低金利の時代が続き、お金を銀行に預けていても増えないなか、物価はどんどん上昇しています。老後の生活資金の確保も自分の努力に委ねられるようになり、だれもが投資を取り入れた資産運用を検討しなければならない時代となりました。

しかし、投資を取り入れた資産運用は決して万人に勧められるものではなく、今すぐ始めるべき人とそうではない人がいます。

今回は投資を取り入れた資産運用をしないほうがいい人の特徴を解説していきます。

投資による資産形成を検討している方はぜひ参考にしてください。

この記事を読んでわかること

資産運用はしないほうがいいのか?投資を取り入れた資産運用の4つのデメリット

投資を取り入れた資産運用には、お金を効率的に増やせるメリットがある反面、以下のようなデメリットもあります。

- 元本割れの可能性がある

- 勉強や情報収集が必要である

- 資産運用には手数料がかかる

- 資産運用をしたからといってすぐに資産が増えるわけではない

ここではそれぞれの項目について詳しく解説します。

1. 投資は元本割れの可能性がある

資産運用には「貯める運用」と「増やす運用」があります。

貯める運用とは預貯金のことで、金融機関にお金を預けておくことで定められた利息がつきます。

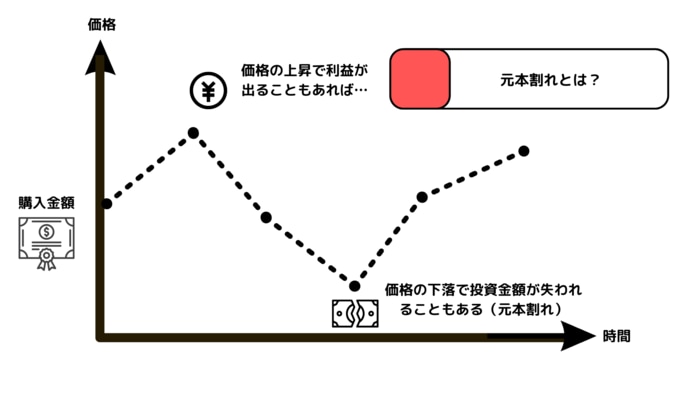

一方、「増やす運用」とは投資商品を購入し、価格の値上りによる売却益(キャピタルゲイン)を得たり、保有していることで得られる配当金(インカムゲイン)を得たりしながら資産を増やしていく方法です。

投資商品にはいずれも価格変動リスクがあり、場合によっては購入した金額よりも下がってしまう可能性があります。これを元本割れといいます。

また、資産運用はあくまでも自己責任において行うものなので、元本割れを起こして損失が出たとしてもそれを補填してもらうことはできません。

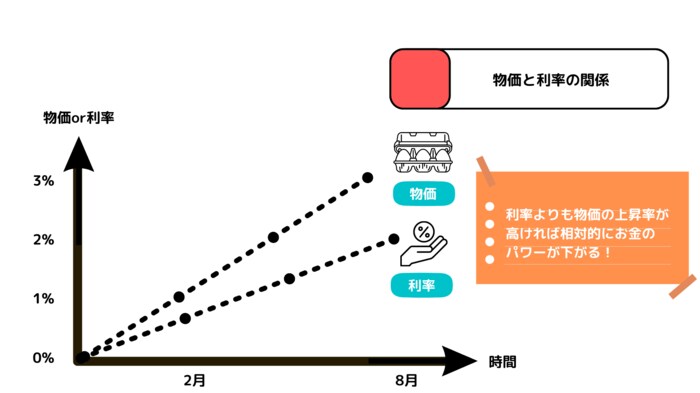

元本割れがどうしても許容できないという人は「貯める運用」を行うことになりますが、現在の低金利下では利率よりも物価の上昇率のほうが高く、結果としてお金の価値が下がってしまうことも理解しておく必要があります。

2.勉強や情報収集のコストがかかる

投資を取り入れた資産運用をするには日々の勉強や情報収集が欠かせません。

株式投資であれば新聞や定期刊行物、書籍などで銘柄の情報を収集したり、投資理論の勉強をする必要があります。

こうした日々の勉強や情報収集に費やす時間やコストをデメリットととらえる方もいるでしょう。

3.株や投資信託は取引手数料がかかる

株式や投資信託などの投資商品の取引には手数料がかかります。手数料額は商品を販売する金融機関によって異なりますが、取引のたびに手数料が発生するのはもったいない気持ちになるでしょう。

わざわざ手数料を払って、元本割れを起こす可能性のある資産運用を行うくらいなら、多少お金の価値が下がっても貯蓄に頼りたいと考える人がいるのも仕方のないことかもしれません。

なお、投資信託協会が行った調査によると、投資信託を購入しない理由として「手数料などの費用が高い」と回答している人が一定数おり、年代別にみると高齢になるにつれその傾向が高くなっています。

4.すぐに資産が増えるわけではない

投資を取り入れた資産運用によって資産をすぐに大きくすることはできません。

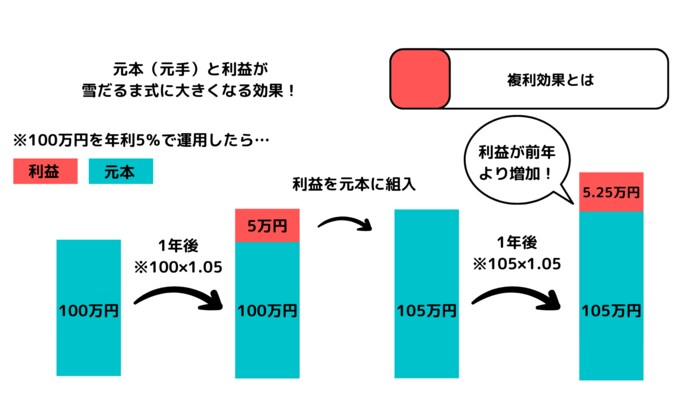

例えば、投資商品の代表である投資信託の平均利回りは3%~10%(3年~5年運用した場合)、株式は5%前後といわれています。仮に年率5%で100万円を運用できたとしても、1年後の利益は約5万円にしかなりません。

しかし、投資には複利効果があるため、長期的に取り組むことができれば、大きな資産を築くことも可能です(複利効果については後ほど詳しく解説します)。

【結論】資産運用すべきでない人はこんな人

では、資産運用をすべきではない人とはどのような人なのでしょうか。

1. 投資に回せる余剰資金が少ない人

投資は余剰資金で行うものです。もし、投資を取り入れた資産運用で損失を被り、結果として家計が破綻してしまうようなことがあっては本末転倒です。そのため、毎月の生活費の最低でも3ヶ月分は緊急資金として現金で置いておき、残ったお金のうちから運用資金を捻出する考え方が大切です。

2.楽をしてお金を増やしたい人

収入には労働収入と不労収入があります。労働収入とは文字通り働いた分だけ収入を得られることで、決して楽なものではありません。

不労収入には不動産収入や株の配当収入などがありますが、これらの収入を得るには収入が得られるまでの仕組みを理解し、実行しなければなりません。そのためには知識や経験が必要です。労働収入と不労収入はともに楽をしてお金を増やす方法ではありません。

3.ギャンブルと同じように投資に取り組もうと思っている人

株の急激な値上がりや値下がりを予測して取引を行うなど、金融商品をギャンブルのように運用することも可能です。しかし、こうした動きは投機であり、資産運用においておすすめできるものではありません。

投機は単純な売買ゲームによる勝敗でお金を儲ける手段です。資産運用では経済や企業の成長の恩恵に与る投資を行うことを意識しましょう。

資産運用をしないこともリスクになる?運用すべき人も解説

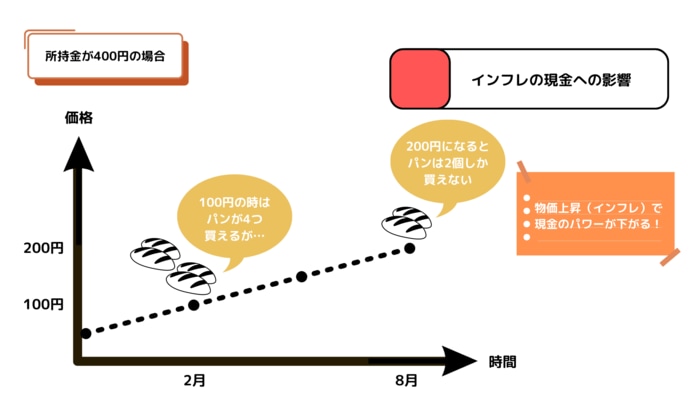

投資を取り入れた資産運用にはリスクが伴いますが、投資をしないこともある意味リスクになり得ます。というのも物価の上昇によって、お金の価値が下がっていくからです。

現在、日本では2%の物価上昇を目指した金融政策が行われており、2023年5月の消費者物価指数は全年同月比3.2%上昇しています。このことは去年なら1万円で買えた物が、今では1万320円に値上りしていることを意味します。

銀行の利息などで物価の上昇分を相殺することもできますが、現在の普通預金の利息は0.001%しかありません(三菱UFJ銀行「普通預金」)。銀行に預けていても増えないばかりか価値が下がっていることになります。

お金の価値を下げたくないと考えるなら、物価の上昇率を上回る資産運用を行う必要があります。

余剰資金があるなら、低リスク・低リターンの運用商品でも構いませんので、投資を取り入れた資産運用を検討すると良いでしょう。

銀行の預貯金と投資では将来いくら違う?シミュレーションを紹介!

ここでは、銀行に預貯金でお金を預けた場合と資産運用を行った場合の将来の資産がどのくらい違うのかをシミュレーションしてみましょう。

※本章におけるシミュレーションは1年複利計算で税・手数料は考慮していません。

毎月3万円を銀行に貯金した場合(利息0.001%)の10年後の資産額は、360万179円です。360万円の元本に対して179円しか利息がついていません。

次に利回り3%の運用商品に毎月3万円積立投資をした場合の10年後の資産額をみてみましょう。資産額は419万2243円で、銀行に預けているのと比べ、約60万円資産を増やすことができました。

このように3%という比較的低リスク・低リターンの商品でも、10年間運用することで大きな違いが出ることがお分りいただけたのではないでしょうか。

資産運用のコツ3選

ここまでで投資を取り入れた資産運用に興味をもった方もいるでしょう。しかし、投資はやみくもにやれば良いものではありません。正しい知識とテクニックを活用して初めて安定した運用が可能となります。

本章ではここまでで資産運用に興味を持った投資初心者の方に向けて、資産運用を成功させる3つのコツを紹介します。

1.長期的な投資をする

投資は長期で行うことにより、複利効果を得られるというメリットがあります。複利効果とは、運用で得た利益を元本部分に組み入れて再投資することで、資産の増え幅が大きくなることをいい、運用期間が長いほどその効果も大きくなります。

資産を大きくする観点からは、長期的な投資への取り組みが重要です。

2.分散投資でリスクを減らす

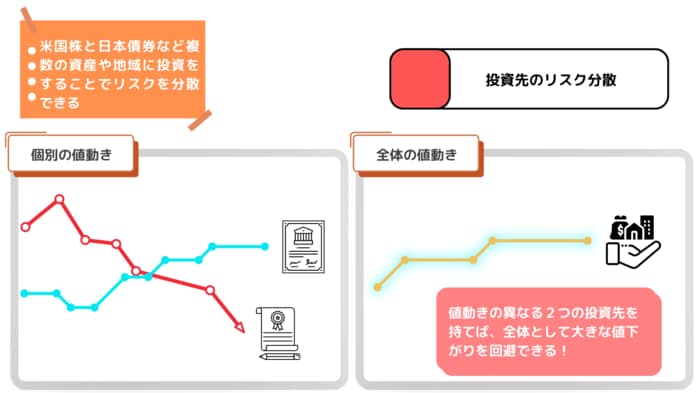

資産運用の原則の1つに「分散して行う」ことがあります。この分散とは投資先の分散をいい、運用商品の種類や地域などを複数に分けることで、リスクを抑えられます。

例えば、1つの運用商品だけで資産運用を行っていた場合、市場の変化によって運用商品の価格が大きく下がったときには元本割れしてしまう可能性があります。しかし、値動きなどの特徴が異なる複数の運用商品に分散して投資を行うことで、損失を最小限に防げます。

分散投資の方法としては、株と債券を組み合わせたり、国内の商品と海外の商品を組み合わせたりする方法がありますが、投資信託では、1つの商品で分散投資が可能になっているため、組み合わせに迷った際には投資信託を購入することをおすすめします。

3.NISAやiDeCoを活用する

NISAやiDeCoはどちらも非課税で運用できる制度です。

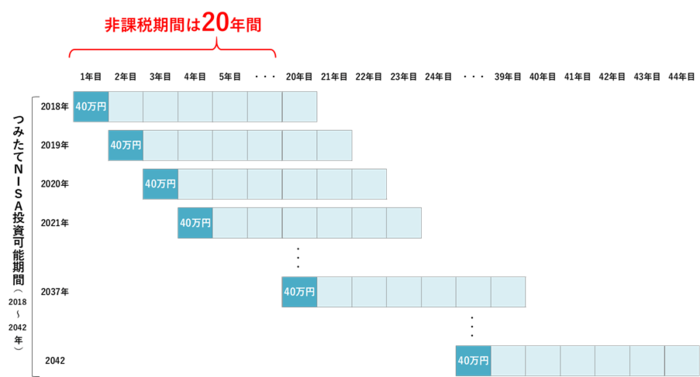

NISAは一般NISAとつみたてNISAがあり、つみたてNISAの場合年間40万円までの資金で購入した投資信託から得られる利益については最大20年間非課税になります。また、元本と運用益はいつでも引き出せるので、子どもの教育資金などの形成に活用できます。

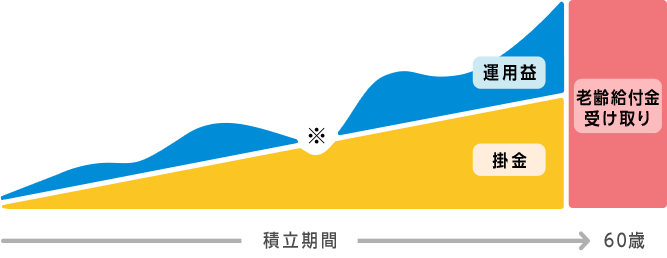

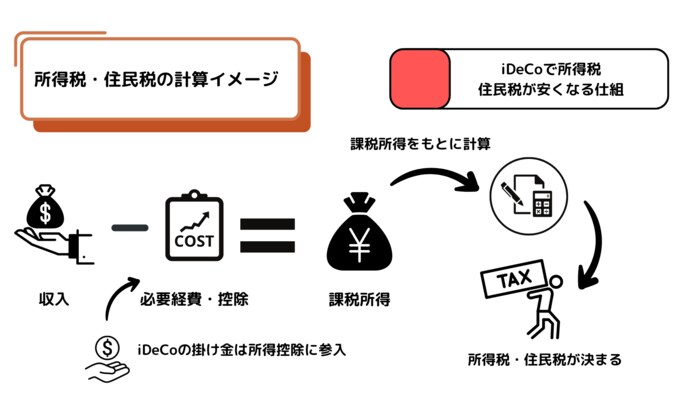

iDeCoは個人型確定拠出年金の略称で、公的年金とは異なる私的年金制度です。iDeCoでは毎月自分が決めた金額で運用商品を購入し、原則として60歳以降に老齢給付金として受け取ることができます。逆に言えば60歳までは原則として引き出すことはできません。

ただし、毎月の掛金は全額所得控除(小規模企業共済等掛金控除)の対象になるため、所得税や住民税を圧縮する効果が得られます。

また、運用期間中は非課税で運用でき、受け取り時にも、受け取り方法に応じて退職所得控除もしくは公的年金等控除が受けられます。

資産運用を行うなら、このような非課税制度を利用し、効率的に運用していきましょう。

初心者には全世界株式のインデックス運用がおすすめ!

初心者が資産運用を行うなら投資信託がおすすめです。

投資信託はプロが投資家の代わりに資金を分散投資してくれる金融商品であり、一部の商品はNISAやiDeCoにも対応しています。

なかでも全世界株式のインデックスファンドは全世界の株式市場の値動きに連動するよう設計された商品であり、比較的安定したリターンを狙える投資信託です。

まとめ

投資を取り入れた資産運用をすべきでない人の特徴は以下の通りです。

-

-

楽をしてお金を増やしたい人

楽をしてお金を増やしたい人 -

上記以外の人は積極的に投資を取り入れた資産運用の検討をおすすめします。

MeChoice編集部