厚生労働省「2021(令和3)年 国民生活基礎調査の概況」を見てみると、日本の世帯構造の変化がよくわかります。

近年では、三世代世帯が減少しているかわりに、単身世帯が増加傾向に。日本では65歳以降に「ひとり」で生活する世帯が増加しているのです。

どの世帯にも言えることですが、生活のためにはお金が必要です。特に単身世帯の「おひとりさま」は、収入や貯蓄を自分ひとりで確保する必要があるため、ライフプランニングの重要度は高いでしょう。

「人生100年時代」ともいわれる長い老後を迎えるにあたり、既に年金生活を送っているシニア世代のマネー&ライフは参考にしておきたいですね。

そこで今回は70歳代「おひとりさま」の、貯蓄額や年金額といったお金事情について考察していきます。

【注目記事】【年金】みんな「厚生年金と国民年金」は本当は月いくらもらっているのか

1.【70歳代】「おひとりさま」の平均貯蓄額

セカンドライフを過ごすにあたり、貯蓄は多ければ多いほど安心でしょう。

今のシニアの方は、どれくらいの貯蓄額があるのでしょうか。金融広報中央委員会の「家計の金融行動に関する世論調査[単身世帯調査]令和4年」から、「70歳代・おひとりさま」の平均貯蓄額を確認していきます。

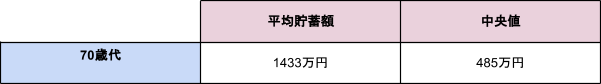

1.1 70歳代おひとりさまの「平均貯蓄額」

70歳代のおひとりさま世帯の平均貯蓄額は「1433万円」でした。平均値は、大きな数字の影響を受けるため、より実態に近い中央値を見ておきましょう。中央値は「485万円」でした。

平均値と中央値で、約1000万円の差がありますね。貯蓄がある世帯と無い世帯のバラツキがあると考えられます。

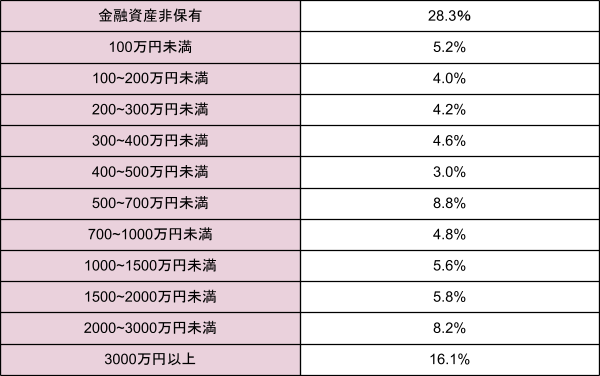

つづいて、貯蓄額の割合について確認してみると以下のようになっています。

1.2 70歳代おひとりさまの「貯蓄額ごとの割合」

貯蓄額ごとに細かくみていくと、平均値となる1433万を含む「1000~1500万円未満」の割合は5.6%。中央値となる485万円を含む「400~500万円未満」の割合は3.0%でした。

2000万円を超える世帯が24.3%いる一方で、金融資産非保有、つまり貯蓄がない人も28.3%と同水準です。やはり個人差が大きいことがわかりますね。

2.【70歳代】「おひとりさま」の平均年金受給額

つづいて、老後の収入源となる年金について厚生労働省「令和3年度厚生年金保険・国民年金事業の概況」から確認していきましょう。

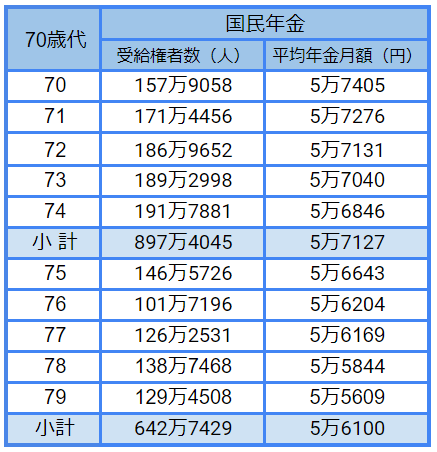

2.1「国民年金」平均年金月額(令和3年度)

- 70歳 5万7405円

- 71歳 5万7276円

- 72歳 5万7131円

- 73歳 5万7040円

- 74歳 5万6846円

- 75歳 5万6643円

- 76歳 5万6204円

- 77歳 5万6169円

- 78歳 5万5844円

- 79歳 5万5609円

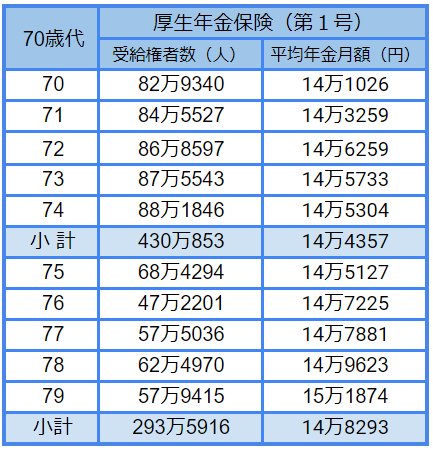

2.2「厚生年金」平均年金月額(令和3年度)

- 70歳 14万1026円

- 71歳 14万3259円

- 72歳 14万6259円

- 73歳 14万5733円

- 74歳 14万5304円

- 75歳 14万5127円

- 76歳 14万7225円

- 77歳 14万7881円

- 78歳 14万9623円

- 79歳 15万1874円

※国民年金部分を含む

国民年金の平均は5万円台です。毎月、国民年金だけの収入で生活するのは難しいでしょう。

厚生年金の平均額は、国民年金部分を含み14~15万円です。厚生年金は現役時代の加入期間や年収により支給額が決まるため個人差が大きくなります。国民年金と比べると厚生年金の方が多くなりますが、毎月14~15万円で「ゆとりある老後」を送れるのでしょうか。

ライフスタイルにより事情は異なりますので、一度家計収支を書き出してイメージしてみるといいですね。

まずは、自分の年金額がいくらになるのか確認してみましょう。将来、どれくらい年金を受け取れるのかは、誕生月に毎年送付される「ねんきん定期便」や「ねんきんネット」でチェックすることができます。現時点での大まかな金額となりますが、セカンドライフに向けた準備を進める上で大切な指標となるでしょう。

3.【70歳代】「おひとりさま」の労働収入を考える

ここまで、70歳代の貯蓄や年金について確認を行いました。貯蓄がたくさんあれば少ない年金でも生活は可能でしょう。しかし、生活が苦しい場合には働くことを選択しなければなりません。

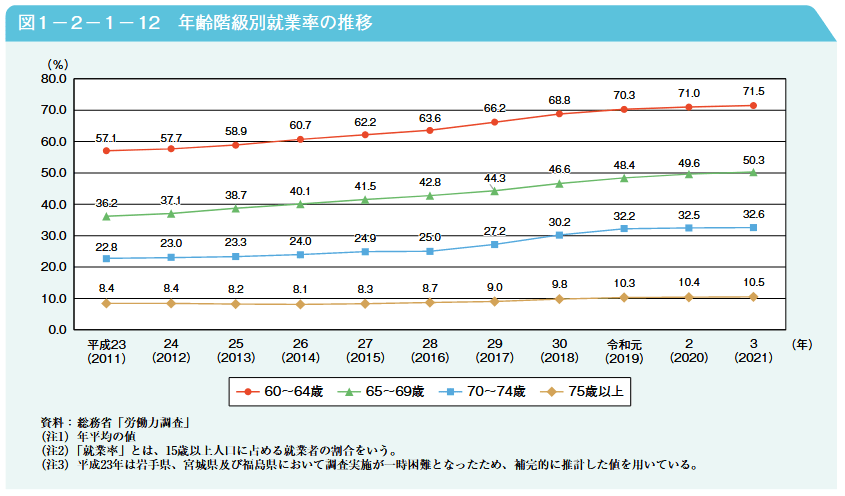

厚生労働省「令和4年版高齢社会白書」によると、高齢者の就業率は年々増加しています。70~74歳では30%を超えており、75歳以上でも10%の方は労働しています。

働く理由はさまざまですが、労働収入を得ることで年金の受給開始を遅らせたい方もいるでしょう。年金の受給開始年齢を遅らせる、つまり繰り下げることで、月0.7%の加算となり最大84%増えた年金を受け取ることが可能です。

労働収入と年金を併用しないと生活ができない場合もありますが、働けるうちは労働収入を得て、年金受給を遅らせることで年金額を増加させる方法も対策の一つと言えるでしょう。

しかし、労働収入は健康面に左右されてしまいます。働きたくても働けないケースも想定してライフプランニングを行っていくと良いでしょう。

4. 人生100年時代、セカンドライフに向けて十分な備えを

「70歳代のおひとりさま」にフォーカスして、貯蓄や年金からお金事情について確認してきました。

貯蓄に関しては平均値と中央値で1000万円ほどの開きがあり、年金に関しても個人差が大きいことが確認できました。

退職後も働く方が増えてはいますが、自分も長く働けるのかは分かりません。

「人生100年時代」といわれ、「長生きリスク」という言葉もあります。長いセカンドライフ、これまで以上に生活費の負担も増えるため、退職までにお金の準備を行うことが重要です。

まずは、老後に向けてマネープランの作成から始めてみましょう。

iDeCoやつみたてNISAなどを活用した資産形成が注目を集めています。もちろんリスクも伴いますが、低金利時代の今、銀行などの預貯金だけで資産をふくらませるのは難しいでしょう。運用商品なども活用しながら、少しずつ増やしていけるといいですね。

参考資料

- 厚生労働省「2021(令和3)年 国民生活基礎調査の概況」

- 厚生労働省年金局「令和3年度厚生年金保険・国民年金事業の概況」

- 日本年金機構「年金の繰下げ受給」

- 内閣府「令和4年版高齢社会白書(全体版)」

徳原 龍裕