人生の内で最も大きな買い物のひとつとなるマイホーム。理想の家を思い描き、あれこれ想像するのは楽しいものですが、購入するときは慎重さが大切です。

国土交通省が2023年5月19日に公表した「令和4年度住宅市場動向調査」の報告書によると、住宅ローンを有する世帯の割合は注文住宅(新築)で83.2%となりました。

ご自身の年収に対して、余裕のある住宅ローン計画であれば問題ありません。

しかし、理想の家にこだわるあまりムリな住宅ローン計画を立ててしまうと、毎月の返済が大変になり後悔するかもしれません。

長いローン返済期間中、万が一にも失業などしてしまうと、住宅ローンの支払いに四苦八苦することになってしまうでしょう。

また老後を考えたなら、住宅ローンの返済と合わせて老後資金を準備することも考えなければなりません。

今回は、年代別の住宅ローン残高の平均を確認してから、年収別に、ムリがかからない借入額の目安を考えてみましょう。

※編集部注:外部配信先では図表などの画像を全部閲覧できない場合があります。その際はLIMO内でご確認ください。

「住宅ローン」年代別の平均残高はいくら?

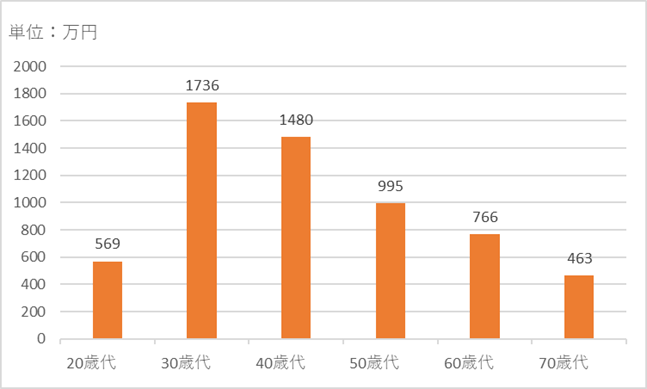

金融広報中央委員会の「家計の金融行動に関する世論調査[二人以上世帯調査](令和4年)」によると、世帯主の年代別の住宅ローン残高の平均は以下のとおりです。

●住宅ローン残高の平均(2人以上世帯/世帯主の年代別)

- 20歳代:569万円

- 30歳代:1736万円

- 40歳代:1480万円

- 50歳代:995万円

- 60歳代:766万円

- 70歳代:463万円

住宅ローンの年代ごとの平均借入額は463〜1736万円です。

30歳代に結婚を機に住宅ローンを借り入れする方が多く、その後、返済がすすんでいるのでしょう。

ただし年代別の平均額は、さまざまな年収の人が含まれている中での平均値です。

ご自身のケースと比較して、ローン残高が多いか少ないかは判断しにくいと思われます。

住宅ローンを借りる前には、実際にどのくらいの住宅ローンが借入できるのかをシミュレーションすることだと思います。

さまざまなシミュレーションツールでは、年収、返済方法、期間、金利、返済比率などの項目を入力するだけで、借入可能額を確認することができます。

簡単・便利ですが、入力内容によっては借り過ぎになってしまうことも。

例え自分の理想とする家に住めたとしても、返済の負担が大きく、家族旅行をセーブしたり子供に進学を諦めさせたりとなれば、後悔することになるでしょう。

そうならないためにも、自分の年収や状況から、返済が負担とならない借入目安を知っておきましょう。

住宅ローンの借入額「安心な目安」は

住宅ローンは長く負担することになる借入金のため、安心できる借入額であることがポイントになります。

安心できる借入額とは、世帯主1人の収入で住宅ローンの返済を含めて、家族の生活が支えられるかどうかが目安になります。

住宅保障機構株式会社の住宅ローンサイトに限らず、住宅ローンをシミュレーションするときは、だいたい共通した入力項目があります。

ここでは、その項目ごとの注意点を含め、安心できる借入額を算出する方法を説明します。

●住宅ローンの返済方法

住宅ローンの返済方法には、元利均等返済と元金均等返済の2種類があります。それぞれの違いを説明します。

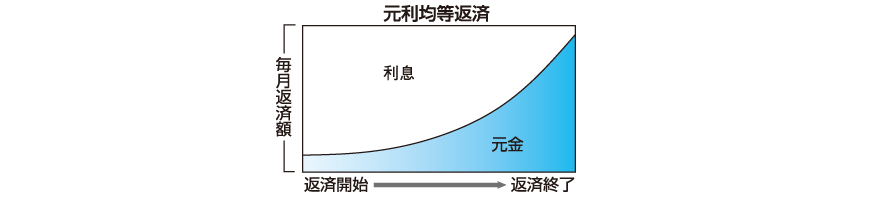

《元利均等返済》

元利均等返済では、毎月支払う返済額が一定になります。そのため、毎月の家計での負担が一定であり、月々の収支予測が立てやすいという特徴があります。

しかし、元金均等返済に比べ、総返済額は多くなります。

《元金均等返済》

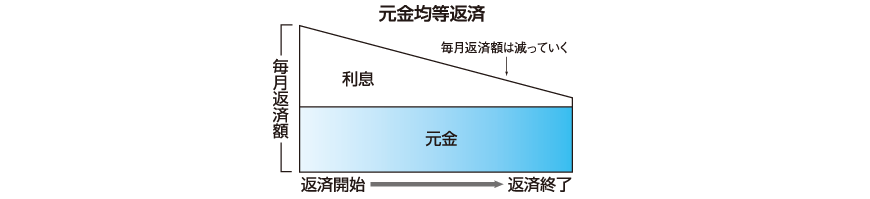

元金均等返済は、毎月支払う返済額で一定の元金と利息を支払います。

最初は負担する利息も多く、返済額は元利均等返済のように一定ではありません。

しかし、返済が進めば元金が減り、その分利息も少なくなるため、月々の返済額そのものが減っていきます。

元利均等返済に比べ、総返済額が少なくなるという特徴があります。

●住宅ローンの返済期間

返済期間の設定は、定年退職時期までに返済が完了するようにしましょう。

現在30歳で定年時期が65歳であれば「35年」と入力します。もし、45歳の方が同様の定年時期であれば「20年」と入力しましょう。

金融機関によっては、完済時年齢を80歳までと長く設定できる場合もありますが、定年後の年収減がわかっているのに「なんとかなるだろう」という気持ちで住宅ローンの返済期間を延ばしてしまうと、後悔の原因になりやすいからです。

ただし、定年退職後も現役並みの収入が必ず維持できるという方であれば、返済期間は長く検討するのもひとつでしょう。

●住宅ローンの金利

住宅ローンの金利には、固定金利と変動金利があります。

全期間固定金利であれば1.4~2%程、変動金利は0.5~0.7%程を想定して入力しておけば、相場にほぼ沿っているといえるでしょう。

ただし、審査結果によっては、実際よりも高い金利が適用される場合もありますので、少し高めで設定してみてもよいかもしれません。

●住宅ローンを借りる時の年収

年収として額面を入力する方もいますが、住宅ローンを返済するのは、毎月の「手取り額」の中からのはずです。

家計を管理するときの軸となる手取り額を入力しましょう。

額面を入力すると、その分借入可能額が大きくなり、後々に返済が負担になる場合があります。

●住宅ローンの返済比率

返済比率とは、自分の年収のうち、住宅ローン返済額を年間どれだけにするかの割合のことです。「返済比率=年間返済額÷年収」で計算できます。

返済比率は、年収400万円未満であれば、30%が上限の目安、年収400万円以上であれば、35%~40%が上限の目安というように、年収ごとに決まっています。

返済比率の割合が大きくなればなるほど、毎月負担する返済額が大きくなります。

家計費に住宅ローンの返済が負担とならないよう、家計に占める割合は手取り額の20~25%に抑えるようにしましょう。

もしそれ以上になると、毎月の家計が赤字になってしまう可能性が高まります。

住宅ローンのまとめ

住宅ローンの年代別平均額や、安心できる目安の考え方を紹介しました。

憧れの家を手に入れたいという気持ちはあるものですが、大きな住宅ローンを抱えると、日々の生活に余力がなくなります。

そうならないためにも、世帯主1人の手取り額で、家族を養い、住宅ローンの返済も滞らないような借入額を設定するようにしましょう。

参考資料

舟本 美子