2023年5月10日に発表された、BASE株式会社2023年12月期第1四半期決算説明の内容を書き起こしでお伝えします。

スピーカー:BASE株式会社 代表取締役 兼 上級執行役員CEO 鶴岡裕太 氏

BASE株式会社 取締役 兼 上級執行役員CFO 原田健 氏

BASE株式会社 上級執行役員COO 山村兼司 氏

BASE株式会社 上級執行役員 髙橋直 氏

目次

鶴岡裕太氏(以下、鶴岡):本日はBASE株式会社の決算説明会をご視聴いただき、ありがとうございます。まず出席者をご紹介します。

私、代表取締役の鶴岡と、取締役上級執行役員CFOの原田、上級執行役員COOの山村、そして3月から就任した上級執行役員の髙橋です。髙橋は金融事業のほか、新しい事業を統括しています。この4名でご説明とご質問の回答を行います。よろしくお願いします。

まずは私から、会社概要とエグゼクティブサマリーをお話しします。その後、2023年12月期第1四半期の実績について原田からご説明します。

ミッション

ミッションです。こちらは毎回お伝えしていますが、我々は「Payment to the People, Power to the People.」というミッションを追いかけているチームです。

特に「Power to the People」には非常にこだわっています。個人やスモールチームをインターネットによって強くし、インターネット上で誰もが自由に商売ができたり、活躍できたりする世の中にしていこうと考えています。

その手段として「Payment to the People」を掲げており、決済や金融、ECなどの領域からスモールチームをエンパワーメントするために、日々のアウトプットを行っています。基本的にはこのミッションに則って、すべての事業が作られているというかたちです。

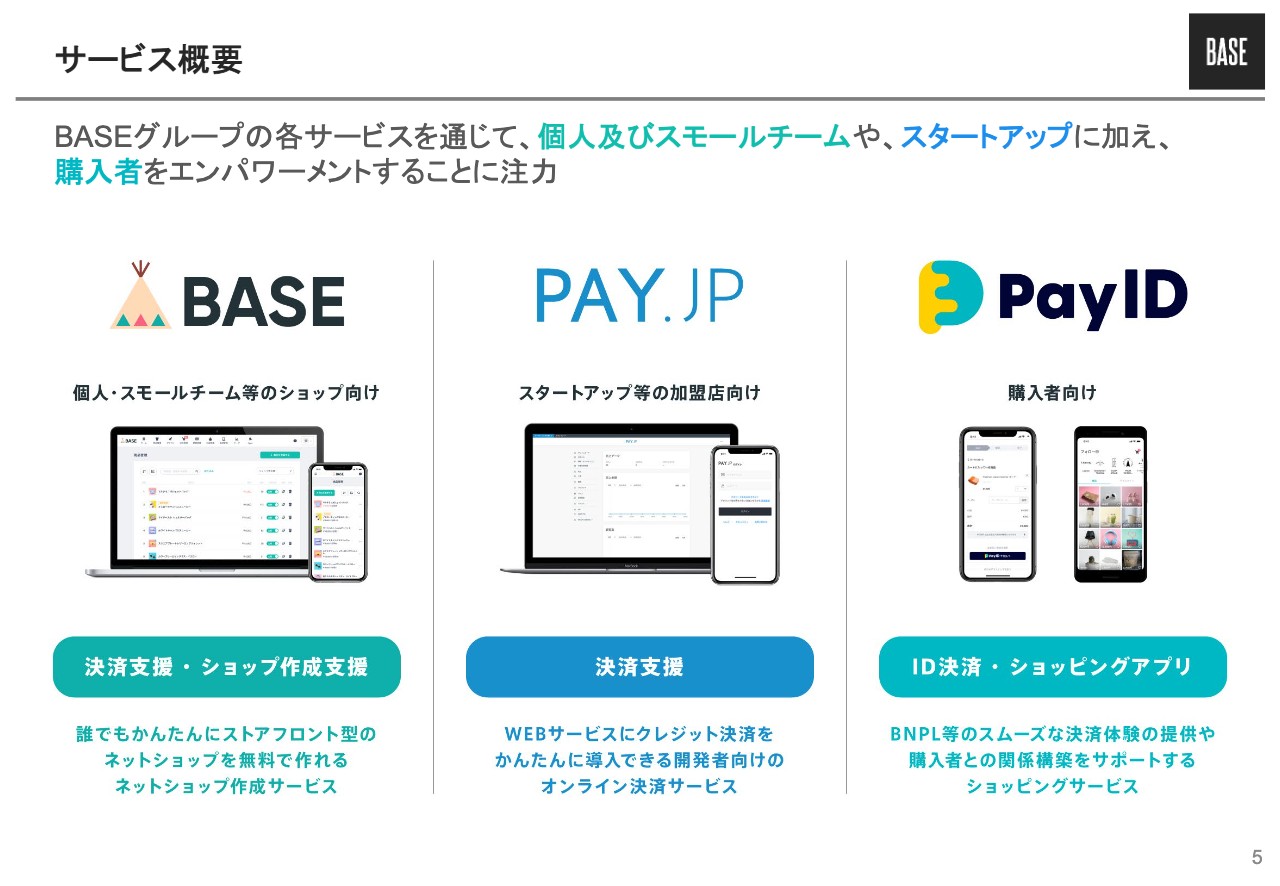

サービス概要

サービス概要では、主に3つのサービスについて記載しています。一番左にある「BASE」は、創業から運営しているサービスです。個人やスモールチームが簡単にネットショップを作成できるという付加価値を提供しているプロダクトです。「BASE」ではネットショップの構築が簡単にできますし、同時に決済も利用することができます。

主に個人向けに提供している「BASE」に対して、スライド中央の「PAY.JP」はスタートアップなどの企業に提供しています。オンライン決済に特化したプロダクトで、APIによってあらゆる企業にクレジットカード決済を提供しています。

「BASE」「PAY.JP」ともに決済サービスを提供していますが、加盟店、およびKPIなどには一切重複しておらず、完全にセパレートした別のプロダクトとして展開しています。

一番右の「Pay ID」は弊社の中で唯一、購入者に向けて提供しているプロダクトです。「Pay ID」というIDを作っていただくと、簡単にモノが買えたり、そのまま後払い決済ができたりします。また、アプリを活用することによって好きなお店でお買い物ができたり、クーポンを受け取れたりと、購入者の方が簡単にお買い物をするためのサービスを提供しています。

「BASE」と「PAY.JP」はマーチャントサイド、「Pay ID」はコンシューマーサイドということで、それぞれ役割を分けてサービスを展開しているかたちです。

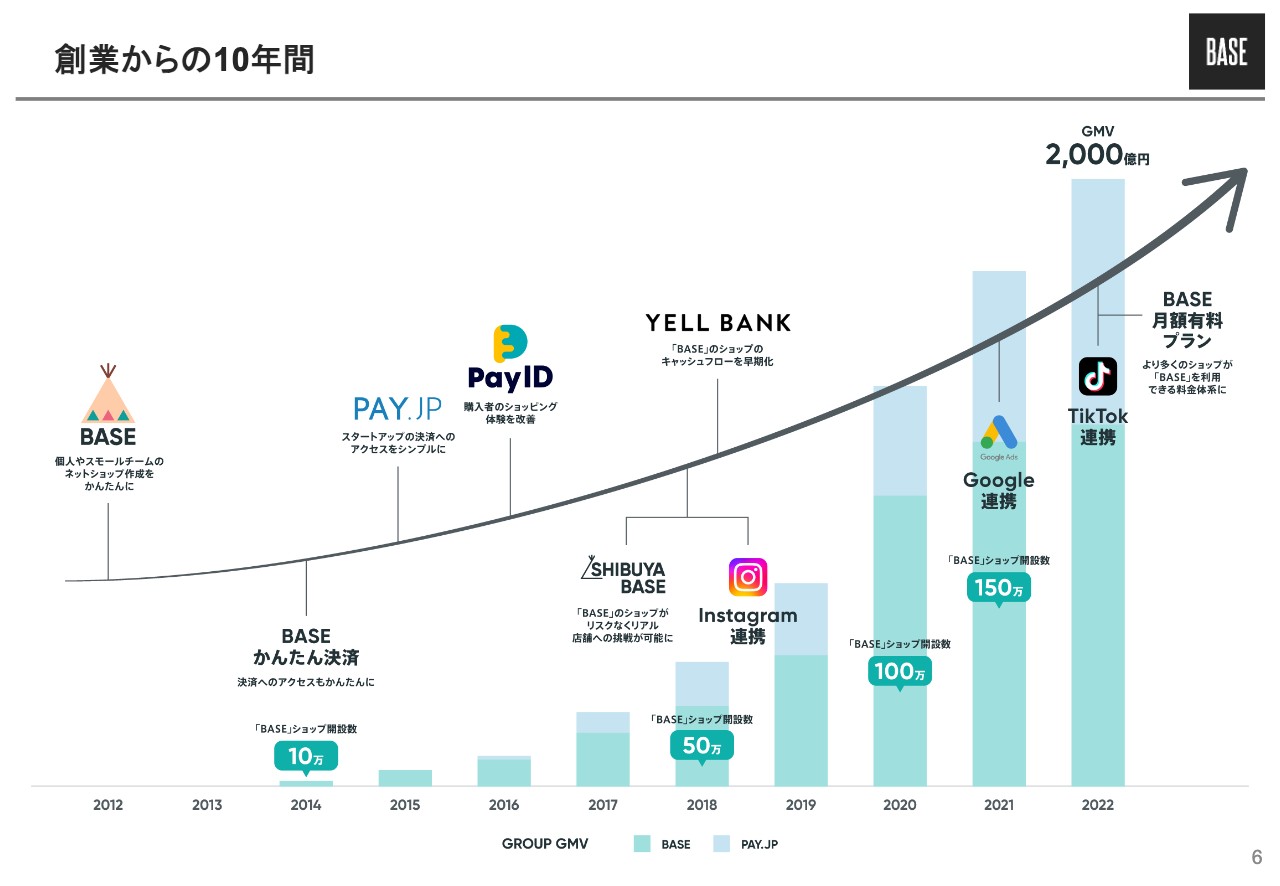

創業からの10年間

創業からの10年間の流れをまとめています。今年度で11年目に入ったということであらためてご説明します。2022年末時点で、「BASE」と「PAY.JP」を合わせておよそ2,000億円のGMV(流通総額)に達し、創業から着々と大きくなっています。付加価値やプロダクトを徐々に増やしながら、さまざまなサービスをユーザーの方々に提供しています。

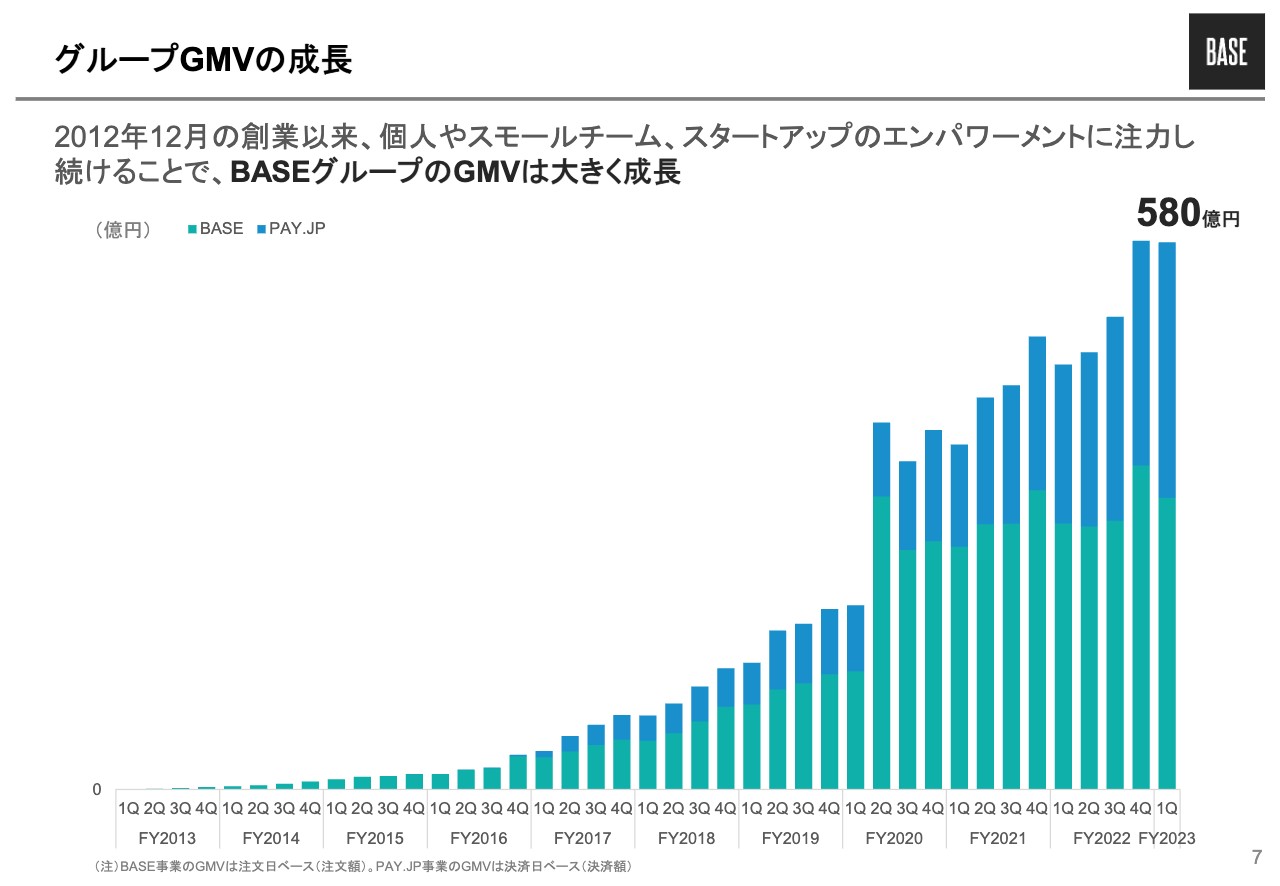

グループGMVの成長

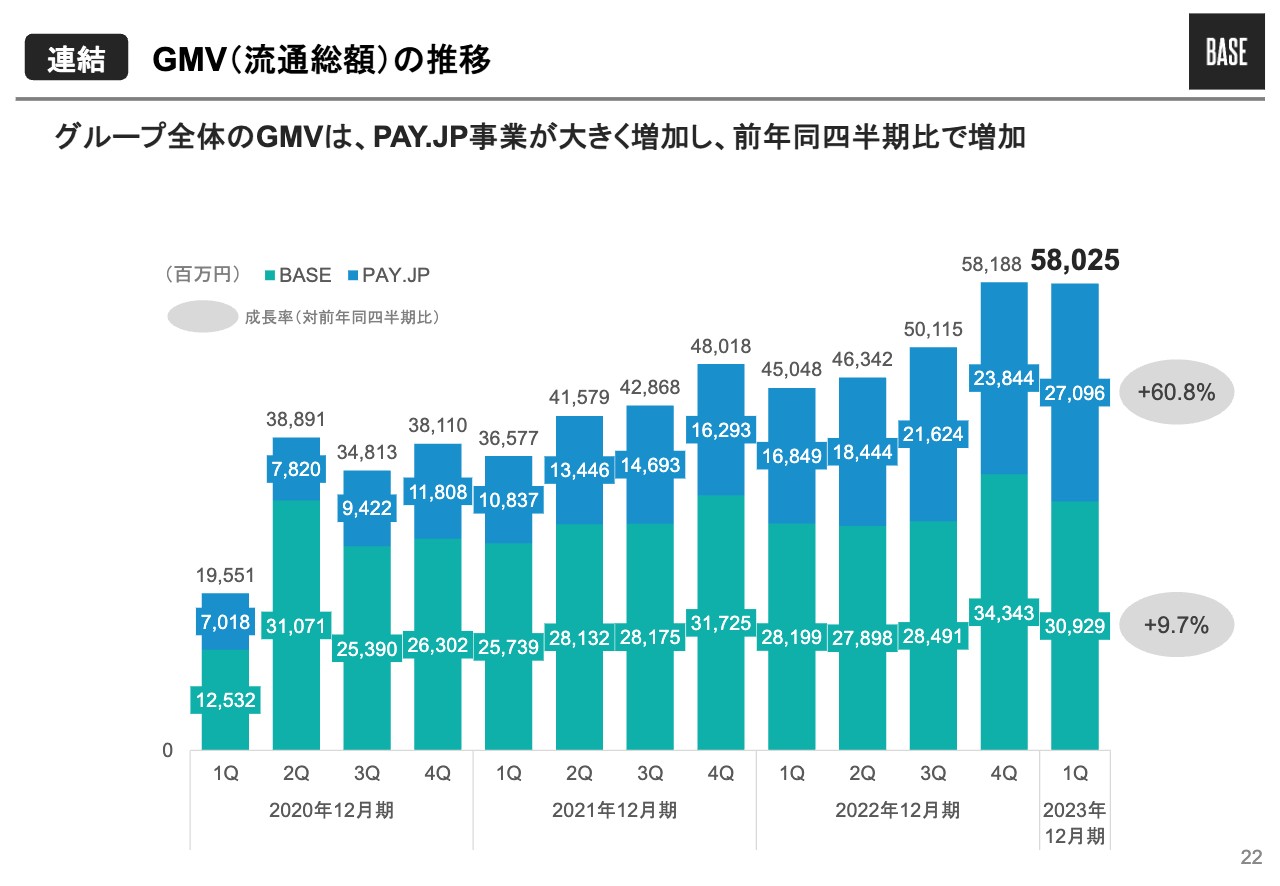

GMVの四半期ごとの推移です。2012年の創業から丸10年となる今四半期に至るまでの推移を、棒グラフで示しています。緑の部分が「BASE」、青が「PAY.JP」のGMVを表しており、いずれも順調に成長しています。

2020年には新型コロナウイルス感染拡大の影響でBASE事業が大きく伸び、2022年にはその反動がありましたが、足元は反動の影響は比較的落ち着いてきたと見ています。現在はGMVも成長フェーズに戻っており、「PAY.JP」は昨年からの大きな伸びが継続しており、プロダクトは順調に育っていると捉えています。

GMVとともにユーザー数も獲得しながら、世の中に提供する付加価値を増やしていきたいと考えています。

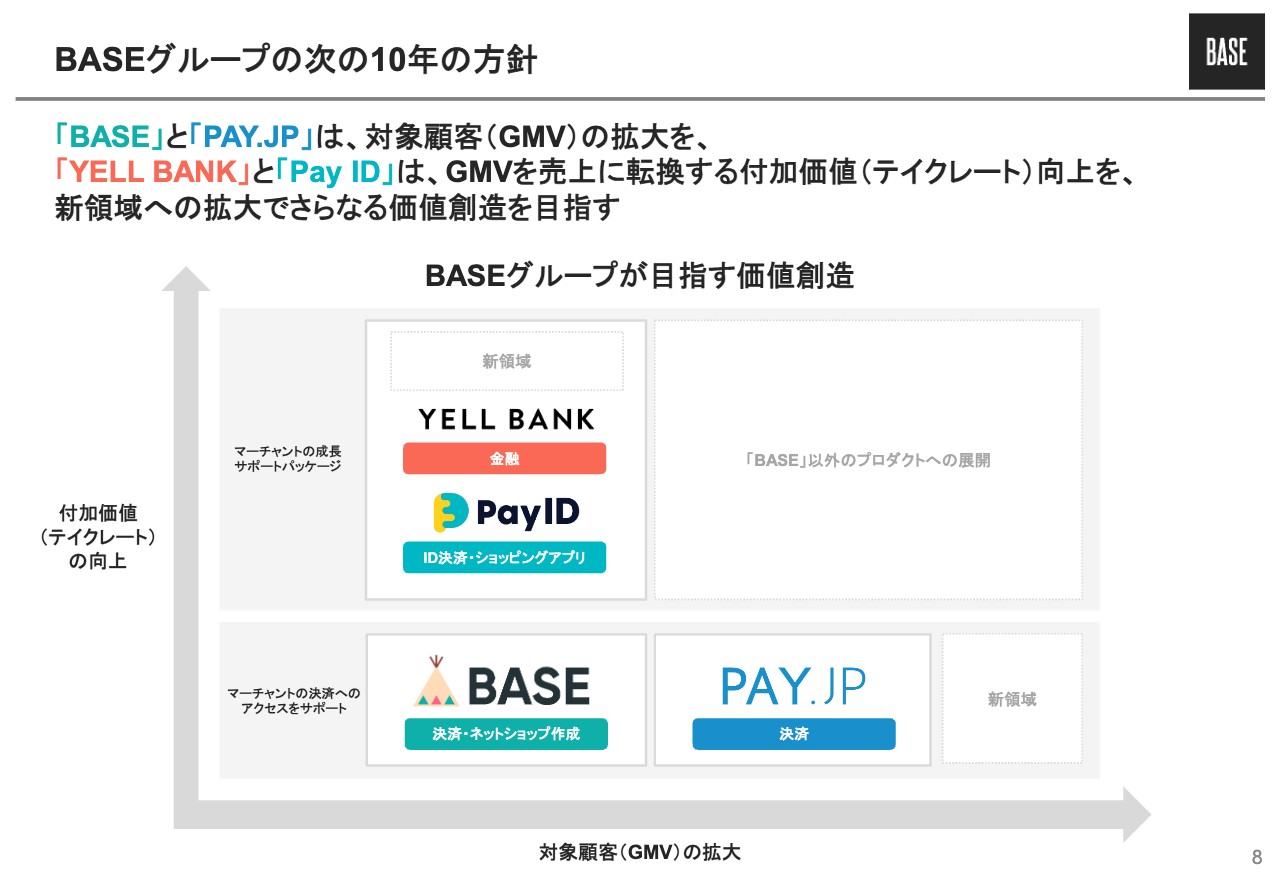

BASEグループの次の10年の方針

長期的な方針についてご説明します。我々の事業モデルは大きく2つの軸から成り立っています。スライドの表は横軸がGMV、縦軸がテイクレートを表しており、このテイクレートとGMVをかけるとBASEグループの売上になるかたちです。過去10年はどちらかというとGMVにフォーカスしてきて、先ほどお伝えしたとおり現在は2,000億円に達しています。

次の10年はテイクレートの成長にも注力し、それぞれの事業をバージョンアップさせる、もしくは新しい事業を作るなど、いろいろな方法にチャレンジしていきたいと考えています。新領域への拡大に際しても、いずれかの軸を基準としてプロダクトを展開していく方針です。

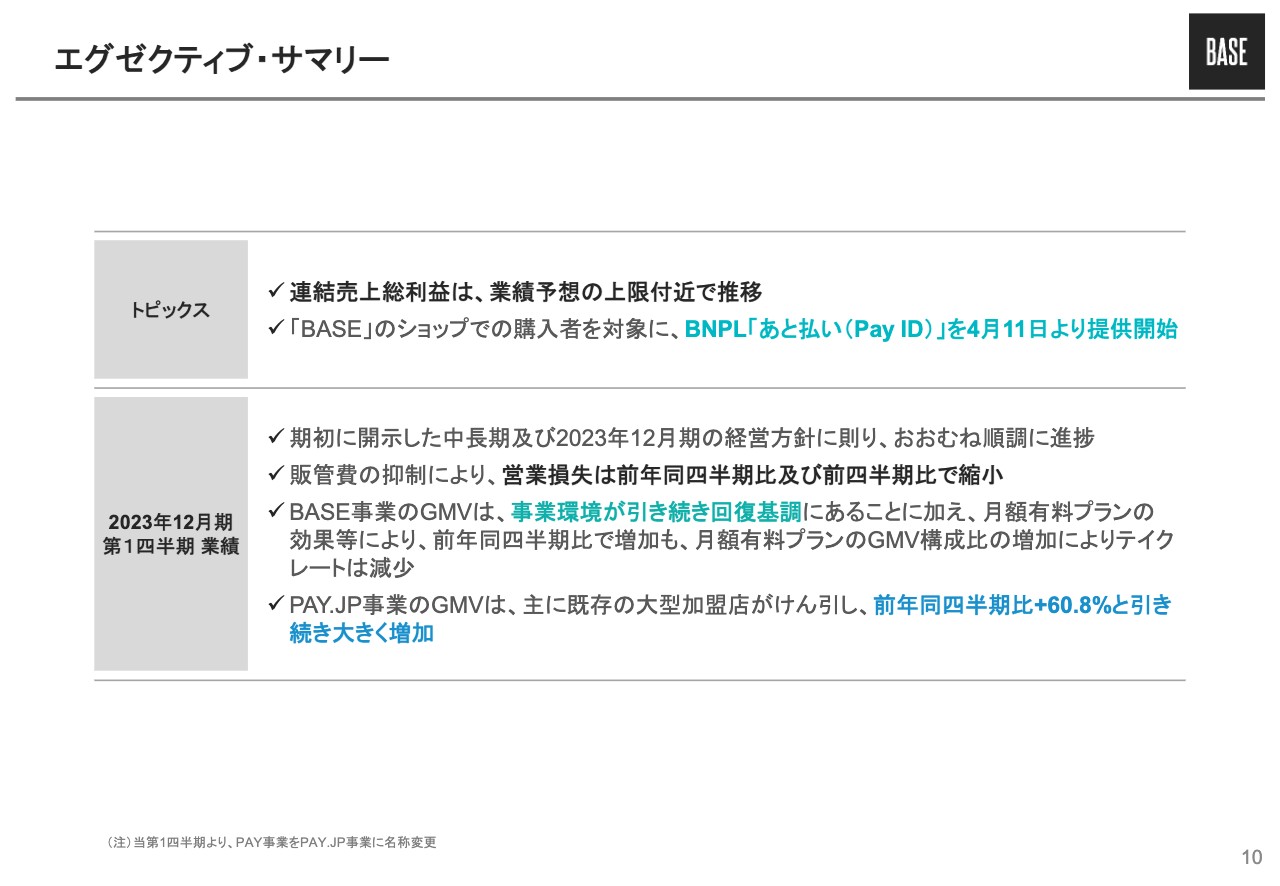

エグゼクティブ・サマリー

エグゼクティブサマリーです。第1四半期の業績は、期初に開示した中長期及び2023年12月期の経営方針に則って、おおむね順調に推移しました。連結売上総利益の成長に注力すると前回の決算説明会でもお話ししましたが、業績予想の上限付近で推移しており、コストもしっかりとコントロールできて、営業損失も縮小しているため、比較的良い第1四半期だったと思っています。

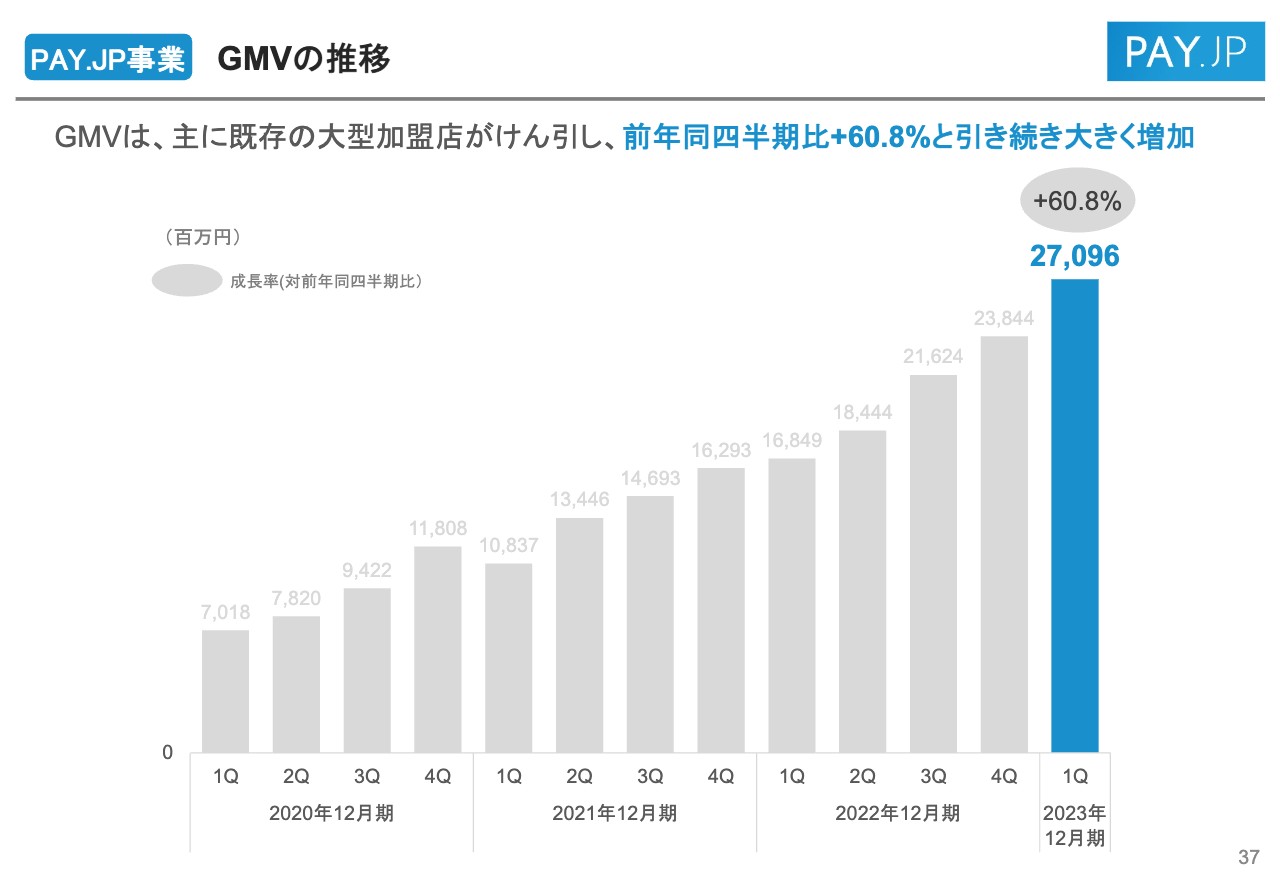

先ほどもお伝えしたとおり、BASE事業、およびPAY.JP事業のGMVは順調に推移しています。特にPAY.JP事業に関しては、主に既存の大型加盟店がGMVをけん引して、YoYプラス60.8パーセントと、大きな成長が続いています。

さらに、ちょうど1年前にアナウンスした「あと払い(Pay ID)」というプロダクトもついにリリースされましたので、後ほど簡単にご説明します。

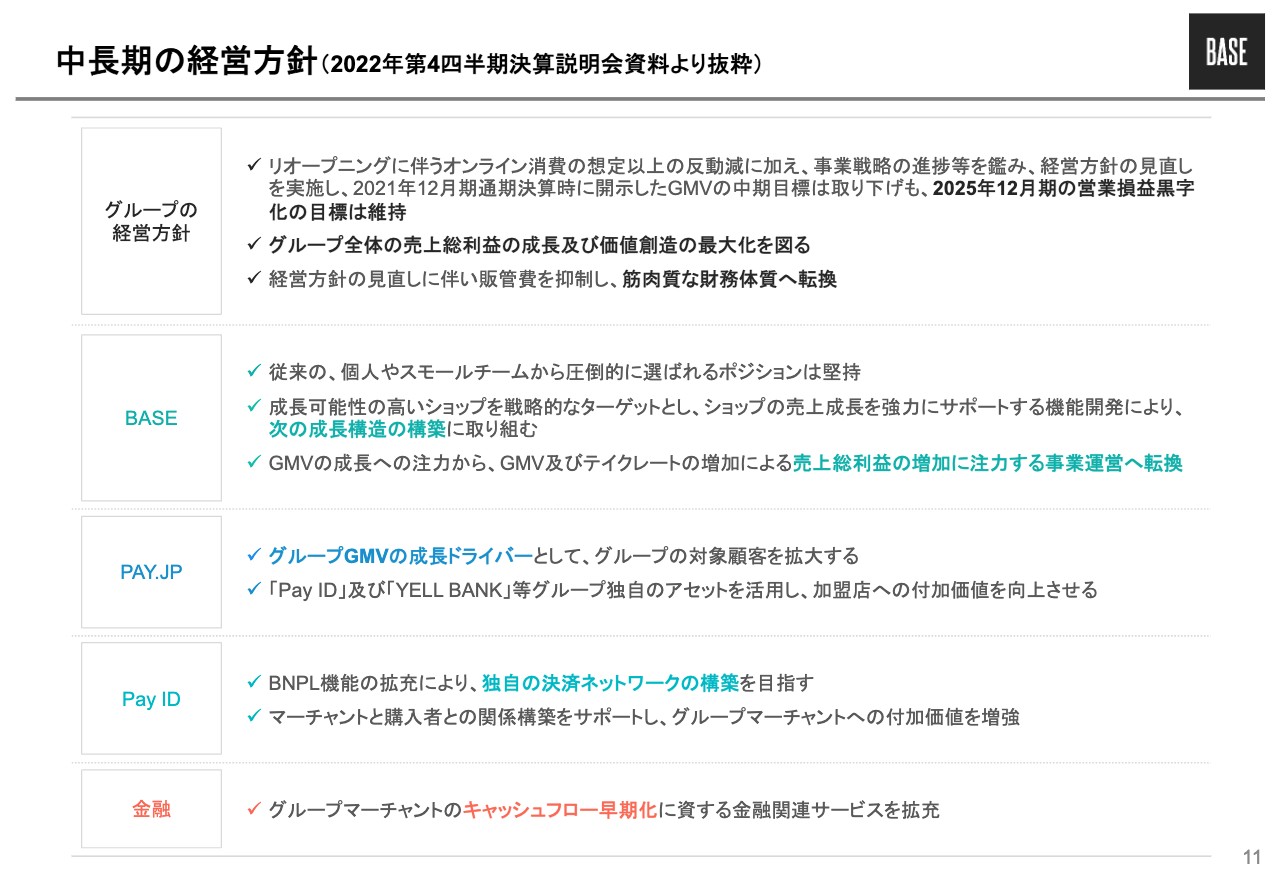

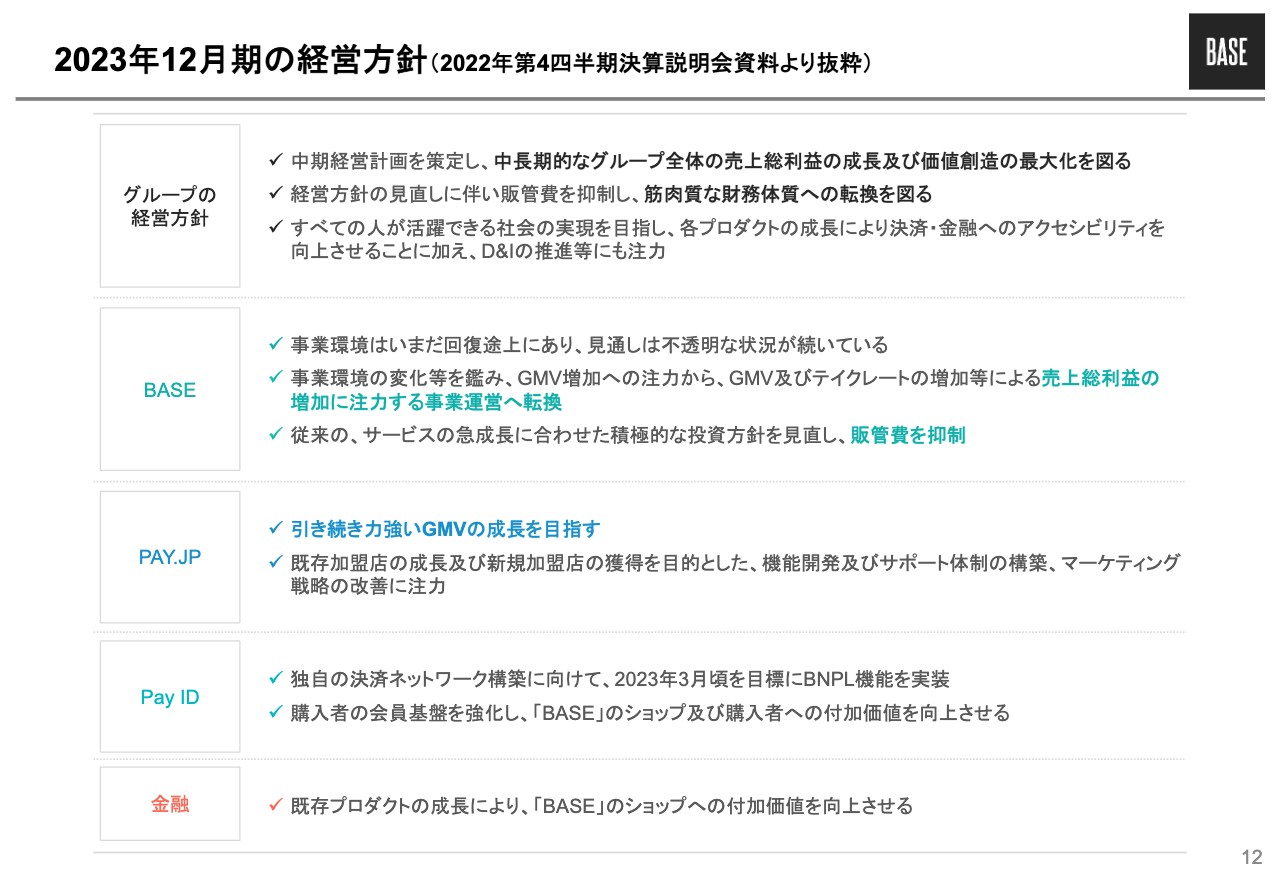

中長期の経営方針(2022年第4四半期決算説明会資料より抜粋)

中長期の経営方針に関しては前回の通期決算説明会でお伝えしたとおりですので、今回は省略します。詳細はスライドをご覧ください。

2023年12月期の経営方針(2022年第4四半期決算説明会資料より抜粋)

2023年12月期の経営方針も、基本的には前回ご説明した内容と変わりません。冒頭でお伝えしたとおり、第1四半期は期初の想定どおり、連結売上総利益もレンジの上限付近で推移していますので、今後もこの方針に則っていきたいと思います。それぞれの進捗状況については後ほどご説明します。

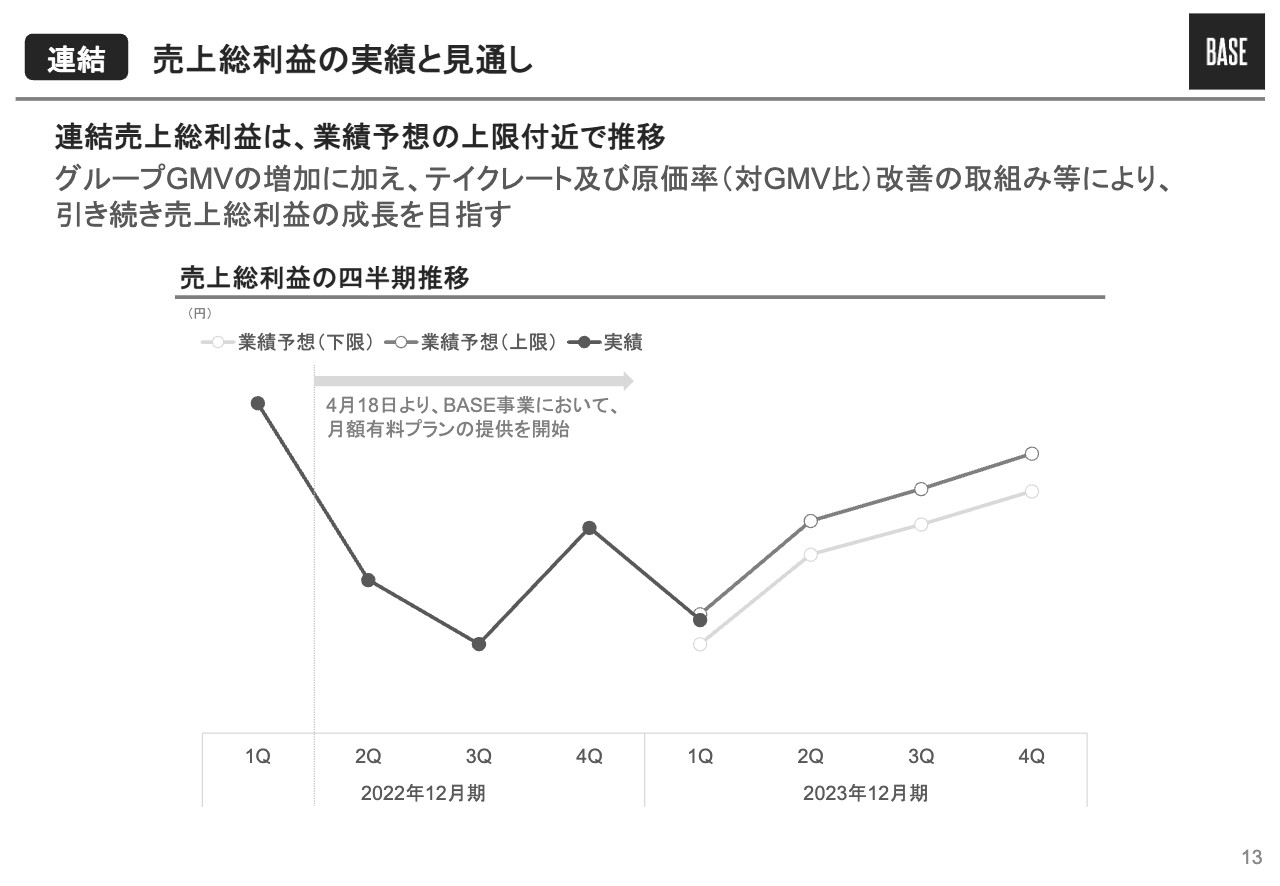

連結 売上総利益の実績と見通し

売上総利益の実績と見通しです。連結の売上総利益の進捗について、前回の説明会で四半期ごとの見通しを開示しましたが、第1四半期はグラフのとおり上限に近い実績で着地しています。昨年の第1四半期は月額有料プランのリリース前だったため、前年比では減少していますが、基本的には期初の想定どおり順調に推移しています。

テイクレートに関しては、短期的には維持、中長期的には向上を目指してコミットしていきたいと考えています。昨年の4月に、月額有料プランをリリースしてテイクレートを戦略的に引き下げたこともあり、売上規模の大きなショップを中心に、今まで以上に「BASE」をお使いいただける状況になってきました。競合他社と比較しても全体のGMVがしっかりと伸びている状況で、ここは非常にポジティブに捉えています。

大型加盟店が増えた結果、足元では月額有料プランの比率が増加し、テイクレートは減少している状況ですが、中長期的にはテイクレートの向上につなげていけると思っています。GMVを育ててからテイクレートを育てるという順番で、売上総利益の増加を目指していきます。

「BASE」が従来提供してきた付加価値の高い決済手段やその他の機能について、今後は手数料の最適化などを実施することでテイクレートを押し上げたいと考えています。そのための準備は着々と進んでいますので、アップデートについてはまたみなさまに共有できればと思います。

進行中の四半期の状況について詳細な説明は差し控えますが、今後の変動要因としては、月額有料プランのGMVの構成比だけではなく、4月に実施した手数料改定や、BNPL(Buy Now Pay Later)の提供による決済手段の構成比の変化などがあります。こちらの進捗も適宜お伝えしていきたいと思います。

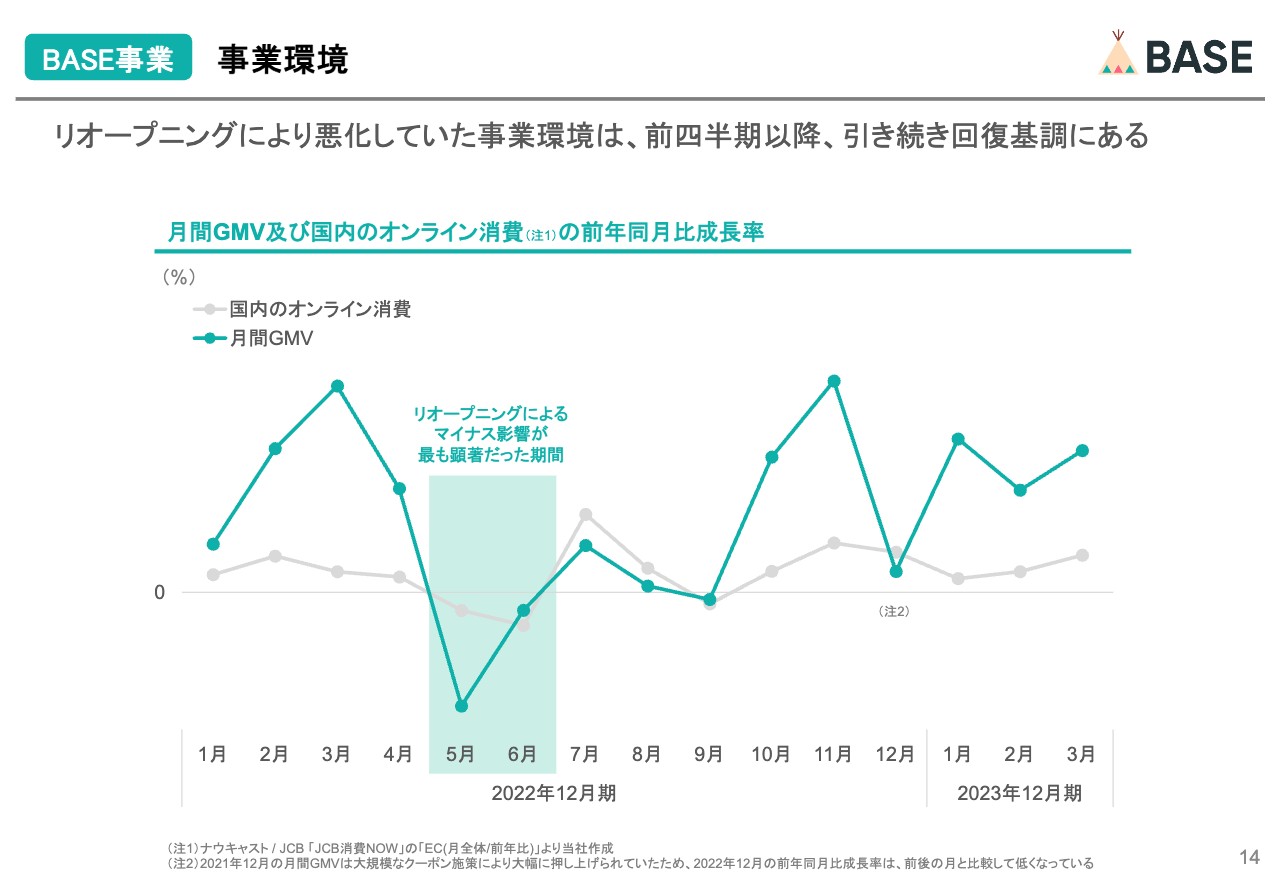

BASE事業 事業環境

事業環境です。こちらのスライドのグラフでは、昨年から何度か出しているBASE事業の月間GMVと、国内のオンライン消費の前年同月比成長率を表しています。

国内のオンライン消費のグラフをご覧いただくとわかるとおり、昨年はリオープニングに伴うオフライン消費の回復によって、オンライン消費にマイナスの影響が出ていました。過去を振り返ってみると、市場全体の成長率が前年割れすることはほとんどないのですが、昨年はそのような動きがありました。

しかし、昨年の第4四半期以降は回復基調に転じ、この第1四半期においてもその傾向が続いています。我々は基本的に独立型のECサイトであるストアフロントを作るモデルがメインですので、マクロ経済に大きく影響を受けてしまうという背景もありますが、昨年の冬以降から市場がもとに戻ってきており、BASE事業もしっかりと回復しています。

競合環境については、我々としては大きな変化はないと認識しています。「BASE」は昨年の下半期以降、テレビCMなど認知系マーケティングへの投資は縮小していますが、他社においても同様の傾向が見られますので、我々の優位性やポジショニングは変わっていないと考えています。

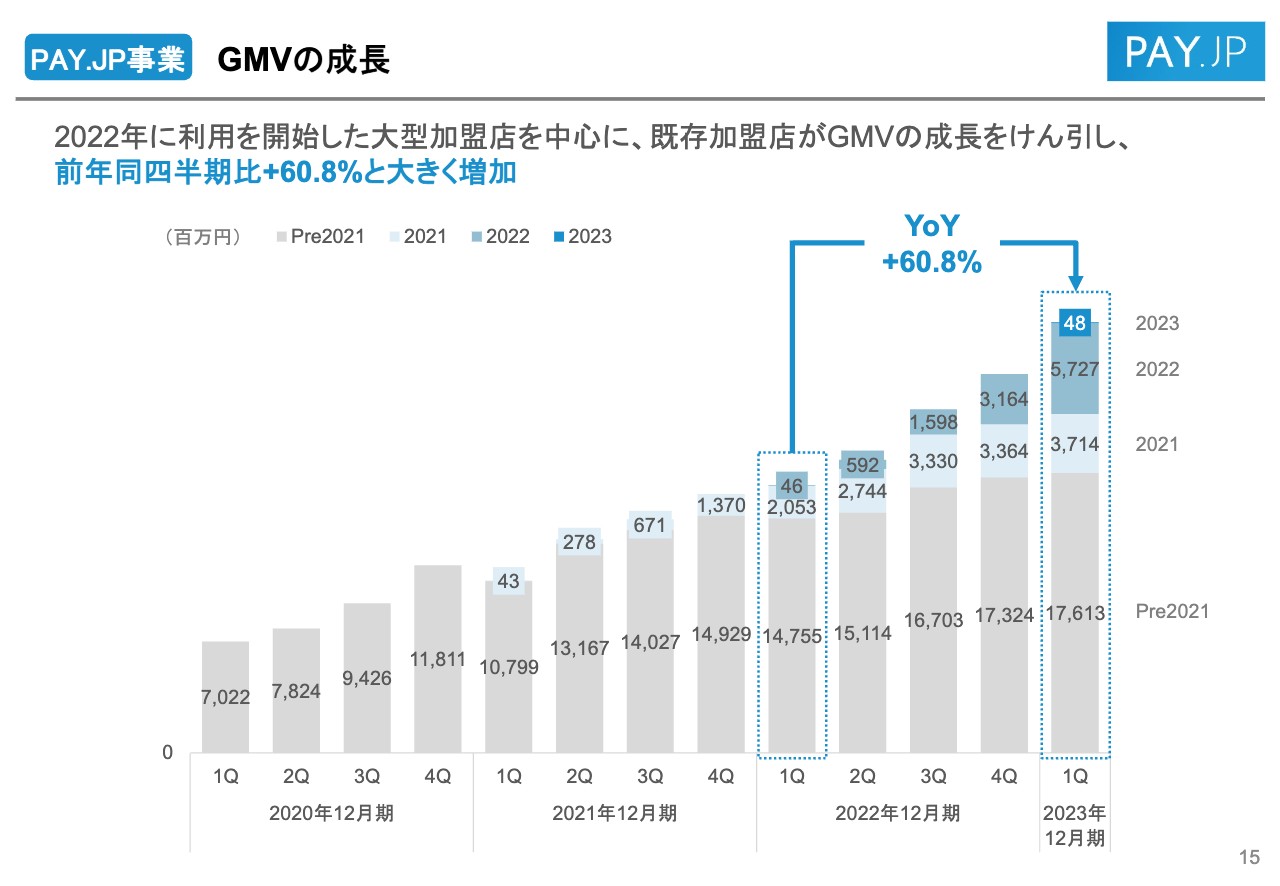

PAY.JP事業 GMVの成長

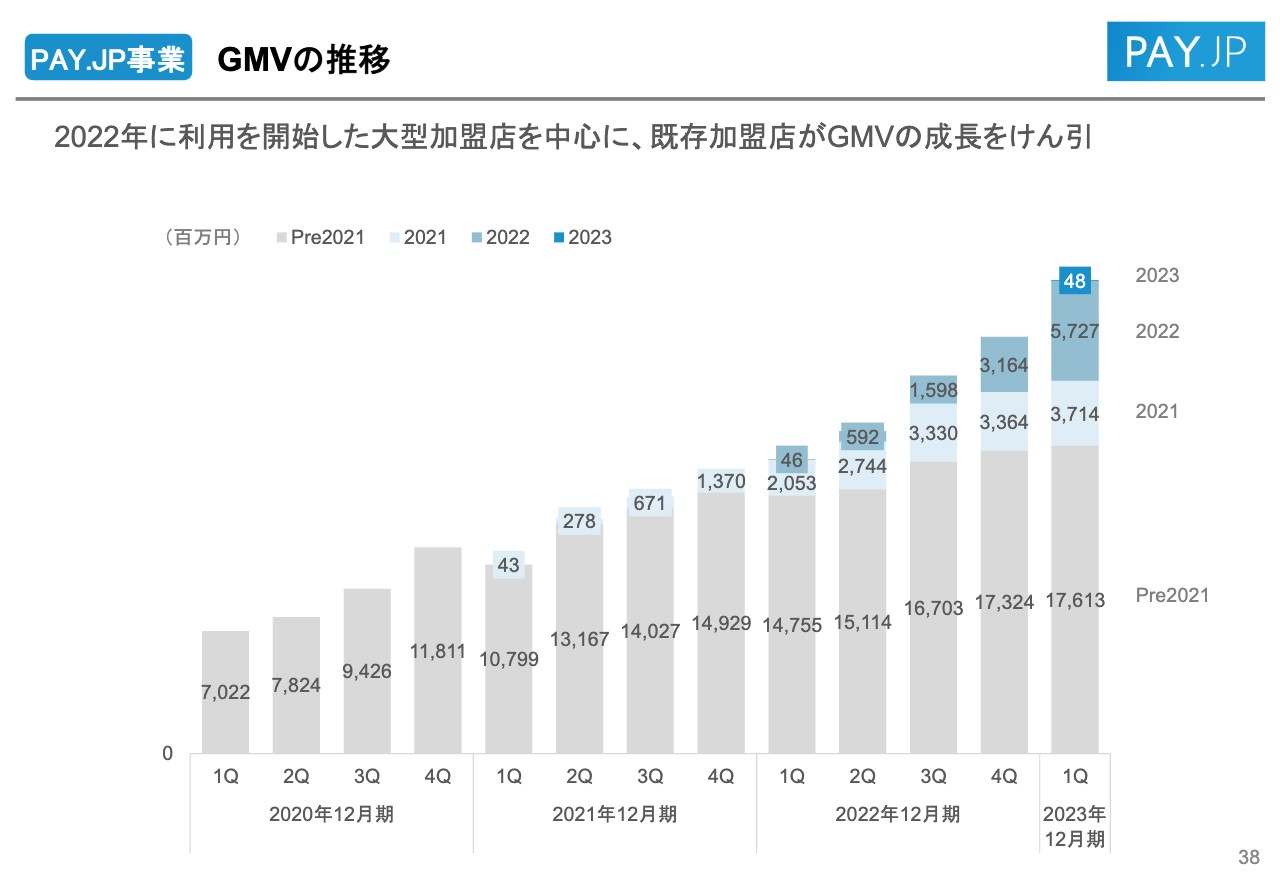

PAY.JP事業の登録年度別のGMVです。2022年12月よりご利用いただいている大型加盟店を中心に、既存の加盟店がけん引しています。GMVはYoYプラス60.8パーセントと非常に大きな成長が続いていて、順調にグロースしています。詳細については後ほど原田からも少々補足します。

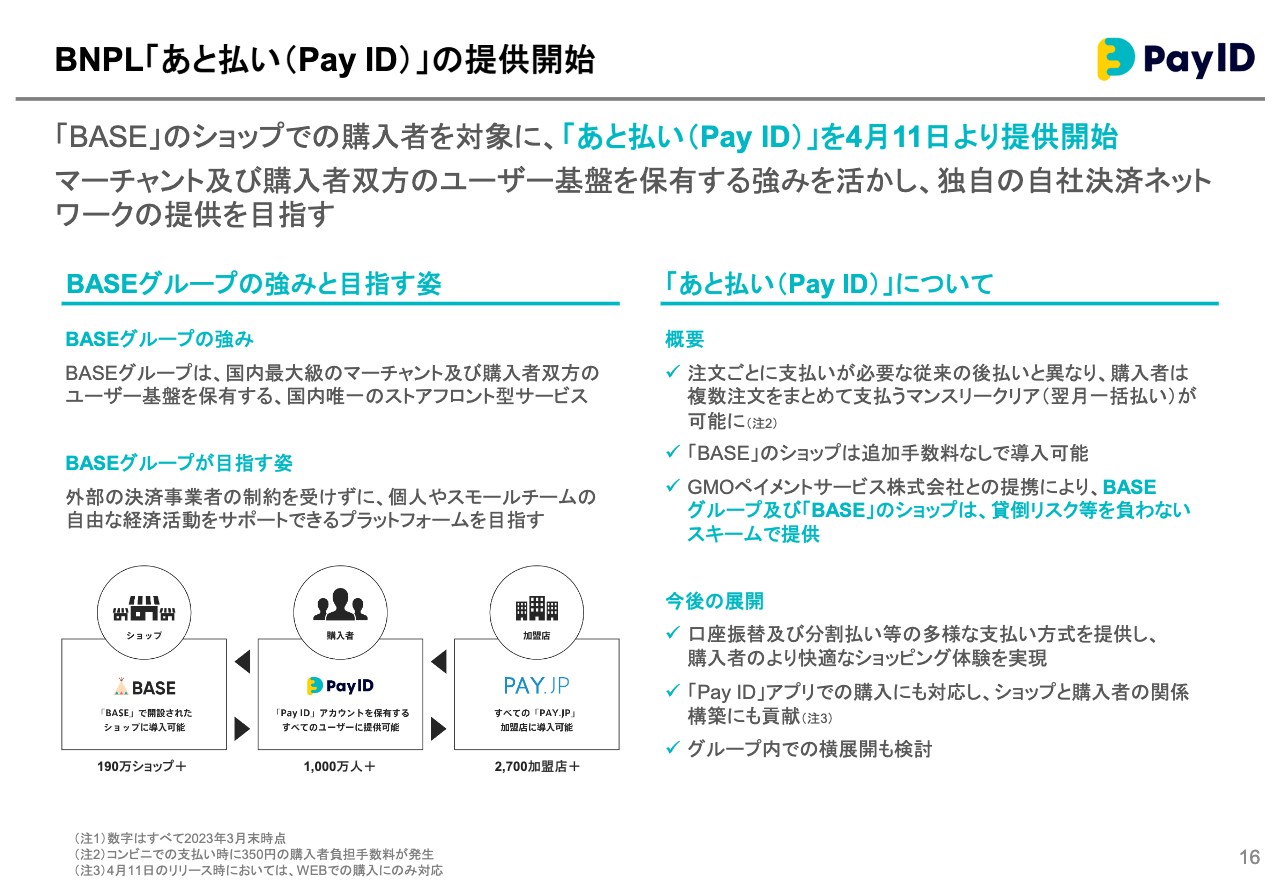

BNPL「あと払い(Pay ID)」の提供開始

「Pay ID」についてご説明します。冒頭で触れたとおり、こちらは購入者向けのプロダクトです。「Pay ID」に登録するとワンクリックで決済ができたり、ショッピングアプリを使うことでたくさんのショップの中からお気に入りを見つけてフォローしたりと、とにかく簡単でスムーズなネットショッピングを実現するサービスです。

「Pay ID」の大きな機能の1つが「あと払い(Pay ID)」で、一般にはBNPLと呼ばれる機能です。4月から提供を開始しました。「BASE」というプロダクトには190万店を超えるショップが加盟していますが、ほぼすべてのショップでこの「あと払い(Pay ID)」が使えるようになっています。

今まではクレジットカードやキャリア経由で決済していたものが、BASEグループの加盟店においては、当社が提供する決済ネットワーク内で完結するという世界観が、少しずつ実現できるようになっています。

世界にはAffirm(米・アファーム)やAfterpay(豪・アフターペイ)、Klarna(スウェーデン・クラーナ)といったBNPLのプレーヤーがいますが、我々のコンシューマーである「Pay ID」のユーザーはすでに1,000万人を超えており、「BASE」には190万店を超えるマーチャントがいるという状況です。その意味では大きな優位性を持ってBNPLを始められたと考えています。リリースされた日から100万店を超える加盟店で使えるようになっているという点で、非常に順調にサービスに入れているのではないかと思っています。

今後も、分割払いなど購入者向けのさまざまな機能を提供していく予定です。過去10年は、マーチャントサイドのみに付加価値を提供して収益を獲得してきましたが、次の10年という長いスパンでは、購入者サイドにもしっかりと付加価値を提供して対価をいただけるようになりたいと思っています。こちらについても、今後みなさまに進捗を共有していきます。

今回のタイミングにおいては、GMOペイメントサービスとの提携によって、我々がリスクを負うことなく「Pay ID」というプロダクトを導入できており、B/S面に関しても問題なくサービスがリリースされていますので、ご安心いただければと思います。

私からは以上です。ここからはCFOの原田より、2023年12月期第1四半期の業績についてご説明します。

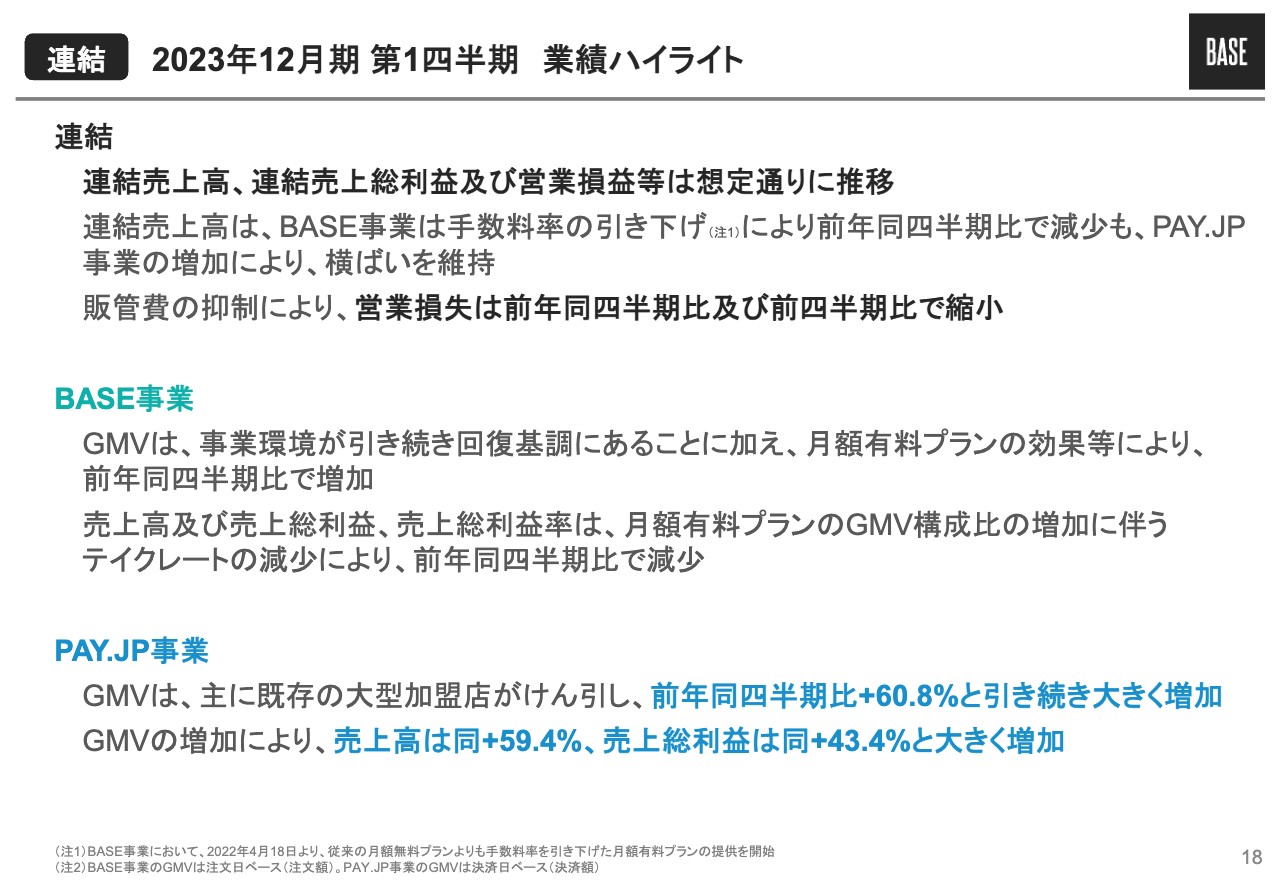

連結 2023年12月期 第1四半期 業績ハイライト

原田健氏(以下、原田):私から、2023年12月期第1四半期の業績ハイライトをご説明します。この四半期より、セグメントの名称を「PAY事業」から「PAY.JP事業」に変更していますので、ご認識いただければと思います。

鶴岡からもお伝えしたとおり、連結業績は期初に開示した経営方針に則り、想定どおりに推移している状況です。

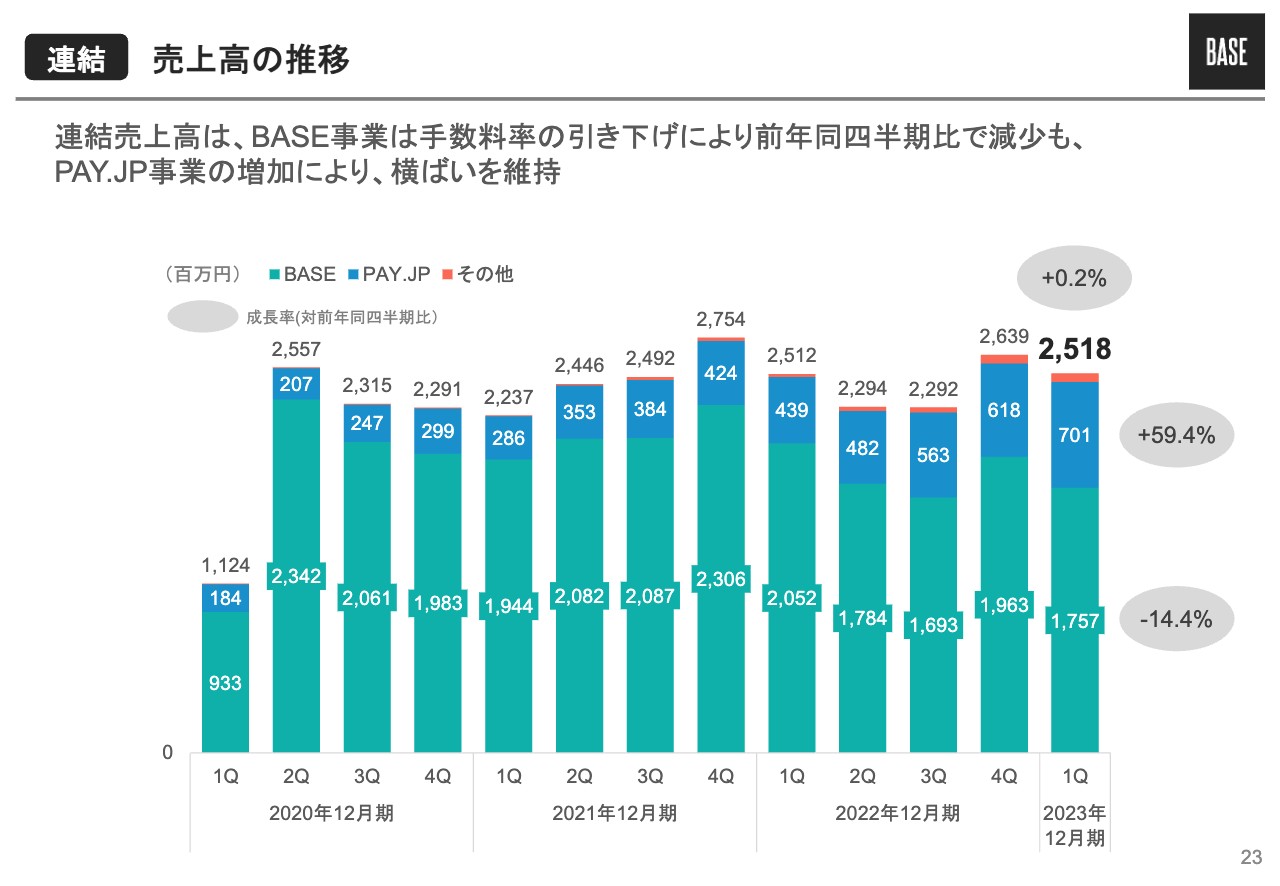

事業別にご説明します。BASE事業は、GMVは前年同期比で順調に増加していますが、2022年4月に導入した月額有料プラン提供の影響で売上高・売上総利益・売上総利益率がYoYで減少しています。

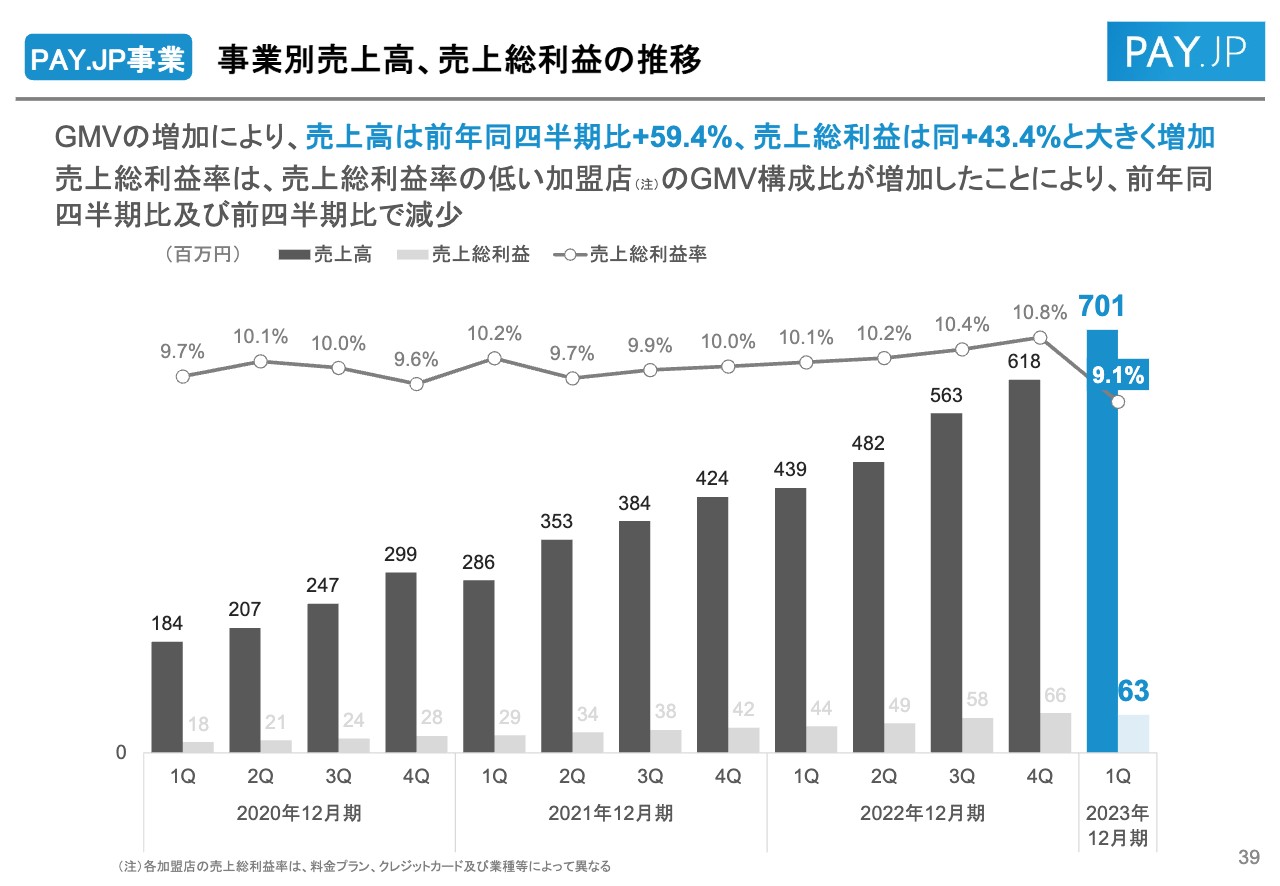

一方でPAY.JP事業は、既存の大型加盟店が大きく牽引し、GMVはYoYでプラス60パーセントとかなり大きく増加しています。それに伴い売上高、売上総利益ともに大きく増加しています。

連結では、PAY.JP事業は大きく伸びたもののBASE事業は減少ということで、YoYで売上高は微増、売上総利益は減少しています。販管費に関しては、今期はしっかりと抑制しているため、営業損失自体はYoYで縮小という結果です。

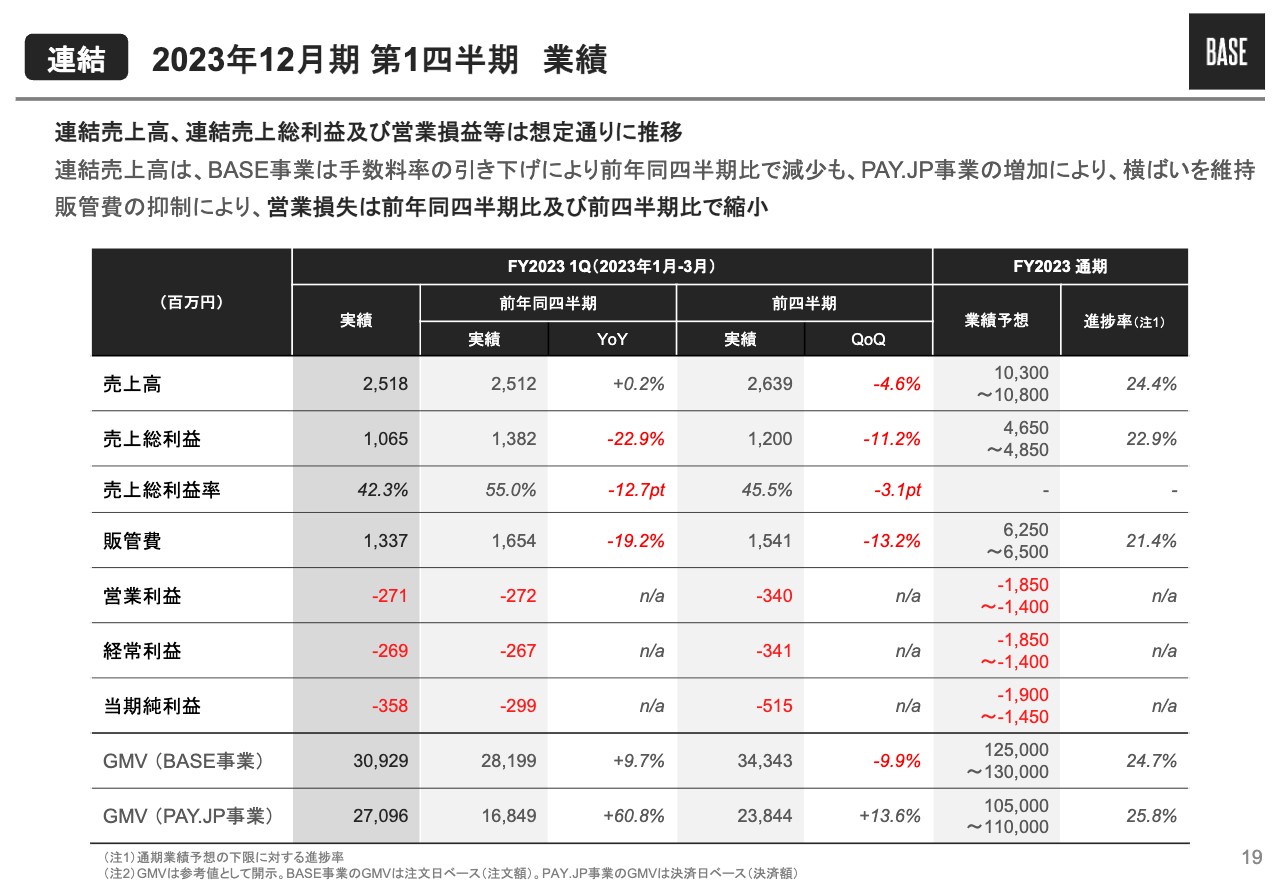

連結 2023年12月期 第1四半期 業績

連結業績の詳細です。スライド左側には2023年1月から2023年3月の3ヶ月間、右側には2023年12月期の通期の業績予想と進捗率を記載しています。進捗率が順調に推移していることをご確認いただけると思います。

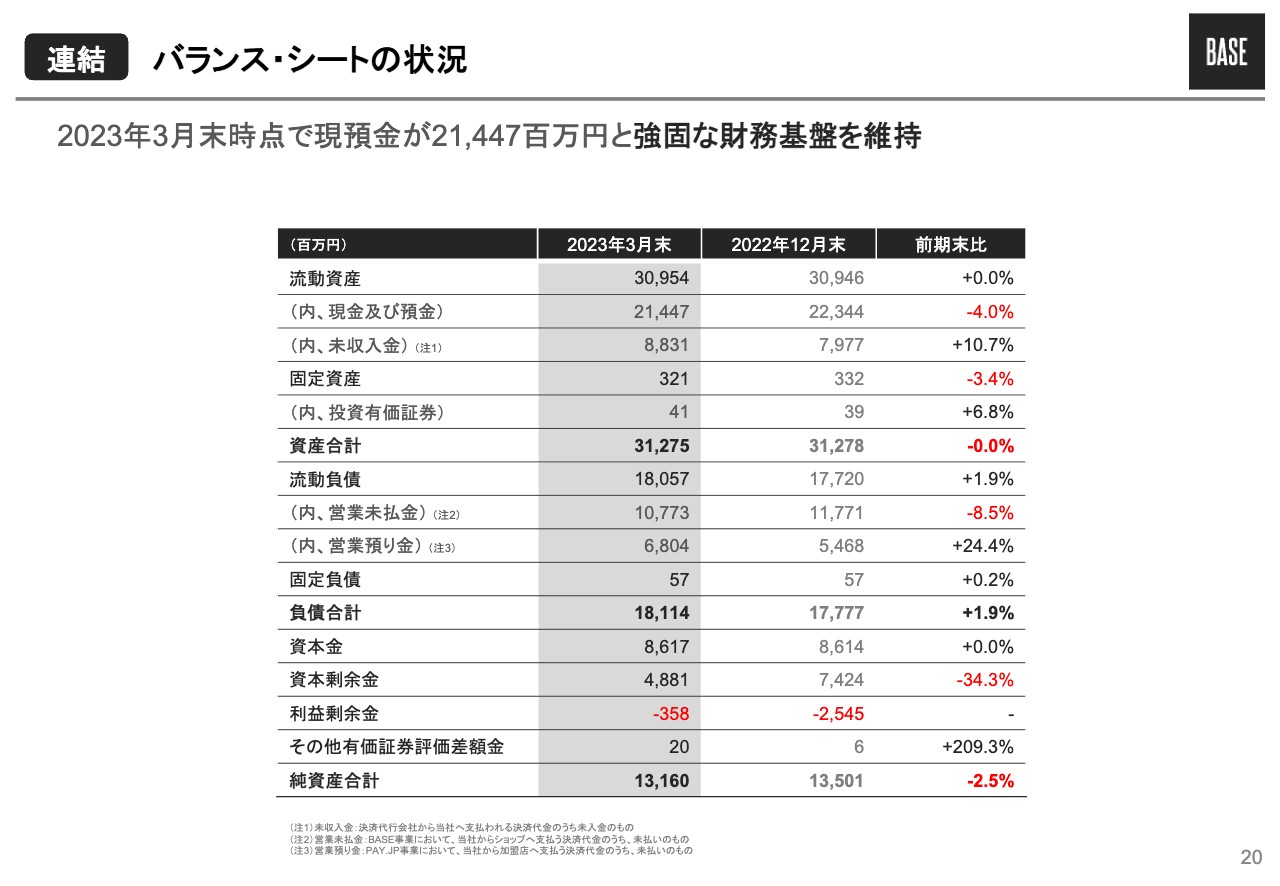

連結 バランス・シートの状況

バランス・シートの状況です。2023年3月末時点での現金及び預金は約214億円、純資産は約131億円となっています。2023年12月期も赤字の見込みではありますが、強固な財務基盤を維持しています。

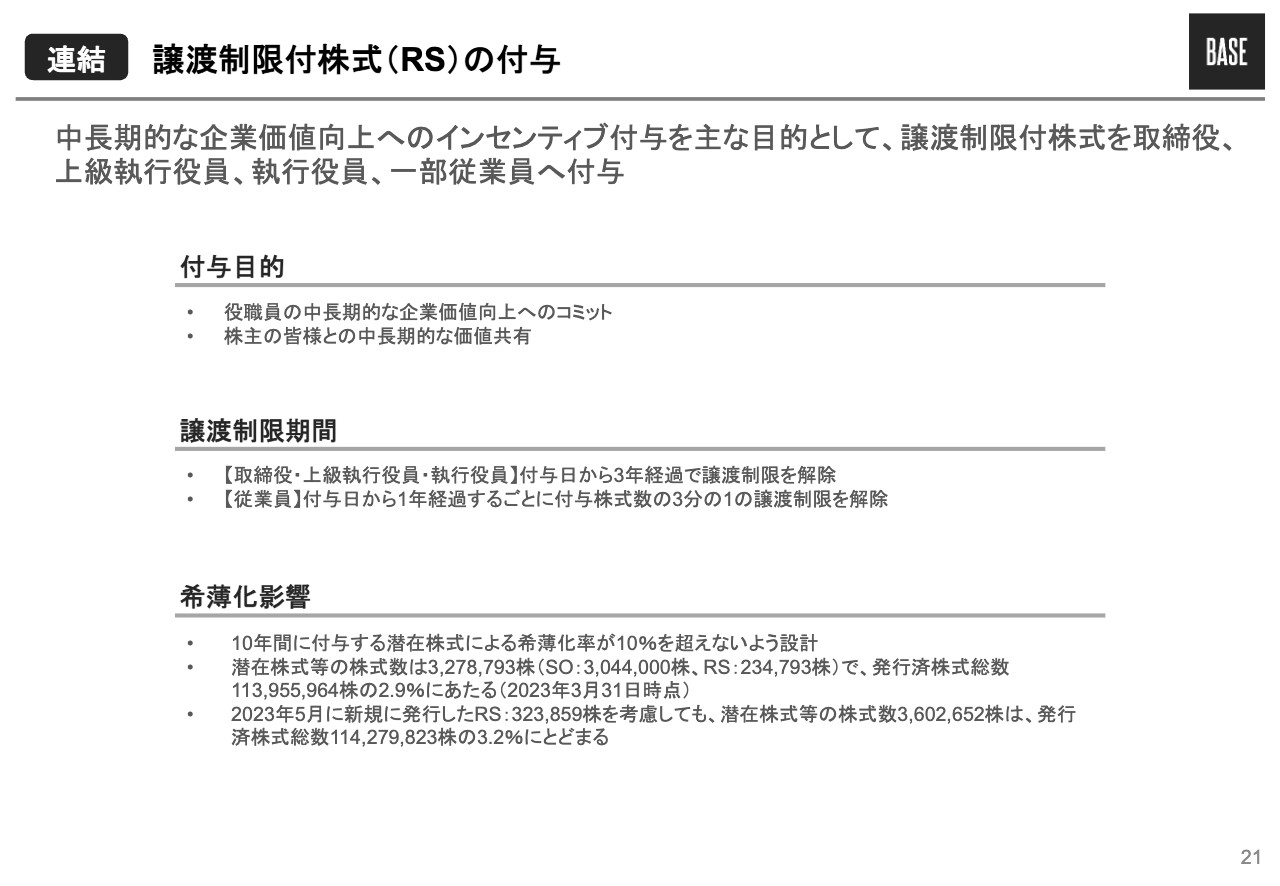

連結 譲渡制限付株式(RS)の付与

譲渡制限付株式(RS)の付与に関してです。こちらは毎年付与しており、役職員の中長期的な企業価値向上へのコミットの強化や、株主のみなさまとの価値共有を図る目的のものです。詳細についてはスライドに記載のとおりですが、この付与による希薄化の影響は軽微となっています。

連結 GMV(流通総額)の推移

グループ全体のGMVの推移です。グループ全体のGMVは580億円で、YoYで大きく増加しています。その中でも、PAY.JP事業が特に増加しています。

連結 売上高の推移

連結売上高の推移です。BASE事業は、昨年度の2022年12月期第1四半期の時点では月額有料プラン提供前であり、当1四半期は手数料率の引き下げによりYoYで売上高は減少していますが、PAY.JP事業の売上高は、GMVが大きく増加した影響で、プラス59パーセントと大きく増加しており、全体では横ばいを維持しています。

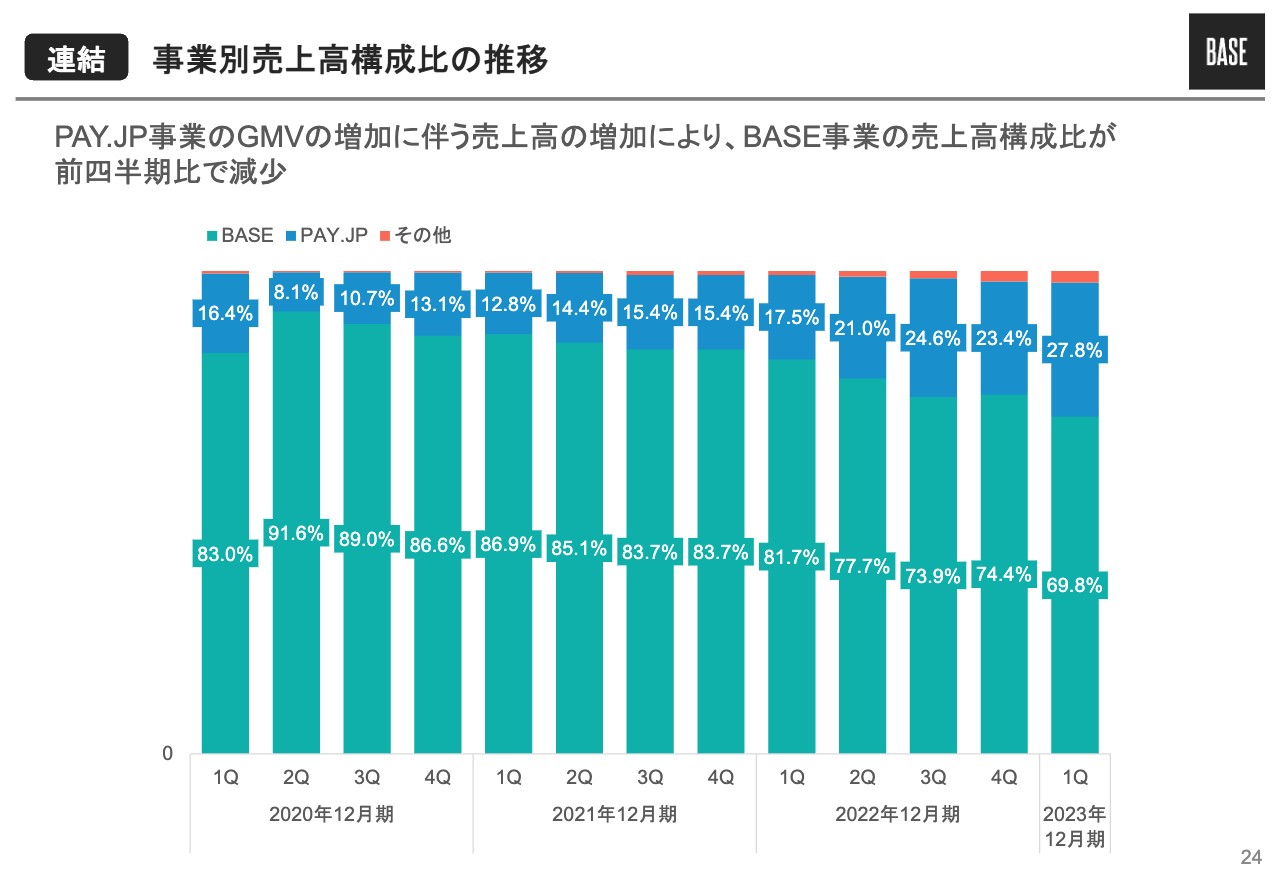

連結 事業別売上高構成比の推移

売上高構成比の推移です。PAY.JP事業のGMVが引き続き大きく増加しているため、売上高の構成比としてもPAY.JP事業は増えました。BASE事業は、QoQで減少となっています。

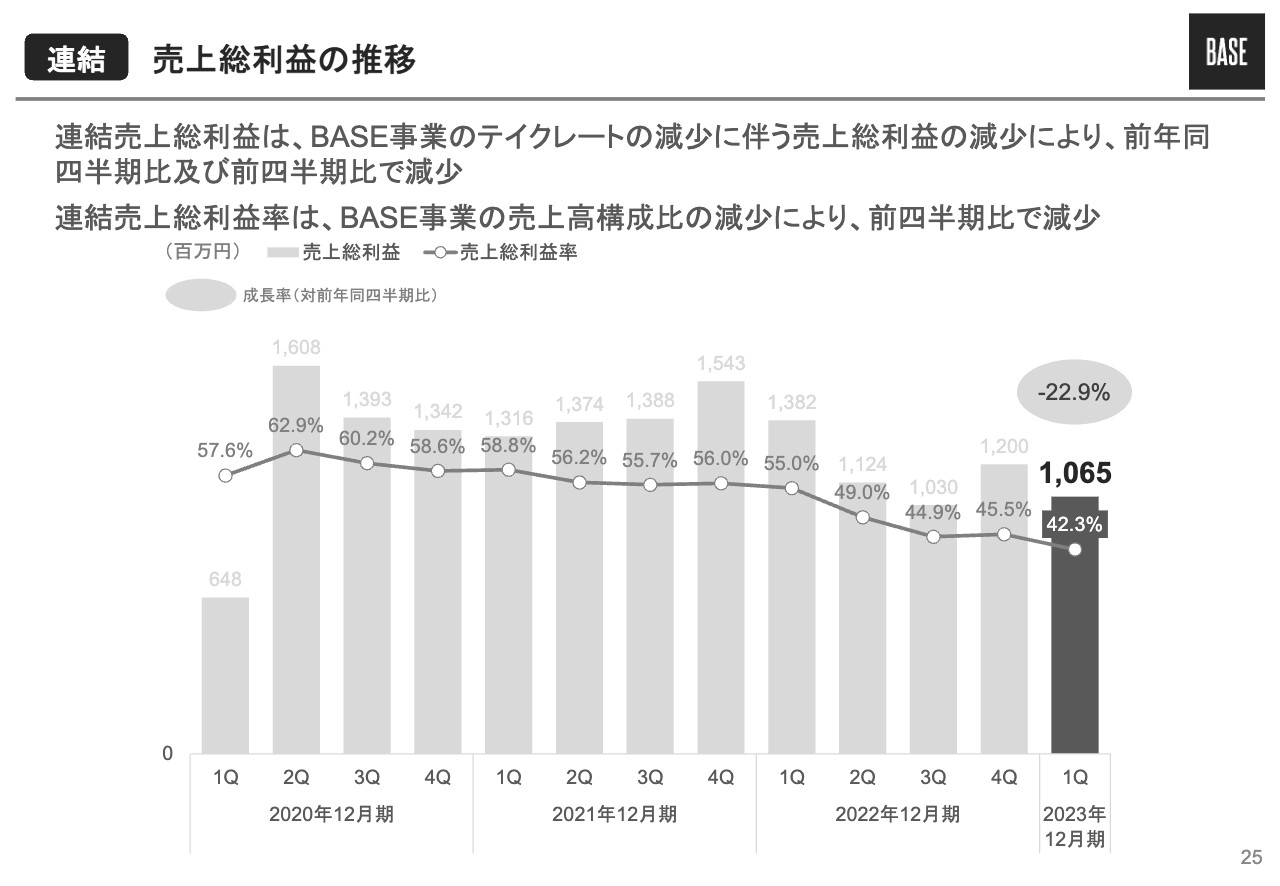

連結 売上総利益の推移

連結の売上総利益率は、BASE事業の売上高構成比の減少により、YoYで減少している状況です。売上総利益は、繰り返しになりますが、2022年12月期第2四半期の有料プラン導入によるテイクレート減少に伴い、BASE事業の売上総利益が減少し、連結の売上総利益もYoYで減少となりました。

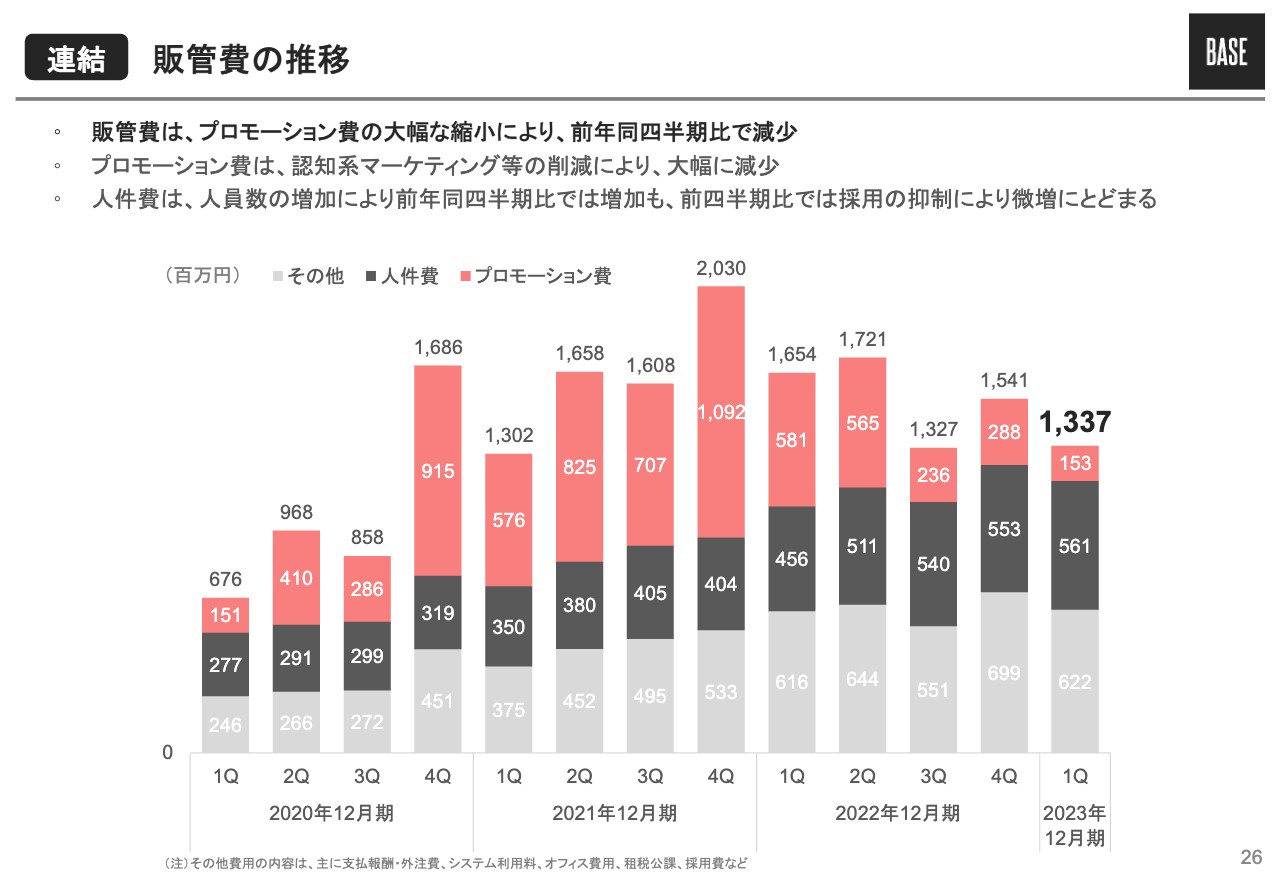

連結 販管費の推移

販管費の推移です。スライドのグラフは、赤色の「プロモーション費」、黒色の「人件費」、グレーの「その他」の費用というかたちで、3つに分類しています。2022年12月期第1四半期の販管費16億円から、当期は13億円と、20パーセント弱減少しています。

特にプロモーション費は、2022年12月期第1四半期の5億8,000万円から、2023年12月期第1四半期は1.5億円と大きく抑制している状況です。

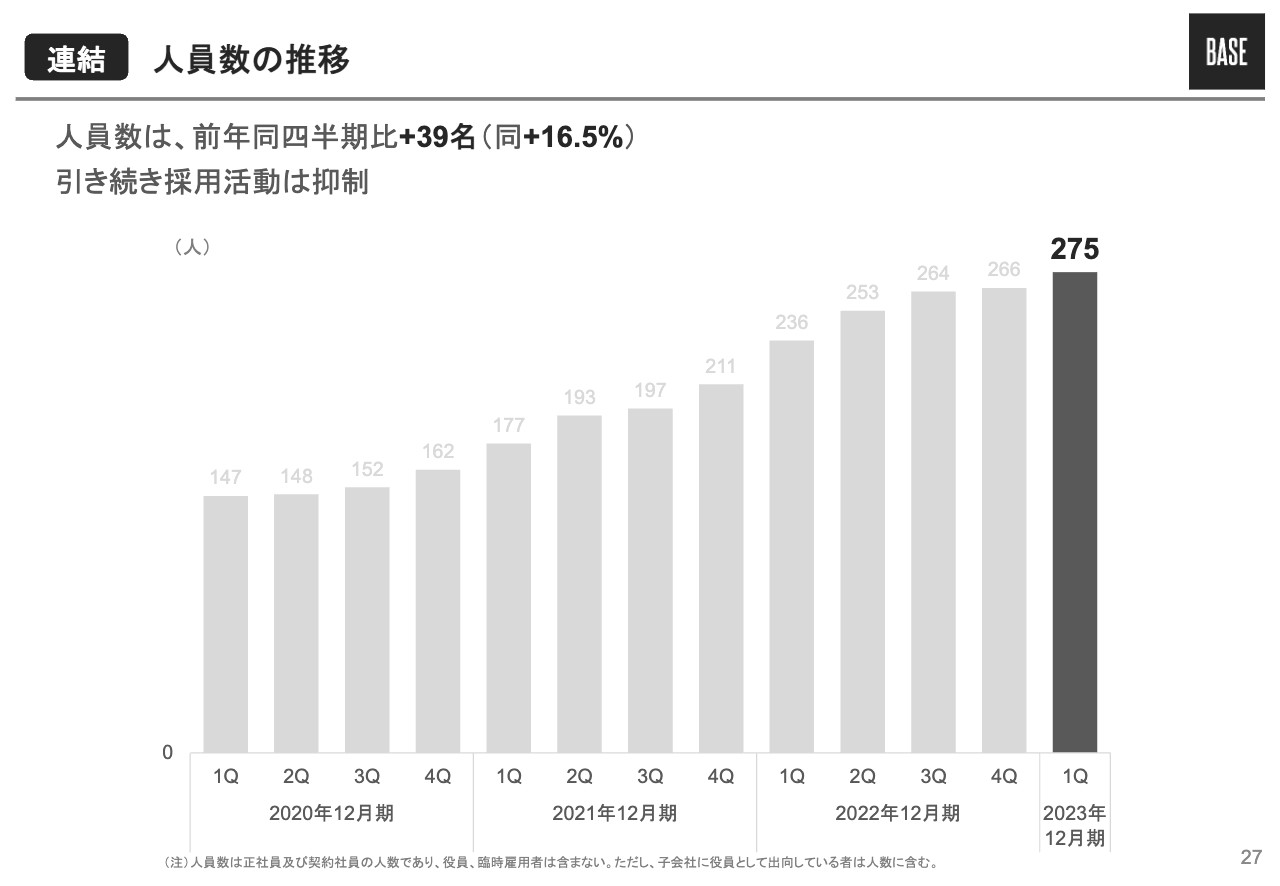

連結 人員数の推移

人員数の推移です。2022年12月期の下半期以降、引き続き採用は抑制しており、今年の3月末時点で275名となっています。

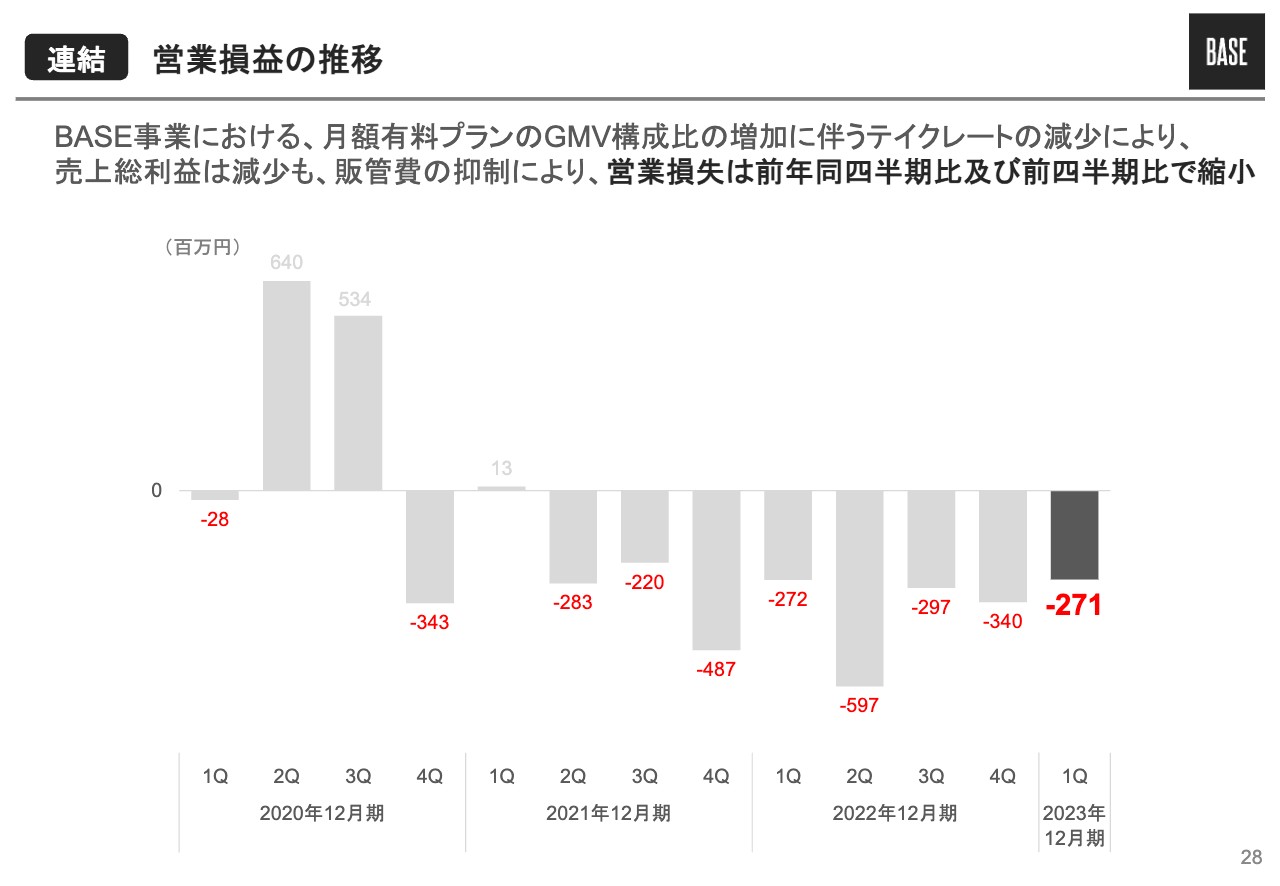

連結 営業損益の推移

連結の営業損益の推移です。営業損失は、売上総利益が減少しましたが、プロモーション費を中心に販管費を大幅に抑制したことにより、YoY、QoQともに赤字幅を縮小している状況です。以上が連結の推移です。

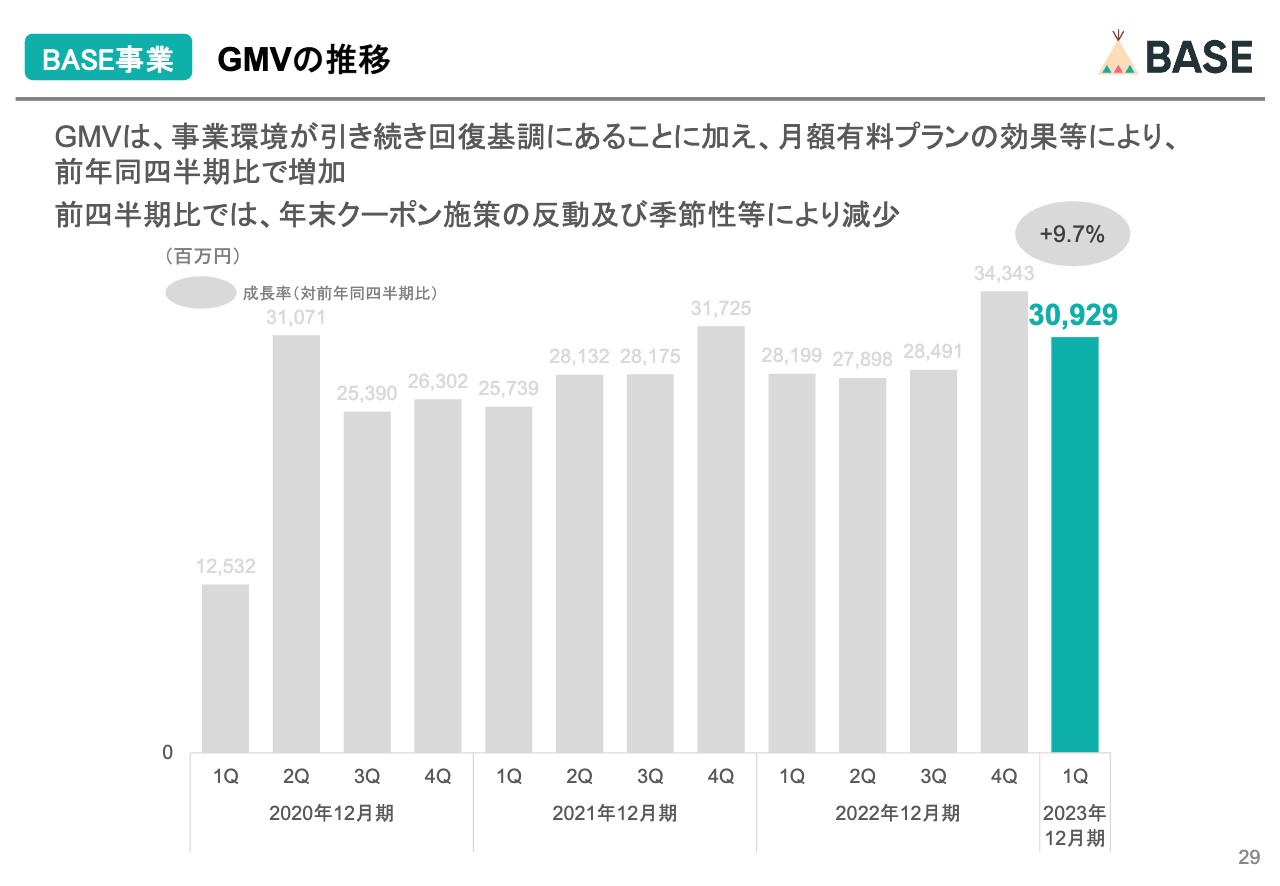

BASE事業 GMVの推移

ここからは事業ごとにご説明します。まず、BASE事業です。GMVはリオープニングの影響で事業環境が悪化していましたが、2022年12月期第4四半期以降は回復基調にあり、2023年12月期第1四半期においてもその状況は継続していると見ています。

また、2022年4月に月額有料プランの提供を開始した効果として、売上規模の大きなショップが順調に増えており、既存ショップの継続利用にもつながっている状況です。

以上の結果、GMVはYoYでしっかりと伸ばすことができています。QoQで少し減少しているのは、2022年12月期第4四半期に実施したクーポン施策の反動や季節性の影響によるものです。

BASE事業 GMVの推移

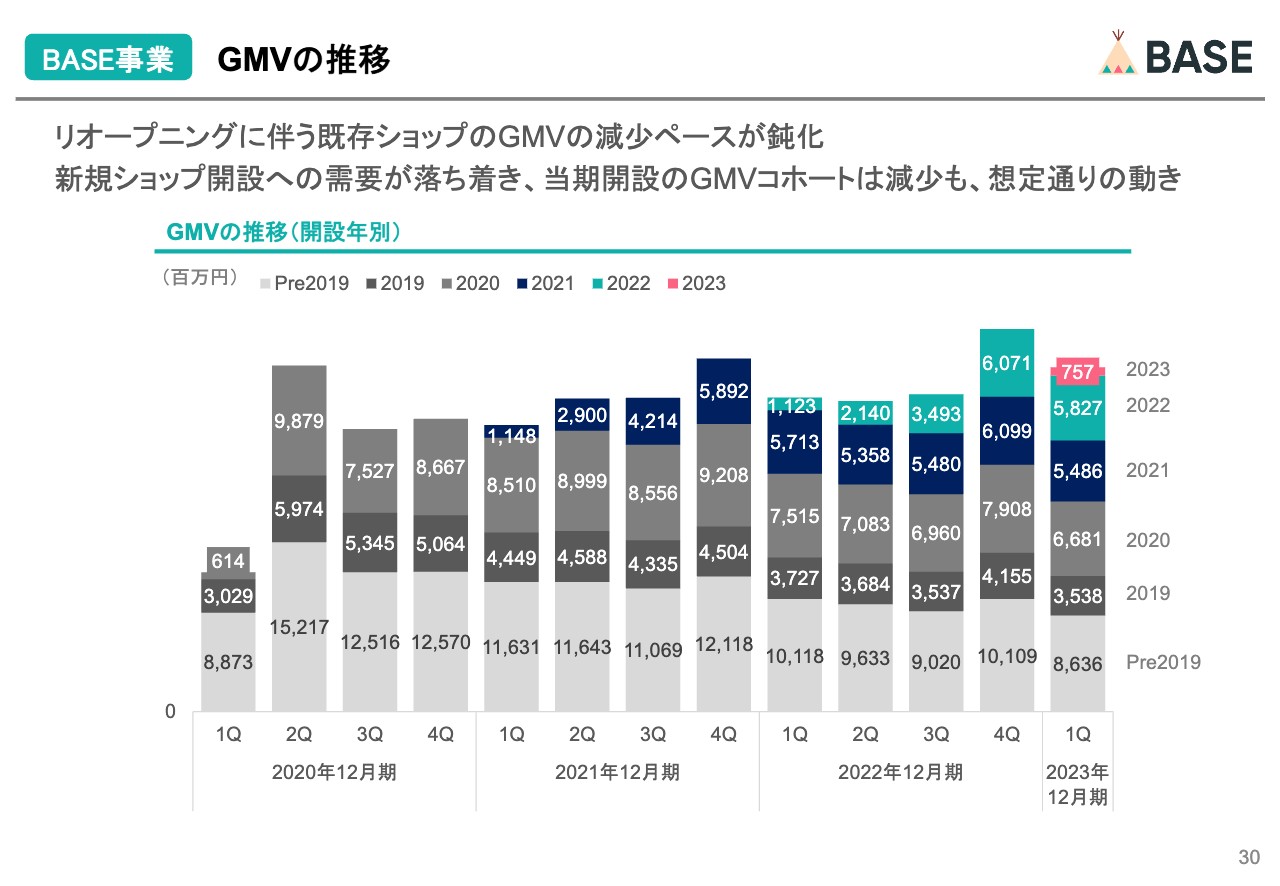

スライドのグラフは、開設年別のGMVの推移です。2020年12月期第2四半期以降、コロナ禍の影響による巣ごもり消費やマスク等の消費、応援消費などの大きな需要がありましたが、リオープニングの影響もあり、2022年12月期以降は減少しています。

2023年12月期第1四半期の新規開設ショップに関するGMVは7億5,700万円で、グラフ右上の赤色で示しています。2022年12月期第1四半期の11億円に比べると減っています。新規ショップ開設の需要が昨年以降徐々に落ち着き、当期開設のGMVが減少していますが、期初の想定範囲内で推移している状況です。

BASE事業 GMVの推移

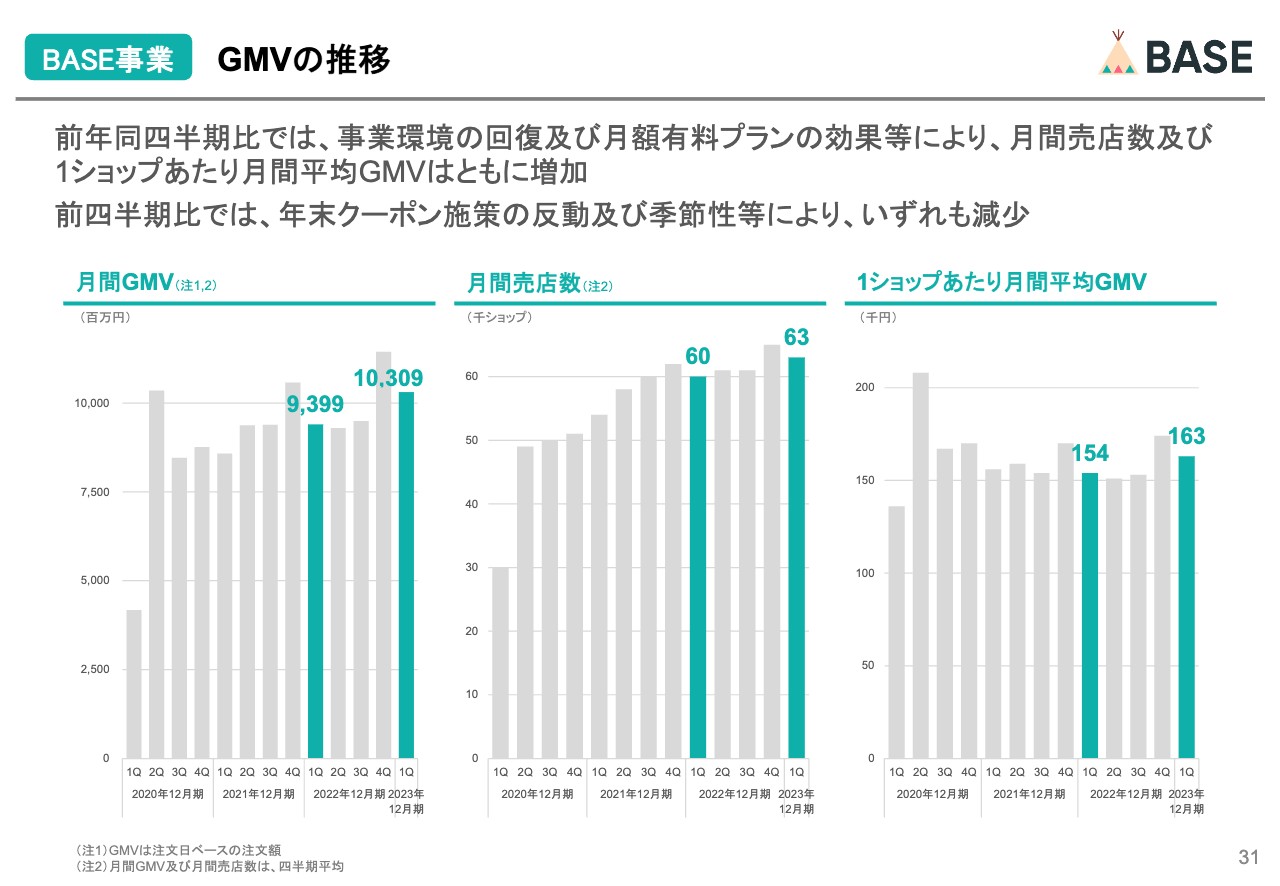

KPIごとに分解したそれぞれのGMVの推移を、各グラフで示しています。右側の1ショップあたり月間平均GMVは、リオープニングの影響で購入者がオフラインで買い物するようになり、2022年12月期第3四半期まで減少傾向が続いていましたが、2022年12月期第4四半期以降は前年四半期比でプラスに転じています。

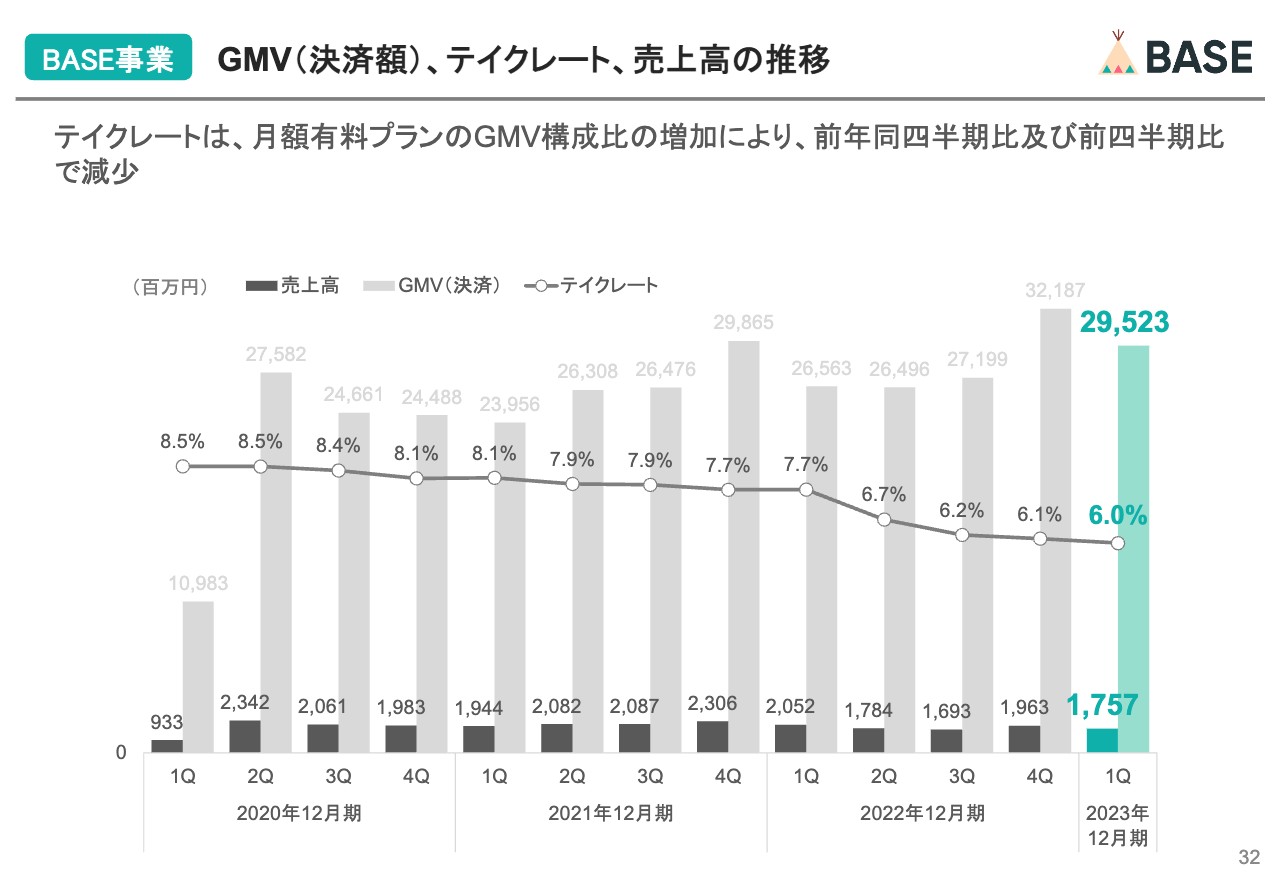

BASE事業 GMV(決済額)、テイクレート、売上高の推移

テイクレートの推移です。詳細は後ほどご説明しますが、2022年4月に月額有料プランを導入した影響で、月額有料プランのGMVの構成比率が増加してきています。その影響により、QoQでテイクレートが減少している状況です。

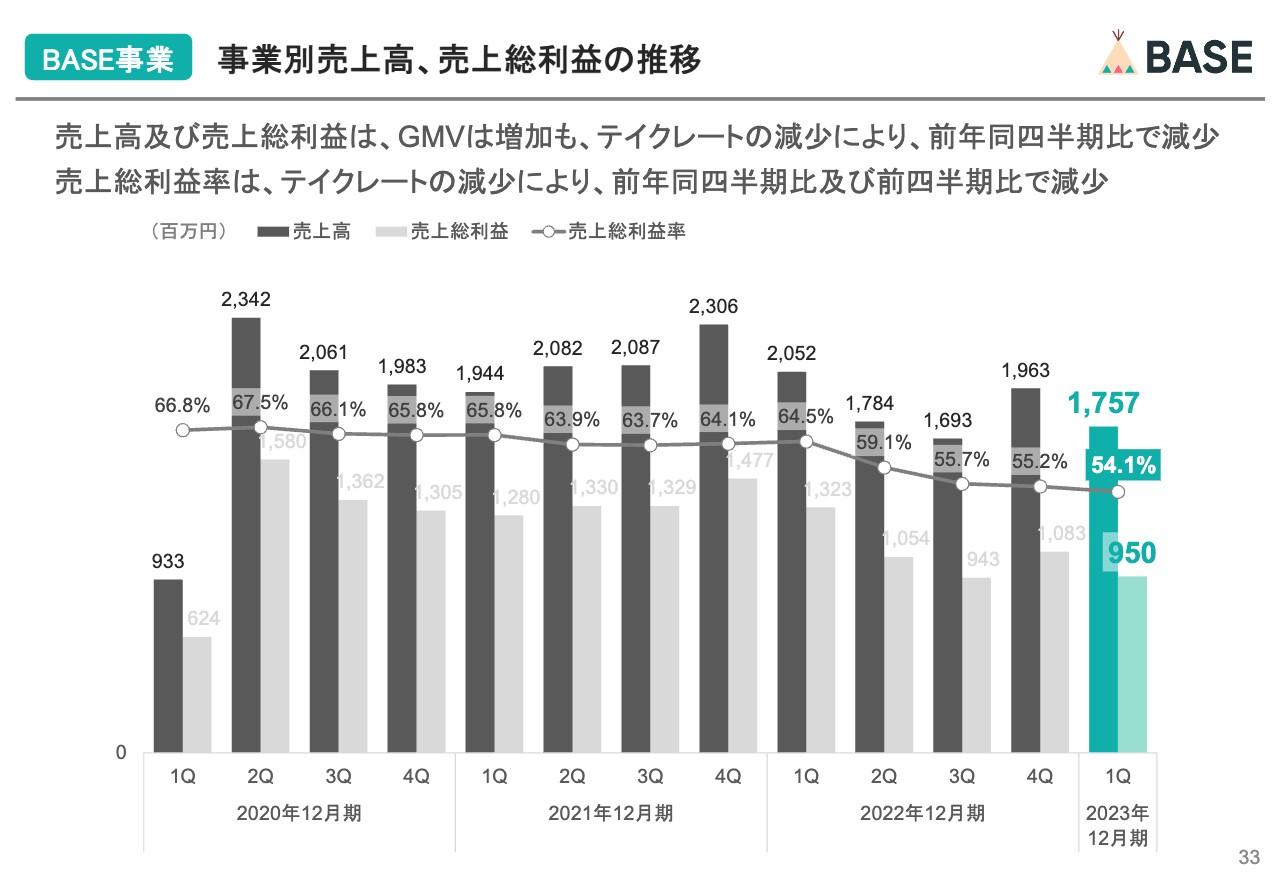

BASE事業 事業別売上高、売上総利益の推移

事業別売上高、売上総利益、売上総利益率の推移です。特に売上総利益率の減少に関しては、月額有料プランのGMV構成比の増加によりテイクレートが減少し、売上総利益率も減少するという構造になっています。

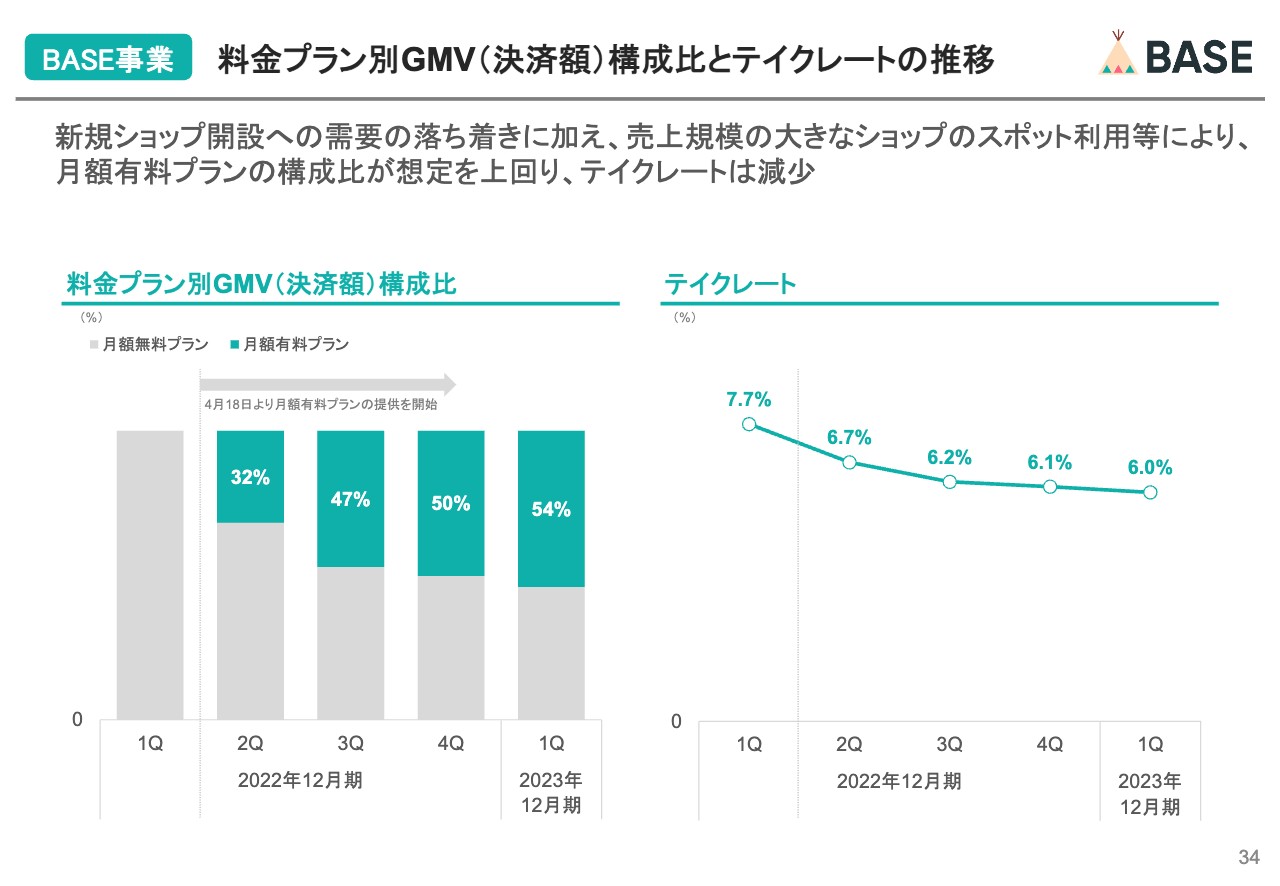

BASE事業 料金プラン別GMV(決済額)構成比とテイクレートの推移

テイクレートのご説明です。今回、初めて開示するものです。スライド左側は、料金プラン別のGMV構成比の推移です。2023年12月期第1四半期に関しては、月額有料プランのGMVの構成比率は54パーセントで、2022年12月期第4四半期に比べても大きく伸びている状況です。それに伴い、右側に示しているテイクレートが減少する構造となっています。

有料プランによってテイクレートは減少していますが、GMVは競合と比較してもしっかりと伸ばすことができているため、短期的に特に何かネガティブなことがあるとは考えていません。ただし、中長期的には、テイクレートの向上を図っていきたいと思っています。足元でもそのような施策の準備を進めているため、タイミングが来たらみなさまにもお伝えしていきます。

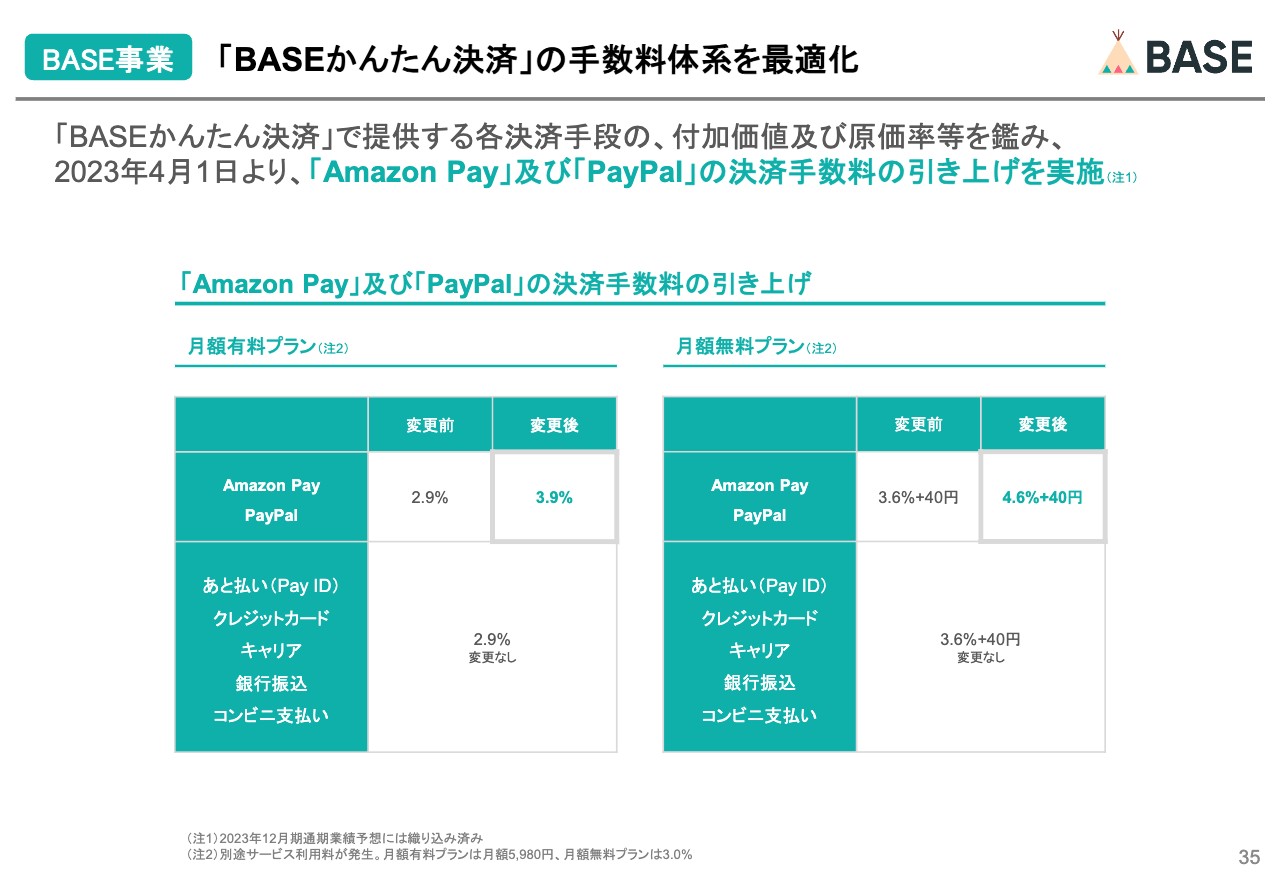

BASE事業 「BASEかんたん決済」の手数料体系を最適化

BASE事業において、2023年12月期第1四半期に開発チームが主に取り組んできたことを2つご紹介します。

1つ目は、4月1日に実施した「BASEかんたん決済」の手数料体系の最適化についてです。「BASE」をご利用いただいているすべてのショップに「BASEかんたん決済」を導入いただいており、最大7種類の決済手段をご自身のネットショップに簡単に導入することができています。

今までは、決済手段によって付加価値や原価率は異なっていても、すべて一律の決済手数料にてご提供していましたが、今回、「Amazon Pay」と「PayPal」を使って決済された場合は1パーセント追加で手数料をいただくように変更しました。料金プラン別の詳細は、スライドの表をご覧ください。

なお、この変更による業績への影響は軽微であると見込んでおり、期初に開示した業績予想には織り込み済みです。手数料体系の変更は今年の4月1日に実施しており、2023年12月期第1四半期の実績に影響はありません。

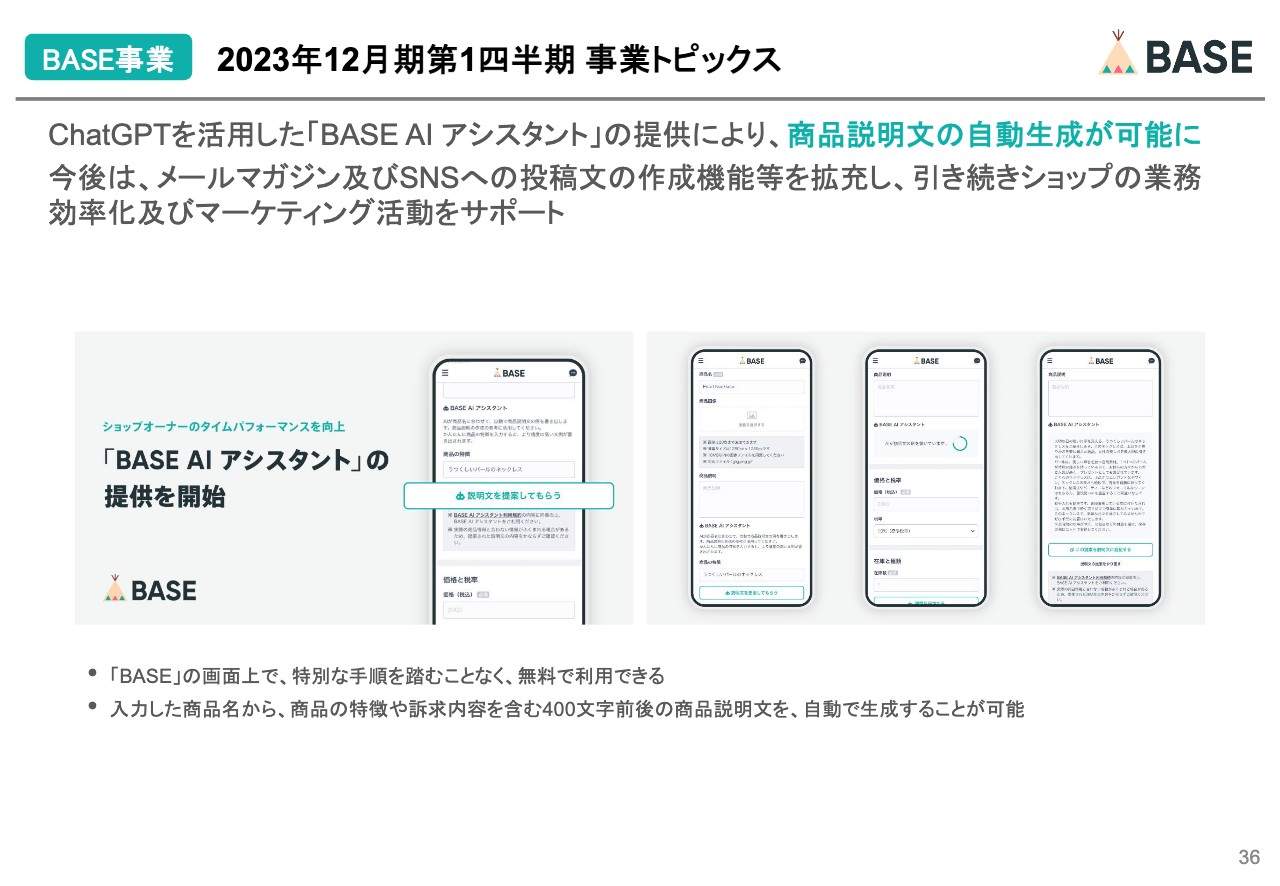

BASE事業 2023年12月期第1四半期 事業トピックス

2つ目は、「ChatGPT」を活用した機能で、商品説明文の自動生成が可能になる「BASE AI アシスタント」の提供です。昨今、非常に速いスピードで進化しているAI領域についても、しっかりとキャッチアップして、付加価値の高い機能を引き続き提供していきたいと考えています。以上がBASE事業のご説明です。

PAY.JP事業 GMVの推移

PAY.JP事業についてご説明します。引き続きGMVは大きく増加しており、YoYでプラス60.8パーセントという状況です。

PAY.JP事業 GMVの推移

登録年別のGMVのコホートです。既存加盟店が順調に成長しています。特に2022年12月期に登録いただいた加盟店が伸びており、その中でも一部の加盟店が非常に強い成長を継続していることで、足元も大きくGMVの成長をけん引している状況です。

PAY.JP事業 事業別売上高、売上総利益の推移

売上高、売上総利益の推移です。「PAY.JP」の売上高、売上総利益は、基本的にGMVに連動しています。売上としては、YoYでプラス59.4パーセントと高く成長している状況です。

一方、今回は売上総利益率がYoYで10.8から9.1パーセントに減少しているため、こちらについて簡単にご説明したいと思います。「PAY.JP」においては、基本的に原価率は加盟店ごとに異なります。これは、加盟店の料金プランや業種によって原価が異なるためです。

また、決済時のクレジットカードのブランドによっても原価率が異なるため、GMVのミックスが変わると、原価率にも全体に関わる要因となります。今回、一部の加盟店などの影響により、原価率が増えて売上総利益率が下がる状況となっていますが、こちらはGMVが大きく伸びた反動でもあるため、大きくネガティブには考えていません。

ただし、原価率の改善についてはしっかりと取り組んでいきたいと考えており、売上総利益率に関しても安定的な水準となるように、これからしっかりと取り組んでいきたいと思っています。

私からの説明は以上となります。ありがとうございました。

質疑応答:BASE事業における4月のGMV成長率について

司会者:BASE事業における4月のGMV成長率は、3月と同水準になるのでしょうか?

山村兼司氏(以下、山村):BASE事業を担当している私からご回答します。進行中の四半期の状況に関することですので、詳細はお答えできない状況ではありますが、昨年から続いているトレンドに関しては、第1四半期、第2四半期と大きくは変わっていないとご認識いただければと思います。

質疑応答:「BASEかんたん決済」手数料体系最適化の効果について

司会者:「BASEかんたん決済」手数料体系の最適化で期待される、原価率改善の効果としてはどの程度になりますでしょうか?

山村:先ほど原田から説明があったとおり、今まで「BASE」として提供してきた決済手段はそれぞれ、付加価値や原価などが異なっていましたが、今回はその適正化を行いました。

今回は一部の決済手段の対応であるため、業績に与える影響は軽微であり、期初に開示した業績予想には織り込み済みです。

質疑応答:「BASE」のGMV成長率について

司会者:「BASE」のGMVについて、1月に比べて2月の成長率が鈍化した理由はありますか?

山村:こちらに関しても、特段昨年からのトレンドに大きな変化はありません。2月の業績に関しても、例えば昨年の状況、また、今年に関しては個別の店舗、大型商品の販売状況など、そのようなブレの範囲内であると考えています。

質疑応答:売上規模の大きなショップのスポット利用について

司会者:スライドに記載の『売上規模の大きなショップのスポット利用』とはどのようなことをイメージするとよいでしょうか? こちらは従前からあったもので、今後も起こりうることでしょうか?

山村:「BASE」というサービスには、月額利用料をいただいてないプランもあるため、以前から、季節性に左右される商品があったり、イベントに合わせたスポット販売などのためにご利用いただくことがありました。

今回に関しても同様で、例えば著名な方のイベントに合わせたグッズ販売、有名企業のキャンペーンなどでご利用いただくことがあったためです。今後もそのようなかたちでご利用される方はいらっしゃると思っています。

質疑応答:営業利益のトレンドについて

司会者:第2四半期から第4四半期の売上総利益の見通しを示していただきましたが、営業利益も同じようなトレンドを想定されていますか?

原田:営業損益に関しては、基本的には売上総利益に連動するかたちになります。固定費に関してもおおむね同様ですが、それ以外にも販促支援、一時的に発生する費用などもあるため、その場合は必ずしも売上総利益と同じ動きにならない可能性があります。

質疑応答:BASE事業におけるショップ数について

司会者:BASE事業において、第1四半期のショップ数が1,400ほど減っているようですがなぜでしょうか? 今後、毎年第1四半期にはこのような事象が起きる想定でしょうか?

山村:こちらも先ほど原田から説明があったとおり、第4四半期に実施したリオープニングや決済手数料引き下げの影響によって、このような変動が起こっていますので、こちらに関しては来年以降も同様のことが起こる可能性はあると考えています。

質疑応答:「BASE」のテイクレートの反転時期について

司会者:「BASE」のテイクレートの反転時期はいつ頃の見通しとなっていますか? 第1四半期において、月額有料プランの構成比が想定以上に増えたことを踏まえると、まだ底打ちしていないということでしょうか?

山村:テイクレートに関しては複数の要因による影響がありますし、現在進行中の施策もあります。また、進行中の四半期の状況に関してお答えすることは難しい状況です。しかし、先ほど鶴岡の説明にもあったとおり、テイクレートについては、短期的には維持を、中長期的には向上を目指すために、準備を進めています。

足元に関しても、月額有料プランをご利用いただくことで、GMVをしっかりと伸ばすことができています。その結果、テイクレートが減少している状況ではありますが、価値の高い決済手段や機能の手数料を見直すというような布石を打ってもいます。こちらに関しては、また詳細が固まり次第ご報告します。

質疑応答:売上総利益が上限に近い着地となった要因について

司会者:売上総利益が上限に近い着地となった要因について、もう少し詳しく教えてください。また、その要因のうち、第2四半期以降も続くもの、続かないものを整理いただければと存じます

原田:上限に近い着地になった要因は、「BASE」「PAY.JP」ともにGMVが好調に推移したためです。足元のGMVについて詳しくはお伝えできませんが、事業環境に関しては、第1四半期から大きな変化はなく、引き続き回復基調にあります。また、競争環境などに関しても特に変化はないと考えています。

質疑応答:販管費の抑制の状況について

司会者:期初の販管費計画と比較して、販管費の抑制が前倒しで進んでいるように見えますが、いかがでしょうか? 期初で想定以上に抑制が進んだのか、なにか使い切れていない部分があるのか、費目もあわせてご教示ください。

原田:進捗率としては高くない状況ではありますが、なにか抑制が大きく進み、使い切れていない状況というよりは、計画どおりとなっています。

もちろん、コストの効率化を続けているため、期初に想定していたよりもコストを大きく減らすことができる可能性もありますが、採用やマーケティング投資などに関しては、期初にお伝えしている方針に従って行っている状況です。

質疑応答:PAY.JP事業の売上総利益率について

司会者:PAY.JP事業の売上総利益率は、通期においても第1四半期と同水準を想定されていますか?

髙橋直氏(以下、髙橋):PAY.JP事業の特性でもあるのですが、BASE事業と比較すると、テイクレートの水準が低く、売上総利益率の幅が非常に少ない事業です。

そのため、テイクレートや原価率のわずかな変動が、売上総利益率に大きく影響してしまうことがあります。また、今期のような当社のコントロール外の要因も大きいため、現時点で見通すことは難しいと考えています。しかし、原価率の交渉や適正化なども含めて邁進していきたいと思っています。

質疑応答:BNPLの収益の取り方について

司会者:BNPLの収益の取り方について教えてください。当面は購入者サービスの一環として、支払い手数料350円などはGMOペイメントサービスが大半を取るかたちになるのでしょうか? こちらは原価率の改善にはなるのでしょうか?

髙橋:収益の按分のところは非開示情報になりますが、従来の後払いサービスと比較すると、BASE事業において原価率の改善は見られています。

鶴岡氏からのご挨拶

鶴岡:昨年はマクロ環境がどうなるか、我々も見通せずご迷惑をおかけした時期もありましたが、足元は徐々に復調してきて、マクロ環境が少しずつ戻ってきており、良かったと思っています。

ご質問でもいただきましたが、GMVが我々の想定を上回ることもあるため、そのような意味では比較的良い状況にどんどん向かってきていると思っています。中長期では、テイクレートの向上にしっかりとフォーカスし、売上総利益の向上に努めてまいりたいと思います。

また、我々も直近でAIに関するプロダクトをリリースしています。「ChatGPT」を活用したAIアシスタントのようなものが「BASE」のプロダクトに組み込まれているのですが、新しく登録されている商品の半分ほどにおいてこのAIアシスタントが使われており、商品登録に活用していただくなどの場面で稼働しています。

中長期で見ると、個人やスモールチームのみなさまが、もっとクリエイティブなことに時間を使うことのできるような、我々がエンパワーメントしたいと思っているみなさまの時代にもっと早く近づくと思っています。

2020年以降、ボラティリティなどがあり数字が読みづらいこともありましたが、中長期的には正しい成長水準に戻り、我々としても中長期的な戦略のもとで新しい事業をつくっていけると考えています。そんな未来に向けて、よい兆しとなる第1四半期であったと私自身は思っています。今後もいろいろと情報をアップデートしながら、我々の状況を見ていただければと考えています。

本日はお忙しいところ、ご視聴いただきありがとうございました。今後ともよろしくお願いします。