2023年4月27日に発表された、ジェコス株式会社2023年3月期決算説明の内容を書き起こしでお伝えします。

スピーカー:ジェコス株式会社 代表取締役社長 野房喜幸 氏

2023年3月期決算説明

野房喜幸氏(以下、野房):本日はお忙しい中、ご参加いただき誠にありがとうございます。2023年3月期決算説明会を開催します。

2023年3月期は、物件の端境期の中での物価高騰や、成長投資のための一時的費用の増加などがあり、「耐える年」となりました。その中で、ボトムラインと位置づけていた経常利益50億円をほぼ達成できました。

新年度の予想は堅めで見ていますが、需要好転などもあるため、できる限りアップサイドを狙っていきたいと考えています。

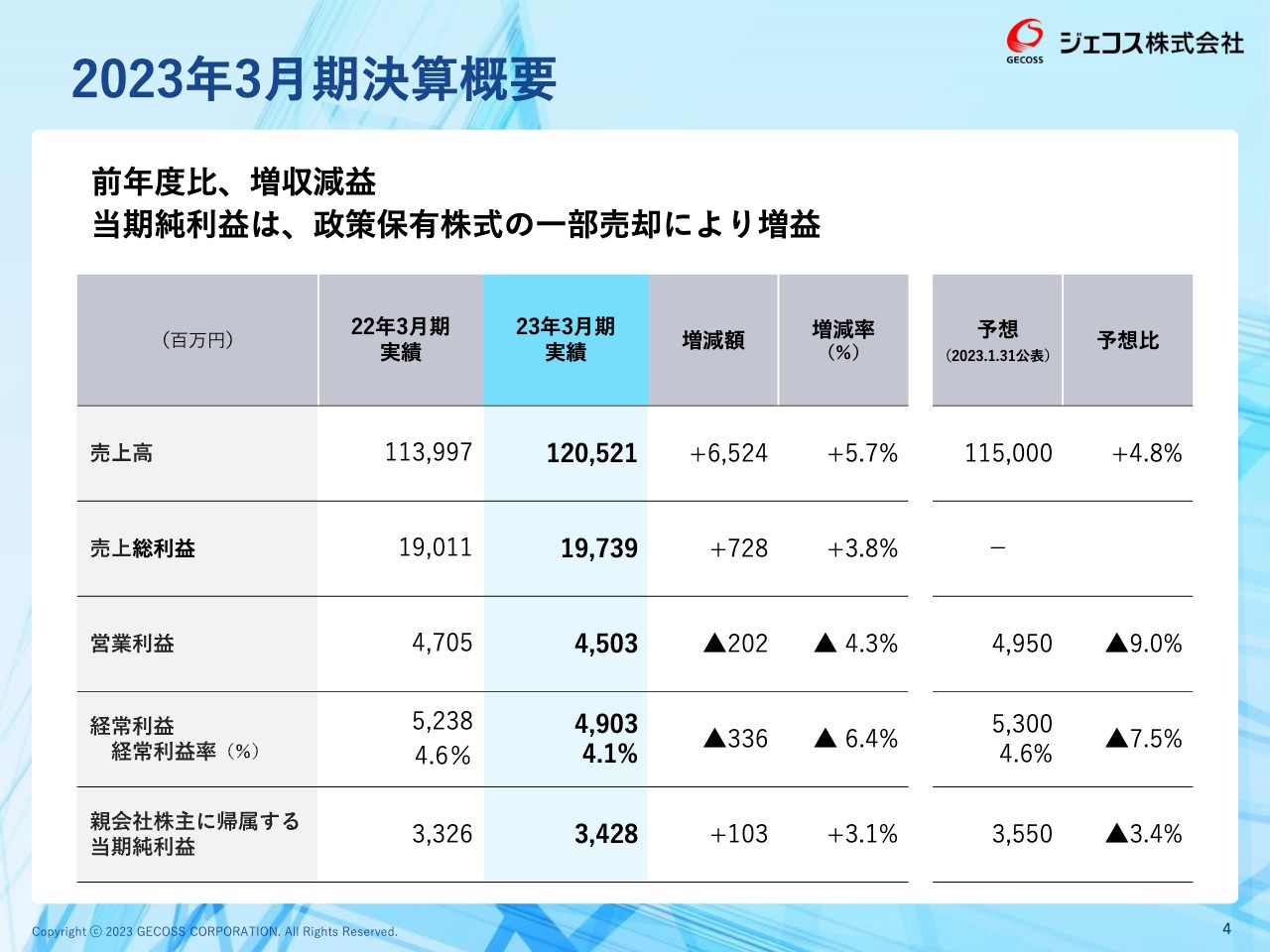

2023年3月期決算概要

2023年3月期の決算概要をご説明します。2022年3月期実績の経常利益52億3,800万円に対して、2023年3月期は49億300万円となりました。前年度比で増収ですが、若干の減益となりました。

親会社株主に帰属する当期純利益は、政策保有株式の一部売却などがあり、1億300万円増の34億2,800万円となりました。

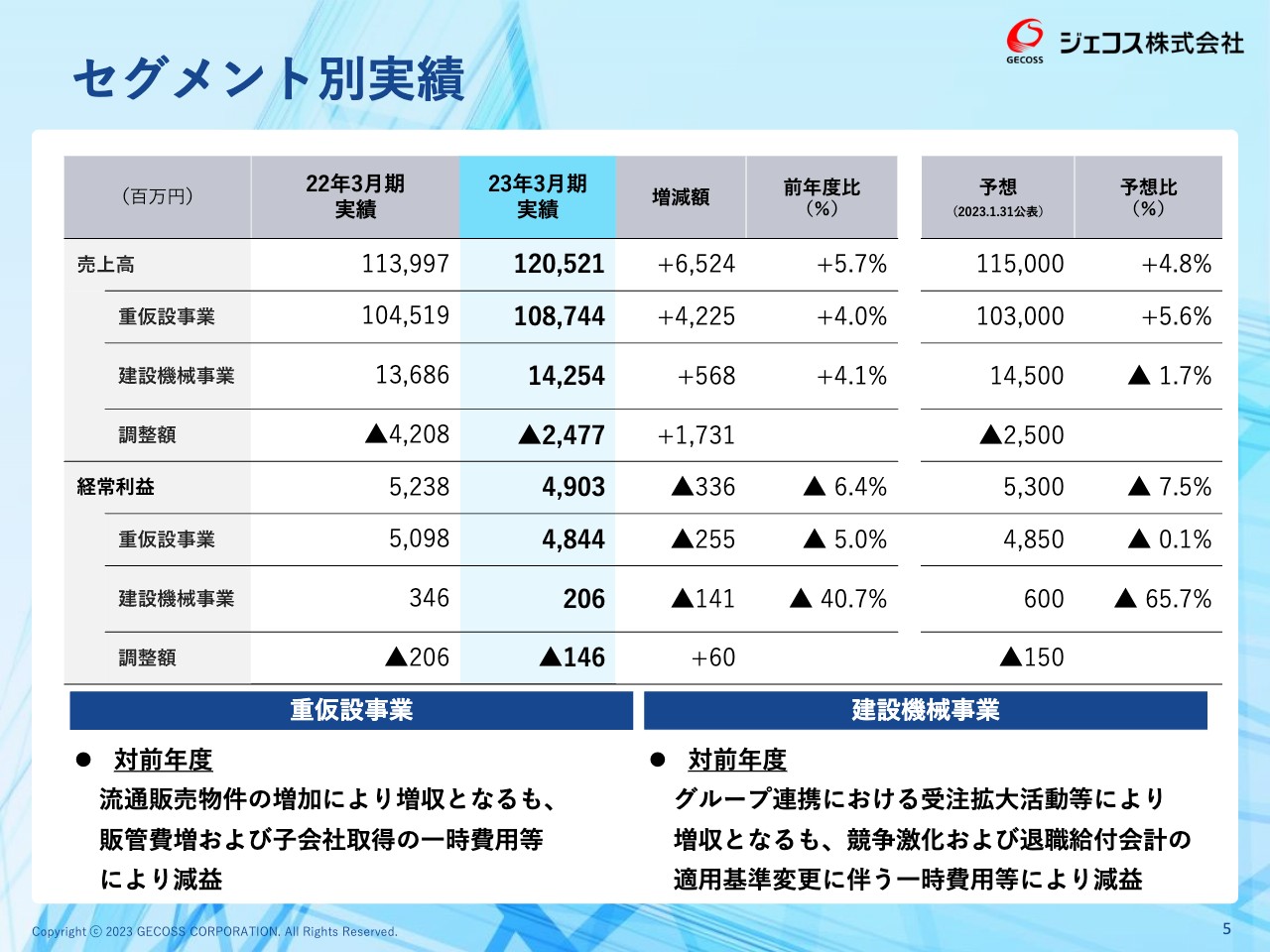

セグメント別実績

セグメント別の実績です。重仮設事業について、流通販売の増加などにより売上高は増加しましたが、販管費の増加およびオトワコーエイ社取得の一時的な費用などにより、増収減益となりました。

建設機械事業については、グループ連携などにより受注活動が拡大して増収となりましたが、競争の激化や退職給付会計の適用基準の変更に伴う一時的な費用などにより減益となりました。この減益は、退職給付会計の適用基準変更に伴う影響がそのままマイナスとなっています。

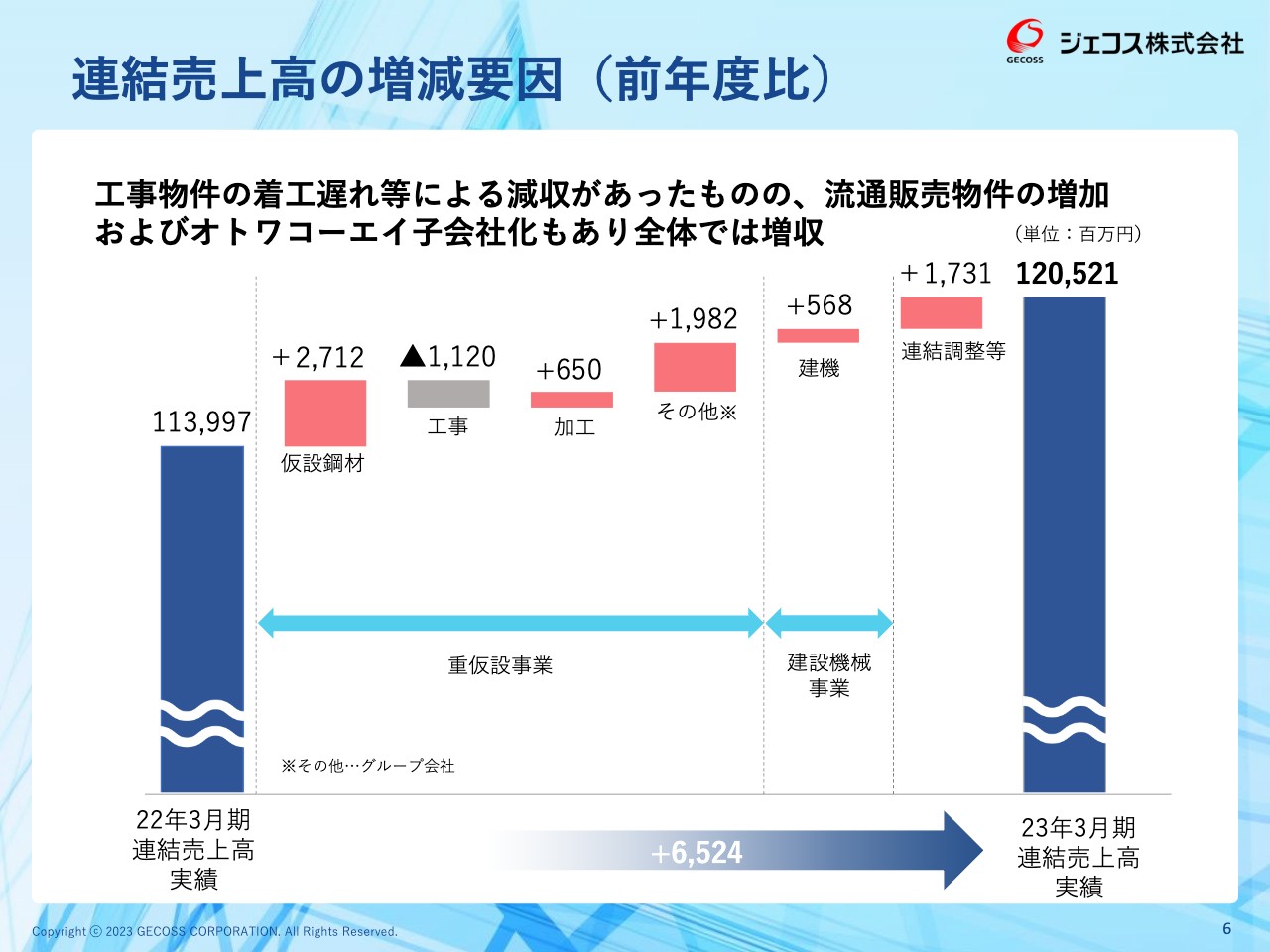

連結売上高の増減要因(前年度比)

売上高の増減要因についてです。工事物件の着工遅れなどによる減収がありましたが、仮設鋼材・加工・建機などの分野におけるプラスで、全体では増収となりました。ここでは、2022年度に子会社化したオトワコーエイ社も、20億円強の売上増加に貢献しています。

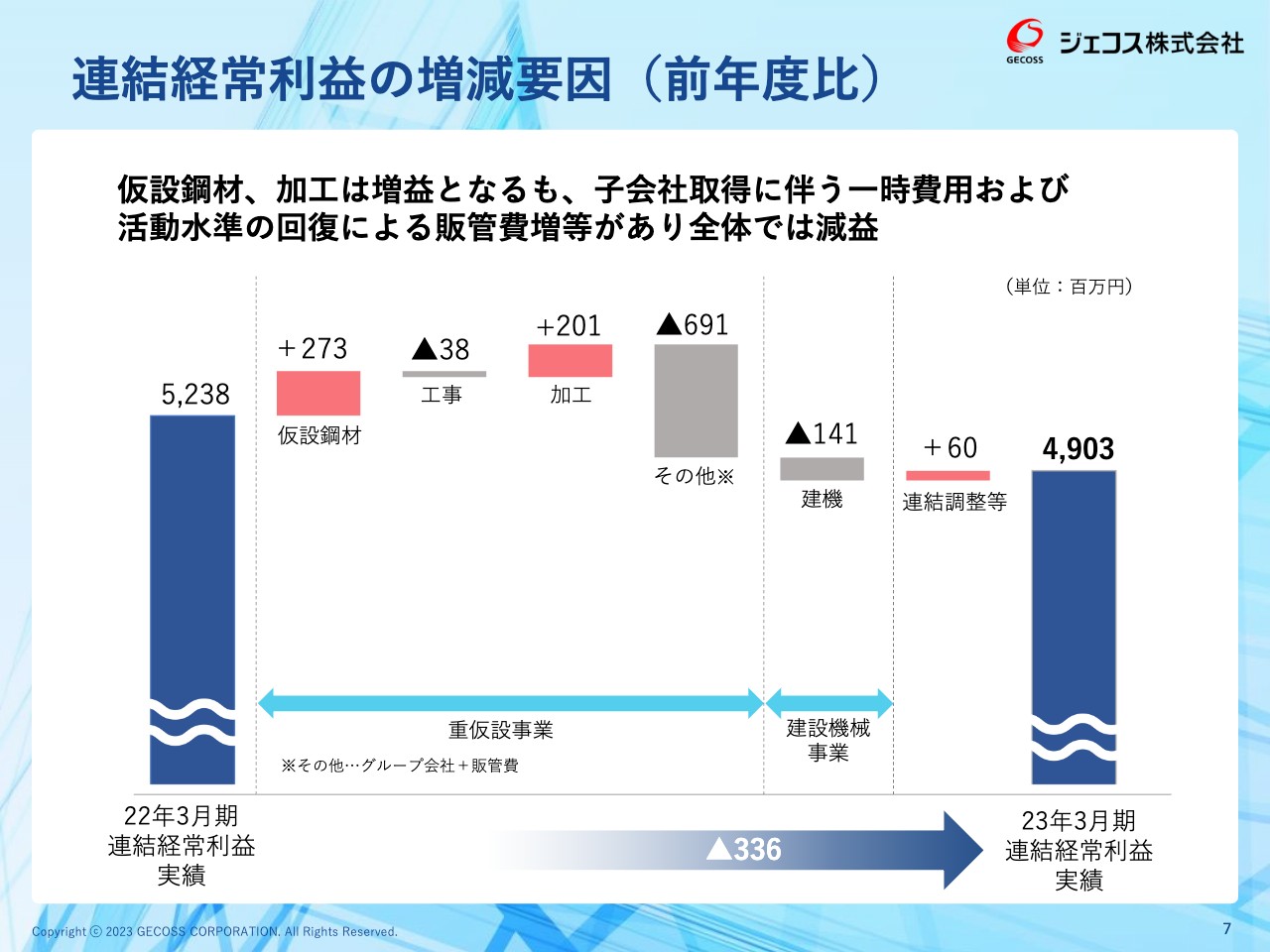

連結経常利益の増減要因(前年度比)

連結の経常利益です。仮設鋼材、加工は増益となりましたが、オトワコーエイ社取得に伴う一時費用および活動水準の回復などによる販管費の増加があり、経常利益は3億3,600万円の減益となりました。

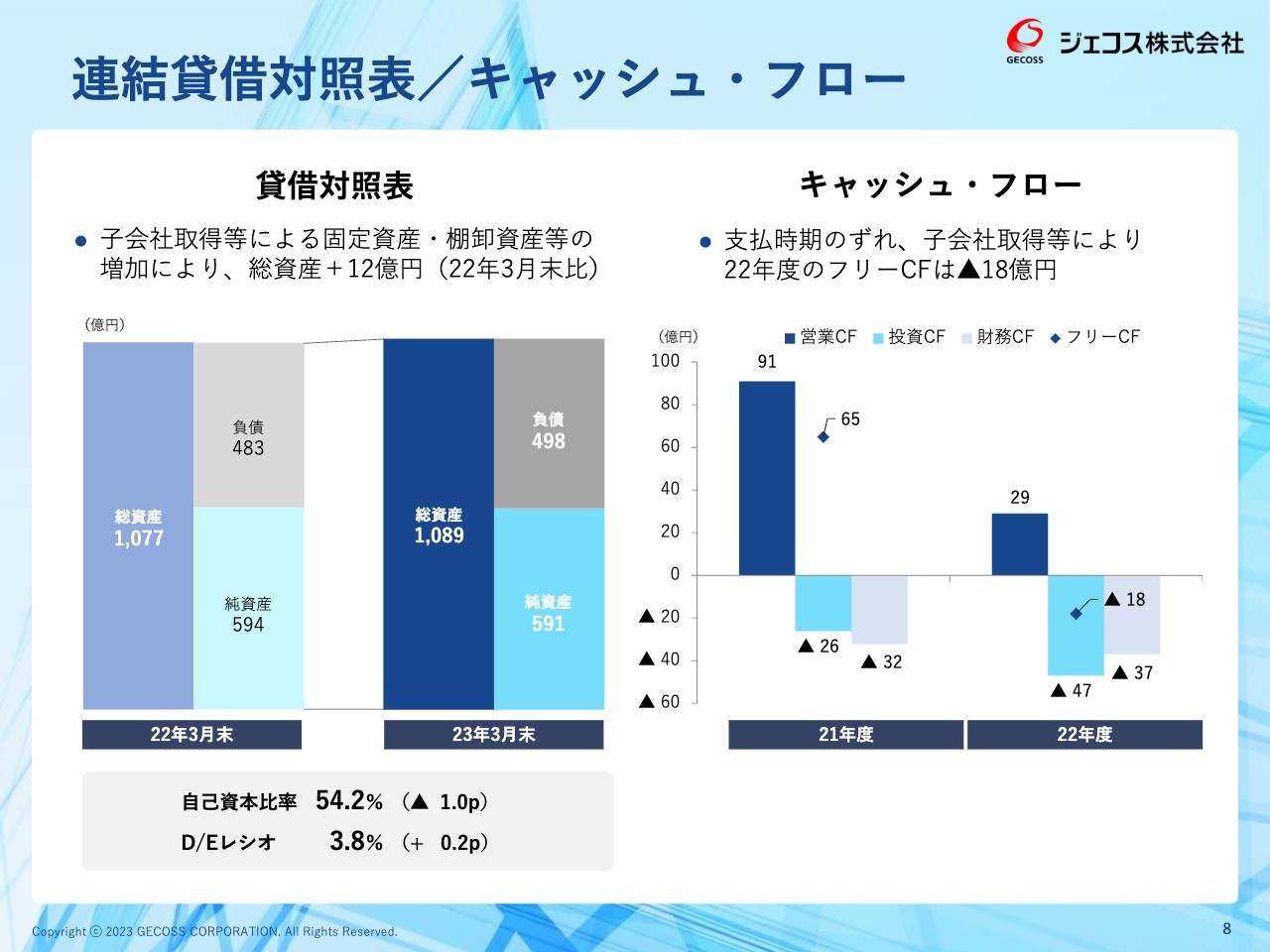

連結貸借対照表/キャッシュ・フロー

貸借対照表、キャッシュ・フローについてです。キャッシュ・フローは、オトワコーエイ社の取得などにより一時的にマイナスとなっていますが、健全な財務体質に変わりありません。

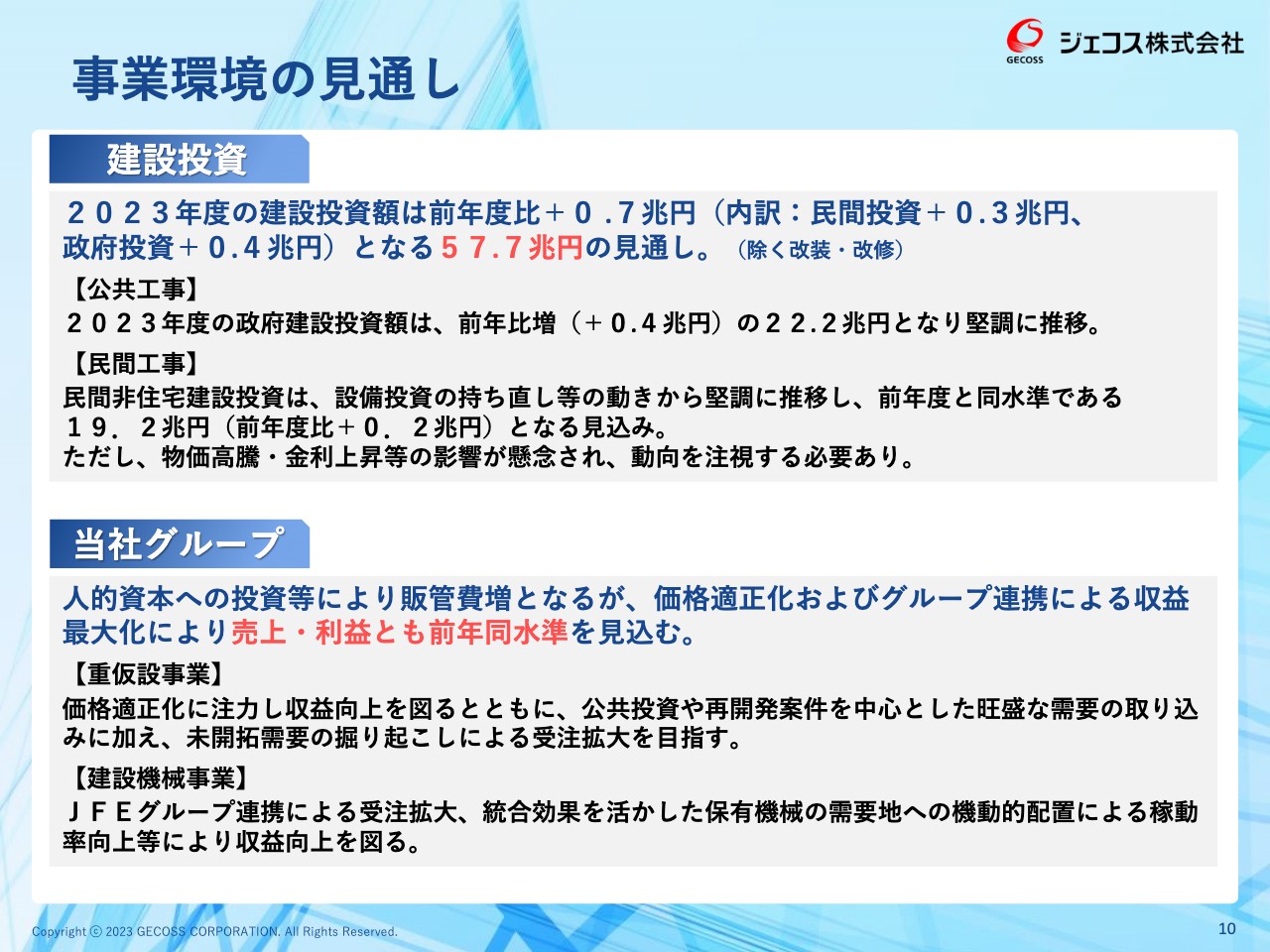

事業環境の見通し

2024年3月期の業績予想です。全体としては、公共工事、民間工事ともに堅調に推移する見込みです。その中で、当社グループは人的資本や成長分野への投資などにより販管費が増加しています。

価格の適正化やグループ連携による収益最大化により、販管費の増加分をカバーして売上・利益ともに前年の同水準を見込みます。

2024年3月期は、需給環境の改善が見込まれる中でよりいっそう価格適正化を進めていきます。加えて、建設機械事業では統合効果が期待できるため、この部分については期中での増加を狙っていきたいと考えています。

今期に予定する首都圏主要案件

今期に予定している首都圏の主要案件をご紹介します。東京駅周辺、品川、大井町、内幸町、浜松町、池袋など、これまでにないレベル感で大型プロジェクトが動き出すと想定しています。併せて、需給面での逼迫も想定している状況です。

2024年3月期業績予想

2024年3月期の業績予想です。引き続き、人的資本や成長分野への投資などに伴う販管費増加などがありますが、経常利益は2023年3月期実績の49億300万円に対して50億円と、微増の計画です。1株あたりの配当は、これまでと同様に35円を予定しています。

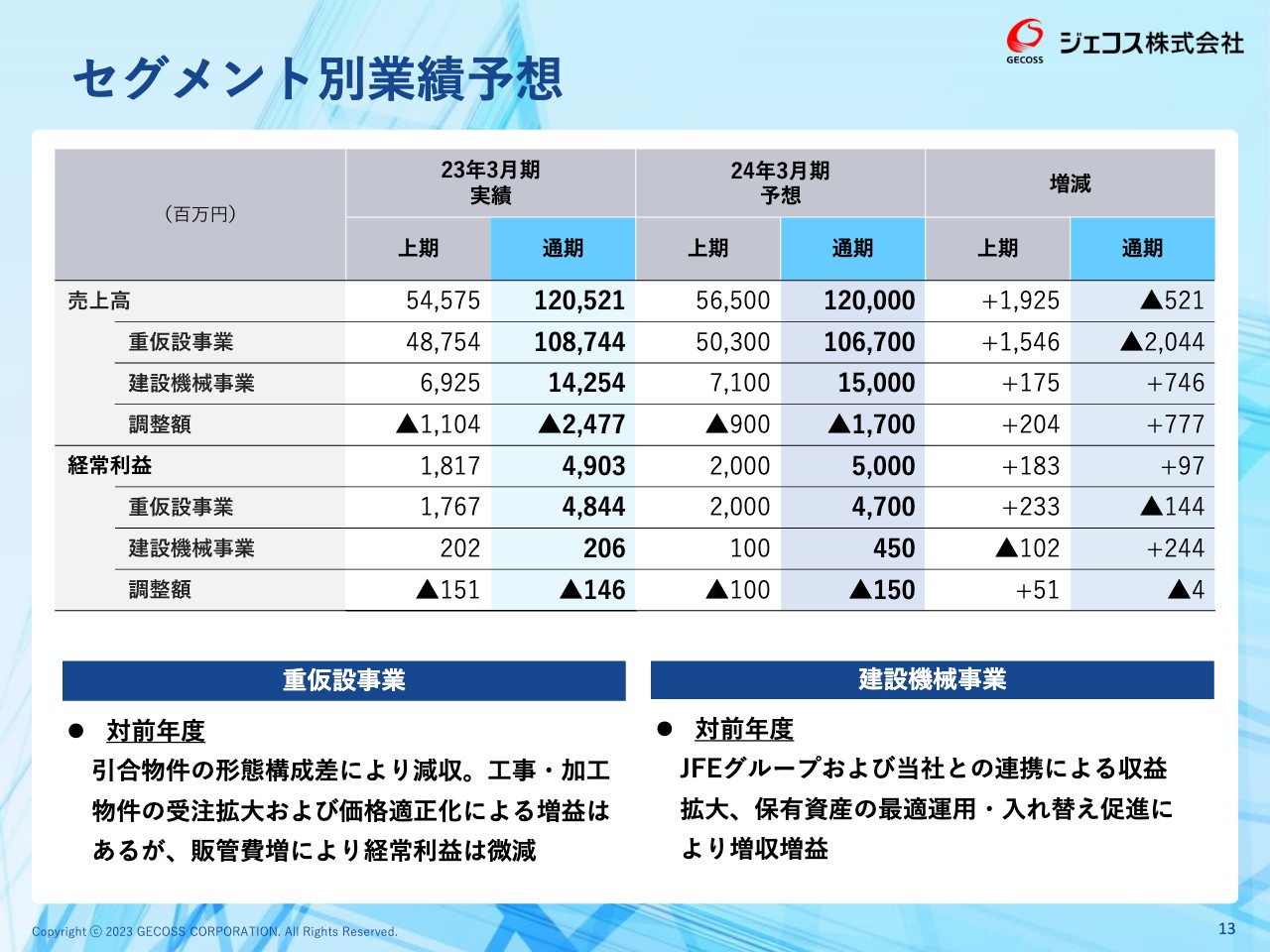

セグメント別業績予想

セグメント別の業績予想です。重仮設事業は、販売数量を控えめに見たことや販管費の増加があり、経常利益は微減となりました。しかし、先ほどお話ししたとおり環境も好転していく見込みで、上積みも可能だと考えています。

建設機械事業は、グループ連携の拡大や退職給付会計の基準変更などの影響もなくなるため、2024年3月期は増収増益を計画しています。

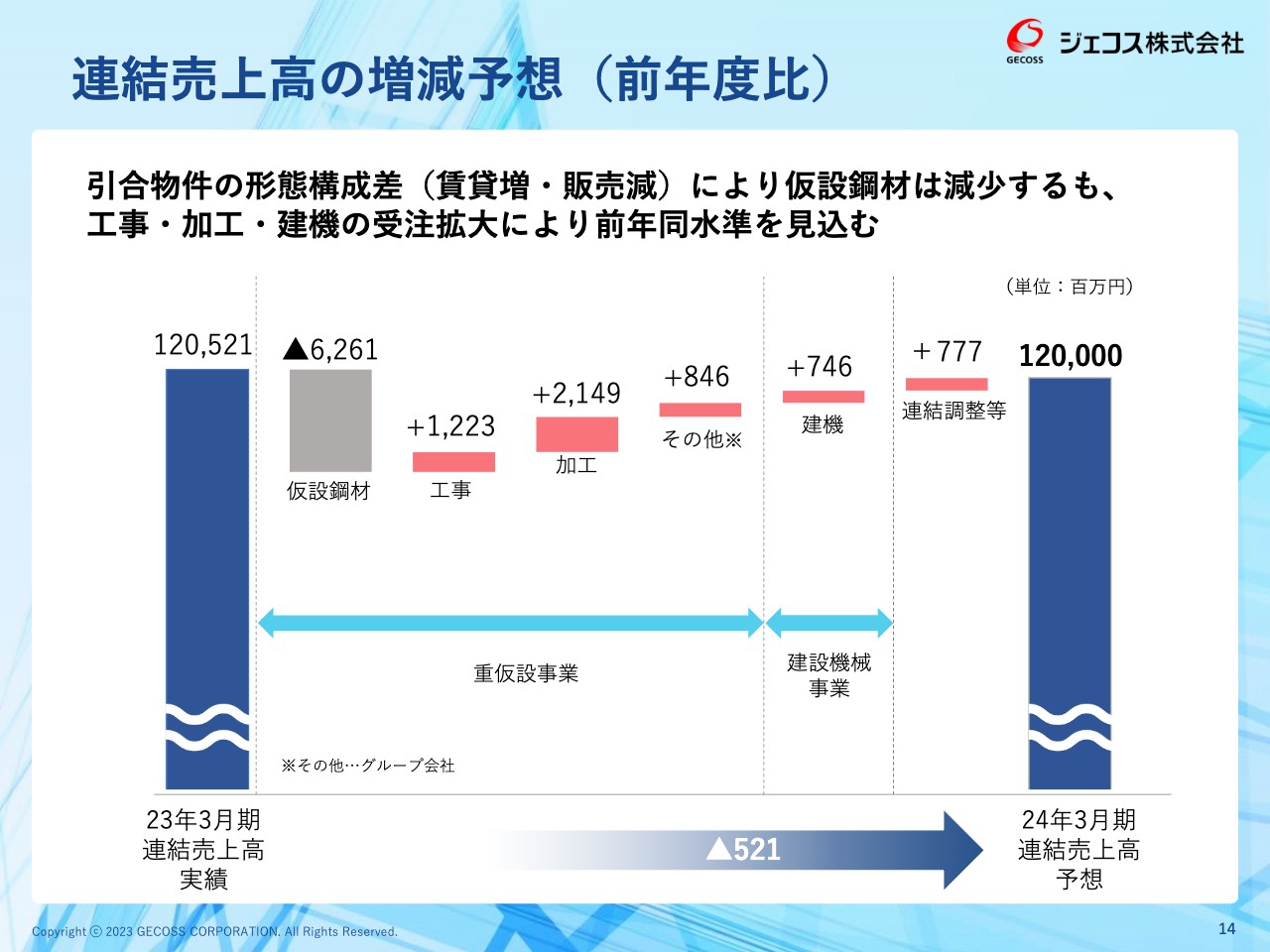

連結売上高の増減予想(前年度比)

連結売上高の増減予想です。販売についてはいったん抑えた計画としており、仮設鋼材全体は減少となるものの、その中でも賃貸物件は増となり、工事・加工・建機などの主要分野はすべてプラスと見ています。

2024年3月期は、仮設鋼材の販売減少をカバーして、前年同水準の売上高を見込んでいます。

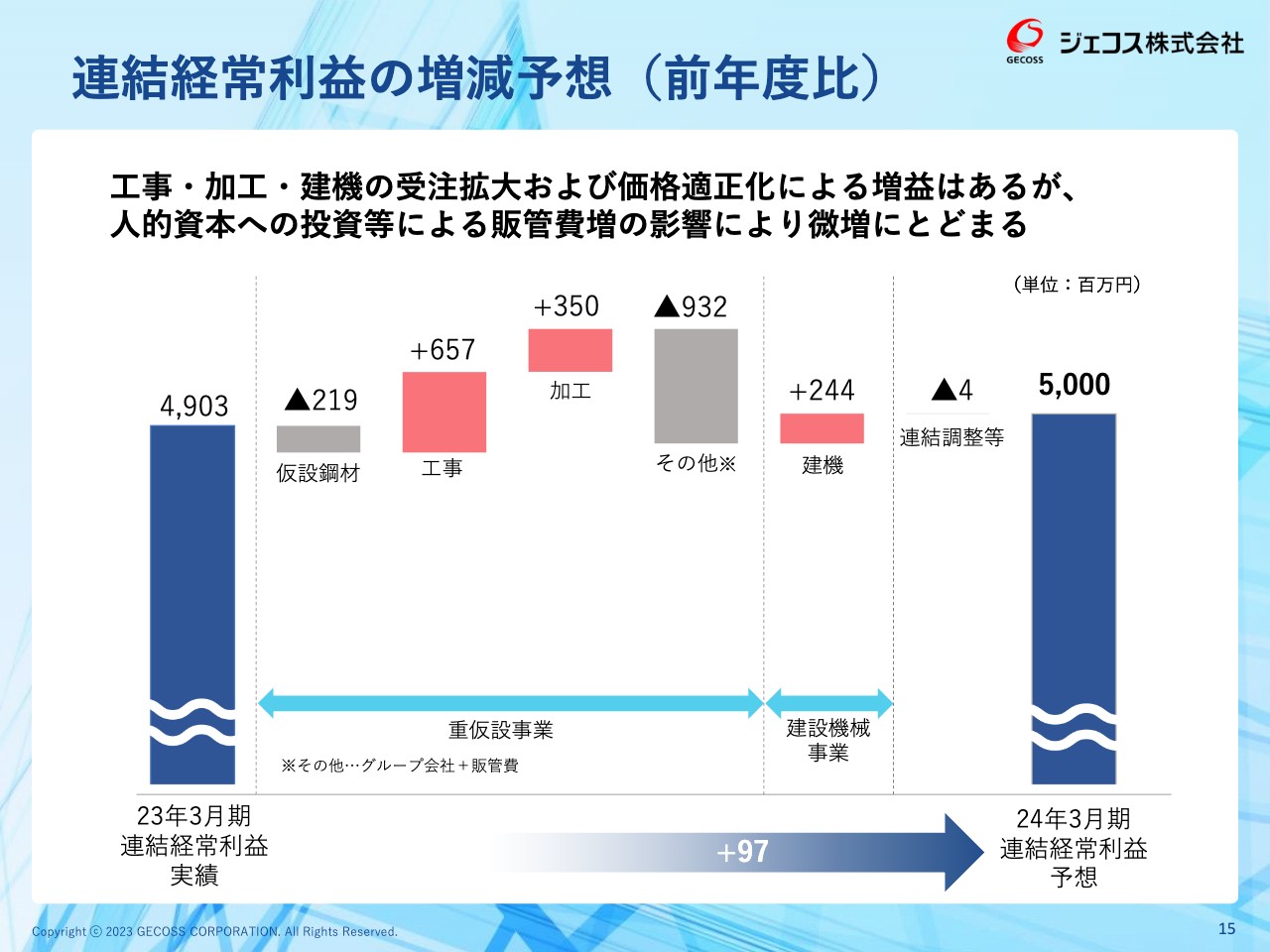

連結経常利益の増減予想(前年度比)

経常利益の増減予想です。スライドのグラフのとおり、工事・加工・建機の主要分野で増益を予想しています。販売の減少を見込むものの、賃貸はプラスの予想です。

その他の部分では、販管費の増加、新年度に行った4パーセント程度のベースアップ、一時的な要因である退職給付費用の増加の影響により、コストアップにつながっています。

主要分野で経常利益が増加しますが、結果としては昨年度とほぼ同様となり、微増に留まると予想しています。

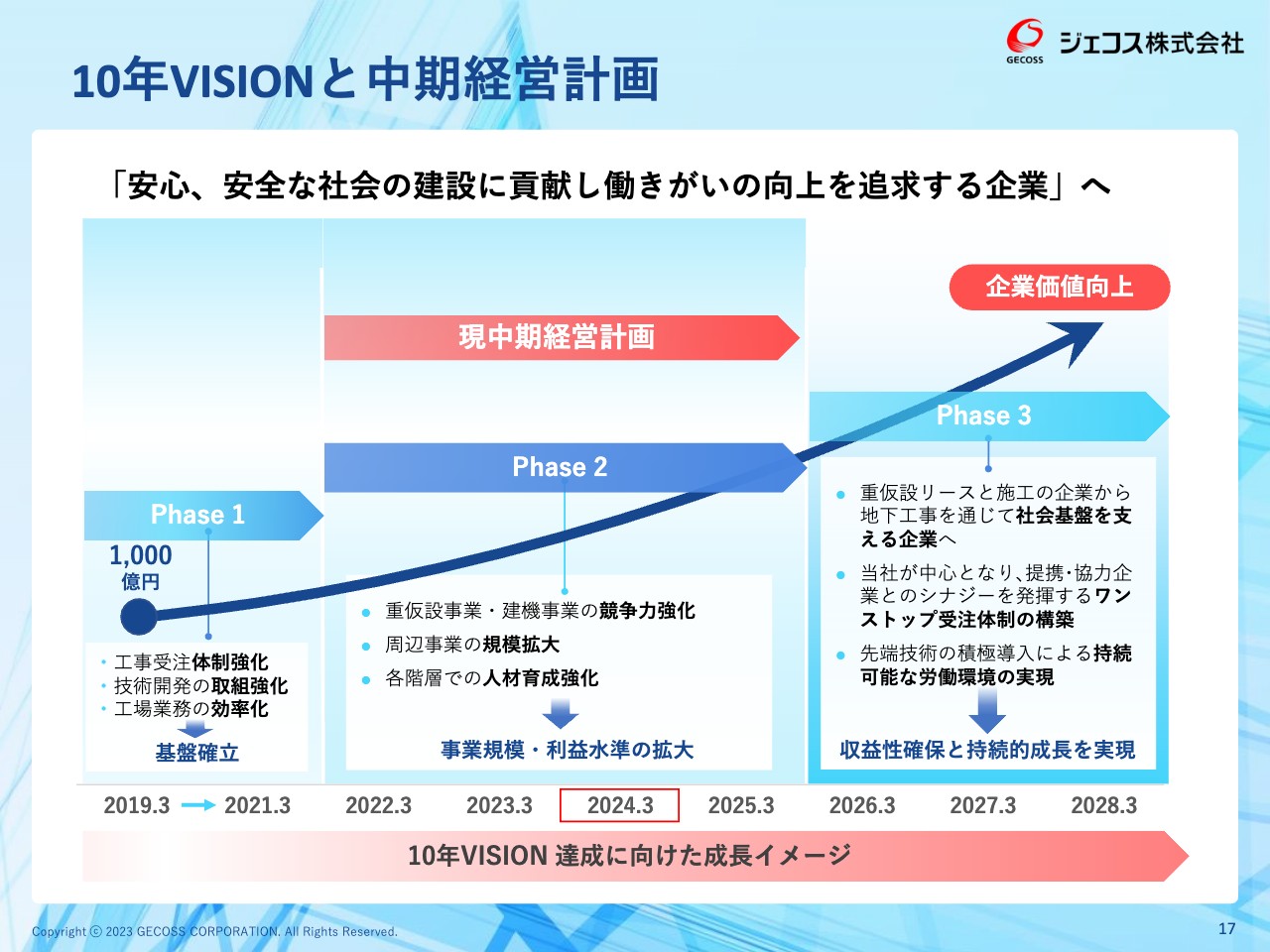

10年VISIONと中期経営計画

中期経営計画についてお話しします。需要の端境期や材料高騰により、前半の2年間は基盤整備に充てていましたが、2024年3月期からは「Phase2」の後半2年間に入ります。この後半2年間では、需要回復を受けて成果を刈り取りたいと思っており、2024年3月期は、期中増も狙える環境が徐々に整ってきていると考えています。

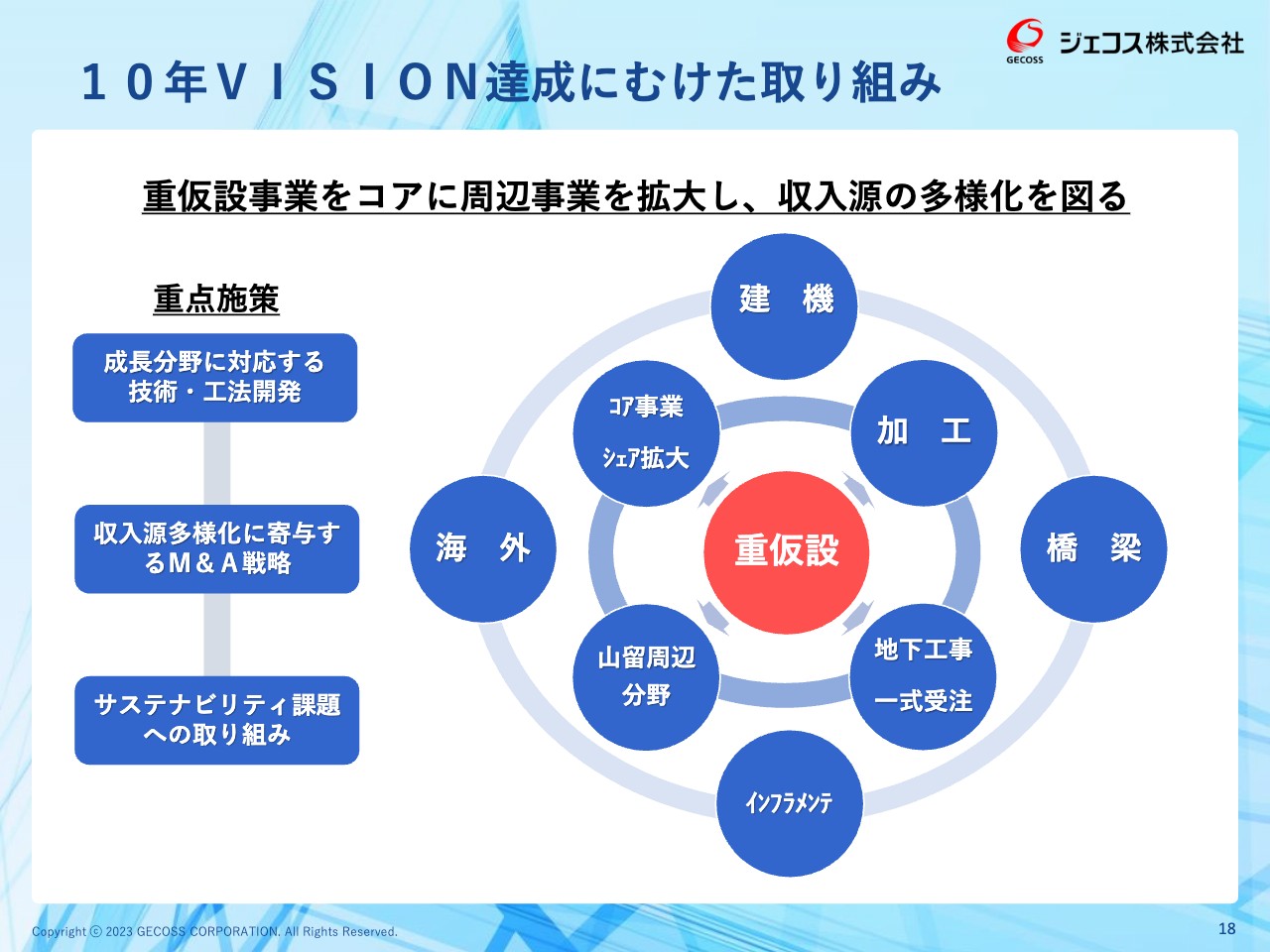

10年VISION達成にむけた取り組み

スライドの図をご覧ください。重仮設事業を中心に周辺事業を拡大して、収入源の多様化を図ることを積極的に進めています。

後ほど、いくつか具体例をご説明しますが、海外、橋梁、インフラメンテなどの各分野で成果が結実しつつあると考えています。

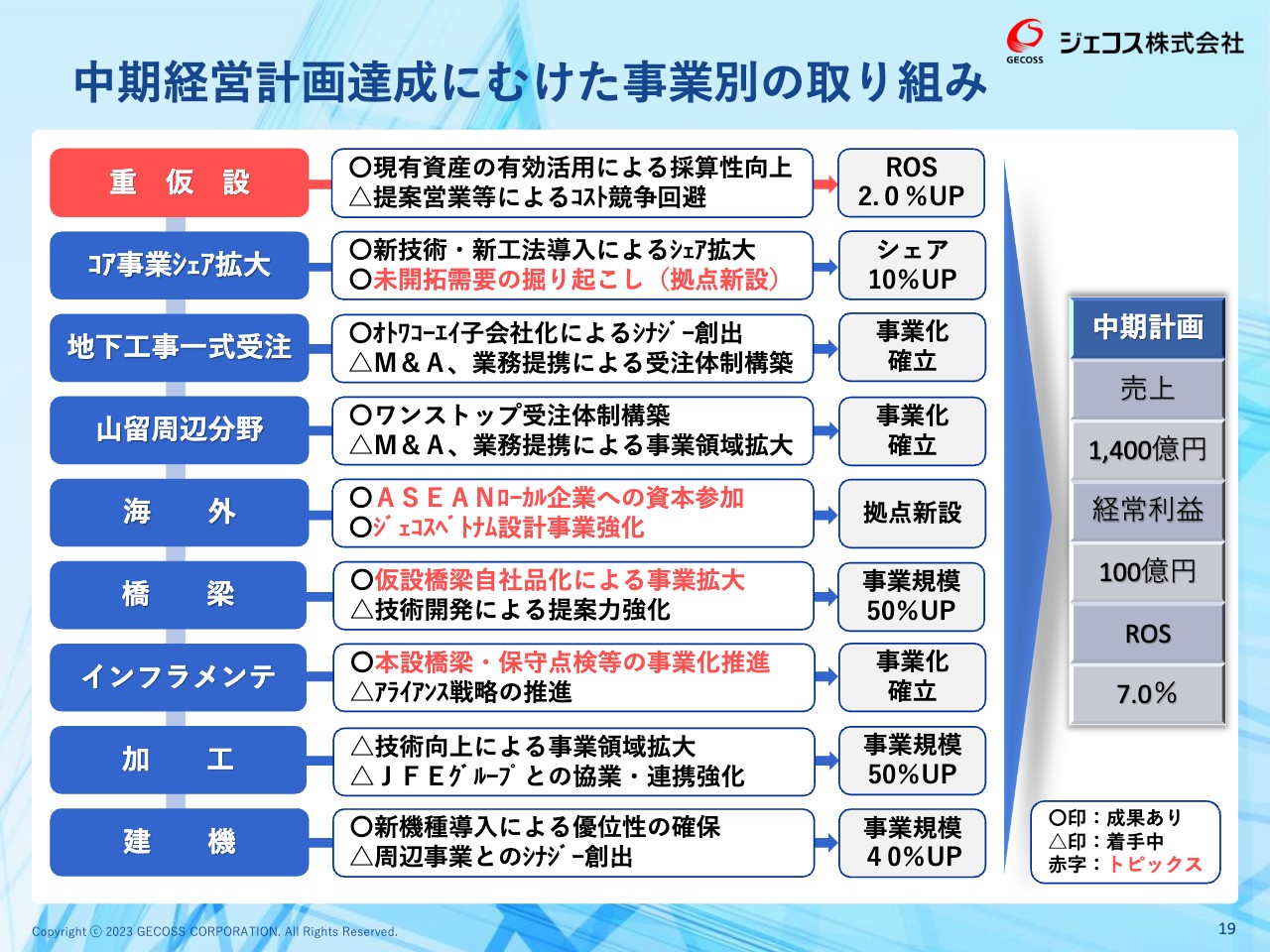

中期経営計画達成にむけた事業別の取り組み

中期経営計画達成に向けた事業別の取り組みです。スライドに赤字で記載している部分については後ほどコメントします。

コアとなる重仮設リース、海外、橋梁、インフラメンテなどで具体的な活動を行い、成果が出ています。

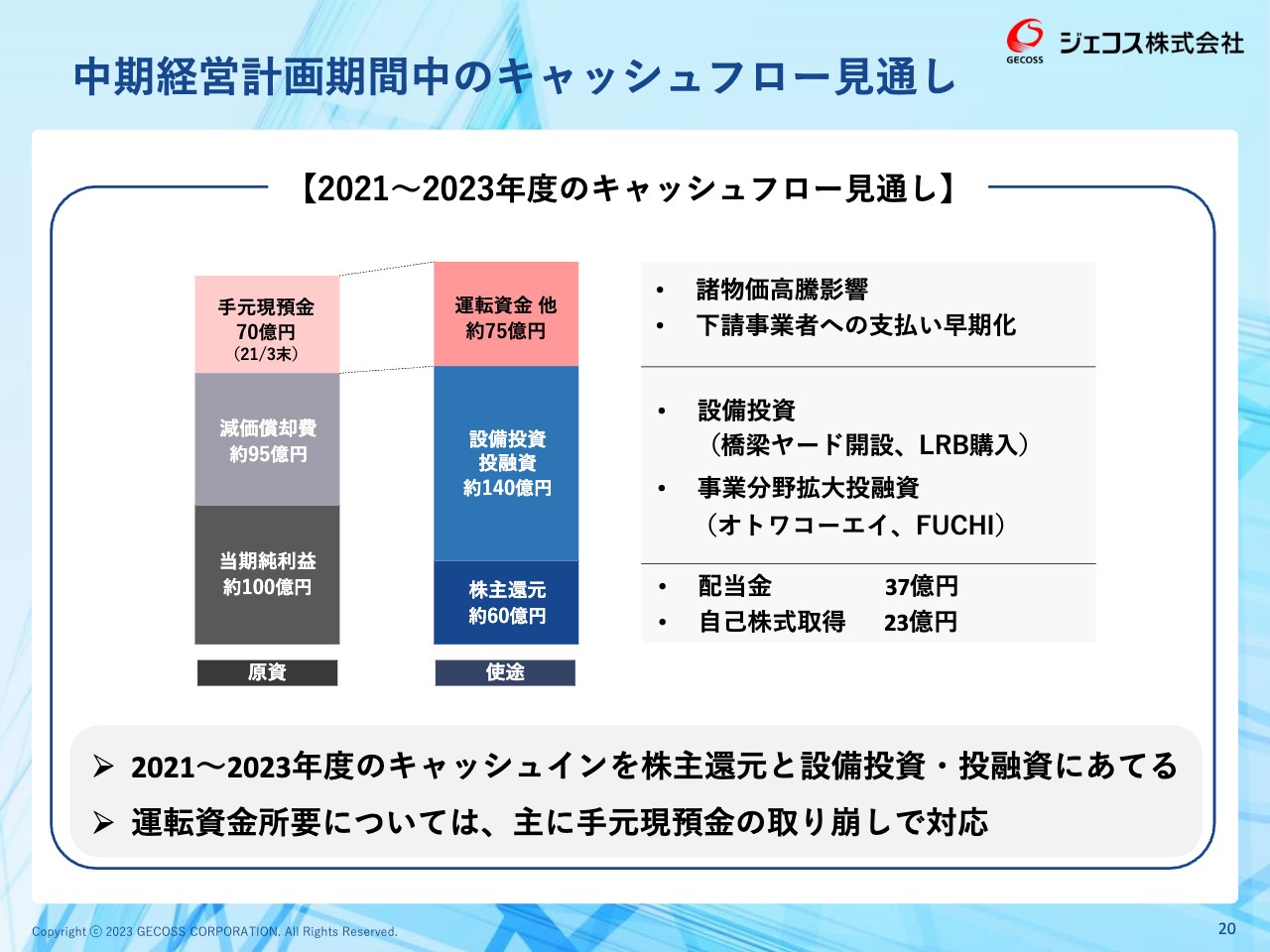

中期経営計画期間中のキャッシュフロー見通し

個別の話に入る前に、中期経営計画期間中の全体のキャッシュ・フロー見通しをご説明します。スライドに示しているとおり、2021年度から2023年度は手元現預金を活用して、キャッシュは株主還元と設備投資、また、投融資といった成長のための投資に充てる計画としています。

株主還元

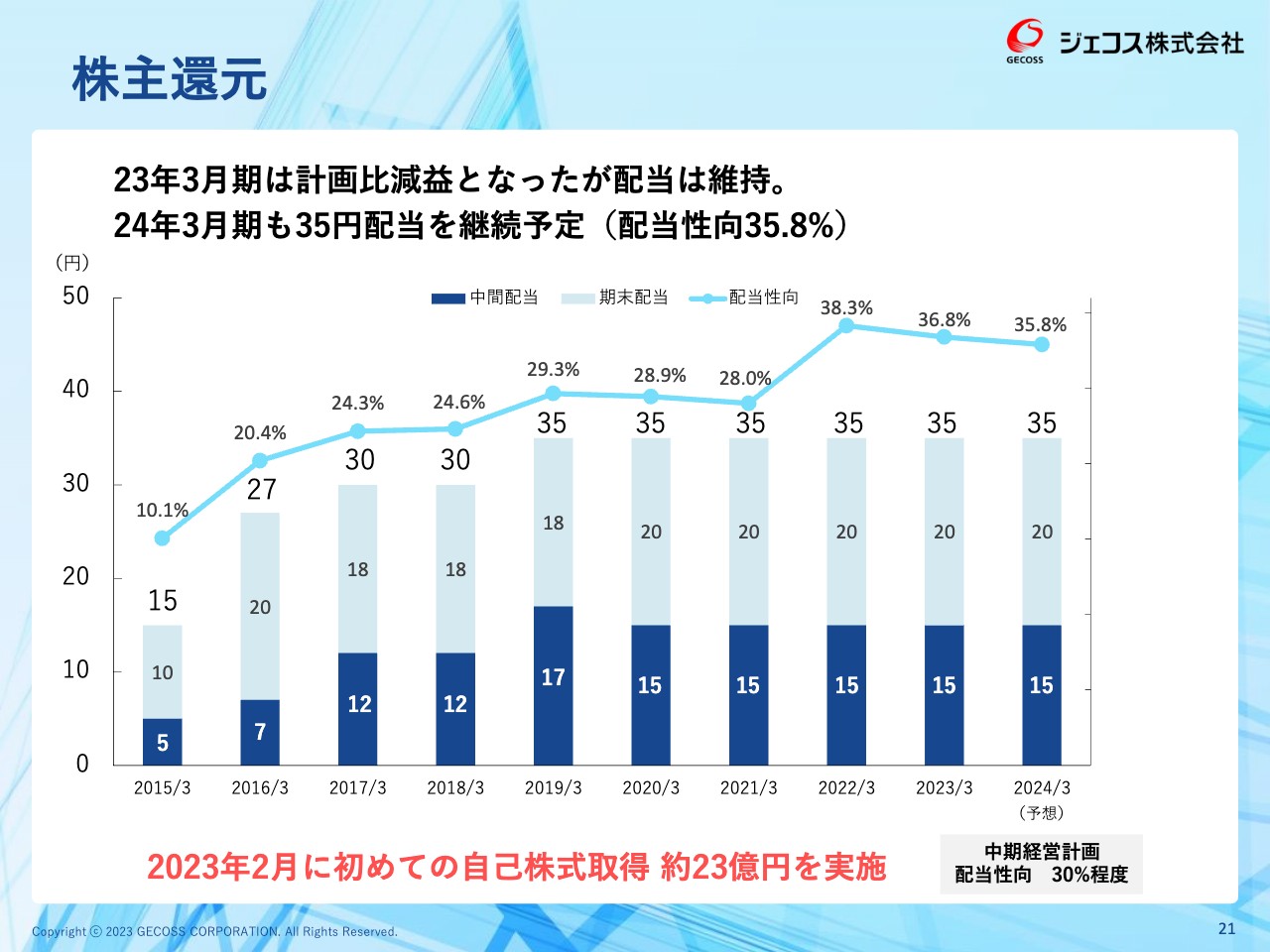

株主還元についてです。先ほどもお話ししましたが、2018年度から1株あたり35円配当を続けています。2022年度も若干の減益となっていますが、35円配当を維持します。

2023年度も35円配当を継続する予定です。これは中期経営計画の配当性向30パーセントを達成できる水準です。

また、スライド下部に赤字で記載していますが、2023年2月に当社としては初めての自己株式の取得、約23億円を実施しました。

人的資本への投資

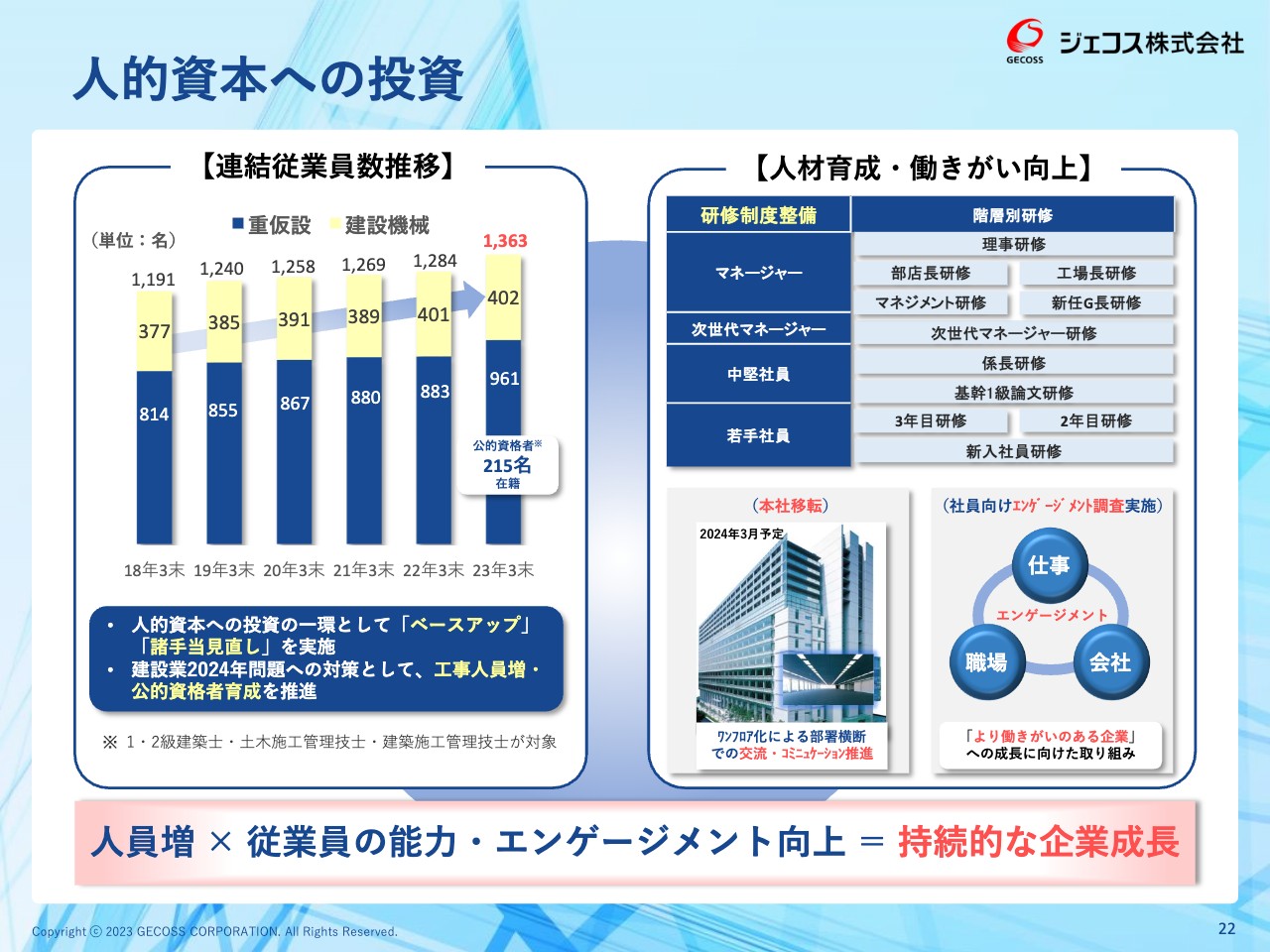

人的資本への投資についてご説明します。当社の事業にとっても非常に大事な分野であり、今後もきちんと資源を配分していきたいと思っています。

スライドの左側に記載しているとおり、人的資本への投資の一環として、2022年度は「ベースアップ」「諸手当の見直し」を実施しました。

2024年問題への対策として、工事人員増や公的資格者育成を図っています。増えていく人的資源に対して、能力やエンゲージメントを向上させていくことが、当社の持続的な発展につながっていくと考えています。

これまでの充実したさまざまな研修制度に加え、2022年度に初めてエンゲージメント調査を実施しました。この結果も踏まえ、より働きがいのある企業にしていきます。

また、かなり手狭になってきた日本橋浜町の本社については、2024年3月に飯田橋に移転する予定です。交流・コミュニケーションの推進もさらに図っていきたいと考えています。

ASEANローカル企業への資本参加

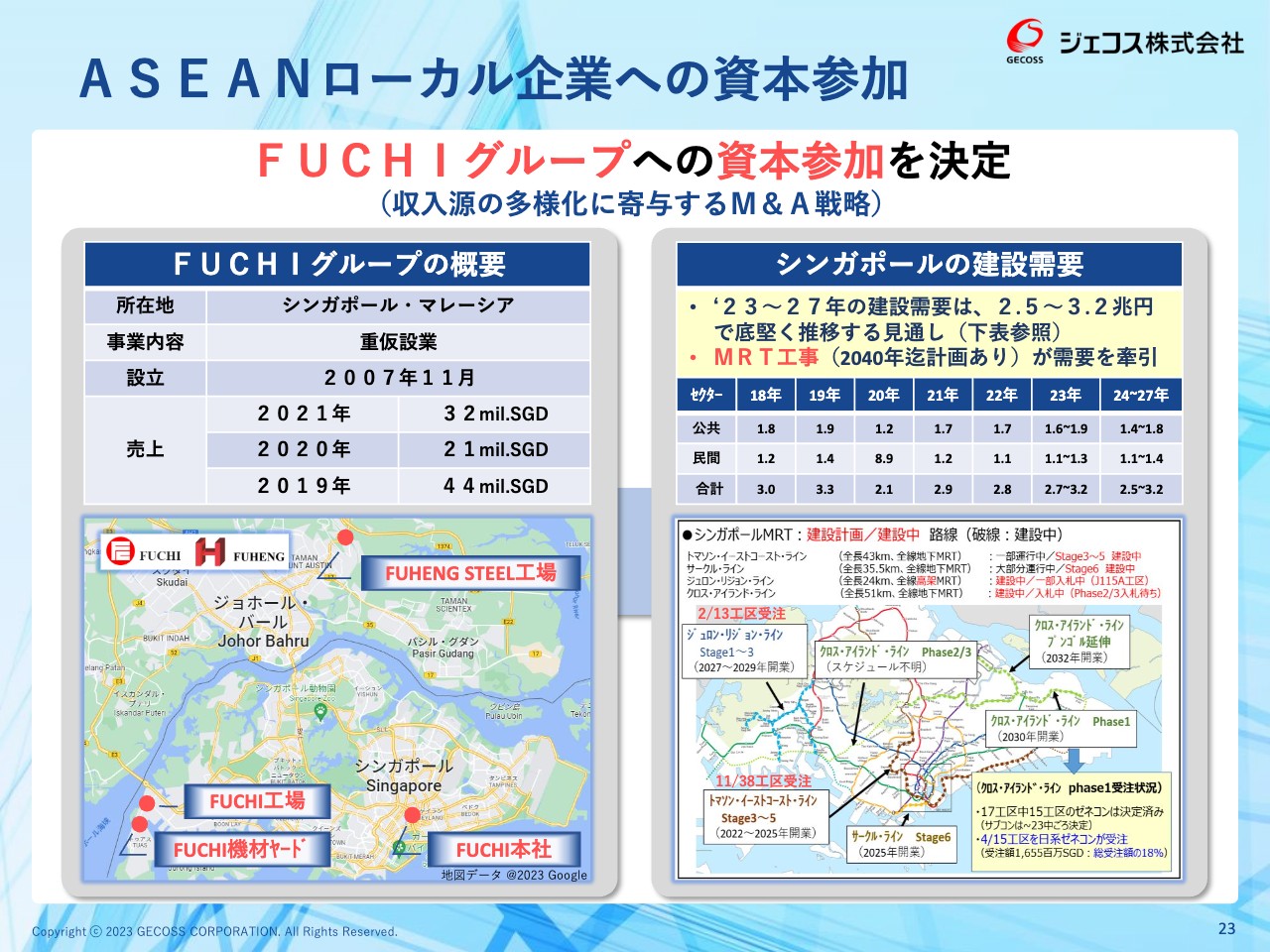

個別の成長戦略です。ASEANのシンガポールとマレーシアを中心に重仮設事業を展開しているFUCHIグループへの資本参加を決定しました。

スライドの左側に、FUCHIグループの概要を示しています。新型コロナウイルス感染症等の影響があり、2020年・2021年の売上は多少下がっています。足元はまだ監査済みの最終的な数値が出ていないため記載していませんが、2021年の3,200万SGD(シンガポールドル)から2022年は約5,000万SGDに回復しており、収益的にも順調です。

また、シンガポールのマーケットにおける建設需要は、しっかりと地元の需要を確保しており、2023年から2027年は約3兆円と底堅く推移する見通しです。特に2040年まで計画されているMRT(地下鉄)の工事が需要をけん引しています。

スライド右下に、さまざまなMRTの計画を記載しています。「ジュロン・リジョン・ライン」で13工区中2工区、「トマソン・イーストコースト・ライン」で38工区中11工区を、FUCHIグループとしてすでに受注している状況です。

MRTの建設・仮設に対応できるシンガポールの会社は非常に限られているため、今後も含めて大変有望なマーケットと認識しています。

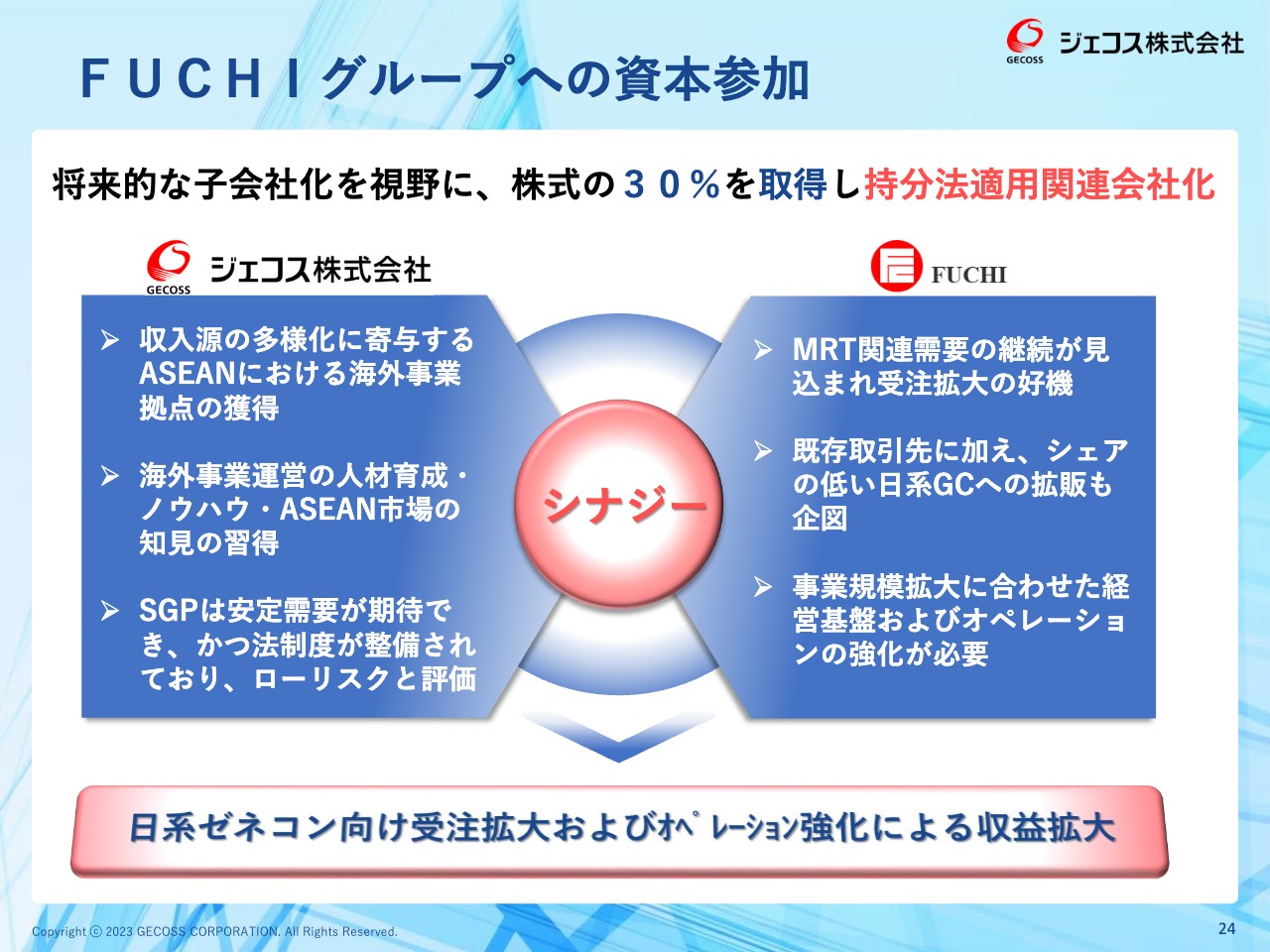

FUCHIグループへの資本参加

当社にとってFUCHIグループへの資本参加は、収入源の多様化の一環としての海外事業拠点の獲得であり、また、ベトナムでは少し苦労していますが、ODA等に頼らない安定需要を狙ってのことです。

一方でFUCHIグループは、技術力等は十分にあり、現在も安定した事業を続けています。ただし、今後さらに地下鉄関連の需要継続が見込まれる中で、事業・受注を拡大していくにあたって強力なパートナーが必要でした。

この両社の意向が合致したため、まず当社が株の30パーセントを取得して持分法適用関連会社にしていきます。将来的にはメジャー化も視野に入れ、しっかりと事業効果を出していきたいと思っているところです。

ジェコスベトナム設計事業強化

海外事業のベトナムについてです。ベトナムに進出してからすでに年月が経っていますが、コロナ禍の影響等があり、本業の重仮設事業においては足元で非常に苦しい状況が続いています。ただし、海外については1年や2年で成果が出るものではないと思っているため、引き続き状況を見ながら注力していきます。

コロナ禍の状況を含め、需要が不安定なところもありますが、それを安定させる意味でも、設計事業の拠点機能をベトナムに持たせることによって第2の柱を作り、安定した収益基盤の構築を進めています。

2022年度から、設計事業により注力して拡大していこうという方針で、現在設計要員が9名います。2023年度に11名、2024年度には15名まで増やして、しっかりとこの事業を行っていく考えです。

スライド右下のグラフのように、設計事業の受託を始めた頃に比べて10倍に増加しています。これは、ベトナムの収益基盤の構築に大きく貢献していくと同時に、当社の設計リソースの補強・補完としても非常に意義が大きいものです。

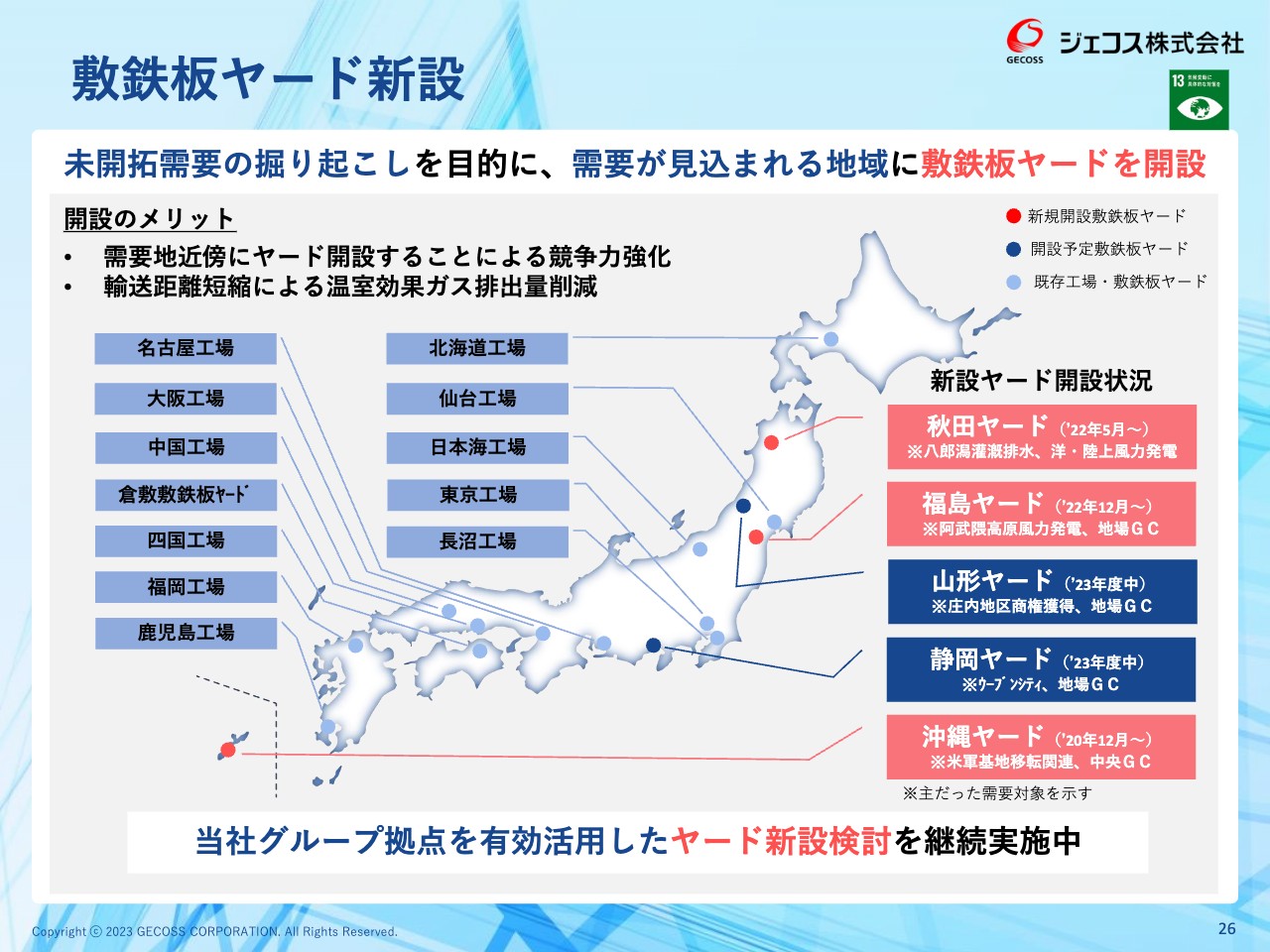

敷鉄板ヤード新設

敷鉄板ヤードの新設についてです。敷鉄板は他の品種と比べて寿命が非常に長く、長期間にわたり収益に寄与するため、当社の賃貸事業の1つの核になっている商品です。

ただし、賃貸単価が比較的低いこともあり、輸送費の占める割合が非常に大きく、輸送コストが競争力に直結します。当社は東北エリアで仙台にしか工場を持っていないため、商品を秋田県や青森県に出荷するにあたって、輸送費の観点で競争力に問題がありました。

そこで2022年に、スライドに赤丸で示した秋田県・福島県に敷鉄板ヤードを新設しました。秋田県は八郎潟灌漑排水の保守、洋・陸上風力発電において今後もかなりの需要が想定されており、相当大きな成果を上げています。

濃い青で示した山形県・静岡県にも、2023年度中に敷鉄板ヤードを新設します。今後は、賃貸の1つの競争力の源泉として、この敷鉄板ヤード新設等を積極的に考えていきます。

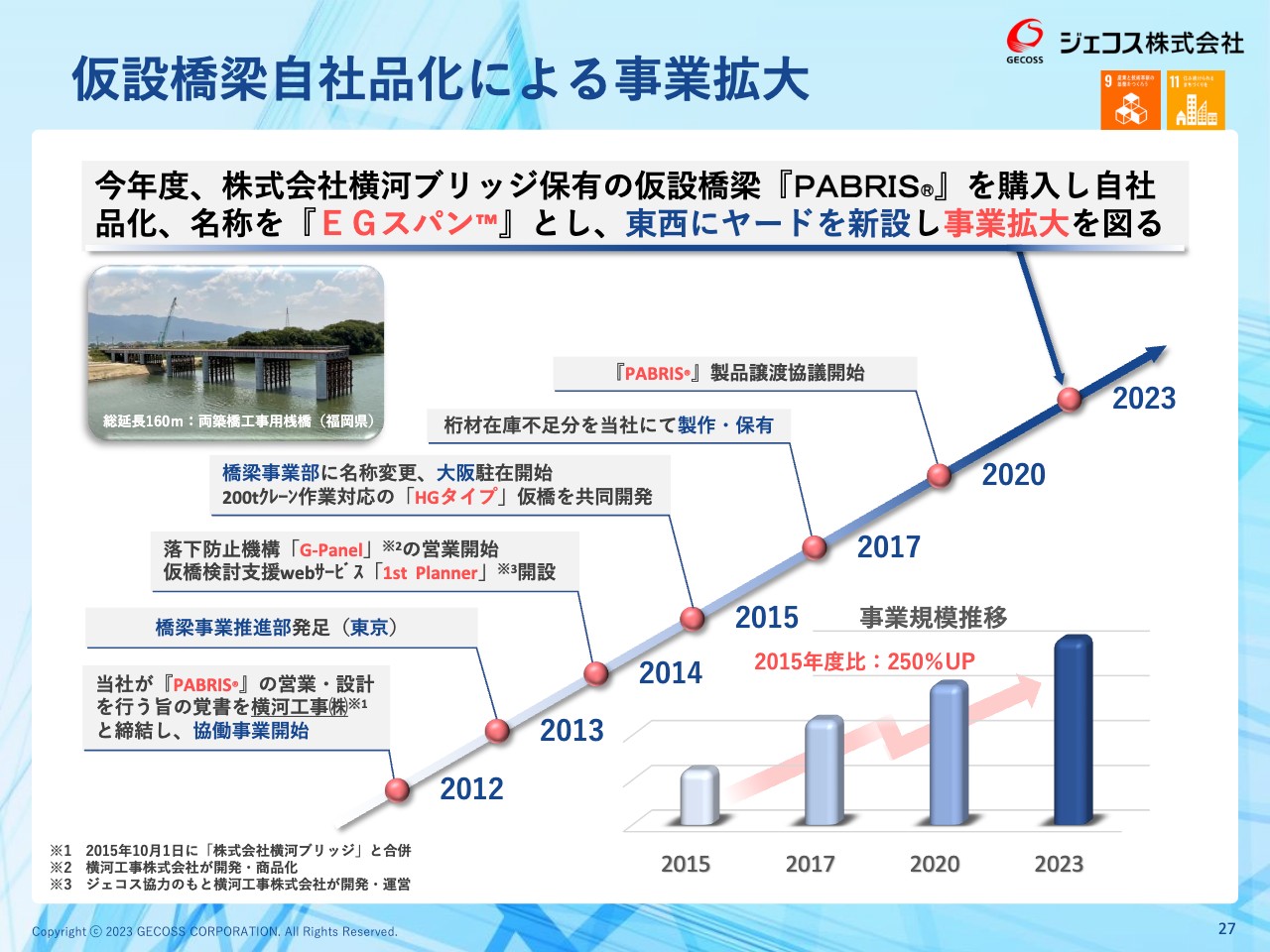

仮設橋梁自社品化による事業拡大

橋梁についてです。こちらは、これまでの活動の成果が大きく得られつつある分野だと思っています。

今般当社は、この橋梁事業をより拡大していく方針のもと、横河ブリッジと協議しました。その結果、現在横河ブリッジが保有している材料を当社が順次購入し、自社商品化して東西にヤードを新設し、事業拡大を図ることで合意しています。これに伴い、これまで横河ブリッジが用いていた仮設橋梁の名称「PABRIS」を「EGスパン」にし、さらに普及を図っていきたいと思います。

スライド右下にこれまでの事業規模の推移を載せています。非常に成果が出ており、今後も収入源の多様化の方策の1つとして、重点的に取り組んでいく考えです。

本設橋梁・保守点検等の事業化推進

先ほどの仮設橋梁に対して、本設橋梁についてです。こちらはまだ規模的には小さい分野ですが、橋梁メンテナンスのワンストップの対応ということで、力を入れて取り組んでいる部分です。

2022年度の成果としては、点検分野でこれまでもいくつか橋の補修をしていましたが、今回大手の鉄道工事建設会社に絡んで、100を超える鉄道橋の点検に本格的に参入することができました。

また、H形鋼をベースにした本設橋梁用の新製品「GHB」について、市場に出してから反響が非常に大きく、いろいろなお問い合わせをいただいています。すでに1件受注し、製作に取りかかっています。さらに、詳細設計等も2件あり、今後もさまざまな需要にしっかりと応えていきたいと思っています。

このように、本設橋梁は長い目で見て大きく伸びる分野として、今後も重点的に取り組んでいく所存です。

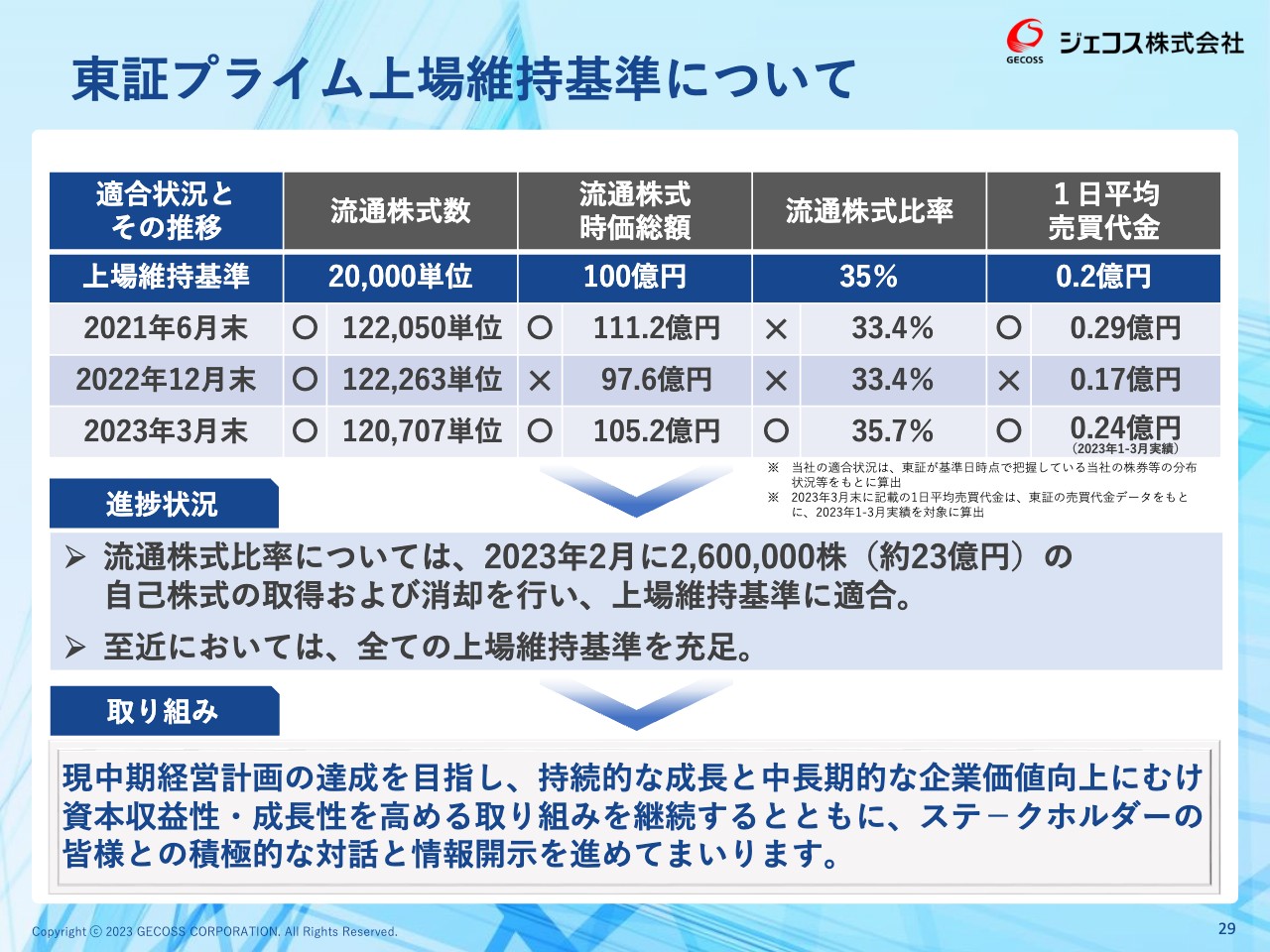

東証プライム上場維持基準について

東証プライムの上場維持基準についてです。2022年12月末の上場申請時に未達だった流通株式比率について、2023年2月に260万株の自己株式取得と消却を行い、上場維持基準に適合しています。2023年3月末時点で、これも含めてすべての上場維持基準を満たしている状況です。

今後も中長期的な企業価値の向上に向けて、資本収益性・成長性を高める取り組みを継続していくとともに、みなさまとの積極的な対話と情報開示をより進めていきたいと考えています。

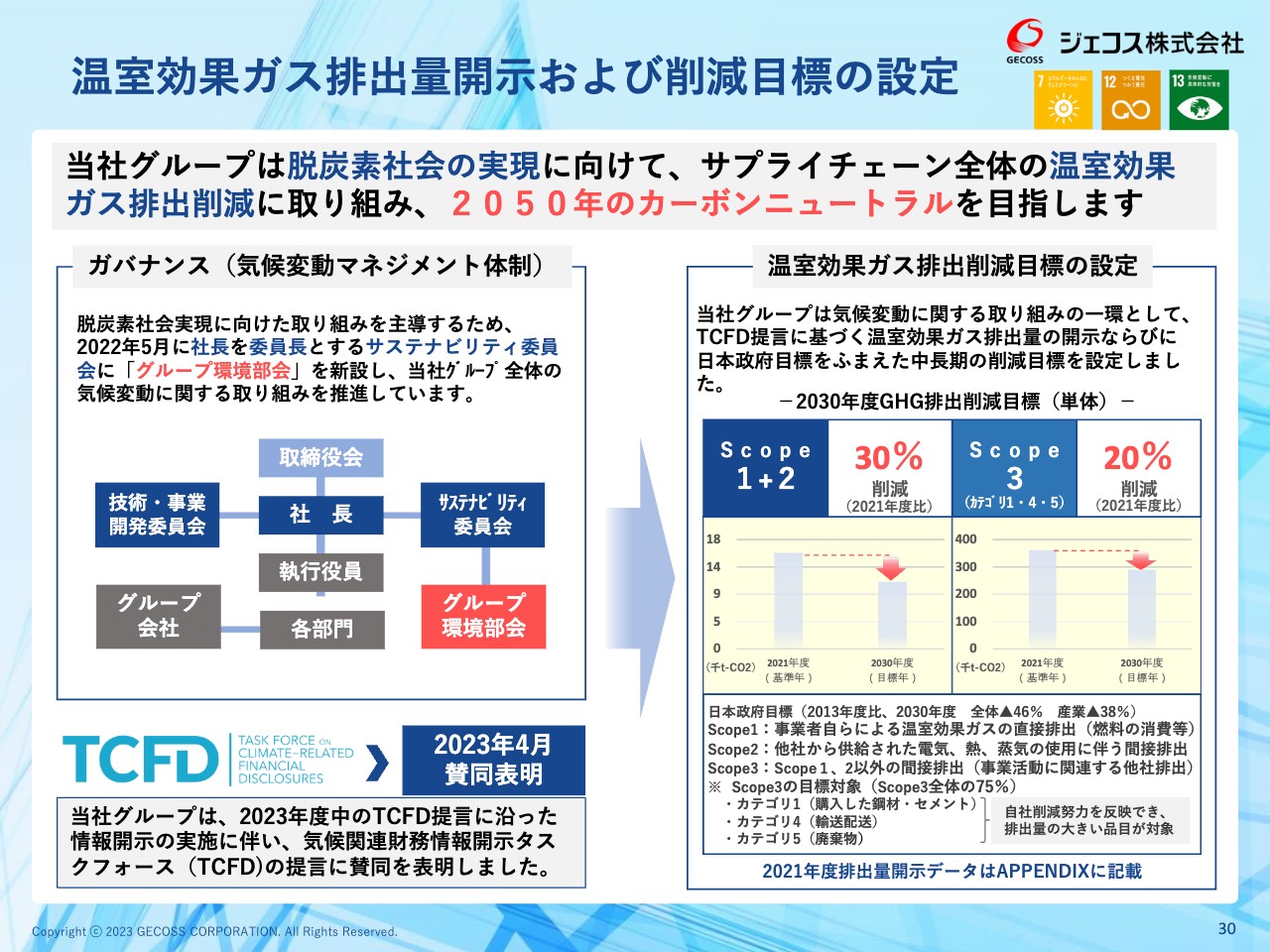

温室効果ガス排出量開示および削減目標の設定

カーボンニュートラルに関する対応です。当社はこれまでも、脱炭素社会の実現・カーボンニュートラルに向けた取り組みを行ってきました。2023年4月には気候関連財務情報開示タスクフォース(TCFD)の提言に賛同を表明し、その提言に基づいて、スライド右側に記載のScope1+2・Scope3それぞれに対して新たに温室効果ガスの削減目標を設定しました。

以前からお伝えしてきたとおり、重仮設事業はもともとリユースを主体としており、環境負荷が少ない事業モデルです。Scope1+2を同じ棒グラフで示しており、少しわかりにくいかもしれませんが、温室効果ガスの排出量を示す縦軸の数字が、Scope1+2とScope3ではまったく違います。ご覧のとおり、Scope3が大半を占めています。

自社で対応が可能なScope1+2については、2030年度には、2021年度比で30パーセント削減という目標を提示しました。Scope3は他社の施策に影響を受ける部分があるため、当社としてできることに対応しながら、20パーセント削減という目標を定めました。これらの目標の実現を目指し、さまざまな取り組みを行っていきます。

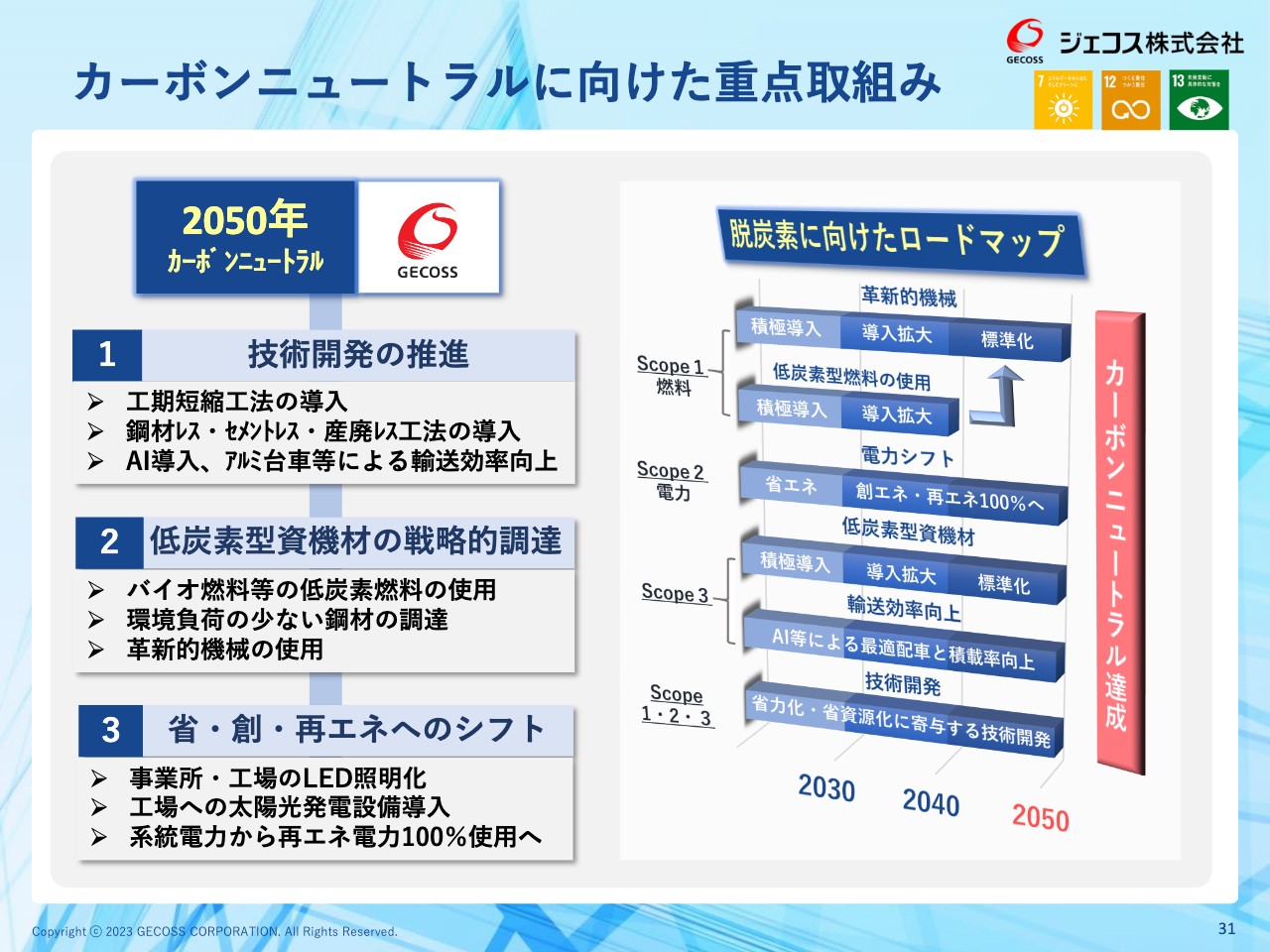

カーボンニュートラルに向けた重点取組み

カーボンニュートラルに向けた、具体的な取り組みについてです。主に、技術開発の推進、低炭素型資機材の戦略的調達、省エネ・創エネ・再エネへのシフト等々の施策があります。一部は実現していますが、2050年のカーボンニュートラル達成に向け、このように積み上げて取り組んでいきたいと思います。

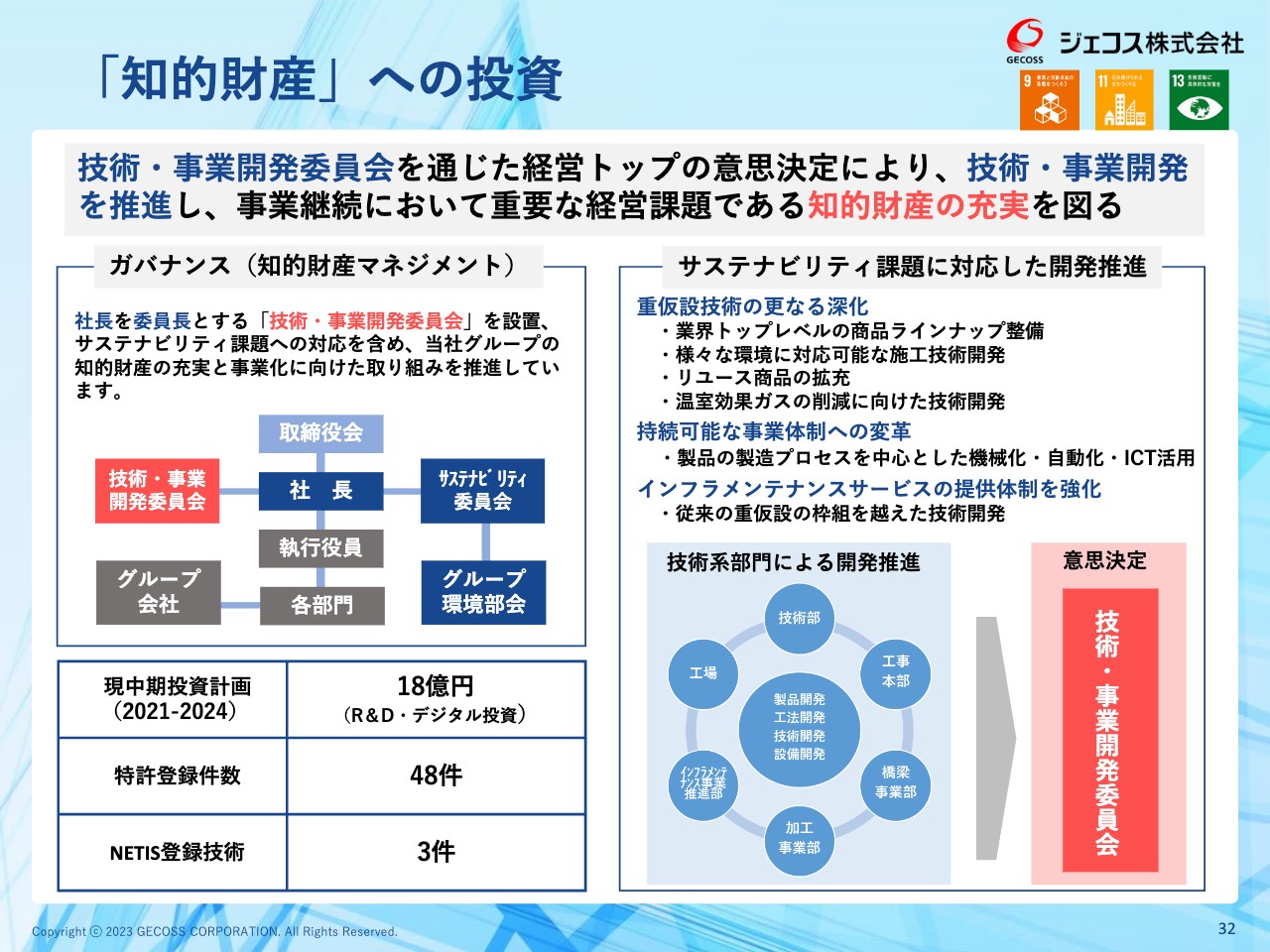

「知的財産」への投資

知財・技術開発についてです。お客さまの期待を超える価値を提供し続けるには、安定した収益基盤を確立する必要があります。そのためには、技術開発や知財への継続的な投資が、非常に重要であると考えています。技術・事業開発委員会という、社長直轄の仕組みを通して、今後も技術開発については資源を重点的に投入していきます。

技術開発トピックス

技術開発トピックスとして、スライドに掲載した中からいくつかご紹介します。スライド左上の工場設備においては、多品種水洗機を導入しました。工場の協力会社のみなさまの高齢化が進み、若い人がなかなか入ってこない中で、今後の人手不足が非常に懸念されます。

そこで、自動で水洗でき、かつさまざまな品種に対応できる機械を開発し、省人化を達成しました。効果も非常に認められていますので、東京の主力工場を皮切りに、全国の工場に順次導入予定です。

施工技術としては、最新鋭の杭打機「LRB16」を載せています。周辺技術の拡充についても、工法適用範囲を拡大しながら行っています。その他を含めて、技術開発は競争力強化のための非常に重要な手段として、今後も力を入れて取り組んでいきます。

決算説明については以上です。ご清聴ありがとうございました。

質疑応答:需要のずれ込み等があった場合のリスクについて

司会者:「今回、説明資料において『旺盛な需要』を見込むとの説明がありますが、需要のずれ込み等があった場合のリスクについてどのように考えていますか?」というご質問です。

野房:先ほどお伝えしたように、今年度は首都圏を中心に、これまでにないような需要が見込まれています。ただし、これまでと同様に、さまざまな要因で一部が後ろにずれることは起こりうると思っています。

今年度の計画については、人的リソースあるいは機械、また、協力会社等々を含め非常に限られているリソースの中で、さまざまなプロジェクトに対応するため、かなり保守的な計画にしています。加えて、周辺事業の拡大等々の施策も進めており、収入源の多様化も図っています。

したがって、今年度については、ある程度の需要のずれ込みが発生しても他の部分で十分にカバーでき、大きな影響は及ぼさずに進められると考えています。

質疑応答:重仮設賃貸の見通しについて

司会者:「資材価格高騰により、多くのゼネコンの業績が悪化していますが、重仮設賃貸の利益確保・利益拡大の見通しはいかがでしょうか?」というご質問です。

野房:ご指摘のとおり、資材価格の高騰によって、主要なお客さまであるゼネコンの収益が足元でかなり悪化していることは認識しています。当社も資材高騰の影響を大きく受けており、自助努力によって解消できる部分はもちろん対応していますが、自分たちの取り組みだけでは十分にカバーできない状況であり、お客さまには価格適正化のお願い等々も行っているところです。

先ほどご説明したように、今年度は需要が大きく改善してくると見込んでおり、当社としてどこまで需要増に対応できるかが課題と考えています。供給面でも非常に打ち手が限られている中で、受給環境は改善すると考えており、我々がしっかりと供給責任を果たしていくためには、やはりある程度の値上げは認めていただかないと、お客さまへの安定供給が成り立ちません。

そのような中で、足元では書面でも価格適正化のお願いを作成し、それぞれのお客さまに対してご説明しています。現在、世の中全体の動きとしても、コスト増に対してはきちんと応えるという動きがありますので、手応えを感じています。

お客さまの理解を得ながら活動することで、プラスアルファの部分も含めて収益改善を進めていけると考え、今年度の計画にある程度は織り込んでいます。

質疑応答:賃貸と販売の見通しについて

司会者:「仮設鋼材の賃貸が増えて販売が減ることは確定でしょうか? もしくは、堅めに見通したものなのでしょうか?」というご質問です。

野房:販売については、昨年度もかなりの資材の高騰を想定しており、代替の材料を補充するためにもかなりコストがかかるため、計画上、ある程度意識して購入を抑えていた部分がありました。

今年度もいったん販売をかなり抑えて、本業の賃貸をしっかりと行うという計画にしており、そのような意味で堅めの計画になっています。

これからの実績の中で販売が増えてくれば、プラスアルファにつながってくるだろうと考えています。

質疑応答:価格交渉について

司会者:「価格交渉については改善する兆しがあるとのことですが、ゼネコンによって価格交渉の状況に差はありますか?」というご質問です。

野房:お答えするのが少々難しいですが、各社でどの程度の差があるのかは、まだ具体的には出ていません。みなさまのほうがよくご存知と思いますが、ゼネコンは各社で業績に大きく差があり、取られている案件の違いなどもあります。したがって、ある程度の濃淡は出てくると思っています。

当社としては、特定のゼネコンではなくお客さま全般に安定した供給を続けていくため、それぞれのお客さまに価格適正化の必要性を丁寧にご説明し、きちんとご理解を得た上で、値上げを進めたいと思っています。