2023年5月15日に発表された、サワイグループホールディングス株式会社2023年3月期決算説明の内容を書き起こしでお伝えします。

スピーカー:サワイグループホールディングス株式会社 代表取締役会長 澤井光郎 氏

サワイグループホールディングス株式会社 代表取締役副会長 澤井健造 氏

サワイグループホールディングス株式会社 代表取締役社長 末吉一彦 氏

サワイグループホールディングス株式会社 上席執行役員 櫻井良樹 氏

サマリー

末吉一彦氏(以下、末吉):みなさま、本日はお忙しい中、サワイグループホールディングスの決算説明会にご参加いただきありがとうございます。それではさっそく、2022年度の決算概要および中期経営計画「START 2024」の進捗をご説明します。

まずは、連結全体のサマリーです。売上収益は初めて2,000億円を達成することができました。営業利益以下の項目は、前年度の減損損失の影響がなくなったことで黒字転換しましたが、コア営業利益は、日本事業での生産能力増強のための先行コストの影響などで、残念ながら前期を下回りました。

日本事業においては、売上収益は前期並みでしたが、コア営業利益は前期を下回りました。2022年度の上期は前年度の反動減の影響がありましたが、下期以降は新製品の売上寄与や限定出荷品の解除で既存品も徐々に回復基調となり、金額、数量ベースともにほぼ前期並みで着地しました。

コア営業利益が前期を下回った主な要因として、4月の薬価改定に加え、2022年4月に子会社化したトラストファーマテック社の先行コストの発生、エネルギー価格の高騰の影響などがあります。

限定出荷解除の状況としては、2022年3月末時点で452品目あった限定出荷品目数は、2023年5月11日時点では293品目まで減少しています。限定出荷解消に向け社員一丸となって増産体制を強化した結果、委託生産を含め前期実績を10パーセント上回る166億錠を生産することができました。

米国事業に関しては、ブランド薬等が引き続き順調に推移し、円ベース・ドルベースともに増収となりました。また、経費削減効果等により、フルベース、コアベースともに営業利益は黒字転換しました。

2023年3月期(2022年度) 決算概要

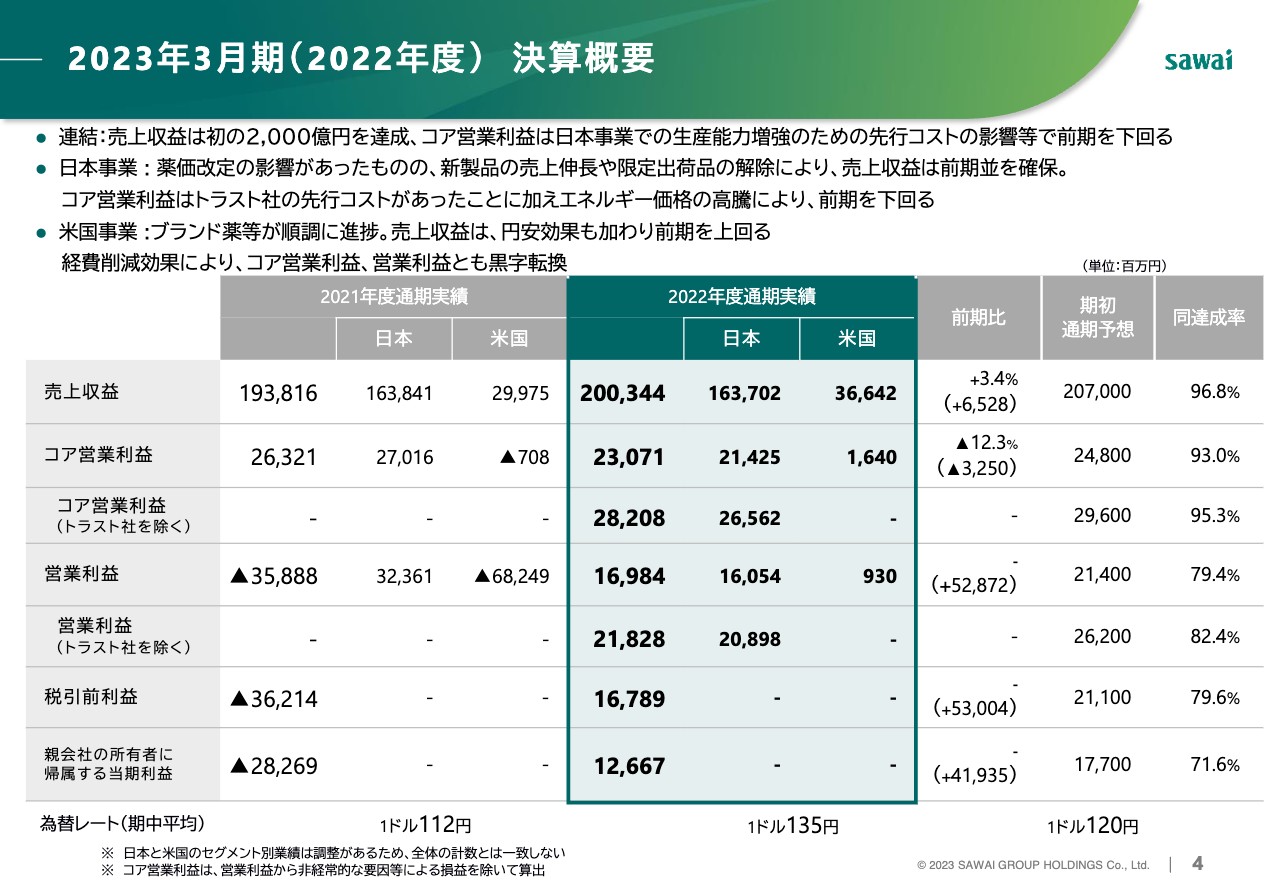

決算概要です。サマリーでご説明した状況を数値面で示すと、ご覧のスライドのようになります。日米合わせて連結ベースの売上収益は前期比3.4パーセントの増加となりました。

営業利益は231億円と、前期比12.3パーセント減少しましたが、米国事業の黒字転換が大きく寄与し、トラストファーマテック社の先行コスト増の要因を除けば282億円となり、前期比7.2パーセント増加しました。

フルベースの営業利益は、前年度の減損損失影響がなくなったものの、期初計画からは20.6パーセント下回りました。

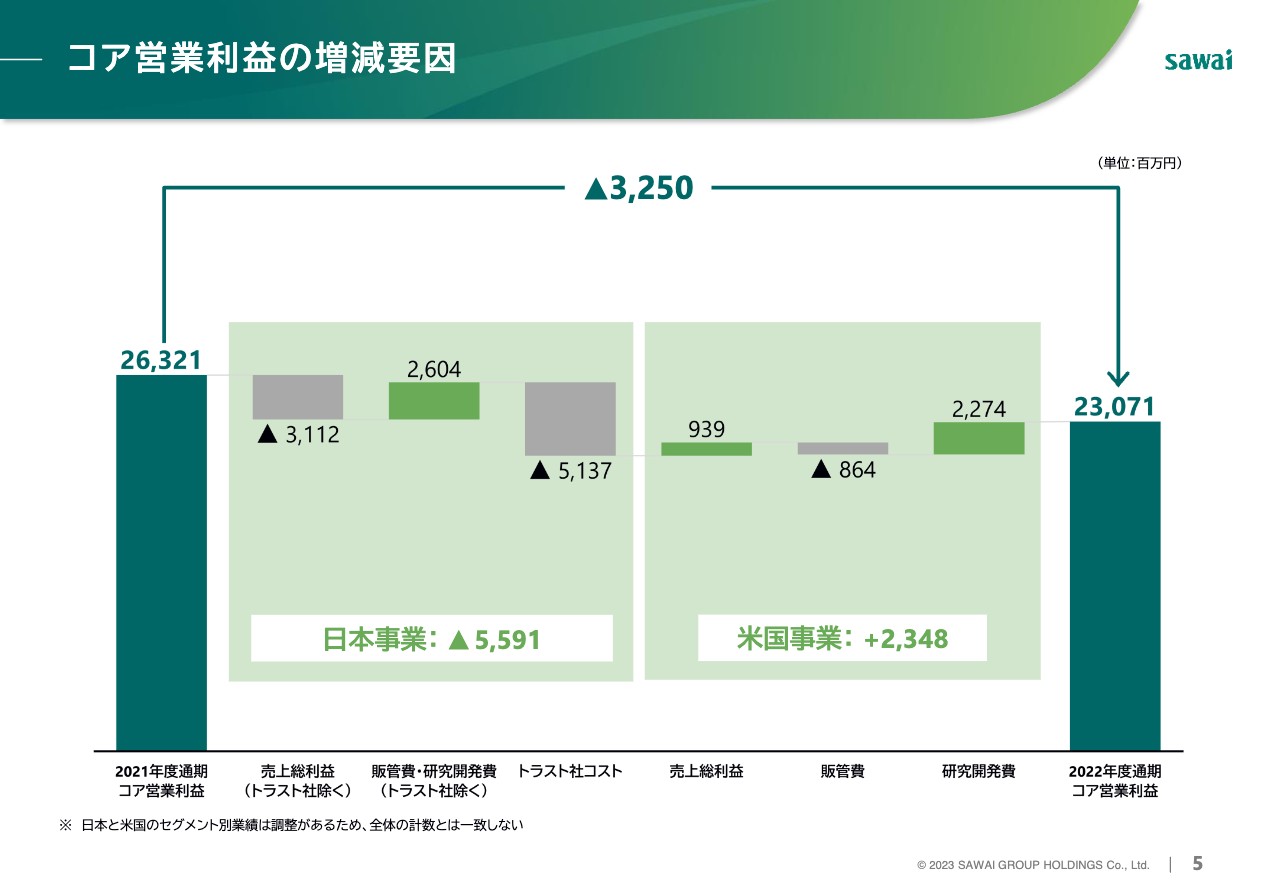

コア営業利益の増減要因

コア営業利益の増減要因分析についてです。日本事業は、販管費や研究開発費を約26億円を圧縮できた一方で、薬価改定の影響等で売上総利益が前期に対し約31億円減少したことに加え、トラストファーマテック社で先行コストが約51億円発生したため、合わせて約56億円の減少となりました。

一方、米国事業は売上総利益の増加や研究開発費の見直しなどで、合わせて約23億円改善しました。その結果、日米全体では前期比約33億円の減少となりました。

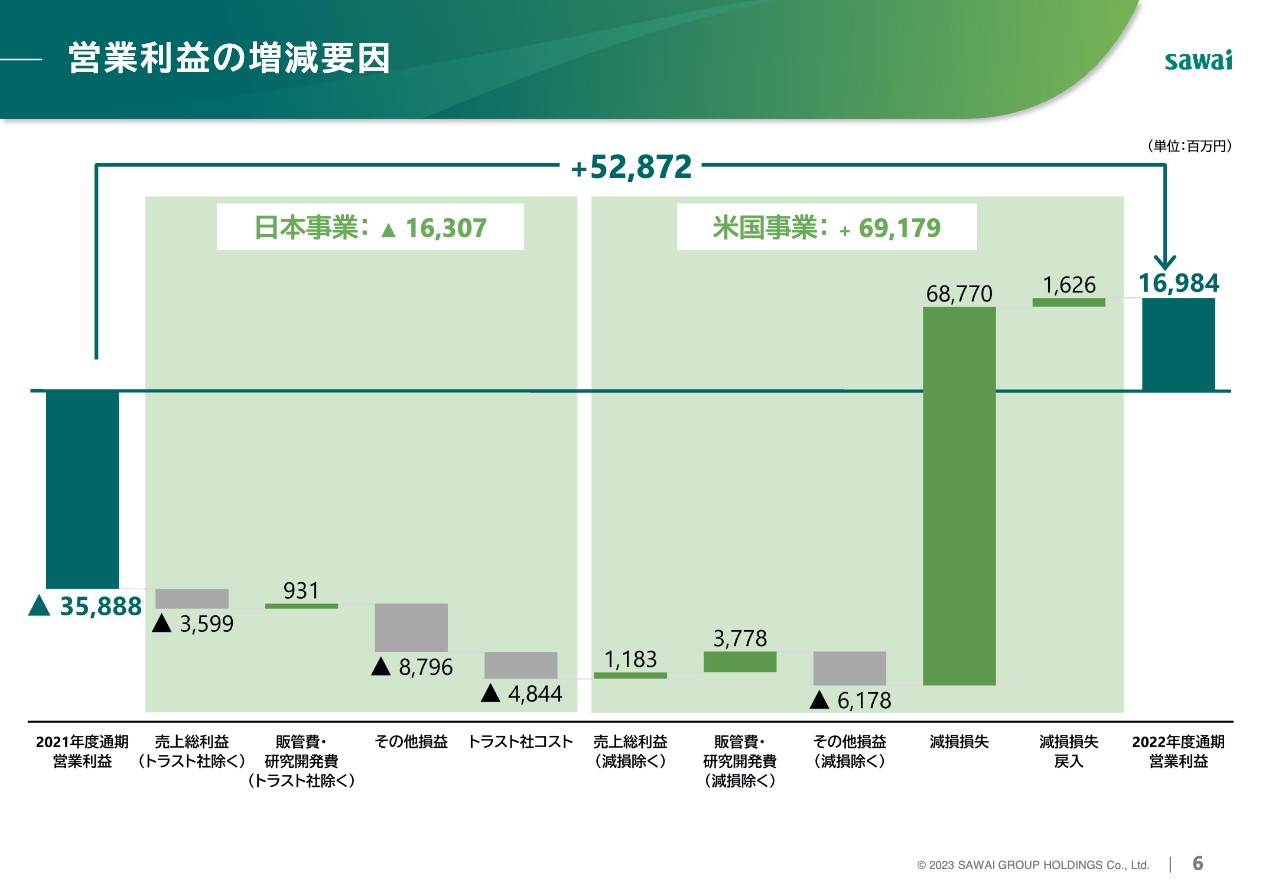

営業利益の増減要因

フルベースの営業利益の増減要因分析です。日本事業は売上総利益の減少とトラストファーマテック社のコスト要因に加え、前年度の負ののれん計上益がなくなったことで約163億円の減少となりました。

米国事業は、前年のデンバー工場の売却益や、信託勘定清算益の特殊要因がなくなったことなどでその他損益は約62億円の減少となりました。

一方、売上総利益の増加と販管費・研究開発費の減少で約50億円増加したことや、前年の無形固定資産の減損、のれんの減損の影響がなくなったことに加え、一部製品の減損損失の戻入が発生したこともあり、米国事業全体では約692億円の増加となりました。

その結果、日米合計では前期比約529億円の改善となりました。

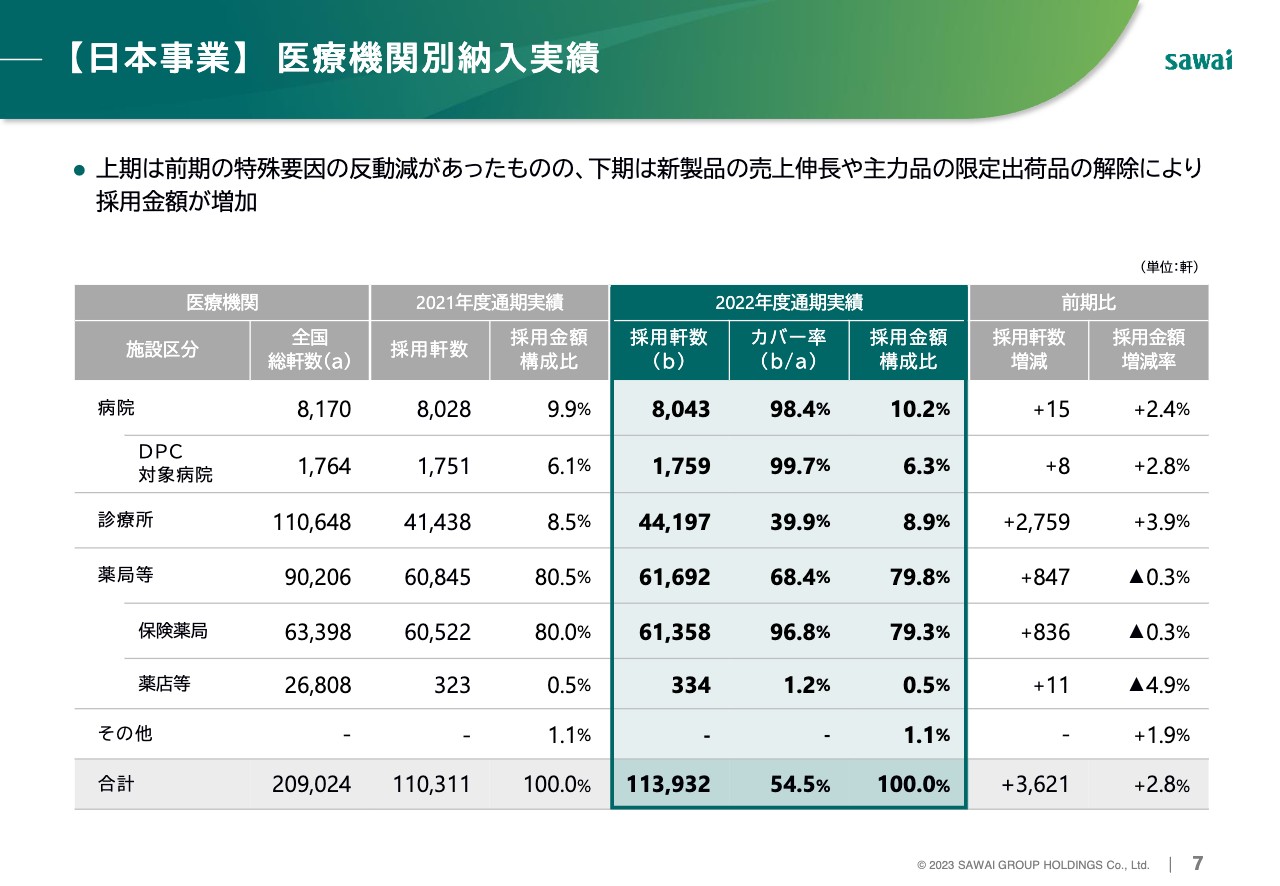

【日本事業】 医療機関別納入実績

沢井製薬単体の荷離れベースの医療機関別納入実績です。上期の時点では前年度上期の特殊要因の反動減の影響がありましたが、下期に新製品の売上伸長や主力品の限定出荷解除も進み、通期では病院・診療所の伸張により、全体で2.8パーセント増加しました。

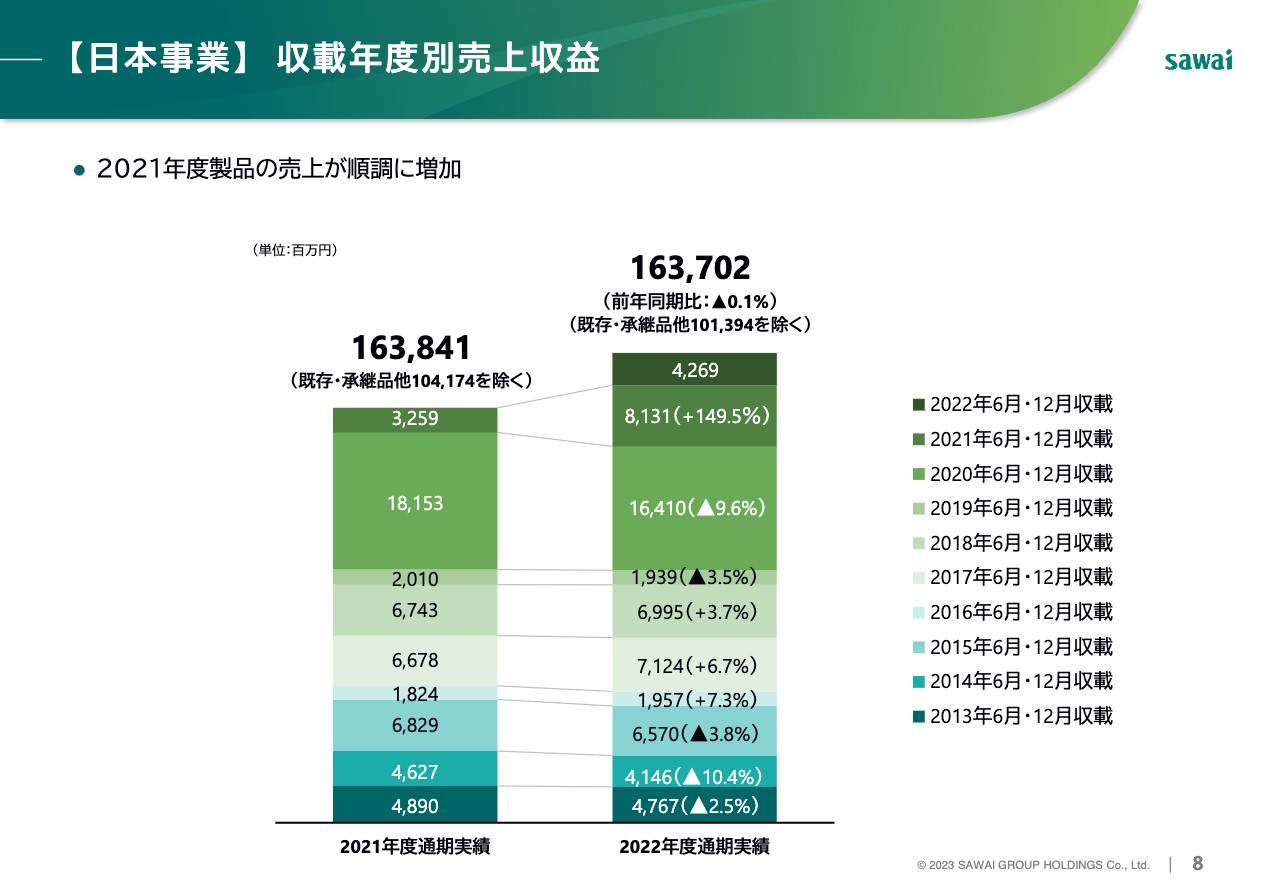

【日本事業】 収載年度別売上収益

沢井製薬単体の収載年度別売上収益です。全般的に薬価改定や限定出荷の影響を受け前期を下回りましたが、2021年度収載品は順調に増加しました。

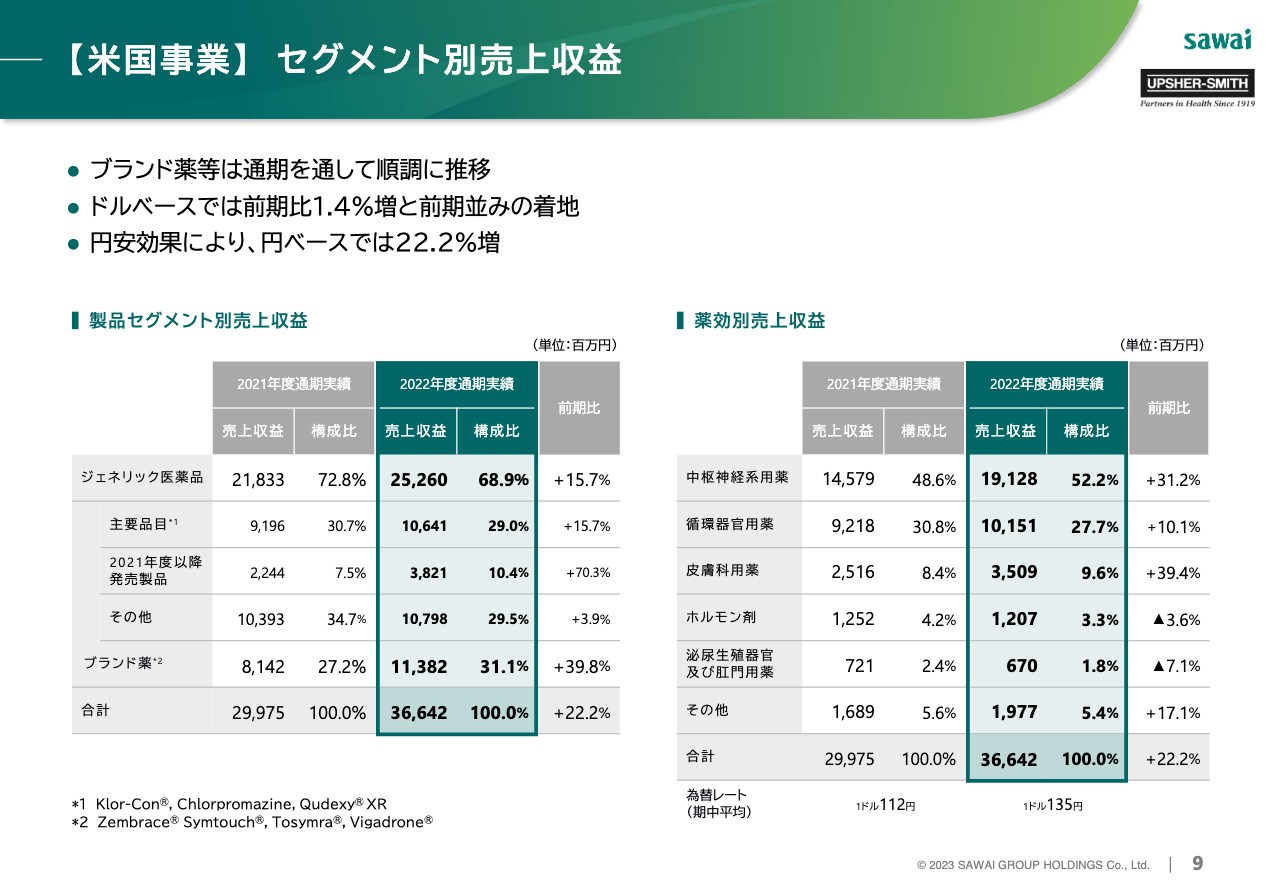

【米国事業】 セグメント別売上収益

米国事業のセグメント別売上収益についてです。ブランド薬等が年間を通じて順調に推移し、全体ではドルベースで1.4パーセントのプラス、また、円安効果により円ベースでは22.2パーセントの増収となりました。

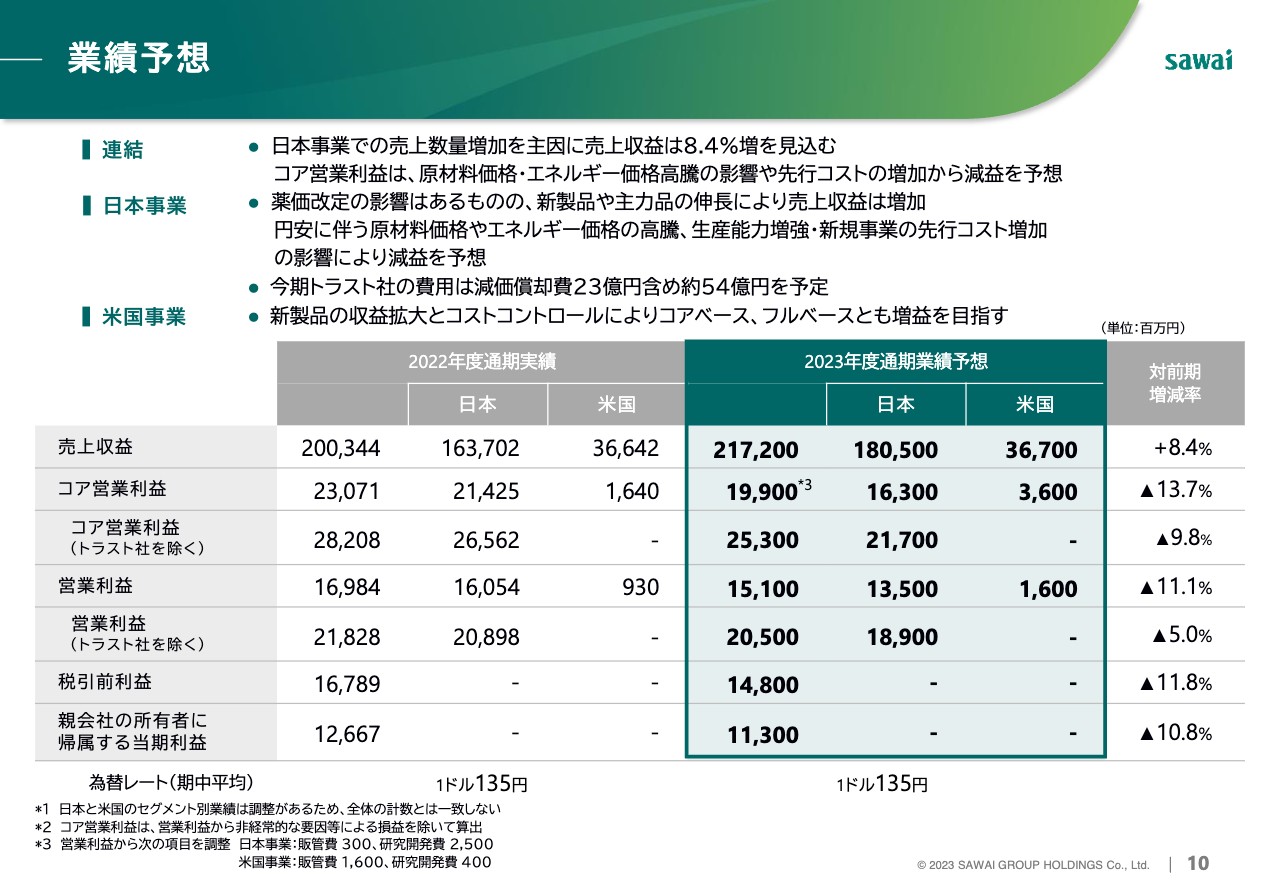

業績予想

通期の連結業績予想についてです。連結全体では2023年度の売上収益は8.4パーセント増の2,172億円、コア営業利益は13.7パーセント減の199億円、営業利益と親会社の所有者に帰属する当期利益は、それぞれ151億円、113億円を予想しています。

日本事業は、新製品や主力品の伸長で薬価改定の影響を乗り越えて、売上収益は増加を見込んでいるものの、原材料やエネルギー価格の高騰の影響、生産能力増強・新規事業の先行コストの増加などから減益を予想しています。

ただし、トラストファーマテック社のコスト増要因を除くコア営業利益は、前期比9.8パーセント減の253億円を予想しています。

米国事業はは引き続き厳しい事業環境ではあるものの、新製品の収益拡大とコストコントロールにより、今期もコア、フルベースともに増益を目指します。

以上が2023年度の業績予想となります。

Sawai Group Vision 2030

ここからは、2021年5月に発表した2030年の長期ビジョンと、今期2023年度が最終年度となる3ヶ年の中期経営計画「START 2024」の進捗についてのご説明となります。

2030年の長期ビジョンにおける創りたい世界像、ありたい姿および目標数値に現時点での変更はなく記載のとおりです。

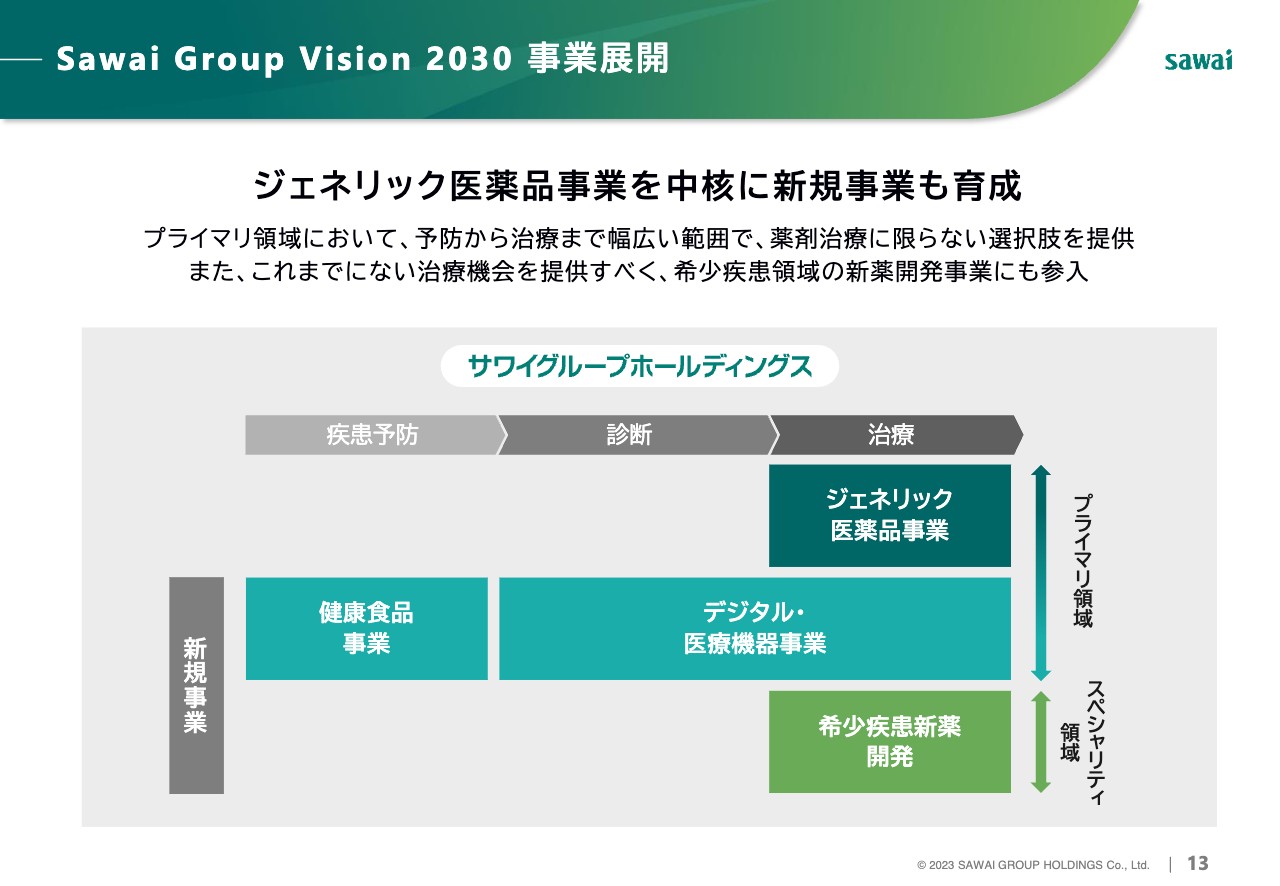

Sawai Group Vision 2030 事業展開

ジェネリック医薬品事業をさらに発展・拡大させるとともに、新規事業に経営資源を投入することで新たな成長を実現し、サワイグループホールディングスとしての事業基盤を強化していきます。

中期経営計画「START 2024」 3つの柱

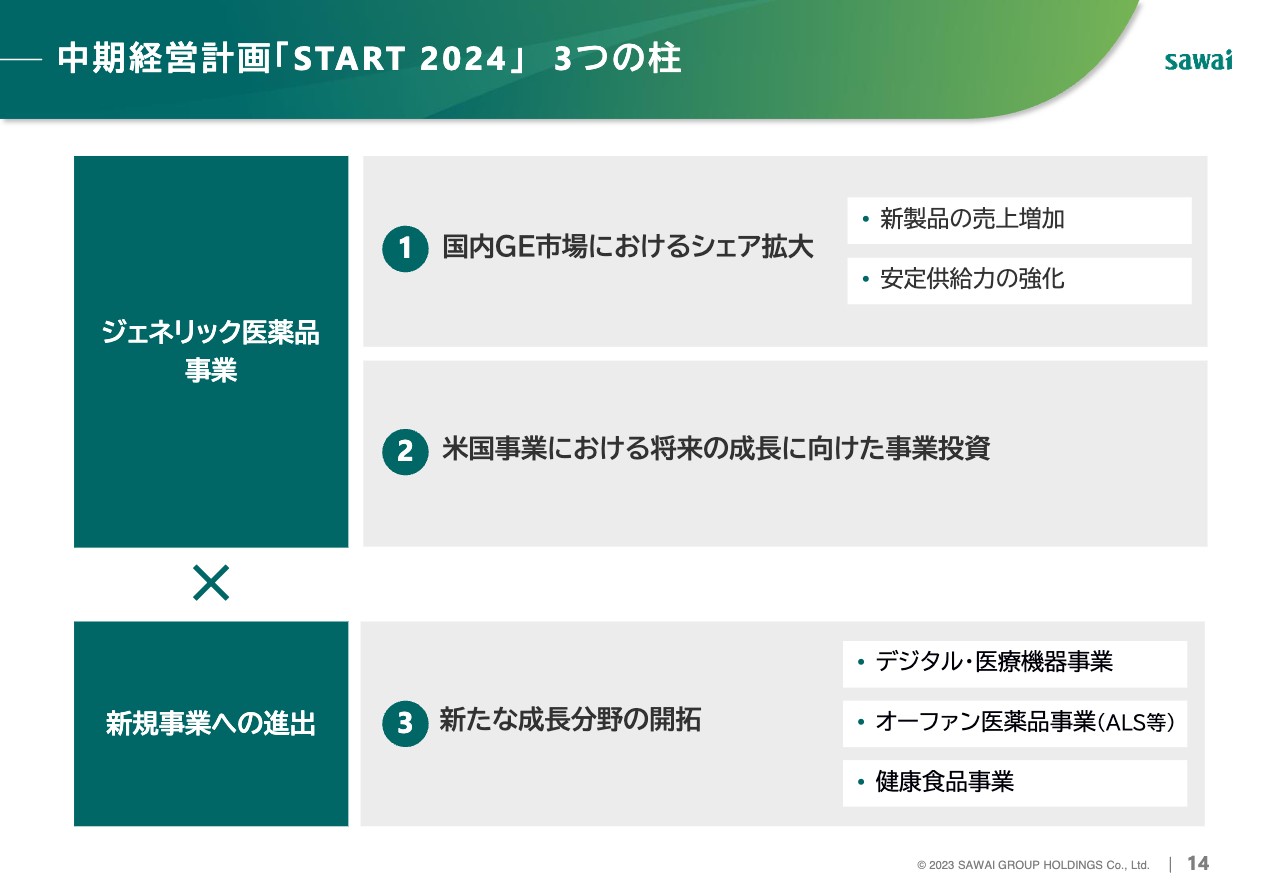

中期経営計画「START 2024」では、記載の3つの柱を重点戦略としています。それぞれについてご説明します。

社会に提供する価値

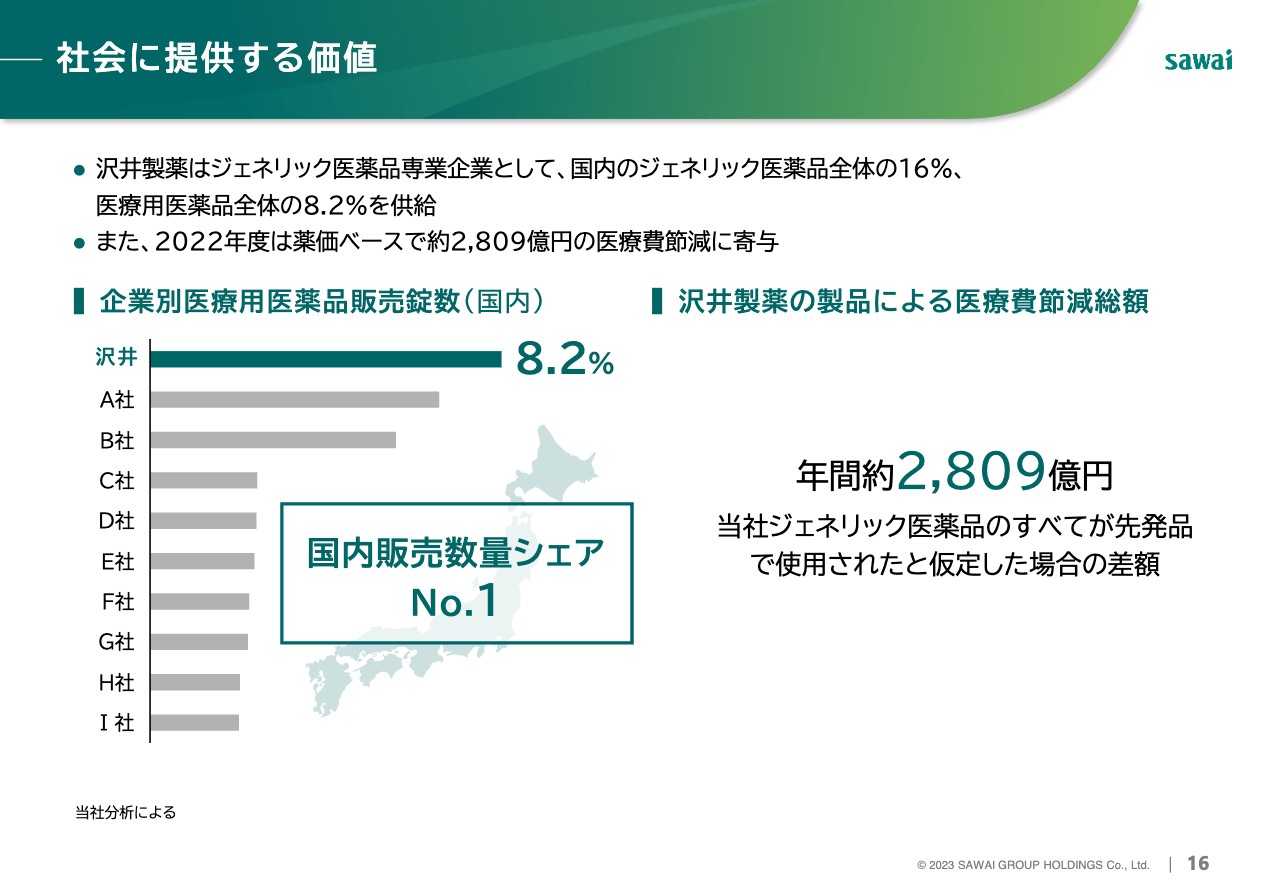

1つ目の国内ジェネリック市場におけるシェア拡大についてです。まず、日本国内における沢井製薬の立ち位置と提供価値についてあらためてご説明します。

国内すべてのジェネリック医薬品のうち、数量ベースで全体の約16パーセントを占めています。これに新薬も含めたすべての医療用医薬品で見ていくと、国内でナンバーワンとなる8.2パーセントを供給していることになります。

当社グループの最大の社会貢献は、ジェネリック医薬品の供給による医療費負担の軽減を通じた医療保険制度の持続性向上です。2022年度は約2,800億円の医療費節減に貢献しました。

沢井製薬のジェネリック医薬品供給企業としての基本機能

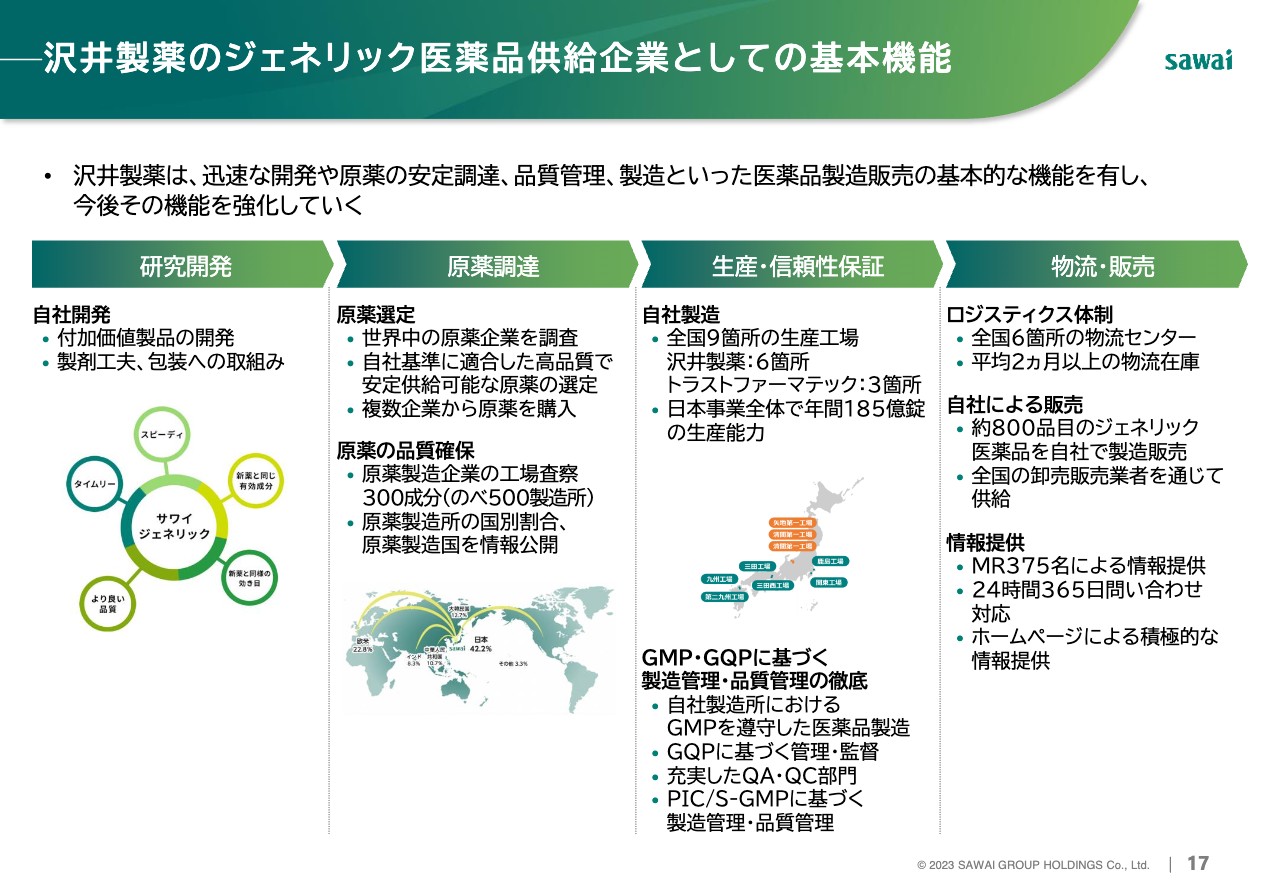

当社は研究開発、原薬調達、生産、品質管理、物流販売に至るまで、サプライチェーンにおいて医療医薬品製造販売のすべての基本機能を有しており、国内ナンバーワンのジェネリックメーカーとして、今後その機能をさらに強化していきます。

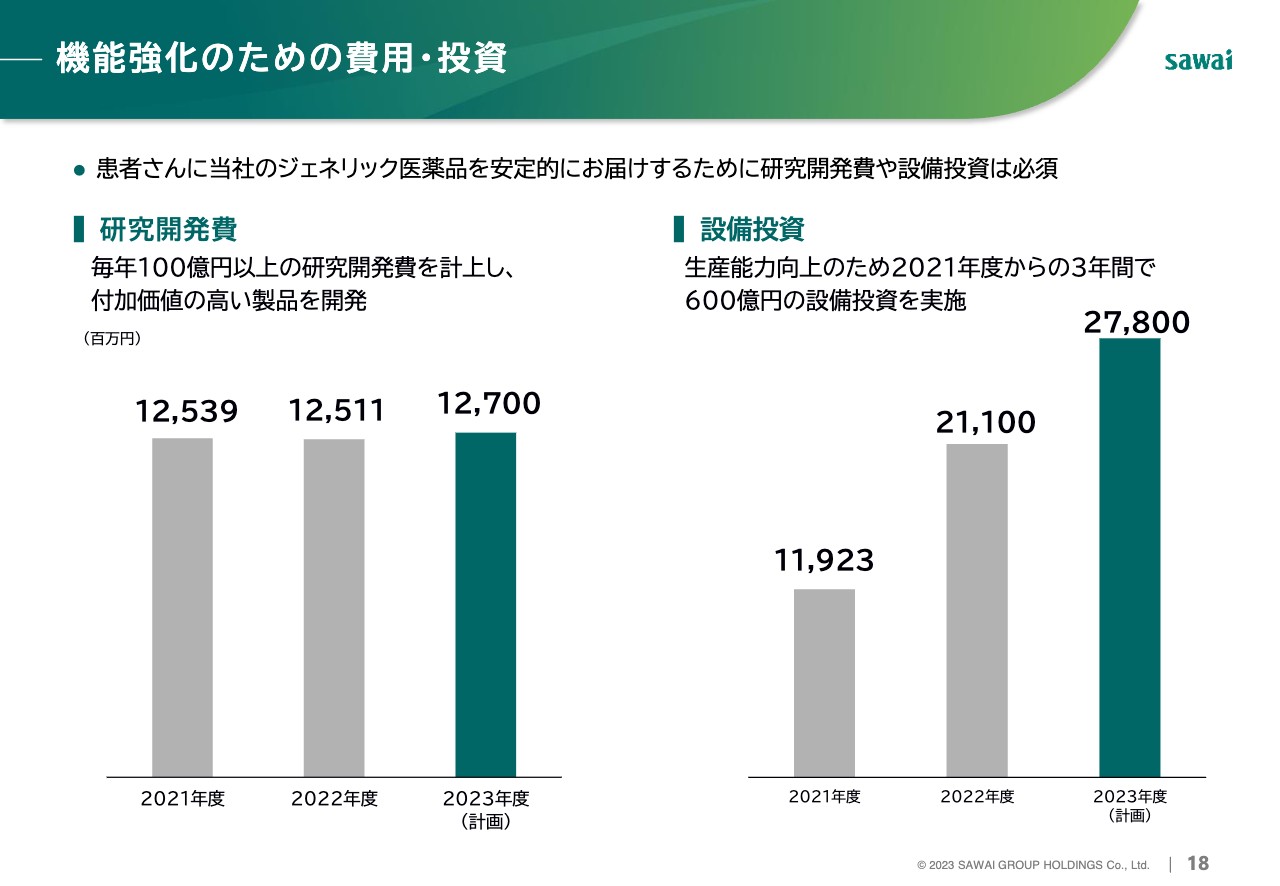

機能強化のための費用・投資

特に、当社のコアコンピタンスである研究開発力や生産能力の強化は必須です。毎年100億円以上、直近3ヶ年で約378億円を研究開発に投資し、付加価値の高い製品開発に取り組むとともに、生産能力向上には3ヶ年で約600億円の設備投資の実施を計画しています。

新製品の売上増加

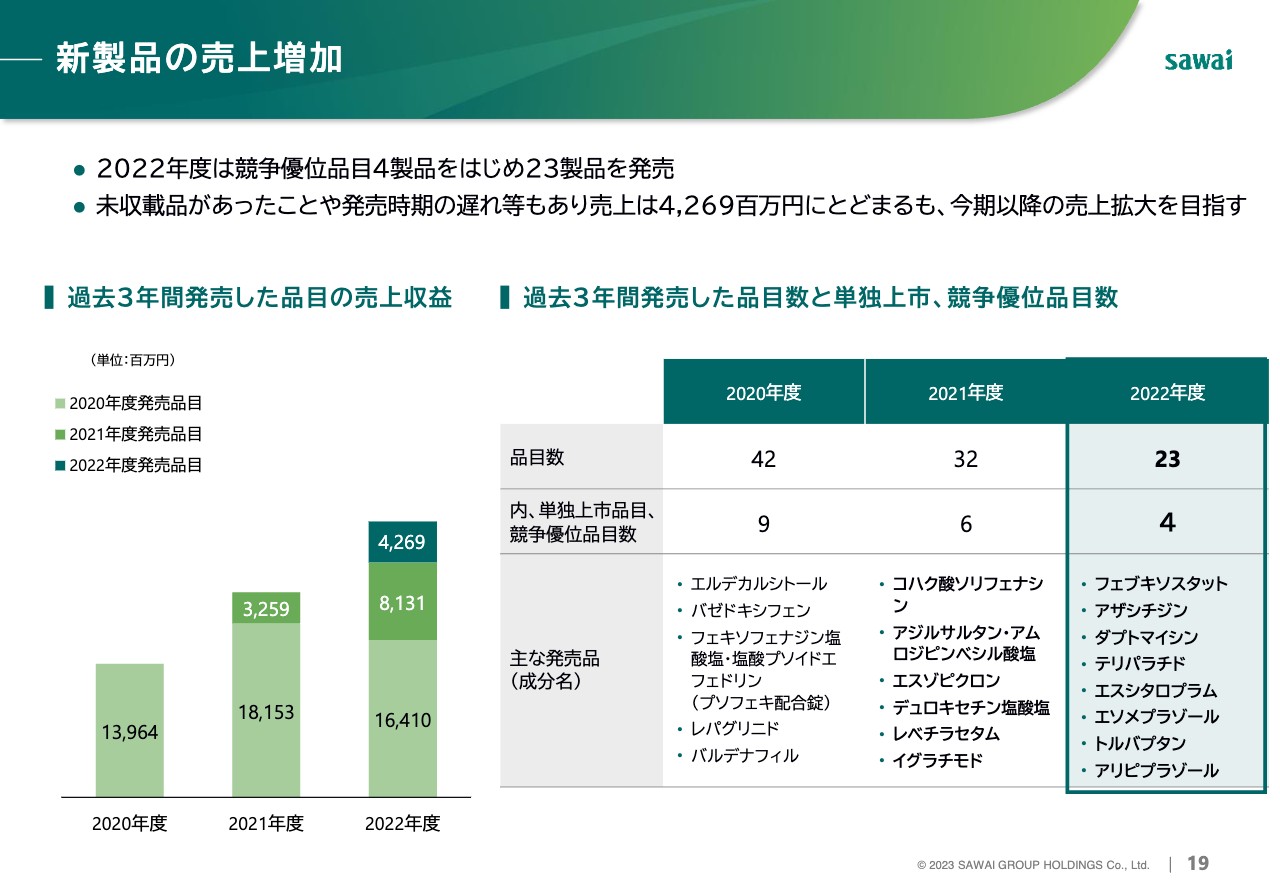

国内ジェネリック市場シェア拡大の1つ目のポイントは、新製品の売上増加です。中でも単独上市品をはじめ、競争優位な品目をどれだけ市場に導入できるかが鍵となります。過去3年間で発売した97品目のうち、約2割の19品目はそれに該当し、当社の売上を牽引しました。

前期は未収載品や発売時期の遅れもありましたが、今期以降の売上拡大を目指していきます。

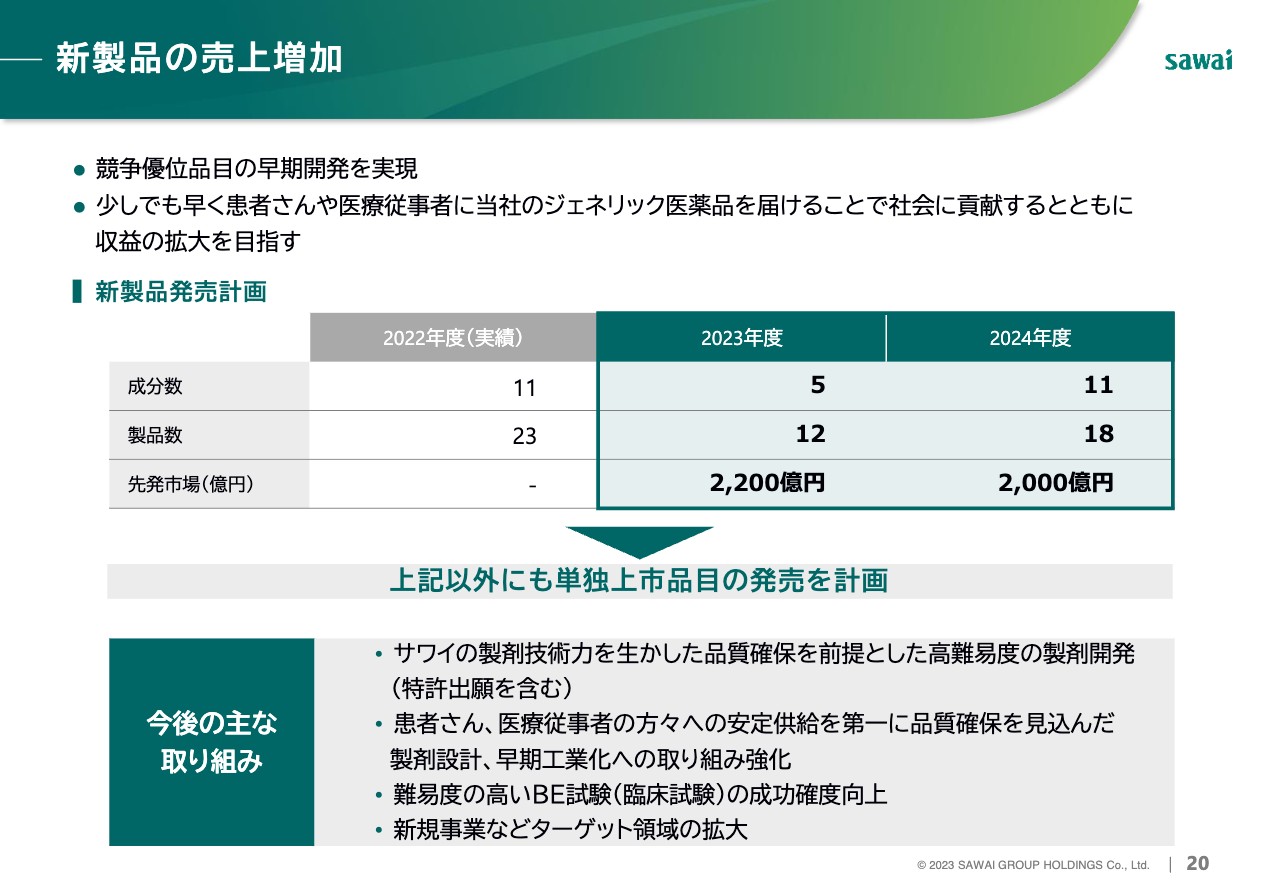

新製品の売上増加

今期以降は、スライドに記載の成分・製品数の新製品投入を予定しています。こちらには記載していませんが、当然、当社のコアコンピタンスである知財戦略により、これ以外にも過去同様の単独上市を狙い、他社を凌駕することで収益とシェアの拡大を図ります。

沢井製薬の供給体制

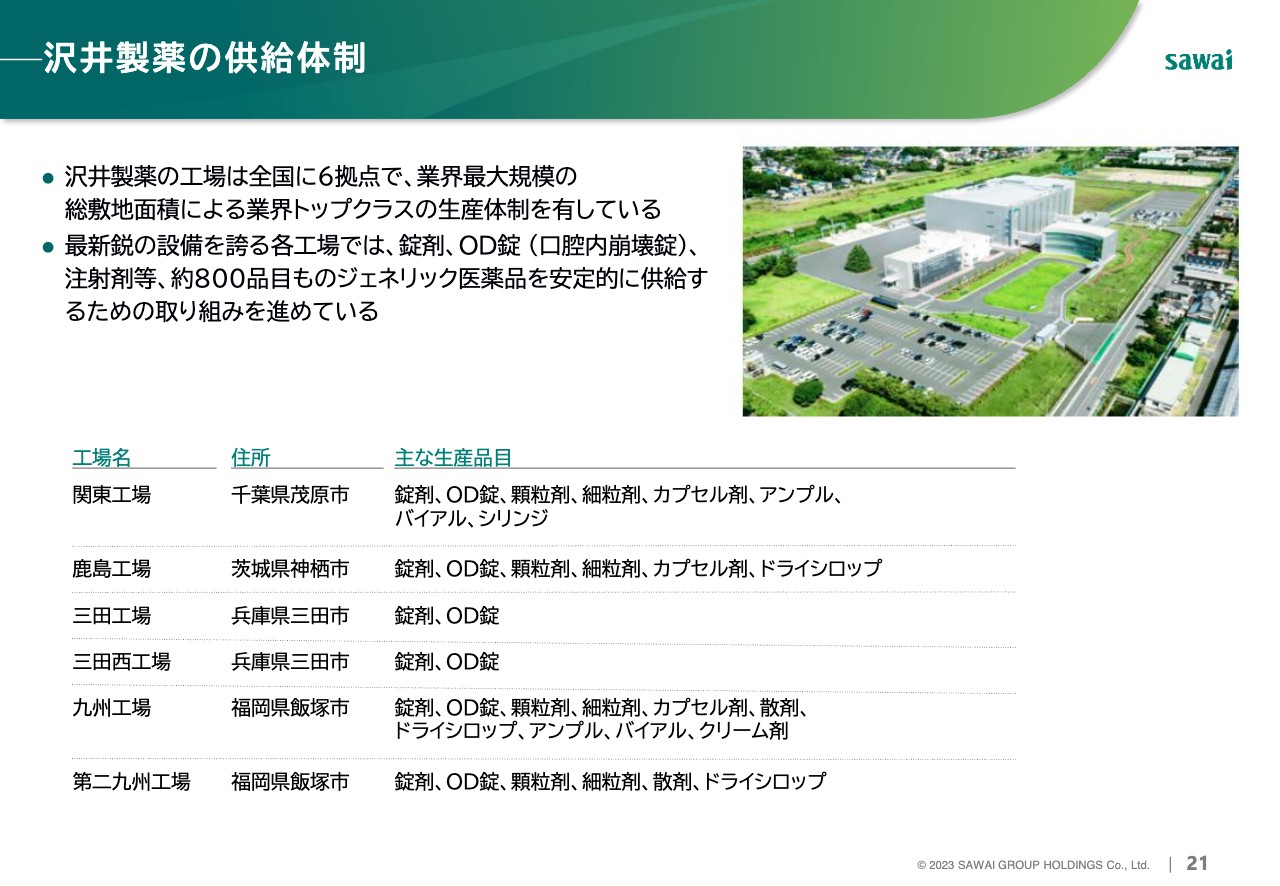

国内ジェネリック市場シェア拡大の2つ目のポイントは、安定供給力の強化です。他社の品質問題による当社への供給依頼の受け皿として、また、今後業界再編・集約化を見据え、自社工場の建設、生産委託先の確保、他社工場の買収とあらゆる手段を講じることで、さらなる供給能力の強化を図り、他社の追随を許さない圧倒的な生産・供給能力の実現を目指すものです。沢井製薬単体の工場として、現在は国内に6拠点を有しています。

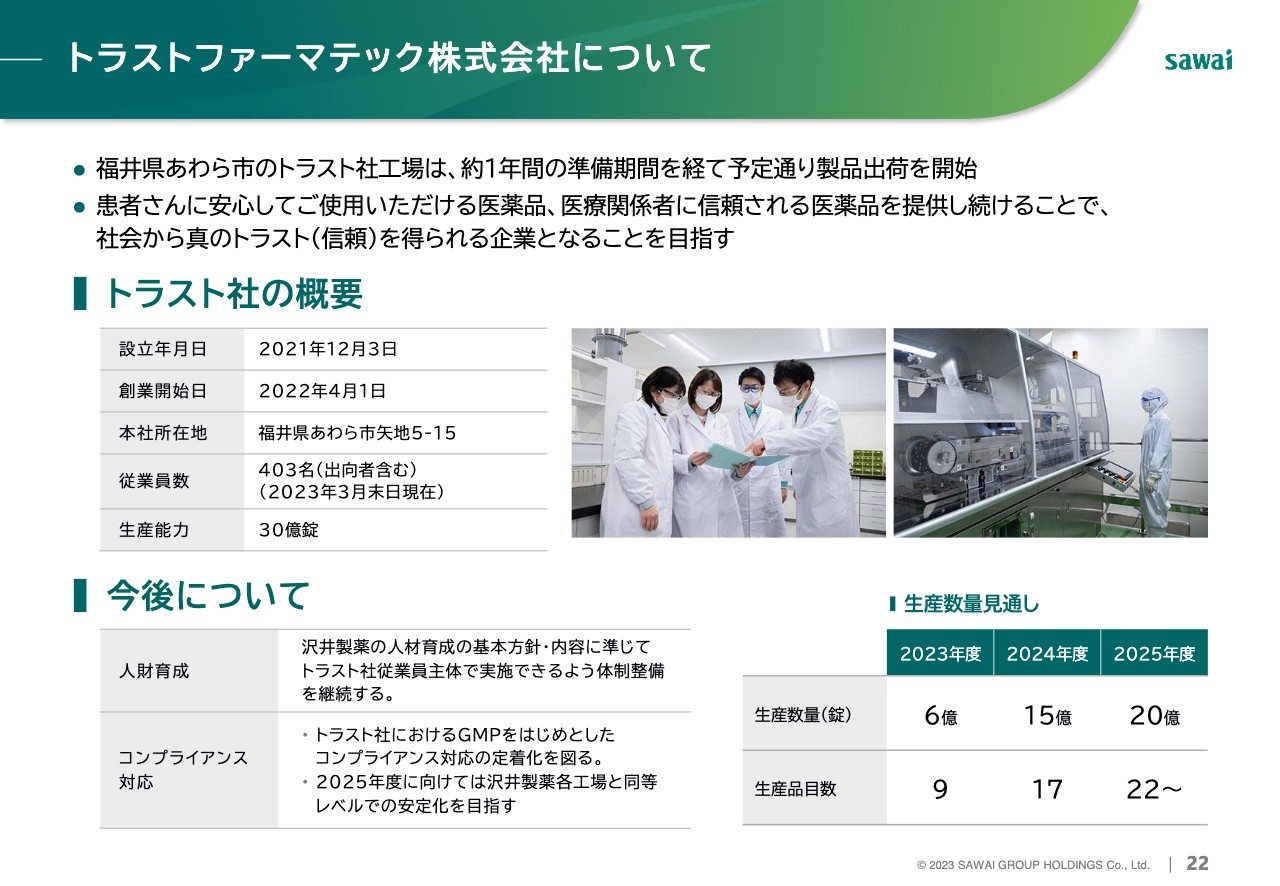

トラストファーマテック株式会社について

2022年4月にグループに加わったトラストファーマテック社は3つの工場を有しており、約1年間の準備期間を経て、この2023年4月に予定どおり製品出荷を開始しました。2025年度には年間20億錠の生産数量を計画しています。

第二九州工場 新固形剤棟建設

また、第二九州工場の新固形剤棟建設は2024年4月以降の出荷開始に向け、順調に工事が進んでいます。各ステップに応じて設備投資を実行し、最終的には30億錠の能力アップを計画しています。

安定供給力強化に向けた今後の自社生産能力

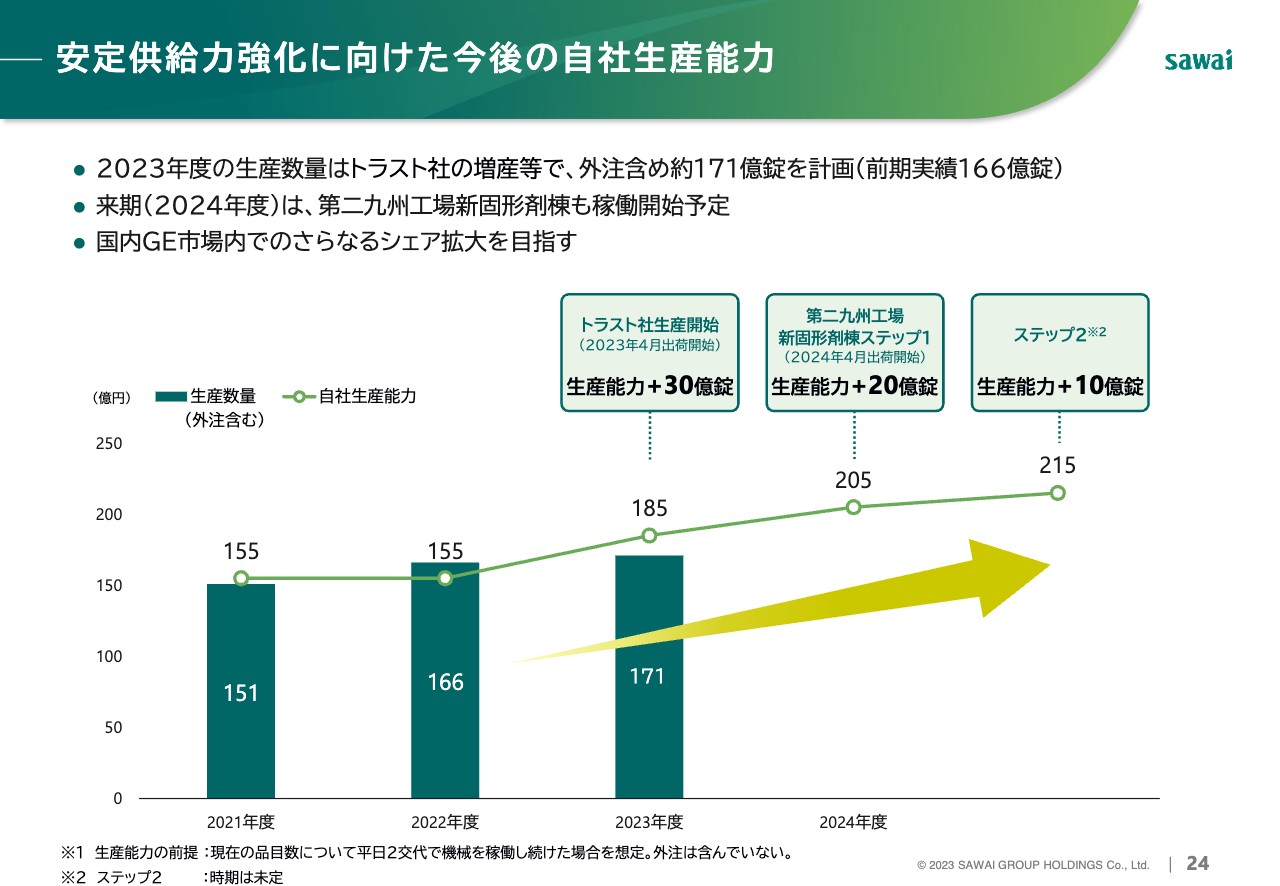

当社は需要拡大を見据えて、過去から実施してきた生産設備や人員の先行投資により、業界随一の生産能力と販売数量を誇ります。

今期2023年度はサワイグループホールディングスの既存6工場に加え、トラストファーマテック社の稼働により、外注を含め、前期比3パーセント増の約171億錠の生産計画を見込んでいます。現状の155億錠の自社生産能力を、将来的にはグループで215億錠以上へ引き上げます。

来期2024年度以降は第二九州工場の新棟も稼働し、グループ全体としては現中期経営計画で掲げた早期の200億錠以上の自社生産体制を確立します。

引き続き安定供給力の強化を図るとともに、2030年度の長期ビジョン目標である230億錠以上の生産能力の早期確立と、国内ジェネリック市場内でのさらなるシェア拡大に取り組んでいきます。

コスト上昇を踏まえた当社の対応

安定供給力強化には生産能力の増強とあわせ、効率化によるコスト競争力の強化も大変重要です。しかし、足元ではエネルギーや原材料価格が高騰しており、今期計画における売上原価への影響は、2022年度の計画に比べて約27億円増となる見込みです。

その対応策として、包装単位の集約やマルチソース化、製品ミックスの改善に取り組むとともに、低薬価品を中心に原価高騰に伴う影響分を価格に適切に反映させていきます。

患者さんに安心して使用いただけるジェネリック医薬品を長期的に安定供給し続けられるよう、生産効率のさらなる改善と並行し、価格政策も継続していきます。

米国事業(USL社)の目指す姿と成長戦略

米国事業の戦略についてご説明します。目指す姿は、スペシャリティ医薬品企業として、独自の販売力を活かせる医薬品にフォーカスし、持続的で長期にわたる成長を推進することです。

それを実現させるための成長戦略として、既存ブランド薬の販売促進や、USL社の知名度を活用した収益拡大と製品コストダウンで売上総利益率を増加させ市場競争力を向上させること、さらにはニッチなジェネリック医薬品を中心にラインナップを充実させ、提携によりパイプラインを強化していきます。

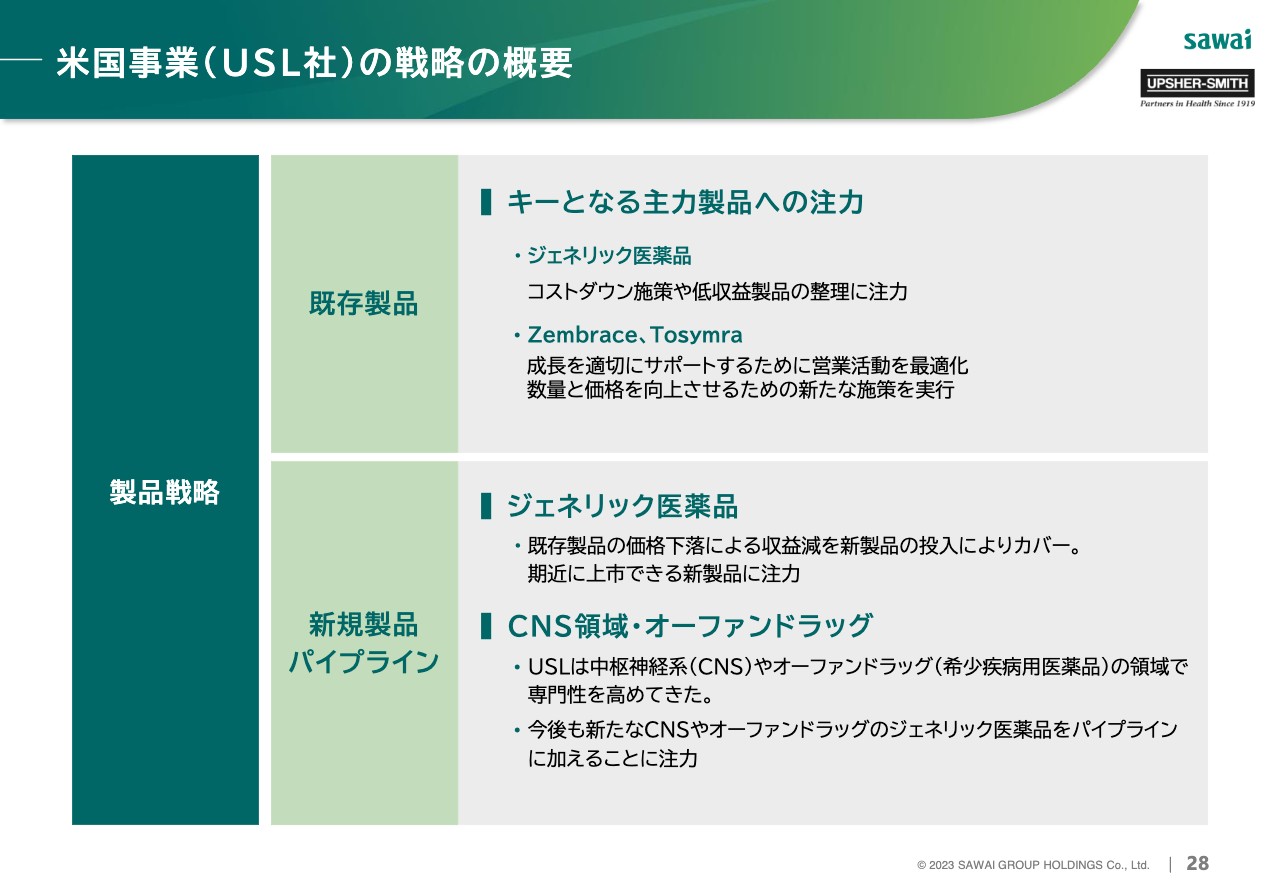

米国事業(USL社)の戦略の概要

成長戦略として最も重要な要素である製品戦略について、ご説明します。既存製品については、キーになる主力製品にフォーカスすることで安定的に収益を確保します。

新製品やパイプラインについては、ジェネリック医薬品に加え、得意としてきたCNS(中枢神経系)等の領域において、新たなパイプラインを追加することで、より専門性を高めていきます。

【米国事業】 今後の成長に向けた施策の進捗

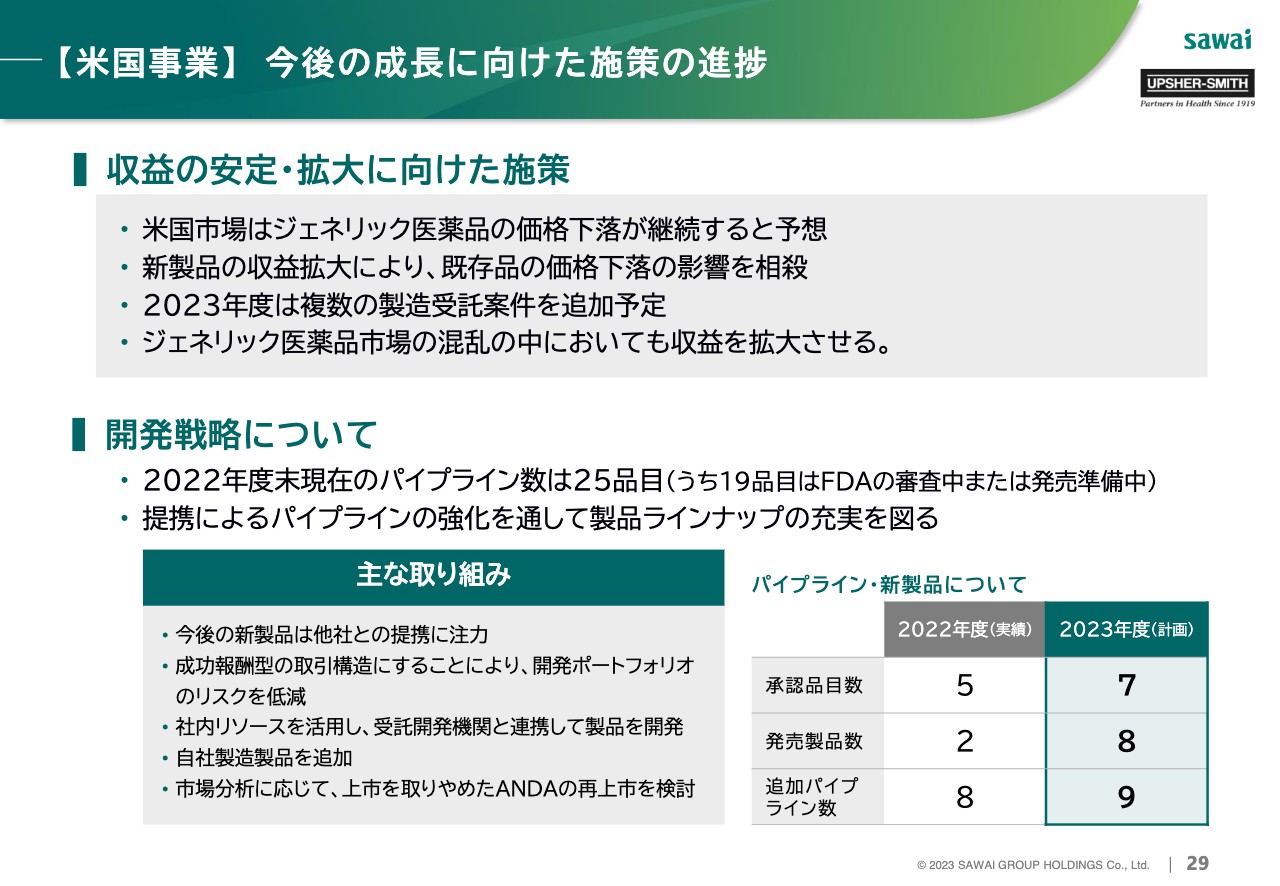

売上収益の安定と拡大策の進捗状況です。市場全体の価格下落の継続を前提に、収益拡大策を検討しています。

他社との提携や、受託開発機関との連携による新製品開発、成功報酬型の取引構造にすることによる開発ポートフォリオのリスクを低減することに取り組んでいます。今期の承認品目数や発売製品数は、いずれも前年実績を上回る計画です。

米国事業 -新工場について

コストコントロール施策の1つとして進めている工場新設プロジェクトについてご説明します。本社とつながる新工場の商業生産が、無事に2023年1月よりスタートしました。製造工程の一部内製化により、2024年度以降、年間400万ドルから600万ドルのコスト削減を見込んでいます。

また、新工場を活用した受託製造によるビジネス拡大も検討中です。米国事業については以上です。

新規事業 全体進捗状況

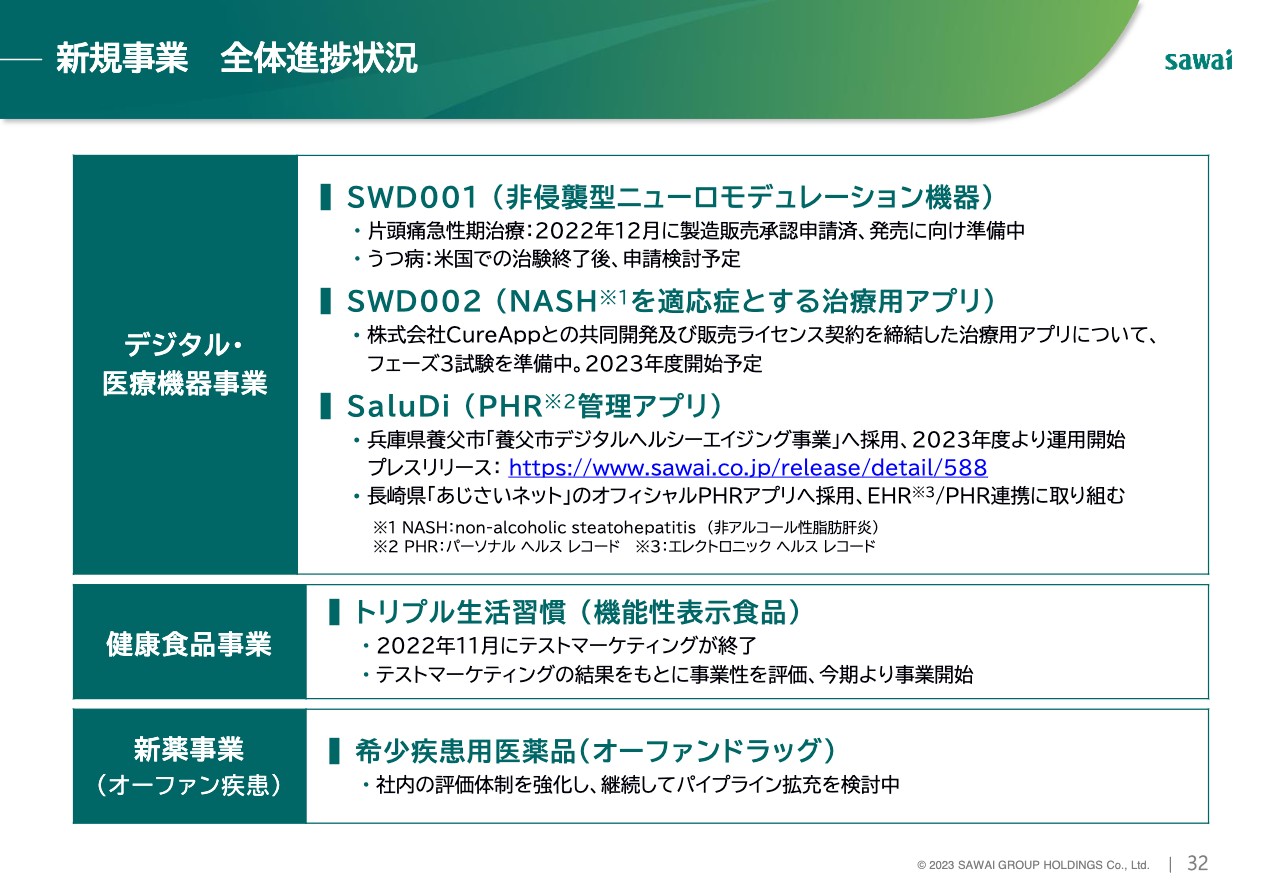

3つ目の戦略の柱である、新たな成長分野の開拓についてご説明します。

当社が今後も持続的な成長を続けるために、国が目指す未病・予防対策、データヘルス改革などを通じた健康長寿社会の実現に向け、ジェネリック医薬品以外での成長機会にも積極的に投資を行い、既存事業で培った強みを活かせる新規事業へ挑戦しています。

「デジタル・医療機器」「健康食品」「オーファン疾患」をターゲットにした新規事業の3つがメインです。

まず、デジタル・医療機器事業の進捗状況です。片頭痛の急性期治療に用いる非侵襲型のニューロモデュレーション機器「SWD001」について、2022年12月に承認申請を行いました。

片頭痛領域における日本で最初の医療機器として、2023年末の承認取得と2024年中の発売を目指し、準備を進めています。2022年8月に発表したNASH(非アルコール性脂肪肝炎)領域におけるCureApp社との治療用アプリの共同開発については、2023年度にフェーズ3試験を開始する予定です。

新規事業 SaluDi (PHR管理アプリ)の進捗 ①

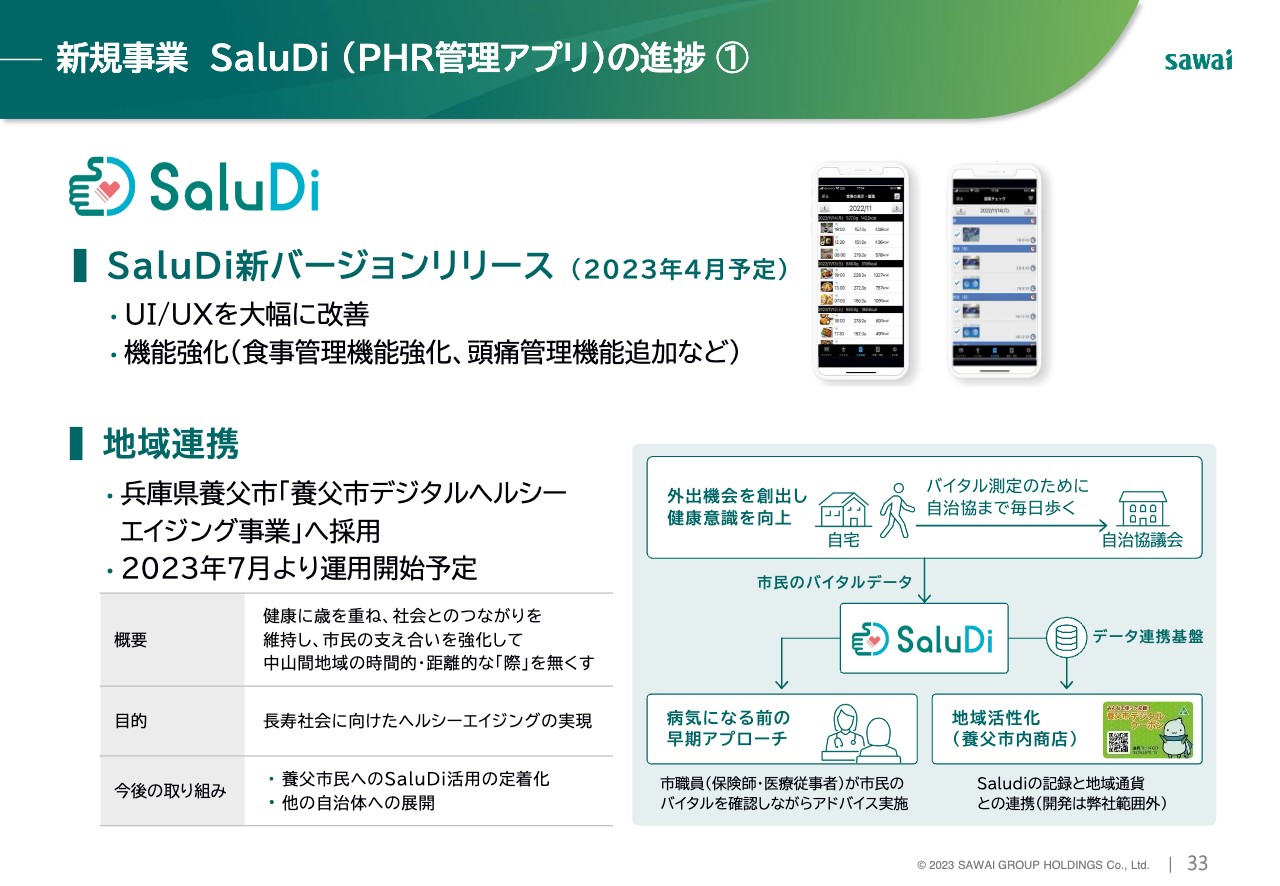

パーソナルヘルスレコード(PHR)事業においては、日々の健康状態の記録や管理、オンライン診療予約や受診などの機能を搭載したPHR管理アプリ「SaluDi」を通じて、さまざまなサービスの立ち上げ、拡充を検討、準備しています。

生活習慣病や慢性疾患の予防から治療、疾病予測や行動変容推進プログラムといった、企業や自治体向けのサービスの活用が期待できます。兵庫県養父市では「SaluDi」の「養父市デジタルヘルシーエイジング事業」への採用が決まり、2023年7月より運用が開始されます。

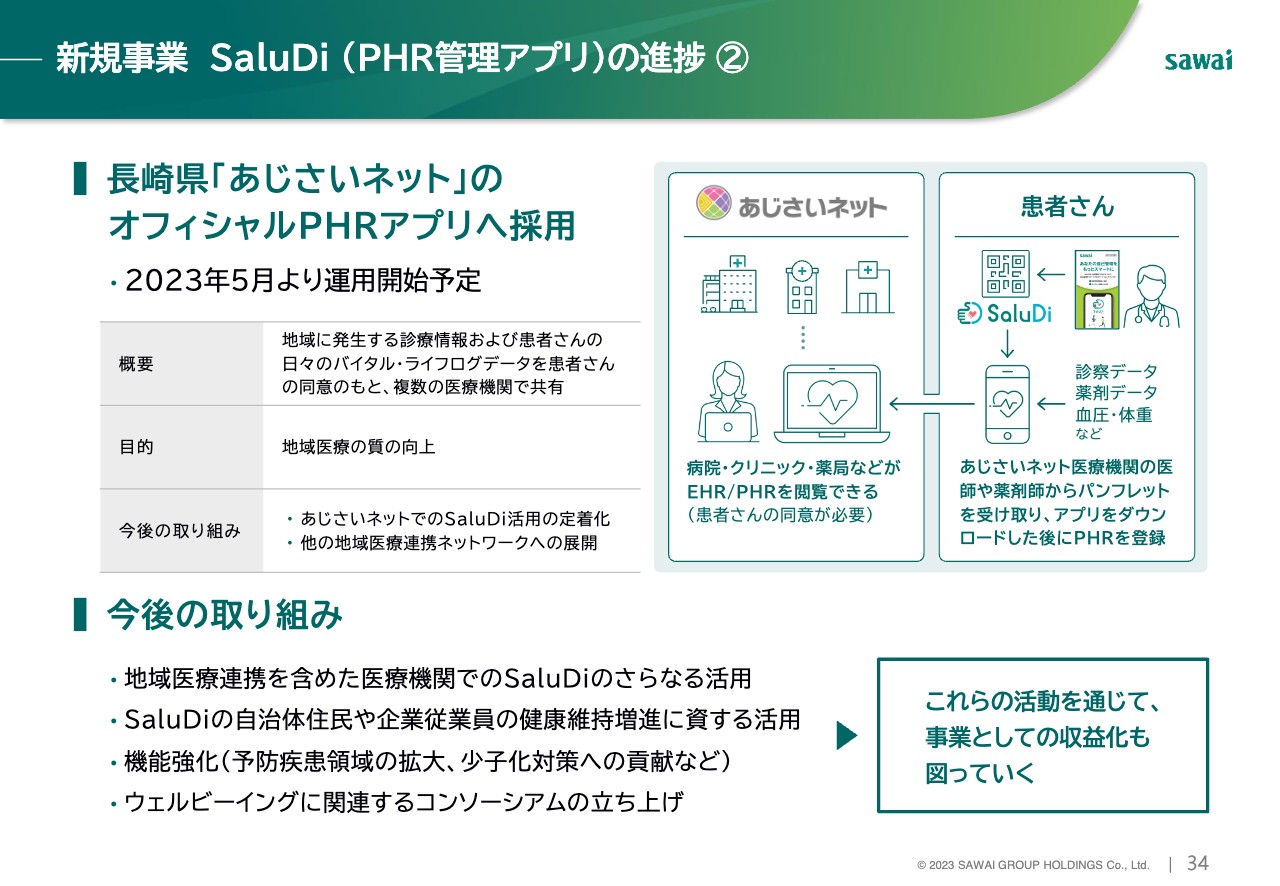

新規事業 SaluDi (PHR管理アプリ)の進捗 ②

さらに、病院・クリニック・薬局などが患者さんのEHRやPHRを閲覧できる長崎県の「あじさいネット」において、オフィシャルPHRアプリへの採用が正式に決まり、2023年5月から運用開始するなど、各自治体での地域連携がスタートしています。

引き続き、さまざまな自治体や企業での戦略的提携により、患者さんや医療従事者などのステークホルダーをつなぐ役割を担うと同時に、事業としての収益化を図っていきます。

新規事業 健康食品事業の進捗

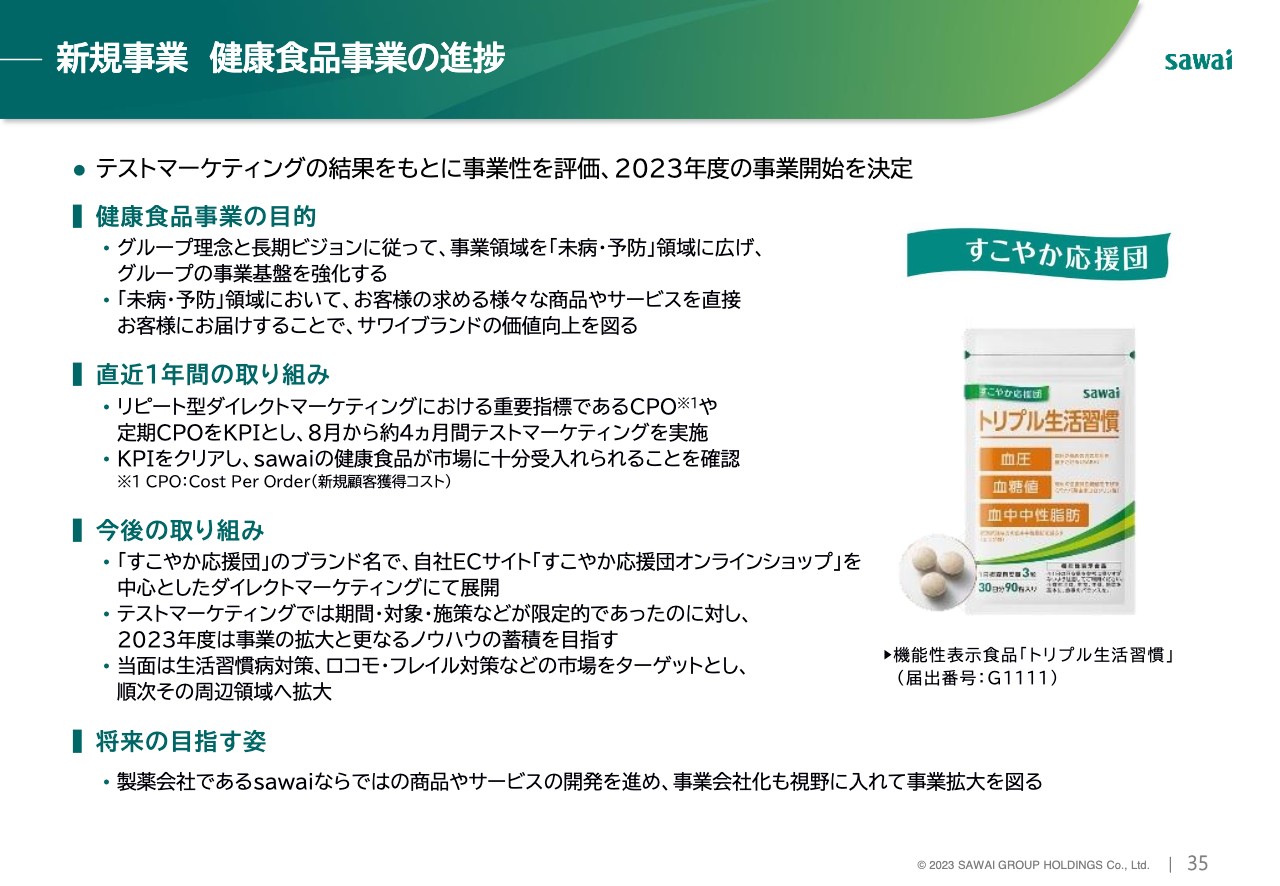

健康食品事業です。2022年8月から約4ヶ月のテストマーケティングを実施しました。サワイグループホールディングスの健康食品が市場に十分受け入れられるという事業性評価の結果を踏まえ、今期より事業を開始します。

「すこやか応援団」のブランド名でECサイトでのダイレクトマーケティング展開として、生活習慣病やロコモ・フレイル対策の市場をターゲットに、順次その周辺領域へ拡大させます。

将来的には、製薬会社ならではの商品やサービスの開発を進め、事業会社化も視野に入れて事業拡大を図っていきます。

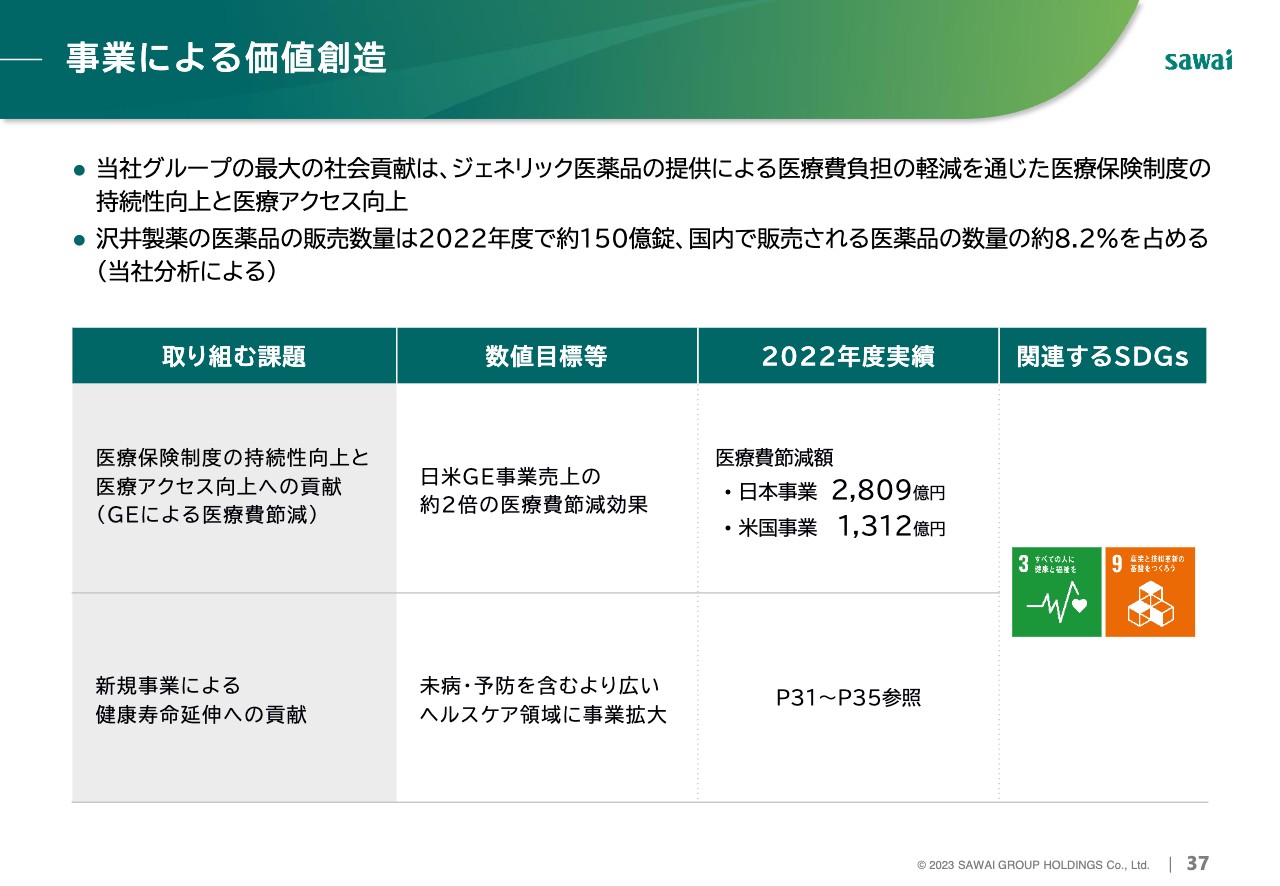

事業による価値創造

最後に、当社の存在意義と社会課題に向けた取り組みについて、あらためてご説明します。当社グループの最大の社会貢献は、ジェネリック医薬品の提供による医療費負担の軽減を通じた医療保険制度の持続性向上と、医療アクセスの向上です。

安心できる品質のジェネリック医薬品を安定的に供給し続けることで、2022年度は日本で2,809億円、米国では1,312億円に相当する医療費の節減に寄与しました。

中でも、沢井製薬の国内の医薬品販売数量は先ほどお伝えしたとおり、2022年度で約150億錠、国内で販売される全医療用医薬品の数量で約8.2パーセントを占めています。日本人1人あたり年間120錠は「サワイジェネリック」を服用していることになり、日本の医療に不可欠なインフラとして役割をしっかりと果たしていかねばならないと認識しています。

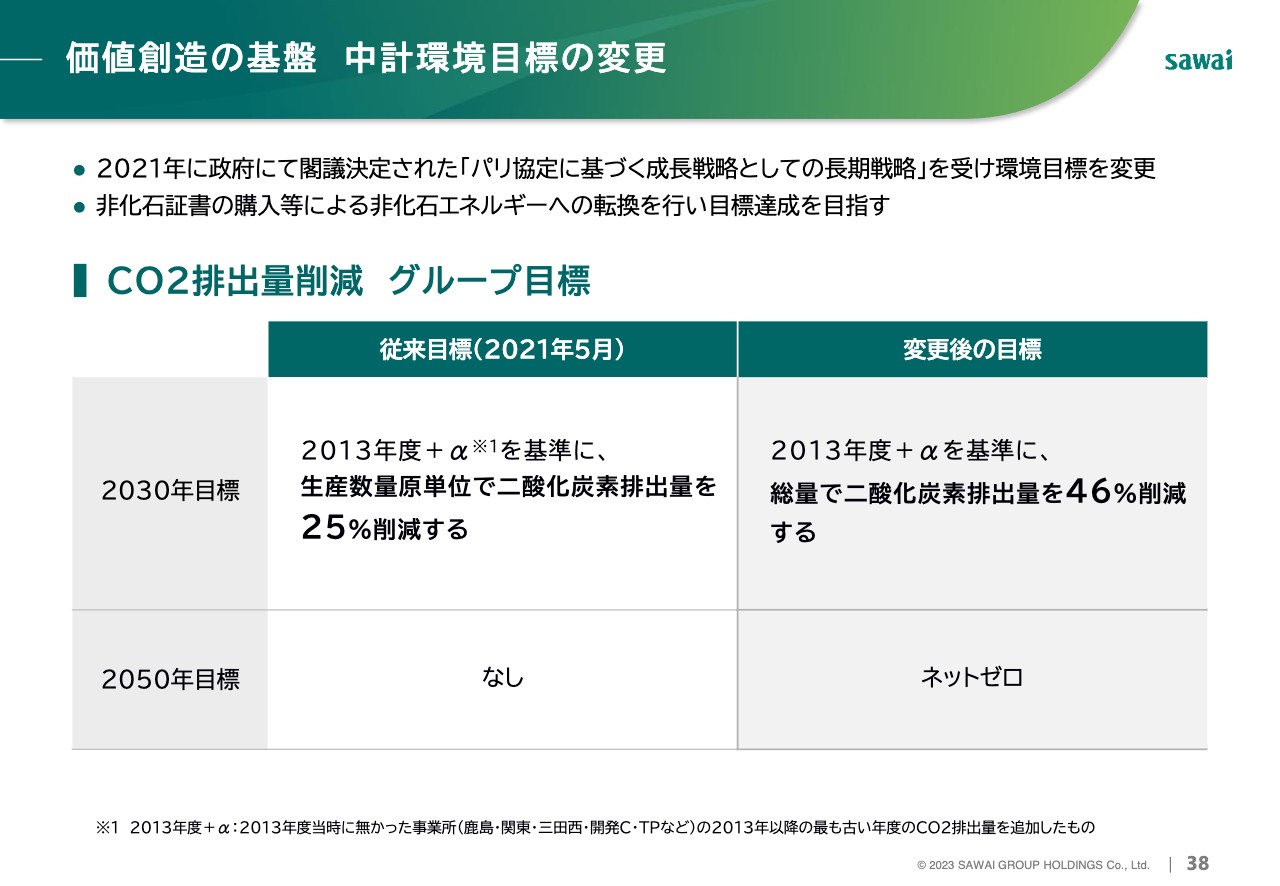

価値創造の基盤 中計環境目標の変更

中期経営計画期間中の環境目標について、政府方針を踏まえ、記載のとおり変更しました。CO2排出量削減に関して、非化石エネルギー転換等により、2030年目標を2013年度プラスアルファを基準に、総量で二酸化炭素排出量を46パーセント削減することとし、2050年時点では「ネットゼロ」を目指します。

価値創造の基盤 2022年度の取り組み

こちらのスライドは、ESGの諸課題に対する数値目標と2022年度の実績です。詳細説明は割愛しますが、サワイグループの企業理念である「なによりも健やかな暮らしのために」の考えのもと、社会とともに持続的に発展するヘルスケア企業グループとして、社会課題に真摯に向き合い、1人でも多くの人々の健康に貢献できるよう努めていきます。

41ページ以降は参考資料ですので、あわせてご確認ください。長くなりましたが、以上で2022年度の決算概要および中期経営計画の進捗のご説明を終わります。ご清聴ありがとうございました。

質疑応答:価格対応の実施について

質問者:3ヶ月前の決算説明会の時に、原材料の上昇や燃料費の高騰に応じて、今までにない価格対応を実施するとお話しされていました。現時点で2ヶ月くらい経っていると思いますが、どのような対応をされて、実際の影響、医療機関や卸の採用方針にどのような影響が出ているかについて教えてください。

澤井健造氏(以下、澤井健):昨今の状況を考えて、また、これから先の薬価制度を変えていこうという立場の中で、できるだけ薬価差の出ないようなかたちに持っていかなければならないと考え、取り組みを進めていました。

基本的にはカテゴリーに分け、低薬価品については仕切価をできるだけ高くするなどの取り組みを実施しました。流通側からもさまざまな意見が出たものの、数量的には予定どおりに出ています。

今後、医療機関や薬局との価格交渉等、影響が出てくる可能性はあると思いますが、現状では懸念していたほどの数量の減少は起こっていません。

質問者:「薬価差が出ないかたちに」とお話しされましたが、仮に薬価改定の仕組みが今と変わらなかった場合、来年4月の薬価改定率は、どれくらいまで圧縮できるような価格状況になっているのでしょうか?

澤井健:「現状の制度がまったく変わらなければ」という想定でのシミュレーションは特にしていないため、薬価がどれくらいになるかについては、今この場ではお答えできないです。

質疑応答:費用計画へのリスク反映について

質問者:価格改定に関する状況については、今回の計画や業績予想に織り込んでいるのでしょうか? 今後その影響が出てくるかもしれないというお話がありましたが、そのようなリスクを、販売数量など、費用の計画にどの程度反映されているのかを教えてください。

澤井健:定量的にお伝えするのは難しいですが、医療機関や薬局にも、価格や薬価制度、今の状況についてしっかりとご理解いただいて、できるだけ圧縮していく次第です。制度の変更に伴う今後の価格改善を実現すべく、ご協力いただかなければいけないと思っています。

質疑応答:役員人事の背景について

質問者:役員人事について、このたび澤井健造氏が、沢井製薬の社長から副会長に転じられて、ホールディングスの役職はなくなると理解しています。

先般の報道で、記者会見の中で「業界活動に注力するため」とお話しされたことを拝見しました。いろいろな会社がそれぞれの事業運営を行っていますが、業界のリーディングカンパニーの中には、経営トップが社業と業界活動の両方を1人で担っている例もたくさんあると思います。

今回、業界活動に専念というのは、よほど大きなこと、今までにないことを考えていらっしゃるからなのか、今後どのような活動に注力していこうとお考えなのか、今回の人事の背景も含めてご説明いただけますか。

澤井光郎氏(以下、澤井光):まず私から、当社の人事についての私どもの考え方をお話しします。ご承知のとおり、2021年4月に当社は持株会社体制に移行しました。代表取締役3名体制で、それぞれ役割を分担して経営を行ってきたわけです。

そのうち末吉については、もともと沢井製薬の管理本部長として、財務・人事・総務・法務・システム部等々の管理本部を統括してきたのですが、そこで子会社間のばらつき、差異などをしっかりと埋めていく必要がありました。そこはこの数年間で、グループのリスクマネジメント委員会、コンプライアンス委員会、情報セキュリティ委員会、サステナビリティ委員会等々をしっかりと回したことにより、日常の業務がそれぞれつつがなく動くようになりました。

加えて、先ほど説明があったとおり、米国事業については競合の参入で一気に環境が変わっています。それに伴って減損を入れ、合わせて研究開発体制や管理部門体制で大きな改革を行い、前期は黒字化にも転換できました。今期はパラグラフⅣの品目を上市する見込みも立ったことで末吉は勇退し、課題として残っているESGのところに関して、取締役でなく副会長として、私の補佐として就くということです。

中核事業のジェネリックビジネスについては、澤井健造社長のもと5人の本部長が、日々業務改善や効率改善に取り組んできました。その成果もあり、同業他社と比較してもなんとか公表できるような利益を出せる状況にあります。

これらの取り組みを経て思うのは、企業努力が結果に反映されないという、この制度の壁です。例えば、毎年の薬価制度改正や、3価格帯制度です。ご質問いただいたように、高く売ったとして、今年度はその仕切価格で対応できますが、薬価調査の結果、加重平均値で他社と一緒の薬価にされてしまいます。このような状況で、公平公正な競争環境の中でビジネスを運営していけるのだろうかと疑問に思います。経営していく中で、どうしてもそこに行き着くのです。

そのようなことがなくならないと、結局、過当競争はこのまま続き、業界は疲弊します。いずれ、最後の最後になると思いますが、当社グループもその荒波に飲み込まれていくわけです。そこで真面目に、誠実に患者さんのことを思い、ジェネリック業界を思い、ジェネリック医薬品の開発、製造、情報提供に取り組んでいる会社が、きちんと成長・発展して、永きにわたってジェネリック医薬品を供給し続けることができる環境、制度に変えていかなければなりません。

そのような思い切った提案に基づいた今回の人事で、グループの経営を代表取締役1名体制に移行し、スピーディな意思決定を行うことができる体制を作ったということです。

思い切った提案についてですが、みなさまご存知のとおり、過去に医療と介護領域のダブル改定はありましたが、2024年4月には障害福祉サービスが加わり、トリプル改定が行われます。それぞれが、人件費などで引き上げを要求するわけです。決まった予算、社会保障費の中で、綱引きが始まります。そうなると、これまでの慣習でいけば、また薬に財源を求めてこられます。これまでも同様のことはありましたが、今は日本製薬団体連合会や日本製薬工業協会に掛け合っても、なかなか言うことを聞いてもらえない状況です。

しかし、ジェネリック医薬品は実際、とある会社のような状況が発生してきて、すでに患者さんに迷惑をかけている状況なのです。そのようなことをなくそうと、有識者検討会が立ち上がり、業界構造にまで踏み込んだ議論がなされてきました。

そこで出てきた短期的なものは、この中央社会保険医療協議会の中で、これから議論されます。まさしく議論されていく中で、制度が決まっていくわけです。今こそ着手しなければならない状況です。中期的なものについては、また別組織で、政治も絡んで議論されていきます。業界のサステナビリティをかけた業界活動を求められている状況なのです。

今この時、自らの会社の経営経験や制度の知識などを活かして、最初は私と一緒に、しかしできるだけ速やかに私に代わって、ジェネリック業界の将来を形作るための活動を行いたいという健造社長の決意と覚悟があり、沢井製薬単体の経営から離れて業界活動に専念するという案から、今回の異動が出てきました。

当然ここで、あるべき姿などを発信していかなければなりません。我々が勝ち得たい制度を手にするためには、ある意味で「血を出す要求」も求められます。本当に難しい判断が求められると思います。これは私が大阪から来て対応するにも限度があります。「トップ自ら」と言われている方は、ほとんどが東京におられる方です。

グループ全体の管理、監督を行う持株会社の仕事はしないという意味で取締役を退き、また、沢井製薬では現在、安定供給と品質が非常に求められているため、そこに一番精通した木村を充てて、体制を盤石のものにしたいということです。

あわせて、東証プライム市場のコーポレートガバナンスコードにある、他社での経営経験のある社外取締役を置くという推奨に対応するため、田辺三菱製薬の社長を6年間務めてきた三津家正之氏に社外取締役として就任いただき、グループのガバナンスの強化を図っていきます。

これによって、社外取締役の比率50パーセントを達成でき、ガバナンスの体制強化を図ることも考えの1つです。新たに取締役になる横田は、研究開発の執行側の責任者を務めてきた者です。これからの新規事業展開に加え、大きな開発費を使うという点からも、管理監督としての立場で、取締役としての責務を果たしてもらうべく行った人事ということです。そのような考えのもとに今回の人事があったということをご説明しました。

澤井健:会長のほうから縷々ご説明がありましたとおり、社員だけではなく経営努力も含めて、しっかりと実を結ぶような制度の土壌や環境がなければ、いくら真摯に取り組んでもなかなか報われることがありません。努力が報われるような業界を目指して活動していきたいと思っています。

質疑応答:限定出荷の状況について

質問者:3ページ目に記載されている限定出荷解除の状況について、今後どのようになると見ていますか? 今後どのように解除されていくかという見通しがあれば、ご教示お願いします。

澤井健:限定出荷に関しては、2022年4月以降、大幅に解除してきていますが、市場動向によって再び限定せざるを得ない品目もあり、品目ごとにかなり状況は違います。増えたり減ったりを繰り返しながらですが、さらに減らしていくように努力を続けていきます。

また、大型品目でも制限している品目があるため、そのようなものについては、できるだけ早く解除していけるように現在も生産本部と努力して取り組んでいます。

質問者:わかりました。品目数は昨年の452から、だいたい1年の間に大きく減っています。一方で、例えば、4月にニザチジンなどが販売中止になっています。このようなものは、出荷したものの販売を中止したため、限定出荷品目からは削除されているという理解です。このような出荷停止というのは、今後も増える可能性はあるのでしょうか?

澤井健:現状は、生産キャパシティを非常に努力して高め、在庫も徐々に回復してきている状況です。全体的な数量というよりは、品目ごとの状況が非常に大きいと思っています。

その中で、原薬の確保が難しいなど、販売停止せざるを得ないものについては停止します。これはここ2年の供給状況というよりは、以前より製薬メーカーとして停止せざるを得ないものは停止しなければならないですし、そこに関してのロジックが大きく変わっているということではないです。

質問者:少し気になったのは、その4月の販売中止についてです。理由は原薬確保問題や製造販売委託からの供給問題など、諸般の事情もあるわけですが、原薬がうまく調達できないということも、中止せざるを得ない理由になっているのでしょうか?

澤井健:少し肌感覚的なところもあるのですが、そのような供給問題、および価格高騰から為替等、世の中の状況が非常に厳しくなってきて、原薬に関するトラブルのようなものの件数も、以前より少し多いように考えています。

このようなことは、もちろん徐々に改善されていくと思いますし、世の中の状況が落ち着けば、また変わってくるでしょうが、ここ2、3年でそのような原薬に端を発するトラブル等が以前よりは少し数が多いことは否めないです。

質問者:ジェネリック業界全体に対してコンプラ強化が起こっているため、原薬メーカーとしても、さらに厳しくしなければいけなくなってきています。そのために、なかなか原薬を供給できない状況があるということでしょうか?

澤井健:おっしゃるとおり、規制的な部分での厳しさが増していることも影響の1つだと思っています。

質疑応答:仕切価の上昇について

質問者:ジェネリックについてはものがなくて苦戦していますし、業界活動も行わなければならないということですが、仕切価格はかなり上がる見通しが、卸やジェネリック業界の中であるようです。どの程度仕切価が上がると見てよいのでしょうか?

澤井健:ものによりますが、特に不採算の品目や医療上、必要性の高いものについては、仕切価を非常に大きく上げていくような対応を行っています。

質問者:単純に医療機関というよりは、卸が「今回はものがないし、ジェネリックのほうも大変なので」と泣いている状況なのでしょうか?

澤井健:そのような状況にならないよう、種々取り組んでいる次第です。

質疑応答:米国事業の今後について

質問者:米国事業については、戦略的なレビューが終わって、今後はこの状況を維持していくという理解で良いでしょうか?

工場のほうも一応稼働するというようなお話が出てきましたが、一方で売上は360億円と、スケールメリットをほとんど生まない状況です。この中で、今後の設備投資や経費がどのくらい使われていくのかが少し不安材料になりますので、まずその点を教えてください。

末吉:ドルベースで見てもこれまで右肩下がりだったのですが、特にこれまで収益を稼いでいた製品について、おかげさまでようやく底打ちしてきたところです。その中で、今回のようになんとか赤字を脱却するところまでいきましたので、ここからは、新工場をいかに有効活用するかにかかっていると考えています。

この1年間で培ってきた、自社開発ではない、他のパートナーと組んだかたちの新製品開発が、十分機能するという実感も掴んできました。そのような意味では、ようやく再生に向けたスタート地点に立てたのではと思います。

スケールメリット云々という意味では、最初に買収した時から、我々はアメリカ市場において、上から数十番目の小さなジェネリックメーカーだったわけです。いかにニッチなところで持続的なビジネスができるビジネスモデルを再構築していくかを考え、しっかりと事業運営を進めて、現在やっとスタート地点に立てたものと考えています。

質問者:そうしますと、減損もされて、負の遺産のようなものはこれ以上出てこないだろうという理解でよろしいですか?

末吉:ご認識のとおりです。もう1つ、念のため付け加えますと、当社はこの1年間で、工場の移転のための投資もありましたが、それも含めて、自社の営業キャッシュフローで賄っています。営業キャッシュフローから投資キャッシュフローを引いて、キャッシュの動きとしてはゼロです。

もちろん望ましくは、親会社に配当してくれるようなところまで良くなってもらいたいですが、キャッシュポジションとしても外部からの借入はなく、すべて自力で賄います。そのような意味でもすっきりしたところに、今の立ち位置があるのではないかと思います。

ご承知のとおり、米国にはかなりの額の借金を抱えた中小の医薬品メーカー、特にジェネリックメーカーがあり、経営難に陥っているところもあります。当社グループのUpsher-Smith Laboratories(USL)社はそのようなことがないということです。

質疑応答:業界再編への関与について

質問者:従来、御社は業界再編には関与しないと言われています。一方で、毎年改定の薬価制度が業界再編を促すだろうということもおっしゃっていたように記憶しています。

その中で、今回、澤井健造氏が役職を変わられて、業界活動のほうに専念する動きが見られます。何かお考えが変わったのでしょうか。また、6月に骨太の方針が出てくる中で何か関与していくのか、有識者会議の結論も出ると思うのですがそのあたりを含めて、現状をご説明いただけますか?

澤井健:再編については、特にこれまでと考えは変わっていません。今の業界にあって、沢井製薬でもこれだけの品目数を抱えている状況の中で、非常にコントロールが難しくなっています。

少量多品種であることが問題かのように言われていますが、そもそもジェネリックビジネスというのは少量多品種のビジネスですので、そのような中では、それが悪いというよりも、その中でどのように、効率化などを行っていくかを考えています。企業の再編や製品の淘汰ということは、ある程度、進めていかざるを得ないのではないかと思っています。

ただ、今はなかなかそれが進むような状況にないというのはご承知のことかと思います。他社と一緒になったり、買収したりしてもメリットが出にくい状況です。このあたりについては、今後、どのように進めていくのかを、よく考えていきたいというのが1つです。

また、どのようなことをその骨太の方針に反映していただくべきなのかということについて、しっかりと意見をお伝えしたいと思います。

質疑応答:原価の高騰状況について

質問者:原価高騰の状況について教えていただきたいです。昨年、円安の影響等で原価が高騰する中で、半年くらいのタイムラグがあって、御社に影響が出てくるというお話がありました。すでに足元の業績にこの影響が出ているのか、もしくは、今期の業績の中で出てくるのでしょうか?

また、この動向は、足元ではピークアウトしていると見てもよいのですか? 今後、また安定供給のための複数購買などにも取り組んでいらっしゃるかと思いますので、為替動向以外でも何か気にしておくべきことがあるのか等々を含め、まず原価の状況について教えてください。

澤井健:前期という意味では、エネルギー価格が非常に大きな影響でした。原材料価格については、今おっしゃっていただいたような、取引上のタイムラグ等もありますので、原材料価格そのものについて、前期はそれほど大きいものはなかったと認識しています。

ただ、今期、その影響は出てくるであろうということと、引き続きエネルギー関連は価格に影響するだろうと思っています。

櫻井良樹氏(以下、櫻井):実額としては、今期はおおむね30億円のコスト増になるのではないかと想定しています。前期はおそらく、半分程度だったのだろうと思います。その30億円というのは、為替の影響とご指摘のインフレの影響があります。為替はまったく読めないのですが、135円の想定です。

インフレについて、世界的に企業取引のインフレは収まってきています。ピークアウトしたとは考えていませんが、これからどんどん悪化していくということはないのではないかと考えて、予算を組んでいます。

質疑応答:薬価制度議論の見通しについて

質問者:先ほどから何度か議論になっている、薬価制度議論の見通しについて教えていただきたいです。

本日もご説明いただいたとおり、この社会に提供する価値の評価というところで、御社のほうから、例えば最低薬価の見直しや共同開発の在り方などについて「どのような切り口で、ジェネリックの価値をきちんと評価してもらえるような訴求をしていきたいのか」「どのようなところであれば期待ができるのか」について、現時点でのお考えをお聞かせいただけますか?

澤井光:業界活動の基本方針は、常に「今回、起こっている安定供給の支障がなぜ起きたのか?」というところからお話ししています。国内では、諸外国並みにジェネリック医薬品を普及させようと使用促進を掲げています。当然、そこに調剤薬局や卸、新薬メーカーのような異業種がジェネリックのマーケットに入ろうとします。海外でも同様の事態が起こりました。

その時に、何の投資もせず、何のリスクも抱えずに、ジェネリックのマーケットに参入する手法があるのです。これは共同開発です。結局、この共同開発があったために、1品目に20社も30社も、薬価収載し参入して、過当競争を起こしています。その中で品質および薬事法厳守以上に、営業・出荷を優先したところが、今回の問題を起こしたのです。さらに、過当競争でどんどん薬価が下がり、それにより経営が破綻しかかるような企業が出てきます。この動きは過当競争が残る限りずっと続くのです。

薬価制度に関しても、この制度そのものはすべて新薬を中心とした制度です。不採算品再算定も新薬を算定するためのルールです。

これらの制度をジェネリックの領域に合わせて変えていかない限り、ジェネリック医薬品を日本の国内に永続的に供給することはできないのです。したがってこの制度転換は、すべてのことに短期的なものと中期的な課題があるわけです。承認申請も含めてです。

この課題解決のために、業界活動に力を入れないといけません。どの政治家に聞いても、有識者検討会に出席している有識者でさえ知らないことが多いです。「そうなの?」「なぜもっと早く言ってくれなかったの?」とこのような状況です。

政治家に対して「ここが問題です」と言えるような環境を作ることこそ、我々がこれから日本でジェネリック医薬品を提供する、ひいては当社グループが成長発展していくために必要不可欠だと考えて、取り組もうとしています。

回答すべきことはまだまだありますが、ここから1時間くらい時間をもらわないと話し尽くせませんので、以上とします。

質疑応答:コスト増の内訳について

質問者:先ほど、27億円および30億円のコスト増のお話がありました。内訳は、ほとんどがエネルギー関係と理解してよろしいですか?

櫻井:エネルギー関係とインフレに伴う減益が半々くらいでご理解いただければと思います。

質疑応答:米国事業で下期に利益が出る背景について

質問者:米国のパラグラフⅣの件です。先ほど「今期、発売できることになりました」とおっしゃっていましたが、米国事業のセグメントの業績計画を見ますと、利益では下期に入っていそうですが、売上ではあまり入っていないように見えます。利益についても、販管費の費用が減っているだけで、理解が及ばないのですが、どのように解釈すればよいか教えてください。

末吉:パラグラフⅣには、ピタバスタチンCaとミラベグロンがあります。ピタバスタチンCaはさほど大きな金額ではないため、あえてここで開示していくレベルではありません。ミラベグロンについては他の企業で係争中の案件でもあり、不透明ということで一切織り込んでいません。

質問者:「織り込んではいないが、利益は下期によく出る」ということでしょうか?

末吉:下期の利益については他の要因で、米国事業の新製品がそれに当たります。米国事業は今期、表面上は横ばいですが、製品構成はけっこう変わります。新製品を下期中心に伸ばしていくということもあり、品目別の収益構造が違うため、結果的にそうなるということです。

質問者:わかりました。パラグラフⅣではないが、下期にミックス改善して、利益が出やすくなるということでしょうか?

末吉:そのとおりです。

質問者:先ほど、ミラベグロンもセットでとおっしゃいましたが、ミラベグロンはいつ頃発売する予定でしょうか?

末吉:開示されている情報の範囲以上はお話しできないため、現時点では回答が難しいです。

質疑応答:販売数量の現状と新製品の発売時期について

質問者:日本セグメントのガイダンスの考え方についてです。売上が10パーセント程度伸びるという予想になっており、先ほど、生産数量が166億錠から171億錠に伸びるというご説明があり、だいたい3パーセントと思っています。

一方で、在庫のほうは前期末よりも増えているところなので、このあたりから吐き出す部分だと思います。まず、販売数量がいかほどかを教えてください。

また、昨年、一昨年と、新製品の発売が遅れることがありましたが、今期に関してはどのような感じで織り込んでいるかについて教えてください。

澤井健:販売数量については、ご認識いただいているよりももう少し上を見ています。ただ、生産数量とのバランスを考えた時に、在庫がある程度、積み上がっていく部分はあると思っています。現在でも約5ヶ月分の在庫がありますので、品目ごとに状況は違うとは言え、しっかりと売っていく体制ができていると考えています。

新製品に関しては、昨今の状況あるいはペナルティのようなこともあるために、発売時期を遅らせざるを得ないケースが多いです。そのような中で、今期もすぐに発売できるように準備を整えているところです。

質問者:生産計画のところで171億錠というところで、昨年の166億錠にトラストファーマテック社の6億錠を足すと、だいたい172億錠になります。外注で増やす努力はされていると思うのですが、このようなところで増やされるのは具体的にいつ頃からでしょうか?

このような需給ひっ迫は2年前からあると思います。承認取得や一部変更も含めて時間がかかるものですが、そろそろ今年度くらいから、新しく外注で増やす取り組みがあってもよいとは思います。このあたりに関してはいかがでしょうか?

澤井健:外注の活用はある程度バランスを取るべきものだと思いますし、現状でもすでに20億錠分くらいは外注しています。外注の比率を高めていくような予定は、特にありません。

適正なバランスおよび製品特性を考えながら、今後も取り組んでいきたいと考えています。

質疑応答:売上を伸ばすための方向性について

質問者:売上の伸びに対して、平均価格が上がるような想定になるとは思うのですが、これは近年上市品が上がるというミックスの改善もあると思います。このあたりについて、先ほどの仕切価などのお話にあったような、新しい価格政策というところの織り込みなども含めて、どのように見ているのでしょうか?

澤井健:お伝えしているとおり、採算性の非常に厳しい品目や、医療上必要性が高く供給を欠かすことのできないような品目については特に仕切価を上げて、新製品等については、より柔軟に対応していくように考えています。とはいえ、値下げする、価格競争するという意味ではないとご理解ください。