久しぶりの制限のないGWも終わり、早いもので1年の折り返し地点の6月に差し掛かろうとしています。

年初から延々と続く値上げによって、今年は家庭の経済を省みる機会も多いのではないでしょうか。

いざ現実に直面すると「今この状態だと、セカンドライフを迎えるころにはどうなっているんだろう」と不安を抱える人もいるかもしれません。

本記事では最新の調査結果をもとに、一般的に受け取れる退職金の金額を調査し、退職金だけにたよらない老後の資金対策を考察しました。

直近の情報をもとに、大まかなセカンドライフのイメージを描いてみてはいかがでしょうか。

※編集部注:外部配信先では図表などの画像を全部閲覧できない場合があります。その際はLIMO内でご確認ください。

会社員の平均的な退職金の金額

気になる会社員の平均的な退職金はどの程度の金額なのでしょうか。

いくつかの資料をもとに、検証を試みました。

東京都産業労働局がまとめた調査結果によると、東京都の平均的な中小企業にて受け取れる全産業の退職金平均金額は、次のとおりです。

- 高校卒 994万円

- 大学卒 1091万8000円

中小企業では、高卒と大卒の退職金の金額差はおおよそ100万円程度です。

小売や娯楽サービス関連の仕事は全体の中でも、退職金が少ない傾向があり、従業員の人数が100人以上の企業では、目に見えて退職金の金額が増加しています。

また、経団連が行った2021年9月度退職金・年金に関する実態調査結果では、経団連企業会員および東京経営者協会会員企業2061社を対象とした調査結果がまとめられています。

調査結果による退職金の平均金額は次のとおりです。

- 高校卒 1953万円

- 大学卒 2243万3000円

前出の中小企業を対象とした調査結果の金額よりも、大幅に増加しています。

企業の事業規模や産業、勤続年数によってかなりの差がありますが、定年退職時に受け取れる退職金はおおよそ1000万円から2000万円の間として考えておくと良いでしょう。

退職金制度がない会社の割合

国内の企業では退職金を受け取ることが一般的に語られるケースが多く見られますが、実際に退職金制度を設けている企業はどの程度存在するのでしょうか。

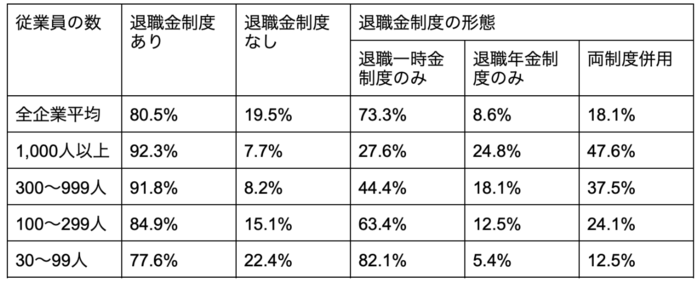

厚生労働省がまとめた、平成30年就労条件総合調査にて確認してみましょう。

事業規模による違いはあれど、国内の多くの会社では退職金制度が設けられています。

従業員数300人を超える会社の退職金制度採用率は9割以上、全企業の平均でも80.5%です。

退職金を組み込んだセカンドライフの設計は、勤め人の多くが実現できるでしょう。

なお、事業規模が大きくなるにつれて、退職一時金だけでなく退職年金制度も設けられているケースが多く、福利厚生の差が如実にあらわれています。

退職金だけに頼らない老後資金対策3選

退職金を受け取ることができる会社は多くありますが、全てを退職金頼りにしてしまうのは少々危険が伴います。

退職金の他にもセカンドライフを支える財源を確保しておきたいところです。

退職金以外に老後の生活資金を確保する現実的な方法を次に3つ、考察しました。

1. セカンドライフを支えるための貯蓄を作る

セカンドライフを支えるための貯蓄を作りましょう。

方法は現金の預貯金と、投資による資産形成です。

セカンドライフに向けた貯蓄はおおよそどの程度必要なのでしょうか。

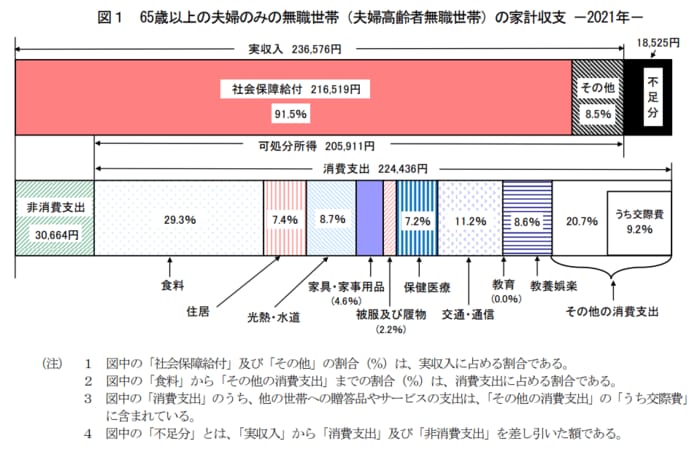

セカンドライフに必要な資金の目安として、総務省が行った「家計調査年報(家計収支編)2021年(令和3年)」の調査結果を紹介します

調査結果をもとに考えると、毎月の不足分1万8525円×12ヶ月=22万2300円の赤字分を貯蓄から切り崩すことになります。

65歳以降の老後期間を20年と考える場合、貯蓄から切り崩す分は22万2300円×20年=444万6000円となります。

なお、不足分については調査年度によってばらつきがあります。

2019年は不足分3万3269円だったことを考えると、必ずしも今回の調査結果をもとに算出された400万円台で収まるとは言い切れません。

年ごとのばらつきや医療費など、万が一のことを想定すると、国が推奨していた目標貯蓄2000万円という数字はあながち桁外れでも無さそうです。

2. 個人保険や私的年金などの活用

公的年金とは別に、個人年金保険やiDeCoなどの私的年金を活用し、公的年金で不足する生活費を補う方法です。

個人年金保険やiDeCoは満期後の年金を一括、分割のどちらかで受け取ります。

その時の資金状況に合わせて選択できる点もメリットの一つです。

iDeCoは掛け金の全額が所得控除され、受け取れる金額や受給年齢、受給期間を制度の範囲内で選択できます。

公的年金のサポートとして、私的年金の積み立ては良い選択肢の一つです。

3. 定期収入の確保

公的年金や私的年金以外の定期収入があると心強いです。

老後の家計は安定しやすくなり、心細さの解消にもつながるでしょう。

赤字分を補うことができれば最良ですが、減少するだけでも資金繰りはかなり楽になります。

想定される老後の主な収入は次のとおりです。

- パートで働いて得る収入

- 不動産投資による家賃収入

- 株式投資や投資信託から得る配当や分配金

豊かなセカンドライフに向けた資産計画を立てておきましょう

一般的にもらえる退職金は、中小企業と大企業の間では明確な差があり、産業によっても多少の違いがあることがわかりました。

国内全体でみると、2割程度の企業では退職金制度そのものがありません。

退職金を軸にセカンドライフの設計をするのは、やや厳しい世情でもあります。

豊かなセカンドライフを考える上で、個人年金の積み立てや早期の貯蓄計画、老後のあらたな収入源の確保など、退職金以外の資産計画を検討してみてはいかがでしょうか。

参考資料

- 東京都産業労働局「東京都 中小企業の賃金・退職金事情 令和4年度版」

- 日本経済団体連合会「2021年9月度 退職金・年金に関する実態調査結果」

- 厚生労働省「平成30年就労条件総合調査」

- 総務省「家計調査年報(家計収支編)2021年(令和3年)」

- 総務省「家計調査年報(家計収支編)2019年(令和元年)」

LIMO編集部