2023年1月28日にログミーFinance主催で行われた、第48回 個人投資家向けIRセミナー Zoom ウェビナーの第3部・高千穂交易株式会社の講演の内容を書き起こしでお伝えします。

スピーカー:高千穂交易株式会社 管理部長 岩本昌也 氏

元・ファンドマネージャー/元・ディーラー 坂本慎太郎(Bコミ) 氏

経済アナリスト/経営コンサルタント 増井麻里子 氏

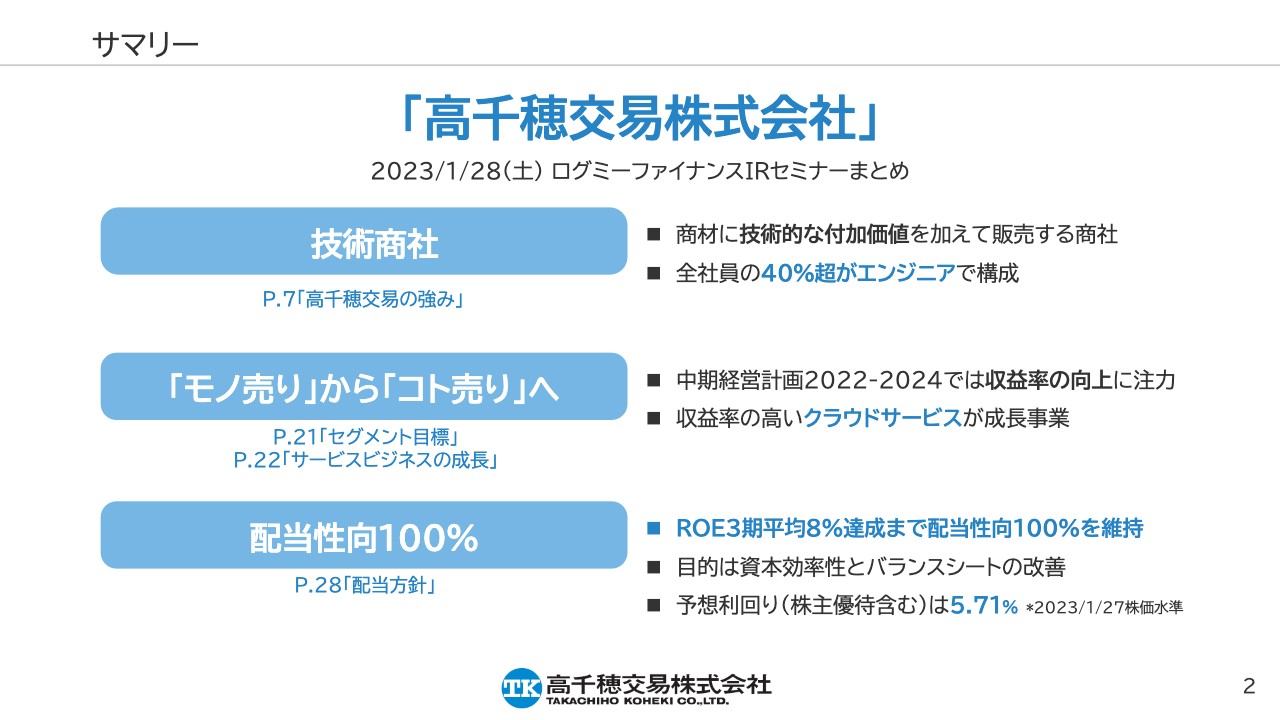

サマリー

岩本昌也氏(以下、岩本):高千穂交易株式会社の管理部長の岩本でございます。本日はよろしくお願いいたします。

本日のサマリーです。1点目に、当社は技術力が強みの「技術商社」です。2点目に、「『モノ売り』から『コト売り』へ」を掲げて事業改革を進め、収益率の向上に取り組んでいます。3点目に、資本効率性改善のため、ROE3期平均8パーセントを達成するまで配当性向100パーセントを維持する方針を取っています。

会社情報

岩本:会社概要です。当社は1952年設立で、2022年3月に創業70周年を迎えました。本社所在地は東京都新宿区四谷で、スライド右側の写真「YOTSUYA TOWER」に入っています。

業種は卸売業で、主にセキュリティ製品などのエレクトロニクス機器を海外から輸入し、技術的な付加価値を付けて国内外に販売する「エレクトロニクス技術商社」です。

事業概要

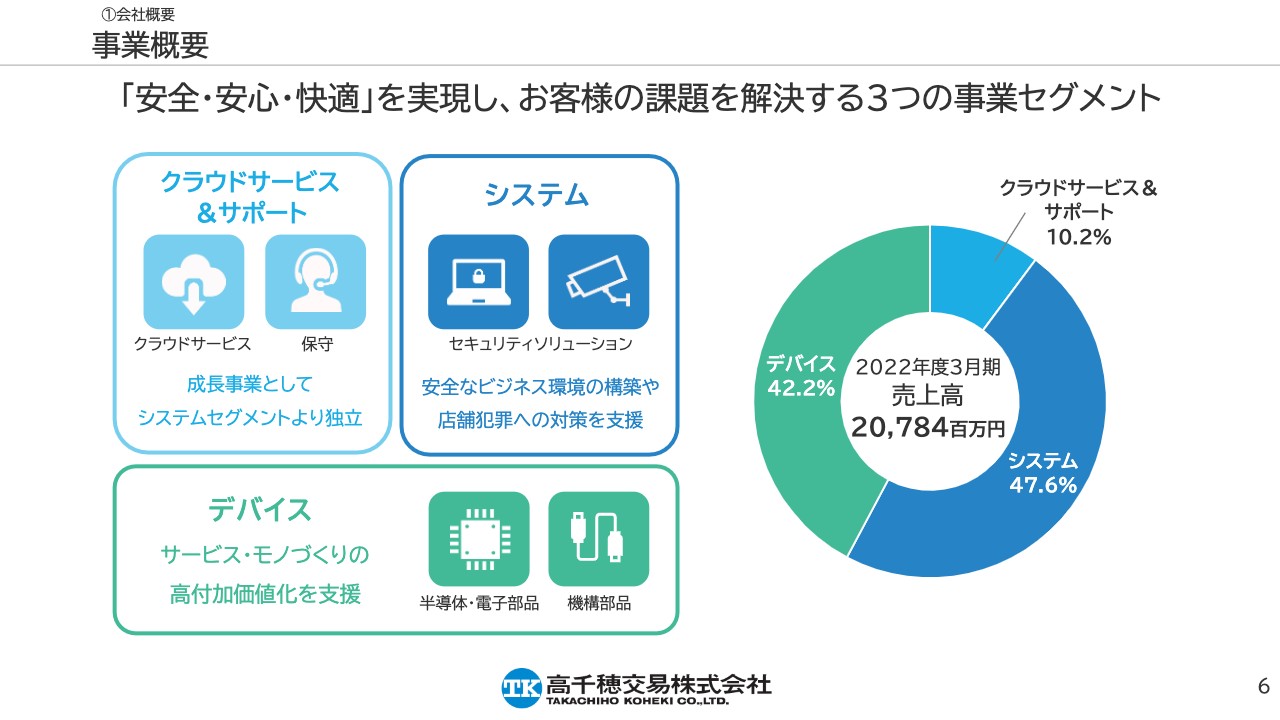

岩本:事業概要です。現在「クラウドサービス&サポート」「システム」「デバイス」の3つの事業セグメントに分かれています。

クラウドサービス&サポートセグメントではクラウドサービスと保守サービスを提供しています。成長性と収益性が高いことから当セグメントを成長事業として位置づけ、新中期経営計画が始まった今期よりシステムセグメントから独立させました。2022年3月期の売上高構成比は10.2パーセントでした。

システムセグメントでは、主に万引き防止システムや入退室管理システムなどのセキュリティソリューションを取り扱っており、安全なビジネス環境の構築や店舗犯罪への対策を支援しています。2022年3月期の売上高構成比は47.6パーセントでした。

デバイスセグメントでは半導体や機構部品を取り扱っており、お客さまのサービス・モノづくりの高付加価値化を支援しています。2022年3月期の売上高構成比は42.2パーセントでした。

坂本慎太郎氏(以下、坂本):3つのセグメントの売上高構成比は近年変わってきていますか? 業界の環境や取扱商品などの変遷とあわせて教えてください。

岩本:2001年の上場から2011年くらいまでは、半導体の売上が大きく、デバイスセグメントが60パーセントから70パーセントを占めていました。その後、半導体の商権が減少したことにより構成比が下がりました。

一方で、2012年以降システムセグメントに入っている子会社のM&Aや入退室管理システムの売上が伸び、加えて2016年頃からネットワーク機器やクラウドサービスの売上が伸びたことにより、システムセグメントの構成比が高まり、60パーセントくらいになりました。

このような経緯もあり、成長事業としてクラウドサービス&サポートをセグメントとして切り出しました。スライド右側の円グラフは2022年度3月期のものですが、今期の中間決算では、半導体事業が好調だったため、デバイスセグメントの構成比が48パーセントと少し変わってきています。

高千穂交易の強み

岩本:高千穂交易の強みは、世界の先端商品を発掘する「目利き力」、お客さまの課題を解決する高い「技術力」、創業70年間で培った「強固な顧客基盤」の3つだと考えています。

高千穂交易の強み①「目利き力」

岩本:1つ目の強みは「目利き力」です。当社はこれまで、お客さまの潜在的なニーズを掴むことで世界の先端商品を発掘し、日本仕様にカスタマイズすることで日本初となる製品を数多く導入してきました。

製品の例としては、1970年に現在の主力製品の1つである万引き防止システムやスライドレール、1971年に半導体やダイレクトメールなどを封入・封緘するメーリングシステム、2000年に入退室管理システム、2003年にリモートアクセス機器、2013年にクラウド型無線LAN、2021年にクラウド型セキュリティソリューション「Verkada」を販売開始しました。

当社の「目利き力」がわかりやすく表れているのは、2003年に販売を開始したリモートアクセス機器だと思います。まだリモート勤務が一般的ではなかった2013年に当社はいち早く販売を開始し、その後コロナ禍で中小企業にもテレワークが広がったことで、現在の主力製品の1つとなっています。

高千穂交易の強み②「技術力」

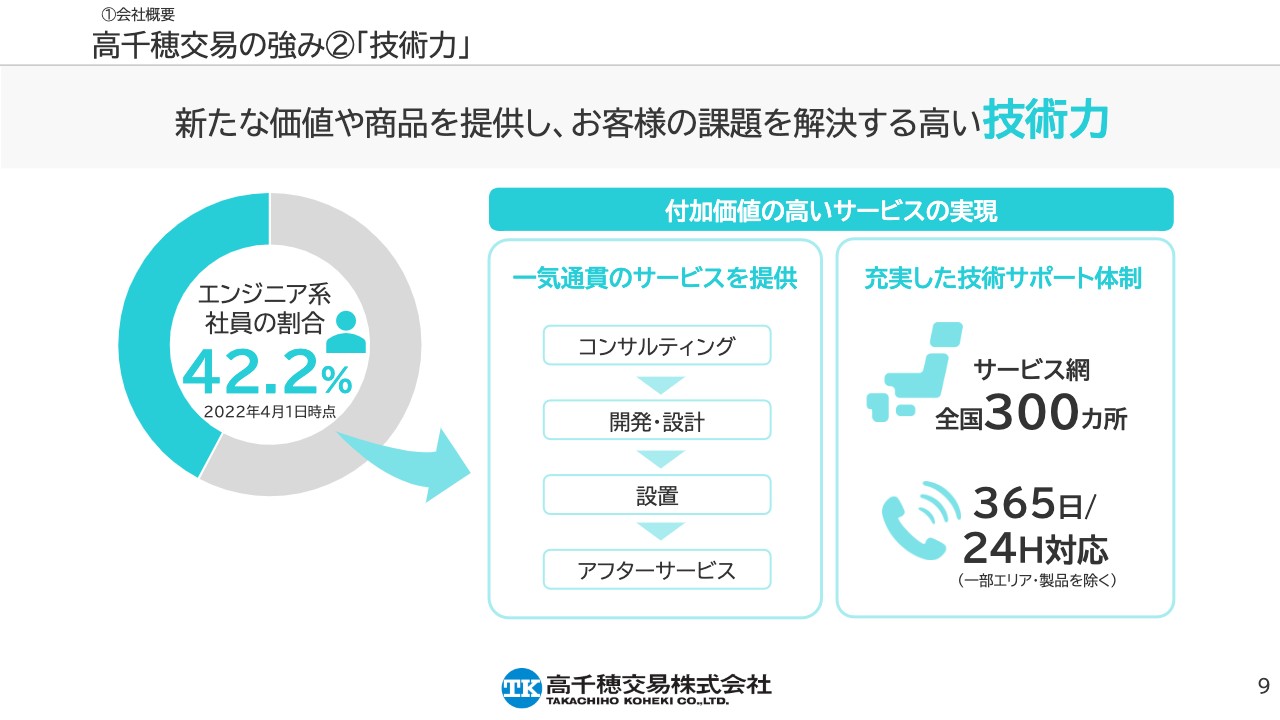

岩本:2つ目の強みは「技術力」です。技術力が高い理由として、当社はエンジニア系の社員が全社員の42.2パーセントを占めていることが挙げられます。これは商社では珍しいことだと考えています。

システムセグメントではコンサルティングからお客さまの仕様にあわせた開発・設計、設置、障害対応など、提案からアフターサービスまで一気通貫で実施しています。サービス網は全国に300ヶ所あり、コールセンターでのサポートは24時間365日対応しています。

卸売業や商社と聞くと、物を仕入れて販売するイメージがあるかもしれませんが、当社ではこのような充実した技術サービスで競合企業との差別化を図っています。

高千穂交易の強み③顧客基盤

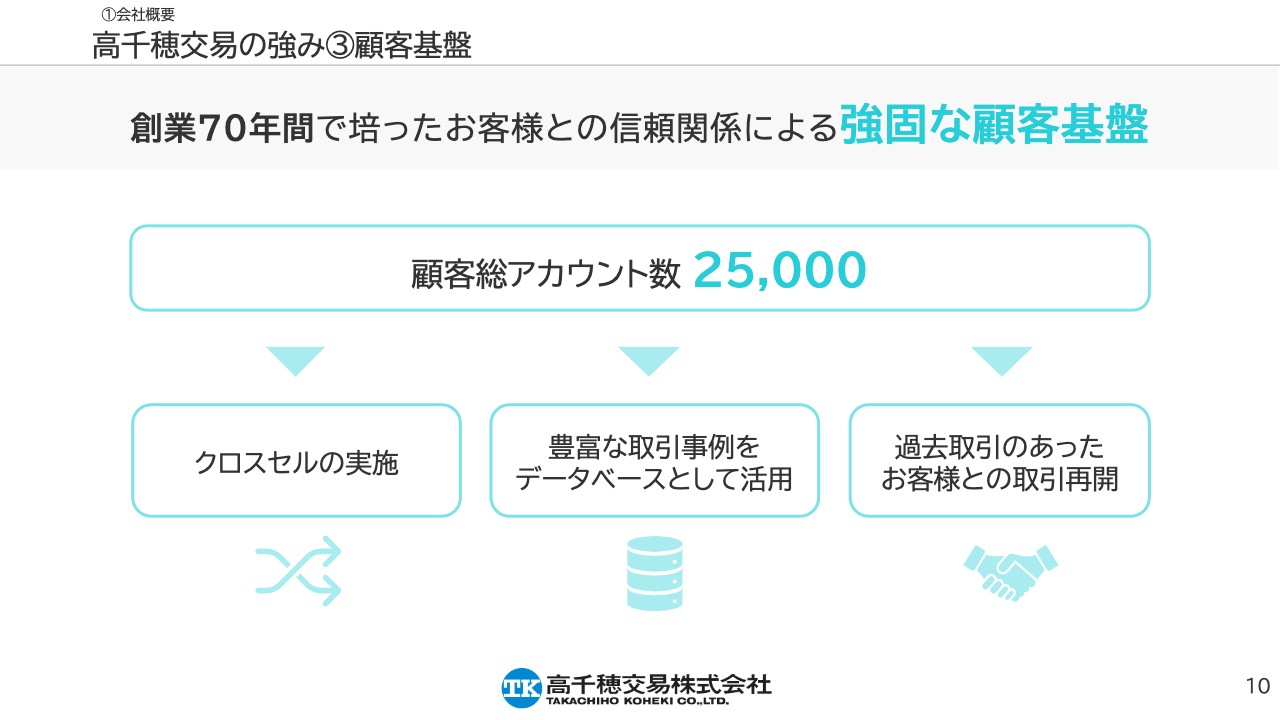

岩本:3つ目の強みは「顧客基盤」です。当社には、創業からの70年間で多くのお客さまと取引してきた実績があります。現在の顧客総アカウント数は2万5,000ほどで、この安定した顧客基盤は当社の財産の1つだと考えています。

坂本:顧客アカウント数2万5,000アカウントとは、3つのセグメントでアカウントが重複している会社もありますか? また、セグメントを越えた包括的な付き合いもしていますか?

岩本:これまではあまりセグメントは被らず、アカウントの多くが事業部ごとのお客さまでした。そこで、今年度から始まった中期経営計画では事業部間のクロスセルを戦略の1つとし、売上を伸ばしていこうと考えています。例えば、当社の扱っているネットワーク機器やオフィスセキュリティは、どの会社に対しても販売できるものですので、他セグメントのお客さまにも販売を行っていきます。

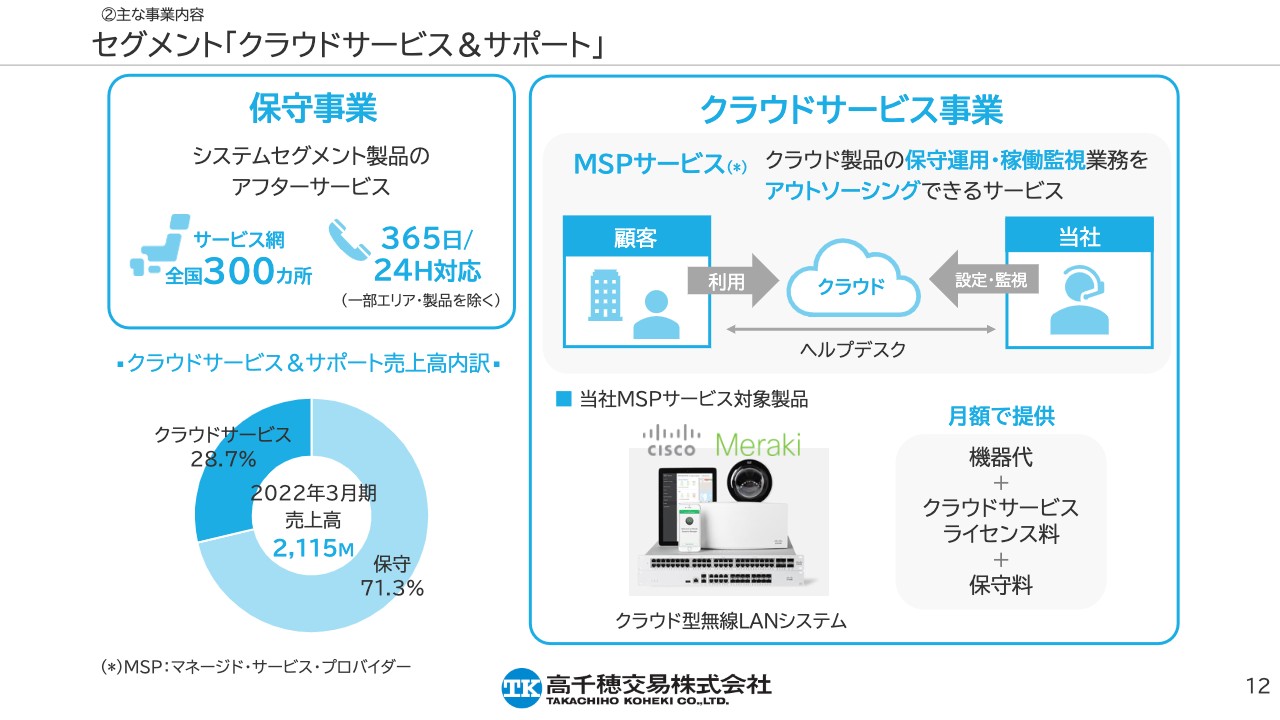

セグメント「クラウドサービス&サポート」

岩本:事業内容についてご説明します。クラウドサービス&サポートセグメントでは保守事業とクラウドサービス事業を行っており、いずれも基本的にはサブスクリプションモデルでサービスを提供しています。

保守事業では、システムセグメントの製品である万引き防止システムや、入退室管理システムなどのアフターサービスを行っています。

クラウドサービス事業の主力は「MSP(マネージド・サービス・プロバイダー)サービス」です。こちらはクラウド製品の保守や稼働監視をアウトソーシングできるサービスで、当社が遠隔で設定や稼働監視を行います。当社では「Cisco Meraki」というメーカーのクラウド型無線LANシステムを取り扱っており、こちらの機器代とクラウドサービスのライセンス料、保守料の3つをまとめたサービスを月額で提供しています。

こちらのサービスを導入するメリットとしては、システムの設定から当社に委託できるため、社内の情報システム部門に専任者を置けない場合でもシステムを安定して稼働できます。現在、中小企業のお客さまを中心に販売が伸びています。

坂本:クラウドサービスの売上はほぼサブスクリプションなのですか?

岩本:はい、そのとおりです。このようなストックビジネスは安定収益を得られることはもちろん、売掛金や棚卸資産といった運転資本を減らすことができます。当社が現在目標にしている資本効率性の改善にも寄与するため、今後も伸ばしていきたいと考えています。

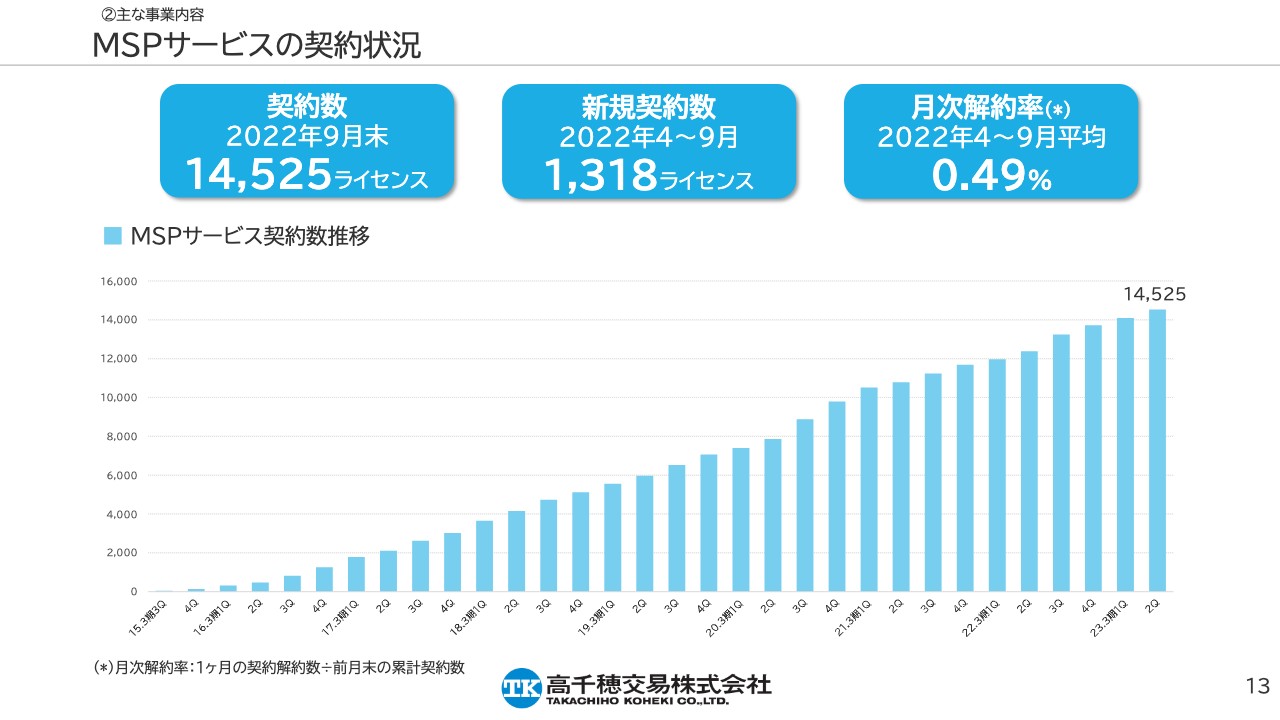

MSPサービスの契約状況

岩本:MSPサービスの契約状況です。スライドのグラフは、2015年3月期のサービス開始から現在までの累計契約数の推移です。

ライセンス数はサービス開始から増加しており、2022年9月末時点で1万4,525ライセンスとなっています。月次解約率も2022年4月から9月までの6ヶ月間の平均で0.49パーセントほどと、低い水準になっています。

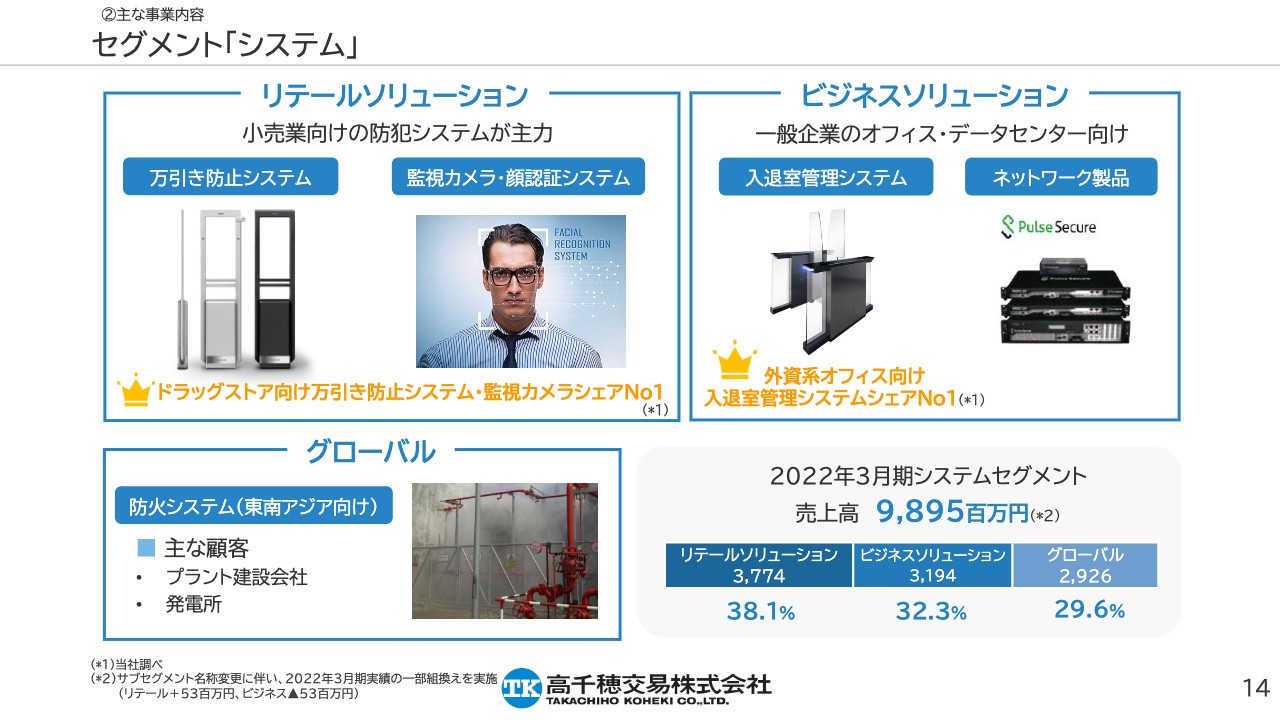

セグメント「システム」

岩本:2つ目のセグメント「システム」についてご説明します。リテールソリューションでは、主に小売業向けの防犯システムを取り扱っています。主力製品は万引き防止システムで、お店の入り口に置いてあるものを見かけたことがある方も多いかと思います。そのほか、監視カメラや、その映像を利用した顔認証システムの需要も高まっており、用途としては万引き常習犯の入店の検知や、カスタマーハラスメント対策として店員の安全を守るための利用が増えています。

主な顧客は、総合スーパーやドラッグストア、アパレルショップなどです。この万引き防止システムと監視カメラシステムは、ドラッグストアでのシェアは当社が一番となっています。

次に一般企業のオフィス・データセンター向けのビジネスソリューションは、オフィス内の出入りを管理する入退室管理システムとネットワーク製品が主力製品です。入退室管理システムの外資系オフィス向けシェアは当社が日本で一番となっています。外資系企業のお客さまは、世界中の拠点ですべて同じセキュリティシステムを採用し、セキュリティポリシーの統一・デファクト化などを行っています。そのため、技術力・経験・実績などから当社が選ばれるケースが多くなっています。

また、IoT・AI導入、クラウド化などのDXの加速によってデータセンター市場が拡大し、データセンター向けの入退室管理システムの販売が業績に大きく貢献しています。

坂本:万引き防止システム・監視カメラについて、ドラッグストアでのシェアがトップとのことですが、ドラッグストアが強い理由を教えてください。

岩本:1990年代にドラッグストアブームが起こり、2000年頃にはチェーン店化が進み、ドラッグストアの業態が大きく成長しました。当社はこの時期に万引き防止システムをいち早く展開し、ドラッグストアのシェアを多く獲得しました。この時の多くの取引実績によって、店舗への設置方法や運用方法などのノウハウを豊富に蓄積したことで、アフターサービスも充実させることができました。それによりお客さまから信頼され、任せてもらえているのだと考えています。

ビジネスソリューションのネットワーク製品には、リモートアクセス機器などがあります。

スライド一番下のグローバルでは、タイ・シンガポールにある子会社で防火システムを取り扱っています。主な顧客は、東南アジアのプラント建設会社や発電所です。

セグメント「デバイス」

岩本:デバイスセグメントについてご説明します。エレクトロニクスでは、半導体・電子部品の事業を行っています。主に海外製の半導体や電子部品を、日本の製造業のお客さまに提供しています。カーナビやノートパソコンに使用されているマイクの部分やプリンターにも半導体が使われています。

メカトロニクスでは、機構部品の事業を行っています。身近なところでは、複合機のコピー用紙が入っているトレイや、銀行のATMで使われているスライドレールなどに機構部品が使われています。ATM・複合機に使われている一部の機構部品のシェアは当社が一番になっています。ほかには、システムキッチンの引き出しに使われているダンパーという部品があり、勢いよく閉めてもゆっくりと閉まる動きを実現可能にしています。

増井麻里子氏(以下、増井):複合機とATM向けの機構部品で御社のシェアがトップであり、前回も自社製品としてご説明いただきました。この分野で高いシェアが取れた要因はなんでしょうか?

岩本:複合機のコピー用紙が入っているトレイにはダンパー付きのスライドレールを使用していることが多いのですが、当社ではもともとダンパーを取り扱っていたため、そのノウハウを活用して拡販することができました。

また、ATMに使用しているスライドレールについては、競合他社と比べてかなり昔の1970年頃から販売している実績があります。加えて、スライドレールだけではなくほかの機構部品との複合提案をすることで、販売機会が多いことが強みになっていると感じています。ATMのユニット部分はお金が非常に多く入っているため重量が重く、より技術力が必要となるため、当社の製品が選ばれることが多いと考えています。

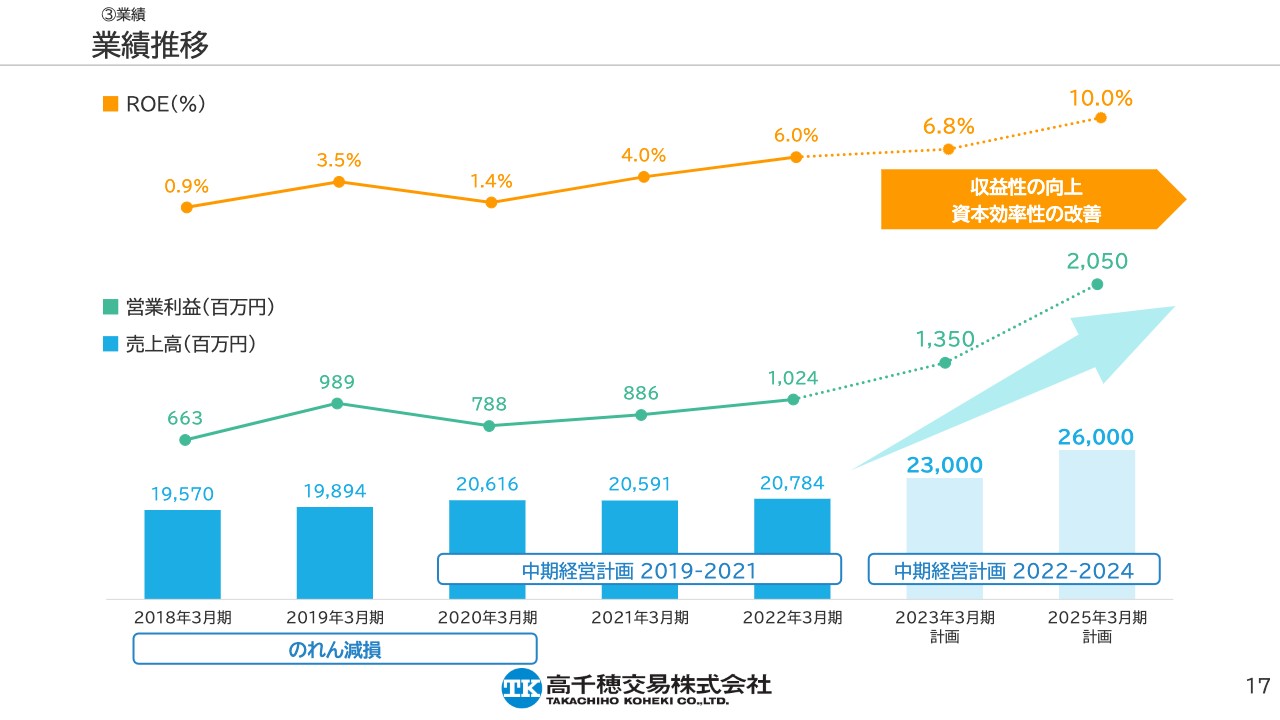

業績推移

岩本:業績についてご説明します。スライドに過去5年間の売上高・営業利益・ROEのグラフを掲載しています。グラフ右側の2つは今期と中計最終年度の計画です。

2018年3月期から2020年3月期は、2014年に買収した子会社ののれんの減損が大きく影響し、ROEも低下していました。先ほどグローバルでご説明した防火システム事業を行っている子会社を買収した直後に原油価格が低迷し、業績に影響しました。

2023年3月期以降の3年間は、収益性の向上と資本効率性の改善に注力し、2025年3月期に売上高260億円、営業利益20億5,000万円、ROE10パーセントを目標にしたいと考えています。

坂本:収益性の向上のため目標を設定して取り組まれていますが、けっこうな角度で上がっていると思います。これは意識だけの問題なのか、ほかのビジネスがうまくいっているのか、その背景を教えてください。

岩本:営業利益については、クラウドサービスが伸びてきていることが大きいと考えています。物を仕入れて販売するビジネスでは一般的に高い利益率が取りづらいですが、当社ではクラウドサービスの成長などにより、利益率が向上しています。当期純利益には、のれんの償却や減損などで残高がなくなっていることに加え、昨年度は為替の影響で評価益を計上していることも影響しています。

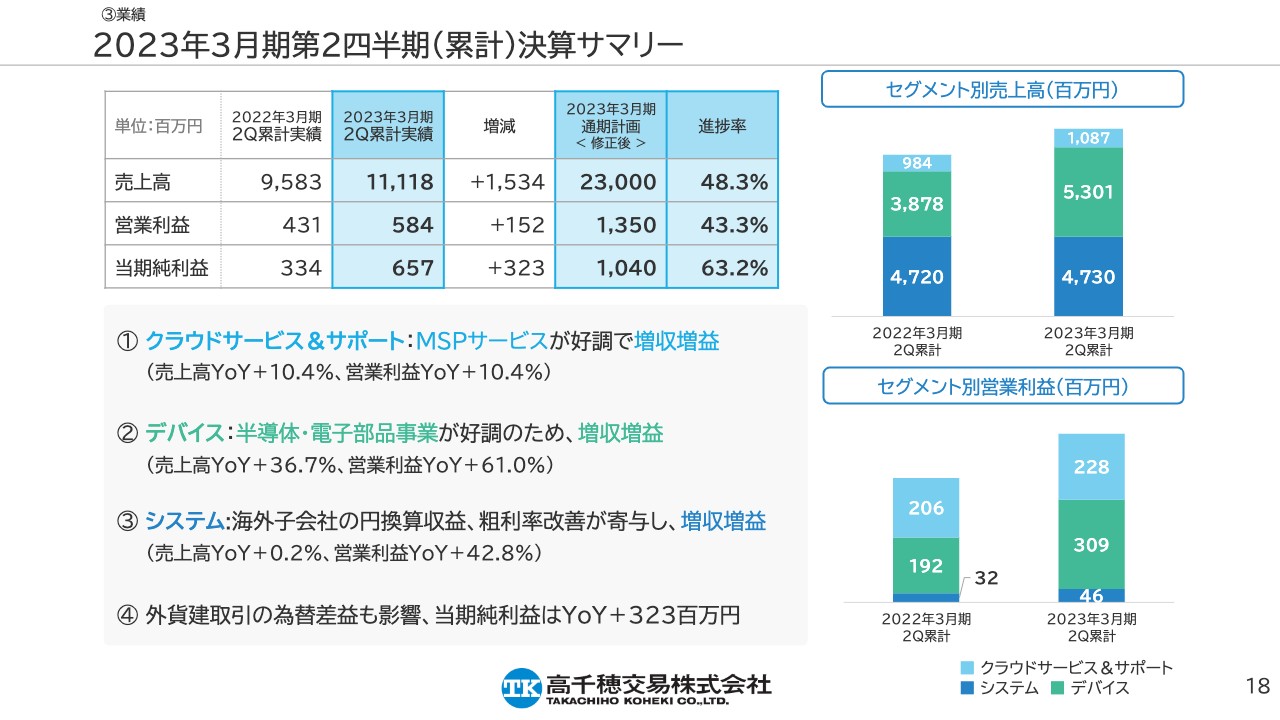

2023年3月期第2四半期(累計)決算サマリー

岩本:2023年3月期第2四半期決算のサマリーと見通しについてご説明します。2023年3月期の第2四半期累計の連結業績については、売上高は111億1,800万円、営業利益は5億8,400万円、当期純利益は6億5,700万円で、前年同期比で増収増益となっています。

今回の決算のポイントは4点あります。1つ目は、クラウドサービス&サポートセグメントのMSPサービスが代理店へのキャンペーンを行った効果などにより、好調に推移しました。2つ目は、デバイスセグメントのエレクトロニクス事業が半導体の調達と需要の取り込みに成功したことにより、好調となっています。

3つ目は、システムセグメントのグローバル事業において、海外子会社の円換算収益や粗利率の改善がプラスに影響しています。4つ目は、当期純利益について、業績が好調だったことに加え、外貨建取引の為替差益を計上したことなどが影響し、前年から3億2,300万円増加しています。

通期の見通しは11月に上方修正し、スライドの表のとおりとなっています。なお、第3四半期決算は2月7日に公表する予定です。

坂本:御社は商社機能も有しておりさまざまな展開をしています。海外から仕入れているものがあると思いますが、御社全体では為替が円安に振れたほうが収益が向上するのでしょうか? 程度にもよるかと思いますが、為替による影響について教えてください。

岩本:当社は輸入商社のため、基本的に円安は仕入れコストの増加につながり、粗利益にはマイナスに作用します。ただし、今回は急激な円安の進行で、かつ当社はドル預金や外貨建の売上債権があるため、為替評価益で経常利益の段階で大きくプラスになりました。

坂本:度合いによって変わってくるということですね。

岩本:そのとおりです。額だけでなく為替の進行度合いでも変わってきます。

坂本:今回の円安はかなり大きかったため、価格改定に関してお客さまも以前よりは柔軟でしょうか?

岩本:そうですね。以前よりはご理解いただけるケースが増えたと聞いています。

坂本:もう1点、デバイスセグメントが著しく伸びているということですが、向こう数年のイメージを教えてください。

岩本:今期は半導体の市況がよかったことに加え、代理店の商権が獲得できていることや、新規取引先の開拓が進んだこともプラスに作用しています。今後については取引先の生産調整など不透明な部分もあり、市況に左右される場面も出てくると思います。一方で、当社は独立系商社であることを活かして、代理店権をバランスよく獲得していく方針を取っているため、長期的には成長していくと考えています。

中期経営計画2022-2024

岩本:今期より始まった中期経営計画についてです。2022年2月に、2024年度を最終年度とした中期経営計画を公表しました。「創造へのチャレンジ ~Toward 100th anniversary ニューノーマル時代における新たな価値創造へ~」をスローガンにしています。こちらについては、2022年3月に当社は70周年を迎えたため、30年後の創業100周年も価値のある事業を提供し続けたいという思いが込められています。

数値目標としては、3年後に売上高は260億円、経常利益は20億円、当期純利益は14億円とし、ROEは2022年3月期の6パーセントから、3年後に8パーセントを必達、10パーセントを目標としています。

戦略としては、スライドに記載の事業戦略・資本戦略・ガバナンスに対する各種取り組みを進めています。

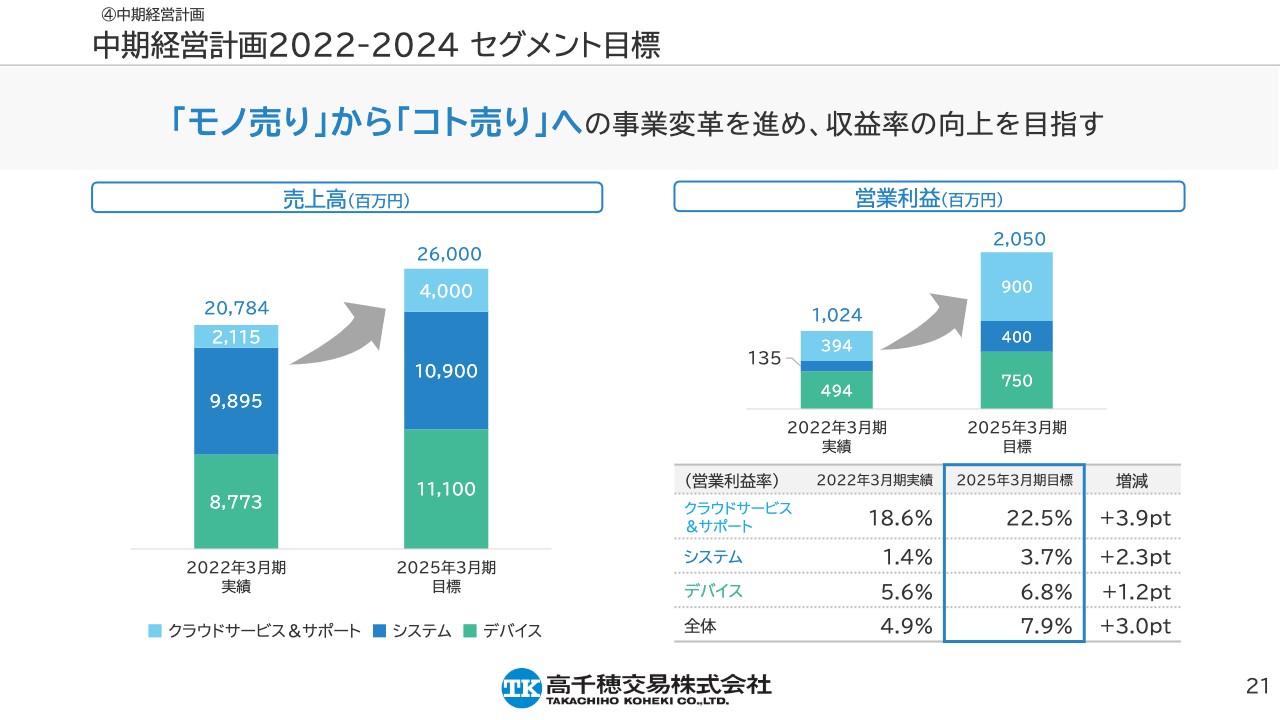

中期経営計画2022-2024 セグメント目標

岩本:スライドのグラフは、中期経営計画の数値目標をセグメント別に分解したものです。クラウドサービス&サポートセグメントは、この後ご説明する「サービスビジネスの成長」、システム・デバイスの2セグメントは「ロイヤルカスタマー戦略」で伸ばしていく方針です。

スライド右下に営業利益率の目標を記載しています。中計期間で「『モノ売り』から『コト売り』へ」の事業変革を進めることで、昨年度2022年3月期の営業利益率4.9パーセントから3ポイントアップし、7.9パーセントにすることを目標にしています。

坂本:営業利益率の3パーセントアップには、クラウドサービス&サポートセグメントが貢献するイメージでしょうか?

岩本:おっしゃるとおりです。高い利益率と成長性を見込んでいるため、そのように進めていきたいと考えています。

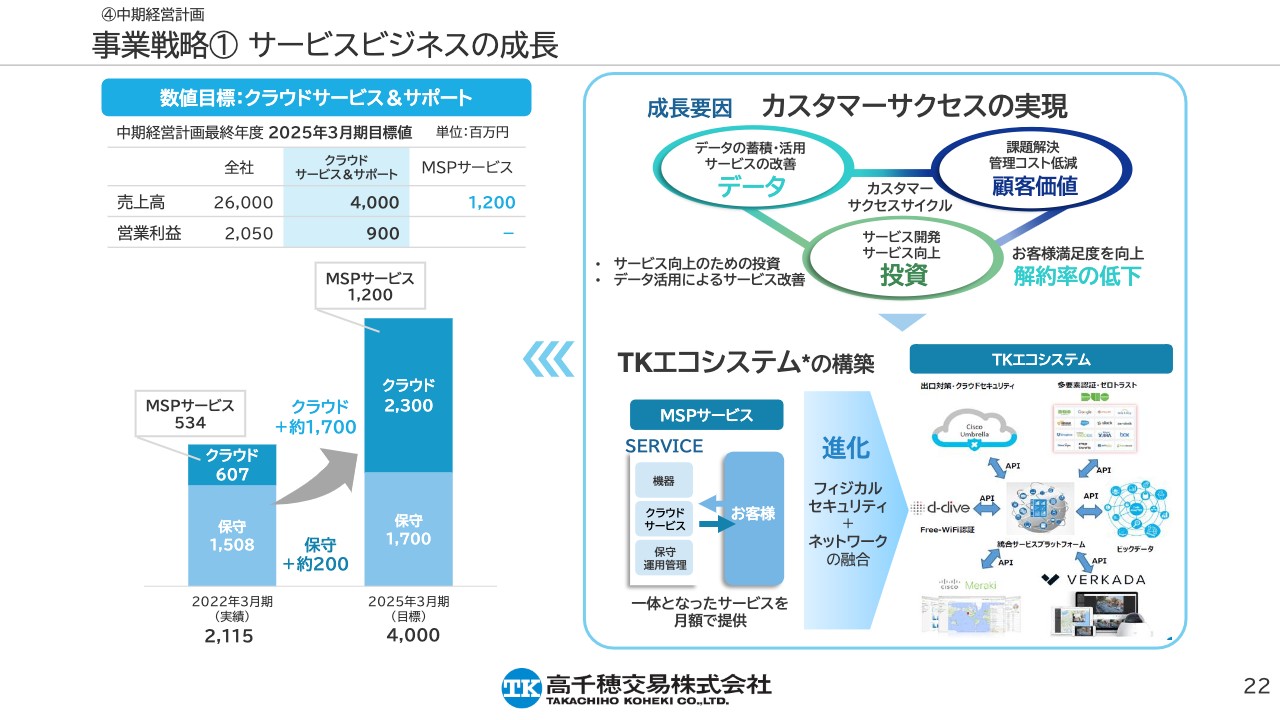

事業戦略① サービスビジネスの成長

岩本:事業戦略の1つ目であるサービスビジネスの成長についてご説明します。クラウドサービス&サポートセグメントの売上高は、保守・クラウドをあわせて、昨年度の21億1,500万円から約19億円伸ばし、中計最終年度は40億円を目標としています。

こちらの成長要因はカスタマーサクセスの実現です。カスタマーサクセスサイクルを回し、お客さまの満足を高めることで、当社のサービスがお客さまにとってなくてはならない存在になることを目指しています。

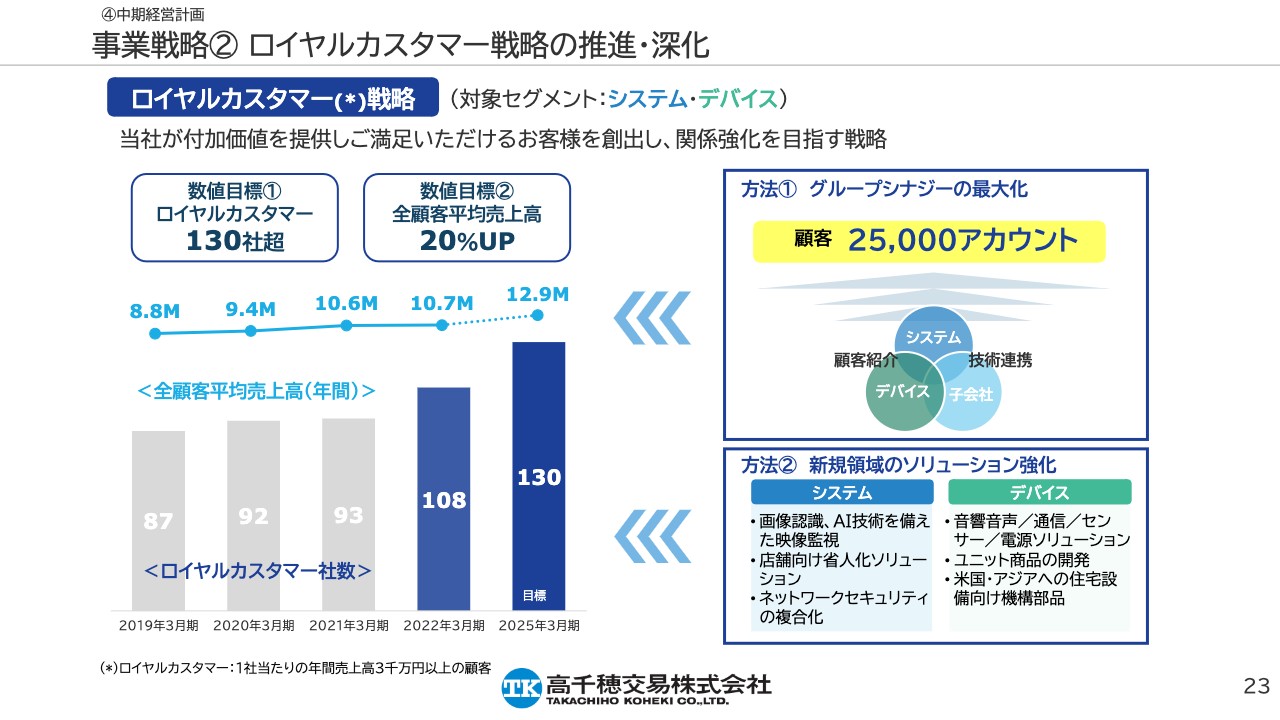

事業戦略② ロイヤルカスタマー戦略の推進・深化

岩本:事業戦略の2つ目は、ロイヤルカスタマー戦略の推進と深化です。「ロイヤルカスタマー」とは当社独自の定義で、1社あたりの売上高が3,000万円以上のお客さまを指しています。

ロイヤルカスタマー戦略は、お客さまの潜在的なニーズを把握することでお客さまの課題を解決し、それにより関係が強化され、いろいろなことを当社に任せてもらえるようになり、次の売上につながっていく流れを作るという戦略です。

数値目標としては、ロイヤルカスタマーの社数を130社超にすること、全顧客の平均売上高を20パーセントアップさせることとしています。2022年3月期のロイヤルカスタマーの社数は108社、全顧客の平均売上高は約1,000万円となっています。

具体的な方策としては、グループシナジーの最大化を進めています。事業部間・子会社との顧客紹介を進めており、これによるクロスセルの増加を見込んでいます。

もう1つは、新しいソリューションの強化です。スライド右下に記載している分野は、これから伸びるといわれているような領域です。当社の強みである情報力・技術力を活かし、このような新しい技術を使って、お客さまの潜在的な課題を解決していくことができると考えています。

坂本:ロイヤルカスタマー戦略で、うまくいっている事例があれば教えてください。

岩本:デバイスセグメントの半導体事業では、お客さまを詳しく知ろうというスローガン「Know the customer」を重視した活動を行っています。お客さまの情報をしっかり把握することで仕入れ先からも信頼され、今の半導体の供給難においても順調に調達を進め、業績を大きく牽引しています。

また、機構部品事業では、お客さまのニーズをしっかり把握してそれを満たすユニット製品を企画開発しています。現在特許を申請しているものもあり、今後収益率の向上につながる見込みです。ほかには、「デバイスイノベーションプロジェクト」というものを立ち上げ、メカトロニクスとエレクトロニクスの技術を融合させた商品の開発を進めています。

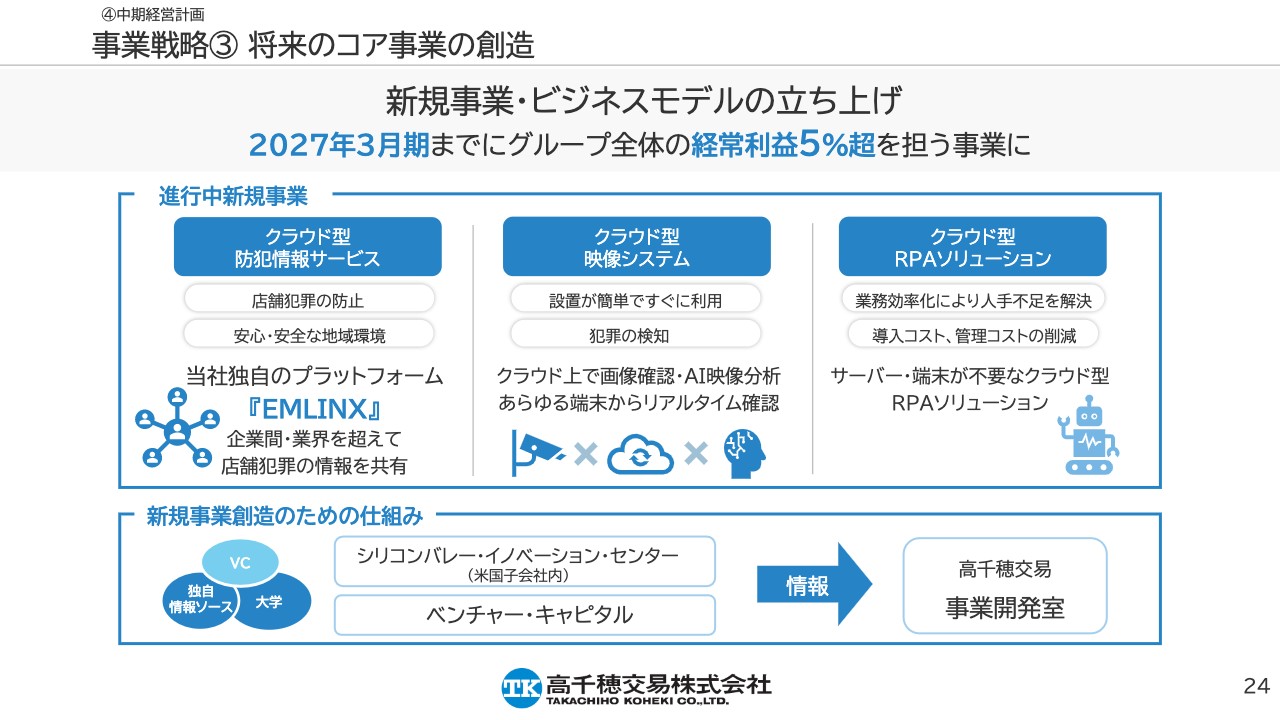

事業戦略③ 将来のコア事業の創造

岩本:事業戦略の3つ目として、将来のコア事業の創造についてご説明します。新規事業・ビジネスモデルを立ち上げ、2027年3月期までにグループ全体の経常利益5パーセント超を担う事業に成長させることを目標にしています。

進行中の事業として、スライド1番左の「クラウド型防犯情報サービス」をご紹介します。こちらは「EMLINX(エムリンクス)」という当社独自のプラットフォームで、企業や業界の垣根を越えて店舗犯罪の情報を共有できるサービスです。

新規事業の仕組みとしては、子会社があるアメリカにシリコンバレー・イノベーション・センターを作り、また投資を行っているベンチャー・キャピタルファンドに最先端の技術を使った製品の情報などのリサーチを行っています。

坂本:御社は自己資本比率が高くこれから効率化していくとのことですが、新規事業の取り組みも1つの戦略かと思います。こちらは借り入れたほうが効率が上がるのではないかと思うのですが、金利が上昇した場合は自己資本を使うこともお考えでしょうか?

岩本:現時点で詳細は決まっていませんが、中期経営計画では、30億円の投資枠を設定しています。金利は上昇していますが、投資の金額次第で借り入れか過去の内部留保から使用することを検討していきたいと思っています。

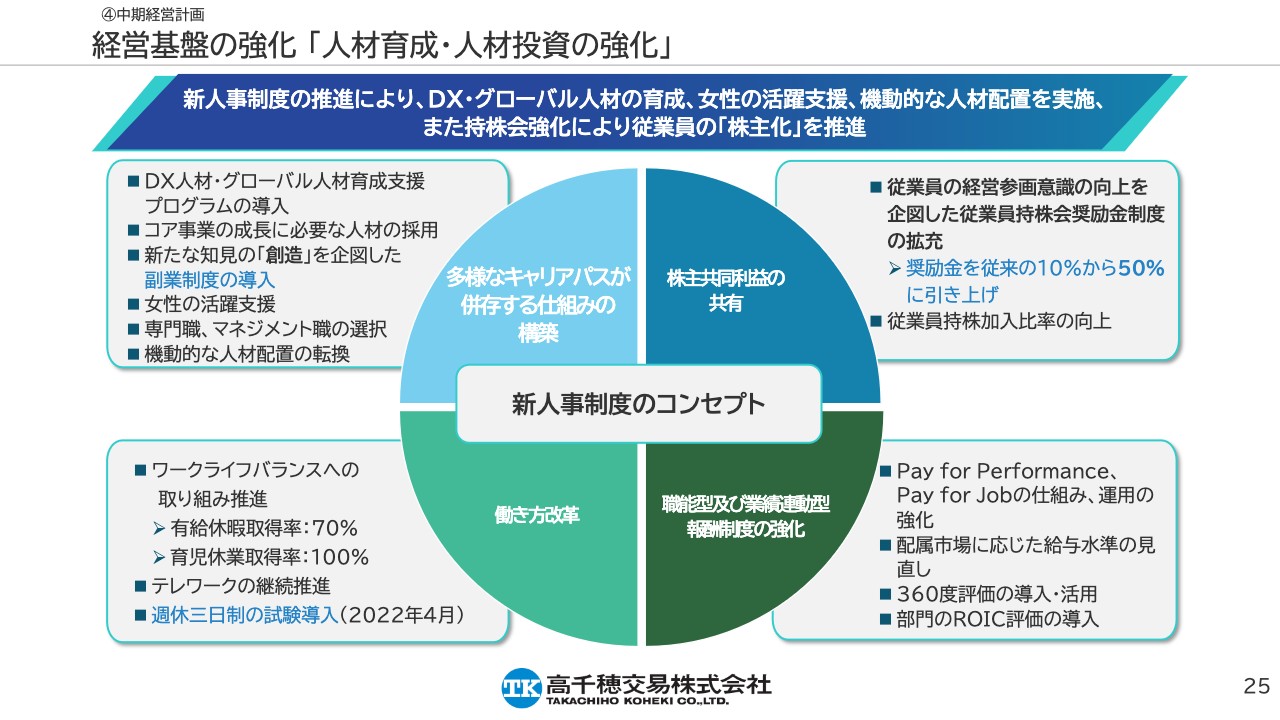

経営基盤の強化「人材育成・人材投資の強化」

岩本:経営基盤の強化のうち、人材投資についてご説明します。いくつか取り組みを行っていますが、特徴的なものとして従業員持株会の奨励金を50パーセント支給していることが挙げられます。

例えば、従業員の給与から1万円天引きした場合に会社がその50パーセントである5,000円を補助し、従業員は1万5,000円分の株を購入することができます。他社では5パーセントや10パーセントであることが多いようで、非常に思い切った取り組みだと考えています。

こちらは福利厚生の意味合いに加えて、中期経営計画の達成に向けて一人ひとりの経営参画意識を向上させることを目的にしています。ほかにも副業制度や週休3日制など社員の多様な働き方を支援する取り組みを行っています。

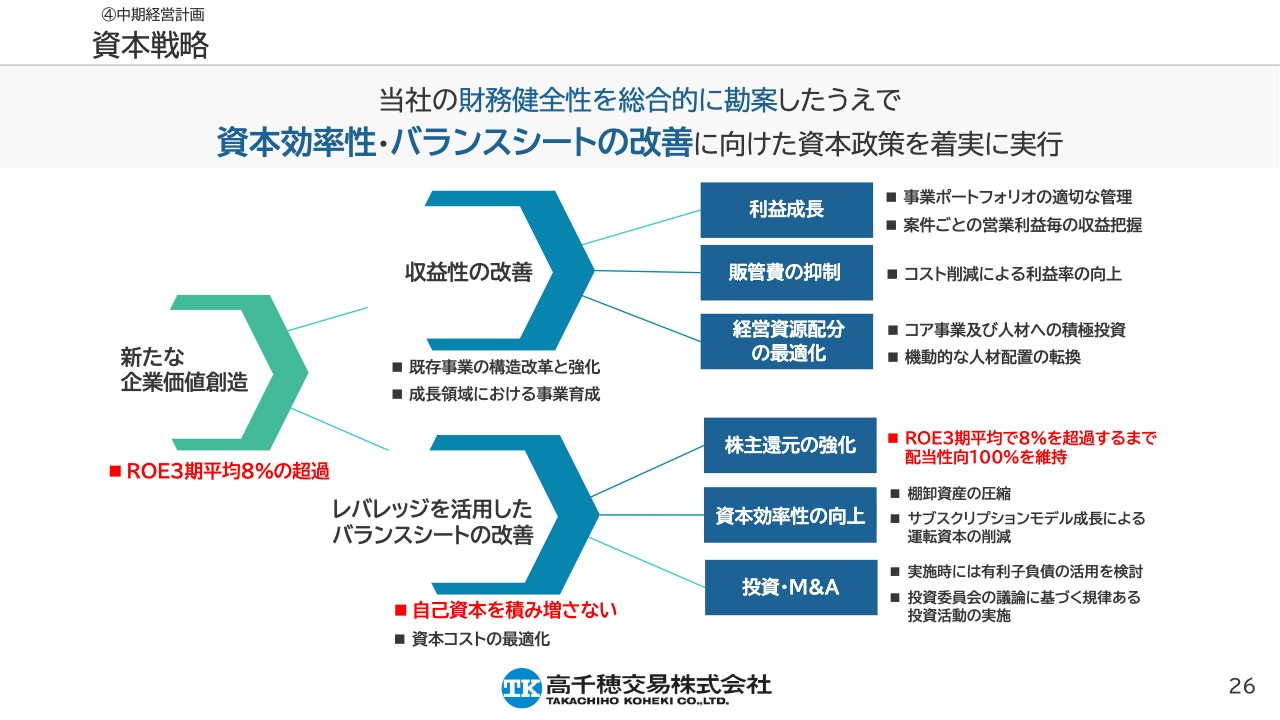

資本戦略

岩本:資本戦略についてです。当社の財務健全性を総合的に勘案した上で、資本効率性とバランスシートの改善に向けた資本政策をとっています。「新たな企業価値創造」のため、ROE3期平均8パーセントの達成をまず目標にしています。

その実現に向け、収益性の改善と、自己資本の積み増し抑制によるバランスシートの改善を行っています。自己資本を積み増さないために、ROE3期平均8パーセントを達成するまでは、配当性向100パーセントを維持します。

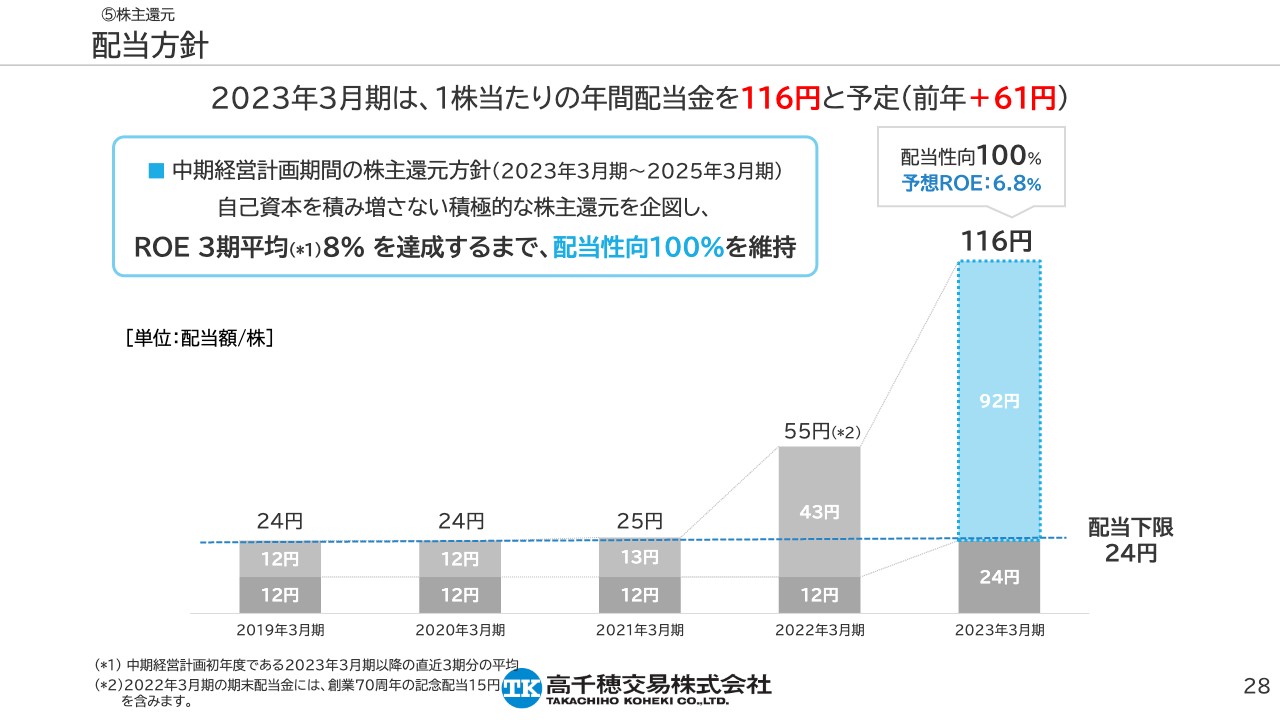

配当方針

岩本:株主還元についてご説明します。資本効率性を意識した経営を行うため、ROEが3期平均8パーセントを達成するまで配当性向100パーセントを維持する方針です。こちらは中期経営計画開始年度である2023年3月期以降の3年間で計算するため、どんなに短くても、2023年3月期から2025年3月期までは配当性向100パーセントを予定しています。

2023年3月期の連結業績予想を当期純利益10億4,000万円と公表していますので、配当性向100パーセントで計算すると、年間配当金は116円になる予定です。中間配当で配当下限額の24円をお支払いしたため、期末の配当金は残りの92円を予定しています。

増井:利益が上振れた場合は配当金も増えていくイメージでしょうか?

岩本:配当性向100パーセントですので、上振れた場合は116円より増える予定です。

坂本:利益のイメージが固まってくるのは下期にかけてになると思いますが、イメージとしては下期変調の配当になり、金利落ちが激しくなるため嫌がる方もいるのではないかと思います。長期保有すればあまり関係ないことですが、業績予想から御社の進捗や季節変調を含めて考えると、中間配当はもう少し出せそうな気がします。こちらは敢えて保守的に一定とし、残りを期末で支払うということでしょうか?

岩本:今期の中間配当は、これまで配当下限を24円に設定してきた経緯があったため、その下限額を中間でお支払いし残りを期末でお支払いするという方針にしました。来期以降については検討していきたいと考えています。

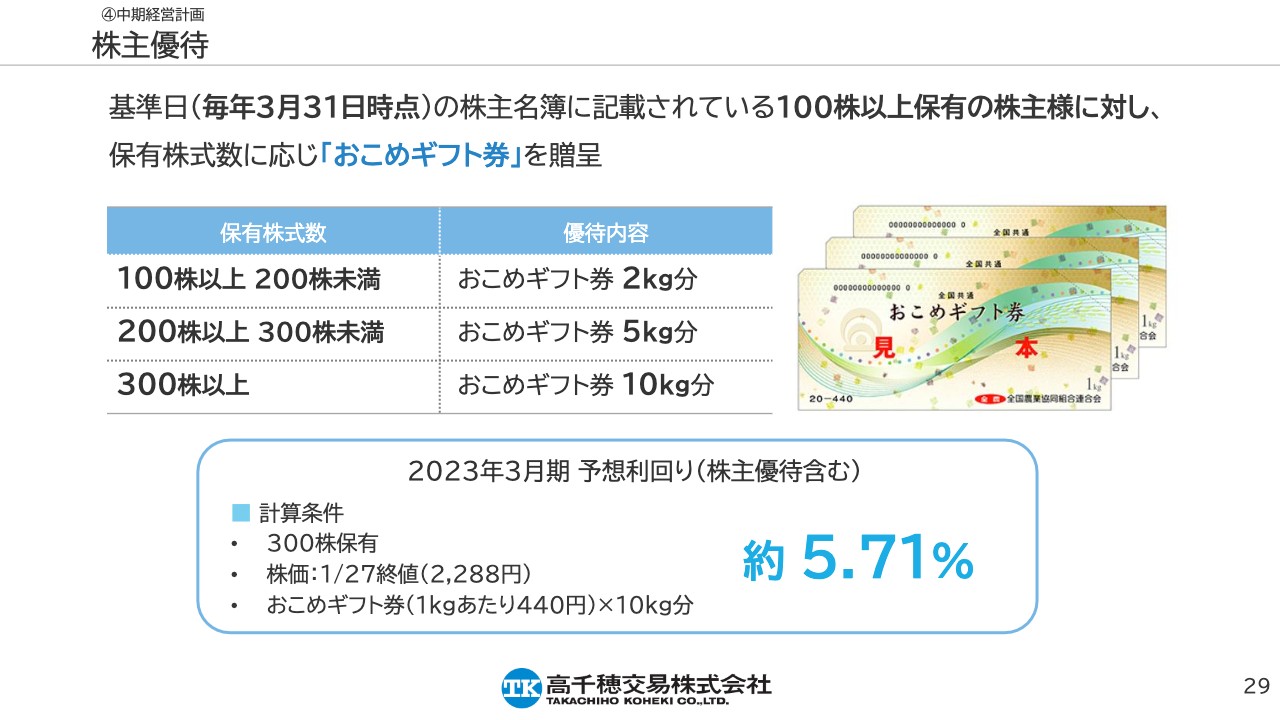

株主優待

岩本:株主優待についてです。当社は3月末時点で100株以上保有の株主さまに「おこめギフト券」を贈呈しています。おこめギフト券の枚数は保有株式数に応じて決まっており、100株以上200株未満で2キロ分、200株以上300株未満で5キロ分、300株以上からは10キロ分としています。

株主優待を含む予想利回りは、2023年1月27日の終値で計算すると5.71パーセントとなっています。

坂本:長期優待はお考えでしょうか? また、株主優待をおこめギフト券にしている理由があれば教えてください。

岩本:現時点では保有株数に応じた株主優待ですが、長期優待についてはニーズも含めて今後の対応を検討していきたいと思っています。

当社はBtoBの会社で自社製品がないため、一般の株主の方にお贈りするのにちょうどよいものがありません。そこで、幅広い層の投資家の方に喜んでいただけるものをと考えて、おこめギフト券にしています。アンケートなどで株主の方から好評であるため、長年おこめギフト券を株主優待にしています。

サマリー(再掲)

岩本:サマリーで本日の内容を振り返りたいと思います。

1点目に、高千穂交易は技術力に強みがある技術商社です。全社員の40パーセント超がエンジニアで構成されているため、保守などの技術サービスが充実しており、付加価値の高いビジネスを行っています。

2点目に、「『モノ売り』から『コト売り』へ」と事業変革を進めており、収益率の向上に取り組んでいます。クラウドサービスなどのサービスビジネス、「コト売り」をさらに成長させることを目標にしています。

3点目に資本政策として、ROEが3期平均8パーセントを達成するまで配当性向100パーセントを維持します。こちらは資本効率性とバランスシート改善のための施策です。

質疑応答:成長投資計画について

坂本:「御社の配当性向の高さには好感が持てます。成長投資はどのような計画なのか教えてください」というご質問をいただいています。

岩本:中期経営計画で、戦略投資枠に30億円を設定しており、そのうちの4億円は社内基盤の強化にあてる予定です。残りの26億円については現時点では未定ですが、今も行っているベンチャー・キャピタルへの投資によって最新技術の情報収集を進めるほか、クラウドサービスをさらに成長させるためのプラットフォームの開発などが候補に挙げられます。

質疑応答:市場における後発の脅威について

坂本:「ニッチ市場に強みがあるとのことですが、後発の脅威などはあるのでしょうか?」というご質問です。いずれかのセグメントでご紹介いただければと思います。

岩本:おそらく多くの会社と同じように、後発の脅威はありますが、我々としては長年培った販売のノウハウやロイヤルカスタマー戦略によって、お客さまの課題を吸い上げ、なくてはならない存在を目指すことで、お客さまとよい関係を長く続けていけるように取り組んでいます。

質疑応答:海外展開の予定について

坂本:「今後、海外展開の予定があれば詳しく教えてください」というご質問です。

岩本:当社はタイ・シンガポール・アメリカ・中国に拠点を持っていますが、海外展開については、現状新たにお話しできることはない状況です。海外の市場環境は不透明さが増してはいるものの、市場動向を慎重に見極めながら、成長を実現するための選択肢の1つとして検討していきます。

坂本:御社にとっては、海外の代理店を獲得することも海外展開の1つだと思います。

質疑応答:新しいセグメントなど新たな進出計画について

坂本:「3つのセグメント以外の進出計画があれば教えてください」というご質問です。新規事業も含めてもう少し教えていただければと思います。

岩本:新しいセグメントというよりは、現在のセグメント、特にクラウドサービス&サポートの成長に貢献するような事業を考えています。その上で、当社の強み・ノウハウを活かせるものや、既存事業とのシナジーのある事業が中心です。

例えば、スライドにある「クラウド型防犯情報サービス」というクラウドサービスでは、万引き防止システムなどの防犯システムを販売してきたことによる知見を活かしています。

質疑応答:自社株買いより配当を優先している理由について

坂本:「配当性向100パーセントよりも、例えば配当性向を30パーセントにし自社株買いを70パーセントにしたほうが、EPSの向上を見込めて長期株主が定着しやすいと思います。自社株買いより配当を優先している理由はなんでしょうか?」というご質問をいただいています。

岩本:当社は2022年4月に行われた東証の市場再編で、一部の基準をクリアできていなかったため、経過措置を受けてプライム市場に移行しています。

自社株買いをすると、その上場維持基準の項目である「流通株式時価総額」に影響する流通株式を減らすことになるため、その兼ね合いが非常に難しく、2022年2月に発表した今回の中期経営計画では、配当によって還元していく方針を取らせていただいています。

坂本:日本人は意外と配当のほうが好きなこともあります。僕が個人投資家と触れ合っている感触では、プロよりの方は自社株買いすべきだという方もいますが、配当も1つの還元方法です。御社の判断も問題ないと思いますし、ご質問いただいている方の考えもわかります。