2023年1月12日に発表された、株式会社アイドマ・ホールディングス2023年8月期第1四半期決算説明の内容を書き起こしでお伝えします。

スピーカー:株式会社アイドマ・ホールディングス 代表取締役 三浦陽平 氏

CONTENT

三浦陽平氏:本日は大変ご多用の折、決算説明会にご参加いただきまして誠にありがとうございます。これから、2023年8月期の第1四半期決算説明をさせていただきたいと思います。

本日は大きく3点、お話しします。1つ目は当社の経営戦略および事業内容の簡単なご説明、2つ目は第1四半期の業績ハイライト、3つ目は前期末にもご説明しました今期のアクション計画となります。

会社概要

会社概要です。従業員数は社員が27名、アルバイト・契約社員で8名増えており、全体で35名増えており、総合的に順調に増えています。

経営戦略

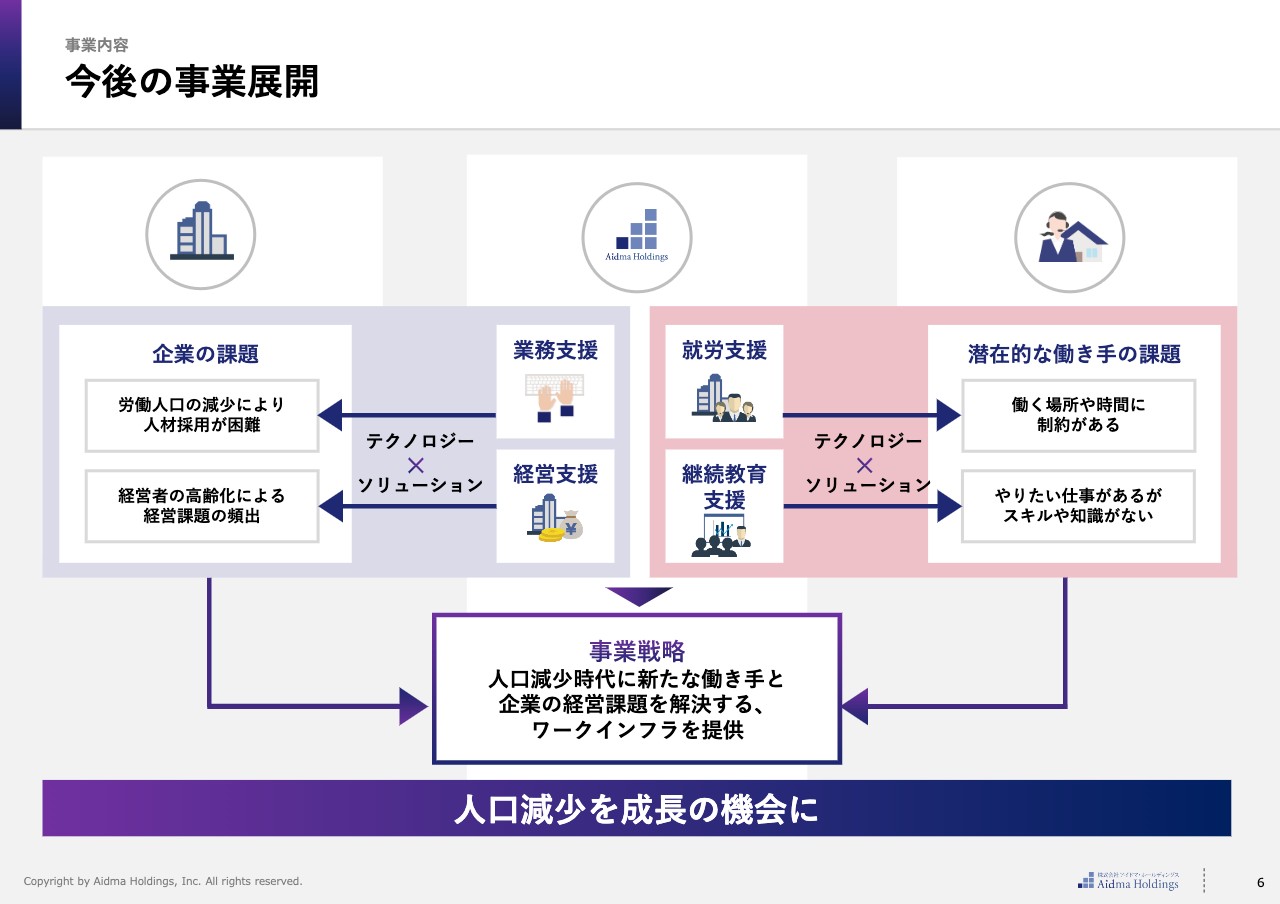

当社の経営戦略はどのような点をベースとしてたてているかをご説明します。当社は、少子高齢化に伴う労働人口の減少が日本が抱えている社会課題として捉えており、「人口減少を成長の機会に」というスローガンのもと、労働人口減少という社会課題に貢献していくことを経営戦略の骨子としています。労働人口が減ることによって社会的にはネガティブな影響が想定されますが、当社はこれをビジネスチャンスとして捉えて成長していこうと考えています。

具体的には、2030年頃までに労働人口が約700万人減少すると言われています。これにより、多くの企業で人を増やして会社を成長させていくことが非常に困難になっていくと考えています。

そのような状況の中で会社を伸ばしていくためには、自社の社員だけではなく外部の労働力とテクノロジーを活用して生産性を上げていく必要があると思います。これは、この先10年、20年、30年と継続的なトレンドになると考えています。

このようなトレンドの中で会社を成長させていくためには、自社以外の外部の労働力や、テクノロジーを活用して、生産性を上げて成長していくことが重要です。外部の労働力とテクノロジーの2点を当社が支援することによって、大きな市場で貢献していこうと考えています。

今後の事業展開

特に中小企業においては、労働人口が減ることによって人材を採用していくことが非常に困難になっていきます。当社はそのような企業に対して営業支援のみならず、営業以外のさまざまな業務支援をテクノロジーとソリューションを掛け合わせて行っていこうと考えています。

次に、経営者の高齢化によりさまざまな経営課題が発生してきます。これらの経営課題に対しては、当社が経営支援というかたちで、例えばM&AやM&A仲介などのビジネスを提供し、解決していくことを考えています。

一方、日本には、場所や時間の制約があり働きたいけれども働けない潜在的な働き手が約600万人いると言われています。そのような方たちに就労支援というかたちで、テクノロジーとソリューションを掛け合わせ、働ける環境の支援をしていきたいと考えています。

また、やりたい仕事があるがスキルや知識がなくて対応できないという場合に、継続的なビジネストレーニングで支援し、潜在的な働き手を顕在化させ、企業とマッチングしていきたいと考えています。

このような、働き手と企業をつなぐワークインフラカンパニーになることが当社の大きな事業展開の考え方になっています。これらの考え方を「人口減少を成長の機会に」というスローガンにし、活動しています。

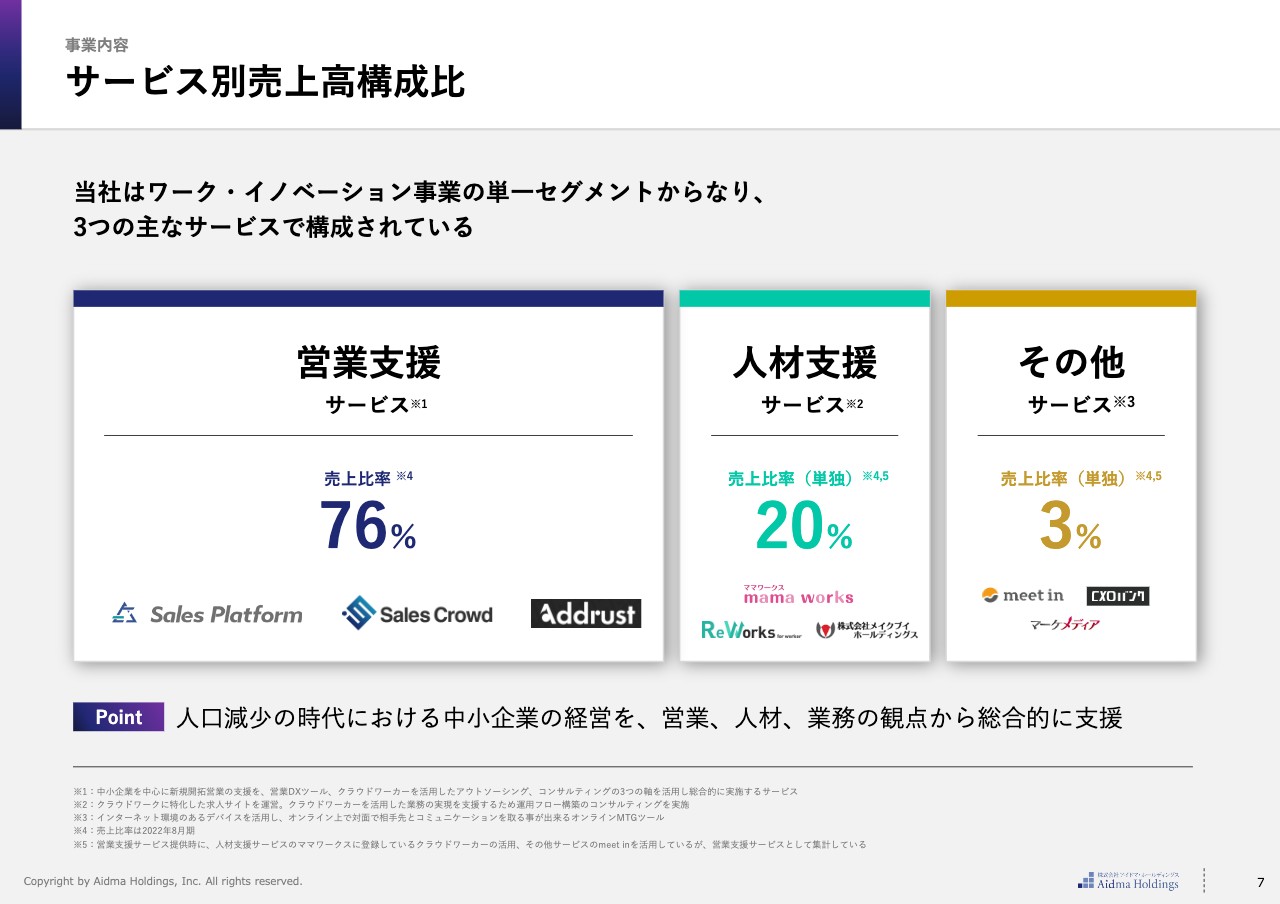

サービス別売上高構成比

今行っている事業のメインは、創業事業である営業支援サービスです。その次に、クラウドワーカーを活用するソリューションのサービスである人材支援サービスです。最後に、業務の効率化を図るようなテクノロジーの提供であったり、その他のサービスをその他と分類しています。

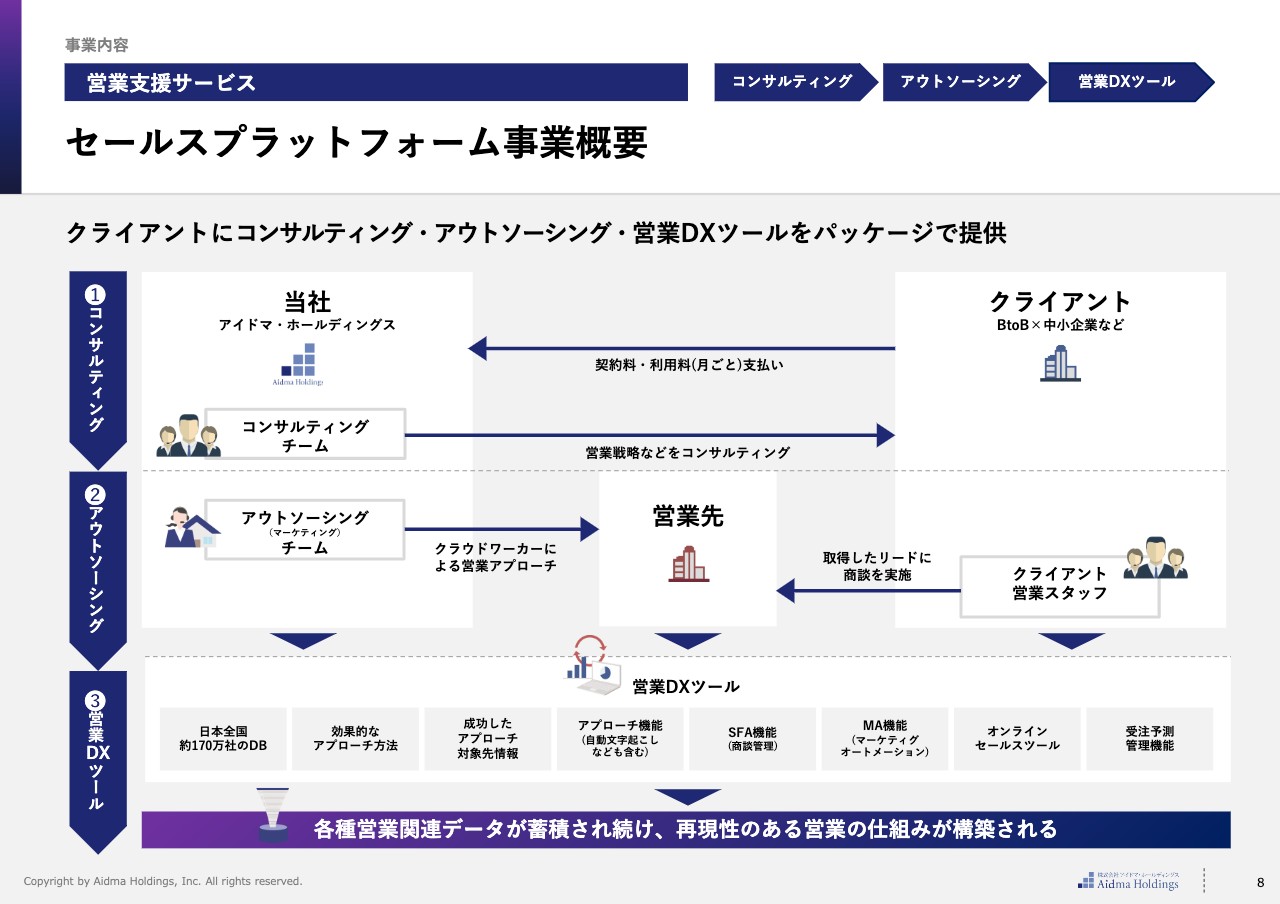

セールスプラットフォーム事業概要

営業支援サービスについて、簡単にご説明します。まず、当社のメインとなるお客さまは、従業員規模が100名未満の中小企業で、約13ヶ月の契約期間の営業支援パッケージを提案しています。

ご発注いただいたのちは、売上は契約期間に按分して会計上計上していくため、このサービスモデルについては受注が将来の先行指標として捉えられます。

13ヶ月の最初の1ヶ月は、コンサルティングフェーズとなり、当社の社員がお客さまに対してさまざまなターゲットの提案を行います。その後、お客さまにアプローチしたい対象先を選んでいただき、その後当社が活用しているクラウドワーカーのチームでアプローチ(アウトソーシング業務)を行います。

アウトソーシングチームは1ヶ月で準備したターゲットとなる営業先にアプローチして、半年間の期間、テストマーケティングを行っていきます。その結果を踏まえて、最も効果が出た先に対して、残り半年間で集中的にアプローチします。

今の段階ではアプローチを行ってアポイントを取得するまでを当社がメインとなって行い、商談はお客さまが行うという流れになります。ですので、商談機会をゼロから創出することがメインの取り組みになります。

お客さまも、当社の社員、クラウドワーカーも、自社で開発している営業DXツールにログインし、あらゆる活動がこの中でできる仕組みで提供しています。

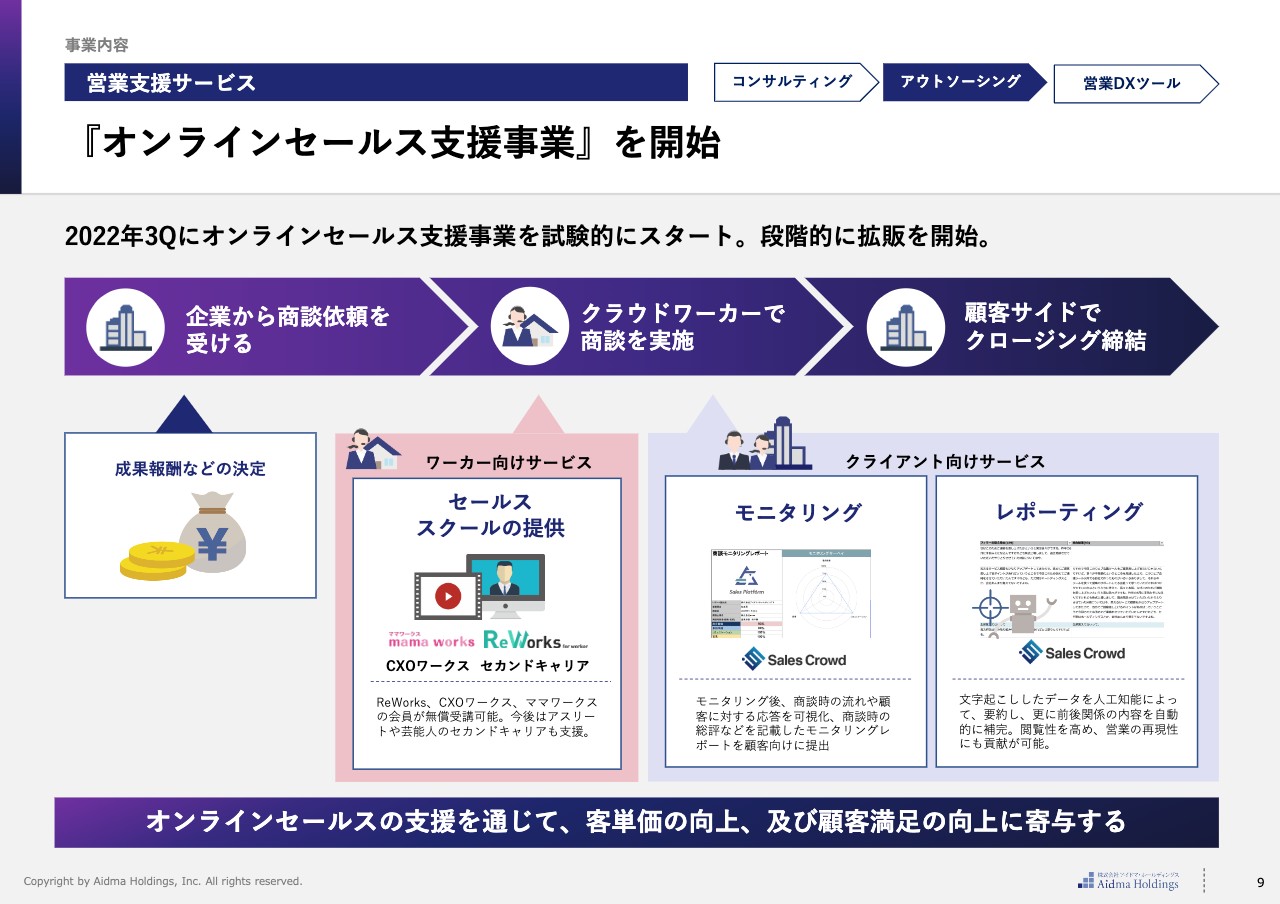

『オンラインセールス支援事業』を開始

当社のサービスは商談機会を創出するまでがメインでしたが、前期の第3四半期から試験的にお客さまの代わりに商談するビジネスモデルをスタートしました。受注していただくお客さまが段階的に増えてきており、当社が部分的に商談できるようになってきています。

商談は、営業経験があり、在宅で働くワーカーの方にアウトソーシングしています。その活動はすべてモニタリングして、さらに商談結果のレポーティングも行っています。初回営業までを当社が行い、その後受注する最終的な見積もりなどのプロセスは引き続きお客さまサイドで進めていただきます。

このような仕組みで幅を広げ、お客さまに貢献できる範囲を増やしていこうと考えています。

営業DXツール『セールスクラウド』

営業DXツール「Sales Crowd」に関しては、全国の法人データが入っており、リストの作成ができます。また、複数のチャネルで商談機会を作ることができたり、商談後に自動的にメールを送ってフォローしていくマーケティングオートメーション機能があるなど、非常に多岐にわたる機能が含まれています。

これらの開発も自社で行っていますので、適時バージョンを上げて、お客さまに貢献できるように動いています。また、このツールだけを販売する目的で、Sales Crowdという子会社を立ち上げました。

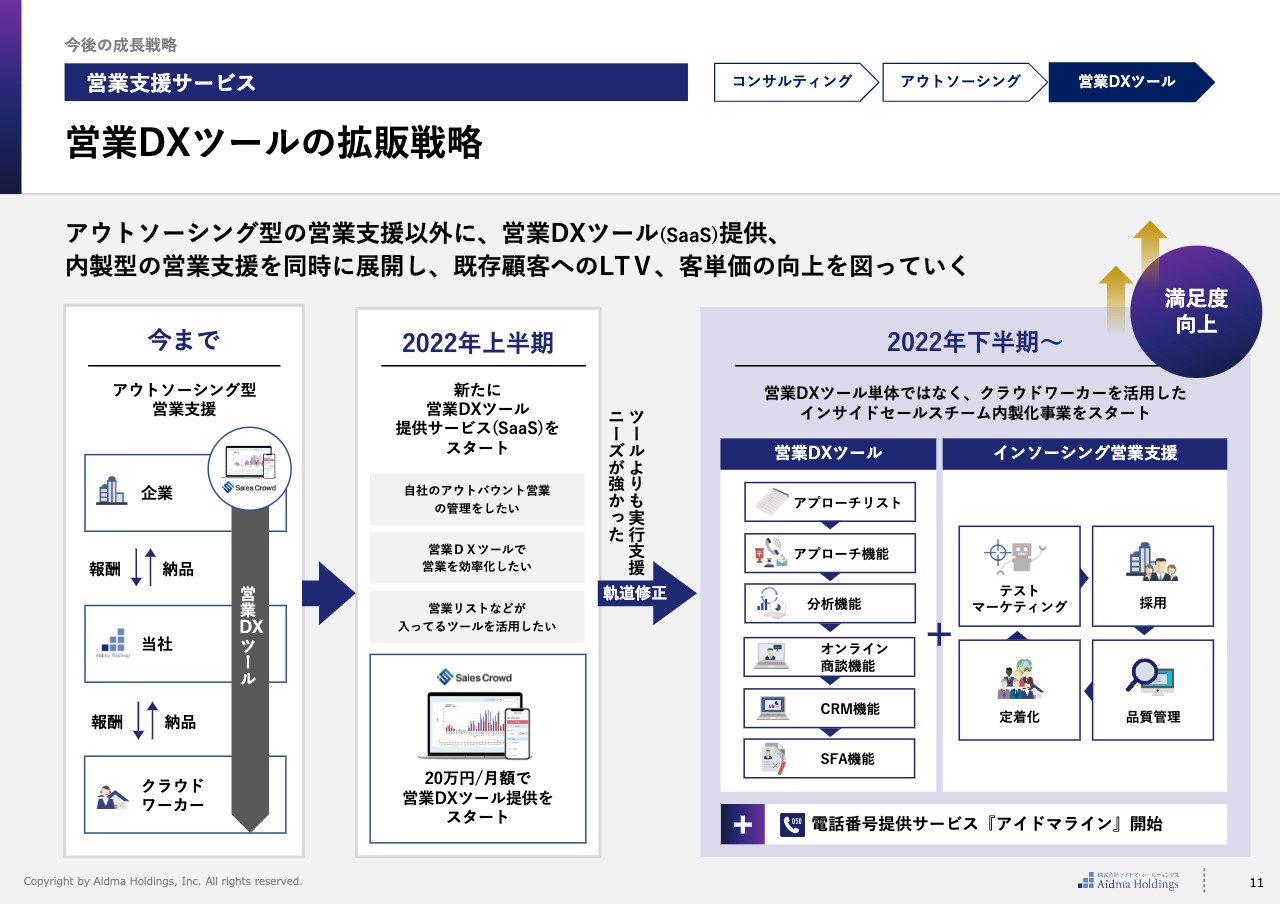

営業DXツールの拡販戦略

実際に前期の上半期にツール単体で販売しましたが、お客さまにご提案させていただく中で、「ツール単体で利用するよりも実行支援を行ってほしい」という強いニーズがありました。

どちらかといいますと、そのリソースが足りないという課題が強かったため、下半期からはツールだけの販売から再度ビジネスモデルを切り替え、お客さまの社内にクラウドワーカーのチームを立ち上げて、そのチームがアポイントを取得したり、営業を実施する際に、営業DXツールを活用して頂くインソーシング(内製型)の営業支援を始めました。

基本的にはDXツールありきでこの仕組みが成り立っていますので、このサービスを導入していただくと恒常的にツールの利用があることを想定し、下半期から動いています。現状では、新しくインソーシング事業部を立ち上げて活動を進めています。

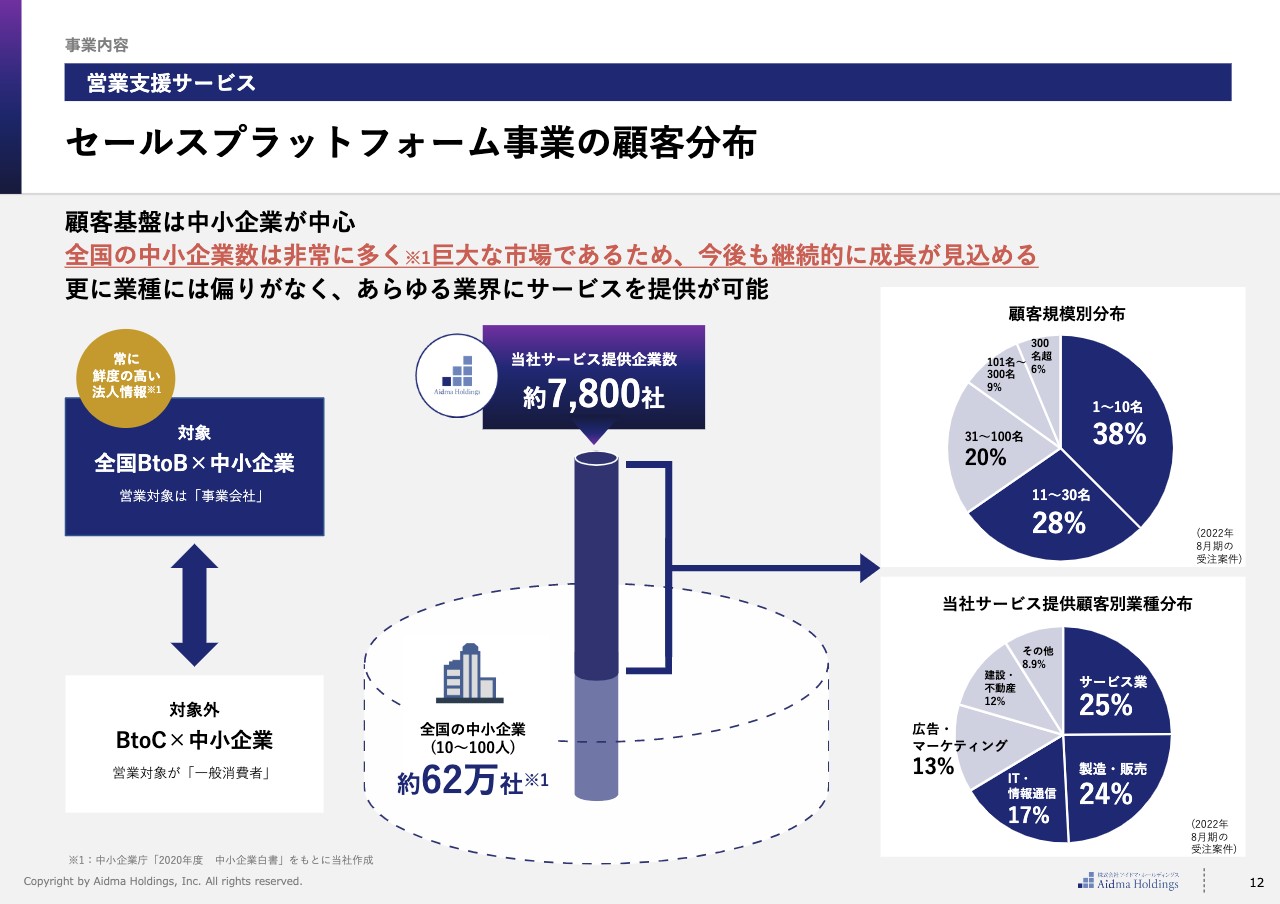

セールスプラットフォーム事業の顧客分布

セールスプラットフォーム事業の顧客分布です。中小企業庁が出しているデータでは、中小企業は全国に約62万社あると言われています。

当社がサービスを提供している会社は約7,800社ですので、全体の1パーセント強の市場しか開拓できていません。まだまだ多くのTAMがあると考えています。中小企業の営業支援ニーズはこれからますます高まっていき、人材も採用できない状態が続いていきますので、大きく伸びていくと考えています。

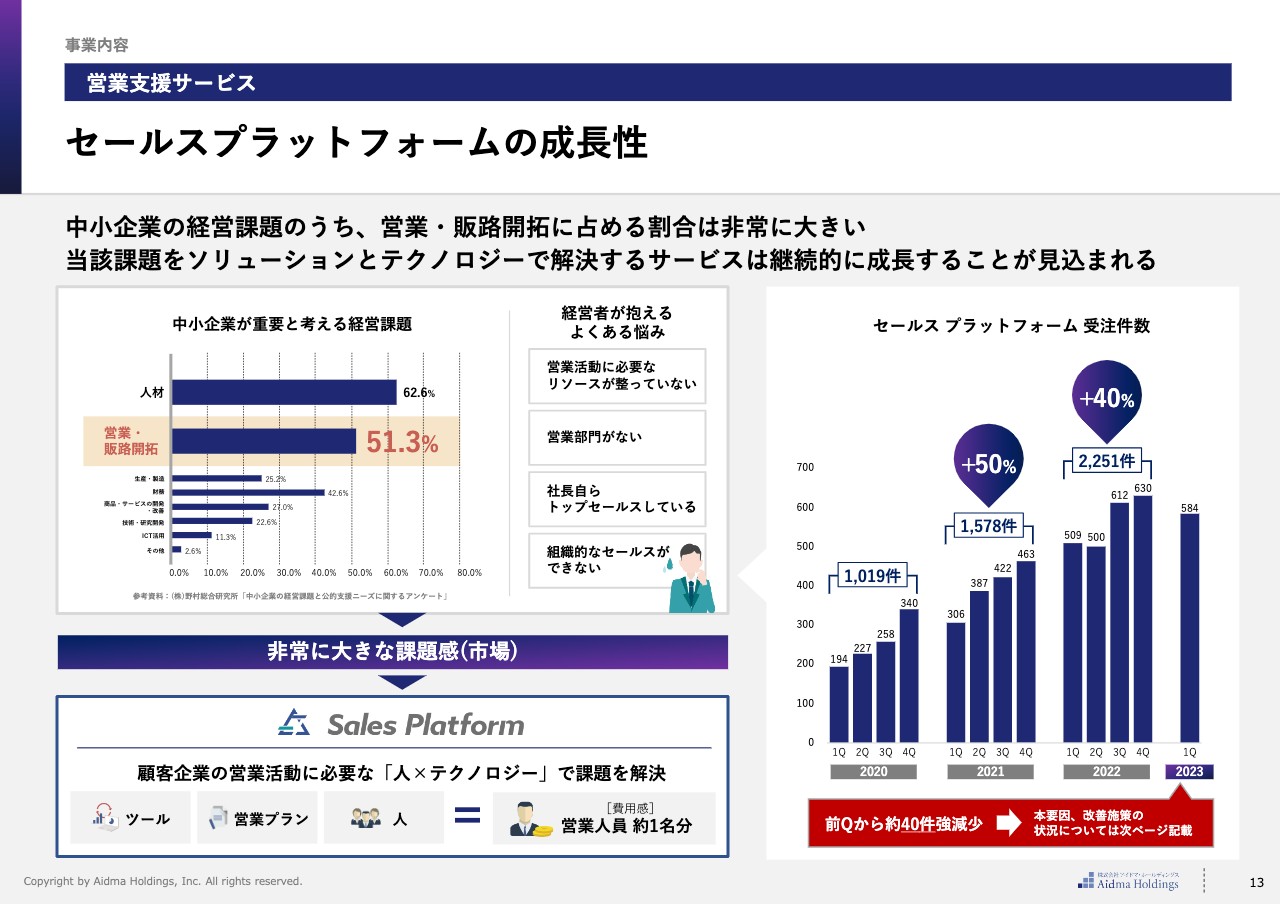

セールスプラットフォームの成長性

中小企業の主要な経営課題は、1つ目が人材の採用、2つ目が営業・販路開拓です。営業・販路開拓については、かなり大きな経営課題になっています。TAMが非常に大きいことと、経営課題がかなり強く顕在化しているため、今後も十分に伸びていくと考えています。

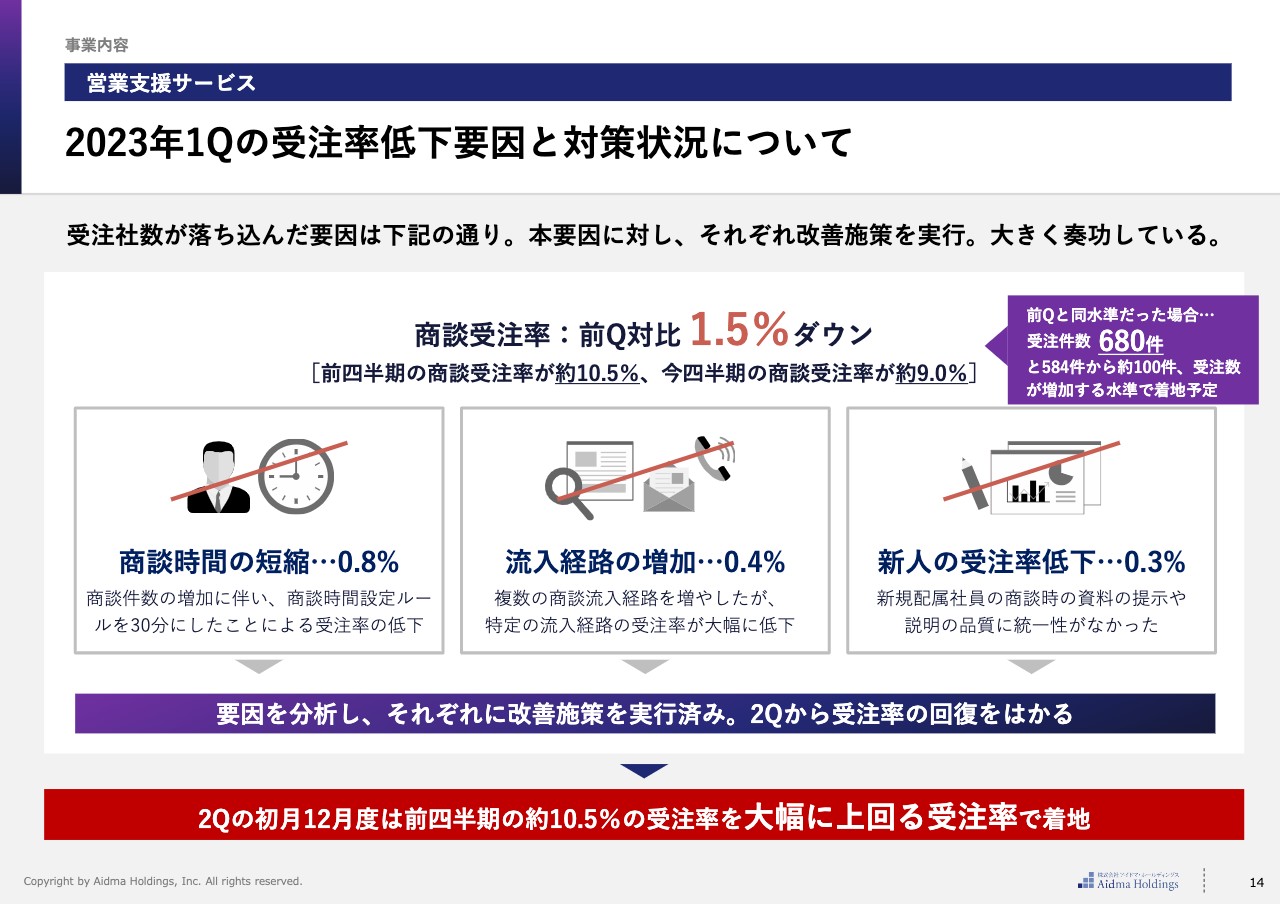

2023年1Qの受注率低下要因と対策状況について

受注件数に関して、今までは順調に伸長していたのですが、2023年第1四半期は前期の第4四半期と比較すると約40件減少しました。これがどのような事象・原因で起きたかをご説明します。

受注件数が低下した要因は、商談からの成約率が前四半期比で1.5パーセントダウンしたためです。前四半期の商談受注率は約10.5パーセントでしたが、今四半期については約9パーセントになりました。

仮に前四半期と同じ10.5%だった場合は約680件と前期よりも多くの受注ができていたと想定していますが、1.5パーセントダウンしたことにより、584件で着地しました。

この原因を分析した結果、要因は大きく3点ありました。1点目は商談時間の短縮です。商談件数が順調に増えていくことで、もちろん人材の採用も進めていきますが、今後商談の枠がなかなか取れない可能性が出てきます。商談件数増加に合わせ、営業の生産性向上の観点で今四半期に関しては30分の枠で商談枠を設定しました。

もともとは商談を1時間の枠でセットしていたのですが、30分に短縮されたことにより、受注率がある一定ラインで低下してしまいました。1時間の枠と30分の枠で比較しても、受注率が明確に下がったという結果が出ています。

現状は商談時間を1時間で設定し直してアポイントの取得を行っており、受注率は回復してきている状態です。

2点目は、アポイントを取得する経路の増加です。

例えば、完全子会社のCXOバンクが経営者同士をマッチングする「CXOバンク」というアプリを運営しています。

そのアプリは審査制となっていますが、登録していただいた方に、当社からアプリの利用フォローのアポイントをいただき、利用方法の説明だけでなくお客さまの課題を確認し、その後お客さまの課題に合わせた当社グループのサービスの案内をするという営業活動を実施しましたが、この経路からのご発注がいただけませんでした。

商談全体に占める総量はそこまで多くはないのですが、約0.4パーセントのインパクトが出ています。

現状は流入経路を見直して、受注率の低いものは一度ストップして流入経路を減らし、商談機会の創出は、受注率の高いところへシフトする動きをとっています。

3点目は、従業員数は順調に増えていますが、新しく営業部門に配属されたメンバーについて、営業資料の説明やお客さまから出てくる質問などの対応の品質に若干統一性がなくなってしまいました。その結果、新人メンバーでの受注率が低下しています。

1点目と2点目よりもそこまで大きなインパクトではありませんが、全体として0.3パーセント程度の受注率の低下につながっているのが現状です。

これらの要因はすべて分析し、それぞれに改善施策を打っています。12月度は前四半期の受注率である10.5パーセントを大幅に上回る受注率で着地しました。第2四半期が始まってまだ1ヶ月ですので、今月と来月の推移を見ていく必要はありますが、おおむね問題なく推移すると想定しています。

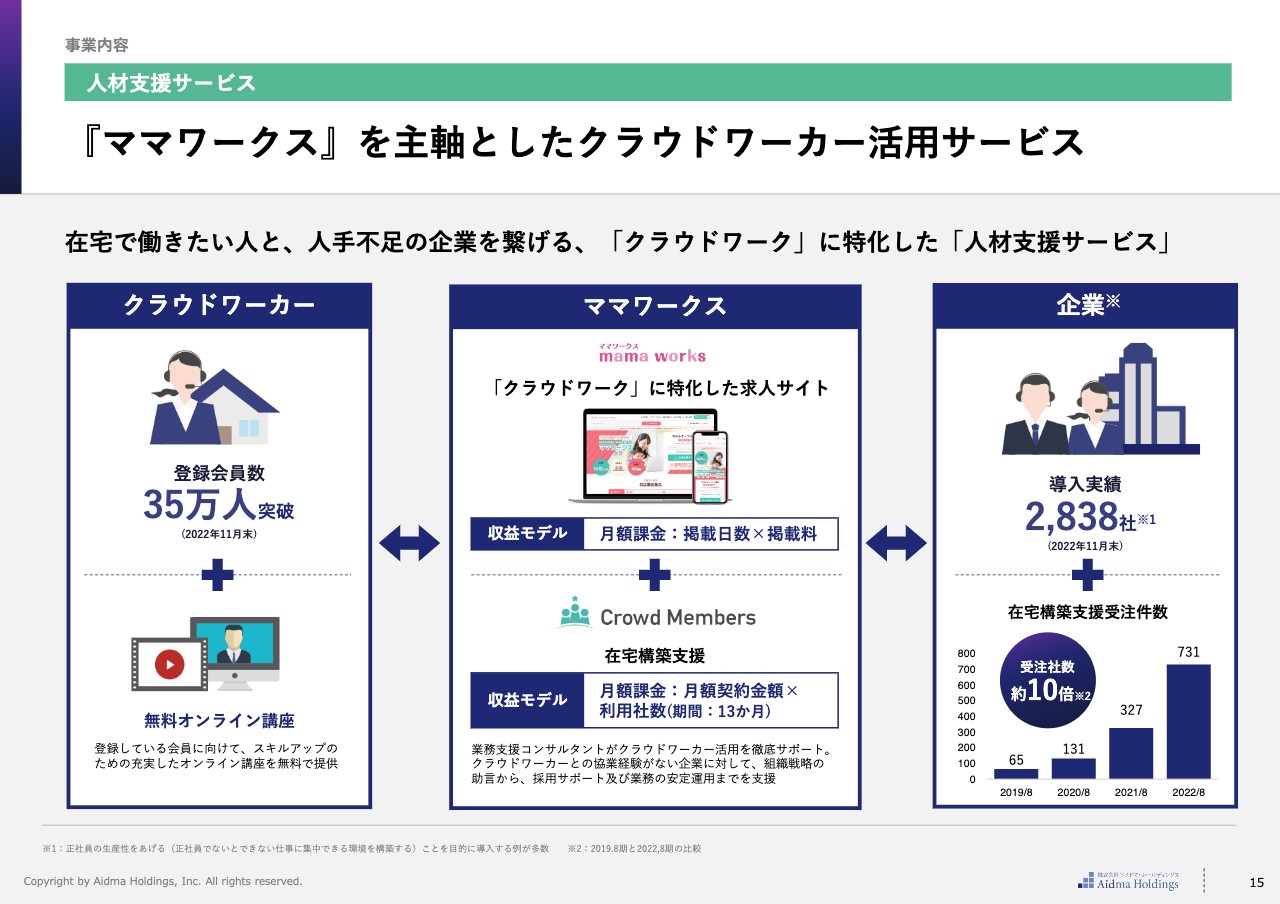

『ママワークス』を主軸としたクラウドワーカー活用サービス

人材支援サービスは、「ママワークス」という求人サイトをお客さまに提供して、お客さまがここからクラウドワーカーを活用できるビジネスモデルを提供しています。

具体的には、クラウドワーカーを採用したい会社に対し、人材採用、報酬形態、マネジメントについて当社がコンサルティングするビジネスモデルが中心となり、「クラウドメンバーズ」という名称でサービス展開を実施しています。

「クラウドメンバーズ」の契約期間は営業支援と同様で13ヶ月が主となっており、当該期間にクラウドワーカーを活用した組織作りのコンサルティングを実施するとともに、求人サイトである「ママワークス」を利用できるサービスとなります。

こちらも、人材不足の経営課題において非常に順調に伸びています。今後は「ママワークス」の会員をより増やしていく施策も同時に走らせ、引き続きこのサービスを伸ばしていこうと考えています。

直近では、フルリモート求人メディアの「リワークス」、フルリモート副業求人メディア「CXOワークス」という新しいワークスシリーズの展開も始めており、これらについても利用することもできる仕組みになっています。つまり、人材を1人採用する金額で在宅、クラウドワークのチームを立ち上げることができる新しい仕組みです。

今回からその他サービスに分類している「meet in」などは、現状では全体的なインパクトがそこまで大きくないため割愛します。

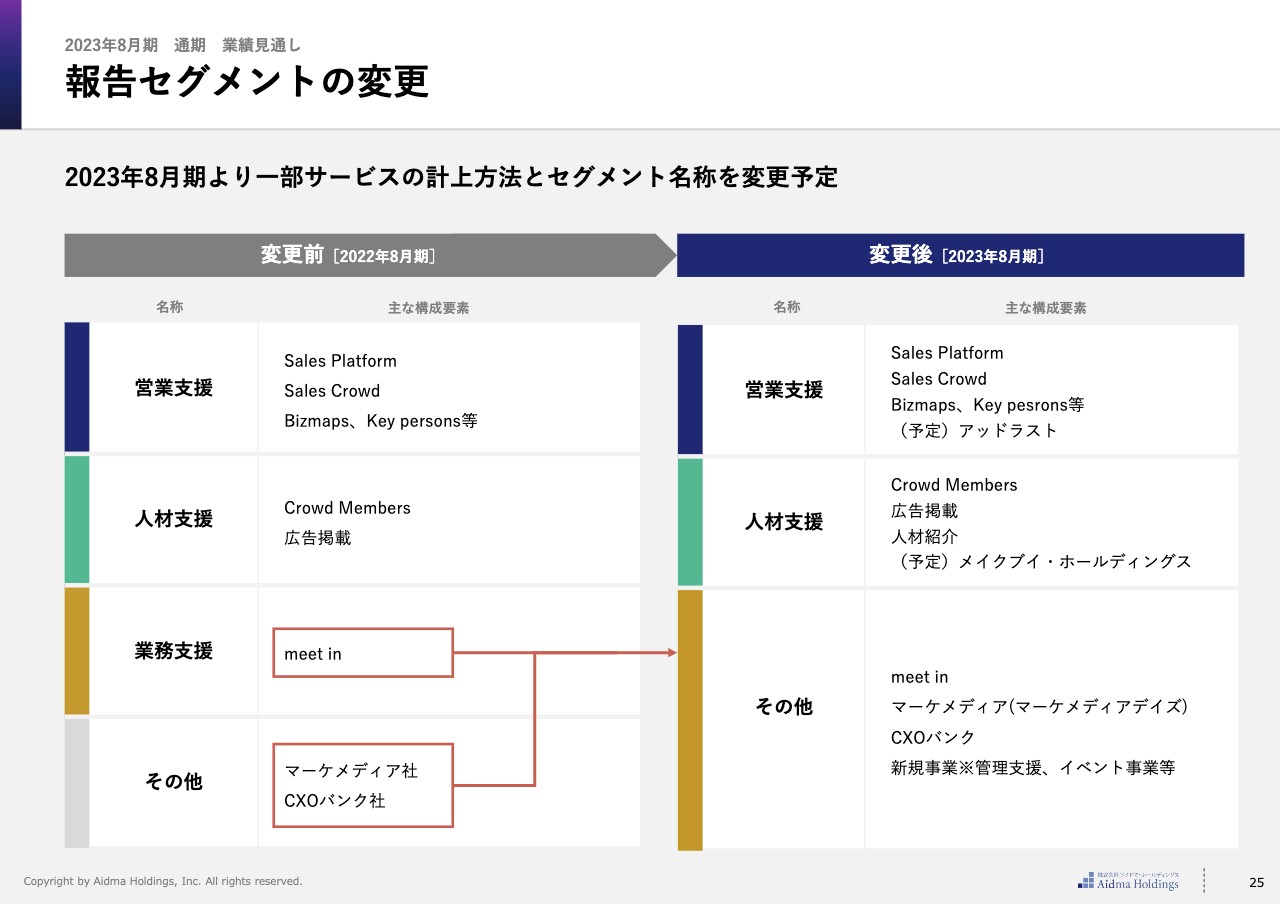

報告セグメントの変更

第1四半期の業績ハイライトをご説明します。まず、今期から変わったところについてです。今まで「meet in」を業務支援に区分していましたが、相対的に重要性が下がったこと、前期にM&Aを行ったマーケメディアとCXOバンクも当社のグループに入っていますので、これらをまとめてその他サービスと区分することとしました。

マーケメディアは、具体的にはオンライン展示会を5月と11月の年2回展開しています。ここに出展いただいた企業さまに、出展費用をいただき、オンライン展示会に参加された方のリードをお渡しする取り組みを行っています。

また、新規事業としてさまざまな管理部門の業務支援サービスを始めたり、イベントでマッチングしていく取り組みも始めたりしています。

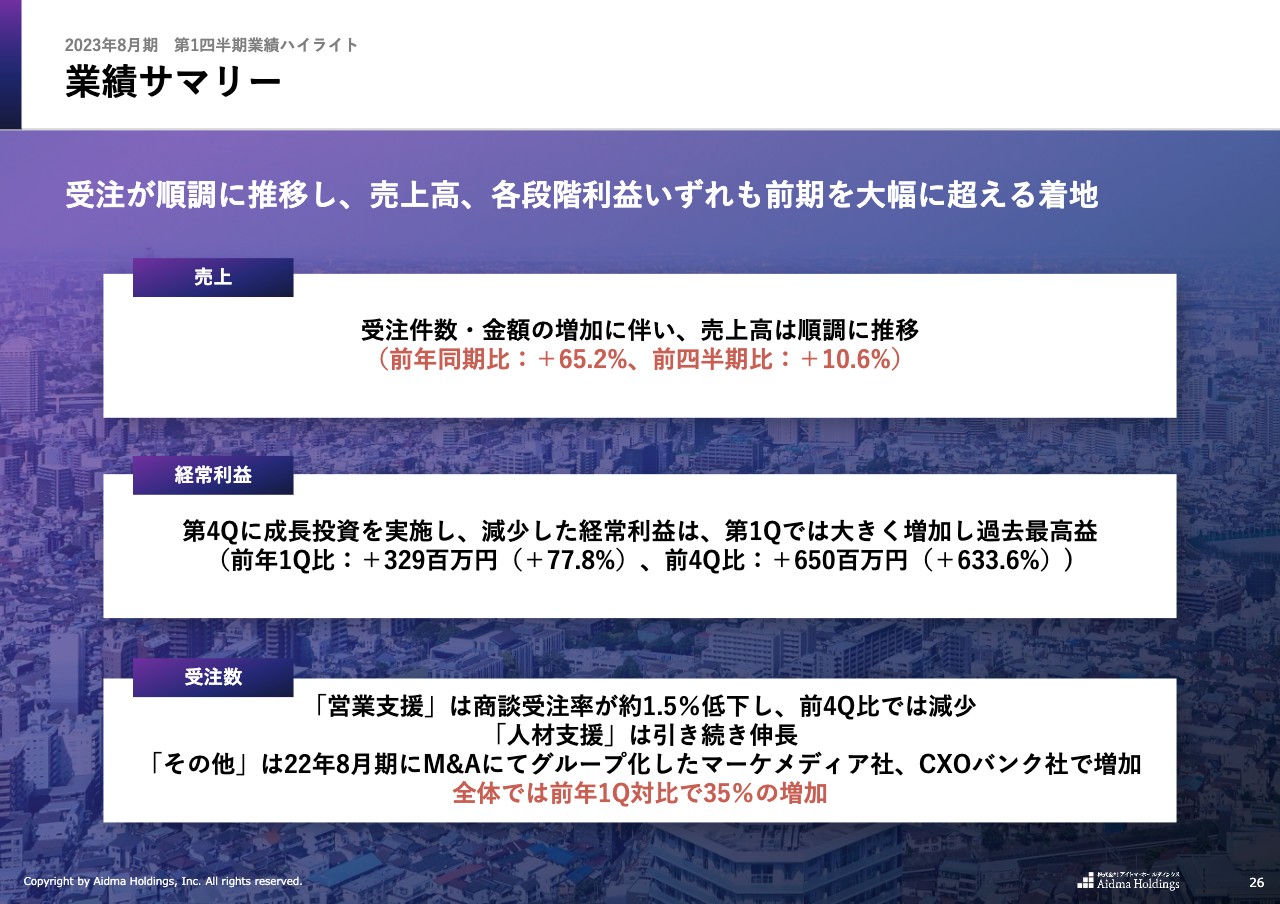

業績サマリー

業績サマリーです。受注件数と受注金額の増加に伴い、売上高は前年同期比プラス65.2パーセント、前四半期比プラス10.6パーセントと順調に推移しています。

経常利益については、第4四半期に成長投資をかなり実施しましたが、ある程度通常の水準に戻し、第1四半期は7億5,200万円で着地しています。前四半期比では、かなり大きく進捗している状態です。

受注数については、営業支援サービスでは商談からの受注率が低下したことによって減少しました。人材支援サービス、その他サービスについては、引き続き順調に伸長しています。全体では、前年の第1四半期比でプラス35パーセントの増加となりました。

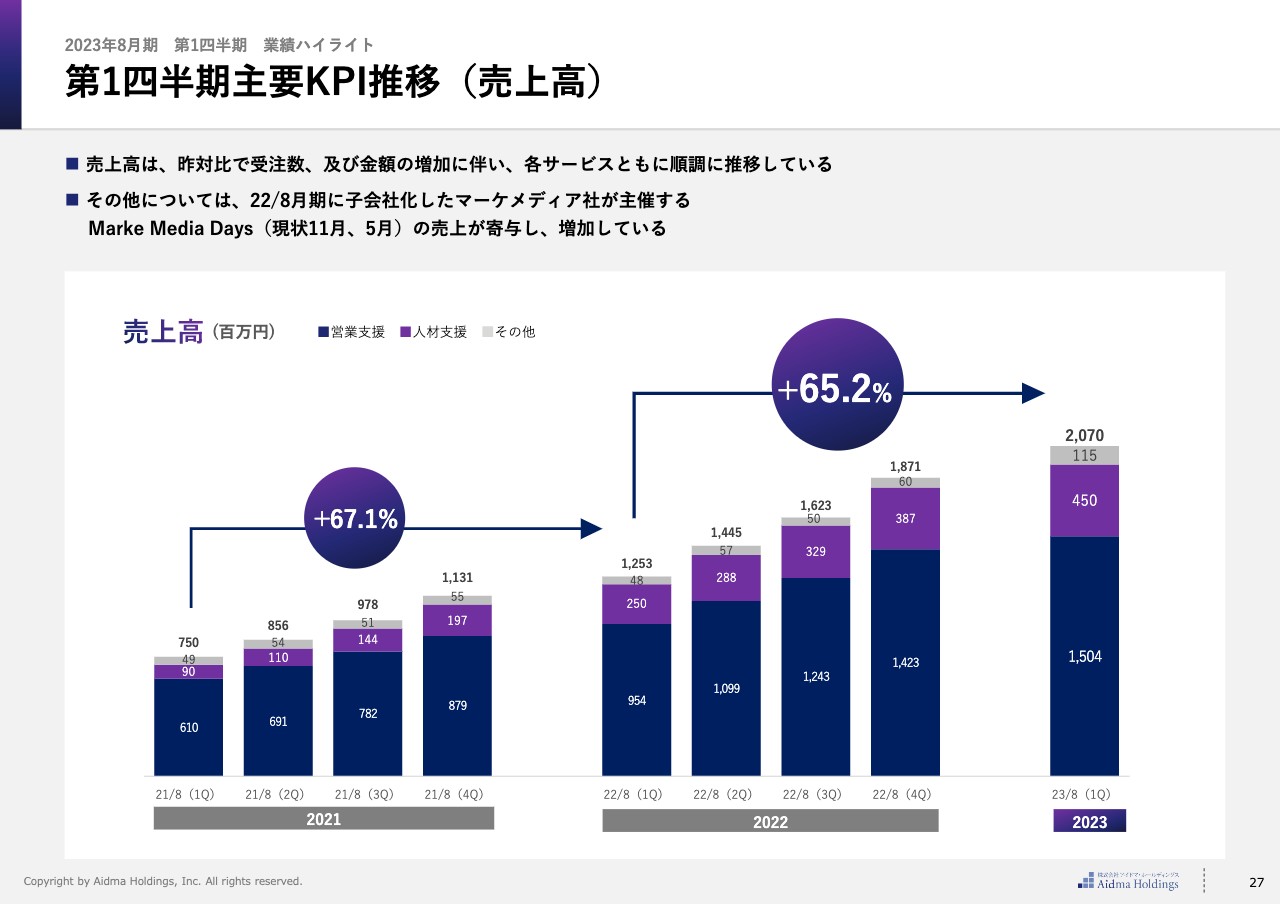

第1四半期主要KPI推移(売上高)

売上高、経常利益、受注件数を少しご説明しましたが、トラックレコードも少しずつ増えてきていますので、それぞれページを分けて簡単にまとめています。

売上高は前年比プラス65.2パーセントの成長で、その前から比較しても引き続き伸長している状態です。

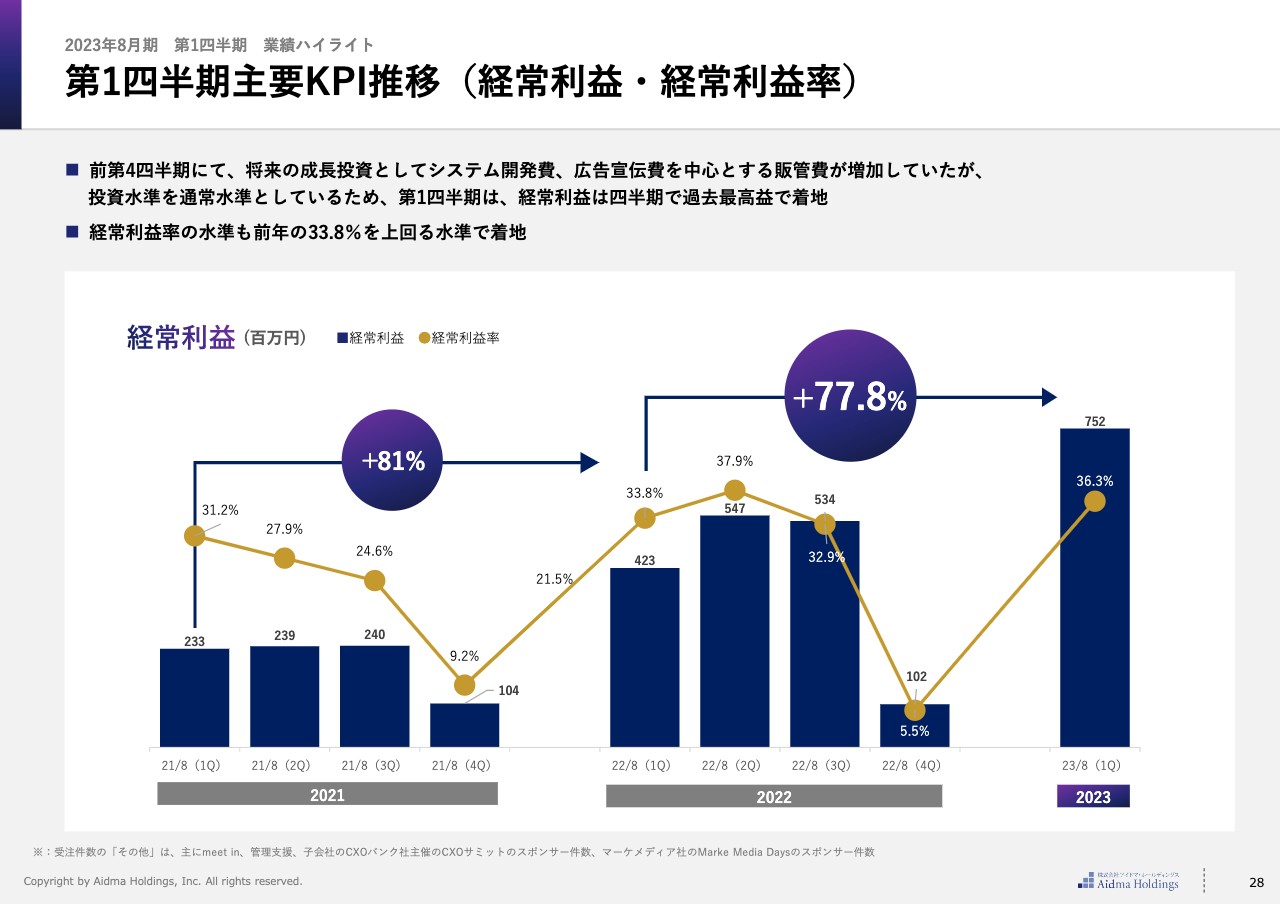

第1四半期主要KPI推移(経常利益・経常利益率)

経常利益についても前年同期比プラス77.8パーセントと、引き続き進捗しています。経常利益率についても、前年の第1四半期比で約3パーセント上昇しています。

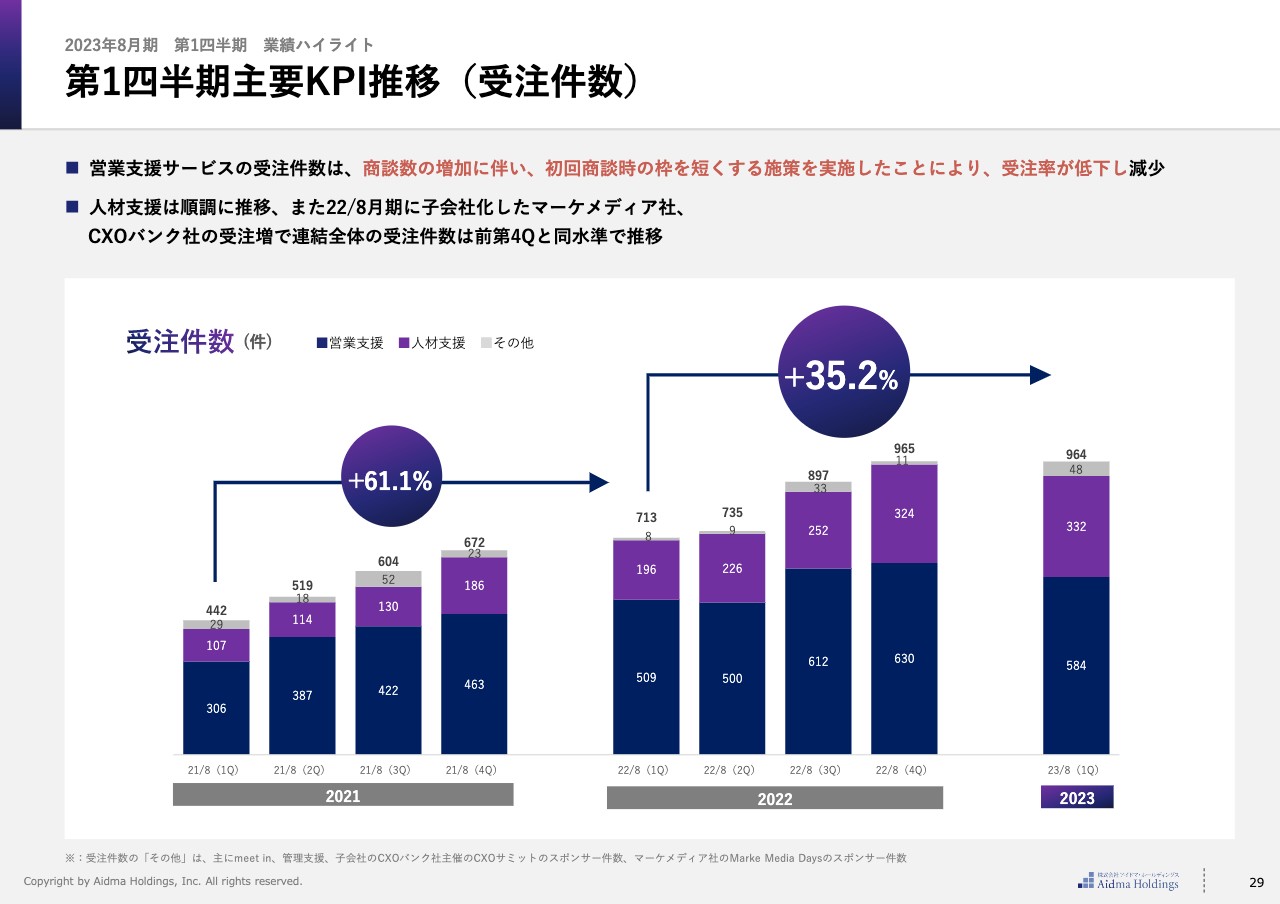

第1四半期主要KPI推移(受注件数)

受注件数は、2021年第1四半期から2022年第1四半期に対してはプラス61.1パーセントでしたが、今回は前四半期比プラス35.2パーセントとなりました。営業支援サービスの受注が尾を引いて低下している状態です。ただし、全体で見れば引き続き成長しています。

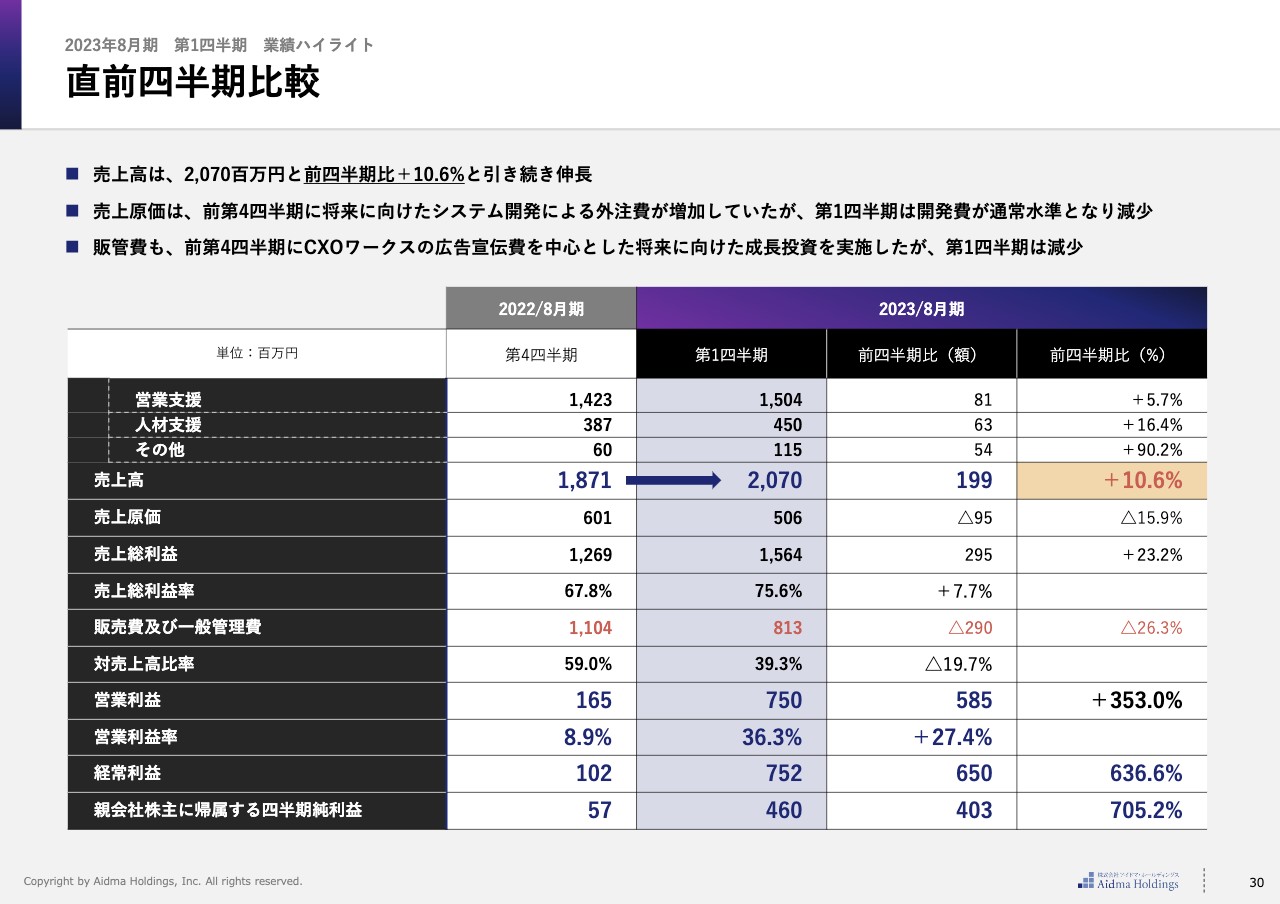

直前四半期比較

前年の第4四半期との比較です。売上高は10パーセント伸びました。営業利益は第4四半期で1億6,500万円、今期で7億5,000万円と、353パーセント成長している状態です。

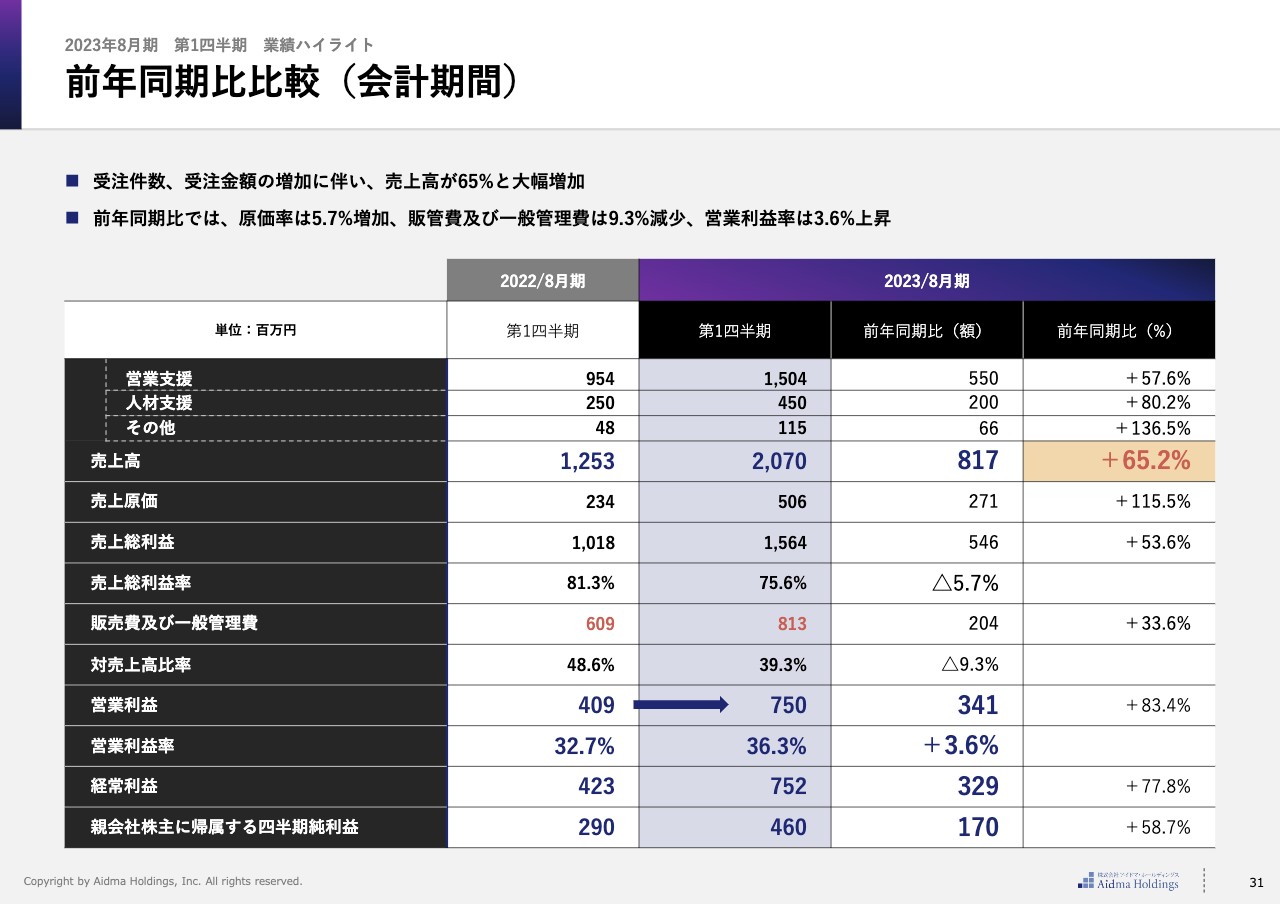

前年同期比比較(会計期間)

前年同期と比較しても、売上高は65.2パーセント、営業利益は83.4パーセント成長しています。

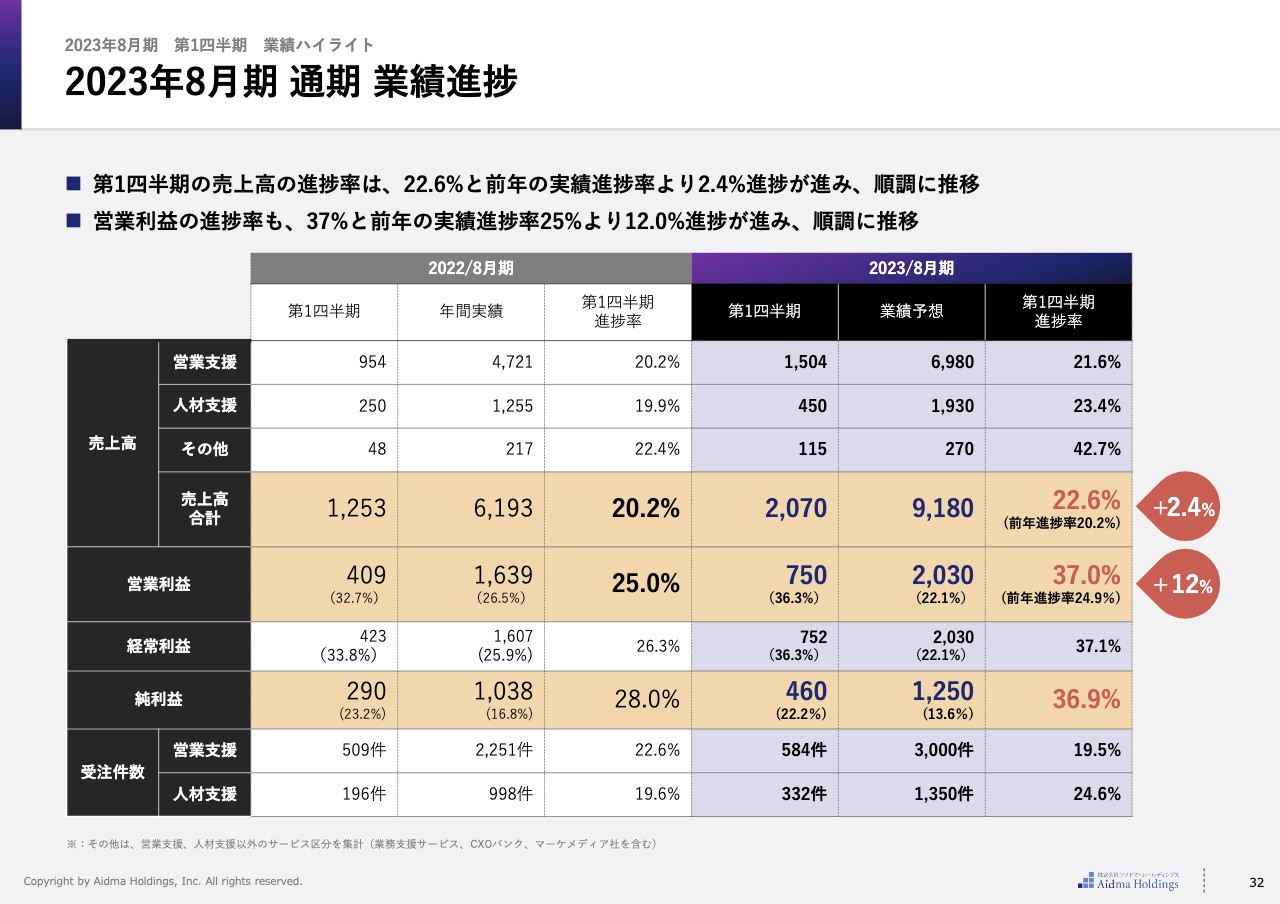

2023年8月期 通期 業績進捗

通期業績進捗です。前期第1四半期の進捗率は、年間実績ベースで売上高は20.2パーセント、営業利益は25.0パーセントでした。今期第1四半期の売上高は、業績予想に対して22.6パーセントと、前年進捗率と比べて2.4パーセントプラスになっています。

営業利益の進捗率は37.0パーセントと、前年進捗率と比べて12パーセントプラスになっています。第2四半期、第3四半期も引き続き同じように推移していくことを想定しており、業績予想を下回る可能性は非常に低いと考えています。

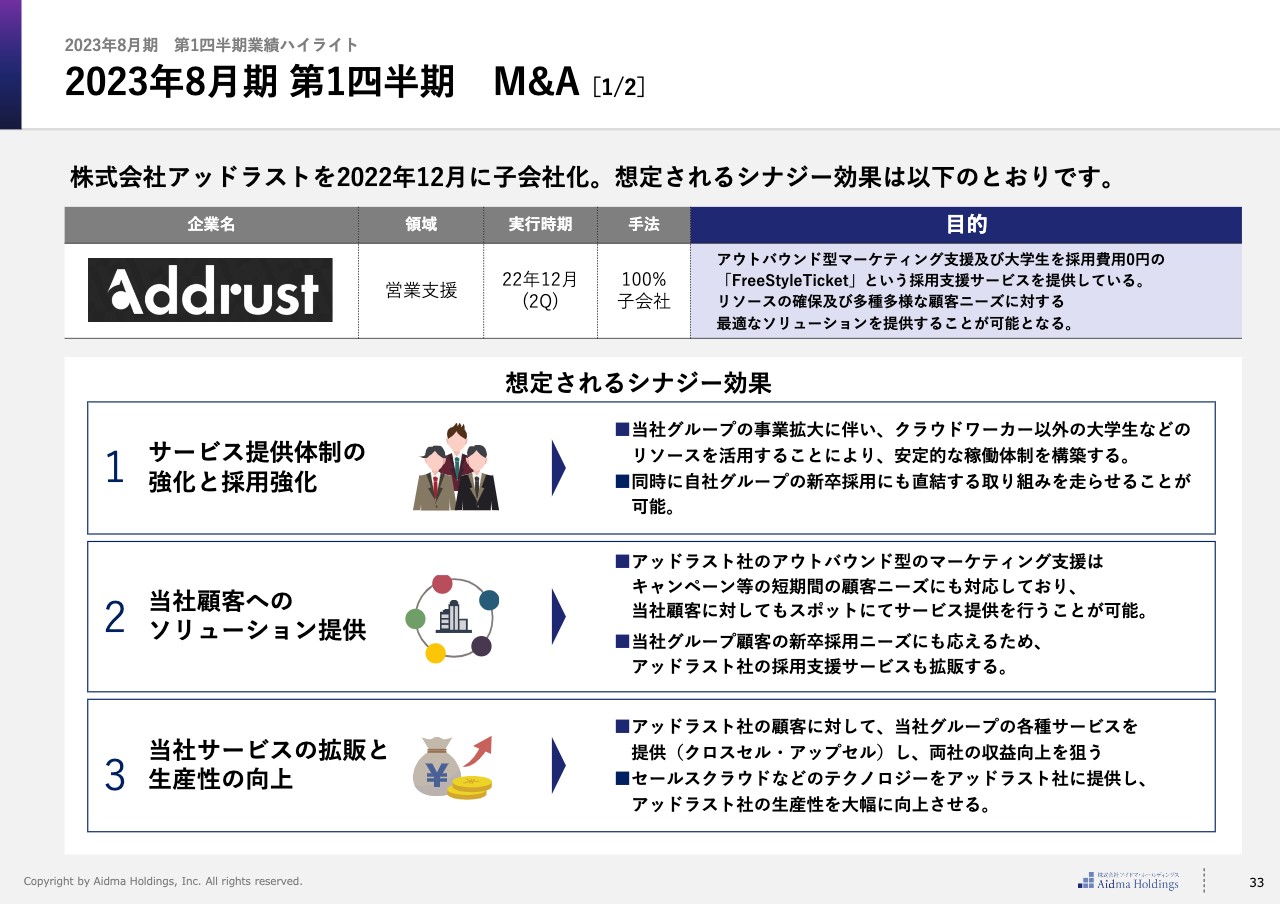

2023年8月期 第1四半期 M&A[1/2]

第1四半期にM&Aを行い、完全子会社化した2社についてご説明します。まず1社目の株式会社アッドラストです。

アッドラストは、アウトバウンド型マーケティング支援を行っており、当社と非常に近しいサービスを提供している会社です。当社と大きく違うのは、大学生を中心にアプローチを行う組織を組成していることです。アルバイト・業務委託で働いていた大学生が就活のタイミングになった時に、そのアウトバウンドした実績をもとにさまざまな企業から採用費0円でスカウトができるビジネスも行っています。

したがって、当社としては自分たちの在宅で働くメンバー以外に、大学生もリソースとして新たに増やすことができます。同時に、非常に優秀な学生も大勢いますので、自社グループの新卒採用にも直結する取り組みを行うことができます。

加えて、当社は約13ヶ月の契約期間の営業支援パッケージですが、アッドラストのビジネスモデルはスポット型での受注が中心です。どうしてもスポットで動きたいというお客さまに対して、場合によってはアッドラストを紹介して、グループでソリューションを提供することも考えています。

以上のように、非常に親和性のある会社であり、当社にグループインすることによって、業績の伸びしろがあるだろうと考えています。さらに、当社の営業DXツール「Sales Crowd」などもアッドラスト社に提供して業務効率を上げることで、売上と利益の最大化を図ることもできると考えています。

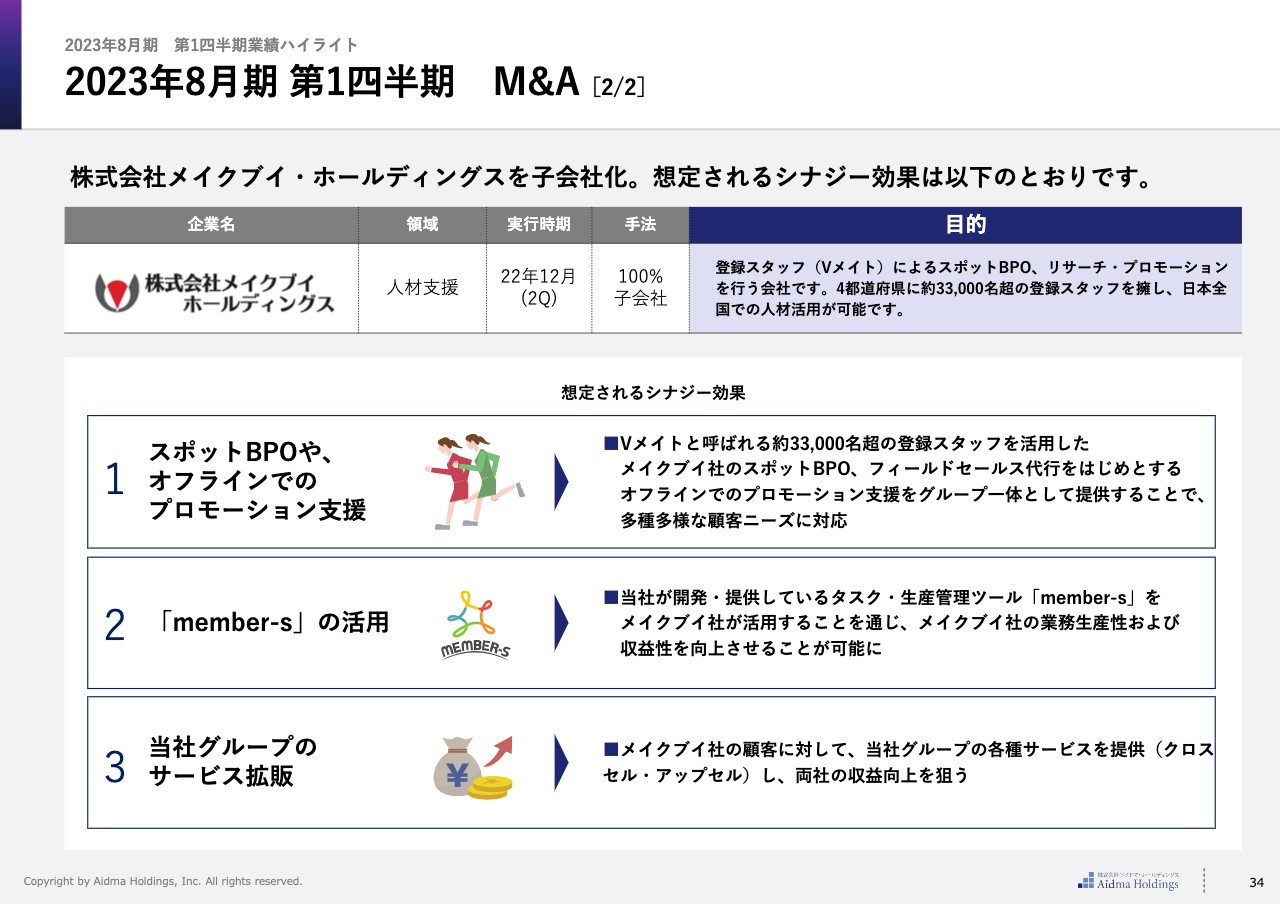

2023年8月期 第1四半期 M&A[2/2]

2社目は株式会社メイクブイ・ホールディングスです。こちらには約3万3,000人のさまざまなワーカーが登録しています。主に、リサーチ・プロモーションやスポットBPOを行う会社です。例えば、スーパーで棚卸しする人員が大量に欲しい場合に、このワーカーの中からそのような仕事ができる人を派遣します。

リサーチ・プロモーションでは、登録スタッフ数が多いため、瞬間的に一気に増やしたいとの要望にも対応できます。例えば、「美容室に営業したい」というお客さまがいましたが、当社がアポイントを取得して、メイクブイのスタッフが商談するといったフィールドセールス代行も可能です。当社にグループインすることによって、当社のお客さまにスポットでのBPOが提案できます。

さらに、「メンバーズ〜member-s〜」を活用し、このメンバーとより効率的なコミュニケーションを取ることができます。加えて、メイクブイのお客さまに対して、当社のサービスを提案するなど、非常に多くのシナジーを目指すことができると考え、M&Aを実施しました。

売上高はアッドラストで年間の売上高が3億円くらい、メイクブイで5億円から6億円くらいと、当期は取込時期も通年ではないため、そこまで大きな規模ではありませんが、シナジーをしっかり出すことで、業績に今後ヒットしていく可能性が非常に高いと考えています。以上が第1四半期の業績ハイライトです。

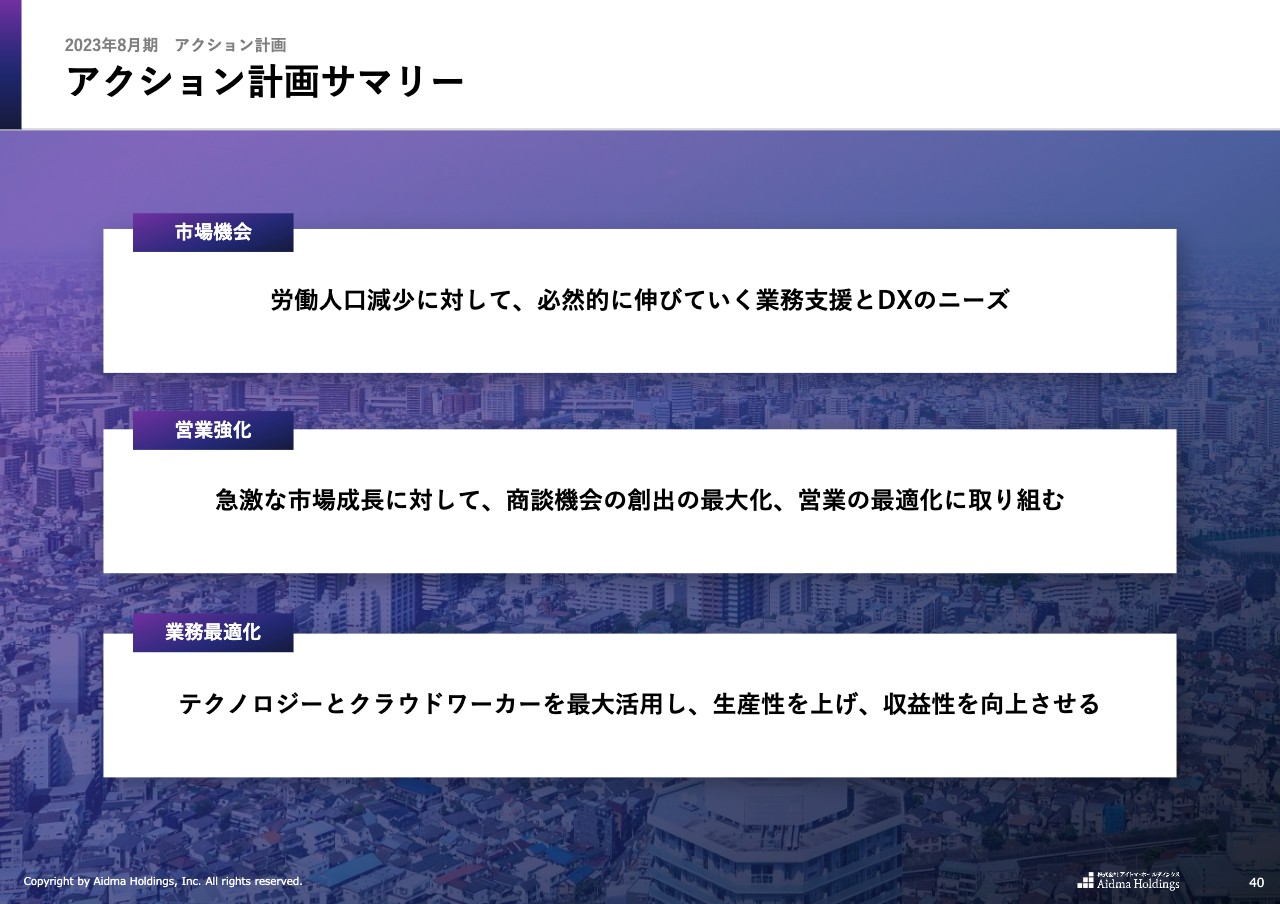

アクション計画サマリー

前期末の決算説明会の振り返りにはなりますが、最後にアクション計画についてご説明します。

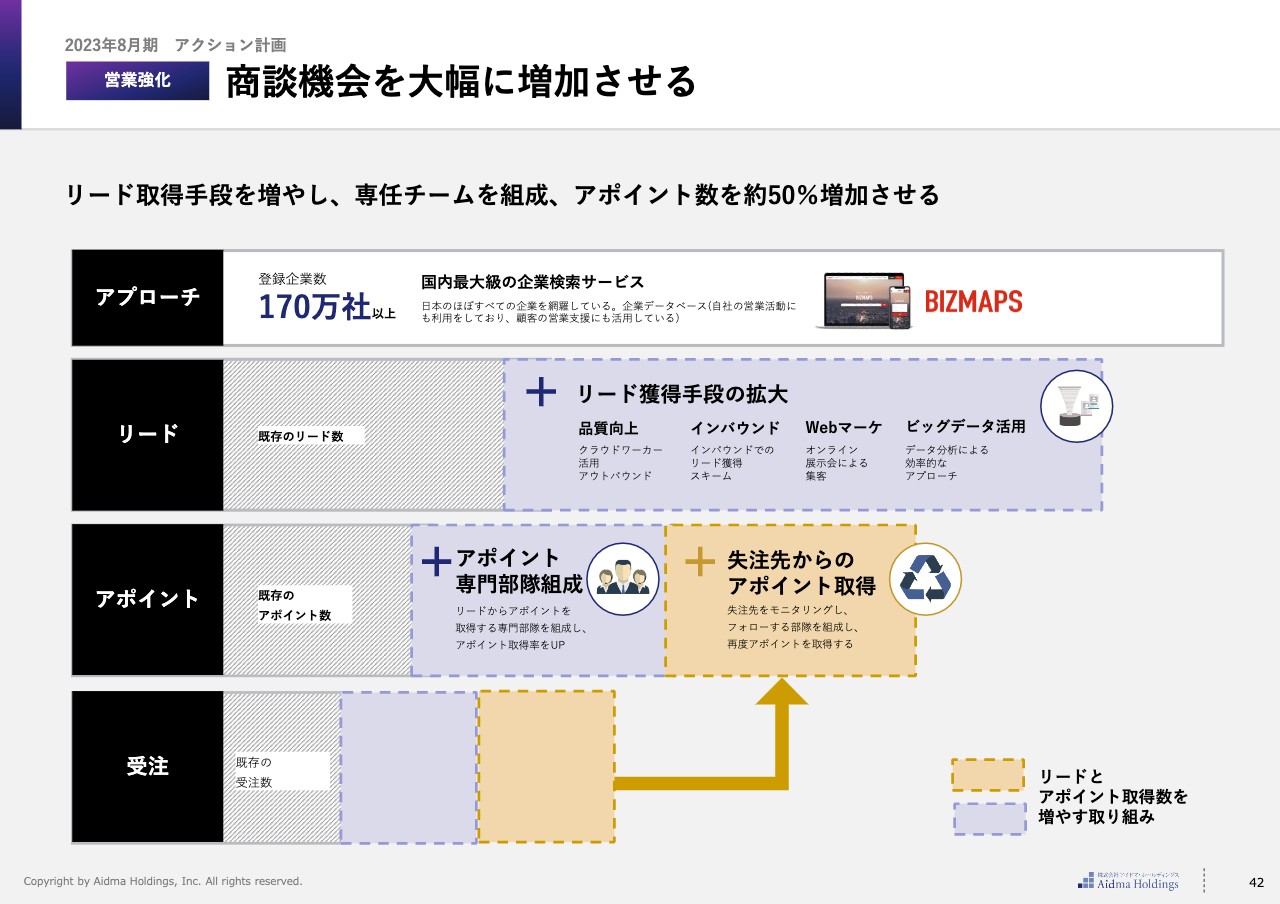

商談機会を大幅に増加させる

営業強化アクションとして、商談機会を大幅に増加させます。リードを獲得するいろいろな手段を増やし、かつ、失注してしまった先を再度アポイントしていくことで、アポイント数を約50パーセント増加させます。

また、「アポイントにはなっていないが、興味がある」という会社に特化したアポイント専門部隊を組成して、より効率を上げていく動きを取っています。現状はほぼ計画どおりに推移しており、今期内にアポイント数自体は50パーセントほど増える可能性があると考えています。

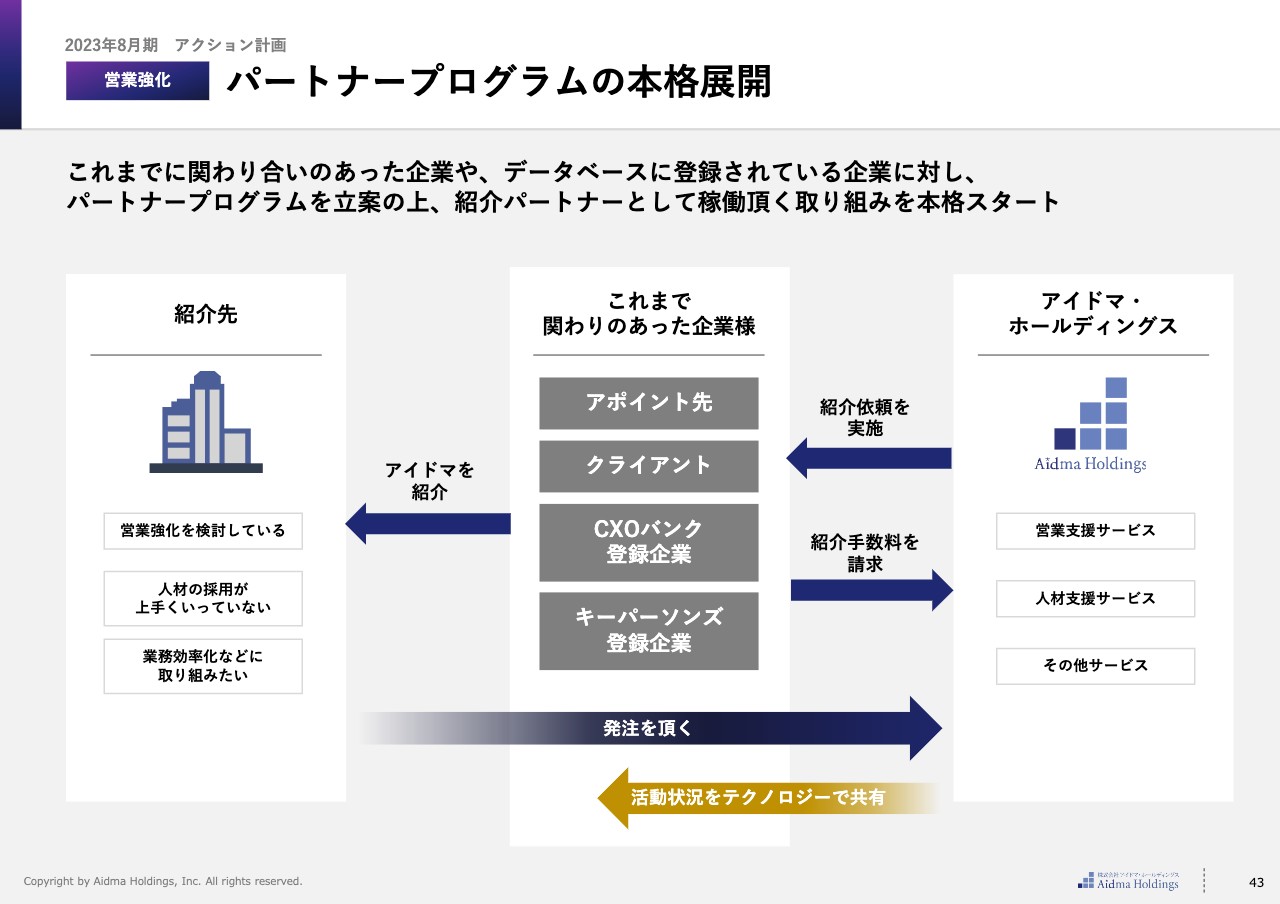

パートナープログラムの本格展開

パートナープログラムの本格展開を第1四半期から始めています。すでにパートナー経由で、四半期で100件から250件くらいの紹介をいただけるようになってきています。第2四半期からは、パートナープログラムをより本格的に広げていく部署を作り、ここからの流入経路を増やしていく取り組みを進めています。

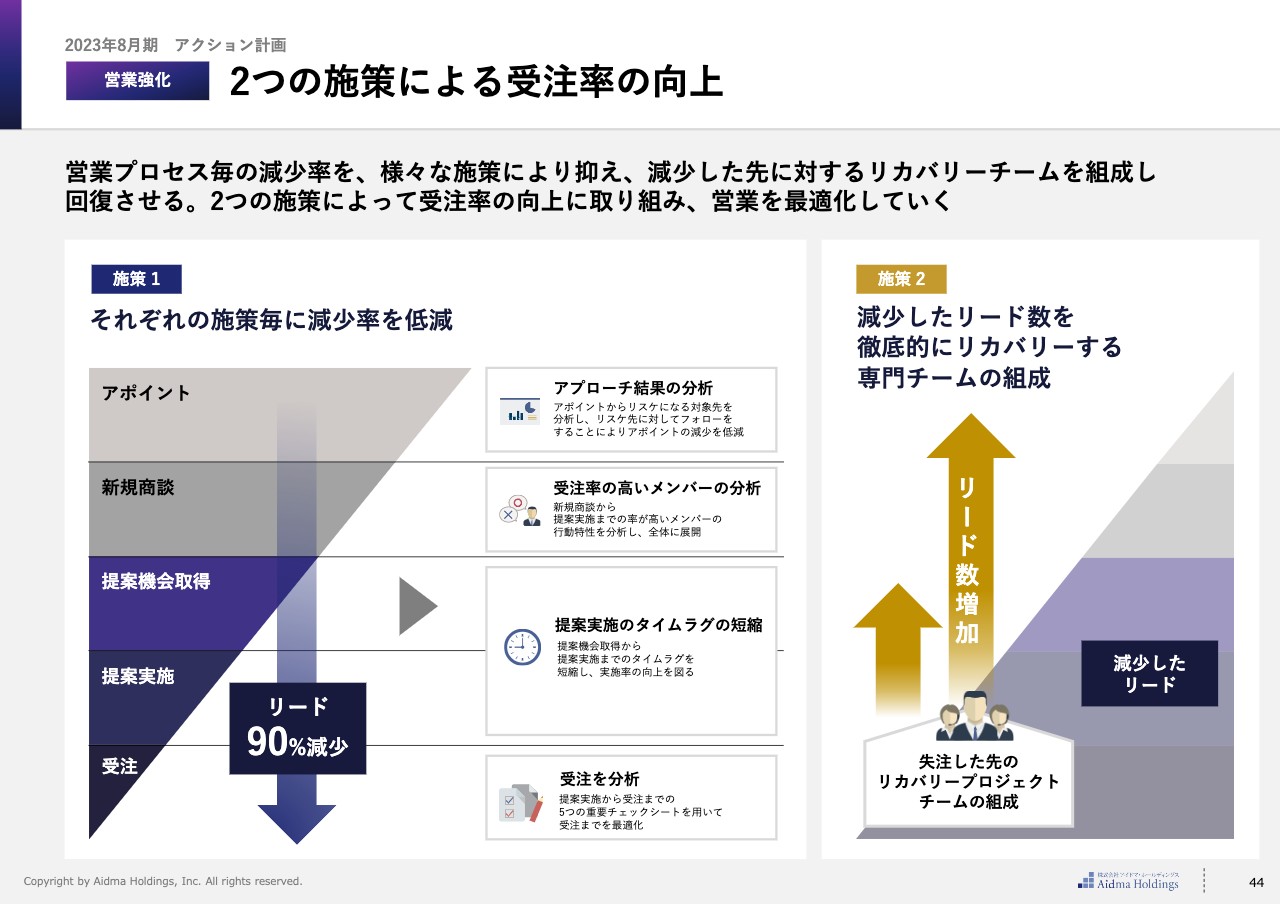

2つの施策による受注率の向上

受注率の向上については2つの施策に取り組みます。営業プロセス毎の減少率を、様々な施策により抑えます。また、減少したリード数を徹底的にリカバリーする専門チームを組成し、受注率を回復させます。

部分的には効果が出てきていますが、第1四半期はこれらのことを行っても、想定以上に別の要因で大幅に下がってしまいました。こちらについては、引き続きウォッチしながら、受注率を上げていく取り組みを行っていきます。

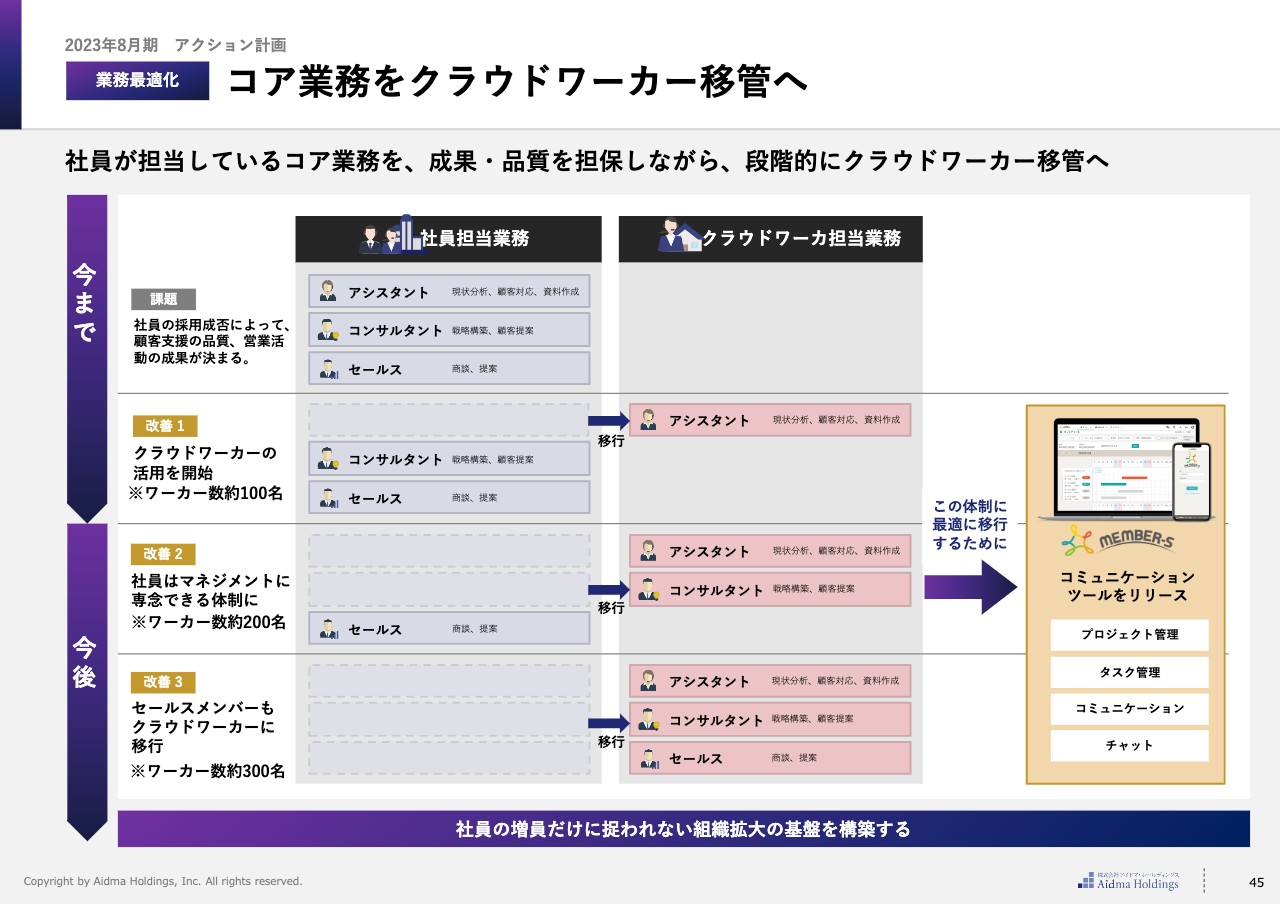

コア業務をクラウドワーカー移管へ

業務最適化アクションとして、コア業務をクラウドワーカーに移管します。当社が行っているさまざまなお客さま支援業務を、本格的にクラウドワーカーに切り替えて実行ができるように進めています。

お客さま支援でアサインしているメンバーが、現状で100名を超えている状態になりました。この人たちがさまざまなお客さまの業務サポートをしつつ、第2四半期、第3四半期には社員が行っている業務を本格的に切り替えていきます。第4四半期には、セールスフェーズもクラウドワーカーに移行していく計画です。

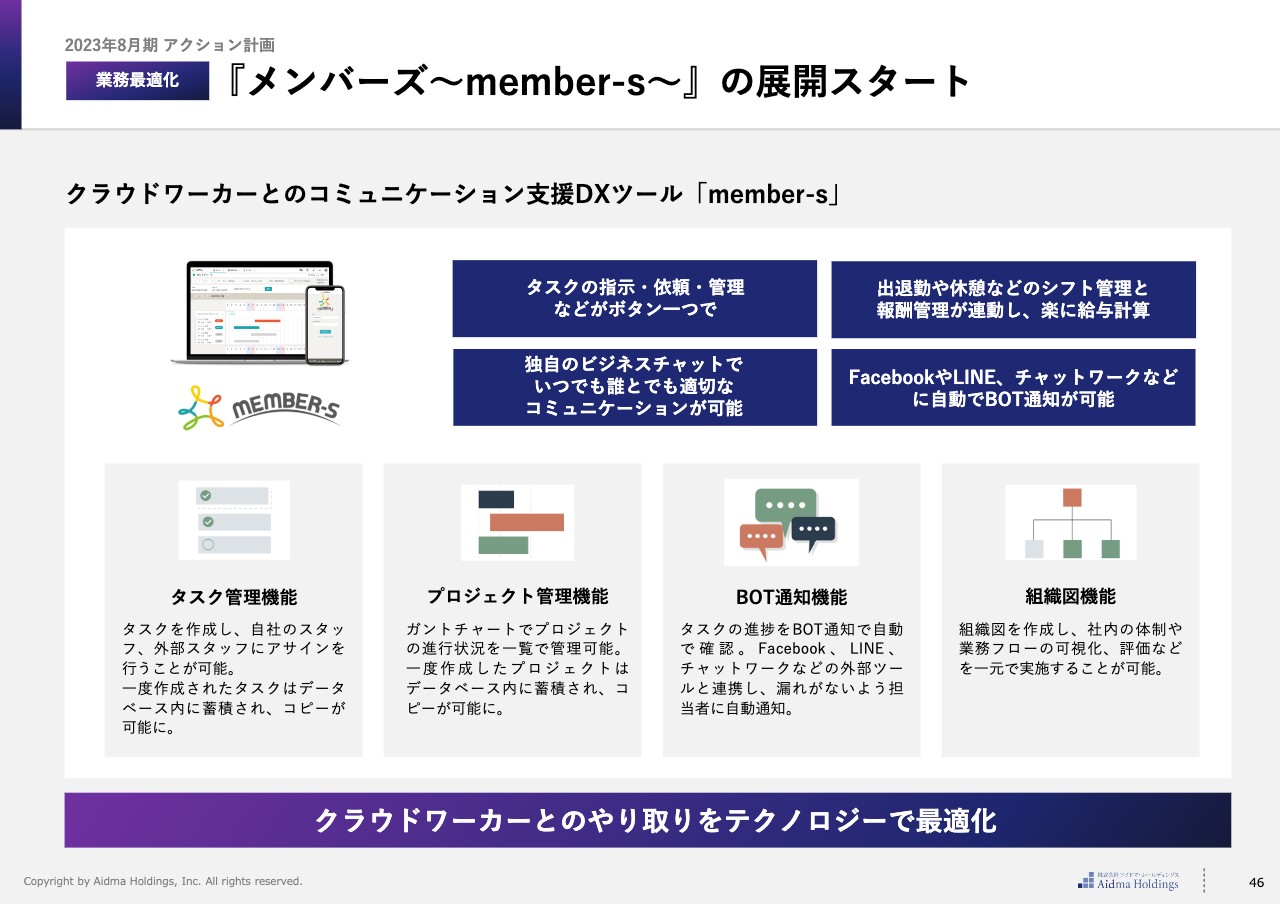

『メンバーズ〜member-s〜』の展開スタート

クラウドワーカーに移行するために、コミュニケーションツール「メンバーズ〜member-s〜」を自社開発しました。現状は「メンバーズ〜member-s〜」を使いながら、どんどん業務を切り出していっています。

今後は「メンバーズ〜member-s〜」への投資を積極的に行いながら、お客さまに対してもこのツール自体を販売していこうと考えています。

カスタマービューワーの開発について

現在、2つの重要な開発を行っています。1つ目は、営業DXツール「Sales Crowd」に蓄積したデータをスマートフォンから瞬時に見ることができる「カスタマービューワー(仮)」で、第2四半期にリリース予定です。

例えば、株式会社A社に当社がどのようなアプローチをしているのかは、今は一度「Sales Crowd」に入って細かく見なければ把握できません。これからは、スマホで瞬時に確認できますので、会食中に初めて会った方に当社がどのようなアプローチをしたのかを瞬時にすべてその場で把握できます。今後、非常に強力なツールになっていくと考えています。

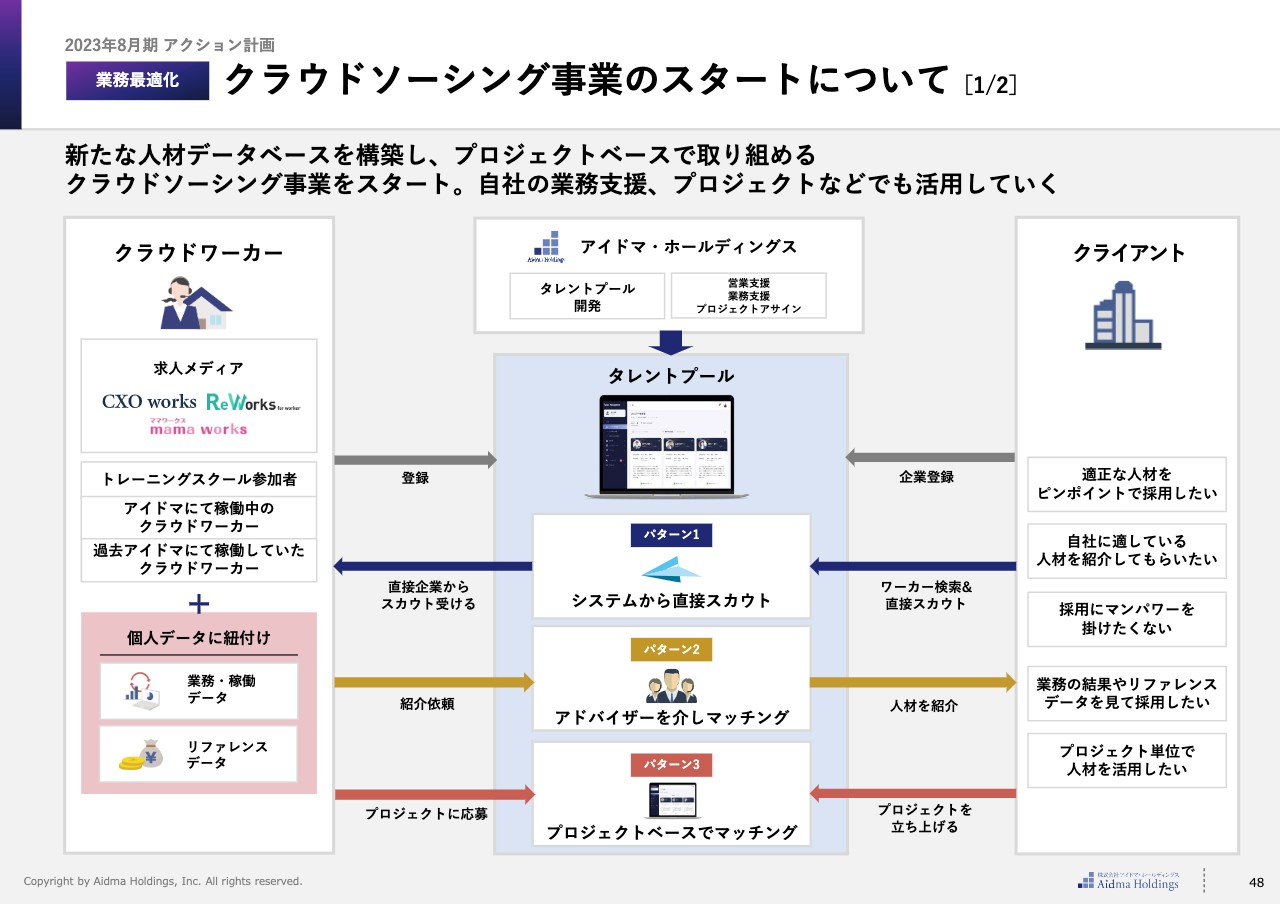

クラウドソーシング事業のスタートについて[1/2]

2つ目は、クラウドソーシング事業を始めようと準備中で、「タレントナビ」の開発を行っています。当社のクラウドワーカーとして働いている方で、辞めてしまう方にもこの中に登録していただき、企業が直接、登録者たちをスカウトしたり、仕事を依頼したりできるプラットフォームになる予定です。こちらも第2四半期にリリース予定で、本格的に事業の展開を行っていきます。

三浦氏よりご挨拶

本日は、最初に当社がどのような考え方で経営をしているのかという経営戦略、そしてそれぞれの事業について簡単にご説明しました。また、セールスプラットフォーム事業、営業支援サービスでは受注率が若干低下しましたので、その要因と改善方針をお伝えし、続いて第1四半期の業績ハイライト、さらにアクション計画についてお話ししました。

以上で、私からのご説明を終わらせていただきます。ありがとうございました。