所得割を減らすための確認1:扶養控除に漏れはないか

扶養控除に含められるものは、配偶者や子どもだけとは限りません。漏れてしまいがちですが、父母・祖父母も養っていれば扶養に含めることができます。

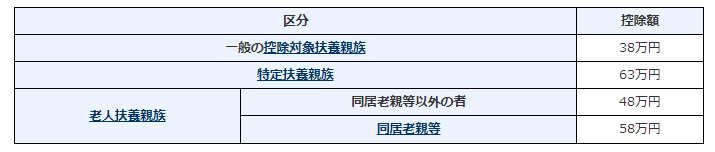

対象になるのは、その年12月31日現在の年齢が70歳以上の父母・祖父母です。同居していれば58万円、同居していない場合は48万円の控除が受けられます。

ただし、「同居」については、病気の治療のための入院であれば同居に該当します。

しかし、老人ホーム等へ入所となれば、その老人ホームが居所となります。したがって、同居に該当しません。

所得割を減らすための確認2:社会保険料控除に漏れはないか

社会保険料控除は、自身の給与から控除されている社会保険以外に、生計をともにしている配偶者や子どもの国民保険料なども含めることができます。

例えば配偶者が転職し、一時的に国民健康保険や国民年金保険料を支払う期間があったなどで、代わりに支払ってあげた場合、20歳以上の子どもの国民年金保険料を代わって支払ってあげた場合などがあれば、社会保険料控除の対象になります。

所得割を減らすための確認3:医療費控除を活用する

医療費控除は、確定申告で受けられる所得控除です。

毎年1月1日~12月31日までに自分や同一生計の家族が支払った医療費の合計が、10万円以上あれば対象になります。

医療費に含まれるものは、病気の治療費だけでなく、通院にかかる交通費、薬を購入した費用、あん摩マッサージ、はり、きゅうなど整体による施術費用などがあります。

医療費控除が受けられる金額は「実際に支払った医療費の合計額-保険から支給された給付金-10万円」で計算できます(医療費控除の上限は200万円まで)。