2022年12月2日に実施された、プロパティエージェント株式会社2023年3月期第2四半期決算説明の内容を書き起こしでお伝えします。

スピーカー:プロパティエージェント株式会社 代表取締役社長 中西聖 氏

プロパティエージェント株式会社 取締役CFO 岩瀬晃二 氏

2023年3月期第2四半期決算説明会

岩瀬晃二氏(以下、岩瀬):プロパティエージェント株式会社2023年3月期第2四半期決算説明会を開催いたします。本日はご多用の中ご出席を賜りまして、誠にありがとうございます。取締役CFOの岩瀬でございます。

本日は、代表取締役社長の中西から2023年3月期第2四半期の業績関連、トピックス、今後の展開などについてご説明します。

会社概要

中西聖氏(以下、中西):会社概要を簡単にご説明します。プロパティエージェントの設立は2004年で、役職員は現在382名です。事業内容は2つで、1つ目がITやテクノロジーの力で不動産事業をDXする「DX不動産事業」です。2つ目は「DX推進事業」で、いわゆるIT関連事業になります。

主なグループ会社は、DXYZ(ディクシーズ)、アヴァント、バーナーズ、シービーラボです。主に子会社を中心にDX推進事業を進めています。

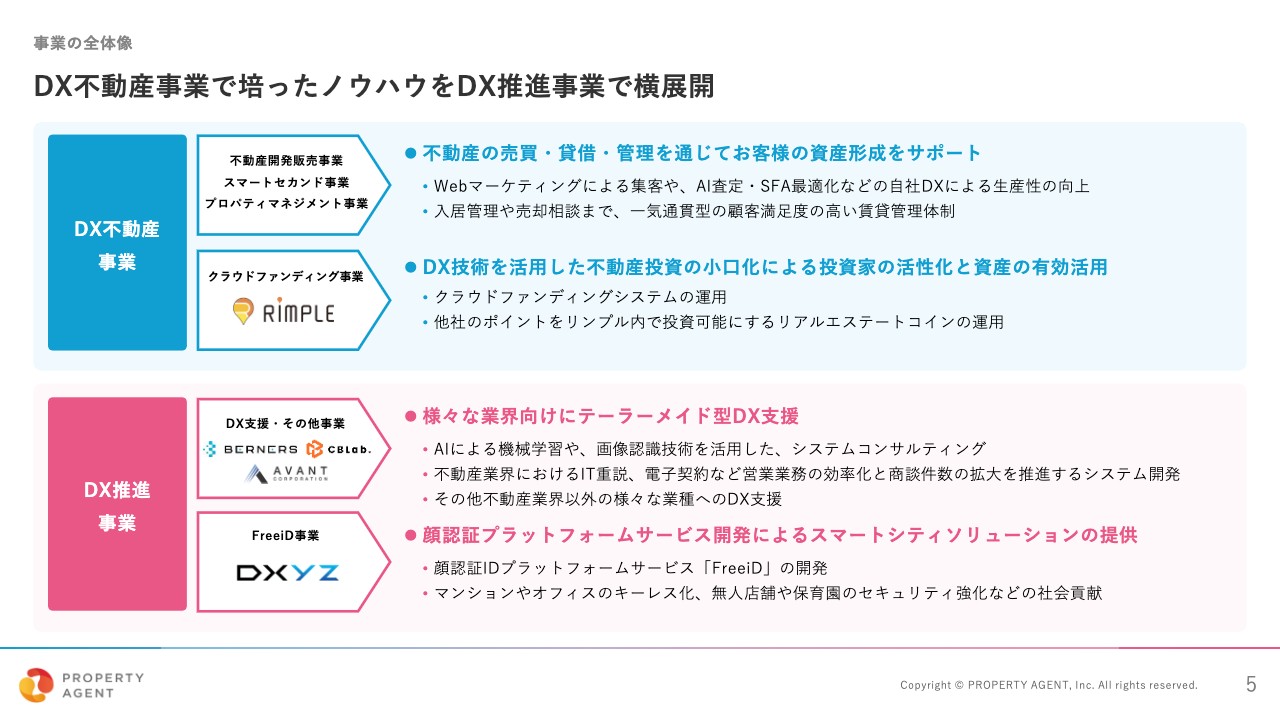

DX不動産事業で培ったノウハウをDX推進事業で横展開

DX不動産事業は大きく2つに分かれます。1つ目は、不動産開発販売事業・スマートセカンド事業・プロパティマネジメント事業です。スマートセカンド事業は中古物件のマッチングで、プロパティマネジメント事業は建物管理や賃貸管理など、ストック収入を得られる事業です。

2つ目がクラウドファンディング事業で、約5,000万円から1億円のファンドを月に2本程度出し、3パーセント前後の利回りで出資を募っています。

DX推進事業も2つに分かれています。1つ目のDX支援・その他の事業は、主にシステム開発や、CRMツール、例えば「Salesforce」等の導入支援事業を行っており、基本的にはエンジニアの数が肝になる領域です。

2つ目はDXYZのFreeiD事業で、顔認証のIDのプラットフォームサービスを運営しています。

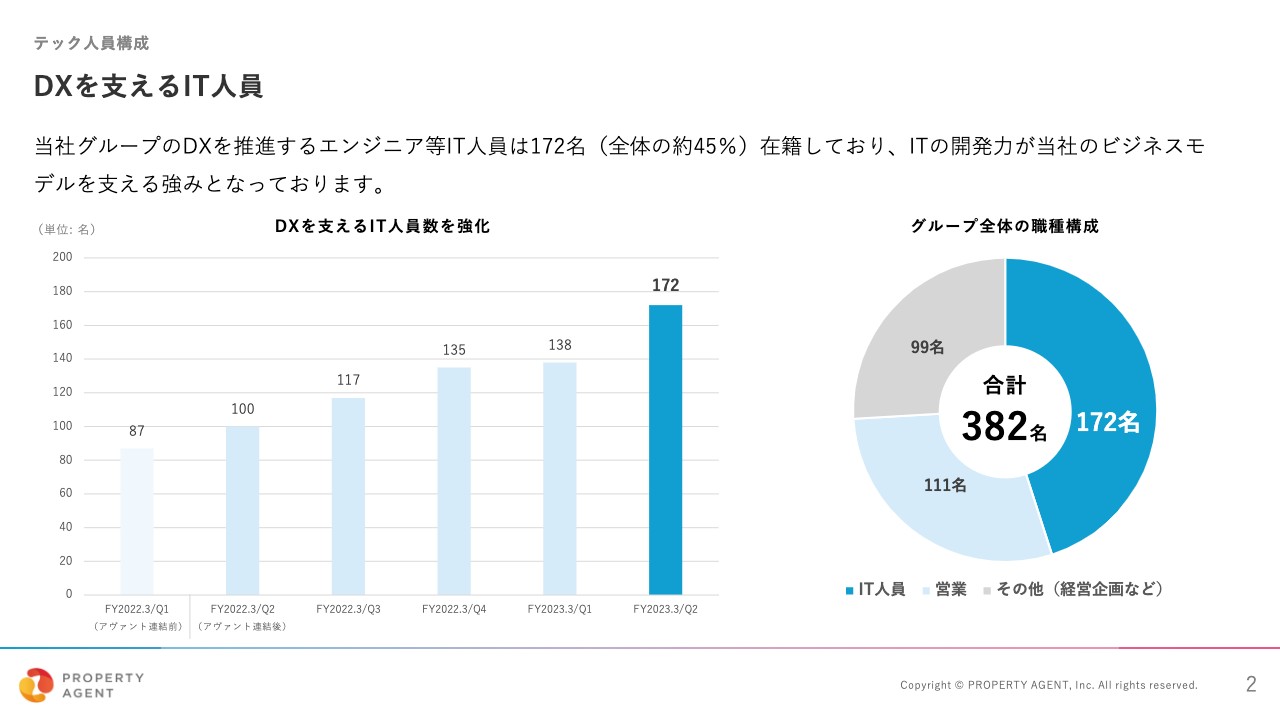

DXを支えるIT人員

DXを支えるIT人員についてです。全社員382名のうち約45パーセントがエンジニア等のIT人員で、DX推進事業はエンジニアの数がそのまま売上に直結するかたちです。四半期ごとの人員数推移を見ると、少しずつ増えていることがわかります。

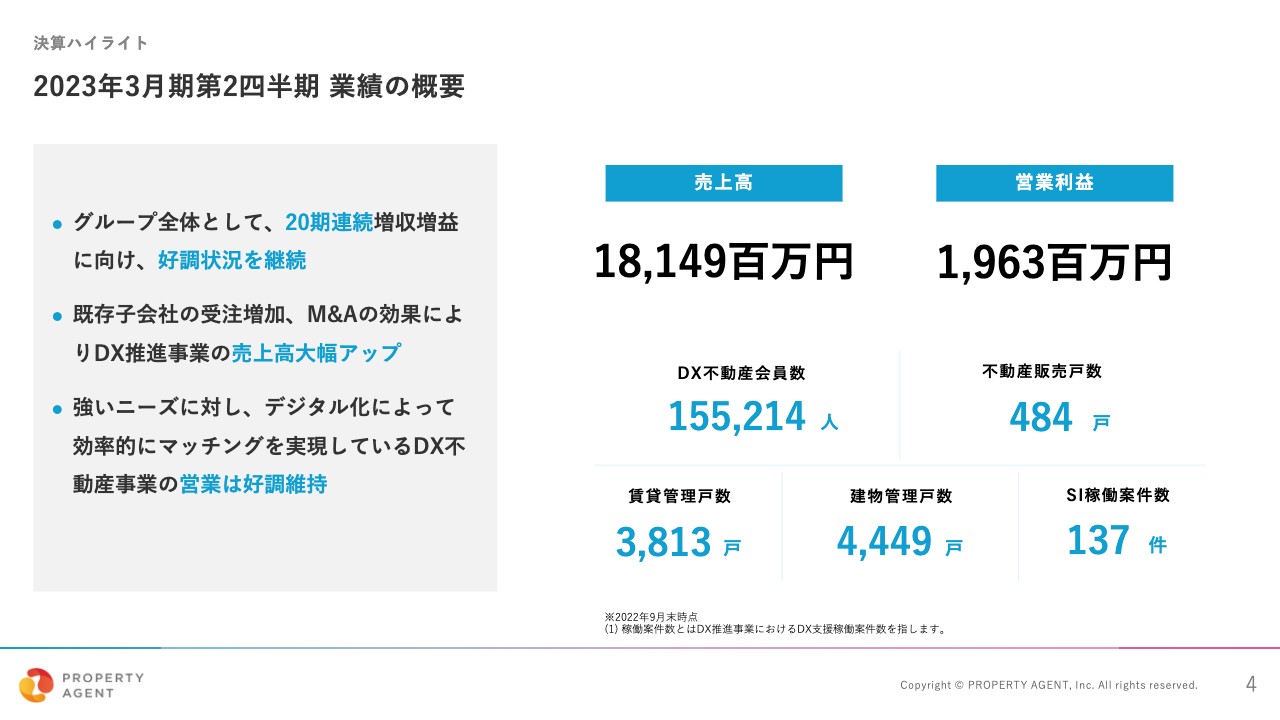

2023年3月期第2四半期業績の概要

創業以来20期連続での増収増益に向けて、好調な状況を継続しています。既存子会社の受注が増加したほか、M&Aの効果によってDX推進事業の売上高がアップしました。グループ全体の売上高は181億4,900万円、営業利益は19億6,300万円です。

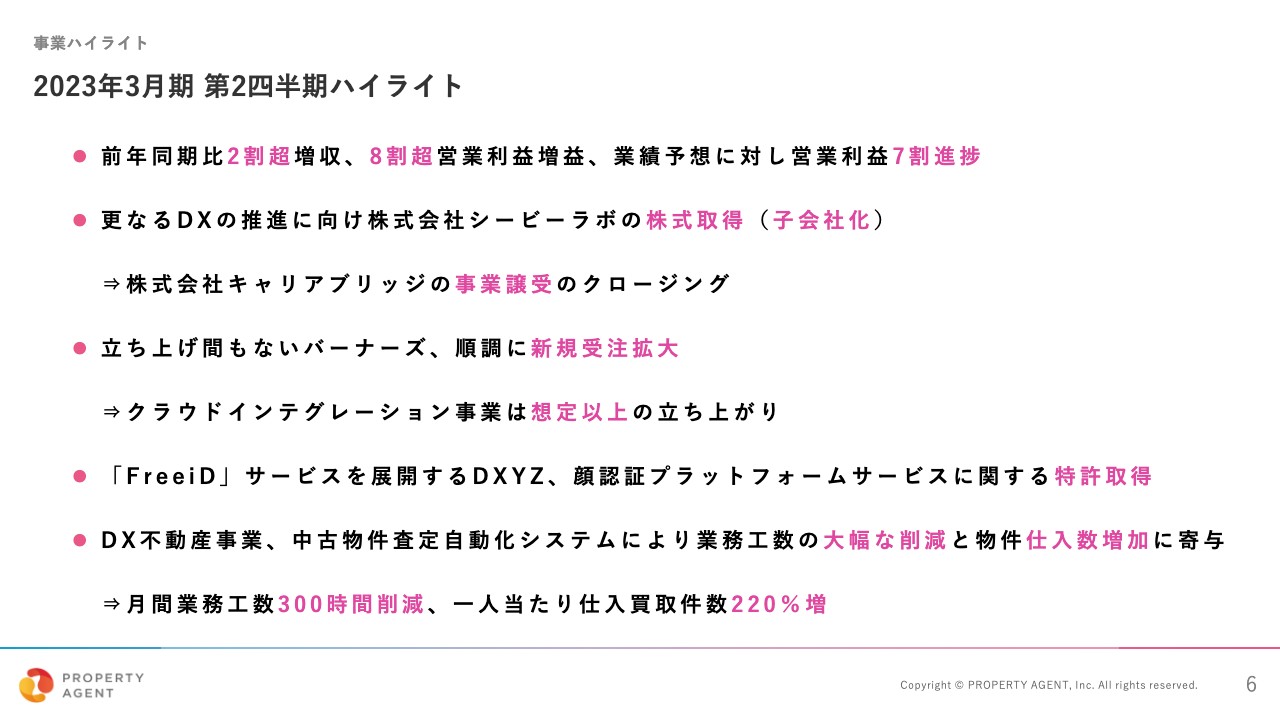

2023年3月期第2四半期ハイライト

第2四半期は、前年同期比2割超の増収、8割超の増益でした。営業利益は業績予想に対して7割進捗しており、販売件数も順調に進捗しています。

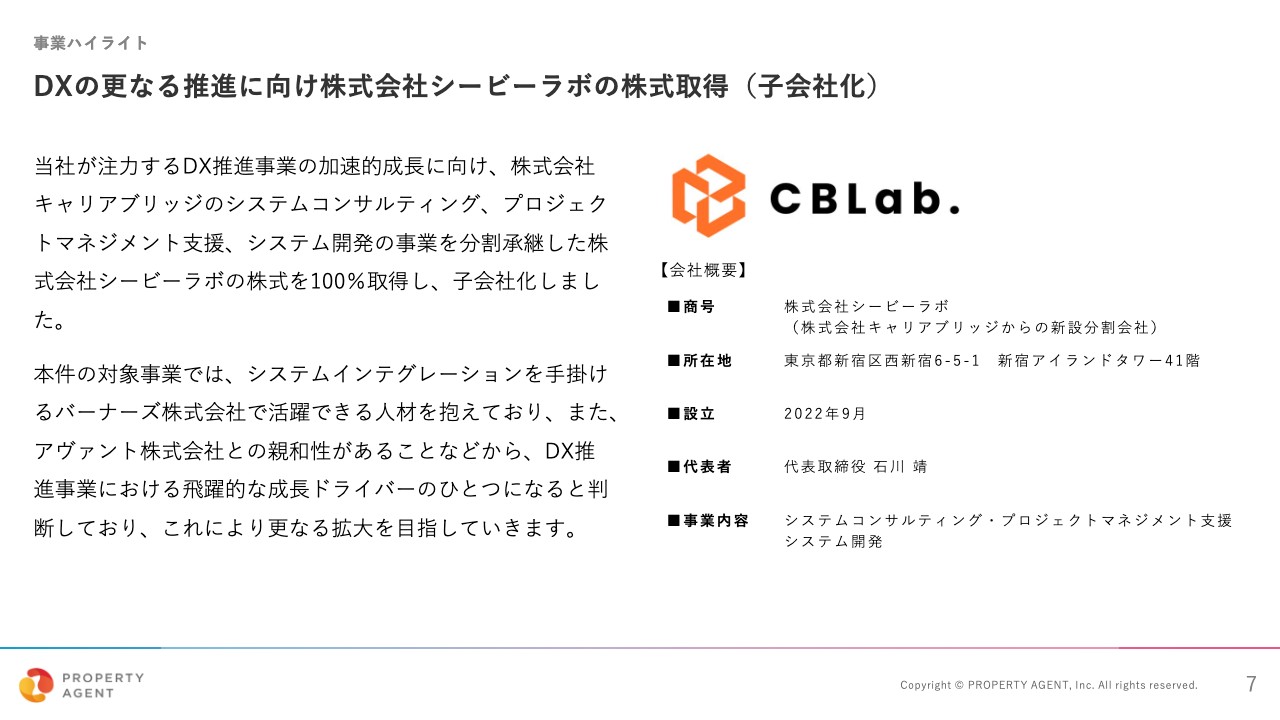

DXの更なる推進に向け株式会社シービーラボの株式取得(子会社化)

DXの推進に向けてシービーラボを子会社化しており、エンジニアを確保しています。2022年に立ち上げたバーナーズは「Salesforce」の導入支援事業で順調に新規受注を拡大しており、想定以上の立ち上がりとなっています。初年度の売上高は半期でほぼ達成した状態で、今後1億円、3億円、5億円、10億円と伸ばしていきたいと思っています。

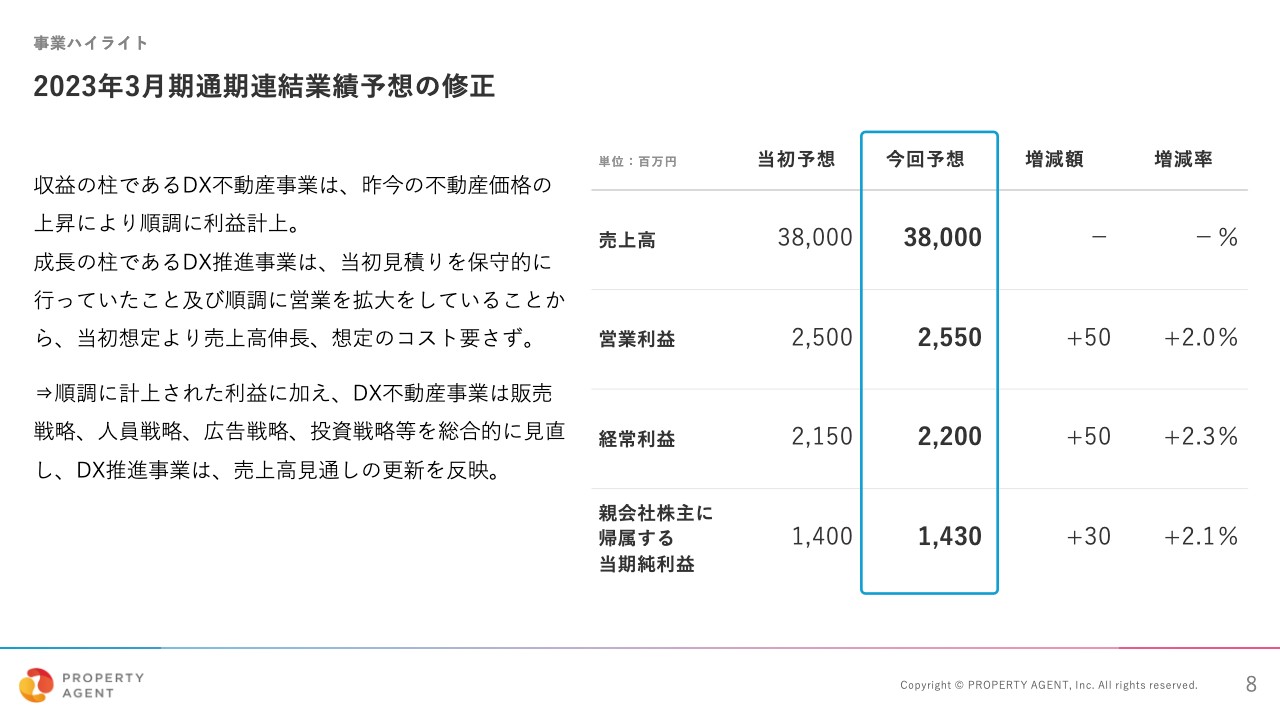

2023年3月期通期連結業績予想の修正

通期連結業績予想の修正についてです。売上高は据え置くものの、営業利益は25億円から25億5,000万円に上方修正しました。経常利益は21億5,000万円から22億円、親会社株主に帰属する当期純利益は14億円から14億3,000万円と、約2パーセントずつ上方修正しています。

個人投資家のみなさまからのQ&Aも適時開示していますが、さらに上振れできるように努力していく方向で事業を行っています。

2023年3月期配当予想の修正

配当予想も修正しています。2022年10月からIR体制を拡充し、人員配置を変えました。機関投資家、個人投資家の双方に向けて、これからIRを強化していく方針を決定しています。これに伴い、株主の平等性の観点で優待を廃止し、大幅な増配を決定しました。前年の実績は27円で、前回の予想は28円でしたが、今回の修正予想は40円と12円の増配予定です。

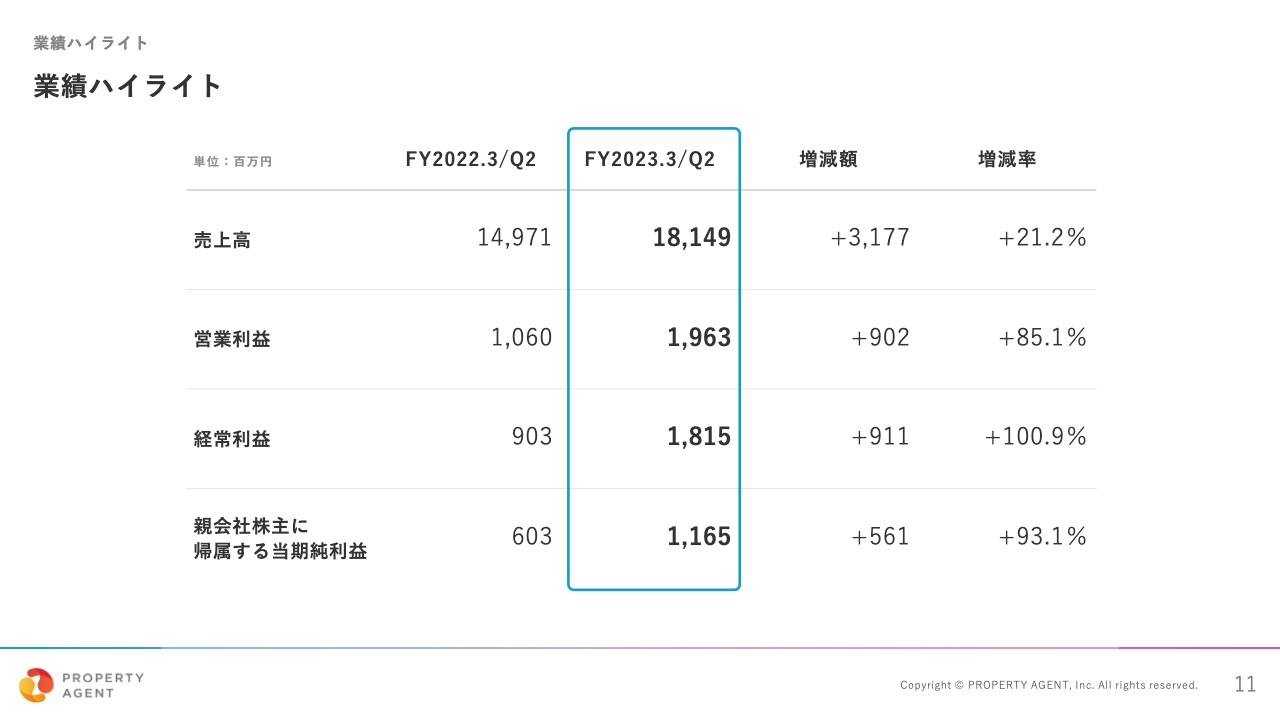

業績ハイライト

決算の概要です。売上高は前期末の149億7,100万円に対して21.2パーセント増の181億4,900万円、営業利益は前期末の10億600万円から85.1パーセント増の19億6,300万円、経常利益は前期末の9億300万円から100.9パーセント増の18億1,500万円となっています。親会社株主に帰属する当期純利益は、前期末の6億300万円から93.1パーセント増の11億6,500万円です。

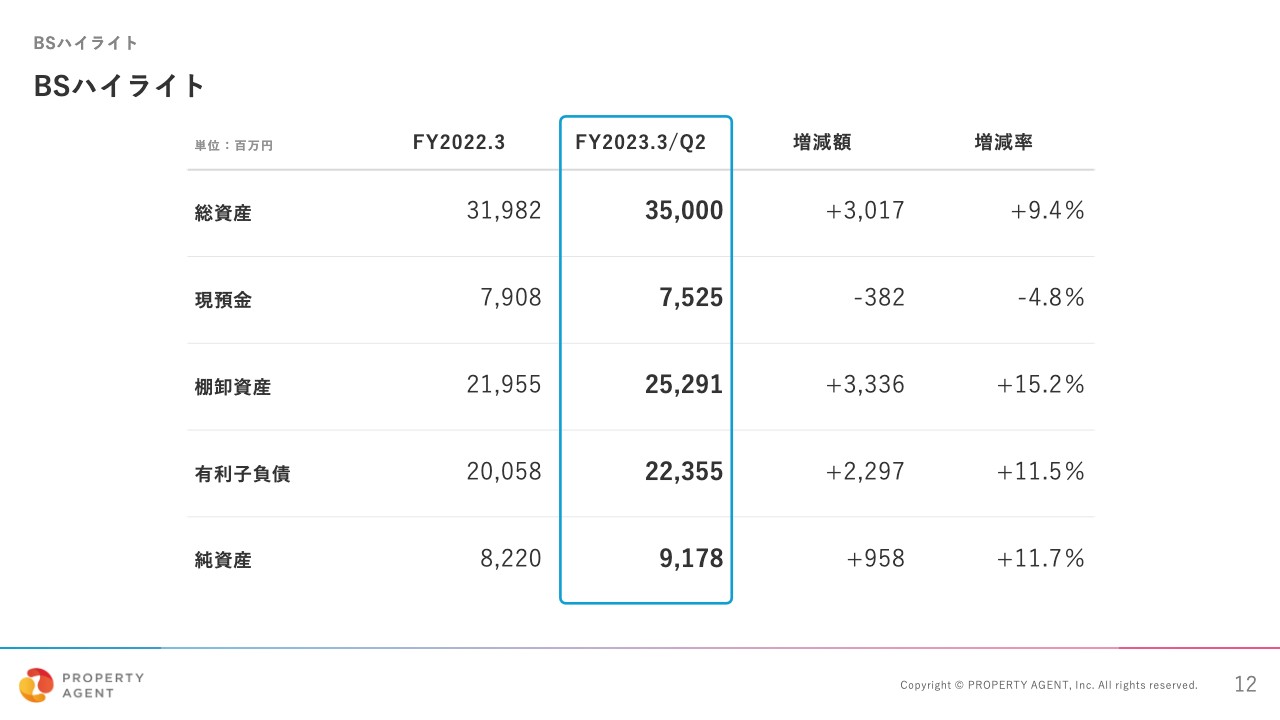

BSハイライト

BSです。総資産は前期末の319億8,200万円から9.4パーセント増の350億円で、現預金は前期末比4.8パーセント減、棚卸資産は15.2パーセント増、純資産は11.7パーセント増となっています。有利子負債は前期末の200億5,800万円から11.5パーセント増の223億5,500万円となりました。

現在、不動産業界はモノがない状況のため、モノの確保に努めているところです。

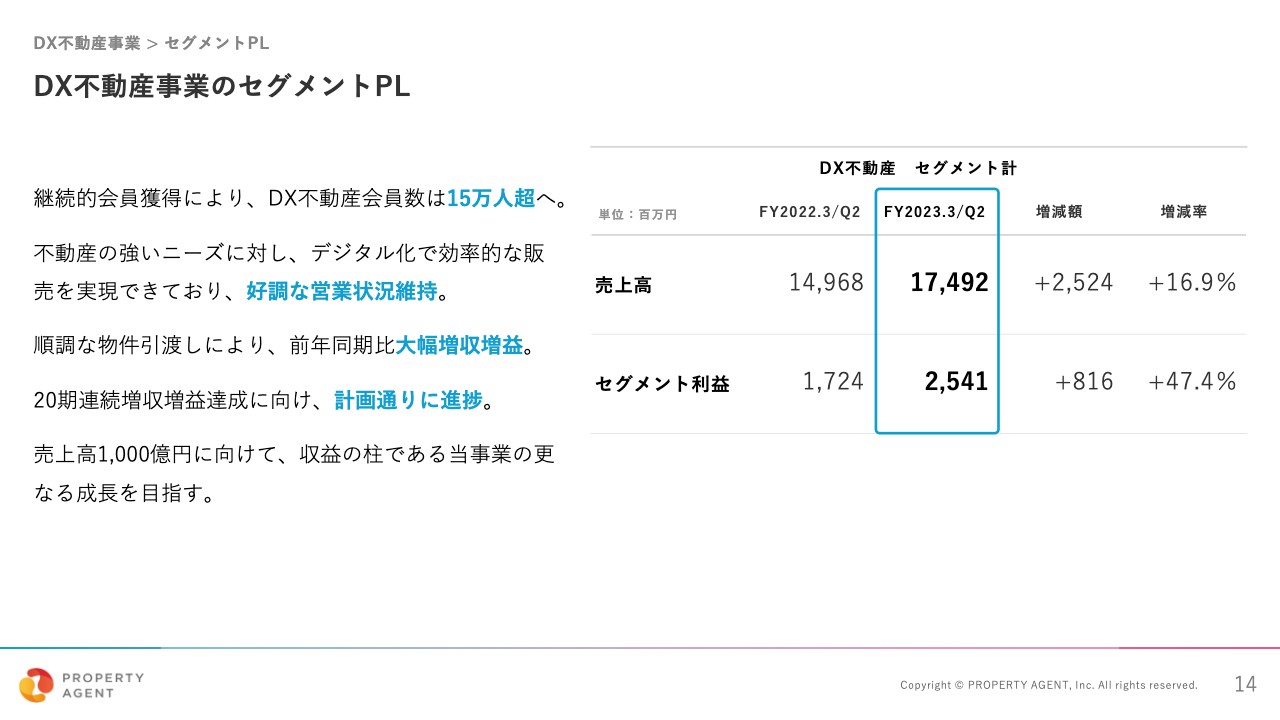

DX不動産事業のセグメントPL

DX不動産事業のセグメントPLです。売上高は前期末の149億6,800万円から174億9,200万円、セグメント利益は前期末の17億2,400万円から25億4,100万円と、大幅な増収増益となりました。デジタル化による生産性の向上や順調な物件の引き渡し、会員数の伸びが顕著であったことから販売戸数が増加しました。

顧客のニーズに応じてDX不動産プラットフォームを展開

DX不動産事業において、売上の源泉はDX不動産の会員数です。会員に関しては、メディアとサービスを通じて獲得しています。

1つ目は「Rimple(リンプル)」という不動産クラウドファンディングで、スマホから1口1万円で投資できるサービスです。もう1つは「不動産投資Times」で、不動産投資のコツや勉強になる記事を上げていくオウンドメディアです。

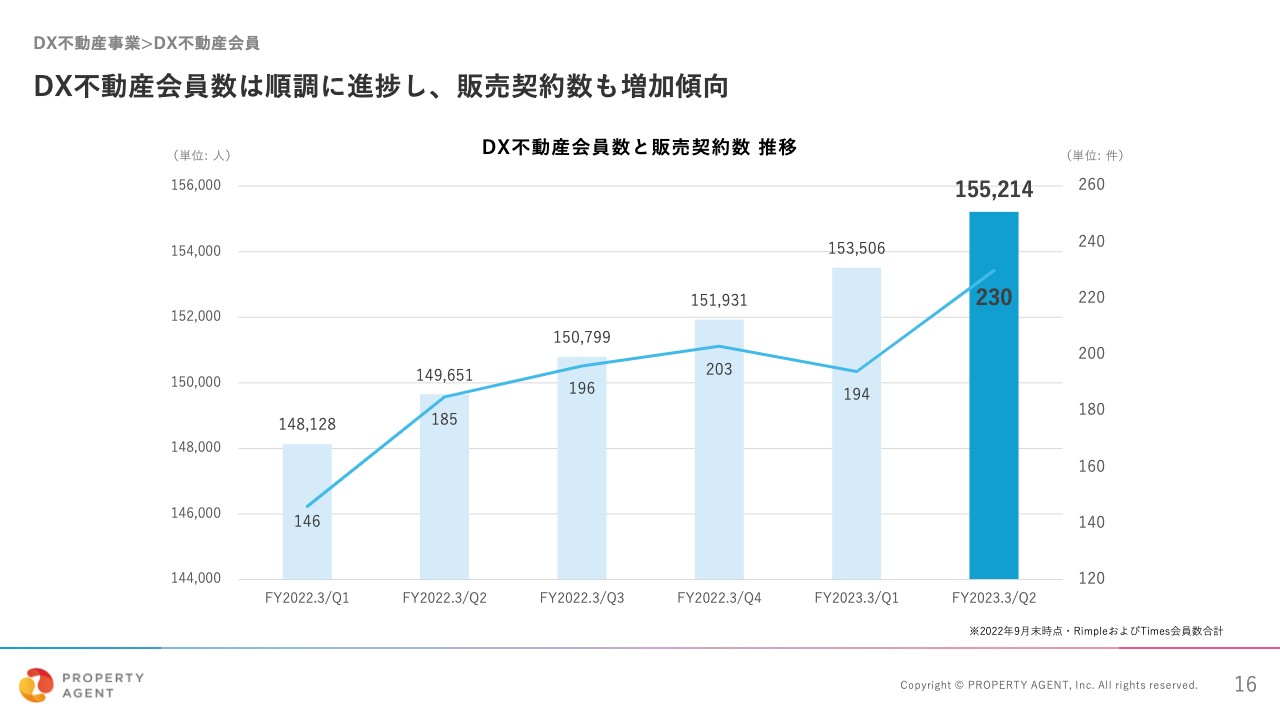

この2つを通じて獲得したDX不動産会員数は、現在15万5,214人で、前期末比で3,283人増加しています。こちらについては現在もかなり順調に伸びているため、販売体制を確立できていると捉えて問題ないと思います。

DX不動産会員数は順調に進捗し、販売契約数も増加傾向

DX不動産の会員数が順調に進捗し、販売契約数も増加傾向です。スライドのグラフは四半期ごとの比較ですが、順調に伸びていることがわかります。

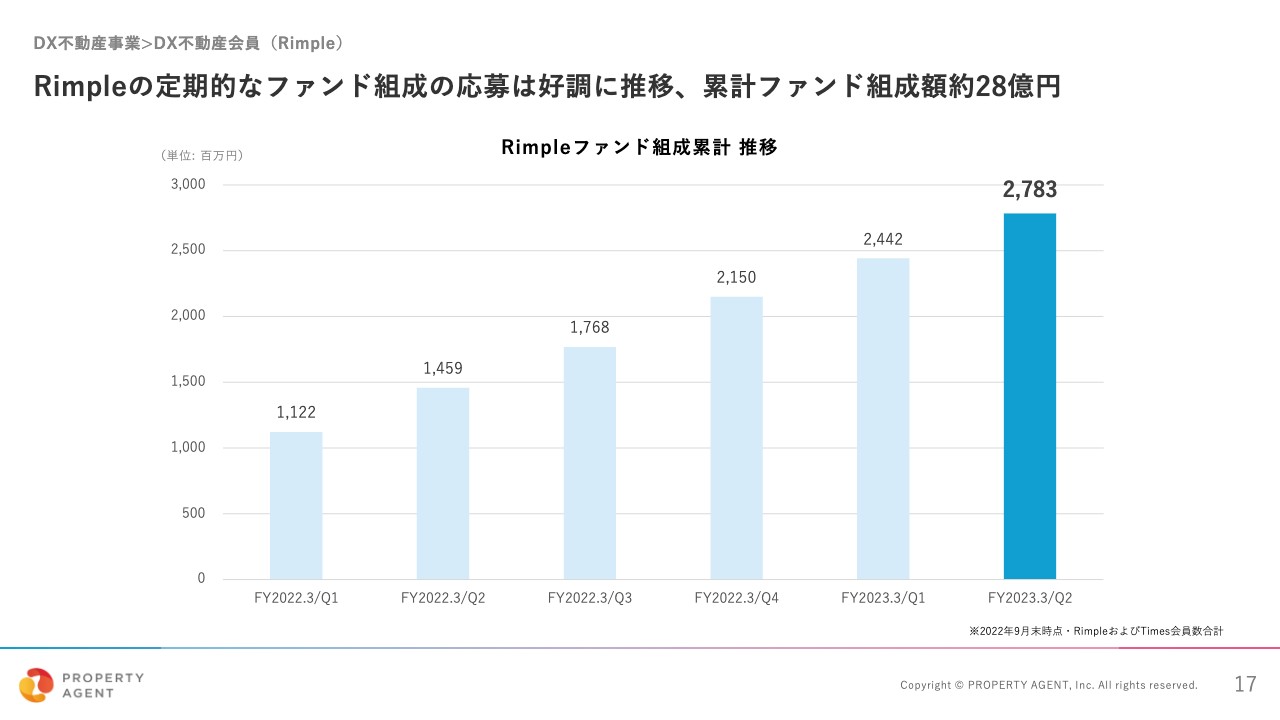

Rimpleの定期的なファンド組成の応募は好調に推移、累計ファンド組成額約28億円

「Rimple」では、月に2本程度、5,000万円から1億円程度のファンドを組成しており、累計組成額は約28億円です。特徴として、募集金額に対する応募金額は毎回500パーセント程度となっています。

試験的に開始したため、利回りをどこまで落とせば応募金額が100パーセント程度になるかを探ってきました。現在は3パーセント前後の利回りとなっていますが、募集金額に対して500パーセント程度の申し込みがあります。不動産投資としてではなく銀行金利との比較でお申し込みいただいていることがわかります。

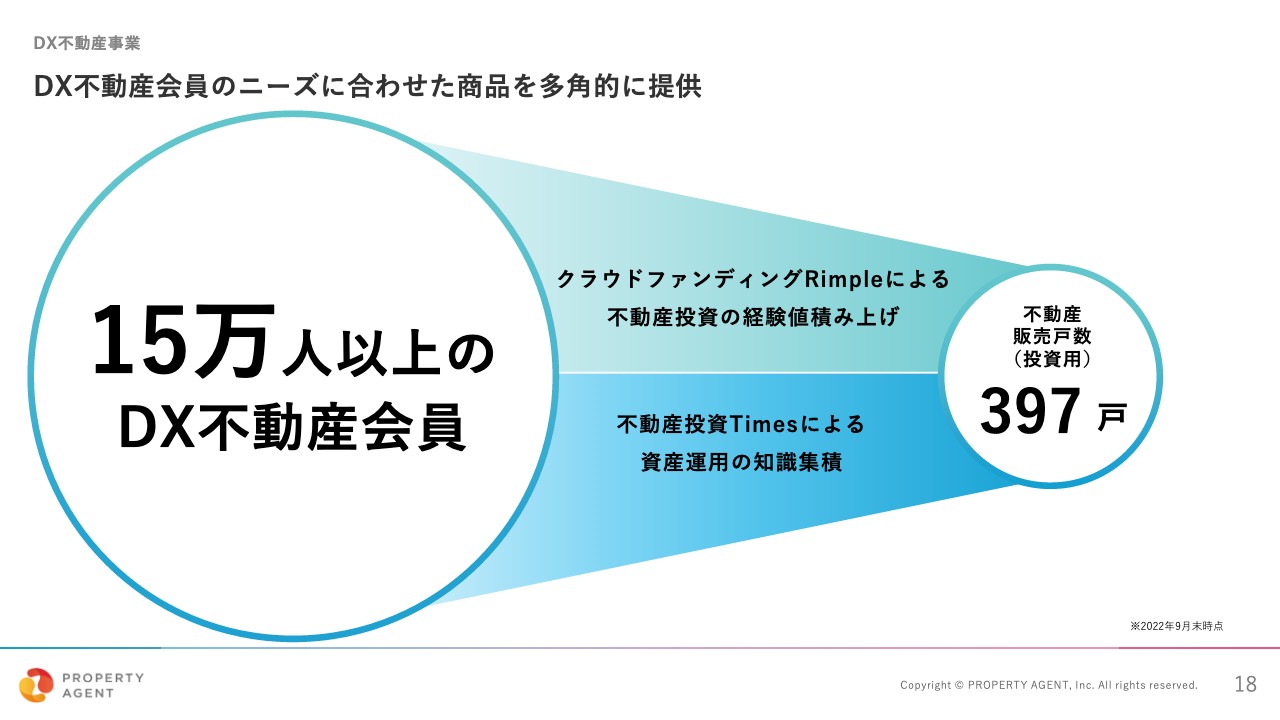

DX不動産会員のニーズに合わせた商品を多角的に提供

「不動産投資Times」によって、15万人以上のDX不動産会員のニーズを汲み取り、それらに合わせて不動産を販売しています。2021年に中古のマッチング事業を始めたのも会員のニーズによるものです。

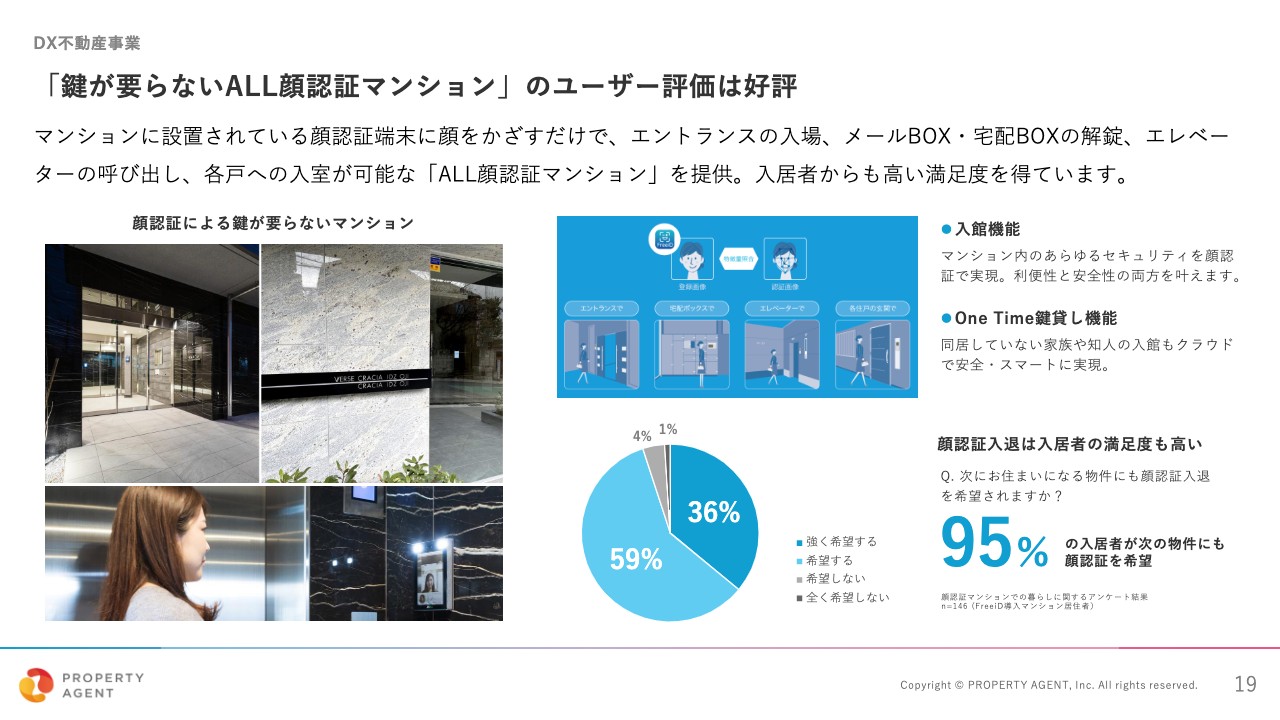

「鍵が要らないALL顔認証マンション」のユーザー評価は好評

我々のブランドである「クレイシア」では、業界内での差別化のため「鍵が要らないALL顔認証マンション」を作っています。エントランスだけでなくエレベーターも非接触の顔認証で階数が指定され、玄関ドアの開錠や宅配ボックス・メールボックス等も顔認証で開けられるのが特徴です。さらに、自転車置き場やゴミ置き場も顔認証で開くようになっています。

入居者に対してアンケートを実施したところ、95パーセント以上が「次に住むところにも顔認証を希望する」という結果でした。両手がふさがっていても入れることや、鍵をなくすことがないこと、鍵を出す手間が省けるなどの理由で非常に好評です。

今後もDX不動産事業の差別化の1要素として、顔認証マンションを展開していきたいと思っています。以下の動画もご参照ください。

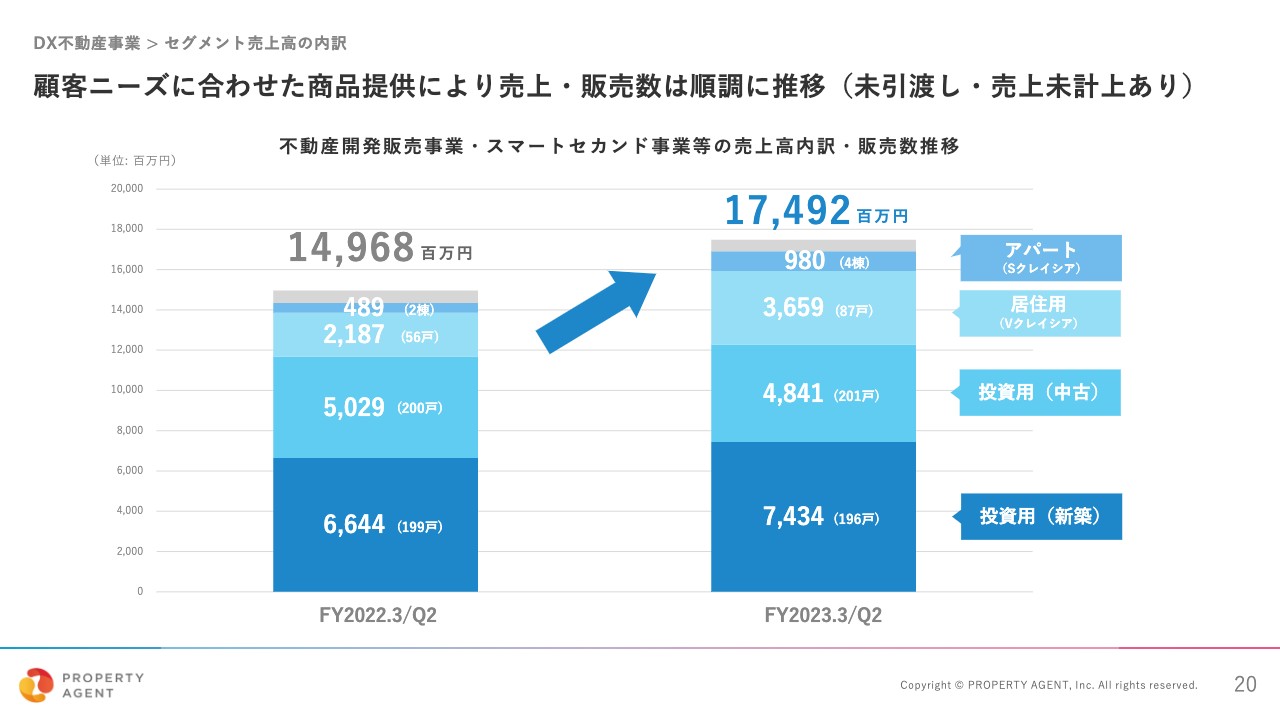

顧客ニーズに合わせた商品提供により売上・販売数は順調に推移(未引渡し・売上未計上あり)

我々はDX不動産事業において、顧客ニーズに沿って、投資用のワンルームマンションや中古マンション、35平方メートルから40平方メートルの1LDKの居住用マンション、2億円から3億円程度の富裕層向けアパートなどの商品を組み合わせて提供しています。

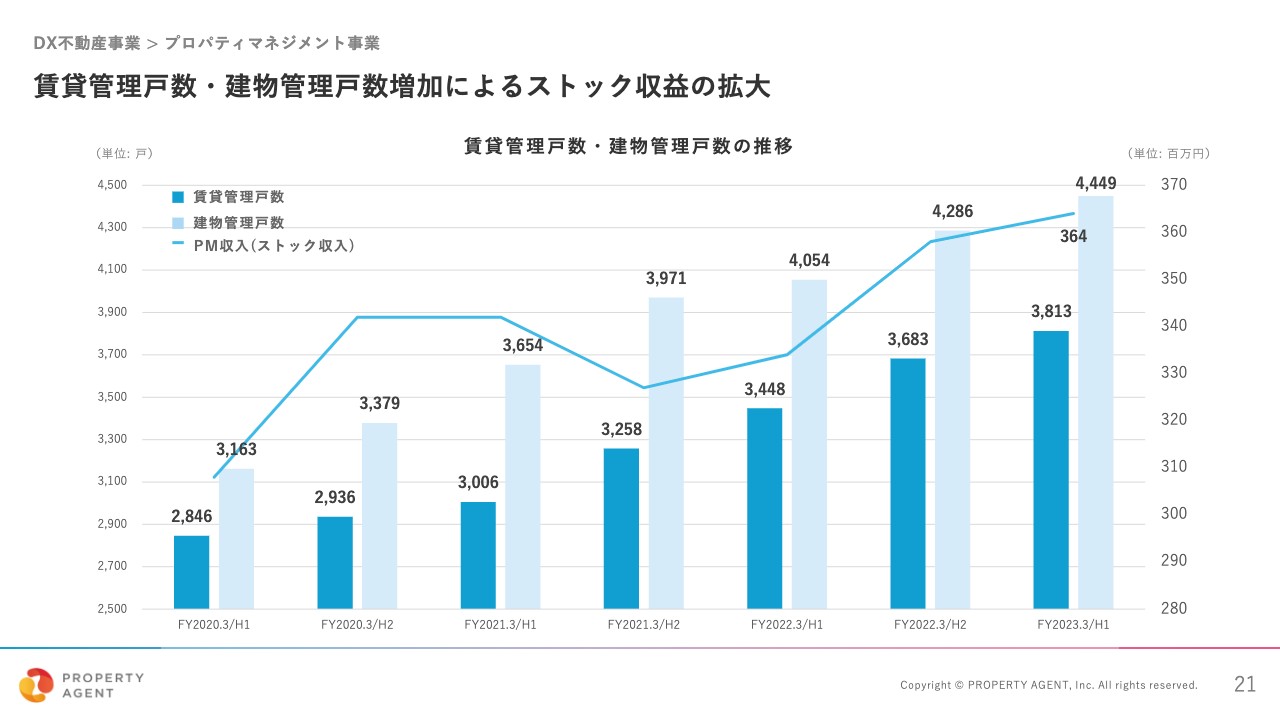

賃貸管理戸数・建物管理戸数増加によるストック収益の拡大

我々が順調に販売するのに伴ってストック収益は増えていきます。現在、賃貸管理戸数は3,813戸、建物管理戸数は4,449戸で、3億6,400万円がストック収益としてしっかりと積み上がっています。

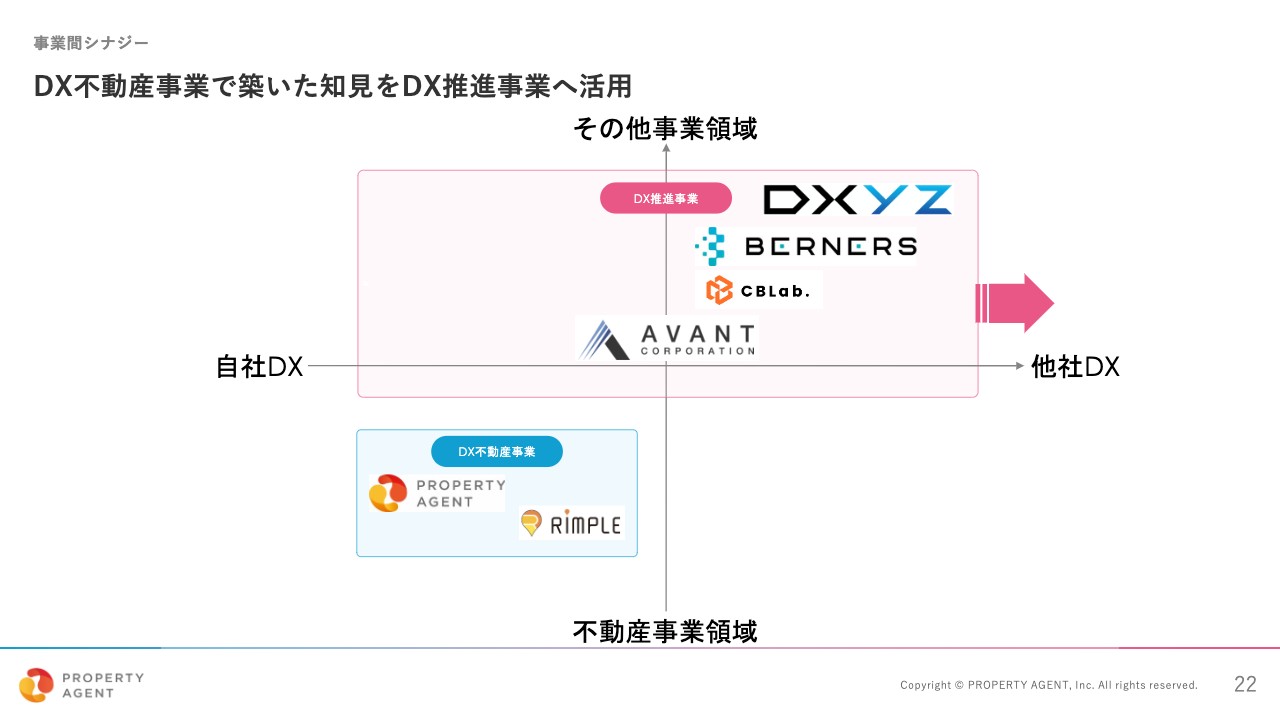

DX不動産事業で築いた知見をDX推進事業へ活用

DX推進事業についてです。スライドのマトリックス図で、縦軸は不動産事業領域とその他事業領域、横軸は自社DXと他社DXを示しています。

我々は、もともと図のブルーのエリアの事業しか持っておらず、不動産事業領域で集客をクラウドファンディングなどを通じて推進していました。しかし、2018年から社内DX、業務フローのDX、変革を起こす事業自体のDXに取り組みました。

業務フローのDXは、生産性を上げることが目的になります。例えばAIを用いて賃料査定を自動で行えるようにし、工数を大幅に削減しました。事業自体のDXとしては、不動産投資をスマートフォンでできるようにすることが挙げられます。

このような社内DXに徹底的に取り組んだ結果、そのノウハウに非常に価値があると気づき、そのノウハウを横展開していこうと考えました。2020年にすでに投資していましたが、あらためて2021年に株式の50パーセント超を保有することで、M&Aにより100名のシステムエンジニアを擁するシステム開発会社・アヴァントを子会社化しました。

また、「Salesforce」の導入支援事業としてバーナーズを立ち上げました。

システム開発は、顧客にシステムの要件を聞き、開発でその要件を実現することが基本的な仕事です。しかし我々の場合は、事業会社としてそれを導入する際に「その顧客に本当にそれが必要なのか?」「システムを導入するのであれば、こちらの部門とこのようにつないだら、より効率性が上がるのではないか?」といったノウハウがあります。

そのシナジーを狙ってシステム開発会社やシステム導入支援会社を作り、ノウハウを活かしてお客さまにサービスを提供しており、非常に好評です。

また、DXYZでは、先ほどお話しした顔認証システムをプラットフォーム事業として成長させています。こちらがその他事業領域にあたり、他社に向けたDXを進めている子会社になります。

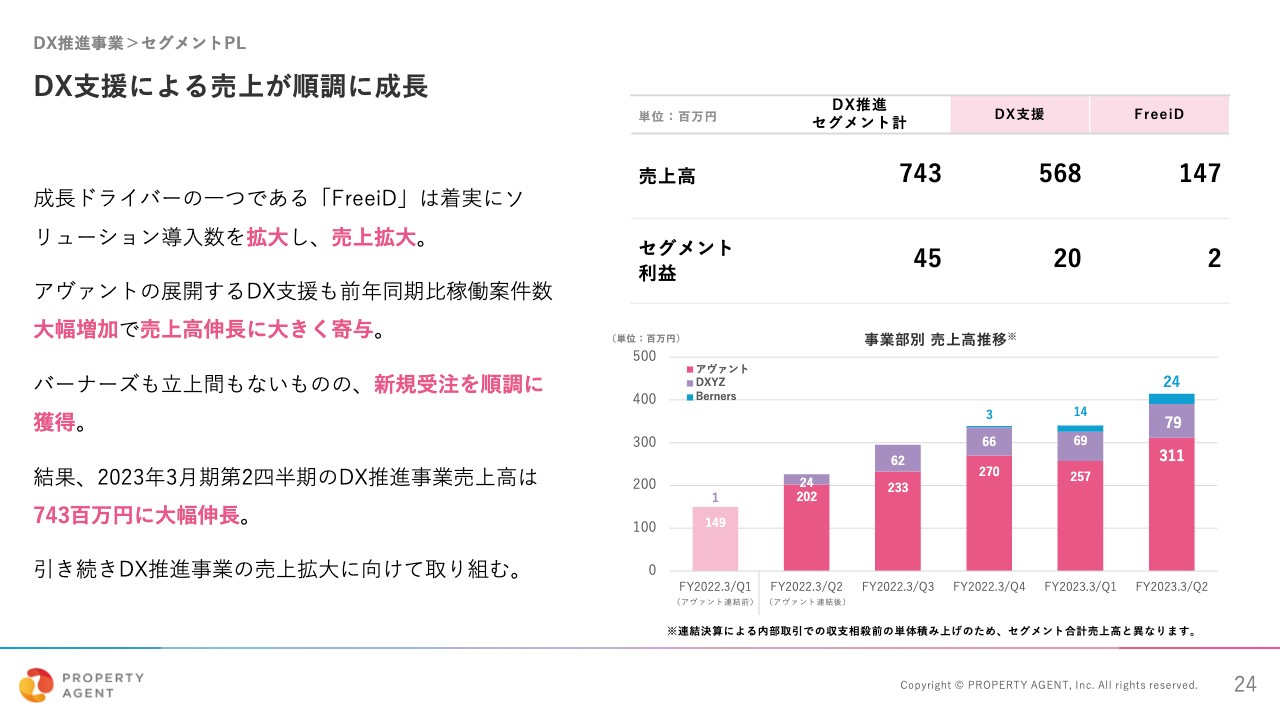

DX支援による売上が順調に成長

DX推進セグメントの売上高は7億4,300万円で、DX支援では5億6,800万円、顔認証の「FreeiD」では1億4,700万円となっています。

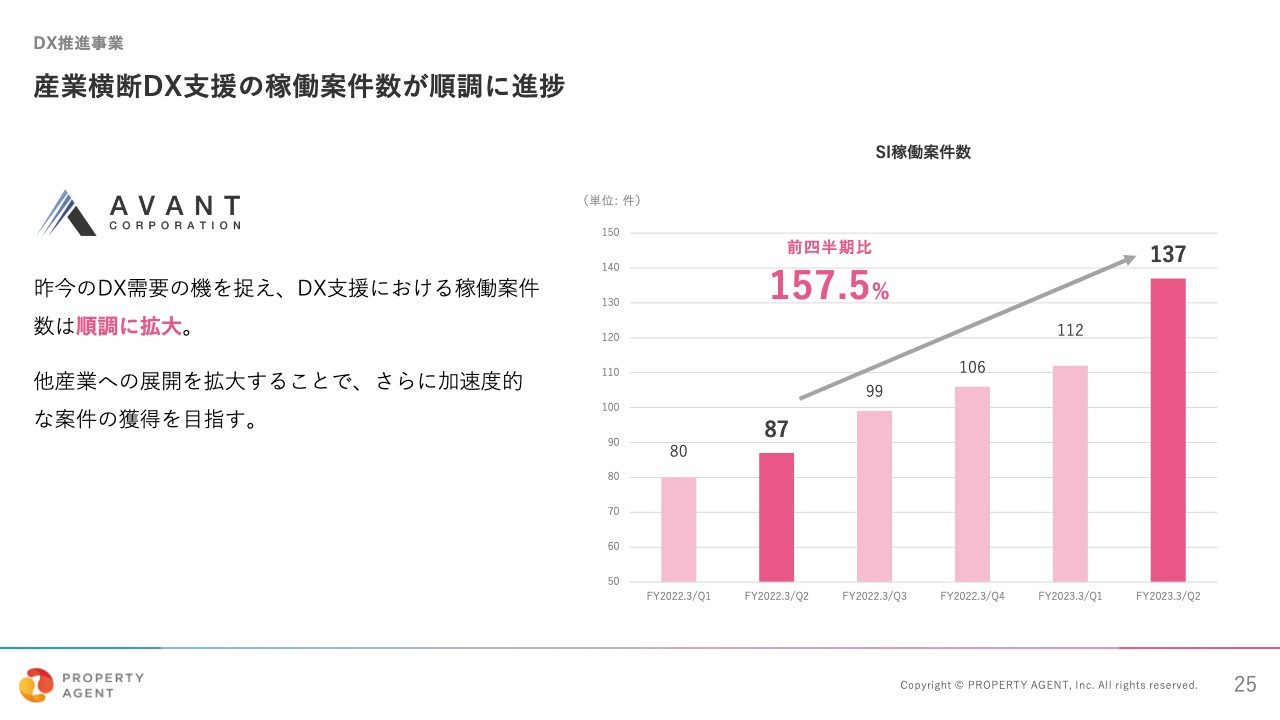

産業横断DX支援の稼働案件数が順調に進捗

アヴァントはシステム受託開発の会社で、我々はその事業会社として導入支援のノウハウを持っています。案件数は前四半期比157.5パーセント増と伸びており非常に好調で、今後も伸びると考えています。

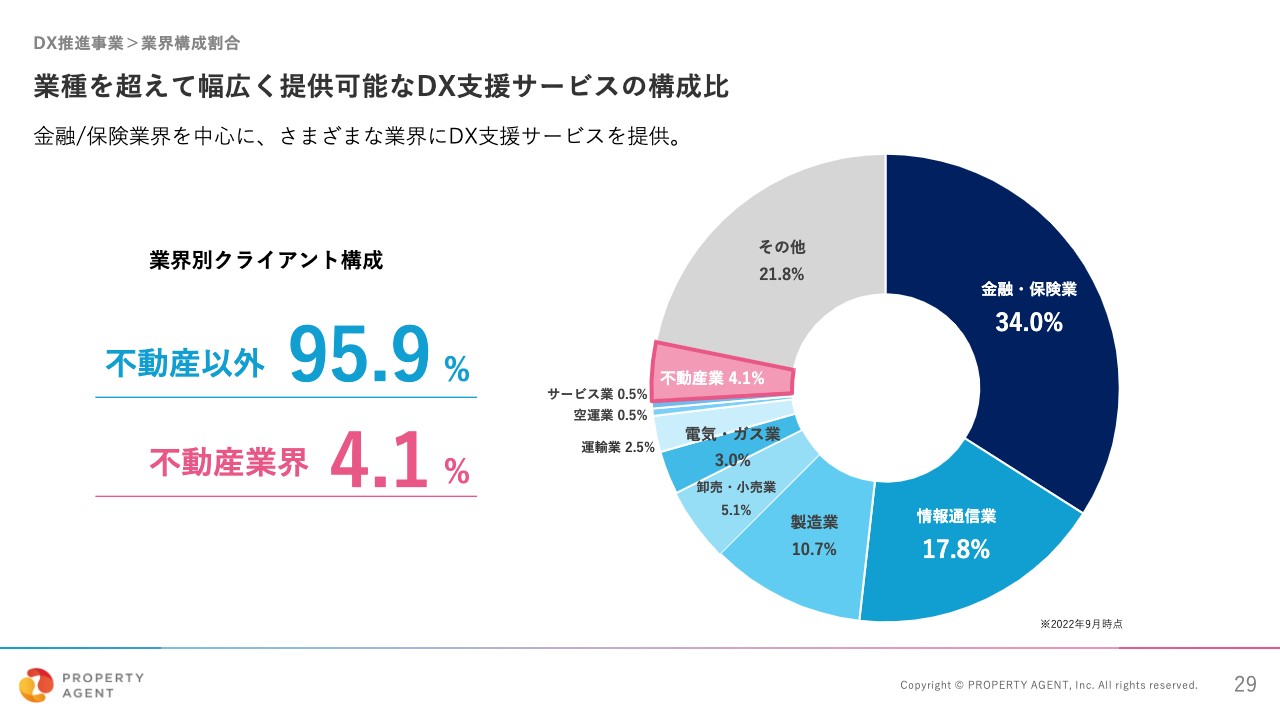

業種を超えて幅広く提供可能なDX支援サービスの構成比

DXのノウハウは不動産事業に強いと考えていましたが、実際は業種を越えて、金融・保険業、情報通信業、製造業などに幅広くサービスを提供しています。

導入事例としては、例えば我々が中古物件を仕入れる際に、仲介業者から紙1枚で不動産の概要が送られてきます。それをデータで読み込み、立地の利回りや必要な収益、粗利などを計算し、自動で仕入れができるかどうかを判断しますが、同時に金融機関も担保評価を取るためにシステムを使いたいとして、サービスの導入を進めています。

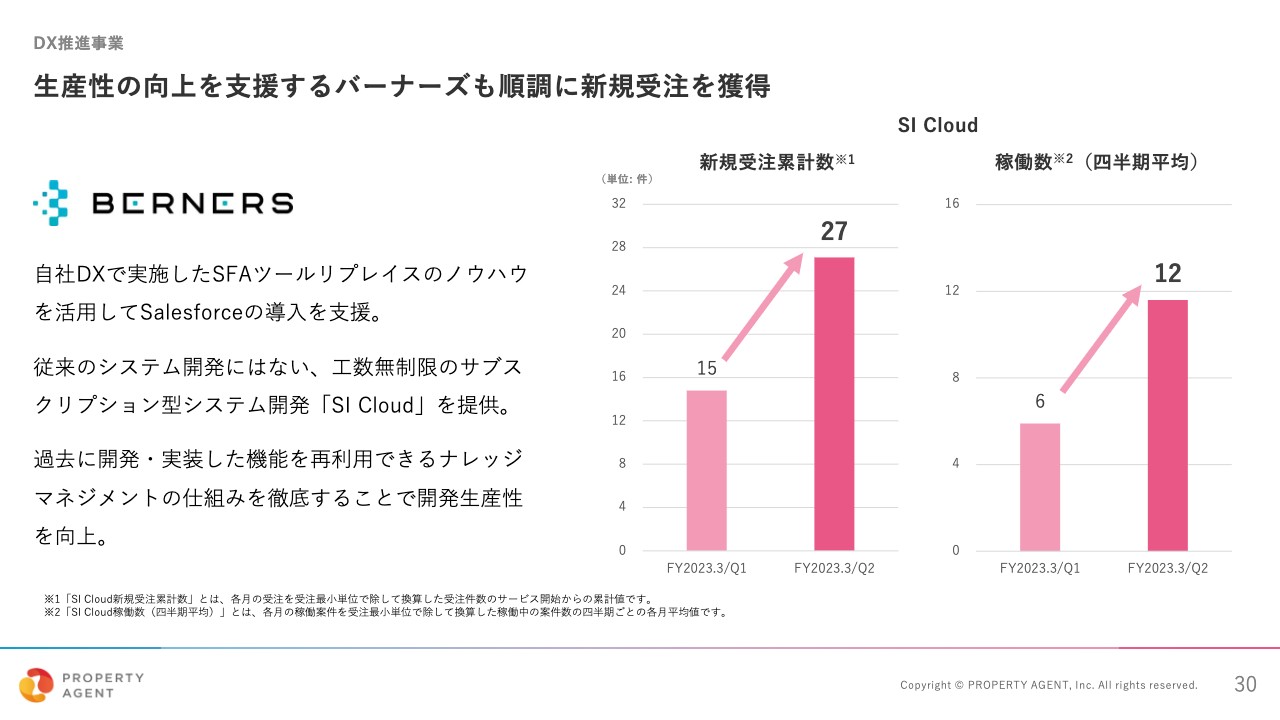

生産性の向上を支援するバーナーズも順調に新規受注を獲得

「Salesforce」の導入支援事業です。第1四半期から本格的に稼働しており、新規受注累計数および稼働数はスライドに記載のとおりです。

我々はバーナーズを始める時に、「Salesforce」の界隈で有名なエンジニアや事業会社の開発トップ、セールス本部のトップをヘッドハンティングしました。そのため、すでに我々のエンジニアのキャパシティを超えるほどの仕事の受注があります。こちらに関しては、M&Aや新卒の即戦力化により早期に対応し、受注をさらに伸ばしていきたいと考えています。

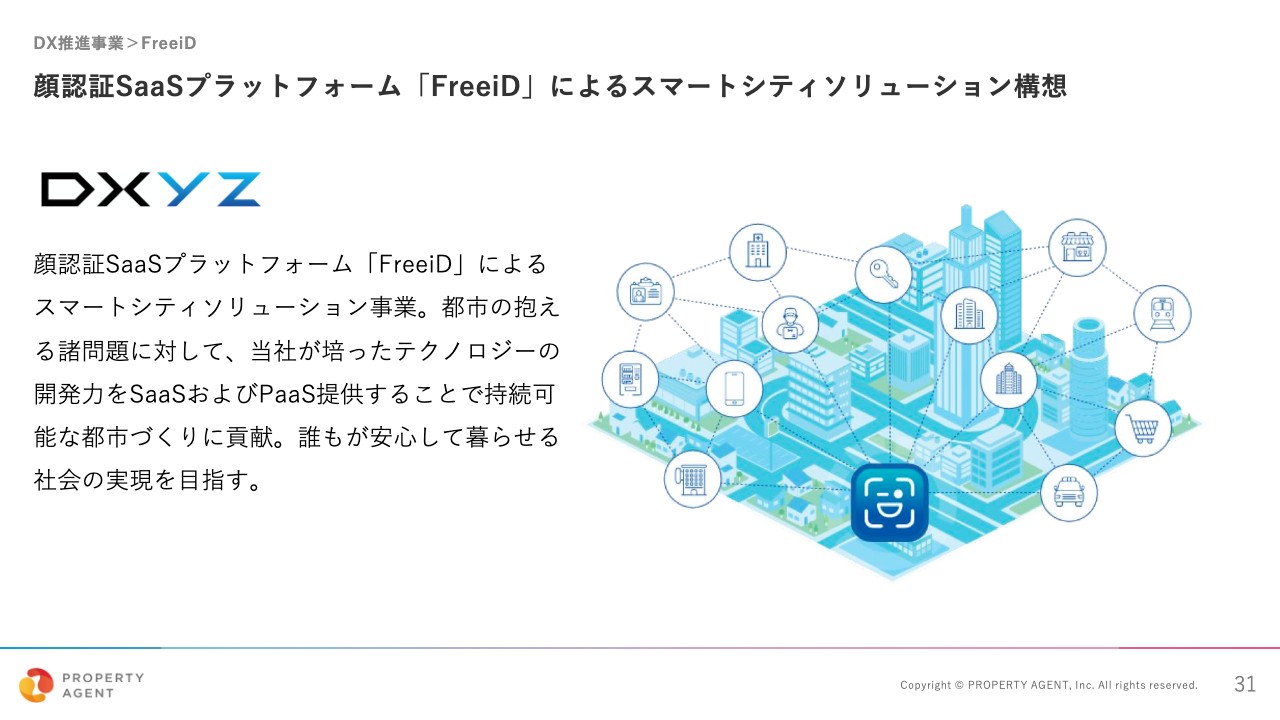

顔認証SaaSプラットフォーム「FreeiD」によるスマートシティソリューション構想

DXYZのビジネスモデルは、顔認証SaaSプラットフォーム「FreeiD(フリード)」によりスマートシティを実現するというものです。顔認証の導入ソリューションの提供を行い、導入ソリューションの提供後に顔認証IDプラットフォームを使っていただくモデルになっています。

オフィスを始め、ゴルフ場、東京タワーの施設、工場や工事現場などで進んでいるほか、我々のマンションにも顔認証を導入しており、現在実績として他のデベロッパーからの受注もあります。

どのような点において顔認証IDプラットフォームの利便性があるかをご説明します。例えば、東京ディズニーランドや富士急ハイランドも顔認証を導入していますが、ユーザーは通常それぞれのサービスで顔認証を登録しなければなりません。NECやパナソニックの顔認証エンジンや、「Google」と「Amazon」のエンジンのようにそれぞれ違います。

この点において、我々はアプリケーションシステムとプラットフォームを持っているため、1つのアプリケーションで顔の画像を撮れば、どこでも使える共通の顔認証IDを作ることができるのです。イメージとしては、額に共通のIDカードを載せて利用できるような仕組みです。

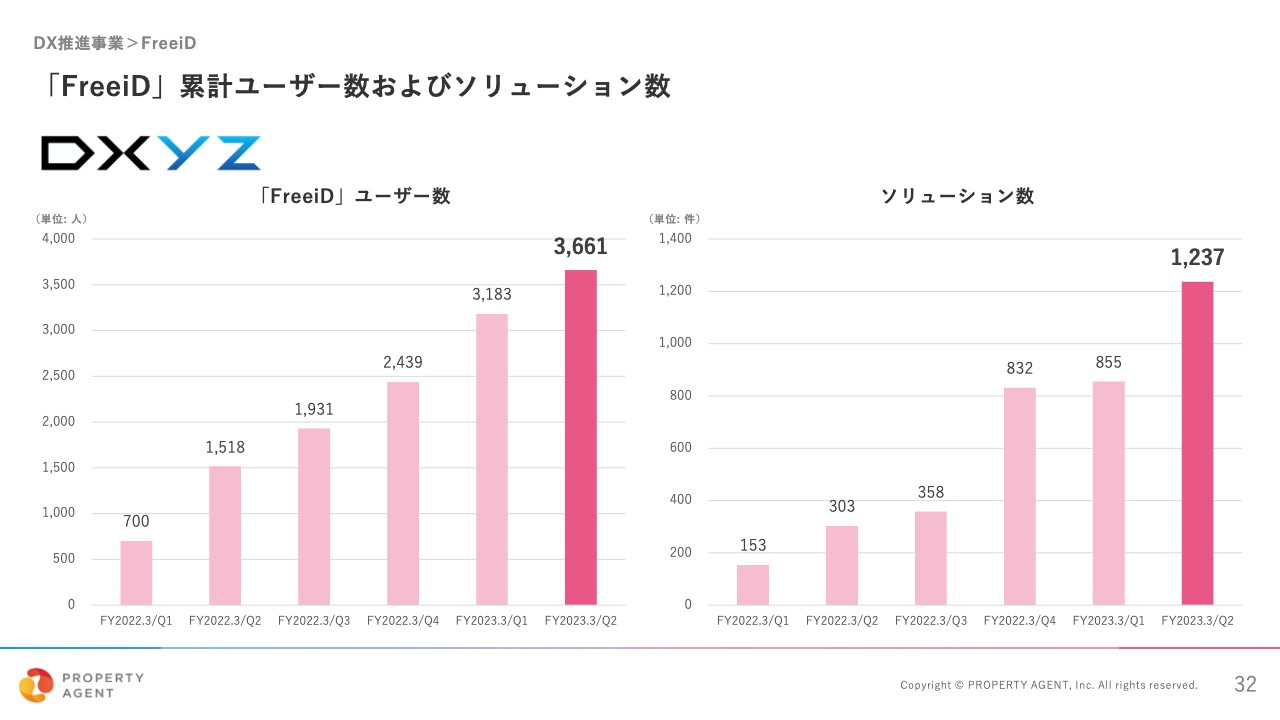

「FreeiD」累計ユーザー数およびソリューション数

DXYZの売上の源泉である「FreeiD」のユーザー数は順調に伸びています。こちらはアプリをダウンロードして使うのではなく、導入したオフィスや工事現場の従業員が使うものです。ソリューション数はゴルフ場やオフィスからの受注数等で、こちらも順調に推移しています。

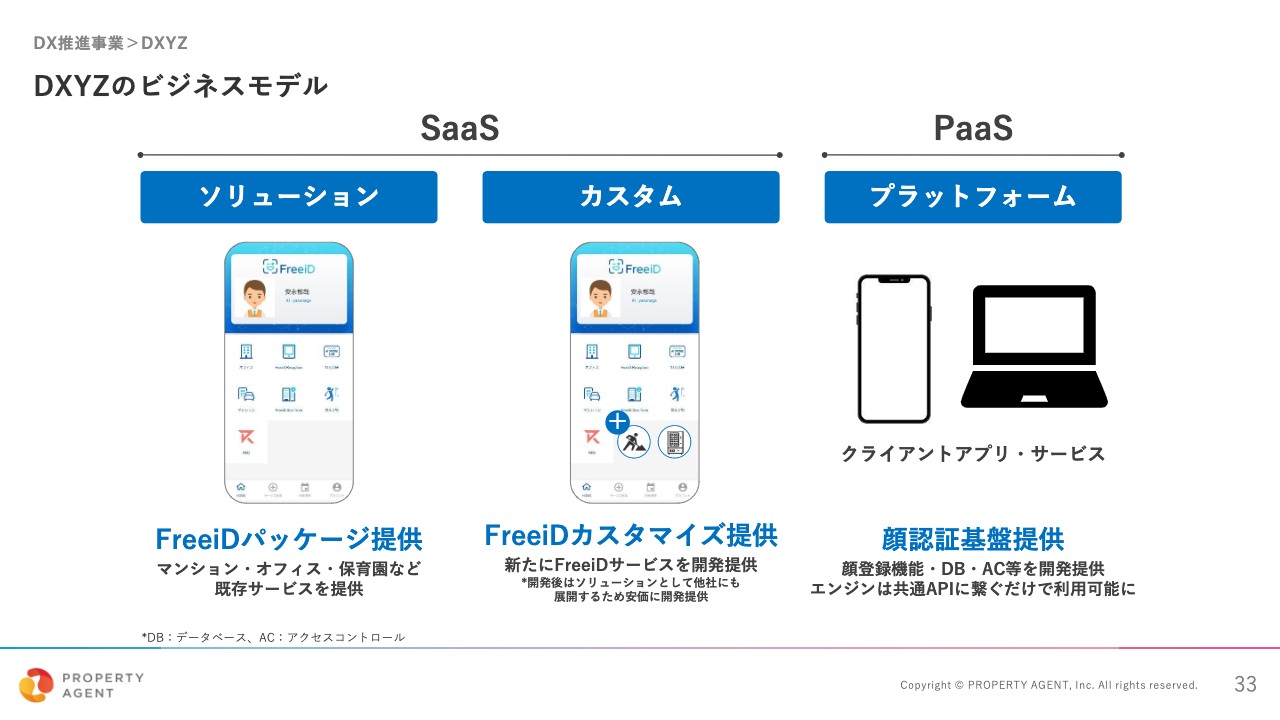

DXYZのビジネスモデル

DXYZのビジネスモデルについてご説明します。「ソリューション」は、例えばオフィスへの導入で、100人の会社では導入費用が150万円から200万円、100人以下の会社における利用料は1人あたり99円になるSaaSモデルです。

「カスタム」は、例えば我々はホテル「ファーストキャビン」でチェックイン・チェックアウト時に顔認証を導入するための独占契約を結んでいますが、そちらの予約システムと顔認証のIDをつなぐための開発を受けたりなどしています。

「プラットフォーム」では、それぞれの企業が行っている顧客の囲い込み等に顔認証IDプラットフォームを使うケースがあります。

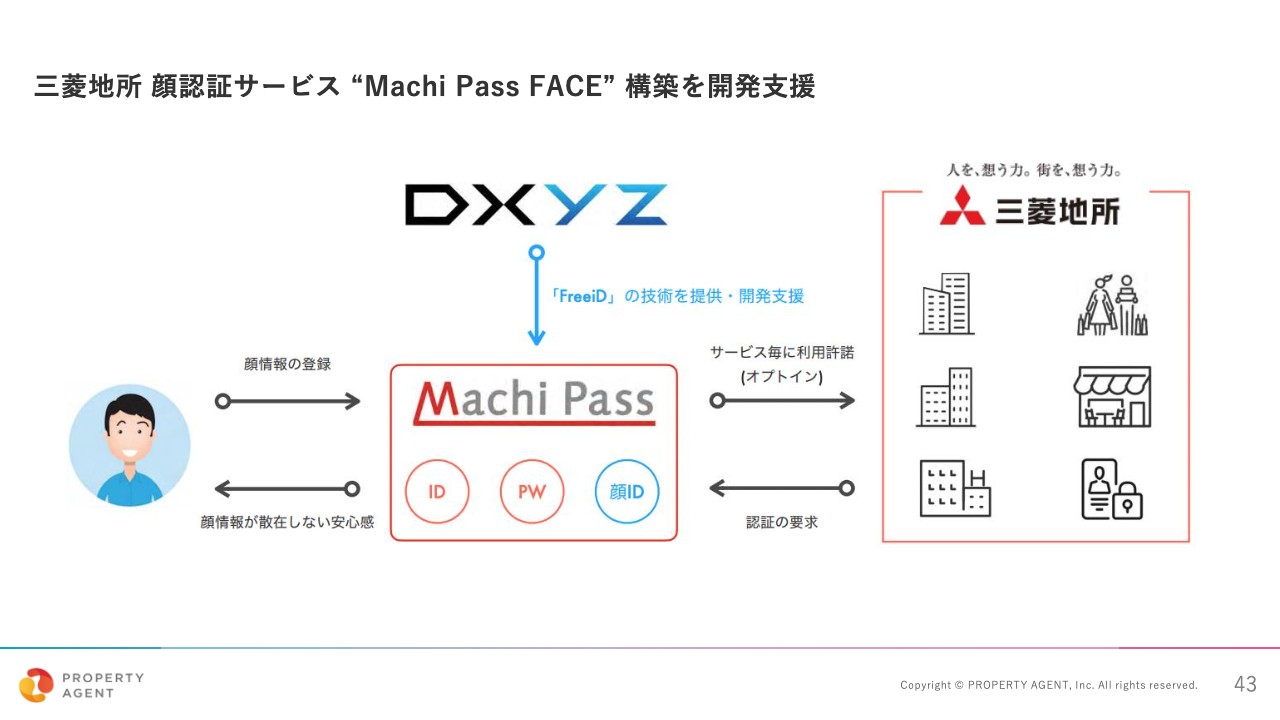

三菱地所 顔認証サービス “Machi Pass FACE” 構築を開発支援

受注事例として三菱地所の「Machi Pass(マチパス)」をご紹介します。三菱地所は、丸の内にシェアオフィスやホテル、ショッピングセンターなど多くの施設があり、ユーザーにそれらの施設を便利に使ってもらうことを目的に、IDを1つに統合する「Machi Pass」を展開していました。IDを統合する際に我々に着目し、ID統合の顔認証バージョンとなる「Machi Pass FACE(マチパスフェイス)」を共同開発することになりました。

こちらは実証実験が進み、第2フェーズの受注分のリリースを開示したところです。ある一定の地域にIDのプラットフォームを作っていく、あるいはあらゆる企業が自治体とともにスマートシティを作っていくケースが多くありますが、そのようなところにPaaS(Platform as a Service)としてサービスを提供しています。

esportsパーク「RED TOKYO TOWER」の入場サービスにFreeiDが採用

東京タワーの3階から5階にあるesportsパーク「RED TOKYO TOWER」に我々の顔認証が導入されています。

「RED TOKYO TOWER」でesportsのイベントの集客をしたいという要望があるとします。その際に、我々は「クレイシアIDZ三田」というマンションの管理を行っているのですが、そちらの入居者は同じIDで「RED TOKYO TOWER」の顔認証を通過できます。また、今後の構想としては、入場されゲームを数時間すると顧客のニーズに合わせて、特典としてジュース1杯分のクーポン券などを送れるようにするなど、マーケティングツールとしての展開をしていきたいと思っています。

このように、現在工場やオフィスなどでも導入しながら、マーケティングプラットフォームを作っていく予定であります。

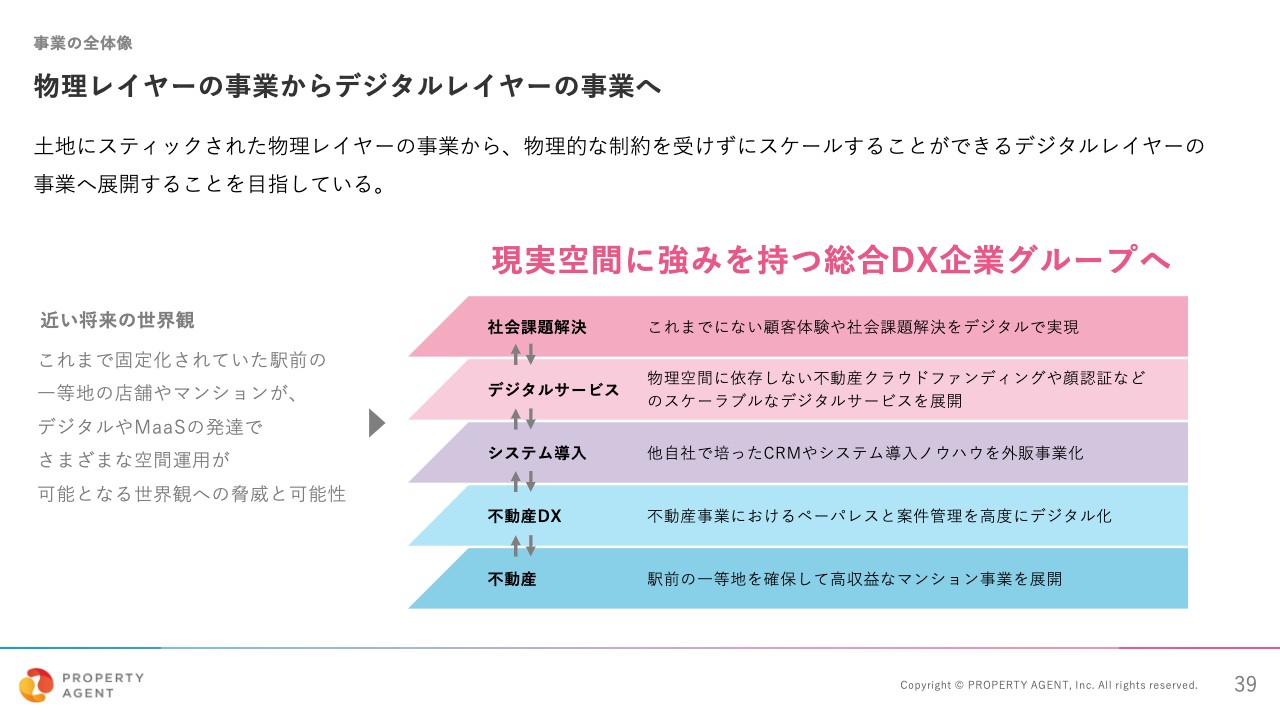

物理レイヤーの事業からデジタルレイヤーの事業へ

我々は、もともとは不動産業として駅前の一等地を確保し、高収益のマンション事業を展開してきました。その後、2018年から徹底的な社内のDX化をスタートしました。

そして、自社で培ったCRMやシステム導入ノウハウを外販事業とする目的で、システム開発の子会社・アヴァント、バーナーズ等で事業を行っています。ITの力を得て、デジタルサービスとして不動産クラウドファンディングや顔認証といったDX事業を展開しています。

今後、我々はDX不動産事業を収益の柱に、そしてDX推進事業を成長の柱とし、現実空間に強みを持つ総合DX企業グループとして成長していきたいと考えています。