2022年11月24日に発表された、株式会社紀文食品2023年3月期第2四半期決算説明の内容を書き起こしでお伝えします。

スピーカー:株式会社紀文食品 代表取締役社長・COO 堤 裕 氏

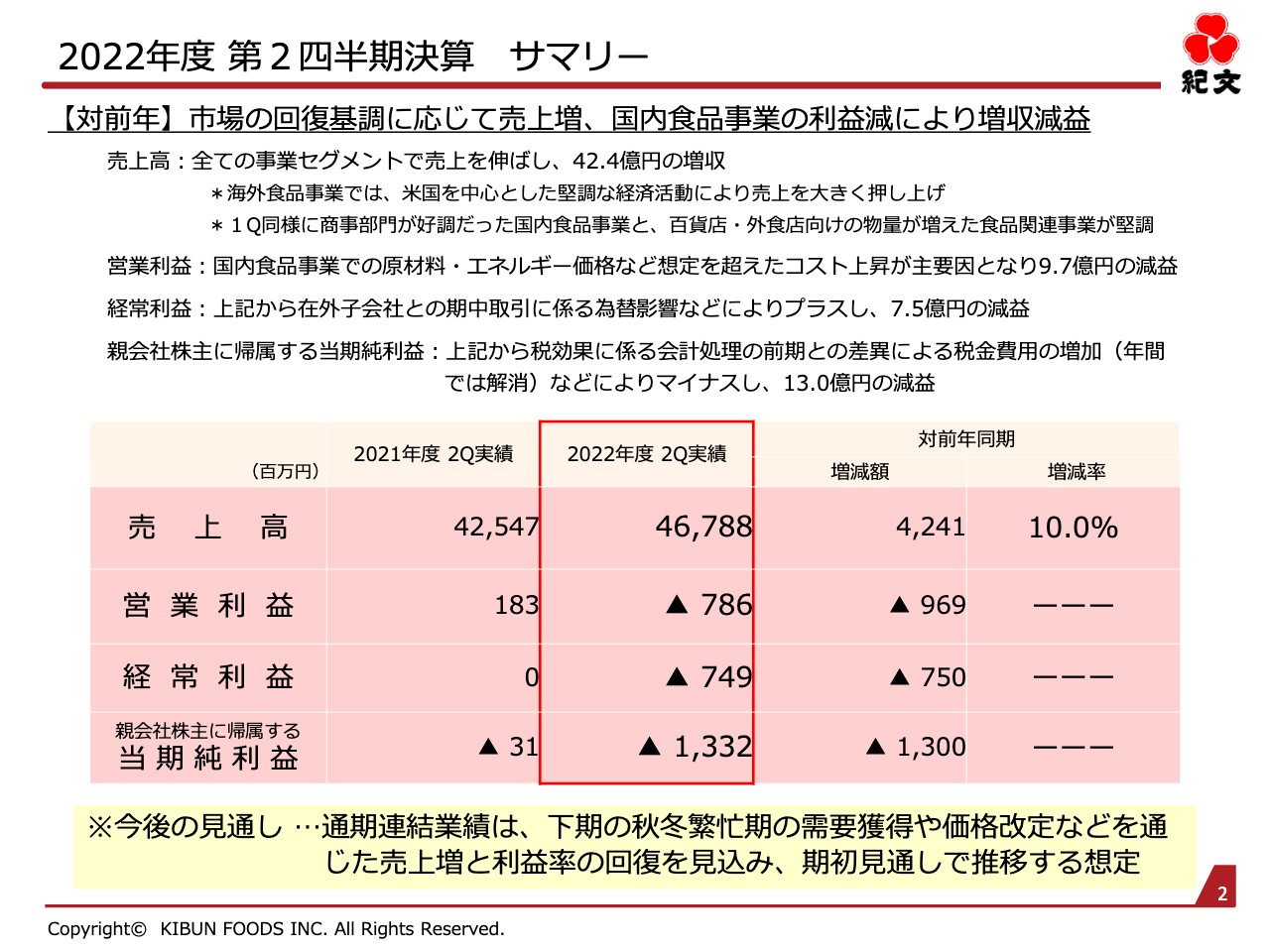

2022年度 第2四半期決算 サマリー

堤 裕氏:株式会社紀文食品、代表取締役社長の堤でございます。ただ今より、2023年3月期第2四半期決算についてご説明させていただきます。

最初に当期の決算サマリーについてご説明します。売上高は約468億円で前年同期比42億4,100万円の増収、営業利益はマイナス7億8,600万円で前年同期比9億6,900万円の減益となりました。

詳しくは後段でご説明しますが、増収の要因は、紀文グループの3つの事業セグメントすべてで、前年同期を上回る実績を上げたことです。

国内食品事業は、商事部門の好調に加え、小売部門が価格改定後も堅調に推移しました。海外食品事業は、戦略商品の拡大と、経済活動の平常化による需要増をとらえることができました。食品関連事業は、物流部門の百貨店・駅ビル・外食向けの物量が好調となりました。

一方、減益要因としては、原材料価格やエネルギーコストの上昇が想定以上に大きかったことが挙げられます。売上増に加えて、生産効率および業務効率の改善活動や、円安による為替の影響もプラスの方向に寄与しましたが、コスト上昇分を吸収できず、前年同期比ではマイナスとなりました。

上半期の結果を受け、下半期では最需要期の機会を逃さないための策を講じ、売上および利益を確保するよう活動していきます。

通期の見通しとしては、引き続きさまざまなコストの上昇が続くと予想していますので、特に原材料価格とエネルギーコストは期初見通しを大きく上回ると見込んでいます。

これに対しては、売上成長と2回の価格改定によるカバーを想定しています。その他にもコスト増の要因はありますが、販管費の削減や、計画には織り込んでいない為替差益などにより、現時点において、経常利益および当期純利益に関しては期初計画を達成する見通しです。

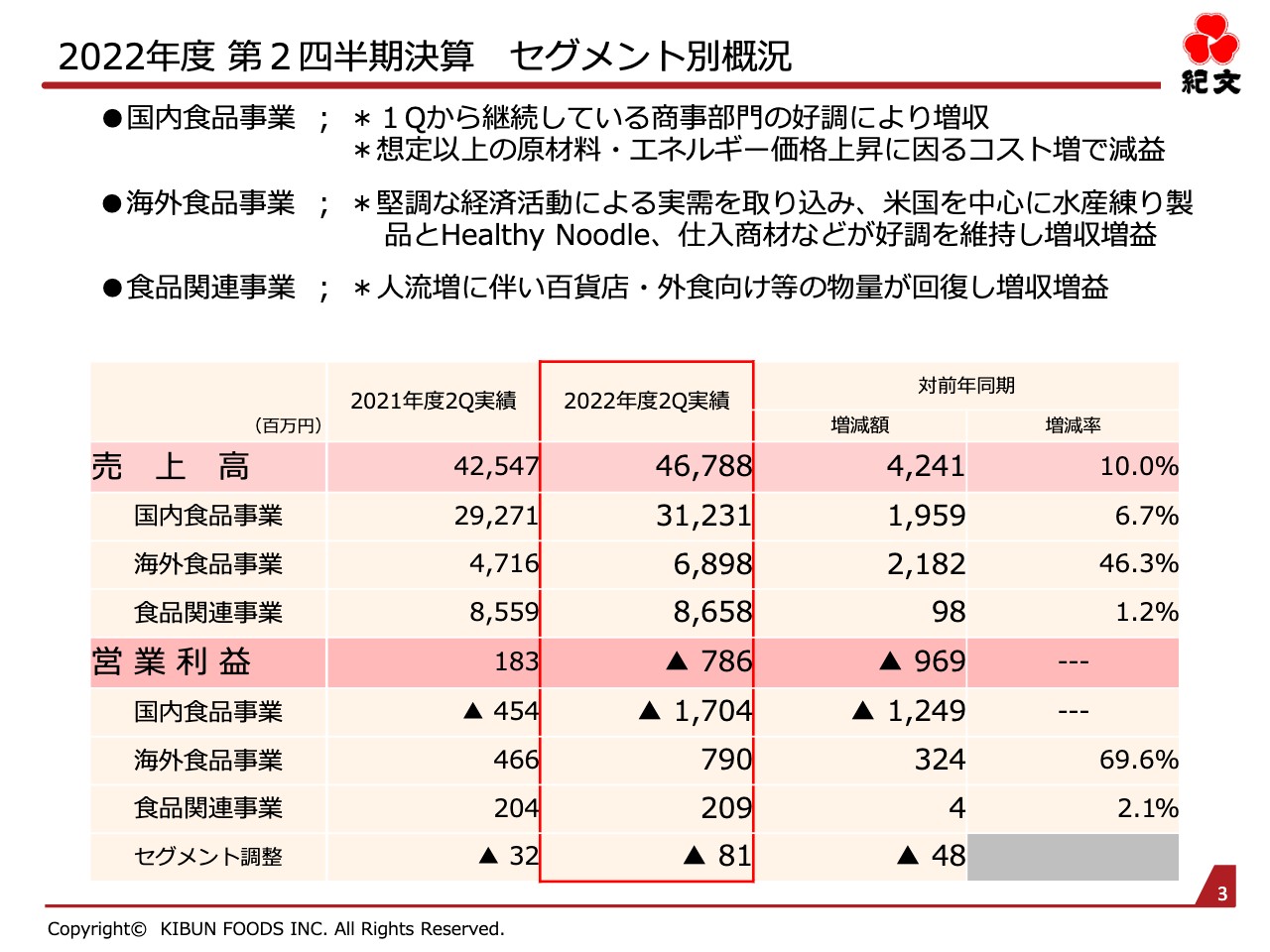

2022年度 第2四半期決算 セグメント別概況

事業セグメントごとの概況です。スライドに記載のとおり、売上高は前年比において3事業ともに増収となっています。営業利益について、海外食品事業・食品関連事業の2事業で増益となったものの、国内食品事業の減益幅が大きかったため、連結では減益となりました。

この状況に対応するために、国内食品事業では8月下旬から今年2回目となる商品の価格改定を行うなど、下半期に向けた回復策をすでに講じています。

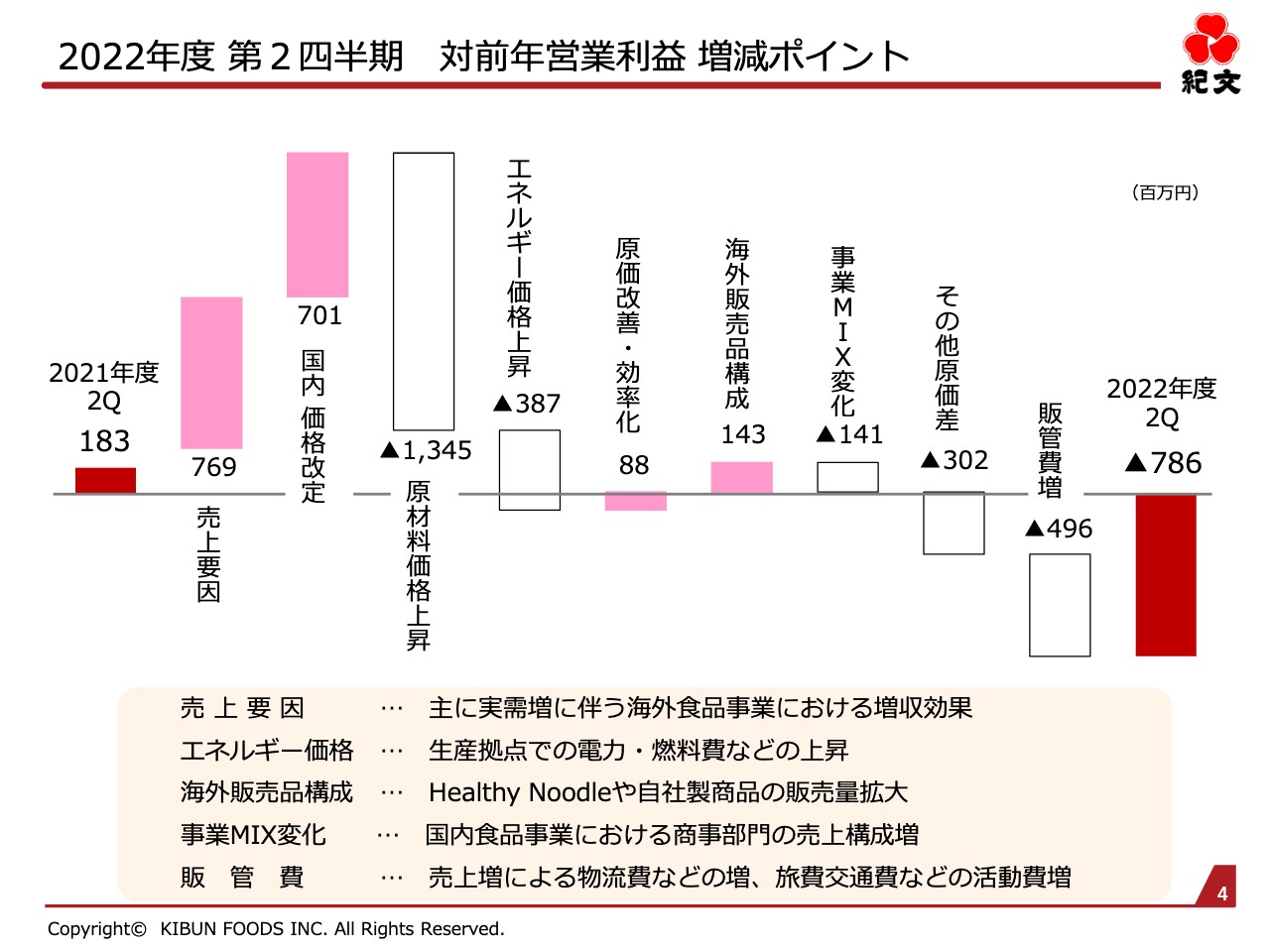

2022年度 第2四半期 対前年営業利益 増減ポイント

前年同期比における営業利益の増減ポイントです。スライドをご覧いただくと、原材料価格の上昇が最も大きな減益要因であることがわかると思います。その他にも、エネルギー価格の上昇や物流費などの販管費の増加がマイナス要因となっています。

一方で、各事業での売上増に伴う利益増は約7.7億円、国内での価格改定による効果が約7億円となりました。先ほどもお伝えしたとおり、下半期も依然として原材料価格やエネルギーコストが上昇すると見越していることに加え、他の資材価格などの上昇も含めると、通期では前期比で大きなマイナス要因になると想定しています。

引き続き売上成長と価格改定をプラス要因として、マイナス分の回復を見込んでいますので、通期の営業利益ベースでも前期並みの水準を確保するよう努めていきます。

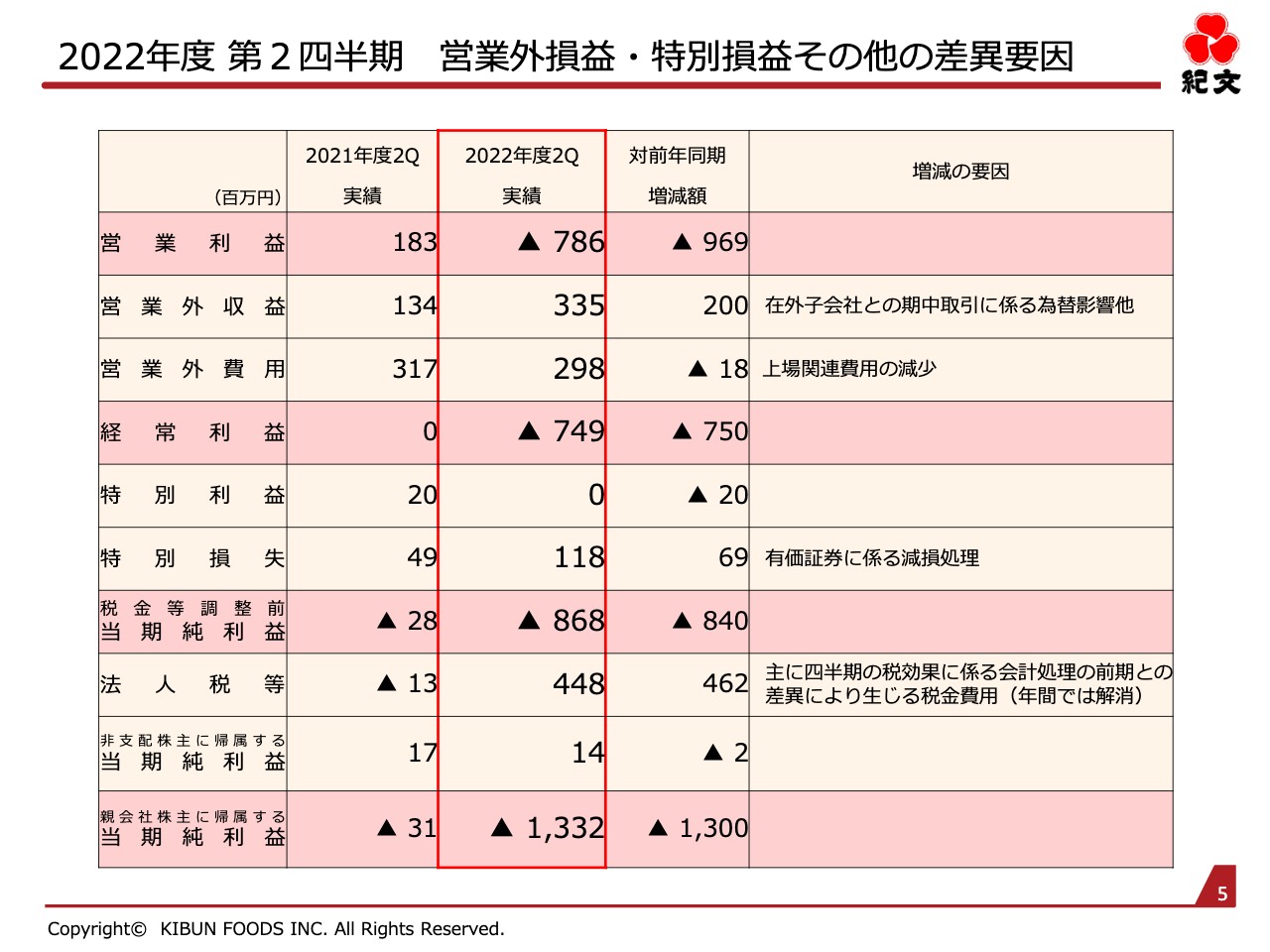

2022年度 第2四半期 営業外損益・特別損益その他の差異要因

営業外損益・特別損益の主な差異要因をご説明します。営業外収益に計上している為替影響は、プラスに寄与しています。また、スライド中央に記載の特別損失は、投資に伴う資産の除却に加えて有価証券の減損処理によるものであり、期中の株価下落に起因しています。

なお、スライド下から3段目の法人税等については、四半期の税効果に係る会計処理の前期との差異により生じる税金費用ですが、年間では解消する部分となります。法人税等は、当期では約4.5億円計上しており、その結果、親会社株主に帰属する当期純利益はマイナス13億3,200万円となっています。

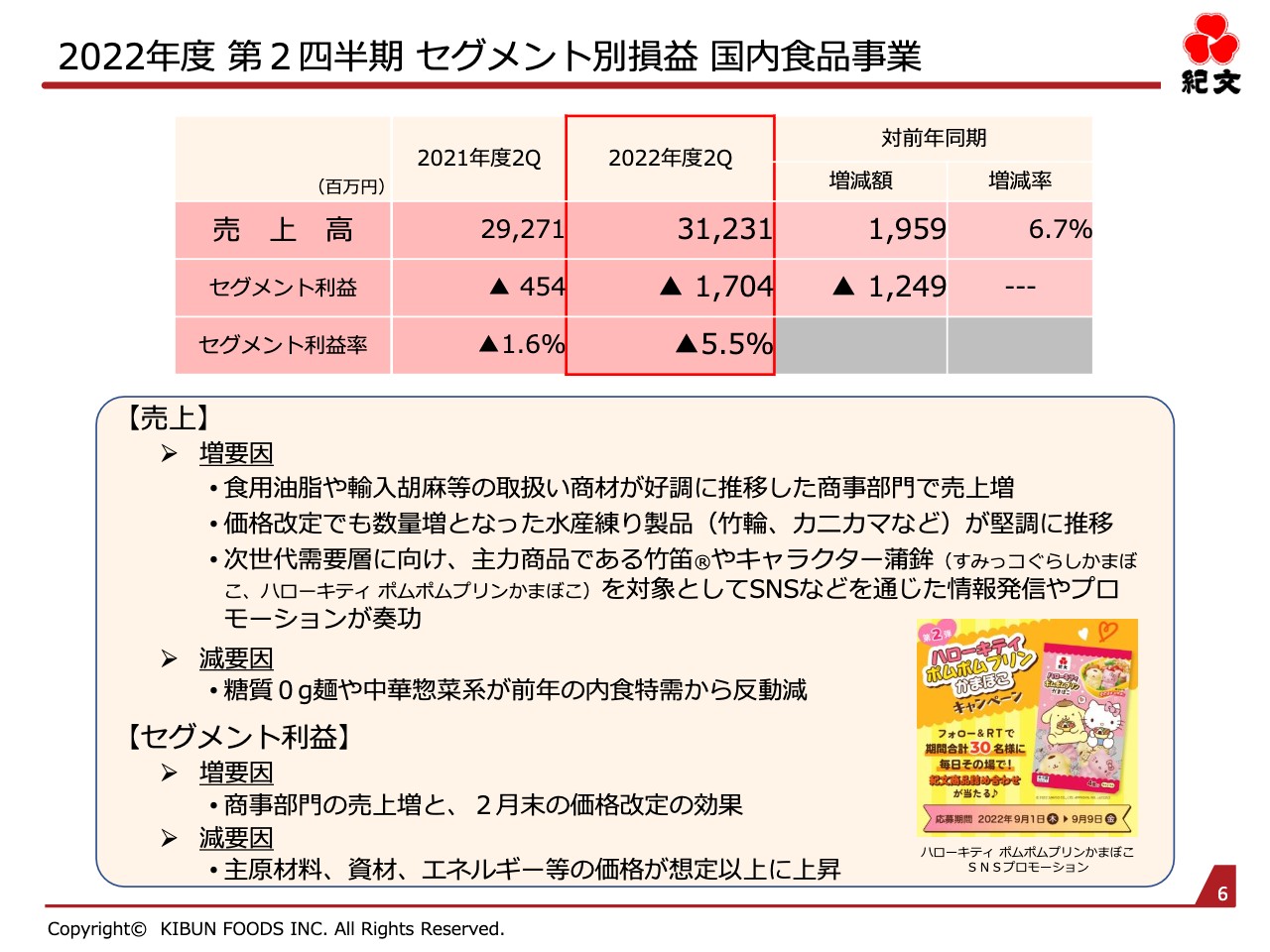

2022年度 第2四半期 セグメント別損益 国内食品事業

事業セグメントごとの実績についてご説明します。

国内食品事業は商事部門が好調で、中でも業務用の食用油脂や胡麻などの販売が好調に推移し、前年同期比で増収となりました。小売り向けの主力である水産練り製品は、上半期は需要が少ない時期なのですが、SNSを活用したプロモーションを展開して底上げを図り、前年同期比では金額ベースでプラスとなりました。

一方で、コロナ禍の需要をとらえたことで前年において売上が増加した「糖質0g麺」や中華惣菜は、社会活動が平常化に向かう中で内食需要が減少した影響で、金額ベースでマイナスとなりました。これらの商品に対しては、新たな需要層の開拓や食べ方の訴求など、プロモーションを通じて挽回を図ります。

セグメント利益は、原材料価格とエネルギーコストの上昇による影響を強く受け、前年同期比で大きく減少しています。下半期に向けて、売上成長が続く商事部門での勢いを止めることなく、また、小売り向けでは今年2回目となる価格改定による効果を実績化させるとともに、生産効率や業務効率の向上を進め、売上増と利益の回復を図っていきます。

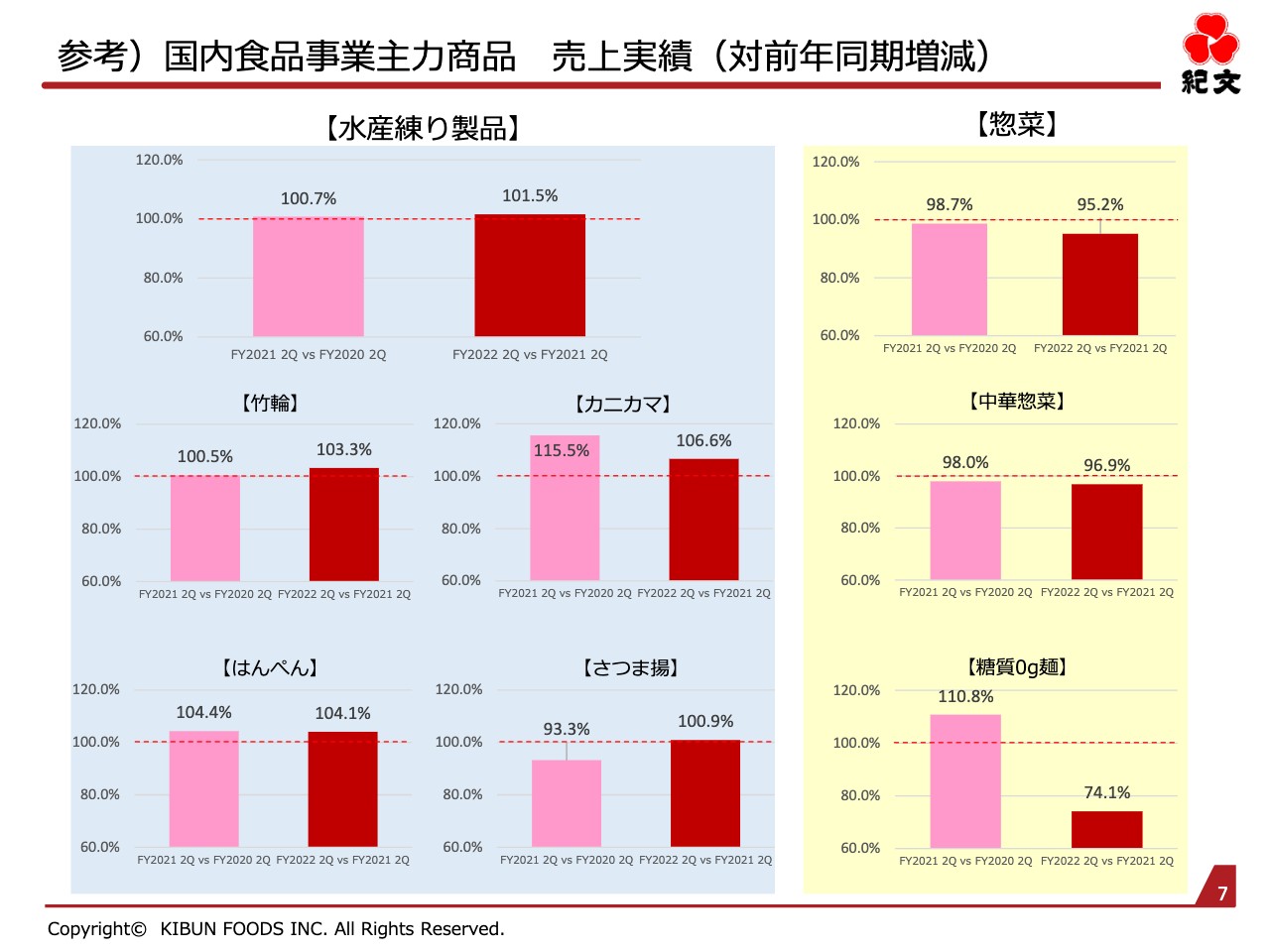

参考)国内食品事業主力商品 売上実績(対前年同期増減)

国内食品事業における小売り向けの主力商品について、売上実績の前年同期比を紹介します。スライド右側の黄色い部分で示す惣菜は、コロナ禍の内食需要が一段落した影響を受け、前年比で減少しています。

「糖質0g麺」については先ほどご説明したことに加え、競争が激化していることも減少要因の1つです。この分野の市場は当社が作り上げたものですので、商品性や味、利便性、豊富なレシピ等の有用性を通じて巻き返せると考えています。

一方、スライド左側の水色の部分である水産練り製品は、家庭での備蓄商材としての認知度や有用性による需要が高止まりしていると想定されることに加え、プロモーション効果もあり、価格改定以降も売上は好調に推移しています。

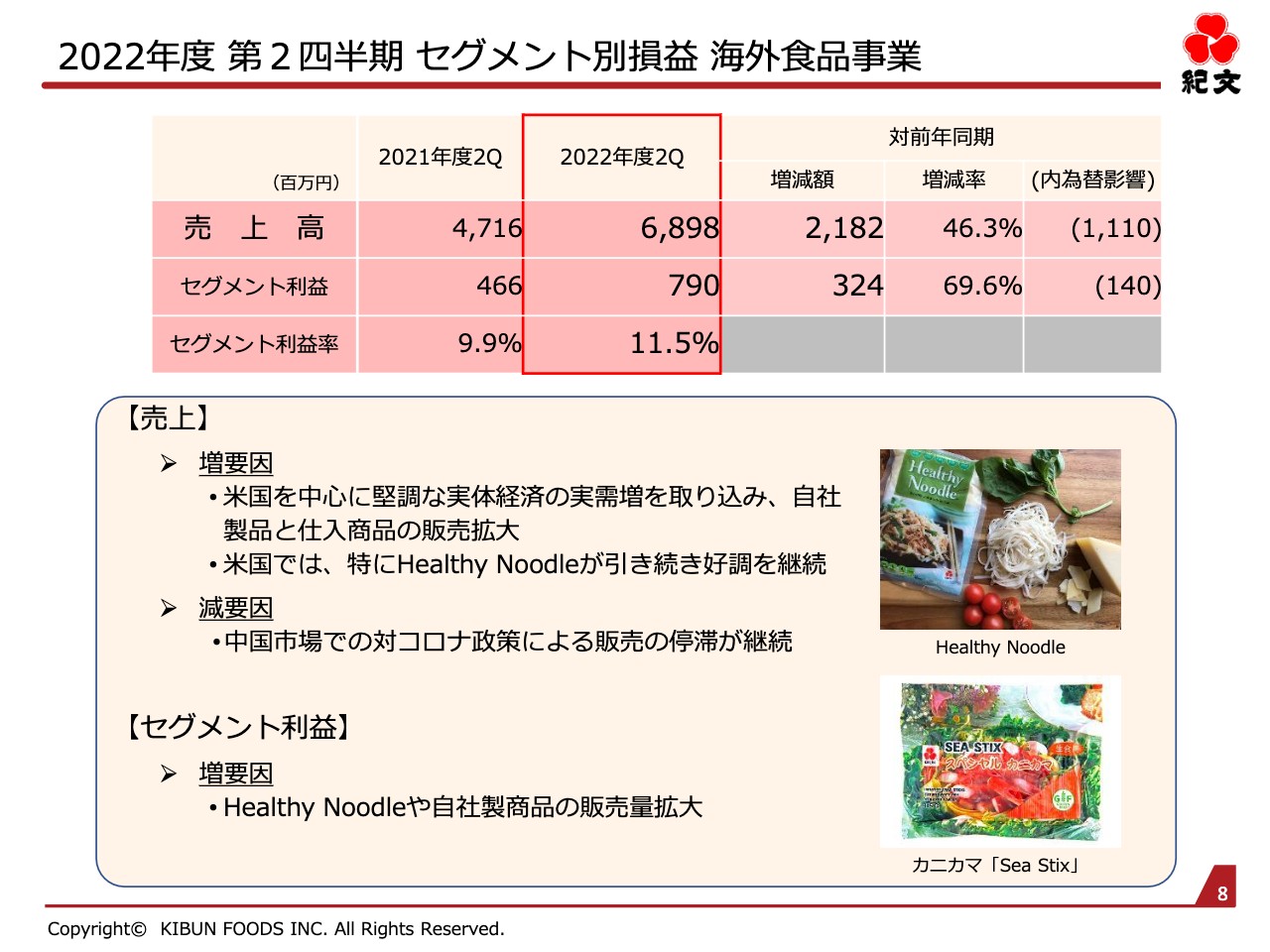

2022年度 第2四半期 セグメント別損益 海外食品事業

続いては海外食品事業です。本事業セグメントの対象期間は1月から6月の6ヶ月間ですが、当期は売上高・セグメント利益ともに、コロナ禍の影響を受けた前年同期を大きく上回る結果となりました。

中国を除いた各市場で経済活動が平常化し、業務用向け、小売店向けいずれも好調に推移しています。特に「糖質0g麺」の海外向け商品「Healthy Noodle」は、引き続き米国で需要が強く、前年同期比1.5倍の売上高を達成しています。

一方で、各国のインフレによる急激な物価上昇の影響と実質所得の目減りによる景気の後退や、消費減速も懸念されていることから、海外市場についても楽観視せずに、着実に取り組みを進めていきたいと考えています。

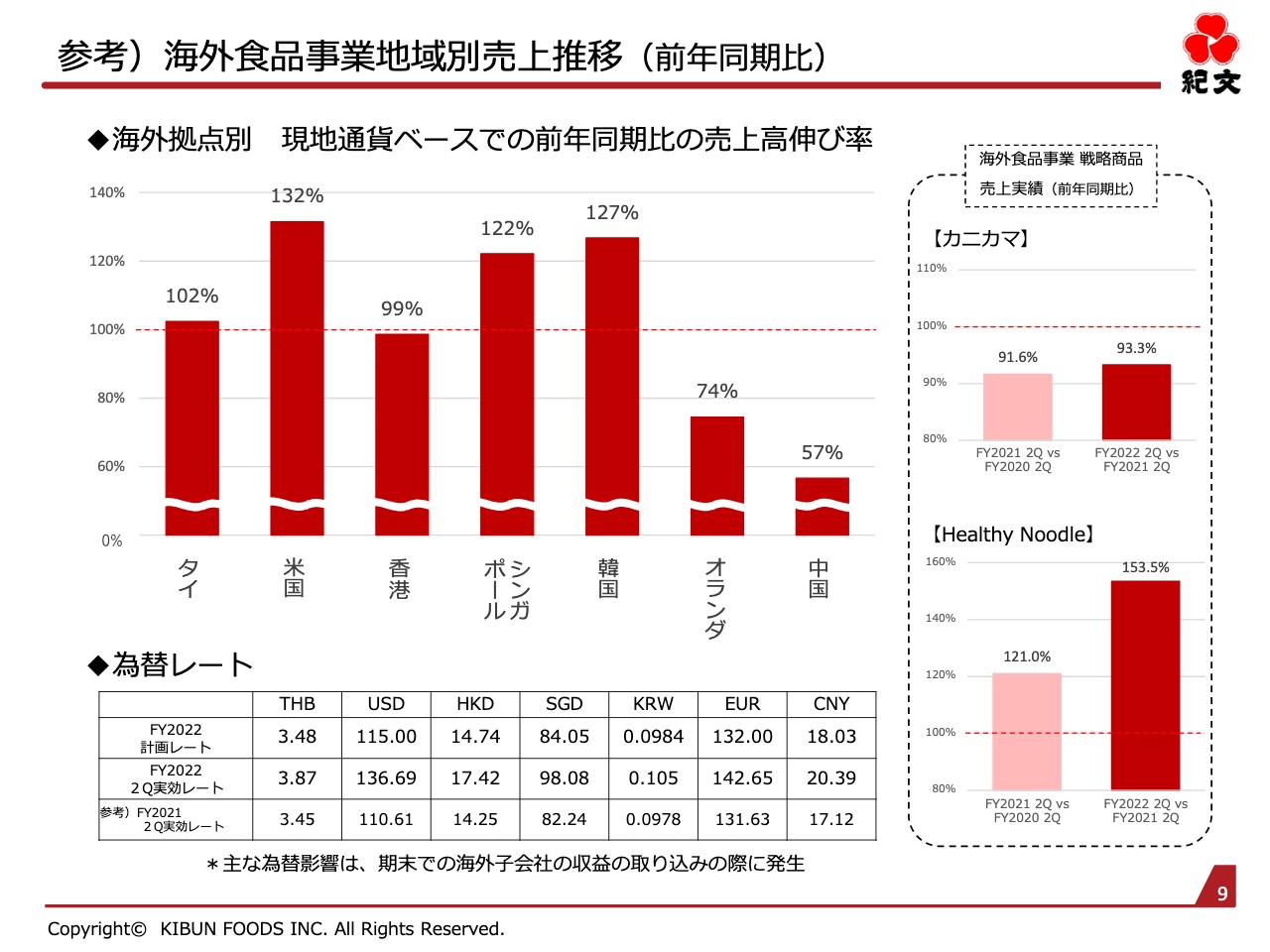

参考)海外食品事業地域別売上推移(前年同期比)

現地通貨ベースで見た、海外拠点ごとの前年同期比での売上実績の伸びを示したグラフです。特に米国では、「Healthy Noodle」のほか、水産練り製品や農畜産品の売上も好調な伸びを示しています。一方で、中国は政策的に経済活動が十分に再開されておらず、今後も回復のペースは鈍いと考えています。

スライド右側のグラフで示しているカニカマの前年同期比減は、中国向けの出荷減が大きく響いている結果です。また先ほどお伝えしたとおり、「Healthy Noodle」の売上が前年同期比で150パーセントを超える実績を上げており、健康志向の需要は引き続き堅調であると考えています。

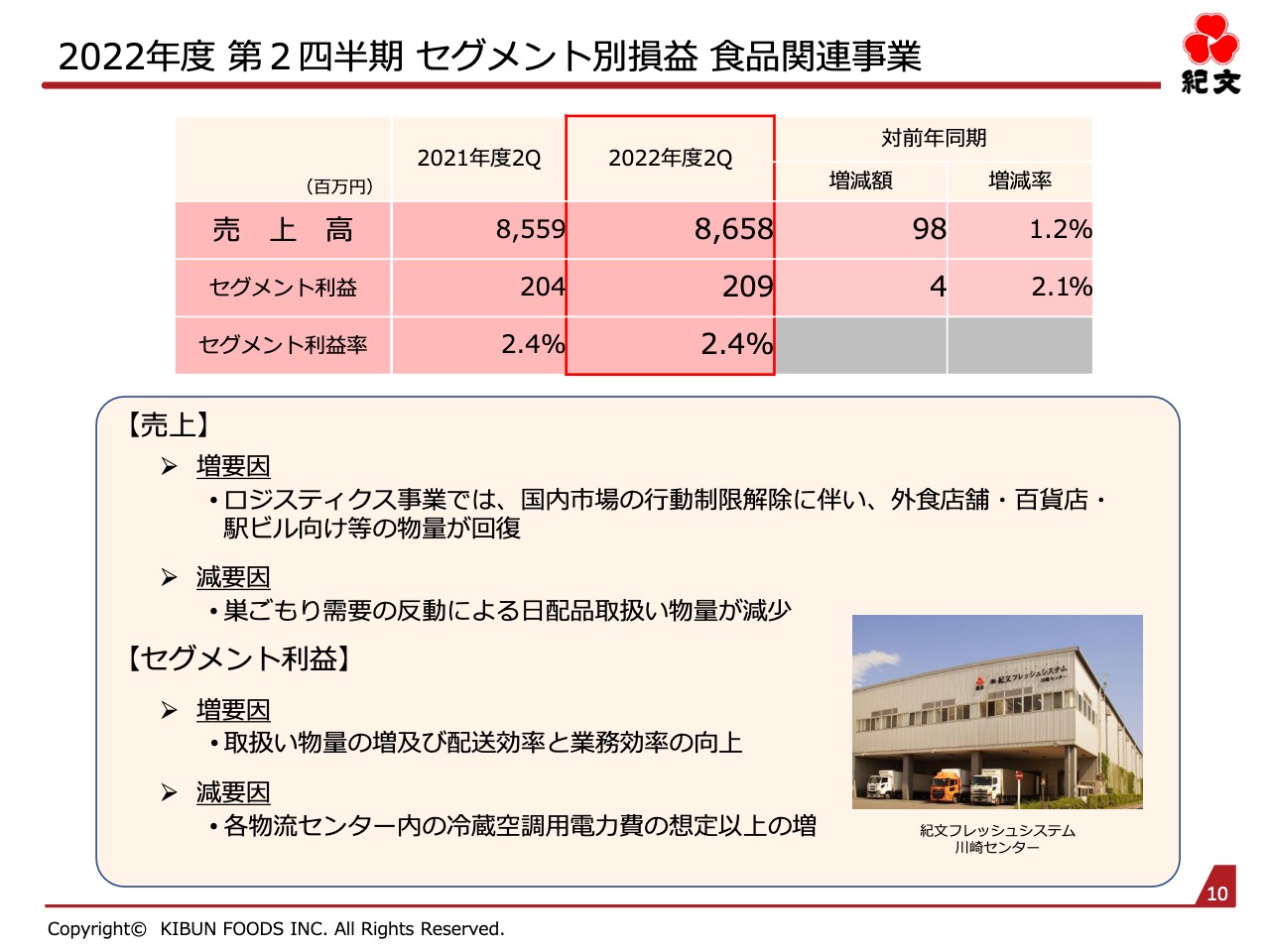

2022年度 第2四半期 セグメント別損益 食品関連事業

食品関連事業についてです。この事業セグメントで大きな比重を持つ物流事業で売上を伸ばしました。こちらは日本国内の行動制限の解除により、外食店舗や百貨店などの人々の外出を伴う消費活動が戻ってきたことで、物の流れが大きく回復したことによります。

その反動として内食需要全体が減少し、スーパーマーケット等に向けた日配品の物流量は微減となりましたが、外食店舗や百貨店などの増加分が補い、プラスとなりました。

紀文グループの物流事業は、自前の車両を持たない3PLビジネスモデルで運営しているため、原油高によるガソリンなどの燃料価格上昇分が即費用増になる事業構造にはなっていません。

一方で、冷蔵温度帯での物流管理を実施していることから、倉庫内での空調設備に使う電力費等に関しては、昨今のエネルギーコストの上昇の影響を想定以上に受けています。秋冬は特に物流量が多くなる時期ですので、配送効率や業務効率を向上させながら、コスト増への対応を図っていきます。

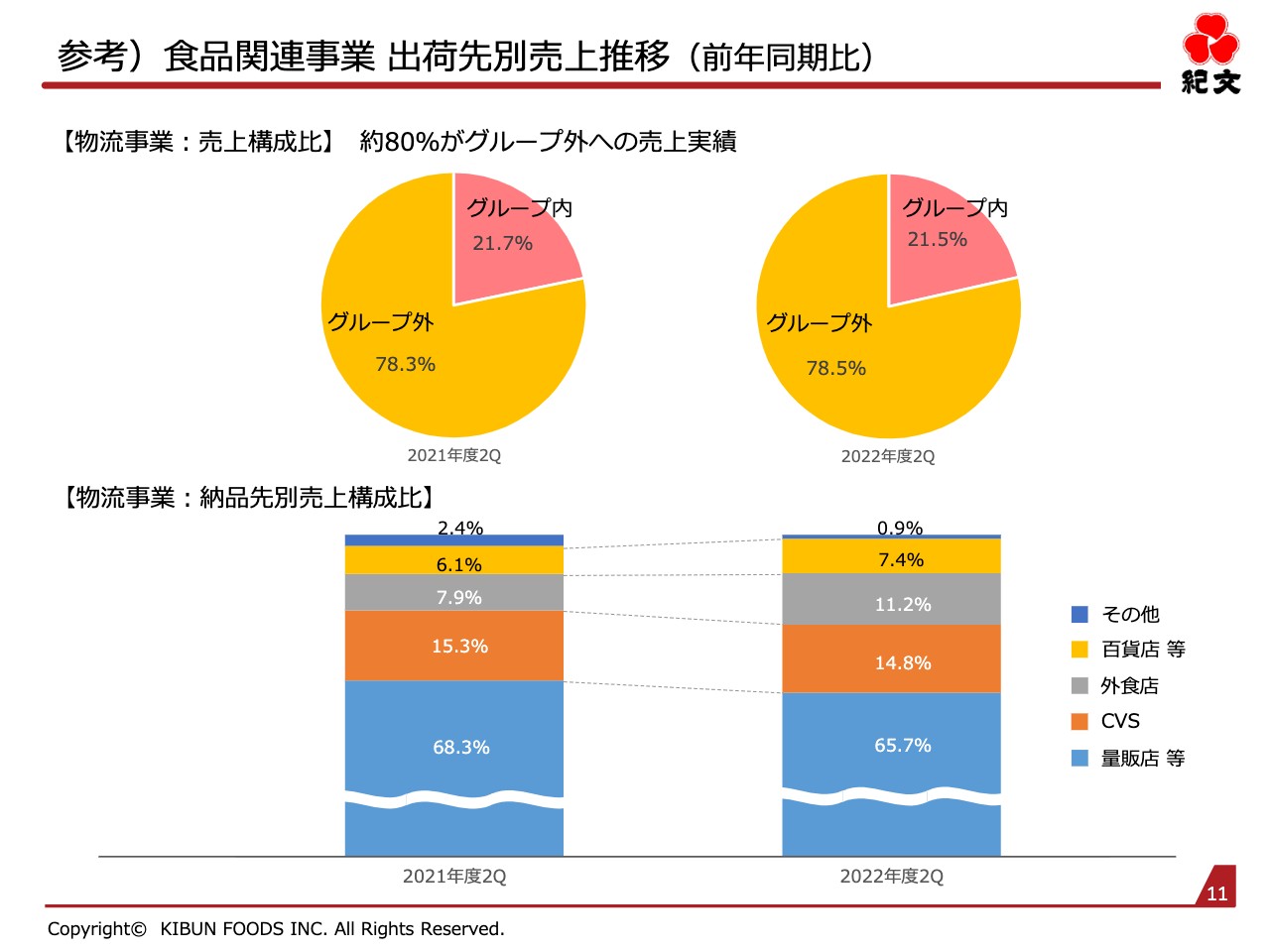

参考)食品関連事業 出荷先別売上推移(前年同期比)

物流事業におけるグループ内外の売上構成比です。スライド上部の円グラフに記載したとおり、グループ内の売上構成比率は2割程度で、売上の8割近くは外部企業の商品の物流によるものです。また、配送先もスーパーマーケットやコンビニエンスストアなどの小売店のほかに、外食店、百貨店、駅ビルなど多岐にわたっています。

このため、コロナ禍では内食需要増に伴いスーパーマーケットやコンビニエンスストアが好調でしたが、行動制限が明けると外食店舗や百貨店が好調になるというかたちで、バランスの取れた構成になっています。

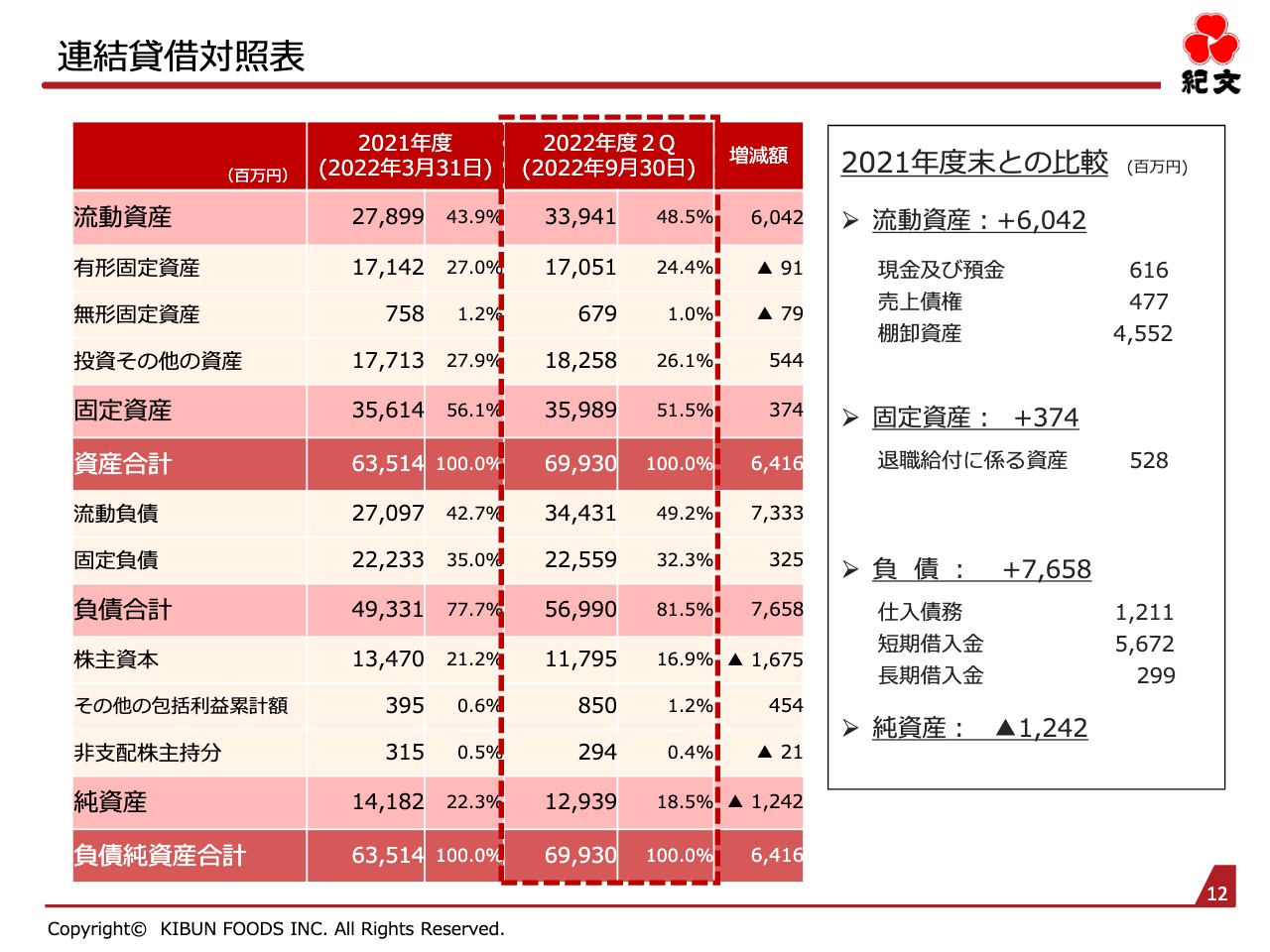

連結貸借対照表

当期のバランスシートはスライドの表のとおりです。秋冬の需要期に向けて原材料や食材の在庫を厚めにしているため、上半期末では流動資産のうち、特に棚卸資産が増えています。これらを活用し、下半期の需要期に機会損失が出ないよう、生産と販売につなげていきます。

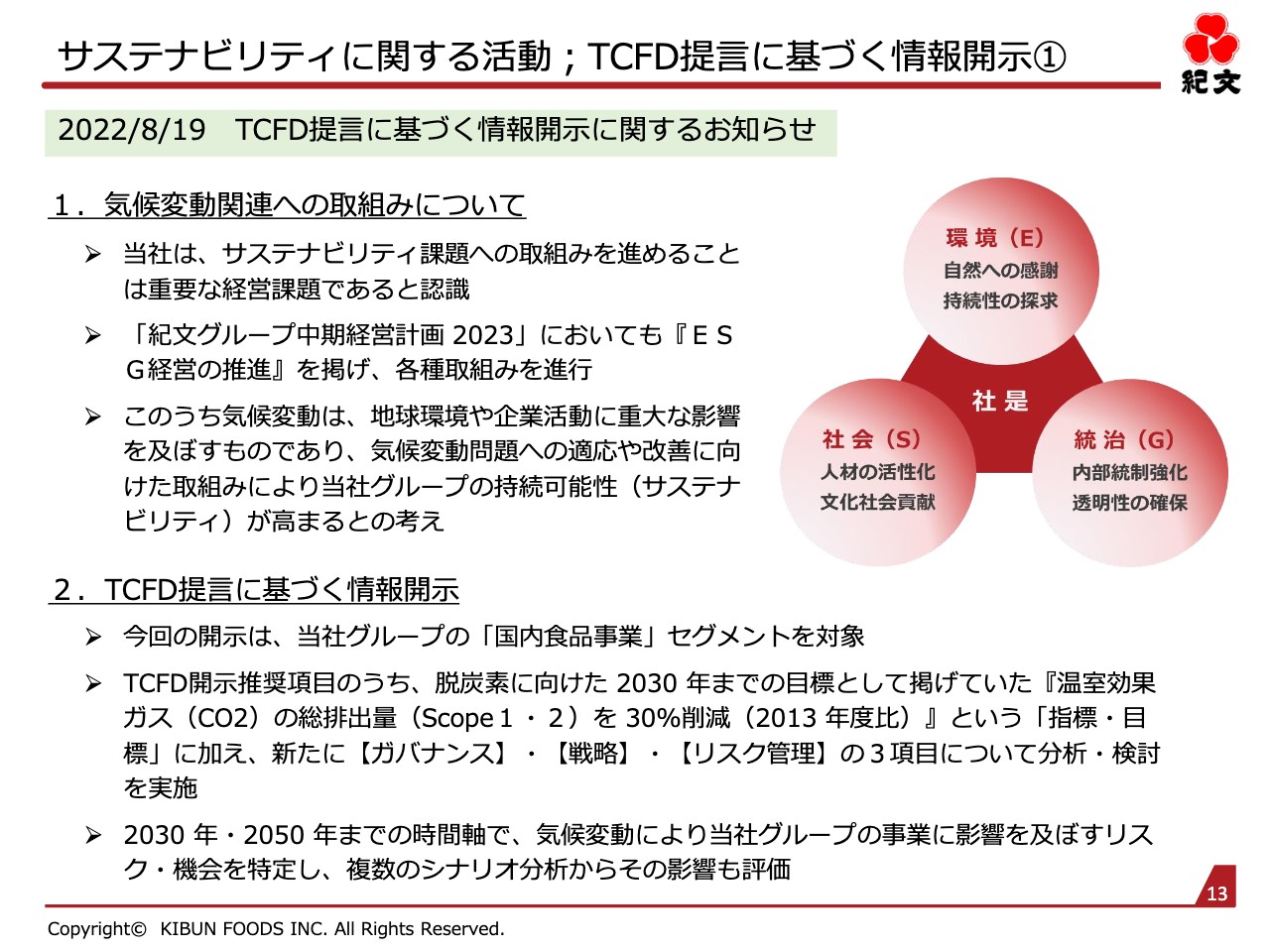

サステナビリティに関する活動;TCFD提言に基づく情報開示①

持続可能な社会の実現に向けた上半期における取り組みについて、簡単にご説明します。当社は本年8月に、TCFD提言に基づく情報開示をしました。気候変動をはじめとする環境対策は、当社の掲げるサステナビリティ課題の中で重要な項目です。

当社では、私をトップに置いたサステナビリティ委員会を昨年9月に発足させ、課題の解決に向けた取り組みを進めています。その中でも、特に当期は当社グループの国内食品事業セグメントを対象として、「ガバナンス」「戦略」「リスク管理」の3項目について、TCFD提言に基づいた分析・検討を行い、その内容を開示しました。

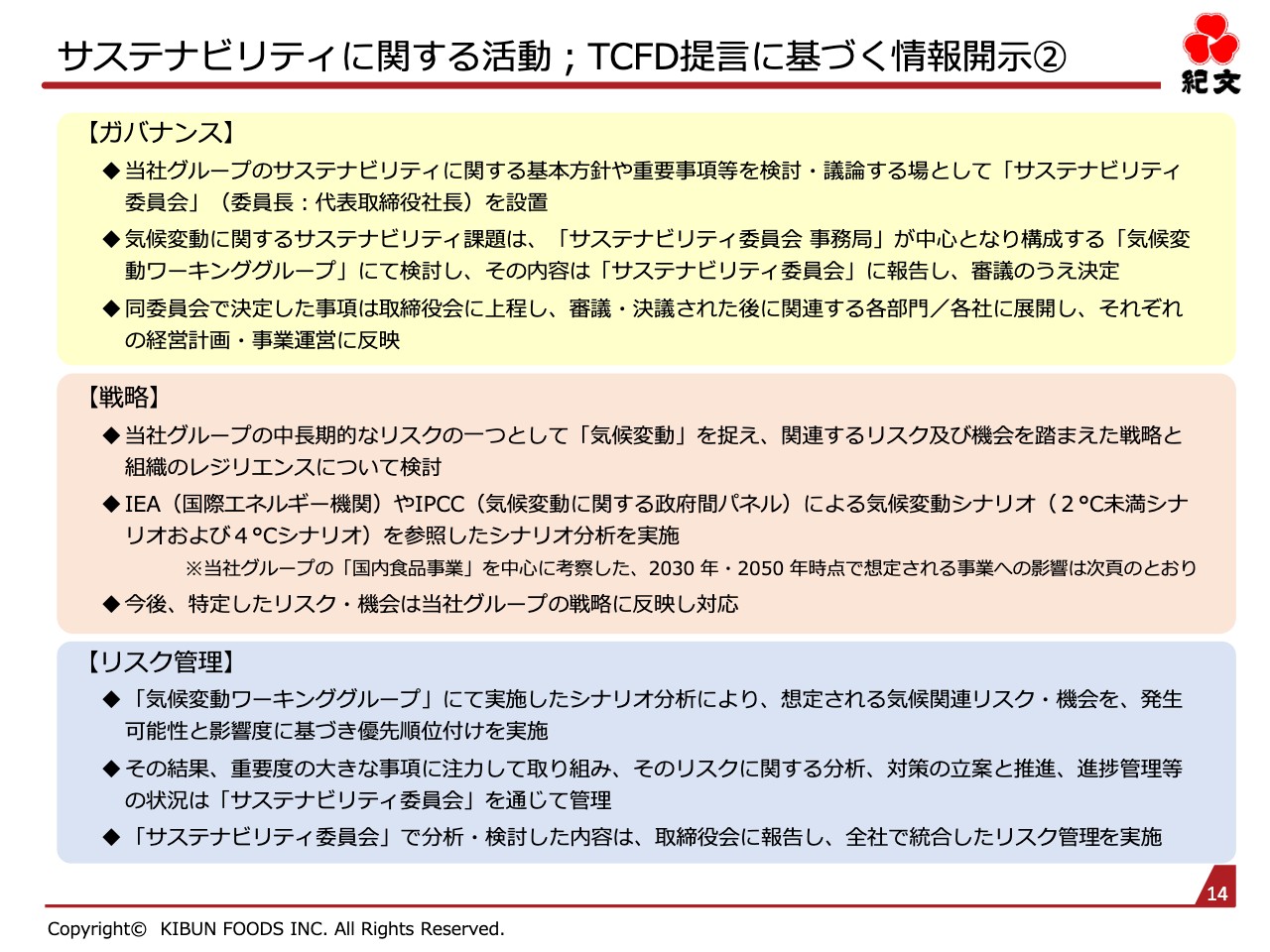

サステナビリティに関する活動;TCFD提言に基づく情報開示②

この3項目の概要はスライドに記載のとおりです。詳しくは当社のWebサイトでもご覧いただけます。「ガバナンス」「戦略」「リスク管理」は、いずれも企業活動として気候変動への対応に必須の要件であると考えており、今回は紀文グループの考え方、姿勢、活動の方向性についての情報を開示しました。

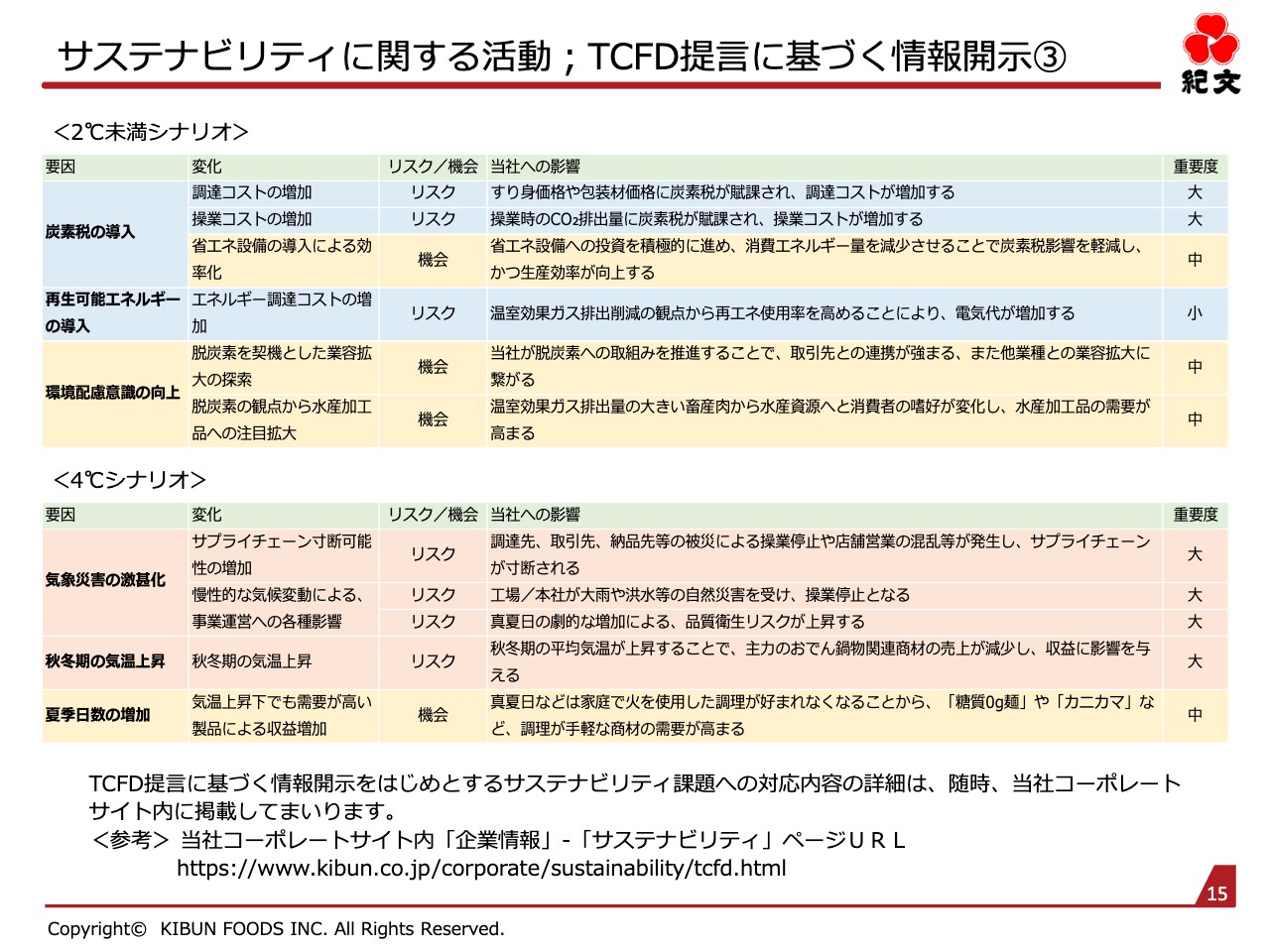

サステナビリティに関する活動;TCFD提言に基づく情報開示③

気候変動は紀文グループの事業運営に大きく影響します。具体的な対応内容としては、各項目の重要度を見える化した上で機会を活かした成長チャンスを逃さないこと、リスクに関しては、まず問題が起こらないように対策を進めること、そして、万が一問題が起きてしまった場合の打ち手を策定し、準備を進めることを掲げています。

以上を通して、紀文グループとして持続性を担保し成長が続けられるように、私がトップを務めるサステナビリティ委員会が中心となり、中長期の戦略に反映し、活動していきます。

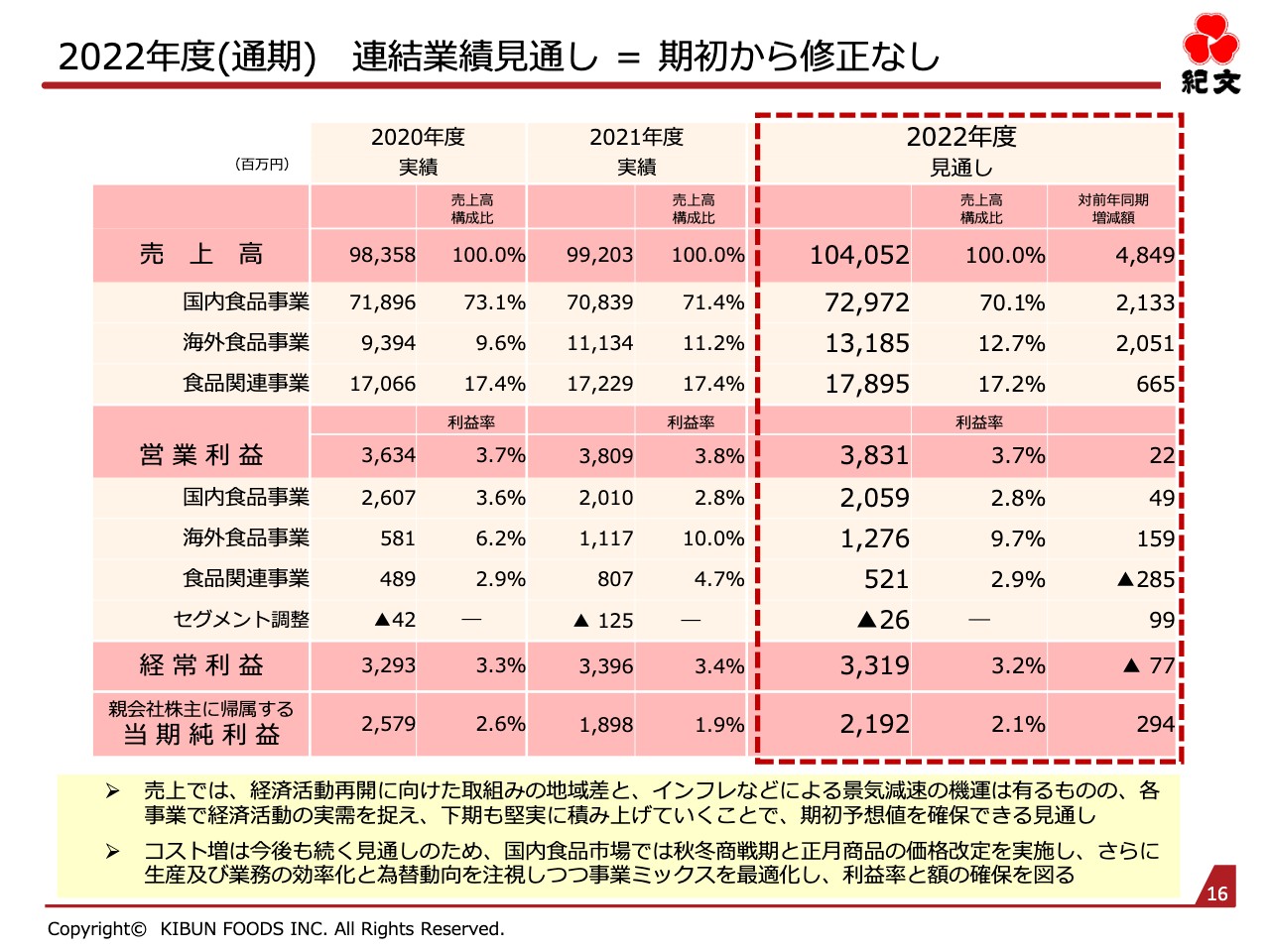

2022年度(通期) 連結業績見通し = 期初から修正なし

最後に、通期の連結業績をご説明します。冒頭でお伝えしたとおり、マイナス要因としては、コスト増として前期比で原材料価格とエネルギーコストが大きく影響する見込みです。

これに対するプラス要因として、売上成長と価格改定による増益を想定しています。事業セグメントごとに多少上下する可能性はありますが、連結業績での達成に向けた具体的な策を講じていますので、売上高約1,040億円、経常利益約33億円、親会社株主に帰属する当期純利益約22億円の通期見通しは、現時点では据え置きとします。

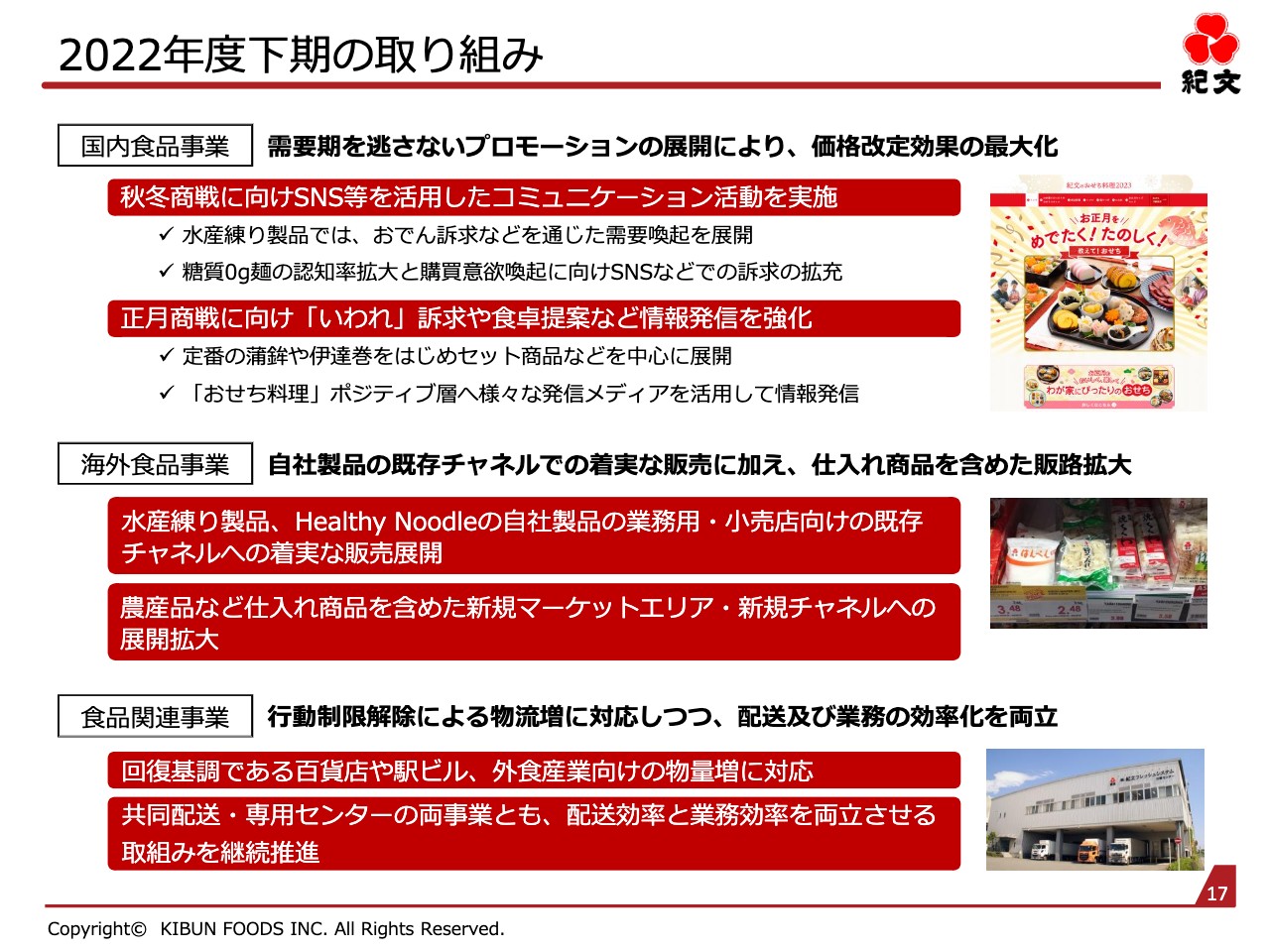

2022年度下期の取り組み

なお、具体的な各事業セグメントでの通期の見通し達成に向けた下半期の取り組みは、スライドに記載のとおりです。

国内食品事業では、価格改定の効果を最大化するために、購買意欲の減衰を防ぐようなさまざまなプロモーションを展開し、お客さまとのコミュニケーションを図っていきます。

海外食品事業では、売上成長を継続させるため各市場のマクロ経済状況を注視しつつ、既存チャネルへの着実な販売展開と、新規チャネルへの展開拡大を推進します。

食品関連事業では、ウィズコロナを前提とした行動規制終了に伴う物流量の増加に対応しつつ、配送効率や業務効率を高めていきます。

このように、各事業セグメントで実効性の高い策を進め、通期業績見通しの達成に向けて事業を運営していきます。

以上で、株式会社紀文食品、2023年3月期第2四半期の決算説明を終わります。引き続き、紀文グループおよびグループの事業に対するご理解とご高配を賜りますよう、よろしくお願いいたします。ありがとうございました。