相続市場はGDPの約1割

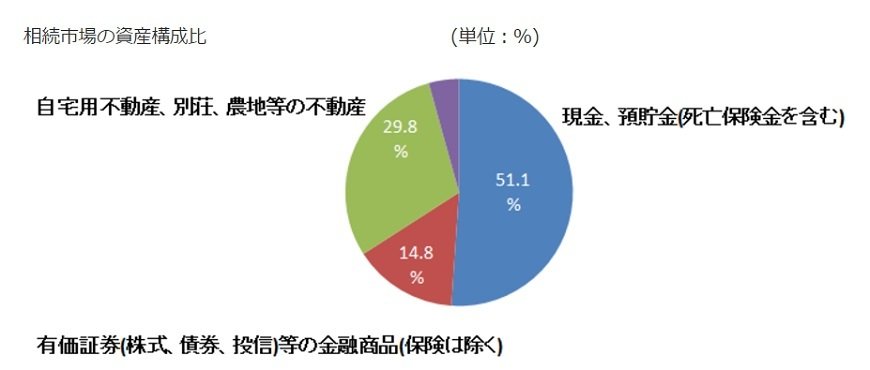

相続市場の規模は46兆円、その内訳は預貯金51%、不動産30%、有価証券15%。

これは2016年12月にフィデリティ退職・投資教育研究所が実施した相続人5000人アンケートから推計した値です。

相続といえば国税庁のデータが詳しいのですが、これは相続税がかかった資産だけが対象で、その課税価格合計は14.6兆円です(2015年)。実際には課税されない非課税資産も多く、それを含めると国税庁のデータの4倍弱、GDPの1割に達する水準なのです。

しかも超高齢社会の下では死亡者数は今後もさらに増加しますから、相続市場もそれに合わせて拡大し続けることになるでしょう。

国立社会保障・人口問題研究所の中位推計による2039年の死亡者数は167万人弱、2015年の129万人に比べ29%増加するとしていますから、相続市場も3割くらいは増える可能性があるわけです。

「資産間」「世代間」「地域間」「金融機関間」の4つの資産移転

とすれば、相続市場はまだまだ課税できる部分があるということも言えます。しかし、相続市場を徴税の鉱脈と見るのではなく、「世代間」の資産移転を通じた金融資産の適正化に活かすべきだと思います。

「貯蓄から投資へ」を標榜する政府は、若年層への資産の「世代間移転」をもたらす相続で、その5割を占める現金・預金から有価証券へと「資産間移転」を促進させることにもっと注力してもいいでしょう。

今回のアンケートでは、相続後の資産の使い方についても聞いています。結果から、7割の相続人が相続資産をそのままにし、現金・預貯金を受け取った相続人の7%しか投資に回していないことがわかりました。

そのため、相続後の「資産間移転」を想定するより、相続前に有価証券を保有しやすい仕組みを作ることが必要だといえます。

すなわち、金融庁が税制改正要望に盛り込みながら政府の税制改正大綱には加えられなかった「相続時の有価証券評価額を割り引く」政策が有効だと思われます。

アンケートでは、4割の人が有価証券評価額の引き下げを評価し、そのうち3割が投資を増やすと回答している点は見逃せません。

もちろん、相続に伴う地方から都会への「地域間」「金融機関間」の資産移転は心配される点です。

ただ、上述の施策で被相続人の有価証券保有が増えれば「金融機関間」の資産移転が抑制される傾向もアンケートからわかりました。名義変更等の事務的コミュニケーションだけでも資産流出抑制に有効なのではないかと思われます。

加えて、相続人が被相続人と同じ金融機関に口座を開設することも抑制に効果があることがわかりました。「金融機関間」の資産移転抑制がうまくいけば、それは「地域間」の資産移転抑制にもつながり、地方経済へのメリットも大きいはずです。

合同会社フィンウェル研究所代表 野尻 哲史