2022年11月14日に発表された、株式会社ブロードエンタープライズ2022年12月期第3四半期決算説明の内容を書き起こしでお伝えします。

スピーカー:株式会社ブロードエンタープライズ 代表取締役社長 中西良祐 氏

株式会社ブロードエンタープライズ 経理部部長 渡邊宗義 氏

株式会社ブロードエンタープライズ 執行役員 経営企画室 室長 畑江一生 氏

会社概要

中西良祐氏(以下、中西):みなさま、本日はお忙しい中ご参加いただき、誠にありがとうございます。ブロードエンタープライズ代表取締役社長の中西でございます。ブロードエンタープライズという会社についてぜひ知っていただければと思いますので、お付き合いのほどよろしくお願いいたします。

まずは会社概要についてです。2000年12月15日に設立し、今年で22年目の会社となります。本社は大阪にあり、東京、横浜、名古屋、神戸、広島、福岡に拠点があります。我々は「マンション管理をIoTでスマート化する」というミッションを掲げており、「CS(顧客満足)」「ES(社員満足)」「SC(社会貢献)」という3つの経営理念を持って運営しています。

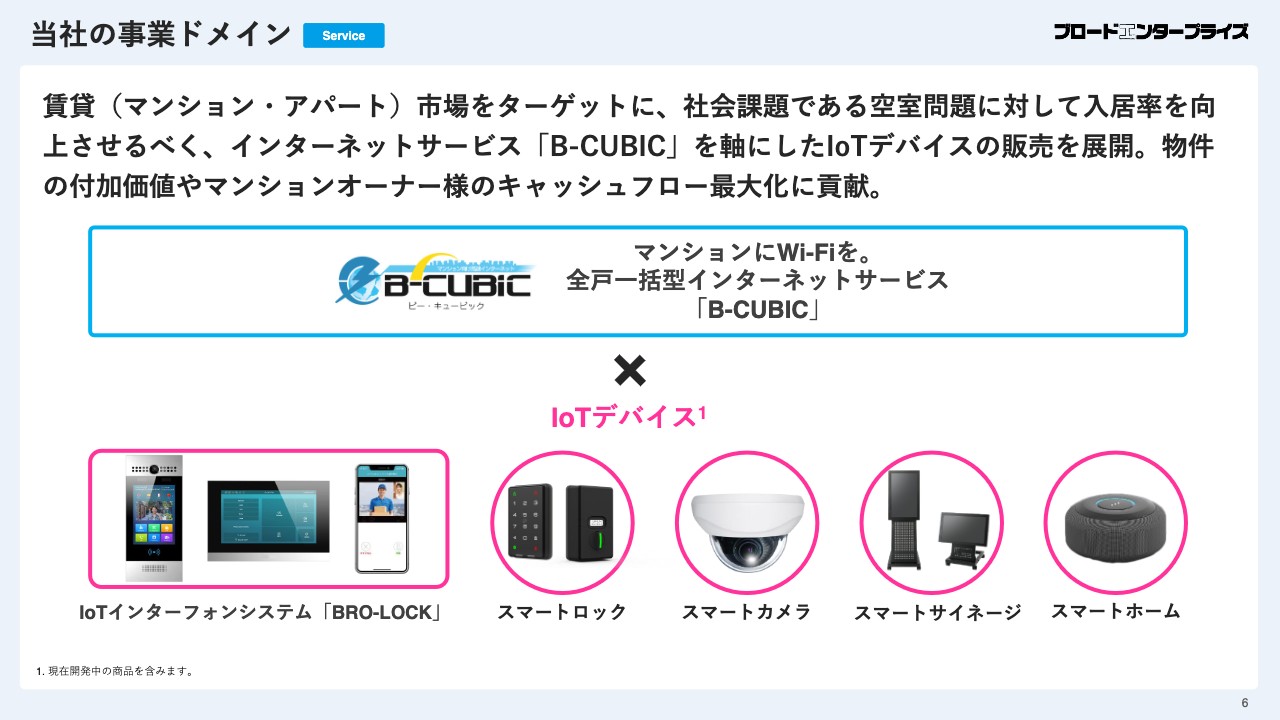

当社の事業ドメイン

サービス概要についてです。主に、賃貸(マンション・アパート)市場をターゲットに、社会課題である空室問題に対して入居率を向上させるべく、インターネットサービス「B-CUBIC」を軸としたIoTデバイスの販売を展開しています。物件の付加価値アップ、また、マンションオーナーのキャッシュフロー最大化に貢献します。

「B-CUBIC」についてご説明します。入居者がインターネットを申し込む際は、任意加入型と言い、通常は入居者ご自身でNTTなどに連絡して開通させ、費用もご自身の負担となります。一方、当社が提供するインターネットサービスは全戸加入型であるため、マンションオーナーと一括で契約し、オーナーから費用をいただくことになります。そのため、入居者はインターネットが無料であり、入居したその日から24時間、Wi-Fiをご利用いただけます。

オーナーに費用を負担していただきますが、例えば、AとBという物件があるとして、どちらも駅から5分、間取りも同じで、Aはインターネット代が約4,000円、Bはインターネット代が無料という違いがあるとします。特にワンルームは若い人たちが入居するため、インターネットが無料で使える物件に入居が集中しますので、オーナーからすると満室経営を実現するための投資となります。

スライド下側のIoTデバイスについてです。「BRO-LOCK」という自社商品がありますが、これはインターネットにつながるIoTインターフォンシステムとなります。例えば、宅配業者がインターフォンを押した場合、通常は部屋のモニターが鳴ります。しかし、IoTインターフォンシステムはインターネットを介するため、入居者が持っているスマートフォンが鳴ります。そのため、スマホさえあれば、仕事中でも旅行中でも、外出先での応答やエントランスの開錠などに対応できます。

また、IoTデバイスは、IoTインターフォンシステム以外にも、スマートロックやスマートカメラ、スマートサイネージ、スマートホームなどを展開していますので、「B-CUBIC」というインターネットを軸にさまざまなIoTデバイスとつながっていく、クロスセルできる商品となっています。

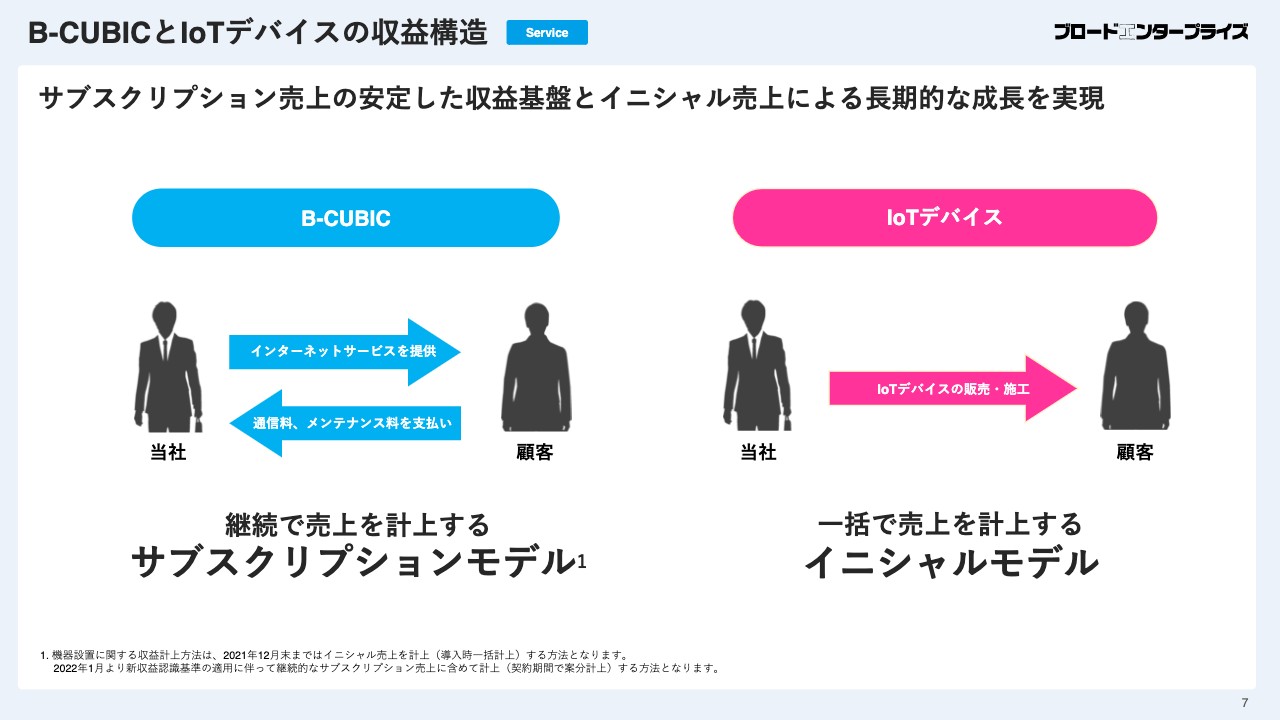

B-CUBICとIoTデバイスの収益構造

「B-CUBIC」とIoTデバイスの売上の上げ方です。「B-CUBIC」の場合は、継続して売上を計上するサブスクモデルとなっているのに対し、IoTデバイスは売り切り型として、イニシャルを一括で計上するモデルとなっています。つまり、積み上げの安定したサブスクモデルと、一括で計上できるイニシャルモデルの成長性の2つの収益モデルを持った会社となります。

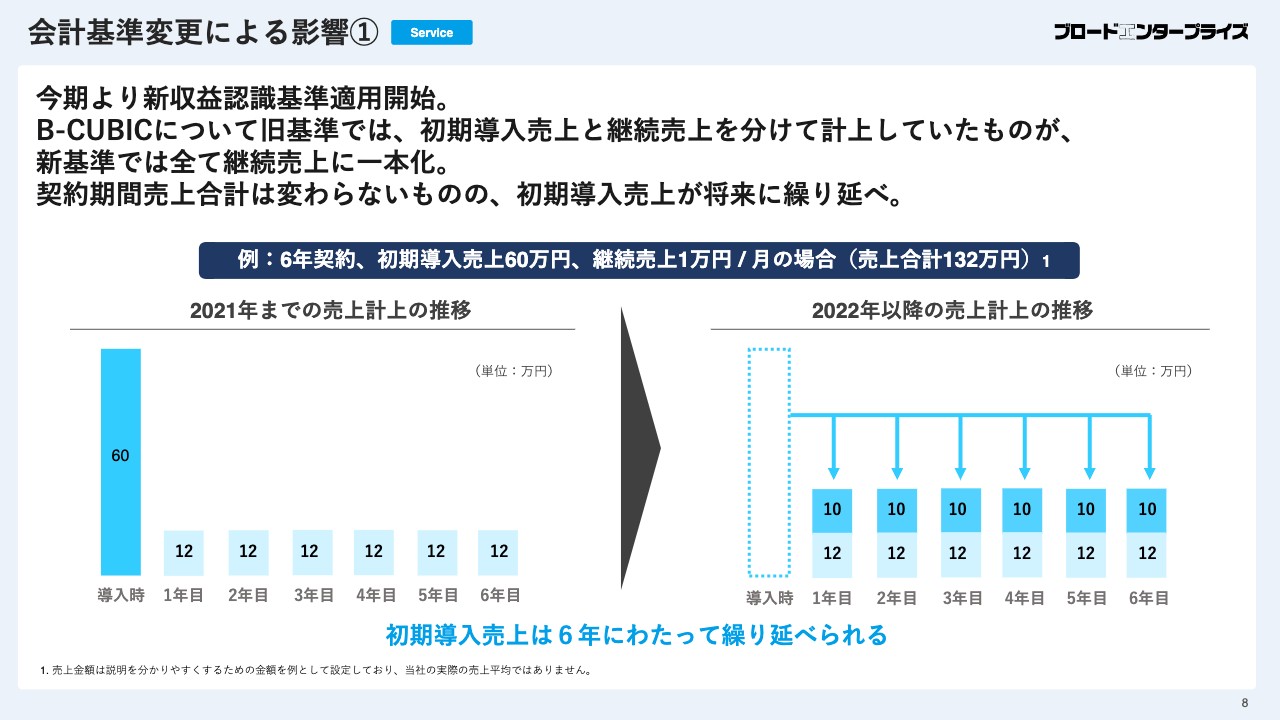

会計基準変更による影響①

2022年から適用される会計基準変更についてですが、今期は我々にとって影響が非常に大きいものとなります。「B-CUBIC」に関しては、旧基準では、初期導入売上と継続売上を分けて計上することができました。しかし、新基準ではすべて継続売上に一本化されます。契約期間売上合計は変わらないものの、初期導入売上が将来に繰り延べされることになります。

例えば、6年契約、すなわち72回契約で初期導入売上が60万円、継続売上が月に1万円の場合、72回であるため「60万円+72万円」、売上合計は132万円となります。この場合、旧基準でも新基準でも、1契約あたりに上がる売上は132万円と変わらないのですが、スライド左側の図で言いますと、計上の時期について、導入時に60万円、毎年12万円をあげていた売上が、スライド右側の導入時ではなくなっています。そのため、この60万円分は、6年間において毎年10万円ずつ繰り延べられていく状況です。

スライド内にある初期導入売上の青色部分が今年で一気になくなったということで、収益認識基準の適用を受けた影響は非常に大きくなっています。

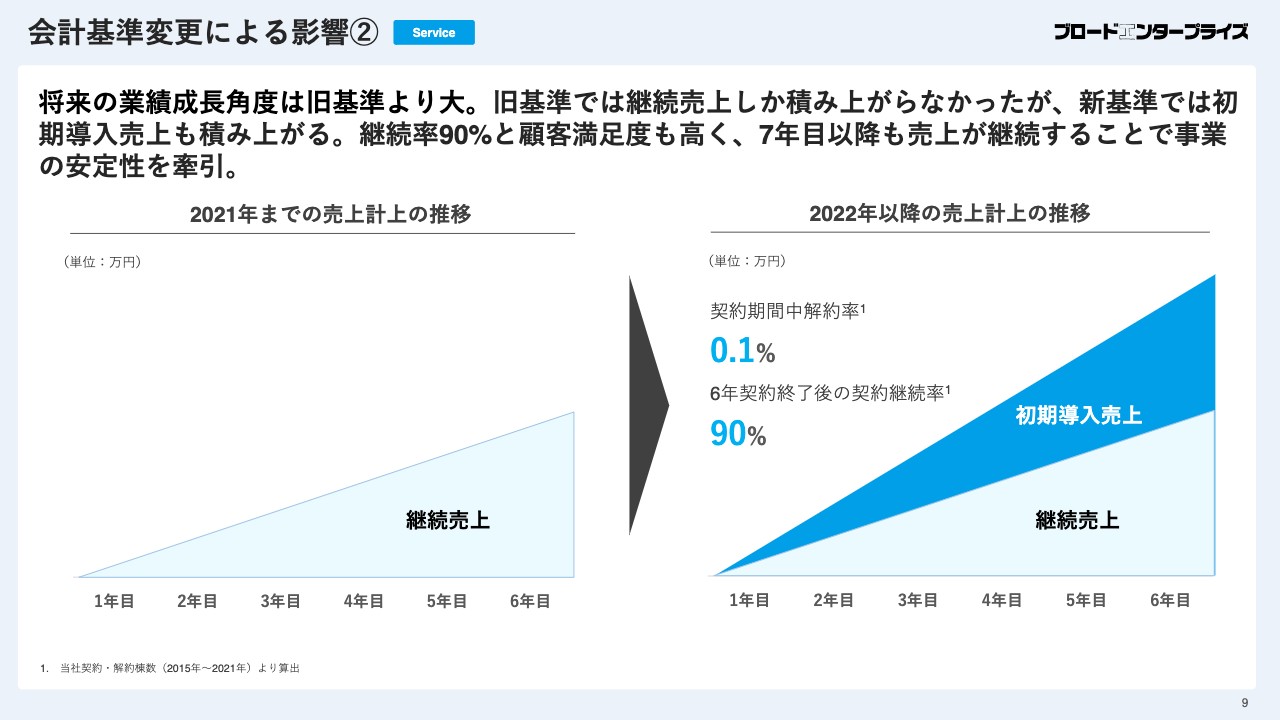

会計基準変更による影響②

繰り延べられたところは、逆に言いますと未来への貯金となります。今までは、スライド左側の角度だった継続売上に対して、初期導入売上もストックになるということで、スライド右側のようになり、積み上がる角度が大きくなります。

また、この6年契約について、オーナーは基本的に解約できないため、解約率を計算すると0.1パーセントとなります。1,000棟導入して1棟の解約となるため、解約率はほとんど考慮する必要がなく、ストックがどんどん積み上がっていきます。

契約期間終了の6年後においては、ほとんどのお客さまがバージョンアップというかたちで再契約していただくのですが、契約継続率は90パーセントとなっています。一度契約すると、6年、12年、18年といった、非常に長いお付き合いになっていく状況です。

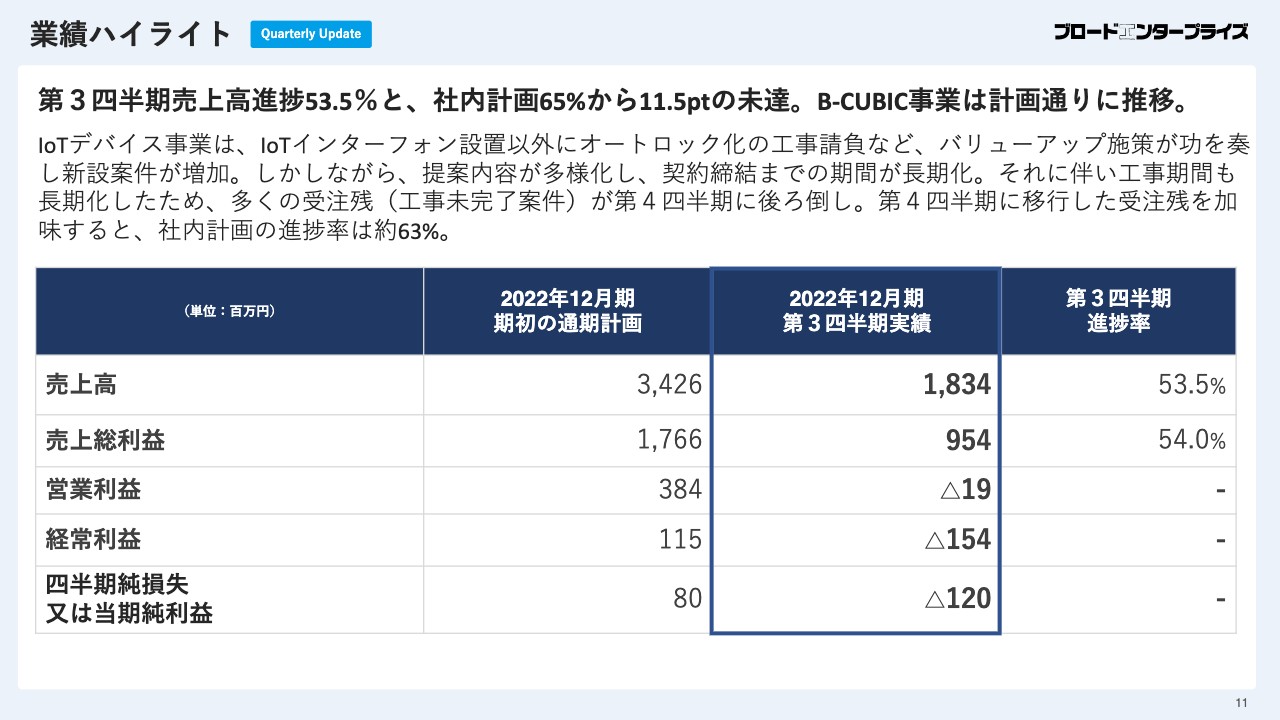

業績ハイライト

2022年12月期第3四半期決算概要および通期業績予想の修正についてご説明します。まず、業績ハイライトです。2022年12月期第3四半期実績については、売上高18億3,400万円、売上総利益9億5,400万円、営業利益マイナス1,900万円、経常利益マイナス1億5,400万円、四半期純損失または当期純利益マイナス1億2,000万円という結果になりました。

通期計画に対する実際の進捗率については、売上高53.5パーセント、売上総利益54パーセントという結果となっています。積み上げモデルのB-CUBIC事業は計画どおりとなり、IoTデバイス事業については、IoTインターフォンの設置以外にも、オートロック化の工事請負など、下期におけるバリューアップ施策が功を奏し、新設案件が増加しました。

ただ、インターフォン以外にもオートロック、ポストの移設、宅配ボックスの新設といった別途の工事が増えることで提案内容が多様化し、契約締結までの期間が長期化しました。提案内容が増えたことによって工事期間も長期化したため、多くの受注残、すなわち工事未完了案件が第4四半期に後ろ倒しとなってしまいました。

第4四半期に移行した受注残を加味した社内計画の進捗率は、約63パーセントになっています。工事がしっかり完了となれば異なる結果になったかもしれませんが、社内計画は65パーセントであるため、2パーセントの未達となり、かなり遅れた結果となりました。

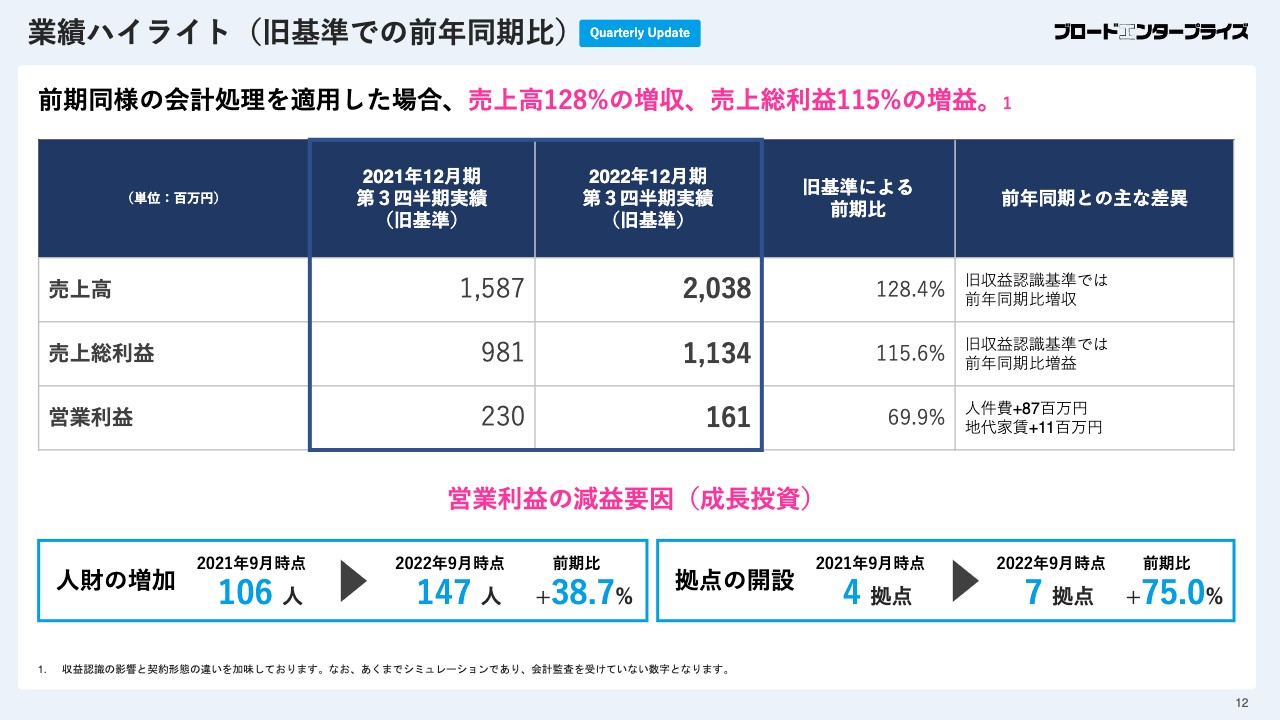

業績ハイライト(旧基準での前年同期比)

先ほどお伝えした、前期と会計処理の仕方が異なるというところについて、前期に合わせたらどうだったのかをご説明します。2021年12月期第3四半期と今期について、旧基準によって比較した場合、前期比は売上高28.4パーセント増、売上総利益15.6パーセント増となり、売上高・売上総利益ともに伸びています。

営業利益に関しては、人材の増加が影響しており、前年同期と比較すると、人件費が8,700万円、地代家賃が1,100万円増加しています。ただ、営業利益の減益要因は成長投資にあたるため、プラスに考えています。

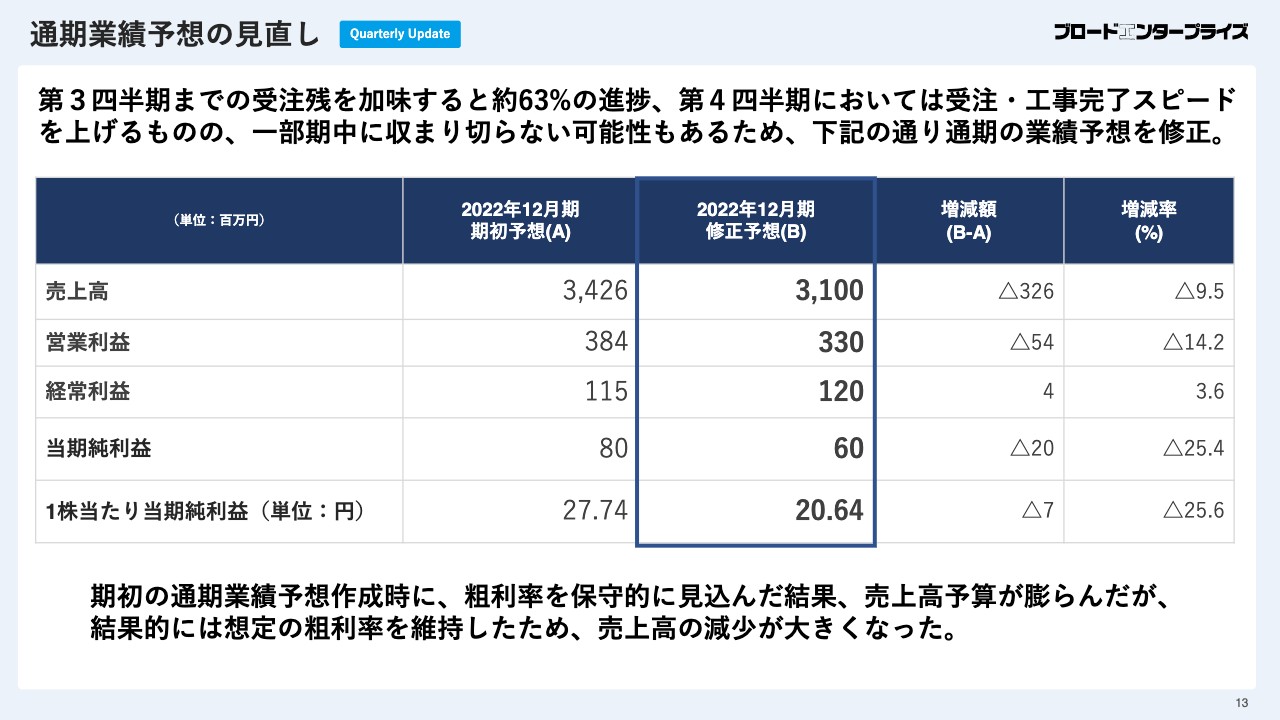

通期業績予想の見直し

通期業績予想の見直しを実施しました。第3四半期までの受注残を加味すると、約63パーセントの進捗となります。受注は非常に好調ではありますが、第4四半期も同じように受注・工事完了スピードを上げるものの、一部期中に収まり切らない可能性も出てきているため、スライドのとおり通期業績予想を修正しました。

具体的には、売上高34億2,600万円を31億円、営業利益3億8,400万円を3億3,000万円、経常利益1億1,500万円を1億2,000万円、当期純利益8,000万円を6,000万円へ修正しました。期初において通期業績予想を作成する時に、粗利率を保守的に見込んだ結果、売上高予算が膨らんでしまっている状況です。

創立以来、予算に対して、営業部門では粗利重視で運営してきましたが、他社との競争などの部分で粗利率を少し保守的に見た結果、売上高を少し高めに設定してしまったことが、1つの原因となっています。結果的には、想定の粗利率を維持したため、売上高の減少が大きくなっている状況です。

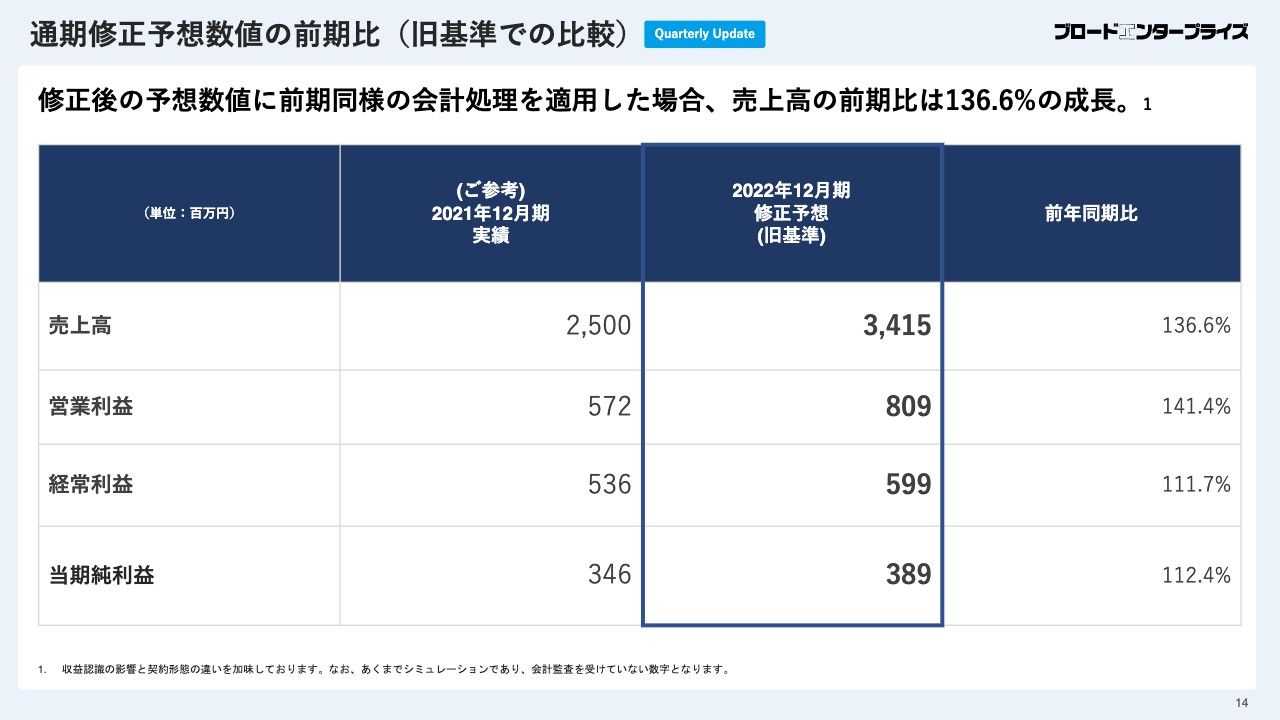

通期修正予想数値の前期比(旧基準での比較)

前期同様の会計処理を適用した場合についてです。2022年12月期修正予想について、旧基準である場合は、売上高34億1,500万円、営業利益8億900万円、経常利益約6億円として着地できていましたが、新基準になり、お伝えのような結果となっています。

先ほどの「B-CUBIC」の繰り延べにおいて一番大きな影響があります。これに関しては、先ほどもお伝えしたとおり未来の貯金になりますので、年が経てば経つほど、この差額の利益がサブスクにおいて自然と得られていくかたちになっています。

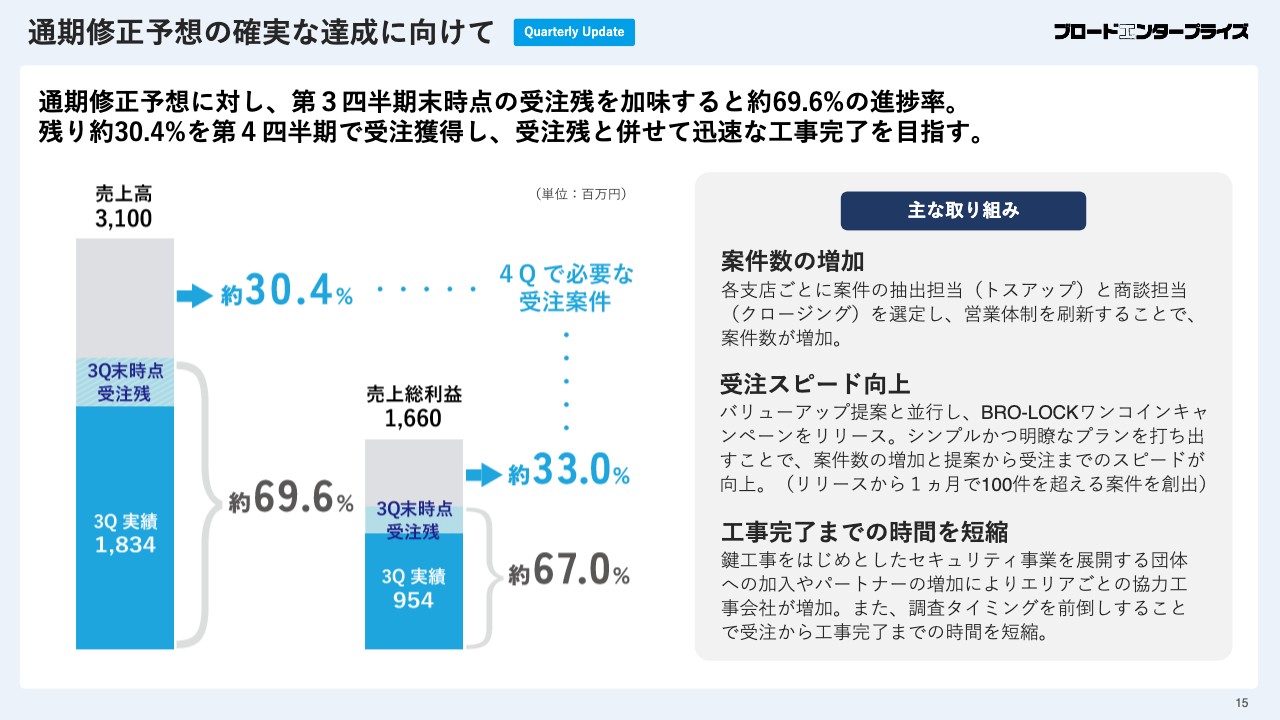

通期修正予想の確実な達成に向けて

通期修正予想において、売上高は31億円に修正しましたが、第3四半期末までの受注残を加味すると約70パーセントの進捗率となるため、これを達成するためには、残り約30パーセントを受注獲得していく必要があります。また、売上総利益においても約33パーセントにまでいく必要があります。

そこで、達成するための取り組みとして、案件数を増加させています。案件ごとの抽出担当と商談担当にきっちりと分けてそれぞれに特化し、営業体制を刷新することで、案件数が非常に増加しています。

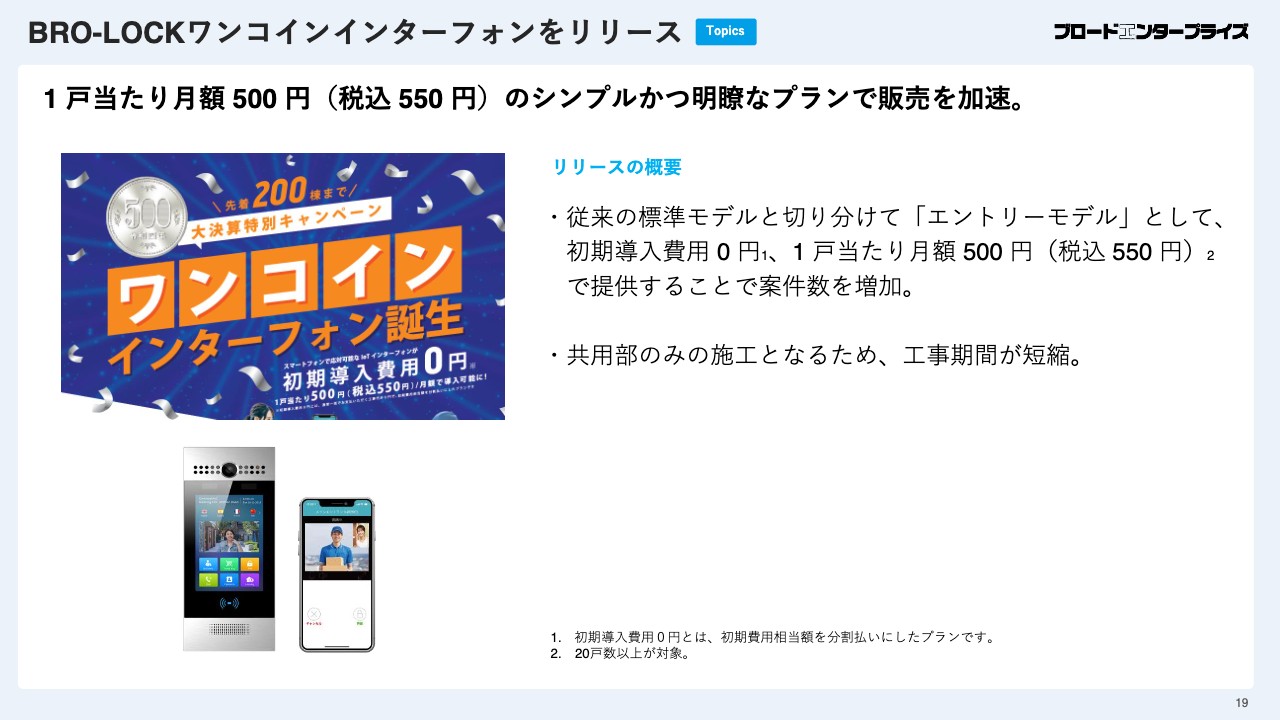

また、受注スピードの向上として、バリューアップ提案と並行し、「BRO-LOCKワンコインキャンペーン」をリリースしました。こちらは集合玄関機とスマホがセットになっており、非常にシンプルなプランになります。

部屋のモニターがなければ、部屋の工事調整を行う必要がなくなるため、集合玄関機の共用工事のみで進行することになります。そのため、工事スピードが上がっていくこととなります。キャンペーンを10月頭にリリースしてから、約1ヶ月で100件を超える案件を創出できています。

さらに、工事完了までの時間を短縮しなければいけませんので、鍵工事をはじめとしたセキュリティ事業を展開する団体への加入も行いました。また、その他パートナーの増加によって、エリアごとの協力工事会社を増加させています。さらに、調査タイミングを前倒しにすることで、受注から工事完了までの時間を短縮させていきます。

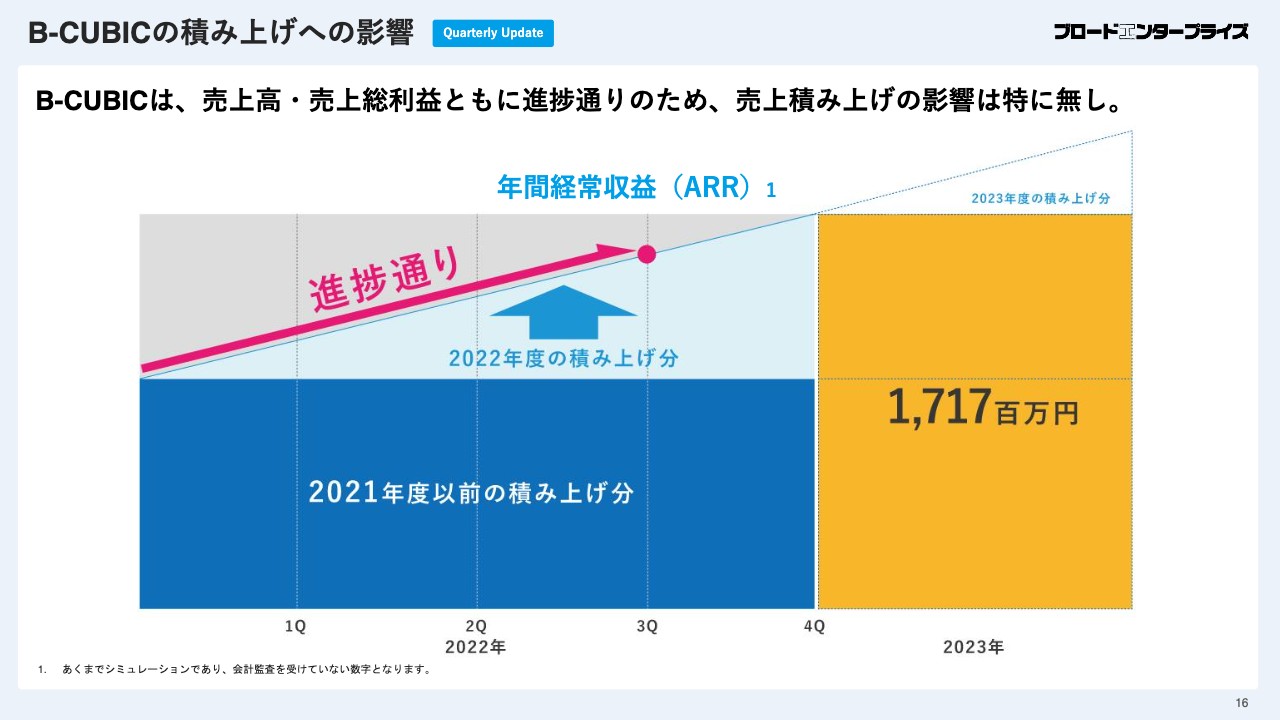

B-CUBICの積み上げへの影響

「B-CUBIC」に関しては進捗どおりです。スライドのように積み上がっており、左側の2021年度以前の積み上げ分をベースとして、今期の受注分が来期に積み上がっていくかたちになります。2023年期初の段階で、売上ストックは年間17億1,700万円を計上することがすでに確定しています。

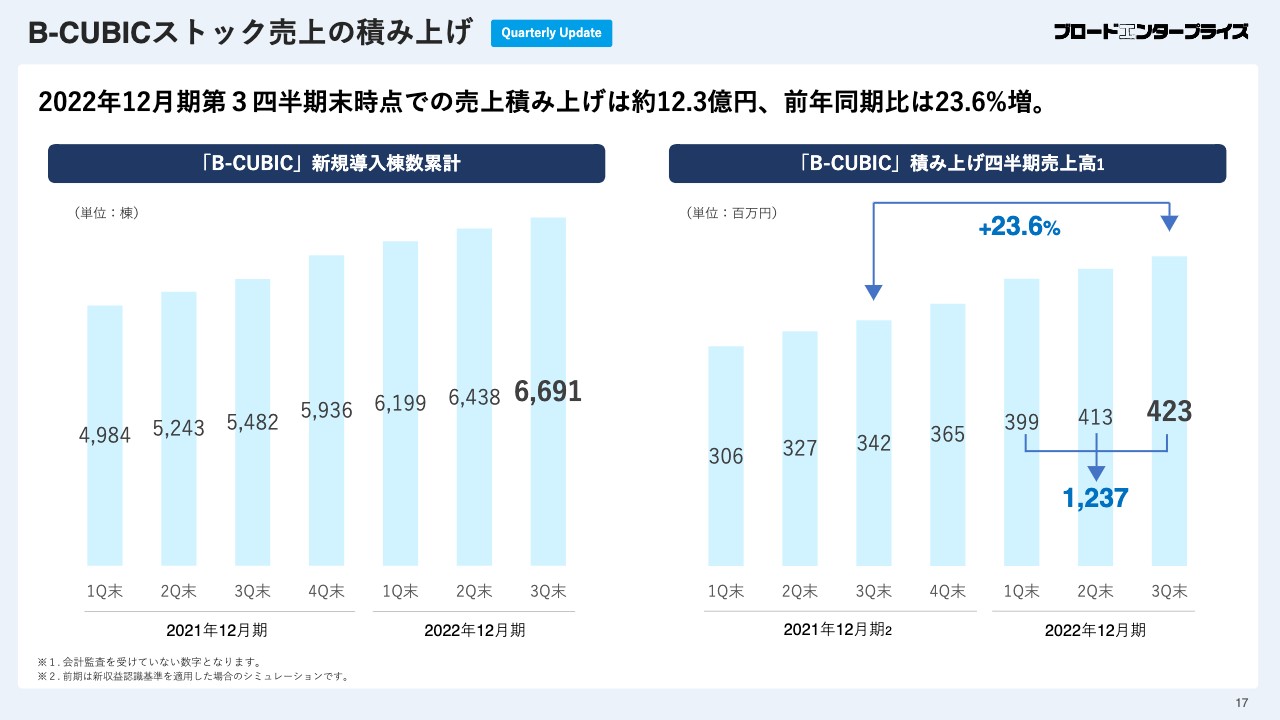

B-CUBICストック売上の積み上げ

スライド左側は「B-CUBIC」の新規導入棟数について示しています。2022年12月期第3四半期末時点において、「B-CUBIC」を導入している棟数は6,691棟になります。

また、積み上げ四半期売上高については、昨年度の第3四半期では3億4,200万円でしたが、今期は4億2,300万円にまでアップしています。第1四半期から第3四半期までを足すと12億3,700万円となりますが、第4四半期において5億円弱ほど積み上がることによって、来期のスタートとしては17億1,700万円が確定することになります。

BRO-LOCKワンコインインターフォンをリリース

トピックスです。先ほどもお伝えしましたが、「BRO-LOCKワンコインインターフォン」をリリースし、非常に好評な状況です。初期導入費用0円で、1戸あたり月額500円となっており、例えば20室ある場合、月1万円でインターフォン、オートロックにすることができるというものになります。非常に安価に提供できるということで、200棟限定でリリースしましたが、もうすぐ200棟に到達する状況になっています。

お部屋の付加価値をアップ「ブロルーム」リリース

「BRO-LOCK」がマンションのエントランス、いわゆる共用部のIoTであることに対して、専有部における部屋のリノベーションも行います。こちらは最新のIoTデバイスを軸にし、リノベーションを同時に行うというスマートルーム化になります。

基本的に我々はIoTの会社として、例えばスマートロックを設置する、赤外線コントローラーでテレビやエアコンなどを操作するといったIoT化が得意ですが、さらにリノベーションも行います。

部屋も3点ユニットではなくセパレートに変えていくなど、部屋のバリューアップも同時にご提案しています。こちらは1部屋単位の契約になりますが、我々の強みである「初期導入費用0円プラン」を適用できますので、オーナーの費用負担を抑えながらリノベーションを実施することが可能となっています。

2022年12月期第4四半期にリリースとなっていますが、実際には現場でマーケティングを行い、ニーズも確認できています。水面下ではすでに契約も進んでいる状況であるため、こちらも非常に楽しみな事業となっています。

2022年12月期第3四半期の主な開示内容

こちらは、第3四半期に業務提携したプロパストさま、ミサワホーム不動産さま、ヒーローライフカンパニーさま、三菱地所さまについて開示した実績となります。

業務提携進捗

業務提携進捗として、第2四半期から第3四半期までをまとめた開示内容になります。

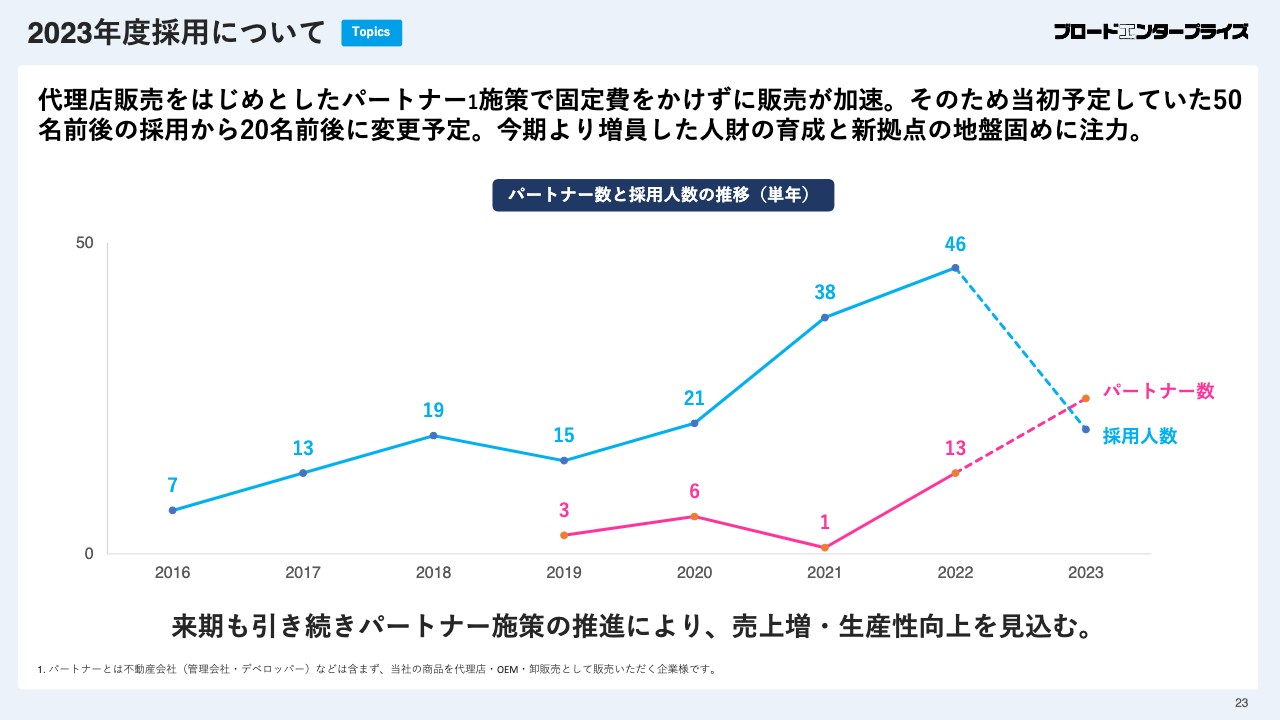

2023年度採用について

期初より、方向性が少し変わった部分となります。我々は新卒採用を重視していますので、人数をどんどん増やし、スライドの青色の折れ線グラフのように広げています。採用については、我々は創業以来あまり困ったことはありません。

当初は「1年で50名、3年間で150名採用していきます」と言っていました。これは直販体制の中での話ですが、上場後、今年1年は代理店販売をはじめとしたパートナー施策として、固定費をかけずに販売を加速させる取り組みを行ってきました。初めて取り組むことでしたので、この成果についてはあまり読めなかったため、直販で伸ばしていくという予定でした。

今はかなり稼働をかけていただいているパートナーがいるため、採用人数を少し抑えて、自社の固定費をかけずにパートナー数を増やしていく予定です。外部のパートナーの力を借りて伸ばしていこうと考えていますので、次回の4月入社では、採用を20名前後に抑え、逆にパートナー数を増やしていくという動きをとっています。

リスク情報・懸念事項

リスク情報・懸念事項について、当社を取り巻く状況から想定される、今期に与えるリスクおよび影響についてお話しします。まずは機器の仕入れですが、要因は半導体不足と円安です。こちらに関しては、このような場で何度もお話ししているとおり、2023年3月までは、すでに想定される台数の機器をすべて確保しています。納期が間に合わない事態を避けるために、機器の在庫に関しては確保できています。

円安の影響は今のところほとんど受けてはいませんが、それは今のメーカーや商社にある機器を購入しているためかもしれません。こちらに関しては、まだ先が見えないため、注視していきたいと考えています。

新型コロナウイルスに関しては、一時期は対面営業もできないことがありましたが、最近はウィズコロナということで、そのようなこともなくなり、非常に営業しやすくなっています。そのため、新しい契約、納期を迅速に行っていくよう対策していきます。

新収益認識基準については、こちらが最も大きい影響です。旧会計基準と新会計基準で比較ができませんので、旧基準ではどうだったのかというところをしっかりご説明します。また来期は、逆に今年の新収益基準と比較ができますので、来期からはIRも含めて非常に行いやすくなると考えています。

販売施策については、今年さまざまなチャレンジをしました。販路の開拓や新サービスの展開など、今期への影響がどのように出るかという点は未知数です。ですので、一つひとつ検証しながら、効率性・収益性の高い販路で優先順位の高いビジネスから収益を上げていくため、地道に取り組んでいきます。

IRサイトのリニューアル

今後のIR活動についてです。IRサイトを11月中にリニューアルする予定です。「3分でわかるブロードエンタープライズ」というページを作ったり、新たにIR支援の会社に入ってもらったりして、どうすれば投資家のみなさまにご理解いただけるか、わかりやすい情報を発信できるかという観点で改善していますので、こちらにもご期待ください。

YouTube動画配信について

私自身が「YouTube」を始める予定です。スライドには株価やIR、決算情報、成長戦略などを記載していますが、このようなものだけではなく、ブロードエンタープライズの社風や考え方など、IRページだけではなかなか伝わらないような中身の部分についても知っていただきたいと思います。

その他のIR動画について

また、IRTVの動画配信などを利用した情報配信も行っていく予定です。

私のご説明は終了します。ご清聴ありがとうございました。

質疑応答:経常利益のみプラスの修正となった要因について

司会者:「経常利益のみプラスの修正となりますが、その要因について教えてください」というご質問です。

渡邊宗義氏(以下、渡邊):業績予想の修正により売上が減少しており、それに伴って粗利額も減少しています。当初予定していたM&Aが実行されなかったため、その手数料の4,500万円と、資金調達関連費用1,400万円、さらに広告宣伝費も当初の予定ほどかからず2,300万円が削減されましたので、その分、粗利の減少をカバーしたことによるものです。

質疑応答:旧基準では計上されていた追加の売掛金について

司会者:「旧基準であったなら計上されていた、追加の売掛金を教えてください」というご質問です。

渡邊:金融機関の方からこのご質問をよく受けていますので、数値は準備しています。新収益認識基準の影響を受けたのは「B-CUBIC」の債権であり、その部分を概算で算出すると15億2,600万円となります。すなわち、現状でBSで計上されている売掛債権5億2,200万円に15億2,600万円を足し、旧会計基準で20億4,800万円が売掛金として計上されていたものとなります。

質疑応答:売上高の下方修正幅に対して利益の修正幅が小さい要因について

司会者:「売上高の下方修正幅に対して利益の修正幅が小さいように思いますが、その要因を教えてください」というご質問です。

中西:「BRO-LOCK」のバリューアップ施策により、単価の向上や、先ほどお伝えした扉の新設、ポストの新設、宅配ボックスの新設などのようなエントランスの改修を含めて、利益が大きくなっているというところです。

先ほど渡邊からもお話ししましたが、実際に販管費の部分を抑えたという要因もあります。また、期初に予想していた粗利単価についても、先ほど粗利率が下がるのではないかというところもありましたが、実際は粗利額としては130パーセント上振れしています。利益のほうは上げやすくなっていると言いますか、逆に売上がついてきていない状況です。

質疑応答:修正計画の達成がこの時期になった要因について

司会者:「通期計画は保守的と言っていましたが、修正計画の達成がこの時期なだけに不安です。提案内容の多様化は当初からわかっていたかと思うのですが、なぜ今になったのでしょうか?」というご質問です。

中西:提案内容の多様化は当初は予想していませんでした。「BRO-LOCK」の販売で1戸当たりの単価・売上原価・粗利を見込んでおり、そこからの戸数が売上高になっていきます。今回のエントランス部分、例えば、先ほどの新設扉、宅配ボックス、ポストの移設・新設等に関しては、リフォーム会社の範疇であり、我々の範疇ではありませんでした。

ただ、ご提案を進めていくにあたり、「『BRO-LOCK』を導入する=オートロック化」となります。もともと扉の奥にポストがありましたが、オートロックになると宅配業者が入れなくなります。そのため、ドアの前にポストを持ってくる必要があります。

本来はオーナーに独自で工事をしていただき、我々はインターフォン・オートロックの工事だけ行えばよかったのですが、ポストの部分で「BRO-LOCK」の受注が止まることが多々ありました。そのため、「エントランスのリノベーション部分も含めて行おう」と途中で変わった経緯があります。

ですので、そのような新設部分に関しては、時間がかかるものの、売上自体は上がりますので、プラス材料ではあると思います。ただし、導入戸数に関して至っていないというのは反省点です。

しかしながら、達成度合いについては、「ワンコインインターフォン」、その他「ブロルーム」も含めて、すごく手応えを感じています。そのような中で、それを保守的に超えていくような修正予算を出しましたので、達成確度に関しては、ご安心いただければと考えています。

質疑応答:今期の提携の成果について

司会者:「今期は提携が非常に進んでいますが、成果を教えてください」というご質問です。

中西:こちらに関しては、上場の効果もあり、ミサワホーム不動産さまや三菱地所さまなどの大きな会社と提携できるようになりました。第4四半期はまだ提携した直後のため、この大きな成果については、第4四半期以降に確実に数字に表れるものと確信しています。実際の案件数や数字の開示に関しては、先方さまのこともあるため公表はできませんが、こちらについても確実に手応えを感じているところです。

質疑応答:新設案件の増加数について

司会者:「新設案件が増加したとありますが、どのくらい増加しましたか?」というご質問です。

畑江一生氏:新設案件に関しては、1月から6月までの第2四半期までは、1ヶ月あたり4棟くらいの案件ベースでした。しかし、7月以降から現在までは、1ヶ月で20棟を超える案件ベースになっています。「BRO-LOCK」は新設とリニューアルがあるのですが、新設の案件の件数が大きくなっていったということです。

質疑応答:『新規上場社長の大志』について

司会者:「先日配信された『新規上場社長の大志』が勉強になりました。アフタートークの『Clubhouse』が特におもしろかったです。中西社長は、先輩からも好意を持たれるお人柄だとお見受けします。

堀ロバートさんのような上場経験のある先輩との交友は、新たな視点からの知見が蓄積され、次のステージが広がるような雰囲気を感じました。生意気な意見で申し訳ありません。ブロードエンタープライズを応援しています」といただいています。

中西:ありがとうございます。非常にモチベーションが上がります。

質疑応答:株主優待制度導入への思いについて

司会者:「本日開示された株主優待について、どのような思いで優待制度の導入決定に至りましたか? お話できる範囲でお願いします」というご質問です。

中西:2単元以上を保有する株主のみなさまに、優待として宝くじ10枚をお渡しするという発表を、本日開示しました。食品やレストランなどのBtoCの会社であれば、自社の商品券を優待として株主のみなさまにご利用いただけますが、我々のビジネスは、インターネットという目に見えないものやオートロックを取り扱うBtoBの会社であるため、株主のみなさまに直接お渡しできる商品がありません。

「QUOカード」やギフトカード、カタログギフトなども検討しました。しかし、流動性や売買高などのところで個人株主の方に入っていただきたいという思いがあり、そのためには目立たないといけないと考えました。

「大阪駅前第4ビル特設売場」という、非常に高額な当選が出て、特設売り場も設けられるほどの有名な所があります。リリースも出していますが、その特設売場に私が本気で並んで買いに行き、それを株主のみなさまにお送りするというPRも兼ねた優待となっています。

地味な会社ですので、一味違った趣向で広くみなさまに知っていただきたいという経緯があります。そのような中で、もし1億円が当たり、マンションを購入していただいた場合は、「B-CUBIC」と「BRO-LOCK」を導入していただければありがたいなという趣旨です。

質疑応答:提携企業の管理物件への商品導入について

司会者:「提携した企業の管理物件すべてに御社の商品がつけられるのですか?」というご質問です。

中西:すべて導入できるわけではありません。提携にはいくつかパターンがあり、例えば非常に大きな会社ですと、我々が提携する前に、すでに2社と提携しており、我々が3社目で入るということもあります。

その大きな会社からすれば、リスクヘッジとして3社くらいの会社とお付き合いするということです。このように、我々は3社目として入り込み、3分の1の受注をいただくこともあります。

そこまで大きな会社でなければ、基本的にはすべての物件でご契約いただくことを前提として包括契約するという業務提携になります。ただし、我々の業界でインターネットは基本的に6年契約であるため、他社がすでに1年前に導入したとなると、5年間の違約金も発生します。このような案件は後回しにし、導入できる物件から順番に導入していくのが一般的です。

質疑応答:新商品、ソリューションの反響、販売状況について

司会者:「新しい商品、ソリューションの反響、販売状況について教えてください」というご質問です。

中西:「B-CUBIC」については、新しいソリューションではありませんが、非常に安定したストックモデルができあがっています。「BRO-LOCK」に関しては、先ほどお話ししたとおり、我々が社内でエントリーモデルと呼んでいる「BRO-LOCKワンコインインターフォン」が非常に好調です。200棟限定なのですが、近々200棟が終了するところであり、飛躍的に販売が伸びています。

「BRO-LOCK」に関しては、試行錯誤の中で上半期に多くの失敗もしてきましたが、この第4四半期で勝ちパターンを確実につかむことができました。来期は目標を高くし、それを達成していくことで伸びていくと実感しています。

「ブロルーム」に関しても、先ほどお話ししたとおり、オーナーが長い間、空室問題を抱えています。ワンルームの単価で言いますと200万円から300万円、ファミリー物件では300万円から500万円くらいの費用を、なかなかかけづらい中で空室が続き、てこ入れができないとお困りです。

そのようなところに、我々が初期導入費用0円で手間のかからないプランである「IoT+リノベーション」のご提案をしたところ、大変反響をいただいています。その売上の一部は第4四半期に計上できるところまできていますので、こちらも来期が楽しみな新規事業だと思っています。

質疑応答:今後解消すべき課題について

司会者:「第3四半期までの時点で、今後解消すべき課題について教えてください」というご質問です。

中西:現時点では、受注までのスピードと工事完了までのスピードが最大の課題となっています。上半期は、リフォーム会社やリノベーション会社と提携し、そのニーズをくみ取っていくことがメインでした。

そこから新設を受注し始めました。「BRO-LOCK」の現地調査は我々でコントロールできますが、リノベーション会社の現地調査の手配や見積もり、調査結果などが出てくるのにはさらに数週間がかかります。その後オーナーにご提案していくとなると、「BRO-LOCK」の工事に加えてリノベーション工事と、当初予定していたよりも非常に日数がかかり、第4四半期に多くが流れてしまう結果となりました。

この解消策として、調査を素早く行い、見積もりを素早くいただくために、全国対応できる会社や地域の地場の会社などに協力パートナーになっていただいています。そのような団体の加入もすでに済んでおり、今後は迅速に対応していただける会社と組んでいくことで、短納期を進めていくことを目指しています。

質疑応答:工期短縮の期間について

司会者:「工期短縮がキャッチアップするための鍵だと思いますが、どの程度早くなっていると考えたらよろしいですか? 調査のタイミングを早くしているとのことですが、第4四半期からは実際にその成果が見られると考えてよろしいですか?」というご質問です。

中西:受注案件はもちろんですが、確度の高い、いわゆる80パーセント案件でほぼ口答受注しているものや、実際に工事の日程を組み、契約書をいただく直前のオーナーの物件などに対して、全国対応してくれるある会社と共有しています。

契約書をいただいてから調査に入るのではなく、ほぼ確定した段階で調査に入ることで、物件にもよりますが、1ヶ月かかっていたところを、1週間から2週間くらいで行うイメージです。2週間以上は短縮できるかたちになると思っていただければけっこうかと思います。

質疑応答:新築マンションで初期導入費用0円プランが有効ではない理由について

司会者:「新築マンションには初期導入費用0円プランが有効ではないと聞きましたが、なぜですか?」というご質問です。

中西:既築物件に関しては、例えば家賃が5万円で10室あれば、50万円の収入が確定しています。初期導入費用有りのパターンでは、300万円から400万円を最初に準備する必要があります。しかし、それが大変なため、初期導入費用0円プランにすると、50万円の収入の中から5万円を支払えばよいということになるため、初期導入費用0円プランが受けているのだと思います。

新築の場合は、土地や建物を含めて1億円から2億円と非常に多額な費用をかけて建築されます。その中で初期導入費用300万円というのは、デベロッパーからすると、それほど大した金額ではないため、建築費に合算するかたちになります。

逆にその300万円を、例えば家賃収入が毎月5万円で初期導入費用0円となると、「5万円×部屋数×12ヶ月」となります。これを利回りで換算すると、数千万円くらいの収支として悪く見える部分があるため、デベロッパーからすると初期導入費用を最初に全額で払うほうがよいという発想になります。

質疑応答:現在の株価や流動性について

司会者:「現在の株価や流動性についてのご感想をお願いします」というご質問です。

中西:株価や流動性がこのような結果となっていることについては、株主のみなさまにご迷惑をおかけしており、大変申し訳なく思っています。流動性については、株主優待やIRサイトのリニューアル、そして業績を着実に上げていくことで企業価値の向上を目指し、「もうやるしかない」と邁進していく所存です。

我々は「この3年から5年でプライムを目指していく」と社内で打ち出しています。経常利益は2年間で25億円必要になるため、非常に高いハードルですが、この内訳についても社内計画の中で、何をどのように展開していくのかを考えています。時間はかかりますが、中長期で応援していただけますと非常にありがたいです。今後ともよろしくお願いします。