2022年11月14日に発表された、株式会社フリークアウト・ホールディングス2022年9月期決算説明の内容を書き起こしでお伝えします。

スピーカー:株式会社フリークアウト・ホールディングス 取締役 CFO 永井秀輔 氏

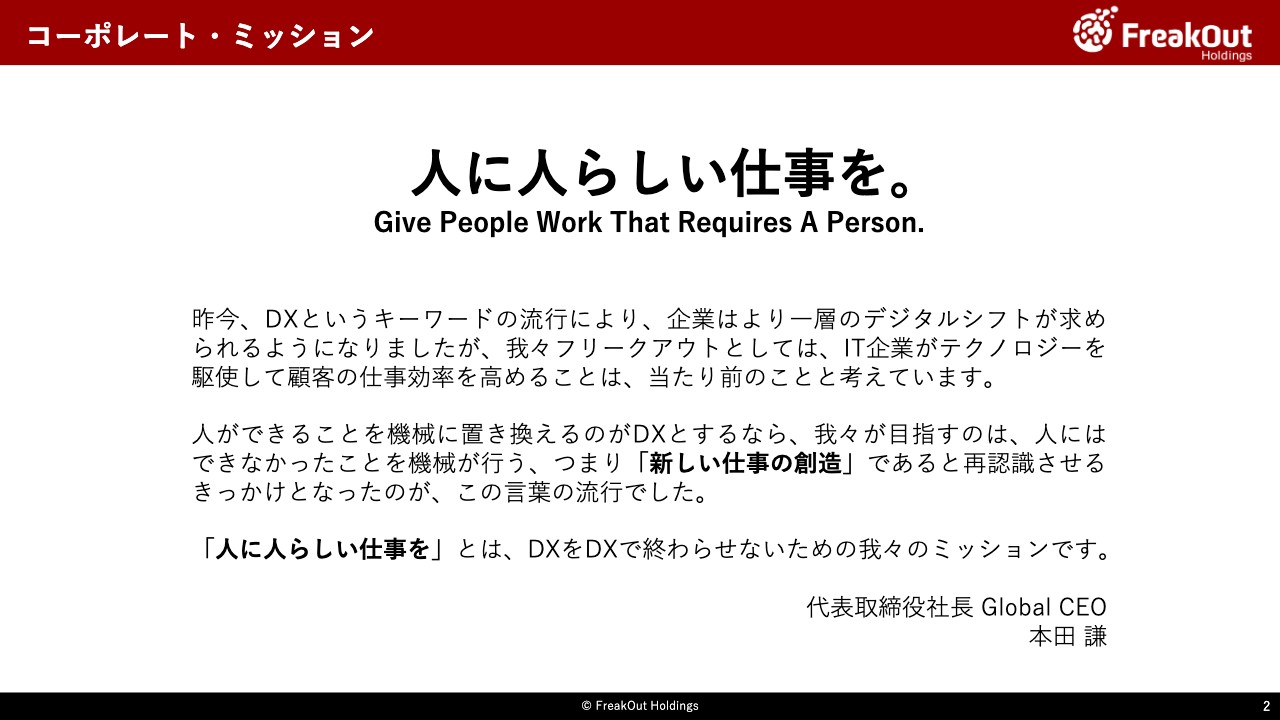

コーポレート・ミッション

永井秀輔氏(以下、永井):決算説明に入る前に、まずは当社のミッション、事業内容、中期経営計画とその成⾧ドライバーについて簡単に触れさせていただきます。

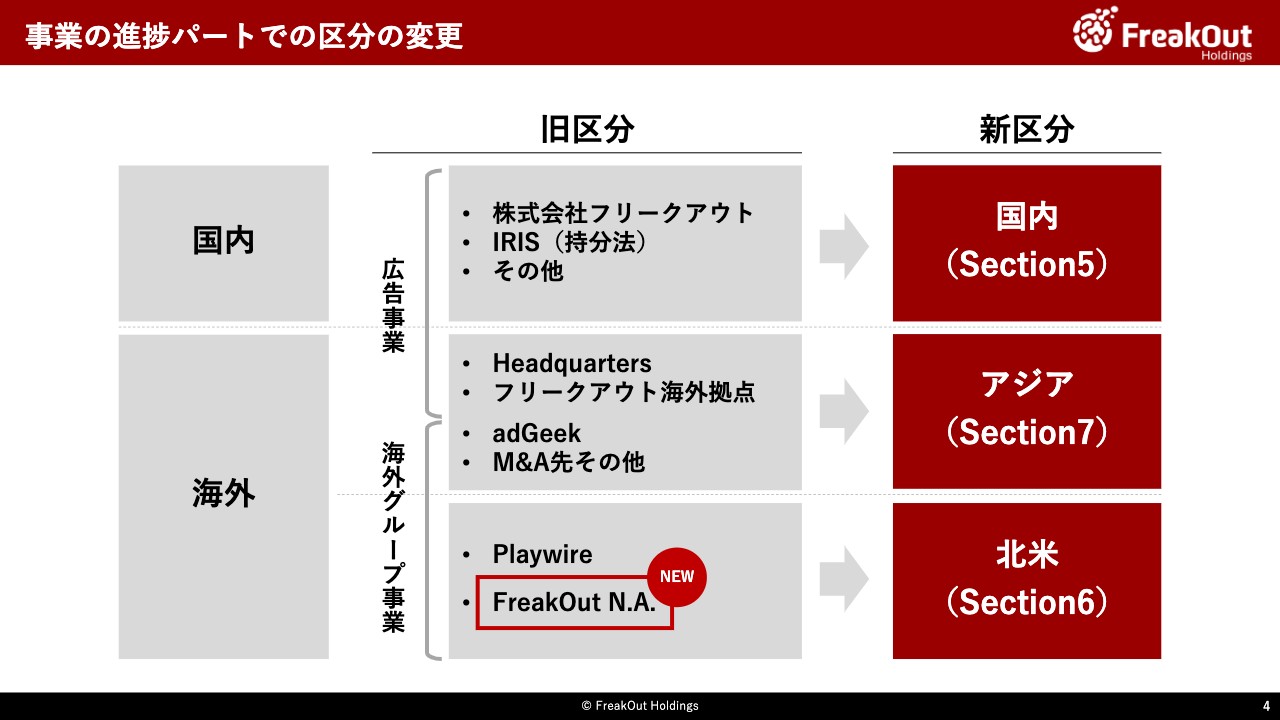

なお、今回からSection5以降の区分を「国内」「北米」「アジア」と分けております。詳細は4ページのとおりですが、北米にはグループ会社のPlaywireと、同じくFreakOut N.A.、アジアには主にフリークアウト海外拠点(当社自社拠点)とadGeekなどを含めております。

まず、コーポレートミッションについては「人に人らしい仕事を。」を掲げています。我々は創業以来、主に広告領域において、プロダクトベンダーとしてテクノロジーを駆使して、機械がやるべき仕事を自動化することで、生まれた時間を人間が本来向き合うべき創造的な仕事に向かわせることをミッションとして、事業活動を行ってきました。

この数年、AIやDXというワードがバズワードとしてもてはやされてきましたが、当社の事業は、そういった流行りもののワードからは明確に一線を引いております。もちろん、プロダクトの改善には機械学習を駆使するのは当然ですし、当社の例えばDSPは広告枠の超高速自動買付という点でDXそのものです。

しかし、我々が果たすべきミッションはそういった流行ものの言葉に従うことではなく、人間にとってより根源的なものであるべきであり、そして、それが「人に人らしい仕事を。」という言葉に集約されていると考えています。

当社は今後も、この「人に人らしい仕事を。」というミッションの実現に向けて、事業を成⾧させ、企業価値の向上に努めてまいります。

主な事業内容

次に、当社の主な事業内容はこちらです。左上のDSP事業から始まって、現在は広く広告・マーケティング領域にプロダクトを提供しているほか、グローバルでも北米を中心に広く事業を展開しております。

事業の進捗パートでの区分の変更

冒頭でお伝えのとおり、今回からSection5以降の区分を「国内」「北米」「アジア」と分けております。北米にはグループ会社のPlaywireと、同じくFreakOut N.A.、アジアには主にフリークアウト海外拠点(当社自社拠点)とadGeekなどを含めております。区分を変更するのみで、表内の数字の整合性は維持しております。

背景として、今後「GP」を中心とするFreakOut N.A.の活動を含め、北米の大きいTAM(成⾧余力)に支えられた当社の高い成⾧性をフォーカスしてお伝えしたほうが、当社のことをより正しくお伝えできるだろうという観点からの区分変更となっておりますので、ご了承ください。

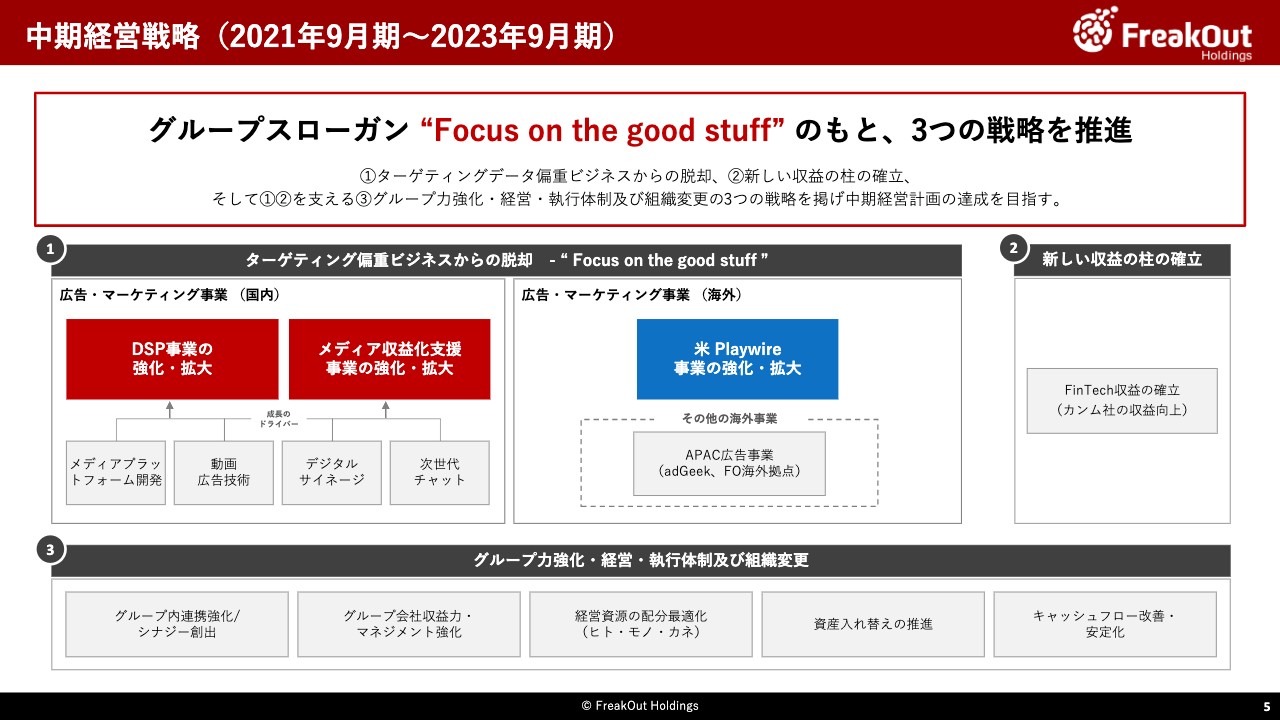

中期経営戦略(2021年9月期~2023年9月期)

現在、2021年9月期から2023年9月期を最終年度とする中期経営計画を立案・公表し、遂行しています。今後、アドテクノロジーを支えていたターゲティングがますます難しくなっていくことが確実に想定される中で、データ偏重ビジネスからの脱却ということで、“Focus on the good stuff”というスローガンを掲げております。

このスローガンに基づく成⾧ドライバーをいくつか掲げておりますが、特にその中でも、国内においてはメディアプラットフォーム開発(動画・Connected TV領域)、海外では北米Playwireが主な成⾧ドライバーになると見込んでおります。

前者については、プレミアムメディア向けのサービスということで、昨年「Scarlet」というプロダクトをリリース(「Red for Publishers」からのリブランディング)いたしました。動画・Connected TV関連のメディアさま向けのプロダクト提供では、当社が日本でNo.1のテクノロジーベンダーであると自負しております。

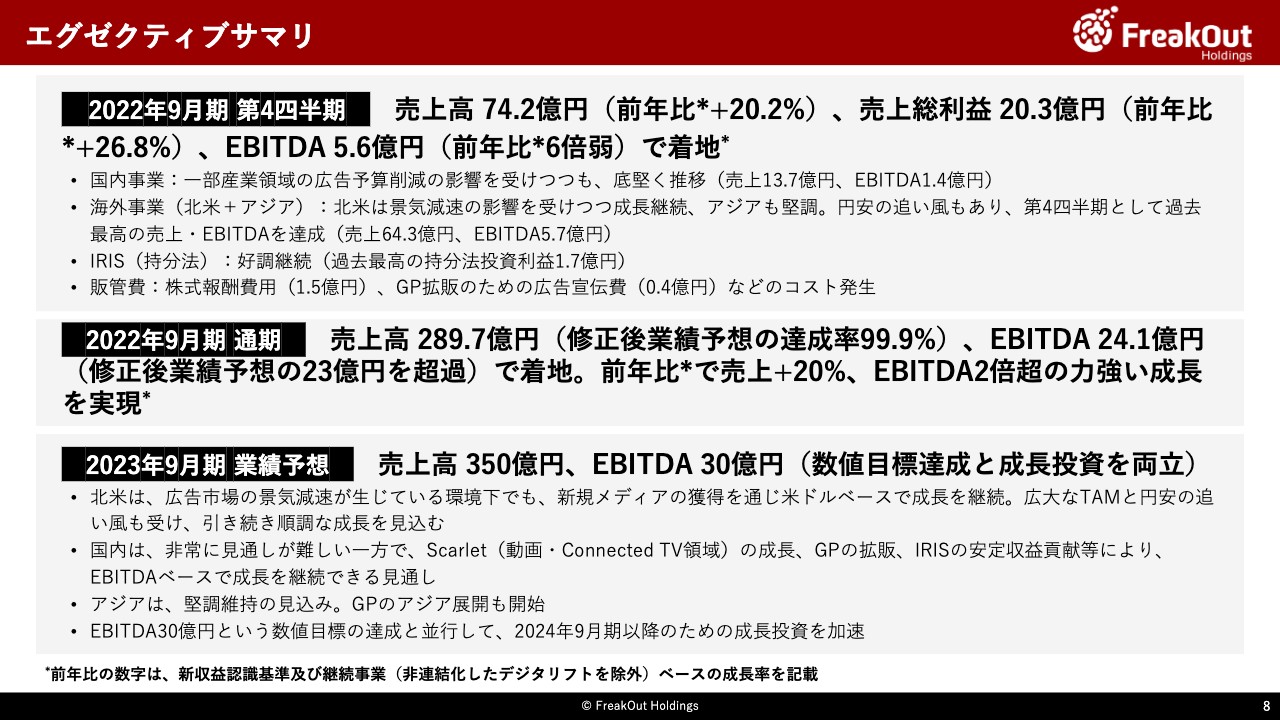

エグゼクティブサマリ

2022年9月期第4四半期についての主要なトピックをお伝えします。なお、当社の成⾧性をご理解いただく指標として、今回から売上総利益も財務指標として記載しております。比較可能性の観点から、対前年度数値はいずれも13スライド目に記載の新収益認識基準及び継続事業ベースでの数字となります。

まず全体としては、売上高で前年同四半期比20.2パーセント増の74.2億円、売上総利益で前年同四半期比26.8パーセント増の20.3億円、EBITDAで前年同四半期比6倍弱の5.6億円と、非常に順調に成⾧いたしました。

前回第3四半期の決算説明では、第4四半期も懸念はあるものの順調に推移する見込みとお伝えいたしましたが、概ね当該見込みどおりの着地です。過去の第4四半期と比較しても、収益認識基準及び連結の範囲が変更になった影響等を除外すると、過去最高の売上となっています。

また、各種の費用を消化しつつ、IRISの好調な業績にも支えられるかたちで、EBITDAベースで第4四半期で過去最高となっています。ご存じのとおりの米国での景気後退懸念や、日本国内における一部産業領域の広告予算削減の影響を受けつつも、高成⾧を維持しており、グループ全体としてポジティブな状態です。

各事業について、概略をご説明すると以下のような状況です。詳細は後ほど各Sectionで説明いたします。

国内事業については、ロシア・ウクライナ情勢に起因する一部産業領域の広告予算削減の影響を受けて、売上高は13.7億円と、前四半期(14.1億円)比、前年同四半期(14.7億円)比でいずれも減少しています。

一方で、動画・Connected TV領域での高粗利率の「Scarlet」の成⾧貢献などにより、EBITDAベースでは1.4億円と、前年同四半期から横ばいで、厳しい事業環境下で一定の数字を維持できております。

また「GP」の本格展開に向けた国内での拡販体制が整いました。体制面の準備に加えて、すでに「Tokyo Prime」のタクシーサイネージでご覧になられた方もいらっしゃるかと思いますが、販促活動を含めて拡販に向けて動いております。

海外事業(北米+アジア)は売上64.3億円、EBITDA5.7億円で、第4四半期としては過去最高の売上・EBITDA数字となっています。そのうち、まず北米については景気減速の影響を受けておりますが、引き続き成長基調を継続しており、円安の恩恵も受けるかたちで、順調に着地しました。

また、成長を維持継続しているアジアの各海外拠点も好調を維持しており、収益の柱の1つとなっています。

「GP」についても、北米とアジア各拠点を中心に、主に次の中計以降がターゲットになりますが、拡販の準備を進めています。

持分法適用関連会社各社については、タクシーサイネージのIRISが引き続き順調です。第3四半期に、1.4億円の持分法投資利益(EBITDA、経常利益に貢献)が一時的なものではないとお伝えしましたが、今回も1.7億円ということで好調を継続しております。

費用面(販管費)では、スライドに記載のとおり、株式報酬費用や「GP」拡販のための広告宣伝費などのコストが発生しています。

次に、2022年9月期通期のサマリです。2022年9月期は、売上高289.7億円、EBITDA 24.1億円で着地しました。売上については修正後の業績予想とほぼイコールの数字で、EBITDAは当初業績予想15億円を大きく上回り、8月の修正後業績予想の23億円も上回る数字で着地しました。通年でも非常に力強く成長しています。

本日、同時に2023年9月期の業績予想を公表しております。あわせて、足元、広告業界の状況も、日本・北米中心に厳しい見方も続いておりますので、それに対する我々の見解もお伝えします。

まず、すでに当社の主要な事業エリアとなっている北米では、グローバルのメガプレイヤーの決算発表のとおり、景気後退に加えてプライバシー規制強化の影響もあり、広告市場の景気は減速しています。

しかし、その環境下でもPlaywireは新規メディアの獲得などを通じて、米ドルベースでも成長を継続しているほか、景気後退とおおむね表裏で円安の恩恵も受けるかたちで、引き続き順調な成長を見込んでいます。

マクロ環境が不安定であるものの、北米のTAMは日本の10倍以上と極めて大きく、「GP」の米国展開も含めてよいポジショニングを得ている当社が成長する余地は十分にあり、引き続き成長を継続できるものと見込んでいます。なお、想定為替レートは130円で見ております。

次に、国内は他インターネット広告のプレイヤーの決算のとおり、マクロ環境は不安定な状況が続いており、非常に見通しが立てにくい状況です。当社においても、ロシア・ウクライナ情勢の影響などで広告予算が削減されている主要な産業領域があることと、2022年9月期の上期がかなり好業績だった反動もあり、2023年9月期も第1四半期まではやや苦戦すると見ています。

一方で、動画・Connected TV領域はまだまだこれからのマーケットであり、大手の広告主の出稿が加速する動きも、よりはっきりと出てきていること、「GP」の拡販についてもかなり手応えを得てきていることから、通年で見ると成長を継続できると見込んでいます。

さらに、IRISの好業績の通年寄与も想定されることを考えると、この厳しい環境下でも、IRISを含めたEBITDAベースで通年で成長できるのではと、ポジティブに捉えています。

最後に、アジアの各海外拠点も収益の柱の1つに成長しました。現状、2023年9月期の業績予想にはそれほど織り込んでいませんが、もう一段の成長を目指して「GP」のアジア展開を今後進めていきます。それによって売上・EBITDAともにさらなる成長を見込んでおり、アジアについてもポジティブな成長を見込んでいます。

以上に加えて、2023年9月期は、もちろん2020年に掲げたEBITDA 30億円という目標数値を達成することを前提に、2024年9月期以降も成長を継続していくための投資をしていきます。

具体的には「GP」を初手とする北米の事業開発であったり、国内での「GP」の拡販に向けた広告宣伝活動のほか、来期以降収益の柱となる新規事業の開発・体制整備などに投資を進めていく予定です。成長投資を継続しつつ計画値達成を両立させることが、2023年9月期の主な数値的なターゲットです。

上記を踏まえて、今回の業績予想は売上高350億円(2022年9月期比プラス60.3億円、プラス20.8パーセント)、EBITDA30億円(同プラス5.9億円、プラス24.6パーセント)、営業利益16億円(同プラス2.7億円、プラス20.2パーセント)としております。

経常利益以下については、為替の変動が激しく、現時点においてコントローラブルな指針を投資家のみなさまへお示しすることが困難であることから、非開示としました。当社の正常な利益指標という観点からは、主力事業の1つであるIRISの持分法投資利益も含めたEBITDAをベースに理解いただくべきと考えています。

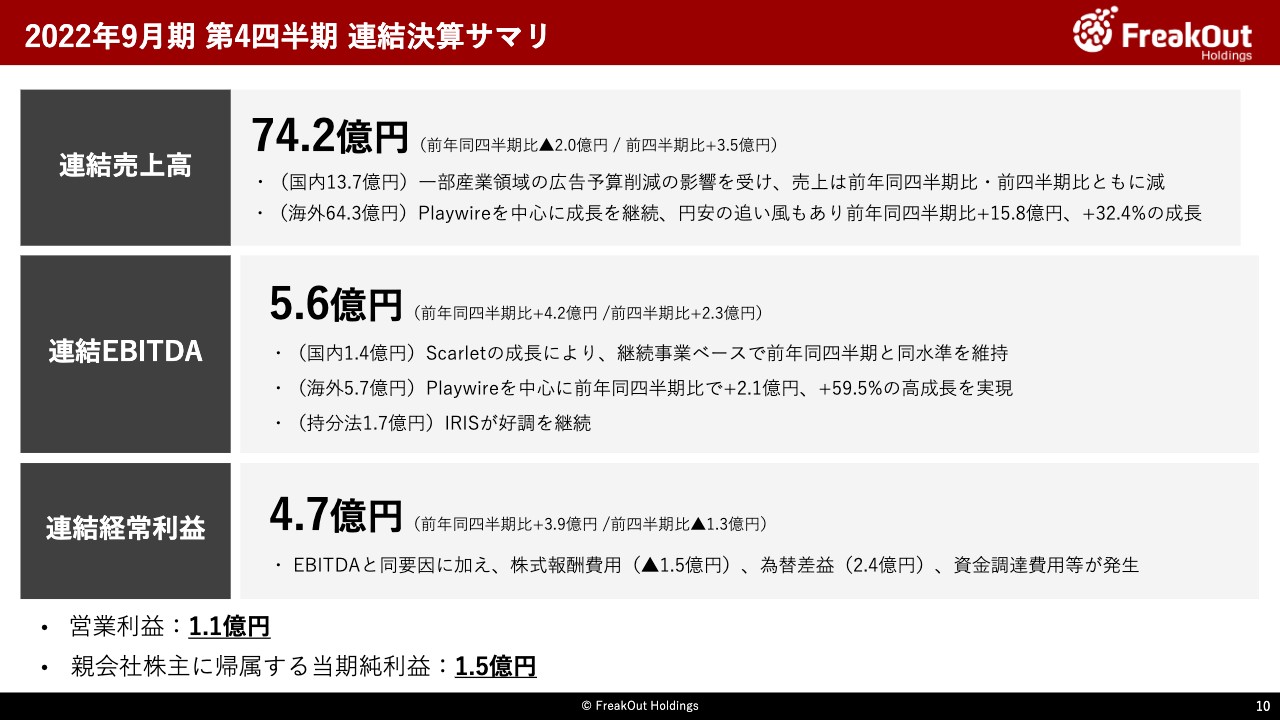

2022年9月期 第4四半期 連結決算サマリ

この第4四半期は、売上高74.2億円、EBITDA5.6億円、経常利益4.7億円、営業利益1.1億円、親会社株主に帰属する当期純利益(以下、最終利益)1.5億円となりました。各事業の概要はエグゼクティブサマリでお伝えしているので割愛いたします。詳細は後ほどの事業パートをご覧ください。特殊要因を次のスライドにまとめています。

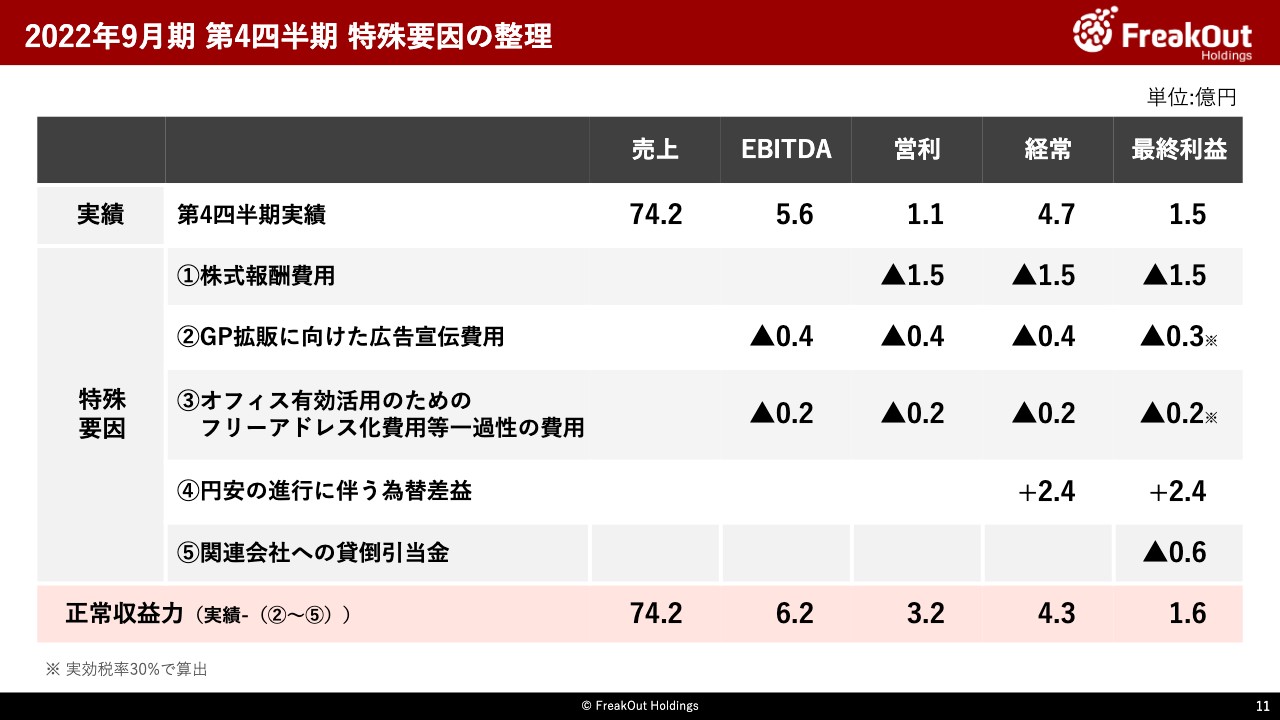

2022年9月期 第4四半期 特殊要因の整理

第4四半期の特殊要因として、まず1つ目は、株式報酬費用を1.5億円計上し、EBITDAを除く営業利益以下の各段階利益にマイナスの影響を及ぼしています。こちらは2022年9月期が当初業績予想を上回り順調に推移したため、2020年に発表したストック・オプションの行使可能性が高まったということで、もちろんノーキャッシュの費用になりますが、費用化したものになります。

2つ目と3つ目は、「GP」の拡販に向けて広告宣伝活動を展開したこと、オフィス有効活用のためのフリーアドレスを実施したことに伴う費用を計上しています。

4つ目は、円安の進行に伴う為替差益を2.4億円計上しており、経常利益以下の各段階利益にプラスの影響がありました。

5つ目は、関連会社への貸倒引当金が6,000万円程度あり、最終利益にマイナスの影響がありました。

こういった特殊要因がありましたが、4つ目だけがプラス要因、その他はマイナス要因となります。これらの影響を除外すると、EBITDA 6.2億円、営業利益3.2億円、最終利益1.6億円で、これが第4四半期の正常な収益だったと考えています。

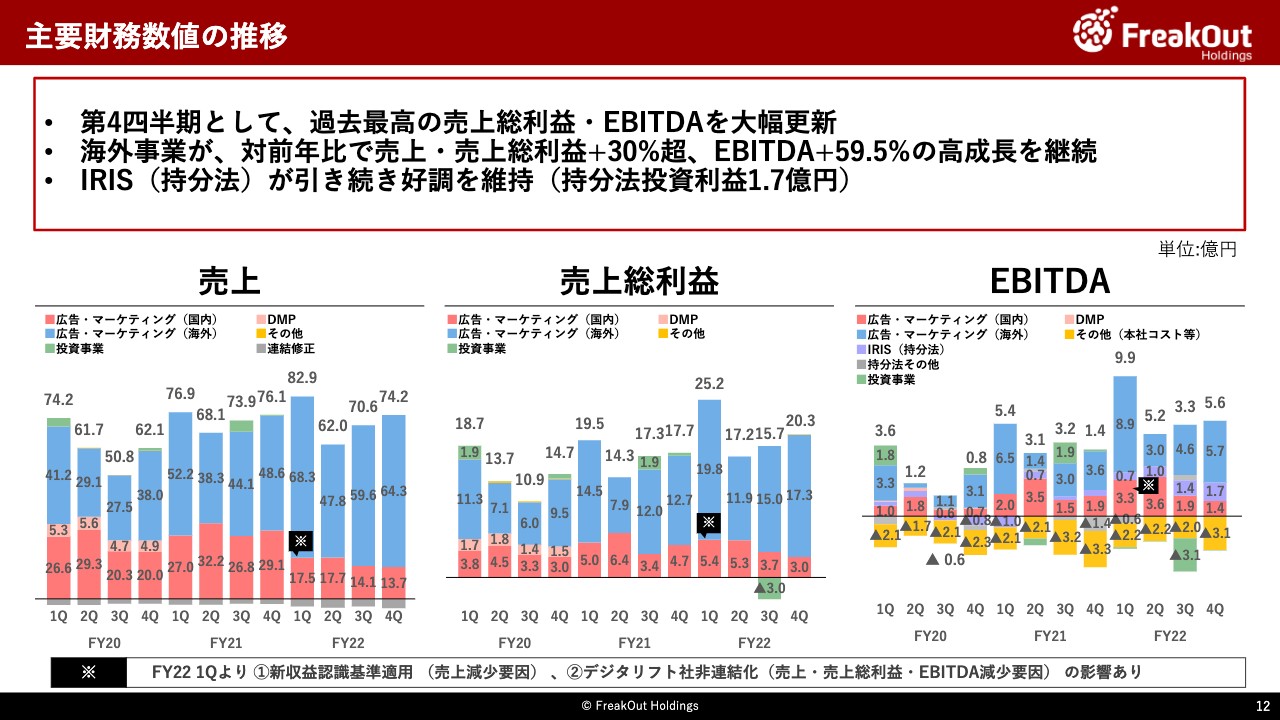

主要財務数値の推移

推移はこちらです。今回から売上総利益の推移も表示しています。当社業績の季節性は、海外の広告需要期である第1四半期(10月から12月)がもっとも売上・利益ともに好調です。そこから、第2四半期は国内が広告需要期となるため売上・利益がもっともよくなる一方で、海外が大きく落ちるため1年でもっとも厳しくなる四半期です。

第3四半期は、海外が回復していく一方で国内が落ちるため、合計して第2四半期とほぼ横ばいか、ややよいくらい、そして第4四半期にまた翌年度第1四半期に向けて回復・成⾧していくという流れになっています。

前回の決算説明で、第4四半期の見通しについて、例年と異なりネガティブなマクロ要因がいくつか存在する一方で、ミクロではポジティブな要因もあり、投資事業を除外した第3四半期の数字と比較して、およそ横ばい程度では推移できるのではないかとお伝えしました。結果、先ほどお伝えのとおりの特殊要因もありますが、それも吸収するかたちでほぼお伝えのとおりで着地できたと見ています。

その中で、当社の主要エリアである海外については、第3四半期と比較して売上でプラス4.7億円、EBITDAでプラス1.1億円(プラス23.3パーセント)と、成⾧を継続しています。対前年比では、売上でプラス15.8億円(プラス32.4パーセント)、EBITDAでプラス2.1億円(プラス59.5パーセント)と、大きく成⾧しています。

要因は複数あり、特に北米が、周知のとおり景気後退の懸念からの広告市場悪化の影響を受けた中でも、新規顧客獲得を含むオーガニックの成⾧を継続しており、ドル建でも対前年比で成⾧を継続しています。また、円安の恩恵を受けて円ベースではさらに大きな成⾧を遂げています。拠点属性別の推移は後ほどお伝えします。

また、持分法についてはIRISが引き続き好調を維持しています。第3四半期で1.4億円の持分法投資利益を計上していましたが、今回は1.7億円と安定した収益源となっています。すでに資金的にも安定しており、配当可能な状態になっていますので、今後は良質なキャッシュ・インフローをもたらす安定事業になっていくと考えています。

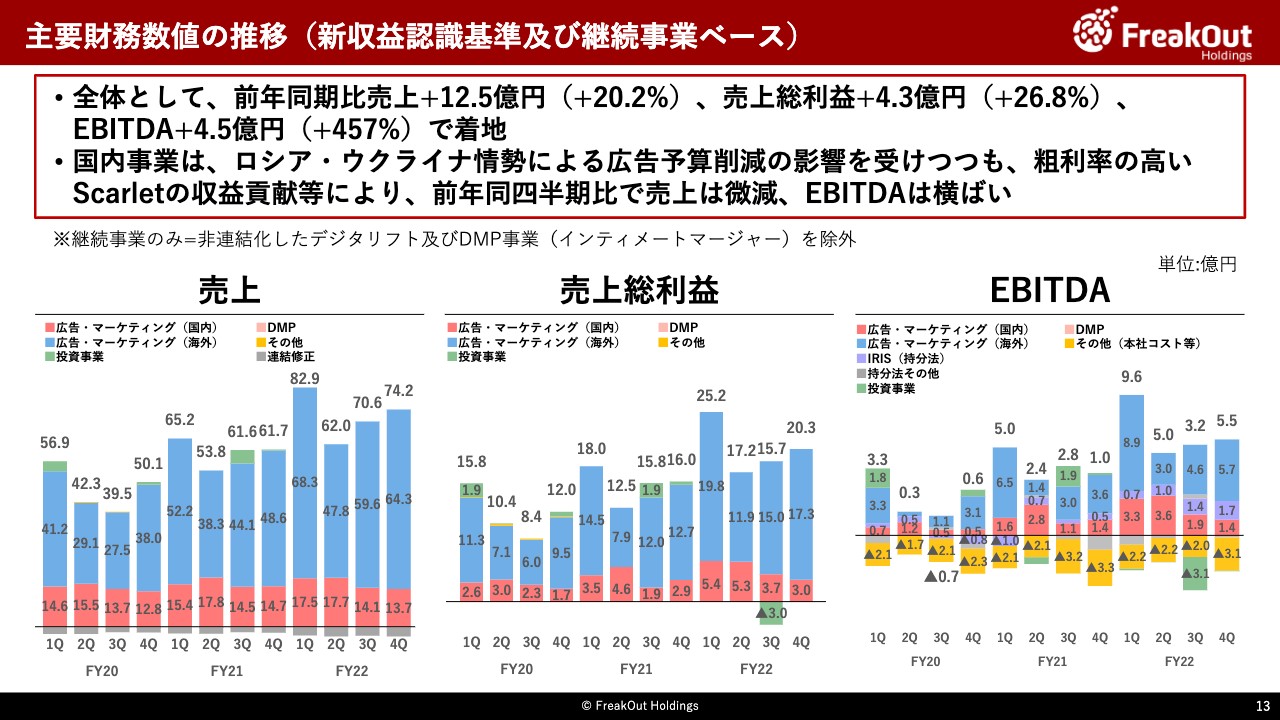

主要財務数値の推移(新収益認識基準及び継続事業ベース)

次に、対前年比較の観点から、新収益認識基準の適用、デジタリフト社の上場に伴う非連結子会社化(前者は売上、後者は売上・各段階利益)などの影響を除外して、継続する事業のみで収益認識基準を揃えての推移を整理した資料がこちらです。

全体として、前年同期比で売上プラス12.5億円(プラス20.2パーセント)、売上総利益プラス4.3億円(プラス26.8パーセント)、EBITDAプラス4.5億円(プラス457パーセント)の大幅成⾧となっています。

各事業セグメントについては、海外にはほぼ影響がないので、国内だけに言及します。ご覧のとおり、継続事業のみを新収益認識基準ベースで比較した場合には、売上は微減で、売上総利益は微増(EBITDAは横ばい)となっています。

要因は、当社の成⾧ドライバーの動画・Connected TV領域のうち、粗利率が高い「Scarlet」の収益拡大が継続している一方で、ロシア・ウクライナ情勢の影響などで広告予算が削減されている影響もあり、このような数値感となっています。来期以降の見込みについては、後ほど2023年9月期業績予想のところでご説明します。

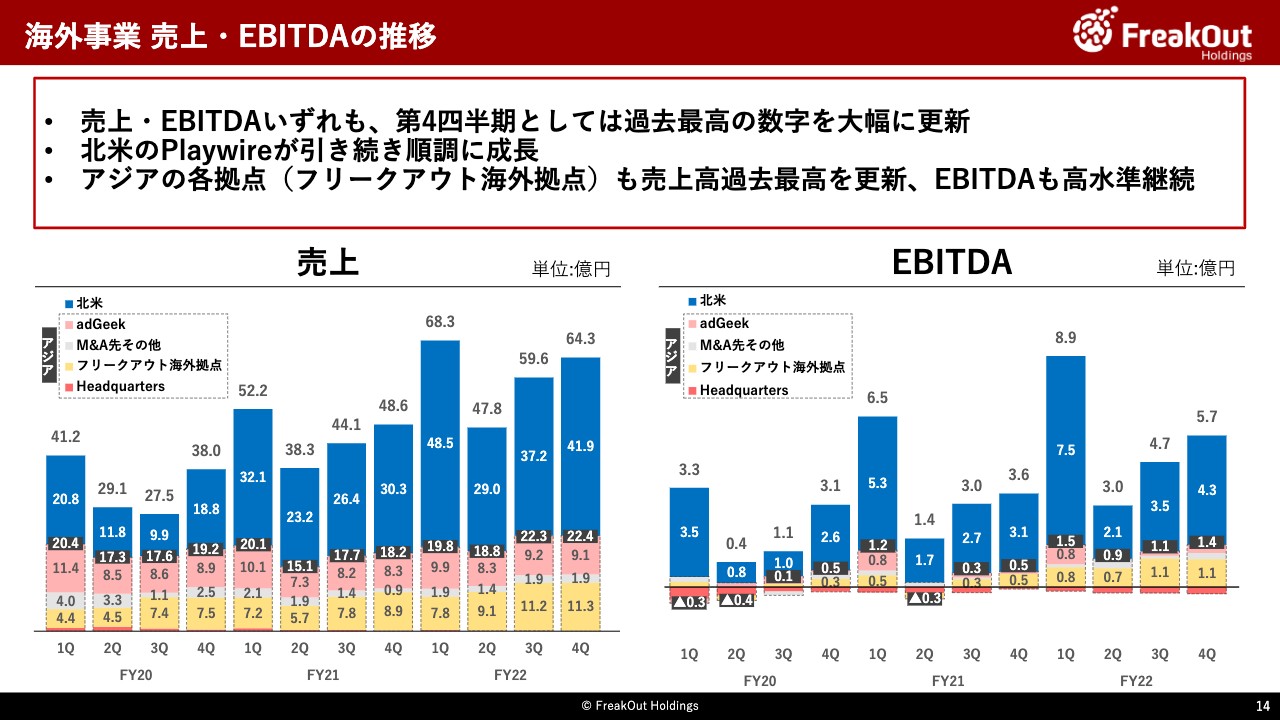

海外事業 売上・EBITDAの推移

海外事業のみを切り出した推移はこちらです。後ほど事業のところで説明しますが、第3四半期と比較して売上・EBITDAともに大きく成⾧しております。

円安の追い風も受けるかたちで北米が引き続き順調に成⾧しているほか、フリークアウト海外拠点についても順調に収益貢献しており、売上・EBITDAいずれも第4四半期としては過去最高の数字を大幅に更新しています。なお今回から、新設法人であるFreakOut N.A.のコストが北米に発生しております。

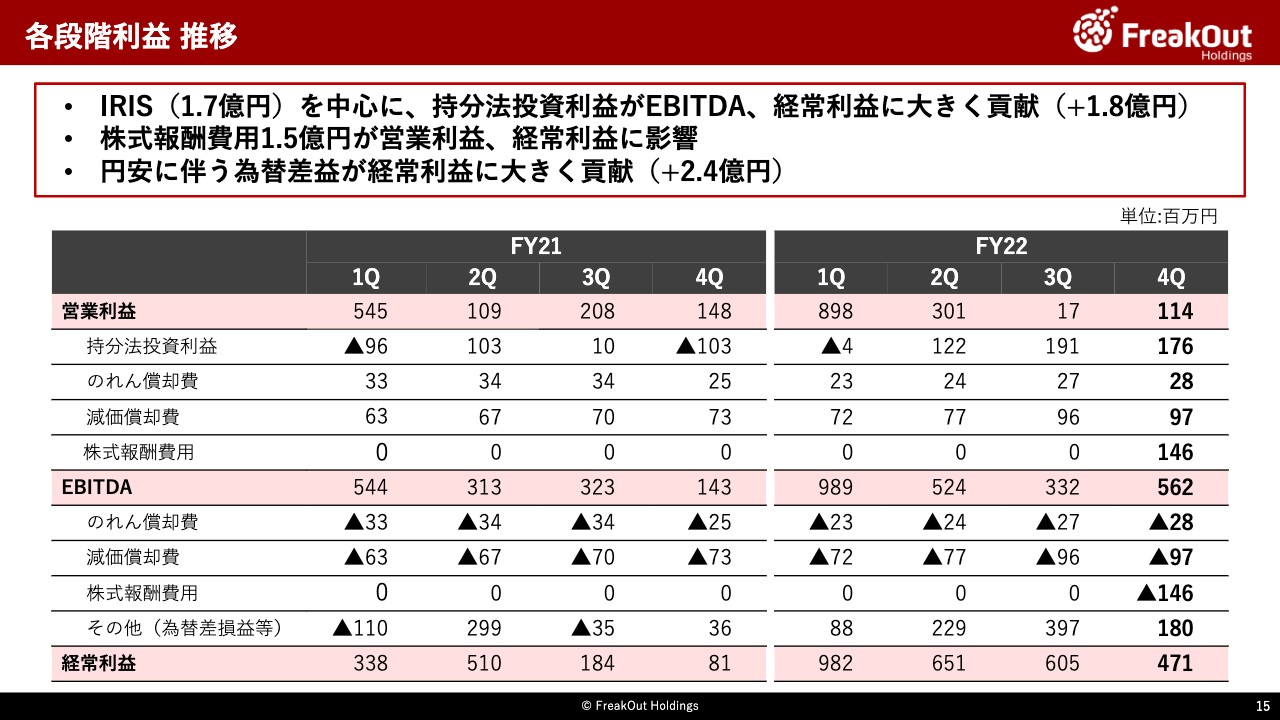

各段階利益 推移

各段階利益の推移と、それぞれの差分についてはこちらのとおりです。主なトピックとしては、繰り返しになりますが、IRISの持分法投資利益による収益が安定成⾧しています。第3四半期と比較して、他関連会社の業績が落ちついているので持分法全体としての合計利益は微増となっていますが、IRISは1.7億円と大きく収益貢献しています。

また、営業利益・経常利益とEBITDAの差分には、お伝えのとおり株式報酬費用1.5億円が生じています。EBITDAと経常利益の差分のその他1.8億円については、主要なものは為替差益2.4億円で、それに対して7月に実施した第3回新株予約権付社債の償還原資を調達した際の費用も0.6億円発生しており、相殺されて1.8億円という金額になっています。

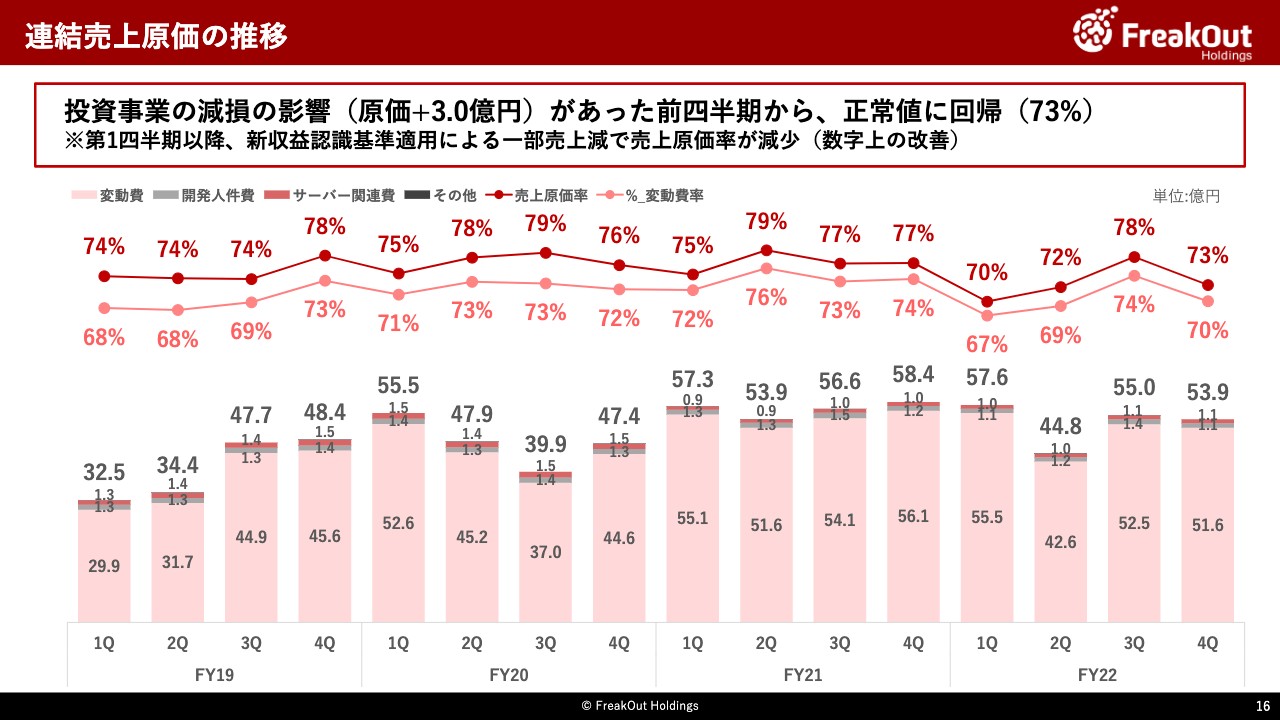

連結売上原価の推移

連結売上原価の推移は、こちらのとおりです。前回第3四半期は、投資事業の減損の影響で連結売上原価率が78パーセントとかなり高い水準となっていましたが、第4四半期は73パーセントと正常値に戻っております。

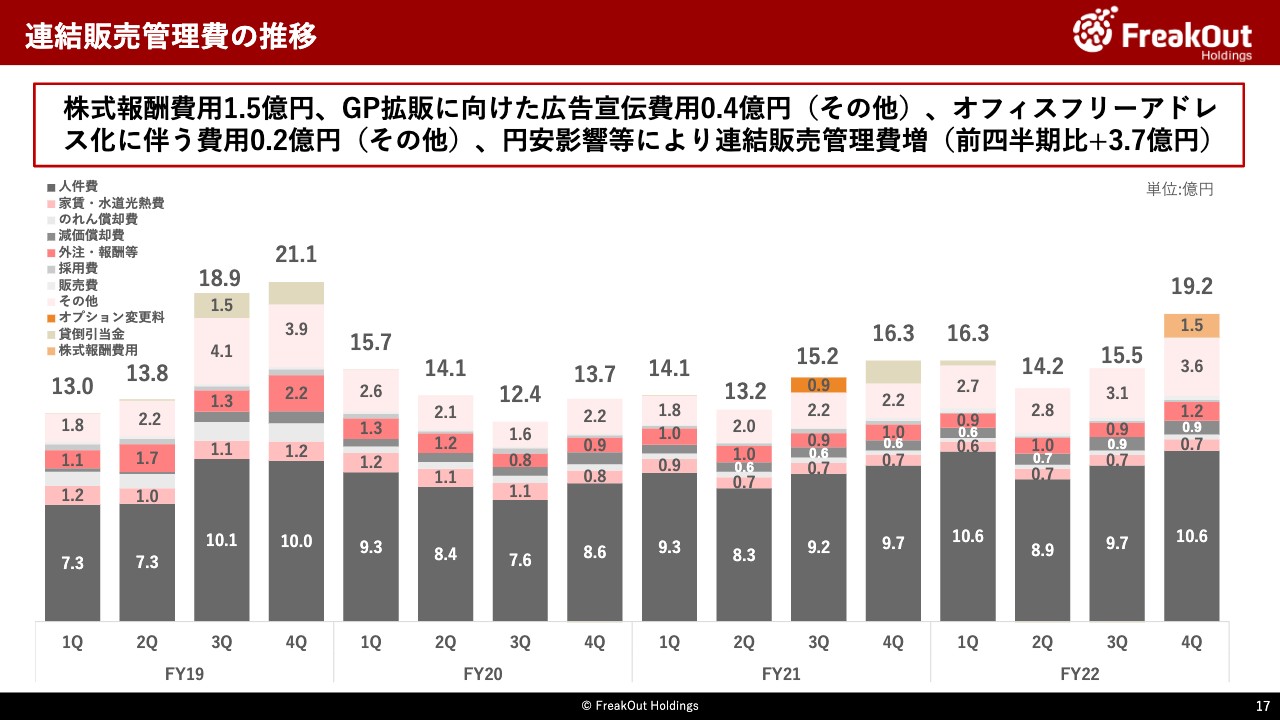

連結販売管理費の推移

続けて、連結販売管理費の推移についてです。お伝えのとおり、「①株式報酬費用1.5億円」「②「GP」拡販に向けた広告宣伝費用0.4億円(その他に含む)」「③当社オフィスのフリーアドレス化に伴う費用0.2億円(その他に含む)」のほか、円安の影響で海外の販管費が円貨ベースで膨らんだことから、販管費の大幅な増(前四半期比プラス3.7億円の19.2億円)が発生しています。

「①」の来期以降の発生見込については後ほどお伝えいたしますが、「③」について補足すると、当社は2021年9月期の第2四半期から六本木本社のオフィスフロアを1フロア返還し、コストダウンしています。

足元、出社率が向上し、「GP」等の増員もあるためオフィスを増床するという判断もありえましたが、基本的にはオフィスは収益を生まないため、極力販管費を増やさずに効率的に活用しようという観点から、六本木オフィスの一部スペースのフリーアドレス化を第4四半期に実施いたしました。そのためのコストが、今回0.2億円ほど発生しています。

【参考】人員数推移(新区分)

人員数の推移はこちらのとおりとなります。今回から新区分に変更しておりますが、大きな変動はございません。

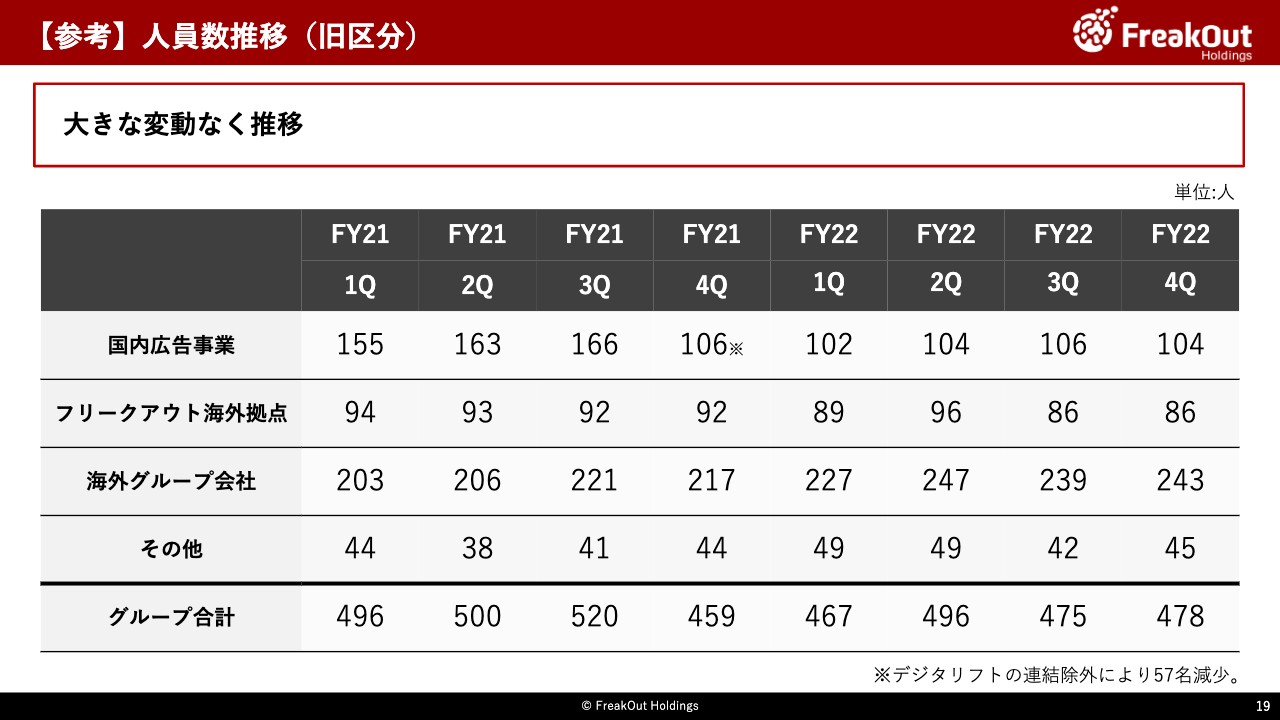

【参考】人員数推移(旧区分)

参考として旧区分の人員数推移がこちらです。こちらも補足が必要な変動はございません。

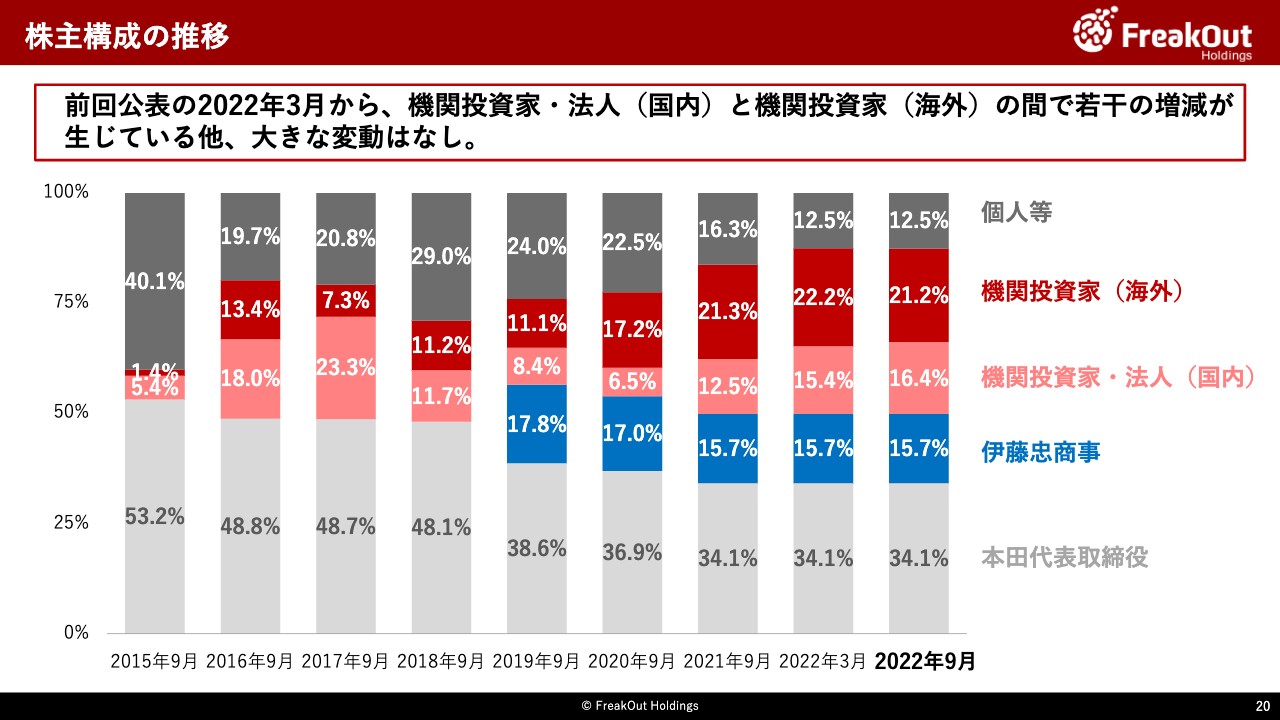

株主構成の推移

今回は期末決算ということで、9月末基準の株主構成の推移を掲載しています。前回の3月との対比でいうと、若干機関投資家・法人(国内)から機関投資家(海外)の間で移動が生じておりますが、その他で大きな変更はございません。

大量保有報告等で拝見する限りではありますが、当社は⾧期保有の機関投資家さまを中心に評価いただき、株式を保有していただいております。一方で、出来高/売買代金については足元、問題意識を持っておりまして、出来高が増えるような取り組みについても、今後対応していきたいと考えています。

2022年9月期 通期連結決算サマリ

2022年9月期通期のサマリはこちらです。2022年9月期は、売上高289.7億円、EBITDA 24.1億円で着地しました。売上については修正後の業績予想とほぼイコールの数字で、EBITDAは当初予算15億円を大きく上回り、8月の修正後の23億円も上回る数字です。また、各段階利益も過去最高を更新しています。

詳細は次のスライド以降ですが、通年で非常に力強く成⾧しています。

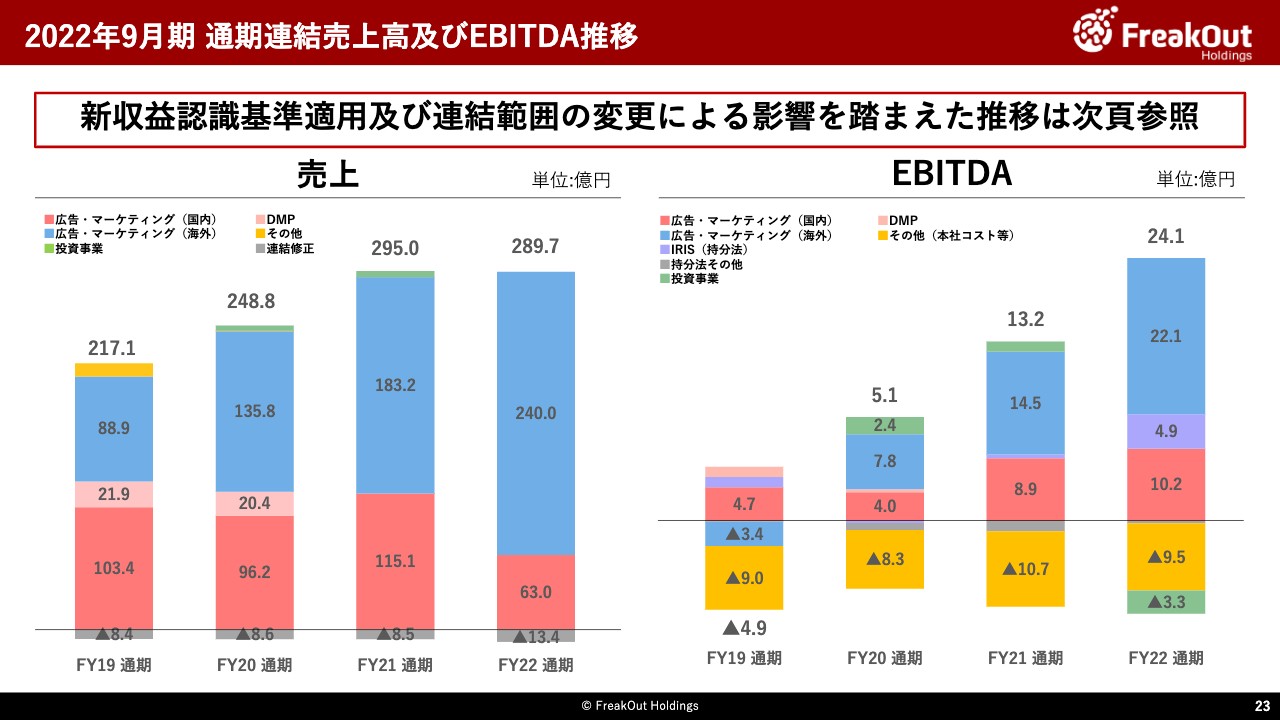

2022年9月期 通期連結売上高及びEBITDA推移

売上・EBITDAの年度推移となります。新収益認識基準の適用およびデジタリフトの非連結化の影響が今期生じていますので、比較可能性の観点から、次のスライドを中心に説明させていただきます。

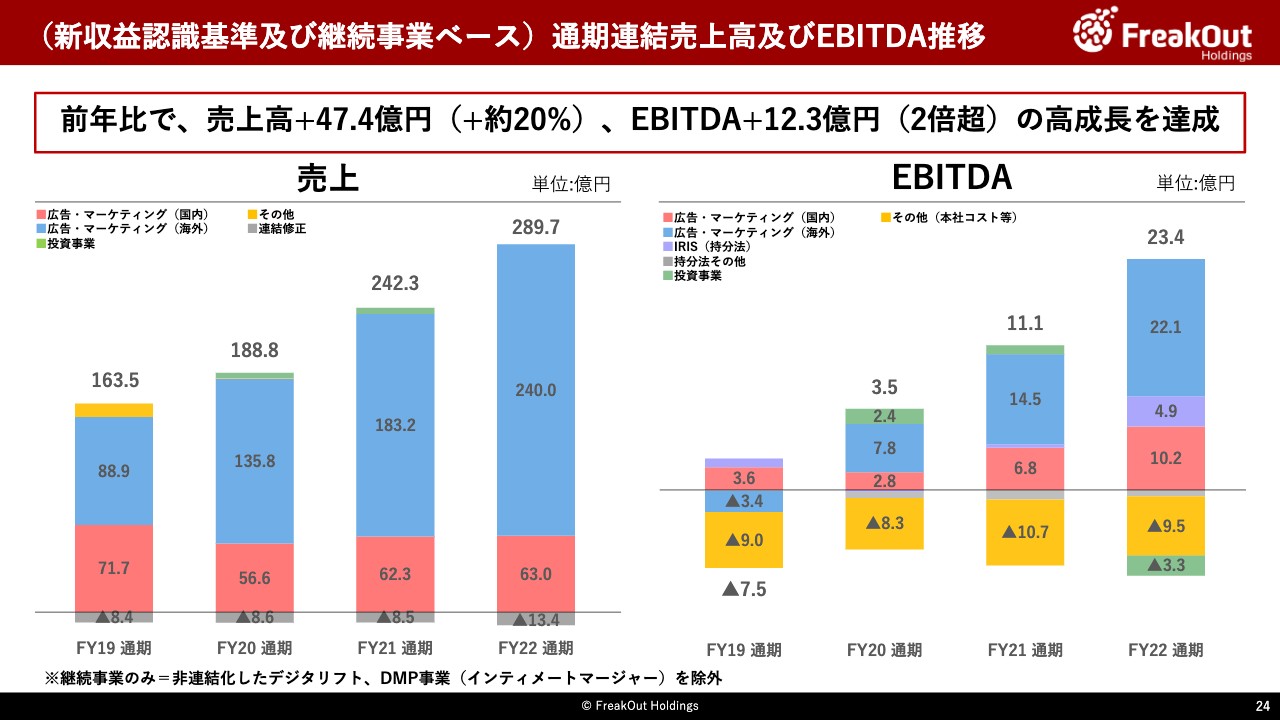

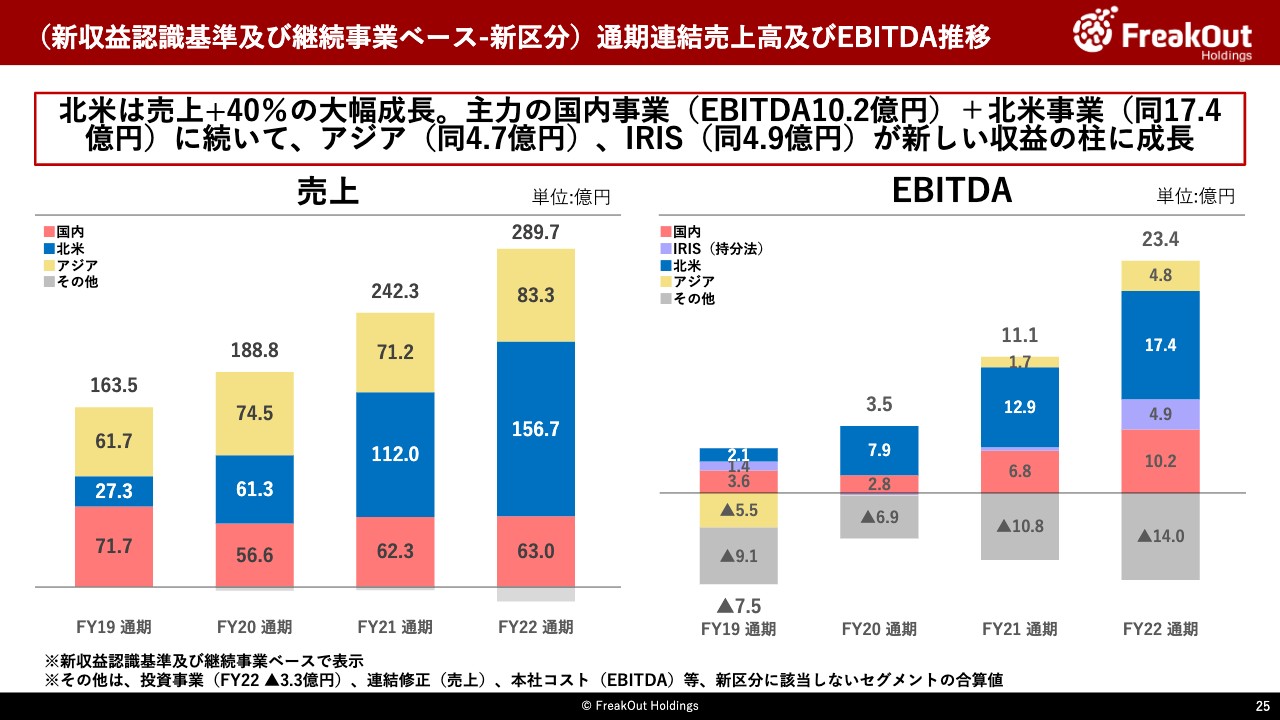

(新収益認識基準及び継続事業ベース)通期連結売上高及びEBITDA推移

新収益認識基準に揃えた継続事業ベースでの推移がこちらです。売上高289.7億円で前年比プラス47.4億円(約20パーセント成⾧)、EBITDAで23.4億円(2倍超の成⾧)と、力強く成⾧しています。

海外が北米を中心に、大幅な増収・増益となっているほか、国内も動画・Connected TV領域を中心に粗利が成⾧している影響で、EBITDAが大きく成⾧しています。

国内については、足元、下期で若干の伸び悩みも生じておりますが、後ほどお伝えのとおり要因が明確であること、動画・Connected TV領域を中心に伸び幅も十分にあること、IRISが収益の柱として大きく成⾧していることから、2023年9月期も利益ベースでは十分に成⾧できると見込んでいます。

この成⾧曲線をご覧いただければ、来期目標としているEBITDA 30億円という目標がかなり現実的なものであることをご理解いただけると考えております。

(新収益認識基準及び継続事業ベース-新区分)通期連結売上高及びEBITDA推移

続けて、今回からの海外事業を北米とアジアにわけての売上・EBITDAの推移がこちらです。

収益の主力であった北米・日本がそれぞれEBITDAベースで前年比30パーセント超、約50パーセントと順調に成⾧していますが、今回さらにIRISとアジアが収益の新しい柱となり、それぞれEBITDAベースで4.9億円、4.7億円に成⾧しました。非常にバランスが取れた収益のポートフォリオになっています。

また、2022年9月期はその他が13.8億円と膨らんでいますが、この中には投資事業のマイナス3.3億円が含まれています。これを除いた本社コストとその他の項目のみであれば、10.5億円程度のマイナスですので、本社コスト等の販管費も大きく増加しているわけではないとご理解ください。

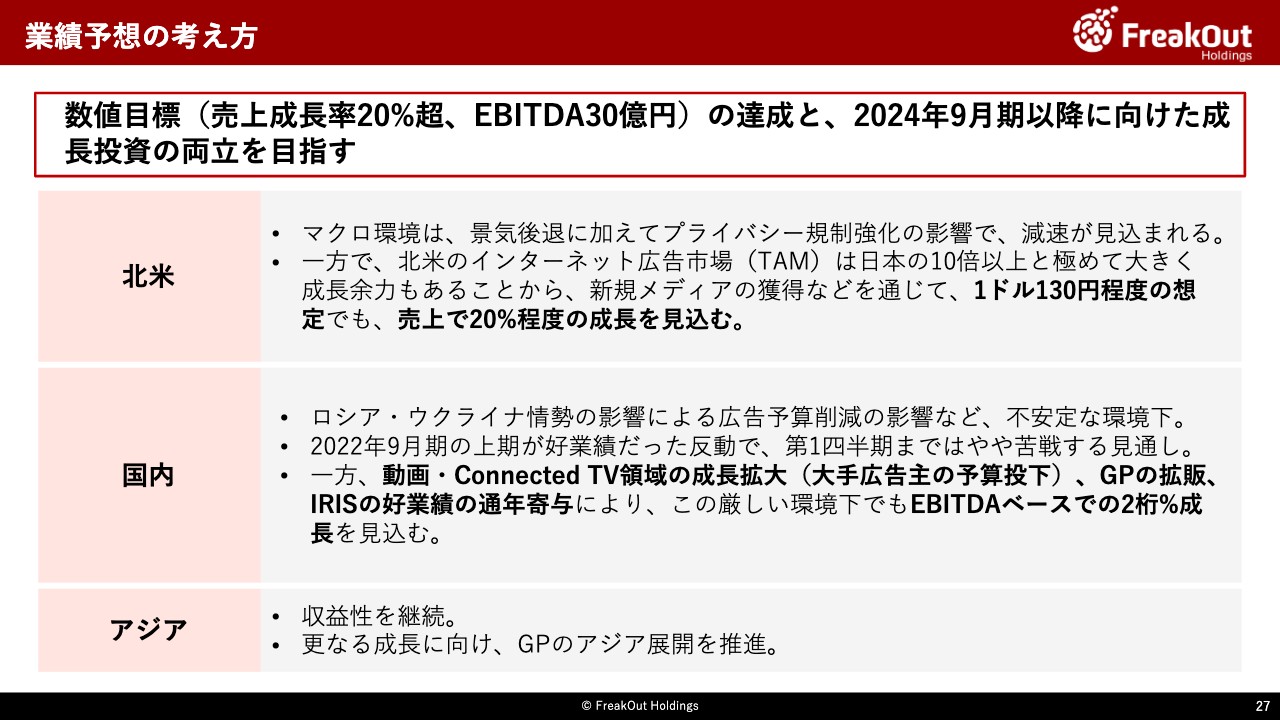

業績予想の考え方

2023年9月期の業績予想の前提として、足元の広告業界の見方については、エグゼクティブサマリに厚めに記載させていただきました。そのため、重複する部分が多くありますが、想定しているシナリオはこちらのとおりです。

まず、広告業界全体としては、当社の主要エリアである日本・北米ともに厳しいのではないかという見方が強くあります。

その中で、すでに当社の主要な事業エリアとなっている北米では、グローバルのメガプレイヤーの決算発表のとおり、景気後退に加えてプライバシー規制強化の影響もあり、広告市場の景気は減速しています。しかし、その環境下でも北米は新規メディアの獲得などを通じて、米ドルベースでも成⾧を継続しております。

背景として、そもそもの北米のインターネット広告市場のTAMが、日本と比べて10倍以上と極めて大きくなっており、まだまだ成⾧の余地があります。また、景気後退と概ね表裏で円安の恩恵も受けるかたちで、引き続き順調な成⾧を見込んでいます。そのため、為替については当社も保守的に見て1ドル130円で予想しておりますが、それでも売上については引き続き20パーセント程度の成⾧継続を見ています。

次に、国内は他のインターネット広告プレイヤーの決算のとおり、マクロ環境は不安定な状況が続いています。当社においても、ロシア・ウクライナ情勢の影響などで広告予算が削減されている主要な産業領域があることと、2022年9月期の上期がかなり好業績だった反動もあり、2023年9月期も第1四半期まではやや苦戦すると見ています。

一方で、動画・Connected TV領域はまだまだこれからのマーケットであり、大手の広告主の出稿が加速する動きがよりはっきりと出てきていること、「GP」の拡販についてもかなり手応えを得てきていることから、通年で見ると成⾧を継続できると見込んでいます。

さらに、IRISの好業績の通年寄与も想定されることを考えると、この厳しい環境下でも、IRISを含めたEBITDAベースで通年で2桁パーセントでの成⾧が継続できるのではと捉えています。

また、アジアの各海外拠点も収益の柱の1つに成⾧しました。まず、この現状をしっかりと継続することに加えて、2023年9月期の業績予想にはそれほど織り込んでいませんが、もう一段の成⾧を目指して今後「GP」のアジア展開を進めていきます。それにより、売上・EBITDAともにさらなる成⾧を見込んでおり、東南アジアについてもポジティブな成長を見込んでいます。

2023年9月期は、もちろん2020年に掲げたEBITDA 30億円という目標数値のほか、20パーセントのトップライン成⾧を達成することを前提に、2024年9月期以降も成⾧を継続していくための成⾧投資を継続していきます。

具体的には、「GP」の北米・アジア展開、国内での「GP」の拡販に向けた広告宣伝活動のほか、来期以降に収益の柱となる新規事業の開発・体制整備などへの投資を進めていく予定です。成⾧投資を継続しつつ、計画値達成を両立させることが2023年9月期の目標です。

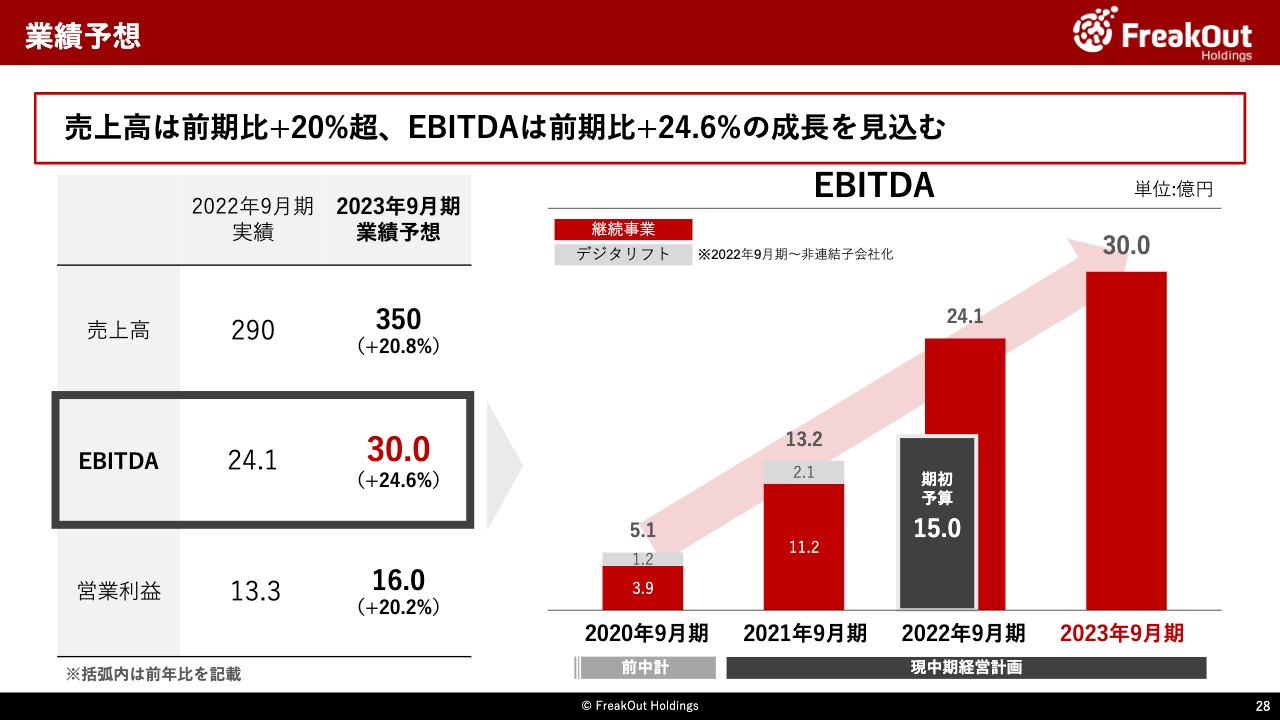

業績予想

前項の内容を踏まえて、今回の業績予想は、売上高は前期比60億円増、同20.8パーセント増の350億円、EBITDAは前期比5億9,000万円増、同24.6パーセント増の30億円、営業利益は前期比2億7,000万円増、同20.2パーセント増の16億円としております。

経常利益以下については、為替の変動が激しく、現時点においてコントローラブルな指針を投資家のみなさまへお示しすることが困難であることから非開示としました。当社の正常な利益指標という観点からは、主力事業の1つであるIRISの持分法投資利益も含めたEBITDAをベースに理解いただくべきと考えています。

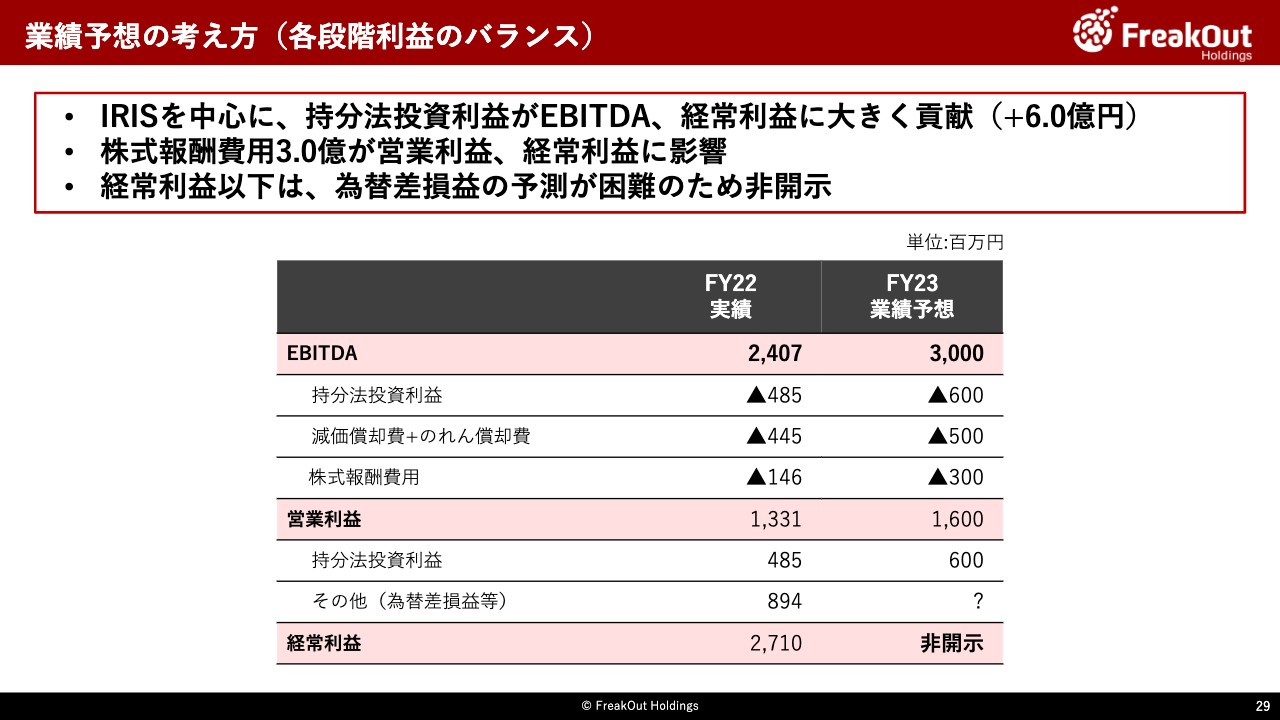

業績予想の考え方(各段階利益のバランス)

最後に、業績予想における各段階利益の数字のバランスについてです。営業利益とEBITDAの差分がスライドのとおりで、持分法投資利益と償却費、そして株式報酬費用が影響します。

一方で、経常利益については前のスライドでお伝えのとおり、現時点で為替の影響を予測することが極めて困難であることから、非開示とさせていただきます。基本的には、営業利益の16億円に持分法投資利益の6億円を足した22億円がベースとなり、それに対して為替差損益や財務費用が影響いたします。特に為替差損益がなければ、21億円程度は十分に確保できると見込んでいます。

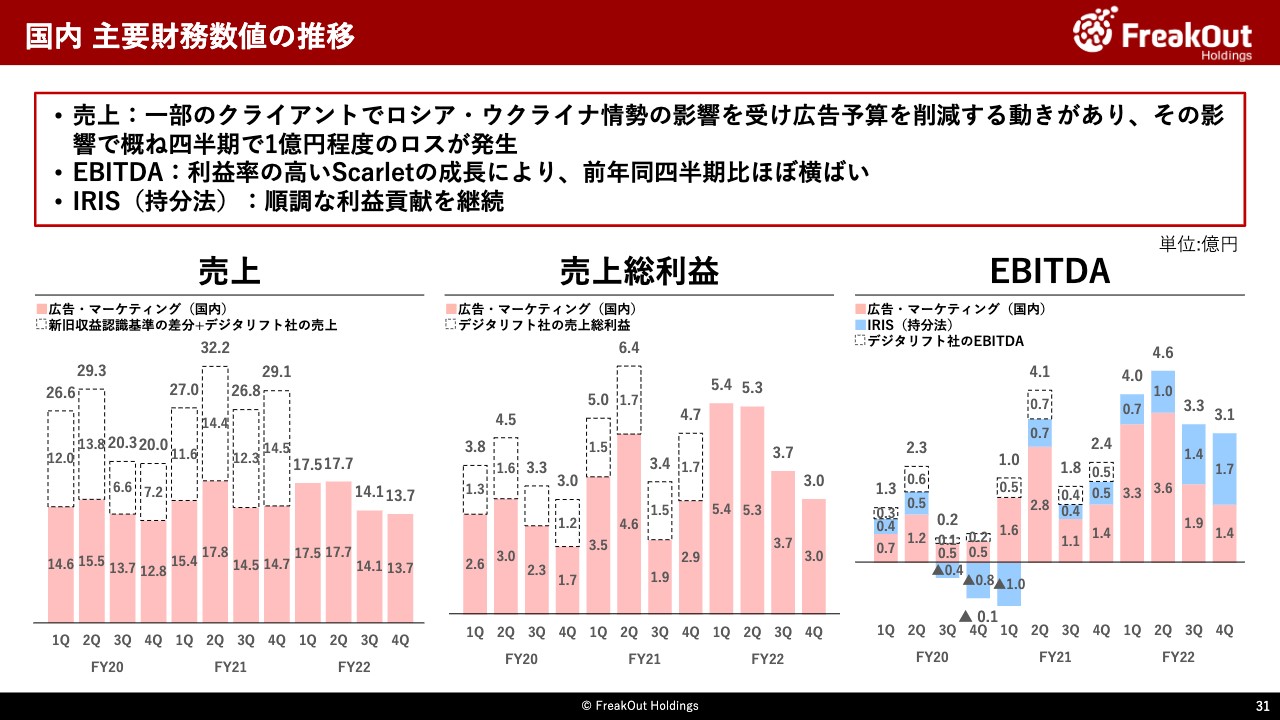

国内 主要財務数値の推移

株式会社フリークアウト、IRISを中心とする国内事業の進捗です。第4四半期については、株式会社フリークアウトを中心とする広告・マーケティング(国内)の売上高は13億7,000万円、売上総利益は3億円、EBITDAは1億4,000万円で、IRISのEBITDA(持分法投資利益)は1億7,000万円となりました。

広告・マーケティング(国内)については、売上高は前四半期の14億1,000万円に対して4,000万円減、同3パーセント減の13億7,000万円、売上総利益は前四半期の3億7,000万円に対して7,000万円減、同19.4パーセント減の3億円、EBITDAは前四半期の1億9,000万円に対して5,000万円減、同25.8パーセント減の1億4,000万円となっています。

通常の季節変動ですと第3四半期がボトムで、第4四半期以降、年末に向けて売上・EBITDAともに徐々に上がっていく傾向があるのですが、今回は季節変動に反して対第3四半期比で売上・EBITDAともにダウンとなっています。

要因としては、国内のインターネット広告の市況が不透明になっている側面もありますが、特に前回の決算説明でお伝えのとおり、一部クライアントでロシアでのビジネスで失われた収益を維持するための広告予算の削減が生じた点があります。その影響で、四半期で概ね売上1億円程度のロスが発生しておりまして、今回の国内のダウンはほぼそれによるものです。

動画・Connected TV領域は、「Scarlet」を中心に粗利成⾧していることもあり、前年度対比では売上減となっているものの、EBITDAではほぼ横ばいとなっています。なお、2023年9月期については、第1四半期は前年がよすぎたこともあって、前年比ではやや落ちるのではないかと見ています。

一方で、動画・Connected TV領域で大規模な案件の数が増えてきていることや、「GP」の拡販体制が整い、ある程度の売上・利益を作れる自信を得られたこともあり、第2四半期以降は前年比で成⾧軌道に戻せると見込んでいます。さらに、IRISは非常に順調ですので、IRISを含めた国内広告全体のEBITDAベースでは、引き続き十分な成⾧を確保できると見込んでいます。

タクシーサイネージ事業を営む持分法適用関連会社のIRISは、引き続き非常に順調です。前回、もう一段収益性のステージが上がったとお伝えしましたが、無事に継続しており、持分法投資利益で第3四半期の1億4,000万円から3,000万円増の1億7,000万円とさらに成⾧いたしました。

この要因は、前回もお伝えのとおり、コロナ禍でサイネージ設置台数を3万5,000台から6万台にまで増加させた効果が、遅ればせながら収益にも現れてくるようになったことで、一時的なものではありません。

もちろん、国内広告の市況感がそれほどよくない環境下での不安はありますが、よほどなにか大きな環境変化がない限りは、今回の水準の数字から大きく落ちることはなく推移できると現時点では見込んでいます。

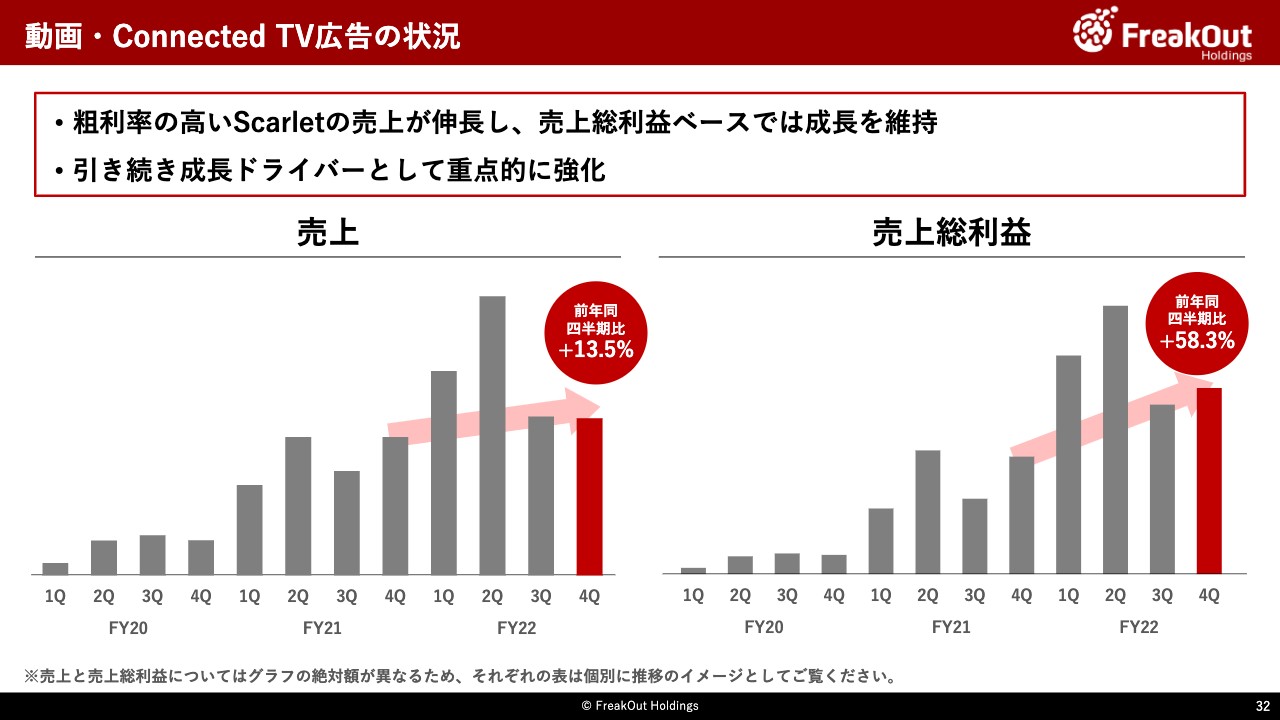

動画・Connected TV広告の状況

次に、動画・Connected TV領域の売上の推移です。今回から、正確な情報提供の観点から粗利も含めて数字を記載しています。なお、売上と売上総利益についてはグラフの絶対額が異なるため、それぞれの個別の推移のイメージとしてご覧ください。

今回、売上ベースでは第3四半期と比較して微減となっており、前年同四半期比でも13.5パーセント増と、成⾧が鈍化している見え方となっています。一方、動画・Connected TV領域で提供しているプロダクトには、DSPとインターネットメディア向けのソリューションである「Scarlet」の2つがあるのですが、当社としては後者を重点的に強化しています。

「Scarlet」がシステムフィーで売上を得ている関係上、粗利率がほぼ100パーセントに近くなっている一方で、DSPの粗利率は「Scarlet」と比較すると高くはありません。そのため、このグラフ全体で見ると売上はそれほど成⾧していないのですが、粗利ベースで見ていただけると、当社の戦略に沿うかたちで成⾧を維持しているのがご理解いただけるのではと思っています。

とはいえ、この第4四半期は大手クライアントの案件獲得などもあったため、もう少し売上・粗利ともに伸びると見ていたのですが、若干伸び悩んだ状況でした。2023年9月期以降は再び第1四半期から第2四半期にかけて、もう一段伸びていくという曲線を見込んでいます。

この領域については、マーケットもまだまだ成⾧期であり、Fill rateもまだ伸びる余地が十分にありますので、引き続き「Scarlet」を中心に成⾧ドライバーとして重点的に強化していく方針です。

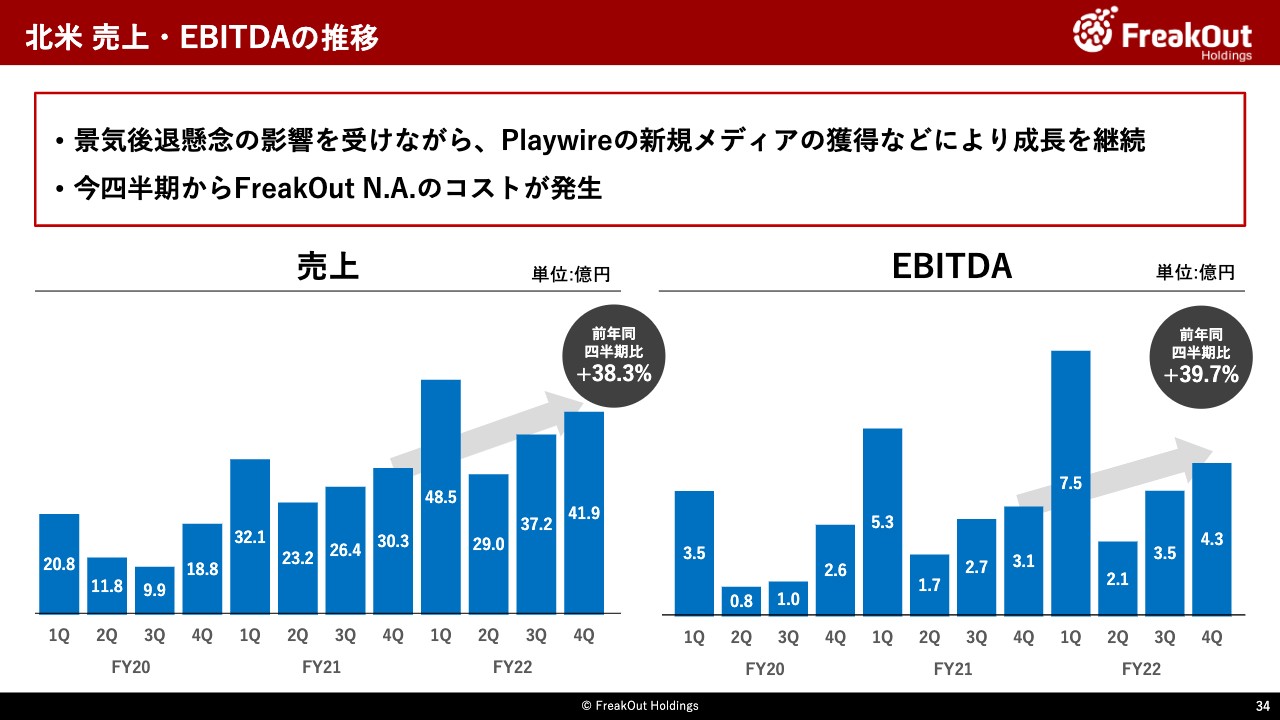

北米 売上・EBITDAの推移

北米事業として、第4四半期の売上高は前年同四半期比38.3パーセント増の41億9,000万円、EBITDAは前年同四半期比39.7パーセント増の4億3,000万円でした。前年を大幅に上回る売上高、EBITDAを達成しております。

周知のとおり米国では景気後退懸念から、インターネットメディア企業が概ね苦戦を強いられた一方で、第4四半期も円安が急速に進行いたしました。そのため、前回決算に引き続き当該為替の影響を除いたドルベースでの数字について補足いたします。

まず、売上高は前年同四半期比8.8パーセント増の2億9,900万USドル、EBITDAは前年同四半期比11.4パーセント増の3,100万USドルで推移しています。売上は米国の景気後退懸念により予算からビハインドが生じていますが、それでも前年同四半期比8.8パーセント増で推移しております。

分解すると、新規メディアの獲得などにより広告表示回数では引き続き30パーセント程度の力強い成⾧を継続しています。EBITDAは予算に対して若干のビハインドとなっています。販管費について、売上が予算未達であったためインセンティブがそれほど発生しなかったことや、厳しい環境下で意図的にコスト削減を進めて販管費をカットしたこと、今回からFreakOut N.A.のコストが発生している影響によるものです。

その他、米国の現在の市場環境と為替の影響を当社としてどう評価しているのかは、次のスライドでご説明します。

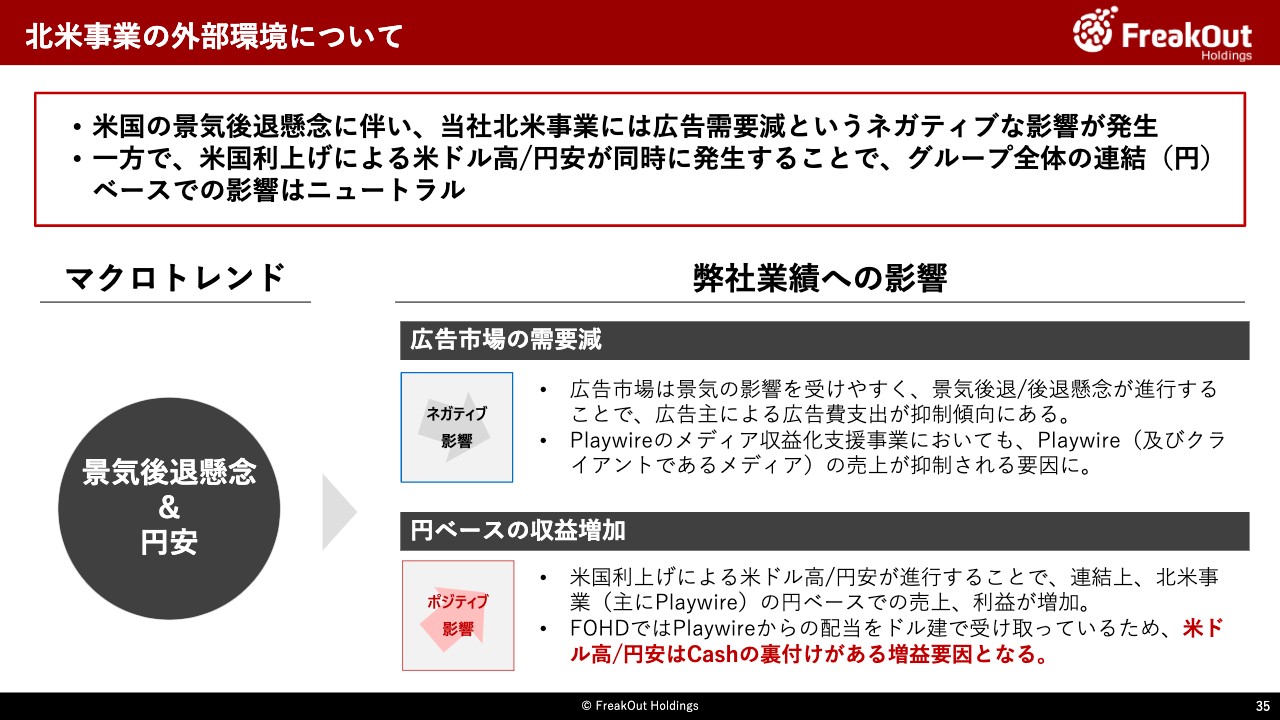

北米事業の外部環境について

米国の広告市場については、ご存じのとおり景気後退の懸念から、景気感応度が高い産業領域として急速な市場悪化が懸念されております。Playwireを中心とする当社の北米事業についても、ネガティブな影響を受けています。

一方で、景気後退懸念と鶏と卵の関係に近いのですが、行き過ぎたインフレを抑制するための米国の利上げが同時に行われていることから、米ドル高(円安)も同時に進行しております。そのため、グループ全体の連結(円)ベースでの影響は相当中和されており、当社にとって景気後退懸念と米ドル高の同時発生の影響は、比較的ニュートラルなものと捉えています。

さらに、スライド右下のとおり、当社は北米事業からの配当をドル建で受けとっていますし、北米事業を除いて海外に積極投資しているフェイズではないので、米ドル高は良質なキャッシュインをもたらすという意味で資金的には非常にポジティブです。

もちろん、米国の景気が良好な方が望ましいですが、今期の米国広告事業者の決算結果を受けて、当社の株価は7月最終週及び10月最終週で大きく下落しました。しかし、蓋を開けてみれば当社の業績は第3四半期もこの第4四半期もなにも問題はありませんでした。そのため、この株価下落はミスリードによるものであり、現在の米国の景気は当社の業績にとって必ずしも悲観一辺倒ではありません。北米事業については以上のとおりの状況です。

総括しますと、Playwireを中心とする北米事業について、米国の景気後退懸念はあるものの新規メディア獲得なども進行しており、ドルベースでも売上で前年比増を維持、利益面では計画どおりに成⾧しています。

さらに、円ベースでは円安の追い風を受けて高い成⾧率を継続しています。2023年9月期以降も、ロシア・ウクライナ情勢、米国での景気後退懸念、さらには今後の新型コロナウイルス感染症の動向等、予断を許さない状況が続きますが、引き続きマイナス影響を抑えつつ今後の成⾧に備えてまいります。

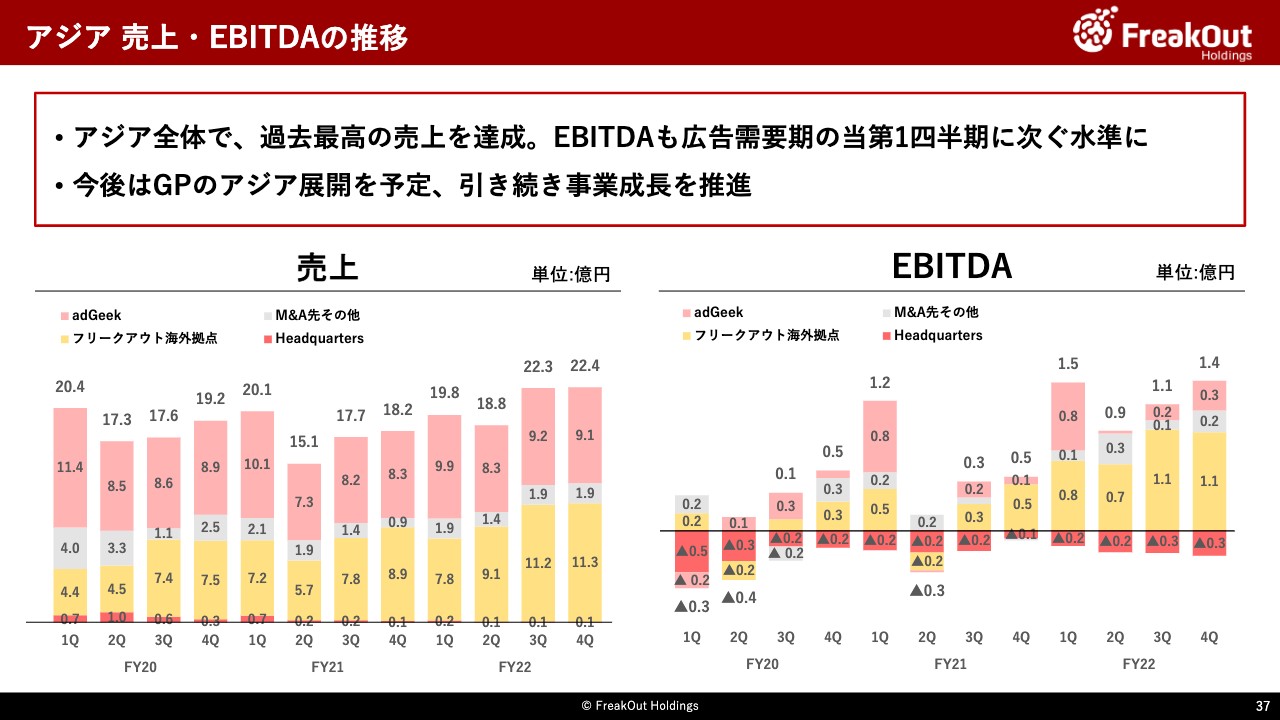

アジア 売上・EBITDAの推移

アジアの各グループの数字がこちらです。まず、フリークアウト海外拠点という区分には、インドネシア、台湾、中国本土、マレーシア、フィリピン、ベトナムの各法人が含まれております。第4四半期も引き続き順調に推移しています。

売上高は11億3,000万円、EBITDAは1億1,000万円で、売上高は過去最高を更新しています。各拠点の個別の数字については今回も非開示としますが、引き続き各拠点が堅調に成⾧しており、当社グループの収益の柱の1つとなっています。

この海外拠点については、2023年9月期以降も引き続き順調に収益に貢献すると見込んでいます。それに加えて、「GP」のアジア展開も進めていく予定ですので、2023年9月期から翌期にかけて、もう一段レベルが上がった成⾧を見せられるよう、引き続き事業成⾧を進めます。

次に、台湾のadGeekについては、第4四半期は現地通貨ベースでは予算未達でしたが、円安の恩恵を受けるかたちで円貨換算ベースでは概ね予算どおりの売上となりました。利益面も予算未達ながら、黒字は引き続き確保しています。

最後に、その他に含まれるタイのDigitivとDotGFの2社の売上も、徐々にではありますが回復してきており、利益段階ではほぼ予算どおりの水準を確保いたしました。持分法適用会社であるインドネシアのThrive社は第4四半期も堅調に利益を確保しました。

質疑応答:FY23の北米の考え方について

質問者:FY23の北米の考え方についてです。FY22の第4四半期は売上成長率プラス9パーセント、FY23通期はプラス20パーセントとのことでしたが、こちらは為替影響を除いた現地通貨ベースということでしょうか?

永井:おっしゃるとおり、為替影響を除いた現地通貨ベースで20パーセント程度の成長は見込んでいます。

質問者:北米で景気後退懸念による広告表示単価の下落が進んでいるとのことですが、さらに悪化する懸念はないのでしょうか。

永井:ネガティブシナリオとしてはあります。一方で、今後米国で利上げが行われる場合、円安がさらに進行すると思いますので、円ベースでの業績という意味では、オフセットされると考えています。