2022年11月14日に発表された、株式会社プラスアルファ・コンサルティング2022年9月期決算説明の内容を書き起こしでお伝えします。

スピーカー:株式会社プラスアルファ・コンサルティング 代表取締役社長 三室克哉 氏

株式会社プラスアルファ・コンサルティング 取締役 野口祥吾 氏

会社概要

三室克哉氏(以下、三室):代表の三室です。それでは、2022年9月期の決算説明を進めていきたいと思います。どうぞよろしくお願いします。

最初に会社概要についてです。拠点は東京・大阪・福岡にあり、事業内容はデータ分析プラットフォームのクラウドサービスの提供です。2022年9月末の従業員は単体で223名ですが、10月3日にグループ化したグローアップ社を加えると263名となります。

事業コンセプト ~ビッグデータを可視化するプラットフォーム~

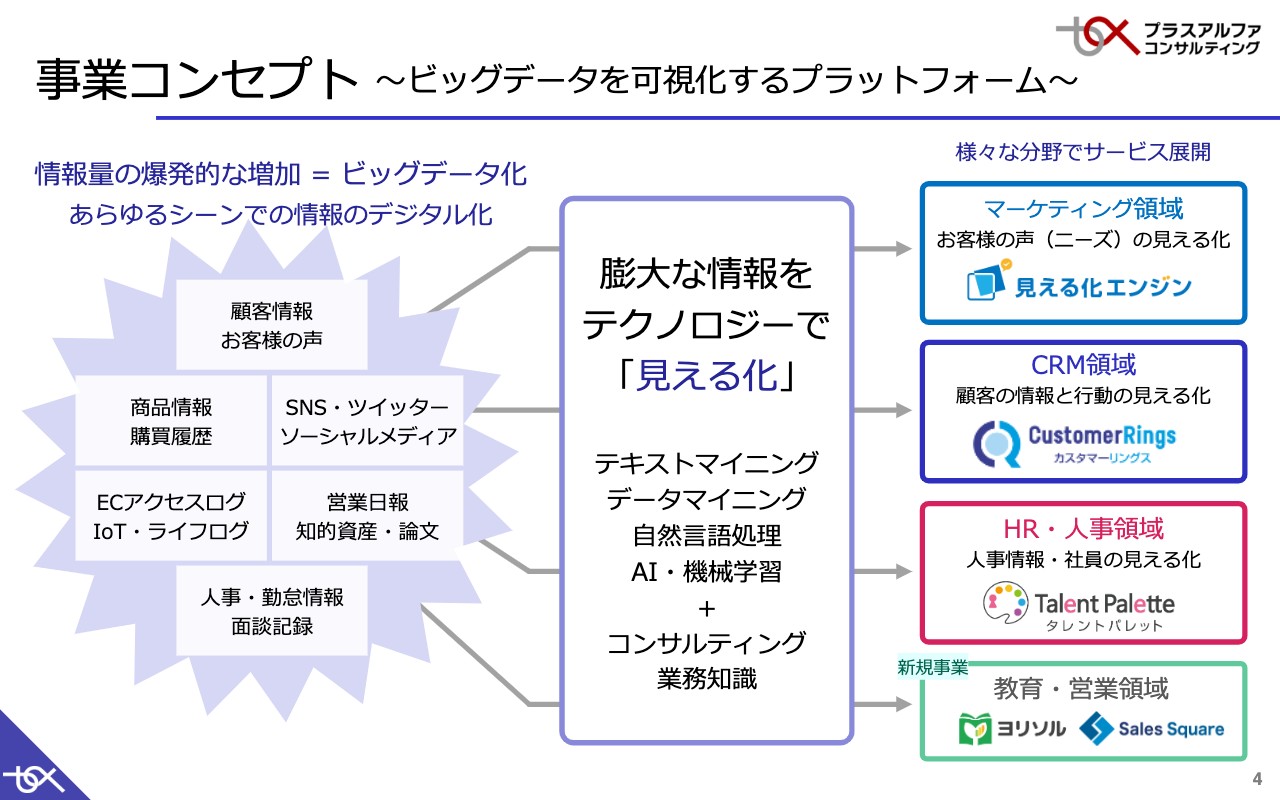

さまざまなデータのデジタル化、ビッグデータ化が進んでいる中で、我々のテクノロジーであるテキストマイニングやデータマイニング、AIでビッグデータを解析し、実務にどのように適用していくかということを行っています。

マーケティングの領域から、最近では人事の領域、そして新しい事業として教育や営業といった領域でサービスを展開しています。

主要サービス ~複数領域で全て黒字のSaaS型事業を展開~

主要なサービスには、「見える化エンジン」「カスタマーリングス」「タレントパレット」などがあります。「見える化エンジン」は、テキストマイニングという日本語の文章を解析する技術がベースになっています。お客さまのアンケートや、コールセンターへの問い合わせデータ、「Twitter」をはじめとするSNSのデータを分析しながら、その企業の商品やサービスに対し、どのようなことをお客さまが望み、どのような悩みがあるのかということを分析し、サービスの改善や新しい商品の開発につなげていきます。

2つ目の「カスタマーリングス」は、お客さまの購買履歴、Webサイトへのアクセスログ、もしくはメール配信後にどの部分をクリックしたかなどを分析しながら、ECや通販の会社がお客さまに合った商品をレコメンドするサービスとなっています。

また、担当者の退職によりマーケティングの施策が止まってしまわないように、同分野における施策の自動化に活用するといった使い方もあります。

3つ目の「タレントパレット」は、現在非常に注目されているサービスです。こちらは社員の情報を分析し、適性やスキル、またキャリアなどを分析しながら、さまざまな人事施策に反映させるものです。これについては、後ほど詳しくご説明します。

すべてのサービスがサブスクリプションモデルになっており、基本的には、分析のデータ数や社員数など、扱うデータ量により月額10数万円から、多いケースでは300万円もしくは400万円といった額の課金になります。

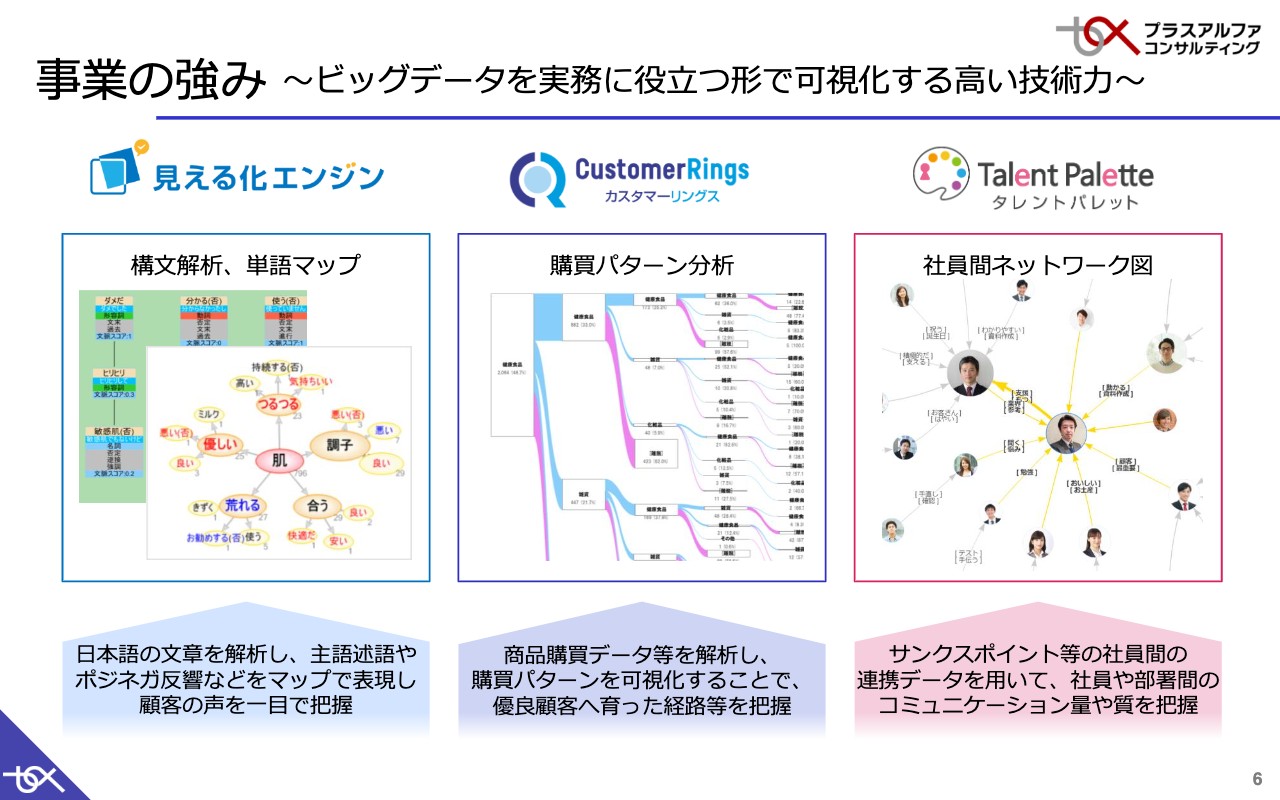

事業の強み ~ビッグデータを実務に役立つ形で可視化する高い技術力~

続いて、事業の強みについてご説明します。まず、1つ目はテクノロジーです。我々にはデータマイニング、テキストマイニング、AIといったテクノロジーがありますが、そのまま機能にするだけでは使いこなせないケースも出てきます。現場の方が分析の技術がなくても、アウトプットを見るだけで新しい気づきやアクションを考えることができるなど、豊富なアウトプットを用意しています。

事業の強み ~サービスの高速進化を実現する組織力~

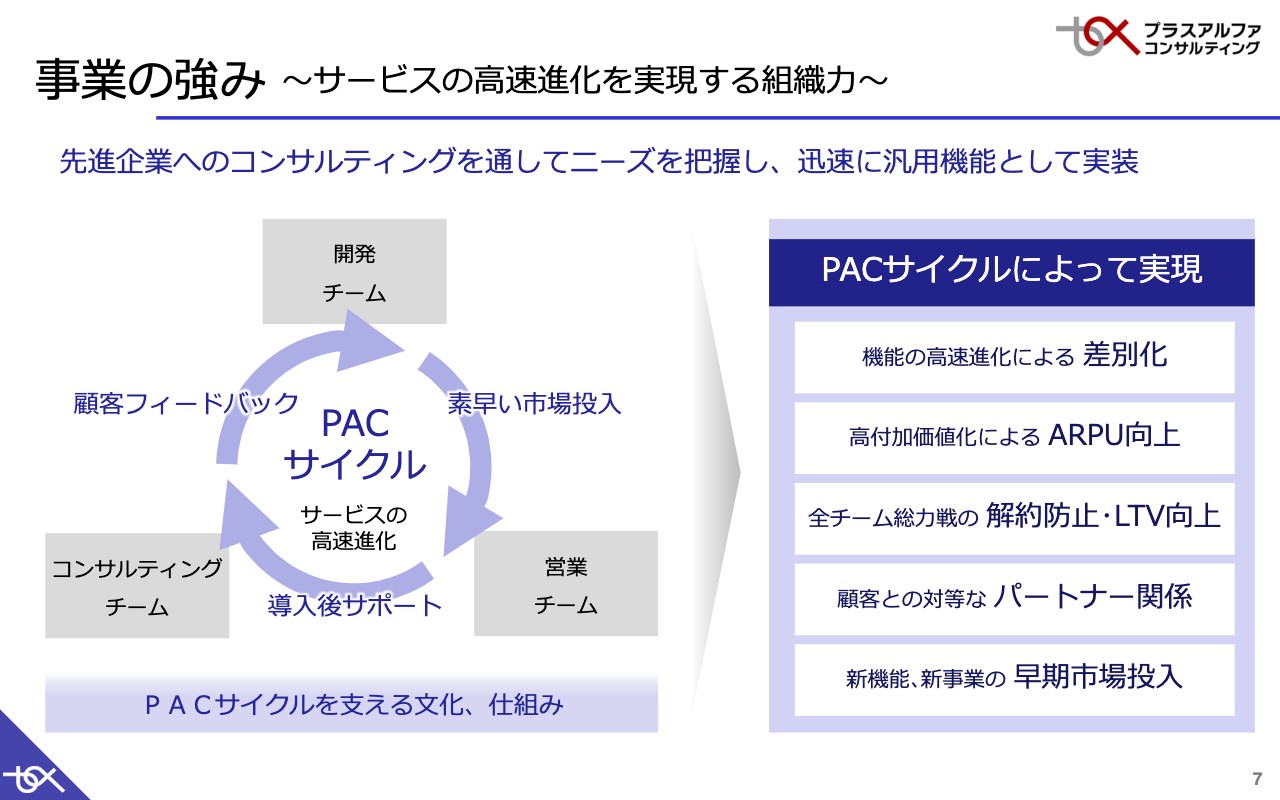

2つ目の強みは、PACサイクルによってサービスを高速進化させる組織力です。開発チームが開発した機能を営業チームが市場に投入し、お客さまから新しいニーズを引き出し、フィードバックすることで機能を作っていきます。3つのチームが密に連携することで、素早く新しい機能を構築し、市場により適したサービスに進化させることができると考えています。

特に、コンサルティングチームという組織があります。こちらは、単純なカスタマーサクセスやサポートだけでなく、お客さまと一緒に新しい試みをしていくチームです。「タレントパレット」における科学的人事という観点から、人事でデータを活用する取り組みに対し、一緒に考え、活動の中で機能のヒントを得て新しい機能を作っていきます。これにより、付加価値の高い機能を作ることができています。

さらに、副次的なものですが、お客さまと対等な立場でパートナー関係を築くことができています。これにより、新しいサービスを立ち上げる時にも先進的な企業から意見をいただき、ブラッシュアップさせることも可能となっていますので、新事業の立ち上げもうまくいく関係になっています。

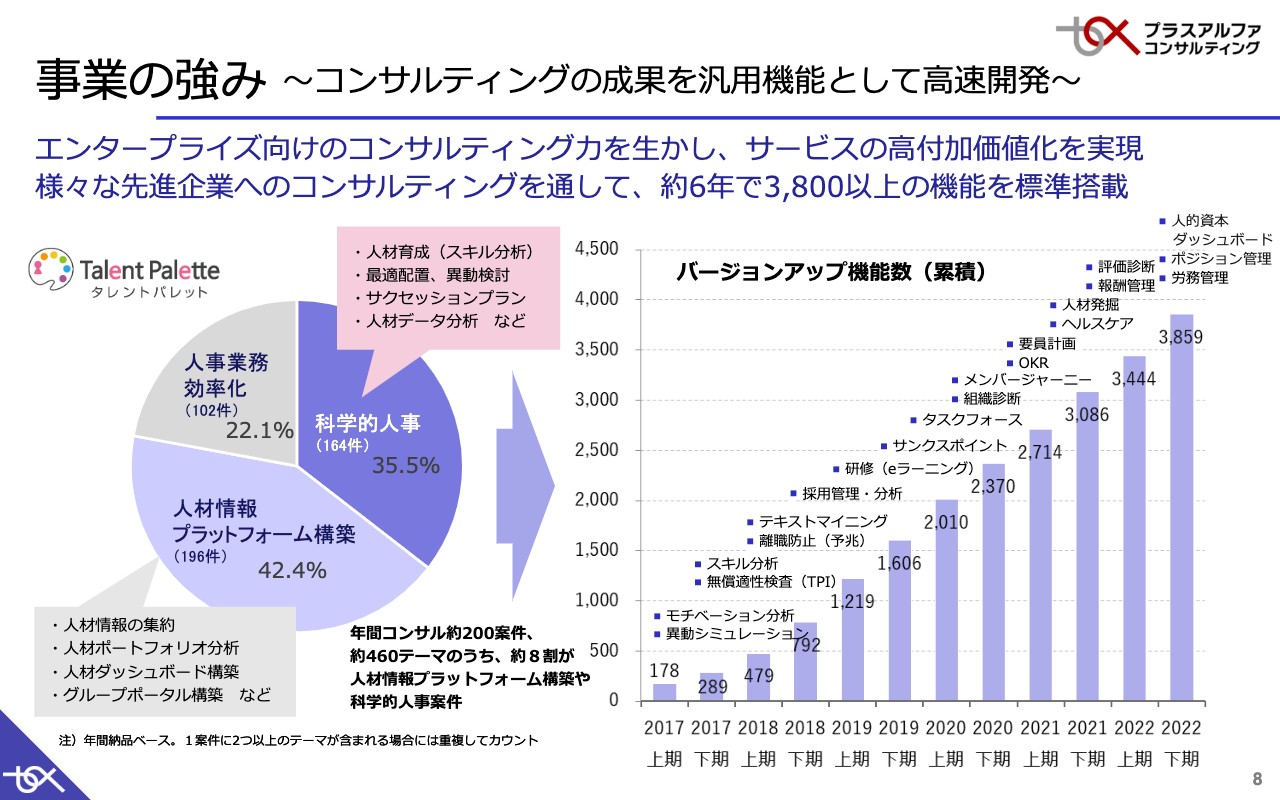

事業の強み ~コンサルティングの成果を汎用機能として高速開発~

このようなPACサイクルにより、「タレントパレット」は6年で約4,000の機能を標準搭載しています。年間200件以上のコンサルティングプロジェクトを行い、科学的人事、人材情報のプラットフォームを構築するプロジェクトの中で、必要な新しい機能を一緒に考えています。さらに、さまざまな機能を汎用化し、他の会社の方でも使える機能を作っています。

最近では、人的資本のダッシュボードやポジション管理の機能もあります。他社のタレントマネジメントサービスよりも圧倒的に機能が豊富なため、さまざまな要望に対しカバーできることが差別化になっています。

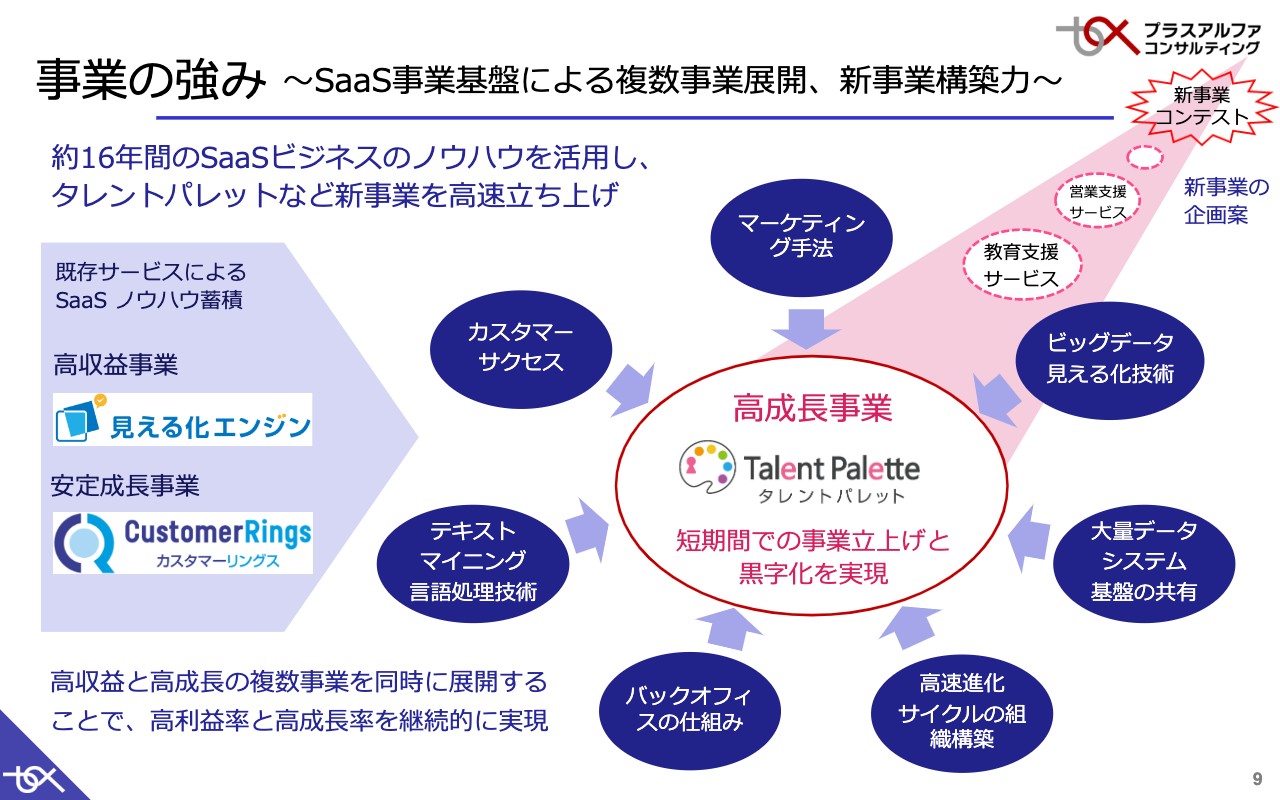

事業の強み ~SaaS事業基盤による複数事業展開、新事業構築力~

3つ目の強みは、SaaSの基盤が整っていることで、新規事業の立ち上げが容易ということです。SaaSビジネスがまだ日本にない頃から、ゼロから一つひとつ試行錯誤しながら、カスタマーサクセス、マーケティング手法、ビッグデータの見える化技術など、SaaSで必要なバックオフィスの仕組みを築いてきました。

「タレントパレット」は短期間で成長し、黒字化も実現しています。現在は社内で年1回、新規事業コンテストを行っており、毎回15から20くらいの新しい企画テーマがプレゼンされ、その上位5つくらいを、実際に新規事業として同じノウハウの活用により立ち上げるやり方で進めています。

現在、教育支援系の「ヨリソル」と営業支援の「Sales Square」のプロトタイプが完成し、トライアルを進めているところです。このように毎年新しいものを生み出しながら市場に投入し、SaaSの基盤を使って高成長し、早期の黒字化を目指すことが可能となっています。

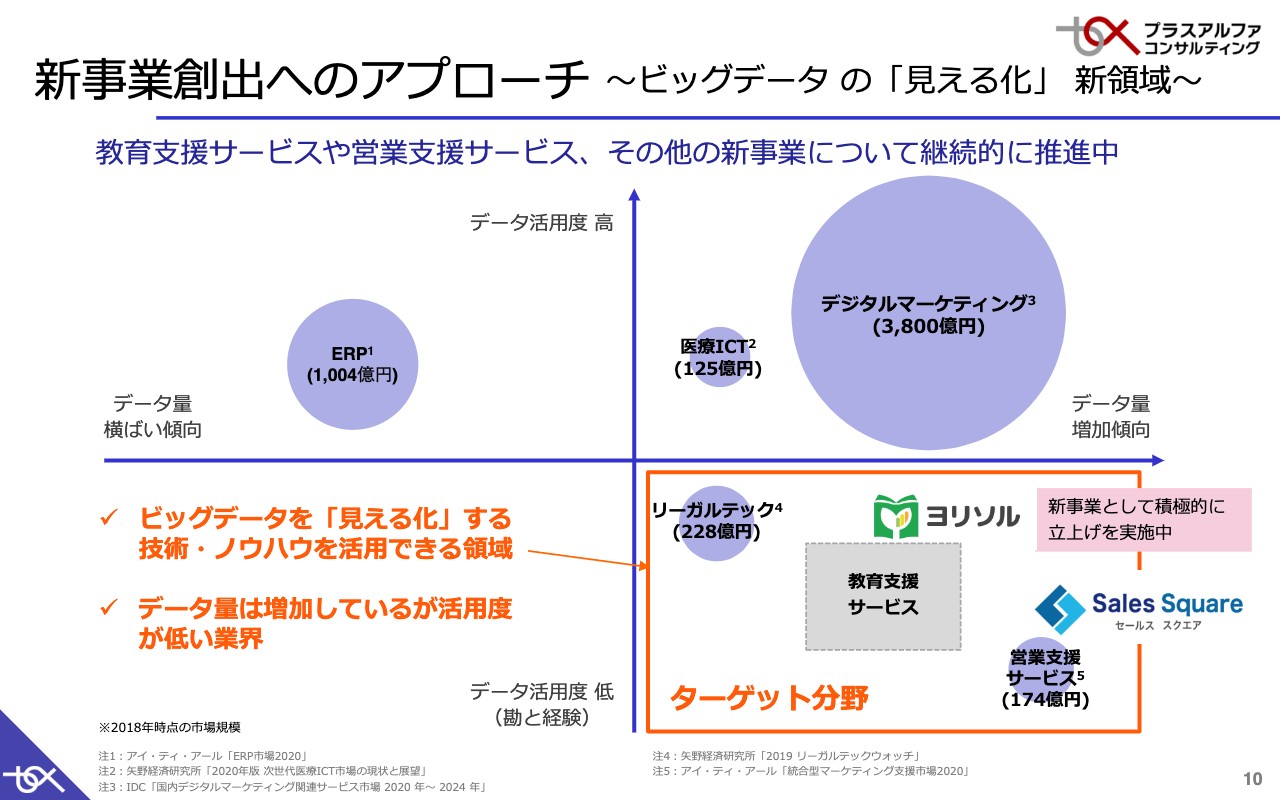

新事業創出へのアプローチ ~ビッグデータ の「見える化」 新領域~

このように、「タレントパレット」は現在非常に伸びていますが、その次の事業についても、データ量が増えてきているものの活用度が低い領域をターゲットとし、我々のビッグデータの見える化や分析の技術を使ったサービスを立ち上げています。

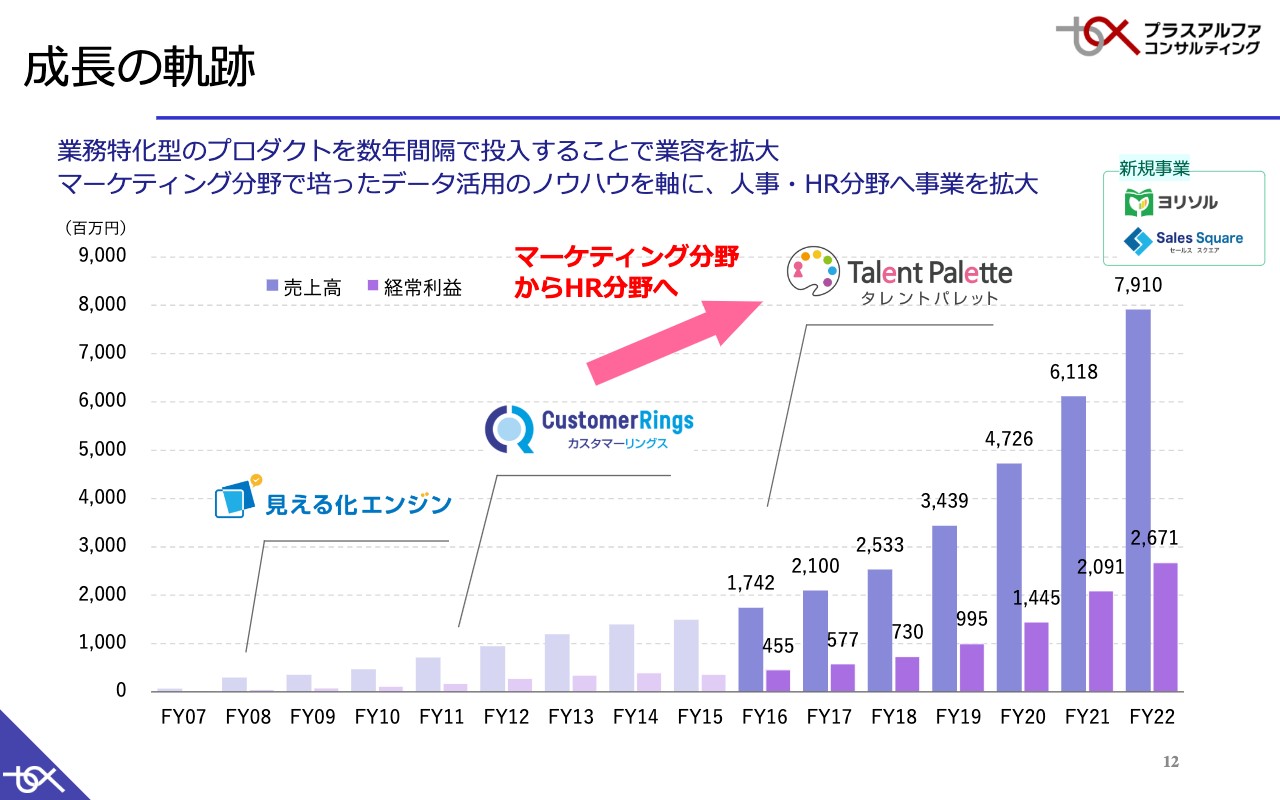

成長の軌跡

ここからは、「タレントパレット」について詳しくご説明します。我々は16年間、「見える化エンジン」と「カスタマーリングス」でマーケティング分野のサービスを行ってきました。そして、6年前から人事・HRの分野に進出し、「タレントパレット」を立ち上げています。その結果、スライドのとおり売上と経常利益について非常に高い成長となっています。

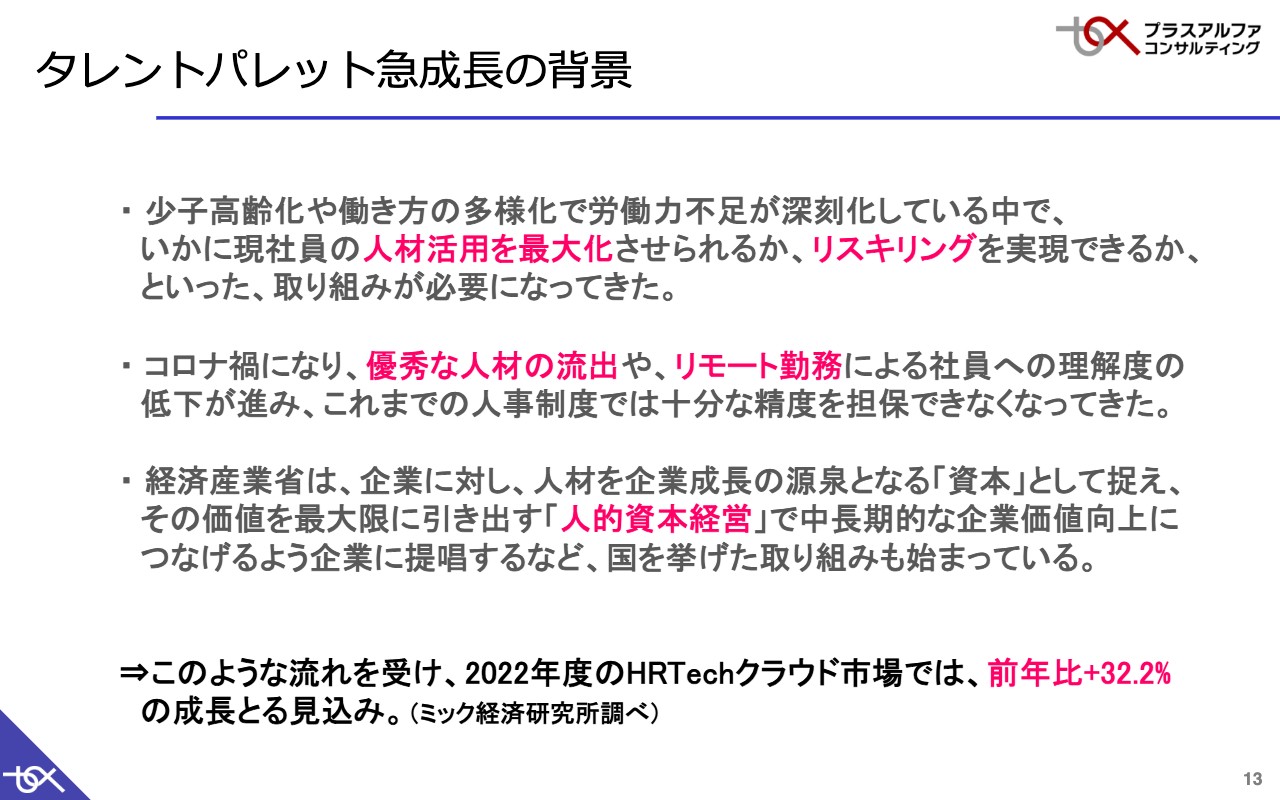

タレントパレット急成長の背景

「タレントパレット」の急成長の背景には、国内における少子高齢化と働き方の多様化があり、どの企業でも労働力不足が深刻化しています。日本では従業員の解雇が難しいことから、既存社員の人材活用をいかに最大化するかが重要になってきます。さらに、新しい事業を行う上でも既存社員に新しいスキルを身につけてもらい、新たなフィールドで活躍してもらうことが重要になってきます。

また、コロナ禍でリモート勤務が進んだことで社員への理解がなかなかうまくいかず、優秀な人材が流出してしまうケースもあります。つまり、これまでの人事制度を変えていく必要が出てきているのです。

一方で、国も、人材をコストではなく資本と捉える人的資本経営が促進されるような施策を行っています。

これらのことから、HRテックのクラウド市場は前年比32パーセントの成長となっています。また、「タレントパレット」に関しては、現在50パーセントの成長となっており、これからも急成長する市場になると考えています。

タレントパレットの特徴 ~「科学的人事」を武器に人事領域へ参入~

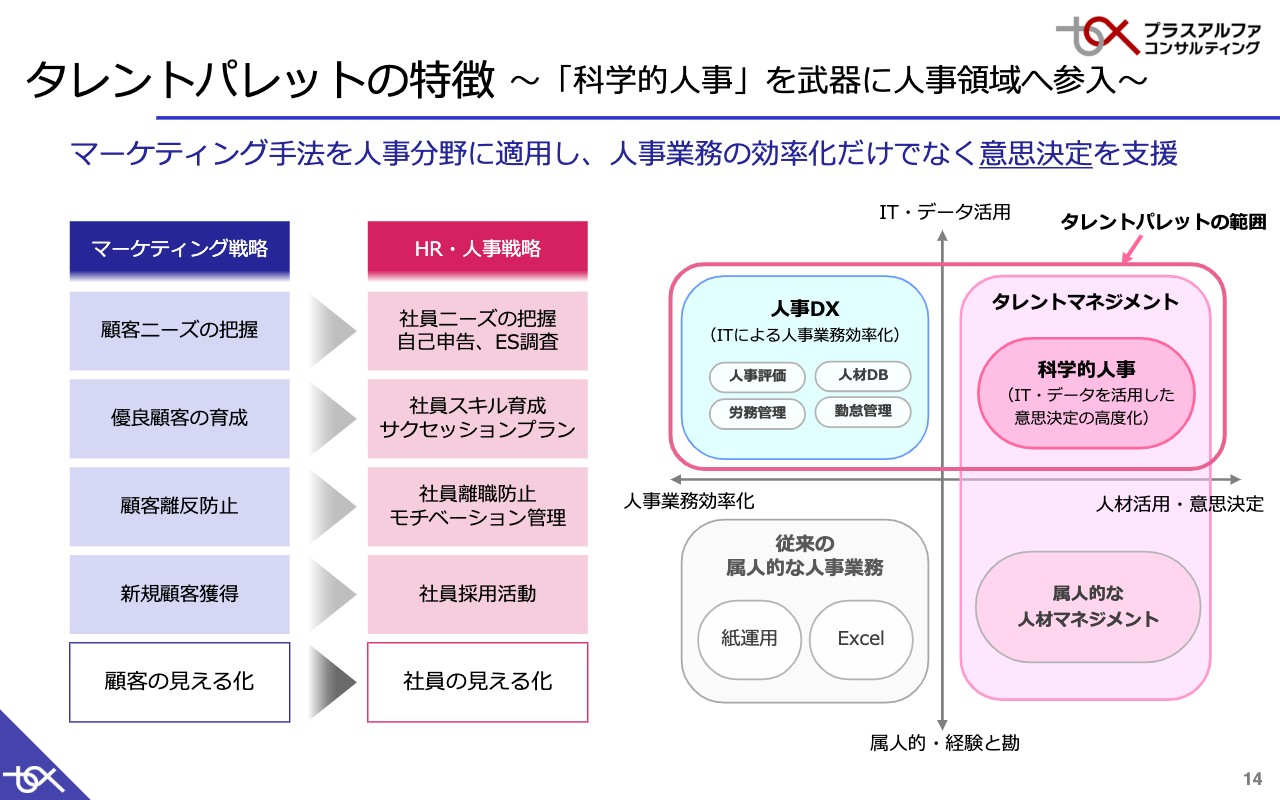

次に、成長している市場の中で、「タレントパレット」がどのように差別化しているかという点です。もともと我々はマーケティング領域で事業を行っており、その中でデータ活用や分析の手法に高度なものが揃っていました。このマーケティング領域での戦略は、人事の領域でも使えるのではないかということで作り始めたのが「タレントパレット」です。顧客の見える化を、社員の見える化に置き換えたわけです。

現在、HR業界はさまざまなサービスが立ち上がっています。スライド右の図の横軸は、右に行くほど人材活用・意思決定に使うもので、その反対は人事業務の効率化となっています。そして縦軸は、属人的な経験や勘か、IT・データを活用しているかどうかになっています。

大半のツールは、ITによる人事業務の効率化が多いと考えています。本来、言葉の意味は深いのですが、現在、表面的に人事DXと呼んでいるものは、人事業務の効率化が大半と考えています。

しかし、「タレントパレット」は、タレントマネジメント領域に重点を置き、人材の活用・意思決定を支援するものです。我々は「科学的人事」と呼んでいますが、データを活用して意思決定の高度化を支援しています。この部分が差別化できている機能だと考えています。この人事DXとタレントマネジメントを併せ持ったものが「タレントパレット」です。

タレントパレットの特徴 ~人事DXから科学的人事までオールインワン~

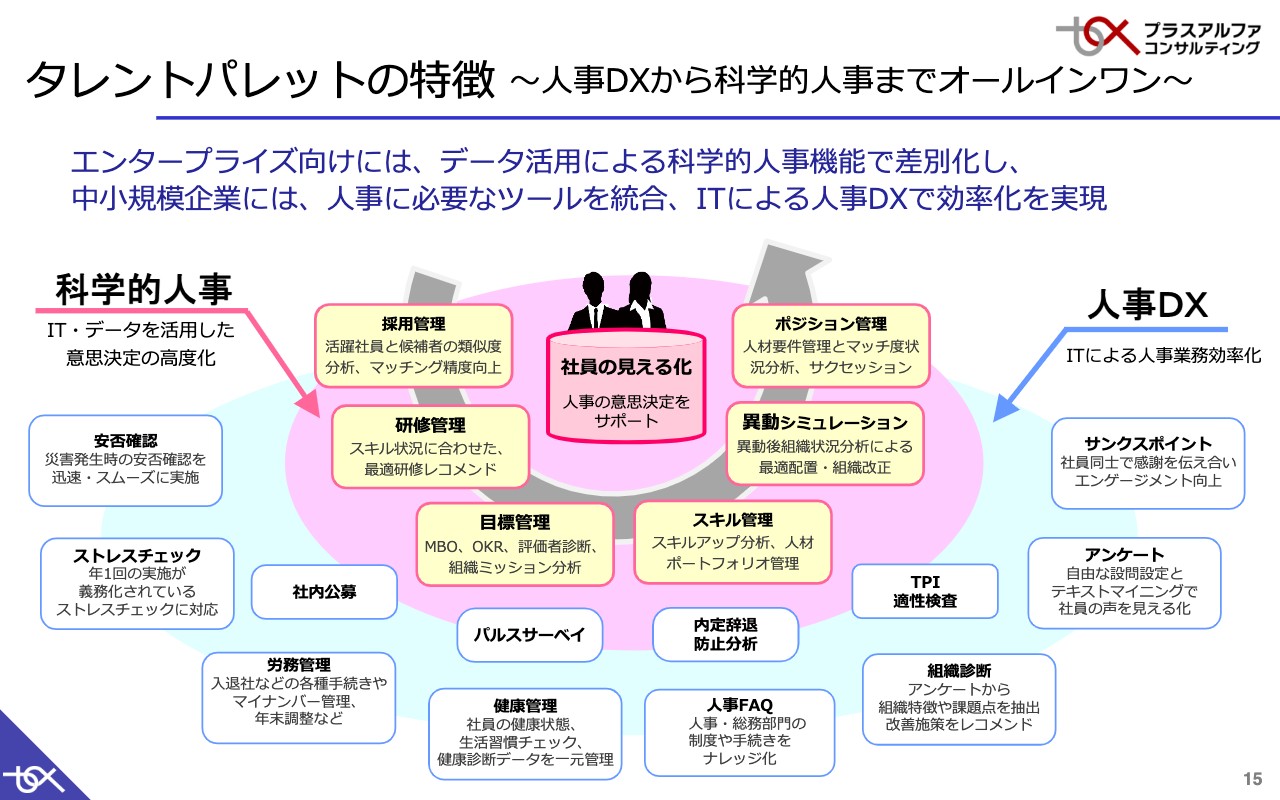

コンサルティングを通じて得た知見により新しい機能をどんどん作っていることから、「タレントパレット」は人事DXから科学的人事までオールインワンとなっています。

スライドのピンク色の部分は、ある程度大きな会社が必要とする科学的人事に特化した機能です。また、ブルーの部分は、中堅、小規模の企業にとって重要な、業務の効率化の機能です。人事DXと科学的人事の2つの領域を併せ持つ「タレントパレット」は、業務の効率化も科学的な人事も実現できるオールインワンのツールに進化しています。

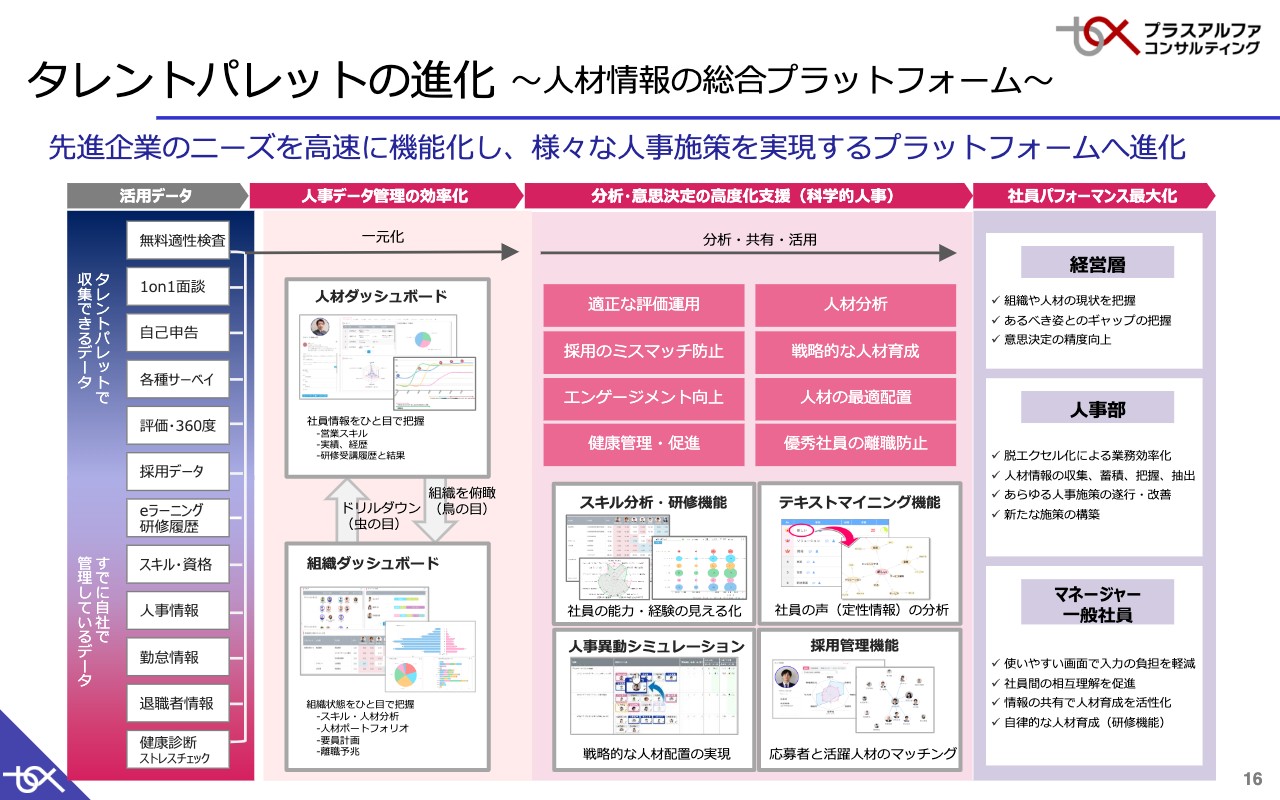

タレントパレットの進化 ~人材情報の総合プラットフォーム~

「タレントパレット」は、人材情報の総合プラットフォームということで、さまざまなデータを収集しています。社員を見える化する人材ダッシュボード、組織を見える化する組織ダッシュボードなど、いろいろな人事施策を行う上での高度な分析を行う機能があります。このような機能は、経営層、人事部、マネージャー、一般社員といった具合に、企業のあらゆる立場の方にとって役立つプラットフォームに進化しています。

先進企業が選んだタレントマネジメントシステム

「タレントパレット」は、多種多様な業界・業種の先進的な企業に使っていただいています。スライドの右側にキーワードをいくつか載せました。科学的人事、人的資本経営、人事DX、ジョブ型シフト、自律的キャリア形成、ホールディングス化などで、お客さまはグループ会社を横断しながら、人事施策を考えています。利用目的はお客さまによって異なりますが、いろいろな会社で導入が進んでいます。

タレントパレットの強み ~エンタープライズ向け浸透と高評価~

「タレントパレット」は、科学的人事とマーケティング手法を人事の領域に取り込んでいることで、規模の大きなエンタープライズの会社への導入が多いというのが強みであり、特徴だと考えています。

スライド左側は「タレントパレット」の契約数の割合で、社員数が1,000名を超える大きな会社の割合が41パーセントとなっています。これは契約数であり、グループ会社での契約ように何社か同時に導入されるケースも1契約になっているため、法人数では2,000社ほどになっています。

調査では、社員数が300名を超える大手・中堅企業の中ではシェアナンバーワンです。ここまで評価されているのは、いろいろな人事施策に特化した分析機能が搭載されていることや、社員からのアンケートや社内公募など、柔軟に情報収集できるからです。

また、人事の領域では、扱うデータが非常にセンシティブですので、参照権限も重要です。「ある事業部の部長は、ある課の課長のこのデータは見ることができても、その逆は見られない」ということや、ある時期を過ぎたら見られるようになったり、人事異動があると見られなくなったりといったことにも対応する必要があります。

さらに、その中でも「過去のこの部分は見られる」といった参照権限を細かく設定することもあります。これら部分に対する機能が整備されていることも評価のポイントだと感じます。

私も副社長の鈴村も野村総合研究所のSIerの出身ですので、いろいろな基幹システムとの連携に知見があることも大きいと思います。バージョンアップのスピードや、先ほどのコンサルティングのサポート体制なども評価されているのだと思います。

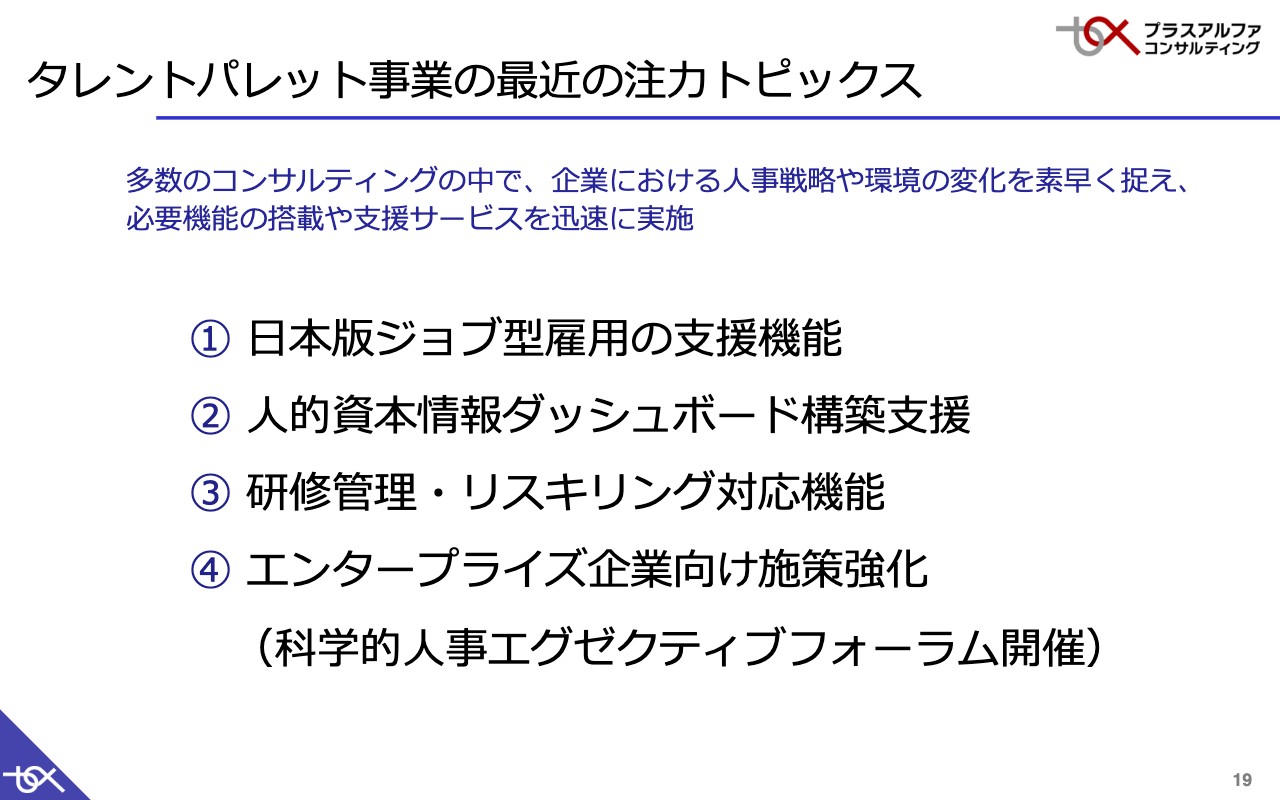

タレントパレット事業の最近の注力トピックス

タレントパレット事業の最近のトピックスと我々が注力している機能強化について、4つほどご紹介します。

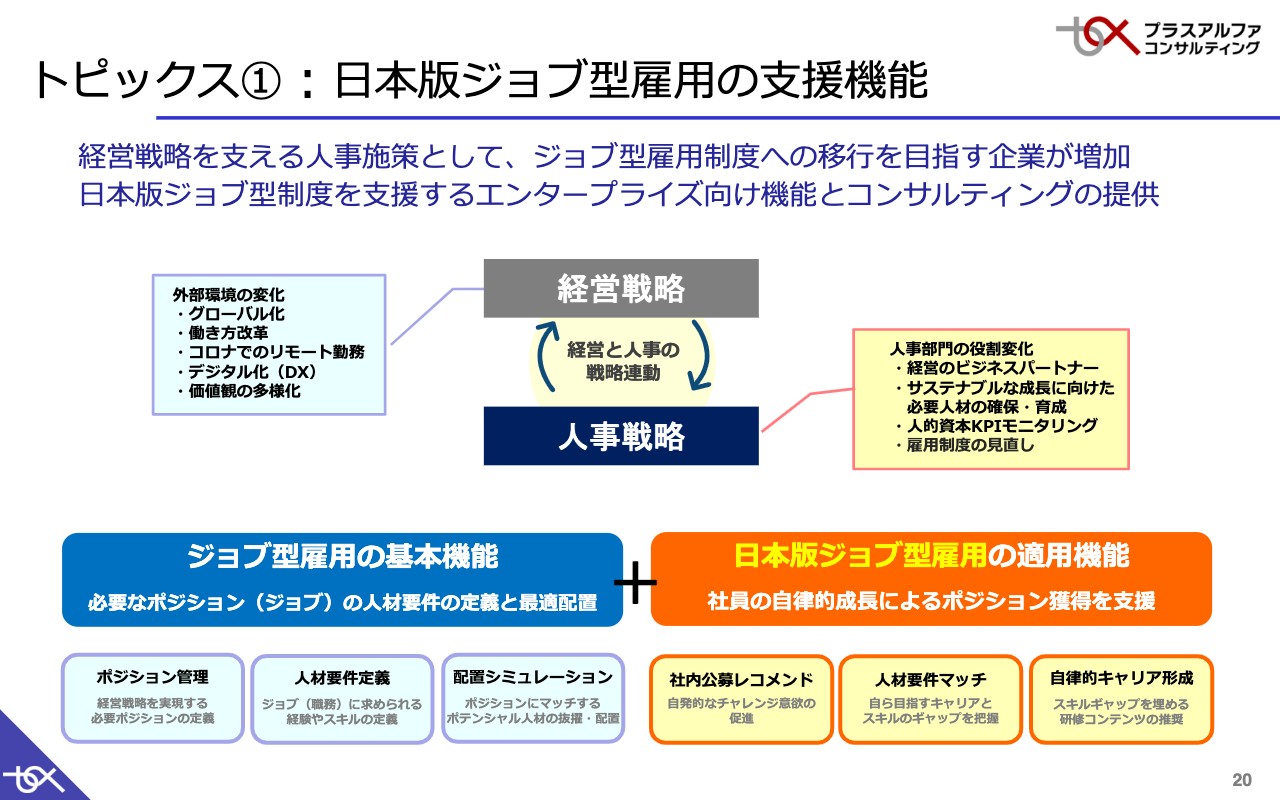

トピックス①:日本版ジョブ型雇用の支援機能

まず、日本版ジョブ型雇用の支援機能についてです。徐々にですが、さまざまな企業でジョブ型雇用制度へのチャレンジが進んでいます。その際に、欧米からのジョブ型雇用のものだけでは、日本ではなかなかうまくいかないこともわかってきており、そのあたりの機能強化を進めています。

具体的には、基本機能として、ポジション管理、人材要件定義、配置シミュレーション等がありますが、これにプラスして、今ある社員のポジションを目指してもらいたいということで、社内公募を行ったりする機能もあります。その際に、自分に足りないスキルや、そのポジションに就くために何を学ぶべきかといった、自律的なキャリア形成の支援や研修のレコメンドといった機能も搭載しています。

この2つが合わさることで、日本のジョブ型制度をスムーズに実現できると考え、機能強化をさらに進めています。

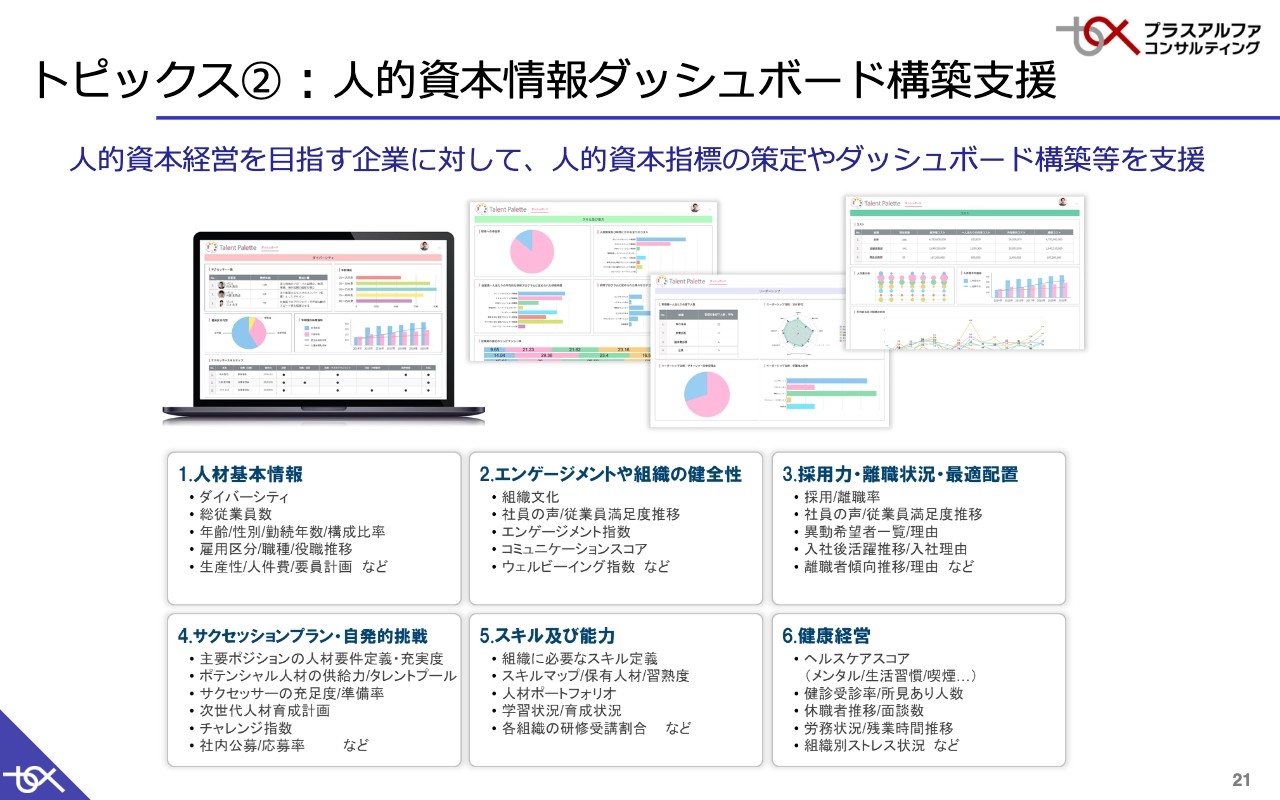

トピックス②:人的資本情報ダッシュボード構築支援

2つ目は、人的資本情報のダッシュボード構築支援です。少し前はセミナー等でかなり多くのお客さまがいらしたのですが、最近では、実際にこのダッシュボードを構築するようなプロジェクトが数多く進んでいます。

各企業のKPIは異なりますが、それをどのようなかたちで収集し、どのようにアウトプットしてモニタリングしていくかというコンサルティングのプロジェクトも進行中です。

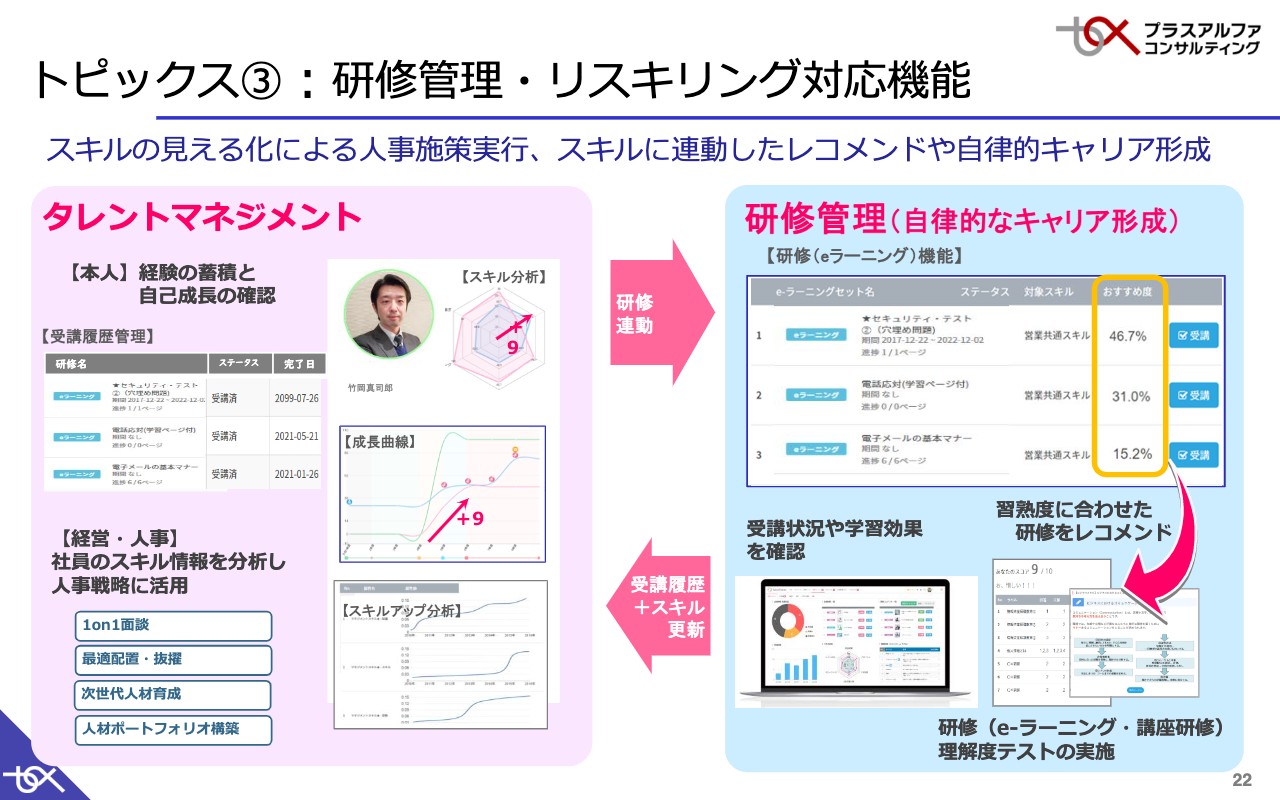

トピックス③:研修管理・リスキリング対応機能

3つ目は、研修管理・リスキリングの対応機能です。世の中には、すでにLMSという研修管理サービスがあるのですが、それは単体でどのような研修を誰が受けるかといった内容になっています。

お客さまはLMS単体ではなく、スキルを定義しそれを見える化できるタレントマネジメントとうまく連携するかたちで進めたいというケースも多くなっています。

それによって、ある社員にどのスキルが足りないかということだけでなく、それと紐づけた研修のコンテンツをレコメンドし、実際に研修を受けた後に、受講の状況や、その後のテストといった学習効果を確認するものなどもあります。

さらに、それらのデータがタレントマネジメントに戻ってきますので、どの社員がどのようなスキルを身につけているかの情報を使いながら、スキルの管理や1on1の面談をしたり、異動の際の配置で参考にしたりできます。

このように、今はタレントマネジメント・研修管理をリンクさせながら人材を育成していくことが求められています。そうした機能も強化している状況です。

トピックス④:科学的人事エグゼクティブフォーラム開催

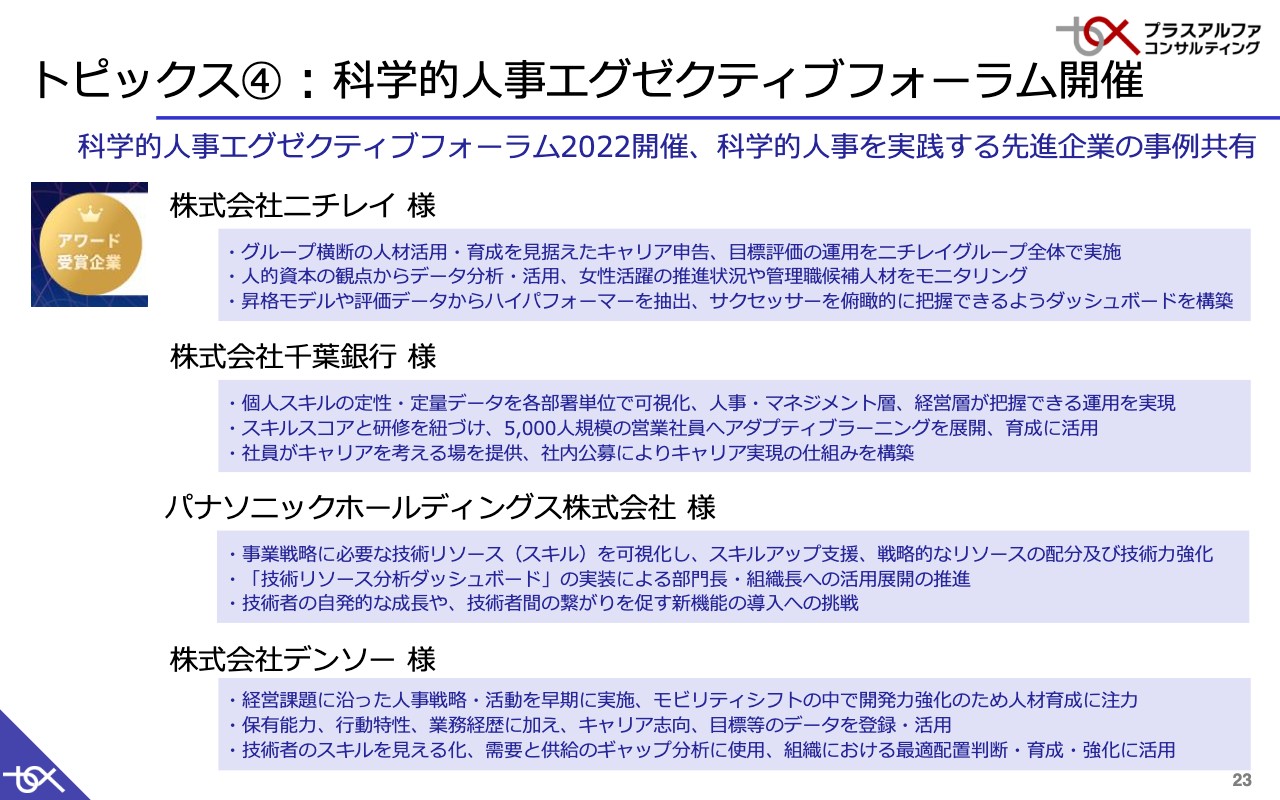

4つ目は機能強化ではありませんが、本日科学的人事エグゼクティブフォーラムが開催されています。科学的人事に関する新しいチャレンジを行っている企業同士で、その先進事例を共有しようという試みです。

スライドに挙げた企業は、グループ全体で「タレントパレット」を活用していたり、スキルの見える化や、自律的なキャリア形成のための研修などの人事施策を、データに基づいてアクションとして進めている企業となっています。

タレントパレット事業の展開 〜人事の周辺分野への進出〜

今後の成長戦略についてお話しします。まず、タレントパレット事業の展開からご説明します。

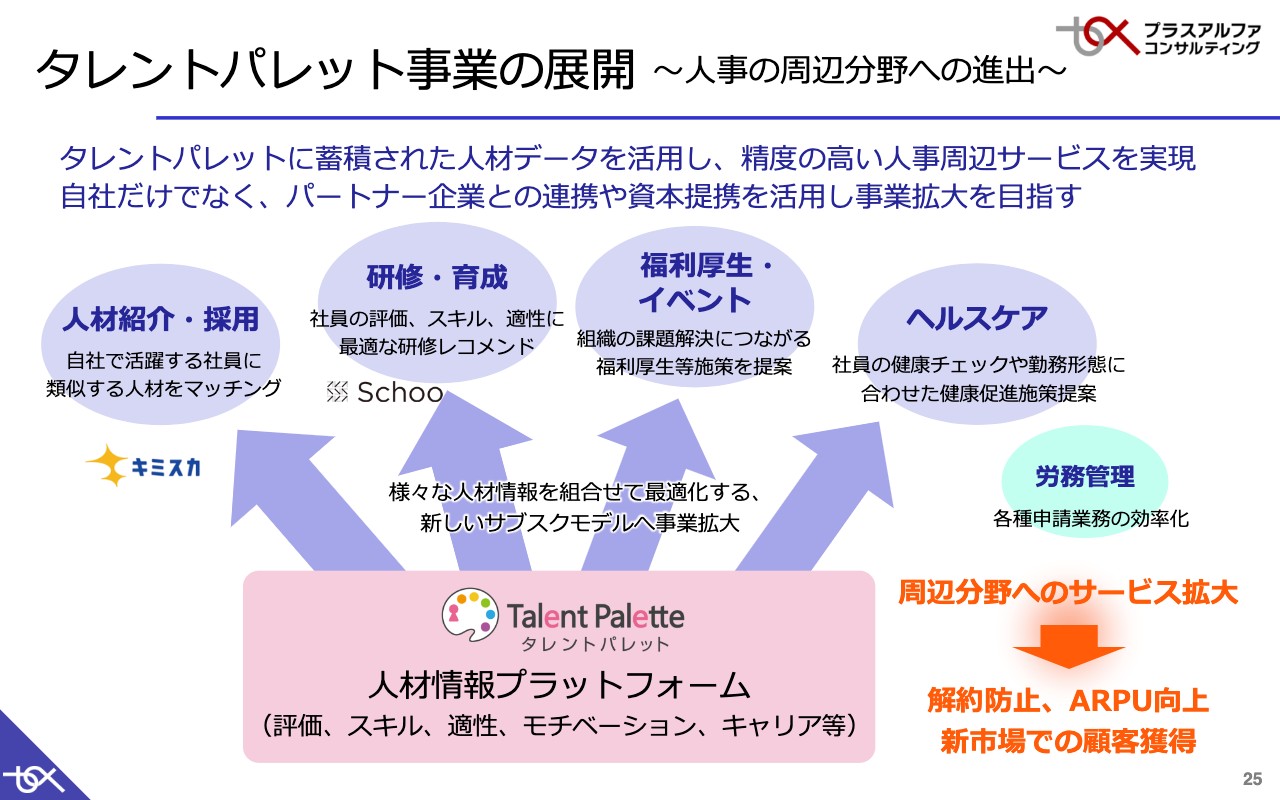

「タレントパレット」は、企業の中の人材情報プラットフォームであり、社員の評価、スキル、適性、モチベーション、キャリアといった情報をすべて集約したものです。このデータをうまく活用し、人事の周辺分野に精度の高いサービスを作ることを次の展開と考えています。

人事の周辺分野としては、人材紹介・採用、研修・育成、福利厚生・イベント、ヘルスケア、労務管理などがあります。例えば、人材紹介については、「タレントパレット」の中に、社内で実際に活躍している社員の事例がデータとして入っています。そのような社員の適性やスキル、これまでのキャリアなどを、新しく採用する候補者と照らし合わせ、類似度を測ってマッチングをかけることにより、いっそう候補者とのマッチングの精度を上げていくことに活用できます。

タレントパレット事業の展開 〜人材紹介・採用分野〜

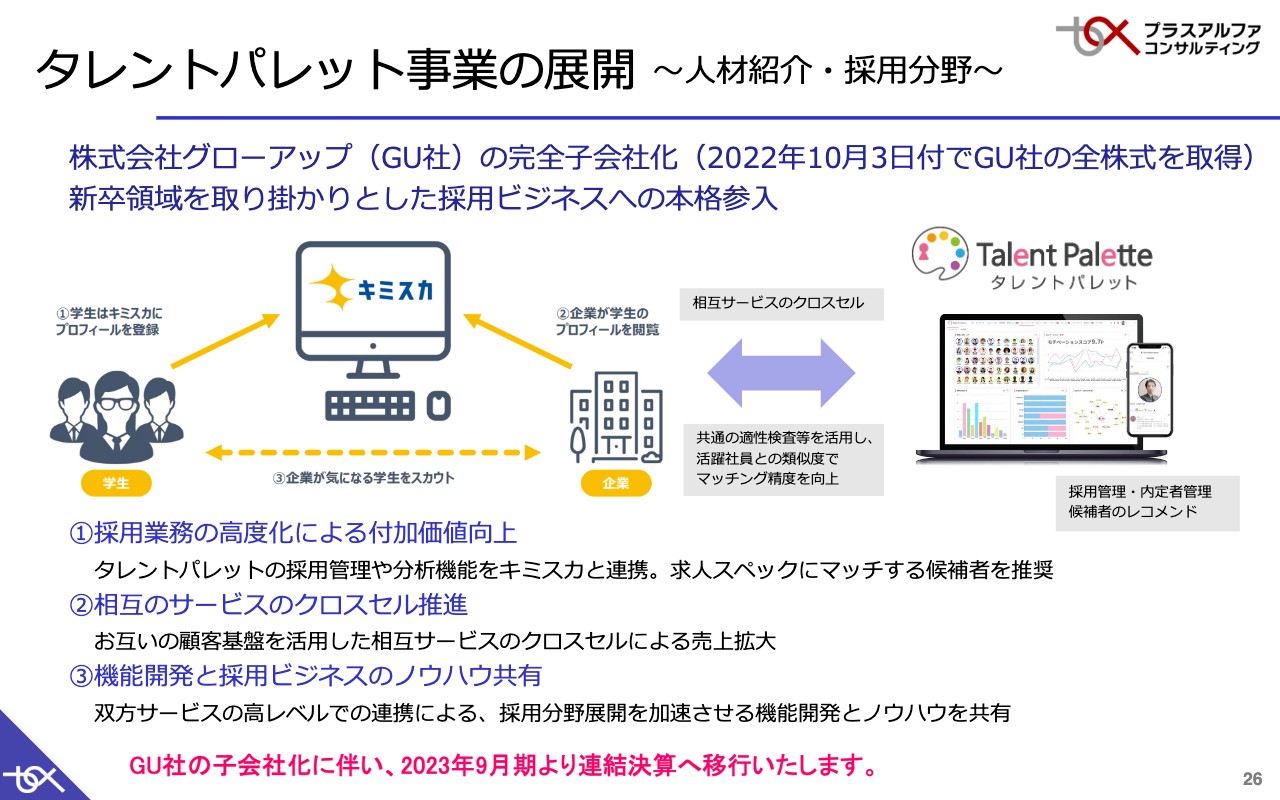

人材紹介の部分については、10月3日付でグローアップ社をグループ会社化しています。グローアップ社は新卒採用のダイレクトリクルーティングのサービスを行っています。

学生は「キミスカ」というサービスに、自分の過去の経験や「このような仕事をしてみたい」というプロフィールを登録します。それに対して、企業側が自分の会社で活躍できそうであればスカウトを行うというサービスです。

このスカウトの部分に「タレントパレット」を活用します。「タレントパレット」上にデータのある、現在の社員の中で活躍している人材、もしくは特定の部署で欲しい人材などを定義して、データを活用することで、類似した学生をレコメンドするようなシームレスなかたちでの機能を強化しています。

また、グローアップ社の子会社化に伴い、今期から連結決算に移行します。

新規事業の展開 〜2つの新規事業でトライアル導入を開始〜

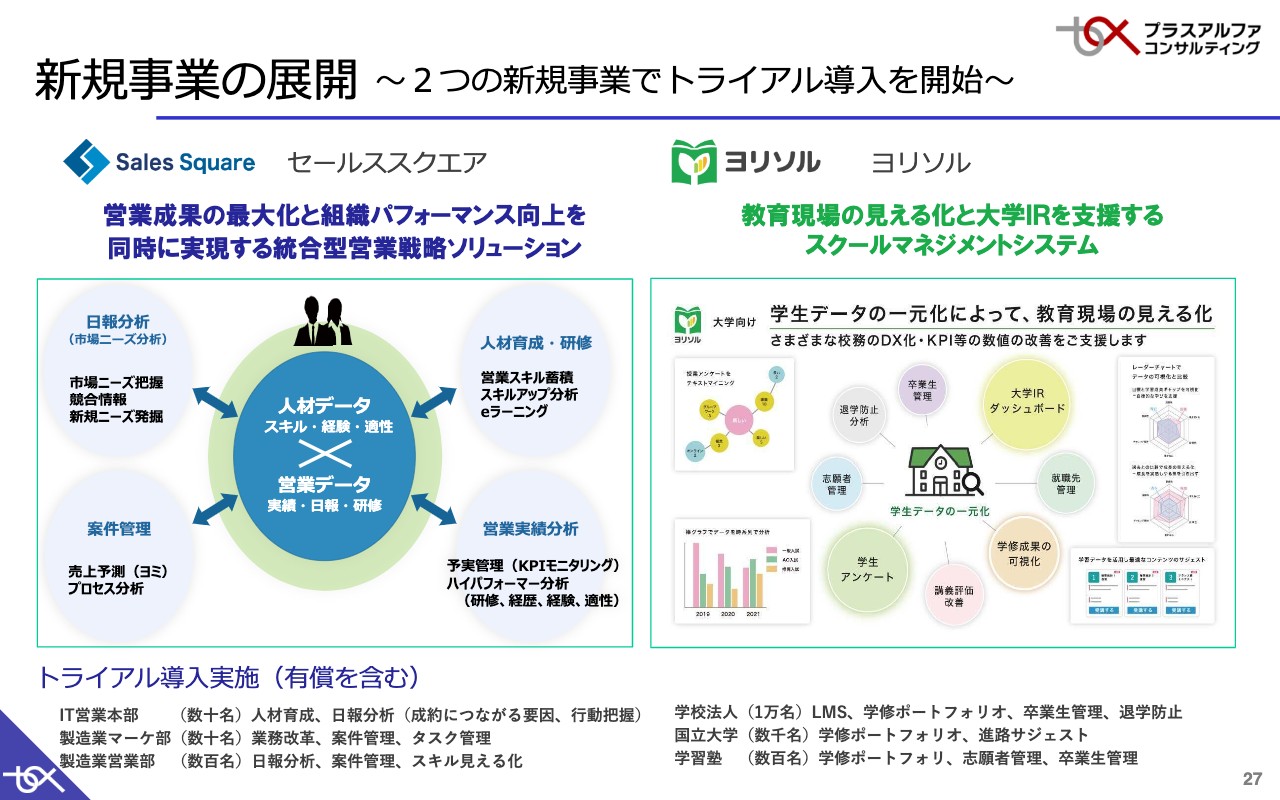

新規事業の展開について、「タレントパレット」の次のサービスを2つご紹介します。営業支援系の「Sales Square」と、大学等の教育機関で使われる「ヨリソル」というサービスです。

「Sales Square」は「タレントパレット」に近い要素もありますが、日報の分析のようなテキストマイニングや、営業に関わる方の人材育成、元々ある案件管理などをうまく連携させるようなソリューションです。

「ヨリソル」は学生のデータの一元化によって、学生の見える化を行います。今まで顧客の見える化、社員の見える化を行ってきましたが、次は学生の見える化ということで、教育現場向けのサービスです。例えば、大学であれば、学生の就活支援をする上での情報や、授業の評価など、育成への施策を考えるデータベースとしてお使いいただくサービスです。

これらはスライド下部に挙げたように、実際にいくつかトライアルの導入も始まっており、すでに有償での利用も一部で始まっています。ここから、トライアルを5社から10社ほどの企業で行い、ブラッシュアップしながら、今期の半ば以降、この展開をさらに強化して体制等も検討していきたいと考えています。

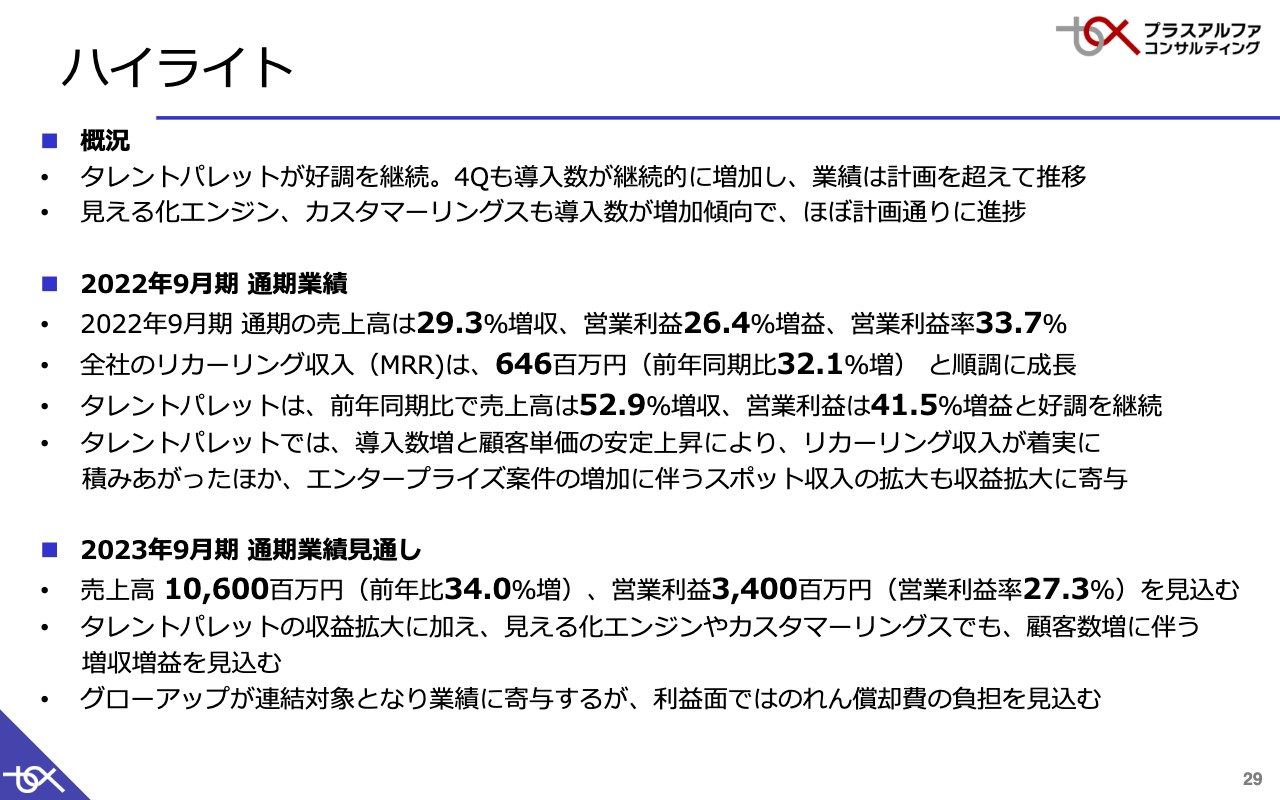

ハイライト

ここまで概要についてご説明しました。続いて、決算の数値をご紹介します。まず全体的な状況については、タレントパレット事業が非常に好調で、第4四半期も導入数が継続的に増え、業績は計画を超えて推移しました。

「見える化エンジン」「カスタマーリングス」についても、新型コロナウイルスの影響があり、この2年から3年はなかなか成長できていませんでしたが、第4四半期頃に増加傾向となり、ほぼ計画どおりに進捗しています。

通期の業績は売上高が29.3パーセントの増収、営業利益が26.4パーセントの増益です。営業利益率は33.7パーセントと、非常に良い数値が結果として残せたと思います。リカーリング収入も6億4,600万円となり、前年同期比で32.1パーセントと順調に成長しています。

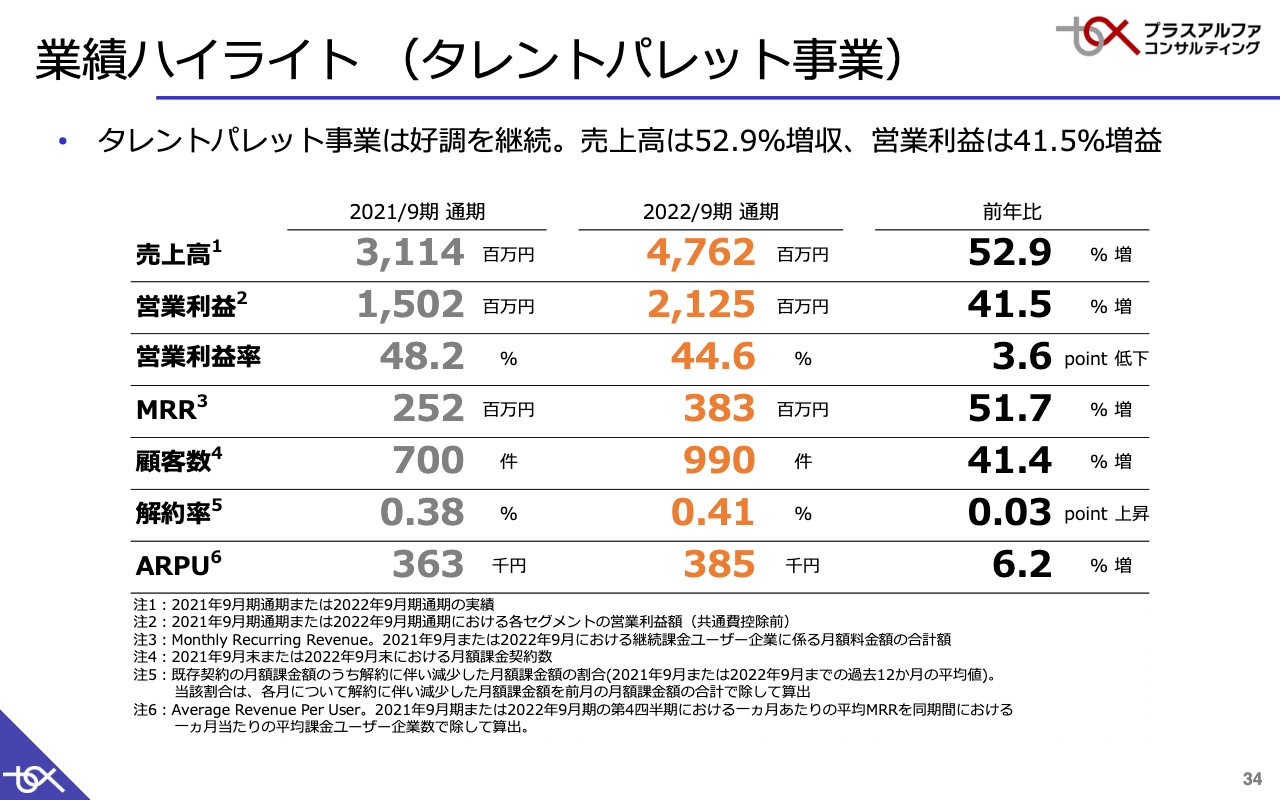

「タレントパレット」だけで言えば、売上高は52.9パーセント増収、営業利益は41.5パーセント増益と、非常に好調な状態です。これは「タレントパレット」の導入数が増加したことのほかに、解約率が低く、単価も上昇傾向で、リカーリング収入が着実に積み上がっていることが寄与しています。

また、エンタープライズ大手企業の導入時のコンサルティングなど、スポット収入も拡大しており、収益に寄与しています。

通期の見通しについては、売上高は106億円、前年比34パーセント増、営業利益は34億円、営業利益率は27.3パーセントを見込んでいます。主に「タレントパレット」が収益拡大に貢献している状況ですが、現在「見える化エンジン」や「カスタマーリングス」も回復基調ですので、こちらも収益への貢献が見込まれると考えています。

また、先ほどご説明したとおり、グローアップ社が連結対象となり売上に寄与しますが、多少は利益面でのれん償却費の負担が入ってくると考えています。

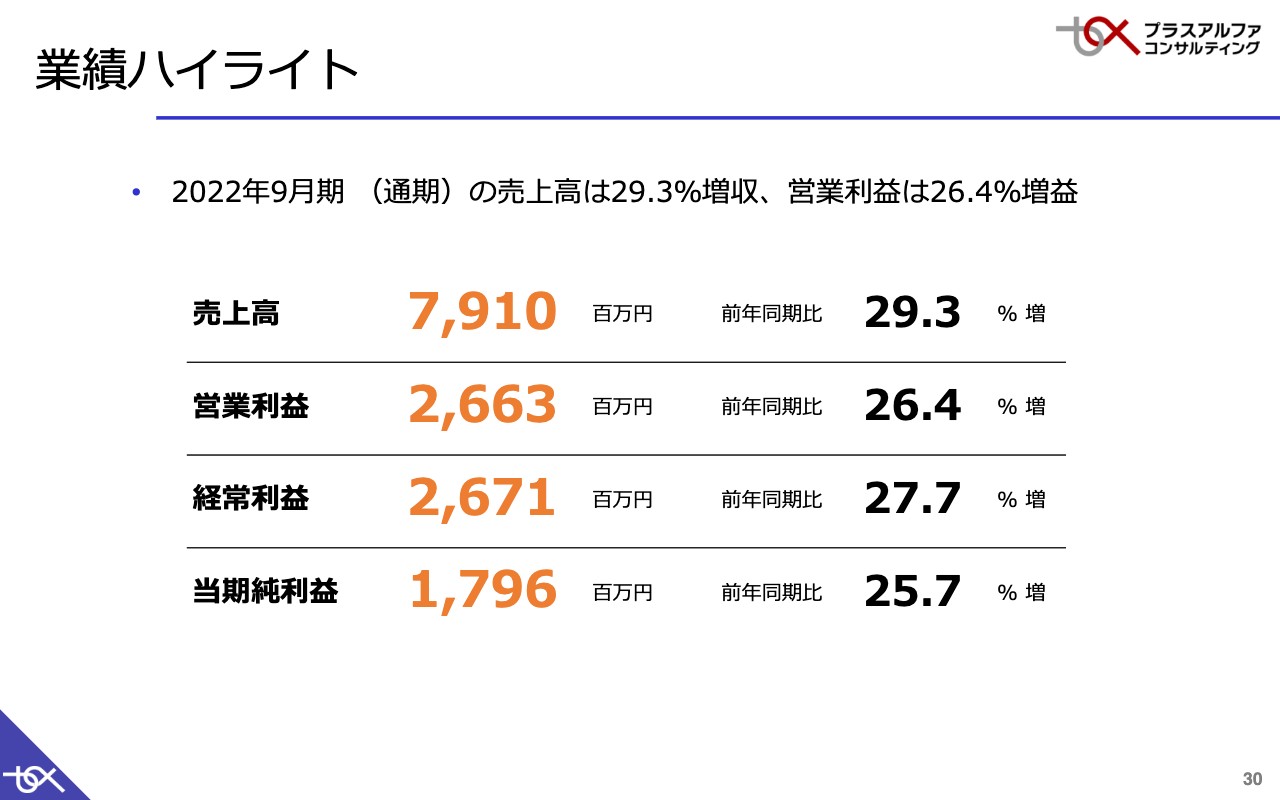

業績ハイライト

売上高は79億円、営業利益は26億円、経常利益は26億円、当期純利益は18億円弱で着地しています。

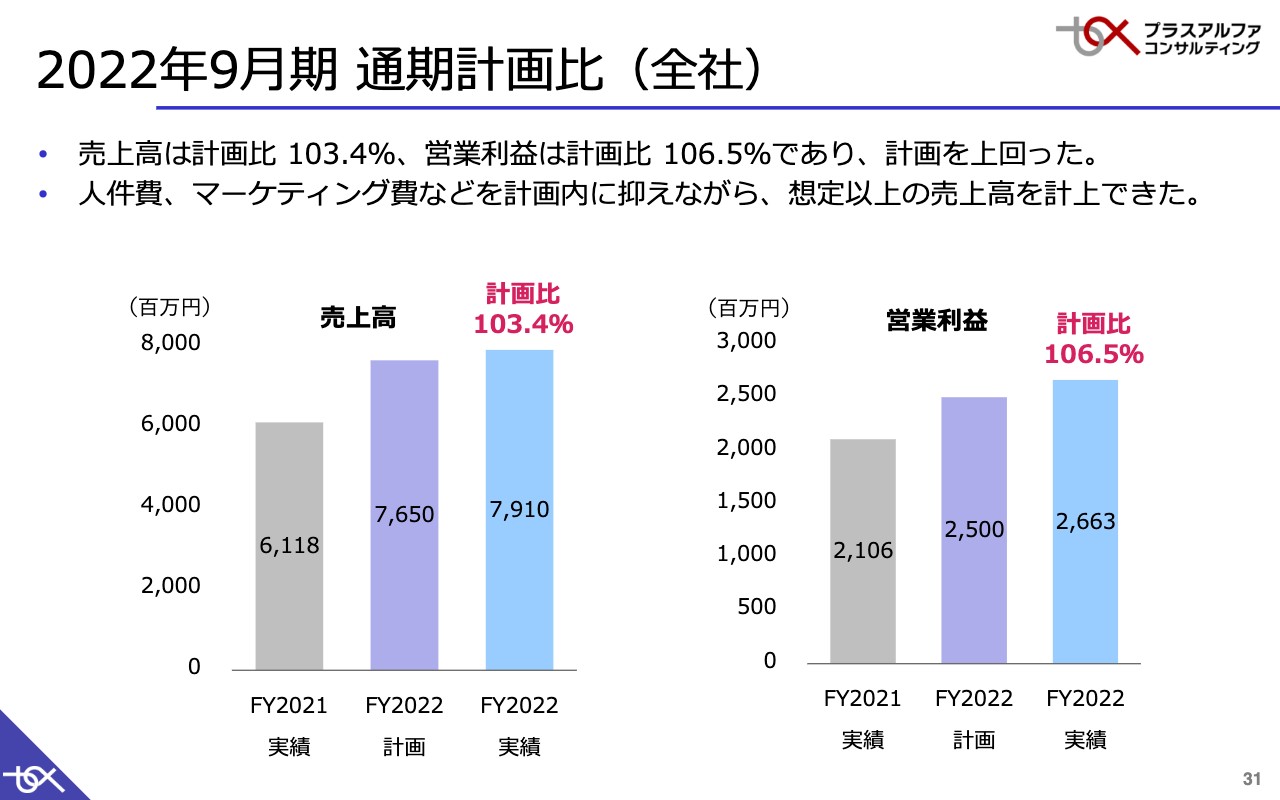

2022年9月期 通期計画比(全社)

計画に対する進捗についてです。売上高は計画比で3.4パーセント上振れています。利益については6.5パーセント上振れたという状態です。

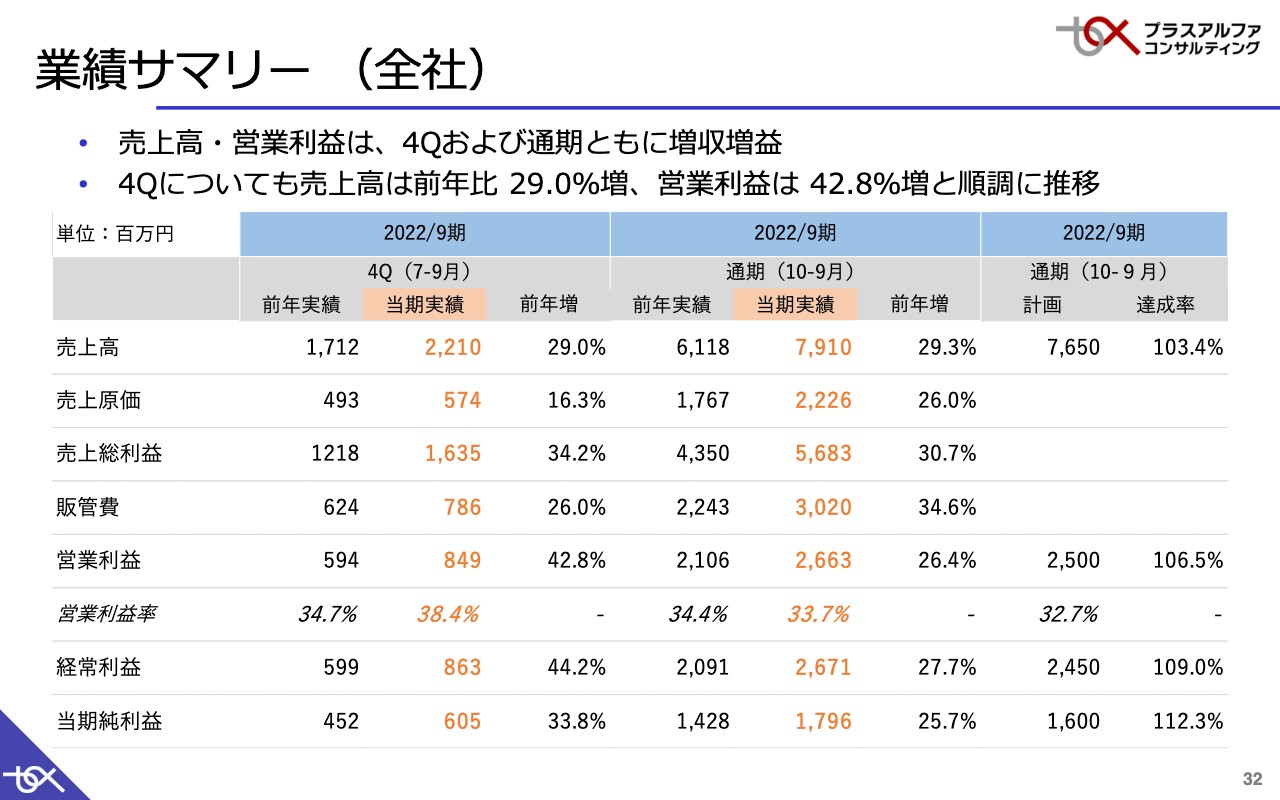

業績サマリー(全社)

第4四半期についてです。第4四半期はスポットの売上が拡大するという季節的な要因もあり、売上高は29パーセント増、利益率は38パーセントと高い状態になっています。これらの要因から、通期の業績でも先ほどお話ししたとおりの数値が残せました。

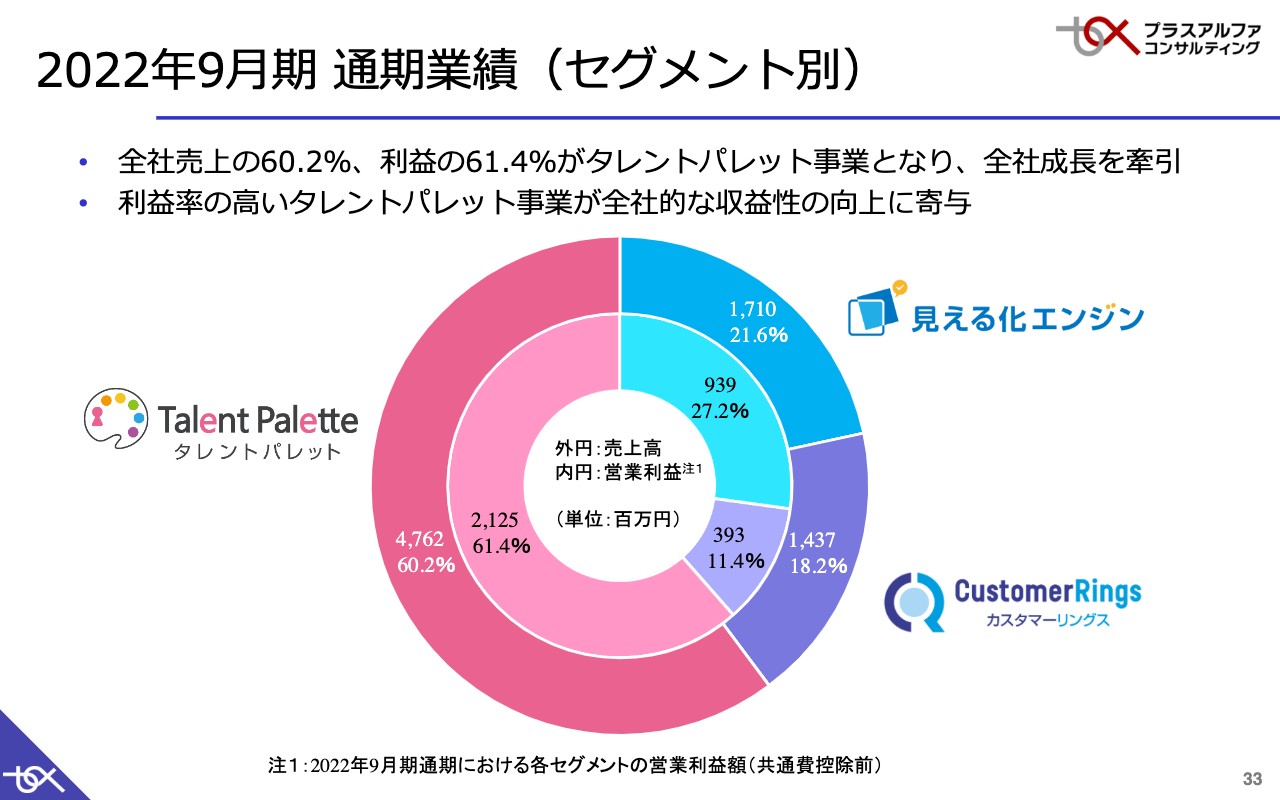

2022年9月期 通期業績(セグメント別)

「タレントパレット」の売上は、すでに全体の60パーセントを超えるところまできていますし、利益でも全体の61.4パーセントと、全社的な貢献として非常に大きな割合を占める状態になってきています。

業績ハイライト(タレントパレット事業)

タレントパレット事業についての数値です。売上高は47億円を超え、前年比で52.9パーセント増となっています。営業利益は21億円で41.5パーセント増です。営業利益率も共通費の控除前で44.6パーセント、MRRも51.7パーセント増と、かなり着実に安定収益が伸びています。顧客数も前年比で41.4パーセント増と、1,000社近いところまできています。ARPUも38万5,000円となり、前年比で6.2パーセント増となっています。

業績進捗(タレントパレット事業)

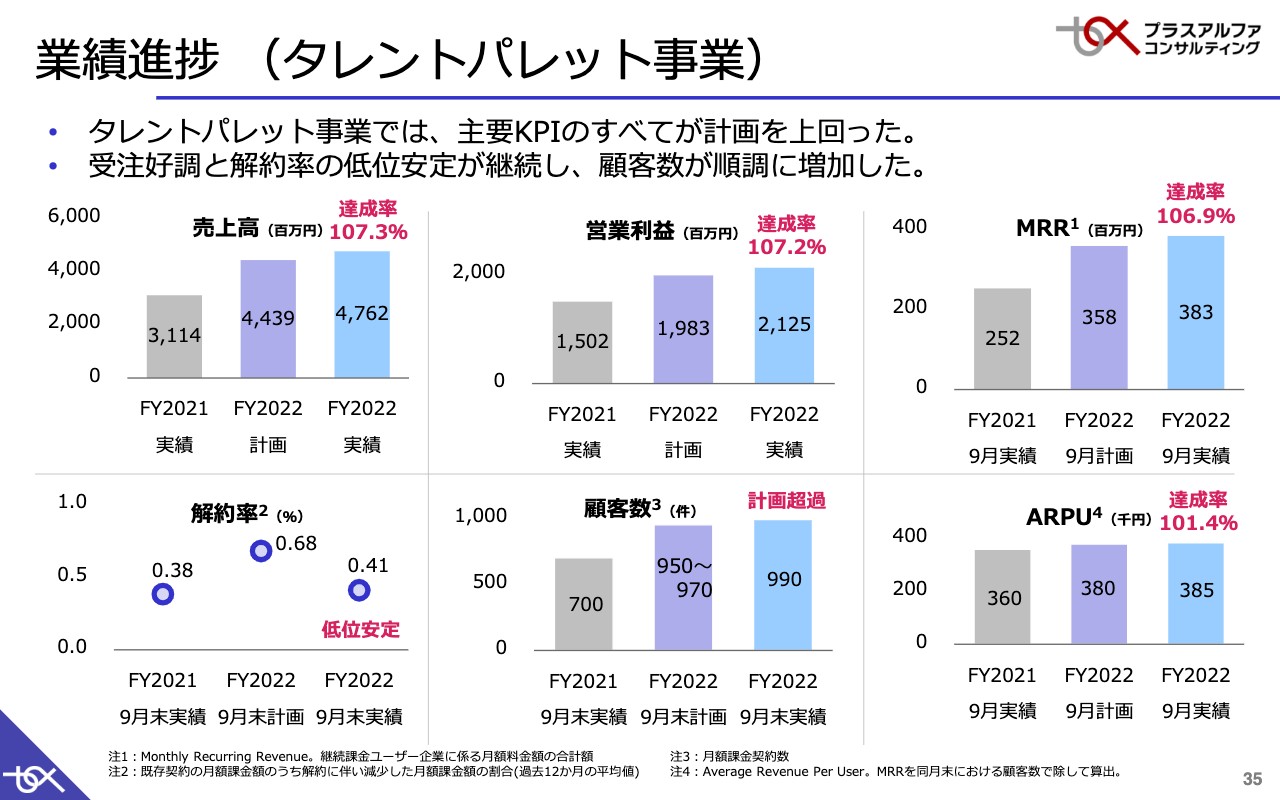

タレントパレット事業の計画比については、売上高・営業利益で概ね7パーセント前後の達成率となっており、計画より上振れている状態です。スライド左下の解約率は、0.68パーセントを計画としていましたが、結果的には0.41とかなり低い数値で着地しています。

顧客数は950社から970社ほどを見込んでいましたが、結果としては990社で計画を超過し、上振れています。ARPUも1.4パーセントと少しだけ上振れている状態です。

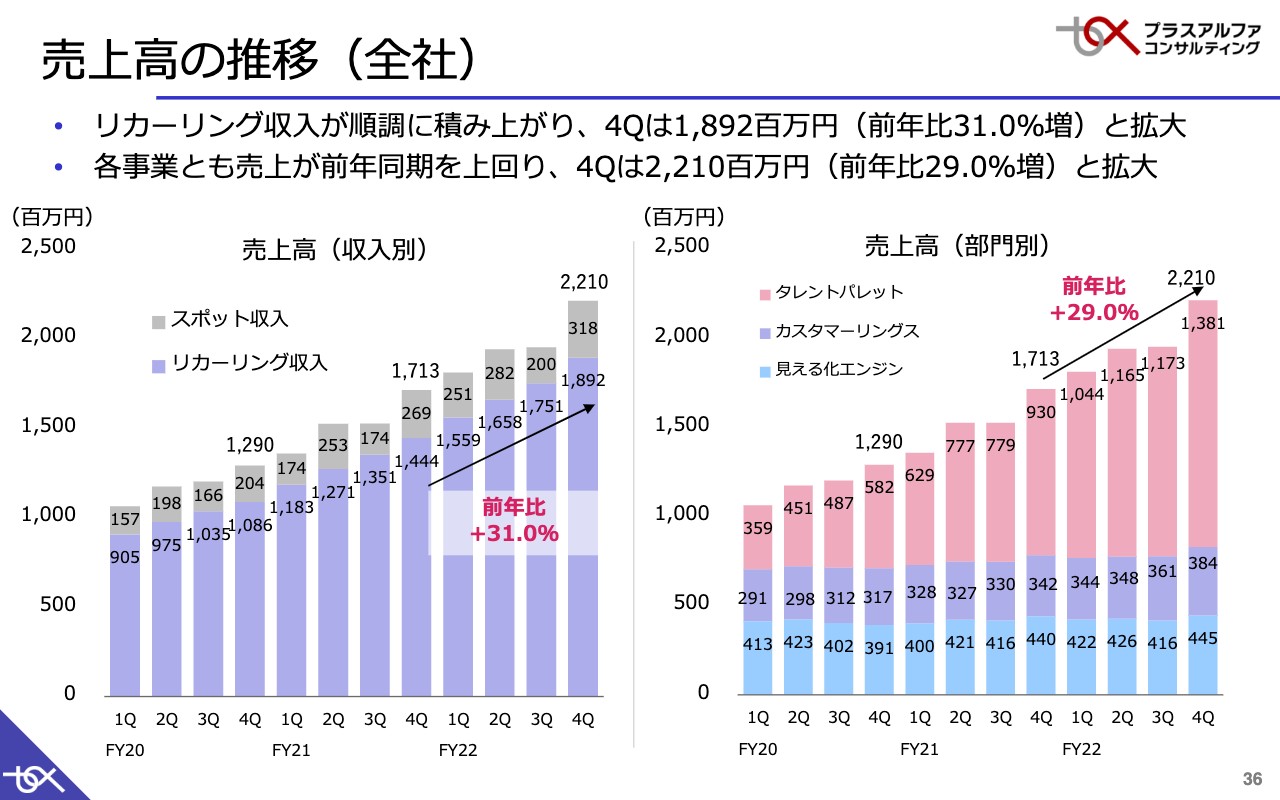

売上高の推移(全社)

売上の推移については、スポットの収入が第4四半期に多くなるという季節性によるブレもあり、前年比で31パーセント増となっています。部門別で見ても、「見える化エンジン」「カスタマーリングス」が伸びてきていることが分かるかと思います。

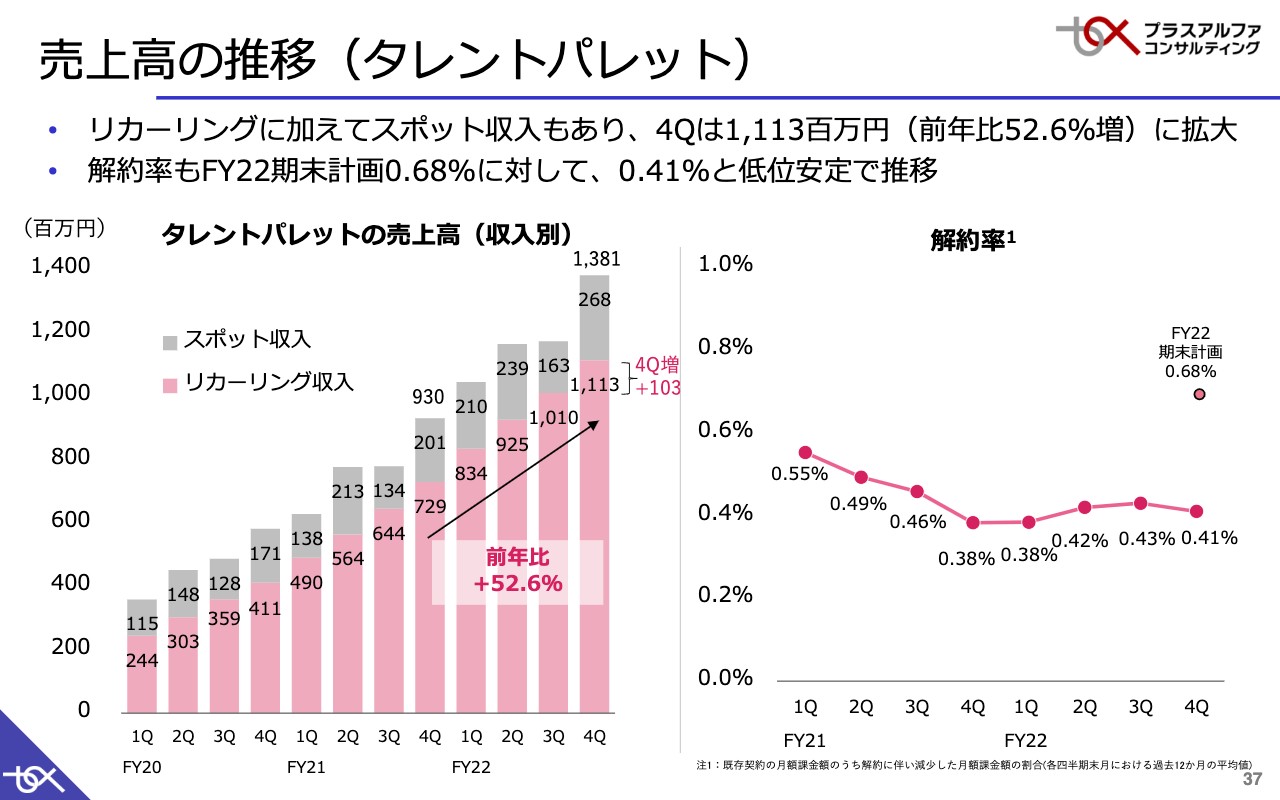

売上高の推移(タレントパレット)

「タレントパレット」も、スポットの収入が第4四半期にかなり多い傾向が顕著で、売上高が大きくなってきています。リカーリングの収入も前年比で52.6パーセントと、非常に安定的に成長しています。

解約率は第1四半期の0.38パーセントから0.42パーセント、0.43パーセントと少し上がっている傾向にありましたが、第4四半期は0.41パーセントと低い数値になっています。

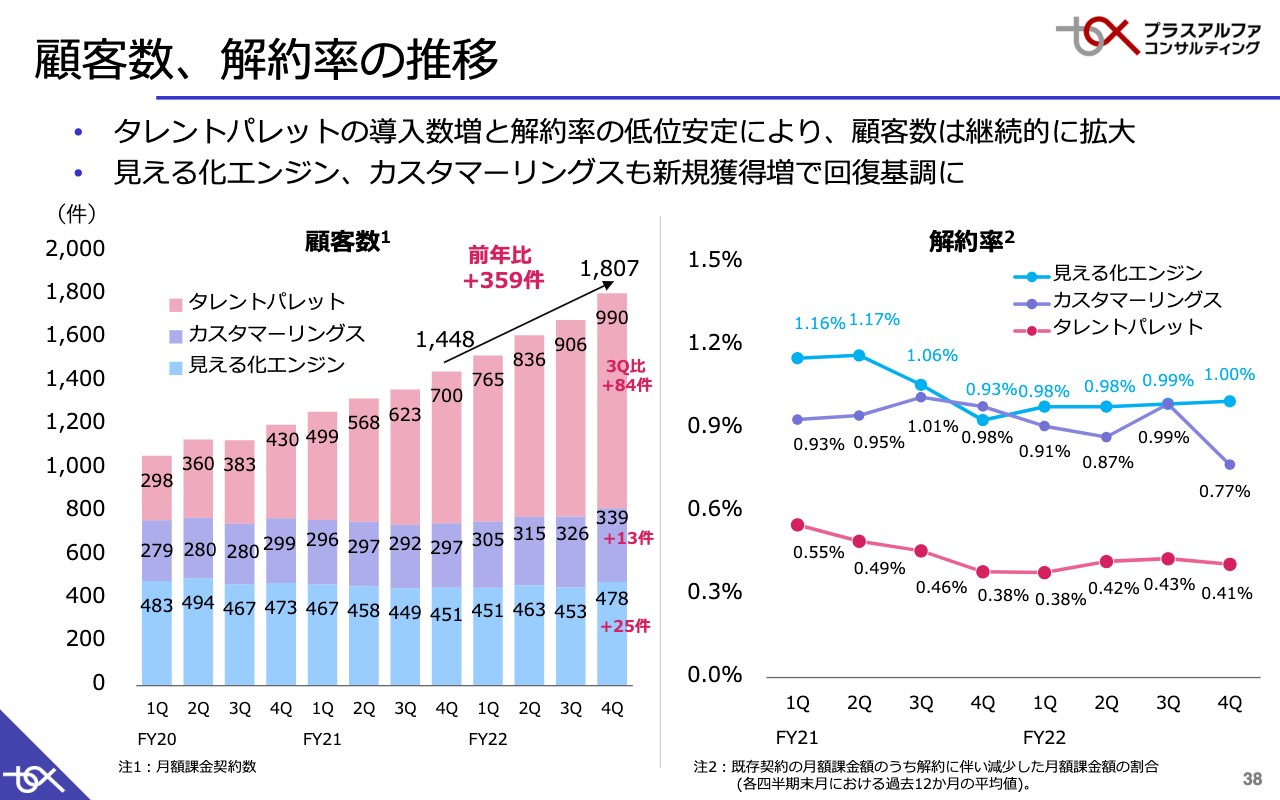

顧客数、解約率の推移

顧客数についてです。第4四半期は「見える化エンジン」で25社、「カスタマーリングス」で13社の純増となっており、かなり回復しつつあると思います。「タレントパレット」も84社の増加となり、全社的には1年間で359社増やすことができたという、かなり好調な状態です。

解約率については、「タレントパレット」は先ほどご説明したとおりです。「カスタマーリングス」の解約率が0.99パーセントから0.77パーセントと少し下がっていますが、これは解約率自体が直近の過去12ヶ月の平均値であり、解約率が悪かった時期が過ぎたことで数値がよくなっている状態です。今期に大きな変化があったというわけではありません。

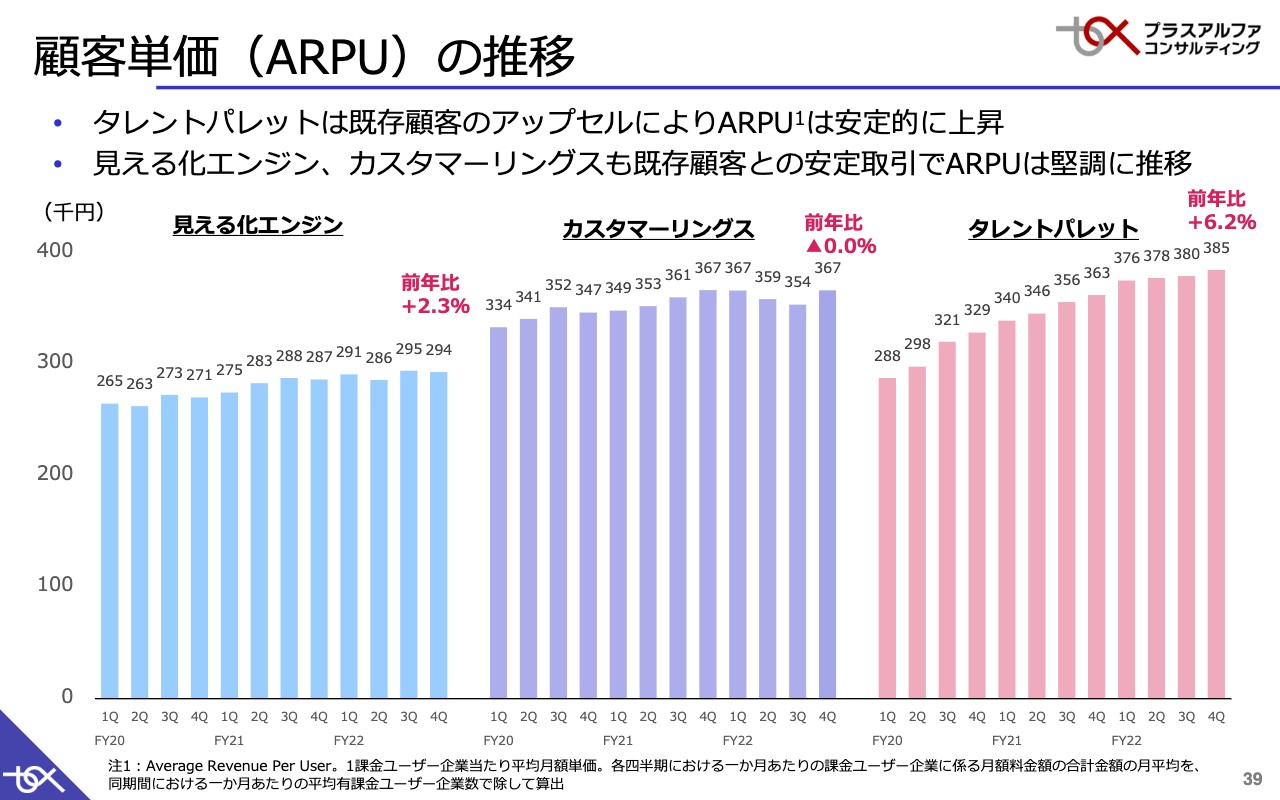

顧客単価(ARPU)の推移

ARPUについてです。「見える化エンジン」「カスタマーリングス」は波がありつつも横ばい傾向です。「タレントバレット」は少しずつなだらかになると考えてはいますが、第4四半期では前年比で6.2パーセント増となっています。

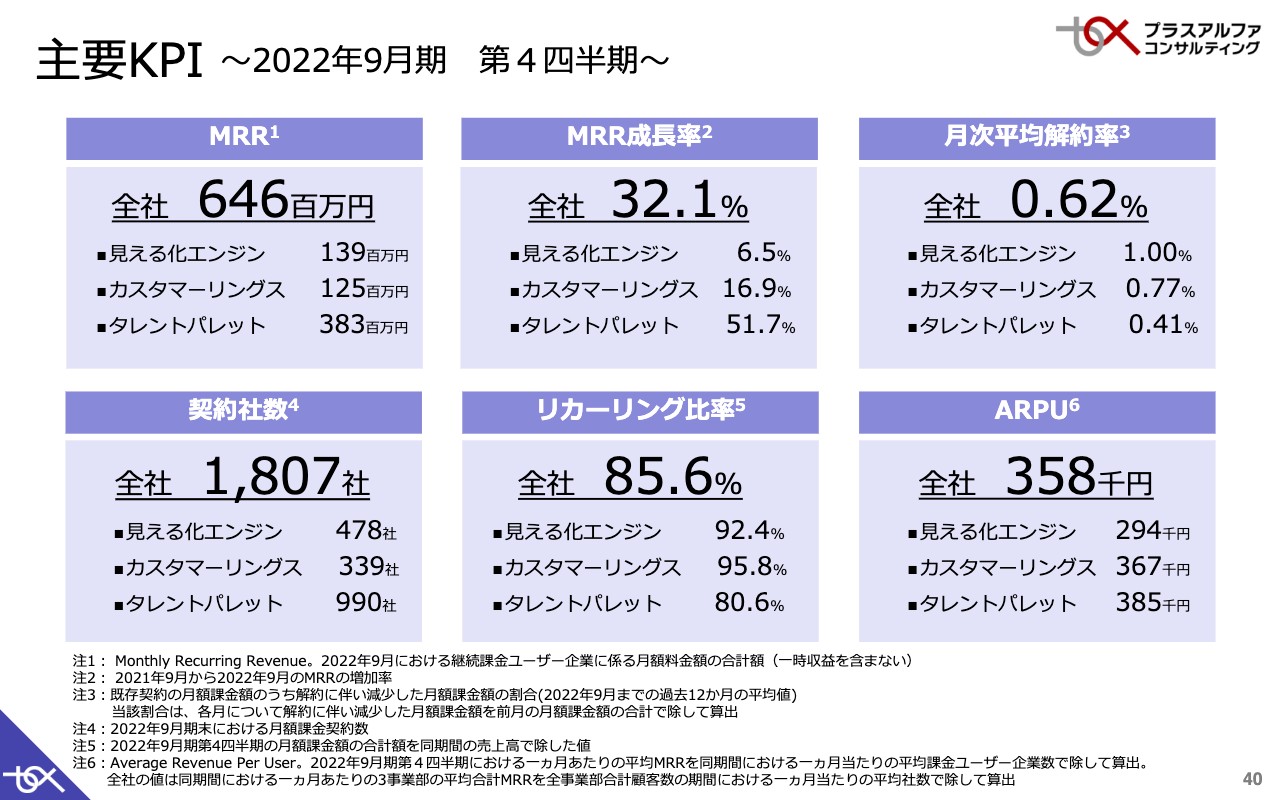

主要KPI 〜2022年9月期 第4四半期〜

ご説明が繰り返しになってしまいますが、SaaSサービスでは、一般的に解約率は1パーセントを下回ればかなり優秀だと言われています。しかし、0.62パーセントとなり、全社的にも低い数値になっています。

契約社数は1,800社を超えており、ARPUも35万8,000円と、SaaSの企業の中ではかなり付加価値の高いサービスとして、単価も高い状態で維持できていると思っています。

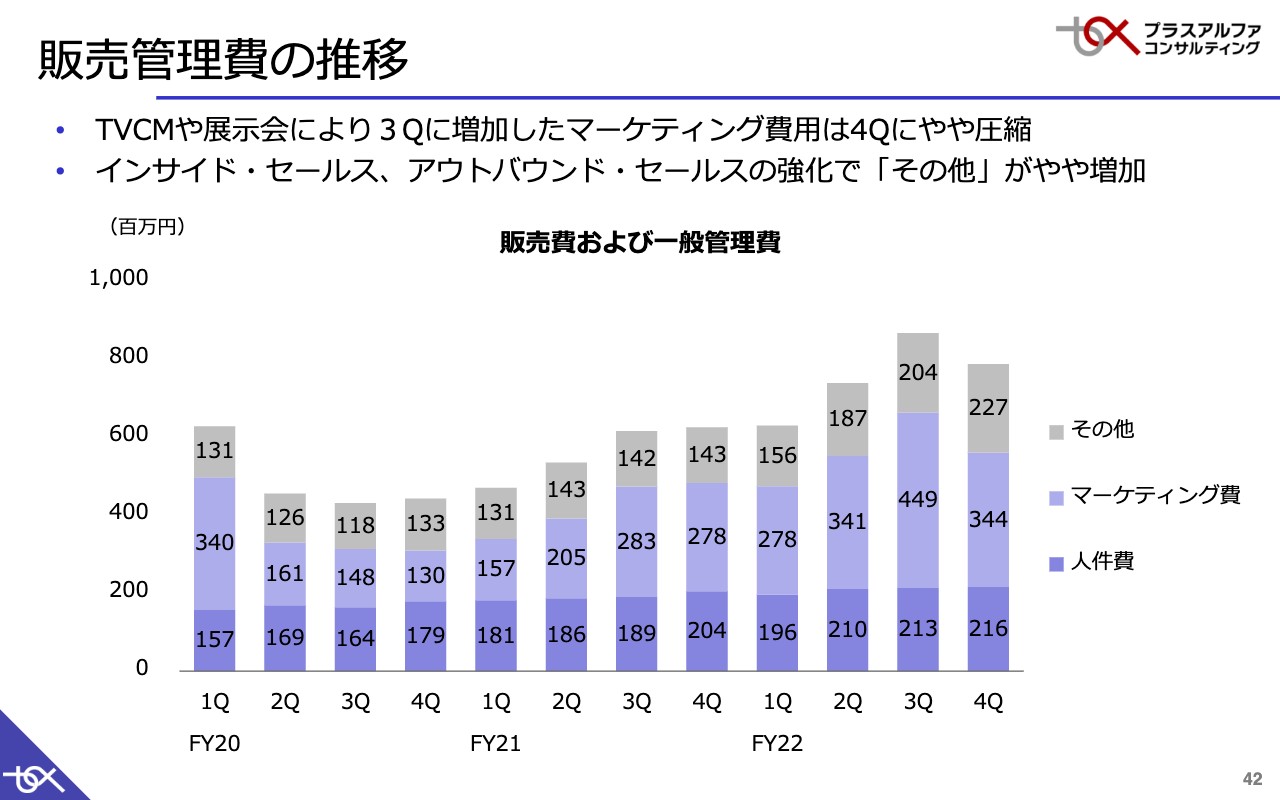

販売管理費の推移

コストの部分についてご説明します。まず販売管理費について、第4四半期は第2四半期とほぼ同じ程度になっています。第3四半期は、試験的にテレビCMを行ったことと、リアルな展示会が再開したことで、展示会がこの時期に集中しているような状態で、マーケティング費用が増えています。季節的・突発的なものであるため、第4四半期は通常の状態に戻り、このようなかたちになっています。

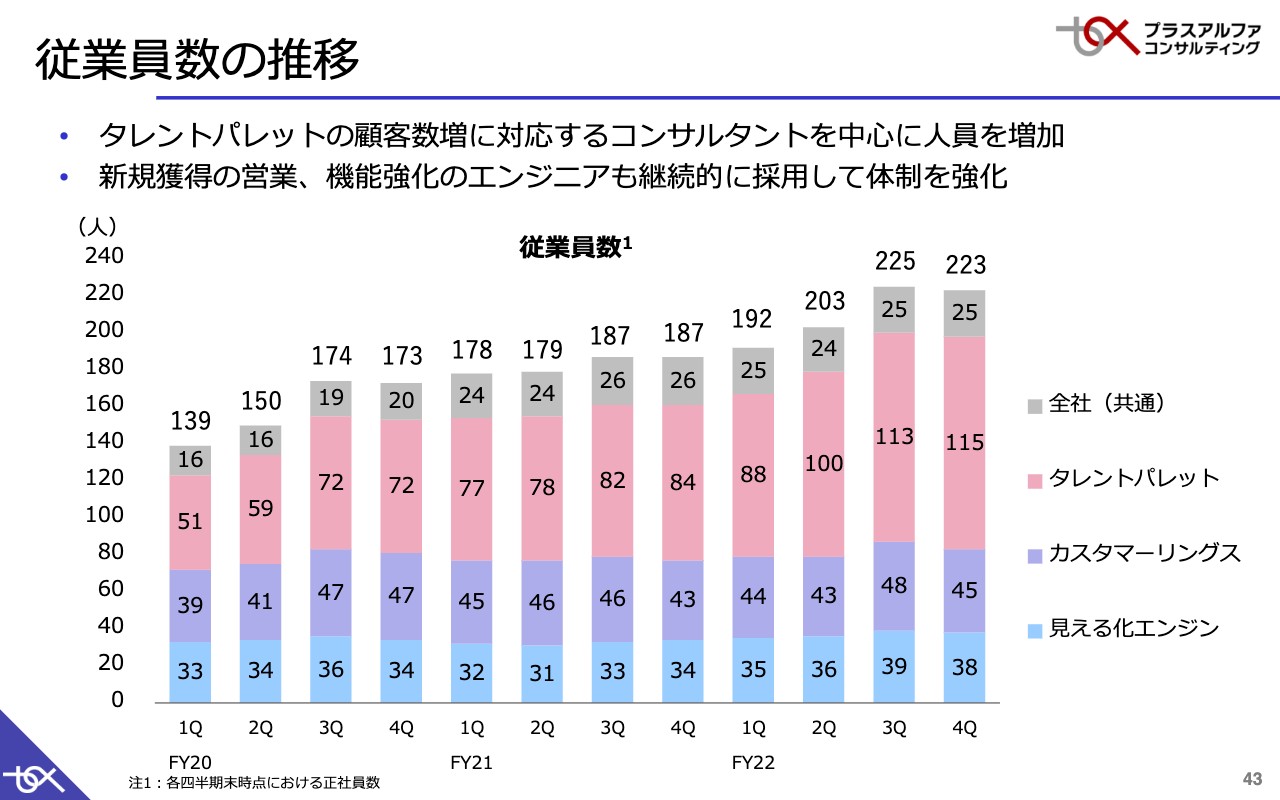

従業員数の推移

従業員数です。第1四半期・第2四半期で採用が計画を少し下回った部分を挽回するように、第3四半期では確保できています。第4四半期は時期的にあまり増えない傾向がありますが、「タレントパレット」の人員は着実に増やしており、従業員数は計画どおりの推移です。

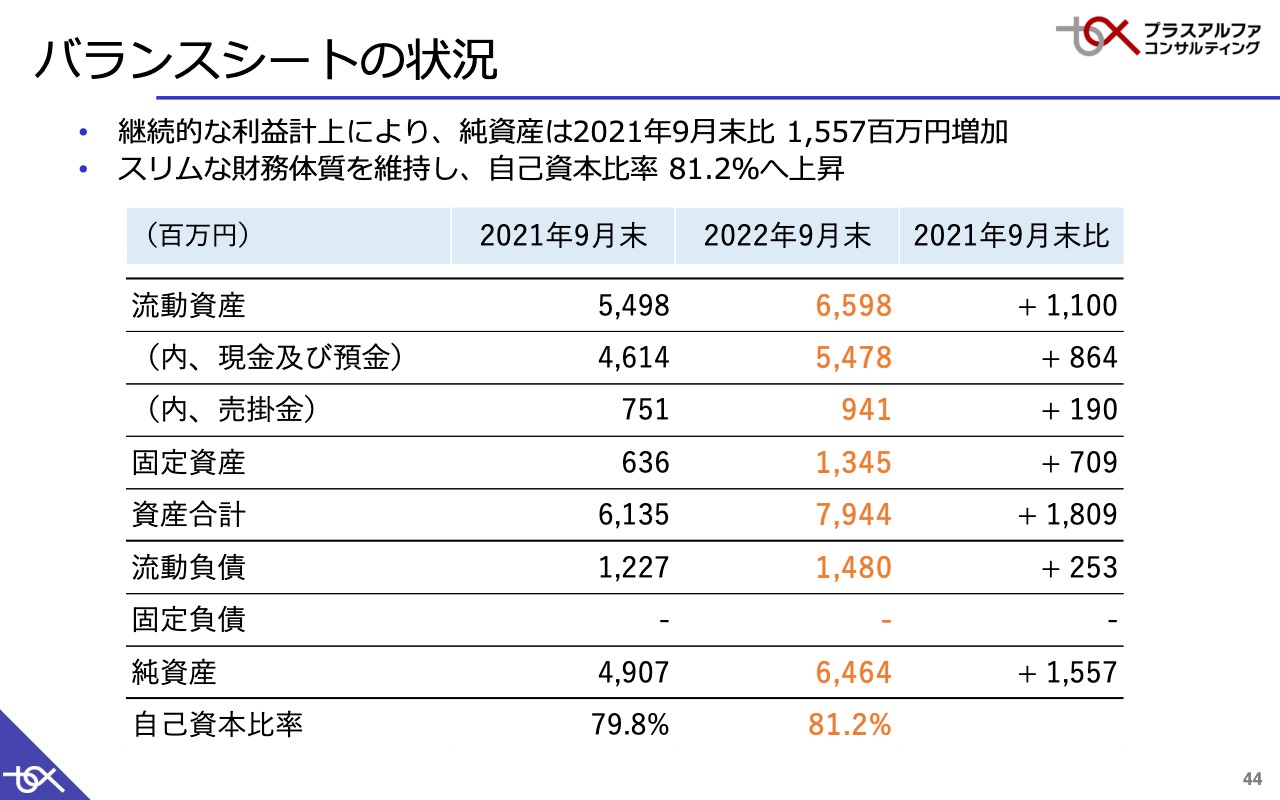

バランスシートの状況

バランスシートは非常にシンプルな状態で、スリムな財務体質を維持しています。自己資本比率も81.2パーセントへと上昇しています。

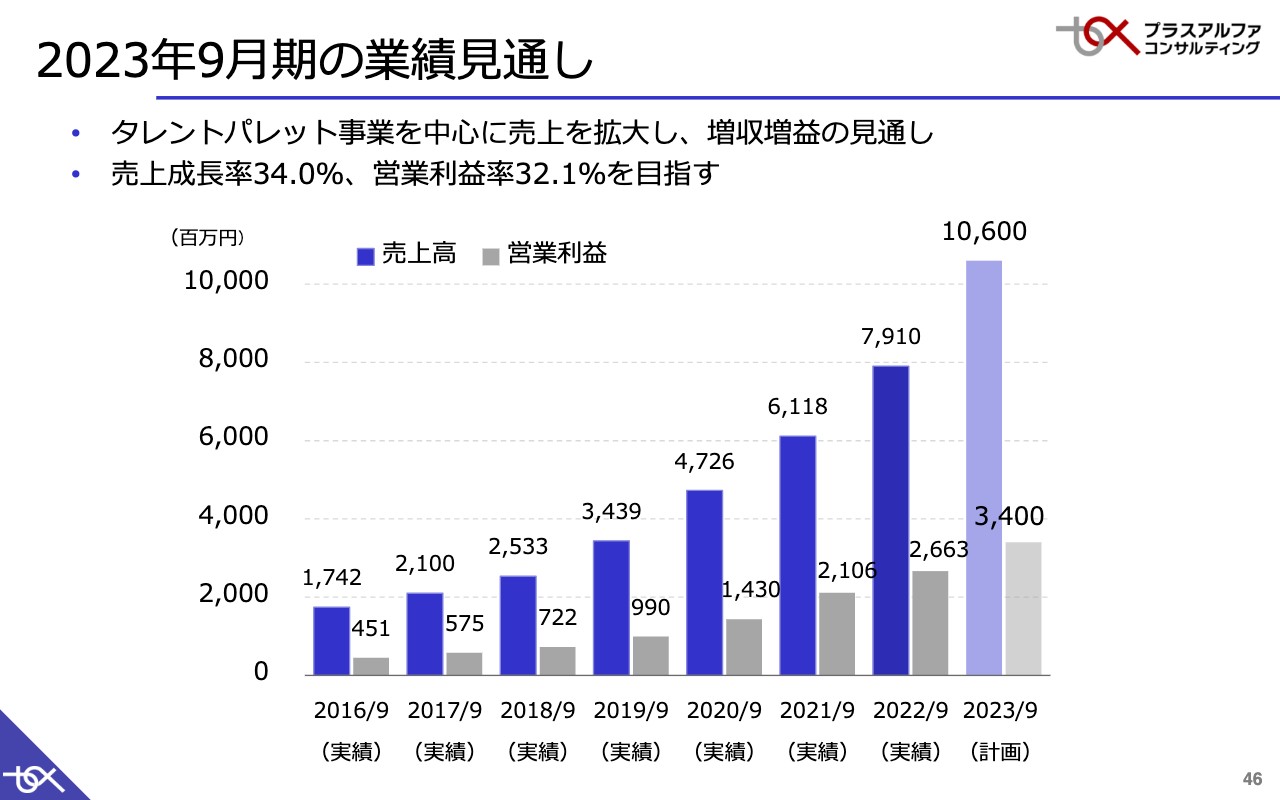

2023年9月期の業績見通し

業績見通しです。2023年9月期は売上高で106億円、営業利益で34億円、売上成長率で34パーセント、利益率で32.1パーセントを目指します。

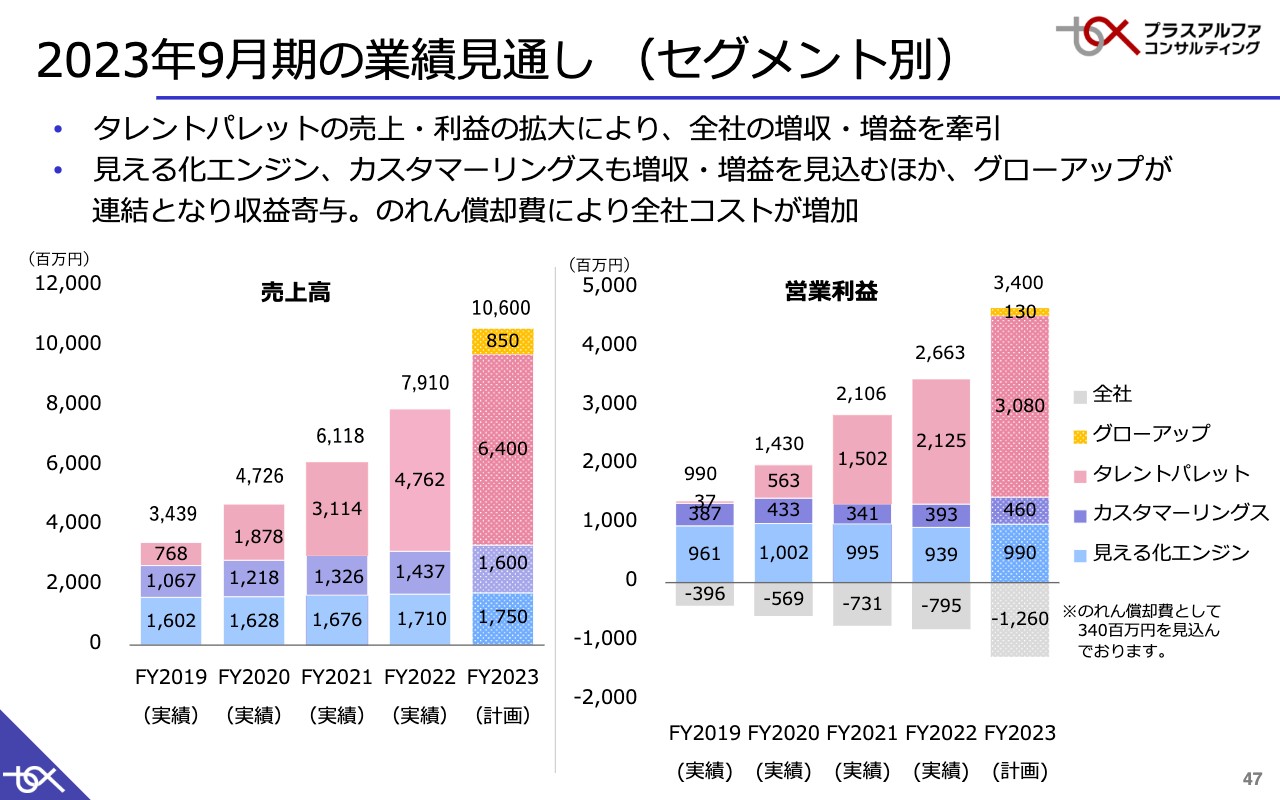

2023年9月期の業績見通し(セグメント別)

見通しの中身についてです。売上高は「タレントパレット」が64億円と、かなりの成長を担う状態になっています。また、グラフの橙色の部分のグローアップ社の売上高は8億5,000万円を見込んでおり、トータルで106億円となっています。

営業利益も「タレントパレット」の割合が大きいです。グローアップ社は1億3,000万円ですが、右下に注記があるとおり、のれん償却費の3億4,000万円が少し負担となり、トータルで34億円となっています。

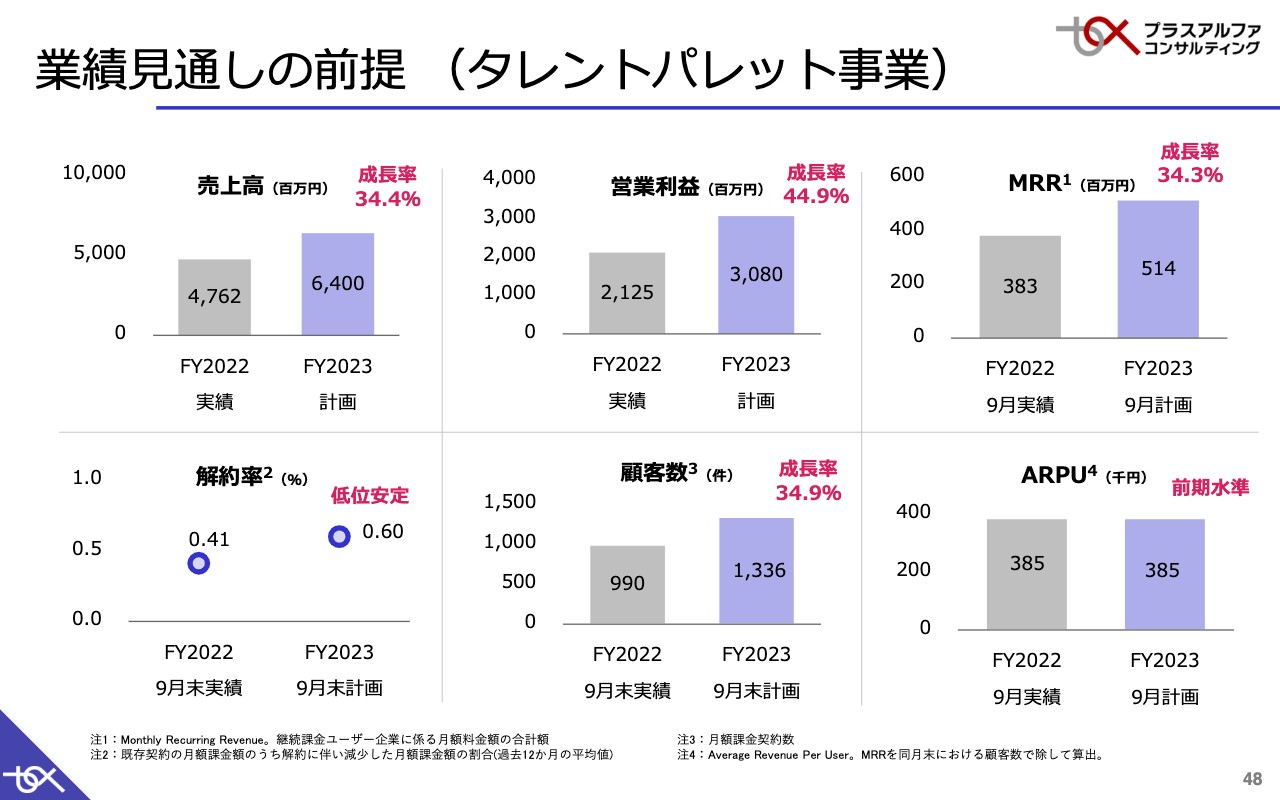

業績見通しの前提(タレントパレット事業)

タレントパレット事業については、売上高の成長率で34.4パーセント、営業利益の成長率で44.9パーセントを目指しています。スライド左下の解約率は0.6パーセントを見込んでいますが、徐々に社数も増えてきましたので、これから上がっていくと思っており、このような数字を計画としています。

顧客数は990社から1,336社と、34.9パーセントの成長率を考えています。ARPUは、大きな会社への導入割合もある程度一定になってきており、中小規模の会社への拡販とオプション等のアップセルが相殺して、現状維持の横ばいで見ています。

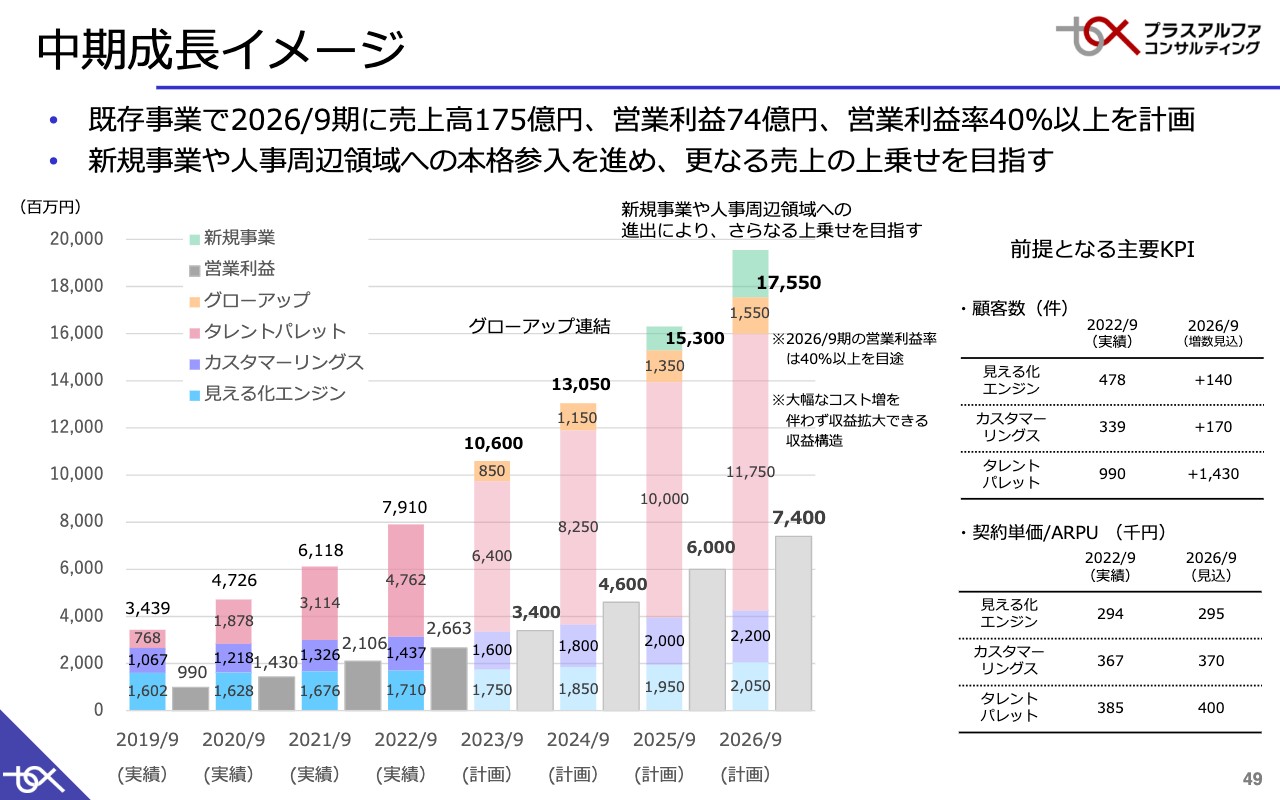

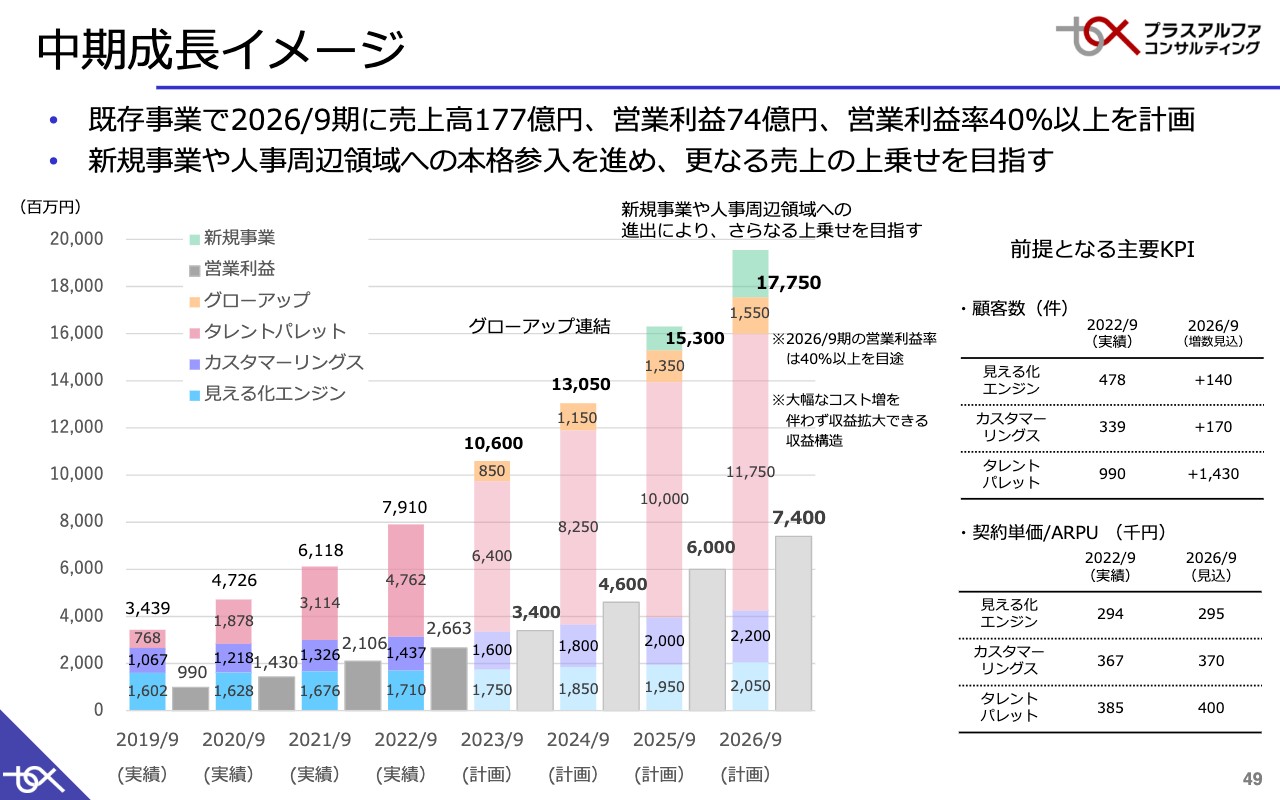

中期成長イメージ

最後に中長期の成長イメージです。2026年度は、売上高で175億円、営業利益で74億円、営業利益率で40パーセントを目指しています。

毎年この時期に新しい計画を作っていますが、前回の計画よりは上に線を引き直している状態です。前年の計画では、2025年9月期が130億円程度の売上高、55億円の営業利益と見ていましたが、今回は売上高で153億円、営業利益で60億円と見ています。

売上については、グローアップ社が加わったこともありますし、「タレントパレット」も100億円と伸びていますが、現状の成長スピードであれば、ここまでいけるのではないかと考えています。

グラフの右上の緑の部分は新規事業です。人事周辺領域や、新しいサービスの「Sales Square」「ヨリソル」がうまくいけば、全体として200億円に近いところを目指せるのではないかと考えています。

質疑応答:のれん償却費と通期予想について

質問者:のれん償却費が3億4,000万円という数字がありましたが、これは2026年まで同じ額がかかるのでしょうか?

野口祥吾氏:いったん5年償却で3億4,000万円をおかせていただいています。ただ、監査法人ともまだ相談が残っており、実際の額が少し変わってくる可能性はあります。変化があればまた開示したいと思っています。

質問者:それを踏まえて、今期の予想で営業利益率が2022年よりも少し下がるのは、こののれん償却費があるからだと理解すればよいのでしょうか? のれんがなければ利益率は上がっていきますので、「大幅なコスト増を伴わずに」という御社のビジネスモデルは基本的には健在であって、のれんを除けば利益率は上がっていっているという理解でよろしいでしょうか?

三室:グローアップ社が今期から連結になりますが、グローアップ社の営業利益は1億3,000万円を見込んでいますので、のれん償却を除けば高い利益率を保てるようなビジネスを行っているとは思っています。

質疑応答:新規事業の業績見通しについて

質問者:先ほど「ヨリソル」と「Sales Square」の話がありましたが、これは今期の計画には入っていない、この図でいう緑のところに入っているという理解でよろしいでしょうか?

三室:まだそこまで売上のインパクト等はまだ見込めていないため、計画には入れていません。

質問者:管理会計上赤字というわけではなく、まだ黒字で推移しており、規模が小さいという理解でよろしいでしょうか?

三室:そうなります。

質疑応答:「タレントパレット」の顧客の企業規模について

質問者:「タレントパレット」についてですが、顧客数は1,336社で、ARPUは横ばいとなっています。これはかなり小さい企業が増えるということでしょうか?

三室:1,000名以上の大手企業の割合が41パーセントとご説明しましたが、新規受注もほぼ同じくらいの割合になっています。そのため、アップセルによるオプションの機能追加などはありますが、ARPU自体はそこまでは伸びないだろうという想定で横ばいと見ています。

質問者:ということは、中堅と大企業ではあまりARPUの差はないということでしょうか?

三室:ARPUはそれぞれ変わるのですが、これまでは、大手企業の導入割合が増えてきたためARPUが上がってきたという要素があり、その部分がある程度一定割合になってきており、全体的にはARPUがそこまで上がらないと見ています。

質疑応答:中期経営計画における「見える化エンジン」の業績見通しについて

質問者:「見える化エンジン」の第4四半期の顧客数がかなり伸びたのですが、今回の中期経営計画では前回の中期経営計画よりもかなり保守的で、2億円ずつくらい売上を下げています。短期と中期の整合性という意味では、この第4四半期はやはり一時的なものであり、中期的には少し慎重に見ているということでしょうか?

三室:もともと「見える化エンジン」はコロナ禍の影響を受けやすい事業です。実は前期の途中でコロナ禍の影響がなくなり、回復基調になるのではないかと想定していたのですが、結局コロナ禍が長引き、顧客社数はそこまで伸びませんでした。第4四半期はまた回復してきていますが、コロナ禍が終わることは想定せず、少し保守的にしたということです。

質疑応答:人的資本の情報開示への対応について

質問者:「タレントパレット」について、人的資本の情報開示は来年だと思います。エンタープライズ中心だとは思うのですが、これに向けたお客さまからの需要の変化、問い合わせやリードなどで動きは出てきていますでしょうか? また、それに対する御社の取り組みについて教えてください。

1,000名未満の企業や300名前後のボリュームゾーンの企業の取り組みについては、今後どのようにされていくのでしょうか? どのように差別化して、さらに伸ばしていくのか、ということです。

おそらくエンタープライズは人的資本情報開示が大きいかと思うのですが、300名前後の企業の戦い方を踏まえた上でのARPUについて、保守的かとは思うのですが、そのあたりを教えてください。

三室:まず、エンタープライズ向けの引き合いの話でいうと、以前は「人的資本情報の開示とはどういうものか」というような、情報収集的な会社が多かったのですが、今は実際に「タレントパレット」を導入した企業の中で、人的資本情報のKPIを用いて、経営層が見るダッシュボードを作るという引き合いをかなり多くいただいています。

本日開催している科学的人事エグゼクティブフォーラムも、エンタープライズの会社がかなり集まっているのですが、その中のアンケートでも、半分くらいは人的資本というキーワードで「タレントパレット」に何ができるのかということに興味を持っている方がいらっしゃいました。

情報収集から、具体的にその企業でダッシュボードをどう作るのかという話に移ってきているということを肌で感じるようになっています。

それに対して、コンサルティングメニューを細かく作りこんだり、実際にどのようなダッシュボードにするか、どのようなKPIをモニタリングするかというようなところの整理と事例を紹介して、機能強化も合わせて対応を行っています。

300名程度の会社についての戦い方ですが、1つはオールインワンです。オールインワンの機能は、人事の方が基本的に行わなければならない機能を数多く搭載しています。

例えば、安否確認やストレスチェック、労務管理、健康診断のデータ管理などは、身近にある必須の人事業務を効率化するものです。このような機能は、エンタープライズの会社よりも中小企業の方にとってより便利になるということで強化してきています。

ただ、前期からこの施策を行ってきている中では、中小規模の会社だけではなく、エンタープライズの会社でもこれらの機能を使いたいという話もあります。エンタープライズの会社はあまりオールインワンには反応せず、中小規模の会社が非常に増えてきたという形にはならなかったため、これが直接中小企業向けになるわけでもないと思います。

それよりは、ユーザーインターフェースをかなりシンプルにして、深く使いたい時に深い機能が現れてくるというような作りに改善しています。地味なところですが、そのようなことを行っています。

質疑応答:マーケティング費用について

質問者:今期のマーケティング費用についてです。前期は14億円くらいで、一部は第3四半期を中心にマス広告も実施されていますが、今期はどのくらいを見ているのでしょうか? また、中身に変化があるのであれば、補足で教えてください。

三室:今期は15億円から16億円くらいを見ています。前々期から前期に対しては4億円、5億円と増やしていたのですが、それに対して増分は少ない状態になっています。

前期にテレビCMにチャレンジしたり、マス広告のクリエイティブを作り直したりというところにお金をかけたのですが、それ自体はそれほど大きな効果はなかったということもあり、今期以降はそこまで見込んでいない状態です。

一方で、スライドのグラフのグレーの部分は少し増やす計画でいます。これは、インサイド・セールスやアウトバウンドです。地道な施策ですが、しっかりとフォローで電話しながら情報提供し続けることや、Webでの資料請求を行わない会社に対してもアウトバウンドで連絡して営業をかけるという部分を、外部のパートナーを使いながら行っていきます。マーケティング費ではないのですが、マーケティングと近い費用のかけ方をして、少し増やそうと考えています。

質疑応答:従業員数と人件費の計画について

質問者:人員についてです。終わった期が223人で、36人の純増だったのですが、今期の末のご計画について、全社とタレントパレットそれぞれがどのようなイメージなのか教えてください。人件費が今期どのくらい増えるのかということもお願いします。

三室:全体で40名から50名増やすというのは、前期とあまり変わっておらず、30名強くらいは「タレントパレット」の分になっています。したがって、ここも急激に増やすイメージではありません。

質問者:人件費は、前期が8億4,000万円くらいかと思うのですが、今期はどのようなイメージで見ているのでしょうか? もし45人増えた場合、人員は2割増くらいでしょうか。

三室: 8億円強のものが10億円弱くらいになるイメージです。

質疑応答:退職率について

質問者:人的資本を活用され、御社は上手くいっているかと思いますが、前期の退職率は何パーセントくらいでしたか?

三室:7.3パーセントに下がりました。

質疑応答:「タレントパレット」の導入社数と解約率について

質問者:「タレントパレット」の導入社数が前期より290社増えていますが、これは全部入札で御社が勝って顧客化したのでしょうか?

三室:直接と間接で言いますと、間接チャネルでの販売の割合が10パーセントですから、9割が自分たちで提案したかたちです。

質問者:ほとんど解約はないようですが、解約したお客さまの理由を教えてください。

三室:解約率は金額ベースになっていますので、これが非常に低いというのは、解約してしまう会社があっても、規模が小さい会社が解約してしまうということがあります。

質問者:エンタープライズの解約はほとんどないのですか?

三室:おっしゃるとおりです。解約理由としては、担当者が非常に忙しく、データが入ってこないとなかなか活用できないということもあり、Excelに戻したほうがよいという解約が多いです。

質疑応答:「タレントパレット」導入の大企業について

質問者:17ページに、現在の「タレントパレット」の導入社の名前が出ています。そうそうたる企業ということで、御社のシステムを導入する以前にいろいろな他のシステムを入れていたのを御社のものに変えたのだと思いますが、どのようなものから変更してきたケースが多いでしょうか?

三室:おそらく8割から9割はこのようなツールを入れていなかった状態です。大きな会社でも独自のデータベースを組んでいたり、外資系のパッケージなどを使っているお客さまもいるのですが、基幹系に近いシステムですので、人事部が手元で自由に柔軟に使うというのはこの「タレントパレット」が初めてということが多いです。

質問者:ということは、導入していない企業はまだまだたくさんあるということですか?

三室:そうですね。今、「タレントパレット」の契約数は1,000社であり、そのうちの4割くらいが1,000名を超えるような会社です。市場には1,000名を超えるような会社は4,000社ほどあり、アルバイトやグループ会社を含めての1000名以上であれば、さらに数は多くなるのと思うので、まだまだポテンシャルは大きい状態です。