2022年11月14日に発表された、株式会社マイクロアド2022年9月期決算説明の内容を書き起こしでお伝えします。

スピーカー:株式会社マイクロアド 代表取締役 渡辺健太郎 氏

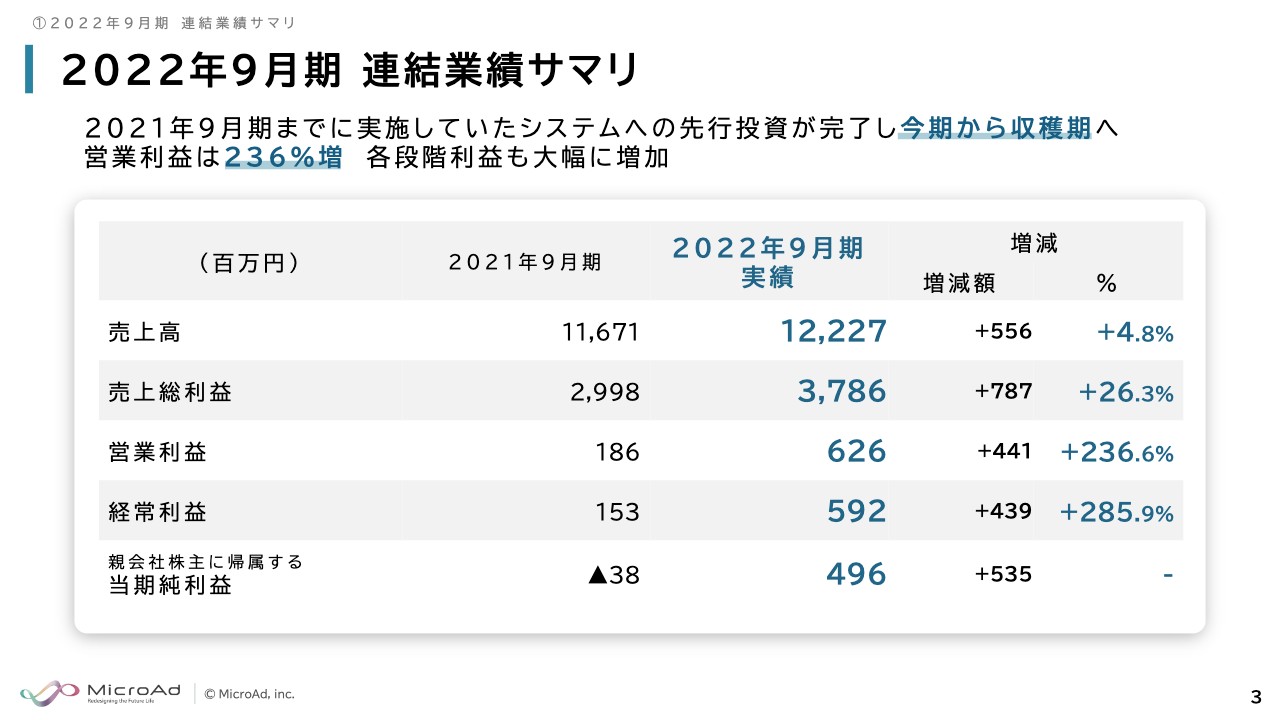

2022年9月期 連結業績サマリ

渡辺健太郎氏:マイクロアド代表の渡辺でございます。本日はお忙しいところ、当社の決算説明会にお越しいただきまして、誠にありがとうございます。さっそくですが、私から決算説明をさせていただきたいと思います。どうぞよろしくお願いいたします。

2022年9月期の連結業績サマリです。今期の実績ですが、売上高は122億2,700万円で前期比4.8パーセント増、営業利益は6億2,600万円で前期比236.6パーセント増となりました。2021年9月期までに実施していたシステムへの先行投資が完了しましたので、今期から収穫期となって売上が成長し、各段階利益も大幅に増加しました。

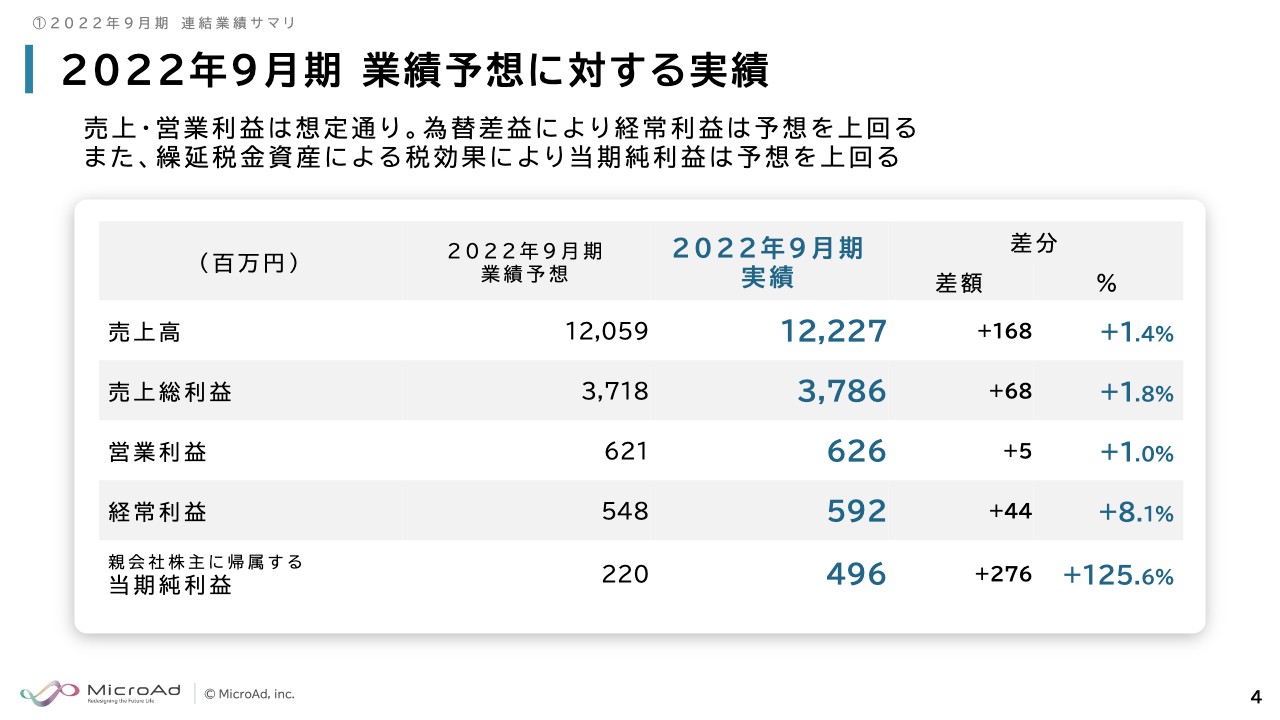

2022年9月期 業績予想に対する実績

業績予想に対する実績です。売上高は業績予想より1億6,800万円ほど上回っています。経常利益は、為替差益により業績予想より4,400万円増の5億9,200万円で着地しました。繰延税金資産による税効果により、当期純利益は業績予想より2億7,600万円増と大幅に上振れ、4億9,600万円で着地しました。

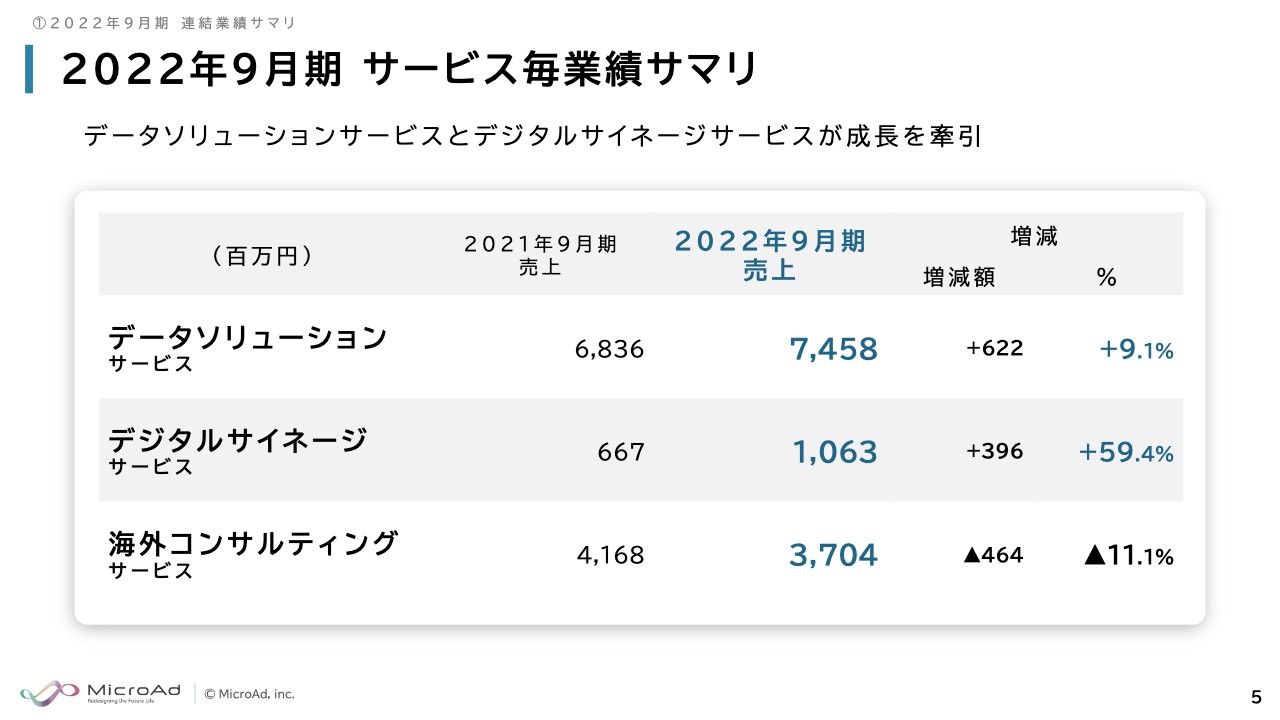

2022年9月期 サービス毎業績サマリ

サービス毎の業績サマリです。データソリューションとデジタルサイネージが、全体の成長を大きく牽引しました。

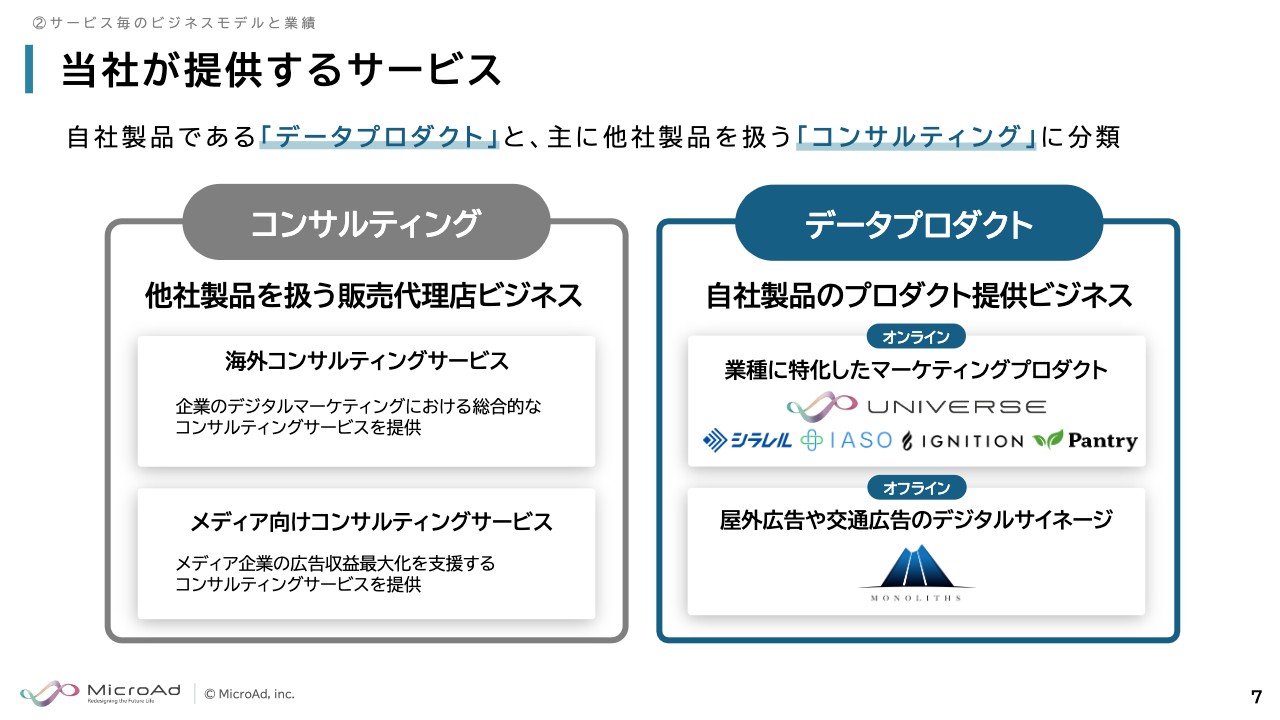

当社が提供するサービス

サービス毎のビジネスモデルと業績についてご説明します。当社が提供するサービスは、自社製品である「データプロダクト」 と、主に他社製品を扱う「コンサルティング」 に分類されます。

自社製品であるデータプロダクトには、オンラインでは「UNIVERSE」、オフラインではデジタルサイネージ「MADS」の2つがあります。

一方、コンサルティングは、海外コンサルティングサービスと、SSPの事業を中心とした国内のメディア向けコンサルティングサービスがあります。

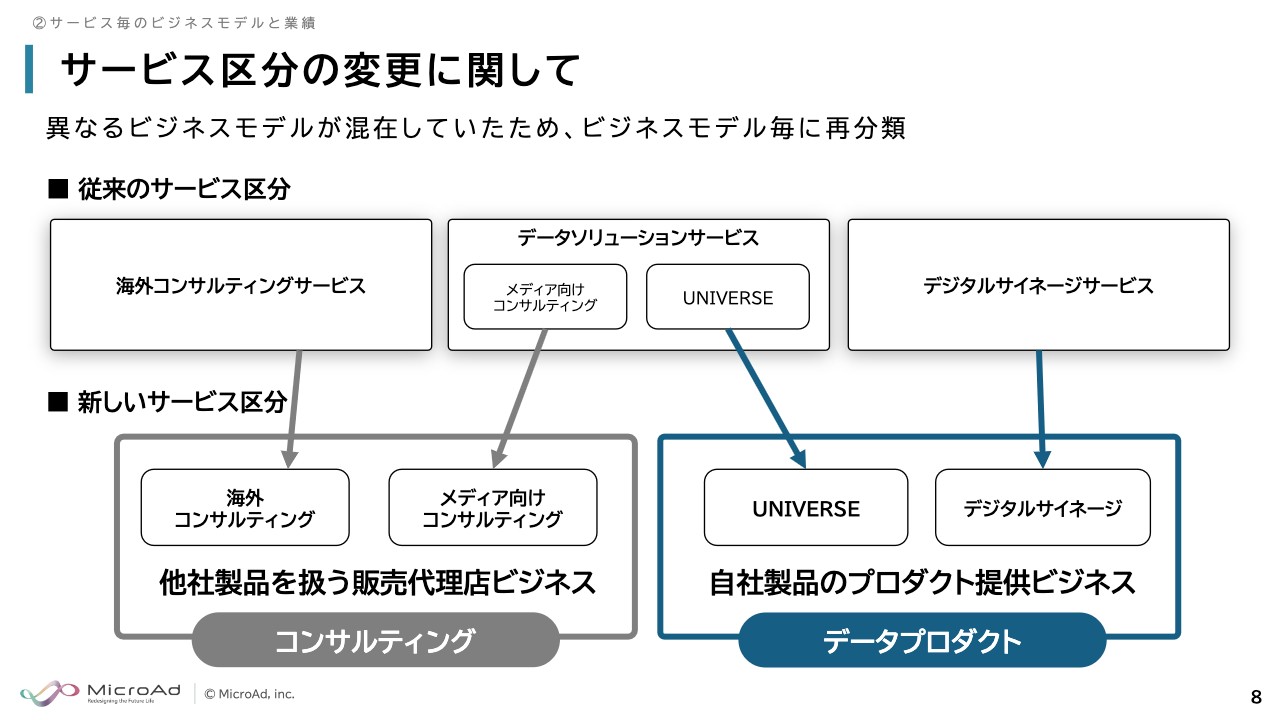

サービス区分の変更に関して

従来は、スライド上のとおり3つに区分していましたが、わかりにくいとのご指摘をいただきました。それを踏まえて、自社製品のプロダクト提供ビジネス「データプロダクト」と、他社製品を扱う販売代理店ビジネス「コンサルティング」の2区分に再分類しました。基本的には粗利率が高いデータプロダクトに注力しており、この成長が全体の成長に大きく寄与する構造になっています。

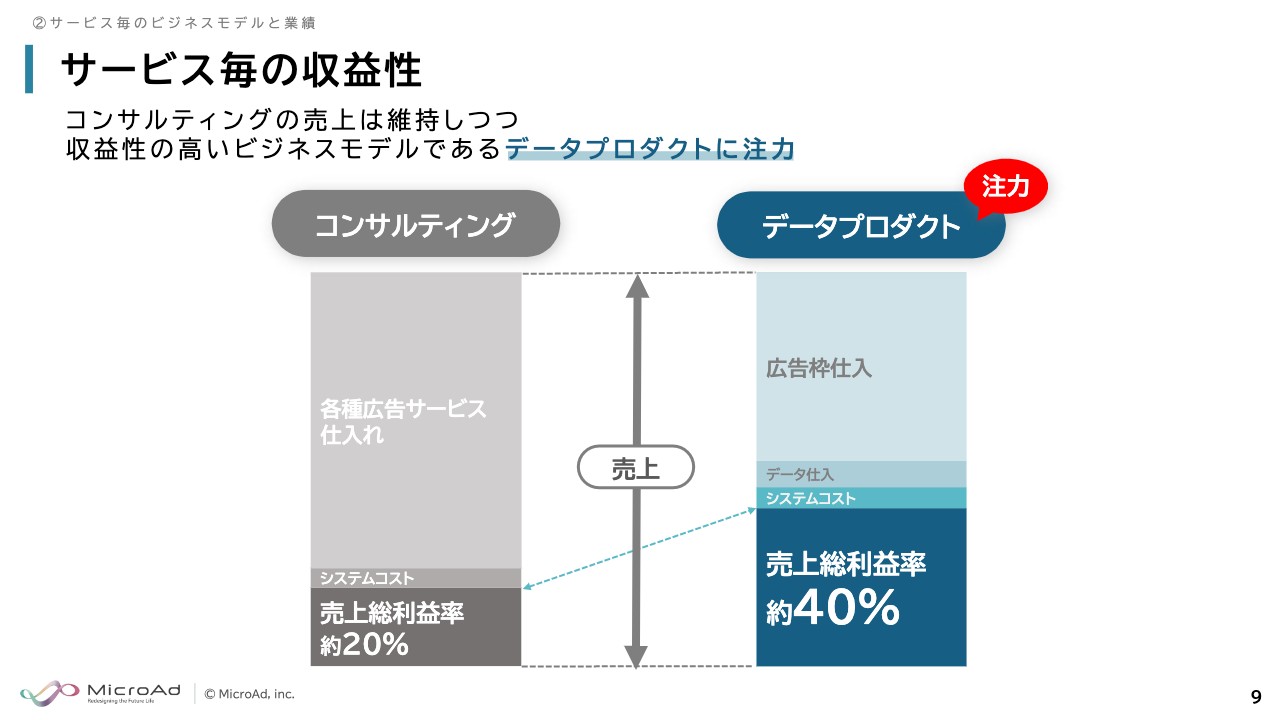

サービス毎の収益性

サービス毎の収益性です。売上総利益率はコンサルティングが約20パーセント、データプロダクトはその2倍の約40パーセントとなっています。したがって、データプロダクトが順調に成長していくと、全体の利益も大きく伸びていく構造になっています。

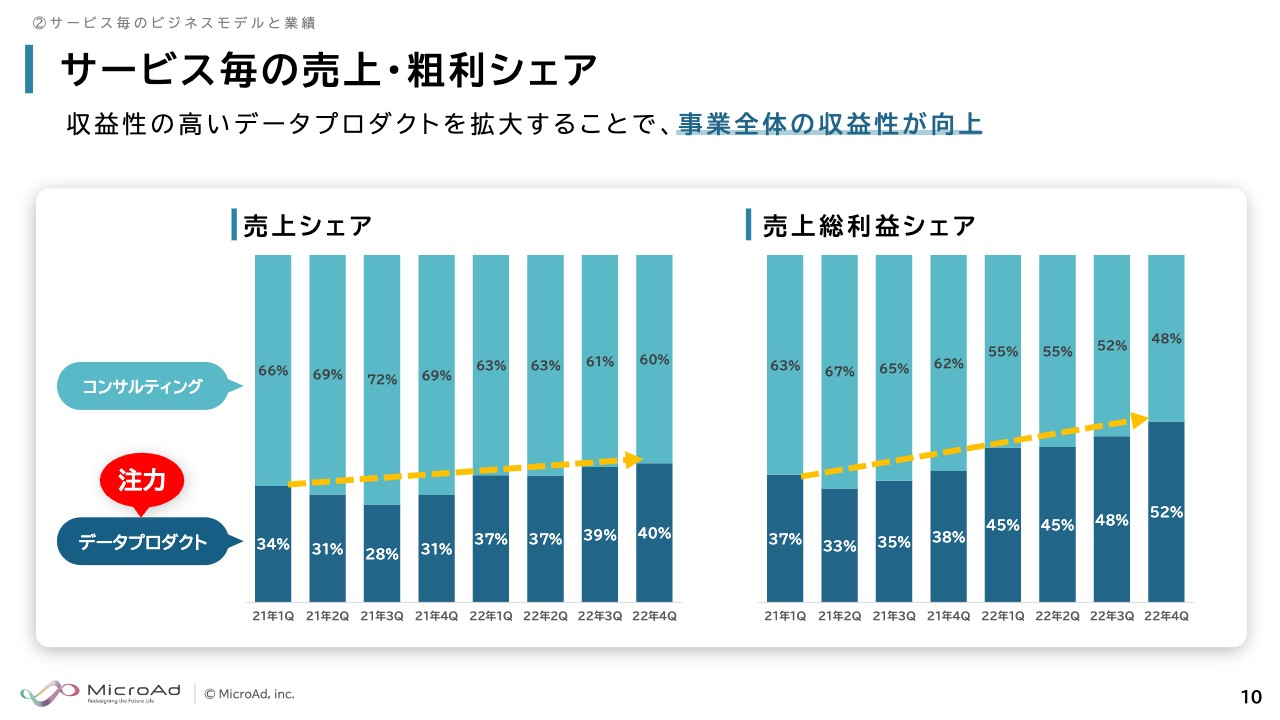

サービス毎の売上 ・粗利シェア

サービス毎の売上・粗利シェアです。データプロダクトは、2022年第4四半期の売上シェアで連結全体の40パーセント超、売上総利益シェアで52パーセントと、半分以上が自社プロダクトで稼げるところまで成長しています。

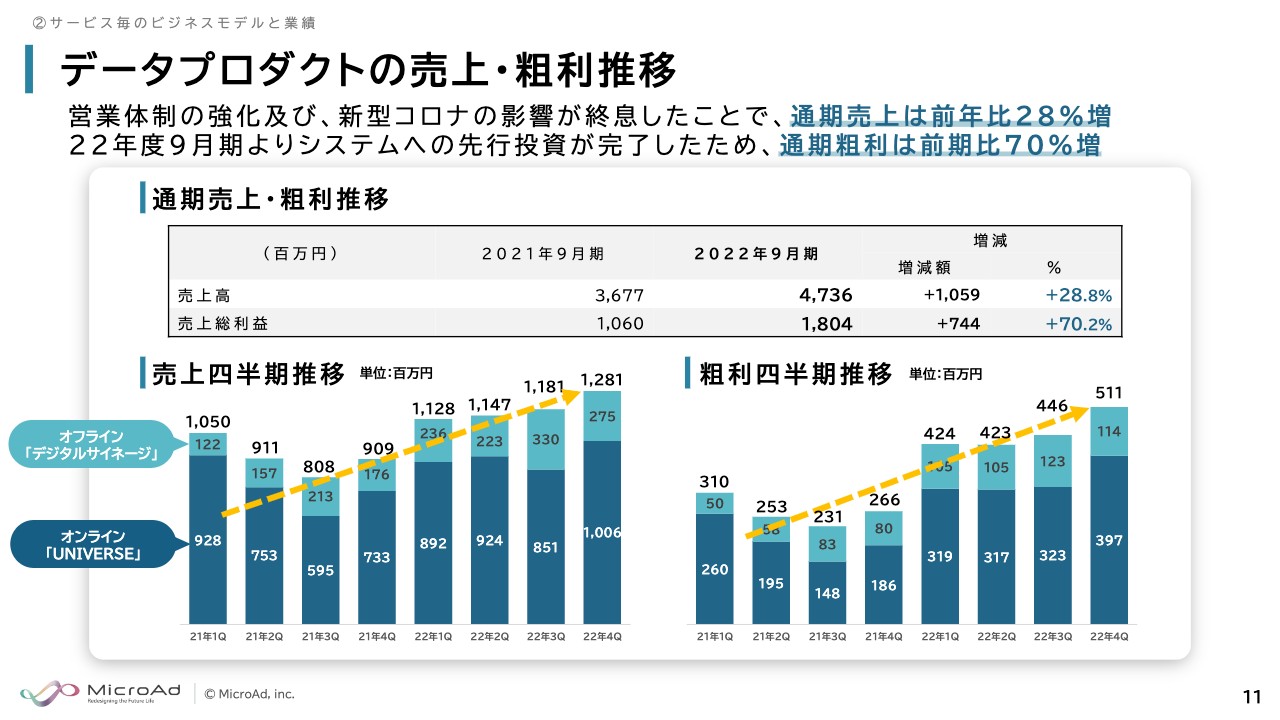

データプロダクトの売上 ・粗利推移

データプロダクトの売上・粗利推移です。前期に営業体制を大幅に強化したことと、新型コロナウイルスの影響が収束したことで、通期売上は前年比28.8パーセント増となりました。また、2022年度9月期よりシステムへの先行投資が完了したため、通期粗利は前期比70.2パーセント増と、大幅に拡大しています。

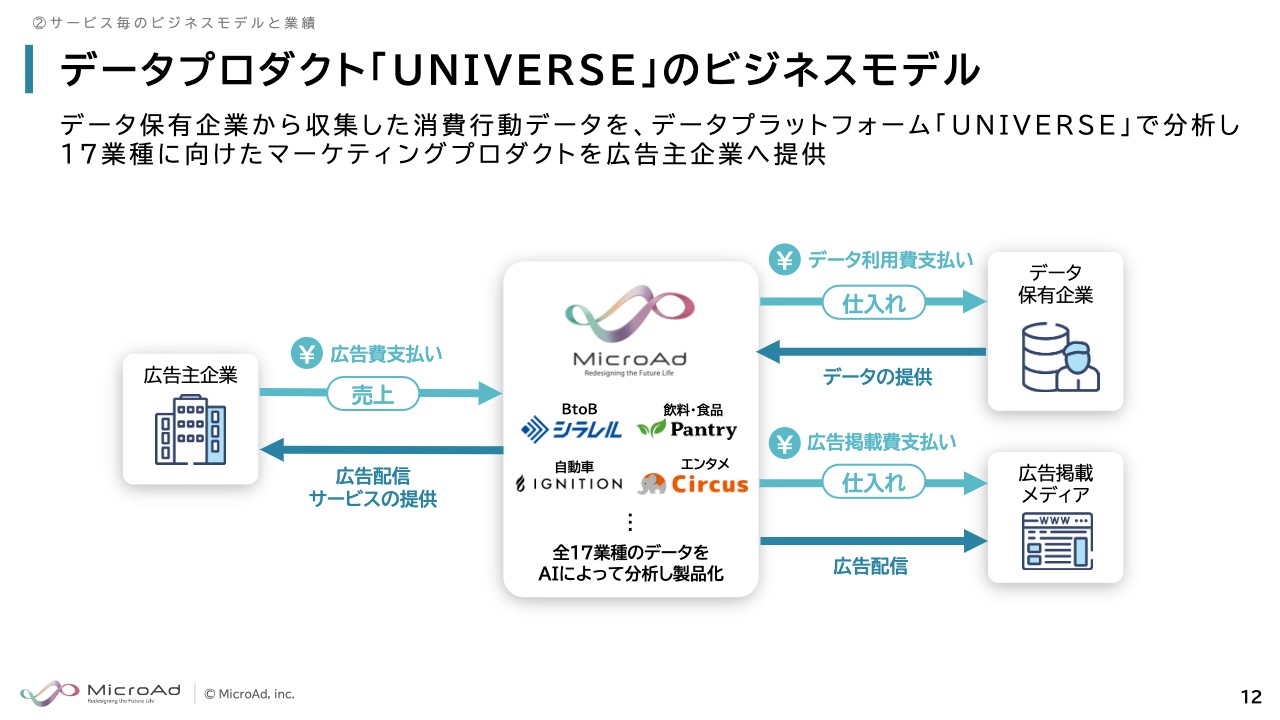

データプロダクト 「UNIVERSE」のビジネスモデル

データプロダクト「UNIVERSE」は、当社の主軸となるオンラインのビジネスです。さまざまなデータを預かって、データプラットフォーム「UNIVERSE」で独自に分析することで、17業種に向けたマーケティングプロダクトを広告主に提供しています。

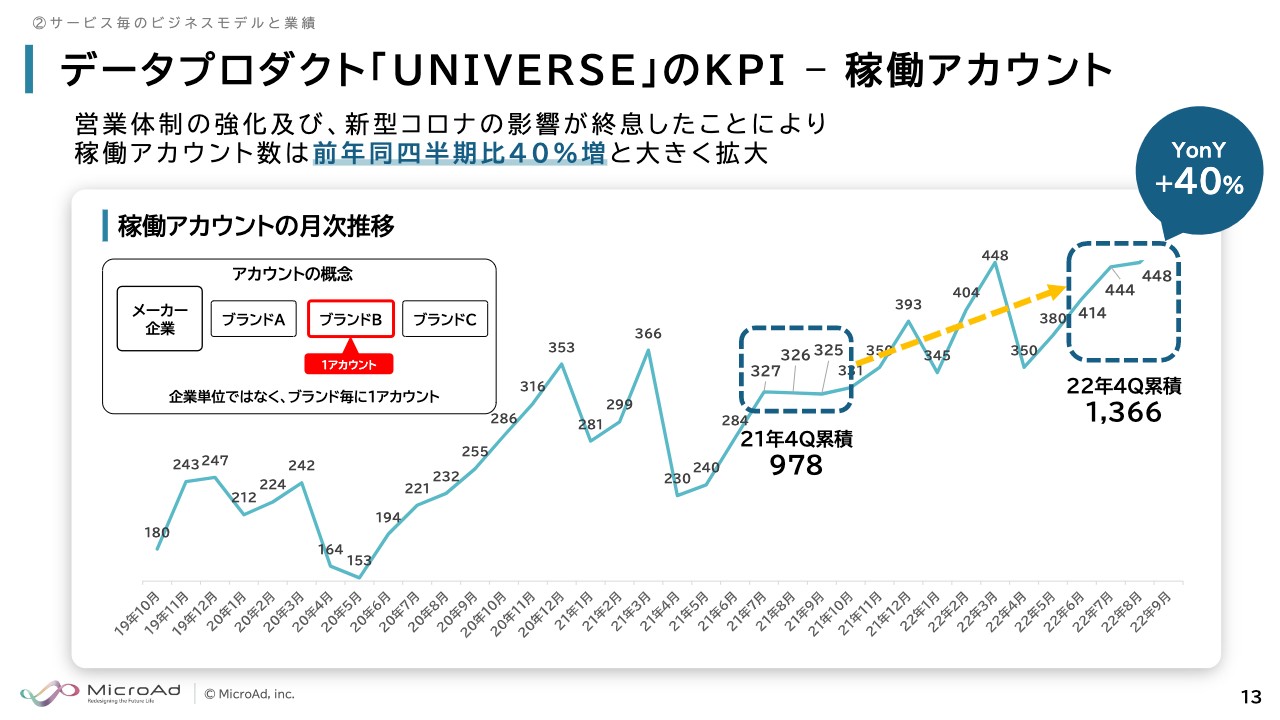

データプロダクト 「UNIVERSE」のKPI – 稼働アカウント

データプロダクト「UNIVERSE」のKPIは稼働アカウント数です。アカウント数は、会社単位ではなく、ブランド毎に1アカウントと数えます。例えば、トヨタ自動車を1とカウントするのではなく、「トヨタ プリウス」が1アカウントです。ブランド毎に予算が独自に存在していますので、私たちはなるべく多くのブランドに使っていただきたいと考えています。この数が伸びていれば成長がわかるかと思います。

2022年第4四半期は稼働アカウント数が大幅に伸び、前年同四半期比40パーセント増となっています。先ほどお話ししたとおり、営業体制の強化および新型コロナウイルスの収束が大きな要因です。

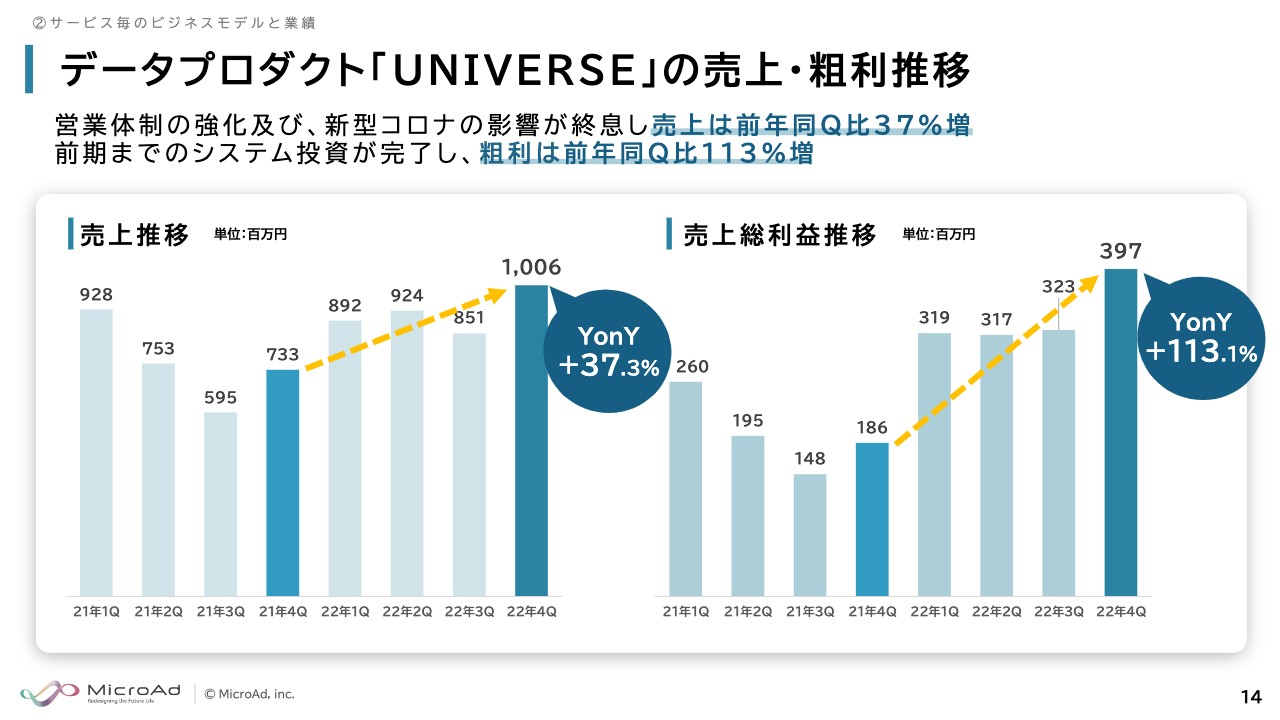

データプロダクト 「UNIVERSE」の売上 ・粗利推移

データプロダクト「UNIVERSE」の売上・粗利推移です。前年同四半期比で、売上は37.3パーセント増、粗利は113.1パーセント増と、大幅な伸びを見せています。

例年、広告業界は12月と3月、当社で言いますと第1四半期と第2四半期の需要が強くなります。第4四半期はそこまで強い時期ではありませんが、第4四半期が1年間でもっともよい状況であり、足元で成長が加速しています。

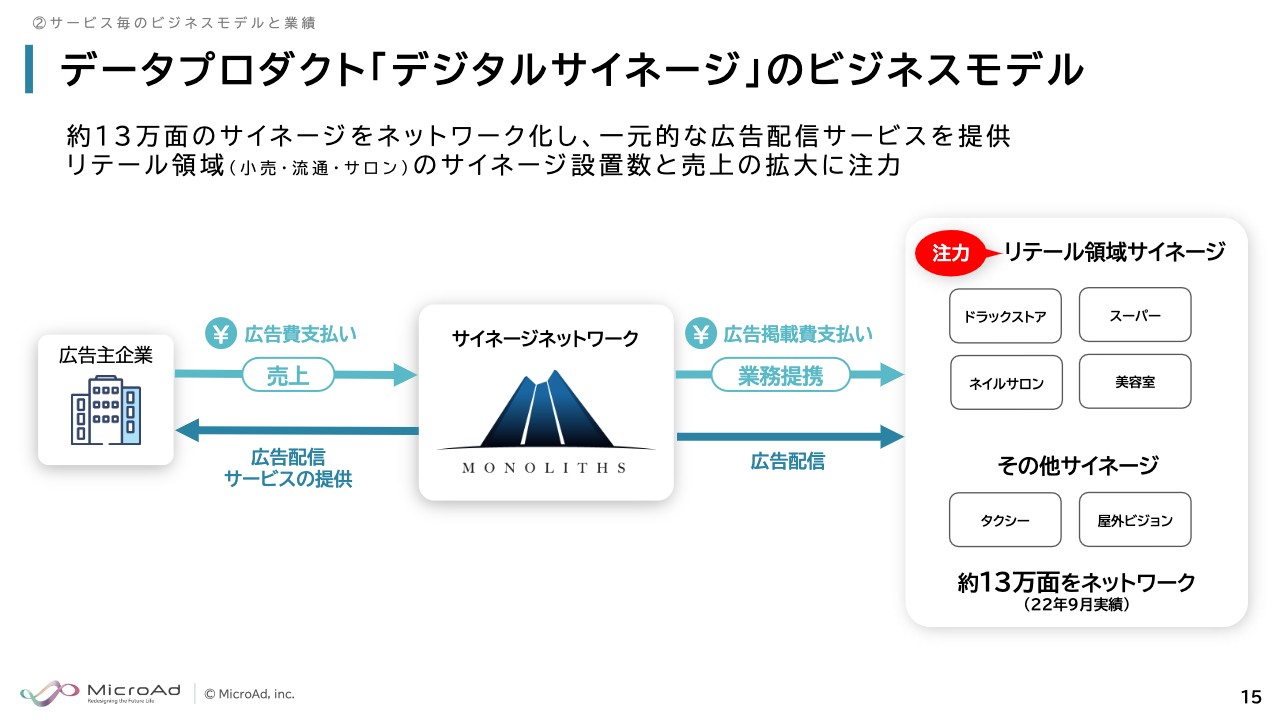

データプロダクト 「デジタルサイネージ 」のビジネスモデル

データプロダクト「デジタルサイネージ」のビジネスモデルです。さまざまなロケーションにサイネージを設置し、それを独自のソフトウェアでネットワーク化して広告配信を行う事業です。ドラッグストアやネイルサロン、美容室、スーパーマーケットなどのリテール領域に現在注力しています。

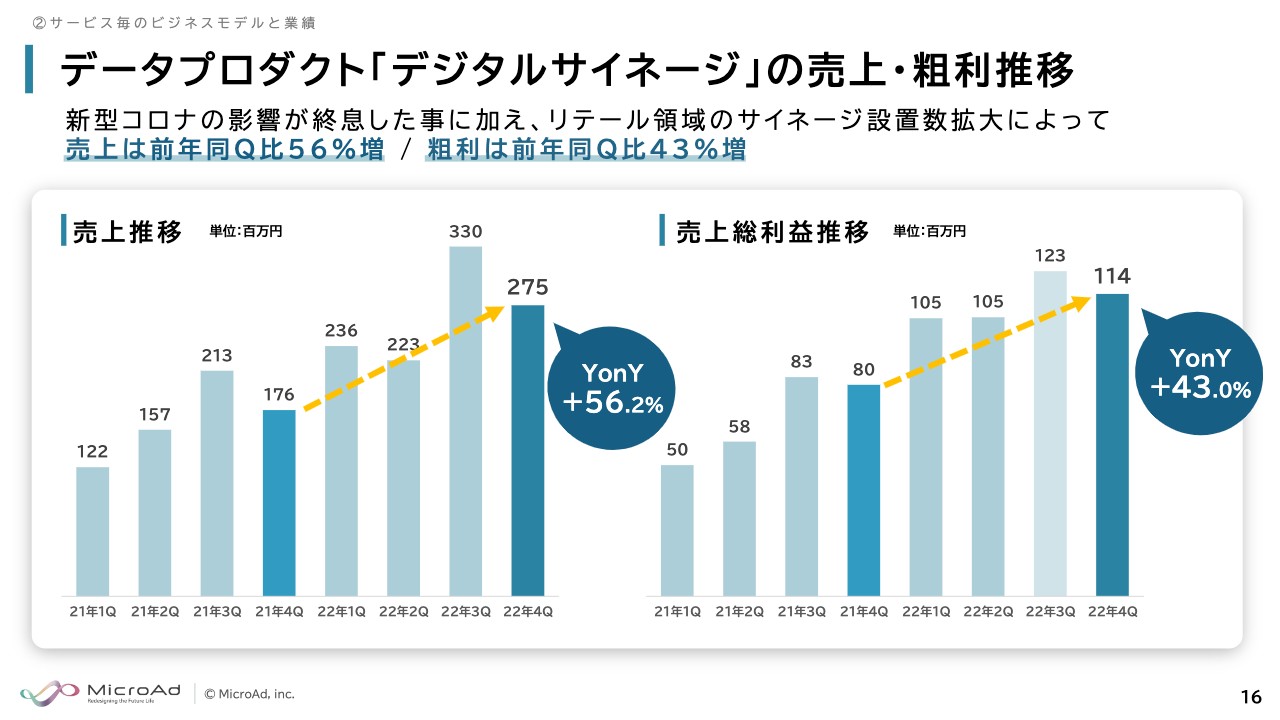

データプロダクト 「デジタルサイネージ 」の売上 ・粗利推移

データプロダクト 「デジタルサイネージ 」の売上 ・粗利推移です。前年同四半期比で、売上が56.2パーセント増、粗利は43.0パーセント増となりました。

サイネージビジネスは人流が減ると広告も出し控えが始まりますが、新型コロナウイルスが収束しましたので、それが成長の大きな要因となりました。加えて、先ほどお話ししたリテール分野のサイネージ設置数拡大も成長に貢献しました。

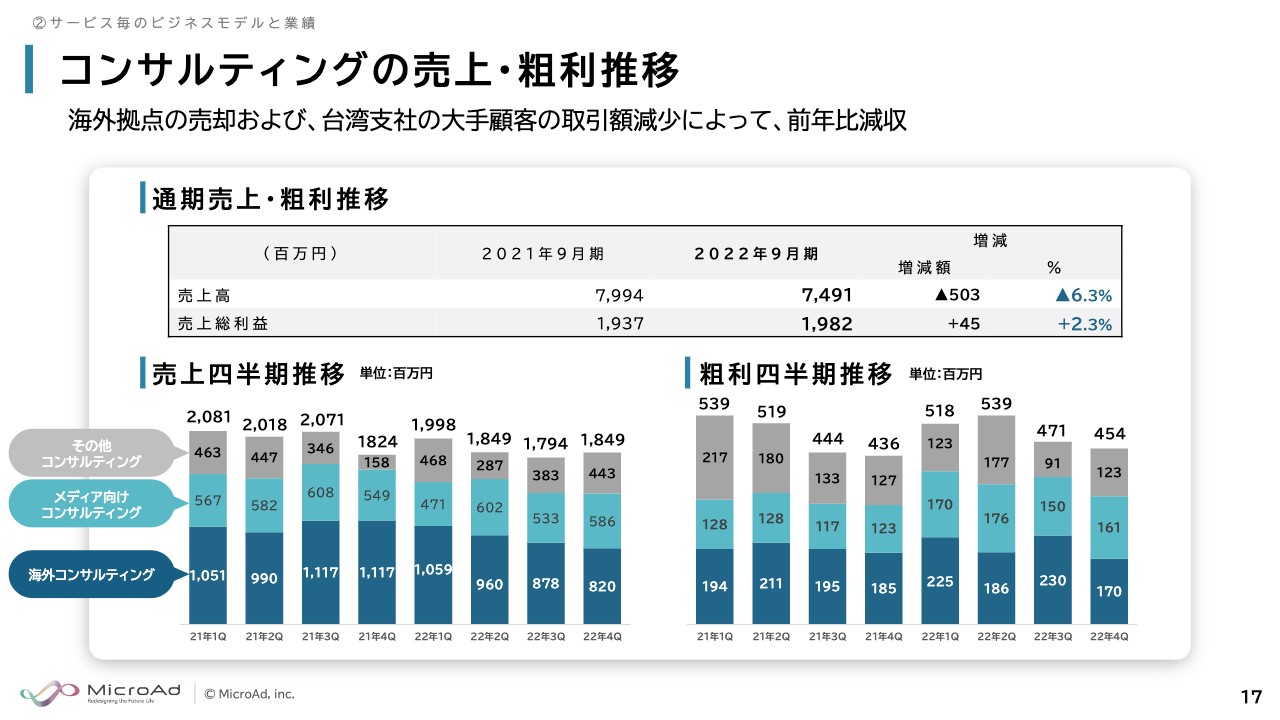

コンサルティングの売上 ・粗利推移

コンサルティングの売上・粗利推移です。海外拠点の売却および台湾支社の大手顧客の取引額減少により、前年比で減収となっています。粗利においては、若干のプラスとなっています。

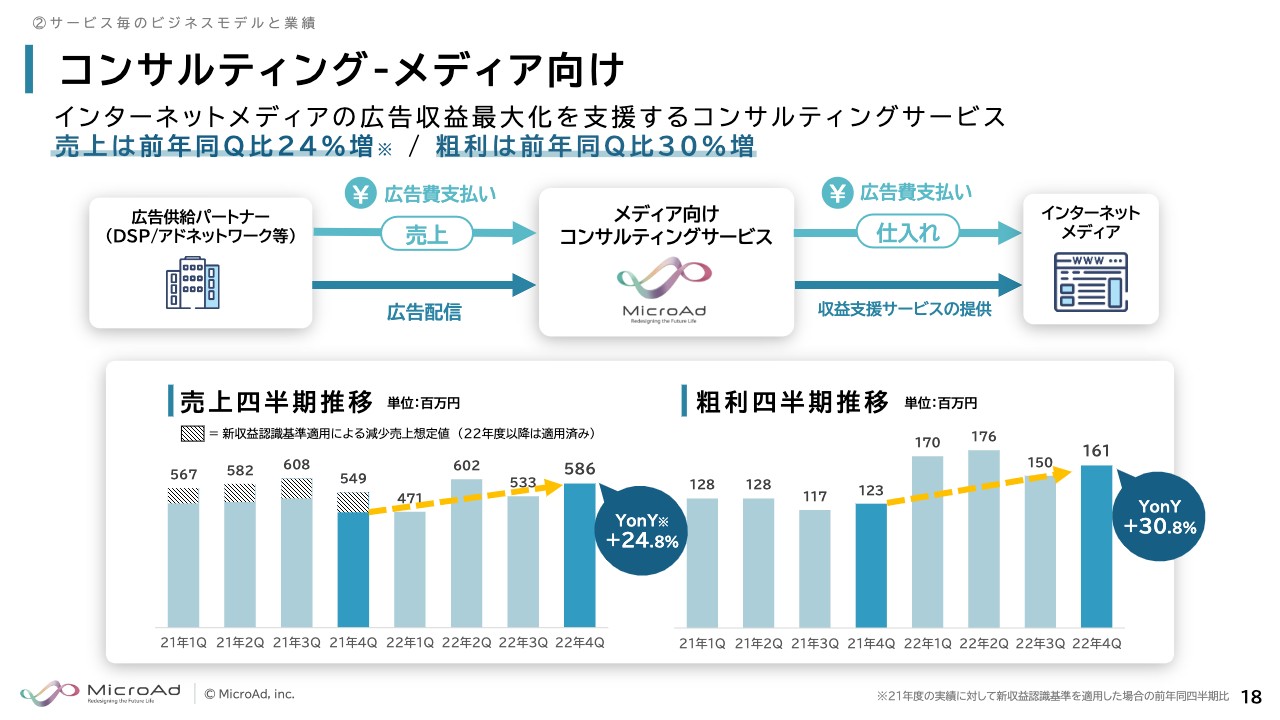

コンサルティング-メディア向け

コンサルティングはメディア向けと海外の2種類を扱っており、まずメディア向けについてです。主に国内のSSPを中心とした事業ですが、前年同四半期比で、売上は24パーセント増、粗利は30パーセント増です。

売上の前年度比較ですが、スライドの棒グラフで点線になっているところが、新収益認識基準の適用を加味した数字です。粗利自体は、その基準変更には関係ありませんので、問題なく力強く成長しているかと思います。

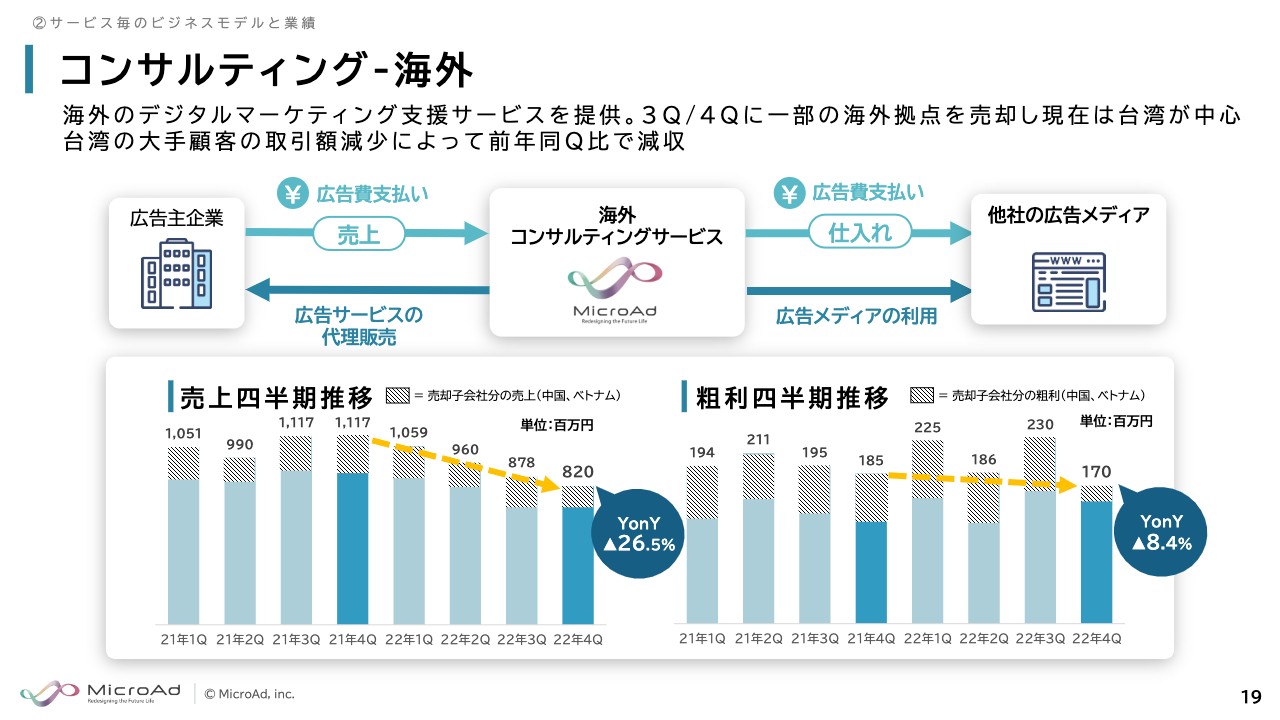

コンサルティング-海外

コンサルティングの海外についてです。前期の第3四半期・第4四半期に一部の海外拠点を売却したことで、現在は台湾のみとなっています。その台湾の大手顧客の取引額が減少し、前年同四半期比で減収となりました。粗利においては、商品の販売ミックスの変更等を行いましたので、売上ほどの減少にはなっていません。

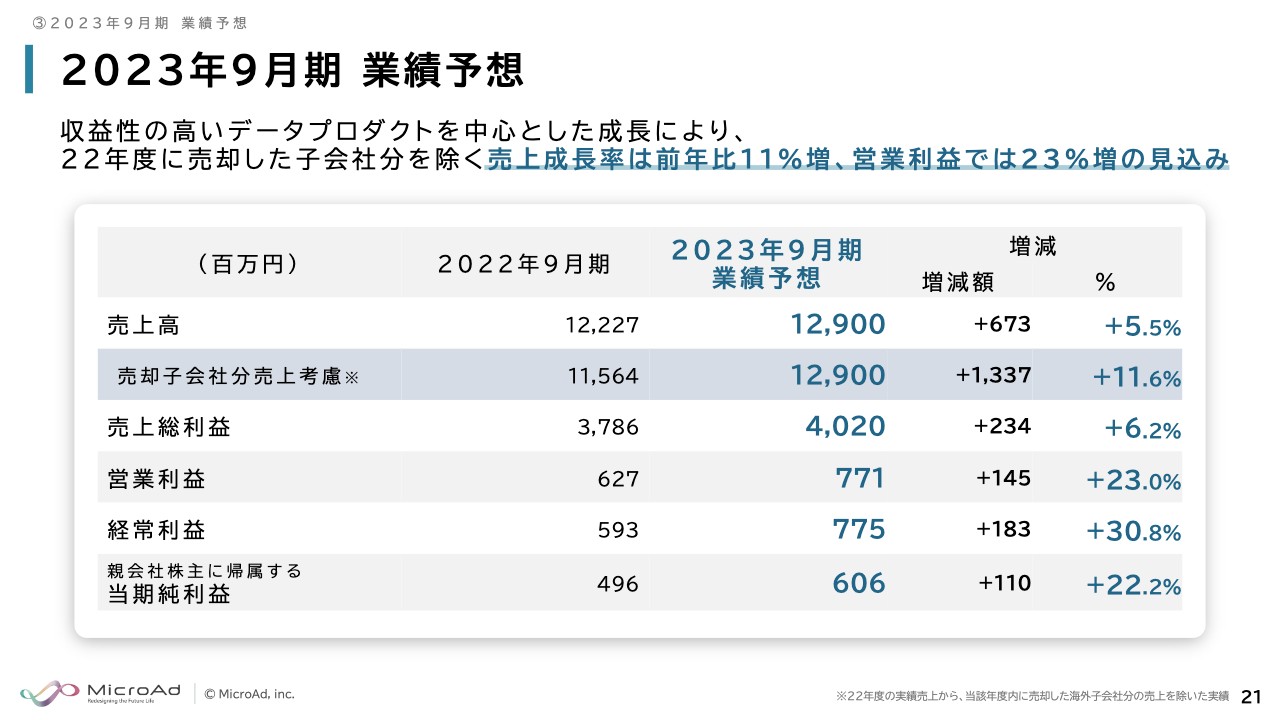

2023年9月期 業績予想

2023年9月期の業績予想です。収益性の高いデータプロダクトを中心とした成長を見込み、売上高の業績予想は129億円となっています。前期に売却した海外子会社を除くと、売上成長率は前年比で11.6パーセント増と、2桁に戻ってきています。

営業利益は7億7,100万円、前期比23パーセント増を予想しています。当期純利益は6億600万円、前年比22.2パーセント増という予想です。当期純利益に関しては、経常利益から導き出しているため、特に特別な要因はなく、実力値として6億円を超えたと考えています。

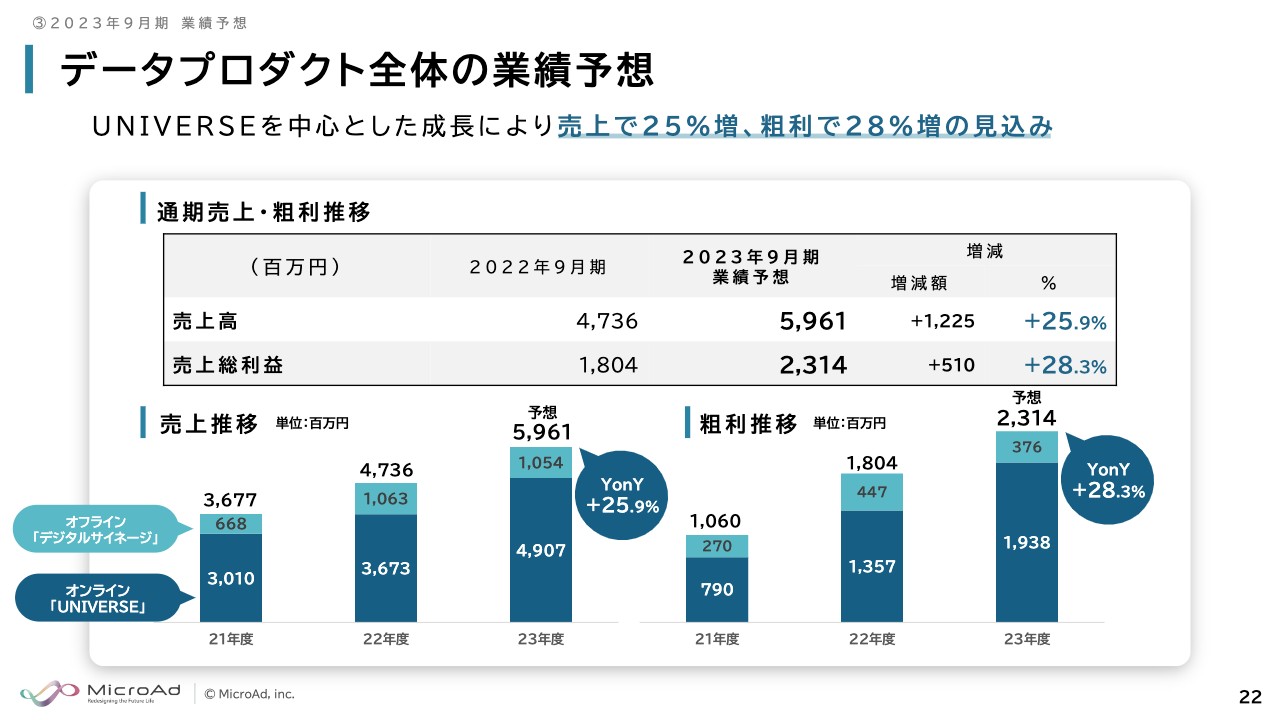

データプロダクト全体の業績予想

データプロダクト全体の業績予想は、「UNIVERSE」を中心として、売上で25パーセント増、粗利で28パーセント増の見込みです。

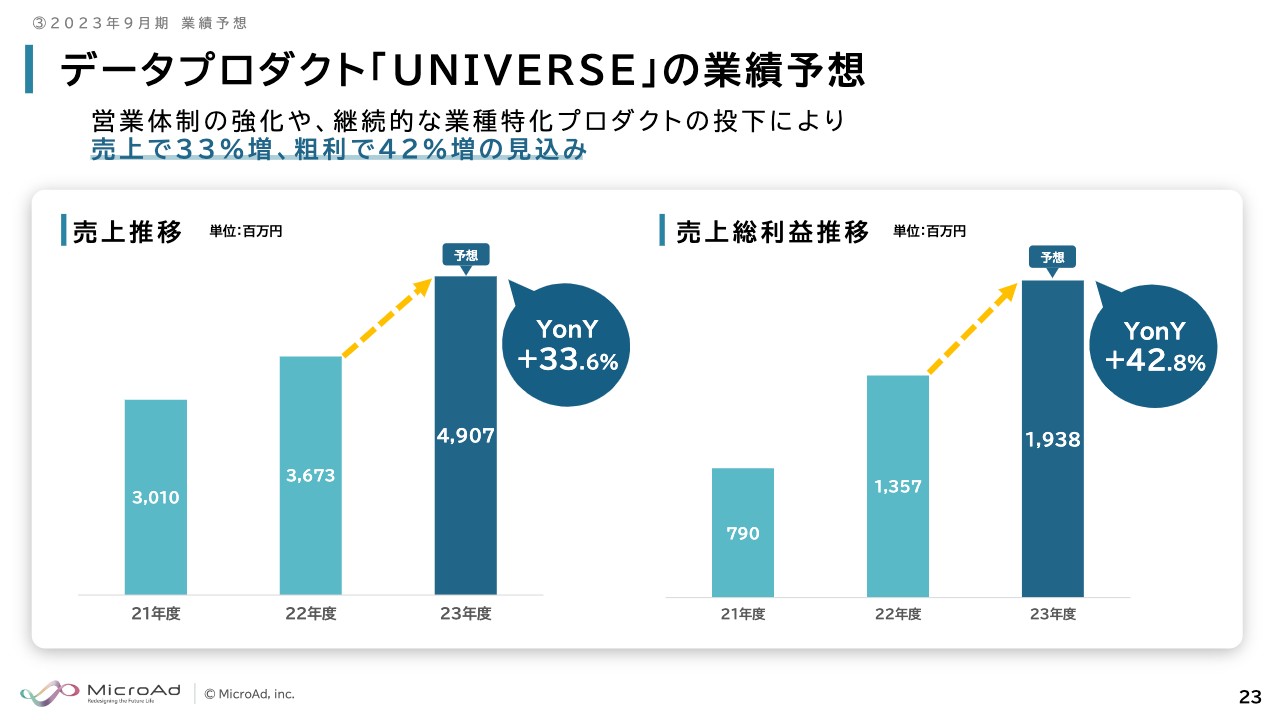

データプロダクト 「UNIVERSE」の業績予想

最も中心となるプロダクトの「UNIVERSE」ですが、売上は33.6パーセント増、粗利は42.8パーセント増となっており、さらに成長率が加速する計画です。実際、先ほどお伝えしたように7月期から9月期の数字も加速していますので、足元の成長率がさらに伸びています。

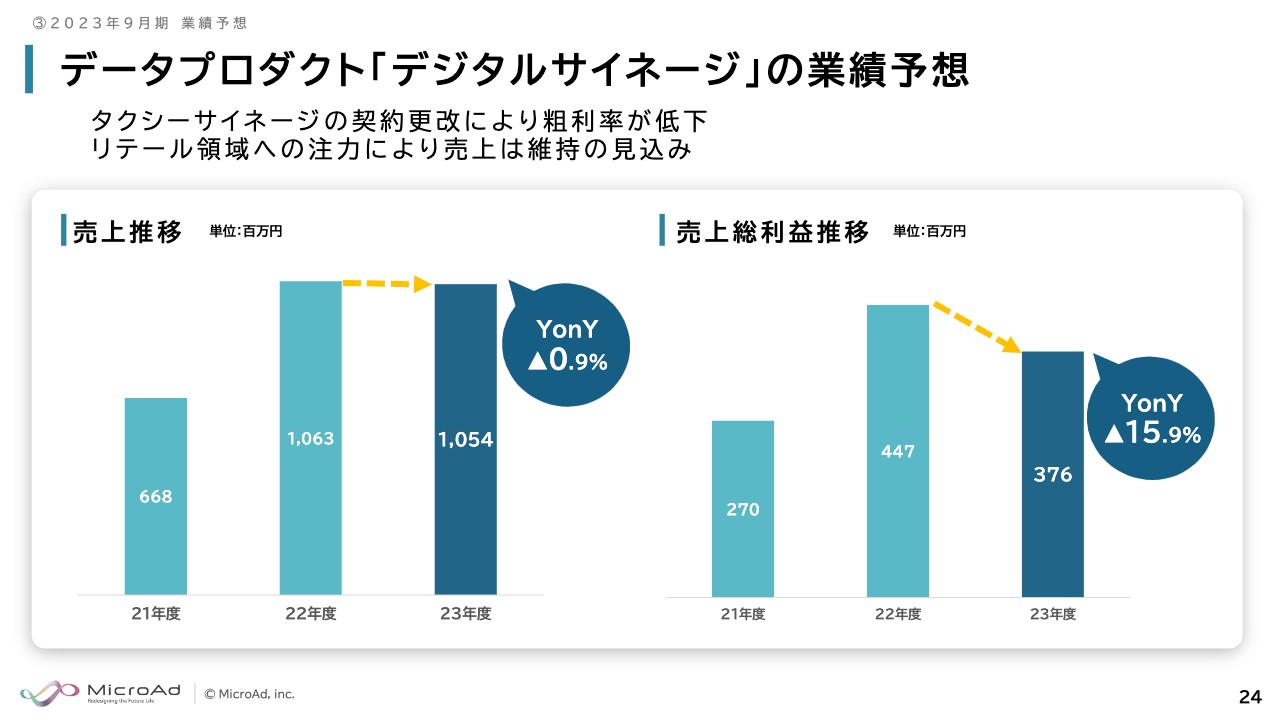

データプロダクト「デジタルサイネージ」の業績予想

もう1つのデータプロダクト「デジタルサイネージ」です。スライドに「タクシーサイネージの契約更改により粗利率が低下」と記載していますが、ちょうど12月、1月はタクシーの契約更新の時期となりますので、収益シェア率が低下します。そのため、タクシーにおいては売上・粗利の低下を予想しています。

全体の売上として、リテール領域に注力してタクシーの減少を埋め、プラスマイナスゼロまでは持っていけるだろうと考えています。一方、粗利に関しては、若干微減となっています。タクシーの影響を受け、他の分野でも埋めきるまでには届かないだろうと考えています。

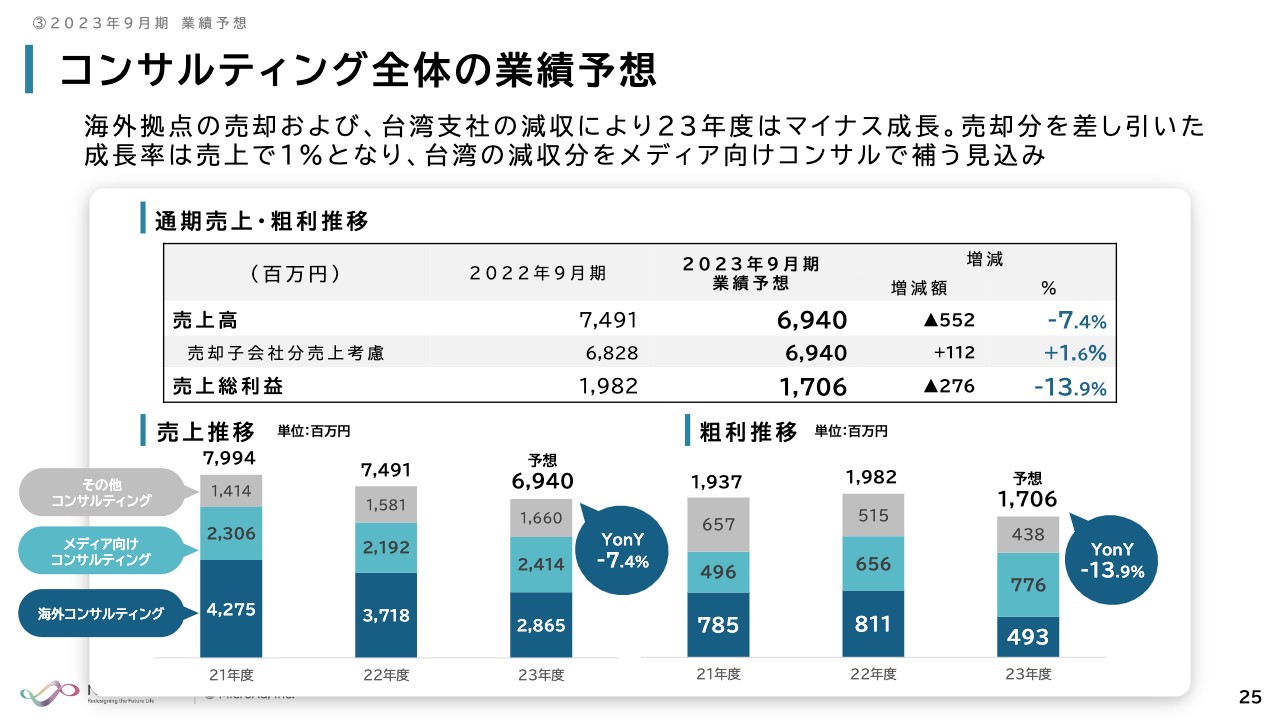

コンサルティング全体の業績予想

コンサルティング全体の業績予想です。海外拠点の売却などにより、マイナス成長を予想しています。売却分を差し引いた成長率は1パーセントと、台湾の減収分をメディア向けのコンサルで補うと考えています。

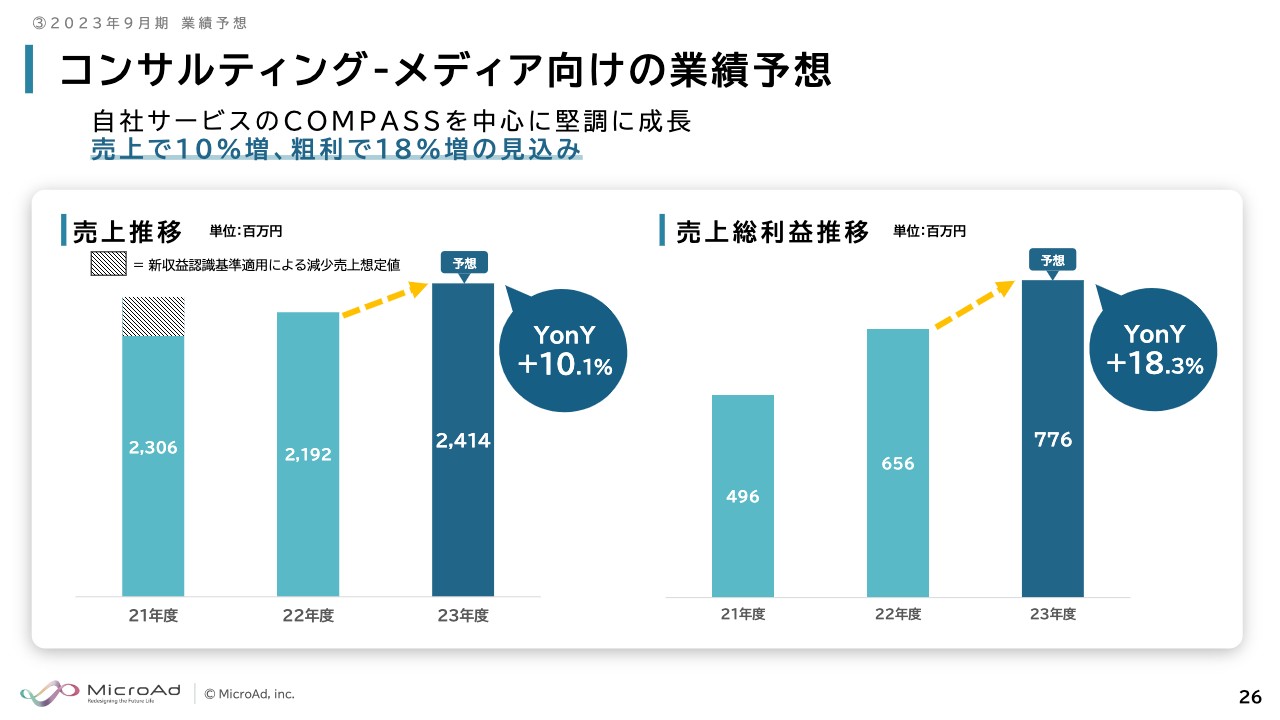

コンサルティング-メディア向けの業績予想

コンサルティングのメディア向けの業績予想ですが、売上で10.1パーセント増、粗利で18.3パーセント増の見込みです。引き続き、国内のメディア向けのコンサルティングは堅調に推移していくと予想しています。

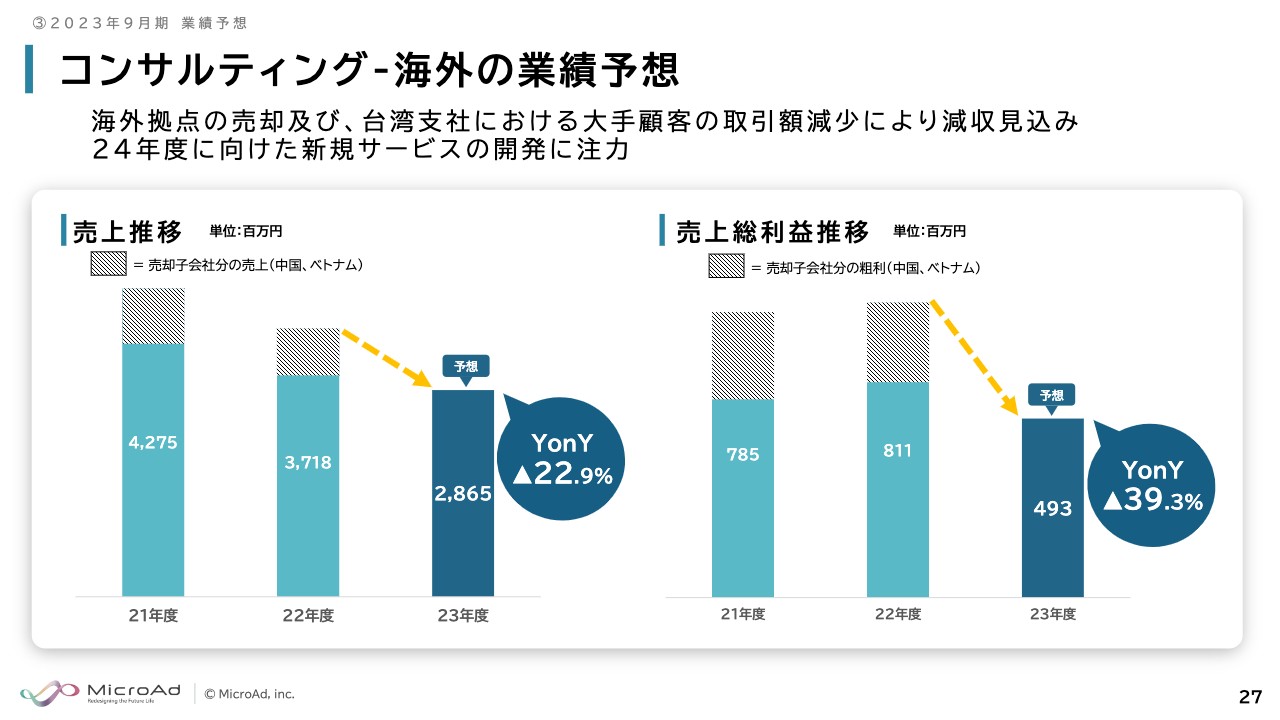

コンサルティング-海外の業績予想

コンサルティングの海外の業績予想です。前期に売却が終わりましたので、今後に向けた新規サービスの開発に台湾でしっかり注力していくという位置付けとなります。来年度以降もしっかりと再成長できるよう、今年度は「海外における仕込みの年」として計画を立てています。

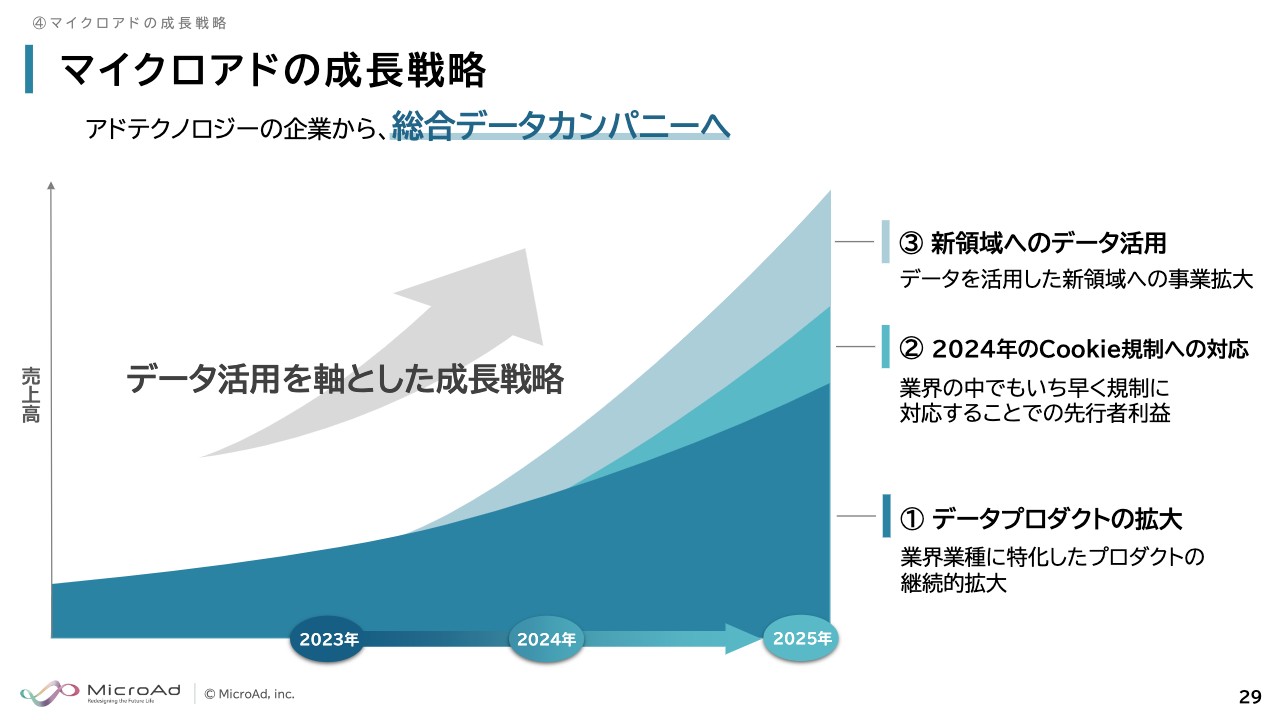

マイクロアドの成長戦略

マイクロアドの成長戦略です。我々はもともとアドテクの会社として運営していましたが、データビジネスに舵を切りました。今後は広告だけでなく、総合的なデータカンパニーに脱皮していくことが中期的な戦略です。

現状で扱っているデータプロダクトは、足元も成長率が加速しており、まだまだ伸びしろが大きいと考えていますので、さらなる拡大を継続的に目指していきます。

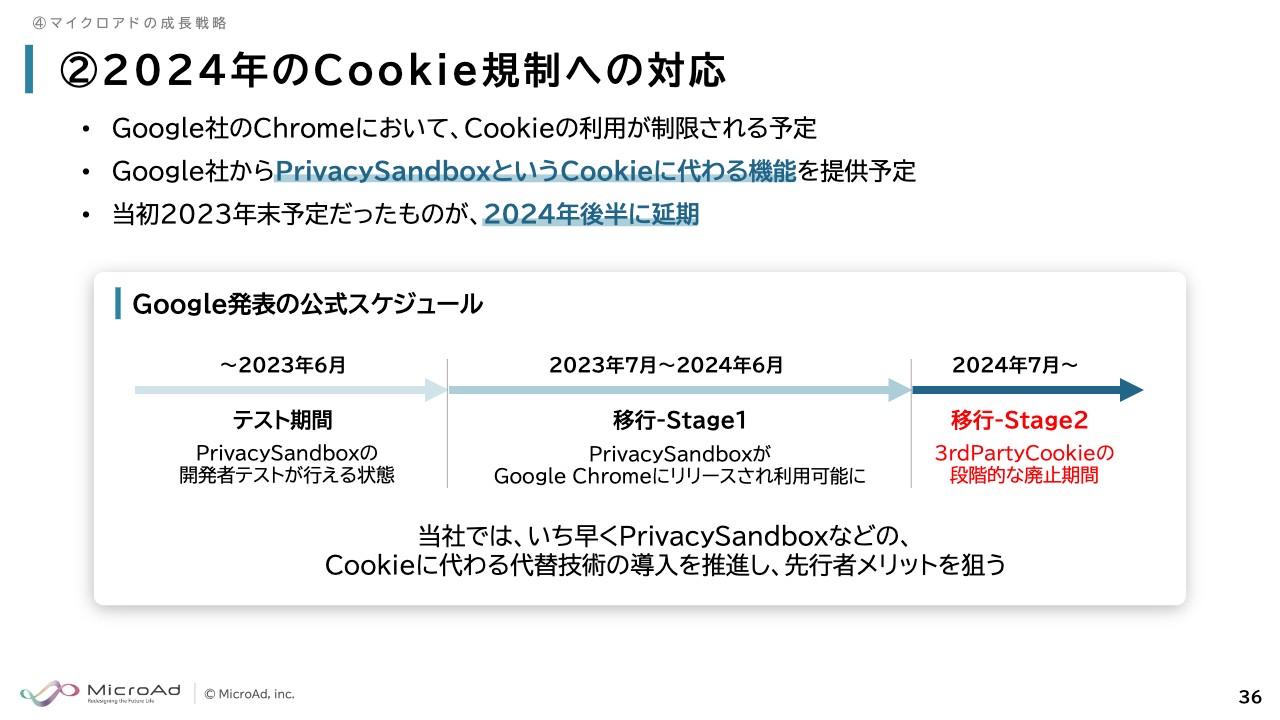

また、当初の予定より1年延びましたが、2024年にCookieが規制されます。これは我々がしっかりと対応できる変化だと考えていますので、むしろチャンスと捉え、成長の大きな機会としていきたいと考えています。

さらに、新領域でデータを活用し、広告以外の新しい領域の種まきを始めているところです。ここが花開けば、新たな領域の事業が拡大していくと考えています。

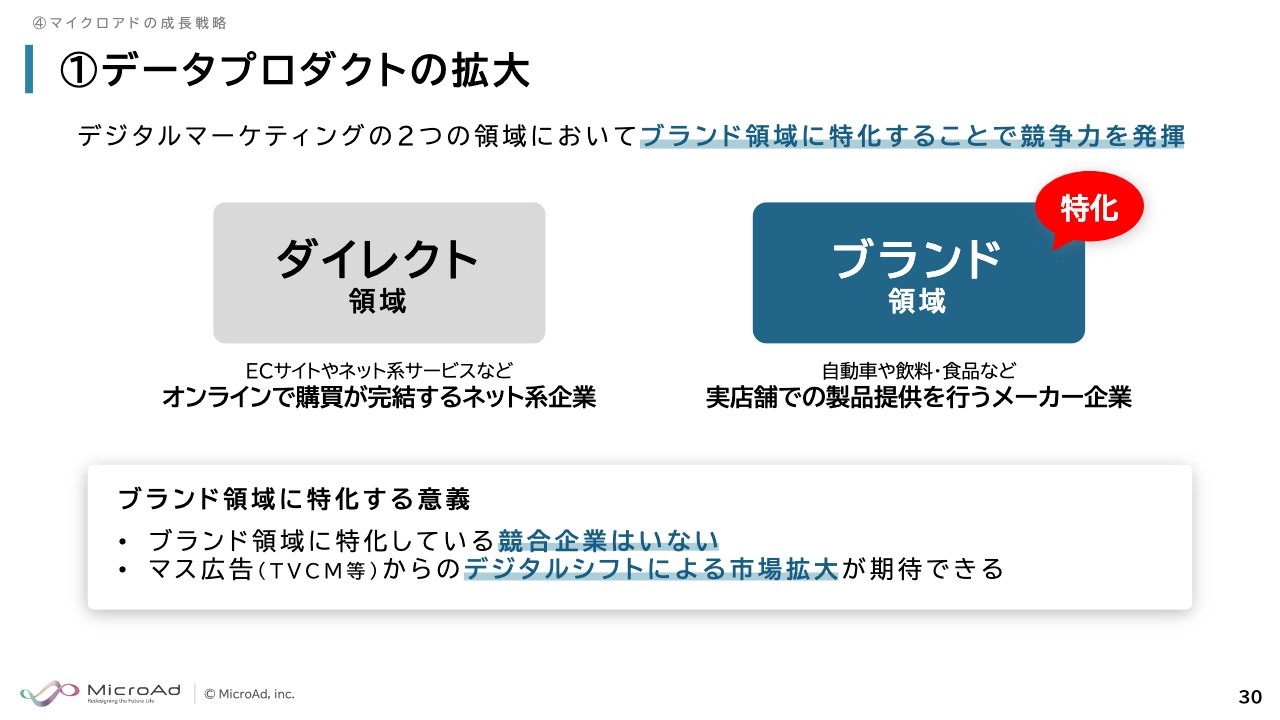

①データプロダクトの拡大

足元ではデータプロダクトの拡大を目指していますので、こちらの戦略について簡単にご説明します。

デジタルマーケティングには、ダイレクト領域とブランド領域の2つの領域があります。ダイレクト領域は、ホテルのオンライン予約のようなECやネット系のサービスであり、インターネット上ですべてが完結するものです。ブランド領域は、自動車や飲料・食品など、ネットだけではなかなか完結せず、実店舗で買うことが多いものを扱っているものです。

ブランド領域ではネット上で購買が完結しないため、広告において、どうやって認知を上げていくかや、どのような属性にどうメッセージを送るかといったところが非常に重要になってきます。

当社はこのブランド領域に特化している会社です。では、なぜブランド領域に特化しているかということですが、1つ目は、そのような会社が他におらず、競合がいないということです。

2つ目は、比率が下がっているとはいえ、日本はテレビを中心としたマス広告がいまだに強く、欧米に比べるとデジタル化が遅れていることです。逆に言うと、デジタル化の伸びしろが非常に大きく、今後の市場拡大が期待できます。この2つが、我々がここを特化させている大きな戦略的理由です。

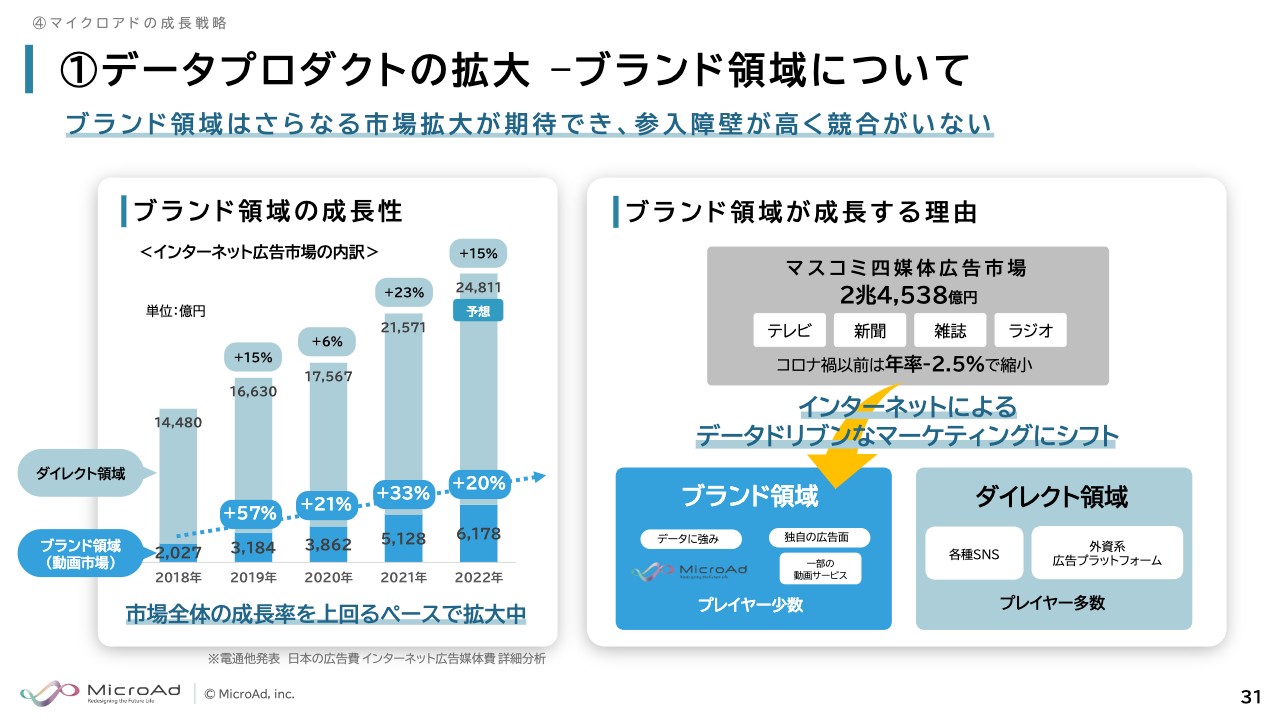

①データプロダクトの拡大 –ブランド領域について

ブランド領域の広告市場の数値は明確には出ていません。しかし、動画市場はブランド領域の一部を表しているという点で近いものがあり、全体のネット広告市場よりも高い成長率で拡大しています。

また、先ほどお伝えしたように、テレビを中心とした4マスは毎年縮小しています。テレビは基本的にはブランド広告ですので、この受け皿としてデジタルのブランド領域が継続的に成長していき、それに伴って予算がシフトしていくと思われます。

「YouTube」などの動画サービスは日本で引き続き伸びていますが、我々のようにデータに強みを持った会社は他にないため、非常にユニークなポジションにいます。

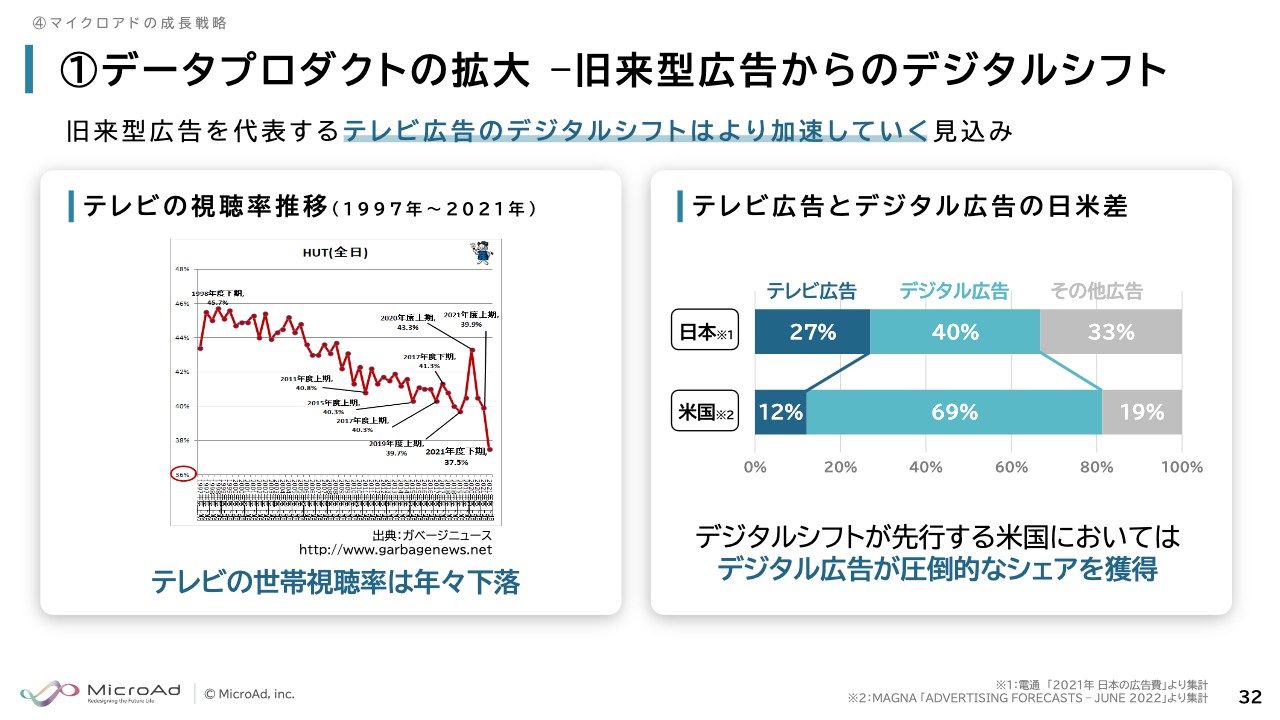

①データプロダクトの拡大 –旧来型広告からのデジタルシフト

デジタルシフトについてご説明します。みなさまも体感していると思いますが、テレビの視聴率は年々下がってきています。また、数年前にデジタル広告がテレビを抜いたということが大きなニュースになりました。一方で、アメリカと日本を比較すると、日本のデジタルの比率は全体の4割程度です。アメリカではすでに69パーセントに達しているため、実はまだまだ伸び代があります。

この日米の差が、ある種の時間軸の差だと考えていますので、今後アメリカとの差が縮まり、さらにデジタルシフトが起こっていくだろうと考えています。

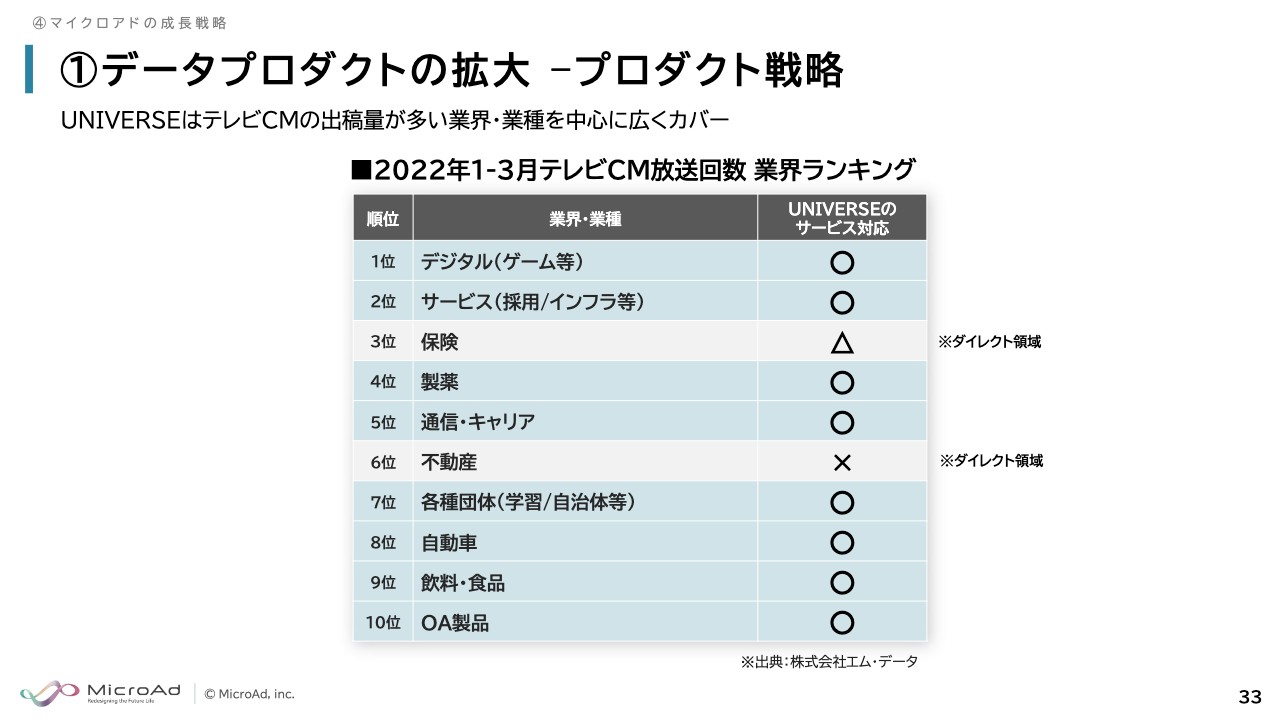

①データプロダクトの拡大 –プロダクト戦略

データプロダクトのプロダクト戦略についてです。テレビでよく出している業界のランキングですが、当社のサービスでほぼすべて対応しています。不動産のネット・デジタル広告は比較的ダイレクト領域のものが多いため、不動産にはまだ対応していませんが、ブランド領域のニーズが高まってき次第、すぐに対応は可能です。

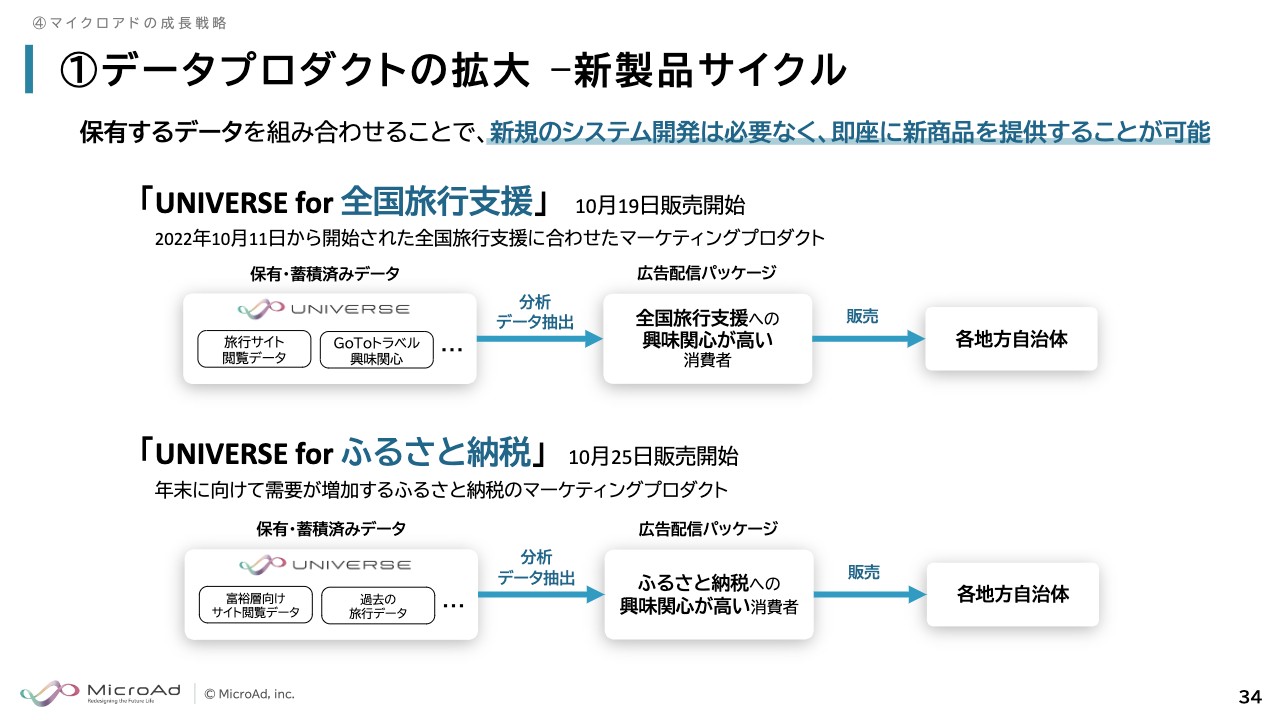

①データプロダクトの拡大 –新製品サイクル

続いて、新製品サイクルについてです。直近で言うと、全国旅行支援やふるさと納税など、シーズナリティやタイミングにフォーカスした商品を即時に投入できるところが我々の強みです。

我々にはプラットフォームのシステムがありますので、毎回システムを構築する必要はありません。データをうまく組み合わせることで、スピーディに新しい商品が投下できるため、こちらが大きな強みになっています。

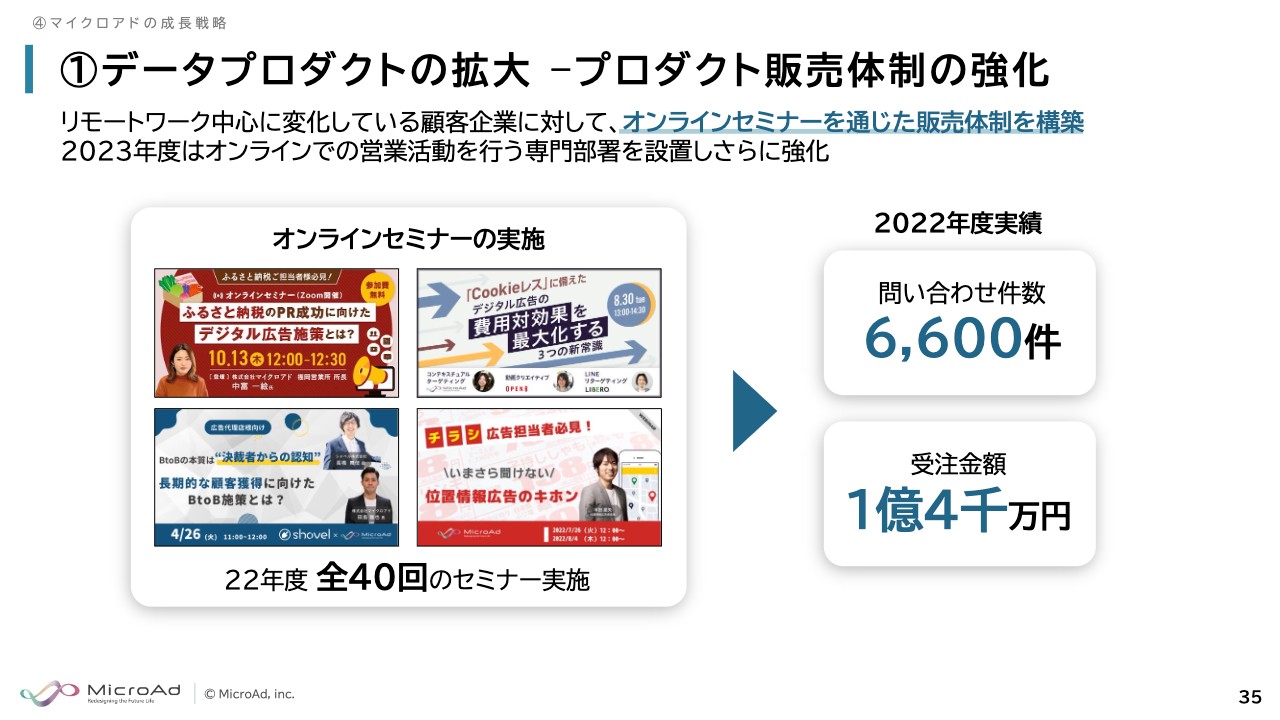

①データプロダクトの拡大 –プロダクト販売体制の強化

プロダクト販売の体制強化についてです。基本的には広告代理店へのオフライン営業が主ですが、前期にはオンラインセミナーなどの販売体制を構築し、インサイドセールスでお問い合わせを大量にいただけるようになってきました。ここはまだまだ伸びしろがあるため、引き続き強化していきます。

②2024年のCookie規制への対応

Cookie規制についてです。1年延びたため、その分しっかりと準備ができますが、来年が非常に重要な年になると想定しています。導入の準備ができているものは着々と投入していきますが、このスケジュールに沿って次々に先行して対応していきます。

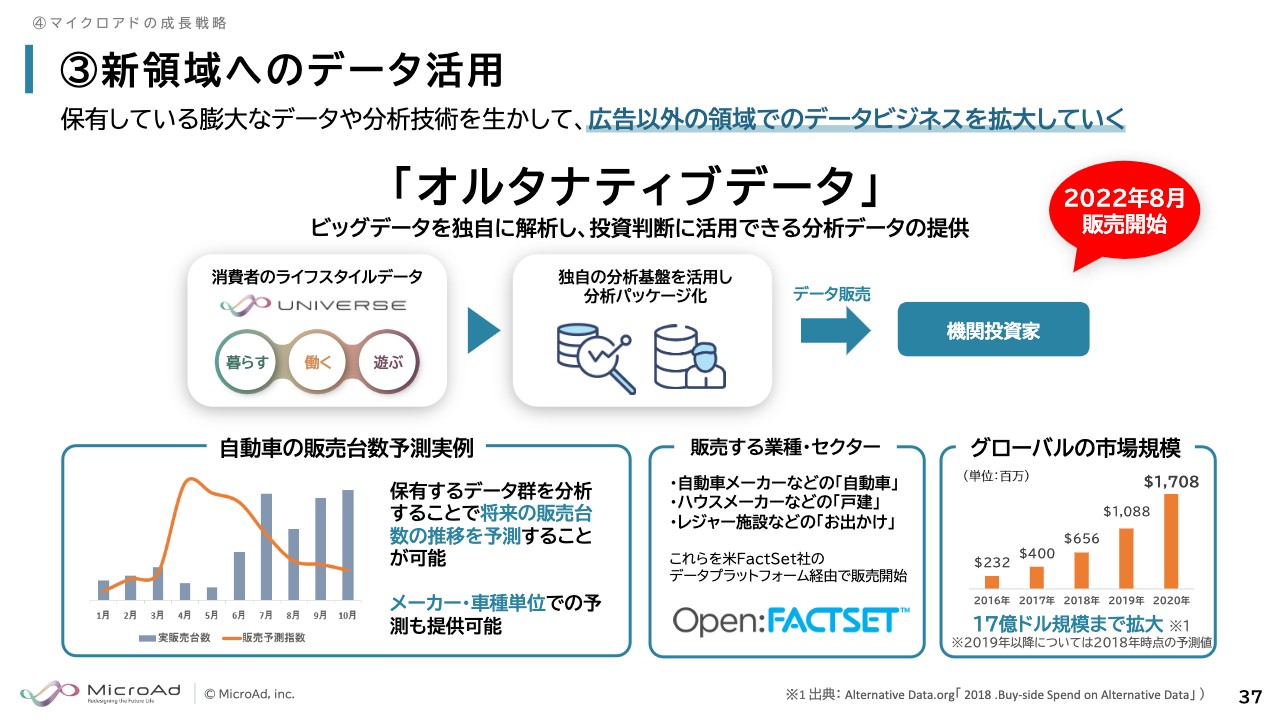

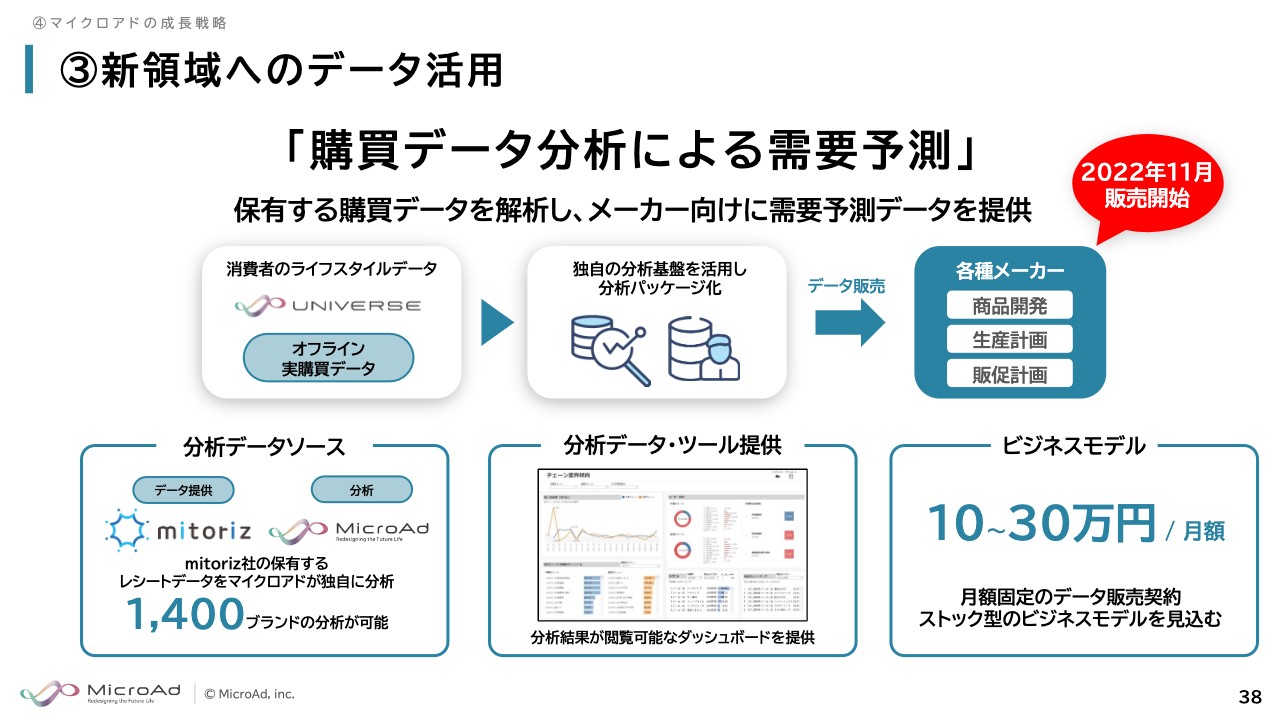

③新領域へのデータ活用

新領域についてはすでに始まっていますが、1つは「オルタナティブデータ」です。我々のデータを独自に分析し、投資判断に役立てようということで、まずはFactSetのプラットフォームでデータの販売を開始しています。ここを経由して、いろいろな国のヘッジファンドからお問い合わせをいただいています。

③新領域へのデータ活用

もう1つは、先週リリースした「購買データ分析による需要予測」です。これは、主にレシートのデータを分析することで、実店舗のデータを横断的に分析することができるものです。

今まではPOSのデータが多かったと思いますが、POSの問題点は、各チェーン単位での分析しかできなかったことです。消費者はコンビニで買うこともあれば、スーパーマーケット・ドラッグストアで買うこともあります。そのため、レシートを使って横断的な消費をしっかりと捉えようということで、このような商品を作っています。これが独自の強みになります。

こちらはストック型のビジネスモデルで、月額固定でリリースしています。

駆け足になりましたが、以上です。ご清聴ありがとうございました。