2022年11月10日に発表された、イーグル工業株式会社2023年3月期第2四半期決算説明の内容を書き起こしでお伝えします。

スピーカー:イーグル工業株式会社 代表取締役会長兼社長 鶴鉄二 氏

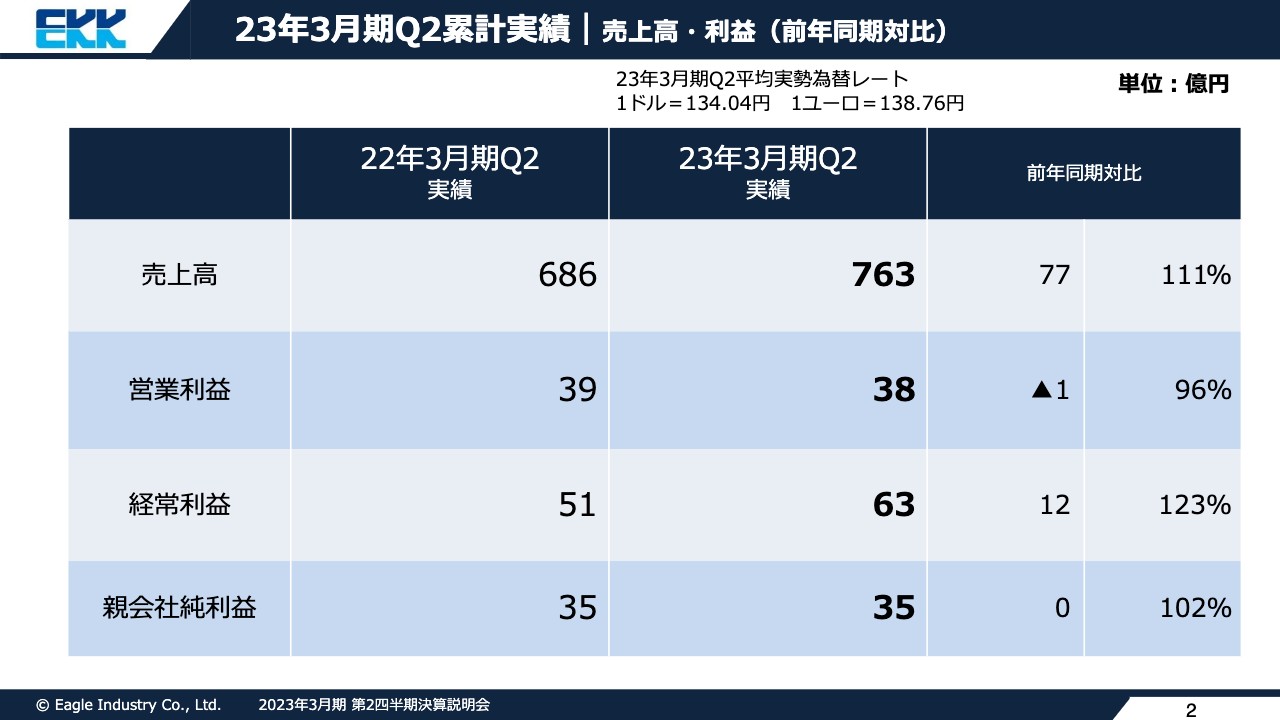

23年3月期Q2累計実績|売上高・利益(前年同期対比)

鶴鉄二氏:それでは、2023年3月期第2四半期の累計実績についてご説明します。第2四半期累計実績は、売上高763億円、営業利益38億円、経常利益63億円、親会社純利益35億円となりました。円安により、売上増とそれによる為替差益が生じましたが、主力の自動車産業の落ち込みが影響し、営業利益はほぼ横ばいとなりました。

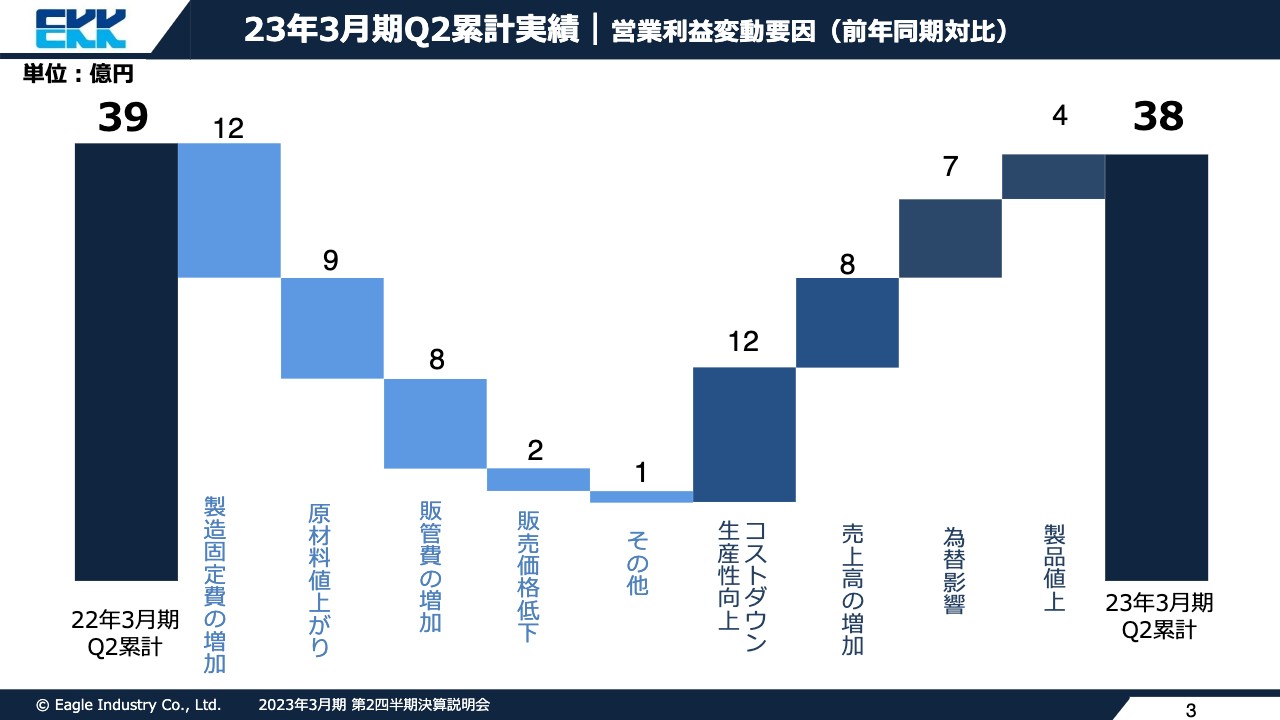

23年3月期Q2累計実績|営業利益変動要因(前年同期対比)

営業利益の前年同期からの変動要因を、ブリッジチャートで示しています。電気料金の高騰など、製造固定費の増加や原材料値上がりが影響しており、コストダウン生産性向上や売上高の増加、そして製品値上げも行いましたが、前年同期並みとなりました。

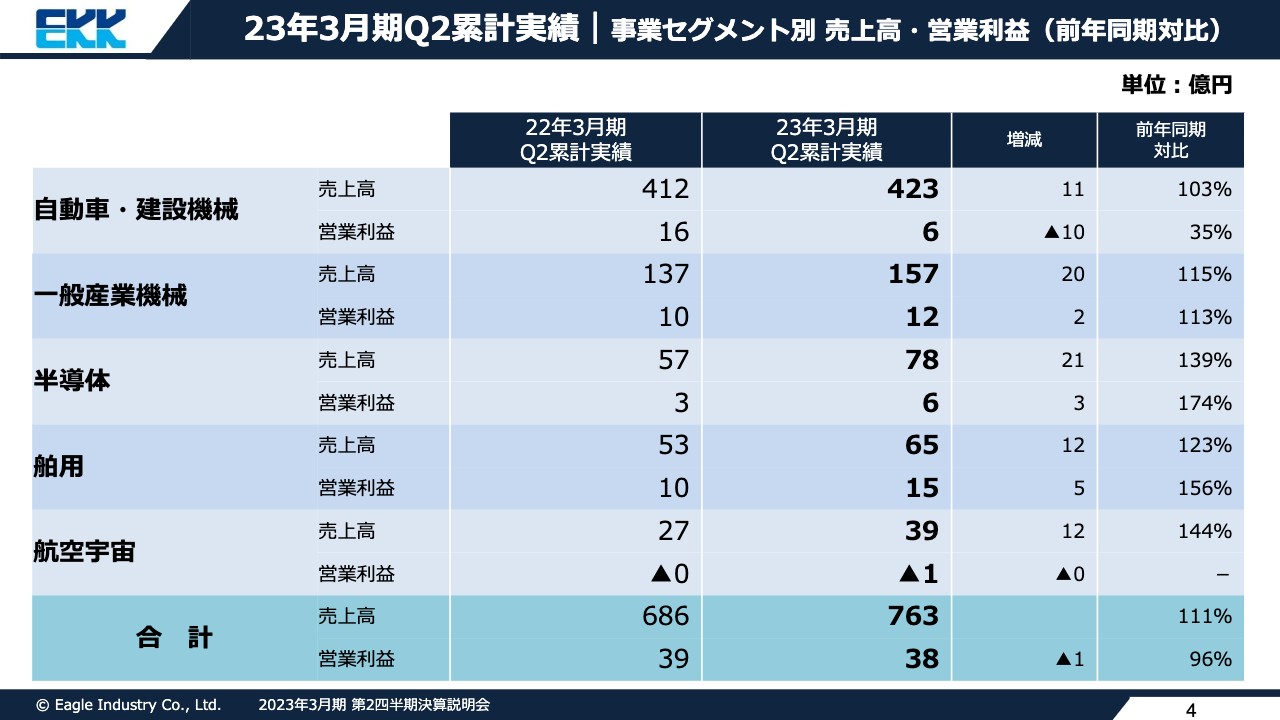

23年3月期Q2累計実績|事業セグメント別 売上高・営業利益(前年同期対比)

第2四半期の売上高・営業利益について、セグメント別にご説明します。自動車・建設機械は、自動車生産台数は緩やかに回復しつつありますが、ロシア・ウクライナ問題や中国のロックダウン、長期化する半導体不足の影響や原材料価格の高騰、電力値上げもあり増収減益となりました。

一般産業機械は海外市場の回復により増収増益、半導体は業界全体の好調と当社製品の受注増により、大幅な増収増益です。

舶用も新造船・アフターサービスともに好調に推移し増収増益、航空宇宙は販売が増加しましたが利益は横ばいです。

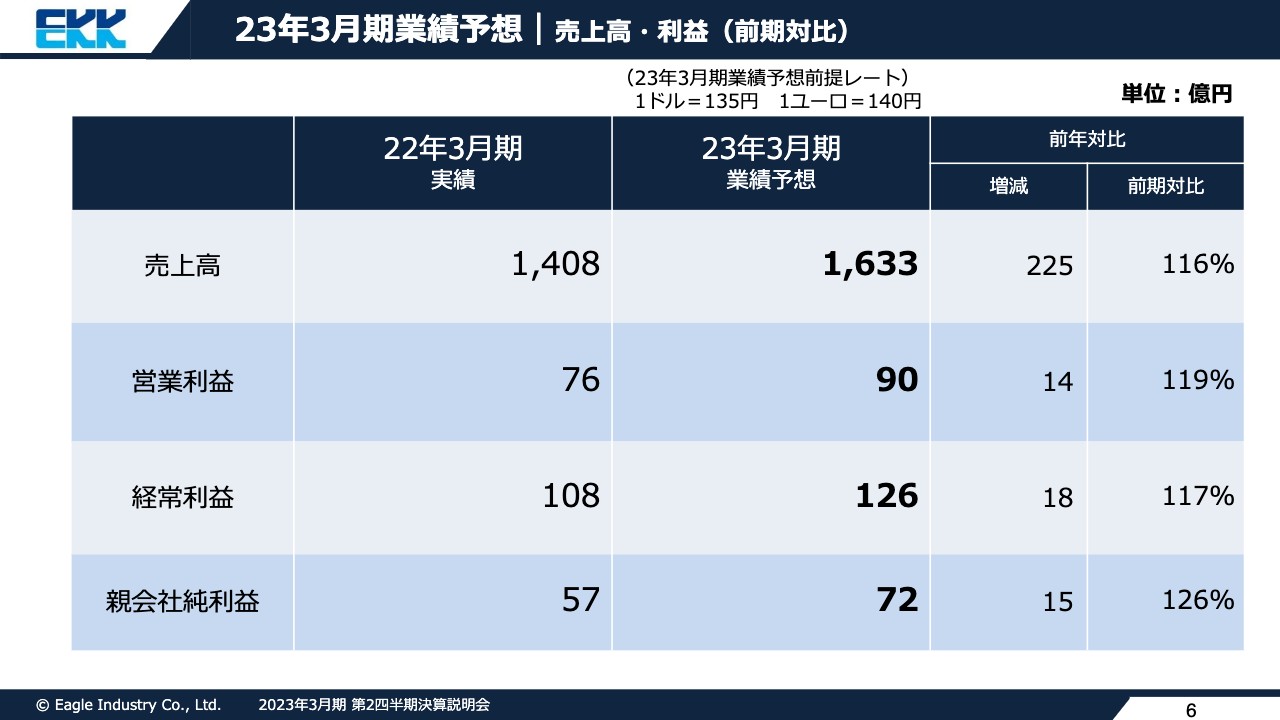

23年3月期業績予想|売上高・利益(前期対比)

今期の業績予想についてご説明します。売上高は前年比116パーセントの1,633億円、営業利益は前年比119パーセントの90億円、経常利益は前年比117パーセントの126億円、親会社純利益は前年比126パーセントの72億円です。

3ヶ月前の第1四半期決算発表と比べ、売上高は1,531億円から約100億円の増加、営業利益は84億円から約6億円の増加、経常利益は114億円から12億円の増加となりましたが、親会社純利益は税金等の関係により72億円と変わっていません。

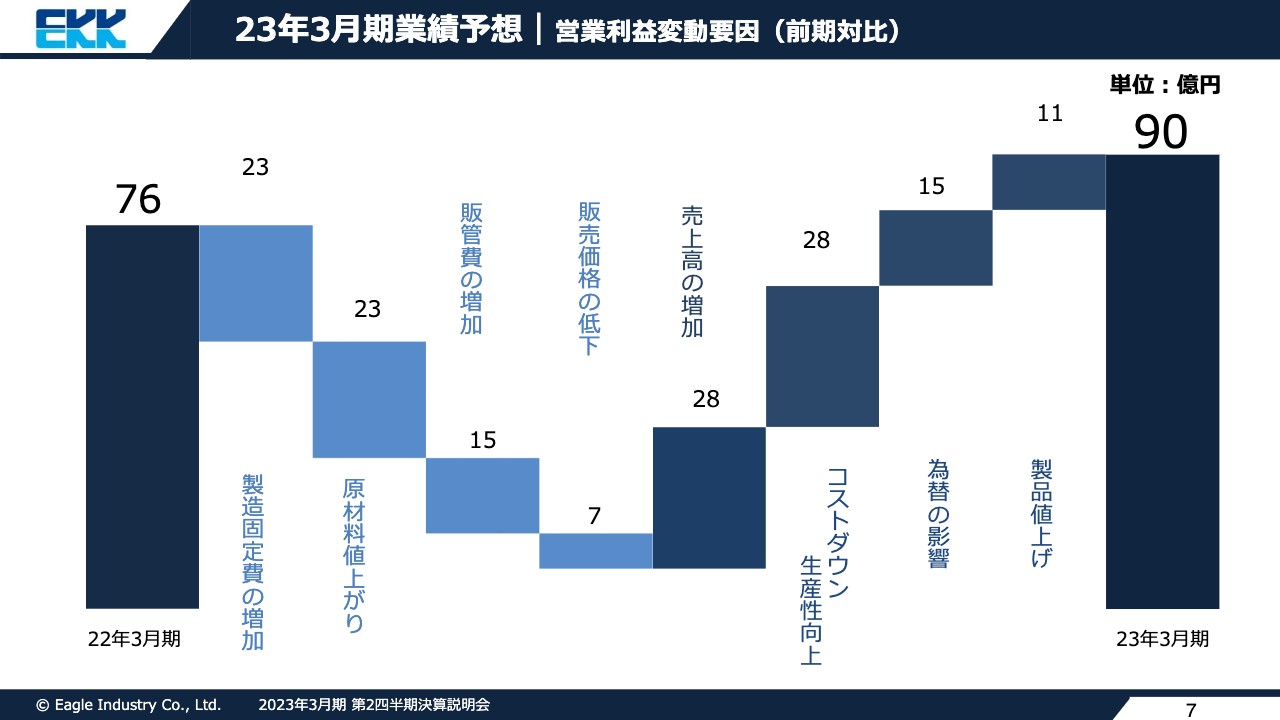

23年3月期業績予想|営業利益変動要因(前期対比)

通期の営業利益の変動要因としては、製造固定費、原材料の値上がりと販管費の増加がマイナス要因となりますが、売上高の増加、コストダウン生産性向上に為替の影響も加味し、増益の見通しです。

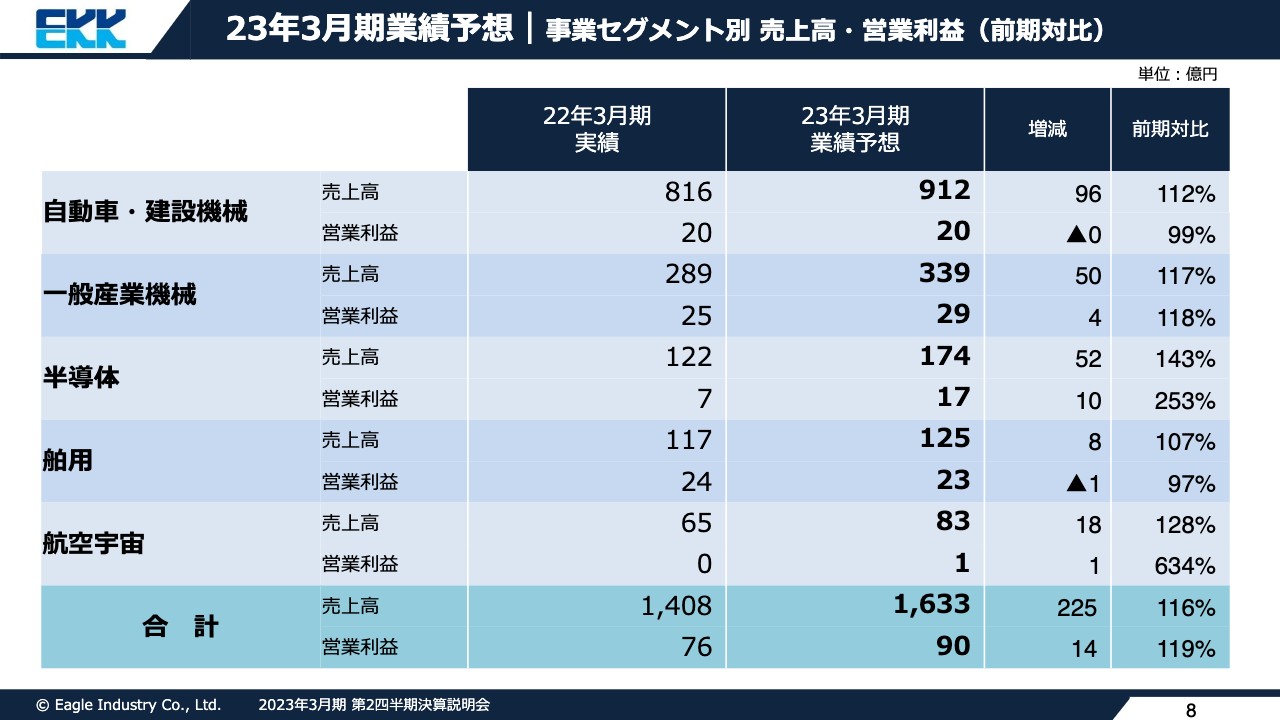

23年3月期業績予想|事業セグメント別 売上高・営業利益(前期対比)

セグメント別の通期業績予想です。自動車・建設機械は、依然として生産台数の見通しが不透明ですが、下期は上期と比較し販売が増加するため、営業利益は前年と同様の見通しです。

一般産業機械及び半導体は、継続した販売増により増収増益となる見通しです。舶用と航空宇宙は販売が増加しますが、利益はほぼ横ばいの見通しです。

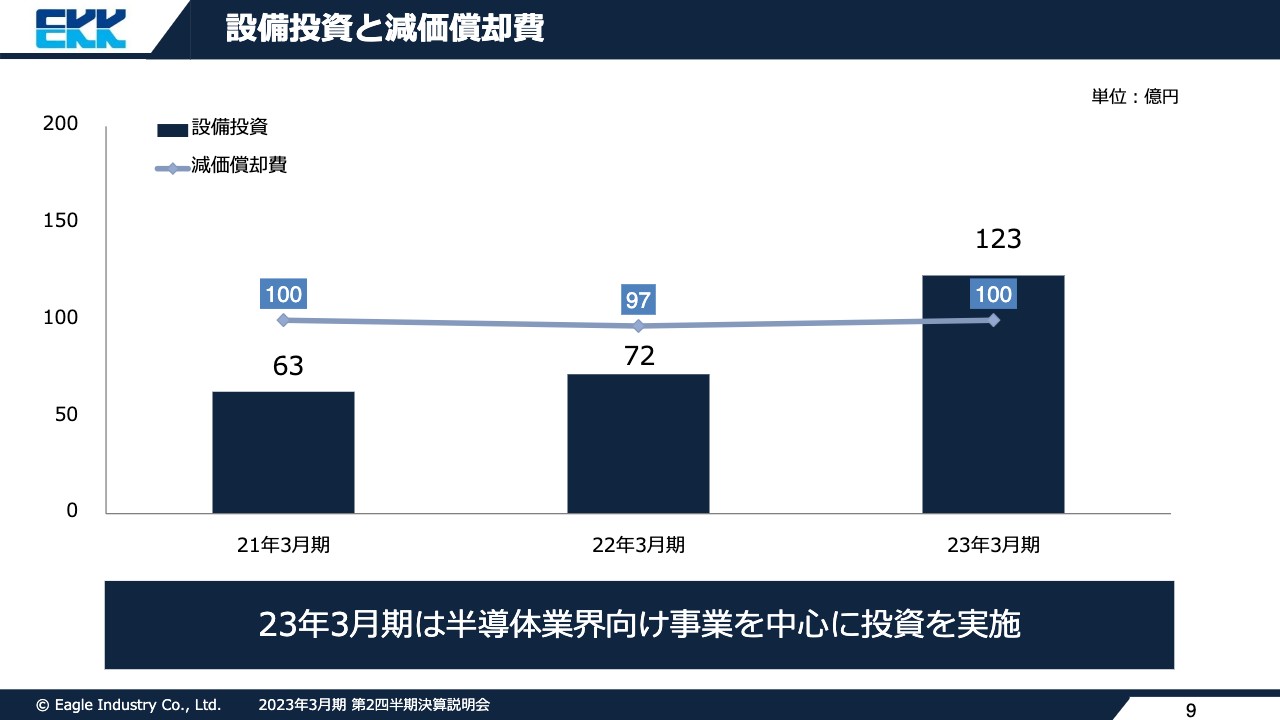

設備投資と減価償却費

今期の設備投資と減価償却費の見通しです。前期はコロナ禍もあり投資を絞りましたが、今期は半導体事業において、建屋増設と設備投資も行うため、総額で123億円の投資を見込んでいます。

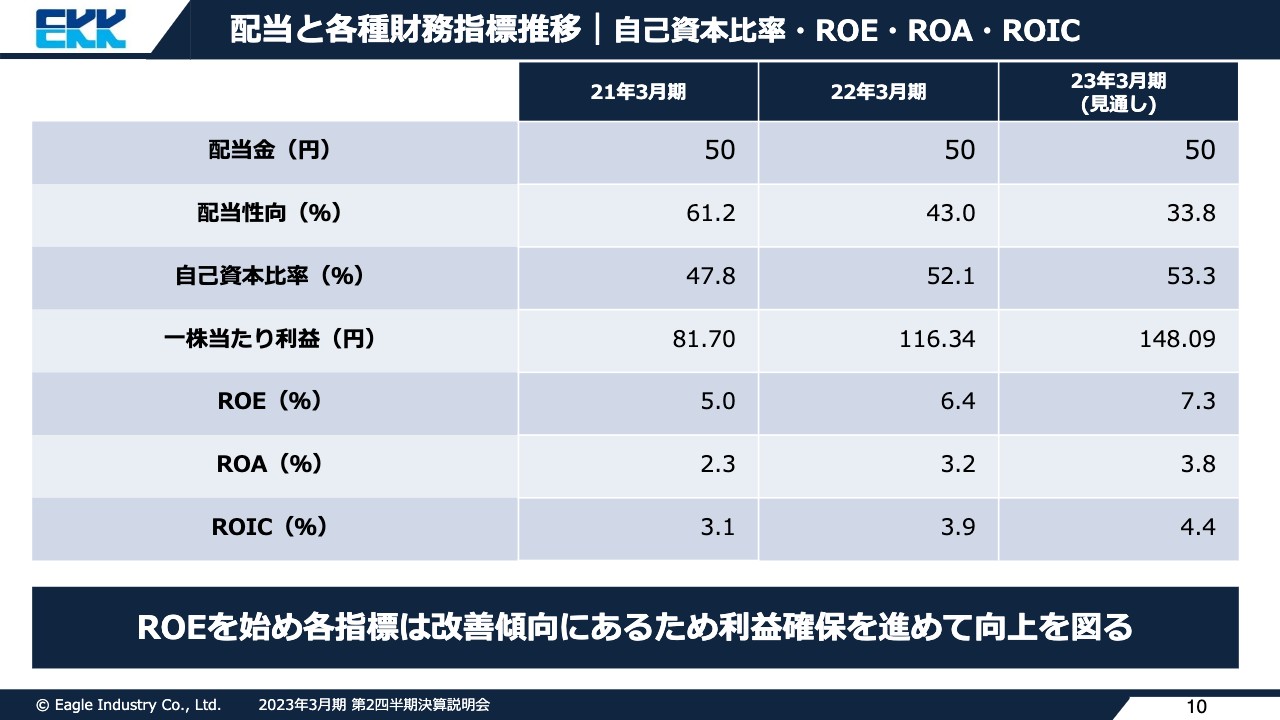

配当と各種財務指標推移|自己資本比率・ROE・ROA・ROIC

2023年3月期の財務指標の見通しです。ROE、ROA、ROICは利益確保により改善傾向にありますが、営業利益の増加により、各指標でさらなる向上を図っていきます。なお、配当金は配当性向も踏まえ、当初予想どおり50円を予定しています。

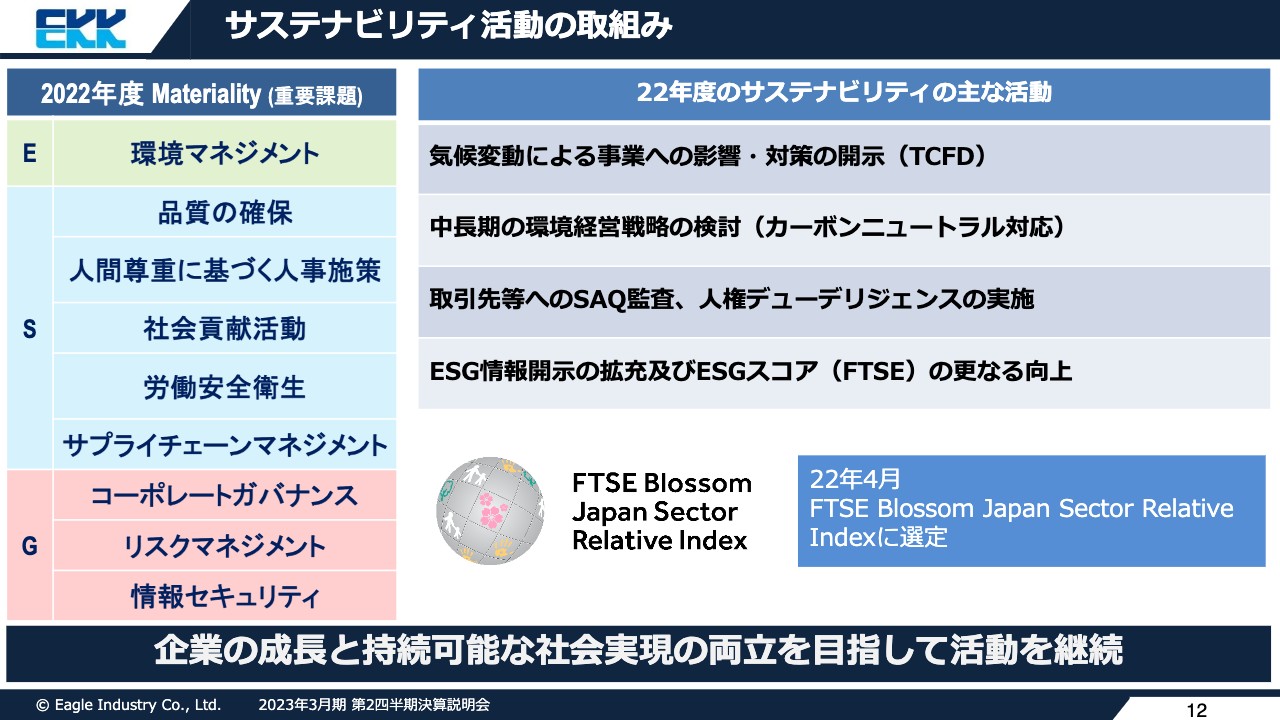

サステナビリティ活動の取組み

トピックスのご紹介に移ります。サステナビリティ活動の取り組みとして、今期は気候変動による事業への影響・対策の開示(TCFD)、カーボンニュートラル対応、取引先へのサステナビリティに関する監査、人権デューデリジェンスの実施を開始しました。

引き続き、企業の成長と持続可能な社会実現の両立を果たすべく活動を続けるとともに、非財務情報の開示拡充により、FTSE Russell(フィッツィーラッセル)のESGレーティングのスコア向上にも取り組んでいきます。

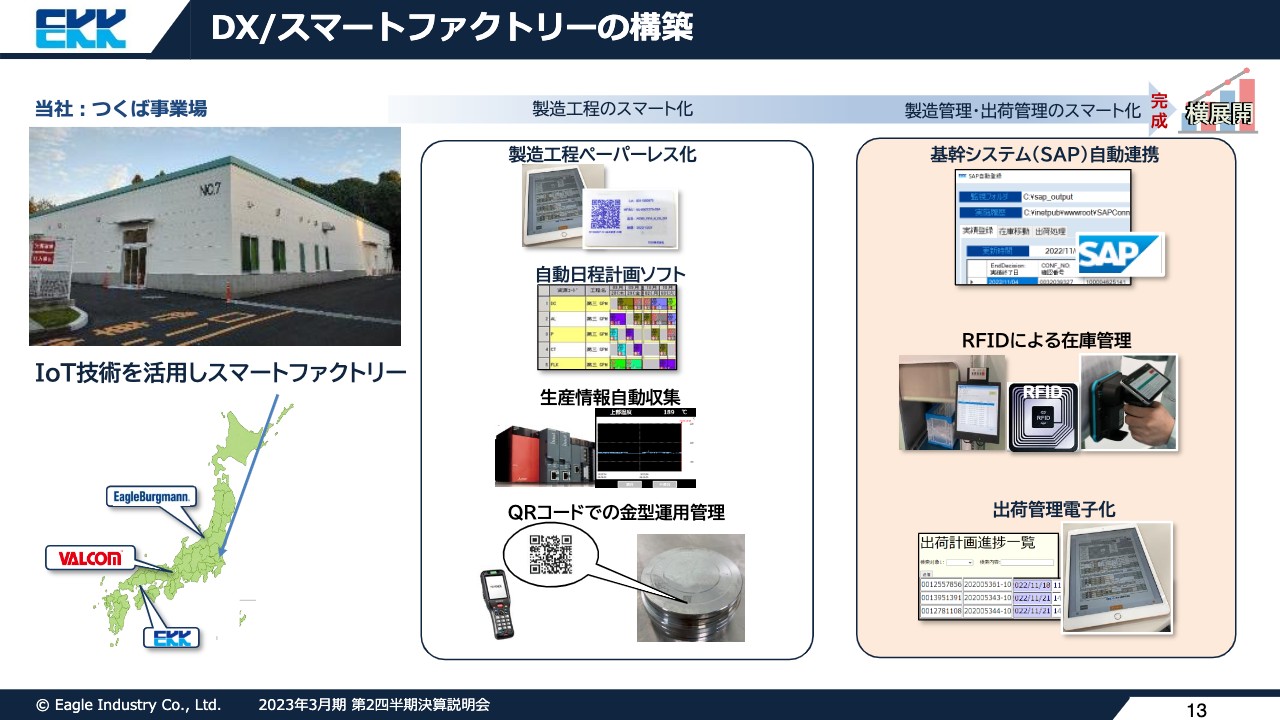

DX/スマートファクトリーの構築

当社のDX/スマートファクトリーの構築についてご説明します。現在、つくば事業場の製造部門をモデルケースとして、受注から出荷、生産計画や金型管理等のペーパーレス化など、スマートファクトリーの構築を推進しています。

今後は、他の事業場への横展開を図り、さらなる省人化、効率化を実現していきます。

当社の事業セグメントと環境・省エネに資する商品開発

事業の概要をご説明します。当社は陸海空の各モビリティ及び各プラント機器や半導体製造装置にシール製品等を供給しており、5つの事業セグメントを推進しています。

各産業において、脱炭素の流れから次世代モビリティや次世代エネルギーへのシフトが進んでいます。全産業にシールを提供するシール総合メーカーの強みを活かし、環境負荷低減が要求される各産業に向けて、環境・省エネに資する商品開発と拡販を進めています。

また、これらの市場拡大に合わせて、IoT/DXの進展により半導体市場も伸びていますので、半導体業界向け事業の拡大も成長ドライバーとして注力していきます。

自動車・建設機械業界向け事業|EV向け製品の開発と拡販

自動車・建設機械業界向け事業の新製品開発状況について、近年注力しているEV向け製品の開発と拡販状況をご説明します。EV駆動モーター用の軸水冷用シールは、欧州自動車メーカー向けに量産が続いていますが、e‐Axle向けの引き合いもあり、さらなる拡販を進めています。

また、EVのサーマル・マネジメントシステム向けにもバルブやシールの開発と拡販を行い、自動車市場のEV普及を見据えた活動を進めています。

自動車・建設機械業界向け事業|油圧ハイブリッド装置システム

建設機械業界向けに拡販を進めている油圧ハイブリッド装置システム「HyBEKSTER」は、現在、顧客試験を継続しています。当社のシステムはアキュムレータから高圧の油が供給可能なため、油圧ポンプやエンジンの負荷が減り、大型機では従来システムに対して10パーセント以上の燃費向上、小型機では電動化に伴う補助動力として期待されています。2030年度には200億円規模のビジネスになると予測しています。

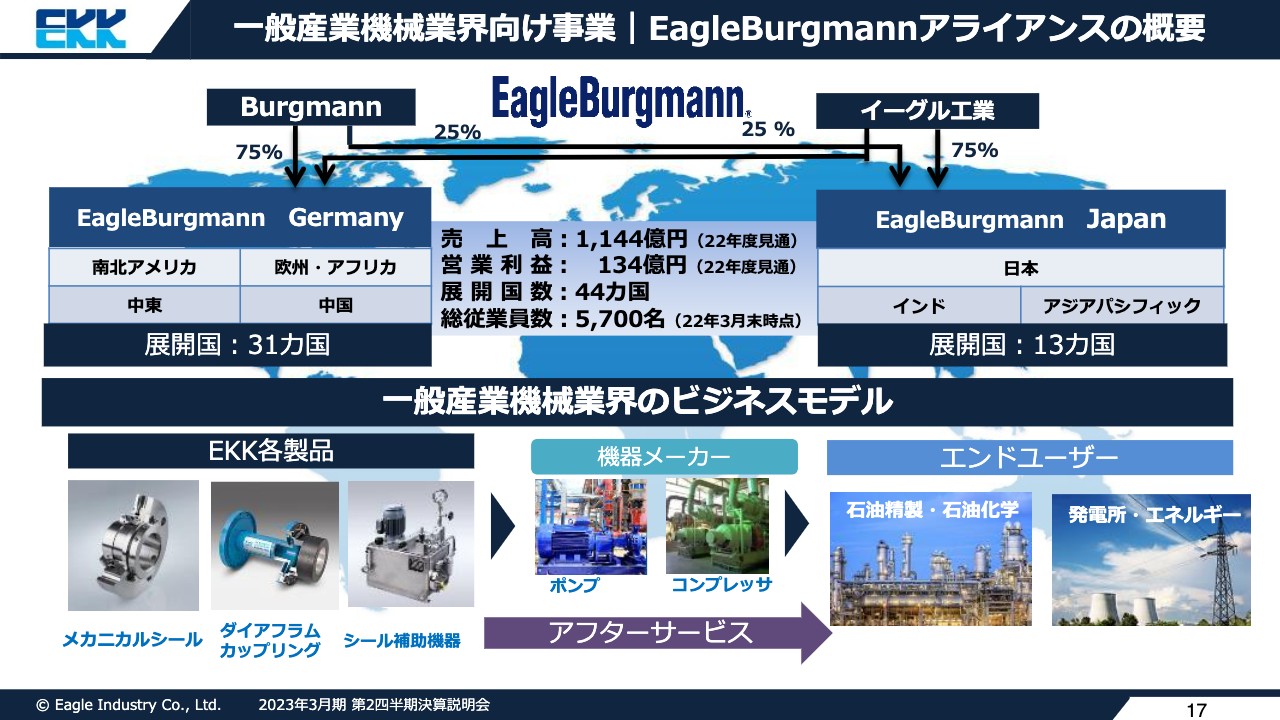

一般産業機械業界向け事業|EagleBurgmannアライアンスの概要

一般産業機械業界向け事業についてご説明します。当社の一般産業機械業界向け事業は、2004年よりドイツのBurgmann社とのEagleBurgmannアライアンス体制で事業を展開しています。

日本とインド及びアジアパシフィック地域を当社が統括し、南北アメリカ、欧州・アフリカ、中東、中国をドイツ側が統括しています。また、地域別各社に日本とドイツが相互に25パーセントから75パーセントを出資し、2022年度のEagleBurgmannアライアンス全体の売上高は約1,144億円、営業利益は134億円の見通しです。

なお、一般産業機械業界のビジネスモデルは、機器メーカーへのポンプやコンプレッサーの販売のみならず、各プラントや発電所などのエンドユーザーへのアフターサービスも実施することで、収益を得る仕組みになっています。

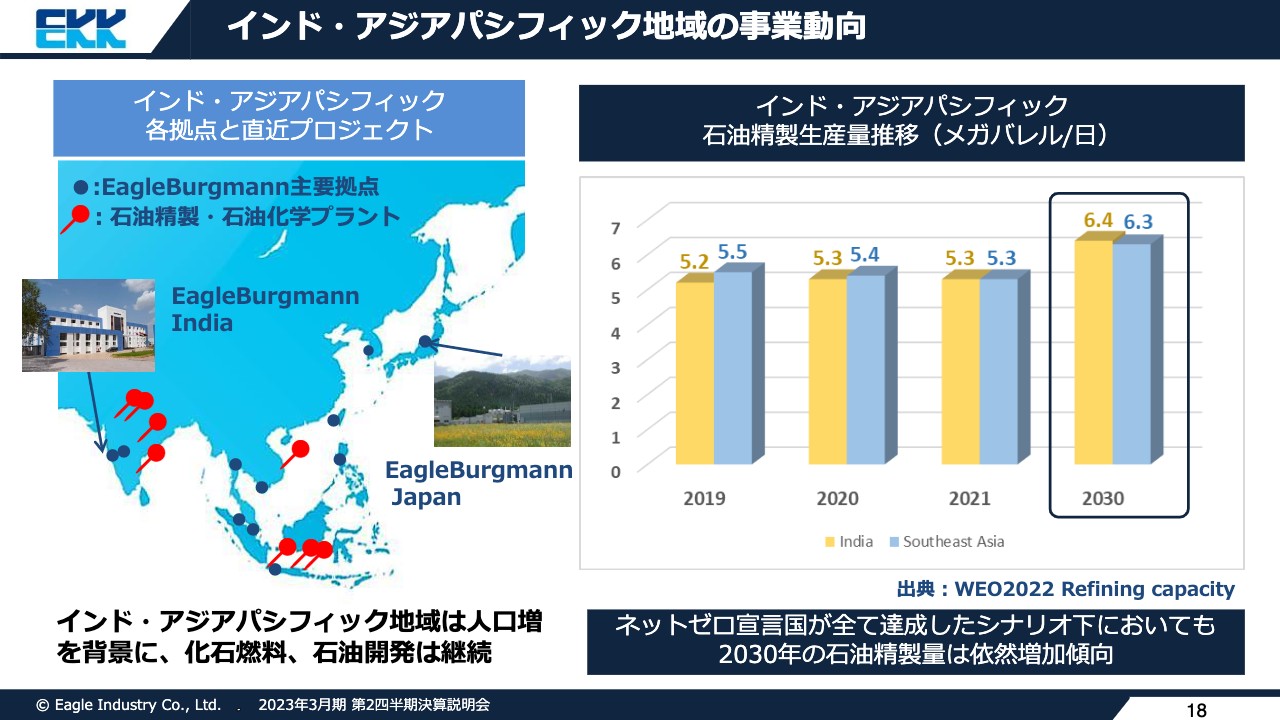

インド・アジアパシフィック地域の事業動向

当社が統括し連結対象としている、インド・アジアパシフィック地域の事業動向についてご説明します。自由で開かれた、インド・アジアパシフィック地域の石油精製・石油化学産業は、人口増加などを背景に継続して投資が行われています。本年度と来年度は、スライドの赤いピンで示した箇所の各プラント建設プロジェクトで販売を計画しています。

インド・アジアパシフィック地域の石油精製生産量は、ネットゼロ宣言国が2050年にカーボンニュートラルを達成する見込みのシナリオ下においても、2030年は現状生産量よりも増加する見通しにあります。そのため、当社としては、引き続き低トルク・低リークのメカニカルシールを供給することで、プロジェクトへの拡販とアフターサービスに取り組んでいきます。

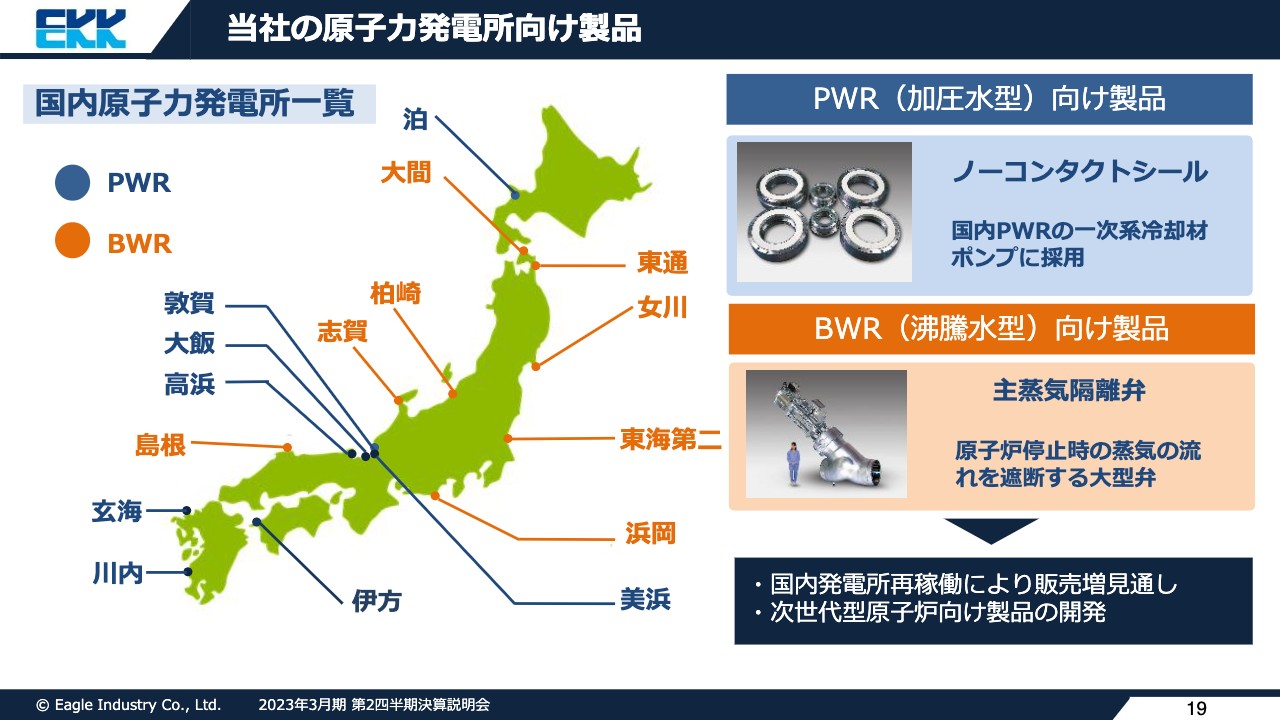

当社の原子力発電所向け製品

エネルギー関係においては、現在、脱炭素の流れから、国内原子力発電所の再稼働計画が進んでいます。当社は原子力発電所にもシールやバルブ製品を提供していますので、その概要をご説明します。

国内の原子力発電所は、PWR(加圧水型)とBWR(沸騰水型)に分類されます。国産のPWRの一次冷却材ポンプには、すべて当社のノーコンタクトシールが採用されています。また、BWRにも1機あたり8台の主蒸気隔離弁を納入しており、こちらも国産の原子炉にはすべて当社製品を納入しています。

次世代型原子炉開発も進んでおり、当社製品も引き合いを受けています。当社の製品は原子力発電所の重要保安機能を担う製品ですので、技術の伝承を図り脱炭素に貢献すべく、今後のビジネス拡大につなげていきます。

一般産業機械業界向け事業|オイルレス水中ポンプ用テクスチャシール

一般産業機械業界向け事業の新製品についてご紹介します。水中ポンプ用メカニカルシールは、現在、顧客試験が進んでいます。表面テクスチャリング技術による低トルク・低リーク性能によりポンプ内のオイルが不要となり、ポンプの消費電力を約15パーセント削減する環境・省エネに貢献する製品です。今後、グローバル拡販を進め、2030年度には10億円の販売を見通しています。

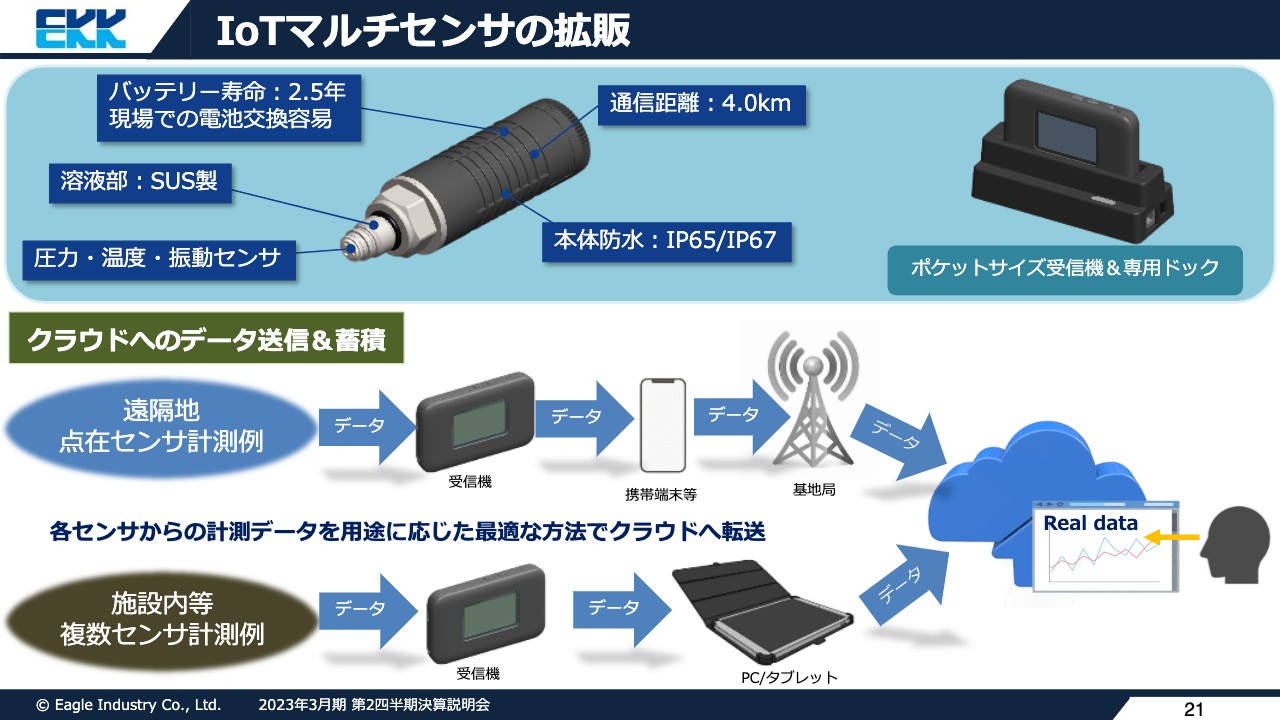

IoTマルチセンサの拡販

現在、開発に取り組んでいるIoTマルチセンサについてご紹介します。このセンサは、温度・圧力・振動センサを一体にした独自のセンサモジュールです。これをプラント等に設置することでプラント各機器の状態を確認し、データの見える化を行う監視システムを開発しています。本製品は、2030年度に30億円の売上を見通しています。

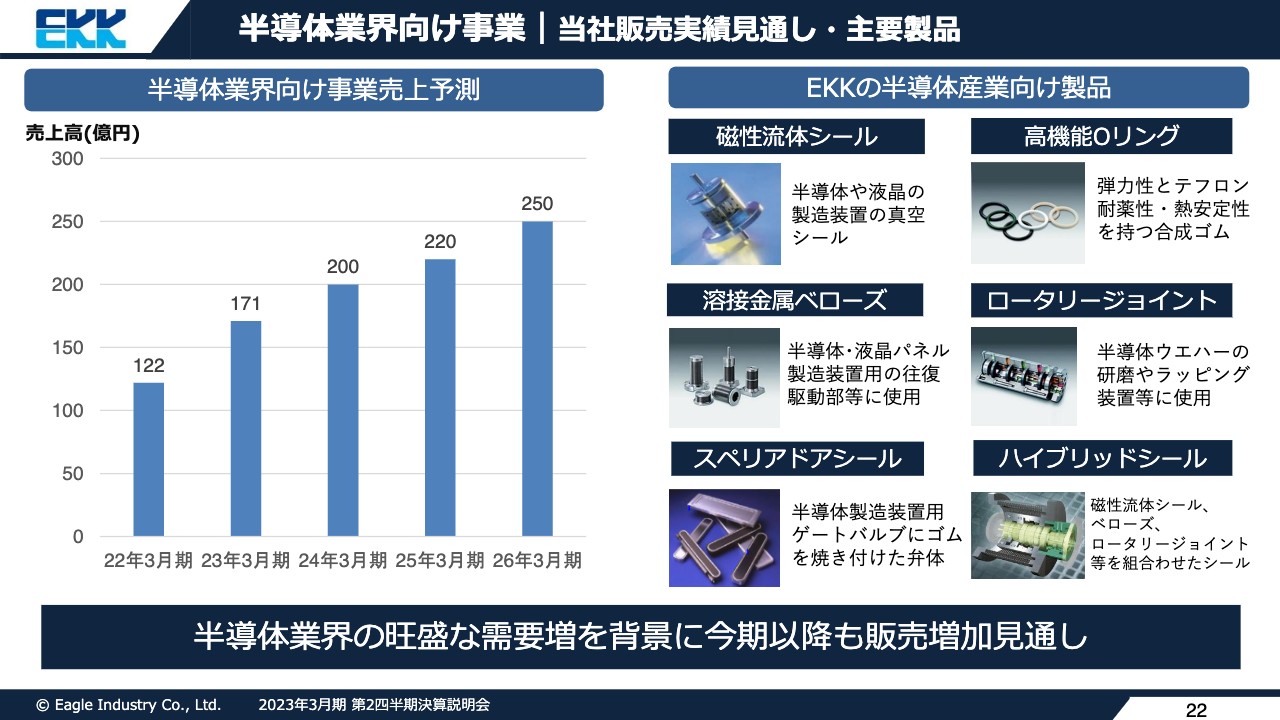

半導体業界向け事業|当社販売実績見通し・主要製品

半導体製造装置向け事業の動向をご説明します。近年、半導体業界への拡販に取り組んでいますが、当社顧客からの需要が想定を上回り、売上高は堅調に推移しています。今期は、さらなる生産増のため設備投資も行い、来期は売上高200億円を想定しています。

製品群もスライドに記載のとおり、各シール製品をラインアップしています。半導体製造装置向けシール製品の総合メーカーとしての強みを活かし、グローバルで拡販を進めていきたいと考えています。

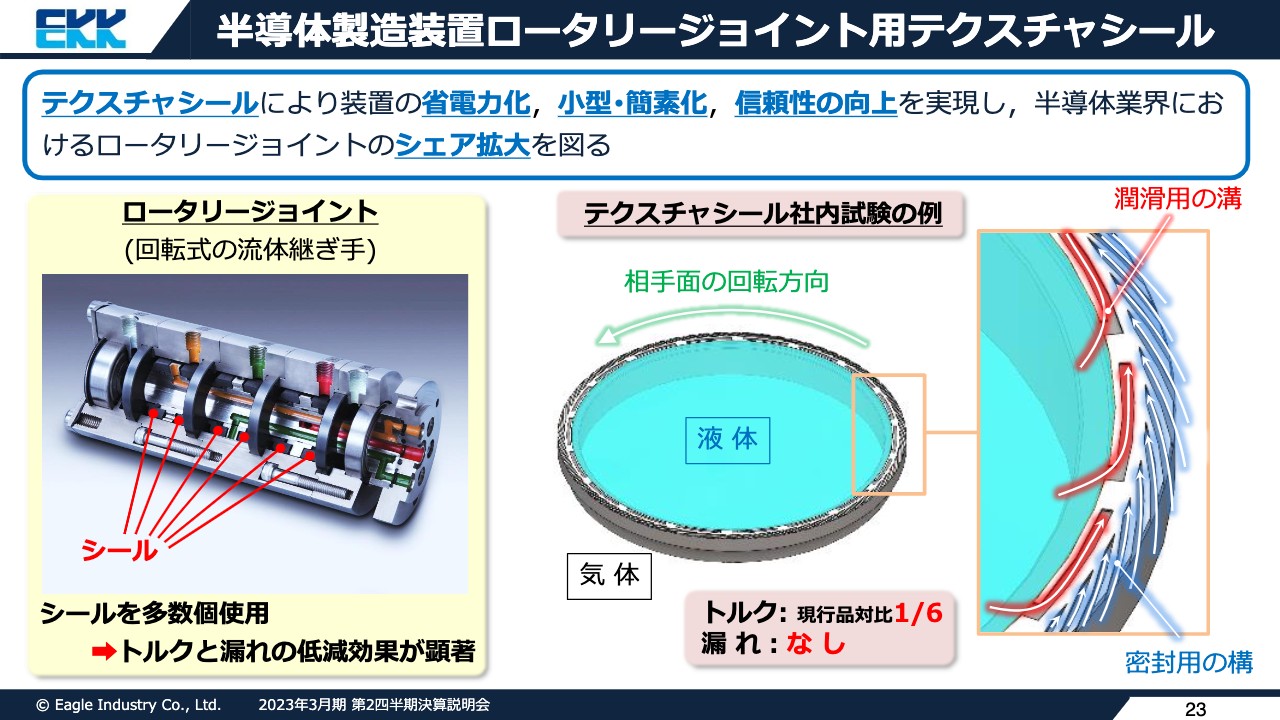

半導体製造装置ロータリージョイント用テクスチャシール

半導体業界向け新製品として、半導体製造装置向けロータリージョイント用テクスチャシールの開発に取り組んでいます。現在、顧客での実証試験が行われており、テクスチャシールの採用によって、装置の省電力化、小型・簡素化、信頼性の向上を実現していきます。

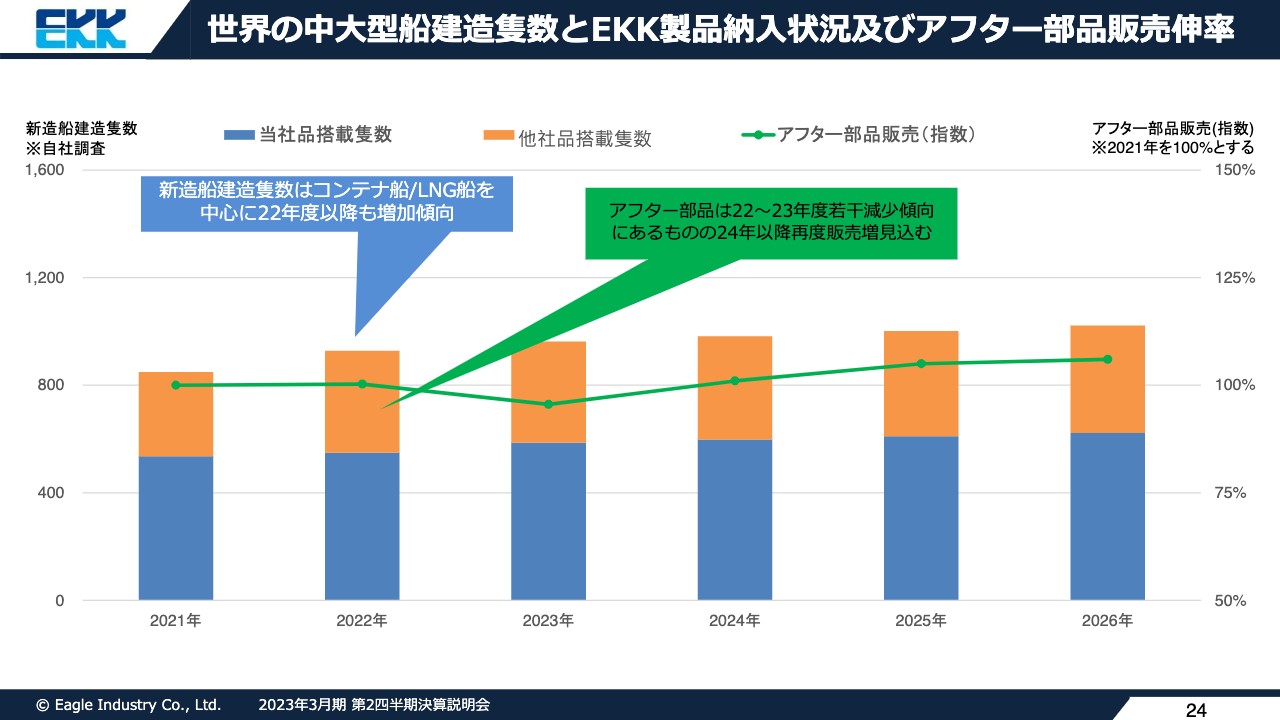

世界の中大型船建造隻数とEKK製品納入状況及びアフター部品販売伸率

舶用業界向け事業です。スライドのグラフは、舶用事業において当社製品が納入される1万トン以上の中大型船建造隻数と、アフター部品販売指数を示しています。棒グラフで示している新造船建造隻数は、コンテナ船/LNG船を中心に来年度以降も増加傾向のため、引き続き販売シェアの維持に取り組んでいきます。

なお、棒グラフの青色部分は当社製品が納入される船舶を示しており、市場シェアはグローバルで60パーセントです。

また、緑色の折れ線グラフで示すアフター部品販売(指数)は、2021年度の販売額を100パーセントとした時の今後の見通しを示しています。2023年度は若干減少するものの、2024年度から再度増加する見通しです。

航空宇宙業界向け事業|民間航空機・宇宙プロジェクトの状況

最後に、航空宇宙業界向け事業の状況をご説明します。拡販に取り組んでいる民間航空機市場において、中小型機の需要は回復傾向にあります。また、次世代エンジン開発が進んでおり、開発案件や各試験にシールを供給中です。

民間航空機向けエンジンシール市場は、現在約300億円の市場規模ですが、20年後には約600億円になる見通しです。当社は、現在の市場で30億円以上の販売を目指しています。

また、官需防衛関連は次期戦闘機の開発が英国と共同で開始されていますが、当社も、本エンジンへの採用に向けて活動しています。

宇宙ビジネスでは、2022年度内に「H3ロケット」の初打上げが予定されていますが、当社も引き続き参画しています。さらに、次世代再使用ロケットの国際開発プロジェクトにも、当社のシールが採用されています。

航空宇宙ビジネスは最先端の技術が活用されるフィールドで、長期的には市場も拡大する見通しですので、継続して取り組んでいきます。

以上で、第2四半期の決算概要のご説明を終了します。ご清聴ありがとうございました。