2022年10月28日に発表された、株式会社トプコン2023年3月期第2四半期決算説明の内容を書き起こしでお伝えします。

スピーカー:株式会社トプコン 代表取締役社長 CEO 平野聡 氏

株式会社トプコン 取締役 常務執行役員 財務本部長 秋山治彦 氏

株式会社トプコン 執行役員 広報・IR室長 平山貴昭 氏

2023年3月期第2四半期決算説明

平野聡氏:みなさま、こんにちは。2023年3月期第2四半期決算説明会を開始させていただきます。第2四半期の決算報告、通期見通し、まとめの順でご説明します。

I-1.2023年3月期第2四半期 決算報告

まずは第2四半期の決算報告です。

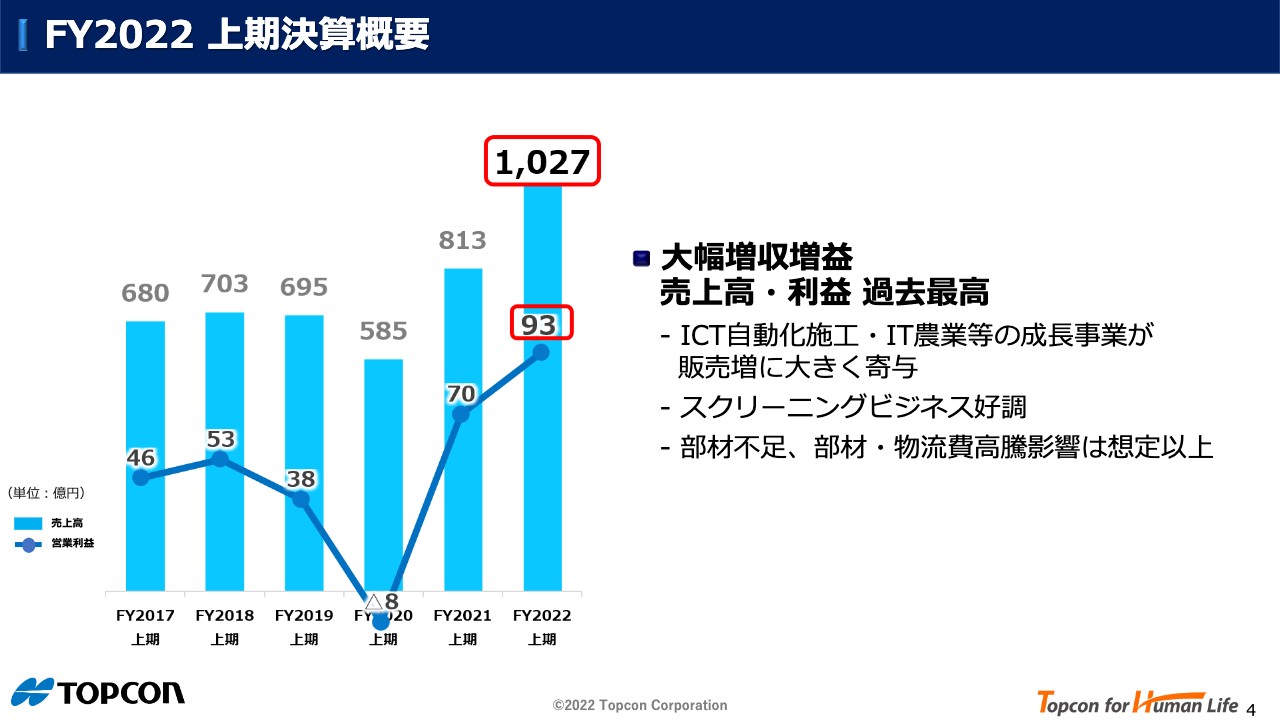

FY2022 上期決算概要

上期決算概要です。売上高・利益ともに大幅な増収増益で、過去最高の結果となりました。売上高は1,027億円、営業利益は93億円でした。

主なポイントとして、ICT自動化施工・IT農業などの成長事業が売上に大きく貢献し、アイケア事業のスクリーニングビジネスも継続して好調でした。一方で、想定以上に部材不足や物流費高騰の影響を受けましたが、これらすべてを踏まえてこのような結果となりました。

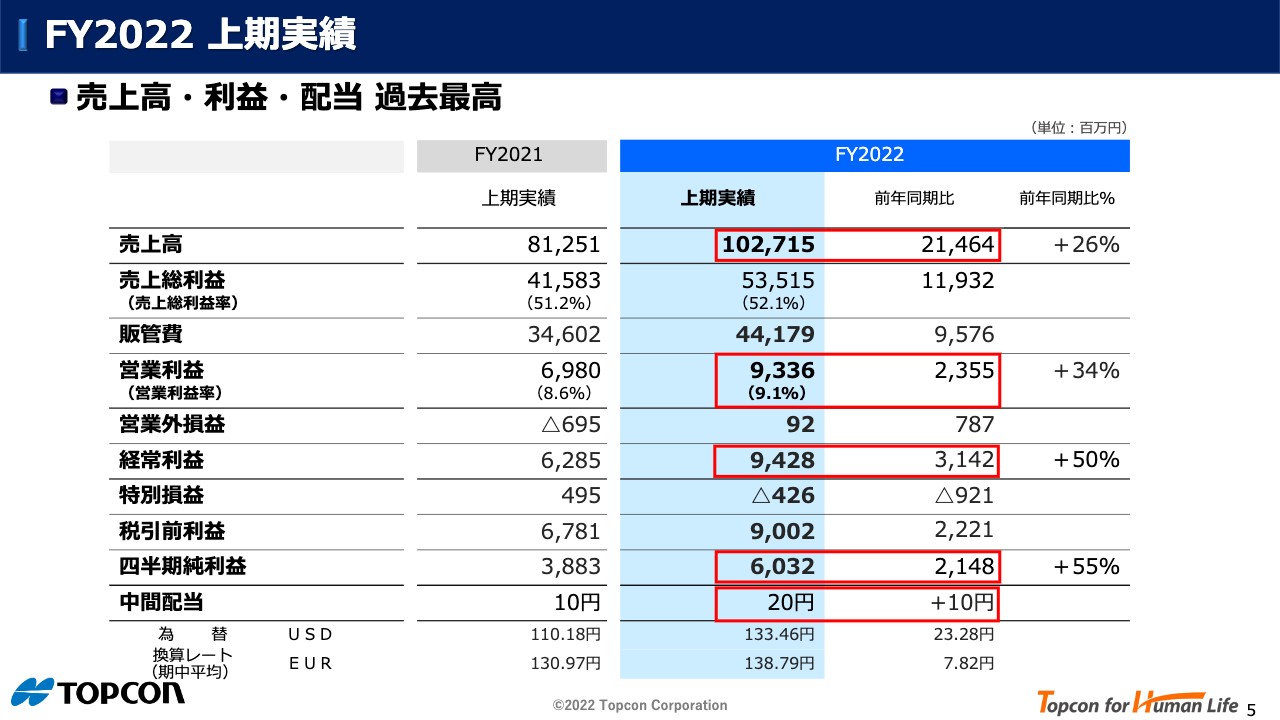

FY2022 上期実績

計数編です。売上高・利益についてはご説明したとおりで、経常利益は前年同期比150パーセントの94億2,800万円、純利益は前年同期比155パーセントの60億3,200万円です。中間配当は計画どおり、前年同期比10円増配の20円の予定です。

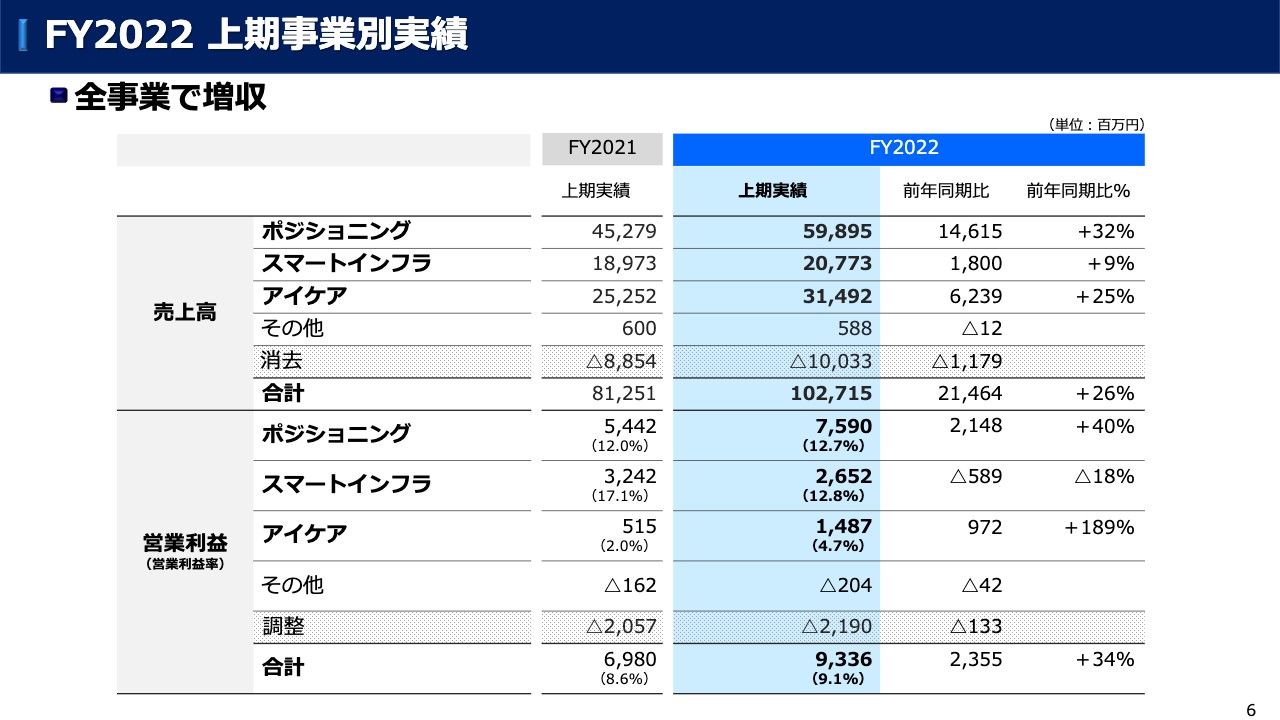

FY2022 上期事業別実績

事業別実績については、後ほど詳細をご説明します。

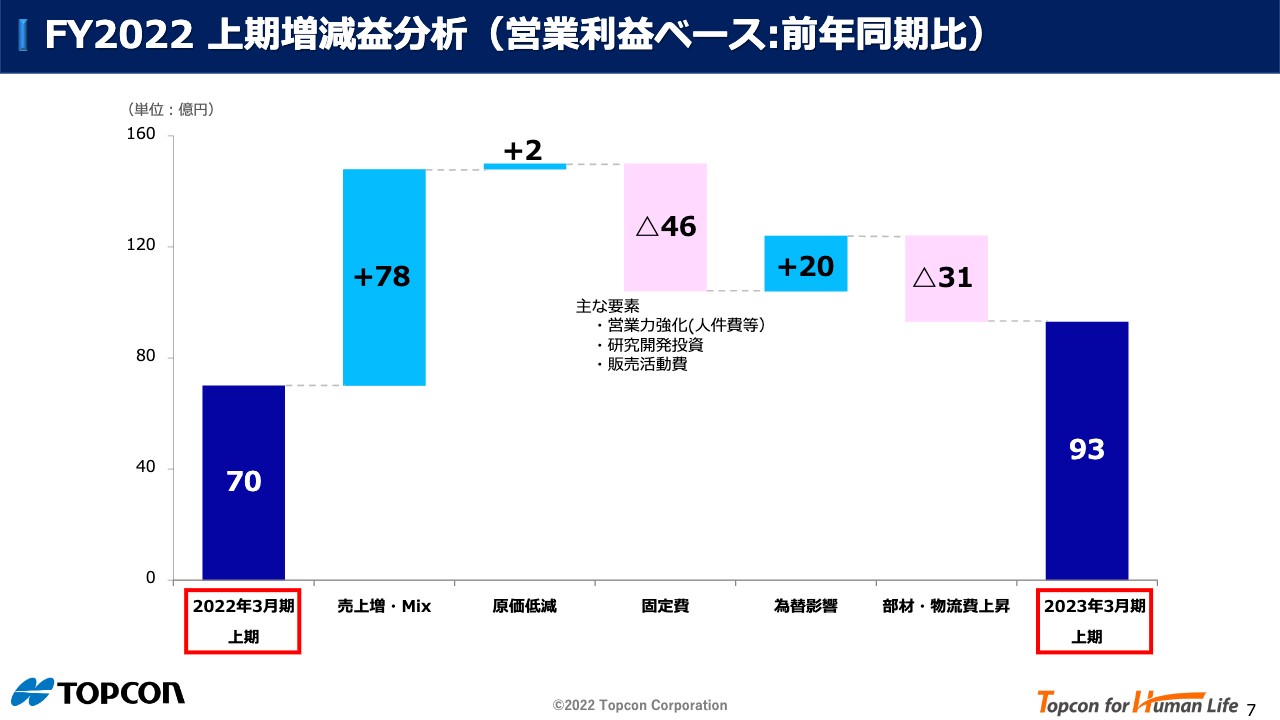

FY2022 上期増減益分析(営業利益ベース:前年同期比)

増減益分析です。前年同期の営業利益70億円に対して、93億円で着地しました。

内訳としては、売上増による営業利益の増加で78億円のプラス、原価低減で2億円のプラスとなっています。また、人件費を含めた営業力強化、研究開発費への投資、販売活動費の増加などといった固定費が前年同期と比較し46億円増加しています。為替はプラスに影響し、20億円のプラスとなっています。一方で、部材・物流費上昇によるマイナスが想定以上に大きく31億円となり、結果的に営業利益は93億円でした。

I-2. 事業別の状況

次に、事業別の状況をご説明いたします。

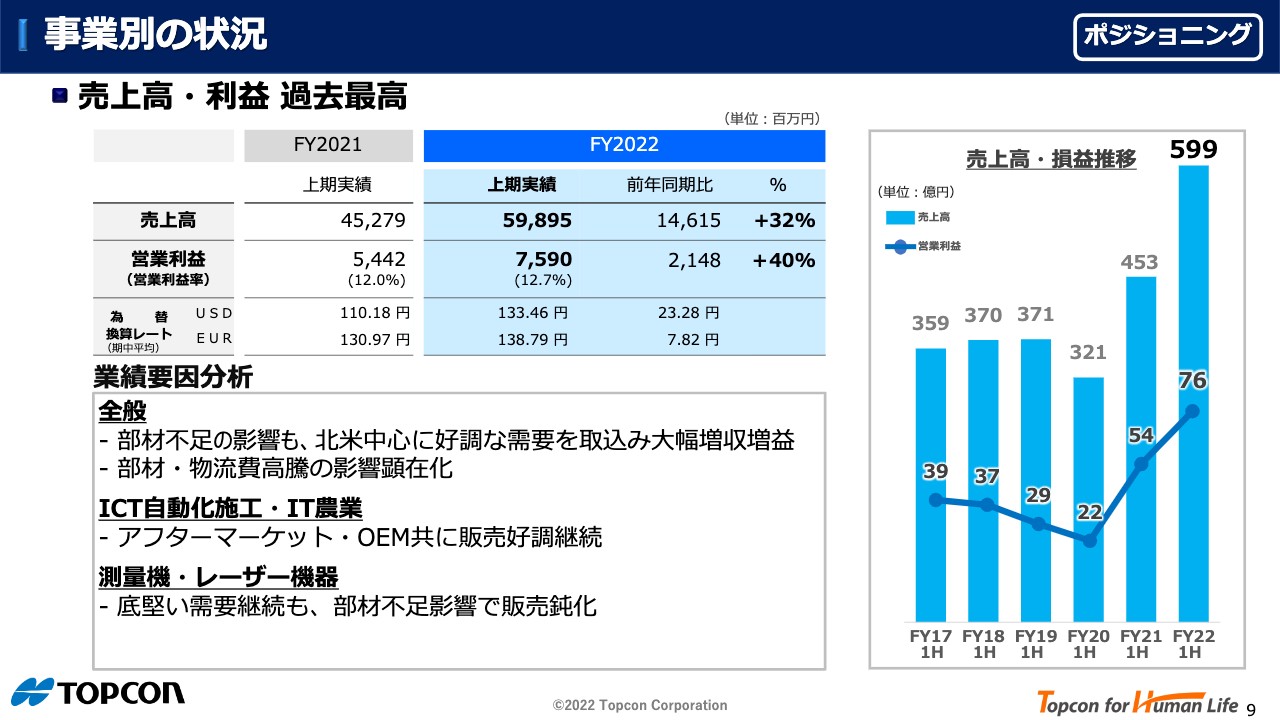

事業別の状況

まずはポジショニング事業です。売上高は前年同期比132パーセントの598億9,500万円、営業利益は前年同期比140パーセントの75億9,000万円と、大幅な増収増益です。

全般的に、部材・物流費高騰の影響が顕在化したほか、部材不足により出荷できないという影響がありました。一方で、北米を中心に好調な需要があり、結果としては増収増益となりました。

当事業の基幹事業であるICT自動化施工・IT農業は、アフターマーケット・OEMともに販売が好調でした。また、コンベンショナルな測量機・レーザー機器については、需要は非常に堅調ですが、部材不足の影響でなかなか出荷できなかったこともあり販売が鈍化しました。

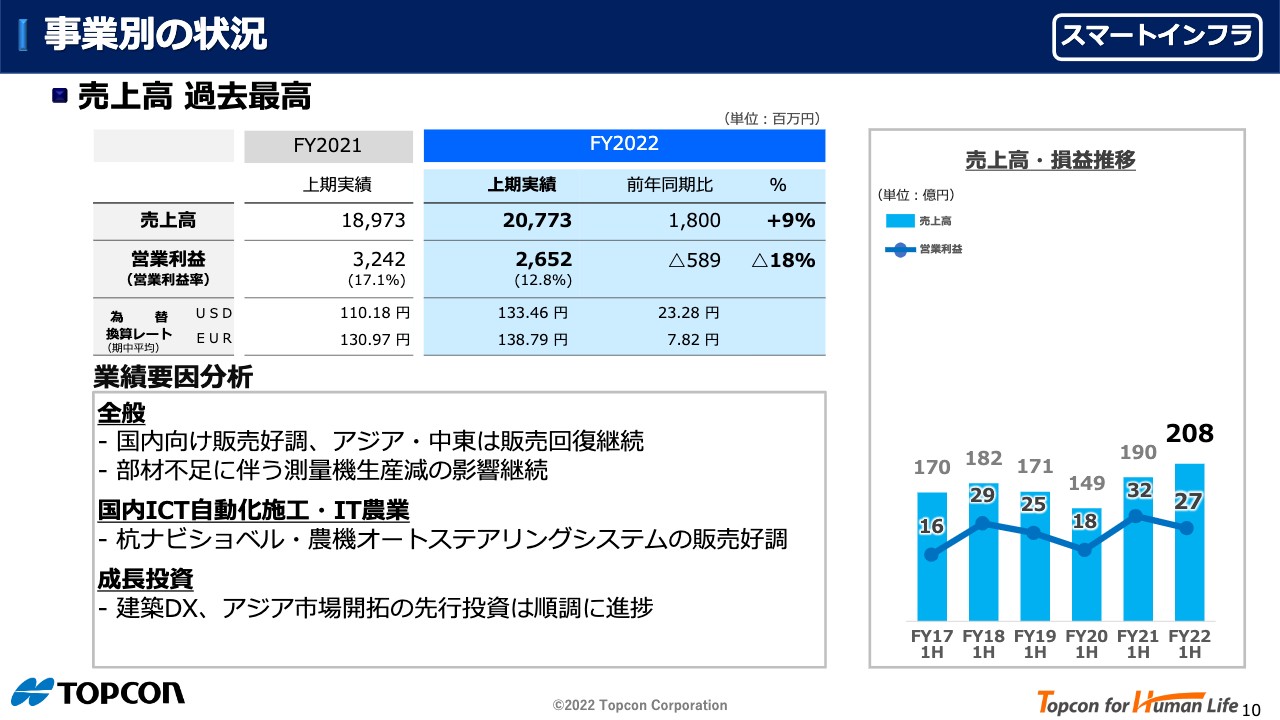

事業別の状況

次にスマートインフラ事業です。売上高は前年同期比109パーセントの207億7,300万円で過去最高となり、営業利益は前年同期比18パーセント減の26億5,200万円です。営業利益については、5月の2021年度決算説明会時からお話ししているように、新しい事業の創出としてビル建築市場のデジタルトランスフォーメーション、およびアジア市場開拓のための先行投資を行っている影響が出ています。

全般的には国内の販売が好調で、コロナ禍を脱したアジア・中東の販売が回復傾向にあります。部材不足については先ほどのポジショニング事業と同様です。また、基幹商品になりつつある中小型建機向けのICT自動化施工システム「杭ナビショベル」、およびIT農業の農機オートステアリングシステムの国内販売が非常に好調です。

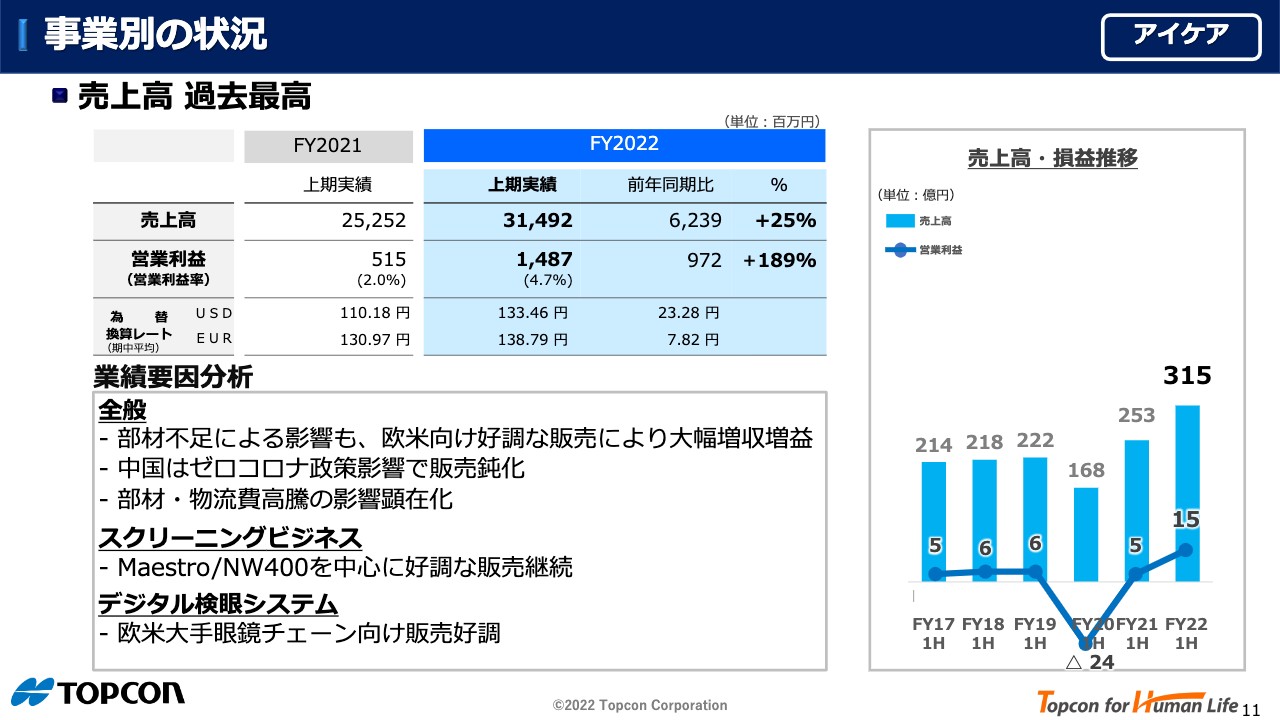

事業別の状況

アイケア事業については、売上高は前年同期比125パーセントの314億9,200万円、営業利益は前年同期比289パーセントの14億8,700万円と大幅な増収増益で、過去最高の結果となっています。

部材不足の影響はありますが、欧米の好調な販売により増収増益となりました。中国に関しては、残念ながらゼロコロナ政策の影響が大きく、販売が鈍化しました。部材・物流費高騰の影響も大きく表れています。

注力しているスクリーニングビジネスは3D-OCTの「Maestro」や眼底カメラの「TRC-NW400」などを中心に好調な販売を継続しています。一昨年から力を入れているデジタル検眼システムも、欧米を中心とした眼鏡チェーン店で販売が好調です。

II-1. 2023年3月期 通期見通し

通期の業績見通しについてご説明します。

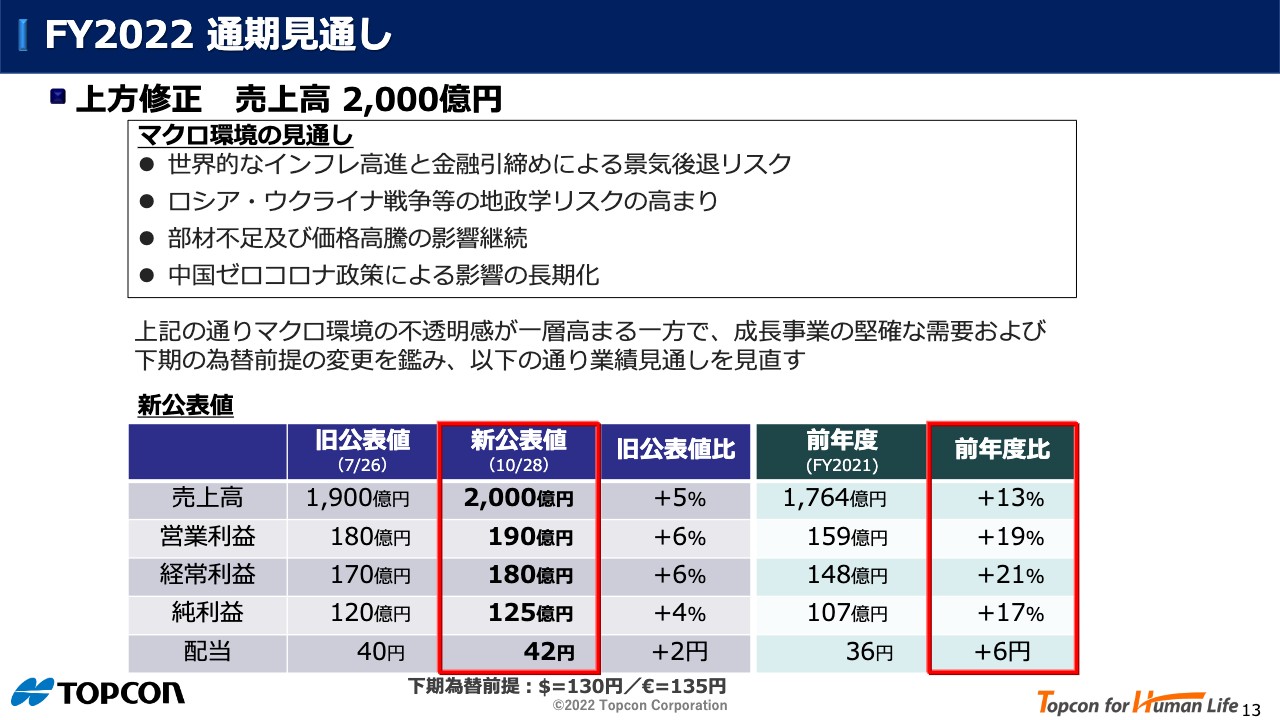

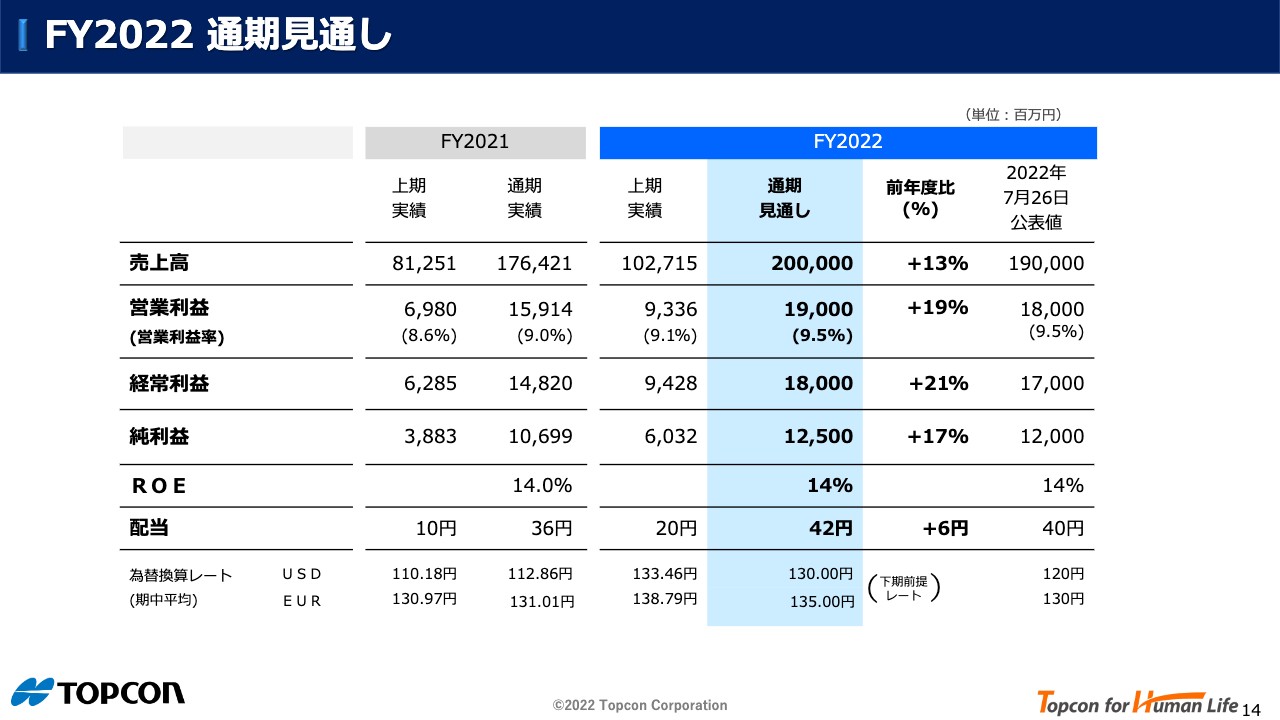

FY2022 通期見通し

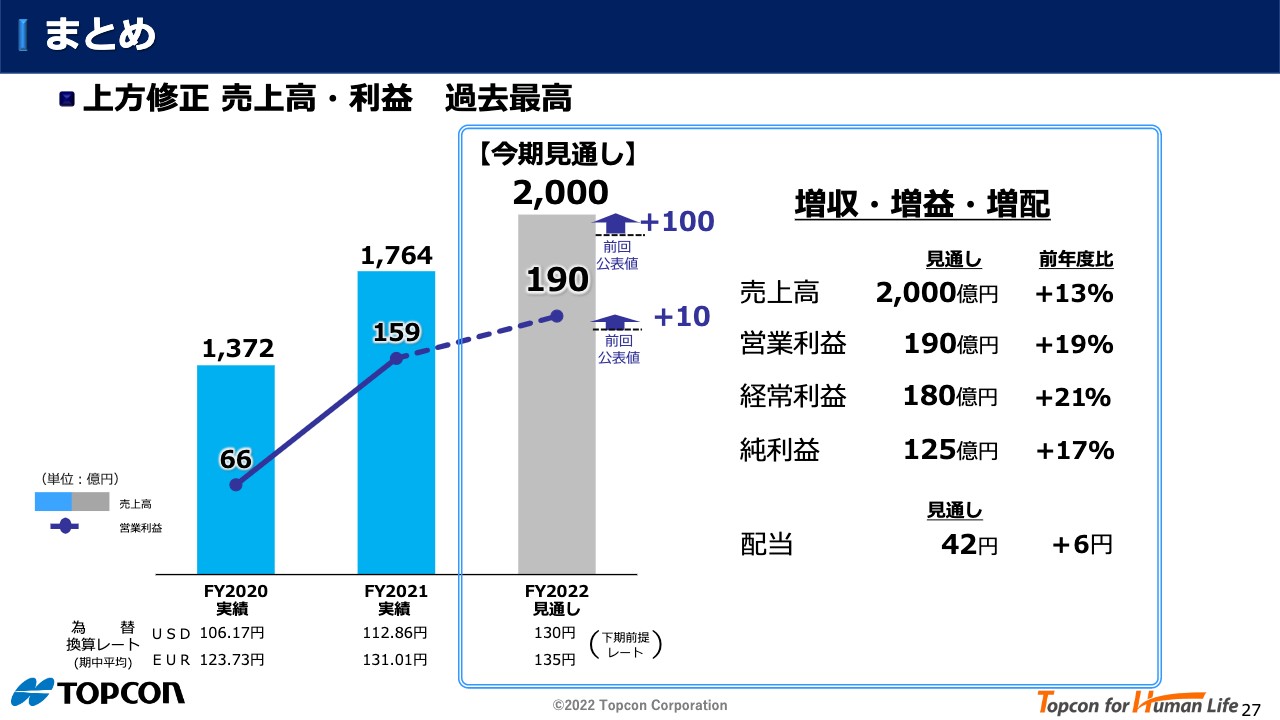

マクロ環境として4つの項目を記載していますが、これらはすべて悪影響を及ぼす懸念がある事象です。一方で、上期の好調な業績、現時点では当社事業はそれほど市況の悪い影響を受けていないこと、また下期の為替前提をドル130円、ユーロ135円に変更することを踏まえ、通期見通しを上方修正します。

売上高は2,000億円、営業利益は190億円、経常利益は180億円、純利益は125億円で、配当は前回公表値から2円増やし、前年度比6円増配の42円とします。

FY2022 通期見通し

こちらのスライドのご説明は割愛します。

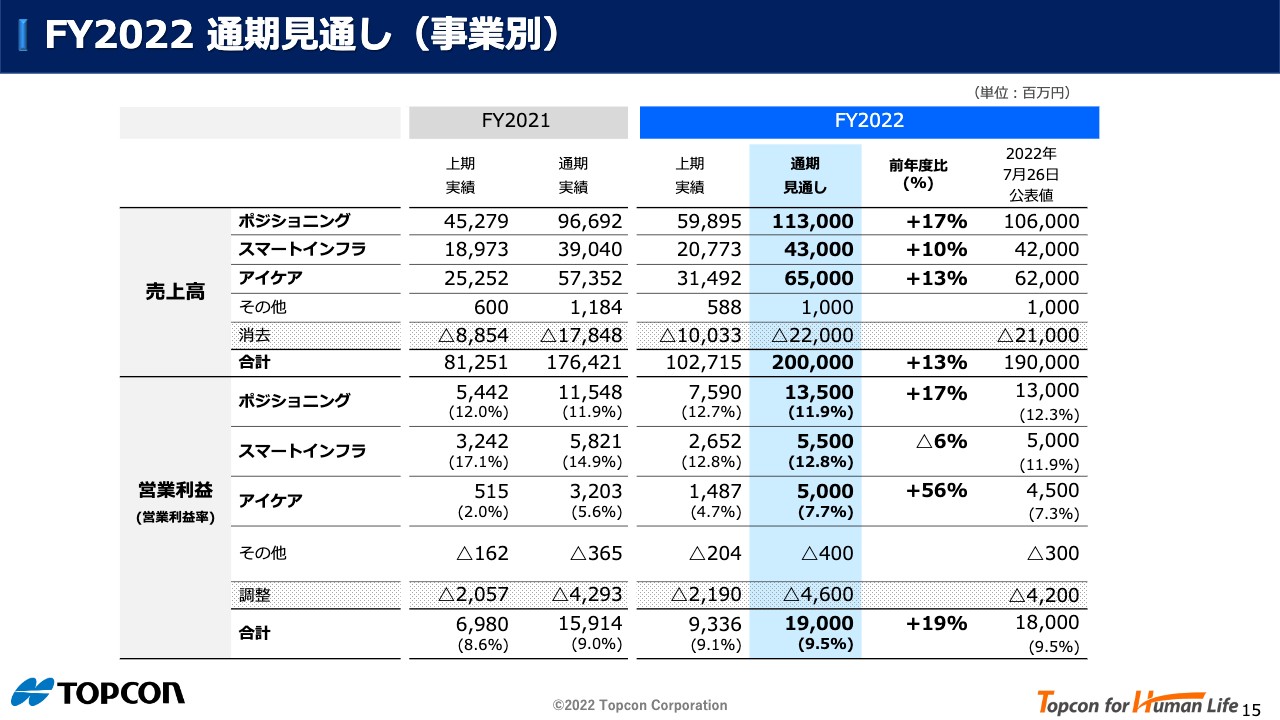

FY2022 通期見通し(事業別)

同じく、ご説明は割愛します。

II-2. 事業別トピックス

事業別のトピックスについてご説明します。

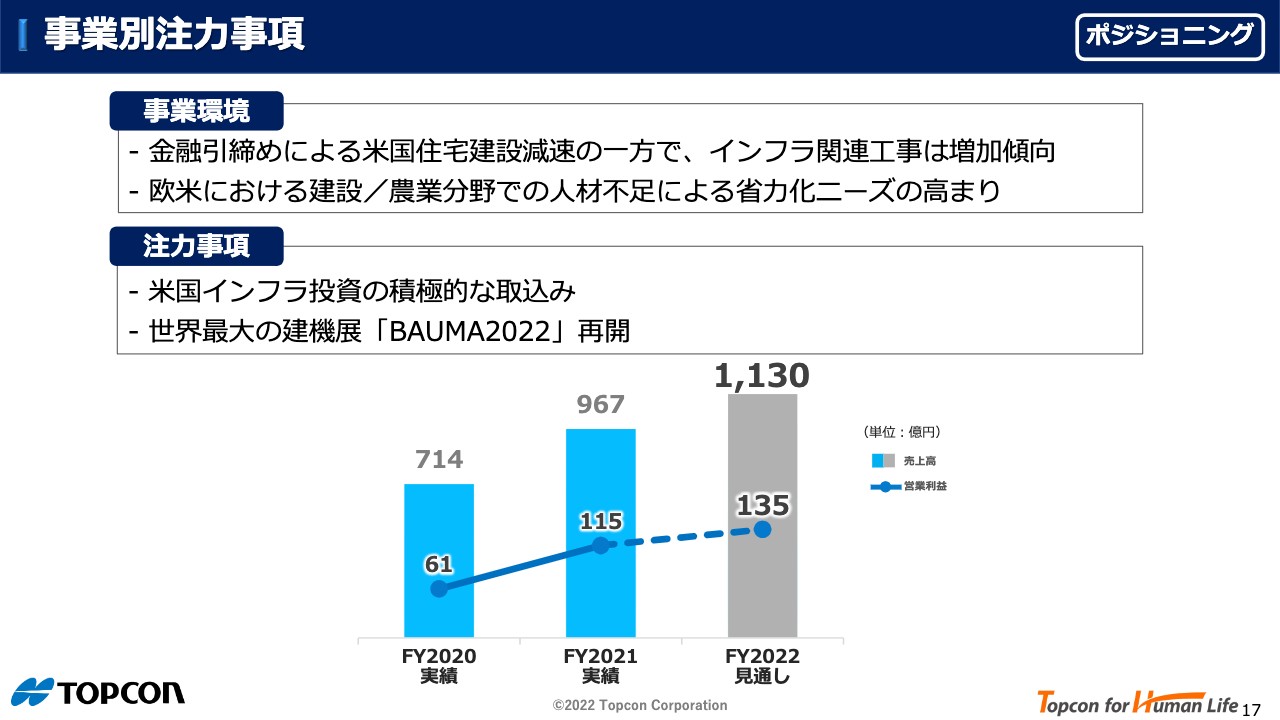

事業別注力事項

まずポジショニング事業については、金融引締めにより米国住宅建設市場が減速している一方、インフラ関連工事は増加傾向にあります。また、欧米における建設・農業分野での人材不足により、潜在的な省力化ニーズが非常に高まってきています。

これらの事業環境を踏まえ、通期で売上高は1,130億円、営業利益は135億円の増収増益を計画します。注力事項については次のスライドでご説明します。

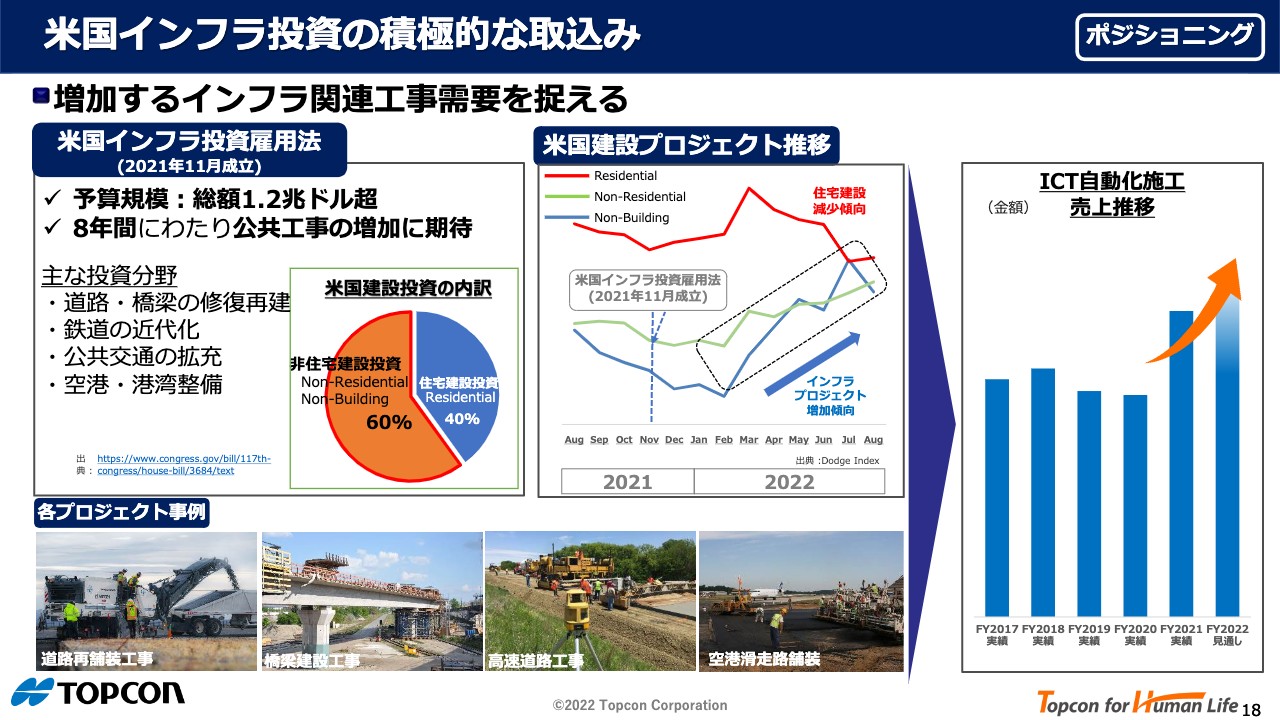

米国インフラ投資の積極的な取込み

注力事項の1つ目として、米国インフラ投資の積極的な取込みを行います。米国で2021年11月に成立したインフラ投資雇用法の予算規模は総額1.2兆ドル超で、8年間にわたる公共工事の増加を期待できると見ています。道路・鉄道・公共交通・空港などへの投資は、当社の事業と直結しています。スライド左側の円グラフは米国建設投資の内訳を示しており、オレンジ色の「非住宅建設投資」がインフラ投資に該当します。

スライド中央の折れ線グラフはDodge Indexからのデータで、金融引締めの影響で住宅着工件数は確かに減少傾向にあります。一方で、米国のインフラ投資件数は右肩上がりで、こちらの需要が当社の堅調な販売を支えていると言えるかと思います。

スライド右側の棒グラフは当社ICT自動化施工システムの売上推移です。2021年度から2022年度にかけて大きな成長を期待しています。

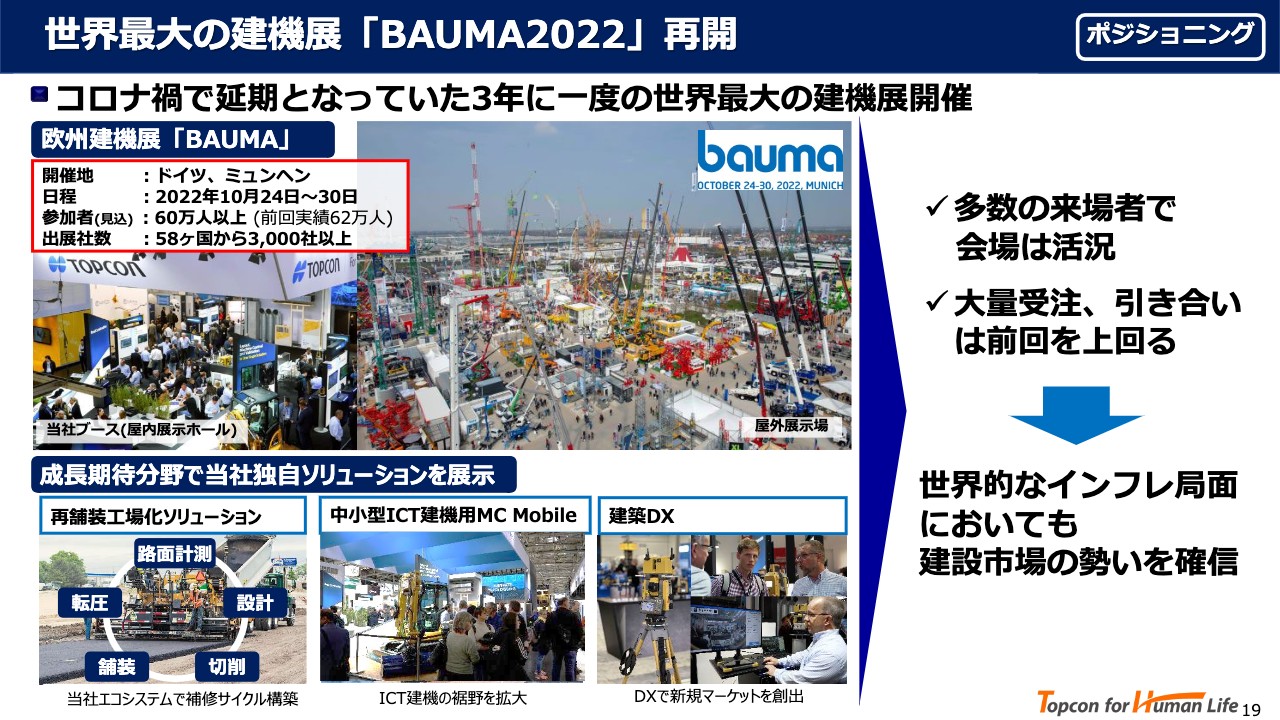

世界最大の建機展「BAUMA2022」再開

次は建機展の話です。ドイツのミュンヘンで世界最大規模の建機展「BAUMA2022」が再開されました。こちらは3年に1回、例年4月に開催されますが、新型コロナウイルス感染症拡大の影響で延期となり、2022年10月24日から30日の日程で開催となりました。展示会および建設市場の活況ぶりをお伝えしたいと思います。

前回の参加者数は62万人で、今回も60万人以上は期待できると言われています。ラスベガスで行われる電子機器の見本市である「CES」(コンシューマー・エレクトロニクス・ショー)の参加者数がだいたい15万人から17万人程度ですので、その4倍近い規模の展示会です。

このように建機市場は大変大きく、現在の市況も良く営業活動をスムーズに行える状況にあることがお分かりいただけると思います。

9年前の「BAUMA」では、ICT施工システムを装着した建機メーカーは全体の10パーセント程度でしたが、今年の展示会ではほぼ装着されており、展示会ベースではかなり普及しています。

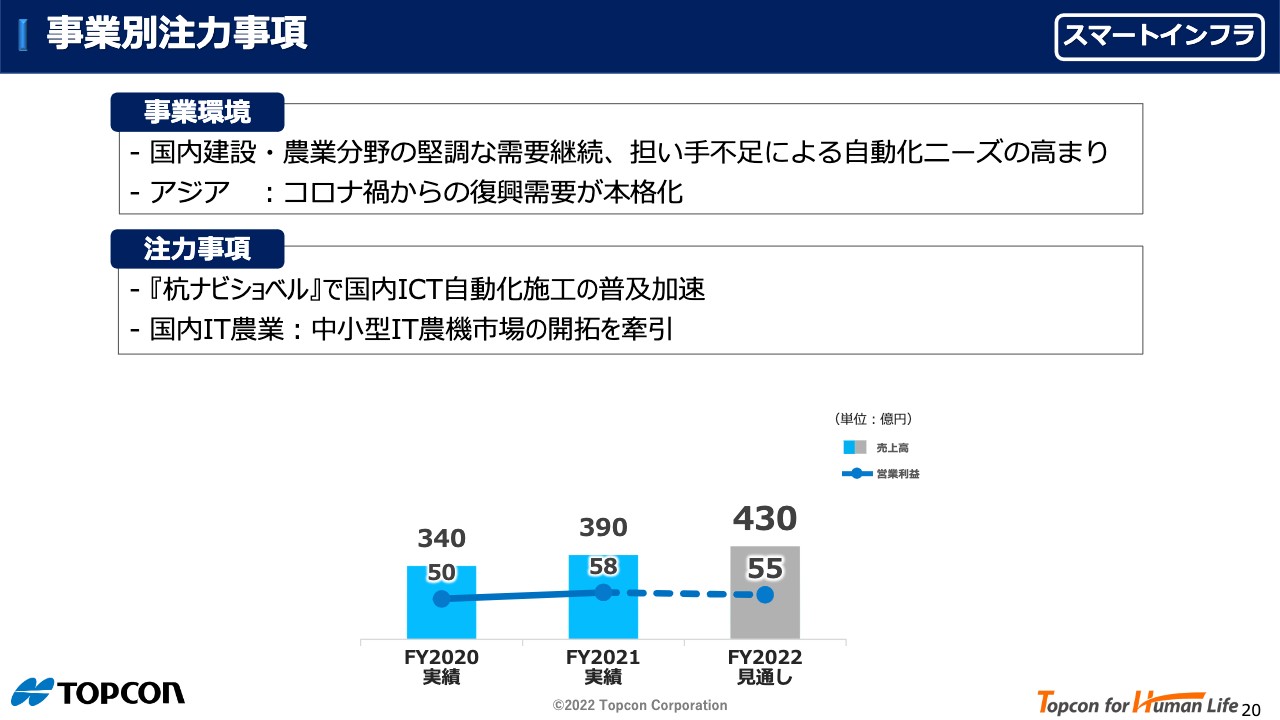

事業別注力事項

スマートインフラ事業です。国内建設・農業分野の堅調な需要があるほか、担い手不足による自動化ニーズの高まりやアジアでのコロナ禍からの復興需要の本格化により、売上高は増収の430億円、営業利益は横ばいを計画しています。先ほどお話ししたとおり、先行投資の影響で利益が減少する見通しですが、決して粗利率が下がっているわけではありません。

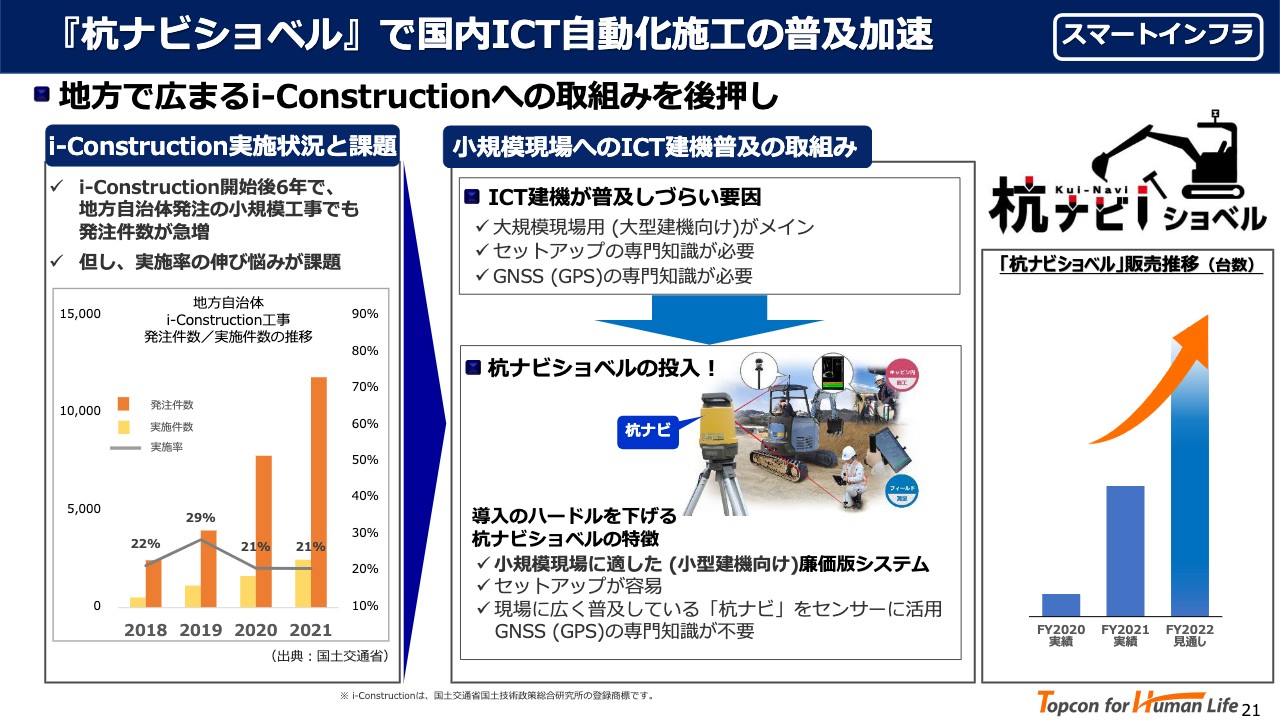

『杭ナビショベル』で国内ICT自動化施工の普及加速

ICT自動化施工の普及加速についてご説明します。国内では国土交通省が2016年に「i-Construction」を立ち上げました。スライド左側のグラフのとおり、濃いオレンジで示した自動化施工の発注件数は順調に伸びており大変良い傾向ですが、黄色で示した実施件数は伸びてはいるものの、発注件数に対する割合は伸び悩んでいます。

なぜかと言いますと、ICT建機は中小規模の工事ではなかなか普及しづらいためです。その理由は、従来のICT建機が主に大規模工事用に作られていたということ、セットアップするために専門知識がいるということ、また、GNSS(GPS)の専門知識が必要であるためです。決してこれらの習得は難しいものではありませんが、中小規模の現場では、ここの専門知識がボトルネックになってきます。

当社はそこを解消するために、「杭ナビショベル」を2020年度から投入しています。小規模現場に適した非常に簡単な廉価版システムです。セットアップが容易であり、GPSの専門知識を必要としません。

当製品の導入により実施件数を上げていき、ICT建機の普及を加速させたいというのが狙いとなります。スライド右側のグラフのとおり実際に数字で表れていますが、2021年度、2022年度とかなりの勢いで伸びています。非常に期待できる戦略的商品です。

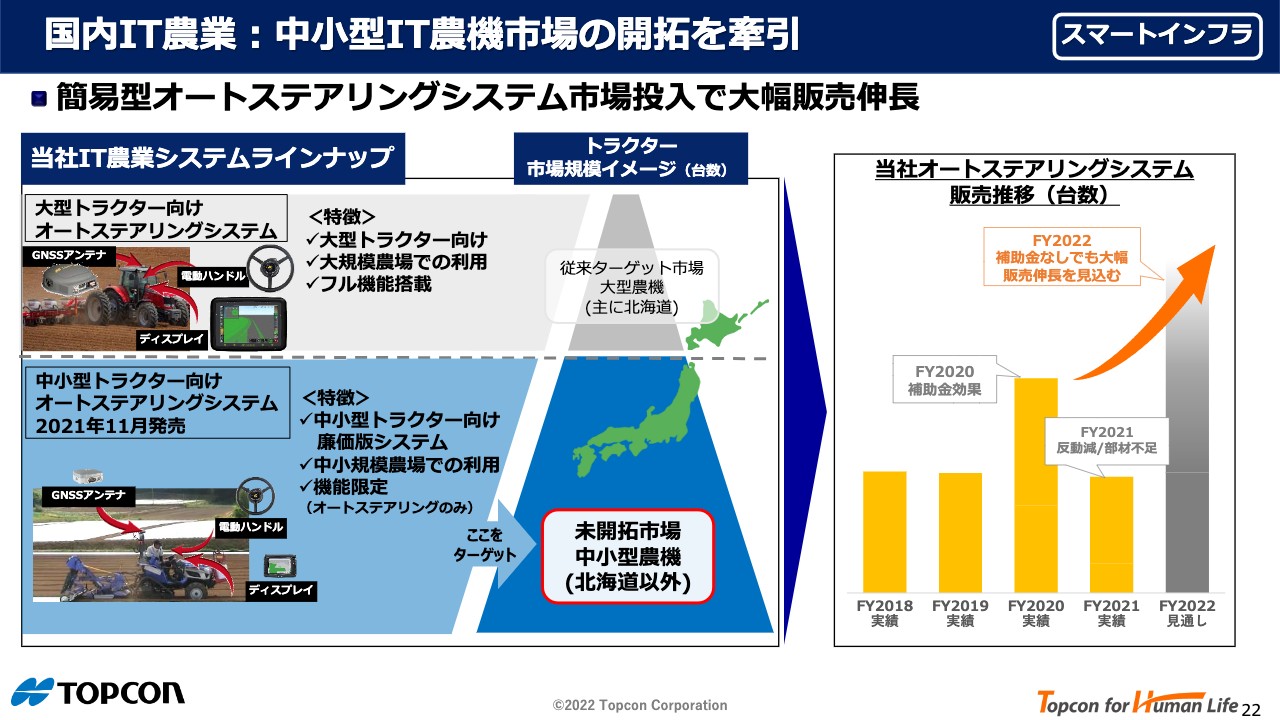

国内IT農業:中小型IT農機市場の開拓を牽引

次に国内のIT農業についてです。IT農業が非常に活況であるということを、2019年度から2020年度にかけてお示ししてきました。2021年度は、補助金効果の反動や部材不足により、落ち込んでいますが、今年度は大きく伸びる計画です。

理由としては、補助金がなくても普及できるような状況になってきたためです。IT農業は、元々大規模農場で活用されていました。例えば北海道の小麦を生産するファームと言われる、大きな農家が利用する大型のトラクターに搭載され、限定されたマーケットで普及してきました。

それに対して、本州や九州などの中小型のトラクターや田植機等にも搭載できるような小型版、廉価版のシステムを投入し、北海道から南へと拡販してきました。2021年11月に発売し、非常に好評で2022年度は足元かなり大きく伸長しています。

先ほどの「杭ナビショベル」も、このIT農業の日本の成功事例も、全世界へ展開できると考えています。特にアジア市場においては、「杭ナビショベル」や廉価版のIT農業システムが非常に効果的と見て傾注しているところです。

事業別注力事項

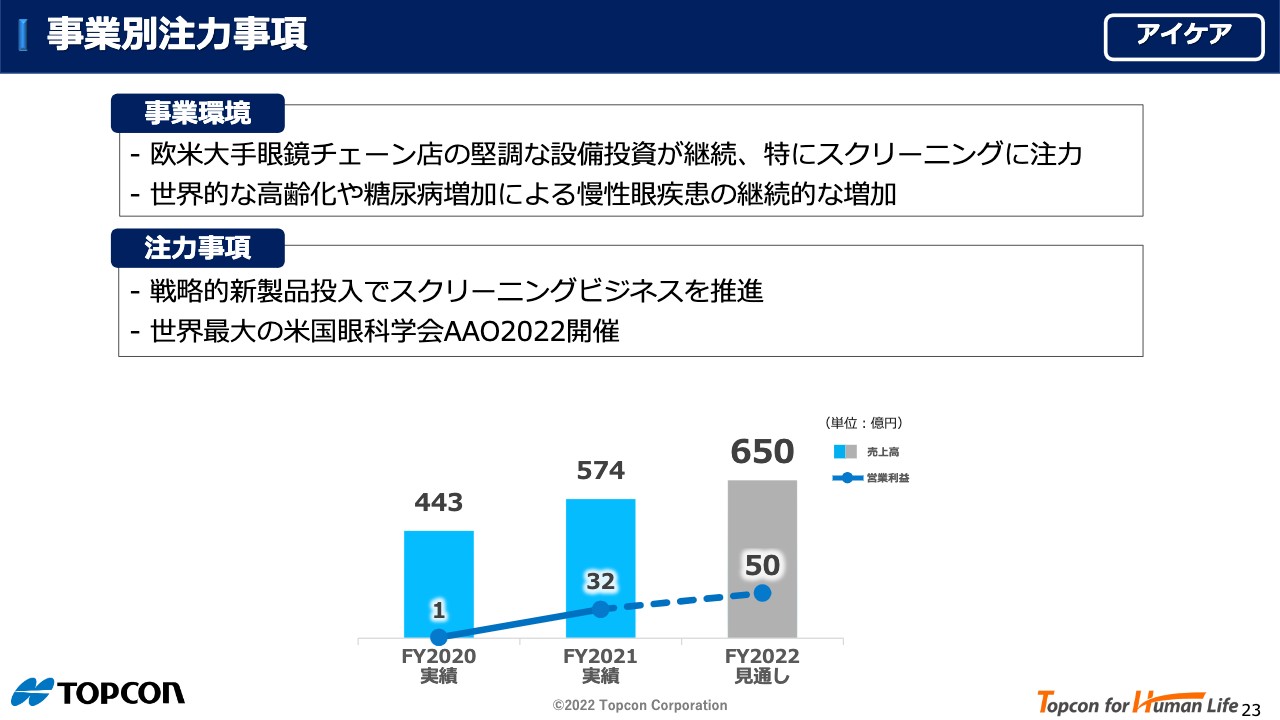

最後にアイケア事業についてです。事業環境については、欧米大手眼鏡チェーン店の堅調な設備投資が継続しており、特にスクリーニング事業に注力しています。世界的な高齢化、糖尿病増加により慢性眼疾患は継続的に増加しており、この状況は当面改善することはないでしょう。

そのような環境で、売上高は650億円、営業利益50億円と、大幅な増収増益を計画しています。注力事項については次のスライドよりご説明します。

戦略的新製品投入でスクリーニングビジネスを推進

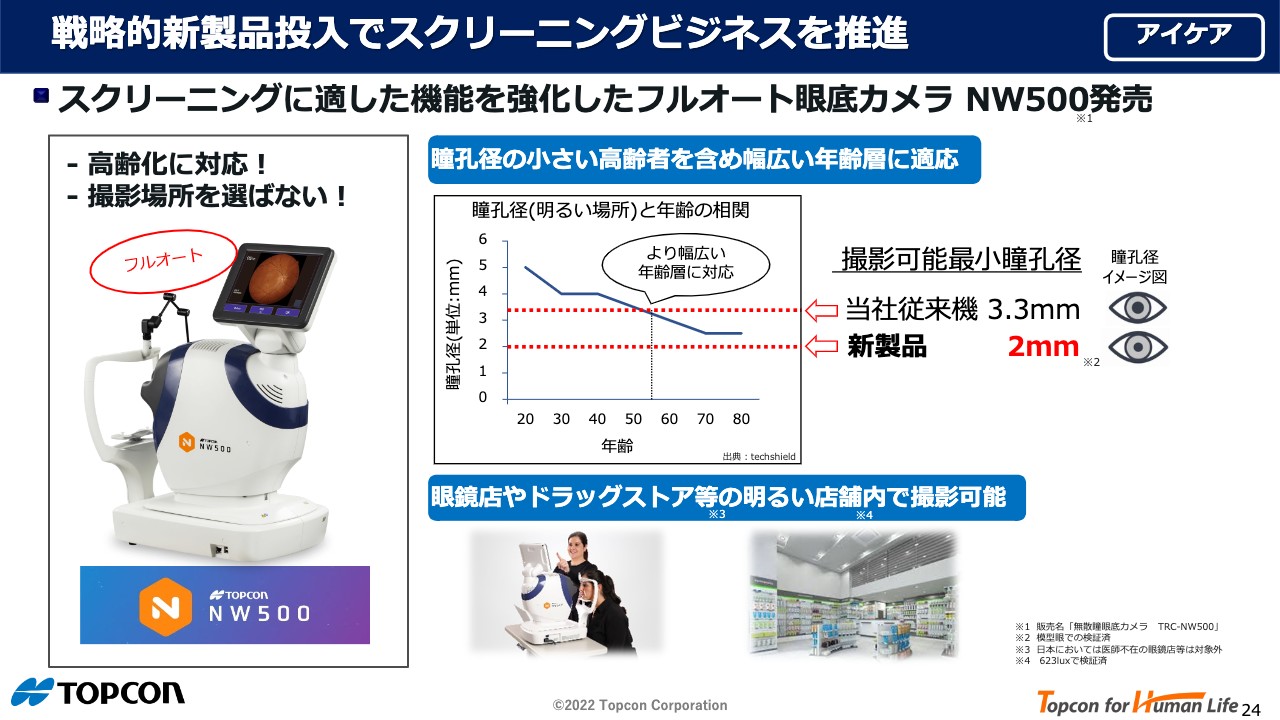

重要なスクリーニング事業についてです。スクリーニングに適した機能を持つフルオート眼底カメラ「NW500」を発売しました。「高齢化に対応!」「撮影場所を選ばない!」といった特徴があります。

人間の習性として、明るい場所では瞳孔が小さくなります。スライド中央のグラフは、明るい場所の瞳孔の大きさと年齢の相関関係を表したものです。横軸が年齢で、縦軸が瞳孔径となっており、高齢化とともに段々と瞳孔が小さくなることがお分かりいただけるかと思います。

当社の従来機「NW400」では、撮影できる最小瞳孔径が3.3ミリメートル程度です。瞳孔がこれより小さいと、明るい場所では撮影ができません。

これ以上小さくなった瞳孔を当社の従来機「NW400」で測る場合、暗いところ、暗室に行けば測れます。しかし、スクリーニングの潜在需要を捉えるためには、暗室ではなく、例えば眼鏡店やドラッグストアなどの明るいところでも撮影できるということが非常に重要です。

そこを狙って、この「NW500」は、撮影可能な最小瞳孔径を2ミリメートルまで小さくしました。最小2ミリメートルでも撮影可能ということは、明るい場所での撮影であってもご高齢の方々も含めて、網羅できるということになります。スクリーニング事業においては、どこでも誰でも撮れるというのが非常に重要なスペックですので、この点を狙っていきたいと考えています。

世界最大の米国眼科学会 AAO 2022開催

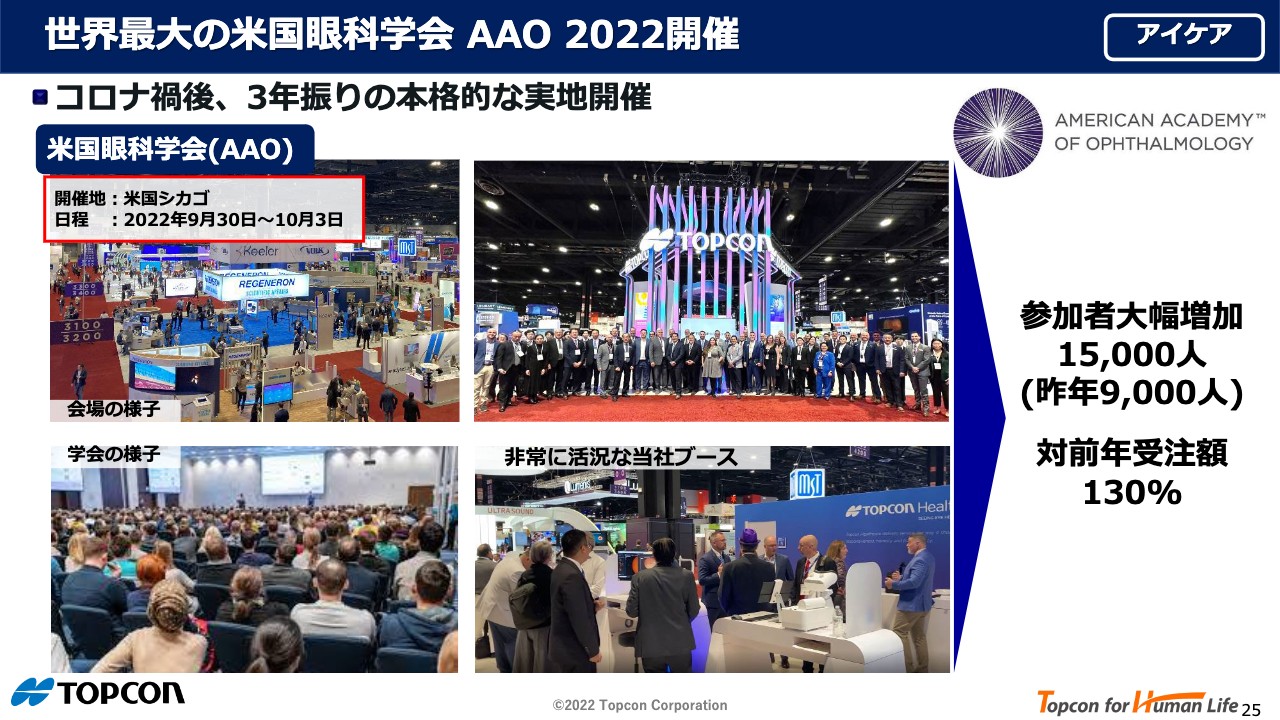

先ほどポジショニング事業で「BAUMA」というドイツの展示会をご紹介しましたが、こちらの「米国眼科学会(AAO)」は眼科の非常に大きな展示会です。世界で一番大きな展示会の1つで、3年ぶりに本格的に実地開催されました。

直近2年間はコロナ禍のため、オンラインで規模が小さかったのですが、今年は本格的に開催されました。活況さをお示しする実際の写真を複数掲載しています。

参加者は1万5,000人と昨年に比べて倍近くとなっており、当社の受注も大きく伸びています。

III. まとめ

最後にまとめです。

まとめ

業績見通しを上方修正し、売上高2,000億円、営業利益190億円、経常利益180億円、純利益125億円、配当については6円増配の42円を計画します。

質疑応答(要旨)①:全社共通事項

Q. 粗利率の水準について、どのように評価しているのか?

A. 粗利率の変動要因としては、部材価格の上昇、値上げ、為替があるが、最初の二つの影響が相殺し、為替の分だけ改善したというイメージ。

Q. 部材不足について、上期も厳しかったと言っていたが上方修正している。同じような形に下期になる可能性が高いと考えて良いのか、それとも下期は更に厳しくなると見ているのか?

A. 状況は変わらない。今後想定以上に厳しいことが出て来るかもしれないが、上振れできるように設計変更などの努力を継続していく。

Q. 為替の上期売上への影響額は?

A. 上期実績でいうとおおよその数字で約百億円。

Q. 通期の新しい増減益分析の数値について教えて欲しい。

A. 売上増・Mixが70-80億円のプラス、固定費が50-60億円のマイナス、為替と原価低減が合わせて40億円程度、部材物流費上昇が30-40億円のマイナスと見ている。

Q. 下期のガイダンスの数値を計算すると、ポジショニング・カンパニーが前年同期比で減益となっている。当事業を最も保守的に見ていると考えて良いのか?

A. そのように見ていただいて構わない。

質疑応答(要旨)②:ポジショニング・カンパニー

Q. Q2だけで見ると今までにない高い水準の売上だったが、下期について、マクロの影響などを含めどう見れば良いか?

A. 受注状況から見ると悪くはなく、住宅絡みは弱いがインフラ関連が堅調で、当面は悪くはならないように見える。一方で、世界的なインフレや金融引締め、地政学リスク、部材不足、中国のゼロコロナ政策の影響などがあり、不透明感が増々高まっている。その為、下期の予想数値はかなり抑えた数字となっている。

Q. 為替と値上げの影響が無かった場合の売上の伸びはどの程度だったのか?

A. それらの影響を除いても、二桁の増収だった。

Q. 不透明要因が高まっている状況下では、キャンセルのリスクも考えた方が良いのか?

A. 通常はあまりキャンセルはないが、ここまで多額の受注残を抱えるということは過去に無く、キャンセルのリスクを否定はできない。

Q. 今後の3年を見て、建機や農機の自動化に関して、技術優位性はどうなっていくのか? 大手の建機メーカーや農機メーカーによる内製化のリスクはないか?

A. まだ建機や農機のロボット化は黎明期であり、建機メーカーや農機メーカーの内製化の動きがあったとしても当社のビジネスはまだまだ成長できる。長い目で見た場合には、大手建機メーカーは何れは内製化するだろうとは思う。しかし、そのロボット化した建機を動かすには測量のデータが必要。施工後の検査も含め、測量の技術が必要となるので、彼らが市場を全部取ることはできない。農業については、求められる精度が相対的に低いので、内製化のハードルはより低くなる。しかし、スマート農業ということを考えると、育成状況をセンシングする等、当社が得意な計測技術が様々な場面で必要となる。当社は彼らと協業する形になっていくと考えている。

質疑応答(要旨)③:アイケア事業

Q. 景気後退となった場合、眼鏡チェーン店による設備投資の減速リスクはあるか?

A. 現状は好調で、景気減速を感じさせていない。

Q. NW500についての説明があったが、現行モデルのNW400が発売から8年経過している。更新需要が期待できるのか?

A. 期待している。NW500は製品力が向上しているので、それ以外にも期待している。

※質疑応答部分は、企業提供の要旨になります。