2022年11月1日に発表された、太平洋工業株式会社2023年3月期第2四半期決算説明の内容を書き起こしでお伝えします。

スピーカー:太平洋工業株式会社 代表取締役社長 小川信也 氏

目次

小川信也氏:太平洋工業株式会社の代表取締役社長、小川でございます。本日はお忙しい中、ご参加いただきありがとうございます。

本日は「第2四半期業績」「2022年度通期予想」についてご説明したのち、「サステナビリティ経営」についてお話しさせていただきます。

2022年度上期の振り返りと今後の課題

2022年度の上期は、半導体不足、ロックダウンの影響など、度重なる生産変動や材料高、エネルギー高騰によるコストアップがありましたが、これまでのコロナ禍での経験を踏まえて、労務費・経費などの原価低減活動を推進してきました。

下期以降は、円安局面の中、半導体などの部品供給不足の影響が続くことが予想されます。外部環境の不透明さは続きますが、これまで強化してきた収益体質と生産変動に強い体制を維持し、挽回時の物量効果を最大化できるように体制を整えていきます。

また、新規事業分野の開発・拡販の取り組みを進め、次なる新中期経営計画を策定していきます。

1-1 2Q 連結業績

連結業績についてご説明します。第2四半期の業績は、ロックダウンや半導体不足の影響の長期化などにより自動車生産台数は低水準が続きましたが、急激な円安の進展による為替換算差やプレス鋼材価格の高止まりにより、売上高は前年同期比15パーセント増の909億円と、過去最高となりました。

営業利益については、収益改善・固定費削減活動を継続的に推進しましたが、エネルギー費・材料価格の高騰、生産対応などにより、前年同期比48パーセント減の26億円となりました。

経常利益は、円安による為替差益により前年同期比4パーセント減の55億円、四半期純利益は前年同期比5パーセント減の41億円となりました。

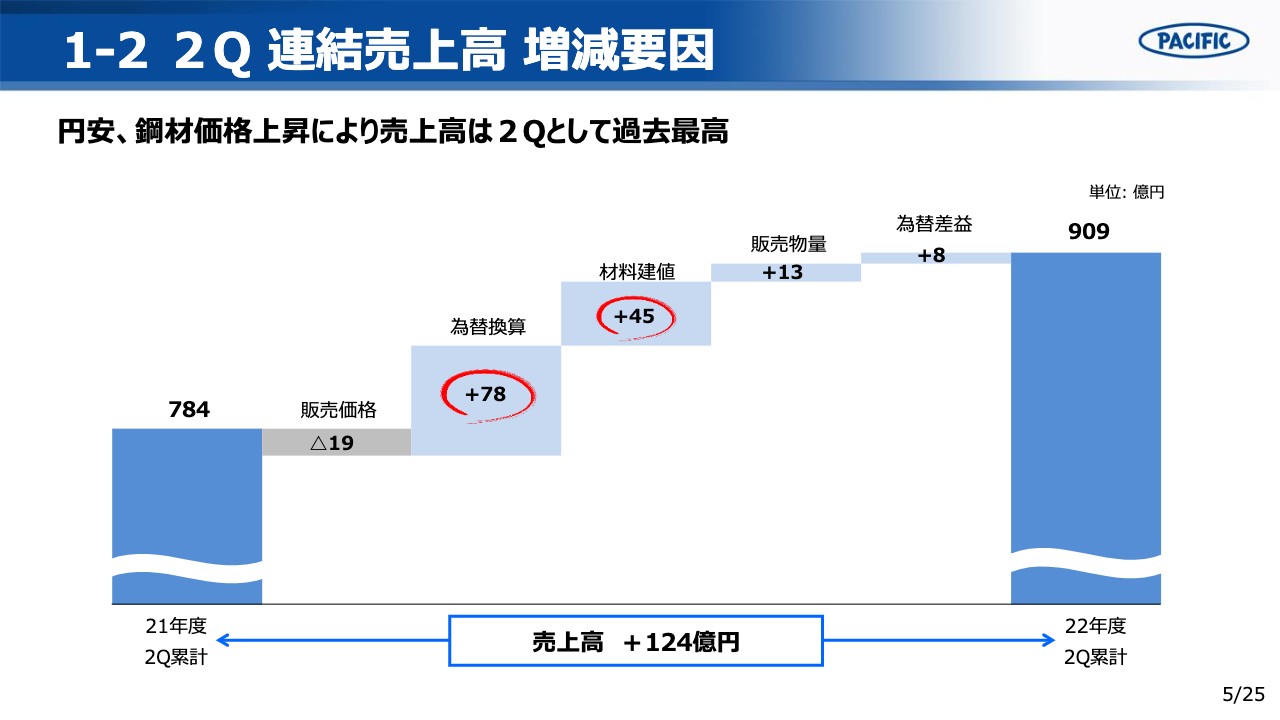

1-2 2Q 連結売上高 増減要因

売上高は主に、販売価格の影響による減収が19億円ありましたが、円安による78億円の換算差と、プレス鋼材価格などの上昇に伴う材料建値の影響により、前年同期の784億円から124億円の増収となりました。

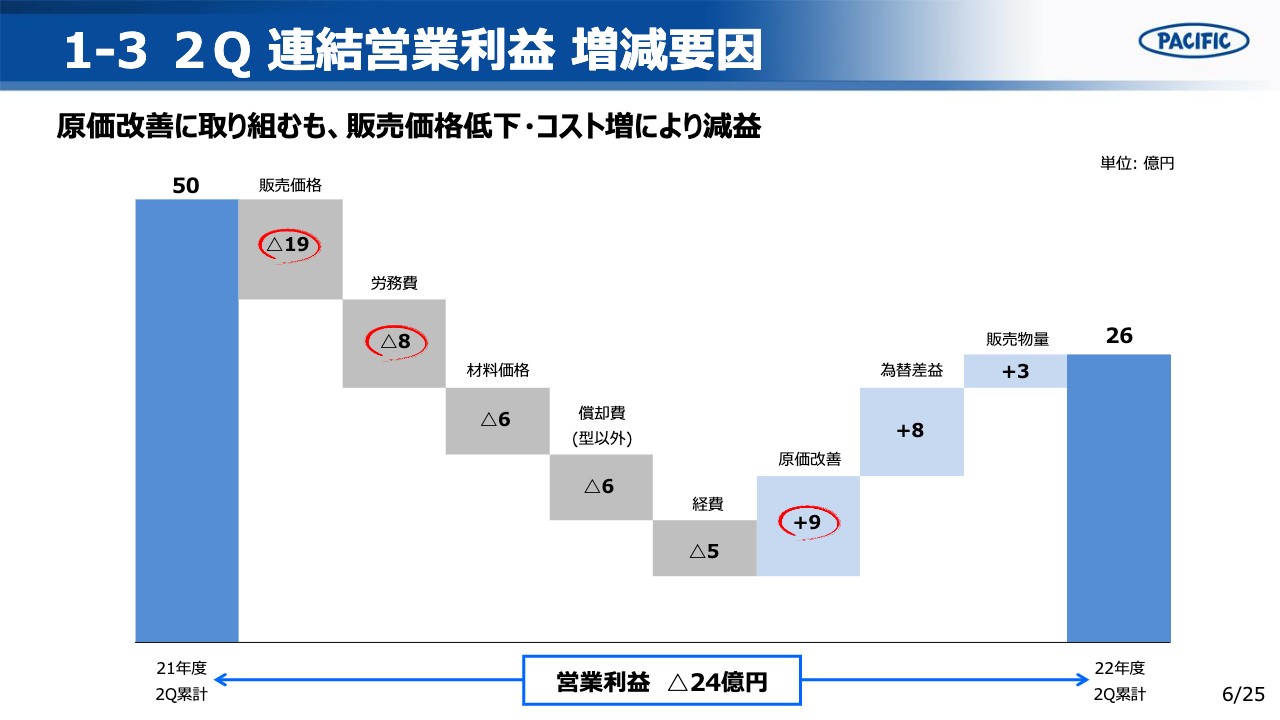

1-3 2Q 連結営業利益 増減要因

営業利益は、販売価格の影響や生産計画の変更に伴う労務費などのコスト負担の増加、材料価格やエネルギー価格の上昇による経費の増加の影響が大きく、前年同期の50億円から24億円減益し、26億円となりました。

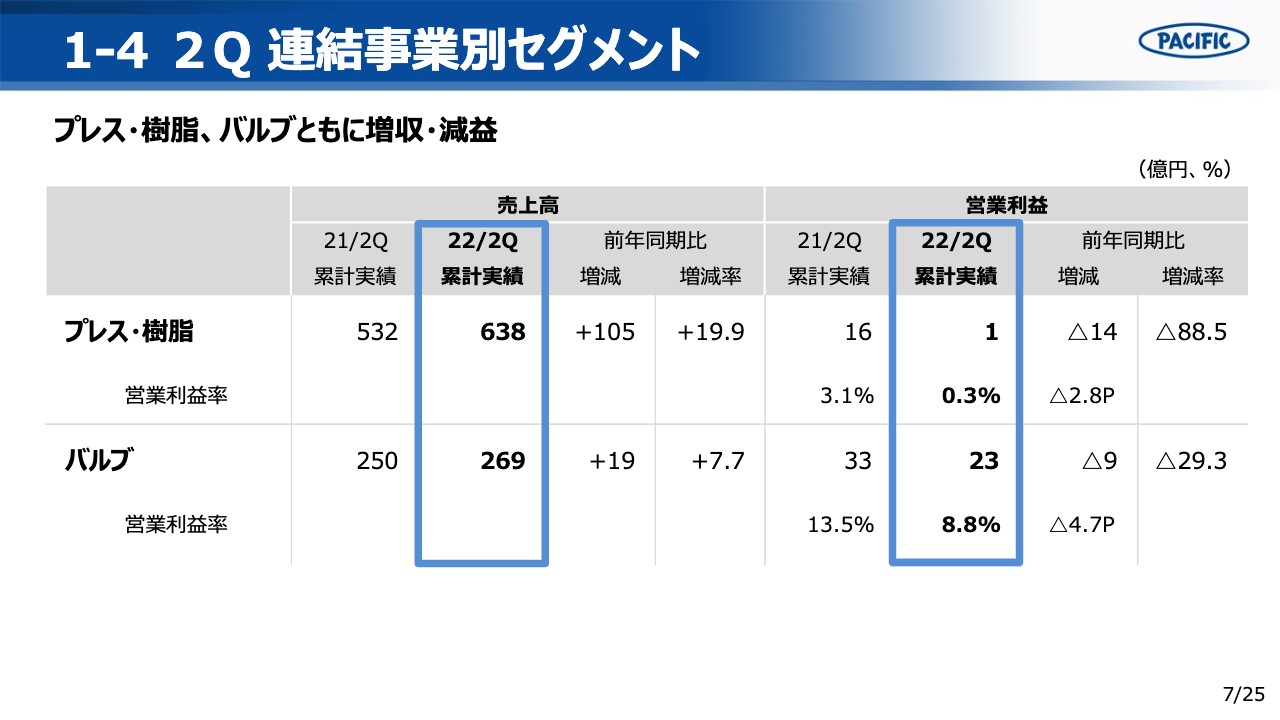

1-4 2Q 連結事業別セグメント

事業別セグメントです。プレス・樹脂事業の売上高は、円安の影響により前年同期比19パーセント増の638億円、営業利益は経費・労務費などの増加により、前年同期から14億円減少して1億円となりました。

バルブ事業の売上高は、前年同期比7パーセント増の269億円、営業利益は材料価格の上昇などにより、前年同期から9億円減少し、23億円となりました。

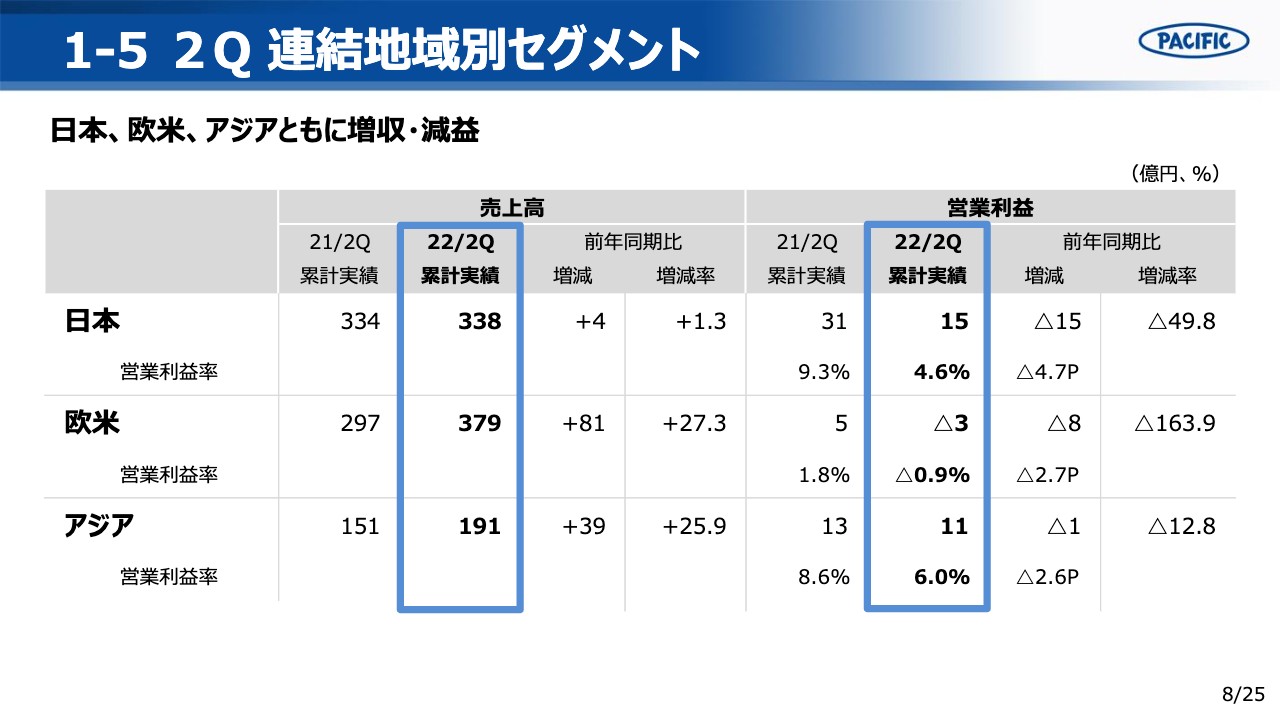

1-5 2Q 連結地域別セグメント

地域別セグメントです。日本の売上高は、前年同期並の338億円となりました。営業利益は前期から15億円減少して15億円となりました。

欧米の売上高は、前年同期比27パーセント増の379億円、営業利益は材料費・労務費などの増加により前年同期から8億円減少し、3億円の赤字となりました。

アジアの売上高は、前年同期比25パーセント増の191億円、営業利益は前年同期から1億円減少して、11億円となりました。

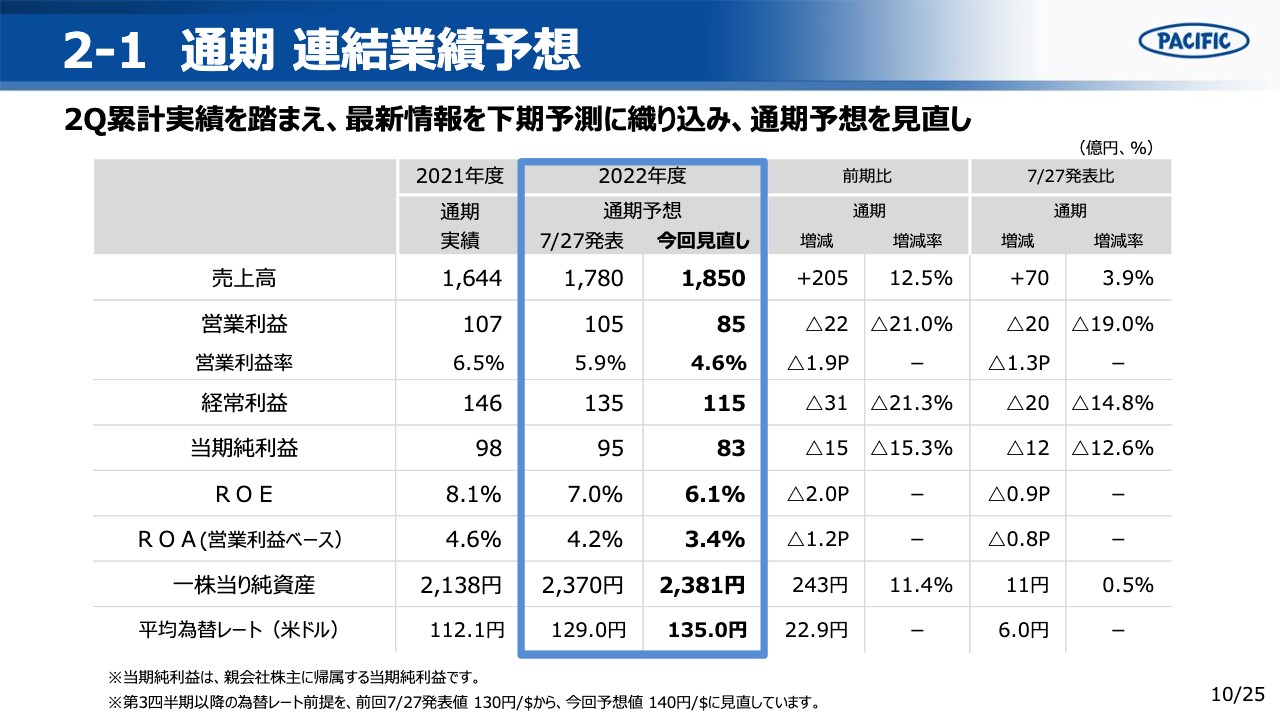

2-1 通期 連結業績予想

2022年度通期予想についてご説明します。第2四半期の実績に加え、顧客の生産計画、半導体不足、円安の影響などの不透明な外部環境を踏まえて、業績予想を修正しました。

販売物量は緩やかに回復していくと想定し、鋼材建値の上昇、円安による為替換算の影響を織り込み、売上高は前年同期比12パーセント増の1,850億円を見込んでいます。営業利益は前年同期比21パーセント減の85億円、営業利益率は4.6パーセントと予想しています。

下期の想定為替レートは、1ドル130円から1ドル140円へ変更しています。為替感応度は、1円につき年間1億円となっています。

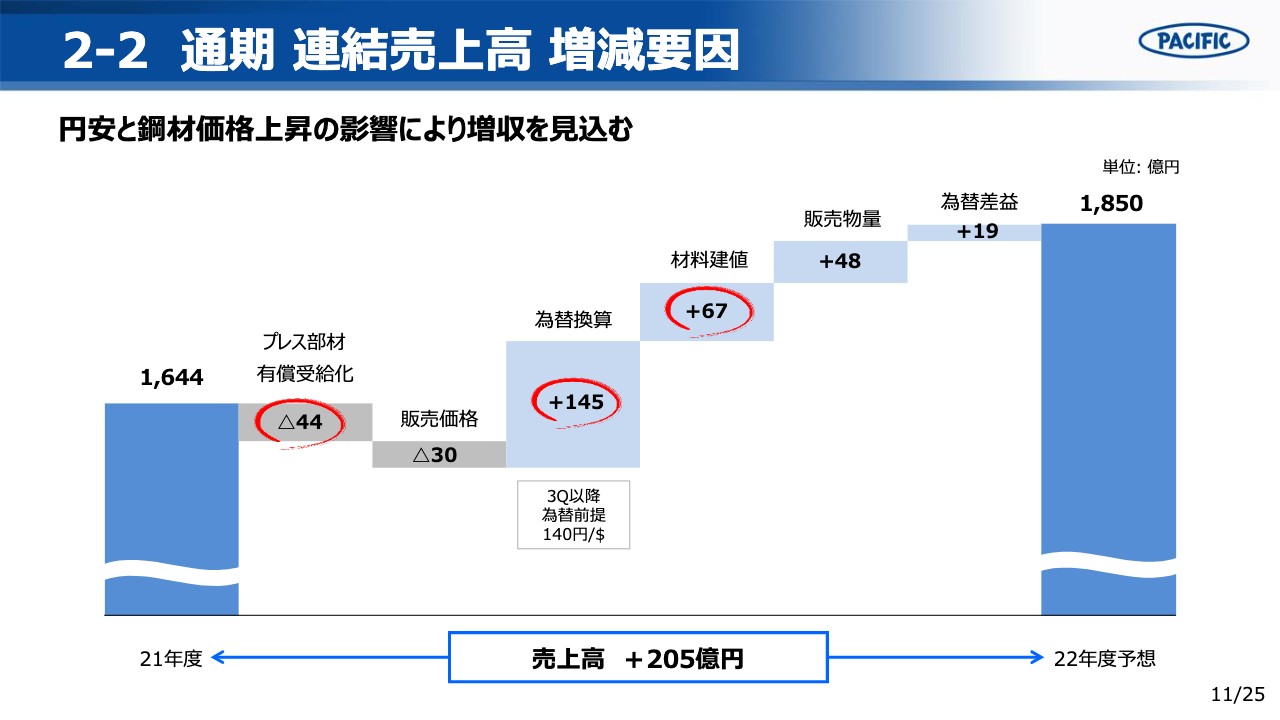

2-2 通期 連結売上高 増減要因

通期の売上高は、プレス部材の有償受給化・販売価格の低下による減収がありますが、 円安による為替換算差、材料建値の影響などによる増収により、前期の1,644億円から205億円増収し、1,850億円を予想しています。

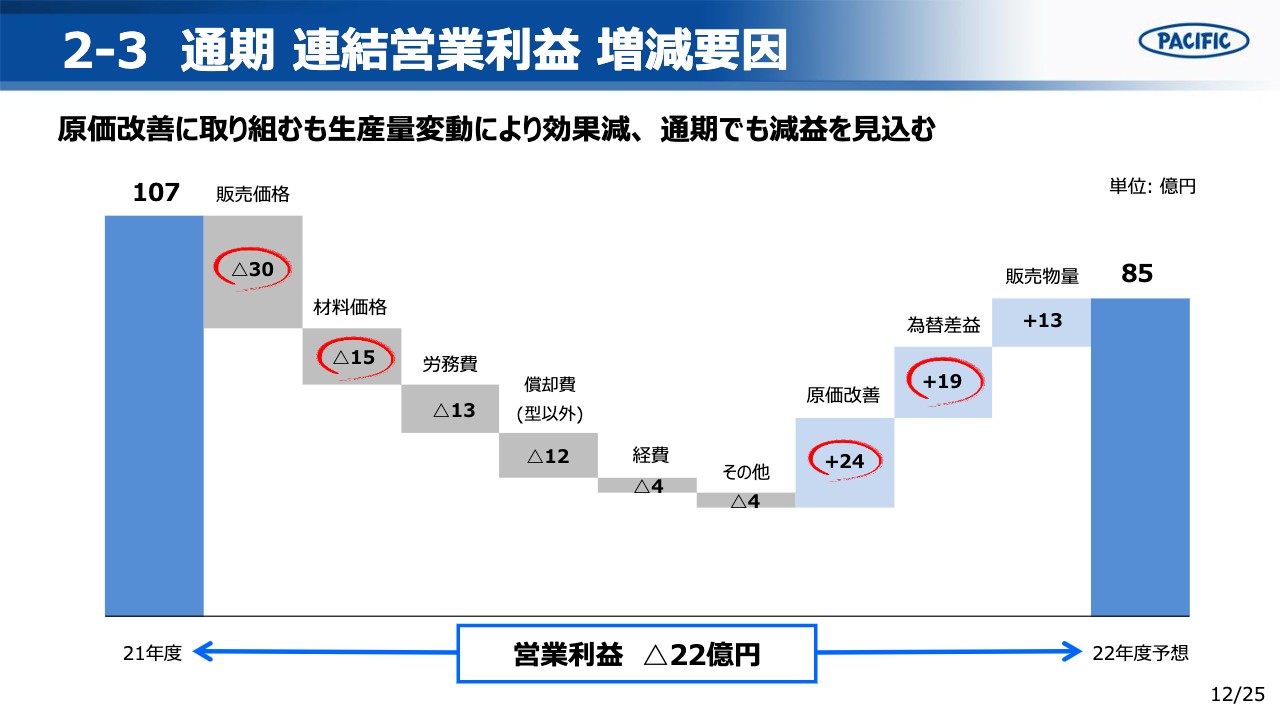

2-3 通期 連結営業利益 増減要因

通期の営業利益は、2021年度から22億円減益の85億円を予想しています。材料価格の高止まりや、エネルギー費高騰に伴うコストの増加、為替差益などがありますが、拡販、原価改善に努め、収益を確保していきたいと思います。

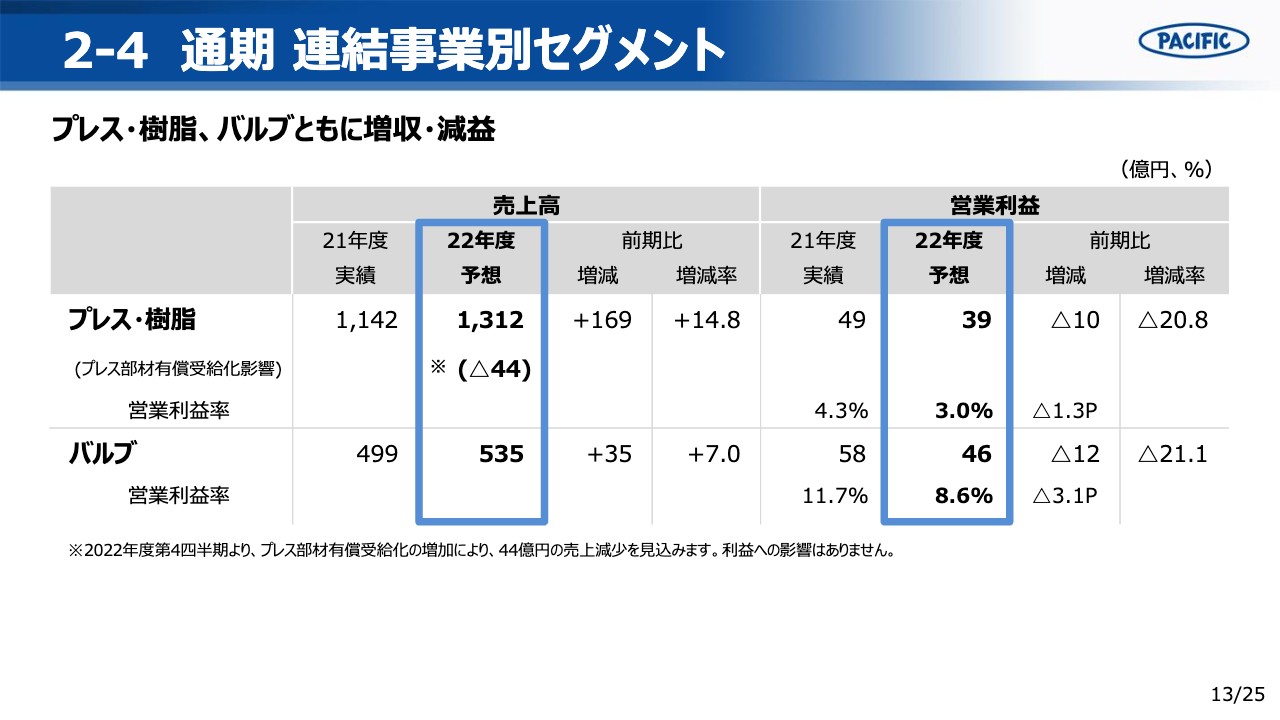

2-4 通期 連結事業別セグメント

通期の事業別予想です。プレス・樹脂事業の売上高は、プレス部材の有償受給化の影響による44億円の減収を含み、前年同期比14パーセント増の1,312億円、営業利益は、前年同期比20パーセント減の39億円と予想しています。

バルブ事業の売上高は、前年同期比7パーセント増の535億円、営業利益は材料価格の上昇により、前年同期比21パーセント減の46億円と予想しています。

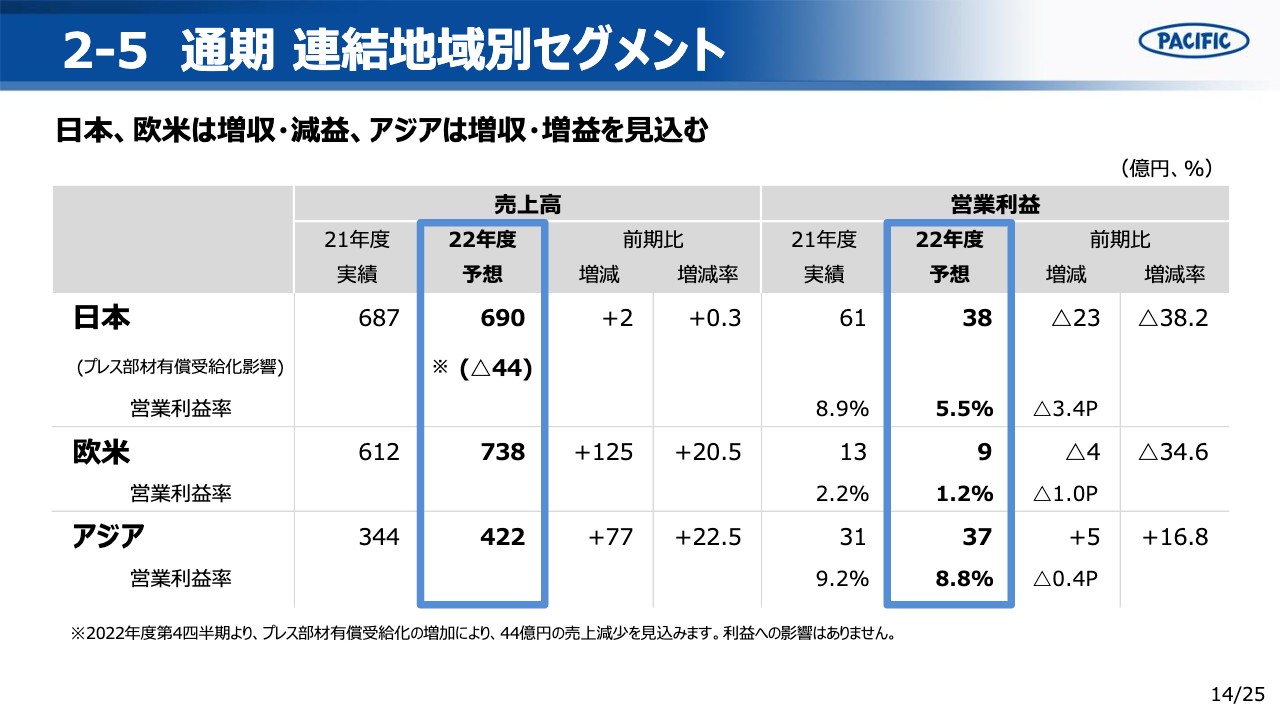

2-5 通期 連結地域別セグメント

通期の地域別予想です。日本の売上高は前年同期並の690億円、営業利益は前年同期比38パーセント減の38億円と予想しています。

欧米の売上高は前年同期比20パーセント増の738億円、営業利益は前年同期比34パーセント減の9億円という予想です。

アジアの売上高は前年同期比22パーセント増の422億円、営業利益は前年同期比16パーセント増の37億円と予想しています。

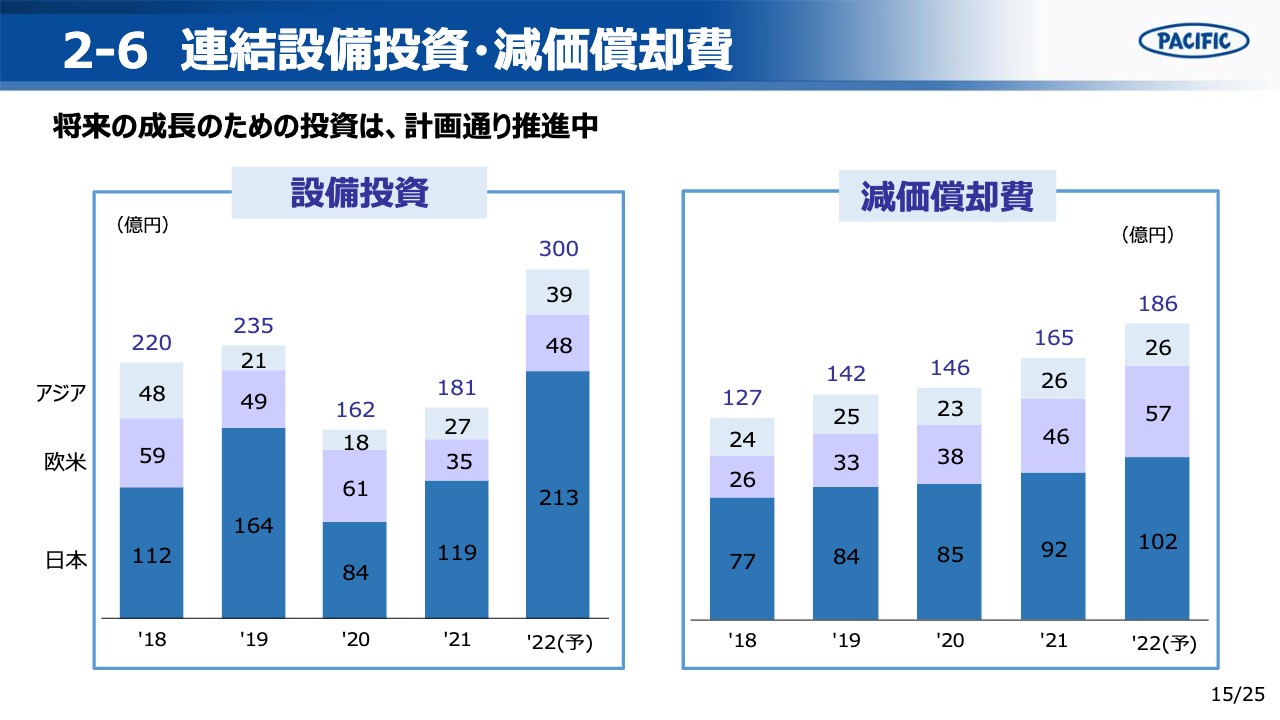

2-6 連結設備投資・減価償却費

連結設備投資についてご説明します。2022年度は300億円の投資を見込みます。これは、通常の新製品立ち上げに伴う生産準備の他、カーボンニュートラルのグローバル・マザー工場としての大垣地区の新工場建設130億円に加え、日本・米国・中国での増産に向けたプレス設備導入などによるものです。

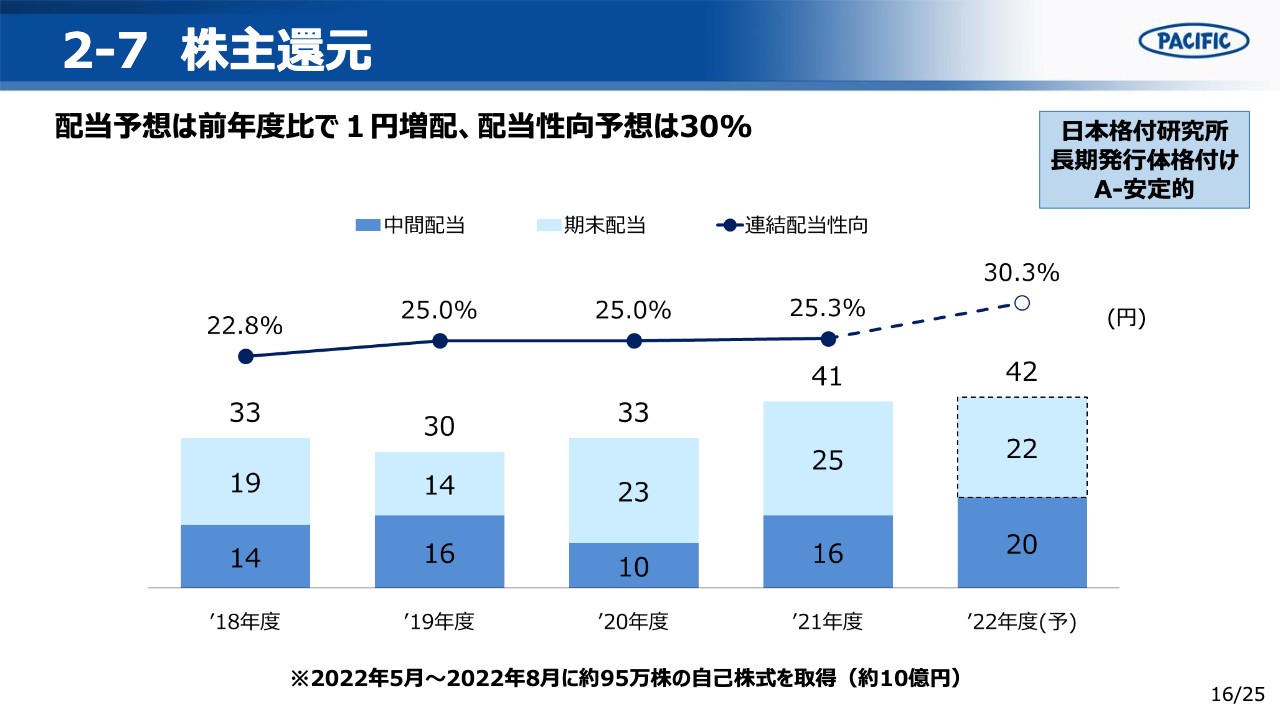

2-7 株主還元

株主還元および配当金についてご説明します。配当金については、4月の発表のとおり、中間配当は20円とします。期末配当は22円、年間で42円を予想しています。

なお、通期での配当性向は30.3パーセントを見込んでいます。5月に発表した約10億円の自社株買いについては、8月末で予定どおり完了しました。日本格付研究所の発行体格付「A-安定的」をいただいています。

3-1 「OCEAN-22」を縦糸に、SDGsを横糸に紡ぐ

ここからはサステナビリティ経営について、直近の取り組みや成果なども踏まえてご説明します。当社は長期ビジョン「PACIFIC GLOCAL VISION」のもと、「OCEAN-22」 の「プレス・樹脂、バルブ・TPMS、新規事業」を縦糸に、SDGsの考え方を踏まえた「サステナビリティの4テーマ」を横糸に織りなし、次世代モビリティ社会で、豊かな生活と持続可能な暮らしに「ものづくり」で貢献する企業を目指し、取り組んでいます。

3-2 環境負荷極小化の取組み

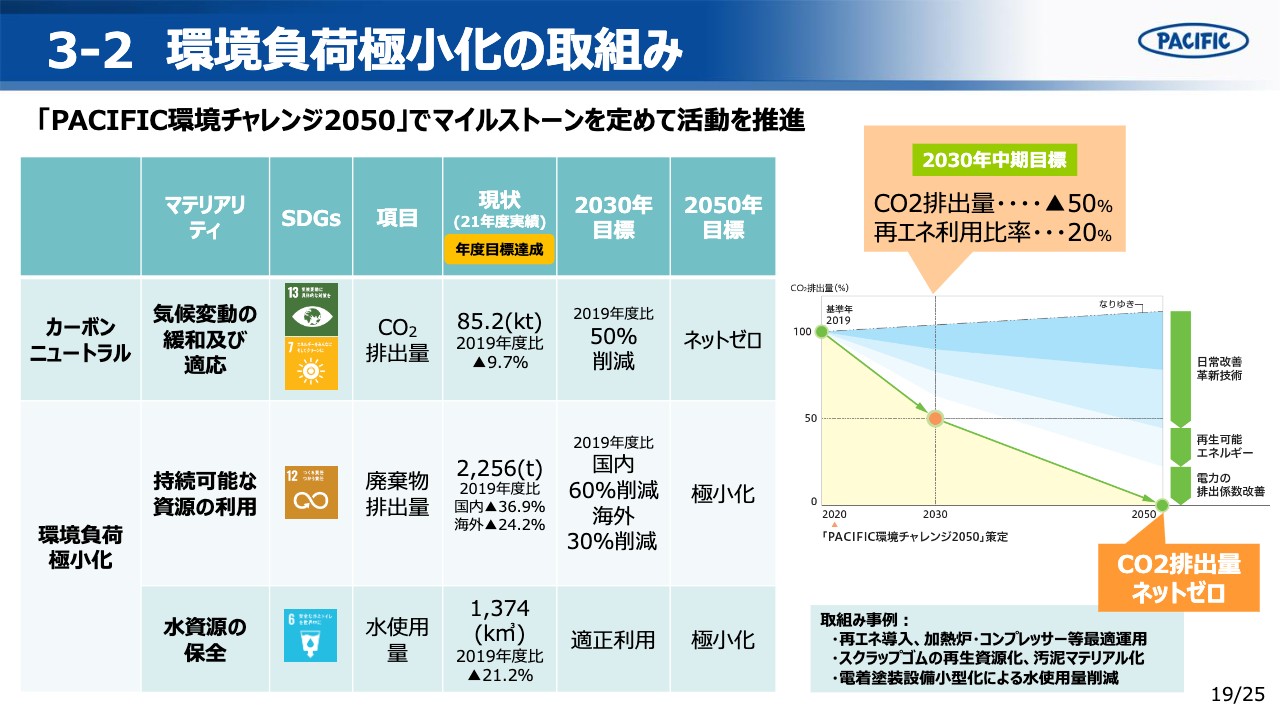

「環境負荷極小化の取り組み」についてご説明します。当社は2050年のカーボンニュートラルを目指した「PACIFIC環境チャレンジ2050」を策定し、2030年のCO2排出量半減に向けて、活動を順調に進めています。

CO2排出量削減では、日常での改善事例として、設備稼働最適化の取り組みを進めており、廃棄物削減では、スクラップゴムの再生資源化に向けた開発などの取り組みを進めています。

3-3 冷間超ハイテン拡大と拠点拡充

「製品を通じた社会・顧客課題の解決」として、プレス事業では、軽量化に向けた取り組みを進めています。

構造解析やCAE解析を深化し、冷間超ハイテン1180メガパスカル材のフロントピラーが新型クラウンに採用され、プロジェクト表彰をいただきました。今後とも、ホットスタンプから冷間プレスへ置き換えを進めていきます。

3-4 電動車向け製品の開発

電動車向け製品の開発についてご説明します。BEV車両での熱マネジメントシステム向けの電動膨張弁の開発を完了し、生産準備を進めています。メガTier1、システムメーカーに対し、技術開発・拡販をシュレーダーとともに進めます。

また、エンジンカバーで培った防音・防振技術を使った、BEV向けの防音カバー開発を進めています。ウレタン技術を進化させ、新しいノイズの防音ニーズに対し、エアコンの電動コンプレッサー用防音カバーを開発し、採用されています。

3-5 新分野の技術・製品開発

新分野の技術・製品開発についてご説明します。非自動車分野への挑戦として、TPMSで培ったセンシング技術・無線技術などのコア技術を活かし、ソリューションを提供できる新製品開発を進めています。

今年6月から販売開始した牛体調モニタリングシステム「CAPSULE SENSE」は、牛の胃の中で温度・圧力・加速度等を測定し、牛の発情・分娩・疾病などの健康管理と監視業務の軽減に寄与できる製品です。

ワクチン輸送、HACCP対応の食品輸送に活用できるマルチセンシングロガー「e-WAVES」が、「2022年“超”モノづくり大賞 日本力(にっぽんぶらんど)賞」をいただきました。社会貢献度の高さや、製品の独創性などをご評価いただいています。

また、国土交通省が実施する浸水センサ等の各種実証実験に参加しており、今後も製品を通じた社会課題の解決を目指し、ニーズの発掘と製品の開発を進めていきます。

3-6 再エネ導入・新工場建設

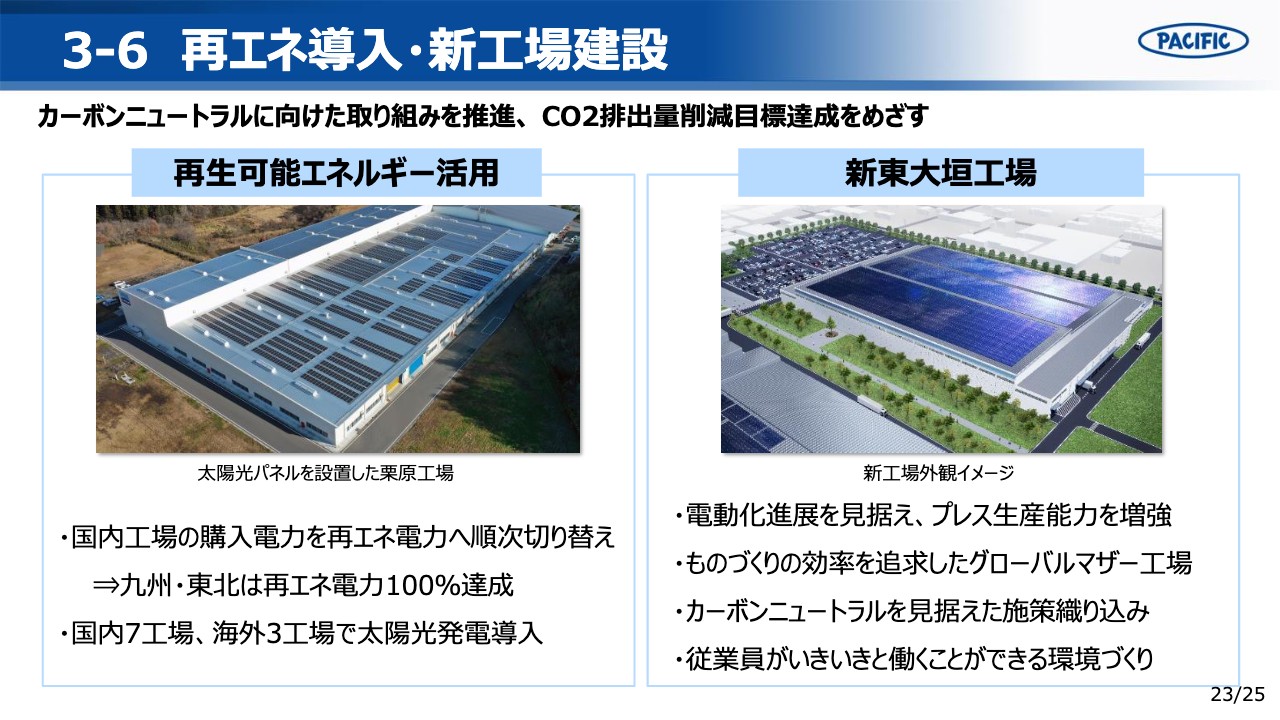

再エネ導入・新工場建設についてご説明します。すでに国内7工場、海外3工場で太陽光発電を導入してきましたが、今年は新たにタイの2工場でも、1,000キロワットの太陽光発電システムを導入予定です。

再エネ電力導入については、九州、東北工場では、再エネ電力に100パーセント切り替え、中部地区の各工場も順次切り替えを進め、目標とする再エネ利用比率20パーセントの達成を目指します。

建設中の新東大垣工場は、グローバル・マザー工場として、工場建設からカーボンニュートラル実現に向けた工夫を織り込み、ものづくり効率を上げ、従業員がいきいきと働くことのできる職場環境を整えた工場を目指して、順調に建設を進めております。

3-7 サステナビリティ経営の取組みと評価

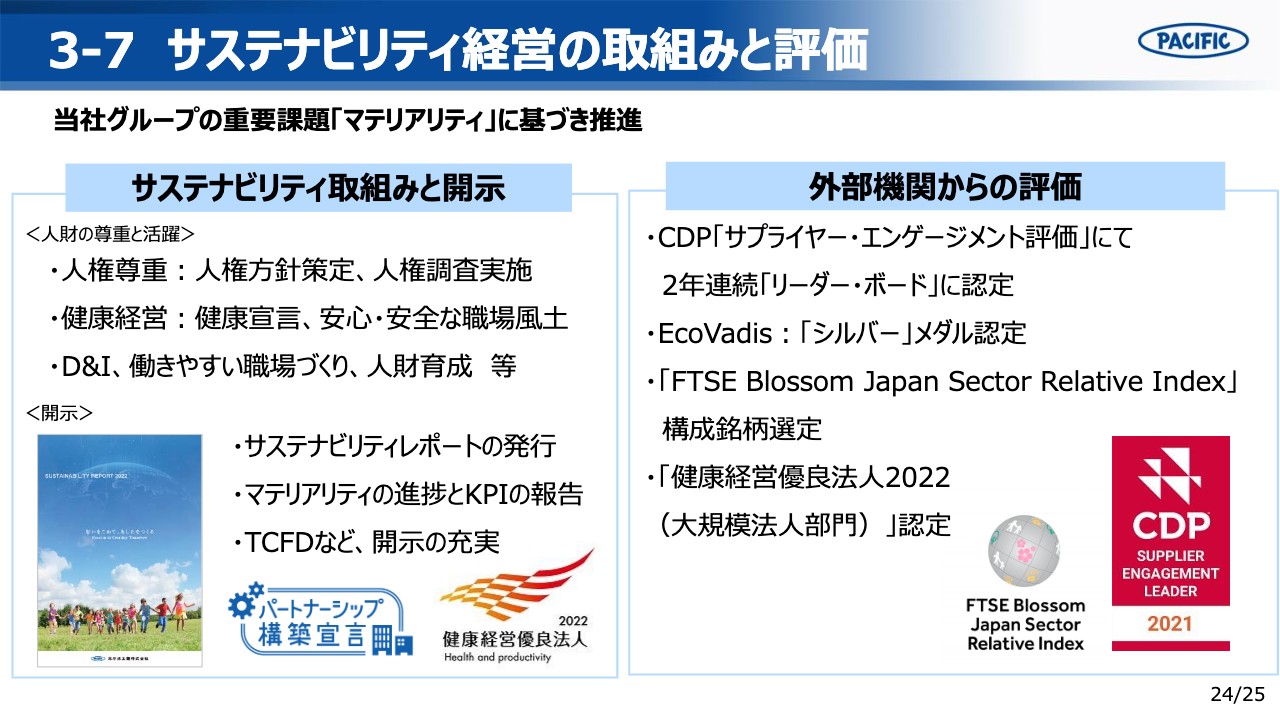

サステナビリティ経営の取組みと評価についてご説明します。当社のサステナビリティへの取組みやKPIの進捗状況を報告する「サステナビリティレポート2022」を、9月末に発行しました。

人権尊重や健康経営、ダイバーシティ&インクルージョン、公正な取引などの取り組み状況や、TCFDに基づく情報開示を充実させています。

また、外部機関からも当社の取り組みをご評価いただき、「CDP 気候変動評価」では、2年連続でリーダーシップレベル「A−」を、「サプライヤーエンゲージメント評価」も2年連続で「リーダー・ボード」に選出、「EcoVadis」はシルバーメダルの認定をいただいています。

小川氏からのご挨拶

コロナ禍、ウクライナ情勢、為替変動等、外部環境の課題はありますが、最終年度である「OCEAN-22」達成に向け、機動的に経営を進めていきます。

2030年はSDGsゴールの年でもあり、当社の創業100年の節目でもあります。さらにその先の2050年も見据えながら、来年4月には中期経営計画「OCEAN-26」を発表します。そして、「思いをこめて、あしたをつくって」まいります。

以上で説明を終わります。ご清聴ありがとうございました。