2022年11月4日に発表された、株式会社IDEC2023年3月期第2四半期決算説明の内容を書き起こしでお伝えします。

スピーカー:IDEC株式会社 代表取締役会長兼社長 舩木俊之 氏

IDEC株式会社 経営戦略企画担当 吉見晋一 氏

IDEC株式会社 経営管理担当執行役員 西山嘉彦 氏

IDEC株式会社 経営戦略企画本部 コーポレートコミュニケーション室長 元山理映子 氏

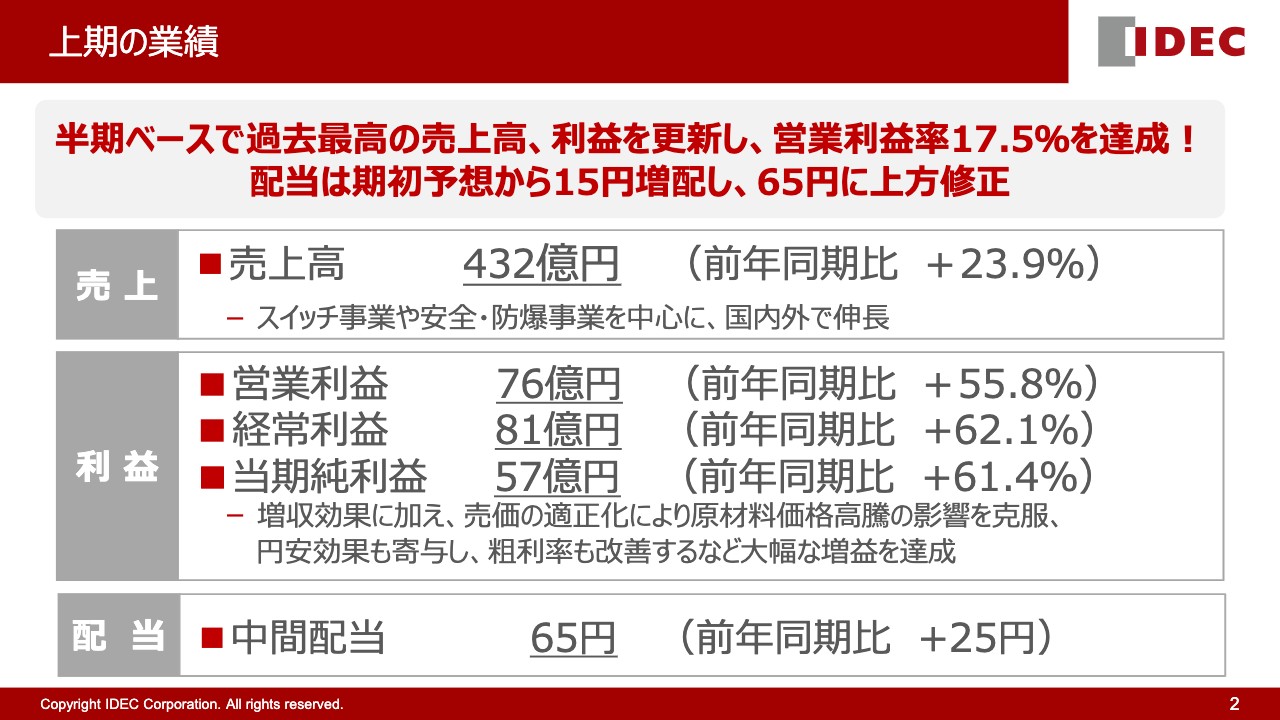

上期の業績

舩木俊之氏(以下、舩木):みなさま、IDEC上期業績発表にご参加いただきまして、誠にありがとうございます。

まず上期の業績についてご説明しますが、世界的な投資拡大の影響が非常に大きいと思います。当然、我々も拠点再編や生産設備の増強、その他価格改定も含めてあらゆる施策を打ちました。

その結果、売上高は432億円、営業利益率は17.5パーセントと、半期ベースで過去最高を更新しました。それと同時に、今後の事業展開には非常に危機感を持っているというのが、私の考えです。

配当は、好調な業績を踏まえて、中間配当を50円から65円に増配し、年間配当を130円としたいと思います。

通期業績予想は今のところ変更しておりません。5月に発表した新中期経営計画を初年度で達成したため、現在、あらためて新中期経営計画を作り上げているところです。

現在、アルプスアルパインとの合弁会社において新商品を開発し、市場投入を予定しており、また業務提携しているフランスのez-Wheel社の製品を活用したソリューションで、AGVやAMRなどの業界に参入しています。ソリューション提案を実現するために、新たな技術営業体制を立ち上げました。

ソリューションを提供することにより、付加価値率を今まで以上に上げていくことを計画しています。また、生産における改革を行い、コストダウンをより図っていきたいと考えています。

今後の事業体制は形態がどんどん変わっていくため、投資などについても根本的なところから見直しを考えています。

来年、新年度が始まる頃には新中期経営計画を発表しますが、来期以降も継続して高収益体質の会社とし、事業を拡大していきたいと考えています。

元山理映子氏(以下、元山):続きまして、私から決算の詳細をご説明します。上期の業績については、原材料価格の高騰や部材調達のひっ迫等の懸念材料はありましたが、グローバルで製造業の設備投資需要が堅調に推移し、スイッチ事業や安全・防爆事業を中心とする主力事業が、国内外で伸長しました。

日本、海外ともに大幅な増収増益となった結果、前期に続き、半期で過去最高となる売上高・利益を達成しました。営業利益率は前期より3.6パーセント上昇し、こちらも過去最高の17.5パーセントとなりました。

配当については、期初予想の50円から15円増配し、65円に上方修正しています。

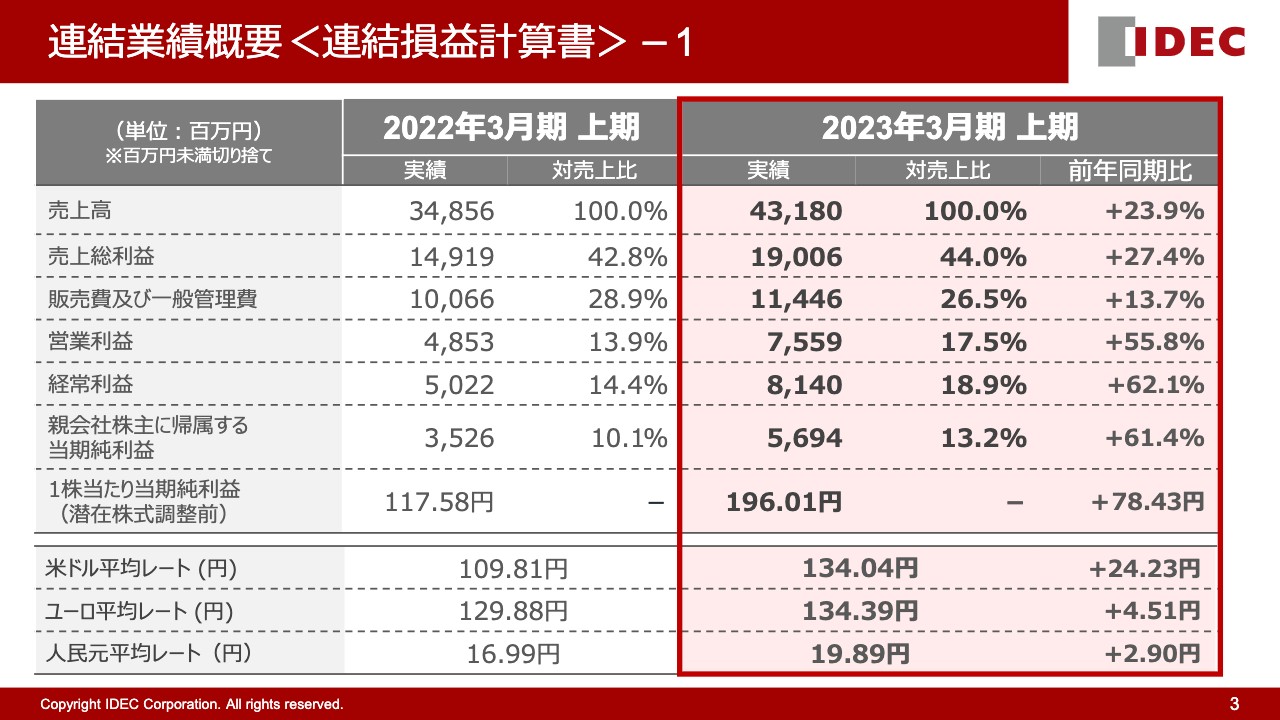

連結業績概要<連結損益計算書>-1

連結損益計算書については、一部部材の高騰や円安影響によるコスト増がありましたが、国内外における販売価格の適正化などにより原価上昇を吸収し、粗利率は前期より1.2パーセント改善し、44パーセントとなりました。

また、販売管理費の水準の適正化を図ることで、販管費率は前期より2.4パーセント低減し、26.5パーセントとなりました。

国内外ともに好調に推移したことで、売上・利益ともに計画を上回る結果となりました。現地通貨ベースでも、米州、EMEA、アジア・パシフィックは前期比・計画比ともに上回っています。

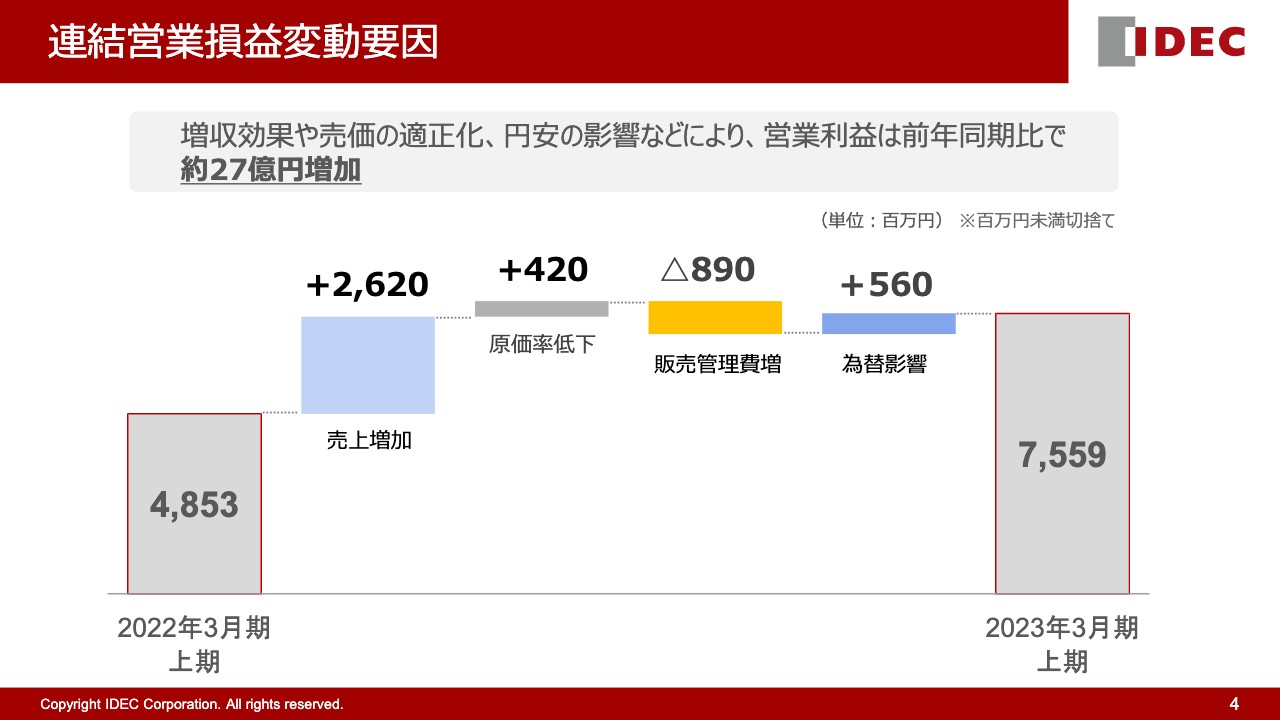

連結営業損益変動要因

営業利益は、増収効果や、グローバルで行った販売価格の適正化が寄与するとともに、円安の影響などにより、前期比で約27億円増加しました。

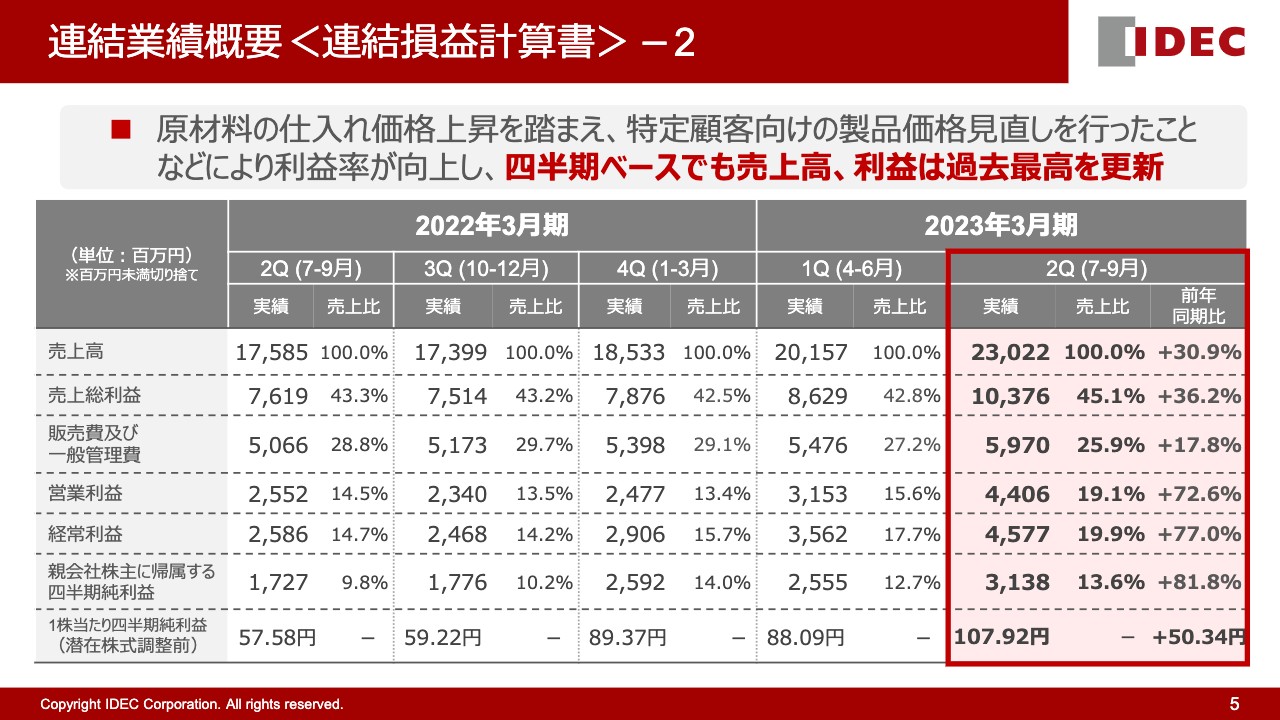

連結業績概要<連結損益計算書>-2

四半期別では、円安の影響や増収効果により製造固定費比率が低下したことに加え、原材料の仕入れ価格上昇を踏まえ、特定のお客さま向けの製品価格の見直しを行ったため、粗利率は45.1パーセント、営業利益率は四半期ベースで最高となる19.1パーセントとなりました。

売上高・営業利益率 (四半期推移)

過去からの売上高・営業利益率の推移は、スライドに記載のとおりです。

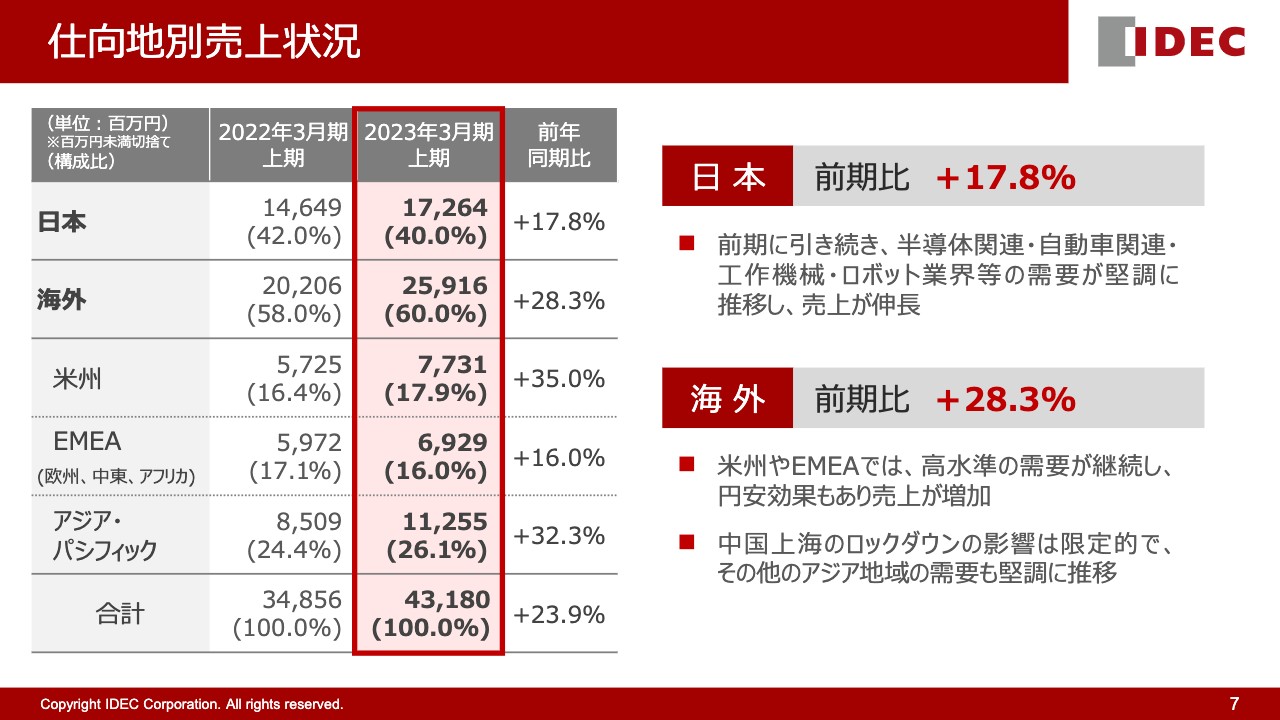

仕向地別売上状況

仕向地別の売上状況は、半導体・自動車・工作機械・ロボットといった各業界の需要が堅調に推移した結果、日本の売上は伸長しました。米州やEMEAにおいては、高水準の需要が継続していることから、現地通貨ベースでも好調に推移し、円安効果も寄与して売上が増加しました。

アジア・パシフィックは、中国やその他のアジア地域の需要も堅調で、スイッチ事業やインダストリアルコンポーネンツ事業を中心に、売上が伸長しました。

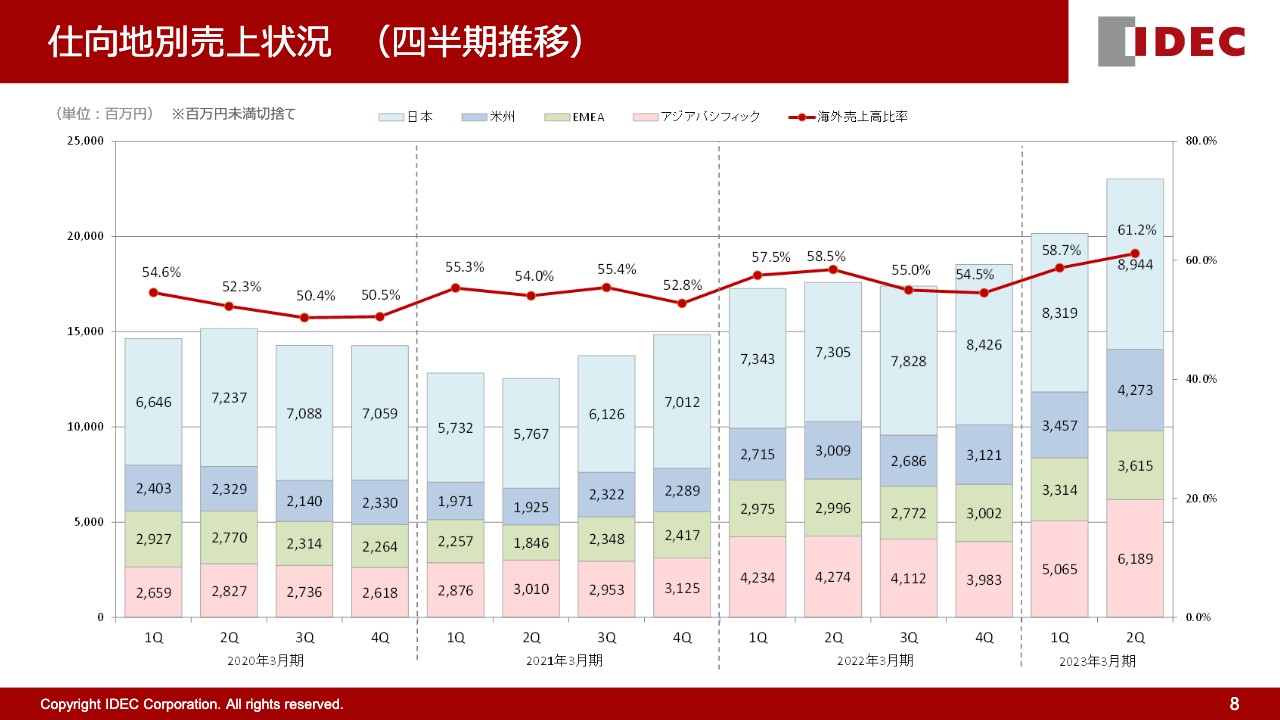

仕向地別売上状況 (四半期推移)

国内外ともに売上は伸長しましたが、特に米州やアジア・パシフィックでの売上の伸びが大きかったため、海外売上高比率は61.2パーセントとなりました。

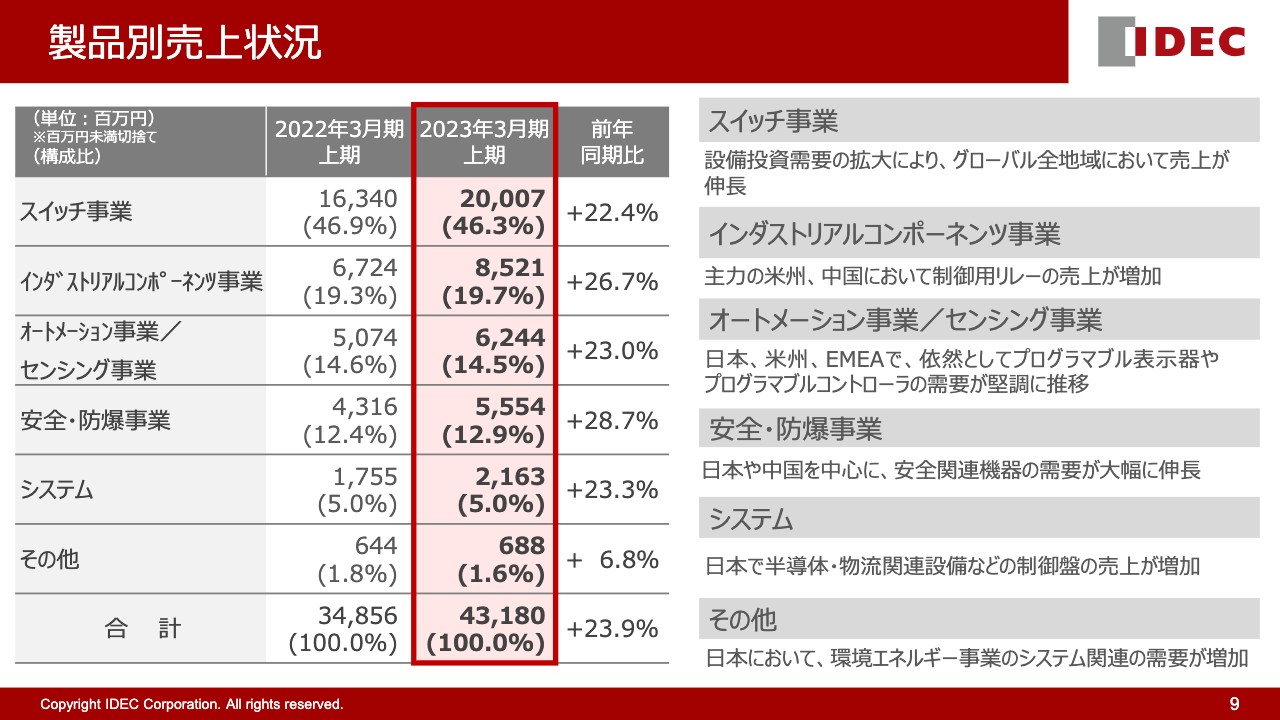

製品別売上状況

製品別売上高は、すべての事業が前期を上回り、好調な状況が続いています。

スイッチ事業は、グローバル全地域において売上が伸⻑し、インダストリアルコンポーネンツ事業は、主力市場である米州や中国において、制御用リレーなどを中心に売上が伸⻑しました。

オートメーション/センシング事業についても、日本や米州、EMEAで需要が堅調に推移しています。安全・防爆事業は、日本や中国を中心に、安全関連機器の需要が大幅に伸⻑していることから、売上が拡大しました。

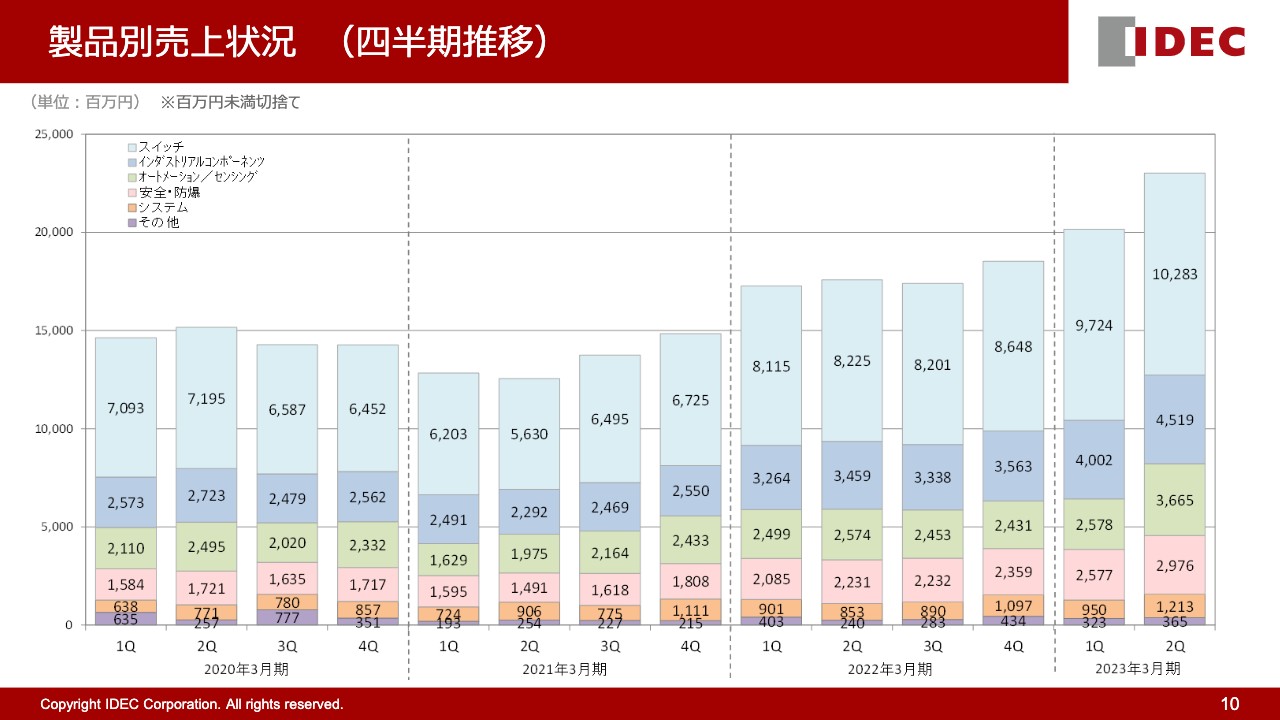

製品別売上状況 (四半期推移)

四半期別推移については、スライドに記載のとおりです。

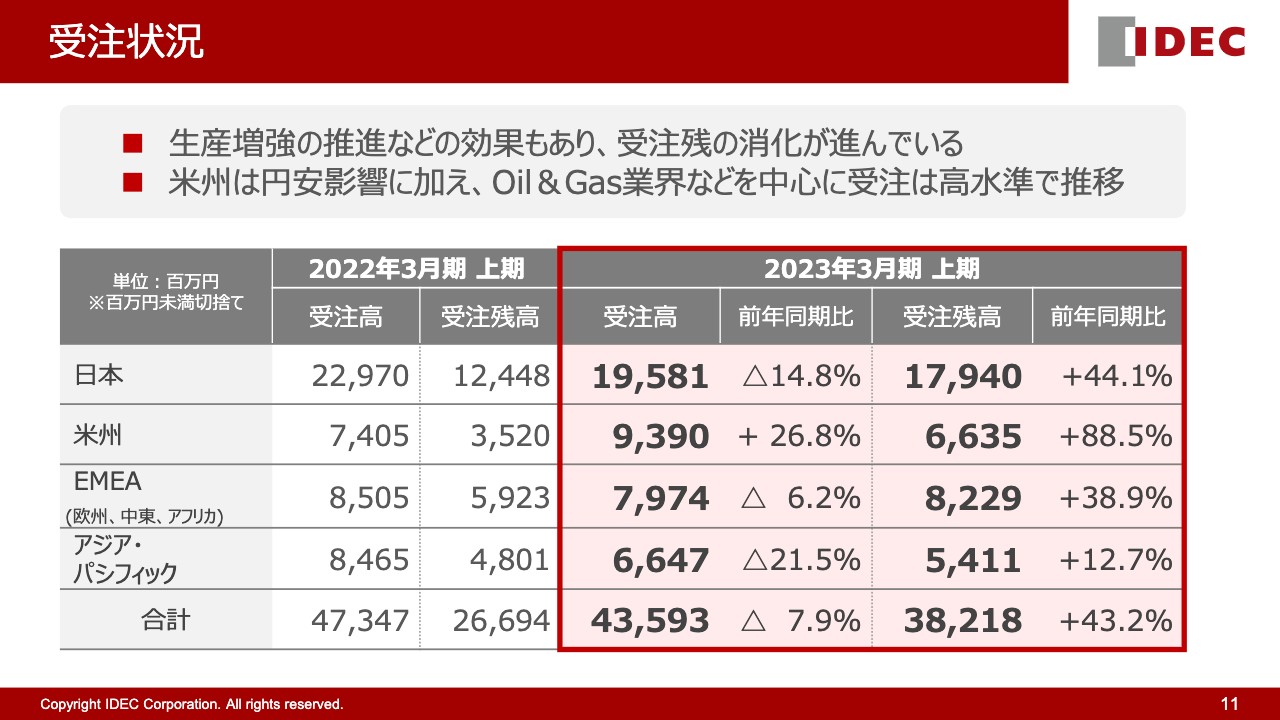

受注状況

受注高は、継続的に進めてきたグローバルでの生産増強の効果もあり、受注残の消化が進んでいます。また、⻑引く市場の供給懸念の影響から、実需を上回る受注が続いていましたが、足元では落ち着きを取り戻してきています。

米州は第1四半期から継続し、Oil&Gasなどの業界を中心に、オートメーション製品やスイッチをはじめとする主力製品の受注が増加しました。

受注状況 (四半期)

四半期別の推移です。第2四半期について、日本は7月受注分から製品価格の改訂を行っているため、受注高が減少しましたが、10月は回復傾向となっています。APEMは期ズレの影響もありますが、好調な受注状況となりました。

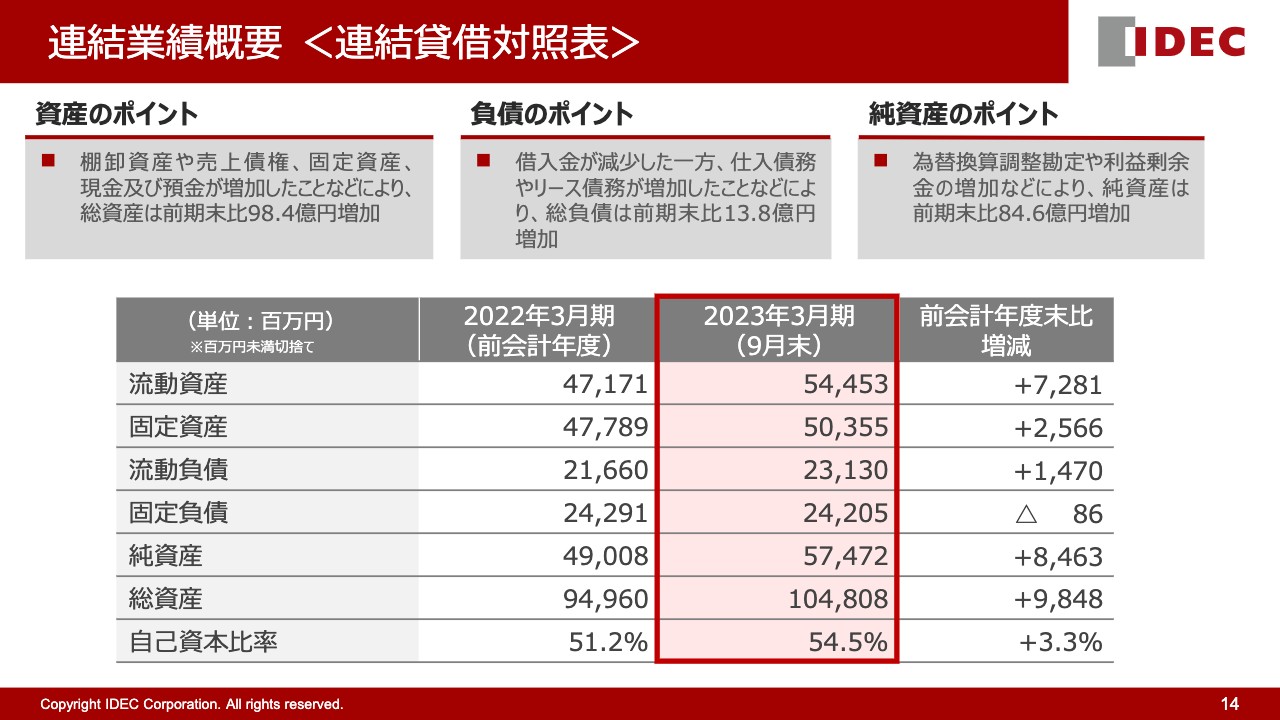

連結業績概要 <連結貸借対照表>

資産について、売上拡大に伴い棚卸資産や売上債権が増加し、固定資産や現預金なども増加したことから、総資産は前期末比で約98億円増加しました。

棚卸資産は、納期対応のために完成品在庫がグローバルで増加していることに加え、部材調達難による先行手配などにより、材料在庫や仕掛品在庫も増加しました。自己資本比率は前期末比で3.3パーセント上がり、54.5パーセントとなりました。

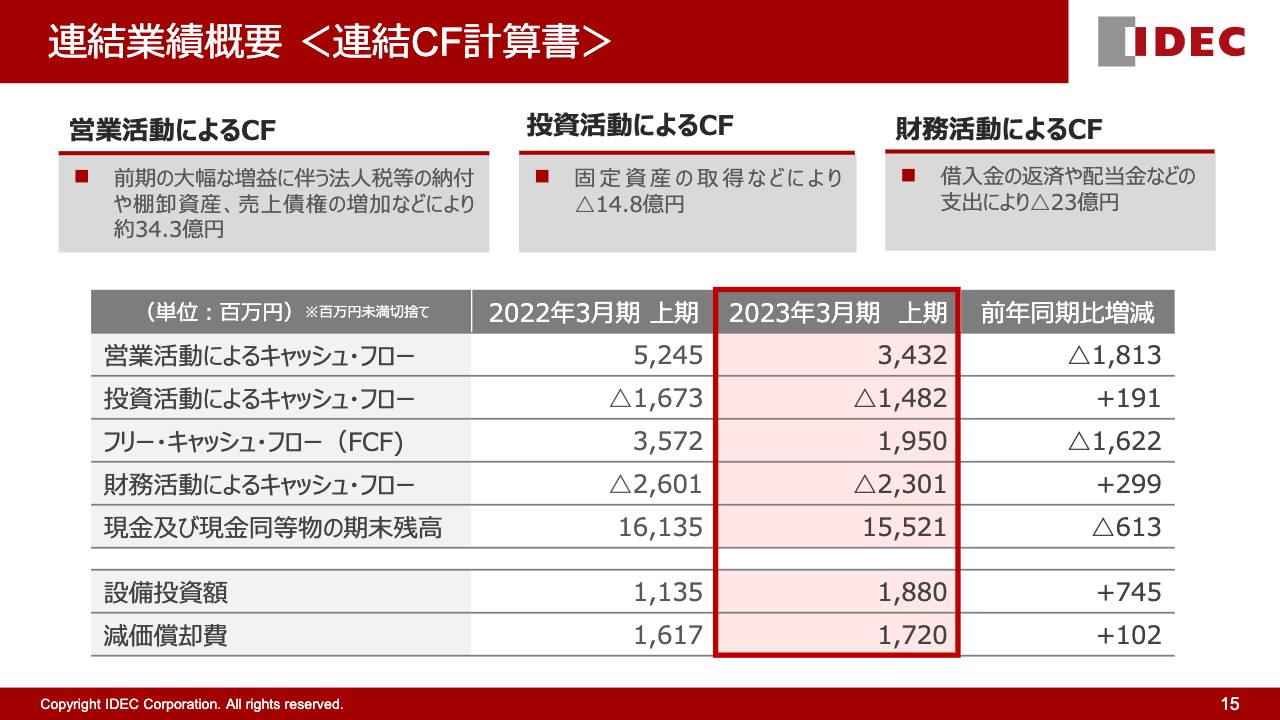

連結業績概要 <連結CF計算書>

営業活動によるキャッシュ・フローは、前期の大幅な増収に伴う法人税等の納付増加や棚卸資産が増加した影響などにより、前期比で減少し、約34億円の収入となりました。

設備投資額は、拠点再編にかかわる費用に加え、国内事業所への自家消費型太陽光発電設備の設置や国内外工場への機械設備、金型への投資などにより約19億円となりました。

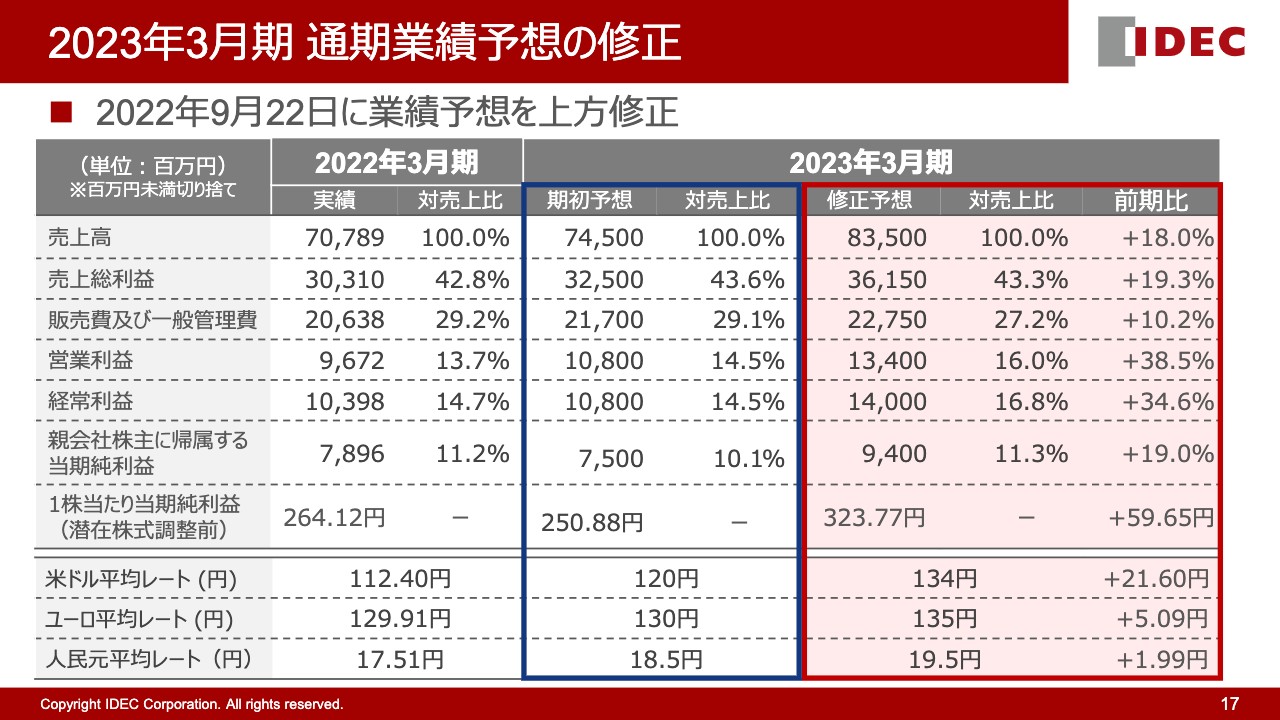

2023年3月期 通期業績予想の修正

通期業績予想は9月22日に上方修正を発表し、そこからは変更していません。

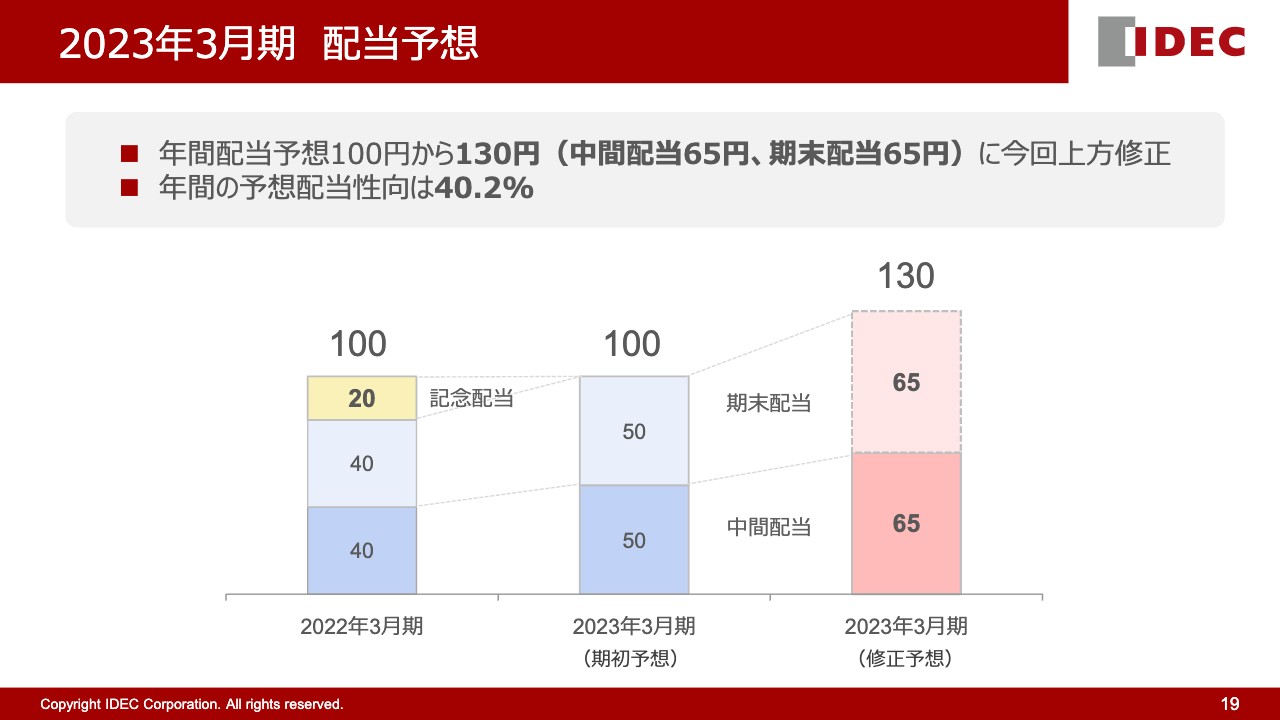

2023年3月期 配当予想

配当について、期初予想では中間・期末それぞれ50円としていましたが、15円増配して65円とし、年間配当を130円に上方修正しました。予想配当性向は40.2パーセントです。引き続き、株主のみなさまに対する積極的な利益還元を実施していきます。

2023年3月期 為替レートと為替感応度

通期の為替レートと為替感応度は、スライドに記載のとおりとなっています。

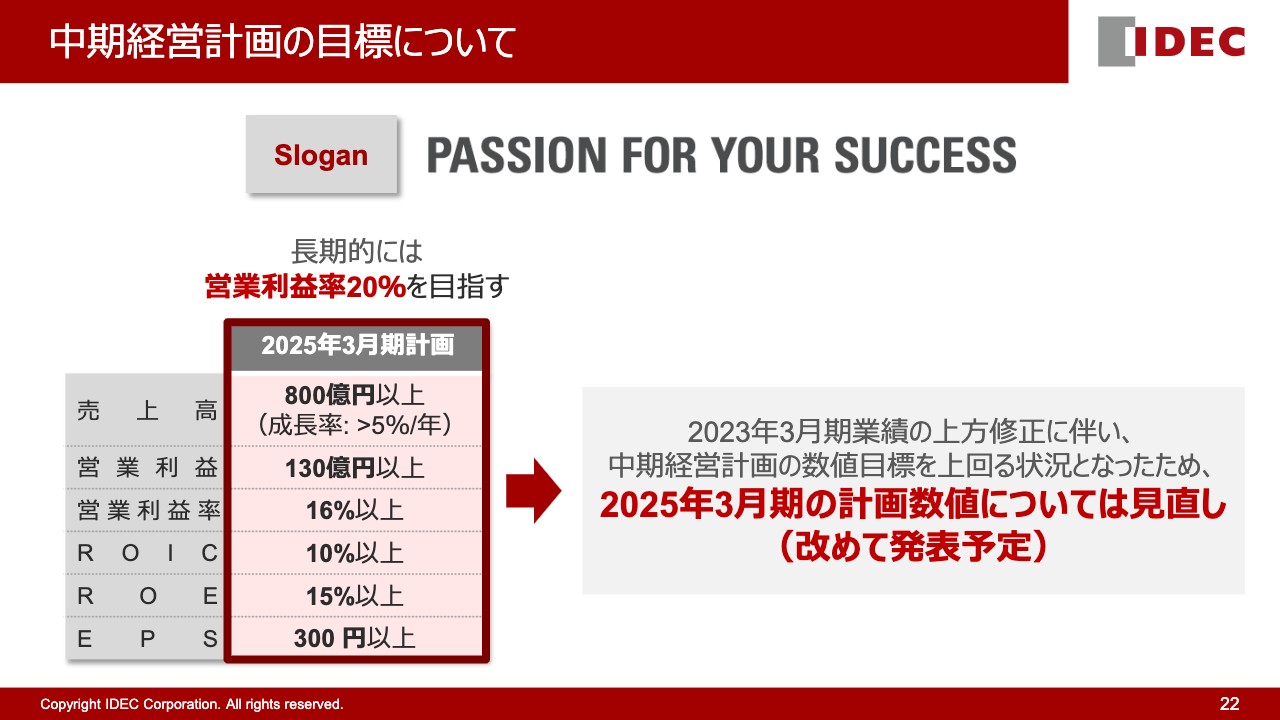

中期経営計画の目標について

今年5月に中期経営計画を発表しましたが、今期業績を上方修正したことから、数値目標については、あらためて見直しを行う予定です。

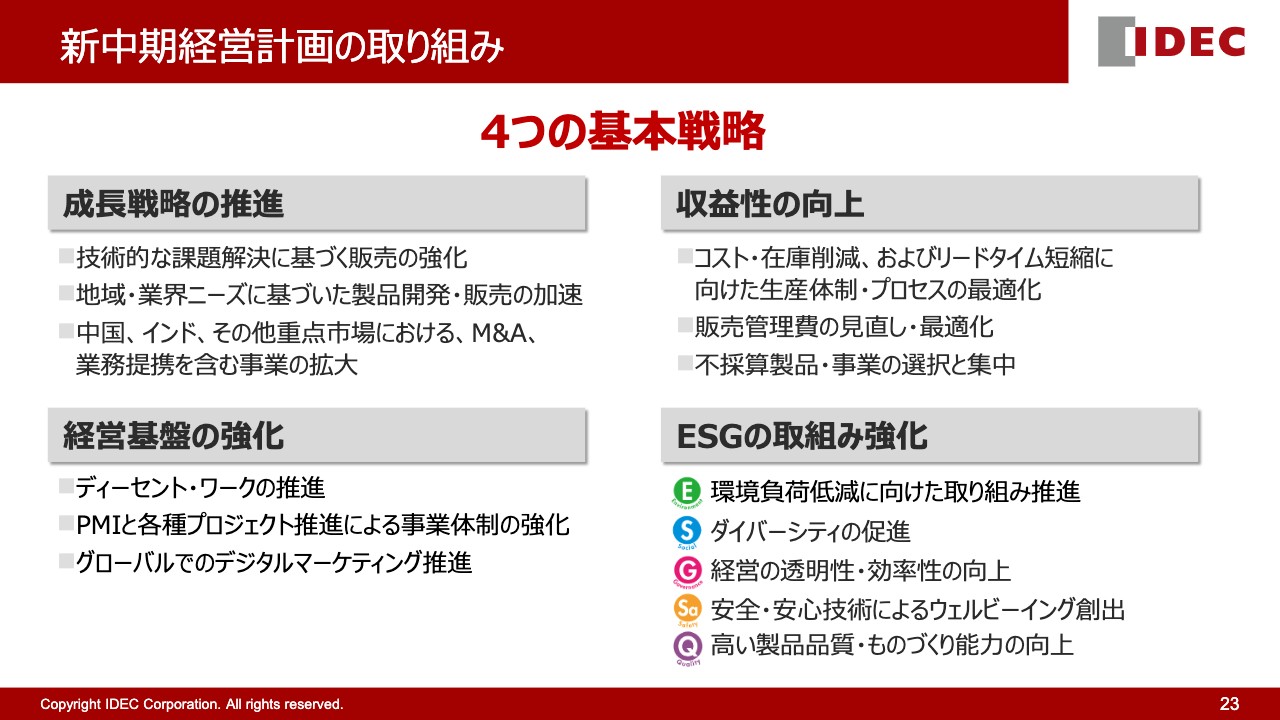

新中期経営計画の取り組み

現在、中計の目標達成に向けて、4つの基本戦略に基づく取り組みを推進しています。

新中期経営計画の取り組み

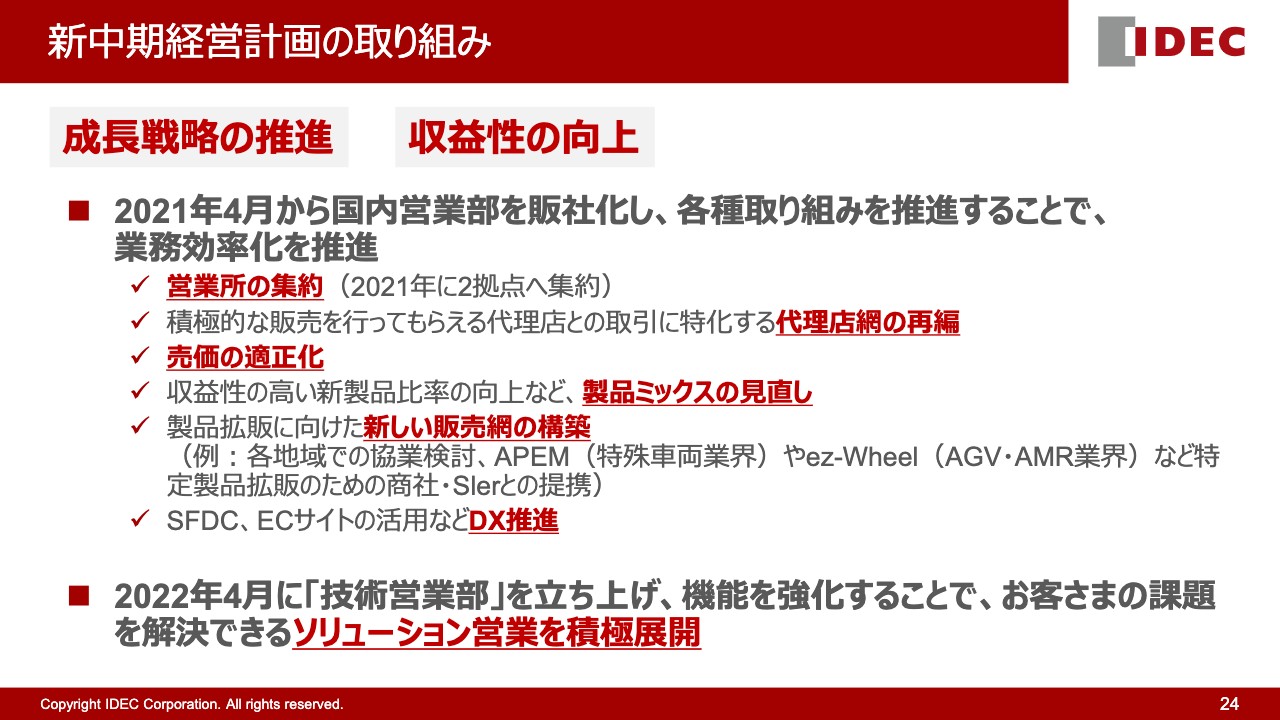

成長戦略の推進、収益性向上の一貫として、2021年4月に国内営業部を販社化し、さまざまな取り組みを推進しています。

拠点を集約し、代理店網の再編を行うことで、効率的な営業体制に変革しています。また、売価の適正化や、収益性の高い新製品への置き換えの促進も行っており、このような取り組みが収益性の改善にも寄与しています。

同時に、APEM製品やez-Wheel製品などを拡販していくための新しい販売網の構築や、各地域での協業の検討なども行っています。

今年4月からは、技術営業部を立ち上げることで、お客さまからニーズをヒアリングし、課題を解決することができるソリューションを提案する活動を強化しています。

新中期経営計画の取り組み

受注増加に対応するため、生産能力の増強をグローバルで推進してきました。収益性が高く、グローバルで需要が高水準で推移しているスイッチや安全関連機器などを中心に、設備の増強に取り組んでいます。

各生産拠点の生産ラインの増設や、需要が現地で拡大している製品の海外工場への生産移管、自動化設備の導入などをグローバルで推進しており、生産増強をした一部のシリーズの生産能力は、コロナ禍前と比べて数倍に拡大しています。

新製品(1)

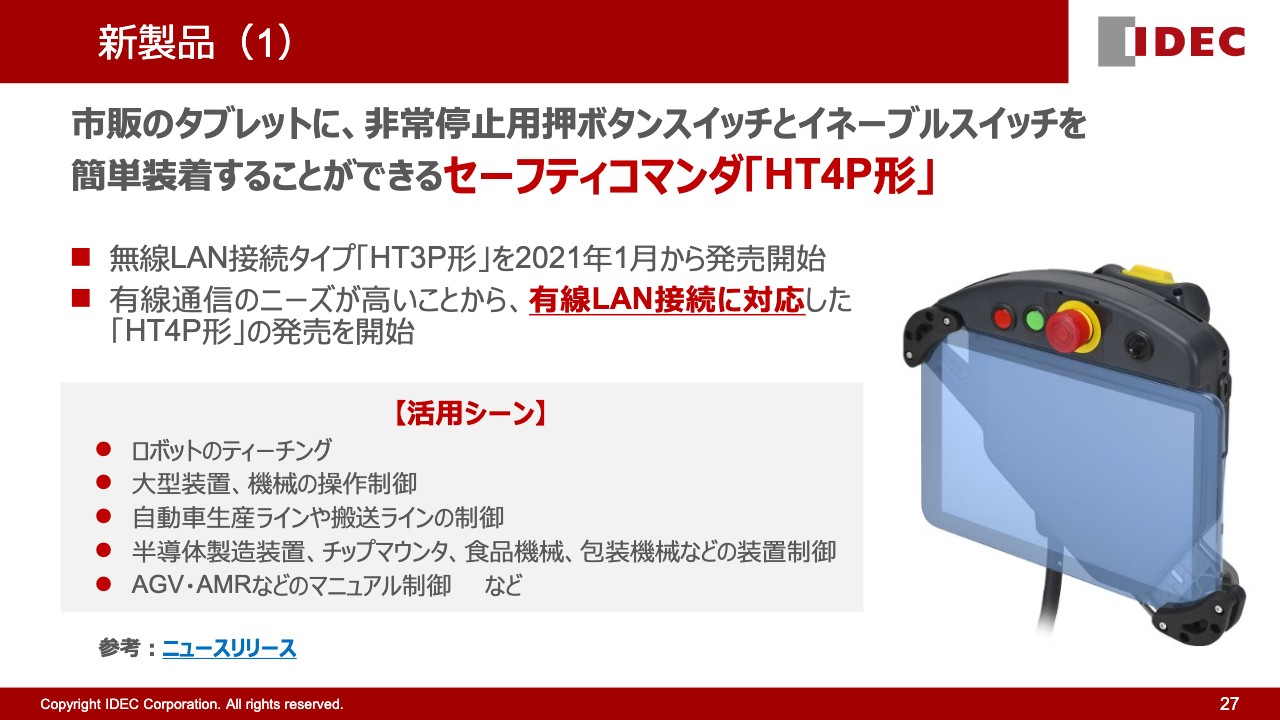

新製品についてご紹介します。市販のタブレットに、非常停止用押ボタンスイッチとイネーブルスイッチを簡単に装着することができる、セーフティコマンダの無線LAN接続タイプを2021年1月から発売していましたが、より安定した通信を実現することができる有線LAN接続タイプを新発売しました。

ワンタッチで多様なタブレットに安全機能を取り付けることができるため、ロボットのティーチングや装置・生産ラインの制御において、安全性や利便性の向上、開発コストの削減などに貢献します。

新製品(2)

2019年にパートナーシップ契約を締結した、ワイドミュラー社の新しい端子台です。差し込むだけの簡単配線が実現できる、Push-in接続方式をさらに進化させた、SNAP-IN技術を採用した新しい製品を発売しました。

工具やフェルールが不要となるため、接続口に差し込むだけで、誰でも簡単に配線ができ、省工数と安全・安心な作業環境を実現します。

国際標準化活動に対する表彰

社外からの評価についてご紹介します。2022年10月に、技術経営担当の常務執行役員である藤田俊弘が、今年度の「産業標準化事業」において、内閣総理大臣表彰を受賞しました。今回の受賞は、⻑年推進してきた日本発の国際標準化や国際ルール形成活動への貢献を高く評価いただいたものです。

IDECは、1950年代から世界の標準規格をいち早く導入した製品開発を推進するとともに、1990年代からは国際標準化活動を積極的に推進してきました。

今後も明日の「当たり前」となる、新しいスタンダードの開拓者になることで、すべての人々に安心とウェルビーイングをもたらす、より安全で持続可能な社会の実現を目指していきます。

労働安全衛生に関する表彰

労働安全衛生分野に関しても、10月に中央労働災害防止協会の会長賞を受賞しました。

ESGインデックスへの組み入れ

ESGインデックスは、これまでの取り組みを評価いただき、2022年にFTSEの2つのインデックスに初めて選定されました。また、SOMPOサステナビリティ・インデックスの構成銘柄にも2年連続で選定されています。

引き続き、持続可能な社会の実現に向けた、ESGの取り組みを推進していきます。

質疑応答:水準価格の見直しによる粗利率の上昇について

質問者:第1四半期に42.8パーセントだった粗利率が、第2四半期には45.1パーセントに上がっています。水準価格の見直しを行ったとのことですが、他社ではすぐに効果が出ないことが多い中、御社は非常に効果が出ているように思います。このようなことができている背景を教えてください。

西山嘉彦 氏(以下、西山):背景の1つとして、第2四半期から価格改定によってコスト上昇分が吸収できたことがあげられます。また、第2四半期は第1四半期よりも売上が10パーセント以上上がっているため、原価率として製造の固定費の負担率が低減されているという要因もあり、結果として今回の第2四半期の粗利率が上がっています。

質問者:価格改定の効果が順調に出ており、粗利率はさらに上がっていくと考えてよいのでしょうか?

西山:下期は上期とほぼ同等で、この第2四半期並みの推移をすると見ています。

質疑応答:各地域の受注高の見通しについて

質問者:アジア・パシフィックの受注高について、第1四半期は37億4,600万円だったところ、第2四半期は29億100万円と下がってきていますが、どのような背景があるのでしょうか? また、3ヶ月期ずれしているEMEAの7月期の状況、米州の好調の持続性など、それぞれの地域の受注高の見通しを教えてください。

西山:アジア・パシフィックの中心は中国で、ややスローダウンしてきていますが、受注残の消化が一番進んでいる面もあります。米州については、円安が進んだ背景もあり、依然として非常に高い水準での受注が継続しています。EMEAは期ズレの影響で3ヶ月ごとに変動がありますが、好調に推移しています。一方で、受注残の消化はあまり進んでおらず、第1四半期より高くなっているのが現状です。

質問者:前回の説明会で、アジア・パシフィックは6月以降にやや回復傾向にあるというお話があったと思うのですが、第1四半期の後半になにか変化があったのでしょうか?

西山:中国のゼロコロナ政策が影響しているかどうかは不明ですが、我々が思っているよりも需要の回復が弱いと感じています。ただし、受注残も80億円を超える水準まで積み上がっていますので、過度な心配はしていません。

質疑応答:来年以降の売上や受注高確保のための対応について

質問者:来年以降の売上や受注高について、他社においては減速の心配もありますが、御社はこの業界環境をどのように捉え、増益にするためにどのような対応をするべきと考えていますか?

舩木:なにもしなければおそらく減少すると思いますが、これからの新中期経営計画の計3年間は利益重視で、収益性の向上を優先しています。新中期経営計画を作るにあたって、製品の原価など生産活動の抜本的な改革を進めるべく、内部の人材だけでなくヘッドハンティングも含めた組織編成を行い体制作りを進めています。

技術営業部でのソリューション提案を強化するとともに、アルプスアルパインとの合弁会社で、より一層差別化できる製品を作り上げています。

例えば来期835億円の売上高を仮に下回ったとしても、将来的には営業利益率が20パーセントを超えるくらいの結果が出せるような体制を構築しようとしています。

質疑応答:通期計画における上期・下期のバランスについて

質問者:通期計画から計算すると、売上高は上期約430億円、下期約400億円で、営業利益は上期75億円、下期58億円になります。これは9月22日に上方修正した通期計画を変えていないためで、実際は下期も上期並みの粗利が続き、豊富な受注残があるため上期の程度の売上になるというイメージでよいのでしょうか? 上期・下期の計画がアンバランスに見えるので、理由があれば教えてください。

舩木:公表値から10パーセント以上上振れすれば発表する必要がありますが、今回は組織体制を大きく改革することを考えていますので、上振れするとしても現時点で計画を変える必要はないだろうという判断です。

質疑応答:第3四半期以降の四半期受注の水準について

質問者:今後の受注の見通しについて先ほど各地域の状況をご説明いただきましたが、結果として全体の受注が第2四半期の200億円に対して、第3四半期以降も同等のレベルを維持できそうなのでしょうか? もしくは、中国のスローダウンやEMEAの期ズレなどの影響で200億円を割り込む予想なのか、第3四半期以降の四半期受注の水準について解説をお願いします。

舩木:多少は下振れする可能性はあると思いますが、この3年間は、利益・利益率を重視して構造改革を行っていきますので、利益面においては十分確保できると考えています。

質疑応答:受注残の正常化の時期について

質問者:今後の受注推移次第になると思うのですが、受注残はいつ頃正常化すると見ているのでしょうか? 仮に第2四半期の230億円レベルの売上が続くとして、四半期の受注が150億円程度まで落ち込んだとしても、四半期で80億円ずつしか受注残が減らないため、来年度上期くらいまではある程度今の売上レベルが続き、受注残も正常化しないイメージでしょうか?

舩木:おっしゃるとおりです。3月期でも受注残は相当残るため、少なくとも上期の中ほどまでは十分にあります。

質疑応答:ez-Wheelの事業進捗状況について

舩木:あらゆる産業の300以上の会社が興味を持っており、中には2年後や1年後くらいから導入し独自でソフトを開発したいというところもあります。

しかし、我々としては付加価値を上げていきたいので、ソリューションとしてAGVやAMR、HMI、そして安全をトータル的にご提供していきます。 ただし、もともとez-Wheelはフランスのベンチャービジネスですので、生産のキャパが限られています。時期はまだ明確にお伝えできませんが、日本ではライセンス生産をするつもりで、生産体制を確立できれば、生産キャパは急激に上がっていくと思います。

質疑応答:今後の配当や自社株買いなど、株主還元に関する方針について

舩木:自社株については、買収に使う、あるいは社員へのストックオプションとする場合もあります。今後もチャンスがあれば買いたいですが、あまりに株数が減ると流動性が低くなりますので、バランスを見ていきたいと思っています。

配当の考え方は以前と変わらず、大きな投資がない場合は利益の半分を配当します。

西山:APEMを買収以降、配当性向は30パーセントから50パーセントとお伝えしていて、今回は当初予想の50円から65円に増配し、配当性向は33パーセントとなりました。通期業績予想は変わらず40.2パーセントで、自己株買いも続け、総還元性向を上げていきます。自己株はすでに10パーセントを超えていますので、配当で十二分に還元していきたい考えです。

質疑応答:下期の為替の想定と業績への影響について

西山:為替は、米ドルの前提が134円、ユーロが135円、人民元が19.5円で、いずれも現状より円高です。弊社の場合は為替の円安は利益プラスとなります。あくまで通期ベースですが、1円変動で、営業利益ベースで5,000万円弱です。仮に145円のような水準でこのまま終わりますと、2億5,000万円近く下期は上振れとなります。

ただ、これはあくまでリスク要因ですので、前提は変えていません。弊社は9月22日の業績予想を据え置いていますし、為替の前提もあえてそのままにしています。

質疑応答:通期業績の見通しについて想定されるタイミングについて

西山:第3四半期です。前回も「少し保守的だ」とたくさんのご指摘はあったのですが、第3四半期が終わった時点でもし必要性があれば修正を行うと思います。

質疑応答:改革の加速に伴う従業員のモチベーションについて

元山:「営業改革や生産改革が加速していますが、従業員は付いてきていますか? モチベーションに変化はありますか?」というご質問です。

舩木:今、どんどん業績が良くなっていますし、モチベーションは非常に高いです。我々はボーナスなどもテーブルがあり、業績に合わせて支給していますが、天井もありませんので、モチベーションは上がっていると思います。

先日工場へ行きましたが、1つの工場で「気付き」が年に100件ぐらいあり、いろいろな工夫をして改善しています。コロナ禍でなかなか工場に行けませんでしたが、前に見た時と比べて工場内がきれいで驚きました。やはり工場がきれいだと、生産体制や品質など、いろいろなところに影響してきますので非常に満足しました。

質疑応答:値上げについて

元山:「値上げは過去の5パーセントから10パーセントに比べて大きな改定だったのでしょうか?」というご質問です。

舩木:コストアップも転嫁していますので、そのような意味では少し高くなっている可能性があります。

質疑応答:アルプスアルパインの製品について

元山:「アルプスアルパインの製品について、どのような製品でどの分野を狙っているのでしょうか?」というご質問です。

舩木:製造機器業界の同業他社で使っているような要素技術です。コア技術、要素技術は、ほぼ同じような技術を使って行っていますが、アルプスアルパインの場合は、車載やゲーム機などで使うようなセンシングのコア技術は制御で使っているものと全く違います。

プロジェクトを立ち上げた時にIDECとアルプスアルパインからそれぞれメンバーを集めましたが、今現在、どちらの会社からも「このようなことができないか?」と、多くの意見が集まってきています。明確に要素技術の名前は言えませんが、新しい使い方を考案しています。

お客さまの使いやすさが格段に上がり、我々はその分を価値にできるため、発売する前から面白い商品がこれからたくさん出てくると思えるのは、非常に良かったと思います。楽しみにしています。

質疑応答:受注高について

元山:「受注高について、第2四半期と第3四半期で地域別の方向感の変化は見込まれていますか? 日本が第2四半期比では回復して、アジアパシフィックがやや鈍化し、欧米は高水準になるでしょうか?」というご質問です。

舩木:米国は非常に高いですが、日本の場合はまた失速すると思っています。アジアは少しずつスローダウンしていると感じています。下がることはあっても、大きく下がるような変化がある地域は今のところありません。

質疑応答:M&Aについて

元山:「M&Aは新しい事業分野も考えているのでしょうか?」というご質問です。

舩木:新しい分野は我々にはノウハウがありませんので、パートナーシップ契約を締結して一緒に進めています。

我々が知っている既存のビジネスであれば、良いと思ったものは買収しますが、新しいマーケットに入っていくのは、少し慎重に、段階を踏まえて行っていきます。

APEMもまず相手から「うちの非常停止用押ボタンが優秀ですので、業務提携をお願いします」と来て、付き合いが始まりました。APEMの会社の優秀さを知り、マネジャー軍も素晴らしいため、APEMのオーナーに対しこちらから呼び掛けて買収に持っていきました。そのため新規分野は、より慎重にステップを踏んで行いますが、いけるとわかればすぐM&Aへ切り替えます。

質疑応答:売上高1,000億円達成に向けて

元山:「そろそろ売上高1,000億円が見えてきているように思いますが、1,000億円を達成するために必要なことは何でしょうか?」というご質問です。

舩木:もともと1,000億円は企業が存続していくために必要な額と考えていましたが、今はどちらかというと、売上高1,000億円よりも、営業利益率を上げることに注力しています。あと2年、徹底して営業利益を上げていき、買収などの新規事業の立ち上げを行っていけば、おのずと1,000億円は見えてくると思います。それが3年でできるか、5年かかるかは分かりません。

質疑応答:部品不足について

元山:「競合他社の話では、部品不足はこの四半期に入ってから少し緩和しているようですが、IDECも似たような状況でしょうか? 何かまだボトルネックとなっている部材はあるのでしょうか?」というご質問です。

舩木:我々が使っている材料では、ICなどは今現在も部品がなかなか調達できず、先方も注文を入れるのは来年度になるものがありますが、主力の商品に使う部材や金属類は調達に問題はありません。ただ、生産設備を相当増強した分をキャッチアップするのは、来年の上期の中ごろぐらいまでには解消するだろうと考えています。つまり、IC以外は大丈夫です。

質疑応答:代理店に対する戦略について

元山:「代理店との関係は今後どのように変わっていくのでしょうか? より深い知識を持った営業が求められる流れになってきていますが、代理店に対する戦略などを教えてください」というご質問です。

舩木:販売している標準製品の販売は極力代理店にお願いします。我々の今までの営業部隊は昨年度独立して、代理店をサポートする体制に変わっています。

知識を十分もった弊社の営業マンが代理店とともに売上を拡大していくと同時に、ソリューション営業の可能性があるようなものがどんどんこちらへ振り分けられてくるので、代理店も力を入れて売っています。つまり、ソリューション営業も、案件が徐々に増えていき、業績を上げていくWin-Winな関係です。