アクティブ運用はパッシブ運用に勝てるのか、コストが高いのでなかなか勝てない、サルがダーツを的に投げて銘柄選択を行ってもアクティブファンド・マネージャーがよく負ける...など、これまでアクティブ運用 vs. パッシブ運用の議論は、基本的にはアクティブ運用の方が押され気味な印象を持たれてきました。

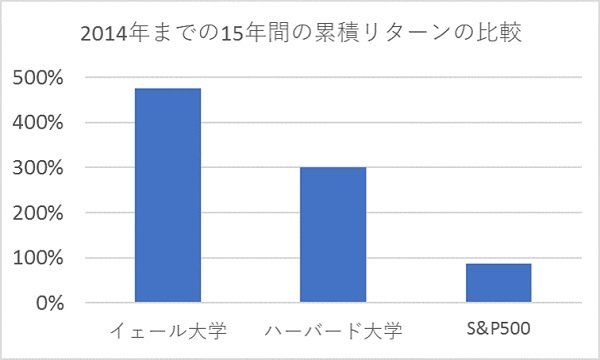

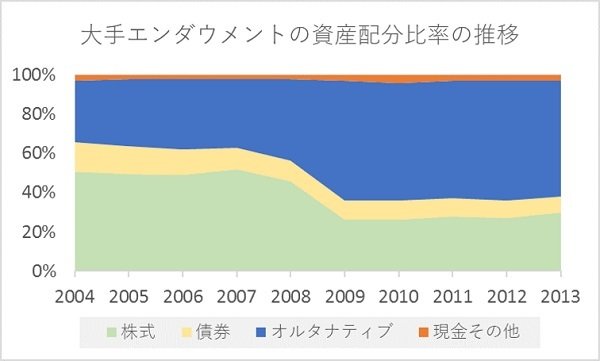

そんな中で、1990年代に入ってから、エンダウメントと呼ばれる寄付金により設立された米国の大学の財団や基金がオルタナティブ資産への投資を活発化させ始めました。イェール大学やハーバード大学といった名門大学のエンダウメントのパフォーマンスはS&P500のそれを大幅に上回るなど、エンダウメント投資戦略、オルタナティブ投資が非常に注目を浴びています。

エンダウメント投資戦略については、GCIアセットマネジメントの山内CEOのご著書『エンダウメント投資戦略』で詳しく紹介されています。

低コストのインデックスファンドやアクティブでもバランスファンドに投資を行うことが、結局資産を最大化できる可能性が高いと言われている昨今の潮流の中だけに、エンダウメント投資戦略やその投資対象となっているオルタナティブの投資戦略や資産クラスは大きな注目を集めました。

実際にはパッシブ運用を継続的に上回っているのは一部のエンダウメント?

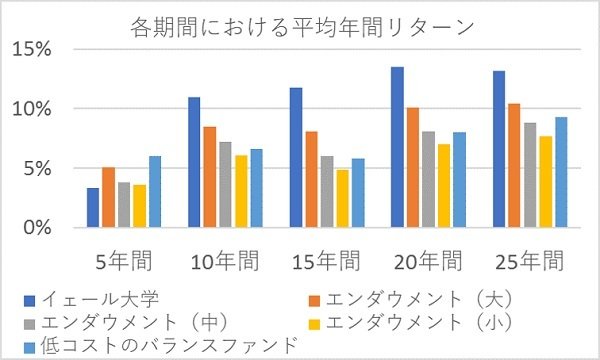

これに対して、インデックスファンドを多数組成している米国の大手運用会社であるVanguardは、「パッシブ運用をアウトパフォームしているのは10億ドル(約1,100億円)以上を運用しているエンダウメント(エンダウメント全体の10%程度)のみで、残り90%の中小のエンダウメントの運用パフォーマンスはパッシブ運用より劣っている」と、同社のレポート “Assessing endowment performance: The enduring role of low-cost investing”(2014年10月)の中で指摘しています。

3/3

出所:Morningstar、NACUBO Endowment Study、NACUBO-Commonfund Study of Endowmentsのデータを用いてVanguard作成、エンダウメント(大)は10億ドル以上を運用、エンダウメント(中)は1億~10億ドルを運用、エンダウメント(小)は1億ドル未満を運用

これには、もちろんポジショントークが入っていますが、Vanguardは「90%のエンダウメントは単純に低コストのバランスファンドに投資すべし」としています。

大手エンダウメントがパッシブ運用をアウトパフォームする3つの理由

しかし、逆にイェール大学やハーバード大学のエンダウメントはパッシブ運用を大幅にアウトパフォームしていますし、10億ドル以上を運用しているエンダウメントの平均値もパッシブ運用を継続的にアウトパフォームしています。

Vanguardは10億ドル以上を運用しているエンダウメントのパフォーマンスがパッシブ運用を継続的にアウトパフォームしている理由として、以下の3点をあげています。

- 当該セグメントのエンダウメントは、オルタナティブ投資の経験が豊富な投資委員の数が多い

- 運用資産の規模が大きいためにコミットできる金額が大きく、また、1. によりオルタナティブ投資に慣れた委員がいるため各分野の投資ファンドマネージャー、オリジネーターとの価格交渉力が強い

- 卒業生である優秀な運用者へのアクセスがありコストがかさむファンドオブファンズ形式での投資をせずに済み、またファンドマネージャー、オリジネーターにとってこれらのブランド力がある大手エンダウメントから投資してもらうことは”箔がつく”ことになるので彼らの資金を積極的に受け入れる傾向があり、超過リターンが存在する最新の投資分野に投資しやすい

アクティブ運用の今後への示唆

低コストのバランスファンドの会社であるVanguardのレポートは、上記の3つを真似することは通常は難しいので低コストのバランスファンドに投資をしましょうと締めくくられているのですが、(運用金額等の一定のスクリーニングはあるものの)各社の平均値がパッシブ運用を継続的にアウトパフォームしているというのは、やはりアクティブ運用派を大いに勇気づける数字です。

今後もオルタナティブ投資の分野で資本市場における新しい運用スタイルの開発や、実物資産への投資等の資本市場の外の分野でも投資対象の拡大が世界的に進んでいくのかもしれません。

以上、投資型クラウドファンディングを通じて世界のお金の流れを変えるクラウドクレジットでした。

クラウドクレジット