2022年10月31日に発表された、東京エレクトロン デバイス株式会社2023年3月期第2四半期決算説明の内容を書き起こしでお伝えします。

スピーカー:東京エレクトロン デバイス株式会社 代表取締役社長 徳重敦之 氏

東京エレクトロン デバイス株式会社 取締役 執行役員副社長 佐伯幸雄 氏

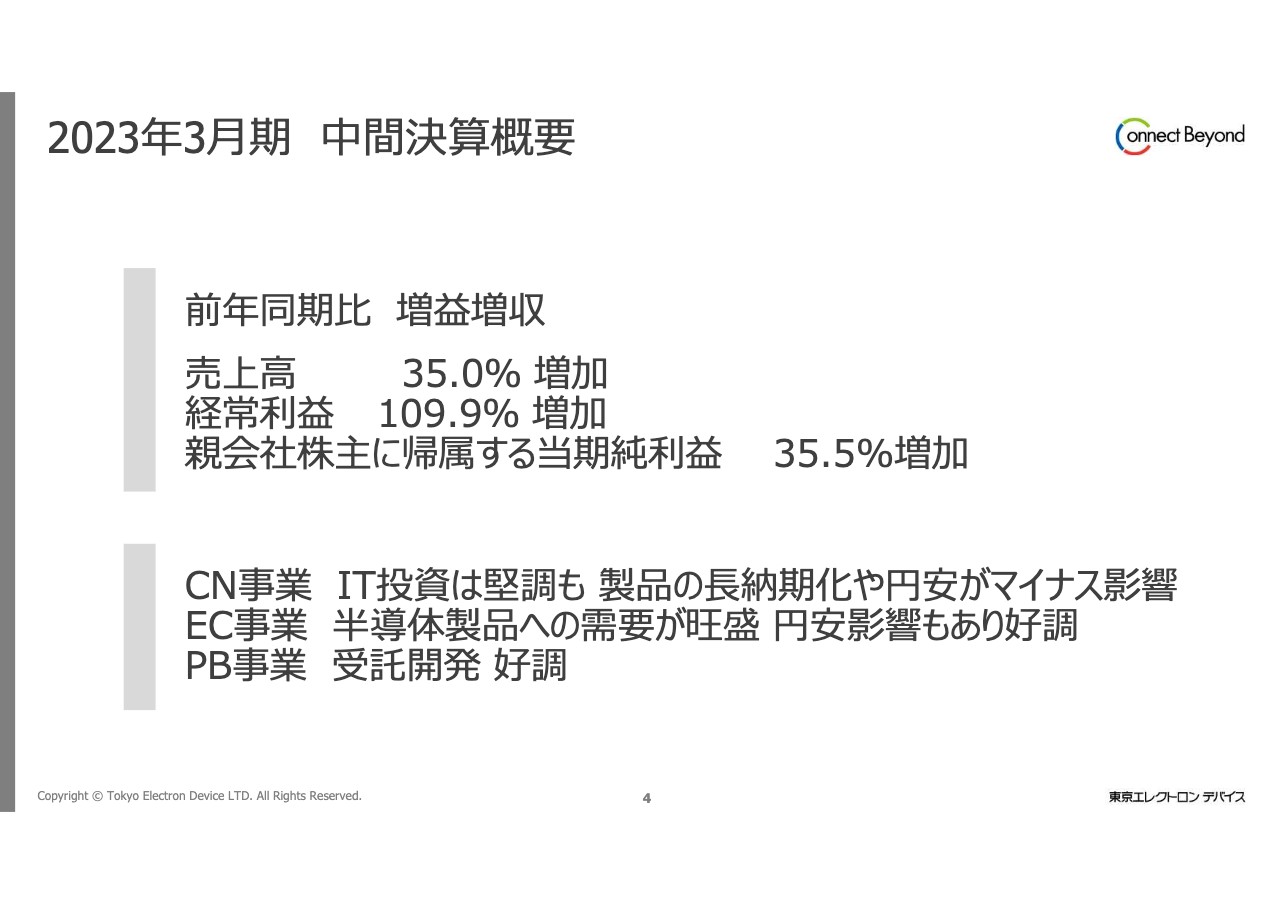

2023年3月期 中間決算概要

佐伯幸雄氏:佐伯でございます。私からは、決算についてご報告いたします。

まず、中間決算の概要です。売上高は前年同期比35パーセント増、経常利益は前年同期比109.9パーセント増、純利益は前年同期比35.5パーセント増となり、大幅な増益増収を達成できました。

CN事業については、IT投資は堅調だったものの、製品の長納期化と円安がマイナスの影響を及ぼしています。EC事業については、半導体製品への需要が旺盛だったことに加えて円安の影響もあり、好調に推移しました。PB事業についても受託開発が好調でした。

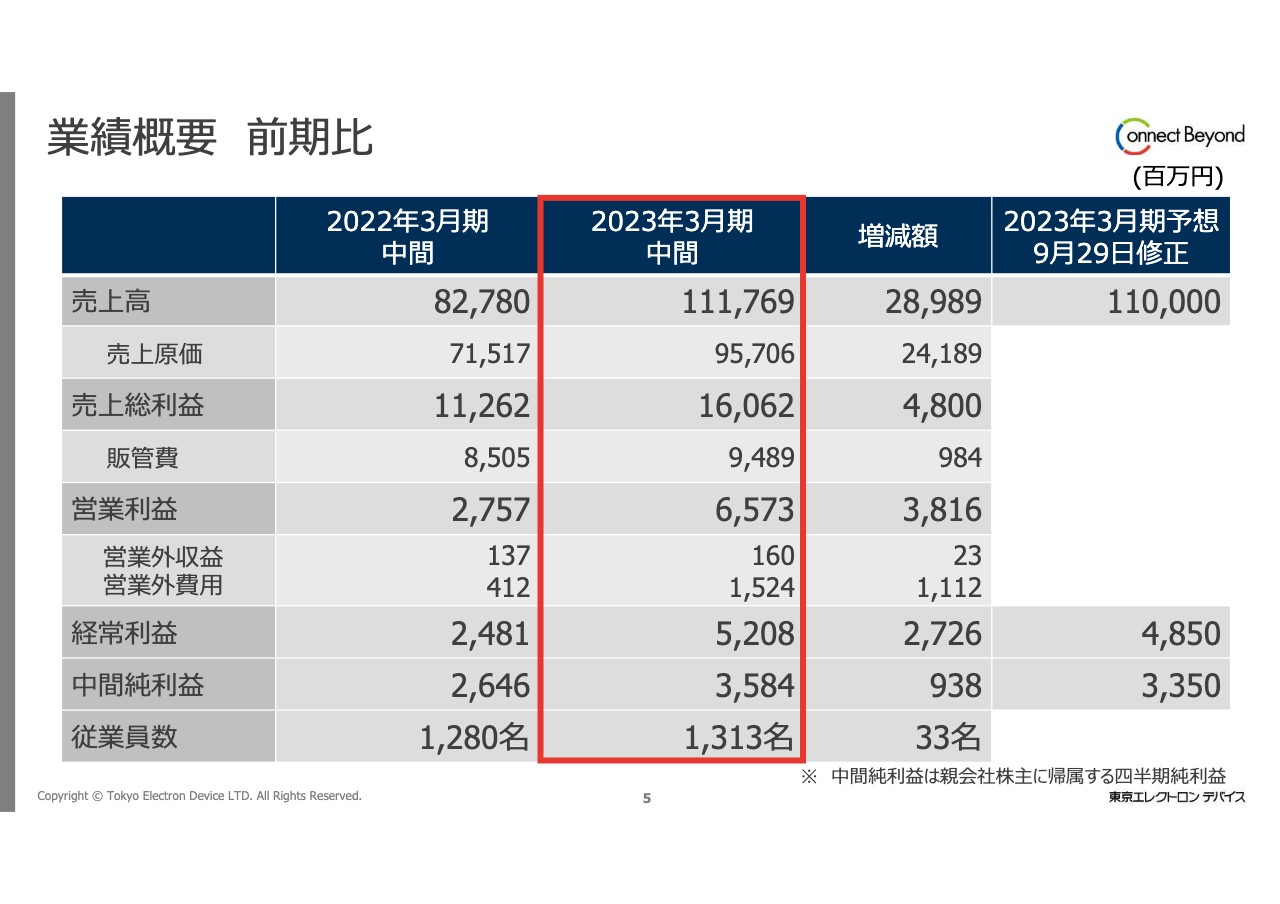

業績概要 前期比

業績の概要です。売上高は1,117億6,900万円、前期に比べて289億8,900万円の増加となりました。経常利益は52億800万円で、前期に比べて27億2,600万円の増加となりました。

大幅な増益増収となりましたが、営業外費用が前期に比べて11億円あまり増加しています。昨今の円安に伴う会計上の為替差損が大きくなったことが理由ですが、こちらについては後ほどメカニズムを簡単にご説明します。

また、純利益の増加が経常利益の増加に比べて少なく見えますが、これは前期に固定資産の受贈益があったため、純利益が一時的に膨らんでいたためです。

9月末に業績の修正予想を出していますが、こちらに対しても売上・利益とも若干の上振れとなって着地しました。

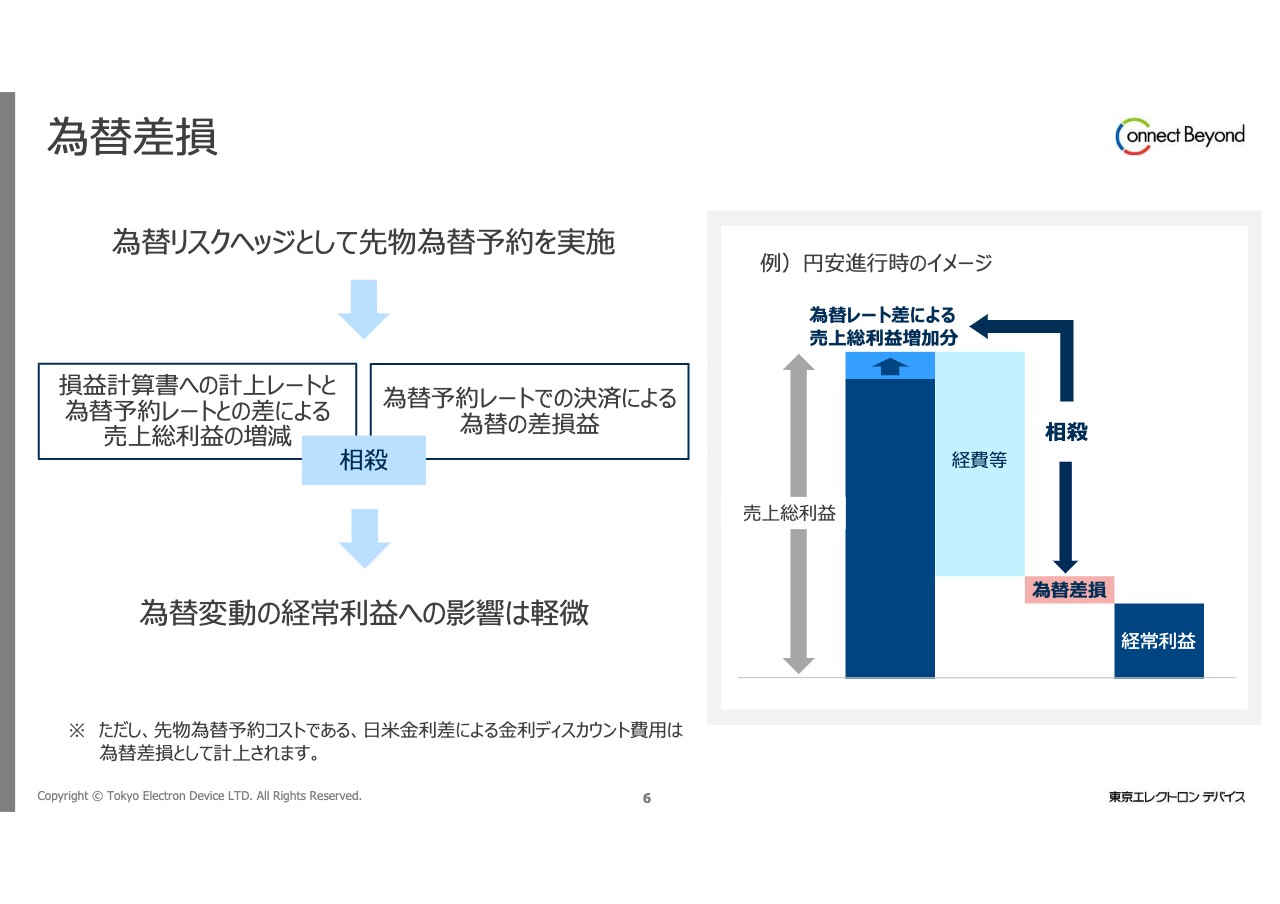

為替差損

先ほどお伝えした為替差損計上のメカニズムについてご説明します。当社は為替変動のリスクをヘッジするために、原則としてすべての外貨建て取引について先物為替予約を実施しています。

これにより、為替変動に伴う損益への影響は、実質的に発生しないオペレーションを取っています。売上や仕入の計上と、それに関する入金などの決済を同じ予約レートで処理できると、為替差損益はほとんど生じないことになります。

しかし、会計基準に則った場合、売上・仕入の計上にあたっては予約レートが使えないため、決済に適用される予約レートとの差が生じることになります。この差が、決算上の為替差損益として損益計算書の営業外に計上されています。

一方、このレート差の影響は利益の増減として売上総利益に反映され、営業外に計上される為替差損益と見合いとなっています。それらが相殺されるため、経常利益への影響は軽微です。

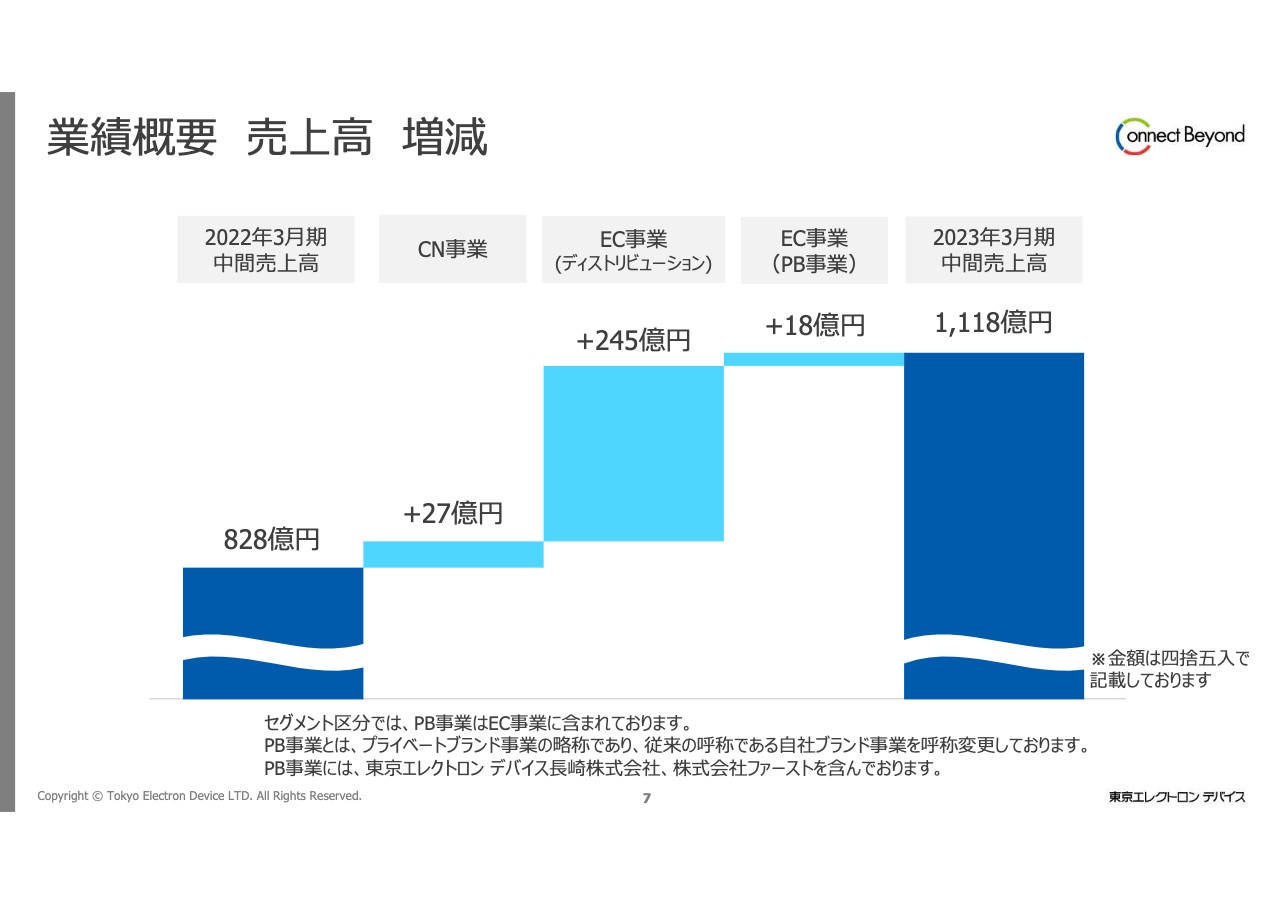

業績概要 売上高 増減

売上高の変化についてです。スライドのとおり、全事業の売上高が前期より増加しています。半導体需要が好調だったことや商権の移管、円安による押し上げ効果により、特にEC事業の売上高が増加しています。

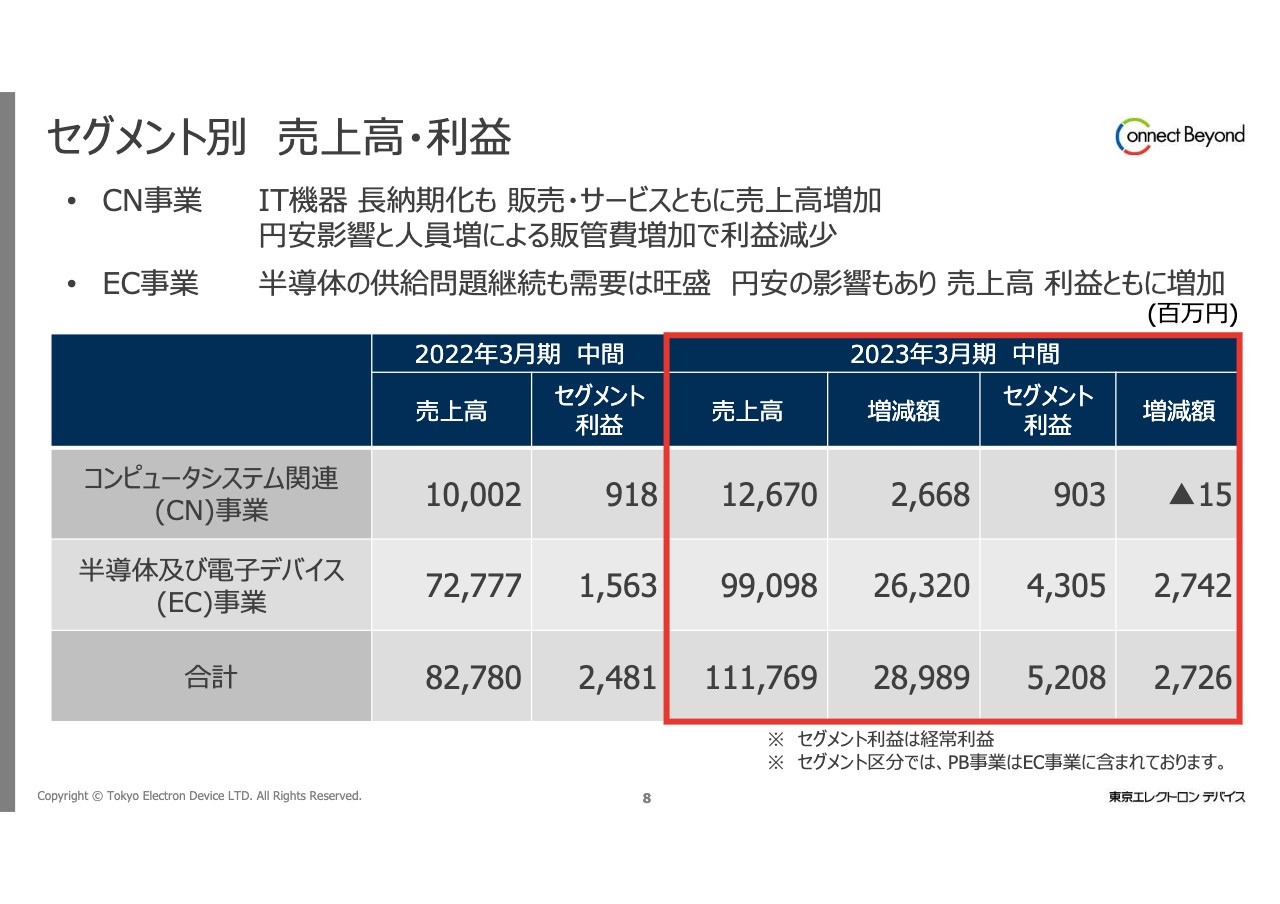

セグメント別 売上高・利益

セグメント別の売上高・利益の状況です。コンピュータシステム関連事業の売上高は126億7,000万円で、前期よりも26.7パーセント増加しています。セグメント利益は9億300万円で、前期とほぼ同じ水準です。

IT機器の長納期化による影響はありましたが、販売・サービスともに売上高が増加しました。一方で、円安の影響によるコストアップ、人員増による販管費の増加などにより、利益は微減となりました。

EC事業の売上高は990億9,800万円で、前期に比べて36.2パーセントの増加です。セグメント利益は43億500万円で、前期に比べて約2.7倍となりました。半導体の供給問題は依然として続いていますが、需要は旺盛に推移しており、円安の影響もあり売上高・利益ともに増加しています。

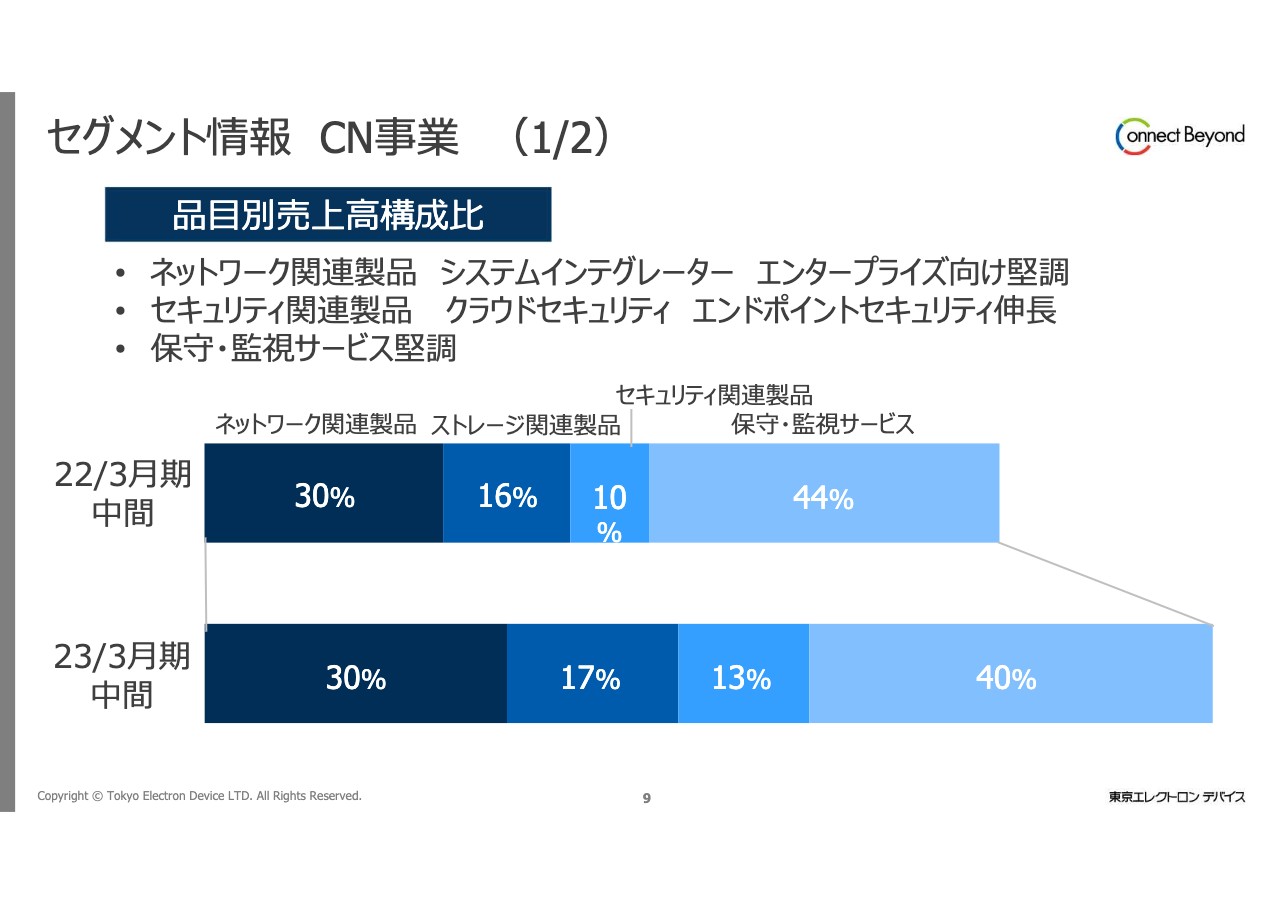

セグメント情報 CN事業 (1/2)

CN事業の品目別売上高の構成比です。各品目とも売上高は増加しており、特にクラウドセキュリティ、エンドポイントセキュリティの伸長により、セキュリティ関連製品の伸びが目立っています。

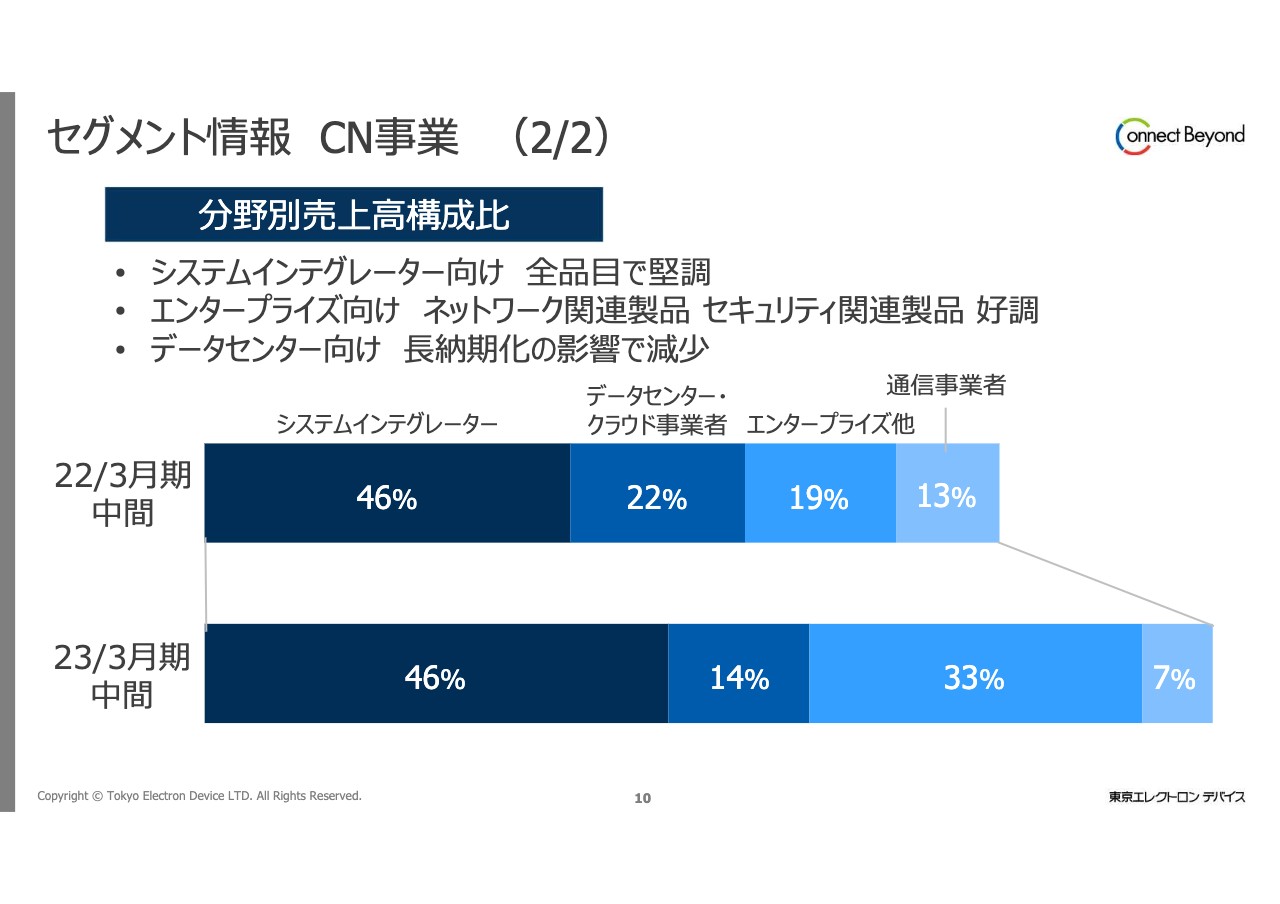

セグメント情報 CN事業 (2/2)

CN事業の分野別の売上高構成比です。システムインテグレーター向けは、全品目で堅調に推移しました。エンタープライズ向けは、ネットワーク関連機器やセキュリティ関連製品が好調でした。一方、データセンター向けについては、長納期化の影響もあって若干減少しました。

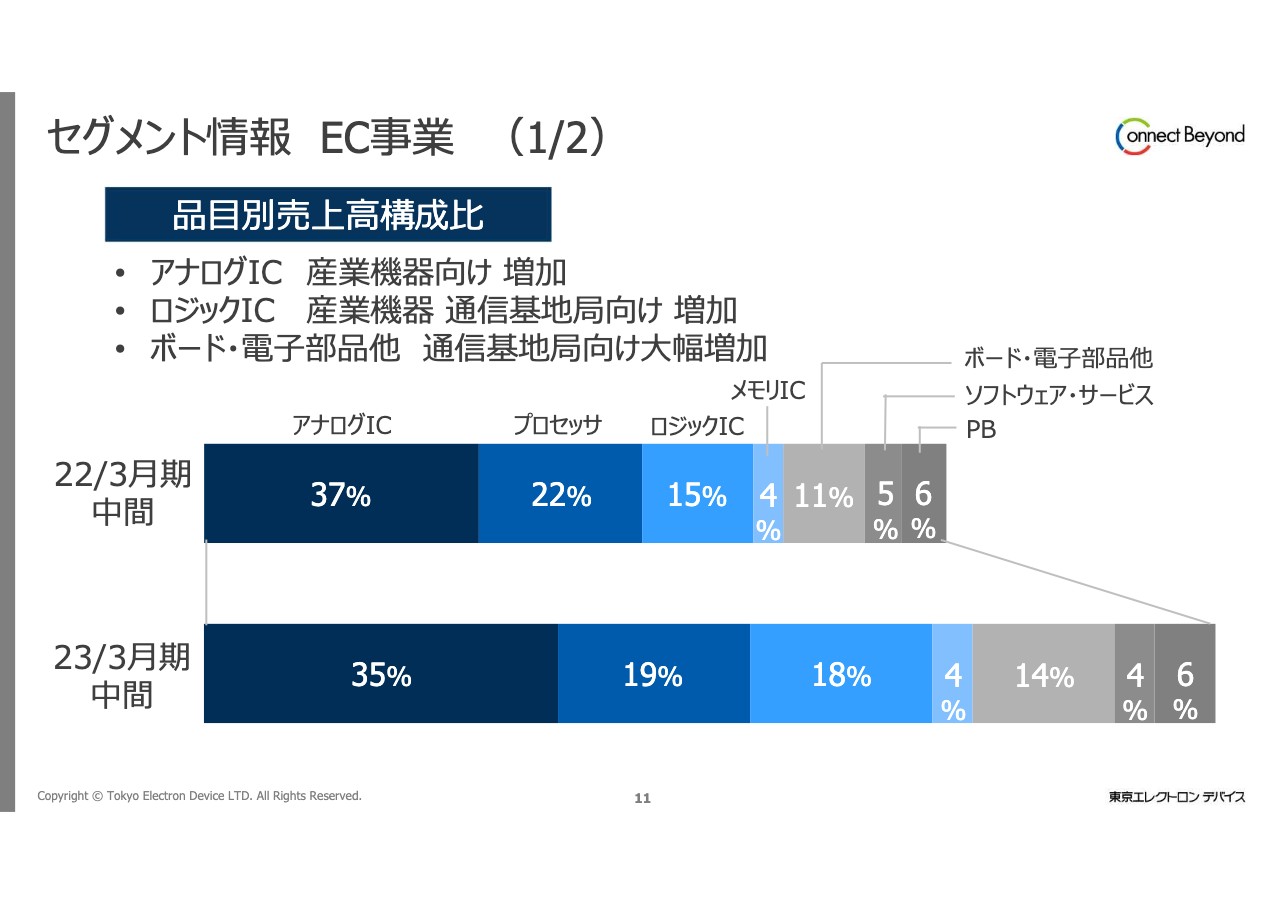

セグメント情報 EC事業 (1/2)

EC事業の品目別売上高の構成比です。こちらも全品目で売上高が増加しました。産業機器向けの増加に加え、通信基地局向けの売上高が増加したことから、結果としてロジックICや電子部品関係の構成比がアップしました。

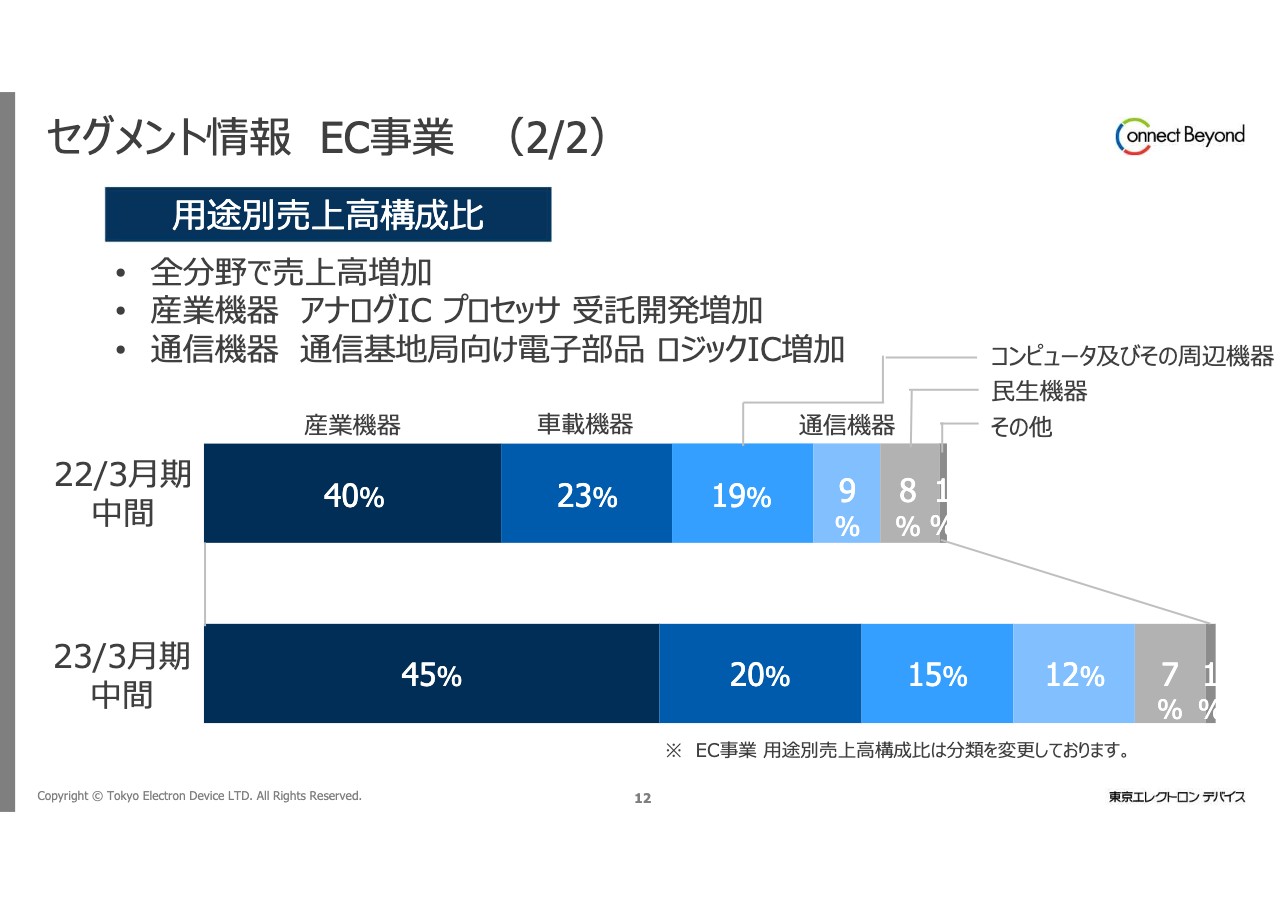

セグメント情報 EC事業 (2/2)

EC事業の用途別売上高の構成比です。こちらについても、全分野で売上高が増加しました。産業機器関係ではアナログIC、プロセッサ、受託開発が増加しています。通信機器では、通信基地局向けの電子部品やロジックICの増加が売上高の増加につながっています。

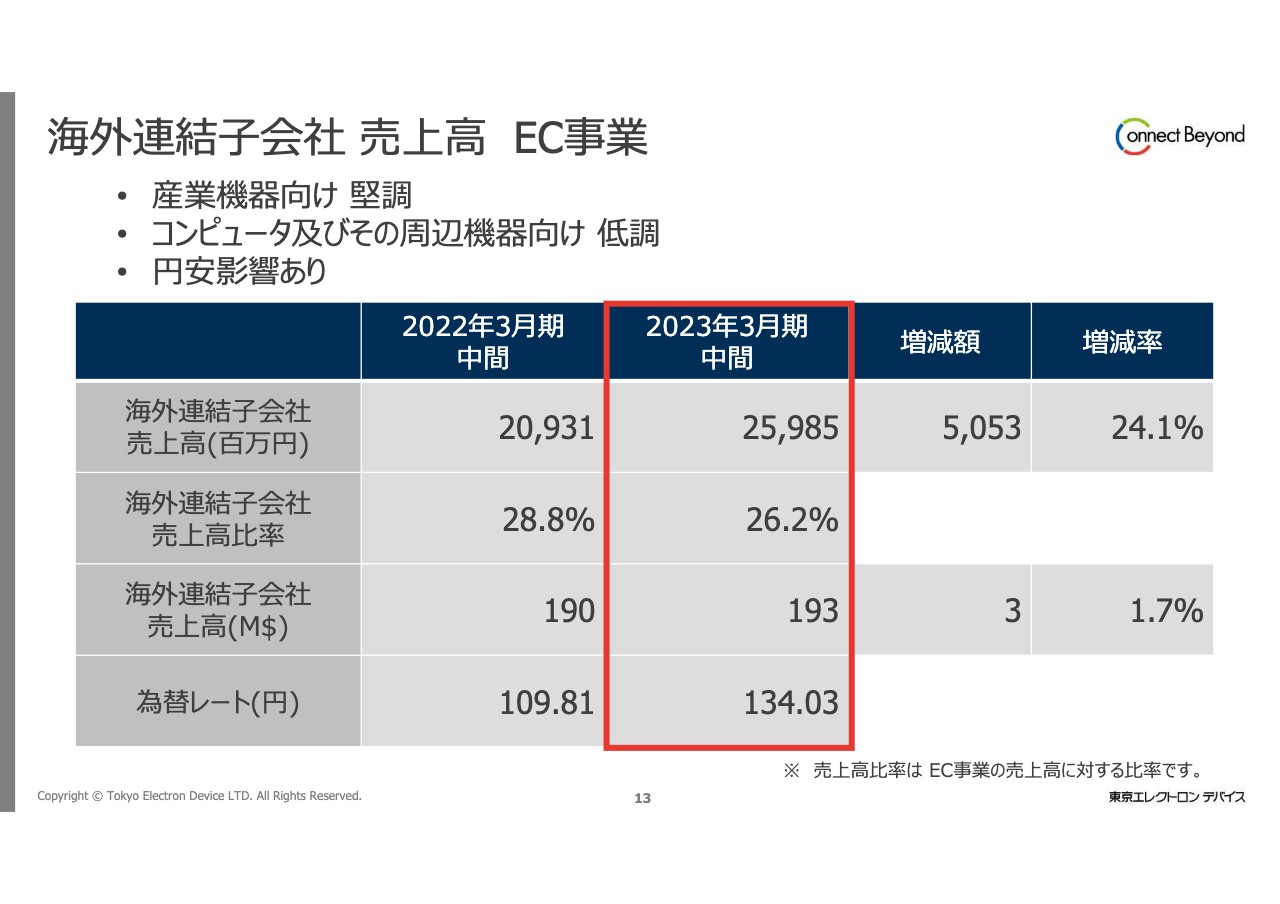

海外連結子会社 売上高 EC事業

海外の連結子会社の状況です。売上高は前期比24.1パーセント増、50億5,300万円増の259億8,500万円となりました。一方、外貨建ての売上高は円安の影響からドルベースでの伸びはわずかで、円換算によって大きく伸びました。

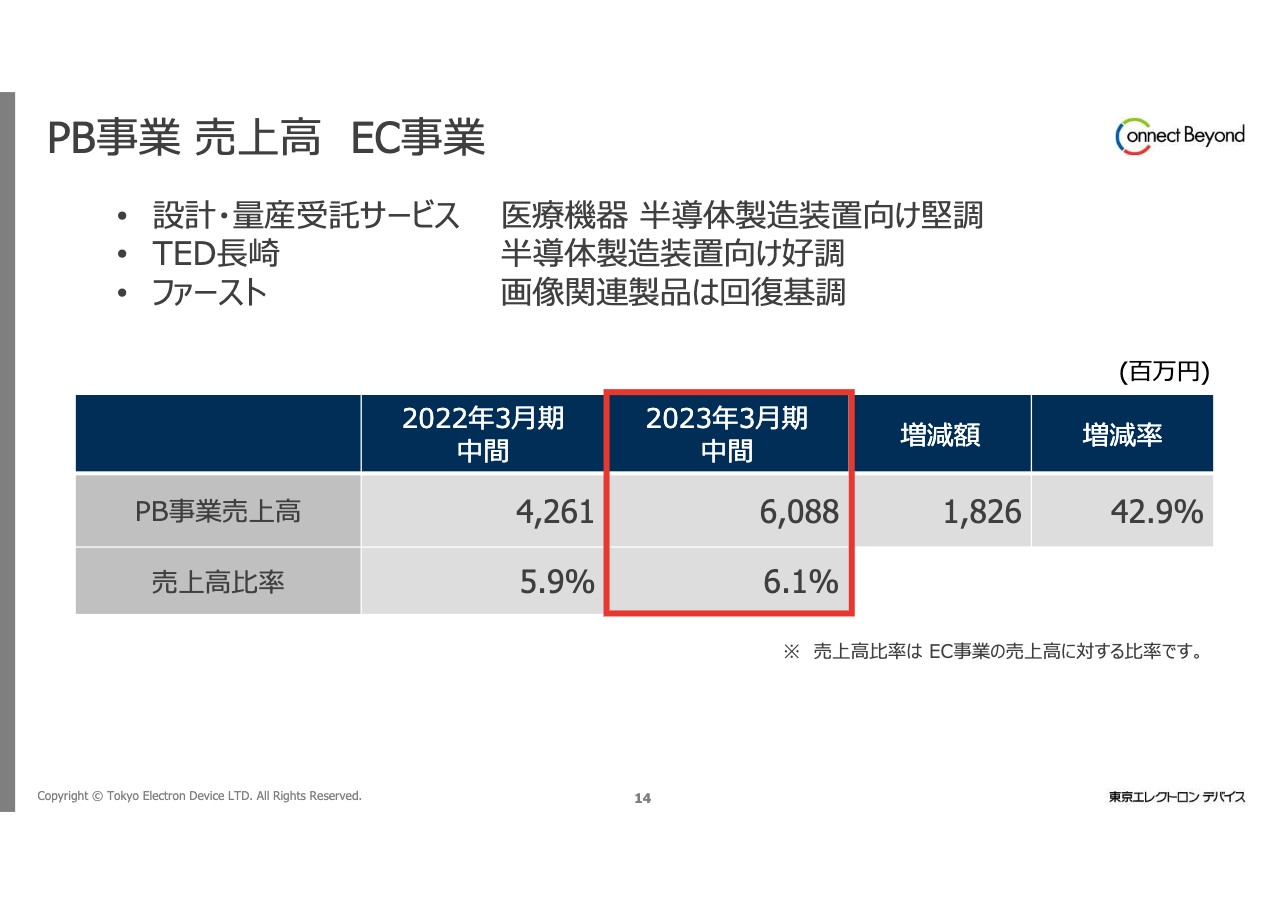

PB事業 売上高 EC事業

PB事業の売上高は前期比42.9パーセント増、18億2,600万円増の60億8,800万円で、EC事業における売上高比率は6.1パーセントとなっています。

医療機器や半導体製造装置向けの需要が堅調だったため、設計・量産受託サービスが増加しました。TED長崎についても、半導体製造装置向けは好調でした。ファーストについては、画像関連製品が回復基調に向かっています。

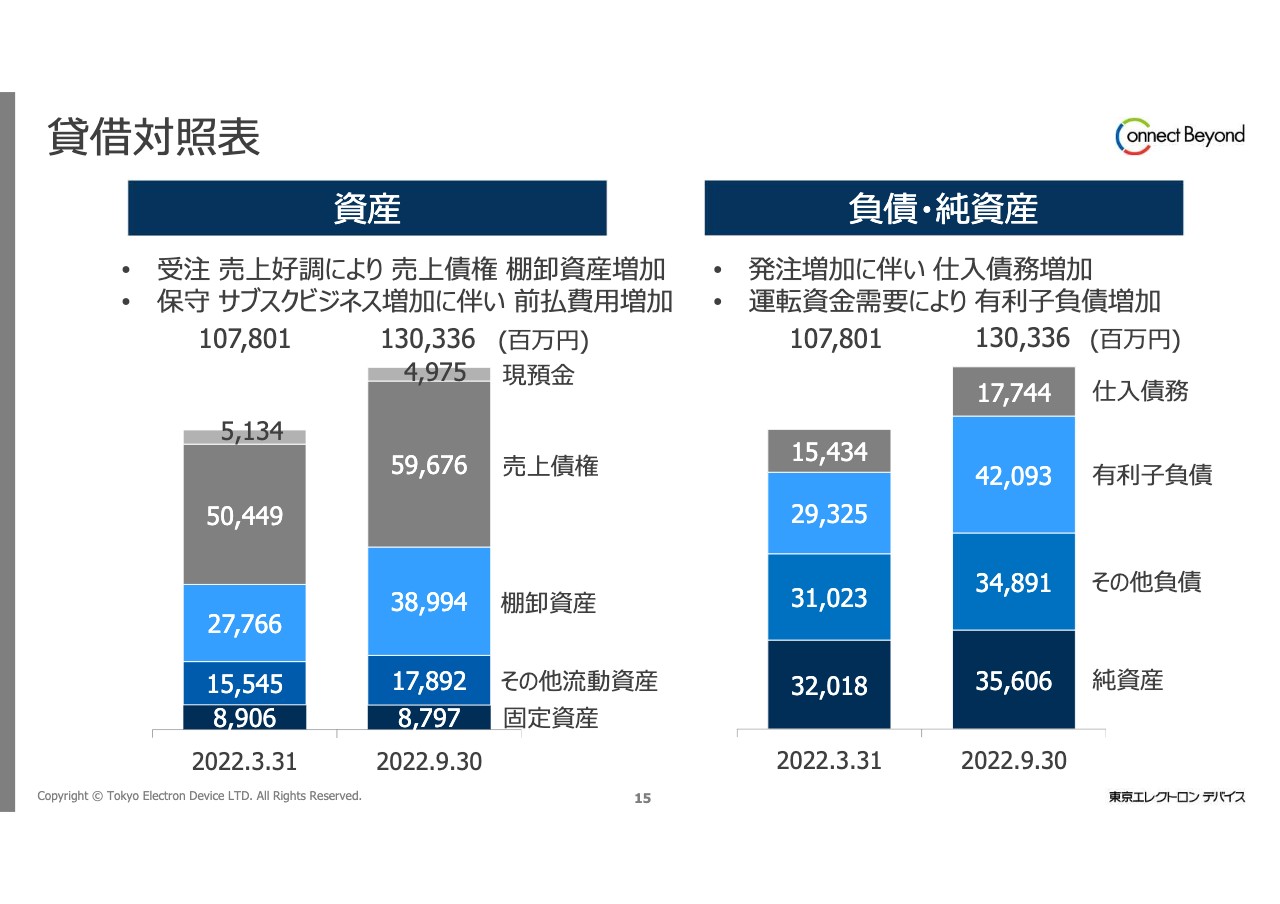

貸借対照表

貸借対照表についてです。9月末の総資産は1,303億3,600万円と、前期に比べて225億円の増加となりました。資産では受注や売上高の好調により、売上債権、棚卸資産が大きく増加しました。

一方、負債・純資産については、発注の増加に伴い仕入債務が増加したことや、売上債権・棚卸資産の増加に伴う運転資金需要により、有利子負債が増加しています。

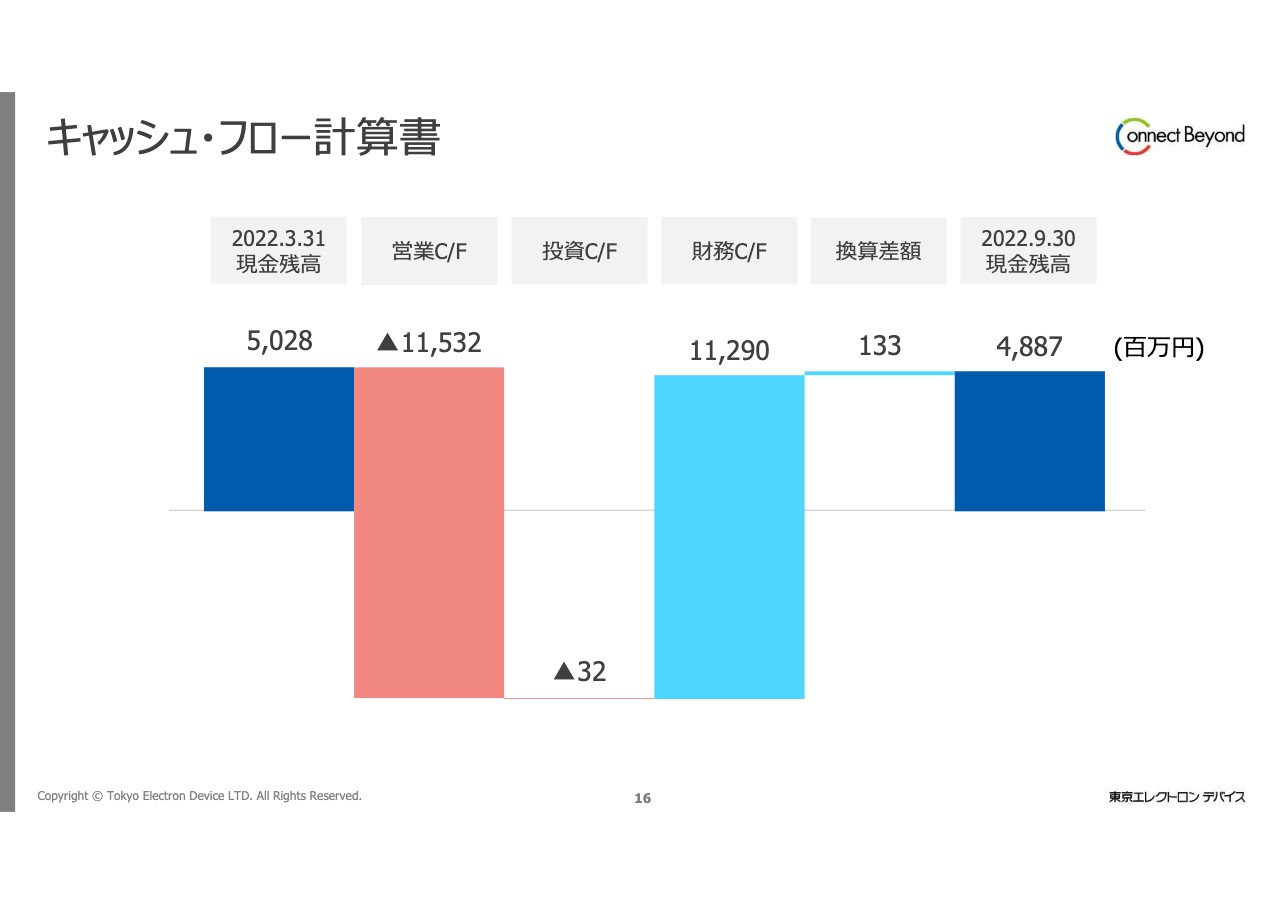

キャッシュ・フロー計算書

キャッシュ・フローの状況です。売上高が伸びている局面では、営業キャッシュ・フローがマイナスとなる傾向があり、大幅なマイナスという結果になっています。これらの運転資金を借入金でまかなったことから、財務キャッシュ・フローが大きくプラスに振れています。

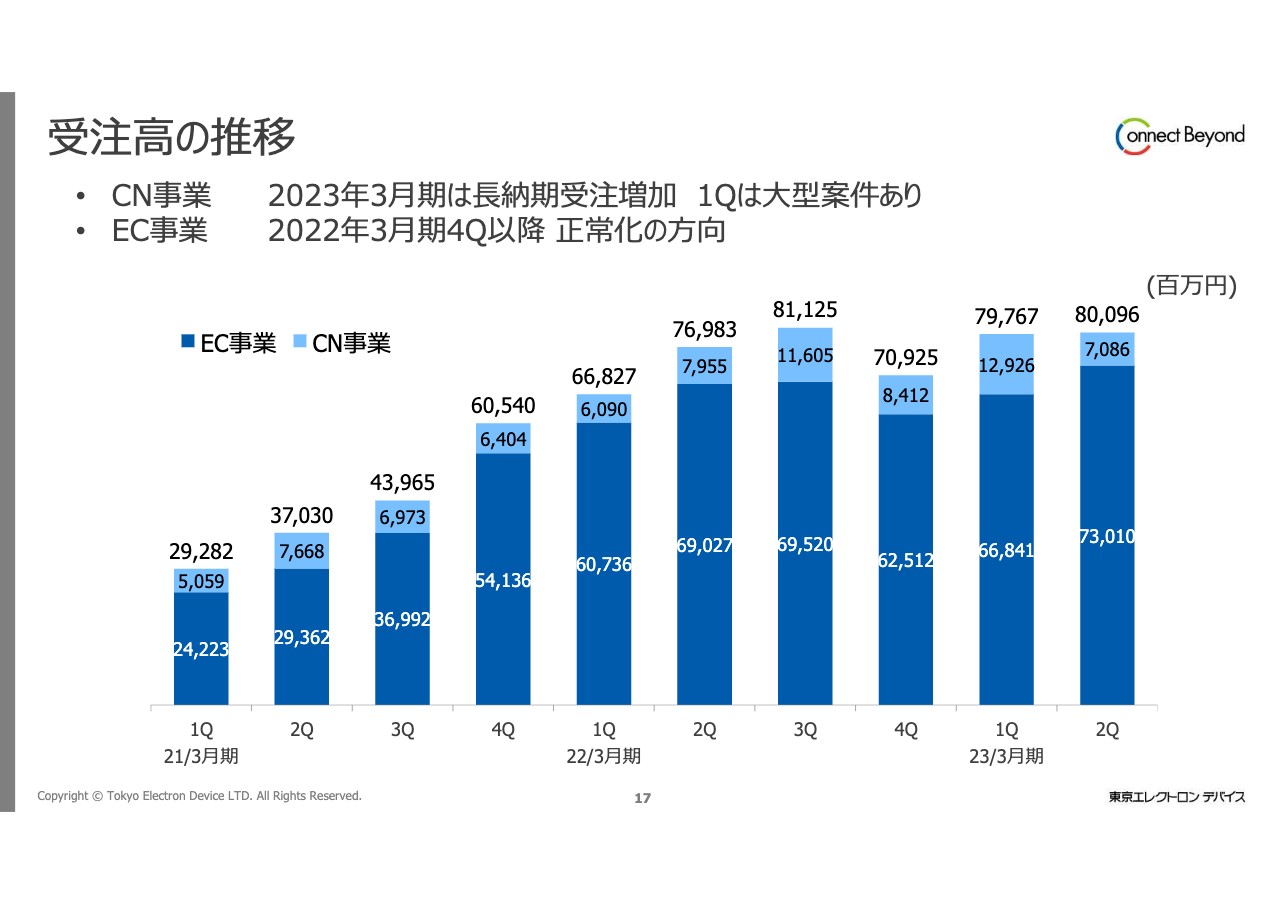

受注高の推移

受注高の推移です。全体の受注が高水準で推移しています。今期のCN事業については長納期の受注が増加し、特に大型案件があったことから第1四半期は大きな数字となっています。

EC事業も高水準で推移していますが、前期の第4四半期以降は全体として正常化の方向に向かっています。

2023年3月期 下期 事業計画前提 (1/2)

徳重敦之氏:徳重でございます。本日はご多忙の中、当社の決算説明会にご参加いただき誠にありがとうございます。私から業績見込みについてご説明いたします。

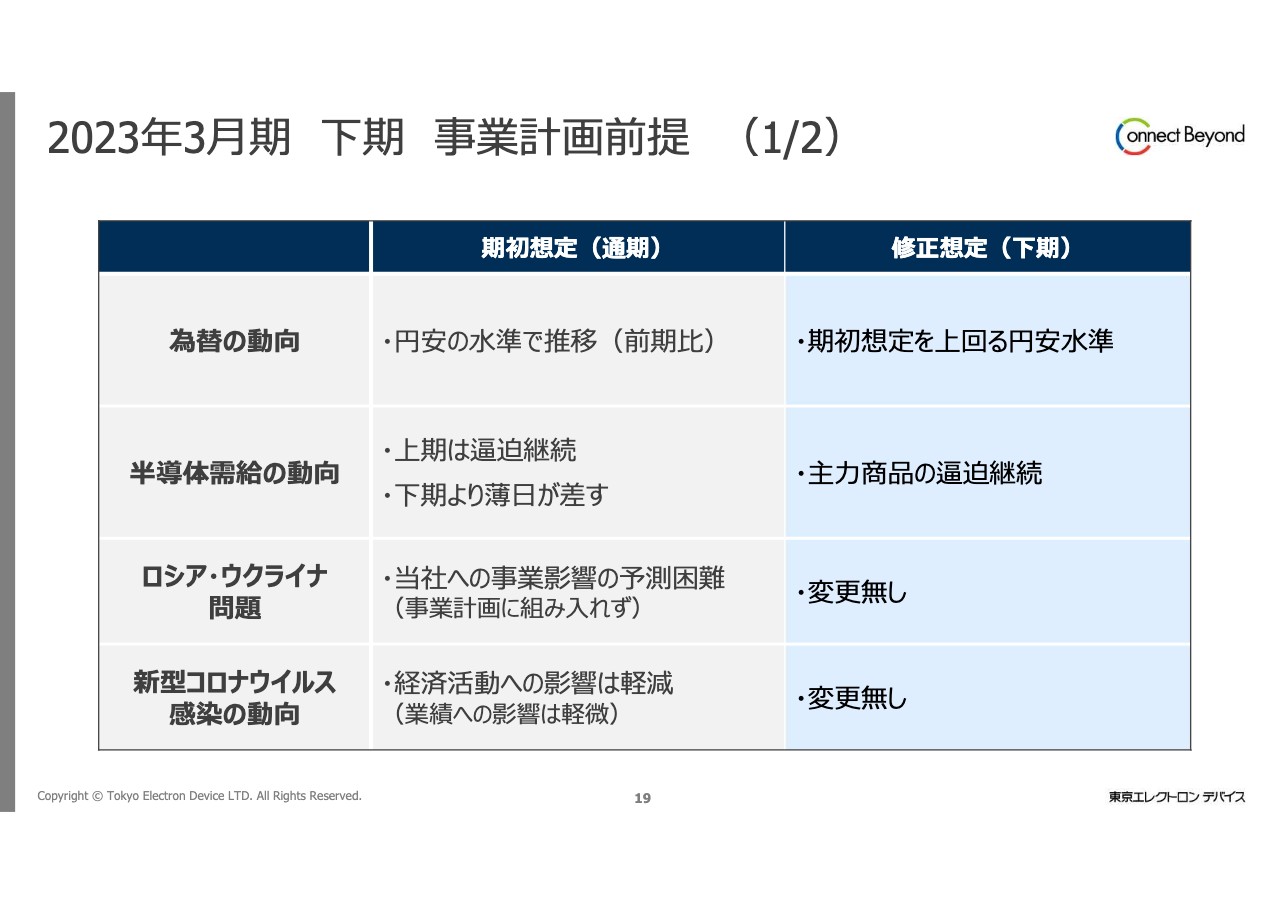

こちらのスライドは、期初の通期想定と下期想定を比較したものです。期初想定から大きくは変化していないと考えていますが、少しだけ補足してご説明します。

まず、為替についてです。特に日米の金融政策の動向によりますが、円安基調が当分は継続される前提に立っています。EC事業については約90パーセントがドル取引、ドル連動取引となっていますので、円安が進むと売上高・利益ともに増大します。

一方、CN事業およびPB事業については、円安による仕入価格の増加を売価に転化する作業に注力しています。また、為替差損益の発生については先ほど佐伯がご説明したとおり、先物為替予約を行っていますので、為替変動が利益に与えるインパクトは最小化されています。

次に半導体需給の動向についてです。半導体市場全体はゆっくりではあるものの、緩和される方向にあると考えます。

しかし、製品カテゴリに濃淡があります。最先端プロセスで製造されているメモリやCPUなどは逼迫緩和が進んでいますが、旧プロセスで製造されているマイコン、アナログ、パワー系などが逼迫しており、少なくとも本年度いっぱいは継続すると思われます。

この背景としては、コロナ禍による巣ごもり需要が一巡したパーソナルエレクトロニクス分野(パソコン、モバイル機器、液晶テレビなど)の需要が落ち着いてきたのに対し、旧プロセス製品を多く使用する産業機器(ロボット、工作機械)、車載機器などの需要が高いレベルで継続していることが挙げられます。

続いてロシア・ウクライナ問題に関しては、本件に起因した事業環境の変化を定量的に予測することが困難であるため、上半期同様に下半期の見通しにおいても考慮していません。また、上半期においては特段の影響はなかったと考えています。

新型コロナウイルス感染症の影響については、規制緩和によりプラス方向に動くと考えています。一方で、中国がゼロコロナ政策を継続するようですので、こちらも定量的な予想をすることは困難であるものの、上半期と同程度の影響(例えば一部顧客工場ラインの停止や半導体サプライチェーンの停滞など)がある可能性を考えています。

2023年3月期 下期 事業計画前提 (2/2)

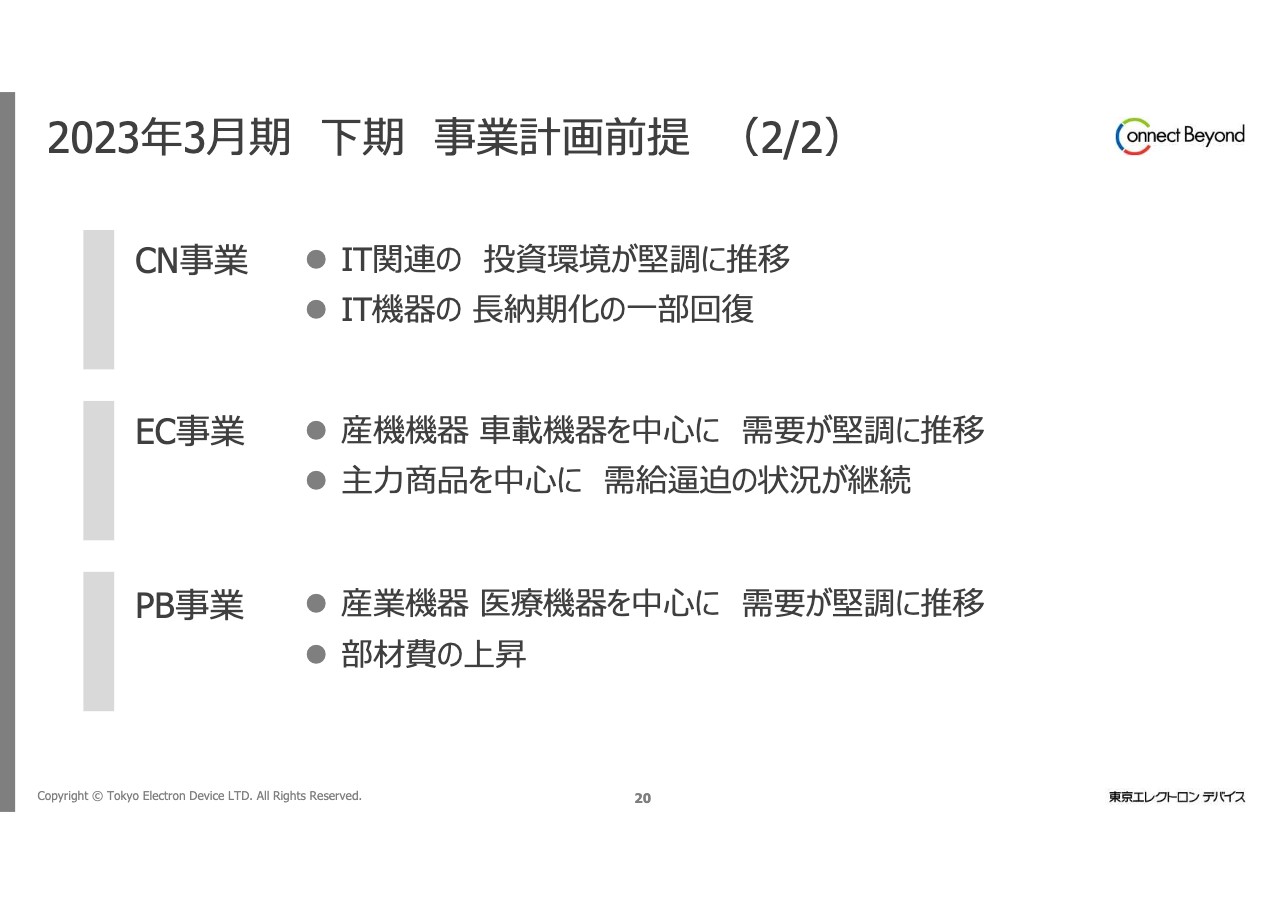

各事業の事業計画前提をご説明します。CN事業ではITインフラの投資環境など、市況は堅調に推移するものと考えています。幅広い商材で納期が長期化していましたが、一部では供給量が充足しつつあり、今後は徐々に正常化していくと想定しています。

EC事業では、前スライドで産業機器および車載機器の需要が高いレベルで継続するとお伝えしましたが、当社の場合、産業機器や車載機器に対する売上比率が約65パーセントを占めますので、少なくとも今年度下半期においても上半期同様の需要レベルが継続すると考えます。

この分野では需給逼迫は継続しますので、供給改善に向けて顧客やサプライヤーと調整を継続していきます。

PB事業では堅調な市況を想定していますが、半導体需給逼迫や部材費の上昇を見込んでいます。コスト増加分の売価への転嫁、長期発注依頼を進めていきます。また、グループ内の生産管理体制の一元化を進め、生産性の向上を目指していきます。

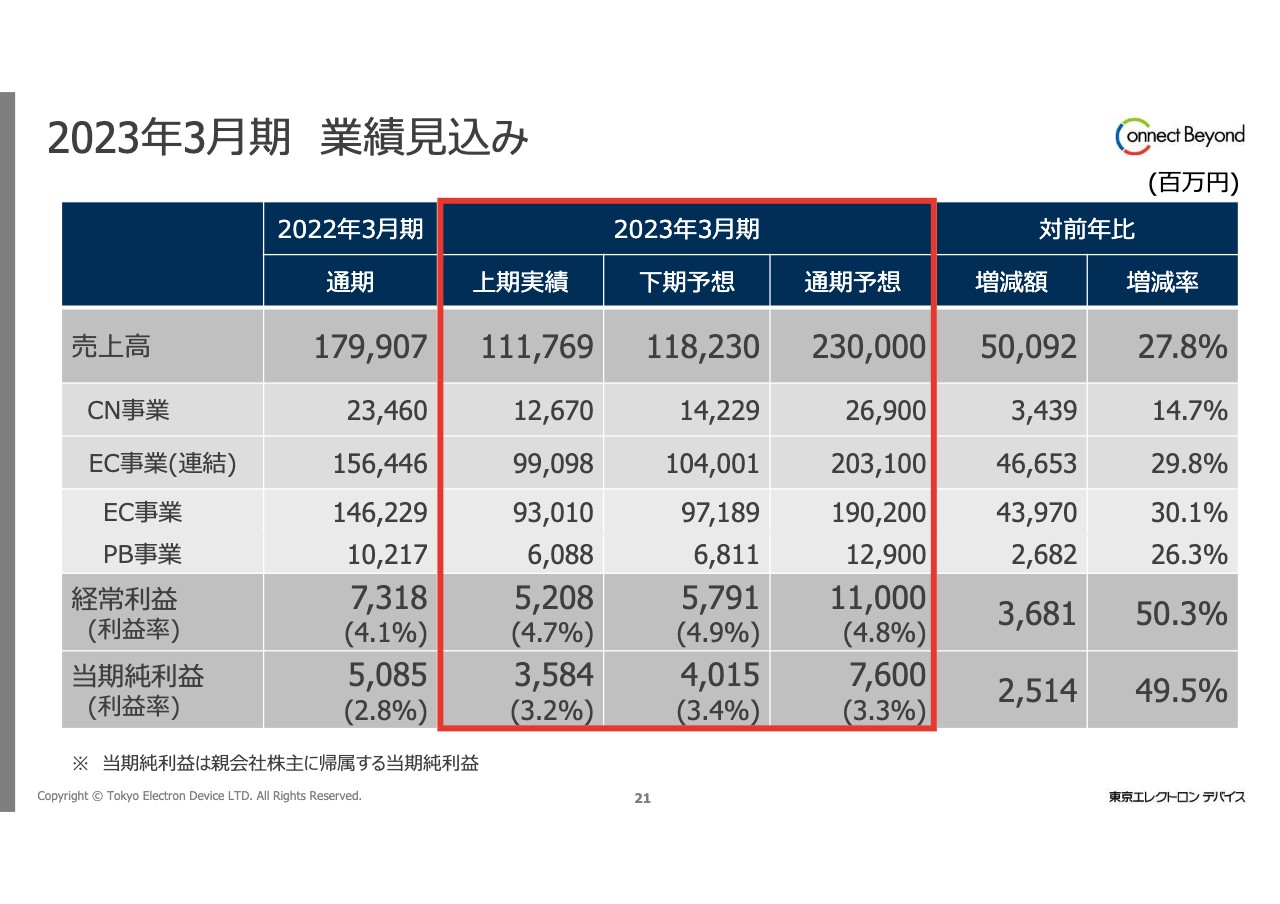

2023年3月期 業績見込み

先ほどの下期の前提を考慮し、通期連結業績予想を修正しました。売上高は前期比約500億円増加の2,300億円、経常利益は前期比約37億円増加の110億円、当期純利益は前期比約25億円増加の76億円を計画しています。対前年の増減率は売上高で約28パーセント増、経常利益で約50パーセント増となっています。

セグメント別の売上高は、CN事業で269億円、EC事業(連結)で2,031億円を計画しています。好調なビジネス環境を背景に、各事業で増益増収を計画しています。なお、この通期計画は売上高、経常利益、当期純利益ともに前年に続いて当社設立以来のレコードとなります。

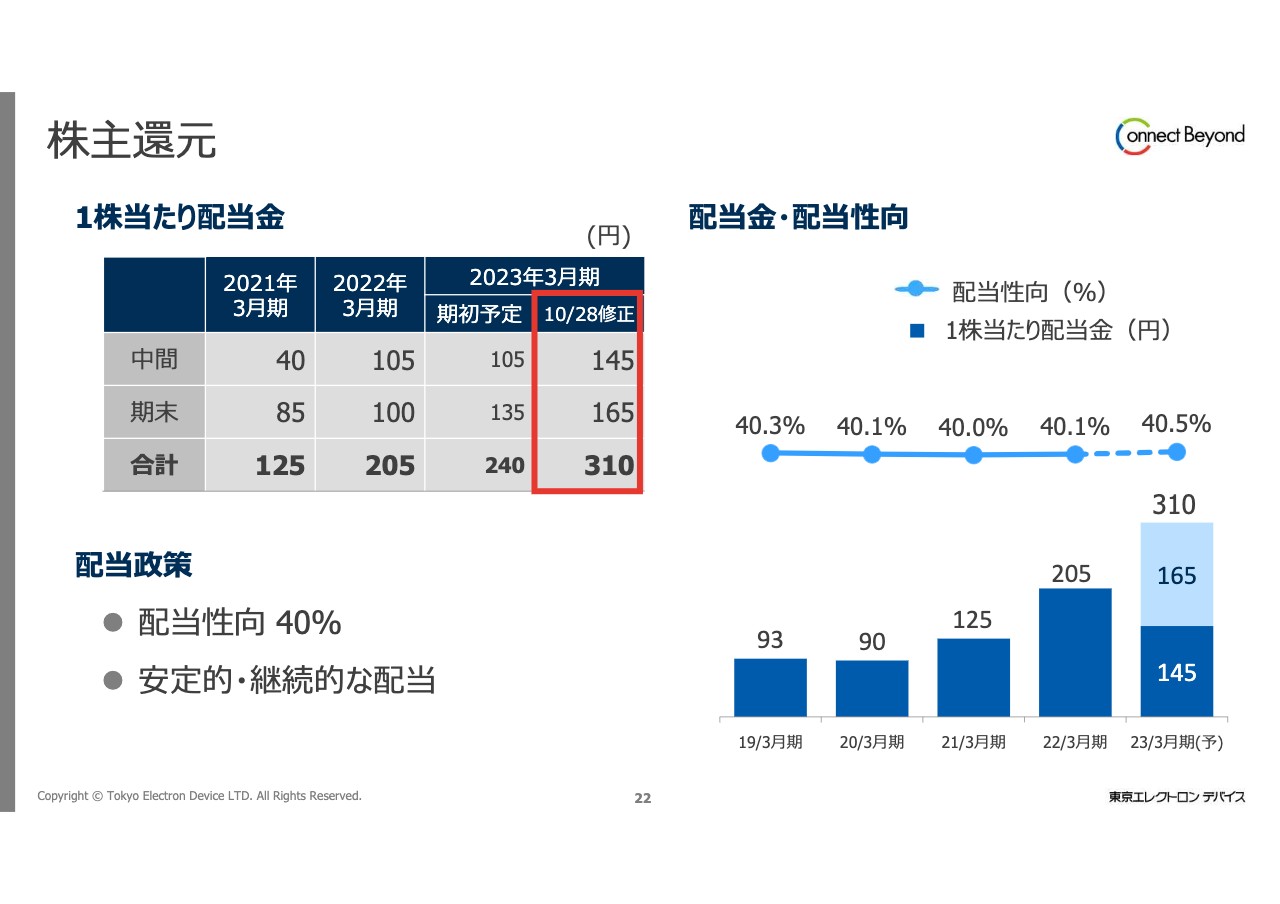

株主還元

配当金の推移です。今回の業績予想の修正と合わせて配当予想も修正しています。1株あたりの中間配当額を従来予想より40円増額し、145円としました。

同様に期末の配当予想額を30円増額の165円とし、年間配当額は70円増加の310円を予定しています。3年連続で過去最高額を更新する予定です。

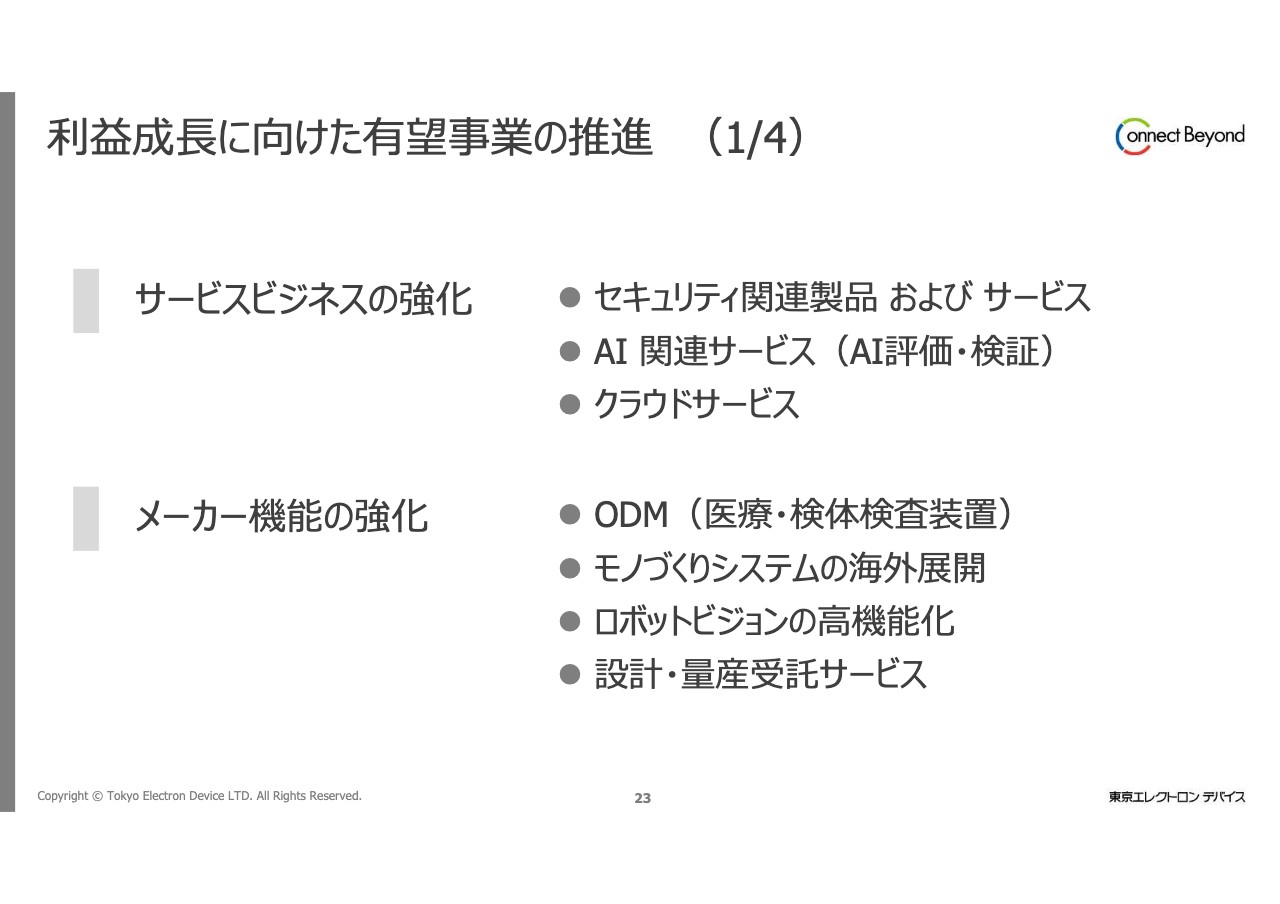

利益成⻑に向けた有望事業の推進 (1/4)

期初にご説明した利益成長に向けた有望事業を、「サービスビジネスの強化」と「メーカー機能の強化」に大別したものです。VISION2025の骨子となる利益成長を加速するために重要な事業と位置づけています。次ページから詳細をご説明します。

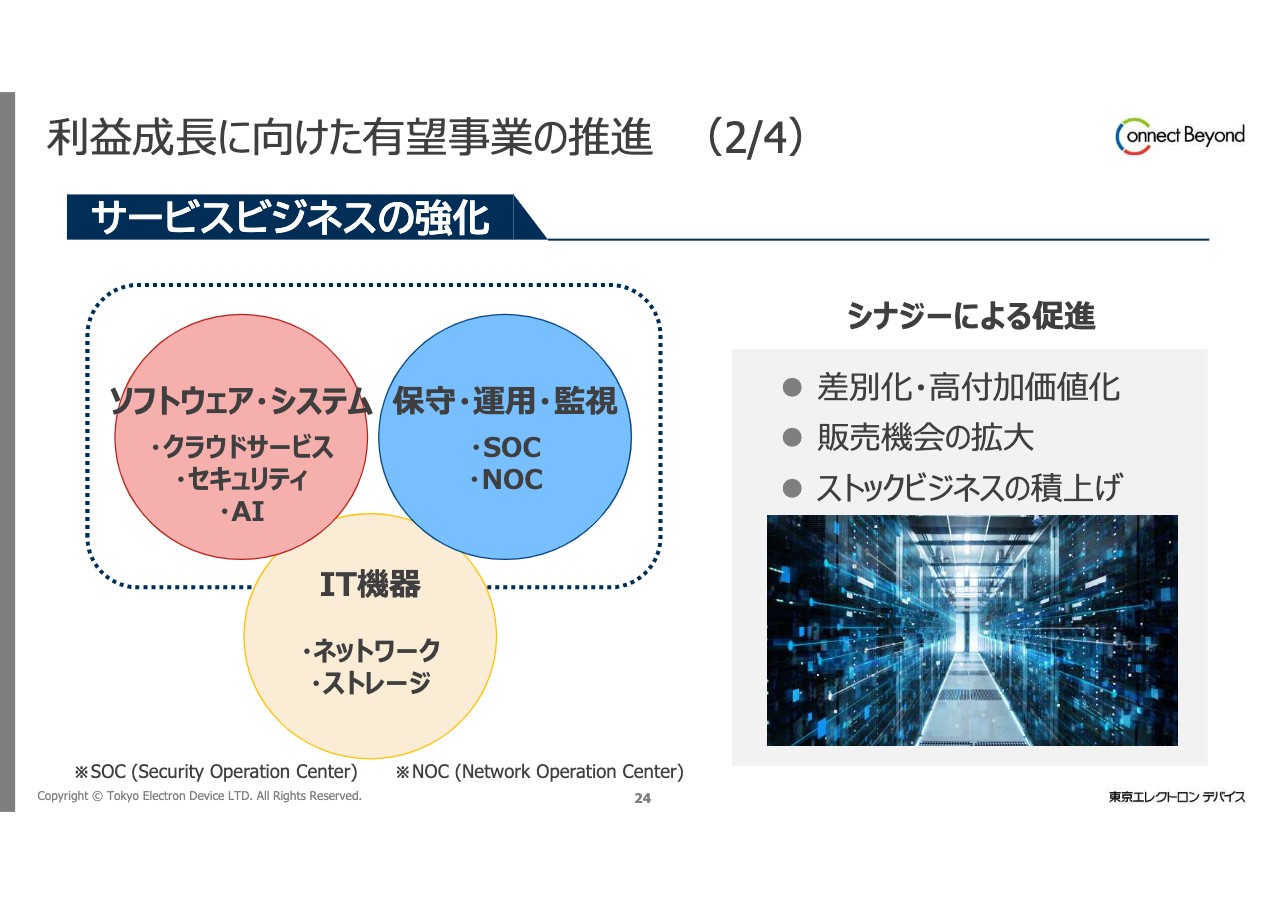

利益成⻑に向けた有望事業の推進 (2/4)

CN事業では、DXを推進するIT機器、ソフトウェア・システム、保守・運用・監視サービスを提供しています。中でも収益性が高いサービスビジネスに注力しており、「TED-SOC(Security Operation Center)」など当社独自のサービスも展開しています。

顧客に対しては商材単独の提案のみでなく、より機能や利便性が高まる商材やサービスを組み合わせて提案しています。特にセキュリティやクラウドのビジネスと保守・運用・監視のビジネスでは最適なパッケージを提供することで差別化、高付加価値化を図っています。

これらのビジネスは社会的な需要が大きく、高い成長性が期待できますが、同時に収益性に優れたストックビジネスであります。各ビジネスで相乗効果を生み出しながら、利益成長への期待が大きいサービスビジネスに今後も注力していきます。

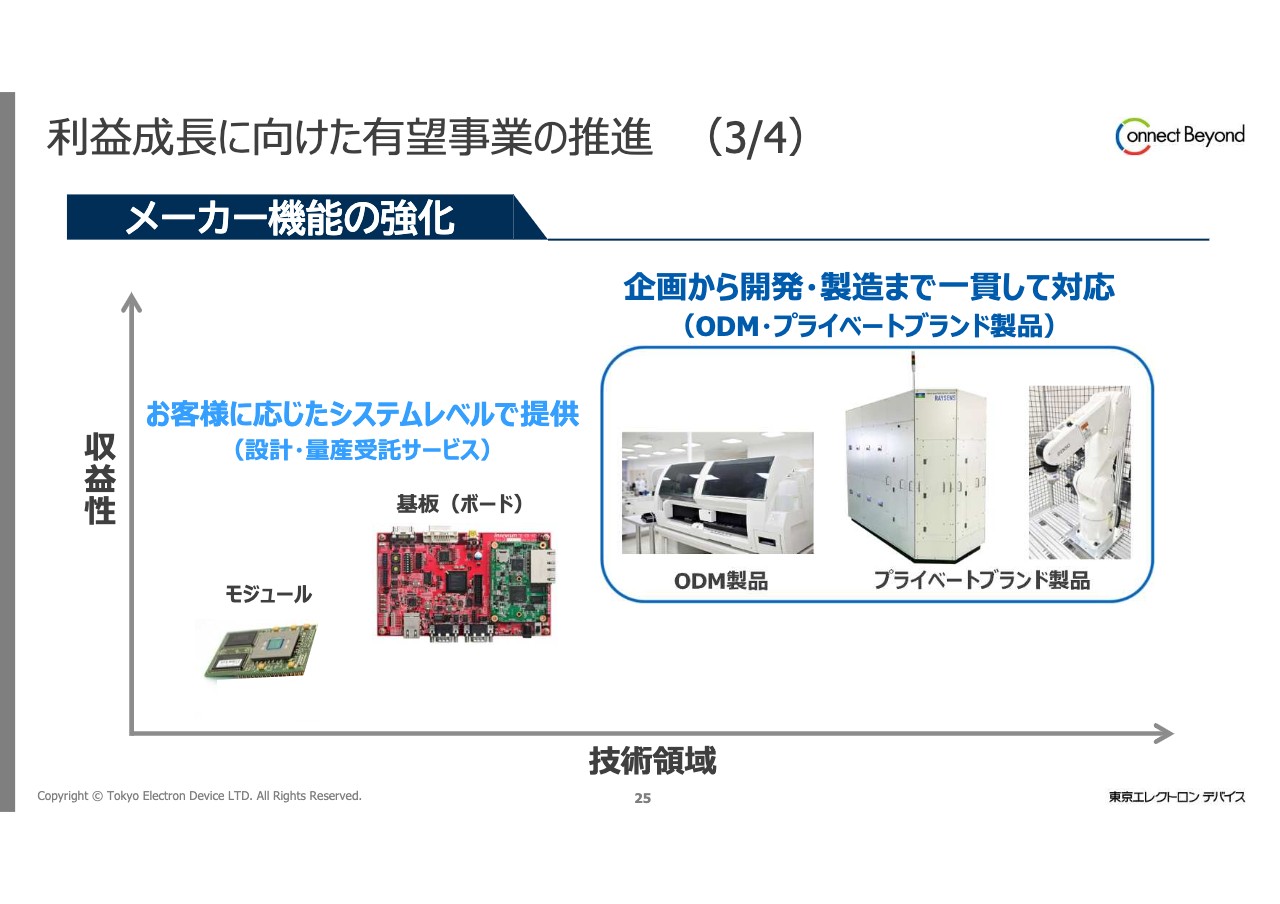

利益成⻑に向けた有望事業の推進 (3/4)

メーカー機能の強化についてご説明します。当社では半導体製品の単体販売から設計・量産受託サービスへ進出しており、本事業を通じて業績と技術の両面でメーカー化の礎を築いてきました。

設計・量産受託サービスでは、さらなる高機能半導体を組み込んだボード製品の高付加価値化に取り組んでいます。

それに加えて現在注力しているのが、より広い技術領域を必要とし、かつ高収益性を可能とするプライベートブランド製品やODMといった事業領域です。

プライベートブランド製品の中でも化合物半導体ウェハ検査装置である「RAYSENS」や、ビジョンロボットシステムである「TriMath」は技術商社機能を持つメーカーへの変革に向けた先行事例であり、今後もこのチャレンジを継続していきます。

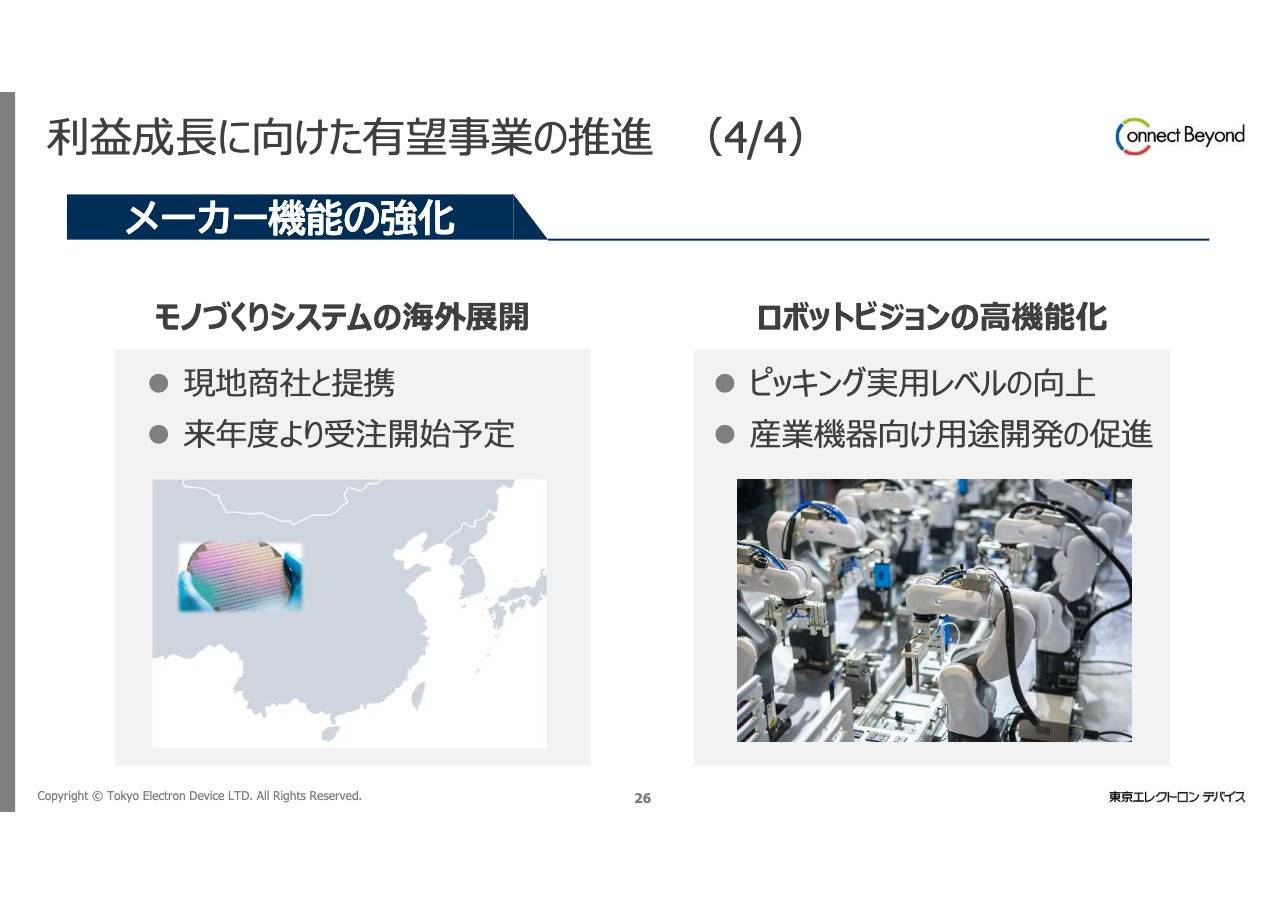

利益成⻑に向けた有望事業の推進 (4/4)

モノづくりシステムの海外展開では、世界最大の製造拠点となっている中国市場をターゲットとして準備を進めていきます。ウェハ検査装置を先行して対応を進めており、現地商社との提携を軸とした展開を予定しています。来年度より受注を開始する計画です。

ロボットビジョンの高機能化では、システムの共通プラットフォームの高度化やピッキング機能の強化により、実用レベルを向上させていきます。また、バリ取りなど産業機器分野の新たな用途開拓に向けて、プロトタイプ機を使った評価に段階を進めます。

どちらも新分野への挑戦ではありますが、メンター企業やパートナー企業との協業を活用しながら積極的に進めていきます。

私からの発表は以上でございます。ありがとうございました。