2022年10月14日に発表された、株式会社Branding Engineer(新社名:TWOSTONE&Sons)2022年8月期決算説明の内容を書き起こしでお伝えします。

スピーカー:株式会社Branding Engineer 代表取締役CEO 河端保志 氏

エグゼクティブサマリー①

河端保志氏(以下、河端):株式会社Branding Engineer代表取締役CEOの河端と申します。本日はお忙しい中、多くの方にご参加いただき、誠にありがとうございます。本資料は会社のホームページに記載されているため、ぜひIRページからご覧いただければ幸いです。

まずは、2022年8月期通期業績のエグゼクティブサマリーです。通期売上高は前年比60.4パーセント増の68億7,000万円で着地しました。さらに、売上高、売上総利益ともに過去最高値を大幅に更新しています。

2022年8月期は、中長期の事業成長を見据え、前年を上回る大規模な投資を実行しました。主にエンジニア獲得のための広告投資や採用投資、M&Aを行い、販管費は前年比で6億4,100万円増加しましたが、飛躍的な売上拡大の結果、営業利益は前年比52.9パーセント増の1億9,500万円、純利益は前年比77.7パーセント増の1億3,400万円の大幅成長となっています。

エグゼクティブサマリー②

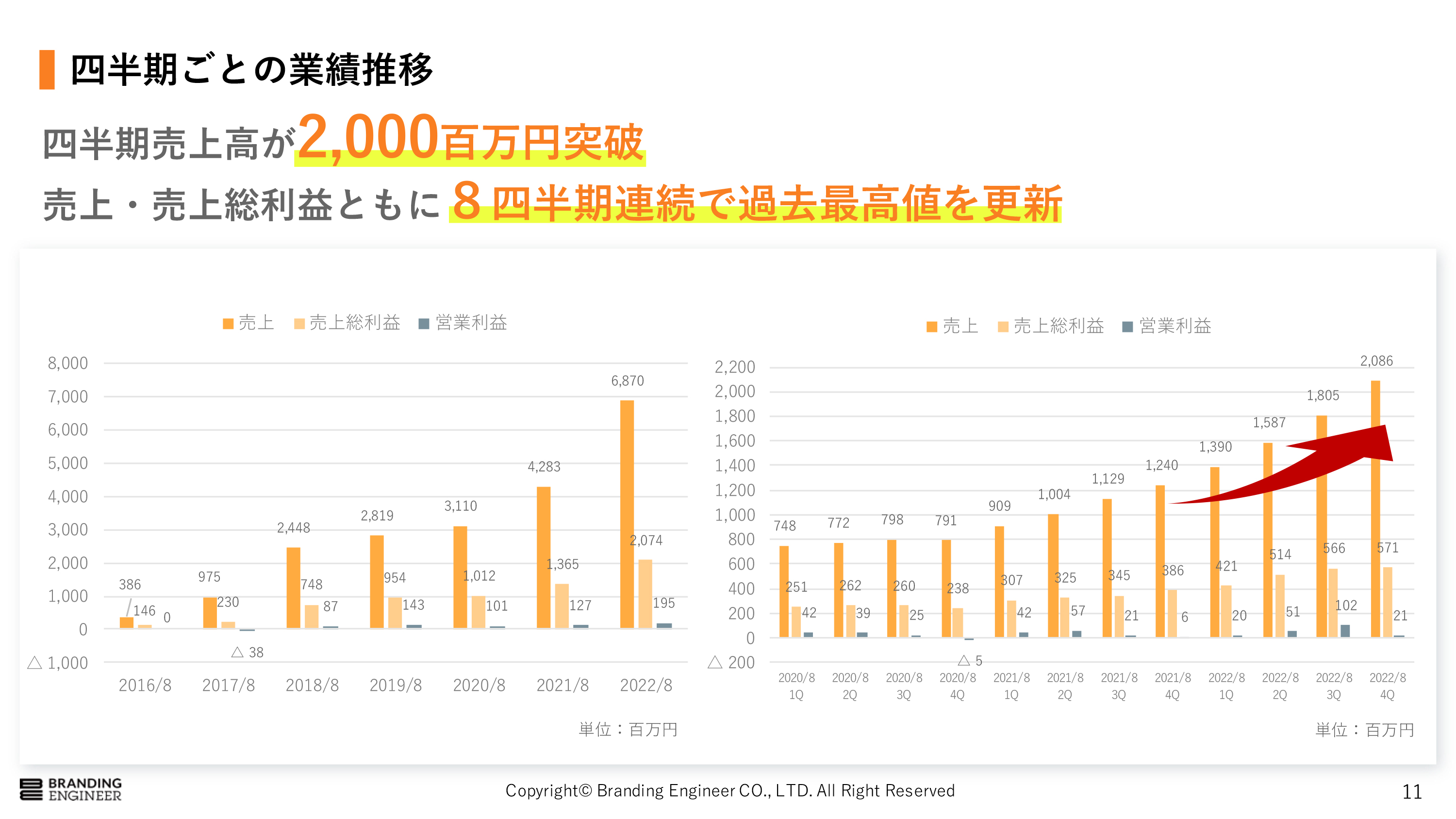

四半期の業績です。四半期売上高は20億8,600万円と、初の20億円超えを達成しました。前年比では68.2パーセント増の8億4,000万円増と大きく成長し、売上高、売上総利益ともに、8四半期連続で過去最高を更新しています。

第4四半期は、第3四半期までの利益を原資に積極的な投資を行い、第3四半期を上回る過去最大の投資を実行しました。結果として、販管費は第3四半期よりも8,600万円ほど増加し、これらを受け、営業利益は2,100万円で着地していますが、本来は第3四半期で営業利益の100パーセント以上を達成していたため、第4四半期は投資を強めていきましたが、結果として、それ以上の利益が残ったかたちです。

また、2023年8月期も引き続き、まずは時価総額のターゲットである1,000億円に最短で到達するためにも、足元の利益の最大化ではなくストック型ビジネスの強みを活かし、中長期の事業成長のため、攻めの経営を実行していきます。

具体的には、エンジニア獲得のための広告投資、そして社員採用のための採用投資などに、第1四半期から積極的な投資を行っていきます。前期のように利益が残るかたちを避けるためにも、第1四半期は、できるだけ積極的に攻めていこうと思っています。

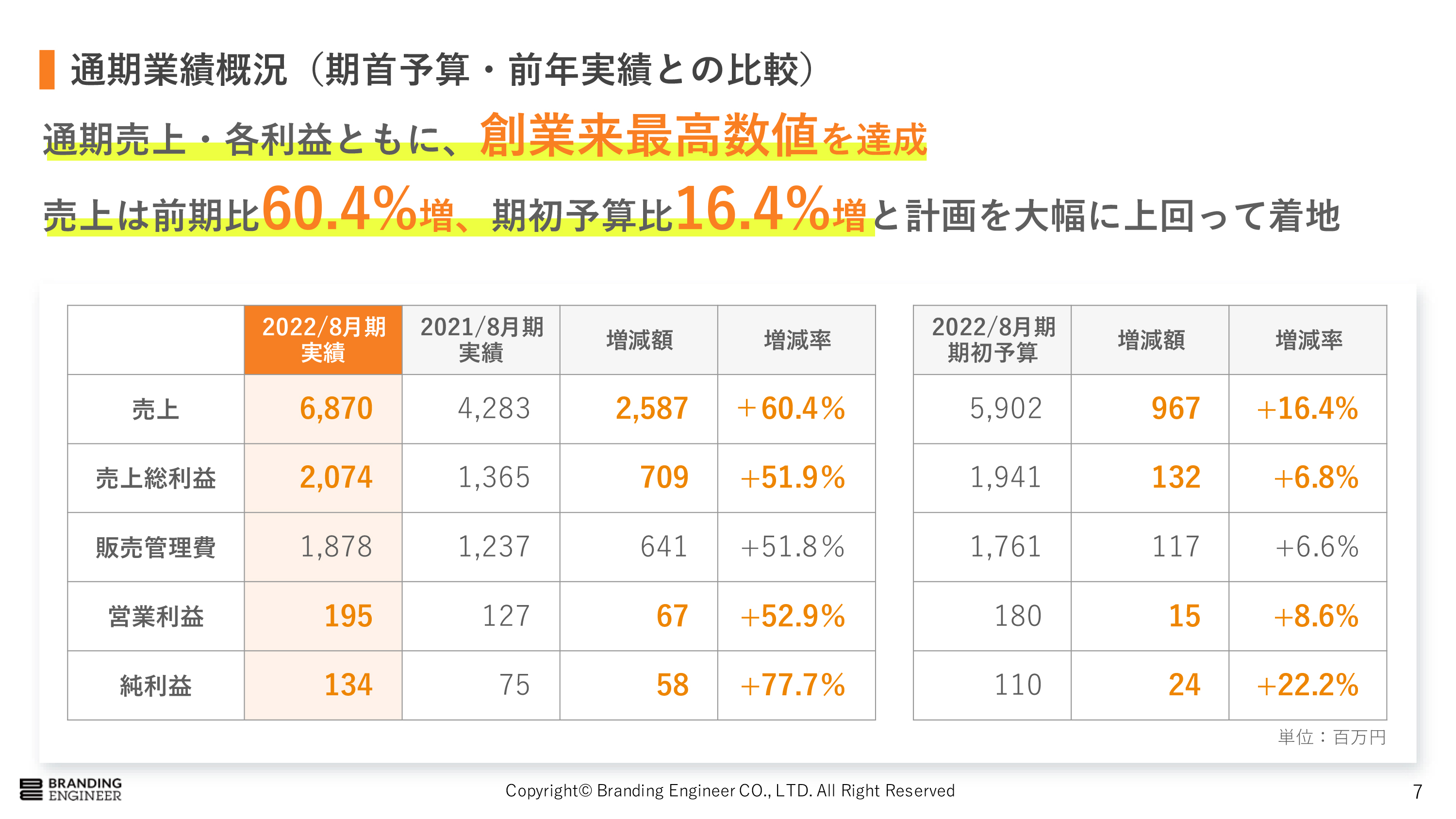

通期業績概況(期首予算・前年実績との比較)

通期業績概況です。2022年8月期は通期売上・各利益ともに、創業来最高数値を達成しました。売上高は前年同期比60.4パーセント増の68億7,000万円と、大きく成長するとともに、期初予算比も16.4パーセント増と、期初予算を大幅に上回って着地しています。売上総利益は前年同期比51.9パーセント増の20億7,400万円、営業利益は前年同期比52.9パーセント増の1億9,500万円と、売上・売上総利益ともに比較的順調に成長しています。

また、営業利益、純利益も大幅に成長しており、積極的な投資の結果、販管費が増えている状態を考慮しても、会社が生み出せる利益の総額は、売上規模の拡大と併せて飛躍的に成長していると考えています。

我々は、この結果を積極的な投資によるものと考え、さらなる事業成長のためには、継続して新たな投資を行っていかなければならないと捉えています。足元で利益が出ることに満足せず、引き続き、さらなる事業規模の拡大を目指して積極的な投資を実行していきます。

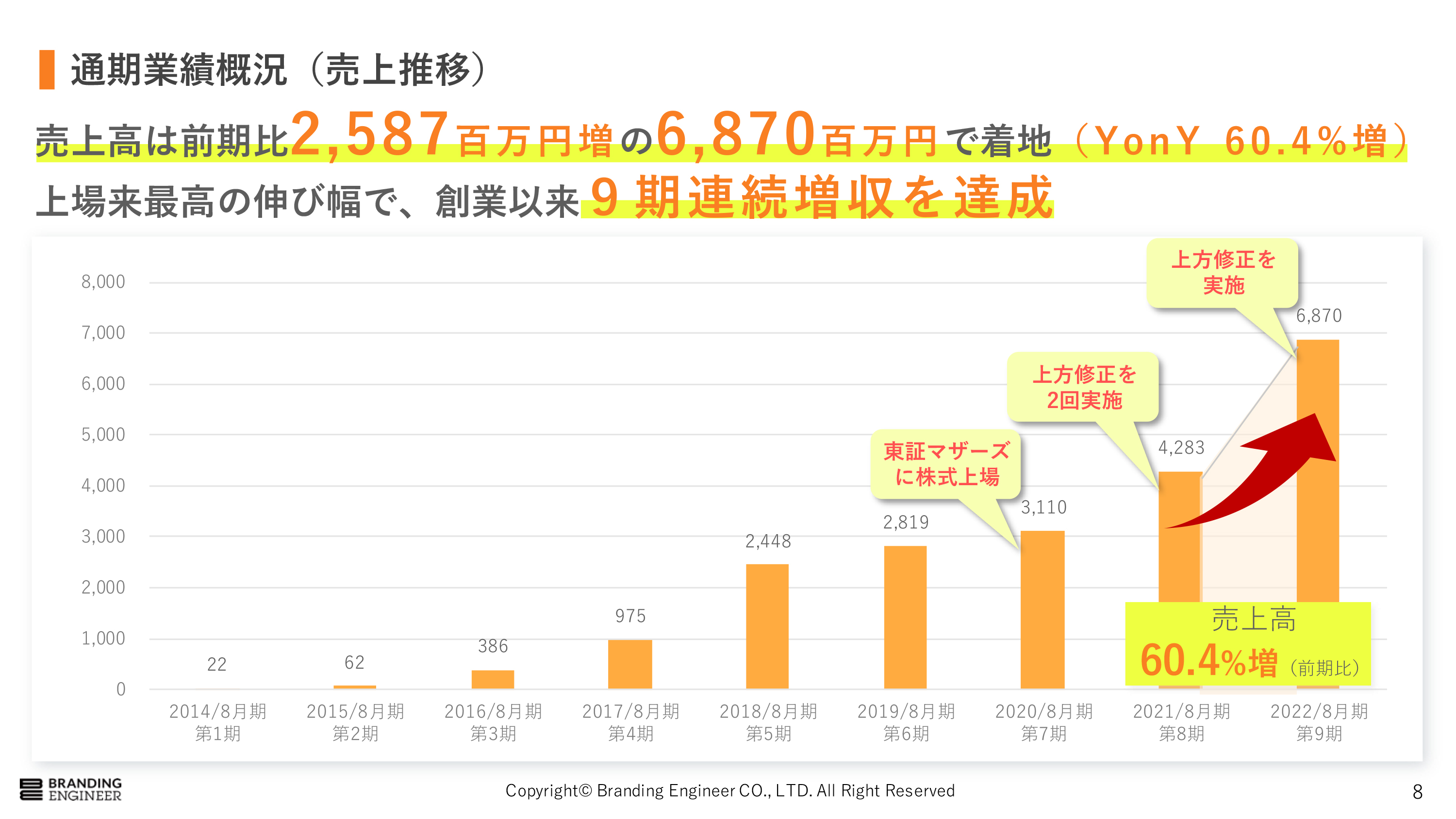

通期業績概況(売上推移)

売上推移です。当社創業来の売上推移ですが、2022年8月期は8月に上方修正を実施し、結果として、前年同期比60.4パーセント増と、上場来最高の伸び幅で9期連続増収となりました。2023年8月期も増収を予定しており、10期連続の増収を計画しています。

財務数値の前年比較

第4四半期の売上高は、前年同期比68.2パーセント増の20億8,600万円で着地しています。売上総利益も前年同期比で50パーセント近く成長し、売上高・売上総利益ともに過去最高数値となっています。

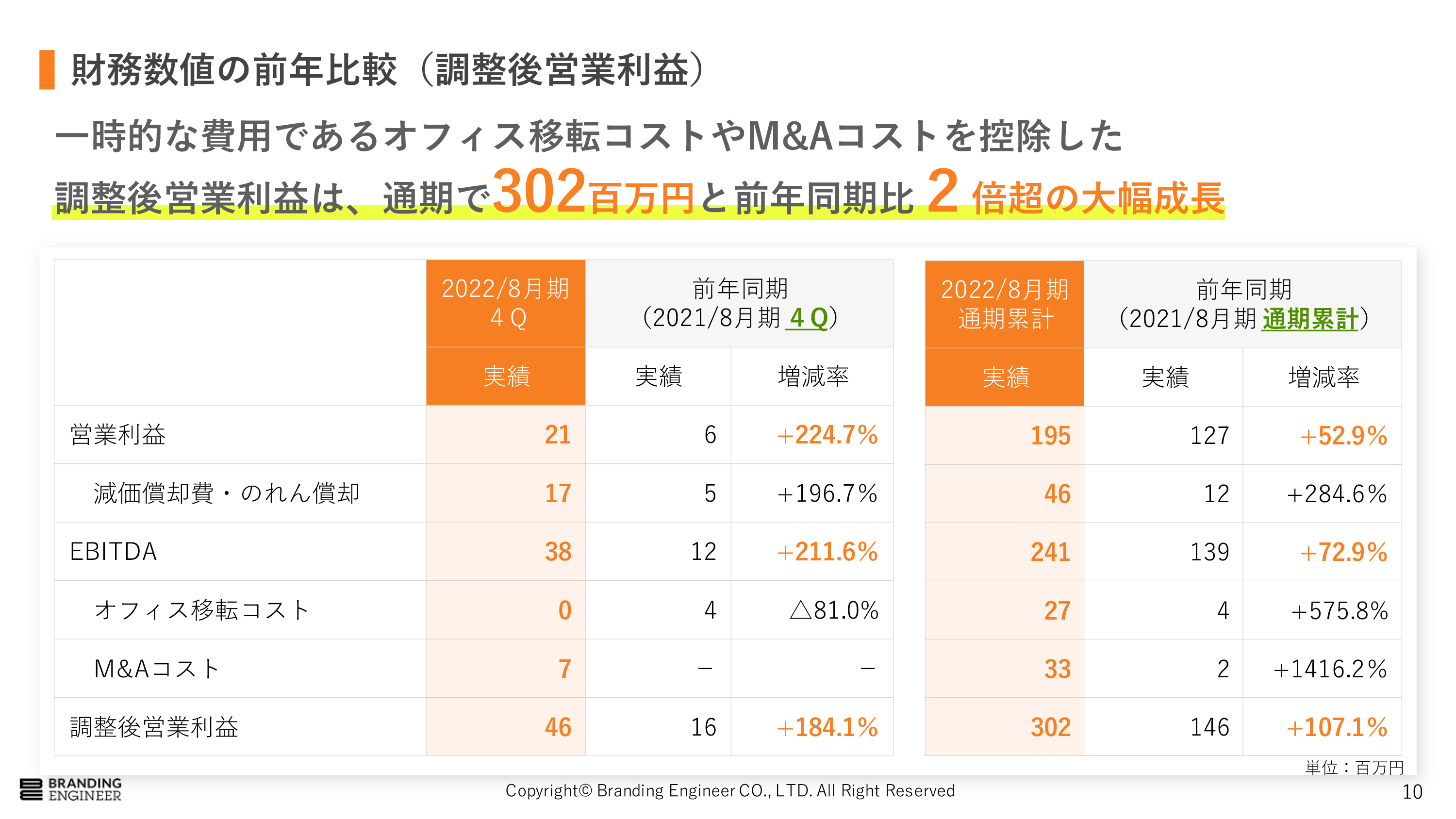

財務数値の前年比較(調整後営業利益)

オフィス移転コストやM&Aコストを控除した、調整後営業利益です。減価償却費・のれん償却を控除したEBITDAは、通期で2億4,100万円です。一時的な費用である、二重家賃などのオフィス移転コストやM&Aコストを控除した通期の調整後営業利益は、前年同期比で約2倍成長の3億200万円で着地しています。

以上のように、Branding Engineerが生み出せる利益の総量は、着実に増えていると感じています。特にM&Aは事業拡大に欠かせないファクターであり、2023年8月期以降も実行していきたいと考えています。

四半期ごとの業績推移

四半期ごとの業績推移です。今回、四半期売上高が初の20億円を突破し、売上・売上総利益ともに、上場後8四半期連続で過去最高値を更新しています。営業利益は第3四半期より減少していますが、前述のとおり、今までの第3四半期までに比べ、中長期の成長を見据えた積極的な投資を行い、さらに販管費を増加させるという計画に基づいた動きによるものです。

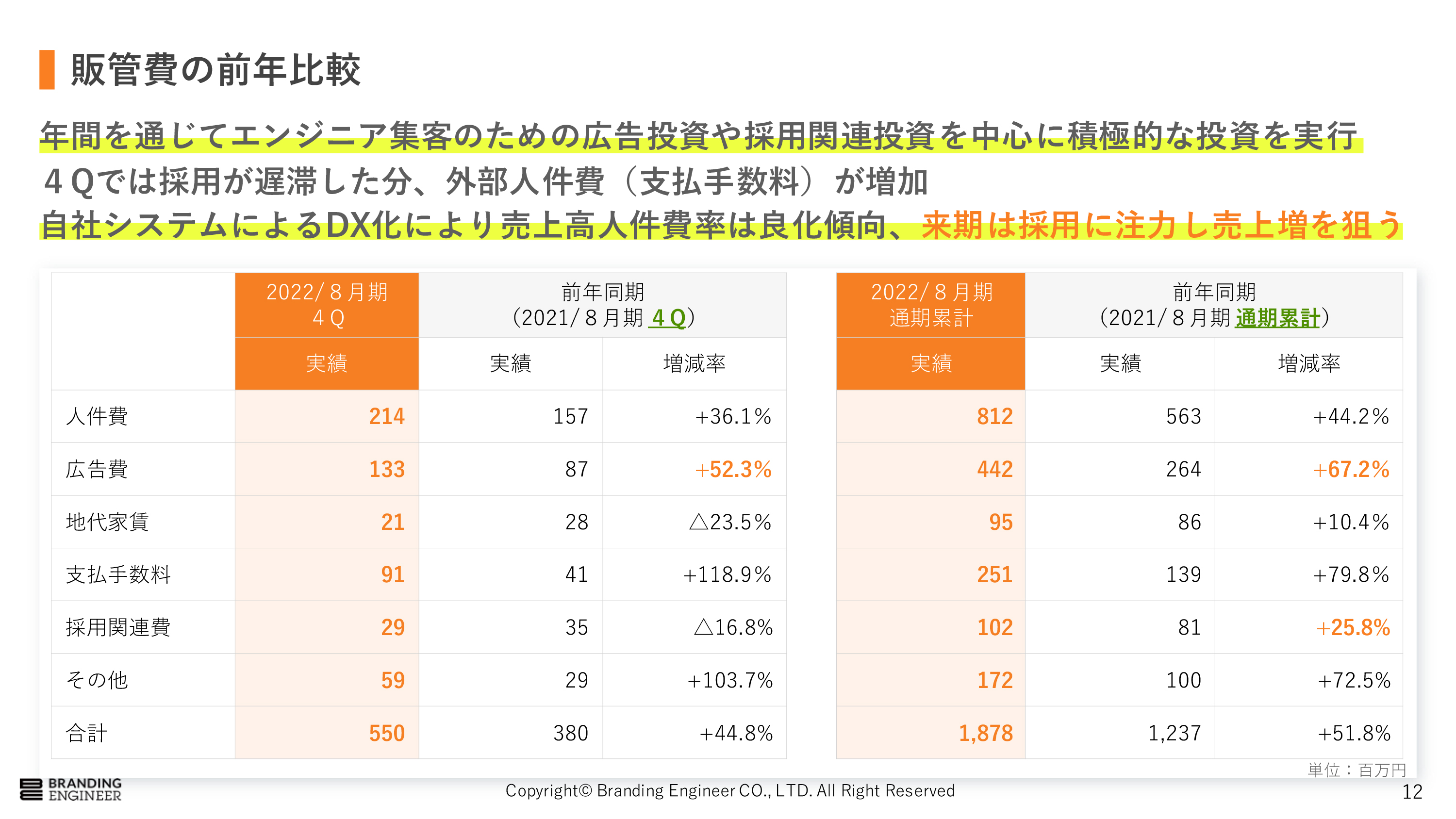

販管費の前年比較

販管費の推移です。2022年8月期は年間を通じてエンジニア集客の広告投資や、事業規模拡大を見据えた採用関連投資を中心に、積極的な投資を実施しました。人件費は増加していますが、社内システムの効率化などにより生産性が向上しています。売上高に占める人件費率の良化は継続しており、効率化が事業拡大につながっていると考えています。

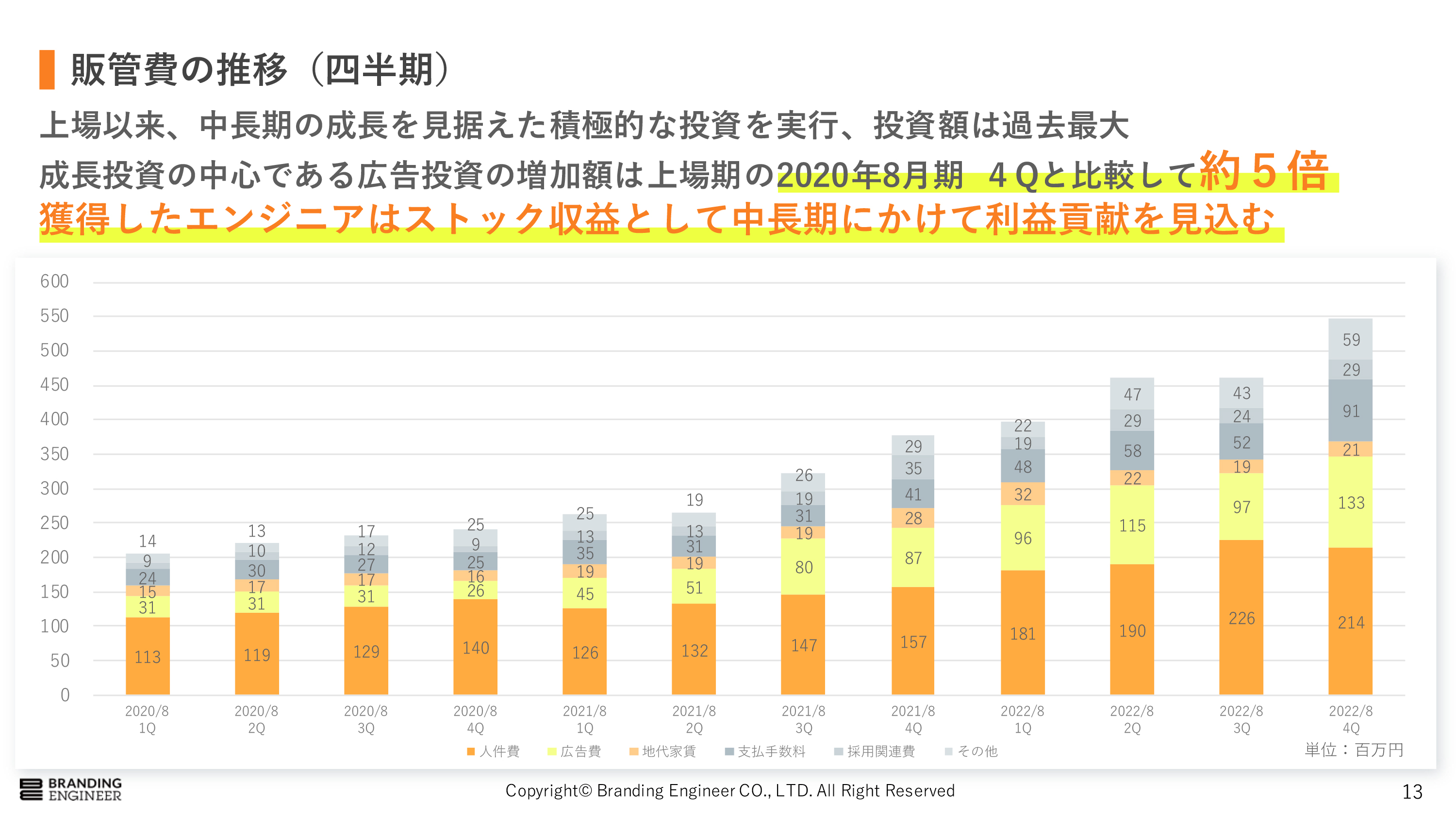

販管費の推移(四半期)

販売管理費の推移です。第4四半期はこれまでの利益を原資に、第3四半期よりもさらに上回る投資を実行しました。広告費への投資額は、上場期である2020年8月期第4四半期と比較し、約5倍と大幅な増加となっています。

広告費への投資を続けているため、「売上規模を維持するためには、広告費が必要なのか?」といった質問をよくいただきますが、そのようなことはなく、当社の広告費への投資は先行投資的な意味合いが強くあります。

広告費によって獲得したエンジニアのデータベースは、短期ではなく、非常に継続率が高いため、中長期にわたって売上成長に寄与します。広告費を減額することで短期的な営業利益を得ることもできますが、今後のさらなる飛躍のためには、積極的な投資を実行していきます。

このように、当社は短期の利益ではなく、中長期の事業規模拡大を見越した積極的な投資を継続して行っていきます。

オフィス移転、増床について

オフィス移転・増床についてです。渋谷に複数あった拠点を1ヶ所に集約させるために、2021年11月に本社移転を実行しました。今年の8月には東京本社をさらに増床させ、大阪支社も事業拡大に伴う増床を実施しました。

これらの移転は事業規模の拡大を見据えつつ、部署間の連携の活性化を狙ったものです。また、移転増床によって坪単価は減少していますので、非常に効率のよい移転となり、2023年8月期の重要なテーマである、採用で人員増加が見込めるという意味では、非常に重要な施策を打っていると考えています。

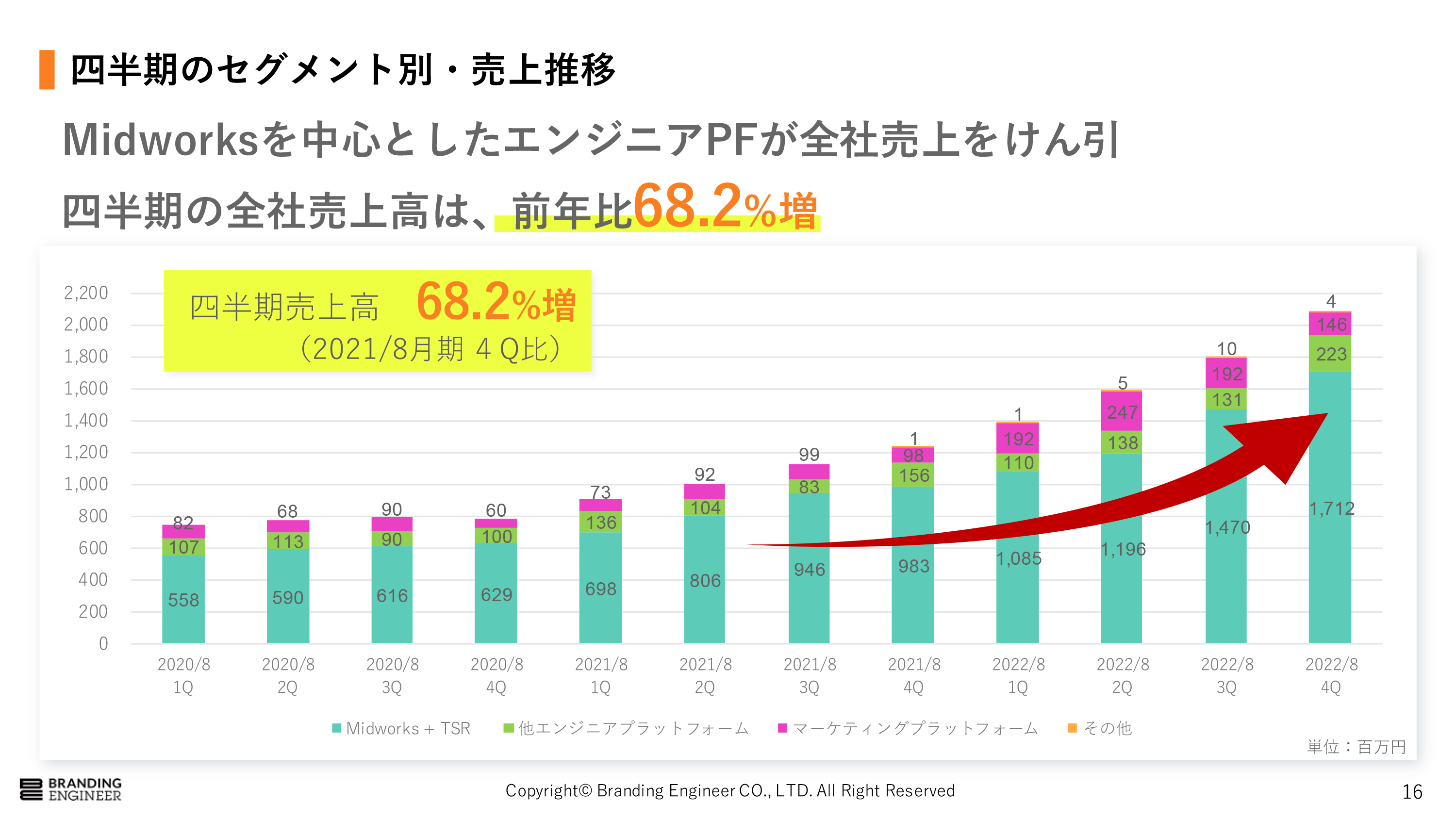

四半期のセグメント別・売上推移

四半期のセグメント別の売上推移です。第4四半期は主にエンジニアプラットフォームサービスの「Midworks」、及びマーケティングプラットフォームサービスの売上高が全社売上を牽引し、四半期売上高は前年同期比で68.2パーセント増加しています。

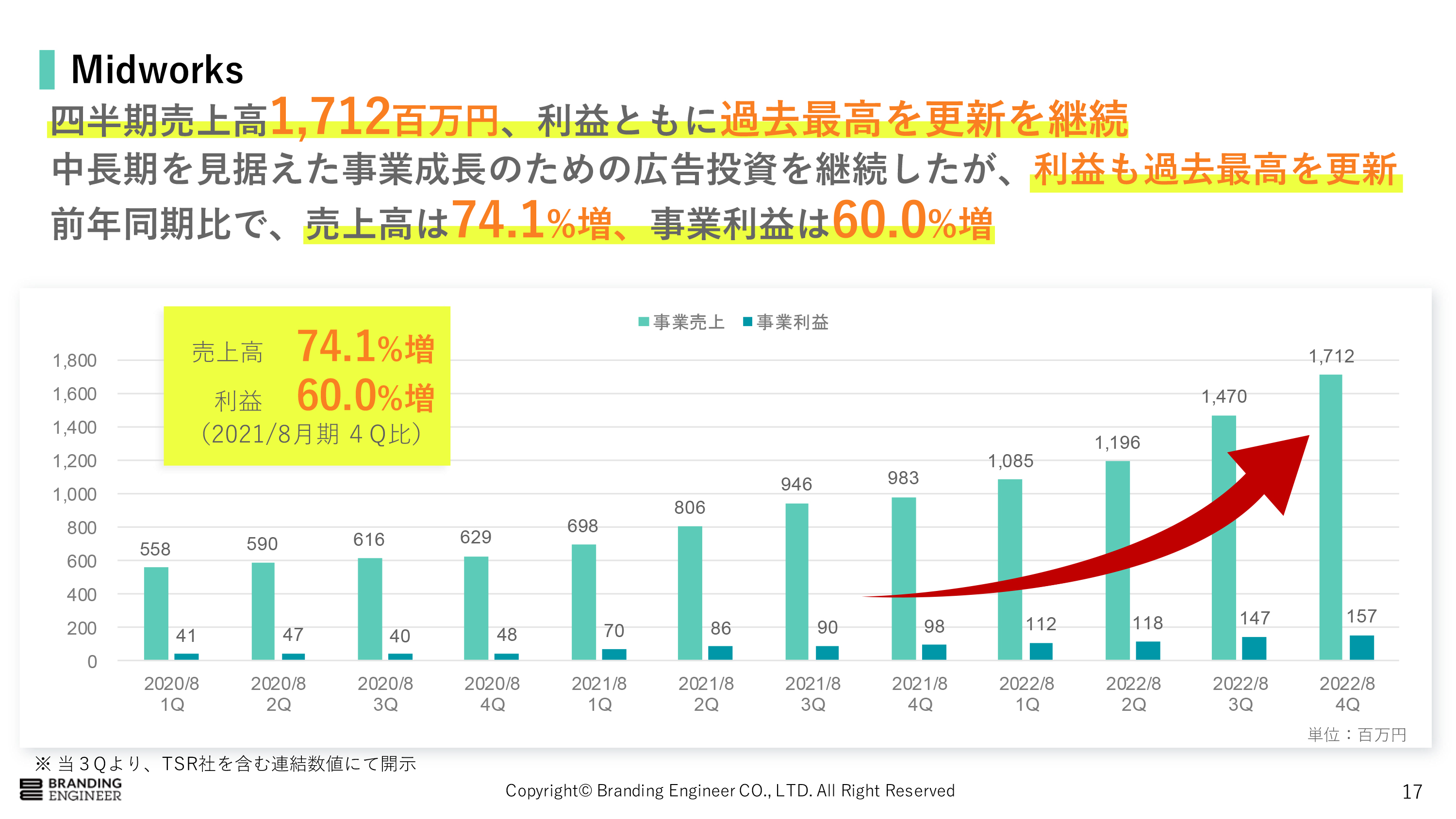

Midworks

「Midworks」についてです。2022年8月期に買収したTSRソリューションズの数字を、第3四半期から連結数値に含めて開示しています。事業売上高、利益ともに継続して過去最高を更新しています。

四半期売上高は前年同期比74.1パーセント増、事業利益も前年同期比60パーセント増と、大幅に成長できました。前述のとおり、2022年8月期もエンジニア獲得のための広告費の投資は積極的に実施しており、将来の成長に向けて順調な事業運営ができていると考えています。

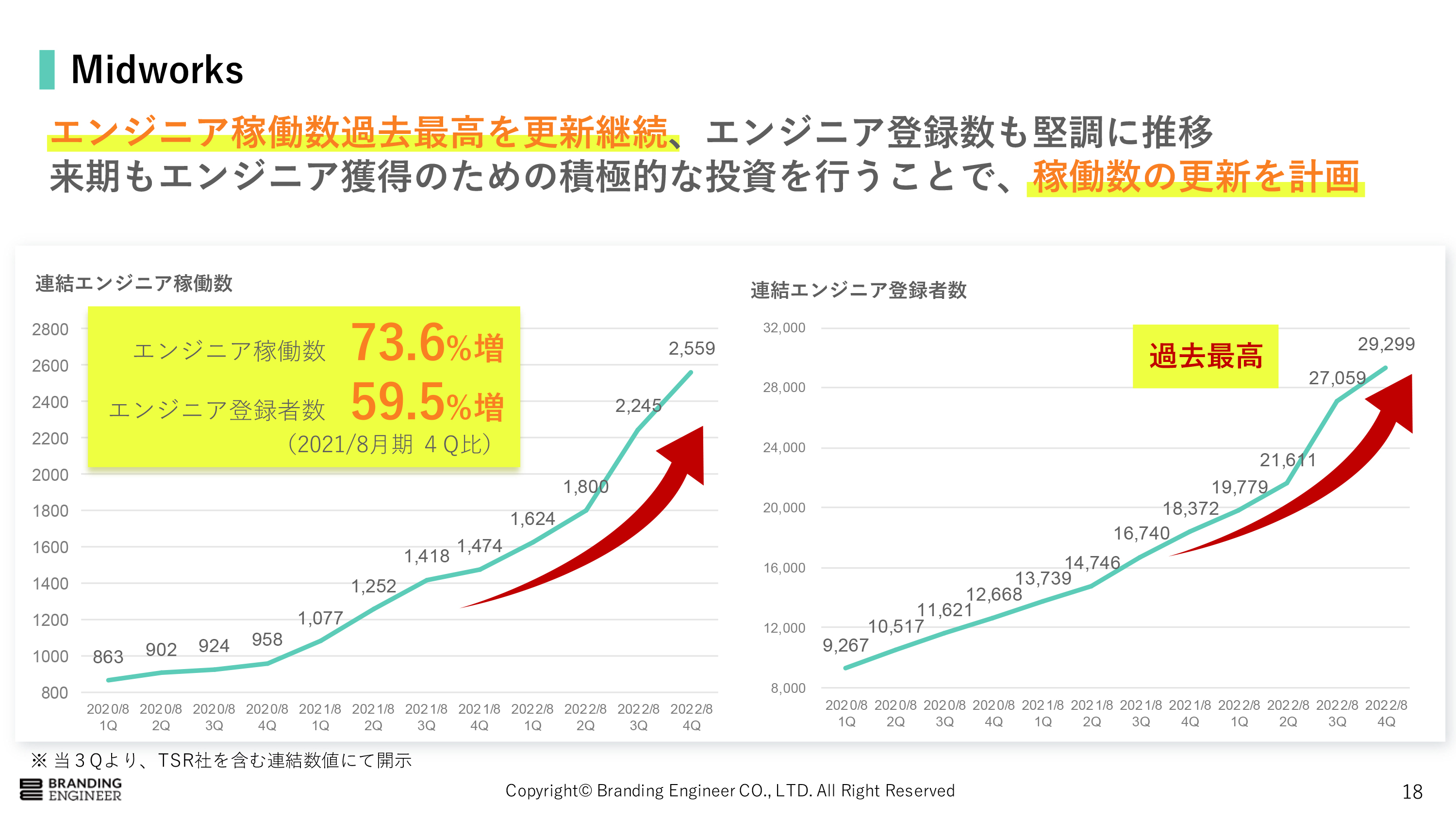

Midworks

第3四半期までの利益を原資に、第4四半期は過去最大の積極的な広告投資を行いました。また、独自のマッチングシステムによる効率化などにより、Midworks事業が堅調に伸びたことから、エンジニア稼働数・エンジニア登録者数ともに飛躍的に成長し、過去最高の数値の更新を継続しています。

2023年8月期も、稼働しているエンジニアや、当社データベースに登録されたエンジニアのアセットを活かすとともに、積極的な広告投資によるエンジニア登録者数の増加や、社内のマッチングシステムによる効率的なマッチングを行うことで、エンジニア登録者とエンジニア稼働数を増加させていきたいと思います。

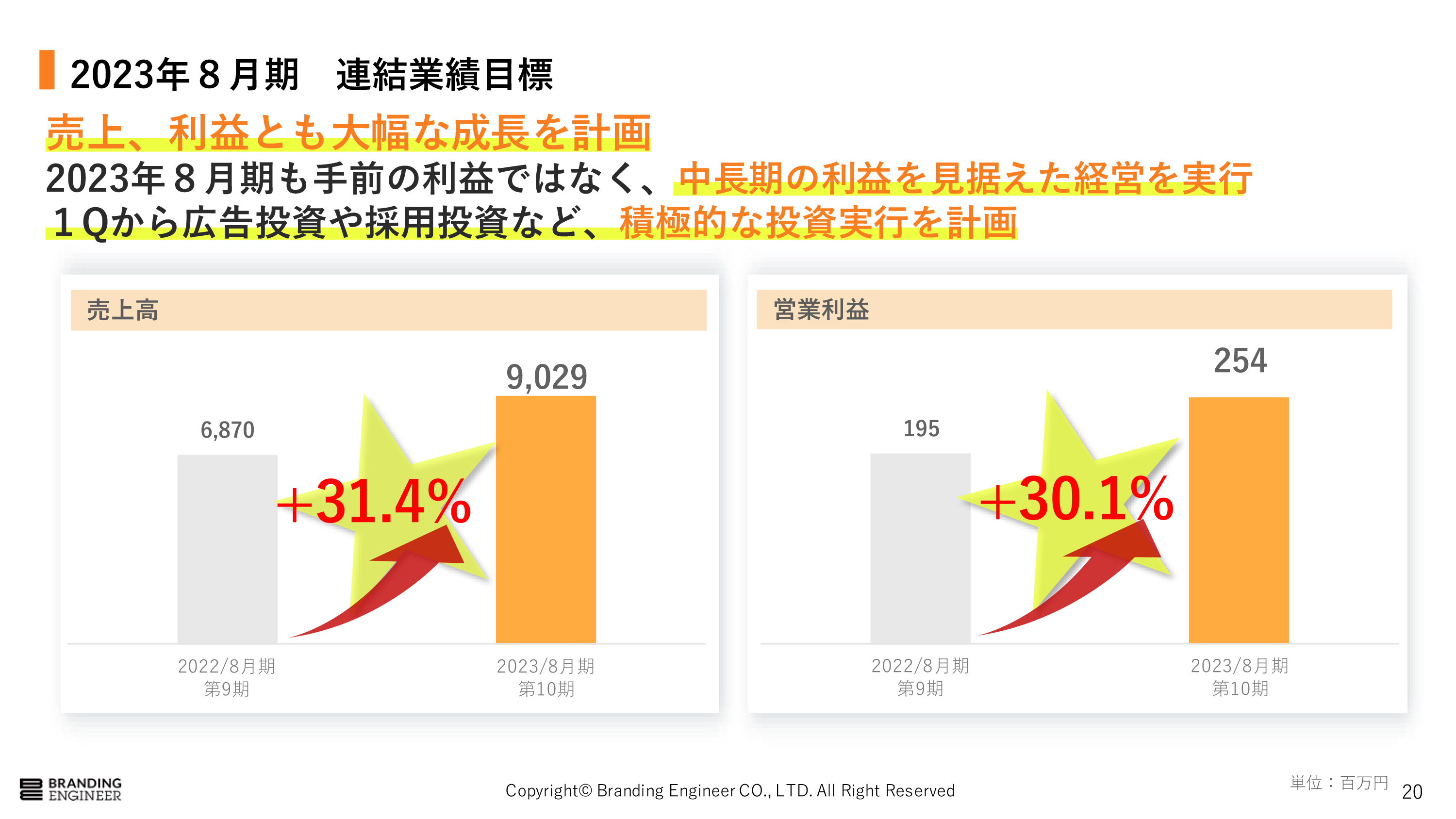

2023年8月期連結業績目標

2023年8月期の連結業績目標です。2023年8月期は売上・営業利益ともに前年比30パーセント以上の増加と、大幅な成長を計画しています。グロース市場における非常に重要なファクターであると考えており、まずは前年比30パーセント以上の成長を掲げています。

そして、2023年8月期も手前の利益を追うのではなく、第1四半期から広告費や採用費などへの積極的な投資実行を計画し、中長期を見据えた経営を実行していきます。

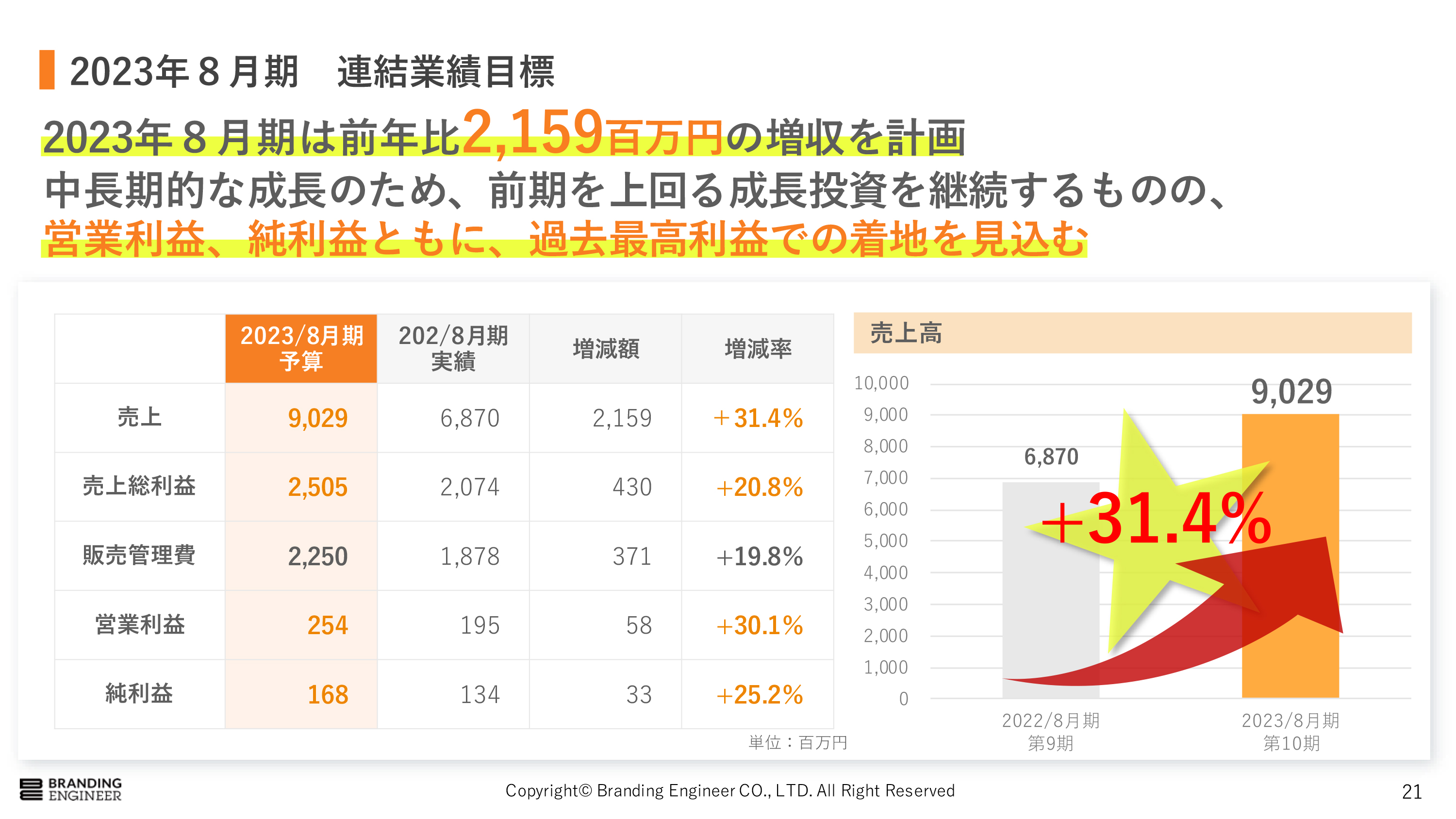

2023年8月期連結業績目標

2023年8月期の売上高は、前年比21億5,900万円増の90億円超を計画しています。2023年8月期も2022年8月期を上回る成長投資を継続するものの、中長期の成長を見据えた経営の実行をするため、予算比で営業利益は30.1パーセント増の2億5,400万円、純利益は25.2パーセント増の1億6,800万円と、積極的な投資を行いつつも増益の計画です。

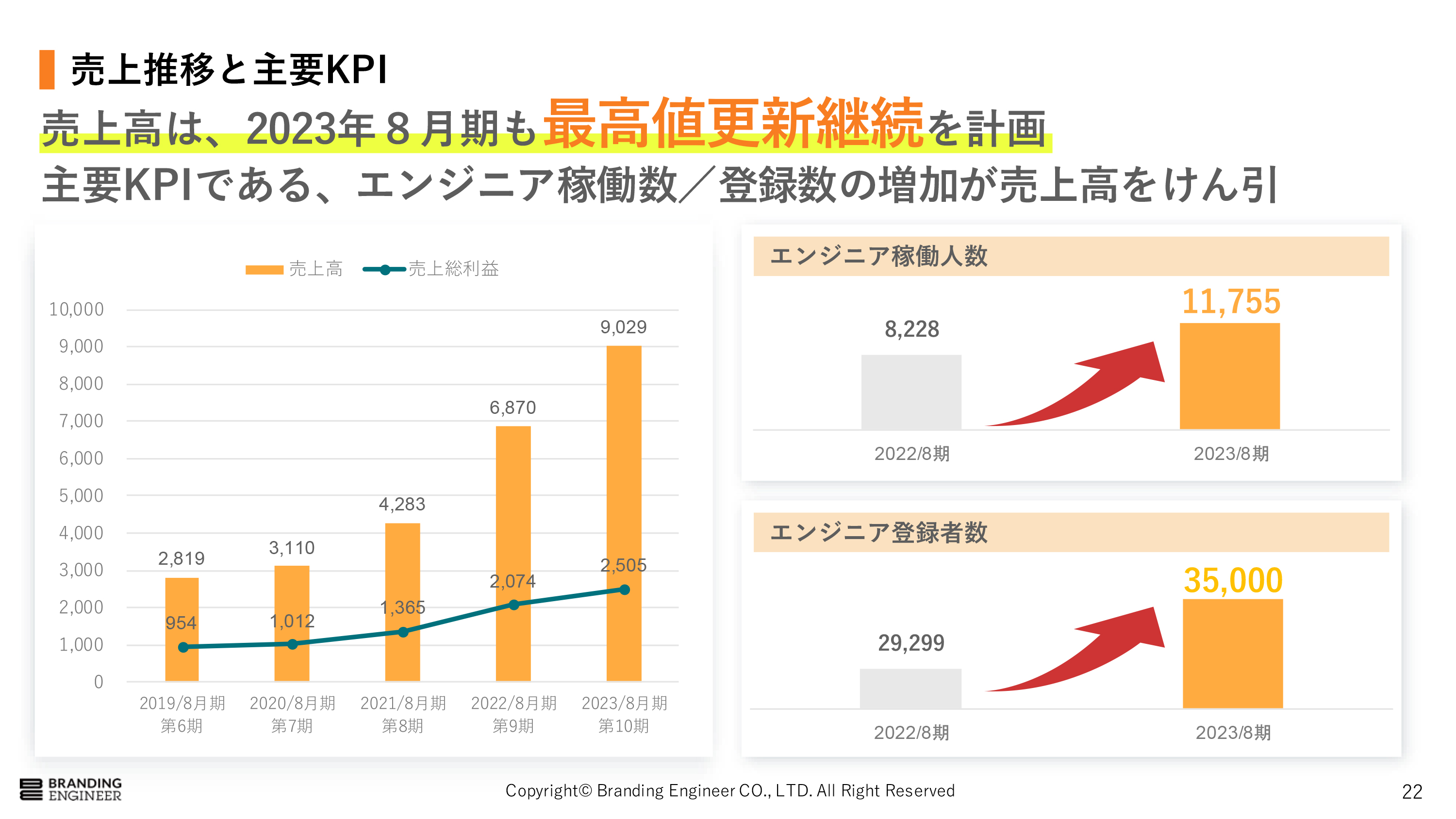

売上推移と主要KPI

売上高の推移と主要KPIです。2020年8月期の上場から成長投資を強化した結果、売上高は飛躍的に伸長しており、2023年8月期の売上高は90億円超を計画しています。併せて、主要KPIであるエンジニアの稼働人数も、年間で1万1,000人越えを見込んでおり、2022年8月期に引き続き、2023年8月期も過去最高の売上高を計画しています。

また経営陣としても、さらなる成長を目標に、2023年8月期も引き続きエンジニア稼働人数を増加するための広告投資を行うとともに、事業拡大に伴う人員採用にも積極的に取り組んでいきたいと考えています。

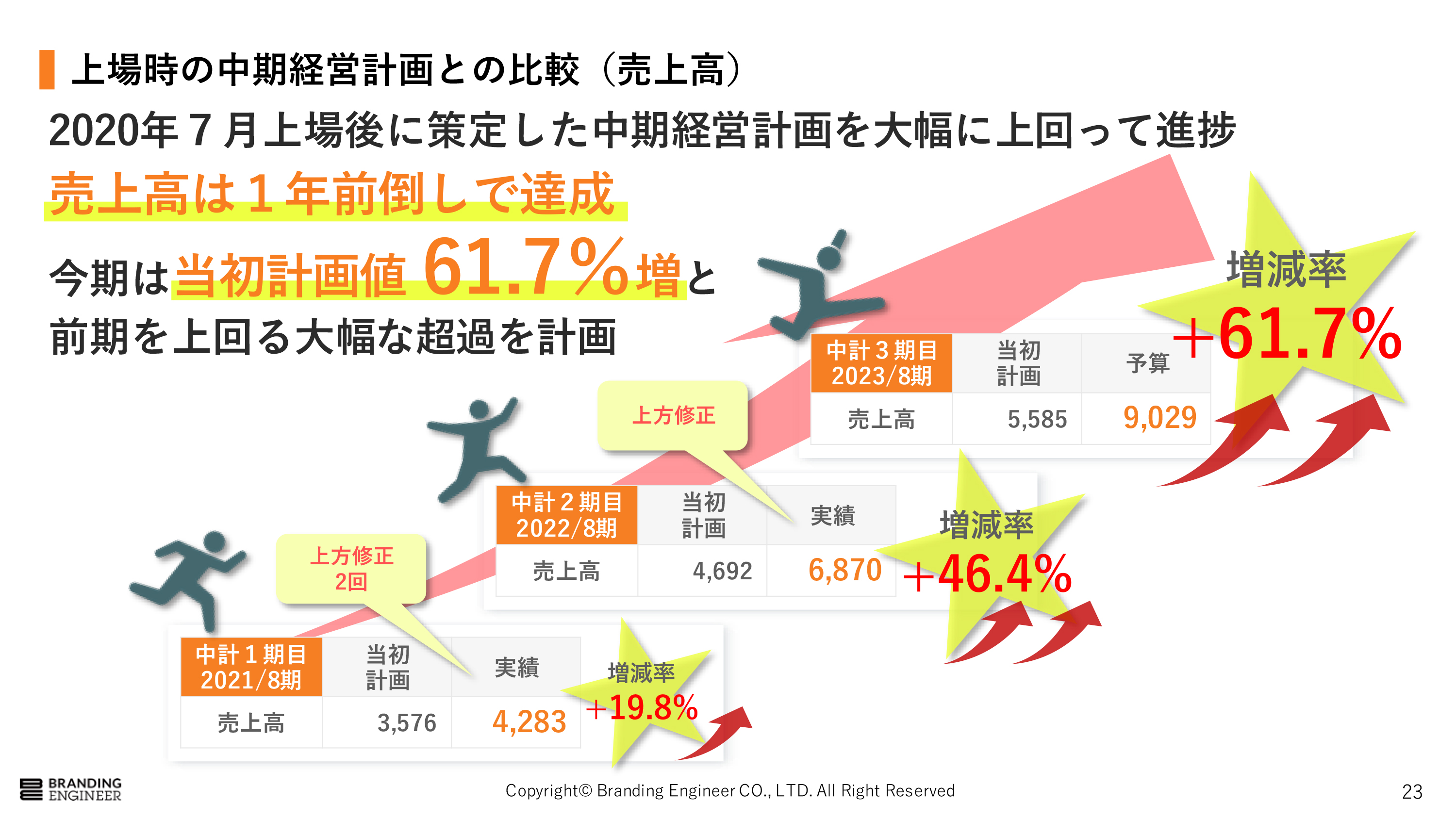

上場時の中期経営計画との比較(売上高)

上場時に立案した中期経営計画と、2020年7月の上場後に市場に出した3ヶ年の計画が、どのようになったかをスライドに記載しています。結論から言いますと、中期経営計画を大幅に上回って推移しています。

中期経営計画の2期目にあたる2022年8月期の売上高は、上方修正も経て約68億円で着地しました。これは当初発表した46億9,200万円を46.4パーセント上回る数値で、中計3期目で計画した55億8,500万円も上回っています。

結果として、中期経営計画を1年以上前倒しで達成し、これは上場来実施している中長期を見据えた積極的な投資がもたらした結果だと考えています。

中計3期目である2023年8月期は、当初計画を61.7パーセントも上回る数値での着地を見込んでおり、経営陣としては、今後も中長期を見据えた積極的な経営を継続するとともに、2023年8月期も2022年8月期同様、上方修正ができるよう飛躍的な成長を狙っていきます。

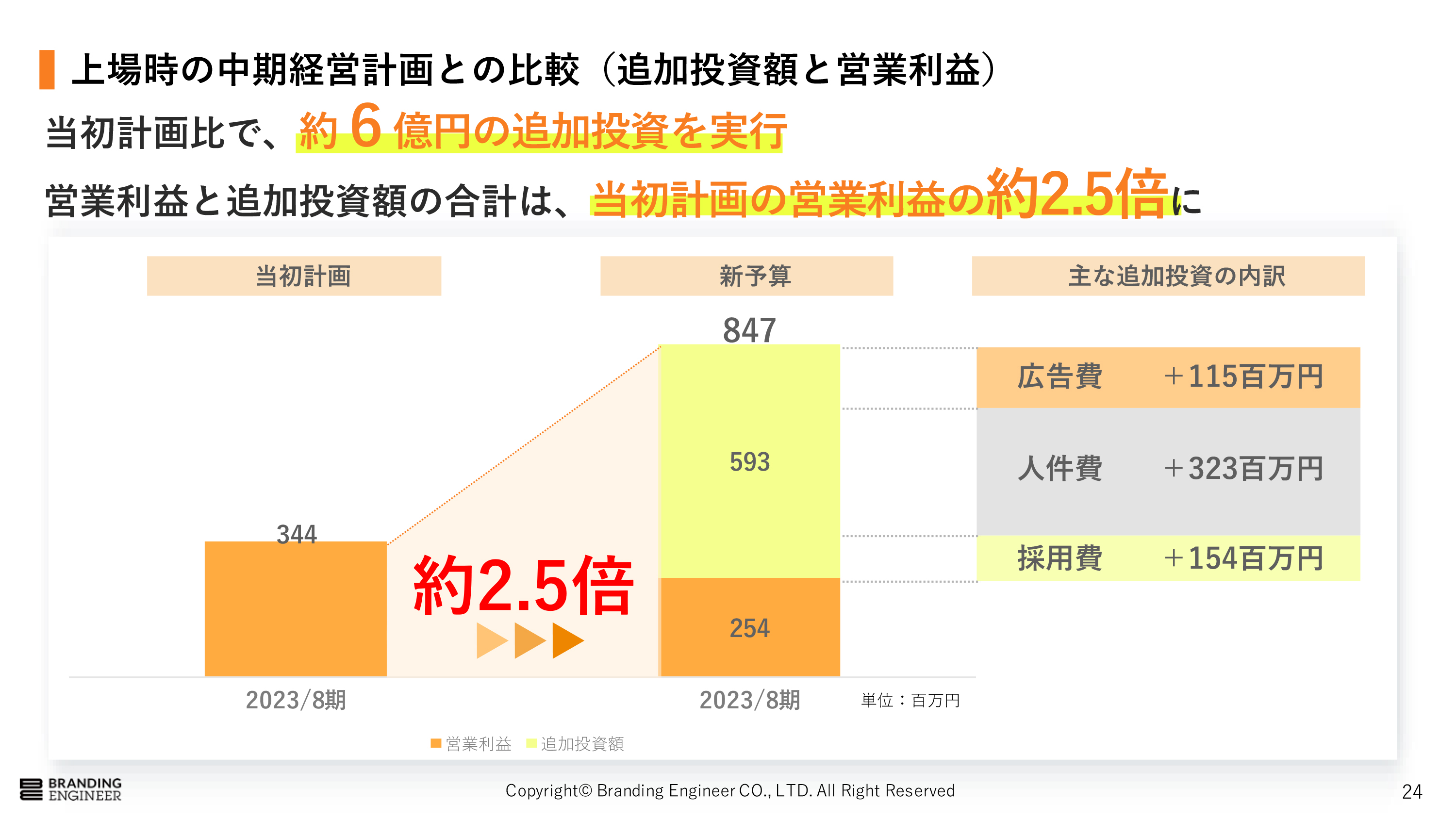

上場時の中期経営計画との比較(追加投資額と営業利益)

中期経営計画との営業利益の推移です。中期経営計画と比較して、事業成長のために約6億円の追加投資を計画しています。営業利益は当初計画を下回るものの、営業利益と追加投資額を合計した金額は、当初計画の営業利益の約2.5倍となり、当社が創出できる利益の総額は、当初計画を大幅に上回って推移しています。

また、広告費や採用費への投資に関しては前述のとおり、一時的なコストになるため利益調整ができる数字です。このように、今後も中長期にわたる積極的な投資を行いたいと考えています。

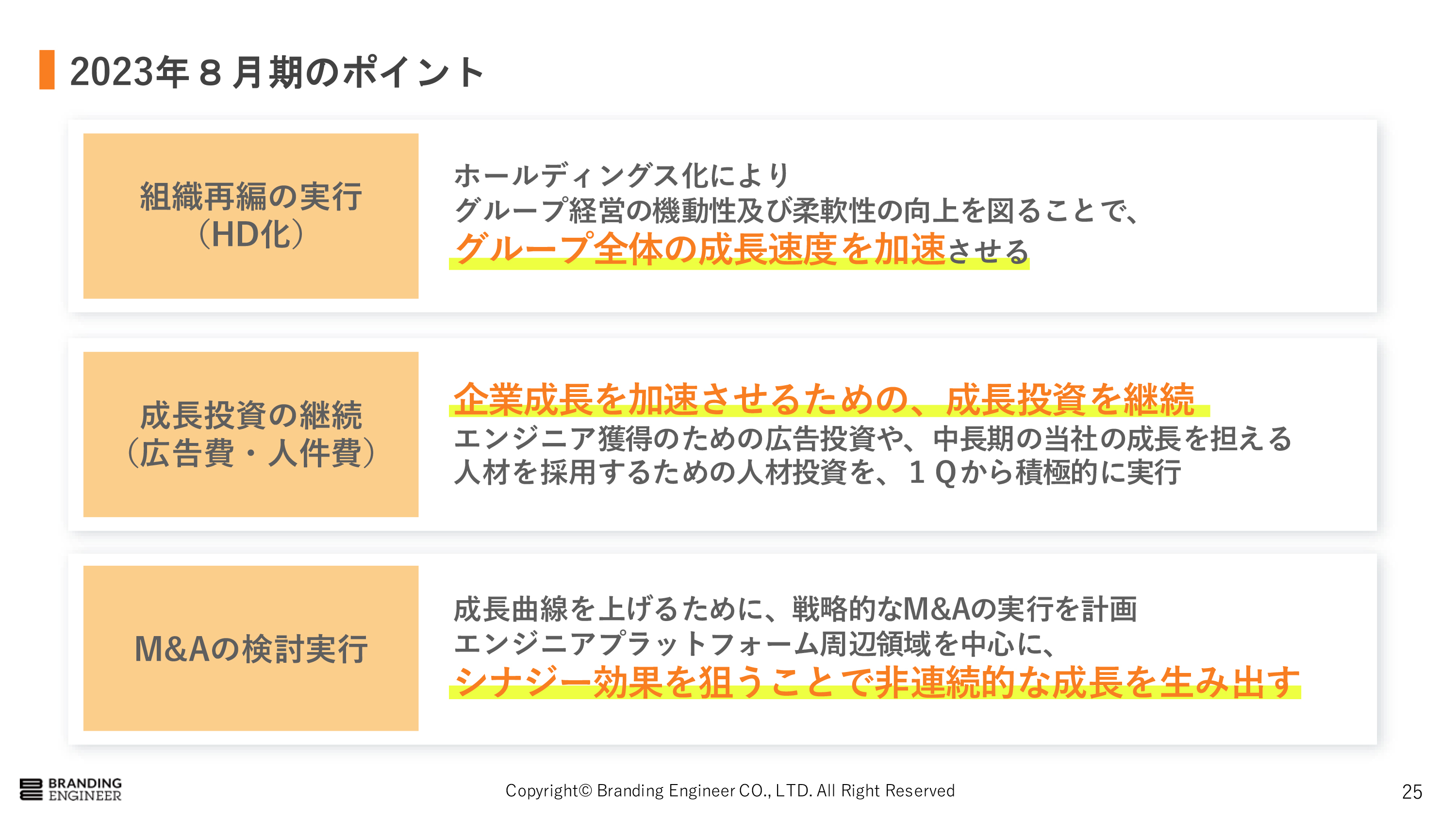

2023年8月期のポイント

2023年8月期のポイントの1点目は「組織再編の実行(HD化)」です。当社は2023年8月期にグループ経営の機動性及び柔軟性の向上を図ることを目的とし、ホールディングス化を行うことを計画しています。ホールディングス化により、グループ全体の成長速度を加速させていきます。

2点目は「成長投資の継続(広告費・人件費)」です。中長期の企業成長を見据えた積極的投資を、2023年8月期も継続していきます。前述のとおり、積極的な経営を行うことで中期経営計画を大幅に上回る売上を達成してきました。2023年8月期も同様に、企業成長を加速させるために積極投資を継続していきます。

具体的にはエンジニア獲得のための広告投資、中長期の当社の成長を担える人材を採用するための人材投資です。第1四半期から積極的に実行していきます。

3点目は「M&Aの検討実行」です。2022年8月期はTSRソリューションズに対してM&Aを行ったように、2023年8月期も積極的に実行していきます。M&Aは当社グループの成長曲線を上げるためには欠かせない重要なファクターの1つであり、エンジニアプラットフォーム領域を中心に積極的なM&Aを実行することで、非連続的な成長を生み出していきたいと考えています。

また、TSRソリューションズとのM&Aの結果にも表れているとおり、よいM&Aが出来たと考えており、2023年8月期も同様によいM&Aを行っていきたいと考えています。

Branding Engineerは、ホールディングス体制へ

2022年11月の株主総会の決議を経て、2023年8月期にBranding Engineerは、TWOSTONE&Sonsへと社名を変更し、ホールディングス体制へと移行します。

TWOSTONE&Sonsは創業期に、私と共同代表の高原がそうであったように、「異なる二つの価値が出会うことで、強い意志が作られ、信じあう仲間を増やしていく」という意味が込められています。私たちは常識にとらわれない、さまざまな価値観を内包しあえる仲間を増やすことで、ホールディングス全体として成長していきたいです。

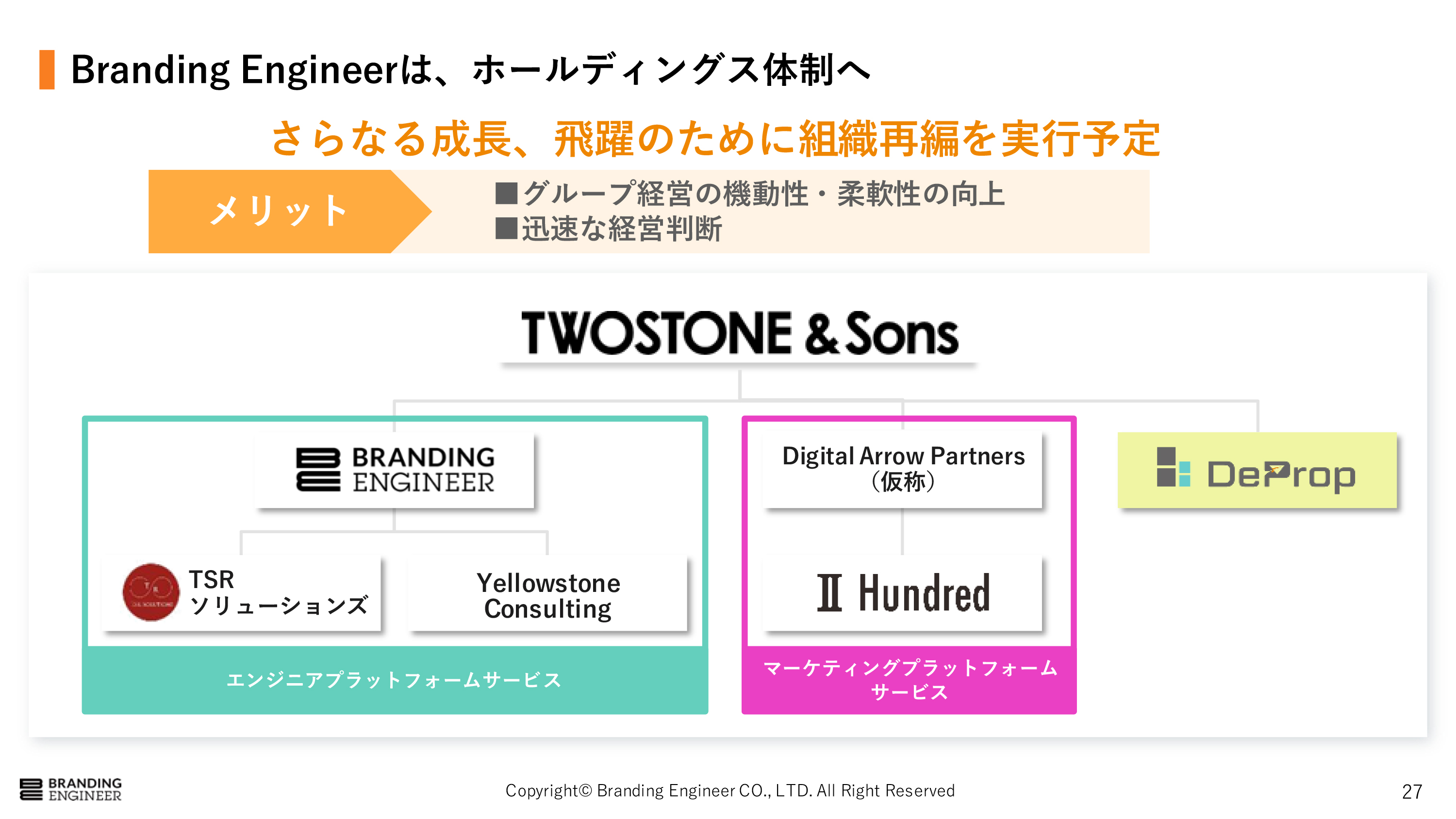

Branding Engineerは、ホールディングス体制へ

ホールディングス体制移行後の体制図です。TWOSTONE&Sonsの子会社として、エンジニアプラットフォーム事業の継承会社であるBranding Engineer、マーケティング事業の継承会社であるDigital Arrow Partners(仮称)を配置しているように、それぞれのプラットフォームに連なる企業を配するかたちで計画しています。

この体制変更により、グループ経営の機動性・柔軟性の向上、ならびに迅速な経営判断を実行できる体制を作り、さらなる成長・飛躍につなげていきます。

社名変更の要素の1つとして、Branding Engineerという会社名で新卒採用に取り組んできた際に、「総合職が少しエントリーしづらかった」ということも弊害としてありました。しかし、ホールディングス体制で、TWOSTONE&Sonsという社名に変更することにより、総合職にも積極的にエントリーしていただけるというメリットも生じます。

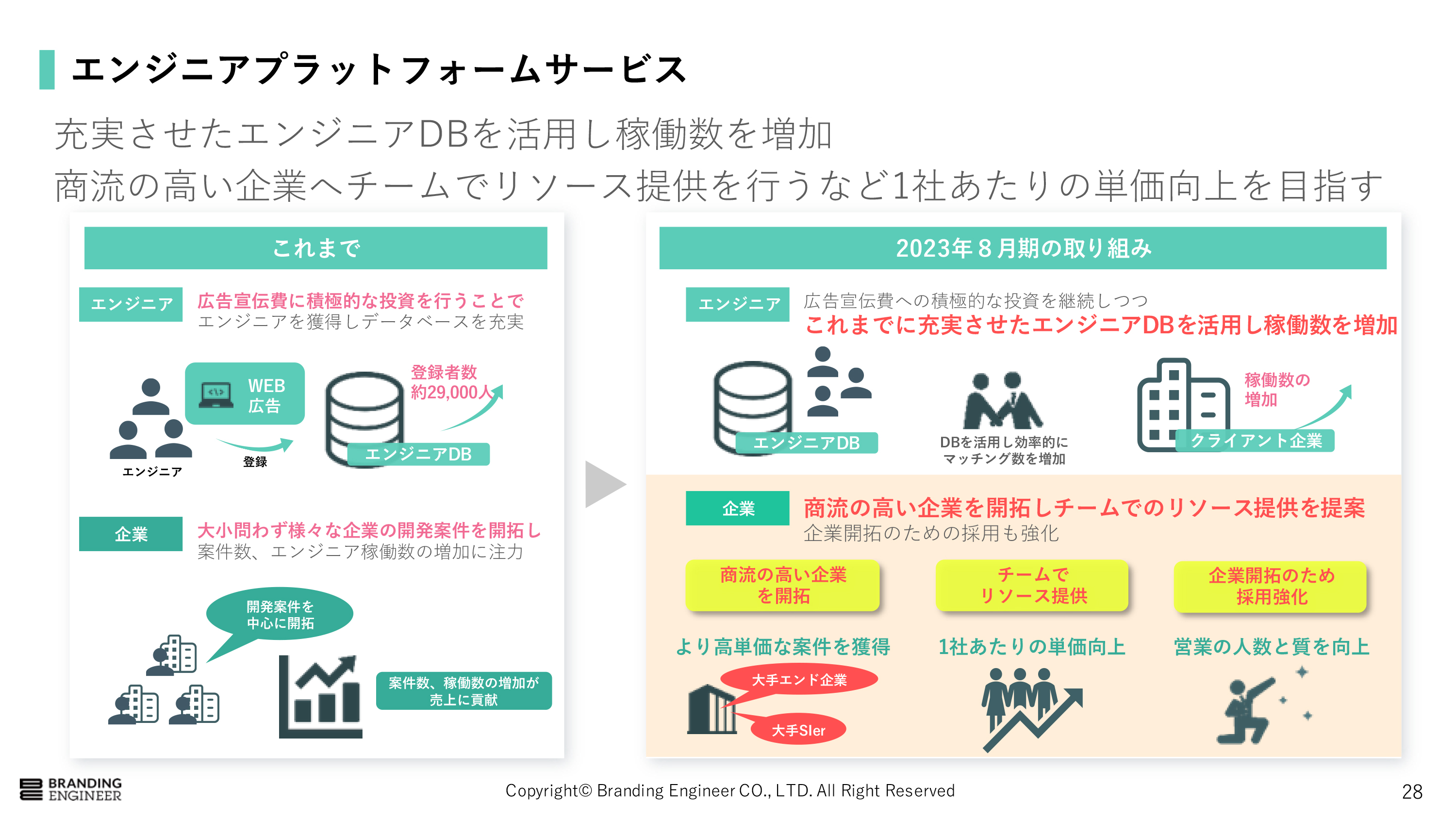

エンジニアプラットフォームサービス

エンジニアプラットフォームサービスとマーケティングプラットフォームサービスの施策についてです。まずは、エンジニアプラットフォームサービスです。これまで当社は、広告宣伝費に積極的な投資を行うことで、エンジニアデータベースに登録していただくフリーランスエンジニアの人数を増やしてきました。

2023年8月期はそれらを基盤とし、今後のさらなる成長のため、これまで充実させたエンジニアデータベースを活用し、さらに稼働数を増加させる計画としています。引き続きエンジニア獲得のための広告投資を積極的に行い、登録者数と稼働数をさらに加速させるような方針で事業を推進します。

また、当社の足元の課題は営業力強化にあります。これまでは、大小問わずさまざまな企業の開発業務に関わる案件を中心に開拓を行い、エンジニアの稼働数の増加に注力してきました。この点において、営業力の強化による成長余力はかなり大きいと捉え、具体的には、次のポイントが当社の今後の伸びしろだと考えています。

1点目は、大手企業との取引です。2022年8月期までの新規営業は、ほとんどが会社ホームページの問い合わせから来るプル型の営業が多く、受け身の営業を行っていました。

事実、案件数は非常に多く、単価を上げていくためには大手企業と取引を行う必要があり、問い合わせからの流入ではなく、積極的に当社から開拓していく必要があると考えています。これら企業と取引を行うことで、顧客単価の向上を狙います。

また、当社は上場して約2年が経ちますが、上場するまでは与信上の問題で取引できなかったような会社とのやりとりが直近では増えてきており、2023年8月期に動き出す見込みです。

2点目は、1社あたりのエンジニア参画数の増加です。当社には、1社あたりのエンジニア参画数が少ないという課題がありました。これに対し、1人のエンジニアが参画するのではなく、プロダクトマネージャーなどを中心としたチームを組成し、企業に提案していきたいと考えています。

これにより、1社あたりの顧客単価が向上するとともに、効率のよい営業が可能になります。営業におけるコミュニケーションコストも削減でき、さらに、先方の当社に対する依存度も上がっていくため、顧客価値、単価がさらに上げやすくなります。

3点目は、人材採用です。上記要件を達成するためには、企業を開拓できる人材が必要不可欠です。案件開拓を担当する人材の採用活動を積極的に行い、営業人員の確保と質の向上を図ります。

このように2023年8月期はこれら3点に注力していきます。利益については損ねるつもりはありませんが、仮に利益を損ねる可能性があるとしたら、優秀な人材を採用するために人材会社に払う手数料の増加が唯一のリスクと捉えています。

しかし、それはまったくネガティブな要素ではなく、経営陣としては、2023年8月期は2022年8月期よりも積極的に人材採用を行っていきます。

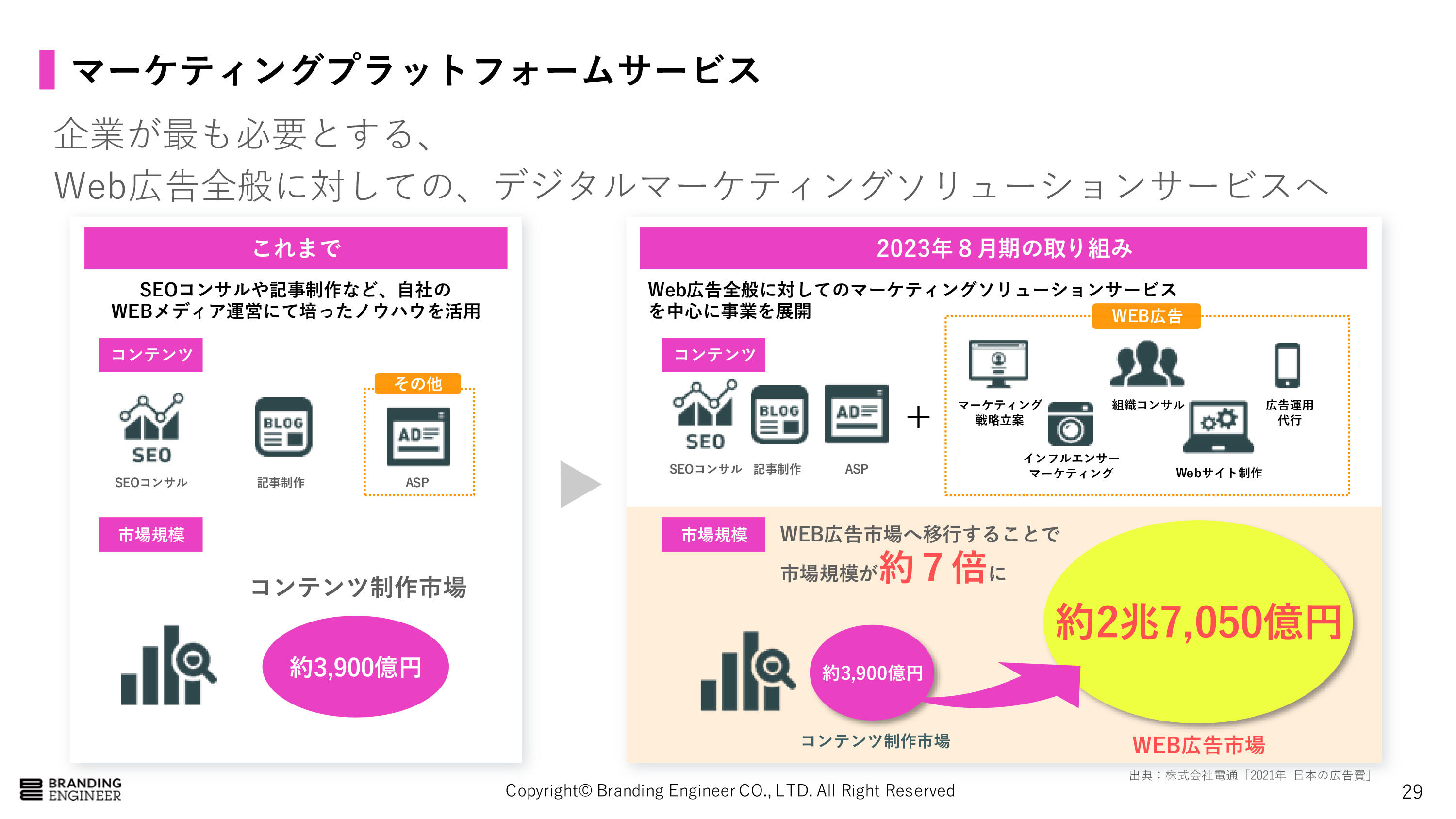

マーケティングプラットフォームサービス

マーケティングプラットフォームサービスについてです。マーケティングプラットフォームサービスでは、これまでSEOコンサルや、さまざまなWebメディアを運営することで培ってきたノウハウの提供や、独自のASPサービスを中心に展開していました。2023年8月期は2022年8月期同様に、企業が最も必要とするWeb広告全般に対して、デジタルマーケティングソリューションサービスの拡大を図ります。

具体的には、これまでのサービスに加え、新たにWeb広告全般におけるマーケティング戦略の立案や、広告運用代行、組織の内製化といった組織作りのコンサルティングなど、企業のWebマーケティング全般に対するソリューションサービスを展開していきます。

また、これまでのメイン市場である、コンテンツ制作市場の市場規模は約3,900億円ですが、これらの展開により約7倍である3兆円近いWeb広告市場へ進出することで、売上規模の拡大につなげていきます。

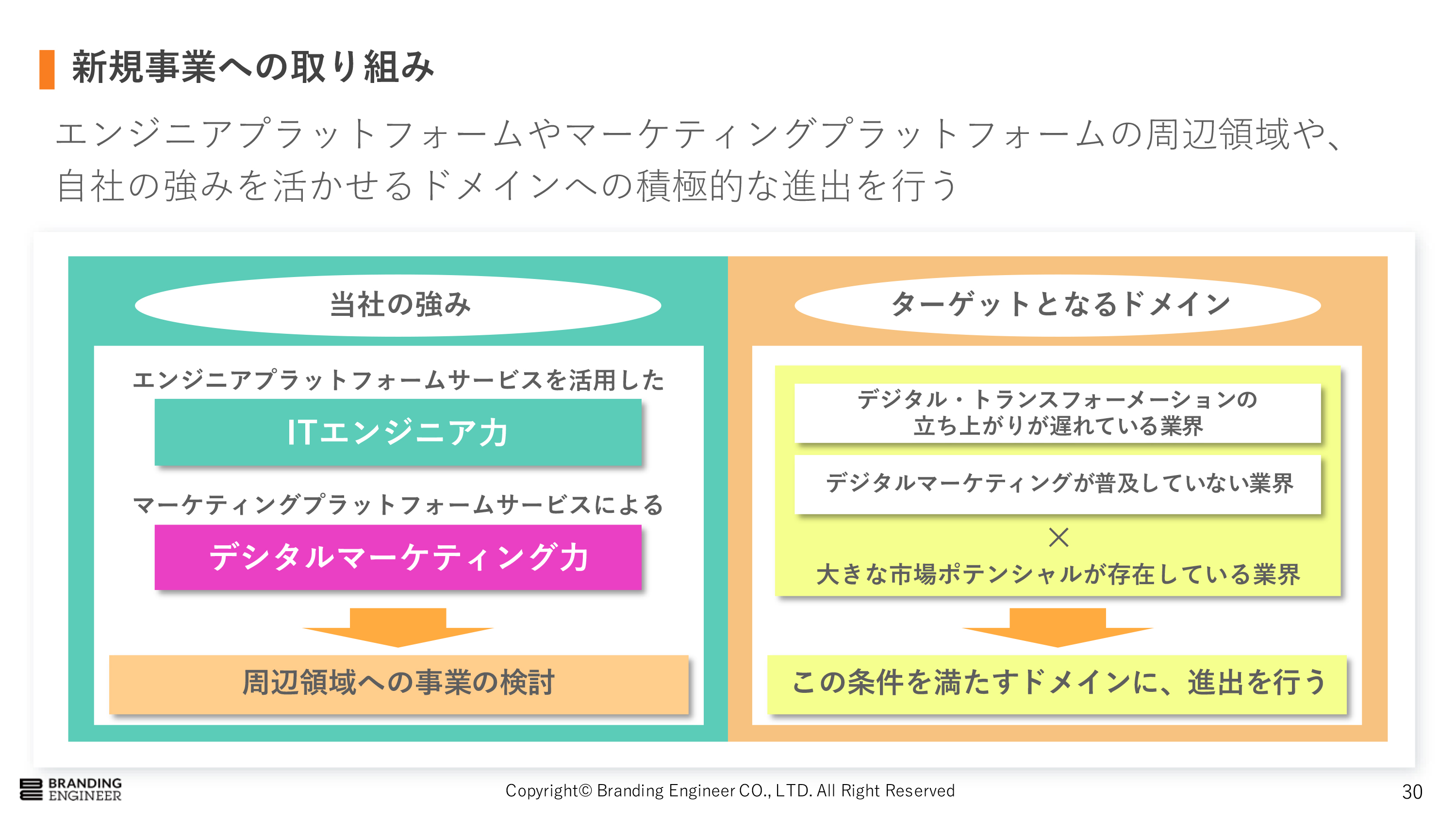

新規事業への取り組み

新規事業への取り組みについてです。当社の得意領域であるエンジニアプラットフォーム及びマーケティングプラットフォームの周辺領域での新規事業を検討していきます。また2022年8月期と同様に、当社の強みであるITエンジニア力及びデジタルマーケティング力を活かし、DXの立ち上がりが遅れている業界や、デジタルマーケティングが普及していない業界に対して、積極的な検討を行っていきたいと考えています。

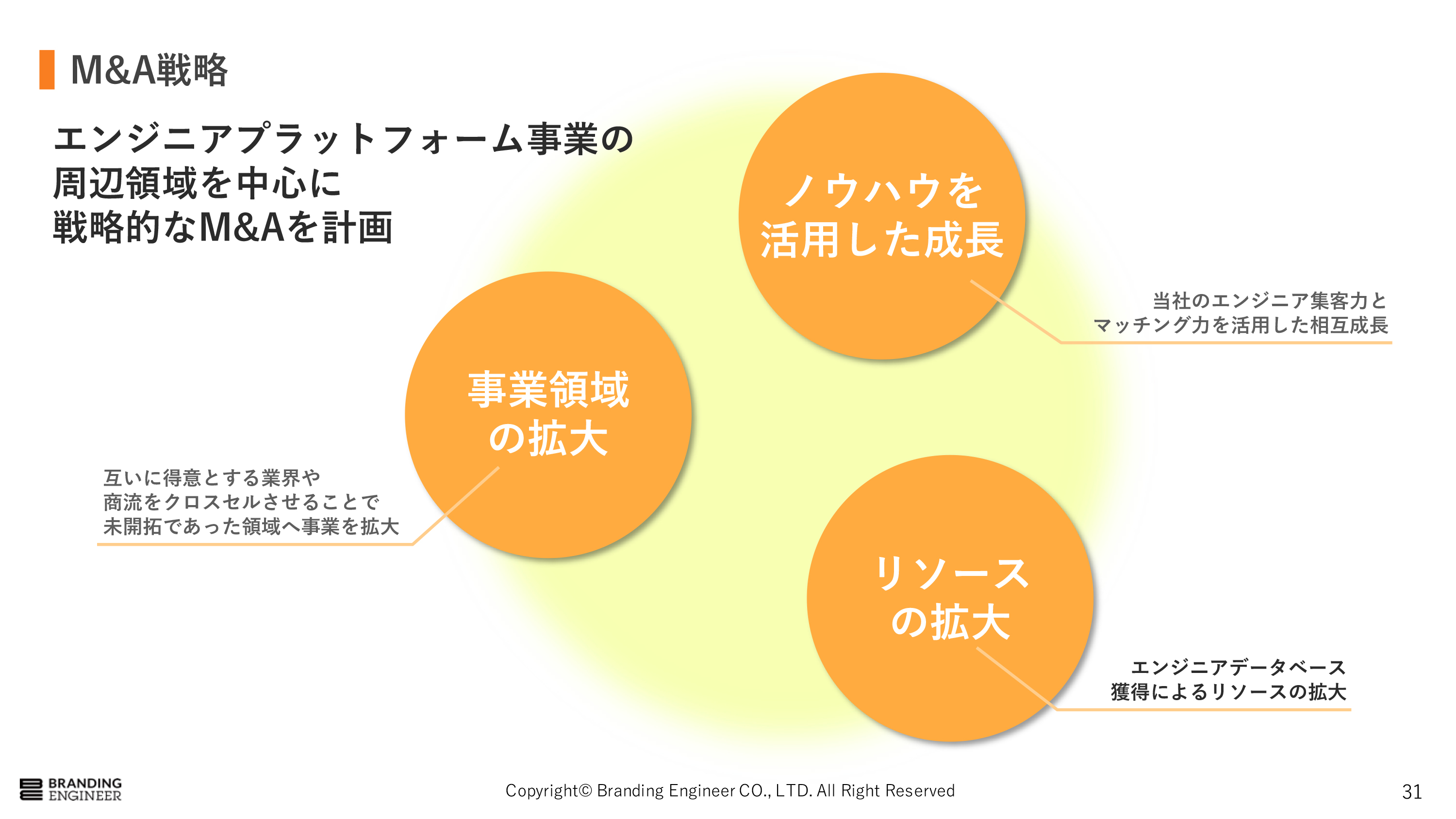

M&A戦略

M&Aの戦略方針です。当社では、M&Aは飛躍的な成長を遂げるための重要なファクターの1つであると考えています。2022年8月期のTSRソリューションズ社のM&Aのように、当社が展開するエンジニアプラットフォーム事業の周辺領域を中心に、戦略的なM&Aを実行していきます。

具体的には、次の3つの要素です。1つ目に、ノウハウを活用した相互成長です。当社はエンジニアの集客とマッチングを得意としているため、当社が集客したエンジニアを買収先の企業が保有する案件へとマッチングすることで、相互成長できると考えています。

2つ目に、事業領域の拡大です。当社とM&Aの相手企業が、お互いに得意とする業界や商流をクロスセルさせることで、お互いに未開拓領域へと事業展開することができ、それにより相互成長を実現できます。

3つ目に、リソースの拡大です。M&Aの相手企業が持っているエンジニアのデータベースを活用することで、グループ全体の売上拡大につなげられると考えています。このように、戦略的なM&Aを積極的に実行していくことで、飛躍的な成長につなげていきます。

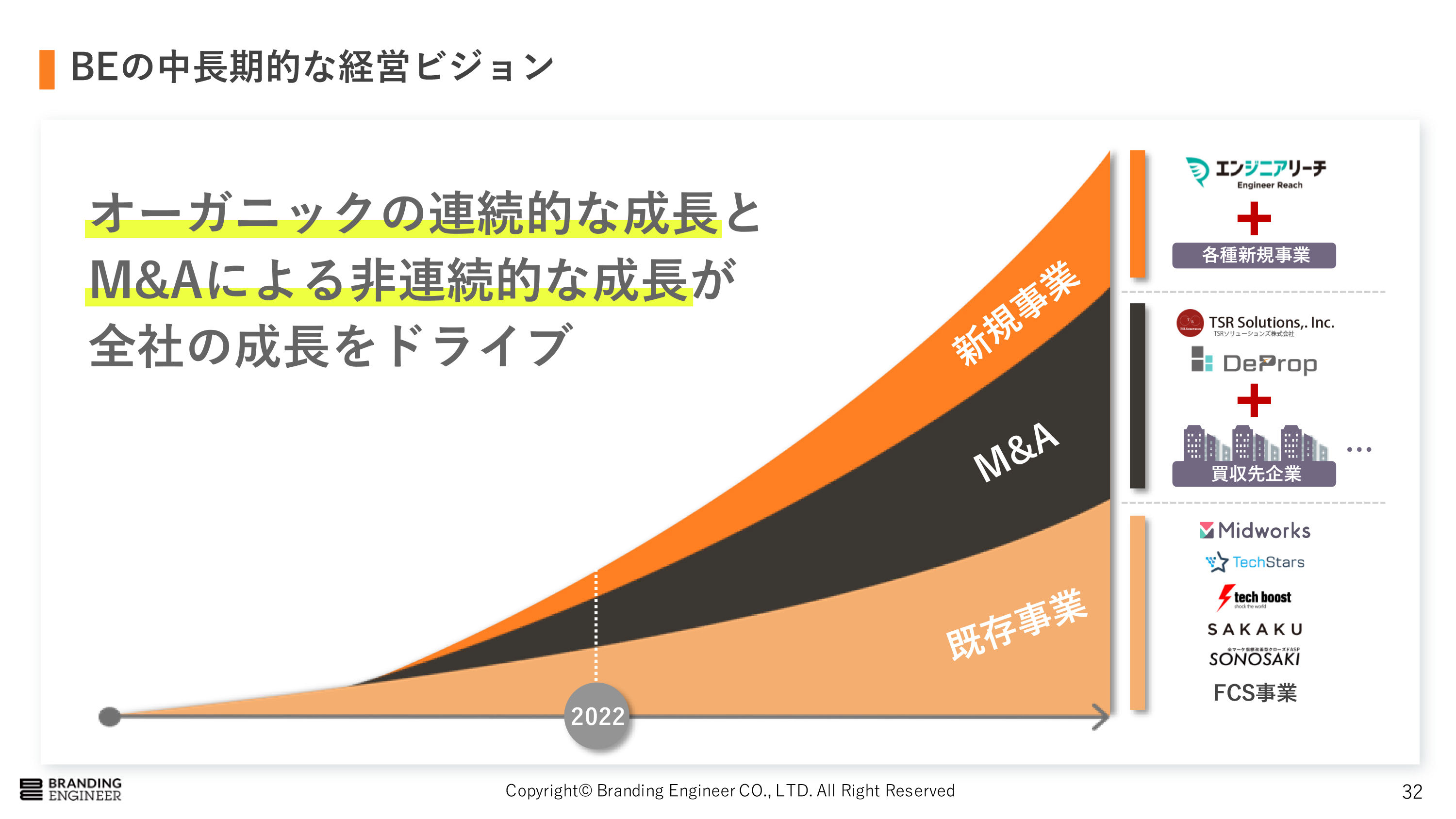

BEの中長期的な経営ビジョン

これまでの内容を踏まえ、当社グループとして既存事業の連続的な成長と、M&Aや新規事業による非連続的な成長を組み合わせることで、中長期的に全社成長を達成していきます。

以上が2022年8月期通期決算説明会の発表内容となります。これ以降の資料では、ESGへの取り組みや補足情報などを記載していますので、ご一読いただけますと幸いです。

質疑応答:株式分割を行った背景について

質問:株式分割を行った背景について教えてください。現時点の株価では分割の必要性を感じませんでした。

河端:株式分割した理由として、現状、当社は浮動株が非常に少ないため、浮動株を増やし、株式の絶対数を上げていきたいという考えがあります。

なおかつ、当社の規模を考えると、個人投資家を非常に大切にする必要があり、個人投資家のさまざまなデータを見た時に、株価が500円付近の銘柄は個人投資家の売買がかなり多いということが判明しました。

事実、株式分割後は、売買代金ではまだ足りない部分がありますが、売買される株式数は非常に多くなってきています。多くの株主の方に保有していただき売買していただくことで、流動性を高めることにより、出来高の関係上で入ることができない機関投資家も参入しやすくなるため、出来高対策に重点を置いたというのが一番の理由になります。

質疑応答:人材採用の前期の状況と今期の手応えについて

質問:特に中途採用は厳しい状況だと聞いていますが、人材採用の前期の状況と今期の手応えについて教えてください。

河端:まさにおっしゃるとおりです。現状、採用は激戦で、2022年8月期は満足した採用ができていません。もっと採用に投資したかったのですが、なかなか厳しいものがありました。第4四半期は、利益が上がっていた部分があったため、通常よりもエージェントに支払う費用などを上げることにより、よい人材の母集団形成に注力しました。

また、当社をPRすることで株式の流動性を高め、転職を考えている方に当社を認知してもらい、選択肢の1つにしていただくことにも注力しました。

2023年8月期の足元の状況を見ると、2022年8月期よりはかなり改善されると思います。来期の新卒採用に関しても、すでにある程度は見通しが立っており、来年4月に入社する新卒採用に関しても、非常によい採用ができていると考えています。

質疑応答:今後のM&A先の規模について

質問:M&Aで今後狙っていく企業の規模感などはありますか?

河端:当社はまず、EBITDAマルチプルで5倍くらいを1つの基準としています。したがって規模に関しては、あまりにも小さすぎて、デューデリジェンスのコストとリソースにより外れる場合はあるものの、小規模から大規模まで、幅広く狙っていこうとしています。

大企業については、当社の背丈に合わないような会社だとしても、中長期に大きな飛躍を遂げることができ、きちんとした価格設定、かつ回収見込みがあるものに関しては、規模にはとらわれずにレバレッジド・バイアウトなどの金融手法を用いることにより、積極的にM&Aを行っていきたいと考えています。

当社はM&Aにおいて3つの要素を大事にしています。類似企業を一番のターゲットにしているのですが、1つ目に、相手がどのようなエンジニアを持っているか、2つ目に、どのような相手と取引しているか、3つ目に、相手の組織にどのような人員がいるかを見ています。

1つ目のエンジニアに関しては、デューデリジェンスの時に、そのエンジニアが「どのような企業にどのような単価で入っているか」を調査しています。実際に当社の案件に照らし合わせた時に、「20パーセントのバリューアップができる」などとわかるため、PMIが行いやすくなっています。

取引先に関しても、当社でまだ取引をしていない人材で、なおかつ、M&Aを行う会社のエンジニアの価格帯がわかれば、当社が抱えているエンジニアをその案件に紹介することができます。そのような部分のバリューアップもしやすく、デューデリジェンスができていると考えています。

また現状、社内の採用にも非常に課題を感じているため、そのような部分でも優秀な人材を一気に獲得できるということで、効率的なM&Aができたらと思います。

質疑応答:大手企業を開拓していくための手法や戦略について

質問:大手企業を開拓していくための手法や戦略はどのようなものを考えていますか?

河端:本当に「できることは全部行っていく」というのが本音です。具体的な例としては、大手コンサル系や、大手コンサル系出身で、そもそも当社が狙っているような大手企業のアカウントを持っているような人材を積極的に採用していきたいと思います。先ほどお伝えしたとおり、M&Aも1つの取引先開拓の大きな要素になると考えています。

それだけではなく、さまざまな交流会において大手企業の経営陣と会う機会が増えたため、積極的にアプローチしています。 できることを徹底的に行っていくしかないと思っており、先方の企業に対してメリットを提供できるようなかたちで、攻めていきたいと考えています。

質疑応答:エンジニアプラットフォームサービスの平均単価と、来期のセグメント比率について

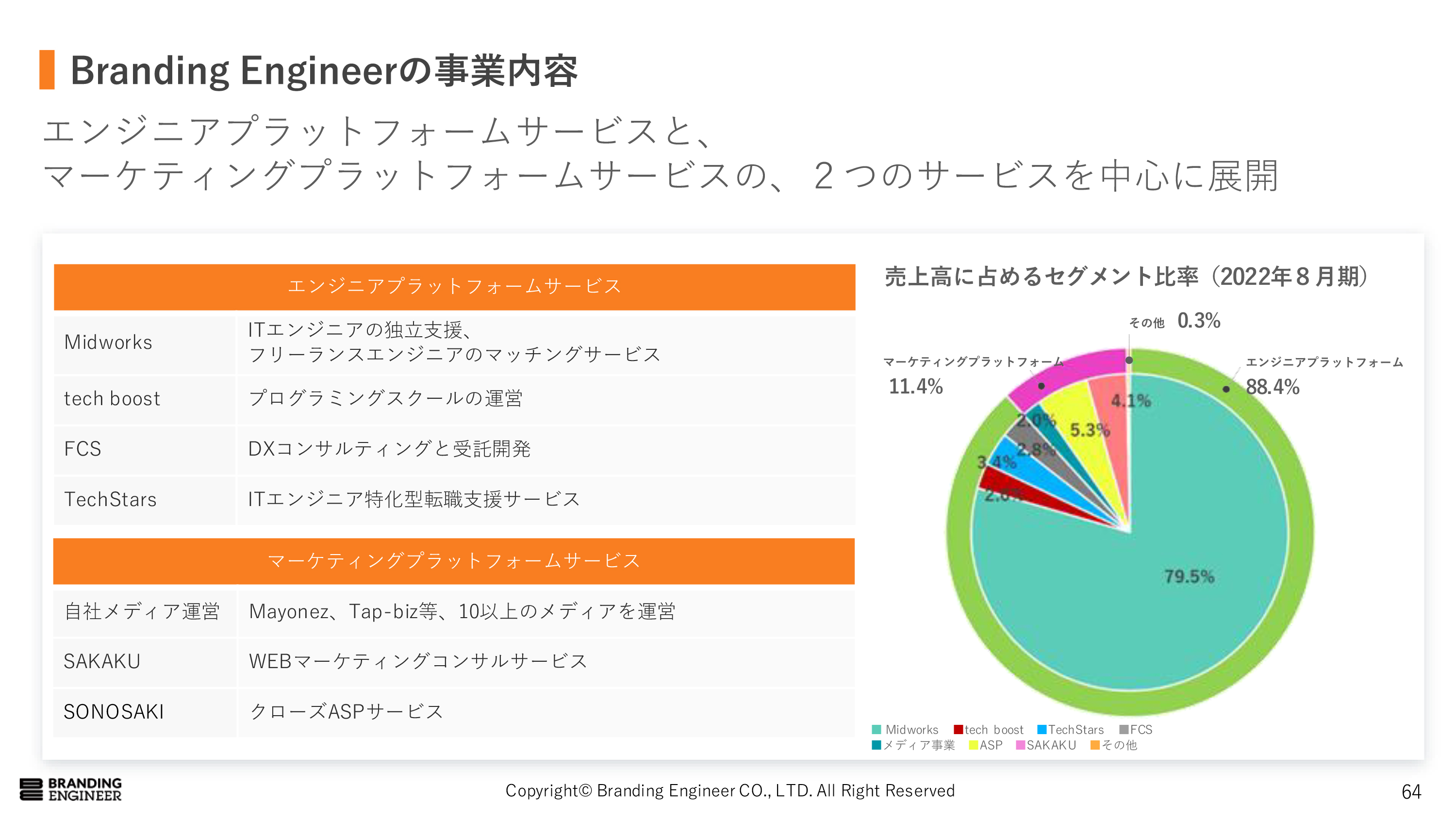

質問:エンジニアプラットフォームサービスの平均単価はどの程度でしょうか? 来期に関しては、スライド64ページに記載している、売上高に占めるセグメント比率の構成で、特に注力される分野などあればご教示ください。

河端:平均単価に関しては、割り算をしていただければほとんど把握ができるかと思いますので省略します。ただし、業界単価と比較して当社の単価はそれほど高くはないため、平均単価はポテンシャルとして伸ばせる部分だと考えています。

また、2023年8月期のセグメント比率の変化に関しては、正直ほぼ変わらないと言いますか、2022年8月期と同様に「Midworks」の売上高の比率が圧倒的に高いかたちが継続する想定しています。

質疑応答:オフィスを増床した理由について

質問:オフィスを増床したとのことですが、リモートのほうが家賃がかからないなどメリットが大きい気がします。あえて増床をした理由を教えてください。

河端:リモートがメインの会社でも、直近はリモートをやめてオフィスに戻しているという現状もある中で、当社はコロナ禍においても、リモートでの業務は積極的には行っていませんでした。

もちろんプロダクト型のエンジニアがメインの会社では、リモートは非常によいと思っているのですが、当社の営業職や総合職は若手で構成された組織ですので、合理的な要素だけを追い求めると、やはり少し難しいものがあります。

20代の若手が住んでいる家を想像していただければわかるかと思いますが、例えば1Kの8畳くらいの部屋で一人暮らしをしている中で、家でずっとパソコンと向き合って仕事をしていても、なかなかモチベーションを維持させるのは簡単ではありません。横で切磋琢磨している仲間ががんばっていることで、お互いに成長し合えると思っています。東京大学を目指す人は、東京大学を目指す環境にいたほうがよいのと同様の理論だと思います。

当社の組織は高みを目指しているメンバーが非常に多く、一見合理的ではないオフィスで活動していくことが、若手の成長にとって大事な要素になっています。そのような意味では、増床によりメンバー間の結束をさらに高めていきたいと思います。

質疑応答:前第4四半期に稼働数が大きく伸びた理由について

質問:前第4四半期にエンジニア登録者数よりもエンジニア稼働数が大きく伸びたのは、第3四半期に登録者数を高めたことによるものですか? それとも何かしらの取り組みで稼働率が上昇したのでしょうか?

河端:こちらは具体的な取り組みよりも、採用広告費の積極的な投下や、ゼロから作っている社内のマッチングシステムがかなり機能しています。

今後の成長率を高めるためにも、そもそもの稼働数を上げなければいけないと思っており、特段何かが大きく変わったわけではなく、積み上がってきたものがきちんと成果として表われてきていると思っています。

質疑応答:新卒採用と中途採用のバランスと人数について

質問:新卒採用と中途採用のバランスと人数について教えてください。営業を強化するにあたって新卒は成果を出すのに時間がかかるのではないかと感じています。総合職と営業職と技術職とのバランスについて、どのようにお考えでしょうか?

河端:新卒と中途のバランスに関して、新卒は、当社の規模では考えられないくらい多く採用していきたいと考えています。私の中でリクルートやサイバーエージェント、光通信といった、組織で勝ってきた会社は非常に再現性があると思っており、やはり彼らが一番大事にしてきたのは新卒採用だと感じています。

そのような意味で、もちろん中途に比べて一見、即戦力に見えない部分はあるものの、新卒の意気、覇気と言いますか、覚悟といった部分でやる気が感じられる人材というのは、かなりパフォーマンスを出すと考えています。

私は採用において、特に新卒の人間に対して「当社は打率ではなく打点を見る」ということをよく言っているのですが、何回バッターボックスで空振りをしてきたとしても、結論、バッターボックスに立って打った本数が大事だという話をしています。

もちろん中途に比べると、結果を出すまでに多少時間はかかるものの、若手ががんばってきた最終的な成果は人それぞれだと思っていますし、当社はITエンジニア領域においてまだ歴史の浅い部分もあり、ベテランがものすごいノウハウを持っているわけでもないため、そのような意味でも新卒をできる限り多く採用したいと思っています。

一方で先ほどお話ししたとおり、営業力の強化については、とりわけ大企業との取引を増やすという部分に関して、新卒採用だけでは厳しい部分があり、そういった部分については中途採用にある程度舵を切らないといけないと想定しています。

ただし、中途採用の採用単価について、人材会社に対する費用なども今非常に上がってきているため、バランスを見つつ投資していくことが重要だと思います。

質疑応答:原価率上昇の理由について

質問:第4四半期において、広告宣伝費を一時的に増やすというお話が出ていましたが、原価率も一気に上がってきています。これは一時的な上昇と考えてよいでしょうか?

河端:そのとおりで、まさに一時的な上昇です。基本的には、投資している広告宣伝費等の販管費は一時的な費用となります。

また、稼働数が伸びれば伸びる分、エンジニアへの報酬も増えるため、稼働数の増加とともに、原価の支払いは上がります。ただし、それは売上の増加も伴うことであるため、まったく問題ないことだと考えています。

質疑応答:新規事業の実施予定について

質問:今期は、どのような新規事業を行う予定ですか?

河端:基本的には、今のアセットなどを活かせるような新規事業のみ考えています。具体的には、当社を通じて稼働していただいているエンジニアは、システム開発を担うエンジニアが多くいます。したがって、プロダクトマネージャーなどの上流工程に携わる人材をまとめて採用することに意味があると考えており、さらに上流工程に踏み込むのは1つの大事な要素だと捉えています。

まずは現状のアセットを活かし、さらにアップセルできる部分に関して、手掛けていこうとしているため、まったく関係のない領域に進出するつもりはありません。

質疑応答:円安の影響について

質問:円安の影響はありますか?

河端:これまでは国内の売上だけであったため現状、影響ありません。逆に、アメリカのテック系の会社でレイオフが激しく行われているため、私は円安を比較的ポジティブに捉えています。

例えば、アメリカでは、年収2,000万円クラスのプレイヤーのシステムエンジニアが多くいますが、彼らと日本の年収2,000万円のエンジニアでどれくらい能力の差があるかと言いますと、日本のエンジニアのほうが圧倒的に優秀です。

実際は、アメリカの年収2,000万円のエンジニアと日本の年収500万円くらいのエンジニアであれば、おそらく大差ないくらいの状況になってきています。

背景としては、アメリカの物価上昇などの要因はあるものの、あまりにも差がありすぎると思っています。そのような意味で、私はインフレが起きている国は、日本をオフショアにするトレンドが必ず来ると考えています。

そしてITエンジニアは、営業職に比べて、リモートでの働き方に慣れています。言語に関しても、「Slack」などのインターネットチャットツール上では、簡単に翻訳ができます。そもそもプログラミング言語もグローバルで統一されているため、そのような意味では、日本のエンジニアが海外の企業の案件にリモートで参加していくかたちが、もしかしたら1つのトレンドになるのではと考えます。

それにより、日本のITエンジニアが海外の合理的な環境下に慣れていくようになり、国全体で社会的価値が上がっていくことを期待しています。

質疑応答:ホールディングス体制にするメリットについて

質問:ホールディングス体制にすることによるメリットを、もう少し詳しく聞きたいです。

河端:一番のメリットは、総合職の採用がしやすくなりました。当社は、Branding Engineerという会社名ですので、新卒採用では想像以上にITエンジニアばかりがエントリーしてくる状況で、総合職人材の採用に頭を抱えていましたが、この部分が、ホールディングス体制にすることで大きく変わりました。

また、当社にエントリーしてくる非常に向上心のある若手の中には、起業を考えている方が多くいますが、成果を上げた若手に対し、当社グループとしては一人ひとりに対して、子会社化、あるいは我々のグループ会社としてポジションを提案でき、このようなかたちで、裁量権や責任を高めていけると考えています。

そのほか、M&Aの強化についても、ホールディングス体制にすることによって、部署間を行き来しやすくなるため、効率的な経営が行えるという意味でメリットがあると思います。

質疑応答:高単価な案件を獲得するためのアピールポイントについて

質問:今期の取り組みで挙げている、「より高単価な案件を獲得」するために、営業がアピールするポイントについて教えてください。

河端:当社は、エンジニアの還元率がかなり高く、エンジニアに少しでも多く報酬を支払うことによって、満足していただけるように対応しています。一方で、実はお客さまからいただく報酬に関しては、業界に比べて安い水準です。

通常の営業で、我々が高いと思って提案している金額だとしても、先方からするとまだ安いということですので、このような状況から、単価は自然と上がっていくと考えています。

また、大企業であれば、与信上は商流を挟むかたちになりますので、1社挟みでしか提案できなかったのですが、我々が提供するのはITエンジニアですので、どこの会社から提案されようが変わりません。

むしろ、商流を挟むことによって、我々も単価が落ちますし、先方も余計なマージンが発生します。当社は上場したため、以前より大企業の与信も満たす状態になっていますので、直に大企業と取引を行うことで、大企業は従前よりも効率よくITエンジニアリソースを獲得できることになります。

この部分のメリットを提供していきたいと考えています。

質疑応答:売上のリスクシナリオについて

質問:売上の右肩上がりの伸びが鈍化する、あるいは横ばいになるリスクシナリオについて、どのようなものが考えられるでしょうか?

河端:グロース市場における売上高成長率は、非常に重要なファクターになっているため、「何が起きたら嫌か?」ということを、常に考えています。

一方で、鈍化する、あるいは横ばいになるというリスクシナリオに関しては、コロナ禍のような災いがまた発生し、企業側がエンジニアの販管費を一気に止めるような外的要因はゼロではなく、起き得ると思います。

例として、我々は2020年7月に上場したのですが、2020年2月にコロナ禍ショックが国内で起こりました。ただし、2週間から3週間も経たないうちに、エンジニアの募集は元に戻っています。このような事実を踏まえ、今後の情勢から見ても、ITエンジニアの需要がなくなるということは、あまり考えていません。

さらに、我々は継続率が非常に高いビジネスであるものの、結局、母数が上がれば上がるほど、絶対値で解約は発生します。継続率100パーセントはあり得ませんので、母数が上がって解約数が出た時に、それ以上に新規の積み上げをしておかないと、売上は成長しません。さらに売上を積み上げるためには、社内の人員が必要になってきます。

社員採用が追いつかなかった場合は、右肩上がりの伸びが鈍化する可能性は大いにあり得ますので、そのようなことを防ぐためにも、2023年8月期も採用に注力していくことによって、2024年8月期以降の成長に寄与していきたいと思います。

質疑応答:ホールディングス化のデメリットへの対策について

質問:ホールディングス化のデメリットとして、それぞれの子会社間で部門が重複し、コストが増加することが一般的に懸念されますが、それらの対策はどのように行いますか?

河端:1つのホールディングスの子会社がすべて分かれているわけではなく、社内においてグループ会社を含めた子会社間の経営陣同士で効率的なコミュニケーションがとれていますので、ホールディングス化のデメリットについては、現状はまだ考えなくてよいと考えています。

ただし、規模が拡大し重複する部分が発生した時には、合併など、シビアに意思決定していかないといけない部分も出てくると思います。

合併によって、子会社間の経営陣のシナジー効果も出てくると思いますので、ホールディングス化により不合理な、部門の重複のコスト増加が起きる時は、ホールディングスの代表である私がシビアな経営判断をするつもりです。

質疑応答:M&Aによる売上について

質問:予算にM&Aによる売上は組み込まれていますか?

河端:現状では、組み込んでいません。2022年8月期も、期初段階ではTSRでの売上成長は組み込まれていない予算で開示しました。2023年8月期も現状の計画はオーガニックの成長をベースに計画を立てています。

質疑応答:エンジニアの平均継続月数を伸ばす施策について

質問:エンジニアの平均継続月数は、どこまで伸ばせますか?

河端:継続率を100パーセントにすることはできないと思っています。

現状は企業側が断るよりも、エンジニアが断るケースが多い状況です。そのため、平均継続月数を伸ばすためには、エンジニア側の満足度を上げるところに注力する必要があると考えています。

ただしITエンジニアへの需要を考えると、一般的なSaaS企業に比べれば、高継続の数字は達成できるのではないかと考えています。

質疑応答:1社あたりの単価向上を目指す施策のハードルについて

質問:「1社あたりの単価向上」において、知らない人同士でチームを組む上で、何かハードルがありますか?

河端:チームを組む上で、人の相性はかなり大事です。そのため、我々はチームを作って最初の1ヶ月の変化が激しい時に、チーム内のメンバーがどのような感情を持っているかということを常にチェックしています。状況次第では、人を入れ替えたり、シャッフルするなどして対応しています。

これは、我々が今までずっと培ってきたノウハウにもなります。人のマッチングは、テクニカルな能力だけでなく、定性的な人の感情や性格をある程度考慮してマッチングしているというのが現状で、その問題については、できる限り解決していきます。

質疑応答:今期の採用人数の目標について

質問:今期の採用人数の目標値はありますか?

河端:採用できるのならできるだけ採用したいと思っています。例えば中途採用では、採用後の早い段階で回収速度が上がるため、すぐに売上、PLにヒットするような方が多くいますので、そういった方は採用できるだけ採用したいと思っています。

具体的には、月に最低でも2人以上、できれば5人から10人の中途採用を目標値ベースで考えています。

質疑応答:重要な意思決定について

質問:「一見合理的ではないが重要な意思決定」として、オフィスの増床を実施したとのことですが、貴社が経営哲学的に重要視されていることを教えてください。

エンジニア業界に変革を起こしていく中で、長期にわたり重きを置いてきた思い、あるいは今後も経営や事業に落とし込んでいきたい考え方などがあればお願いします。

河端:私がビジネスにおいて最も大切にしているものは、どれだけシステムが発達したとしても、最後は人と人との関係だと思っています。

そして、これまでは会社が人を選ぶ時代だったと思いますが、今の時代は人が会社を選ぶ時代だと捉えています。そのような意味では、当社を選んでくれている人に対して、どのようなメリットを提供できるかということが、すごく重要です。

さらにメリットだけではなく、すべての人がお金だけのために働いているわけではないと思いますので、感情を大切にしています。

ほとんどの方が、これからの人生の7分の5、つまり週の7日分の5日を仕事という時間に費やすわけです。私は小さい頃、「仕事とは大変なこと、苦しいこと」と思い、あまりよいイメージを持っていなかったのですが、現状、仕事と定義されていることについて、今、非常に楽しいと感じています。

「仕事として定義されていることが楽しい」というあり方は、一見、合理的ではないと思うのですが、この感情をいかにポジティブに作れるかが大切だと考えています。

そのような意味でも、ただ単に優秀な人を採用するわけでなく、我々のカルチャーに合っているか、我々の空気感に合っているかという部分に着目しています。

会社では、社員がいろいろな価値観を持っていますが、その根幹の部分で同じような気持ちを持っていることが重要だと考えているため、このような姿勢で採用も行っています。

したがって、一番合理的でない部分は採用ですが、組織を見ながら、人材を重視し、人と人、という部分で見つめあっていきたいと考えています。

質疑応答:売上総利益率および販管費の業績予想について

質問:今期は売上総利益率が悪化する計画ですが、エンジニアへ支払う率が高まると考えているためでしょうか? 一方で販管費が低下するのは、エンジニア登録者数が2割程度の伸びに対し、稼働数上昇で売上が3割上げられるような状況になっているからでしょうか? また、これらの状況の方向性は来期以降も同じなのか教えてください。

河端:こちらに関しては、2022年8月期も同じような計画を出しており、我々としては、状況次第で中長期に向けた投資を行えるように余幅を持たせていました。つまり、着地はそのような実績にならない見込みの計画で、基本的には、エンジニアへ支払う率が高まるから売上総利益率が悪化するということではありません。

ただし、全体の売上の中で、エンジニアプラットフォームサービスの領域に関しては、マーケティングプラットフォームサービスに比べて、Midworks事業のほうが売上総利益率が低いため、エンジニアプラットフォームサービスの売上が伸びると、必然と売上総利益率が落ちてしまう傾向はあります。

基本的には、エンジニアへ支払う率が高まるからというわけではなく、前期と特に変わらない見通しですので、ネガティブに捉えないでいただけたら幸いです。

河端氏からのご挨拶

河端:本日は本当に多くのみなさまにご参加いただき、特に最近は決算ごとに参加者数が増えてきており、うれしい限りです。

このみなさまの期待を絶対に裏切らないようなかたちで、経営陣含めて、メンバー一同がんばっていますので、引き続き温かいご声援をいただけたら幸いでございます。

本日はお時間をいただき、ありがとうございました。引き続きよろしくお願いします。