2022年10月14日に発表された、株式会社テイツー2023年2月期第2四半期決算説明の内容を書き起こしでお伝えします。

スピーカー:株式会社テイツー 代表取締役社長 藤原克治 氏

株式会社テイツー 取締役管理本部長兼人事総務部長チーフ・コンプライアンス・オフィサー 青野友弘 氏

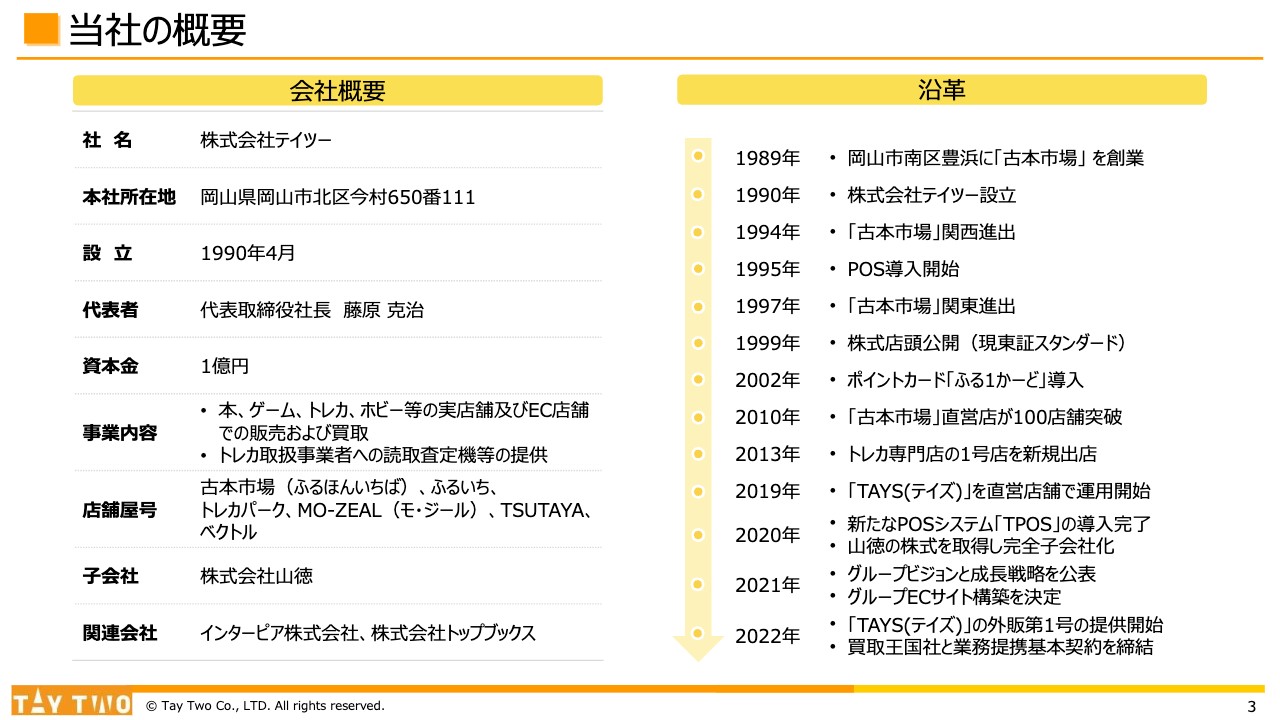

当社の概要

藤原克治氏(以下、藤原):株式会社テイツー代表取締役社長の藤原でございます。本日はよろしくお願いします。それでは、第2四半期決算説明会を開催いたします。

まず、当社の概要です。当社は1990年4月に設立され、今期で33期目となる会社です。岡山で創業して、エンターテインメントの商材を中心としたリユース事業を行っています。

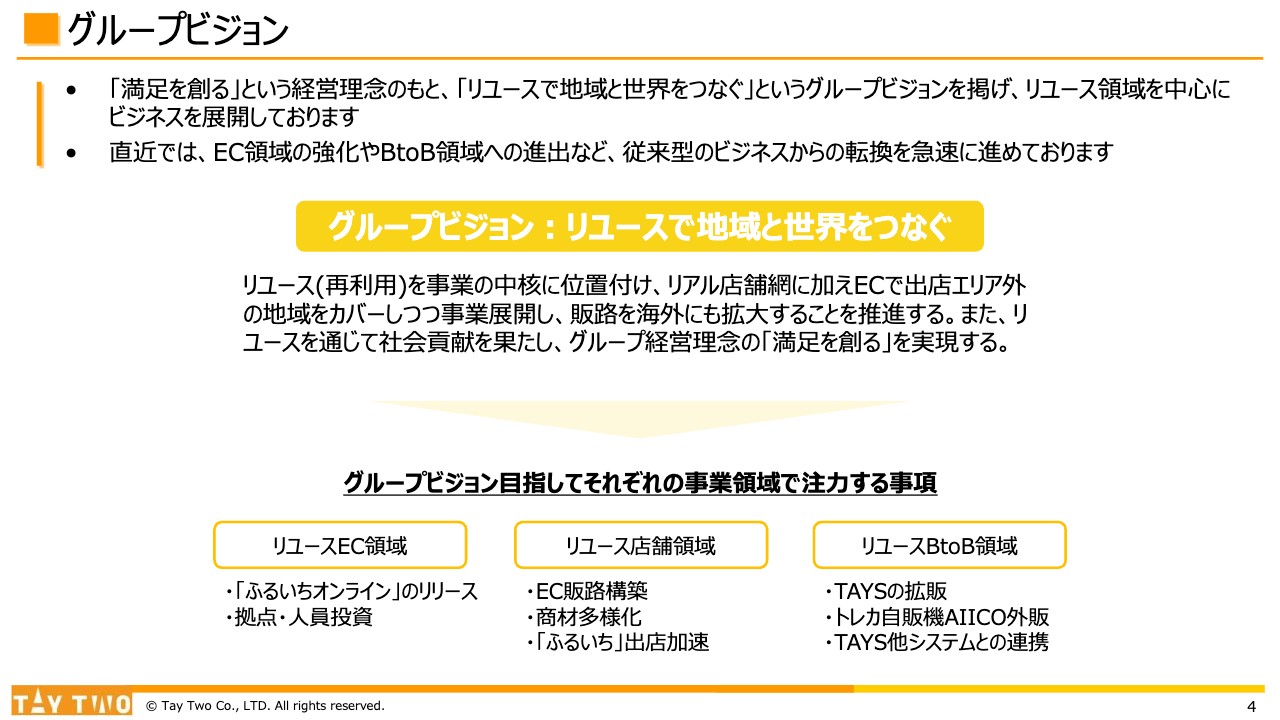

グループビジョン

グループビジョンとして「リユースで地域と世界をつなぐ」を掲げています。主に、リユースEC領域、リユース店舗領域、リユースBtoB領域の3点を追求し、取り組んでいます。

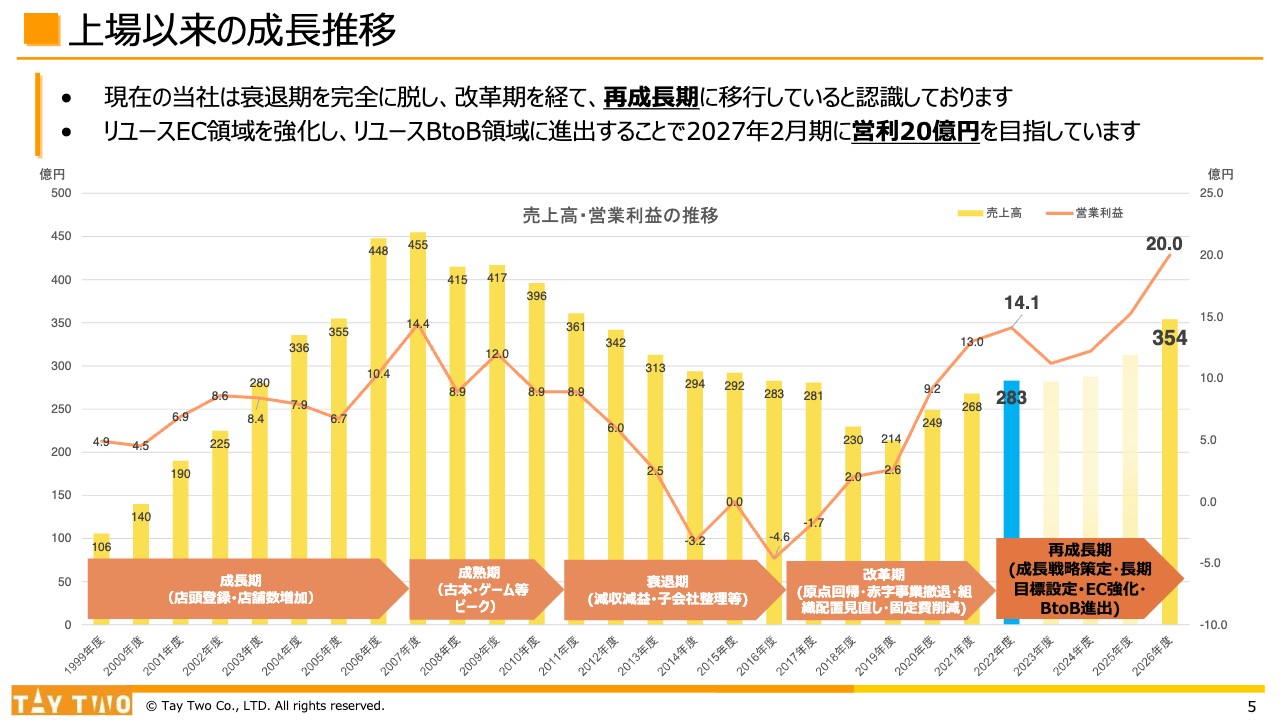

上場以来の成長推移

上場以来の成長の推移を、スライドの折れ線グラフで示しています。私が社長に就任して現在6期目になりますが、営業利益は成長している状況です。

グラフの右側の再成長期の部分は、当初に計画していた営業利益の推移を実績が大きく上回っています。本来は書き換えが必要ではありますが、当初の想定となる営業利益を置いているため、いびつな折れ線グラフとなっています。この点については、来期に向けてより足元の状況を捉えた正確な数値の把握を進めていきたいと思っています。

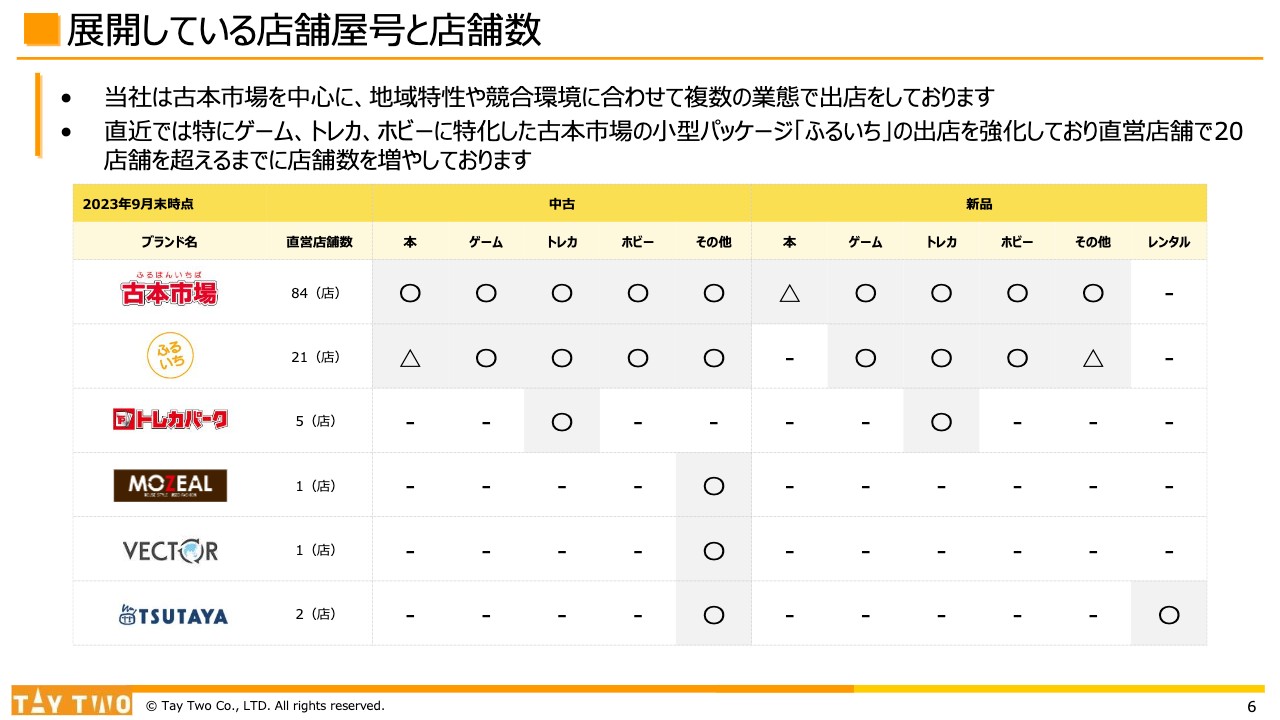

展開している店舗屋号と店舗数

展開している店舗屋号と取り扱い商材です。「古本市場」は84店舗を経営しており、主力の屋号となっています。「ふるいち」という屋号は小型パッケージ店舗の総称です。この2つを中心に、リアル店舗の営業を主とした事業モデルになっています。

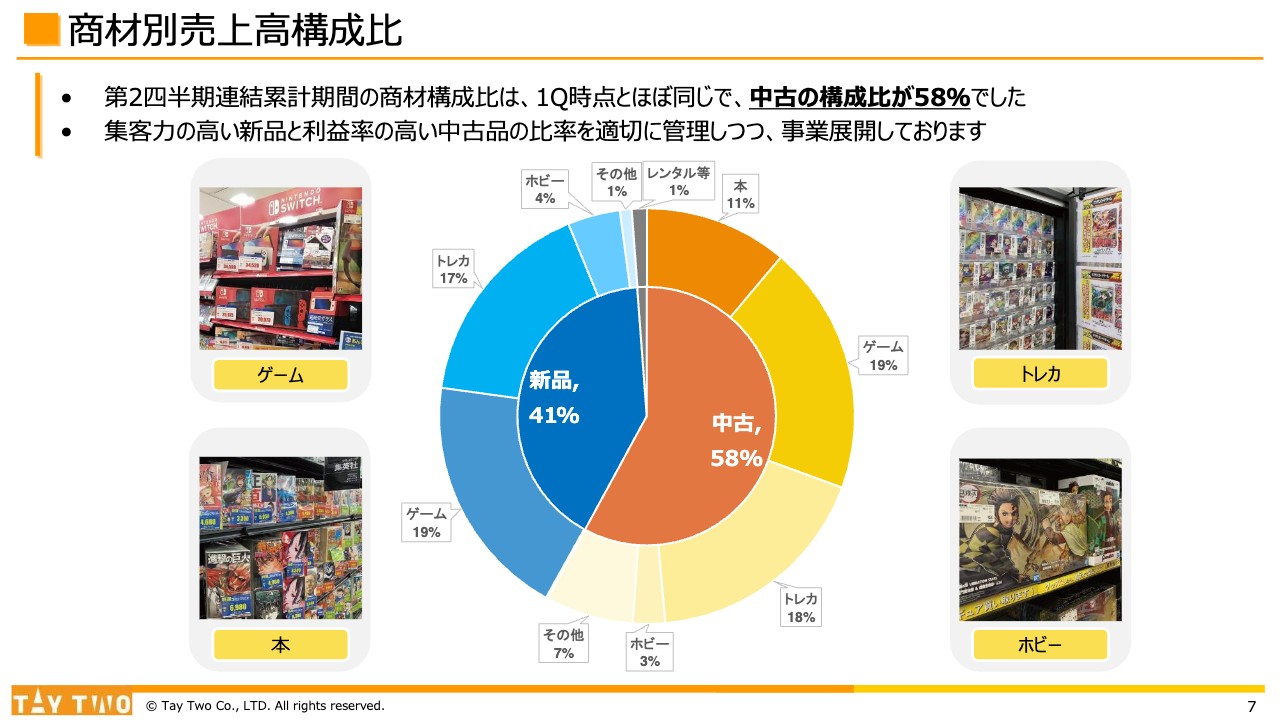

商材別売上高構成比

商材別の売上高の構成比です。直近までは中古が50パーセント、新品が50パーセントというバランスになっていましたが、当期においてはリユースにより力を入れ、中古の取り扱いが増加しています。当然、中古の利益率は高いです。

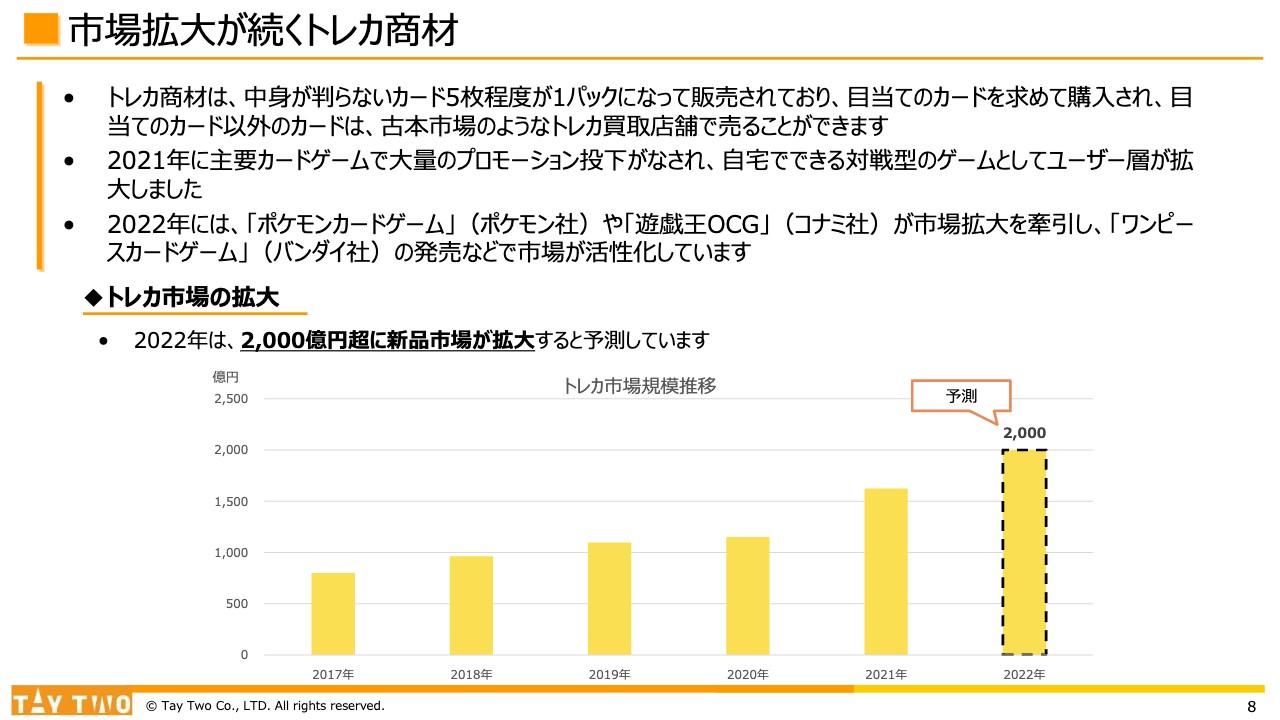

市場拡大が続くトレカ商材

昨今の堅調な業績は、市場の拡大が続くトレカ商材の影響が大きいと言えます。2017年から2020年のトレカ市場はだいたい1,000億円に迫る規模でしたが、直近においては大幅に拡大し、新品市場が2,000億円規模になってきています。当社は、この市場の成長をタイムリーに反映した業績を確保できていると思います。

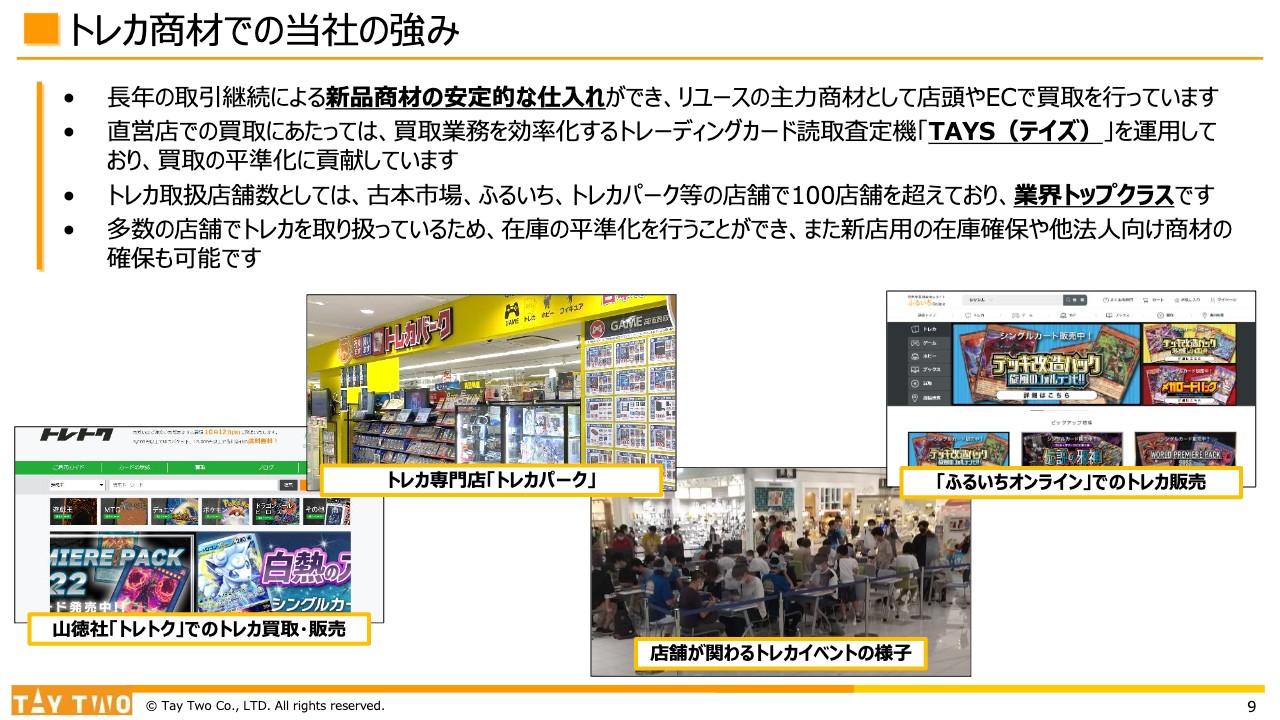

トレカ商材での当社の強み

ご参考までに、トレカ商材での当社の強みをスライドに記載しています。中古で組み立てるだけではなく、メーカーや問屋と強く結びついた新品商材の安定的な仕入れを行っていることが大きく奏功しています。

直営店ではトレカの読取査定機「TAYS(テイズ)」を開発・運用しており、トレカに関する一般的な業務知識があまりないスタッフの買取の平準化に成功しています。トレカの取り扱いにより活況に対応できる環境を持っているということです。

トレカ取り扱い店舗数としては、「ふるいち」「古本市場」「トレカパーク」など合計100店舗を直営で運営しています。これは業界的にも上位の水準ということで、取り扱いをより牽引しています。

これらの売上を支える在庫を潤沢に取り揃えることができており、今後のBtoB戦略においても、この強みが大きく寄与していくと考えています。足元でのさまざまな商談も非常に堅調に推移しています。

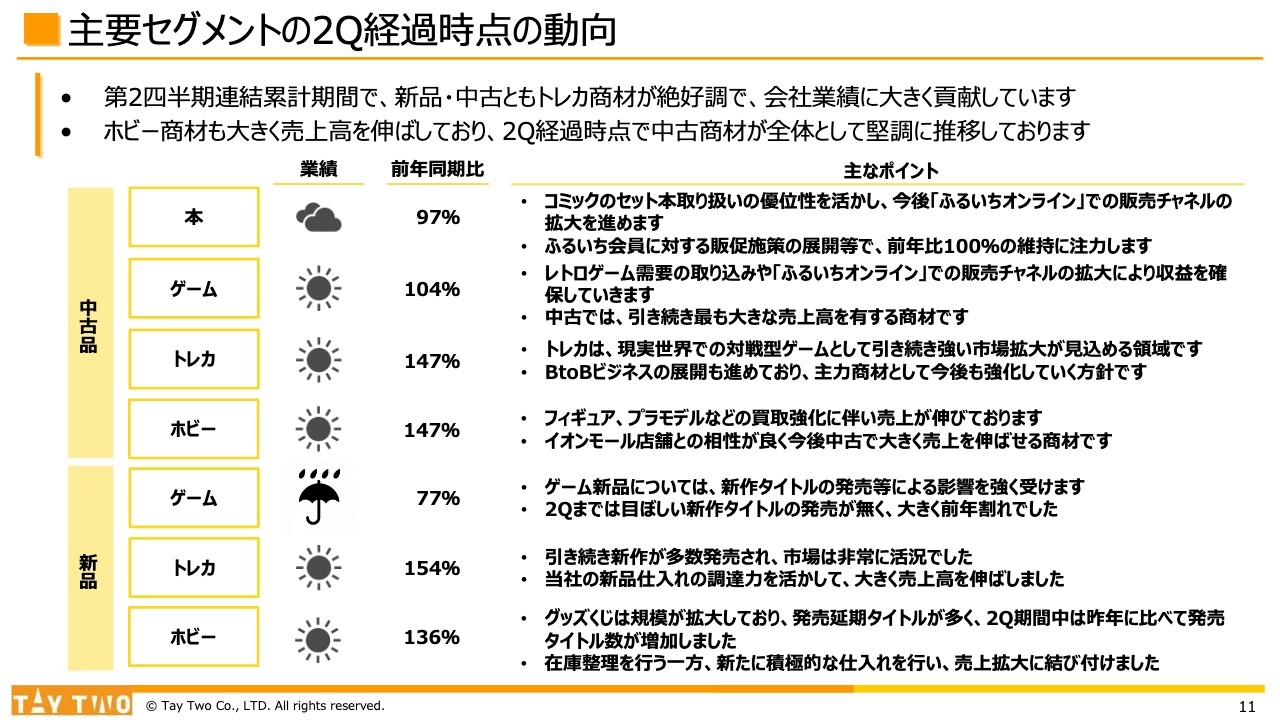

主要セグメントの2Q経過時点の動向

青野友弘氏(以下、青野):取締役管理本部長の青野でございます。よろしくお願いいたします。2023年2月期第2四半期の決算概要をご説明します。

まず、第2四半期の主な商材ごとの状況について簡単にお伝えします。リユース業界においては特にトレカ商材が非常に好調で、業績に大きく貢献しています。ホビー商材も売上高を伸ばしており、第1四半期、第2四半期を経過した中間の段階で、中古商材が全体として堅調に推移しています。

古本は前年同期比97パーセントで、前年をやや割っている状況です。一方で、コミックのセット本の取り扱いについては、競合他社に対しても圧倒的な強みになっているのではないかと考えています。

後ほどご説明しますが、「ふるいちオンライン」での販売の展開も検討しています。古本についても、コミックのセット本の販売により注力していきたいと考えています。

中古のゲームは前年同期比104パーセントです。新品のゲームは前年同期比77パーセントであり、そこと比較すると非常に健闘している状況です。

要因としては、レトロゲームと言われるファミコン、セガサターンなどのゲームの需要が非常に伸びていることが挙げられます。今後も「ふるいちオンライン」での販売チャネルの拡大により、収益を確保していきたいと考えています。

トレカはリアルな対戦型のゲームとして、引き続き市場拡大が見込まれる商材です。中古のトレカ商材についてはBtoBビジネスの展開も進めており、今後も主力商材として強化していく方針です。

中古のホビーは、フィギュアやプラモデルなどの買取強化に伴い、売上が伸びています。非常に相性のよいイオンモール店舗への出店を継続しており、今後は中古で売上を大きく伸ばしていけるのではないかと考えています。

新品のゲームについては前年同期比77パーセントとなりましたが、第3四半期以降に主要タイトルが発売されるため、通期では売上・利益に大きく貢献するのではないかと捉えています。

新品のトレカは前年同期比154パーセントで、中古のトレカと同じく大きく伸びています。要因の1つに、新作が多く発売されたことが挙げられます。以前から新品の調達も行っているという当社の強みを活かし、今後も売上高を大きく伸長させていきたいと考えています。

新品のホビーについて、主に扱っているのはグッズくじ(一番くじ)です。こちらは市場規模が拡大しており、第2四半期は発売タイトルが多く、売上を伸ばすことができました。一方で、第1四半期の段階では在庫整理する商材が残っていたこともあり、それを整理した上で新たな仕入れを行い、売上拡大に結びつけました。

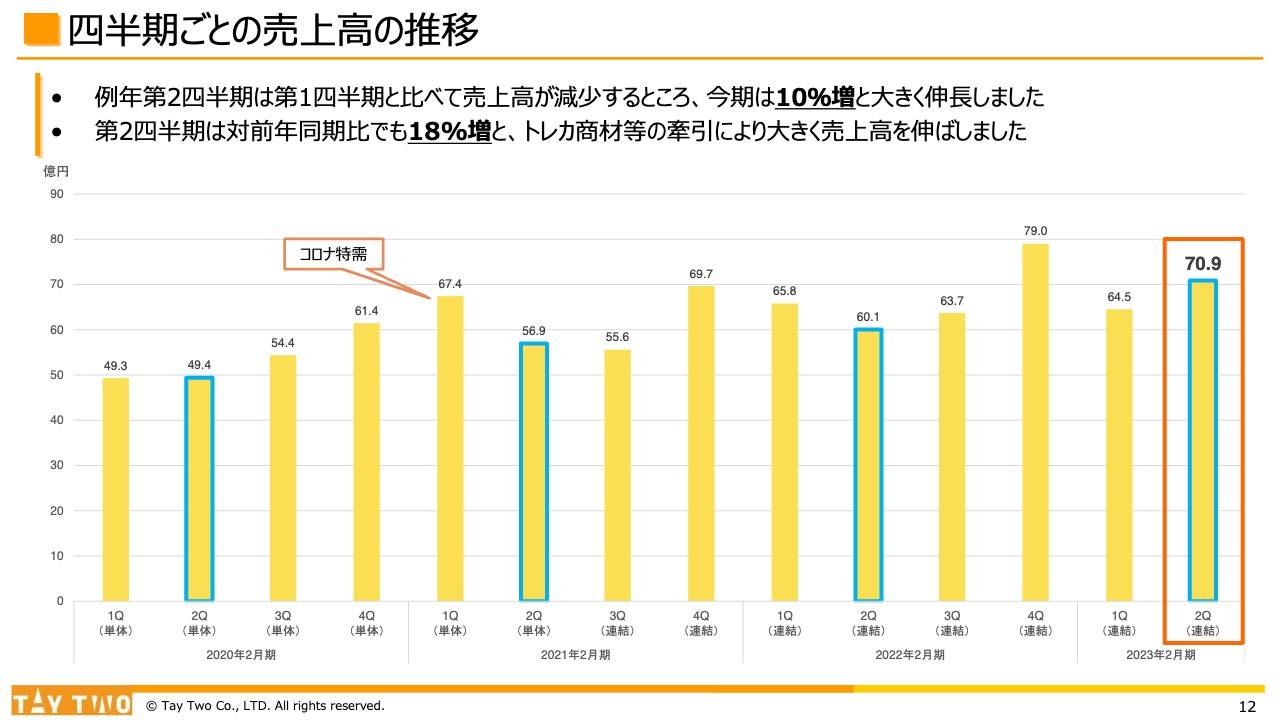

四半期ごとの売上高の推移

四半期ごとの売上高の推移です。例年、第2四半期は第1四半期と比べて売上高が減少しますが、お伝えしているとおり、今期はトレカ商材の売上高が伸びたことが大きく牽引し、第1四半期に比べて10パーセント伸長しました。前年同期比18パーセント増ということで、第2四半期としては非常に大きな売上高を確保しています。

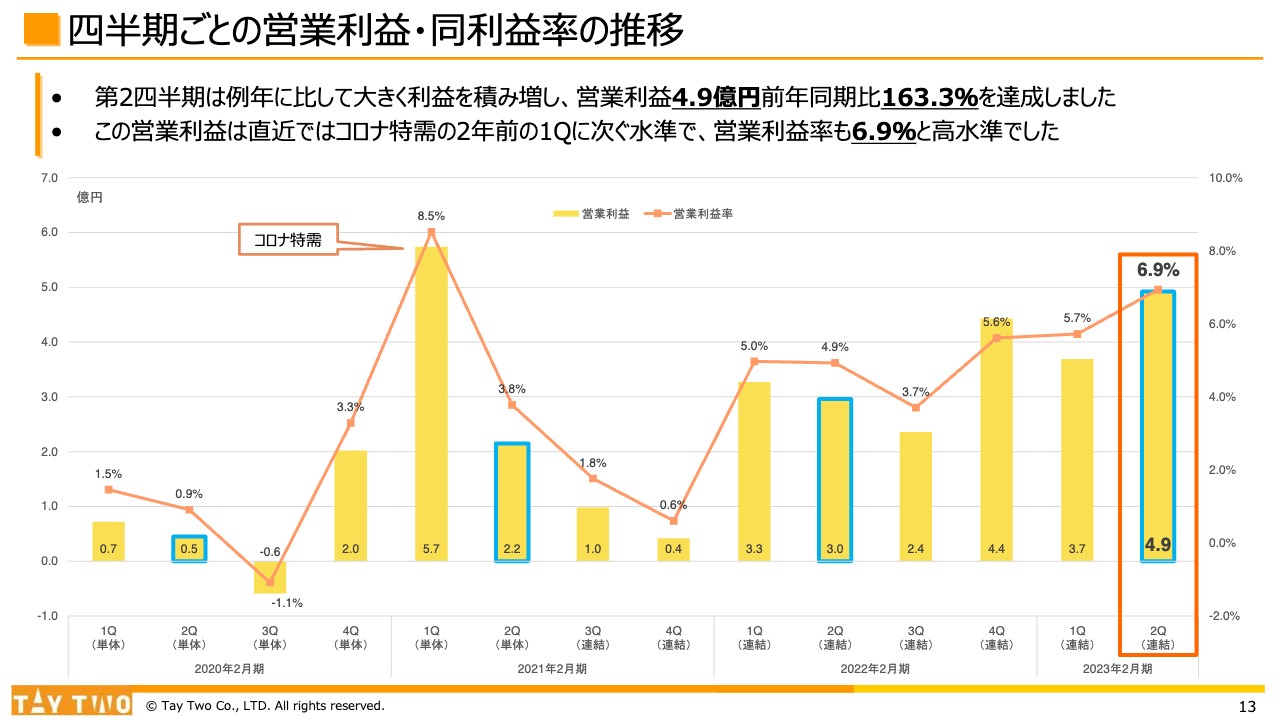

四半期ごとの営業利益・同利益率の推移

四半期ごとの営業利益・営業利益率の推移です。売上高を大きく伸ばすことができたため、営業利益は約4.9億円、前年同期比で163パーセントを達成しました。営業利益額は、直近ではコロナ特需があった2020年の第1四半期に次ぐ水準です。営業利益率も6.9パーセントと高水準で推移しました。

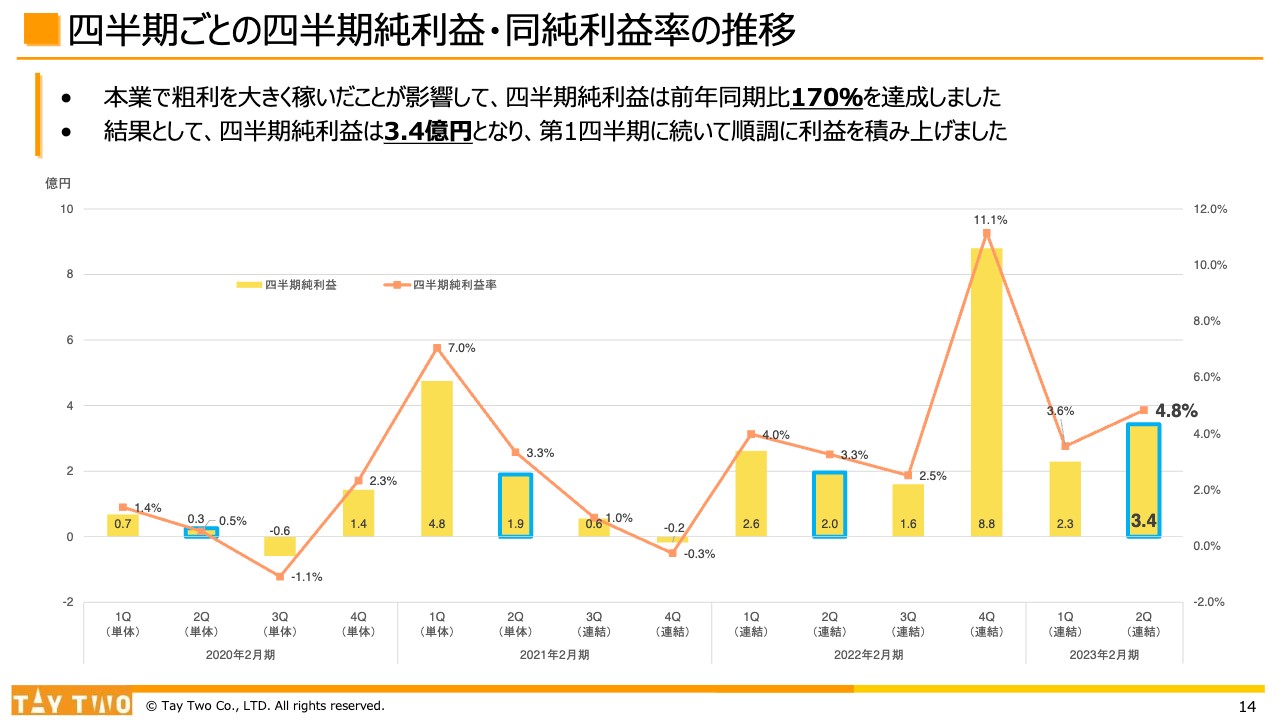

四半期ごとの四半期純利益・同純利益率の推移

四半期ごとの四半期純利益・四半期純利益率の推移です。売上高が大きく伸長して粗利を大きく稼いだ結果として、四半期純利益は前年同期比170パーセントの3.4億円を達成しました。第1四半期に続いて順調に利益を積み上げています。

決算概要としては、第2四半期は非常に好調に推移して着地したということです。本日16時に決算短信も公表していますので、そちらも合わせてご覧ください。

各事業領域における成長戦略の取組進捗状況

ここからは、今年4月に掲げた成長戦略の状況についてお伝えします。リユース店舗領域、リユースEC領域、リユースBtoB領域、M&A戦略の4つのパートについて、順番にお話しします。

リユース店舗領域 ~店舗の出店方針~

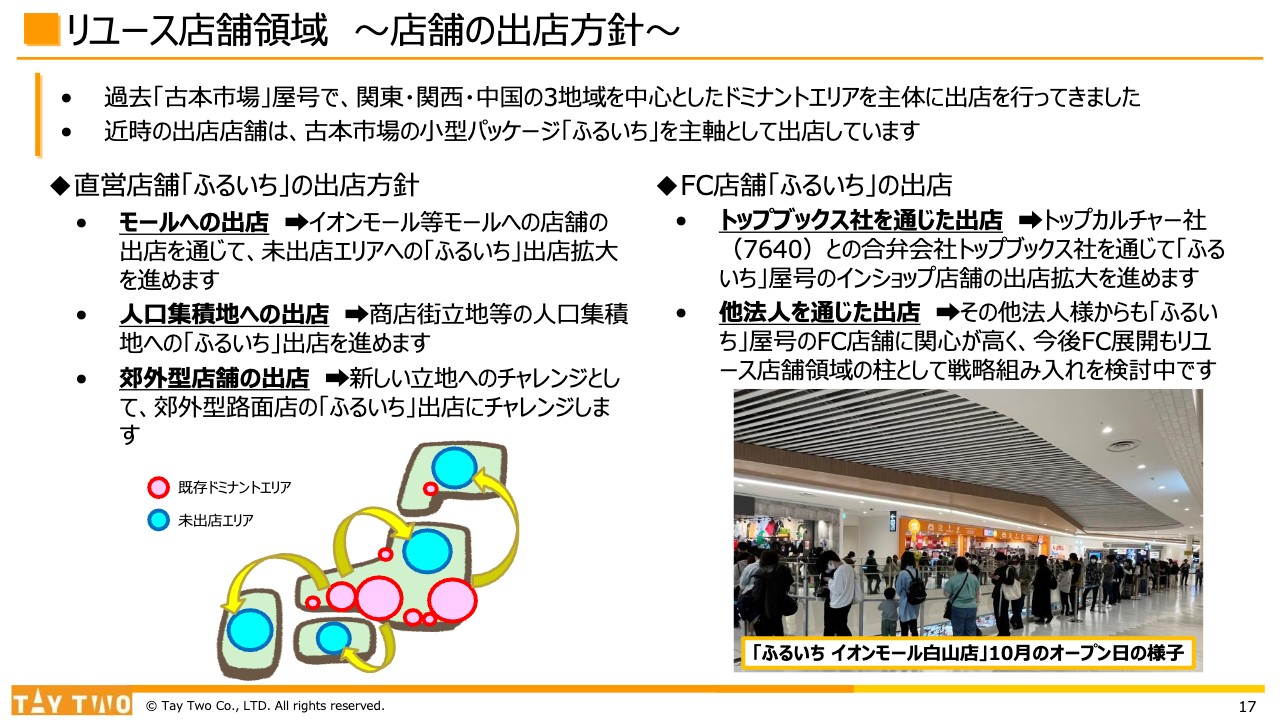

リユース店舗領域の出店方針です。当社は、以前から伝統的に「古本市場」という屋号で関東、関西、中国の3エリアを中心にドミナント展開を行ってきましたが、2年ほど前から「ふるいち」という小型パッケージ店舗を主力に出店しています。

直営店舗の「ふるいち」の出店方針は3つあり、モールへの出店、人口集積地への出店、郊外型店舗の出店となっています。1つ目のモールへの出店は、イオンモールを中心としたモールへの出店を指しており、最近は「ふるいち」の出店を拡大させています。

2つ目の人口集積地への出店は、商店街立地などの人が集まるエリアへの出店です。こちらも順次進めているところです。

3つ目の郊外型店舗の出店は、小型の「ふるいち」店舗を郊外の路面店へ出店したいと考え、現在は出店候補地を探しています。路面店で出店することができると、出店の候補地が格段に増えるため、今期から来期にかけて実現していきたいと思っています。

FC店舗の「ふるいち」の出店については、トップカルチャー社との合弁会社であるトップブックス社を通じて「ふるいち」屋号のインショップ店舗の出店拡大を進めているところです。

他の法人を通じた出店では、「ふるいち」屋号の店舗についてお問い合わせを受けており、高い関心を持っていただいています。今後、FC展開もリユース店舗領域の柱として戦略に組み入れていくことを検討している状況です。

スライド右下の写真は、今月7日にオープンした「ふるいち イオンモール白山店」のオープン日の様子で、長い行列ができました。こちらはトレカを目当てにしたお客さまの行列ということで、トレカ商材は非常に集客力を持っていることが示されています。

リユース店舗領域 ~2Qの出店店舗と今後の出店予定~

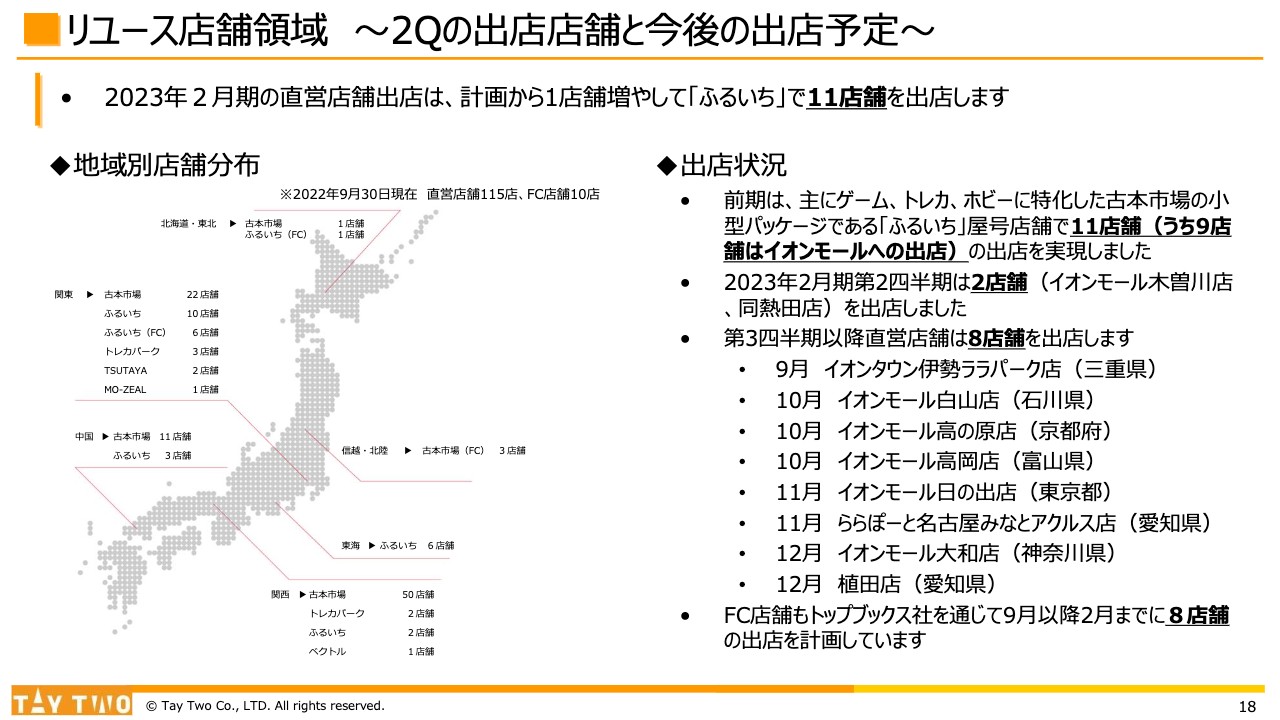

第2四半期までの出店店舗と今後の出店予定です。出店状況として、前期は11店舗を出店しました。今期の直営店舗の出店としては、計画から1店舗増やして「ふるいち」で11店舗を出店します。第1四半期に1店舗、第2四半期に2店舗を出店しており、第3四半期以降に8店舗の出店を予定しています。

資料17ページでお伝えしたFC店舗についても、トップブックス社を通じて、9月以降は2月までに8店舗の出店を計画している状況です。

スライド左側の地域別の店舗分布としては、2022年9月30日時点の状況を示していますが、数年前に比べると店舗がかなり増えてきています。直営店舗は115店舗、FC店舗は10店舗を展開しています。

リユース店舗・EC領域 ~ふるいちアプリ会員の入会状況と顧客属性~

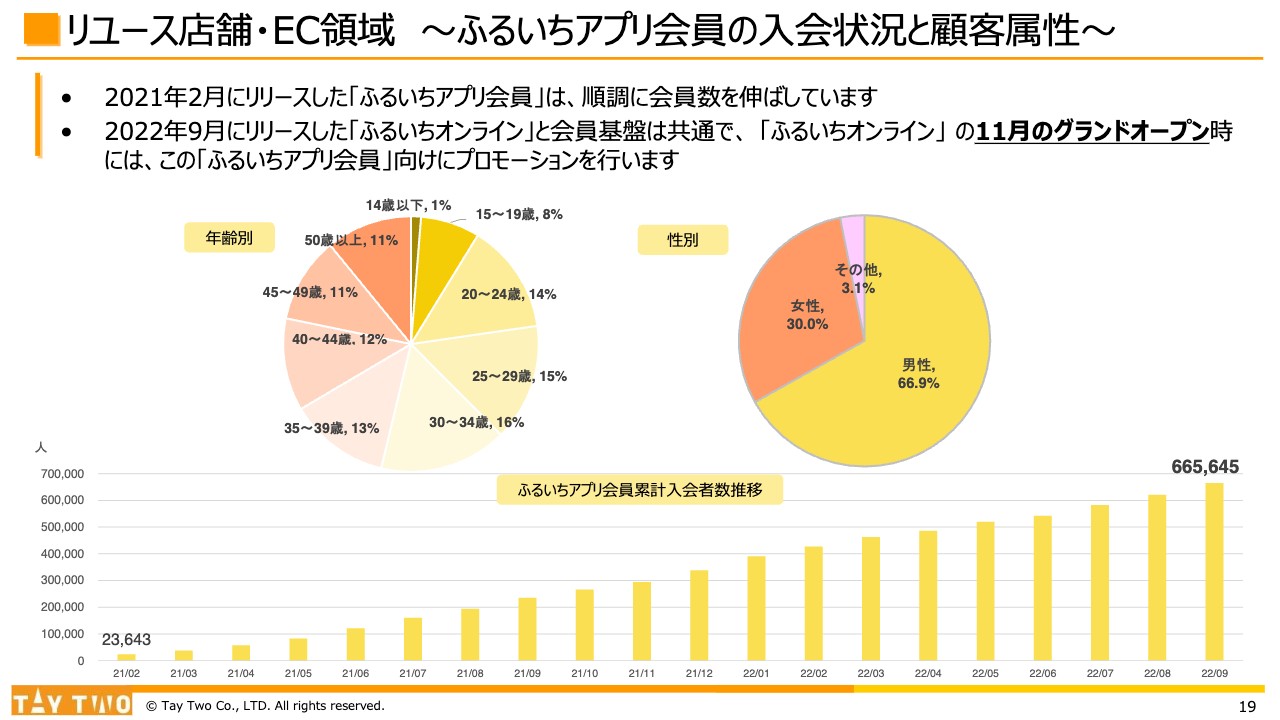

リユース店舗・EC領域についてご説明します。リユース店舗とEC領域の両方を記載している理由としては、当社ではLINEのミニアプリを活用して「ふるいち」のアプリ会員を獲得しているためです。リアルな店舗とEC店舗で会員が共通しており、両方の領域にまたがるという意味でこのような書き方をしています。

2021年2月にリリースした「ふるいち」アプリ会員は、現在順調に会員数を伸ばしており、9月末の段階でおよそ66万人となっています。

2022年9月にリリースした「ふるいちオンライン」は、会員基盤が「ふるいち」アプリ会員と共通であり、「ふるいちオンライン」についてはまだ積極的な宣伝活動は行っていません。11月にグランドオープンと銘打ったオープンセールを行う予定で、その際にアプリ会員向けにプロモーションを行っていきたいと思っています。

リユースEC領域 ~「ふるいちオンライン」のリリース~

リユースEC領域について詳しくご説明します。2022年9月6日に、自社のECサイトである「ふるいちオンライン」をリリースしました。先ほどお伝えしたとおり、11月から本格始動を開始し、大々的なグランドオープンセールの施策を投下していきます。

現在は、トレカ中古、ゲーム中古、ゲーム新品の3つの商材分類の販売からスタートしています。今後は古本のコミックのセットや中古のホビーなど商材を増やしていく予定で、現在、開発を進めている状況です。

リユースBtoB領域 ~TAYSの拡販状況~

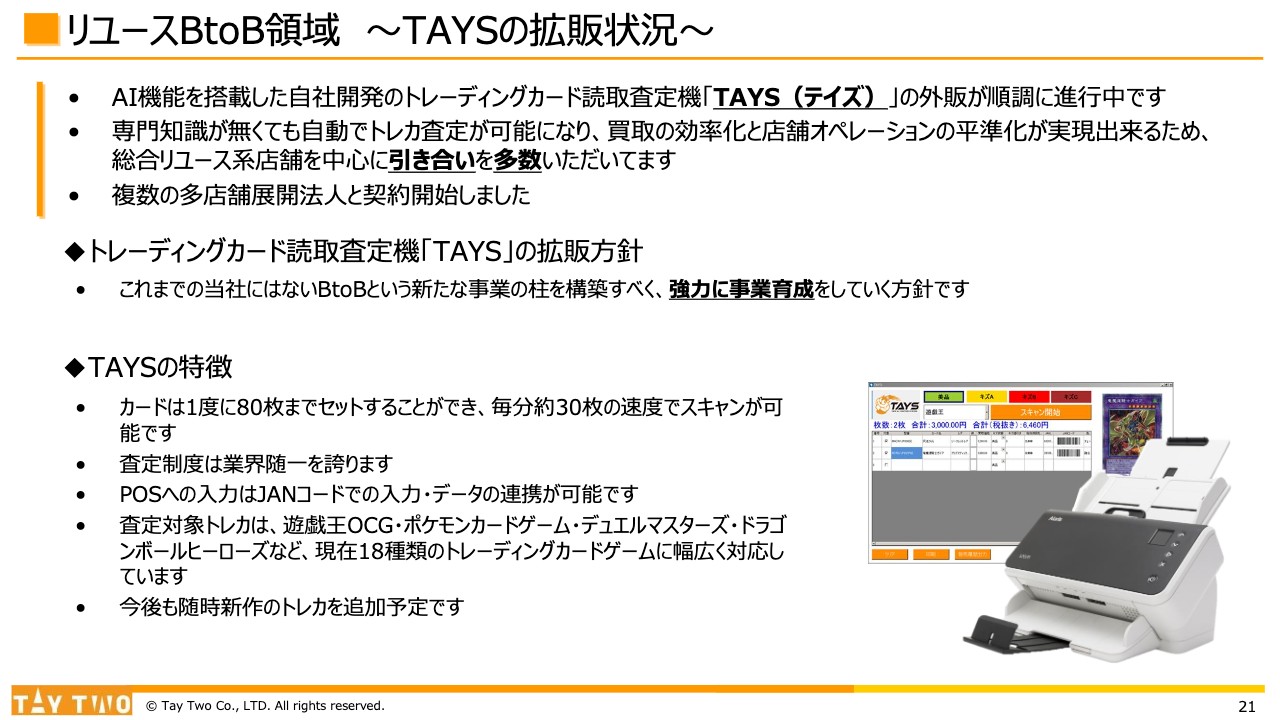

リユースBtoB領域における「TAYS」の拡販状況です。「TAYS」とは、当社が開発したAI機能を搭載したトレーディングカード読取査定機です。こちらは外販が順調に進行しています。

機能を簡単にご説明すると、リユース店舗で買取する時に商品を「TAYS」のスキャナーに通すと、買取査定額が表示されるというものです。「TAYS」があれば専門的な知識がなくてもトレカを査定できるようになるため、買取の効率化と店舗オペレーションの平準化が実現できます。

現在は新品・中古ともにトレカ市場が非常に盛り上がっており、リユース店舗を中心に多くの引き合いをいただいている状況です。複数の多店舗展開法人と契約を開始しています。

「TAYS」の拡販方針として、新たなBtoB事業の柱となるように、今後強力に成長させていきたいと考えています。特徴はスライドに記載のとおり、1分間に約30枚弱の速度でスキャンできること、現在18種類ものトレーディングカードゲームが査定対象になっていることなどです。

今後も随時、査定対象となる新作のトレカの追加や、導入先企業からの要望を受けていろいろな機能の追加開発を行う予定で、さらに拡販していきたいと考えています。

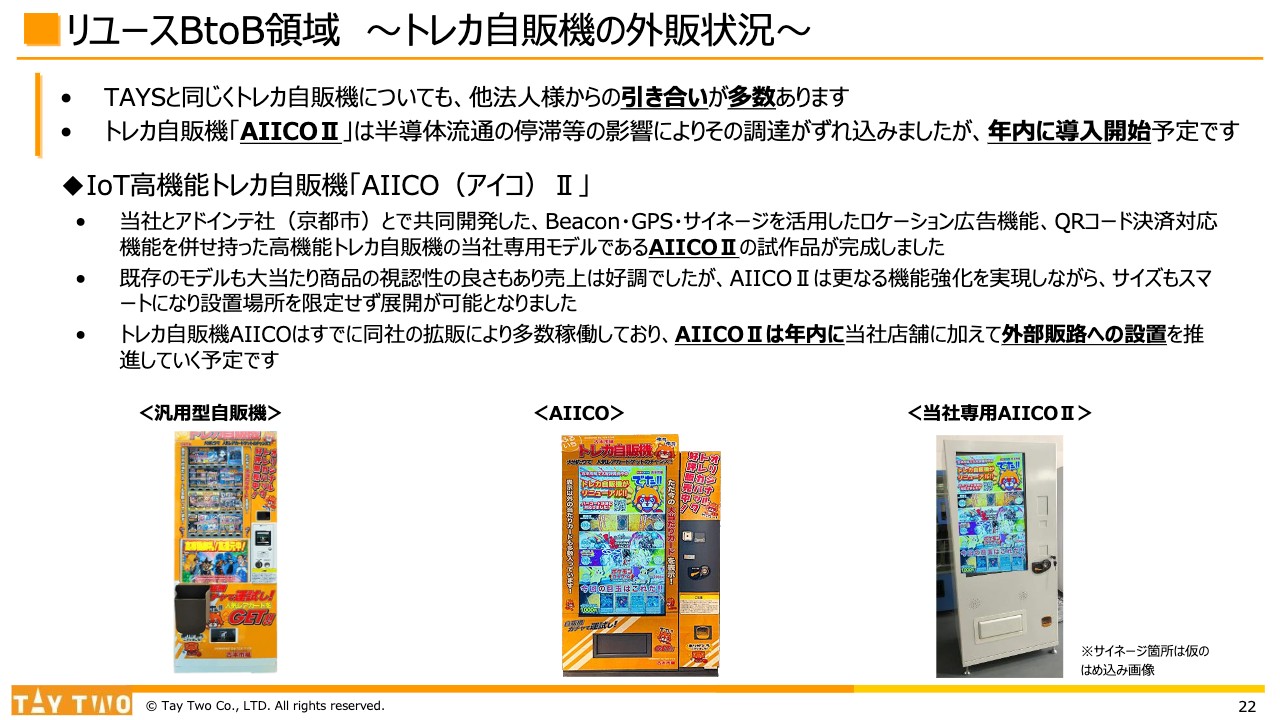

リユースBtoB領域 ~トレカ自販機の外販状況~

リユースBtoB領域におけるトレカ自販機の外販状況です。こちらも他法人からの引き合いが多くあります。

現在調達しようとしているトレカ自販機は「AIICO(アイコ)Ⅱ」という名称です。この「AIICOⅡ」は、半導体流通の停滞等の影響があり、調達がずれ込みましたが、年内に納品が開始されて、直営店舗や外販先に導入が開始される予定です。

スライドに「AIICOⅡ」の特徴をいくつか記載しています。京都のアドインテ社と共同開発したBeacon・GPS・サイネージを搭載したロケーション広告機能があり、QRコード決済にも対応している当社専用のモデルです。

スライド中央下部の画像では少し見えづらいのですが、すでに直営店舗の何店舗かに導入され、稼働している「AIICO」は、液晶画面上にいろいろな広告を表示できる機能を搭載しています。通常は『遊戯王』や『ポケットモンスター』などのトレカが画面上に表示されていて、画像の部分を押すとその商品が購入できる機能も搭載しています。

「AIICO」は「AIICOⅡ」の前のバージョンに当たりますが、非常に大きな筐体です。スライド右下の画像は「AIICOⅡ」の試作機で、「AIICO」から内容量をそのままに、よりスマートな形にして、設置場所を選ばずに稼働させられるように開発を進めており、もうすぐ納品になる予定です。

こちらの自販機も非常に引き合いが多いため、順次調達して、設置を希望される他法人に拡販していきたいと考えています。

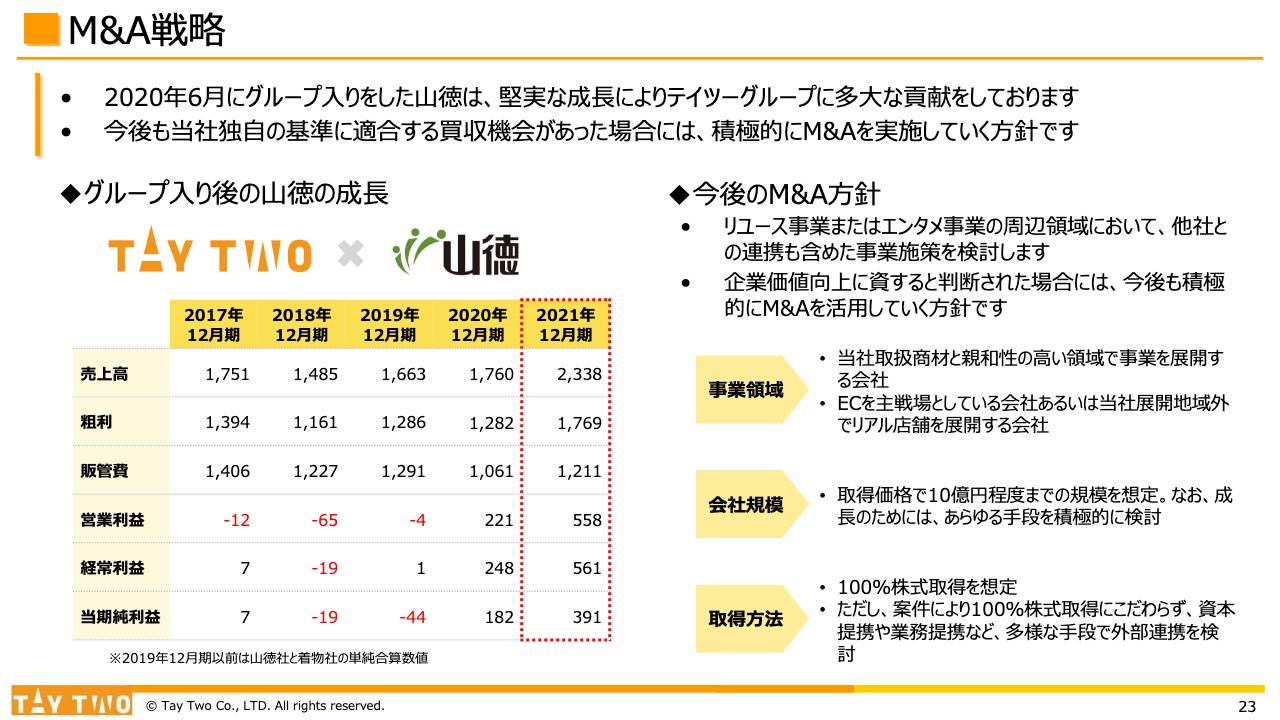

M&A戦略

M&A戦略です。2020年6月にグループ入りした山徳は、現在、堅調に売上高・利益が拡大しており、当社グループに多大に貢献しています。今後も、当社のM&A基準に適合する買収機会があった場合は、積極的にM&Aを実施していきたいと考えています。

スライド右側に、今後のM&A方針を記載しています。リユース事業やエンタメ事業、あるいはその周辺領域で、他社との連携を含めた事業施策を積極的に検討していきたいと考えています。両社が組むことで企業価値向上に資すると判断した場合、積極的にM&Aを活用していきます。

事業領域としては、今お話ししたように当社との親和性が高い会社や、ECを主戦場としているような会社を考えています。M&Aの規模としては10億円程度までを想定していますが、それ以上になる場合にもいろいろな手段を検討していきます。

基本的には株式の100パーセント取得を想定しつつも、案件によってはそこにこだわらず、資本提携・業務提携などの多様な手段で、外部連携を検討していきたいと思っています。

スライド左側には、グループ入り前後の山徳の成長を表で示しています。グループ入り前の営業利益は赤字でしたが、グループ入り後は黒字になり、2021年12月期は5億5,000万円超の営業利益を出しています。今期はさらに伸ばしてくるのではないかという進捗状況です。

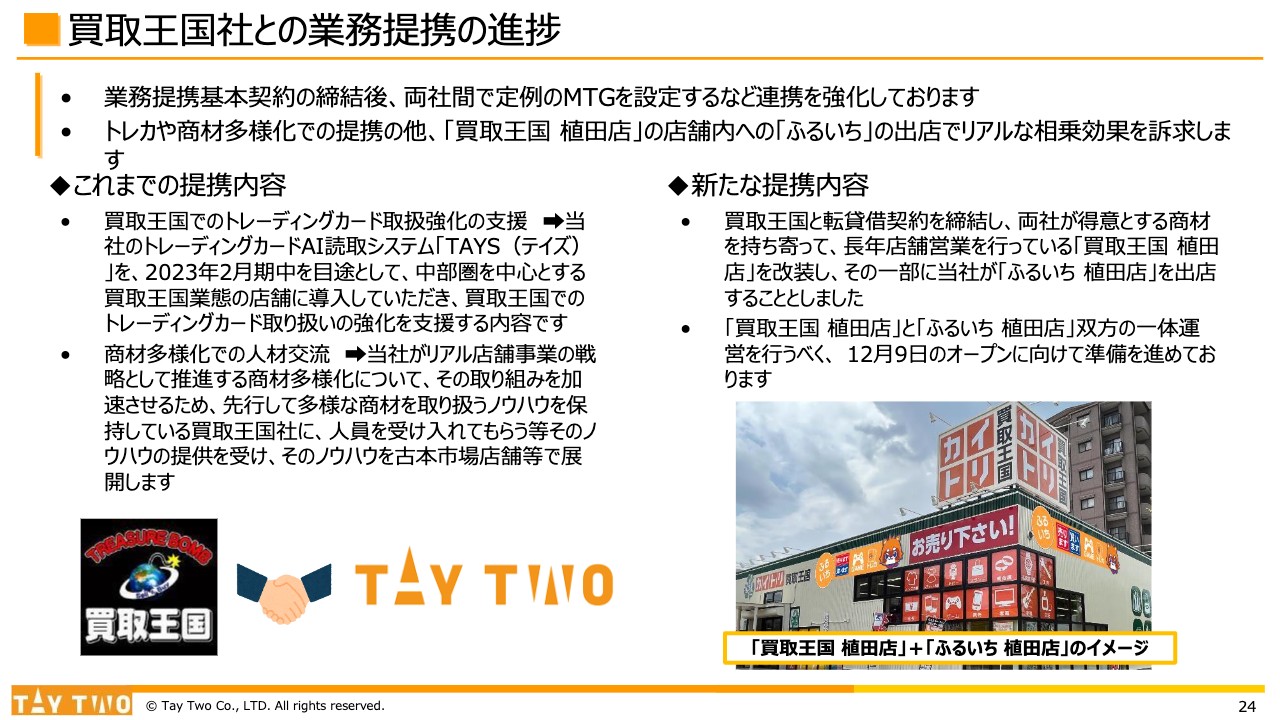

買取王国社との業務提携の進捗

業務提携については、2022年4月に買取王国社と業務提携基本契約を締結しており、現在は両社間で定例のミーティングを実施するなどして連携の強化を図っています。

4月に公表した内容では、トレカや商材多様化などの部分で提携を進めるとしていましたが、12月には「買取王国 植田店」の店舗内で「ふるいち 植田店」を出店する予定です。提携関係を新たな段階に移行し、両社でこの店舗を盛り上げていくことを追求していきたいと思っています。

これまでの提携内容では、当社が買取王国社に対して、トレカの取り扱い強化を支援するという内容でした。トレカ読取査定機の「TAYS」についても、現在は「買取王国」店舗に多数導入されており、買取王国社の中で、トレカの売上高を大きく伸ばしていただいている状況です。

商材多様化が進む中での人材交流も実施しています。当社では、「商材多様化」と称していろいろなリユースの商材を扱えるように社内で着手を始めてから数年経ちますが、やはりノウハウの獲得には自社内だけでは苦戦する部分もありました。買取王国社との人材交流を通じて、商材の取り扱いノウハウの提供を受けており、今後もこれを強化していきたいと考えています。

スライド右下の画像は、先ほどお話しした「買取王国 植田店」および「ふるいち 植田店」のイメージです。このように「買取王国」の店舗内に「ふるいち」がある状態で、新たに「ふるいち」の看板を付けて、12月のオープンを目指して準備を進めている状況です。

藤原:青野からご報告した直近の状況について、非常に順調に、堅調に推移しています。

私が社長に就任した5年前は、このようなかたちで事業が立ち直っていくとは想像していませんでしたが、あらためて少し付け加えますと、ここから先は本当の成長に向けて舵を切る必要があると思っています。特にいろいろな企業との業務連携や、自分たちだけでは成し得ないような大きな仕事をどんどん創造していくことに、チャレンジしていく必要があると思っています。

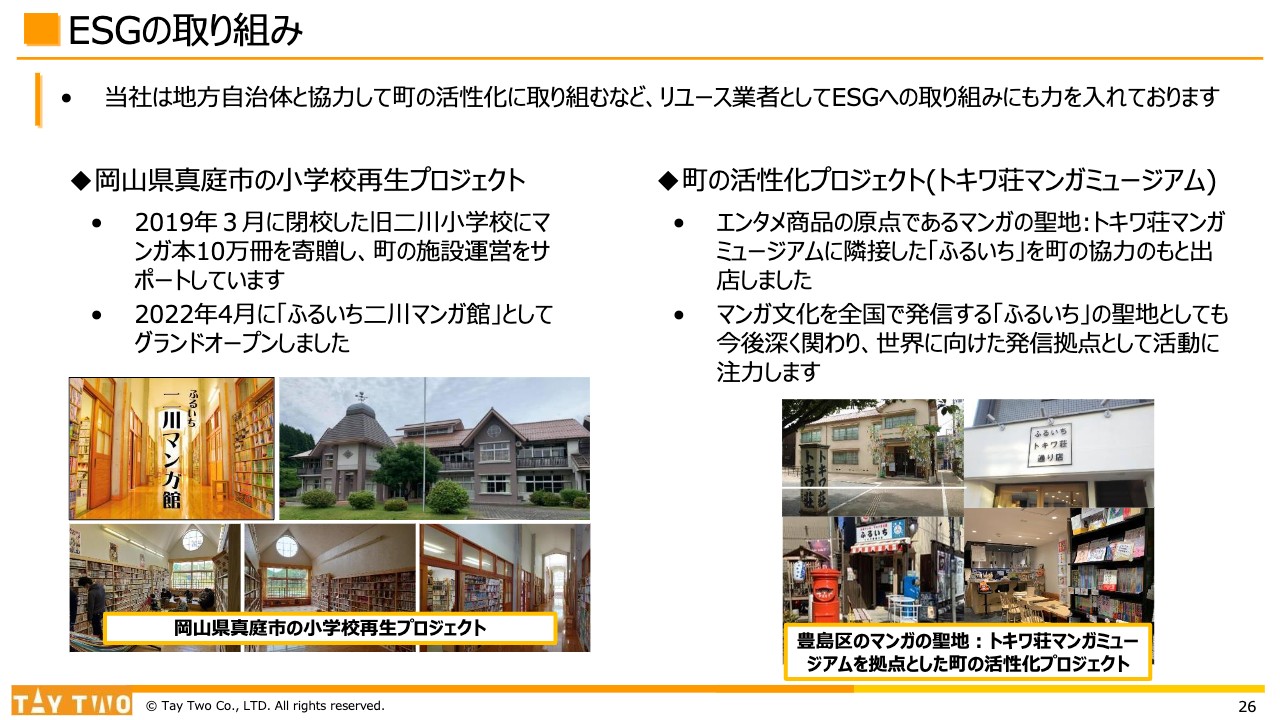

ESGの取り組み

藤原:ここからのトピックスは私からお伝えします。まず、ESGの取り組みの状況です。

社長としての私個人の思いでお伝えすると、我々はリユースを中心とした事業を展開しています。使われなくなったものが、もう一度「日の目を見る」かたちで店頭に並ぶということを行ってきました。ESGの取り組みの一環として、スライド左側に記載していますが、岡山の山の中の廃校になった小学校を利活用することも、1つのリユースのかたちだと考えています。

右側の東京都豊島区での活動に関しては、昔はもっと栄えていたエリアですが、商業施設等は畳まれて、商店街もシャッターがやや目立つ状況です。このような町の活性化に関わっていくことで、公的な社会に必要とされる会社としてのステータスを得たいと考えて取り組んでいます。

ちなみに、この豊島区のトキワ荘は、マンガの聖地であるように、将来的にはみなさまの思いを強く受け止めるような場所になるのではないかと考えており、また、そのようにしたいという思いもあります。マンガ・アニメ・ゲームなどの領域でビジネスモデルを磨き上げてきた我々としては、このトキワ荘というブランドには、一定の関わり合いや思いを持っていきたいと考えています。

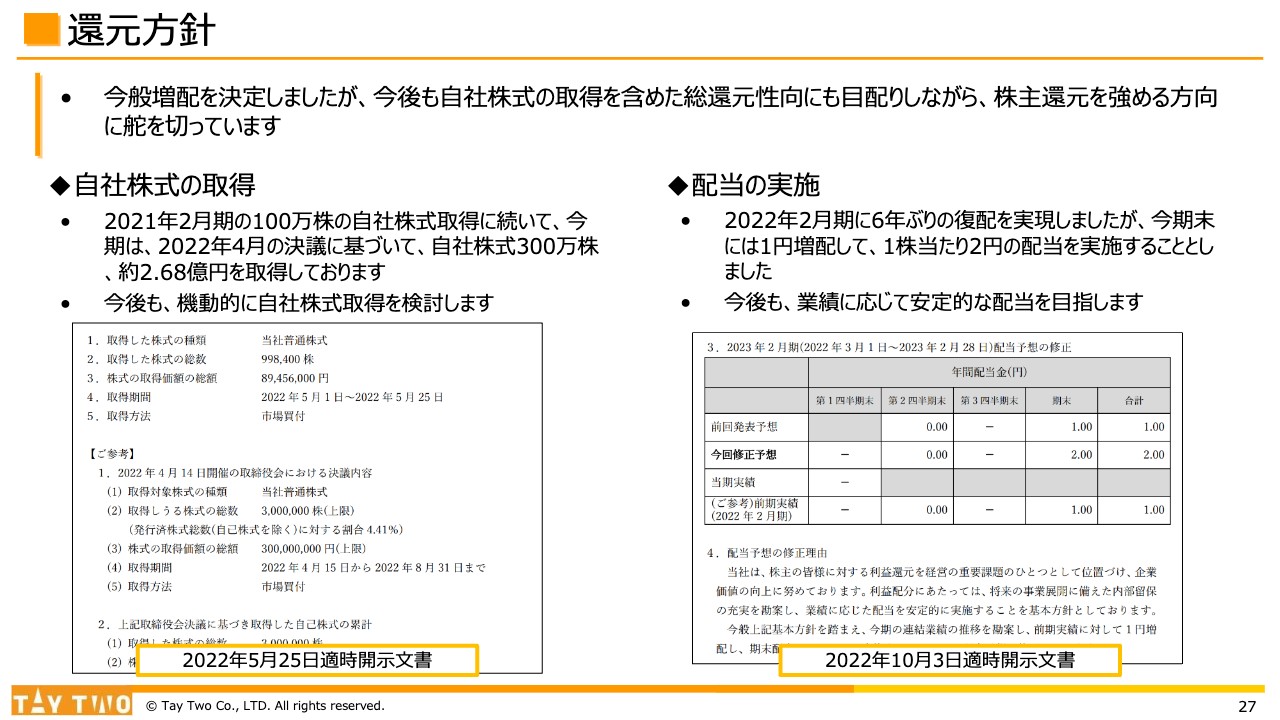

還元方針

還元方針です。自社株式の取得という部分で見ると、2021年2月期の100万株の自社株取得に続き、今期は2022年4月の決議に基づいて300万株、約2.68億円を取得している状況です。配当は1株当たり2円として、先般発表したとおり、修正について開示しています。

総還元性向という部分で目配りをしながら、株主のみなさまにも還元していける状況にようやく変わってきたと思っています。今後も、その点は肝に銘じて取り組んでいきます。

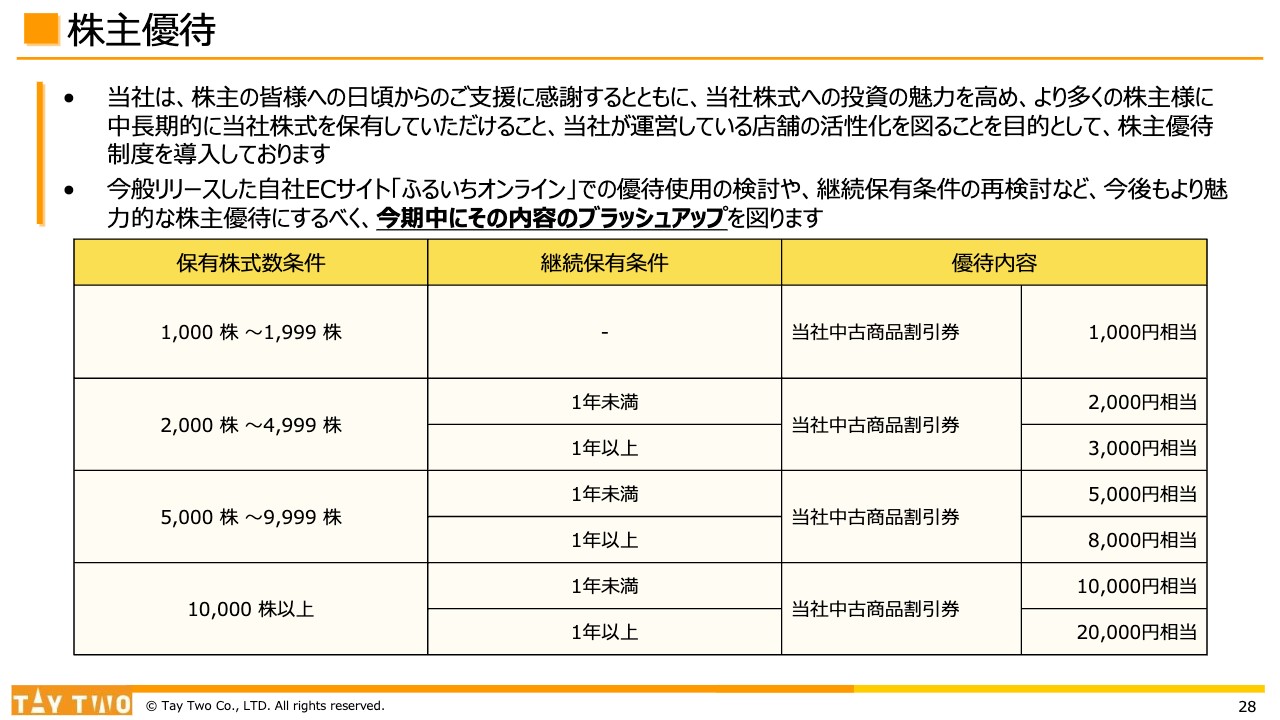

株主優待

株主優待です。「古本市場」のユーザーのみなさまにも、ぜひ株主になっていただきたいという思いをイメージしながら、いろいろな施策を行ってきました。現在は、その内容のブラッシュアップを図っており、今期中に新たな優待の内容をご提案できるよう整えていきたいと考えています。

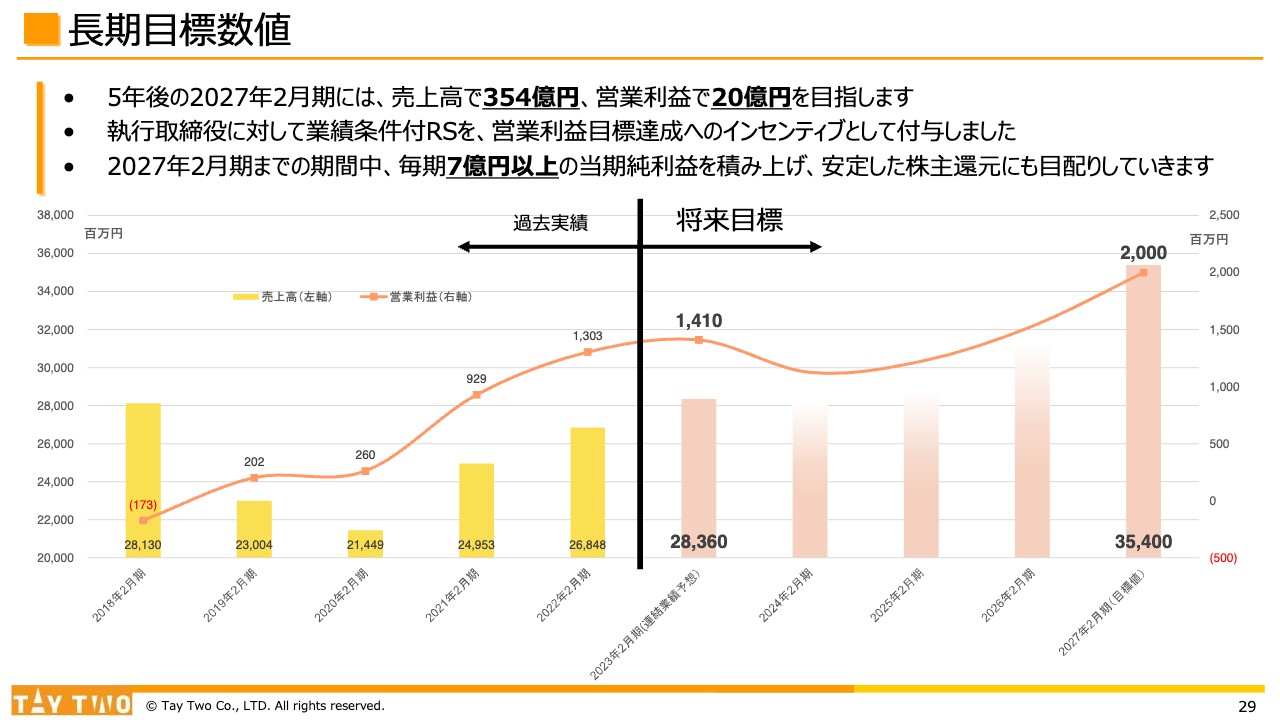

長期目標数値

長期の目標数値です。2027年2月期に営業利益20億円を目指すことを、現時点では掲げています。

さらに、毎期7億円以上の当期純利益を積み上げることも挙げており、これが株主さまに還元する原資になります。今回の配当水準なども踏まえつつ、還元するかたちを底堅く業績の中で担保しながら、可能であればもっとご満足いただけるようなかたちにしていきたいと、強く思っている次第です。

これ以降のページはご参考資料となります。お目通しいただけますと幸いです。

質疑応答:トレカ市場の拡大について

青野:「新品と中古のトレカについて、具体的な商品は何が伸びているのでしょうか? また、トレカ市場が拡大している理由についても教えてください」というご質問です。

藤原:具体的なタイトルは、主要な2点として『ポケモンカードゲーム』『遊戯王OCG』が非常に活況です。

トレカ市場が拡大している理由については、メーカー側のいろいろな施策も当然ありますが、対戦型のゲームであることにプラスして、投資対象と言いますか、コレクターが集める素材であることが、特にこの中古流通も含めて非常に活況に作用しています。それが日本だけではなく、世界レベルで非常に注目されている部分が大きいのではないかと思います。

質疑応答:ブックオフとの競合関係について

青野:「『ブックオフ』との競合関係についておうかがいしたいです。『ブックオフ』はトレカ扱いはないのでしょうか?」というご質問です。

藤原:ブックオフグループホールディングス社とは、日本リユース業協会の同業者のお付き合いの中でも、非常に懇意にしています。競合という意味では、「ブックオフ」とはユーザー層も含めて棲み分けができているのではないかと思っています。

トレカ事業自体には、当社のほうが早目に踏み込んで、チェーン店として一生懸命がんばってきた経緯があります。「ブックオフ」は比較的最近になって、かなり力を入れておられると認識しています。お互いにトレカ業界を盛り上げていけるような関係性であるという認識です。

質疑応答:直営店舗とFC店舗の展開方針について

青野:「直営店舗とFC店舗のそれぞれの展開方針を教えてください」というご質問です。

藤原:資料17ページに記載のとおり、直営店舗出店については、①ショッピングモールへの出店を通じた未出店エリアへの出店拡大、②人口集積地への出店、これは、既出店舗事例で言えば川越クレアモール店、名古屋大須店のイメージです。最後に、③郊外型路面店としての「ふるいち」出店へのチャレンジ、以上が大方針です。

FCに関しては現在進行系で出店を進めているトップブックス社を通じた「ふるいち」屋号インショップ店舗の出店拡大、他法人からの引き合いに関しても積極的に取り組んでいく方針です。

質疑応答:新作トレカ査定の対応スピードについて

青野:「新作トレカの発売後、『TAYS』のシステムで査定可能になるのはいつからでしょうか? 当日から対応可能でしょうか?」というご質問です。

藤原:その部分については細かいお話になりますが、「当日から可能」というご理解でよいと思います。当社のフォーメーションとしては、トレカの専門店である「トレカパーク」が5店舗ありますが、その専門店の中で、最新トレカの価格相場を反映する作業を行っています。

質疑応答:高額な中古トレカの売上について

青野:「中古トレカでかなり高額になるものがあると思いますが、このような商品が御社の中古トレカ領域の売上を大きく押し上げているという理解でよいでしょうか?」というご質問です。

藤原:当社は基本的には「専門店」として運営しているつもりはなく、ライトユーザーからヘビーユーザーまで、幅広く機会を得てほしいと思っています。言い換えると、みなさまが入りやすいトレカショップや売り場を目指して展開しています。

そのため、高額品に偏った取り扱いは行っていませんが、「取り扱いがない」と言ってしまうと齟齬が生まれます。当然ですが、流通上で回ってくれば取り扱います。

したがって、高額商品などのワンショットに偏った営業スタイルの中で利益を出しているというよりも、廉価な物から高価な物までバランスよく扱っており、手堅い運営スタイルの店舗が経営できていると思っています。

質疑応答:転売規制による売上への影響について

青野:「新作のトレカ市場において、転売やせどりが活況になってきていることで売上が好調なのでしょうか? 転売規制が厳しくなった場合、大きな売上減少になると認識していますが、相違ないでしょうか?」というご質問です。

藤原:これも大変お詳しい方からのご質問だと思いますが、実際に「転売ヤー」と呼ばれる方が新店の列にも並んでいる可能性はあります。

そのような方に偏らないように、また、本当に楽しみたいユーザーのみなさまを守るという倫理観から、単に転売目的の方を排除していく気持ちがあり、いろいろな工夫を行っています。具体的には、単に列に並んでいただく方式を避けて、事前に抽選を行い、新店オープン時に商品をご購入いただくなどです。

よって、当社の場合は転売規制の有無が売上に大きな影響を与えることはないと考えています。

質疑応答:「ふるいちオンライン」の在庫管理について

青野:「今年9月にリリースした『ふるいちオンライン』を拝見しましたが、目当てのカード検索の性能が極めて良好であると感じました。オンラインで販売するカード在庫はどのように管理されているのでしょうか? リアル店舗とも同期されているのでしょうか?」というご質問です。

藤原:オンライン販売については調整中の段階ですので、詳しいご回答は控えますが、非常に検索が良好であったというお褒めの言葉をいただいたことに関しては、非常にありがたく思います。

しかし、まだまだしっかりしなければならない状態だと考えており、現在はいろいろなシステム連携のチューニングを行っています。オペレーションを年内に磨き上げて、年末商戦以降の事業の高波を乗り越え、来期以降の計画に大きく寄与するように引き続き努力していきたいと思っています。

質疑応答:通販事業の売上高について

青野:「通販事業について教えてください。『ふるいちオンライン』の今期の売上高と前年比、売れ筋商品などの状況はいかがでしょうか?」というご質問です。

藤原:通販事業については子会社の部分も含むと思うのですが、開示することが難しい部分もあるため、詳細のご報告は控えたいと思います。既存の子会社の山徳の取り扱い部分に関しては、年内も引き続き、堅調に推移していくだろうと期待しています。

繰り返しになりますが、「ふるいちオンライン」の立ち上げについては、会社予算管理上も年内を調整段階として位置付けているため、あまり高い数値を求めて設計している状況ではありません。

質疑応答:インバウンドの影響について

青野:「海外からの渡航制限が今月から緩和されましたが、インバウンドは御社にどのような影響がありますか?」というご質問です。

藤原:足元の状況では、インバウンドに積極的に取り組むことは控え、静観しています。既存の国内のお客さま、国内滞在の外国人のお客さまも含めて、その需要で十分良好に回っているという状況だからです。

インバウンドに対応することによるメリットは基本的に多いのですが、一定のデメリットを感じている部分もあります。当社だけが制御しても「マーケット全体でどうなるのか」という話ではありますが、海外に持ちだされることによって国内で回らなくなってしまうデメリットはあります。特に、リユース品はその状態になりやすいです。

浮き足立つことなく既存事業を見据えながら、商材によっては当然、インバウンドのメリットを積極的に享受することを視野に入れています。私のほうからも、各営業の担当役員にそのような点をお願いしていますので、今後の展開をご注目いただければと思っています。

質疑応答:「ふるいちオンライン」のリリースに際するコストについて

青野:「『ふるいちオンライン』のリリースに際して、一時的なコストが発生することはあるのでしょうか? もしそれがなければ、下期の利益の見通しは、季節性を鑑みると保守的に見えるのですが、何か要因はありますでしょうか?」というご質問です。

藤原:おっしゃるとおり、しっかりと運用を稼働に乗せるために一定のコストは発生しています。また、今後の取り扱い量を増やすにあたって裏の仕組みを構築しており、その部分のコストが先に発生しています。

表の仕組みはお客さまに見える販売サイトの部分で、その裏側で動いている部分がそれに当たります。特に物流に関しては、運用の仕組みを構築した後で、売上高・利益が追い付いて回収する流れになっていると思います。

スタートした直後はコストが先行するという認識で、ベースの予算を組んでいる影響が、公表したいろいろな数値の中に反映されているとご理解ください。

質疑応答:競合他社サイトについて

青野:「他社が先行しているトレカのオンライン販売サイトで、最も意識している競合はどこでしょうか? また、現在トップの他社サイトを『ふるいちオンライン』が超えるのはいつごろとお考えでしょうか?」というご質問です。

藤原:意識しているサイトはいくつかありますが、業務提携しているエーツー社の「駿河屋」のサイトは、いつも楽しませていただいています。当社もお客さまに支持されるサイトを目指していきたいと考えています。

質疑応答:2024年2月期の目標について

青野:「長期目標数値として、来期に当たる2024年2月期は営業利益が落ちるような数字が掲げられています。何か懸念になることがある、もしくは大きな広告費を予定されているのでしょうか?」というご質問です。

藤原:スライドでご説明した部分のグラフで見ますと、来期にいったん利益が下がる部分が、見え方として際立っていたところだと思います。

今期の状況として、期初に想定していた以上にトレカの活況を受けて利益が膨らんでいるため、来期がより落ちているようには見えますが、将来の目標設定数値を今一度、今期の後半においてしっかりと見積もりし直します。

ひたすら成長し続けていけるような企画とともに、実行していくべきことを織り込んでいきたいと考えています。

質疑応答:2024年2月期の減益予想について

青野:「先ほどのご質問と重なる部分がありますが、長期目標数値において2024年度から2025年度にかけての営業利益が減益になる計画の前提と背景は?」というご質問です。

藤原:2024年2月期で1回落ち込む部分について、2023年2月期の上期までの動向に加えて、足元をけん引しているトレカに関しては、堅調に推移する見立てとして反映できるのではないかとも思っています。引き続きしっかりと精査して、いびつなかたちを辿らないように見直していきたいと考えています。

質疑応答:オンライン販売における設定利益率について

青野:「オンライン販売における利益率は、リアル店舗での利益率よりも高くなると思うのですが、長期計画では設定利益率が大変低いようです。どのような理由で低くなるのでしょうか?」というご質問です。

藤原:オンラインの取り扱いで言いますと、当社は、子会社の山徳というマーケティング力も兼ね備えた集団を持っています。そこの利益率は恐ろしく高く、リアル店舗の経営が本業の当社からすると、非常に高い成果を出してくれる会社ということになります。

当社の「ふるいちオンライン」と山徳との違いは、「古本市場」も含めたオンライン戦略という部分で、店舗を含めた運営体制や、その裏側の物流や倉庫の仕組みにあります。オンライン特化で「短期決戦」が可能な山徳と、店舗の安定的な経営も含めた当社のオンライン販売体制とでは、コストのイメージとはまた違ったものになっていくのではないかと思います。

反対に、それが本来のオンラインの収益構造という部分も持ち合わせていると思いますので、当社が今リリースしている目標数値の中の計算は、ご質問いただいているような状況とは違うのかもしれないと感じています。