2022年10月14日に発表された、株式会社ココナラ2022年8月期決算説明の内容を書き起こしでお伝えします。

スピーカー:株式会社ココナラ 代表取締役会長 南章行 氏

株式会社ココナラ 代表取締役社長CEO 鈴木歩 氏

株式会社ココナラ 執行役員CFO 松本成一郎 氏

ココナラの事業概要

鈴木歩氏(以下、鈴木):代表取締役社長の鈴木でございます。本日はお忙しい中ご参加いただき、誠にありがとうございます。私からは、通期決算説明として、会社概要、FY2022実績、今後の見通しの3つのパートについてお話しさせていただきます。

まず最初に、ココナラの事業概要についてです。メインとして「ココナラ」というスキル・知識・経験のサービスマーケットプレイスを運営しています。加えて、昨年の夏頃からビジネス購入目的に特化した「ココナラビジネス」、相談者と弁護士をマッチングする「ココナラ法律相談」を運営しています。

また、2022年の頭には、会長の南が中心となってココナラスキルパートナーズという新たなベンチャーキャピタルを立ち上げています。

ココナラのVision&Mission

「一人ひとりが『自分のストーリー』を生きていく世の中をつくる」というVisionを掲げており、Missionとして、「個人の知識・スキル・経験を可視化し、必要とする全ての人に結びつけ、個人をエンパワーメントするプラットフォームを提供する」を掲げています。

ココナラが実現したいこと

ココナラが実現したいことは、1つ目が、プライベートからビジネス、個人から法人まであらゆる人に機会を提供することです。2つ目が、制約からの解放として、オンラインのマーケットプレイスである利点を通して、時間・場所・環境・年齢に関係なく、あらゆる人が世の中でつながり、貢献できるような社会を作っていきたいと考えています。

3つ目がフェアな取引です。サービスのマーケットプレイスを開拓してきた責任として信頼感を醸成し、先駆者として、情報の可視化やマッチングの適正化に真摯に取り組んでいきたいと考えています。

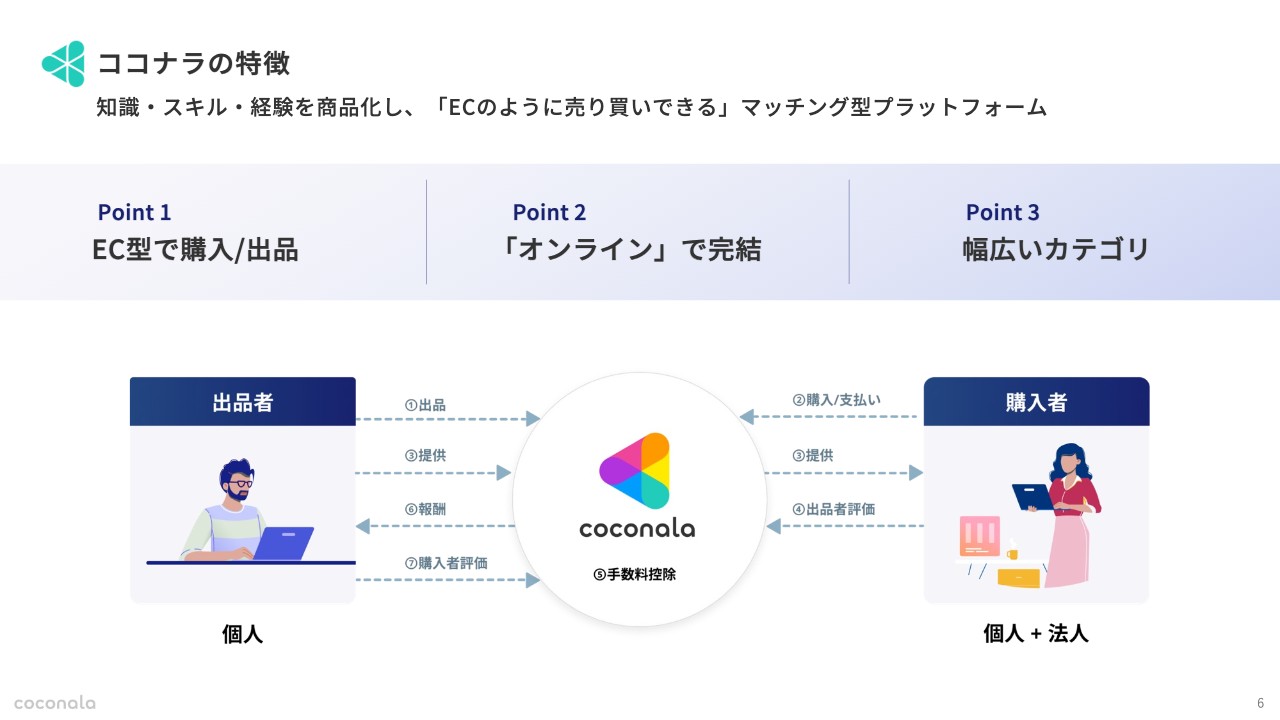

ココナラの特徴

「ココナラ」の特徴は、EC型であること、取引の検索から納品完了まですべてが「オンライン」で完結すること、ビジネスから制作系、相談系に至るまで450を超える幅広いカテゴリを扱っていることの3点が挙げられます。

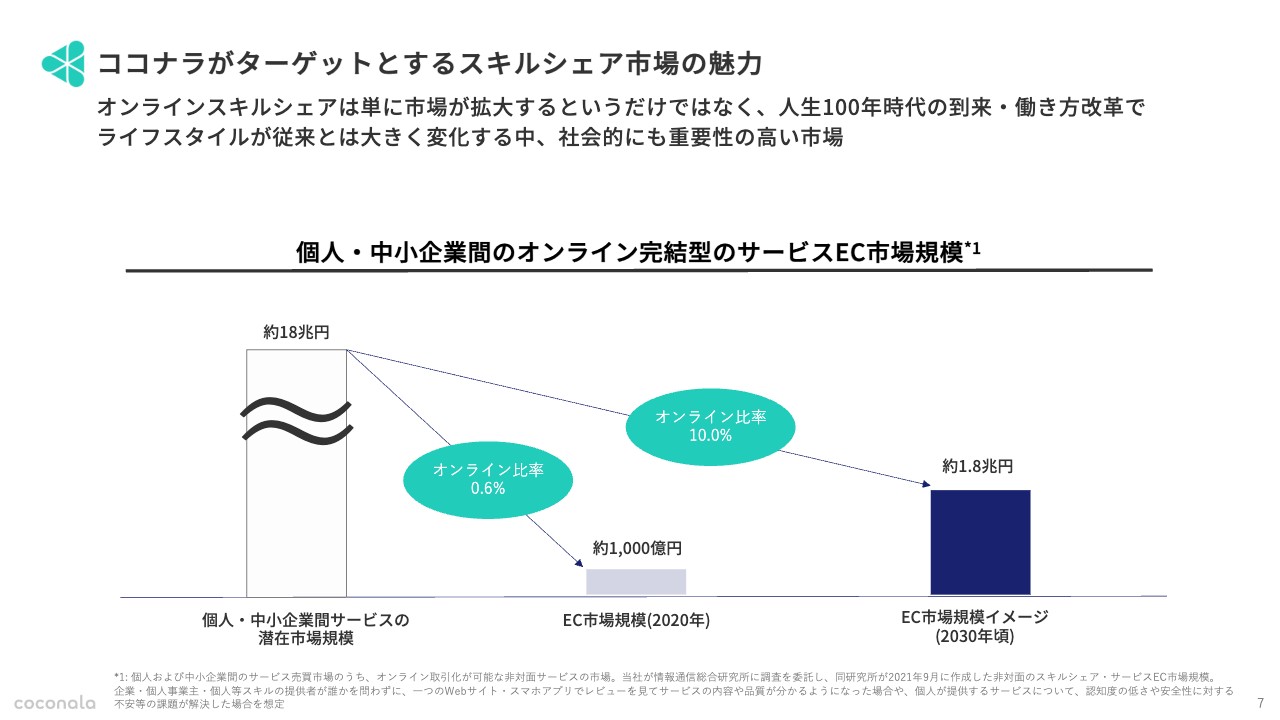

ココナラがターゲットとするスキルシェア市場の魅力

スキルシェア市場について、その市場規模は、オンライン・オフライン問わず、個人や法人が知識・スキル・経験を売り買いする市場として、およそ18兆円あると考えています。しかし、現時点でのオンライン比率は0.6パーセント程度、約1,000億円の市場で、その中で我々を含めていくつかのプレイヤーが売上を立てている状況です。

モノのオンライン化比率は現在10パーセント程度ですが、我々は今後10年くらいをかけて、サービスのオンライン化比率が10パーセントに届くようにキャッチアップしていくことを想定しています。2030年頃のオンラインスキル市場1.8兆円をメインターゲットに据えて、10年後にはメインシェアを握っていきたいと考えて事業の戦略を立てています。

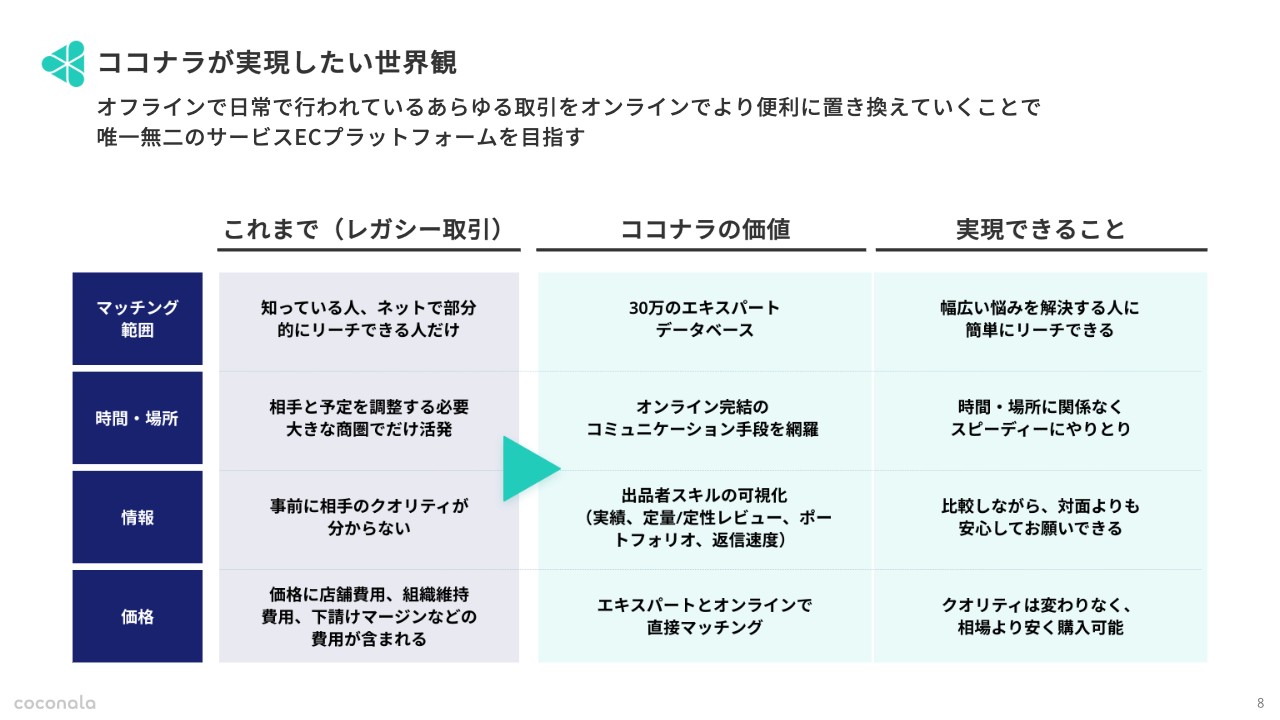

ココナラが実現したい世界観

ココナラが実現したい世界観は、マッチング範囲、時間・場所、情報、価格といったあらゆる部分で、従来のオフラインにより不都合が生じている領域に対し、オンラインならではのよさ、そしてテクノロジーを介した利便性を追求して、実現できることを広げていくというものです。

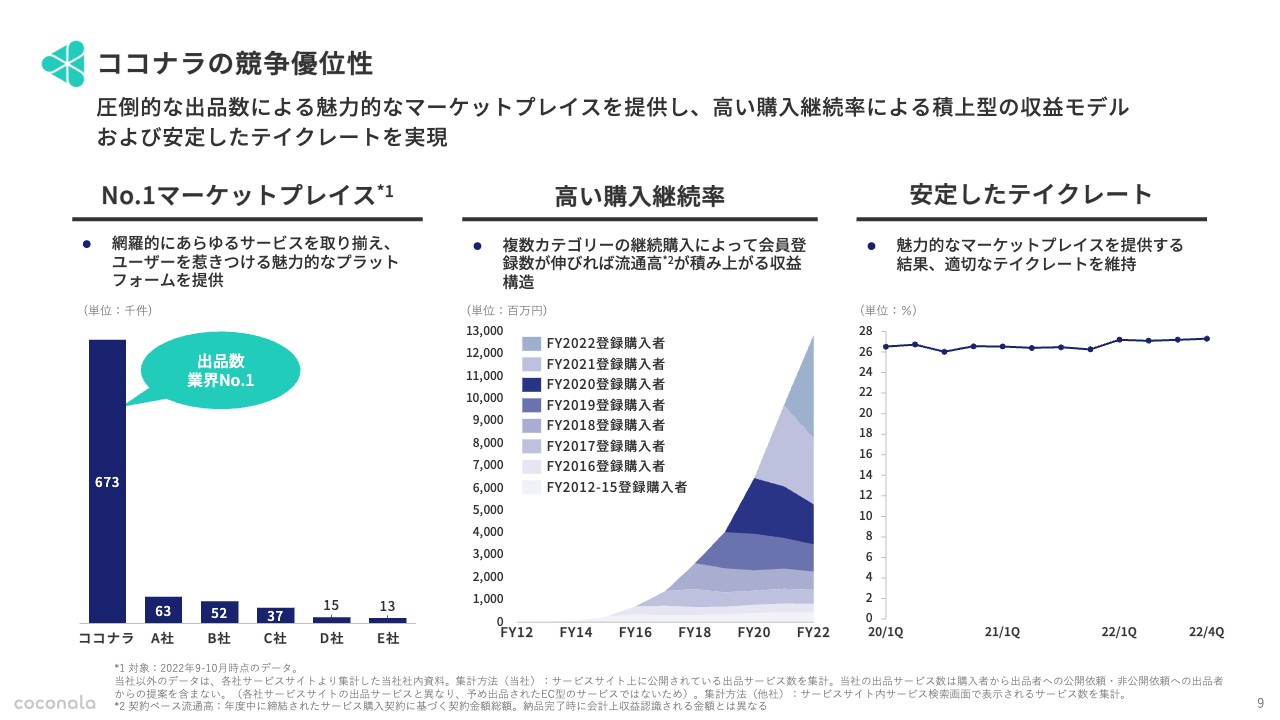

ココナラの競争優位性

ココナラの競争優位性は、No.1のマーケットプレイスとして圧倒的なサービス出品数、出品者数を維持できており、また高い購入継続率を維持している点です。その背景には、先ほどお話ししたとおり、450以上の幅広いカテゴリをクロスセルできることがあります。

そして、長期間にわたって安定したテイクレート、成果課金型のビジネスモデルが成立している点もポイントになっています。

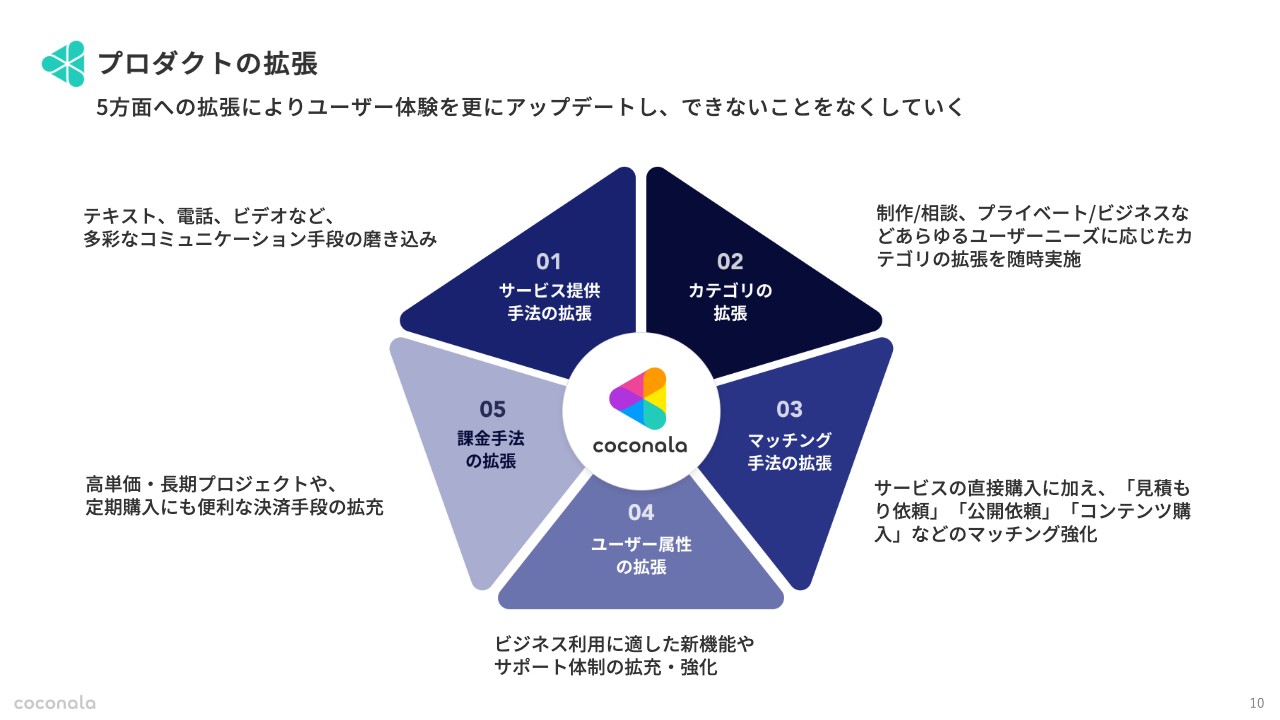

プロダクトの拡張

プロダクトの拡張については、「サービス提供手法の拡張」「カテゴリの拡張」「マッチング手法の拡張」「ユーザー属性の拡張」「課金手法の拡張」という、ベーシックにこの5個の拡張方向性で、プロダクトを強化していくことを普段から行っています。

その中でも、足元は「ユーザー属性の拡張」として、ビジネス利用の促進に特に力を注いでいます。こちらについては、最後の3つ目のパート「これからの見通し」のところで具体的にご説明したいと思います。

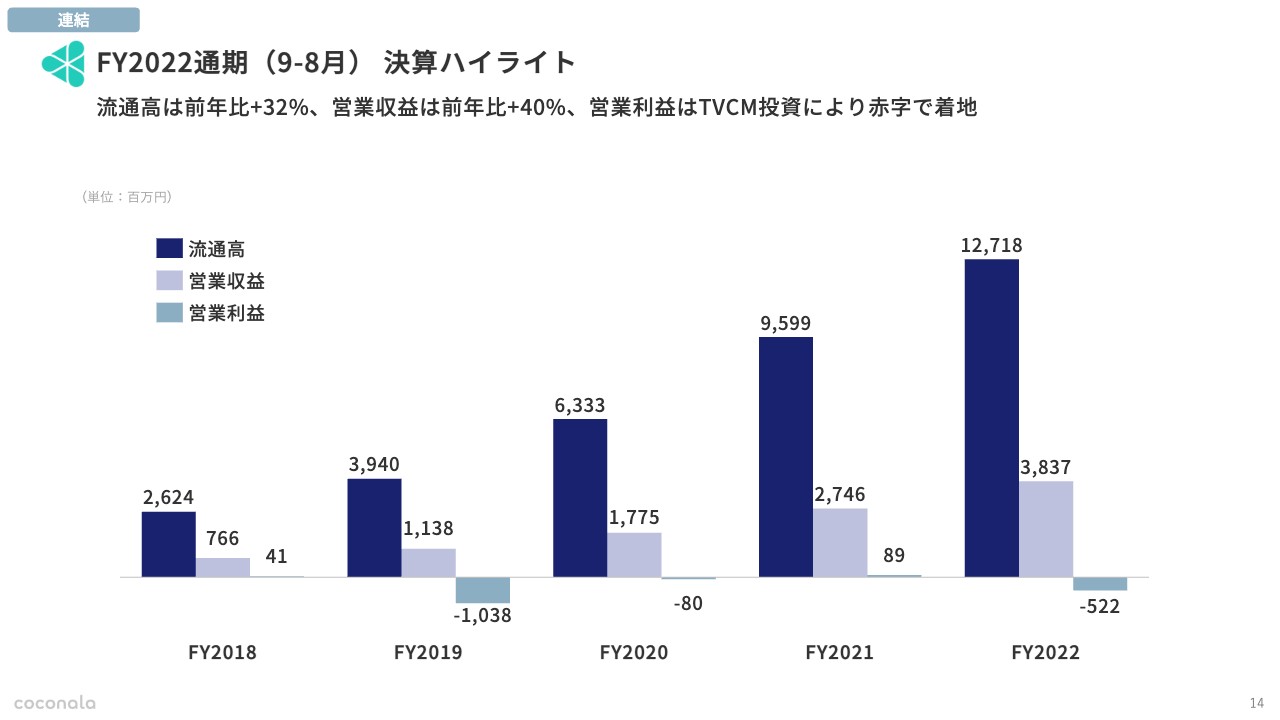

FY2022通期(9-8月)決算ハイライト

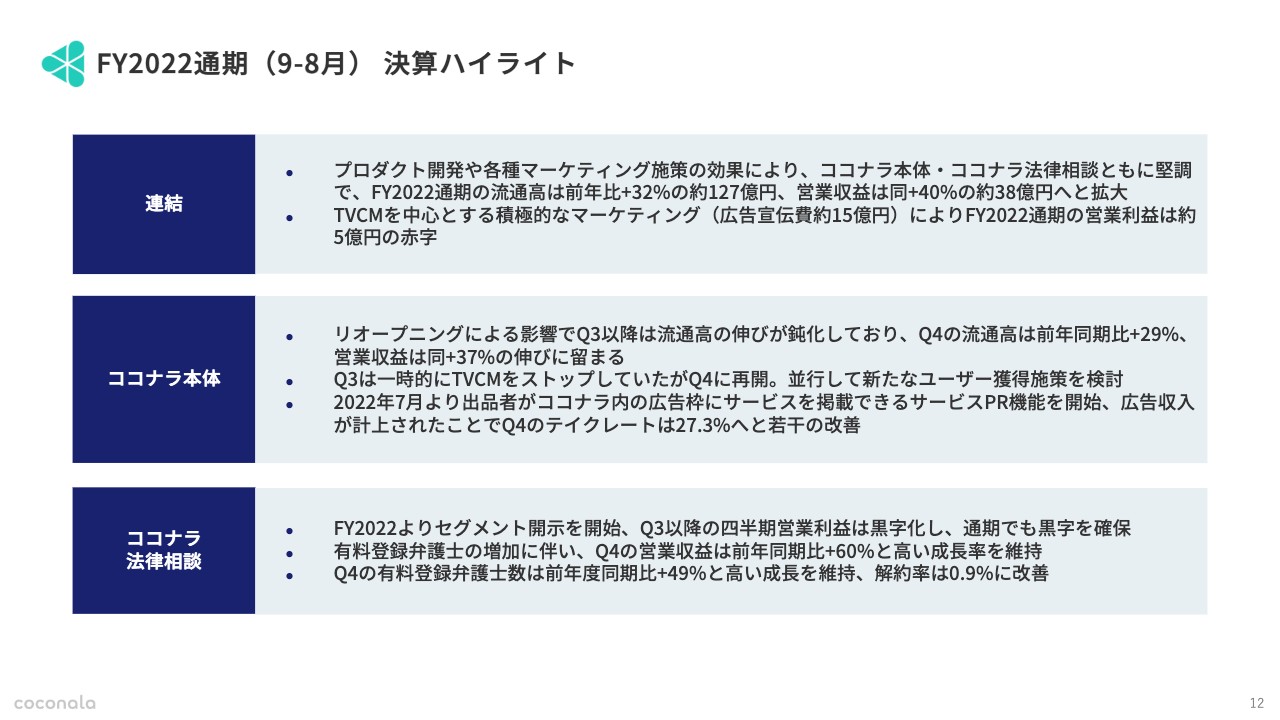

FY2022の実績に移ります。最初に、決算ハイライトです。連結では、プロダクト開発やマーケティング施策等を骨太に行ってきた結果、「ココナラ」「ココナラ法律相談」ともに堅調に推移し、流通高は前年比プラス32パーセントの127億円、営業収益は前年比プラス40パーセントの38億円で着地しています。

もともと期初に出した見通しは、営業収益で前期比プラス33パーセントから40パーセントのレンジで想定していましたが、レンジ上限のプラス40パーセントまで成長できました。TVCMについては、期初からお話ししていたとおり、大型の投資を継続しており結果として5億円の赤字が出ています。

「ココナラ」本体は、通期は非常に好調でしたが、特に足元の第3四半期、第4四半期はリオープニングの影響を部分的に受けました。こちらについても詳細は後ほどお話しさせていただきます。

一方、そのような中でも、いろいろな種も仕込んでおり、TVCMだけではなく、新たにセールスも含めたユーザー獲得手法を試したり、プロダクト機能としてサービスPR広告をリリースすることで、よい兆しもあったりします。こちらも後ほど具体的にご説明したいと思います。

「ココナラ法律相談」も、第3四半期以降、単独で四半期ベースで黒字化をキープしています。主に広告掲載課金モデルとして運営していますが、広告費をお支払いいただける弁護士が約50パーセント増え、そちらのARPPUも高まった結果、トータルとして、営業収益も前年同期比プラス60パーセントと非常に順調に成長している状況です。

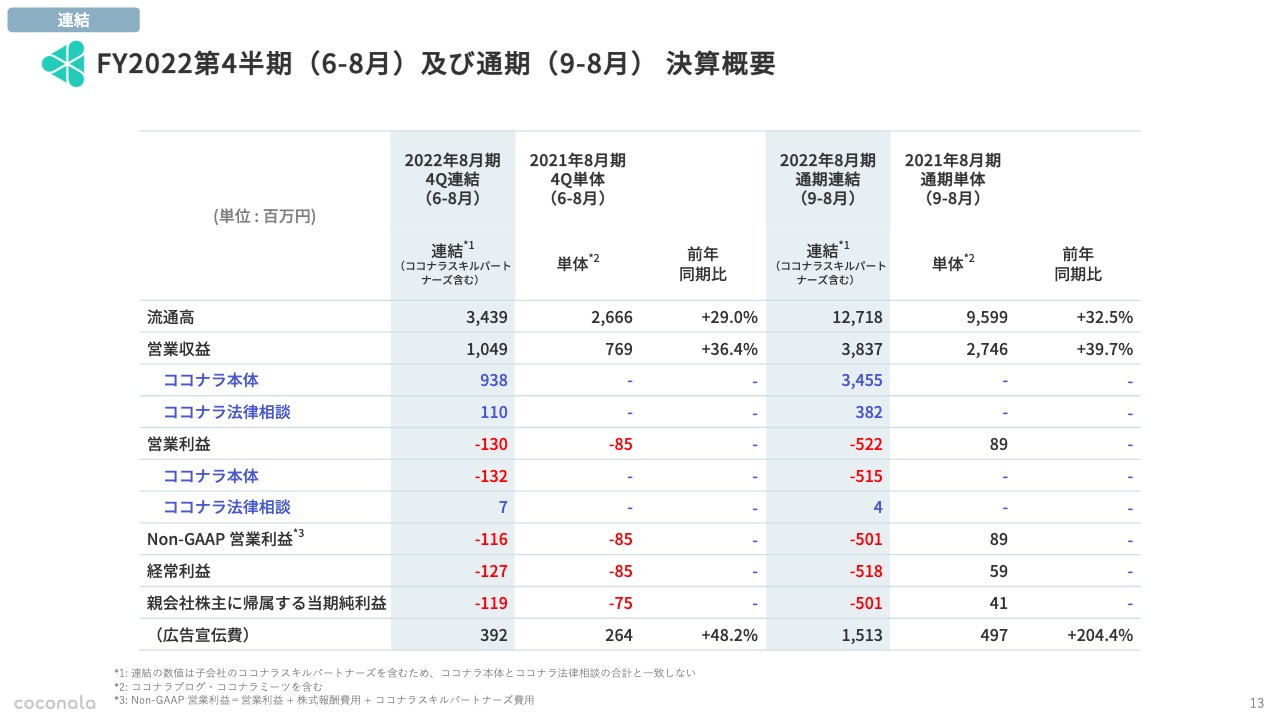

FY2022第4四半期(6-8月)及び通期(9-8月)決算概要

通期の決算概要です。表形式でまとめていますが、各ファネルについてグラフ化したものをもとに、この後もう少し具体的にお話しできればと考えています。

FY2022通期(9-8月)決算ハイライト

通期の決算は先ほどお話ししたとおり、流通高が前年比プラス32パーセント、営業収益がプラス40パーセント、営業利益がマイナス5億円となっています。

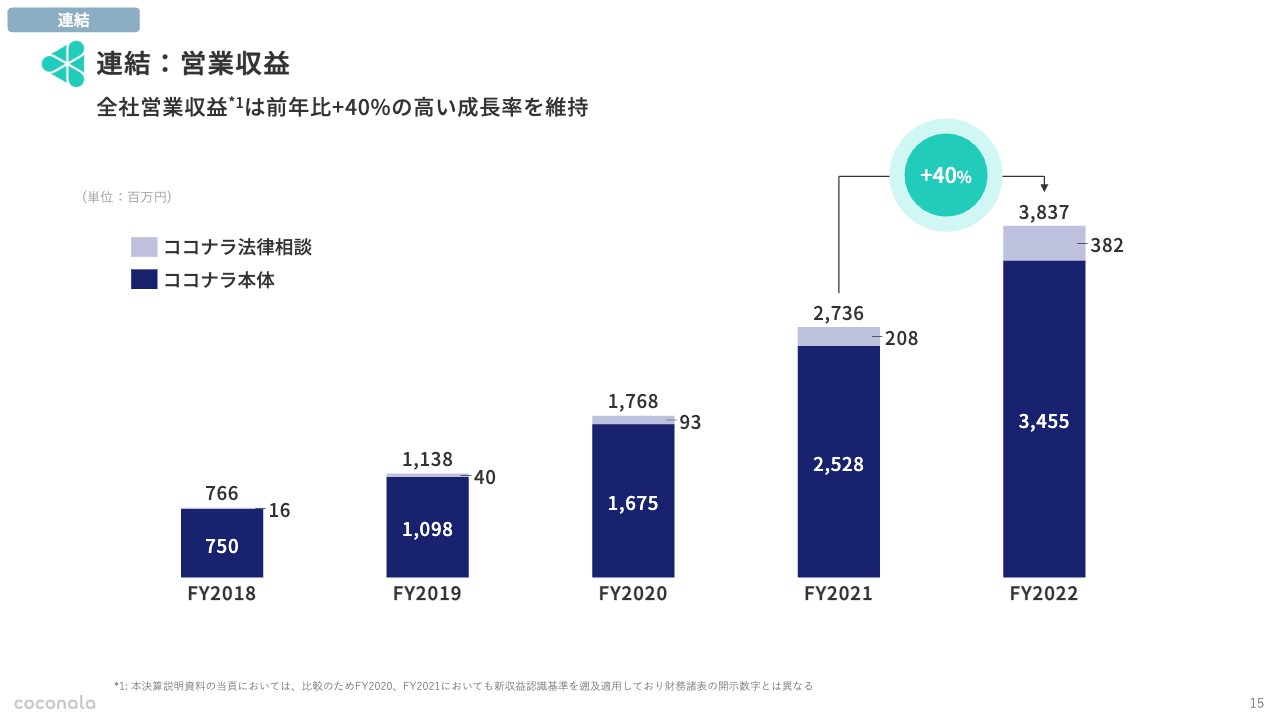

連結:営業収益

営業収益は前年比で40パーセント成長を実現することができました。

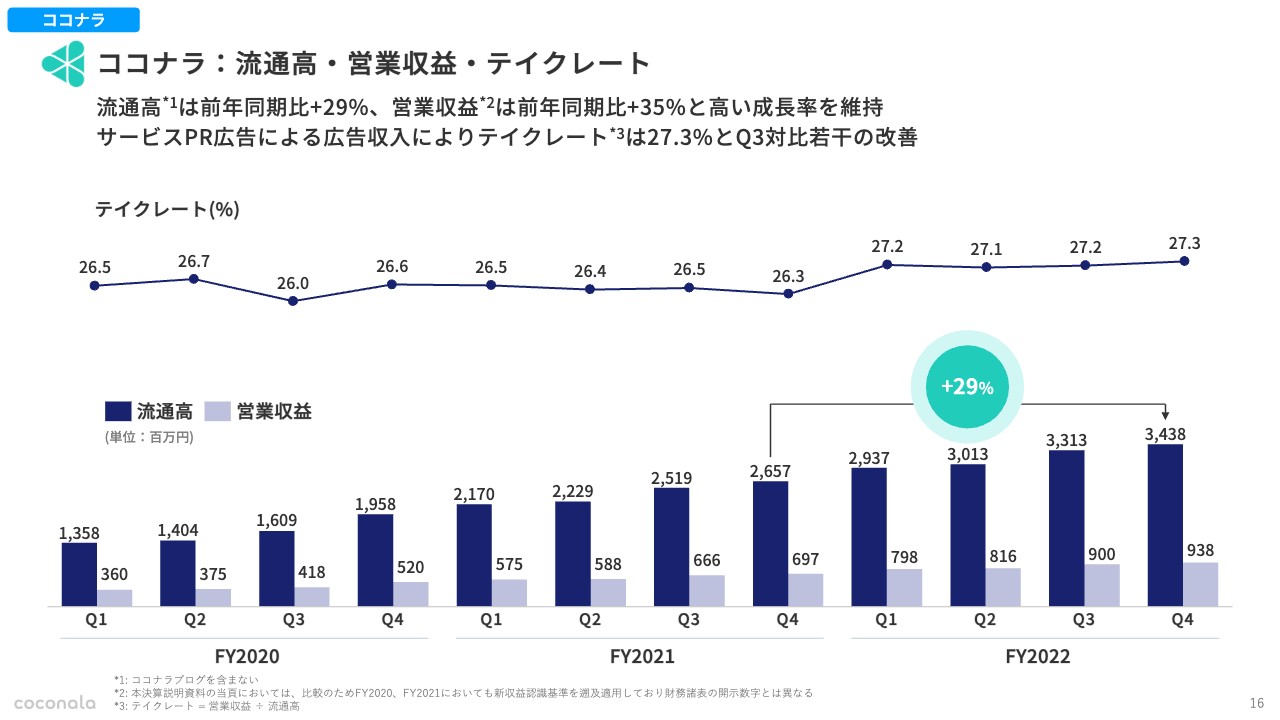

ココナラ:流通高・営業収益・テイクレート

「ココナラ」単体の流通高は、前年同期比で29パーセント成長できています。テイクレートは新たな機能導入等も含めて、若干改善しています。

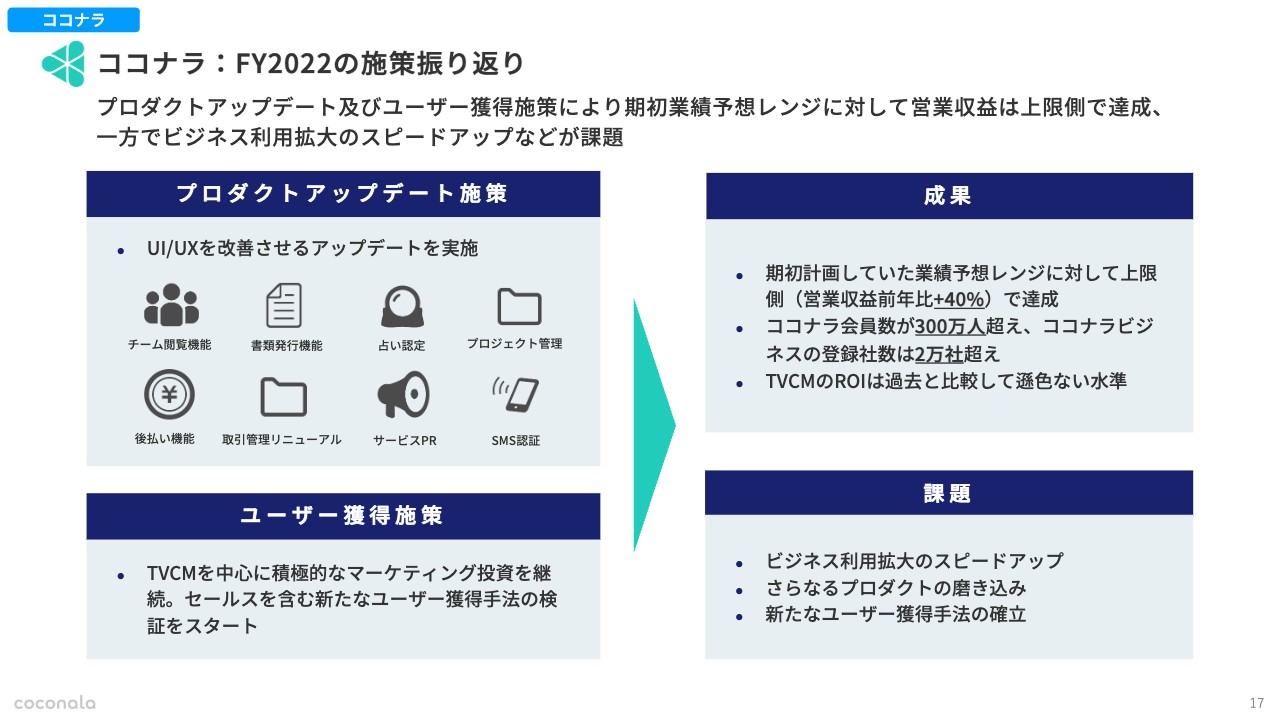

ココナラ:FY2022の施策振り返り

FY2022の施策について定性的な振り返りをしたいと思います。まずプロダクトのアップデート施策として、主にビジネス利用を促進していきたいと考え、「チームの閲覧機能」「書類発行機能」「プロジェクト管理機能」などを中心に導入しました。

また、全方位的でホリゾンタルなカテゴリを扱っている中で、相談・占い系が伸びるような機能開発や、カテゴリに関係なく、あらゆるユーザーに日々高頻度でログインいただくための基本機能の拡充に取り組んできました。

ユーザー獲得施策についても、TVCMだけではなく、セールスも含む新たなフィジビリティスタディも始めています。その他、基本的なマーケティング施策をSEOやWeb広告含めて骨太に実施してきた1年間となりました。

その成果として、先ほどお伝えしたような営業収益の成長に加えて、会員登録数が300万人を超え、ビジネスの登録社数も2万社を超えています。

一方、今期以降の課題として、ビジネス利用のさらなるスピードアップ、プロダクトの磨き込み、新たなユーザー獲得手法の確立を通じたアクティブユーザーの最大化などに取り組んでいきたいと思っています。具体的な方針については、来期の見通しのところでお話しさせていただきます。

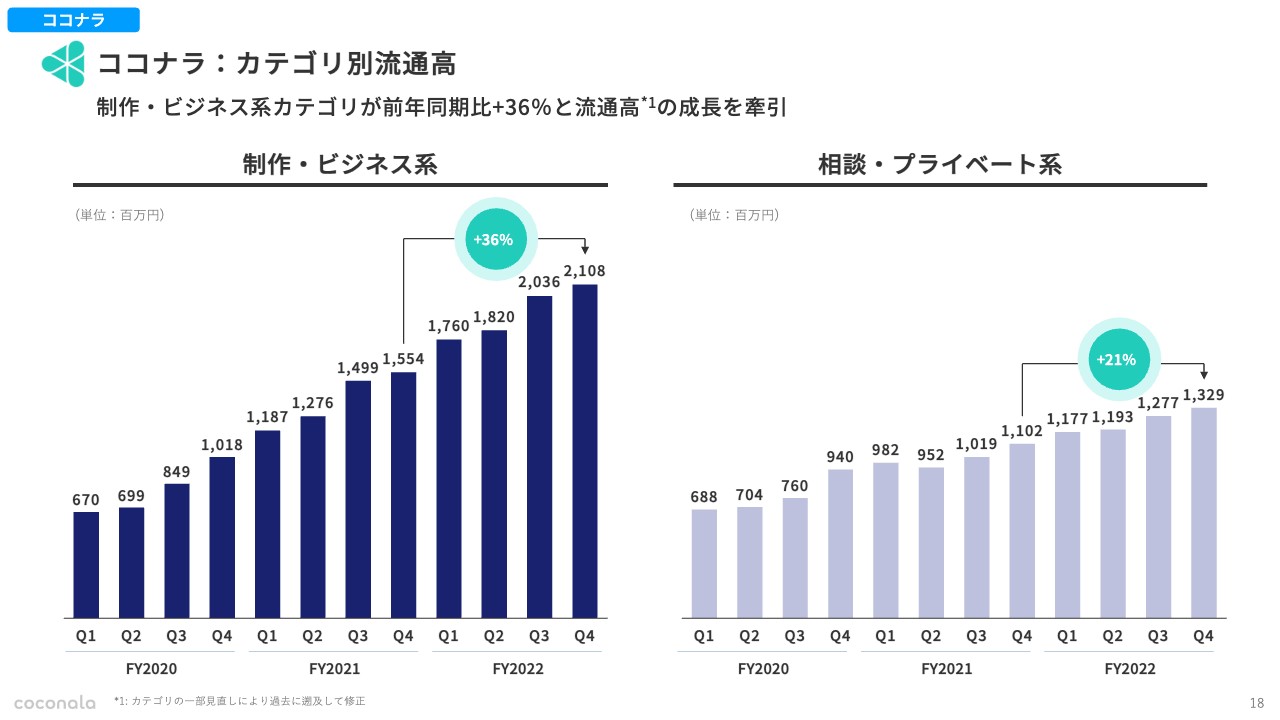

ココナラ:カテゴリ別流通高

「ココナラ」のカテゴリ別の流通高は、制作・ビジネス系、相談・プライベート系ともにプラス36パーセント、プラス21パーセントと成長しています。

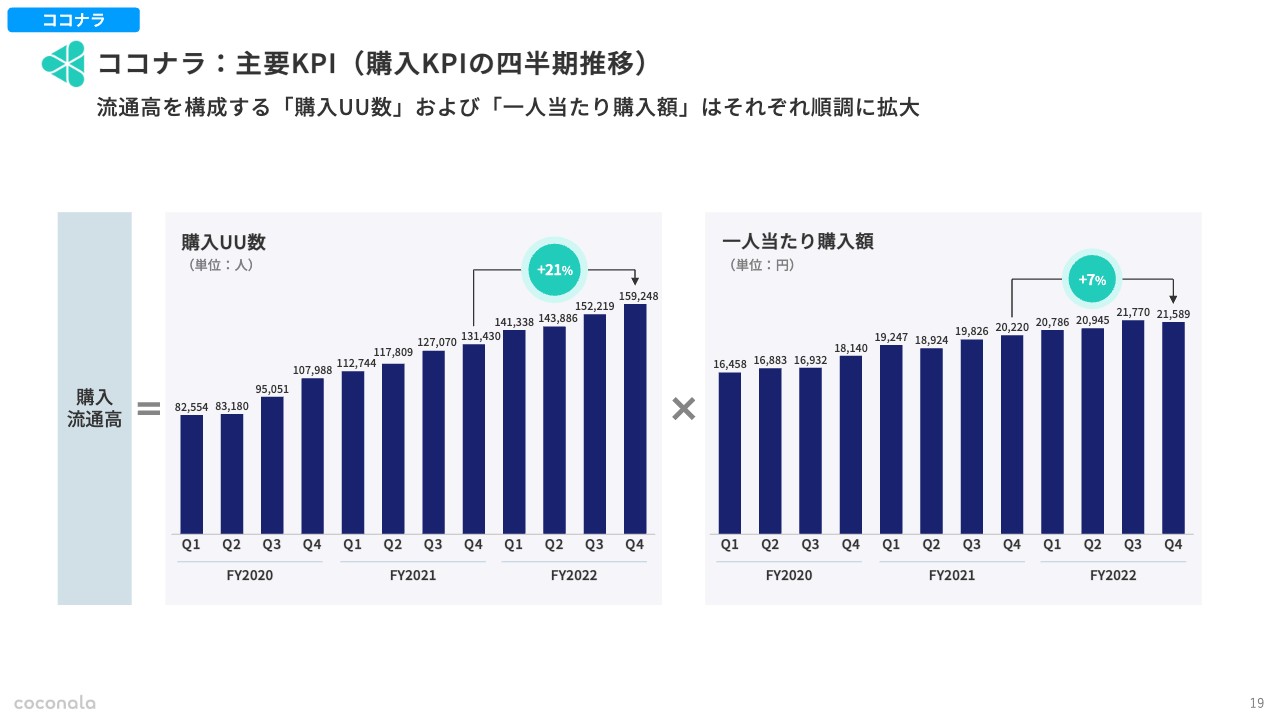

ココナラ:主要KPI(購入KPIの四半期推移)

主要KPIである購入ユーザー数、一人当たり購入額ともに、ある程度堅調に成長していると考えています。一人当たり購入額が部分的に若干落ち込んで見えますが、こちらは第4四半期の8月に、お盆休み等の影響でビジネス利用が一時的に落ち込んだことが要因と考えています。

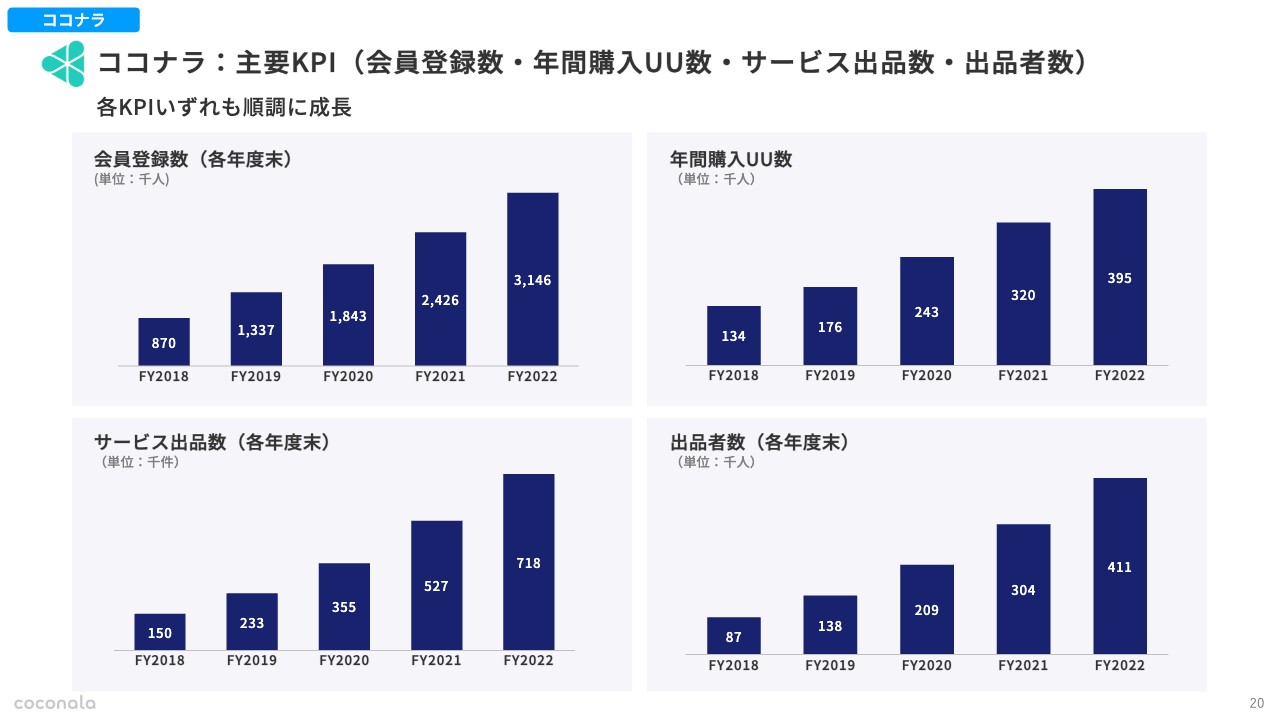

ココナラ:主要KPI(会員登録数・年間購入UU数・サービス出品数・出品者数)

会員登録数、年間購入ユニークユーザー数、サービス出品数、出品者数についても、購入側から出品側まで、両サイドでKPIはすべて順調に右肩上がりで成長しています。

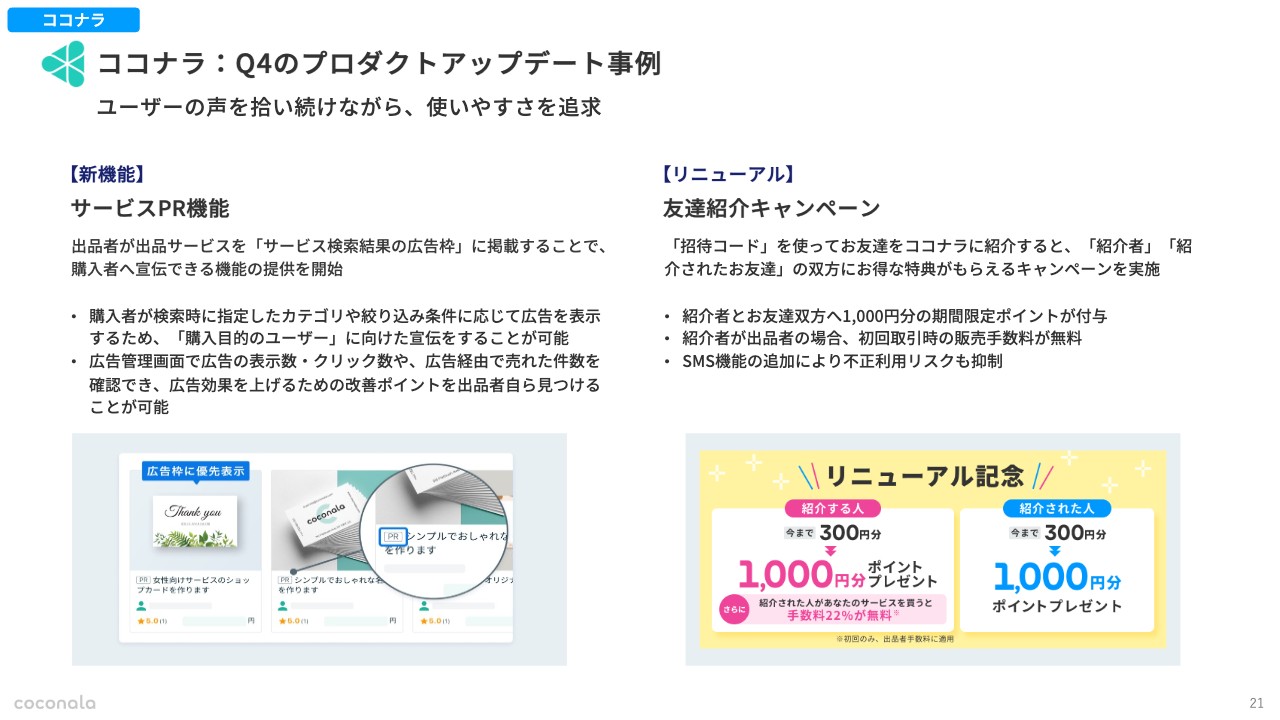

ココナラ:Q4のプロダクトアップデート事例

プロダクトアップデートについて具体的にお話しします。第4四半期で導入した大型機能が2つあり、1つが「サービスPR機能」です。サービスを10年近く運営していると、後発の出品者がなかなか立ち上がりづらいという課題も出てきますが、そのような方々が、お金を払うことでブーストして、よりよい場所で自分たちのサービスを告知できる機能を導入しています。

こちらは出品者にも非常にご好評いただいており、我々にとっても新たな広告収入を得られる施策になっています。

「友達紹介キャンペーン」は、ユーザー獲得をより加速していく中で、我々がマーケティングを行うだけではなく、実際に「ココナラ」をご利用いただいているロイヤリティが高いユーザーに、ご自身の友達を招待していただくキャンペーンです。9月から本格導入していますが、非常に好調でユーザーも順調に増えています。

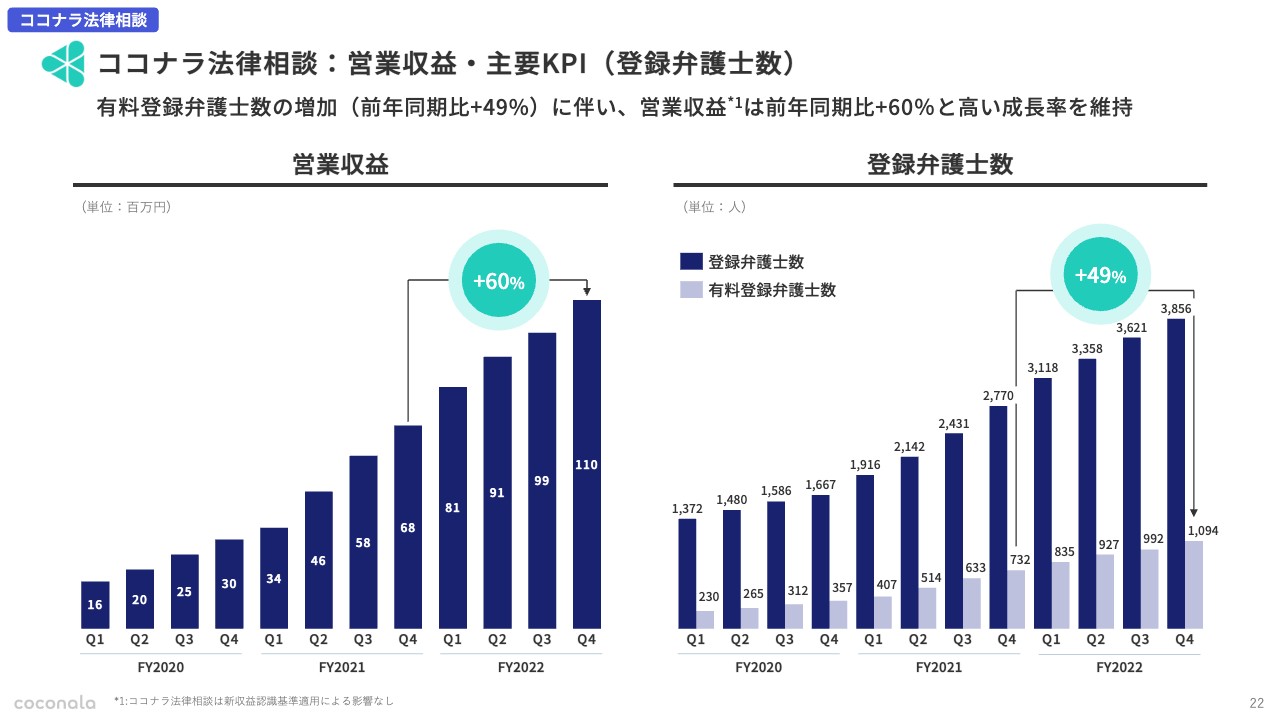

ココナラ法律相談:営業収益・主要KPI(登録弁護士数)

「ココナラ法律相談」ですが、営業収益は前年同期比でプラス60パーセントです。それを牽引したものが、有料登録弁護士数がおよそ50パーセント増加したことです。

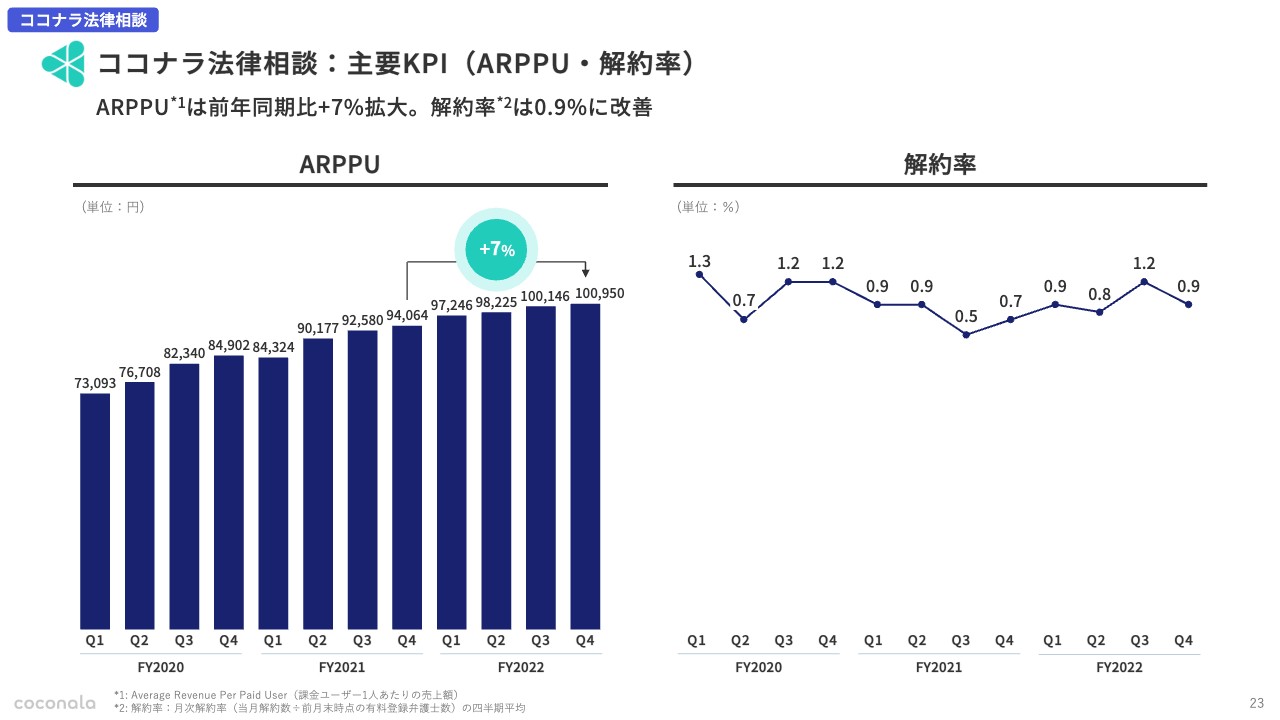

ココナラ法律相談:主要KPI(ARPPU・解約率)

それに加えて、ARPPUの7パーセント程度の増加も営業収益の増加に寄与しています。また、解約率も微減で、非常に順調に推移しています。

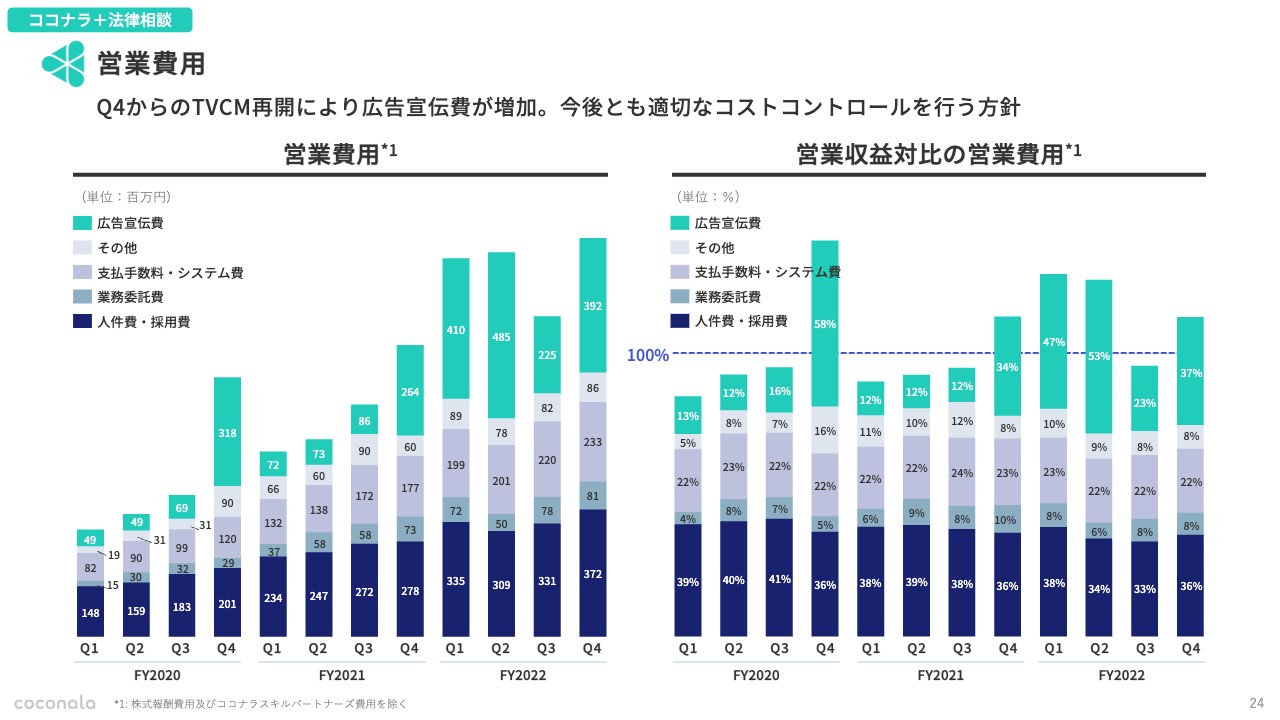

営業費用

「ココナラ」と「ココナラ法律相談」をあわせた営業費用は、第4四半期からTVCMを再開した結果、広告宣伝費が増加していますが、狙ったとおりに適切なコストコントロールを継続できている状態です。

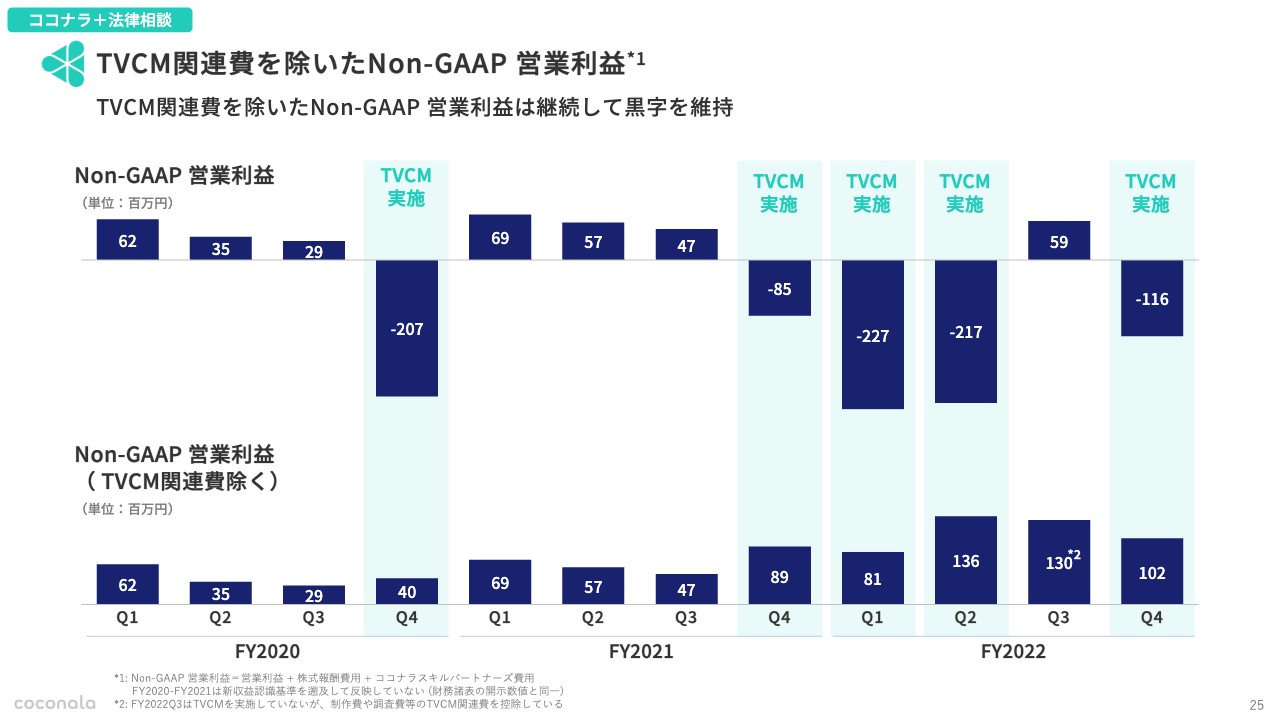

TVCM関連費を除いたNon-GAAP営業利益

その結果、TVCM関連費を除いたNon-GAAP営業利益は黒字を維持しています。今回からお話ししているNon-GAAP営業利益の定義は、営業利益に株式報酬費用、さらに子会社であるココナラスキルパートナーズの費用を戻した営業利益となっています。

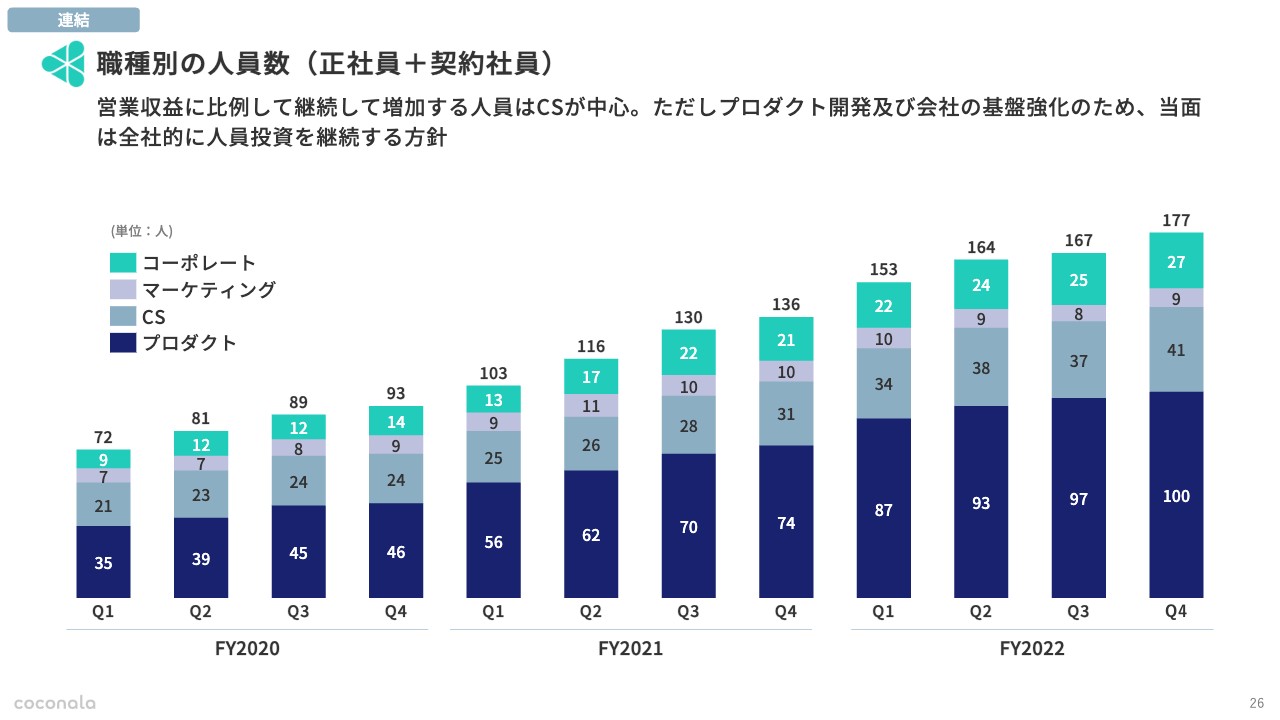

職種別の人員数(正社員+契約社員)

職種別人員数の推移です。我々のビジネスモデルは、将来的には固定費がある程度一定のまま流通高が伸びていく構造となっていますが、足元はプロダクトの改善を行い、さらなる飛躍的な成長を実現できると考えています。ですので、目下プロダクト人員の増強に加え、CS人員の増強も並行して行っています。

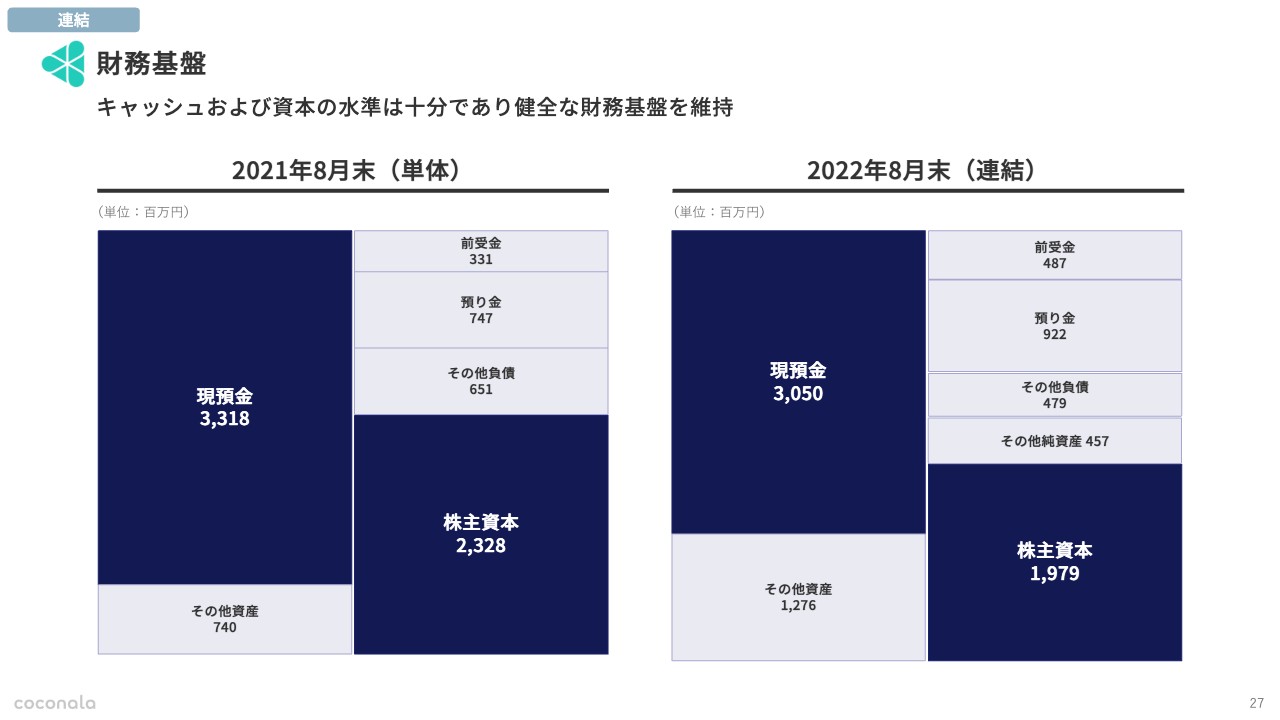

財務基盤

財務基盤についてです。スライドのとおりですが、キャッシュおよび資本水準は十分であり、健全な財務基盤を維持しています。

FY2023の業績見通し

ここからは最後のパートで、今期(FY2023)の見通しについてお話しします。

スライドのとおり、流通高、営業収益といったトップラインはプラス25パーセント成長、そしてNon-GAAP営業利益でおよそ5.7億円のマイナスとなっています。新規事業等の費用も追加している結果、FY2022より若干増えていますが、新規事業を除けばイーブンに近いマイナスの営業利益となっています。

また、流通高、営業収益の増減率がこれまでより非常に弱含みとなっていますが、こちらの理由についてお話しします。スライドのとおり、リオープニングによる反動から、今期は厳しく鈍化すると想定しています。

昨年8月、9月に緊急事態宣言が非常に追い風となって流通高が短期間に大きく持ち上がり、底が切り上がったことが原因です。その時期と対比することになってしまう今期の上期は、特に成長率の鈍化が生じます。

そのため、一時的に成長率が20パーセント台前半、つまり21パーセント、22パーセントまで落ちることも想定されます。一方、この状況は「下駄を履いた期」と対比している結果ですので、下期になればその影響が緩和され、増減率も改善していきます。加えて、このあとお話ししますが、いろいろな種も蒔いていますので、下期には成長率が持ち直していくと想定しています。

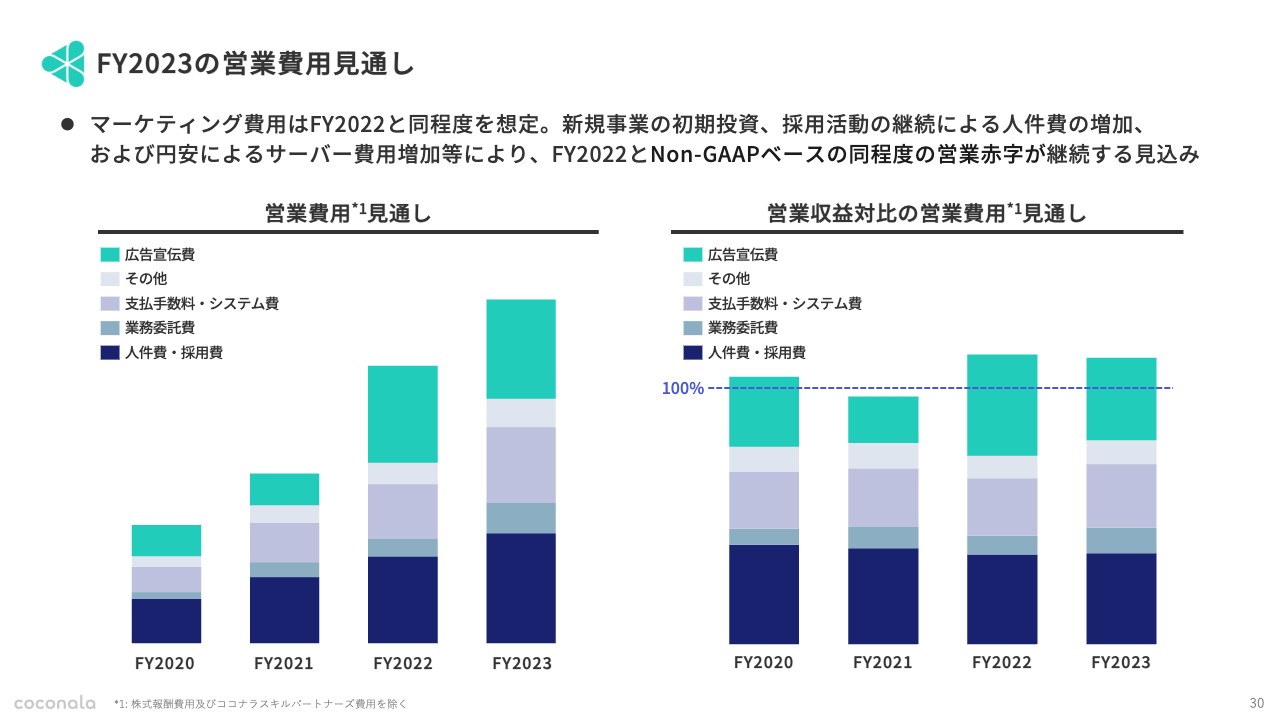

FY2023の営業費用見通し

今期の営業費用見通しについてです。スライドのとおりですが、引き続き新規事業の初期投資、採用活動による人件費の増加に加え、みなさまもご存知のとおりの為替状況ですので、円安によってサーバー費用等が増加しています。

そのような中でも、Non-GAAPベースの営業赤字がほぼ同程度の水準をキープしつつ、1年間投資を実施していこうと考えています。

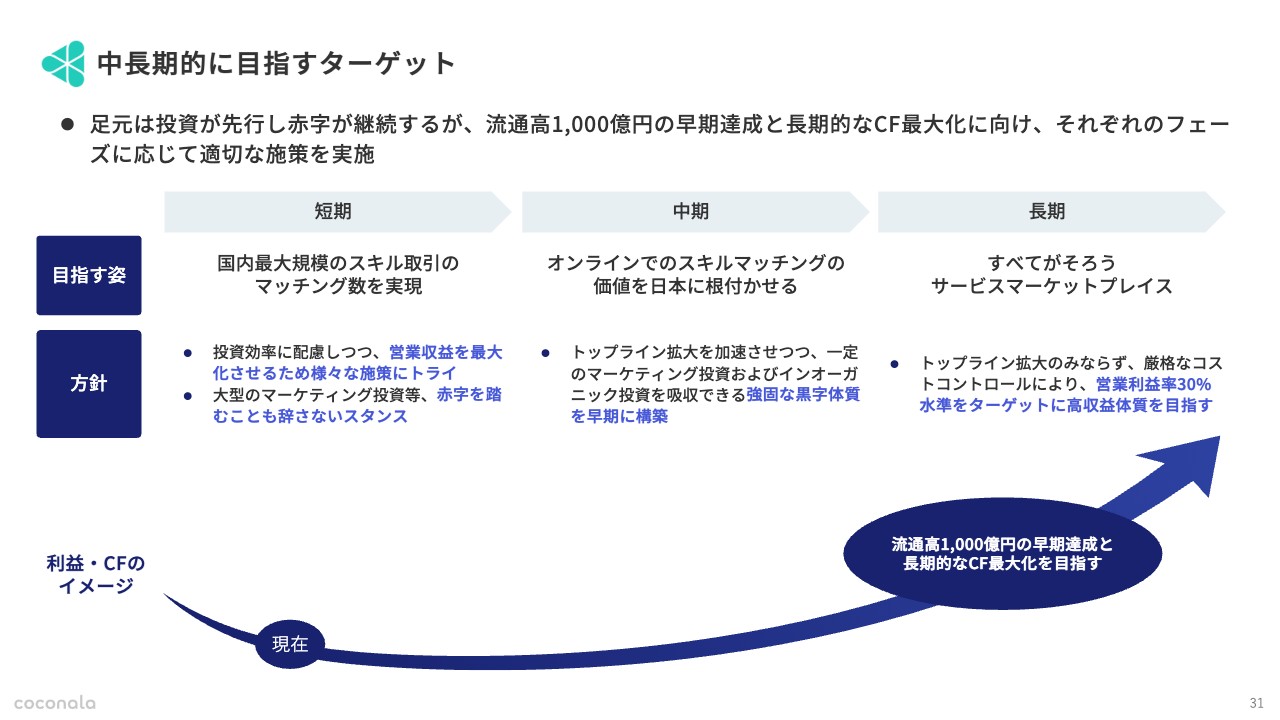

中長期的に目指すターゲット

いつもお示ししている中長期的に目指すターゲットについてです。方針は変わりません。短期においては、国内最大級のマーケットプレイスに最短でたどり着くための投資をしっかりと行っていきます。

一方、中期に関しては確実に黒字達成できる体質を実現する戦略を描きながら、中長期においては、一定の固定費内でトップラインがスケールしていき、営業利益率30パーセントを実現できる会社になっていくことを目指しています。

今後もこのビジョンは一切ぶれることなく、3年、5年というスパンで投資を実施していきます。

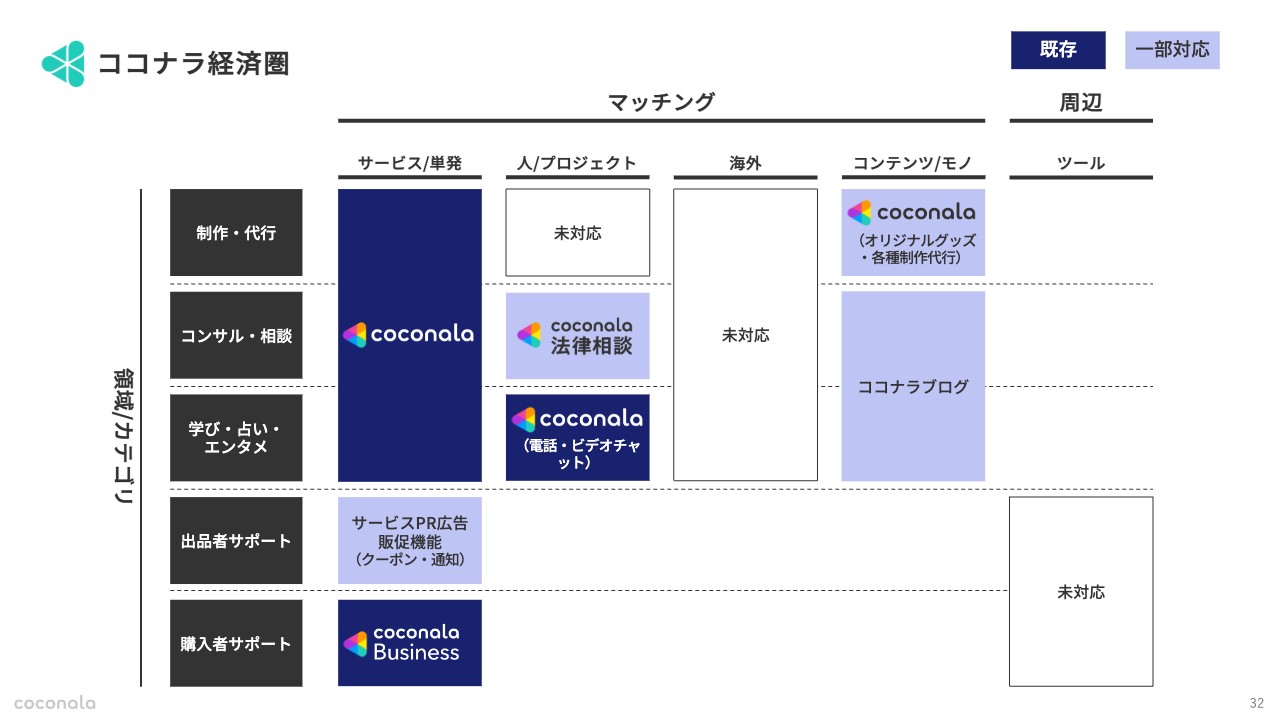

ココナラ経済圏

2022年8月期第2四半期から開示しているココナラ経済圏についてです。スライドの縦軸は「領域/カテゴリ」、横軸は「マッチング」の種類を示しています。新たなマッチング手法やサービス等もいよいよ投入していこうと考えています。

特に、スライド上段の「制作・代行」カテゴリにおける「人/プロジェクト」型のマッチング手法をカバーする新サービスを近日リリース予定ですので、今後の発表をお待ちください。

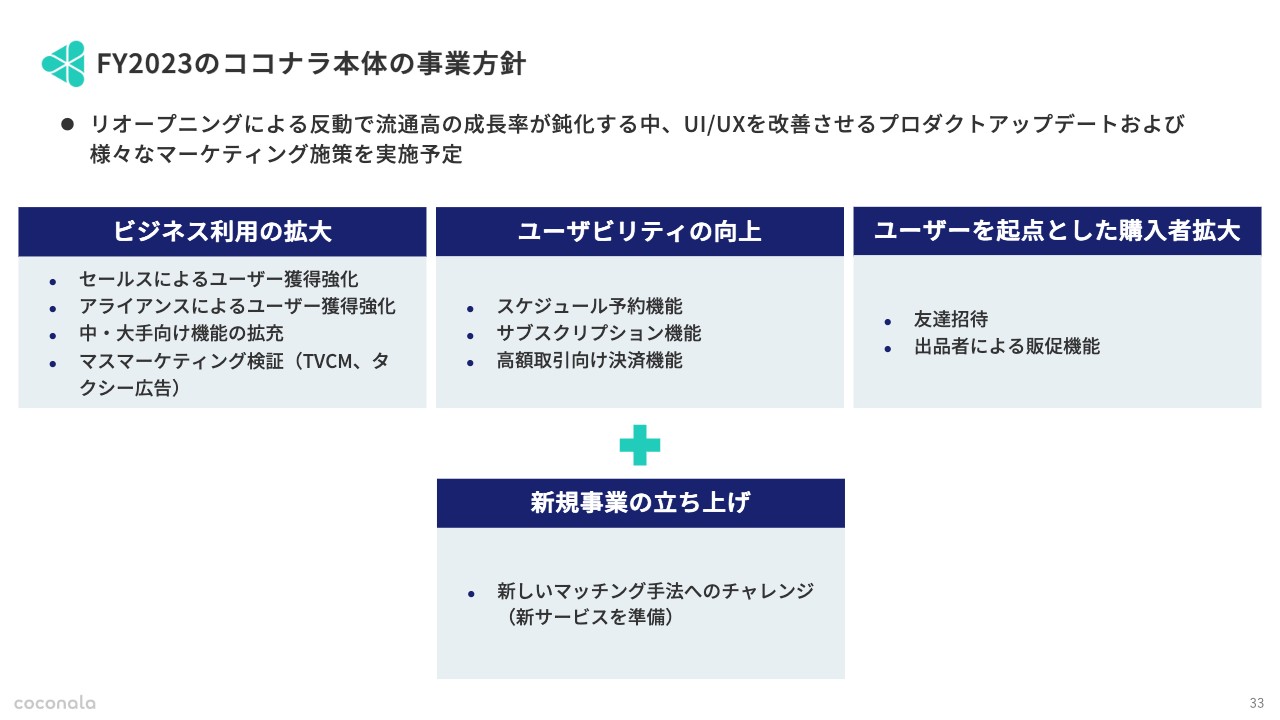

FY2023のココナラ本体の事業方針

今期の事業方針となります。短期においてはリオープニングの影響等もあり、トップライン成長が一時的に鈍化する想定ですが、3年、5年、10年という長期スパンにおいては、「ココナラ」として揺らぐことのない、圧倒的な成長を実現する種をしっかりと蒔いていきます。

1つ目はビジネス利用の拡大です。1年以上お伝えし続けていますが、圧倒的な成長を実現する原動力としてビジネス利用を中心に考えています。FY2022は検証程度で終わってしまっていたセールス、アライアンスによるユーザー獲得強化を、今期から本格的に実施していきます。

過去にいくつものスタートアップや大手企業において、営業部門の立ち上げで実績を上げてきた人材を社外から新たに迎え、力を込めてアクセルを踏む勢いで進めていきます。

機能についても、スモールビジネスだけではなく、中・大手企業の方々にも安心してご利用いただけるよう機能拡張に取り組みます。

また、足元ではTVCMのクリエイティブ方針を若干変えているように、ビジネス向けに再度マスマーケティングを実施し、検証していきます。タクシー広告等も部分的に試しつつ、何が最適解なのかを模索していきたいと考えています。

2つ目はユーザビリティの向上です。ビジネスだけでなく、「ココナラ」全体のカテゴリにおいて、使い勝手をよくする基礎的な機能で足りないものがいくつもあります。例えばマッチングをより簡便にしていくスケジュール予約機能、リピート率を高めるサブスクリプション機能、そして数10万円、100万円、200万円といった高額取引でも安心してご利用いただける決済機能などを導入していきたいと考えています。

3つ目はユーザーを起点とした購入者拡大です。こちらは非常に可能性を感じています。我々が対峙し、開拓しているマーケットは非常に新しく、まだ誰も取り組んだことのない領域ですので、運営のみでお金を使ってマーケティングするには限界があります。

しかし、我々には300万人という「ココナラ」を信じて使ってくださっているユーザーがおり、そのような方々を起点とした知人、友人のバイラルでの呼び込みに大きな可能性を感じていますので、その部分を促進、刺激する機能開発を強化していきます。友達招待に加え、出品者がクーポンを送るなど、ご自身で販促する機能も強化していきたいと考えています。

そして、新規事業の立ち上げについてです。新しいマッチング手法のチャレンジに向け、この半期は検証やリサーチ、企画を実施してきましたが、いよいよリリースのタイミングが近づいてきました。1日でも早くみなさまへこの情報をお届けできるよう、準備を進めています。

短期だけを見るとリオープニング影響が出ているような状況ですが、3年、5年という中において、確実に手応えを感じる種蒔きを仕掛け始めています。そこをしっかりと実現していくことを戦略の中心に据え、経営を推進していきます。私からは以上です。ありがとうございました。

質疑応答:リオープニング影響が一巡する時期の見通しについて

松本成一郎氏(以下、松本):それではQ&Aセッションに移ります。最初はリオープニングに関するご質問です。「足元、リオープニングの影響が出ているということですが、このリオープニングの影響は具体的にいつ頃一巡するのでしょうか?」とのことです。こちらは社長の鈴木より回答します。

鈴木:先ほど、時期についてお話ししたとおり、当時は追い風となりましたが、昨年の8月、9月の緊急事態宣言により流通高が切り上がった影響が非常に大きかったと考えています。実額ベースで減退することはありませんが、昨年度との対比ベースでは昨年8月、9月に近いところほど苦しい状況となります。しかし、下期の第3四半期、第4四半期は、昨年度対比では上向いてくるだろうと考えています。

質疑応答:取締役会長・南氏の詳細な役割について

松本:本日発表したプレスリリースに関するご質問です。弊社の南が代表取締役会長から代表権が外れ、取締役会長になることを受け、「南氏が今後ココナラから離れていく可能性があるかどうか?」とのことです。本日南も出席していますので、直接回答します。

南章行氏(以下、南):ご質問いただいた「離れる」の定義ですが、10年運用のファンドを始めたところからもおわかりいただけるとおり、離れることはまったく想定していないということが、第一のお答えになるかと思います。

今回の経緯をお話ししますと、上場前に投資家のみなさまへ代表2名体制とご説明してきましたが、ご理解いただいているとおり、事業の大部分は鈴木が意思決定しています。そのような状況下において、代表2名体制は社内的に意思決定に時間がかかる要素がいくつかあったため、代表を1名とし、よりスピードアップする意図があります。

今後の変化ですが、重要度が高いものは2人でディスカッションしながら決めていく部分が多くあります。また、最近設立した指名報酬委員会の委員長としてガバナンス面に深く関わっていく予定です。つまり、私が離れていくのではなく、むしろガバナンスの仕組み、あるいはスピード感の側面において一層進化していくと捉えていただきたいと思っています。

質疑応答:Non-GAAP営業利益で子会社のコストを除く理由について

松本:Non-GAAP営業利益に関するご質問です。「今回からココナラがNon-GAAP営業利益を開示しているが、定義としてココナラスキルパートナーズのコストを除く理由は?」というご質問です。こちらは私からご説明します。

我々のPLの構造上、ココナラスキルパートナーズの収益は営業収益に含まれません。一方、コストだけは営業費用に計上されるため、ココナラスキルパートナーズが順調だったとしても、基本的に営業利益は実際より悪く見えてしまいます。

ただし、PLの一番下までご覧いただくとわかるのですが、我々によるファンドの出資比率は1パーセント程度に限定されるため、非支配株主帰属の損益部分においてコストが戻ります。つまり、営業費用でかかったコストが一番ボトムの部分で戻ってくるため、こちらを除いた方が実態として適切な開示になると考え、今後はNon-GAAP営業利益の定義から子会社のファンドのコストを除くかたちで開示していく意向です。

質疑応答:第4四半期から再開したTVCMの効果について

松本:TVCMに関するご質問です。「第4四半期からTVCMを再開したということだが、TVCMの効率についてどうだったかご説明いただきたい」とのことです。こちらは、社長の鈴木よりご説明します。

鈴木:第4四半期に実施したTVCMのクリエイティブは、過去から引き続き、一番効果のよいものを投入しています。ですので、これまでと比べても遜色ない回収率のクリエイティブとなっています。

一方、9月以降はビジネス訴求を強めた新クリエイティブを導入しています。こちらはこれまでのクリエイティブよりビジネスに特化する関係上、CPAは多少悪化して回収率は落ちますが、その代わりによりLTVの高いユーザーを獲得できることを想定し、マーケティングを行っています。こちらは結果が出ておらず、とりまとめている最中です。

質疑応答:通期営業利益の着地について

松本:営業利益の着地に関するご質問です。「第3四半期で営業利益の見通しは5.8億円の赤字と開示されていましたが、実際は5.2億円の赤字でした。改善している理由は何ですか?」というご質問です。こちらについては、私から回答します。

もともと第4四半期に見込んでいたコストを戦略的に見直し、削減しています。例えば、一部の採用費、コンサルティング費用、システム関連費用などを見直したのですが、期ズレしているのではなく、単純にコストを改善しました。

質疑応答:代表取締役会長・南氏の異動後の経営について

松本:南の異動についてのご質問に関連した内容です。「具体的な経営の進め方に関して、従来と比べて変化はありますか?」というご質問です。こちらは、まず社長の鈴木から回答します。

鈴木:一切、変化はありません。先ほど、南からお話しした内容と重複するため、それ以上申し上げることはないと思っています。もし会長から補足があればお願いします。

南:特にありません。現実問題、今のところ変わることは想定していないと思います。細部で少し変わることはあっても、大きな影響を与えるような変化はないと考えています。

質疑応答:IT人材等の人手不足の影響について

松本:「世の中ではIT人材を中心に、人材不足が叫ばれていますが、『ココナラ』のスキル提供者の稼働が減っているような心配はないでしょうか? 逆に正規雇用者の人手不足によって、『ココナラ』のサービスへのニーズが高まっているような感触はありますか?」というご質問です。こちらは、社長の鈴木から回答します。

鈴木:まず「ココナラ」のプラットフォームにおいては、あらゆるカテゴリを取り扱っている中で、IT系のカテゴリに比重が寄っているわけではありません。おそらく、現時点で一番大きい職種カテゴリはデザインになり、次いでIT系、そして相談系のコンサルタント等になります。

そのため、IT人材の不足が弊社に影響を与えていることはありません。また、サービス出品数、出品者数を開示させていただいているとおり、右肩上がりで積み上がり続けているため、なんら気にするところはないと思っています。

正規雇用者の人手不足というよりは、知識・経験などの個人のスキルを持っているみなさまが、組織を通じて価値提供をするということだけでなく、我々のようなプラットフォームを使って、より自由に世の中とつながっていく、価値提供していくことがスタンダードになっている中で、「ココナラ」への登録・活用は追い風になるのではないかと考えています。

質疑応答:2023年8月期の広告宣伝費について

松本:新年度の四半期ごとの損益イメージに関して、広告宣伝費の使い方についてのご質問です。こちらは、社長の鈴木から回答します。

鈴木:今は期初でもあるため、新しいTVCMクリエイティブも投下しています。極力、期中の手前側で大きめの予算を使ってしっかりと認知を取りに行くほうが効果的だというセオリーがあるため、あえて言うならば、今のところ若干ではありますが、上期、つまり前側に予算が寄っている部分はあります。

質疑応答:2023年8月期の広告宣伝費の内訳について

松本:先ほどの内容に関連して、広告宣伝費のご質問です。「新年度の費用計画について、広告宣伝費の中身はどのようなものがありますか? 例えば、TVCMをどのくらい見込んでいるのでしょうか?」というご質問です。こちらは鈴木から回答します。

鈴木:具体的な数字をすべてお話しすることはできませんが、FY2022と比べると、比率はWeb広告側に少し寄ります。そのため、TVCM費用自体は昨年度より若干減額します。一方、足元で非常に調子がよいのがWeb広告で、特にGoogleも含めたプラットフォームを活用したユーザー獲得がうまくいっているため、そちらのほうに費用が寄ります。

また今回、広告宣伝費についてご質問いただいていますが、ユーザー獲得という広義なところで見た場合には、広告宣伝費だけではなく、セールスやアライアンスのようなところにも投資していくということで、ポートフォリオを修正・調整していきたいと考えています。

質疑応答:第4四半期のKPIについて

松本:KPIに関するご質問です。「第4四半期に限定した質問ですが、想定以上もしくは想定以下になったKPIはありますか? また、その背景について教えてください」というご質問です。こちらも鈴木から回答します。

鈴木:特段のサプライズはありませんが、足元でビジネス利用を拡大することに注力している関係において、ビジネスがオフシーズンになるようなタイミングで、例えば第3四半期のゴールデンウイークや第4四半期のお盆といった時期に、ビジネス利用が少し落ち込み、購入ユーザー数およびARPPUが落ち込むということが、これまでよりも目立っている印象はあります。

一方で、その期間を乗り越えた後の休み明けは、反動で上がるということがあるため、行って戻ってというかたちになっています。

質疑応答:中・大手企業向け機能の拡充とサブスクリプション機能等について

松本:プロダクト改善に関するご質問です。「中・大手企業向けの機能拡充は、具体的にどのようなものをイメージしていますか? またサブスクリプション機能、もしくは高額取引向け決済機能は、どのような時間軸で取り組んでいくのでしょうか?」というご質問です。こちらは、鈴木から回答します。

鈴木:セールス機能がある中で、中・大手企業のみなさまとのやりとりも増えていますが、部署単位で、1人ではなくプロジェクト型で複数人で利用していくユースケースが非常に顕著になってきました。そのため、購入ユーザー1アカウントと出品ユーザー1アカウントがやりとりするのではなく、複数人で同時にコミュニケーションできるツールを開発していきたいということが、主だったところになります。

加えて、サブスクリプション機能、それ以外の決済機能等の時間軸についても、最短で導入していきたいと考えています。もちろん期中には導入完了を想定し、優先順位を踏まえて調整を行いながら取り組みたいと考えています。

質疑応答:下期にかけて業績が持ち直す要因について

松本:上期と下期の動き方に関するご質問です。「新年度の下期にかけて、業績が持ち直す要因について教えてください」というご質問です。説明会中も一部ご説明しましたが、鈴木から回答します。

鈴木:繰り返しになりますが、通期では25パーセント成長とお伝えしているものの、上期はそこからもう少し下がった成長率になり、一方で下期はもう少し高い成長率になることを想定しているという、私からの発信に対してのご質問だと受け止めています。

まず上期は、昨年度の緊急事態宣言の追い風による影響で、もともとの成長率に対して、昨年の8月、9月の成長率は加速し、5パーセントほど乗っています。そこと対比するため非常につらい状態なのですが、その時期を越えると、何か大きな戦略転換をしなくとも成長率が一定程度もとに戻ってくるということがベースにあります。

こちらに加えて、最近導入して足元では非常に好調な大型機能であるサービスPR機能の広告収益、また友達招待による新規購入ユーザー数の増加などが、下期に向けて積み上げで効いてくると考えています。また、ビジネス利用拡大のための、新たなセールス、アライアンス機能の拡充についても、ある程度、手応えを感じ始めており、こちらは下期で花開かせたいと思っています。

さらに、まだ発表できていませんが、仕込んでいる新規事業などが複合的に効いてきて、下期には持ち直しているのではないかと考えています。

質疑応答:新規事業への投資額の規模とサービスイメージについて

松本:新規事業に関するご質問です。「新しいマッチングサービスに関して、投資額の規模について教えてほしいです。また、差し支えがない範囲で、どのようなサービスイメージのものか教えていただければと思います」というご質問です。

投資額については、私からお答えします。鈴木から「新規事業がなければ、Non-GAAP営業利益は昨年度と同じくらいの赤字」というお話をしているため、その範囲内とお考えいただければと思います。具体的なイメージは、どこまでお話しできるかわかりませんが、鈴木から回答します。

鈴木:ココナラ経済圏のスライドでお話ししたところが、今日時点でお話しできる限界になると考えています。これまで、サービスを出品するという形式で、単発の需要を取り込むようなマーケットプレイスを展開していましたが、人と人とのマッチングをプロジェクト型で行っていくようなマッチング形式を取り入れていきたいと考えています。

こちらのサービスについては、しっかりと準備した上で、正式にプレスリリース等も打たせていただきますので、それまでお待ちいただければと思います。