2022年10月17日に発表された、株式会社マネーフォワード2022年11月期第3四半期決算説明の内容を書き起こしでお伝えします。

スピーカー:株式会社マネーフォワード 代表取締役社長CEO 辻庸介 氏

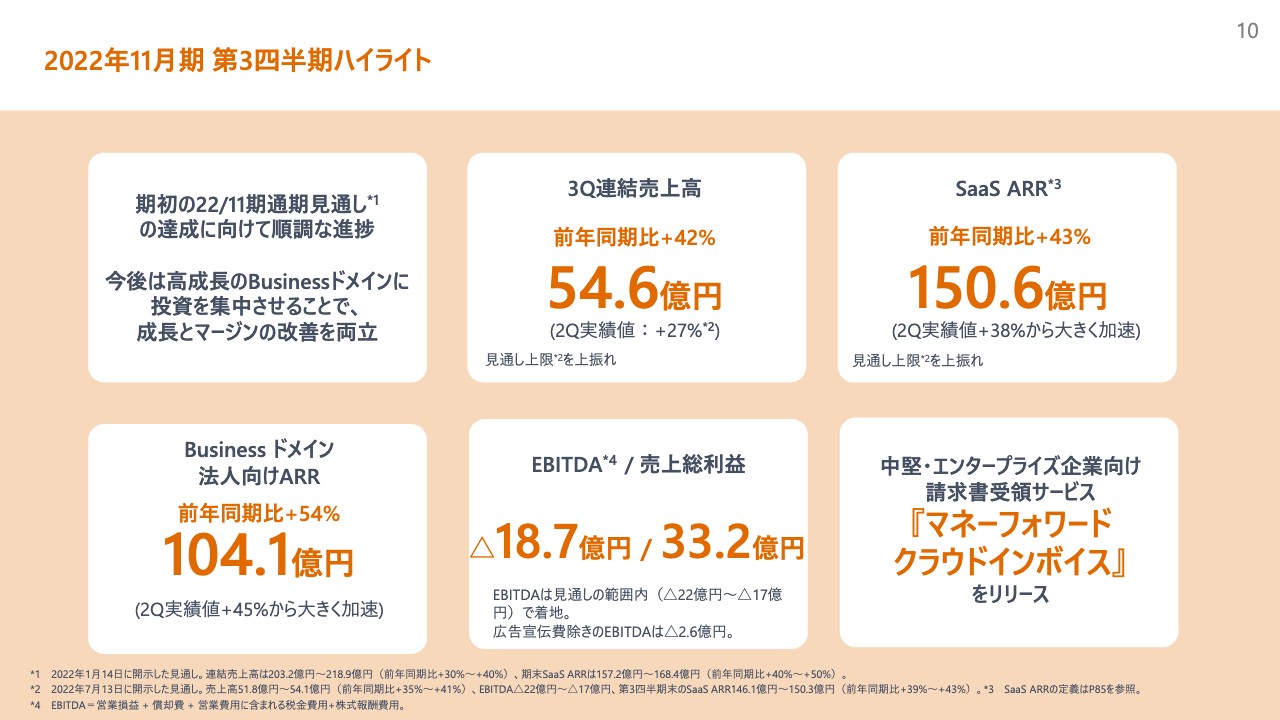

2022年11月期 第3四半期ハイライト

辻庸介氏:マネーフォワードの辻でございます。本日はお忙しいところ、お集まりいただき誠にありがとうございます。それでは、第3四半期の決算説明を開始させていただきます。

第3四半期の全社業績ハイライトをお伝えします。スライドにポイントを6つ記載しています。現在、通期見通しの達成に向けて、順調に進捗しています。マーケット環境は日々厳しくなっていますので、今後は高成長のMoney Forward Businessドメインに投資を集中させることで、成長とマージンの改善を両立し、より強化していきます。

第3四半期の連結売上高は前年同期比42パーセント増の54.6億円です。第2四半期実績値が前年同期比27パーセント増だったことに比べて、かなり伸びております。また、見通し上限を上振れたかたちです。

SaaS ARRに関しても、前年同期比43パーセント増の150.6億円となり、150億円を突破しました。第2四半期実績値が前年同期比38パーセント増のため、5パーセントほど加速しています。また、こちらも見通し上限を上振れたかたちになっています。

特に、Money Forward Businessドメインの法人向けARRが前年同期比54パーセント増の104.1億円となりました。こちらは、第2四半期実績値の前年同期比45パーセント増から大きく加速しているところが特徴です。

EBITDAはマイナス18.7億円で、売上総利益は33.2億円となっています。EBITDAは見通しの範囲内で拡大していますが、この第3四半期がボトムになってきます。今後の見通しについては、後ほどご説明します。

また、非常に注目が集まりつつある、インボイス制度に伴う変更に関わる領域については、中堅エンタープライズ企業向けの請求書受け取りサービス「マネーフォワード クラウドインボイス」を無事リリースすることができました。

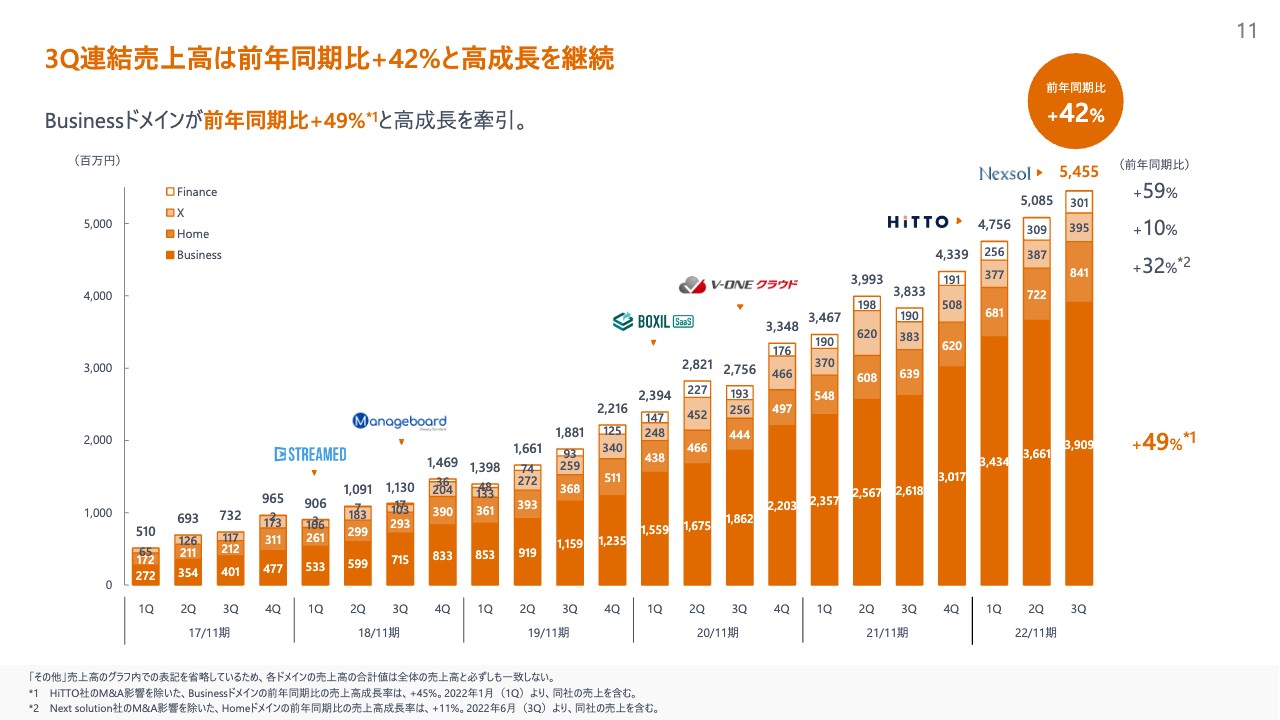

3Q連結売上高は前年同期比+42%と高成長を継続

それでは、1つずつ詳細をご説明します。第3四半期の連結売上高は前年同期比42パーセント増で、特にMoney Forward Businessドメインが前年同期比49パーセント増しており、高成長を牽引しています。

前年同期比で、Money Forward Homeドメインが前年同期比32パーセント増、Money Forward Xドメインが前年同期比10パーセント増、Money Forward Financeドメインが前年同期比59パーセント増となっています。第2四半期は前年同期比27パーセント増でしたが、第3四半期において成長率が上昇した要因としては、Money Forward Businessドメインが高成長だったことや、Money Forward Xドメインが大型案件のあった前年同期比で若干マイナスだったところが、今期は前年同期比で10パーセント成長しているというのが主な要因となります。

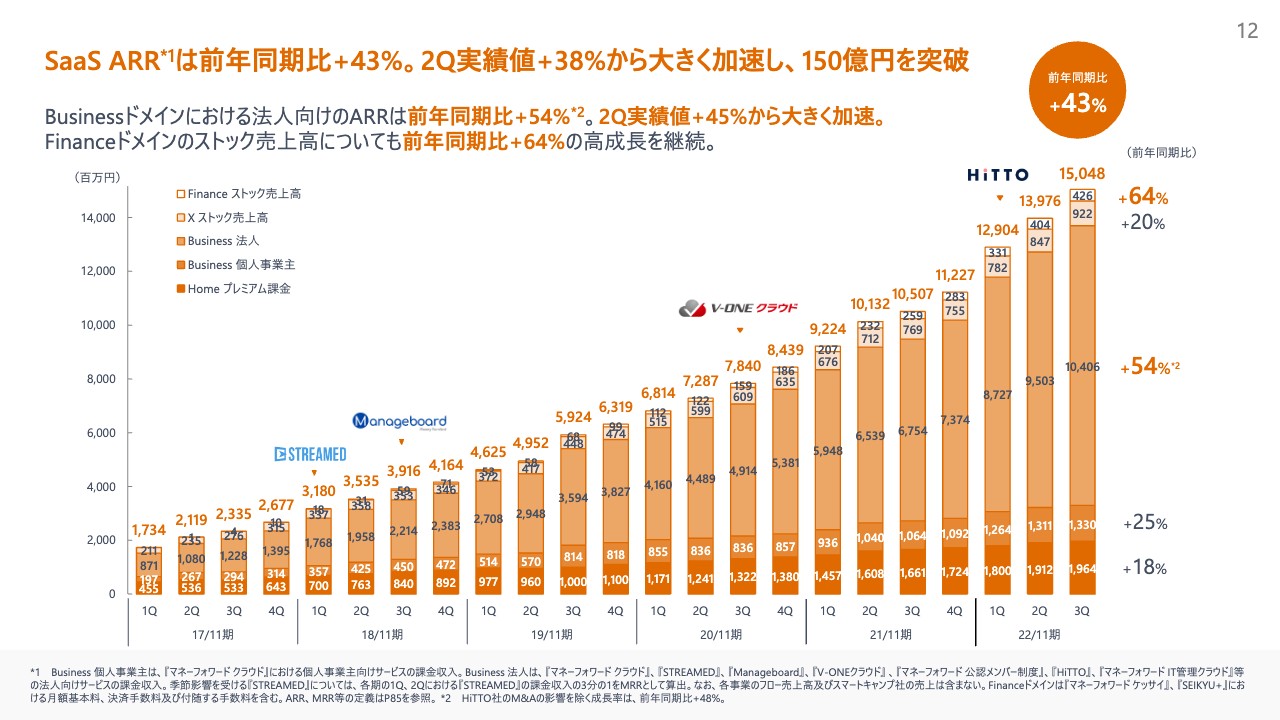

SaaS ARRは前年同期比+43%。 2Q実績値+38%から大きく加速し、150億円を突破

続いて、SaaSのARRです。前年同期比43パーセント増と、第2四半期実績値の前年同期比38パーセントから大きく加速しています。内訳ですが、Money Forward Businessドメインの法人向けARRが前年同期比54パーセント増と成長を加速しています。また、Money Forward Financeドメインも前年同期比64パーセント増と高成長をしている点が主な要因です。

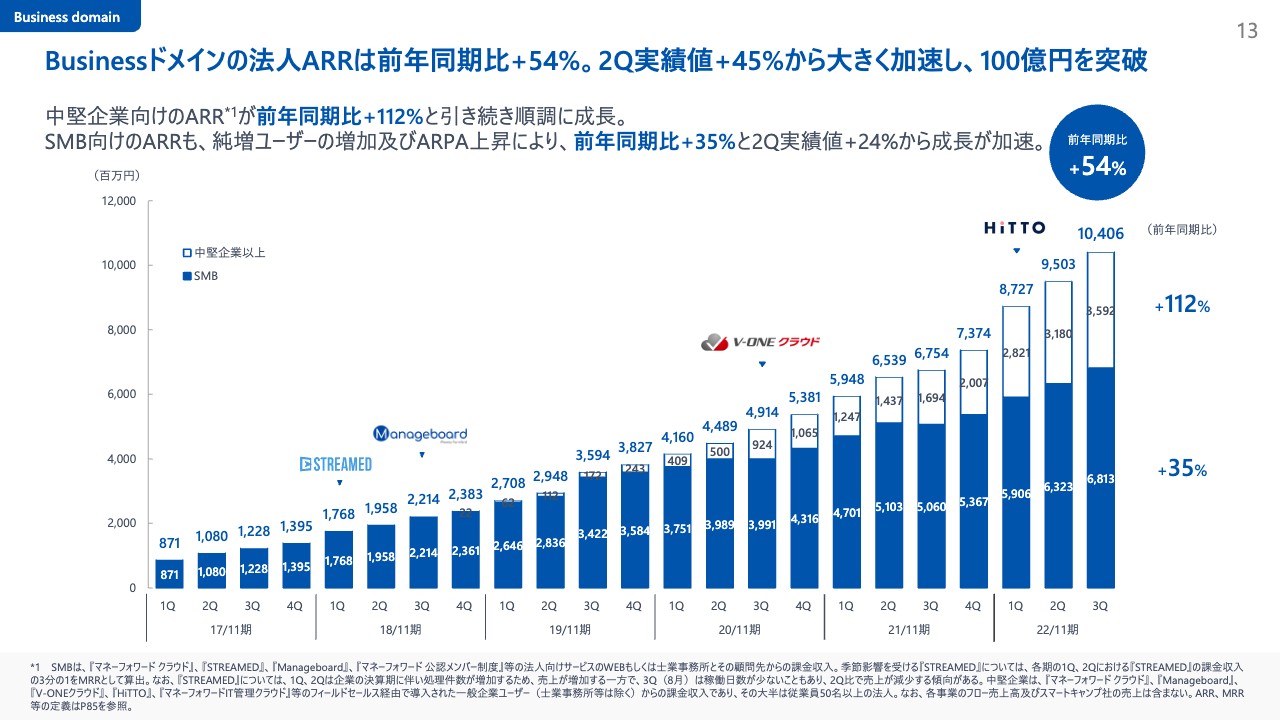

Businessドメインの法人ARRは前年同期比+54%。 2Q実績値+45%から大きく加速し、100億円を突破

Money Forward Businessドメインの詳細についてご説明します。Money Forward Businessドメインの法人ARRは前年同期比54パーセント増です。内訳ですが、中堅企業向けのARRが前年同期比112パーセント増と力強く伸びているかたちです。

また、スライド上に濃い青色で示しているSMB向けでも、ユーザーが増えたことに加え、ARPAが順調に上昇していることにより前年同期比で35パーセント増となりました。第2四半期実績値が前年同期比24パーセント増だったところから、大きく成長を加速させている点が今回のメイントピックになります。

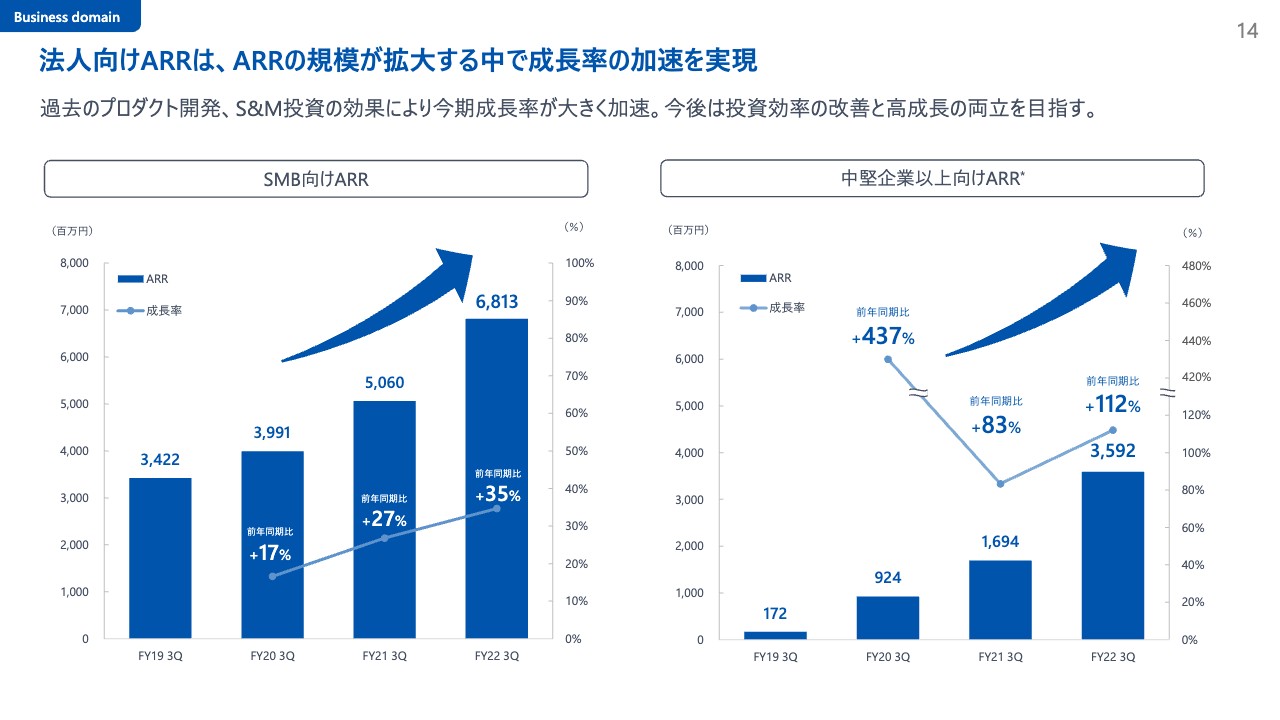

法人向けARRは、ARRの規模が拡大する中で成長率の加速を実現

法人向けARRの中身について、少しご紹介します。これまでのプロダクト開発やS&M投資により効果が出てきており、成長率が加速しています。

スライド左側のグラフはSMB向けARRですが、前年同期比35パーセント増となっています。分母が大きくなっている一方で、成長率も大きくなっています。

右側のグラフは、中堅企業以上向けARRです。我々は、従業員数50名以上から中堅企業としてセグメントを切っています。前年同期比112パーセント増ということで、こちらも分母が大きくなっているのですが、成長率も加速しているというところが今回のメイントピックだと考えています。

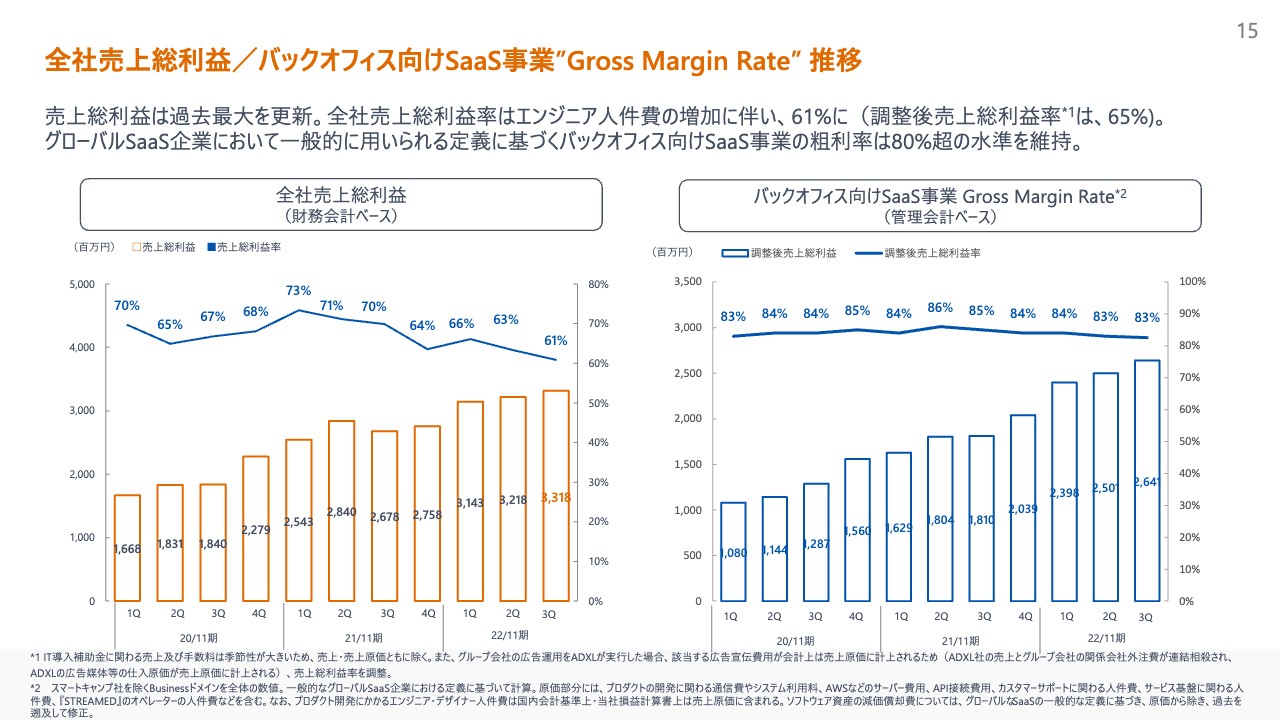

全社売上総利益/バックオフィス向けSaaS事業“Gross Margin Rate” 推移

売上総利益についてです。売上総利益は順調に過去最大を更新しているのですが、売上総利益率に関しては61パーセント、調整後では65パーセントと若干落ちてきています。こちらは、エンジニアの人件費増加が理由です。

一方で、バックオフィス向けSaaS事業ではGross Margin Rateが83パーセントとなり、80パーセント超の水準を維持しています。

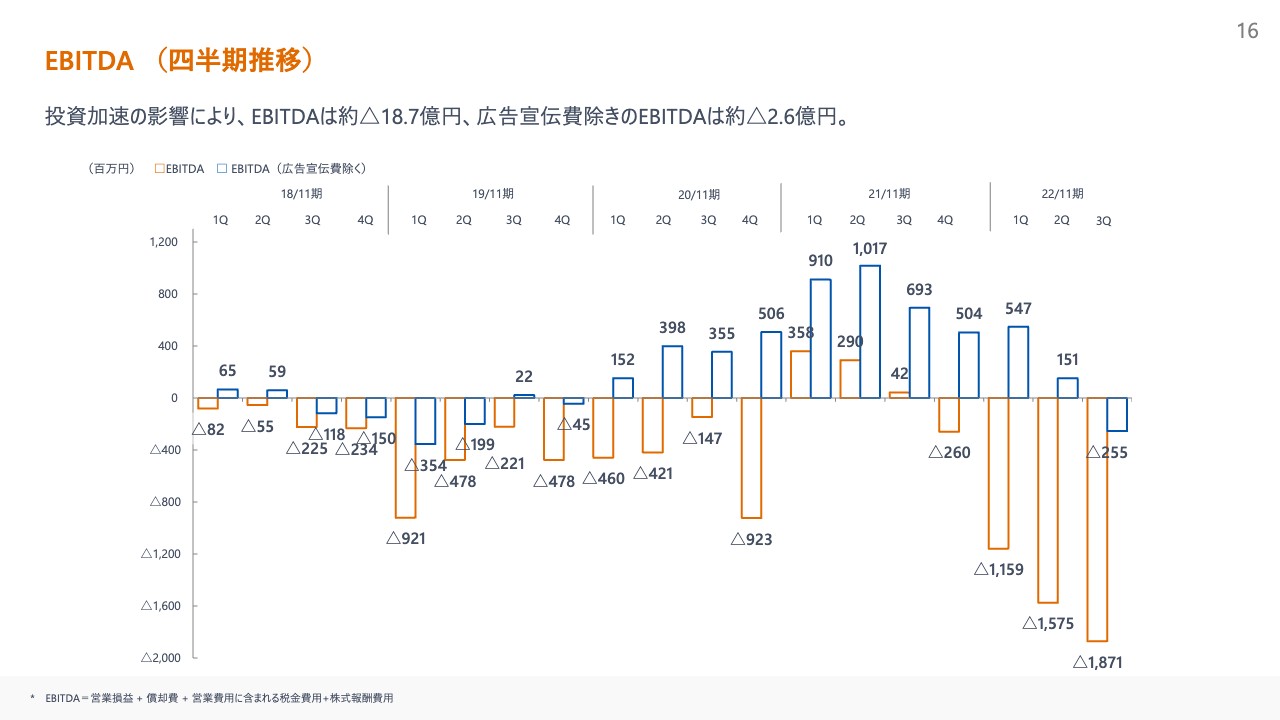

EBITDA (四半期推移)

EBITDAです。投資加速の影響により、マイナス18.7億円となりました。広告宣伝費を除きEBITDAも、マイナス2.6億円というかたちです。こちらは第3四半期がボトムになります。

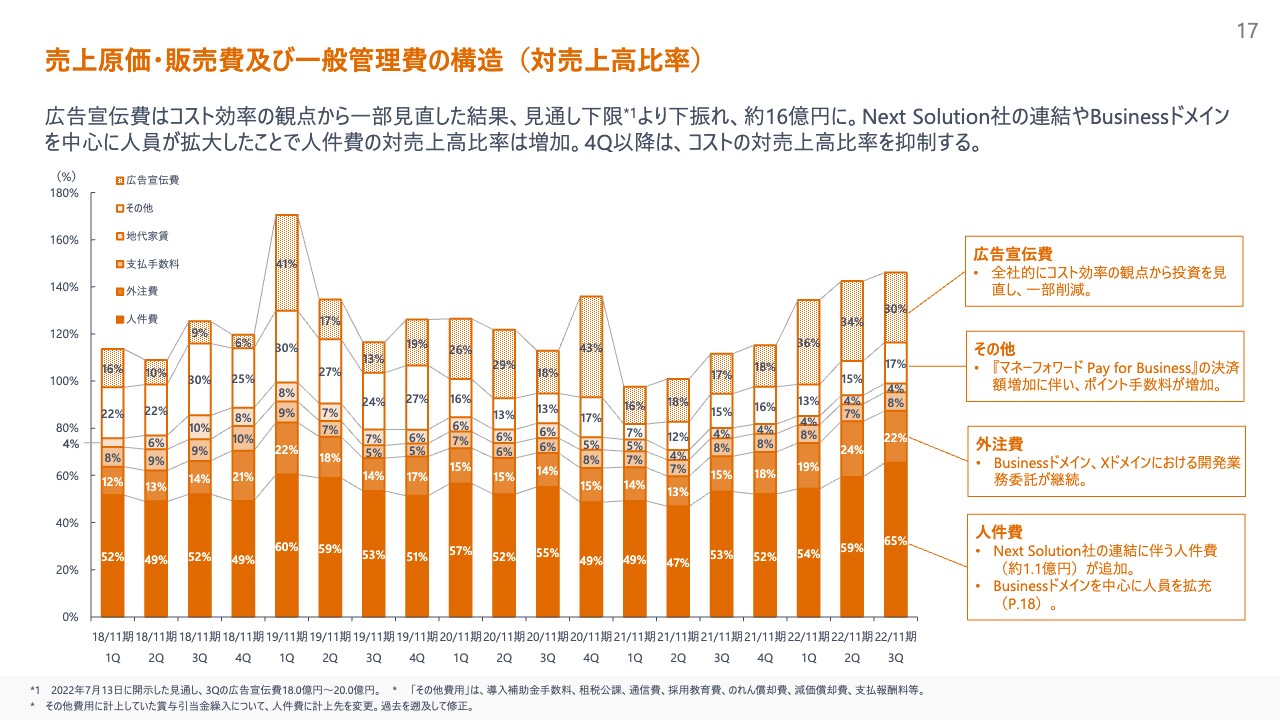

売上原価・販売費及び一般管理費の構造(対売上高比率)

コストの内訳です。スライドのグラフは売上高に対するコストが何パーセントかというところを表しています。

全体として、コスト効率等の観点から広告宣伝費を一部見直しました。広告宣伝費は18億円から20億円という見直し上限の範囲を下振れ、約16億円となっています。

また、Next Solution社のグループジョインや、Money Forward Businessドメインを中心に人員が拡大したことによって、人件費の対売上高比率は増加しています。採用に関してはスピードをかなり落としていますが、今後はこちらもしっかりコントロールしていこうと考えています。

人件費に関しての詳細は割愛しますが、Next Solution社の連結、Money Forward Businessドメインの人員拡大が中心になっています。

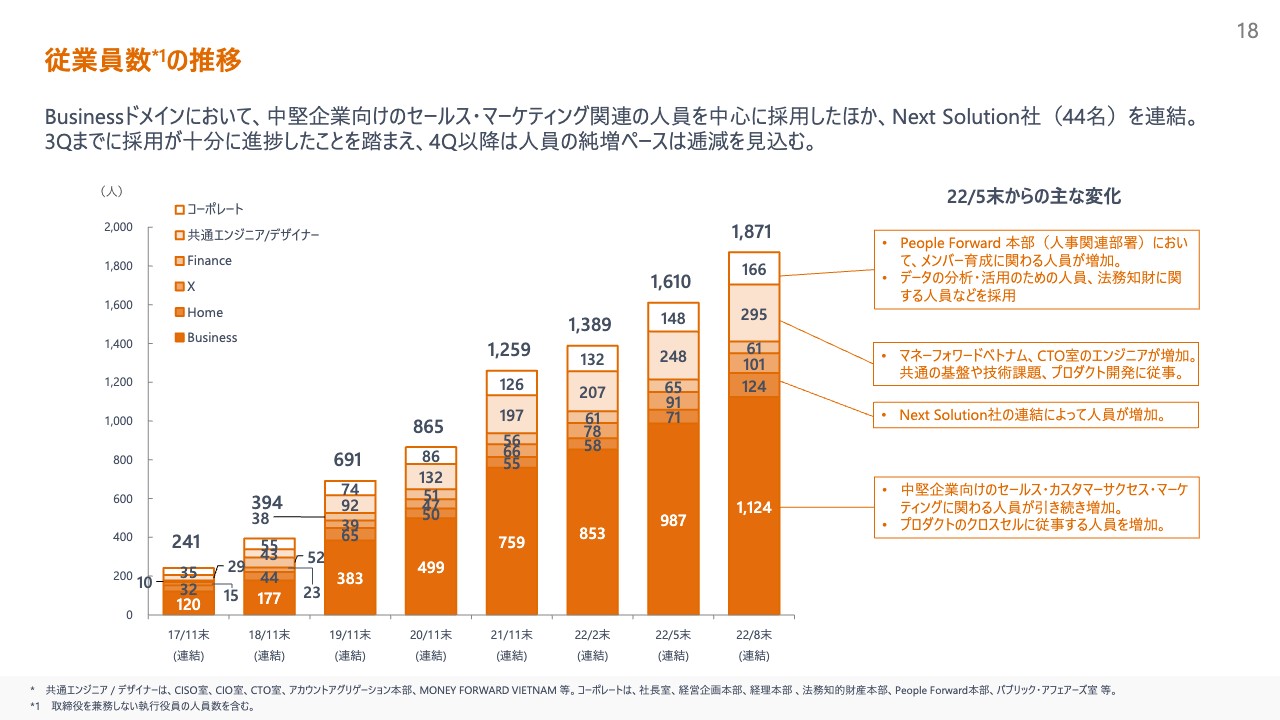

従業員数の推移

従業員数の推移です。前年同期比で100パーセント以上のARR成長を見せているバックオフィスSaaSの中堅企業向けのセールス&マーケティングの人員を中心に採用しています。

Money Forword Homeドメインの人員増に関しては、Next Solution社の44名を連結したことが主な理由になります。第3四半期までに採用する場合には、半年前や数ヶ月前に内定を出してジョインしていただくというかたちになっています。ここまで十分に採用が進捗したことを踏まえて、第4四半期以降の人員の純増ペースは逓減を見込んでいます。

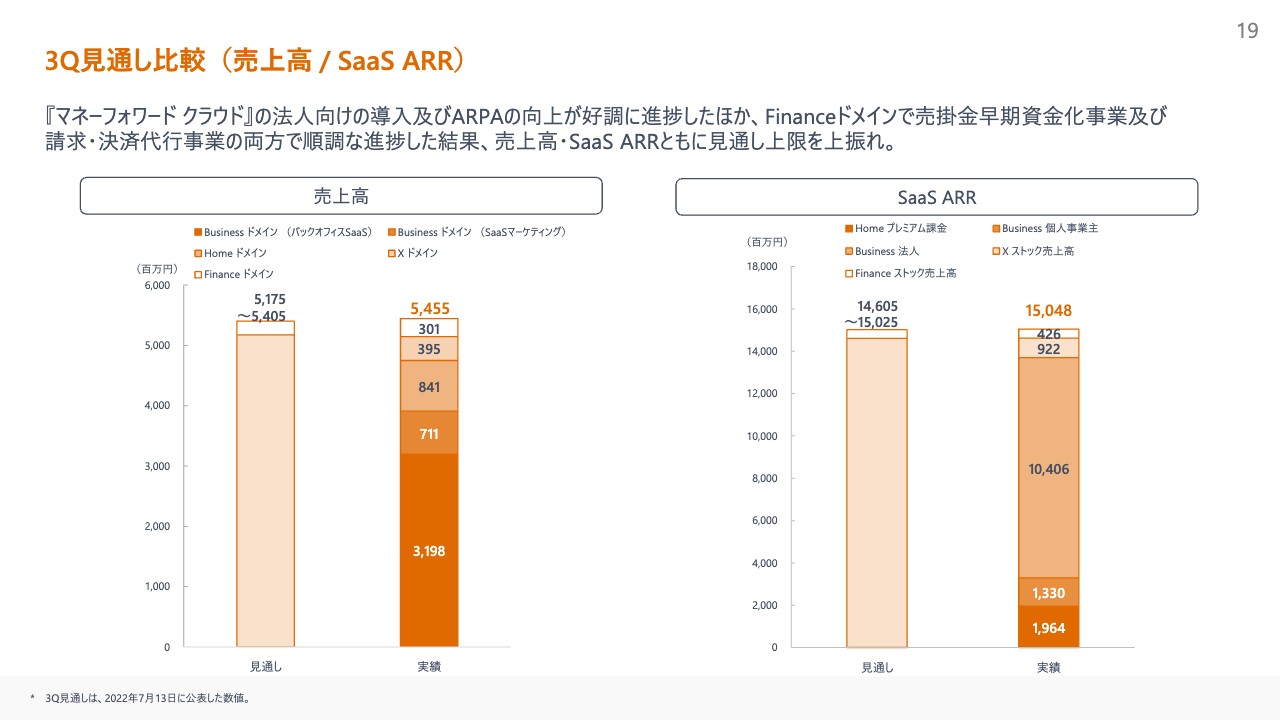

3Q見通し比較(売上高 / SaaS ARR)

第3四半期の見通し比較です。売上高は上限を上回ったかたちです。 SaaS ARRも同じく上限を上回りました。内訳は、スライドに記載のとおりです。

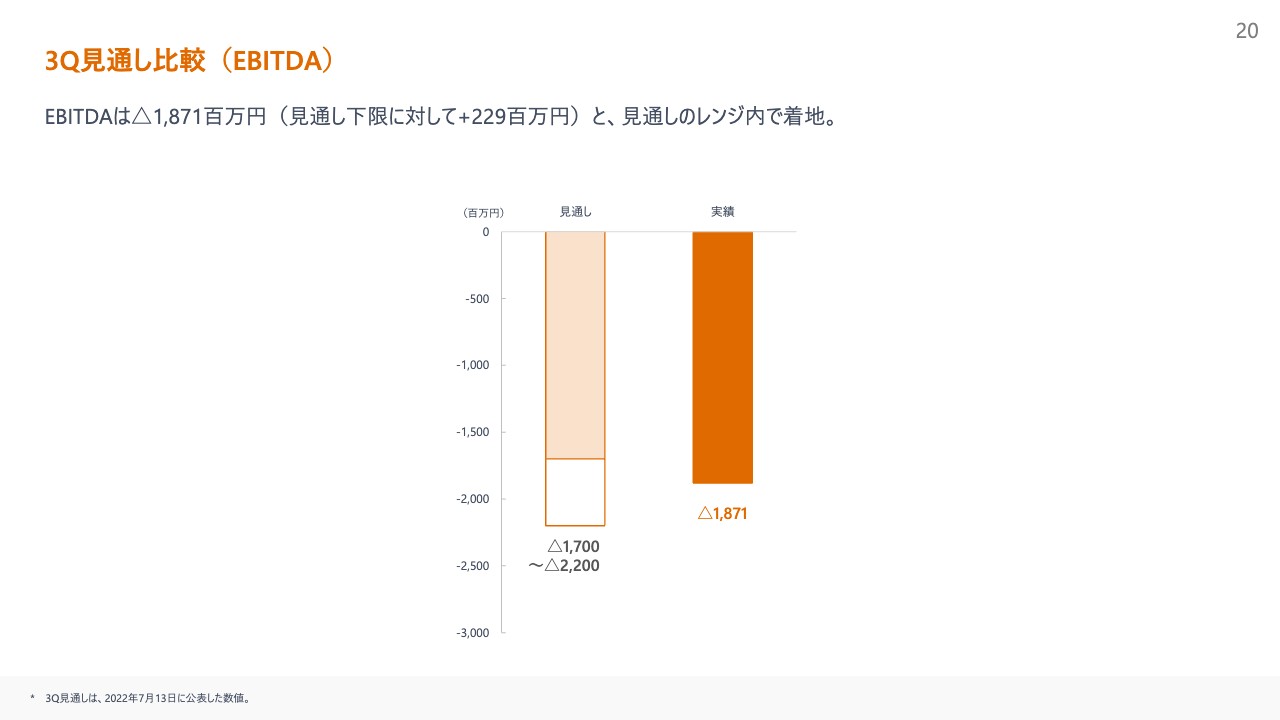

3Q見通し比較(EBITDA)

EBITDAも見通しのレンジ内で着地しています。

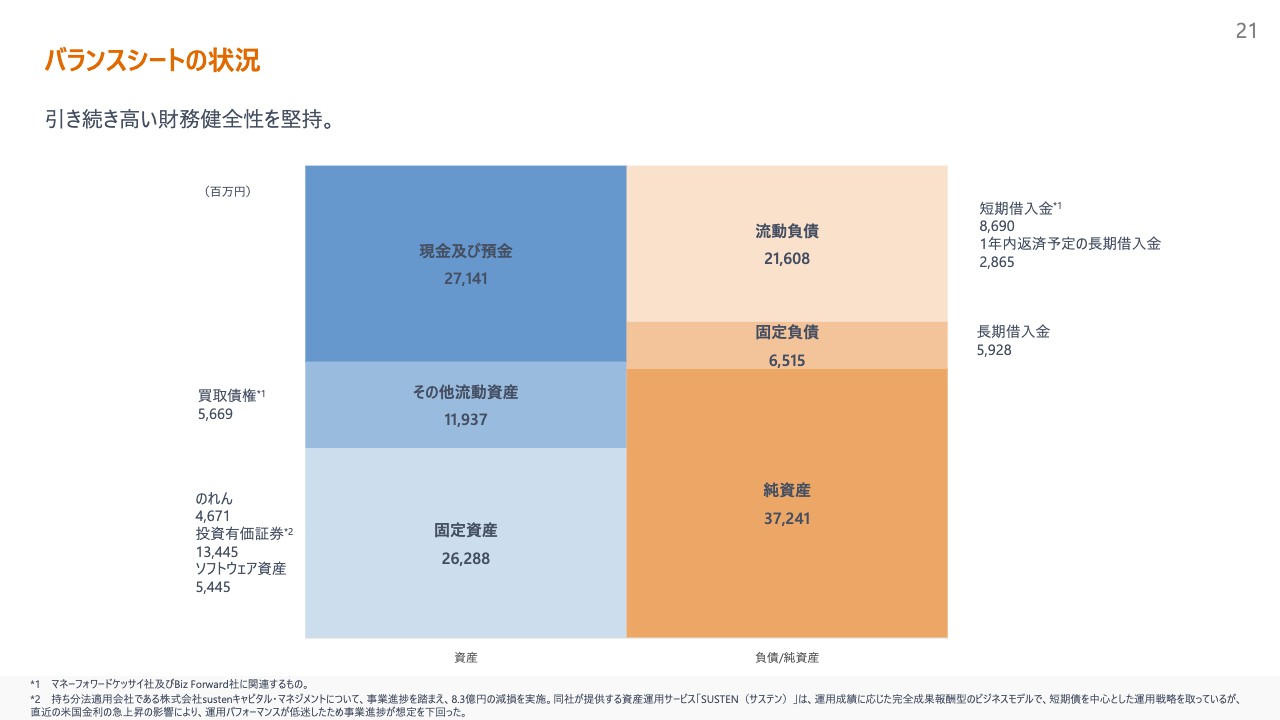

バランスシートの状況

バランスシートの状況です。引き続き、高い財務健全性を堅持しており、現金は約271億円、純資産は約372億円と、スライドに記載のような状況になっています。

2022年11月期 第3四半期 ハイライト

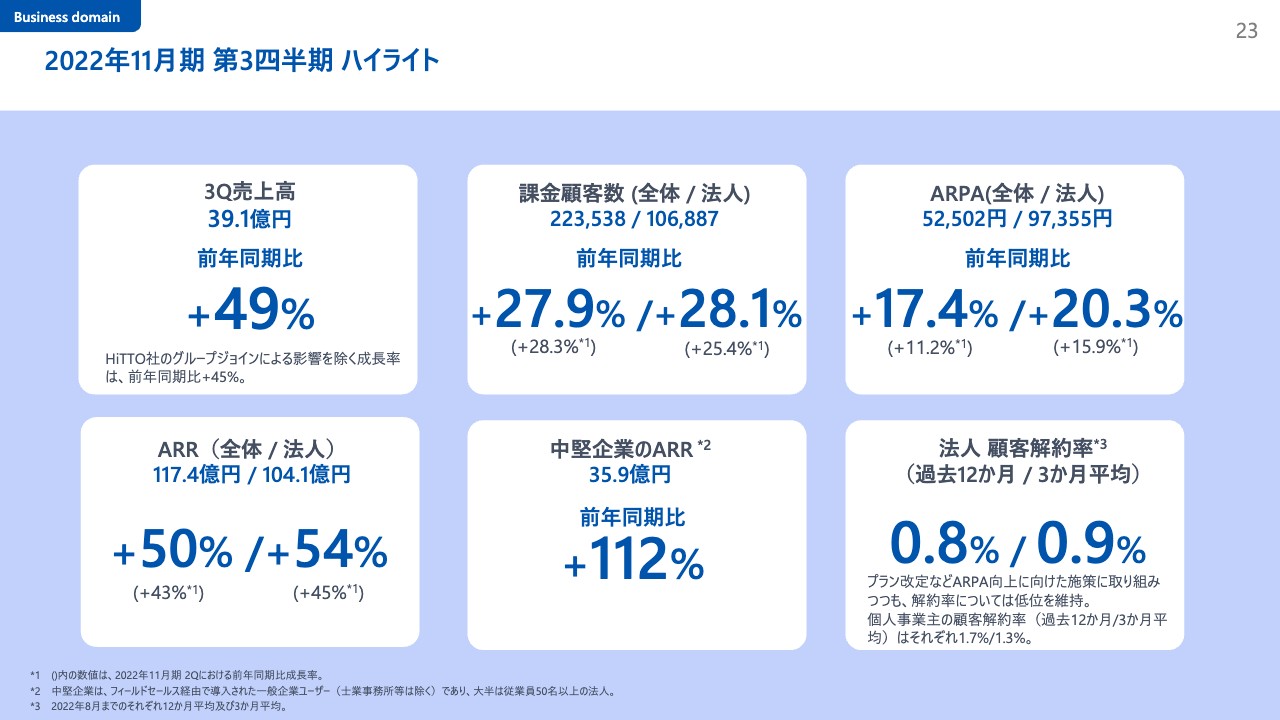

続いて、それぞれのセグメントについてご説明します。まず、Money Forword Businessドメインのハイライトとして6つの項目をスライドに記載しています。

上段中央には売上高の内訳を記しています。課金顧客数が全体で前年同期比27.9パーセント増、法人では前年同期比28.1パーセント伸びています。

また、ARPAは全体で前年同期比17.4パーセント増、法人は前年同期比20.3パーセント伸びています。ARRに関しては、全体で前年同期比50パーセント伸びていて、法人自体は前年同期比54パーセント増となっています。

中堅企業のARRは前年同期比112パーセント増、顧客解約率は過去12ヶ月で0.8パーセント、3ヶ月平均で0.9パーセントです。プラン改定などを実施したものの、解約率は低位でキープできていると思います。

Businessドメイン 四半期 売上高推移

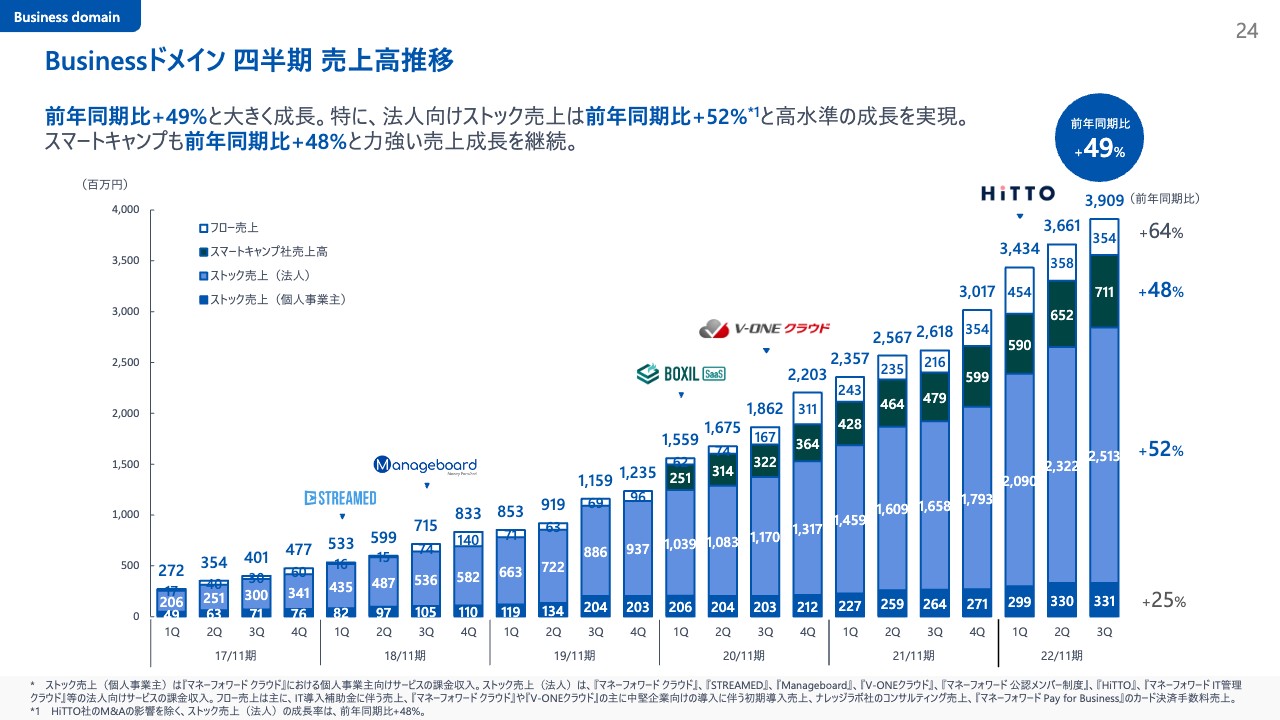

Money Forword Businessドメインの売上高推移の詳細です。最も多い割合を占めているのは、ストック売上(法人)の部分で前年同期比52パーセント増です。また、2番目に大きなセグメントはスマートキャンプ社の前年同期比48パーセント増で、こちらも力強い売上成長を継続しています。

一方で、ストック売上(個人事業主)は前年同期比25パーセント増と、伸び率としては若干低くなっています。

法人の課金顧客数とARPAの成長が加速

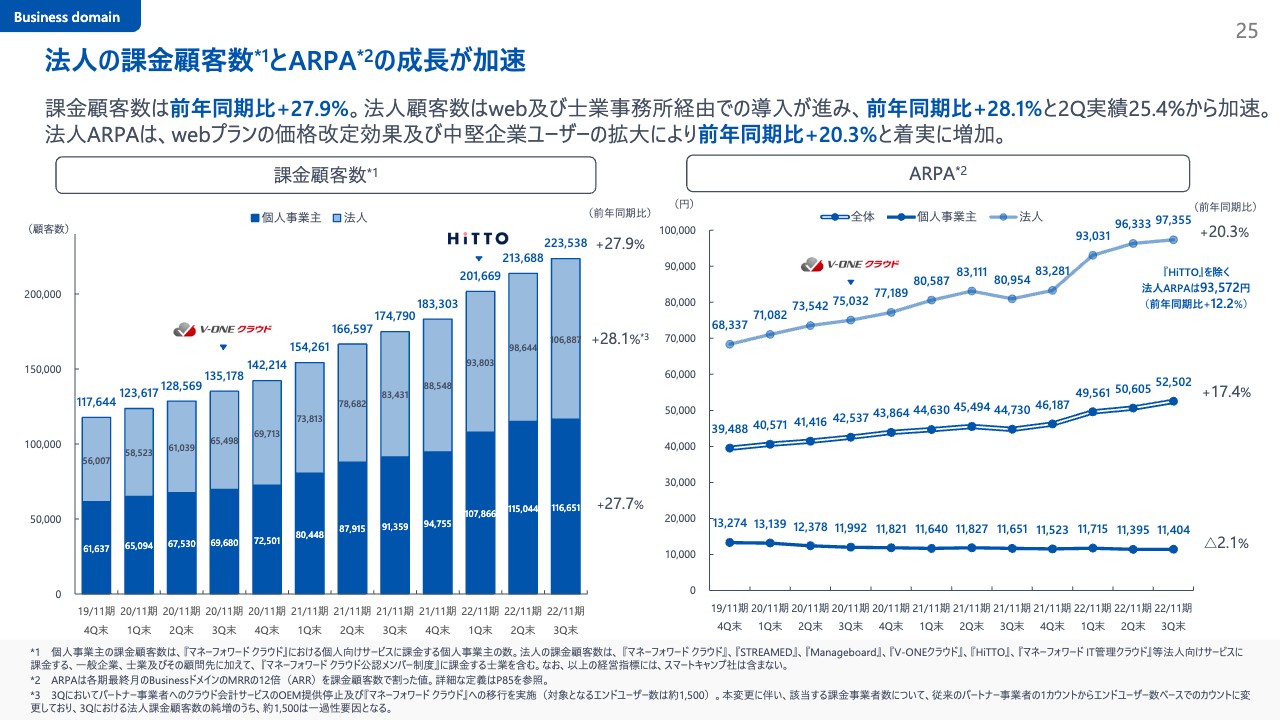

こちらは内訳です。法人の課金顧客数とARPAの成長ですが、スライド左側のグラフが課金顧客数の推移です。個人事業主のユーザー数は前年同期比27.7パーセント増、法人のほうは前年同期比28.1パーセント増です。全体としてはユーザー数が前年同期比27.9パーセント伸びています。こちらは主にWeb経由のお客さまや、士業事務所さま経由での導入が進んだことが主な要因です。

スライド右側のグラフはARPAを表しており、全体としては前年同期比17.4パーセント増、法人は前年同期比20.3パーセント増、個人は前年同期比2.1パーセント減となっています。個人の部分に関しては、年額契約をしていただくとディスカウントが一部入るため、その部分が減額になっているところがマイナスの主な理由です。

法人のARPAが伸びているのは、Webプランの価格改定や中堅企業ユーザーの拡大、またクロスセルが徐々に進んできていることが理由になります。

導入事例(1/2)

導入事例です。「マネーフォワード クラウド会計Plus」のユーザーが順調に増加しており、スライドに掲載のとおり、すばらしい企業にご利用いただいています。上場企業にもかなりご利用いただけるようになってきています。

導入事例(2/2)

「マネーフォワード クラウド給与」「マネーフォワード クラウド勤怠」「マネーフォワード クラウド経費」「マネーフォワード クラウド社会保険」「V-ONEクラウド」「HiTTO」等の導入事例です。上場企業から、プライム/スタンダード、グロース、中堅企業・IPO準備企業まで、非常に幅広いユーザーにご利用いただいています。

こちらのユーザーベースを広げながらも、クロスセルをしっかりしていくことが今後の注力範囲になると考えています。

Homeドメイン 四半期 売上高推移

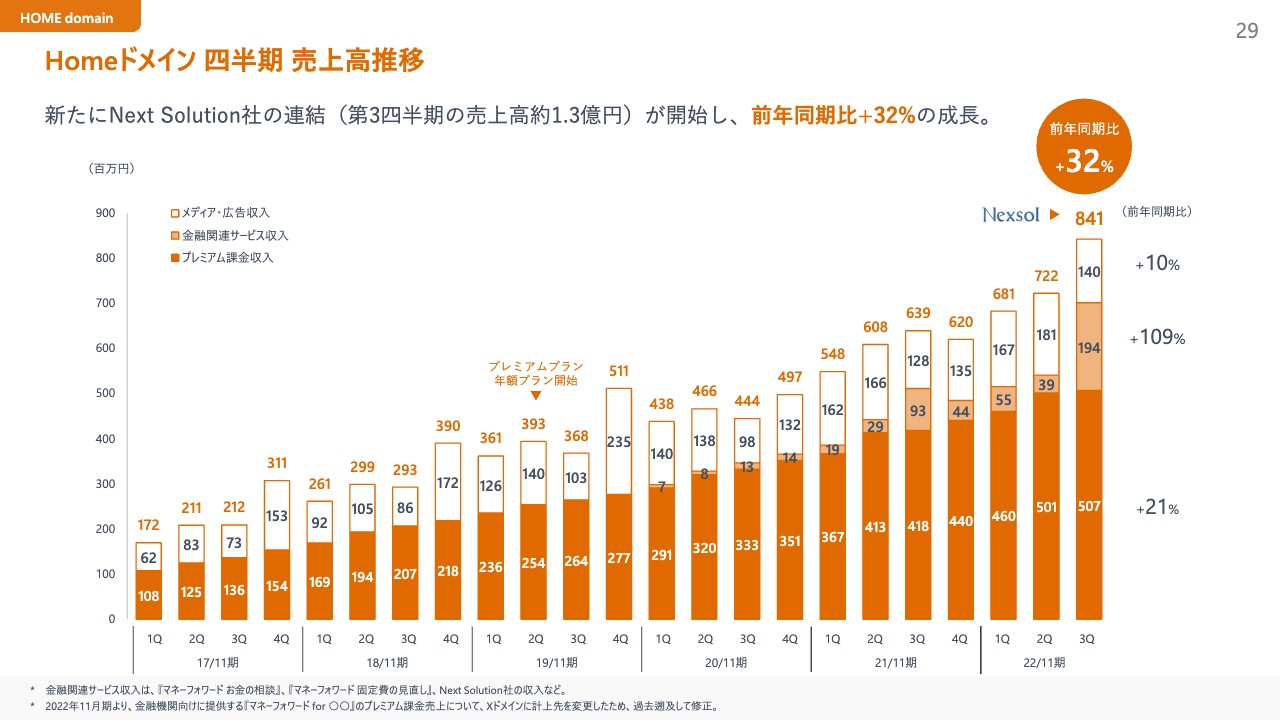

続いて、Money Forword Homeドメインについてご説明します。ファイナンシャルプランナー(FP)の保険代理店で、ファイナンシャルパートナーであるNext Solution社がグループジョインしました。Next Solution社の第3四半期連結売上高は約1.3億円で、Money Forword Homeドメインとしては前年同期比32パーセント増の成長となりました。

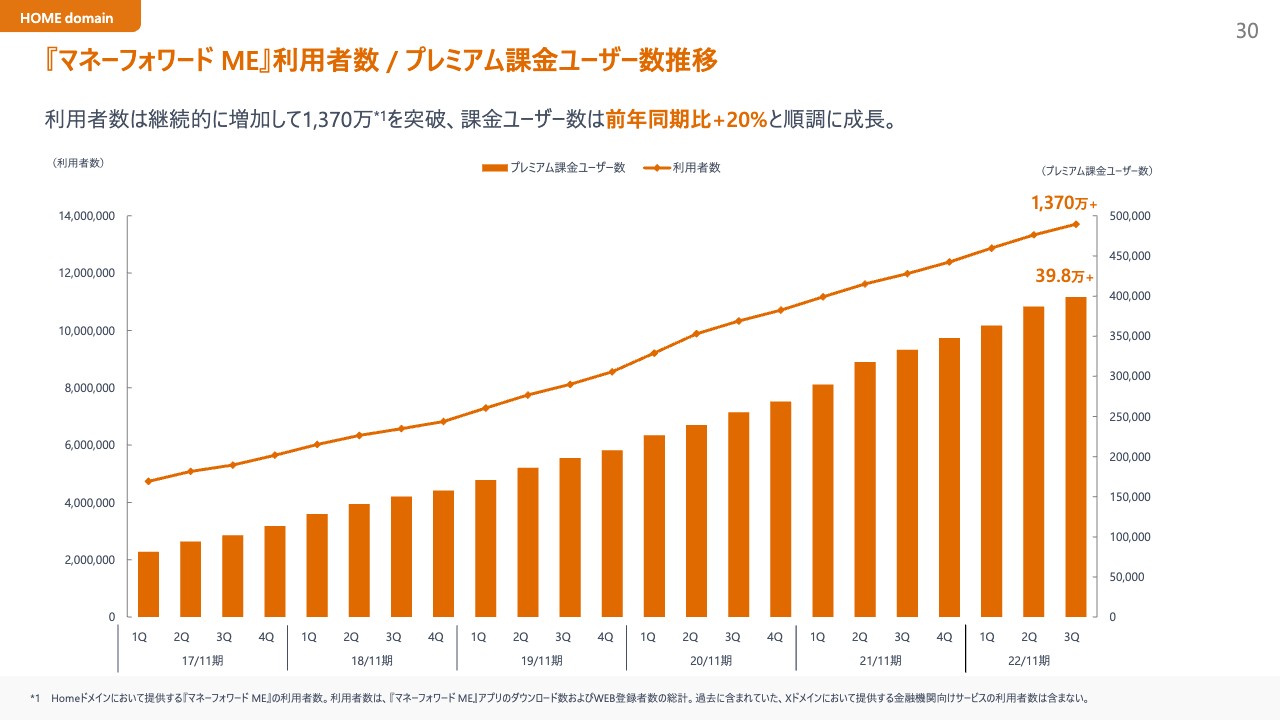

『マネーフォワード ME』利用者数 / プレミアム課金ユーザー数推移

プレミアム課金収入に関しては前年同期比21パーセント増で、継続して右肩上がりに伸びています。「マネーフォワード ME」の利用者数は1,370万人を突破し、課金ユーザー数は約40万人弱となっています。

パートナーとの連携による、FP相談サービスや保険商品の提供を通じて、保険領域を強化

パートナーとの連携による「マネーフォワード ME」のユーザーベースを活かしたファイナンシャルプランナー(FP)の相談サービスや保険商品の提供を通じた保険領域の強化を行っています。

グループジョインしたNext Solution社によるFP相談や『マネーフォワード お金の相談』を通じた送客、『マネーフォワード 固定費の見直し』を通じたライフネットさまの商品紹介などに取り組んでいます。

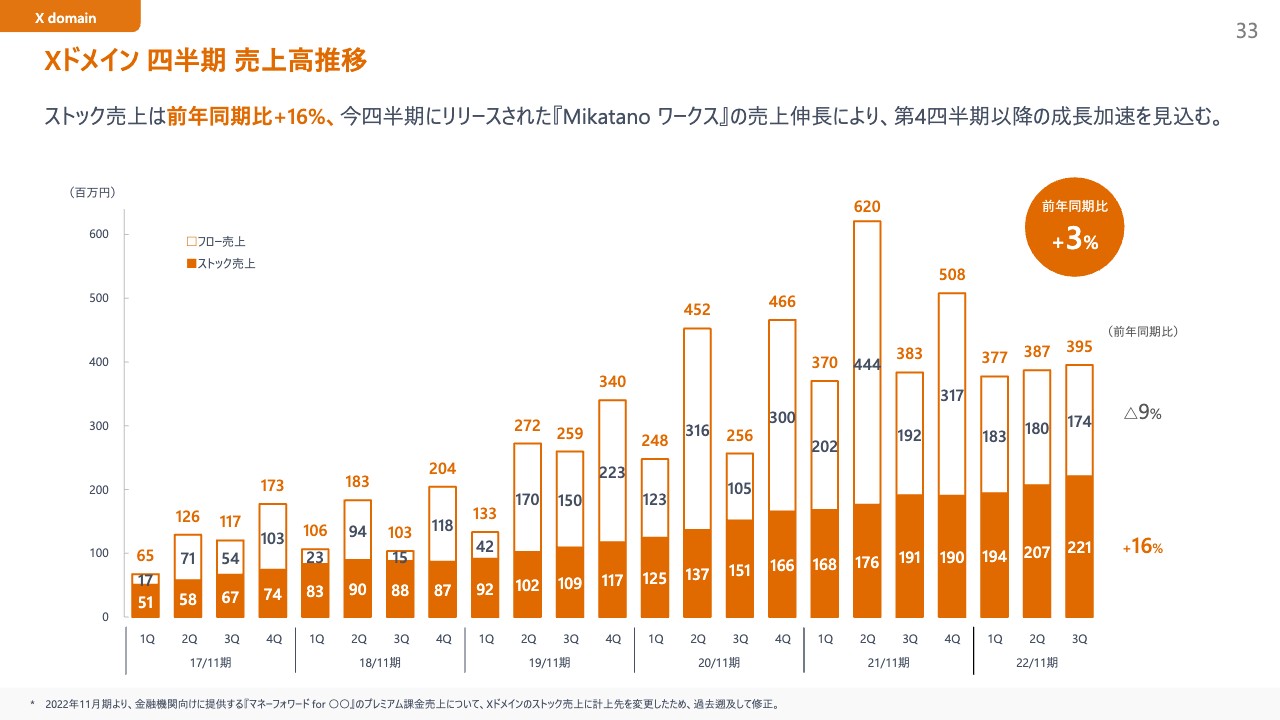

Xドメイン 四半期 売上高推移

Money Forward Xドメインに関してです。ストック売上は前年同期比16パーセント増と伸びていますが、フロー売上と合わせた全体の売上では前年同期比3パーセント増と、今期は若干苦戦しているセグメントです。

金融機関への提供サービス数は引き続き増加

提供サービス数は引き続き伸びており、新たに静岡中央銀行さまへ「かんたん通帳」を提供しています。

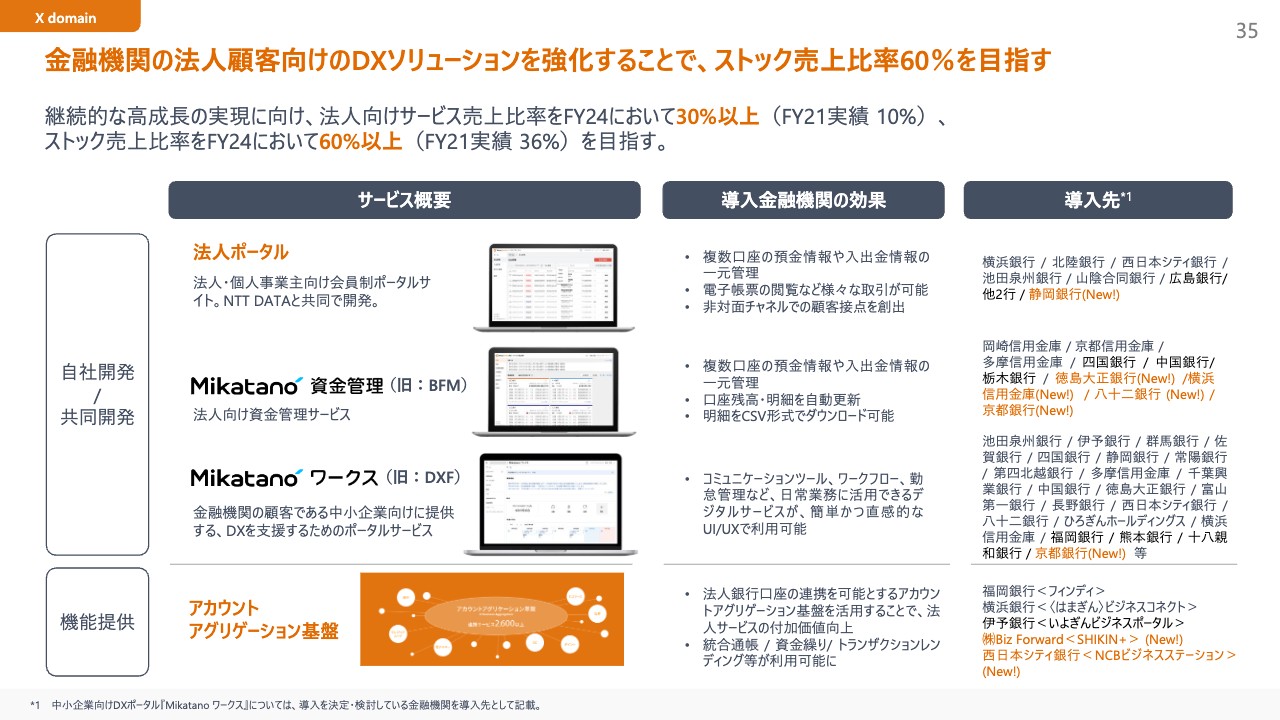

金融機関の法人顧客向けのDXソリューションを強化することで、ストック売上比率60%を目指す

金融機関の法人顧客向けのDXソリューションの強化に力を入れており、来期の売上に効果が発揮すると思っています。

地方銀行向けのサービス「Mikatano」シリーズをリリースし、20社以上の会社に導入されています。地方銀行や信用金庫のお客さまへDXを推進するため、「Mikatano」シリーズを勧めています。

こちらはプロダクトもできており、当社のメンバーが銀行の営業の方と一緒に回っています。この取り組みをしっかり伸ばし、2024年には法人向けサービス売上比率を30パーセント以上、ストック売上比率を60パーセント以上にすることを目標に進めています。今後、足元の具体的な数字が出てきた時に、あらためて共有したいと思います。

みちのく銀行に、マーケティングソリューション『X-Insight Marketing(XIM)』が導入決定

トピックのご紹介です。みちのく銀行さまに、マーケティングソリューションのデータをもとにして、顧客ごとにAIで最適化された金融アクションをレコメンドする「X-Insight Marketing」を導入いただきました。非常に高いクリックスルーレートを見せるなど、よい成果が出ているため、今後も期待しています。

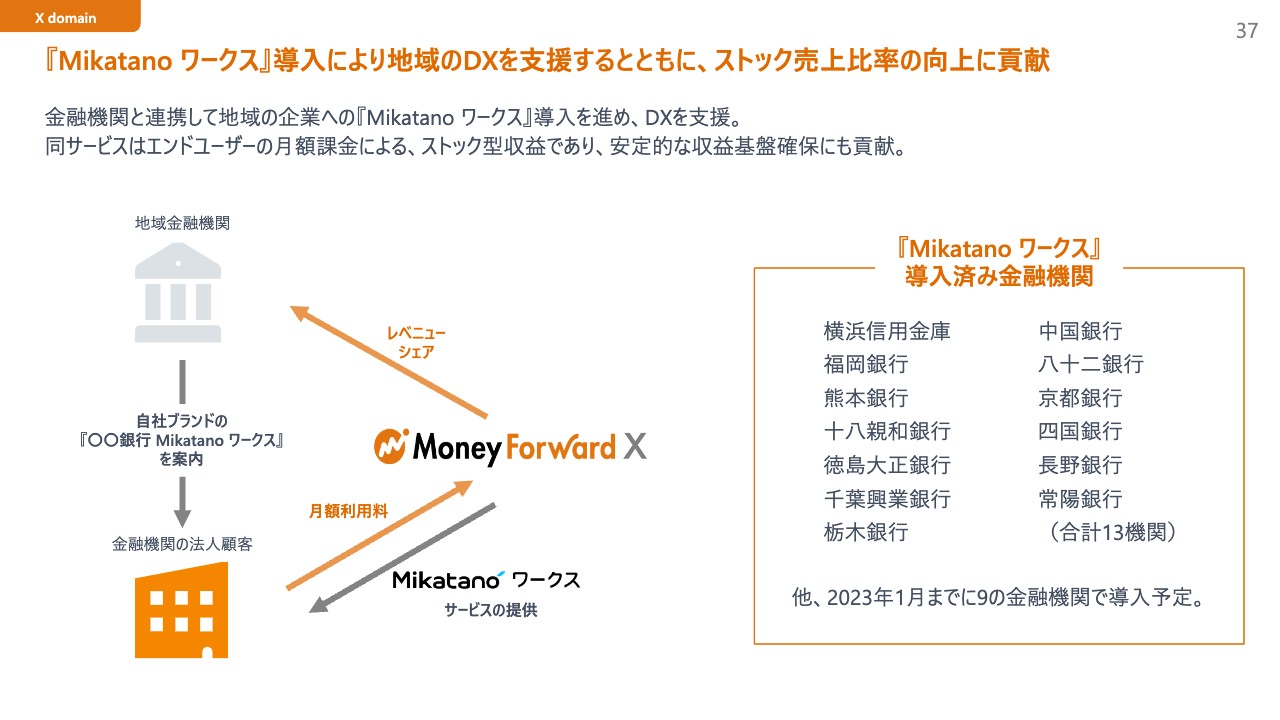

『Mikatano ワークス』導入により地域のDXを支援するとともに、ストック売上比率の向上に貢献

「Mikatano ワークス」の導入についてご説明します。地域の金融機関と連携して、自社ブランドの「〇〇銀行の『Mikatano ワークス』」というかたちでご案内し、法人顧客にサービスを提供します。

スライドに記載の13機関が導入済み、さらに9つの金融機関で導入予定となっています。こちらはレベニューシェアのかたちになり、ストックとして積み上がることを期待しています。

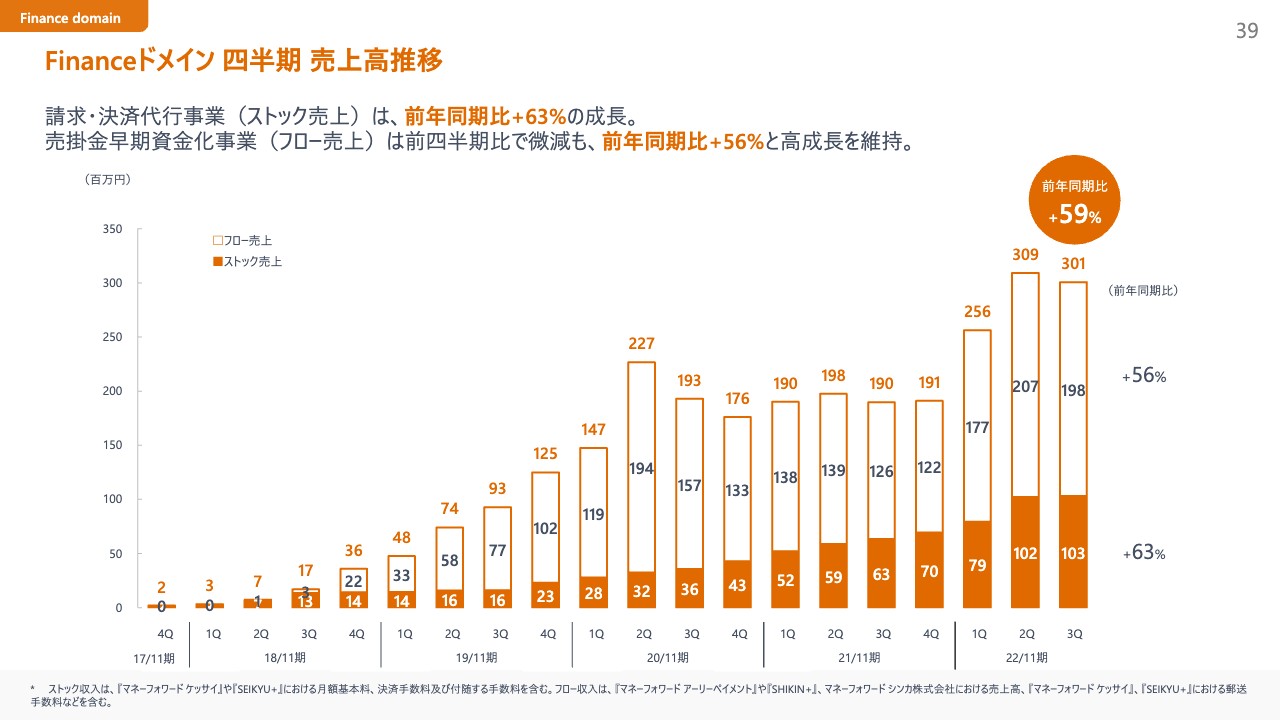

Financeドメイン 四半期 売上高推移

Money Forward Financeドメインについてご説明します。Money Forward Financeドメインのストック売上は前年同期比63パーセント増となりました。請求・決済代行事業と売掛金早期資金化事業で成り立っているビジネスですが、フロー売上は前年同期比59パーセントで、だいぶ戻ってきていると思います。

前四半期と比べると若干売上が下がっていますが、前年同期比では伸びてきています。体制が整い、リスクも取れるようになってきているため、期初の予測を超えて、目標に到達できると思っています。

国内2万社以上が利用する『kintone』を提供するサイボウズ株式会社において『マネーフォワード ケッサイ』導入

トピックをご紹介します。有名なサービス「kintone」を提供するサイボウズさまで我々のサービスの導入が決定しています。契約が多い会社の入金処理や催促、請求確認事項を、我々がテクノロジーを使いながら効率的に対応し、OEMのようなかたちで提供することを推進しています。

4つの成長戦略

成長戦略についてご紹介します。我々は期初から4つの成長戦略を掲げていましたので、それぞれの進捗をご報告します。

1つ目が、バックオフィス向けSaaSプラットフォームとしての提供価値向上と最適化されたGoーToーMarket戦略の実現です。

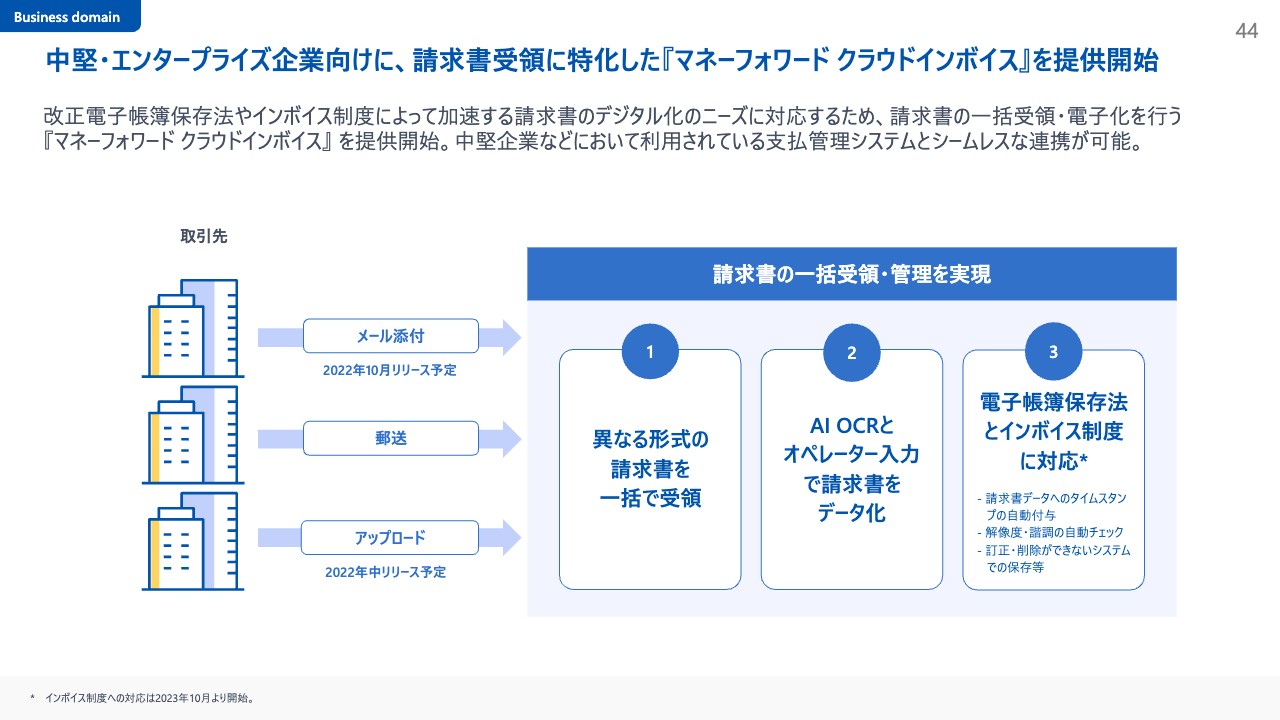

中堅・エンタープライズ企業向けに、請求書受領に特化した『マネーフォワード クラウドインボイス』を提供開始

改正電子帳簿保存法やインボイス制度によって加速する請求書のデジタル化のニーズに対応するため、一括受領・電子化を行う「マネーフォワード クラウドインボイス」の提供を開始しました。

中堅企業は、自社の支払管理システムがあると思いますが、そのようなもともとの仕組みとシームレスに連携できるため、利用しやすいと思います。

クラウド連結会計システム『マネーフォワード クラウド連結会計』を2022年冬に提供開始予定

もう1つのトピックとして、連結会計システム「マネーフォワード クラウド連結会計」を2022年冬に提供開始予定です。

「マネーフォワード クラウド会計」「マネーフォワード クラウド会計Plus」が、グループ会社全体でかなり利用されるようになってきましたが、連結の仕組みをまだ提供できておらず、強い要望がありました。とうとうリリースすることができましたので、プロダクトマーケットフィットを経て、拡販していきたいと思っています。

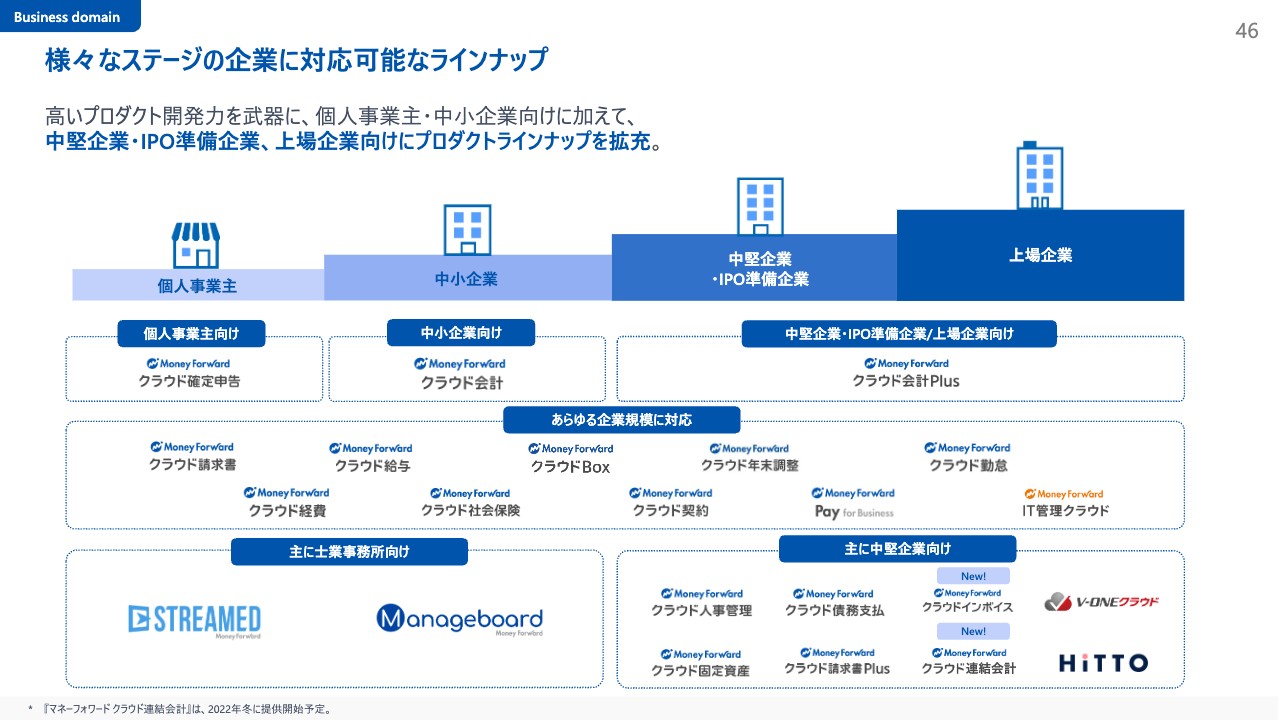

様々なステージの企業に対応可能なラインナップ

さまざまなステージの企業に対応できるラインナップがかなり拡充して、クロスセルも徐々に進んできています。

中堅企業向けサービスが伸びており、「マネーフォワード クラウドインボイス」「マネーフォワード クラウド連結会計」をご紹介したように、中堅企業向けサービスをさらに伸ばしていくプロダクトができてきています。

ユーザーに応じて、効率的なセールス&マーケティングを展開

GoーToーMarket戦略について、お客さまを4つのドメインに分けてご紹介すると、士業事務所、中小企業、中堅企業、個人事業主となります。内訳や規模はスライドのとおりです。

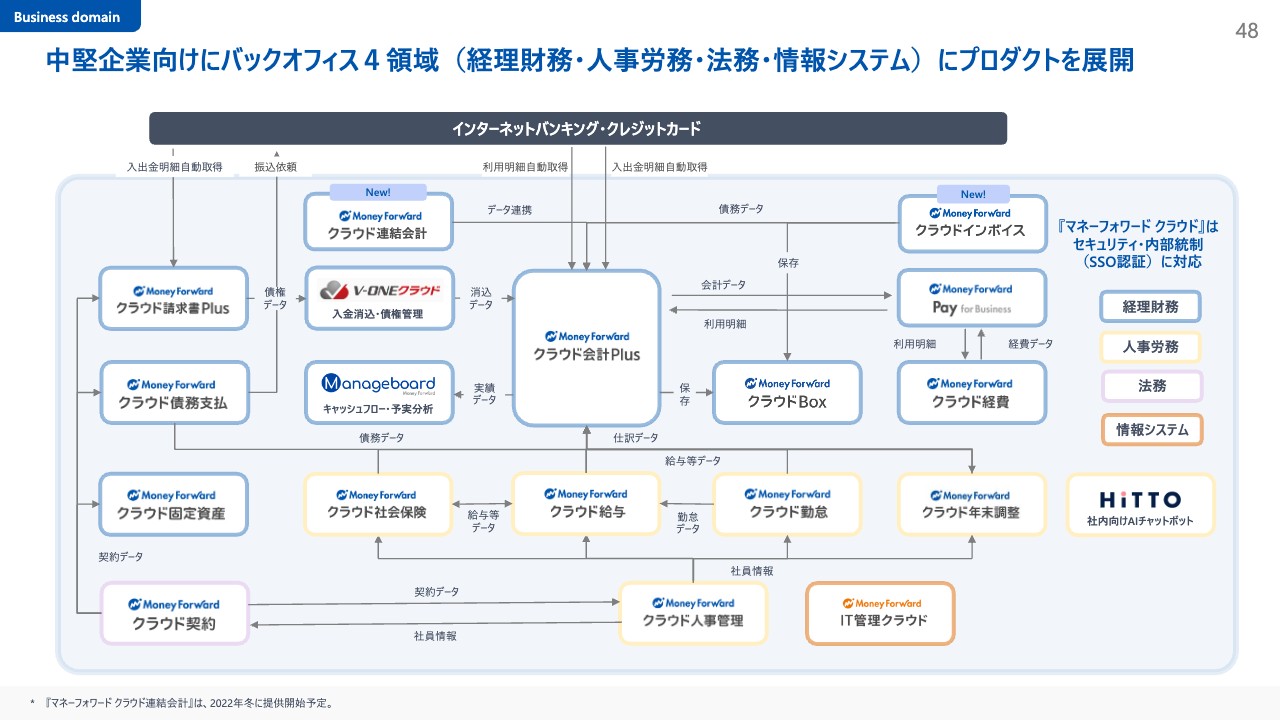

中堅企業向けにバックオフィス4領域(経理財務・人事労務・法務・情報システム)にプロダクトを展開

中堅企業向けのプロダクトがかなり増えており、「マネーフォワード クラウドインボイス」「マネーフォワード クラウド連結会計」ができてきています。メインの経理財務・人事労務に強いプロダクトに加えて、法務、契約書とIT管理クラウドがプロダクトラインナップとして揃っています。

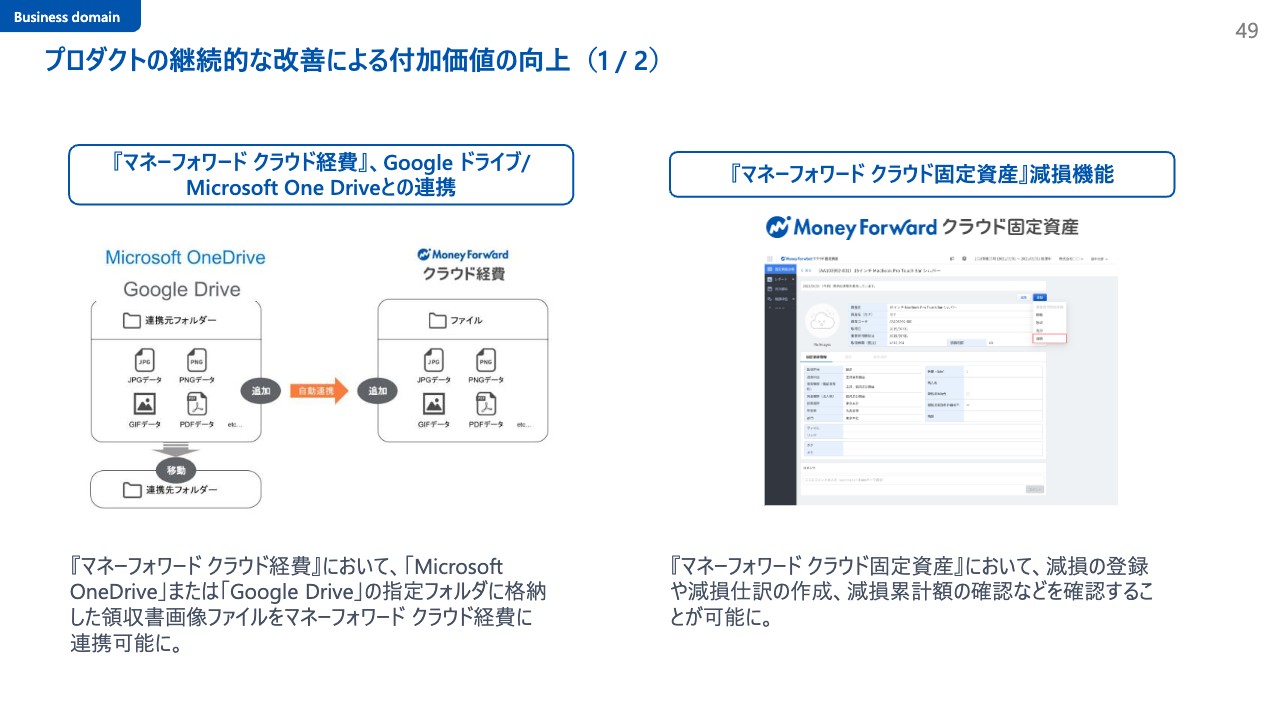

プロダクトの継続的な改善による付加価値の向上(1 / 2)

22万社のユーザーにご利用いただいていますので、プロダクトの継続的な改善が大事と考え、ご要望いただいた機能を中心にプロダクト開発を進めています。

「マネーフォワード クラウド経費」に関しては、「Google Drive」や「Microsoft One Drive」と連携し、領収書画像ファイルを簡単に連携可能にしました。「マネーフォワード クラウド固定資産」に関しては、減損機能を搭載しました。「マネーフォワード クラウド固定資産」については国内でも我々のサービスが一番よいのではないかと思っています。

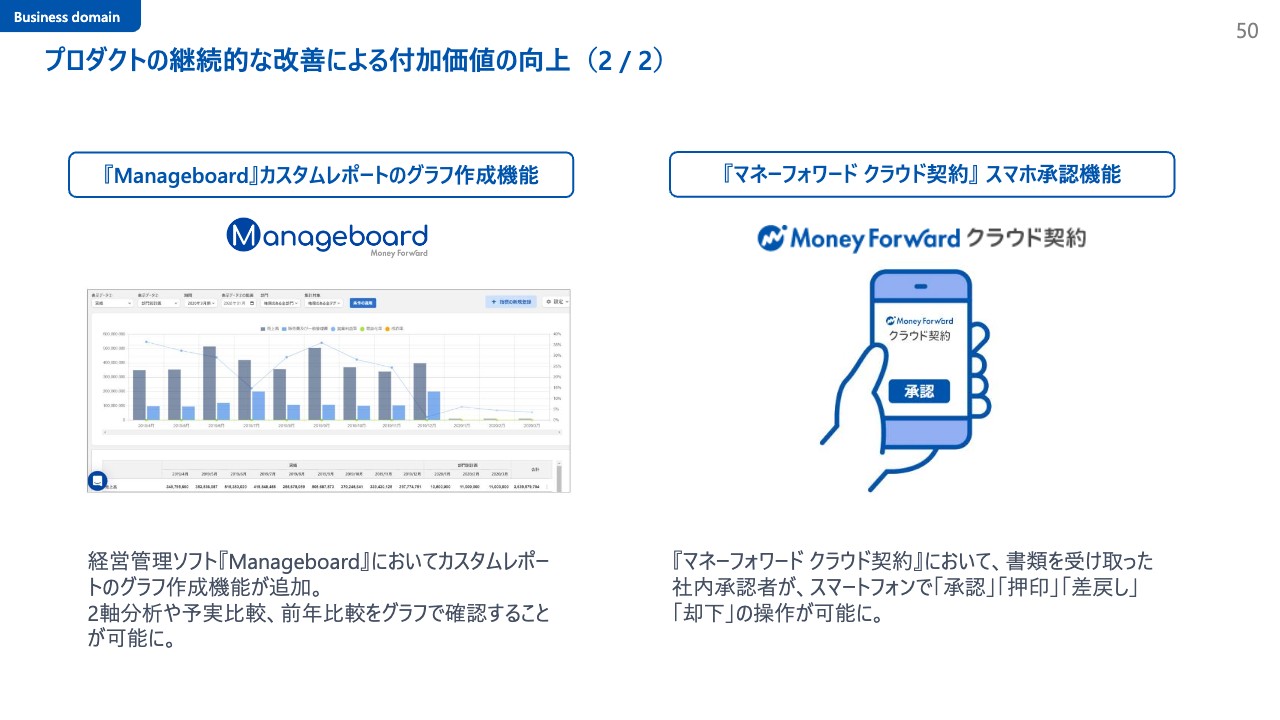

プロダクトの継続的な改善による付加価値の向上(2 / 2)

また、「Manageboard」のカスタムレポートのグラフ作成機能を追加しました。「マネーフォワード クラウド契約」はスマートフォンの承認機能を開発して、出先でも便利に使っていただけるようになりました。

柔軟性の高いクラウドERPとしてのユニークなポジショニング

我々のプロダクトコンセプトは、「柔軟性の高いクラウドERPとしてのユニークなポジショニング」です。いろいろな会社にまず1プロダクトからでも使っていただき、段階的・部分的な導入が可能です。また、拡張性もあるため、導入が広がってきているのだと思っています。

全国の会計事務所との強固なパートナーシップ

士業事務所さまとの連携についてご説明します。全国の支社を通じて、引き続き会計事務所さまとその顧問先さまのカスタマーサクセスに注力しています。国内上位100会計事務所のうち、73パーセントが当社のクラウド会計を導入しており、さらに拡大していきたいと思っています。

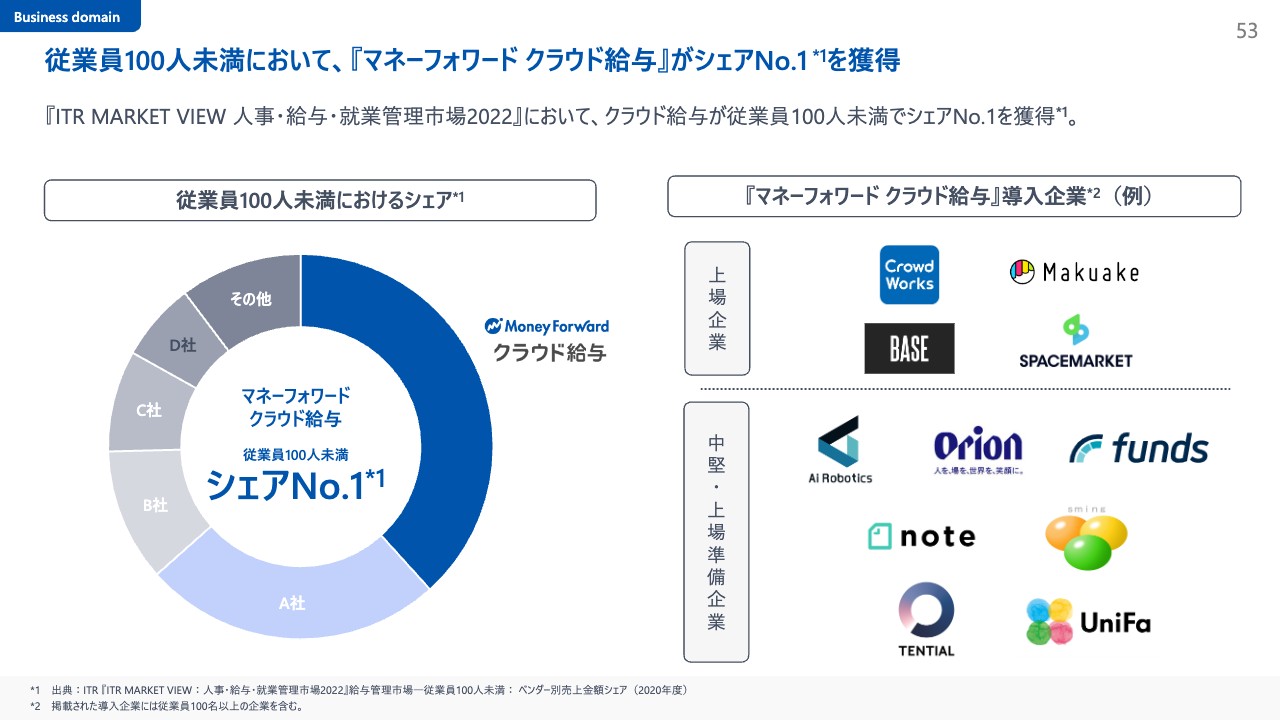

従業員100人未満において、『マネーフォワード クラウド給与』がシェアNo.1 を獲得

ITR MARKET VIEW 人事・給与・就業管理市場2022の従業員100人未満におけるシェアでは「マネーフォワード クラウド給与」が、No.1を獲得しています。導入企業は、上場企業や中堅・上場準備企業です。「マネーフォワード クラウド給与」が当社のプロダクトの強みの1つとなっています。

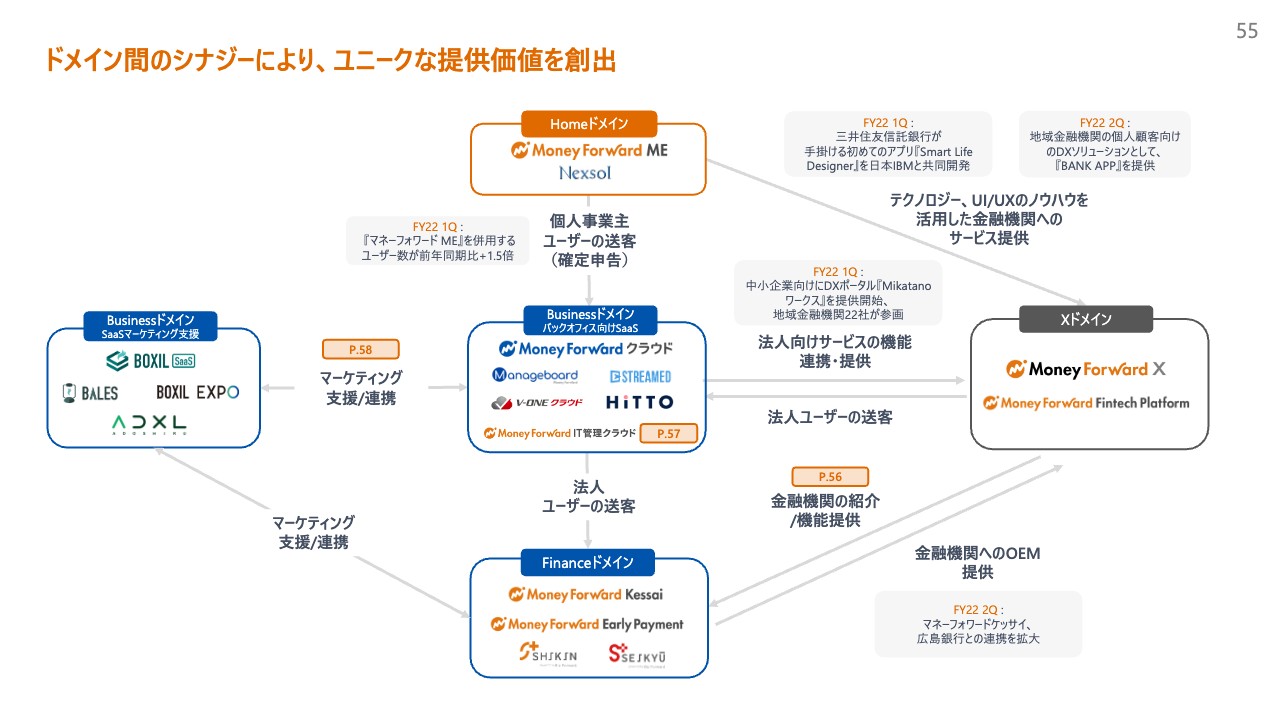

ドメイン間のシナジーにより、ユニークな提供価値を創出

成長戦略の2点目は、大きな成長余地を有する複数事業への継続的な投資と、事業ドメイン間のシナジー創出です。

我々は4つのドメインでビジネスを展開しています。Money Forward XドメインとMoney Forward Financeドメインで金融機関の紹介や機能提供を行っています。マーケティング支援では、SaaSマーケティングとバックオフィス向けのSaaSと連携して進めています。

Biz Forwardのオンライン型ファクタリングサービス『SHIKIN+』にXドメインが提供する口座連携機能を搭載

ドメイン間のシナジーの実例です。Money Forward Xドメインは、「マネーフォワードFinTechプラットフォーム」のデータアグリゲーション基盤を活用して、口座連携機能を提供していますが、Biz Forwardに対しても入出金明細データを活用できるように提供を開始しました。

お客さまが、このアグリゲーション基盤を使ってデータを取得することによって、Biz Forwardが提供する「SHIKIN+」というサービスの与信審査の確度をより高くできるようなサービスをスタートしています。

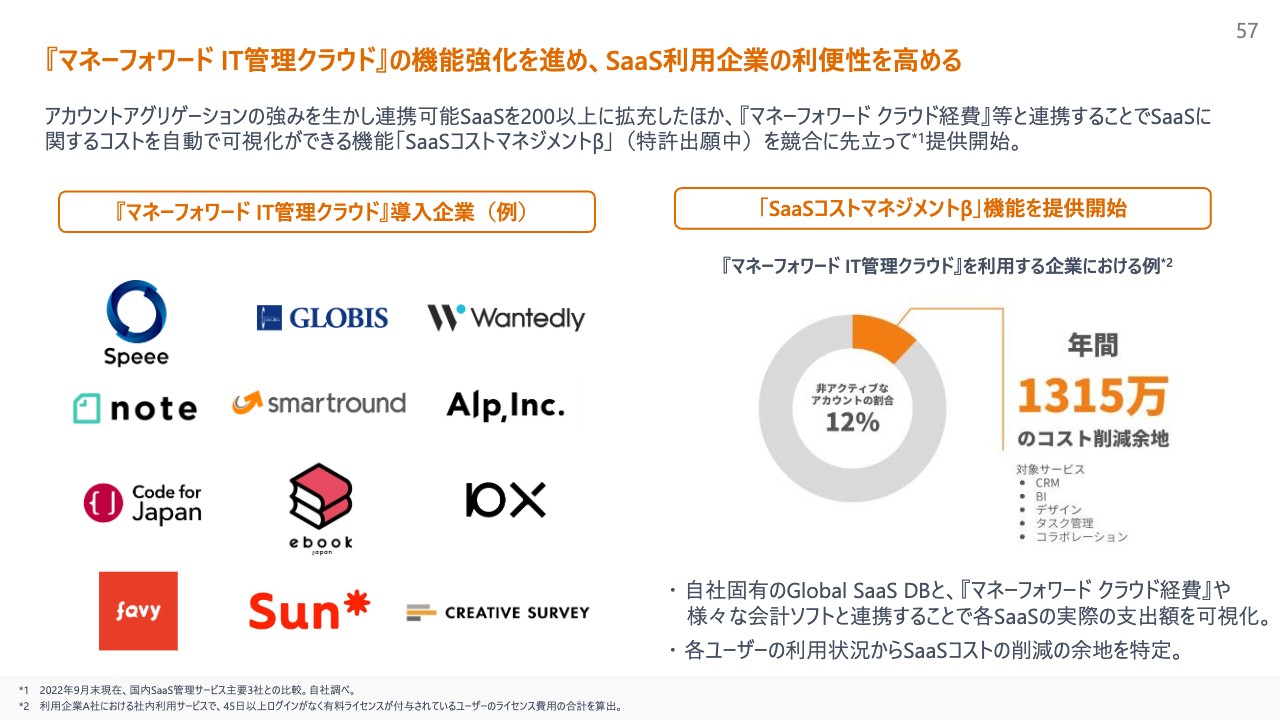

『マネーフォワード IT管理クラウド』の機能強化を進め、SaaS利用企業の利便性を高める

また、「マネーフォワード IT管理クラウド」の機能強化を進めています。我々も社内でたくさんのSaaSを使っていますが、例えば「どのサービスを使っているのか?」「どのサービスへの課金が続いているのか?」といったことがわからなくなってしまうことがあると思います。

このIT管理クラウドサービスを使うことで、200以上のSaaSサービスと連携できます。さらに「マネーフォワード クラウド経費」と連携すれば、「SaaSにどのくらいのコストがかかっているか?」という情報を、自動で可視化できる機能もあります。

スライド右側の例で示しているように、ある企業では「マネーフォワード IT管理クラウド」を導入することによって、年間1,315万円のコスト削減の余地があることがわかった事例もあります。こちらを導入すればSaaSのコストのマネジメントが可能になるため、今後が非常に期待できるサービスではないかと思っています。

スライド左側には、すでに導入いただいている企業のロゴを掲載しています。ご覧のとおり、非常に先進的な企業にご利用いただいています。

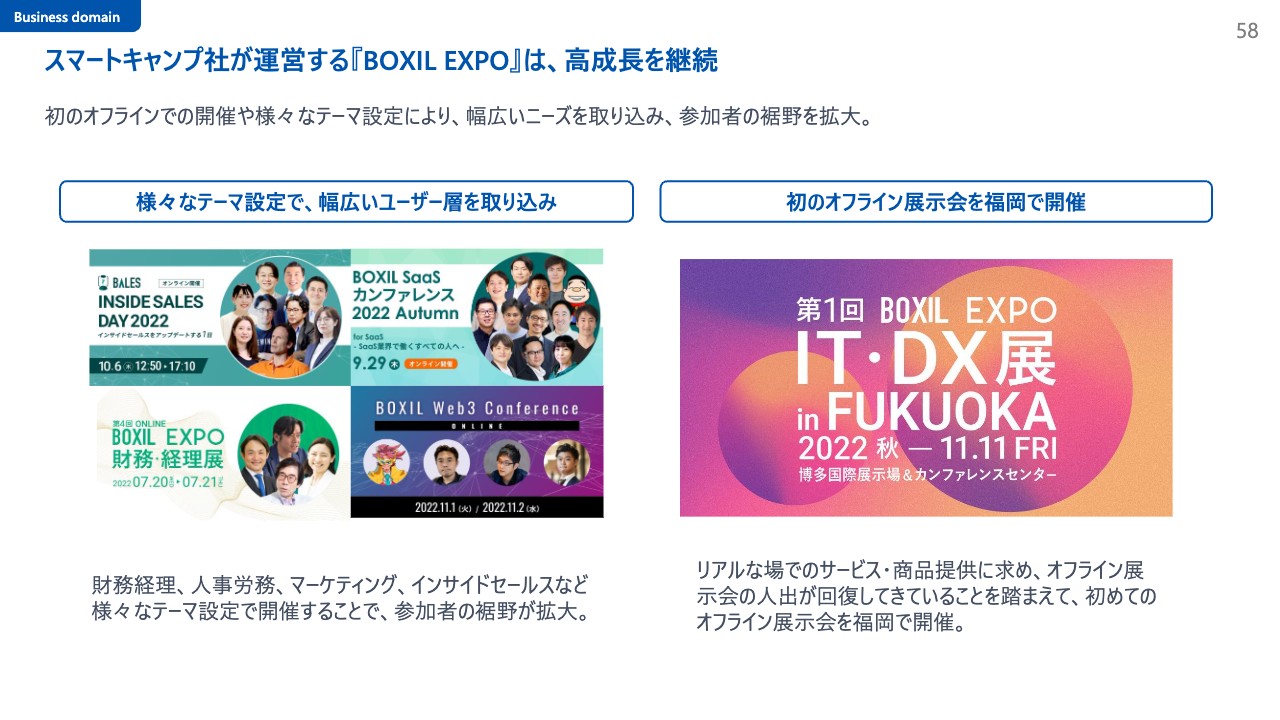

スマートキャンプ社が運営する『BOXIL EXPO』は、高成長を継続

Money Forward Businessドメインのもう1つのトピックは、スマートキャンプ社についてです。同社が運営している「BOXIL EXPO」は高成長を継続しており、主にオンラインで開催しているカンファレンスにおいて、いろいろなテーマを展開し、幅広いユーザー層を取り込んでいます。

また、オンラインだけではなく、オフラインも取り込んでいこうということで、初回となるオフライン展示会を福岡県で開催しています。

当社のM&A戦略及びグループジョイン / 出資の実績

成長戦略の3つ目は「過去のPMI実績に示された、規律あるM&A(グループジョイン)戦略の遂行」です。

スライドに記載の3つのM&A戦略を主に掲げています。第3四半期は、特に新しいM&Aは行っていませんが、すでに投資している企業との関係強化や、海外向けの取り組みを着実に進めています。

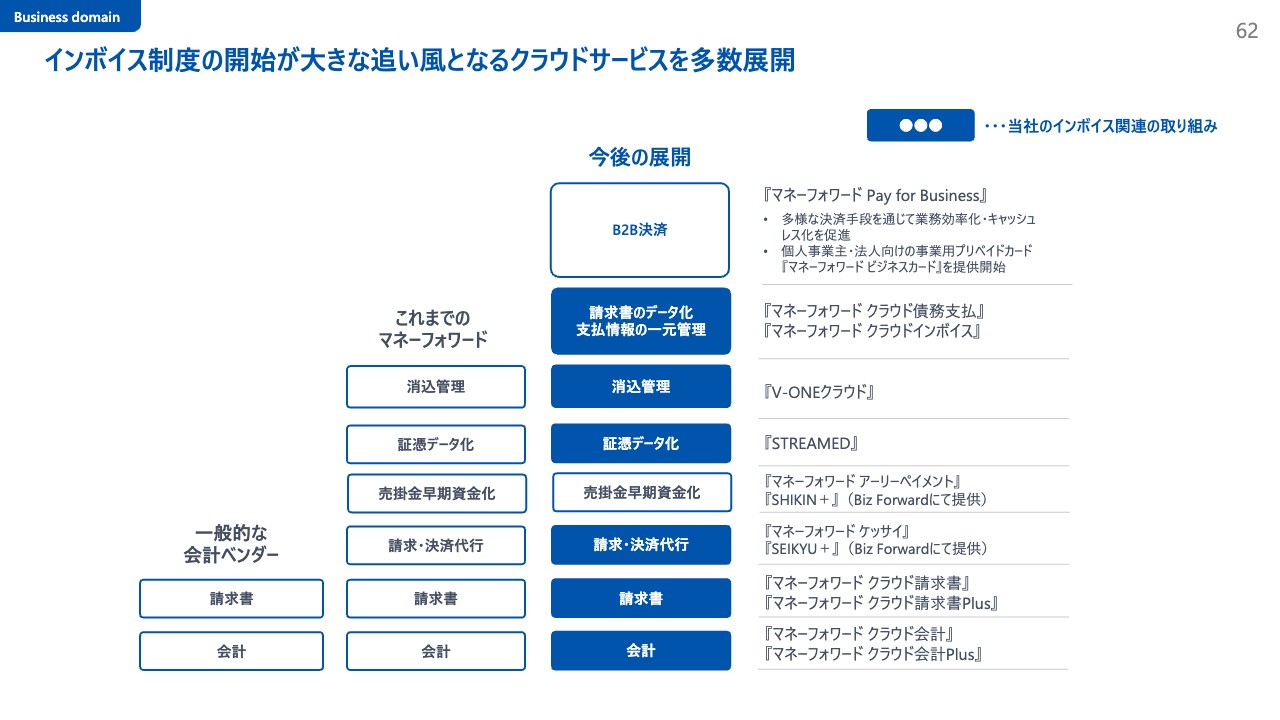

インボイス制度の開始が大きな追い風となるクラウドサービスを多数展開

成長戦略の4つ目は「既存のアセットを活用した新たな事業/プロダクトの開発」です。インボイス制度の開始が大きな追い風となるクラウドサービスを、当社はラインナップとしてすでに持っています。

スライドに濃い青色で示しているところが、我々がすでに提供しているサービスの中で、インボイス関連の取り組みを行っているサービスとなります。

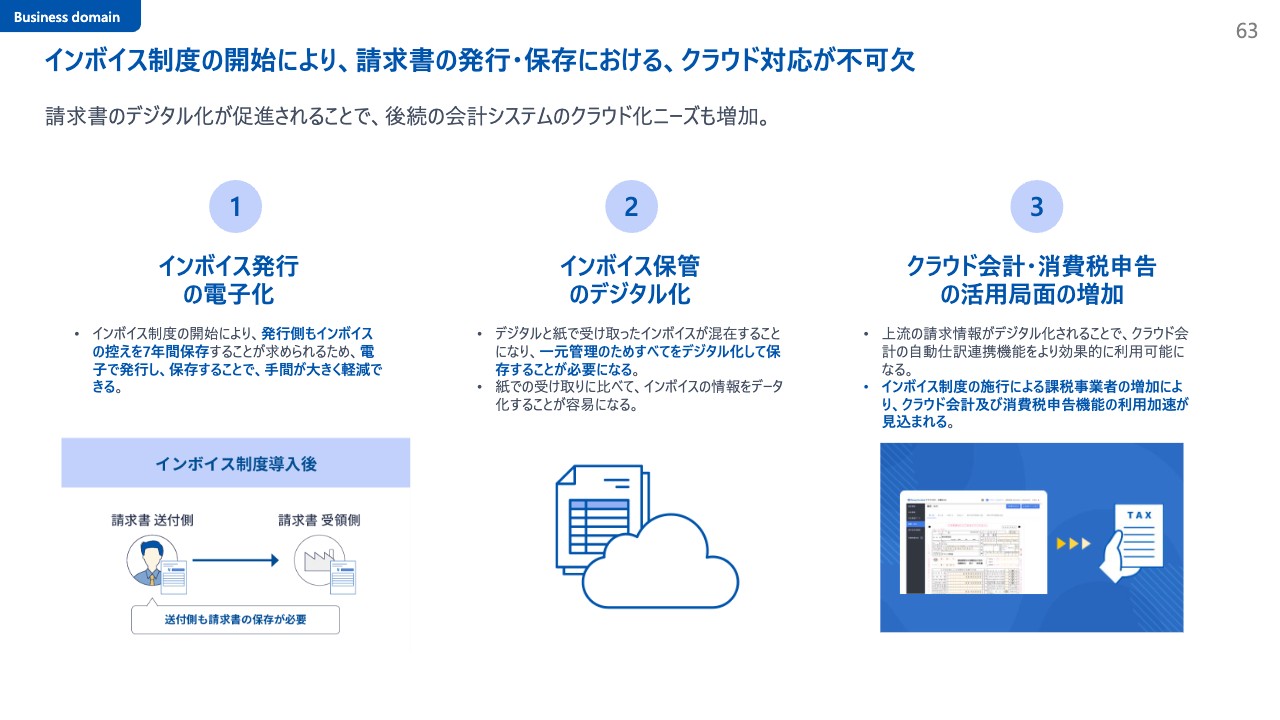

インボイス制度の開始により、請求書の発行・保存における、クラウド対応が不可欠

インボイス制度の開始に伴い、どのようなことが起こるかを簡単にご説明します。まず、インボイス発行は紙でも可能ですが、要件を満たすのが非常に大変です。発行を電子化するとこれを容易にすることができます。そこで、「デジタル化して保管しましょう」というニーズが出てきます。電子化に当社のサービスを用いると、人力で行うよりもかなり簡単になるため、そのようなニーズが出てくると思っています。

スライド右端の3点目に記載のとおり、請求書などは上流の情報となります。上流をデジタル化すれば、クラウド会計のシステム上でそのまま連携することができます。さらに、自動仕訳連携機能を使ってもらうと、仕訳が自動的に作成されていくため、下流となるクラウド会計側でもニーズの高まりが予想されます。

また、課税事業者さまの増加に比例して、クラウド会計や消費税申告機能の利用加速が見込まれるのではないかと思っています。

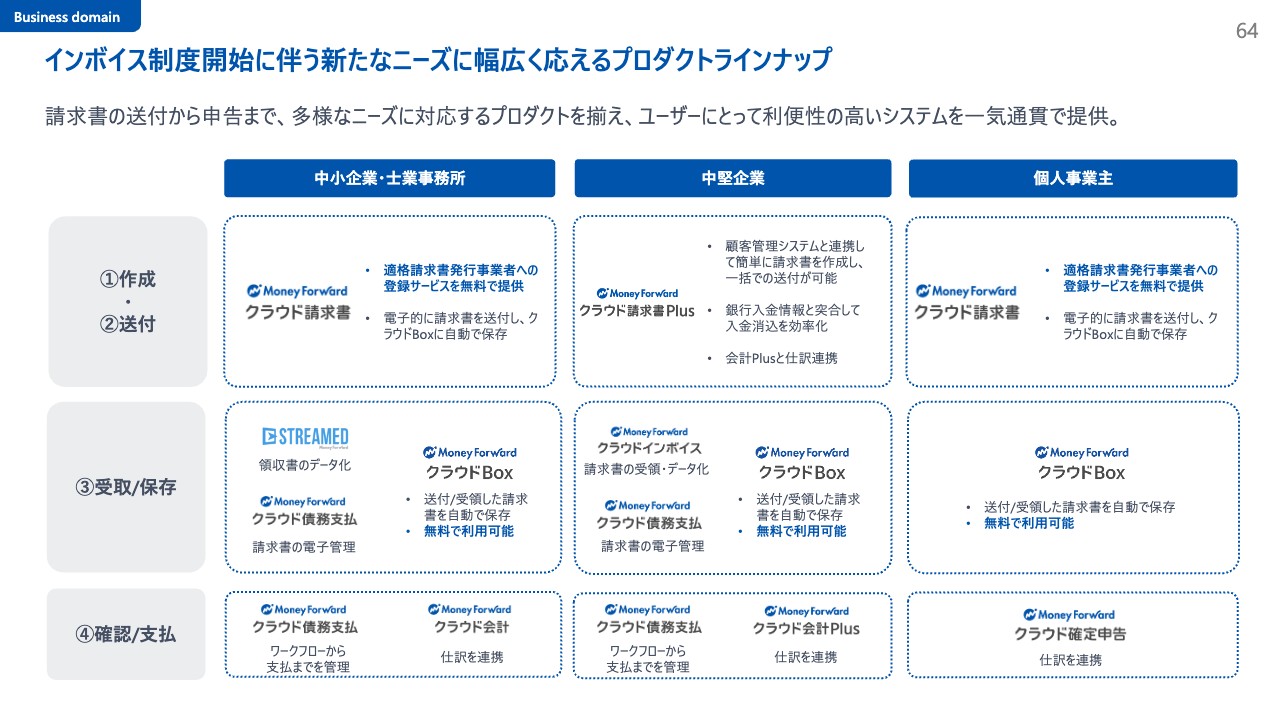

インボイス制度開始に伴う新たなニーズに幅広く応えるプロダクトラインナップ

インボイス制度は、企業の規模やオペレーションの順番によって、かなり複雑化しています。しかし、我々はおおよそのソリューションを提供することができるのではないかと思っています。

スライドの表は、横軸がターゲットのユーザーを、縦軸がそれぞれのオペレーションの順番を示しています。例を挙げると、中央に記載の中堅企業では、作成・送付に関しては「マネーフォワード クラウド請求書Plus」というサービスを使っていただいています。

また、受取や保存に関しては「マネーフォワード クラウドインボイス」や「マネーフォワード クラウド債務支払」あるいは「マネーフォワード クラウドBox」を使い、確認や支払に関しては「マネーフォワード クラウド債務支払」や「マネーフォワード クラウド会計Plus」を使っていただくというかたちになります。

一連のオペレーションに使用するすべてのプロダクトを網羅している、数少ない国内企業ではないかと思っています。

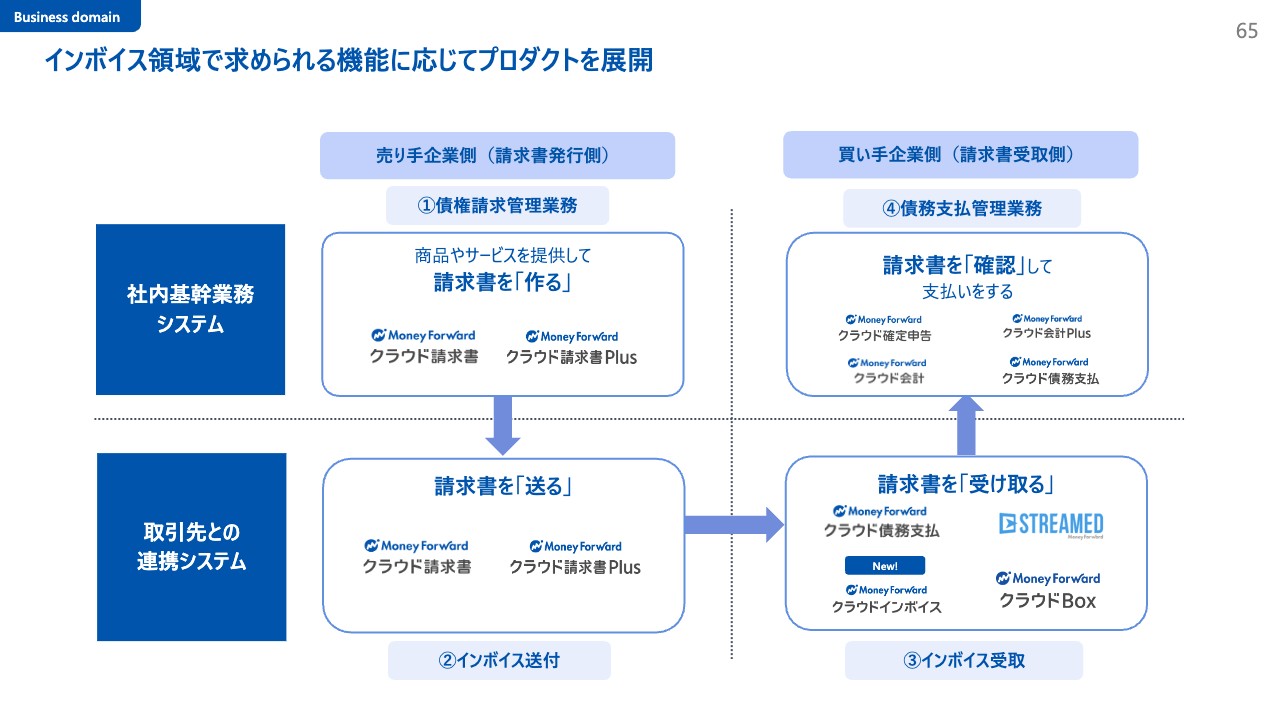

インボイス領域で求められる機能に応じてプロダクトを展開

インボイス領域のご説明が長くなりますが、スライドに記載のように、社内基幹業務システムと取引先との連携システムでプロダクトを分け考えることができます。表の縦軸の左側は売り手企業で、請求書を発行する側を示しています。縦軸の右側は買い手企業で、請求書を受け取る側を示しています。

番号順に詳しくご説明します。「①債権請求管理業務」は、請求書を「作る」サービスとなります。その請求書を「②インボイス送付」で送り、「③インボイス受取」で受け取り、「④債務支払管理業務」にて「確認」して支払います。このような流れに沿ってプロダクトの利用をイメージしていただければと思います。

MSCI ESGレーティングで昨年度の「BB」評価から2段階格上げされ、「A」評価を獲得

その他の戦略的な取り組みとしては、注目が集まっているMSCI ESGのレーティングにおいて、昨年度の「BB」という評価から2段階格上げされ「A」評価を獲得しました。こちらをグッドニュースとしてお伝えします。

当社では、人的資本やプライバシーといった項目の開示を進めた結果、スコアが改善しました。今後も、さらによいレーティングをいただけるように、十分な開示に加えて、社内での取り組みも進めていきたいと思っています。

産休育休ガイドブックをリリース

「産休育休ガイドブック」をリリースしました。妊娠・出産・育児といったライフイベントの時に、当事者はもちろんのこと、パートナーや上司の方、チームのメンバーが「どのようなことに気をつけなければならないか」といったことを記載している資料です。ぜひご覧いただければ幸いです。以上がその他の戦略的な取り組みについてのご説明となります。

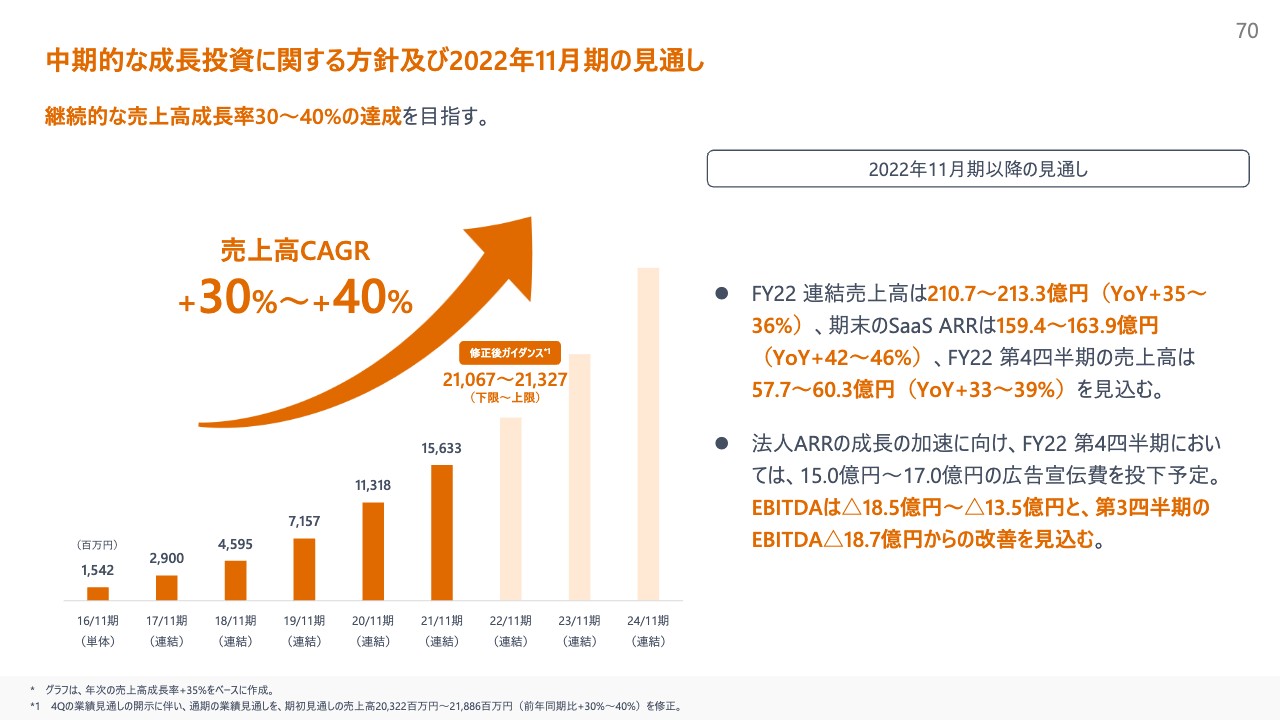

中期的な成長投資に関する方針及び2022年11月期の見通し

最後に、今後の業績の見通しをご紹介します。連結売上高は210.7億円から213.3億円と、前年同期比の35パーセント増から36パーセント増となり、期末のSaaS ARRは前年同期比の42パーセント増から46パーセント増の間で着地となる見込みです。

第4四半期の売上高は57.7億円から60.3億円の、前年同期比33パーセント増から39パーセント増を見込んでいます。第4四半期においては、法人ARRの成長が加速に向けて、引き続き15億円から17億円程度の広告宣伝費の投下を予定しています。

また、EBITDAに関しては、第3四半期のマイナス18.7億円から改善する見込みです。下限はマイナス18.5億円、上限はマイナス13.5億円と見ており、改善をしっかりと進めていきたいと思っています。

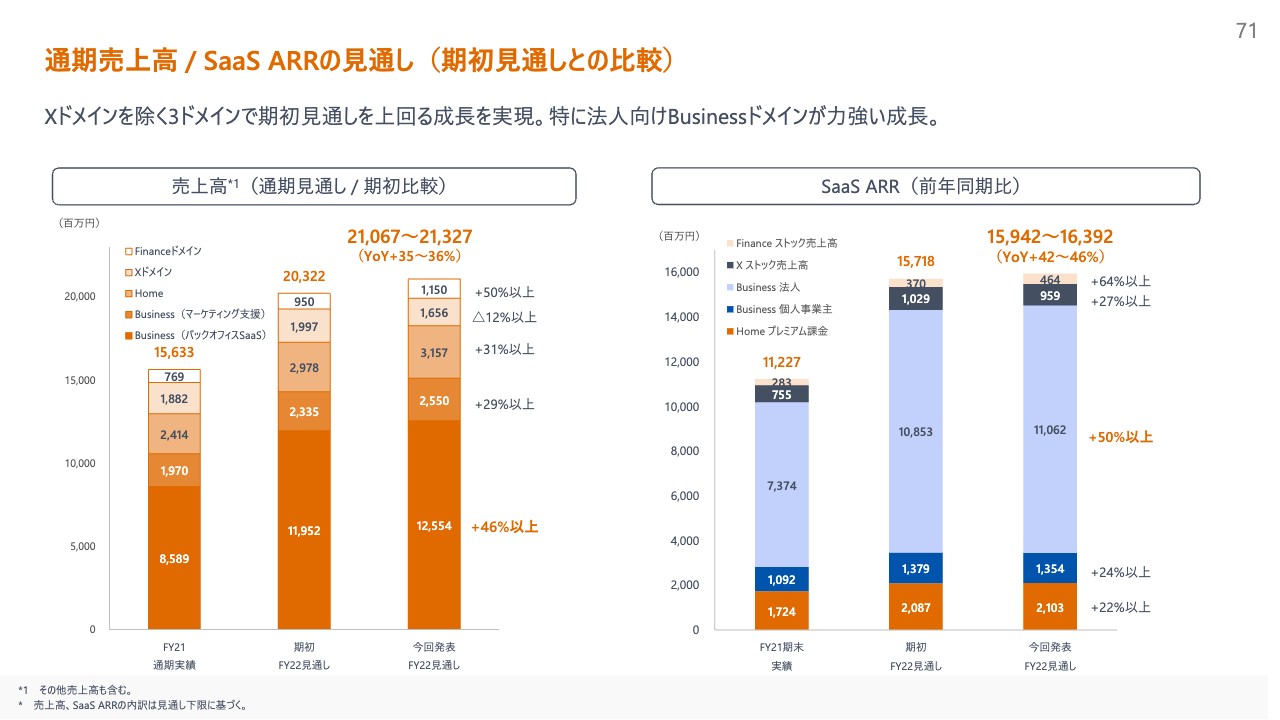

通期売上高 / SaaS ARRの見通し(期初見通しとの比較)

通期の売上高の見通しの詳細です。Money Forward BusinessドメインではSaaSが順調に伸びています。Money Forward Xドメインでは売上高がマイナス12パーセントとなり、見通しに対して苦戦しているものの、Money Forward Xドメイン以外は順調に見通しを超えてきています。

スライド右側に記載のSaaS ARRに関しては、Money Forward Businessドメインの法人向けの売上高を50パーセント以上にしっかり伸ばすというところが一番大きなポイントだと思っています。

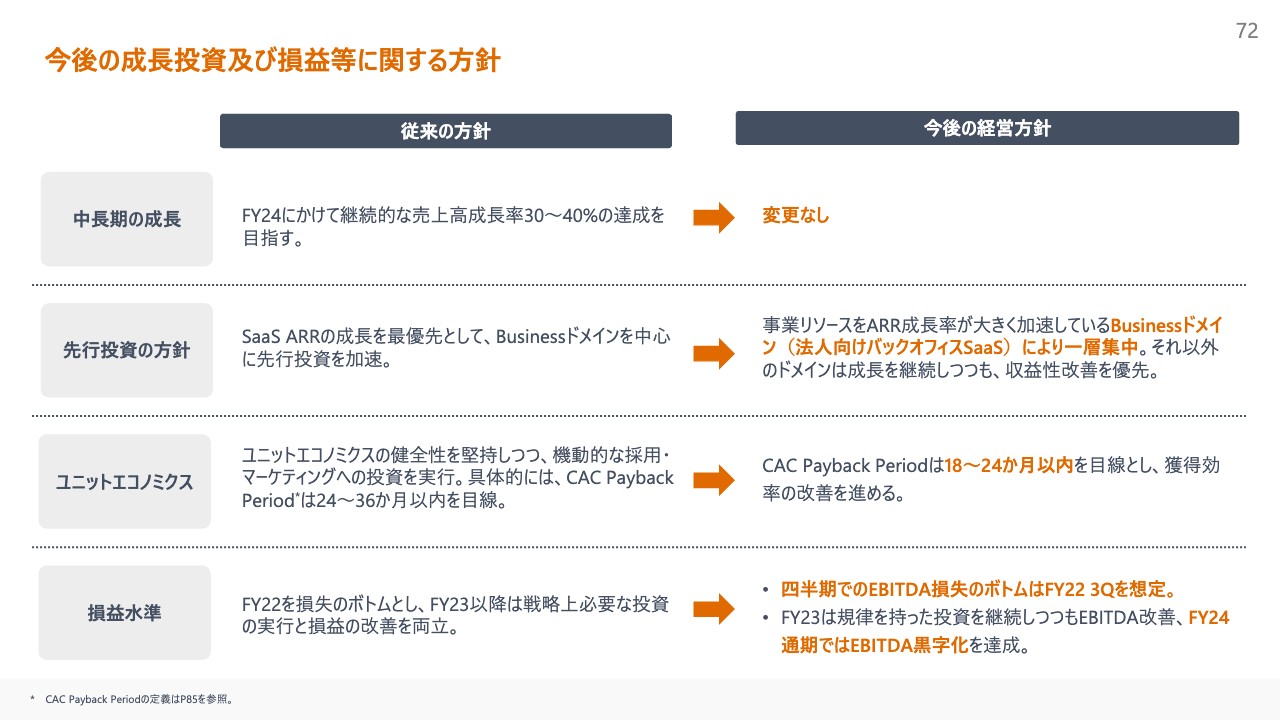

今後の成長投資及び損益等に関する方針

中長期の売上高成長率に関しては、30パーセントから40パーセントの達成を目指すという方針に変更はありません。

先行投資に関しては、事業リソースを、ARR成長率が大きく加速しているMoney Forward Businessドメインのうち、特に法人向けのバックオフィスSaaSに関して、中堅の企業向けにより一層集中します。それ以外のドメインについては、成長は続きますが、マージンの向上を優先していくかたちになります。

また、ユニットエコノミクスに関しては、24ヶ月から36ヶ月を目標に置いていましたが、直近で改善しているため、引き続き改善を強めて、18ヶ月から24ヶ月以内を目線において、獲得効率の改善を進めていきたいと思っています。

損益水準に関しては、先ほどお伝えしたとおりです。本日発表させていただいた2022年11月期第3四半期をEBITDAのボトムに、継続的にEBITDAとマージンの改善を実行し、2024年11月期は、通期でEBITDAの黒字化を達成することを目指していきたいと思っています。

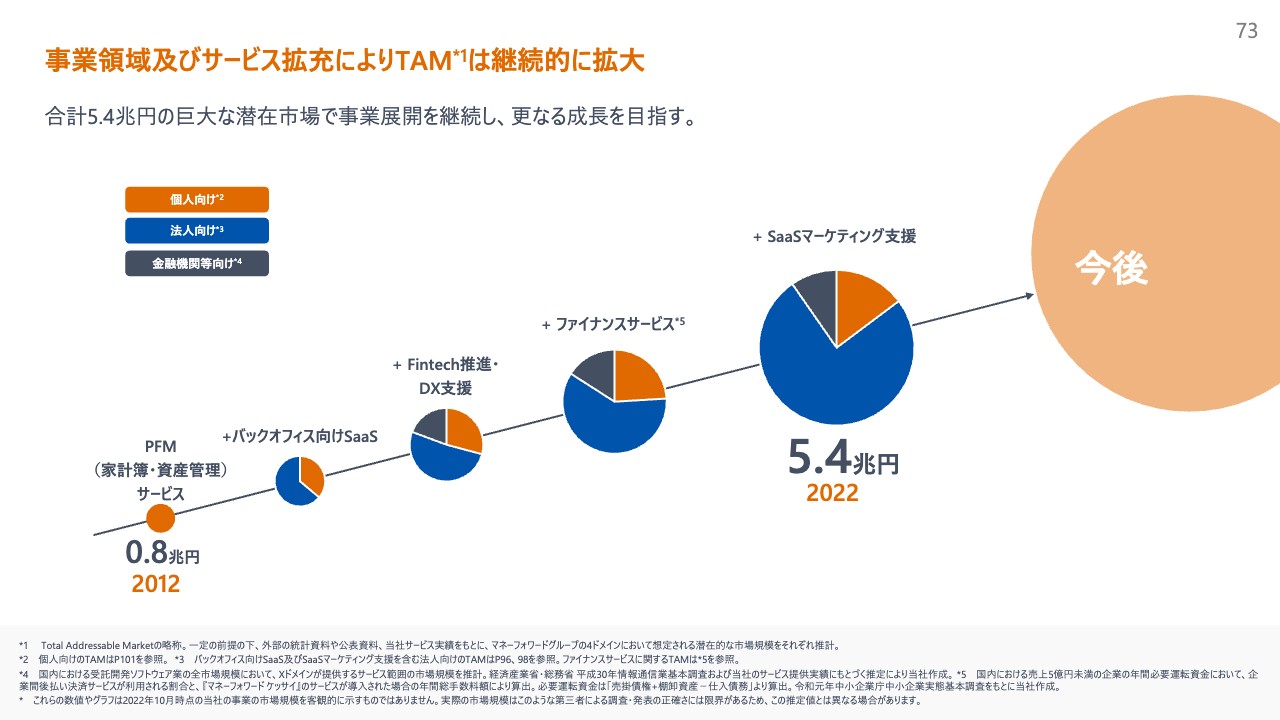

事業領域及びサービス拡充によりTAMは継続的に拡大

大変ありがたいことに、非常に大きな潜在市場で事業を展開しています。成長と収益率の改善をしっかりと目指しながら、引き続き事業を進め、中長期で十分に成長し、ユーザーへ価値を提供できるように進めていきたいと考えています。

私からのご説明は以上となります。ご清聴ありがとうございました。