2022年8月6日に株式会社アピリッツ主催で行われた、たけぞうさん株式講座&アピリッツIRセミナーの内容を書き起こしでお伝えします。

スピーカー:元証券ディーラー/個人投資家兼経営者 たけぞう 氏

株式会社アピリッツ 取締役執行役員CFO 永山亨 氏

今日のお題

たけぞう氏(以下、たけぞう):たけぞうと申します、よろしくお願いします。今日のセミナー内容としては自分が売買する上でのルーティンのようなものと、あとは直近の動きが今後も生きるんじゃないかなと思っているので、そのあたりについて。そして、自分が注目しているセクターなんかをお伝えできればと思っています。1時間くらいですけど、よろしくお願いします。

朝4時

私はいつもメルマガを書いているので、読者の方もけっこう多くいらっしゃいます。だいたい朝4時くらいに起きて日経新聞だったり日刊工業新聞、それと日経産業新聞あたりを購読して読んでいます。

(スライドを指して)下の日刊自動車。あと化学日報、海事新聞とあるんですけど。この海事新聞というのが、去年くらいから海運株が相当上がっていると思うんですけど、それについて本当に見出しだけ(のチェック)ですが、これを読むことによってけっこう海運株の流れも自分なりに動向がつかめるので。今は海事新聞をずっと読んでいます。

あと、日刊カーゴという海運の新聞もあるんですけど、それもこの海事新聞とはちょっと違った内容のものがあるので、それも読むとけっこう海運株の流れもよくわかるかなと思っています。

あと化学日報というのは、化学とかそういうところの専門紙で。見出しだけを読んで、そこに材料系のものが出ていれば朝にチェックしているという状況です。あと今はこの商品市況というところを見ていかないと、ということで。毎日、商品市況を見ています。どういうものを見ているか? というのは、次にお伝えしたいと思います。

新聞

まず、日経新聞なりいろんな新聞の見出しから、この日「サル痘が国内初確認されましたよ」というニュースが出たとした時に、新聞には関連銘柄はたぶん出てこないので、自分なりにサル痘の(関連)銘柄のピックアップを毎朝して。その中からPSSという7707とか、明治ホールディングスですかね。あとマスクだったらアゼアスというのを、自分でその新聞の見出しから「どういう銘柄が関連になるか?」というのを毎日ピックアップしているというところがあります。

その下も、これは同日だと思うんですけど「ボーイングが小型機を160機受注した」ということが見出しに出てるんですけど、日経新聞とかそういうところは銘柄関連銘柄を網羅してくれていないので、自分でボーイングに関連する銘柄として東レとかジャムコとか。あとチタン系の大阪チタニウムとかを自分でピックアップして、毎日チェックしています。

私は30数年、証券会社を含めて株にずっと携わってるので。自分で見出しから関連銘柄を探して、毎朝、私が使っている楽天証券の登録銘柄に入れています。

商品市況

(スライドを指して)次に商品市況というのがあるんですけど、これは引用先の下のところに書いてあるように、トレーディングエコノミクスという無料のアプリがあります。これは原油やガソリン、最近だったら昨日に三井松島(HD)の決算で話題になって、井村(俊哉)さんが持っているとかで話題になっていましたけど。

この石炭というのがずっと上がっていたとあって。先週発表にあった三菱商事も、この石炭価格の上昇を受けて大幅に増益とありましたので、こういう商品市況の中でトレーディングエコノミクスに毎日表示させて。あとは小麦だったり大豆、銅だったりと、相当、商品市況を網羅している無料アプリになります。

商品市況

それを毎朝見て、そこからもし気になるようなものがあったら、(例えば)この左のコバルトをクリックすればそのチャートも全部出てくるようになります。一時期はニッケルだったり亜鉛だったり、こういう商品市況というのが相当上がっていたと思うので、そういうところを見ていくと。

ここの「日」ですよね。毎週とか週足も見られますし、月でどれだけのパフォーマンスを上げたかというのもこの表を見ればすぐわかるので。だからこれが月間ですね。ここで1年間のうちにその商品がどれだけ上昇したかが見えるので、今どういう状況にあるのかというのを商品市況、トレーディングエコノミクスというアプリ1つを使うことによって出てくると思っています。

商品

ここでお伝えしたいのが、その中で「もし原油だったらどういう企業・銘柄がピックアップされるか?」というのを自分で出してあげて。原油になったらINPEXだったり、出光興産だったり、ENEOSだったりというところが、原油は先週は下落傾向だったので、やはりこのあたりの株価は軟調に推移したんじゃないかなと思っています。

そして石炭ですね。ずっと商品市況が最近では若干の下落傾向にある中で、この石炭だけはなかなか下落していないというところがあって。この三井松島というところは、昨日も増益と増配発表をしましたけど、やはりこのへんは強いなと思います。あと住友石炭についても後ほどお伝えするんですけど、この住友石炭も今ずっと株価が上昇しています。

これは石炭に関連するのか、後でお伝えするんですけど、大量報告書。こちらのほうで1つ、あるところがずっと買っているというのがあるので、そのあたりはお伝えしたいなと思っています。あとコークスですね。このあたりが石炭。あと商社の中で今回明らかになったのは、三菱商事が石炭のところで相当収益を上げているのがわかったかなと思います。

あとニッケルのところは、この太平洋金属5541とか住友鉱山5713とか。こういうところがニッケルが上昇した時、下落した時に株価に影響を与えるのかなと個人的には思っています。

商品

あとアルミのところは大紀アルミ。あと5741のUACJとありましたけど、このUACJに関しても今回の決算でアルミの価格が相当上昇したということで、今回また上方修正して。昨日、400円から500円くらい一時期上がっていたと思います。後はこの神戸製鋼だったりが、アルミの関連銘柄になるかなと思っています。

あと最近、商品市況で下がっていないのは天然ガスのところだと思っていて。やはり天然ガスの需要というのは、日本には資源がないだけに、今、火力発電とかにもう1回この天然ガスを使うことがあるので。やはり天然ガスは日本においても今後も需要があるのかなと思っています。そうすることによって注目されるのが、この商社あたりかなと思っています。あと千代田化工だったり、日揮というところだと思います。あと最後に銅のところを書かせていただきましたが、住友鉱山ですかね。そのあたりになってくると感じています。

朝5時

今はちょうど(朝の)5時にアメリカ市場が終わります。このあたりはみなさんチェックされていると思うんですけど「世界の株価」というアプリがあります。そこの中でNYダウ、S&P500、NASDAQ、あと米金利だったり、そのあたりを網羅されるとは思うんですけど。ただ私は、この指標だけ見てもあまり意味がないと思っていて。じゃあどういうふうに見るかというと。

(スライドを指して)一番下に書いてあるんですけど、アメリカの個別銘柄を見ないと、NYダウというのは結局は30銘柄しかないと思っているんですね。NASDAQも今日上がりましたと言っても、そのNASDAQの中だって数千銘柄あるわけなんです。その中でどういう銘柄が買われてNASDAQの指数を引っ張っているのか? とか、その指数だけ見てもなかなかイメージが湧かない。

米国市場

「NASDAQとかNYダウが上がっていたら、自分の持ち株がけっこう上がるよね」という個人投資家の人はけっこう多いと思うんですけど、でも開けてみれば「私の株はあんまり上がっていない」というのもけっこう多いんじゃないかなと思っています。そこで自分がいつも見ているのは、Yahooファイナンスでアメリカの米株上昇率とか、売買代金とかを見れば(スライドを指して)こういうものが出てきます。

これは売買代金のほうで表示させているんですけど、この日は2番目にAMDというアメリカの半導体の企業が「5.93パーセント高いですよ」と表示されますし、あとCoinbaseですね。これは仮想通貨の取引所を運営してますけど、それが10パーセント上昇しています。対してこの中で下がっているのは、ExxonMobil。4パーセント下がっています。

この時、逆にNASDAQが上昇してるけど「もし石油株を持っていた場合にExxonMobilは下がっていますよね」というのが、こういうところから見て取れるんです。だから今はアメリカ株と日本株はけっこう比例する場合があると思うので、どういう銘柄がアメリカ市場で買われて売られたか? というところを見ていく必要があるのかなと思います。

あとNASDAQの指数、売買代金上位、あと時価総額の大きいApple、Microsoft、Metaとかテスラですよね。このあたりの乱高下によって、NASDAQはけっこう影響されやすいというところがありますので、そのあたりはこういう個別銘柄を一つひとつ見ていくことが重要なのかなと思っています。

一番ダイレクトにくるのは、向こうの空運株とかが上がっていると日本の空運株が上がるとか、そういうところを見たり。あと半導体もけっこう連動する場合があると思いますので、そういうところも見ていく。

(スライドを指して)あと、ここに書いてあるAlibabaですね。Alibabaが出資してるのはソフトバンクだと思うので、このAlibabaの株価が上下動することによってソフトバンクの株がけっこう動いているということもよくよくあることなので。そういうところもアメリカ市場が5時に終わった後からチェックすることによって、見えてくるものがあるんじゃないかなと思います。

引け後

それをだいたい4時、5時くらいまでに終わらせてザラ場に持っていくということで。引け後になりますけど、今、みなさん決算がすごい多い時期で一番は決算を読んだりというところが引け後(の作業)になると思います。

あと、この開示読みというのは、今は中期経営計画を出す企業もけっこう出てきていると思うんですね。そういう中で、サラリーマンの方とかOLの方はなかなかここまでできない方がたぶん多いと思うんですけど。自分が持っている企業の決算なり中期経営計画なり、そういうところで興味があるものは見てもいいのかなと個人的には思っています。

そして私が一番重視している株価チェックというのがあって。これはなにかというと、その日の値上がり銘柄と値下がり銘柄というのは、自分が一番得意としていたのが短期売買とかだったので、1日のうちに値上がった銘柄とか下がった銘柄はチェックする。

あとは特に出来高ができている銘柄とか。今、株探で活況銘柄というのが出てくると思うんですけど、そういうところの上位50とかを見たり。あと上昇の銘柄を50銘柄くらいピックアップして、次の日に活かすことはあります。

それで、短期売買の中で自分が一番よいと思うのは、仮に「今日ストップ高しました」というのがあったとして、それがニューヨークで仮に安く始まったとして、昨日にストップ高した銘柄が安く寄ったりとか。なんかしら上昇した銘柄というのは、次の日にけっこう高くなる場面があると思っています。なので、そういうところは丹念に見ていく必要があるのかなと思っています。逆にストップ安するような銘柄は、やはり傾向としては、トレンドとしては下にいっているのかなと。自分はそういった見方をしています。

これは短期的な部分だとは思うんですけど、やはりそういうところを一つひとつ見ていくのが、短期売買になってくるとは思うんですけど、そういうところを見ていって。あとチャートのトレンドの動きとか、そういうところも時間があれば見ていくのがいいのかなと思っています。このあたりは後で説明させていただきます。

大量報告

あと、今は決算が多いんですけど、この大量報告書を私はけっこう重視している部分があって。すべての大量報告書を見ていくということじゃなくて、今はけっこう光通信が投資していると思うんですけど、ここはもう純投資ということでほぼ無視している状況なんですけど、後でこのあたりは説明させていただきます。あと第三者割当とか公募増資とか、そういうところを網羅していくということも見ています。今、見ましたけど、大量報告書というのを見ています。

特にこのシティインデックスイレンブンスというところがあって、ここはみなさんご存知かとは思いますけど。村上ファンドというのをご存知の方も多いと思うんですが、ここの端くれというか分家みたいなところでシティインデックスイレンブンスというのがあります。これは昨年に新生銀行をSBIが買収するという時に、シティインデックスイレンブンスが買い増したりとか。あと建設株の西松建設を買ったり。あと1822の大豊建設を買い増したりして、株主提案を行うんですね。

「増配しなさい」とか。実際に西松建設は増配を発表しましたし、1822の大豊建設も増配を決定したということがありました。その前に至っては島忠だったり、東京ドームでしたかね? そういうところも投資してTOBまでいったことがありました。最近、シティインデックスイレンブンスが買っているのが、5021のコスモ石油ホールディングスですかね。

ここを今、連日買い増しているというところが出ているかなと思います。この動きが、どういう思惑で買っているのか? については、ちょっとわからないんですけど、そういうところを注視しています。2番目に書いてある3Dインベストメント・パートナーズですかね。ここは実は言うと東芝の株主でもあります。

この3Dインベストメント・パートナーズというのが、3月か4月の時に9749の富士ソフトを大量報告で出したんですね。私もこの大量報告をずっとチェックしていたので、富士ソフトの株価が上昇しているのはわかったんですけど、この富士ソフトが持っている株券があるんです。

それが4312のサイバネット(システム)とか、あと3852のサイバーコム、あと3784のヴィンクスという企業で、この富士ソフトが大株主になっているんですね。ひょっとしたらですけど、この3Dインベストメント・パートナーズが富士ソフトを買い増したと。

子会社再編の思惑からして、この富士ソフトが大株主になっている企業の株価がここ3ヶ月くらいずっと上昇していて。今週の木曜日に4312のサイバネット(システム)が決算発表したんですけど、悪かったにも関わらず昨日に新値を取っていたはずなんです。あとサイバーコムとかヴィンクスというのも、昨日に新値を取ってきています。

富士ソフトは昨日たぶん決算発表をしてるんですけど、その時になにも起きていないということから見れば、ただ単に思惑でずっと買われてきたのかなと思うんですけど。だからこういう大量報告書を見て、それで富士ソフトの株価上昇を見て、その後に子会社とかを見ていくと、すごくそういった株価の影響もあったかなと思っています。

光通信とか、そういうのを買ったのが純投資になるんですけど、この大量報告書に書いてあるのが株主提案を行う用途。「どういうふうにこの株を買ったか?」という目的が全部出てくるんですね。「これは純投資です」とか。

後は次に書いてあるんですけど、住友石炭というのは最近、麻生という九州の会社。麻生副総理の同じ系列の麻生だと思うんですけど、この麻生というのが今、住友石炭をずっと買い増しているんです。

これは政策投資でずっと買っているんですけど、この住友石炭と、あと麻生が同じ九州にある若築建設をずっと買っているというのが、この大量報告書からわかるということです。今この住友石炭の株価がずっと右肩上がりになっているのは、この麻生というところが買い始めてから、ずっと買われている影響があると。

(スライドを指して)右に書かせていただいたオーバルというのも、これは先々月くらいだと思うんですけど、アントンパールジャパンというところが出てきて、株価が350円くらいだったのが一気に950円くらいまでいって。でも「その後はもう買いませんよ」とそこの大株主が言った瞬間に、ストップ安になっているんですけど。

1つの大量報告を見ることによってチャンスはあるのかなと思うので、1つのヒントとして大量報告、M&Aオンラインの大量報告を出せば、その日に出たやつが出てきたりしますので。それだけ見れば大量報告、その日にどういうところが出たかというのは見られると思います。1つの参考として見ていただければと思います。

決算(I Market)

最近の決算は株探も見やすいなと思うんですけど、私はこのiMarketというのを見るようにしています。これはなぜかというと第1四半期、第2四半期、第3四半期、第4四半期と順々に見られるようになっていて。下のほうにも過去の例があるので、過去の例にしたがってこれから伸びているような企業だけをはじめにピックアップして、その後に細かい資料を株探で自分は見つけていくようにしています。

最初にこのiMarketから見て、だいたい増益しているような銘柄をピックアップして銘柄だけ書いておいて。その後に株探なり、あとは決算短信なりを見ていって「どういうところが今伸びているのかな?」というところを見ながら。だから決算が多い時は、このiMarketをまず使ってます。

開示読み

追加訂正があると思うんですけど、ここのところでだいたい出てくるのが決算短信だと思います。その中で自分はこういうものを、中期経営計画とかを見て「この企業は増配に意欲的なのか」とか。企業が掲げる中期経営計画というのは理想論なんでしょうけど、ただ、なにもないよりは少しは見えてくるものがあるかなと思っているので。こういう「決算短信=中期計画書」も時間がある時に読んでみるのもいいのかなと、個人的には思っています。なかなか決算短信とかそういうのを見るのも大変な方がいっぱいいらっしゃると思います。

月次報告

あと自分が最近では重要視しているのが、この月次報告書というのがあります。やはりこの月初、特にこの月次報告を出してくる企業は今では非常に多くなってきていると思います。百貨店だったり、あとドラッグストア、衣料品とかですね。いろんな企業が月次報告というのを出してきています。

自分は月次IRという無料のところから引っ張ってきたりとか、今、Twitterとかでもけっこうやられていますけど。はっしゃんさんという方が「月次Web」というのを立ち上げられていて、これも無料で見られますということになって。だからいろんな業態によって「どこが一番、月次が伸びましたよ」とか、そういうのをはっしゃんさんの無料の月次Webからも見られると思うので。そういうところで「この企業伸びてるな」とか、逆に「ちょっと落ち込んでるな」というのは、この月次報告を見てみるのもいいのかなと思います。

この月の売上とかを見ることによって、今は決算というとだいたい3ヶ月に1回ですけど、この月次報告は毎月出てくるので、ある程度は業績も立てやすいというところもあるのかなと思います。なので決算を読むよりは、月次報告のほうが見やすいなという方がいらっしゃるのであれば、こういうところのほうがいいのかなと思っています。

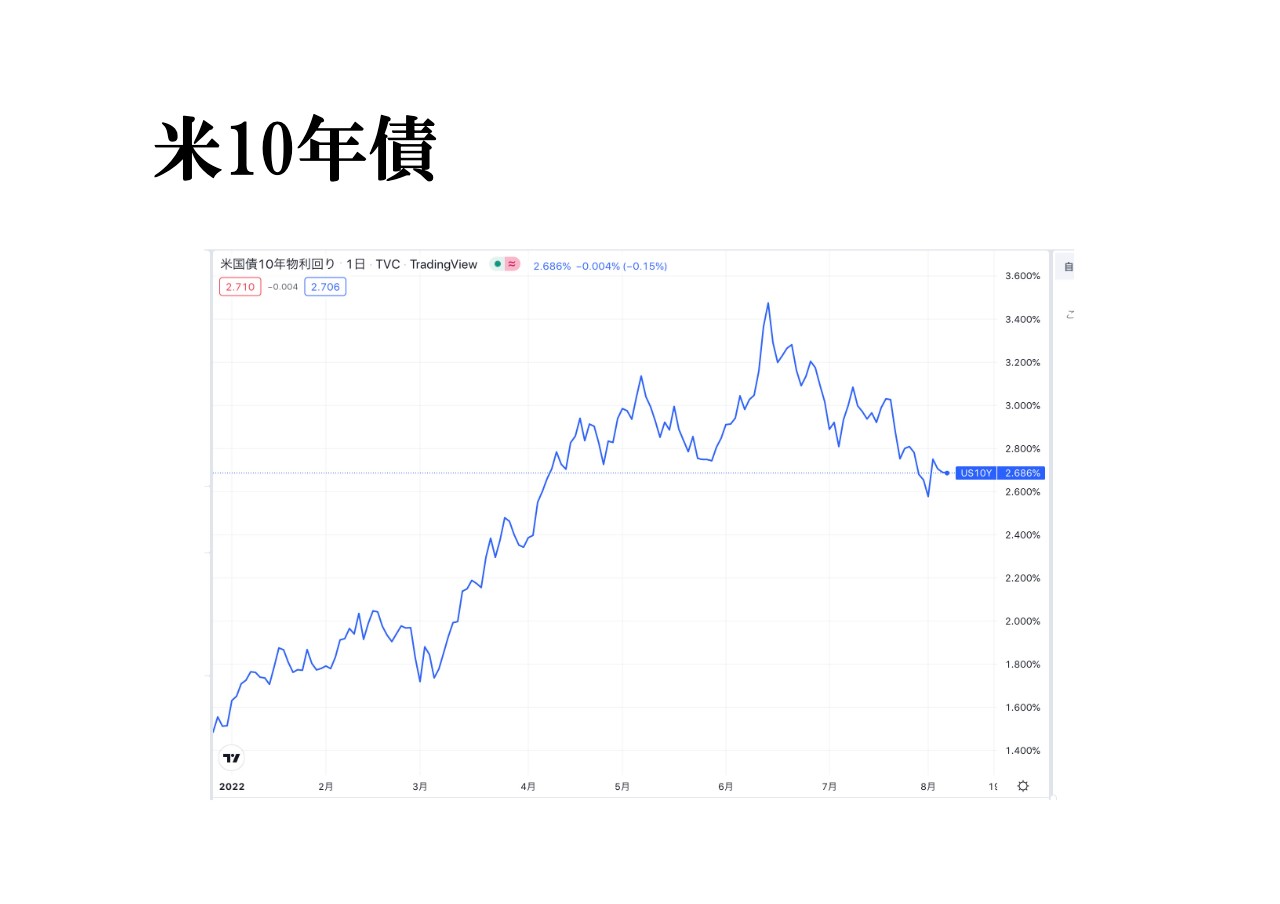

米10年債

ここまではだいたい自分のルーティンについてお話させていただきました。最近の相場については、これが今年に入ってからのアメリカの10年債の動きです。やはりみなさんご存知のように、年初からずっと、6~7月くらいまでアメリカの株価が軟調だったのは、アメリカの金利の上昇がネガティブに反応したのかなと思います。最近、NASDAQ、あと日本の日経平均のほうが強い影響を受けているのは、アメリカの金利が低下してきたことが一番影響してきてるんじゃないかなと思っています。

ただしアメリカの10年債は昨日に雇用統計を発表したことによって、またいきなり急激に上昇しているので、来週の始めというのはちょっと気になるところかなと思いますけど、また3パーセントを超えてくるような状況がなければ、私はそこまでの推しというのはないのかなと思っています。

TOPIX500(上昇)1か月

最近、自分がよく見ているのが、Investment.comの無料アプリ。これを見ながら、過去1ヶ月のTOPIX500の動きというのがあって、この1ヶ月で一番上昇したのが4443のSansanになるんですね。

これは昨日作ったんですけど、Sansanが43パーセントほど1ヶ月で上昇しています。ただしその右を見てください。年初から見ればSansanは、実を言うとまだ40パーセント下落しているんですね。

先ほど申しましたけど、今年の1月から6月までの金利が上昇する局面でSansanだったり、あと3番目のインフォコムだと思うんですけど、これがこの1ヶ月で38パーセント上昇しています。年初から見れば48パーセント下落しているということは、よく言うグロース株というのがよく売れましたねというのが、この年初から見たら相当まだ売られている状況。「この1ヶ月を見れば確かに上昇してるけど、年初から見ればけっこうまだ下のところにありますよ」というのが、この表から見て取れるというのがあります。

あとリクルートだったり。リクルートも去年くらいまで相当買われた銘柄だったんですけど、今年に入ってから散々売られた銘柄でした。そこになにがあるかというと「PERが高い」とかそういうところで。グロース株と言われたような銘柄が年初から売られて、最近1ヶ月でけっこう買われています。後は特にアドバンテストとかの半導体とかですかね。半導体もこの1ヶ月はいいけど、年初から見ればまだまだ戻っていない。それは今年の特徴なのかなと思います。

だからひょっとしたら、先ほどちょっと見たんですけど、10年債が固定化することによって上昇してきたような銘柄。直近1ヶ月で戻った銘柄が、これからまた金利がどんどんアメリカの10年債が上がっていく状況においては、今まで年初から売られていたSansanだったりインフォコムというのは、また金利が上がる局面では売られる可能性が出てくるのかなという見方もできるのかなと、個人的には思っています。

TOPIX500(下落)1か月

だからこういう1つの表を見ることによって、今年の年初からどれだけ買われている・売られている銘柄をピックアップするだけで、これはひょっとしたらアメリカの金利が上がってくる時には、どういう銘柄が売られるのか? とか。そういうのを把握するのに役立つかなと個人的には思っています。逆に1ヶ月売られている銘柄というのをピックアップしました。この東京電力(が売られ始めたのは)というのは、実を言うと裁判からなんですよね。

福島第一原発の責任を取って、旧経営陣に「13兆円払いなさい」という裁判が先月出されて。後でお見せしますけど「日経225(日経平均株価)」の中で、1月から6月の上昇率が倍になっている銘柄は東京電力だったんですよ。

ただし、この1ヶ月は裁判が影響したのか23パーセント下落。(スライドを指して)その横にありますけど、年初から見れば東京電力が60パーセントくらい上昇していることがうかがえる。これは原発再稼働の話とかがあったのが、影響していると思います。

だから「上昇率に比べて下落率があまり大きくないのが、この1ヶ月だったのかな」というのが、この表から見て取れる。あとは「年初にちょっと買われたような銘柄が、逆に売られた銘柄の中に多く見られるのかな」と個人的には思います。

日経225(上昇)1か月

先ほど「TOPIX500」を見たんですけど、(スライドを指して)これは「(日経)225」ですね。この1ヶ月、どういう銘柄が上昇しているかというと、ご存じのように先週と先々週、決算があった川崎汽船(海運)、商船三井、今までずっと売られていたリクルートだったり、アドバンだったりがある。

あとでお話しするのですが、ファーストリテイリングが22パーセント上昇というところがある。この1ヶ月「(日経)225」だけ見ても20パーセント上昇した銘柄があるということが、この表から見てとれます。

日経225(下落)1か月

(スライドを指して)逆に売られた銘柄は、先ほど言いました東京電力です。ただし1月から6月までは、東京電力が値上がり率トップということがあります。2番目がNECです。業績がちょっと悪かったので、ずっと売られている。あとは関西電力、日本ハム。日野自動車も不正の問題が広がることがあったので、売られているということがあります。その下の大塚ホールディングスとアルプスは、今年ちょっと買われていた銘柄が今は売られているという見方があります。

先ほども言いましたが、金利が上昇する局面で買われた銘柄、Sansanだったりインフォマートだったり、アメリカの金利が9月に向かって上昇局面が考えられるなら「そういうグロース株にも影響がある」と頭に入れておくのがいいと思います。

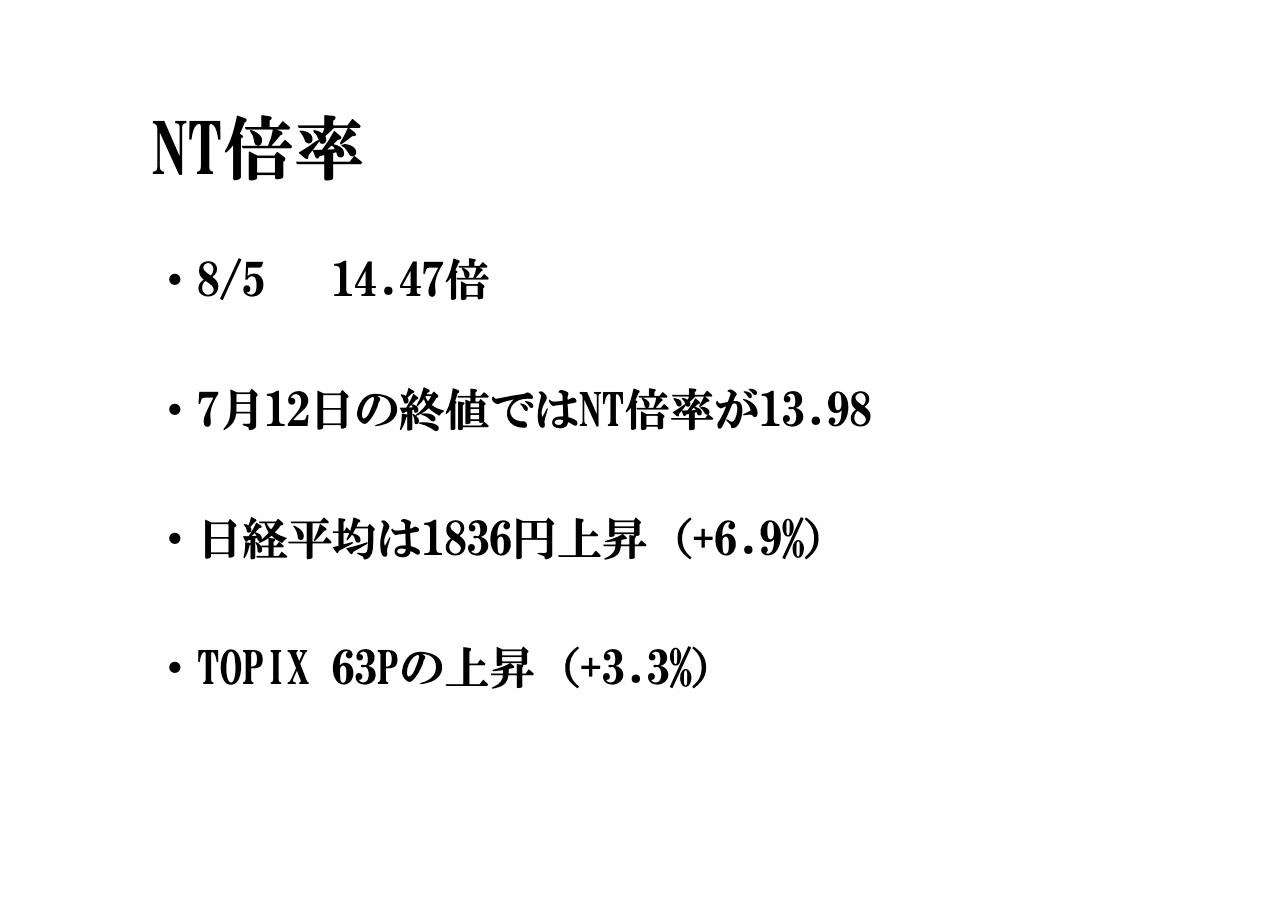

NT倍率

直近の動きを復習したいと思っているんですけど……昨日、NT倍率が14.47倍となりました。このNT倍率って、何かわかりますか? 実をいうと、NT倍率のNは日経平均、TはTOPIXなんですね。「日経平均÷TOPIX」を表すのがNT倍率です。

日経平均からTOPIXを割った数字が、昨日の段階で14.47倍になりました。昨日のザラ場は1回14.50という数字が出たんですけど、これは何を表すかというと、TOPIXに対して、この数字が13から14に上がるとすると「TOPIXより日経平均のほうが買われていますよ」という数字になります。逆に14.47という数字が13倍に下がってくるとすれば「TOPIXに対して、日経平均のほうがちょっと弱くなっていますよ」というのがあります。

実をいうと、14.47というのは今年最高の数字です。NT倍率の直近7月12日の終値を比較した時に、NT倍率は13.98倍だったんですね。じゃあ、この7月12日から8月5日の約1ヶ月(はどうだったかというと)、日経平均は1,836円上昇しています。率にして6.9パーセントです。それに対してTOPIXは63ポイント、率にして3.3パーセントしか上昇していません。

昨日の日経平均、終値2万8,000円は6月9日以来の水準なんですね。ただし、TOPIXは3.3パーセントしか上昇しないことになる。でも日経平均は約1ヶ月の間、1,836円上昇したことになる。

じゃあ何がこれを牽引したかというと、ファーストリテイリングが7月14日に決算を発表します。ファーストリテイリングがこの期間、だいたい1万5~6,000円上がっているということです。

日経平均は1,836円上昇しているんですけど、そのうちファーストリテイリングが533円寄与しているんですね。この7月12日から昨日までにファーストリテイリングが上がったのが、確か1万6,000円くらいだと思うんですけど、それに日経平均の除数があるんですよ。

日経平均の除数はいつも日経新聞社が出すんですけど、28.455なんですね。その上昇率、下落率を28.455で割れば、ファーストリテイリングがその期間どれだけ上がっているかが出てくるんですよ。

仮に昨日「ファーストリテイリングが2,000円上がった」とすると「2,000円÷28.455」をやると、ファーストリテイリングがどれだけ寄与したかが出てくる。これは例ですよ。そういうのをずっと足していくと、そういうふうになる。この期間中、ファーストリテイリングが上がったのが確か1万6,000円くらいだったと思うんですけど、それを日経平均の寄与に直すと、だいたい533円です。

あともう1つ、東京エレクというのがある。この東京エレクが、この期間中251円上がっているんですよ。ということは、この2社だけで日経平均を784円押し上げている。この2社だけで実に42パーセント上げて、ソフトバンクを入れるとだいたい50パーセント(上げています)。だから、この3社で約900円上げているのが見て取れる。

日経平均は約7パーセント上昇するけど、TOPIXは3.3パーセントしか上昇しない。「じゃあ、このTOPIXは何ですか?」というと、今のプライム市場全体を表す数字です。このTOPIXのウエイトが今大きいのは、時価総額トップのトヨタです。トヨタは7月12日から昨日まで若干プラスなんですけど、そこまで影響しないくらいの数字です。

あとは三菱UFJ銀行がマイナスで、NTTもマイナスです。そうなると、TOPIXのウエイトが大きい銘柄がそこまで買われていないことになって、結局、日経225は買われちゃうけど、全体のウエイトが占めているところは重たい展開が続いて、NT倍率が今どんどん大きくなっているというのがあると思います。

だからNTTとかの株を持っている人が「日経平均がどんどん上がるけど、私の株は下がってんじゃん」というのは、そういう状況があるからです。「日経平均がどんどん上がるからといって、自分の持ち株が上がるとは限らない」というのは、そこです。

一昨年か去年か忘れましたけど、マザーズがずっと右肩下がりの時があったんです。ファーストリテイリングがずっと上がって10万円くらいまでいった時、こういうセミナーに行った時に「私の株、一切上がらないんですよ」と言われて、どの銘柄か聞いたら全部マザーズ銘柄だったりとか。だから「自分が今、何の銘柄を持っているか?」を見るのが一番大事なのかなと思って、1つの例として挙げさせてもらいました。

じゃあ、NT倍率の解消をどうするかというと、やっぱりユニクロを下げる。東京エレクを下げる。それが一番、日経平均を下げやすいんですけど、今、ファーストリテイリングを個人が動かせるかというと、そうでもないし。今の信用の倍率を見ると、0.25パーセントとか、空を売っている人のほうが相当多い。

あとは「日経ダブルインバース」というETFもあるんですけど。日経平均が下がるだろうと思って、これを買っている人の信用の残が多くなっているというと、日経平均は一瞬下がったとしても、なかなか下がりづらい状況があると思っていて。「当面、NT倍率は下がってこないのかな」という、自分としての考え方があります。

ただ、これを解消するとすれば、本来ユニクロと東京エレクのあたりを下げるのが一番というのはあります。日経平均のほうが強いのは、たぶん日経平均の先物をどんどん反対売買するところがあったからだと思います。わかりづらかったら、質疑でお答えします。

今後

(スライドを指して)「今後の見方」でいうと、物価の上昇の低下があります。インフレ懸念低下があると思うんですけど、これで利上げのペースが鈍化する。このへんは株価にとってポジティブです。昨日までは、こういう動きがアメリカのほうであったと思います。

ただし、昨日の雇用統計だったり、失業率を見て……来週の8月10日にアメリカの消費者物価指数が出てくるんですけど、これがまた下がってこないようだと、利上げが9月も0.75という大幅な引き上げになってくる。

これは1つのネガティブ材料になると思いますし、利上げをどんどんしても向こう(アメリカ)の物価の上昇がなかなか収まらないとなれば、株価にはネガティブに反応すると思います。

昨日の雇用統計を見ると「景気減速懸念は、今、アメリカのほうはないのかな」と、個人的には感じました。逆にいうと「雇用情勢もいいので、利上げのペースのほうが株価にとってはネガティブなのかな?」と思った次第です。

今回のアメリカの決算を見ると、事前の予想よりそんなに悪くないですし、商品市況とか昨日行われた雇用統計とか、アメリカのCPIが来週8月10日に出るので、そのあたりが注目されてくると個人的には思っています。

だから今、アメリカの指標だったり中国の指標だったりを見ながら、銘柄も1ヶ月トータルとか(で見る)。そういうところで変わってくる気がするので、さっき「1ヶ月の上昇率・下落率」をお見せしたんですけど、そういうところから見ていくのもいいと思います。

金利が相当上昇する局面だったら、さっき言った「グロース銘柄はネガティブに反応する」ということを頭に入れておく。また商品市況が上昇するようなことがあれば、最初に言った原油だったり銅だったり、そういう銘柄群のところ……あとは商社とか(を選ぶの)がいいと思います。

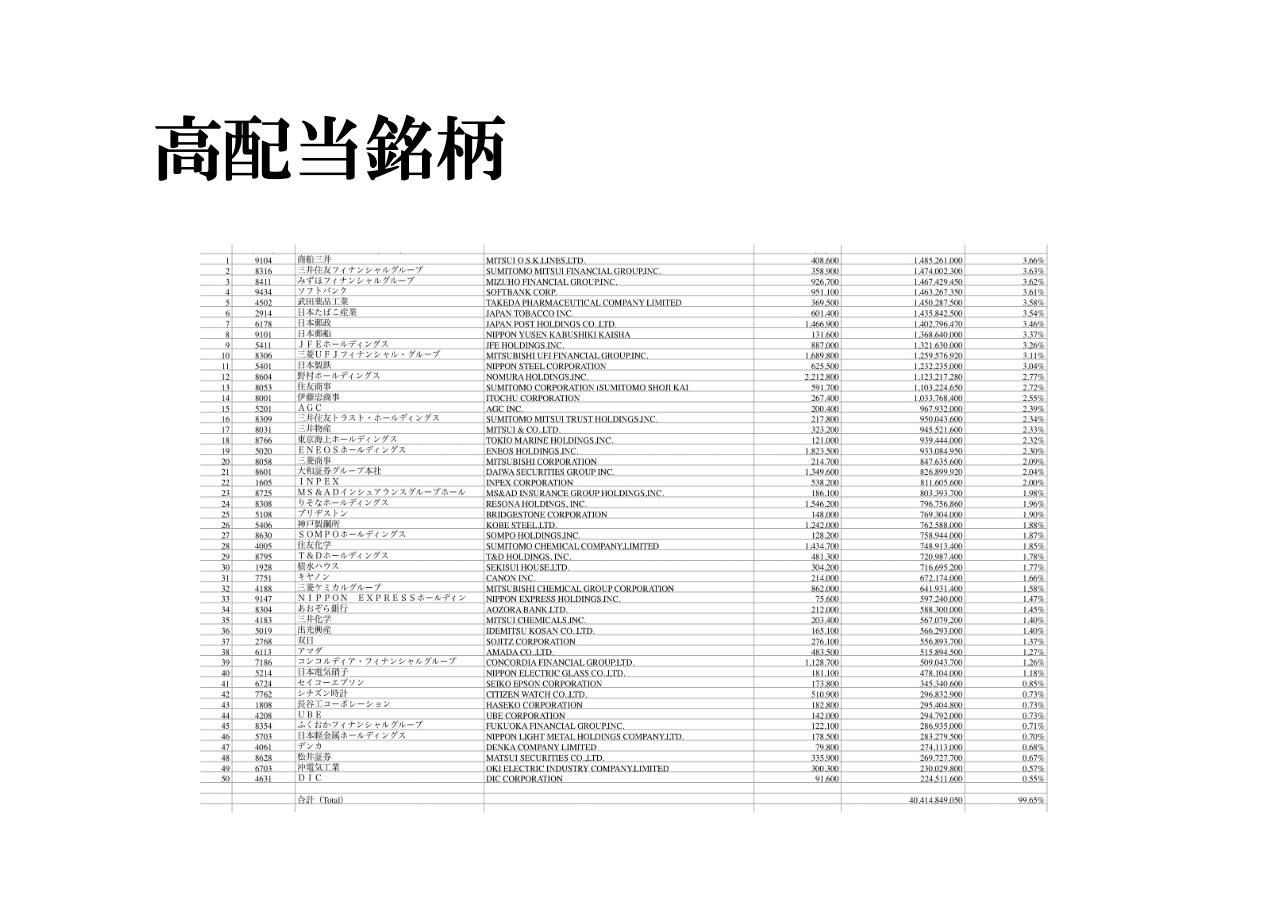

高配当銘柄

(スライドを指して)金利上昇局面において一番有効な投資法は何だったのか、株価が下落傾向にあった時に何が一番良かったかというと、日米ともに「高配当銘柄」です。ここが一番下がってなかったんですね。

NASDAQが30パーセント下落する中で、アメリカにおいてもこの「高配当銘柄」はほぼ下がっていない状況だったんです。株価が下落傾向にある時、何が一番頼りになるかというと、結局この配当銘柄になってきたのかなと思うので、また株価が下落傾向になったら、資金を移す時にはこういう「高配当銘柄」がいいのかなと。

ETFで、日本の高配当50銘柄というのがあります。高配当50の上位の割合を示しているのが、この列挙されている中にあります。一番上にあるのは商船三井だと思うんですけど、あとは三井住友フィナンシャル、みずほ銀行、ソフトバンクあたりが、ETFにおける日本の高配当銘柄になります。

政策テーマ(新しい資本主義)

ちょっと足早になっちゃうんですけど(スライドを指して)「政策テーマ」は、「国策をどうのこうの語れ」と言われることが多いので、出させていただいたんですけど(笑)。

正直、岸田政権になってから新しい材料はないと思います。ただし、ちょっと変わってきたところをいくつかいうと「AI、量子コンピュータのところ、決算が若干よくなってきている企業が出てきている」というのが、自分のイメージです。

この量子コンピュータ、ずっと注目していた中でフィックスターズに注目していたんですけど、少しずつ決算がよくなっている。6597のHPCシステムズというのがあるんですけど、このあたりも年初来高値更新中なんですが、ちょっとずつプラスが出てきたと思います。

AIのところは、パークシャ(テクノロジー)ですかね。最初の寄り付きの段階で、3993のパークシャがあったと思うんですけど、このあたりも若干決算が良くなってきたかなと。

本来、決算であまりいいのが出てきてなかった状況で、最近、小型ですけど量子コンピュータのところが決算が若干プラスになってきているのが見えると思っています。やはりこの量子コンピュータは、今後も期待されるところだと思っています。

(スライドを指して)「脱炭素」も、今回またお金を150兆円くらい投入すると言っていますので、今後も注目されると思っています。

政策テーマ(公約)

(スライドを指して)あとはこの「(デジタル)田園都市構想」です。ここはずっと言われていますけど、一番は送電線網です。今は電力の供給もそうなんでしょうけど、ずっと言われているのが送電線網のところだと思っていて。今後、電線株ももう一度注目されるか? そのあたりを見ていきたいと思っています。

あとは、もう1つ下のところにありますけど「食料の需給率」で農業です。代わり映えはしないんですけど、そういうところかなと思っています。

今後のリスク

(スライドを指して)最後に「(今後の)リスク」をいうと、ちょっと前なんですけど、シンガポールにいる自分の一番の先輩もずっと言っていたんですね。シンガポールのほうでも「中国が台湾に侵攻する」というのがささやかれているところがあって。

実をいうと今、ウクライナがロシアと長期戦になっていることによって、中国が台湾侵攻を遅らせているのがあったんです。でもいろいろ聞くところによると、シンガポールのほうでも中国の台湾侵攻に現実味があると。「5月くらいには報道がけっこう過熱してたよ」と聞いたので、こういうところがあると。

日銀

(スライドを指して)最後に「日銀」とあるんですけど、ご存じのとおり、6月末時点で日本の50パーセント以上、日銀が国債を買い入れているというのがあって。あと他国にはないんですけど、日本のETFです。ETFって名前はいいけど、本来は株券を買っているだけです。

今は簿価にして36兆円あるということで、ずっと買い入れていくわけなので、これがどこまで膨らむのか? 今は日経平均にして、だいたい1万9,000円くらいが損益分岐点になっていると思うんですけど。今の日経平均からいえば、ぜんぜん問題ないとは思うんですけど、新型コロナの時、損益分岐点が下回る状況もあったということで。早急にETFの解消というか、出口戦略があってもいいと思います。

あともう1つ、今回7月23日に日銀の審議議員が交代になります。2013年以降に株をやられた方もいると思うんですけど、2013年に何があったかというと「アベノミクス」です。黒田総裁と、先日亡くなられた安倍首相を担ぎ出して、そこで強烈な金融緩和政策を打ち出して「アベノミクス」を作り出して、株価が浮上したわけですね。

その時に何がずっとバックボーンにあったかというと、金融緩和政策なんです。でも、日本はずっと金融緩和を続けている。ただし、今アメリカ、欧州、この前はスイスまで利上げをすることによって、先進国で金融緩和を継続しているのって日本だけなので、来年になったら必ず黒田総裁は交代になります。

「次期総裁は、今までどおりずっと緩和政策をするか?」が1つの注目点になってくることはあります。黒田総裁は来年の4月まで任期があるので、そこまではたぶん緩和政策はあると思うんですけど、その後ですね。その後、日銀の政策は絶対に見ていく必要があって。

もし、少しでも金利を上げるような状況になれば、今、円安になっている状況が一転して円高になる流れもあると思うので、来年の4月は1つ見ていかないといけない。この審議委員のところにも、今までの緩和政策論者から利上げ論者みたいな方も入ってきているのが現状だと思うので、日銀の動きを見ていく必要があると思います。

ちょっと足早になったんですけど、とりあえず以上で終わらせていただいて、あとは質疑を。

質疑応答:兼業投資家としての情報の軸について

永山亨氏(以下、永山):たけぞうさん、ありがとうございます。会場のみなさん、Zoomで視聴されている方も、Zoomの方はご質問をQ&Aでいただければと思います。そちらにコメントいただければ、こちらでつなぎますので。ぜひこの機会に、質問があればしてみてください。

「今日はありがとうございました」ということで。「何を情報として見ているのかが、非常に勉強になった」ということなんですけど……「例えば兼業投資家として、ふだん昼間は働いていて、なかなか時間がない場合、人それぞれスタンスが違うとは思うんですけど、これだけ溢れる情報がある中で何を軸にしたらいいですか?」という、ざっくりした質問なんですが。

たけぞう:やはり一番は、決算を見ることだと思うんですよ。ただ、全部網羅するのは兼業の方はなかなか無理だと思います。なので空いた時間で自分の気になるところ……そこはやっぱり決算を見る必要があるかと思います。ただ、短期というかスイングというか、1泊2日というのであれば、値上がり銘柄にもチャンスはあると思います。

ただし、リスクの中で1つ言い忘れたんですけど、今年になって非常にボラティリティが高くなっている。これはみなさんご存じのように、機械化によって、アルゴリズムが数年前、去年より段違いに上がっている状況にあるので、リスク管理はしっかりしないといけない。スイングとか特に短期をやる場合、そこは一番気をつけないといけないと思います。

仮に、去年までだったら1,000株買うところ・一発で行ったところを、値段を分けて1,000株集めるようなイメージでやるとか。自分は今そういうふうにやっています。やはり短期でやる場合、そこは注意かなと思っています。

株をする上でいろんな方法論があると思っているので、決算を見るのも必要でしょうし。私は値上がりだったり、出来高だったりを見るし、さっき言った「材料」という、新聞1つでもいいので、そこから見つけていくのもいいと思っています。

あとはチャートを見るのも1つの手だと思うので、いろんな方法を自分で見つけるのが一番いいのかなと。答えになっていないと思うんですけど(笑)。いろんなこと、手探りはあると思うんですけど「まず、やってみる」ということだと思いますね。

永山:「まず、やってみる」と。ありがとうございます。

質疑応答:年末の日経平均予想について

永山:Zoomの方からいくつか来ているんで、引き続き(読み上げます)。「日経平均は、年末いくらくらいになるでしょうか?」という乱暴な質問なんですが(笑)。

たけぞう:自分は、はっきり言って2万8,000円から2万9,000円が高値だと思っていたんですけど。自分としては、それくらいが高値かなと。下は2万5,000円くらいだと思っています。

永山:ありがとうございます。

質疑応答:決算が好調でも株価が下がる要因について

永山:続いて「決算がいいのに株価が下がるのは、なぜでしょうか?」。 例えば、ご質問者の方でいうと東急不動産など(ということです)。

たけぞう:これは将来性というところにもなってくるんでしょうけど、自分もそう思います。「この決算いいな」と思いながらも、その1週間後に下がっている銘柄は多々あると思うんです。

ただ、それが四半期ベース。3ヶ月後に、その株価はどうなったかというと、その後に上がっていたりというのは、よくあることだと思うんですね。だから今だけを見るんじゃなくて「この銘柄いいな」というところは、ずっと追いかけるというか。そこが一番必要なのかなと思います。

今回、特に難しいのが、円安のところで利益がすごく出ている。「円安メリット」というのも自分ではいいと思うんですけど、それを市場が評価しない場合も多々あるので、そこの見極めが非常に難しいところはあります。

永山:ありがとうございます。「分散投資とか、いろんな投資の仕方があると思うんですけど、たけぞうさん的にリスクヘッジはどういうふうに分散をかけているのか?」というのがあります。

たけぞう:自分の場合は、ずっと株で生きてきたので、そこまでヘッジとかそういう……(笑)。今は、ちょっと相場が悪い時はやらない。証券ディーラーの時は、それが仕事になるのでやらないとしょうがないんですけど、今はそれが職業じゃないので、あまりにも悪い状況だったら手を引くのが、リスクを伴わない(ことだ)と思っています。

いろんなこう……やるのは、自分が得意な部分じゃないので、とりあえず株をメインでやってきたので、「そういうところは株で」というか……。先物とか、そういうところを多少ヘッジするくらいかなと思います。

永山:ありがとうございます。

質疑応答:日経225、TOPIXのサイトについて

永山:Zoomの方から、もう1問。「先ほどお示しいただいた、日経ドルの225、TOPIXの暴落率一覧のサイトをもう一度教えていただけますでしょうか?」と。

たけぞう:「Investing.com(インベスティングドットコム)」というヤツです。これ、携帯では見られないんですよ。PCとか、たぶんiPadは見られると思うんですけど。そこに「日本の指数」が出てきて、その中に「日経平均」とか「TOPIX500」とか、そういう指数があるんですけど。その項目を選ぶと構成銘柄が出てくるので、構成銘柄の中の「パフォーマンス」を順次叩いていくと、(スライドを指して)この表が出てくる。そこにカーソルを合わせて「1ヶ月」「週間」「日足」というので、全部出てくる。

今は「TOPIX500」を出しているんですけど、「TOPIX1000」というのがある。1,000銘柄を見ようと思ったら、1,000銘柄も見られる。アメリカの「SOX指数30銘柄」なんですけど、その上位も見られるし。NASDAQでどういう銘柄が上がっているか見ようと思えば、NASDAQのパフォーマンスも全部見られますし。アメリカの「NYダウ30銘柄」も全部網羅しているので、このサイトを見ることによって、ほぼすべて網羅できると。まずそこの指数から見て、そこから構成銘柄を見ていくという。

永山:ありがとうございます。他はありますでしょうか? 大丈夫ですかね。じゃあ、いったんこちらで締めさせていただこうと思います。たけぞうさん、長時間にわたり、ありがとうございます。

たけぞう:ありがとうございました。

(会場拍手)