2022年9月23日にログミーFinance主催で行われた、第42回 個人投資家向けIRセミナー Zoom ウェビナーの第3部・株式会社アピリッツの講演の内容を書き起こしでお伝えします。

スピーカー:株式会社アピリッツ 取締役執行役員CFO 永山亨 氏

元・ファンドマネージャー/元・ディーラー 坂本慎太郎(Bコミ) 氏

経済アナリスト/経営コンサルタント 増井麻里子 氏

目次

永山亨氏(以下、永山):本日は、初めての方もたくさんいらっしゃると思いますので、まず当社のコーポレートサマリについてご説明します。次に、9月13日に行った第2四半期の業績発表を中心にご説明し、その後はAppendixで、それぞれの事業の特徴や今後の成長戦略に関してご説明します。

会社概要

永山:コーポレートサマリです。「ザ・インターネットカンパニー」ということで、インターネットに関わるいろいろなサービスの開発を行っている会社になります。「セカイに愛されるインターネットサービスをつくり続ける」と掲げ、かなり長い期間、取り組んできていますのでご説明します。

会社概要

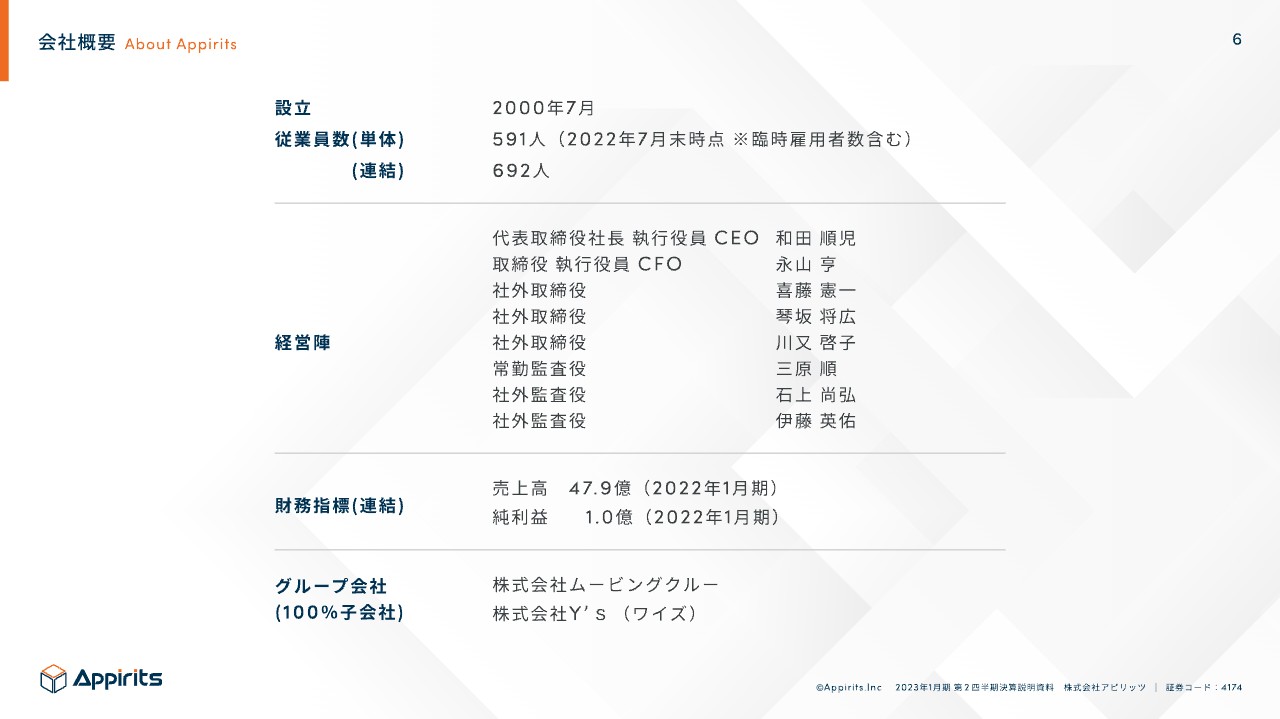

永山:設立は2000年です。慶應義塾大学の学生が集まって始めたベンチャー企業でした。2022年7月末時点で、従業員数は単体で591人、M&Aをいくつか行っており、連結では692人です。昨年度末の売上高は約48億円、純利益は1億円となります。

会社概要

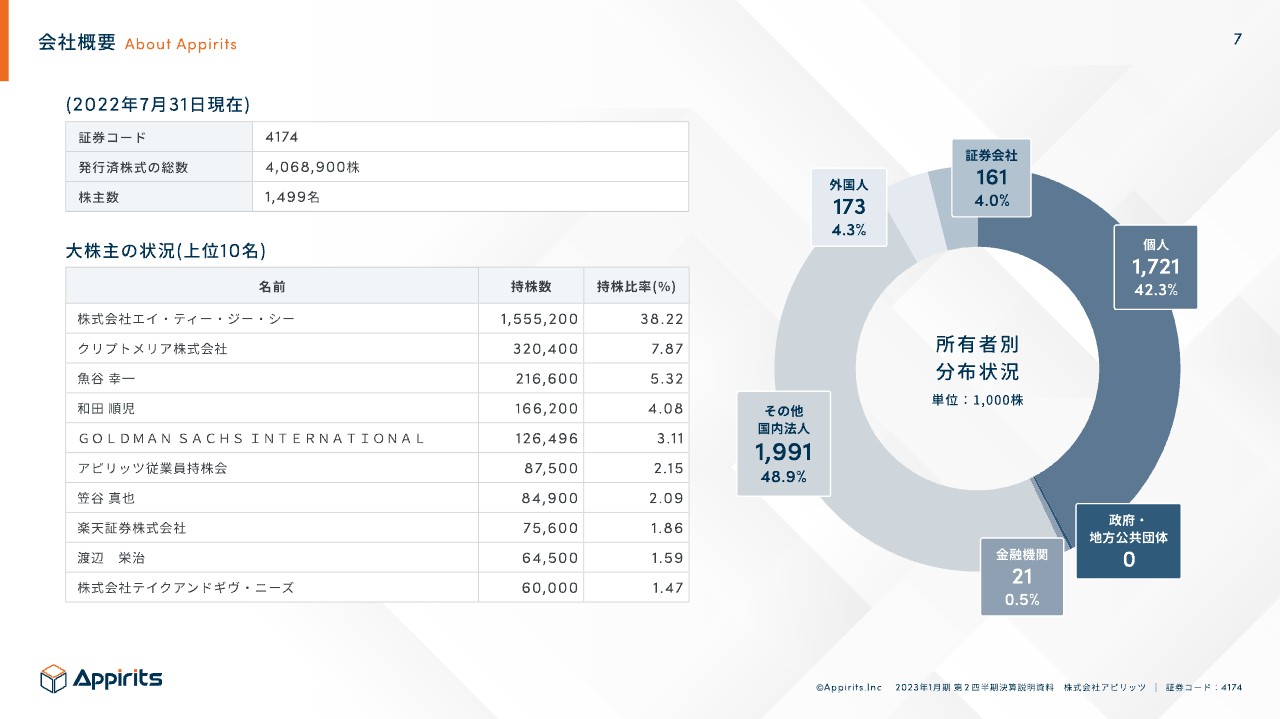

永山:株主構成です。現在はスタンダード市場に上場しており、株主数は約1,500名です。上位に資産管理会社のような名前が2つ連なっているのですが、こちらは少し特徴があって、学生が集まって始めた会社のため、その時にエンジェル的に投資していただいた恩師や教授などの方が上位にいます。

普通の、ファウンダーの社長が多く持っているところとは少し違うということです。出口戦略としては心配になるところがあると思うのですが、こちらに関しては、現時点では発行体の言うとおりにしますし、株価に影響するようなことはしないと言っていただいています。

会社概要

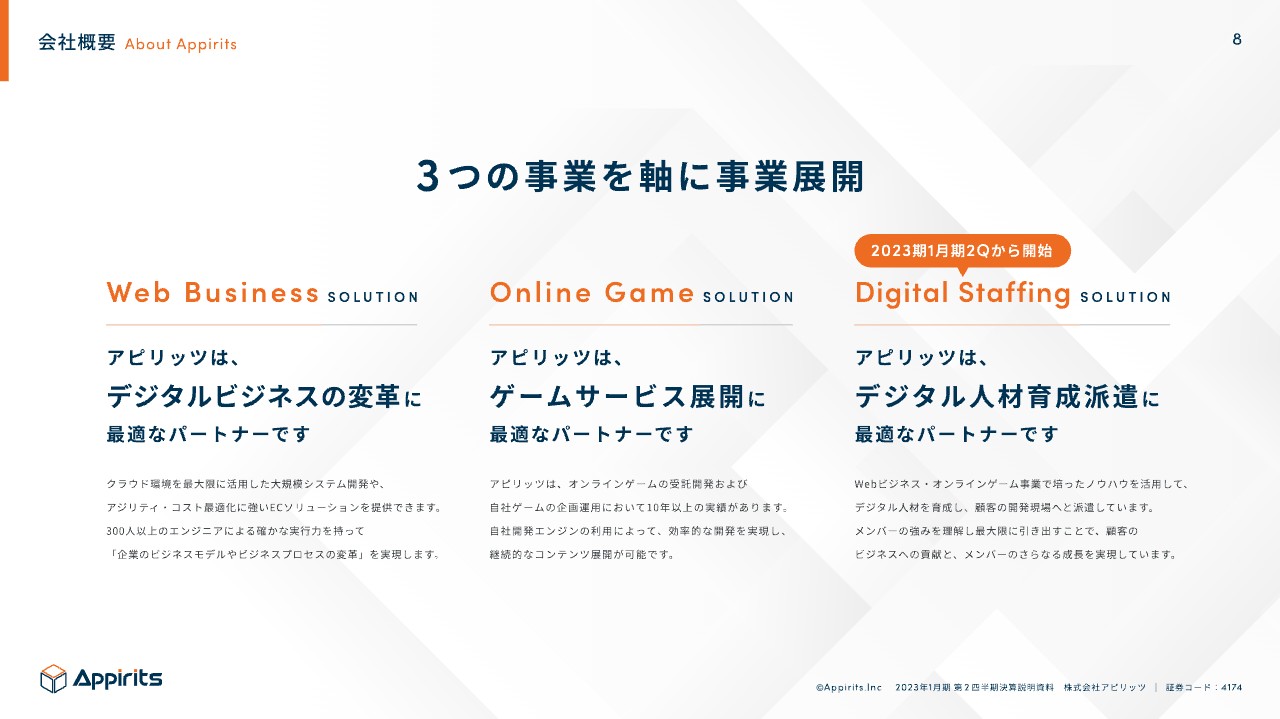

永山:どのようなことを行っているのかですが、3つの事業を展開しています。実は、今四半期から新しくセグメンテーションを1つ増やしました。こちらは後ほど、ご説明します。

まずは、Webビジネスソリューションです。こちらは創業当時から手がけているビジネスで、お客さまの「toC」向けのサービスなどの大規模なシステム開発を行っています。特徴がありますが、後段で詳しくご説明します。これだけ聞くと、単なるSIerかと思われがちなのですが、少し違います。

オンラインゲームソリューションは、みなさまがイメージするとおり、スマホゲームになります。「オンラインゲーム」と言うと、それを聞いただけで少し敬遠されがちなのですが、実はボラティリティがないような仕組みになっていますので、そのあたりも後ほどご説明します。

今四半期から切り出したのがデジタル人材育成派遣です。もともと両事業の中で派遣も行っていたのですが、子会社をM&Aしたことによって規模が1つ大きくなったため、「これはセグメンテーションを分けて、きちんと展開していきましょう」ということで、今四半期から分けています。

会社概要(過去10年の全社売上⾼推移:単体)

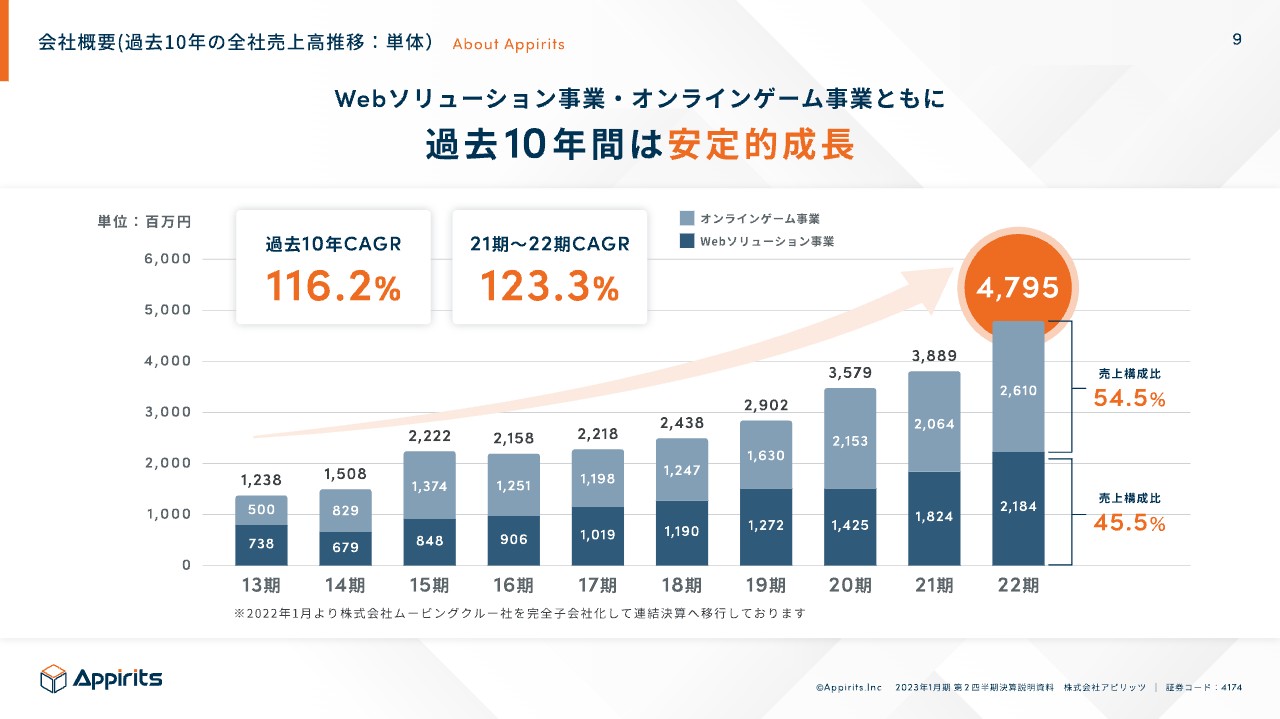

永山:過去10年の売上高推移です。両事業とも順調に、安定的に成長してきていることが、スライドからわかると思います。過去10年の年平均成長率は約116パーセントです。上場したのは2021年で、上場してからはありがたいことに成長率も上がってきています。

売上の構成比率はほぼ半々です。ここから人材派遣のセグメンテーションを分けていますので、後ほどご説明します。ポイントとしては、安定的に伸びてきているということを覚えておいていただければと思います。

連結業績ハイライトサマリ

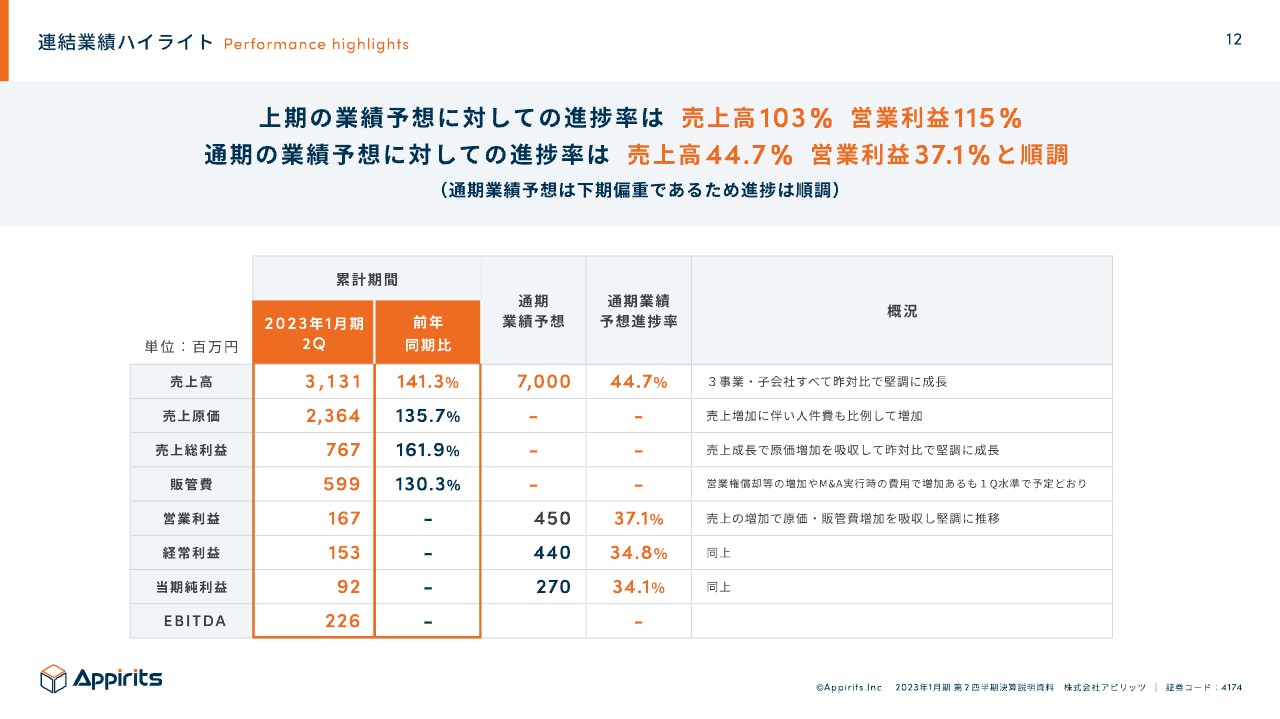

永山:第2四半期の業績ハイライトです。M&Aをしているため、連結になっています。全社では、昨対比増収・増益で着地しました。売上高は半期で約31億円、昨対比で約141パーセントとなりました。

営業利益は1億6,700万円で、去年は上期で少しマイナスだったため、比較すると約1億5,300万円増えています。

ポイントとして、昨対比で増収・増益ということはわかると思うのですが、実は先行投資をかなり行っています。4月に45名新卒を採用しているのと、6月にオンラインゲーム事業で「ユニゾンエアー」の共同運営権をアカツキさまから取得しました。そのため、移行に関わる一時的な費用などがかかっています。また6月30日にM&Aを行い、仲介手数料などの費用が一時的に第2四半期に乗っています。

今ご説明した3つの特殊なものがありながら、増収・増益を実現できたというところを、ポイントとして覚えていただければと思います。

連結業績ハイライト

永山:上期の業績予想に対しては、きちんと達成できました。達成率は売上高103パーセント、営業利益115パーセントで、公表している数値は見事に達成できたということです。

スライドに記載のとおり、通期の業績予想に対しての進捗率は、売上高約44パーセント、営業利益約37パーセントで、「半分を切っているのではないか?」と受け止められると思います。

これは、もともと発表している業績予想が下期偏重のため、だいたい「6対4」の割合で、売上高も営業利益も下期のほうが高いためです。それに比較すると、進捗率は順調だというところだけ、覚えておいてください。

坂本慎太郎氏(以下、坂本):下期に寄る理由はM&Aの貢献が少なからずあると思います。それ以外には何かありますか?

永山:新卒採用を上期に行って、戦力化してくるのが下期というのと、今おっしゃったとおりM&Aを行ったこと、また「ユニゾンエアー」の共同運営権を取得しているため、下期のほうが上がってくる仕組みになっています。

連結業績ハイライト(売上⾼四半期推移)

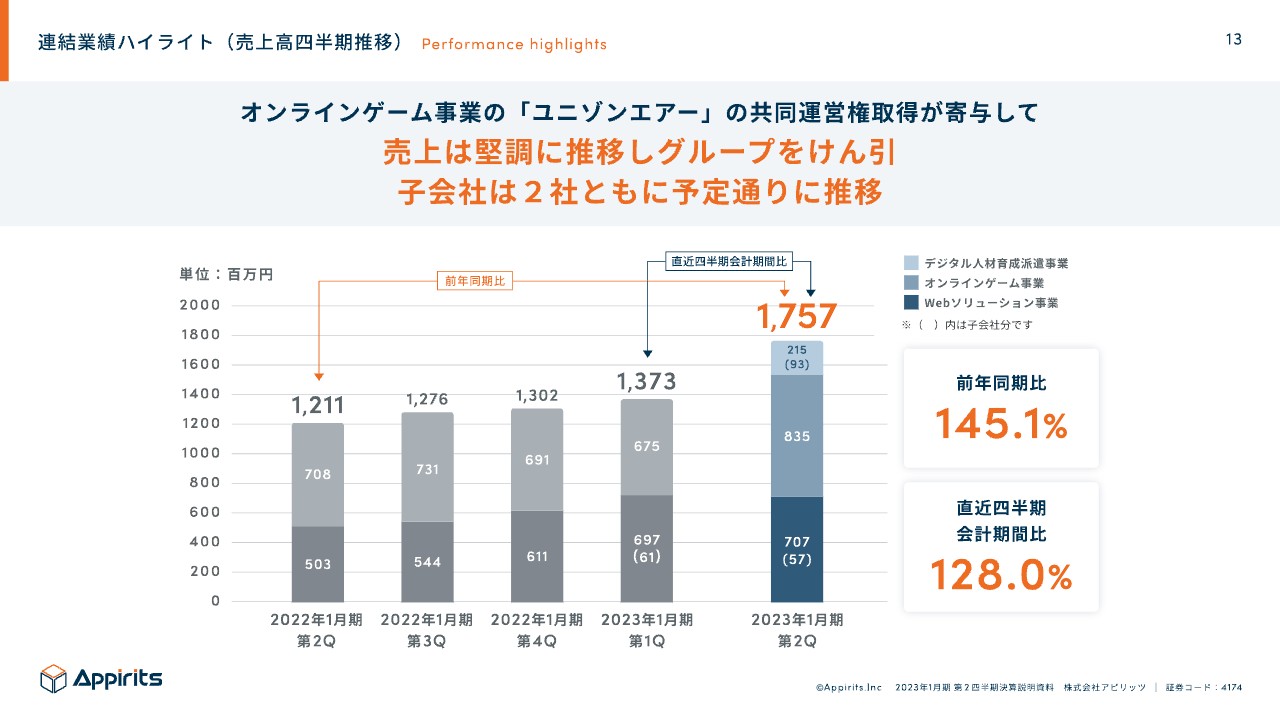

永山:四半期ごとの売上高推移です。売上は3つの事業ともに堅調に成長しています。四半期ごとの推移をご覧いただいても、少しずつ安定的に成長しているのが見て取れると思います。M&Aを行った子会社分と「ユニゾンエアー」が乗ってきているため、グラフでは大きくジャンプアップしているように見えます。

坂本:「ユニゾンエアー」の共同運営権の取得というのは、どのようなスキームなのでしょうか? 「一緒に経営します」ということですか?

永山:そうですね。アカツキさまがもともとパブリッシュを持っていて、実際に我々が一緒に参画しながら、ゲーム運営をしていくということです。そのため、収益も分配します。

坂本:なるほど。役割分担をするというイメージが強いですか?

永山:おっしゃるとおりです。

坂本:御社はどのあたりを担当されるのでしょうか?

永山:もともと、このゲームに関しては開発から携わっており、運営の一部も一緒に行っていたため、引き続き、その中で当社の配分を増やしていきます。企画などはアカツキさまが以前から運営していてノウハウがあるため、そのあたりを中心に行っていただき、実際にオンラインゲームに実装するというのは、我々が担います。

ただ、9月13日に発表した後、先週の金曜日に「完全委託しました」というリリースを発表しており、これ以降は我々が主体となって運営していくかたちになります。まとめると、セガさまから『けものフレンズ3』を買い受けた時と同じかたちで、主体はあくまで我々になるということですので、これからは企画から我々が運営してよいということになります。

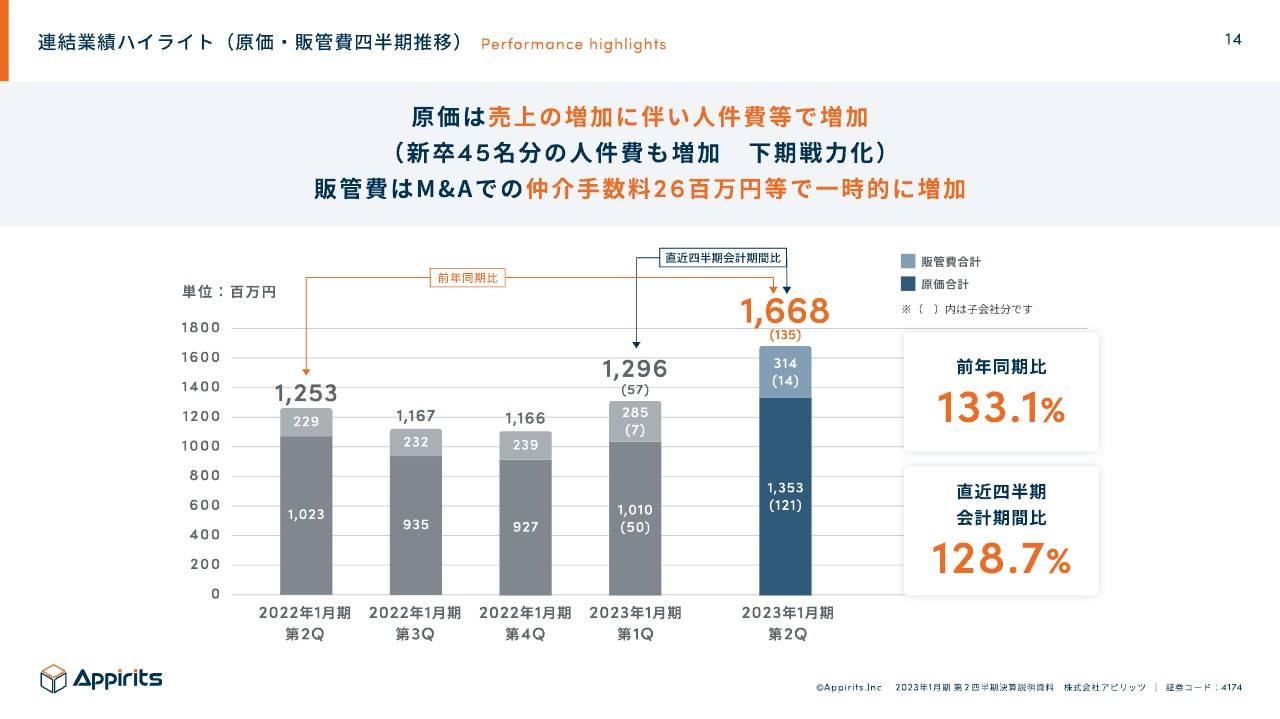

連結業績ハイライト(原価‧販管費四半期推移)

永山:原価に関しては当然、売上の増加に伴い、人も増えていますし、一時的な増員もしているため、他の四半期よりも少し上がっています。販管費に関しては、M&Aの仲介手数料2,600万円程度などが乗ってるため、一時的に増加しているように見えるのですが、これは一時的な費用であると理解していただければと思います。

売上の成長に対して原価・販管費ともに抑えられたかたちですので、ここで利益を出していき、ただ、特殊要因として一時的に費用がかかったため、下期以降はここをきちんと圧縮していくことによって利益を出したいということです。

坂本:下期における新卒の貢献というお話をいただいたのですが、新卒はどのあたりに配属されているのですか?

永山:均等というわけではないのですが、両事業ともに配属されています。どちらかと言えばWebソリューションのほうが多めかと思っています。

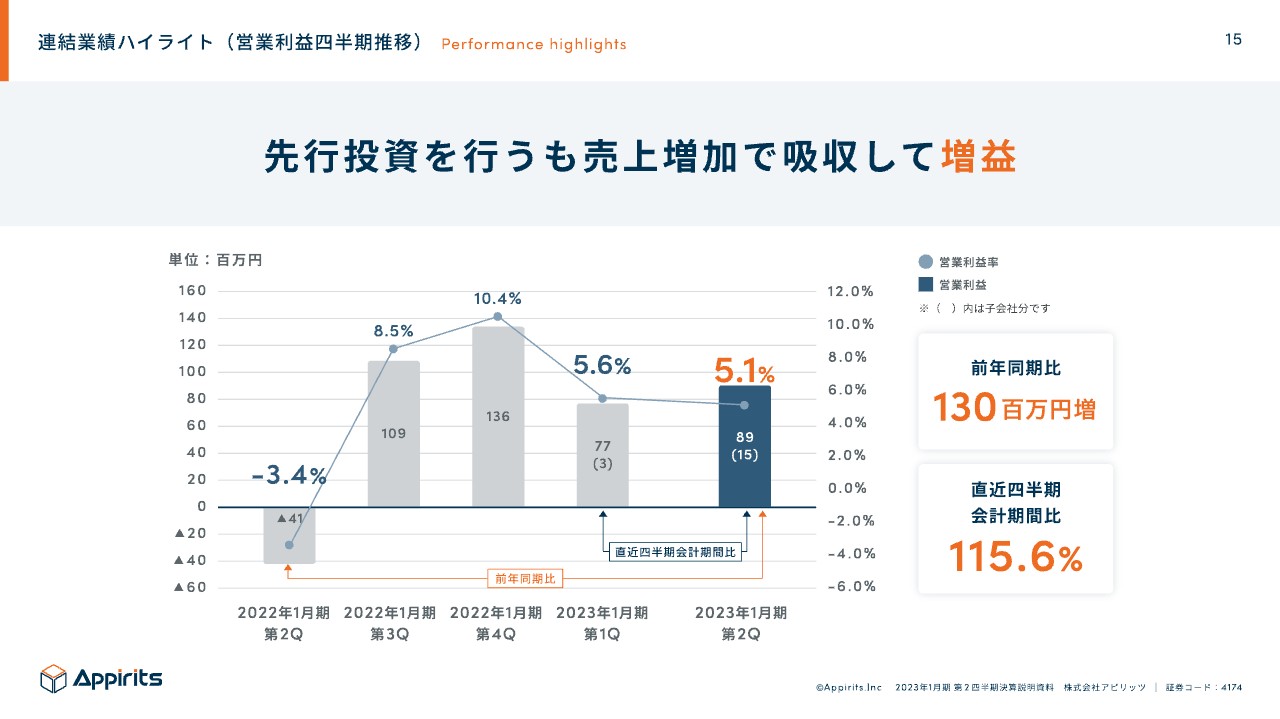

連結業績ハイライト(営業利益四半期推移)

永山:営業利益です。先行投資を行ったため、8,900万円で着地しています。四半期の推移でご覧いただくと、去年の第3四半期、第4四半期が「何もない、オーガニックだとだいたいこれくらい」という状態です。

第1四半期は株主総会などの、いろいろな一時的費用がかかったためへこんでいるとご説明したのですが、今四半期もM&Aによる一時費用が乗ってきたということです。

先ほど、前ページでご説明したとおりM&Aでの仲介手数料は2,600万円程度で、他にもかかっているため、この第2四半期の営業利益8,900万円に、M&Aにかかった一時費用を足し込んでいただくと、本来ならだいたい1億円超あまりの営業利益を出せるということが、見て取れるかと思います。

坂本:これは実際に費用がかかった分が少しへこんでいるのですが、それがなければ、ある程度の利益が上乗せされたということでしょうか?

永山:そのとおりです。

坂本:絶対ではないですが、安定的に稼げる力はあるということですね?

永山:おっしゃるとおりです。イレギュラーがなければ、だいたいこの水準であると見ていただければよいかと思います。後は、我々がどれだけ利益額を引き上げられるか、売上の伸長と運営体制の構築というところが肝になってくるということです。

坂本:第2四半期のグラフにM&A費用を足せば1億円あまりになるため、それくらいが現状の営業利益ということですね。

永山:そのとおりです。

坂本:今後も、新卒は同じレベル、またはもっと採るかもしれないため、そこで若干また変わる可能性があるということですね。

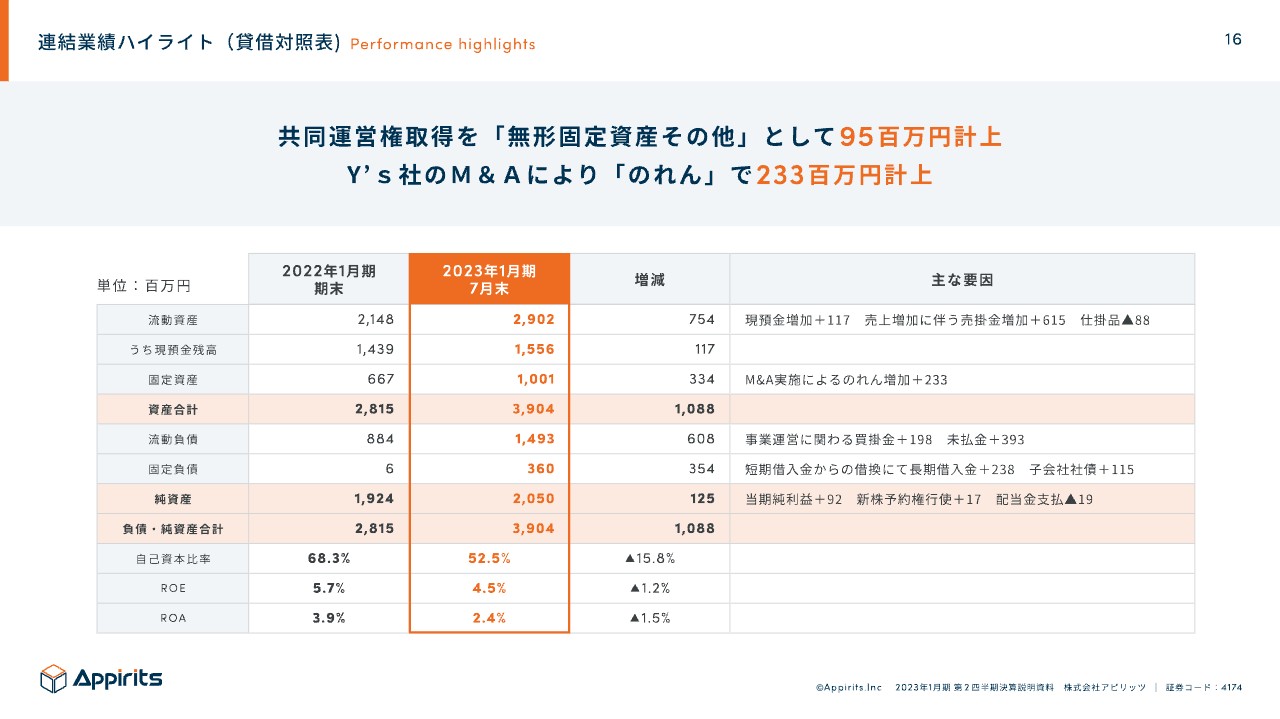

連結業績ハイライト(貸借対照表)

永山:B/Sに関しては、過去20年ずっと運営してきているため、自己資本比率などは高めです。今四半期は、共同運営権の取得によって無形固定資産に9,500万円計上されて、M&Aしたものはのれんで2億3,000万円程度計上されているということです。

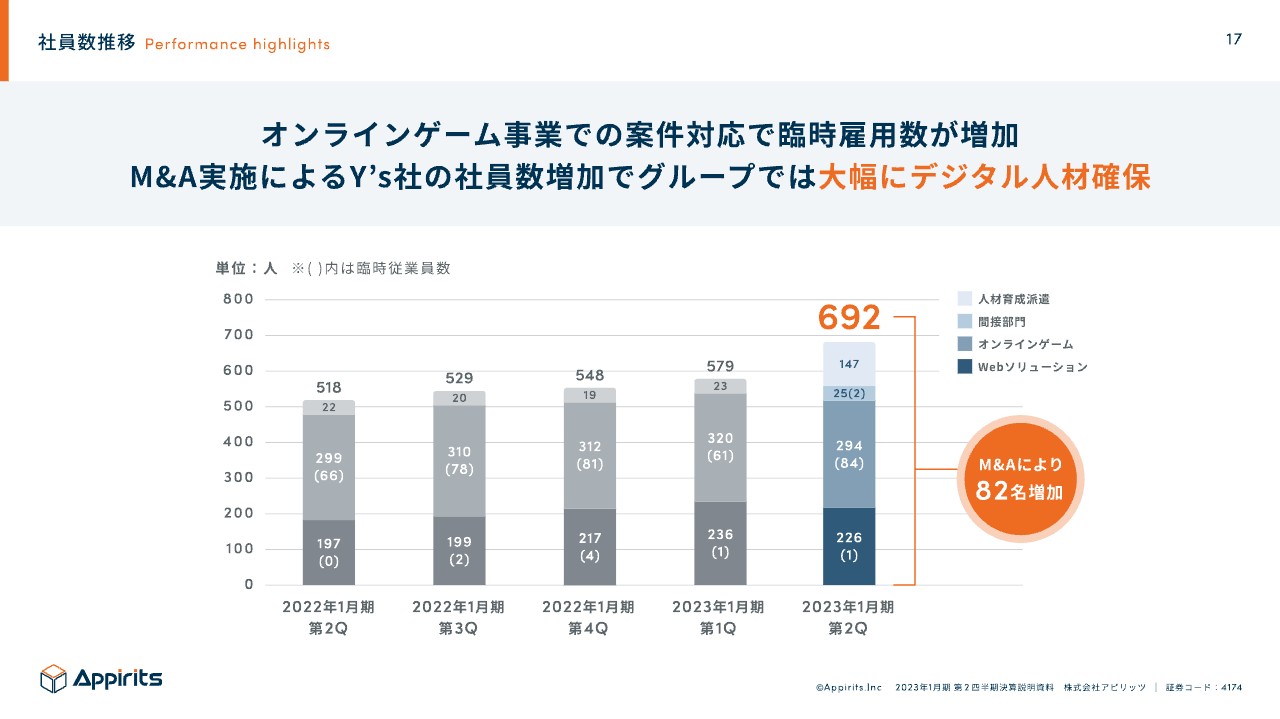

社員数推移

永山:成長の源泉である社員数の推移です。我々は開発を主体としている会社ですので、商売をうまく進めるためには、やはり人がとても大事です。M&Aにより82名増加して、692名となっています。

これから世の中で不足しがちなデジタル人材を、M&Aと採用で確保して教育し、デジタル人材をたくさん増やしていきます。それに伴って、自社で開発する、お客さんへの開発を十分行うことができ、また世の中で困っている企業にデジタル人材を派遣して収益を得ることもできます。本当に人がキーですので、これからも人材の確保は継続していきます。

坂本:今後も、人材を増やしていくということですが、新卒と中途の割合のイメージとしては、M&Aで増えた人材は絶対に中途ということになると思います。新卒でもよいのですが、どのくらいのペースでそれぞれ増やしていくのでしょうか?

永山:新卒に関しては、今年は45名ですが、来年はもう少し増やしたいと考えており、少しずつ増やしていくというのと、それだけでは求められている成長に追いつかないため、その部分はM&Aを使って増やしていきます。

坂本:もっと増やしていくということですね?

永山:おっしゃるとおりです。

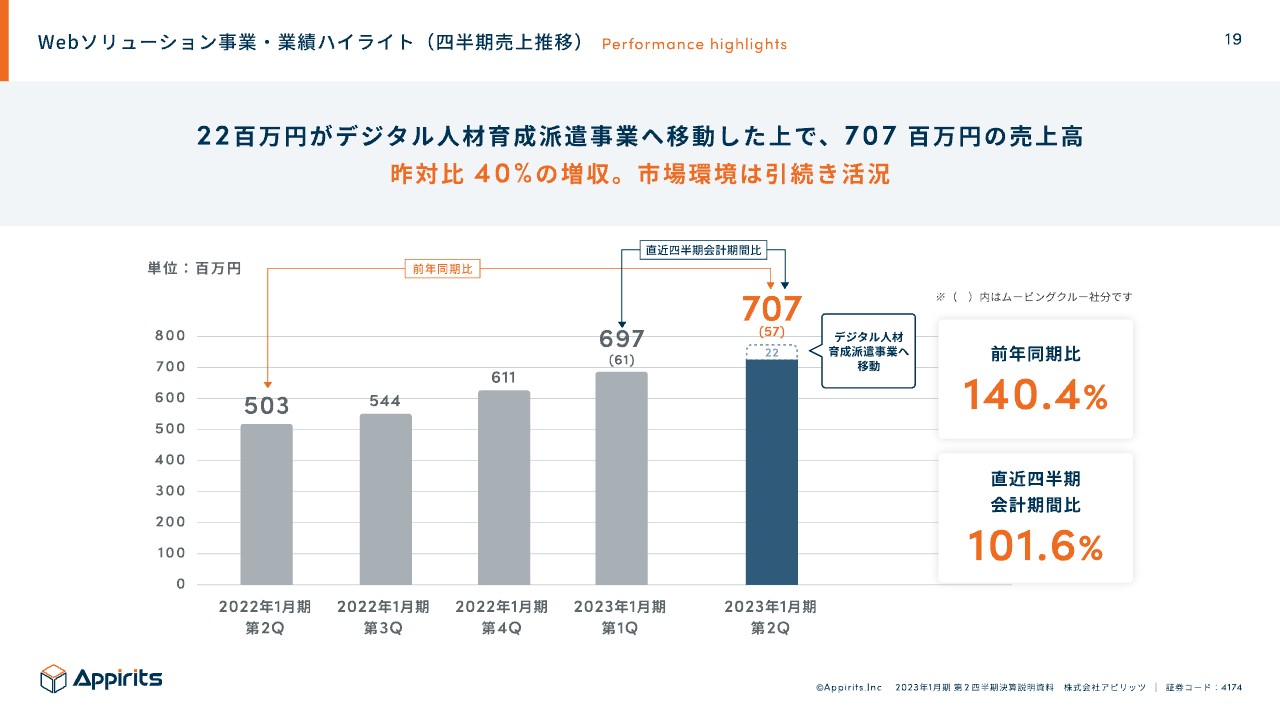

Webソリューション事業‧業績ハイライト(四半期売上推移)

永山:それぞれの事業別の業績ハイライトになります。スライドはWebソリューション事業です。こちらも全社と一緒で、分解したとしても、四半期ごとに順調に成長してきています。昨対比で40パーセントの増収です。棒グラフの点線で囲んであるところが、派遣の事業を行っていたもので、セグメンテーションを分けたため、移動しています。

移動した上で、直近の第1四半期と比較しても成長しているため、スライドから読み取っていただきたいのは、市場環境も活況で、オーガニックできちんと成長できているというところです。

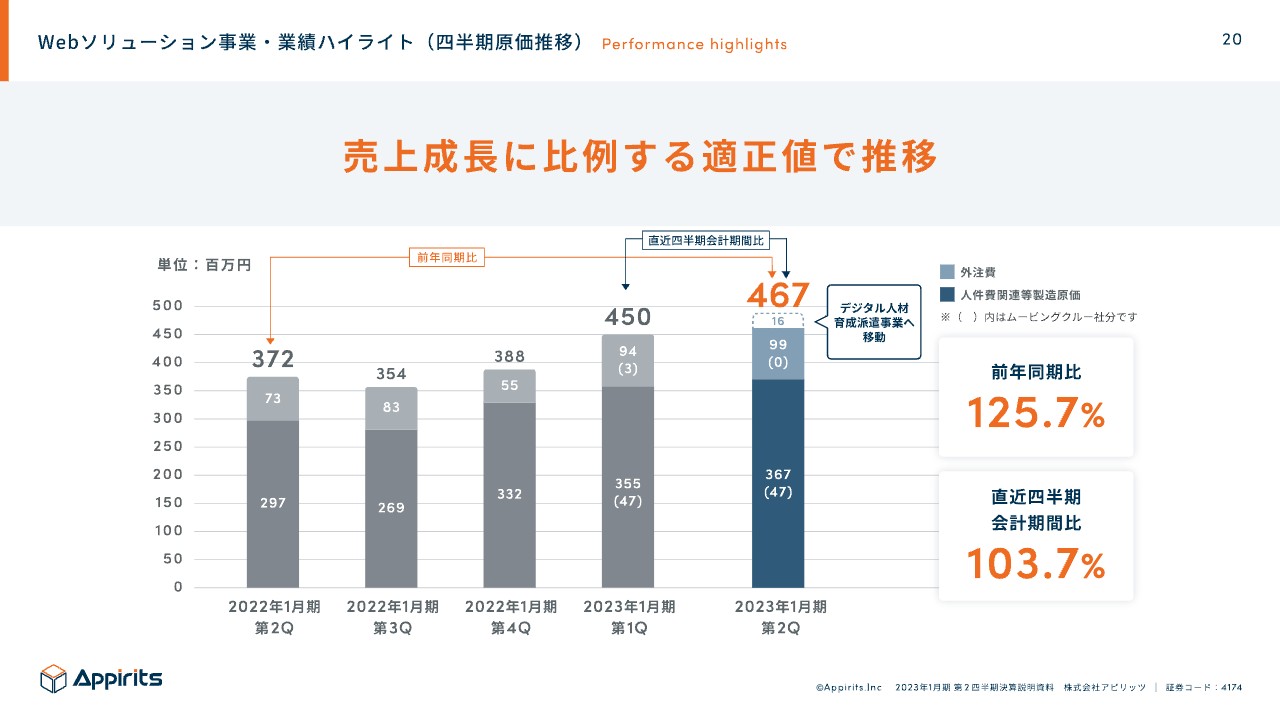

Webソリューション事業‧業績ハイライト(四半期原価推移)

永山:原価と販管費です。人も増え、一時的に受注するのに外注も使っているため、売上成長に比例する適正値で推移していると言えます。

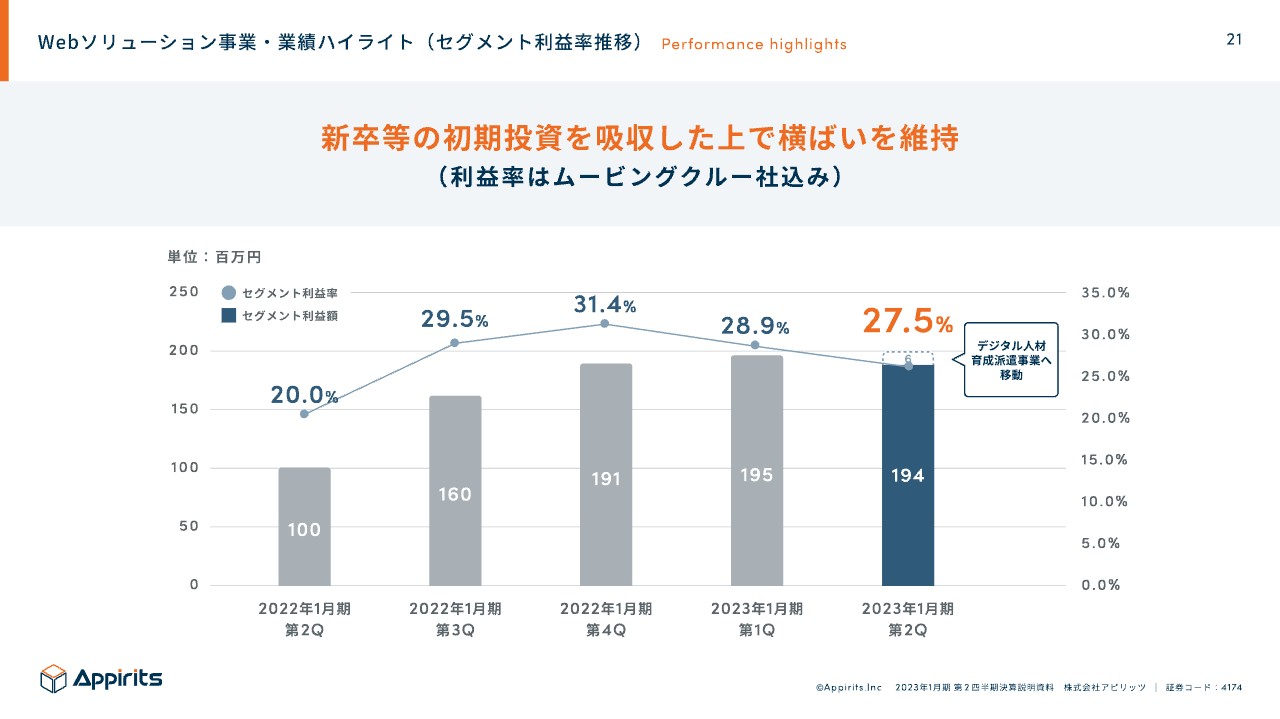

Webソリューション事業‧業績ハイライト(セグメント利益率推移)

永山:Webソリューション事業のセグメント利益です。こちらに関しては横ばいです。デジタル人材育成派遣事業の利益は点線で囲んであり、若干落ち込んだように見えるのですが、適正値です。また、昨年12月に子会社になったムービングクルー社の分があるため、それ込みでは、前四半期よりは1ポイント程度下がっていますが、特に何か心配な水準ではないということです。

坂本:前回も、このムービングクルー社の部分が少し押し下げるというお話でしたが、今後は上がっていくイメージでよいのですか?

永山:我々としては、ここが一緒になったことによって受注を促すなどして単価を引き上げていくということが、これからシナジーを生んでいくための1つの目標であり、課題でもあると思っています。

Webソリューション事業に関しては、利益率はだいたい30パーセント前後で、お客さまの受注や売上で多少、上下動するのですが、この水準で上下1ポイントずつくらいの中で推移しているということは、投資家から見た時に、うまくいっているのか、いっていないのかが透けて見えると思います。

坂本:とはいえ、この事業で30パーセントの利益があったら十分でしょう。

永山:そのように思う方もいますね。普通に受注して、開発してというかたちだと、それほど高くはならないです。

坂本:10パーセントから、よくても10パーセント台の半ばくらいですよね。

永山:どのようにして高い利益率を出しているのかについては、事業説明時にご説明します。

Webソリューション事業・業績ハイライト(平均単価推移)

永山:好調な市場環境の中、我々がKPIとして持っているものは、売上の平均単価です。スライドのグラフのとおり、少しずつ上がってきている状況です。この理由として、お客さまのデジタルシフトが急務になってきているという背景があります。リアルビジネスを行っているお客さまが「今までは行っていなかったが、デジタルシフトを実施したい」となっています。

どのような業種かと言いますと、百貨店やアパレル関係です。お客さま自体の予算規模が大きくなっており、また、請け負う開発の規模も大きくなっているため、ここが引き上がってきている状況です。

坂本:単価は上昇していますが、今後も上がり続ける見込みになりますか? 案件の大型化があると思いますが、背景を含めて教えてください。

永山:このまま上がり続けるのかについて、スライドのグラフ上では順調に上がっているため、そのまま上がっていければよいと考えています。ここから急激に上がることはさすがにないと思いますが、横ばい、もしくはもう少し引き上げていくような状況は、これからも続いていくと思います。

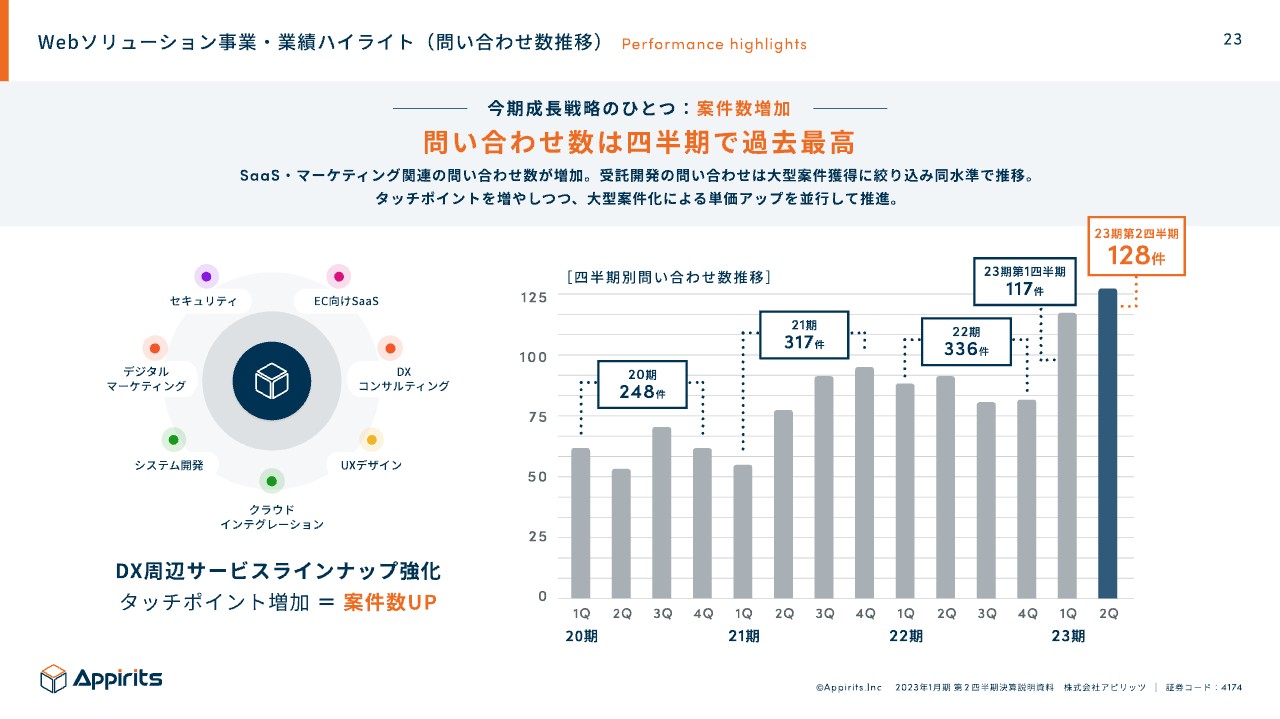

Webソリューション事業・業績ハイライト(問い合わせ数推移)

永山:リード獲得に関しても、オーガニックに問い合わせ件数はどんどん増えていっています。先ほどご説明したとおり、お客さまのデジタルシフトが急務で市場環境が非常に活況な状況であるため、我々が営業部隊としてわざわざリストを作り、新規にアタックするのではなく、問い合わせの中で、今の売上水準が十分に確保できています。

単価上昇やリード獲得は順調であるため、Webソリューションに関しては、よほどなにかしくじることがない限りは、この推移を保てるのではないかと考えています。

坂本:毎回聞いていますが、自動的に問い合わせフォームに問い合わせが来るんですよね?

永山:おっしゃるとおりです。私自身も驚くほどです。

坂本:値段が合わない、単価が合わないといったこともあると思いますが、やはりこれだけ問い合わせ件数がくると、お断りすることもあるのでしょうか?

永山:もちろんそうです。やはりそれを受け止めるだけのキャパをどれだけ確保できるのかが、我々としては課題の1つだと思っています。我々としても、当然、単価の低いものや「我々のノウハウからしてそれはどうだろう?」となる案件など、無理して受けることはありませんが、成長を確保するために、刈り取れるだけの一定のキャパを今以上に確保することが今後のキーになると思っています。

増井麻里子氏(以下、増井):お客さまは何を見て御社を知り、問い合わせを行うのでしょうか?

永山:ある程度の広告宣伝は使っていますが、BtoBであるためそこまで費用はかけておらず、本当に口コミであったりします。例えば、ある百貨店から受注いただき納品した後に、百貨店の横のつながりで「ここに発注するとよい」となるなど、ありがたいことにそのようなかたちでリード獲得ができています。

オンラインゲーム事業・業績ハイライト(四半期売上推移)

永山:オンラインゲーム事業の売上高については、四半期ごとに見てほぼ横ばいとなっています。イベントがないと横ばい傾向になりますが、第2四半期は「ユニゾンエアー」の共同運営権を取得したことによって大きく成長しています。

棒グラフの点線で囲っている部分は派遣に関する数字です。オンラインゲーム事業において、派遣事業の割合がけっこう大きかったため、セグメンテーションが移ったとしても8億3,500万円となります。構成としては、自社ゲーム、パートナー受託の開発、他社ゲームの開発受託、運営委託があり、そのあたりが着実に伸びてきている状況です。

オンラインゲーム事業・業績ハイライト(四半期原価推移)

永山:原価推移です。こちらも同じく「ユニゾンエアー」の共同運営権の取得などによって原価が大きく増加しています。移行に関わると一時的に人員数をかけなくてはいけないため、一時的に原価が大きく増えている状況です。また、外注費についても同じく、一緒に移管を実施しているため、アカツキにも一部をお手伝いいただくこともあり、一時的に外注費も増えています。

坂本:過去のパターンでは、「けものフレンズ3」の時にものすごく外注費がかかり、利益を圧迫してしまったことがあったと思いますが、費用が一時的に大きく跳ね上がらなかった理由について教えてください。また、これが跳ねた場合、当然利益率は上がると思いますが、そのあたりを教えていただけたらと思います。

永山:同じく去年の第2四半期、セガから「けものフレンズ3」を買った時は、恥ずかしながら想定以上に原価がかかってしまい赤字を出すことになってしまいました。今回上手くいった大きな要因としては2つあり、1つは、前回のしくじりを活かして課題をきちんと解決できたという点です。

もう1つが「ユニゾンエアー」の開発初期から関わっており、一緒に運営を行っていた時期もかなり長かったため、ユーザーの対応や開発に関するものについてはそこまで初めてのことではないということが、うまくいった大きな理由になります。

オンラインゲーム事業・業績ハイライト(セグメント利益)

永山:セグメント利益に関しては、いったんデジタル人材へ1,700万円、セグメンテーションが移っていますが、2023年1月期第2四半期は4,900万円となっています。「ユニゾンエアー」の一時的な費用がなければ、これも全社の動きと同じく、去年の第3四半期、第4四半期程度の水準は確保できていただろうと思っています。

オンラインゲーム事業は、Webソリューションのようにそこまで利益率が高い事業ではないため、いろいろな施策を効率的に打ちながら、どれほど利益を出せるのかが1つのキーになります。

オンラインゲーム事業・業績ハイライト(のれん等償却費推移)

永山:スライドに記載のとおり、去年から「けものフレンズ3」を買い、大きいものではなかったため適時開示は行っていませんが、「アルカ・ラスト」の運営委託をしています。そして「ユニゾンエアー」を買いました。

問い合わせの中でも「売上がどんどん増えていくことはよいことだが、償却資産が増えていっているのではないか?」という質問が多かったため、あえてこちらのスライドを差し込んでいます。今、我々は2年で償却しています。

坂本:短いですね。これは既存のゲームであり、新しいゲームの場合はもっと長いのではと思います。会計士が決めれば「これでいきましょう」となると思うのですが、2年は短いと思います。この理由を教えてください。

永山:おっしゃるとおり、やはりここは会計的な解釈がかなり影響してきますので、監査法人と協議の上、決めるようになっています。過去に我々が運営していたゲームにおいて、ヒットしたものもしなかったものもありますが、そのようなすべての運営期間などを勘案した上で2年となります。ソフトウェアではだいたい償却期間が3年になります。

坂本:ソフトウェアが基準になっているということですね。

永山:3年にすることで、その時点では利益が出ますが、わかりやすく言いますと「リボ払いを長く持つか、短く持つか」ということです。我々としては、短いことはよいことだと考えています。

坂本:投資家としては利益を出してほしいため、もっと長いほうがよいのではないかと考えてしまうと思います。リボ払いの感覚で言うと「お金を使いたい」というのと同じかと思います。

償却費が月額になっている資料を初めて見ました。2年が短いことをきちんと見せたいためだと思いますが、これはとてもおもしろいと思いました。

永山:おっしゃるとおり、あえて資料を出しました。「けものフレンズ3」に関しては500万円程度であり、「ユニゾンエアー」も400万円少しであるため、けっこう大きいです。これが3年になる場合、もう少し利益が出るだろうという話もありますが、長期的に見ると、償却資産をずっと抱えながら運営していくことになります。オンラインゲームは、中長期で見るとなかなか読みづらいという特徴もあるため、早期の償却としました。

「けものフレンズ3」に関してはすでに1年が経過しているため、来年になり償却の2年が終わると、毎月なにもしなくても500万円の利益が上がります。固定ファンもついていただいているため、想起できることはここから利益が上がっていくということです。継続すればするほど、利益を上げられることになりますので、ここはあえて資料を差し込みました。このような仕組みであるということを、覚えておいてください。

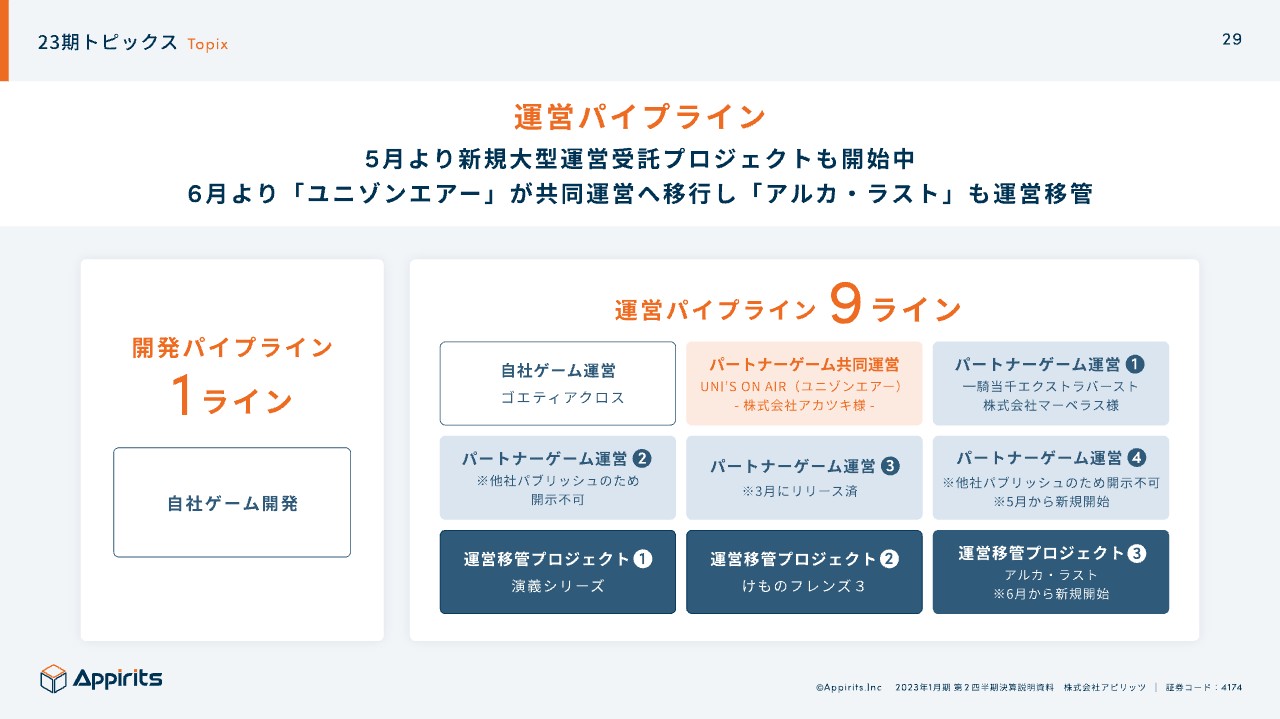

23期トピックス

永山:運営パイプラインです。今、自社ゲームを1本作っています。6月30日に上方修正を行った際、一緒にご説明した内容になります。本当は今期のどこかで出そうとしていたのですが、来期にもう少しきちんとしたものを作り込みたいということと、いろいろなところで運営移管などの取り組みがあったため、リリースは来期に伸ばすことになっています。

「来期のいつになるのか?」「情報を早く出してほしい」と怒られると思いますが、来期の早い段階を予定しています。時期がいつになるのかについては、まだ明言できませんのでご了承ください。

運営移管プロジェクトがかなり増えてきました。「けものフレンズ3」「演義シリーズ」「アルカ・ラスト」そして今回、運営移管を行った「ユニゾンエアー」も同様です。パブリッシュのため、開示はできませんが、大きいところの運営も行っており、受託開発も実施している状況です。

坂本:「アルカ・ラスト」の償却の管理が小さいと思ったのですが、運営移管において「けものフレンズ3」ほどは多くなかったのでしょうか?

永山:これはすごく小さい規模だったということもありますが、実はこちらも、開発から運営まですでに携わっていました。 これについてはみなさまから不思議だと思われて、よく質問いただいています。運営移管するということは、おそらく儲かっていないためではないかと思われるようですが、実はまったくそのようなことはありません。他社も新しいものを開発したいといった目的があるため、実は運営的に「儲かってはいるが手放さないといけない」という思惑と合致した場合に、移管という選択をすることがあります。

坂本:儲かっていないゲームを買うのは、違う会社でしょうか?

永山:名前は出せませんが、おっしゃるとおりです。

坂本:御社の場合は儲かっているゲームを基本にしており、また、運営も移管することによってその費用も安くなるということだと思います。ノウハウもたまっている状況でしょうか?

永山:おっしゃるとおりです。利益率という面で言うと、今後成長できていくと思います。ノウハウもためて、さらに移管することにより、今年度のように売上を倍増させることもできると考えています。これは適宜、その時の事業環境によって検討していきたいと思っています。

坂本:移管するためには新しいゲームを受託しなければいけないということでしょうか?

永山:そのようになります。

坂本:パートナーとして一緒に運営を行っていかなければならないと思います。新卒を採っているというお話もありましたが、このキャパシティのようなものについてはまだ大丈夫な状況でしょうか?

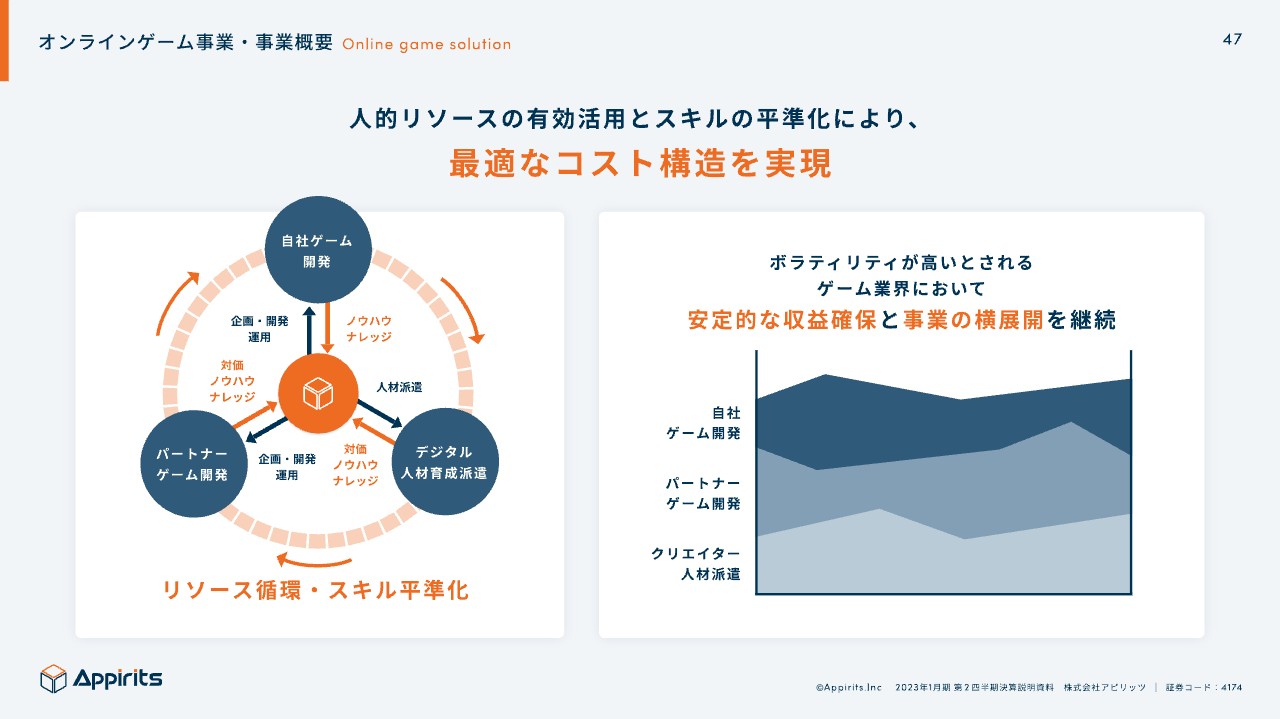

永山:派遣事業を行っていますが、例えば、本来であれば派遣する要員だった人に当社で働いていただくなど、人材の流動化が可能になっています。これが、オンラインゲーム事業で我々がボラリティが高くなく行えている要因の1つでもあります。

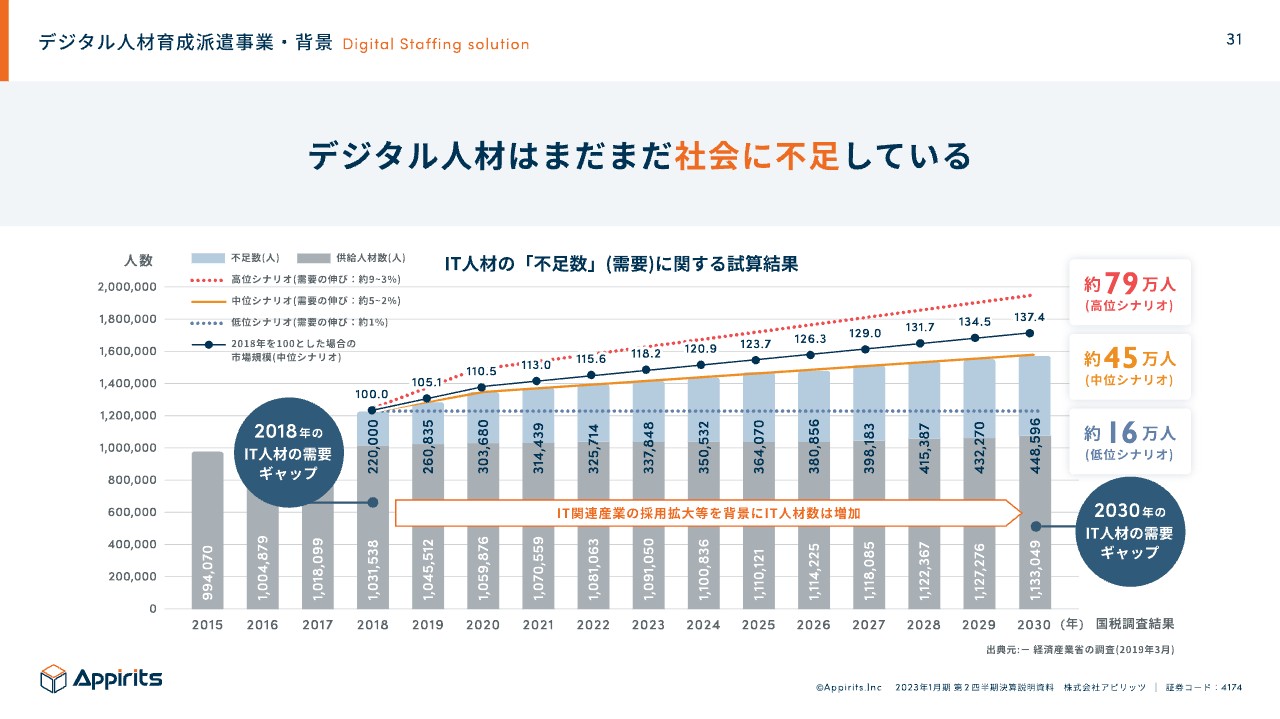

デジタル人材育成派遣事業・背景

永山:派遣事業についてです。初めて切り出したため、まずは環境についてお話しします。みなさまご存知のとおり、エンジニアなどのデジタル人材は不足しています。デジタルシフトを行いたいという状況に対して作り手がいない状態であるため、どう考えても、これから市場環境はよくなるという状況です。

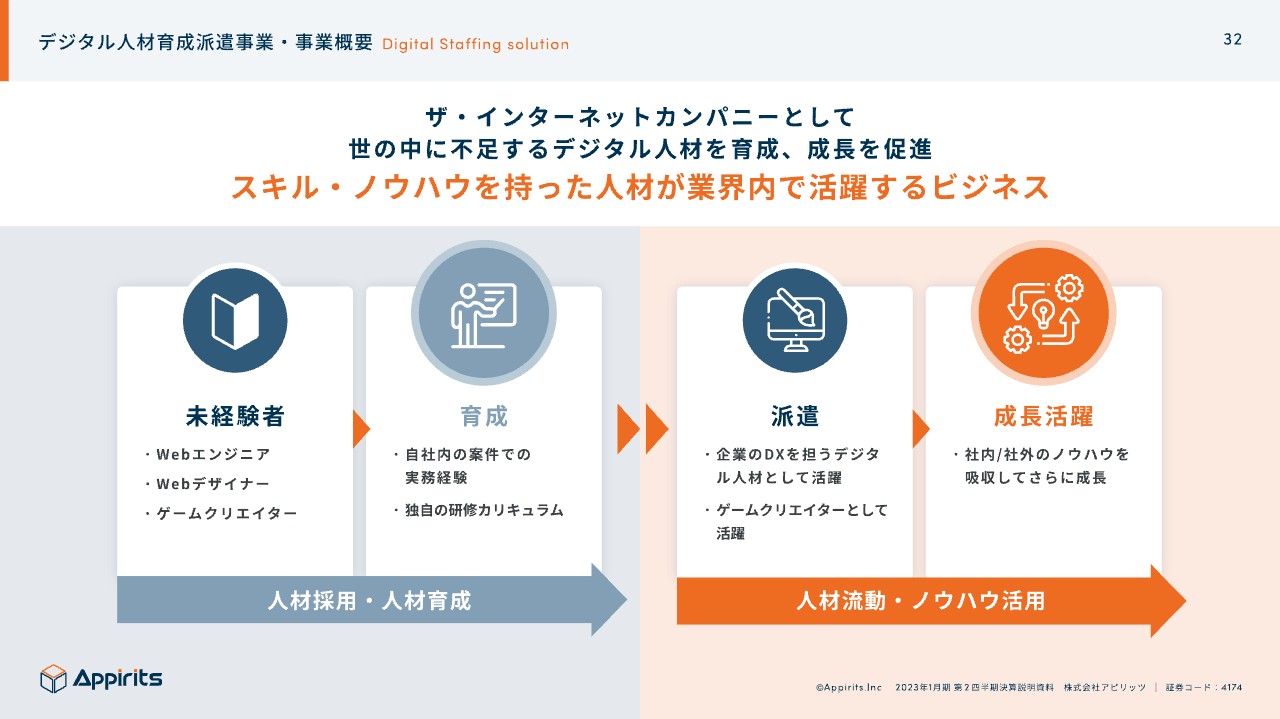

デジタル人材育成派遣事業・事業概要

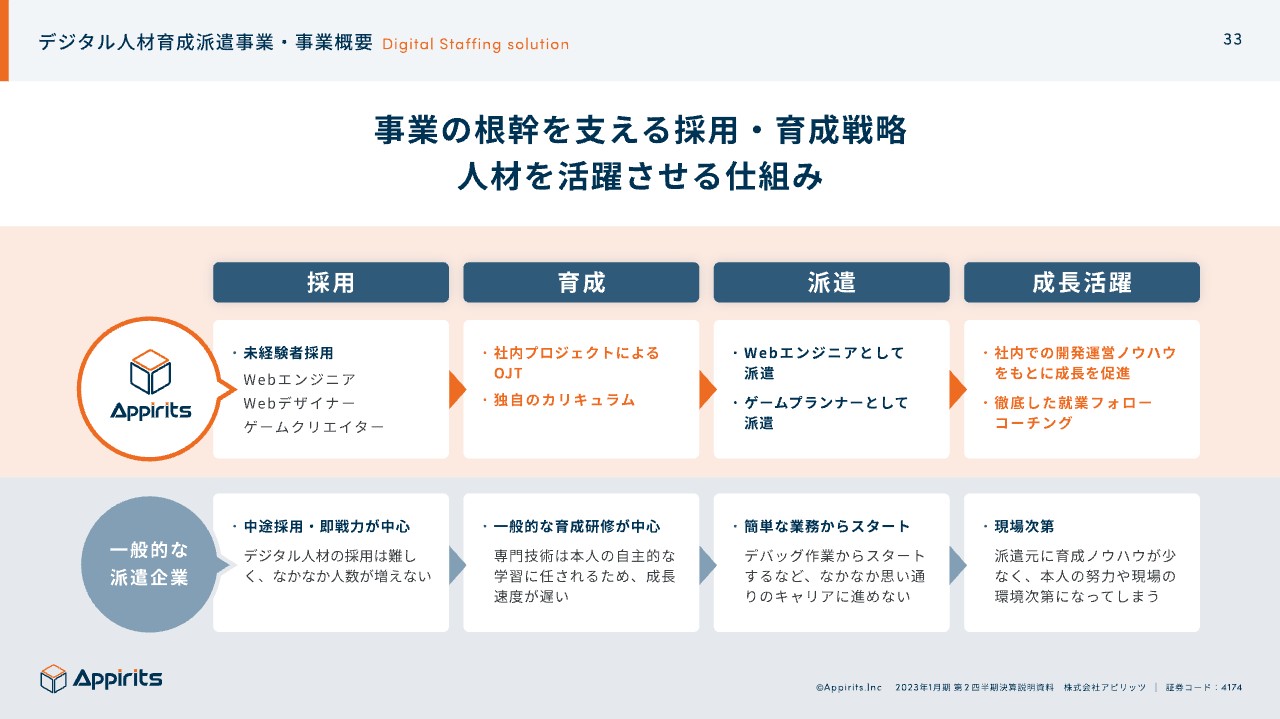

永山:他社とは異なる我々の特徴をご説明します。一般的には中途で経験のある人を採用して派遣しますが、我々は未経験、もしくは未経験に近い人たちを採用し育成して、派遣しています。

坂本:これはこれからのお話になりますでしょうか? または、今までもそのような状況だったということでしょうか?

永山:今までもそのような状況です。

坂本:それでは、今までにあった2事業から切り出したということでしょうか?

永山:おっしゃるとおり、Webソリューション事業とオンラインゲーム事業から切り出しました。後ほどご説明しますが、事業の軸としてY's社がデジタル人材の派遣を行っていたという背景もあります。Y's社も未経験を採り育成するというノウハウにおいて非常に強いということでシナジーを生み、セグメンテーションを分けたという状況です。

デジタル人材育成派遣事業・事業概要

永山:一般的な派遣企業との差についてです。我々としては未経験者の育成において、非常に強みがあります。どうして強みがあるのかについては、我々がいろいろな受託の開発を行っているためです。プロジェクトが複数本走っている中で、いろいろなプロジェクトに参画できるため、育成が加速するというところがあります。

デジタル人材育成派遣事業・事業概要

永山:ビジネスに関しては、採用人材数×単価を見ます。事業の根幹には成長し単価が上がると、売上が非常に上がるという特徴があります。そのため、成長させ、単価を上げて、彼らのキャリアも我々の売上も上げていきたいと思います。

ただ、単価に関しては、人をどんどん採っていっている状況であり、もともといた人が成長して単価が上がるのですが、また未経験者が入ってくるため、単価は平均するとそこまで上がってはいかない状況です。中期としてはこれを上げていって、とにかく売上をアップしていきたいと思います。

坂本:スキルも自然と上がるため、結局はプラスになるということでしょうか?

永山:おっしゃるとおりです。そのため、実は安定的な事業と言えるのではと思います。

デジタル人材育成派遣事業・事業概要

永山:他社への派遣と同時に、社内の人材の流動性も確保できています。そのため、先ほどご説明したとおり、非常にプラスの状況です。

デジタル人材育成派遣事業・業績ハイライト(四半期売上推移)

永山:スライドの点で囲った棒グラフにY's社の売上推移を示していますが、順調に伸ばしているところです。

デジタル人材育成派遣事業・業績ハイライト(セグメント利益)

永山:セグメント利益について、スライドに四半期で示しています。今回M&Aを実施したため、M&A関連費用として、2023年1月期第2四半期で3,000万円が計上されています。実際は3,000万円の利益がありますが、一時的にM&A関連費用がかかっているためセグメント利益はゼロとなります。しかし、第3四半期以降にこのようなことは起きないため、スライドの記載にあるとおり、実際の利益水準は上がっています。

Webソリューション事業・事業概要

永山:それぞれの事業の特徴をご説明します。Webソリューション事業については、SIerと言われることが多いのですが、実は違います。一般的に、我々のような事業者は、システム開発の専門だとイメージされていると思います。しかし、我々の事業がほかと違う点は、一気通貫して開発を請け負っているところです。

お客さまのビジネスをコンサルティングする戦略・分析から始まり、企画・設計して、開発・制作に至るまで対応します。このように、実は上流工程から我々が入っています。そして、お客さまのサービスがリリースされた後の運用・保守やマーケティングの支援もしています。つまり、開発だけでなく、すべてのサービスを提供しているところが特徴となっています。

坂本:いろいろなシステムがあると思いますが、イメージしやすいように、例えばどのようなシステムが多いですか?

永山:例えば、どこかのECサイトやふるさと納税系のシステムやアプリなどがあります。実は、みなさまはすでに我々が作ったシステムをどこかで使っていると思います。お客さまの規模としては、大きいものになります。

Webソリューション事業・事業概要

永山:DX銘柄とうたっていると、それぞれ特化しているところがありますが、我々も、一気通貫してはいるが実際の立ち位置はどこなのかというところをご説明します。

スライドに記載しているデザイン専門のA社は、グッドパッチさまです。UIやUX、デザインからDX化を支援しています。

データ活用専門のB社は電通デジタルさまで、マーケティングで蓄積されたデータをどのように活用するかをコンサルティングしています。

クラウド専門のC社というのは、サーバーワークスさまで、アマゾンさまのクラウドサービスであるAWSを使ってお客さまのDX化を支援している企業です。

我々は、そのどこかに特化するのではなく、すべてのサービスを複合的にご提供できます。ご提供できるとどのようになるかは、後ほどご説明します。

Webソリューション事業・事業概要

永山:一気通貫していることで、売上高における顧客継続率も高いのだと考えています。お客さまのサービスについて、我々が一番理解度の高いベンダーになります。次に新しく開発する際に、わざわざわからないところを呼ぶということにならないため、好循環を生み出しています。

Webソリューション事業・事業概要

永山:開発に関しても工夫しています。実は、ゼロから開発するのではなく、自分たちですでにSaaSを作り、組み込むことによって時間短縮とコストパフォーマンスをお客さまに還元しています。

Webソリューション事業・事業概要

永山:市場環境は今までお伝えしたとおり、お客さまの取り合いをしている状態ではなく、むしろ我々のような会社が足りない状態です。そのため、「競合はどこですかと聞かれることが多いですが、今のところ気にしたことはありません。他社さまも、おそらくそうだと思います。

坂本:ゲームもないということですか?

永山:おっしゃるとおりです。市場環境が活況なため、我々自身が確実に人材を確保し、ノウハウを着実に蓄積していくことで、成長の余地は今後も非常にあります。

Webソリューション事業・事業概要

永山:そのような市場環境の中、「継続率」×「一気通貫」の視点で、お客さまのタッチポイントが非常に多いです。ゼロから作ってくださいというお客さまもお付き合いでき、1を10にしてくださいというお客さまや、コンサルティングのみしてくださいというお客さまともお付き合いすることができます。

つまり接点を多く持つことができます。その部分でリードを確実に獲得して単価を上げていき、このかけ算で売上と利益を確保していくということが1つの特徴になります。

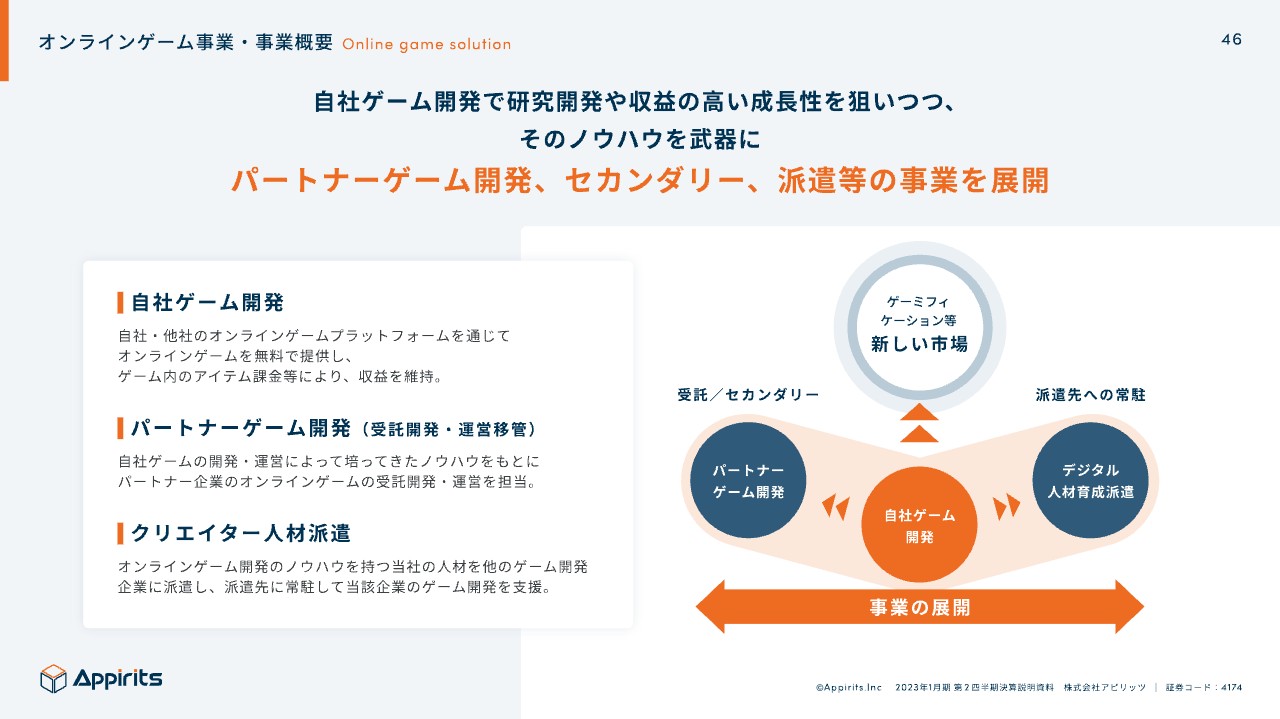

オンラインゲーム事業・事業概要

永山:オンラインゲーム事業については、先ほどご説明したとおり、ボラリティが高くてみなさまに大変敬遠されているのが自社ゲームです。売上の推移に関しても、自社ゲームの割合は非常に小さいです。

当然、大ヒットもしていませんが、これにはR&Dとしての要素があります。自分たちで開発して運営もしているからこそ、そのノウハウを使って他社さまからパートナーのゲーム開発を請け負える運営移管もできるというところを狙っています。

また、派遣は切り出しましたが、この受託開発と運営移管があることにより、安定的に売上が伸びています。いわゆるゲーム単独の会社さまでよくみられるのが、非常にヒットしたときに売上高と営業利益が爆発的に上がりますが、毎年ヒット作を出し続けることは難しく、みなさま苦慮しています。ボラリティが高くなり、投資家が入るのが怖いところがあります。

坂本:キャッシュフローは取れていても、意外と株価が下がるということがあります。

永山:そのとおりです。

坂本:意外にそのようなことが多く見受けられます。

永山:おっしゃるとおりです。そのため、今ご説明しているのが、そのような構成になっていないところが我々の強みだという点です。むしろ、ボラリティが出ないようにしているところが、我々の肝となっていることをご理解いただきたいと思います。

坂本:大ヒットのゲームが1つあると、運営が非常に楽です。このキャッシュをどのように使うかという話にもなります。

永山:そのとおりです。新しいところに使えるため、我々もヒットを出したいところですが、ヒットすると来年も求められてしまうというつらい面もあります。

坂本:人材も固定され、期待値も上がってしまいます。

永山:そのとおりです。そのため、投資対象として見たときに、我々には特徴がありますので、ぜひIRページなどを見ていただけるとうれしいです。

坂本:大ヒットした場合は、それを売るのもおもしろいのではないですか?

永山:我々のような買っているところに、ヒットが出たら売りに出すという手はあります。

坂本:しかし、大ヒットしたゲームを売るのは、意外とおもしろいかもしれませんが、業界ではあまり聞いたことがありません。

永山:おっしゃるとおりです。背景の1つとして、運営会社が変わることをユーザーさまは非常に敬遠されます。それをおそれているところがあり、我々としても、去年と同様に今回の移管に関してもユーザーさまファーストで、ご心配を与えないようにと慎重に進めています。

オンラインゲーム事業・事業概要

永山:人材の流動性があるため、コストにおいても最適なコスト構造を作っています。

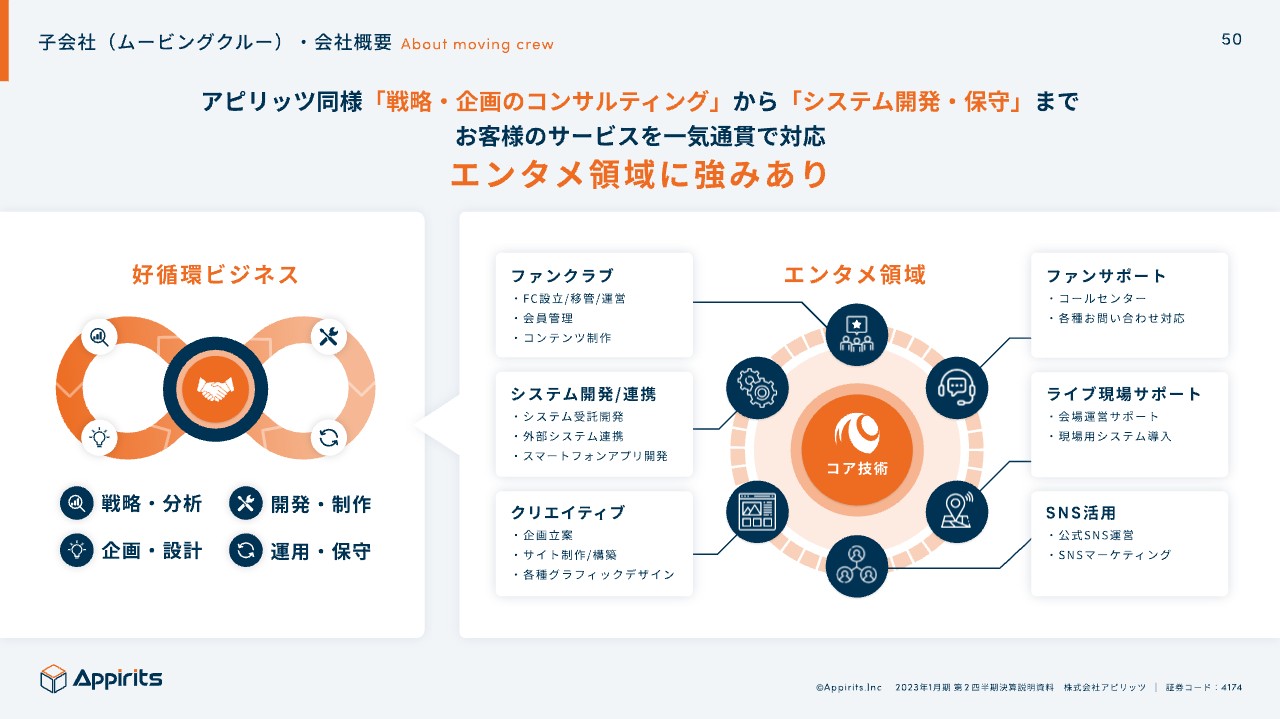

子会社(ムービングクルー)・会社概要

永山:子会社の概要についてご説明します。去年の12月に買った会社はWebソリューションで、我々と同じ領域です。夢と感動のエンターテインメントを掲げ、エンタメ系に強い会社です。

子会社(ムービングクルー)・会社概要

永山:我々のWebソリューションと同様、一気通貫で開発しています。そのノウハウを1番使っているのがエンタメ領域です。みなさまもよくご存知のファンコミュニティを運営しています。

子会社(ムービングクルー)・会社概要

永山:人材の循環と顧客層の拡大を目指し、来年以降にはシナジーが見込めると思っています。

坂本:技術者の獲得もできたということで、当面は順調ですか?

永山:1番避けたいのは、買ったのはよいが、器だけになることですが、今のところ退職者も出ず、シナジーを生み出しています。

子会社( Y’s )・会社概要

永山:もう1つの会社は6月30日に買ったY’s社です。デザインの力でビジネスを加速させることを目指しており、主な事業は人材派遣業です。

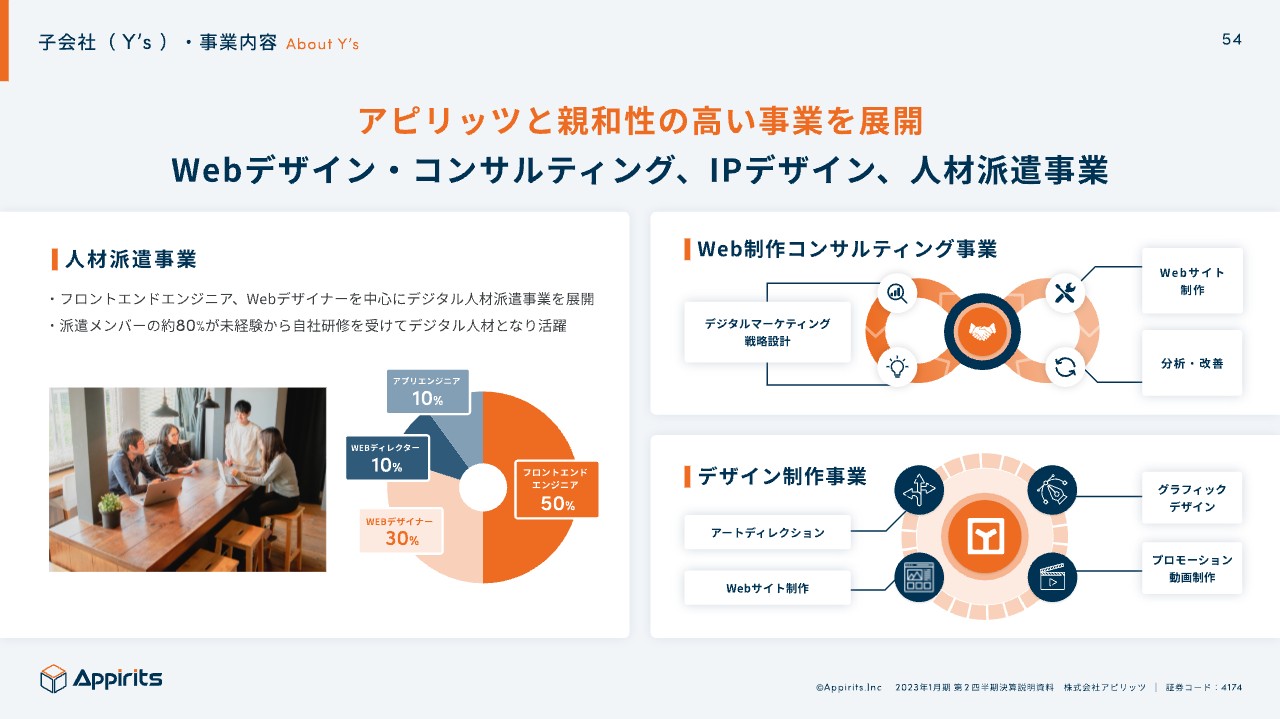

子会社( Y’s )・事業内容

永山:それ以外にはWeb制作コンサルトやデザイン制作を行っており、我々とシナジーがあるものです。実は「けものフレンズ」のロゴのマークを作っていたのがこちらの会社で、そのようなこともあり買いました。

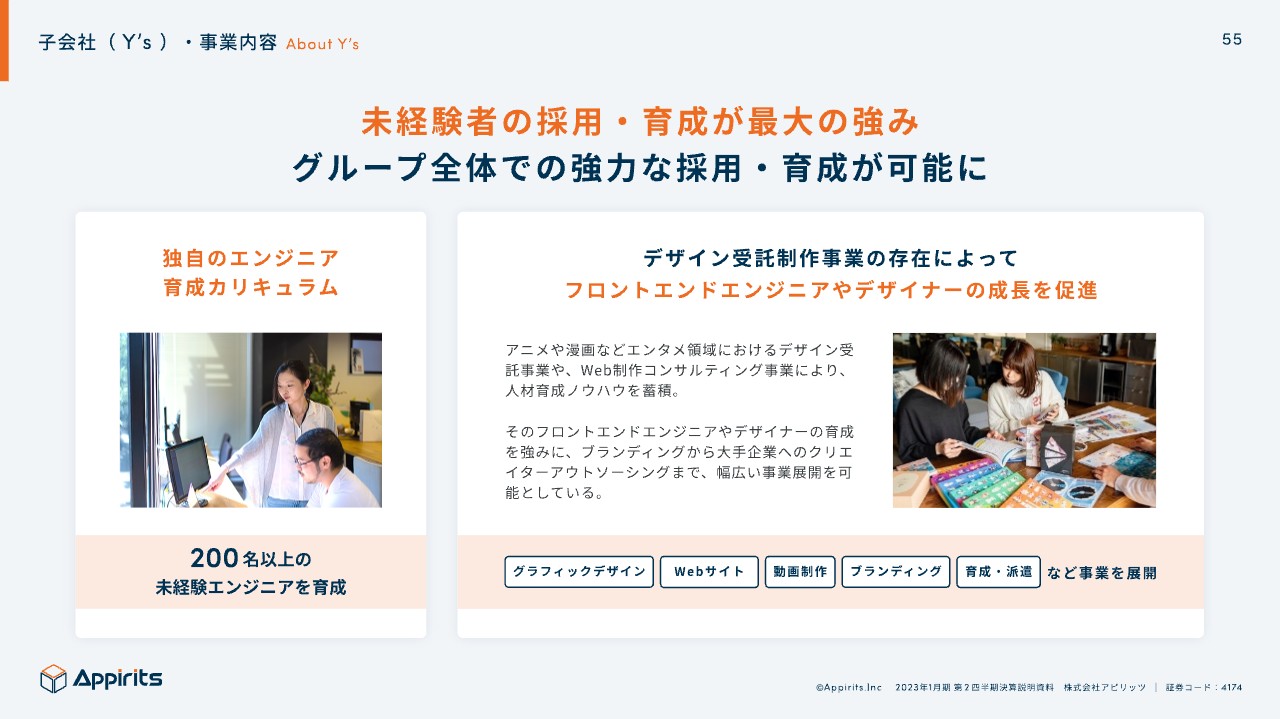

子会社( Y’s )・事業内容

永山:こちらの会社の強みは未経験者の採用にあり、非常に巧みです。また、育成にも強みがあります。我々も、新卒を採用して育てるということに注力してきたため、今後一緒になることで、さらにシナジーが見込めると思っています。

子会社( Y’s )・事業内容

永山:デジタル人材を確実に確保して戦力化することにより、売上高と営業利益の貢献にもつながります。在籍している人はキャリアアップもでき、働く社員も我々もウィンウィンとなることを目指しています。

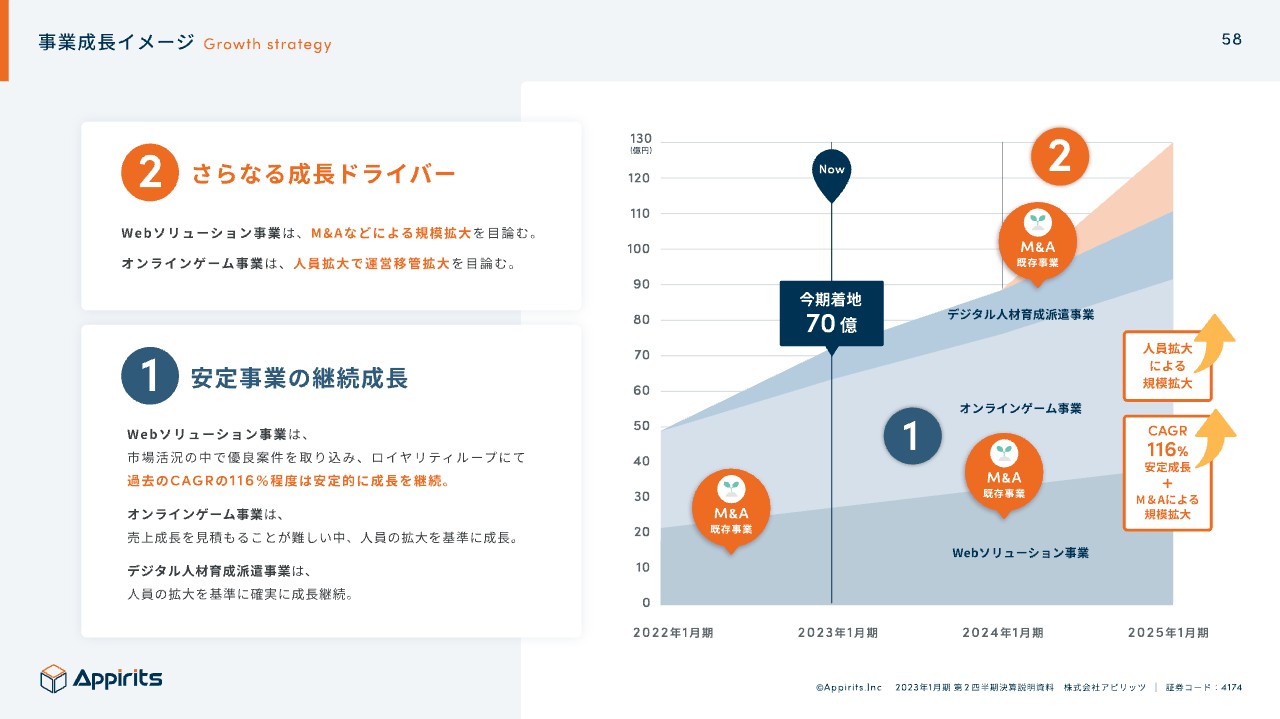

事業成⻑イメージ

今後の成長戦略です。過去10年間は安定的に成長してきました。しかし、投資家のみなさまの視点としては、安定成長は非常にうれしいことだが、成長ドライバーがなければ未来の投資はしづらいと思います。

当初ご説明したとおり、オーガニック戦略でも116パーセント程度今まで行ってきた既存の事業は伸ばせており、引き続きボラリティを高くしたくないと思っています。そこで、安定成長させながら何でドライバーとするかというと、M&Aであると考えています。

坂本:このままM&Aを続けていきますか?

永山:戦略としては続けていきます。我々はまだ上場したばかりで、例えばAIやバイオのような特殊なビジネスではないため、投資家から見たときの成長を担保するには、まず一定の規模にならないといけないと思っています。

利益率などを行っている事業で言いますと、SaaSなどでは利益率が非常に高いです。しかし、我々の事業ではそれを狙うことができないのであれば、まずM&Aをしてデジタル人材を確保し、かつ利益率ではなく規模が大きくなれば絶対額が大きくなっていくため、その部分に注力していきたいと思っています。

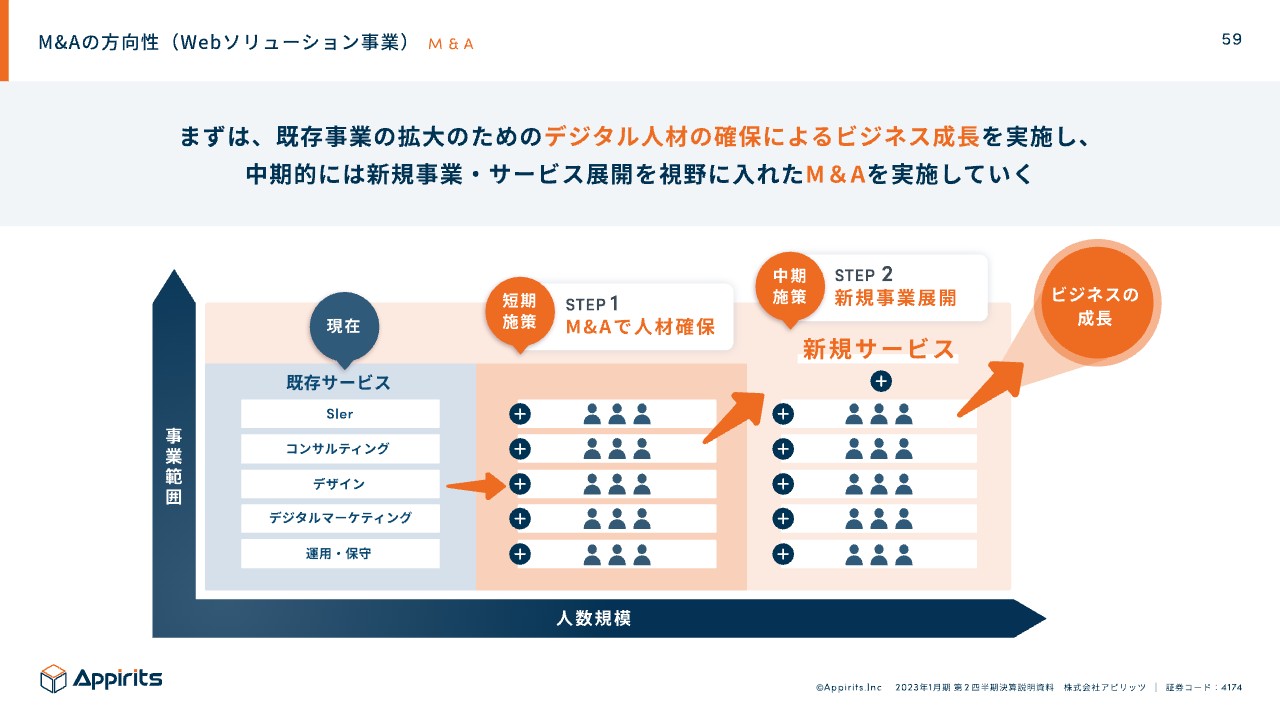

M&Aの方向性(Webソリューション事業)

どのようなところをM&Aするのかに関しては、同じことをしているということが大事だと思っています。M&Aで一番大事なのは事業統合であり、買ってきて外側だけになることを避けたいため、買ってきて一緒にできるというところが大切です。

また、それによりデジタル人材を確保でき、中長期的には、我々が持っていない何かのサービスを買ってくるということも視野には入れています。ただし、短期的には、同じことをしているところを買ってくるということになります。

M&A(事業譲受や運営移管・共同運営)の方向性(オンラインゲーム事業)

オンラインゲームについては、受託開発を抱えているため安定的な売上は確保できますが、そこに今まで蓄積した運営移管のノウハウなどを使い、今回も去年に引き続き売上の桁を1つ上げられたというのが運営移管だったため、それを継続していきたいと思います。

坂本:会社としては、このペースでいけるということですか?

永山:おっしゃるとおりです。市場からは、むしろさらなる成長を求められていると感じていますが無理のないように進めていきたいと思っています。

コーポレート

永山:今回、自社株買いをしました。これには理由があり、M&Aを積極的に行っていくときにジョインした役員や従業員に対する株式報酬として活用するためです。

坂本:買うほうですか?

永山:そのとおりです。SOではなく渡すという意味で自社株買いをしました。間接的に株主さまに寄与できると思いますが、主目的はこちらです。

坂本:M&Aの資金の手当の先食いのようなものですか?。

永山:おっしゃるとおりです。

コーポレート

永山:ESGにも取り組んでいます。環境については比較的難しいため、ソーシャルとガバナンスに非常に力を入れています。独立役員も半分以上おり、女性にも入っていただきガバナンスを強めています。

坂本:環境に関しては、電気代を節約するくらいですか?

永山:そのとおりです。入居しているオフィスを工夫することや、紙をなくしていくことなどです。地道に進めていこうと思っています。

坂本:円安もそれほど関係ありませんか?

永山:そのとおりです。しかし、小型ですが伊藤レポートなどいろいろなものが出ています。求められてきているため、今のうちから堅実に対応しているということを、頭の片隅にとめていただけると幸いです。

コーポレート

個人投資家向けIRの強化も行っています。時価総額は40億円から50億円を上下動しています。出来高も徐々にできてきていますが、まだ足りないと思っており、このようなIR説明会に出ています。また、ツイッターでも情報発信しています。ぜひフォローしていただきたいと思います。

質疑応答:株主優待について

坂本:「株主優待を考えていますか?」というご質問です。自社ゲームがありますが、ゲーム内アイテムなどを優待にできないですか?

永山:正確には調べていないのですが、おそらくハードルがあると思います。

坂本:以前、ブラウザゲームの頃はけっこうありましたが、今はないということはできないということですか?

永山:そのとおりです。

坂本:おそらくアップルやグーグルの絡みがあるのではないですか?

永山:資金決済法という法律が適用されており、そのような関係で難しいとは思います。優待については、我々がなにかサービスをしていればよいのですが、していない中で優待を出すか出さないかは、検討してく必要があります。そのような利回りで見ている投資家さまもいらっしゃるとは思っていますので、可能性としてはゼロではありません。

選択の余地として可能性はゼロではないですが、直近の動きとしてはまだ検討しきれてないというのが現状です。

坂本:出す場合は、会社に関係あるものがよいですか?

永山:おっしゃるとおりです。全く関係ないお土産を「どうぞ」と言うわけにもいきません。

坂本:株価を上げるためだけのものになってしまいますね。世間的にはそのような動きもあるため、個人投資家でそのようなものを求める人は増えてきました。

質疑応答:株主還元について

坂本:「広告宣伝費用はあまりかからないぶん、株主還元を期待してもよいですか?」というご質問です。これはおそらくWebコンテンツのほうかと思います。

永山:おっしゃるとおりです。当然、利益率を高めていっている中で、利益も業績予想では4億円を超えるくらい出していますので、株主還元という意味で言うと、基本的には配当金と、先ほどお話しした自社株買いも含め、総還元で30パーセント程度をまずは目指したいです。

今は上期で5円、下期で5円、通期で10円と発表しています。現時点では、まだ言及できませんが、還元は継続的にもっと上げていきたいというのは当然あります。方針として、還元は必ずしていくということを覚えていただきたいと思います。

坂本:今の総額で考えると、株主の多くは成長を期待していると思います。

永山:おっしゃるとおりです。

坂本:大株主さんもまだこれからの成長を期待している感じですか?

永山:おっしゃるとおりです。さらなる成長を期待されています。

坂本:そうであれば、よくある成長株や成長企業のやり方でよいと思います。

永山:おっしゃるとおりです。

坂本:その中でも配当が出ていること自体が珍しいのではないかと思います。

永山:これは社内でも議論があり、成長に回せばよいのではないかという意見もありました。しかし、会社の方針としては、上場をしたので必ず還元するということです。

それが事業の成長に回す資金に影響を与えるほどでは、身の丈に合っていないですが、少しでも配当を出すというのは、あらゆるステークホルダーに還元していくという意思表示になると考えています。おっしゃるとおり小さいですが還元したというのは、そのような理由があるためです。

当日に寄せられたその他の質問と回答

当日に寄せられた質問について、時間の関係で取り上げることができなかったものを、後日企業に回答いただきましたのでご紹介します。

<質問1>

質問:利益構造について、ストック収益とフロー収益の割り合いをセグメント・事業ごとに、お教えください。

回答:展開する3事業ともに明確なストック型での収益構造ではございません。

ただしWebソリューション事業は一昨年、昨年と何かしらの売上が継続する割合が8割で新規が2割の構造になっております。これは一気通貫で上流工程より入り込んで開発を請け負っている事が理由になります。

オンラインゲーム事業は受託開発と課金による収益ですのでストック型ではございません。

デジタル人材育成派遣事業に関しては明確なストックビジネスではないものの、在籍人数の増加が来月以降の売上に直結する意味ではストック構造と言ってよいかもしれません。