2022年9月21日に行われた、株式会社アルデプロ2022年7月期決算説明会の内容を書き起こしでお伝えします。

スピーカー:株式会社アルデプロ 代表取締役社長 椎塚裕一 氏

株式会社アルデプロ 取締役専務執行役員営業本部長 秋元和弥 氏

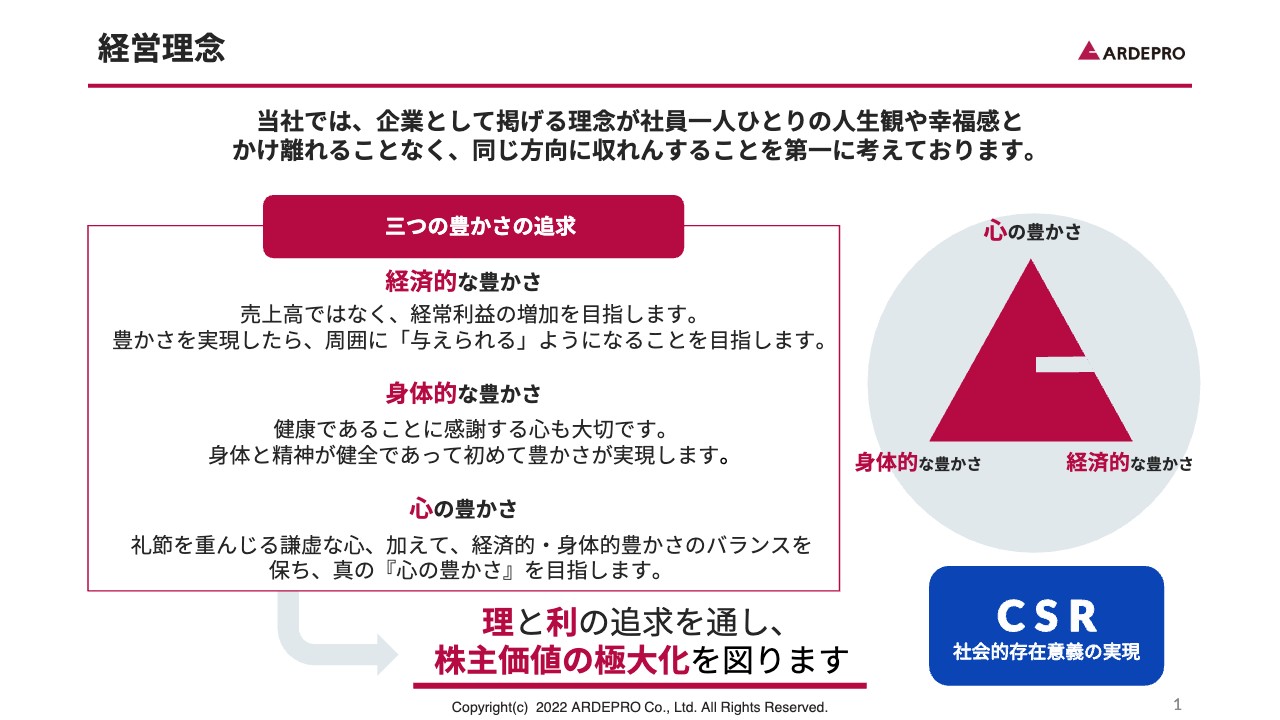

経営理念

椎塚裕一氏(以下、椎塚):株式会社アルデプロ代表取締役の椎塚でございます。本日は、私から2022年7月期の通期の決算概要をご説明させていただきます。

まず、当社の経営理念を簡単にご紹介いたします。当社は「三つの豊かさの追求」という経営理念を掲げています。

経済的な豊かさ、身体的な豊かさ、心の豊かさの3つを社員一人ひとりがそれぞれ追求することにより、企業として成長していけるものだという考えのもとから、創業以来掲げています。

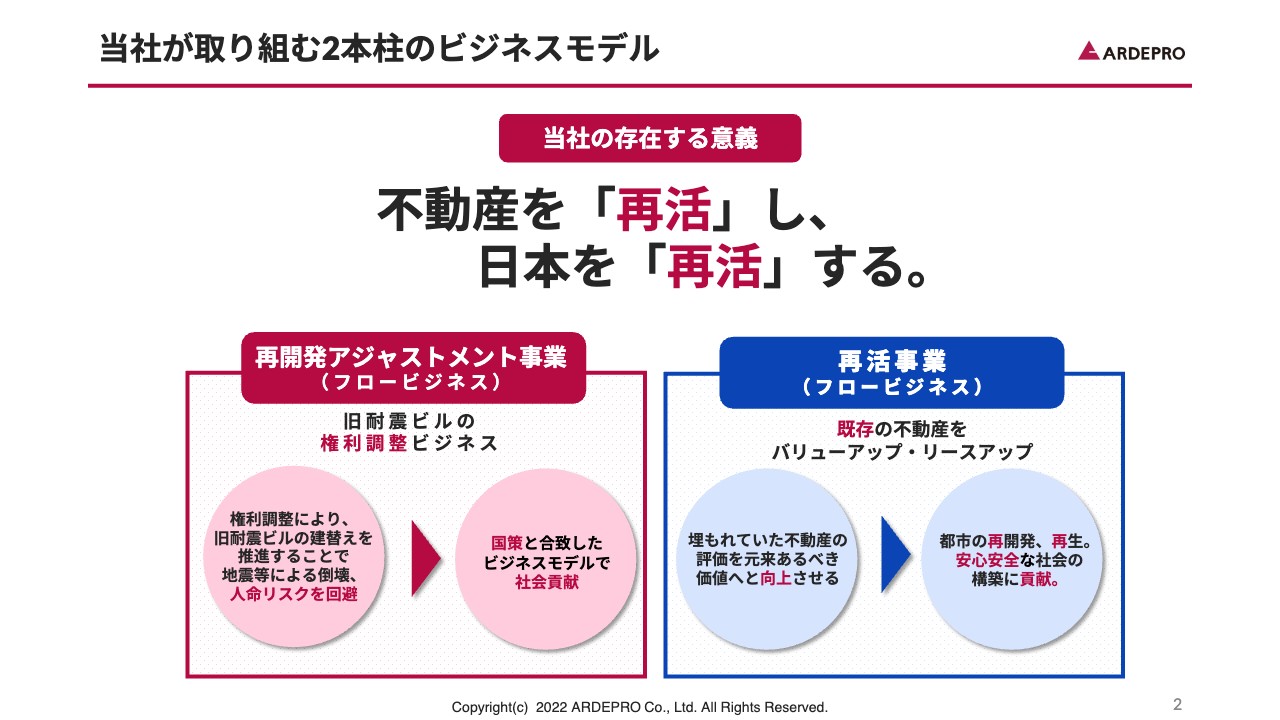

当社が取り組む2本柱のビジネスモデル

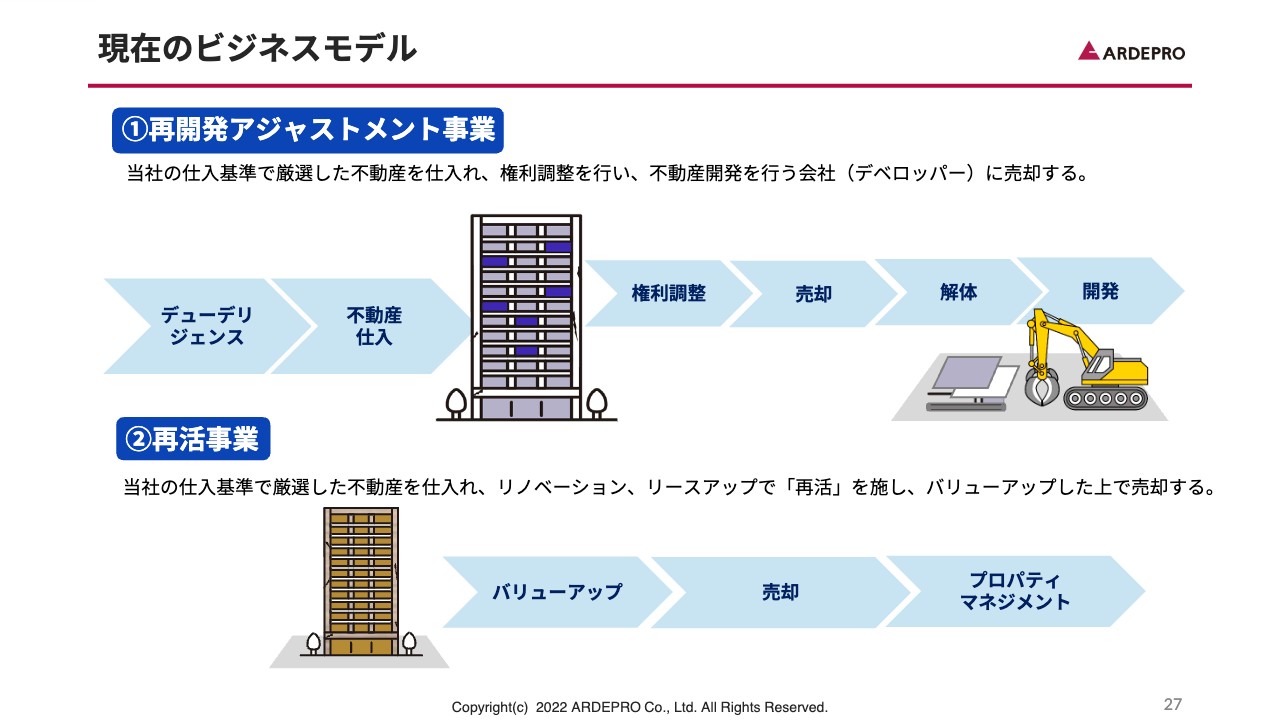

当社には2つのビジネスモデルがあります。1つは再開発アジャストメント事業、もう1つは再活事業です。後ほど秋元からそれぞれ具体的な案件をご紹介しながらご説明します。

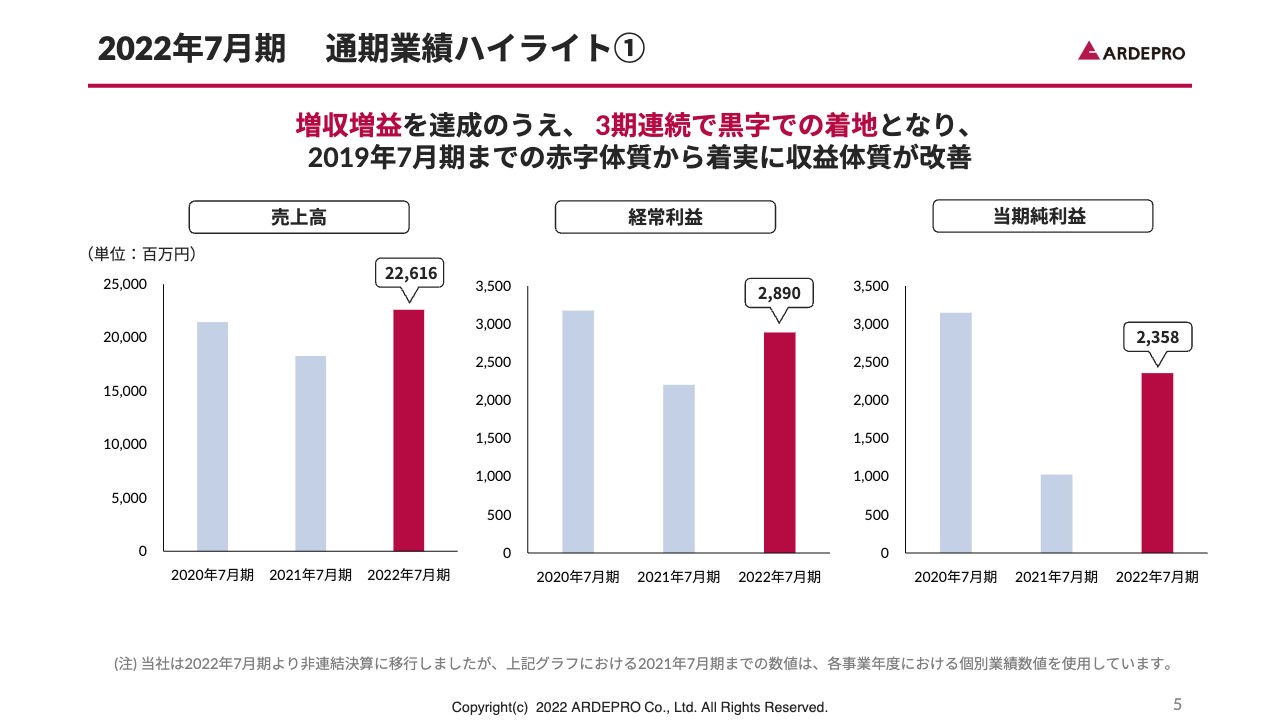

2022年7月期 通期業績ハイライト①

2022年7月期の決算概要をご説明します。当社は3年前の2020年7月期に、「原点回帰3ヶ年」と題して、原点回帰することを発表しました。

その後、3年間にわたり順調に成長し、今期は前期と比べて増収増益で着地することができました。この3ヶ年において着実な黒字体制を育むことにより、収益体質が完全に改善されたものと考えています。

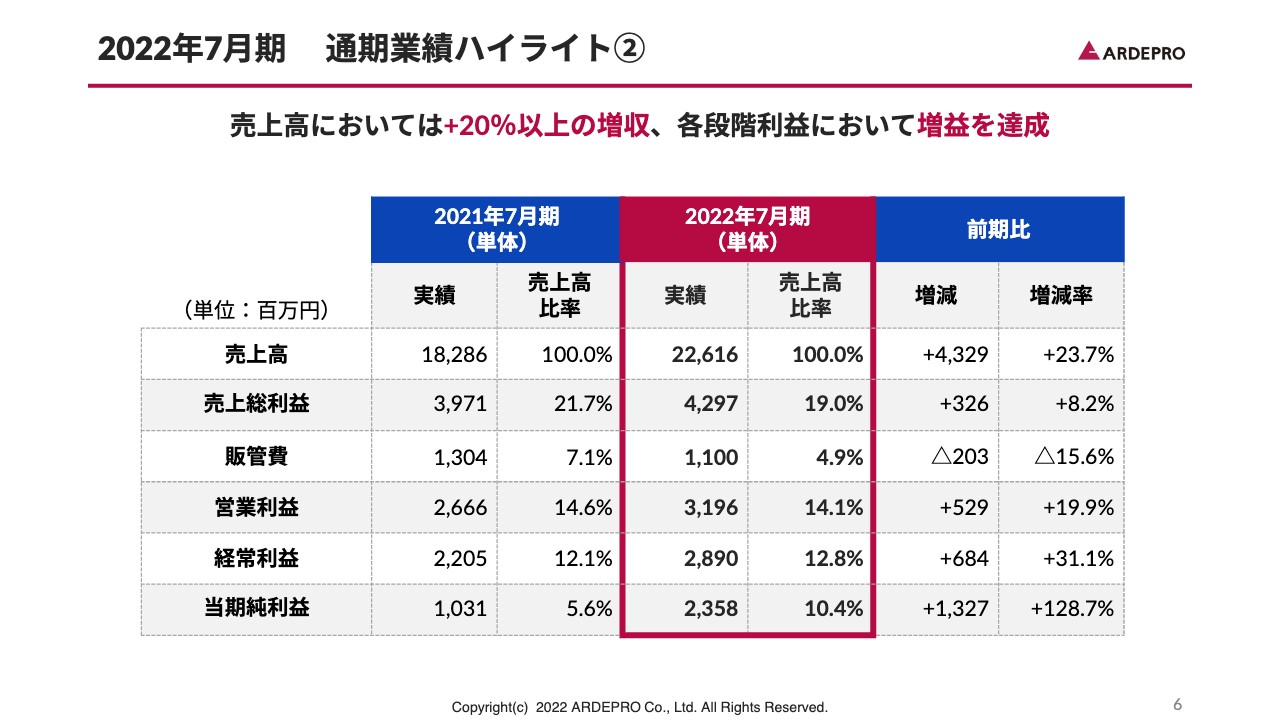

2022年7月期 通期業績ハイライト②

具体的な数値をご説明します。2022年7月期の売上高は226億1,600万円、営業利益は31億9,600万円、経常利益は28億9,000万円、当期純利益は23億5,800万円で着地しました。

スライドに記載のとおり、前期に比べて売上高、経常利益および当期純利益は20パーセント以上の増加となり、増収のうえ、各段階利益において増益を達成しました。

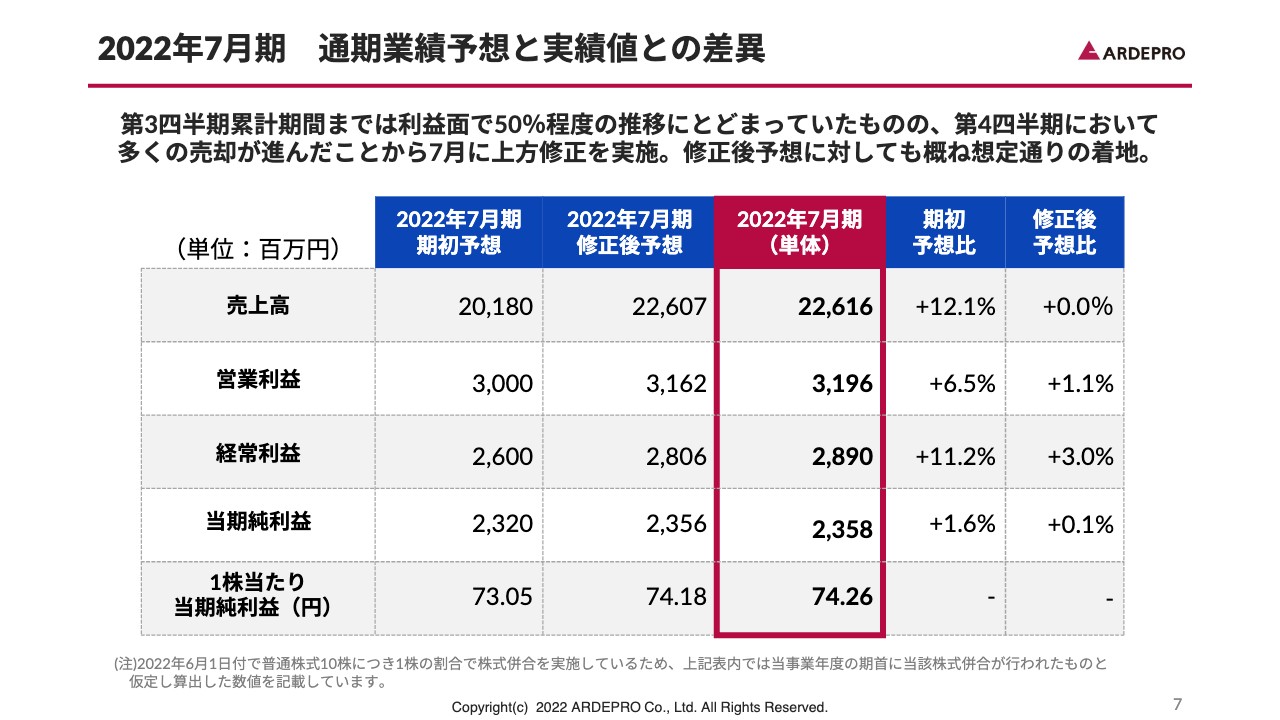

2022年7月期 通期業績予想と実績値との差異

2022年7月期期首に予想した数値と実績値との差異です。当初は、通期の売上高が201億8,000万円、最終利益が23億2,000万円という予測数値を発表していました。

第3四半期累計期間までは、利益面は50パーセント程度の推移となっていたため、「若干遅いのか?」と株主や投資家のみなさまからお問い合わせをいただいていたのは事実です。

しかし、当社としてはあくまでも期首に想定した事業計画のとおりに事業を進めてきました。その結果、7月には当初の予想数値を上方修正することもできました。

上方修正の主な原因は、当社のビジネスモデルのうちの1つである再活事業において、本来2023年7月期に売却を予定していたいくつかの案件を2022年7月期の第4四半期に売却することで売上高が伸びたためです。

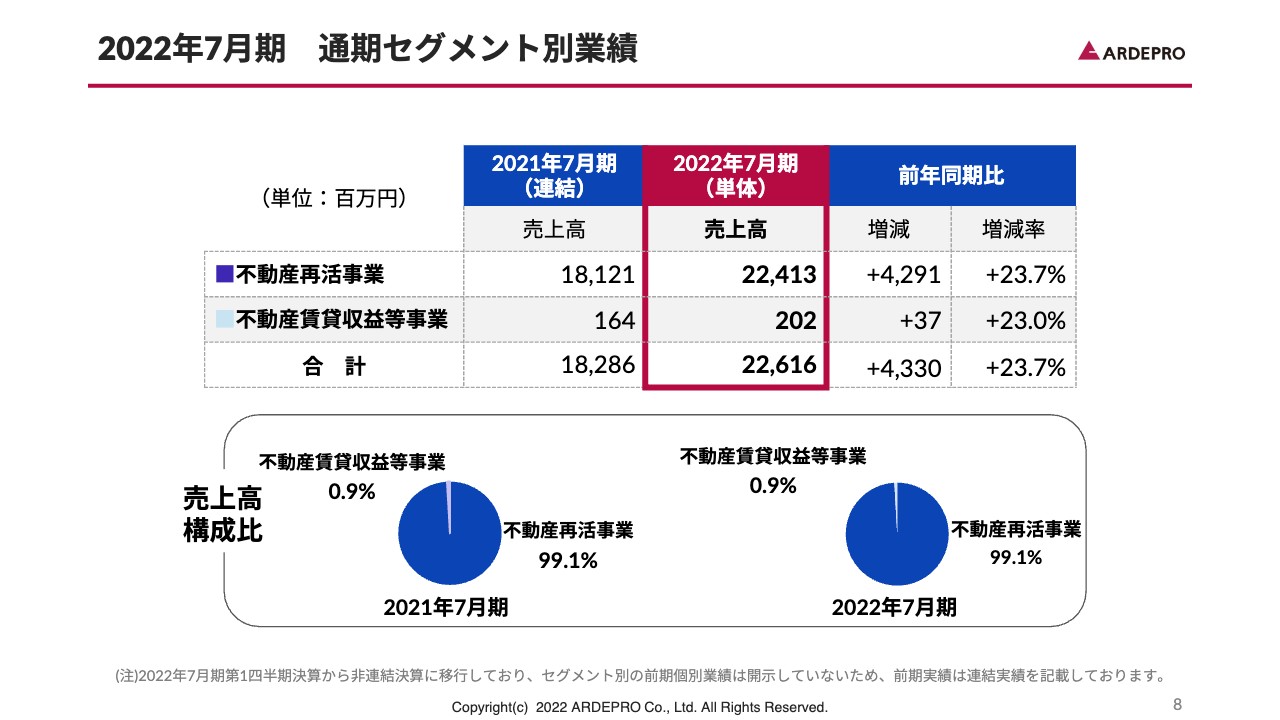

2022年7月期 通期セグメント別業績

セグメント別の業績です。当社はセグメントを2つに分けています。1つは不動産再活事業、もう1つは不動産賃貸収益等事業です。当社のメインとなるセグメントが不動産再活事業であることは、スライドに記載のとおりです。

不動産賃貸収益等事業は、不動産再活事業のために当社が保有している在庫の中から発生する賃料の収益のため、比率にして1パーセント程度となっています。こちらは、基本的に毎期とも変わっていないと思います。

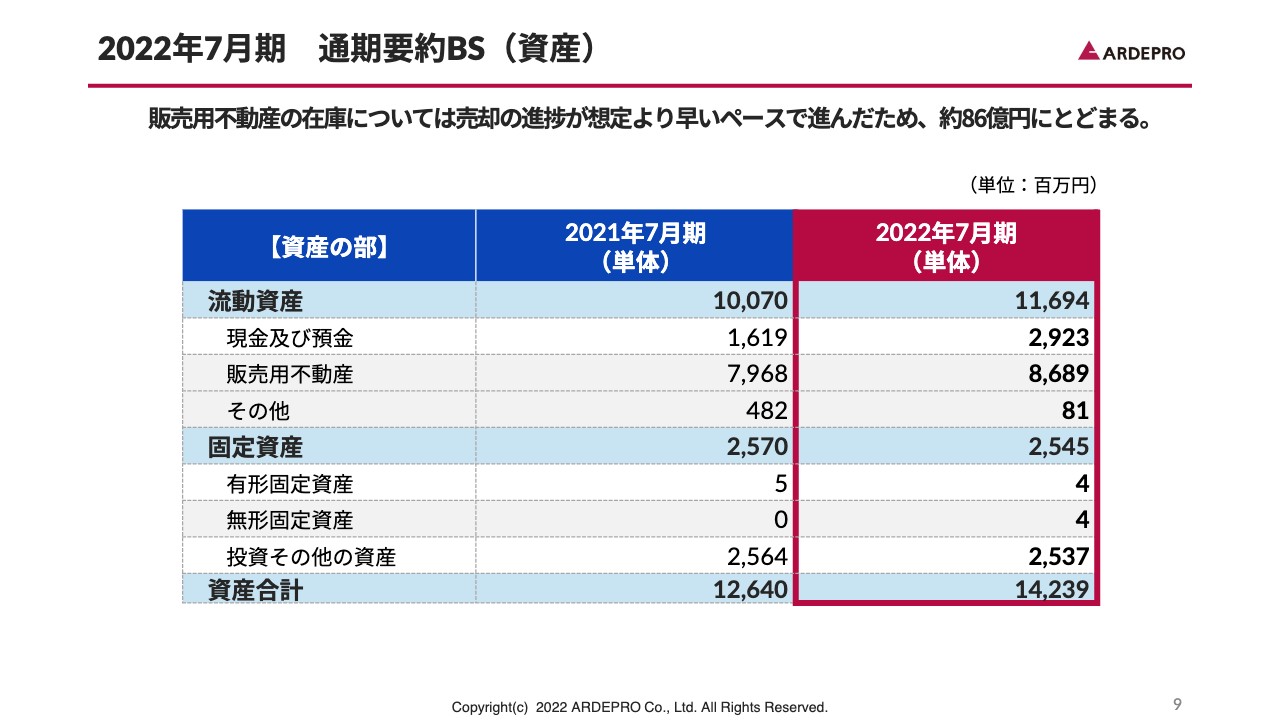

2022年7月期 通期要約BS(資産)

バランスシートの要約です。総資産は142億3,900万円で、前期に比べて約20億円膨らますことができました。しかし、販売用不動産は当初目標としていた期末在庫100億円を達成できず、約86億円にとどまっています。

こちらは先ほどお伝えしたとおり、2023年7月期に物件の売却を予定していた案件がいくつかありましたが、買い手の要望などもあり2022年7月期に売却したため、当初目標であった100億円を若干下回りました。

しかし、現在進行中のものやすでに仕入契約が済んでいるものも含めると、販売用不動産として100億円以上の在庫を抱えています。当社としては、まったく問題ない在庫状況であると考えています。

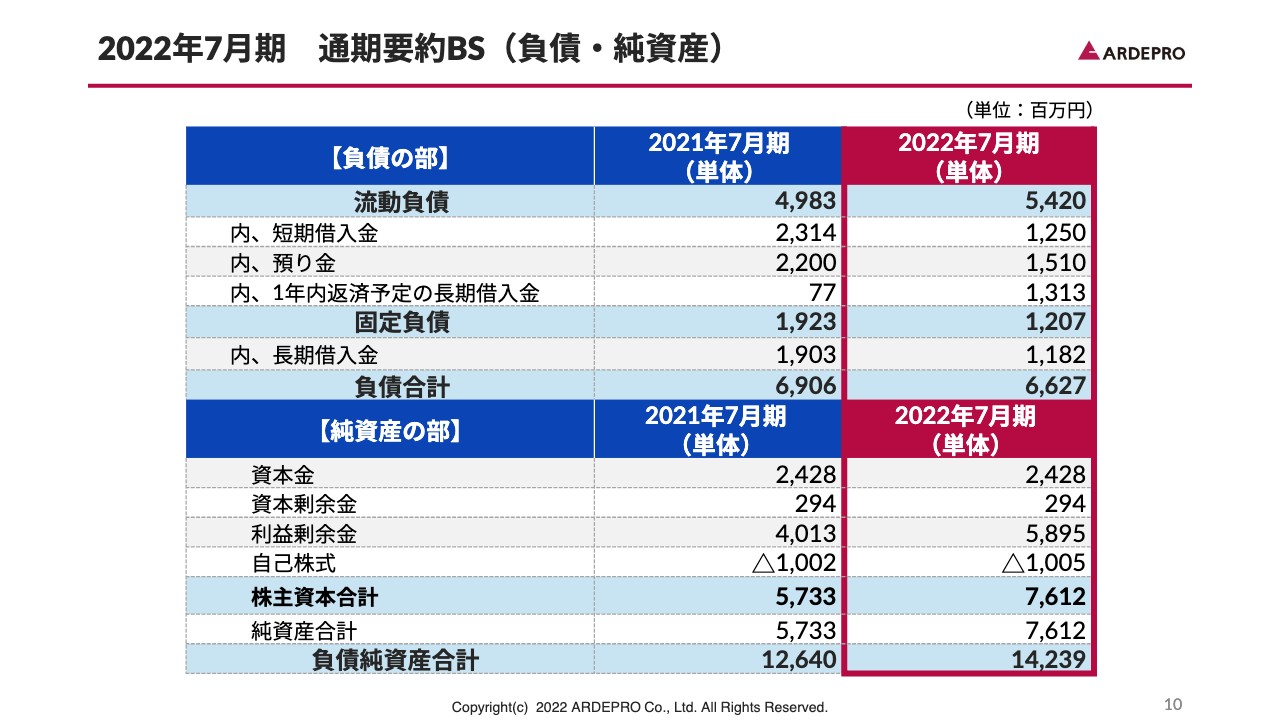

2022年7月期 通期要約BS(負債・純資産)

今期のバランスシートの負債の部と純資産の部です。先ほどお伝えしたとおり、物件の売却が順調に進んだ関係で、負債は前期に比べて3億円ほど減っています。また、利益を順調に積み上げている関係で、純資産は約76億円まで積み上げることができました。

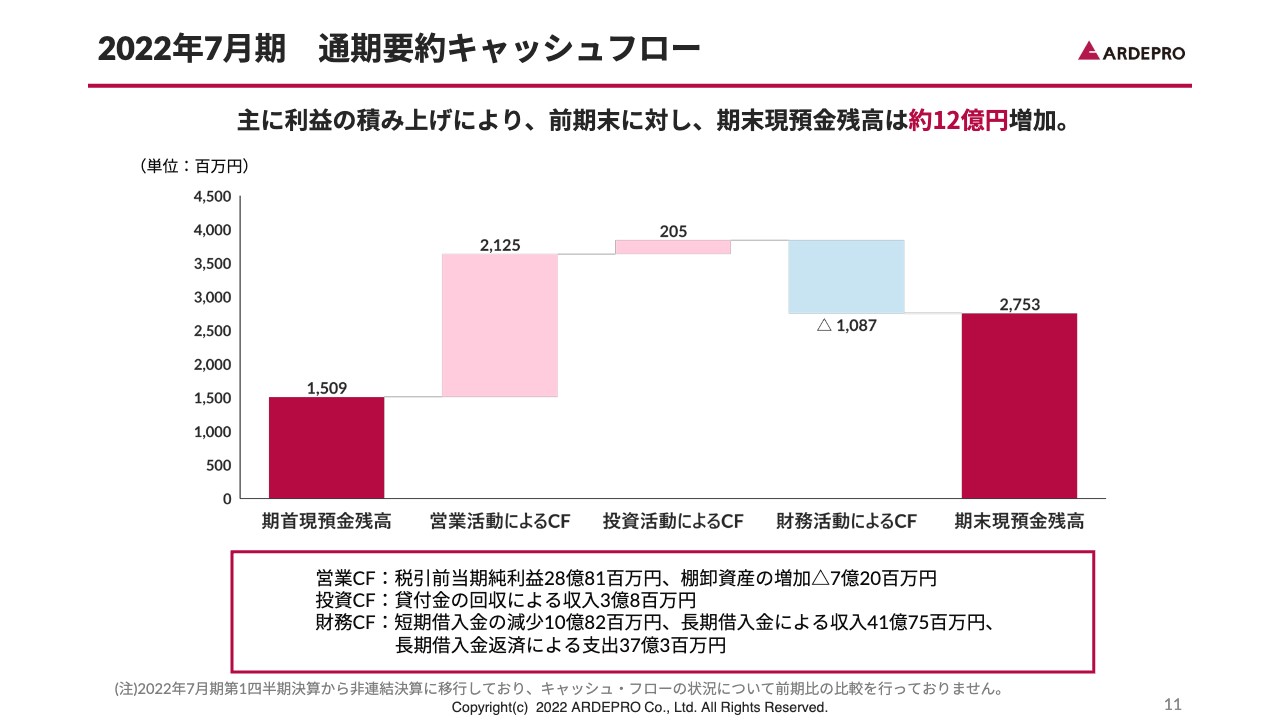

2022年7月期 通期要約キャッシュフロー

今期のキャッシュ・フローの要約です。スライドに記載のとおり、現預金は期首から期末にかけて約12億円増加しています。こちらは物件を売却することによって利益を積むため、約12億円のキャッシュが積み上がっている状況です。

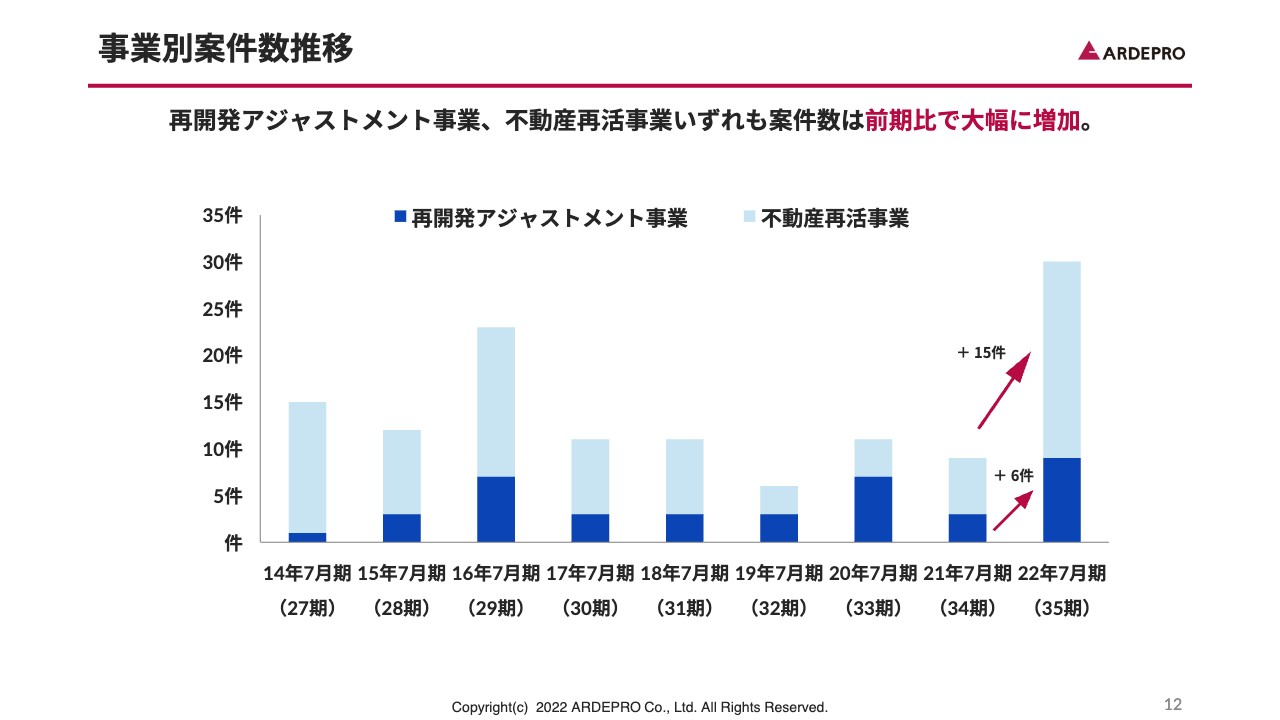

事業別案件数推移

当社の事業別の案件の推移です。冒頭にお伝えしたとおり、当社は再開発アジャストメント事業と不動産再活事業の2つのビジネスモデルを柱に事業を行っており、前期に比べて案件数は大幅に増加しています。特に不動産再活事業の引き合いが非常に多く、前期に比べて案件がプラス15件と大幅にアップしています。

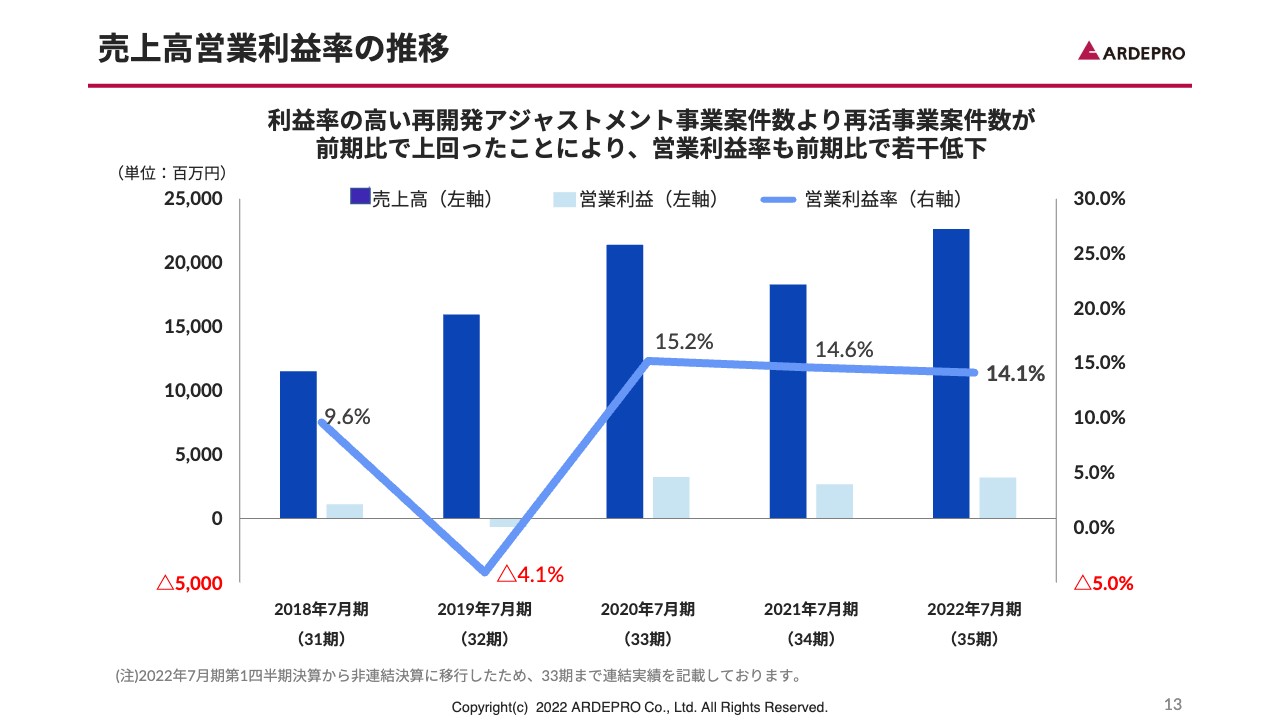

売上高営業利益率の推移

営業利益率の推移です。3年前に原点回帰を掲げた時から、営業利益率15パーセントを目標に事業を行ってきました。今期は14.1パーセントと、目標から若干少なくなっています。主な原因は、利益率の高い再開発アジャストメント事業よりも不動産再活事業の案件数が大幅に増えたためです。

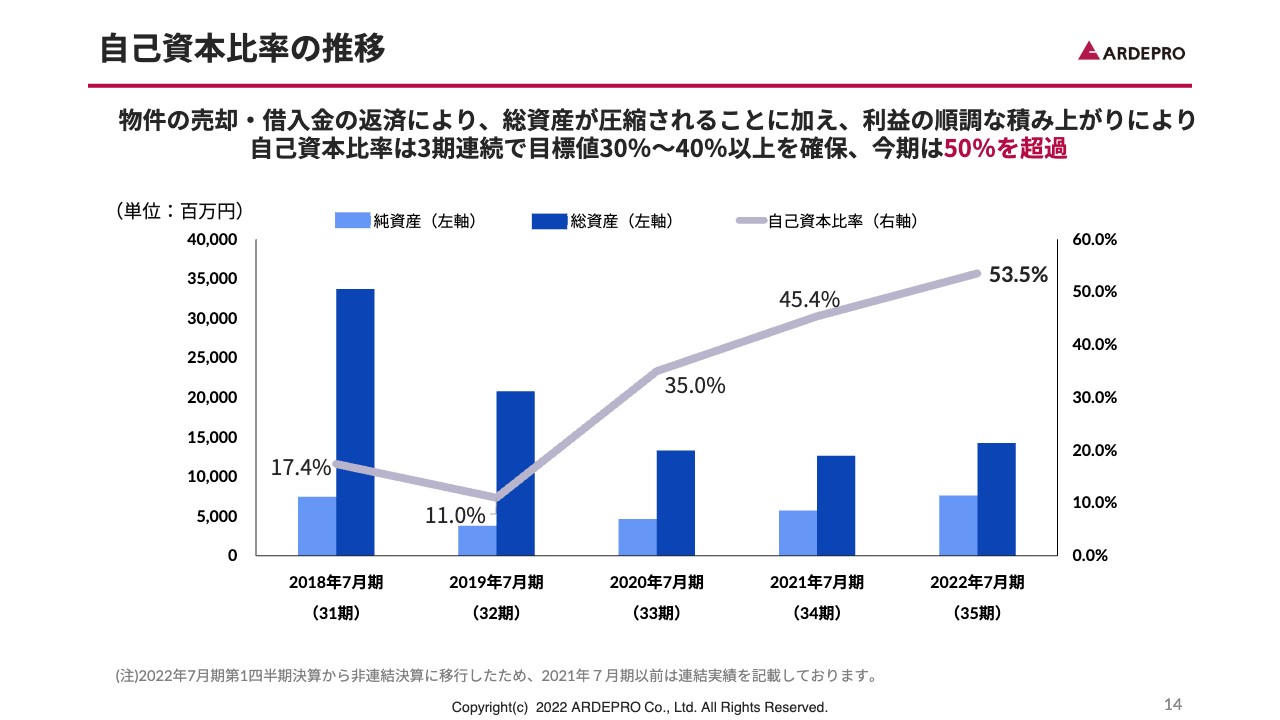

自己資本比率の推移

当社の過去5ヶ年の自己資本比率の推移です。今期は自己資本比率50パーセントを超え、53.5パーセントを達成しました。物件の売却が順調に進み、それに伴って借入金が減少しました。また、純資産を積み上げていくことにより、目標としている30パーセントから40パーセント以上の自己資本比率を達成しました。

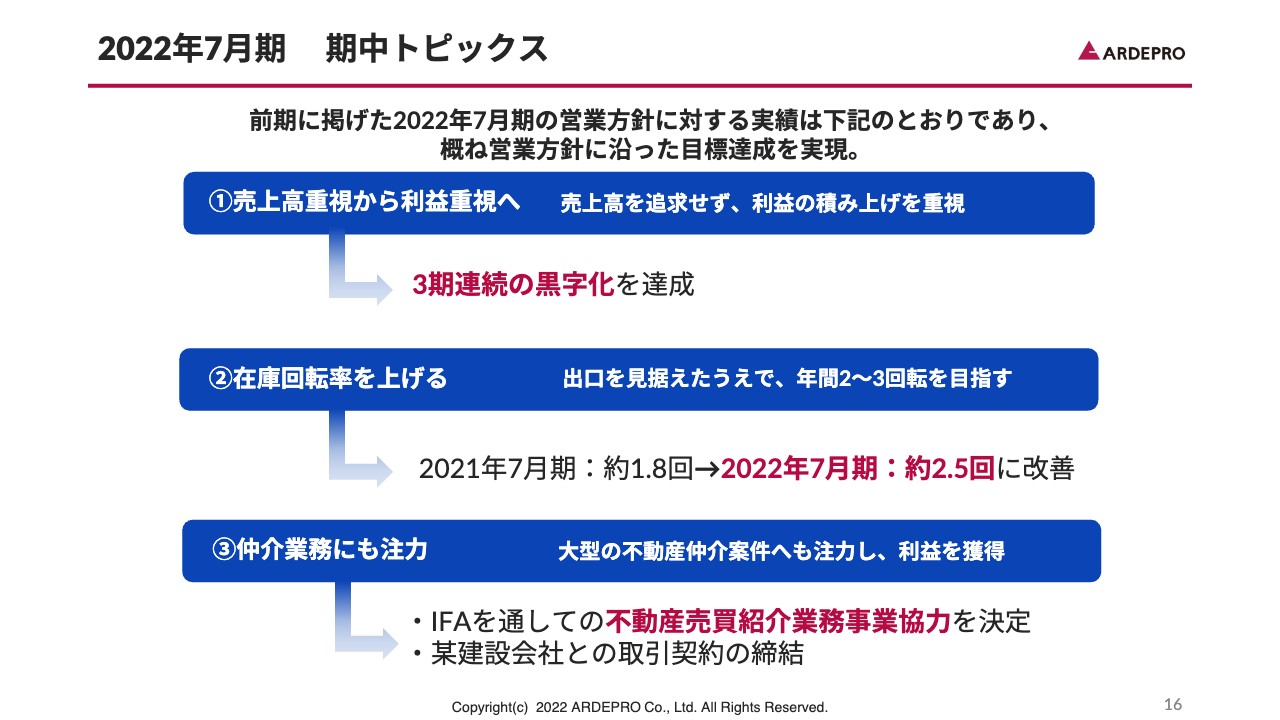

2022年7月期 期中トピックス

今期のトピックスをいくつかご紹介します。当社は、期首の時点で今期の営業方針について、「売上高重視から利益重視へ」「在庫回転率を上げる」「仲介業務にも注力」の3つを掲げていました。

結果として、利益は増益を達成しました。3ヶ年連続で黒字を達成し、会社の収益体質が完全に黒字化に変わりました。

在庫回転率は年間2回転から3回転を目標に事業を行っており、2021年7月期は約1.8回でしたが、今期は約2.5回に大幅に改善されています。在庫回転率が高いのは、不動産業界でも当社以外にはあまりないと自負しています。

大型の不動産仲介案件にも注力していき、利益を獲得していくことを掲げています。こちらは、IFAを通して個人投資家に向けて不動産売買を紹介し、手数料をいただきます。また、当社が売却したお客さまを建設会社に紹介して、建設会社よりフィーをいただくという契約も締結できました。

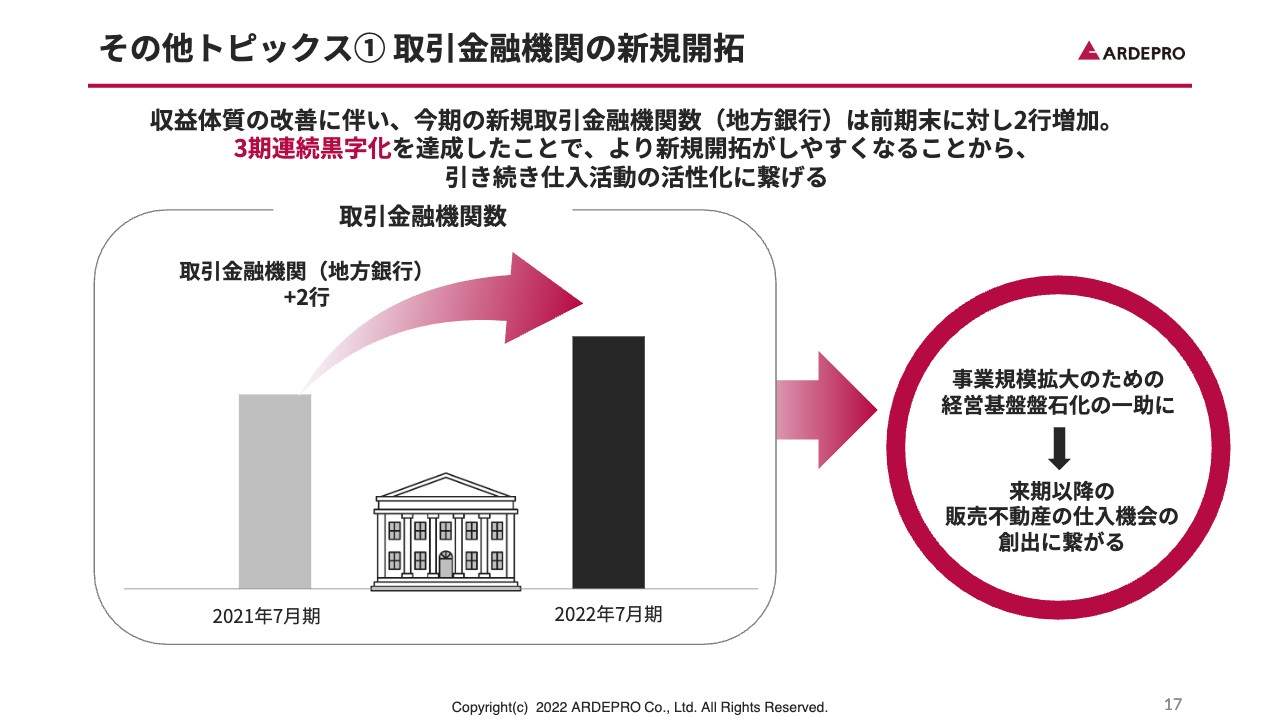

その他トピックス① 取引金融機関の新規開拓

当社の事業において、切っても切れない取引金融機関の新規開拓を行い、今期は新たに2行の取引銀行を増やすことができました。その結果、当社は各プロジェクトごとによりよい金融機関を当社側から選別でき、より利益の最大化を目指すことができています。

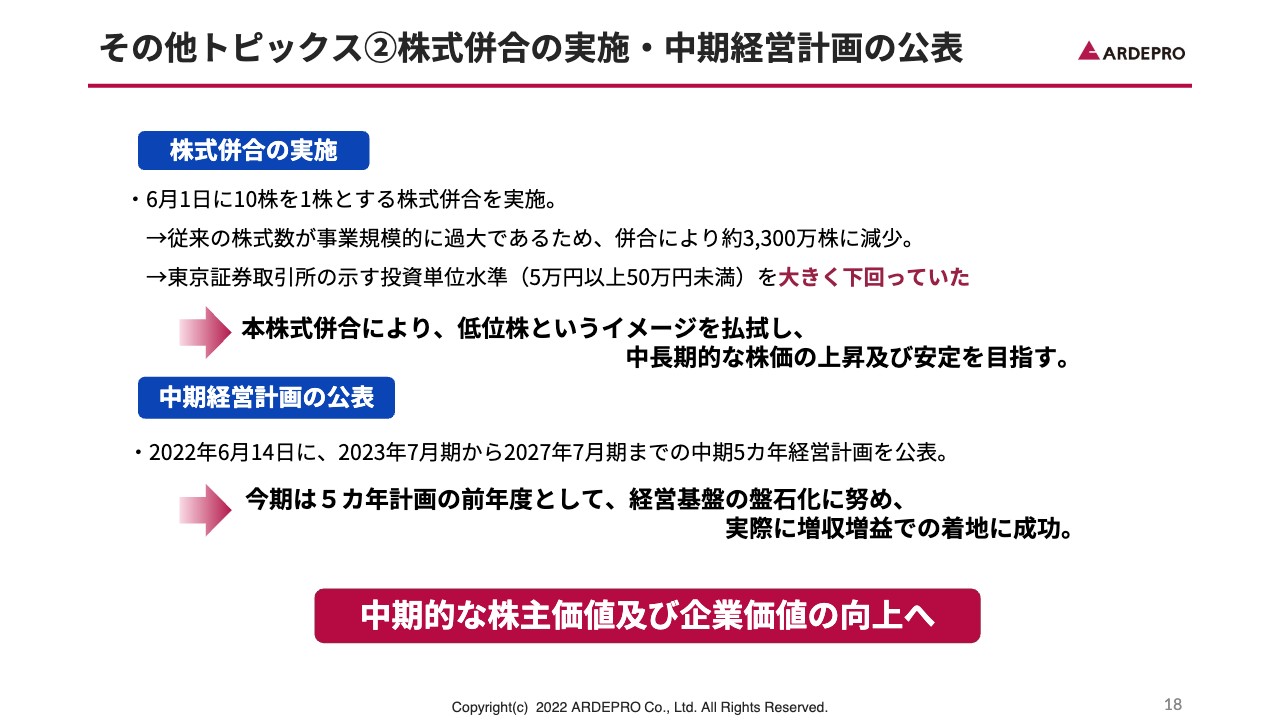

その他トピックス②株式併合の実施・中期経営計画の公表

6月1日に10株を1株とする株式併合を実施しました。従来よりお伝えしていたとおり、当社の発行済株式の総数は事業規模的に過大だったため、それを減らすために行いました。その結果、低位株というイメージを払拭し、中長期的な株価の上昇と安定を目指していきます。

本年の6月には、中期5ヵ年計画を公表しています。2022年7月期は中期5ヵ年計画をスタートする前年度として経営基盤の盤石化に努め、実際に増収増益での着地に成功しています。これらはすべて、中期的に株主価値や企業価値の向上に資するものだと考え実施しました。

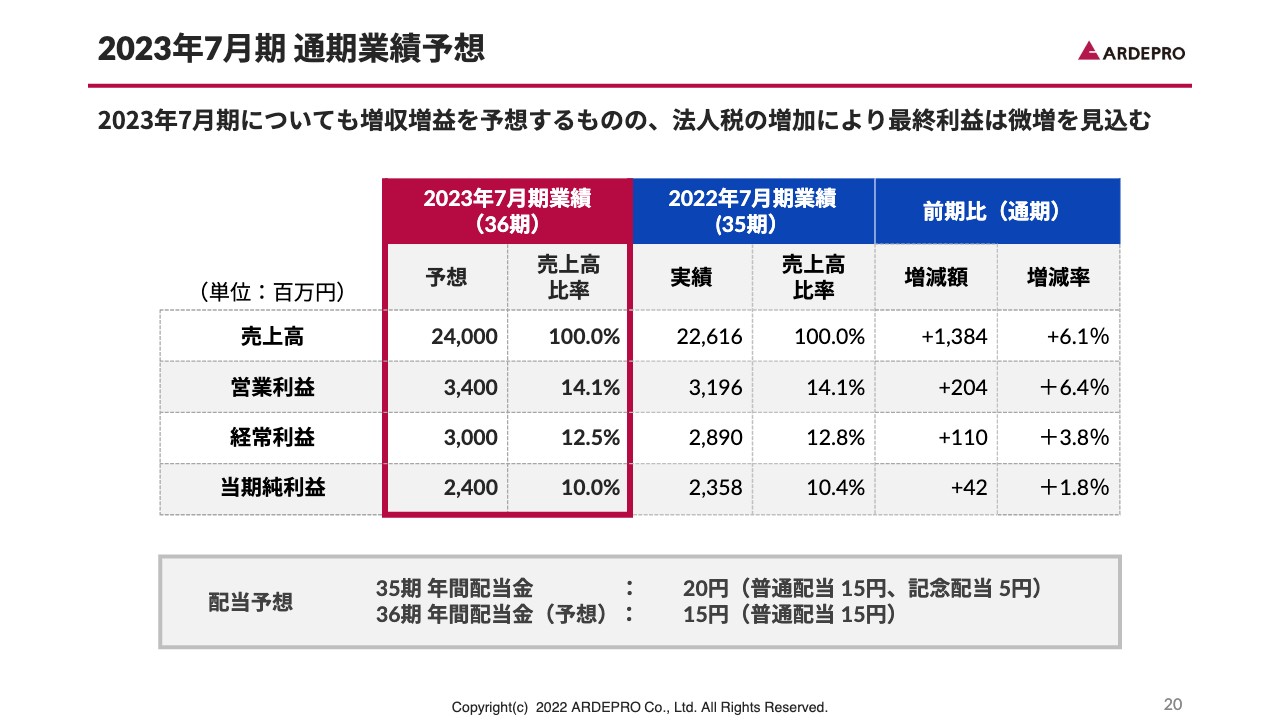

2023年7月期 通期業績予想

2023年7月期の業績予想および経営計画についてご説明します。2023年7月期通期の業績予想は、売上高が240億円、営業利益が34億円、経常利益が30億円、当期純利益が24億円と発表しています。

前期に比べて約10パーセントの成長を予想していますが、あくまでも期首に発表した数値のため、2022年7月期のように業績予想の修正があった場合にはあらためて発表します。

株式配当は、今期は普通配当15円にプラスして、35期記念配当として5円の配当を発表しています。その結果、35期は普通配当と記念配当を合わせて20円の配当を行う予定です。36期は、今のところ普通配当の15円で予想を立てています。

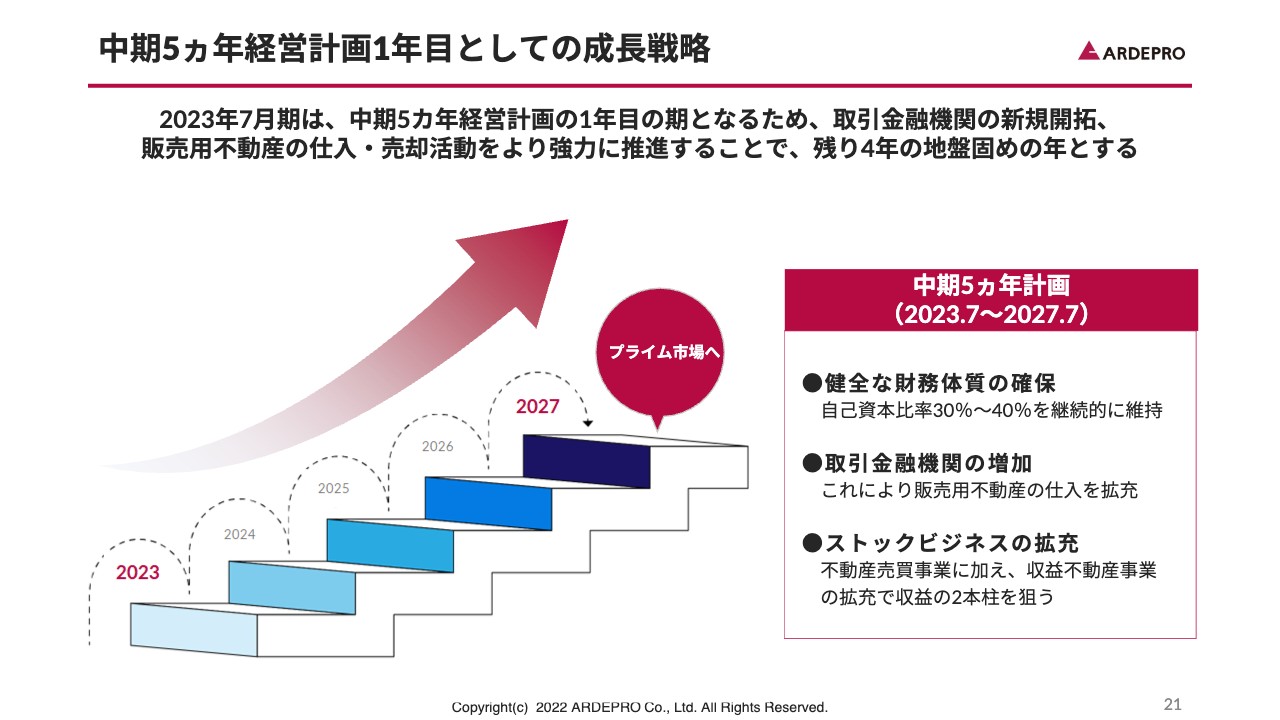

中期5ヵ年経営計画1年目としての成長戦略

2023年7月期は、中期5ヵ年計画の1年目です。当社は1年目を非常に大切にしており、取引金融機関の新規開拓や販売用不動産の仕入・売却活動をより積極的に進めていこうと考えています。

中期5ヵ年計画を5年ではなく4年、3年となるべく早期に達成できるようにするための非常に重要な1年となるため、今期は地盤をしっかりと固めたいと思っています。

2023年7月期営業方針

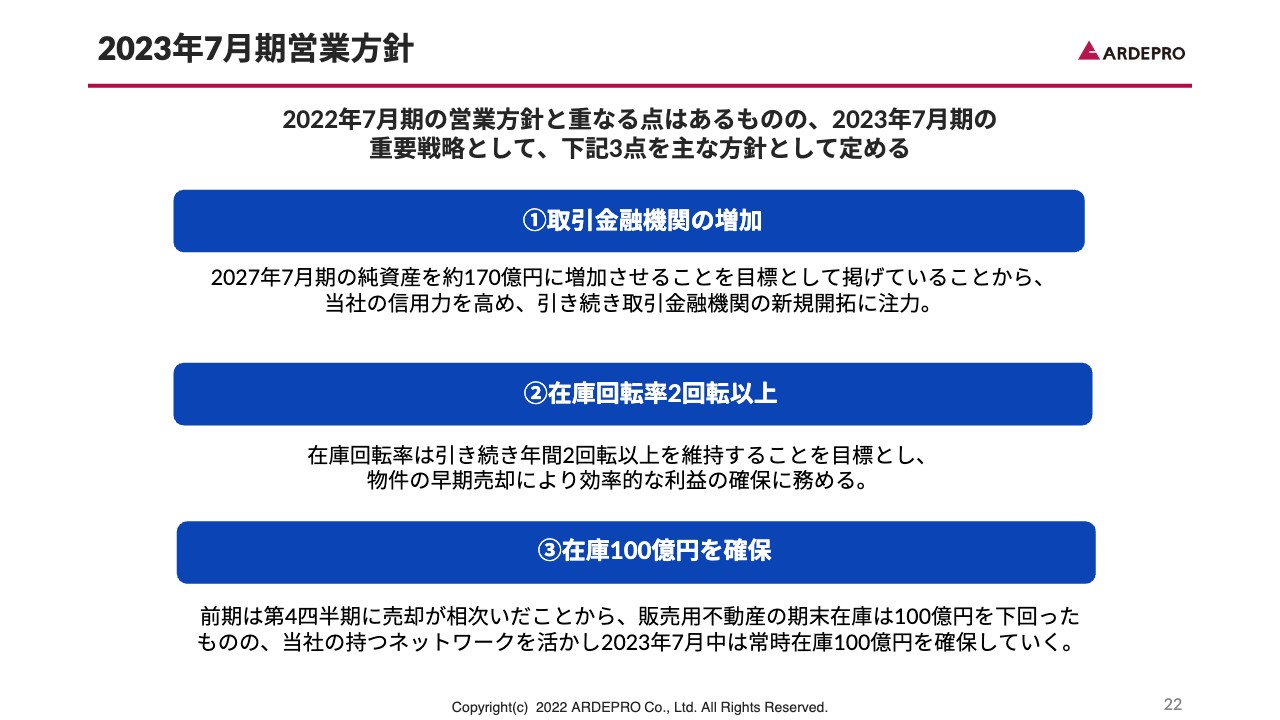

2023年7月期の当社の営業方針を発表します。当社はこの進行期において大きく3つの営業方針を掲げています。

1つ目は、取引金融機関の増加です。中期5ヵ年計画で発表したとおり、2027年7月期には純資産を約170億円増加させるという経営計画を立てています。そのために、より積極的な仕入・売却を行っていきます。

利益獲得のためには、プロジェクトごとに当社にとって一番有利な金融機関と取引することが必要と考えた結果、取引金融機関を増加させることに越したことはないため、今後も拡大させていこうと考えています。

2つ目は、在庫回転率を2回転以上にすることです。従来お伝えしているとおり、当社にとって一番の「売り」である在庫回転率について、どれだけ高められるかが重要となってきます。2022年7月期は約2.5回でした。2023年7月期も在庫回転率は2回転以上を目標として営業していきたいと考えています。

3つ目は、販売用不動産の在庫を常時100億円確保することです。

この3つを2023年7月期の営業方針として掲げ、この1年間の事業を営んでいきたいと考えています。

人事戦略①(営業効率の追求)

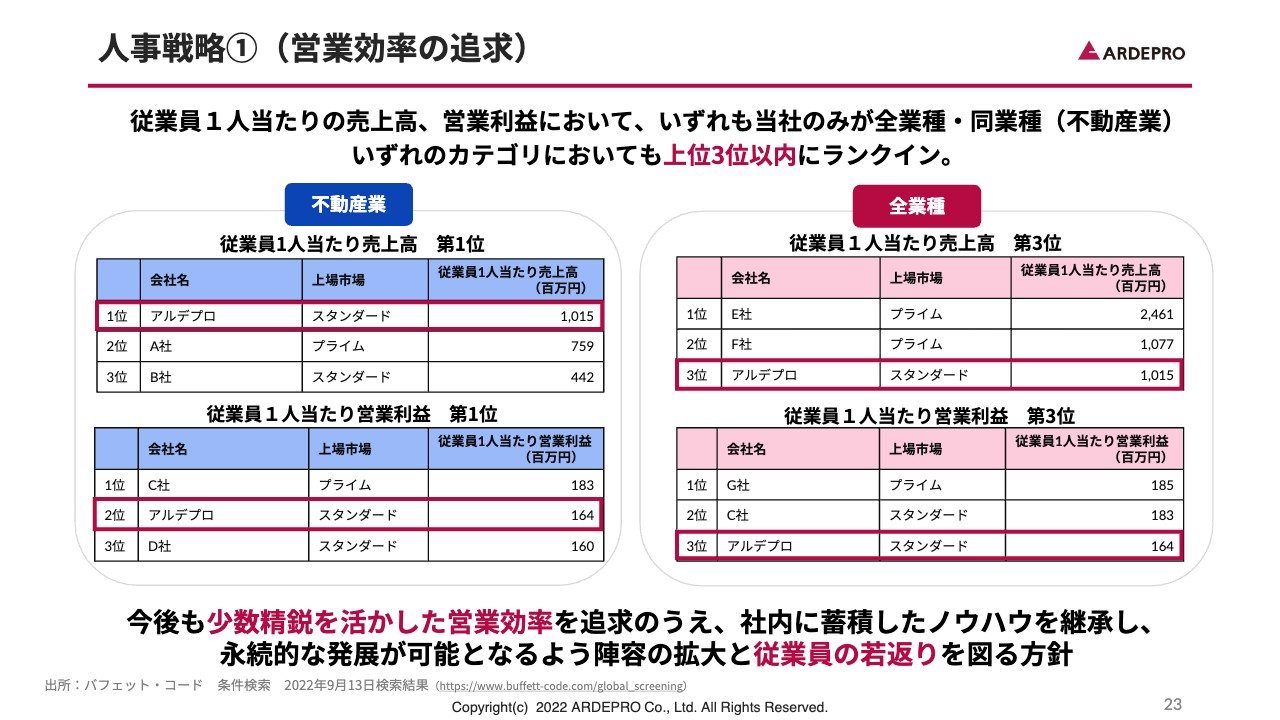

人事戦略についてご説明します。スライドに記載のとおり、当社の営業効率は同業他社・全業種と比較して非常に高いです。不動産業においては売上高で第1位、営業利益で第2位、全業種においてはそれぞれ第3位となっています。

今後も当社にとって非常に強みである少数精鋭という部分は残していきながら、これまで社内に蓄積したノウハウを次の世代に継承していけるように、従業員の若返りを図っていきたいと考えています。

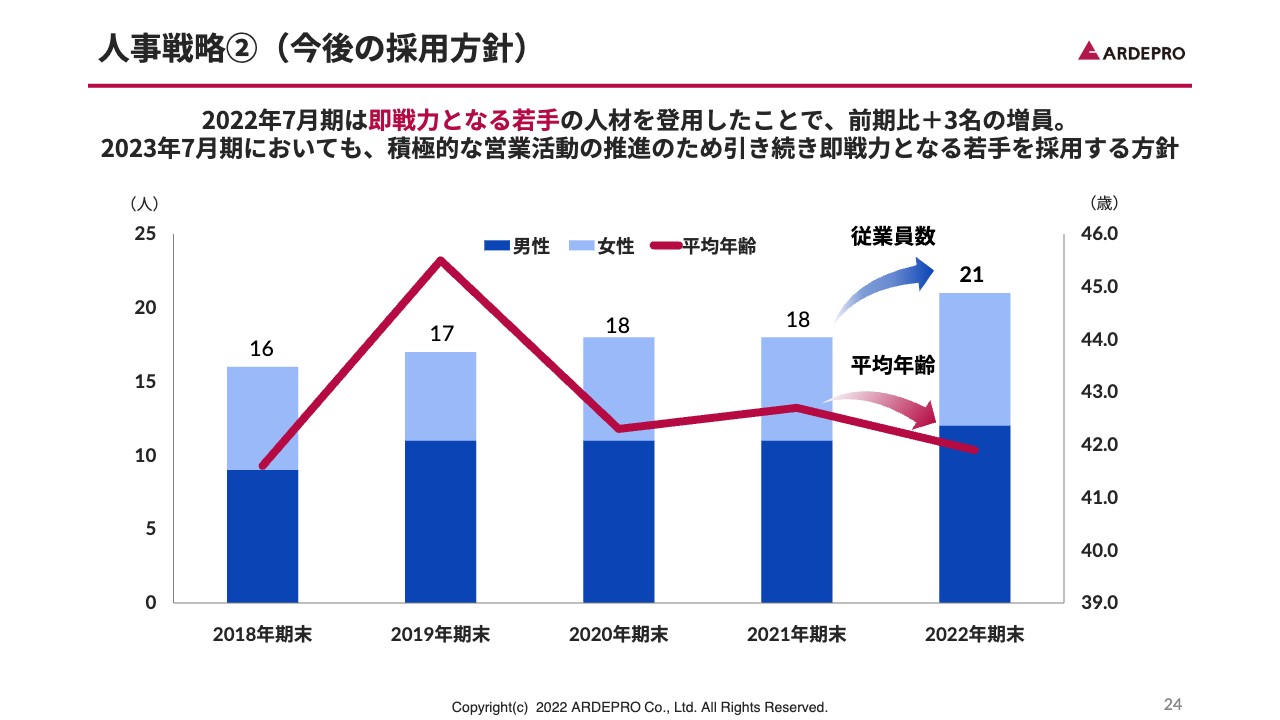

人事戦略②(今後の採用方針)

今期は即戦力となる若手を採用することができ、3名の人員を確保することができました。人材は2023年7月期においても非常に大切なものであると考えていますので、積極的に活用していきたいと思っています。そして、社員の平均年齢も最終的には30代まで低下させていきたいと考えています。

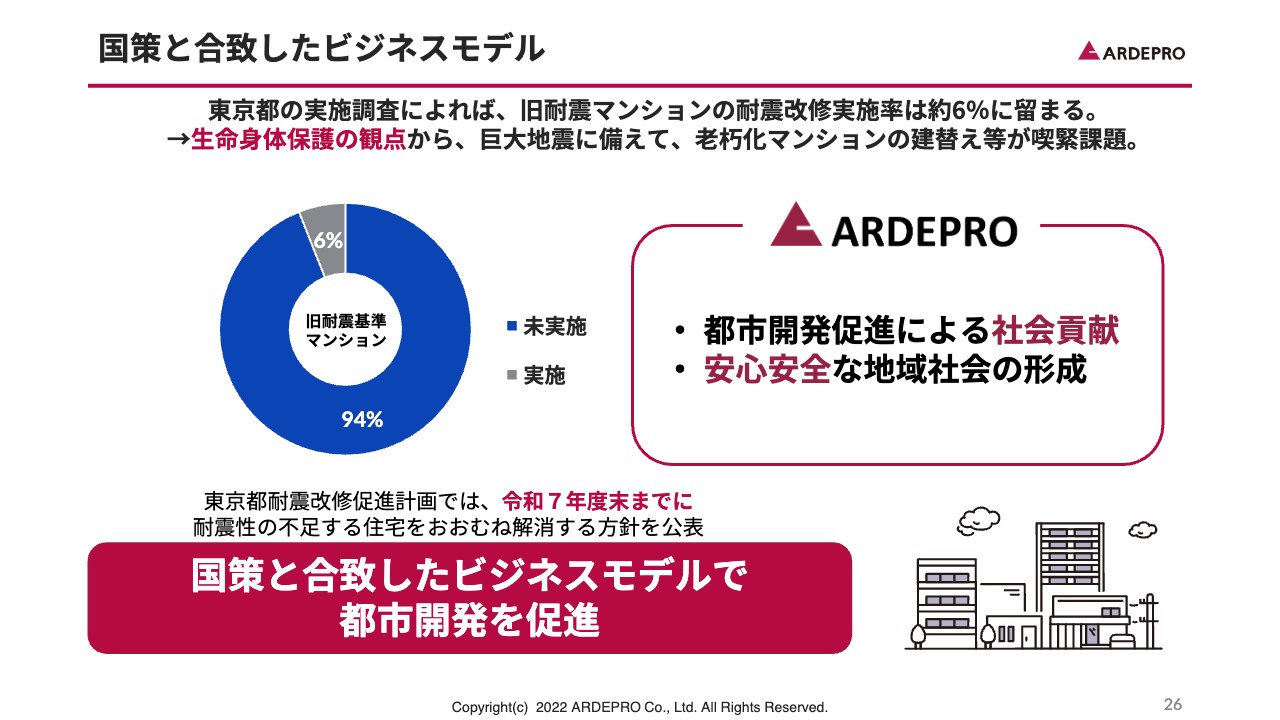

国策と合致したビジネスモデル

秋元和弥氏(以下、秋元):秋元でございます。私より、ビジネスモデルおよび前期に取り組んだ案件の事例をいくつかご紹介したいと思います。冒頭でお伝えしたとおり、当社には主に2つのビジネスモデルがあります。1つ目が再開発アジャストメントモデル、2つ目が再活モデルです。

そのうちの中心的なモデルとなっている再開発アジャストメントモデルに関しては、現在の国策と非常に合致したビジネスモデルとなっています。

東京都の実施調査によると、旧耐震マンションの耐震改修実施率は約6パーセントにとどまっており、耐震基準を満たしていない建物が相当数あることを意味しています。

東京都の耐震改修促進計画では、令和7年度末までに耐震性の不足する住宅をおおむね解消する方針を公表していますが、なかなか民間では進んでいない状況です。そこで当社が参画することで、耐震基準を満たした都市開発促進により社会貢献を担っていくことが現状の当社の役割だと考えています。

現在のビジネスモデル

今お伝えしたそれぞれのビジネスモデルのフローを掲載しています。

当社の事業ー①再開発アジャストメント事業ー

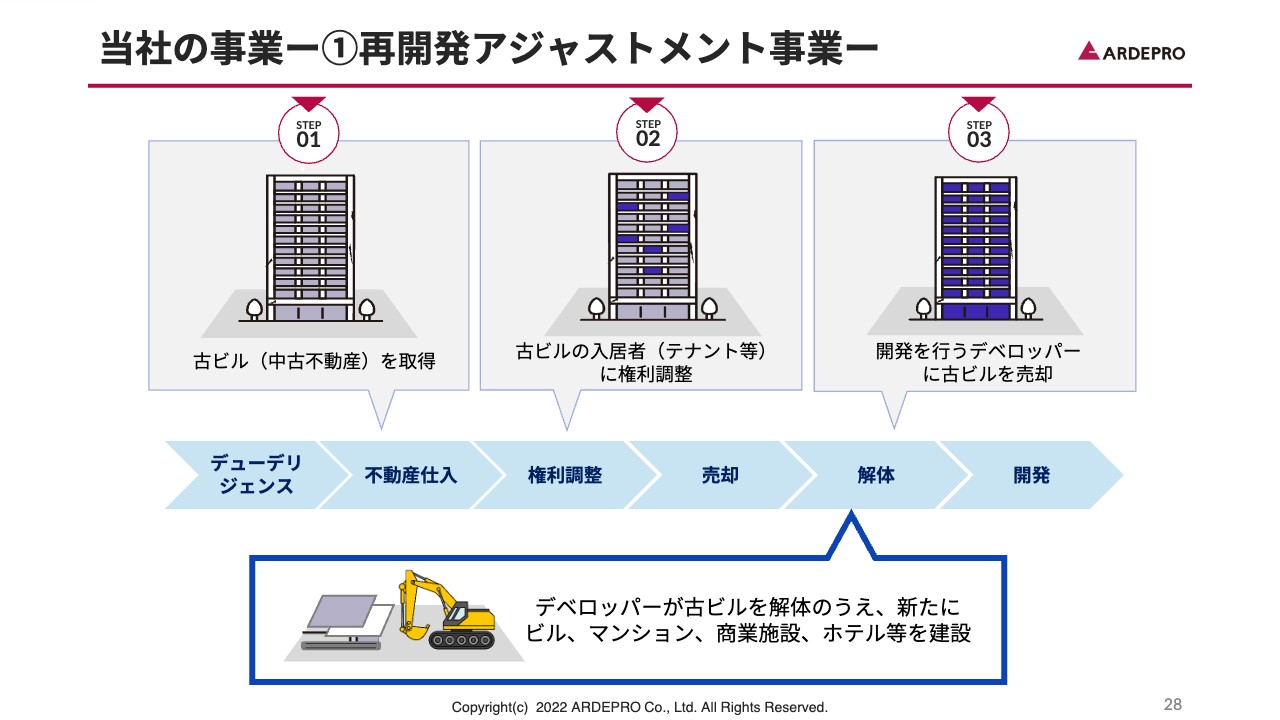

各ビジネスモデルについて具体的にご説明します。1つ目は再開発アジャストメント事業で、3つのステップを記載しています。

まず、1つ目のステップとして中古ビルを取得します。取得において非常に大切にしていることがデューデリジェンスです。主に法的内容についてで、政府が推進している法の基準に該当するか否か、建替えが求められる建物であるかの検証を当社で行います。

次に、デューデリジェンスを通して仕入れた物件の権利調整を行っていきます。一般的にテナントの権利調整は訴訟等法的根拠に基づかないで取り組んだ場合、トラブルになる可能性が高いです。

しかし、当社は建物の状況や、どのような根拠に基づいてそのビルが耐震化を満たしていないのかをテナントの方に丁寧にご説明します。当社の再開発アジャストメント事業の事業期間が短期間で成功しているのは、このような説明が丁寧にできているからだと考えています。

その後デベロッパーへの売却になりますが、当社の売却基準は当然経済合理性を重んじるところもありますが、社会的な貢献性や環境に配慮しているデベロッパーの選定も1つの基準として設けています。こちらに関しては後ほど事例を挙げて具体的にご説明します。

再開発アジャストメント事業ーモデル1ー

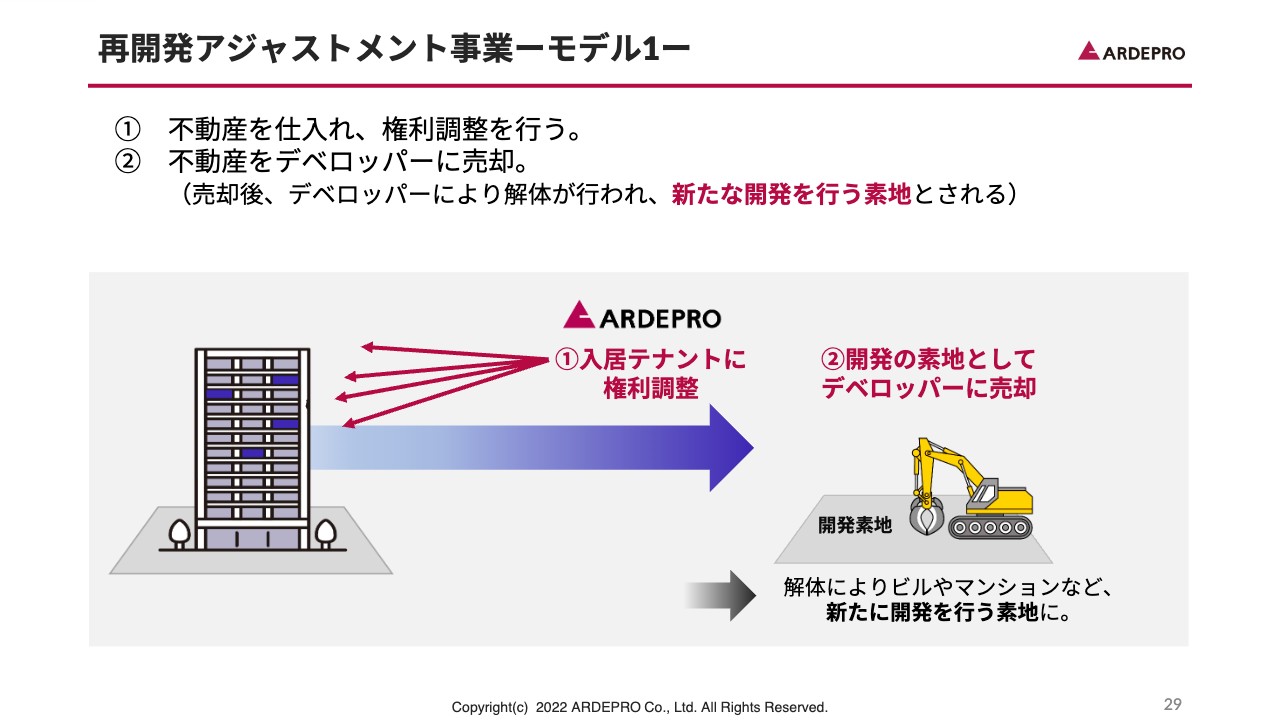

再開発アジャストメント事業のモデルを3つのケースに分けてご説明します。1つ目のモデルは、当社のアジャストメント事業において一番のシェアを誇るものです。

当社がデューデリジェンスしたあとに1棟のビルを購入し、中のテナントと交渉して、空ビルになった物件をデベロッパーに売却するモデルとなっています。

先ほどお伝えしたとおり、テナントの方々にどのようなビルなのか、どのように法的基準を満たしていないのかを丁寧にご説明することが大事になってきます。

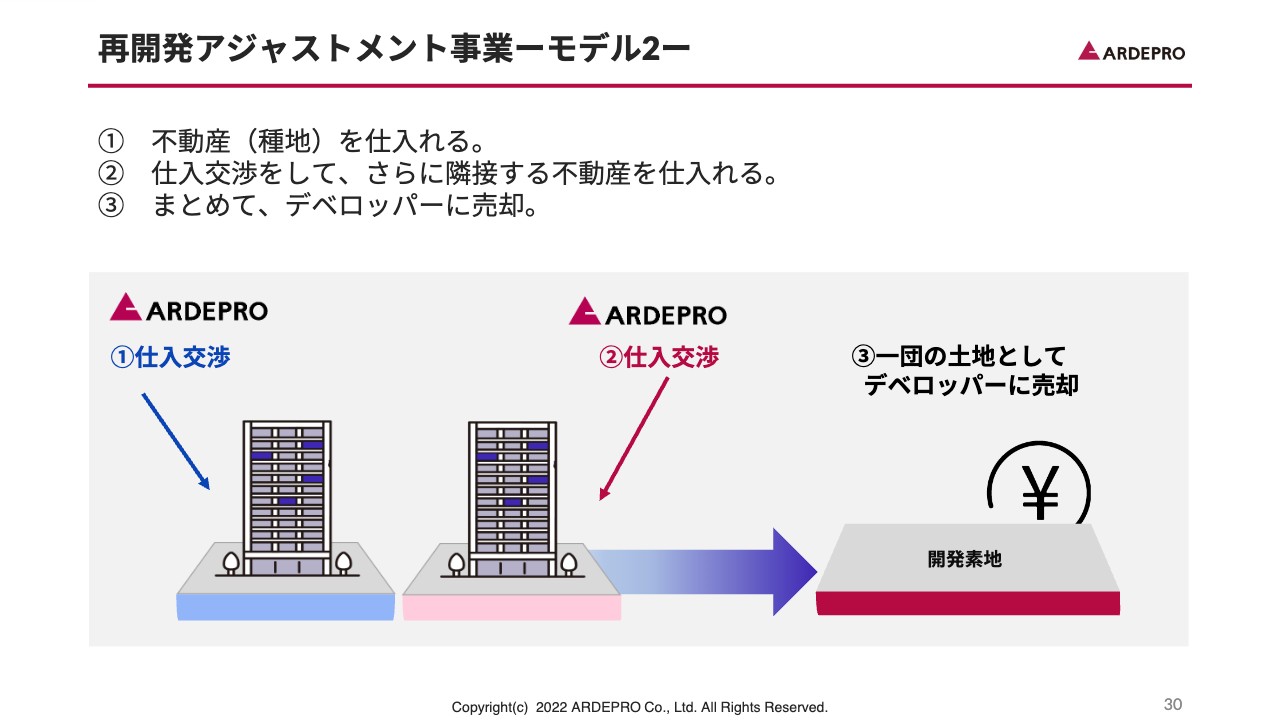

再開発アジャストメント事業ーモデル2ー

2つ目のモデルです。先ほどと同様に、まず中古のビルを仕入れます。その後、近隣に全体の再開発の事業計画などをご説明する中で、同様に売却してくれるかどうかを個別交渉します。全体を一団としてまとめることで、スケールメリットを出していくのがこのビジネスモデルとなっています。

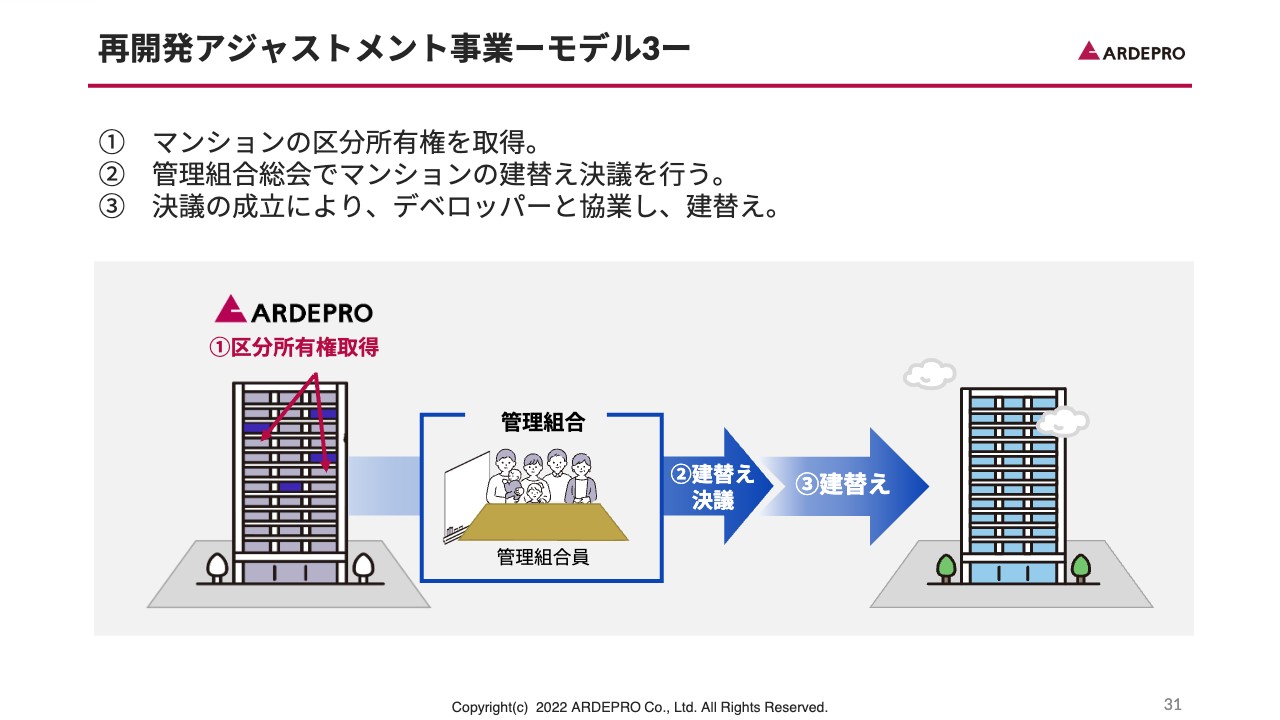

再開発アジャストメント事業ーモデル3ー

3つ目のモデルは、分譲マンションの建替えになります。分譲マンションや区分マンションの建替えには区分所有者の5分の4の同意が必要となります。このようなマンションは都内でも相当数存在しますが、なかなか建替えが進んでいません。

築年数の古さの個別の認識や、経済合理性などを各区分所有者がなかなか把握できず、建替えの合意に至らないことが大きな理由となっています。

そこで当社が区分所有権を取得し、一権利者としてマンションの総会や理事会に参加します。経済合理性や本件のマンション・物件がどのような状況にあるかを具体的にご説明し、全体の合意を促していくモデルです。

再開発アジャストメント案件実例(千代田区神田三崎町物件)

具体的な事例を用いてご説明します。1つ目は、千代田区神田三崎町の物件です。水道橋駅から徒歩1分の水道橋西通りの目抜き通りに位置しており、築49年を経過しているビルになります。こちらのビルは、縦割り区分という形態で竣工しており、写真で見ると1棟の形態になっていますが、建築確認を2つに分けておろしている物件で、実際は2棟の建物がくっついています。

そのため、1フロアを1棟のビルとして使うことができないため床効率が非常に悪く、縦割り区分のため耐震性も非常に脆弱でした。当社が購入した時は、全体で10件のテナントが入っていました。契約別では、定期借家契約が1件、普通借家契約が9件で、9件のうち店舗が4件、事務所が5件となっています。

4件の普通借家契約の店舗は、サービス店舗、物販、飲食店、大手のコンビニが入居していました。こちらのテナントの方々にも先ほどの縦割り区分のデメリットや耐震性の脆弱性などをご説明することで、早期の権利調整期間(本件に関しては6ヶ月)で退去まで至ることができました。

大手のコンビニに関しては、再入居を条件にすることで早期の解決に至りました。現在大手のデベロッパーなどで新しくビルの建築を行っていますが、今後この大手のコンビニが再入居して新しく稼働することが想定されます。

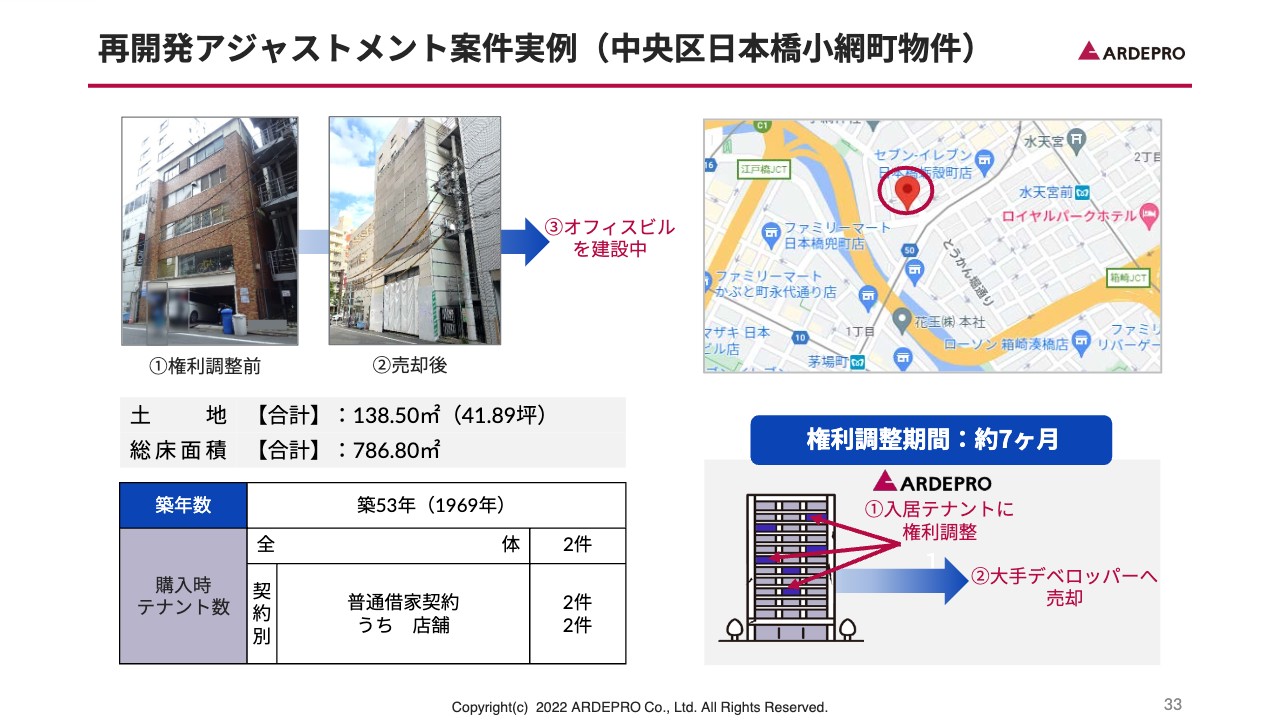

再開発アジャストメント案件実例(中央区日本橋小網町物件)

日本橋小網町の物件です。主に人形町駅、茅場町駅、水天宮前駅の5線を使うことができ、築53年を経過している物件になります。当社が購入した時は普通借家契約が2件存在しており、テナントの種別としては学習塾とレンタル倉庫でした。

当社が過去に近隣で取り組んだ事例もあり、テナントの代替地などのニーズもストックして保有していたため、可能な限りスピーディに学習塾やレンタル倉庫の代替地の候補を紹介することができました。

当社は、収益性が上がらず、既存オーナーでは改修費もなかなか捻出できず、ビルのスペックとして効率的に運用できなかったビルに参画して、新たなオフィスビルを建てることで街の活性化や発展に一役買っていると考えています。

再開発アジャストメント案件好事例(銀座8丁目)

32期に売却した物件です。先期に竣工が完了し、直近でもニュースになっていた事例ですのであらためてご説明します。再開発アジャストメント事業として32期に更地にし、SDGsに配慮したデベロッパーへ売却しました。

現在、当該建物は日本初の木造ビルに建て替えられています。最近ニュースに出ていたのですが、銀座3丁目のビルの建替えに伴い、大手テクノロジー企業が代替地として本件のビルに入居することが決まりました。

外資の主なテナントを含め、直近ではSDGsを意識しているビルやSDGsに配慮しているビジネスモデルを持っているかどうかもテナントが入居する上での大きな要因になっていることが多々聞かれます。

今後もSDGsに積極的なデベロッパーなどに売却していくことで、事業を通じて環境問題に貢献していきたいと考えています。

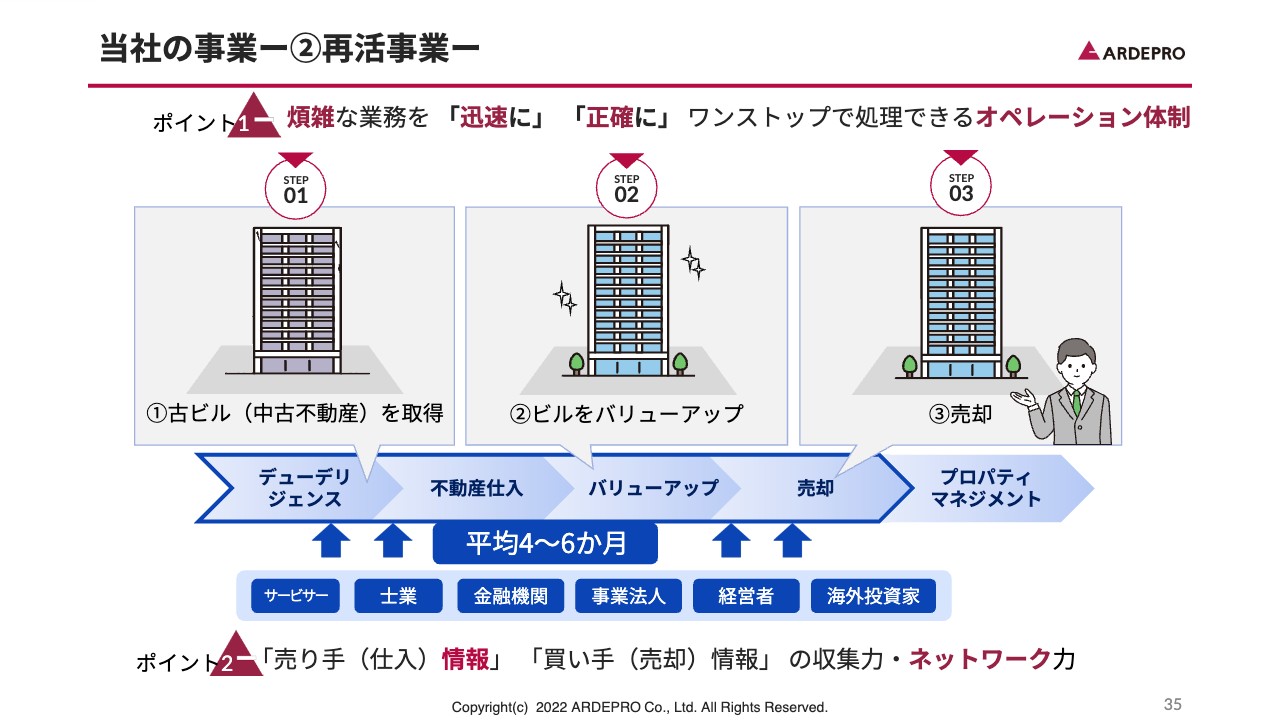

当社の事業ー②再活事業ー

再活事業のビジネスモデルについてご説明します。煩雑な業務を「迅速に」「正確に」ワンストップで処理できるオペレーション体制が当社には備わっています。まず中古不動産を取得し、修繕・改修を行うことにより収益力を向上させます。

同等築年のビルよりもバリューアップし差別化することにより、賃料単価を他のビルよりも向上させていきます。また、築年が古いビルに関しては遵法性を満たしていないケースが多々ありますので、遵法性を改善し、投資家に向けて魅力的な物件として仕上げます。

当社の過去のストックやさまざまなネットワークにより、購入のニーズを多々把握しています。そのため、先ほどのバリューアップを行いながら売却先の目途をある程度つけることができるのが、このビジネスモデルの在庫回転率の早さにつながっています。

再活案件実例(文京区音羽一丁目物件)①

再活案件の具体的事例についてご説明します。1つ目が文京区音羽1丁目の物件になります。こちらは平成元年築で、江戸川橋駅から徒歩1分の目白通りに位置するオフィスビルです。従前自社ビルとして1棟使用していた出版社がありましたが、そちらからお付き合いで購入することができました。

本件はワンフロアが約100坪あり、空ビルとなったことから7フロア全体が空きとなりました。自社ビルで取得するお客さまや、リースアップした後にファンドやREITに落とすプロの機関投資家のニーズを多々いただき、当社でバリューアップし、最終的には地元に根付いている大手出版社へ売却しました。

再活案件実例(文京区音羽一丁目物件)②

バリューアップの内容になります。まず外装のバリューアップですが、取得時にはビルの屋上に広告の看板がありました。このビルの横には高速道路も通っており、視認性もよく、非常に高い収益力のある看板でした。しかし、建築確認は取っていましたが、検査済証を取得していない看板でした。

遵法性を満たしていないことにより、最終的に取得する投資家の方々が金融機関のローンなどでなかなか理解いただけないケースがありましたので、当社にて撤去し遵法性を改善しました。

次に内装のバリューアップです。もともと自社ビルとして使っていたビルのため、エントランスや柱の位置が通常のビルのスペックよりも多少特殊になっていました。エントランスから内外装まで一般的にリーシングでき、汎用的にニーズが拾えるようにバリューアップしました。

再活案件実例(港区南青山二丁目物件)

再活案件の2事例目として、南青山2丁目の案件をご紹介します。こちらは外苑前駅から徒歩5分の場所に位置しており、外苑前駅の交差点の角にあるため非常に視認性もよく広告効果も高いビルとなっています。

このビルをどう活用するかが街のいわゆるシンボリックな状況にも影響するため、1棟を自分たちで使ってくれるところ、また街の活用方法として適切にしっかり使ってくれる売却先を検討し売却活動を進めました。

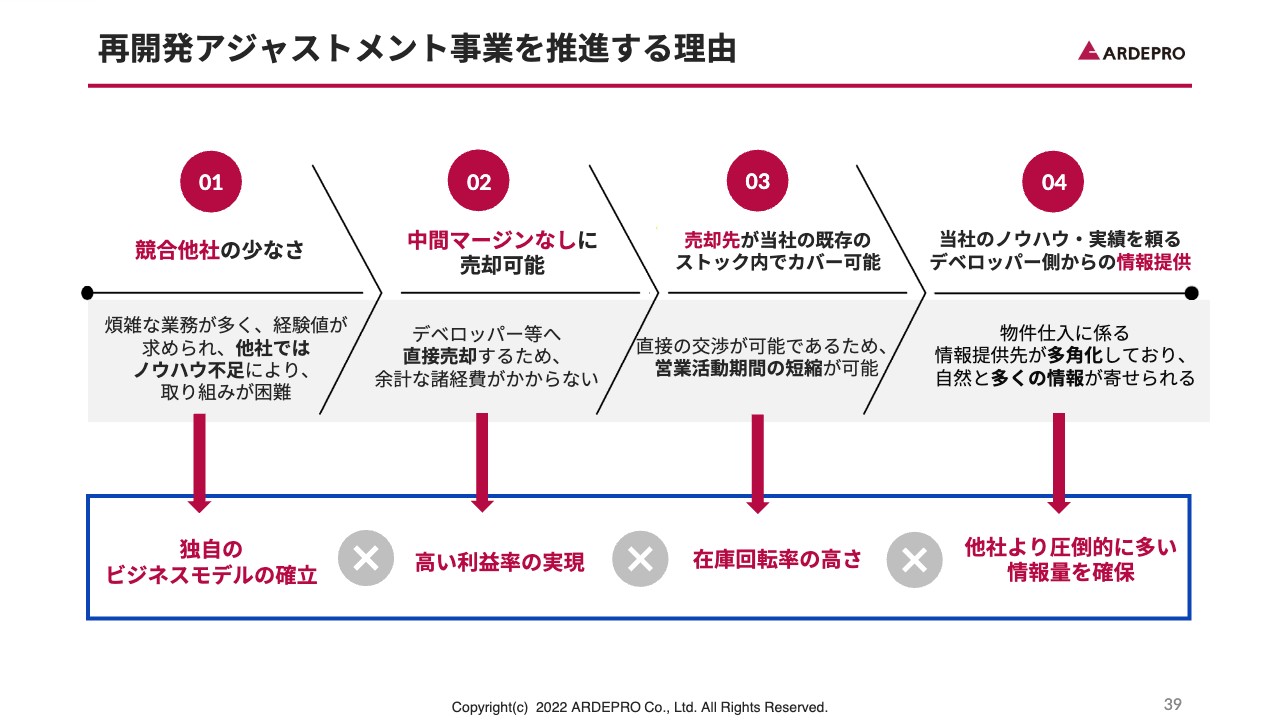

再開発アジャストメント事業を推進する理由

当社が再開発アジャストメント事業を推進する理由をご説明します。1つ目は、競合他社の少なさです。煩雑な業務が多く経験値が求められ、他社ではノウハウ不足により取り組みが困難です。そのため、当社は上場会社として独自のビジネスモデルを確立していると考えます。

2つ目は、中間マージンなしに売却可能な点です。既存の顧客であるデベロッパーなどへ直接売却するため、余計な経費がかかりません。そのため、高い利益率の実現にもつながっています。

3つ目は、売却先が当社の既存のストック内でカバーできているため、2つ目と同様に当社の販売期間の短縮にもつながっています。こちらが結果的に在庫回転率の高さの所以となっています。

4つ目は、当社のノウハウや実績を頼るデベロッパーからのさまざまな情報提供です。当社単独で仲介会社などの取引先から紹介していただく物件、さらにはすでに取引しているデベロッパーから権利調整してほしいと頼まれる物件など、仕入れる情報先が多角化しており、自然と多くの情報が集まってきます。

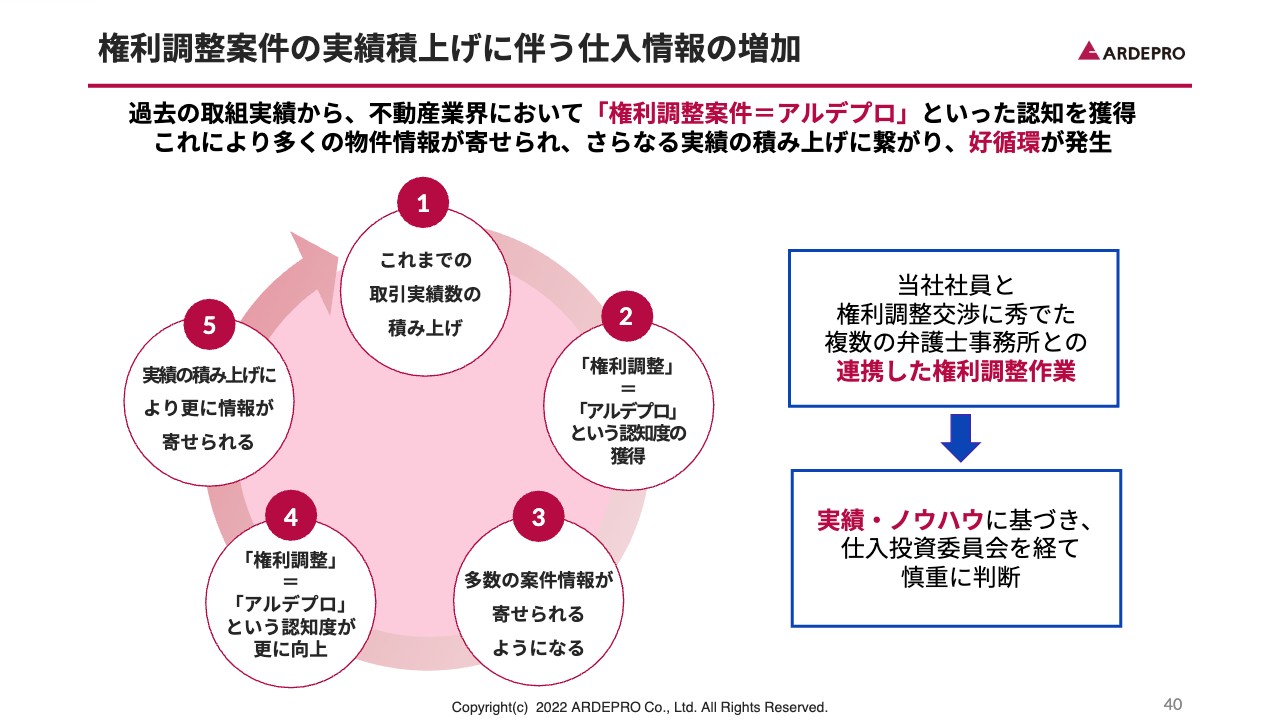

権利調整案件の実績積上げに伴う仕入情報の増加

権利調整案件の実績の積み上げに伴う仕入情報の増加に関してご説明します。先ほどお伝えしたとおり、過去の取組実績から「権利調整案件=アルデプロ」という認知がいっそう浸透しています。

加えて、そのような実績の積み上げから、さらに情報が寄せられてくるという好循環が発生しています。今後は社会からの要請がより強くなることから、認知度の上昇が当社の情報量の増加や物件仕入の増加につながり、今以上に活躍する場が増えてくると考えています。

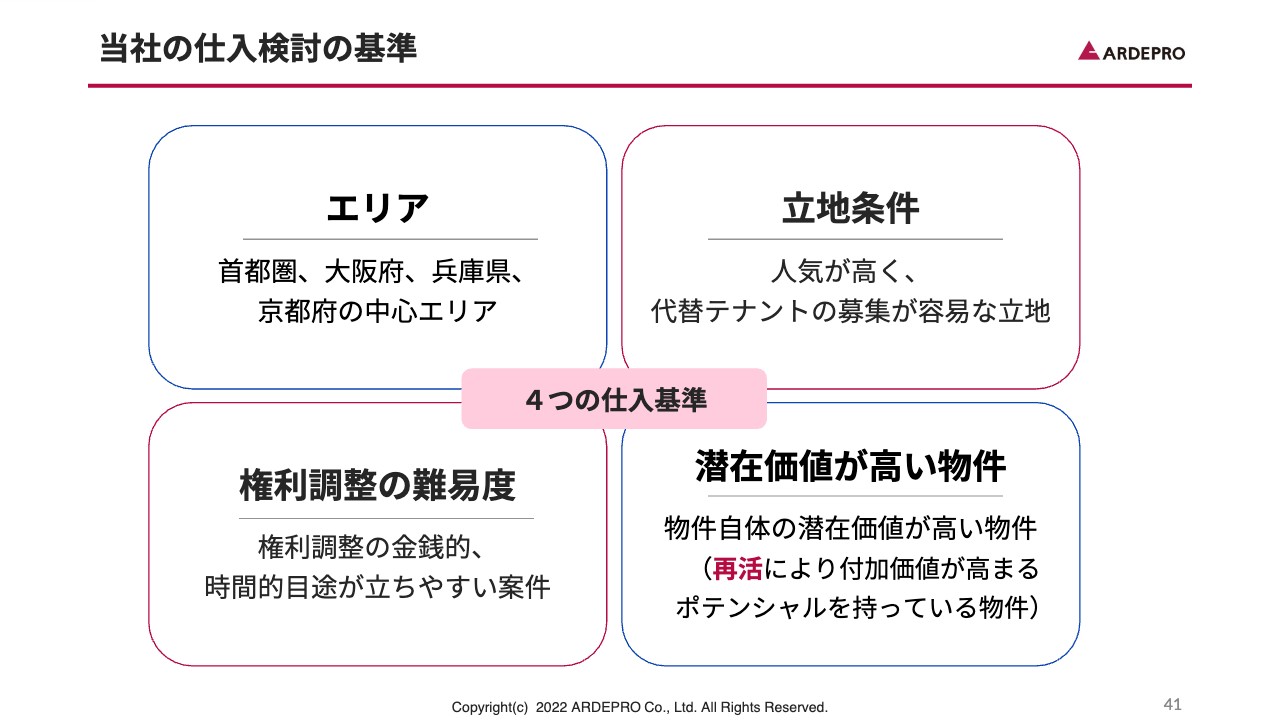

当社の仕入検討の基準

当社の仕入検討の基準をご説明します。現在、エリアについては東京と大阪の2拠点でビジネスを進めています。そのため、主に首都圏・大阪府・兵庫県・京都府の中心エリアを対象に物件の仕入を行っています。

2つ目は、立地条件です。先ほどご紹介した事例のように、大通りに面する物件や交通の便がよい物件、視認性がよい物件など、人気が高い物件・エリアを集中的に取得しています。

3つ目は、権利調整の難易度です。権利調整の金銭的・時間的目途が立ちやすい案件を取得の基準としています。先ほどお伝えしたとおり、デューデリジェンスで法的な精査を適切に行い、事業期間を短くできるほどに権利調整の難易度を精査することにより、時間的な目途が立ちやすい案件を当社の仕入基準としています。

4つ目は、潜在的価値が高い物件です。物件自体の潜在的価値が高い、すなわち立地条件がよい物件に関しては、当社の再活事業または再開発アジャストメント事業のビジネスモデルにより、付加価値が大きく高まると考えています。

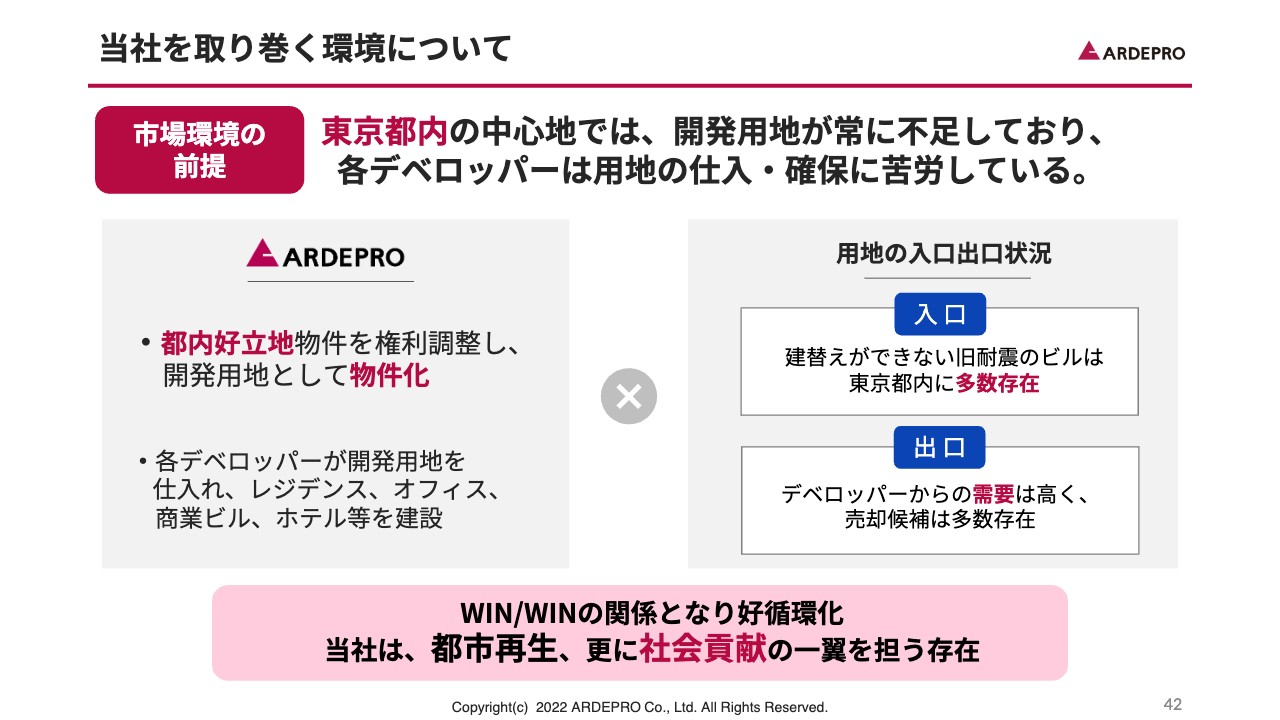

当社を取り巻く環境について

当社を取り巻く環境についてご説明します。東京都内の中心地では、開発用地が常に不足しています。そのため、各デベロッパーは用地の仕入・確保に苦労していますが、先ほどお伝えしたとおり、当社はさまざまな情報提供を受けています。

デベロッパーからの需要も高く、売却先の候補は多数存在しています。デベロッパー以外に関しても、自社ビルのニーズ、自社使用のニーズなど、土地を求めるニーズを多数抱えています。

今後も当社およびデベロッパー、自社ビルのニーズを持つエンドユーザーにとってwin-winの関係を作り、さらなる好循環を生めると考えています。それにより、都市再生、さらには社会貢献の一翼を担う存在になっていきたいと思います。

質疑応答:業績を回復させた経営の変化について

司会者:「4年前までの経営とその後の経営で何が変わり、ここまで業績回復したのでしょうか?」というご質問です。

椎塚:ご説明の中でお伝えしたとおり、当社は3期前の2020年7月期に原点回帰を行うことを決め、この3年間事業を行ってきました。それまでと大きく違うのは、扱う案件の一つひとつの金額です。

従来は、1つの案件で100億円を超えるような大型案件をいくつか取り扱っていました。しかし、100億円を超える規模の大型案件は、参加できるプレイヤーの数も非常に限られており、当社が期初に立てた事業計画どおりに売却が進まなかったことも事実です。

また、1つの案件が非常に大きいため、売却が1件でも期ずれを起こすと、当社の経営数値が非常に大きく左右される部分がありました。そのような反省を踏まえ、3年前に原点回帰することを決意しました。

100億円を超える大型案件については、不動産の仲介業務として取り扱うこととし、バランスシートに保有して事業を行わないという考えのもと、この3年間事業を進めてきました。

一つひとつの案件を中型化・小型化したことにより、当然ながら参加するプレイヤーの数も増え、在庫回転率も上がってきました。この部分が4年前とこの3年間との大きな違いであると考えています。

質疑応答:現在の投資市場の状況について

司会者:「現在の投資市場の状況を教えてください。海外の金利上昇などの影響はありますか?」というご質問です。

秋元:当社の売却先の中にいる海外のREIT・ファンドと定期的に情報交換を行っています。その中で、最近はREIT・ファンドに出資する機関投資家の種別に対する偏向があるという話をよく聞きます。

主な理由としては、海外の金利上昇により、アメリカの景気が後退局面に入るのではないかという不安に対するリスクヘッジです。また、マーケットに関してシビアで慎重な意見も多々聞かれます。

ただし、現在の円安効果により、いわゆるプロの機関投資家ではない、海外の個人投資家の流入は、従前よりもかなり増えていると感じます。

そのため、大型物件に対するREIT・ファンドの動きは少し後退局面になる可能性もありますが、中小規模の物件に対する海外の個人投資家の動きは今後さらに活性化するのではないかと考えています。

質疑応答:ストックビジネスの拡充について

司会者:「21ページに記載のストックビジネスの拡充について、概要を教えてください。利益構成比率の目標もあればお願いします」というご質問です。

秋元:ストックビジネスについて、現在当社において固定資産で抱えている物件はありません。ほぼ棚卸しの物件で構成しています。

そのためストックビジネスの拡充により、将来的にはストックしている物件からの収益で当社の販管費・ランニングコストを賄えるところまで資産を将来的には増加させたいというのが、このビジネスモデルの意図となります。

利益構成面に関しては、基本的には先ほどからお伝えしている2つのビジネスモデルを主な収益源として据えることは変わりません。ストックビジネスに関しては、利益構成という観点ではなく、あくまで販管費を賄えるだけの資産の増加という点で考えています。

質疑応答:営業利益率の低下要因について

司会者:「営業利益率の低下要因についてです。再開発アジャストメント事業・再活事業のそれぞれの営業利益率は前期比でどのように変化していますか?」というご質問です。

秋元:当社は、それぞれのビジネスモデルに関する利益率の水準を設けています。再開発アジャストメント事業は粗利益で25パーセント、再活事業案件は粗利益で10パーセントを最低水準としています。

利益率の推移に関しては、原点回帰3ヵ年計画を定めた最初の年からほぼ変わりません。

スライドに記載のとおり、前期と比べて営業利益率の低下が生じている理由としては、再開発アジャストメント事業の案件に比べて再活事業の案件数が大幅に増加したことが原因となっています。

質疑応答:再活事業の案件増加に伴う変化について

司会者:「『再活事業の引き合い増加で案件数が増えた』とのことですが、仕入先・売却先の属性、デベロッパー、自社使用、外資、用途、規模などで従来と変化が生じていますか?」というご質問です。

秋元:現在、資材や開発にかかる建築費がかなり高騰しています。そのため、将来を見据えた中での開発案件への取り組みに対して、そのような事業をメインにしているデベロッパー以外まで裾野を広げるのが難しいマーケット環境になっています。

そのような状況で、すでに収益を生んでいる既存の再活事業案件、いわゆる収益物件に投資家の目線が向いていることが大きな原因ではないかと考えています。

売却先の属性に関しては、先ほどお伝えしたとおり海外の個人投資家からの反響はかなりあります。そのような海外の投資家からも、一定期間資金が寝るような開発案件よりは、現状で収益が上がっている物件に対してニーズがあります。

これは国内の投資家も同様であり、今の大きな動向だと考えています。そのような要因から再活事業の引き合いが多くなり、35期の案件数が増えたと考えています。