2022年9月9日に行われた、エレコム株式会社個人投資家向け説明会の内容を書き起こしでお伝えします。

スピーカー:エレコム株式会社 取締役社長 柴田幸生 氏

エレコム株式会社 常務取締役 田中昌樹 氏

エレコムってどんな会社?

柴田幸生氏(以下、柴田):エレコムの柴田でございます。本日はご多忙の中、弊社の説明会にご出席賜りまして誠にありがとうございます。それでは、さっそくご説明に入らせていただきたいと思います。

本日は、はじめにエレコムグループについてご紹介します。次に2023年3月期第1四半期の決算概要について、私から簡単なサマリーをさせていただき、後ほど弊社常務の田中より詳しい数字をご説明させていただきたいと思います。続いて2023年3月期の値上げの取組と、6つのビジネステーマについてご説明したいと思います。

では、3ページ目をお願いします。まず、エレコムはどのような会社かについてです。みなさまご存知の方も多いとは思いますが、PC・スマホの周辺機器のファブレスメーカーです。代表的な製品はキーボードやマウス、ケーブル、そしてスマホ関連でケース、フィルム、および電源など、さまざまな周辺機器を製造・販売しています。

2023年3月期 第一四半期(連結)チャネル別分析

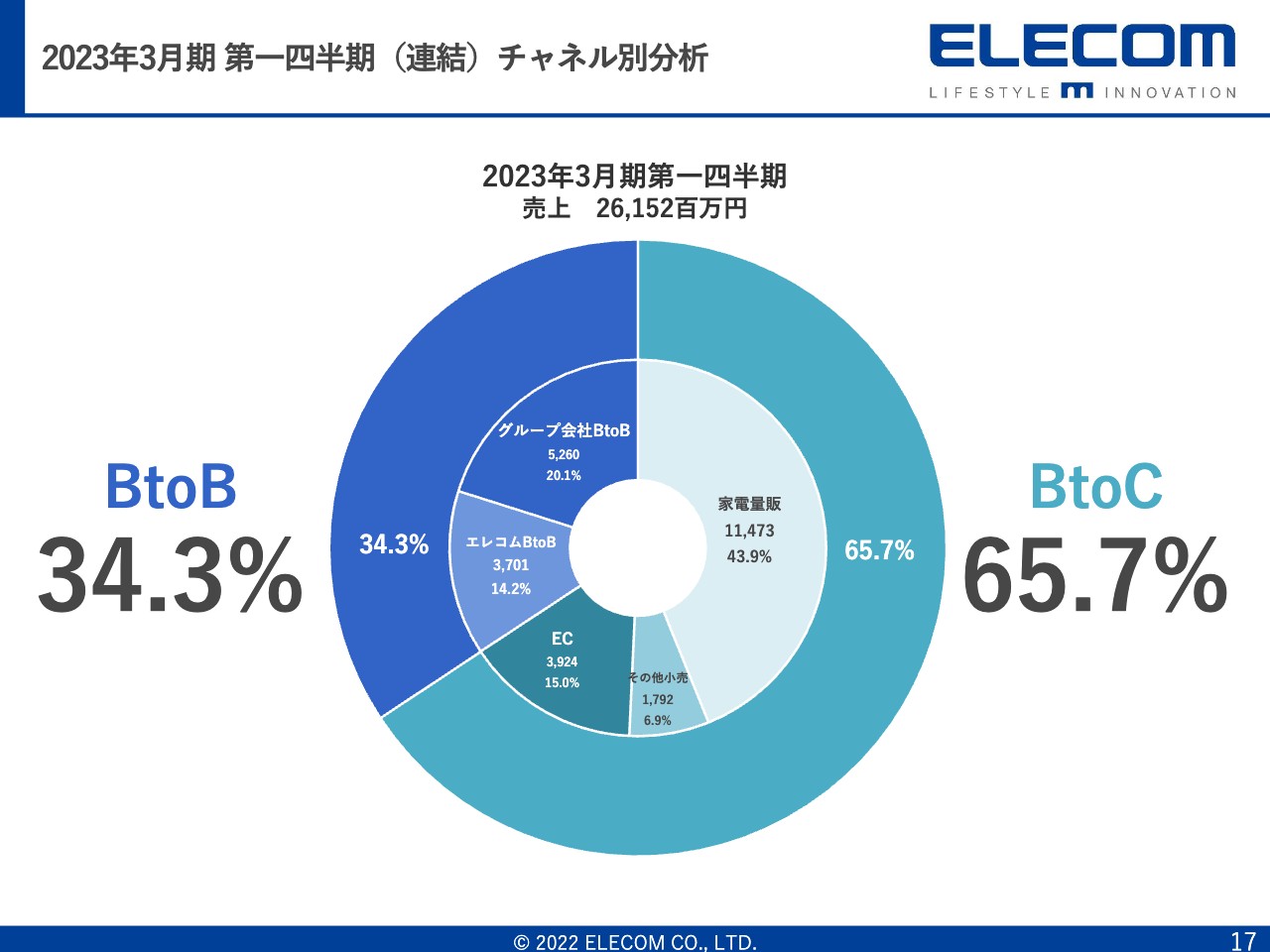

先に17ページをご覧ください。これが当社のBtoCとBtoBの内訳です。エレコムはどちらかと言えばBtoCのイメージが強い会社で、特に家電量販店やライフスタイルショップ、ホームセンターなどの店頭で、パソコンの周辺機器やスマホの周辺機器、ケース、フィルムなどを販売しているイメージが強い会社ではあります。

しかし、昨今はBtoBにかなり力を入れていることと、M&Aを数社行っており、現在はBtoBの売上が3分の1ほどを占めるようになってきています。BtoCの中においても、家電量販店だけではなくeコマースのウエイトもかなり高くなってきている状況です。

エレコムの家電量販店向けの強み

4ページ目は、当社のもともと強い販売チャネルである家電量販店の状況です。現在、売上高の44パーセントが家電量販店における売上となっており、もう12年、13年連続で、マウスなどの12部門でマーケットシェアのトップをいただいている状況です。

なぜ、そのような強いモデルになっているかと言うと、このようなアクセサリー、周辺機器においては、商品を点で、つまり1点1点の製品で勝負するのではなく、品揃え(面)で勝負しています。量販店の棚を当社で完全に管理し、売れる新しい製品を絶えず展開することで、販売店およびユーザーのみなさまに常に新しい製品を提供しています。このシステムを確立していることが、当社の一番の強みです。

ご存知のとおり、パソコンおよびスマートフォンは毎年のようにモデルチェンジがあり、また製品の規格自体も絶えず新しいものに移行していっています。そのスピーディな展開に応じて、当社はすべてのアイテムでお客さま、ユーザーに最適な製品を提供することができます。そのスピードが一番の強みです。開発スピードとしては毎月300品種を新製品としてリリースし、ラインナップとしても19,000品種ほどのアイテムを取り扱っています。

また、製品の機能だけではなくデザイン力を強化しており、当社の企業規模からするとかなり珍しいことだと思うのですが、グッドデザイン賞を124回も受賞しています。さらに昨年度は、国際的に権威のあるドイツのデザインアワード「iF デザインアワード」においても金賞を受賞することができています。

今までは本当に「性能オンリー」で無機質であったパソコンの周辺機器を、デザインをよくすることでより使いやすく、親しみのある製品にしているというのが、当社の製品上の一番の強みです。また、それをスピードを持って展開し、いち早くユーザーの手に届けるために、家電量販店の品揃えを当社ですべて行っていくというのが、当社のBtoCにおける強みであると考えています。

エレコムのEC事業

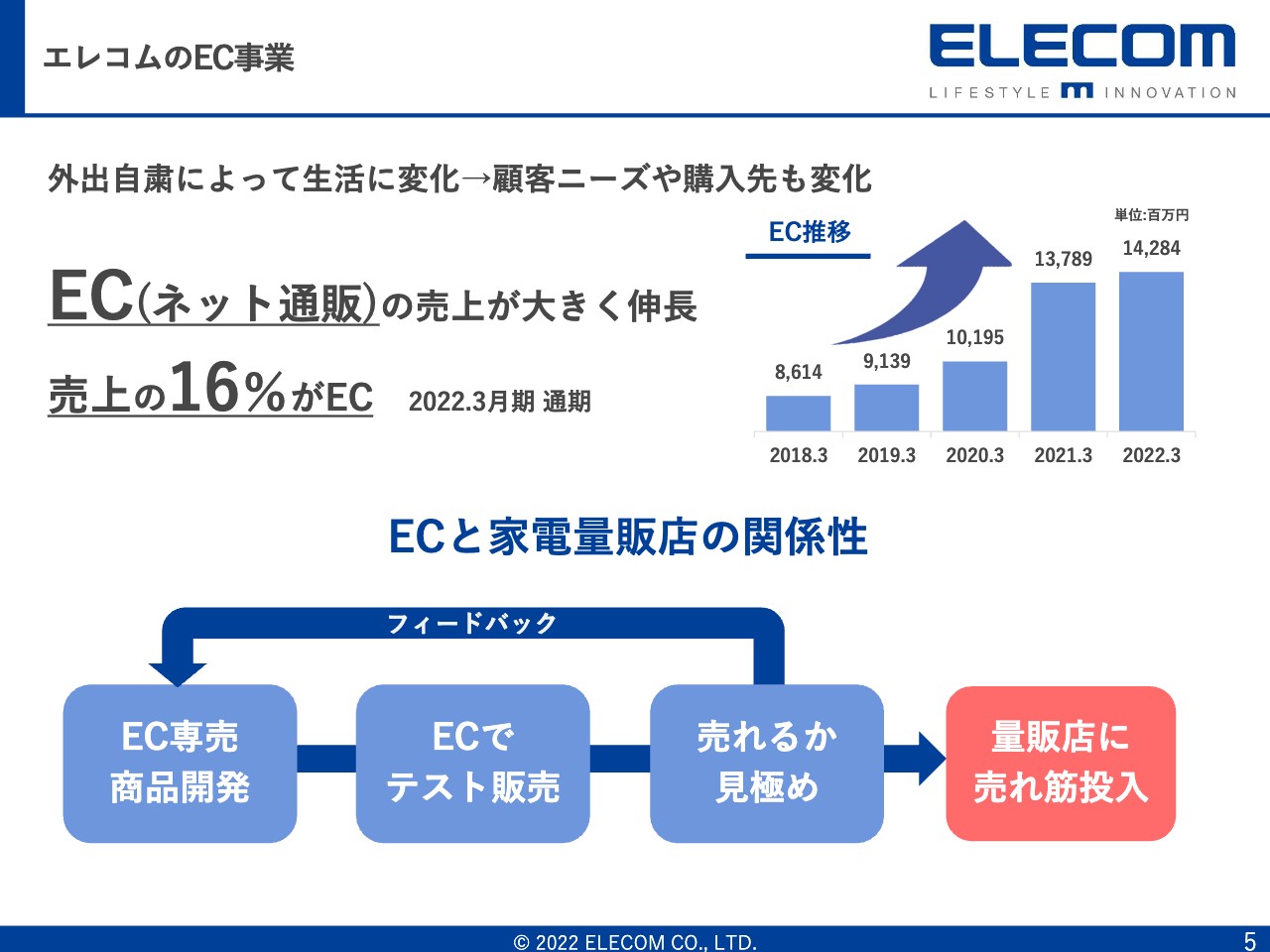

5ページです。それに加えて昨今は、eコマースへの取り組みを強化しており、現在は売上の16パーセントをeコマースが占めています。

なぜ、eコマースにおいてこのような売上アップが可能になっているかですが、1つは商品のものづくりです。eコマース用の製品を作って、それが売れるかを見極めながら量販店に投入するなど、eコマースにおいてもスピーディな製品展開ができています。

もう1つは、当社は量販店において圧倒的な棚を持っていますので、そこでユーザーが製品を見て、それをeコマースで検索し、そこから逆にeコマース専門の製品等に誘導することで、ここ数年でeコマースの売上も大きく伸長させることができています。

【ご参考】EC専売商品のパッケージ比較

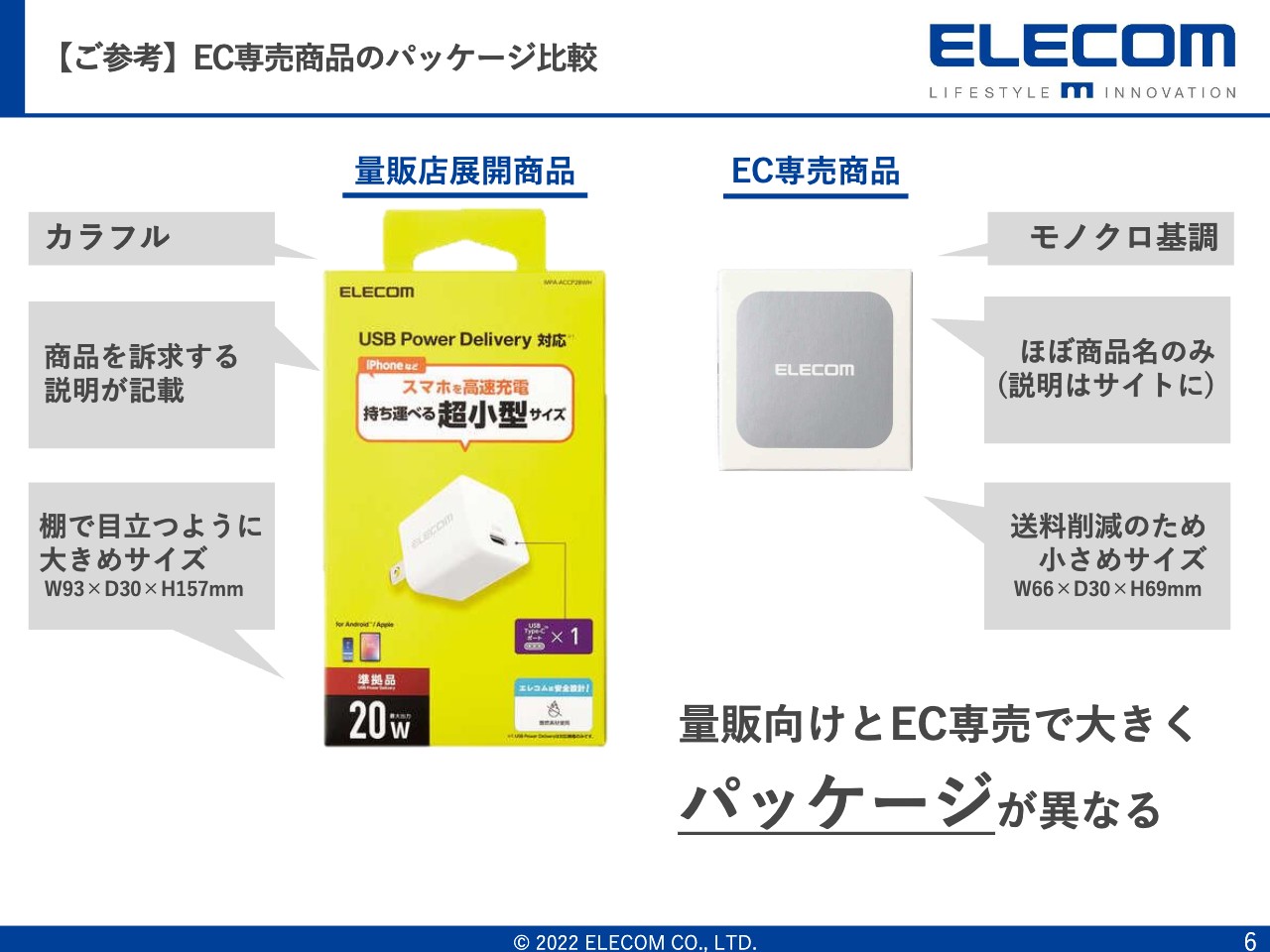

6ページです。eコマースの売上アップのために、パッケージや製品を変えるなどのいろいろな施策を打っています。例えば、スライドに記載のように、パッケージ1つをとっても、量販店展開商品のパッケージは視認性を高め、説明を行うために、パッケージ自体が若干大きく、物も見えるようになっているものを使っています。

しかし、eコマース専売商品は、製品自体は画像などによって選別されるため、できるだけ低コストになるように小さくして、環境対策にもなるのですが、いらないものを省いたパッケージにすることで、送料の削減等のいろいろなコストダウンを行うことができています。

eコマースのお客さまは、性能的にもより新しいものを好む傾向がありますので、そのようなものを簡素化されたパッケージでいち早く投入するという流れを作っています。

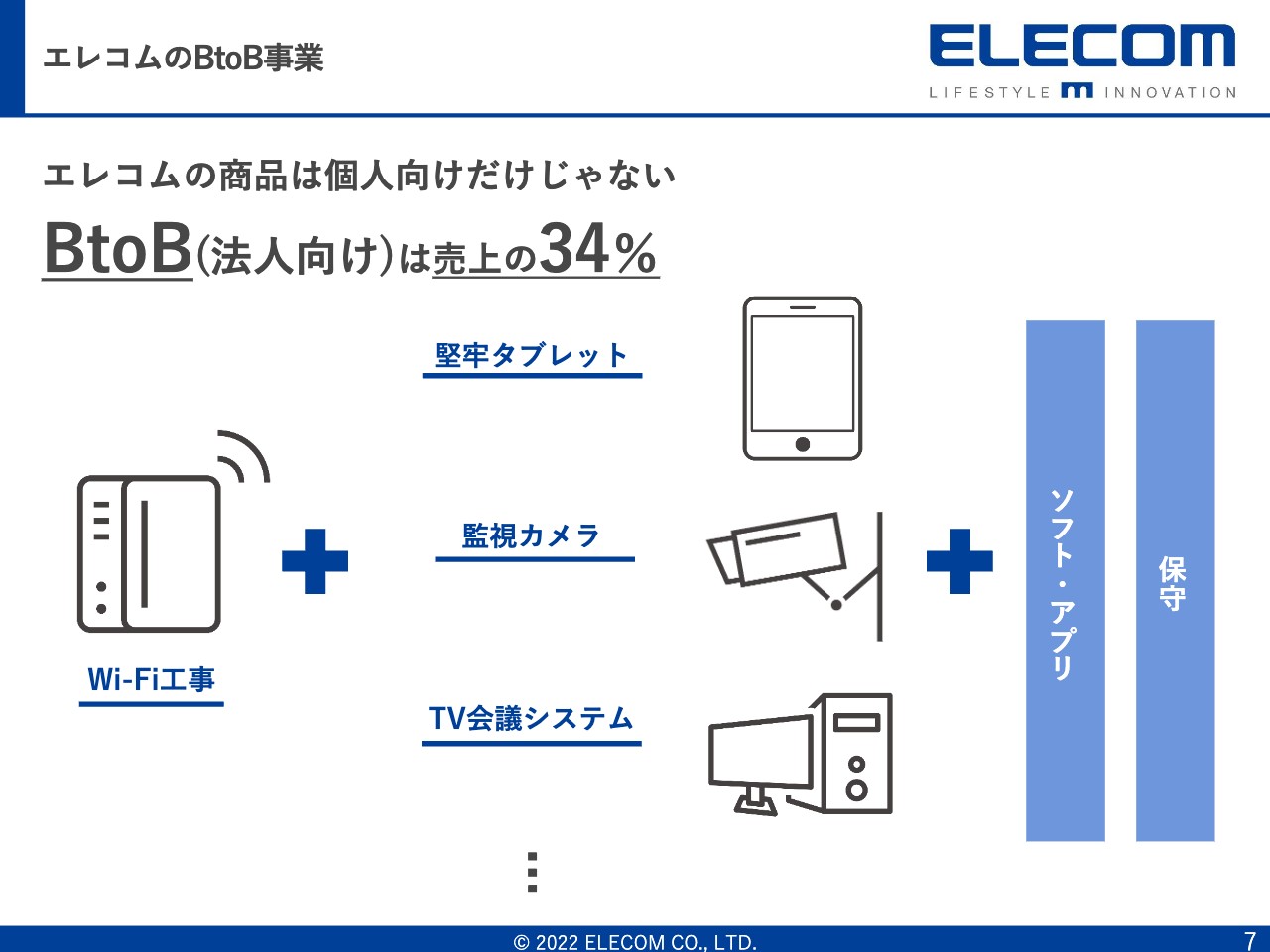

エレコムのBtoB事業

7ページ目はBtoBの製品です。「エレコムの商品は個人向けだけじゃない」ということです。実はここ最近ずっと「BtoB、BtoB」と言い続けており、ようやく売上の34パーセントほどになってきています。スライド中央に製品を記載していますが、やはり当然、当社は基本メーカーですので、主力となるのは堅牢タブレットや監視カメラ、テレビ会議システムのようなハードウェアです。

プラスして、ハードウェアに付随するオプション品、これはもともとBtoCで培ったノウハウによるWebカメラや、今はウェアラブルカメラも扱っています。さらにWi-Fiの技術があるため、そのハードをWi-Fiの機器につなぐこと、およびWi-Fiの工事を当グループで行うことができるようになっています。

そのようなものと保守、サービスをワンストップで、当社のグループだけで完結させるソリューションを提案できるというのが、当グループのBtoBにおける非常な強みになっています。第1四半期も売上を着実に伸ばすことができました。

エレコムのグループ会社

8ページ目です。十数年をかけて、BtoB向けのグループ会社を育ててきています。DXアンテナはもともとケーブルやアンテナ、防災、セキュリティを手掛けていましたが、加えて監視カメラのようなものも扱っています。

ハギワラソリューションズは産業向けメモリおよびストレージです。ロジテックは、先ほどもお話しした産業用のカスタムPCや堅牢タブレット、加えてネットワークストレージなどの、BtoB向けの周辺機器を作っています。

昨年6月にフォースメディアという会社のM&Aを行いました。LinuxのハイエンドのNASやセキュリティカメラなどの代理店を行っており、それをグループに加えることで、グループの他の商材を加えて、売上拡大を図っている最中です。BtoBに関しては、自社の製品にプラスして、このようなグループ会社の製品を広げていくことで、売上拡大を行っています。

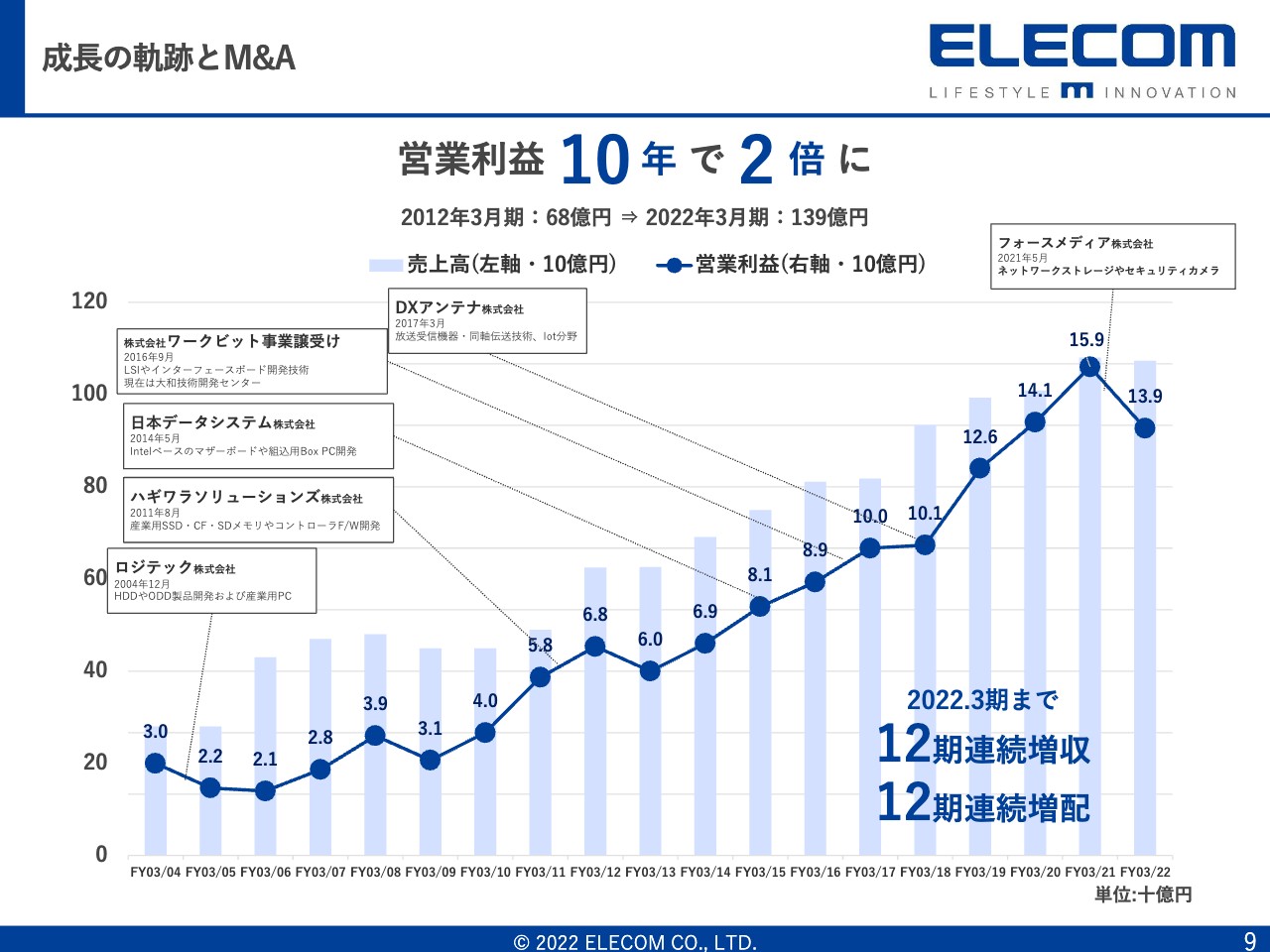

成長の軌跡とM&A

9ページ目がその結果ですが、おかげさまで12期連続の増収が実現できています。ただし、昨年は、半導体不足およびもう1年以上続いている円安の影響により、減益となっています。こちらの対策に関しては、後ほど具体的にお話ししたいと思います。

しかし、売上に関しては、今は半導体の不足も徐々に解消しつつあり、今期に関しては製品の供給もかなりできるようになってきていますので、増嵩をキープしたいと考えています。

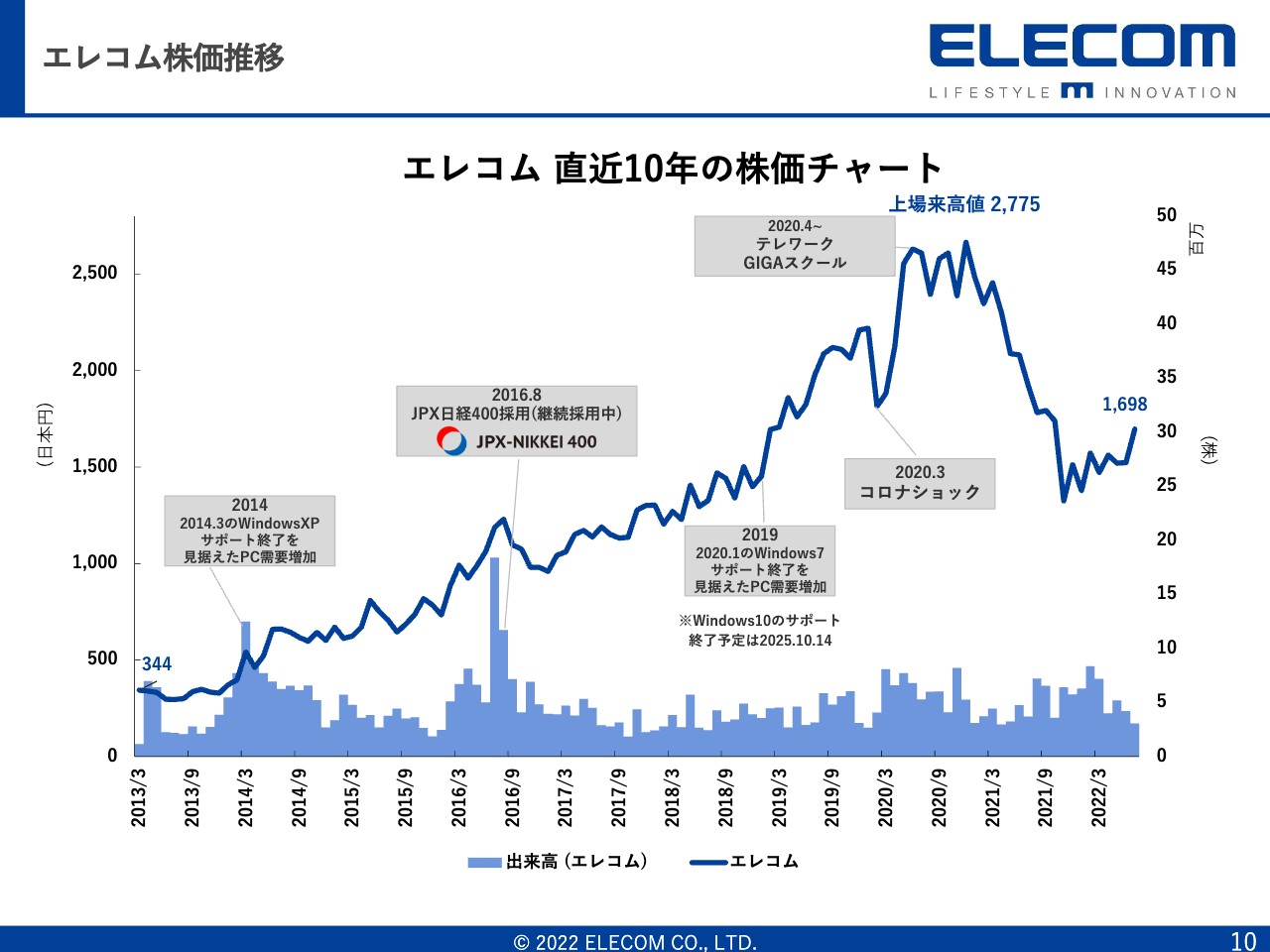

エレコム株価推移

10ページ目は株価の状況です。株価も売上高とともに10年間、順調に上がってきているのですが、先ほどお話ししたとおり、昨年は円安および原価の高騰により減益となりました。

特に中間期に円安がかなり影響し始め、いったん、かなり大きく減益予想等を出した結果、株価は落ちていますが、下期にいろいろな施策を行い、粗利益率も今は回復途中です。株価もそれに伴い若干変動している状況であると考えています。

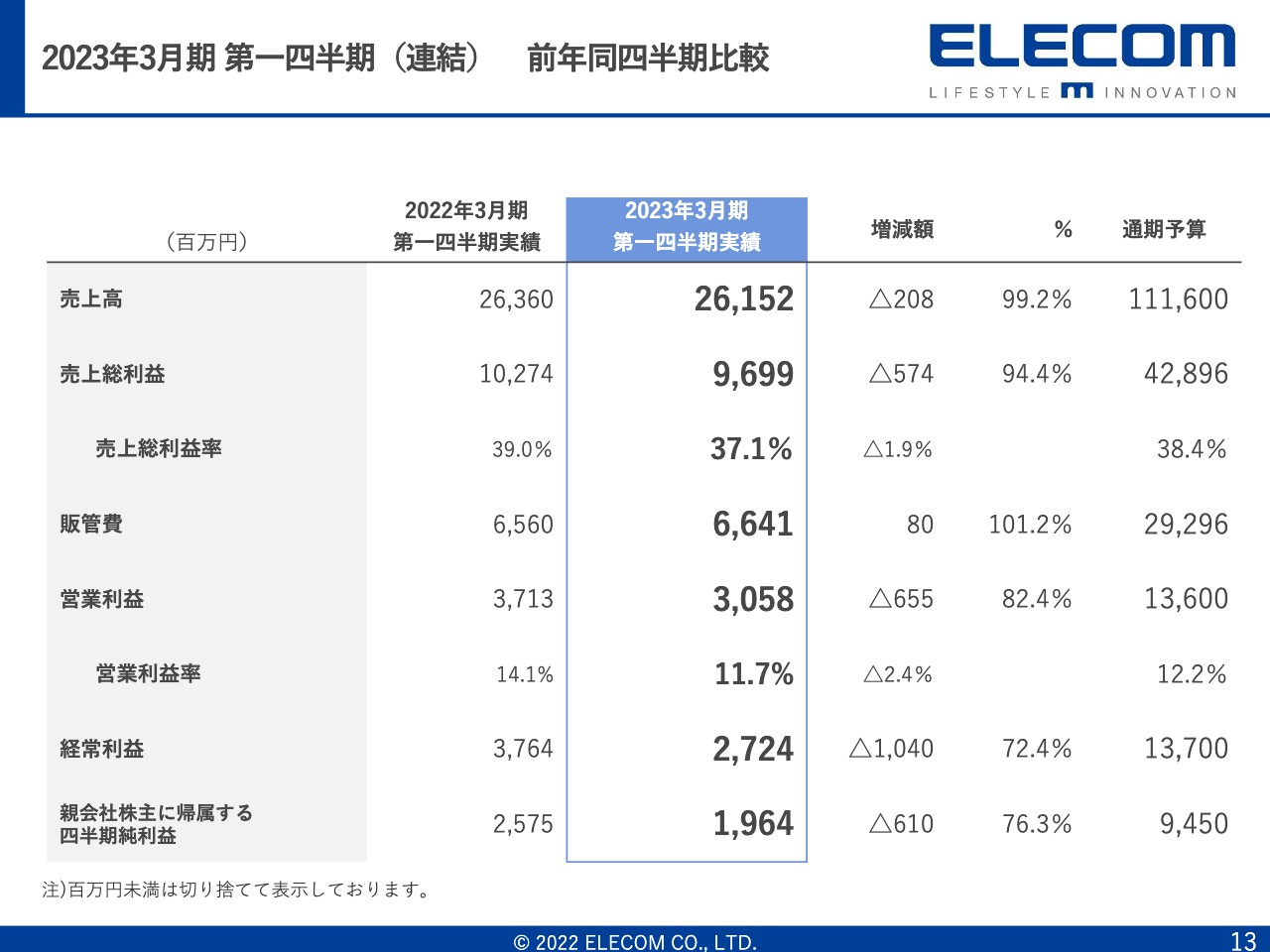

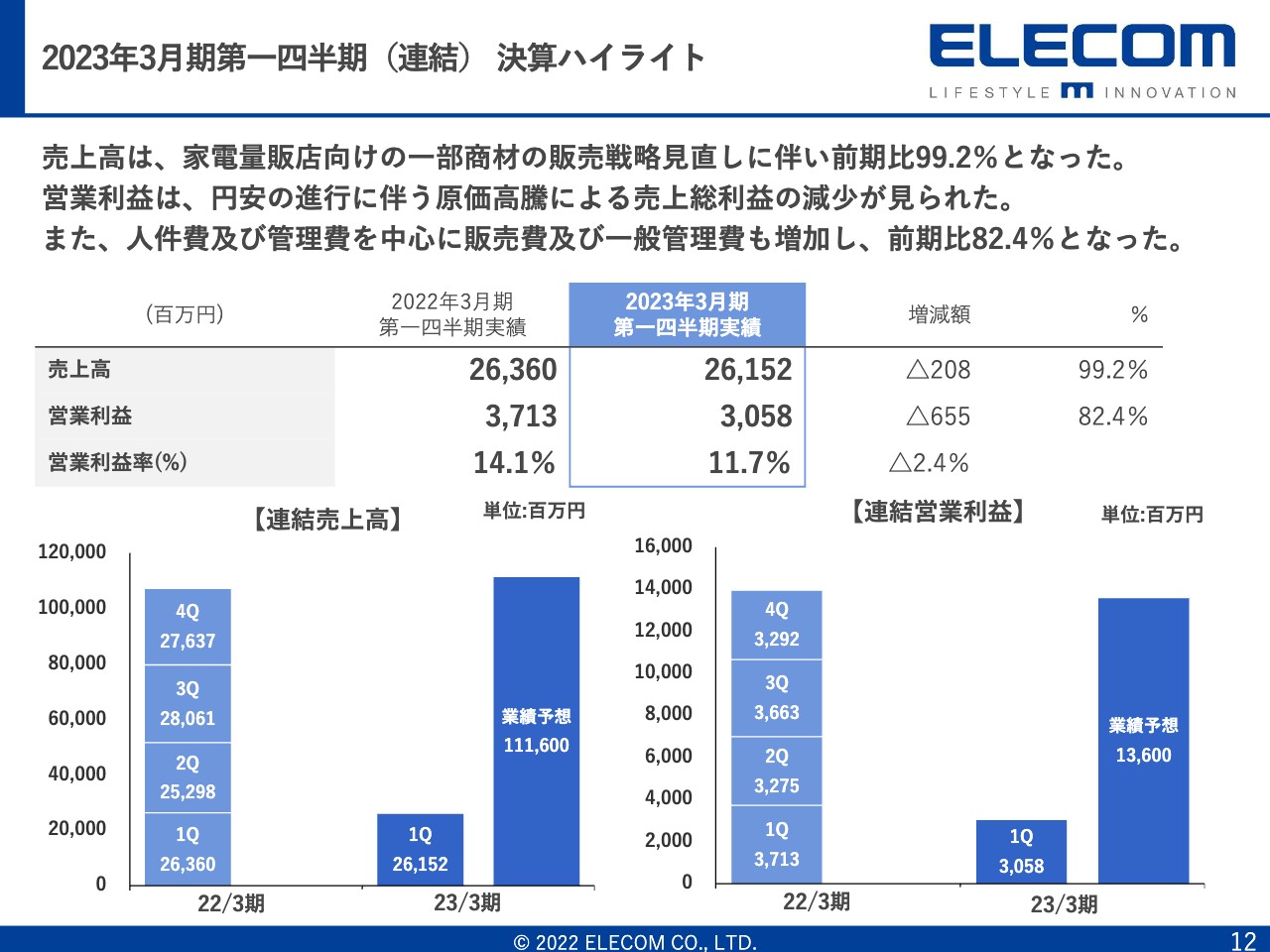

2023年3月期 第一四半期(連結) 前年同四半期比較

それでは、この第1四半期の決算概要です。私からは簡単なサマリーだけお話ししたいと思います。売上高は261億5,200万円と、微減収となっています。総利益が一番の問題なのですが、大きく粗利率を落とすことになり、粗利が減ることになりました。結果として営業利益が減益になっています。

一番大きい理由としては、特にこの第1四半期、すなわち4月から6月に、ご存知だと思いますが、円安が122円から一気に136円から137円にまで進行しました。当社はもともと125円くらいまでは想定していたのですが、想定以上の円安でした。

当社の場合は70パーセントほどを海外から仕入れており、それに加えてその他の原材料の高騰や、船賃などのコストアップにより原価が上昇し、従来、値上げは行っていたのですが、その値上げが追いつかなかったということが、この第1四半期の結果になっています。

2023年3月期 第一四半期(連結) 品目別売上概要

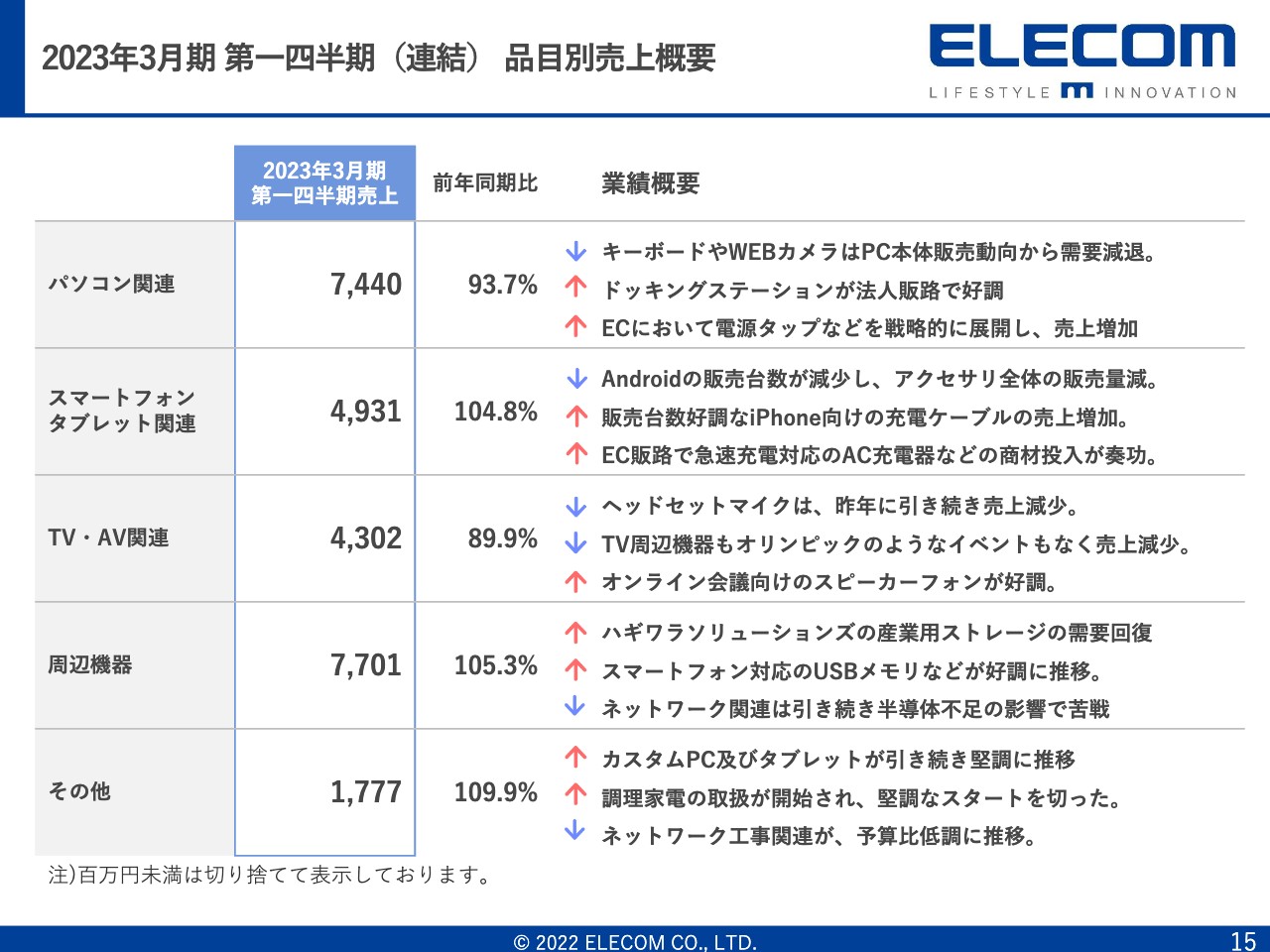

15ページは品目別の売上の概要についてです。パソコン関連とテレビ関連は、一昨年・昨年とコロナ禍によるテレワーク需要によってパソコンやヘッドセット、Webカメラなどの売上が好調に推移していました。その反動により売上が落ちています。ただし、スマートフォン関連や周辺機器などにより挽回しています。

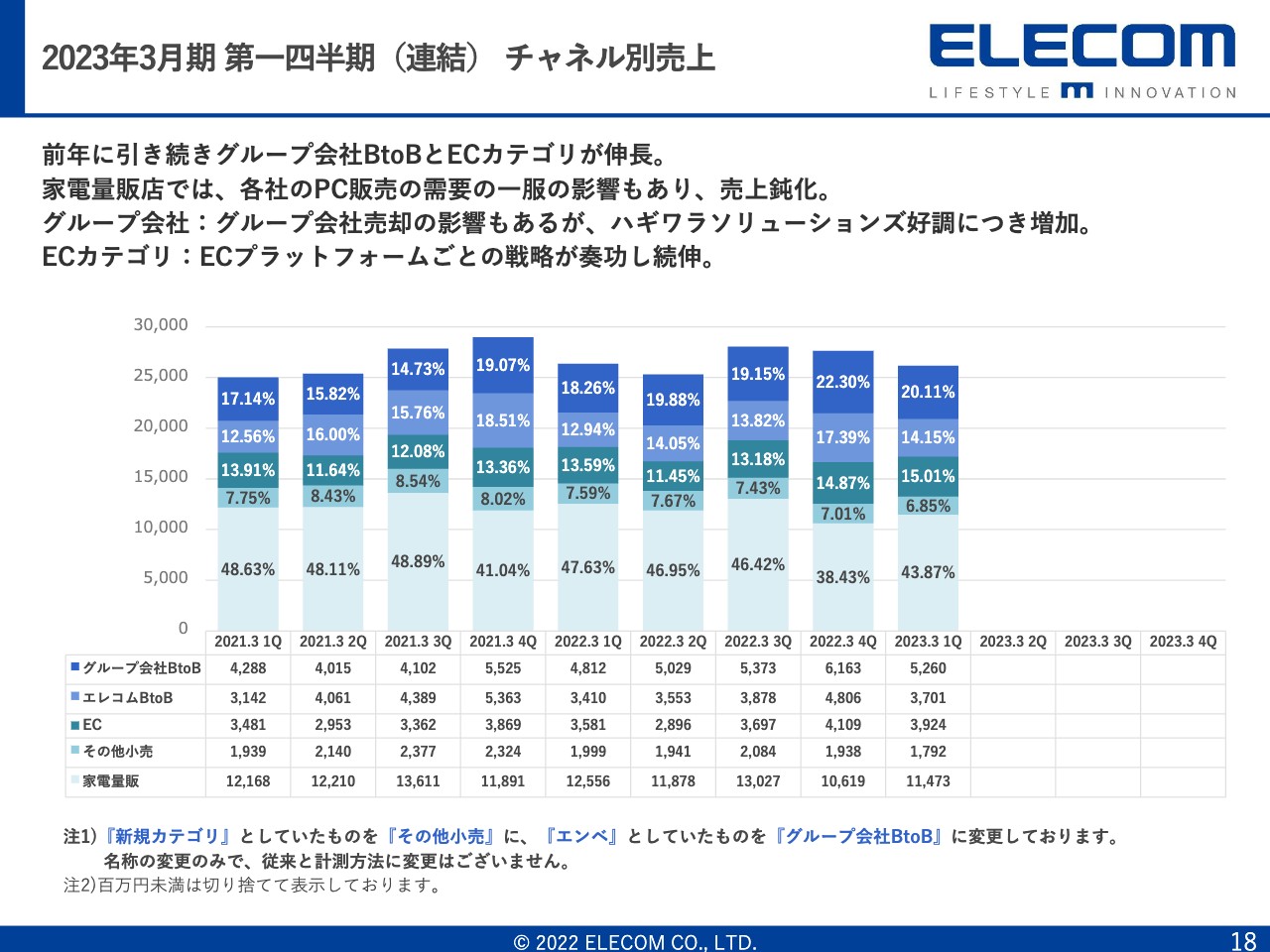

2023年3月期 第一四半期(連結) チャネル別売上

18ページはチャネル別の売上の推移についてです。第1四半期の減収の一番大きな原因になったのは、実は家電量販店およびその他リアル店舗です。先ほどお伝えしたとおり、一昨年・昨年とテレワーク需要により売上好調だった反動で、パソコン本体やテレビ関連の家電量販店での売上数量がかなり落ちました。

当社はそのようなものにどうしても引きずられる傾向があり、店頭のほうでは売上を落としています。ただし、eコマースおよびBtoBに関しては約10パーセントほど伸長し、そのようなもので挽回している状況です。

2023年3月期 値上げの取組

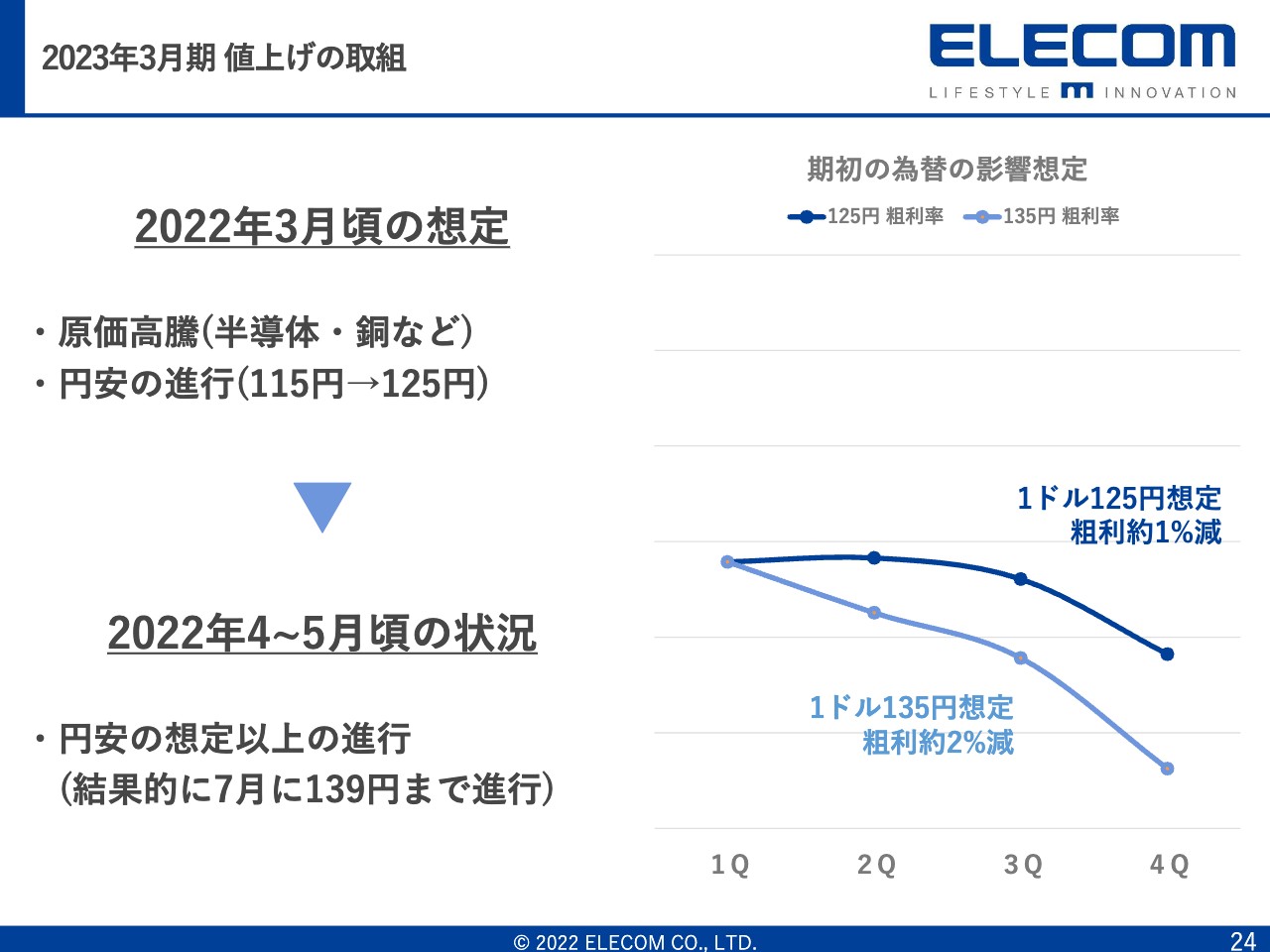

24ページをご覧ください。今期は第2四半期からの施策として、第1四半期の減益を補うために値上げを徹底したいと考えています。

先ほど少しお伝えしましたが、2022年3月期第1四半期に入る前は「円安の進行も125円ほどだろう」と予測していました。しかし、ご存知のとおり、7月にはピークで139円、6月においても136円まで円安が進んでいまして、想定以上の原価高になっています。それにより、当社の粗利率も2パーセントほど落ちている状況です。

2023年3月期 値上げの取組

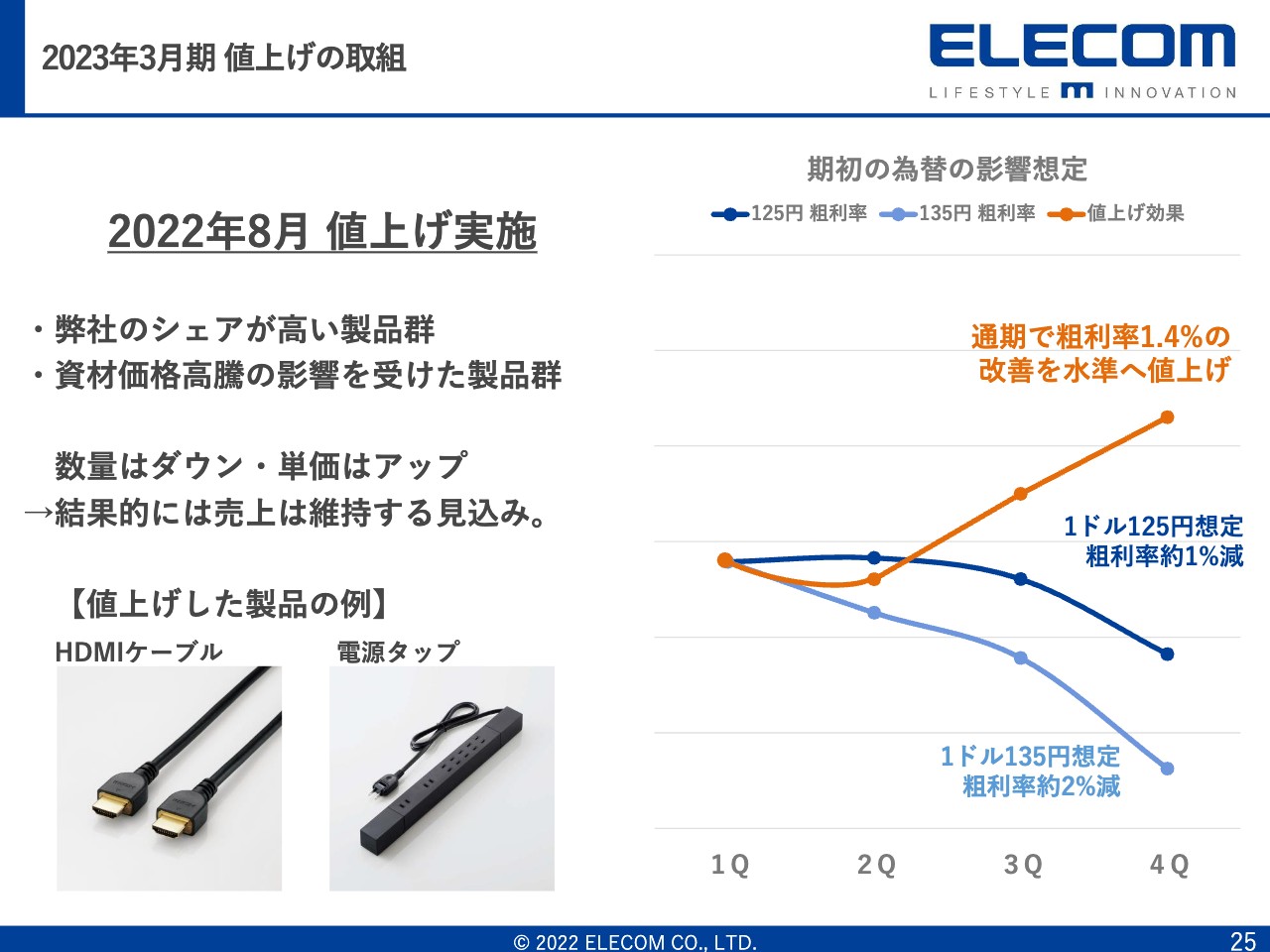

25ページをご覧ください。それに対応すべく、8月1日に3,300アイテムの値上げを行いました。当社では、メインで稼動しているものがおよそ10,000アイテムくらいですので、その3分の1にあたるアイテムの値上げを行いました。値上げ幅は10パーセントから15パーセントほどです。

値上げによって、粗利率は8月の段階でかなり回復しています。ちょうど「iPhone」の新作発表がありましたが、これが9月16日から発売になるのに合わせ、当社の主力製品であるモバイル関連のケースフィルムもリニューアルを行っています。

この新製品も同じく10パーセントから15パーセントくらいの値上げを行っており、このように単価アップによって利益改善を行う予定です。さらに、11月と翌年2月には、残りの製品についても値上げを計画しています。これにより、さらなる粗利率の改善を行う予定です。

実は昨年から値上げをずっと行っていた結果、エレコム単体の話ではありますが、第1四半期は対前年で6パーセントほど単価アップしています。ただし、数量もほぼ同等に上がることで微減収となっています。単価アップを行えば、それだけ売上が上がるという話ではないのは重々承知していますが、値上げを行うことで販売数量が著しく落ちるような業界でもないのが現状です。

また、8月に値上げを行った結果、8月だけの結果で見ると10パーセント以上の単価アップになっています。そのため、9月、11月の製品単価も期末に向けて10パーセントから15パーセントくらいアップすることが可能だと考えています。

6つのビジネステーマ

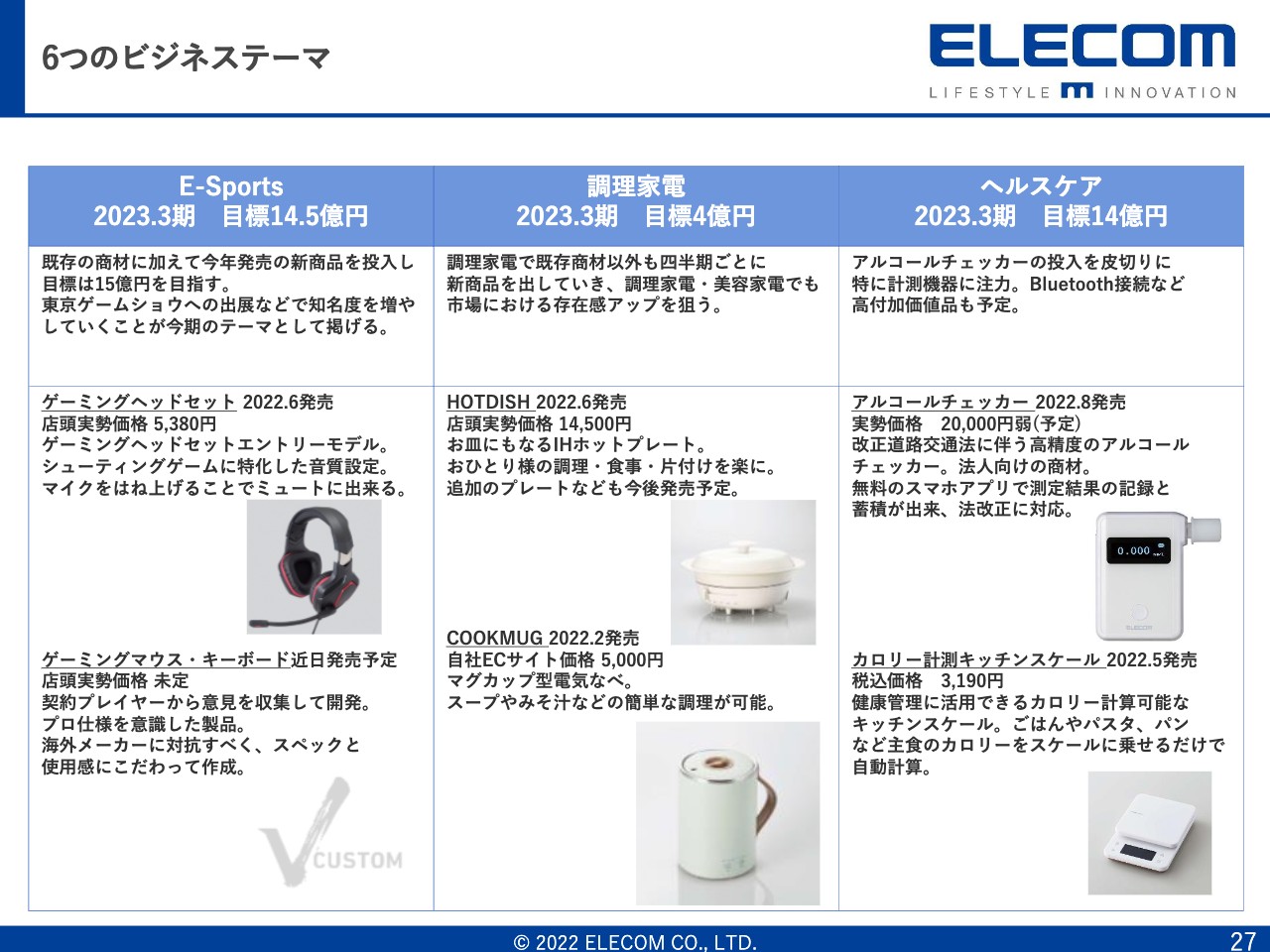

27ページをご覧ください。ここまでの話はどちらかというと利益改善についてでしたが、先ほどお伝えしたとおり、値上げを行っても売上数量の落ち込みもあり、売上は横ばいというものが当社の見立てです。やはり新しい製品・カテゴリーに挑戦しなければ売上アップは望めませんので、そちらについて簡単にお話ししたいと思います。

今期の期首に「6つの主力カテゴリーについて今期から来期にかけて注力する」というお話をいろいろなところでしています。今期の注力施策は、スライドの左側に記載しているeスポーツ関連製品の投入です。ちょうど9月15日に「東京ゲームショウ」が開催されますので、そちらで入力機器を主体とするeスポーツ向けの製品を一斉に投入します。

こちらは、チップなども1から開発を行い、デザインや金型もすべてオリジナルで起こしました。日本企業はもともとこのようなeスポーツ向けの製品には弱いのですが、当社は日本の周辺機器の第1メーカーとして本格的にeスポーツ向けのデバイスに参入します。

「東京ゲームショウ」でかなり大きなブースを出展するとともに、私からも記者発表を行い、その場でeスポーツの高名なチームとスポンサー契約を行うことになっています。このように、今期から本格的に参入したいと考えています。

そして、スライド中央に記載の調理家電については、すでにいろいろなテレビ番組や雑誌で取り上げていただいています。今年2月に、第1弾となる「COOKMUG」という製品を投入し、第2弾の「HOTDISH」も6月に投入しています。

さらに、調理家電に関しては、「四半期に1シリーズずつ出す」というロードマップになっています。弊社は家電量販店の売場作りに関しては強みがありますので、新規参入ではありますが、現状でもいろいろな家電量販店の店頭のよい場所にこの製品が並んでいます。これも10月および翌年1月に新製品が投入できる予定ですので、エレコムの次なる柱にすべく注力している状況です。

6つのビジネステーマ

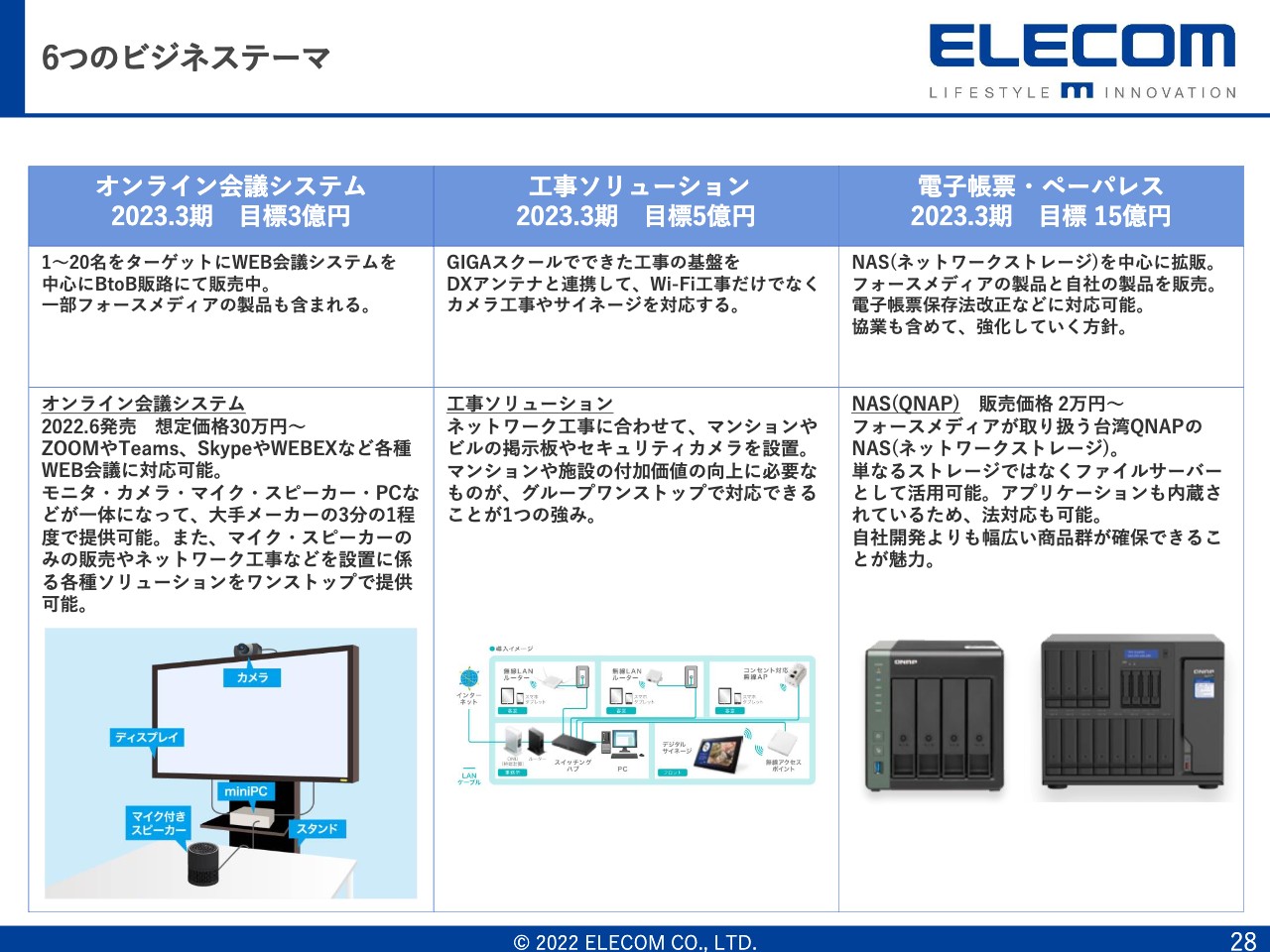

28ページはBtoB製品の注力施策についてです。スライド左側に記載のオンライン会議システムについては、6月に新カテゴリーの製品として登録し、8月に実際に発売になりました。すでにテレワークはかなり行き渡っているのですが、こちらは事務所で使う汎用的なオンライン会議システムとして開発し、投入しました。

当社の強みは単なるオンライン会議システムだけではなく、Webカメラやマイク、スピーカーなどのオプションをいろいろ持っていることです。これらをさらに拡充させたいと考えており、10月には遠隔支援としてウェアラブルカメラを発売することになっています。

このようにメインの製品を発売して、そのオプション展開を行うだけでなく、ネットワークの機器や工事まで含めたパッケージとして提供することが可能です。オンライン会議システムも次なる柱の1つにすべく、下期にかけて売上拡大を図っていきたいと考えています。

以上、簡単ですが、現状および今期の売上アップ施策についてご説明しました。第1四半期の詳しい数字に関しては、常務の田中からご説明したいと思います。よろしくお願いします。

2023年3月期第一四半期(連結) 決算ハイライト

田中昌樹氏:続きまして、田中から第1四半期の数字をご説明します。12ページに、今期の実績と前期の比較を記載しています。

第1四半期は、売上についてはほぼ計画どおりとなっています。1億1,000万円くらい計画未達となっているものの、計画値に対して99.6パーセントとなっています。

一方で、営業利益は1億3,000万くらい計画から上振れています。その要因は、販管費が計画に比べて4億2,600万円くらい使えなかったことです。これは将来の売上につながる部分や設備投資の経費削減が若干遅れているということですので、よくない方向だと考えています。

そして、売上総利益については、当初の計画から1ポイントずれています。つまり、約2億9,600万円の売上総利益が取れていません。営業利益は確かに計画よりも上振れているのですが、売上総利益の段階で計画から3億円ほど落とす結果となりました。

この部分が第1四半期において一番大きな問題だと認識しています。先ほどお伝えしたとおり、当初の予定に比べて急激に円安に動いたことが要因だと考えています。115円から125円、130円と想定以上に円安に振れました。

当社でも、原価の低減や値上げによる単価アップなどいろいろ施策を打ち、利益率の改善を目指していきたいと思っています。今期は前期に比べて利益率を1.4ポイント改善するというガイダンスを出しています。ここが一番大きなポイントだと思っています。

先ほどから為替の話が多いのですが、弊社ならびに同業他社においてもほとんどの企業が中国・アジアから仕入れて国内で販売しています。ドルで支払っていますので、円安になればなるほど利益を圧迫します。

実際の第1四半期の数字をお伝えすると、前期の第1四半期は1ドル107円67銭で決済できていました。ところが、今の円安状況に加えて、為替予約をした関係もあり、今期の第1四半期は1ドル115円52銭で決済されています。前期に比べて7円85銭円安に振れましたので、原価を押し上げる結果になりました。第1四半期はトータルで1億1,220万ドル仕入れていますので、第1四半期だけで原価を8億8,100万円押し上げたということです。

先ほどお伝えしたとおり、この8億8,100万円が急激に円安に振れましたので、値上げがやや足りず、粗利益率が1ポイント足りませんでした。

これに対して前期の7月から来年3月31日までは109円22銭、今期については為替予約の関係上、1ドル118円39銭で決済される予定です。その差額は9円16銭で、仕入予定金額は3億2,130万ドルのため、29億4,400万円の原価アップとなります。この部分を8月以降の値上げの交渉で確保したいと思っています。

7月以降については仕入予定金額に対してほぼ100パーセントヘッジしましたので、当社においてはこれから先、円安で1ドル150円や1ドル200円になっても為替の影響は受けない状況です。

また、来期についても仕入金額の約58パーセントをヘッジしており、そのポジションについては1ドル119円で決済できるかたちです。

データがやや古いですが、来期に通期で1ドル135円で動いた場合の想定レートは1ドル125円72銭です。今期7月以降や来期においても、他社に比べて圧倒的に有利な仕入の為替レートになっています。このようなところを利用して、利益につなげていきたいと考えています。

当社は右肩上がりでずっと成長してきました。おそらくみなさまが一番気にされているところですが、前期はコロナ特需がなくなったことや半導体不足ならびに円安の進行により、増収ではあるものの減益となりました。

今期についても減益の計画を出させていただいています。経費の部分に前期比約35億円増を投資し、さらなる成長に向けていきたいと思っています。

株価はずっと右肩上がりでしたが、半導体不足や円安、初めての社長交代にも直面し、いったん下がりました。今は回復基調にある状況です。このような中、先ほど柴田がお伝えしたBtoCにおいては、E-Sports、調理家電、ヘルスケアなどのエレコムとしての新たな取り組みでさらなる成長につなげていきたいと考えています。

BtoBにおいては、オンライン会議システム、工事ソリューション、ネットワークのシステムを売ることで、さらに成長していきたいと思っています。

投資家のみなさまやセルサイド・アナリストの方々は、「エレコムはこのまま下がっていくのか? また復活するのか?」と思われているかと思いますが、非常に大事な時期に来ているのが今の状況です。新たな取り組みによって過去のような成長軌道に乗せたいと思っています。

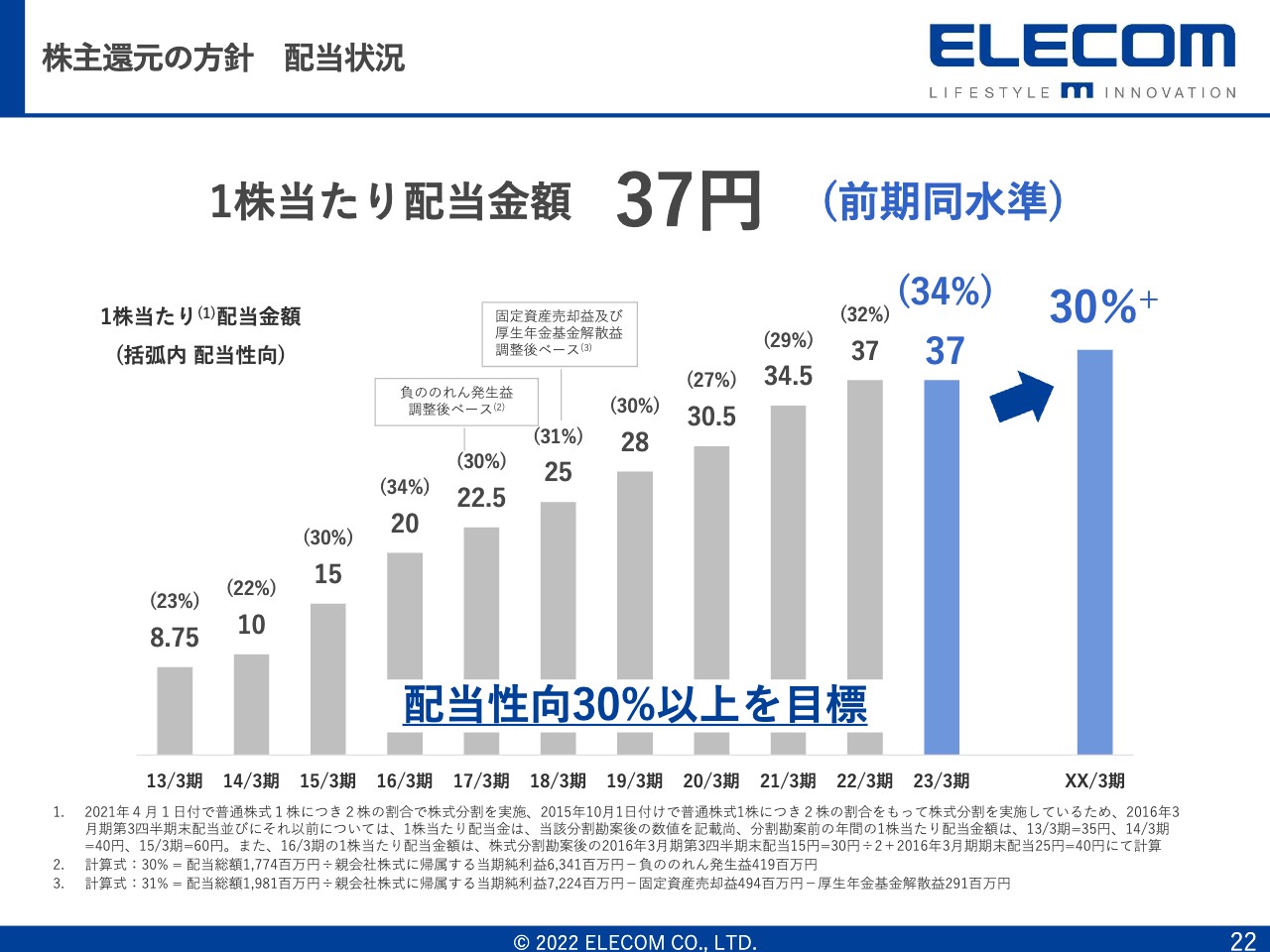

株主還元の方針 配当状況

配当についても12期連続増配を続けています。今期は増配には至っていませんが、今後大きな投資などがない場合は増配を考えています。過去のような成長軌道に乗せるために新たな取り組みも進めていますので、ぜひまた応援していただけたらと思います。

簡単ですが、私からは以上です。ありがとうございました。

質疑応答:アルコールチェッカーの販売と工事ソリューションの開拓について

質問者:ヘルスケアのアルコールチェッカーについてです。半導体不足などの影響で入手が非常に難しくなり、事業所の完全導入を再延期しているとのことですが、そのような状況でも供給できているということでしょうか?

また、工事ソリューションについて、いわゆるサブ・コントラクターとしての電気工事会社は地場の電材業者からそのようなものを調達していると思います。そのような電材業者に納入しているメーカーの部分を代替していくことや、工事業者への新たな販売ルートの開拓はどのように取り組んでいるのでしょうか?

柴田:まず、ヘルスケアのアルコールチェッカーについてはおっしゃるとおりです。本来は10月1日から営業車両をすべてチェックしないといけないのですが、半導体不足でアルコールチェッカー本体が不足しているため、国から延期がアナウンスされています。

「いつまで延期するかについて、8月末には出るのではないか」と予測していたのですが、今も出ておらず、延期されるかどうかもあやふやな状況です。

当社のヘルスケア分野の強みは、つなげる技術です。ご存じのとおり、当社はヘルスケアについては後発にあたり、今は体組成計や血圧計を発売しています。もともと当社はBluetoothとWi-Fiのノウハウがありますので、例えば血圧計においてもスマートフォンでBluetoothを使ってデータを飛ばし、一元管理できることが強みです。

今回のアルコールチェッカーも同様です。量販店などでも3,000円から5,000円くらいの安いアルコールチェッカーが出ていますが、当社は完全にBtoB向けということで、アルコールチェッカーで測ったデータをBluetoothを使ってスマートフォンやパソコンに直接飛ばすことができ、他のアプリメーカーの勤怠管理システムなどと連動させることができます。そのため価格もかなり高く、2万円前後です。

おっしゃるとおり半導体不足もありますが、ファーストロットの目処は立っており、8月末に発売になります。ファーストロットに関しては受注予約でほぼ完売になっています。

今、セカンドロットとサードロットの製造の調整をかけている途中ではありますが、需要はまだまだ続くため、セカンドロットとサードロットの見込みを立てているところです。ですので、期首に立てていた生産台数はすでに生産が終了し、完売しています。

工事ソリューションについてですが、当社のグループ会社であるDXアンテナはアンテナ工事を行っています。ご存じだと思いますが、このアンテナ工事はマンションや施設の中に配線するため、ネットワーク工事につながるものになります。そのノウハウを当社で活用しています。

もともとあったエレコムのネットワーク機器とDXアンテナが持っている共聴アンテナのノウハウをネットワークの工事に活かしているということです。

工事ソリューションと言いましても、当社はネットワーク、監視カメラ、アンテナなどの配線に集中していますので、今までの電材系のところはDXアンテナ、通信などのPC関連のネットワークはエレコムという販売チャネルで実施しているのが現状です。

質疑応答:ファブレスメーカーであることのリスクについて

質問者:御社の強みの中に「ファブレスメーカーであること」がありますが、昨今のいろいろな地政学的なリスク、自然災害、委託先の人権問題などで必ずしも効率だけで進めていくと困ったことになるのではないかと思いました。そのようなことに対する対策は行っているのでしょうか?

柴田:おっしゃるとおりです。中国に集中しているのが現状で、分散化のために3ヶ月ほど前にシンガポールに調達会社を作り、製造拠点の分散を図っているところです。

質疑応答:株主優待について

質問者:御社は以前、株主優待がありました。御社のECサイトのことも資料に記載があるため、決議通知などにクーポン券などを同封すれば会社のことをより知ってもらえるのではないかと思いました。

御社は成長企業ですので、配当利回りよりもROICを出しているとおり、適度にアクセルを踏んでいく方針かとは思います。優待をやめられて1年くらい経っているかと思いますが、社長の考えを教えてください。

柴田:株主優待については公平性の観点からいったん見送ったと記憶しています。確かに当社はBtoCのお客さまもかなり多く、当社のeコマースのダイレクトショップもありますので、そのようなものも考えられる余地はあると個人的には考えています。

しかし、今はそちらの分を配当に回していく方針になっていますので、まずは配当を増やせるように努力したいと考えています。