2022年8月26日に行われた、株式会社オーネックス2022年6月期決算説明会の内容を書き起こしでお伝えします。

スピーカー:株式会社オーネックス 代表取締役社長 大屋和雄 氏

Index

大屋和雄氏:本日は悪天候の中、弊社の説明会においでいただきまして誠にありがとうございます。

昨年も一昨年も新型コロナウイルスの関係でアナリスト向けの説明会ができなかったのですが、私どももここ2年間でスクラップアンドビルドで社内の体制を引き締めることに取り組んできましたので、前期は比較的よい数字が出始めて筋肉質な状況になっていることを、まず最初にお話しさせていただきます。

次第の1から4までの内容をご説明します。5番目はAPPENDIXとして熱処理の専門用語を解説していますので、合わせてご覧いただければと思います。

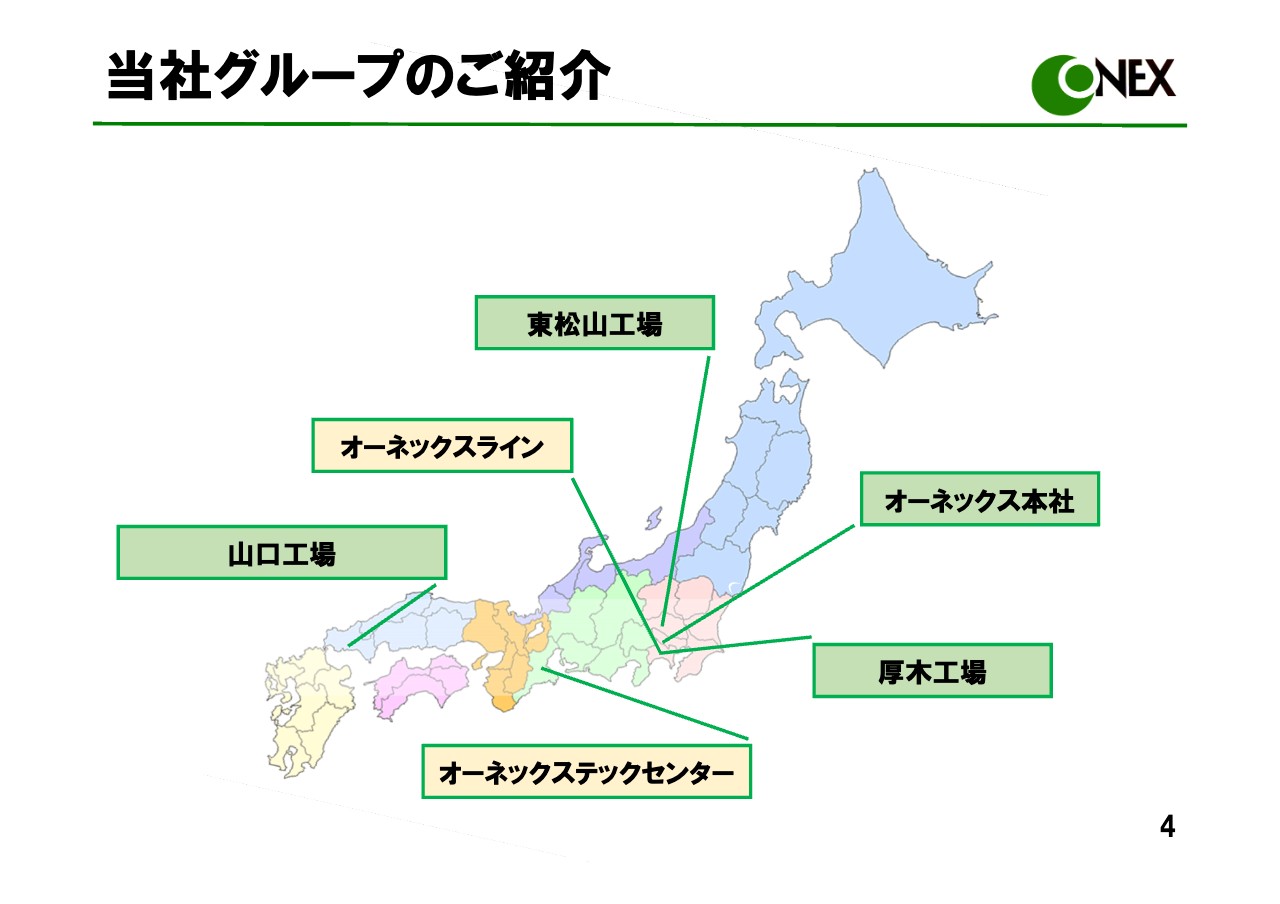

当社グループのご紹介

まず、私どもの仕事内容を簡単にご紹介します。スライドに記載のとおり、オーネックスは厚木工場、東松山工場、山口工場の3つの工場から構成されています。厚木、東松山工場は主に関東、東北エリア、山口工場は中国、九州エリアを主な取引先としまして、オーネックステックセンターは100パーセント連結子会社で、熱処理を行っています。

オーネックスラインも100パーセント連結子会社で、お客さまのところから私どもの工場に品物を運んだり、お返しする運送業務をメインで行っています。

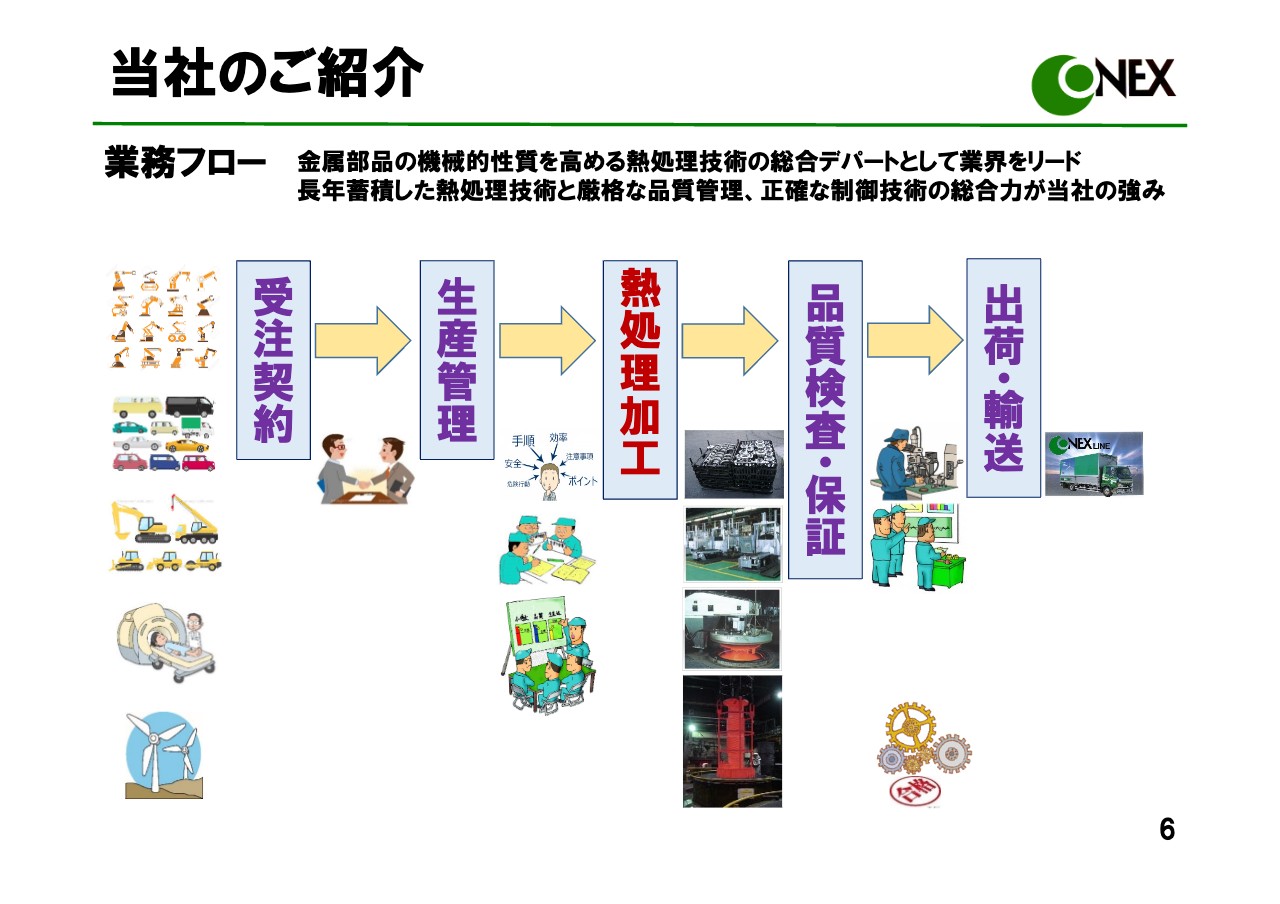

当社のご紹介

スライドの図のとおり、私どものお客さまは部品メーカーや自動車メーカー、建設機械メーカーなどで、直接お仕事をいただくケースもあります。自動車関係では、「Tier1」「Tier2」「Tier3」のカテゴリーです。

お客さまの品物が歯車の場合、歯車の完成品をお預かりして私どもが熱処理を行い、強度・耐久性を上げ、硬さや組織を確認してお客さまにお返しします。スライド左側の図については、「Tier2」「Tier3」のイメージです。

完成品の歯車を自動車メーカーやサブアセンブリメーカー、建設機械メーカーなどに納入すると、車やトラック、バス、建設機械などに使われます。

当社のご紹介

当社のご紹介です。基本的にはお客さまと契約を結び、品物の受注が決まると、どこの工場でどの炉を使い、どのようなプロセスで行うかを生産管理で決定します。熱処理加工を行ったあとは、硬さ、組織、硬化層深さなどをチェックし、最終的に出荷・輸送を行います。

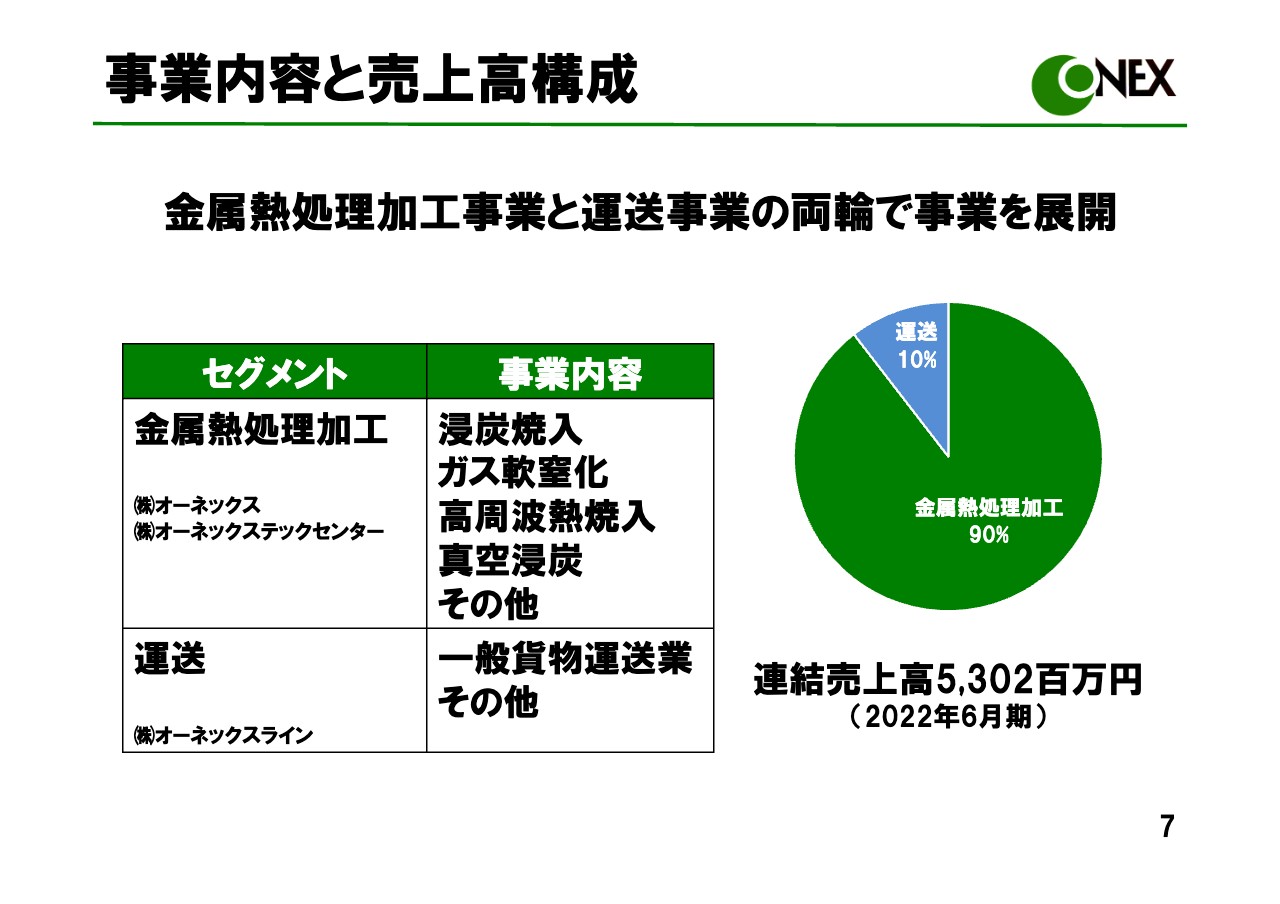

事業内容と売上高構成

売上高の構成です。金属熱処理加工事業は、先ほどお伝えしたオーネックスの3つの工場とオーネックステックセンターという連結子会社が行っており、運送事業はオーネックスラインが行っています。

決算ハイライト

2022年6月期の概要をご説明します。決算のハイライトはスライドに記載のとおりです。電気・ガス・不活性ガス・油など、いろいろなものの物価上昇が私どもの工場にも影響しています。

こちらを売上増でカバーしたり、昨年からお客さまに平均30パーセント値上げさせていただきたいとお願いしています。お客さまにもよりますが、一番高いところで4割ほど上げていただいたお客さまもおり、一番少ないところで5パーセントくらいの値上げです。

現在、6割から7割くらい値上げが終わっていますが、まだ交渉中のところもありますので、今期にそれが跳ね返ってくると思っています。

スライドの連結のところに「長期金利上昇による退職給付に係る負債減少」と記載していますが、退職給付の引当金などを必要経費として積み立てています。数年前に「積立金が少ない」ということで、多めに積み立てて非常に赤字になったケースがありました。

現在は金利が上がっていますので、今度は積立金を少なくするために9千万円の戻りが連結の決算の中に入っています。

金属熱処理加工事業では、産業工作機械の受注が好調で売上に貢献しています。こちらにベアリングメーカーも含まれており、私どもはほとんどのベアリングメーカーと取引があります。風車の関係もこちらに入ります。

また、昨年8月にメイン工場である神奈川県の厚木工場で火災が発生し、運転ができず、1週間ほど停止していました。その影響で1台の設備が使えなくなり、1台をほかの工場から持ってくるという態勢を取りましたが、保険に入っていましたので、最終的には特別利益となりました。

運送事業については一般貨物の運送が持ち直し、売上が増加しています。

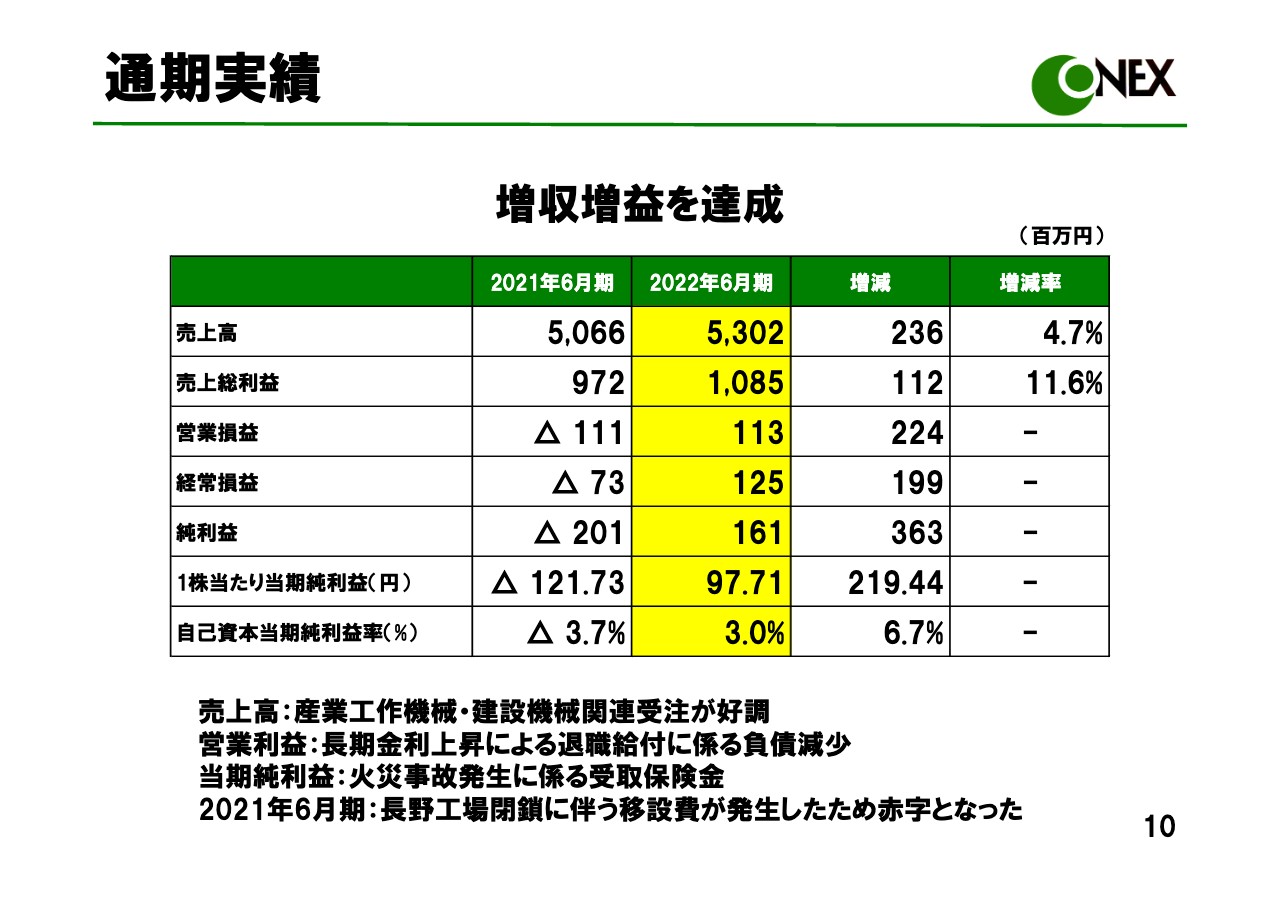

通期実績

スライドの表の黄色の部分が2022年6月期の業績です。2021年6月期と比較すると、それぞれでよい数字が出ています。1株当たりの当期純利益についても、2021年6月期はマイナスでしたが、2022年6月期はプラスに推移しています。

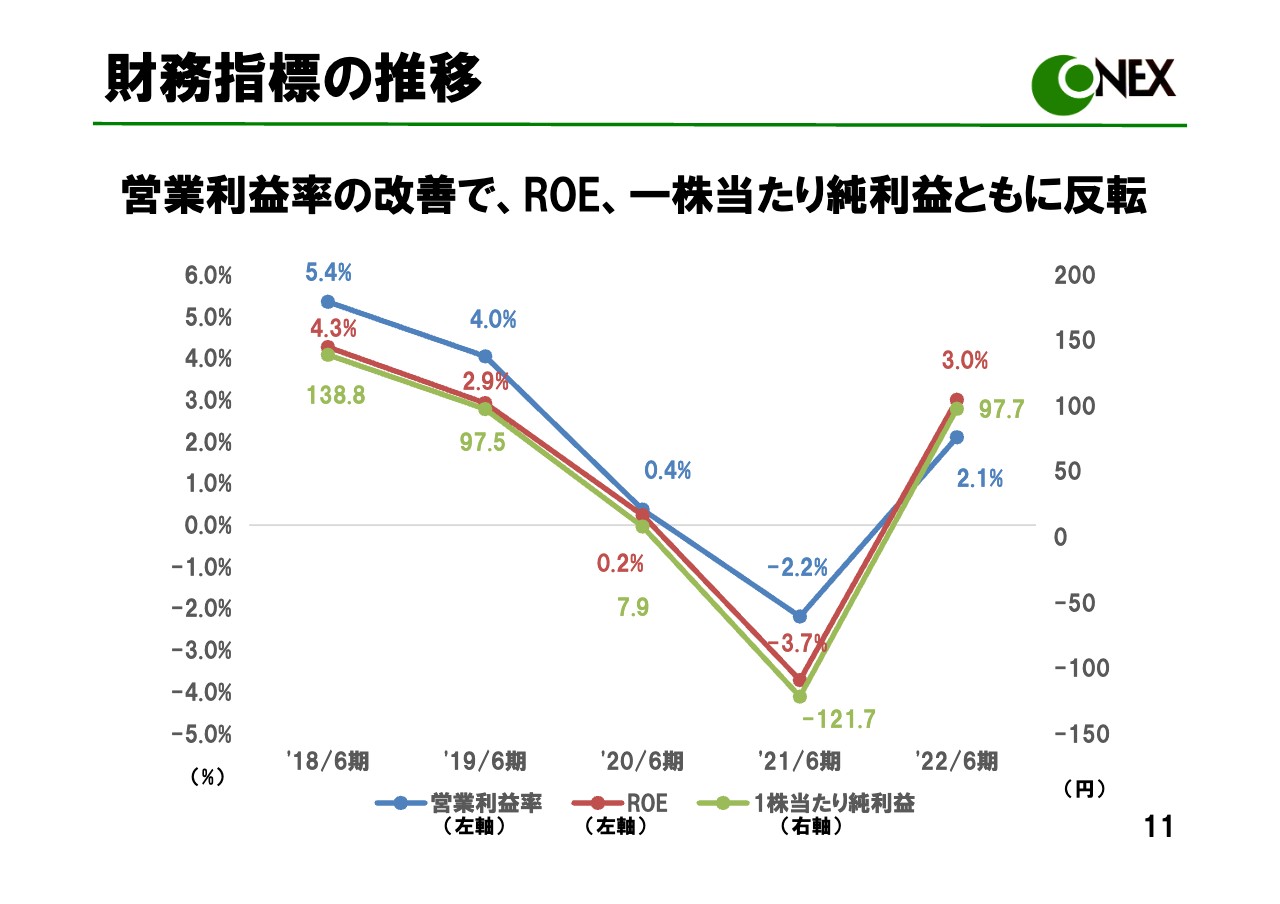

財務指標の推移

営業利益率が改善しましたので、ROE、1株当たりの当期純利益ともに、2021年6月期のマイナスから一気にプラスに戻ってきました。これらすべてを上げていきたいと考えています。

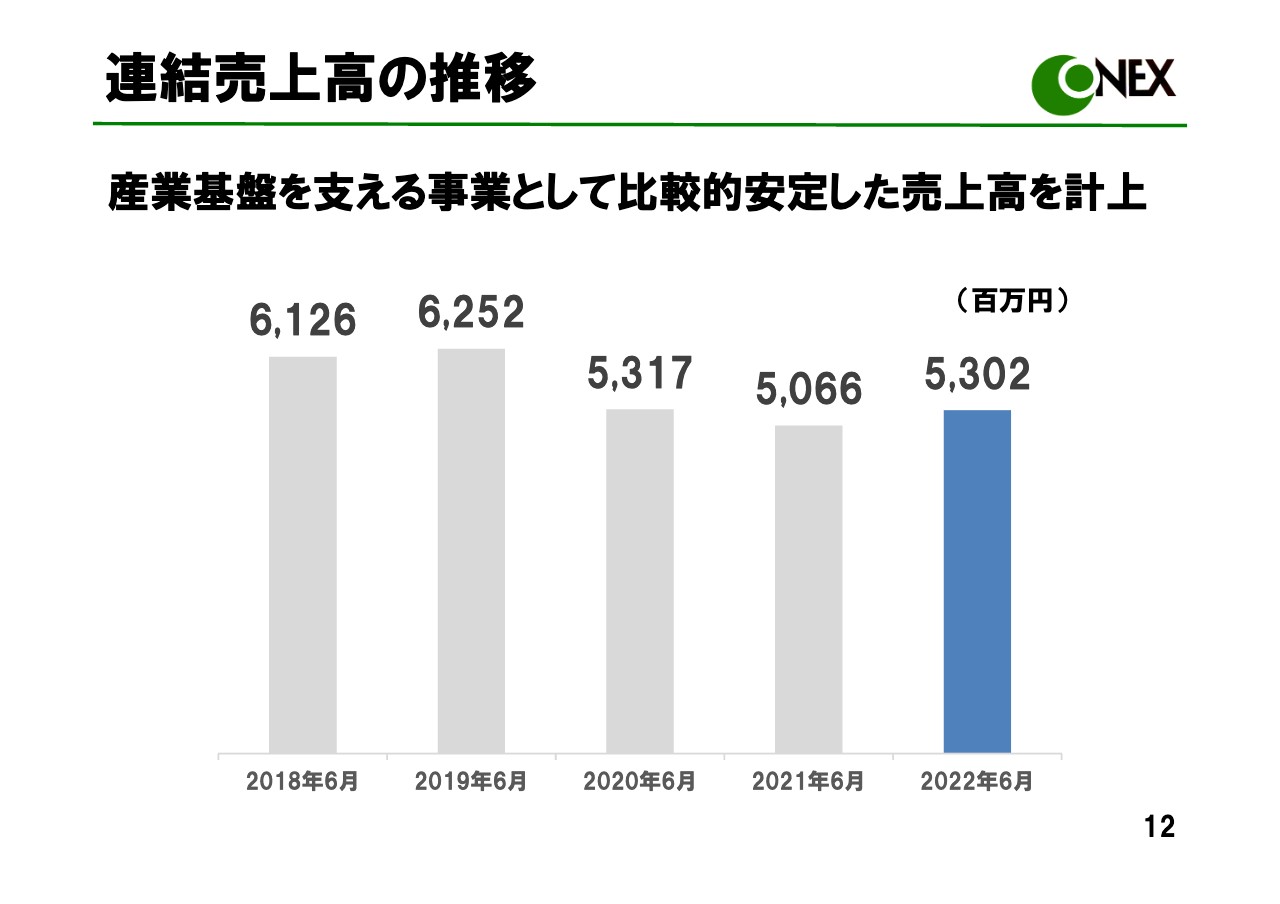

連結売上高の推移

売上高の推移です。2021年6月期に比べて6パーセントほど増加しました。去年からお客さまに値上げを交渉しており、それが徐々に効いてきたことが要因です。

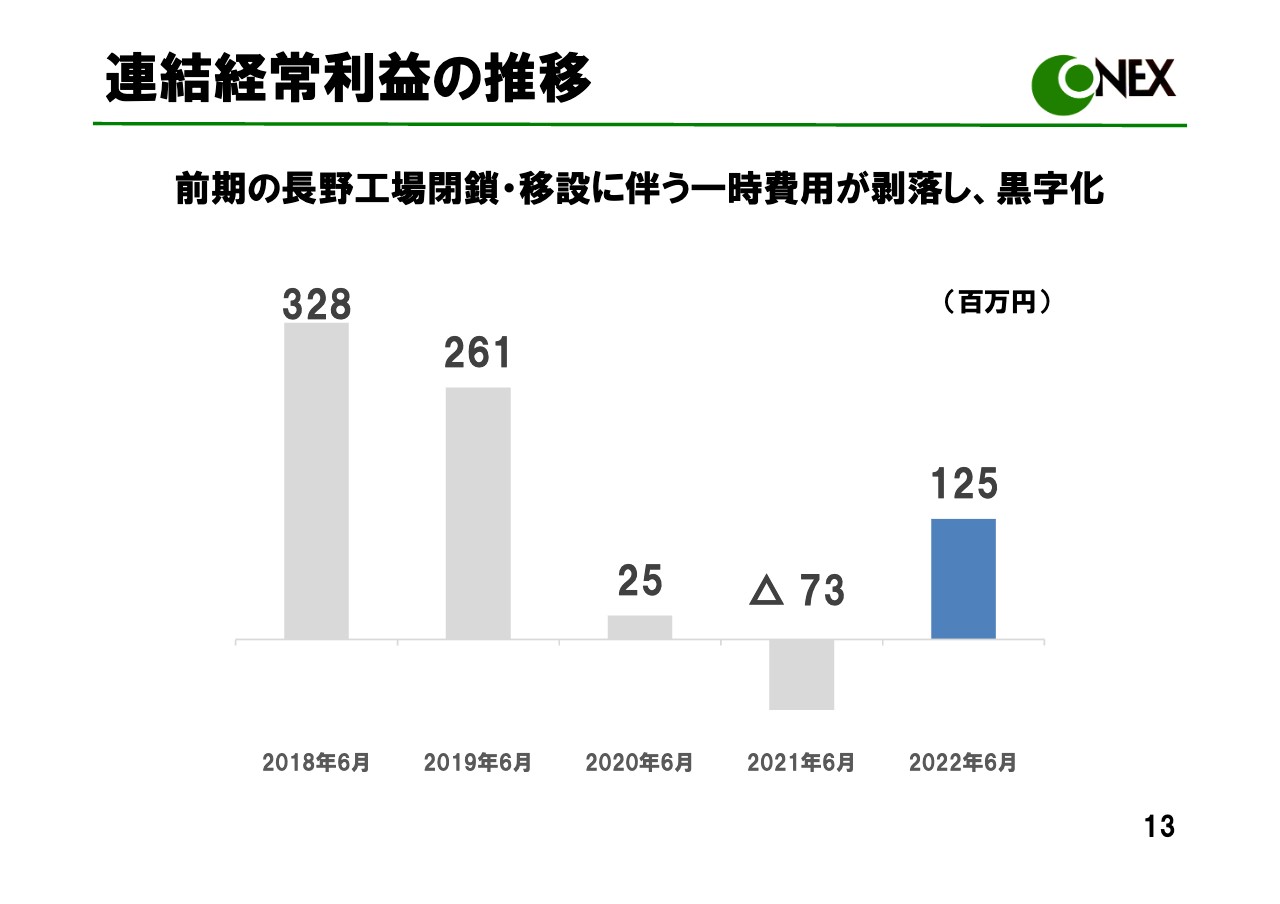

連結経常利益の推移

連結経常利益の推移です。長野工場を閉鎖し、その設備を厚木工場や東松山工場に移設しましたので、経常利益も黒字化しました。

長野工場の閉鎖を決定したのは2年くらい前になりますが、すべての工場の売上が予算に対して8割ほどでとどまり、赤字になる状況が続きました。これでは最終的にオーネックスが赤字になってしまうため、設備を集約することを考えました。

長野工場が一番小さな工場ですので、長野工場の仕事を埼玉県の東松山工場と神奈川県の厚木工場に移管したり、場合によってはオーネックステックセンターに移設し、長野工場を止めることでほかの工場の稼働率上昇に1年から2年をかけて取り組んできました。そのような背景の中、現在は黒字化しています。

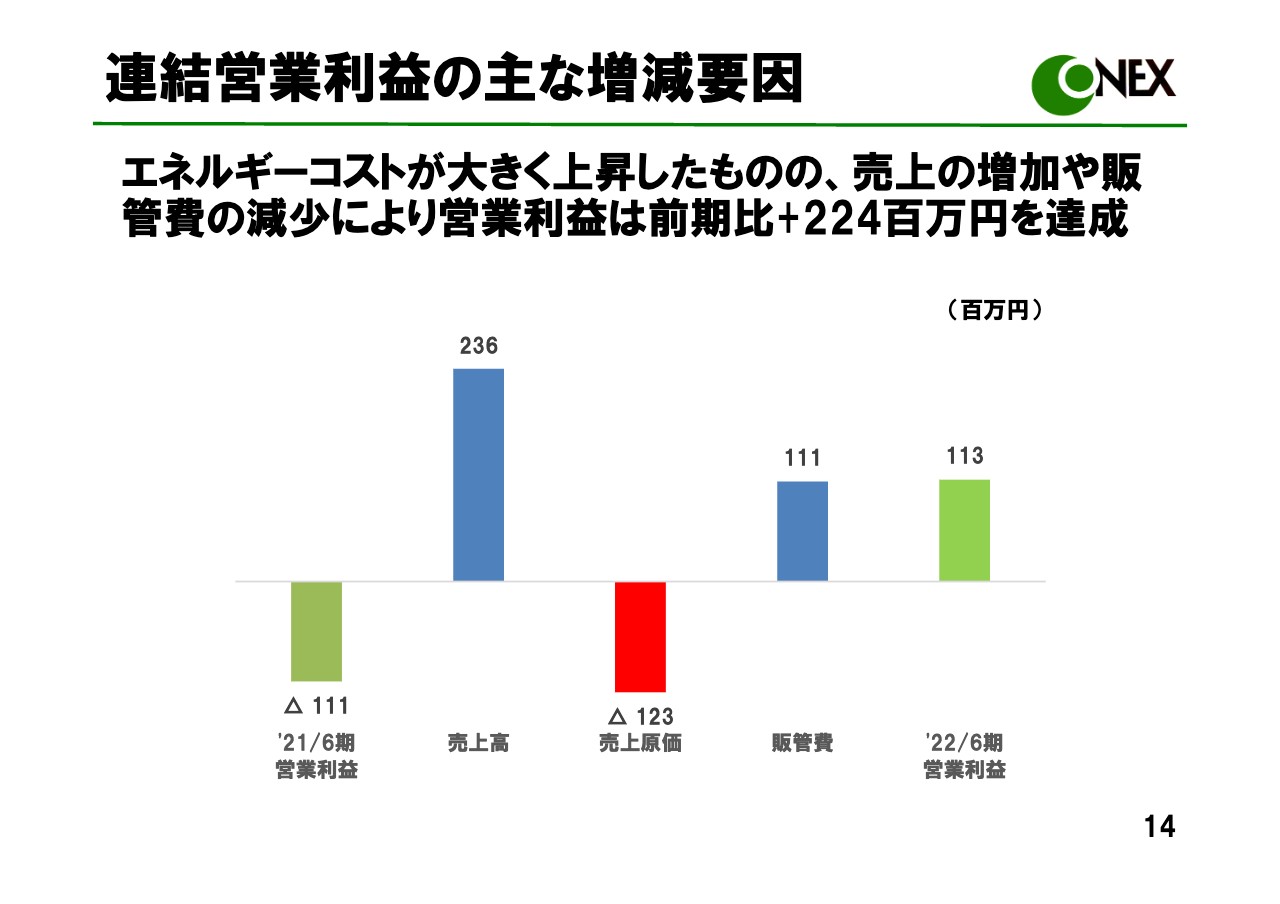

連結営業利益の主な増減要因

連結営業利益の主な増減要因です。2021年6月期と比べて、エネルギーコストが大きく上昇したものの、売上の増加や販管費の減少により営業利益は前期よりプラスとなりました。

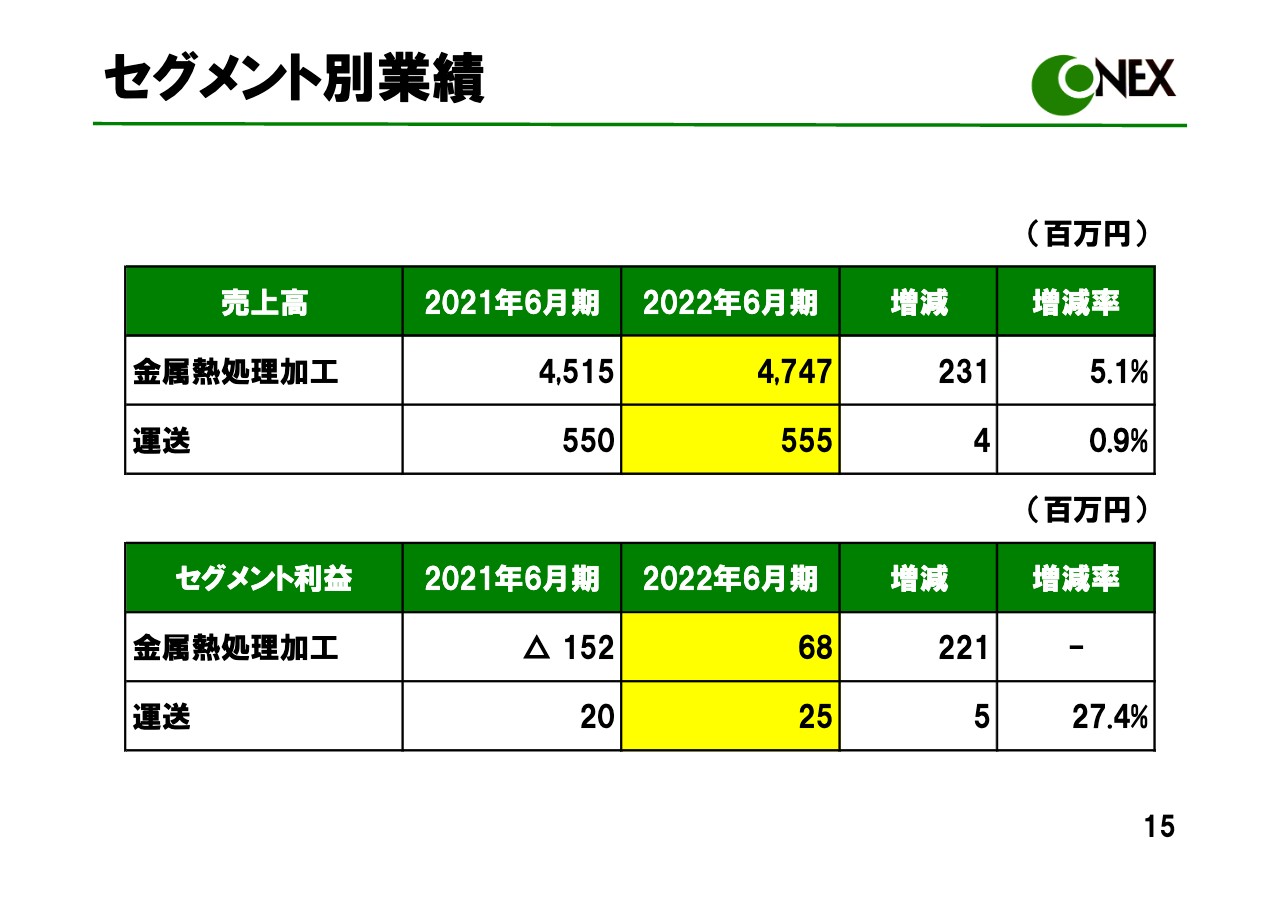

セグメント別業績

金属熱処理加工事業、運送事業それぞれの2022年6月期の業績はスライドの表の黄色の部分です。

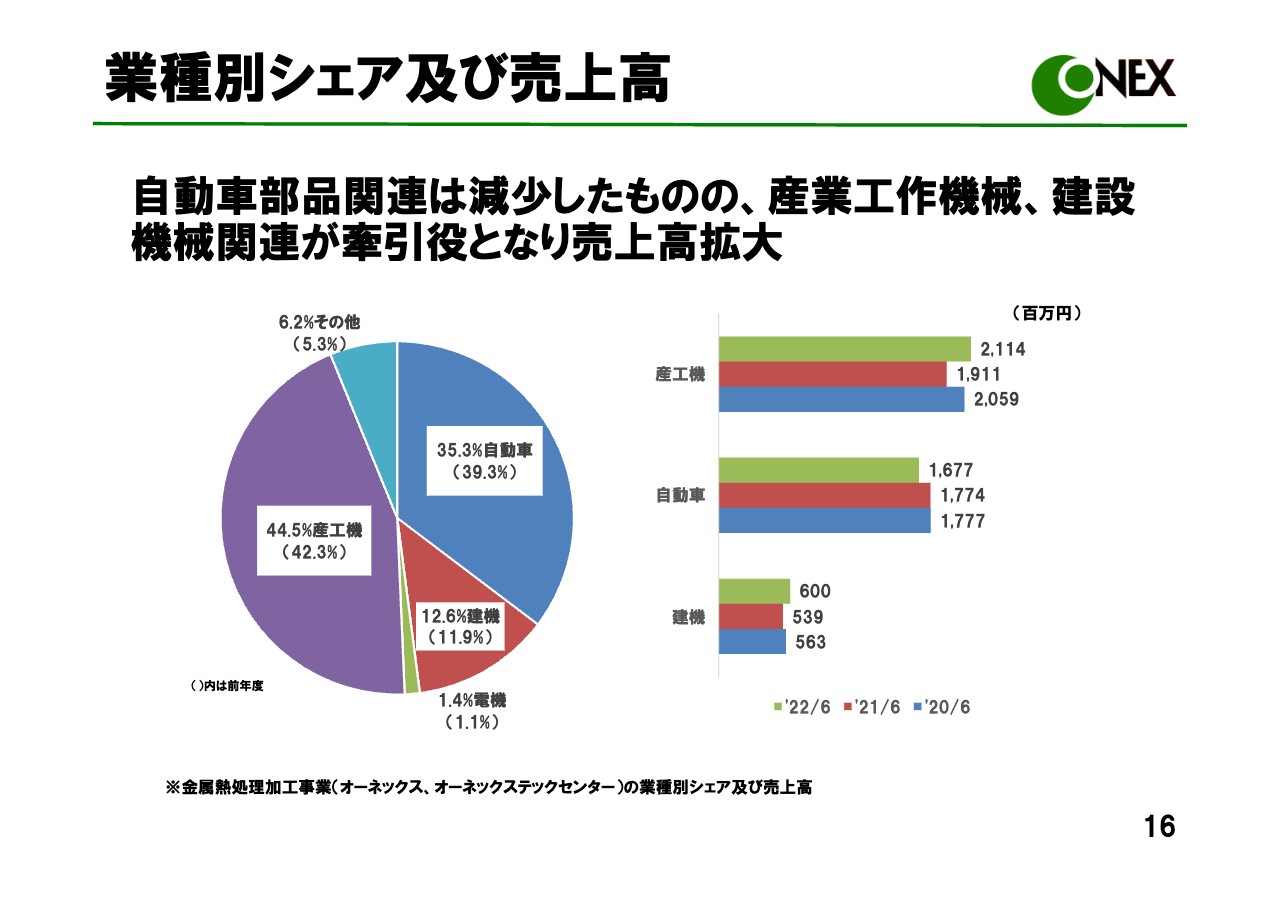

業種別シェア及び売上高

新型コロナウイルス感染症の影響により半導体の減少から自動車部品関連が減少し、全体の35.3パーセントでした。

産業工作機械には風車に関する売上もカウントしていますので、産業工作機械のセクターが比較的大きくなっています。

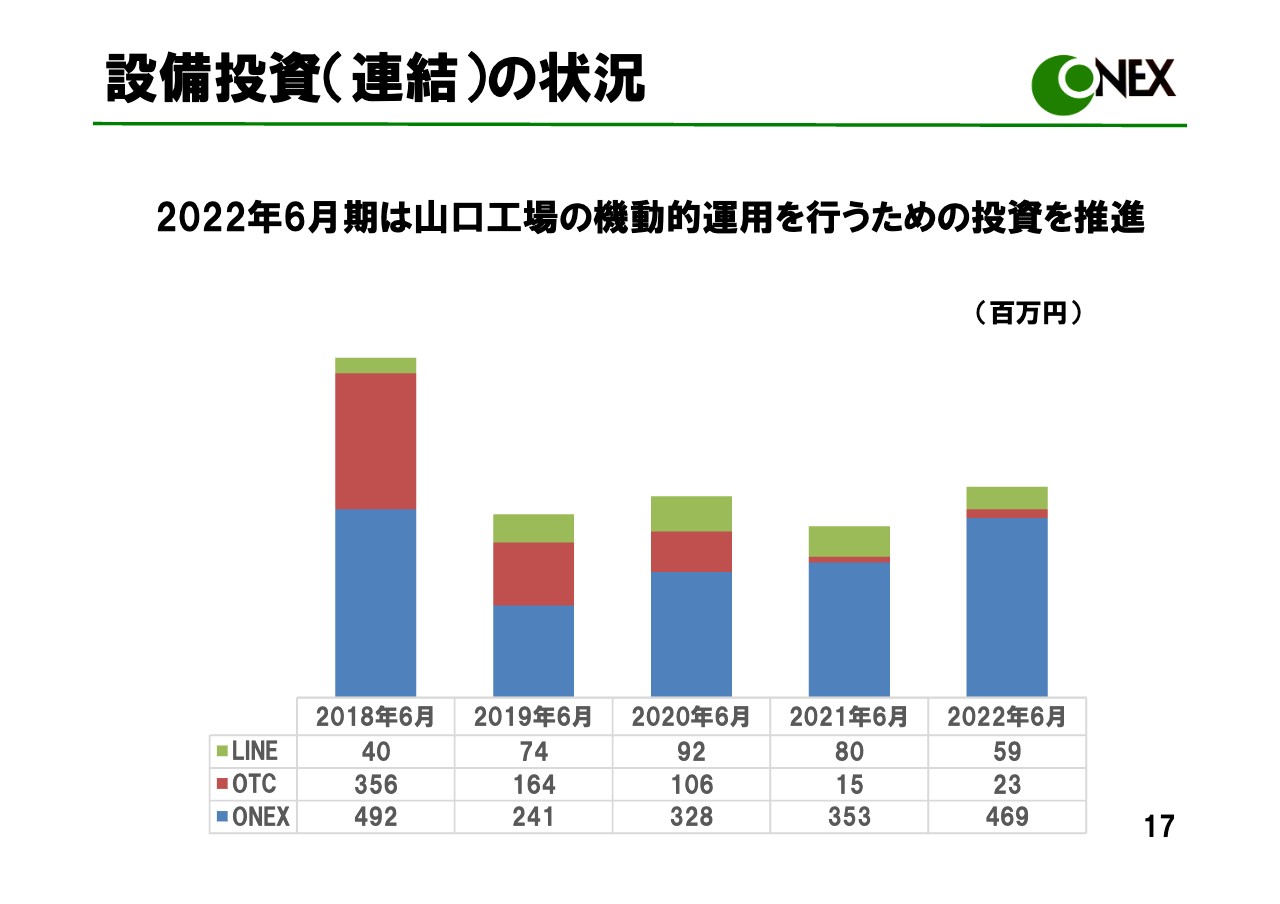

設備投資(連結)の状況

設備投資の状況です。2022年6月期はスライドのグラフで青色の箇所が急に上がっています。

このため、山口の第1工場と第2工場のいずれも動かすと稼働率が低い状況にありました。昨今、電気代やガス代は非常に高いため、状況に応じて第1工場と第2工場を機動的に運用することとしています。

オーバーフローした部分は、場合によっては三重県亀山市のオーネックステックセンターへ移管するかたちで、各工場の稼働率を大きく上げる施策をとっています。2022年6月期は山口工場の機動的運用を行うための投資を推進しました。

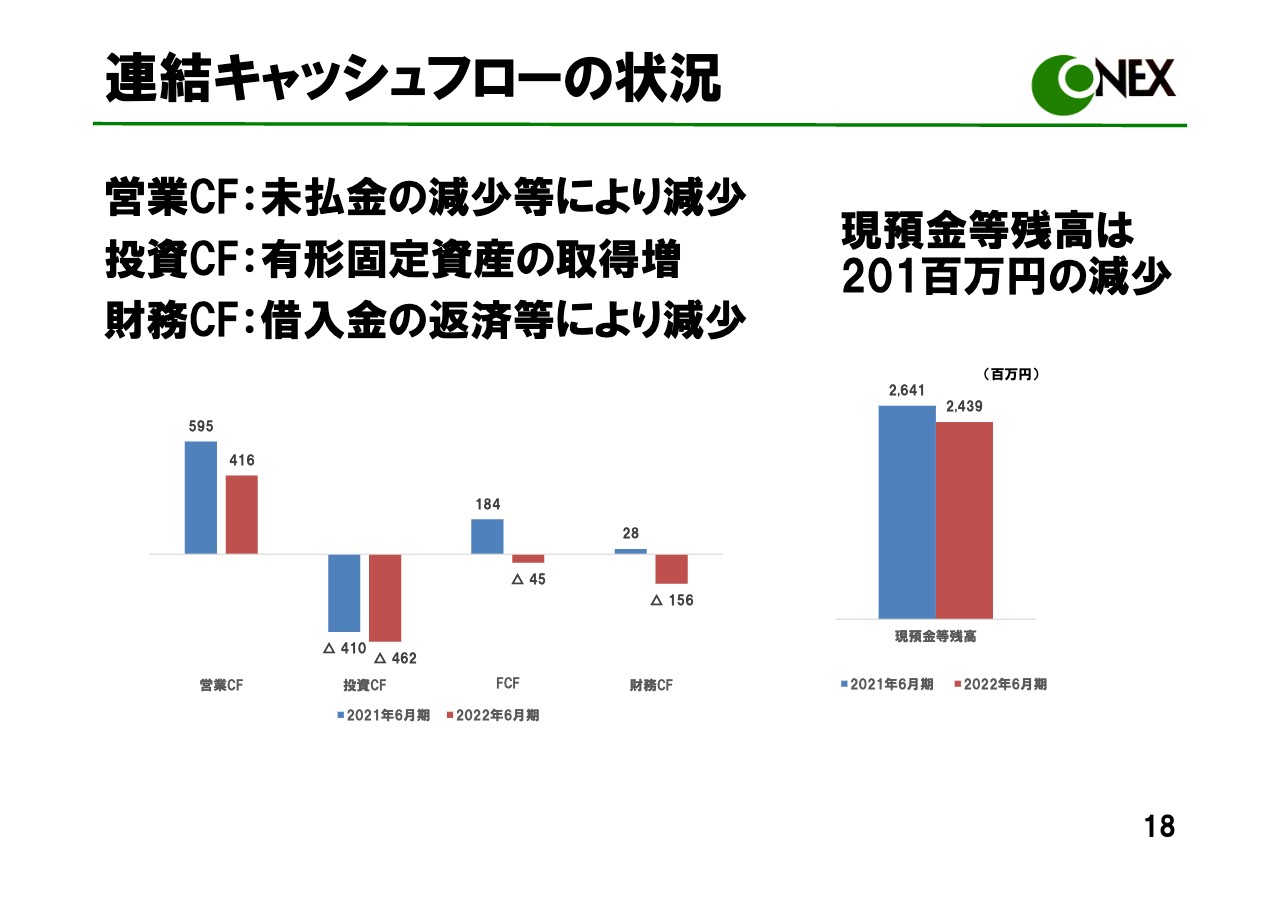

連結キャッシュフローの状況

連結キャッシュフローの状況です。スライド左のグラフでは営業キャッシュフロー、投資キャッシュフロー、フリーキャッシュフローなどを示しています。スライド右のグラフの現預金で見ると26億円から24億円となり、約2億円減少しています。

連結貸借対照表

連結貸借対照表です。マイナスになっているところが多いのですが、主な増減の理由はスライドの一番右側に書いています。新型コロナウイルス感染症の影響により、自己資本比率が低くなったものの、2022年6月期は、自己資本比率は上がってきております。

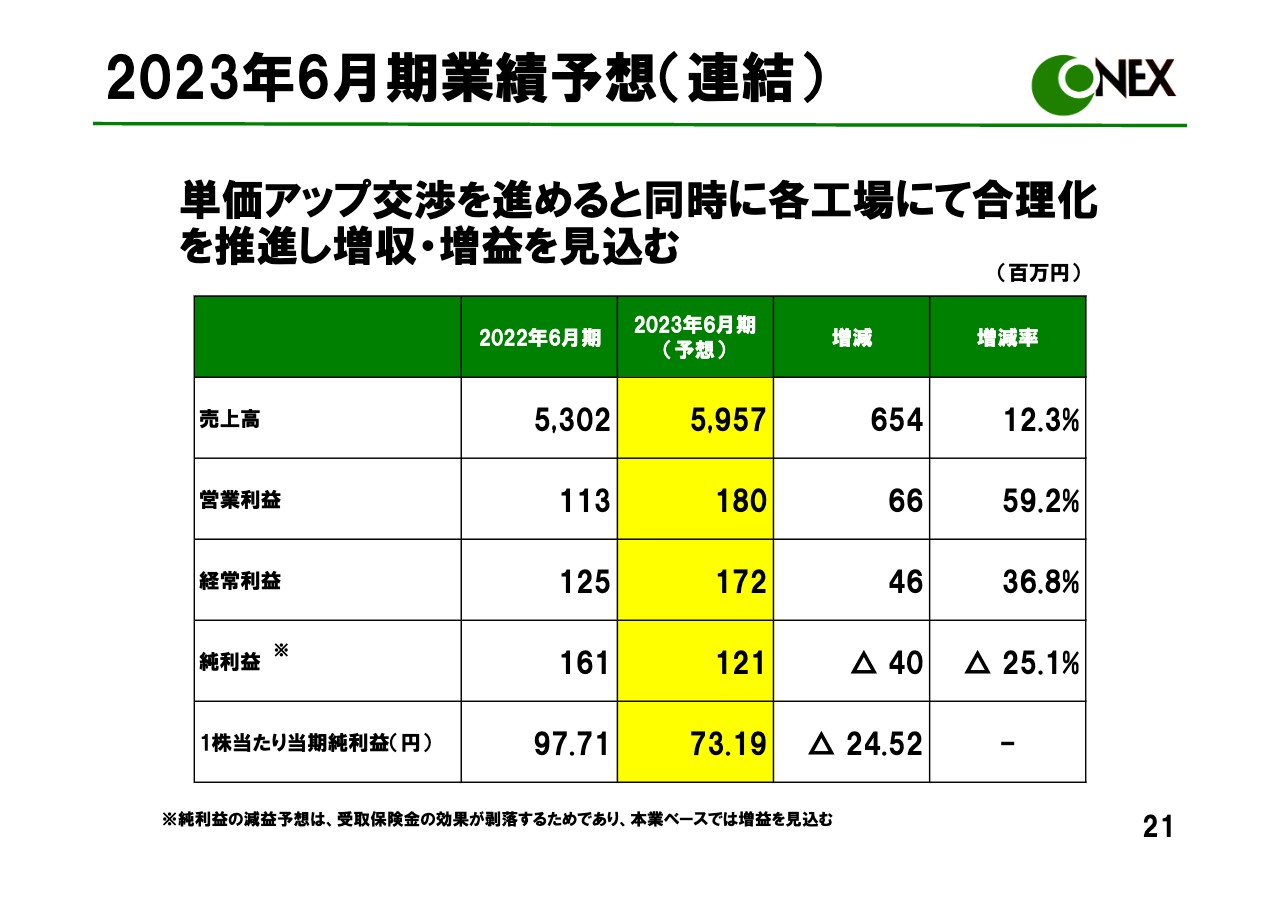

2023年6月期業績予想(連結)

2023年6月期通期の見通しをご説明します。単価アップの交渉を進めると同時に、各工場で合理化を推進し増収増益を見込んでいます。より筋肉質な体質にするため、いろいろな改革を進めています。

スライドの表の中央にある黄色い部分が今期の予想です。純利益は少し落ちていますが、これは特益が前期にあり、その特益分がなくなるためです。

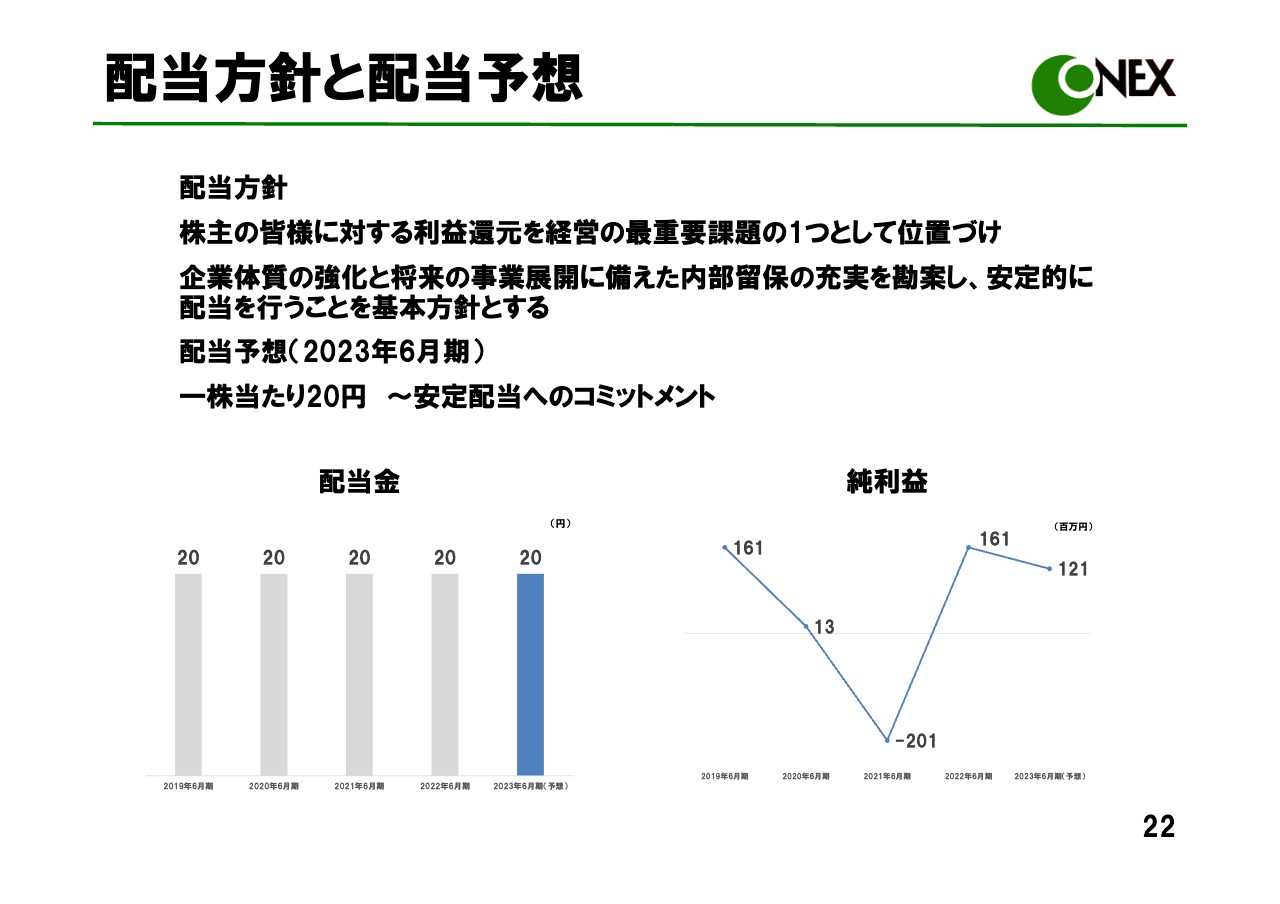

配当方針と配当予想

配当方針です。スライドのとおり、安定的な配当を行います。当社は設備産業のため、設備を入れ替えると相当の設備費がかかります。配当については安定的に行ってまいります。

純利益が予想より大きく上がる状況になれば話は変わってきます。後ほどお伝えしますが、値上げの効果が予想以上に出たり、いろいろな要素の中で収益性が上がってくることがあれば、増配を考えないということはありません。しかしながら、まずは安定的に配当していくのが今の考え方です。

今後の展望

今後の展望についてお伝えします。

スライドでは「新型コロナウイルス感染症による物流の停滞及び原油価格の高騰等」と書いていますが、コロナ禍の中でも仕事をしなくてはいけません。現実問題として、今まで私どもは営業でいろいろなお客さまのところに行き、Face to Faceの営業をしていました。

しかしながら、今はほとんどがテレビや、Zoomなど市販のものを使い、お客さまのところに行く時間をカットできます。また、営業的な活動費が落ちてくるため、どのように内容を深いものにしていくのかという課題はありますが、営業体制の見直しも進めています。

どちらにしても「モノが流れず、半導体が来ない。だから、車ができない」という状況があります。非常にわかりにくい世の中であることは事実です。原油の価格も以前の倍くらいの値段になっています。

そのような要素とは少し違うのですが、米中の貿易摩擦もあります。場合によっては中国に仕事を出したくないため、日本に回帰することもありえます。いくつかの部品メーカーは日本の生産比率を非常に上げています。私どもにとってプラスの要素になってくるため、そのような要素を挙げています。

また、ロシアによるウクライナ侵攻が半年前に始まり、原子力の問題もありますが、ロシアのガスや油が使えないため、ヨーロッパでこれらの値段が非常に上がっています。今は日本よりガソリンと電気代が高くなっています。

ただし電気代については、アメリカは日本の半額くらいの値段だと思います。そのような意味では「アメリカはガスも電気も常に全部安い」という時代は終わっています。これは為替の要素が大きいため何とも言えないのですが、全世界含めて値段が上がっています。

日本のガソリン価格の上がり方を見ると、アメリカやヨーロッパに比べ非常にマイルドな動きです。国内だけ見ていると「上がった」というかたちになりますが、世界的に見ると日本のほうがどちらかと言えば安定した状況になっていると思います。

先ほどお伝えしたように、グローバル化のリスクが顕在しています。今まで中国で行っていたことが、台湾との問題などいろいろな問題があるため、ベトナムやインドで行うようになる話がでてきます。

もう1つの要素として、タイはアジアのモータウンと言われるくらい自動車産業が集積していますが、現在軍事政権の流れを汲む新政権になっています。1党独裁の中国とあまり変わらない状況です。来年は選挙があるという話ですが、本当に選挙を行い民主的な政治ができるのかという問題があります。

そのような意味でカントリーリスクがあり過ぎるため、「もっと国内の比率を上げないとまずいね」という議論が、だいぶお客さまの間でささやかれています。国内に回帰すれば、私どもの仕事も多くなる方向に行くと思います。

また、スライドの囲みの下から2番目に「カーボンニュートラルな社会への動き、自動車EV化」を挙げています。「エンジンがなくなり、トランスミッションがなくなる」ということです。

エンジンは私どものメインである浸炭焼入の技術とは違うのですが、トランスミッションはほとんど浸炭焼入で処理されています。ただトランスミッションはほとんどの自動車部品メーカーやTier1が内製化し、熱処理も内製化しているため、私どもの会社には大きな影響はありません。

さらに、日本各地で起きる自然災害があります。地震や台風も起きますし、雨が長期間一定の地域で降り続けることも含まれます。

災害のリスクを考えると、工場を分散して持っていれば、どこかの工場がおかしくなっても他の工場に品物を移し、お客さまに安定して供給できます。そのような意味では、災害に対するリスクをある程度ヘッジしていけると思っています。

今後の展望

当社の経営戦略としては、熱処理技術の向上と新しい熱処理技術への取り組みになります。従前の浸炭焼入だけではなく真空熱処理を行います。これはまだポピュラーではないのですが、私どもの工場には現在2台くらい装置が入っており、処理の時間が短くなっています。

また、現在ほとんどの炉はガス燃焼しており、CO2を排出してしまうため、まずはガス燃焼を電気に変えていかなくてはなりません。電気に変えると設備費が高くなり、ユーティリティーも高くなるため、何かよい手はないかと考えました。真空熱処理ができれば、処理時間が少し短くなり、他のプロセスを統合することができます。

製品には最終的にショットプロセスという鉄の塊、砂のようなものをぶつけることで表面をきれいにしています。これは価値を生まない処理のため、それを割愛するためには真空中で浸炭を行うことで、そのプロセスを省けることにつながります。

新聞にも出ていましたが、中小企業向けにCO2を排出しないようにするためにお金を出す取り組みがあります。1物件で1億8,000万円くらいお金が出る話のため、それを積極的に使いガス加熱から電気加熱に、真空浸炭炉として転用していきたいと思っています。

さらに、顧客のニーズを的確に把握して提案型の営業をします。これは先ほどのCO2削減にもつながるのですが、お客さまも熱処理設備を持っており、電気に変えていく方向は私どもと同じようにあります。

現実問題として施策も行い、よい評価もいただき、場合によってはお客さまの設備を1台、2台と止めていくことになります。私どもはその受け皿になるかたちの中、同じように燃焼させていたのでは話になりませんから、燃焼させません。

私どもはブタンガスをメインに使っていますが、ブタンガスを使わない浸炭焼入を目指して動いています。

それから、ITを利用したワークスタイルへの転換、人材の育成にも力を入れています。

今後の展望

当面の方針です。コロナ禍によって、世界がどのように変わっていくかについては、いまひとつ読めないところがあります。スクラップアンドビルドをいろいろと繰り返し、今は炉を多少止めてでも収益が出るような筋肉質な構造に持っていっています。効率化を追求して、収益性を上げていこうと考えています。

カーボンニュートラルな社会への対応も、十分に行っていかなくてはなりません。SDGsに向けたESG経営、自然災害への備えも行っていこうと思っています。

もう1つ背景にあるのは、労働人口の減少です。現在、厚生労働省が中心となって、外国人のより積極的な採用に取り組んでいます。私どもの業界も、厚生労働省にならって、なんとか外国の方を受け入れられるかたちを目指しています。熱処理技能検定試験の合格を目指して、レベルを上げてもらいながら共存していこうと、業界も含めて動いているところです。

今後の展望

今期以降の取組みについてです。厚木、東松山、山口の工場はすでに何十年も稼働している場所で、どちらかといえば古い歴史があります。

10年ほど前から東海・近畿地方の熱処理が増加トレンドにあり、オーネックスグループの成長戦略として、名古屋にも大阪にも近い、三重県の亀山に工場を作りました。

まだお客さまに私どもの会社が十分に認知されていないため、敷地としては一番広いところに新しい工場を作り、増設も含めて、重点的に取り組んでいきたいと考えています。

過年度実績については、長野工場を閉鎖し、厚木、東松山に製品を移管しました。厚木と東松山はそれぞれ工場が独立していたのですが、管理部門を統合して、1人の工場長が2つの工場を見るかたちで展開しています。

山口には第2工場があるのですが、景況に応じて両工場を機動的に運用していくこととし、第1工場に新しく設備を設置することで生産効率、稼働率を上げようとしています。大きな投資ですが、第1工場に1億2,000万円くらいの竪型の真空炉を増設することによって、お客さまの需要に応えようとしています。

今後の展望

今後の展望です。前期までに、オーネックステックセンターと山口工場には、太陽光発電を導入しており、年間CO2の削減量はオーネックステックセンターで106トン、山口工場で60トンとなっています。

当該工場の年間のCO2排出量から、オーネックステックセンターで約2.8パーセント、山口工場で約2.4パーセントと微量ですが少しでもCO2削減に寄与したいと考えております。

今期以降は状況を見ながら、厚木や東松山工場の屋根にも、太陽光パネルを取り付けて、CO2の発生をできる限り抑えていこうと考えています。資料右下が、オーネックステックセンターの屋根に付けた太陽光パネルの写真です。

今後の展望

今後の取組みです。どの工場で何があっても、お客さまの需要に十分に対応するため、4ヶ所の熱処理工場を中国地方、近畿地方、関東地方に分散しています。つまり、工場はバランスのとれた配置になっています。

次に、安全保障についてです。昨今、本当に悪質なサイバー攻撃が仕掛けられています。テレビ会議や資料などが流出してしまうと、お客さまの情報や熱処理技術の情報も流れてしまいます。そのため、堅牢なプロテクトをかけて、社外に情報が流出しないように手を打っています。

今後の展望

今期以降の取組みです。先ほどもお話ししたとおり、IT化によって省人化・省力化を着々と進めていきます。人を少なくすると同時に、真空浸炭炉を導入することによって、仕上げのプロセスをカットすることも進めていかなければなりません。ただ人を少なくするだけでは経営のバランスがとれなくなるため、そのようなことに取り組んでいます。

また、国内の人材だけではなく、外国の方を積極的に採用していきます。日本金属熱処理工業会が中心になって行っている熱処理技能検定を利用しながら、積極的に人材を受け入れられるようにしようと考えています。

以降の資料にはAPPENDIXとして、用語の説明がありますので、ぜひ参考にして下さい。

大屋氏よりご挨拶

最後に日本の熱処理マーケットの規模がどのくらいあるのかというお話をしたいと思います。自動車メーカーが内部で行っていることは公表されず、Tier1も公表していません。

外注している熱処理業者もあります。熱処置の組合に加盟している業者の数は、比較的大きい組合では200社くらいありますが、それ以外にも組合に入っていない業者はおそらく150社から200社くらいあると考えられます

経済産業省が出している推定データでは2,600億円から3,000億円くらいの規模となっています。自動車メーカーもTier1も建機メーカーも内製化しているところがあり、日本全体ではどのくらいのマーケット規模なのかと我々もいろいろと推定しています。

内製化しているところは、当然トランスミッションが徐々に無くなっていくため、設備が徐々に収束していきます。しかし、ゼロにすることはなかなかできないと思います。

現在の熱処理外注市場の市場規模は約1,000億円くらいあると思います。その中で、浸炭焼入の市場がどのくらいあるかというと、少し難しいところがありますが、300億円くらいはあると思っています。トランスミッションがなくなれば、徐々に減ってくる見込みです。私どもの市場規模は、浸炭焼入という分野の中の24億円くらいで、約8パーセントくらいのシェアを有しています。

今、自社内で作っている会社の場合、大変なことの1つは労務管理です。3交代で、土曜・日曜も設備を動かさなくてはならないため、部署内で「どうして祭日に休めないのか」、「ほかの組み立て部署の人たちは、土曜・日曜に休んでいる」という声が上がるなど、労務政策的にも非常に難しいところがあります。

このような状況で、名古屋や大阪のお客さまが言っているとおり、お客さまが内製化しているものは基本的には縮小し、同時に、外注政策が積極的に取られていくと考えられます。また、CO2削減の流れがこれらに拍車をかけるかたちになるのではないかと考えています。そのあたりも今後ぜひ期待していただきたいと思います。ご清聴ありがとうございました。