2022年8月4日に行われた、株式会社いい生活2023年3月期第1四半期決算説明会の内容を書き起こしでお伝えします。

スピーカー:株式会社いい生活 代表取締役副社長CFO 塩川拓行 氏

2023年3月期第1四半期決算説明会

塩川拓行氏(以下、塩川):みなさま、こんにちは。株式会社いい生活の2023年3月期第1四半期の決算説明会を開始したいと思います。今日ご説明させていただきますのは、代表取締役CFOの塩川でございます。よろしくお願いいたします。

本日決算発表の資料を開示しており、決算短信、この説明会の資料、想定される質問をTDnetとコーポレートサイトに開示していますので、併せてご確認いただければと思います。質疑応答については随時チャットに書き込んでいただき、後ほどまとめて回答できればと思います。

まず、事業の概要です。すでにご存知の方もいらっしゃると思いますが、簡単に事業をご紹介します。いい生活は、「不動産市場をテクノロジーでよりよいものにする」をミッションとして掲げている不動産テック企業で、不動産業務を支援するSaaSを全国の不動産会社に提供しています。

ビジョンは、「不動産に関するあらゆる情報が集約される、不動産市場になくてはならない情報インフラになる」です。GDPの約12パーセントを占める不動産の市場は、人々の生活と切っても切り離せません。この市場を社会的共通資本として、誰にとっても利便性の高いものにするために、テクノロジーを通じてアップデートしていく事業を行っています。

不動産領域に特化、バーティカルなSaaSソリューションを提供

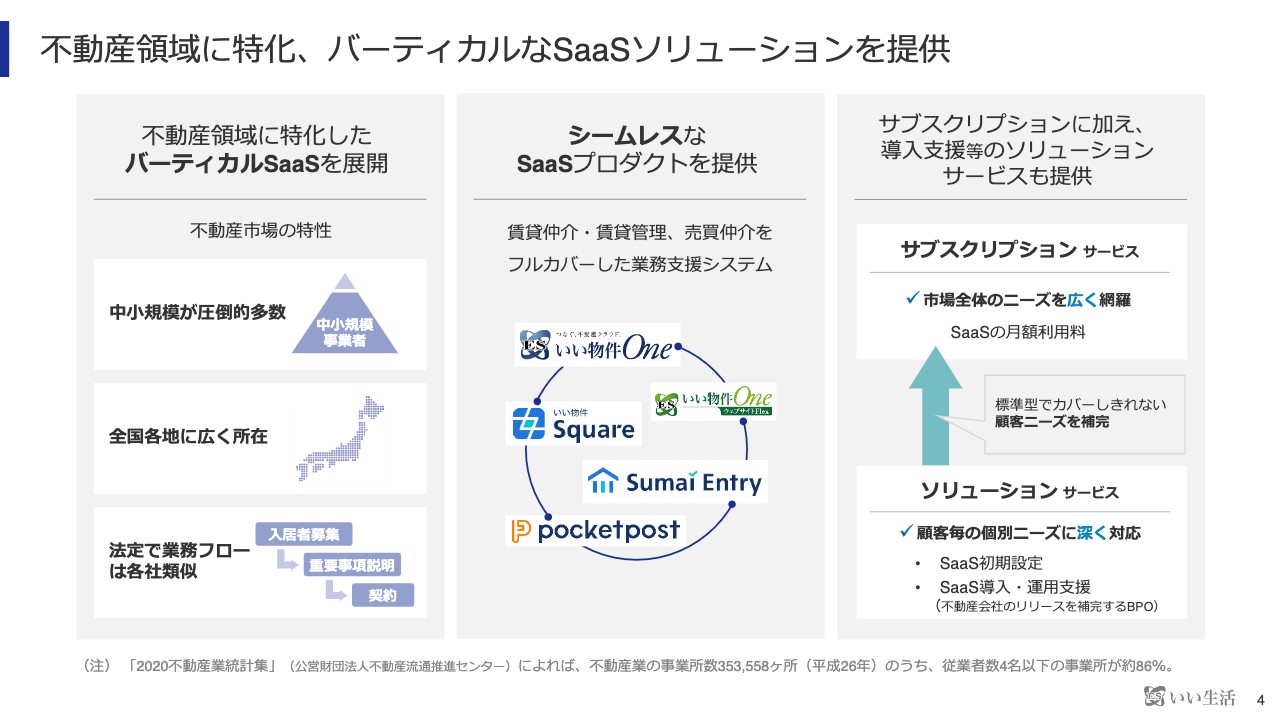

事業の特徴を簡単にまとめました。当社は業界特化型で、「バーティカルSaaS」という領域を展開しています。

不動産市場の特徴は3点あります。まず、典型的な地域密着型の産業で、全国に広く分散しているフラグメント市場です。2点目に、中小規模の会社が圧倒的に大多数となっています。3点目に、業務フローそのものが法律で細かく決まっています。

我々から見ると、まさにSaaSでサービスを提供するのにぴったりの業界構造だと考えています。当社は不動産という非常に大きな領域に特化して、バーティカルな方向にマルチプロダクトを展開しています。

主な対象顧客は、賃貸管理、賃貸の仲介、売買の仲介を行っている不動産会社です。バリュープロポジションとしては、1社1店舗の会社ももちろんですが、多店舗を展開している中堅以上の会社で、オンプレミスではなく最初からSaaSを選好される方が当社の主な顧客層だと考えています。

サービスとしては、不動産の賃貸の仲介、賃貸の管理、売買の仲介をすべてカバーするシステムを提供しており、業務支援SaaS「ESいい物件One」を中心にマルチプロダクトを展開しています。

サブスクリプションですので、月額のシステム利用料がメインの売上になります。加えて、システムを導入するためのBPOなどを提供しており、これをソリューション売上として区分して開示しています。

不動産会社のDXを支援、不動産取引のペインポイントを解消

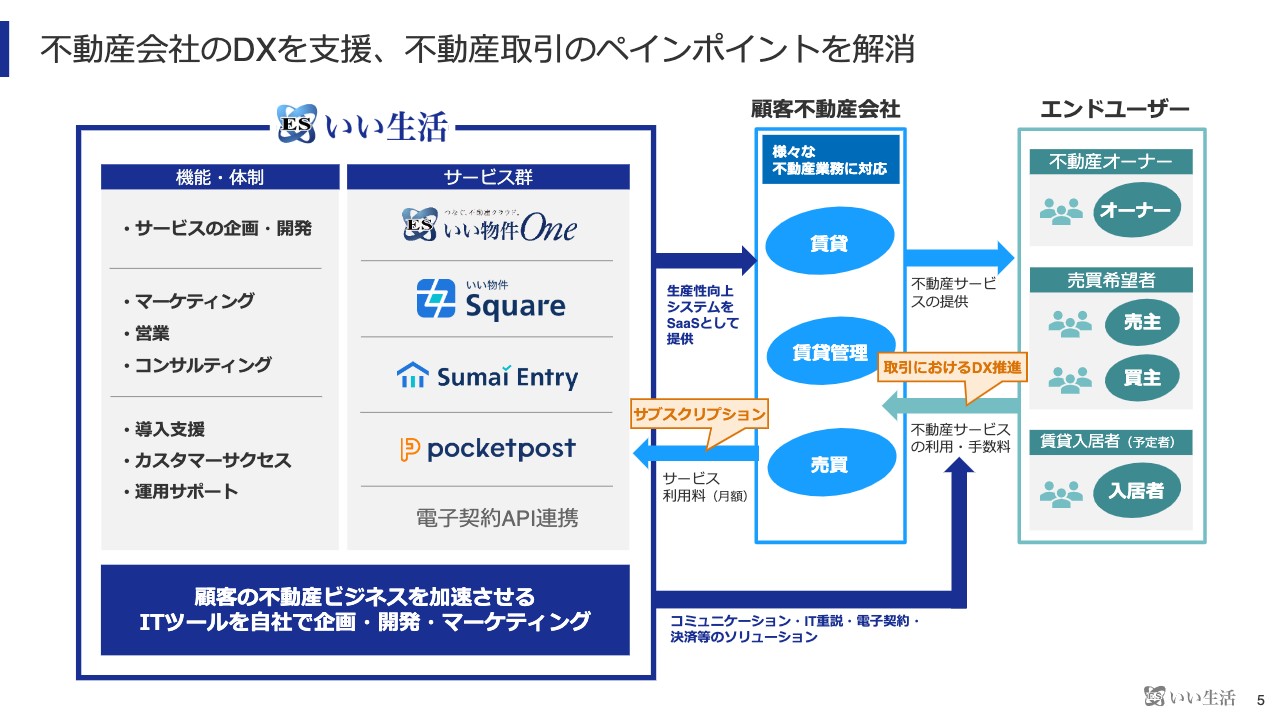

ビジネス相関図です。スライド左側に当社、中央にお客さまである不動産会社、右側にエンドユーザーがいます。不動産会社がエンドユーザーに対して一番よい不動産取引エクスペリエンスを提供するためのシステムを、当社はSaaSとして提供しています。

不動産業務を全て網羅するSaaSプロダクト群を展開

少し細かくて見にくいとは思いますが、今までご覧いただいたマルチプロダクトのプロダクト群のマップを拡大したチャートです。

当社のプロダクトのラインナップはもちろん、当社のプロダクトとつながっている外部の会社、例えば家賃保証会社や、当社のデータベースから物件情報をコンバートしている媒体なども含めて、当社を取り囲むエコシステムのようなものを表現しています。

当社は不動産取引のすべての工程をカバーするシステムをそれぞれ持っています。また、電子契約のように、外部のベンダーとAPI連携で組んで提供しているサービスもあります。ほぼすべての工程をカバーしていますので、当社と取引している不動産会社は、間に他のシステムを入れることなく、当社のシステムだけで不動産業務を完結できる点が特徴です。

このようにマルチプロダクトである点が、当社のプロダクト戦略のコアになっています。当社としては、不動産会社に部分最適ではなく、システムを使いこなしていただいて全体最適を実現していただくことを主眼として考えています。

いい生活のポジショニングと競争優位性

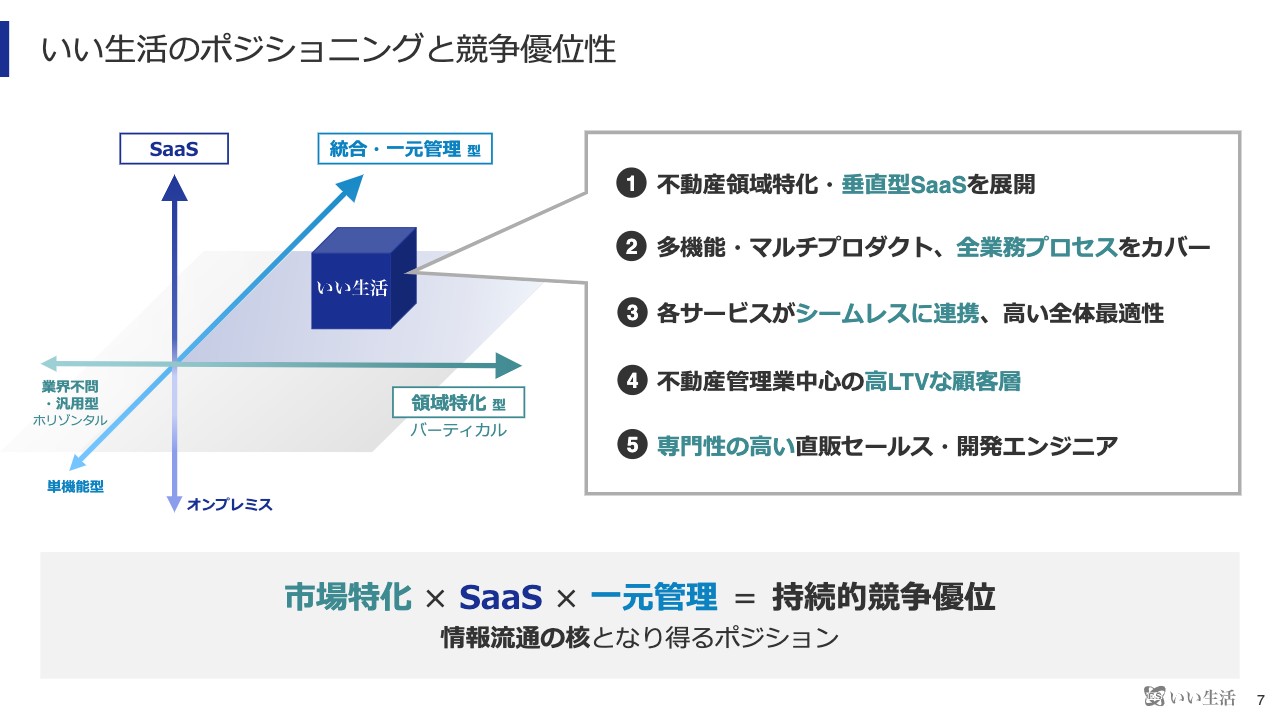

以前ご覧いただいたことがありますが、X軸、Y軸、Z軸で示した当社のポジショニングです。当社のポジショニングは、このスライドでよくご理解いただけるのではと思います。X軸はホリゾンタルかバーティカルかで、当社はバーティカルですのでX軸のプラスの位置にいます。

Y軸はシステムとして単機能型か統合・一元管理型かで、当社は統合・一元管理ですのでY軸もプラスの領域にいます。Z軸は縦の方向で、下がオンプレミス、上がSaaSです。当社はまさにSaaSオンリーのプロダクト構成ですのでZ軸も上にいます。

競争優位は5つあります。

1つ目は垂直型SaaSを展開していること、2つ目はすべての業務をカバーするマルチプロダクト戦略を採っていることです。

3つ目は、各サービスがSaaSのため、すべてSaaS上でシームレスに連携でき、高い全体最適性をお客さまに提供できることです。

4つ目は、不動産管理業を中心に高いLTVのお客さまを持っていることです。

5つ目は、自社開発がメインで、自社で専門性の高い開発部隊を構えて、直販セールスを行っていることです。

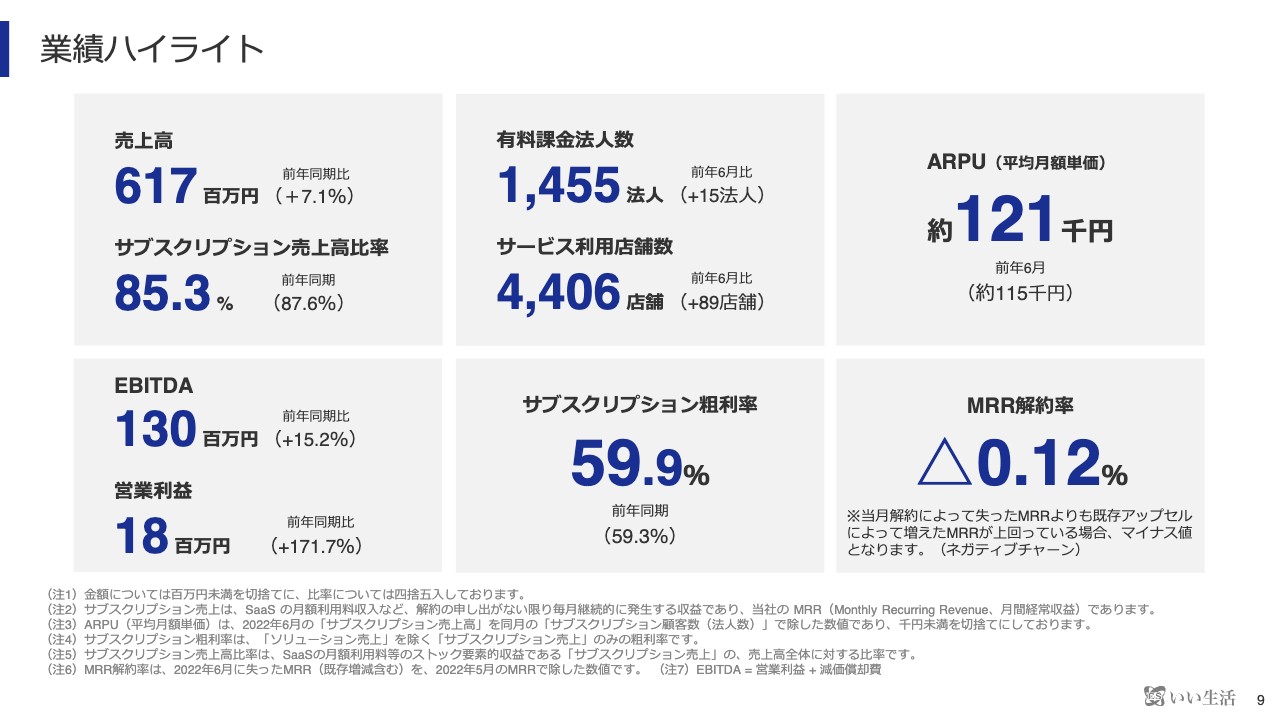

業績ハイライト

ここから第1四半期の業績についてお話しします。

スライドにハイライトを簡単にまとめました。

売上は6億1,700万円で、前年同期比7.1パーセントの増収となりました。その中で、サブスクリプション売上高比率は85.3パーセントでした。引き続き、比較的高いリカーリングの売上高比率を維持していると言えます。

EBITDAは1億3,000万円で、前年同期比15.2パーセントの増益となりました。営業利益も1,800万円で、2.7倍となる前年同期比171.7パーセントの増益となっています。顧客数は有料課金法人数が1,455法人、サービス利用店舗数は4,406店舗です。サブスクリプション粗利率は59.9パーセントとなりました。

ARPUは12万1,000円で、前年6月と比べてやや増加しています。MRR解約率(レベニューチャーン)は、マイナス0.12パーセントのネガティブチャーンとなりました。既存のお客さまのエクスパンションが解約を上回っている状態ですので、6月は非常によい数字が出たと思っています。

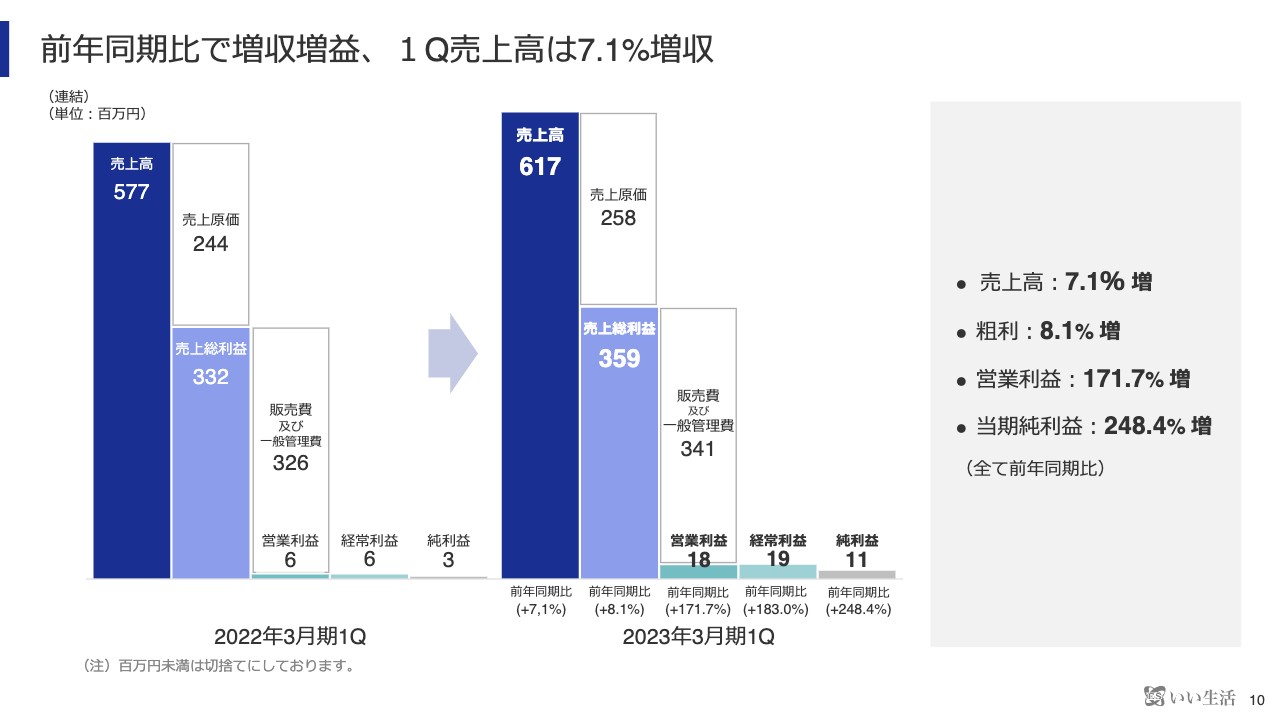

前年同期比で増収増益、1Q売上高は7.1%増収

P/Lです。お伝えしたとおり、売上は6億1,700万円で前年同期比7.1パーセント増、粗利は前年同期比8.1パーセント増、営業利益は前年同期比171.7パーセント増となりました。スライドはゼロからのスケールで記載していますので、当社の収益費用構造などがわかりやすいと思います。

営業利益はまだ第1四半期のためあまり大きくはありませんが、通期では5月に発表している業績予想どおりの数字を出せるのではと考えています。

費用構造などは、後ほどご説明します。

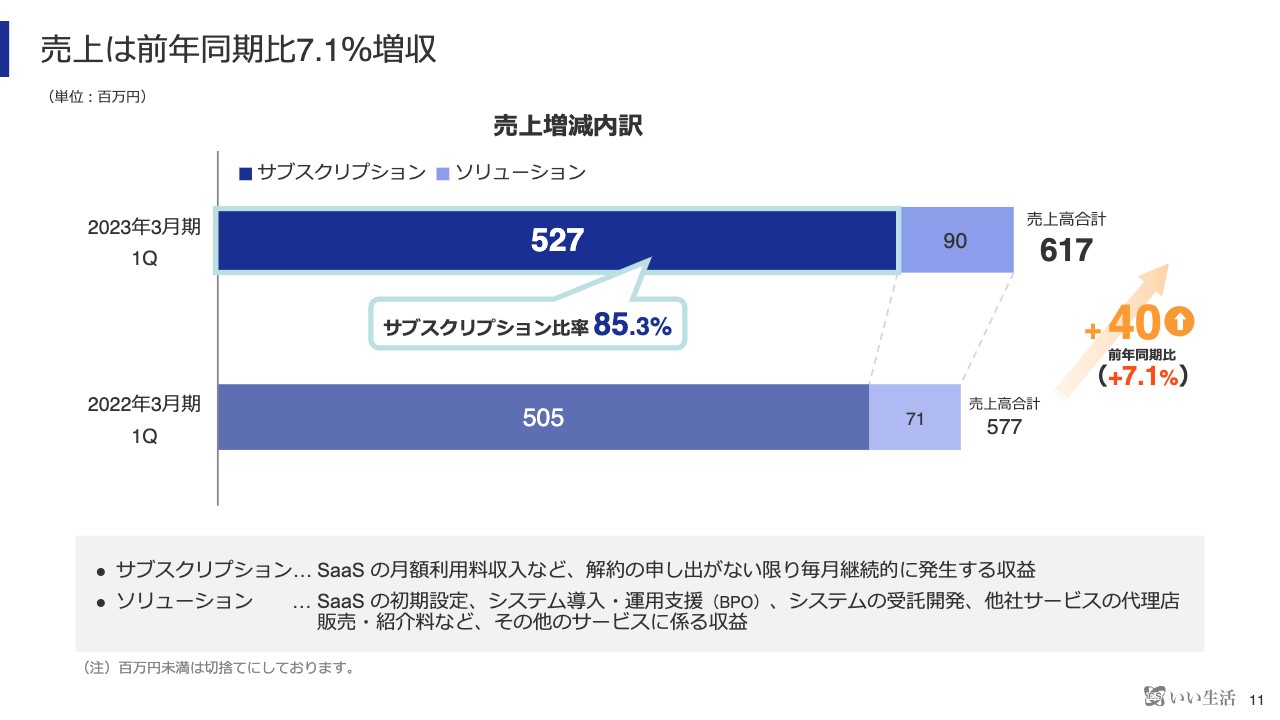

売上は前年同期比7.1%増収

前年同期と比較した売上の構成です。主にSaaSの月次売上となるサブスクリプションと、ソリューションの売上からなっています。ソリューションは、SaaSの初期設定料金や、当社が子会社を通じて提供しているシステムの導入と運用に関するBPOの業務です。

不動産会社は必ずしもITを使うリソースをたくさん持っているわけではありませんので、当社が導入時のデータ整備等、リソースを使ってお手伝いしています。継続的というよりはスポットで上がってくる売上を、ソリューションにまとめて区分しています。それぞれ前年同期比で伸びており、合計約4,000万円、7.1パーセントの増収となりました。

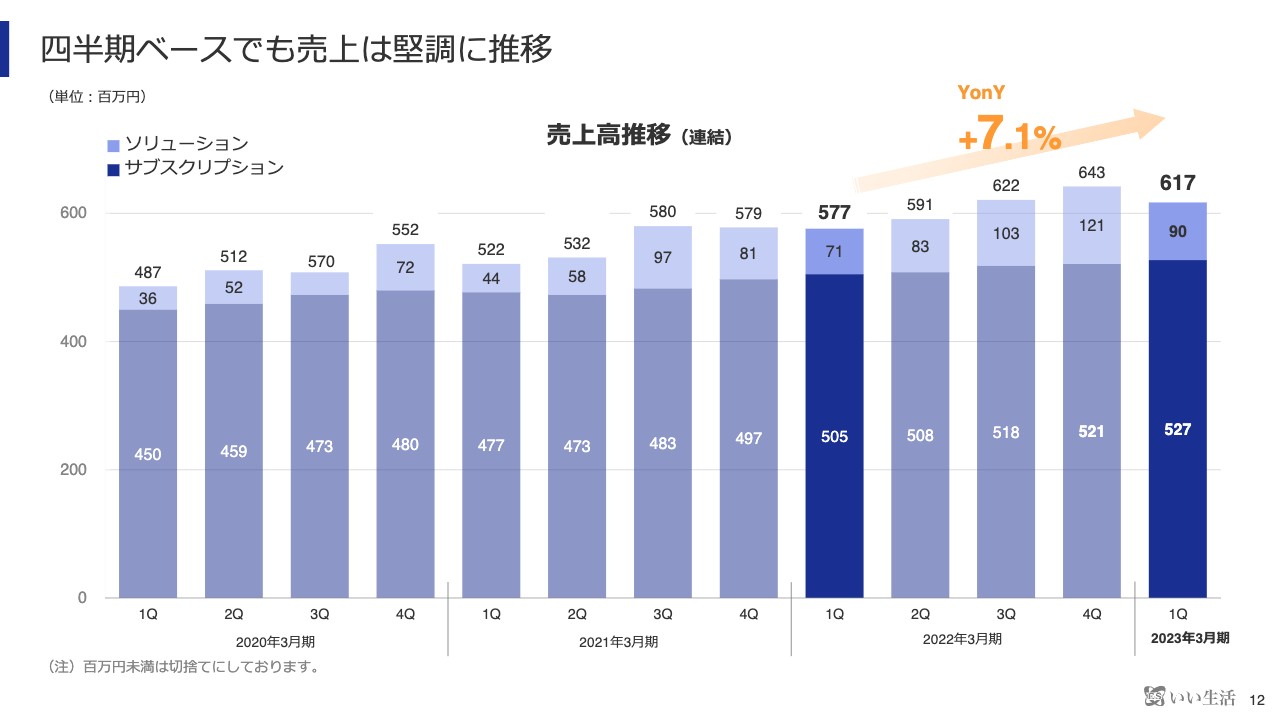

四半期ベースでも売上は堅調に推移

四半期の推移です。グラフの下は当社の根幹であるサブスクリプションで、上がBPOの売上が入っているソリューションです。

ソリューションは月によって若干のブレがありますので上下動することがありますが、トレンドとしては増収傾向だと思います。サブスクリプションは、安定的に増収を確保できている状況です。

利用法人数・店舗数・1法人あたり平均店舗数推移

利用法人数・利用店舗数・1法人あたり平均店舗数の推移です。お客さまの数としては、やはり1法人で多店舗を展開されているお客さまが増えています。例えば、最初は1店舗からスタートして他の店舗にも拡大するかたちで、当社のお客さまの中での幅が広がっています。そのことを表現するために、このようなデータテーブルを準備しました。

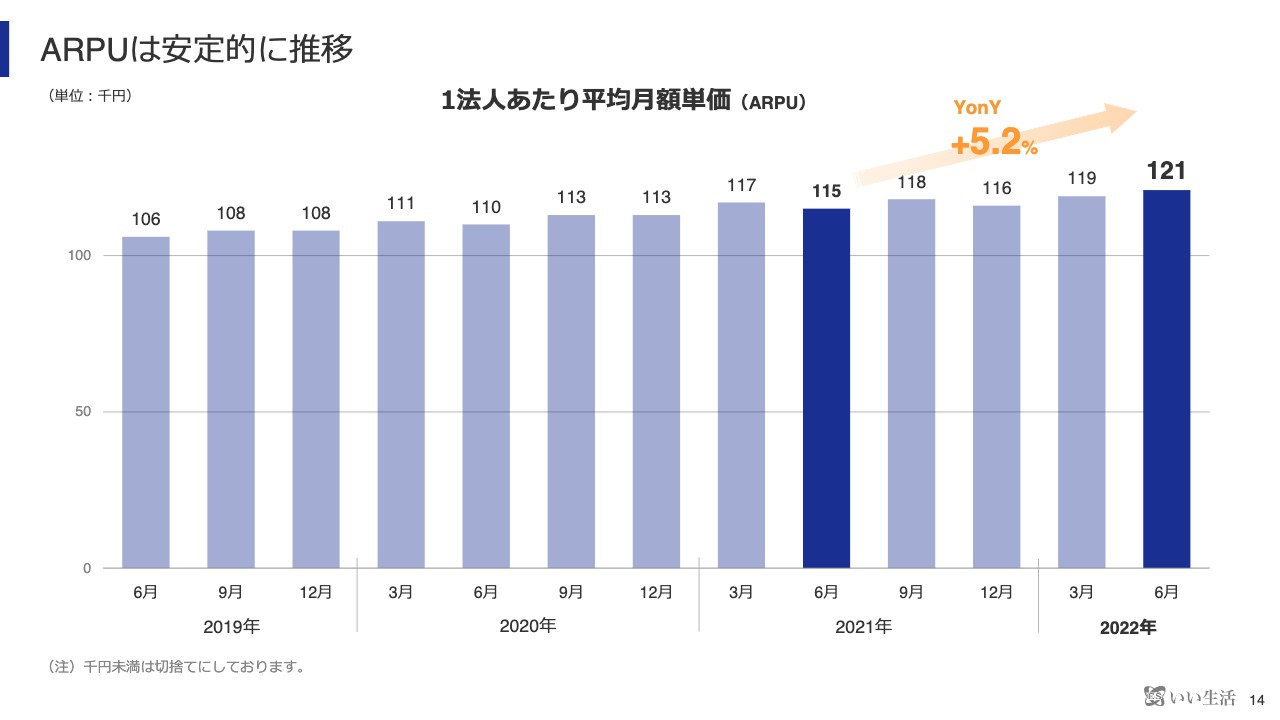

ARPUは安定的に推移

ARPUです。大きな変化ではありませんが、徐々に上がってきています。6月は12万1,000円で、前年6月と比べると5.2パーセントの増加と、ステディな増加になっていると見ています。

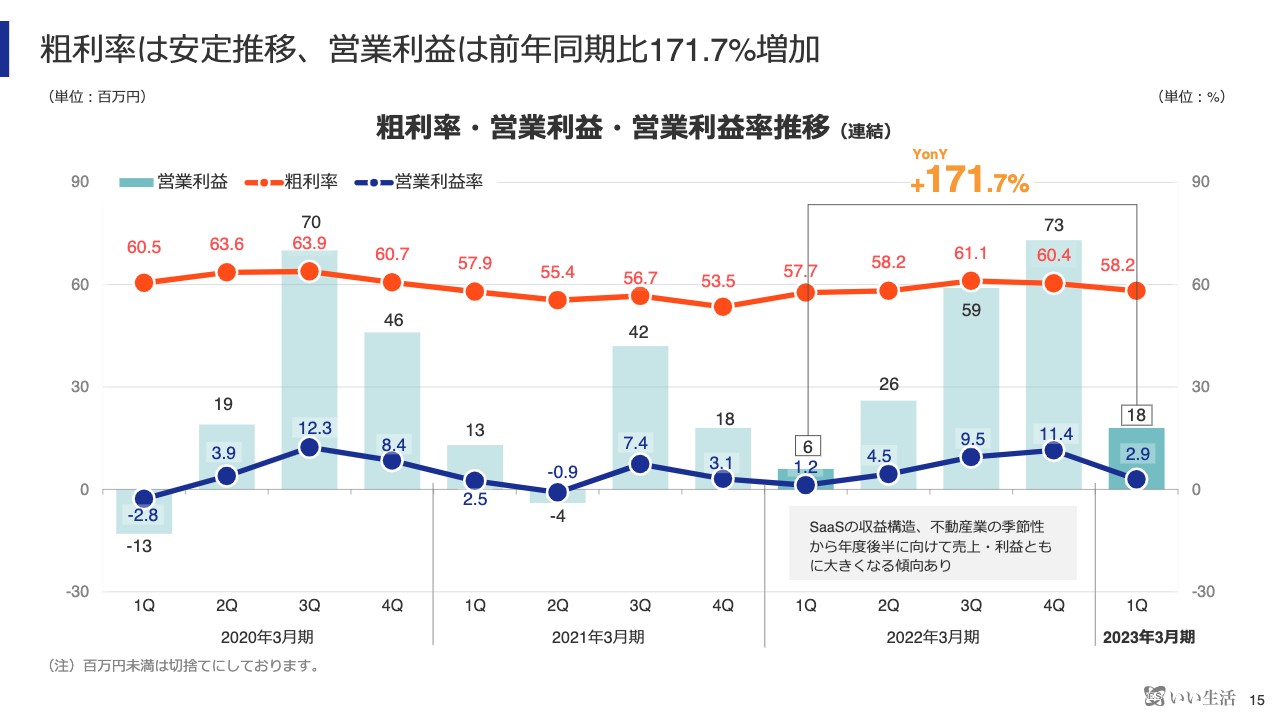

粗利率は安定推移、営業利益は前年同期比171.7%増加

粗利率・営業利益・営業利益率の推移を見ると、若干の季節性があることが読み取れます。原因の1つは、SaaSビジネスの特徴として年度の後半にいけばいくほど売上が伸び、結果的に利益も出てくることです。過去を見ても、当社にもその傾向はあると思っています。

また、1月から3月は不動産の繁忙期で、不動産業のみなさまがよく動かれる時期になります。それに向けてシステムの導入検討と利用が少しずつ盛り上がってくるのだろうと思っています。

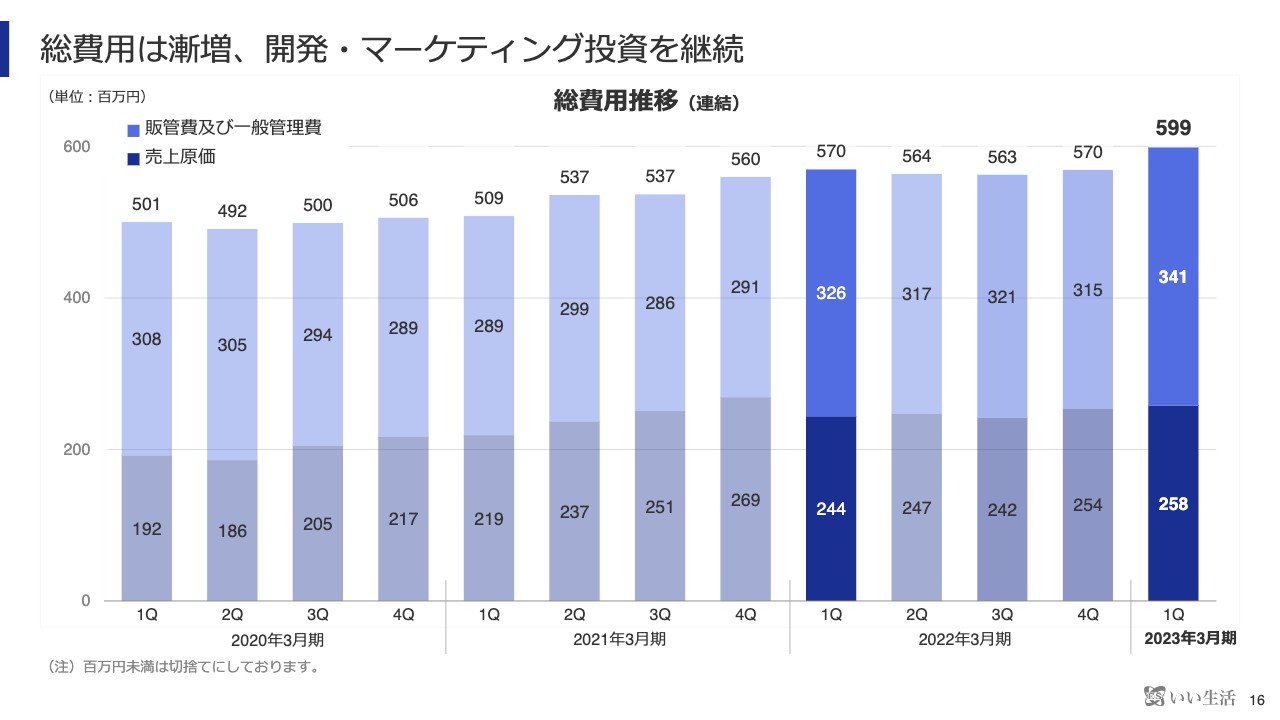

総費用は漸増、開発・マーケティング投資を継続

総費用の推移ですが、こちらは漸増しています。個別の費用は売上原価と販売管理費にブレークダウンして、次のページでご説明します。今、プロダクトの開発投資にも力を入れており、マーケティングの投資もしっかり行っていますので、費用としては徐々に増えていく傾向にあると思います。今は売上成長が費用の伸びを上回っていますので、このトレンドを続けたいと考えています。

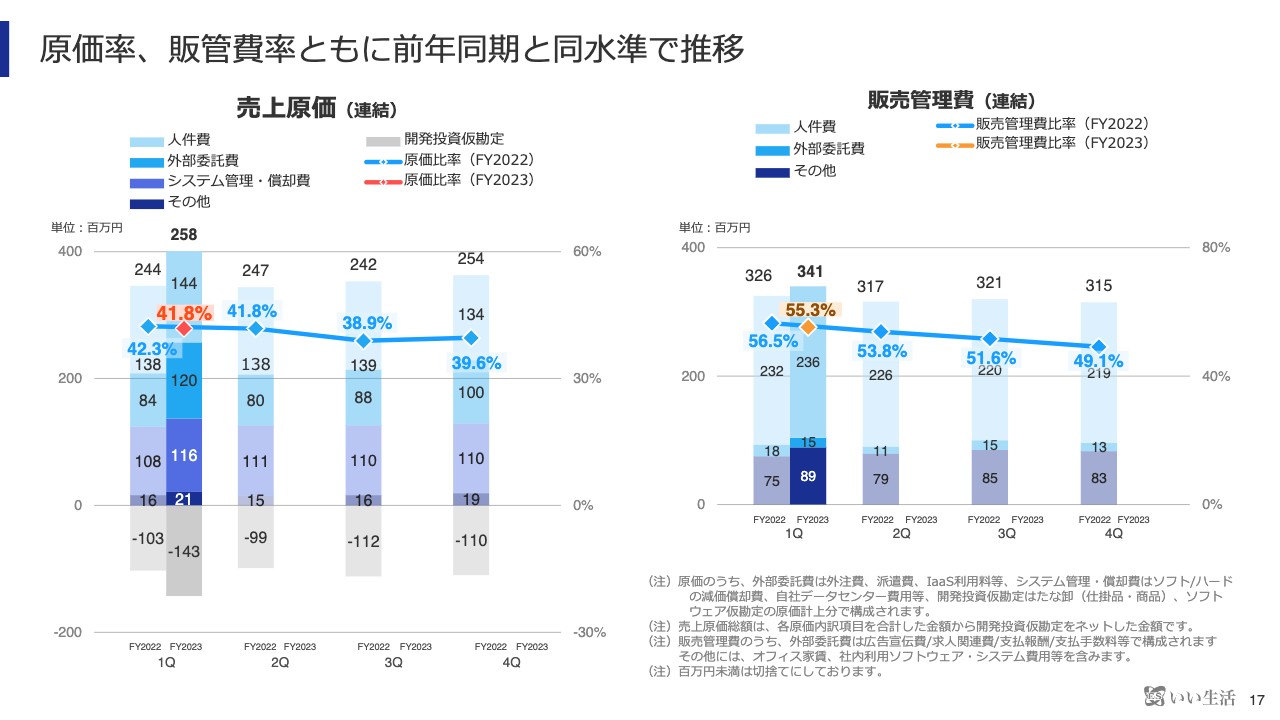

原価率、販管費率ともに前年同期と同水準で推移

少し細かいスライドですが、左が売上原価、右が販売管理費で、それぞれの前期比の推移を表しています。売上原価は伸びている項目もあり、例えば外部委託費は1億2,000万円になっています。当社が利用しているIaaS環境である「AWS」の利用度合いが拡大していることと円安の影響も若干あり、全体の費用もやや増えています。

売上原価の棒グラフではマイナスになっている数字があります。こちらはソフトウェアに関する投資の仮勘定で投資額とほぼイコールになりますので、投資額も前期に比べると若干増えています。現在行っている新しいプロダクトの開発への投資がこちらにあらわれてきています。

販売管理費でも、新卒を中心にマーケティングセールスの人員を拡張していますので、人件費がやや増えてきています。今期の原価比率は41.8パーセント、販売管理費比率は55.3パーセントでした。当社は期が進むにつれて、どうしても人の採用が年度の頭に集中しますので、その時期は費用が大きくなりやすい傾向にあります。

ホリゾンタルなSaaSの会社は広告宣伝に非常に力を入れており、タクシーに乗るとSaaSの会社のCMがけっこう多い印象を受けます。当社はバーティカルなSaaSで、ターゲットが不動産業と明確ですので、今のところマスに向けた広告を大々的に展開することは考えていません。

今のマーケティングセールスの活動で、十分リーチはできているだろうと考えています。突発的に広告宣伝費に大きな支出を行うことは基本的にはありませんので、販売管理費の構造推移も比較的安定していると思っています。

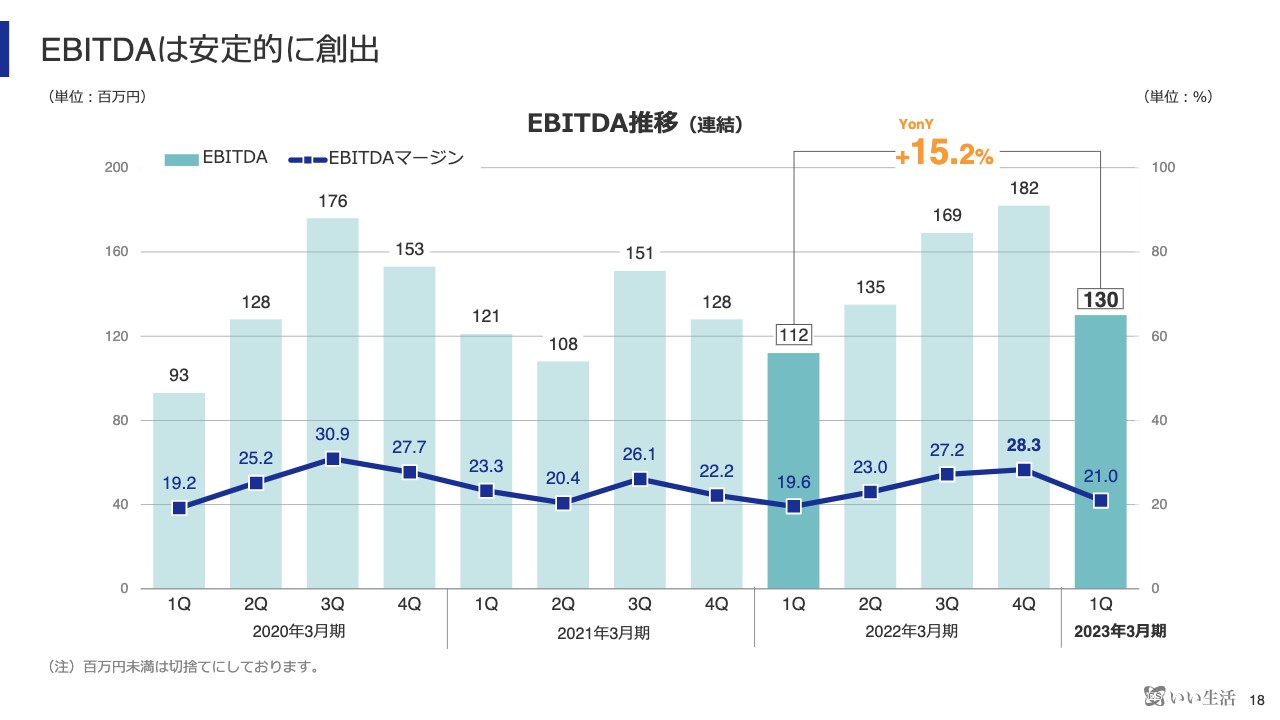

EBITDAは安定的に創出

EBITDAの推移です。第1四半期は1億3,000万円でした。

前期は通期で約6億円のEBITDAがありましたので、当期も営業利益と減価償却で前期を上回る数字が出せるだろうと思っています。

EBITDAは「稼ぐ力」として開示していますが、当社の時価総額と比べると倍率的にはまだまだ低いと思っています。このあたりは評価していただけるようにがんばっていきたいと考えています。

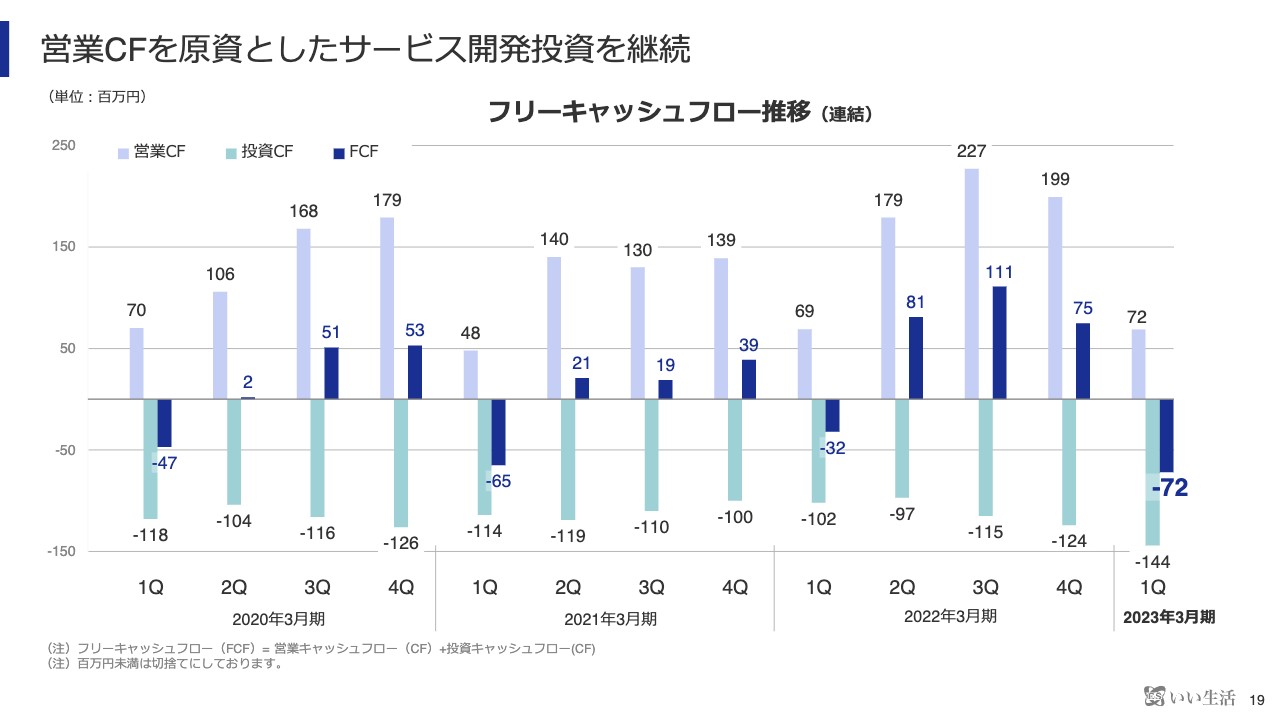

営業CFを原資としたサービス開発投資を継続

キャッシュフローの推移です。紫の棒グラフが営業キャッシュフロー、緑が投資キャッシュフローです。濃い青はフリーキャッシュフローで、営業キャッシュフローと投資キャッシュフローの差となります。

第1四半期はプロダクトの開発に力を入れていることもあり、投資がやや先行している状態です。しかし、基本的には営業キャッシュフローの中で投資をしっかり回していきたいと考えていますので、通期では均衡が取れると思います。

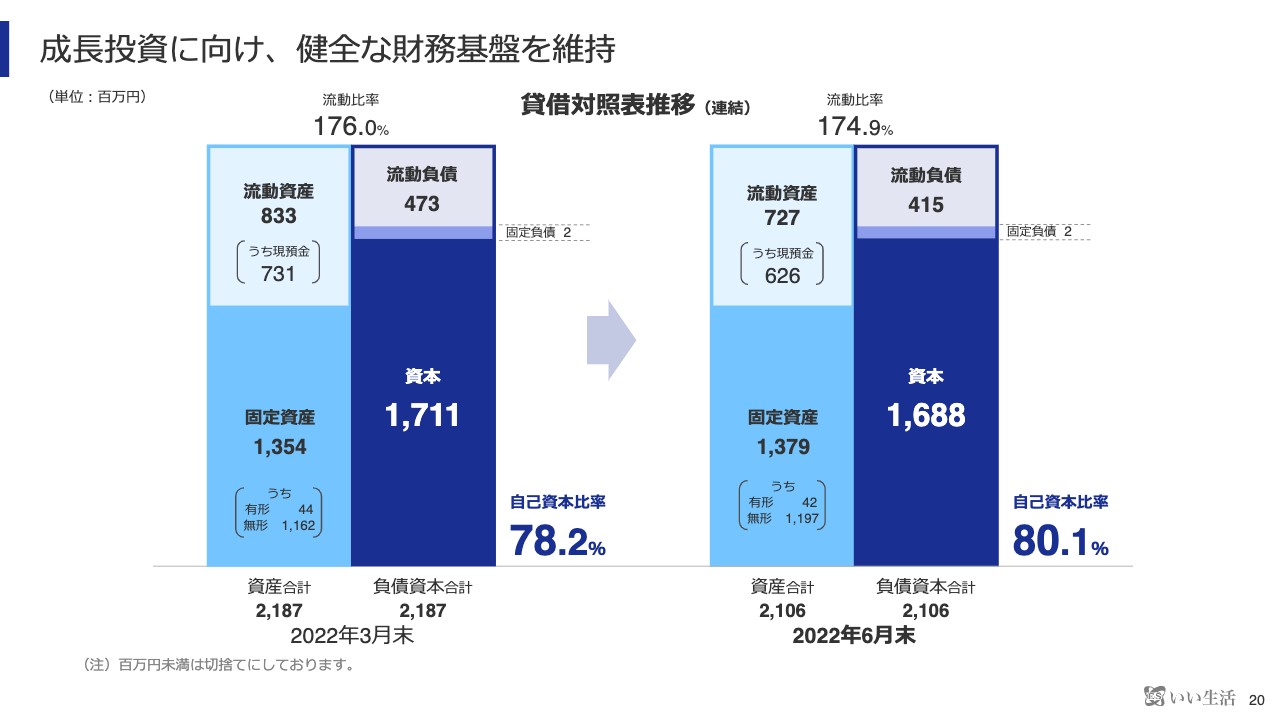

成長投資に向け、健全な財務基盤を維持

スライド右側のバランスシートは2022年6月末のものです。推移がわかるように、左側に2022年3月末のものも載せています。当社は借り入れがないため、資本のウエイトが当然大きくなっています。

現時点では借り入れをしていないためこのような構造ですが、資金を借りないと決めているわけではないため、今後投資をする場面もあるかもしれません。そのために健全な財務基盤を維持するということで、このようなバランスシートになっています。

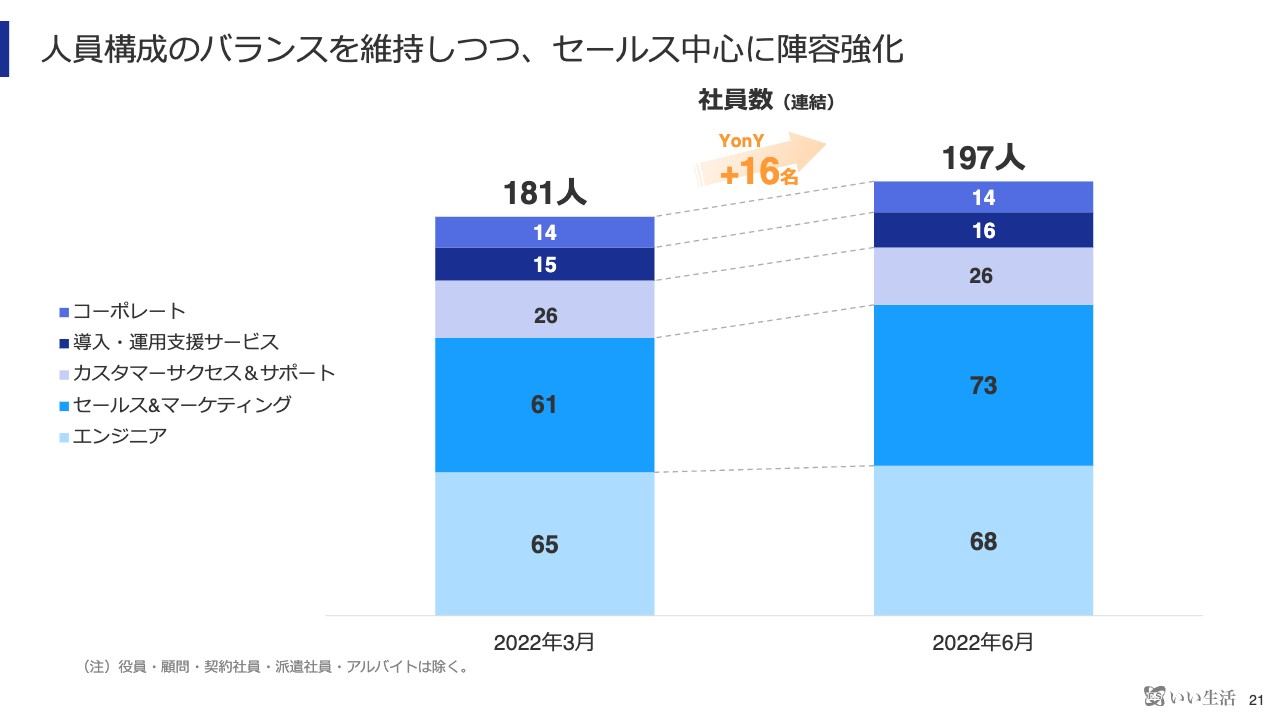

人員構成のバランスを維持しつつ、セールス中心に陣容強化

人員についてです。4月に新人が入り、3月と比べて16名の増加となりました。構成は大きくは変わっていませんが、セールス&マーケティングを中心に人員を順次拡張している段階です。

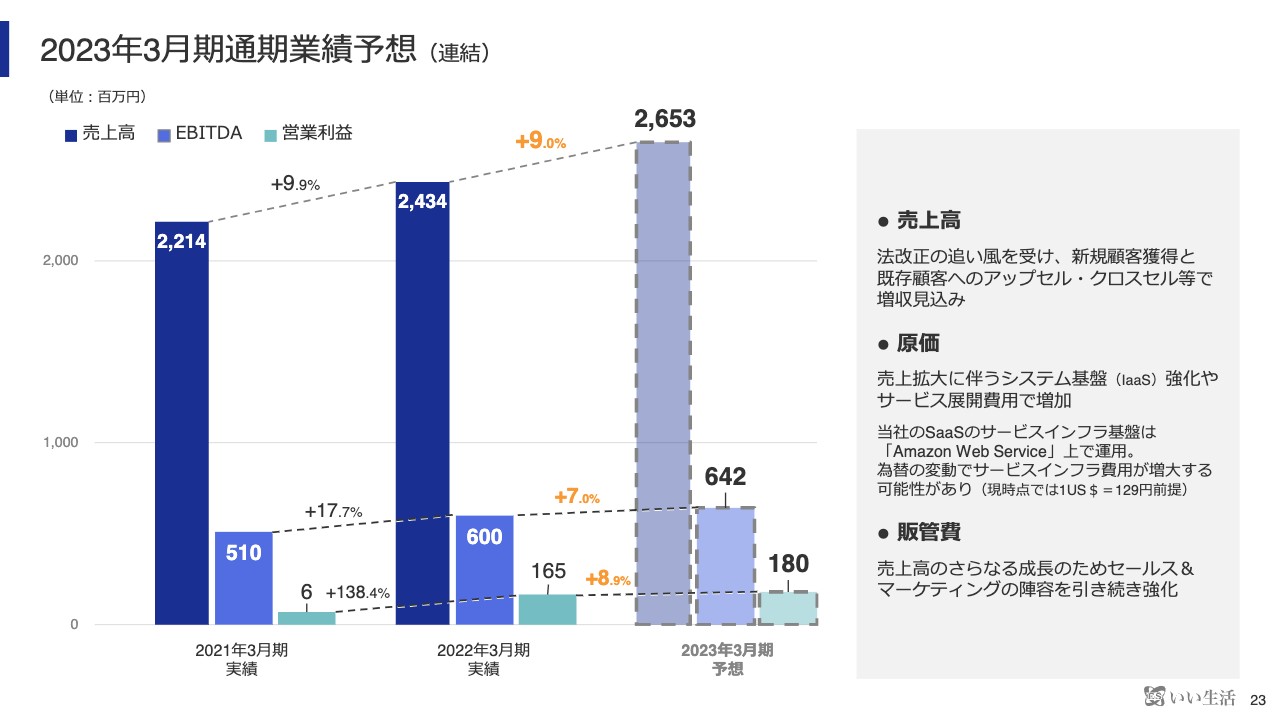

2023年3月期通期業績予想(連結)

業績予想についてご説明します。5月に出してる数字と基本的には変わりません。

スライドの棒グラフは、直近の2年の実績と今期の予想を示しています。

売上は前年同期比9パーセントの増収、EBITDAは前年同期比7パーセントの増益、営業利益は前年同期比8.9パーセントの増益を予想しており、着実に達成していきたいと考えています。

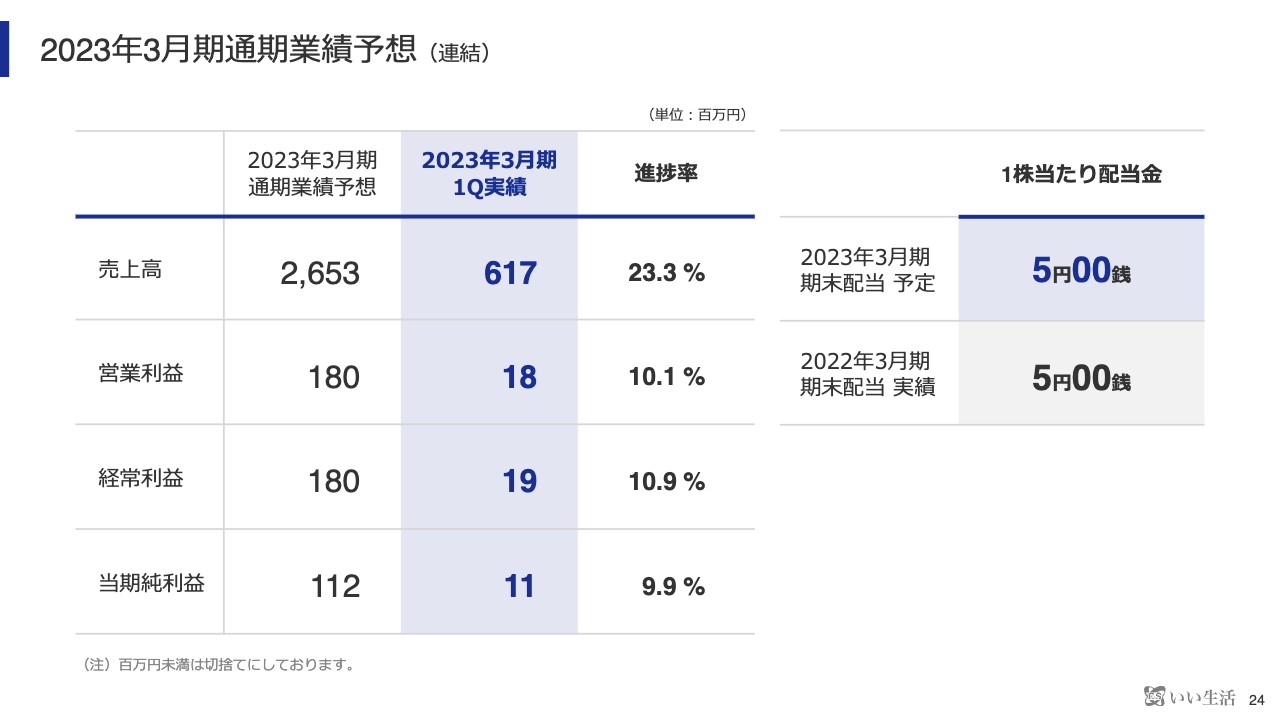

2023年3月期通期業績予想(連結)

業績予想を表にしたものです。配当は安定的に5円を予定しており、些少な額ですがこれを続けていきたいと考えています。

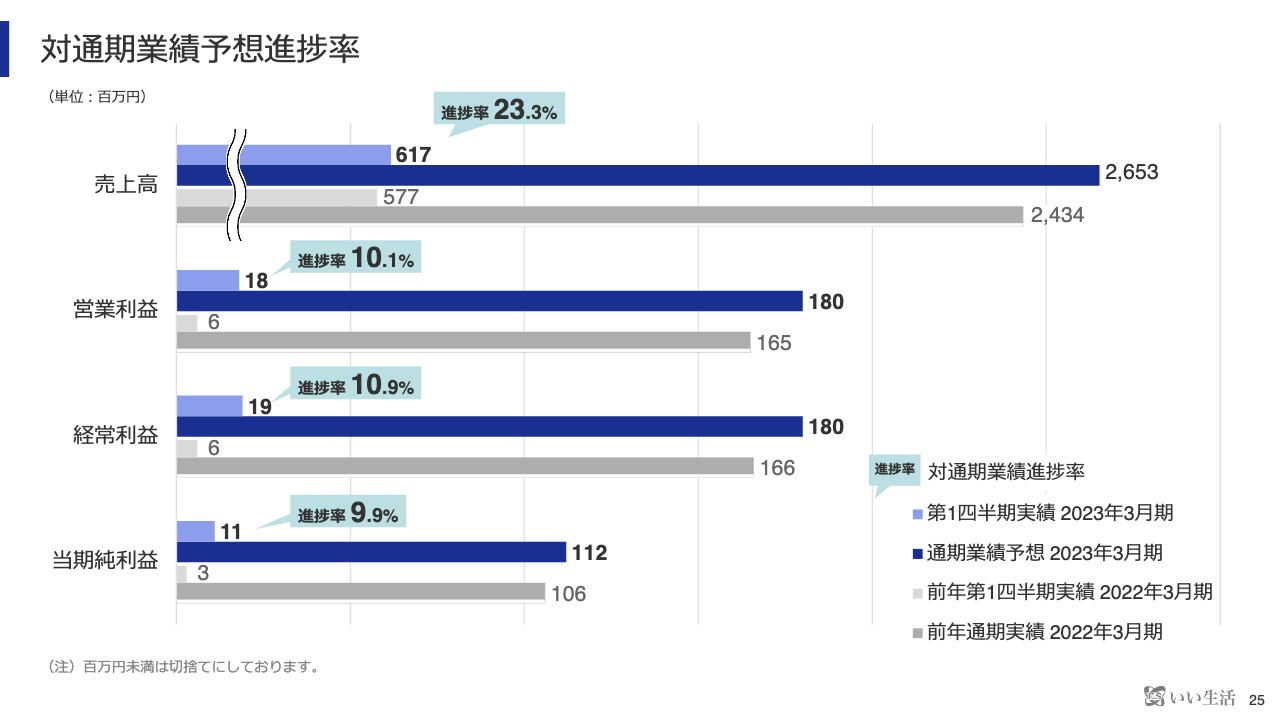

対通期業績予想進捗率

業績予想の進捗率です。薄い青の棒グラフが第1四半期の実績、濃い青が今期の業績予想です。吹き出しには実績の進捗率を記載しています。進捗率は、売上高が23.3パーセント、利益系が10パーセント前後となっています。

第1四半期が終了したため、4分の1程度の進捗率をイメージしている方もいると思いますが、SaaSビジネスと不動産業界は年度の後半に売上が出やすい特徴があります。

当社としては10パーセントの進捗率はまったく心配しておらず、年度を通じてしっかりと数字を出していけると思っています。前期の実績をグレーの棒グラフに示していますが、前期と比較しても第1四半期の進捗は悪くないと思っていますのでご安心ください。

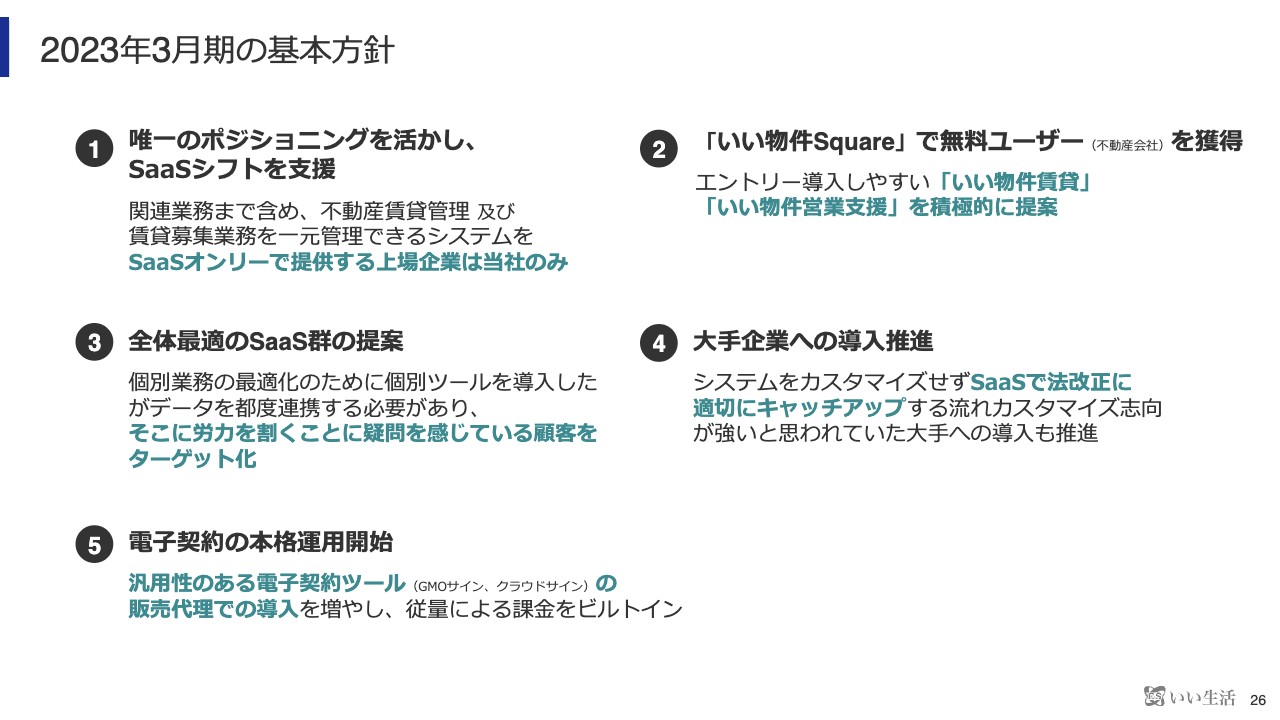

2023年3月期の基本方針

基本方針は5月から変わっていませんが、今期の主な取り組みを記載しています。

1つ目は、唯一のポジショニングを活かしてSaaSシフトを支援することです。当社は不動産関連の業務支援システムを賃貸管理のシステムまで含めてSaaSオンリーで提供する唯一の会社だと思っていますので、その地位を活かしてお客さまのSaaSシフトをしっかりとサポートしていきます。

2つ目は、「いい物件Square」という業者間プラットフォームでの無料ユーザーの獲得です。現在登録者数が増えており、これをベースに「いい物件賃貸」という新しいプロダクトをしっかりとマーケティングしていきたいと思っています。

3つ目は、全体最適のSaaS群の提案です。お客さまにとって業務ごとに異なるシステムを使うことは必ずしも効率的とは言えません。お客さまにしっかりと全体最適を意識していただき、当社のSaaS群の中からプロダクトを選んで使っていただけるよう、今期もしっかりと取り組んでいきます。

4つ目は、大手企業への導入推進です。昨今、不動産企業群の中でも中堅企業や大手企業の導入実績が増えています。後ほど採用事例をいくつかご紹介しますが、このセグメントに力を入れています。

不動産関連の法改正が続き、それにしっかりとキャッチアップするため、今まではシステムをカスタマイズして使っていたところも「SaaSを利用する方がよいのではないか」と考える経営者が増えてきたと実感しています。

法改正があると、オンプレミス型のシステムではその都度保守に入ってもらい、システムをカスタマイズする作業が必要です。SaaSはお客さまがその作業をする必要がまったくないため、これからのシステムの利用としてはよいのではないかと考える経営者が増えてきたと思います。そのことが当社の実績につながっていると考えています。

5つ目は電子契約です。今年5月からスタートしてまだ序盤の段階ですが、当社は汎用性のある電子契約ツールを当社のシステムとAPI連携しています。将来への種まきとして、仕組みを作っていきたいと考えています。

国内随一の「不動産テック」企業へ

中期的な指標についても変更はなく、顧客数は5,000社、顧客単価は月額10万円以上、サブスクリプション粗利率は70パーセント以上を目標に取り組みたいと思っています。今の顧客数と目標数にはまだ開きがあるとよく言われます。顧客数をさらに加速して増やしていきたいのですが、当社は賃貸管理のお客さまに主眼を置いて取り組んでいます。

賃貸管理のお客さまは扱っているデータの量が賃貸仲介の会社に比べると非常に多く、オーナーへの支払いなどお金を取り扱うことも多いため、システムを新しく導入したり入れ替えたりすると時間がかかります。ここはしっかりとお客さまをフォローしながら取り組んでいます。

お客さまの数を増やすフェーズとしては、「いい物件Square」や廉価版のサービスを使っていただきながら、顧客数をぐっと増やす場面が出てくるのではないかと思います。しかし、まだ賃貸管理のお客さまにしっかりと対応していくことのプライオリティは高いと考えており、結果的にその層が一番LTVが高いということです。

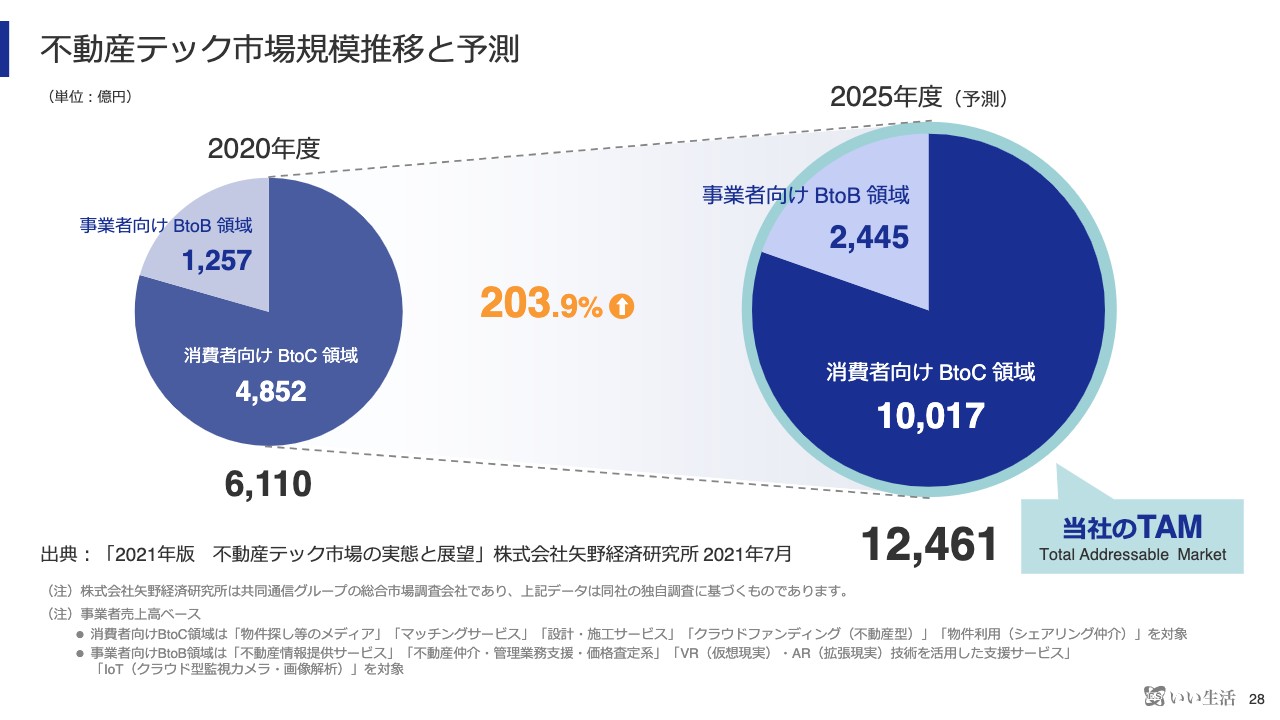

不動産テック市場規模推移と予測

不動産テックの市場規模については、当社が事業会社の立場で示すことが難しいところですが、矢野経済研究所のデータがあったためご紹介したいと思います。2020年度から2025年度の予測が示されています。内訳はBtoB領域とBtoC領域の両方がカバーされていますが、不動産テック市場全体から当社のTAMを示すためご紹介しました。

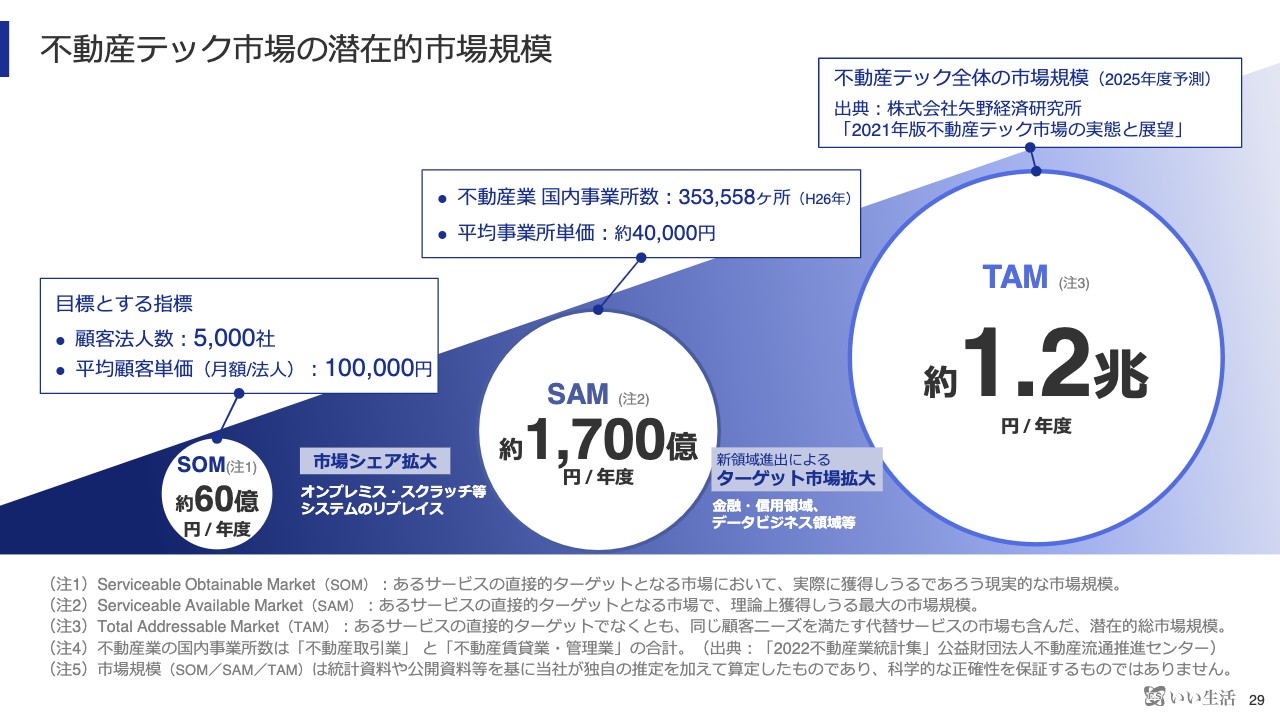

不動産テック市場の潜在的市場規模

市場規模について具体的にご説明します。スライド右側のTAMは前ページと同じものです。左側がSOMで、当社が現実的にターゲットとする市場になります。先ほどの中期目標から試算でき、60億円と見ています。

中央がサービサブル・アヴェイラブル・マーケット、SAMで、理論上獲得しうる最大の市場規模です。

不動産業の国内事業者数は5年に1度の統計データであるため新しい数字ではありませんが、現在は35万事業所があるとされています。1事業所あたりでシステムに4万円程度使う余地があると考え、当社で試算しました。そのため、当社がいる不動産テック市場には、約1,700億円の、当社が理論上獲得しうる潜在的な市場規模があると見ています。

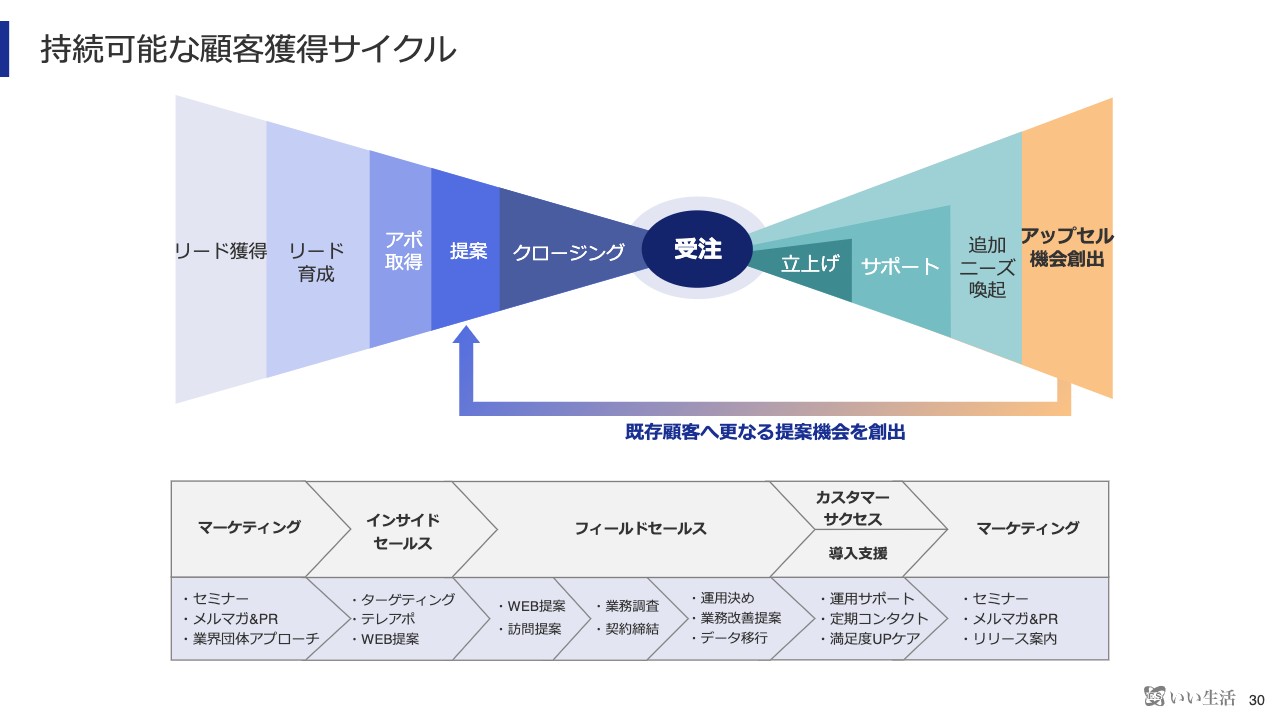

持続可能な顧客獲得サイクル

顧客獲得サイクルについてです。こちらも大きな変更はなく、いろいろなオンライン系のセミナーを含め、お客さまの成功事例などお客さまに関わっていただきながらリードを発掘し、インサイドセールスからフィールドセールスにつないでクロージングしています。

当社はプロダクトの種類が多いという特徴がありますが、1つのプロダクトが入ったらお客さまに運用していただいてそこで終了するのではなく、その後でアップセルを行い、切れ間なくお客さまをカバーしています。

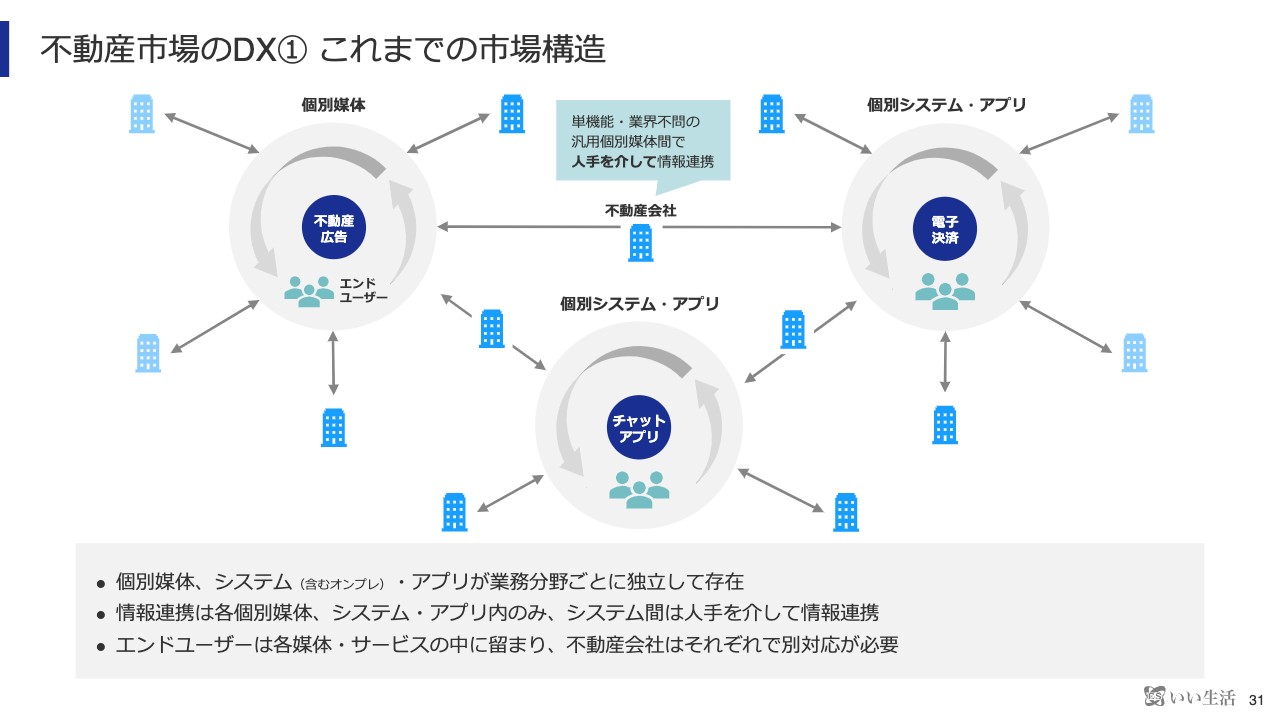

不動産市場のDX① これまでの市場構造

不動産市場のDXの状況を表しています。お客さまはいろいろなシステムを使い始めていますが、そのシステムを個別に使っている方が多いです。そのため、システムごとに情報を入力するなど、データの連携が非常に不十分な状態であると見ています。システム化したことで業務効率が上がったと実感されていないお客さまもいると考えています。

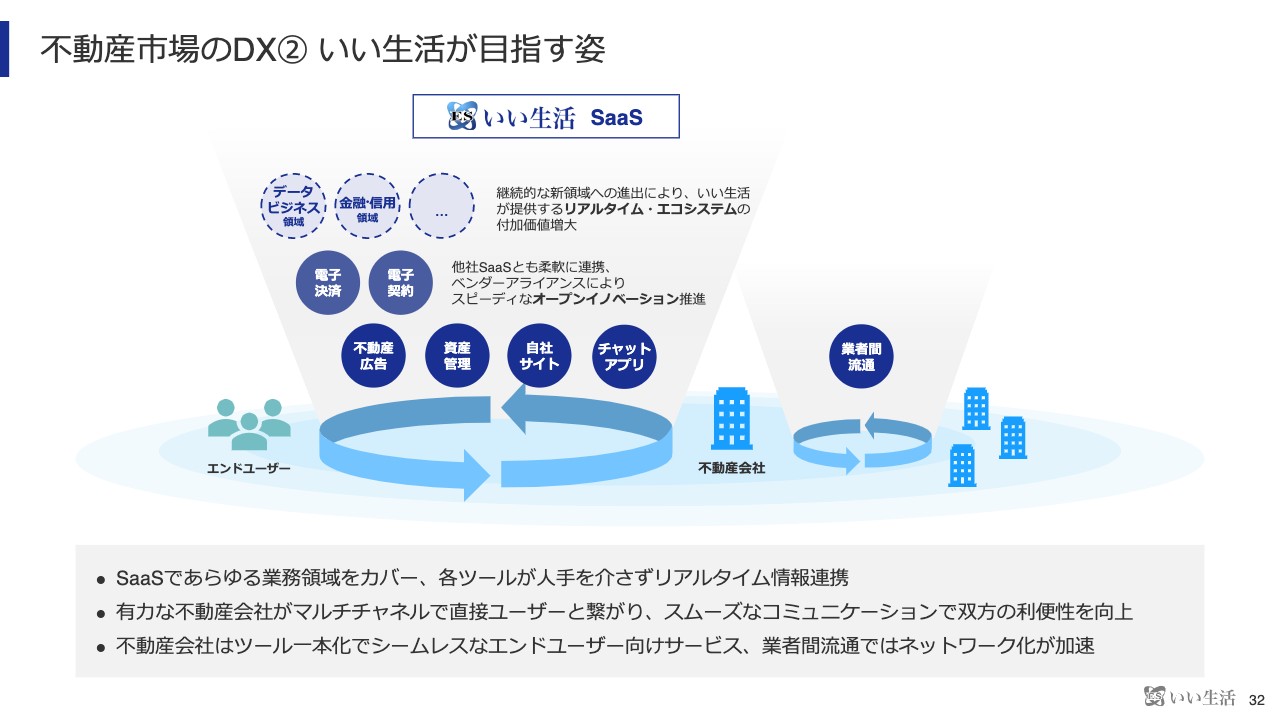

不動産市場のDX② いい生活が目指す姿

それに対して当社が考える不動産会社のDXは、不動産会社とエンドユーザーの間で1つのシステムを利用することでお客さまに対してよいサービスを提供していただき、業者間でもつながっていただくというものです。

異なるシステムで、手動でデータ連携するのではなく、データ連携が自由にできる1つのSaaS群を利用していただき、同じものを不動産業者間でも利用していただくことが一番よい利用方法だと思っています。これをお客さまにしっかりとアピールしていきます。

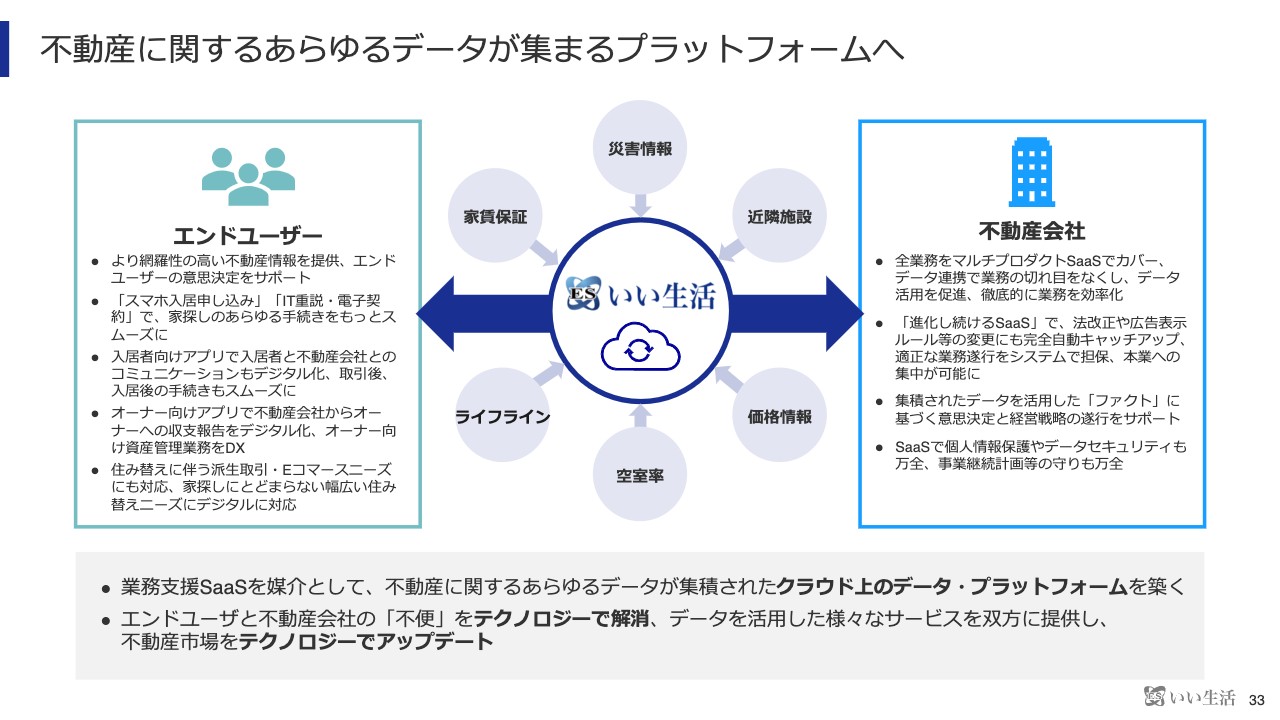

不動産に関するあらゆるデータが集まるプラットフォームへ

当社が考えるプラットフォームの姿は、エンドユーザー向け、不動産会社向けとありますが、端的に言いますと当社の業務支援SaaSを媒介として、不動産に関してあらゆるデータをクラウド上に集積することでデータプラットフォームを担っていくことを考えています。

テクノロジーを用いて、エンドユーザーと不動産会社の間のさまざまな不便なことを取り除き、不動産市場全体をアップデートしていきたいと考えています。

例えば、エンドユーザー向けの価値としては、より網羅性の高い不動産情報を提供できるようにすることでお客さまの意志決定をサポートしたり、後ほどご紹介する「pocketpost」という入居者向けのアプリを使って、取引だけでなく入居後の不動産会社とのやり取りを効率化することが挙げられます。

また、当社が力を入れているのがオーナー向けのアプリです。不動産の管理会社と管理会社のお客さまである不動産のオーナーが対象となります。今後、オーナーに対しての資産管理業務の役割が上がっていくと言われているため、こちらをしっかりとサポートしていきたいと思います。

不動産管理会社が不動産の運用収支報告を作成し、オーナーへ報告することが法律で義務化されました。収支報告をシステムで行い、オーナーとの関係を築いていけるようサポートします。また、家探しに付随する取引やeコマースを少しずつ拡張していきたいと考えています。

不動産会社に関しては、導入しても進化が止まるオンプレミスのシステムではなく、「進化し続けるSaaS」を使っていただき、今後増えるであろう法改正や広告表示のルール変更などにしっかりと対応して、本業に集中していただきたいと思います。

個人情報の保護やネットセキュリティも万全に行い、SaaSを安心して使っていただけるように取り組んでいきます。

【 賃貸仲介SaaS領域 】物件広告作成ツール「いい物件賃貸」をリリース

直近の事業状況をご紹介します。プロダクトとしてはベータ版に近いのですが、「いい物件賃貸」というサービスをリリースしています。これは物件情報を簡単に生成するためのシステムで、賃貸仲介SaaS領域のプロダクトになります。

当社が展開している業者間プラットフォームの「いい物件Square」からこのサービスを通じてデータをダウンロードすると、仲介会社は「いい物件Square」から自分が紹介したい物件を簡単に自社ホームページ上で展開したり、媒体に広告を送ったりすることができます。

まだ当社のサービスをフルラインナップで使わない規模感の会社にも使っていただけるようなサービスで、「いい物件Square」とセットで展開することを考えてリリースしました。

【 デジタルマーケティングSaaS領域 】「いい物件営業支援」をリリース

デジタルマーケティングSaaS領域として、「いい物件営業支援」というプロダクトを新しくリリースしています。「ESいい物件支援One」の機能を一部切り出したもので、顧客管理(CRM)に特化したサービスです。お客さまとコミュニケーションを簡単に取ることができるシステムになっています。

大手企業から地域有力企業まで、当社SaaSの導入進む

お客さまの事例として、3社をご紹介します。

ハウスメイトパートナーズは、全国仲介件数ランキング3位の会社です。当社の内見予約・入居申し込みSaaSの「Sumai Entry」を採用していただき、西日本エリアから導入を開始しています。リーシング業務のDXということで、入居申し込みの完全電子化が実現できます。

日本管理センターは上場企業で、約10万物件を管理しています。空室情報の発信、内見予約、入居申し込みなどをデジタル化するため、新しく「いい物件 Square」を導入していただきました。

少し特色のあるところとして北海道大学生活協同組合もご紹介します。学生向けの物件情報を多数扱っている組合で、従来はExcelで物件などを管理していましたが、煩雑な事務作業に限界を感じ、システム化に踏み切られました。

当社のシステムを採用していただき、今までのExcel作業をすべてシステム上に移して運用しています。賃貸管理のSaaSで入出金管理をしっかり行い、対象が学生であるため入居申し込みをスマホで完結させたいと「Sumai Entry」を導入されています。

第2四半期には別の会社の事例をご紹介できると思います。

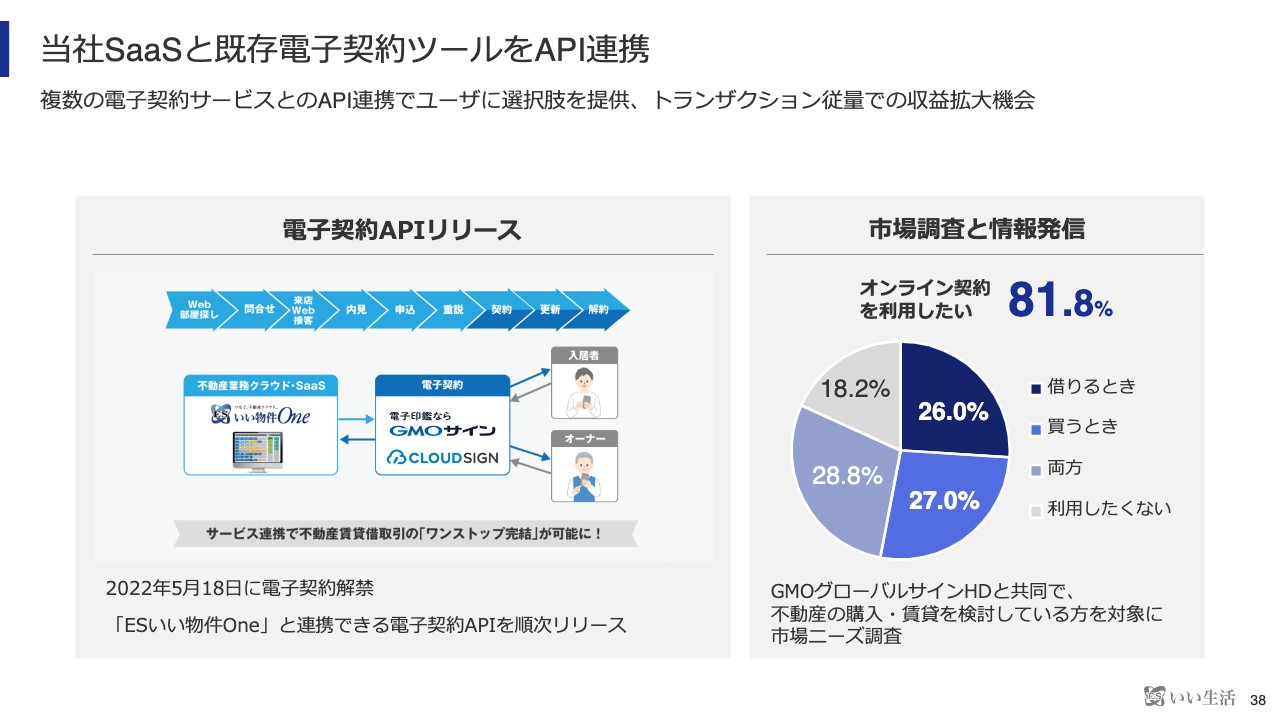

当社SaaSと既存電子契約ツールをAPI連携

電子契約に関する進捗です。まだ件数を開示する段階ではありませんが、5月に電子契約が解禁されたため、取り組みを進めています。お伝えしたとおり、当社は独自の電子契約ツールを出すのではなく、既存の2大勢力であるGMOサインとCLOUD SIGNとのAPI連携を選択しました。

お客さまの立場で見ると、不動産の仲介の部分だけの電子化ではなく、今後は社内のさまざまな取引も電子契約に対応する可能性があることを考えると、複数の電子契約のシステムを扱うよりは、メジャーなサービスに集約していくのではないかと思います。

当社は新規に開発するのではなく、連携して1件当たりの手数料を従量でいただくほうが収益構造としてもメリットがあるため、このサービス導入を推進しているところです。

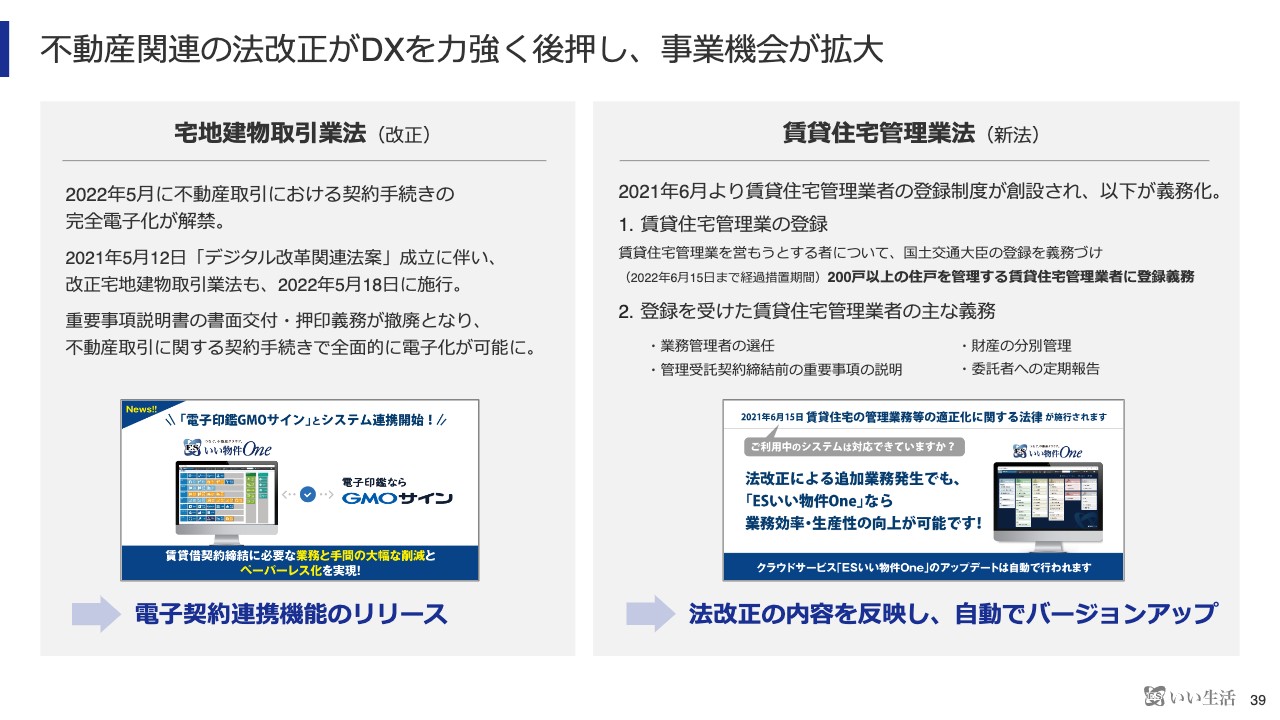

不動産関連の法改正がDXを力強く後押し、事業機会が拡大

業法の改正に関する部分です。前回もご紹介しましたが、宅地建物取引業法が5月に改正されたことから、35条、37条の書面交付がなくなり、電子契約が始まっています。

賃貸住宅管理業法は200戸以上の住宅を管理する管理会社に登録を義務付ける制度で、管理会社がオーナーに対して果たさなければならないさまざまな義務があります。以前サブリース関係で複数のトラブルがあったため、それらに対応し、管理業界の底上げを図る目的の法律となっています。

不動産賃貸管理会社の立場では業務が増えている状態で、それをアナログで行っていくのか、ある程度システム化していくのかという部分で、当社のSaaSを採用していただけるケースが増えているのではないかと考えています。

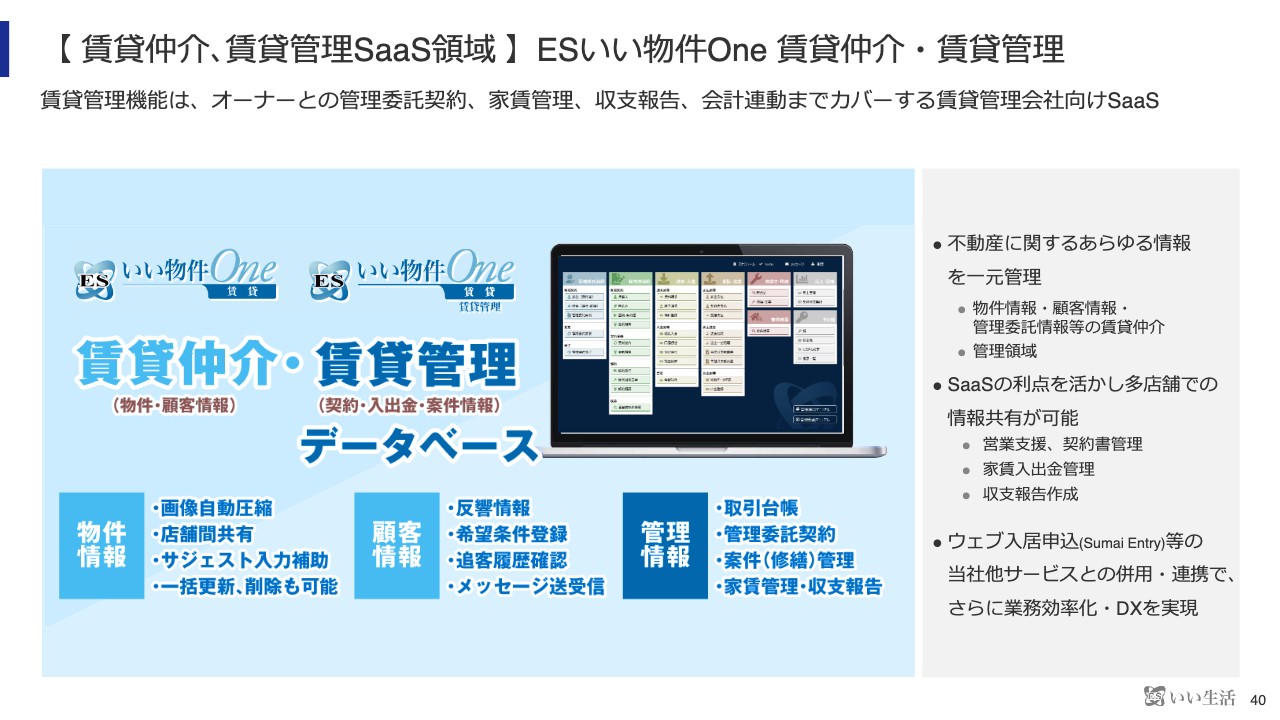

【 賃貸仲介、賃貸管理SaaS領域 】ESいい物件One 賃貸仲介・賃貸管理

ここからはサービスのご紹介です。賃貸仲介・賃貸管理系SaaS領域のプロダクトは当社の核であり、他社にはないプロダクトだと思っています。もちろん他社でも賃貸管理機能をオンプレミスなどで出しているところはありますが、当社のSaaSはある程度の規模の会社でも対応できるという点で自信をもっておすすめできるサービスです。

【 売買仲介SaaS領域 】ESいい物件One 売買

売買仲介SaaS領域では「ESいい物件One 売買」を出しています。契約件数は賃貸に比べると少ないですが、今後電子契約が本格的に始まるため、しっかりとプロダクトを拡充していきたいと思っています。

【 デジタルマーケティングSaaS領域 】 ESいい物件One ウェブサイトFlex

デジタルマーケティングSaaS領域です。「ESいい物件One ウェブサイトFlex」は、不動産会社向けに最適化されたホームページを簡単に作る仕組みです。

【 賃貸仲介、賃貸管理SaaS領域 】 Sumai Entry

「Sumai Entry」は先ほどの事例の中でもご紹介したとおり、賃貸管理会社が賃貸仲介会社に契約を依頼する時や、エンドユーザーが内見や入居申し込みをする際に使っていただくサービスです。

従来は不動産会社の店頭に来ていただき、書類を何種類も書いてもらっていましたが、Web上で1回入力すれば終わるというイメージです。この先に家賃保証会社が連携されています。

【 賃貸仲介、賃貸管理SaaS領域 】いい物件Square

「いい物件Square」は賃貸仲介・賃貸管理SaaS領域のプロダクトで、無料で展開しているサービスです。簡単に言いますと、空室物件がリアルタイムで常時連動しており、ここに物件が出ていれば空室であると見なしていただいてOK、というサービスです。

さまざまなEコマースや旅行などの予約であれば、「空き」と出ていれば空いているのが常識ですが、不動産は業界独自の慣習で、情報の伝搬がアナログで非常に時間がかかり、空き室だと思った物件が空いていないことがよくあります。

そのような問題をなくすため、管理会社と連携して取り組んでおり、このサイト上に出ている物件はすべて空室であると判断できるサービスになっています。

仲介会社側はここを見れば物件確認が不要であることが一番の売りです。賃貸管理システムを通じてリアルタイムで空室情報を把握していないとできない仕組みのため、当社の賃貸管理プロダクトの威力がここで十分に発揮されていると考えています。

【 賃貸管理SaaS領域 】 pocketpost

「pocketpost」は、オーナー向けと入居者向けのアプリがあり、不動産会社の先にいるエンドユーザーと不動産会社の関係をデジタル化するサービスです。使っている入居者は8万人を超え、かなり浸透してきています。

これからさらに増えてくると見込んでいますが、入居者やオーナーに向けた大事な連絡はまだまだアナログなところが多いため、このサービスを通じて不動産管理会社に効率化を進めていただこうと考えています。

SDGsへの取り組み

ここからはSDGsへの取り組みです。こちらは前回と変わりありません。当社としては11番の「住み続けられるまちづくりを」がミッション、ビジョンに直結すると思っており、環境に優しく持続可能な不動産業を確立していくためにもしっかりお手伝いしていきたいと考えています。

取得済み認証

取得済みの認証についてです。

当社は健康経営優良法人として3年連続認定を受けています。また、経済産業省のDX認定を取得したり、中小企業庁が定める「パートナーシップ構築宣言」に賛同しています。

情報セキュリティ系では、ISMSに取り組んでいる会社は多いと思いますが、当社は情報セキュリティだけではなく、クラウドセキュリティやITサービスマネジメントも含むため、他社よりもカバーしている範囲が広いと思っています。

このあたりの認証に向けてもしっかり取り組み、お客さまに安心してサービスをご利用いただきたいと考えています。

ESG関連トピックス

ESG関係のトピックスとして、当社は今年TCFDの提言へ賛同を表明し、少しずつではありますが6月の有価証券報告書から提言に基づいて開示を始めています。

具体的には、当社のSCOPE1とSCOPE2の排出量についての開示を始めており、まだフルカバーではありませんが、少しずつ始めていきたいと考えています。

また、「TCFDコンソーシアム」にも加盟しています。

さらに、来期から人的資本に関する開示が有価証券報告書で義務化される方向だと聞いていますが、当社は先行して6月に提出した有価証券報告書から人的資本に関する開示を始めています。興味がありましたら当社のコーポレートサイトからご覧ください。今期の統合報告書についても準備を進めていきたいと考えています。

以上で第1四半期の決算説明とさせていただきます。

ここからはみなさまからのご質問に答えていきたいと思います。

質疑応答:管理会社・仲介会社の契約件数の動向、基幹システムを導入した企業の数・動向について

質問:管理会社、仲介会社の契約件数の動向、管理会社で御社の基幹システムを導入した企業の数を教えてください。

塩川:管理会社、仲介会社の契約件数の動向についてですが、個別プロダクトの件数は今は開示していません。当社は比較的管理会社に注力しており、第1四半期は管理会社に導入していただくケースが増えたと見ています。

業態別の比率で言うと、おそらく全体の3割から4割が不動産管理会社、1割から1.5割が売買仲介会社、残り5割が賃貸仲介会社という分布だと思っています。

今のところは全体の法人数と店舗数の開示はしていますが、具体的なサービスごとのライセンス数は出していません。今後、プロダクトごとのライセンス数などのも開示も検討していきたいと思っています。

質疑応答:競争環境について

質問:競合について、従来はオンプレが中心だった企業も製品のクラウド化を進めていると思いますが、競争環境はいかがでしょうか?

塩川:他社さんの取り組みを完全に把握しているわけではないですが、お客さまから聞く範囲では当社のように完全にSaaSで行っているところは限られているのではないかと思います。他社さんのメインはオンプレミス版と聞いていますし、プライベートクラウドで運用することと、SaaSは異なります。他社システムから当社SaaSに乗り換える方もいらっしゃるため、やはりSaaSでできることに関しては当社に一日の長があると思っています。

業者間のプラットフォームは、もちろん当社だけではなく他社にもあり、競合がある領域ですが、仲介会社としては複数使う、どちらも利用しているという会社が比較的多いのではないかと思います。

その中で当社の差別化要因というのは、サービスの紹介でもお伝えしたとおり、リアルタイムで空室物件が連動している点です。当社は賃貸管理のシステムと完全に連動、空室情報を随時更新しており、そのあたりが当社の差別化要因だと思っています。

プロダクトごとに競合する会社はありますが、当社の一番の強みはすべてがSaaSでつながっている点です。機能ごとに別なシステムを導入した場合、オンプレミスとSaaSではなかなか連携がうまくいかず、データを人手を介して連動したりすることがあります。SaaSオンリーである当社のポジショニングをご理解いただければありがたいと考えています。

質疑応答:採用した人員について

質問:御社の性質上、営業人員はそこまで必要ないと思います。採用した人員はどの部分の強化にあてるのでしょうか?

塩川:当社の性質上、営業人員はそこまで必要ないのではないか、というご質問ですが、主に採用しているのはマーケティング、セールス、業務支援、いわゆるBPOの部分とエンジニアです。数ではマーケティング、セールスの領域が増加しており、当社が力を入れたいと考えているところです。

セールスにもさまざまなチームがあり、もちろん新しいお客さまにアプローチしていくチームもありますが、導入を決めていただいたお客さまにコンサルティングを提供することが非常に大切となってきます。SaaSでは、今までお客さまが行っていた業務フローを若干変えていただく場合があり、フィット&ギャップと言われる作業を行うことがあります。

新しくお客さまにアプローチするセールスだけではなく、導入を決めていただいたお客さまをカバーしていくチームが相当数必要で、今はほぼ同数の人数がチームとして分かれて取り組んでいる状況です。

当社が力を入れている管理会社のお客さまの数をさらに増やそうとすると、ある程度そのコンサルティング業務を提供できるボリュームを上げていかなければなりません。

新規のお客さまにアプローチするチームと契約いただいたお客さまを稼働まで持っていくチーム、その両方に人を振り向けている状況のため、今後も継続して採用が必要と見ています。

塩川氏からのご挨拶

第2四半期決算説明では、今回トピックスに上げていなかった全国賃貸不動産管理業協会との取り組みや、少し大きめのお客さまとの取り組みもご紹介できる段階になっているのではないかと思います。

ご質問も引き続き受け付けています。消化不良だったり、もう少し詳しく聞きたいことがありましたら個別にお問い合わせいただければと思います。第2四半期決算説明会の情報なども「みんなの説明会(みんせつ)」にも出しますので、ぜひそちらからもご参加いただければ幸いです。

以上をもちまして、第1四半期の決算説明会を終了させていただきます。

ありがとうございました。引き続きよろしくお願いいたします。