2022年7月28日に行われた、株式会社電通国際情報サービス2022年12月期第2四半期決算説明会の内容を書き起こしでお伝えします。

スピーカー:株式会社電通国際情報サービス 取締役専務執行役員 小林明 氏

2022年12月期 第2四半期業績ハイライト

小林明氏:本日はお忙しい中お集まりいただきまして、誠にありがとうございます。それでは、これより2022年12月期第2四半期決算概況についてご説明させていただきます。

まず、業績のハイライトです。売上高・利益ともに期初計画を上回り、増収増益で着地しており、7月15日に業績予想修正を発表しています。

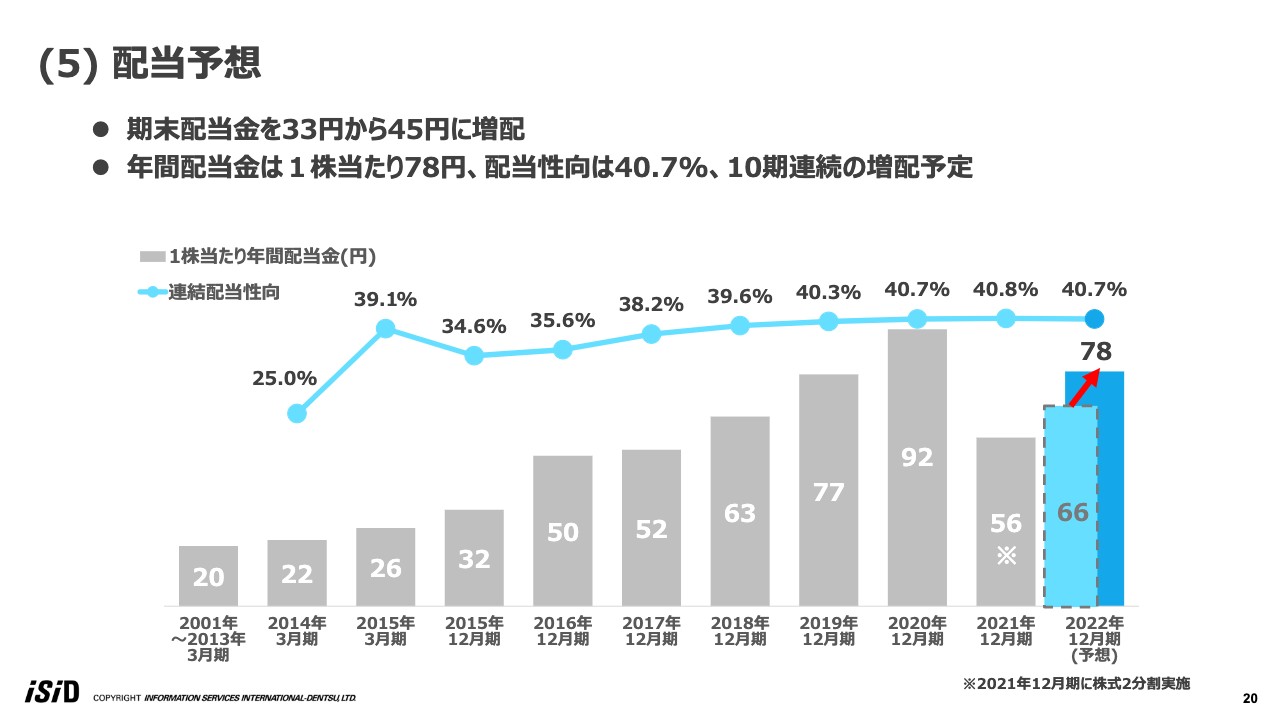

また、第2四半期までの進捗を踏まえ、通期業績予想を修正します。併せて、配当予想についても期末配当金を33円から45円に修正し、年間配当金は1株当たり78円と10期連続の増配を予定しています。

(1) 2022年12月期 第2四半期連結業績

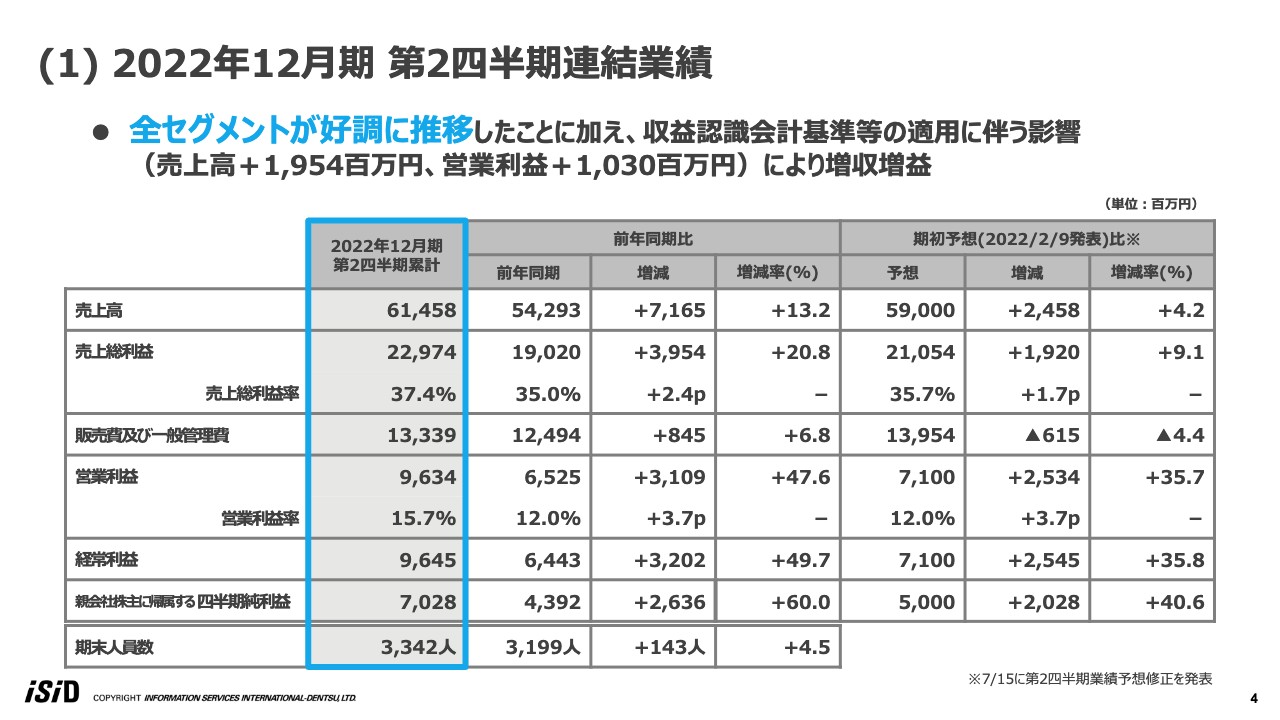

連結業績についてご説明します。全セグメントが好調に推移したことに加え、収益認識会計基準等の適用に伴う影響として、売上高でプラス19億5,400万円、営業利益でプラス10億3,000万円の押し上げ効果もあり、増収増益となりました。

スライドの表のとおり、売上高は614億5,800万円、営業利益は96億3,400万円、経常利益は96億4,500万円、四半期純利益は70億2,800万円と、それぞれ前年同期・期初予想と比較して増収増益となりました。特に営業利益は前年同期比プラス31億900万円、期初予想比プラス25億3,400万円と大幅な増益となっています。

(2)-1 営業利益の増減要因【前年同期比】

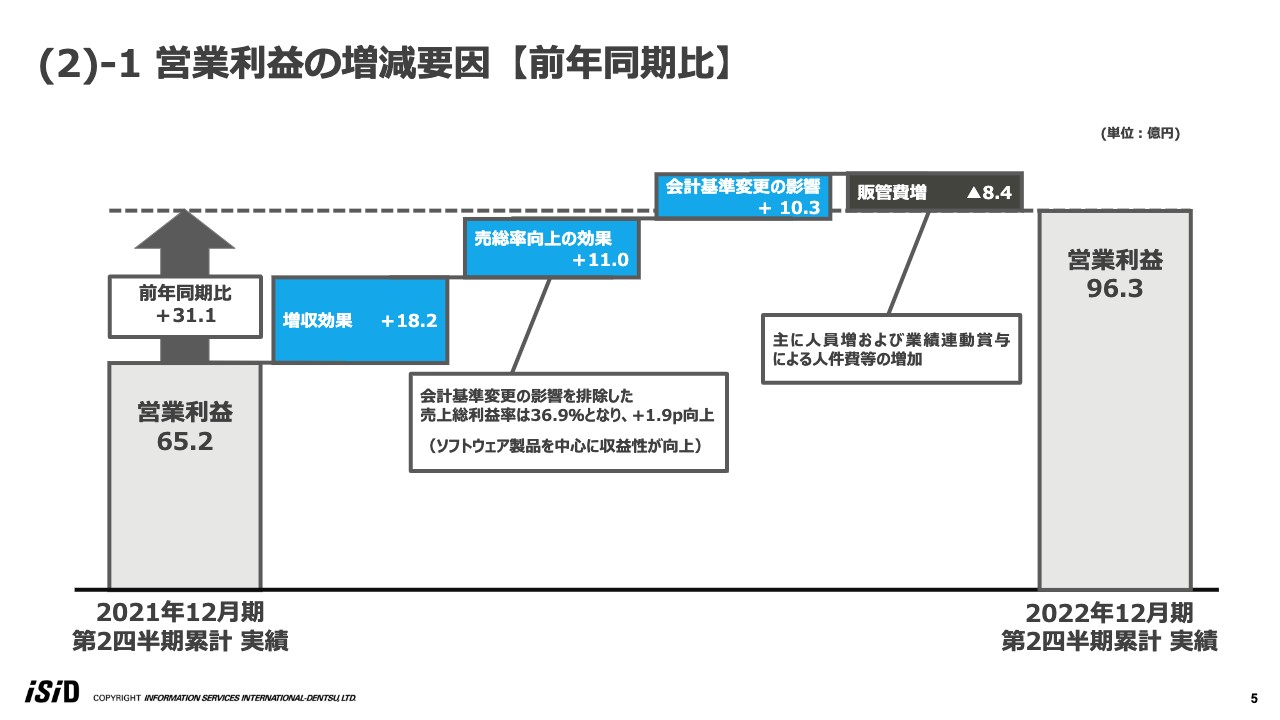

営業利益の前年同期比の増減要因です。昨年の第2四半期の営業利益は65億2,000万円でした。これに対し、増収効果でプラス18億2,000万円、売上総利益率向上の効果でプラス11億円、会計基準変更の影響でプラス10億3,000万円です。

一方で、販管費増として人員増および業績連動賞与による人件費などの増加が8億4,000万円ありましたが、差し引きで前年同期比31億1,000万円増の96億3,000万円で着地しています。

(2)-2 営業利益の増減要因【期初予想比】

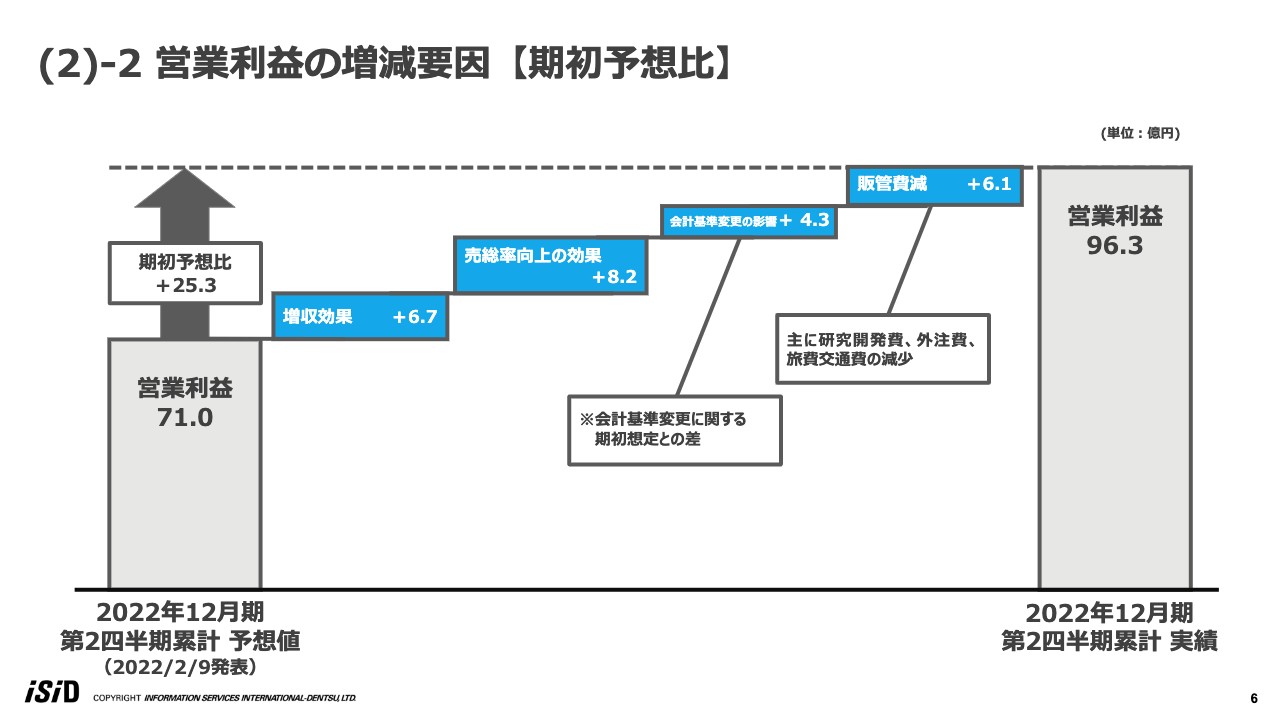

営業利益の期初予想比の増減要因です。期初予想では、営業利益71億円でした。これに対し、増収効果でプラス6億7,000万円、売上総利益率向上の効果でプラス8億2,000万円です。会計基準変更の影響は期初予想を若干上振れてプラス4億3,000万円となりました。

さらに販管費減として、主に研究開発費、外注費、旅費交通費などが使いきれずプラス6億1,000万円となり、結果として期初予想に比べてプラス25億3,000万円の96億3,000万円で着地しています。

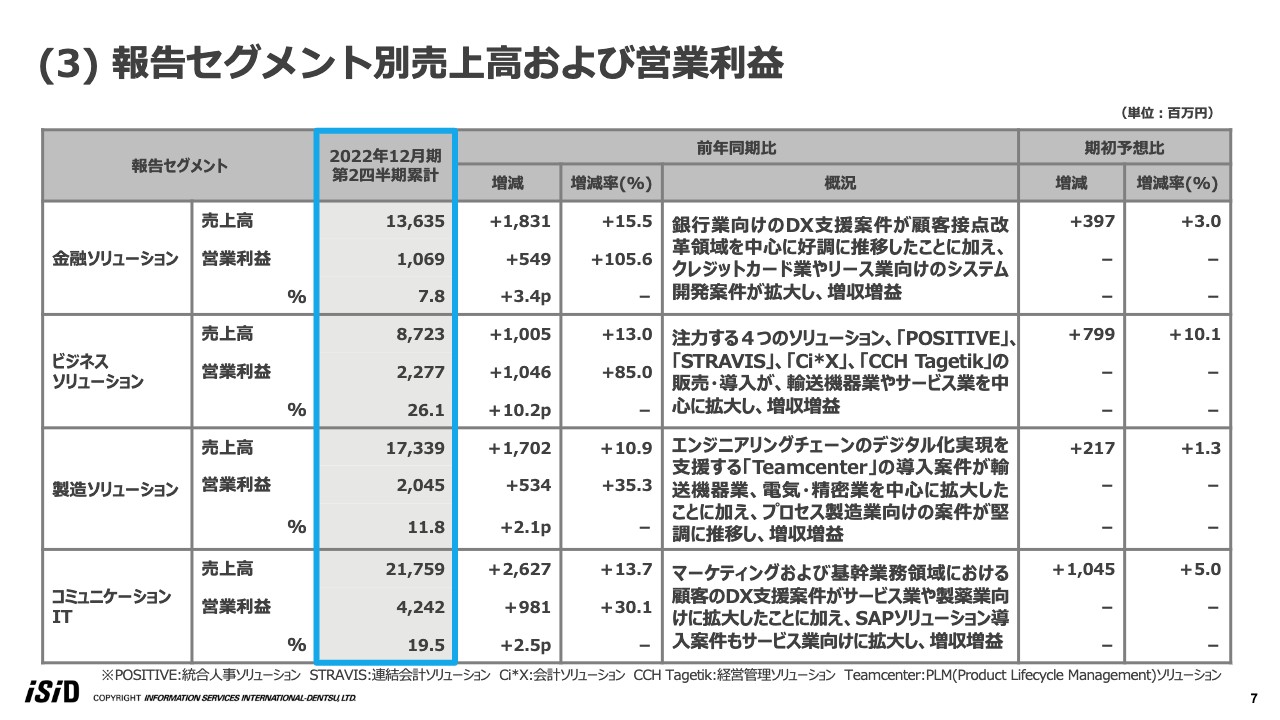

(3) 報告セグメント別売上高および営業利益

セグメント別の状況です。全セグメントで前年同期比で増収増益となりました。さらに、期初予想比でも増収で終わっています。

各セグメントの概況についてご説明します。金融ソリューションは、銀行業向けのDX支援案件が顧客接点改革領域を中心に好調に推移したことに加え、クレジットカード業やリース業向けのシステム開発案件が拡大し、増収増益でした。

ビジネスソリューションは、注力する4つのソリューションである人事管理ソリューション「POSITIVE(ポジティブ)」、連結会計ソリューション「STRAVIS(ストラビス)」、会計ソリューション「Ci*X(サイクロス)」、Tagetik社経営管理ソリューション「CCH Tagetik(タゲティック)」の販売・導入が輸送機器業やサービス業を中心に拡大し、増収増益でした。

製造ソリューションは、エンジニアリングチェーンのデジタル化実現を支援する「Teamcenter(チームセンター)」の導入案件が輸送機器業、電気・精密業を中心に拡大したことに加え、プロセス製造業向けの案件が堅調に推移し、増収増益となっています。

コミュニケーションITは、マーケティングおよび基幹業務領域における顧客のDX支援案件がサービス業や製造業向けに拡大したことに加え、SAPソリューションの導入案件もサービス業向けに拡大し、こちらも増収増益となっています。

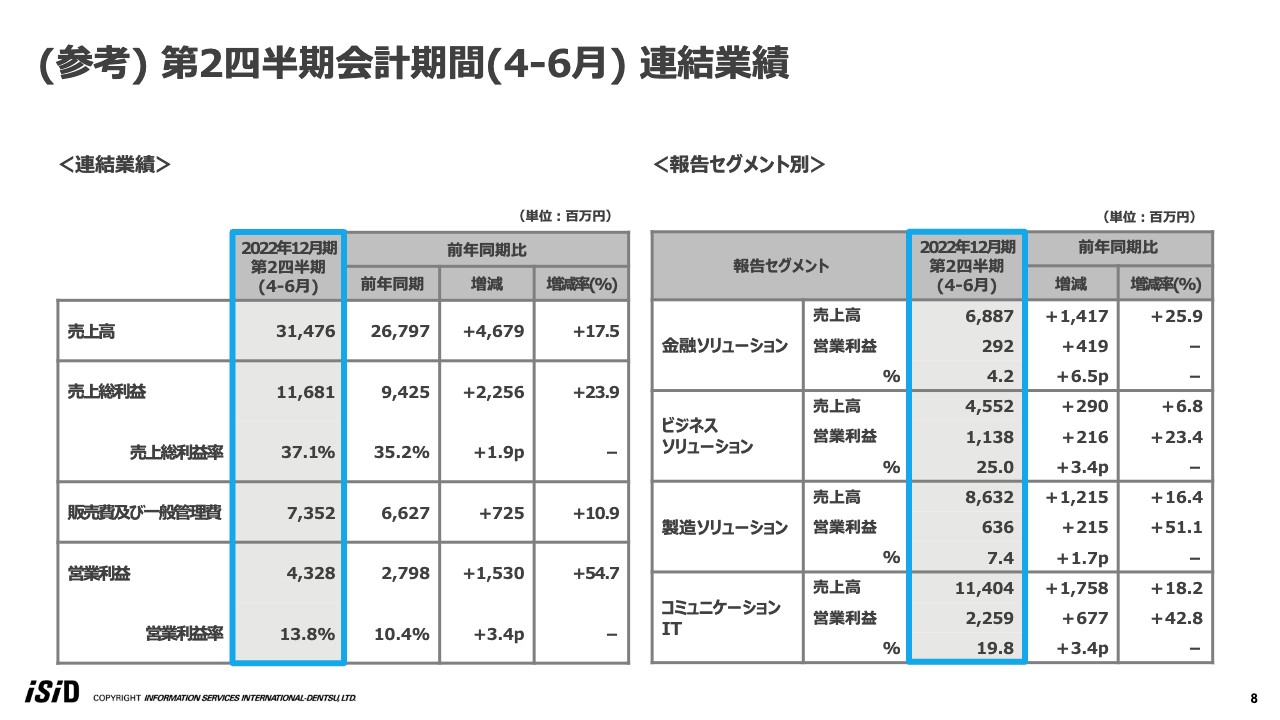

(参考) 第2四半期会計期間(4-6月) 連結業績

参考資料として、4月から6月の3ヶ月間の連結業績を掲載しています。スライド左側の表は連結業績です。売上高は314億7,600万円、営業利益は43億2,800万円と、前年同期比で増収増益となりました。

スライド右側の表では、報告セグメント別に分けて記載しています。全セグメントで前年同期比で増収となっています。

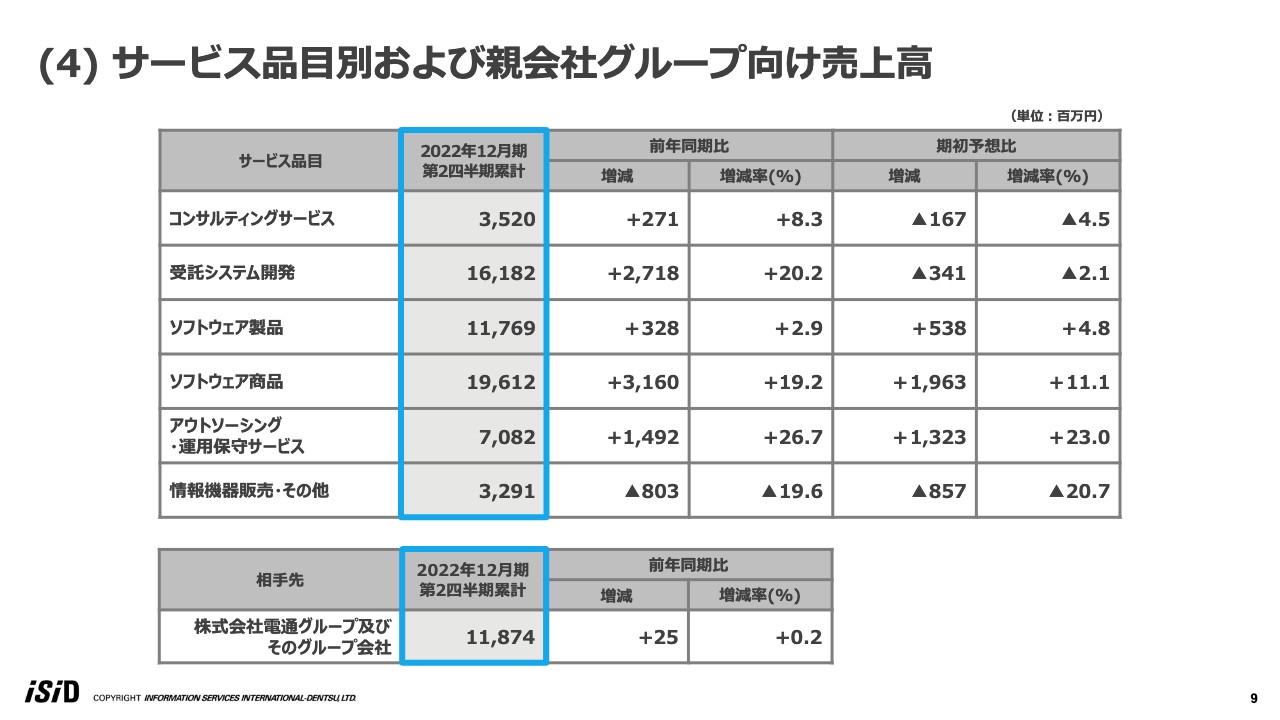

(4) サービス品目別および親会社グループ向け売上高

サービス品目別および親会社グループ向けの売上高です。「情報機器販売・その他」を除き、前年同期比ですべて増収となっています。

昨今のクラウドコンピューティングサービスの普及により情報機器販売は減っていますが、アウトソーシングのクラウドサービスが増えており、こちらは増収となっています。

親会社グループ向けの売上高は118億7,400万円と、前年同期と比べて若干の増収という結果です。

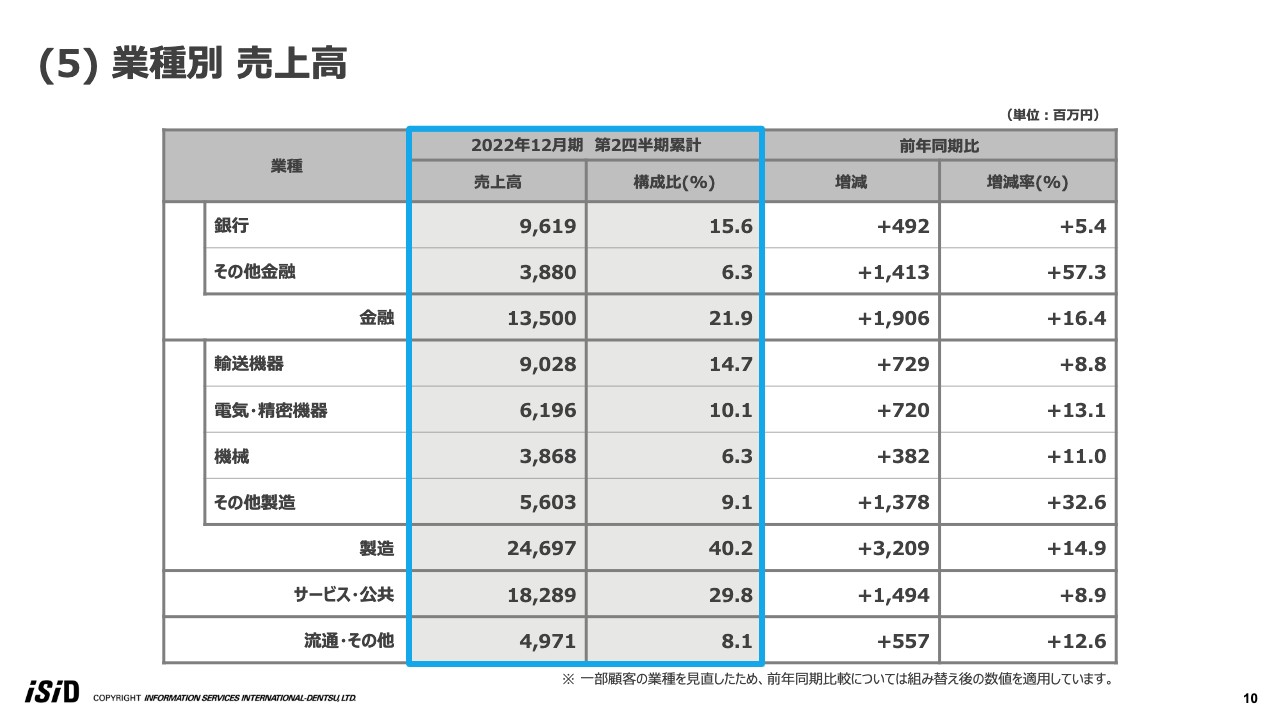

(5) 業種別 売上高

業種別の売上高です。こちらも全業種で前年同期比増収となっています。今回の特徴的なところは金融の中のその他金融で、大幅な増収となりました。従来、金融向けでは銀行業が中心でしたが、最近はクレジットカード業やリース業向けの売上が増えている状況です。

製造の「その他製造」も大幅な増収となっていますが、プロセス製造業や製薬業などの売上が前年同期比で大幅に増えている状況です。

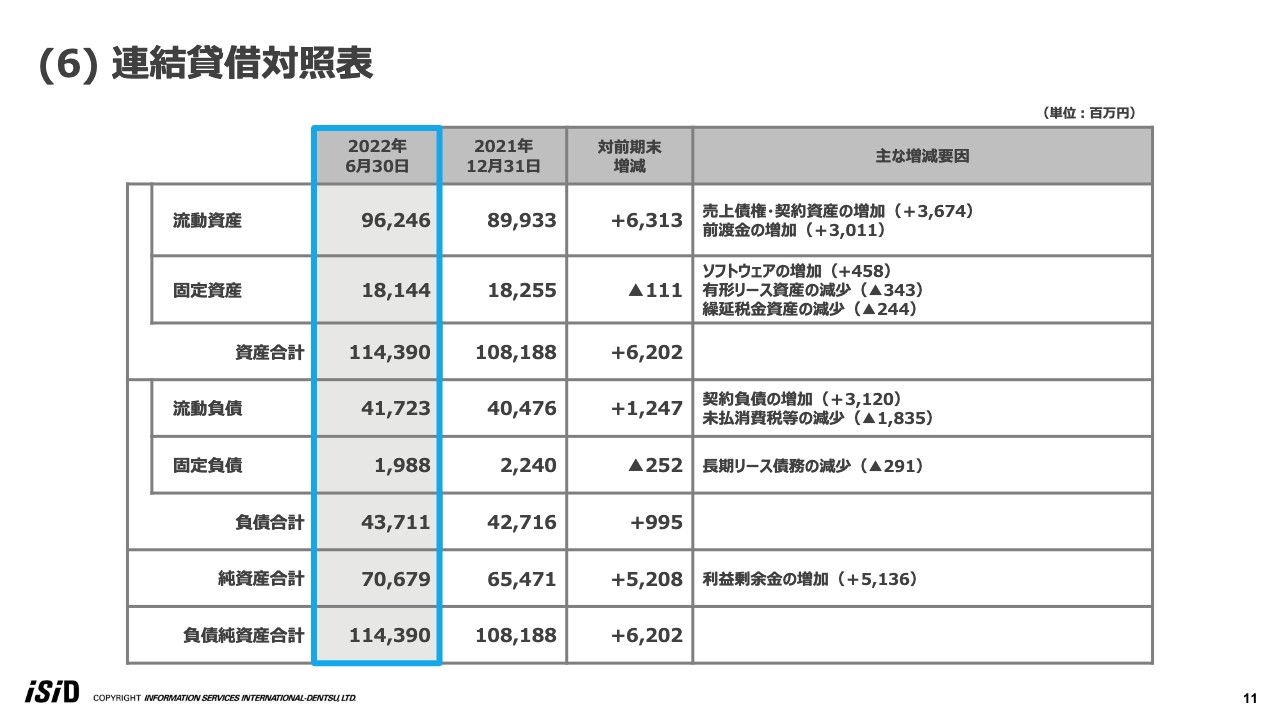

(6) 連結貸借対照表

連結貸借対照表はスライドのとおりになります。特筆すべき事項はありませんので、詳細は割愛します。

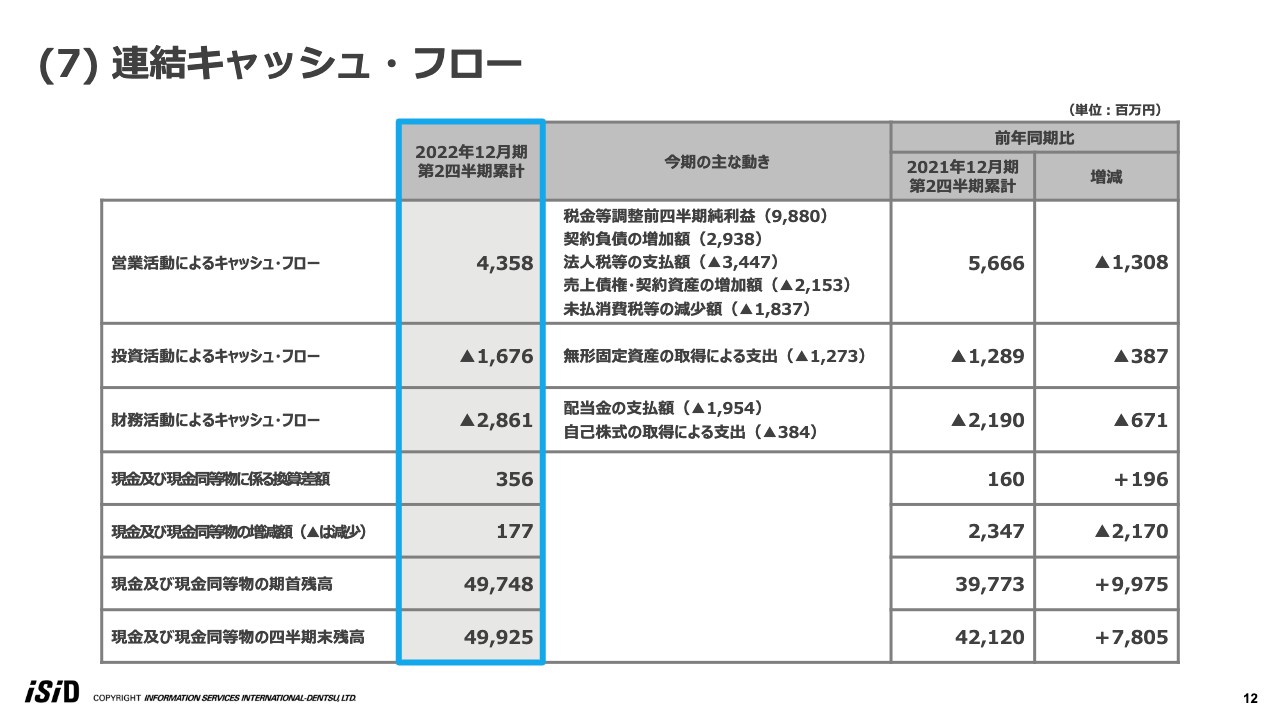

(7) 連結キャッシュ・フロー

連結キャッシュ・フローも特筆すべき事項はありませんので、詳細は割愛します。6月末の現金残高は約500億円となっています。

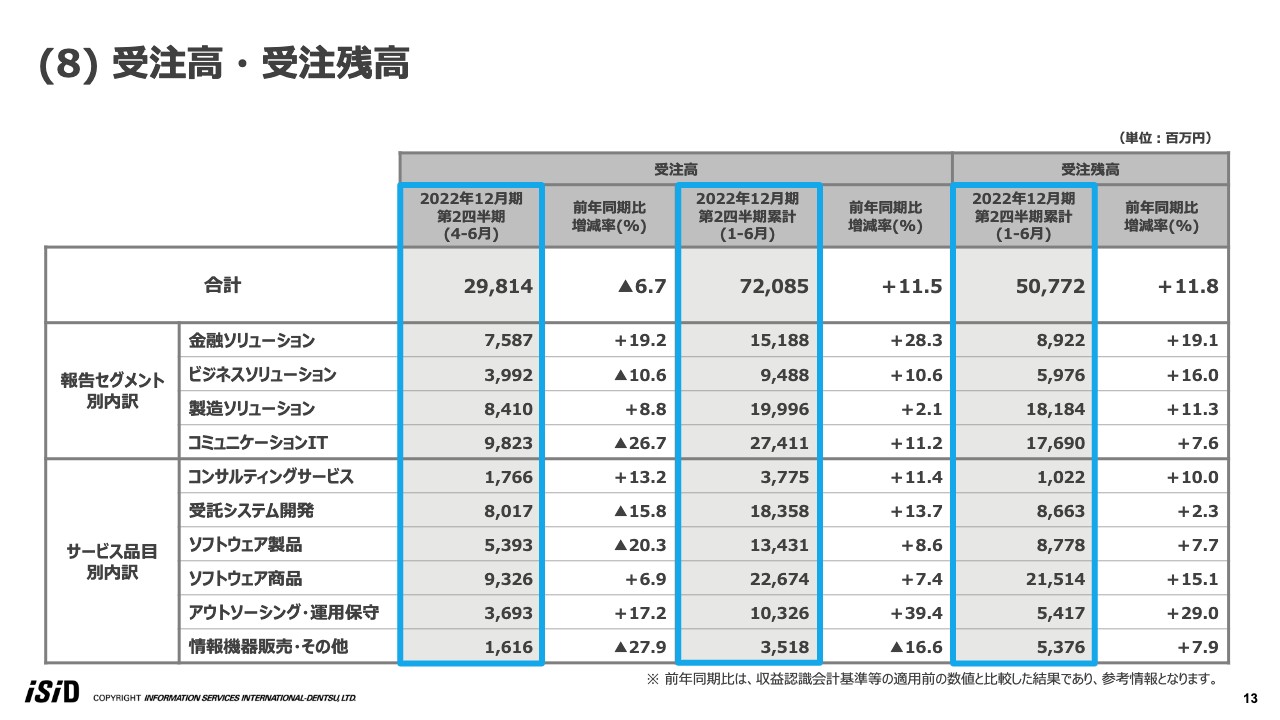

(8) 受注高・受注残高

受注高・受注残高の状況になります。スライドの表に青色の枠が3つあります。一番左側が4月から6月の受注高で、合計298億1,400万円、前年同期比6.7パーセント減となりました。

ビジネスソリューションで前年同期比10.6パーセント減、コミュニケーションITで前年同期比26.7パーセント減となっていますが、今期は受注が4月から6月より1月から3月に若干偏った結果だと認識しています。

中央の青色の枠は1月から6月の受注高です。合計720億8,500万円、前年同期比11.5パーセント増と、受注は全般的に非常に好調です。セグメント別においても、受注高は前年同期比ですべて増えている状況です。

この結果、受注残高も6月末時点で合計507億7,200万円、前年同期比11.8パーセント増と、非常に高水準の受注残高を持って下期に突入しています。

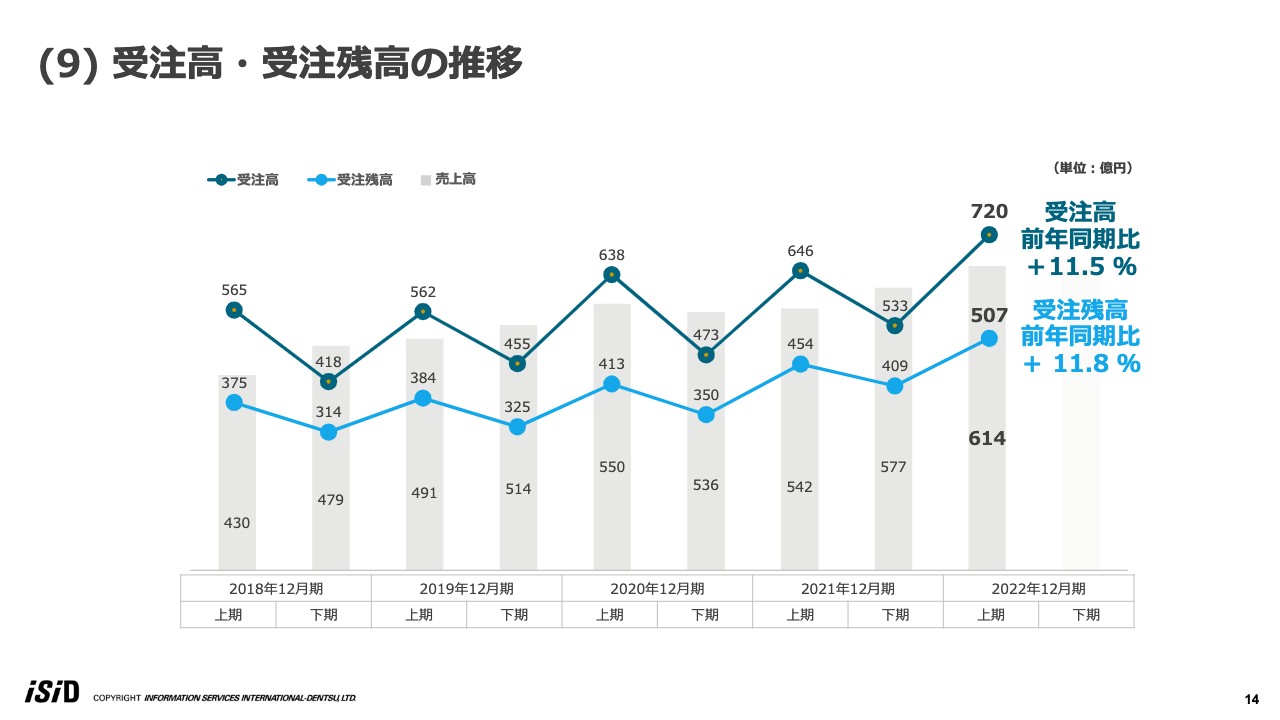

(9) 受注高・受注残高の推移

受注高・受注残高の推移です。ともに上昇傾向にあることがおわかりいただけると思います。

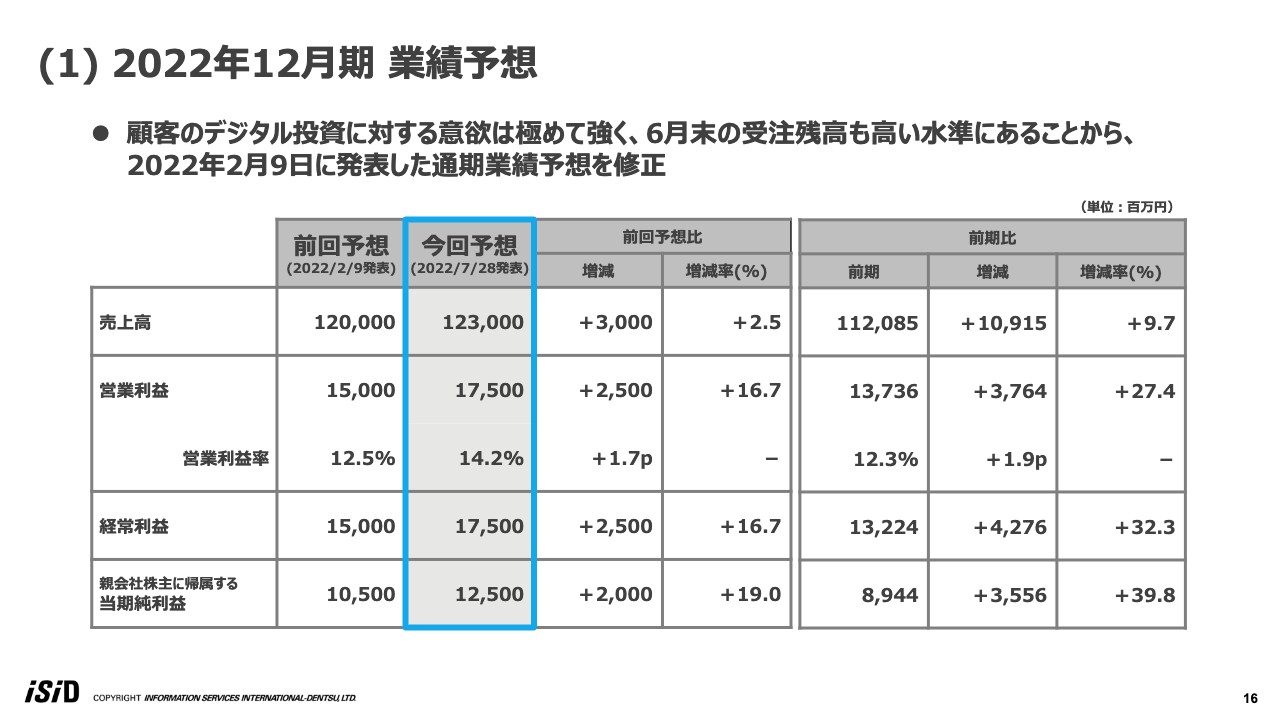

(1) 2022年12月期 業績予想

2022年12月期の業績予想です。顧客のデジタル投資に対する意欲はきわめて強く、上期から下期に至るまで大きく変わっていません。また先ほどからお伝えしていますが、6月末の受注残高も非常に高い水準にあることから、2022年2月9日に発表した通期業績予想を修正しました。

売上高については、前回は1,200億円と予想していましたが、今回は1,230億円に修正します。併せて、営業利益は、150億円から175億円に修正します。経常利益は150億円から175億円、当期純利益は105億円から125億円と、それぞれ上方修正します。

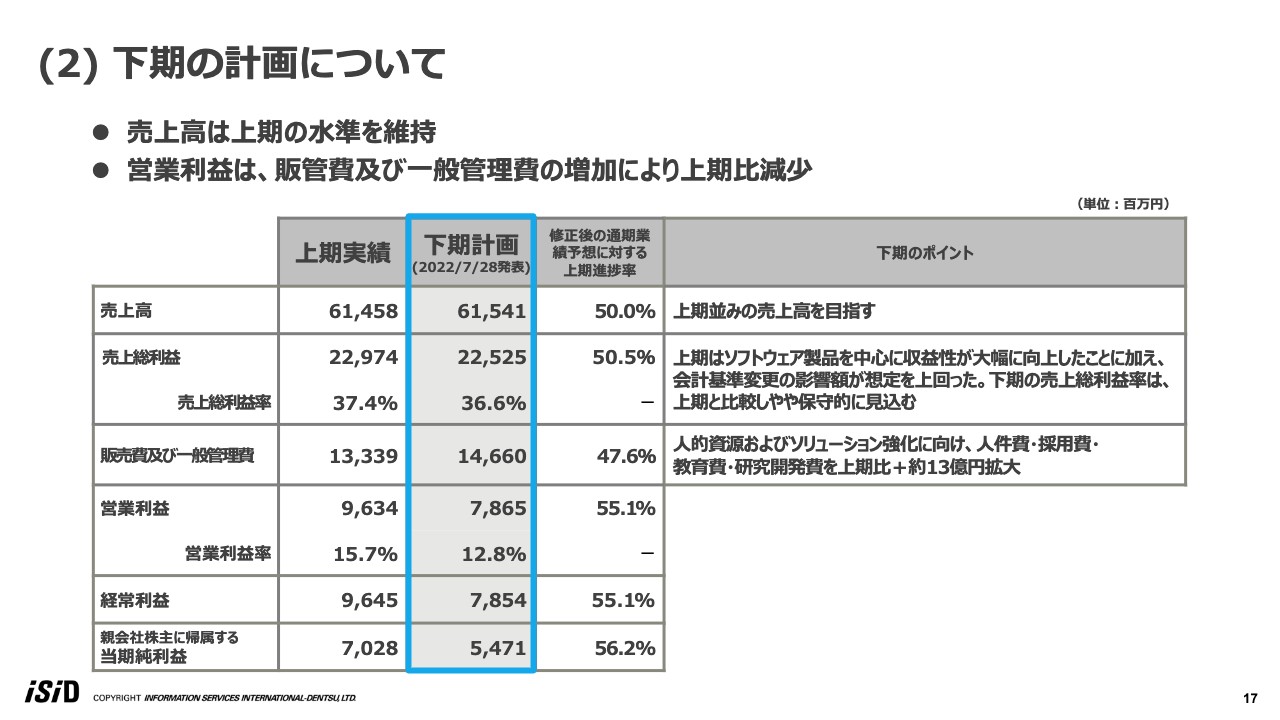

(2) 下期の計画について

業績予想を受けての、下期の計画についてご説明します。売上高は、上期の水準を維持するということで、ほぼ同額を見込んでいます。一方、営業利益については、販管費および一般管理費の増加により、上期比減少と見ています。

売上高は下期計画では615億4,100万円です。表の右側に下期のポイントを記載しています。売上高については「上期並みの売上高を目指す」としています。

売上総利益については、下期計画を225億2,500万円と見ています。ポイントとしては、上期はソフトウェア製品を中心に収益性が大幅に向上したことに加えて、会計基準変更の影響額が想定を上回り、売上総利益率も非常に高い結果に終わりましたが、下期は上期と比較してやや保守的に見込んでいます。

販管費は146億6,000万円です。こちらは足元の課題である人的資源・ソリューション強化に向けて、人件費・採用費・教育費・研究開発費を上期比で13億円ほど拡大することを考えています。結果、営業利益については、78億6,500万円と見込んでいます。以下、経常利益78億5,400万円、当期純利益54億7,100万円ということで、これらが下期の計画になります。

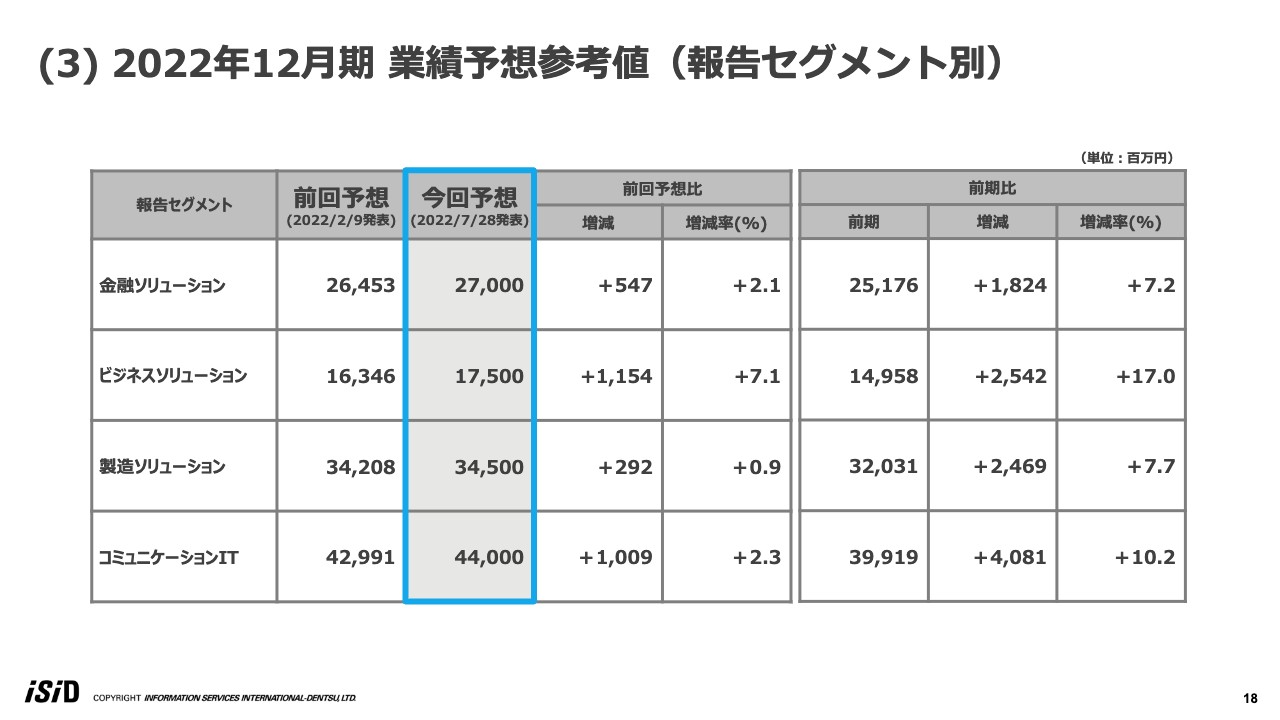

(3) 2022年12月期 業績予想参考値(報告セグメント別)

12月期の業績予想、セグメント別の参考値です。前回予想比・前期予想比ともに、増収を目指すというものになっています。

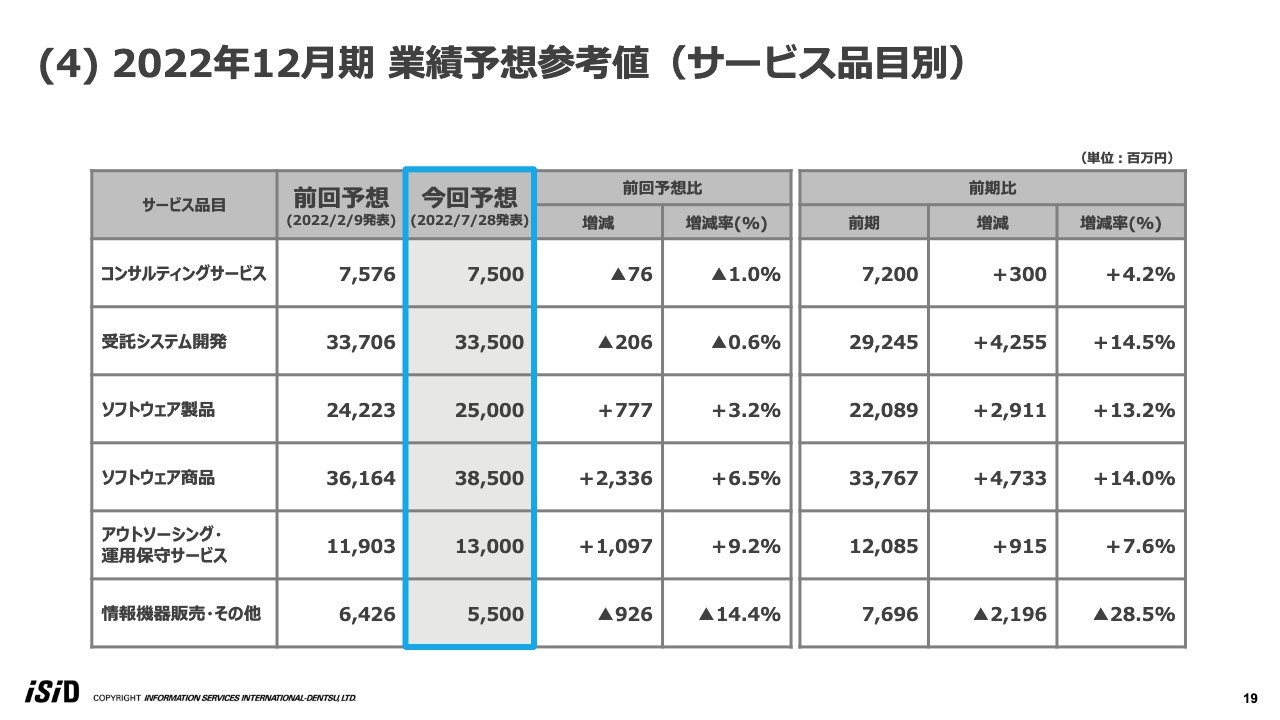

(4) 2022年12月期 業績予想参考値(サービス品目別)

サービス品目別についても、スライドの表に記載したとおりです。

(5) 配当予想

業績予想の修正に併せて、配当も修正したいと思っています。中間配当は33円のままで考えていますが、期末配当金を33円から45円に増配したいと考えています。この結果、年間配当金は1株当たり78円、配当性向は40.7パーセント、10期連続の増配を予定しています。

中期経営計画(FY2022-FY2024)

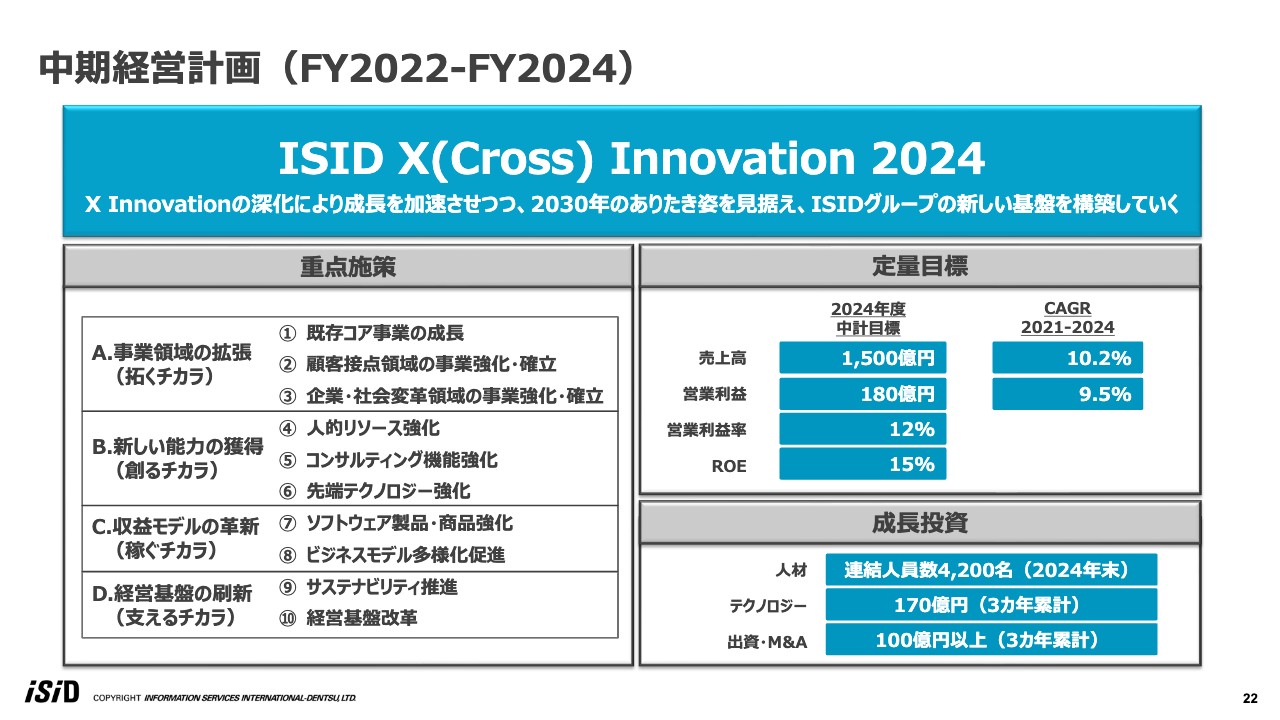

上期の活動トピックスをご紹介します。この1月に新中期経営計画として、2022年から2024年にまたがる計画を発表しています。「ISID X(Cross)Innovation 2024」ということで、スライド左側に、4つの自己変革に合わせて10個の重点施策を記載しています。

さらにスライド右下に記載したとおり、成長投資として人材、テクノロジー、M&A等に相応の投資を行い、スライド右上のとおり、結果的に定量目標として、2024年度売上高1,500億円、営業利益180億円を目指す、という計画を公表しています。上期はこれらの活動についての状況をトピックスとしてご紹介します。

中期経営計画に対する取り組み –事業領域の拡張(拓くチカラ)-

まず、自己変革の1つ目は、「事業領域の拡張(拓くチカラ)」ということで、その中で「社会変革領域の事業強化をしていく」とお伝えしていました。これについては、昨年度立ち上げたX Innovation本部配下にあるスマートソサエティセンターにおいて、この上期中に、全国に1,700超ある自治体向けに2つの新規ソリューションの提供を開始しました。

1つはスライド左側に記載された、行政手続き申請管理システム「minnect(ミネクト)申請管理」です。子育て・介護・引越等のワンストップ化に向けてマイナポータル申請と紙申請の両方に対応し、自治体の業務効率化に寄与するソリューションになります。10月から販売を開始しますが、8月には福岡県の宗像市に導入することが、すでに決定しています。

スライド右側は、2つ目のソリューションである都市OSソリューション「CIVILIOS(シビリオス)」です。データ連携基盤のようなものであり、こちらの活用によりスマートシティ実現に貢献していきたいと考えています。

中期経営計画に対する取り組み -新しい能力の獲得(創るチカラ)-

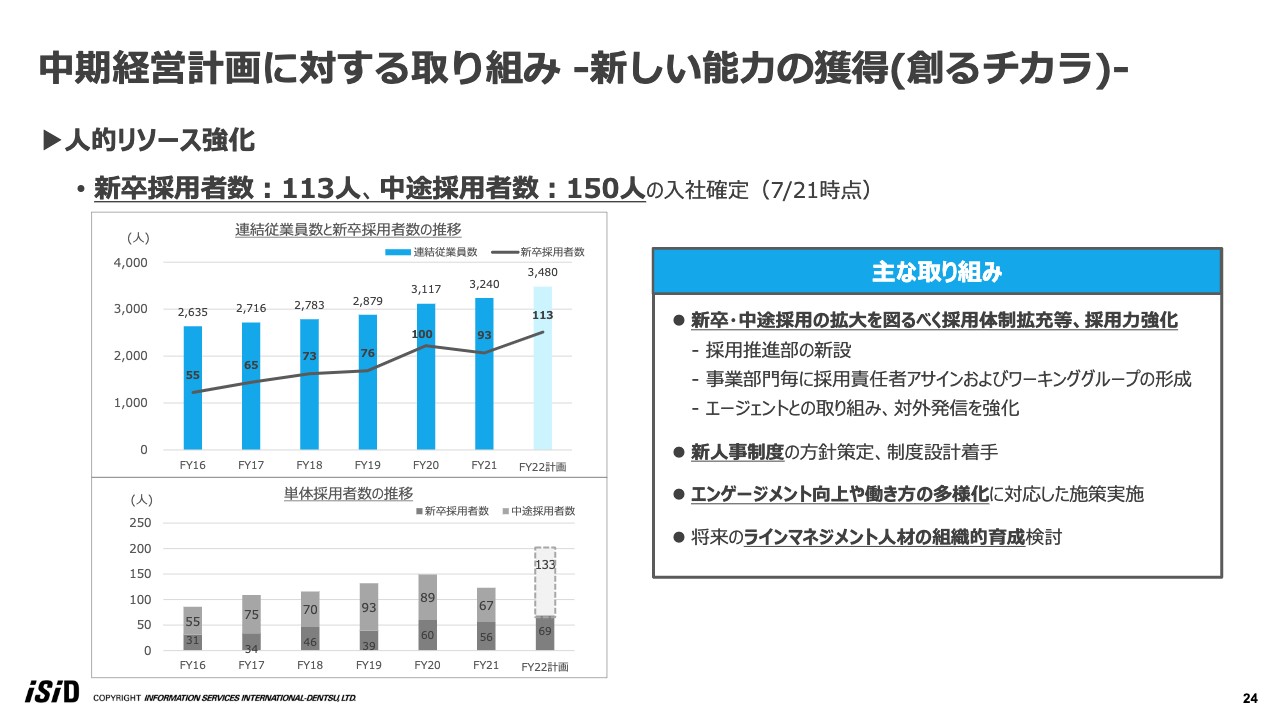

続いて、自己変革の2つ目として「新しい能力の獲得(創るチカラ)」の取り組みについてお伝えします。まずは、足元の最重要課題である人的リソース強化についてです。中期経営計画期間中に、「2021年末の人員数に対して1,000人を増員する」という目標を掲げています。

その中で、「2022年度は250名を増員する」ということもすでに開示済みですが、現時点で新卒採用数113名、中途採用数150名、合わせて250名超の増員が確定しています。一方で、離職者もいますし、中期経営計画の目標を達成するためにはさらに人員の確保が必要ということで、さまざまな取り組みもしています。

例えば、採用体制の強化、専門部署「採用推進部」の新設や、エージェントとの関係強化等です。さらに、これから対外発信を強化していくことも考えています。その他、さまざまな取り組みを講じて、人的リソースの確保・強化を行っていく予定です。

中期経営計画に対する取り組み -新しい能力の獲得(創るチカラ)-

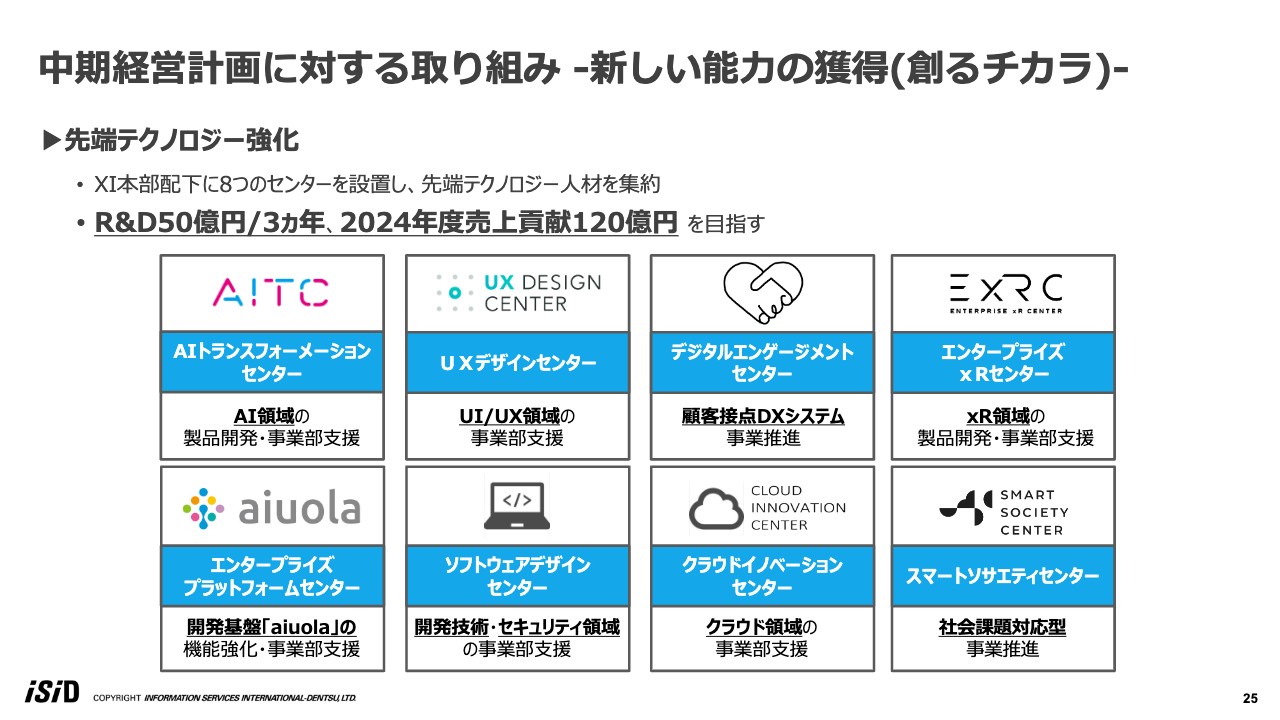

併せて、同じく「創るチカラ」で、「先端テクノロジーを強化していきたい」とお伝えしていますが、X Innovation本部配下に、8つのセンターを設置し、先端テクノロジー人材を集約しています。AI、UI/UX、セールスフォース等々のソリューションを提供する顧客接点の領域です。また、xR、エンタープライズの開発基盤や、ソフトウェアデザイン、クラウド領域のさまざまな技術を集約しています。

さらに、先ほどお伝えした「スマートソサエティセンター」も加えて、8つのセンターがすでに始動しています。こちらのセンターを中心に、3年間で研究開発費50億円をかけ、2024年度には売上貢献120億円を目指し、活動を始めています。

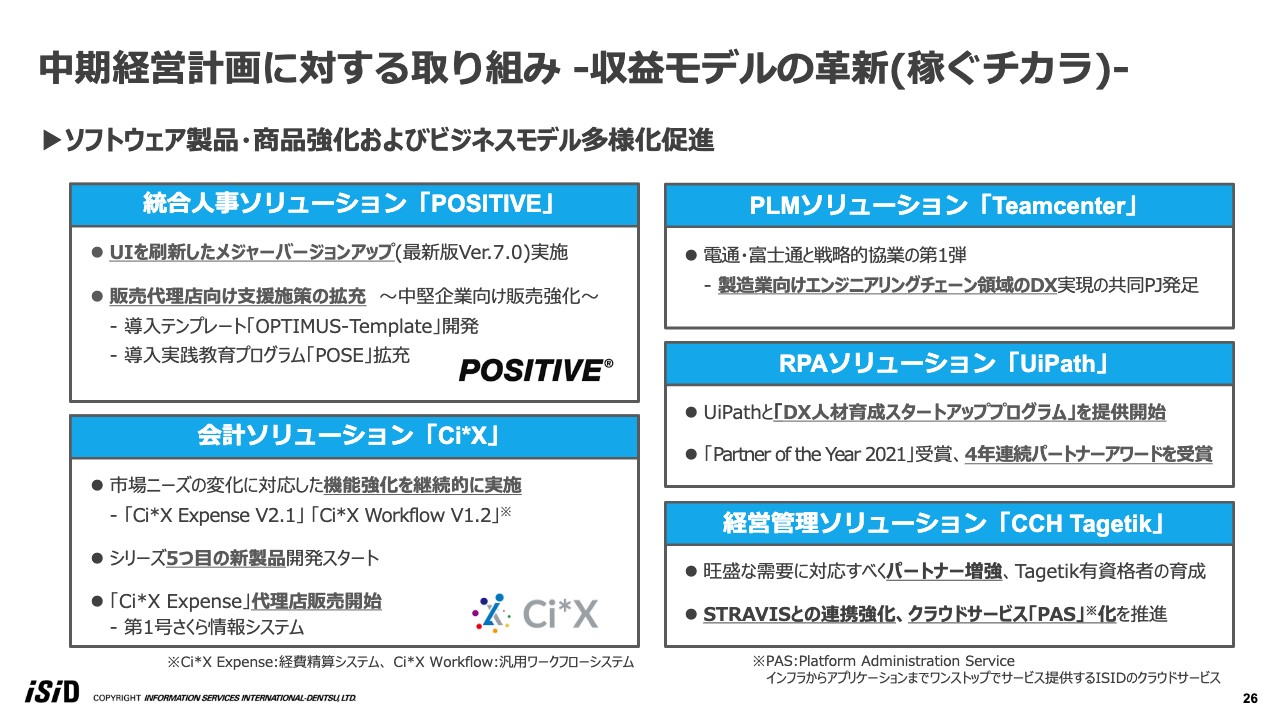

中期経営計画に対する取り組み -収益モデルの革新(稼ぐチカラ)-

3つ目の自己変革は「収益モデルの革新(稼ぐチカラ)」です。具体的な取り組みとして、ソフトウェア製品・商品の強化およびビジネスモデルの多様化促進ということで、スライド左側に、当社のソフトウェア製品の「POSITIVE(ポジティブ)」「Ci*X(サイクロス)」を記載しています。両製品の機能強化を継続的に実施し、加えて新製品の開発にも着手しており、人的リソースを補完する意味でも、代理店との連携を強化し、代理店販売も積極的に進めています。

スライド右側の3つは他社製ソフト商品の「Teamcenter(チームセンター)」「UiPath(ユーアイパス)」「CCH Tagetik(タゲティック)」を記載しています。それぞれ、ベンダーやパートナーとの関係強化等を行い、収益性を上げるべく活動しています。

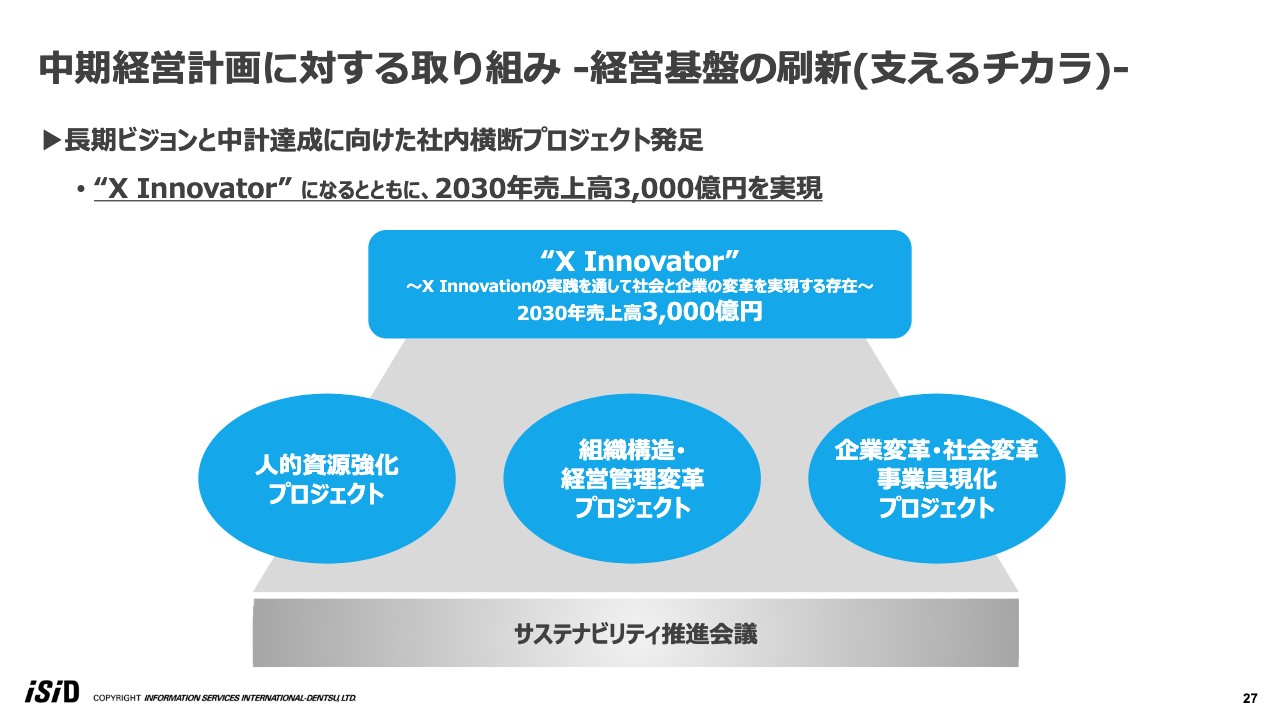

中期経営計画に対する取り組み -経営基盤の刷新(支えるチカラ)-

最後に、「経営基盤の刷新」についてお話しします。さまざまな取り組みを行うための基盤を整備するために社内横断プロジェクトを3つ立ち上げ、さまざまな施策検討を行っています。「人的資源強化プロジェクト」「組織構造・経営管理変革プロジェクト」「企業変革・社会変革事業具現化プロジェクト」の3つです。これらによって中期経営計画だけではなく、長期経営計画「Vision 2030」の実現に向けて、活動を続けていきます。

併せて、ESGの要素を含めた、当社グループ・社会の持続可能性に資する活動を推進していくための会議体として、「サスティナビリティ推進会議」を今年から立ち上げ、活動を開始しました。

以上でご説明を終わります。ご清聴ありがとうございました。

質疑応答(要旨)①

Q:会計基準変更の影響について、今後の見通しを教えてください。

A:下期は上期に比べて影響が小さくなり、通期では売上高5億円、営業利益3億円増加の見通しです。

質疑応答(要旨)②

Q:中計目標に対して2年前倒しになりそうなペースで進捗していますが、2年目以降に新規設備投資やコストが増加する要素はありますか?

A:現時点で明確にいくらというのはないですが、最大の課題は人的リソースの確保のため、人材への投資は可能な限り増加させたいと考えています。

質疑応答(要旨)③

Q:一人当たり人件費の増加ペースを示す定量的な数値や定性的な情報はありますか?

A:上期については好業績であったため業績連動賞与が大きくなり、一人当たり人件費は前年同期比からおおむね5パーセントほど上昇しました。

質疑応答(要旨)④

Q:人件費の上昇は下期以降も継続しますか?

A:業績推移によって業績連動賞与の変動はありますが、平常であれば、一人当たりの人件費は3パーセント程度の上昇を見込んでいます。

質疑応答(要旨)⑤

Q:行政手続き申請管理システム「minnect申請管理」や都市OSソリューション「CIVILIOS」はどのセグメントの売上となりますか?

A:コミュニケーションITセグメントで多くなる可能性があります。

質疑応答(要旨)⑥

Q:受注残高が二桁増加していますが、選別受注や案件開始期によってはお断りする案件も出てきていると思います。引き合いと御社の対応状況を教えてください。

A:引き合いは極めて旺盛であり、足元では一部選別受注やお断り案件もでてきていますが、人員の最適配置やパートナーをフル活用し、対応している状況です。

質疑応答(要旨)⑦

Q:第2四半期の受注高が前年同期比でマイナスとなっていますが、これは一過性で、 下期に関しては増加に転じるととらえてよいですか? 第3四半期以降の見通しを教えてください。

A:当社の受注高は四半期ごとの変動が大きいです。今期は第1四半期が大幅に増加し第2四半期で減少しましたが、累計では増額を確保しており、一過性の事象と理解しています。第3四半期以降のパイプラインも例年より多く積み上がっています。

質疑応答(要旨)⑧

Q:中途採用150人確定とありますが、離職者数を加味した上で計画に対してインラインですか?

A:人材獲得競争が厳しい中、様々な手立てを講じて150人まで中途を確保しました。しかし、まだまだ人員不足感は続いており、下期もさらなる獲得に向け採用を強化していきたいです。

質疑応答(要旨)⑨

Q:今回の修正予想では、営業利益が2024年の中計目標に近い数字となっています。この目標をクリアできた場合、中計目標は見直しますか? もしくは、目標の見直しは行わず次年度の計画発表のみとしますか?

A:まずは今期計画に対してしっかりと取り組みます。今後、中計の営業利益目標を超えることが見込まれた時点で、目標変更を考えます。