2022年4月20日に行われた、株式会社アズ企画設計2022年2月期決算説明会の内容を書き起こしでお伝えします。

スピーカー:株式会社アズ企画設計 代表取締役社長 松本俊人 氏

株式会社アズ企画設計 専務取締役管理部長 小尾誠 氏

エグゼクティブサマリ(1)

松本俊人氏(以下、松本):代表取締役社長の松本俊人でございます。ただいまより、株式会社アズ企画設計の2022年2月期決算説明会を開催します。よろしくお願いいたします。

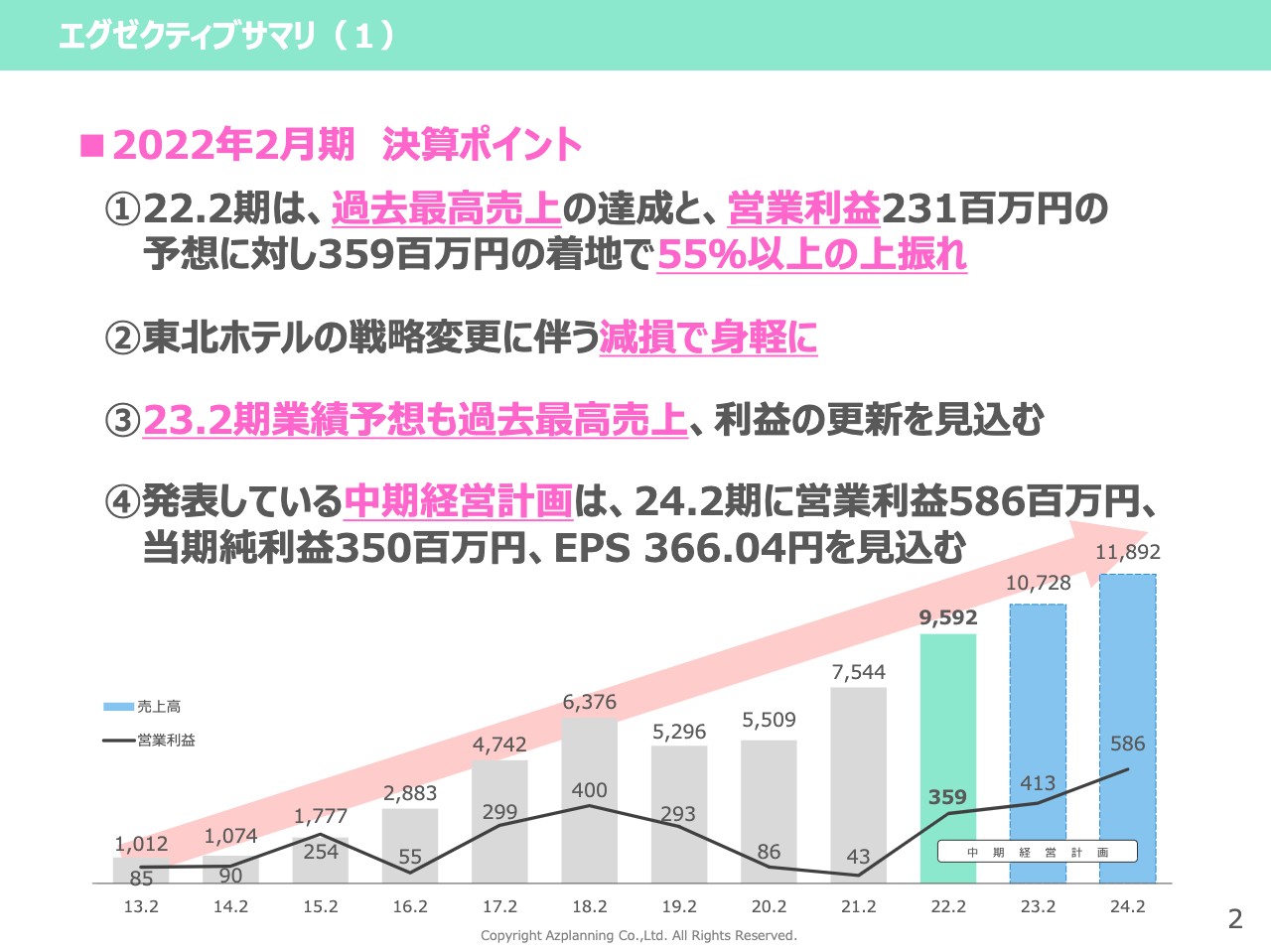

2022年2月期は過去最高であった前年の売上を上回り、2年連続で過去最高の売上高となりました。営業利益も業績予想から55パーセント上積みすることができ、3億5,900万円となりました。

一方で、東北の復興支援のビジネスホテルですが、経営戦略の変更に伴い減損処理を実施しました。中期経営計画も公表し、今期2023年2月期と、来期2024年2月期ともに売上・利益のさらなる拡大を目指し、2024年2月期には当期純利益3億5,000万円を目指します。

エグゼクティブサマリ(2)

2022年2月期は主力の販売事業で予算を達成し、利益向上のために、これまで以上に販売物件のバリューアップを行いました。売上高利益率が大きく上昇し、会社では上場来最高水準の売上高・営業利益・経常利益を達成しました。

昨年からお伝えしていますが、復興作業員向け宿泊施設として設置していた東北のホテルは、一定の役割を果たしたものとして、その活用方法を検討していました。今回は、もう少し時間をかけてよりよい選択をするということで、減損処理を行うこととしました。こちらについては資料の20ページ、21ページであらためてご説明します。

これにより、2023年2月期以降のコストを圧縮してじっくり検討できる上に、本業である販売事業へさらに注力していき、事業拡大を目指せると考えています。

エグゼクティブサマリ(3)

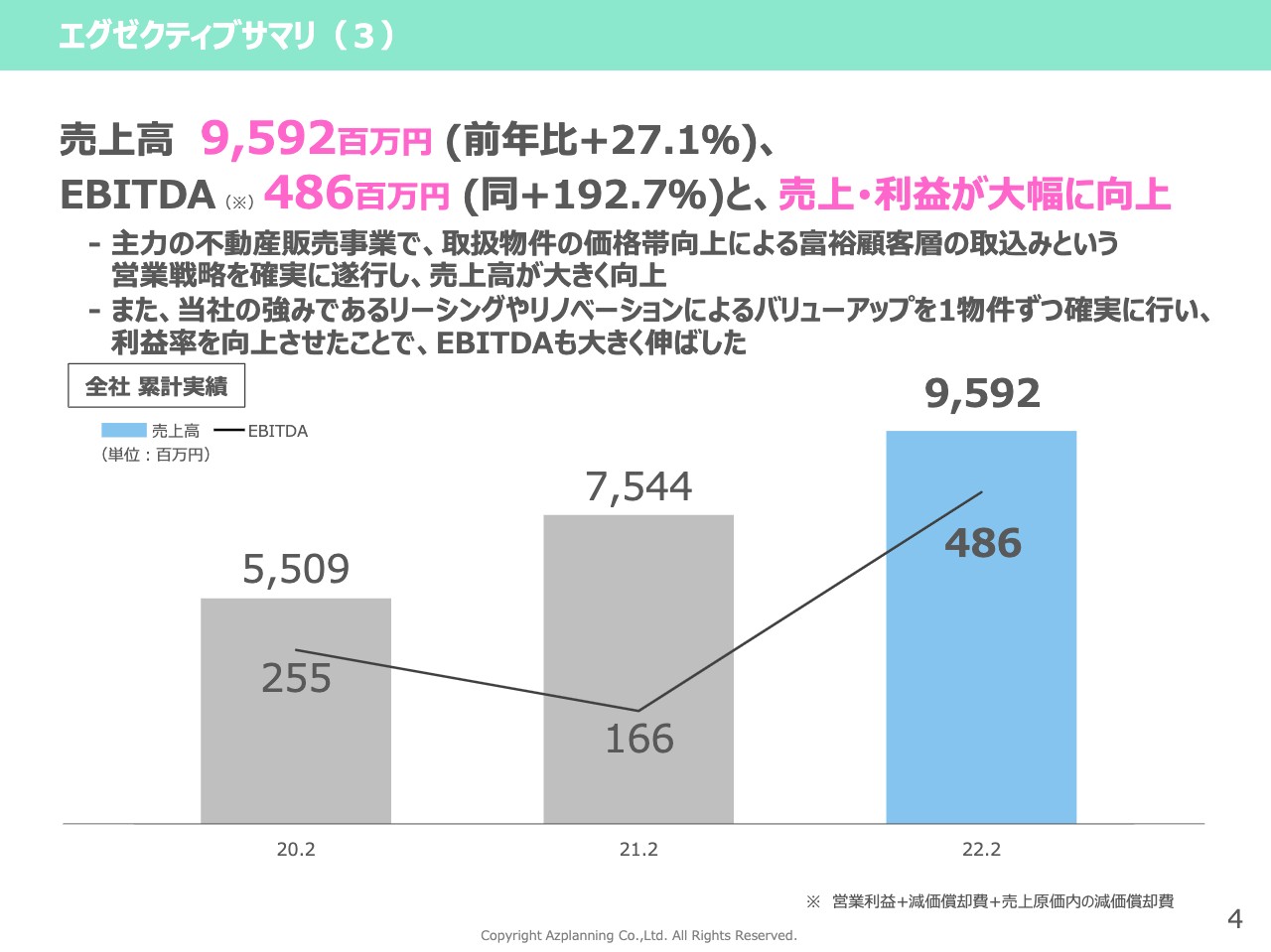

スライドのグラフのとおり、売上高・EBITDAともに大きく伸びています。売上高は95億9,200万円、前年比でプラス27.1パーセント伸びています。EBITDAは4億8,600万円で、前年比でプラス192.7パーセントと大幅に伸ばすことができました。

主力の販売事業ですが、営業戦略として取り組んできた取扱物件の価格帯向上に加え、富裕層の取り込みが徐々に成功してきています。当社の強みであるリーシングやリノベーションによるバリューアップを1件1件きちんと実施してきたことで、売上高・売上高総利益をそれぞれ大きく伸ばすことができたと考えています。

エグゼクティブサマリ(4)

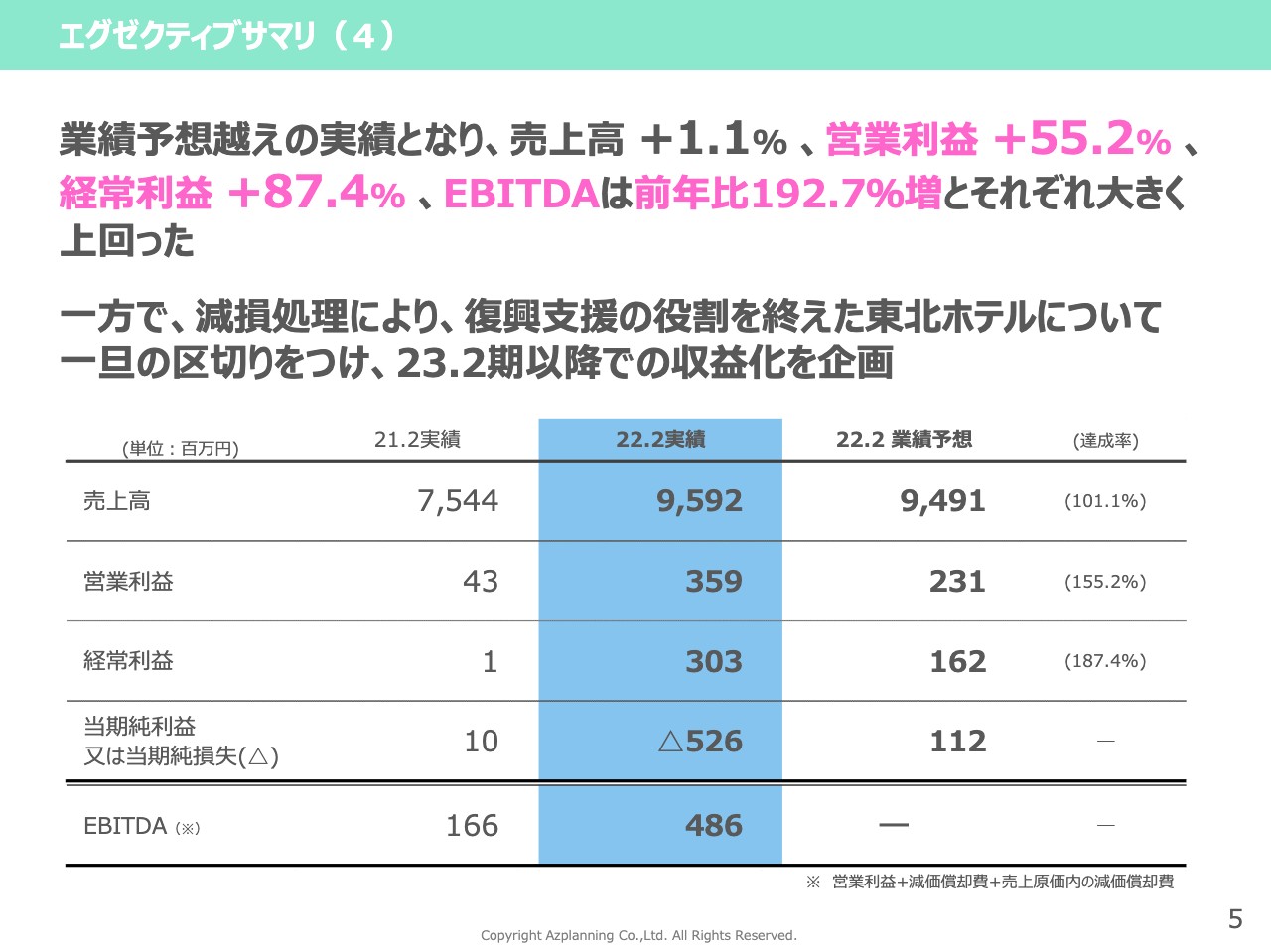

経常利益以上はすべて業績予想を上回っています。売上高はプラス1.1パーセントであるものの、営業利益はプラス55.2パーセント、経常利益はプラス87.4パーセントと大きく上振れすることができました。

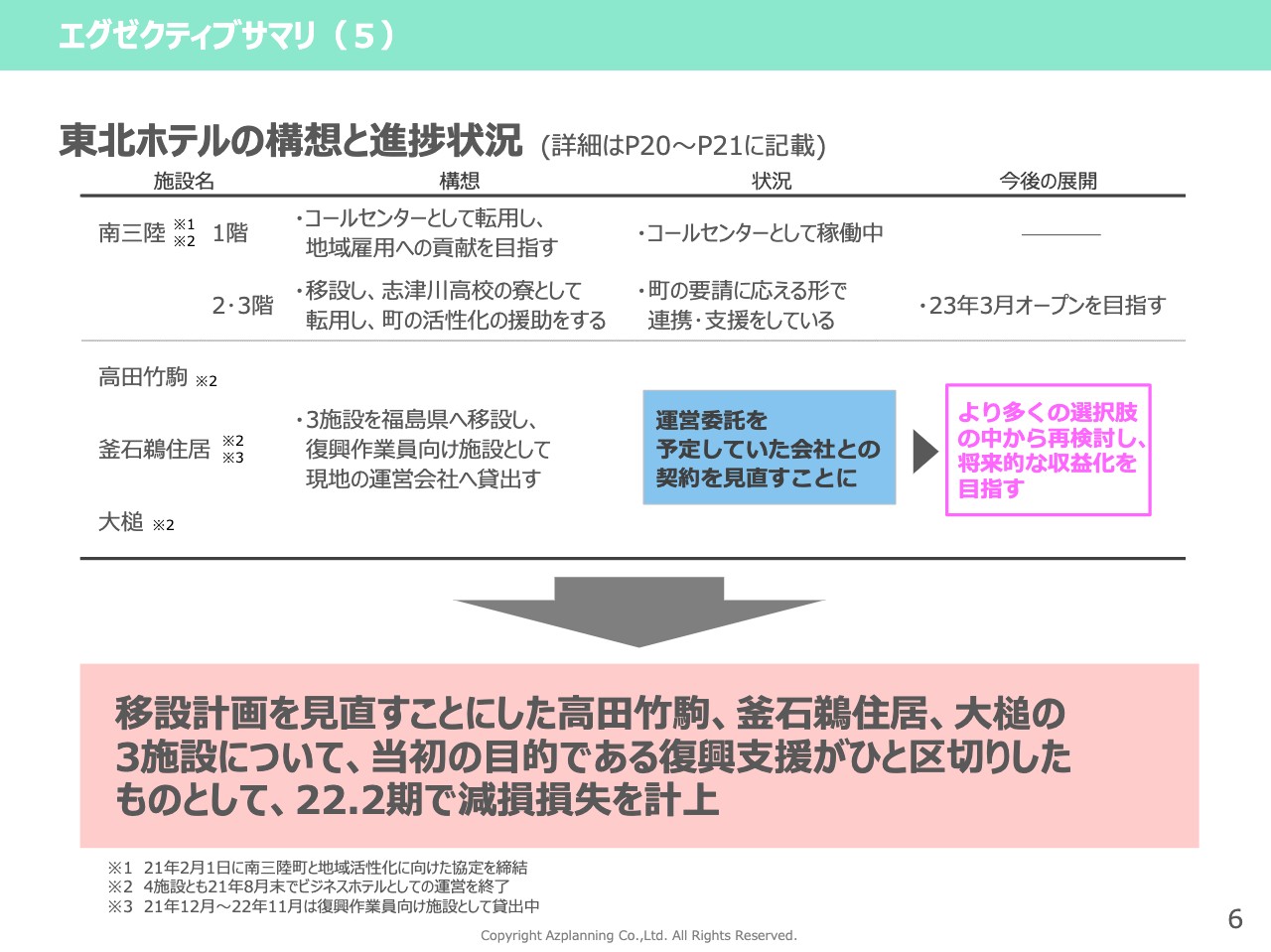

エグゼクティブサマリ(5)

東北ホテルの処理についてご説明します。当社は計4棟の復興支援のビジネスホテルを保有しています。運営に関しては委託していましたが、東日本大震災から10年以上が経過し、復興支援の工事が終盤に向かっているエリアが増えてきています。

そこで、建物が移動可能であるというフレキシビリティな特徴を活かし、再活用の方法を検討してきました。宮城県・南三陸の施設については、1階部分がすでにコールセンターとして生まれ変わり、地元の雇用創出の一助となっています。同じく2階、3階部分については、南三陸町と官民連携で高校の寮へのコンバージョンを目指しており、さらなる地域活性化に努めています。

岩手県の3つのホテルについては、当初、復興が遅れている福島県への移設により復興支援ホテルとしての再活用を検討していましたが、この計画はいったん見直すことにしました。これらにより、3施設については減損処理を行うこととしました。

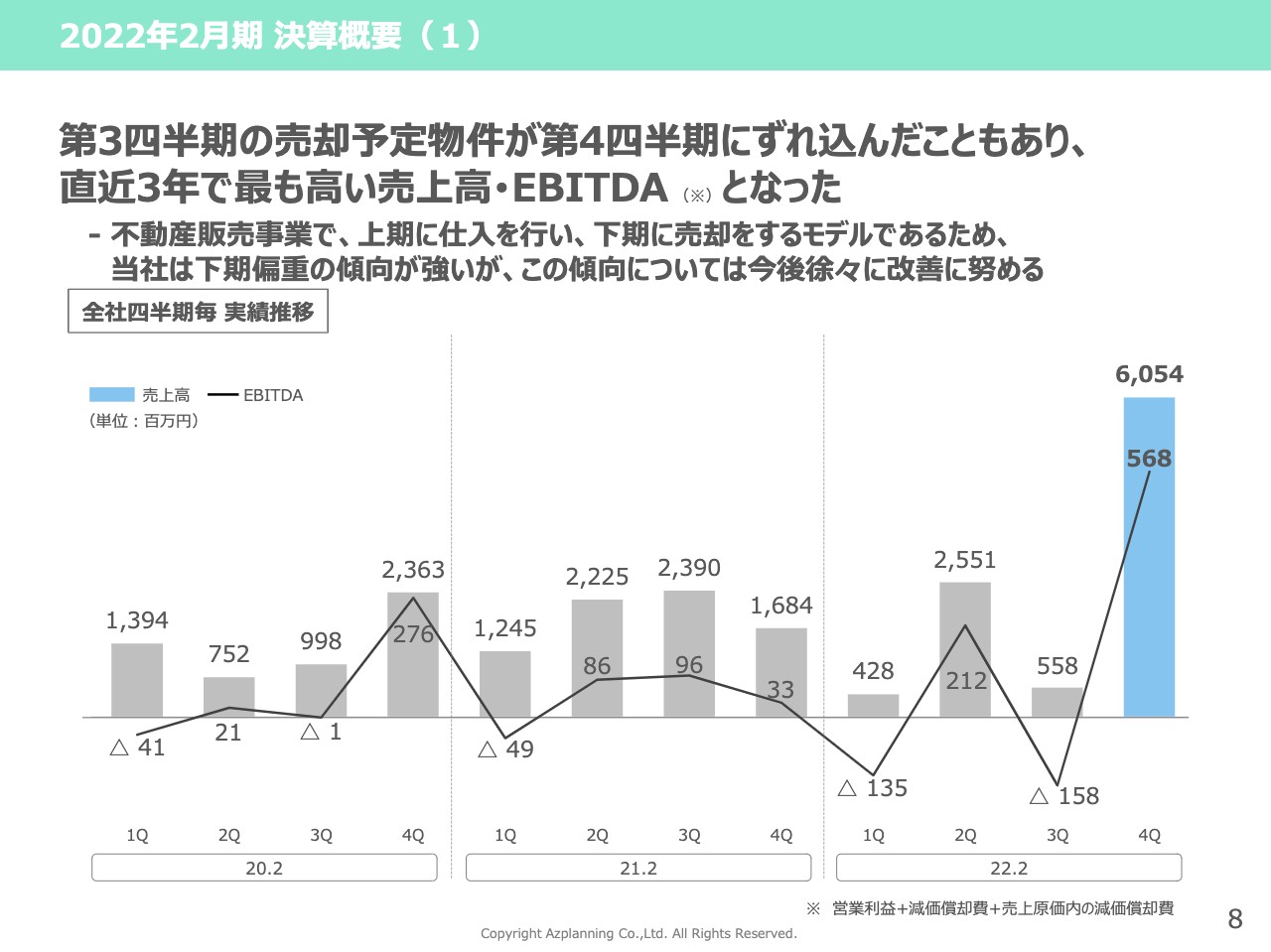

2022年2月期 決算概要(1)

決算概要についてです。2022年2月期の第4四半期ですが、ご覧のとおり、販売事業において第3四半期からの売却時期がずれ込んだため、売上高・EBITDAともに直近3年で最大となりました。

一方で、販売事業では、上期に仕入れ、下期に販売するというビジネスモデルが定着しており、下期偏重となる傾向が今期もやはり出てしまいました。売上・利益がなるべく平準化するように、今後も努めていきます。

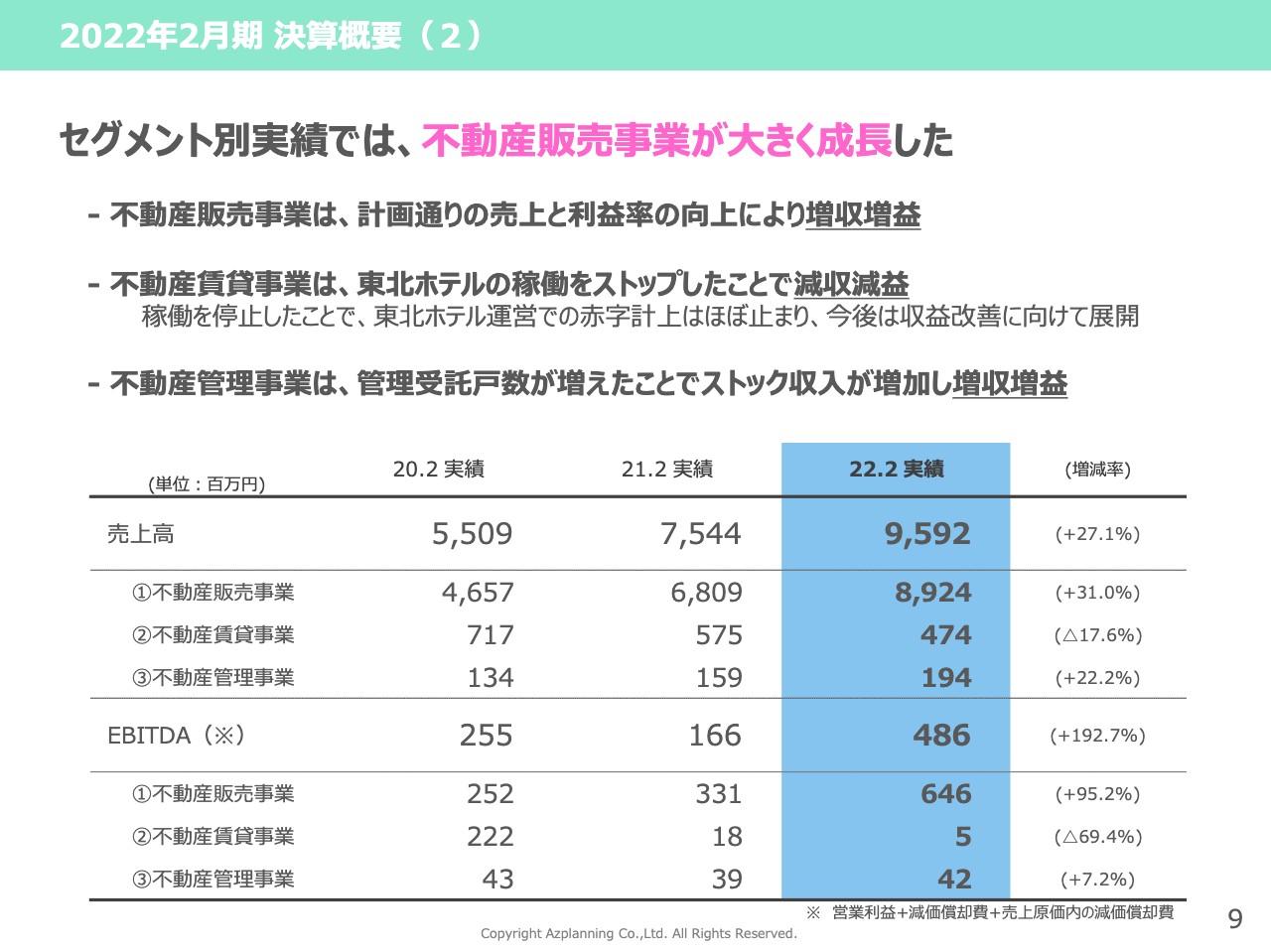

2022年2月期 決算概要(2)

セグメント別の実績です。主力事業の販売事業が大きく伸び、会社の実績を大きく押し上げました。販売事業単体では、売上高が89億2,400万円、EBITDAが6億4,600万円となり、特にEBITDAは前年の2倍近くまで伸ばすことができました。次ページ以降で、各セグメントについてご説明します。

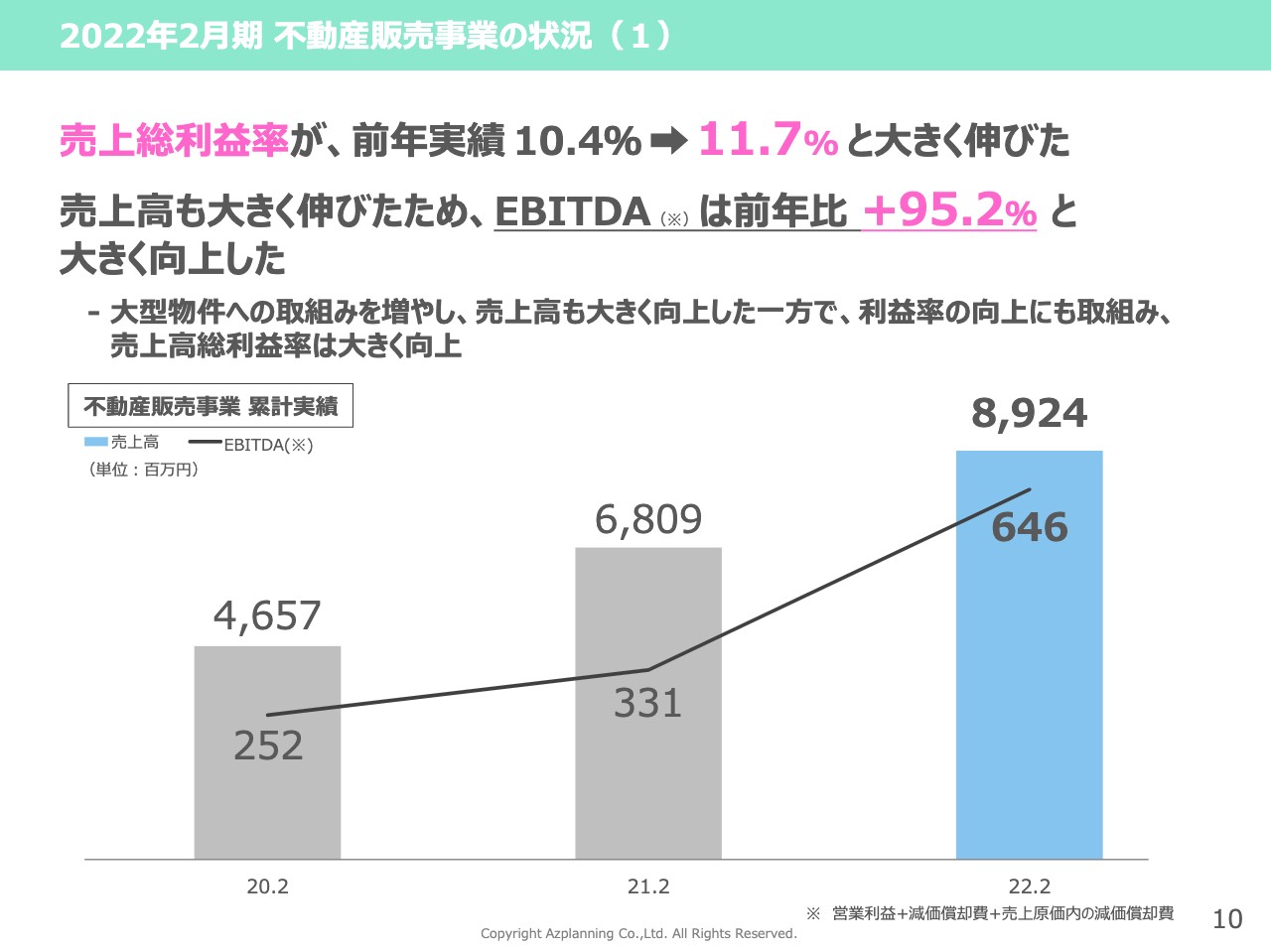

2022年2月期 不動産販売事業の状況(1)

販売事業では利益率向上を目指しており、リーシングやリノベーションによるバリューアップを各物件に施すことができたため、売上高総利益率が1パーセント以上上昇しました。直近数年で取り組んできた取扱物件の大型化にも成功しており、売上高も上昇しています。

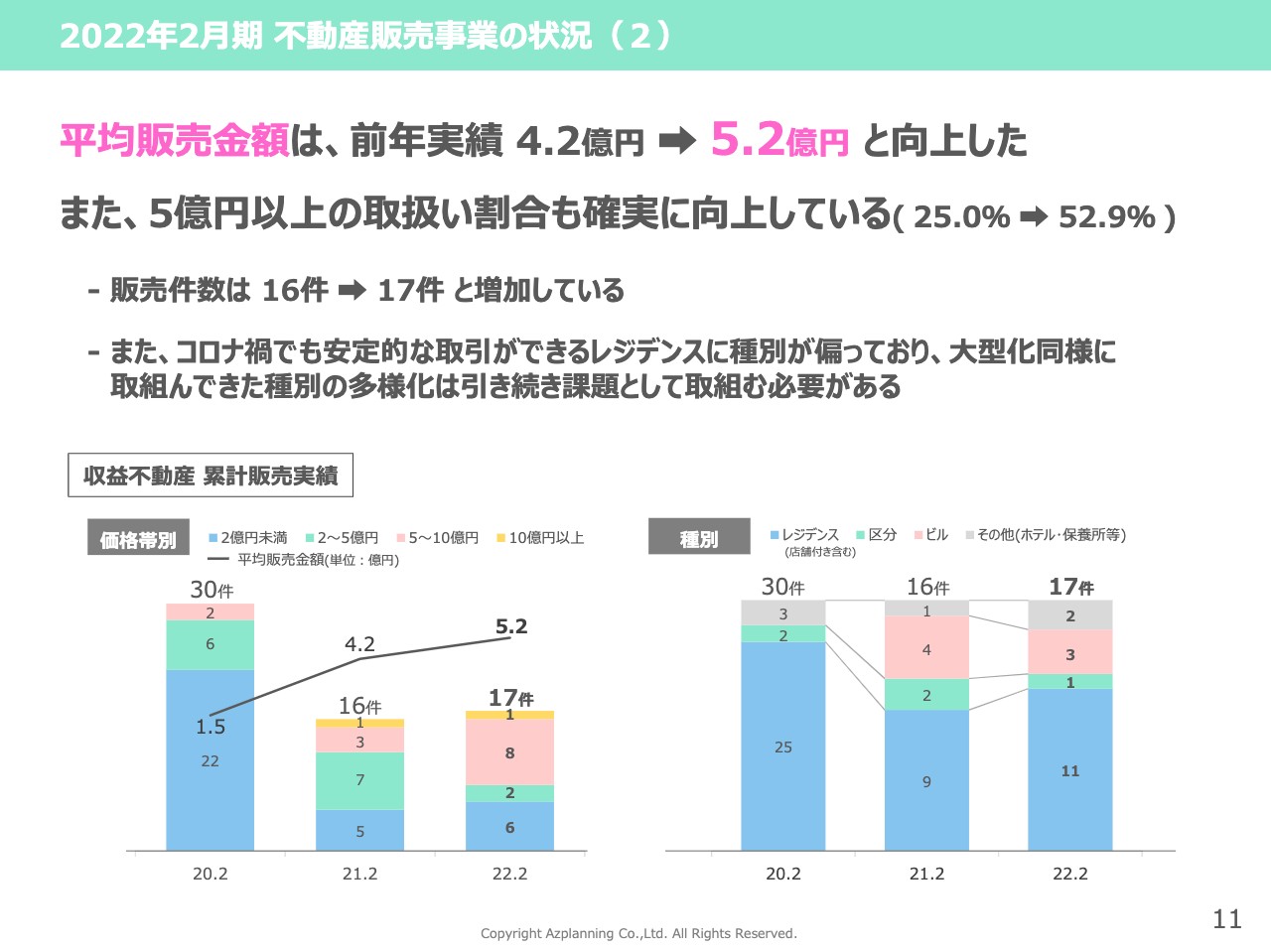

2022年2月期 不動産販売事業の状況(2)

販売物件の内訳はスライドの棒グラフのとおりです。種別としては右側のグラフのとおり、ブルーの部分が示すレジデンスの比率が高い状況となっています。また、価格帯としては左側のグラフのとおり、平均販売金額が上がってきており、ピンク色の部分が示す5億円から10億円の価格帯が今期は8件ということで増えてきています。

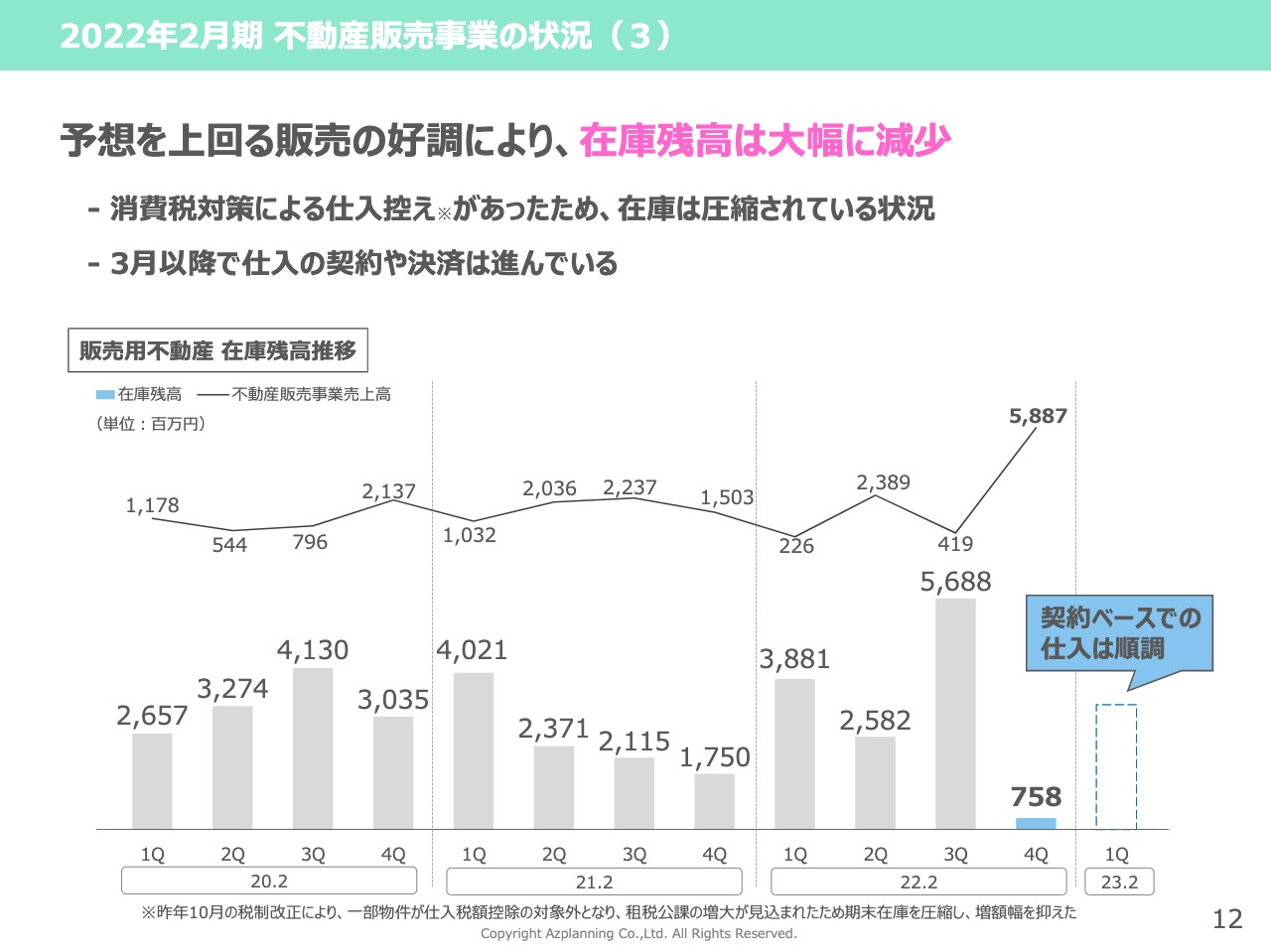

2022年2月期 不動産販売事業の状況(3)

在庫については、第4四半期にほとんどの販売用不動産を販売したことで、残高が低下してしまいました。しかし、この2023年2月期においては、第1四半期にある程度まで在庫が積み上がる想定で進めています。

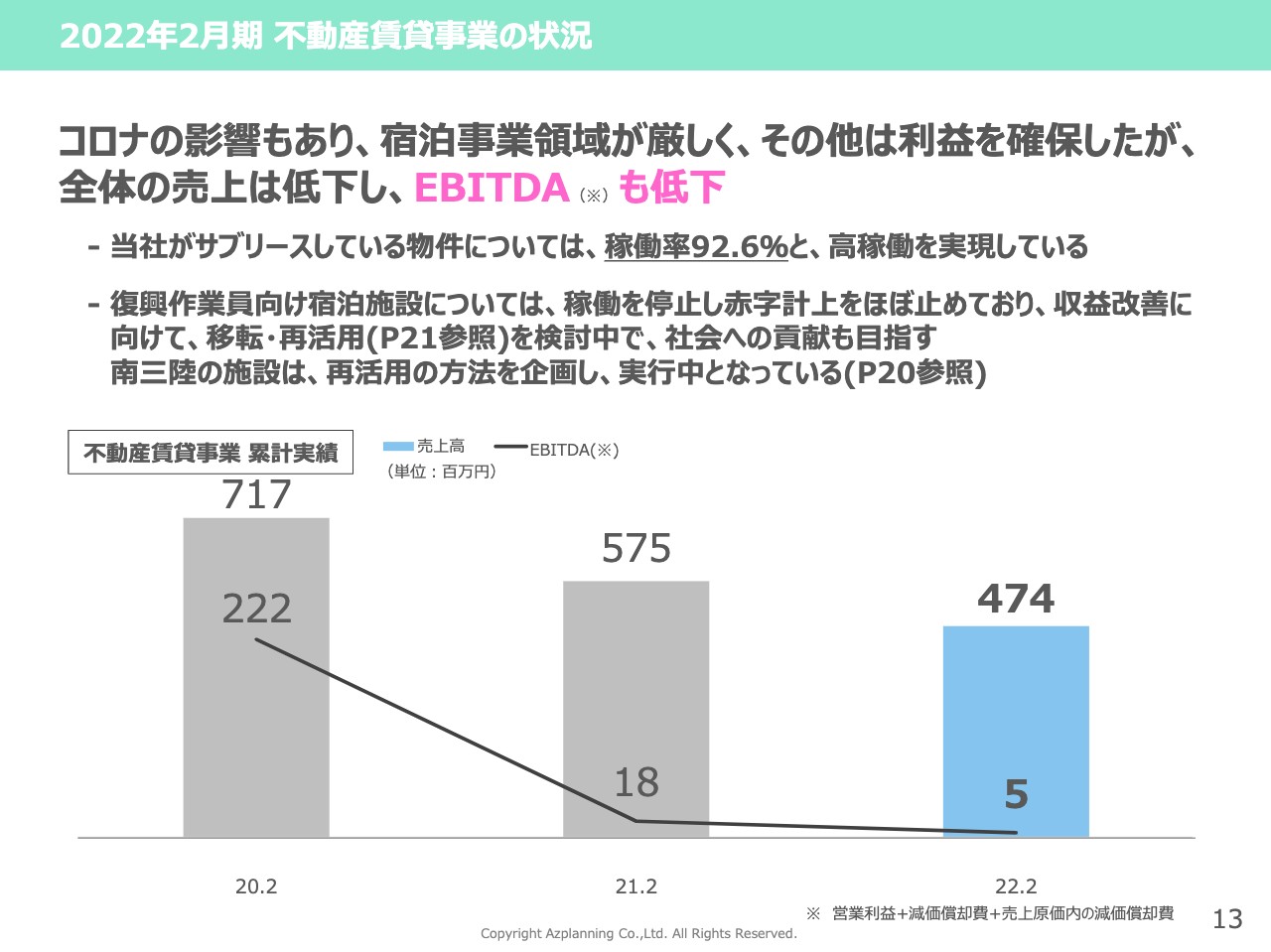

2022年2月期 不動産賃貸事業の状況

賃貸事業についてです。サブリースは稼働率が90パーセントを超えて確保できているものの、売上規模が大きくないこともあり、また昨年はホテル事業の運営を止めたため売上がなくなる一方で、維持コストなどはそのまま発生するなどマイナスの影響が出ています。今回の数字としては、セグメント売上高・EBITDAは低下し、売上高は4億7,400万円、EBITDAは500万円という結果になってしまいました。

今後はホテルの運営を継続しないことにより、赤字が大きく回避できることになっています。稼働停止後は、収益転換のための施策をじっくりと考えて実践していきます。

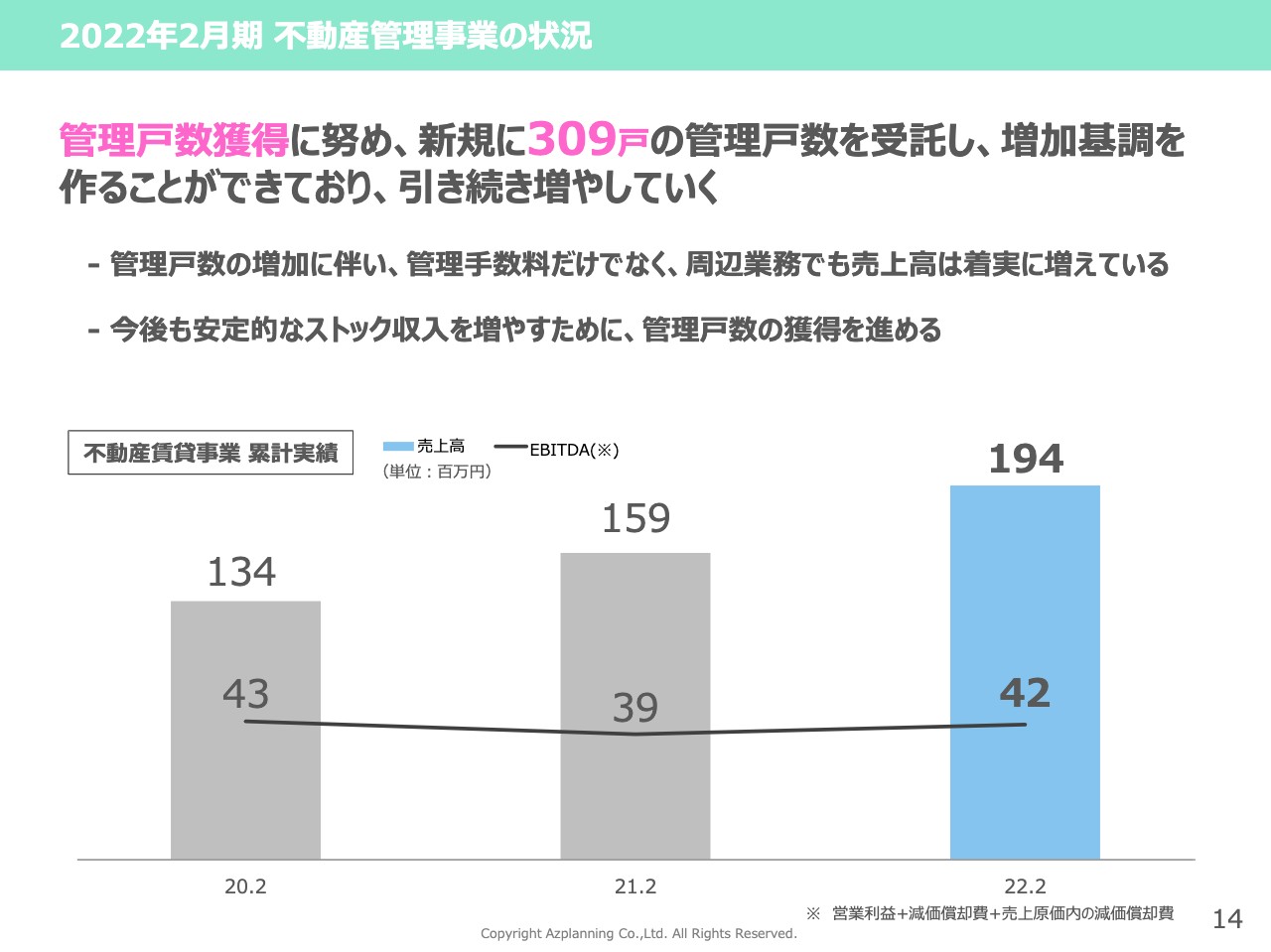

2022年2月期 不動産管理事業の状況

管理事業については、この1年間で最大300戸の管理受託を目標としていましたが、実際には309戸を獲得することができました。売上高・EBITDAともに向上し、売上高は1億9,400万円、EBITDAは4,200万円となりました。管理戸数の増加により周辺業務が増加し、それらによる安定収入も見込めるため、引き続き管理戸数の増加に努めます。

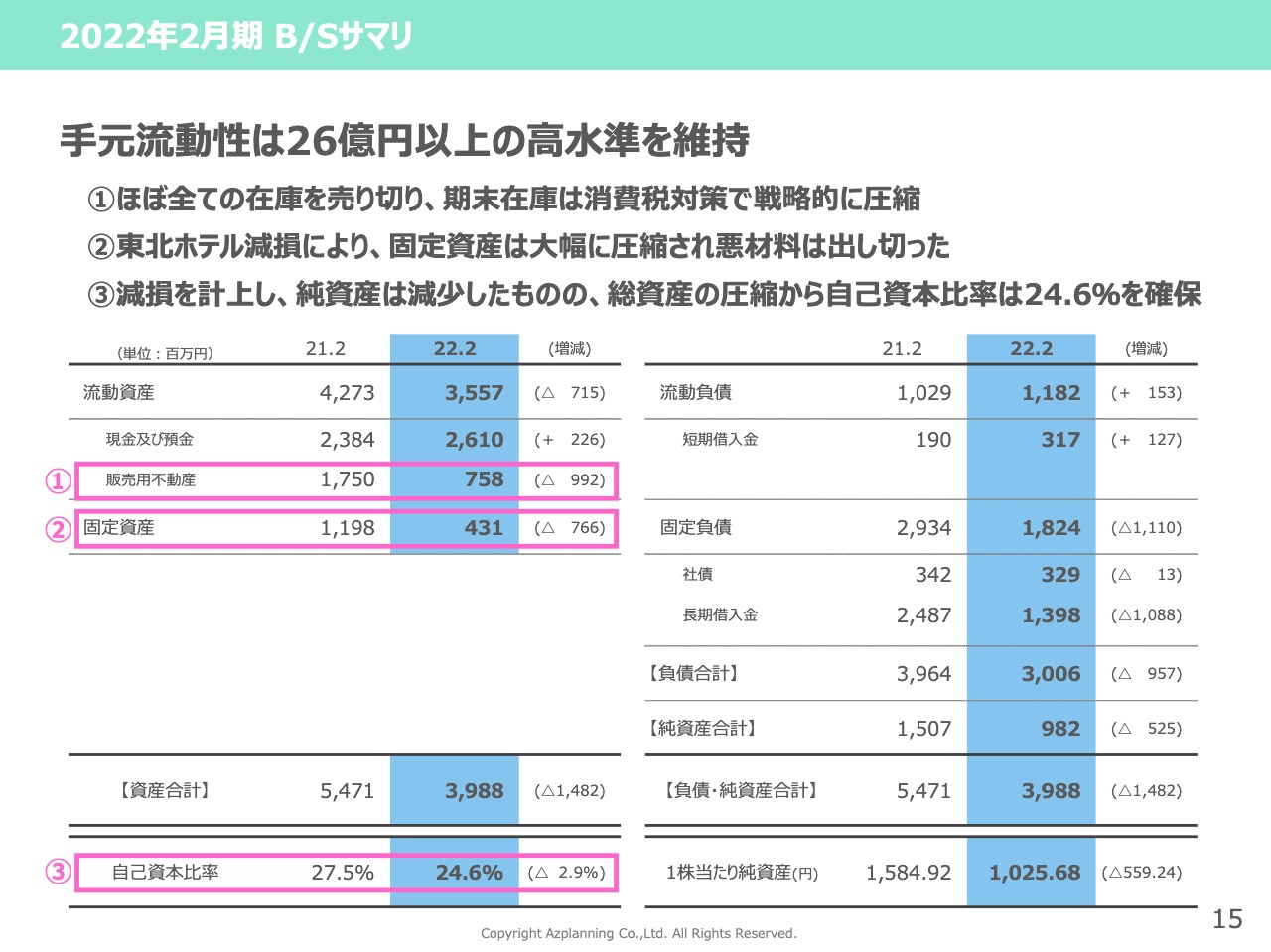

2022年2月期 B/Sサマリ

貸借対照表です。スライドに記載の3つのポイントについてご説明します。1つ目に、在庫販売により期末在庫は減少しています。2つ目に、東北ホテルの減損により固定資産は大幅に圧縮されました。3つ目に、減損処理を行いましたが、自己資本比率は24.6パーセントを確保しています。

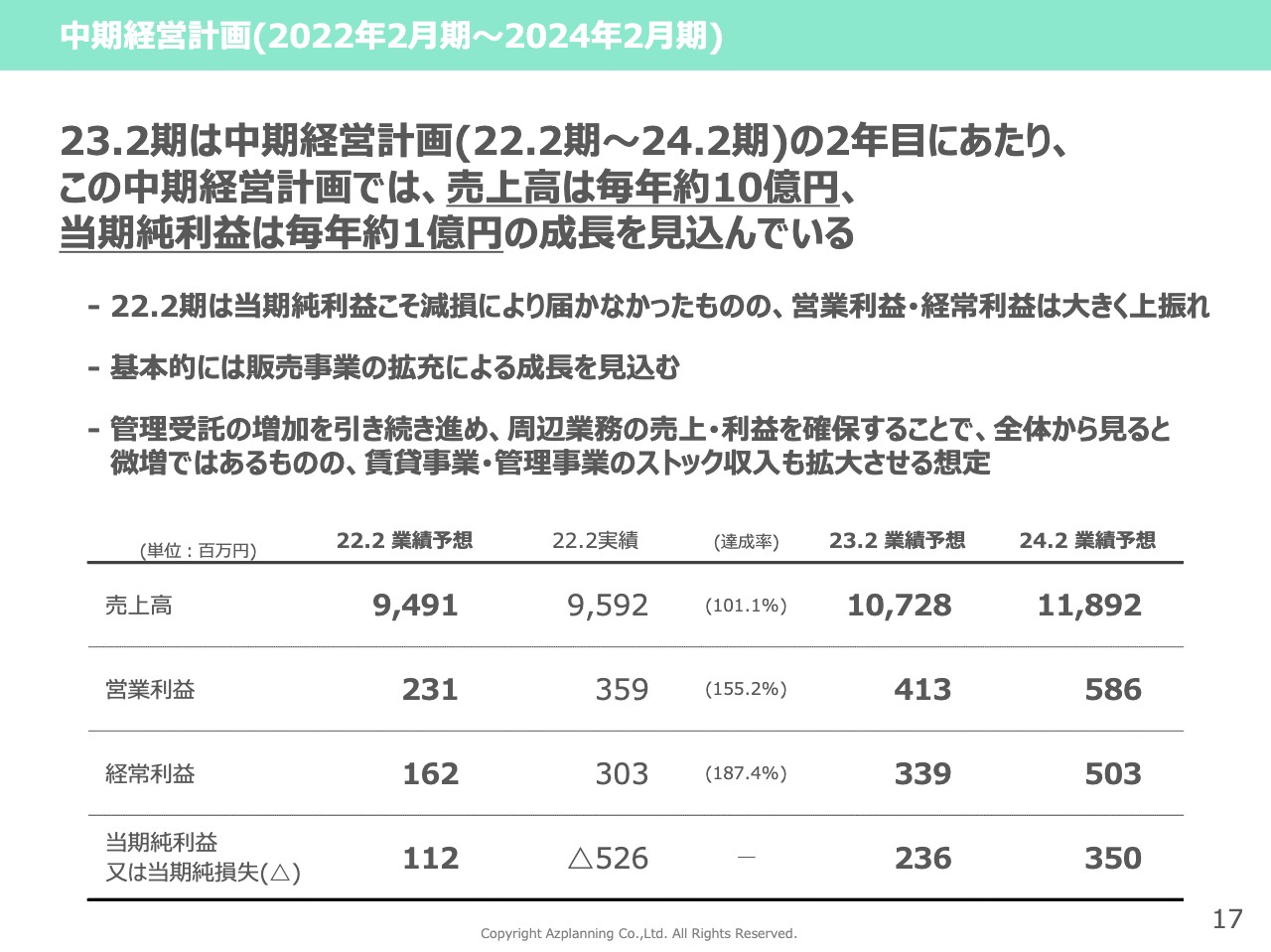

中期経営計画(2022年2月期~2024年2月期)

中期経営計画について、2023年2月期は3ヶ年の経営計画の2年目にあたります。このうち、売上高は毎年およそ10億円、当期純利益は毎年およそ1億円の増加を見込んでいます。

今期2023年2月期では、売上高107億2,800万円、営業利益4億1,300万円、経常利益3億3,900万円、当期純利益2億3,600万円の達成を見込んでいます。また、1年目の2022年2月期前期ですが、減損処理の影響はあるものの、売上高・営業利益・経常利益は達成している状況です。後ほど営業戦略についてご説明しますが、主に販売事業の成⻑による企業規模の拡大を目指していきます。

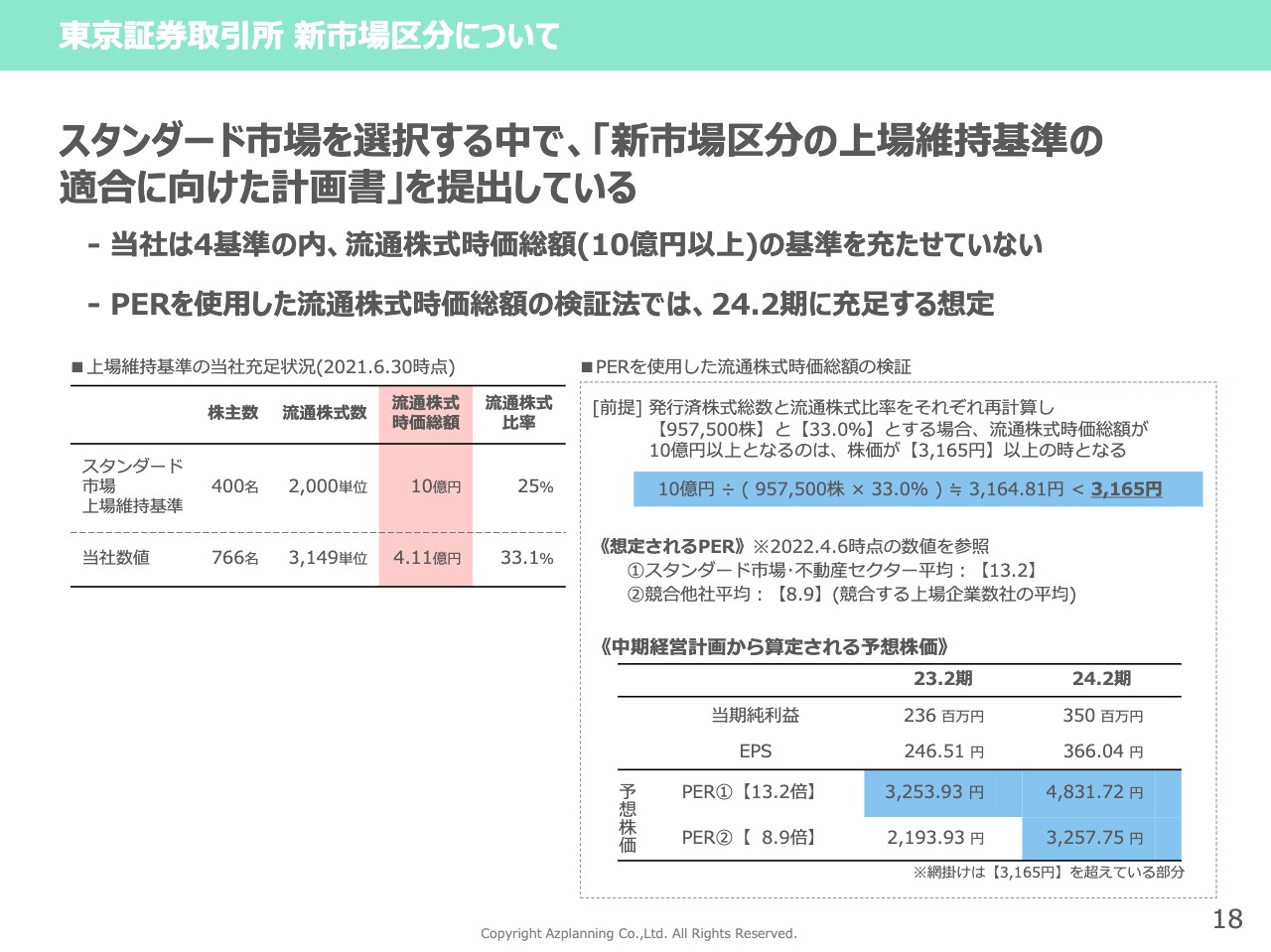

東京証券取引所 新市場区分について

東京証券取引所の新市場区分についてご説明します。中期経営計画に関連して東証新市場への対応として、計画値を達成していくことはもちろん、有用なビジネスモデルの構築やさまざまな提携、コンプライアンス経営の徹底などを積極的に展開することにより、現状から企業価値を高めていくことに注力していきます。

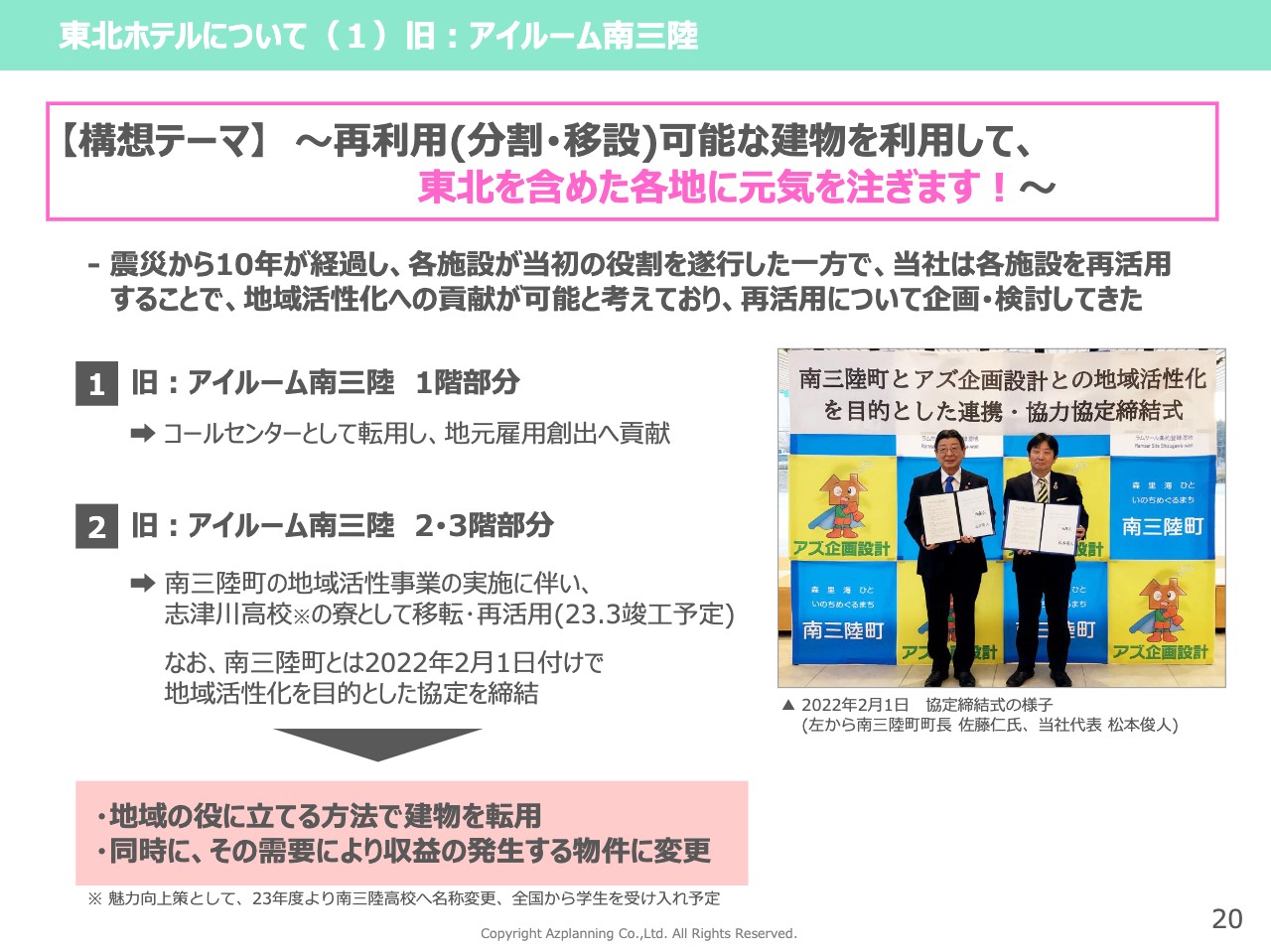

東北ホテルについて(1)旧:アイルーム南三陸

20ページはトピックスについてです。冒頭でお伝えした東北ホテルについてご説明します。当社IRページにもお知らせしていますが、宮城県南三陸町にあるホテルの1階部分はコールセンターとして転用し、すでに地元雇用の創出に貢献しています。

スライド内の写真にあるとおり、今年2月に南三陸町と官民の連携協定を結びました。地元の高校の魅力化に貢献すべく学生の寮として当社建物の2階、3階部分を利用していただく計画になっています。地域の活性化ということで、引き続き南三陸町については私たちもお役に立っていきたいと考えています。

東北ホテルについて(2)旧:アイルーム高田竹駒・釜石鵜住居・大槌

減損処理した岩手県の陸前高田市、釜石市、大槌町の3施設については、4つほどアイデアを持っています。

1番目のアイデアとして、岩手県の中心部にある北上市では多くの工業団地を抱えており、半導体関連の産業、自動車関連の産業が非常に活性化しています。このようなところに当社の建物の販売・移設賃貸を検討しています。

2番目として、福島県の復興支援用の宿泊施設や観光需要にも対応できるのではないかと考えています。

3番目は現地での賃貸ニーズということで、現在、岩手県釜石市は大手ゼネコンに一括でお貸ししているのですが、地域の企業や学校などにそのまま1棟でお貸しするといったことも考えています。

4番目として、トレーラーハウスとしてのコンバージョンも、コストや期間、またどのような取引先と提携すればスムーズにできるのかということを研究してきました。そのため、トレーラーハウスは本数にすると90本ほどありますが、これらの販売ないしは賃貸などを考えています。ここ10年で、全国のリゾート地でのいろいろなグランピングの需要などが増えているというデータがあります。また、事務所や店舗などへの転用の可能性もあると聞いていますので、このような計画も検討していきたいと思います。

販売事業について(1)大型収益不動産の取得について

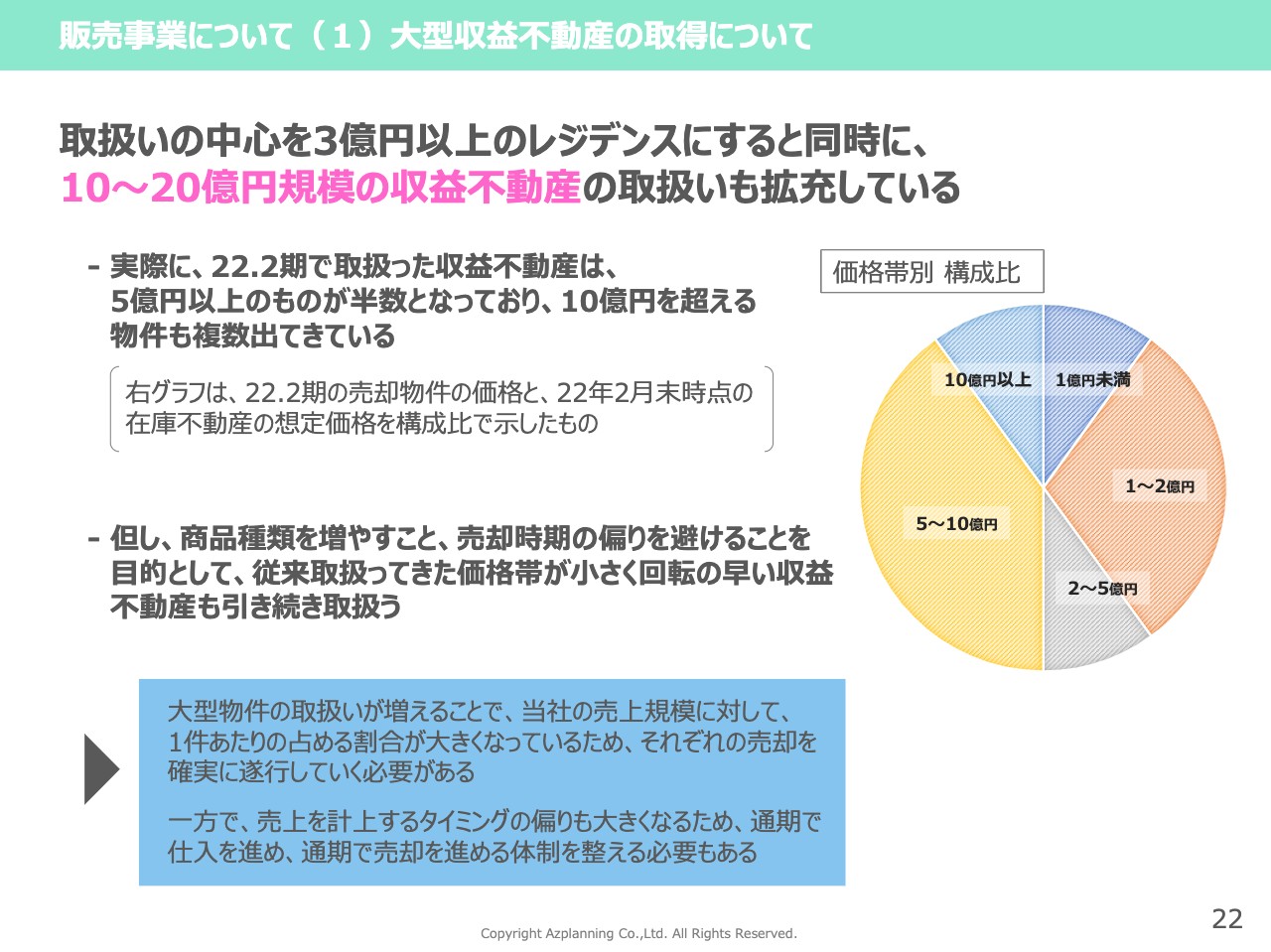

販売事業での営業戦略です。先ほどからお話ししているとおり、なるべく富裕層を対象にして大型の優良な収益不動産を販売していきたいと考えていましたが、スライド右側のグラフにあるとおり、2022年2月期は半数が5億円以上の収益不動産となりました。

一方で、商品構成の拡充や売上時期の平準化を図るために、これまで扱ってきた価格帯の商品も、案件があれば取り組むことを考えています。価格帯が上がったことによって1件1件の売上・利益の割合が大きくなりますので、販売タイミングにより期がずれないように売上の管理を行っていきます。

販売事業について(2)新たな取組み①

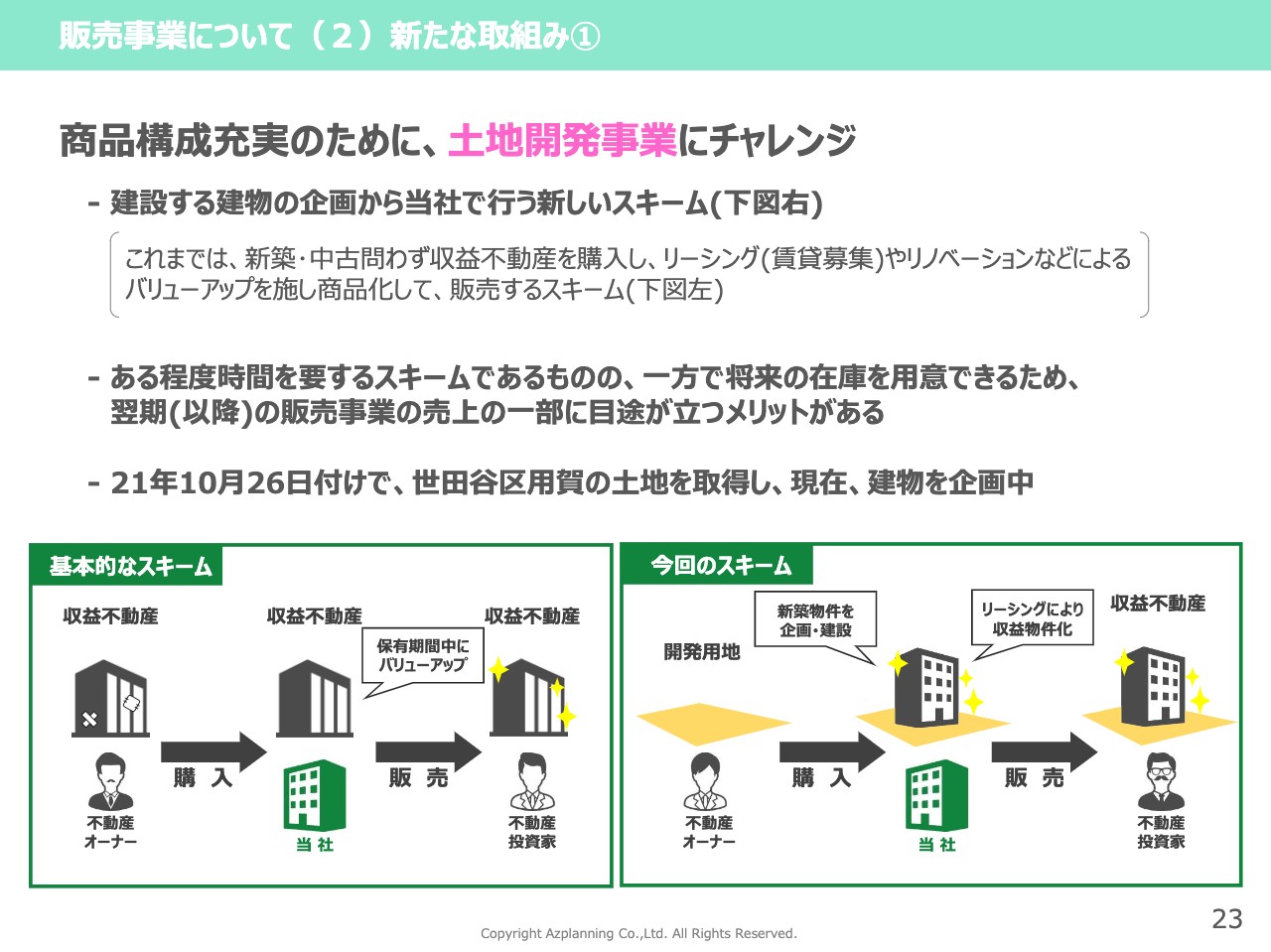

23ページは開発事業についてです。当社は今まで中古不動産の再生に力を入れてきましたが、近年新築の建物の取得実績もあるため、この度世田谷区の用賀駅前に土地を取得し、収益不動産として現在設計・プランニングを行っています。

このような、土地から取得し建物を建て、企画、販売する事業にも今後取り組んでいきたいと思っています。なかなか競争が厳しい分野ですが、推進しながらノウハウを蓄えていきたいと思っています。

販売事業について(2)新たな取組み②

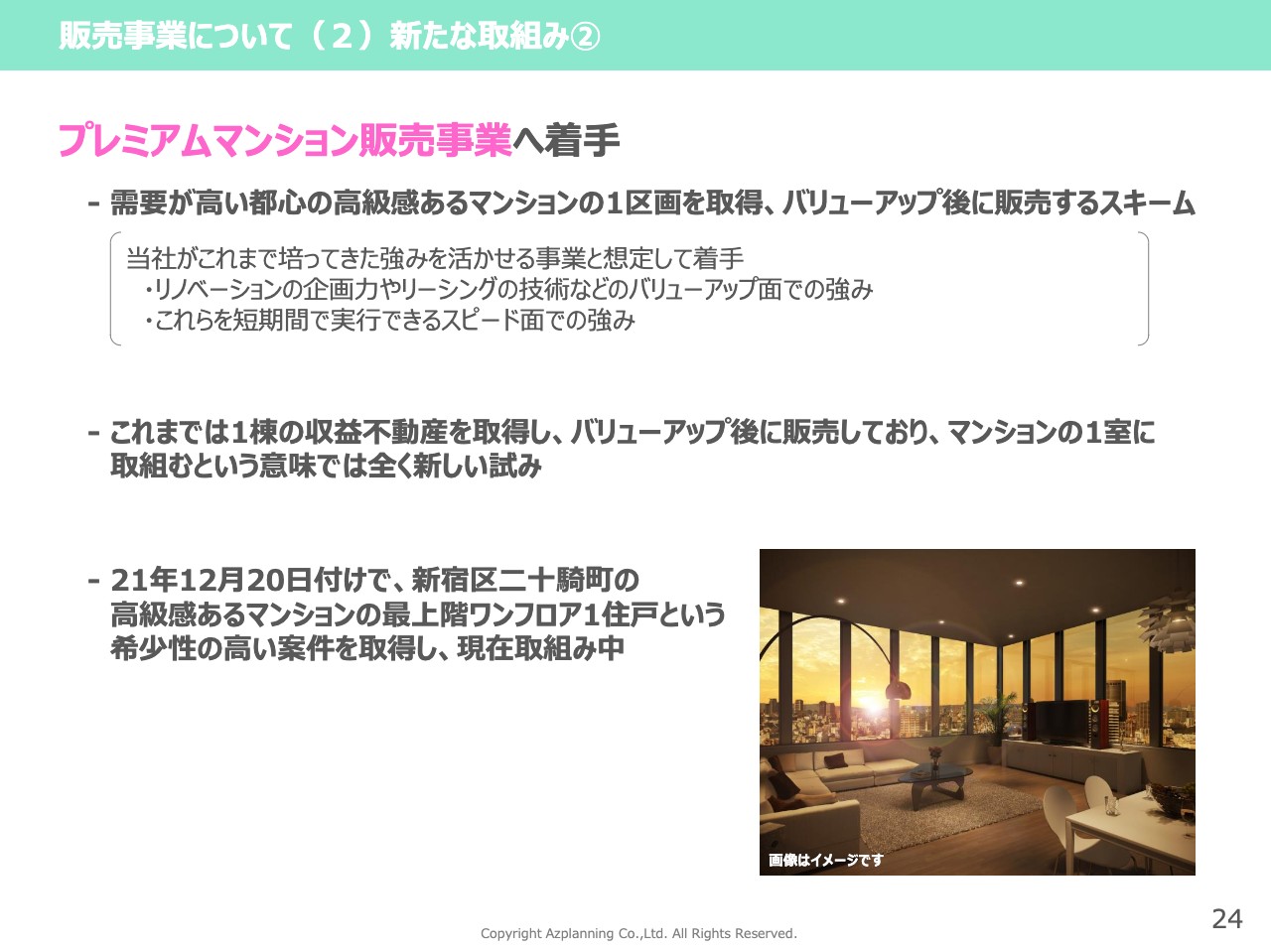

プレミアムマンションの販売事業についてです。現在、都心では区分マンションの販売が非常に好調ですが、当社では今まで区分マンションを積極的に扱ってきませんでした。

しかし、現在はプレミアム感のあるマンションを新宿で購入し、事業化しています。このように、都心にある需要が高く高級感のあるマンションの一区画を取得し、自宅として購入を検討される方にバリューアップして販売していきます。これにより毎月の売上の平準化にも貢献できると考えています。

第1号案件はすでに商品化していますが、第2号案件以降も順次ご報告していきます。また、オフィスの区分事業についても現在研究していますので、事業化ができましたらご報告していきます。

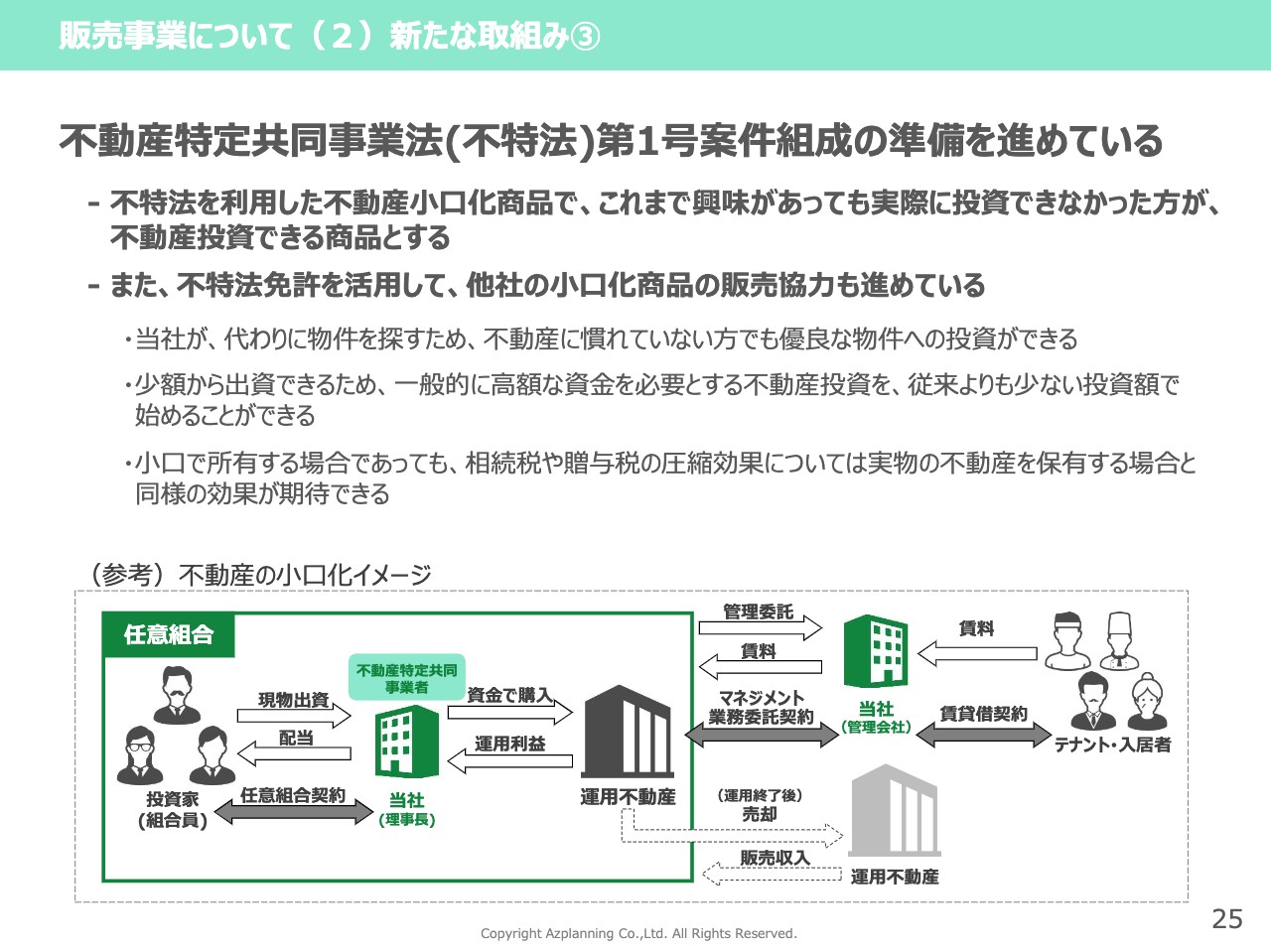

販売事業について(2)新たな取組み③

不動産の小口化商品についてです。昨年9月に不動産特定共同事業者協議会に加盟し、社内でも勉強を続けています。スキームや業務フローを落とし込んでおり、近々1号案件を実現したいと考えていますが、現在はスライド下部の図のような任意組合型と、図にはありませんが匿名組合型の両方を、並行して検討していますので、早い時期にご報告できるように努力していきます。

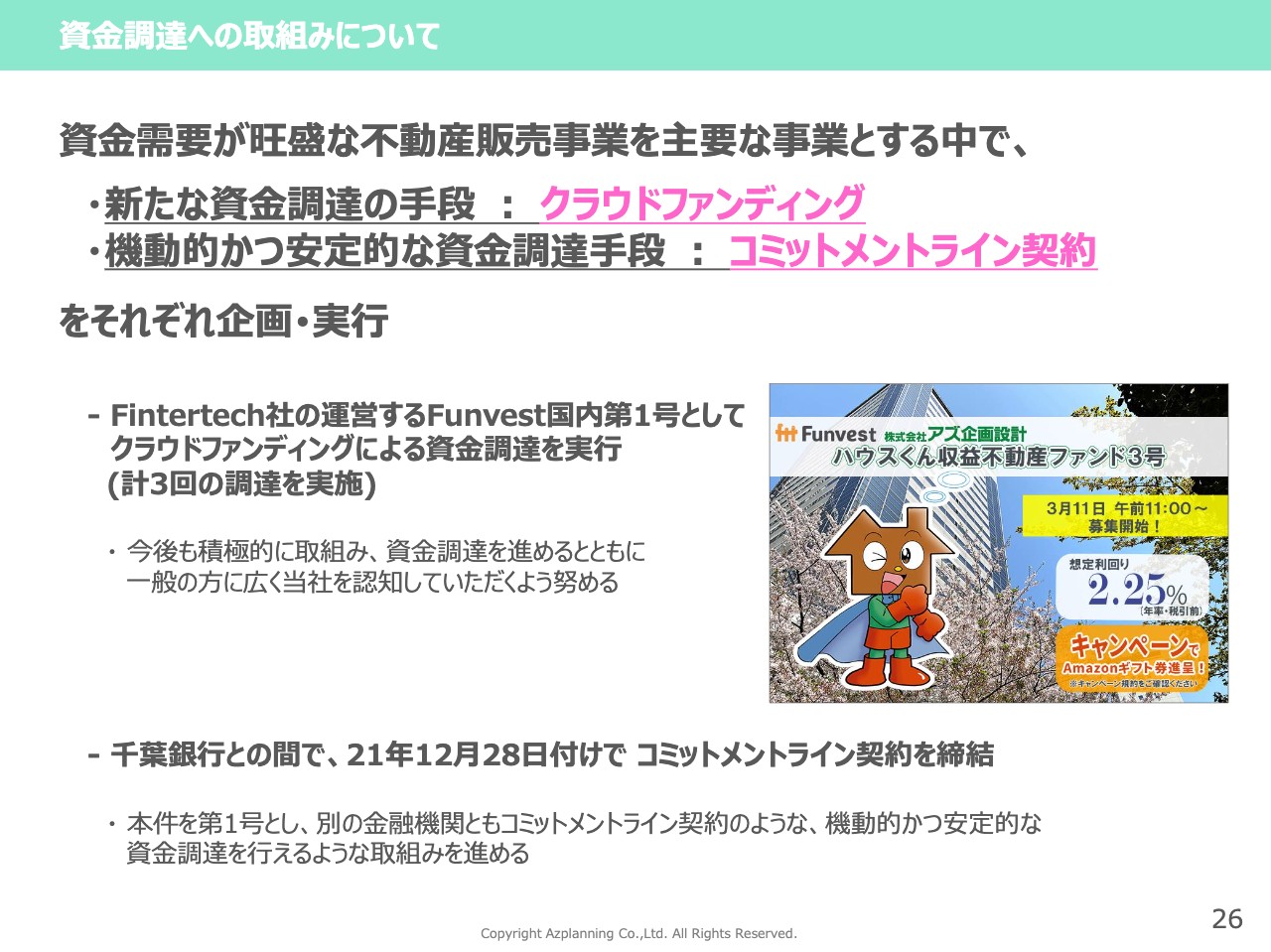

資金調達への取組みについて

26ページは資金調達についてです。当社の収益不動産の取得に際しては、金融機関から借り入れをしています。資金需要は非常に旺盛です。当社としても金融機関との連携は密に行っていきます。

それ以外に、新しい資金調達の方法も検討しています。すでにこれまで複数回PRを実施していますが、スライド右側の写真のとおり、Fintertechとクラウドファンディングを行いました。こちらは無事3回の資金調達が終わっていますが、一般の投資家の方々に当社のことを広く知っていただくという広報的な側面でも非常に効果的であったと考えています。

また、昨年12月に千葉銀行とコミットライン契約を締結しました。こちらも資金の機動的・安定的な調達といった点で業容に大変役に立っています。引き続き各金融機関等と連携し、このような取り組みを行って調達を進めていきたいと考えています。

IT投資に関する取組みについて

不動産賃貸事業・管理事業における業務のオンライン化についてです。こちらはコロナ禍においてすでに一般化しており、業務の効率化や時間の短縮といった点は非常に定着してきました。

また、スライドに記載しているようにシステムの導入を行いました。1番目は「i-SP」という賃貸管理システムです。2番目の駐車場関連業務については「Park Direct」と提携し、また3番目に「ITANDI BB」と提携しました。賃貸事業の物件の内見予約、入居申し込み等をオンライン化されたことにより、さまざまな業務が効率化されましたので、今後もこのようなIT関連企業との連携もますます進めたいと考えています。

サステナビリティへの取組みについて

サステナビリティの基本方針についてです。昨年11月にこれまでの取り組みをまとめるかたちでサステナビリティ基本方針を策定・公表しました。

その後も埼玉本店の電力を埼玉県の秩父新電力の「ちちぶRE100」に切り替えました。また、「埼玉県SDGsパートナー」への登録、群馬銀行の「ぐんぎんSDGs私募債」を通じた東京コミュニティー財団への寄付など、サステナビリティ基本方針に沿い、当社のできる範囲内でさまざまな社会貢献や活動を行っていきます。

株主還元方針

株主のみなさまへの株主還元についてです。当社は従前よりお伝えしているとおり、自己資本比率30パーセントを目途に配当の検討をしています。誠に申し訳ありませんが、今回はまだその体制に至っていませんので、内部留保するかたちとなります。業績をなんとか上積みさせて、自己資本比率を上げていきたいと考えています。

また、株主さまを対象とした毎年2月末の株主優待制度を引き続き導入しています。100株で2,000円相当の優待が受けられる制度です。株主さまへは2月末にすでにご案内していますが、7月31日まで交換できますのでどうぞご利用ください。

IRの取組みについて

松本:最後にIRについてです。昨年からこれまで以上にIRに力を入れてきました。今後さらにIRを充実させていきますので、スライドにあるメール配信等にご登録いただき、当社の状況を引き続きウォッチしていただければと思います。

2022年2月期の決算説明は以上となります。今期もより努力していきますので、どうぞよろしくお願いいたします。

質疑応答:今期の粗利の内訳について

司会者:今期の粗利の内訳、特に販売事業では現在在庫を仕入れているとお見受けします。前期と比べて、どの程度の利幅を想定しているのでしょうか? 実際に出足でどのような状況なのか教えてください。

小尾誠氏(以下、小尾):まず、今期の粗利の内訳についてですが、我々のセグメントでは不動産販売、不動産賃貸、不動産管理の3つの事業があります。売上は9割以上を販売事業の売上が占めており、販売事業の粗利がおよその着地の見通しとなっています。

したがって、販売事業の粗利では10.4パーセントから11.7パーセントまで上がったのが前期の着地でした。業界水準と比べると、この粗利水準はまだ少し低い段階のため、これを上げていくことが今後の経営課題と考えています。

そのような意味では、前期11.7パーセントの実績が販売事業の粗利でしたが、これを12パーセント台の水準に持っていきたいと考えています。

また、在庫水準に関しては、期末で7億5,800万というかたちで、前年と比べても低いところで着地しています。これだけ見ると在庫が少ないという印象があると思いますが、これは消費税の対策上、3月決済にするため戦略的に調整している部分があります。

期末の在庫は若干少ないものの、契約ベースの仕入れは順調に進んでいます。スライドには数字が入っていませんが、2022年2月期の38億円の在庫水準に近い仕入が見えているため、前年と変わらない水準の在庫の確保はできていると考えています。

質疑応答:損益面について

司会者:損益面についてですが、経常利益3.03億円から当期純利益マイナス5.26億円になっています。減損処理に伴う特別損失を計上されたためだと思いますが、特損の内訳を教えてください。

小尾:ご指摘のとおり、純利益がマイナスに転じているのは、特別損失の計上が原因です。減損損失として今期は7.4億円を計上していますが、こちらの内訳としては、細かいところは若干ありますが、ほとんどの部分は東北の3施設です。南三陸以外の竹駒、大槌、釜石の減損損失がほぼすべてで、その計上が大半を占めています。その他に若干細かいものも入っていますが、それほど重要性がある減損損失処理ではありません。

質疑応答:レジデンスの人気について

司会者:新規実績は、不動産販売部門の好調が牽引したものだと思います。貴社の販売物件はレジデンスが多いと思いますが、買い手にとってレジデンスは、相続対策としてまだ人気が高い状況にあるのでしょうか?

松本:レジデンスの販売は好調です。相続対策と買い換えの需要が底堅いため、このジャンルについては引き続き強化していきます。

質疑応答:特別損失について

司会者:今回のホテルの特損は、前期限りで終了と考えてよろしいでしょうか? これにより自己資本比率が表面上悪化しましたが、配当金の期待はまた遠のいていくのでしょうか?

小尾:固定資産に計上されていたものは、東北の4施設の固定資産の額が帳簿上計上されていました。これが大半を占めています。その4棟のうち3棟が、これらの減損処理を前期末に入れているため、それによって固定資産の残高として最も大きいのは南三陸になっています。

その南三陸については、先ほど松本からご説明したように、今は1階部分をコールセンターとして長期で借りていただいており、2階と3階部分は南三陸町と協定を結んだことにより、寮への転用が決まっています。長期的に安定収入が入ってくるようなモデルが構築されているため、状況が悪化しない限りは減損損失が出ないと言えます。ただ、環境の変化については注視する必要がありますので、今後も安定経営ができるように努力していきます。

残りの3棟の今後の展開についても松本からお話ししましたが、現地で活用する追加投資がかからない部分については、帳簿価格が落ちているため、減損損失のリスクは少ないと思います。

こちらを追加投資するということになると、そこの収益性で帳簿価格を回収できる、また、そのような収益を生まなければいけないという論点も出てくる可能性があります。これに関しては、回収できる投資検討をより一層、基準をしっかりしたかたちで考え、損失の出ない投資判断をしていきたいと考えています。それにより、今後の減損損失の計上を回避するため注力し、一丸となった経営を心がけていきます。

質疑応答:大型化によるリスク・リターンについて

司会者:不動産販売の大型化が進むと、仕入から販売までのリードタイムが長くなるかと思いますが、その分粗利率も上がるケースが出てくると思います。リスクやリターンに対する考え方を教えてください。

松本:不動産の大型化におけるリスク、あるいはリターンについてですが、購入後のリノベーション、リーシング、販売といった期間を、保有期間中の在庫の想定期間として設定した上で購入しています。

そのため、この期間内に適正な価格で販売することを社内でしっかり管理し、所定の利益を確保できる販売に努めたいと考えています。

質疑応答:コロナ禍におけるにネットワーク作りついて

司会者:御社は同業者との懇親会・セミナーなどによるネットワーク作りを通じた不動産の情報交換の豊富さが特徴だったと思うのですが、コロナ禍による不動産情報への影響はありましたか?

松本:コロナ禍の影響は、ほとんどありませんでした。また、コロナ禍での交流はWebを中心に行っていましたが、最近はまん延防止等重点措置の解除などに伴い、安全に細心の注意をして、これまでのような交流を再開しています。引き続き新型コロナウイルス対策を万全にして、仕事を進めていきたいと考えています。

質疑応答:資材高騰の影響について

司会者:資材の原価が上がっていますが、リノベーションに影響は出ているでしょうか?

松本:資材の資源高や価格高騰についてよく質問されますが、当社では価格への影響はまだありません。しかし、取引業者のほうで資材調達がうまくいかず、リノベーションの納期面で多少の影響が出てきたという事例は何件かありました。そのあたりもうまくクリアして進めていきたいと思います。

松本氏からのご挨拶

松本:これまでの悪いものを出して、これから上昇に向かっていけるように努力していきます。来年もこの場で、またよいご報告ができるようにしたいと考えていますので、ご協力ご支援のほど、よろしくお願いいたします。本日はどうもありがとうございました。