idecoに加入する3つのメリット

idecoに加入して老後資金を形成すると、以下3つのメリットが得られます。

- 運用益は全額非課税

- 所得税や住民税の控除

- 60歳の受取時も控除が受けられる

公務員は年金制度改定による職域加算廃止や、退職金の引き下げにより、老後資金を自分で形成する必要が出てきました。

メリットの内容を詳しく解説するので、加入を検討している公務員の方は参考にしてください。

idecoのメリット1. 運用益は全額非課税

idecoの運用で得た利益については、その全額が非課税となります。

株式や投資信託などの金融商品は、利益が出た際に20.315%の税金がかかります。

仮に株式で200万円の利益が出たとすると40万6300円の税金が発生するので、実際の利益は159万3700円です。

しかしidecoでは課税の心配がありません。60歳で運用資金を引き出すまで利益の部分は非課税なので、複利運用による資産の増加が期待できます。

idecoのメリット2. 所得税や住民税が控除される

idecoは、掛金の全額が所得控除の対象です。これにより、所得税や住民税の負担が軽減できます。

仮に毎月の掛金が1万2000円(年間で14万4000円)・所得税が10%(所得329.9万円以内と仮定)・住民税が10%の場合、2万8800円の税金が軽減されます。

老後資金を形成する方法はたくさんありますが、掛金を全額所得控除にできるのはidecoの強いメリットです。

idecoのメリット3. 60歳で受け取る時も控除が受けられる

idecoは年金、もしくは一時金いずれかの方法で受け取れます。金融機関によっては、年金と一時金を併用できます。

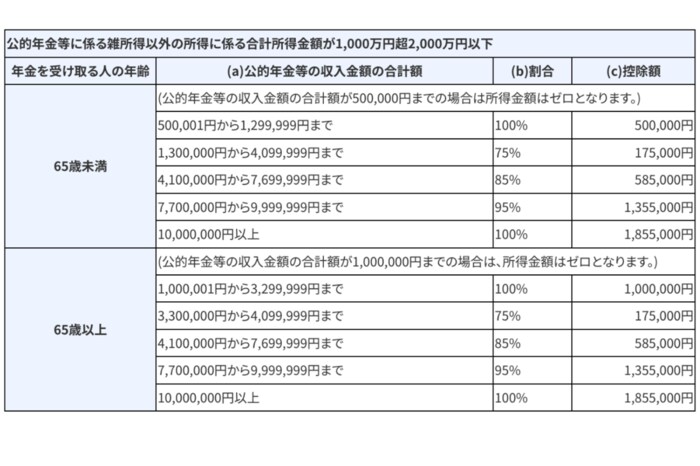

年金方式で受け取る時は「公的年金等控除」の対象となり、年齢及び年金額に応じた額が所得から控除されます。

65歳以上で公的年金などの収入が110万円以下であれば、課税の心配はありません。

また公的年金などの収入が400万円以下で、かつ公的年金にかかわる雑所得以外の所得が20万円以下の場合、確定申告は不要です。

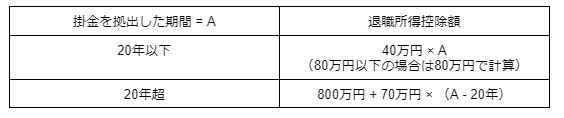

一時金方式で受け取る時は「退職所得控除」の対象となり、idecoの掛金を拠出した期間が長いほど控除額が多くなります。

退職所得の金額は、原則として以下のように計算します。

(収入金額(源泉徴収される前の金額) - 退職所得控除額) × 1/2= 退職所得の金額

【退職所得控除額の算出方法】

どちらを選んでも所得控除が受けられますが、受け取った金額によって控除対象となる金額が変動する点には気をつけましょう。