2021年11月24日に行われた、大日本塗料株式会社2022年3月期第2四半期決算説明会の内容を書き起こしでお伝えします。

スピーカー:大日本塗料株式会社 代表取締役社長 里隆幸 氏

大日本塗料株式会社 取締役常務執行役員 管理本部長兼販売店協働推進担当 永野達彦 氏

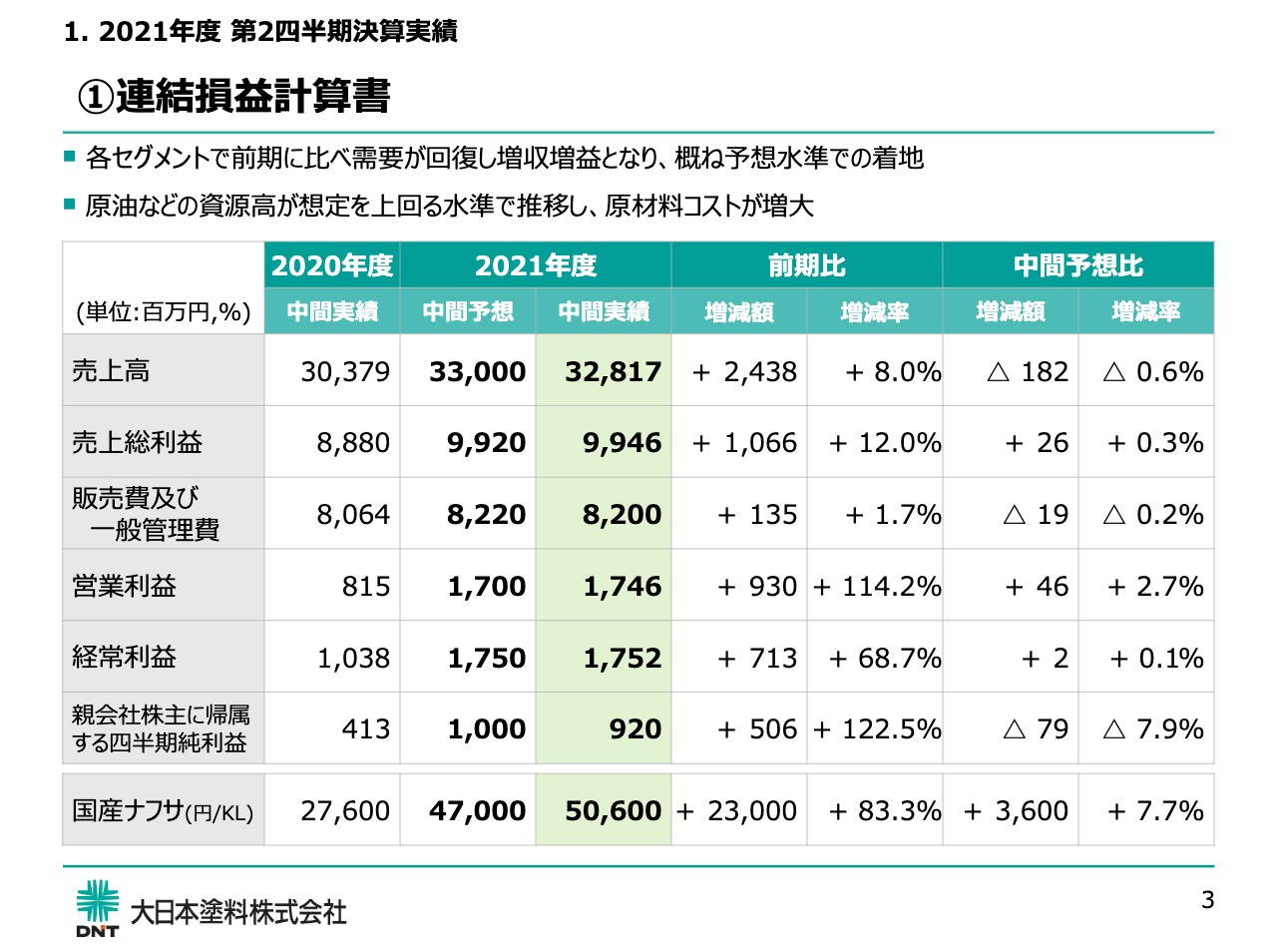

①連結損益計算書

永野達彦氏(以下、永野):管理本部長の永野でございます。本日はポイントを絞ってご説明したいと思います。

3ページの連結損益計算書をご覧ください。「前年同期と比較しても、どこまで意味があるのか」という気もしますが、当期は増収増益です。

スライドに黄緑色でお示ししている、2021年度中間実績の列をご覧ください。売上高は328億1,700万円で、24億3,800万円の増収となりました。営業利益は17億4,600万円で、9億3,000万円の増益となりました。

ただ、後ほどご説明しますが、期の途中から原材料価格の高騰があり収益性が伸び悩みました。営業利益の右側に記載のとおり、中間予想比では4,600万円と、ほぼトントンにとどまりました。

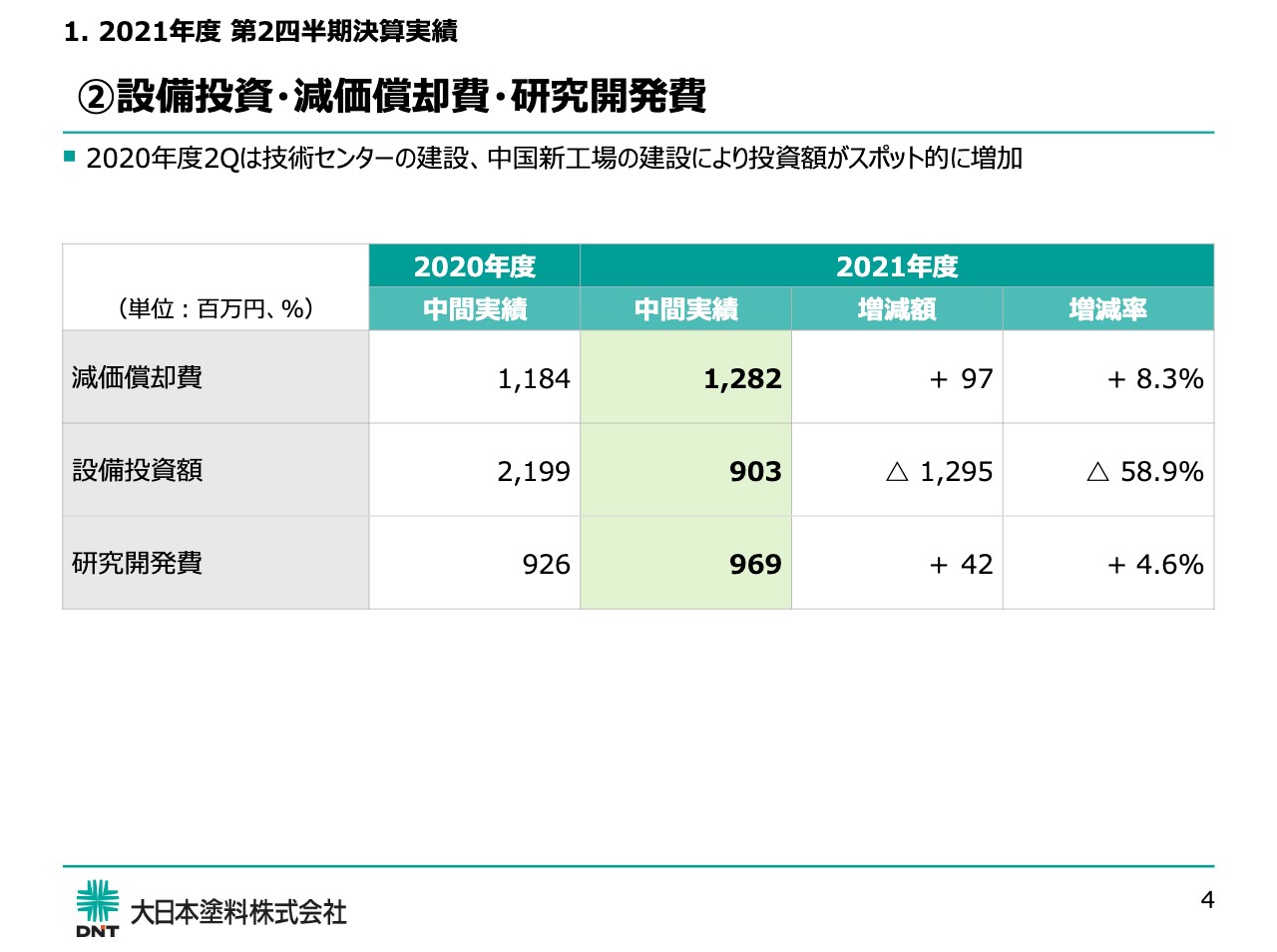

②設備投資・減価償却費・研究開発費

4ページは設備投資・減価償却費・研究開発費についてですが、今回は説明を割愛します。

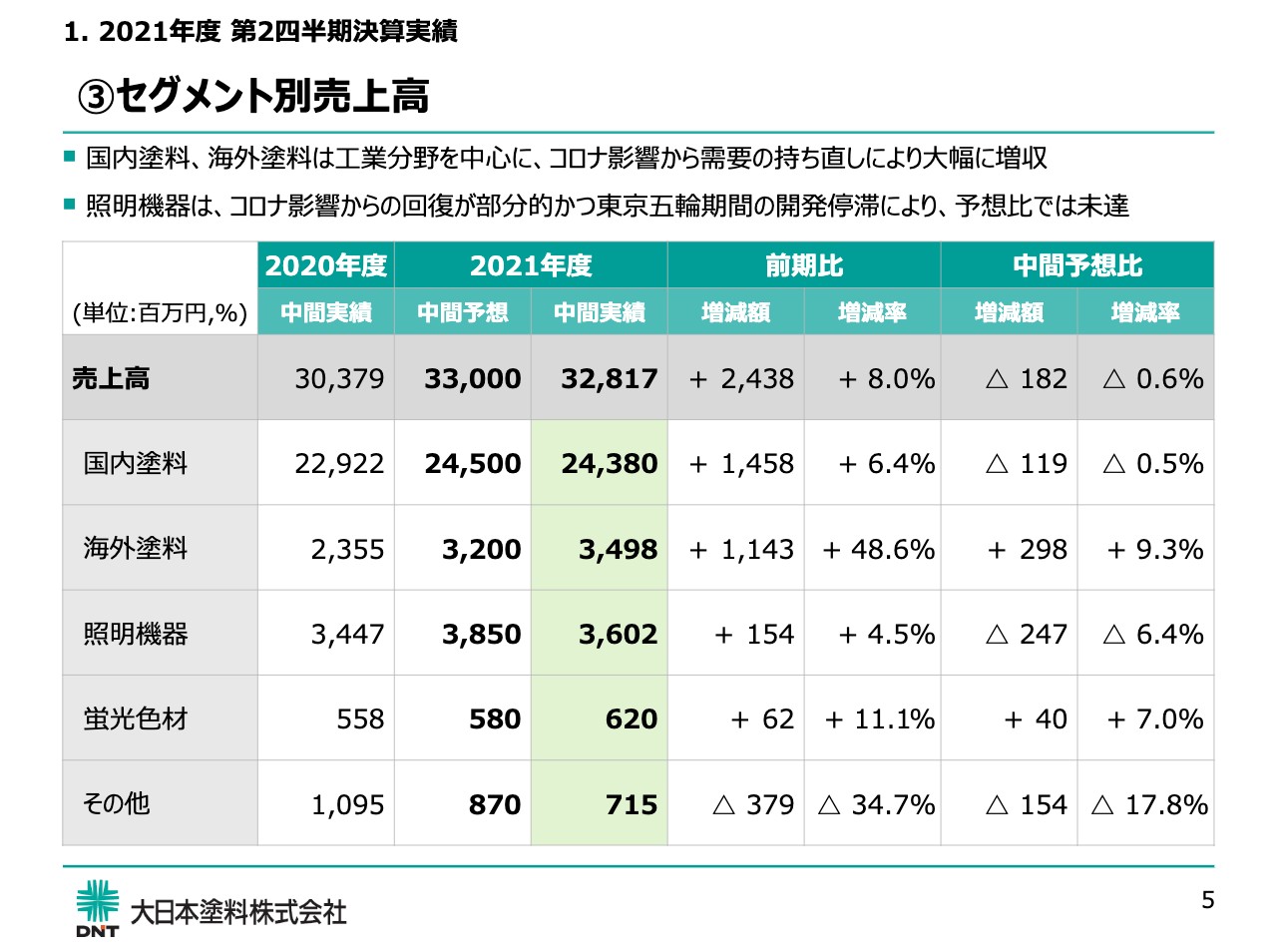

③セグメント別売上高

セグメント別売上高についてご説明します。スライドに黄緑色でお示ししている2021年度中間実績の列をご覧ください。国内塗料は243億8,000万円で前年同期比14億5,800万円の増収、海外塗料は34億9,800万円で11億4,300万円の増収となりました。照明機器事業は36億200万円で1億5,400万円の増収となりましたが、まだ全面的な回復に至っていないイメージです。

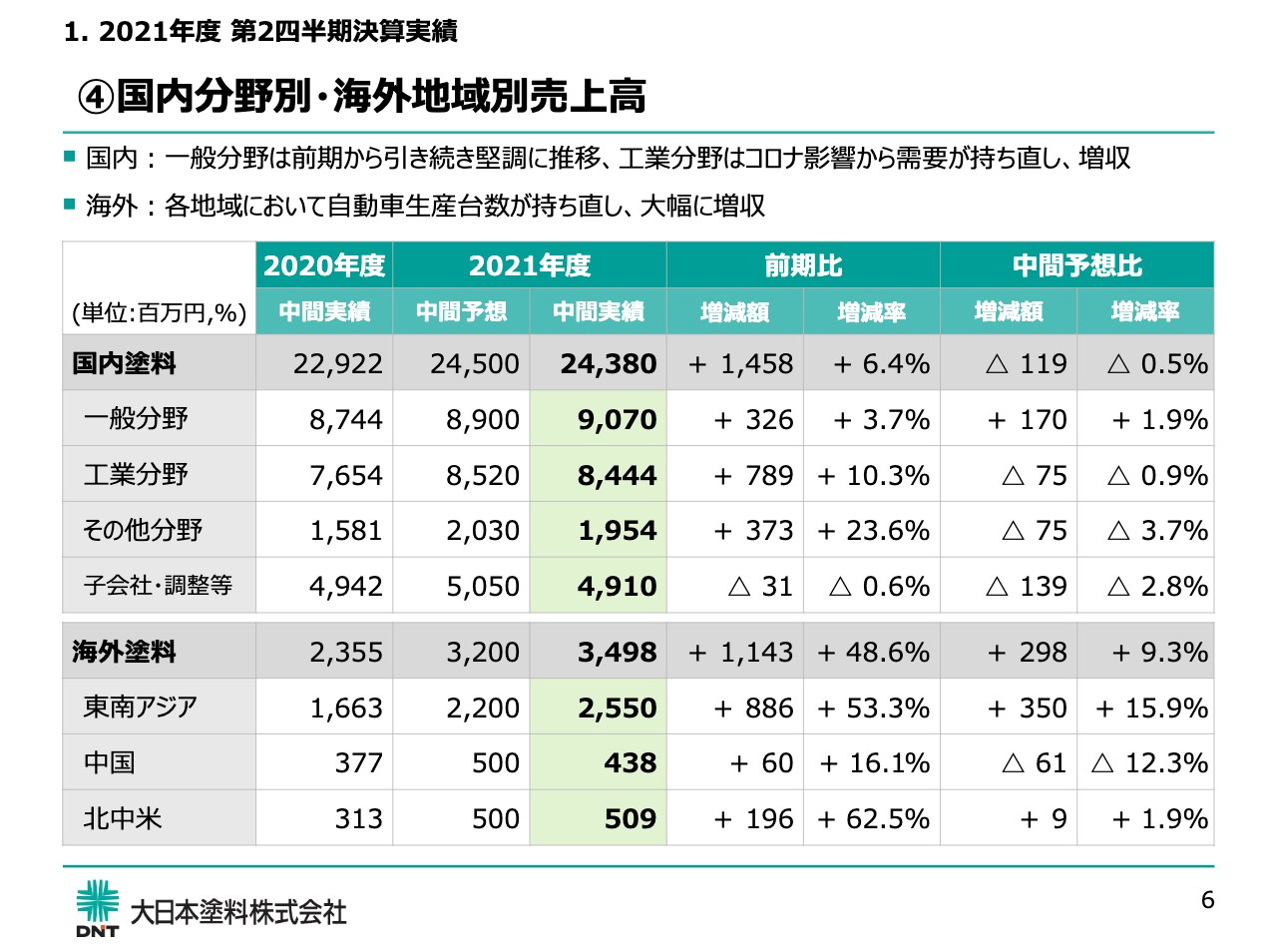

④国内分野別・海外地域別売上高

国内分野別・海外地域別売上高についてご説明します。今回から、国内塗料は一般分野と工業分野、それから海外では地域別に分けてお示ししてみました。ここでは、前期比の増減額の列を中心にご説明します。

国内塗料は、全体で14億5,800万円の増収となりました。こちらは主に、第1四半期・第2四半期に昨年の新型コロナウイルスの影響から需要が持ち直し、工業分野の7億8,900万円で引っ張った結果です。また、海外塗料は11億4,300万円の増収でした。こちらは主に、東南アジア、特にタイでの自動車要因を中心に、プラス8億8,600万円増収となった影響によるものです。

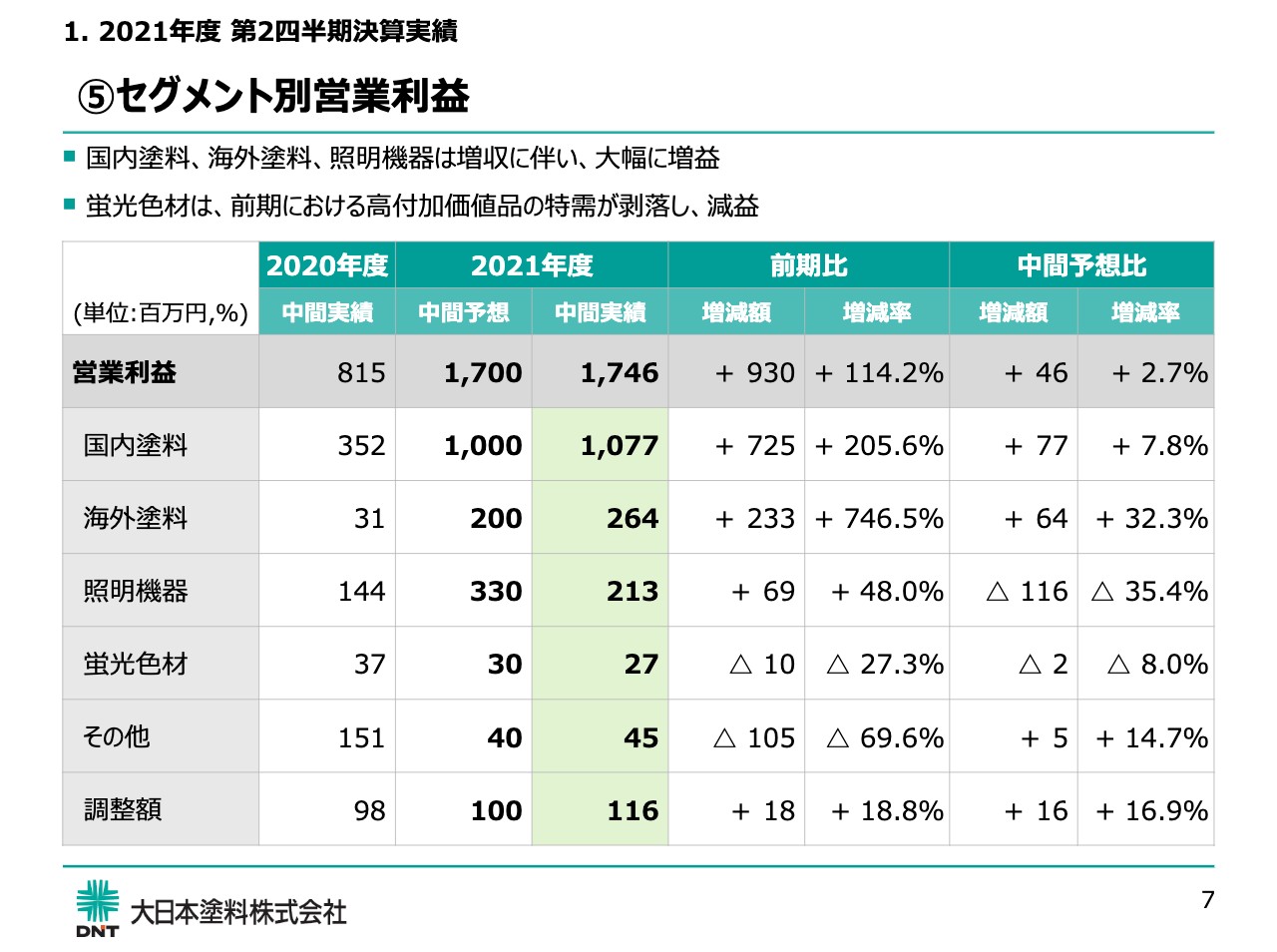

⑤セグメント別営業利益

7ページでは利益面についてお話しします。ここでも前期比の増減額の列を中心にご説明します。営業利益は全体で9億3,000万円の増益となりましたが、国内塗料がプラス7億2,500万円、海外塗料がプラス2億3,300万円、照明機器がプラス6,900万円でした。

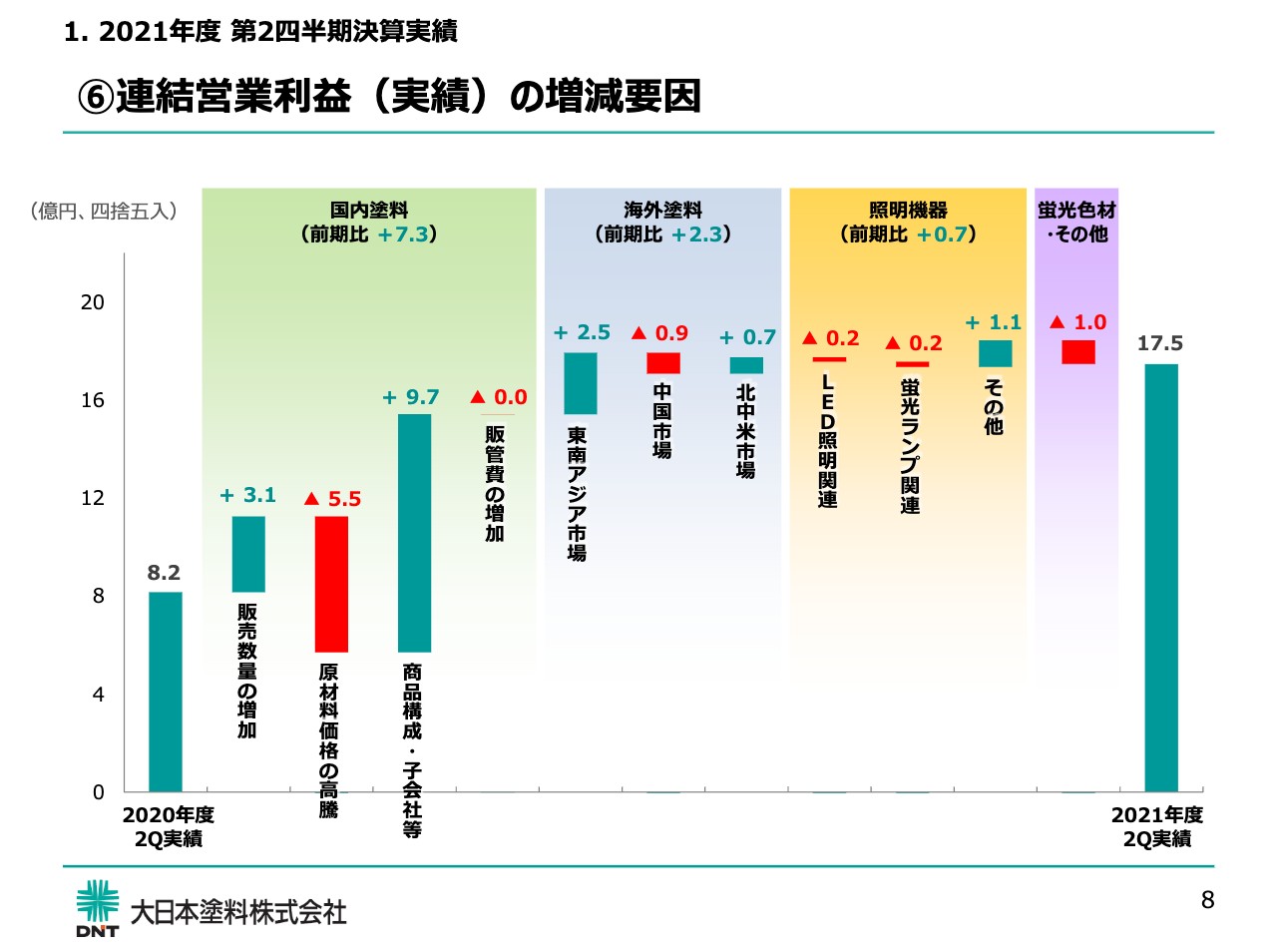

⑥連結営業利益(実績)の増減要因

8ページでは、従前同様、前年同期と比較した営業利益の増減をスライドのグラフで視覚的に表してみました。グラフの左端は2020年度第2四半期実績ですが、8.2億円でした。これが、右端の2021年度第2四半期では、実績ベースで17.5億円と、9.3億円増えたことになります。

これを分解すると、前期比で国内塗料が7.3億円、海外塗料が2.3億円、照明が0.7億円となります。国内塗料のプラス7.3億円をさらに分解しますが、まずお伝えしなければいけないのが、国内塗料の中央部分に赤く表示した、「原材料価格の高騰」のマイナス5.5億円についてです。

大まかに口頭でお話しすると、マイナス5.5億円のうち、我々が従前よく経験してきたパターンのナフサや亜鉛の価格が上がった影響は、構成比率ではナフサが約3割、亜鉛が約1割です。残りの6割は、エポキシ樹脂やCC-B、モノマーなどの調達難による需給逼迫を背景に上がった部分です。

それに対して、左隣の「販売数量の増加」で3.1億円打ち返しました。さらに、「商品構成・子会社等」でプラス9.7億円となっていますが、こちらも口頭でご説明すると、9.7億円のうち、値上げによる単価アップは1億円程度にとどまっています。したがって、1億円に対し5.5億円を比較すると、20パーセント弱くらいの打ち返し率です。

その他が何なのかと言いますと、子会社、主に生産系の子会社が数量増加に伴い効率化が進み、1単位あたりの製造経費がダウンしたことにより、3億数千万円程度あります。また、利益率の高い商品が2億数千万円あります。その他、運賃の値上げなどを含めて全体で9.7億円ほどになっているイメージです。

海外塗料は、先ほどお話ししたとおり、東南アジア市場のタイが牽引しました。

照明機器は、まだまだ照明機器のお客さまである百貨店業界やホテル業界が本格的に回復していませんので、LEDや蛍光ランプはいまひとつでした。一方で、プラス1.1億円は、紫外線を使った除菌商品「くりんクリン」がコロナ禍で伸び、1億円強稼いでくれました。全体としてはこのような感じです。

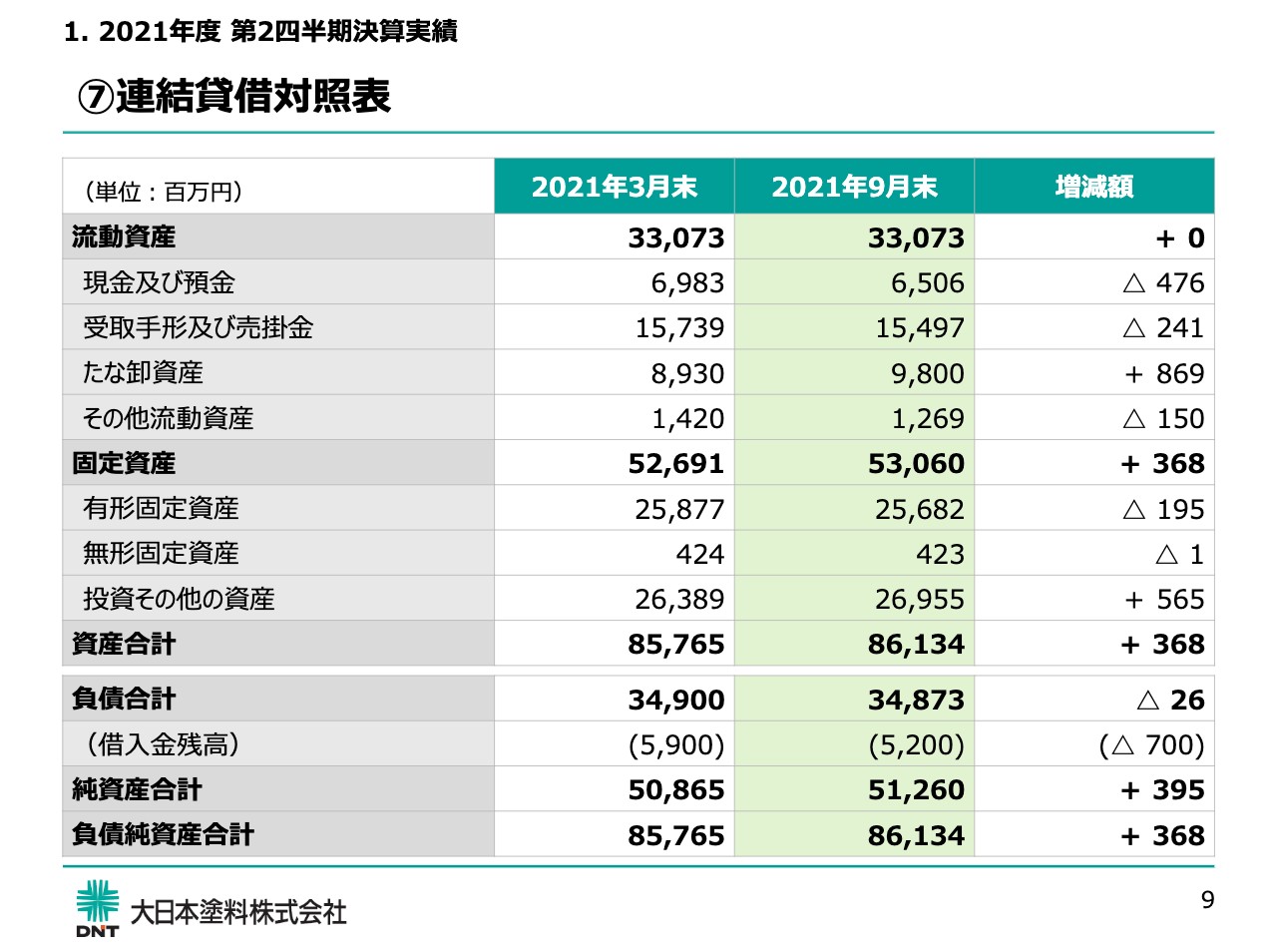

⑦連結貸借対照表

バランスシートです。増減額では若干のでこぼこがありますが、月商55億円対比では0.1ヶ月から0.2ヶ月分の変更ですので、特段大きな変更点はないとお考えください。

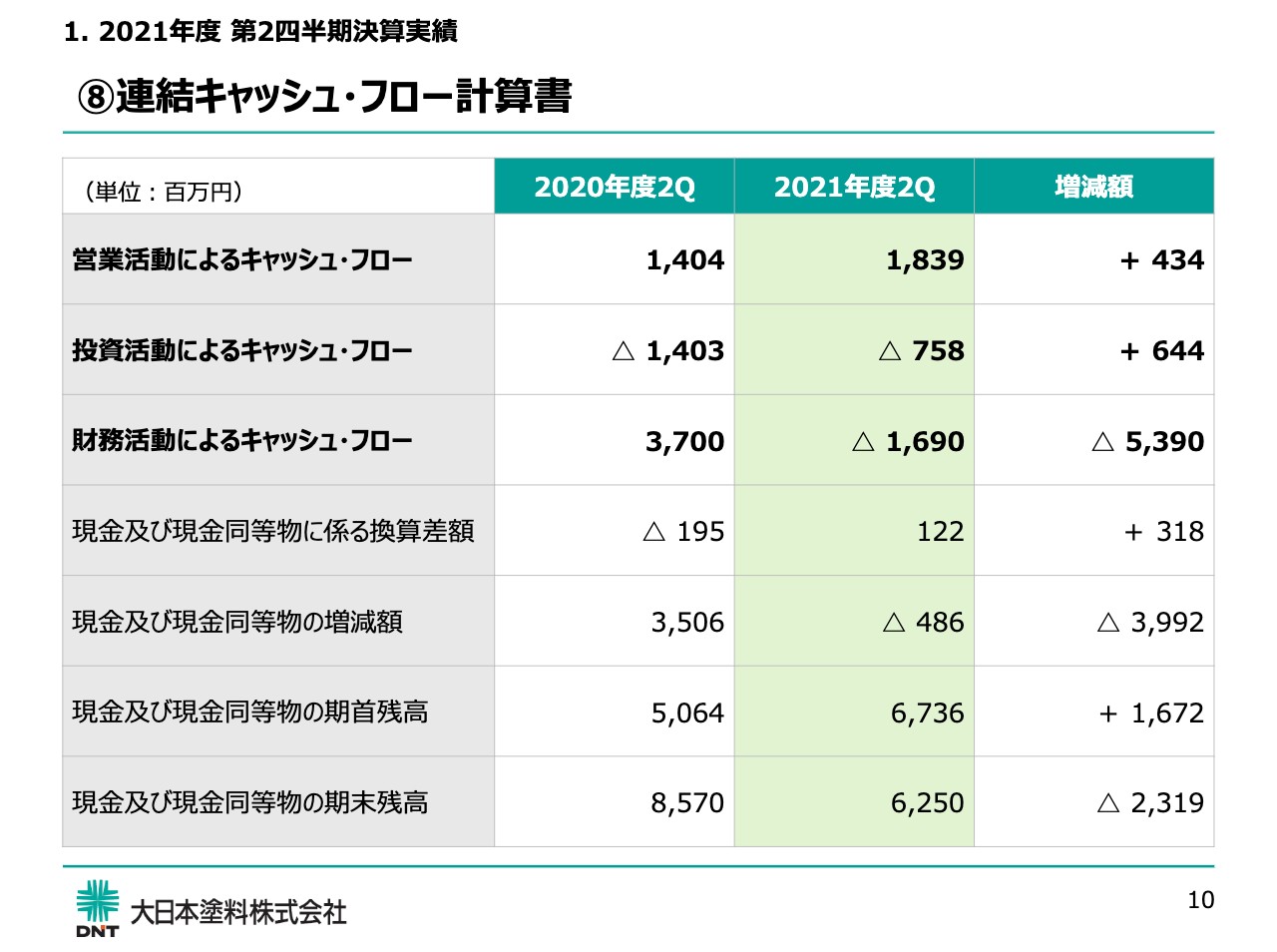

⑧連結キャッシュ・フロー計算書

連結キャッシュ・フロー計算書では、1点だけお話しします。財務活動によるキャッシュ・フローの増減額が53億9,000万円で、現金及び現金同等物の増減額が39億9,200万円となっています。これは、新型コロナウイルス対策でいったん上げた借入金・流動性の両建てを縮小させたためです。

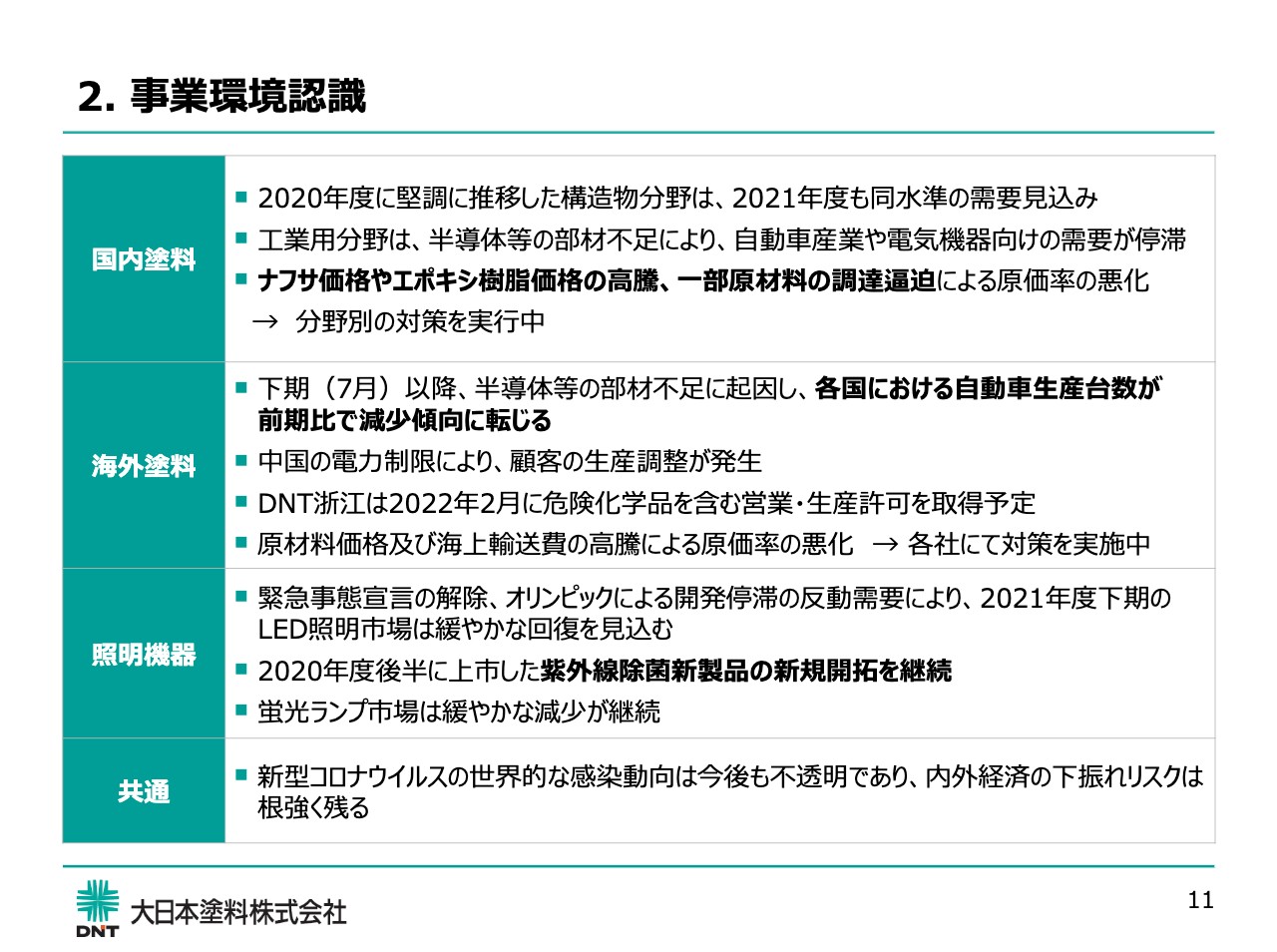

2.事業環境認識

11ページからは、足元ならびに通期予想の話に移ります。先ほど増収増益だとお伝えしましたが、足元の環境は非常に厳しいものと認識しています。スライドでいろいろと文章を記載していますが、キーワードを少しだけお話しします。

まず国内塗料では、2点目に記載の工業用分野です。半導体の部材不足は連日、新聞で報道されていますが、いろいろと生産調整が起こっており需要が停滞しています。また、先ほども触れましたが、ナフサやエポキシ樹脂の価格の高騰による原価率の悪化が大きく響いています。

海外塗料においても、7月以降、半導体の部材不足が起こっています。弊社は、海外では自動車プラスチック塗料で全体の7割から8割の収益を作っている側面があります。したがって、各国における自動車生産台数の調整は、弊社にとっては非常に痛い問題です。これによって、足元が非常に厳しくなっています。

また、海外塗料の2つ目に記載している中国についてですが、中国も電力制限などがあります。弊社のDNT浙江は2022年2月に危険化学品を含む営業・生産許可を取得予定なのですが、後出しジャンケンと言うと言葉が悪いものの、いろいろ中国政府からの「これもやれ」「あれもやれ」「ここも直せ」みたいな話が非常にありまして、2年ほど遅れていました。したがって、中国においても商業生産を開始して、早く黒字化するといった大きな課題が残っています。

次に、照明機器についてです。先ほどお話ししたとおり、オリンピックによる開発停滞などもあり、まだまだ百貨店業界・ホテル業界の本格的な回復に至っていない環境下です。その中で紫外線除菌新製品など、新しいことにも取り組んでいます。

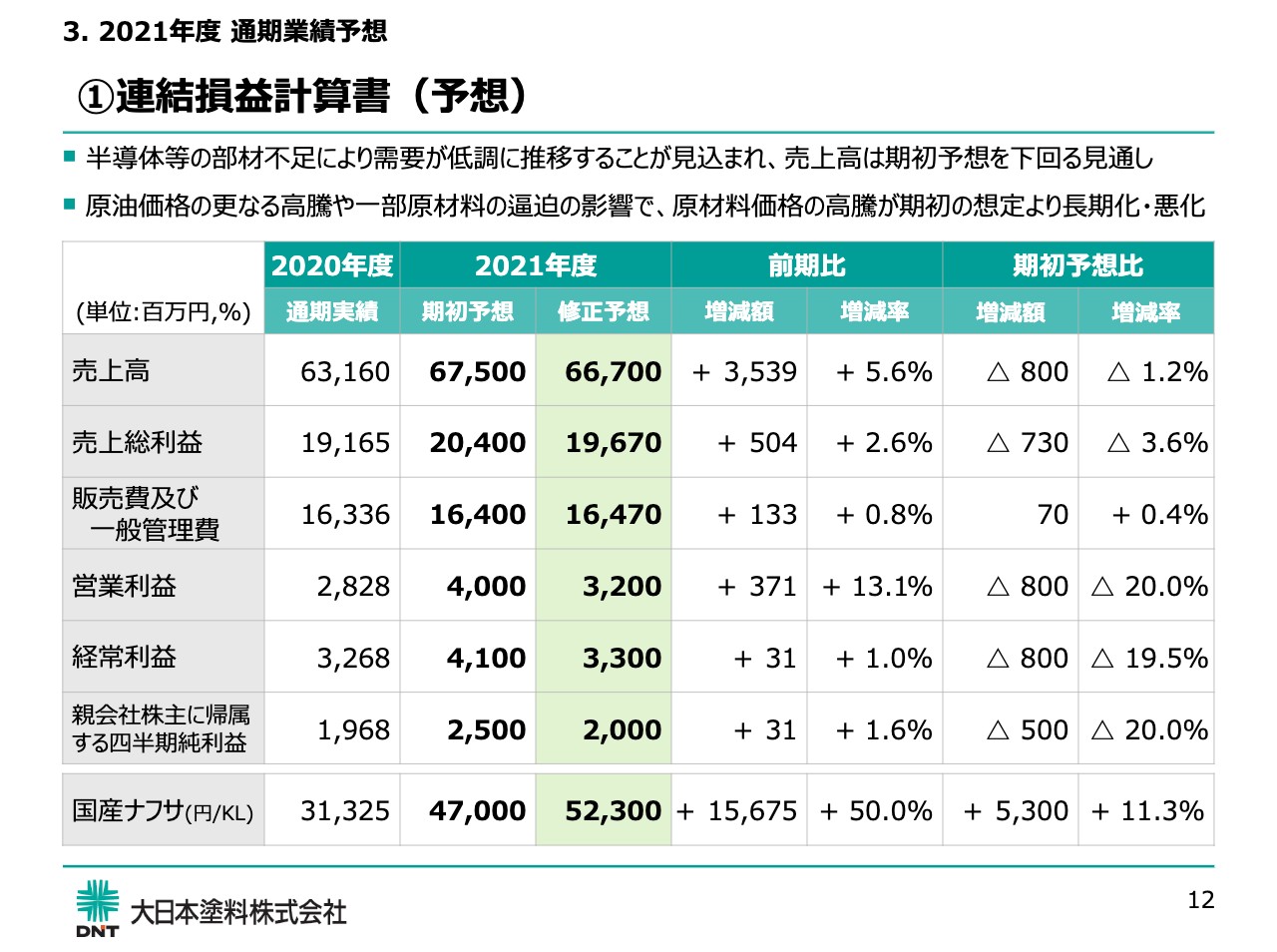

①連結損益計算書(予想)

今お話ししたことを踏まえ、12ページは連結損益計算書の予想です。残念ながら、先般、通期決算予想の下方修正を実施しました。

スライドに黄緑色でお示ししている、2021年度の修正予想の列をご覧ください。売上高は667億円で、前期比ベースでは35億3,900万円の増収ですが、その右隣の期初予想比の増減額では8億円の下方修正となっています。上期が1億数千万円くらいの予想比マイナスでしたので、下期で6億円から7億円くらいの減収を予想しております。

また、営業利益は32億円で、3億7,100万円の増益ながら、期初予想比から8億円の下方修正としました。詳細は、この後でお話しします。

②設備投資・減価償却費・研究開発費

13ページについては、投資も償却の対象範囲内ですので、今回は説明を割愛します。

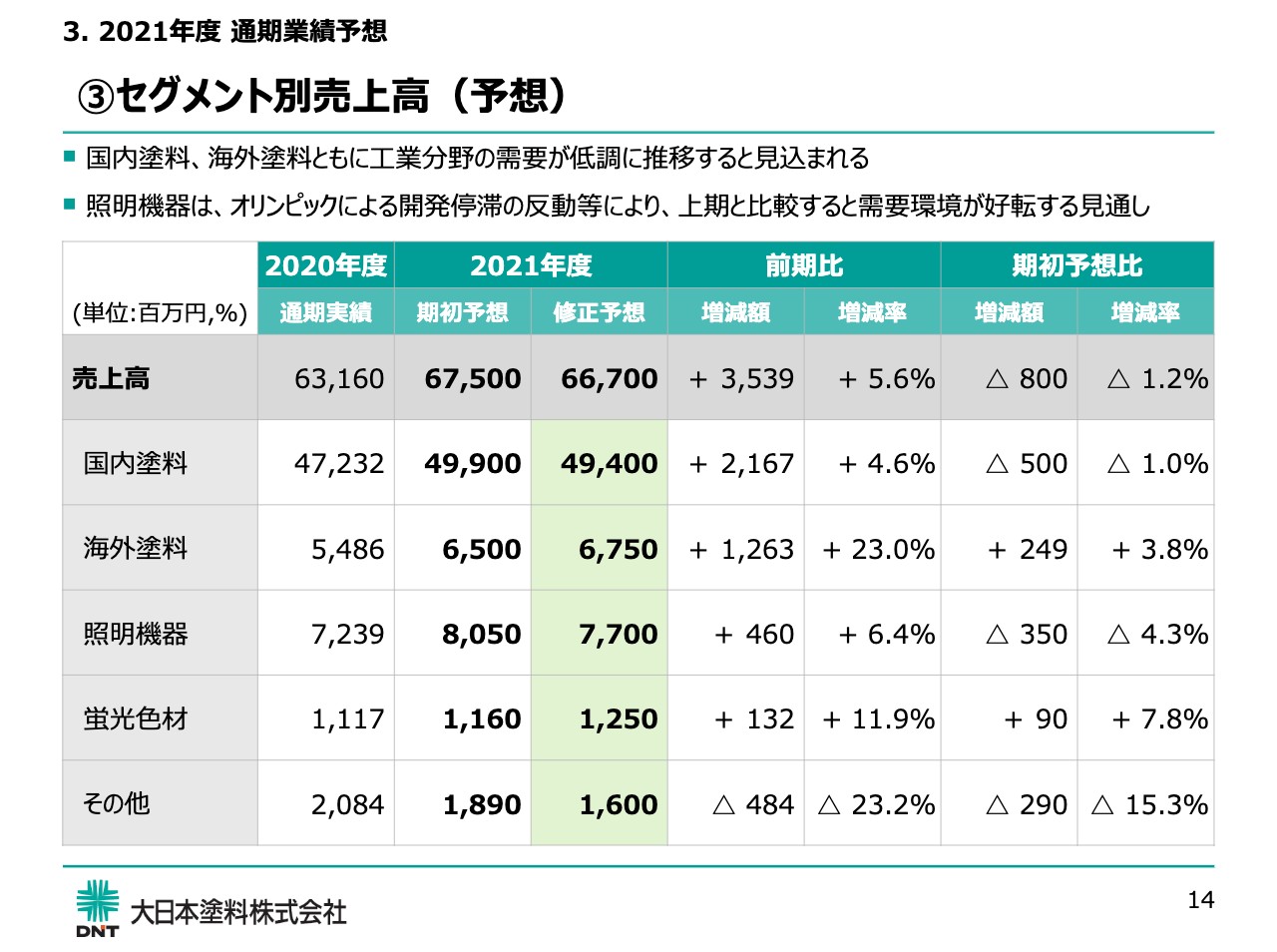

③セグメント別売上高(予想)

セグメント別売上高です。14ページと15ページで、通期予想の詳細、売上高についてご説明します。

2021年度の修正予想の列をご覧ください。国内塗料は494億円で、前期比は21億6,700万円ですが、上期は先ほどご説明したとおり15億円ほど伸びましたので、下期は7億円くらいにとどまるということで、鈍化しています。期初予想比も5億円の下方修正を行っています。

また、海外塗料も67億5,000万円で、12億6,300万円の前期比増収ですが、前のページでお伝えしているとおり、上期が11億数千万円でしたので、昨年の下期から1億円程度の伸びで、ここは鈍化と言うよりは失速気味です。

照明機器は77億円で、4億6,000万円の増収です。しかしながら、先ほどお話ししたとおり、期初予想比では3億5,000万円の下方修正を行っています。

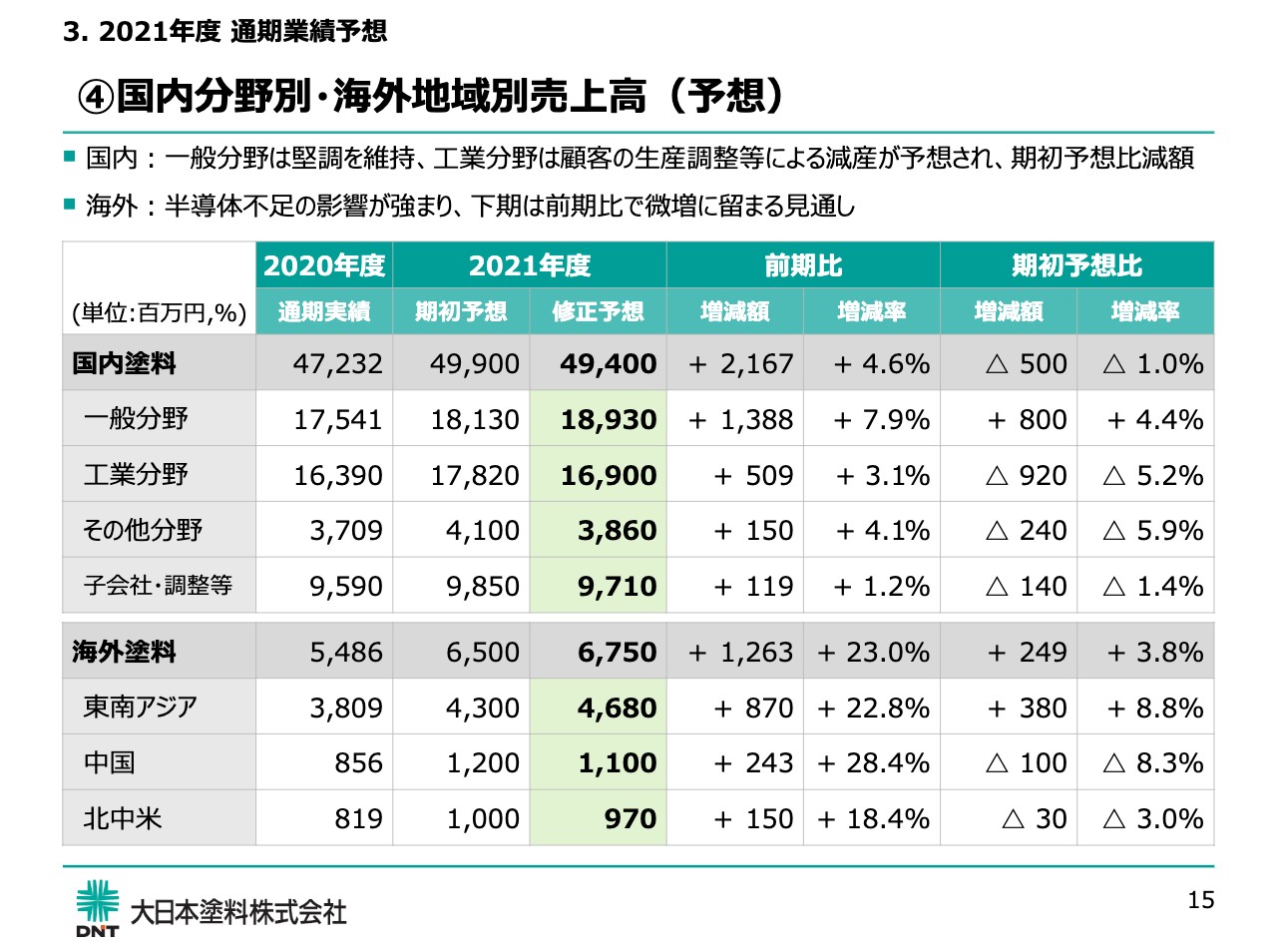

④国内分野別・海外地域別売上高(予想)

国内塗料と海外塗料にスコープを当てて、それぞれ分野別・地域別に分解してみました。ここでは、前期比の増減額の列を中心にご説明します。

国内塗料は、21億6,700万円の前期比増収となりました。先ほど上期実績については「前期比では国内は工業系が引っ張った」とお話ししましたが、一般分野が13億8,800万円、工業分野が5億900万円と、下期は逆に一般分野が伸びる予想です。

工業分野は上期では前期比で8億円弱の伸びでしたが、下期はむしろ3億円弱のマイナスになるのではないかと予想しています。したがって、期初予想比はマイナス5億円と、特に工業分野が期待外れ・苦しいといった話です。

海外塗料も前期比12億6,300万円ですが、先ほどお話ししたとおり、下期は失速気味になっています。

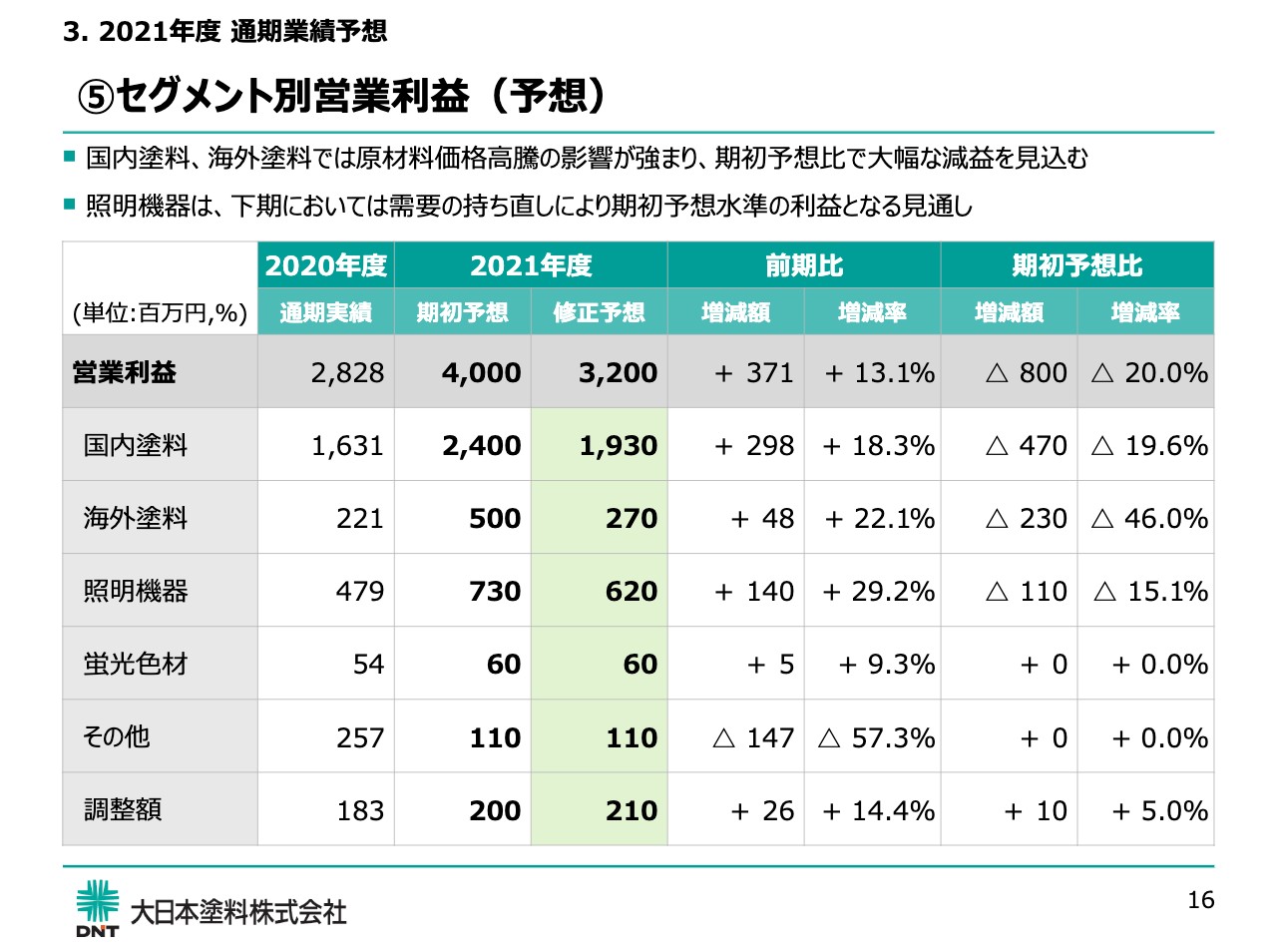

⑤セグメント別営業利益(予想)

16ページの表では、利益面について触れています。増減額の列を中心にお話ししますと、営業利益は3億7,100万円で、国内塗料が2億9,800万円、海外塗料が4,800万円と、どちらも上期で稼いだ分が下期では若干剥がれているイメージです。

照明機器はプラス1億4,000万円にとどまり、期初予想比で下方修正しました。売上も8億円の減収、営業利益も同じくらいの減益になっています。国内塗料、海外塗料、照明機器、それぞれ下方修正しています。

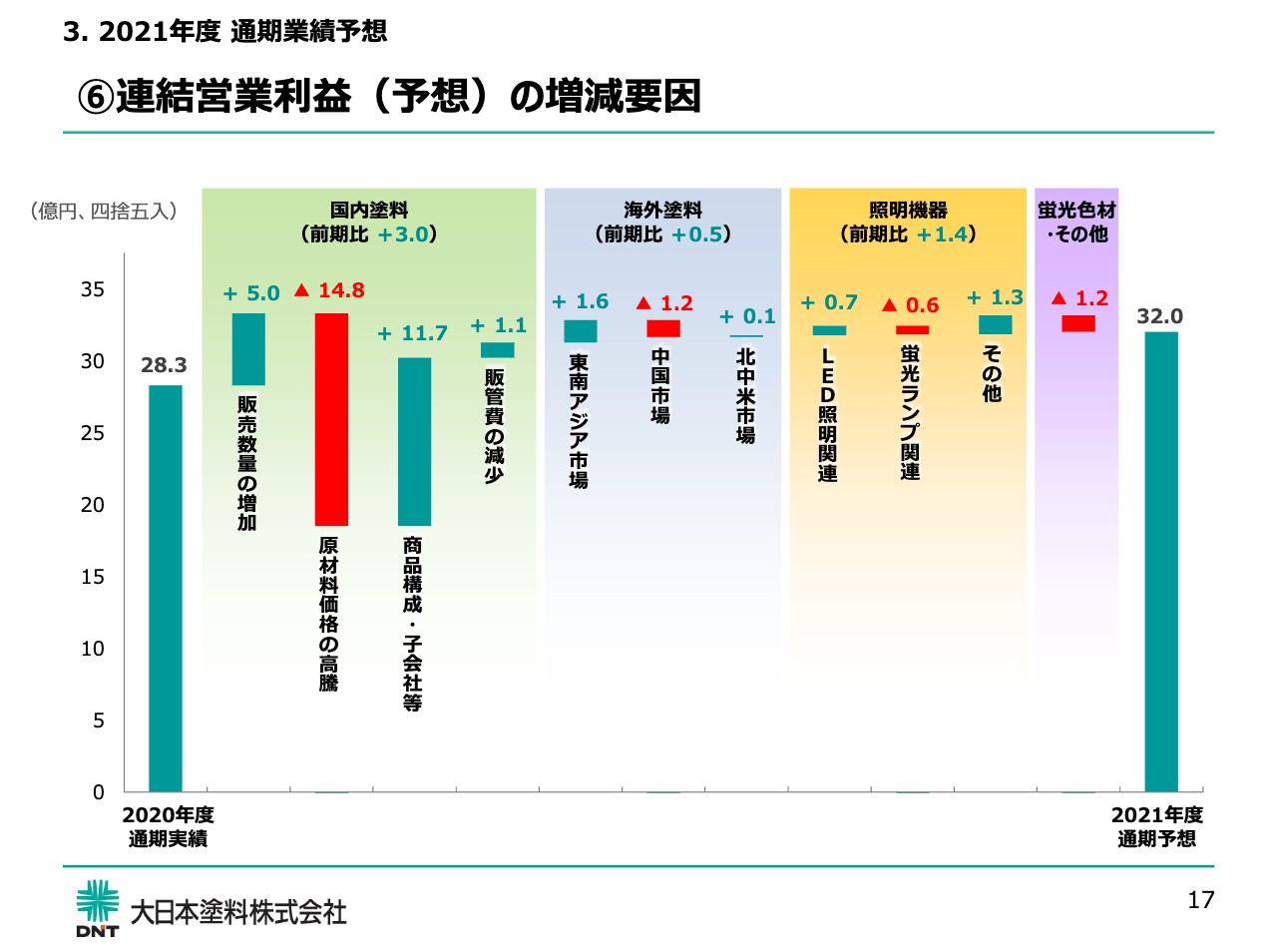

⑥連結営業利益(予想)の増減要因

17ページは、年間を通して営業利益の増減要因を、先ほど同様に可視化したものです。

前期の実績は一番左に記載の28億3,000万円ですが、通期では32億円、プラス3.7億円の伸びにとどまると予想しています。これを分解すると、前期比で国内塗料が3億円、海外塗料が0.5億円、照明機器が1.4億円です。

国内塗料をご覧ください。赤い棒グラフでお示ししている「原材料価格の高騰」が14億8,000万円と、上期はマイナス5億5,000万円にとどまったのが約3倍になるイメージです。それを「販売数量の増加」で5億円、「商品構成・子会社等」で11億7,000万円打ち返すという構成です。

まず、14億8,000万円の「原材料価格の高騰」ですが、先ほど同様に大まかにお話ししますと、ナフサと亜鉛の通常のベースは、全体の14億8,000万円のうちの構成比は2つ合わせて4割程度です。残りが、エポキシ樹脂、CC-B、モノマーなど、調達難によるものです。

加えて、今は中国の電力制限なども背景にあり、他業態も含めたあらゆる原材料の取り合い状態が行われています。正直なところ、全体的に非常に調達難の中で、プライシングのマネジメントがしづらくなっています。

「商品構成・子会社等」の11億7,000万円の中身のうち、値上げ・単価アップによるものは、中間期は1億円とお伝えしましたが、通期ベースでは4億円です。したがって、下期は約3億円を見込んでいますが、左隣の14.8億円に比べると、打ち返し率は30パーセント弱くらいになっています。値上げはタイムラグがどうしても出ますのでまだまだこれだけで評価はできませんが、現状はこのようになっています。

子会社は、先ほどお話しした生産系の改善を引き続き行い、4億円弱程度です。その他、収益率の高いものや運賃などを合わせると11億7,000万円くらいになります。

海外塗料も、東南アジア市場の前期比での伸びが少し短くなっています。特に海外では、一本足とまでは言いませんが、自動車にかなり依存しているところがありますので、半導体不足の中での自動車会社の生産調整は下期にかなり効いてきます。中国の本格生産の遅れもあり、中国市場はまだ赤字、黒字回復にはなっていない状況です。

照明機器も基本的には変わらず、全面的な回復を待っているところです。

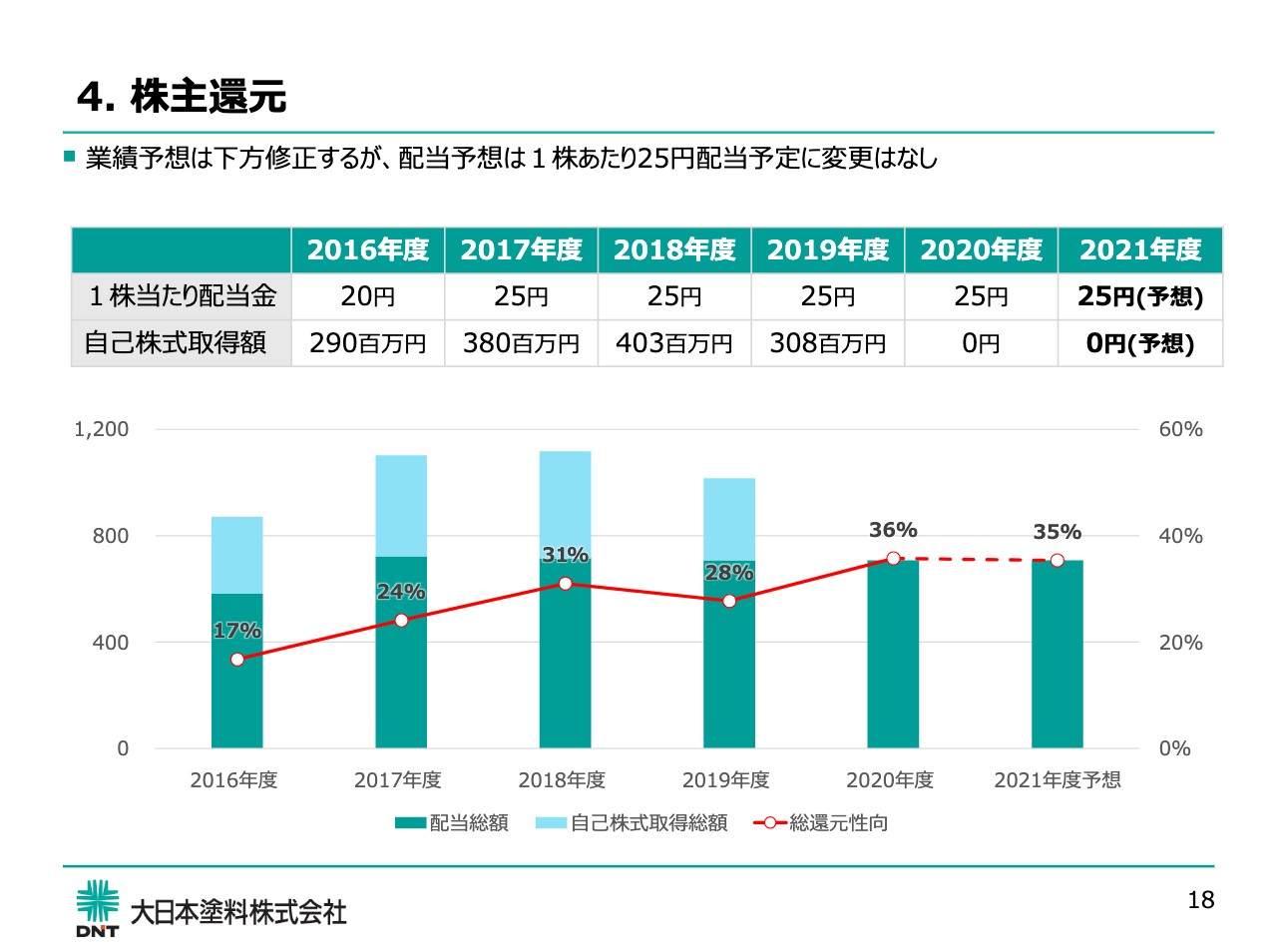

4. 株主還元

株主還元です。配当予想は1株当たり25円配当で、従前どおり変更はありません。以前もお話ししましたが、弊社の配当に関する基本的な考え方は、安定的な継続配当と財務内容の健全性維持の両立です。非常に厳しい環境ですが、現時点で減配までは考えていない状況です。

私からは以上です。ありがとうございました。

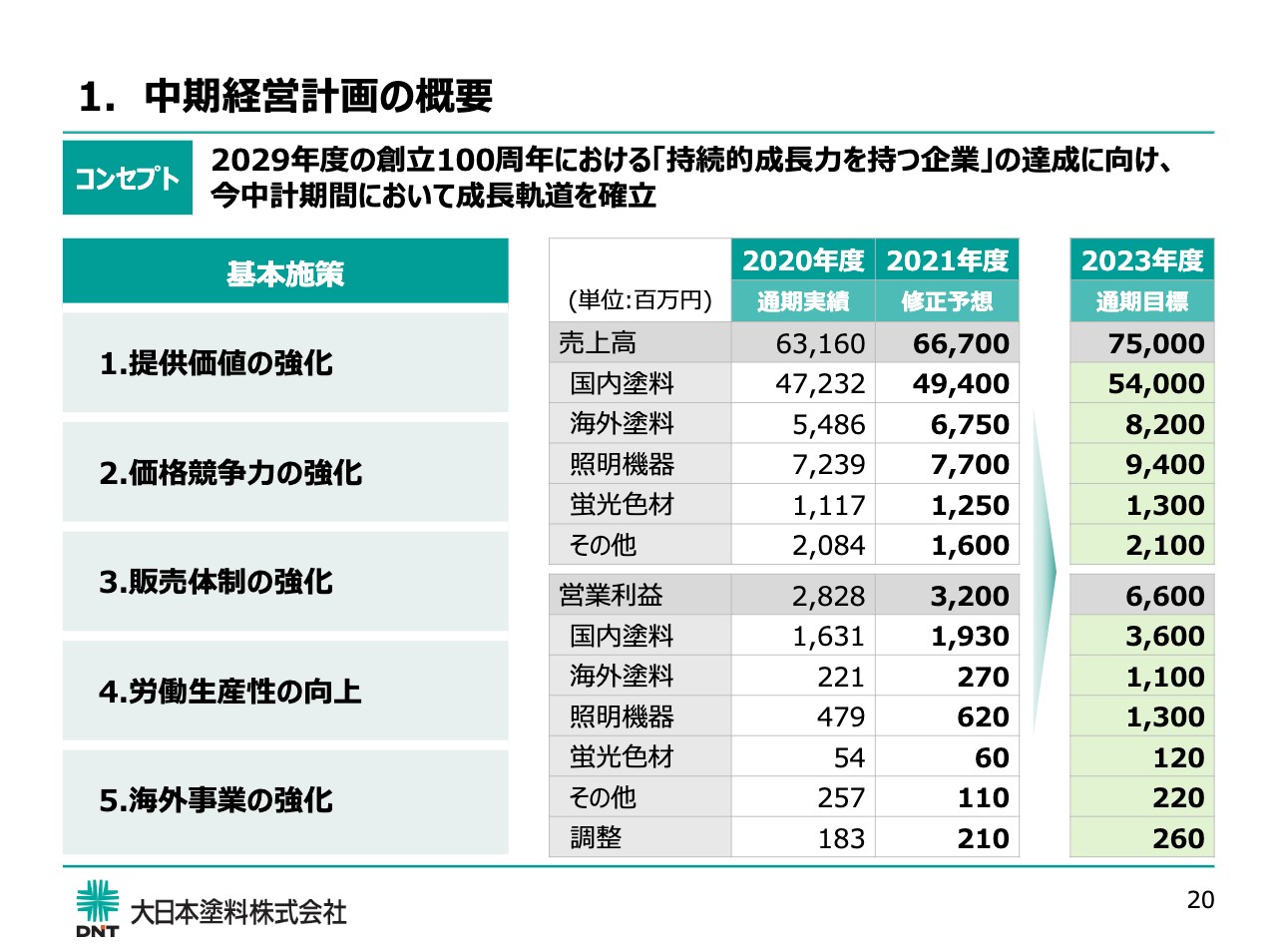

1. 中期経営計画の概要

里:続きまして、私から当社の現中期経営計画の進捗状況を中心に、経営戦略全般についてご説明します。

20ページでは、現中期経営計画の概要をあらためてお示ししています。当社は長期ビジョンとして、創立100周年を迎える2029年度において「持続的成長力を持つ企業」をあるべき姿と位置づけ、現中期経営計画においては、増収増益の成長軌道を確立することを主眼としています。

基本的な施策としては、「提供価値の強化」「価格競争力の強化」「販売体制の強化」「労働生産性の向上」「海外事業の強化」の5つを掲げています。以下、これらの施策の進捗状況についてご説明します。

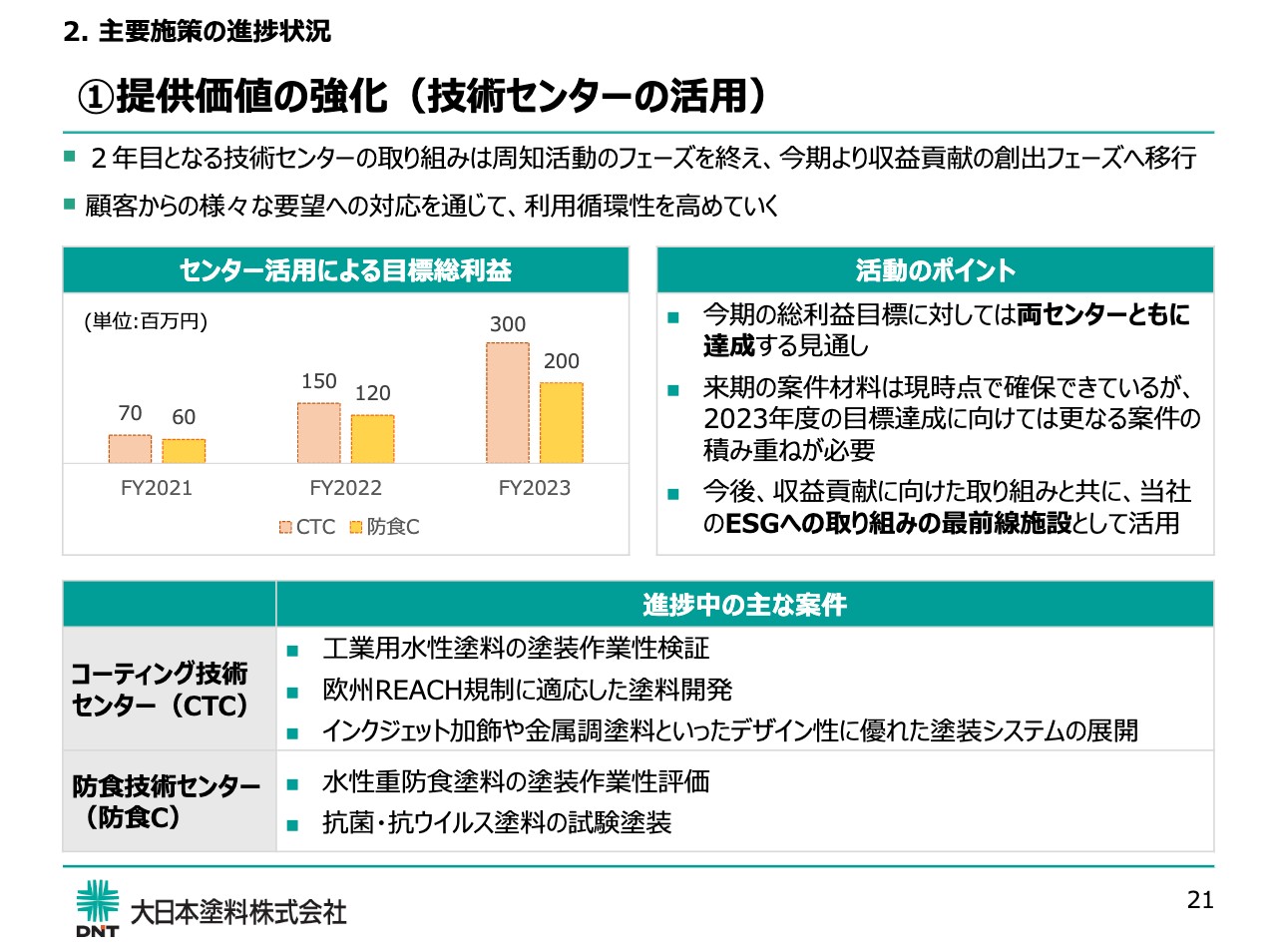

①提供価値の強化(技術センターの活用)

提供価値の強化の取り組みとして、昨年開所した2つの技術センターの活用状況についてご説明します。

「カスタマー・ファースト」を具現化する施設として設立した技術センターは、今期からは収益への貢献を追求するフェーズと位置付けています。

上半期における緊急事態宣言の発出時に、お客さまを積極的にお招きすることが難しかったものの、ここまでおおむね計画どおりの運営ができており、今期の利益目標についても達成できる水準です。

来期以降については、現在仕掛り中の案件を収益につなげる確度を高めていくことと、ユーザーニーズに基づいた案件のさらなる積み上げを図っていくことが重要であると認識しています。また、両センターについては、収益貢献に向けた取り組みとともに、当社のESG経営の取り組みの最前線施設として、活用していく方針です。

主な案件としてコーティング技術センター(CTC)については、工業用水性塗料および粉体塗料の塗装作業性の検証と、欧州REACH規制に適応した塗料の開発、またインクジェット加飾や金属調塗料といったデザイン性に優れた塗装システムの開発が進行しています。

防食技術センター (防食C)においては、水性重防食塗料および省工程塗装システムの作業性評価、抗菌・抗ウイルス塗料の試験塗装、このような案件が進行しています。今後、収益につながる多くの開発成果が得られるものと期待しています。

②価格競争力の強化

提供価値の強化と並び、重要施策と位置づけている価格競争力の強化については、主に製造工程における固定費および変動費ともに、大幅なコスト改善を図ることを目的としています。

塗料事業においては、売上原価の7割を原材料費が占めます。そのため最もコスト削減のポテンシャルが高いものとして、原材料や配合の統廃合による、原材料コストの削減に取り組んでいます。

しかし、今期はナフサ価格やエポキシ樹脂価格をはじめとして、あらゆる原材料価格が高騰しており、原材料の仕入れ環境は非常に厳しい状況が続いています。下期においても、さらなる原材料価格の高騰が予想されるため、今期は安定購買を重視しながら、少しでもコスト高を抑える方針で進めていきます。

固定費の圧縮策としては、製造拠点の統合を進めており、現在は設備の移設や、製造移管先での試作品の評価を実施中です。製造コストについては、計画に基づいて着々と進めており、確実にコスト削減を実現することができると考えています。

③販売体制の強化

販売体制の強化についてです。当社グループは、自社の営業体制や販売ネットワークが、大手他社グループに比べて改善余地のある状況で、課題として認識しています。

基盤として、営業情報のグループでの組織共有化に取り組んでいます。社内の体制としては、営業支援システムなどのツールも導入しながら整備しており、今後予定されている大阪・関西万博や、IR関連施設などの大型物件の受注に対しても、分野をまたぎ、オールDNTの体制で攻勢をかけられるよう、準備を進めていきます。

販売店ネットワークの拡充強化については、コロナ禍の中、しばらくは代理店への訪問活動ができない状況が続いていましたが、この秋より活動を再開しています。当社と販売代理店が抱える双方の課題を整理し、販売代理店とのリレーション強化や、販促方法の改善による拡販と、販売の空白地域解消を検討していきます。

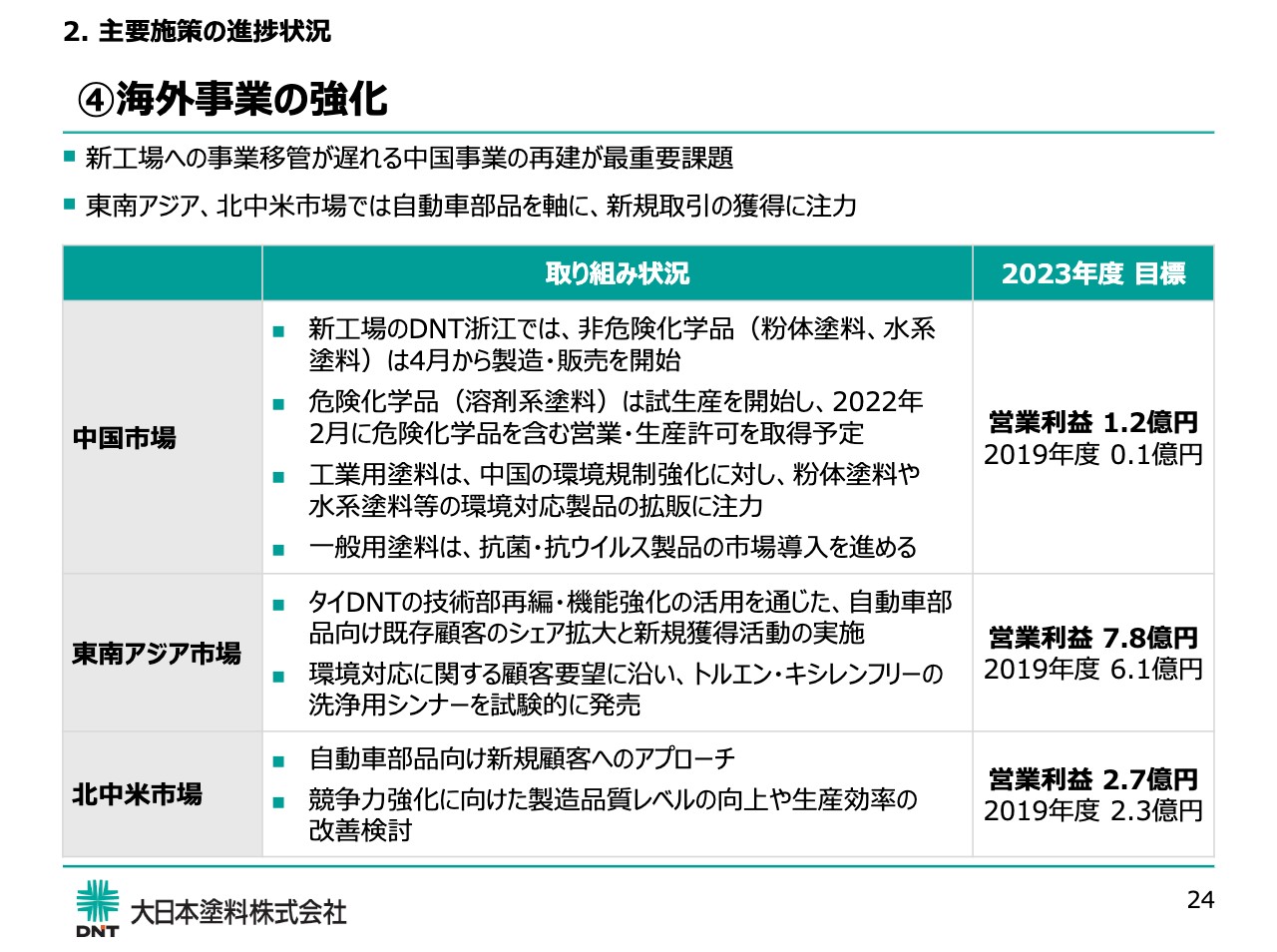

④海外事業の強化

海外事業の強化についてご説明します。中国では、環境規制の適応を目的とした新工場の建設が完了し、本年4月より、非危険化学品の製造・販売を開始しています。

一方で、危険化学品の製造・販売については、許認可の関係で、事業移管が大幅に遅れていることに起因し、コスト高の状態が続いています。このような中国事業の立て直しが、今後の最重要課題となっています。今後の見通しとしては、来年2月に危険化学品を含む営業・生産許可を取得予定であるため、中国における営業開発強化を通じて、早期の黒字化に向け取り組んでいきます。

中国市場の塗料分野別の方針としては、工業分野では、国の環境規制強化に対し、粉体および水系塗料の環境対応製品の拡販に注力し、一般の分野では、抗菌・抗ウイルス製品の市場導入を進めていきます。

東南アジア市場のメイン拠点であるタイにおいては、現地の技術部再編・機能強化を通じた、自動車部品向け既存顧客のシェア拡大と、新規獲得活動を実施しています。また環境対応に関しての顧客要望に沿い、トルエン・キシレンフリーの洗浄用シンナーを試験的に販売しています。

北中米市場を担うメキシコにおいては、製造品質レベルの向上や、生産効率の改善による競争力の強化を図り、自動車部品市場における新規開拓を推進していきます。また、すべての地域で、当社の独自性の高い高付加価値製品の市場導入も進めていきます。

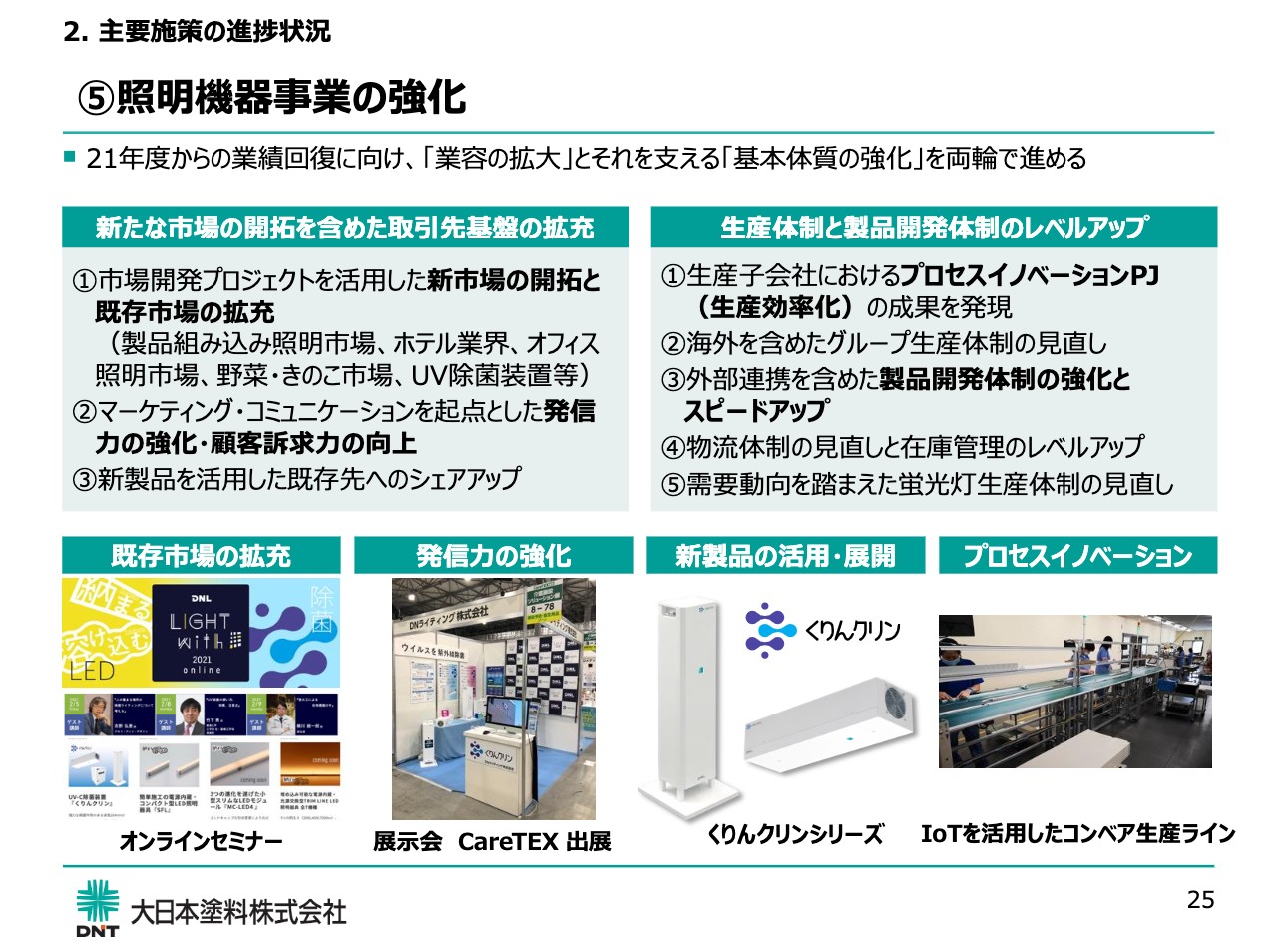

⑤照明機器事業の強化

照明機器事業の強化についてご説明します。照明機器事業は、主要な取引先が百貨店などの商業施設やホテルなどの宿泊施設向けのため、昨年からのインバウンド需要の消失の中で設備投資の抑制が続いており、当面は厳しい状況が続くと予想しています。

このため、今後の業績回復に向け、取引先基盤の拡充を図る「業容の拡大」と、それを支える「基本体質の強化」を両輪で進めています。具体的な施策としては、販売面においては、オンラインセミナーの開催や展示会への出展のほか、Webマーケティングへの注力により発信力を高め、新市場の開拓や新製品の拡販に注力しています。

製品開発においては、紫外線ランプの作用で、空間に浮遊するウイルスや表面に付着している細菌を取り除く、紫外線除菌装置「くりんクリン」シリーズを発売しており、今後も、市場ニーズに即した製品を投入していくことを計画しています。

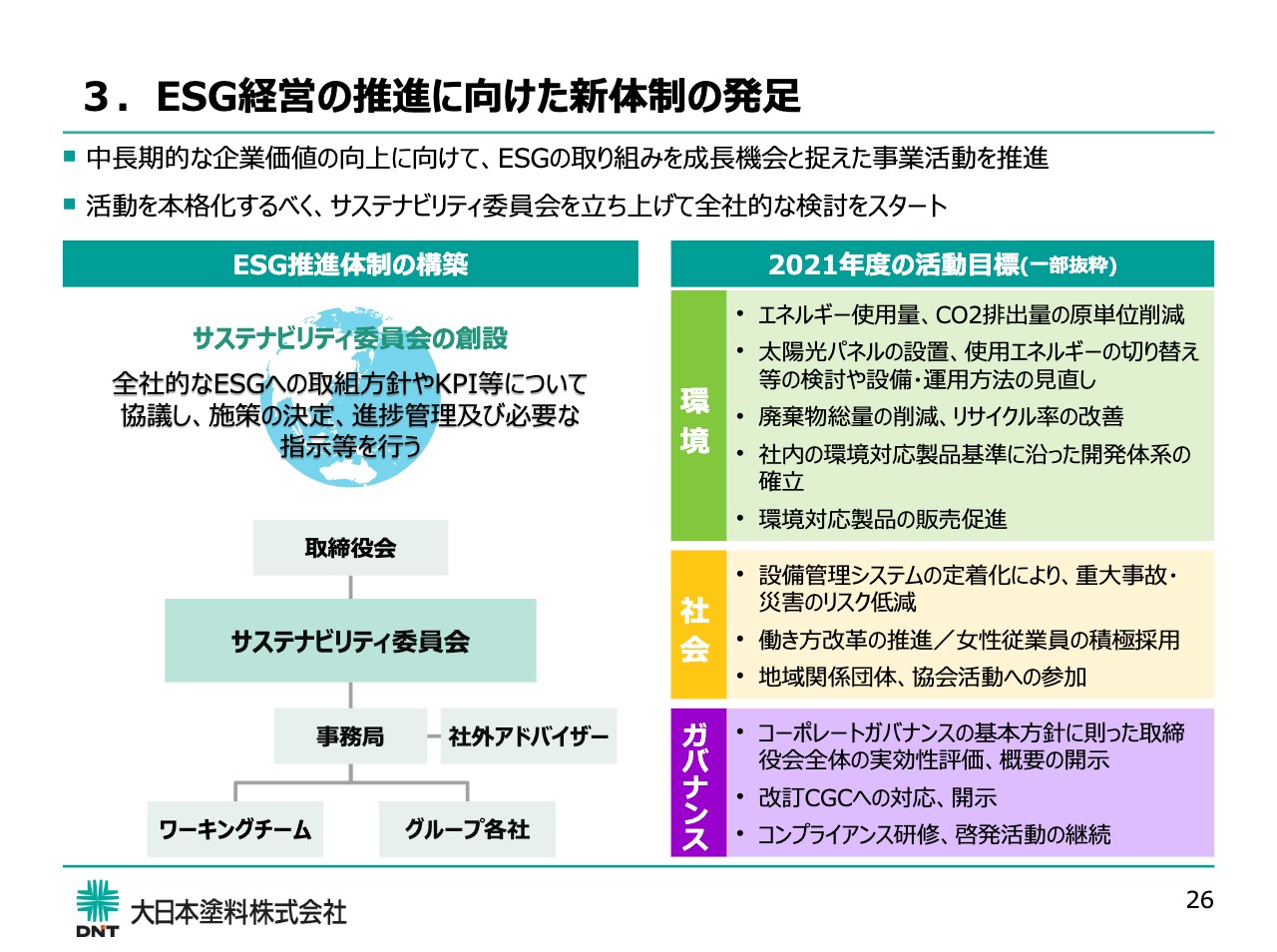

3.ESG経営の推進に向けた新体制の発足

当社の成長戦略を具現化し、中長期的な企業価値の向上を実現する手段として、ESG経営の推進に一層取り組んでいきます。

今般、活動を本格化すべく、私を含めた各部門長やマネジメントクラスからなる、サステナビリティ委員会を設置しました。今後この委員会の中で、全社的なESGへの取組方針やKPI等について協議し、施策の決定、推進、進捗管理および必要な指示などを行う計画としています。

今年度の活動目標としては、「環境」では、主に製造工場で消費されるエネルギー使用量や、CO2排出量の原単位削減に向けて取り組むほか、太陽光パネルの設置、使用エネルギーの切り替えといった課題についても検討を進めていきます。

事業に通ずる部分としては、社内の環境対応製品基準に沿った開発体系の確立や、環境対応製品の比重拡大および販売促進について、これまで以上に注力し取り組んでいきます。「社会」「ガバナンス」においても、スライドに記載のとおり、施策を着実に推進していく予定です。

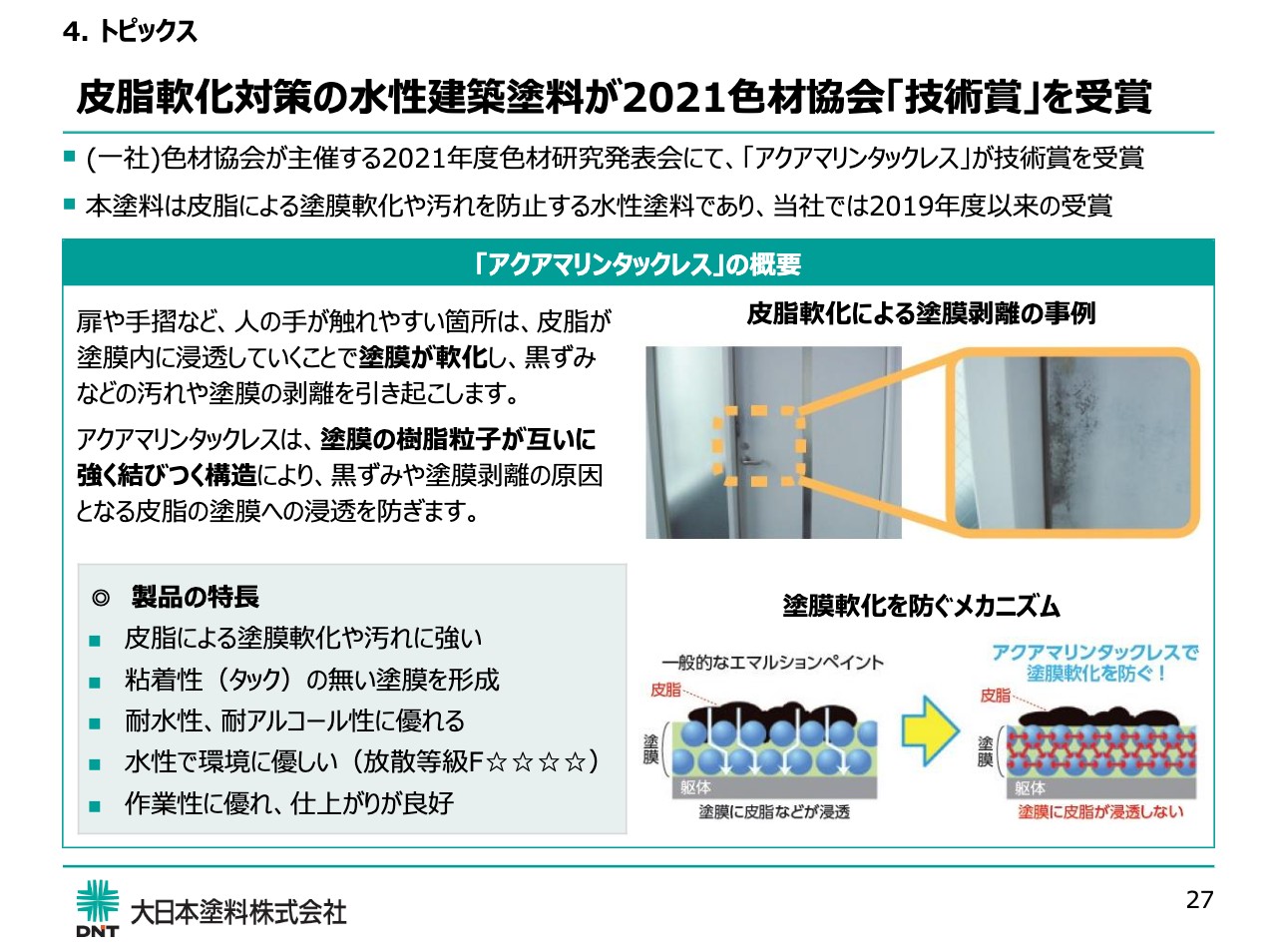

皮脂軟化対策の水性建築塗料が2021色材協会「技術賞」を受賞

上期におけるトピックスとして、2つの環境対応製品をご紹介します。スライドに掲載している「アクアマリンタックレス」は、一般社団法人色材協会が主催する2021年度色材研究発表会にて、「技術賞」を受賞した製品です。

一般的な建築内装塗料は、扉や手すりなど人の手が触れやすい箇所では、人の手に付着している皮脂が塗膜の内部に浸透するため、塗膜が軟化し、黒ずみなどの汚れや塗膜の剥離を引き起こします。本製品は、塗膜の樹脂粒子が互いに強く結びつく塗膜構造により、黒ずみや塗膜剥離の原因となる、皮脂の塗膜への浸透が防ぐため、被塗物を長期的に保護します。

今後はさらに、抗菌・抗ウイルス機能を付与した塗料の上市に向け、開発に注力していきます。

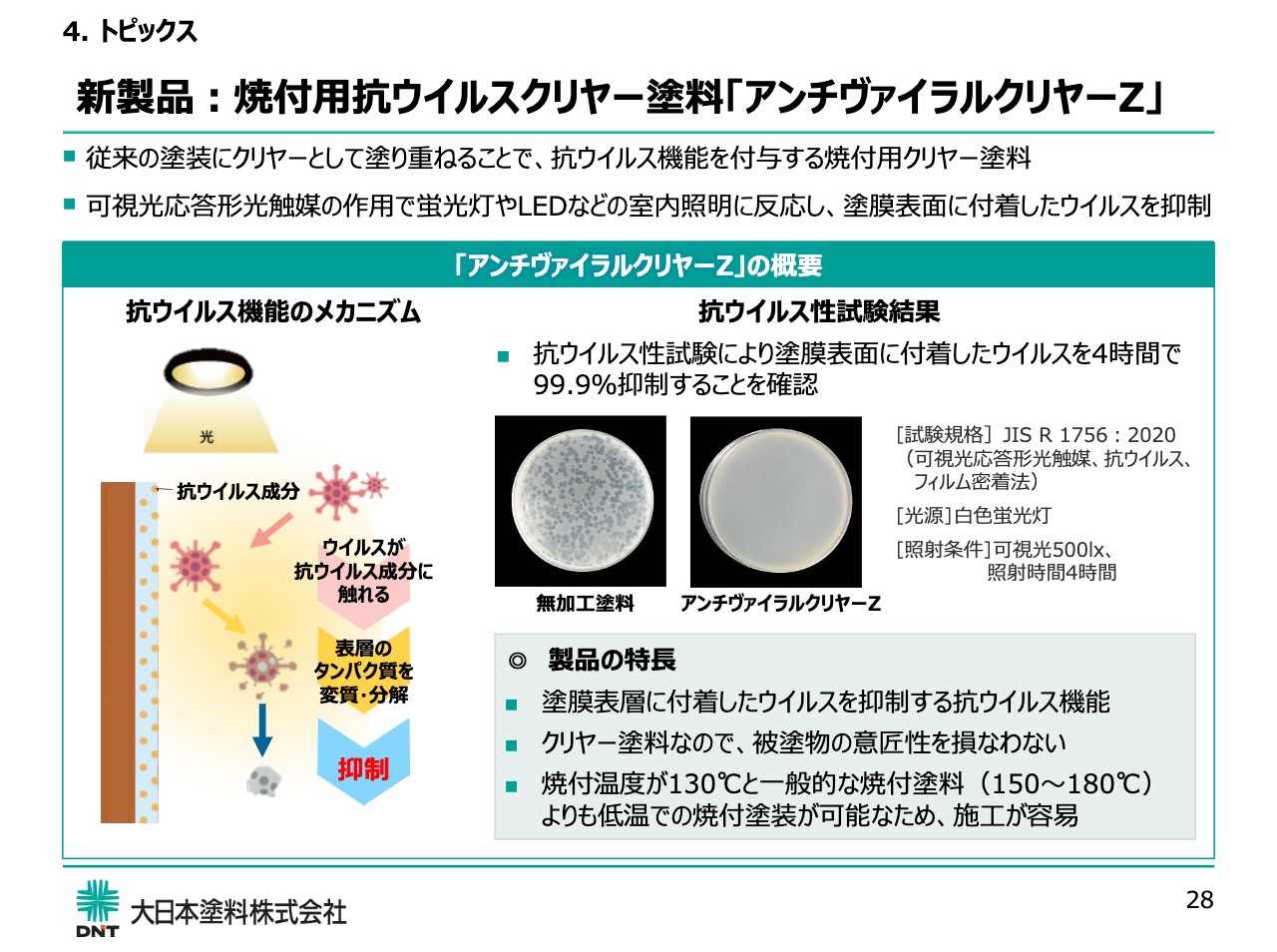

新製品:焼付用抗ウイルスクリヤー塗料「アンチヴァイラルクリヤーZ」

10月に上市した製品として、焼付用の抗ウイルスクリヤー塗料をご紹介します。当社では、これまで建築用途の一般塗料分野では、抗ウイルス塗料を保有していましたが、工業分野では本製品が初の抗ウイルス塗料となります。

本製品は、光触媒の機能を用いて抗ウイルス性能を持たせており、抗ウイルス性試験結果では、塗膜表面に付着したウイルスを4時間で99.9パーセント抑制することが確認されました。

用途としては、ドアノブ、扉、サッシなどの建築資材や、デスク、キャビネット、パーテーションなどの鋼製家具への適用が可能です。公共の場における感染症への対策が求められる中において、お客さまのニーズに貢献できる製品として、拡販を推進していきます。

30ページ以降は、当社およびグループや、事業概要等について掲載していますので、ご参考としていただければ幸いです。以上でご説明を終わります。長時間お付き合いいただきまして、誠にありがとうございました。

質疑応答:連結営業利益の増減要因について

質問者1:3点よろしくお願いします。その前に、今回国内塗料と海外塗料で詳細にご解説いただきましてありがとうございます。とても参考になります。

先ほどご説明がありましたが、原材料と製品価格について質問です。上期が原材料マイナス5.5億円に対して1億円しか価格是正ができていないということで、取りこぼした分を下期に取り返すというお話でした。

逆に、下期の原材料価格の9億円少々を、丸々取りこぼすような感じと見てよいのでしょうか? また、仮に下期で取りこぼした分は来期に向けて取り返せるものなのでしょうか? そのあたりの原材料と製品価格のところの見方を教えてください。

永野:17ページの予想の増減要因をご覧ください。原材料価格の高騰が14億8,000万円ですから、上期5.5億円から約9億円分、下期分が乗っています。この値上げ要因である11.7億円の分を、値上げで打ち返せるのが今期は合計で4億円ぐらいとみています。

したがって、先ほどのご質問に対しては、「上期が1億円程度、下期が3億円程度」という回答になり、それだけ見るとずいぶん力不足に見えるかもしれません。しかし、一般分野は比較的値上げがしやすいのですが、工業分野は非常にユーザーの顔がはっきりしており、交渉が必要なため遅れている状況です。

一方で、タイムラグがありますが、毎月毎月値上げ幅は係数に表れてきている状況です。したがって、10月ぐらいまではなかなか苦しい状況ですが、月間の値上げによる収益の目標額に対して少しずつ積み上がっていき、11月には少しずつ景色が変わっていくというイメージです。「1億円、3億円しかないのか」と言われますと、今期に反映されるものとしてはおっしゃるとおりかもしれませんが、我々にとって理想とすべき景色は、月ごとに変わっている状況です。

ただ、今回の備蓄の放出がどこまで効いてくれるか期待も込めて見ていますが、環境としては、どんどんナフサが上がっていくなどする中で、いわゆる「追いつこうと思ったらさらにゴールが向こうに行ってしまう」というような状況を繰り返しています。追いつこうとして一生懸命走っている我々としては、それなりの進捗状況で走っているのですが、ゴールがどんどん先に行っているイメージです。ただ、前期にもお伝えしたとおり、2年前、3年前にも、似たような環境下で価格是正がなかなかできなかったことがあります。その際には、最終的に結局3割程度しか打ち返せませんでした。

そして、現状も確かにこの表ベースで3割ですが、このままとどめるつもりはありません。また、環境の変化によって追加の措置、具体的にはさらなる追加の値上げも随時組み入れながら対応しているところです。

質問者1:先ほど「一般分野は値上げしやすいが、工業分野は値上げしにくい」というお話がありました。例えば、一般的には工業分野はBtoBですので、ある程度フォーミュラさえ組めれば、タイムラグはあるものの、価格転嫁できると思うのですが、そのようなものではないのでしょうか?

里:工業用分野においても、1つの製品に対して、複数のメーカーが同じ機能を持った製品を扱う場合は、「であれば、A社に変えます」というような、押しの圧力、反対の圧力が掛かってきます。したがって、他社の状況やお客さまの顔を見ながら値上げ折衝をする必要がありますので、非常に時間がかかると同時に、決着することも非常に難しいです。

一方で、一般用の場合は、販売店さんに対して「今月からこの値段で販売します」という進め方ができますので、工業用に比べると値上げしやすいです。これは過去からずっと同じような状況です。

質問者1:そのような意味では、原材料が上期マイナス5.5億円に対して下期は10億円弱でしたが、これ以上原料価格が上がらないという前提で考えると、この下期の10億円弱の分は、すべてとは言いませんが、来期に半分ぐらいは取り返せると思ってよろしいでしょうか?

里:現在、値上げ折衝を粘り強く進めているところです。決着の時期が12月からというお客さまもいますし、来年4月からにしてほしいというお客さまもいます。したがって、おっしゃるように来期以降にも効果を発揮し、さらに来期以降に取り戻せるものも出てくるという見方をしています。

質疑応答:海外塗料市場(タイ、メキシコ、中国)について

質問者1:2つ目は、海外塗料についての質問です。今回営業利益が2億3,000万円の減額となっていますが、東南アジアと中国と北中米で、それぞれどのような状況で、どの点が悪かったのかについて教えていただけないでしょうか?

永野:16ページのセグメント別営業利益の予想に基づき、ご説明します。海外塗料については、2億7,000万円の修正予想に対して、前年同期比ではプラス4,800万円の実績ですが、期初予想比ではマイナス2億3,000万円となっています。

一番大きな海外の3拠点のタイ、メキシコ、中国について分解して説明します。タイは全体としては今期は4億円弱くらいの利益予想です。

メキシコも1億数千万円くらいは出そうだと考えています。これは前年同期比どちらもプラスになります。一方で中国について、先ほど里から赤字脱却、黒字回復という話もあったとおり、今期は営業利益ベースで3億円程度のマイナスとなる見込みです。

先ほども口頭でお伝えしたとおり、危険物の商業生産の認可がなかなか下りず、固定費の先行支払いが始まっている点が大きな要因です。危険品、いわゆるVOCが入っているものについて、いまだに上海で対応しており、今非常に非効率な生産体制にあります。

ただし、来年2月から本格的な商業生産ができる見込みです。また、中国には営業力であるトップラインの人材を優先して増やす必要があるため、国内の各事業部と評価体系を同じフィールドにし、中国の成績も国内の成績と同じだというかたちで海外にも目を向けさせています。

また中国は、その国に強い人材でないと活躍が難しいため、この秋に同業他社から中国市場に非常に強い営業担当を1名入れています。

加えて、先ほどお話ししたとおり、赤字から脱却するため、毎月、里と私がモニタリングの会議に出ています。来年からは数量を一定伸ばしながら、工場の固定費もカバーしなくてはならないため、他社からの生産委託も検討するなど、さまざまに戦略を掛け合わせながら、早期に黒字回復を目指しています。今はこのような状況です。

中国は固有の問題があり、商業生産でフル稼働できるよう注力します。タイとメキシコは、自動車の生産調整が極力早めに解除されるかどうかという環境要因が一番影響を大きく与えるイメージです。

質問者1:タイとメキシコは、自動車の生産調整さえ終了すれば来期よくなってくるということでしょうか?

永野:おっしゃるとおりです。

質疑応答:中国市場の業績予想について

質問者1:中国について関連するのですが、3つ目の質問です。24ページのスライドにあるように海外事業強化の施策として、2023年度の目標で営業利益1.2億円を挙げられていますが、今のお話では、今期は3億円程度の赤字ということでしょうか?

永野:はい。おっしゃるとおりです。

質問者1:危険物の認可が取れれば、ある程度稼働率が上がると思うのですが、そうなれば来年は黒字化するものでしょうか? それとも多少は赤字が残って、2023年度に黒字化するという見込みでしょうか?

永野:今のところは、償却前利益ベースではトントンに持って行きたい、できれば来年は黒字化を狙いたいと考えています。再来年は、償却前などを抜きにして、完全に黒字化を目指すイメージです。

今中国の売上が10億円程度ですので、こちらを13億円から14億円くらいに持っていきたいです。そのために中国だけでなく国内でも、当社の経営資源を集中させていくイメージです。

質問者1:危険化学品と、非危険化学品のウェイトはどれくらいでしょうか?

永野:今数字は用意していませんが、圧倒的に溶剤系塗料(危険化学品)が多いです。ただし、中国は現在、環境に関しても非常にナーバスになっているため、力を入れています。そのため、先ほど「後出しじゃんけん」といった言葉を使いましたが、今後は、水系塗料、粉体塗料にさらに力を入れなければいけないという事業環境認識を持っています。

このような環境に合わせ、先ほど営業面に相当注力しているとお伝えしましたが、技術面に関しても中国向けに特化したチームを付け、しっかり対応していく体制を今取っています。

質疑応答:原材料価格の下期見込みについて

質問者1:連結営業利益の増減要因について、もう1点おうかがいします。原油やナフサについて、原材料価格の下期の前提などあるでしょうか?

永野:12ページをご覧ください。こちらの一番下に、国産ナフサを通期ベースで5万2,300円の予想となっています。「足元は6万円を超えているではないか」と思われるかもしれませんが、下期の修正ベース予想では5万4,000円を少し超える価格帯に置いています。

「それで本当に大丈夫か?」という話ですが、ナフサ価格は、原材料購入価格に反映されるまで、原料によっても異なるのですが、大体半年間くらいのタイムラグが生じる傾向にあります。そのため、若干控えめに置いていますが、下方修正の構築におけるロジックとしては、そのあたりは検証済みです。

ただし、先ほど里からもあったとおり、仮に今の状況が続くのであれば、来期以降の追加の価格転嫁については、当然必要となりますので、その点は先ほど里がお伝えしたとおりです。