2021年11月19日に行われた、株式会社AOKIホールディングス2022年3月期第2四半期決算説明会の内容を書き起こしでお伝えします。

スピーカー:株式会社AOKIホールディングス 代表取締役社長 青木彰宏 氏

株式会社AOKIホールディングス 取締役副社長 田村春生 氏

2022年3月期 第2四半期業績

青木彰宏氏(以下、青木):AOKIホールディングスの青木です。本日はテレフォンカンファレンスでの決算説明会にご参加いただきまして、ありがとうございます。私からは決算説明会資料に沿って、当社グループの業績のポイントおよび課題と、今後の対応についてご説明します。

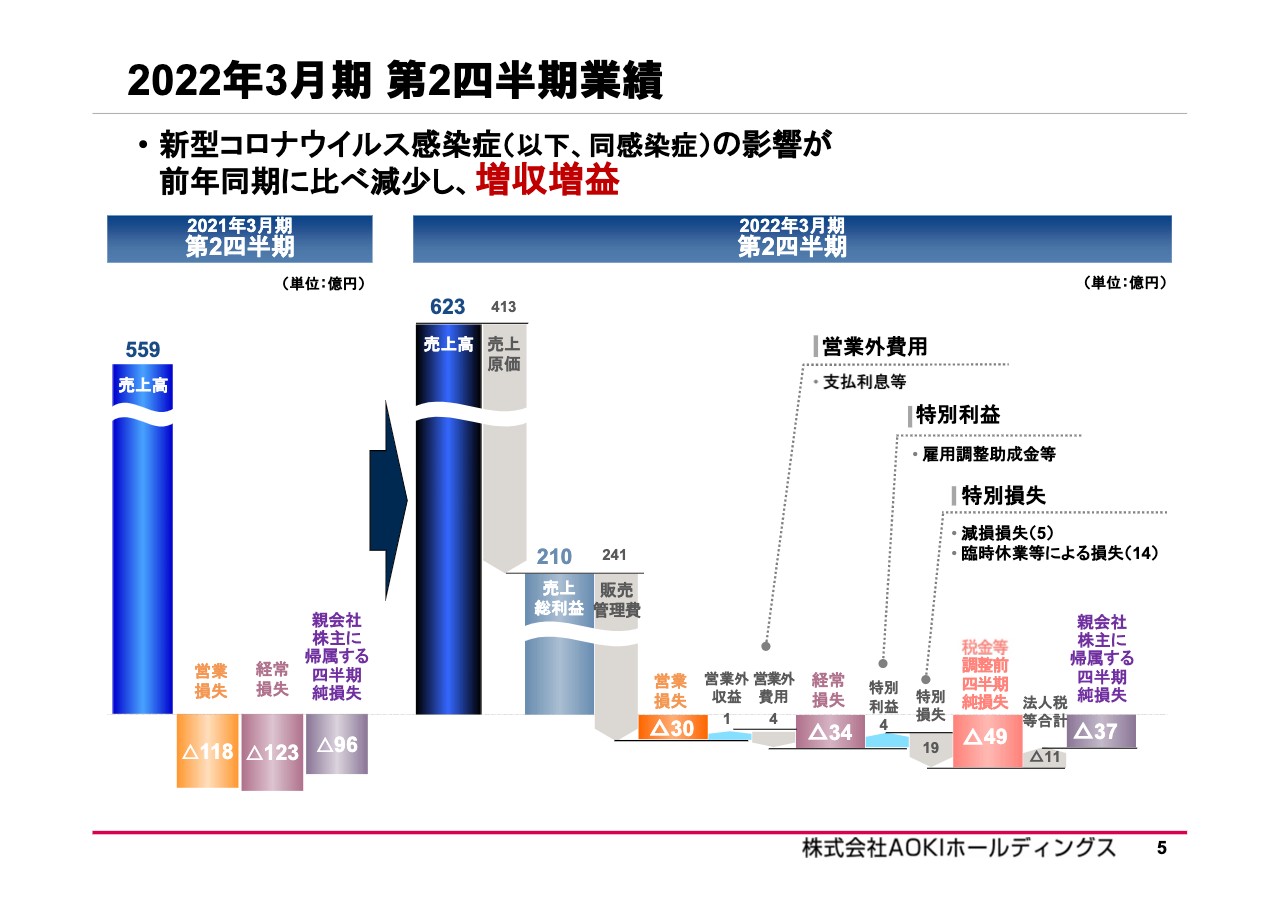

5ページをご覧ください。2022年3月期第2四半期の業績は、新型コロナウイルス感染症の影響が前年同期に比べ減少し、増収増益となりました。

2022年3月期 第2四半期セグメント別業績

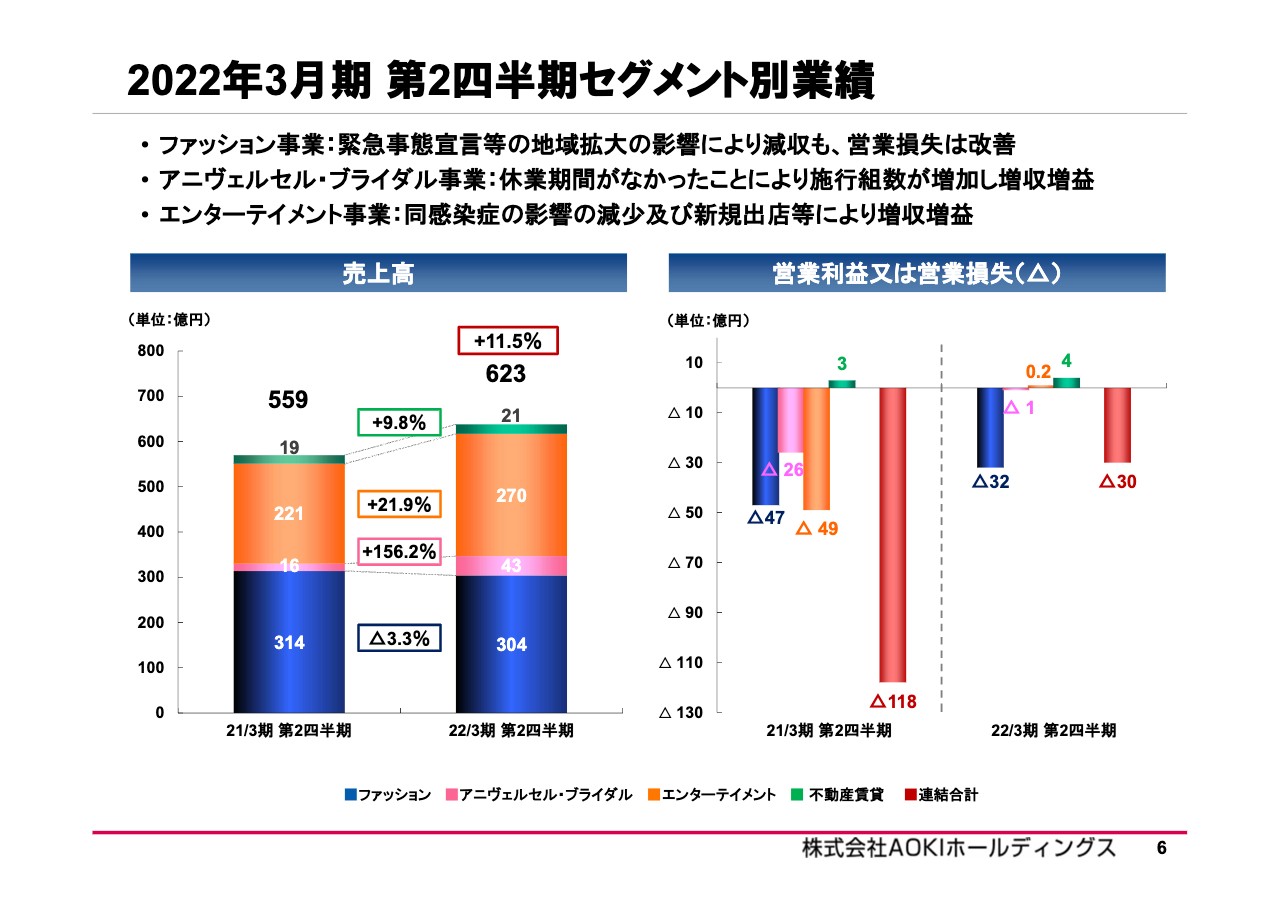

セグメント別実績についてです。詳細は後ほど田村よりご説明しますが、ファッション事業では、緊急事態宣言の地域拡大の影響などにより減収となったものの、売上総利益率の改善や、販管費の削減により営業損失は改善しました。アニヴェルセル・ブライダル事業およびエンターテイメント事業は、同感染症の影響が減少したことで増収増益となりました。

新型コロナウイルス感染症が各事業に与えた影響

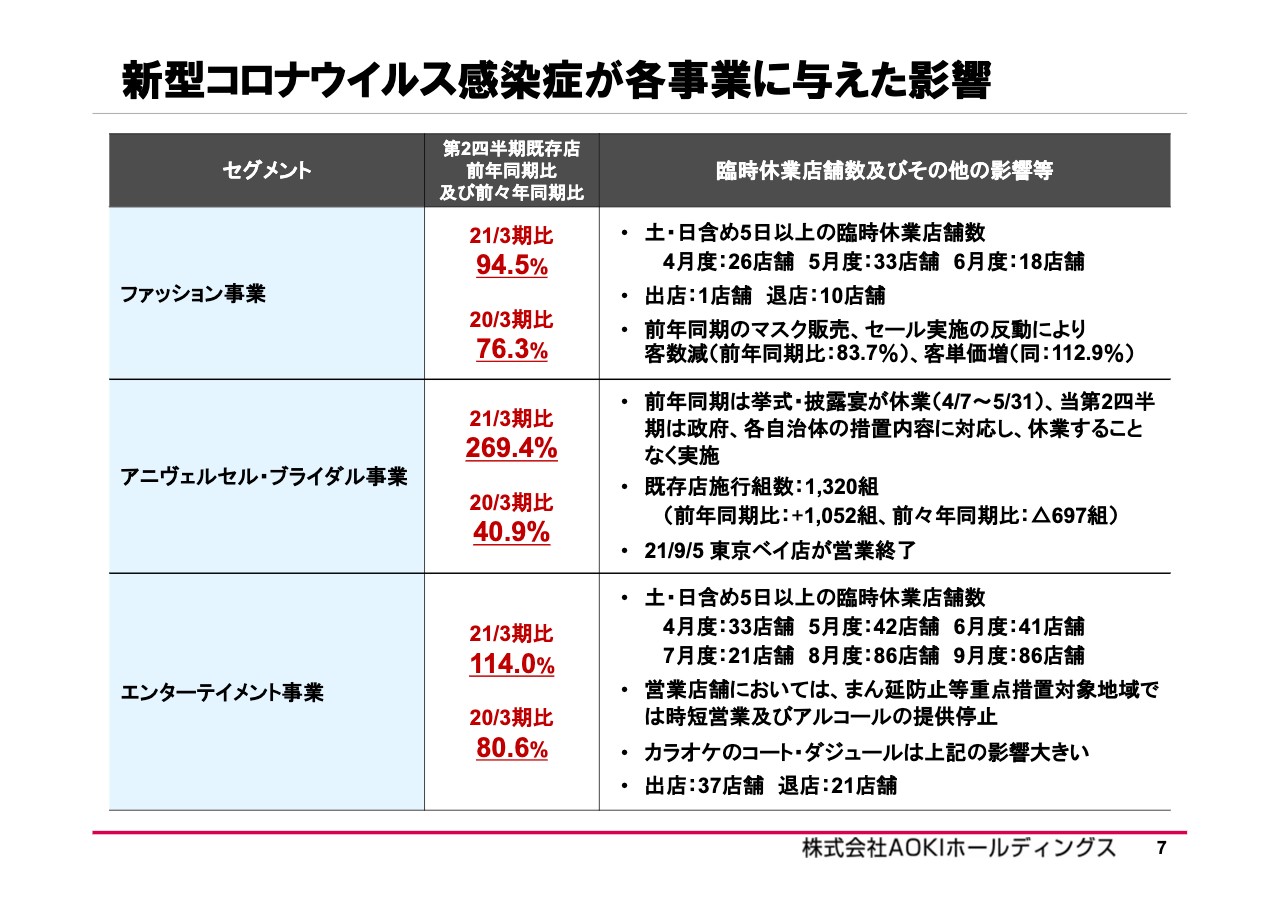

第2四半期における新型コロナウイルス感染症の影響についてです。カラオケのコート・ダジュールは期間を通して影響があったものの、全体としては回復に向かっています。

上半期:Withコロナを前提としたAOKIグループの取り組み

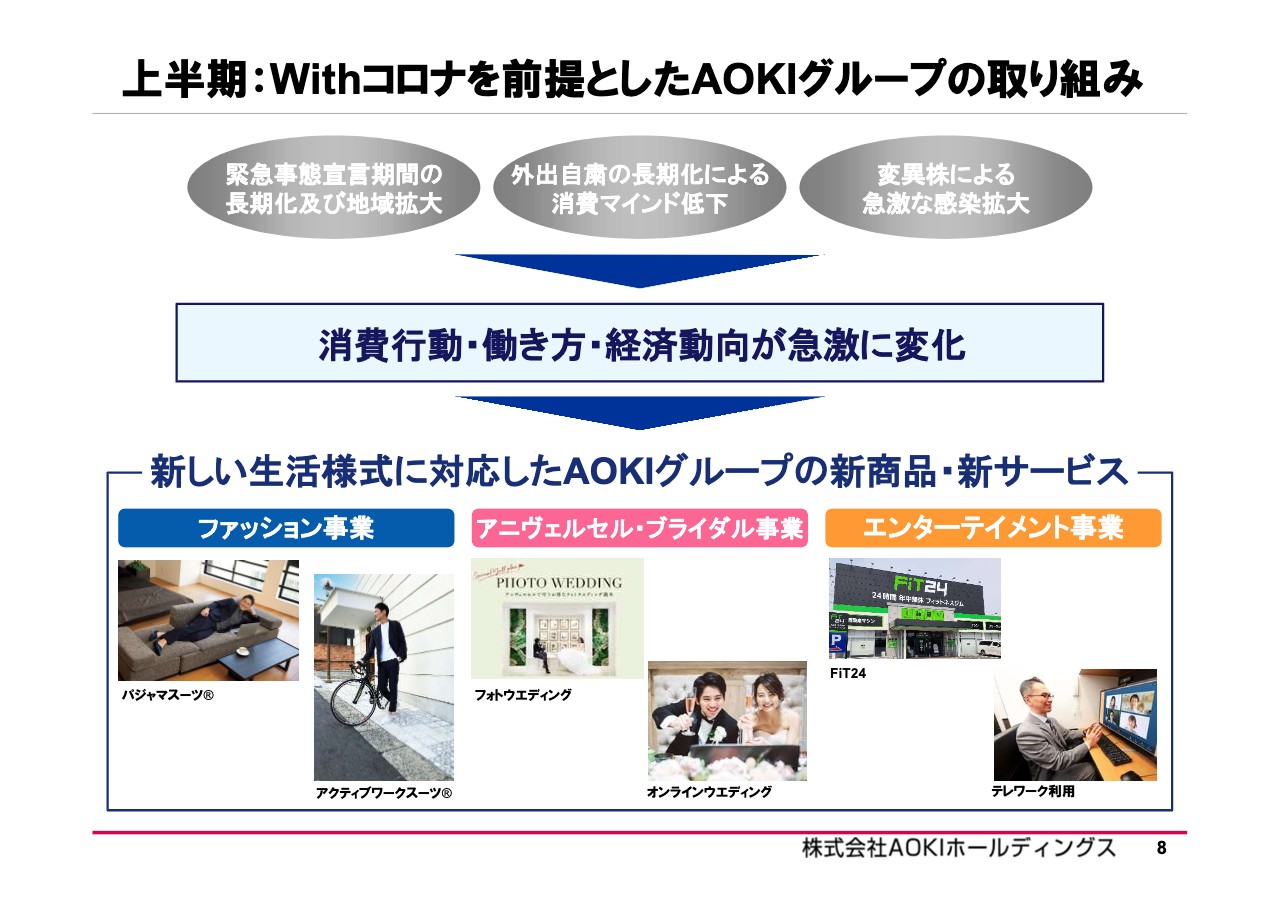

新型コロナウイルスの影響により、消費行動・働き方・経済動向が急激に変化した中で、当社グループが取り組んだ新商品や新サービスの内容についてです。中でも、ファッション事業における「パジャマスーツ」は昨年11月の発売以来、販売実績が5万着を超えるヒット商品となりました。

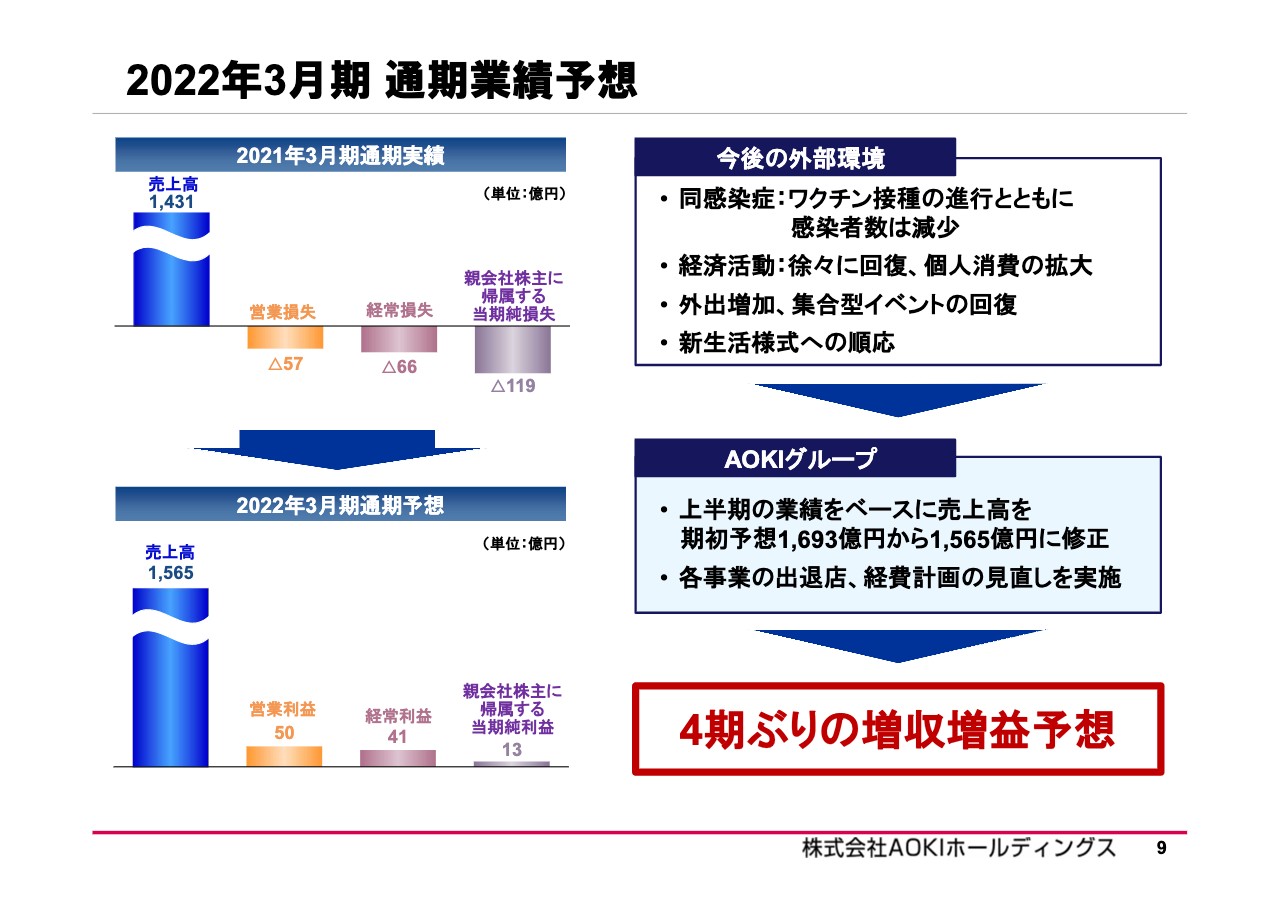

2022年3月期 通期業績予想

通期の業績予想についてです。予想にあたり、各事業の出退店や経費計画などの見直しを行い、売上高を期初予想から修正しました。営業利益、経常利益および当期純利益については、上半期の経費削減状況や足元の状況などを鑑み、修正していません。これらを踏まえ、4期ぶりの増収増益を予想しています。

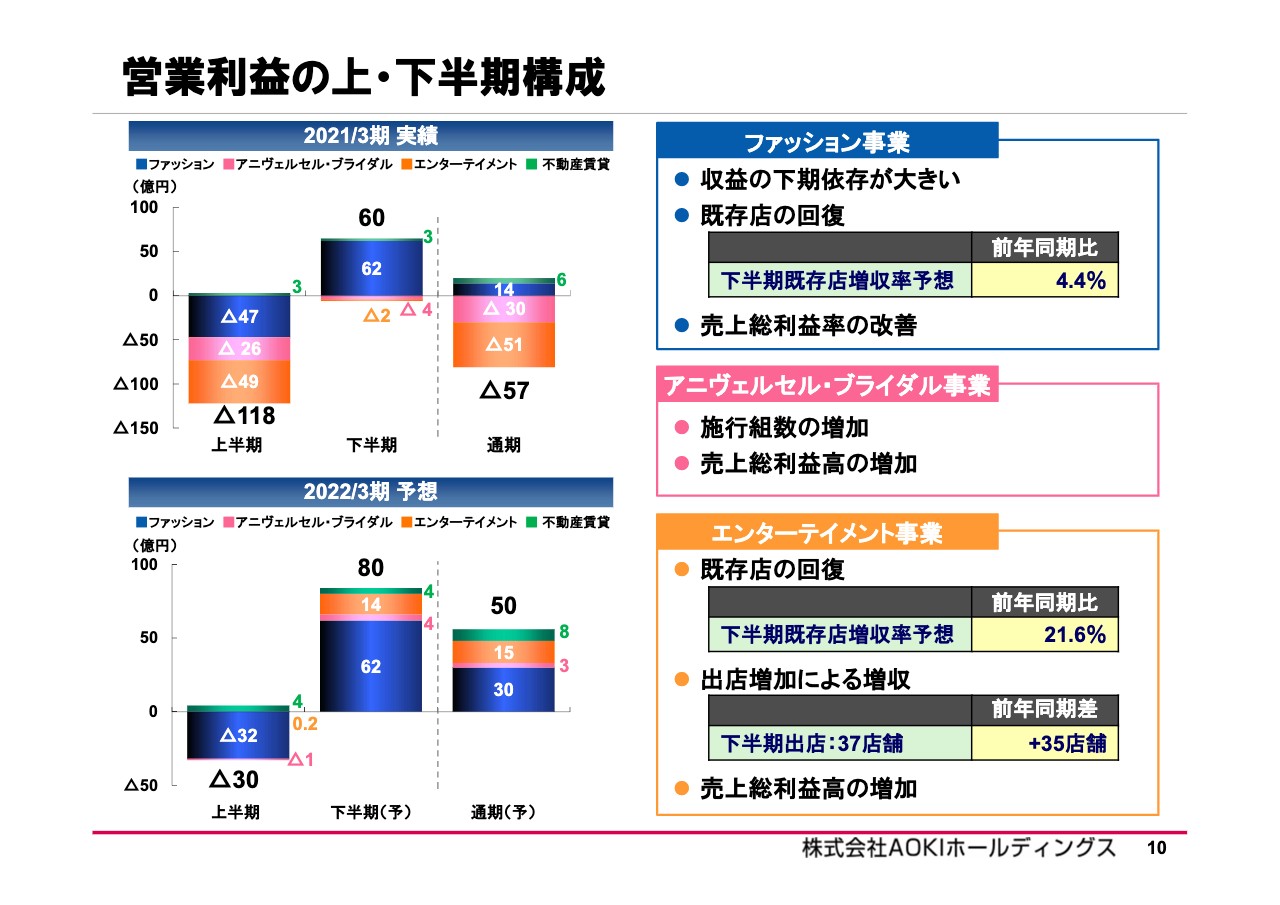

営業利益の上・下半期構成

営業利益の上半期と下半期の構成についてです。ファッション事業では、新たな取り組みや比較的底堅い特定マーケットなどを考慮し、下半期の営業利益はほぼ横ばいを予想しています。

アニヴェルセル・ブライダル事業では施行組数の増加を見込んでおり、エンターテイメント事業でも新型コロナウイルス感染症の影響が減少することを見込んでいます。そのため、両事業とも下半期は前年同期の営業損失から改善し、増益を予想しています。

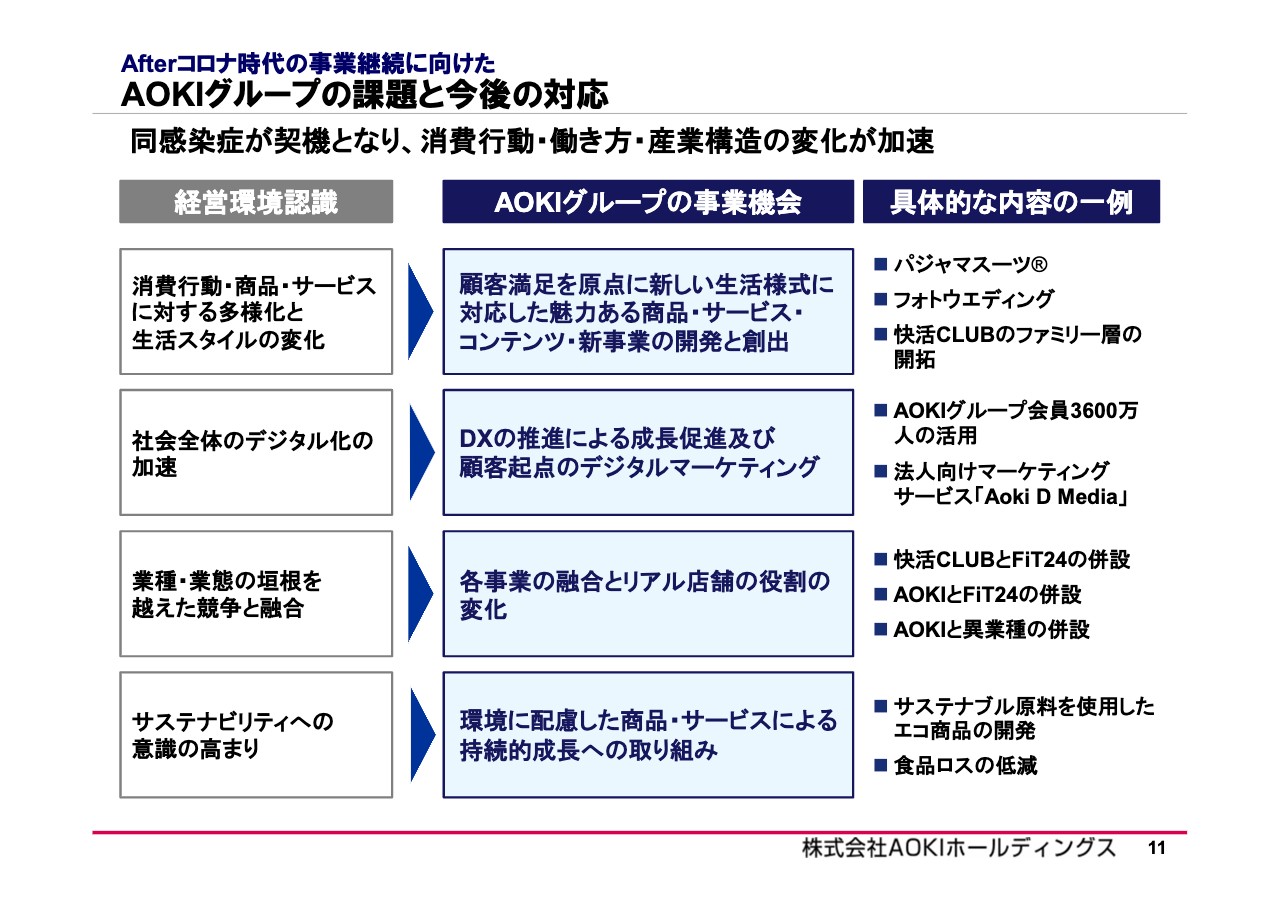

AOKIグループの課題と今後の対応

アフターコロナ時代に向けた当社グループの課題と今後の対応です。当社では4つの経営環境認識を持っています。

1つ目は消費行動・商品・サービスに対する多様化と生活スタイルの変化、2つ目は社会全体のデジタル化の加速、3つ目は業種・業態の垣根を越えた競争と融合、4つ目はサステナビリティへの意識の高まりです。これらを共通認識と捉え、新たなグループの事業機会を創出し、具体的な取り組みを推進していきます。

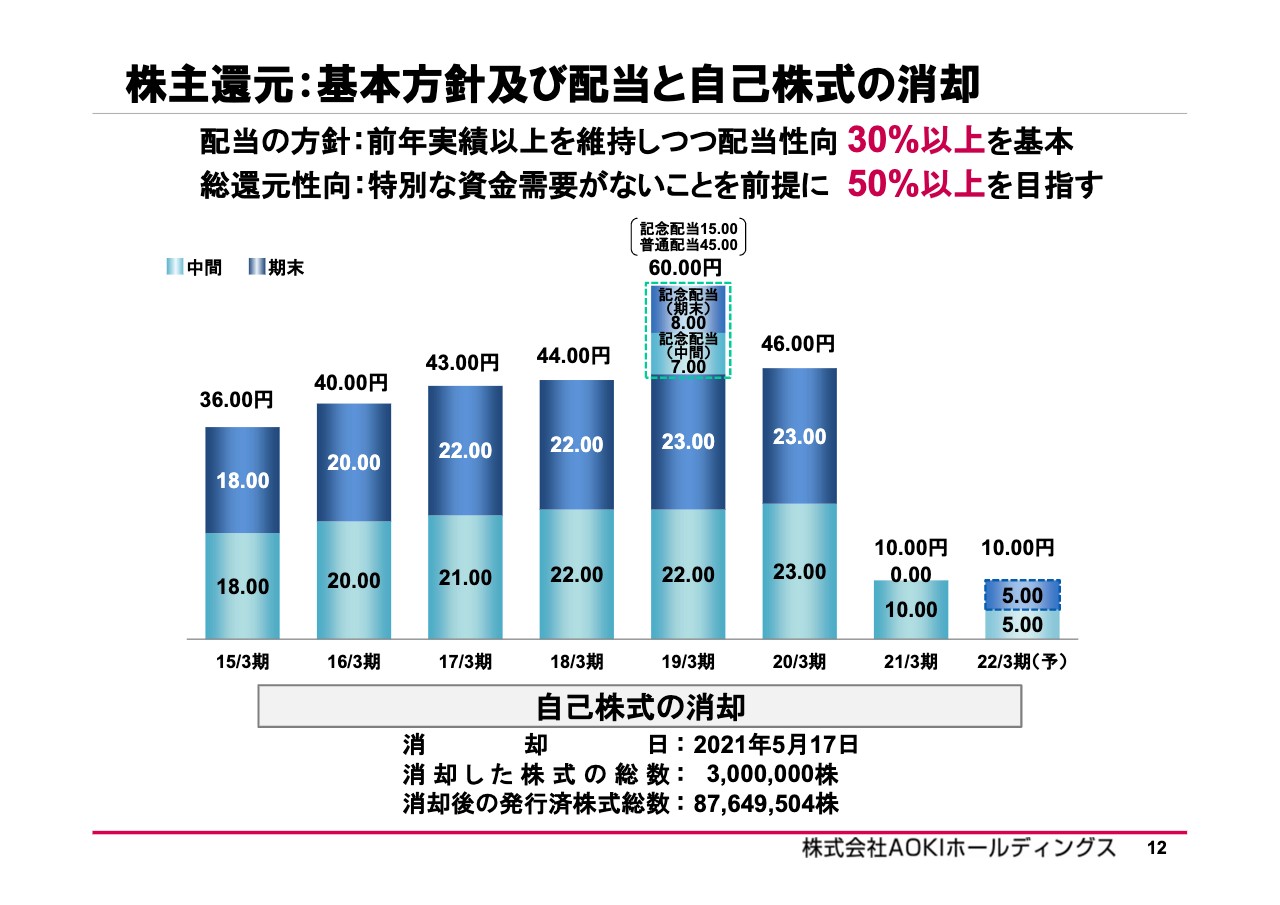

株主還元:基本方針及び配当と自己株式の消却

株主還元についてです。株主還元方針は今後も継続していきます。利益水準はいまだ低めですが、当期の配当金は期初に発表したとおり、中間配当金を1株あたり5円とし、年間配当金は1株あたり10円を予定しています。

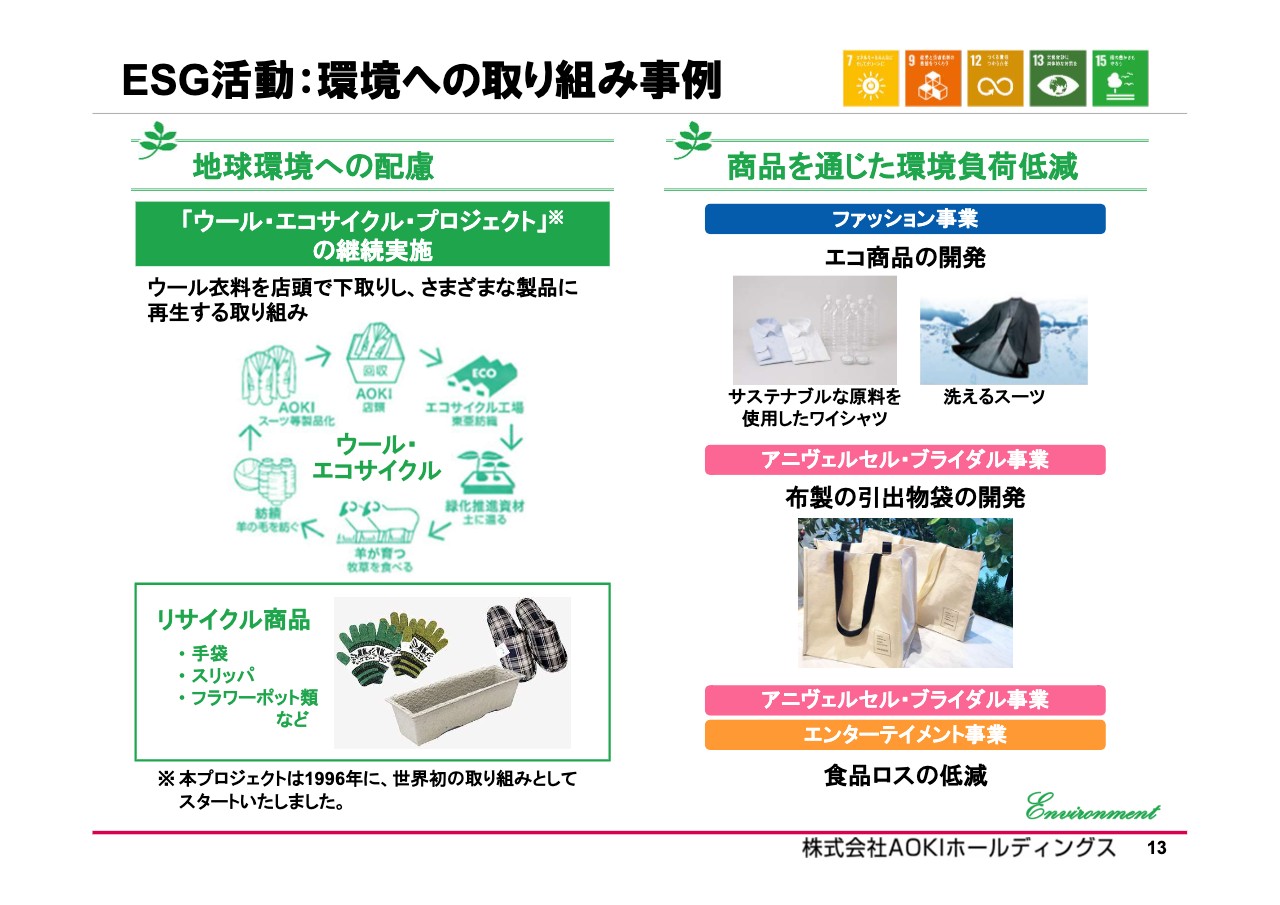

ESG活動:環境への取り組み事例

ESGの主な取り組み事例についてです。各事業を通じて、環境・社会・ガバナンスに関する課題に積極的に取り組み、SDGsに掲げられた目標を尊重することで持続可能な社会の実現を目指していきます。詳細は当社のホームページで紹介していますので、ぜひご確認ください。

足元ではワクチン接種が進み、新型コロナウイルス感染症の影響は減少傾向にあるものの、感染再拡大の懸念や経済活動の動向など、先行きは予断を許さない状況が続くと思われます。このような環境の中で、当社グループは各事業において同感染症への対応を継続するとともに、アフターコロナを見据え、新生活様式に対応した諸施策を継続し、新たな価値を創造していきます。引き続き、AOKIグループをよろしくお願いします。

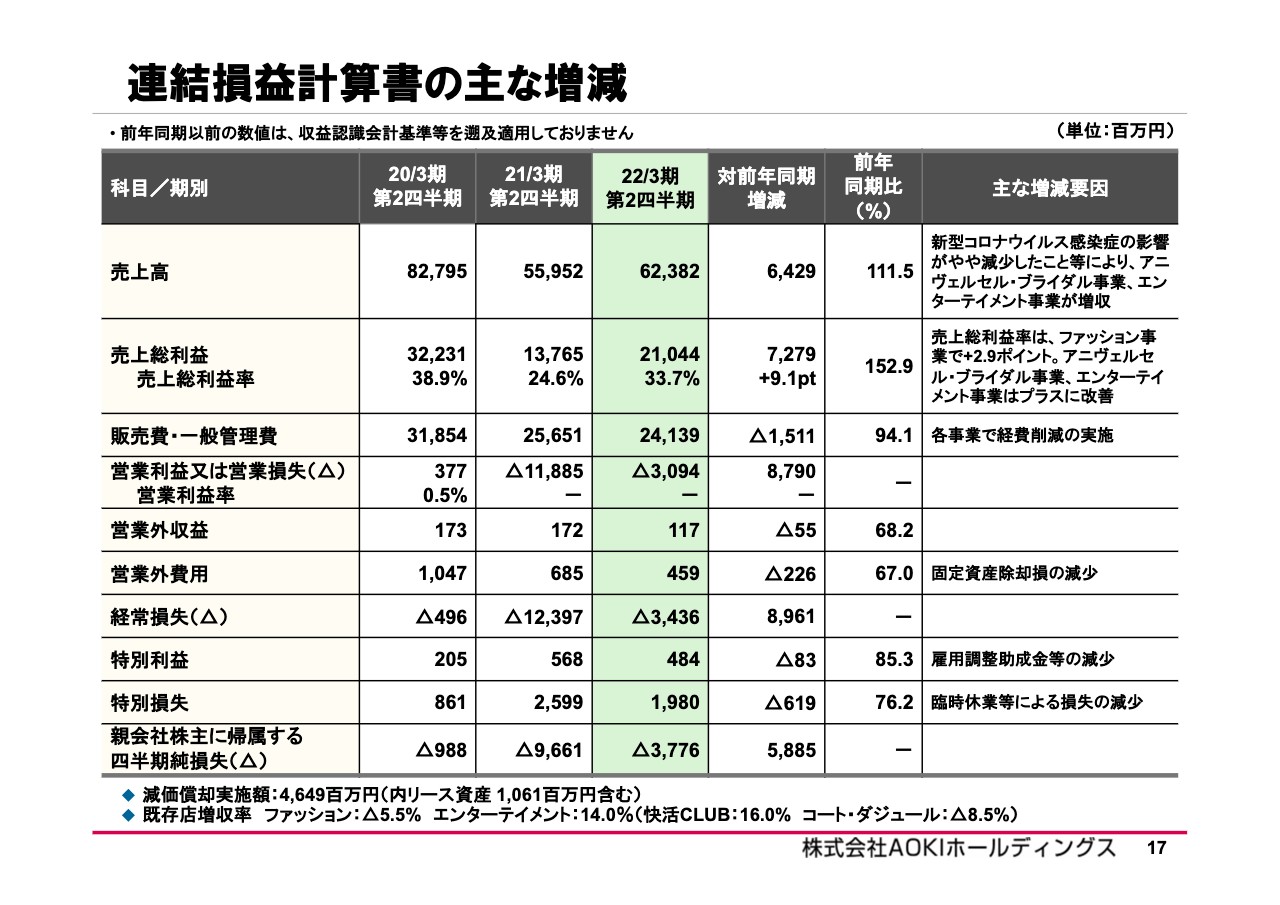

連結損益計算書の主な増減

田村春生氏(以下、田村):AOKIホールディングスの管理・財務を担当している田村です。私からは、当社グループの2022年3月期第2四半期の業績概要と通期業績予想および各事業の実績と見通しについてご説明します。

新型コロナウイルス感染症の影響が減少したことにより、アニヴェルセル・ブライダル事業およびエンターテイメント事業で増収となり、売上高は前年同期比11.5パーセント増となりました。

売上総利益率はファッション事業において2.9ポイント改善し、アニヴェルセル・ブライダル事業とエンターテイメント事業でもプラスに改善しました。その結果、連結全体では9.1ポイント改善し、33.7パーセントとなりました。

販売費および一般管理費は、各事業で経費削減を実施したことで5.9パーセント減となりました。これらの結果、営業損失は前年同期比87億9,000万円改善しの30億9,400万円、経常損失は34億3,600万円となりました。

特別利益は、新型コロナウイルス感染症関連の雇用調整助成金等が減少したものの、特別損失も臨時休業などに伴う損失が減少した結果、四半期純損失は37億7,600万円となりました。

なお、当会計年度の期首より収益認識会計基準等を適用しており、売上高は19億1,700万円減、売上原価は21億7,500万円減、販売費および一般管理費は2,200万円減、営業損失・経常損失および税引前四半期純損失はそれぞれ2億8,100万円減少しています。

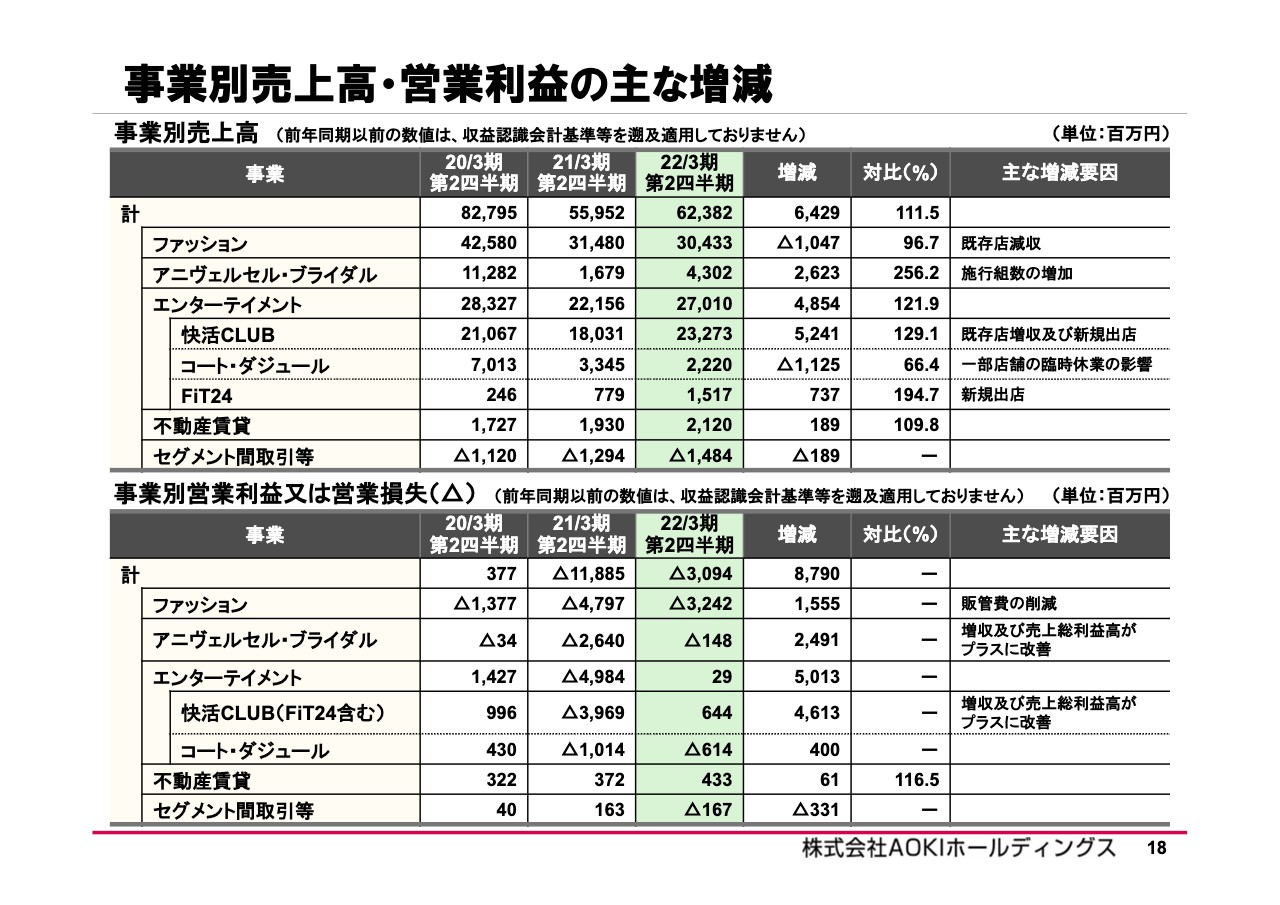

事業別売上高・営業利益の主な増減

18ページの詳細は、 後ほど各事業のページにてご説明します。

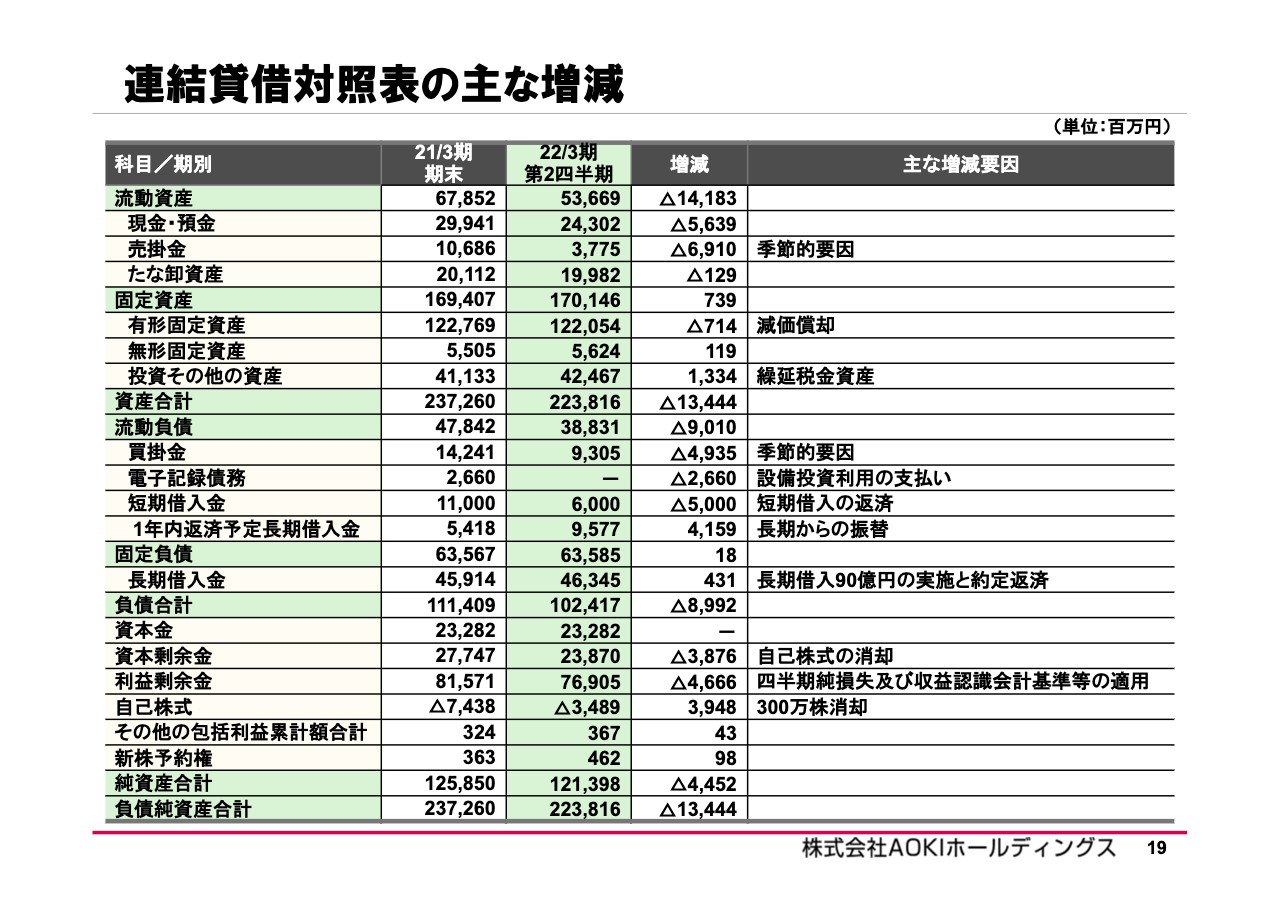

連結貸借対照表の主な増減

連結貸借対照表の主な増減についてご説明します。資産については、売掛金が季節的要因により69億1,000万円減少し、現金および預金が56億3,900万円減少したこと等により、資産合計で前期末比で134億4,400万円減少し、2,238億1,600万円となりました。

負債については、買掛金が季節的要因等により49億3,500万円、設備投資に活用した電子記録債務が26億6,000万円減少したことにより、負債合計で前期末比で89億9,200万円減少し、1,024億1,700万円となりました。

純資産については、利益剰余金が四半期純損失および収益認識会計基準等の適用の結果、46億6,600万円減少したことにより、前期末比で44億5,200万円減少し、1,213億9,800万円となりました。

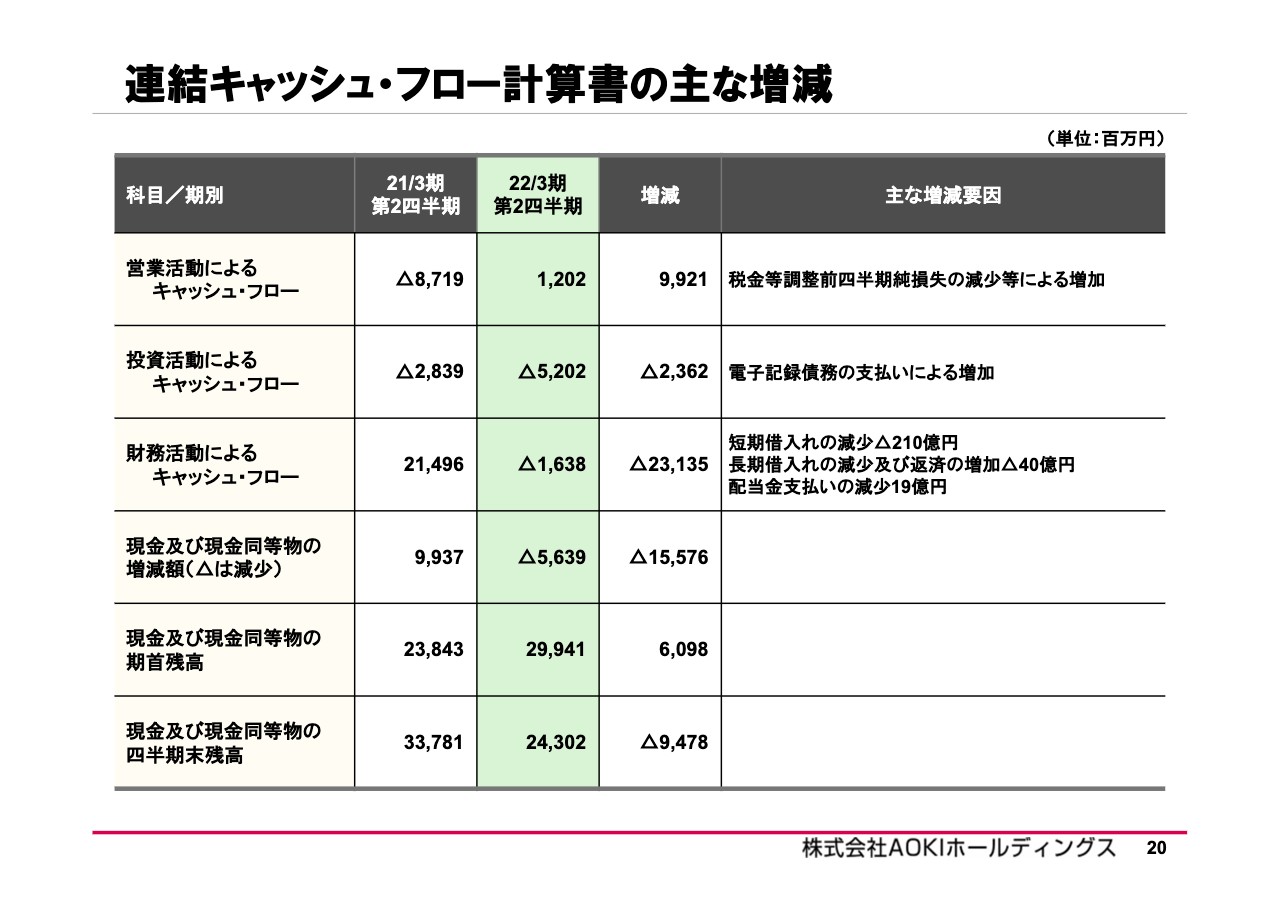

連結キャッシュ・フロー計算書の主な増減

連結キャッシュ・フローの主な増減についてご説明します。営業活動によるキャッシュ・フローは、税金等調整前四半期純損失の減少等により、99億2,100万円のプラスとなりました。

投資活動によるキャッシュ・フローは、電子記録債務の支払いなどにより、23億6,200万円のマイナス、財務活動によるキャッシュ・フローは、短期借入れの返済および長期借入れの約定返済等により、231億3,500万円減となりました。

この結果、四半期末の現預金残高は243億200万円となっています。

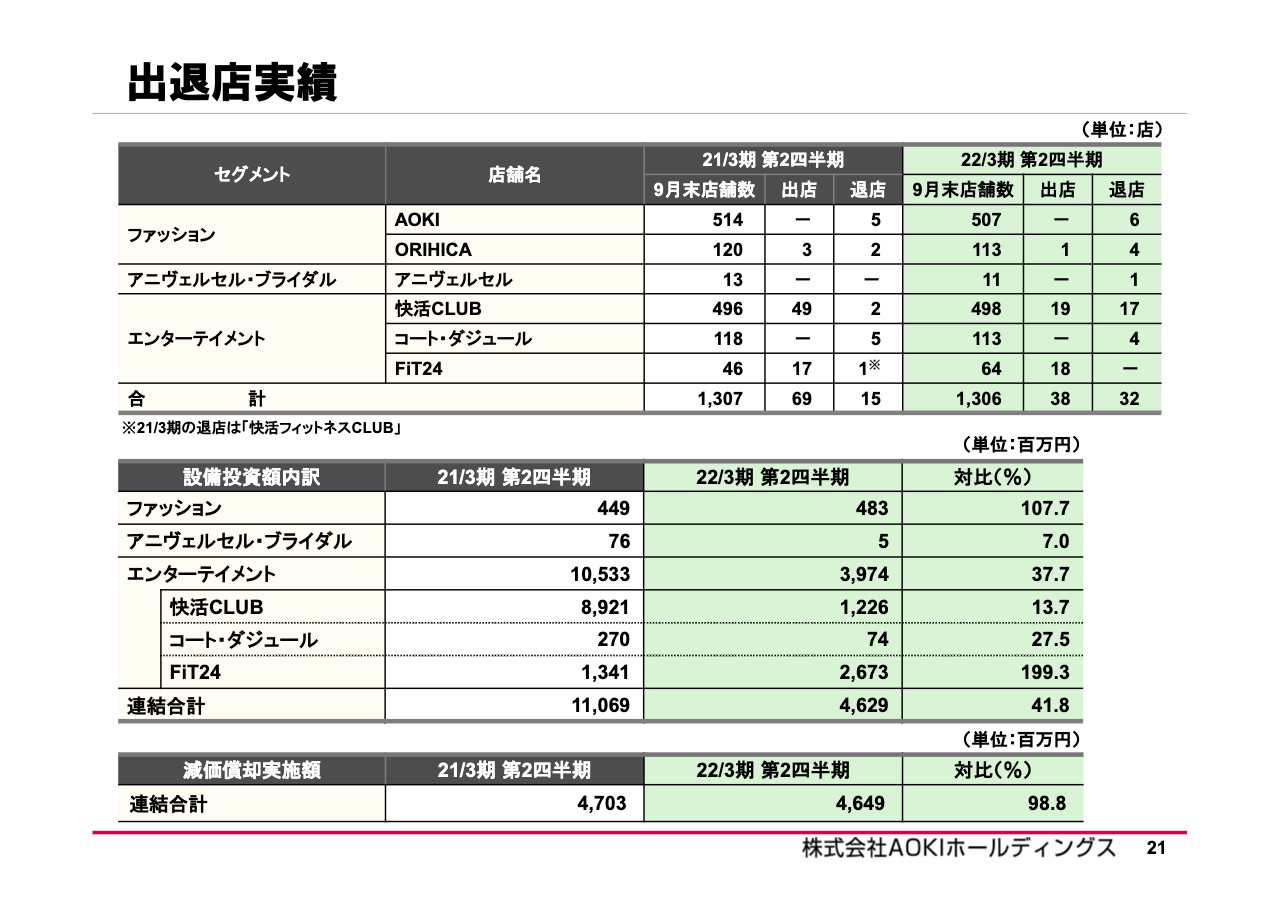

出退店実績

出退店の実績と設備投資額の内訳についてです。新規出店はORIHICAで1店舗、快活CLUBで19店舗、FiT24で18店舗、グループ全体では38店舗実施しました。

退店はファッション事業で10店舗、アニヴェルセル・ブライダル事業で1店舗、エンターテイメント事業で21店舗、グループ全体では32店舗実施しています。

設備投資額はFiT24で増加した一方、快活CLUBの出店およびリニューアルの減少などにより、グループ全体では64億4,000万円減の46億2,900万円となりました。

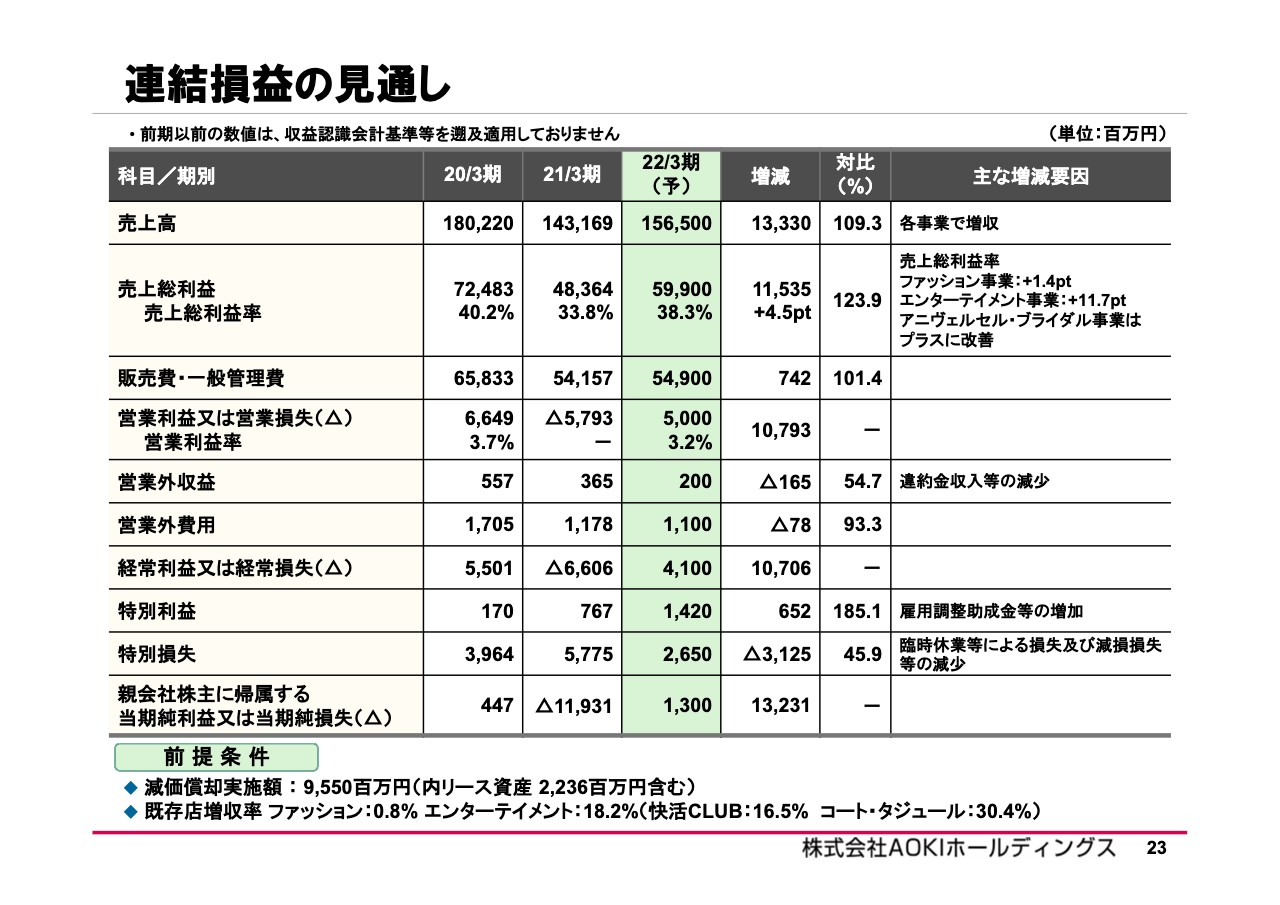

連結損益の見通し

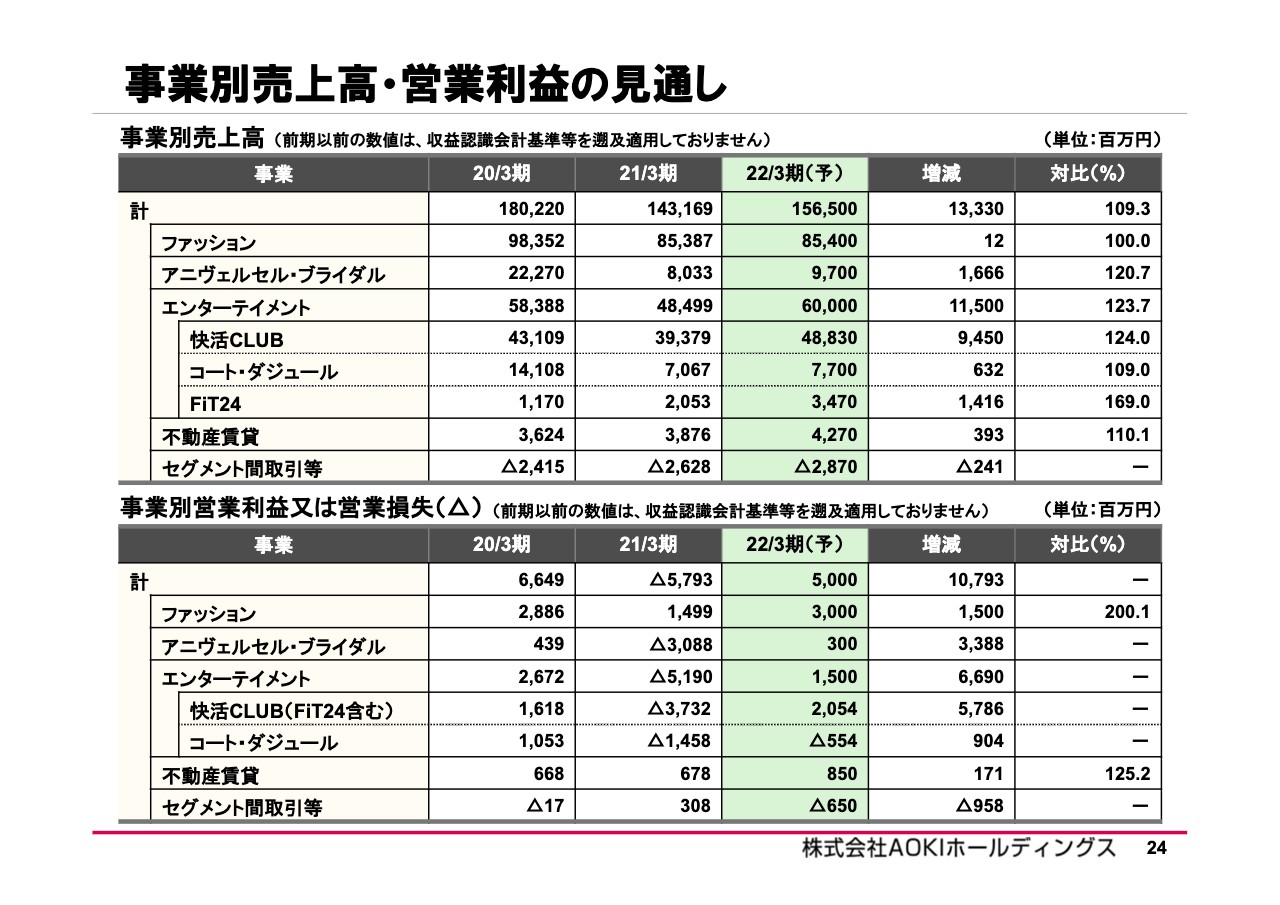

2022年3月期の通期業績予想についてご説明します。ファッション事業・エンターテイメント事業の既存店増収およびアニヴェルセル・ブライダル事業の施行組数の増加を見込み、売上高は前期比9.3パーセント増の1,565億円を予想しています。

売上総利益率は4.5ポイントの改善を見込んでいます。販売費・一般管理費は、各事業で経費削減および売上高に合わせた経費コントロールを実施することで前期比1.4パーセント増に抑え、営業利益は50億円を予想しています。

これに、営業外損益と特別損益を考慮し、経常利益は41億円、当期純利益は13億円を予想しています。ただいまお伝えした売上高などの前提となる各事業の既存店増収率および主要経費の内訳に関しては、43ページ以降の補足資料に記載していますので、ご参照ください。

事業別売上高・営業利益の見通し

24ページの詳細については、 後ほど各事業のページでご説明します。

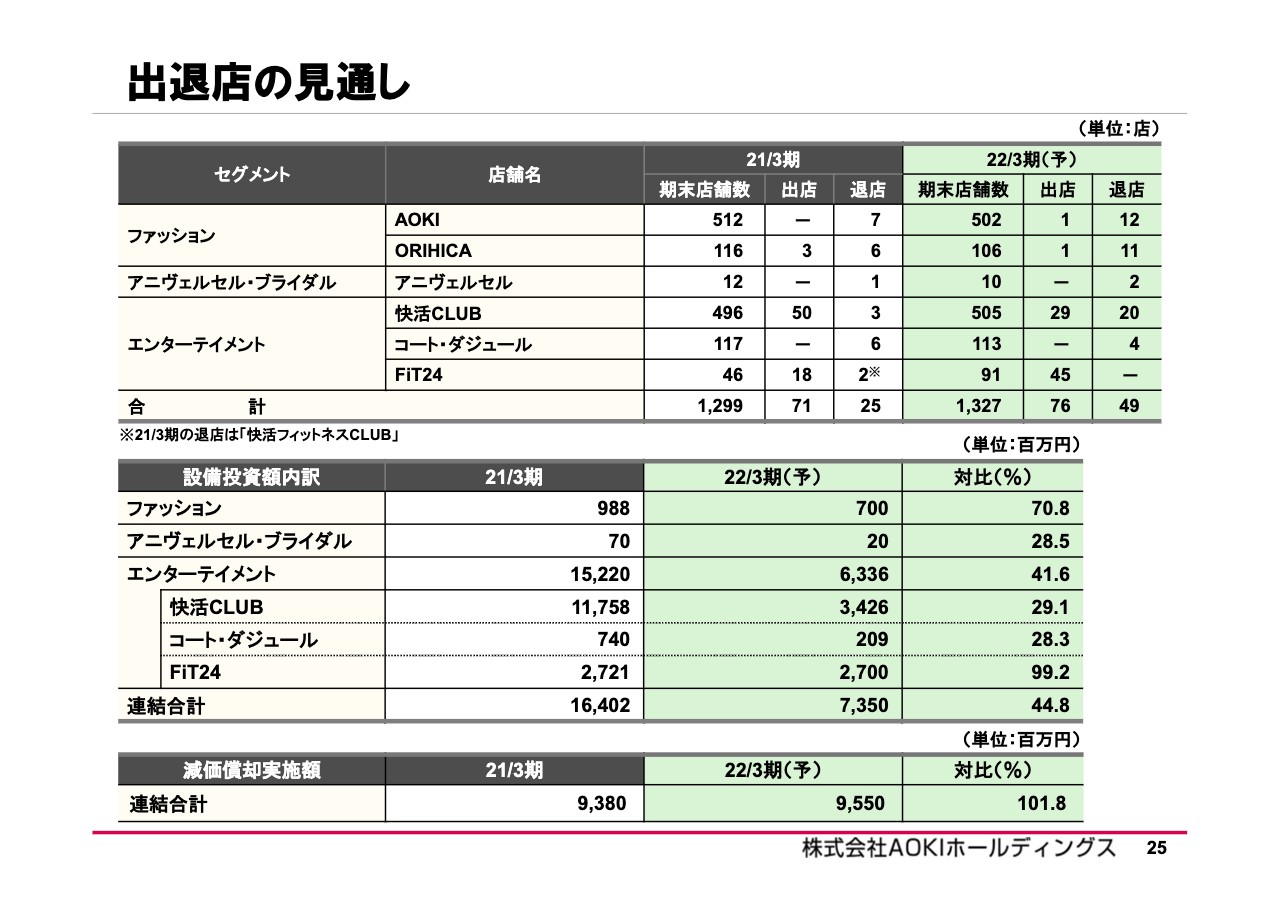

出退店の見通し

出退店の通期における計画についてです。新規出店は、ファッション事業で2店舗、エンターテイメント事業の快活CLUBで29店舗、FiT24で45店舗、グループ全体で76店舗を予定しています。退店は、ファッション事業で23店舗、アニヴェルセル・ブライダル事業で契約満了の東京ベイ店と神戸店の2店舗、エンターテイメント事業で24店舗、グループ全体で49店舗を予定しています。

設備投資額は、エンターテイメント事業で出店数が増加していますが、前期から当期に延期した出店分の一部投資が、前期に発生していること等により88億円の減少、グループ全体では90億5,200万円減となる73億5,000万円を計画しています。

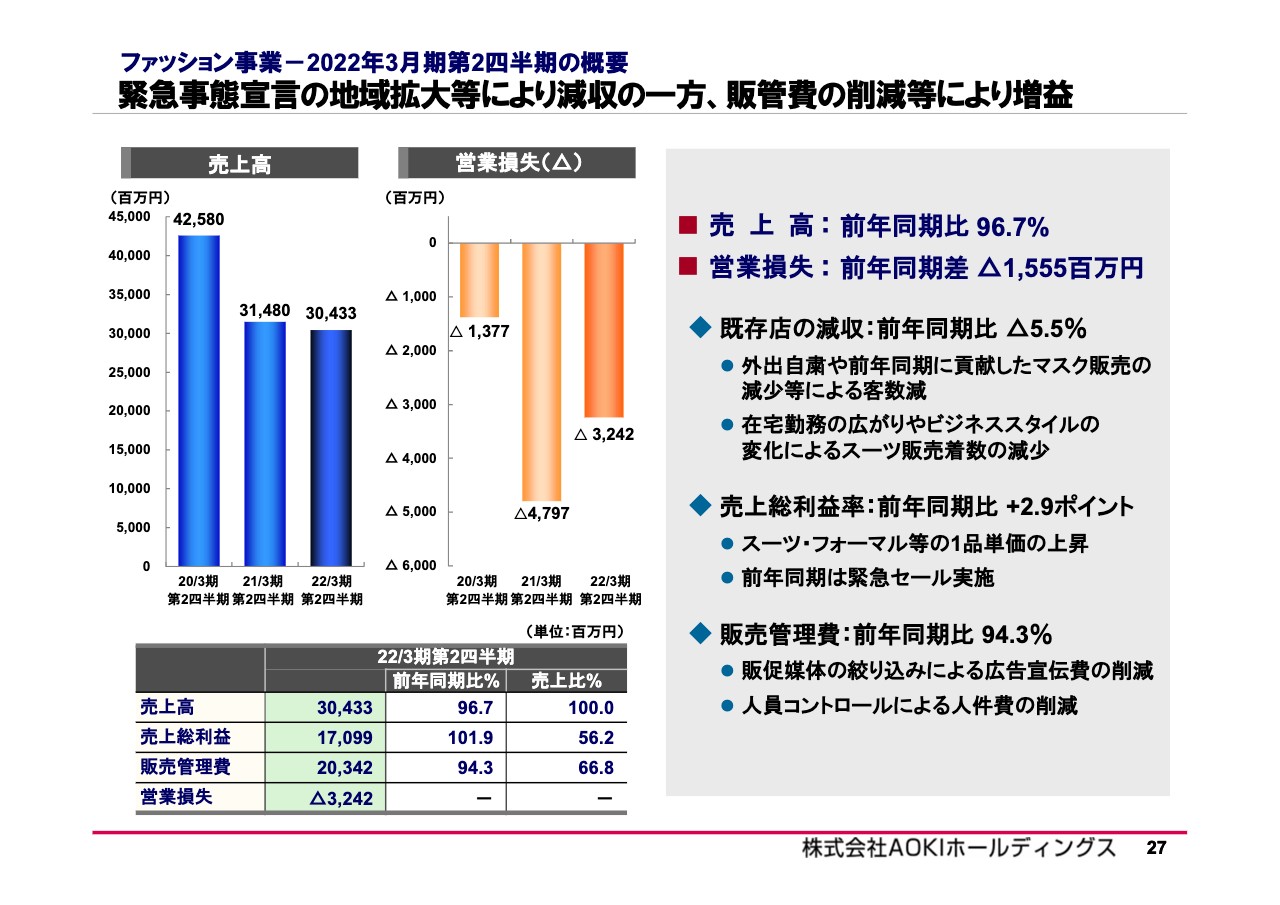

緊急事態宣言の地域拡大等により減収の一方、販管費の削減等により増益

各事業別の第2四半期の実績と、通期の見通しです。

ファッション事業の第2四半期の業績は、緊急事態宣言の延長や、対象地域拡大による外出の自粛や前年に大きく貢献したマスク販売の減少による客数減、在宅勤務の広がりや、ビジネススタイルが変化したことでスーツの販売着数が減少したことなどにより、売上高は3.3パーセント減となりました。

売上総利益率は、スーツ・フォーマルなどの1品単価の上昇や、前年に特別セールを実施した影響などから2.9ポイント改善して56.2パーセントとなりました。継続して広告宣伝費や人件費の効率化、賃料交渉などによる賃借料の削減を実施したことで、販管費が5.7パーセント減となり、営業損失は前年同期比で約15億円改善しました。

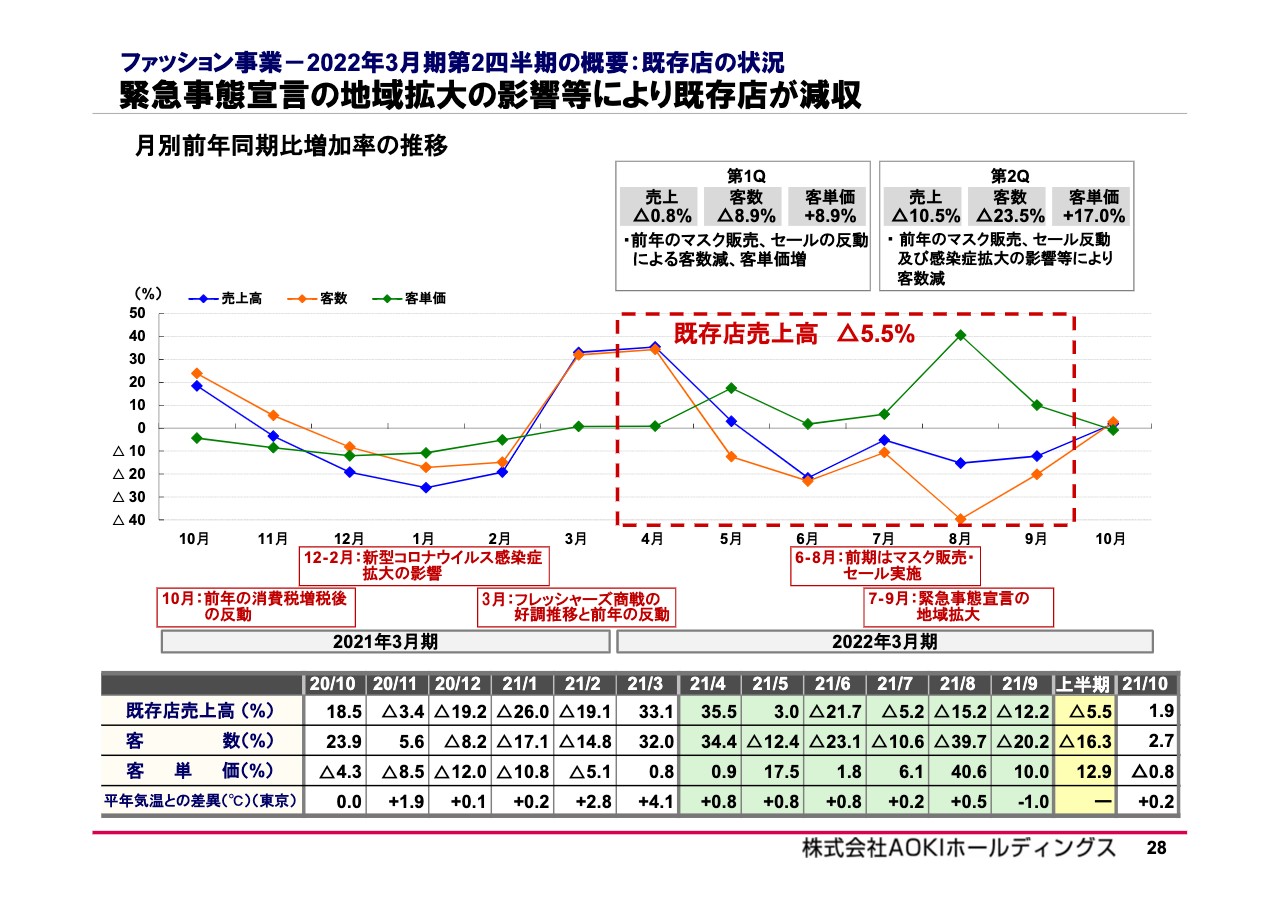

緊急事態宣言の地域拡大の影響等により既存店が減収

既存店の状況です。第1四半期の4月はフレッシャーズ関連が好調に推移したものの、6月は前年同期のマスク販売やセールなどの反動で客数が減少しました。第2四半期は、前年のマスク販売、セールなどの反動で客単価は増加したものの、緊急事態宣言の延長や対象地域拡大により客数が大きく減少しました。

これらの結果、上半期の既存店売上高は、5.5パーセントの減収となりました。

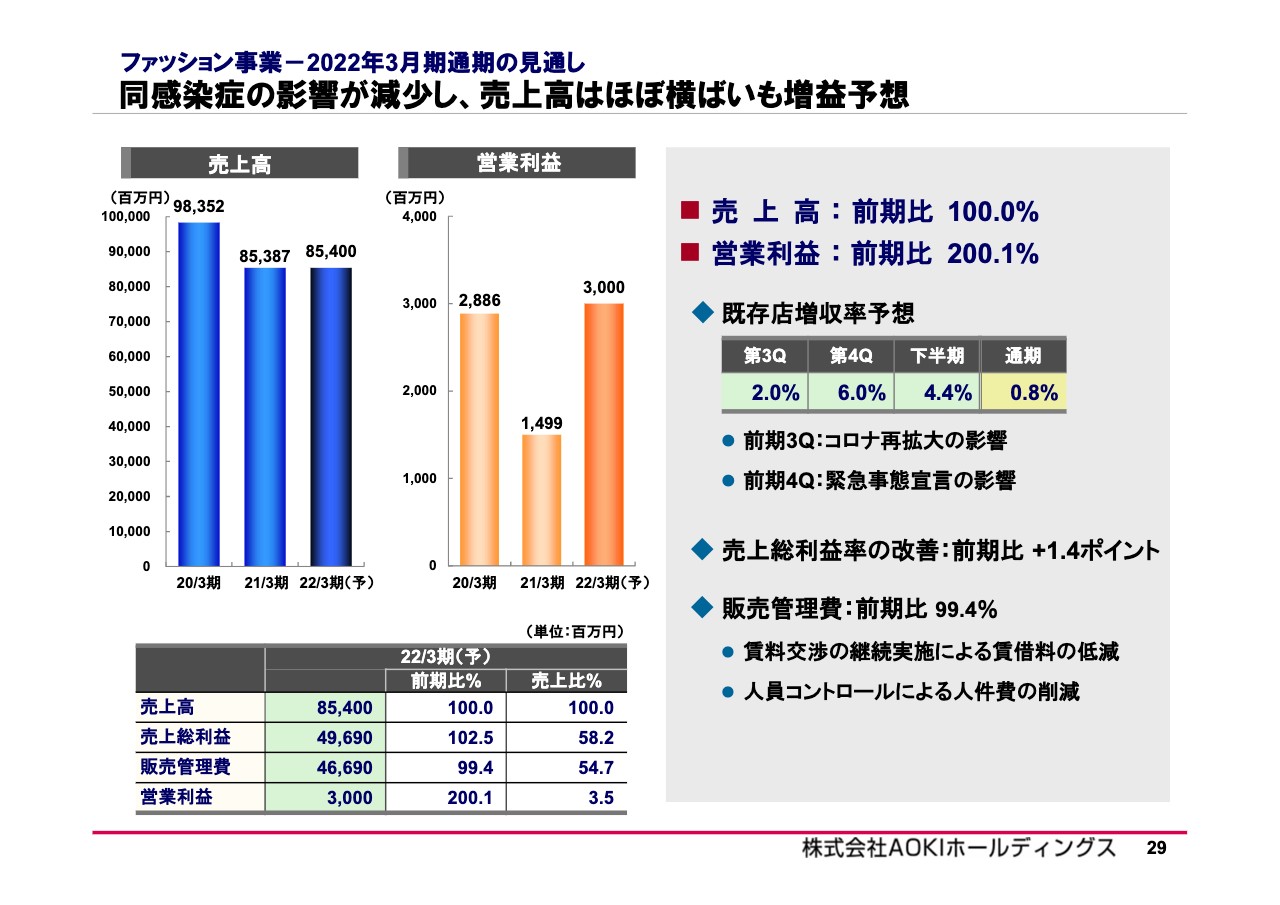

同感染症の影響が減少し、売上高はほぼ横ばいも増益予想

次に、通期の見通しについてです。既存店は、下半期で4.4パーセント、通期で0.8パーセントの増収を見込んでいます。売上高はほぼ横ばいですが、売上総利益率の改善と販管費の削減を見込んでおり、営業利益は前期比で約2倍の30億円を予想しています。

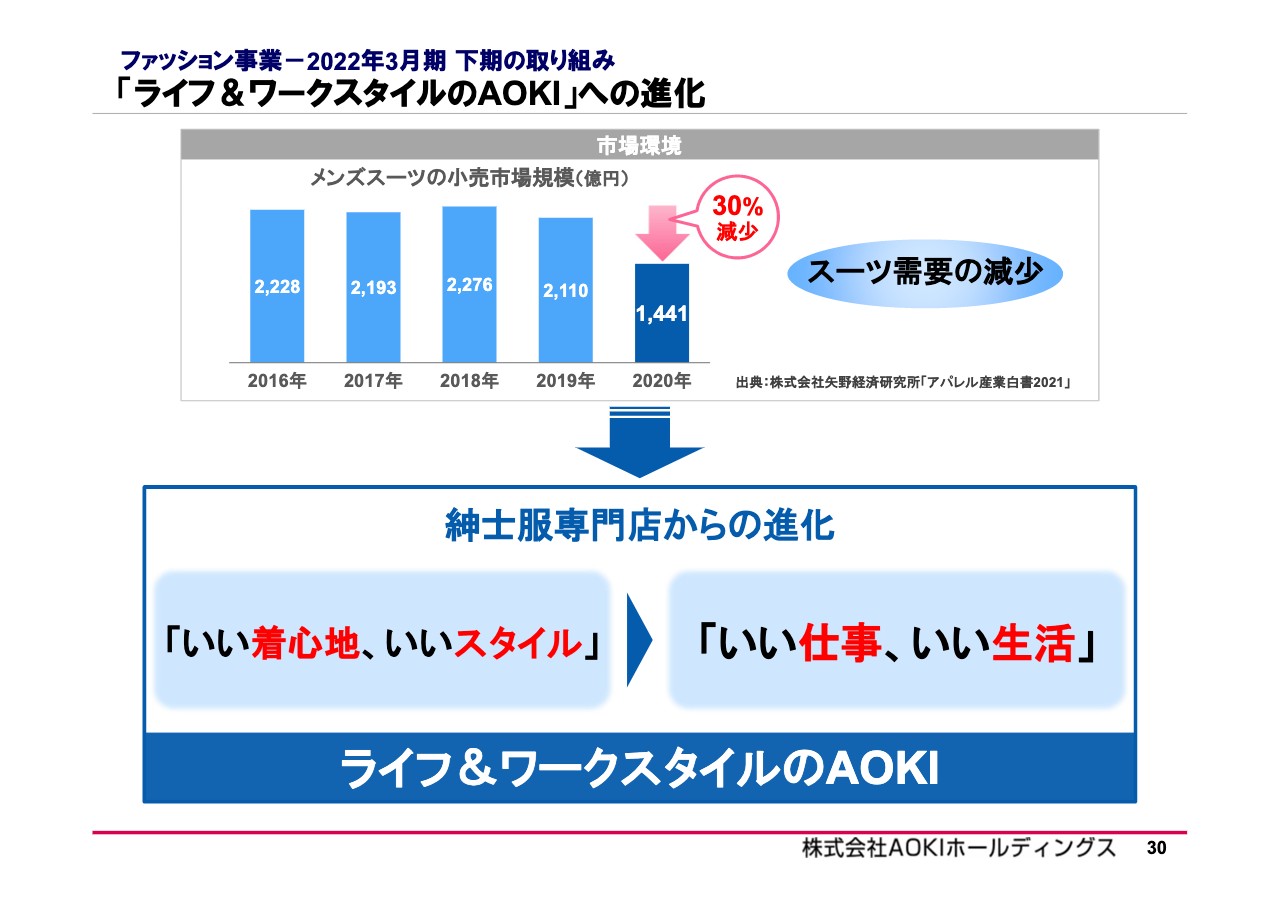

「ライフ&ワークスタイルのAOKI」への進化①

下期からの取り組みについてです。スライドに記載のとおり、2020年のメンズスーツの小売市場規模は1,441億円で、前年比30パーセント減と言われています。AOKI、ORIHICAにおいてもスーツの販売着数は減少し、ビジネスモデルを大きく転換することが必要となっています。

これまでの郊外型紳士服専門店AOKIから、今後は「いい着心地、いいスタイル」を創造し、お客さまの「いい仕事、いい生活」をご提案する「ライフ&ワークスタイルのAOKI」に進化し、独自の業態の確立を目指していきます。

「ライフ&ワークスタイルのAOKI」への進化②

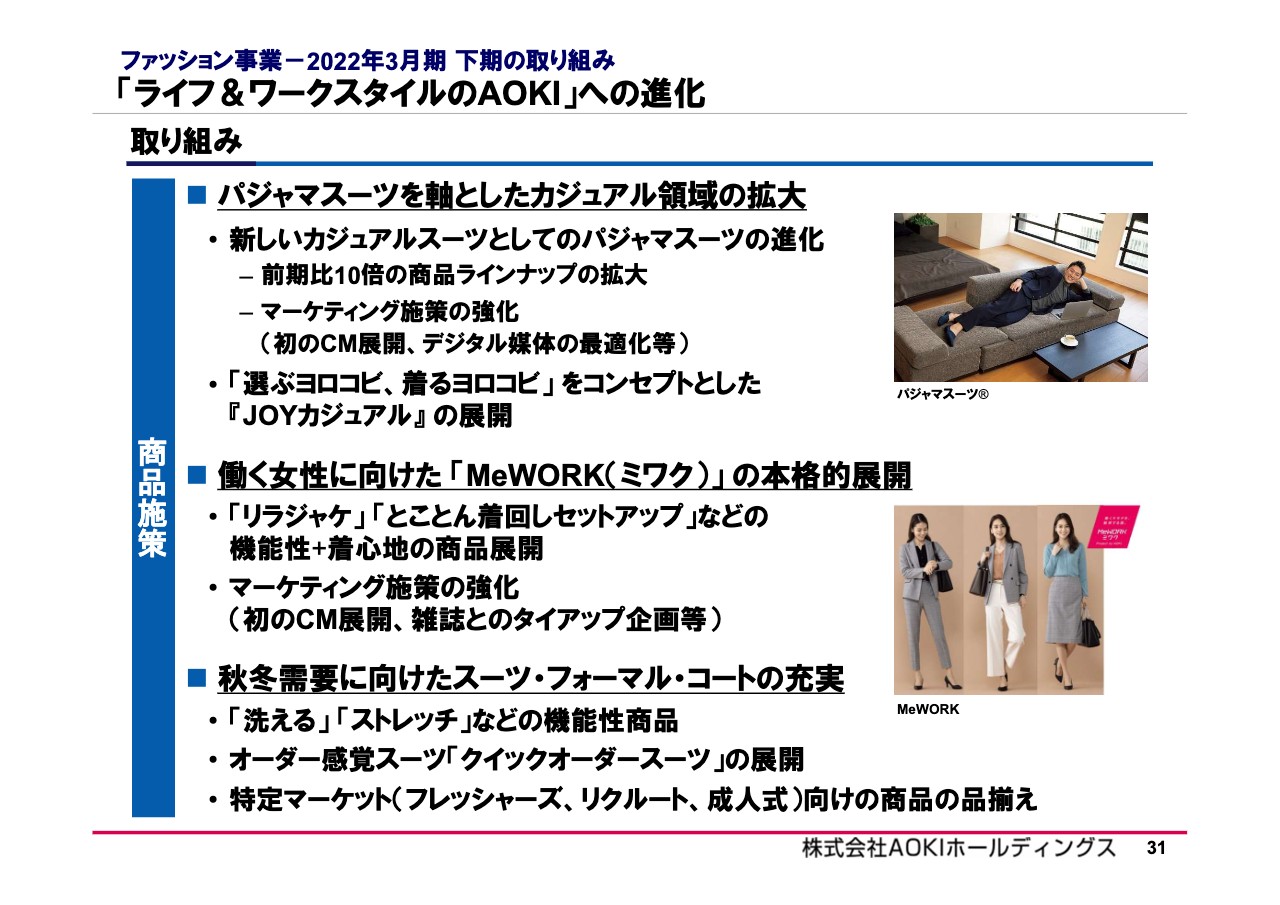

ここからは下半期の具体的な取り組みについてです。商品面としては1点目に、「パジャマスーツ」を軸としたカジュアル領域を拡大していきます。2点目は、働く女性をターゲットとした「MeWORK(ミワク)」プロジェクトの展開を本格的にスタートさせます。3点目は、従来の強みである重衣料のスーツ・フォーマル・コートの充実を図ります。

「ライフ&ワークスタイルのAOKI」への進化③

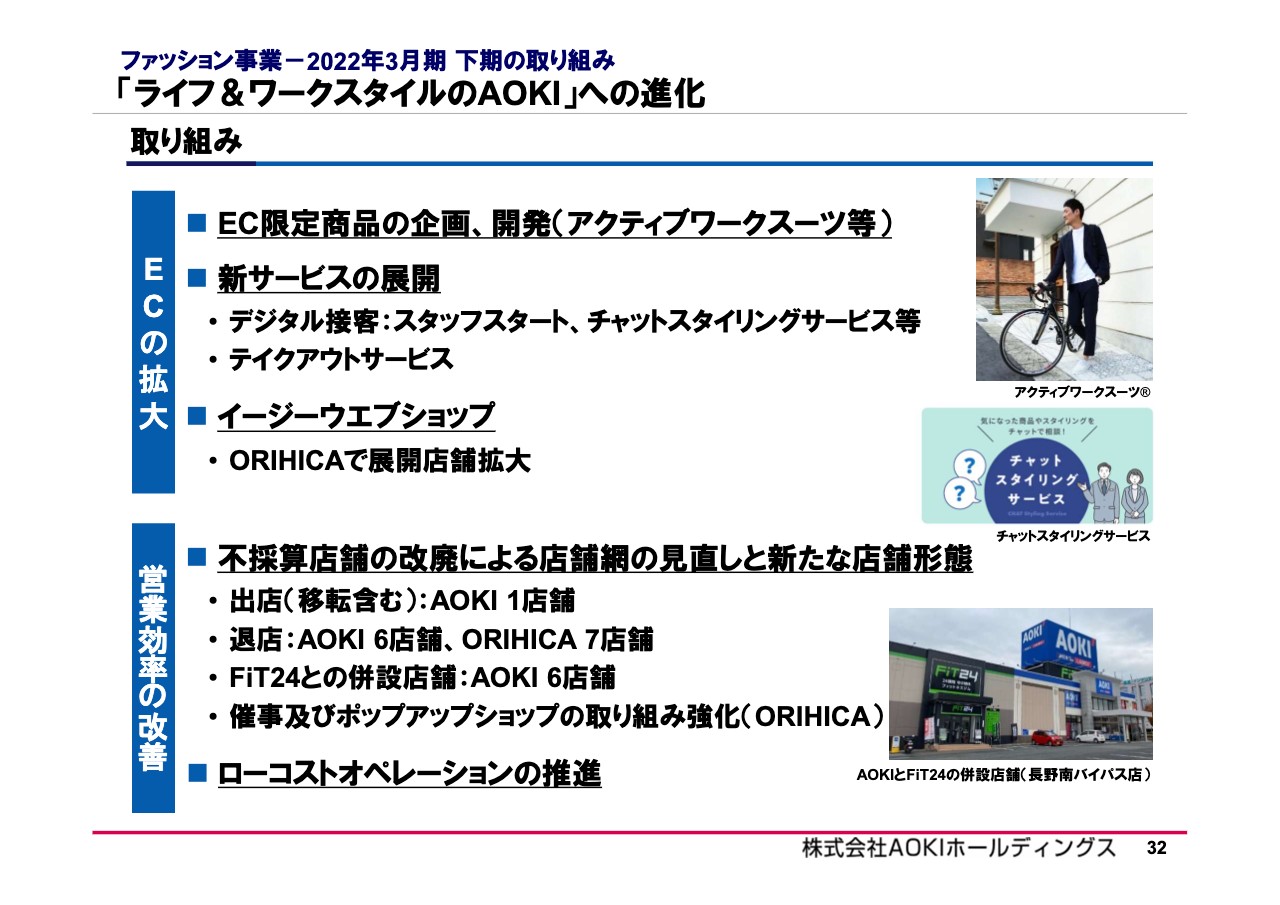

ECと顧客との接点に関する課題についてです。アクティブワークスーツなどのEC限定商品の企画、開発、デジタル接客やテイクアウトサービスなどの新サービスの展開、また、ORIHICAではイージーウエブショップを拡大していきます。

営業効率改善の取り組みとして、不採算店舗の改廃の他、遊休スペースの活用として、FiT24および異業種の併設も展開していく予定です。

足元の状況ですが、10月中旬以降の気温低下による衣替え需要が増加したことなどにより、堅調に推移しています。

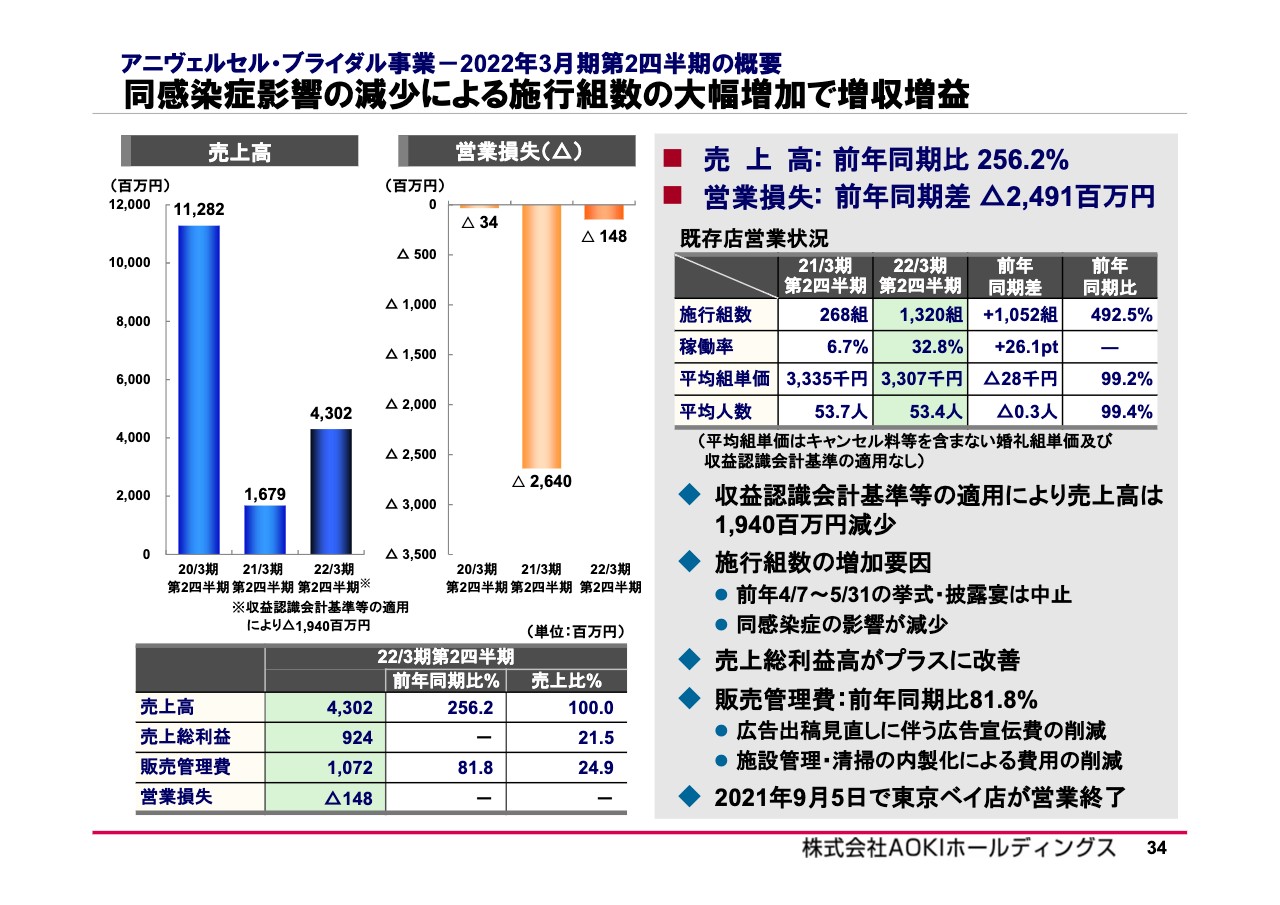

同感染症影響の減少による施行組数の大幅増加で増収増益

アニヴェルセル・ブライダル事業の第2四半期ですが、前年の4月7日から5月31日まで全施設において挙式・披露宴を見合わせていました。また、新型コロナウイルス感染症の影響が減少し、 既存店の施行組数が1,052組増と大幅に増加したため、売上高は156.2パーセント増となり、営業損失は約25億円改善しました。

なお収益認識会計基準等を期首から適用しており、衣装等について純額で収益を認識する方法に変更した結果、従来に比べ、売上高は19億4,000万円減少しました。

また、契約満了に伴い、東京ベイ店は9月5日をもって営業を終了しています。

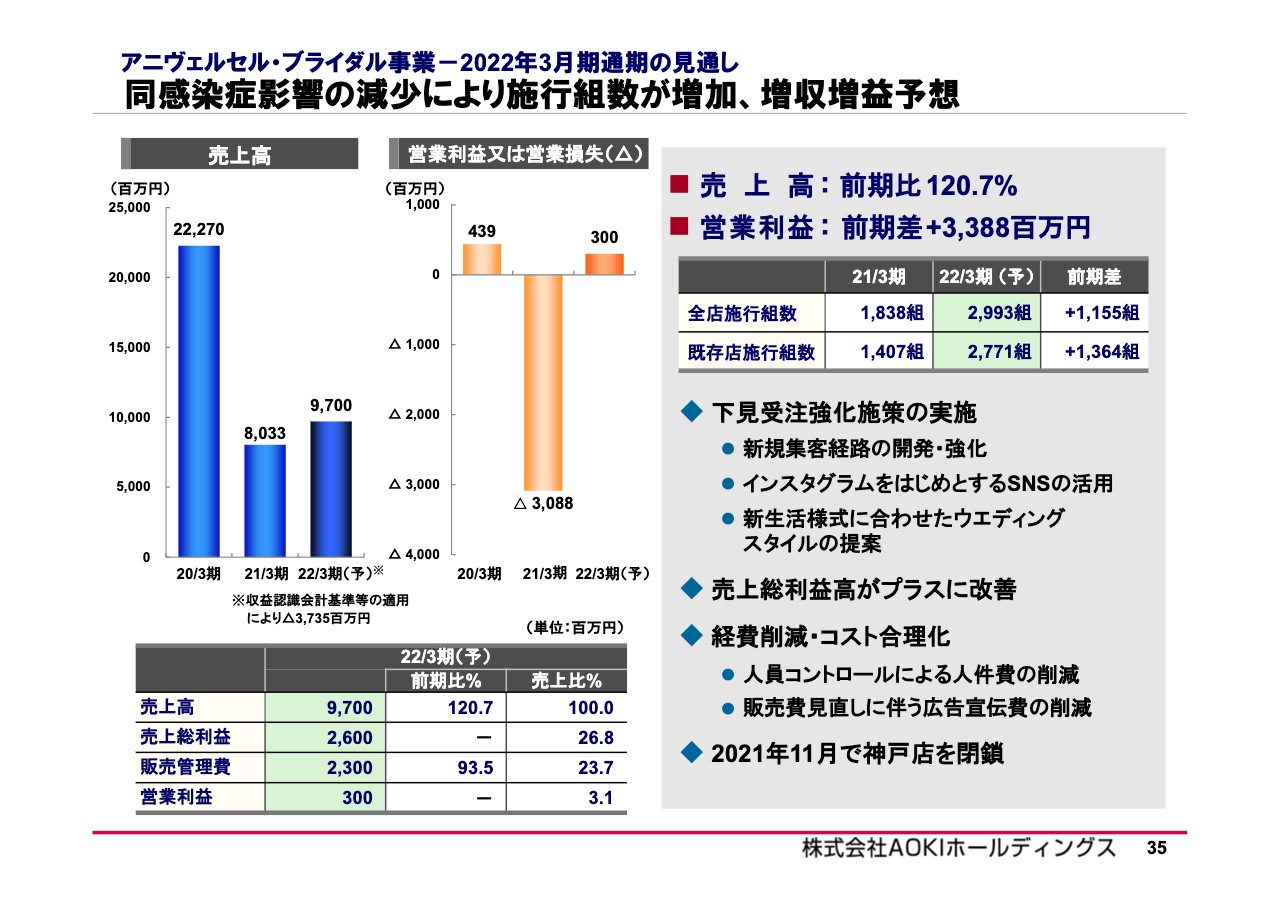

同感染症影響の減少により施行組数が増加、増収増益予想

通期の見通しについてです。下見受注強化施策の実施、経費削減を継続し、 施行組数は1,155組増の2,993組を見込んでおり、売上高は20.7パーセント増、営業利益は3億円を予想しています。

また、神戸店につきましては、11月30日をもって営業を終了する予定です。

新しいウエディングスタイルの提案と10万組感謝祭の実施

下期の取り組みに関しては、安心・安全のさまざまなウエディングスタイルをお客さまへご提案していきます。おかげさまで、アニヴェルセル・ブライダル事業は1998年11月の表参道店の開業以来、プロデュースさせていただいた結婚式が10万組となる節目を迎えます。そこで、10万組感謝祭「キセキ」を開催し、さまざまな企画を提案し、実施していきます。

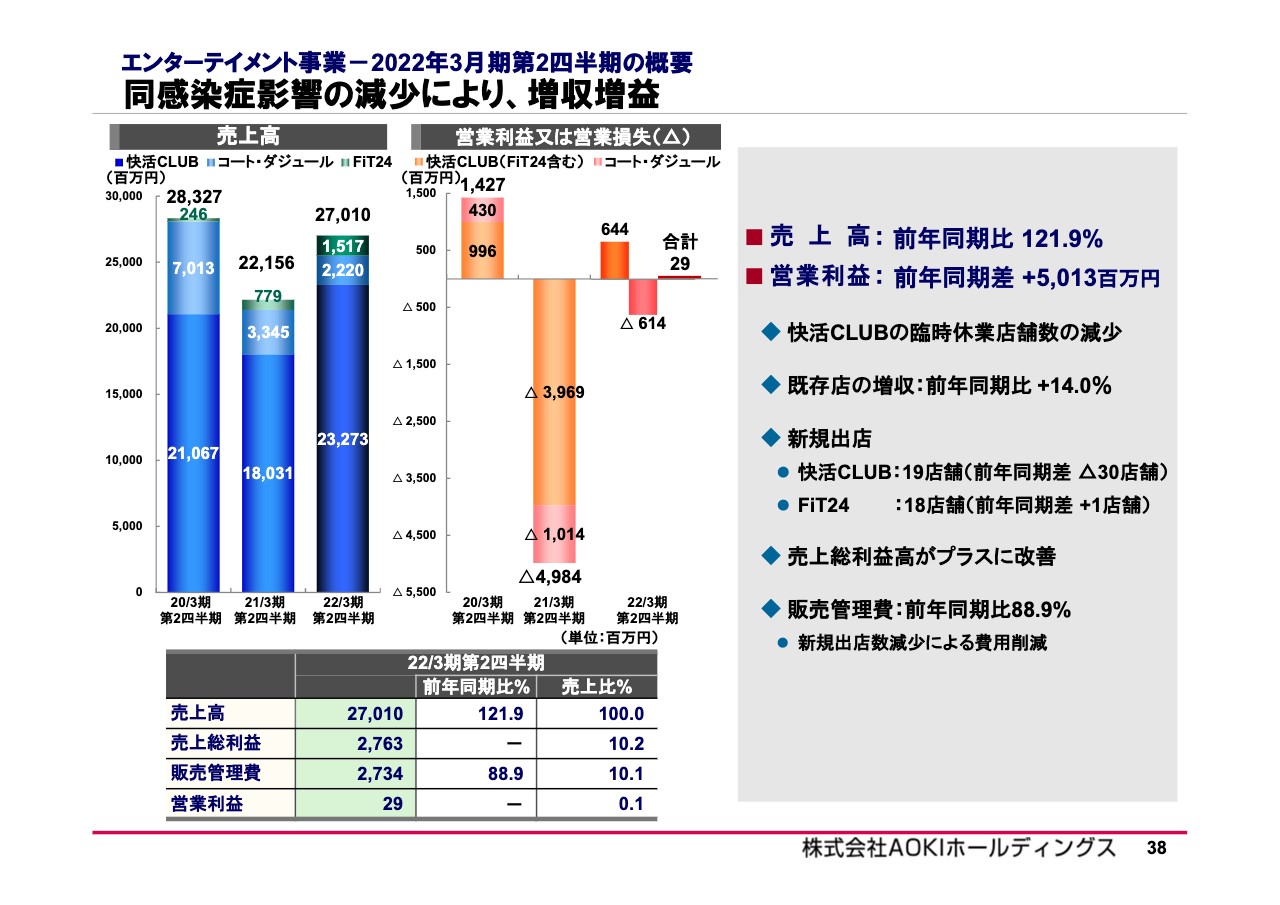

同感染症影響の減少により、増収増益

エンターテイメント事業の第2四半期の業績についてです。カラオケのコート・ダジュールは、緊急事態宣言の長期化や地域拡大などにより減収。快活CLUB、FiT24では新型コロナウイルス感染症の影響の減少や、新規出店店舗が貢献したことで増収増益となりました。全体の売上高は、21.9パーセント増、営業利益は前年同期の営業損失から約50億円改善し、2,900万円となりました。

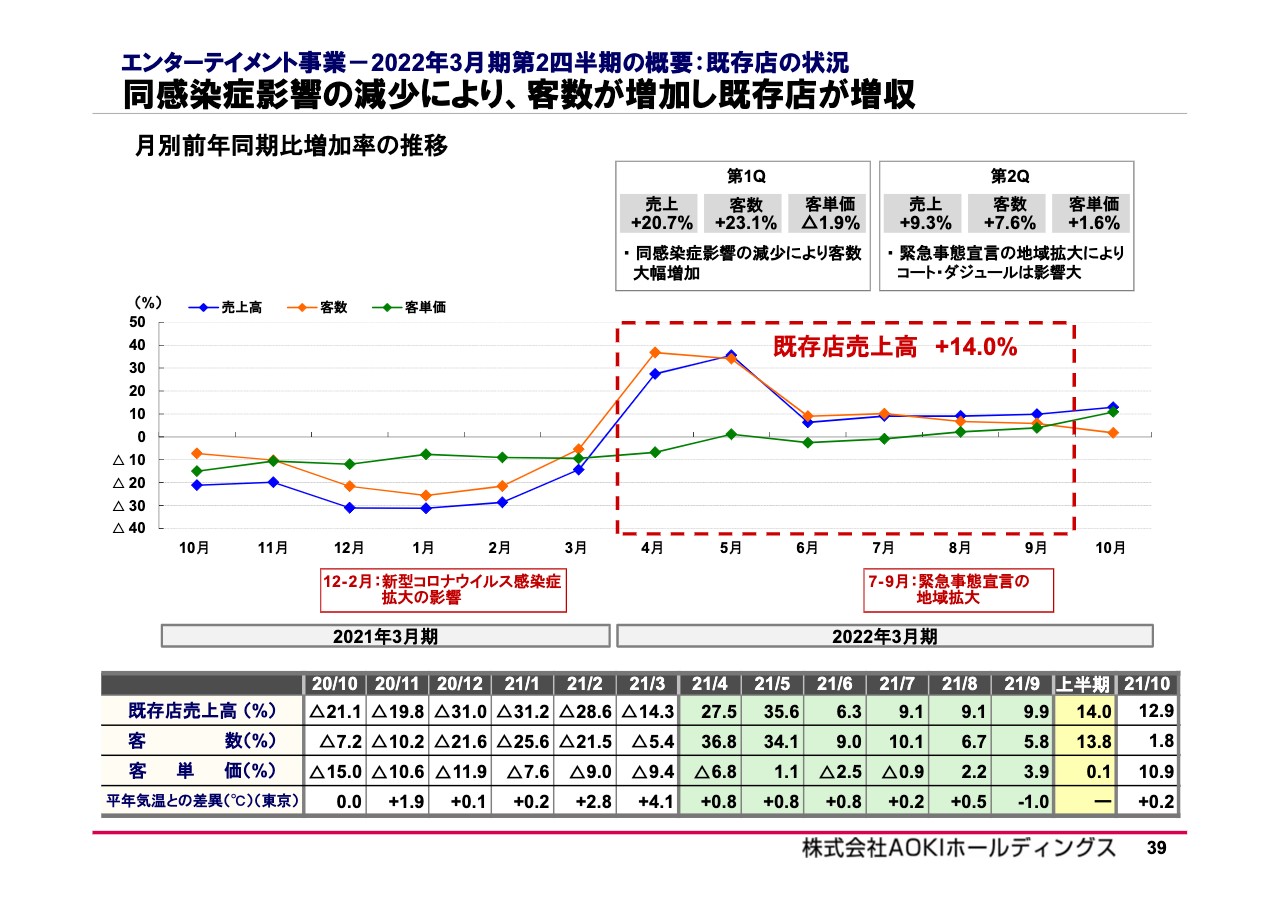

同感染症影響の減少により、客数が増加し既存店が増収

既存店の状況ですが、新型コロナウイルス感染症の影響が減少し、第1四半期の特に4月、5月は客数が大きく増加しました。第2四半期も、コート・ダジュールでは影響があったものの、引き続き客数が増加し、結果として上半期の既存店売上高は14.0パーセントの増加となりました。コロナ禍前と比較すると、8割程度の回復となっています。

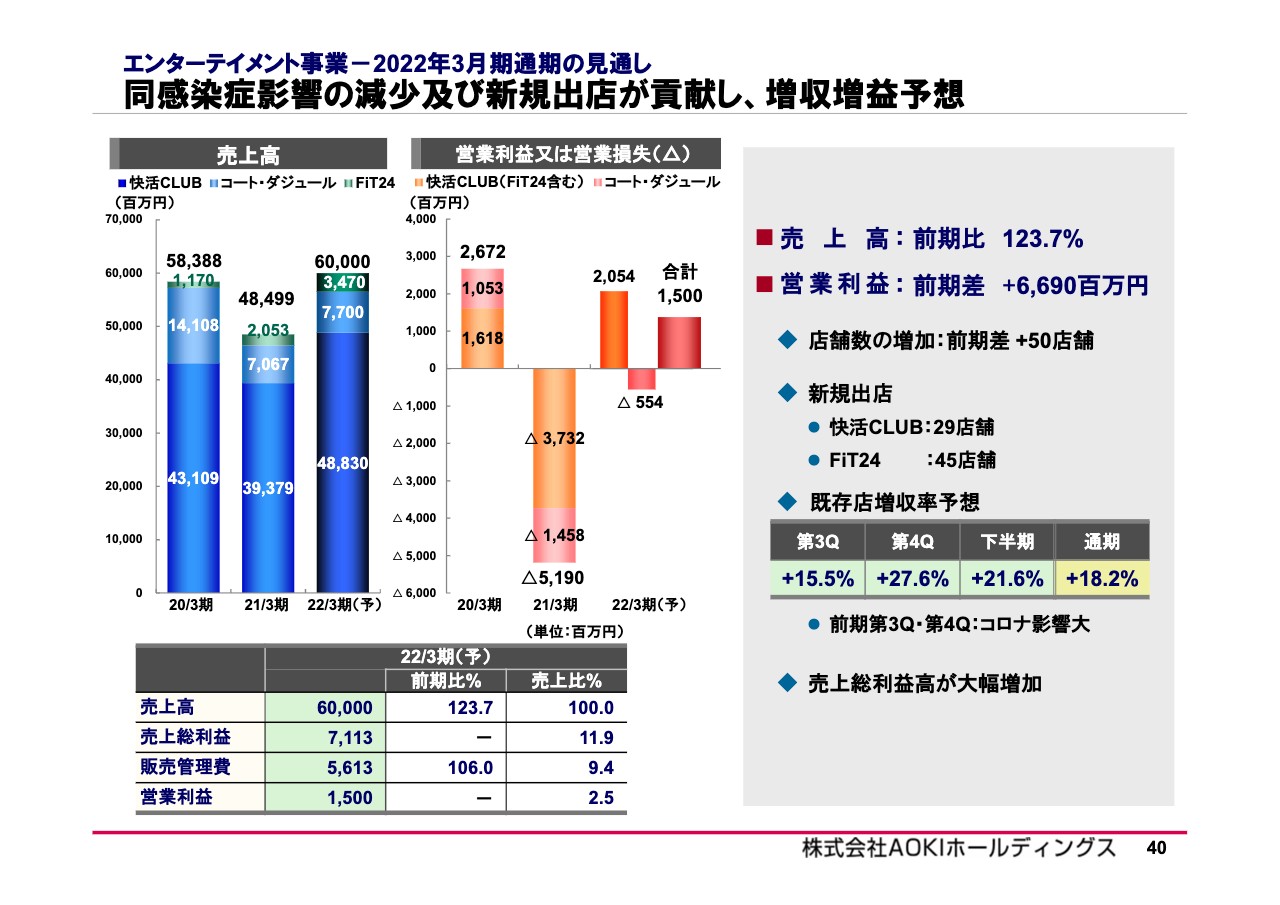

同感染症影響の減少及び新規出店が貢献し、増収増益予想

通期の見通しについてですが、店舗数は前期末と比べて50店舗の純増です。同感染症における影響の減少が前提ですが、既存店は下半期で21.6パーセント、通期では18.2パーセントの増収を見込み、売上高は23.7パーセント増、経費削減を継続することで15億円の営業利益を予想しています。

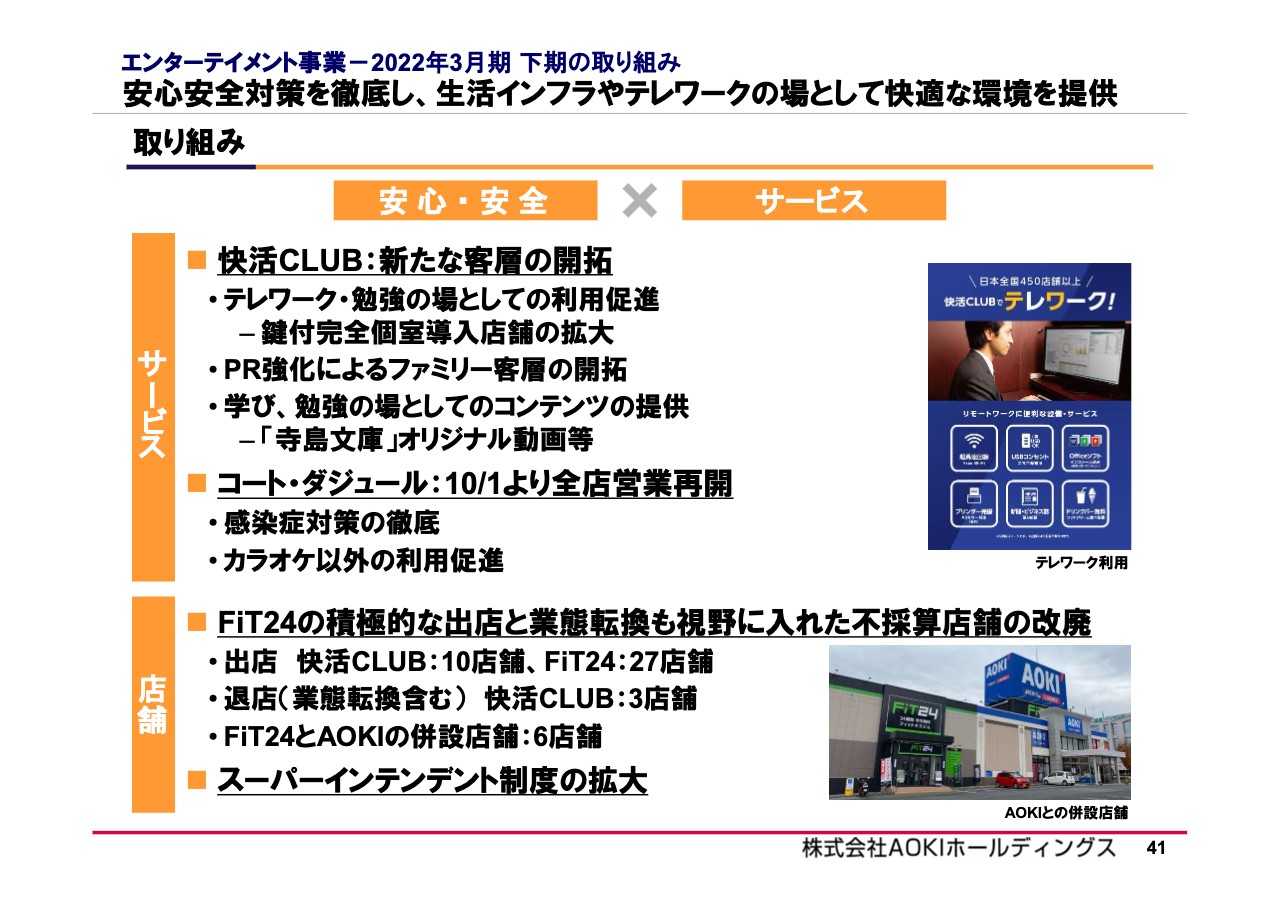

安心安全対策を徹底し、生活インフラやテレワークの場として快適な環境を提供

次は下期の取り組みについてです。10月1日より、コート・ダジュールの全店舗の営業が再開しました。エンターテイメント事業としては、安心・安全対策を引き続き実施していきます。

快活CLUBはテレワーク、シェアオフィスといったビジネスニーズ、および勉強・学習の場であるシェアリングスペースとしての利用を促進し、業態の進化に注力していきます。また、PRの強化により、ファミリー層などの新たな客層を開拓していきます。店舗展開については、引き続きFiT24の積極的な出店を実施していきます。

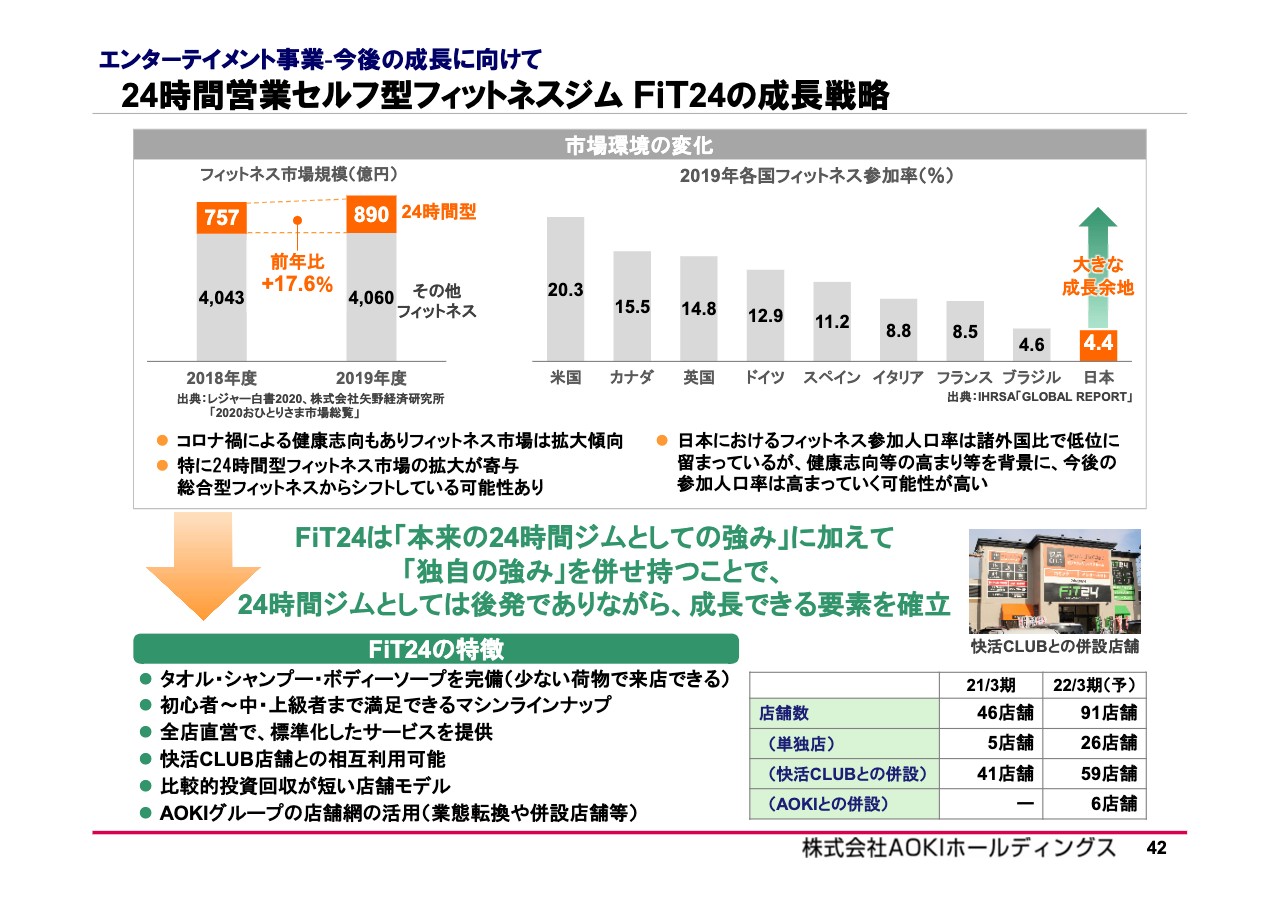

24時間営業セルフ型フィットネスジム FiT24の成長戦略

FiT24についてですが、フィットネス市場の中でも24時間型は大きく拡大しています。一方で、日本におけるフィットネス参加人口は諸外国と比べるとまだ低いため、これから大きな成長余地があると考えています。

FiT24は、24時間セルフ型フィットネスとしては後発ですが、快活CLUBとの相互利用が可能になるなど、独自の強みを併せ持っています。今後もエンターテイメント事業の次の大きな柱とすべく注力し、併設店舗だけでなく単独出店も積極的に展開していきます。

足元の状況ですが、下半期に入り客数は徐々に回復基調となり、堅調に推移しています。

新型コロナウイルス感染症の影響が減少傾向とはいえ、まだ予断を許さない状況が続いています。各事業とも感染症対策の継続と、環境の変化に対応したさまざまな施策を実施していきます。

引き続き、AOKIグループをよろしくお願いいたします。

質疑応答:ファッション事業の想定よりも粗利益率が取れている背景について

質問者1:ファッション事業について、おそらく期初に見込んでいたよりも粗利益率が取れていると思います。この背景について教えてください。

田村:先ほど少しお伝えし、資料にも少し載せていますが、前年は緊急事態宣言が出てすぐに、かなり大幅なセールを打っています。セールですので価格設定がかなり低いことと、マスクの販売に注力していたことが、前年の粗利率低下の大きな要因でした。今年度はその部分が改善したため、お伝えしたとおり粗利益率がアップしたということです。

質問者1:そのような要因についても御社では想定内だったと思うのですが、今回の修正予想や実績を踏まえると、御社が思っていた以上に粗利益率が改善する見通しになったようにお見受けします。その背景を教えていただければと思います。

田村:これからの季節要因も踏まえてお話しすると、重衣料の需要が戻ってきています。そのため、このあたりが堅調に進捗しているのが背景の1つにあると思います。前年はセールを打って販売や売上を中心に動いてきたところを、直近では是正をかけ、その効果が出てきている状況です。これにより粗利率が改善したと考えています。

質疑応答:アニヴェルセル・ブライダル事業で想定よりも平均組単価が下がらなかった背景について

質問者1:アニヴェルセル・ブライダル事業について、期初の予想よりも施行組数の見込みは下がっている一方、平均組単価は想定よりも下がらずに済んでいると見ているのですが、この理解で合っていますでしょうか? もしそうであれば、平均組単価が期初の見込みよりも下がらなかった背景を教えてください。

田村:おっしゃるとおり、施行組数は厳しい状況です。ただし、1組あたりの単価は、招待客の人数にもよりますが、当初の見方よりも若干戻ってきています。これが組単価が上がってきている要因だと考えています。

質問者1:組単価が上がっている背景についても、もう少しご説明いただければと思います。

田村:新型コロナウイルス感染症の影響で、地方に住む親族をなかなか呼べない状況が続いていましたが、ここにきて状況が改善してきています。直近ではこのような要因を織り込んでいます。

質疑応答:下期の営業利益の見通しについて

質問者1:エンターテイメント事業とアニヴェルセル・ブライダル事業は結果的に通期の営業利益の見通しを変えていません。しかし、下期のアニヴェルセル・ブライダル事業については営業利益増という予想で、エンターテイメント事業については、コートダジュールを中心に営業利益減の予想となっています。上期、下期の単純な計算にはなりますが、この点について何か理由があれば教えていただきたいです。とくに理由がないのであれば、それでもけっこうです。

田村:アニヴェルセル・ブライダル事業については、あまり大きく予想を変えていません。エンターテイメント事業については、カラオケが緊急事態宣言の延長で影響を大きく受けたことが響き、見通しは厳しいものと考えています。

質疑応答:来期以降のファッション事業の見通しについて

質問者1 :ファッション事業について徐々に需要の回復が見られている中で、気が早いかもしれませんが、来期以降の出店戦略も含めた見通しを教えてください。来期以降の2年後、3年後の事業の捉え方についても、あらためて教えていただければと思います。

田村:ファッション事業については、ご存知のとおり重衣料やスーツで厳しい状況が続いているため、このような傾向も加味しながら対応していく必要があると考えています。実際に、直近では「パジャマスーツ」などのカジュアル寄りの商品のウェイトを高めております。

先ほどご説明したとおり、中期的にはレディース商品が30パーセントくらいの構成比になるだろうと見ており、「パジャマスーツ」などのカジュアル寄りの商品も30パーセントを見込んでいます。つまり、ビジネス・スーツを中心としたビジネス商品で4割、レディース商品で3割、その他「パジャマスーツ」などで3割という方向感で進めています。

カジュアル寄りの商品は、セルフでの販売、特にECでの販売を念頭に置いて拡販していきます。このように売り方の想定もしながら売上構成を考え、そこに向かって商品を投入していきたいと考えています。

青木:私から補足します。既存のスーツについてもしっかり磨き上げていきながら、新しい商品としてニューノーマルなライフスタイルに合わせた「パジャマスーツ」などの商品群と、加えてレディース商品をしっかり伸ばしていきます。

そして、スーツ専門店の強みであるスーツを作る力と販売する力を活かして、「いい着心地、いいスタイル」を提供しながら、「いい仕事、いい生活」を創造していく「ライフ&ワークスタイルのAOKI」を目指します。そのためにも、まずは商品構成と売り場構成を変え、そのプロットができた段階で新規出店やECとのOMOを実施し、計画に向けて新しく展開していきたいと考えています。

質疑応答:「ライフ&ワークスタイルのAOKI」の強みについて

質問者2:2点お伺いします。1点目は、紳士服専門店から「ライフ&ワークスタイルのAOKI」に変えるということについてです。変わるということは、現状のAOKIとは異なる業態を作っていくイメージを試行されているのか、それとも商品構成を変えるということなのでしょうか? 2点目は、これまでスーツで培った御社の強みというのは、具体的にどのあたりをイメージされているのでしょうか?

田村:1点目のご質問についてです。店舗あるいは業態を何か新しくするのかというお話でしたが、基本的には今の店舗形態のまま、商品構成などを変化させていくことになります。

2点目は、これまで我々が培ってきたことを活かしていくということがポイントになってきます。我々は、スーツの縫製技術や立体縫製技術を持っていますので、新たに販売している「パジャマスーツ」などについても、当然それらを活かし、カジュアル寄りの新しい商品で展開していこうと考えています。

質問者2:他社がカジュアル路線で行こうとされている中、御社には製造に関する強みがあり、それを活かすことで優位になるということでしょうか?

田村:おっしゃるとおりです。

青木:それに加えて、商品・品質を見てチェックする機能があることも強みと言えます。さらに販売を通してお客さまに合ったスタイルを提案できるノウハウがあるため、それをより強めることで、「いい着心地、いいスタイル」というワードでまとめさせていただきました。

質疑応答:グループの見通しについて

質問者2:今後の御社グループの見通しについてです。コロナ禍以前は、半分以上をファッション事業、残りをブライダル事業とエンターテイメント事業で利益を出されていたかと思います。今回出された施策などを踏まえ、中長期的にどのようなグループの利益構造を目指していくのかについて、今後開示されていく予定はあるのでしょうか? もしくは、いろいろと策定されていく考えはありますか?

田村:現状、すぐに中長期計画を策定し、開示なり発表する計画はありません。しかし、コロナ禍前にお伝えしたと思いますが、これからの方向性としては、ファッション事業よりも快活CLUBを中心としたエンターテイメント事業に軸足を移していく考えです。店舗展開についても、そのようなかたちで進めてきたため、これから比重が移っていく方向感になります。

ただし、このような状況下ではあるものの、ファッション事業についても今ご説明した施策で、売上・利益を上げていくことは変わりません。

エンターテイメント事業については、カラオケがかなり減益となっています。エンターテイメント事業全体でどれくらい伸ばしていくかはこれからの課題ですが、エンターテイメント事業もファッション事業も、ほぼ同じレベルの営業利益水準に向かっていくのではないかと考えています。

エンターテイメント事業に関して言えば、快活CLUBのウェイトが高く、現在、店舗を積極的に出しているフィットネスがこれに追随しているかたちです。

カラオケについては店舗の採算を見極めていきます。大きく出店することはないため、ここは現状維持となります。このような構成で、エンターテイメント事業は、ファッション事業と同じレベルの営業利益水準を目指していくことになると思います。

ブライダル事業に関しては、こちらも直近では閉店もありますし、出店の計画はないため、アニヴェルセルというブランドをこれまでどおり維持していくことで、現状維持になると思います。結論から言うと、方向性としてはファッション事業とエンターテイメント事業の2つを中心に展開していくことになると思います。

また、新しいビジネスを展開していくなかで、我々としてもトライ&エラーで行っています。これが軌道に乗れば、グループ全体の売上、利益を構成することになると考えています。

質疑応答:ファッション事業の店舗立地および店舗構成について

質問者3:ファッション事業の今後の商品施策でレディースを拡充するとありますが、客層と店舗立地のギャップという視点で現在の店舗網の再構築が必要になりますか? レディースを展開していく上で、今の店舗立地および店舗構成が妥当なのでしょうか?

またメンズを中心とする企業がレディースを拡充する時に、メンズとレディースではパターンの違いがありますが、商品開発において紳士服と異なるパタンナーの拡充等の課題についてはどのようにお考えですか?

田村:AOKIとショッピングセンター中心のORIHICAとありますが、郊外型のAOKIについてはキャリアの方でご来店され購入される方もおり、ECで購入される方もいるので大きく店舗網を変化していくという考え方を今はしていません。

2点目のパタンナーについては、特に今ご指摘があったように増やすことは想定しておりません。現状のパタンナーとしっかり取り組んでいく考え方です。