2021年8月4日に行われた、ソニーグループ株式会社2022年3月期第1四半期決算説明会の内容を書き起こしでお伝えします。

スピーカー:ソニーグループ株式会社 副社長 兼 CFO 十時裕樹 氏

2022年3月期第1四半期決算説明会

十時裕樹氏(以下、十時)それでは、本日はこちらの内容をご説明いたします。なお、当社は当年度より会計基準をIFRSに変更しており、本日ご説明する当四半期実績、当年度見通しおよび前年度実績はいずれもIFRSに基づくものとなっております。

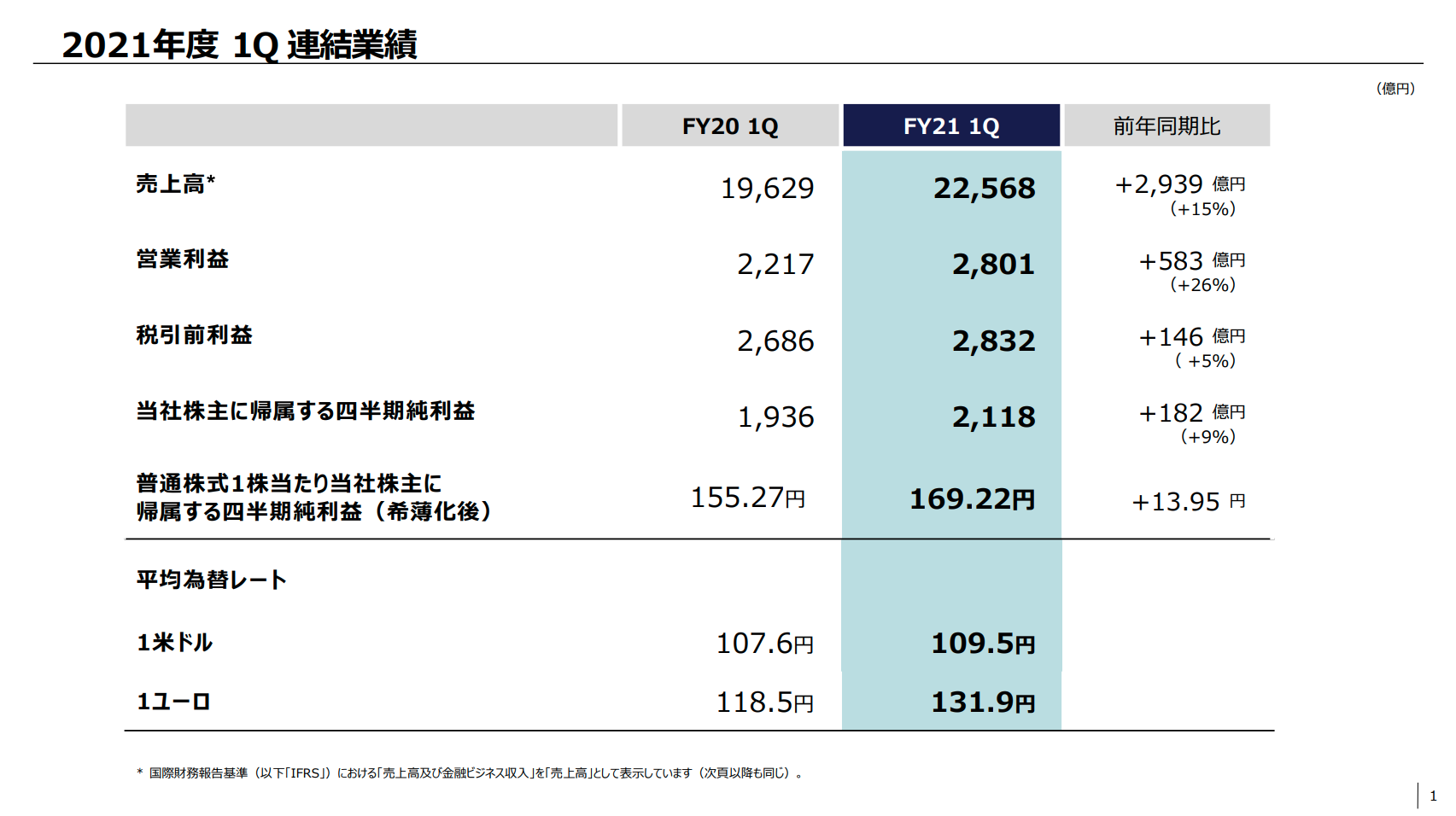

2021年度 1Q 連結業績

2021年度第1四半期の連結売上高は、前年同期比15パーセント増の2兆2,568億円、連結営業利益は前年同期比583億円と大幅増の2,801億円となり、第1四半期の実績はいずれも過去最高を更新しました。税引き前利益は前年同期比146億円増の2,832億円、当社株主に帰属する四半期純利益は、182億円増の2,118億円となります。

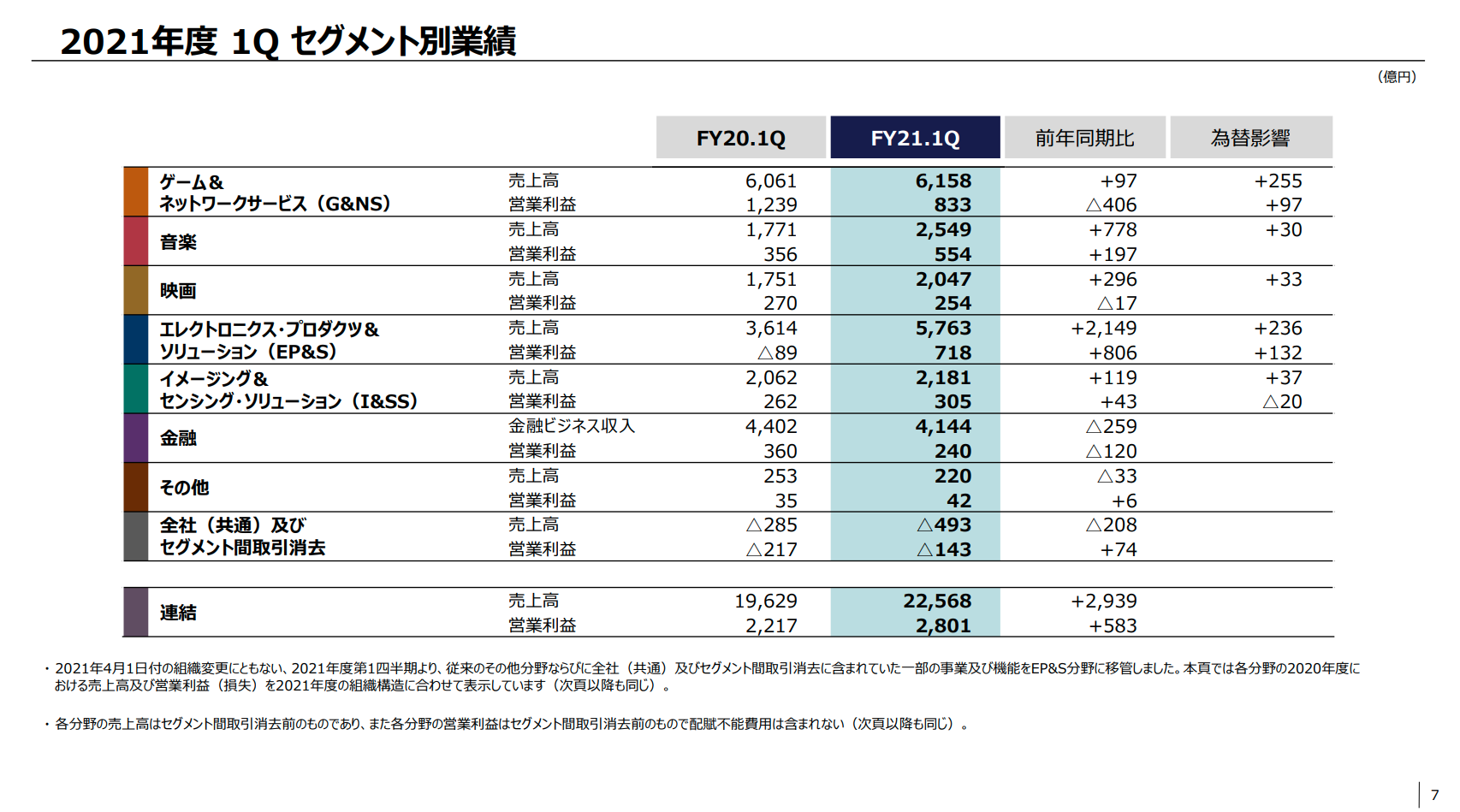

2021年度 1Q セグメント別業績

セグメント別の当四半期の実績は、ご覧のとおりです。

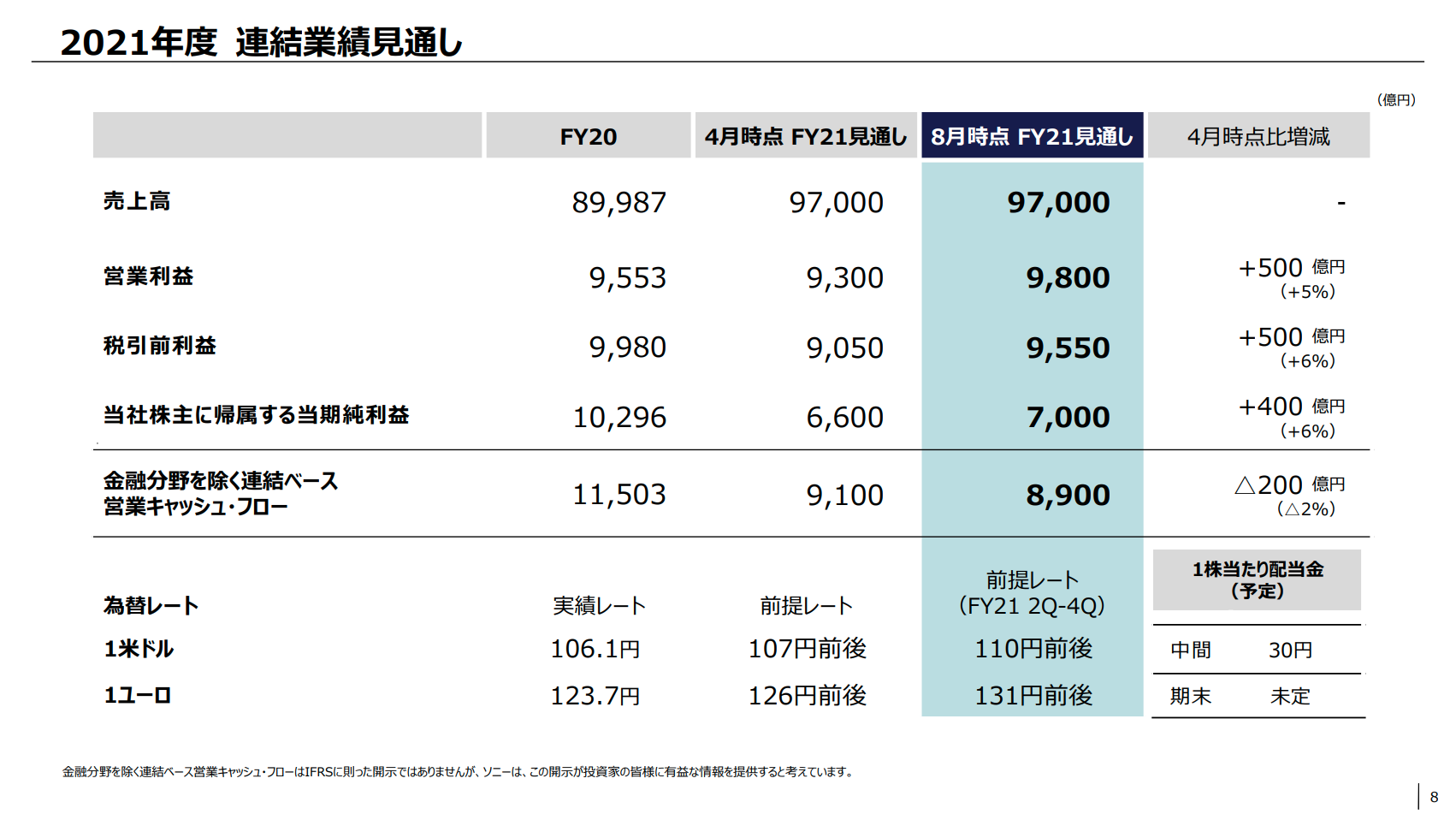

2021年度 連結業績⾒通し

次に通期の連結業績見通しを示します。連結の売上高見通しは、前回の見通しから変更ありません。営業利益見通しは当四半期の実績などをふまえ、前回の見通しから500億円増の9,800億円としました。税引き前利益見通しは9,550億円に、当社株主に帰属する当期純利益は7,000億円にそれぞれ上方修正しています。

金融分野を除く連結ベース営業キャッシュフローの見通しは、前回の見通しから200億円減の8,900億円としています。これは利益見通しの上方修正に伴う営業キャッシュ・フローの増加があるものの、IFRSでは営業キャッシュ・フローに含まれる音楽カタログなど、主にコンテンツ資産取得の増加によるものです。

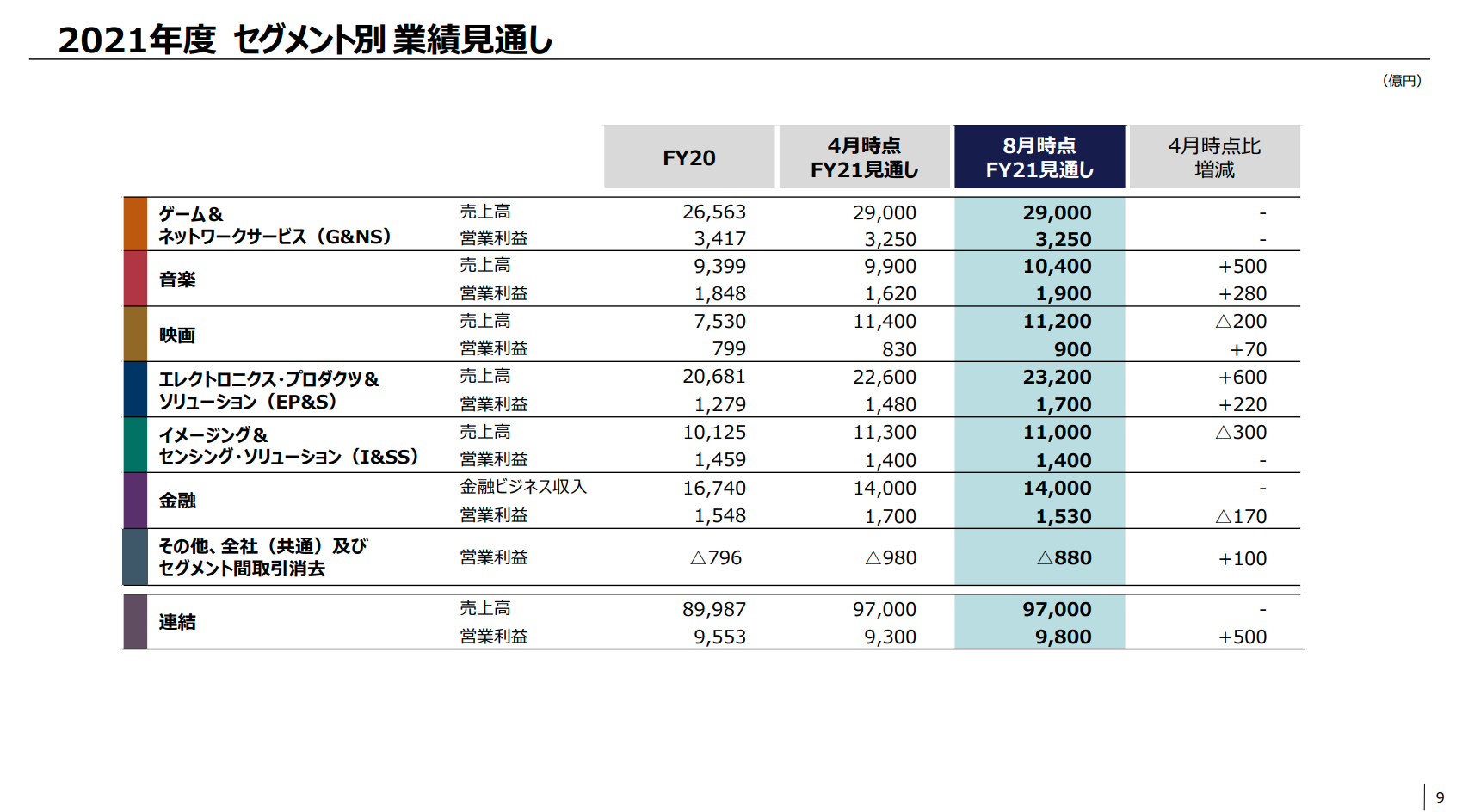

2021年度 セグメント別業績⾒通し

セグメント別の業績見通しはご覧のとおりです。それではここから各事業の概況説明に移ります。

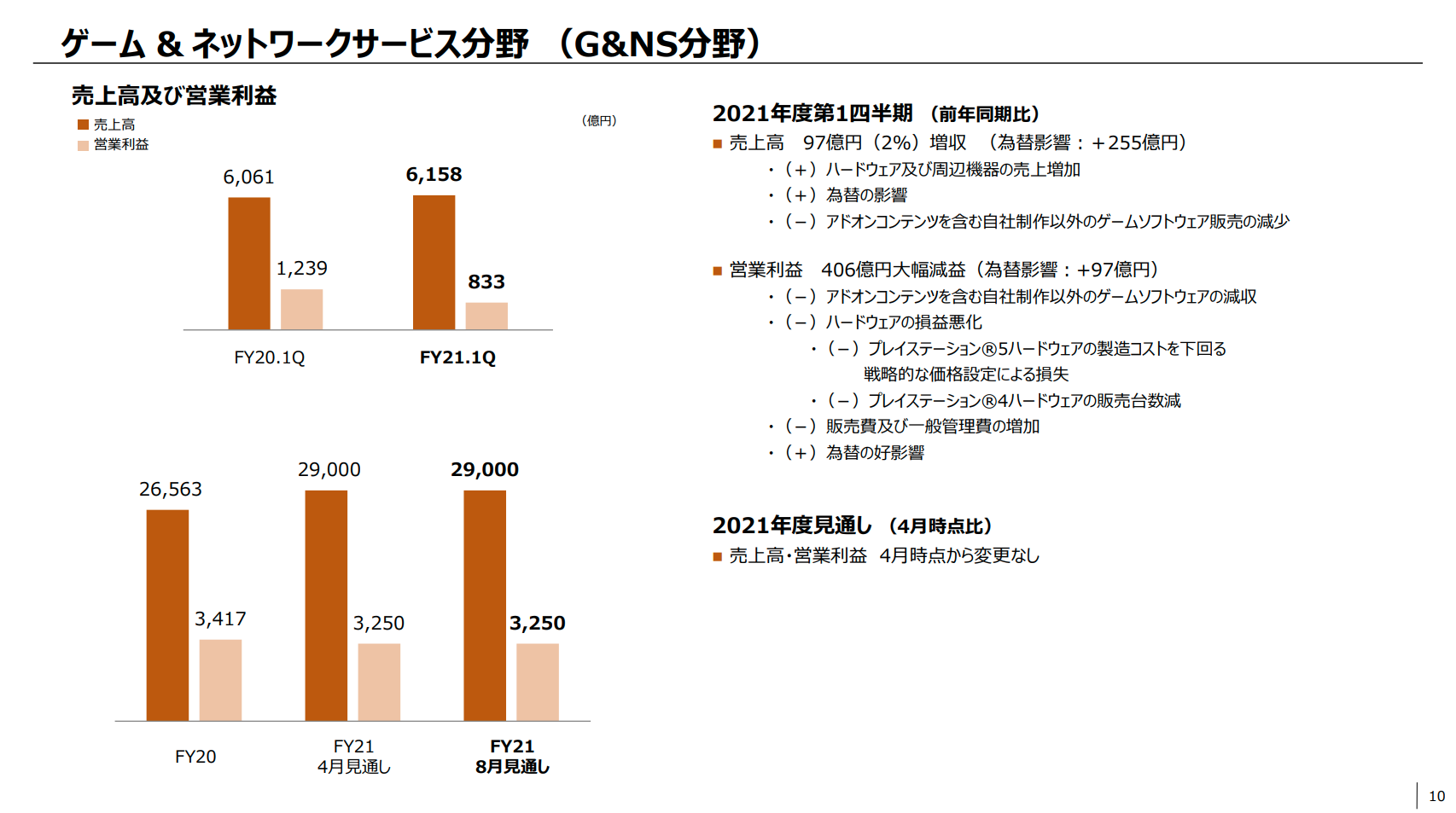

ゲーム & ネットワークサービス分野(G&NS分野)

ゲーム&ネットワークサービス分野についてご説明します。当四半期の売上高はソフトウェアの減収があったものの、「プレイステーション5」の発売によるハードウェアの増収や為替の影響などにより前年同期から2パーセント増の6,158億円となりました。営業利益はソフトウェア減収の影響に加え、ハードウェアでの損益悪化や販売費および一般管理費の増大などにより、前年同期比406億円と大幅減の833億円となりました。

当年度通期の見通しは、前回の見通しから変更ありません。なお、当年度の「プレイステーション5」の販売台数は、「プレイステーション4」導入翌年度の実績である、1,480万台を上回るという従来からの目標に変更ありません。

当四半期におけるソフトウェア、ネットワークサービス売上について、全世界で巣ごもり需要が大きかった前年同期比は、主に自社制作以外のソフトウェア、アドオン売上の減少により15パーセント下回りましたが、新型コロナウイル前である2019年度の同期間との比較では38パーセントの増加となり、この2年間を通じてゲーム市場の規模が大きく広がっているととらえられます。

同様に、当四半期におけるプレイステーションユーザーの総ゲームプレイ時間について、前年同期から32パーセント減少しているものの、2019年度同期比で18パーセント増と引き続き安定した伸長を見せています。

自社制作ソフトウェアについては『The Last of Us Part II』の大ヒットがあった前年同期からは減収となるものの、『ラチェット&クランク パラレル・トラブル』や『MLB The Show 21』をはじめ、当四半期に発売したすべてのタイトルが想定を上回る販売実績を上げています。

『MLB The Show 21』は、自社制作タイトルでは初の試みとして成功を収めた『Horizon Zero Dawn』や『Days Gone』のPC版に続き、プレイステーション以外のプラットフォームへの展開を始めています。好調な当タイトルのアドオンコンテンツ販売と併せて当四半期の売上利益に大きく貢献しています。

自社制作ソフトウェアの開発をグローバルに統括するプレイステーションスタジオでは、開発力の強化に向けた投資を加速しています。去る6月にプレイステーションスタジオの13番目のスタジオとなるHOUSEMARQUEの買収を発表しました。HOUSEMARQUEはフィンランドを拠点に高い技術力とクリエイティビティで20年以上にわたり成功を収めているスタジオで、同スタジオが開発し、当四半期に「プレイステーション5」独占タイトルとしてリリースした『Returnal』は大変高い評価を受けています。

なお、当社傘下の13スタジオのうち、7スタジオは買収によって当社に加わり、『The Last of Us』シリーズや『Horizon』シリーズ、『Ghost of Tsushima』など、数多くのヒットタイトルや強力なIPを生み出しています。

また、7月にはPCなど異なるプラットフォーム間でのゲームソフト移植に高い技術を有する、オランダのソフトウェア開発会社nixxesの買収を発表しました。nixxesは当社傘下のスタジオを技術面から横断的に支えていきます。今後も新規IPの開発、マルチプラットフォームへの対応、アドオンコンテンツなどのサービス強化を目的に、戦略投資を積極的に進めていきます。

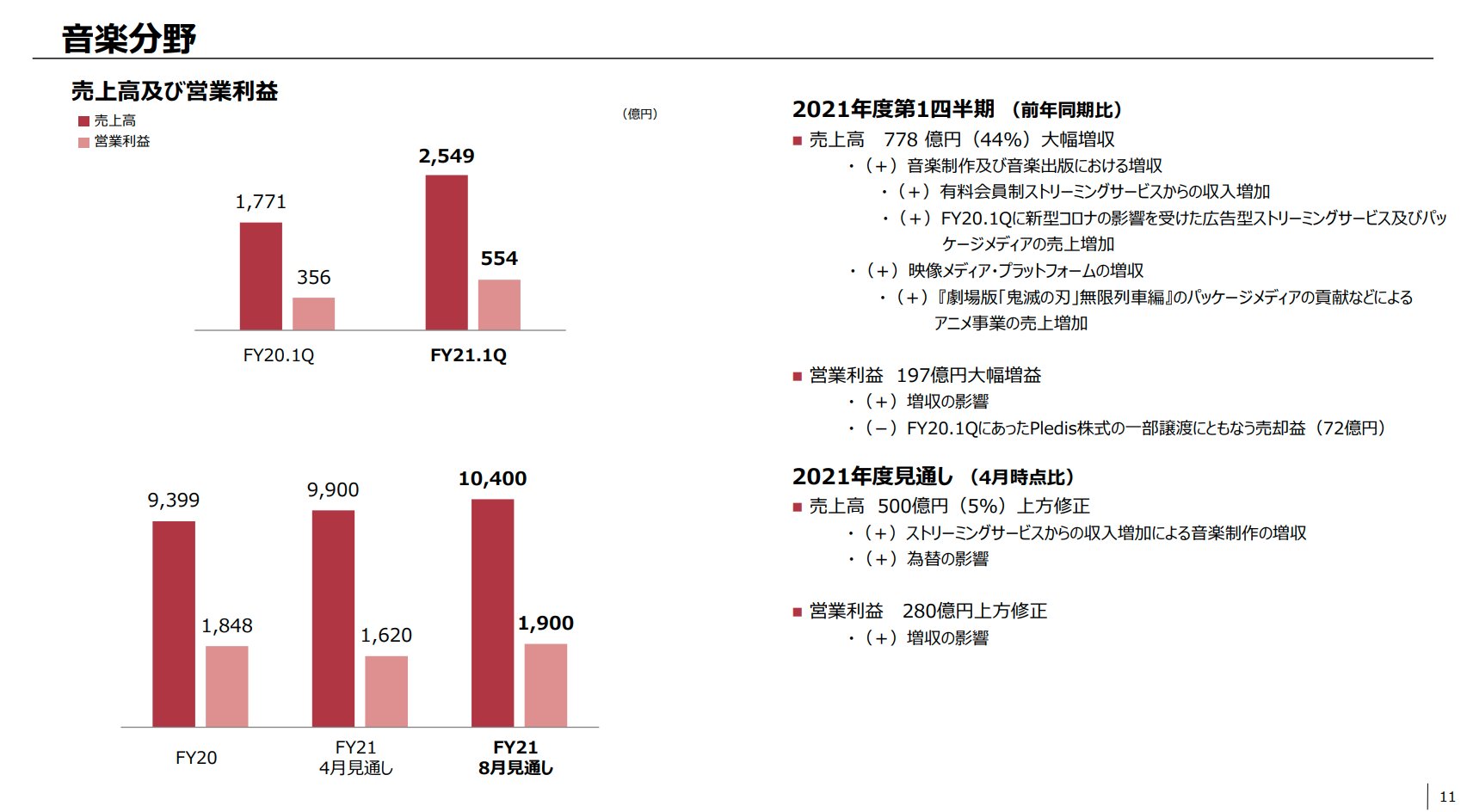

⾳楽分野

音楽分野についてご説明します。当四半期の売上高は、ストリーミング売上の成長などが牽引し、全カテゴリーで増収、前年同期から44パーセントと大幅増の2,549億円となりました。映像メディアプラットフォームの増収には、『劇場版「鬼滅の刃」無限列車編』関連の売上などが貢献しています。

営業利益は主に増収効果により、株式譲渡に伴う一時的な利益72億円があった前年同期から197億円と大幅増の554億円となりました。当年度通期の売上高の見通しは、前回の見通しから500億円増の1兆400億円、営業利益を280億円増の1,900億円としています。

前年度の通期営業利益は、株式譲渡などによる132億円の一時的な利益計上や、『鬼滅の刃』の歴史的な大ヒットの影響が含まれていますが、足元の強いモメンタムをふまえ、当年度はそれを超える利益を見込んでいます。

当分野最大の成長ドライバーであるストリーミング売上は、好調な有料型サービスに加え、新型コロナウイルスの悪影響を受けていた広告型サービスの回復を背景に、力強い成長となり、当四半期では音楽制作が前年同期比で53パーセント増、音楽出版が70パーセント増とそれぞれ大きく伸長しています。

新人タレントを発掘、育成し、ヒットを生む力が着実に向上しています。当四半期において、「Spotify」のグローバル楽曲ランキング上位100曲中、平均して36曲がランクインしており、ここでの新人によるデビュー曲のヒットも増えています。

戦略投資は、5月にDIYアーティストサービス事業AWALの買収を完了しました。成長領域であるインディーズ市場において、「The Orchard」を戦略的に補完し、様々なキャリアのステージにいるアーティストへのサービスを進めていきます。

また、6月には英国の大手Podcast制作会社SomethinElseと、米国のヒップホップを中心とした音楽レーベルALAMO RECORDSの買収を発表しました。7月には急成長するオンラインゲームプラットフォームROBLOXとの提携を発表しました。当社所属のアーティストが、バーチャルイベントなどを通じROBLOXのコミュニティとつながる機会を提供し、音楽領域を越えた収益機会を創出していきます。

このような積極的な戦略投資やパートナーシップにより、さらに事業を成長させ、競合他社を上回る高い収益性の確保を目指します。

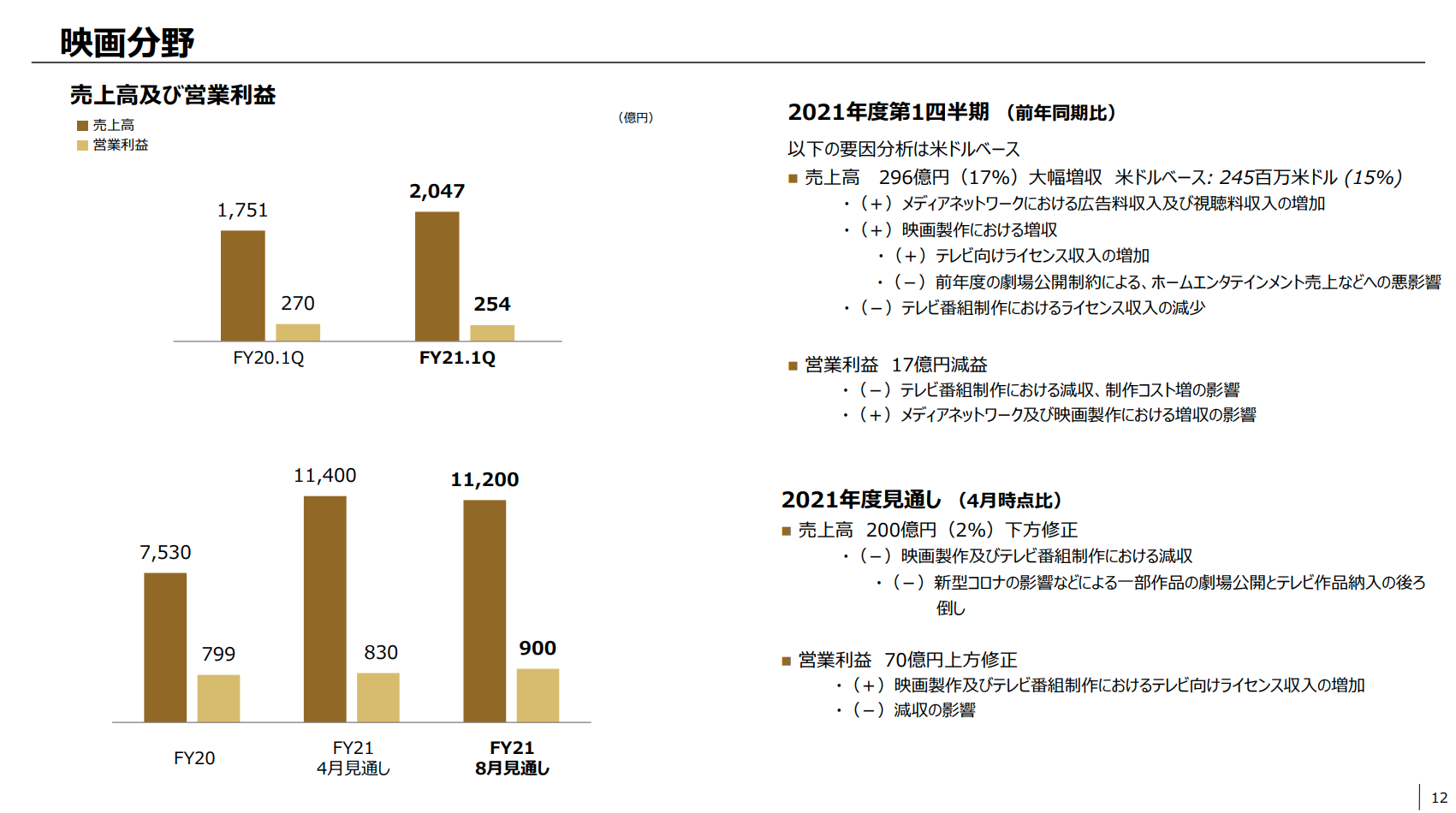

映画分野

映画分野についてご説明します。当四半期の売上高は、テレビ番組制作の減収はあったものの、メディアネットワークや映画製作の増収などにより、前年同期比17パーセント増の2,047億円となりました。営業利益はテレビ番組制作での減収や、制作コストの増加などにより前年同期から17億円減の254億円となりました。

当年度通期の売上高見通しは、映画作品の劇場公開やテレビ番組作品の納入が期初想定から後ろ倒しになったことなどを受けて、前回の見通しから200億円減の1兆1,200億円としています。営業利益見通しは、減収の影響はあるものの、ライセンス収入の増加などにより前回の見通しから70億円増の900億円としています。

映画製作において、米国での劇場興行収入が新型コロナウイルス前の40パーセントから50パーセント程度まで回復しているものの、新型コロナウイルス感染再拡大により平常化に向けては不透明な状況が続いています。このため、市場投入の準備が整った映画作品については、作品ごとの長期的な価値最大化を考慮に入れ、柔軟な公開戦略をとっています。

『VENOM』『HOTEL TRANSYLVANIA TRANSFORMANIA』など主要作品の劇場公開をさらに後ろ倒しする一方、『CINDERELLA』『VIVO』は、動画配信事業者へのライセンスに切り替える判断をしました。

一方で、動画配信事業者からのコンテンツ需要は引き続き旺盛で、新作映画やカタログ作品のライセンス売上による増収が、前年度に大型作品の劇場公開がなかったことによる減収を上回っています。

メディアネットワークサービスについて、映像DTCサービスが大きく顧客基盤を拡大しています。昨年6月からの1年間の有料会員数の成長率は、アニメ配信DTCの「Funimation」が約80パーセント、インドにおける映像DTCサービス「SONYliv」が約700パーセントといずれも大きく伸長しています。また、前年度に買収した「PUREFLIX」は買収当時の計画を1年前倒ししたペースで有料会員数を伸ばしています。

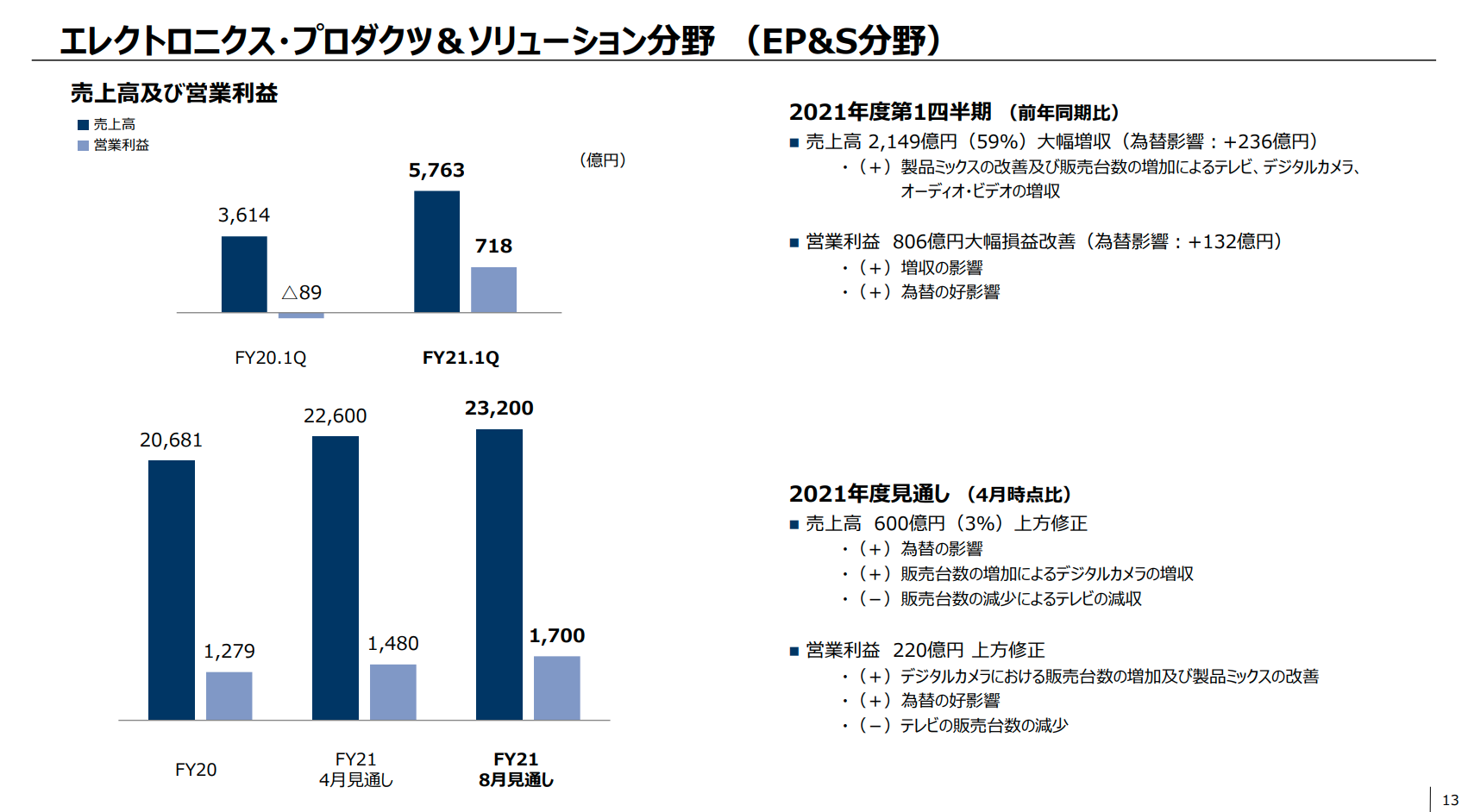

エレクトロニクス・プロダクツ&ソリューション分野(EP&S分野)

エレクトロニクス・プロダクツ&ソリューション分野についてご説明します。当四半期の売上高は、主にテレビやデジタルカメラの販売台数増や、為替の影響により新型コロナウイルスの悪影響を大きく受けた前年同期から59パーセントと大幅増の5,763億円となりました。営業利益は、増収効果や製品ミックスの改善などにより、前年同期比806億円と大幅増の718億円となりました。

当年度通期の見通しは、当四半期の実績をふまえ売上高を前回の見通しから600億円増の2兆3,200億円、営業利益を220億円増の1,700億円としています。

テレビについて、低価格帯の中小型商品市場では、前年度から続く巣ごもり需要に陰りが見え始めているものの、当社の主力商品である高付加価値・大画面商品の市場は引き続き堅調に推移しています。パネル需給がタイトな中、価格維持と高付加価値モデルへの販売シフトを進め、平均販売価格は前年同期比38パーセント増と大きく上昇しています。

新型コロナウイルスにより全世界で需要が大幅に縮小したデジタルカメラについて、需要の回復と高機能・高性能商品への市場シフトを背景に、高い商品競争力ですべての地域において好調な販売となっています。

一方足元では、東南アジア圏での新型コロナウイルス感染再拡大により各国で個人や企業の活動が制限され、当社マレーシア工場では5月末より部分的に稼働を落とした操業を余儀なくされています。また、一部の部品サプライチェーンへの悪影響が出るリスクも認識しています。

通期業績見通しは、これらの顕在化している供給面でのリスクと、下半期以降の巣ごもり需要の落ち着きなど需要面でのリスクを織り込んでいます。

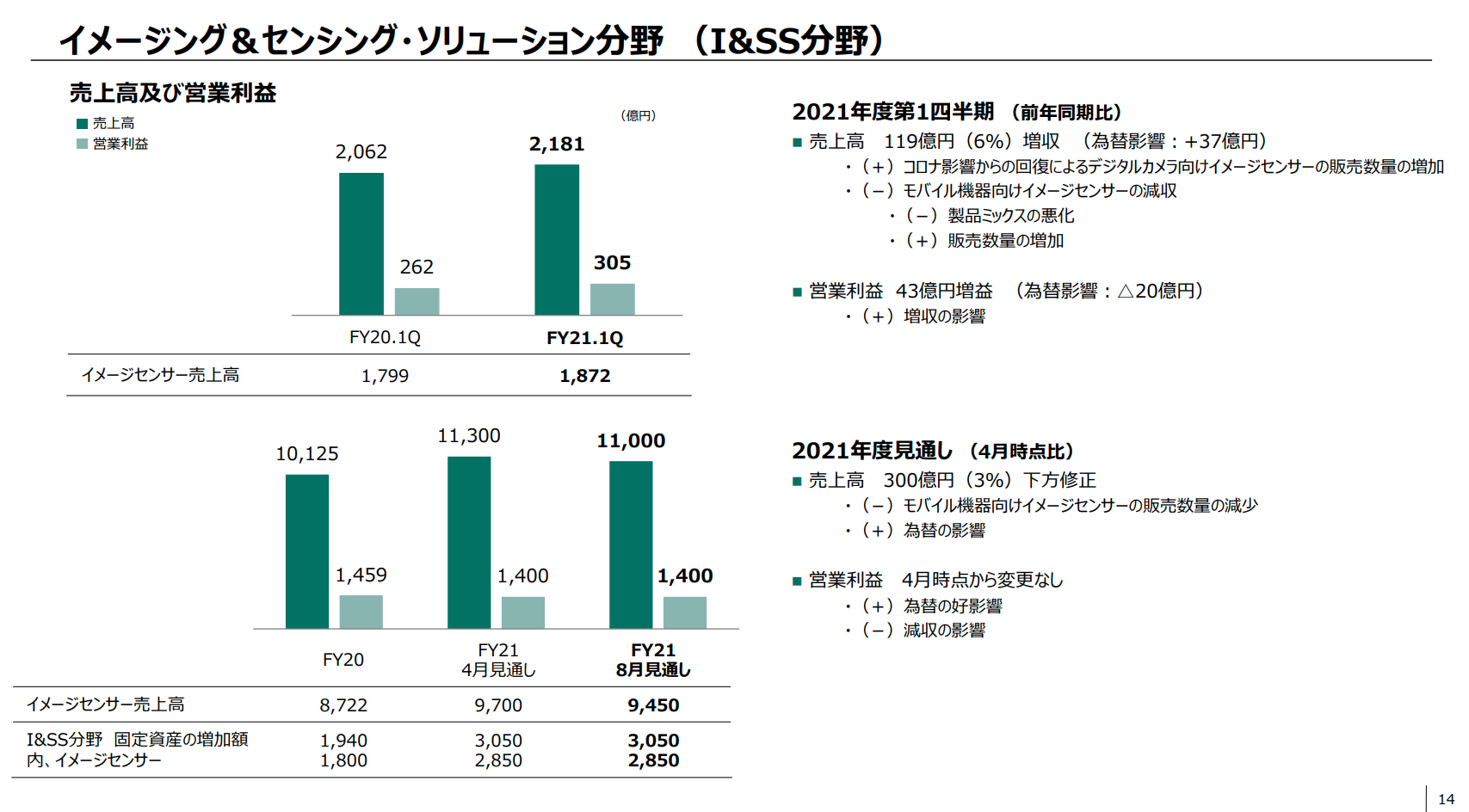

イメージング&センシング・ソリューション分野 (I&SS分野)

次に、イメージング&センシング・ソリューション分野についてご説明します。当四半期の売上高は、前年同期比6パーセント増の2,181億円、営業利益は43億円増の305億円となりました。当年度通期の売上高見通しは、前回の見通しから300億円減の1兆1,000億円ですが、営業利益見通しは前回の見通しから変更ありません。

モバイルセンサーについて、中国スマホ市場の停滞や在庫水準の調整などにより、中国メーカー向け出荷が5月以降鈍化しました。このような需要状況は、ある程度計画に織り込んでいたため、当四半期の売上、利益については概ね想定通りにマネージできました。

前年度からの中国特定顧客向け出荷の減少を、中国以外の大手顧客向け出荷の順調な伸びと、デジタルカメラ向けイメージセンサーの需要回復に伴う出荷増を補い、当分野全体で前年同期を上回る売上、利益を確保しています。

これまで進めてきた顧客基盤の拡大について、中国メーカー各社による当社イメージセンサーの採用が着実に進んでおり、当年度における数量ベースでの市場シェア回復に成果が見えています。

また、2022年前半の各社フラッグシップモデルへの高付加価値イメージセンサーのデザインインも、順調な滑り出しです。一方で中国のハイエンドスマホ市場に2019年、2020年のような前述の中国メーカーによる強いヒット商品が無く、勢いが欠けていることは懸念材料となっています。来年度以降のモバイルセンサー事業の利益回復のスピードに影響を与える可能性があることから、足元の中国スマホ市場全体の回復と併せて状況を注視しています。

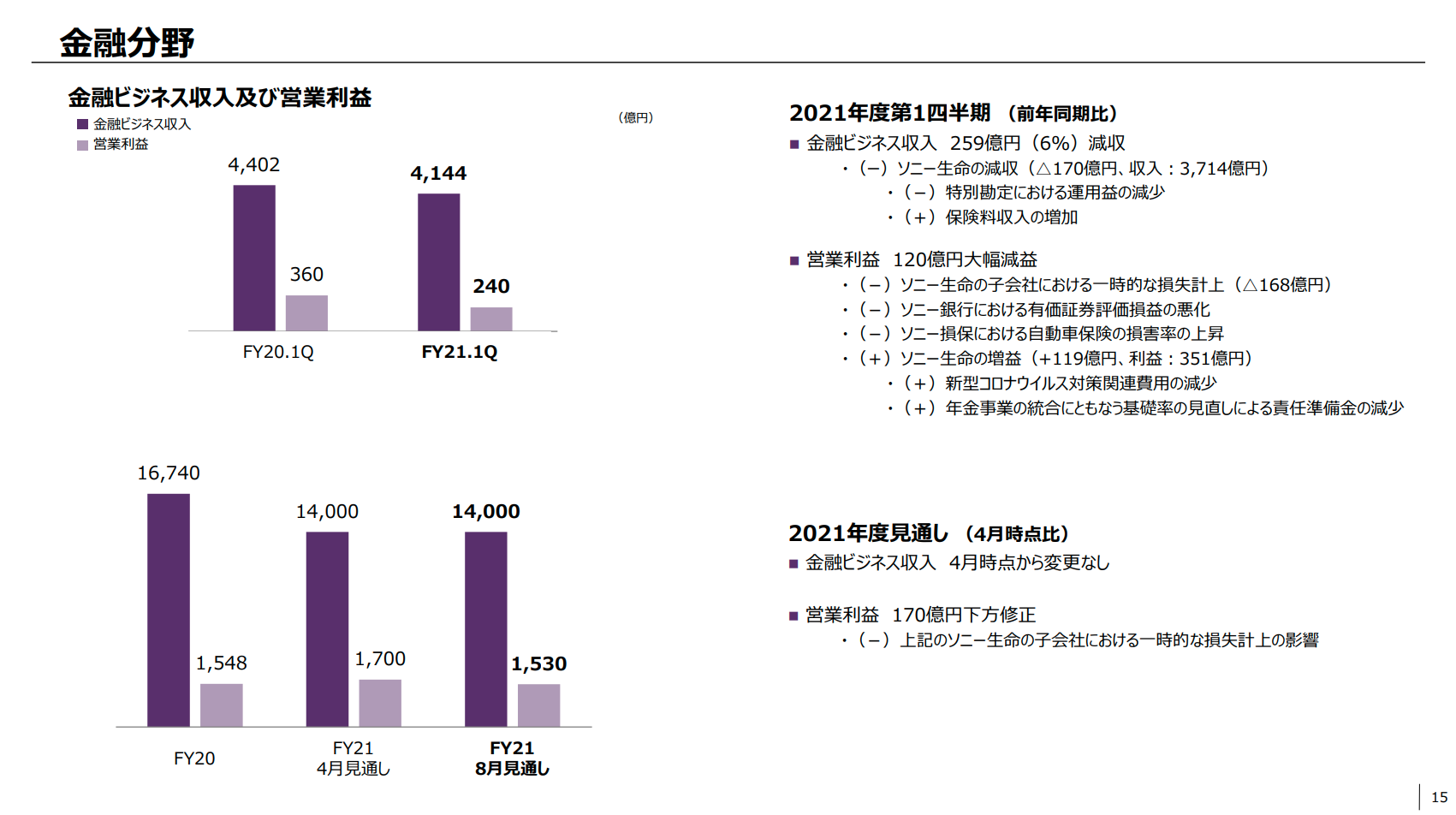

⾦融分野

最後に、金融分野についてご説明します。当四半期の金融ビジネス収入は、主にソニー生命保険による特別勘定運用益の減少により、前年同期比6パーセント減の4,144億円となりました。営業利益は、主にソニー生命保険子会社における一時的な損失計上の影響により、前年同期比120億円減の240億円となりました。

本日ソニー生命保険より発表したとおり、本年5月ソニー生命保険の海外子会社SA Reinsurance Ltd.において、同社名義の銀行口座から同社が承認していない約170億円の送金が行われたことを確認したため、当四半期において当該送金と同額の損失を計上しました。ソニー生命保険では、本件確認後速やかに関係当局への報告を含む対応に着手しており、引き続き捜査当局に協力の上、資金回収と全容解明を図っていきます。ご心配をおかけすることになり誠に申し訳ございません。本件に関してソニー生命保険のお客さまが加入されているご契約への影響はありません。

当年度通期の金融ビジネス収入見通しについて、前回の見通しから変更ありません。営業利益見通しは、前回見通しから170億円減の1,530億円としています。

5月に開催したIRデーでは、グループ経営力の強化と収益性を伴った持続的成長を通じ、当社金融事業の価値最大化を図っていく方針についてご説明しました。この方針に沿った取り組みの進捗を示すため、ソニー生命保険の企業価値評価にとっての重要指標としてMCEV(市場整合的エンベディッド・バリュー)と新契約価値を今回の決算より四半期ごとに当社補足資料で開示することとしました。

なお、金融事業からの前年度期末配当について、1株あたり20円増配の90円としており、安定した増配によるグループへのさらなる貢献が進んでいます。私からの説明は以上となります。

質疑応答:半導体不足の影響とTSMC工場建設に向けた連携に関するコメントについて

質問者1:質問が2点あります。1点目は半導体不足について、今好調な「プレイステーション5」やエレキ分野、センサー事業で半導体不足の影響は足元どのように出ているのか、今後どのように出てくるのか見通しがありますか?

2点目は、半導体不足に関連して、台湾のTSMCが日本で工場を建設することに向けて御社と連携するという話を聞きますが、それについてコメントがあれば伺いたいです。

十時:1点目の質問は、半導体不足による影響について、2点目の質問は、報道で出ているTSMC工場建設に向けた連携に関するコメントということで、私からお答えします。

半導体不足自体についてはいろいろな面で影響があり、当社も様々な手段を用いて手を打っています。「プレイステーション5」は今年の販売台数の目標をきちんと設定して、それに見合うだけのチップの確保に努めているため、供給自体はさほど心配していません。

コンスーマーエレクトロニクスの分野においては、様々なところで半導体が使われており、部品のアベイラビリティが常に心配ですが、セカンドソースを見つけたり、ある程度部品を戦略的に在庫を持ったりと、工夫しながらできるだけ生産、販売に支障をきたさないようにコントロールしています。

しかし、今後についても予断を許さない状況のため、情報をしっかり入手しながら先手先手で、支障をきたさないように対処する考えです。

報道については当社から出しているものではないため、現時点で当社からコメントできることはありません。しかし、以前、吉田CEOからご説明したとおり、一般論としてロジック半導体の供給は、日本の産業全体を見渡した時、特に国際競争力維持のために非常に重要と考えています。

質疑応答:カメラ事業について

質問者2:決算と直接関係はありませんが、御社のカメラ事業について質問があります。今回の東京オリンピックから御社のミラーレスカメラの使用が急速に拡大しているようですが、コンスーマのマーケットからプロ向けのミラーレスの拡大についてどう評価していますか?

十時:大変申し訳ありませんが、スポンサーシップの関係から現在行われているスポーツイベントに直接かかわる直接的な言及は差し控えています。

カメラ事業自体は、昨年からの新型コロナウイルスの影響で、なかなか外出ができなかったり、シューティングの機会がなかったりと、昨年度は非常に厳しい状況が続きました。その状況がかなり緩和されて、今年度に入ってからは大変堅調に推移しており、今後もこの傾向は続くと期待しています。また、一般論として、「α」のプロ向けシェアは上がっている認識です。

質疑応答:ゲーム事業のハードウェア損益悪化とエレクトロニクス全般の今後の収益貢献の傾向について

質問者3:2点質問があります。1点目はゲーム事業について、ハードウェアでの損益悪化の話がありましたが、これまでの計画よりもハードウェアの収益改善や貢献がまだ出ていないのか、ソフトウェアも含めたバランスの問題なのか、もう少し詳しくご説明をお願いします。

2点目はエレクトロニクス事業の特にカメラについて質問です。今、若干お話があったように、今期は非常に好調ですが、カメラ事業を含めてエレクトロニクス事業に対しては、今後継続的に収益貢献が続く状態になったと判断しているのか、まだ戻ったレベルであって、大きな収益貢献の状況ではないとみているのか、そのあたりの状況をもう少し教えてください。

十時:1点目がゲーム事業について、ハードウェアの損益悪化は具体的にどのようなことかというご質問と、2つ目はカメラ事業の好調について、エレクトロニクス全般についての今後の収益貢献の傾向についてのご質問でした。これについて私から回答します。

ゲーム事業についてハードウェアでの損益悪化の言及はあくまで「プレイステーション4」との比較のため、「プレイステーション5」の収益性の観点で言うと、4月時点で出した今期の見通しの想定と変わっていません。計画どおり順調に進捗しています。

エレクトロニクス全般について、いろいろな体質改善、構造改革を経て全体的に経営体質が非常に強くなったという印象です。もちろん需要の変化によってこれからもさまざまな対処が必要になりますが、私自身は収益貢献をしっかり継続できる事業体に変革したと考えています。

質疑応答:構造改革の成果とゲーム事業の長期的な成長について

質問者4:1点目は、今年はゲームの巣ごもり需要が落ち着いた一方で、エレキ、音楽の分野がかなり調子がよいため上方修正しており、一時期、セグメントや事業を一部離してほしいというお話がありましたが、いろいろな事業を持つことでかなり変化に強い経営体制になっていると思います。そのあたりの構造改革の評価についてどのように評価しているか教えてください。

2点目は、「プレイステーション5」について、ゲーム事業に絡むところで、足元の販売台数や月間のアクティブユーザー数を四半期ごと見ると少々落ちている傾向だと思います。長期的な成長曲線を考えていく上で足元の状況をどのように評価しているかご意見を聞かせてください。

十時:1点目がさまざまな事業を持つことで体質が強くなったかどうかと、構造改革の成果への評価についてのご質問、2点目がゲーム事業で、マンスリーアクティブユーザーは四半期ごとの傾向として落ちているように見えるが、長期的な成長をどう見ているかというご質問でした。

1つ目は構造改革もありますが、さまざまなゲームがそれぞれ自律的に経営体質を強化してきたことが過去の構造改革の大きな成果と感じています。経営のレベルが上がっており、それぞれがいろいろなよいモメンタムがあったり、悪い流れがあったりしますが、それれぞれきちんと対処して、長期的な成長を執行できる戦略を考えられるようになりました。

そして、ゲーム事業について、確かに四半期ごとで見ると昨年の第1四半期は巣ごもりの影響が最も大きく出た時期のため、その時期との比較は大きく落ちているように見えます。その前年2019年度との比較ではスピーチでお話ししたように、着実に増えており、そのような意味ではベースの拡大は長期的に見ればトレンドとして定着していると思います。当社としては、よりよいエクスペリエンス、サービスを提供して、この市場を大きくする機会をうまくつかんでいく考えです。

質疑応答:I&SS事業と「プレイステーション5」の収益性について

質問者5:1点目に半導体について質問です。7月に熊本のCMOS工場の近くに新たに工場用地の取得を申請したと思いますが、もともと今期のCMOSセンサー向けの設備投資2,850億円を決めた時点で含まれていた計画ですか? また、今回取得を申請した熊本の新しい土地はCMOS工場になるのか、報道でもあったTSMCとの合弁工場を建てる可能性があるのか教えてください。

2点目は、ゲーム事業について、5月の時点で「プレイステーション5」の収益性について6月に損益分岐点に達するという見方が示されていましたが、これは予定通り7月以降はプラスになっているのか、マイナスが続いているのか確認させてください。

十時:まずI&SS事業について、熊本の用地取得は今期のセンサー向け設備投資の計画に含まれていたかというご質問ですが、用地の取得は短期的な話ではなく長期的な話のため、一定の投資は常に計画に含まれており、その意味では入っていたと言えます。そして、熊本TECの隣接用地の取得を申し入れたことは事実ですが、それ以上の詳細のコメントについては控えさせていただきます。

「プレイステーション5」の収益性について、6月に損益分岐点に達するという話ですが、「プレイステーション5」のブレークイーブンは、正確にはスタンダードエディションとご説明してきました。これは予定どおりに進んでおり、全体のハードウェアの収益性、ペリフェラルも含めたハードウェアの収益性という観点で、従前どおりに順調に進んでいます。

質疑応答:EPSの評価とI&SS事業について

質問者6:質問が2点あります。1点目は、第1四半期のEP&Sの評価を改めて教えてください。カメラもテレビもおそらくASPがかなり上昇したと思いますが、このASPの上昇要因のうち、製品ミックスの改善を含めた実力から来るものと、市場の需給要因から来ているものの押し上げ効果について、インパクトをそれぞれどのように見ているのか、イメージ感だけでもお教えください。

また、各地の市場在庫で、特に流通在庫をふまえた第1四半期の価格の上昇の継続性について、第2四半期以降のコメントがありましたら教えてください。

2点目はI&SS事業について、第1四半期末のキャパシティと、第1四半期のウエハーの平均投入枚数、それに対応するかたちで第2四半期の見通しがあればお教えください。また、第2四半期以降でウエハー単価の見通しに関して従来に比べて何か変化がありましたら教えてください。

十時:1点目がEPSの評価、2点目がI&SSについてのご質問ですが、私からお答えします。ASP自体は確かに上がっており、これを商品ミックスと需給に分解することはなかなか難しいです。しかし、少し定性的なお話しすると、テレビは両方あると思います。商品戦略として、大画面、ハイエンドのほうへ振っていることは事実で、第1四半期くらいから市場自体は32インチ以下の小さいサイズがかなりダウンターンになってきたり、価格が荒れたりすることが起こっています。そのような意味では商品ミックスが当たっており、需給の影響もしっかり受けていると思います。

また、カメラは非常に商品ミックスがよいと思います。当然のことながらコロナ禍にあった昨年度と違って少しワクチンの接種も各国で進んで、カメラの市場自体が、特にミラーレスの市場自体で、フルサイズミラーレスは戻ってきています。このテールウィンドを非常に強く受けています。

市場在庫は、今の時点でカメラもテレビもとりわけ心配するレベルではありません。今年度を見渡すと第2四半期については、これからパネルの価格が緩んでくると思うため、それをどのようにハンドルしていくかが非常に重要なポイントになります。

I&SS事業について、定量的なお話をすると、第1四半期の末時点でマスター工程の設営ベースは概算で135K/月の生産能力です。モデルミックスの変化があり、前回の想定の141K/月より減少しています。そして、第2四半期の末時点でこれは138K/月となる見込みです。

ウエハーの投入枚数は、第1四半期の実績として3ヶ月の単純平均で約137Kです。昨年度の第4四半期の末時点の想定の平均投入枚数は約138Kだったため、ほぼ想定どおりでフル稼働となります。これは2021年度の新モデル向けの出荷に備えて計画どおり稼働を上げたということです。

今年度の第2四半期のウエハー投入枚数の見込みは、3ヶ月平均で約138Kでこれもフル稼働を見込んでいることが定量的な回答になります。ウエハー単価は、前年比で約10パーセント落ちていますが、これはいわゆる中国特定のお客さまの影響が大きいためです。

質疑応答:営業利益の計画修正と年度末までの需要環境について

質問者7:2点質問があります。1点目は今回の営業利益の計画修正について、金融は1要因として置いておき、音楽、映画、EPSの分野で、大まかに第1四半期が上振れた分と見込みで上げた分についてどのように考えていますか? 先ほどエレキ分野で供給需要ともに不安定要因もあるとお話があったので、この3カテゴリーは少し以前より厳しく見ていると推察しています。

2点目は、セミマクロで、十時さまの見立てを伺いたいです。特に北米と中国について需要環境を今後年度末まで全体的にどのように見ているのか教えてください。これはエレキを含むセンサー、映画、音楽、ゲームでそれぞれ違うと思います。全部でなくても結構ですので、TAMを年度末までどう見ているのか教えてください。

十時:1点目は営業利益の修正について、第1四半期の実績の影響を受けた部分とこれから先の見込みの部分についての考え方、2点目はかなり広範なご質問ですが、北米と中国について年度末までの需要環境をどのように見ているかについてご質問いただきました。2点目の質問は景況感をどのように見るかということに近いご質問かもしれません。

まず1点目の営業利益の修正について、金融を除いた分野は、基本的にはおおむね第1四半期、特にEPSについては第1四半期の実績が非常に強かったので、それを素直に持ち上げたかたちになります。

したがって分解すると第2四半期以降があまり上がっていないとご覧になると思いますが、第2四半期以降のテレビの需要がどうなるか、新型コロナウイルスの感染状況の再拡大の影響が生産や販売、サプライチェーンにどのような影響を及ぼすかがなかなか読みづらいため、そのリスクを少し織り込んだうえで見通しを作りました。

音楽分野は基本的に第1四半期が非常に強く、ストリーミングが非常に順調に伸びております。今まで広告型のストリーミングは、なかなか新型コロナウイルスの影響で厳しかったのですが、課金型はよかったです。今は広告市場が回復しているため、その見通しについてもある程度リーズナブルな範囲で入れました。

映画分野は、年間を通し修正しました。現在把握しているアップデートされた情報に基づいて修正しているとご理解ください。

そして、2点目の北米と中国で年末にかけた需要環境については、大変難しいご質問です。今は、このよい状況が続いてほしいと思っている一方で、やはり新型コロナウイルスの再拡大の影響がどのくらい顕在化していくか予断を許しません。

例えば、映画は、2ヶ月くらい前には、劇場公開が順調に再開していくと思っていましたが、今はなかなか再稼働をフルにすることが困難です。北米では、ファミリー向けの作品の劇場公開について、子どもを連れて行くことに少し抵抗感があるということです。

中国は新型コロナウイルスの影響は相対的に少ないと想像していますが、昨今の中国の大手の会社に対する規制の強化の流れを見ると、なかなか経済一辺倒ではいかないと見受けられます。そのようなトレンドをきちんと見極める必要があると考えています。

質疑応答:中国のプラットフォーマーへの規制の影響と営業利益見通しを上方修正した考え方のポイントについて

質問者8:質問が2点あります。1点目は今のご回答に少しつながる話かもしれませんが、中国のプラットフォーマーへの規制の影響について考え方を教えてください。特に直接的にはおそらくモバイルゲームへの考え方と、一部プラットフォーマーへの出資という部分が出てくると思うため、エンタテイメント事業に関する御社への影響について教えてください。

2点目は営業利益を500億円上方修正した考えについて、セグメントごとの説明、旧案とそれ以降の考え方をお教えください。一方で売上は据え置き、為替は少し円安方向に見直したかたちになっています。多くの会社がこれだけ不透明要因がある中で、トヨタもそうでしたが、全社を据え置く判断がされる中で、今回利益の部分は上方修正した考えで一番ポイントとなる部分があれば教えてください。

十時:1点目は、中国のプラットフォーマーへの規制のエンタテイメント事業への影響と考え方に関するご質問で、2点目は不透明感がある中でも営業利益見通しを上方修正したことに対しての考え方のポイントというご質問をいただきました。

1点目の規制動向は、全体感として、現在のところ市場としての中国に当社が大変大きく依存しているとは、正直のところ言っておりません。

売上の比率はある程度限定的なため、そのような点はあります。しかしこうした規制は従来からシクリカルにあり、センサーシップの問題や、中国での映画公開に関する制限は以前からあったので、当社は事実をしっかりと把握し、できるだけ早い対処をしていく以外に選択肢はありません。今までより、一層感度を上げて対処していく問題ではないと思っています。

出資はいくつかしていますが、経営に影響を与えるようなインパクトがあるレベルの出資ではなく、出資したタイミングを勘案するとさほど大きな損失を被るようなリスクを抱えているわけではありません。当社はあくまで長期的なパートナーシップを主眼とした資本提携のため、そのスタンスを崩さないでいきたいと考えています。

2点目の、不透明感がある中での営業利益見通しについて、基本は売上は、各カテゴリーで増えている見通しとして上がったところもあれば、少し落としたところもあり、若干の調整の意味合いが強いです。大きな変更というよりも第1四半期の実績が出たので、それに則してアジャストしました。自然に積み上げたイメージのため、全体としてこれに大きなメッセージを含めていることはなく、ある程度自然体でリスクもオポチュニティも勘案したうえでこのような見通しを出しました。

質疑応答:マンスリーアクティブユーザーについて

質問者9:メディアでも先ほど質問がありましたが、ゲームの補足資料でマンスリーアクティブユーザー数が104万人という数字になっています。第4四半期に109万人と若干下がったときに、十時さまのご説明ではシーズナリティを鑑みれば別に問題ないというお話でしたが、今回の104万人をどのよう評価しているかお聞かせください。

特に全体感の中でのマンスリーアクティブユーザーについて、吉田さまから以前160万人というお話もあったので、そこに影響するものなのかどうかもふまえて教えてください。

十時:104万人という数字はやはり強い数字とはとらえていません。しかしこれが非常にトレンドとして下がっていくとはあまり思っていません。第1四半期について当社もいろいろな中身の分析を一生懸命していますが、あまり明確なトレンドはつかめておらず、もう少し今月、来月も含めて見ていかなくてはいけないと思っています。

繰り返しになりますが、昨年の巣ごもり需要の影響はやはり大きかったと実感しており、一昨年と比べればトレンドとしては持ち上がっているところもあるため、状況を注視していくとともに当社としてよりエンゲージメントを深めて、プラットフォームを高めていく努力をします。今期についても、いくつか施策を考えて投入していきたいと考えています。