2021年7月30日に行われた、株式会社日立製作所2022年3月期第1四半期決算説明会の内容を書き起こしでお伝えします。

スピーカー:株式会社日立製作所 執行役専務 CFO 河村芳彦 氏

株式会社日立製作所 グループ財務戦略本部長 加藤知巳 氏

株式会社日立製作所 インベスター・リレーションズ本部長 吉川昌雄 氏

2022年3月期第1四半期決算説明会

河村芳彦氏(以下、河村):みなさま、こんにちは。ただ今ご紹介いただきました河村でございます。本日はご多忙のところご参集いただきまして大変ありがとうございます。新型コロナウイルス感染拡大下のパンデミックの影響が強く、医療を中心に社会システム全般に大きな負荷がかかっている中で、こうしてビジネスができることをあらためて感謝申し上げます。

前半で第1四半期の決算の状況、後半で通年の見通しについてご報告します。資料に沿ってお話ししますが、初めに、この資料のバックグラウンドとなる大きな2つの流れについてお伝えします。

1つは、当社の戦略目標であるDX(デジタルトランスフォーメーション)と、GX(グリーントランスフォーメーション)において、鋭意努力していることです。DXに関しては、シリコンバレーのDXを担うGlobal Logicという企業のクロージングが終わり、完全に当社の傘下に入ったことが、今回の大きな特徴です。

GXのほうは、ちょうど1年前にABBグループのパワーグリッドを日立の傘下に入れて、現在は日立ABBパワーグリッドとして運営しています。こちらは近々、日立エナジーという社名に変わる予定です。トランスミッショングリッドで強化して、グリーン電力を安定的かつ効率的に供給できるような仕組みを提供する会社です。

DXとGXの「ダブルX」を戦略目標として、きちんと展開できるようなツールが傘下に2つ入ったことが、大きな流れの1つです。

もう1つの流れは、後ほどあらためて具体的なお話をしますが、国内市場のパンデミックからのリカバリーがやや遅れている中で、北米、欧州、中国などの海外市場は非常に早く回復しています。

当社は経営戦略的に海外の事業にも資源を振っており、海外の収益が相対的に上がってきていることが決算に反映されていると思います。この2つが、資料の底流であり、バックグラウンドとなっています。

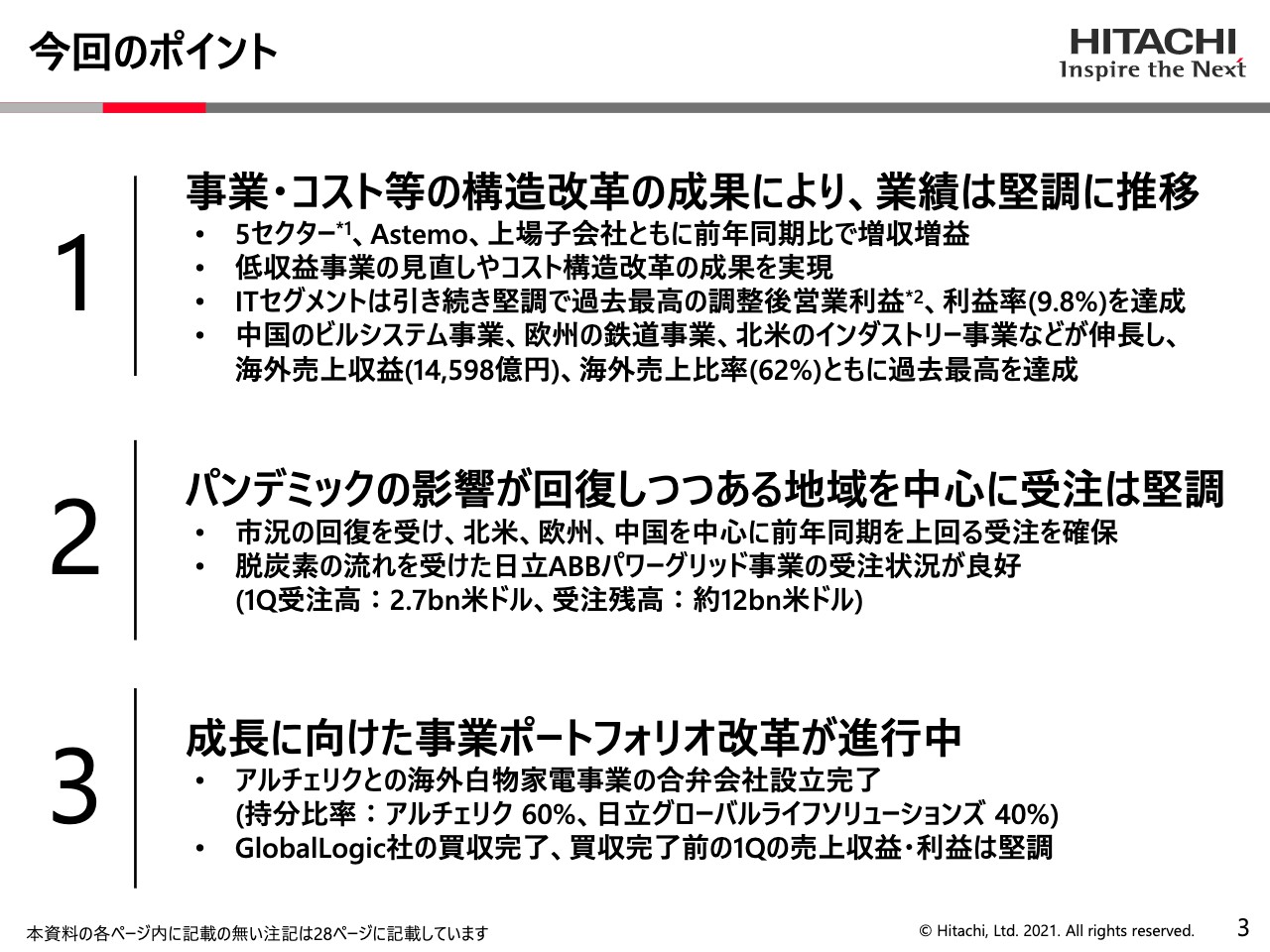

今回のポイント

今回のポイントを3つ挙げています。1つ目に、事業・コスト等の構造改革を推進し続けている影響で、第1四半期の業績は堅調に推移しています。

4つの項目の1番上からご説明します。5セクターと日立Astemo、上場子会社の日立建機および日立金属について、前年同期比で増収増益を記録しています。次に、低収益事業の見直しやコスト構造改革を継続して推進しており、その成果も出ています。

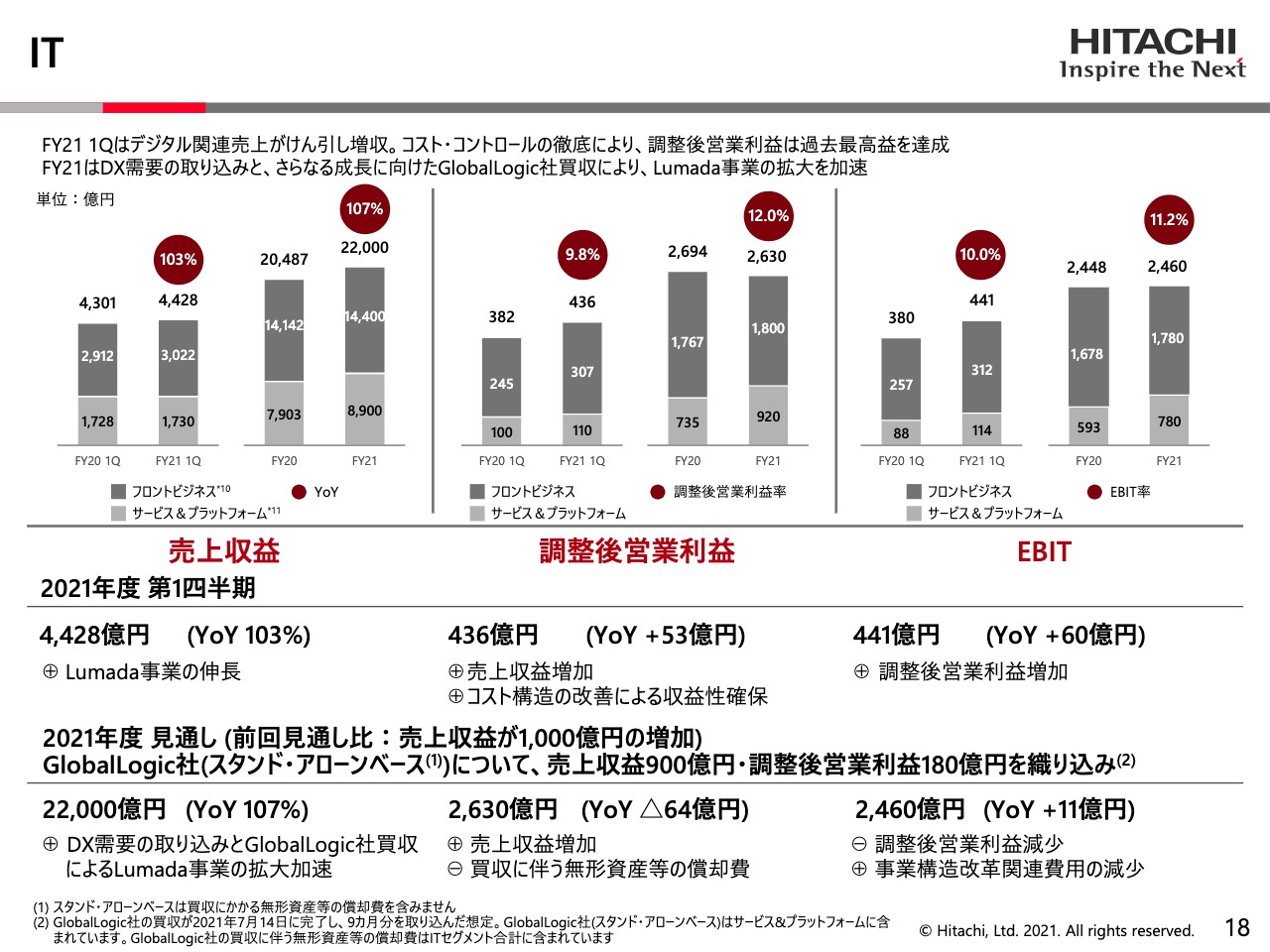

今回は、過去最高を示す「レコードハイ」という言葉が2つ出てきますが、その1つがITセグメントについてです。引き続き堅調で、過去最高の調整後営業利益と利益率9.8パーセントを達成しています。

2つ目の「レコードハイ」は、冒頭にお伝えした海外事業の収益の比率が上がっている部分です。中国のビルシステム、欧州の鉄道、北米のインダストリーの事業が順調に拡大しており、海外売上収益が1兆4,000億円強、売上比率が62パーセントまで上がってきており、これも過去最高となっています。この2つの「レコードハイ」が、第1四半期の決算の大きな特徴です。

2つ目のポイントは、こちらも先ほどお伝えしたことと関係していますが、パンデミックの影響が回復しつつある地域を中心に受注が堅調に推移しています。受注はタイムラグを経て利益に跳ね返ってきますが、堅調に推移しており、非常に重要なことと捉えています。ポイント1の項目にもありますが、北米、欧州、中国を中心に回復しており、前年同期を上回る受注を獲得しています。

また、GXを担う主力の会社である日立ABBパワーグリッドについて、脱酸素の流れを受けて受注が良好に推移しています。括弧内にも記載がありますが、第1四半期の受注高が27億米ドル、受注残高が約120億米ドルで、およそ1兆数千億円まで積み上がってきています。

3つ目のポイントです。事業ポートフォリオ改革を継続しています。海外の家電事業をトルコのアルチェリクとの合弁会社に切り替える対応を実施しました。アルチェリクは、トルコのイスタンブールに本社を置く国内最大の財閥であるコチ財閥の中核企業の1つで、家電のアームを扱っています。こことの合弁会社を設立完了し、これから海外展開を加速していくところです。コチ財閥は、石油化学、自動車、情報系など、同国のGDPの10パーセントを担う100年の歴史のある名門財閥です。

また、冒頭申し上げたDXの有力なツールになるGlobal Logicの買収が完了しています。こちらは日本時間の7月13日にクロージングをしています。この2つが、今回ご報告できるポートフォリオ改革の内容です。

FY21 1Q 実績

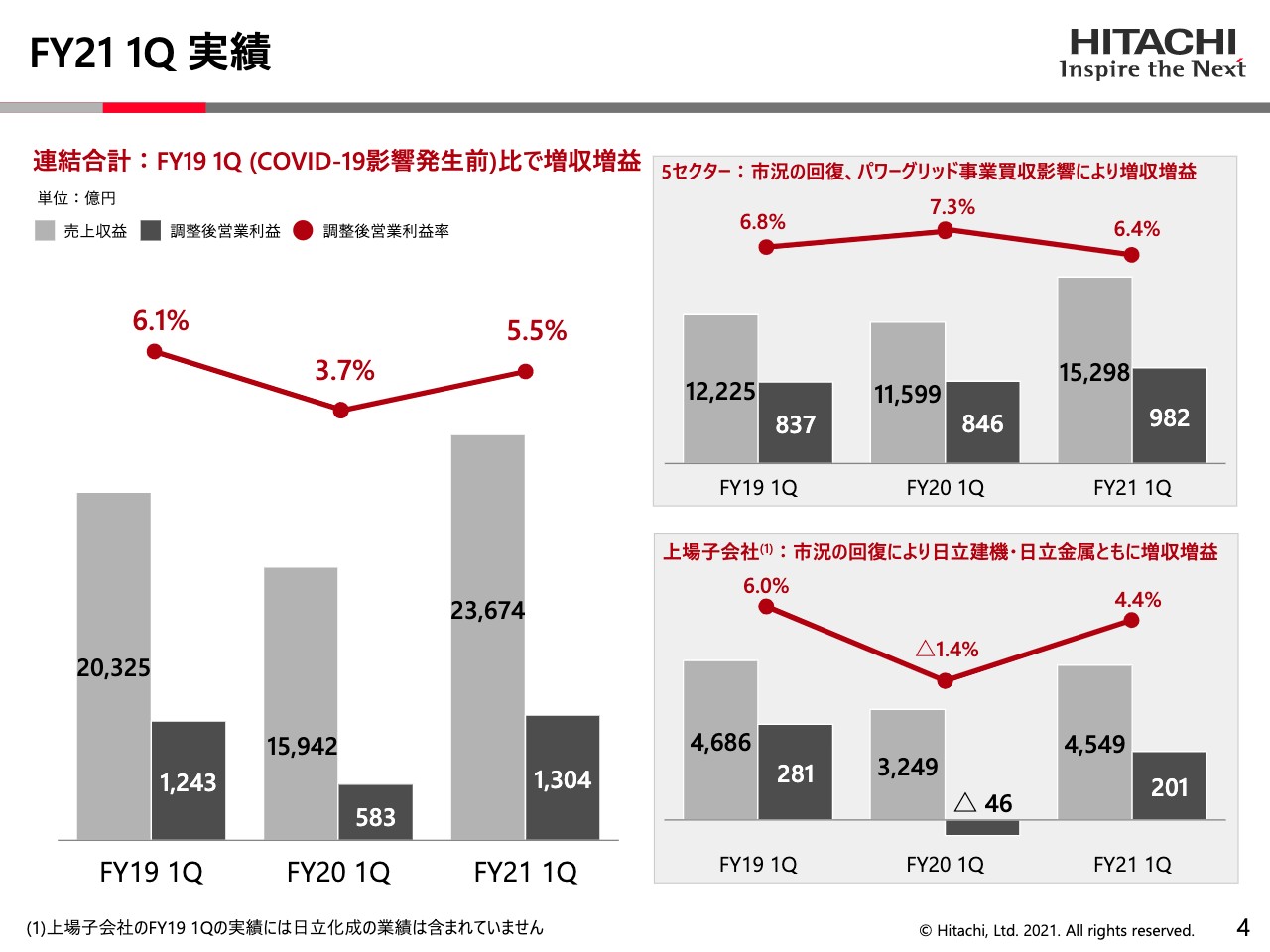

第1四半期の実績です。スライドにグラフが3つあり、いずれも薄いグレーが売上収益、濃いグレーが営業利益、赤い折れ線が営業利益率を示します。

それぞれのグラフの左側は2019年度の第1四半期、中央は2020年度の第1四半期、右側は2021年度の第1四半期です。2021年の第1四半期は、2019年度、2020年度と比較して、増収増益できています。

2021年度の第1四半期の売上が2兆3,000億円強、営業利益が1,300億円強まで増収増益できています。特に2019年度、2020年度はパンデミックという特殊要因がありましたが、2019年度の巡航できている数字に比べても増収増益であることが非常に大きいと評価しています。

スライド右側は上が5セクター、下が上場子会社である日立建機と日立金属の状況です。5セクターのほうはご覧のとおりで、こちらも2020年度第1四半期と2021年第1四半期を比較すると増収増益できています。

しかし、営業利益率は2020年度の第1四半期が7.3パーセントあったのが、今年度の第1四半期は6.4パーセントまで下がっていますが。これは、日立ABBパワーグリッドの取り組みによるPPAの償却、400億円強のモータリゼーションを背負っていることが効いており、その分で下方に落ちていますが、これを除けば昨年と同じような7.3パーセント近傍の数字になります。

上場子会社についてはV字で回復しています。昨年は日立建機、日立金属ともに非常に大きく市況に打たれましたが、そこから順調に回復しています。

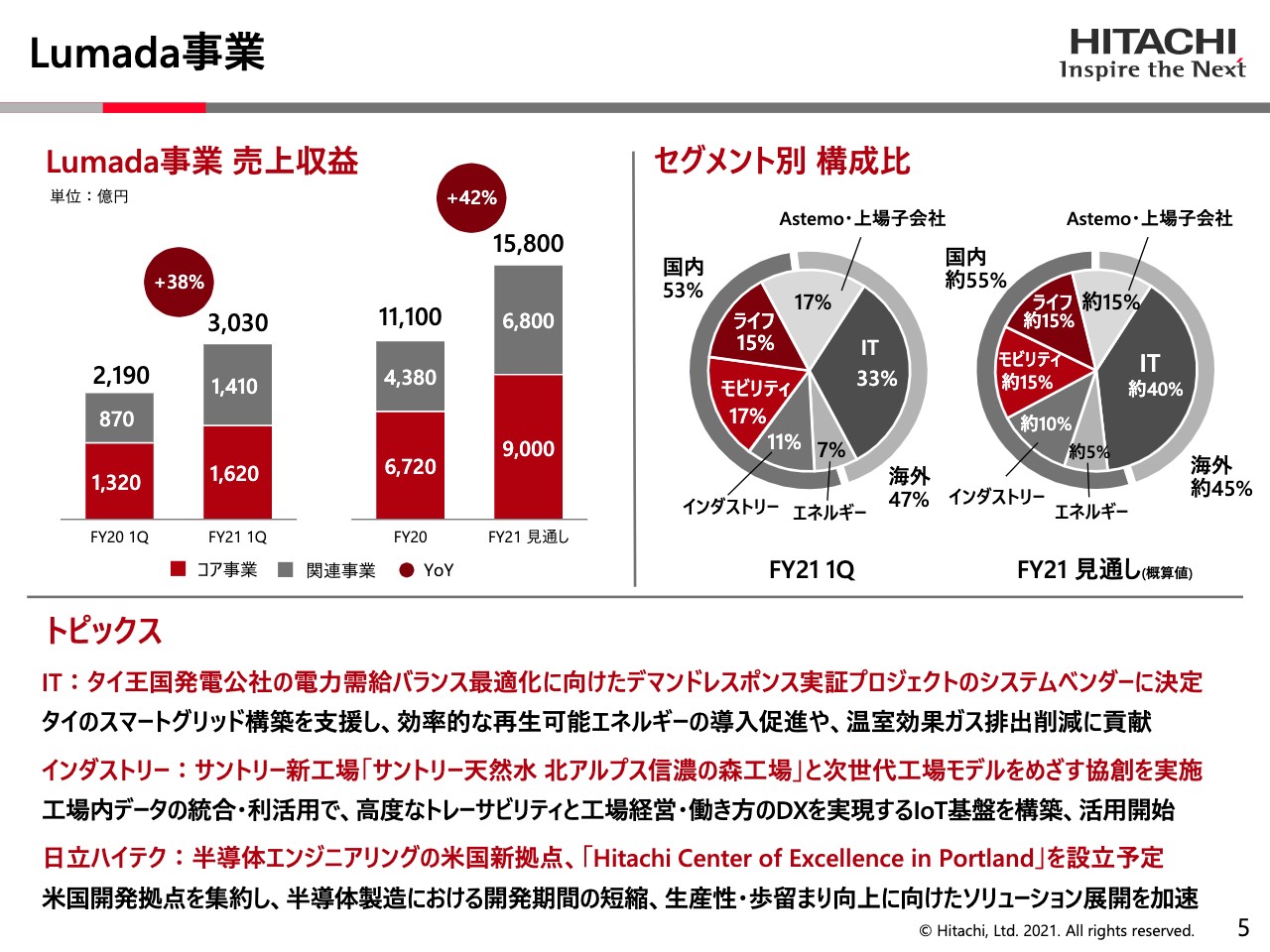

Lumada事業

戦略事業のLumadaの内容です。2つの棒グラフについて、左側は昨年と今年の第1四半期の比較で、計画どおり増えています。赤い部分はコア事業で、今年は1,620億円と、昨年比で当然増えています。グレーの部分は関連事業で、今年は1,410億円と昨年比で増えており、合計で3,030億円、昨年比で38パーセント増えています。

右側の棒グラフは通年の見通しで、同じように増えています。今年は約1兆6,000億円、昨年比で42パーセント増える見通しで、当初お伝えした目標から変えておらず、こちらの数字を堅持しています。

2つの円グラフは、セグメント別の構成比率です。左側の円グラフが今年の第1四半期、右側が通年の見通しです。少々細かくて見にくいですが、外側の円に、これらの事業の国内および海外の比率を記載しています。

第1四半期の方をご覧いただくと、国内が53パーセント、海外が47パーセントとなっています。各セクターでは、33パーセントがIT関係です。右側の通年の比率をご覧いただくと、国内が55パーセント、海外が45パーセントで、ITは40パーセントまで上がります。約半分の事業が、海外かつLumada関連になってきたということです。

スライドの下部には、市況のトピックスを3つ記載しています。1つ目は、IT関係では、タイ王国発電公社のデマンドレスポンスの仕事が取れています。これは、再生可能エネルギーを含めて、エネルギーの最適な配分をどのように行うかというシミュレーションが瞬時にできるような仕組みです。こちらについて、当社がシステムベンダーとなることが決定しています。

2つ目はインダストリーで、サントリーの天然水の工場における、いわゆる工場のIoTファクトリーです。生産、発注、調達のコントロールを行う部分がさらに進んで、従業員の勤労管理までIoTで行うとして、最新鋭のIoTのアプリケーションにより、その工場の最適化を実現する仕事を取っています。

3つ目は日立ハイテクで、アメリカの西海岸に、半導体製造の上流工程を担うエンジニアリングセンターを作ることを決めました。お客さまと近いところでコラボレーションして、現在の半導体の供給不足に対応していこうと考えています。こちらも裏側にIoTが入って回していきます。以上3つが、今年度、Lumada事業についてご報告できる大きな事項です。

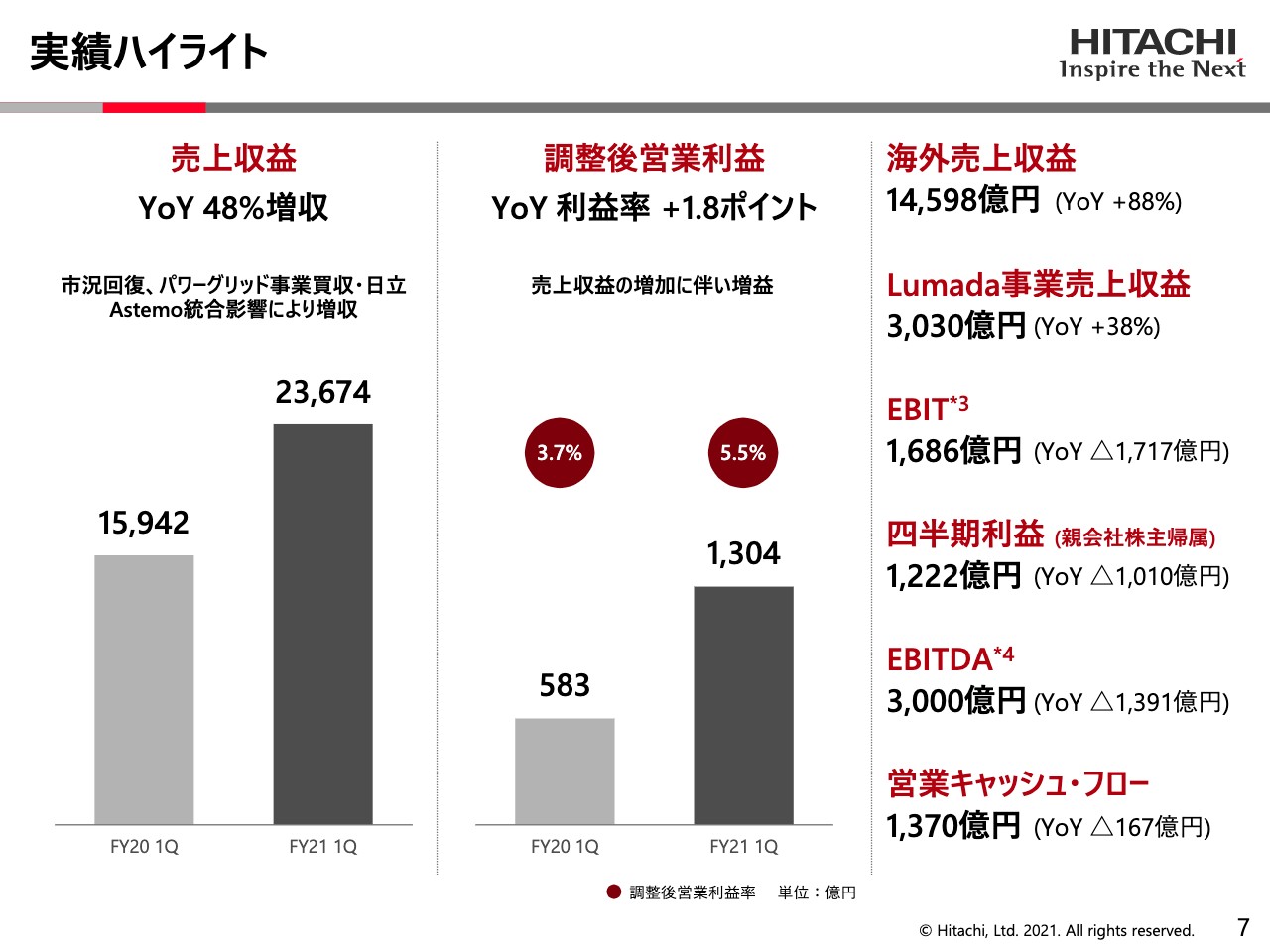

実績ハイライト

実績ハイライトで、改めて数字についてレビューしています。スライド左側が売上収益で、昨年と今年の第1四半期を比べています。YoYで48パーセントの増収で、第1四半期で2兆3,000億円強まで積み上がっています。

中央は調整後営業利益で、YoYで営業利益率は3.7パーセントから5.5パーセント、絶対値で1,300億円強まで積み上がっており、こちらも増収増益になっています。

右側には、損益の具体的な項目で数字を記載しています。海外売上収益の1兆4,000億円強、こちらは先ほどお伝えした「レコードハイ」の数字です。Lumada事業の売上収益は3,030億円、以降はキャッシュ項目で、EBIT、四半期利益、EBITDA、営業キャッシュ・フローと続きます。

キャッシュ項目について、括弧内の数字がYoYでマイナスになっています。これは昨年、日立化成の売却分のキャッシュインがあったため、反動減が出ているものです。

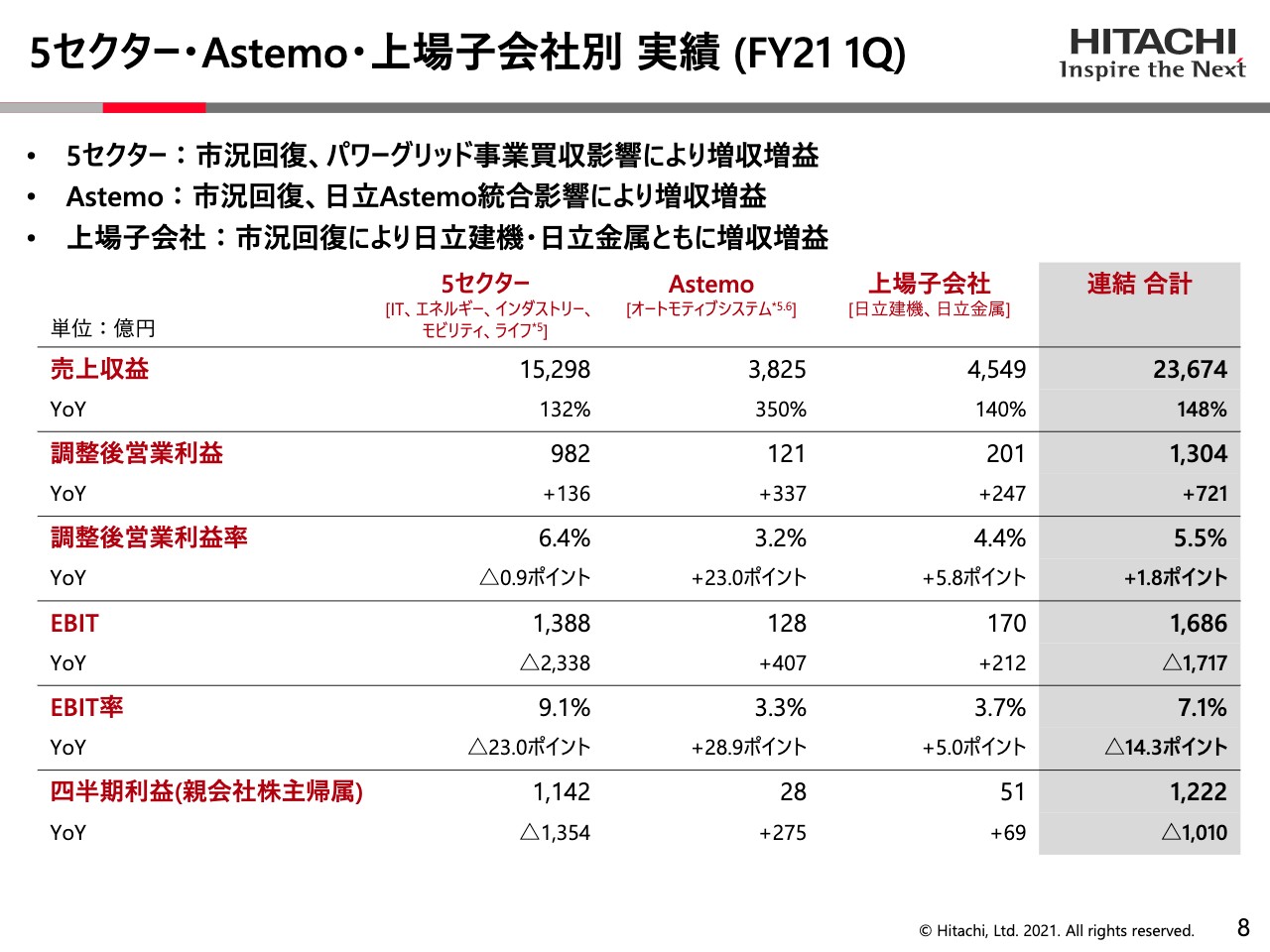

5セクター・Astemo・上場子会社別 実績 (FY21 1Q)

5セクター、日立Astemo、上場子会社の数字を開示しています。今までと違うこととして、従来は5セクターの中に日立Astemoを入れて1つの会社のカテゴリーとし、それとは別に上場子会社2社を開示していましたが、今回から日立Astemoを5セクターから外へ出しています。

理由として、日立Astemoは今年1月から本田技研工業との合弁事業になり、当社の100パーセント子会社ではないため、外へ出したほうがよいだろうと判断しました。5セクター、日立Astemo、上場子会社でそれぞれ数字を出しています。

スライド上部のキャプションにありますが、5セクターは市況回復、パワーグリッド事業の買収効果があったため、増収増益です。日立Astemoも市況が大きく回復しており、本田技研工業との統合効果も効いて増収増益となっています。上場子会社は昨年は非常に打たれましたが、今年になって日立建機、日立金属ともに大きく増収増益に戻しています。

こちらの表でご覧いただきたいのは、2列目の調整後営業利益です。5セクターが982億円、日立Astemoが121億円、上場子会社が201億円で、右側の連結の合計が1,304億円です。この中で1,000億円近い数字となる982億円が、5セクター単体から出ています。

それに付随して、3列目の調整後営業利益率も、5セクターは6.4パーセント、日立Astemoは3.2パーセント、上場子会社は4.4パーセント、右側の仕上がりは5.5パーセントで、やはり親の5セクターが利益のドライバーになっていることがご覧いただけると思います。

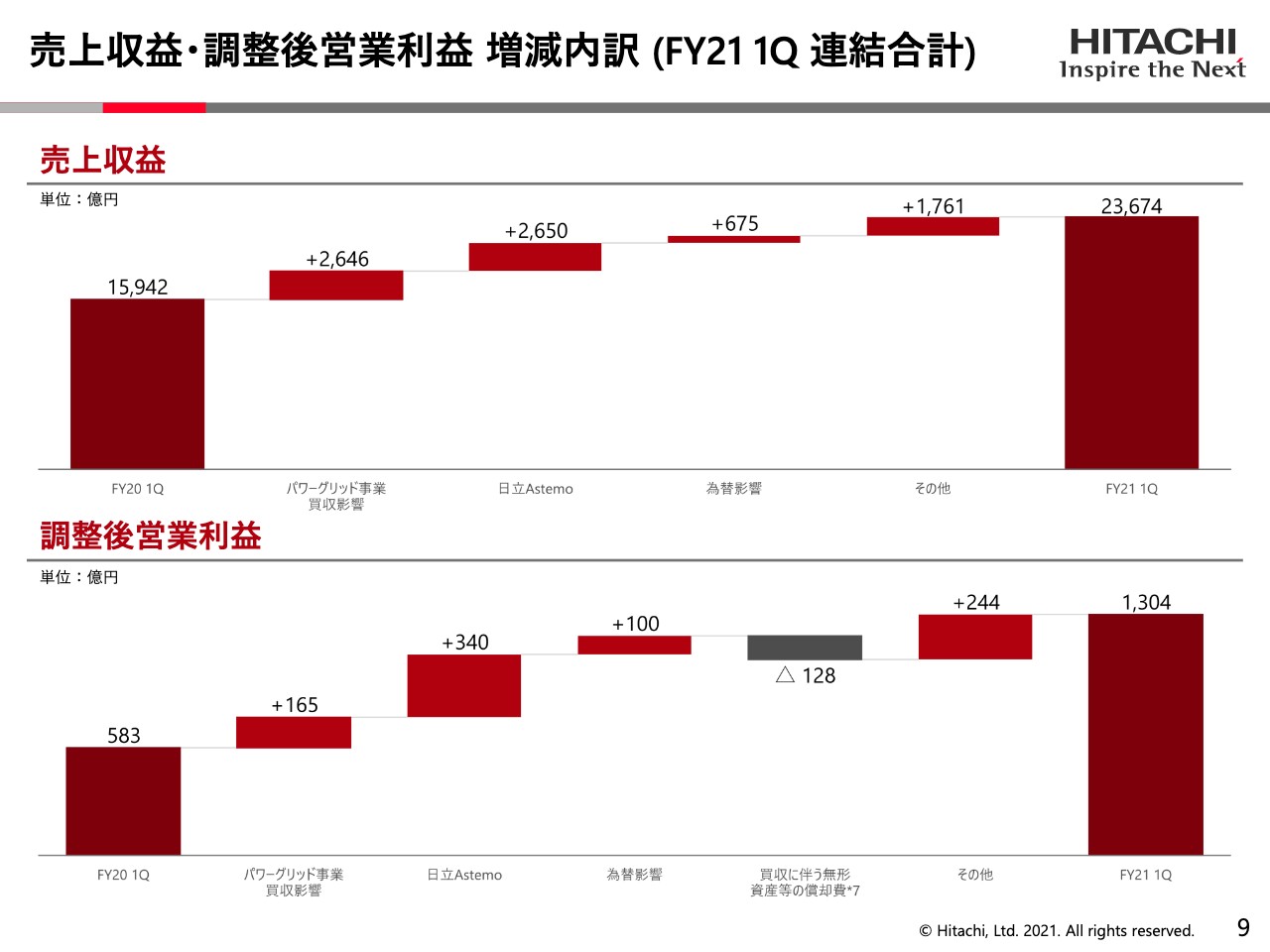

売上収益・調整後営業利益 増減内訳 (FY21 1Q 連結合計)

こちらのスライドでは、売上収益と調整後営業利益を、昨年の第1四半期から今年の第1四半期までに、どのような入り繰りがあったかをウォーターフォール図でトラックしています。

スライド上の売上収益について、左側に昨年の第1四半期の1兆5,000億円強、右に行くにつれて、下に何の出入りがあったかを小さい字で記載しています。パワーグリッド事業の取り込みによる効果がプラス2,646億円、日立Astemoの本田技研工業との合弁による効果が2,650億円、さらに為替の影響、日立金属や日立建機等々のリカバーがあり、その分が1,700億円強効いており、今年の第1四半期は2兆3,000億円強となっています。

後ほど出てきますが、こちらは第1四半期の話なので、ここではGlobal Logicは出てきません。調整後営業利益のグラフも同じような展開です。パワーグリッド事業、日立Astemo、為替の影響と展開して、一番右側の1,300億円強に至ります。

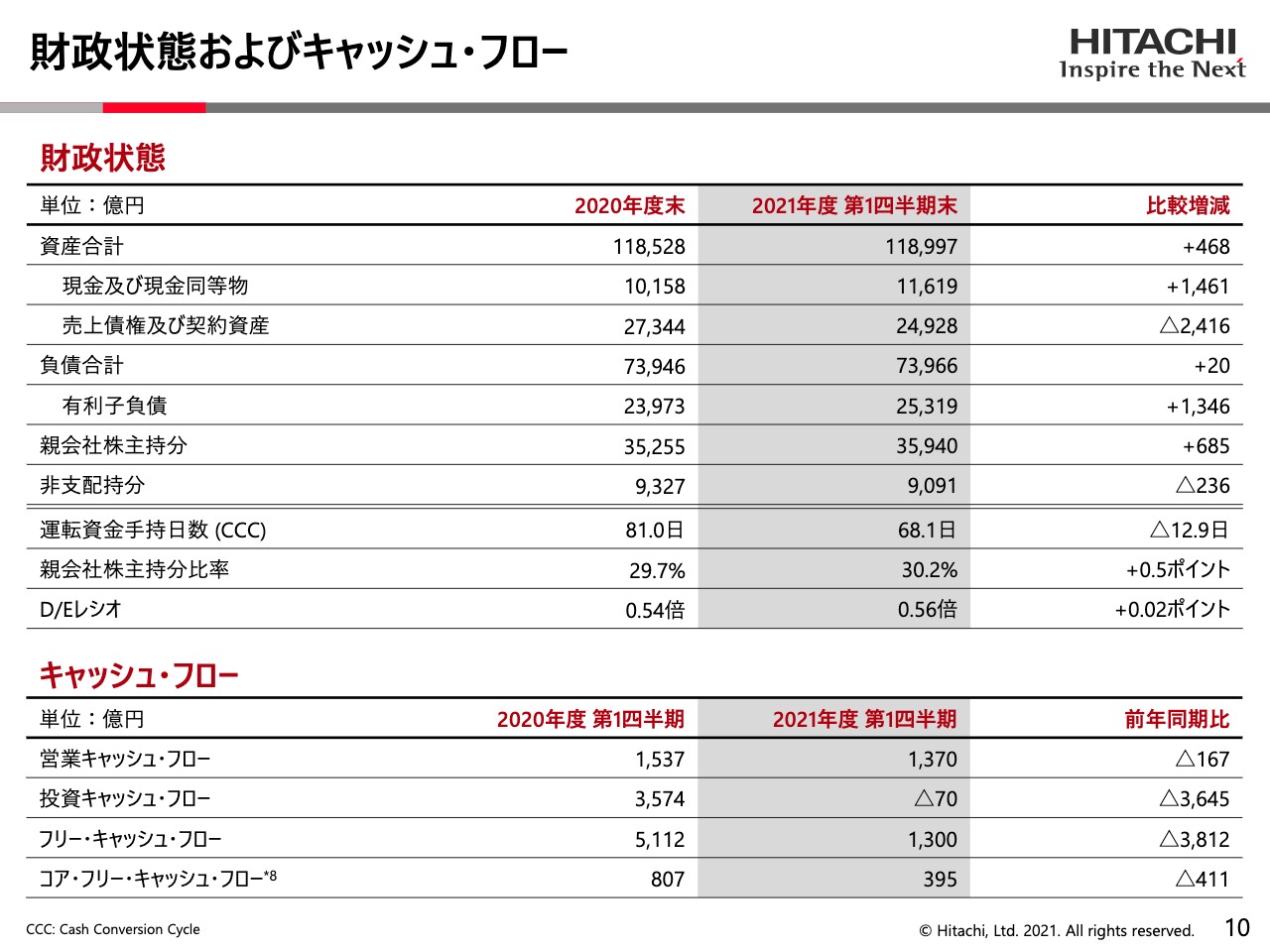

財政状態およびキャッシュ・フロー

財政状態およびキャッシュ・フローについてです。スライドの表の左側が2020年度末で、今年3月です。中央のグレーアウトしている部分が今年6月末で、3ヶ月しか経っていないため、ここでは大きな変動はありませんが、1年で見ると少々風景が変わります。

第1四半期末の状況で特徴的なことをお伝えすると、中央に有利子負債がありますが、グレーアウトのところでは2兆5,000億円強まできています。プラス1,346億円上がっていますが、これはGlobal Logicを買収する時のファンディングによる影響です。

運転資金手持日数、キャッシュコンバージョンについては大きく回復して68.1日になっており、12.9日回復しています。

一番下のD/Eレシオは、Global Logicのファンディングの影響があり、現在0.56倍まできています。当社は歴史的にこのレシオが大変強く、0.3から0.4でずっと推移してきました。そのため、これを従来の0.3、0.4まで戻そうと諸般の努力をしています。

1つ目は営業キャッシュの増財、2つ目は一部資産の売却でデットサービスに充てて返していくことで、0.3から0.4に戻すべく努力しています。来年今頃には相当改善していると計算しています。

キャッシュ・フローについては、営業キャッシュ・フローが1,370億円、コア・フリー・キャッシュ・フローが395億円という数字になっています。

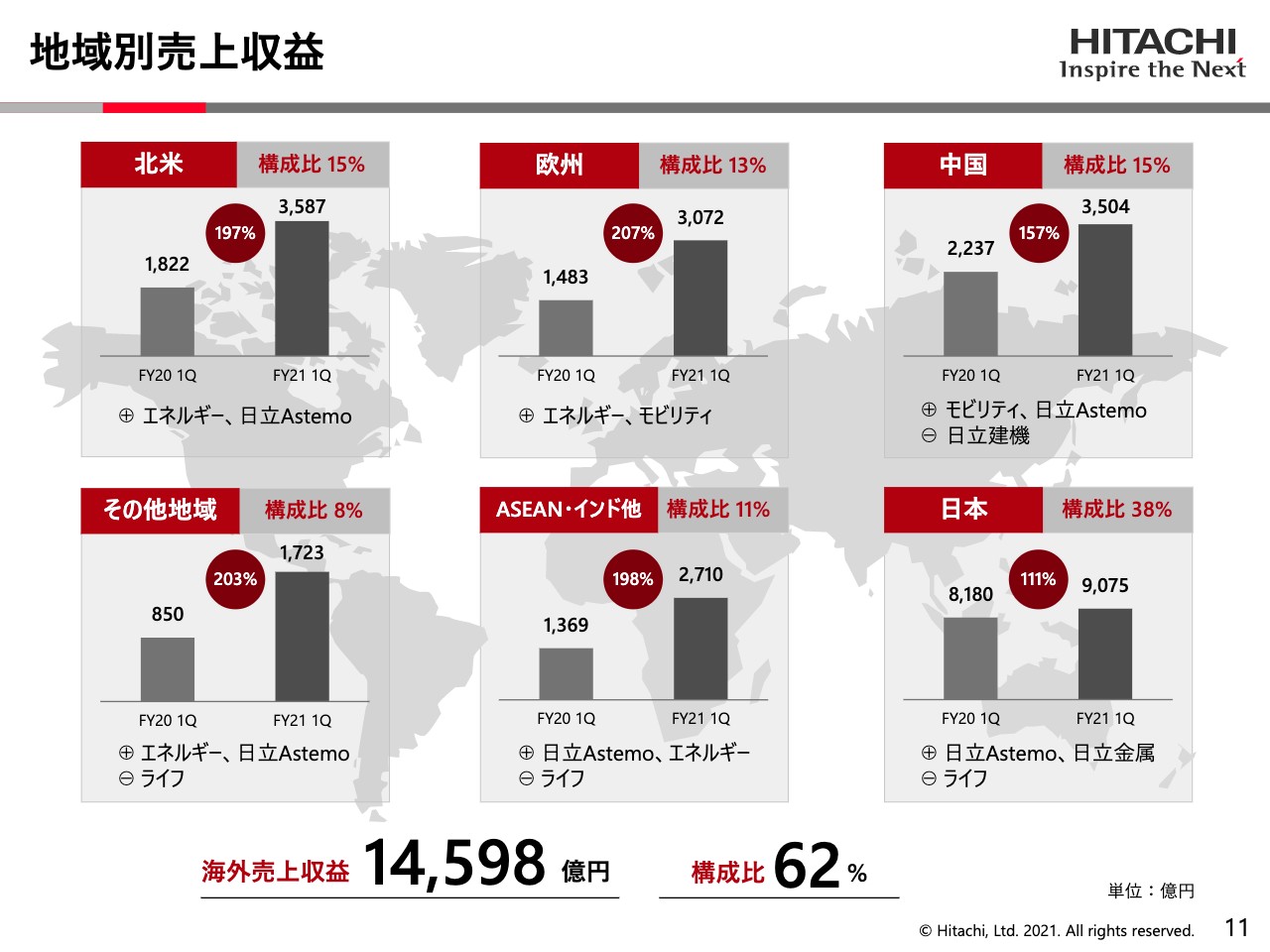

地域別売上収益

冒頭に若干お伝えしましたが、海外の事業の比率が高まっていることに関する詳しい内訳です。スライドを時計回りで、左上の北米から始まり、欧州、中国、日本、ASEAN・インド、その他地域とあります。

ご覧いただきたいのは、サークルの中のパーセンテージです。これは前年の第1四半期から今年の第1四半期の売上の増加率です。左上の北米は197パーセントで、ほぼ2倍です。欧州も207パーセントでほぼ2倍、中国は157で約1.5倍、日本の出遅れというのはここで、成長はしていますが1.1倍少々です。

ASEAN・インド、その他地域も約2倍で、おしなべて海外市場が大きく戻しています。この戻している効果が、各地域の下部に書きましたが、北米、欧州はエネルギーのパワーグリッド事業の買収効果が大きく効いています。

ASEAN・インドも同様にエネルギーが効いています。一方で、日立Astemoも効いており、特に北米、中国で大きく影響しています。日本国内、ASEANでも日立Astemoが寄与しており、エネルギーと日立Astemoが大きく貢献していることがご覧いただけると思います。

スライド下部にあるとおり、海外の売上の構成比率が62パーセントまで上がってきています。従来は57パーセント、58パーセントでしたが、この3ヶ月でここまで上がってきているということは、経営的な戦略性があったということです。ここまでが前半の、第1四半期の数字です。

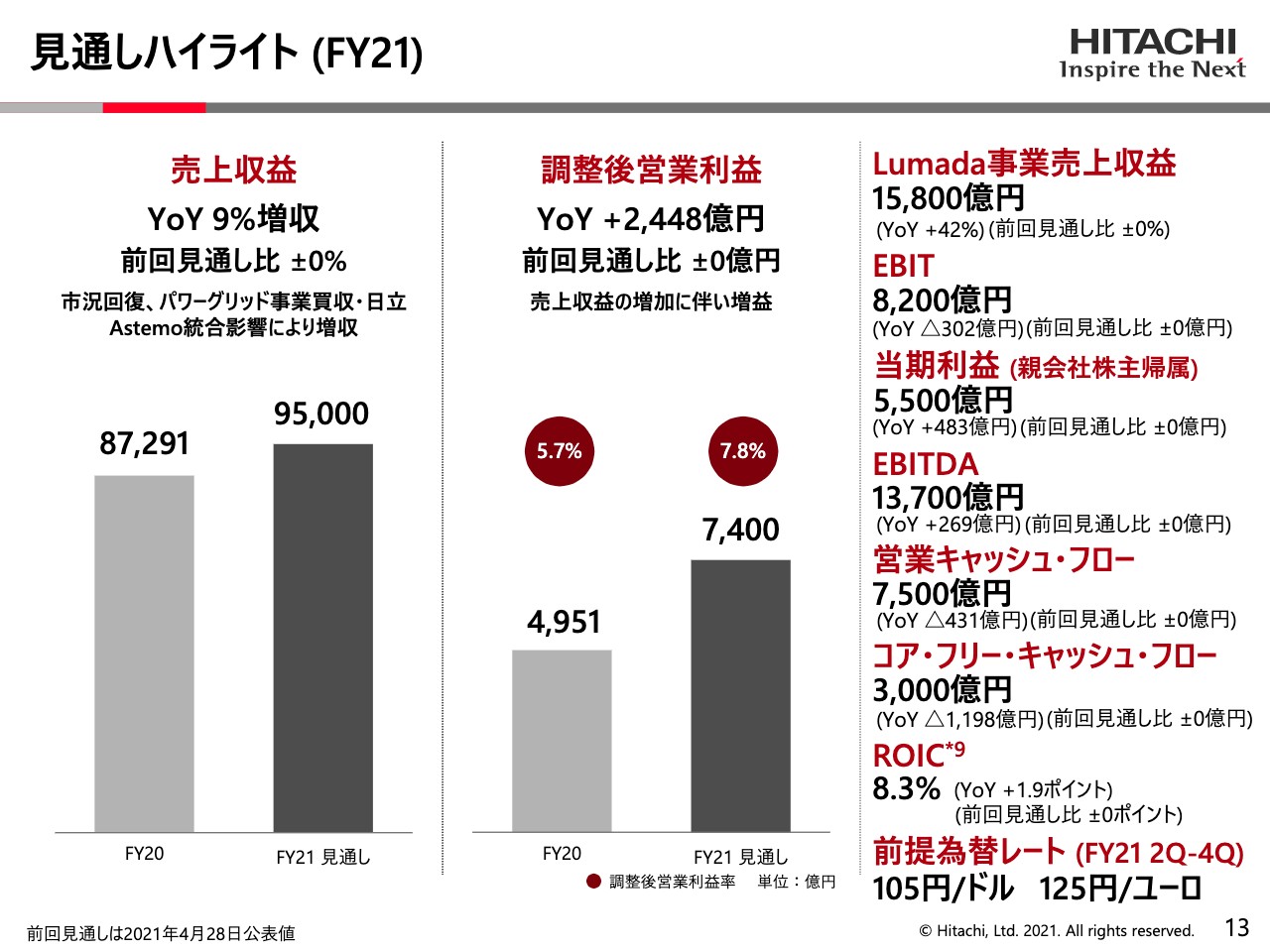

見通しハイライト (FY21)

後半は、通年の見通しです。スライドの左側が売上収益で、中央が調整後営業利益になります。売上収益は上のキャプションにもありますが、YoYで9パーセントの増収、FY2021の見通しが9兆5,000億増収です。

調整後営業利益も、YoYで2,448億円の増益です。グラフをご覧いただくと、5.7パーセントから7.8パーセントまで率が上がり、7,400億円まで積み上がっています。

スライド右側の具体的な数字をご覧ください。Lumada事業から始まり、その下にはキャッシュ項目があります。

目標を変えておらず、括弧の中にある前回見通し比はすべてプラマイゼロ億円で出しており、見通しを変えていません。ROICも8.3パーセントまでいくとして変えていません。為替レートも、社内では105円/ドルで計算しています。

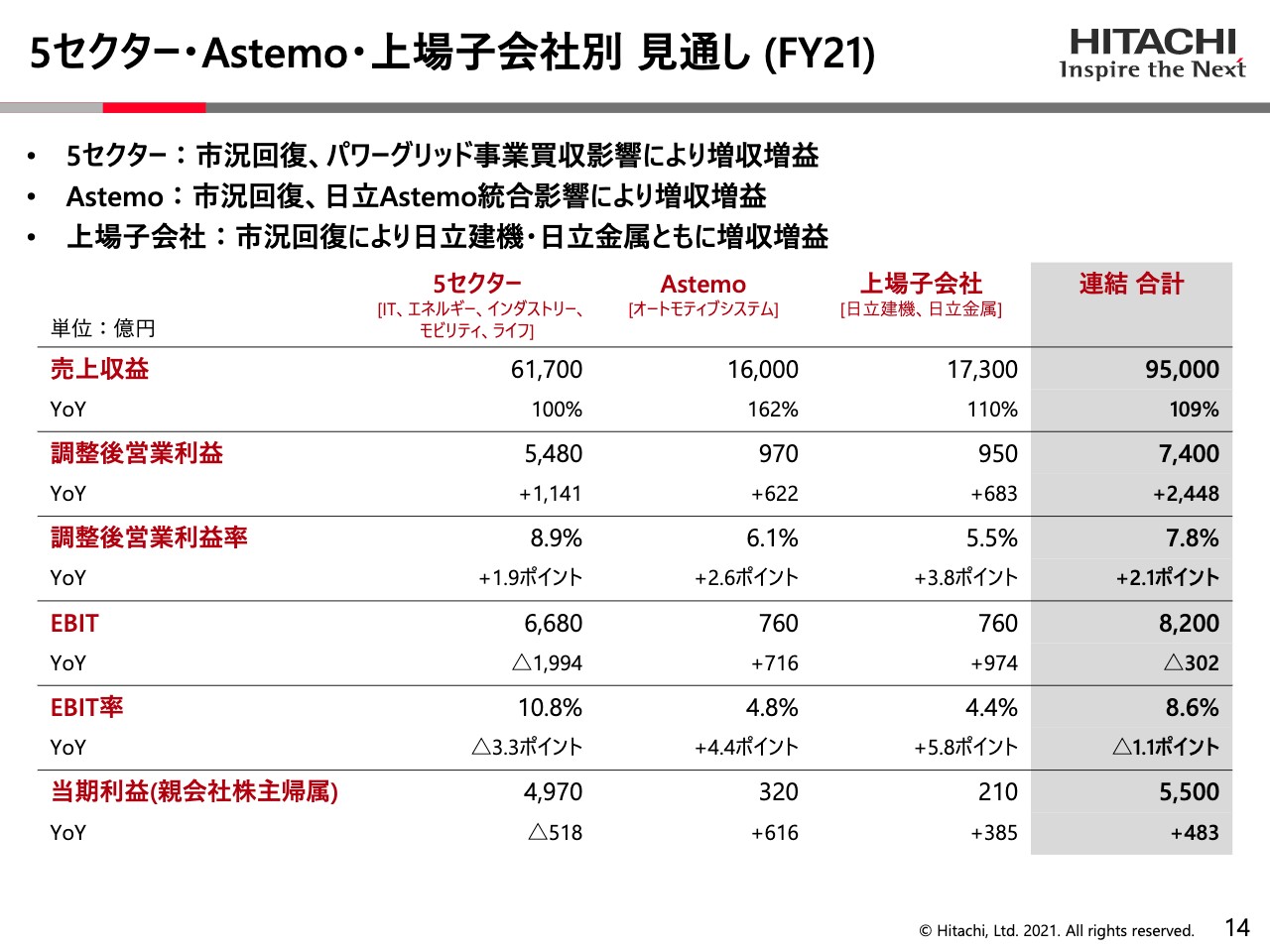

5セクター・Astemo・上場子会社別 見通し (FY21)

先ほど前半でお伝えしたカテゴリーについて、5セクター、日立Astemo、上場子会社と通年で開示しています。スライド上部のキャプションにあるとおり、5セクターは増収増益、日立Astemoも増収増益、上場子会社も増収増益でずっと回復してきています。

2つ目のラインの調整後営業利益をご覧いただくと、5セクターが5,480億円、日立Astemoが970億円、上場子会社が2社で950億円、仕上がりで7,400億円となっています。この7,400億円と5セクターの5,480億円をご覧いただくと、だいたい全体の収益の75パーセントを5セクターから上げていることがわかると思います。

調整後営業利益率は、5セクターは8.9パーセント、日立Astemoは6.1パーセント、上場子会社は5.5パーセント、全体7.8パーセントです。

現在、中計で「10パーセントの営業利益を2021年度で達成しよう」ということでオリジナルに作りましたが、5セクターの8.9パーセントという値は、昨年のパンデミックの影響で1年遅らせて2022年度の達成ということになっています。特に5セクターの展開に関しては、おそらく年度を締めると8.9パーセントを超えて、9パーセントに達すると考えています。極めて10パーセントに近く、単体として成長していると思います。

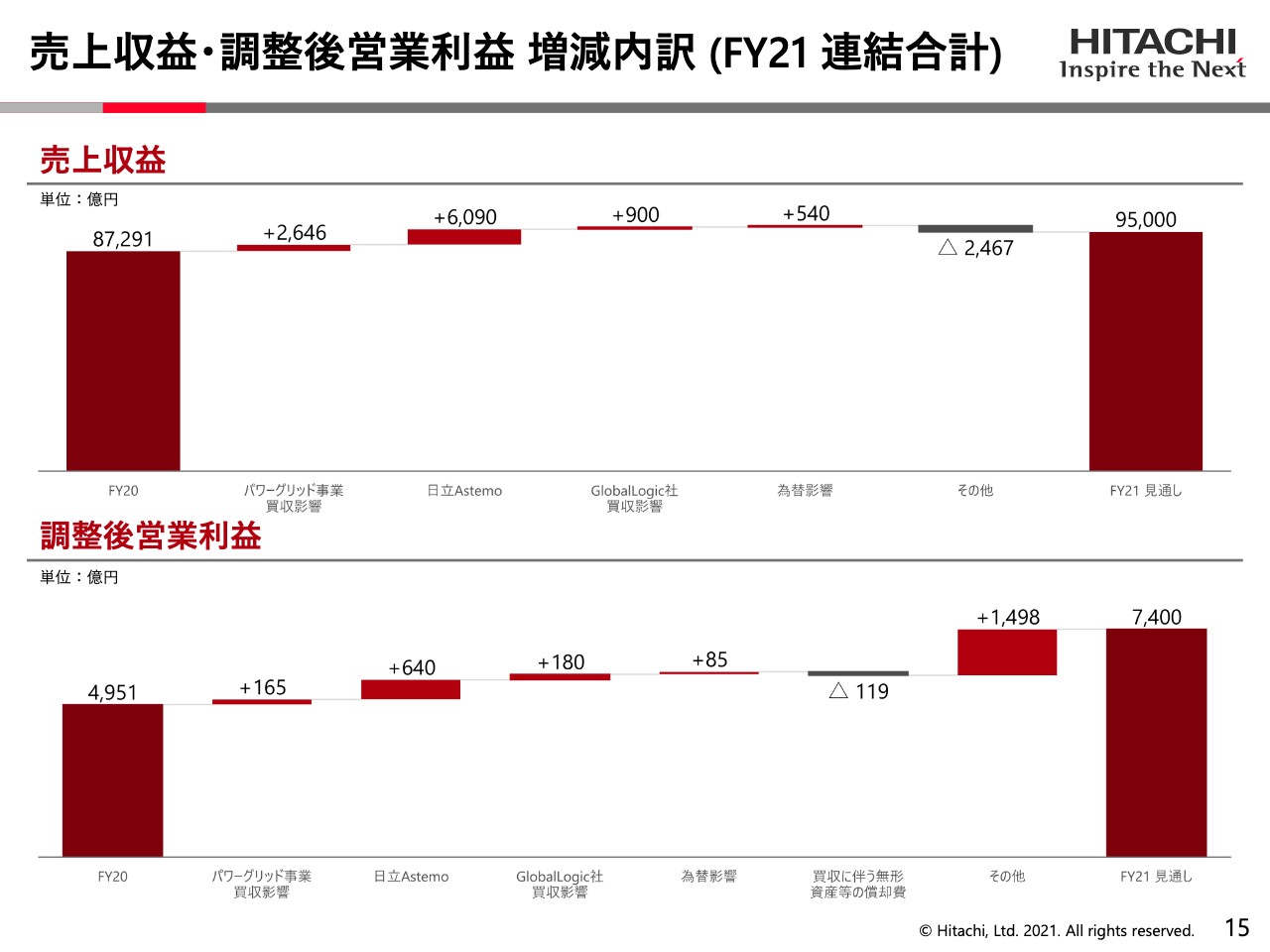

売上収益・調整後営業利益 増減内訳 (FY21)

前半の第1四半期と同様に、通年で昨年から今年まで展開しているトラッキングの表です。スライド上の売上収益では、パワーグリッド、日立Astemoで増収効果があり、Global Logicで900億円入ってきて、為替の調整と続きます。先ほどお伝えしたように海外家電事業における合弁会社設立等々があり、その他はマイナスで、一番右側の仕上がりは9兆5,000億円になります。

下の表が調整後営業利益で、同じように展開しています。パワーグリッド、日立Astemo、Global Logicが入り、右側の7,400億円が仕上がりの数字です。

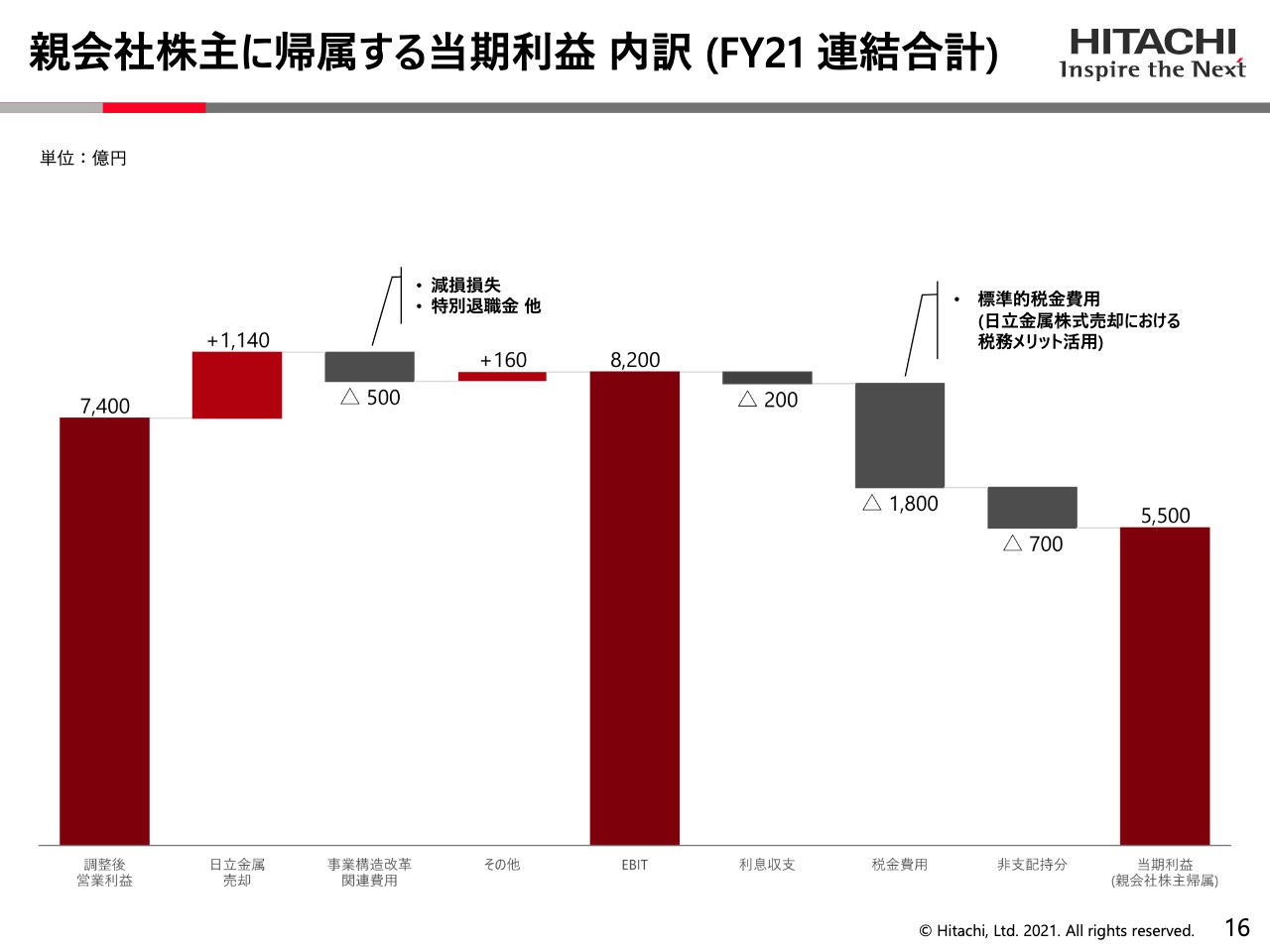

親会社株主に帰属する当期利益 内訳 (FY21 連結合計)

ボトムの数字です。当期利益がどうなるかを、スライド上のグラフで左から右へ展開しています。一番左側の7,400億円は今年度の3月末の調整後営業利益ですが、これが右端の当期利益の5,500億円まで、どのように展開していくかをご説明します。

日立金属の売却を現在進めており、おそらく11月ぐらいにはTOBをかけられると考えてスケジュールを組んでおり、売却益が入ってくる予定です。諸般の事業の構造改革費用が出て、中央のEBITは8,200億円となります。また、利息収支や税金費用、非支配持分のマイナスがあり、一番右側の当期利益は5,500億円となっています。

IT

ここからは、細かくなりますが、各セクターごとの参考資料を用意しています。一番左側に売上収支、中央に調整後営業利益、右側にEBITを出しています。

見方としては、例えばスライド左側の売上収益で言いますと、左側の枠内の棒グラフが昨年と今年の第1四半期の比較です。右側が通期の比較です。ITでは、第1四半期、通期のどちらも増収とご覧いただけます。中身は少々色を変えており、小さい字ですが、濃いグレーがフロントビジネス、薄いグレーがサービス&プラットフォームと分けて記載しています。

中央が調整後営業利益で、同じように左側が第1四半期、右側が通年の比較になります。利益率は通年になると12パーセントまで戻ってきます。スライド右端のEBITは、キャッシュ項目は両方とも増加傾向にあることをご確認いただけると思います。

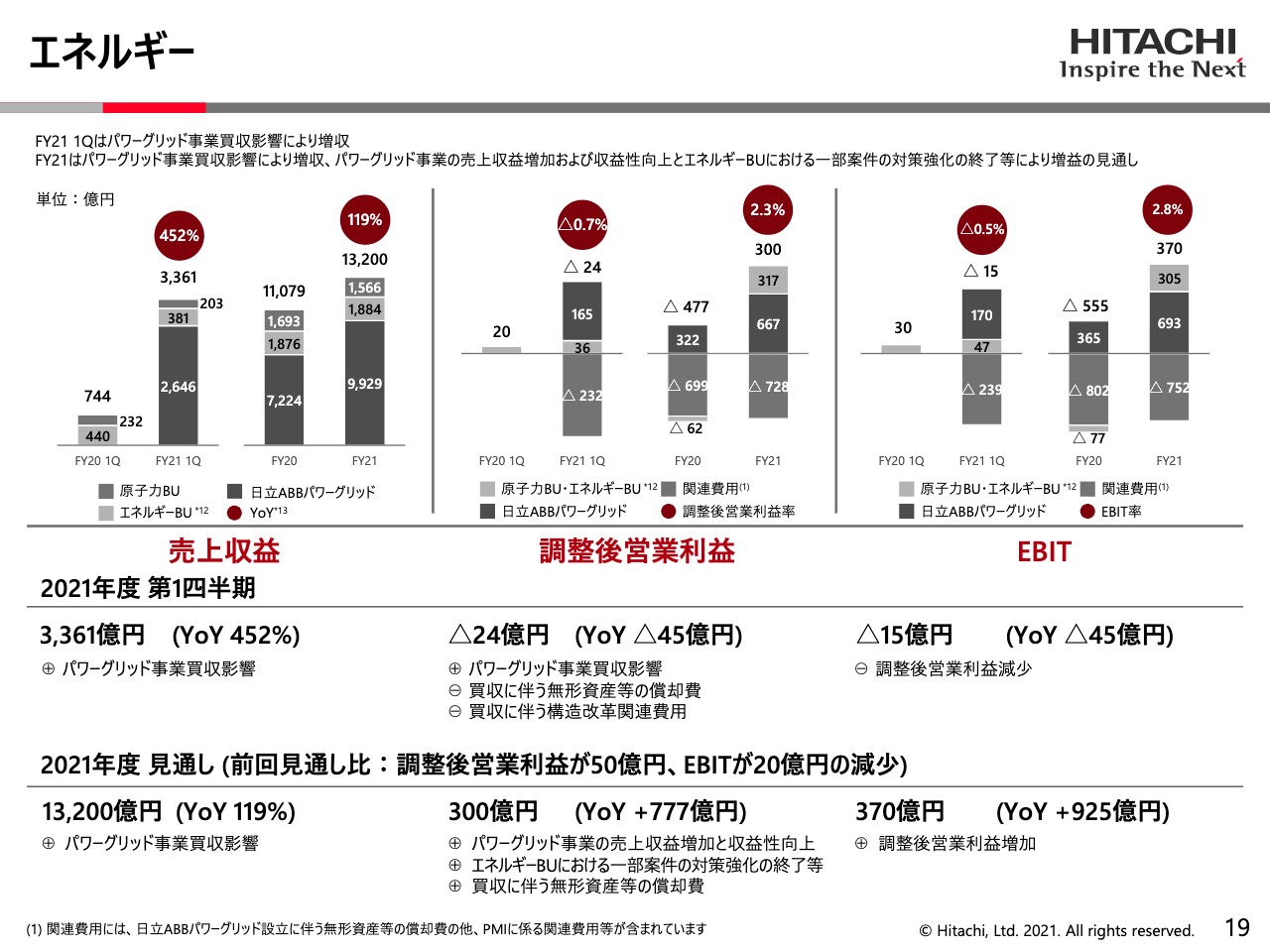

エネルギー

エネルギーも同じように、一番左側の売上収益は第1四半期も通年も増収増益、営業利益も増益、EBITのキャッシュ項目も増益で動いています。

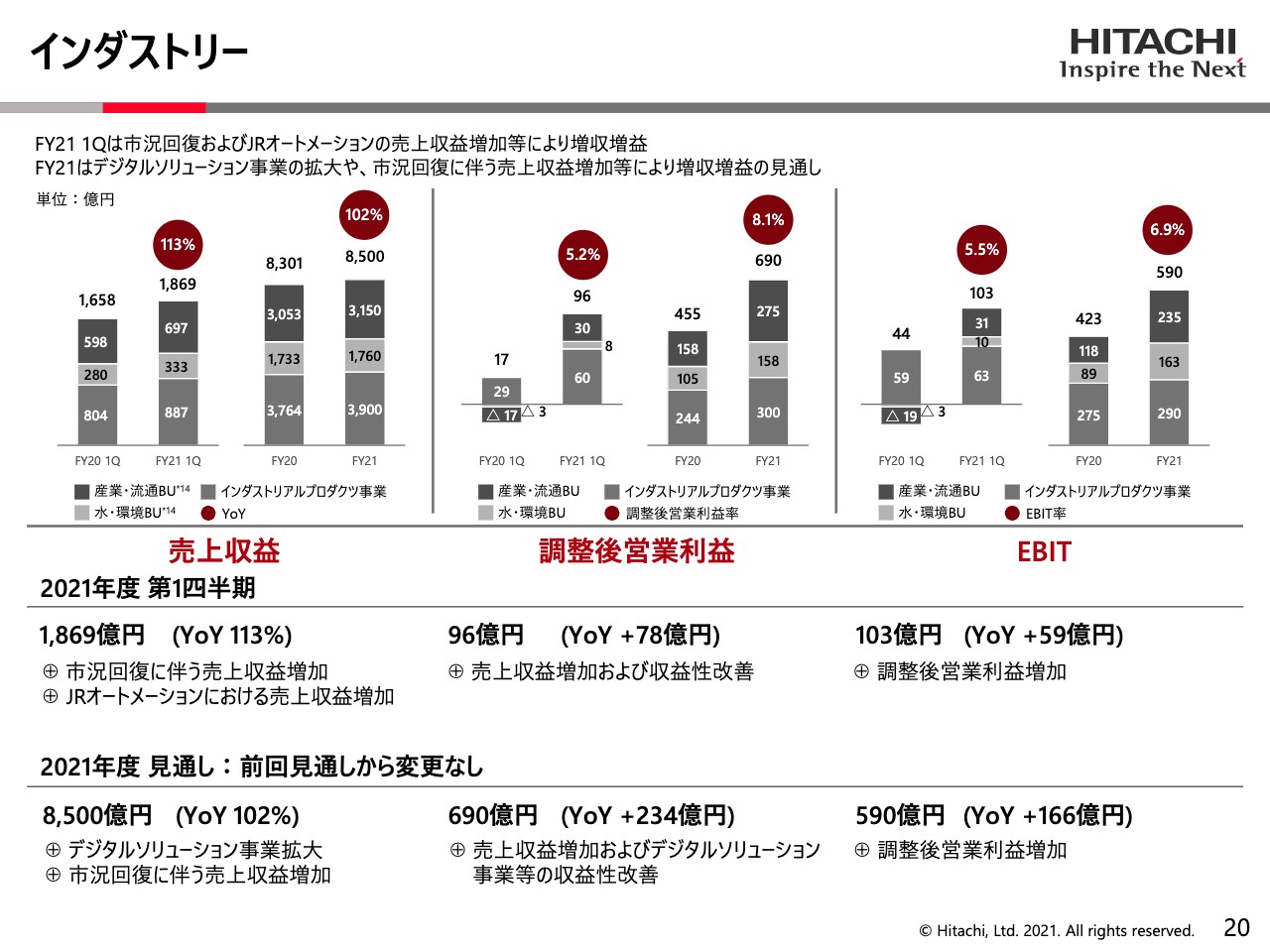

インダストリー

インダストリーも同様の傾向です。ここで特にご覧いただきたいのは、スライド中央の調整後営業利益で、第1四半期で5.2パーセントでしたが、通年で8.1パーセントと大きく回復しています。EBITのキャッシュ項目も増えています。

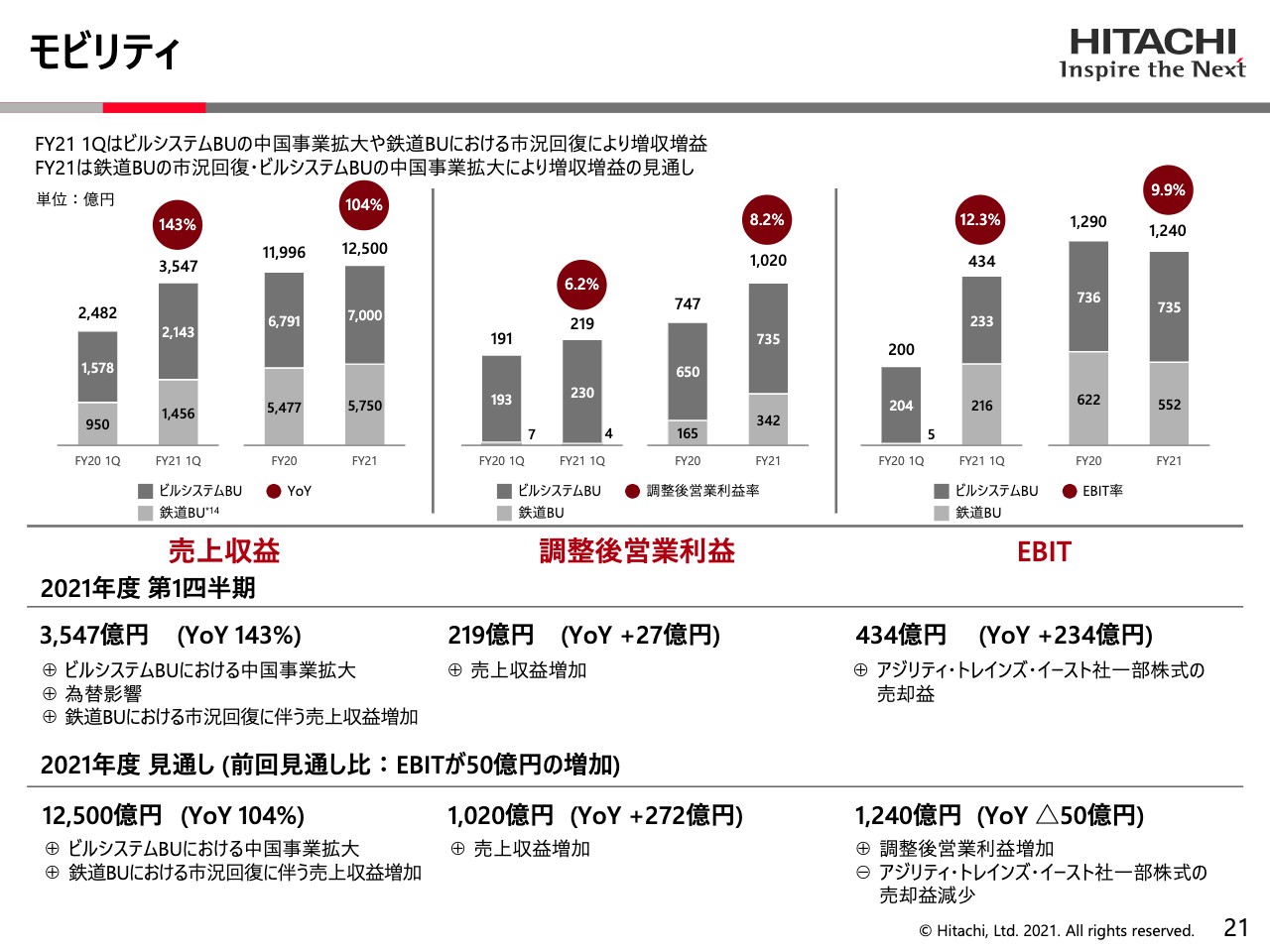

モビリティ

モビリティはずっと増収増益ですが、EBITが通年で若干減っています。これはスライド下部の2021年度の見通しにも記載していますが、昨年にイギリスのアジリティ・トレインズ・イーストの株の売却があったため、その反動減が出ているということです。

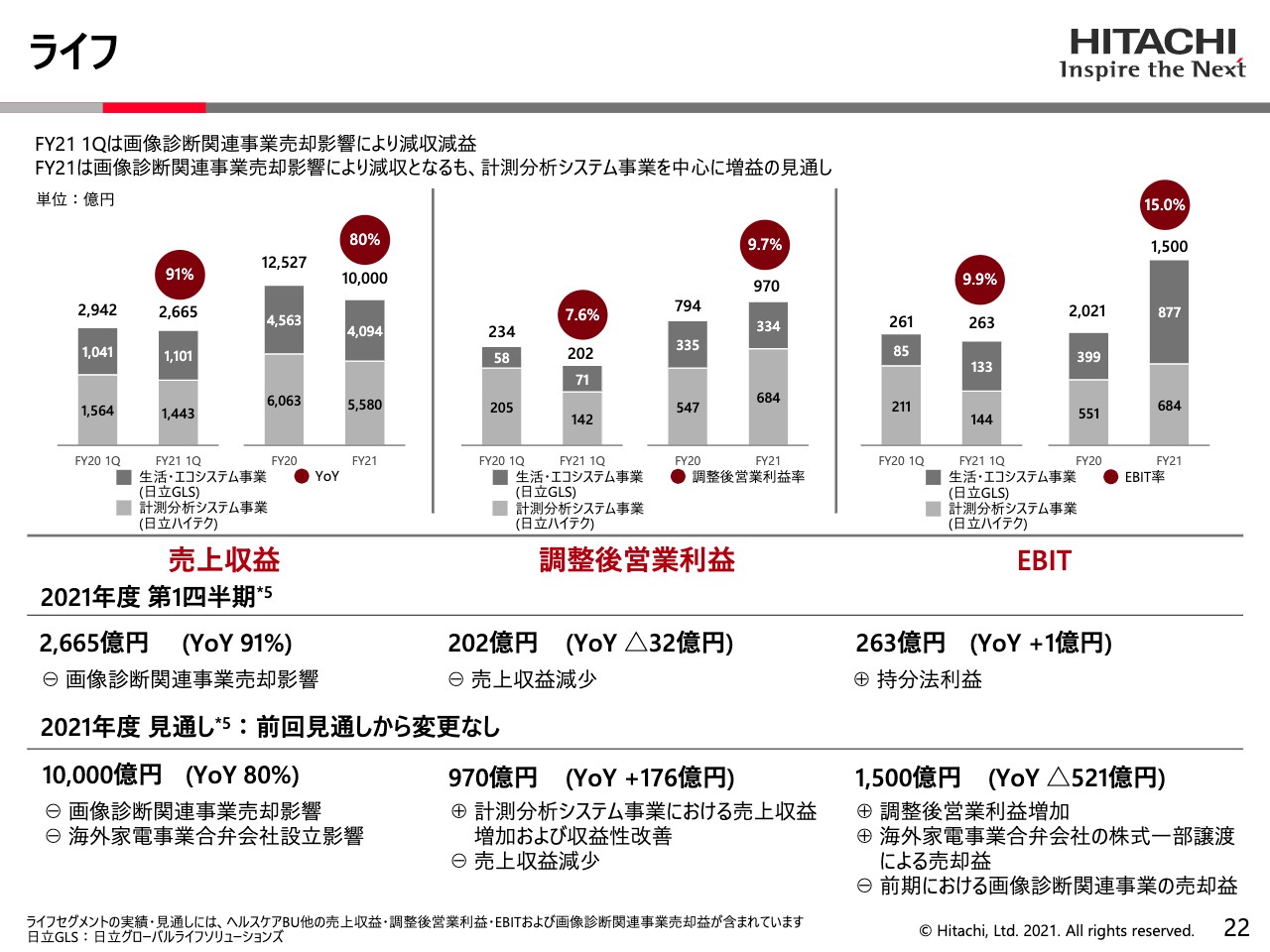

ライフ

ライフは、海外事業の家電の合弁会社設立、あるいは画像診断関連事業の売却等があり、売上収益の欄にあるとおり、減収になります。この2つの事業が影響していますが、調整後営業利益のところをご覧いただくと通年で増やしており、利益率は9.7パーセント、金額は970億円まで上がることになっています。

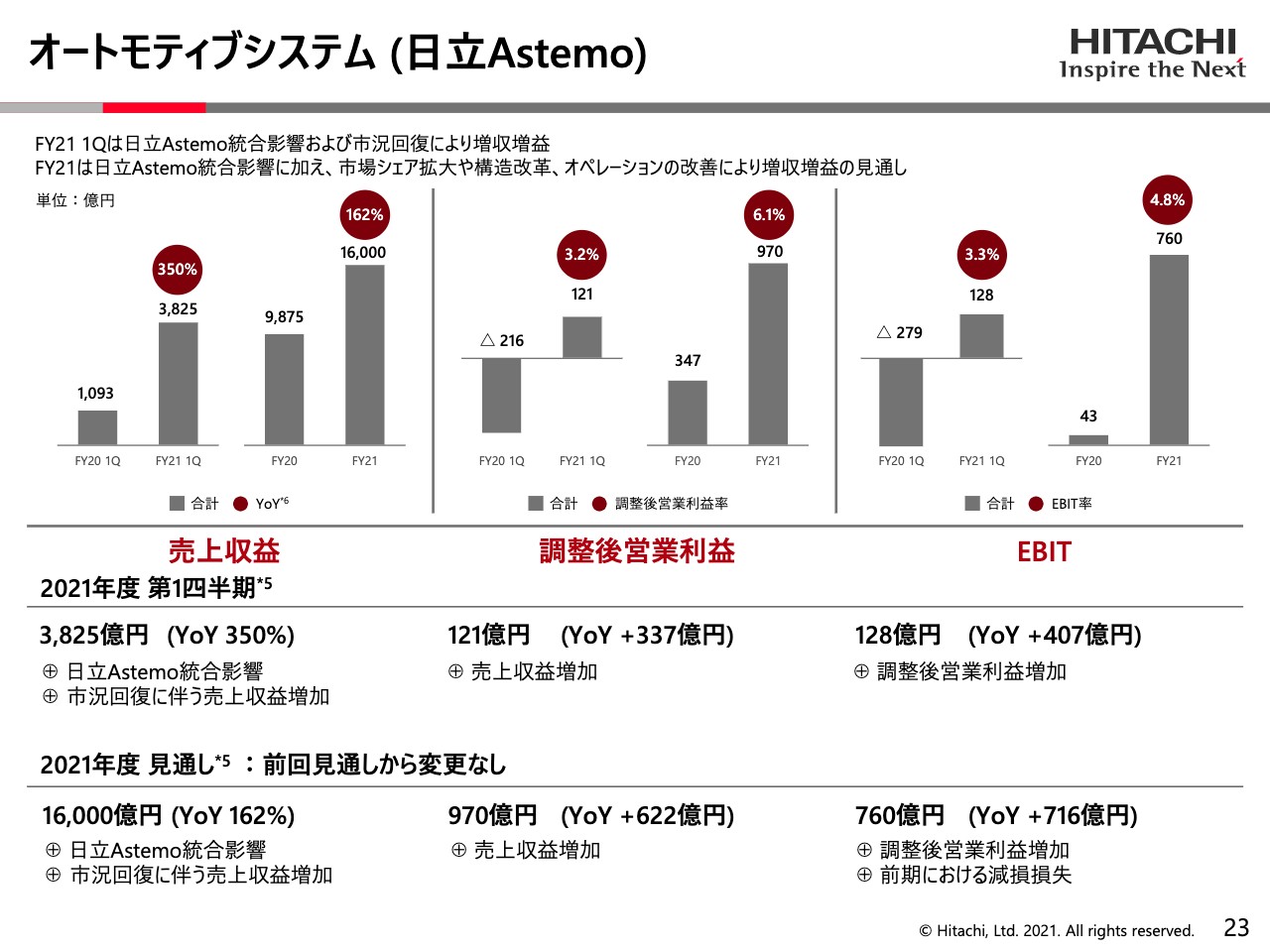

オートモティブシステム (日立Astemo)

日立Astemoは、再三お伝えしていますが、市況が回復しています。売上収益、調整ご営業利益ともに増収増益、EBITでも増えることになっています。

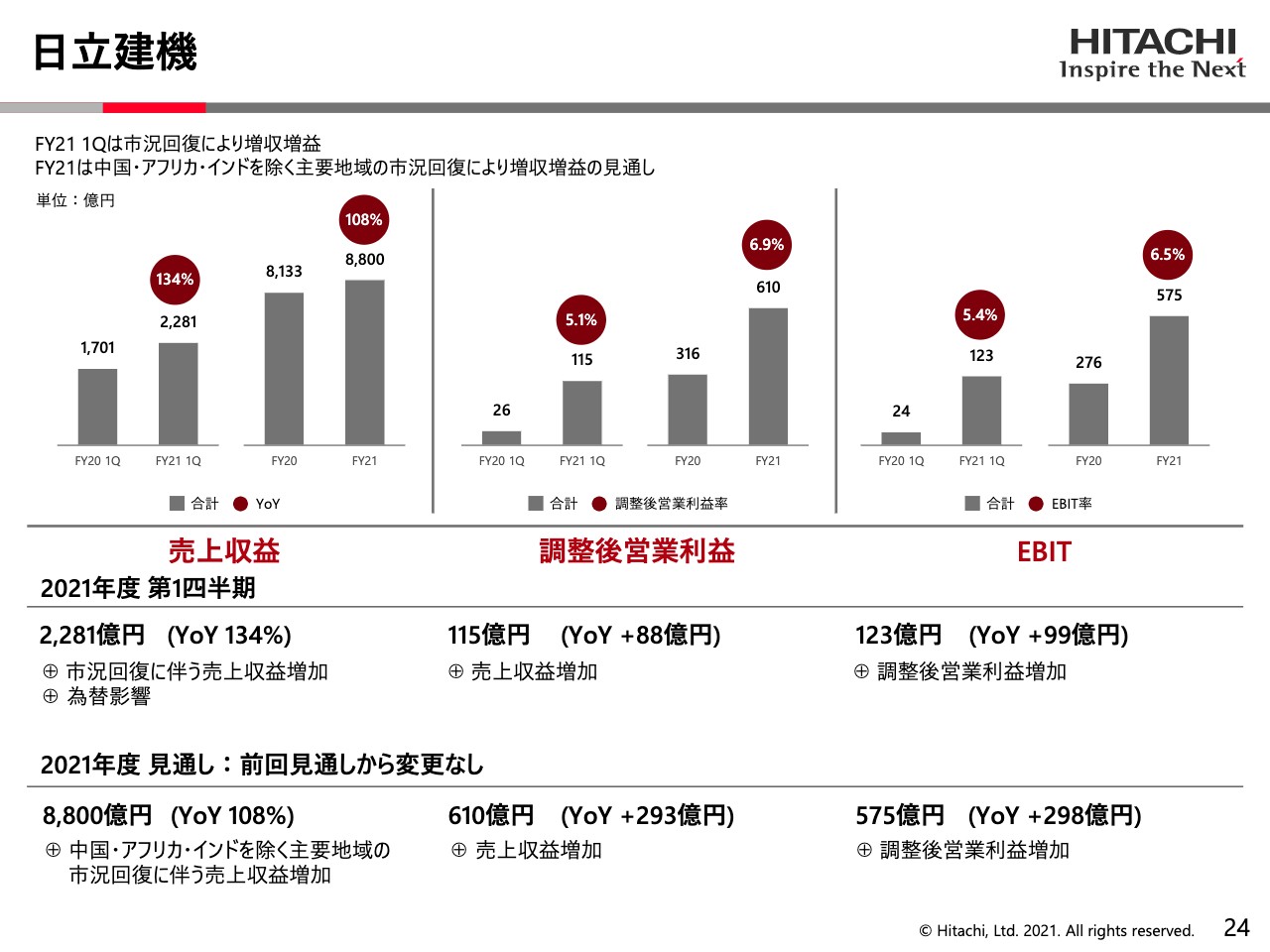

日立建機

2つの子会社については、大きく戻しています。日立建機は、調整後営業利益をご覧いただくと、通年で610億円、利益率も6.9パーセントまで戻しています。もちろんキャッシュフローも増えることになります。

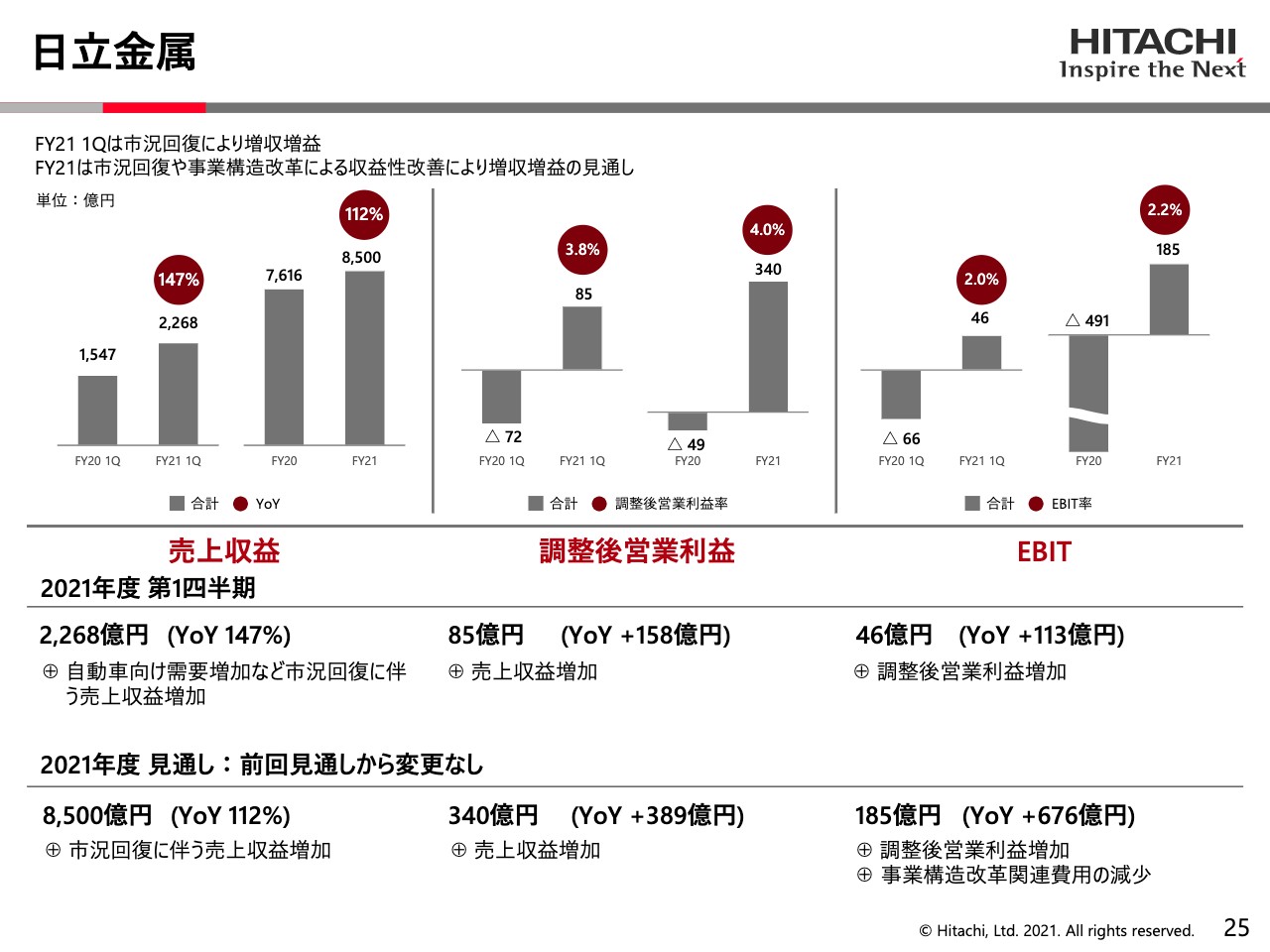

日立金属

日立金属は昨年がマイナスで、そこと比較すると非常に大きく戻しています。調整後営業利益では、金額で340億円、利益率で4パーセントまで戻しています。子会社の2つとも、それぞれのスライド下部に記載していますが、前回の見通しから何も変更を加えていません。

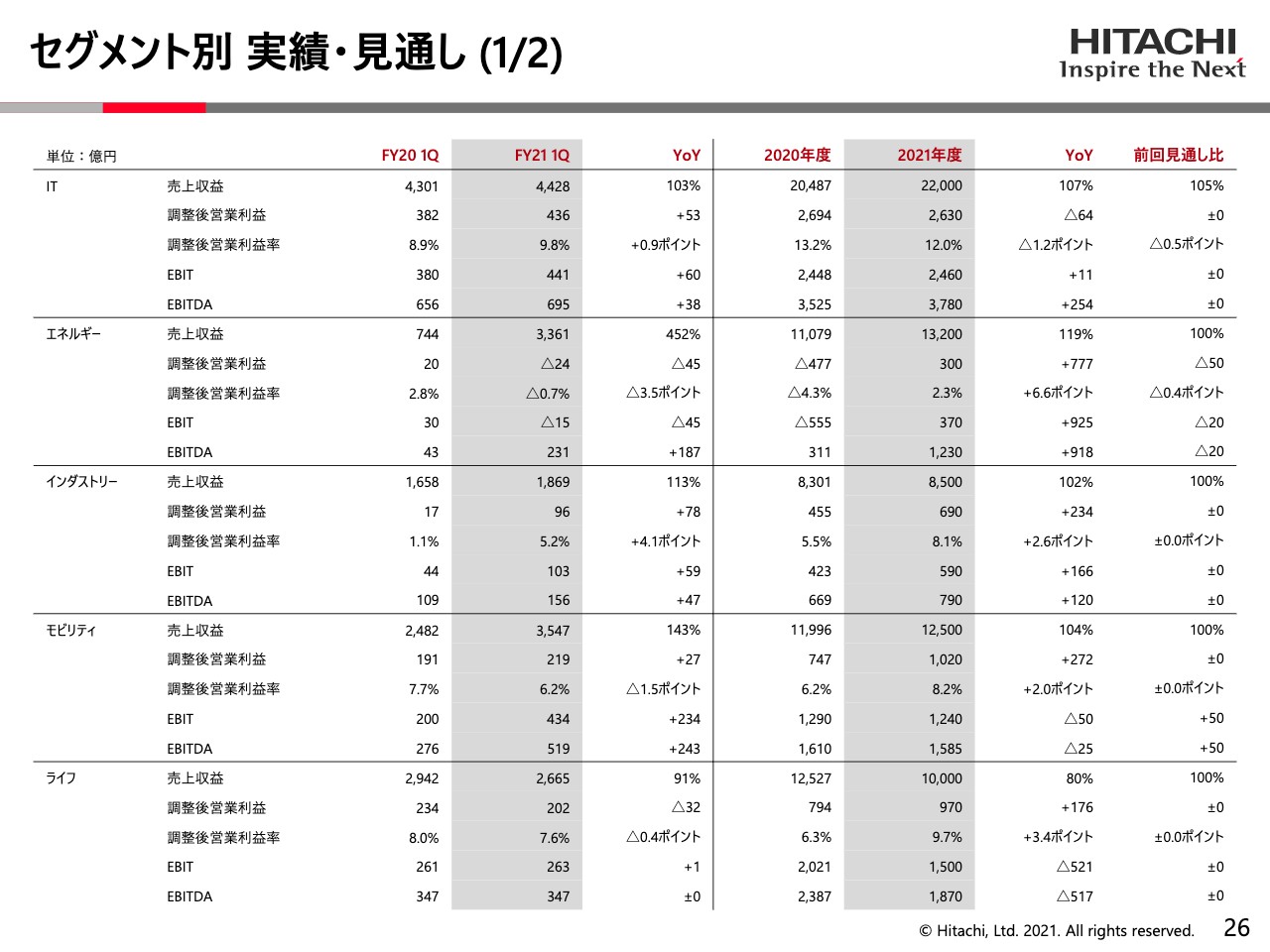

セグメント別 実績・見通し (1/2)

最後に、スライド2ページに渡り各セクターごとの数字の比較を展開しています。中央に2020年度と、グレーアウトした2021年度の通年の見通しを出しています。ここの比較でご覧いただくと非常によいと思います。

例えば、一番上の列のITに関して、上から2行目の調整後営業利益は、2020年度が2,694億円、今年は2,630億円です。利益率では、昨年が13.2パーセント、今年は12パーセントとご覧いただけます。ITは、Global Logicの償却が入ってくるためこのような数字になっていますが、他はすべて前年に比べて数字は増えています。

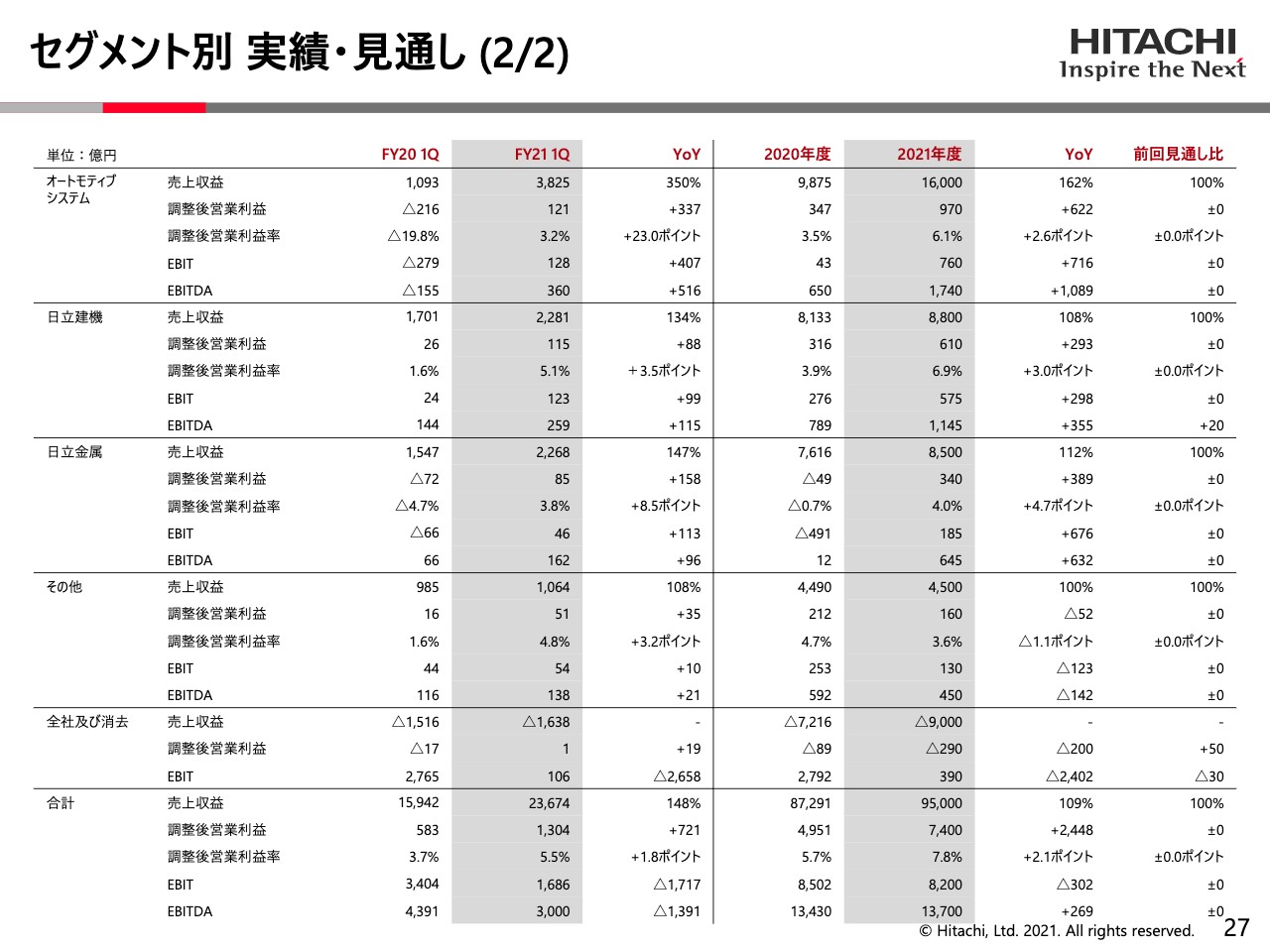

セグメント別 実績・見通し (2/2)

スライド最下部の合計のところをご覧ください。2021年度の通年の売上収益が9兆5,000億円、調整後営業利益が7,400億円、利益率が7.8パーセントという見通しです。以上、早口ではありましたが、第1四半期の決算と通年の見通しをご報告しました。ありがとうございました。

質疑応答:年間計画の下方修正およびライフの見通しについて

質問者1:質問を2つお願いします。1問目はパワーグリッド事業についてです。年間の計画を下方修正されていますが、そこについてご説明いただければと思います。関連費用の実績が232億円と記載がありますが、少し金額が大きいように思います。これについて、ワンオフとアモチゼーションとがどのようになっているのか教えてほしいです。

また、年間の計画において調整後営業利益を下方修正されていると思いますが、これがなぜなのか、また、関連費用も年間で少々大きくなるという見通しに修正されていますが、第1四半期の実績も合わせて年間の見通しをなぜ変更されたのか教えていただきたいです。

さらにエネルギーの調整後営業利益のところで、3つのサブセグメントが修正計画の利益の合計値の300億円にならず、この合計以外のところで、前回の計画と比べて50億円くらい益が出ているように見えますが、これが何かを教えてほしいです。ここまでが1つ目です。

もう1つは、ライフのセグメントについてです。Apple to Appleでみると、日立ハイテクが減収減益の実績だと思うのですが、通期の計画は、減収だけど増益という計画のまま今回変えていらっしゃらないようです。第1四半期があまり振るわなかったため第2四半期以降が少し心配なのですが。これがまた増益にくることの蓋然性についてコメントいただけますでしょうか?

加藤知巳氏(以下、加藤):パワーグリッド事業について、ご指摘のように資料の19ページに関連費用と載せています。その内訳をご紹介します。第1四半期のところに232億円とありますが、PPAの償却費137億円が入っており、それ以外はその他の関連費用、例えばPMI、ITシステム、構造改革などが入っています。

年度別では728億円とありますが、PPAの償却費が436億円含まれており、それ以外が先ほどお伝えしたような関連費用で、PPAの償却費が半分以上を占めている構図になっています。50億円の件については確認します。

河村:先に日立ハイテクのことをご説明します。資料の22ページ中央の調整後営業利益をご覧いただくと、確かに第1四半期で減っています。

これは昨年の第1四半期に、実は半導体の特殊な要因があって追い風が吹いており、収益が高く出ていました。今回の第1四半期には巡航速度に戻っており、それを含めて通年はグラフにあるとおりで、計測分析、医療関係のお仕事が堅調に出ています。

また、半導体の製造装置の前工程のほうも順調に出ています。それが通年で寄与して回復していきますし、特段何か大きなリスクを抱えているということではありません。そのようなご理解でよろしくお願いします。

吉川昌雄氏(以下、吉川):IRの吉川からライフについて若干補足します。中身をもう少しご説明すると、第1四半期の減収の要因として、今河村がお伝えしたように硫黄分析装置は前年対比堅調です。半導体のナノテクノロジーソリューションも、若干割れていますが、受注も好調で特に心配いりません。

いわゆるインダストリアルソリューション、昔流に言いますと商社事業ですが、ここについては取引状況を見直したり、低収益ビジネスから撤退したりする動きを取っているため、大幅に減収が発生しています。

利益についても、第1四半期および通期に関して、アナリティカルソリューションとナノテクノロジー、硫黄と半導体のところはともに15パーセント以上のマージンを稼いでいく計画になっている一方、インダストリアルソリューションの取引は見直しています。「出るところからは出る」ということで、お伝えしたような状況が継続しています。

ミックスの中身が変わってきて、結果的に減収増益というトータルの数字になっていることを補足したいと思います。

河村:申し訳ないのですが、パワーグリッド事業のエネルギーの50億円分については後ほど確認してご報告させてください。

質問者1:わかりました。パワーグリッド事業の調整後営業利益、実業の営業利益の通期計画が下方修正されていますが、これがなぜかを河村さんからお聞かせいただけますか?

河村:特にパンデミックの影響が強く出ています。インドとインドネシアの工場の稼働がぐんと落ちており、これを主に反映して下方修正しています。

質疑応答:ITの受注状況について

質問者2:第1四半期から第2四半期にかけての、ITセグメントの受注状況についておうかがいしたいです。最近の状況として、日本のITに対する投資マインドを結構強く見ているのですが、御社の受注については今どのようなものがありますでしょうか?

加藤:ITの受注のほうは、為替など少々補正したベースですが、前年比に対して102パーセントという数字です。ちなみに全体では116パーセント、102パーセントという数字になっており、着実に増えています。

質問者2:第2四半期の見方はいかがでしょうか? 増加傾向が続いているかどうかおうかがいしたいと思います。

加藤:第2四半期は、今後実績を示していきたいと思います。当社だけではなく、市場を今どのように見ているかをご紹介しますと、国内のIT市場のうち、ITサービス事業は今年3.3パーセントと市場予測会社が出しています。そのような数字を見ながら、当社も同程度、もしくはそれを上回るような受注を取っていきたいと考えています。

質疑応答:営業利益の内訳について

質問者2:第1四半期の営業利益の、社内の計画との差について、内訳や具体的な数字をお願いします。

河村:全体のところでは、今回の第1四半期の営業利益は、もともとの第1四半期の予算比で約150億円増えています。半分強は為替の影響がありますが、第1四半期の予算比では150億円を営業利益ベースで増やしています。

加藤:内訳をご参考までにお伝えします。売上のほうは1,300億円増えています。為替が900億円くらいで他が400億円と、若干の上振れということです。ほとんどのセグメントで売上が増えています。一方、利益のほうは、今河村がお知らせしたとおり150億円ですが、為替がそのうち120億円でほとんどを占めます。

計画よりも下振れしたのがパワーグリッド事業です。パンデミックの影響が出たため、若干ですが落ちました。また、日立Astemoの自動車について、お客さまのほうで半導体の不足があり、その関係で若干落ちました。あとは全て計画比で増益しています。

質疑応答:モビリティの状況および買収案件の影響について

質問者3:まず最初に、お願いがあります。河村さんの30分のプレゼンで、第1四半期の業績そのものを説明することが少なかったかなと個人的に感じました。通期の計画が大事だとはわかっているのですが、すでに開示されている数字や買収案件について説明する時間が多かった感触がありました。

たくさんの方が参加していることはわかっていますし、3ヶ月で変化が出るとは思えないですが、足元の状況のアップデートという意味で、できれば第1四半期そのものの説明をもう少ししていただければよかったなと思いました。ご考慮お願いします。

その上で質問が3つあります。1つ目は、先ほど加藤さんからご説明がありましたが、車について大変需要があり、生産がどんどん上がってきている、かつ上げようとしている中で、部品の取り込みなどもありQoQで売上高が少し落ちたように思います。

利益額も120億円というかたちで、1月から3月に対して少し利益水準が減ったように見えていますが、売上の変動、利益の変動幅をご解説していただけますか?

2つ目は、モビリティの売上高がすごく大きく伸びていますが、その割に利益が伸びなかったなと思っています。売上高の幅としてはビルも鉄道も両方増えているため、ここでの利益改善、限界利益の増が出なかった理由をお願いします。

3つ目は、Global Logic社を買収したことによるこの3ヶ月での変動についてです。キャッシュアウトして、Global Logic社そのものの、例えば借入金や現金などを持ってくると思いますが、開示できる範囲のバランスシートの影響を教えてください。

河村:まず、第1四半期の説明が十分ではなかったというお話について、確かに資料の枚数もそのような意味では少なかったと思います。次回、例えば第2四半期の時には、第2四半期のことをもう少し細かくお話しできるような資料を準備します。アドバイスありがとうございました。

加藤:日立Astemoについては、先ほどお伝えしたとおり社内計画比に対して全体が増益の中で、残念ながら半導体の影響が出てこの実績になっています。

資料23ページで少し示しているのですが、ここで補足します。今回、売上が対前年比で非常に伸びたのは、当たり前ではありますが、日立Astemo、旧本田技研工業の3社と統合した関係があります。

こちらでだいたい350パーセント、2,800億円くらい売上が伸びているのですが、このうち旧本田技研工業の分で1,800億円くらいですから、残りの約1,000億円はオーガニックで従来の日立Astemoが伸びたということです。

地域別では、中国以外の地域は基本的には全部伸びています。利益のほうも、本田技研工業から入ってきた分がありますが、それ以外も含めて対前年比で増益しています。しかしご指摘のように、第4四半期、第1四半期で見ますと、半導体の影響が少し出てきたかなという認識です。

河村:2つ目のモビリティですが、エレベーターよりも鉄道で影響が出ています。また、Global Logicですが、バランスシートへの影響を簡単にご報告申し上げます。

7月の取り込みで、4月、5月、6月は外へ出ているため、9ヶ月になります。まず、先ほど表に出しましたが売上は900億円、営業利益は177億円、マージンは約20パーセント、そのような事業体を取り込んでいます。

バランスシートへの影響ですが、いわゆるのれんが全体で6,500億円強あります。その他の無形資産で3,300億円強あり、合計で1兆円くらいの数字になっています。特に、その他の無形資産をPPAで償却をしていきます。

12年で償却する予定で、年間で約300億円の償却を想定しています。今年度は9ヶ月分ですから、225億円です。バランスシートは、こののれんと無形資産が、日立の本体へ大きく乗っています。

質問者3:自動車のところはQoQで見た場合、売上高が約300億円、400億円減って、営業利益では220億円くらいです。売りが減った額に対して減益幅も少し大きく見えているため、もう少し利益が出たらうれしかったなと思いました。特殊要因があればご解説をお願いします。なければなしで大丈夫です。

河村:先ほどお伝えしたように、特にインドとインドネシアの工場が一部閉鎖になっており、この影響があります。これはパワーグリッドのほうでお伝えしましたが、日立Astemoでも同じようにインドとインドネシアで影響が出ています。そのような事情と、すでにお伝えしたとおり半導体の事情もあり、この2つが主に影響しています。

質疑応答:第2四半期以降の見通しおよびD/E改善について

質問者4:質問は3つです。1つ目は、しつこくて恐縮なのですが、オートモティブのところです。インドやインドネシアの影響、半導体の影響はまだ読めるところではないと思いますが、第1四半期でビハインドになったところ、第2四半期以降の見通し、年間でどのように巻き返していくかについて教えていただきたいです。

2つ目に、一方で、好調な事業にも見えるのがインダストリーのところです。年間の売上の計画が102パーセント増ですが、第1四半期ですでに13パーセント増と、かなり勢いがよいですが、このご感触、今後の第2四半期以降の見通しについて、何か慎重に見る必要があるのかについて教えていただきたいです。

3つ目に、冒頭でD/Eレシオを0.3、0.4に、来年の頭から下げていくとコメントをいただきましたが、それまではやはり、バランスシート改善を実施して、それが終わってから株主還元の拡充にフォーカスがいくという理解でいいんでしょうか。以上3点です。

河村:日立Astemoについて、第1四半期で一番効いているのは半導体です。第2四半期もおそらく半導体の影響は残ります。

今考えている計画では、現在半導体のソーシングの対応を懸命に行っており、第3四半期から効果が出てきて半導体の供給は戻ってくる、第3四半期、第4四半期と計画に戻していけると見込んでいます。そのような意味で、第1四半期のへこみを第3四半期、第4四半期でカバーできるということで、通年で見通し、予算を変えていません。

具体的には、純粋な半導体は1,000種類ほど、非常に細かい製品があります。極めて高度な処理をする半導体から、非常に単純なライト、スイッチオン・オフの半導体まで、この1,000種類の半導体をどこから調達するかを綿密に計画しています。

例えば、ルネサスエレクトロニクスができないものを他へ代替する等々含めて対応しており、おそらくそれが功を奏して、第3四半期、第4四半期と半導体の供給は戻ります。そのような意味で、通年で予算を変えていないということです。

加藤:インダストリーの見通しを、受注のほうでご紹介します。足元の第1四半期の受注ですが、先ほど全体で16パーセント伸びたとお伝えしました。特にこのインダストリーは非常に好調で、インダストリーセクターとしては21パーセント増なのですが、そのうちインダストリープロダクトの分では、だいたい30パーセント増の勢いがあります。受注がこのような勢いであり、今後期待できるのではないかと思っています。

河村:D/Eレシオと株主還元の問題ですが、おっしゃられたように、必ずしもシークエンシャルにD/Eレシオを戻してから株主還元するなどということはあまり考えていません。資金的には用意できているため、例えばどこで株のバイバックができるか、その配当をどうするか、どのようなタイミングでやるか、今総合的な対応を検討しています。

配当に関して言いますと、昨年は上期で50円、下期で55円としており、利益との見合いで今のところこの辺りかなと思っています。バイバックを機動的にしようと現在ずっと検討しています。

インサイダー情報を含めていろいろな情報が飛び交っているため、ウインドーが開くタイミングを見ているのが現状です。そのため、必ずしも順番に実施していくことは考えていません。D/Eレシオも、株主還元も見ているということで、総合的に対応している状況です。

吉川:日立Astemoの半導体問題について吉川から補足します。QoQで確かに不調に見えるというご指摘で、確かに注意しなければいけないのですが、見方を変えて、YoYでこの第1四半期がどうだったのかをいろいろと検証しようとしています。

実は、統合があったため、第3四半期までは単独のAMS、第4四半期以降は統合ベースということで比較しづらいです。れは開示情報ですが、旧本田技研工業3社の昨年の第1四半期の、まだ上場していた時の売上の合計が1,100億円強です。

資料にも載っていますが、AMS単体の売上が1,093億円でしたから、合算すると2,200億円強と、今回の3,825億円を比較すると、YoYで第1四半期のパフォーマンスは73パーセント成長です。そうしますと、他のTier1、国内外のTier1と比べてこれが劣っているかと言いますと、全然劣ってはいません。

そのため、第4四半期から今回の第1四半期に向けて、日立Astemoだけが下がったのかどうかは検証が必要です。しかし、第1四半期だけのパフォーマンスが相対的に世の中のTier1のサプライヤーと比べて圧倒的に負けたかと言いますと、私どもはそう思っていません。

今回、日立Astemoは、年を通じて、昨年の今頃と比べるのが非常に難しいのですが、このように見ていく必要があるのかなと思っています。例えば、第1四半期の台数で見ると、グローバルでの台数は50パーセントに伸びている中で、先ほどお伝えしたような73パーセントの売上の伸びを示しており、相対的に、競争優位的に、私どもが一方的に負けたのではないだろうと思いながら、数字は四半期を追いながら検証していきたいと思っています。

司会者:1点、司会から補足をします。先ほど、Global Logicについて、のれんと無形資産について、河村から「のれんで約6,500億円、無形資産で約3,300億円」とお伝えしましたが、正しくはのれんが約7,100億円、無形資産のほうが3,900億円を見込んでいます。

質疑応答:パワーグリッド事業の展望について

質問者5:パワーグリッド事業で、国内の再生可能エネルギー関連において、国を挙げての投資などがこれから出てくると思います。今の段階でシェアできるような、例えば、国内事業の展開のビジビリティ、今期中にプロジェクトが1つくらい出てくるのではないか、受注が取れるものも出てくるのではないかなど、あまりフットプリントはないと思うのですが、これからどのような展望があるのか、国内事業についてお答えいただけますか?

河村:今はまだ議論の段階で、具体性を持ったプロジェクトでお話しできるタイミングではありませんが、一般論でお伝えします。日立ABBパワーグリッドの事業は、世界に冠たるテクノロジーを持っています。

1つは、直流交流の変換の技術、もう1つは、長距離を直流の高圧で飛ばす技術です。この2つは、圧倒的に世界に冠たる技術だと思っています。これらの技術が日本に入ってきて、例えば今の糸魚川の直流交流の変換の問題、あるいは、東西の電力の受給バランスを直流で飛ばしてバランスを取るというようなプロジェクトが、おそらくできていくと思います。

具体的には、今はまだ決まったプロジェクトはありませんが、この2つの強い技術を活用して、国内で、今このような状況で電力代が高い、リニューアブルがなかなか入らない、グリッド構造になっている等々の問題に対応できると思っています。もうしばらく経つと具体的な案件としてご報告できると思います。

加藤:先ほどいただいたご質問で、エネルギーセクターで50億円くらい改善している部分の中身がわからない件についてご説明します。こちらのグラフに表示していないのですが、セクター全体として収益改善の活動を行っており、その積み上げを織り込んだものが先ほどの50億円という数字になっています。

質問者5:コスト削減みたいなイメージでしょうか?

加藤:はい、固定費の適正化などが主だと思います。

古川:日本の市場について若干補足します。日本は、中国、米国に次ぐ世界第4位の電力市場規模です。日本の変圧器市場も世界4位で、高圧開閉装置、GISと言われているものも4つの事業のうちの1つですが、これも世界3位の規模です。

しかし、残念ながら成長ポテンシャルとしては非常に低く、いわゆるアフリカや中央アジア、ヨーロッパのような成長プロファイルではありませんが、れっきとした規模があり、日本の規格に合った脱炭素化に向けた新製品を国内に提供していく予定だと理解しています。