2021年8月20日に行われた、株式会社グローバル・リンク・マネジメント2021年12月期第2四半期決算説明会の内容を書き起こしでお伝えします。

スピーカー:株式会社グローバル・リンク・マネジメント 代表取締役社長 金大仲 氏

AGENDA

金大仲氏(以下、金):株式会社グローバル・リンク・マネジメント代表の金大仲でございます。 本日は2021年12月期第2四半期決算説明をさせていただきます。 よろしくお願いします。

本日のアジェンダです。まず2021年12月期第2四半期決算ハイライト、次に決算状況、今期の見通し、最後に今後の成⻑方針についてお話しします。

決算ハイライト

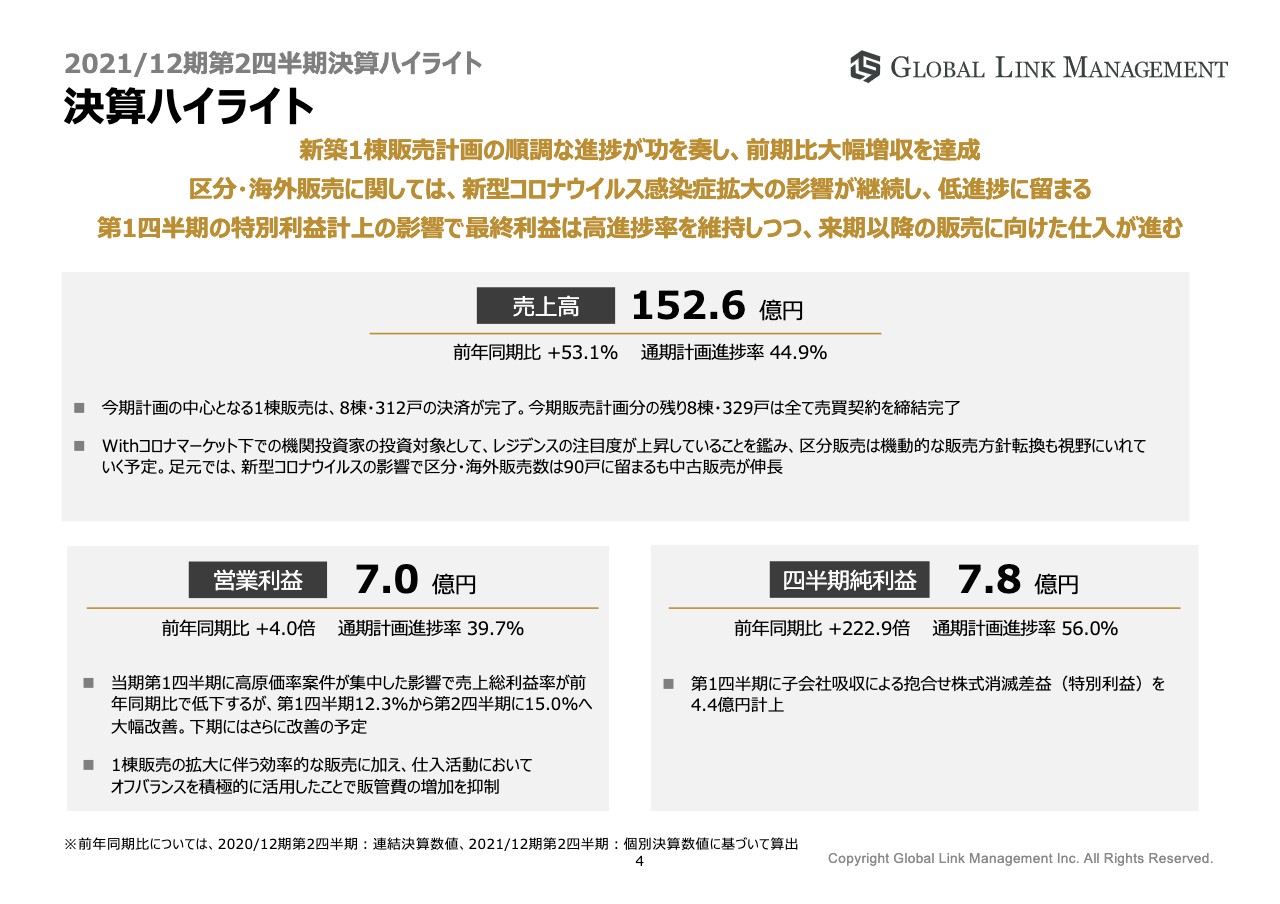

決算ハイライトは前年同期との比較になります。当期第2四半期においては、1棟販売を中心に大幅な増収を達成しました。営業利益についても大幅な黒字での着地となりました。また、四半期純利益は、前期に弊社子会社のグローバル・リンク・パートナーズを吸収合併したことによる特別利益の計上と合わせ、最終利益7.8億円で着地しています。

売上高は、機関投資家を中心にレジデンスへの注目度が上昇しており、1棟販売を中心とした販売構成比に大きく変化しています。総販売戸数が前年同期と比べ168戸増となり、売上高152.6億円、前年同期比でプラス53.1パーセントの着地となりました。

また、区分・海外販売に関しては、新型コロナウイルス感染症拡大の影響が継続し、低進捗に留まるも、中古販売が伸⻑しました。当期の区分販売の実績としては、昨年に比べ減少していますが、1棟販売への振替えの可能性があることから、機動的な販売を行うことで今期目標を達成していきます。

営業利益は、1棟販売の売上構成比の上昇や、仕入活動においてオフバランスを積極的に活用したことにより、販管費率の増加が抑制され、営業利益7億円、前年同期比の4倍に増加しました。

当期第1四半期では高原価率案件が集中した影響で、売上総利益率が前年同期比で低下しましたが、第2四半期では15.0パーセントへ大幅に改善しました。下期にはさらに改善する予定です。以上がハイライトのご説明になります。

P/L

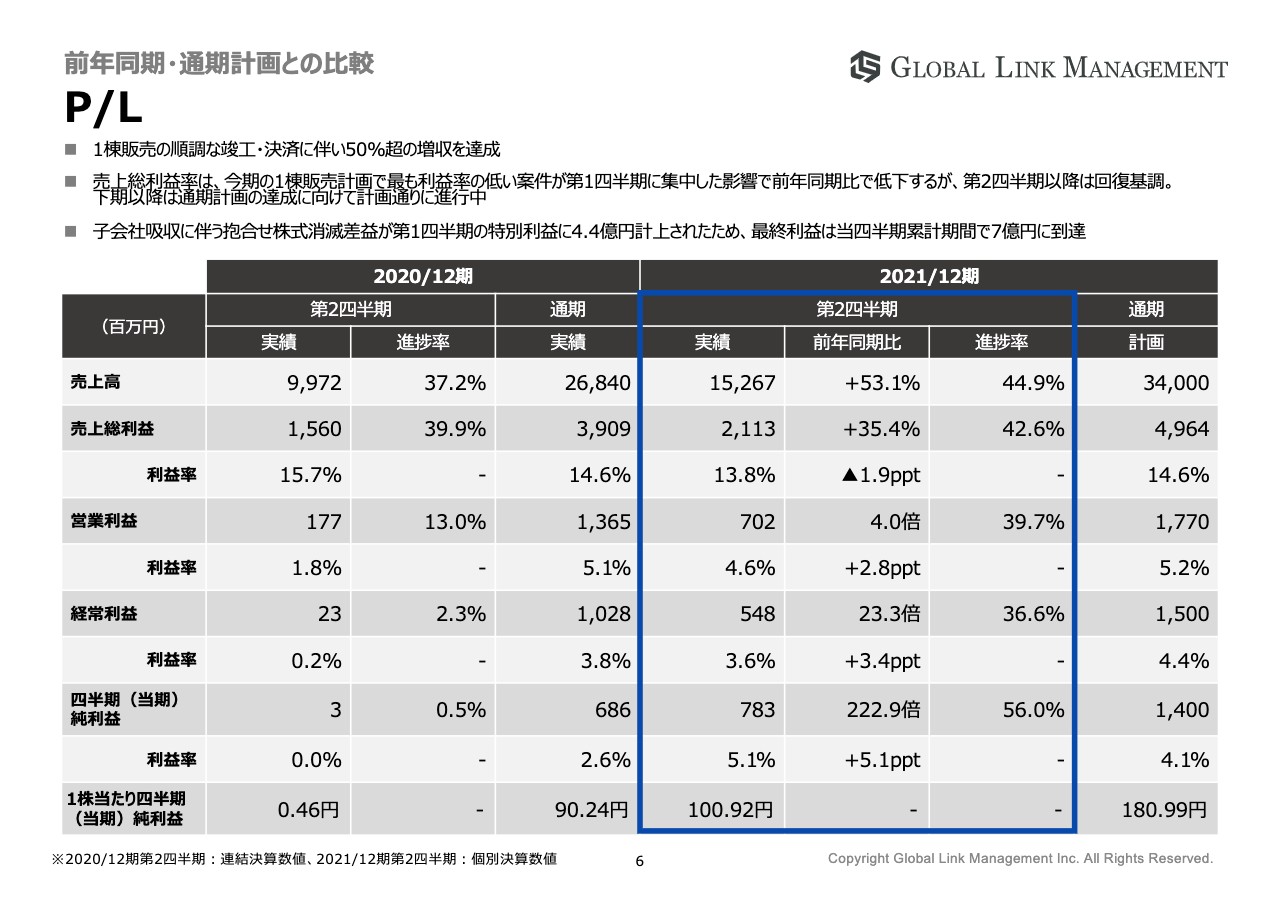

続きまして決算状況です。スライドの6ページがP/Lになります。不動産ソリューション事業の1棟販売の順調な竣工・決済に伴い、当期第2四半期の売上高は152億円、前年同期比プラス53.1パーセントとなっています。通期計画に対しては44.9パーセントの進捗率となっており、計画どおり順調に進捗しています。

また、営業利益は7億円で前年同期比の4倍となりました。1棟販売の売上構成比の上昇や仕入活動においてオフバランスを積極的に活用したことにより、販管費の増加が抑制され、営業利益率は前年同期比プラス2.8パーセントポイントに上昇しています。なお、売上高、営業利益、経常利益ともに計画どおりの進捗率となっています。

セグメント別実績

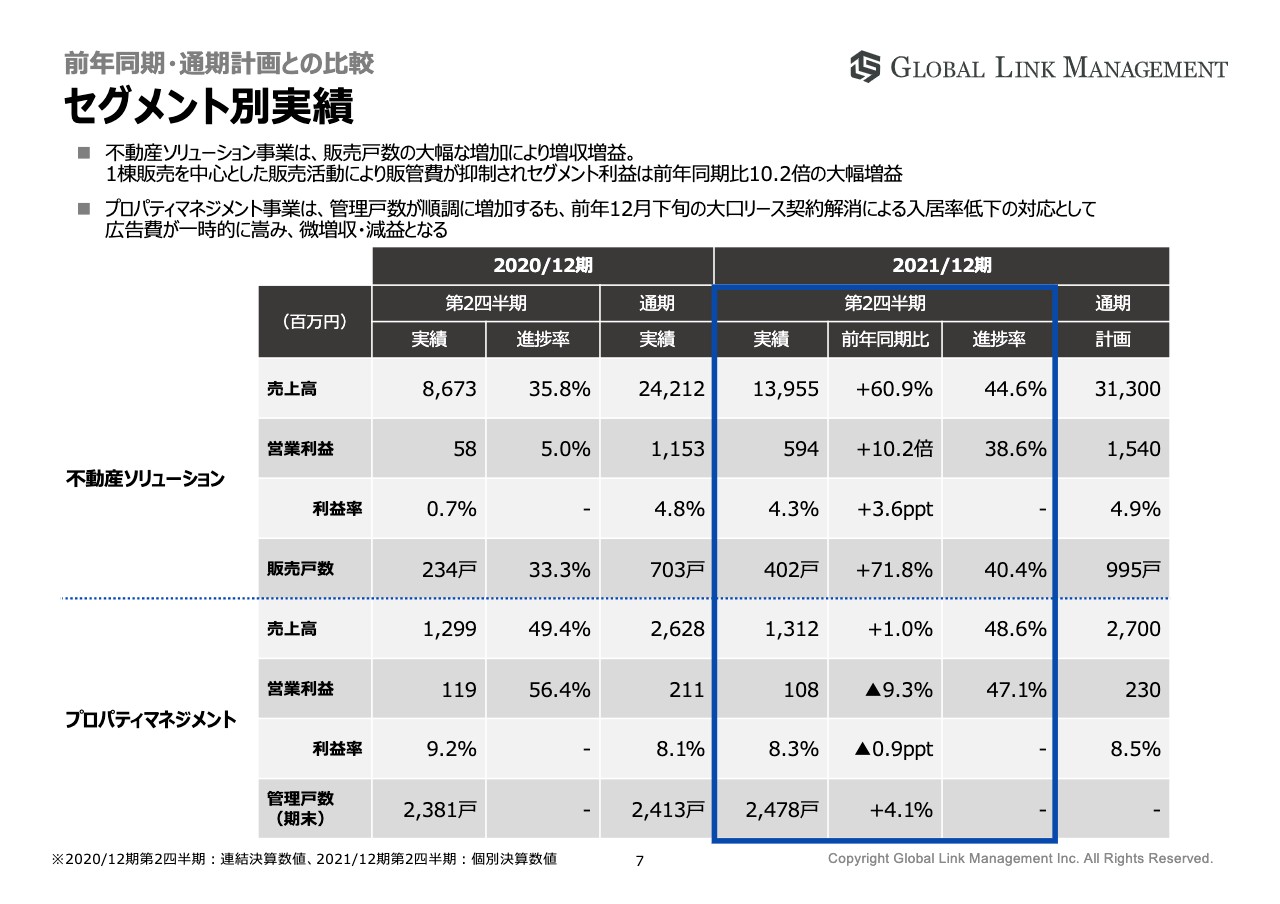

セグメント別実績です。主力の不動産ソリューション事業では、1棟販売を中心とした販売戸数増により増収増益となり、売上高139億円、前年同期比プラス60.9パーセントとなっています。セグメント利益に関しては5.9億円で、前年同期比10.2倍と大幅増益となっており、営業利益率も3.6パーセントポイント上昇しています。

プロパティマネジメント事業については、物件の順調な竣工により、管理戸数が積み上がり微増収となりました。しかし、セグメント利益においては、前年12月下旬の大口リース契約解消による入居率低下の対応として広告費が一時的に嵩んだ結果、減益となりました。

不動産ソリューション事業売上高の増減要因

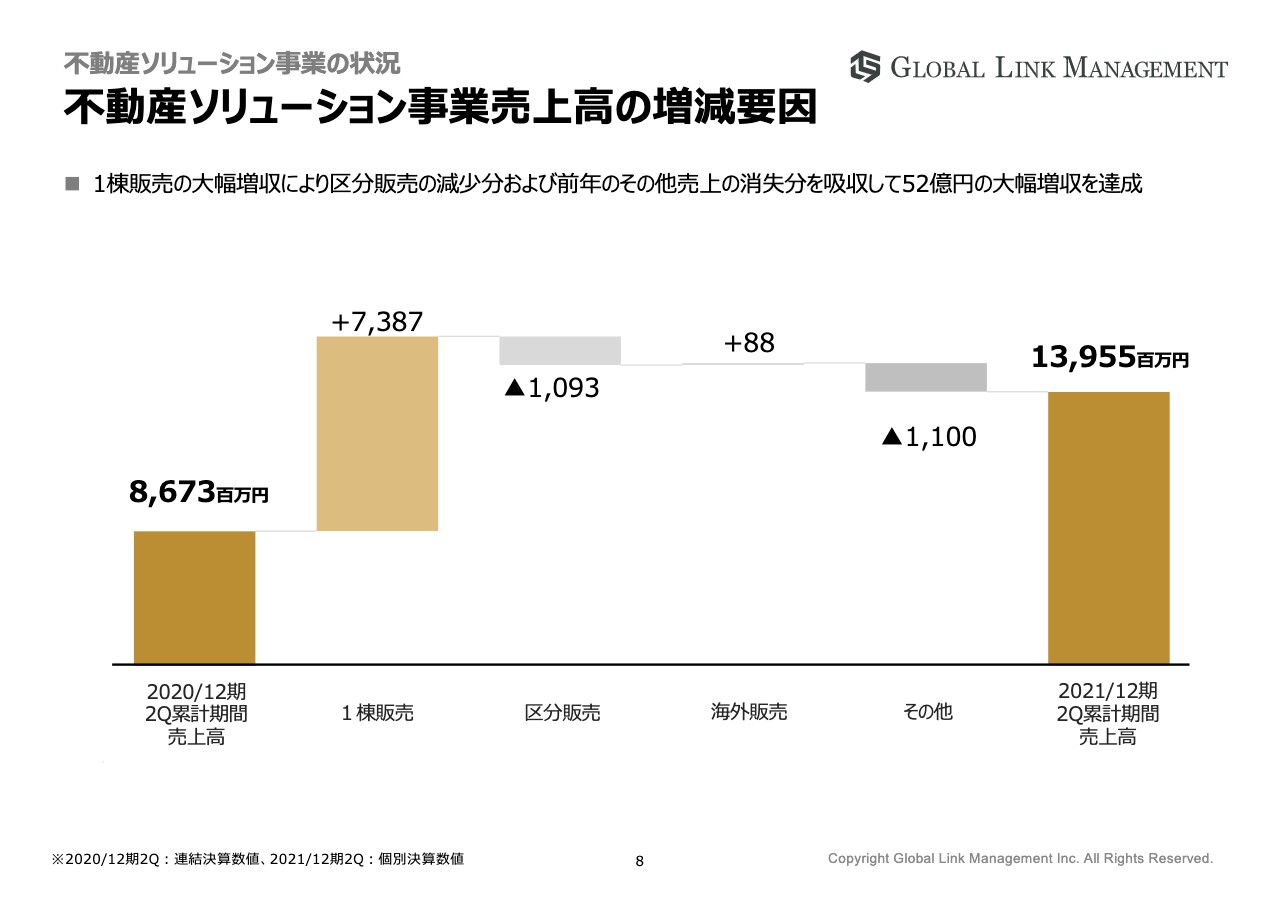

不動産ソリューション事業の売上高の増減要因となります。当期第2四半期の不動産ソリューション事業の売上高は、新型コロナウイルスの影響により区分販売で10億円の減収となりましたが、1棟販売が73億円の増収となったことで、結果としては52億円の増収となっています。「その他」については土地の販売等が含まれています。

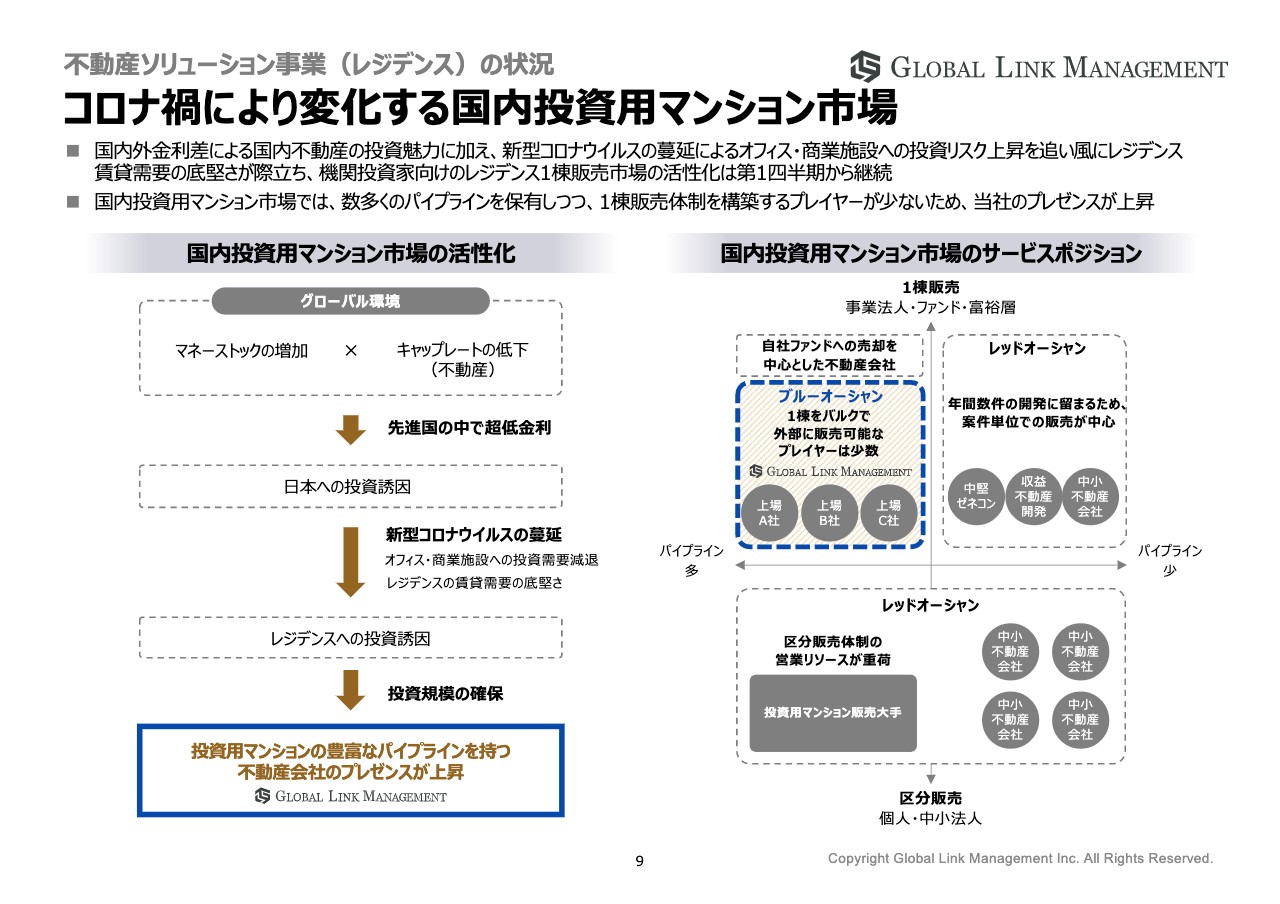

コロナ禍により変化する国内投資用マンション市場

市場の変化に関するご説明になります。スライド左側に「国内投資用マンション市場の活性化」と記載しています。世界の金融市場においてマネーストックの増加、いわゆる金余りの現象や、土地価格の上昇による不動産キャップレートの低下が先進国で起こっています。さらに、日本は先進国の中でも金利水準が低いため、海外投資家の購買意欲が日本の不動産に対して非常に旺盛な状況です。

今回の変化としては、新型コロナウイルスの蔓延により、不動産の投資対象としてオフィスや商業施設等への投資リスクが顕在化し、レジデンスに対して投資注目度が上がっています。

レジデンスについては賃貸用のワンルームマンションが基本になります。ワンルームマンションは、規模の小さいもので1棟当たり20戸から30戸、大きいもので60戸から70戸と、オフィスや商業施設と比べ、規模感が小さいという問題があるため、まとまった資金を投資運用するために、戸数及び棟数を確保するニーズがございます。 その中で、投資用マンションの豊富なパイプラインを持つ、弊社のような不動産会社のプレゼンスが上昇しています。

スライド右側に「国内投資用マンション市場のサービスポジション」と記載していますが、基本的にマンション業界は「レッドオーシャン」と言われています。弊社のように投資用マンション1棟をバルクで外部に販売可能なプレイヤーは非常に数が少なく、「ブルーオーシャン」の市場が形成されたと認識しています。

また、大手不動産会社となると自社でファンドを抱えていることもあり、自社内で完結し、外部に販売することはメインではないのが現状で、我々投資用マンションディベロッパーのバリューが高くなるため、非常にチャンスのある市場が形成されてきていると言えます。

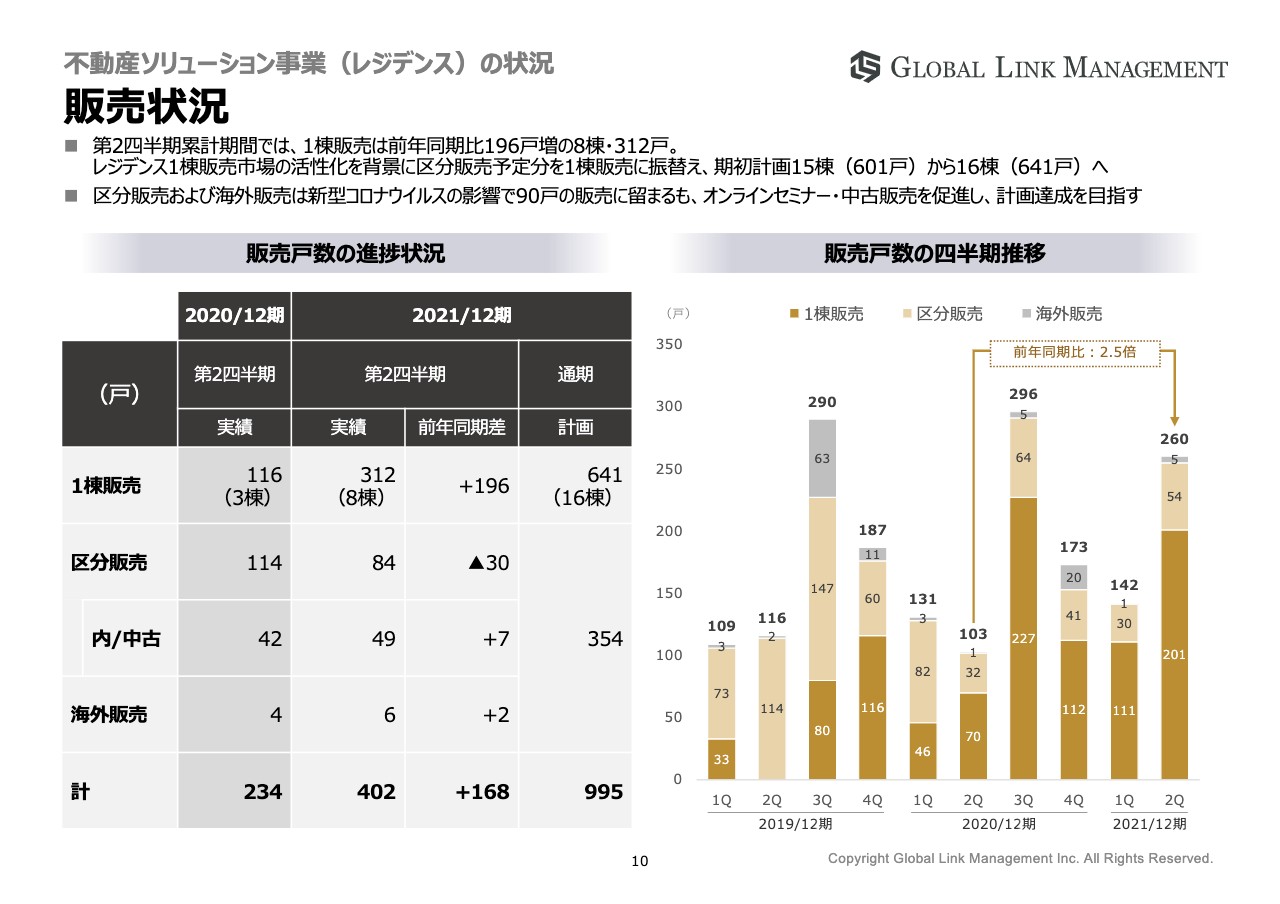

販売状況

販売状況です。こちらは販売戸数べースになりますが、当期第2四半期では402戸を販売し、前年同期比で168戸増加しました。進捗状況としては、1棟販売は順調に進捗し、8棟・312戸の販売を行いました。また、レジデンス1棟販売市場の活性化を背景に区分販売予定分を1棟販売に振替え、期初計画の15棟・601戸から16棟・641戸へ計画を修正しました。

後ほどご説明しますが、今期予定している物件についてもすべて契約済みとなっています。区分販売は、緊急事態宣言の再発令が一部販売に影響したため減少しました。

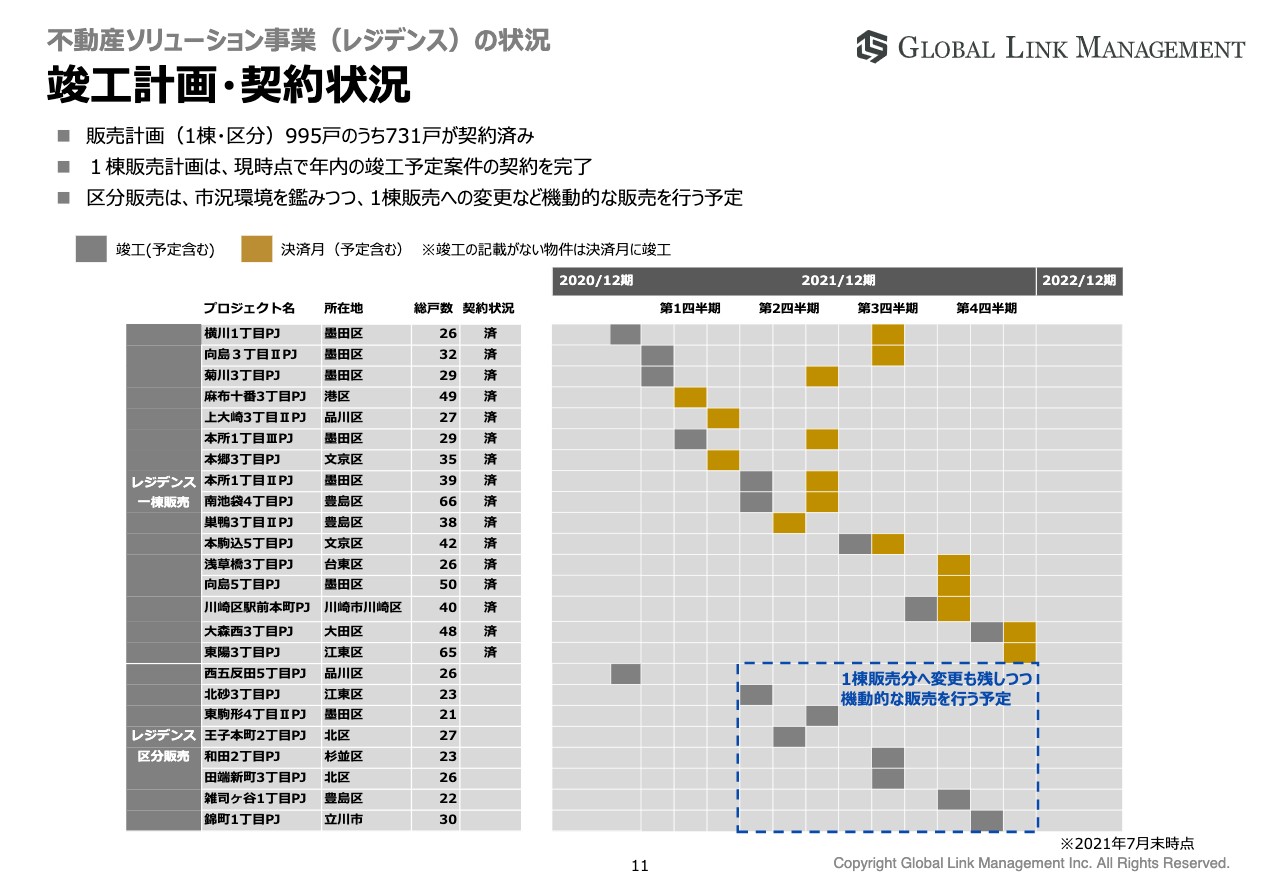

竣工計画・契約状況

今期の竣工計画・契約状況です。今期の1棟販売の計画は16棟になります。その中で、第2四半期で8棟の決済を行いました。下期に予定している残り8棟についても契約済みとなっており、順調に販売計画は進捗しています。

区分販売については機関投資家による1棟販売の需要の多さから、区分販売予定の物件を1棟販売への計画に変更することを、引き続き検討中です。

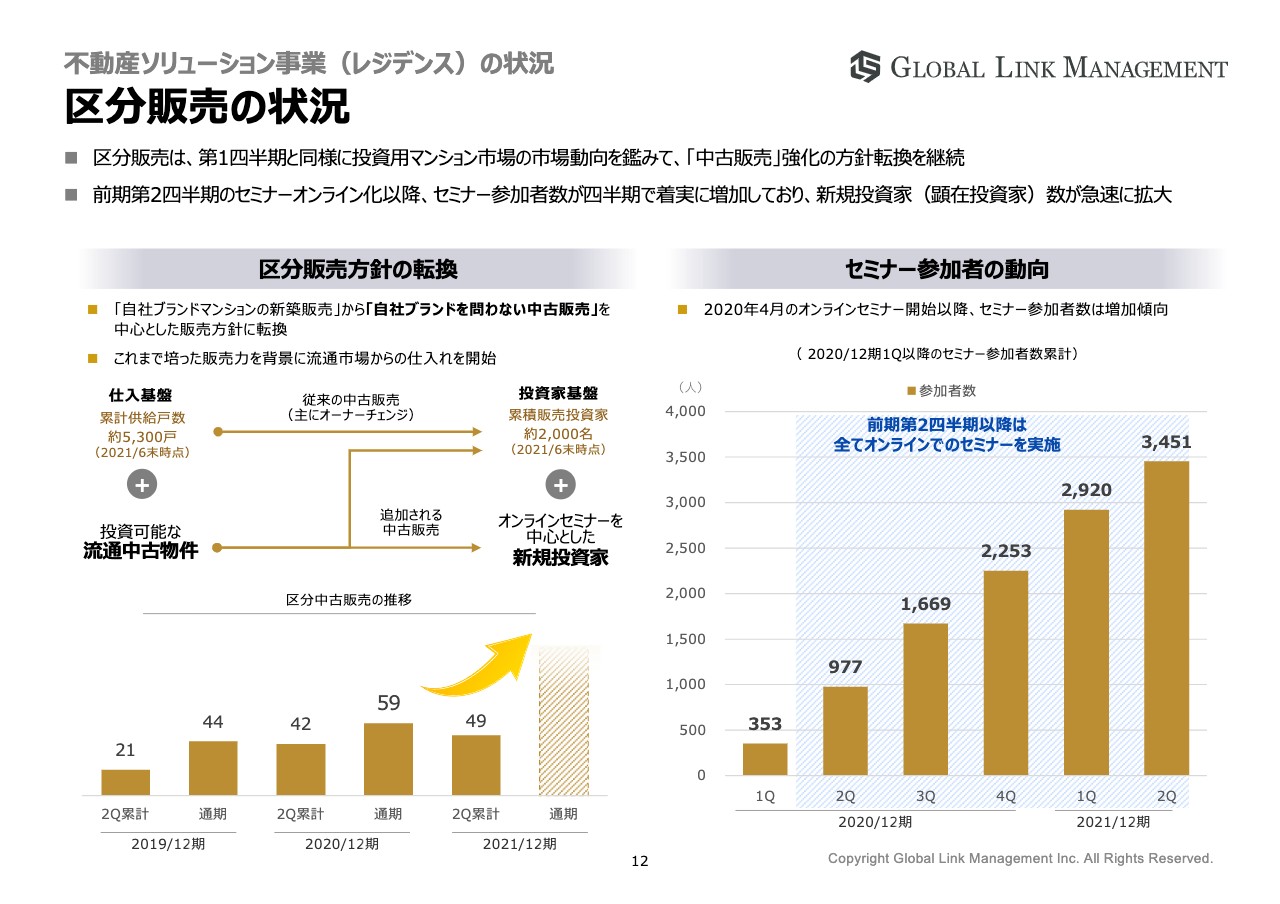

区分販売の状況

区分販売の状況になります。区分販売は、1棟販売の需要の多さから「新築物件販売中心」から「中古物件販売」へ方針転換を継続しています。

スライド右側のグラフは「セミナー参加者の動向」になります。昨年4月のオンラインセミナー開始以降、セミナー参加者数が四半期で着実に増加しており、新規投資家(顕在投資家)数が順調に拡大しています。

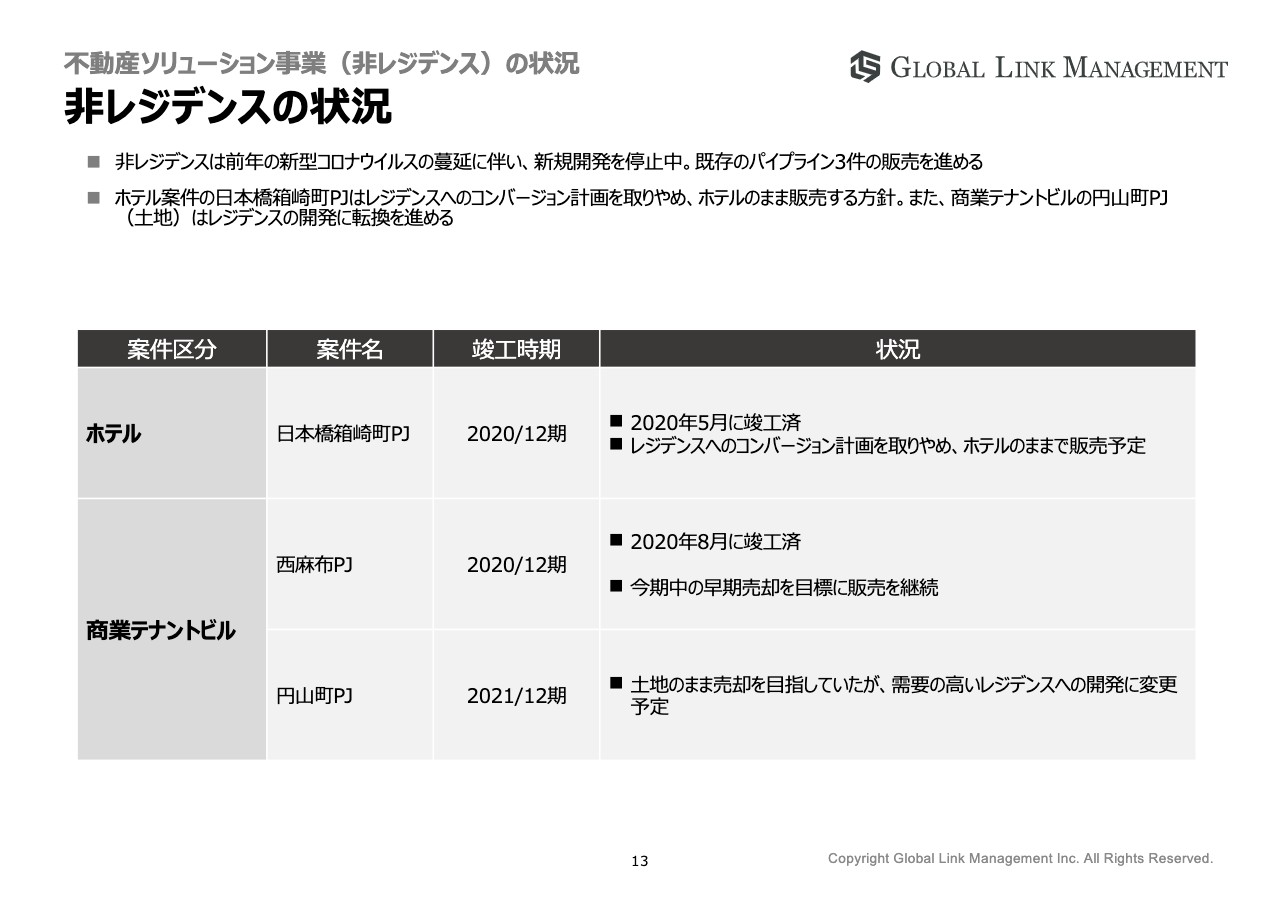

非レジデンスの状況

非レジデンスの状況になります。案件としてはホテル、商業テナントビルがあります。非レジデンスは前年の新型コロナウイルスの蔓延に伴い、引き続き、新規開発を停止しています。

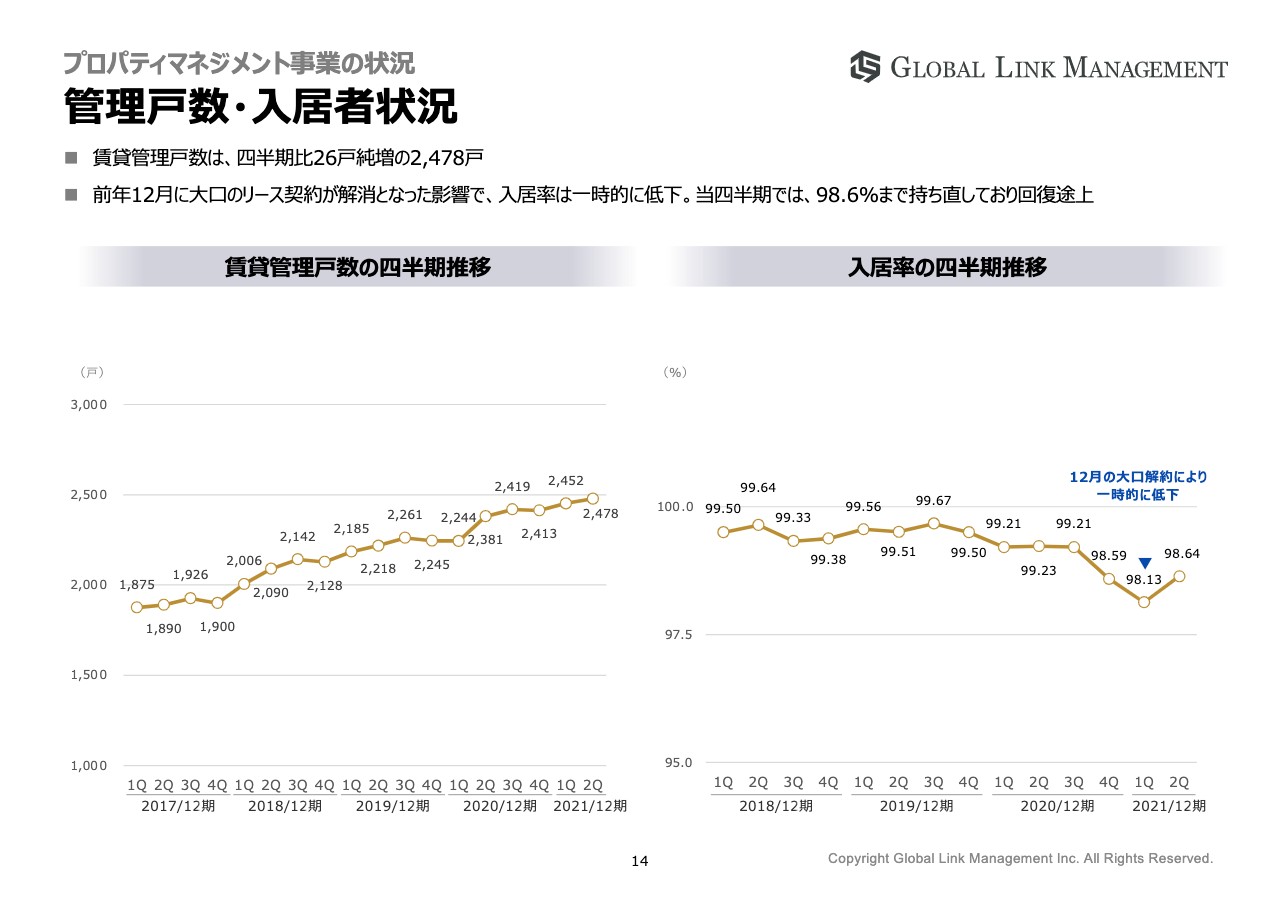

管理戸数・入居者状況

管理戸数・入居率の状況になります。賃貸管理戸数は昨年下期の自社出資私募ファンド向け販売分の上積みや新築の順調な竣工により、賃貸管理戸数が上昇しています。また、入居率に関しても、緊急事態宣言の発令中でも都心の単身世帯の賃貸需要は安定しています。

しかし、前年12月に大口のリース契約が解消となった影響により、入居率は一時的に低下しています。当期四半期では98.6パーセントまで持ち直しており、回復途上となっています。

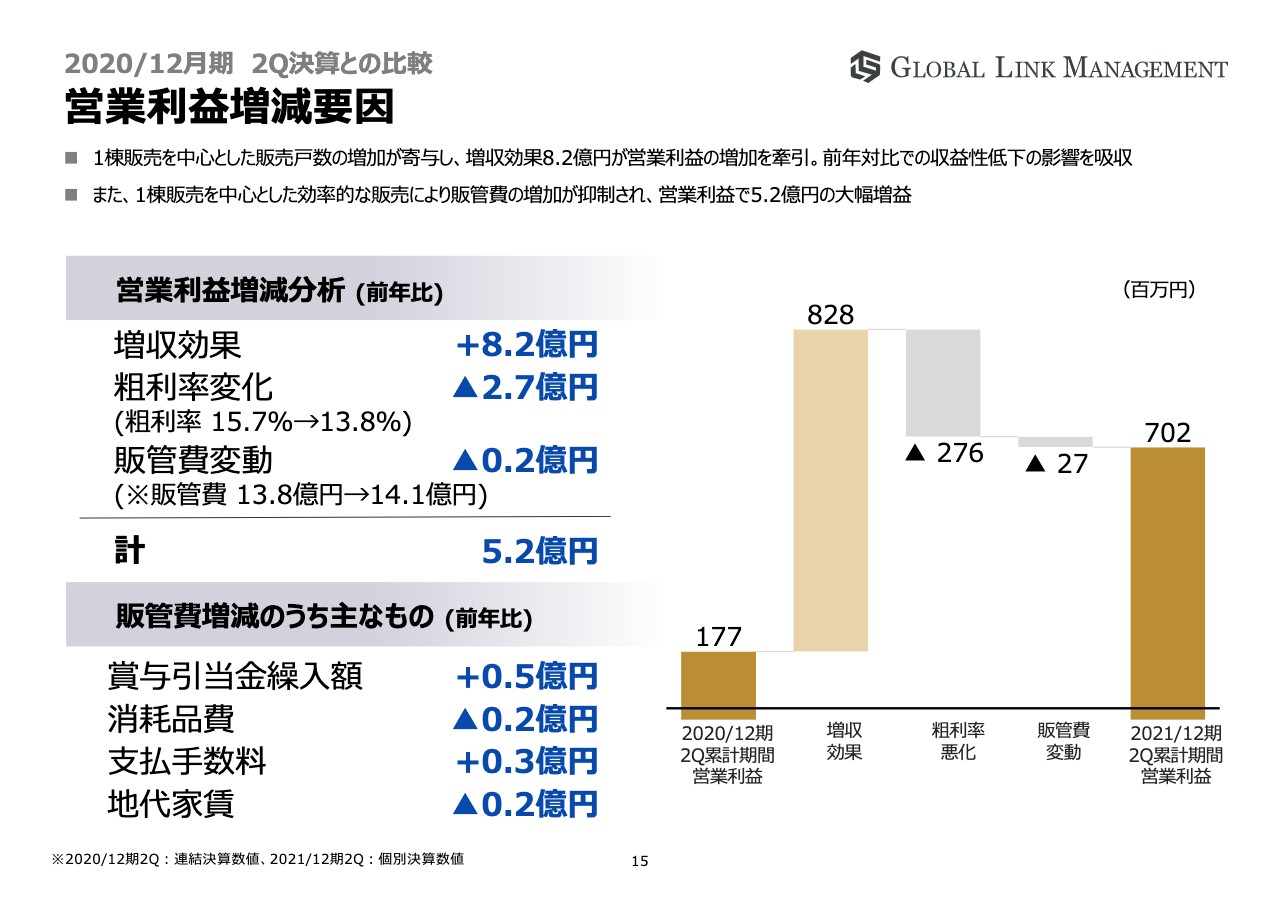

営業利益増減要因

営業利益増減要因です。1棟販売を中心とした販売戸数の増加が寄与し、増収効果8.2億円が営業利益の増加を牽引しました。

その結果、前年対比での収益性低下の影響を吸収しています。また、1棟販売を中心とした効率的な販売により販管費が抑制され、営業利益で5.2億円の大幅増益となりました。

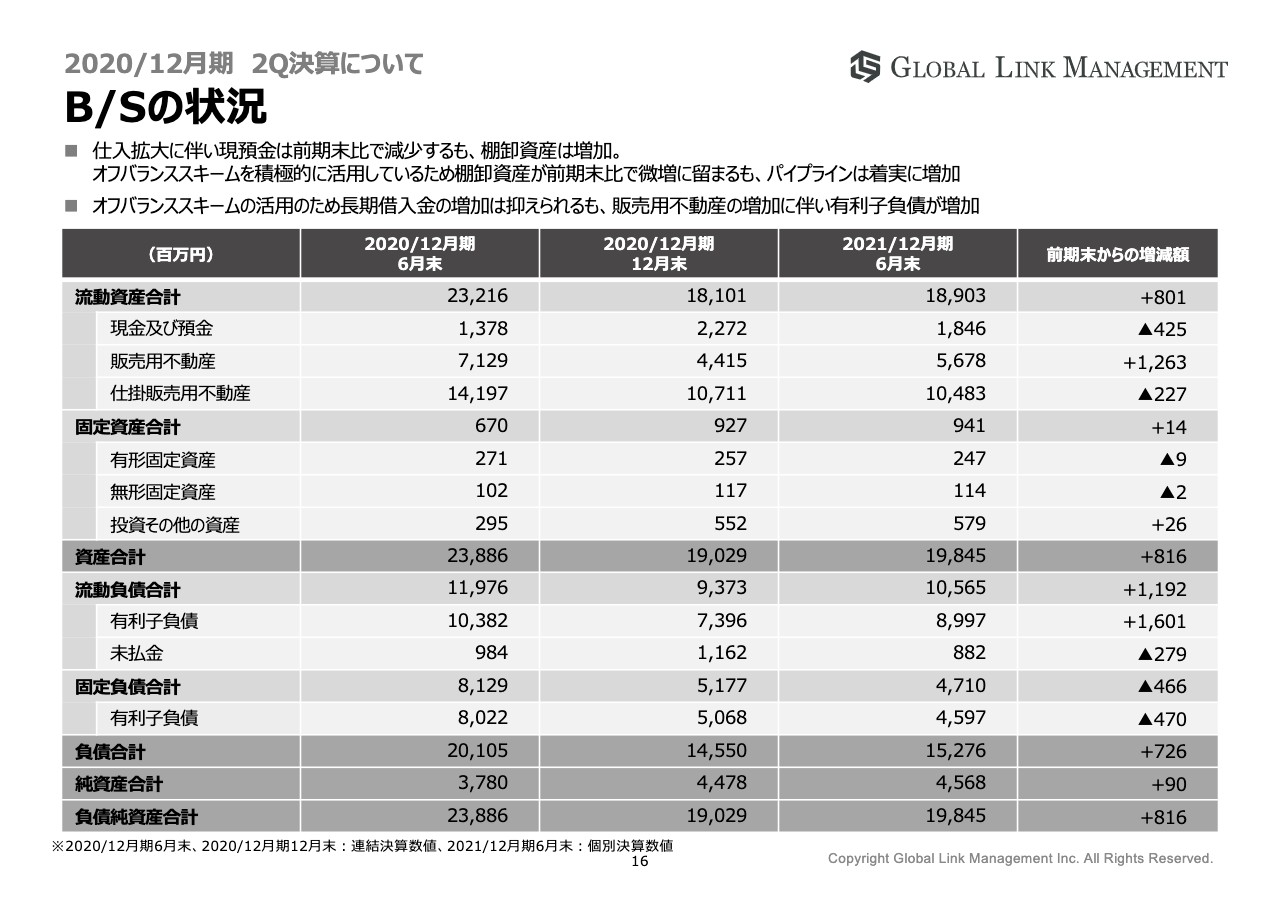

B/Sの状況

B/Sの主要項目になります。仕入拡大に伴い現預金は前期末比で減少していますが、棚卸資産は増加しています。

オフバランススキームを積極的に活用しているため、棚卸資産が前期末比で微増に留まっていますが、パイプラインは着実に増加しています。

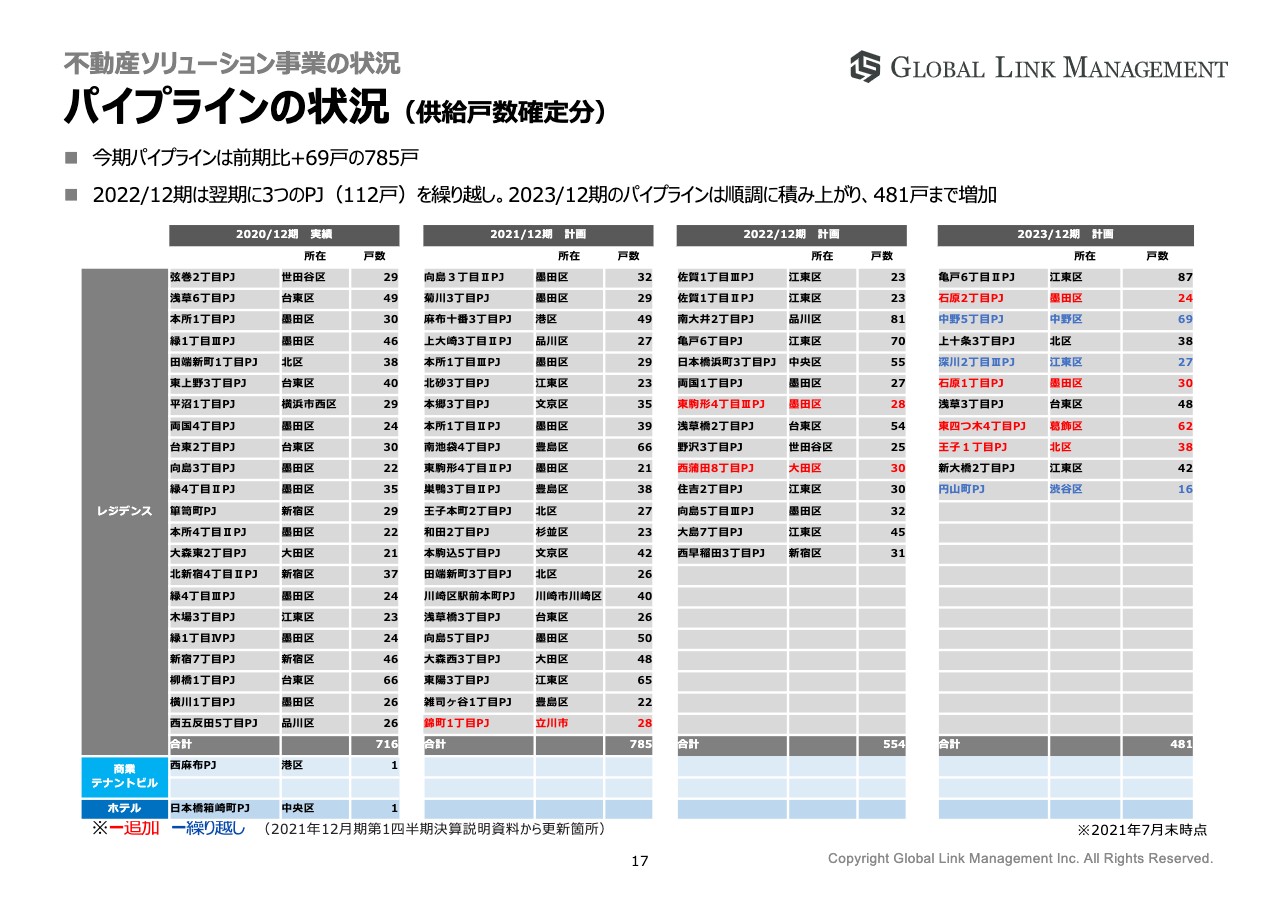

パイプラインの状況(供給戸数確定分)

当社の現在のパイプラインの状況になります。2021年度第1四半期決算説明資料から変更があった部分については色文字にて記載しました。

赤字の項目については追加になったプロジェクトで、計画達成に向け今期、来期と順調に供給戸数が積み上がっています。⻘字の項目は、次期繰り越しになったプロジェクトです。

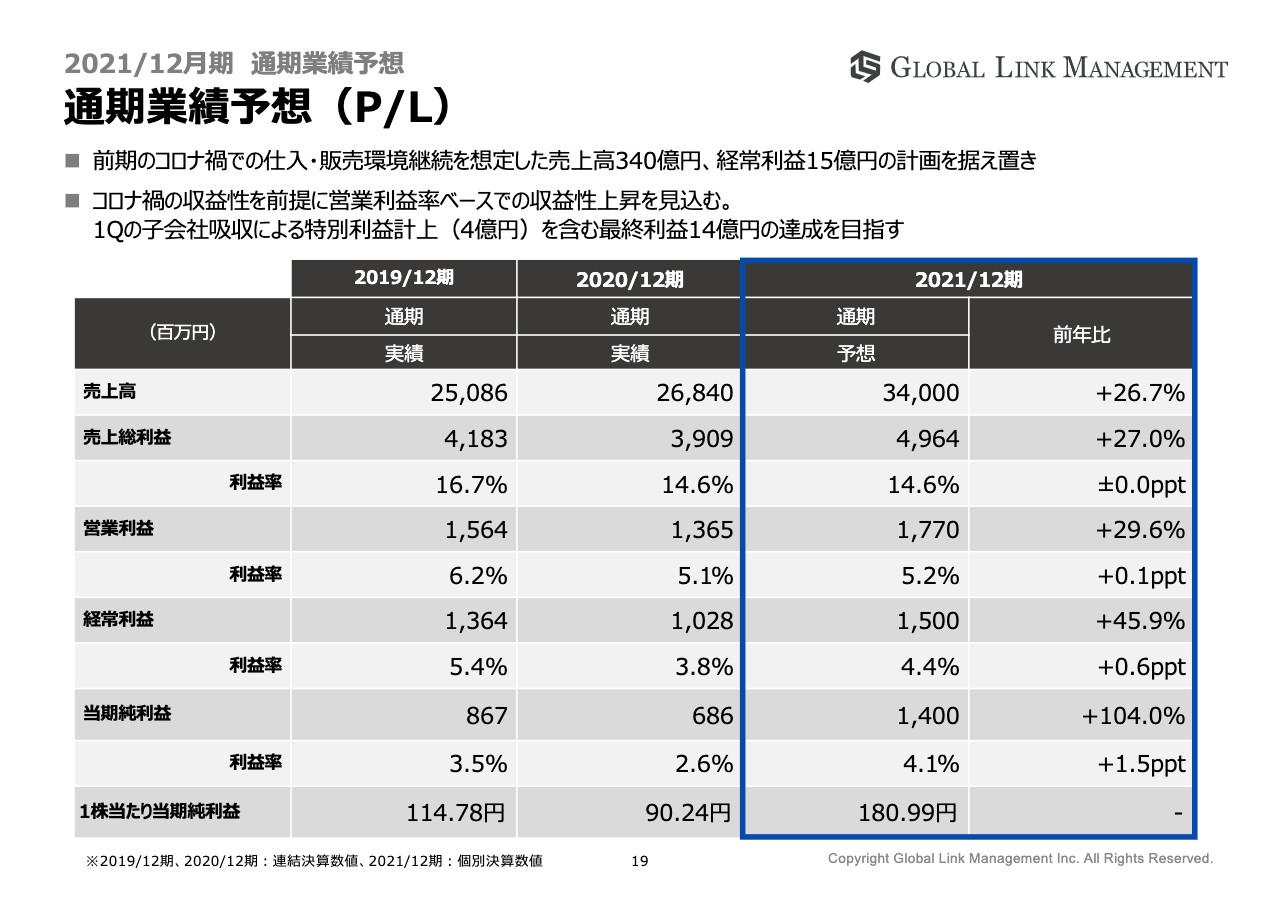

通期業績予想(P/L)

今期見通しになります。前提として、今回の通期業績予想については新型コロナウイルスの影響を織り込み、この状況が継続することを想定した計画となっています。

売上高は340億円で前年比26.7パーセント増、経常利益は15億円で前年比45.9パーセント増を計画しています。当期純利益においては、第1四半期での子会社吸収による特別利益計上の4億円を含み、最終的には14億円の当期純利益を目指していきます。

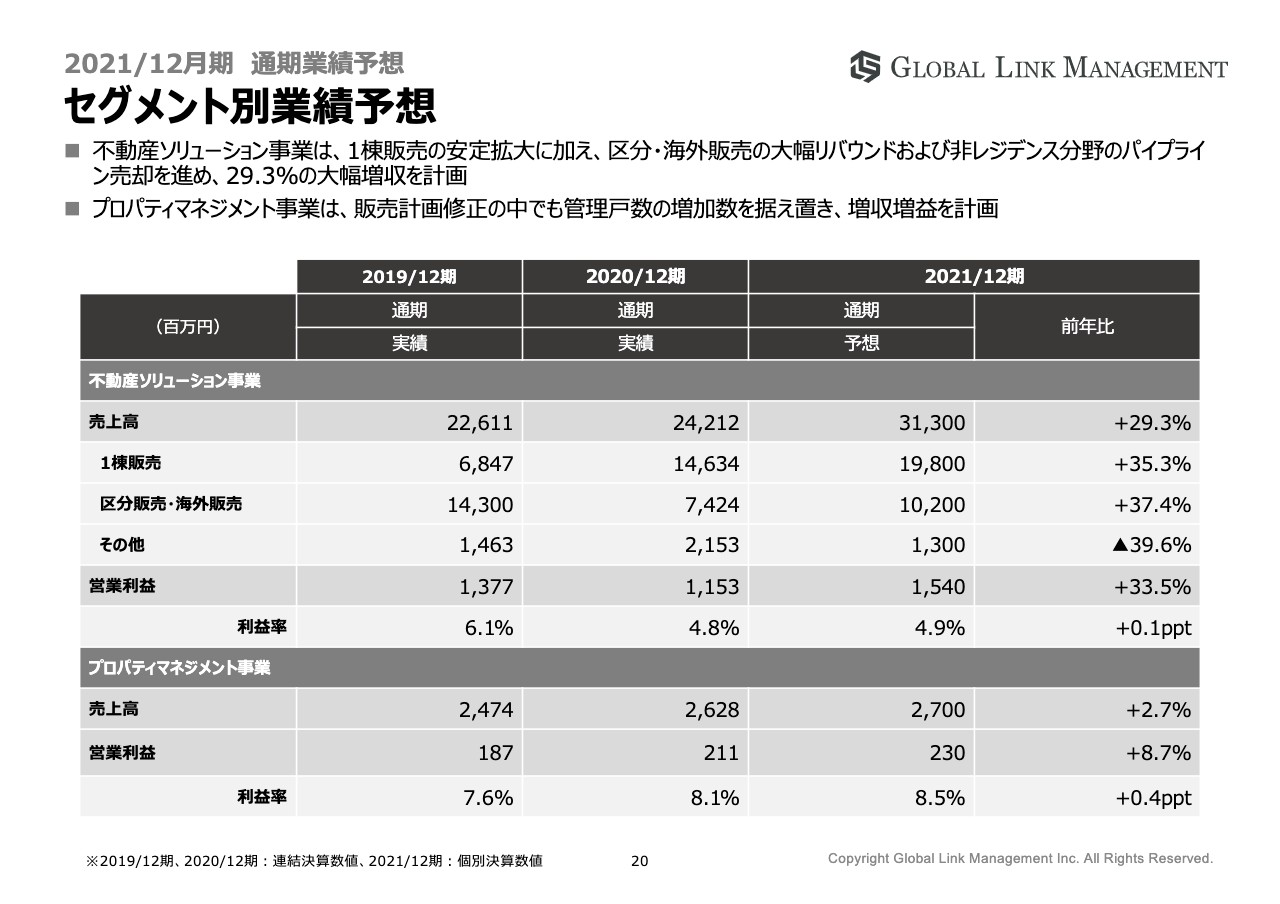

セグメント別業績予想

セグメント別の業績予想です。新しい成⻑方針のもと、不動産ソリューション事業においては1棟販売の安定拡大と、区分販売における国内及び海外の大幅なリバウンド、非レジデンス案件の売却を進めていく事で、売上高313億円で前年比29.3パーセントの増収と、営業利益15.4億円で前年比33.5パーセントの増益を計画しています。

プロパティマネジメント事業については、販売計画の修正の中でも管理戸数の増加数を据え置き、売上高27億円で前年比2.7パーセントの増収、営業利益2.3億円で8.7パーセントの増益を計画しています。

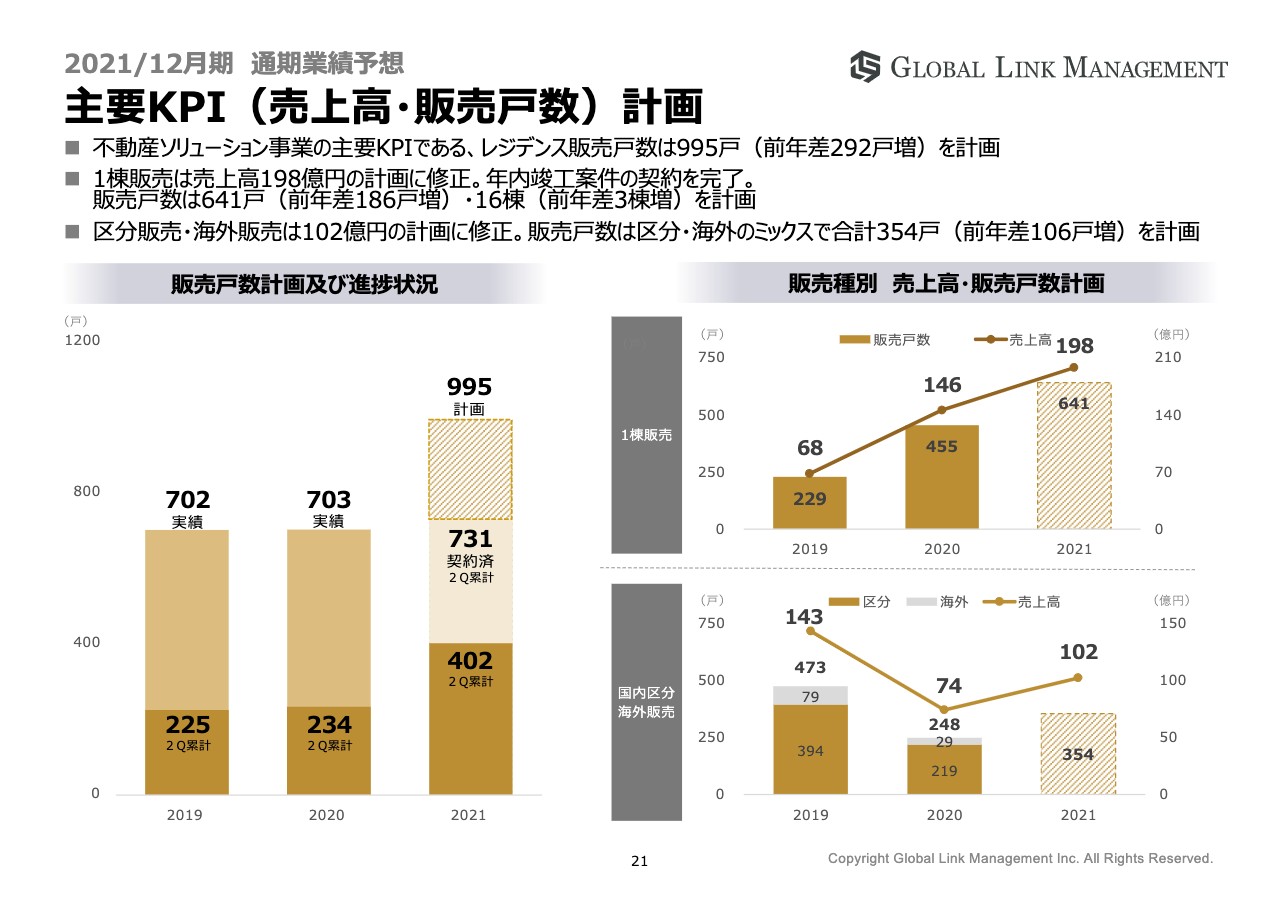

主要KPI(売上高・販売戸数)計画

続きまして主要KPIになります。スライド左側の「販売戸数計画及び進捗状況」のグラフをご覧ください。

不動産ソリューション事業の主要KPIである、レジデンス販売戸数は今期995戸の売上高300億円と、前年より292戸、売上高80億円の増加を計画しています。当期第2四半期にて、すでに昨年の実績である703戸を超える戸数が契約済みとなっています。

スライド右側のグラフをご覧ください。1棟販売の需要の多さを背景に販売先別の売上高及び販売戸数を当期第2四半期にて修正しました。1棟販売においては、16棟・641戸で売上高198億と、前年より3棟・186戸の、売上高52億の増加を計画しています。 区分販売については、国内と海外のミックスで考えていまして、合計で354戸の売上高102億円と、前年より106戸、売上高28億の増加を計画しています。

区分販売においては、2019年の販売戸数が473戸ですが、新型コロナウイルスの影響を考え慎重に計画したため、今期は減少計画となっています。効率的な販売手法により、計画を達成していきます。

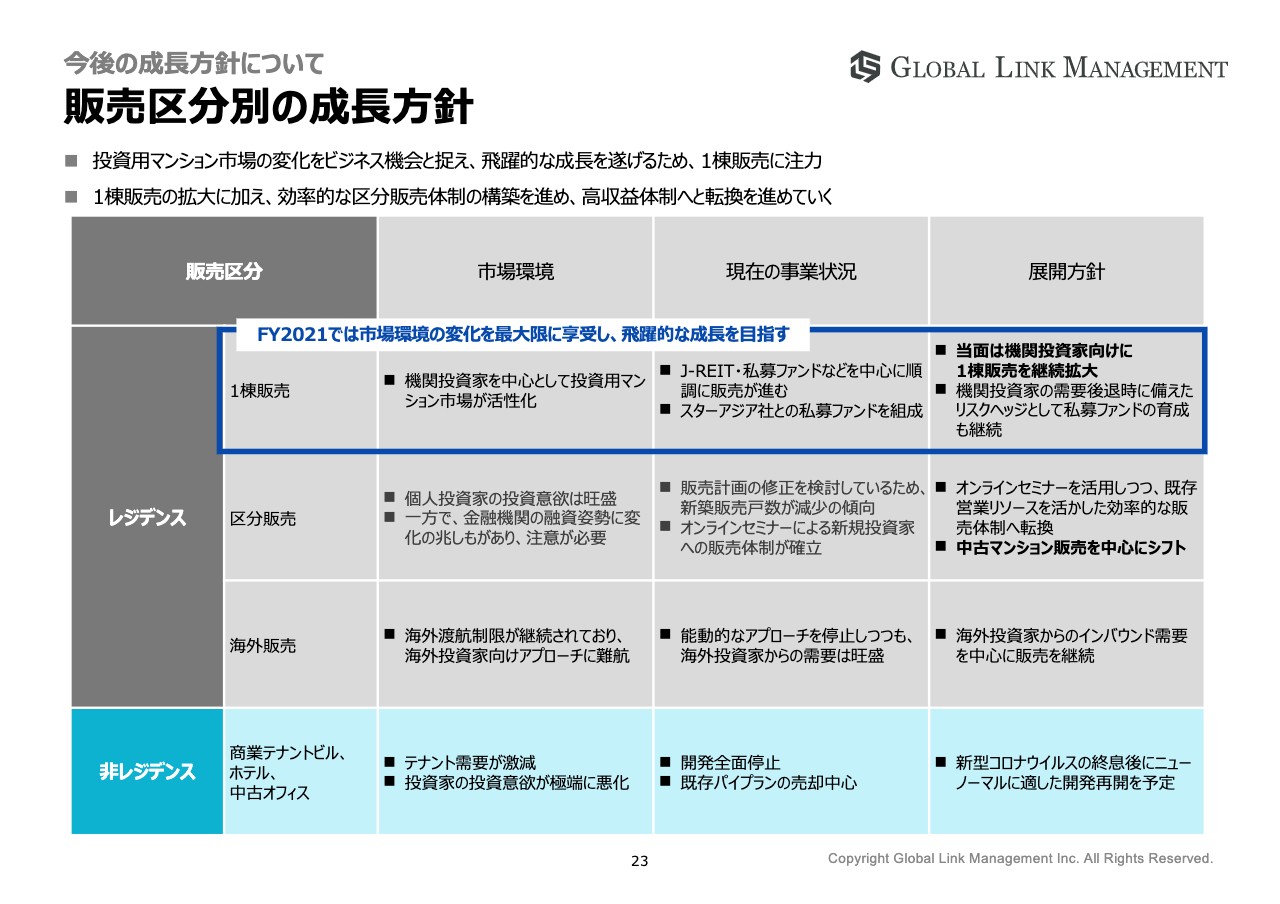

販売区分別の成⻑方針

今後の成⻑方針になります。昨年2月に中期経営計画を発表した際に、成⻑戦略もお示ししています。

昨期中に、コロナ禍を見据えた成⻑戦略の軌道修正をしています。ニューノーマルにおいて目標を達成させるためにも、レジデンスに経営資源を集中させ、成⻑加速を図るかたちに修正しました。

軌道修正の内容は4点です。1点目が非レジデンスの開発停止。2点目がレジデンスの1棟販売の強化拡大。3点目がレジデンスの国内、海外ともに区分販売のオンライン化。4点目に、自社ファンドによる販売・仕入チャネルの創出と拡大を軸に、成⻑戦略を軌道修正しました。

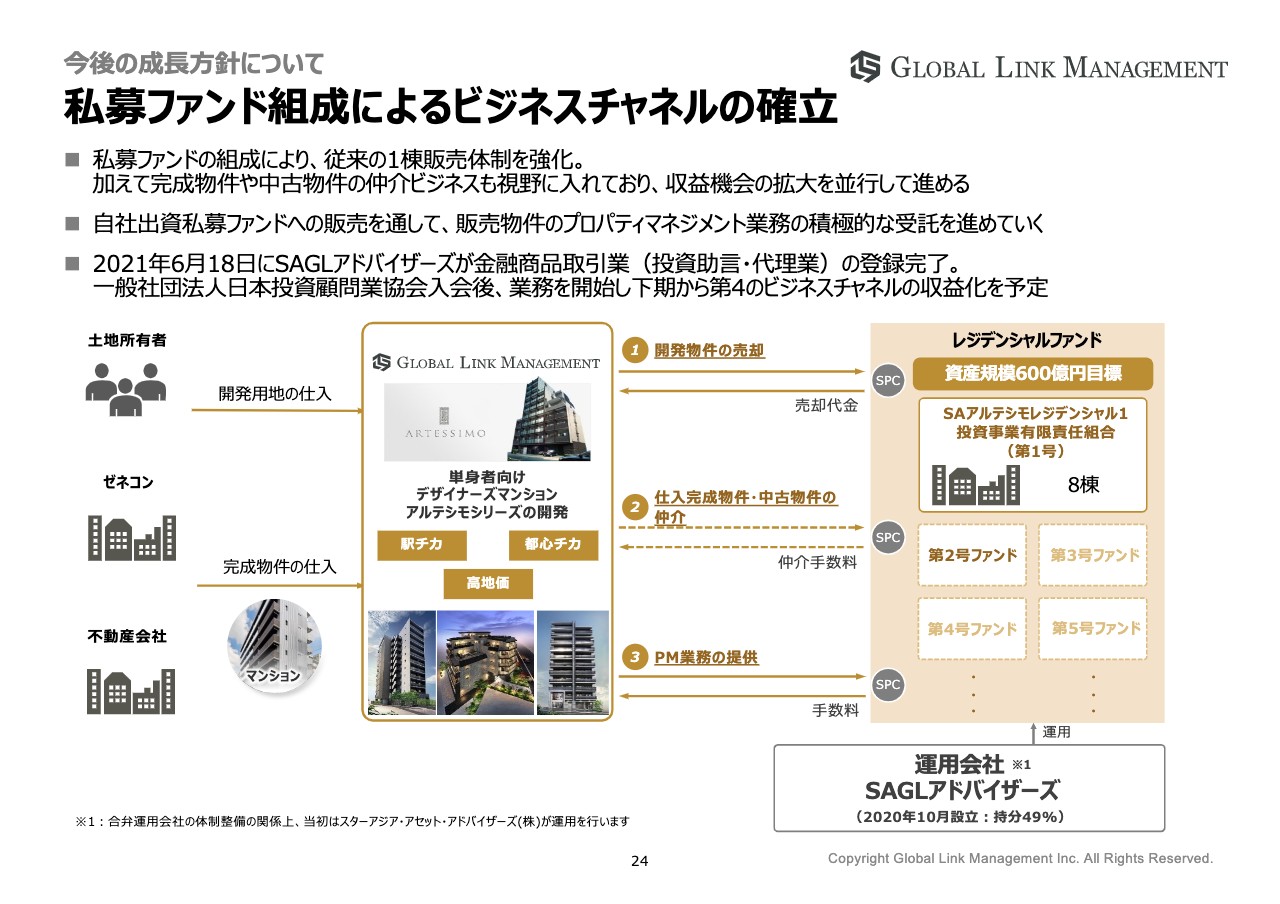

私募ファンド組成によるビジネスチャネルの確立

私募ファンドの組成により4つの新たなビジネスチャネルの確立を目指しています。

1つ目は、従来の1棟販売体制の強化、開発物件のファンドへの売却になります。2つ目に完成物件や中古1棟物件の仲介売買も視野に入れており、新たなる収益機会の拡大につなげていきます。3つ目にファンドへの販売物件のプロパティマネジメント業務の受託によるストックビジネスの拡大です。4つ目は運用会社SAGLの運用利益配当による収益及び、ファンド利益になります。

こちらは2021年6月18日にSAGLアドバイザーズが金融商品取引業(投資助言・代理業)の登録が完了し、下期から第4のビジネスチャネルの収益化を予定しています。

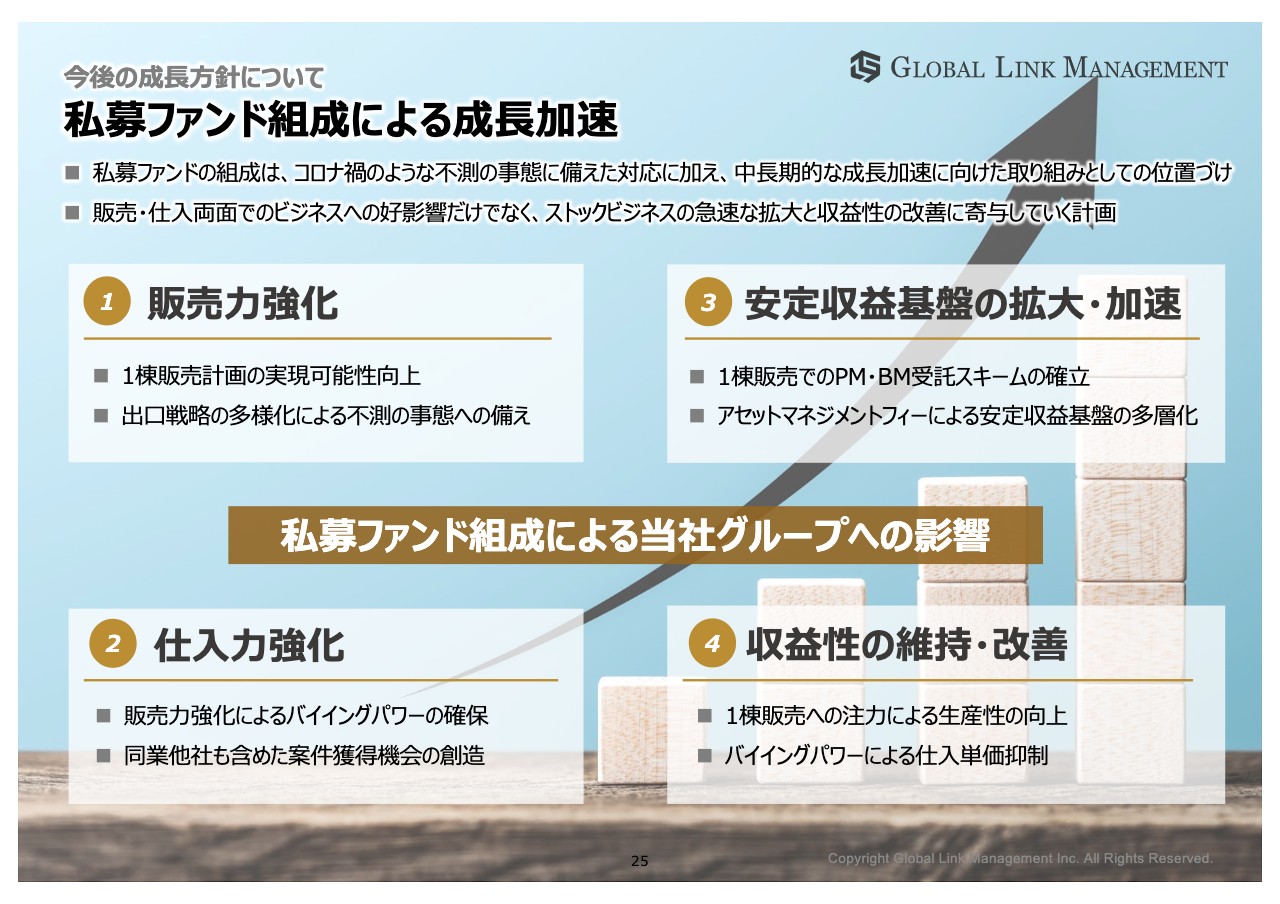

私募ファンド組成による成⻑加速

私募ファンド組成による弊社グループの成⻑加速について、4点ご説明します。

1つ目は、販売力の強化となります。自社ファンドが売却先になりうることにより、1棟販売の計画実現性を上げ、出口戦略の多様化による不測の事態への備え(今回の新型コロナウイルスのようなケース含め)有効になります。

2つ目は、仕入れ力の強化となります。販売力強化に伴うバイイングパワーの確保とともに、今まで対象として扱ってこなかった地方都市の物件や中古物件など、エリア及び商材が広がることによって仕入れ情報の強化及び知見の蓄積が可能になります。

3つ目は、安定収益基盤の拡大・加速になります。1棟販売でのPM・BM受託スキームを確立したことにより安定したストックビジネスを加速・拡大することが可能になりました。また新たなるアセットマネジメントフィーの確立により安定収益基盤の多層化が実現します。

4つ目として、収益性の維持、改善をさせていく狙いがあります。1棟販売への注力による生産性の向上及び、バイイングパワーによる仕入れ単価の抑制を目指すことができます。

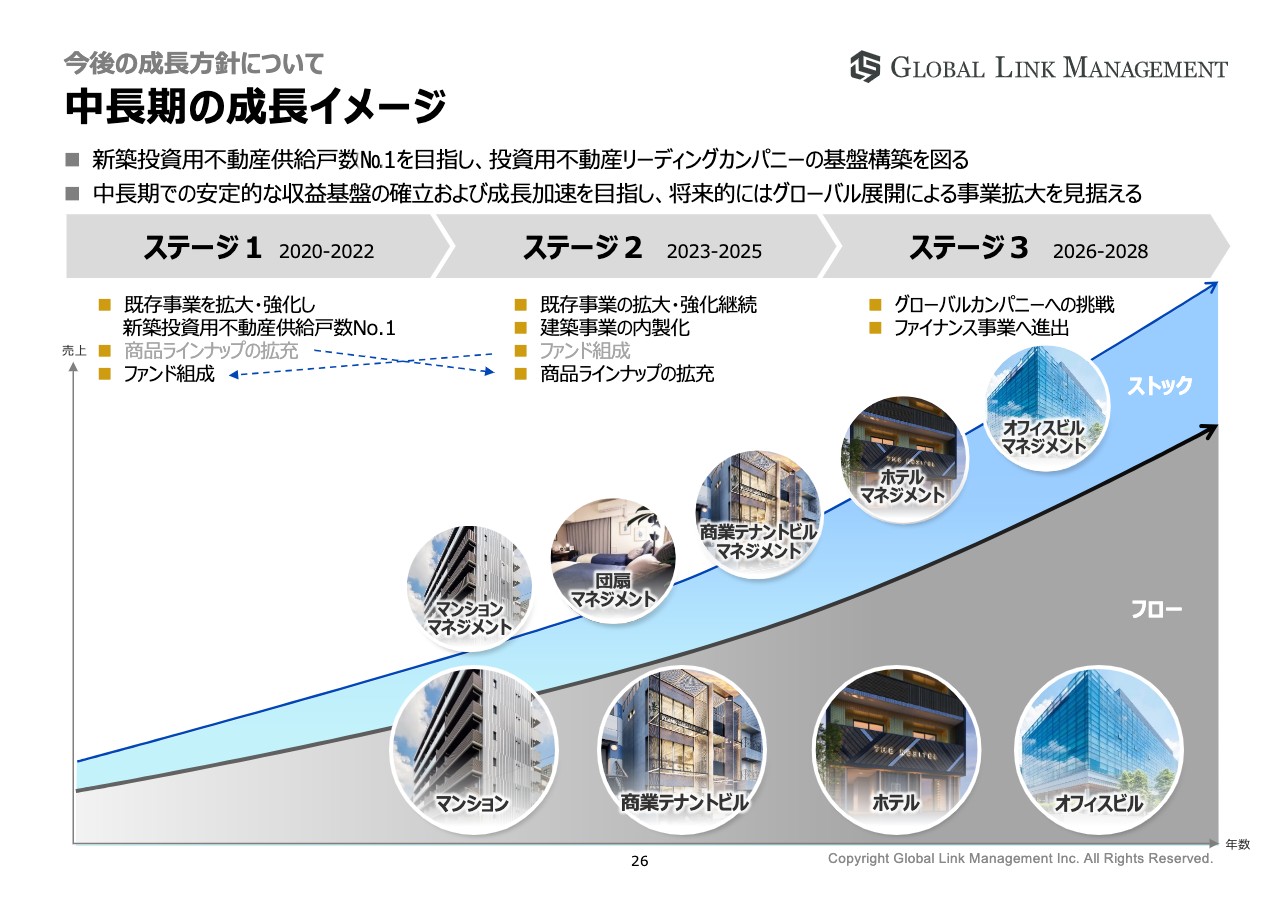

中⻑期の成⻑イメージ

中⻑期の成⻑イメージをご説明します。私たちグローバル・リンク・マネジメントは投資用不動産業界のリーディングカンパニーとなるグローバルカンパニーを目指しています。

2028年までの成⻑期間を3年ごとに3つのステージに分け計画しています。2020年から2022年までを「ステージ1」とし、「ステージ1」では「既存の事業の拡大・強化により新築投資用不動産供給戸数No.1」を目指しています。変更点として、「ステージ2」に予定していた「ファンド組成」を前倒しで行い、レジデンスへ経営資源を集中させ成⻑を加速させていきます。

商品ラインナップの拡充に関しては、いったん「ステージ2」へ移行させていただいていますが、中⻑期的な目標に変更はございません。

中期経営計画への影響

最後になりますが、「首都圏においての投資用不動産業界のリーディングカンパニーへ」という中計目標及び達成目標に変更はなく、引き続き継続していきます。

また配当金においても、今期35円の維持を計画しています。新型コロナウイルスによる影響の継続期間中においても株主還元をしっかりと行っていきたいと考えています。

経営資源をレジデンスに集中させ、的確にニューノーマルに対応すべき経営を心掛け、生産性向上を図っていきたいと思います。

今後も「不動産を通じて豊かな社会を実現する」という企業理念を実現すべく、企業価値の最大化を目指してまいります。ご清聴ありがとうございました。

質疑応答:区分販売と1棟販売の利益率について

質問者1:区分販売から1棟販売に切り替えている事例がありますが、販売経費を含む利益率は、現状でどちらが高いですか?

金:区分販売と1棟販売を比較すると、粗利率に関してはさほど変わりません。営業利益率に関しては、1棟販売の場合は販売経費が抑制されますので、現状では1棟販売のほうが利益は残ります。

質疑応答:1棟販売への変更について

質問者2:1棟販売への変更は簡単なのでしょうか?

金:区分販売着手前であれば、1棟販売への変更は可能でございます。マーケット状況、販売状況を見ながら計画達成に向けて販売を進めてまいります。

質疑応答:海外投資家の取得意欲ついて

質問者3:海外投資家の取得意欲に変化はありますか?

金:依然として購入意欲が高く、多くの問い合わせをいただいています。下期に関しては計画通りに進捗するのではないかと考えています。

質疑応答:緊急事態宣言の影響について

質問者4:緊急事態宣言が継続していますが、事業への影響はありますか?

金:緊急事態宣言の継続により、区分・海外販売が少なからず影響を受けると考えられます。ただし、前期第2四半期のセミナーオンライン化以降、顕在投資家は急速に拡大してきているため、引き続きオンラインセミナーを推進していくとともに、顕在投資家の成約を進めます。また、事業全体において影響は軽微と思料しております。

質疑応答:1棟販売の利益率のトレンドについて

質問者5:第1四半期の1棟販売では、最も利益率が低い案件が集中したとのことですが、1棟販売の四半期での利益率の状況はどのようになっているのでしょうか? 下期の計画もあわせて教えてください。

金:第1四半期については利益率の低い物件が集中しました。第2四半期においては15パーセントまで回復しており、下期はさらに改善予定です。

質疑応答:1棟販売で起こりうるリスクについて

質問者6:1棟販売の今期竣工分はすべて契約済とのことですが、不測の事態により今期の販売ができないというリスクはあるのでしょうか? もしあれば、どのようなリスクがあるのでしょうか? また、第3四半期以降に1棟販売を追加で竣工する可能性はありますか?

金:販売予定日までに建設現場でのトラブルにより竣工できないというリスクはありますが、現状、今期においてそのリスクが特別に高まっているということはありません。追加竣工についても可能性はありますが、追加があれば随時開示させていただきます。

質疑応答:オフバランスの業績への影響について

質問者7:オフバランスを行うことで業績へはどのような影響が出ていますか?

金:B/Sを膨らませることなく仕入ができるため、次期以降のパイプラインをより多くすることができ、トップラインを含む業績拡大が期待できます。

質疑応答:通期計画の達成確度について

質問者8:現時点での通期計画の達成確度はいかがでしょうか? 達成への不安要素が何かあれば教えてください。

金:1棟販売が順調に進捗しているため、達成確度は高いと考えています。不安要素としては、足元で新型コロナウイルス感染症が拡大しているため、区分・海外販売の進捗が懸念されます。ただし、仮に区分・海外販売の進捗が思わしくなくなった場合にも販管費抑制等により、通期計画の達成確度は現時点においては高いと考えています。