2021年7月29日に行われた、積水化学工業株式会社2022年3月期第1四半期決算説明会の内容を書き起こしでお伝えします。

スピーカー:積水化学工業株式会社 取締役 専務執行役員 経営戦略部長 上脇太 氏

2021年度 第1四半期実績および 上期見通し

上脇太氏:為替の前提および実績については、スライド1ページに記載したとおりです。ご参照ください。

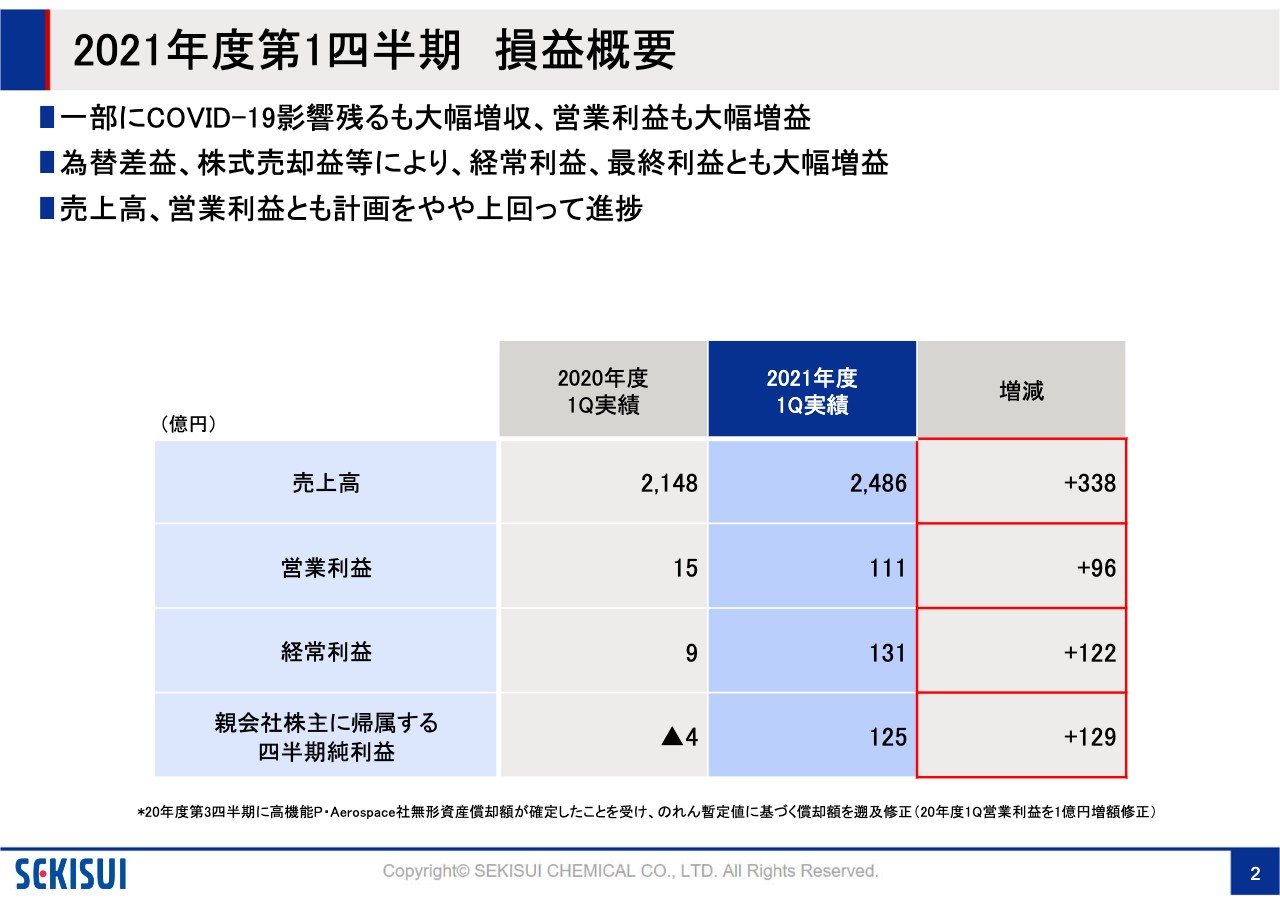

2021年度第1四半期 損益概要

2ページから中身についてご説明します。第1四半期は、売上高2,486億円、営業利益111億円、経常利益131億円、親会社株主に帰属する四半期純利益125億円という実績でした。一部、新型コロナウイルスの影響が残りましたが、前年と比べて大幅な増収増益で着地しています。

また、為替差益や株式の売却益等があったため、経常利益および最終利益についても大幅な増益です。売上高、営業利益とも、第1四半期の計画をやや上回り進捗している状況です。

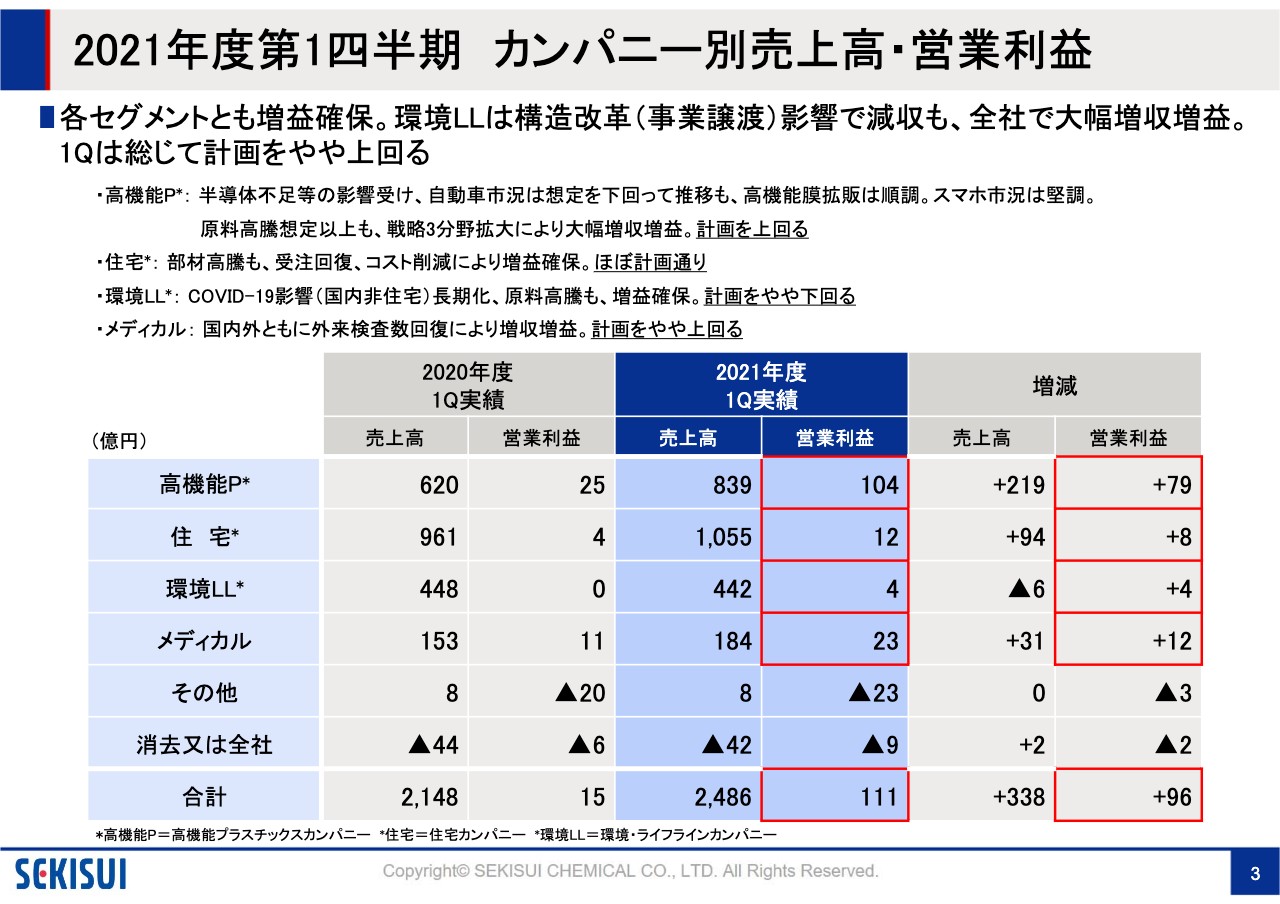

2021年度第1四半期 カンパニー別売上高・営業利益

3ページは、第1四半期のセグメントごとの実績です。各セグメントとも増益を確保しているため、全社での大幅な増収につながっています。高機能プラスチックスカンパニーは、半導体不足や原料高騰の影響を受けましたが、高機能膜の拡販が順調です。また、スマホ市況は堅調に推移し、計画をやや上回る実績です。

住宅事業についても部材高騰の影響を受けましたが、受注の回復やコスト削減により、ほぼ計画どおりの着地です。一方で環境ライフラインは、長引く新型コロナウイルスの国内非住宅への影響が長期化したことに原料高騰も加わり、計画をやや下回る結果です。メディカルについては、外来検査の回復によって計画をやや上回る実績となりました。

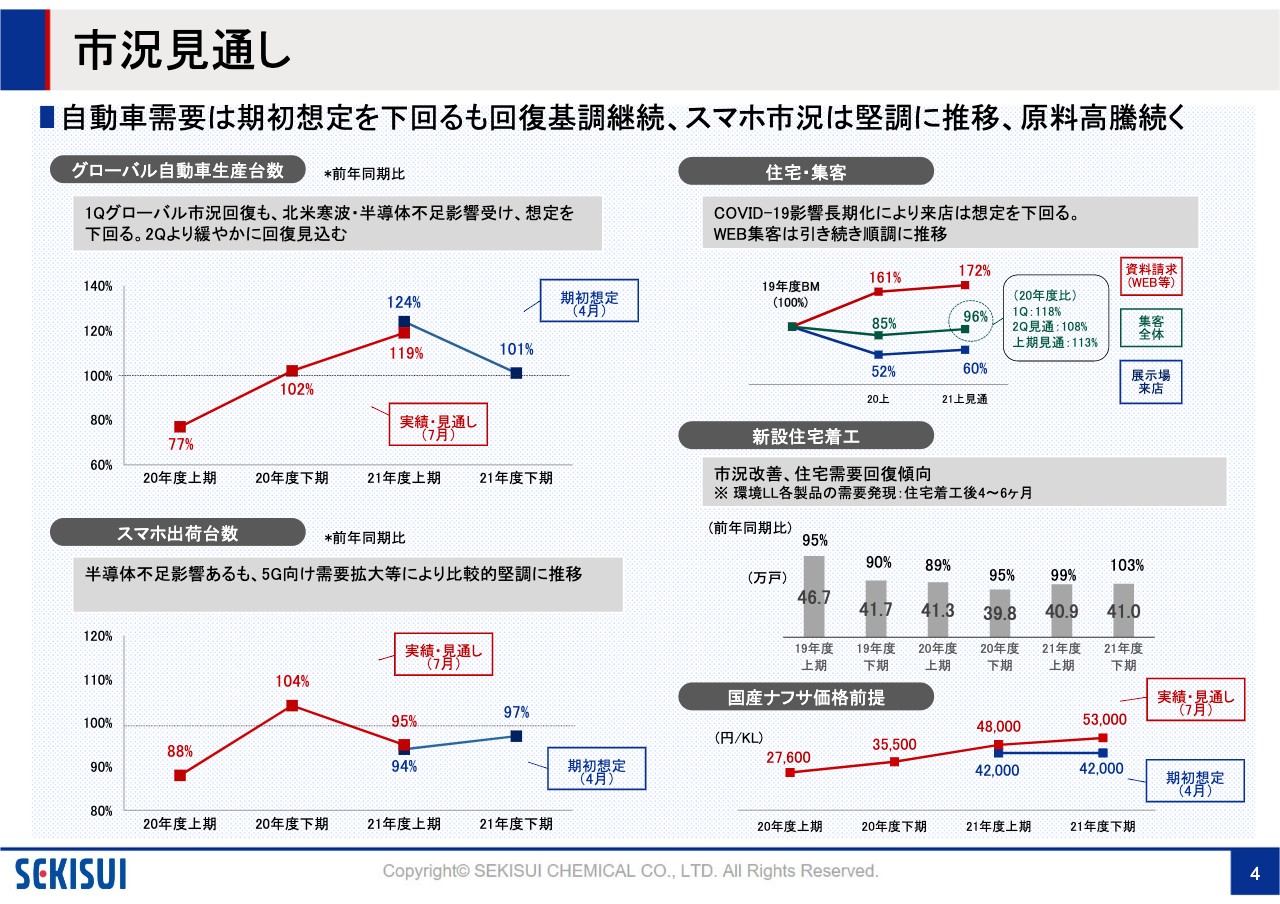

市況見通し

4ページは市況の見通しについてです。グローバル自動車の生産台数は上期で回復していますが、北米寒波や半導体不足の影響で、想定よりも少し回復が鈍いという状況です。一方、スマホの出荷台数については、4月当初の想定よりも上回って推移しています。

住宅の集客については、長引く新型コロナウイルスの影響により、来店の回復が鈍い点をWEB集客でカバーしている状態です。新設の住宅着工はようやく下げ止まり、この上期から少し上昇基調になっています。国産ナフサの価格については、4月の想定よりも大幅に高騰し、これが下期も継続していく見通しを立てています。

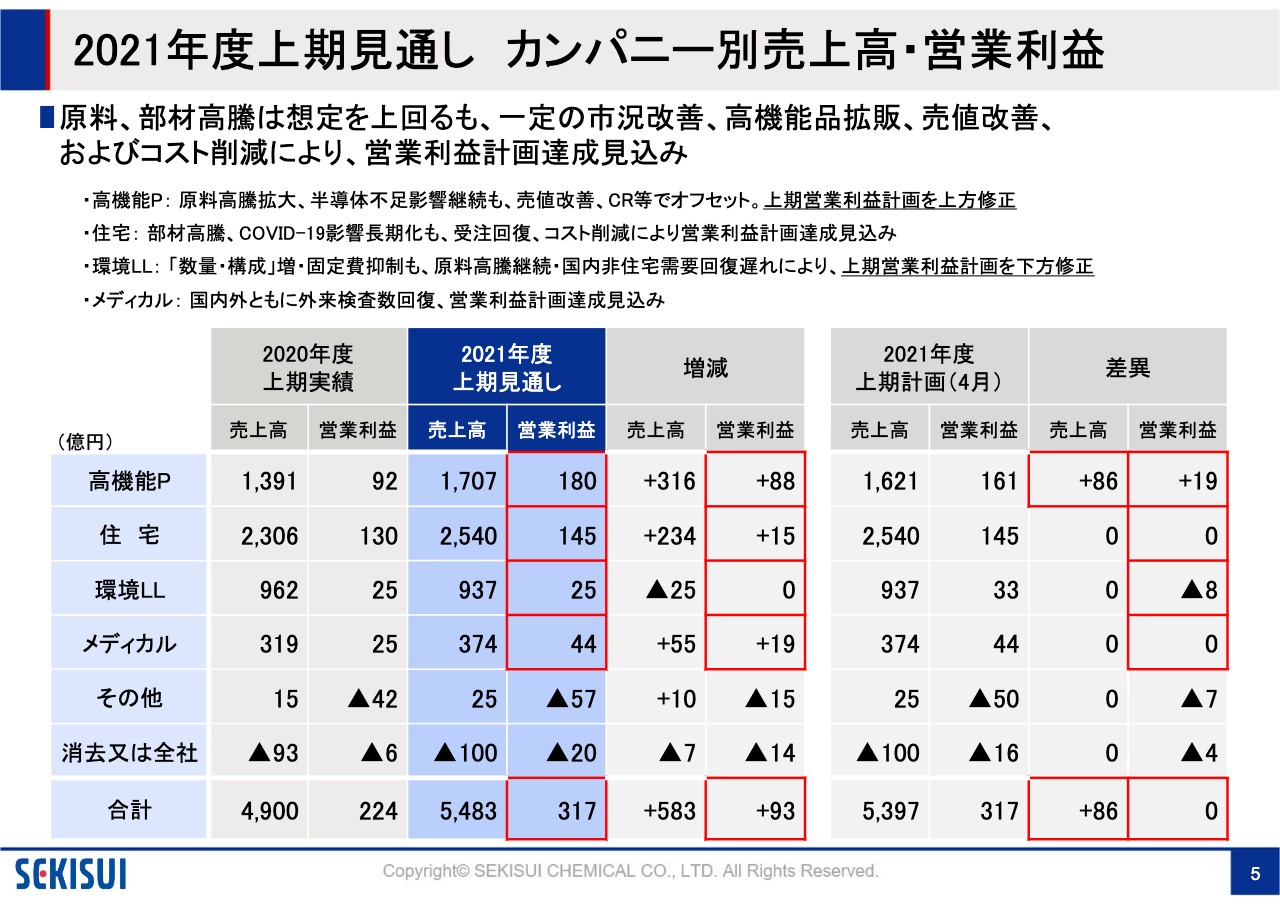

2021年度上期見通し カンパニー別売上高・営業利益

5ページは、各カンパニー別の上期の見通しです。総じて原料と部材の高騰が想定を上回っていますが、営業利益については一定の市況改善や高機能品の拡販、および売値の改善やコスト削減などを行い、4月の計画を達成する見込みです。

高機能プラスチックスカンパニーについては、原料高騰が第2四半期も拡大し、半導体不足の影響も継続すると見ていますが、売値改善あるいはCR等でオフセットするため、4月の計画より上方修正したかたちです。住宅については、部材の高騰や新型コロナウイルスの長期化の影響がありますが、受注は回復しているため、計画達成の見込みです。

一方で環境ライフラインは、やはり新型コロナウイルスの影響による国内需要の回復の遅れや、原料高騰の影響をかなり受けており、営業利益を下方修正しています。メディカルについては、外来検査数の回復によって当初の計画を達成する見込みです。

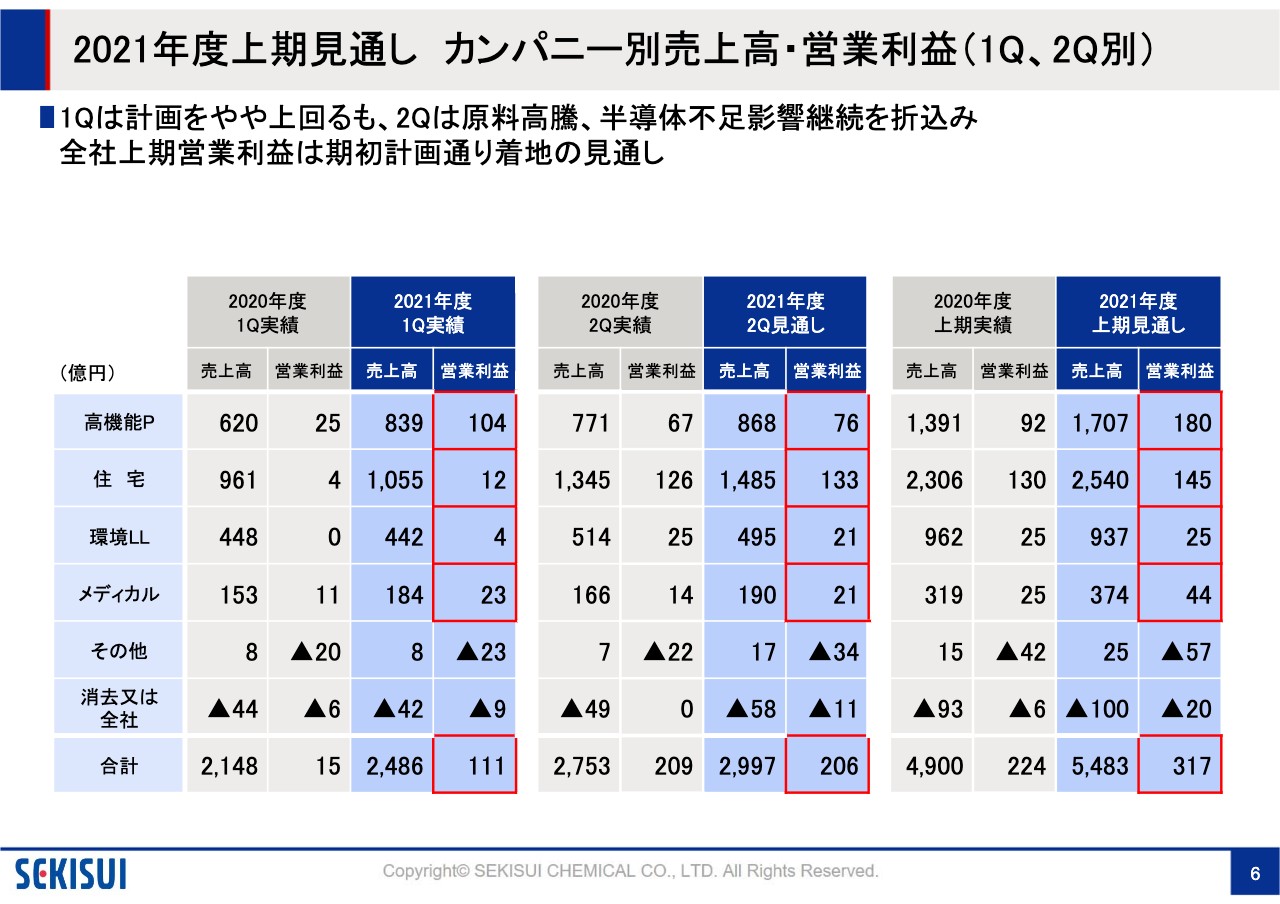

2021年度上期見通し カンパニー別売上高・営業利益(1Q、2Q別)

6ページには各セグメントごとの第1四半期、第2四半期の見通しについて記載しています。特に、第1四半期は計画を上回りましたが、第2四半期については原料の高騰や半導体不足の影響が継続していることを織り込み、営業利益については期初の計画どおりの着地としています。

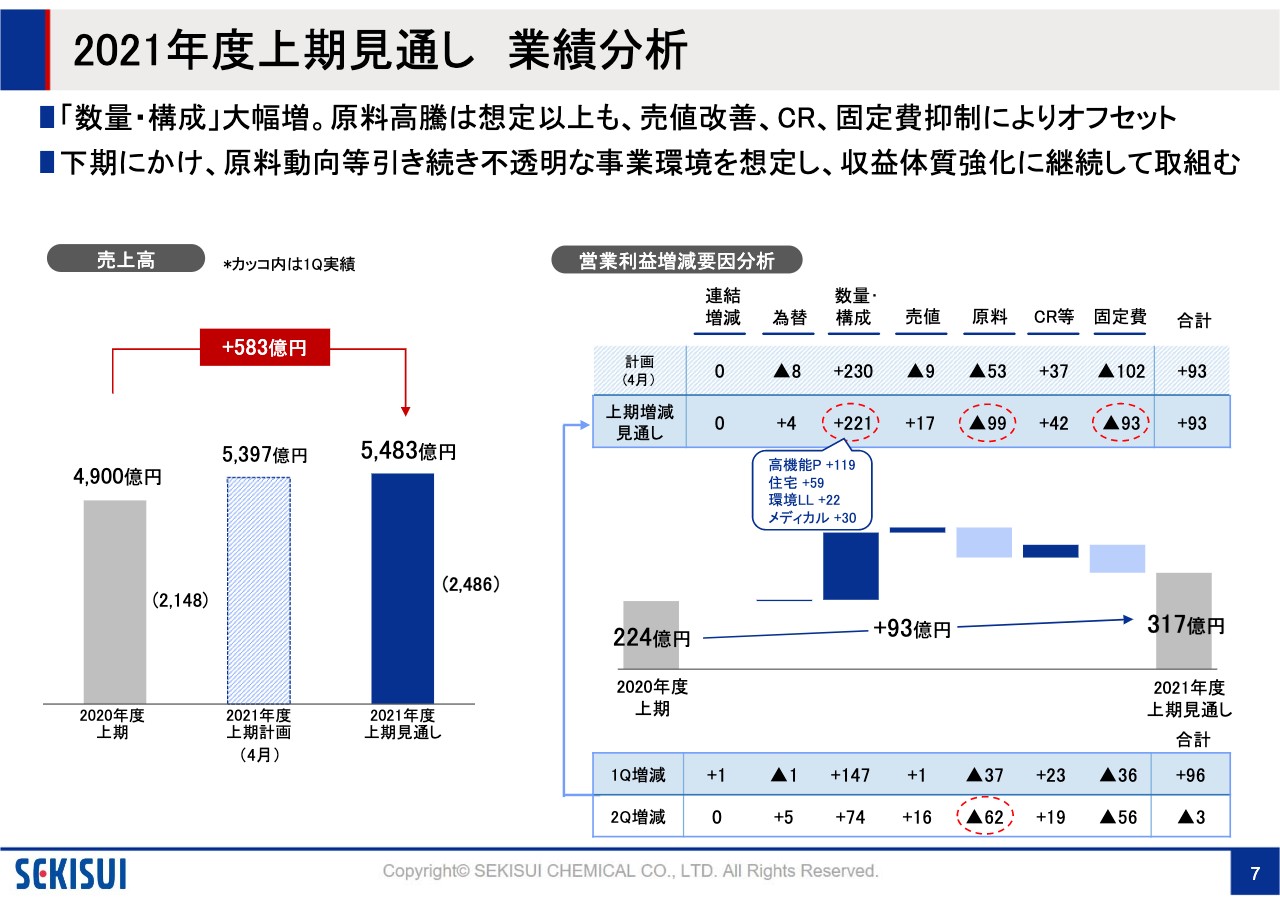

2021年度上期見通し 業績分析

7ページでは業績の分析についてお話しします。売上については前年から583億円の増収としております。営業利益増減の要因分析ですが、原料が4月の想定よりも大きく高騰しています。また、数量・構成についても半導体不足が影響し、若干低い見通しですが、売値やCR等の改善、また固定費の抑制によりヘッジすることで、4月の計画どおりの着地を見込んでいます。

スライド下部の第1四半期・第2四半期の増減を見ると、やはり第2四半期のほうが原料の高騰による影響が厳しいと見ています。

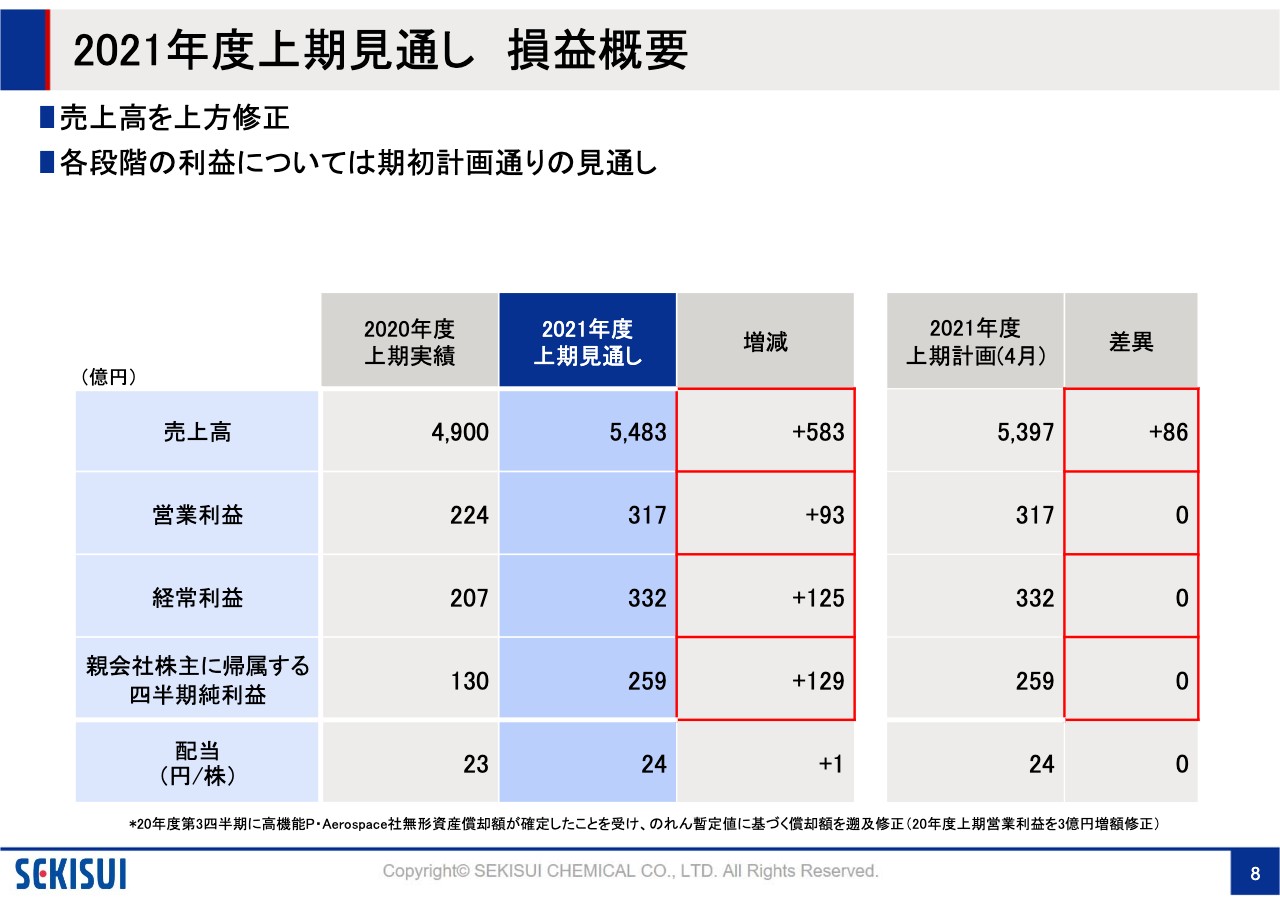

2021年度上期見通し 損益概要

上期の利益の見通し、売上、営業利益は先ほどご説明したとおりです。経常利益および四半期純利益についても、4月の計画どおり着地する見通しです。

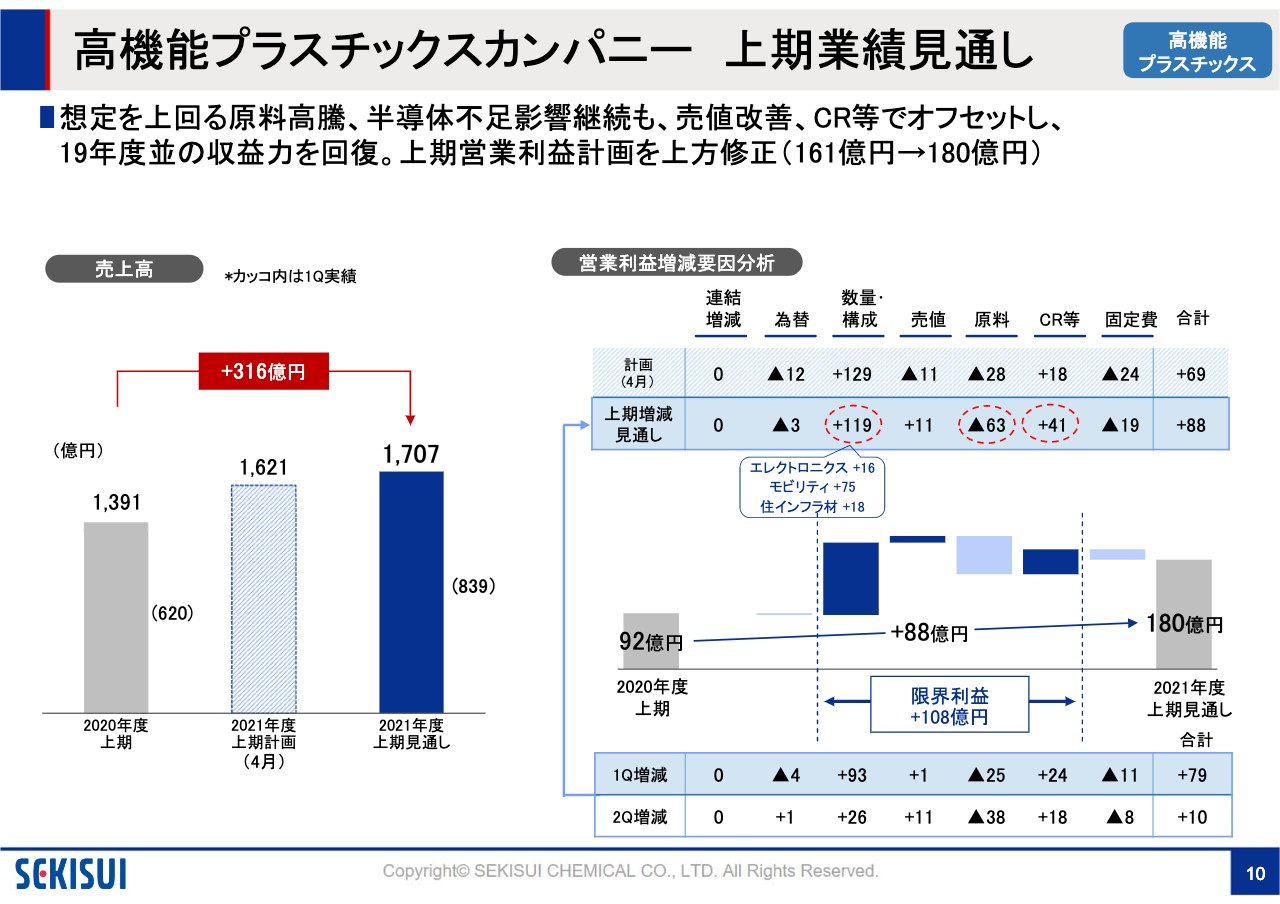

高機能プラスチックスカンパニー 上期業績見通し

続いて各カンパニーごとの中身をご説明します。10ページは高機能プラスチックスカンパニーについてです。想定を上回る原料高騰や半導体不足の影響が継続していますが、売値改善やCR等でオフセットし、2019年度並みの収益力で上期回復できる見通しです。また、利益計画についても上方修正しています。

売上高は316億円の増収と見ています。営業利益の増減要因分析ですが、やはり原料の高騰が4月の段階よりもかなり大きく、数量・構成についても半導体不足の影響で若干弱くなっています。こちらも売値やCR等の改善、固定費の抑制によりヘッジすることで、上方修正としています。

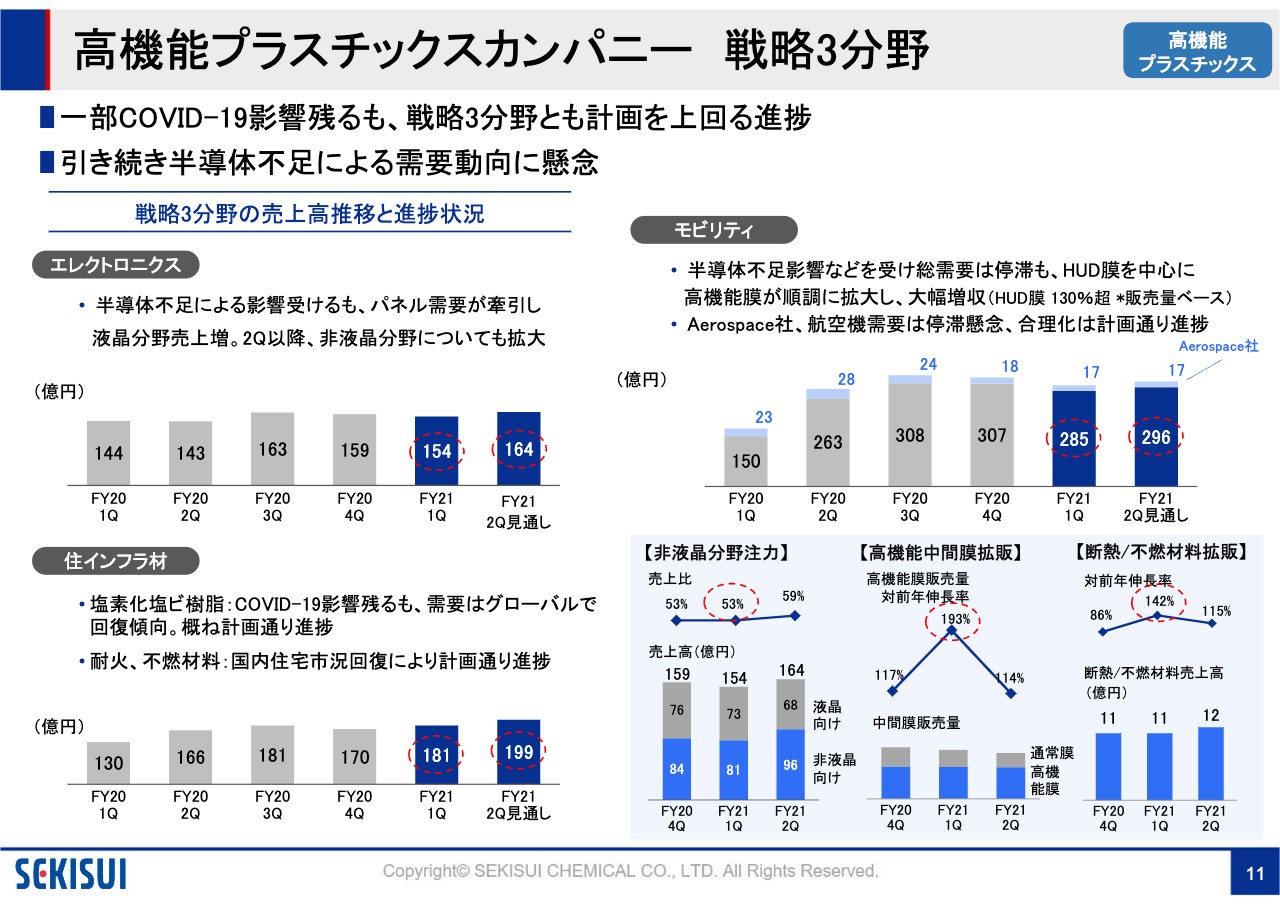

高機能プラスチックスカンパニー 戦略3分野

11ページは戦略3分野の状況をお示ししています。3分野とも計画を上回る進捗ですが、やはり半導体不足の需要動向が懸念材料となっています。

まず、エレクトロニクスについては、第1四半期はパネルの需要が牽引し堅調に推移しました。第2四半期は、非液晶分野についても拡大できる見通しです。

モビリティについては、総需要は半導体不足の影響で、当初の想定よりも若干弱くなっています。しかし、セットアップディスプレイ用の中間膜を中心とした高機能膜は順調に拡大し、HUD膜に関しては130パーセント成長しています。また、右下のグラフにあるとおり、高機能膜全体についても堅調に推移しており、収益を確保できています。

一方、Aerospece社については、航空機需要の停滞が続くことが懸念されるため、合理化については計画どおり進捗していきます。

住インフラ材については、特に塩素化塩ビ樹脂の需要がグローバルで回復してきているため、堅調に推移しています。国内向けの耐火、不燃材料についても、国内の住宅市場が回復していますので、ほぼ計画どおり進捗していく見通しです。

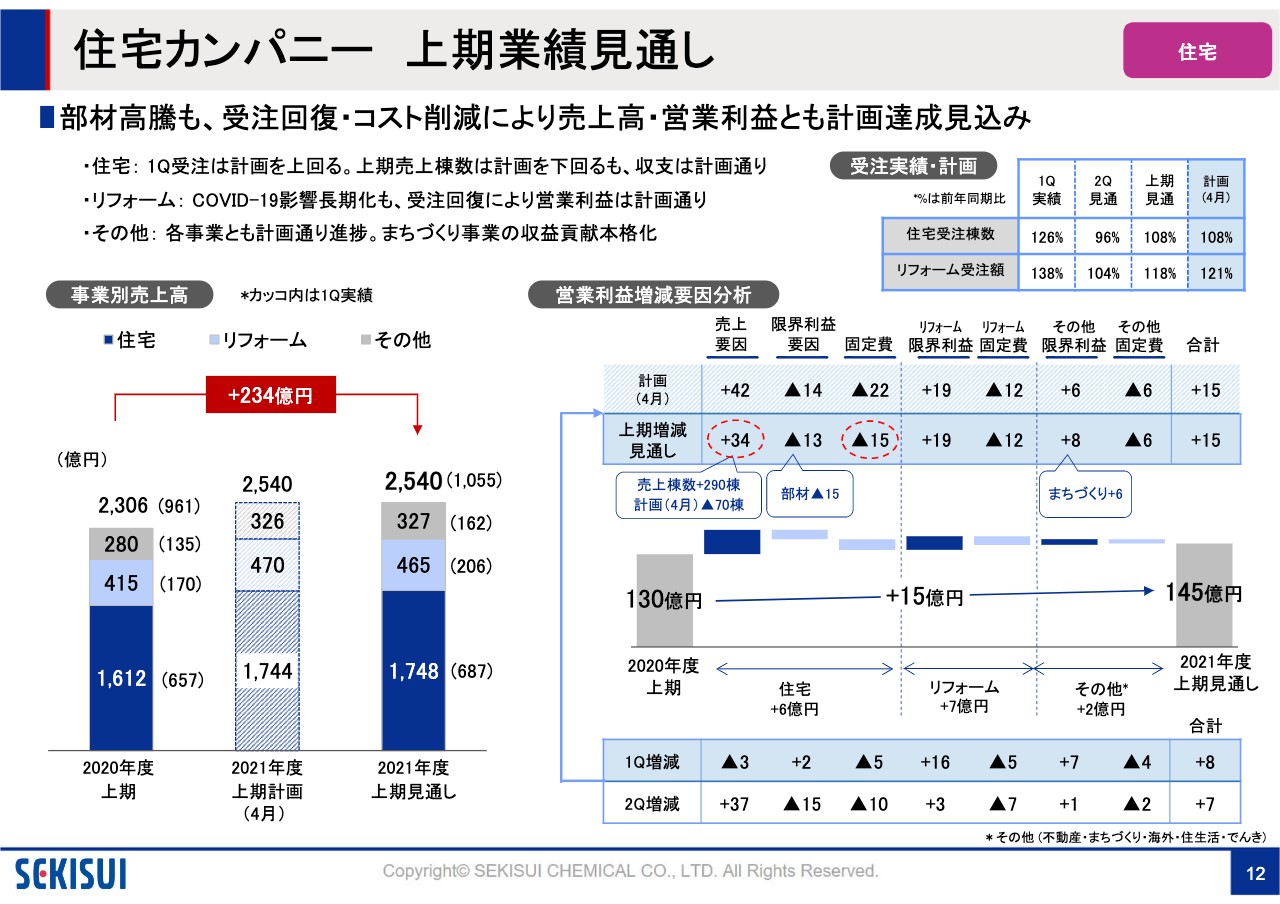

住宅カンパニー 上期業績見通し

住宅カンパニーも、特に木材と鋼材の部材高騰がマイナス要因ではありますが、受注回復とコスト削減により、営業利益、売上高ともに計画どおり達成する見込みです。

スライド右上の表は、受注実績の状況です。第1四半期は新築で126パーセント、リフォームで138パーセントと堅調に推移しました。上期見通しも、新築で108パーセント、リフォーム118パーセントと、受注については回復を見込んでいます。それを受け、売上高は234億円の増収、スライド右下の要因分析については、住宅事業でプラス6億円、リフォーム事業でプラス7億円、その他事業でプラス2億円といった増収を見込んでいます。

特に住宅事業については、今年5月、6月の長雨の影響で、売上棟数が4月の計画から若干落ちていることに加え、部材の高騰で約15億円の影響を受けますが、これについては固定費でヘッジすることでプラス6億円となることを見込んでいます。また、その他については、まちづくり事業が本格的に収益に貢献し始めるため、プラス2億円としています。

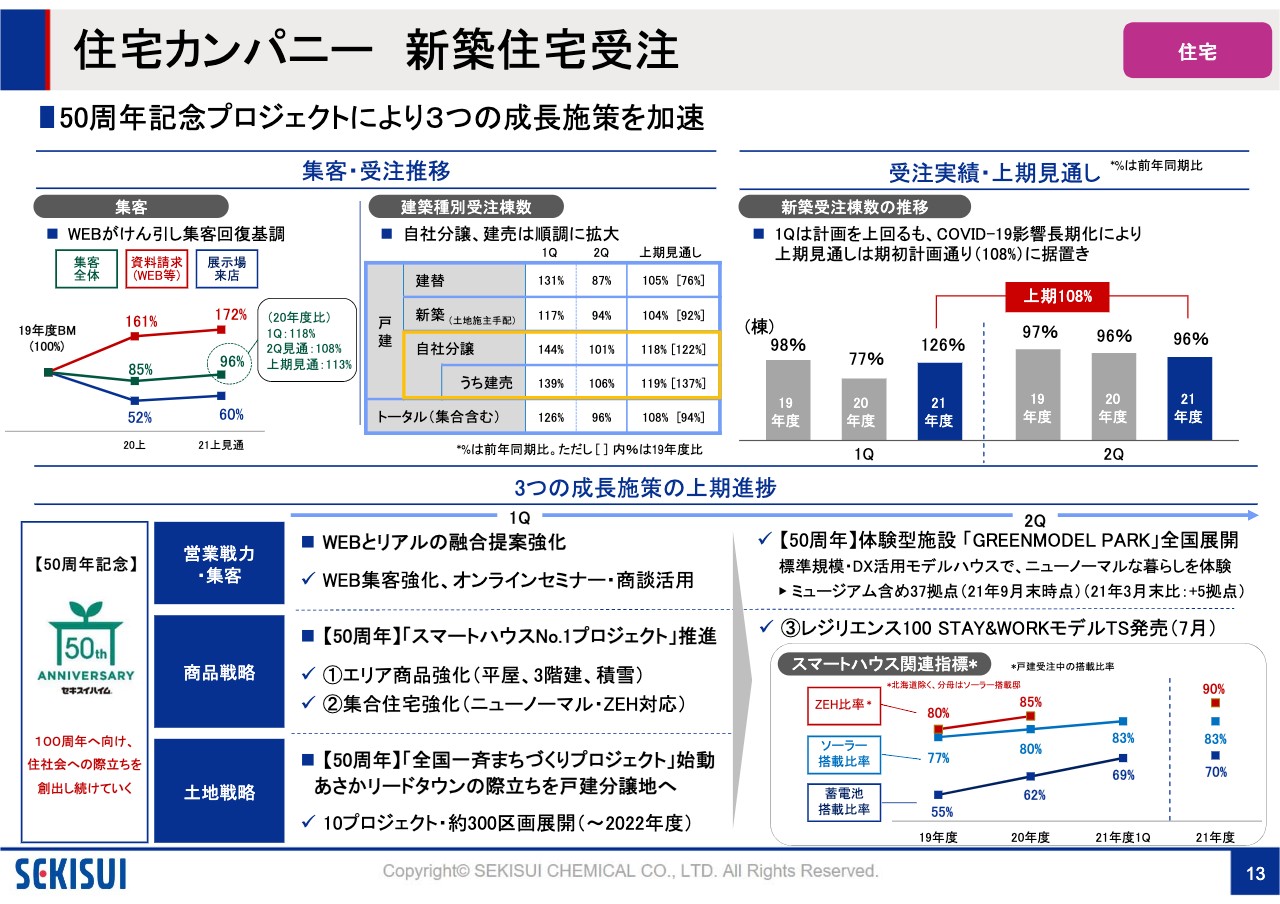

住宅カンパニー 新築住宅受注

13ページでは、住宅の新築受注の対策をご説明します。スライド上段中央の表をご覧ください。上期は、昨年度から注力している自社分譲、その中でも建売が非常に堅調に推移しています。全体の受注の回復を底支えするという構図は今年度も変わっていません。

スライド下段は3つの成長施策についてお示ししています。営業戦略・集客については「WEBとリアルの融合の提案強化」ということで、特にリアルサイズの体験型施設「GREENMODEL PARK」の全国展開に注力していきます。

商品戦略は、今年度は住宅事業50周年のため、「スマートハウスNo.1プロジェクト」を推進し、特にスライド右下のZEH(ゼロエネルギーハウス)比率の目標を90パーセントとします。

土地戦略としては、あさかリードタウンで培ったノウハウを全国の分譲地に展開し、全国で10プロジェクト、約300区画での「全国一斉まちづくりプロジェクト」を展開していきます。これらの下支えにより、上期の受注を確保していく計画です。

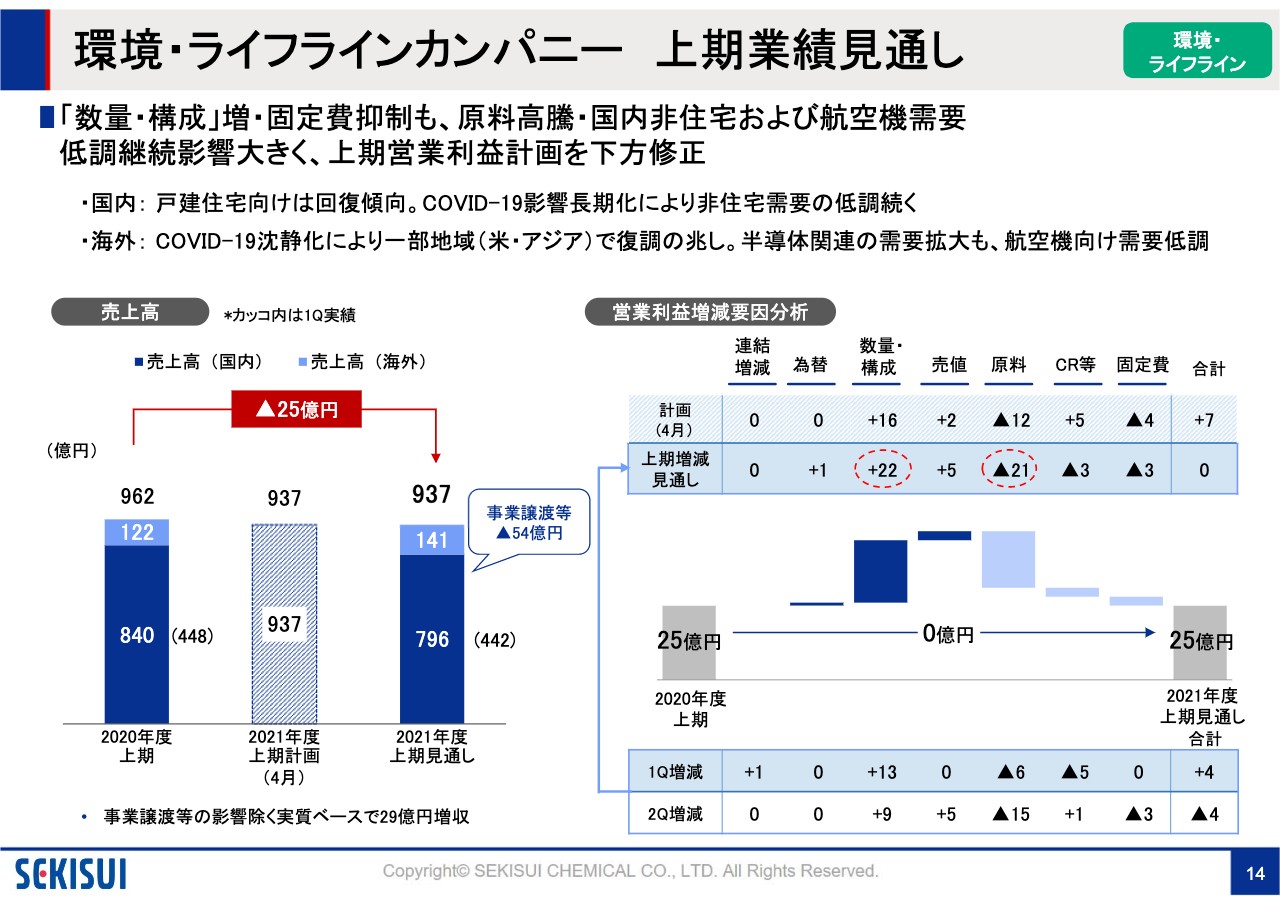

環境・ライフラインカンパニー 上期業績見通し

14ページは環境・ライフラインカンパニーについてです。数量・構成の回復、固定費の抑制に努めましたが、やはり原料の高騰、国内の非住宅の不調および航空機需要の回復の遅れなどにより、上期の営業利益計画を下方修正しています。

売上高は25億円の減収としていますが、事業譲渡の影響が54億円あるため、実質的には増収しています。営業利益の要因分析についても、数量・構成も伸ばしてはいるのですが、当初の4月の想定より原料高騰の影響が大きいため、全体としては下方修正というかたちになっています。

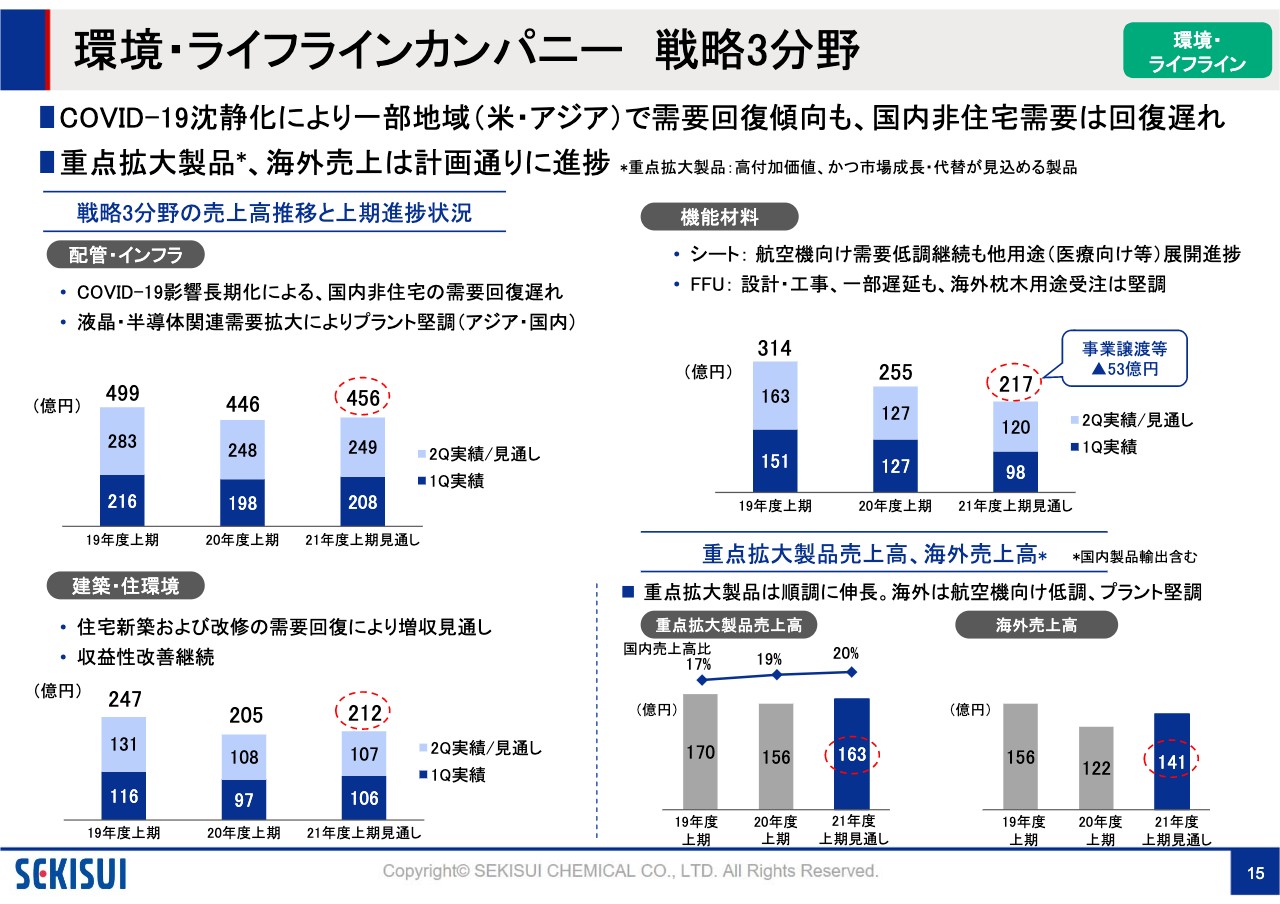

環境・ライフラインカンパニー 戦略3分野

環境・ライフラインカンパニーの戦略3分野です。特に配管・インフラ事業は、新型コロナウイルスの影響で、国内の非住宅の回復が遅れています。一方でアジアおよび国内のプラント管材については、堅調に推移しています。

スライド左下の建築・住環境分野については、住宅の新築が回復傾向のため、増収の見通しです。スライド右上の機能材料は、航空機向けのシート事業の需要が低調なため回復が遅れますが、医療向け等、他の用途への展開は順調に進捗しています。また、FFUは一部工事の遅延がありますが、海外の枕木用途受注については堅調に推移しています。また、重点拡大製品、海外売上高についても計画どおり進捗しています。

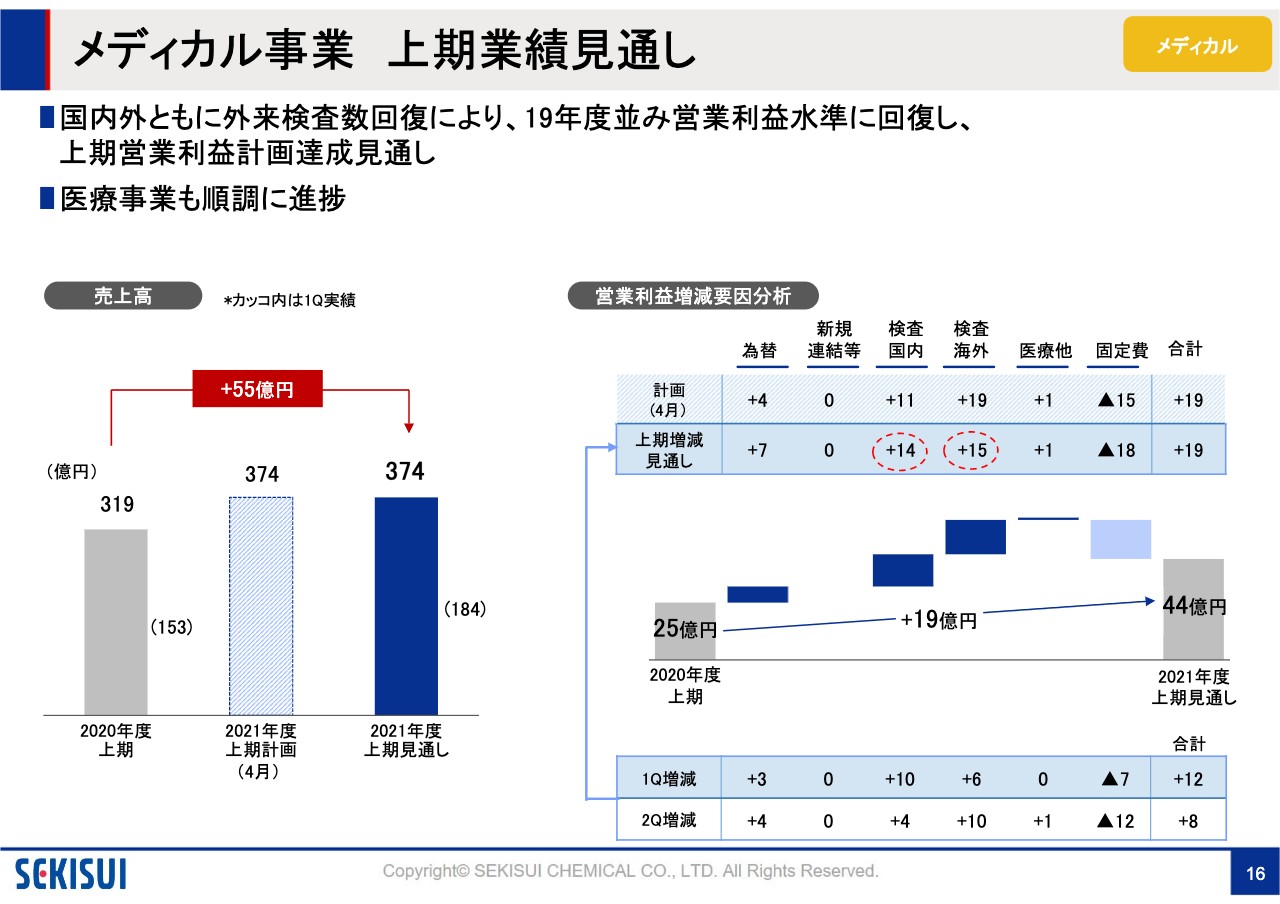

メディカル事業 上期業績見通し

メディカル事業については、国内外ともに外来検査数が回復していますので、ほぼ2019年度並みの営業利益水準に回復できる見通しです。医療事業についても順調に進捗し、売上高は55億円の増収となっています。利益の要因分析ですが、特に検査国内、検査海外を中心に前年比での増益を牽引しています。

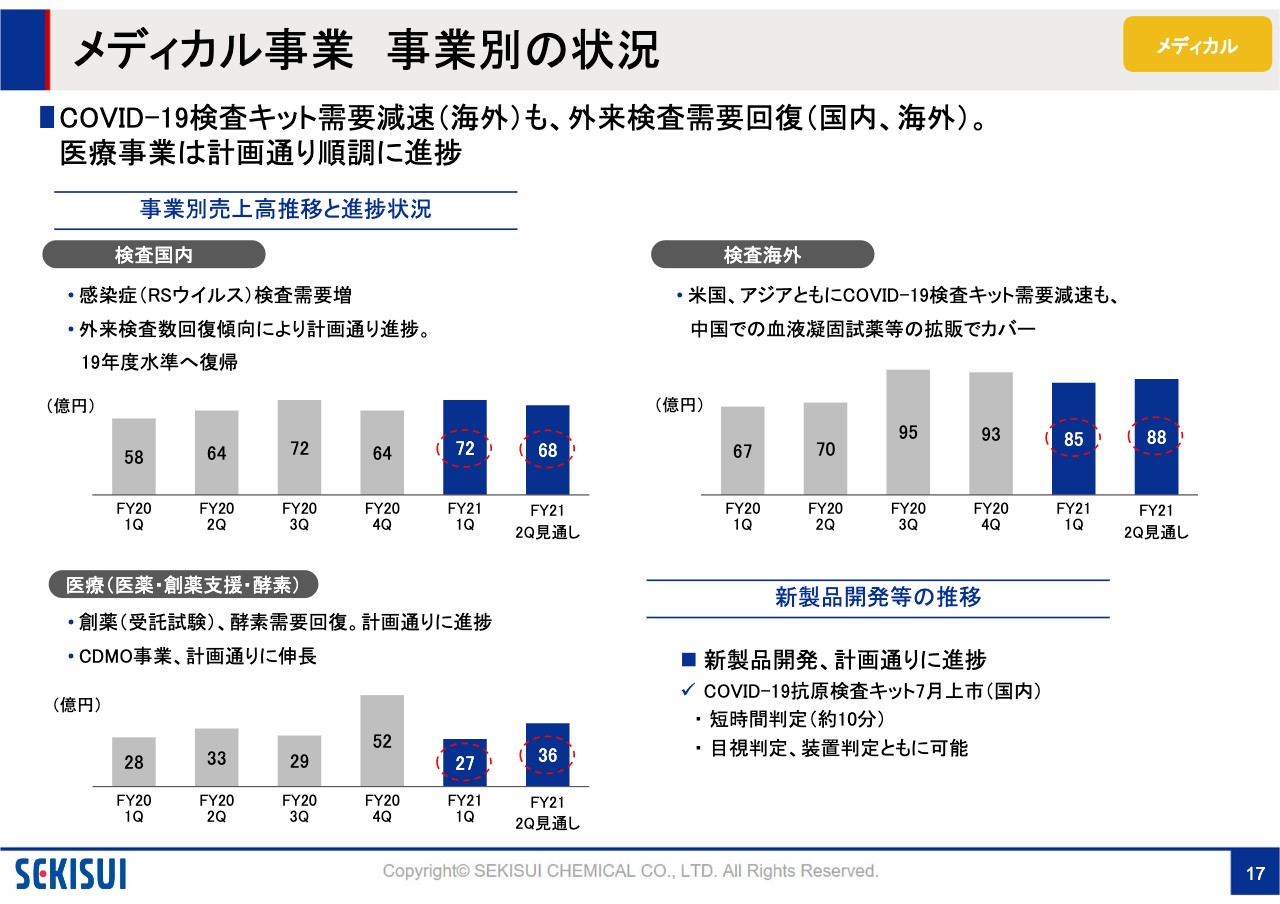

メディカル事業 事業別の状況

事業別の状況です。国内の検査は、外来検査数の回復傾向により、ほぼ2019年度並みの水準に復帰しています。海外の検査については、新型コロナウイルスの検査キットの需要が、特に米国のワクチンの普及に伴い減速していますが、中国を中心とした血液凝固薬の拡販でカバーしています。スライド左下の医療事業についても、創薬、酵素の需要が回復し、計画どおりに進捗しています。私からの説明は以上でございます。