2021年7月29日に行われた、富士通株式会社2022年3月期第1四半期決算説明会の内容を書き起こしでお伝えします。

スピーカー:富士通株式会社 取締役執行役員専務 CFO 磯部武司 氏

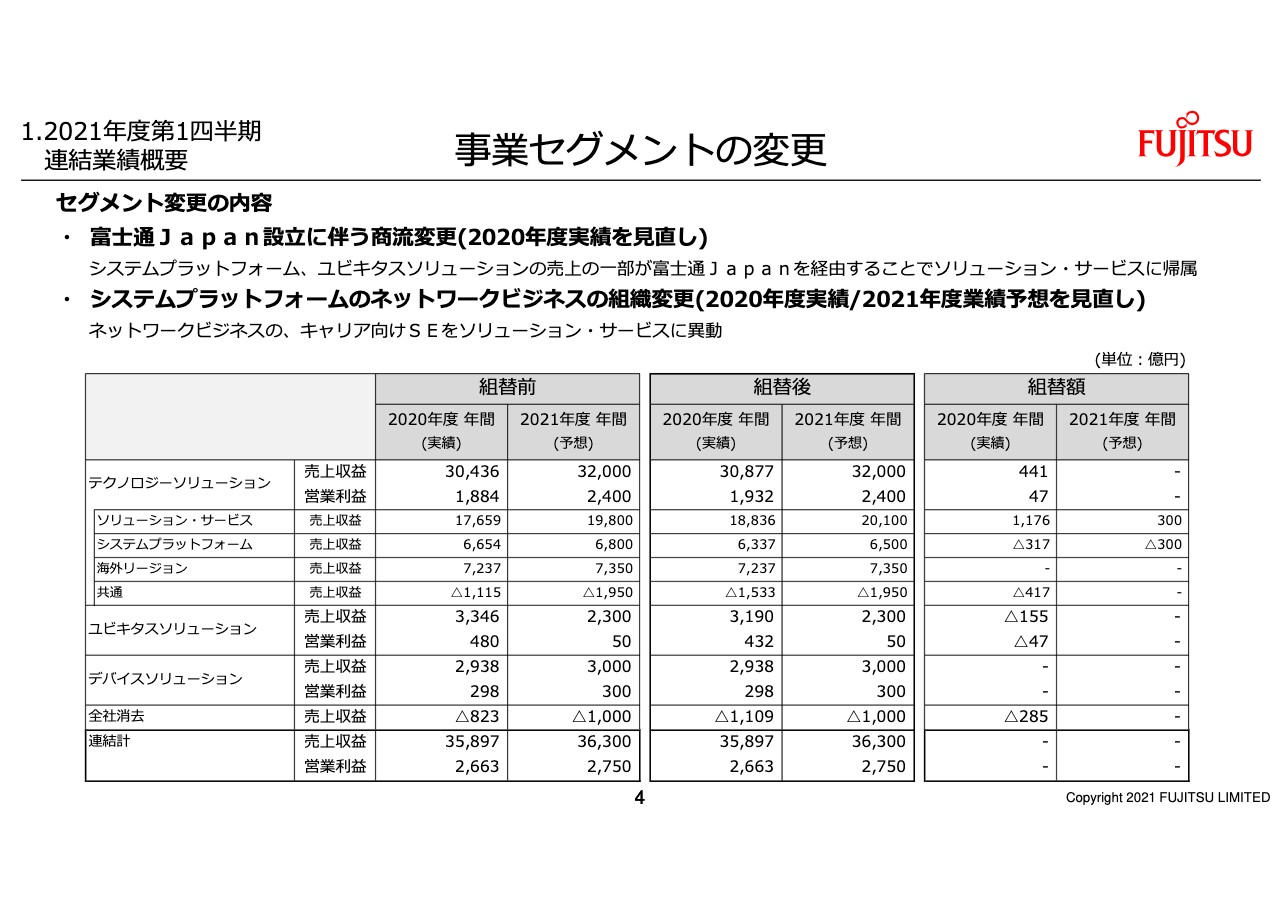

事業セグメントの変更

磯部武司氏:磯部でございます。2021年度第1四半期の決算についてご説明します。いつものとおり、プレゼン資料に沿って進めます。

まず4ページご覧ください。決算の説明に入る前に、セグメントの数字について少し見直しを行っていますので、その概要をご説明します。変更した内容は2点です。1つ目、富士通Japan設立に伴う商流変更の影響です。2021年度から、システムプラットフォーム、ユビキタスの売上の一部が富士通Japanを経由することで、ソリューション・サービスに帰属しています。サブセグメントの前年比較の有効性を高めるために、2020年度実績の修正を行います。

2つ目、ネットワークビジネスに関連する組織変更です。ネットワークとソリューション・サービスに分散していたキャリア向けSEをソリューション・サービス側に統合し、採算性の改善、新規ビジネスの拡大を進めるために再編しました。この第1四半期の組織変更について、2020年度実績および2021年度業績予想の修正を実施します。見直し後の2019年度と2020年度の実績については、補足資料にも添付していますので、確認のほどをよろしくお願いします。

2021年度1Q決算サマリー

スライドの5ページにお進みください。ここから2021年度第1四半期決算について説明していきます。まず、第1四半期決算のポイントです。売上収益は8,019億円、前年並みの水準です。事業再編によるマイナス影響はありますが、テクノロジーソリューションは増収、デバイスソリューションも好調に推移しました。一方、ユビキタスは、前年のテレワーク対応需要の反動減に加え、事業再編のマイナス影響もあり減収となりました。

営業利益は337億円、前年から114億円の増益となり、全セグメントで採算性の改善を進め、前年から大きく伸長しました。なお、今年度のポイントである成長に向けた投資については、計画どおり進捗しています。

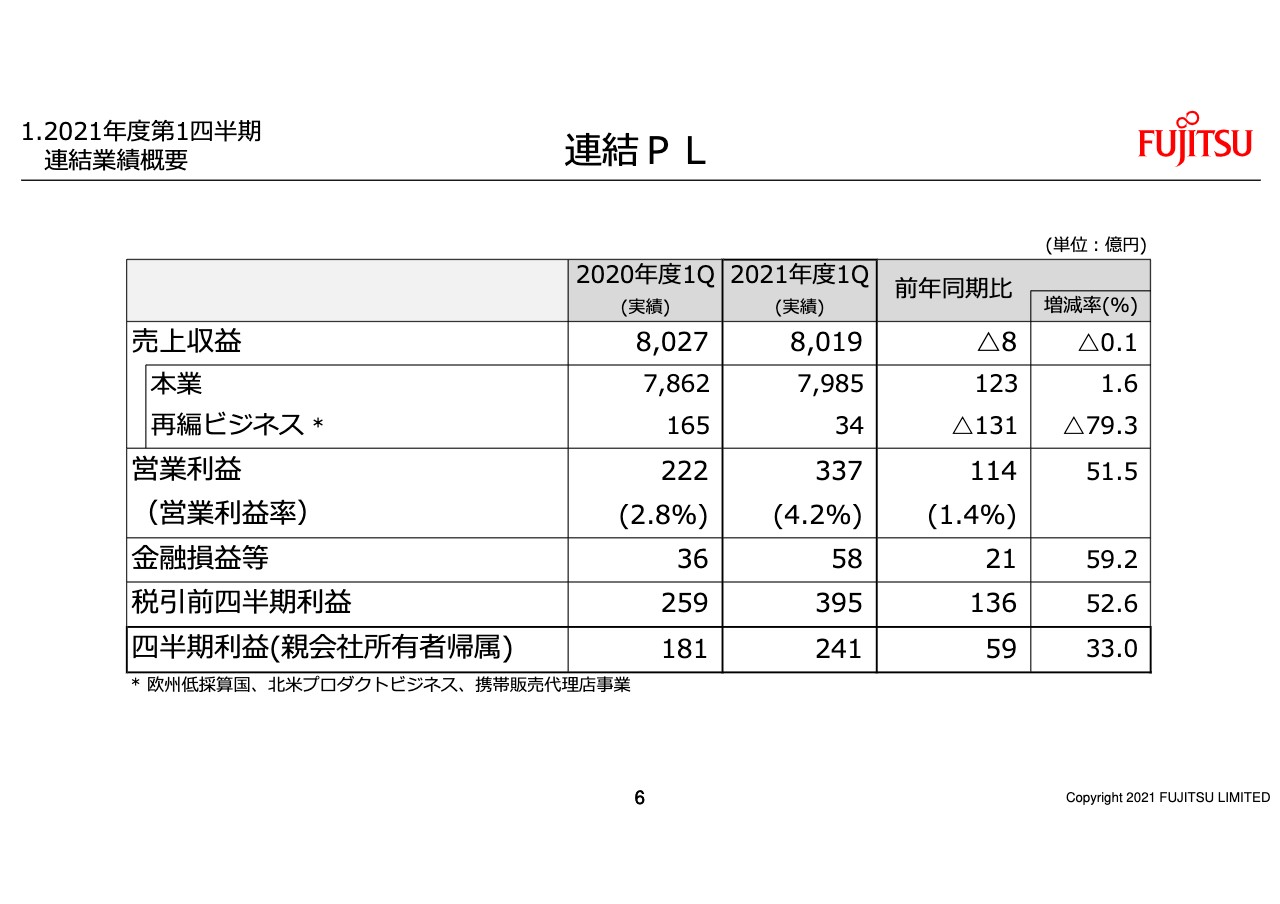

連結PL

数表の太枠の部分をご覧ください。売上収益は8,019億円、事業再編によるマイナス影響が131億円含まれています。北米、欧州の低採算ビジネスの再編に加え、昨年実施しました携帯販売代理店事業の譲渡による影響です。この再編影響を除くと123億円の増収となりました。

営業利益の337億円の内訳は後ほどウォーターフォールチャートで補足します。金融損益等は58億円と、持分法損益の好転を中心に前年から21億円の増益となりました。表の一番下の当期利益は241億円です。

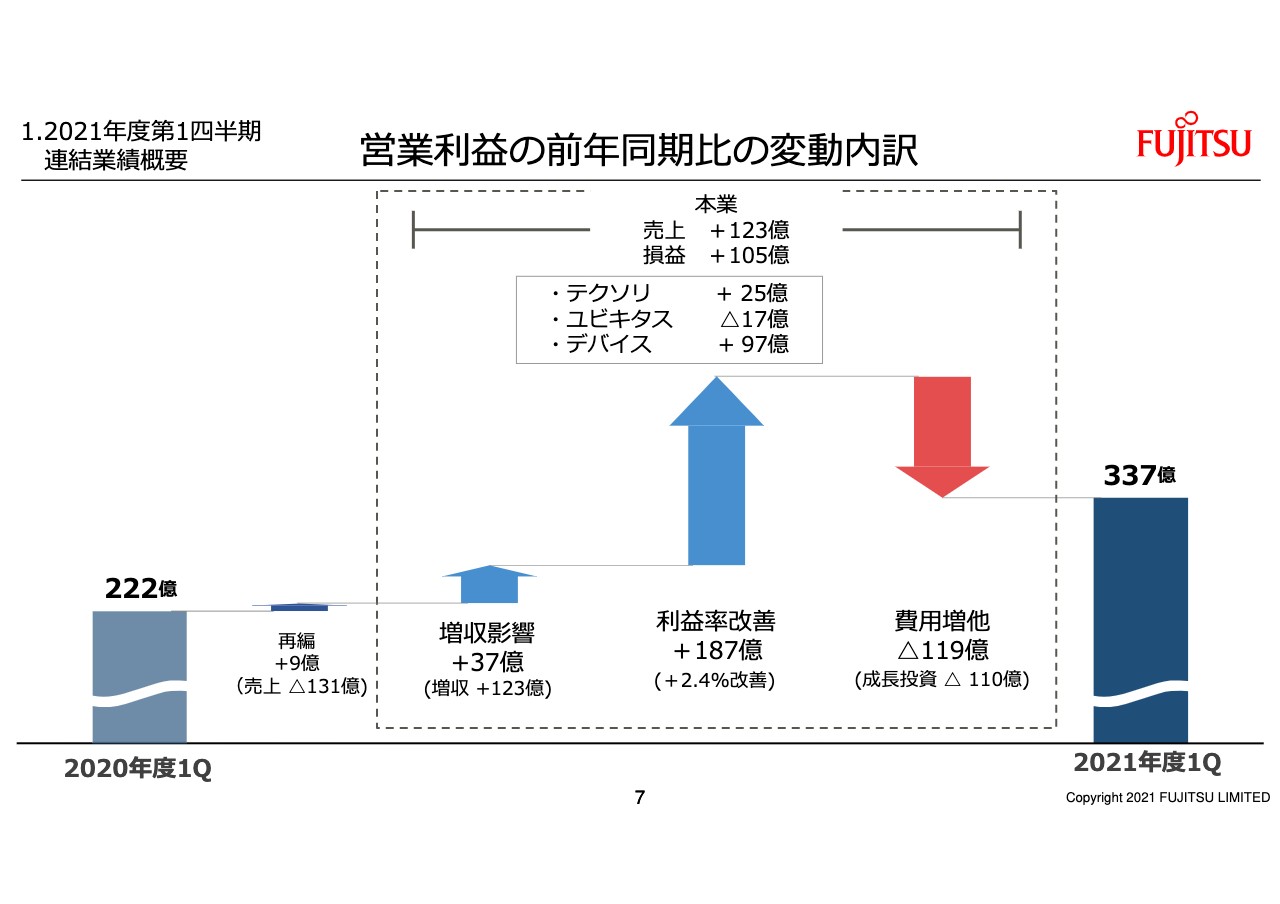

営業利益の前年同期⽐の変動内訳

営業利益の前年からの変動要因について、スライドの一番左側の2020年第1四半期の営業利益222億円を起点に前年からの増減をコメントします。最初の上向きの矢印は、事業再編の影響でプラス9億円となっています。低採算ビジネスの再編を進めたことにより、売上面では131億円のマイナス影響がありますが、利益面では損失額の縮小により若干のプラスとなりました。

点線の枠内にある3つの矢印が本業の増減です。枠内最初の矢印は37億円のプラスとなっており、テクノロジーソリューション、電子部品の増収効果による利益の増加です。次の上向きの矢印は187億円のプラスとなっています。テクノロジーソリューションでは、すべてのサブセグメントで採算性が改善し、電子部品も強いデマンドを背景に操業改善効果が上がり、大きく好転しています。ユビキタスも若干好転し、すべてのセグメントで採算性改善が進みました。

最後の下向きの矢印は119億円のマイナスとなっていますが、成長に向けた投資を計画どおり積極的に進めました。すべてを合計した今期の営業利益は337億円です。

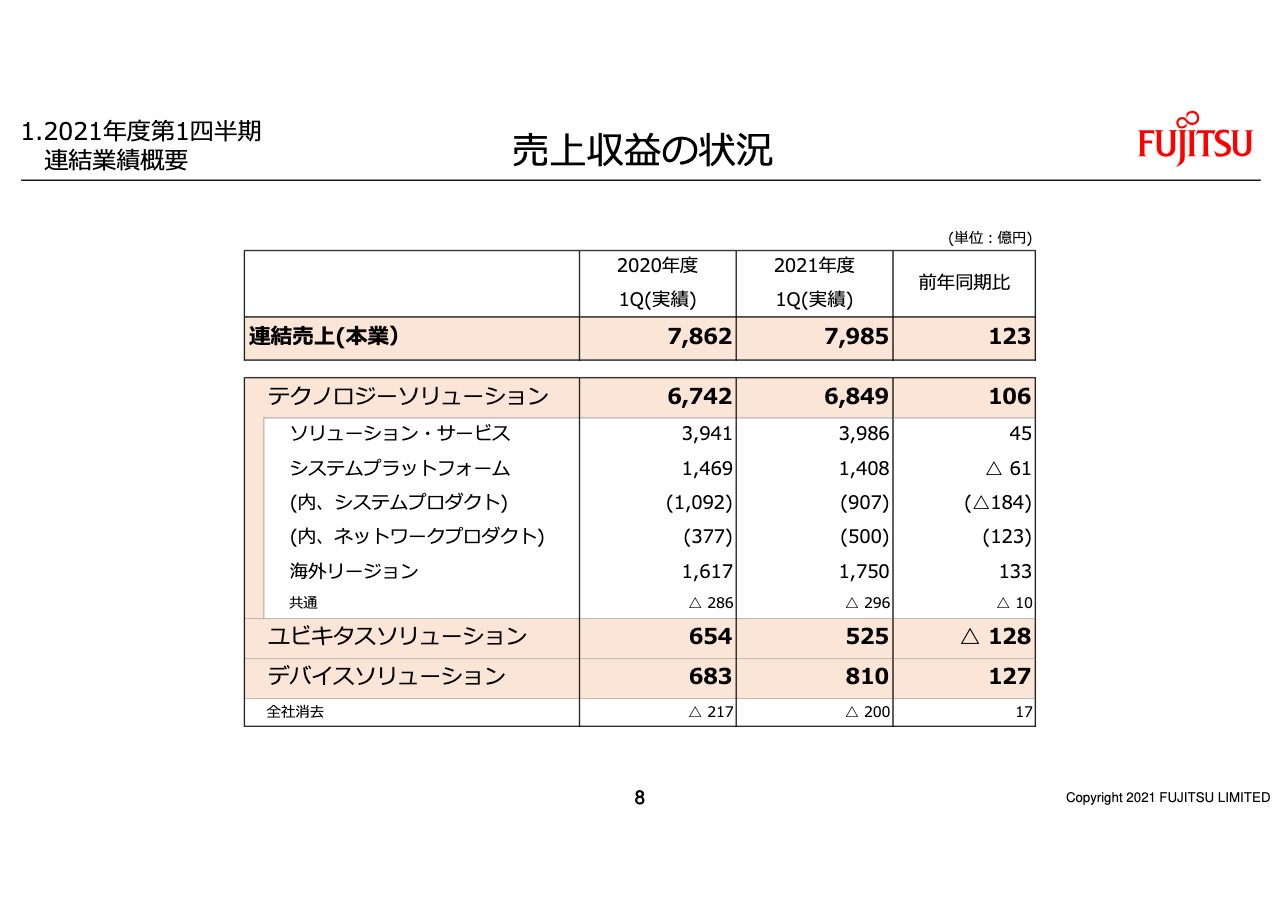

売上収益の状況

ここからは、ウォーターフォールチャートの点線の枠内にある3つの矢印について補足していきます。このページは、事業再編の影響を除いた本業の売上増減です。テクノロジーソリューションは前年から106億円の増収、ソリューション・サービスは45億円の増収となり、金融・キャリア向けを中心に増加しました。

システムプラットフォームは61億円の減収、システムプロダクトは前年の富岳の反動減もあり減収、ネットワークプロダクトは5G基地局を中心に国内、海外とも大きく伸長しました。また、海外リージョンは133億円の増収となりましたが、増収はほぼ為替の影響であり、為替を除く実ビジネスベースではほぼ前年並みの水準です。国ごとにプラスとマイナスがありますが、英国で大型商談を獲得するなど明るい話も出てきています。

ユビキタスソリューションは、前年のテレワーク事業の反動を受けマイナス、デバイスソリューションは世界的な半導体需要の高まりに連動して、電子部品が大変好調に推移しました。

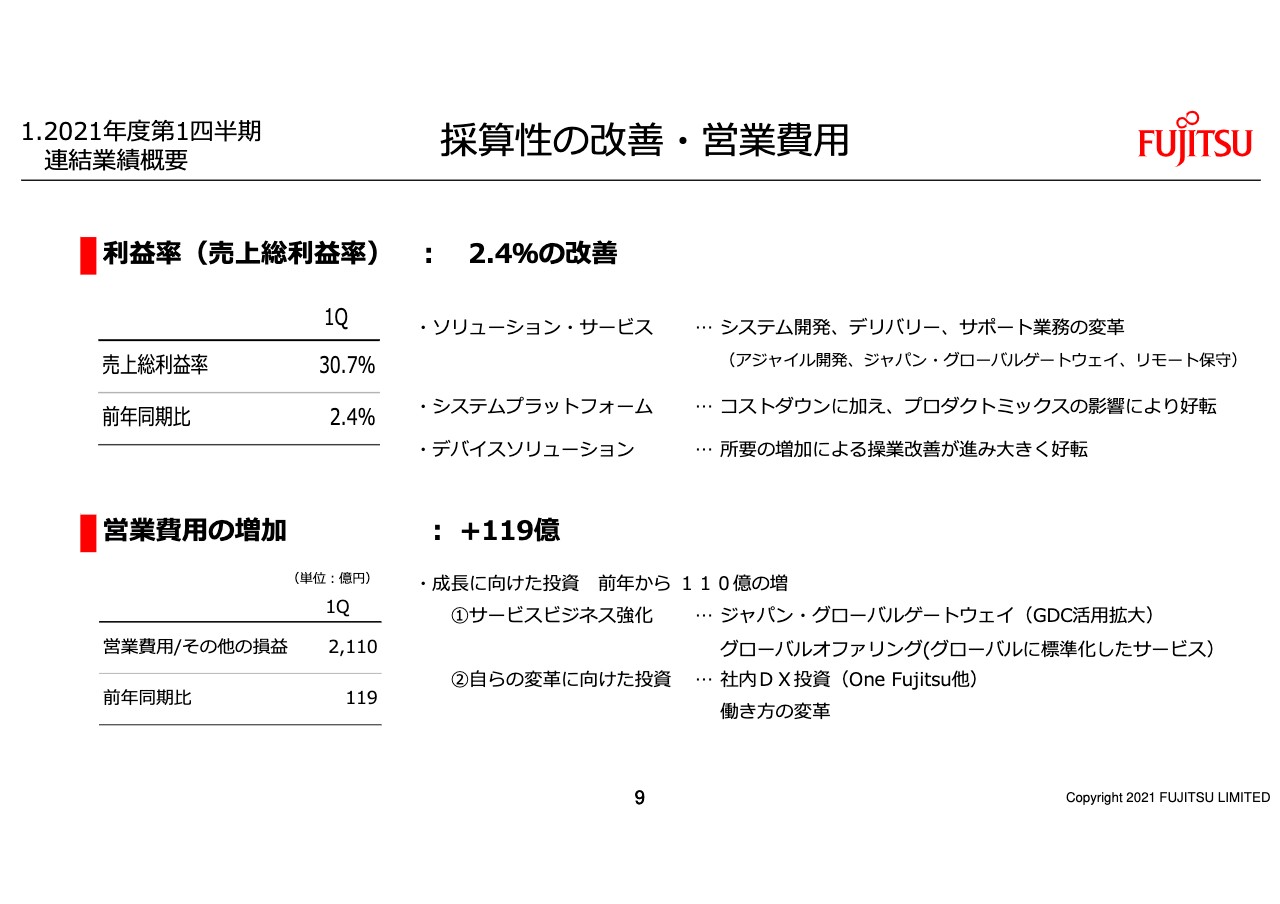

採算性の改善・営業費用

ここでは、グロスマージンの改善と営業費用について記載しています。まず、グロスマージンです。本業のグロスマージン率は30.7パーセント、前年から2.4パーセントの改善と、すべてのセグメントで採算性が改善しています。

ソリューション・サービスは、システム開発、運用保守ともに採算性改善が進みました。アジャイル開発のさらなる拡大など、システム開発の変革、ジャパン・グローバルゲートウェイなどのサービスデリバリーの変革、リモート保守の拡大など、サポート業務の変革により生産性は持続的に向上しています。

システムプラットフォームでは、通常のコストダウンに加え、5G基地局の物量増加というプロダクトミックスの影響により改善しました。デバイスソリューションは、電子部品において所要の増加による操業改善が大きく進み、好転しています。

次に、営業費用です。前年から119億円増加しており、成長に向けた投資は110億円の増加です。当初の計画どおり進捗しています。

内容的には大きく2点あります。まずサービスビジネス強化のための投資、生産性の向上に向け、徹底した標準化を進め、オフショア活用を拡大していくジャパン・グローバルゲートウェイと、グローバルに通用するサービスを生み出し、ビジネス拡大を目指すグローバルオファリングの2つを中心に投資しています。

2点目は、自らの変革に向けた投資です。データドリブン経営の実現に向けた、One Fujitsuへの取り組みを軸とした社内DX投資、また、社員のウェルビーイングと生産性向上に向けた働き方の改革につながるオフィス環境の見直し、ネットワークインフラの拡充も進めています。

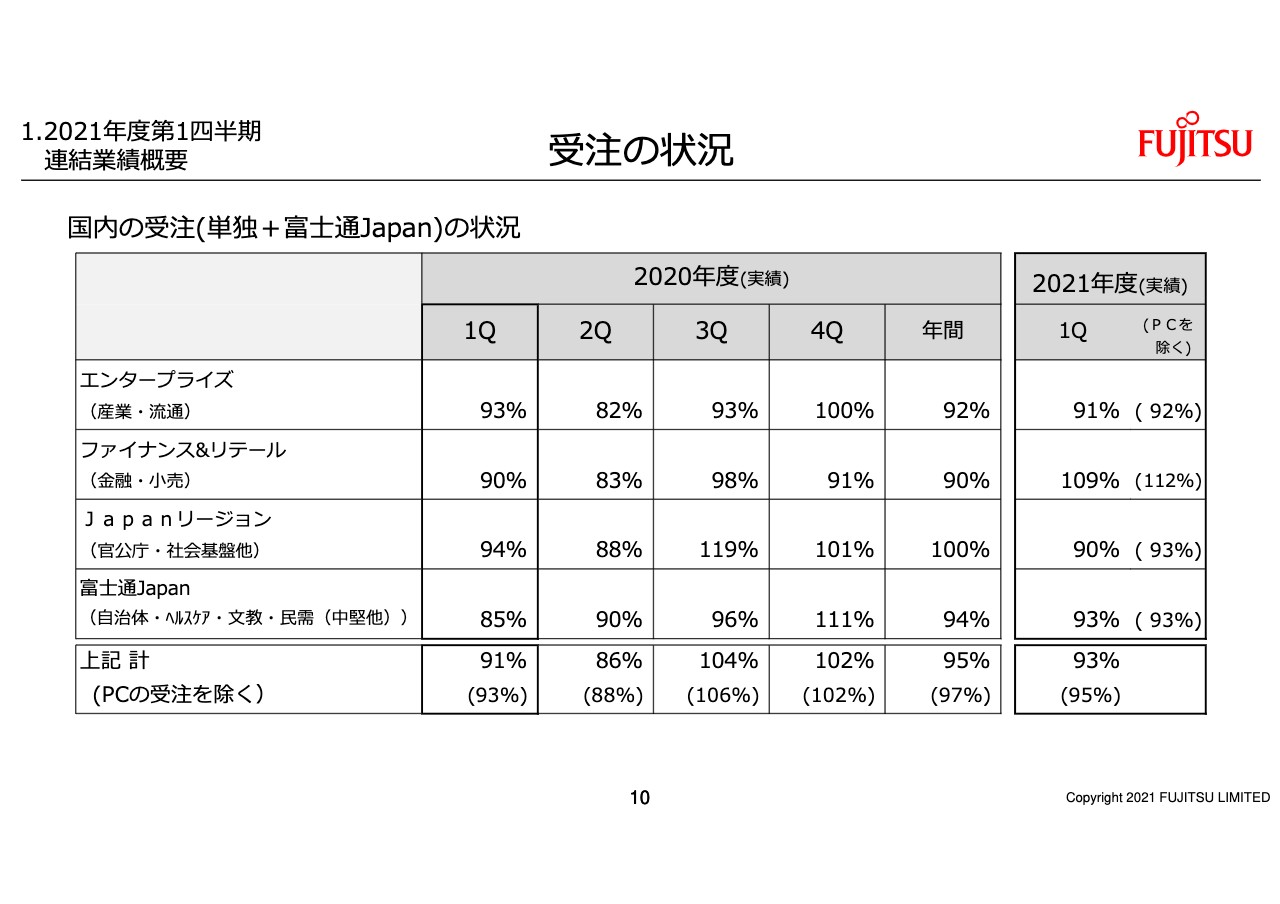

受注の状況

10ページは国内の受注状況です。業種ごとに景況感と併せてコメントしていきます。エンタープライズは前年から91パーセントとなり、前年の大口反動もありますが、全般的に回復感はまだ弱い状況です。業種ごと、お客さまごとにもまだら模様ですが、どちらかといえば流通系が低調でした。

ファイナンス&リテールは前年から109パーセントと大きく増加しています。大口商談の影響を比較的強く受ける業種で、この第1四半期は金融系を中心にいくつか大口案件を獲得できました。昨年が低調だったといえばそれまでですが、金融系はDXへの積極的な投資も出てきました。小売はまだ厳しい状況です。

Japanリージョンは前年から90パーセントとなっています。ここは官公庁、キャリアが中心ですが、第1四半期は官公庁が大きくマイナス、キャリアがプラスという動きです。官公庁は大型プロジェクトの端境期で、今年はもともと下期偏重を想定しており、これからかと思います。キャリア向けは5G基地局を中心に堅調でした。

富士通Japanは前年から93パーセントとなり、ヘルスケア、文教、中堅民需は依然厳しい状況が継続しています。最も新型コロナウイルスの影響を直接的に受けている印象です。計画時の想定どおりではありますが、この第1四半期は全体感としては力強い回復というかたちではありません。

一方、今年は大口商談が下期、特に第4四半期偏重の計画となっており、商談パイプラインとしても具体的な案件は出てきています。先行きの景況に不透明感も強く残っていますが、パイプラインをしっかりフォローしてビジネス拡大につなげていきます。

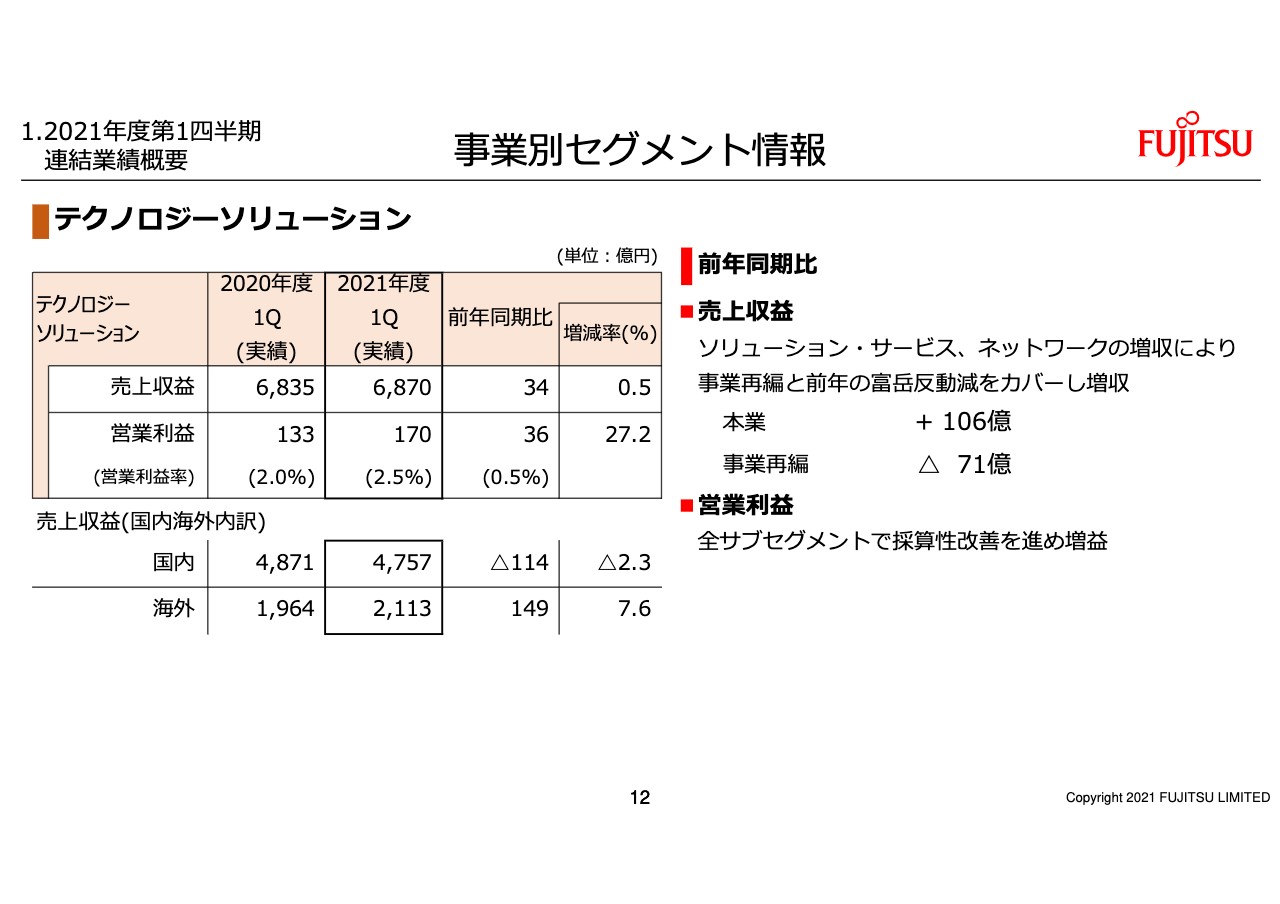

事業別セグメント情報 テクノロジーソリューション

ここからセグメントごとに前年比を中心に説明していきます。テクノロジーソリューションは売上収益6,870億円、前年から0.5パーセントの増収、営業利益は170億円、前年から36億円の増益です。要因については、サブセグメントごとにコメントしていきます。

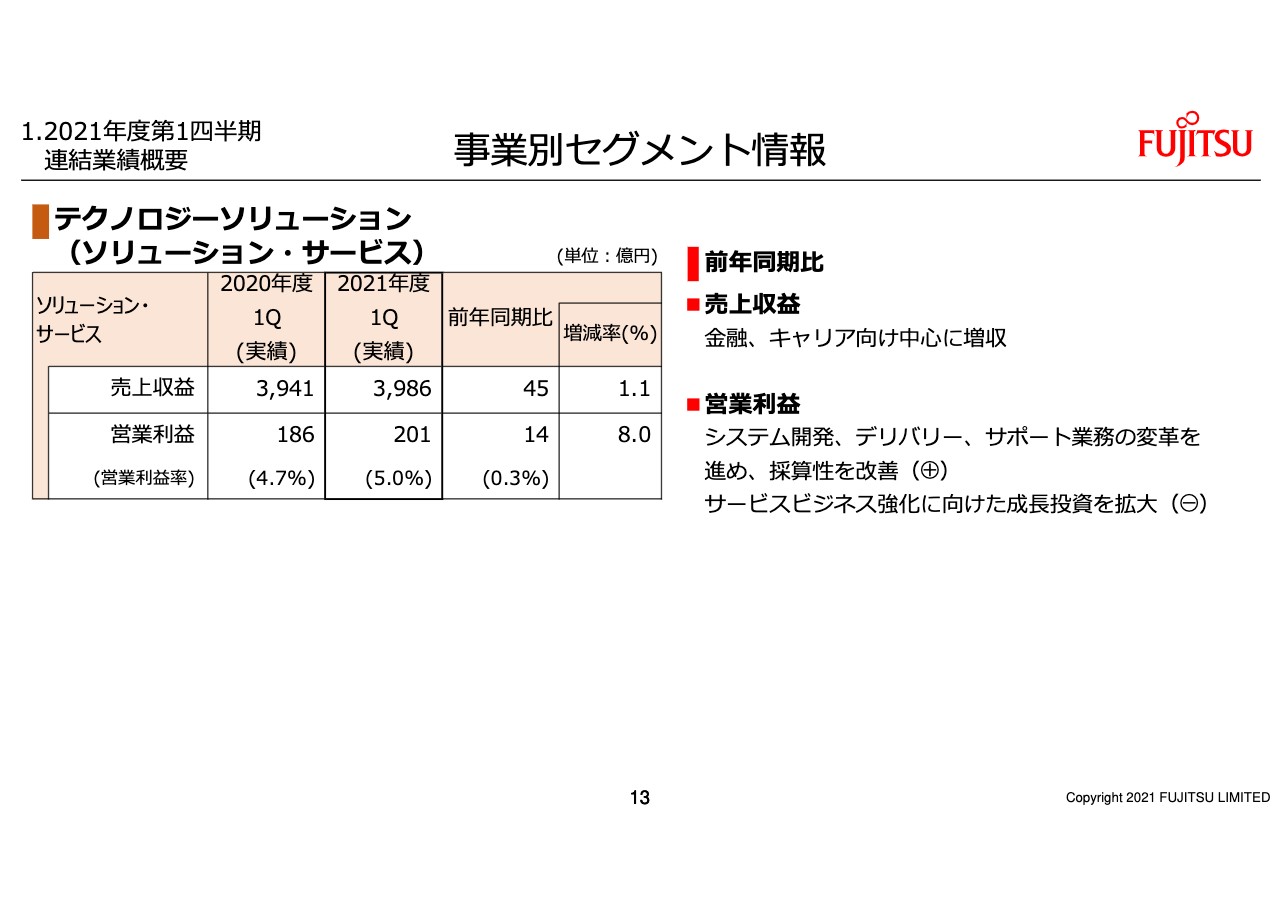

事業別セグメント情報 テクノロジーソリューション(ソリューション・サービス)

ソリューション・サービスは売上収益3,986億円、前年から1.1パーセントの増収で、金融、キャリア向けを中心に増収となりました。営業利益は201億円、前年から14億円の増益で、システム開発やデリバリーの変革を進めることで採算性が大きく改善しました。一方、サービスビジネス強化に向けた成長投資にアクセルを踏んでおり、結果として、営業利益は前年から若干の増益にとどまっています。

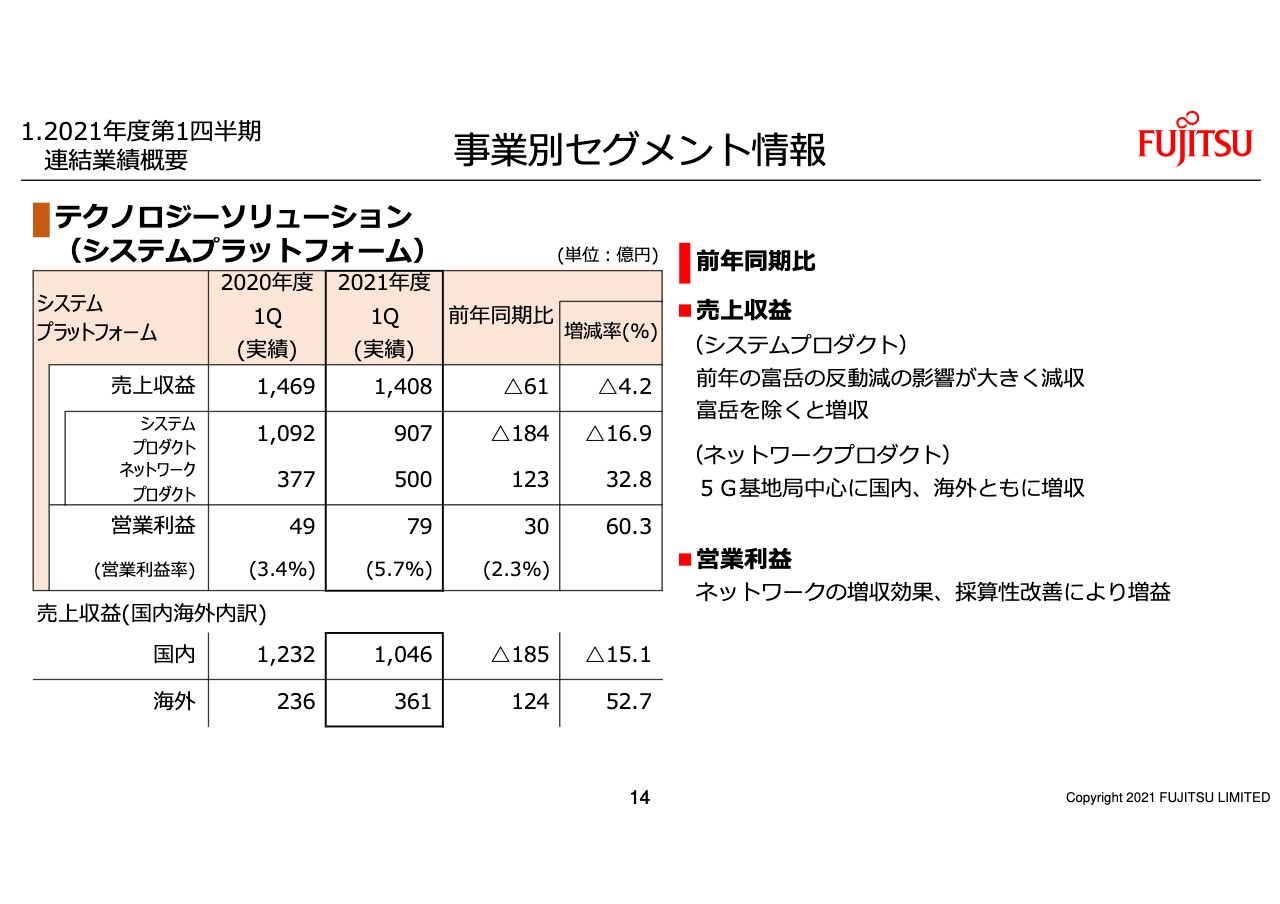

事業別セグメント情報 テクノロジーソリューション(システムプラットフォーム)

システムプラットフォームは売上収益1,408億円、前年から4.2パーセントの減収となりました。システムプロダクトは16.9パーセントの減収と、前年の富岳の反動の影響を大きく受けました。この影響を除きますと増収です。また、ネットワークプロダクトは32.8パーセントの増収となり、5G基地局を中心に、国内、海外とも大きく伸長しました。

営業利益は79億円、前年から30億円の増益となり、ネットワークの増収効果に加え、採算性改善も進み、増益となりました。

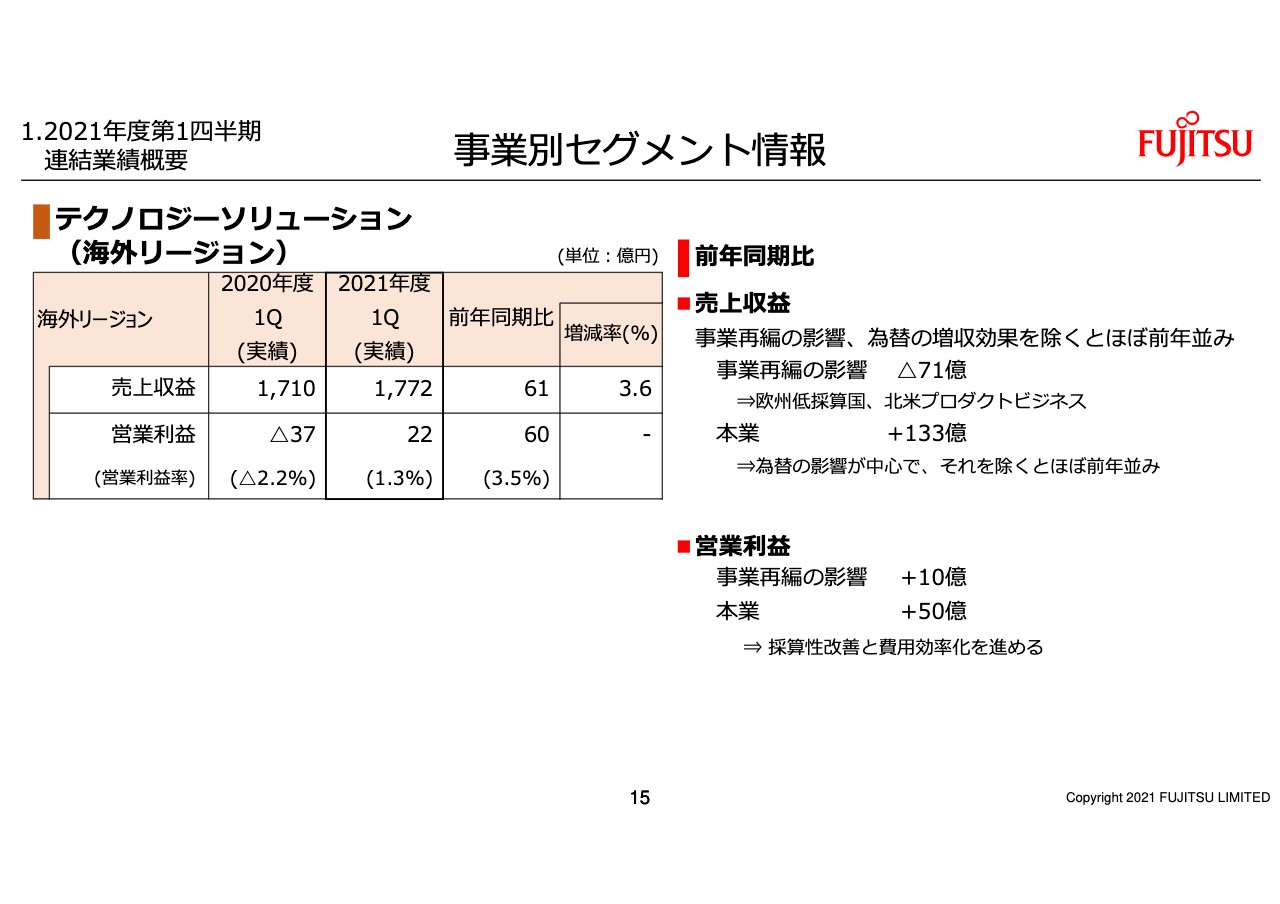

事業別セグメント情報 テクノロジーソリューション(海外リージョン)

15ページは海外リージョンです。売上収益1,772億円、前年から3.6パーセントの増収となっています。事業再編と為替の影響を除く実ビジネスベースではほぼ前年並みです。

営業利益は22億円、前年から60億円の改善となりました。英国で採算性の高い大型商談を獲得できたことに加え、ビジネスモデル変革の進展により低採算ビジネスが縮小し、各リージョンとも採算性の改善が進みました。また、北米のサービスビジネスのパイプラインも増えてくるなど、明るい兆しも出てきています。

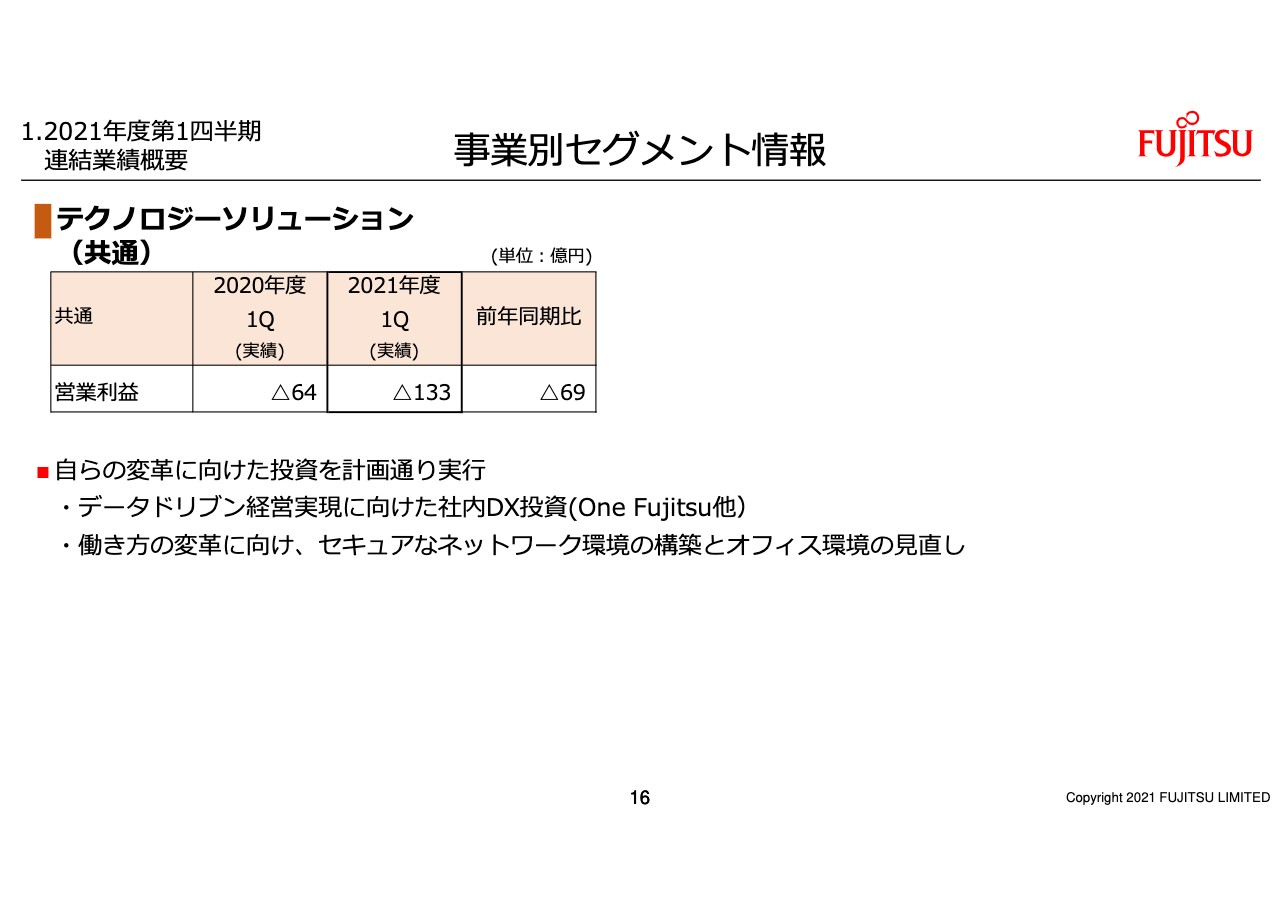

事業別セグメント情報 テクノロジーソリューション(共通)

16ページは、テクノロジーソリューション(共通)です。営業利益はマイナス133億円、前年から69億円の費用増となりました。成長に向けた投資のうち、社内DXや働き方改革などの自らの変革に向けた投資はここに含まれています。

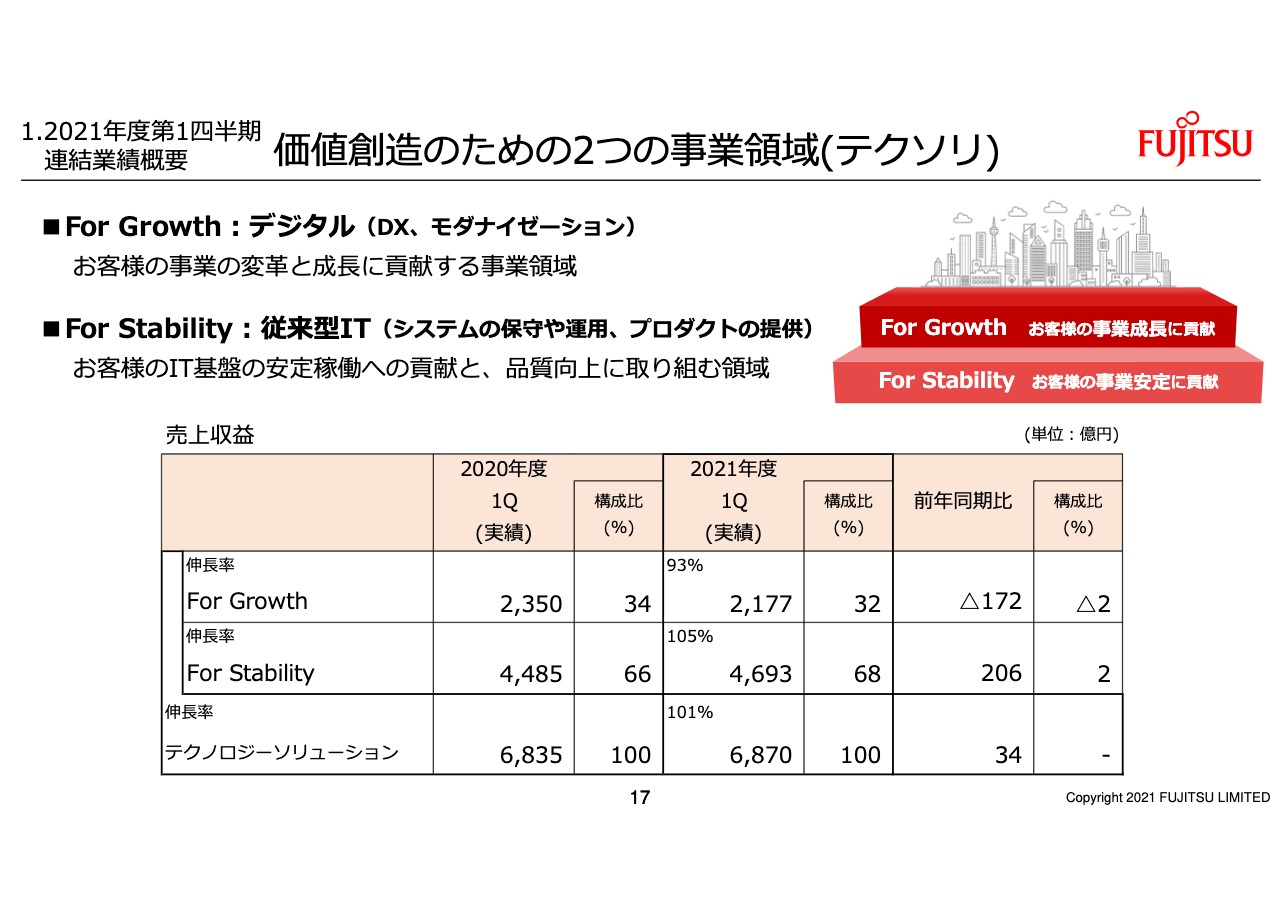

価値創造のための2つの事業領域(テクソリ)

17ページは、テクノロジーソリューションの2つの事業領域「For Growth」「For Stability」の売上状況です。For Growthの売上は2,177億円、前年から93パーセントの水準となり、昨年の富岳出荷の反動が影響しました。

一方、For Stabilityは4,693億円、前年から105パーセント伸長となっています。昨年第1四半期は新型コロナウイルスの影響も強く低調だった反動もありますが、事業継続に不可欠な投資にはしっかり回復傾向が出てきています。DXに関する商談パイプラインは少しずつ出てきていますが、本格的な立ち上がりはこれからと見ています。

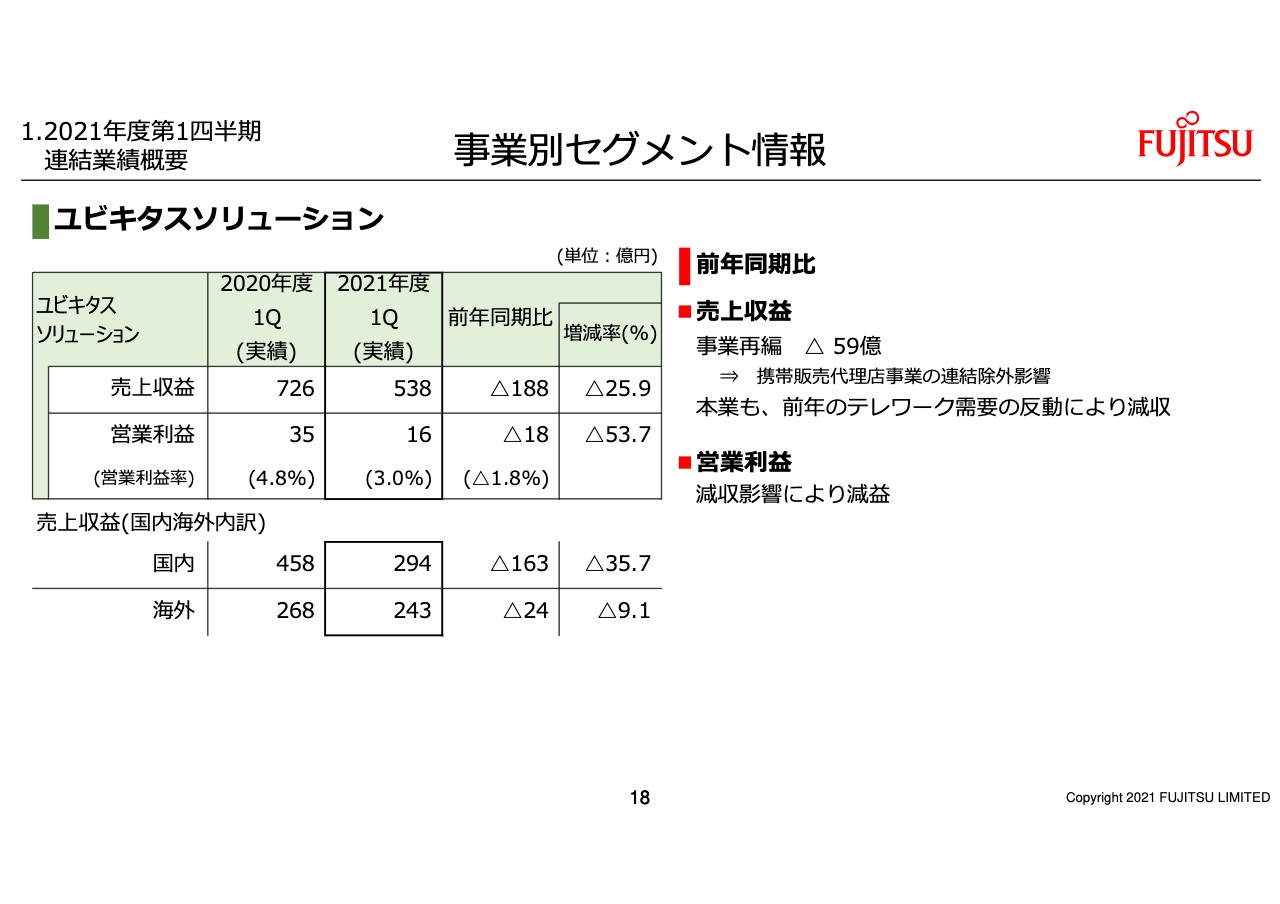

事業別セグメント情報 ユビキタスソリューション

18ページはユビキタスソリューションです。売上収益は538億円、前年から25.9パーセントの減収となりました。事業再編の影響に加え、昨年のテレワーク需要が強かった反動が出ています。また、営業利益は16億円、前年から18億円の減益です。

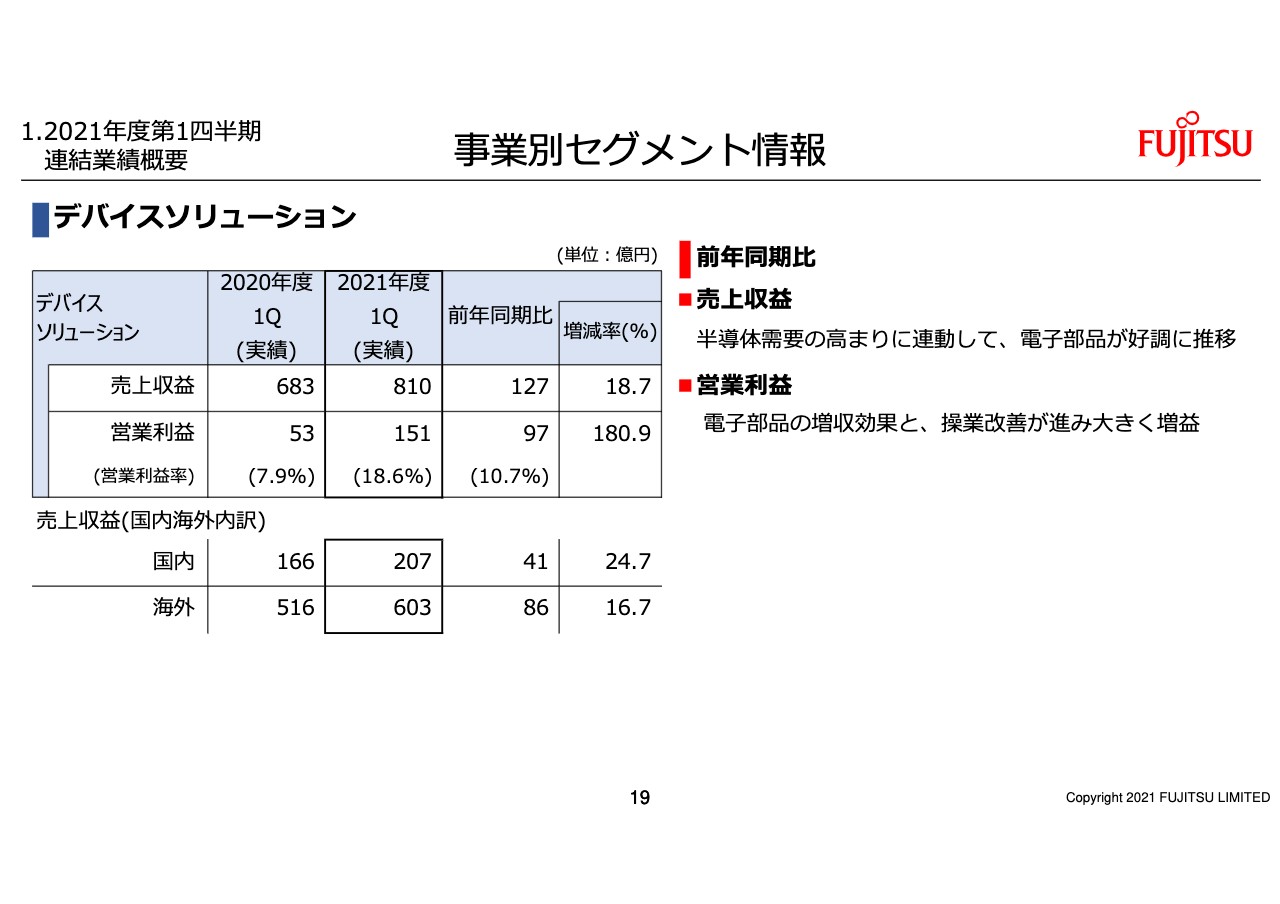

事業別セグメント情報 デバイスソリューション

19ページはデバイスソリューションです。売上収益は810億円、前年から18.7パーセントの増収となっています。電子部品を中心に大きく増収となり、営業利益は151億円、前年から97億円の増益です。増収効果に加えて、操業改善により採算性が大きく好転しました。

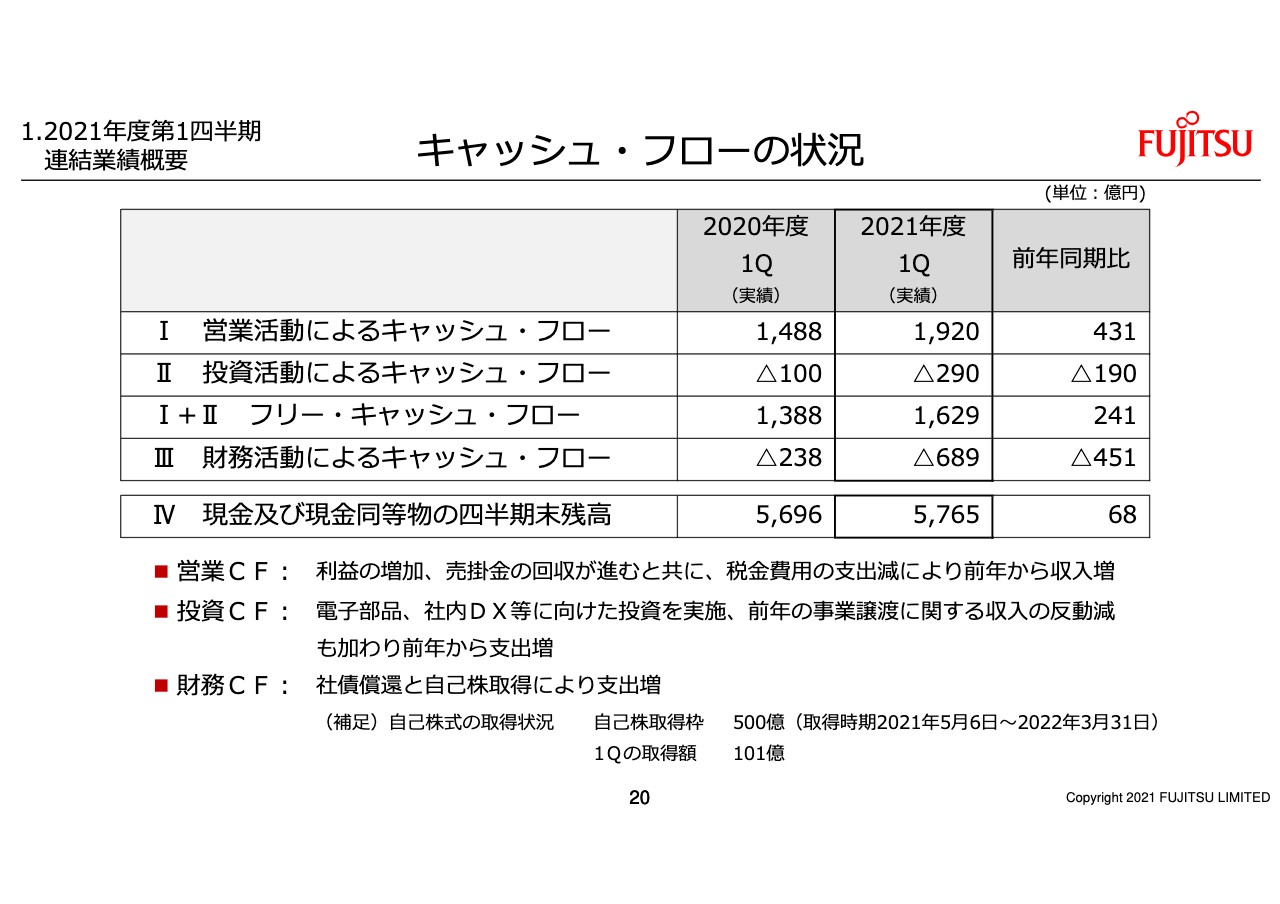

キャッシュ・フローの状況①

20ページはキャッシュ・フローです。営業キャッシュ・フローは1,920億円となりました。利益の増加に加え、売掛金の改修、税金費用の支払い減もあり、431億円の収入増です。投資キャッシュ・フローはマイナス290億円となり、電子部品および社内DX等を中心に投資を行いました。また、前年の事業譲渡収入の反動影響もあり、190億円の支出増です。

フリー・キャッシュ・フローは1,629億円、前年から241億円の増加です。財務キャッシュ・フローは689億円のマイナスとなり、社債の償還と自己株の取得の支出が増加しています。今年度の自己株式の取得枠500億円のうち、第1四半期では101億円の取得を実施しています。

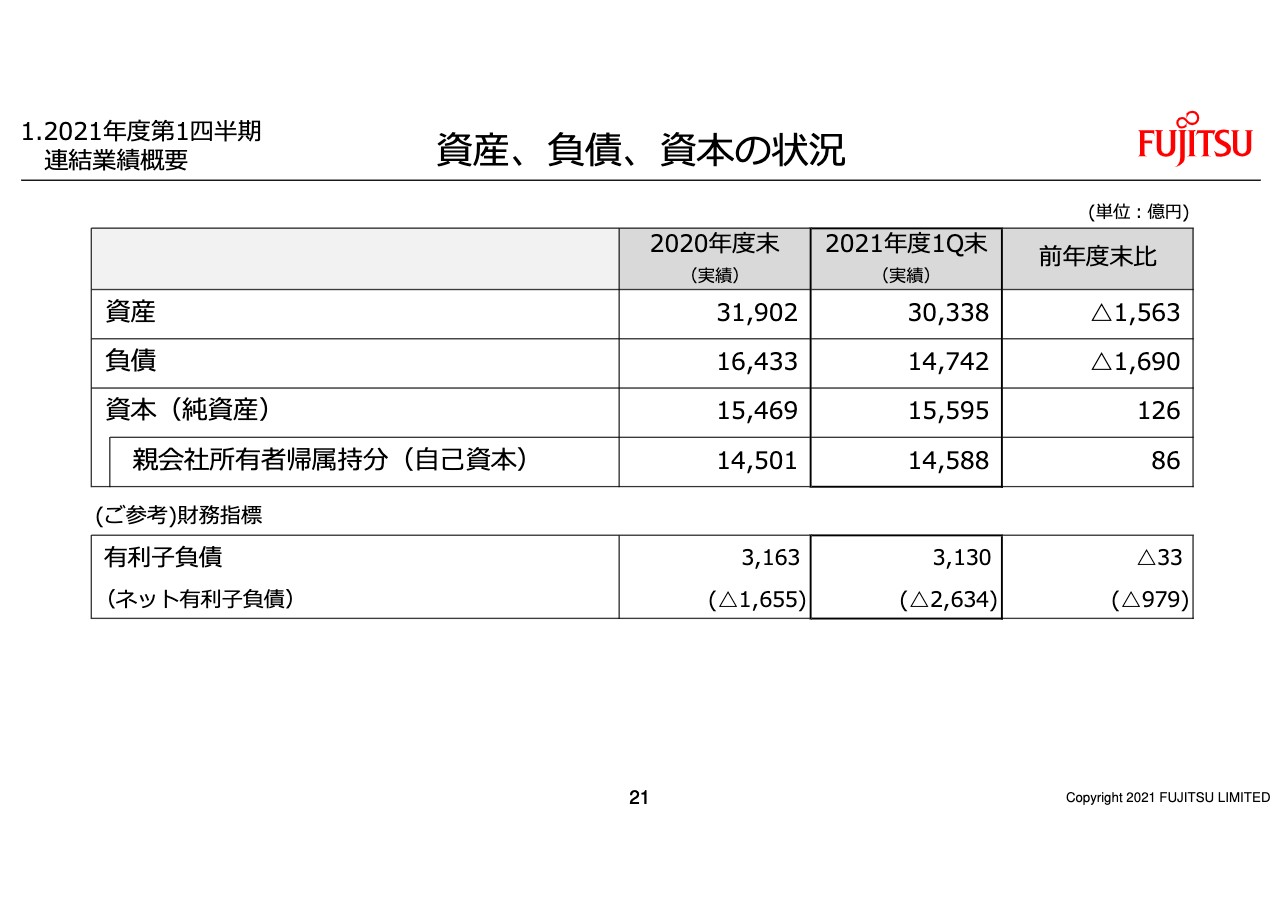

資産、負債、資本の状況

21ページは資産、負債、資本の状況です。純資産は1兆5,595億円です。紙面にはありませんが、第1四半期の社内計画との差異についてコメントします。

連結合計では若干の好転となり、デバイスが計画を上回りました。その他のビジネスについては、売上・損益とも計画線での推移です。テクノロジーソリューションの足元のスタート状況、特に受注や売上に関しては少しスローな印象かもしれませんが、今年度は大口案件が後半に固まっているバランスであり、第1四半期の滑り出しとしては想定どおりです。また、採算性の改善あるいは成長投資の拡大についても計画どおりの進捗です。

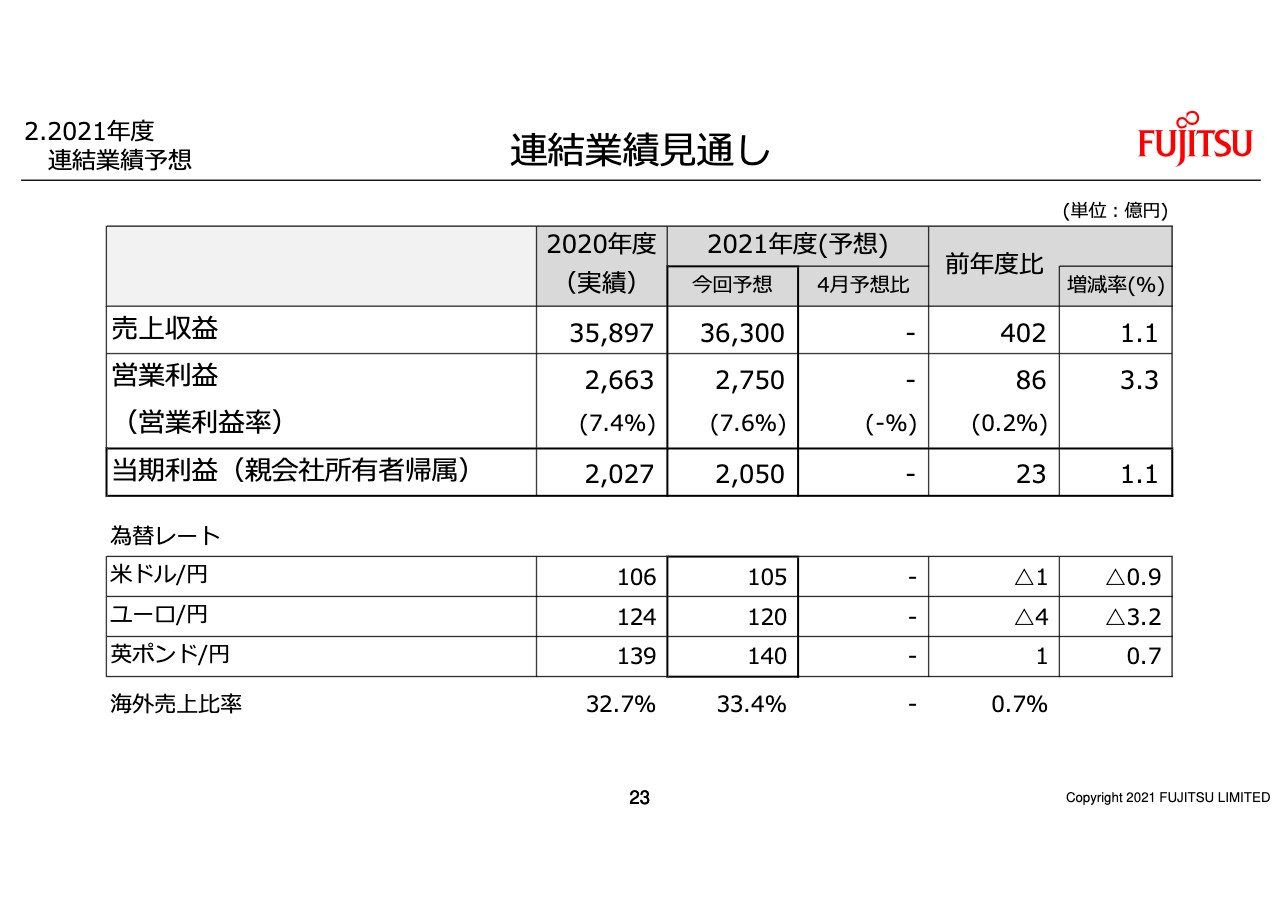

連結業績⾒通し

23ページは2021年度業績見通しです。表の上段太枠の部分をご覧ください。売上収益3兆6,300億円、営業利益2,750億円、当期利益2,050億円と、いずれも変更しません。

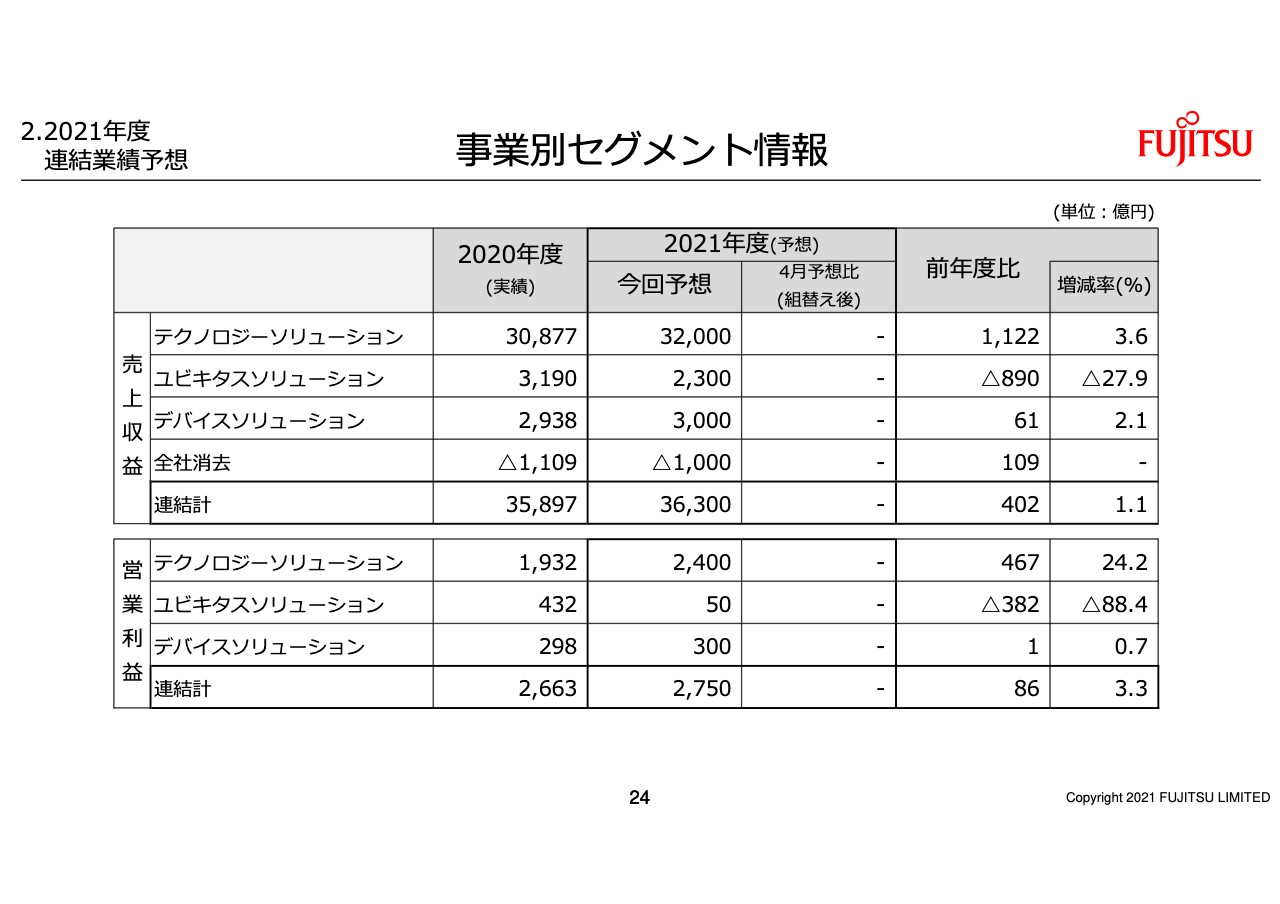

事業別セグメント情報

24ページはセグメントごとの内訳です。テクノロジーソリューション、ユビキタスソリューション、デバイスソリューションともにすべて前回予想どおりです。

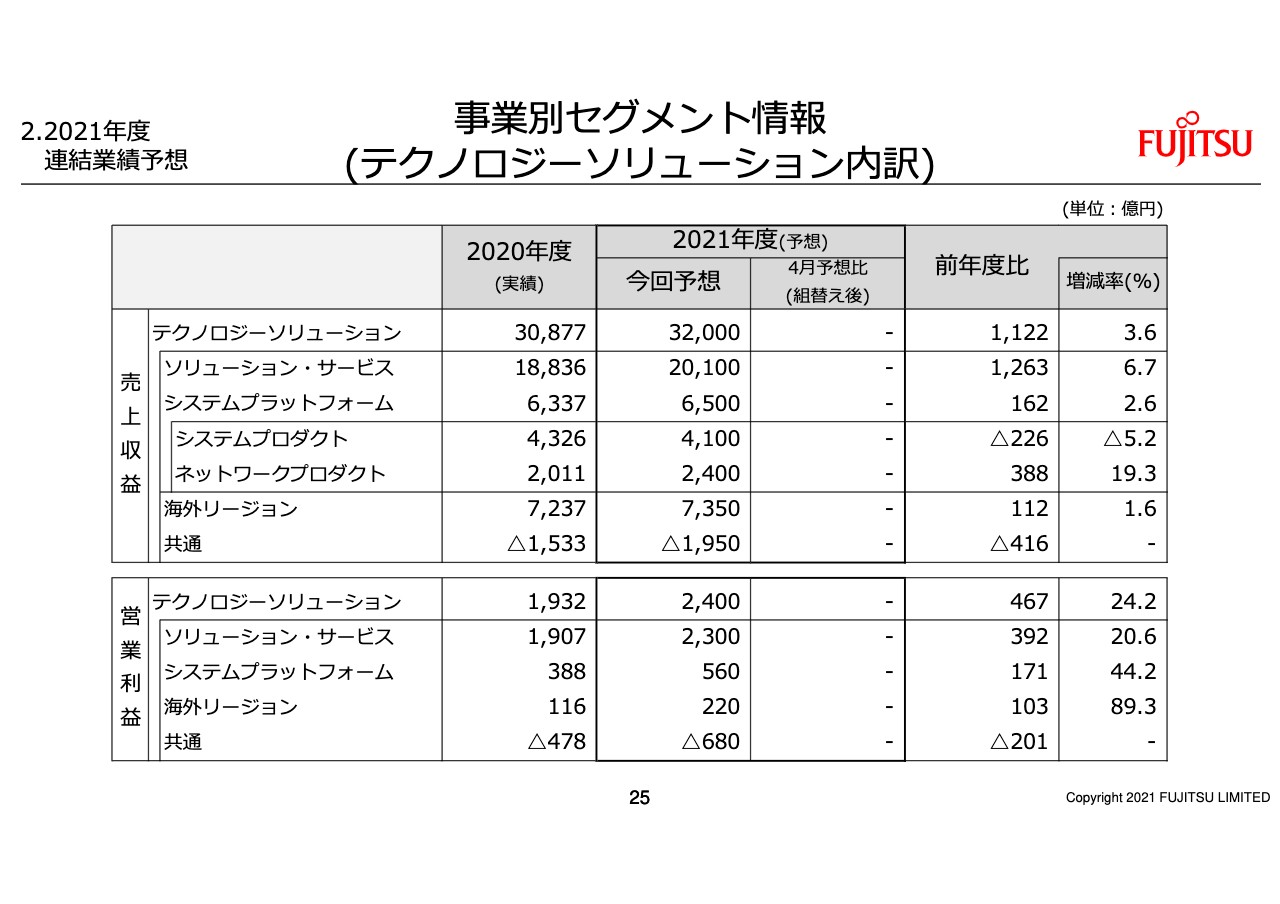

事業別セグメント情報(テクノロジーソリューション内訳)

25ページのサブセグメントごとの内訳に変更はありません。

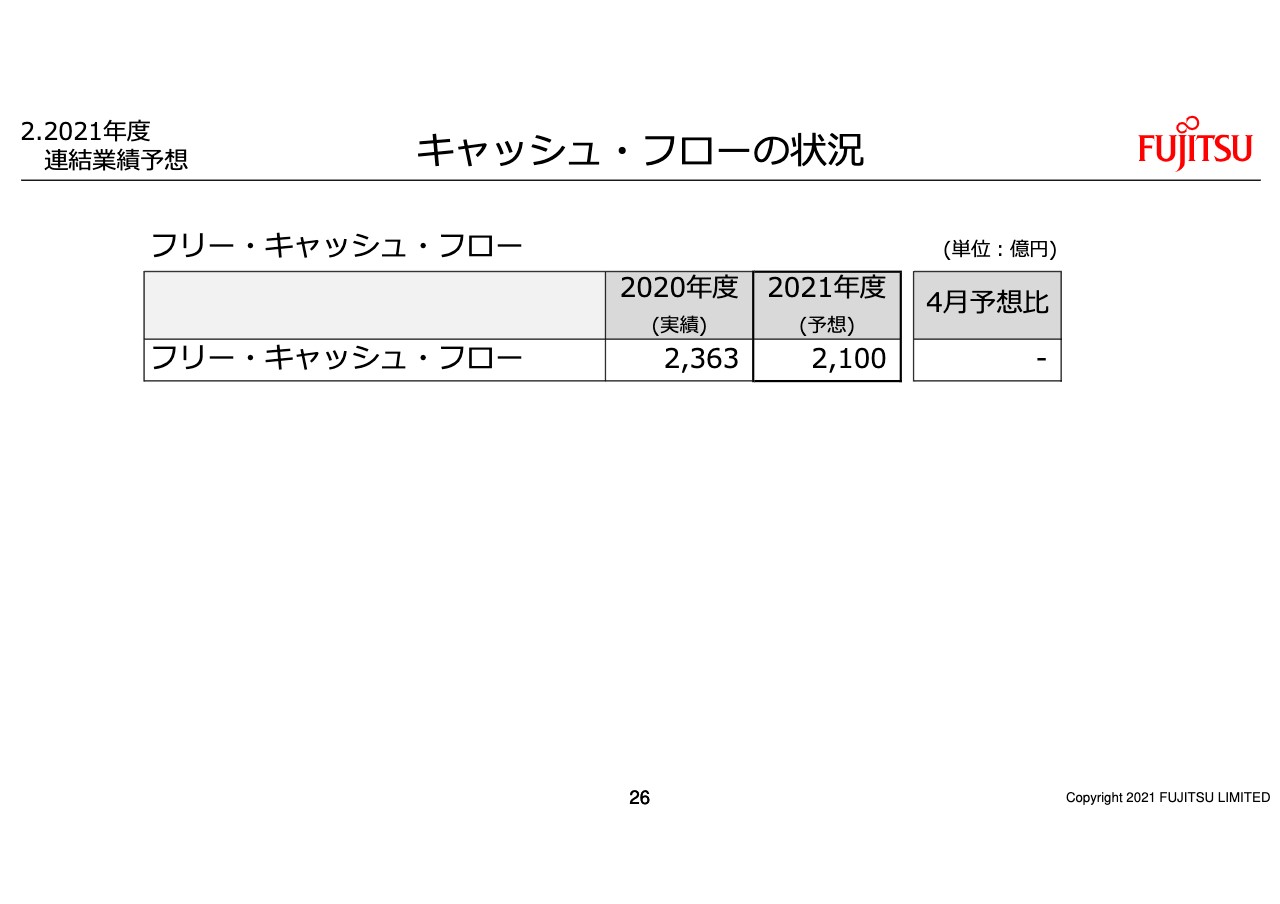

キャッシュ・フローの状況②

26ページのキャッシュ・フローについても変更はありません。

第1四半期の実績の進捗は、計画プラスαと、各セグメント、サブセグメントとも採算性改善が着実に進んでいます。また、成長に向けた投資を積極的に進めています。事業環境の先行き感としては、まだ不透明さがぬぐえない状況も続いてはいますが、こうした取り組みをしっかりと継続することがDXビジネスの成長につながるものと考えています。

引き続き、業績目標の確実な達成に向け、事業運営を進めていきます。本日の私からの説明は以上です。