2021年8月13日に行われた、株式会社マーケットエンタープライズ2021年6月期決算及び中期経営説明会の内容を書き起こしでお伝えします。

スピーカー:株式会社マーケットエンタープライズ 代表取締役社長CEO 小林泰士 氏

株式会社マーケットエンタープライズ 取締役CFO 今村健一 氏

Agenda

今村健一氏(以下、今村):取締役管理本部長の今村でございます。みなさまご承知のとおりかと思いますが、新型コロナウイルス感染症拡大防止の観点から、2021年6月期第2四半期決算説明会に引き続き、オンラインで決算説明会を開催します。不手際等々もあるかと思いますが、最後までお付き合いいただけますと幸いでございます。

本日は、私より2021年6月期の決算概況についてご説明したあとに、2022年6月期から2024年6月期までの3ヶ年の中期経営計画につきまして、代表の小林からご説明差し上げたいと思います。

2021年6月期連結決算サマリー

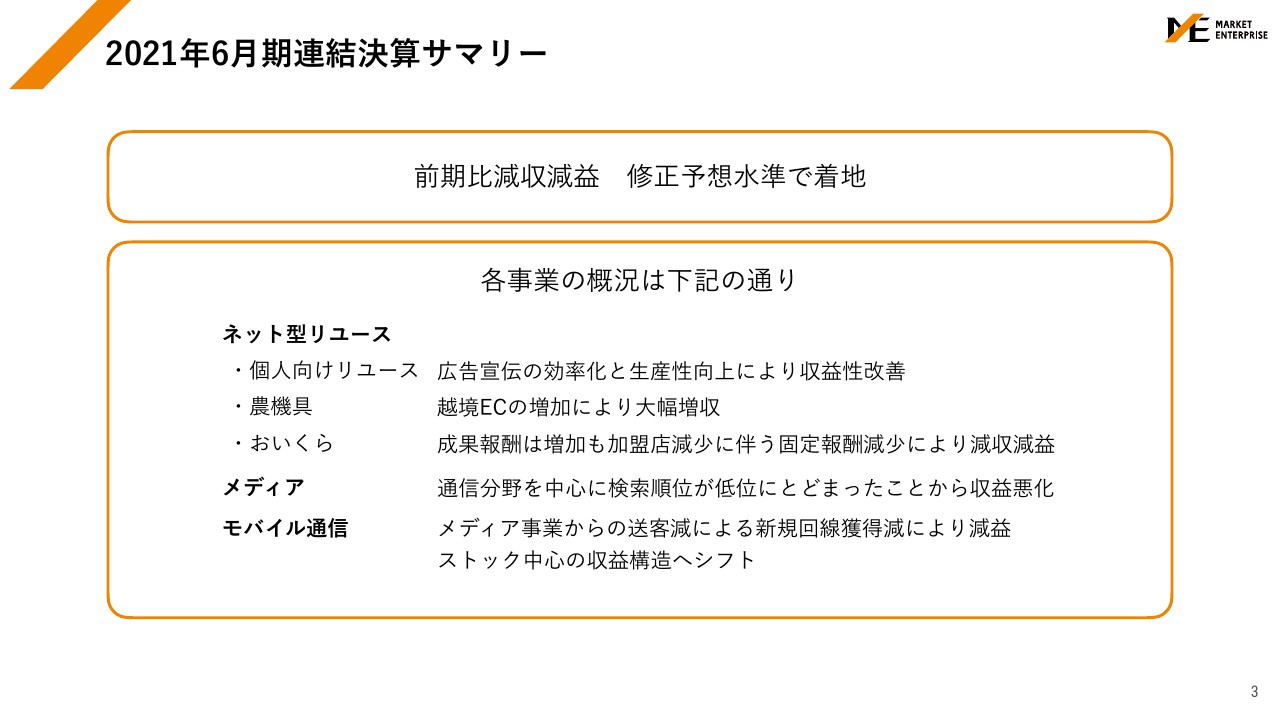

それでは1つ目の2021年6月期の決算概況についてご説明します。まずサマリーですが、スライド上段に記載のとおり、前期比減収減益で、5月に発表した修正予想とほぼ同水準での着地となりました。

各事業の概況を、それぞれセグメントごとに記載しています。ネット型リユース事業は3つの領域に分けて記載しております。

個人向けリユースについては、商品の買取に伴う広告宣伝費の効率化と生産性向上により、収益性が改善しました。

農機具については、越境EC、すなわち海外のお客さまへのインターネットを通じた販売の取扱量が増加したことよって、大幅に増収となりました。

「おいくら」については、成果報酬は増加したものの、古物営業法改正に伴う当社の規約改定によって加盟店基準の強化されたことに伴う加盟店数の一時的な減少に伴って固定報酬が減少したことにより減収減益となっています。

メディアのセグメントですが、こちらは当社で運営している8つのメディアによる収益になります。その中でも通信分野を中心に収益性の高いキーワードにおける検索順位が低位にとどまったことから、収益が悪化しました。

モバイル通信事業については、自社メディアからの送客減に伴い新規回線獲得が減少したことにより、減益となっています。

一方で、主に第4四半期から、新たにWiMAX+5Gプランを開始しています。これまでは、新規契約時に収益が大きく得られるモデルだったのですが、WiMAX+5Gプランは月額の通信料収入の収益性が高いストック中心の収益構造にシフトするかたちとなっています。以上がサマリーです。

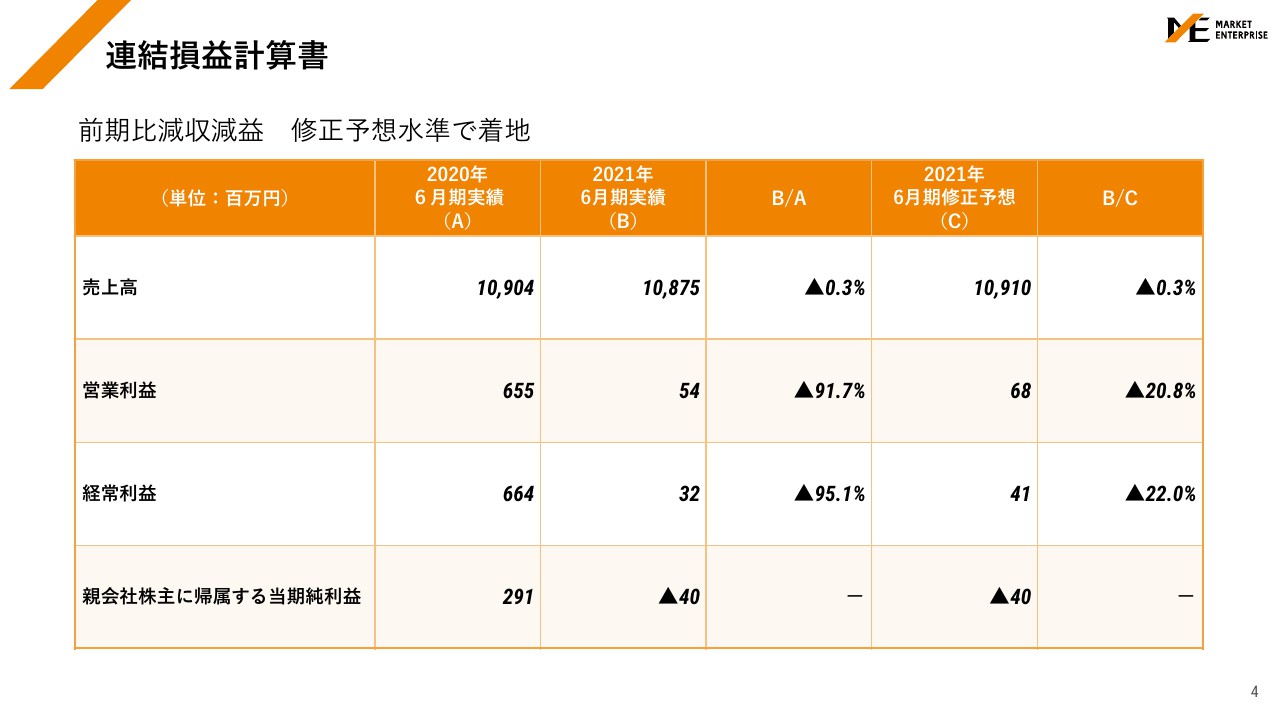

連結損益計算書

連結損益計算書のサマリーです。売上高については、前期の109億400万円に対して今年は108億7,500万円と、0.3パーセントほど減収となっています。営業利益については、前期の6億5,500万円に対して今年は5,400万円と、増減率で91.7パーセントの大幅な減収となっています。

経常利益についても、営業利益とほぼ同様に、前期の6億6,400万円に対して今年は3,200万円と、95.1パーセントほどの減収です。親会社株主に帰属する当期純利益については、前期の2億9,100万円に対して今年は4,000万円の赤字となっています。ほぼ、5月中旬に公表した業績の修正のとおりの着地です。

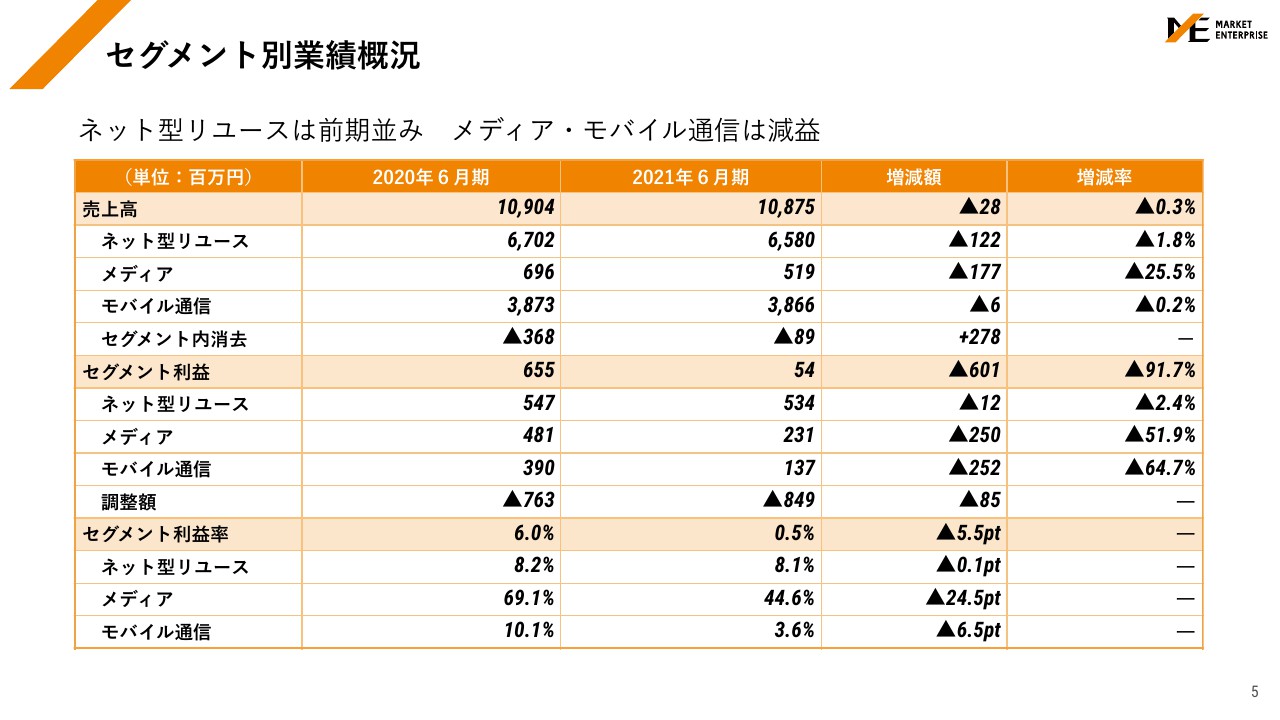

セグメント別業績概況

各セグメントごとの業績の概況となっています。売上高について、ネット型リユースは売上高・セグメント利益ともにほぼ去年並の水準ですが、メディア・モバイル通信は減益幅がかなり大きい着地となっています。

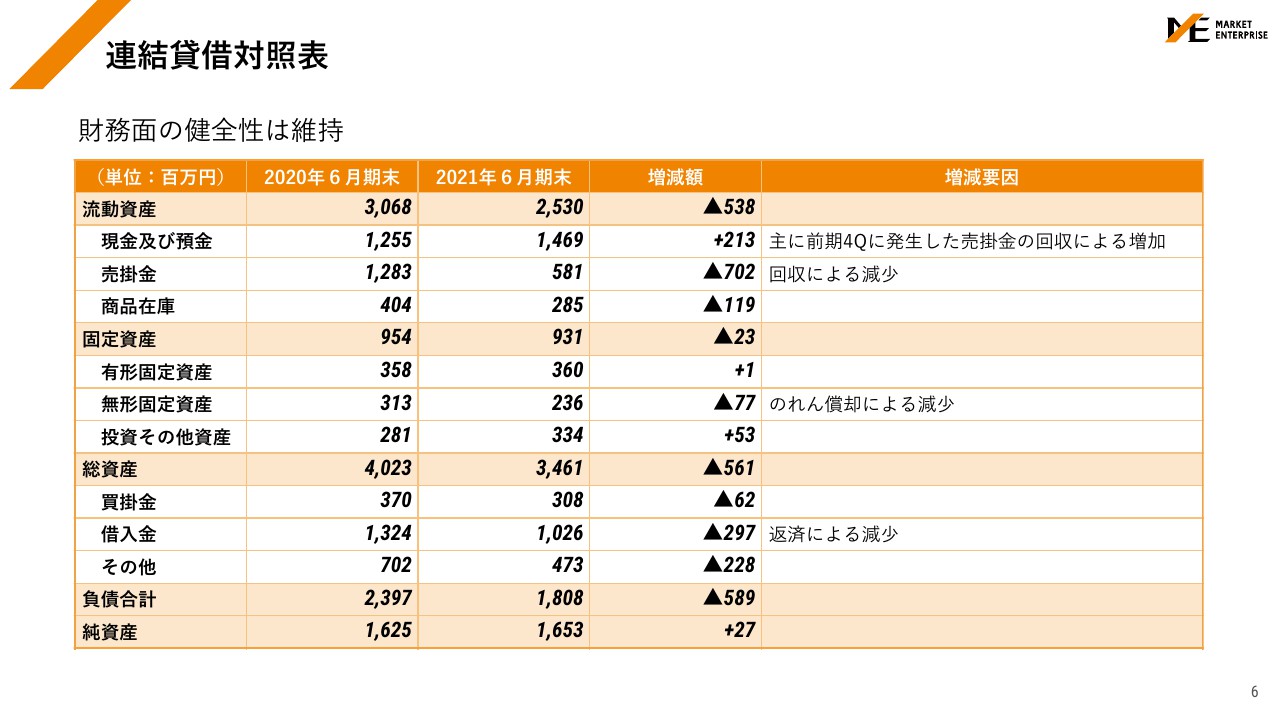

連結貸借対照表

連結貸借対照表ですが、最終赤字となったものの、財務の健全性は維持していると認識しています。具体的には、大きな変更点として流動資産の2段下にあります、売掛金が大きく減るかたちになっています。

減少の主な要因としては、前期第4四半期の5月と6月に、モバイル通信事業の新たな契約件数が、新型コロナウイルスの特需もあり一気に増加したことによる販売奨励金収入の未入金分が積み上がったものの、今期に入ってその分を回収できています。これに大きく起因して、売掛金が7億200万円ほど減っているかたちになります。

全体として、株主資本比率は、前期に比べ上昇しており、現預金も増えています。そのため、赤字の着地とはなりましたが、連結貸借対照表上では健全性は維持できていると判断しています。

事業セグメントについて

それぞれのセグメントごとの定性的な報告になります。当社が展開している3つの報告セグメントはスライドに記載のとおりです。従来より変更はありません。

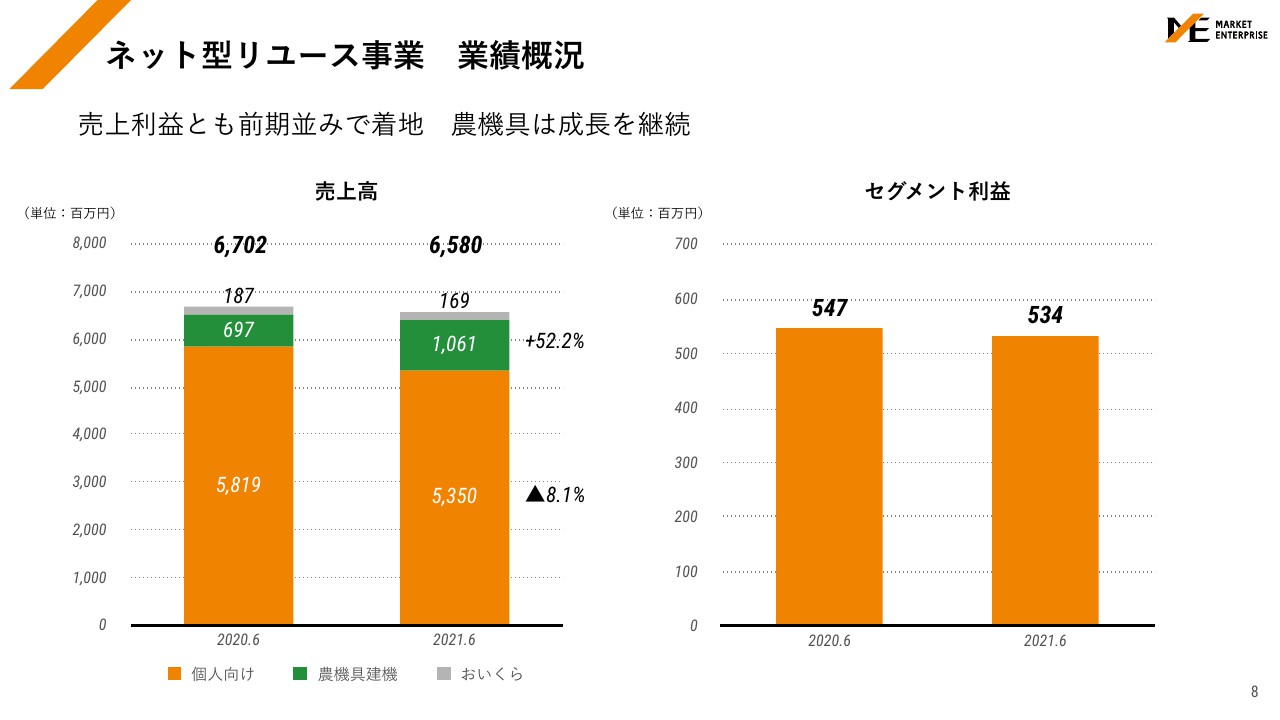

ネット型リユース事業 業績概況

ネット型リユース事業の業績概況ですが、繁忙期である第4四半期は大きく売上利益を伸ばしたものの、年間としては売上高・利益ともにほぼ前年並みで着地しています。売上の中身については、スライド左側の棒グラフのオレンジ色の部分になります。冒頭にお伝えしたとおり、個人向けリユースは広告宣伝費の費用対効果を重視した買取を展開したため、取扱量が若干減っています。

一方で緑色の部分、農機具建機の領域については、去年から52パーセントほど伸びていて、シェアが高まっている状況です。以上から年間合計では前期とほぼ変わらない状況となっています。セグメント利益についても同様です。

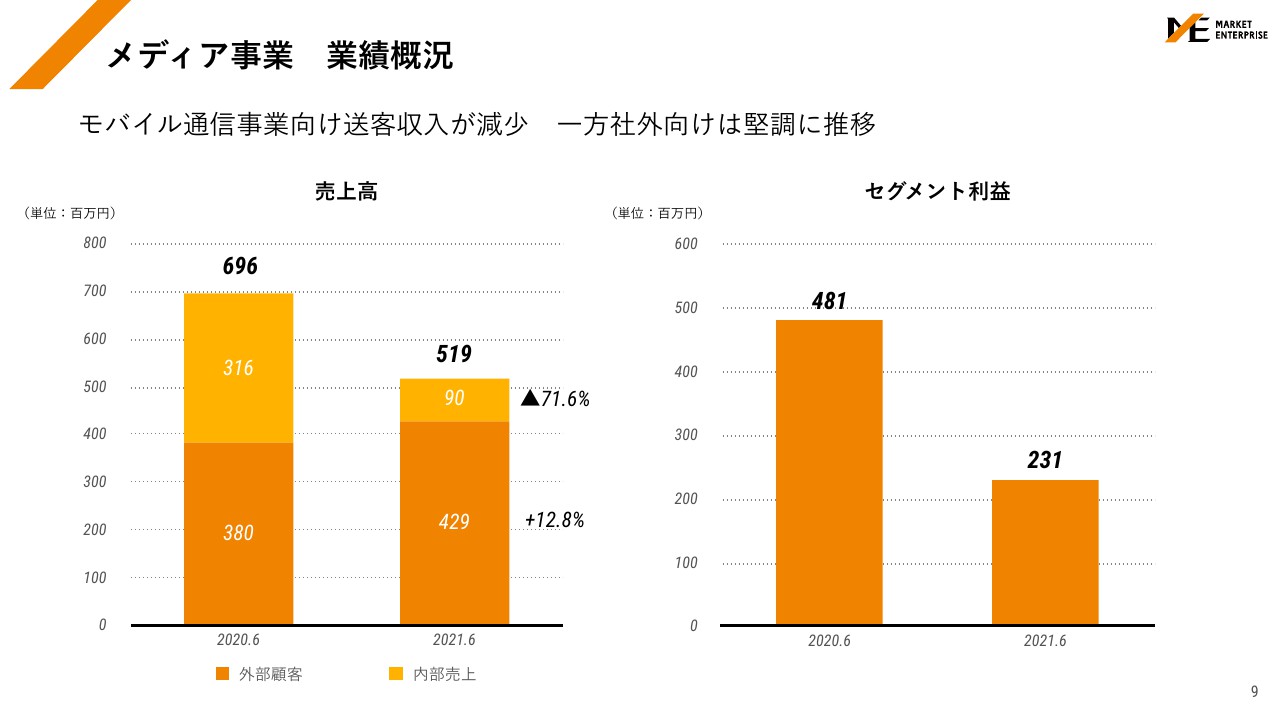

メディア事業 業績概況

メディア事業については、通信分野を中心に、収益性の高いキーワードにおける検索順位が低位にとどまったことからモバイル通信事業向けの送客が減少したことに伴い、売上高が減っています。スライド左側の棒グラフが売上高ですが、薄いオレンジ色の部分の内部売上高は前期比71.6パーセント減です。濃いオレンジの部分が外部顧客向けとなります。外部顧客向けの売上高は前期から12.8パーセント伸びていますが、内部顧客向けの売上減少を補いきれませんでした。減収にに伴い、セグメント利益も減少しました。

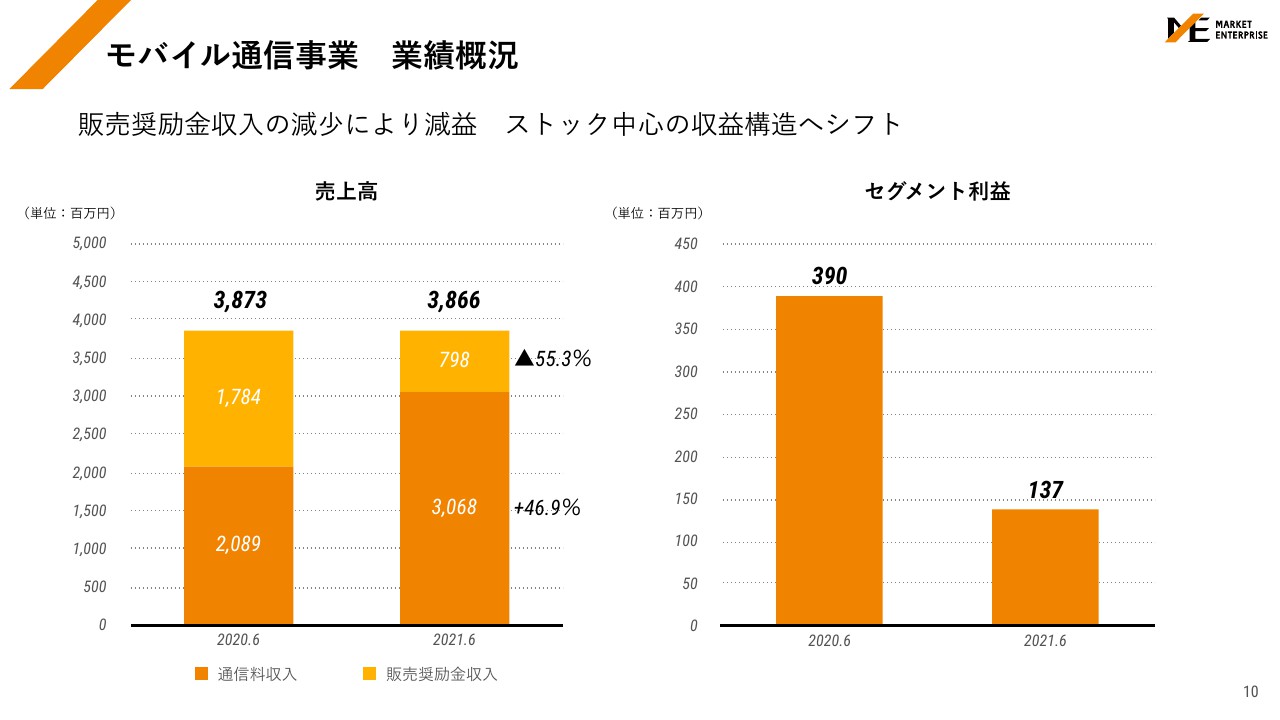

モバイル通信事業 業績概況

モバイル通信事業も、メディア事業からの送客の減少に伴って回線新規獲得が減少しました。それに伴う販売奨励金収入の減少により減益となっています。なお、ストック中心の収益構造へシフトということで、具体的には、当社にとっての第4四半期の頭である今年の4月から、5Gサービスがスタートしました。

このサービスについては、新規契約時にショットでいただく販売奨励金収入よりも、通信料収入を中心としたストックの方の収益率が高いビジネスモデルとなっております。以上のような理由から、記載のような数字になっています。

スライド左側の売上高のグラフの、濃いオレンジ色で示した通信料収入については、2020年6月期に比べ2021年6月期はシェアが高まり、46.9パーセント伸びています。一方で、薄いオレンジ色の部分の販売奨励金収入のところは、マイナス55.3パーセントとなっています。販売奨励金収入は原価がかからず、非常に利益率が高いため、こちらの減少に伴いセグメント利益が減少したかたちになっています。なお、5Gサービスについては通信の安定性や価格設定が評価され、順調な獲得推移となっております。

以上が、2021年6月期の決算概況です。この後については中期経営計画ということで、当社代表の小林から、今後の3ヶ年についてご説明します。それでは小林社長、よろしくお願いします。

I 中期経営計画ゴール

小林泰士氏:代表の小林でございます。私からは中期経営計画について、ゴール、課題、戦略という順番でお話ししたいと思います。

まず、ゴールについてですが、この3ヶ年の中期経営計画のゴールとして、「東京証券取引所の新市場区分『プライム』の新規上場基準を意識して、2期合計営業利益25億円を稼ぐ企業構造を構築する」としました。

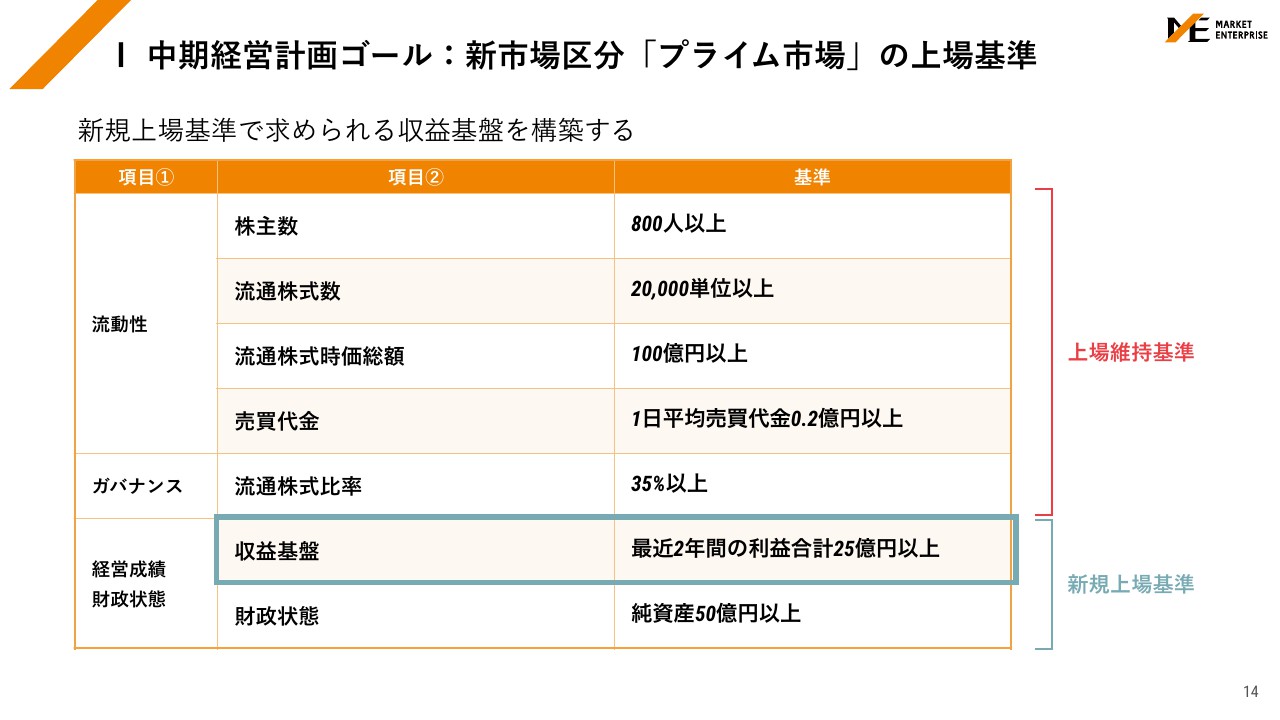

I 中期経営計画ゴール:新市場区分「プライム市場」の上場基準

「プライム市場」の上場基準ですが、現状として当社が課題感を持っているのは、「流通株式の時価総額100億円以上」がなかなか満たせる状況ではないということです。そのベースとなるのは、やはり営業利益、すなわち収益の基盤であると考えているため、まずは「直近2年間の利益合計25億円以上」を目指していきたいと考えています。

I 中期経営計画ゴール:業績目標

3年後の2024年6月期に売上200億円、営業利益12億円、翌期も含めて2期合計の営業利益25億円以上を目標とします。

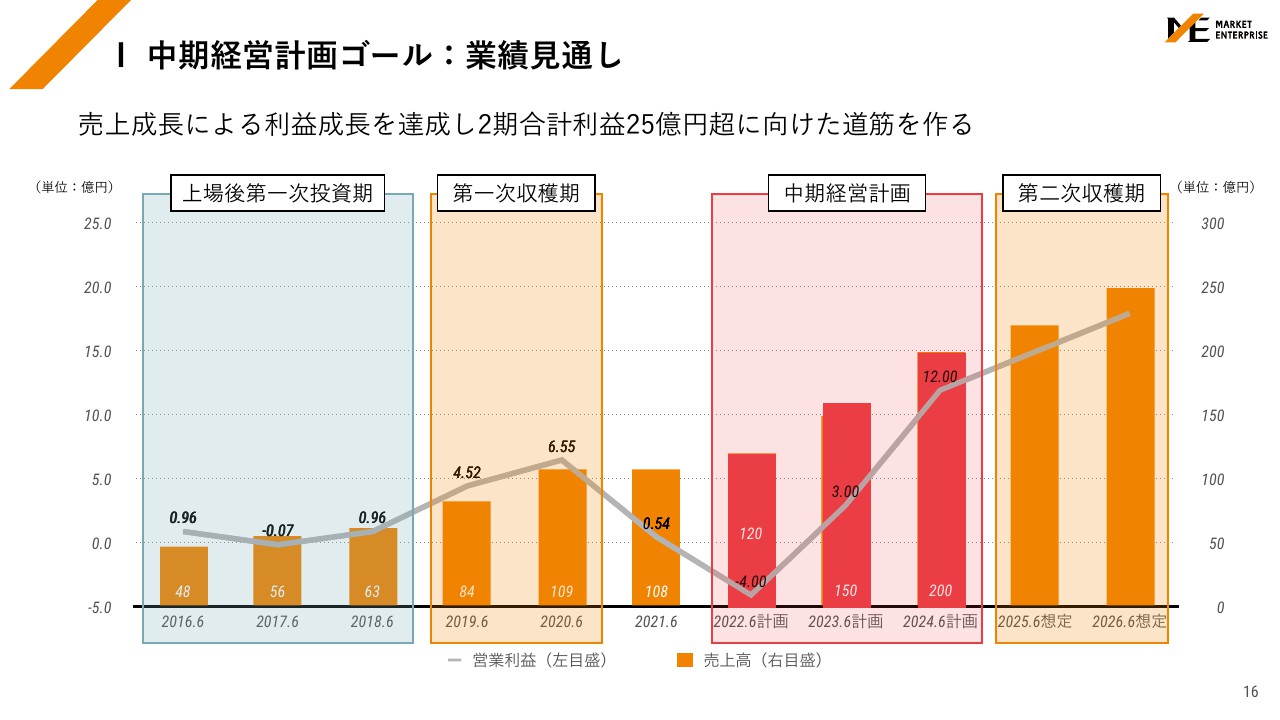

I 中期経営計画ゴール:業績見通し

上場後の当社は、第一次投資期という時期を経て、収益をしっかりと確保できたタイミングがありました。今回、また中期経営計画を出して、さらなる収穫期を迎える次の成長フェーズに変えていきたいと考えています。

少し振り返りになりますが、上場後第一次投資期にどのようなことを行い収穫期を迎えたか、また、今回の中期経営計画期でどのようなことを行って第二次収穫期を迎えていくかをご説明したいと思います。

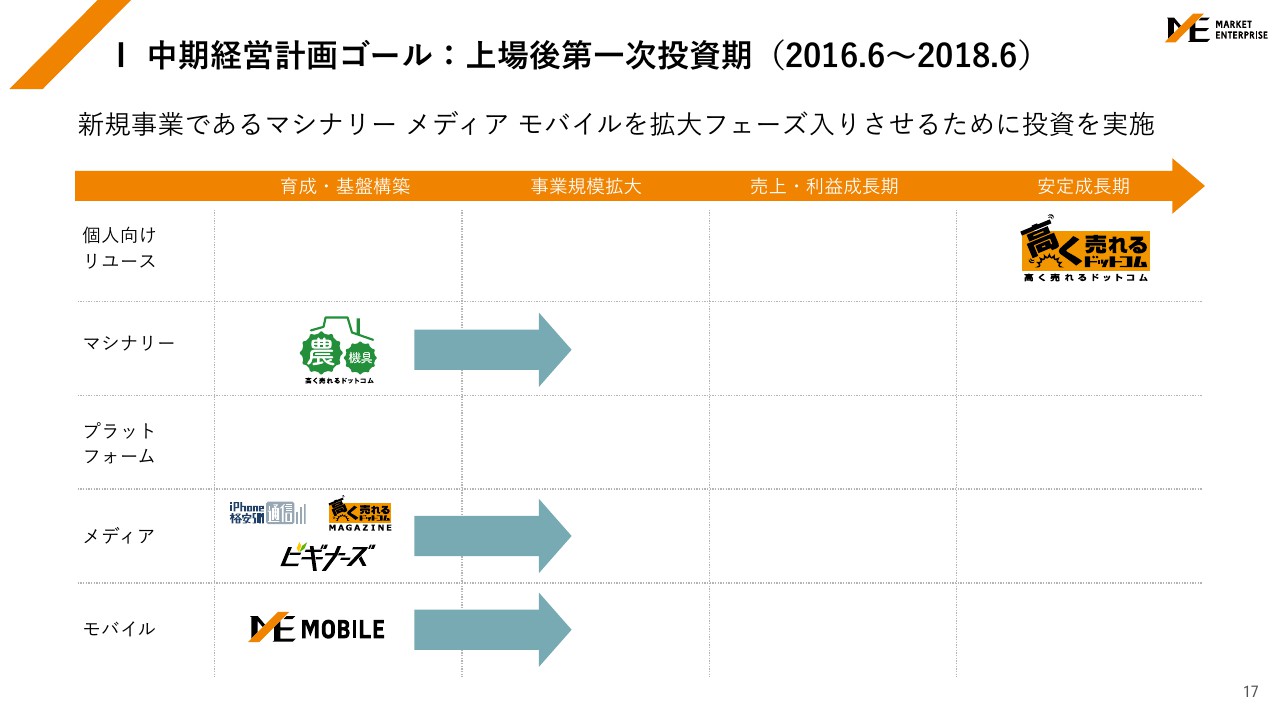

I 中期経営計画ゴール:上場後第一次投資期(2016.6~2018.6)

2016年6月から2018年6月までの第一次投資期としては、ネット型リユースの個人向けの安定成長期に、農機具を中心としたマシナリー・メディア・モバイルなどの新しい事業を育成・基盤構築したところから、事業規模の拡大を図っていきました。

結果としてそれらが功を奏し、マシナリー・メディア・モバイルの寄与により、収益の拡大を実現することができました。

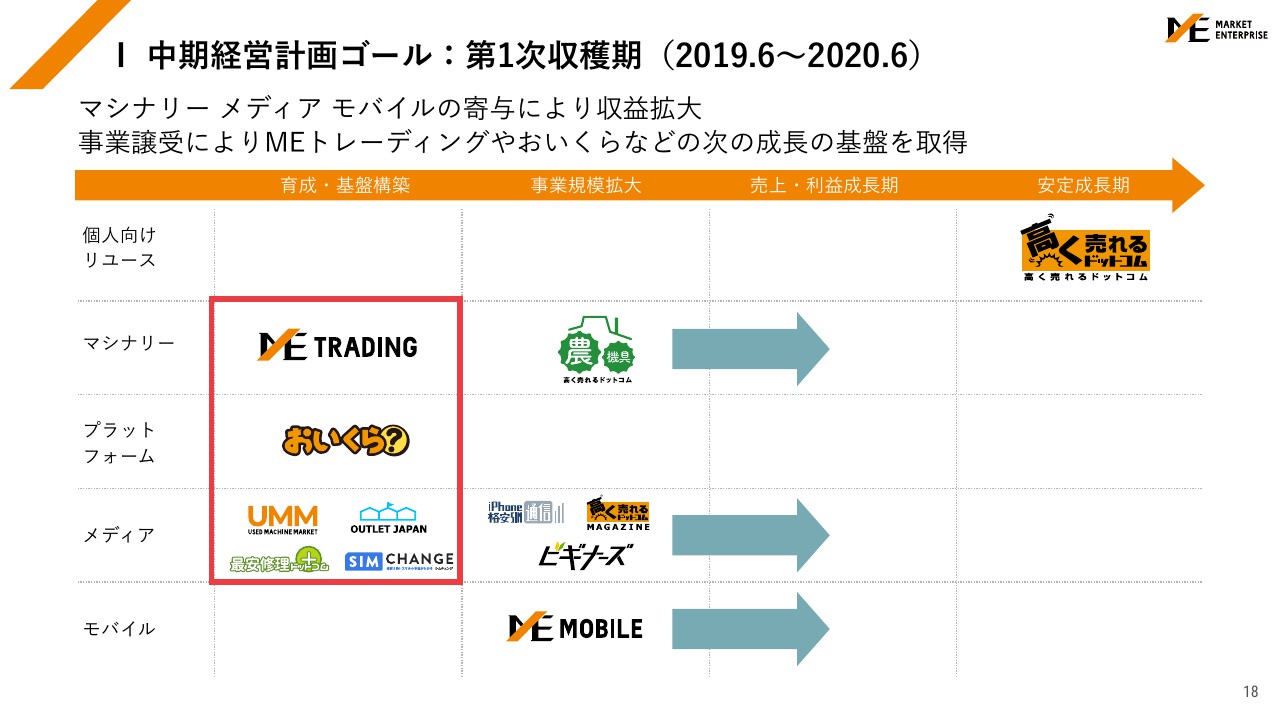

I 中期経営計画ゴール:第1次収穫期(2019.6~2020.6)

そのようなタイミングで、さらなる成長に向けて新しい育成・基盤構築をしていこうということで、農機具越境ECに強みを有するMEトレーディングや世の中の消費者の方や売りたい方々とリサイクルショップをマッチングするプラットフォームである「おいくら」などの事業譲受をしながら、次の成長の基盤を取得し展開してきました。

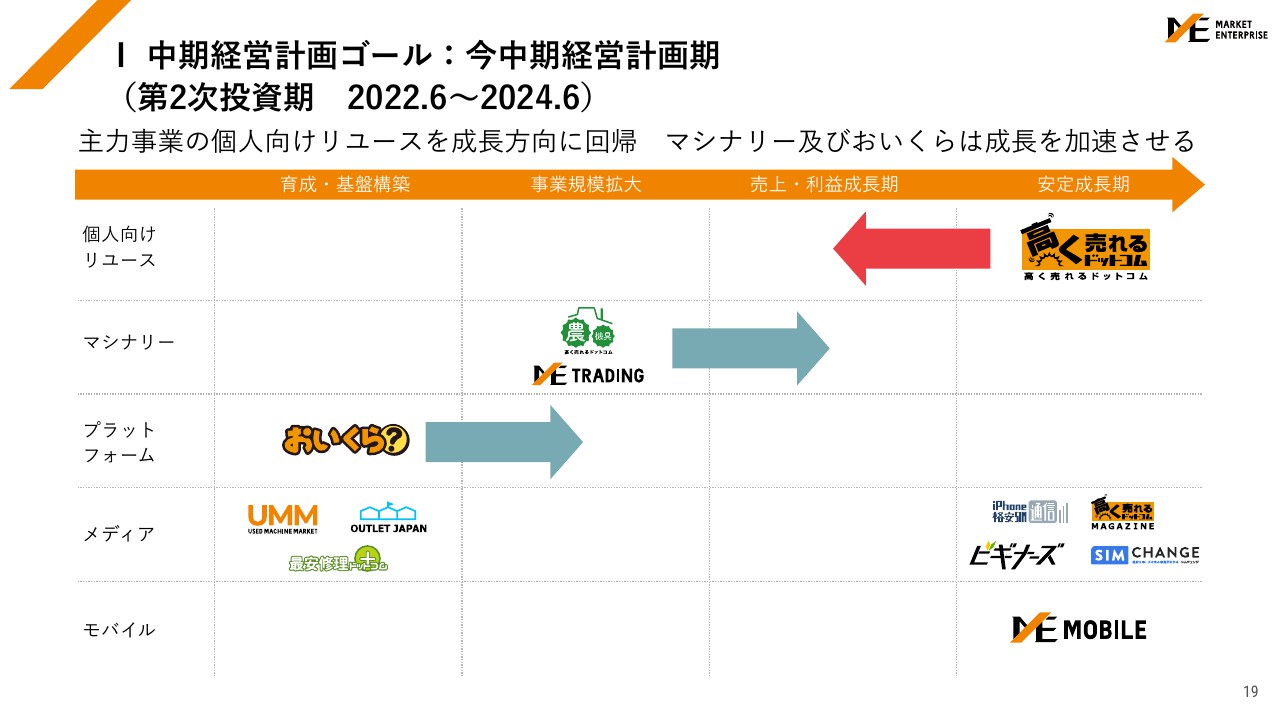

I 中期経営計画ゴール:今中期経営計画期 (第2次投資期 2022.6~2024.6)

今期の中期経営計画の状況ですが、まずは主力事業の個人向けリユースを、再度成長方向に回帰させていくことが重要な部分です。

また、農機具を中心としたマシナリーをさらなる売上の成長期に持っていき、「おいくら」を育成・基盤構築フェーズから事業規模拡大フェーズに移行します。そのようなところが、今回の中期経営計画の内容となります。

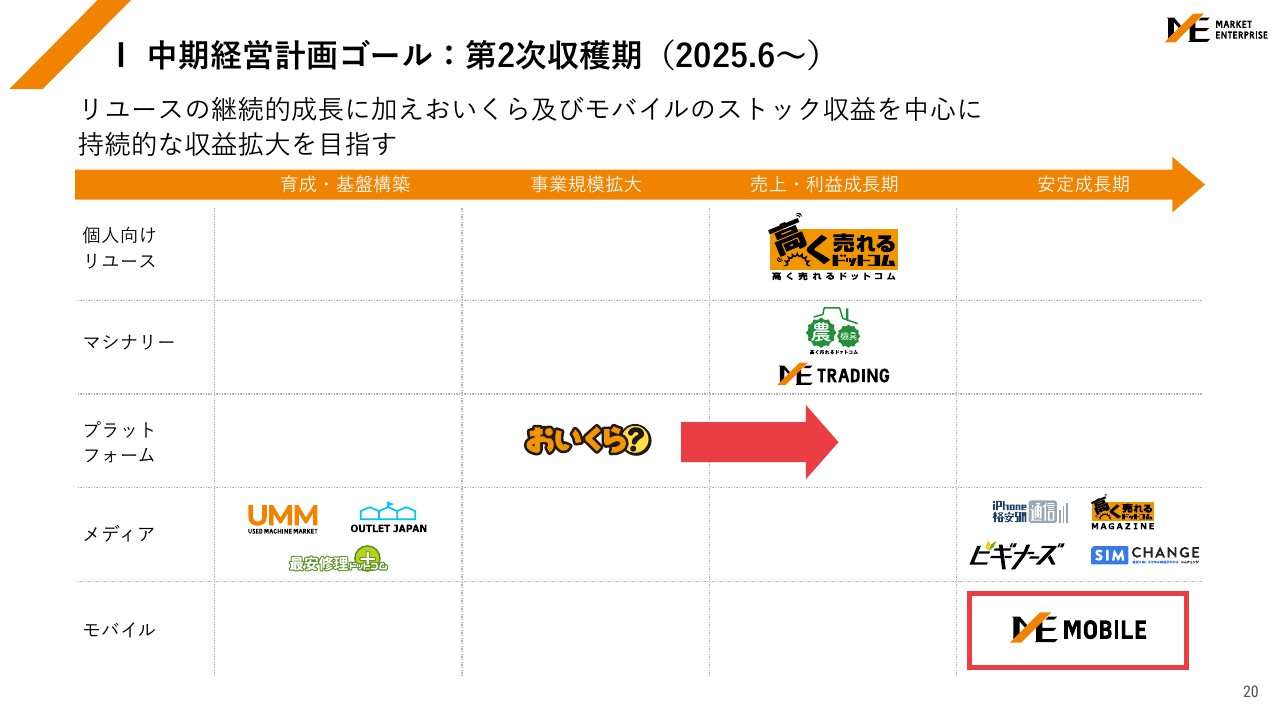

I 中期経営計画ゴール:第2次収穫期(2025.6~)

中期経営計画が終了したタイミングでは、リユースの継続的な成長に加え、「おいくら」のさらなる躍進や、モバイル通信事業の5Gサービスからのストック収益により、持続的な収益拡大を目指していきたいと考えています。

II 課題

現状において課題感のあるところをご説明します。ネット型リユースにおいては個人向けリユースの成長力の回復と「おいくら」の成長戦略の再構築、メディアにおいてはSEOに左右される構造を、課題と認識しています。

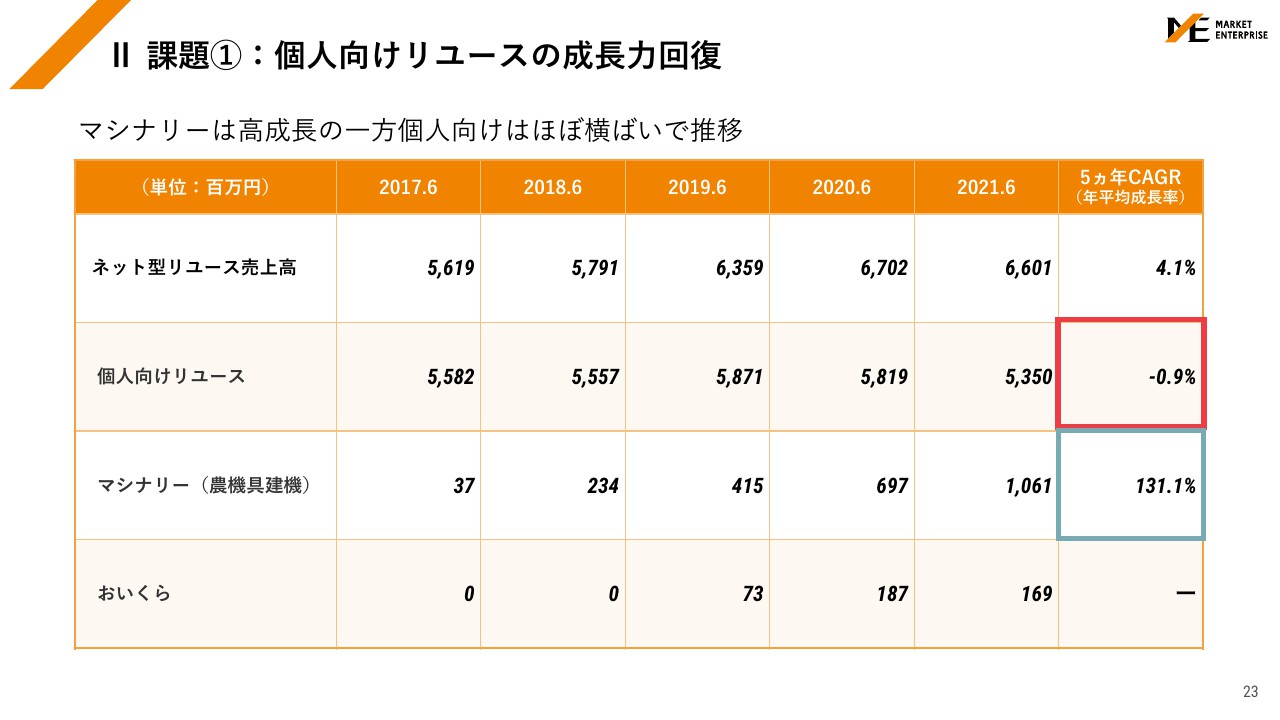

II 課題①:個人向けリユースの成長力回復

まず、個人向けリユースの成長力回復についてですが、当社のネット型リユースは個人向け、農機具を中心としたマシナリー、「おいくら」の3つに分かれています。

スライドに直近5年間の数字を並べましたが、全体としては右肩上がりで伸びてきました。その牽引役はマシナリーと、事業譲受により加わった「おいくら」でした。個人向けリユースについては収益性を重視した方針の下、横ばいが続いた状況です。

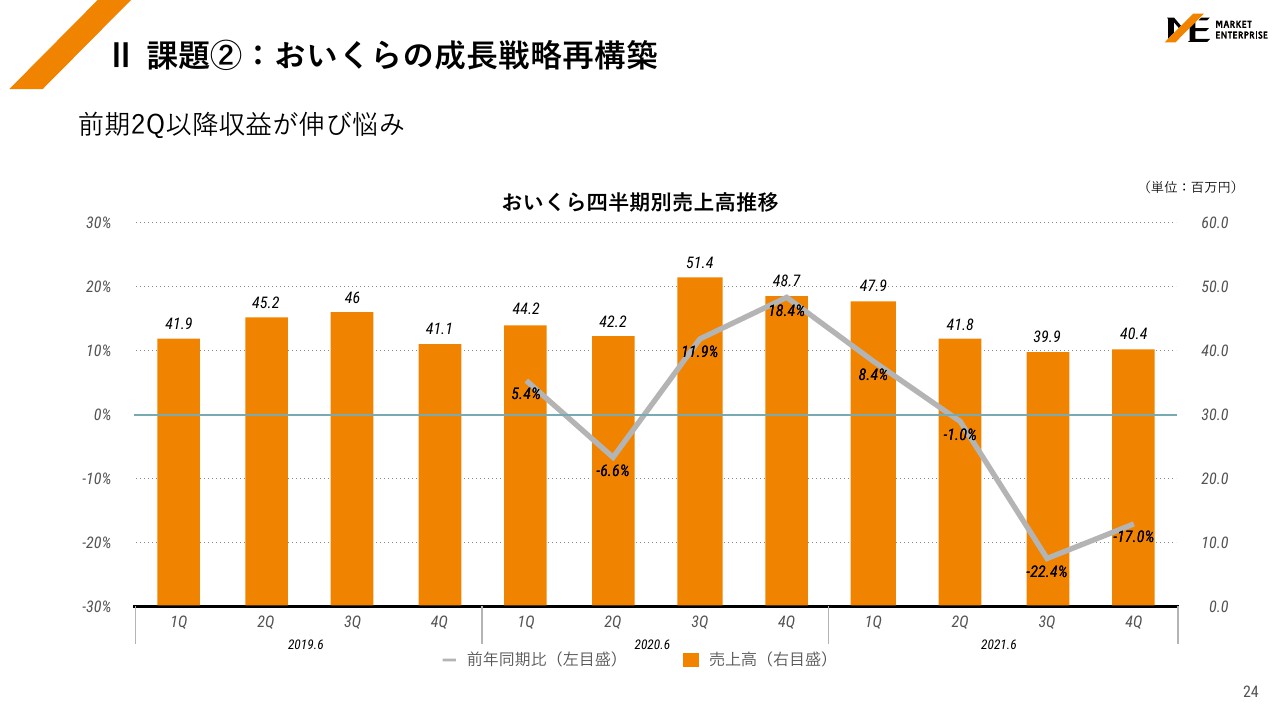

II 課題②:おいくらの成長戦略再構築

戦略分野と位置付けて展開してきた「おいくら」ですが、今村より説明したとおり一時的な加盟店数の減少などの要因はあるものの前期第2四半期以降は収益が伸び悩んでいるのが現状です。

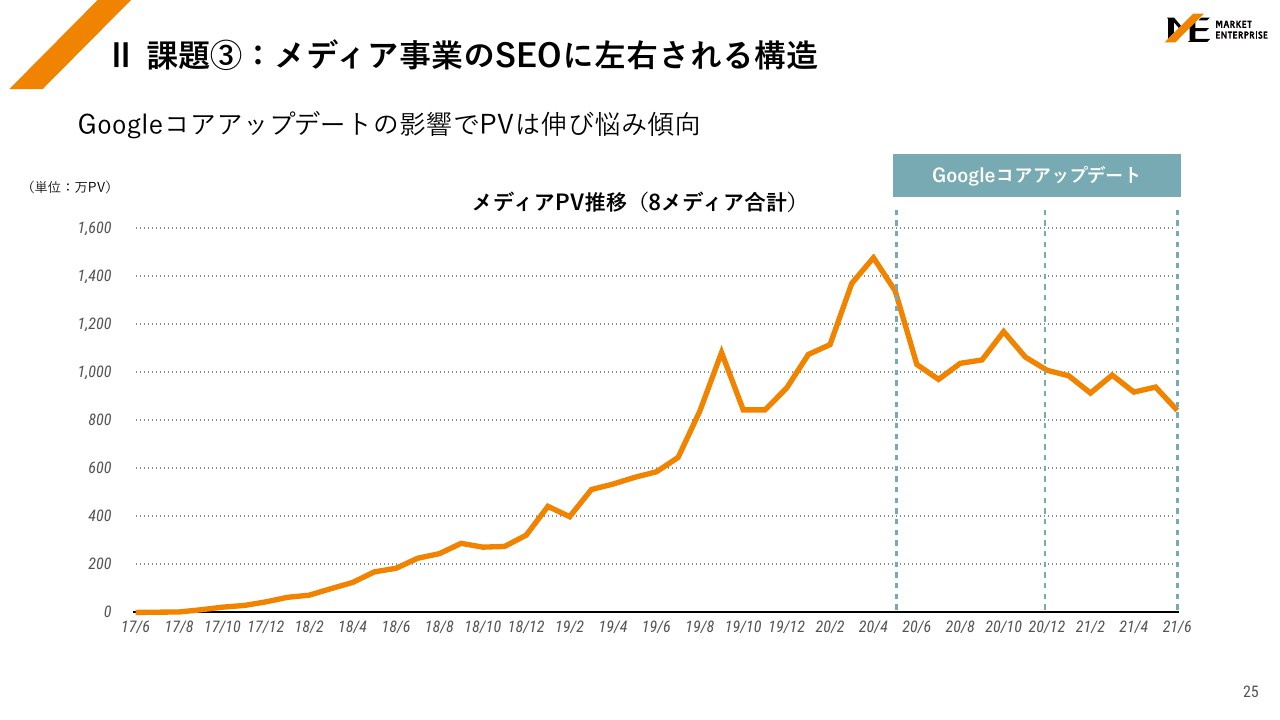

II 課題③:メディア事業のSEOに左右される構造

メディア事業に関しては、SEOに左右される構造ということで、昨年のGoogleコアアップデートの影響でPVが伸び悩んでしまった結果となっています。7月以降は主力の通信分野を中心に改善傾向にありますが、当社では課題として認識しております。加えて、収益が一部の記事に集中していることから、その記事の検索順位の低下に伴う収益インパクトが高い点も課題と認識しております。

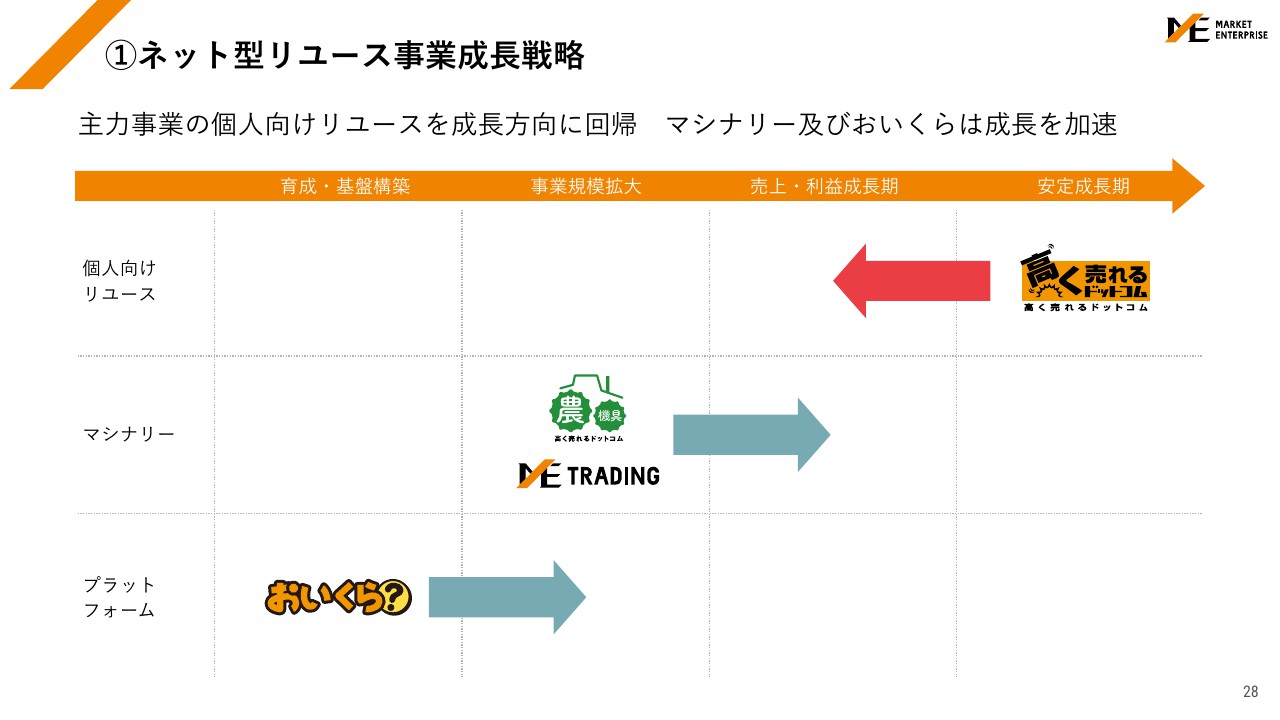

①ネット型リユース事業成長戦略

ここからは、そのような課題感も含めて、これからどのような戦略で展開していくのかについてご説明します。まず、ネット型リユース事業の成長戦略について、個人向けリユース、マシナリー、「おいくら」に分けてご説明します。その後、メディア事業の戦略、モバイル通信事業の戦略、全体像の事業計画についてお話しします。

まず、ネット型リユースの事業戦略ですが、主力事業の個人向けリユースを成長方向に回帰していく点が非常に大きいです。

また、マシナリーを事業規模拡大フェーズから、売上・利益成長期に持っていきます。「おいくら」に関しては引き続き、育成・基盤構築から事業基盤の拡大に入っていくフェーズにしたいと思っています。

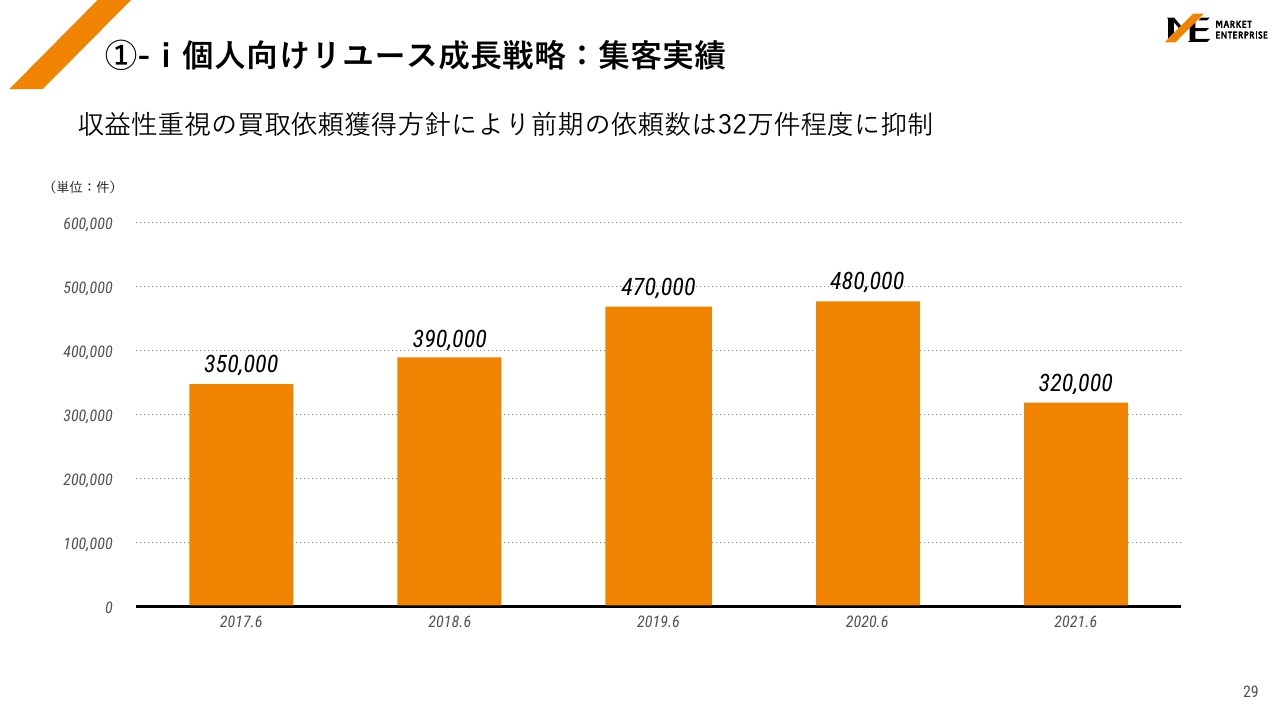

①-i 個人向けリユース成長戦略:集客実績

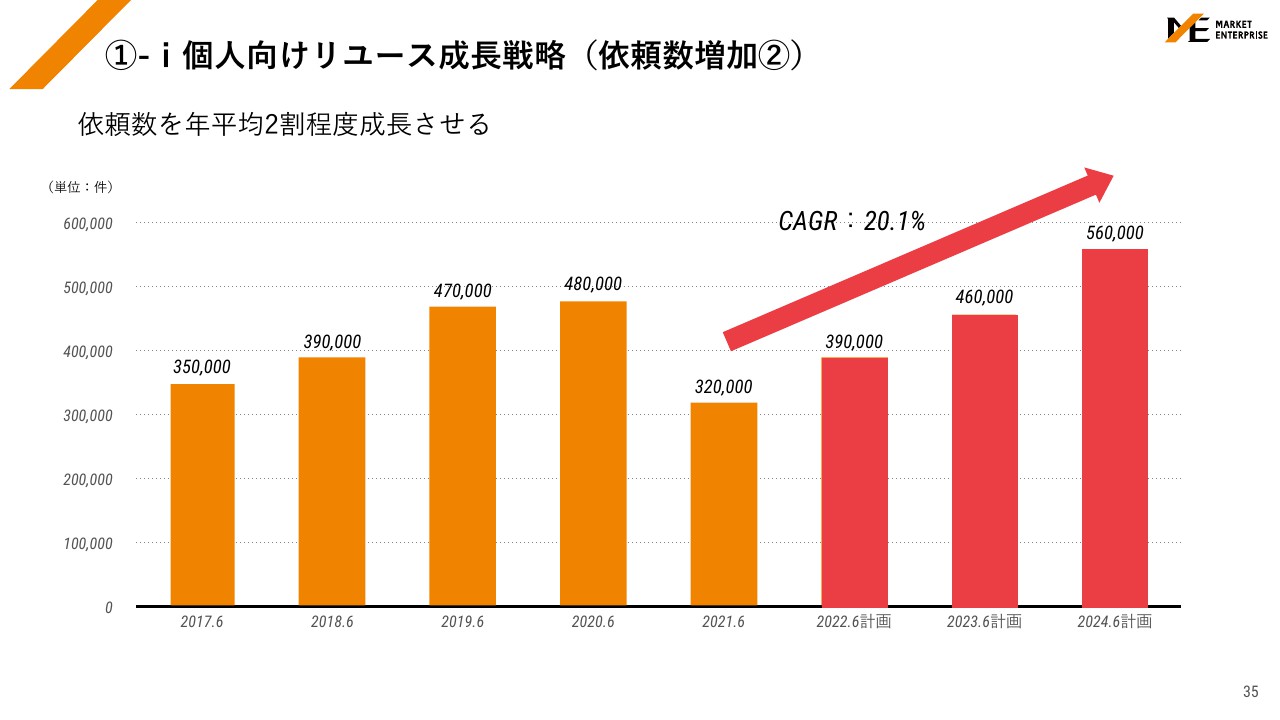

個人向けのリユースについて、スライドに直近5年間の買取の依頼数を並べました。依頼数は35万件、39万件、47万件、48万件と右肩上がりで、順調に増加させてきましたが、昨期に関しては依頼数を拡大していくよりも、費用対効果を重視した広告展開により、依頼を意識的に抑制してきました。

コロナ禍による不透明な部分もあったため、そのような効率のよい依頼を獲得し展開していこうという戦略を取っていました。これが今までの状況です。

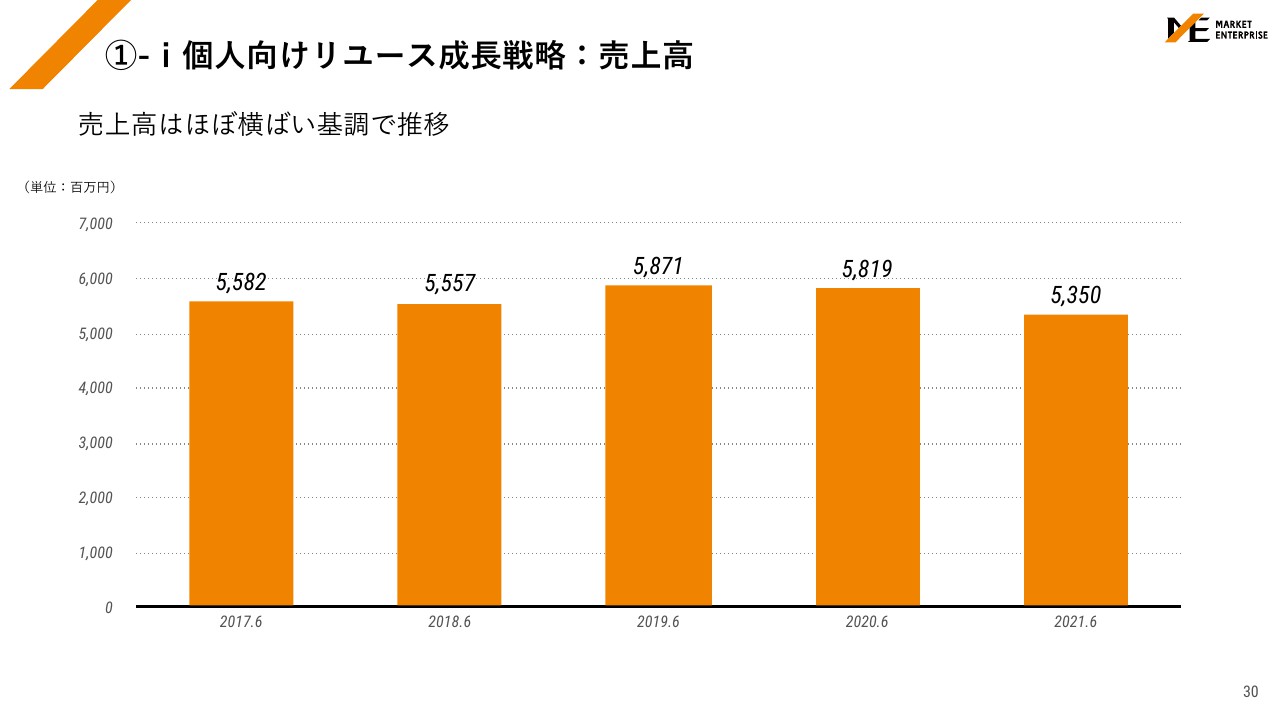

①-i 個人向けリユース成長戦略:売上高

依頼を大きく抑制したにもかかわらず、売上はそこまで大きく下がらずに展開してきたという部分ではあったのですが、5年間で見てみると横ばいで推移してしまったというのが現状です。

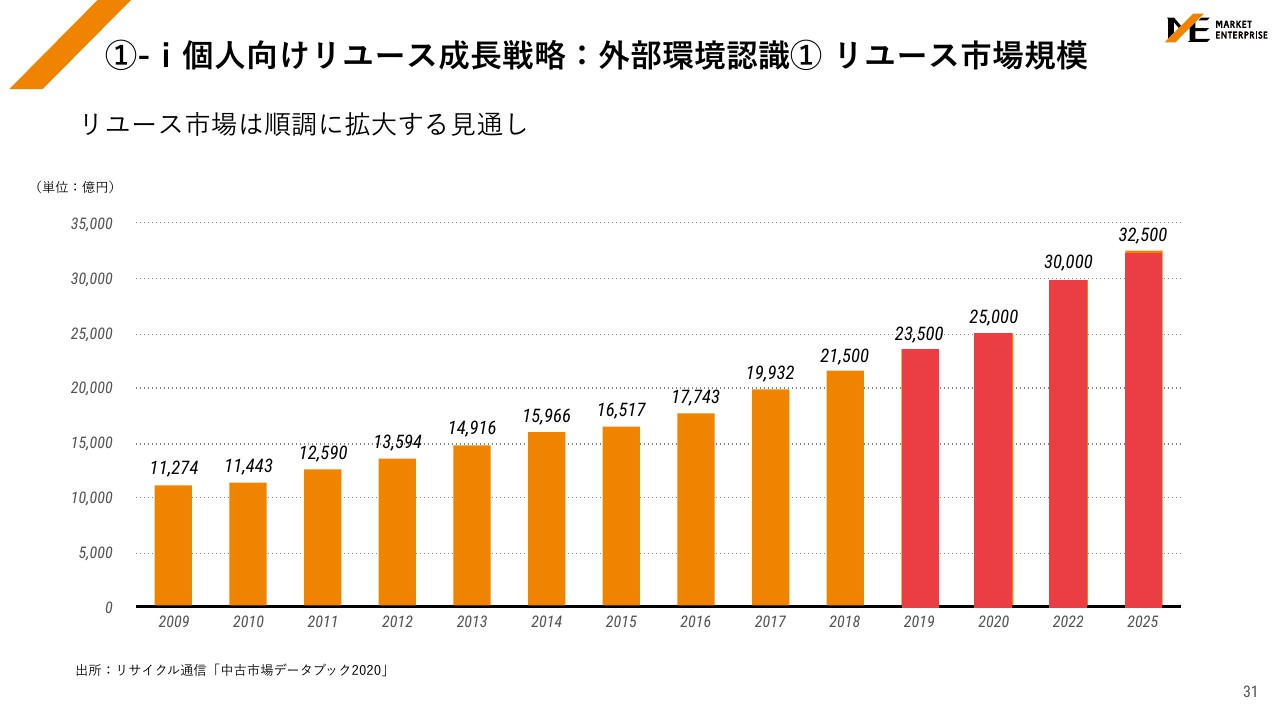

①-i 個人向けリユース成長戦略:外部環境認識① リユース市場規模

ただし、このリユースのマーケット自体の市場規模は、右肩上がりで順調に成長を遂げており、これから先もさらに市場規模を拡大していくという試算が出ています。

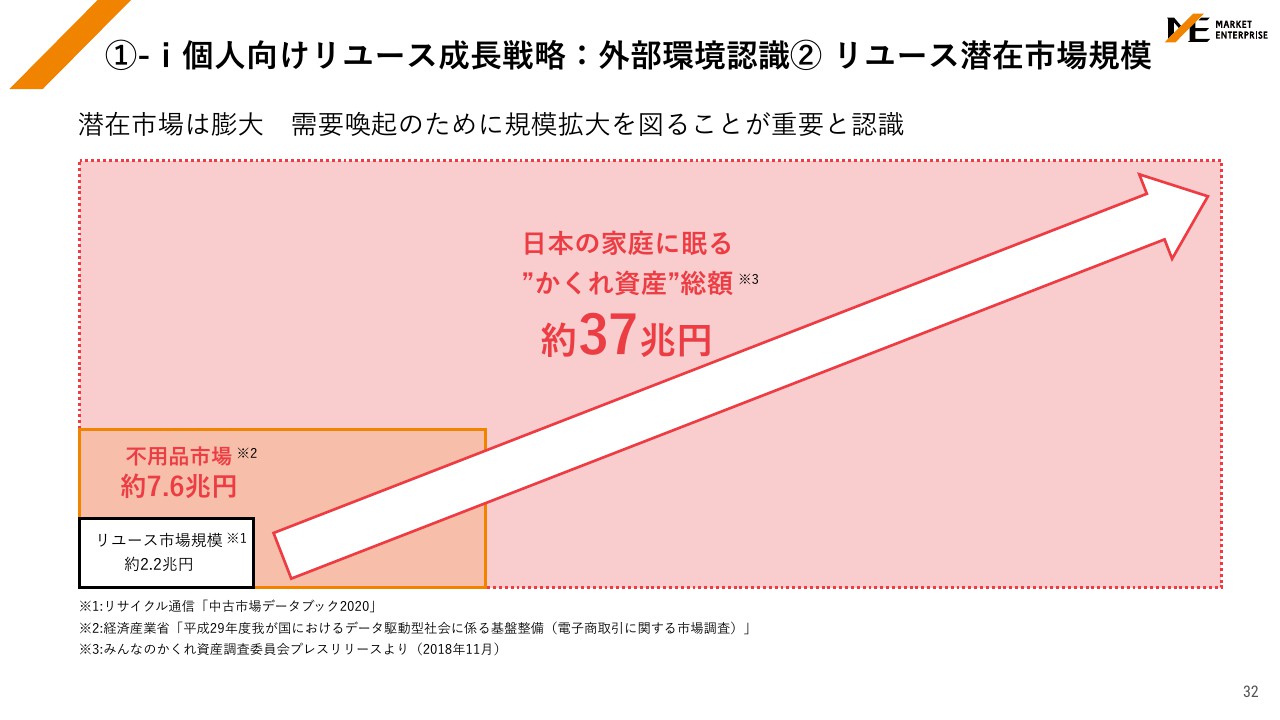

①-i 個人向けリユース成長戦略:外部環境認識② リユース潜在市場規模

成長性だけでなく、潜在市場は非常に膨大なマーケットになっています。顕在化されているリユース市場の約2.2兆円だけでなく、これからリユースされるであろう不用品の市場、さらに日本の家庭に眠る「かくれ資産」の総額は7兆円とも言われています。リユースのマーケットはまだまだ非常に大きいということを、あらためて認識しています。当社はこれまで自社開発の在庫管理システムの開発運用、買取ノウハウの蓄積による一気通貫で高品質のリユースサービスを確立しており、この成長市場を取り込むために収益性重視の買取という従来の方針を変更する必要があると考えました。

①-i 個人向けリユース成長戦略

そのような中で、私どもは方針転換を決断し、主力である個人向けリユースを再度成長軌道に乗せていくため、あらためて依頼数の増加を図っていくと同時に買取能力の増強を図ります。再拡大の方針にシフトしていくための基盤を整備していきたいと考えています。

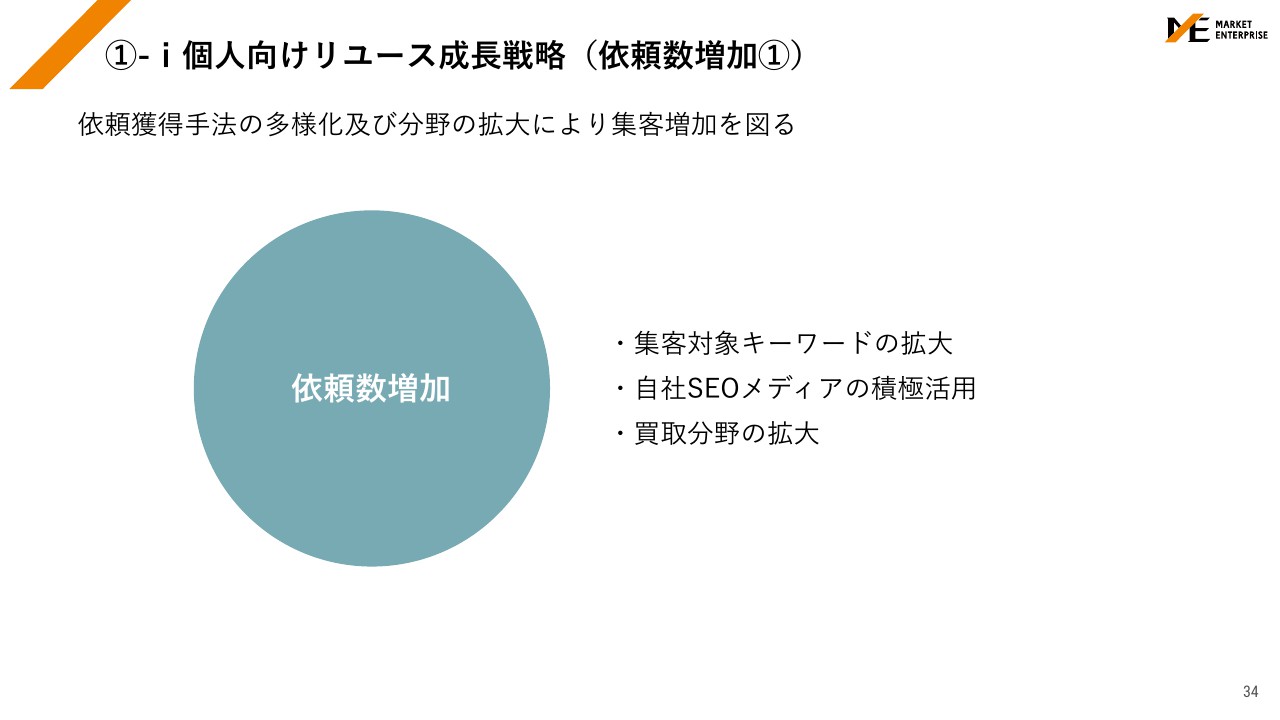

①-i 個人向けリユース成長戦略(依頼数増加①)

依頼数の増加についてですが、集客対象のキーワードの拡大や、自社SEOメディアの積極活用に加え取扱分野を着物やブランド、食器などこれまで手掛けていなかった分野に広げていきます。これにより依頼数を拡大していきます。

①-i 個人向けリユース成長戦略(依頼数増加②)

先ほどもご説明したとおり、依頼数はもともと右肩上がりで、一番多い時期で年間48万件の買取のご依頼をいただいておりました。昨期は広告宣伝費を抑制して32万件まで下がっていますが、ここから先に述べた取扱分野の拡大といった施策により年率20パーセントずつ依頼数を回復・増加させ、もう一度成長軌道に乗せていきます。

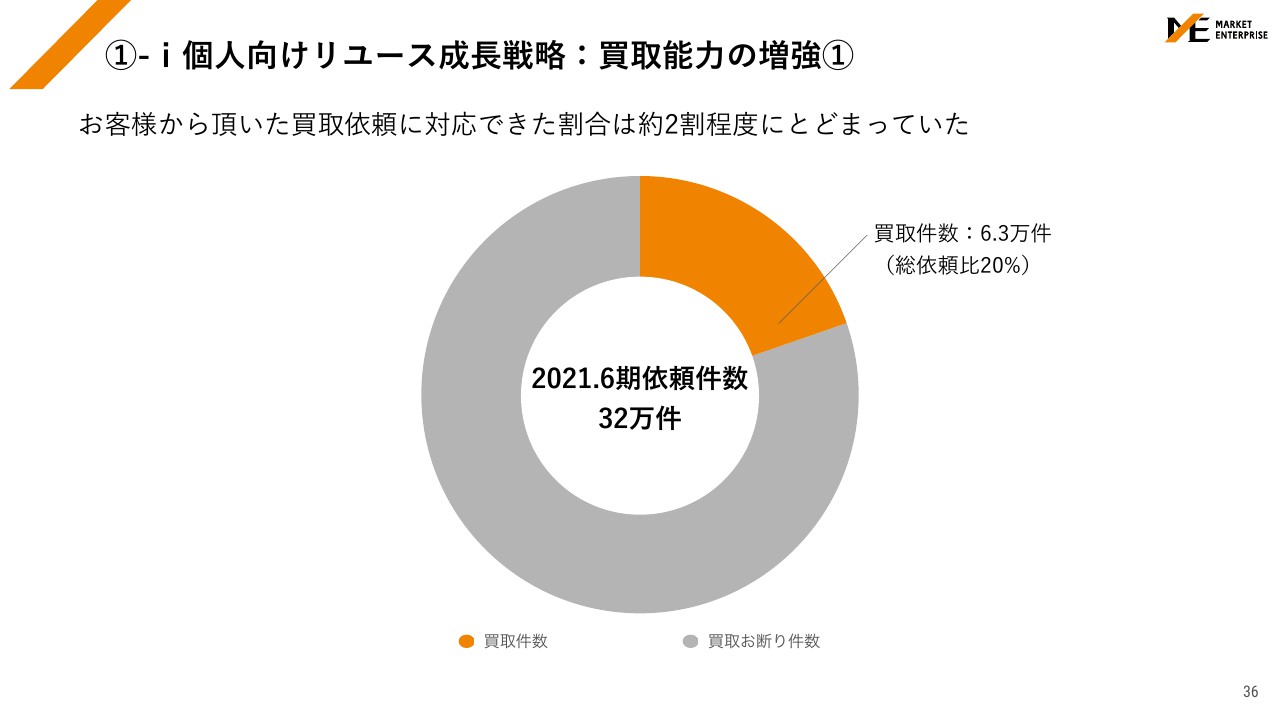

①-i 個人向けリユース成長戦略:買取能力の増強①

依頼数を回復・増加させるのは当然なのですが、それと同時に、過去には依頼を増やしたものの買取がなかなかできなかったという実情がありました。

昨期、依頼数32万件の中で実際に買取をした商品は、総依頼のうちの20パーセント、6万3,000件です。

この20パーセントという総依頼比を広げていくというところですが、実際には当社で取扱ができない商品分野であることや物理的に距離が離れていることなどを背景に、買取対応ができない依頼が数多くありました。私どもが得意な家電、楽器、カメラ、趣味嗜好品だけでなく、ブランドや貴金属、着物などに対しても対応できない部分がありましたので、これからはこのような取扱商材をさらに拡大していきます。

①-i 個人向けリユース成長戦略:買取能力の増強②

買取能力の増強として、まずは拠点数を増加に加え、取り扱える商材を広げていきます。また、顧客ターゲットを広げた上で出張買取人員を拡充し、買取可能能力を増強させていこうと考えています。

中でも、出張買取人員及び出張車両の増加が挙げられます。当社の買取方法には「店頭買取」「宅配買取」「出張買取」がありますが、「出張買取」の利益率が一番高くなっています。

ただ、実際には車両、人員ともに足りないということで、出張買取の対応能力が依頼数とマッチしていない状況でしたが、ここから大きく加速していきたいと考えています。

商材に関しても、今までは事前査定を中心とし安心感をもって対応することを中心に進めてきました。それに加えて、顧客ターゲットであるシニア層や富裕層の方に向け、ブランドやこれまで当社が手掛けてこなかった貴金属、着物、切手、食器など、ご依頼により出張買取でお伺いし、更には依頼された商材以外の商材も追加で買取ができるような、商材・顧客ターゲットの拡大を図っていきたいと考えています。述べさせていただいた、当社は基盤システムや査定などの買取ノウハウなど高品質なリユースサービスを提供できる体制は既に整っており、唯一不足していた出張買取人員の増強により、競合他社を十分キャッチアップできると考えております。

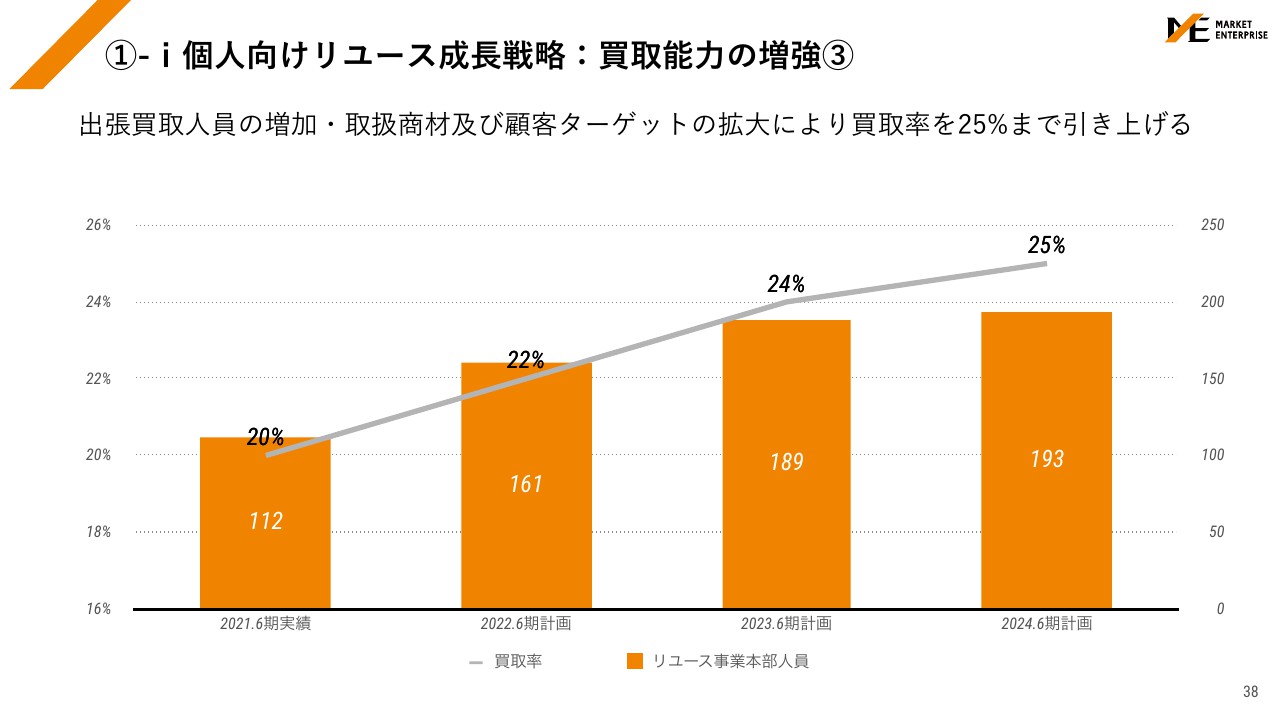

①-i 個人向けリユース成長戦略:買取能力の増強③

出張買取人員の増加と取扱商材及び顧客ターゲットの拡大により、買取率を25パーセントまで引き上げます。2021年6月期の20パーセントから2022年6月期は22パーセントへ、また、2023年6月期が24パーセント、2024年6月期が25パーセントと、3年かけて買取率を25パーセントまで上げたいと考えています。

それに伴い、リユース事業本部の人員を出張買取人員を中心に昨期の112名から今期は161名へと大きく採用を加速させています。その他の育成も続けながら、3ヶ年計画の25パーセントに向けて積極的に基盤を作っていきたいと思います。

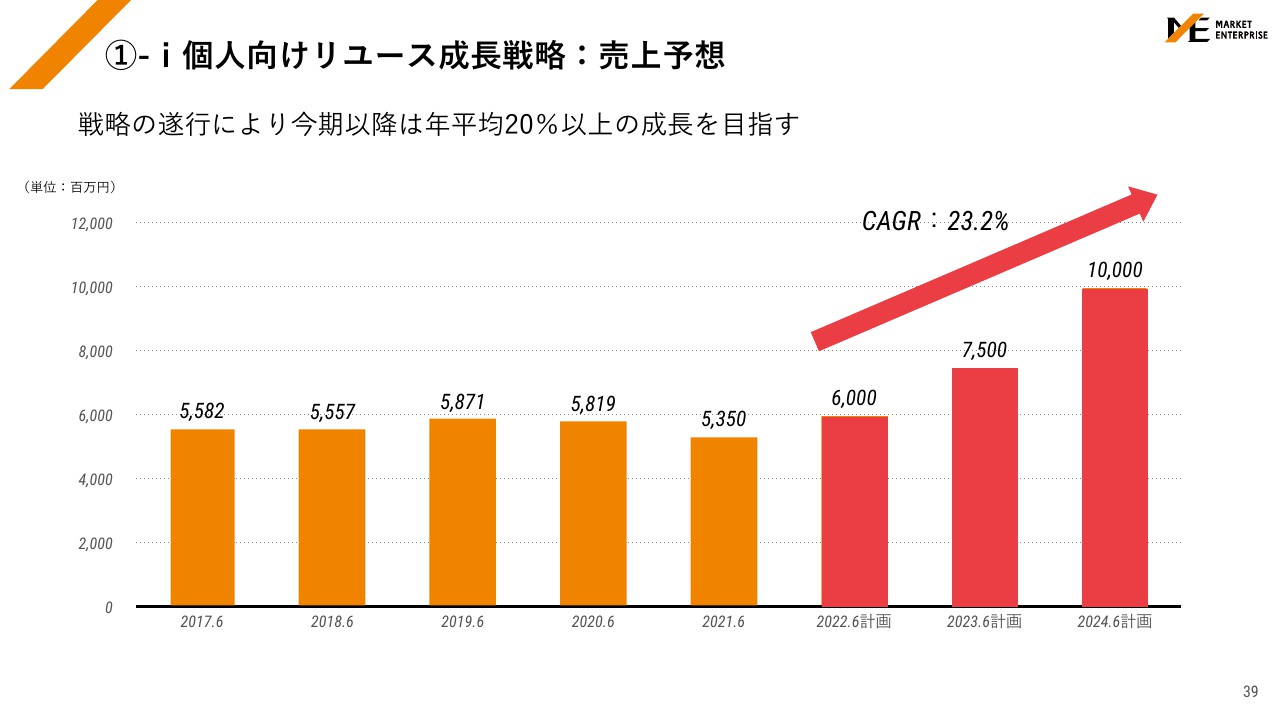

①-i 個人向けリユース成長戦略:売上予想

成長戦略として、依頼数の増加と買取能力の向上を図ります。年の売上成長平均が20パーセントを超え、2022年6月期で60億円、2023年6月期で75億円、2024年6月期で100億円といった売上の成長を目指しながら、再度利益の向上を図っていきます。

①-ii マシナリー(農機具・建機)成長戦略:振り返り

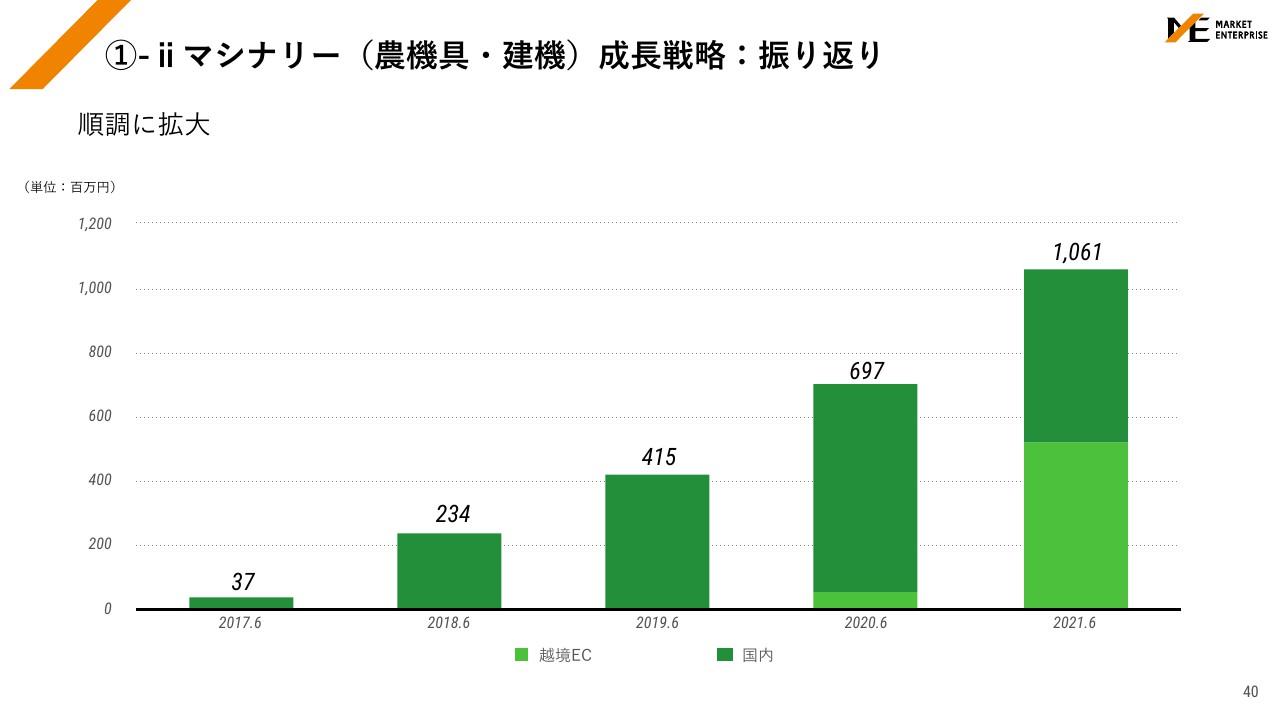

農機具を中心としたマシナリーです。振り返りになりますが、新規事業としてスタートし、5年間で順調に拡大していきました。2021年6月期に関しては、事業譲受により越境ECの機能も追加されました。前期は越境ECの売上伸長により、前期比50%超の売上成長を達成しました。

①-ii マシナリー(農機具・建機)成長戦略:外部環境認識①

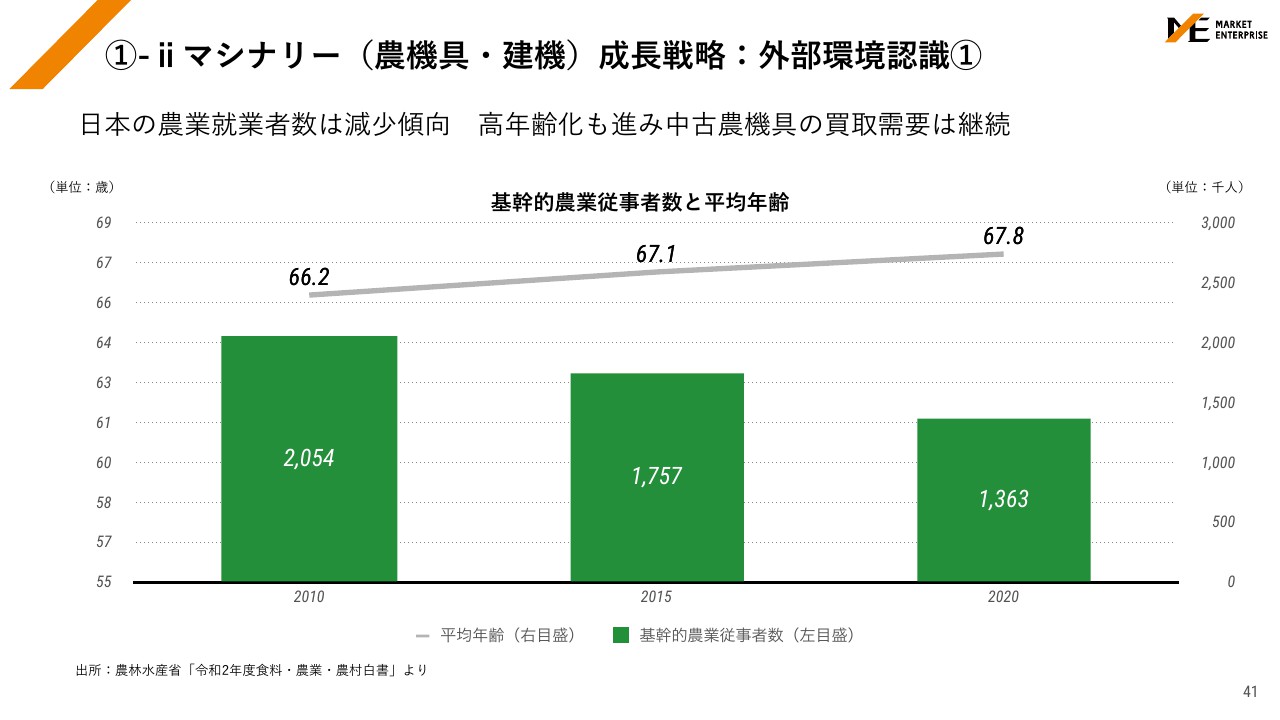

農機具のマーケット状況については、高齢化社会により日本の農業就業者数は減少傾向であり、平均年齢は67.8歳となっています。やはり離農される方が非常に多く、中古農機具の依頼がたくさん来るような状況が継続しています。

①-ii マシナリー(農機具・建機)成長戦略:外部環境認識②

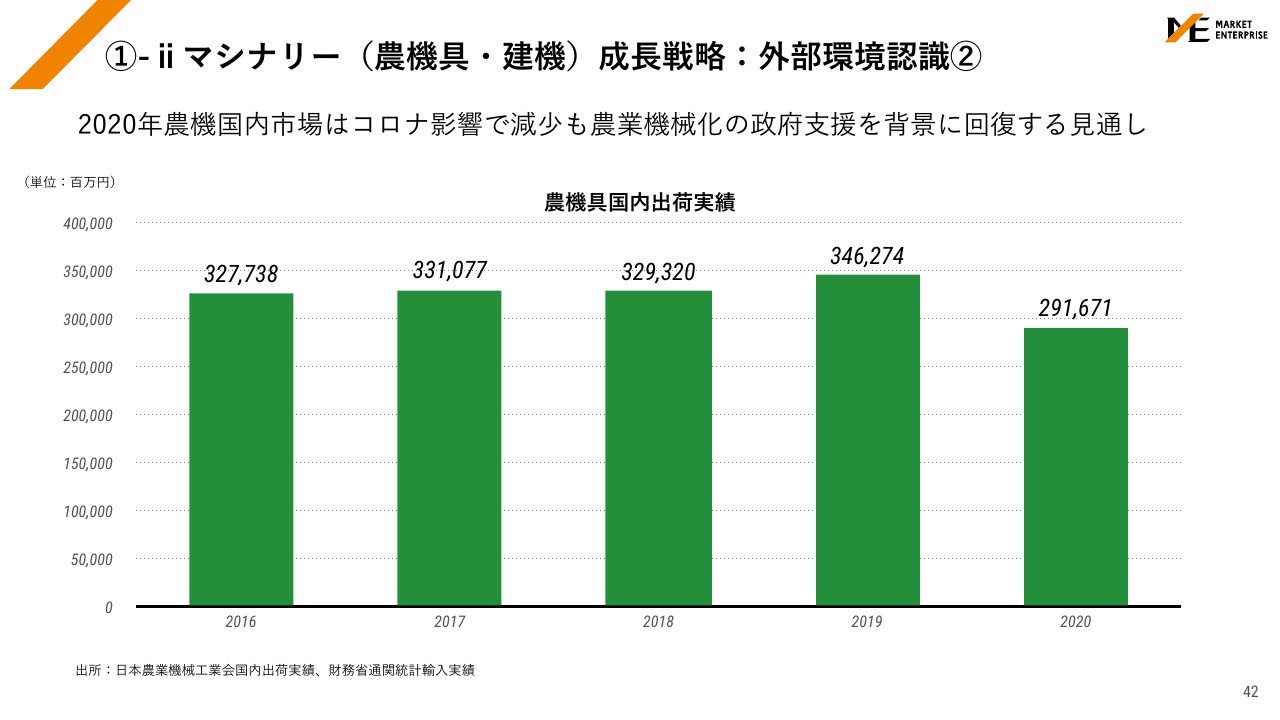

マーケットのサイズ自体は、例年では約3,200億円前後で推移しています。2020年はコロナ禍の影響で減少したものの、農業機械化や農業の大規模化によるマーケットの拡大は、農業生産性向上を目的とした政府の支援も背景に、再度回復し戻ってくるのではないかと思います。

①-ii マシナリー(農機具・建機)成長戦略:外部環境認識③

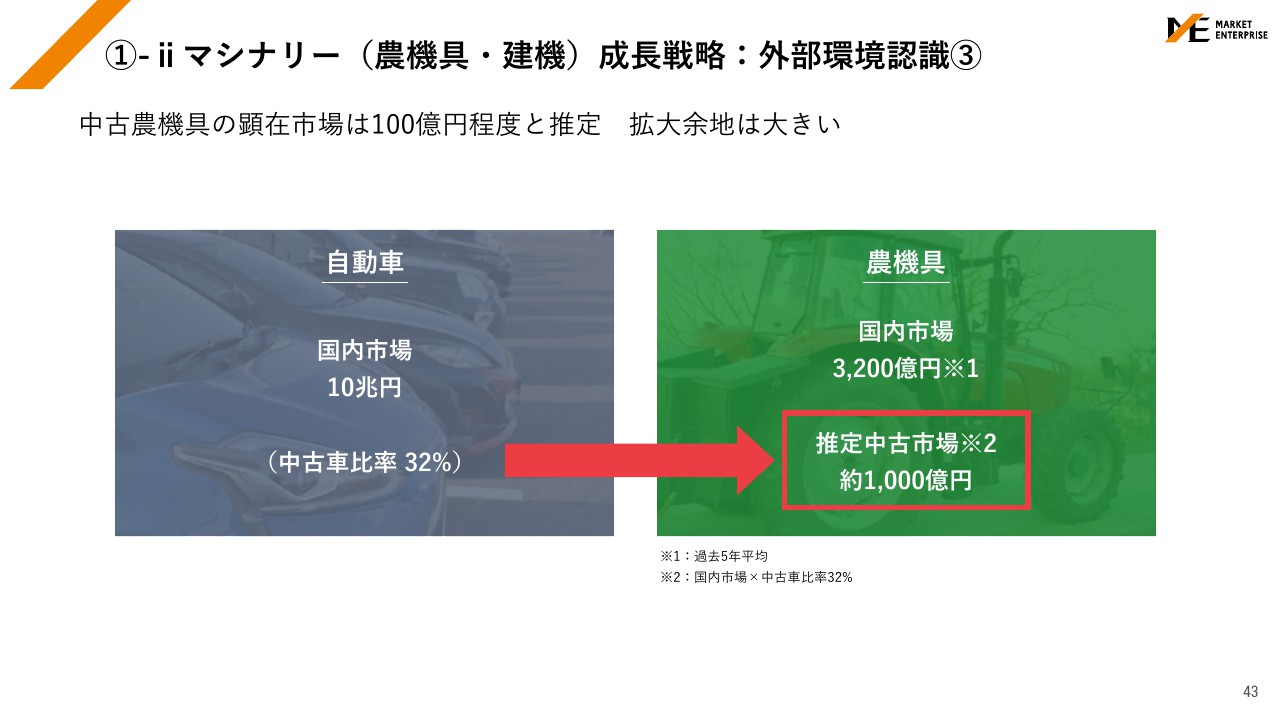

中古農機具のマーケットについては、当社調査によると顕在化しているマーケットでは100億円程度の規模と推定されております。

例えば、自動車の国内市場において、32パーセントの売買が中古自動車です。先ほどお伝えした3,200億円のマーケットと同様に、農機具もこのような比率を入れると、将来的に約1,000億円のマーケットに伸びていく可能性があります。

以上から、中古農機具のマーケットは引き続き成長の余力が大きい領域であると考えています。中古農機具の分野は、査定の難しさや専用の輸送車両が必要なことから全国各地にパートナーネットワークを有する必要があるなど参入障壁が高く、目立った競合も少ないことから、当社はこの恩恵を享受できる立場にあると考えております。

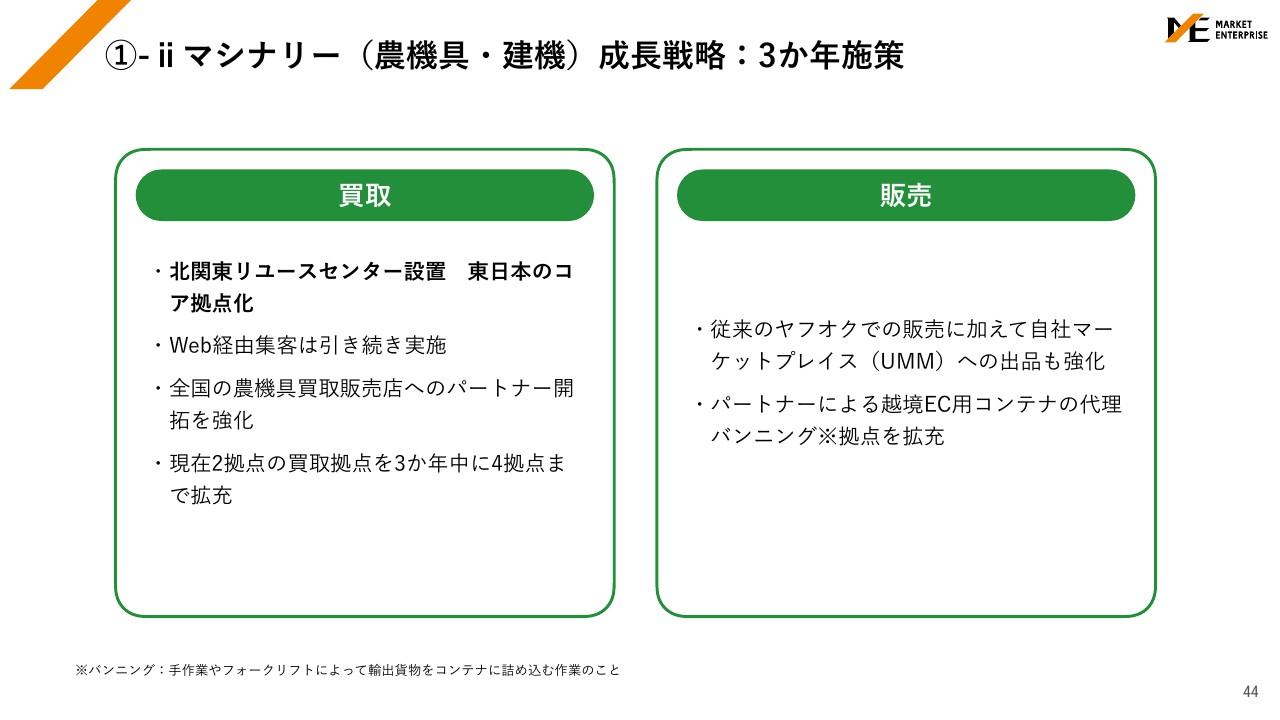

①-ii マシナリー(農機具・建機)成長戦略:3か年施策

その中で当社はさらに投資を進めて、マーケットにおける地位をさらに確固たるものにしていきたいと考えております。具体的な取り組みとして、北関東リユースセンターを設置し、買取・在庫保有・越境ECにおける東日本のコア拠点化を図りたいと思います。

現在、栃木県小山市にある拠点から茨城県結城市へリユースセンターの移転拡大を行います。これにより、当社の在庫保有スペースは拡大し、さらなる積極的な買取が可能になります。将来的には現在2拠点である買取拠点を、3ヶ年中に4拠点にまで拡充していきたいと考えています。また従前から行っていたWeb経由での買取集客もさらに強化することで、買取ネットワークの拡充のために全国の農機具買取販売店との提携パートナー関係構築を強化します。

販売についても、従来のヤフオクでの販売に加え、昨年事業譲受によって取得した中古農機具に特化したマーケットプレイス「UMM」への出品も強化していきます。加えて、コンテナを輸出する港を買取場所に合わせて多様化するため、越境EC用コンテナ積み込み作業をパートナーに委託する代理バンニングという取り組みなどを行っていきたいと考えています。

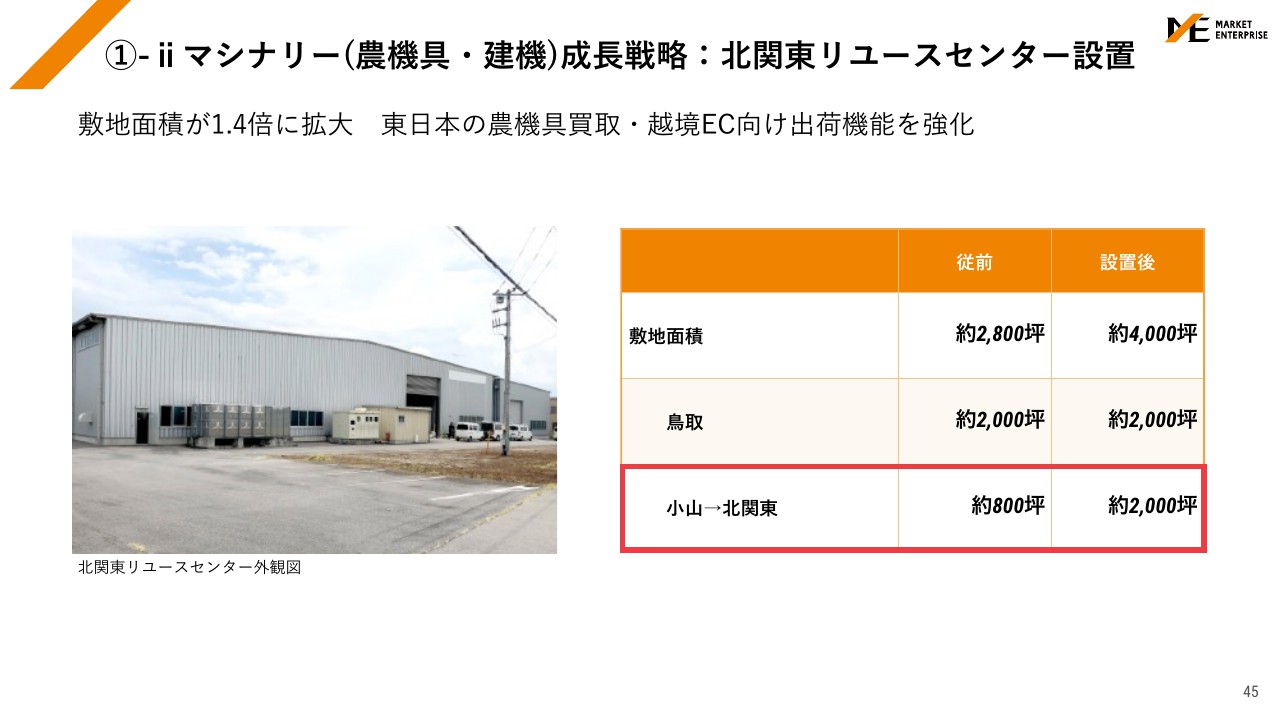

①-ii マシナリー(農機具・建機)成長戦略:北関東リユースセンター設置

先ほどお伝えした、栃木県小山市から茨城県結城市に北関東リユースセンターを移転、設置する計画は、具体的に進んでいます。これまでは鳥取と小山を合わせて、約2,800坪だった敷地面積が、新しい拠点になると合計で約4,000坪になります。そのため、在庫保有スペースが1.4倍くらいの買取が実現できます。農機具を中心としたマシナリーの拠点に関しては、先も述べたとおり事業規模の拡大に合わせてさらに追加設置する計画です。

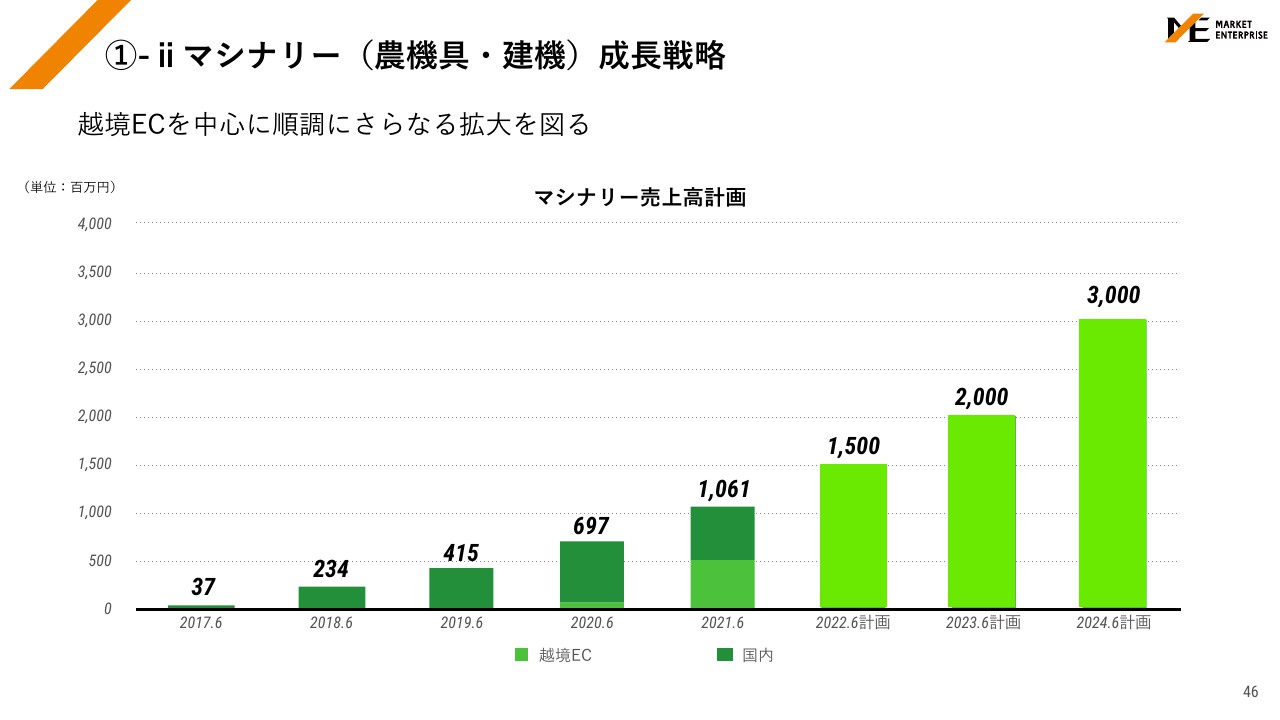

①-ii マシナリー(農機具・建機)成長戦略

スライドはマシナリー成長戦略の棒グラフです。越境ECを中心にこれからも国内販売と併せてさらなる拡大を図ります。2022年6月期が15億円、2023年6月期で20億円、2024年6月期で30億円と、売上高を伸ばしていきたいと考えています。

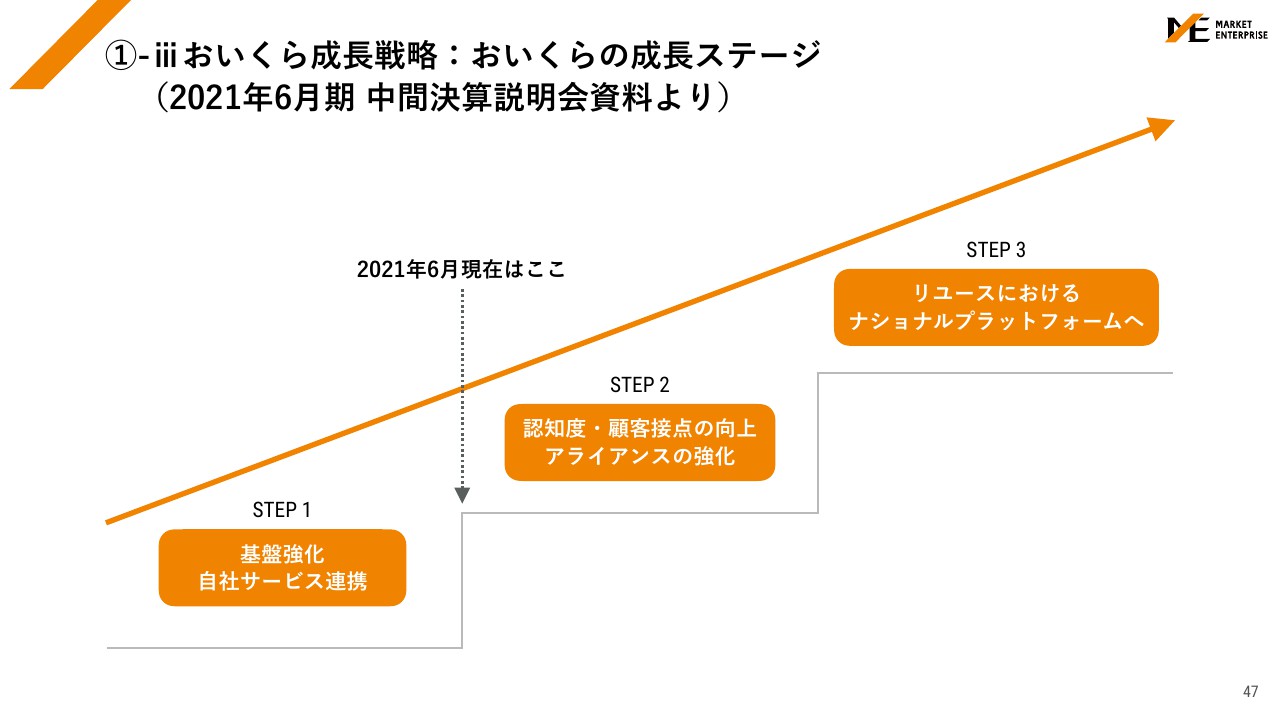

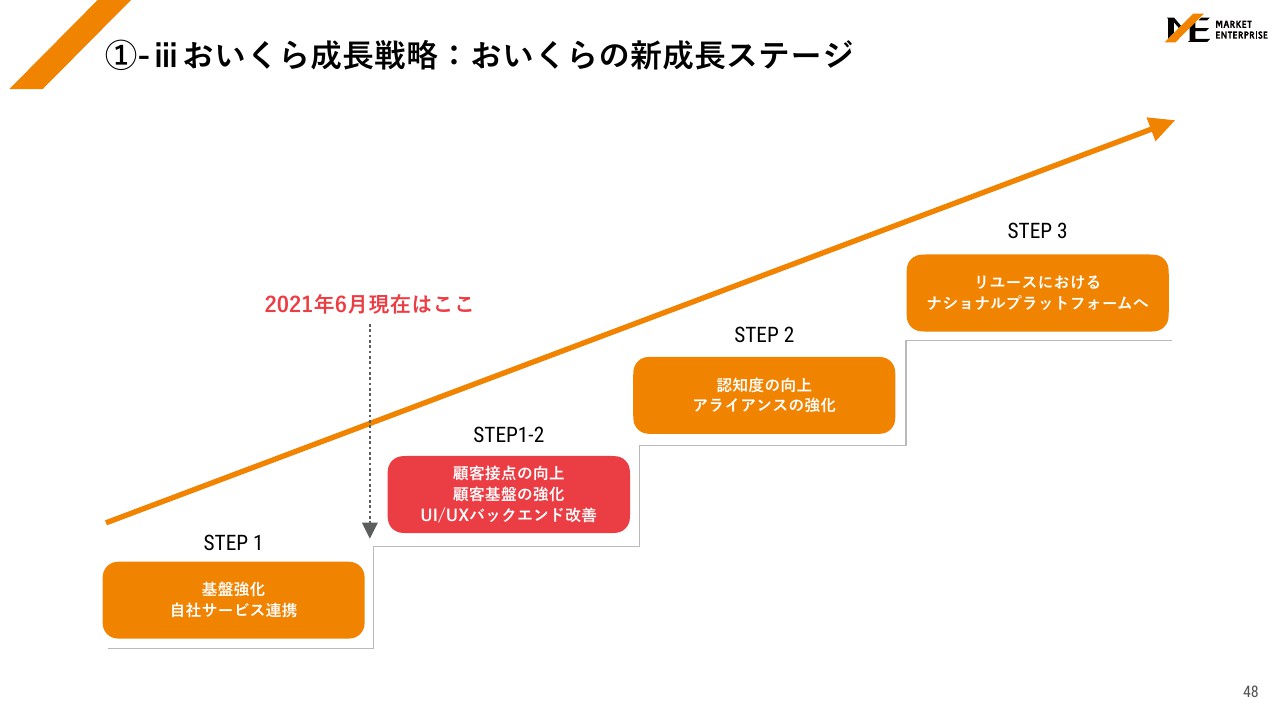

①-iii おいくら成長戦略:おいくらの成長ステージ

「おいくら」成長戦略です。スライドは、昨年の中間決算説明会で出した内容です。前回は、「基盤強化・自社サービス連携」の状況はある程度整ったため、これからは認知度の拡大としてCMを流し、アライアンスの強化を実行していくようなフェーズに移行していきたいとお話ししました。

①-iii おいくら成長戦略:おいくらの新成長ステージ

現状は、スライド左下の矢印が示す部分にまだ留まっている状況です。引き続き、「基盤強化・自社サービス連携」を進めてきたのですが、将来当社の業績をけん引する事業構築のために、積極的な認知度の向上に入る前に再度「顧客接点の向上・顧客基盤の強化・UI/UXバックエンド改善」を図っていきたいと考えています。

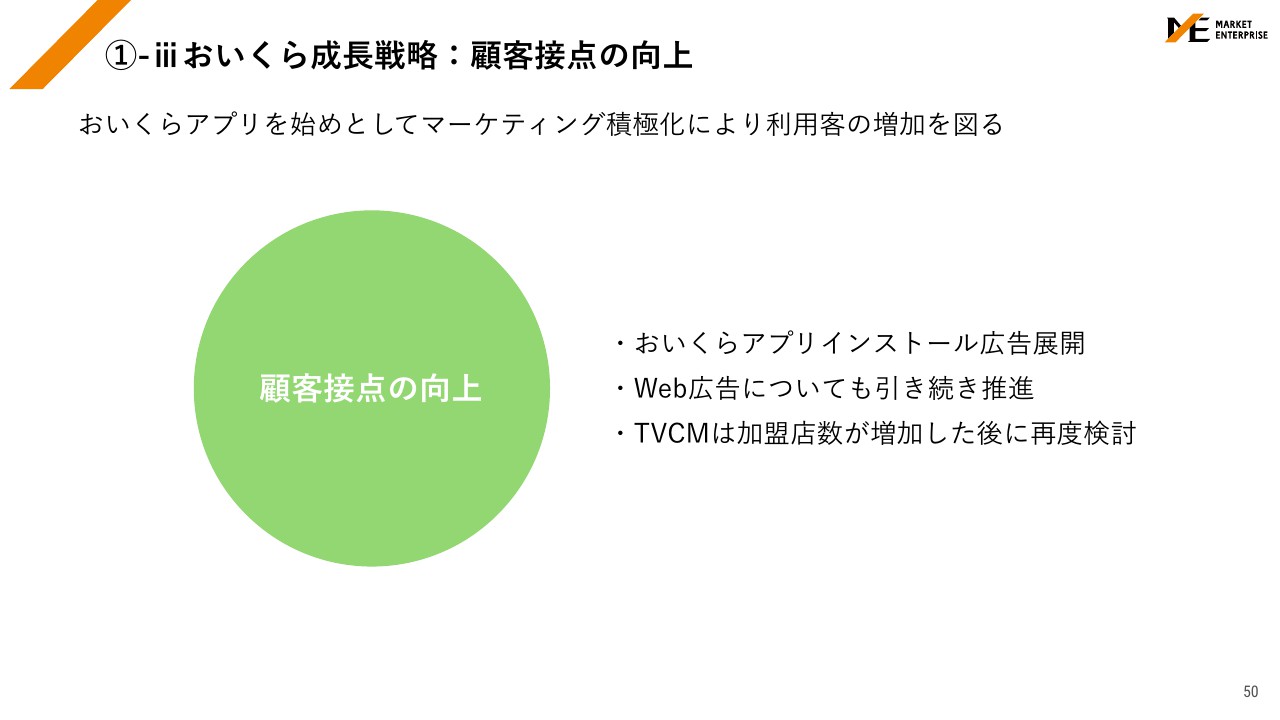

①-iii おいくら成長戦略:顧客接点の向上

「顧客接点の向上」において、「おいくら」アプリをはじめとしたマーケティングの積極化により、利用客の増加を図っていきたいと考えています。今まではWebにしかありませんでしたが、今年7月にアプリをリリースしました。また、Web広告に関しても引き続き推進を図っていきます。なお、TVCMは一旦ストップとし、加盟店数が増加したタイミングで再度検討していきたいと考えています。

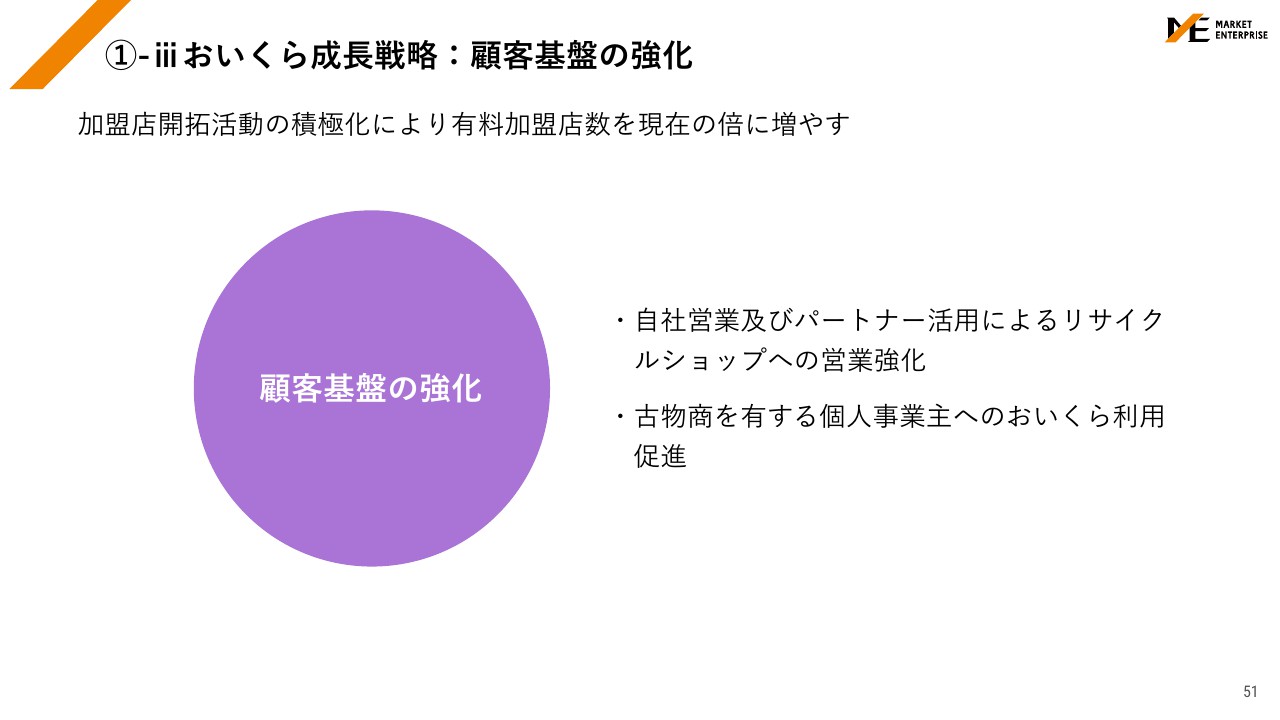

①-iii おいくら成長戦略:顧客基盤の強化

「顧客基盤の強化」についてです。前期は先ほど今村から説明がありましたとおり、古物営業法改正に伴う当社の規約改定によって加盟店基準の強化されたことに伴って加盟店数は一時的に減少しました。これに伴って、元々当時の加盟店は1,000店舗前後ありましたが、現在は1割微減の800後半という加盟店数になっています。この3か年は加盟店開拓活動の積極化により、有料加盟店数を現在の倍に増やします。

現在リサイクルショップは全国に20,000店舗程度ありますが、自社営業及びパートナー活用によるリサイクルショップへの営業強化を図り、有料加盟店数を倍増となる2,000店舗程度まで増加させていきたいと考えています。また、古物商を有する個人事業主の方々に対しても「おいくら」利用も促進していくことでおいくらの利用のすそ野をさらに広めていきたいと考えております。

①-iii おいくら成長戦略:開発計画

開発計画としては「UI/UXを始めシステム開発を強化する」になります。具体的にはユーザーマイページ改修などによる査定申込者の使い勝手の向上を図ります。また、加盟店ページ改修で、商品検索機能の拡充などによる加盟店の利便性向上を図り、買取ノウハウやQA集などの使い方マニュアルコンテンツの拡充による加盟店の満足度を改善します。

さらに、バックエンドシステム改修によるシステムリニューアルを実施していきたいと考えています。ユーザーも加盟店のみなさまも非常に使いやすいようなUI/UXになるよう、改善を図っていきたいと思います。

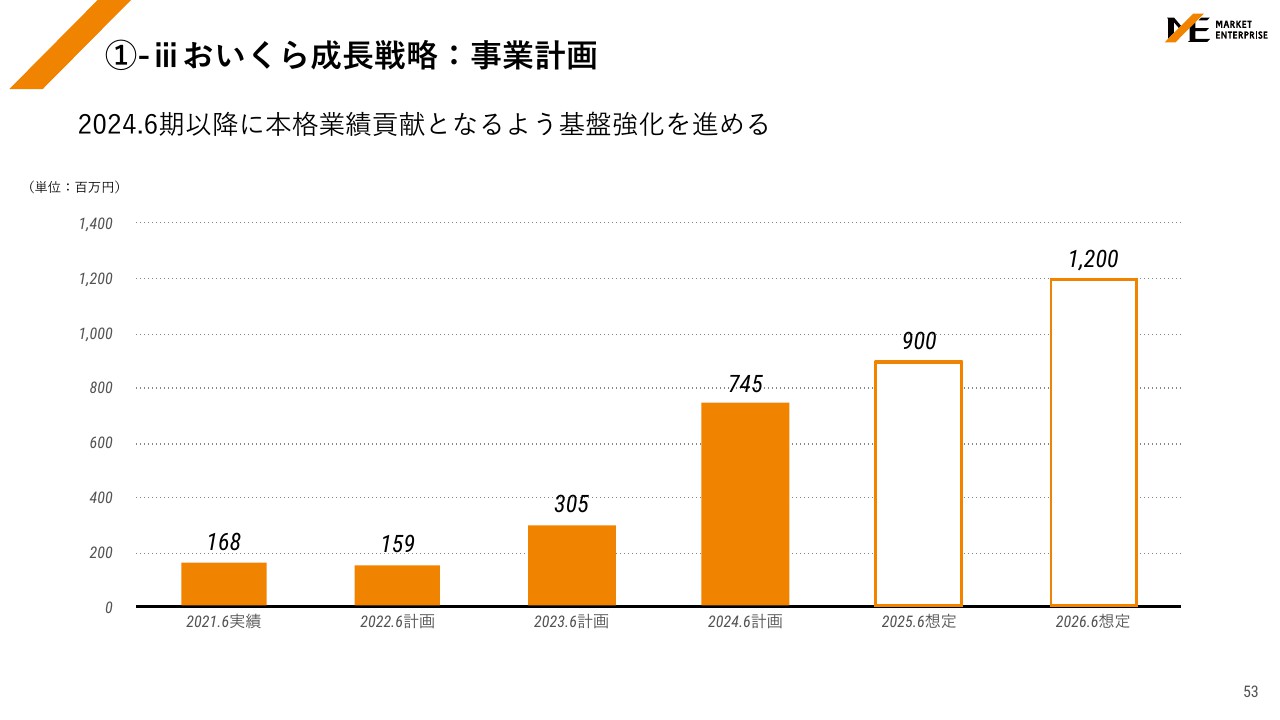

①-iii おいくら成長戦略:事業計画

巨大なリユースマーケットにおいて、リサイクルショップなどの加盟店のみなさまと共に展開していく可能性は非常に大きいと思っています。本格拡大のタイミングは少し後ろにずれるため、今期は一時的に収益が少し下がる状況ではありますが、やはり再度基盤をしっかりと作ることにより、将来のマーケットエンタープライズの業績のけん引役となる収益事業として育てていきたいと思っています。

また、現在は1点の依頼に対し手数料はいくらという成果報酬を加盟店からいただく流れでしたが、これも将来的にはサブスクのように月額で利用していただけるようなモデルに切り替えていきたいと考えています。そのため、この3か年では加盟店開拓の強化やシステム開発などの事業基盤整備を優先し、将来において大きな収益インパクトが出せる事業に育てていきたいと思っています。

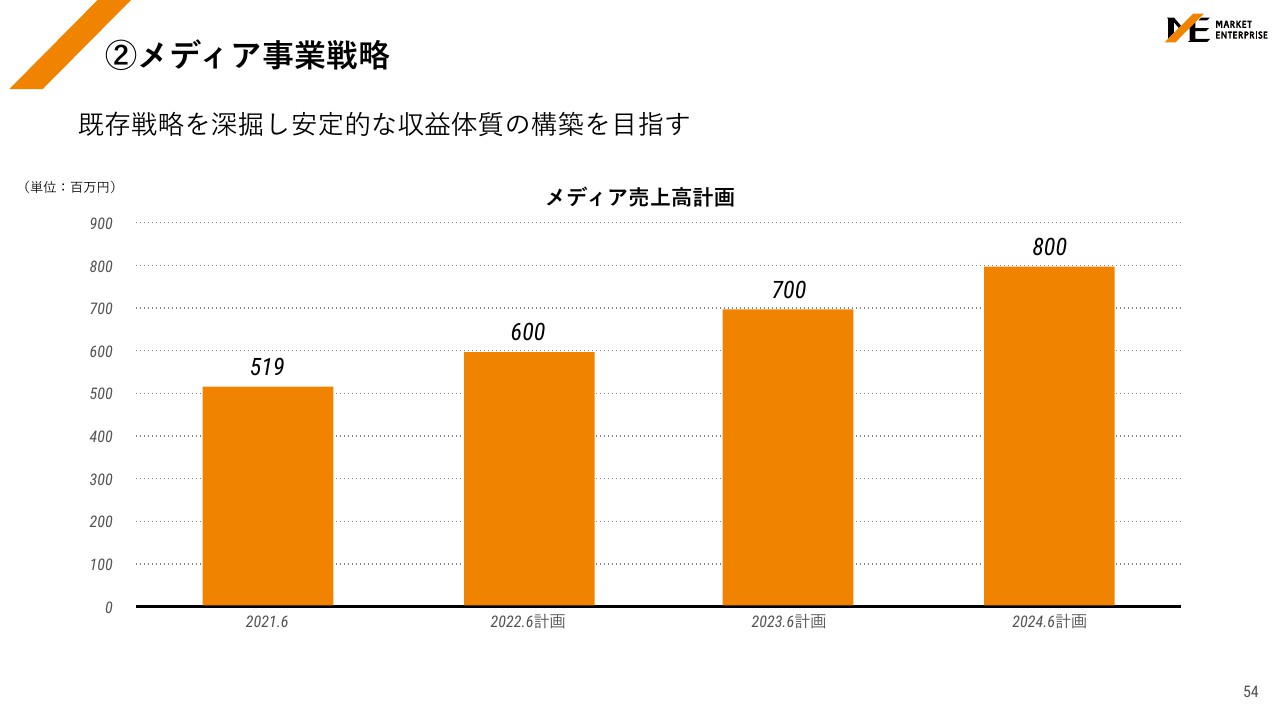

②メディア事業戦略

メディア事業戦略です。既存戦略を深堀し、安定的な収益体質の構築を目指していきたいと思っています。メディアに関しても、先ほどもお伝えしましたが、Googleコアアップデートの影響を少し大きく受ける状況でした。なお、足元ではアップデートの影響は軽減し、サイトPVは改善傾向にあります。

前期までのメディア事業は、収益が一部の記事に集中しており、その記事の検索順位の低下に伴う収益インパクトが高い点も課題と認識しております。各サイトの新規記事を増加させ、送客先をより多様化させることでサイトごとの依存度を減らし、SEOに左右されづらい安定的に成長するような事業内の収益の柱を複数確立していきたいと考えております。具体的には、2019年に事業譲受で取得した通信系メディアであるSIMチェンジ、趣味系メディアであるビギナーズや最安修理ドットコム、アウトレットモール向けの情報メディアで社外向けの売上を伸ばしていく計画です。メディア事業としては少なくとも市場成長率並みの10パーセント強の売上成長をさせていきたいと考えています。

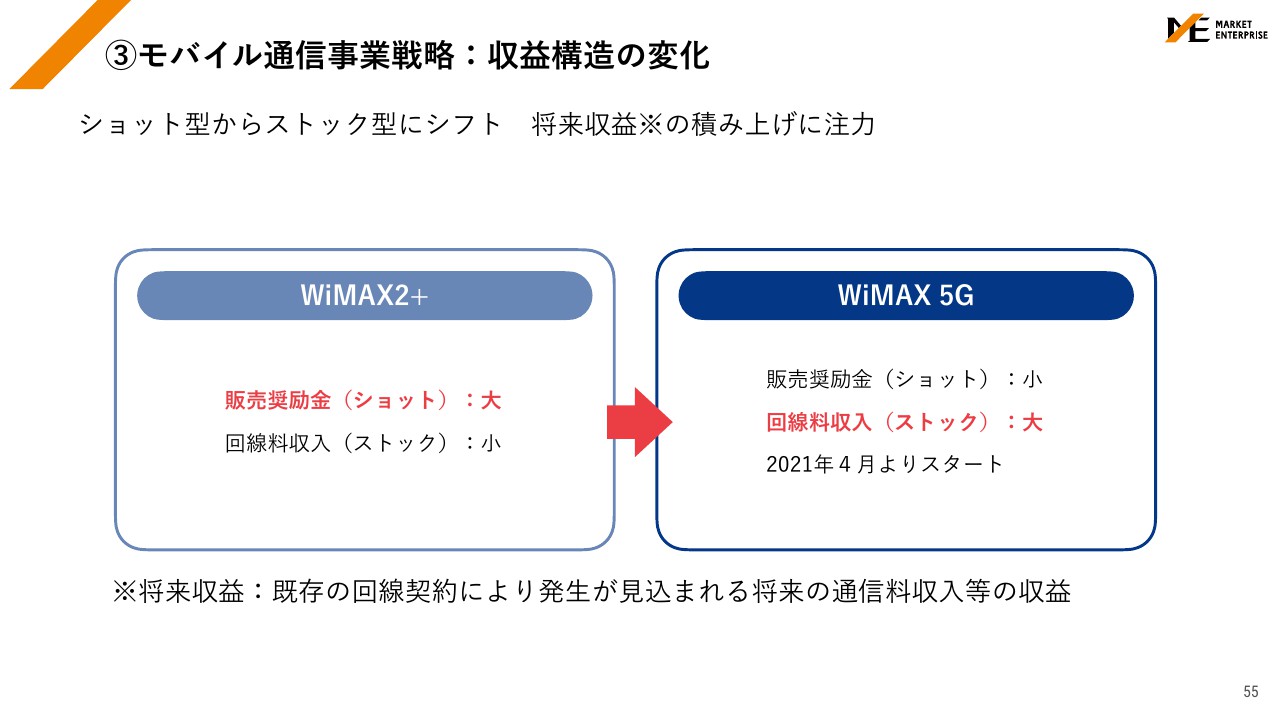

③モバイル通信事業戦略:収益構造の変化

モバイル通信事業戦略です。収益構造の変化として、ショット型からストック型にシフトしています。「WiMAX2+」という商材から、2021年4月より「WiMAX 5G」にシフトし始めるという変更があったのですが、もともと「WiMAX2+」の取り扱いは販売奨励金(ショット)での収益が大きく、回線料収入(ストック)に関しては、利益率が少し低い状況でした。

ただ、「WiMAX 5G」の商材に変わると販売奨励金は少なくなりますが、回線料収入の利益率が大きくなるため、ストック型の将来収益がより大きくなるかたちになっています。将来収益とは、既存の回線契約により発生が見込まれる、将来の通信料収入等の収益を示しています。

今期にヒットする部分は、通常のセグメント収益に反映されるのですが、来期以降の部分を「将来収益」という表現でお伝えできればと思っています。

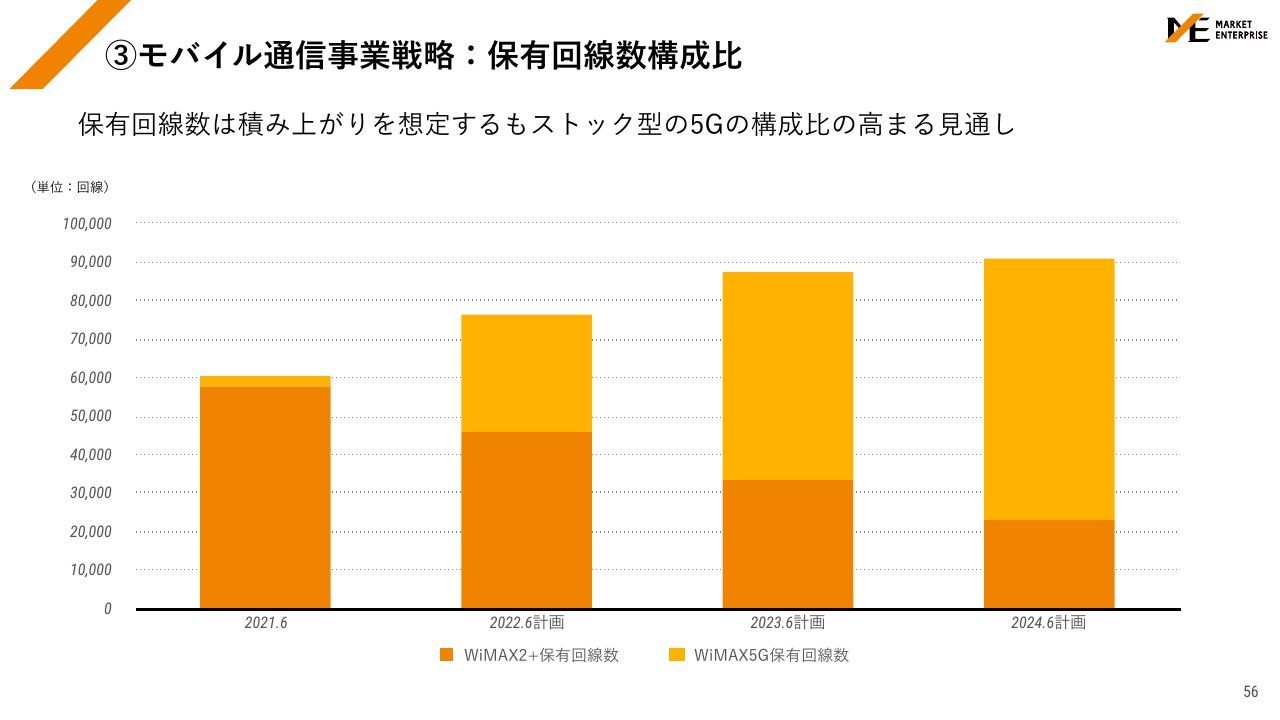

③モバイル通信事業戦略:保有回線数構成比

スライドの棒グラフをご覧ください。「WiMAX2+」の保有回線数を濃いオレンジ色の部分で、「WiMAX 5G」の保有回線数を薄いオレンジ色で示しています。昨期まではほとんどが「WiMAX2+」だったのですが、今期から「WiMAX 5G」保有回線数の比率が非常に高まっていく状況です。結果として、保有回線数は積み上がりを想定するものの、ストック型の5Gによる構成比が高まる見通しです。なお、前期までは自社メディアへの依存により、自社メディアの送客減少がセグメント収益が落ち込む大きな原因となりましたが、5Gサービスについては自社メディアからの送客の回復に加え、外部パートナーとの提携による獲得基盤の多様化も進んでいることから、獲得は順調に推移しております。

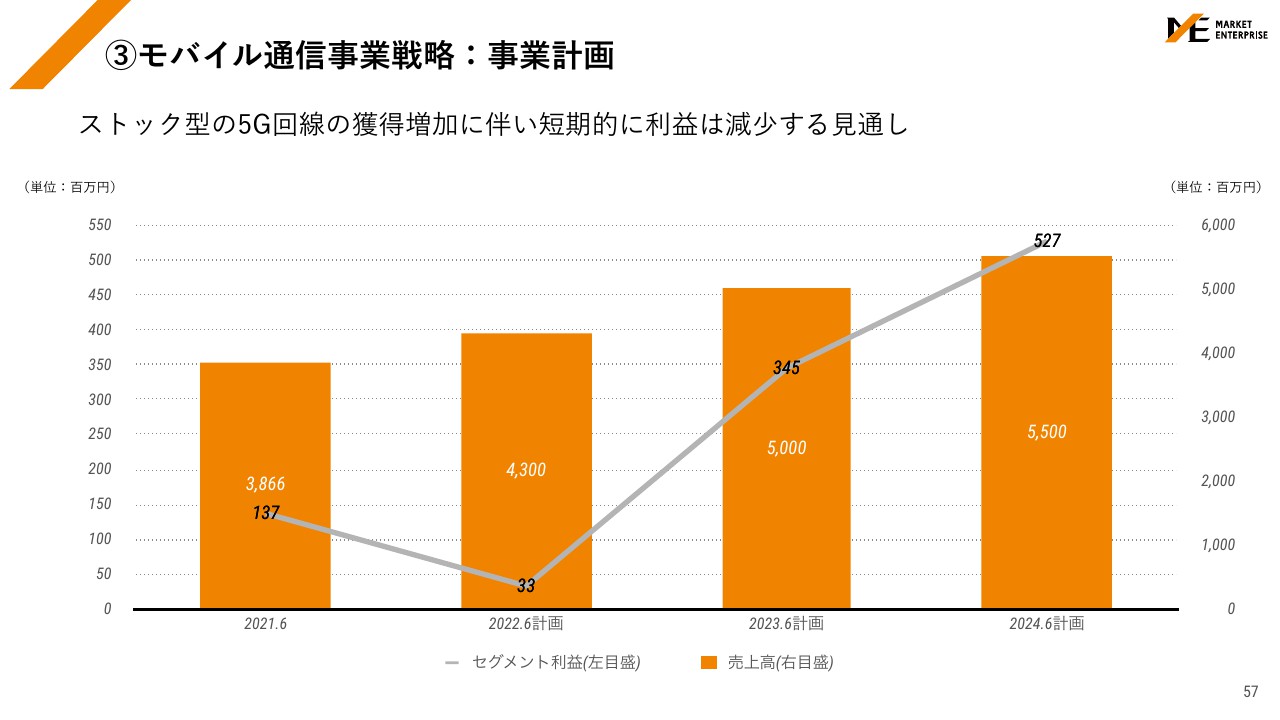

③モバイル通信事業戦略:事業計画

ストック型の5G回線の獲得に関しては、短期的な収益部分でショットの販売奨励金が少ない部分もありますので、新規回線獲得増加に伴う今期の営業利益寄与は限定的ですが、ストック型で将来収益が積み上がっていくような状況です。

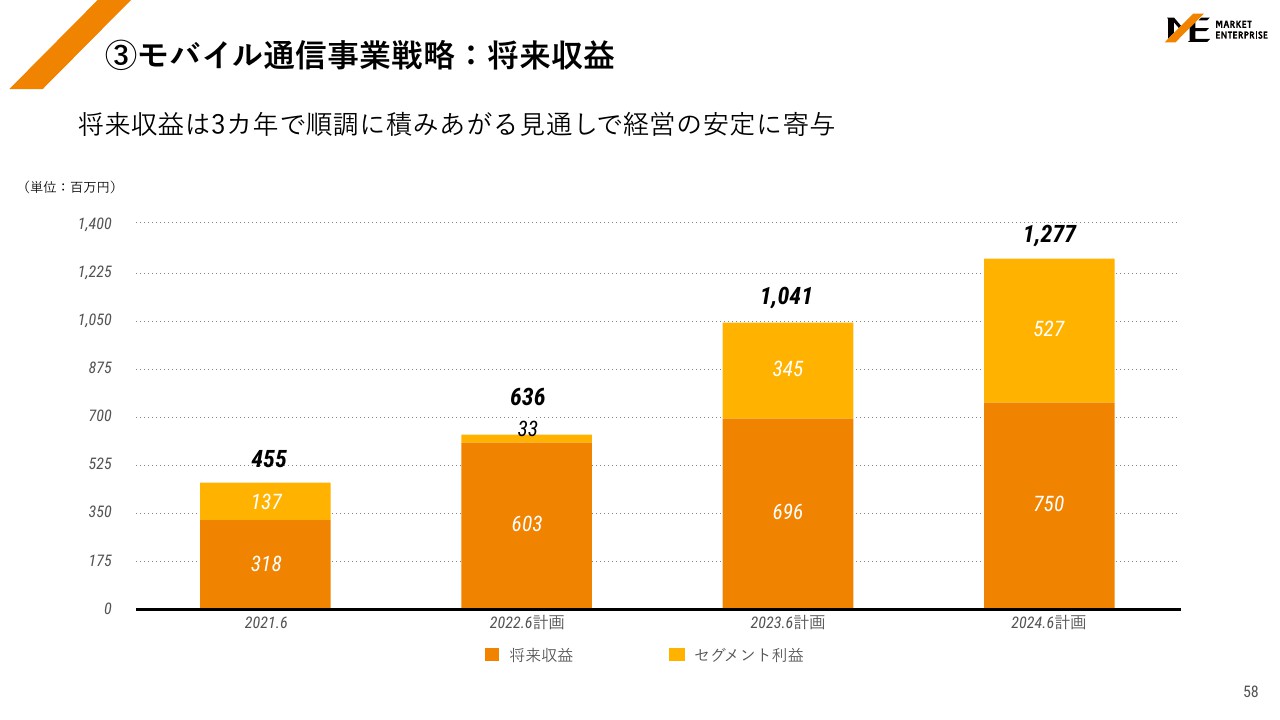

③モバイル通信事業戦略:将来収益

スライドは将来収益を換算した3ヶ年の状況です。すでに昨期の状況でも将来収益は3億1,800万円発生している状態でしたが、2022年6月期は6億300万円、2023年6月期で6億9,600万円、2024年6月期では7億5,000万円と、セグメントの利益以外に将来収益が積み上がってくような、経営の安定に寄与する体制を作っていきたいと考えています。

④事業計画

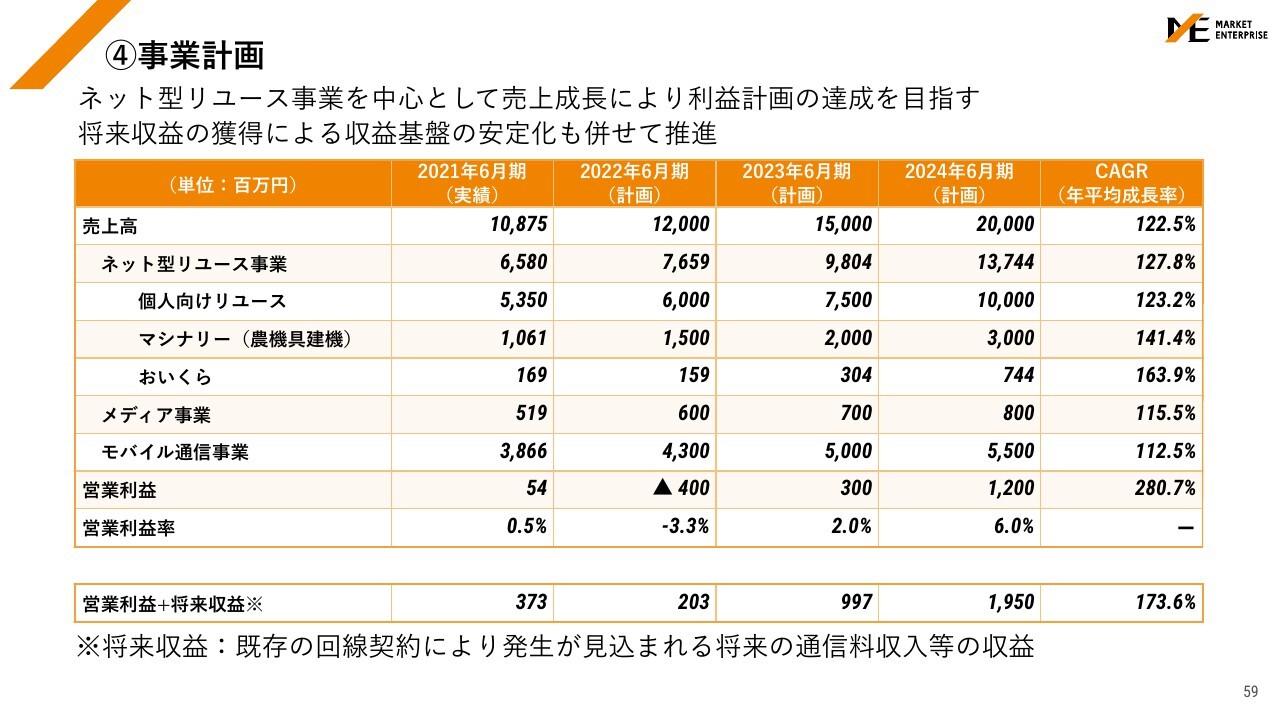

ネット型リユースやメディア、モバイルの内容も含めてすべてご説明しましたが、全体の事業計画としてはスライドに記載のとおりです。

まずは、ネット型リユース事業を中心とした売上成長により、利益計画の達成を目指します。個人向けリユースの年平均成長率は123.2パーセントで、マシナリーが141.4パーセント、一度投資した後になりますが、「おいくら」は163.9パーセントとなっています。ネット型リユース事業全体の成長率を再度加速していくということで、全体としては年平均成長率を127.8パーセントにしていきたいと考えています。

メディア事業も安定的に成長しており、また、モバイル通信事業に関しては、将来収益を換算したストック型にシフトしていきながら展開していくことを考えていきたいと思っています。結果として2022年6月期の事業計画は、個人向けリユースにおける出張買取人員の採用による人件費及び採用費の増加、マシナリーにおける東日本コア拠点の設置による地代家賃の増加、モバイル通信における5G獲得強化などによる広告宣伝費などの先行投資費用により売上高が120億円と約1割増加するものの販管費が15パーセント増加することにより、営業利益は4億円のマイナスとなる見込みです。ただ、将来収益込み営業利益は2億300万円と黒字を維持する状況です。

2023年6月期に関しては、売上が150億円で、営業利益が3億円、将来収益も換算した上で営業利益を足すと9億9,700万円になります。2024年6月期に関しては、売上が200億円、営業利益が12億円、将来収益も換算すると積み上がるのが19億5,000万円となり、しっかりと成長軌道に乗せると同時に、経営の安定も図っていきたいと考えています。

以上で私の説明は終わりにさせていただきます。引き続き「持続可能な社会を実現する最適化商社」として、さまざまな事業を展開していきたいと考えています。

今村:本日は大変お忙しい中、マーケットエンタープライズの決算説明会ならびに中期経営計画説明会をご覧いただき、誠にありがとうございました。