2021年8月6日に行われた、三菱マテリアル株式会社2022年3月期第1四半期決算説明会の内容を書き起こしでお伝えします。

スピーカー:三菱マテリアル株式会社 執行役常務 髙柳喜弘 氏

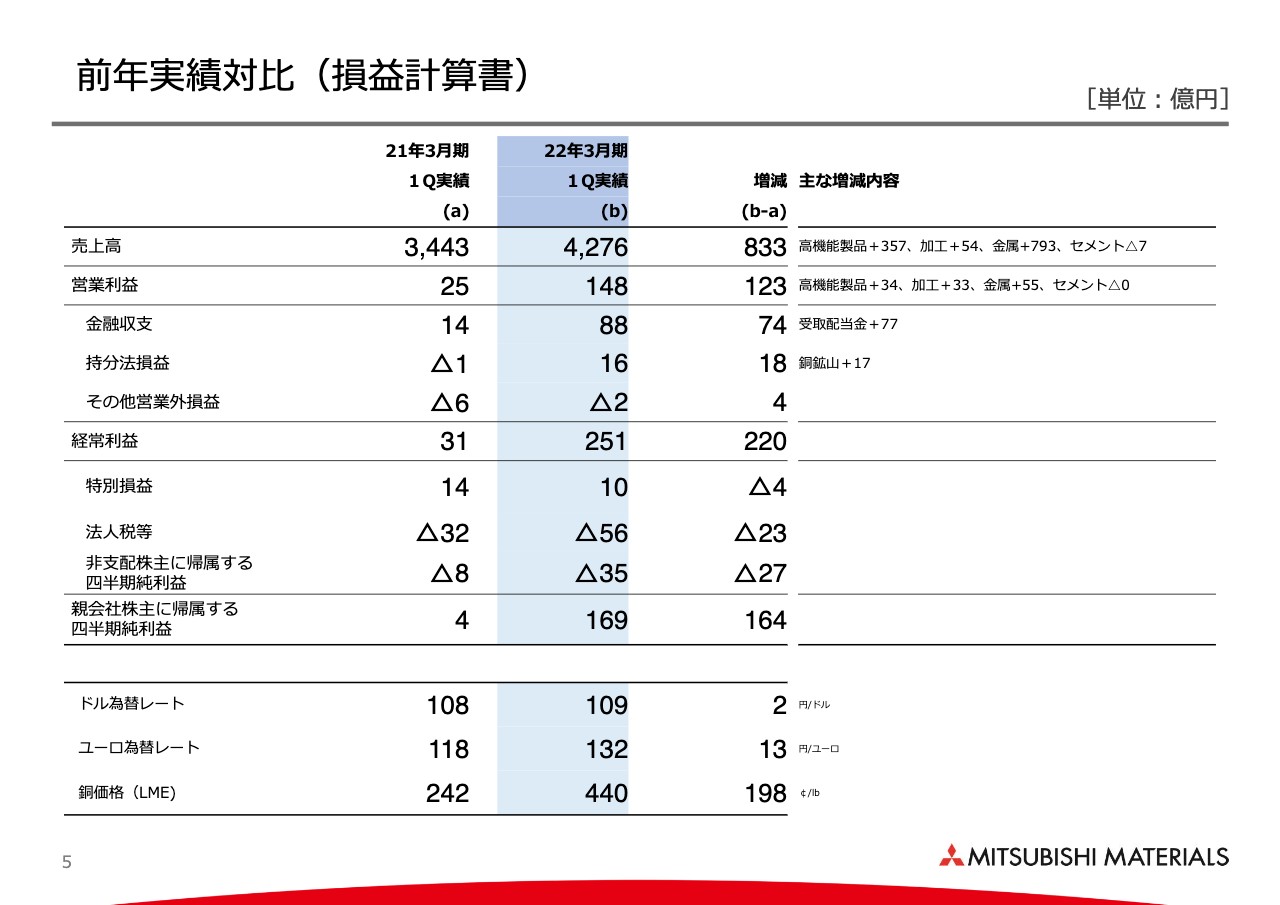

前年実績対比(損益計算書)

髙柳喜弘氏(以下、髙柳):執行役常務の髙柳でございます。本日はお忙しい中、弊社の第1四半期決算説明会にご参加いただきまして誠にありがとうございます。それでは、決算の概要ならびに通期業績見通しについてご説明したいと思います。

5ページの前年実績対比をご覧ください。売上高については、金属価格が堅調に推移したほか、半導体関連および自動車関連の需要も堅調に推移し、高機能製品、加工事業において増販しました。

一方、マイナス要因としては国内セメント需要が減少したほか、米国事業に関しても残念ながらドライバー不足による生コンの減販などがありました。

結果として、新型コロナウイルスの影響によって大きく減販した前期と比較すると、売上高はプラス833億円の4,276億円となりました。利益に関しては、後ほど7ページの滝グラフでご説明したいと思います。

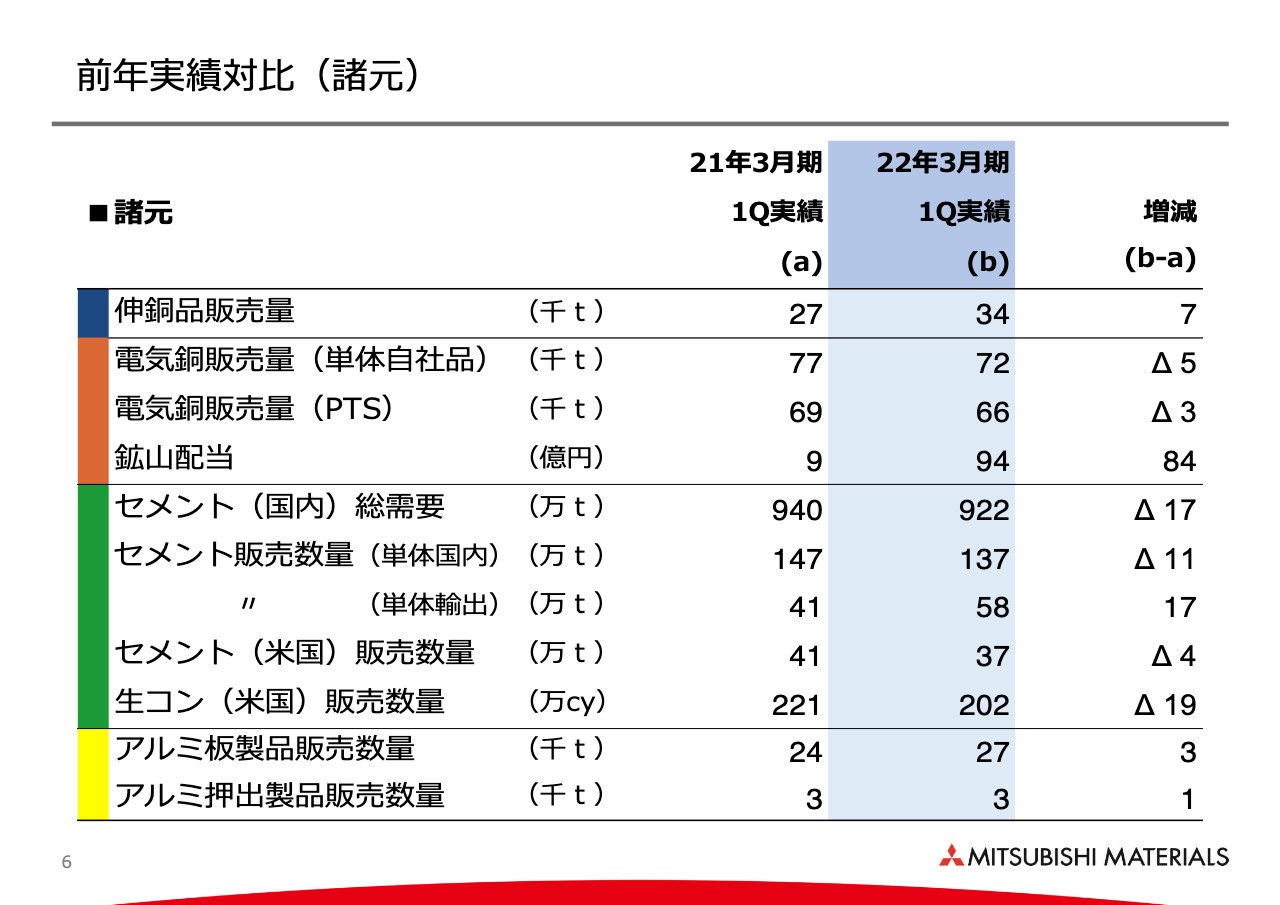

前年実績対比(諸元)

6ページの諸元をご覧ください。

伸銅品の販売量は、自動車向けを中心に増加しています。

電気銅自社品の販売量については、前年度の2月から3月にかけて実施した直島製錬所での炉修などによるアノードの減産の影響がありました。また、小名浜製錬所においては、本年1月に発生した酸素供給会社の設備トラブルによる減産が影響しています。

PTスメルティング社については、電気銅販売量は鉱石中の銅品位が若干低下したことから、スライドに記載のとおり、前年同期比でマイナスとなっています。

鉱山配当については、下期に計上を見込んでいたロス・ペランブレス銅鉱山からの受取配当金の一部が第1四半期に前倒しとなっています。通期で見ても増額を見込んでいるため、こちらについては後ほどお話ししたいと思います。

国内のセメントの総需要です。新型コロナウイルス感染拡大の影響が出始めた前年同期と比べて、残念ながら減少しています。国内セメントの販売量は減販となっています。

一方、輸出セメントの販売量については、前年は主要向け先において需要減少があったものの、今年度の第1四半期は主要向け先への輸出が平常化したことなどを理由に増販となっています。

米国の生コン販売量は、先ほどお伝えしたとおり、アメリカの労働市場における需給逼迫を背景としたドライバー不足によって、ロバートソン・レディ・ミックス社の生コンの販売数量が減少しています。これは、前年度の下期から、ミキサードライバーの新規採用を不需要期ということもあり、若干控えていた影響も出ています。

米国セメント販売量は、これらが影響して主要販売先のロバートソン・レディ・ミックス社からの引き取り量が減少したことなどから減販しています。

アルミ押出製品の販売量は、自動車向け製品を中心に増加しています。

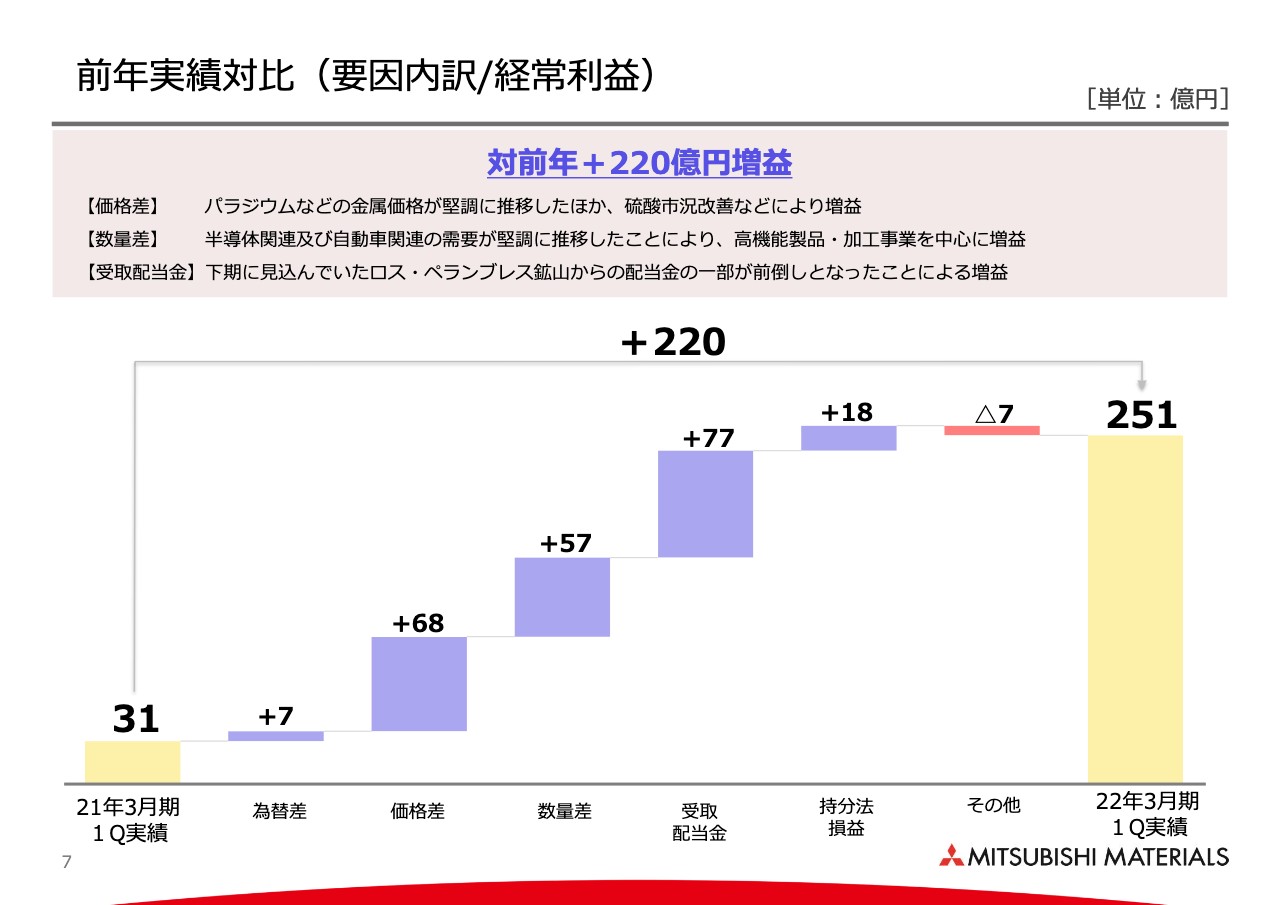

前年実績対比(要因内訳/経常利益)

7ページをご覧ください。経常利益の増減についての滝グラフです。2022年3月期の第1四半期の経常利益は、スライドの棒グラフのとおり前期の31億円から220億円のプラスで251億円となっています。

価格差については、先ほどお話しした金属事業においてパラジウムなどの金属価格が堅調に推移しています。

数量差は高機能製品・加工事業の販売数量の増による増益、受取配当金についてはロス・ペランブレス銅鉱山からの前倒し配当金による増益です。

持分法損益については、銅価格の上昇などからカッパーマウンテン銅鉱山の収益が改善したこともあり、このような数字となっています。

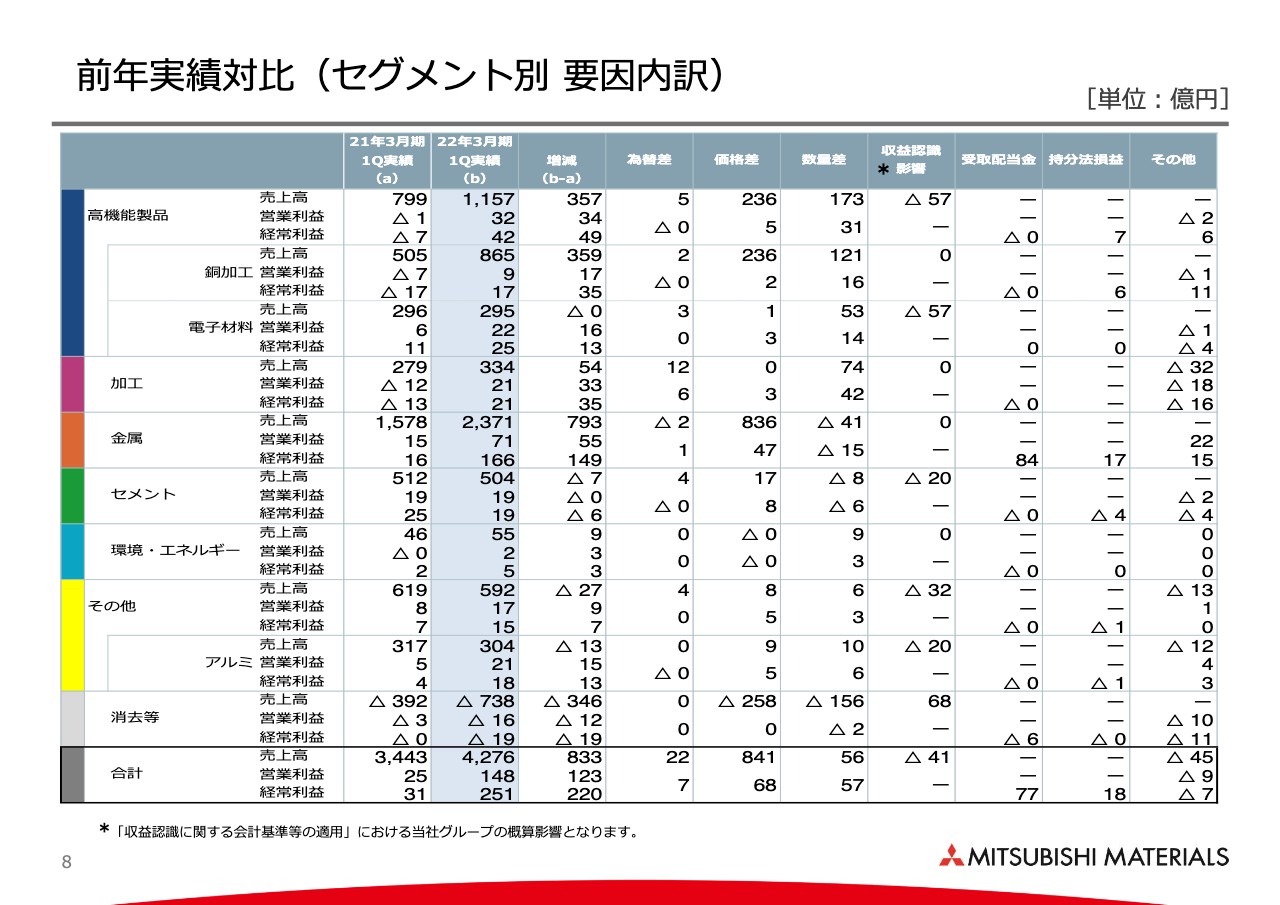

前年実績対比(セグメント別 要因内訳)

セグメント別に詳細をご説明します。まず高機能製品です。銅加工は、自動車向け製品の販売が増加したことで、営業赤字から黒字へと転じています。また電子材料は、自動車向け製品および半導体製品の販売が増加し、増益となっています。

加工事業は、日本および海外の主要国において、主要自動車メーカーからの需要が回復したことなどから増益となっています。

また、その他差として、継続的に営業損失を計上していた焼結事業を昨年12月に事業譲渡したことで、売上高は減少していますが、営業利益の改善が見られています。

その一方、急激に需要も立ち上がり利益率が改善したものの、前期の高簿価の在庫払い出しが加速し、そのマイナス要因も若干入っています。

金属事業です。金属価格の上昇による増益や硫酸価格の改善、そして銅鉱山からの配当金が増加となっています。

セメント事業は、概ね前期並みの営業利益です。国内、米国ともに販売面での数量の減少はありますが、値上げもしくは輸出でカバーしています。

環境・エネルギー事業は、家電リサイクルの処理量が増加したことなどが寄与して、増益となっています。

アルミの圧延・押出事業の自動車向け製品の需要増加に加え、生産が安定化したということも利益に寄与して、増益となっています。

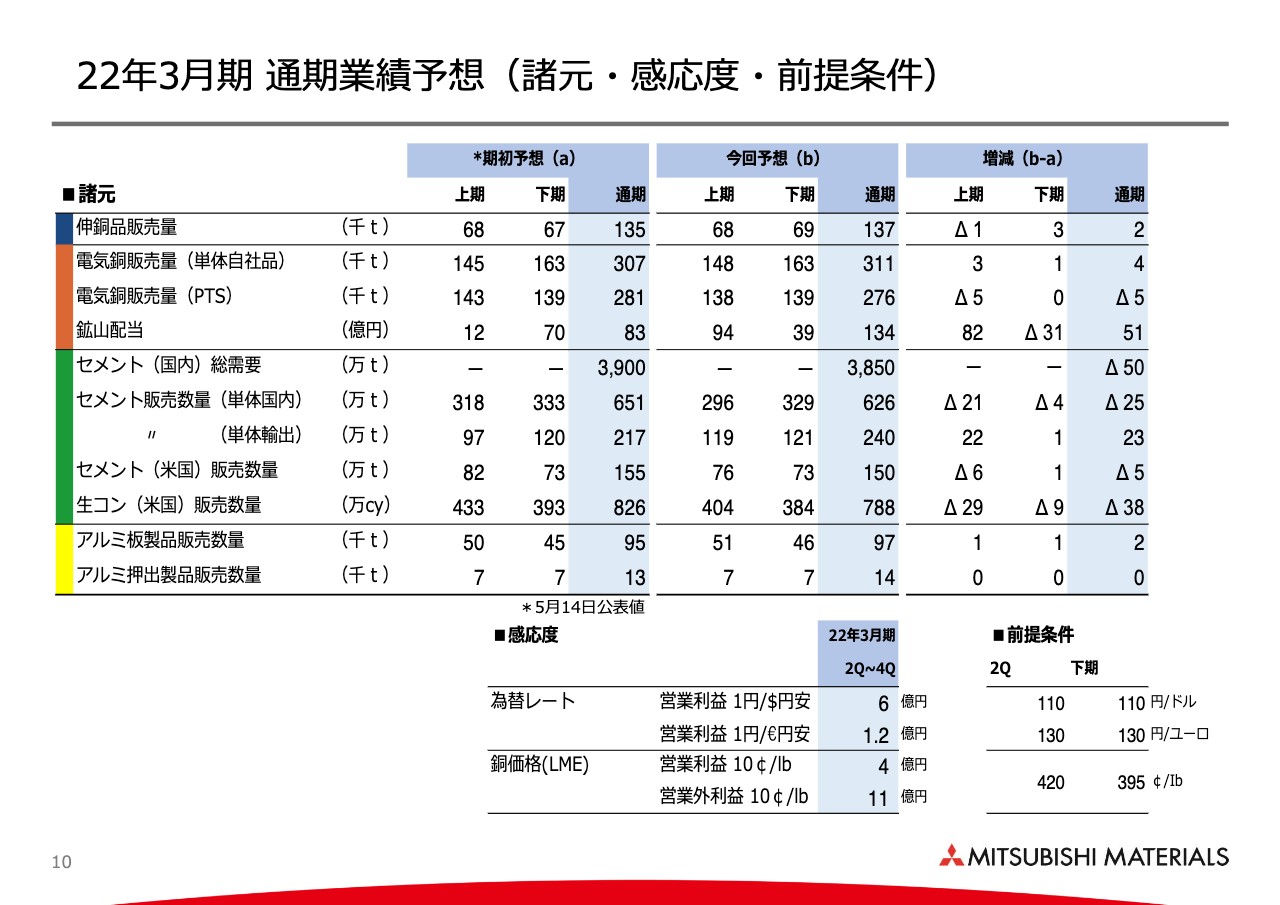

22年3月期 通期業績予想(諸元・感応度・前提条件)

10ページで、通期の業績予想についてご説明します。

まず、諸元です。伸銅品の販売量については、前回予想並みと見込んでいます。

電気銅の自社品の販売量は、先ほどお話しした小名浜製錬所での酸素供給会社のトラブルの解消が若干早まりそうだということを見込んで、期初の予想に比べ若干の増産、増販を想定しています。

PTスメルティング社の電気銅販売量は、上期については足元の銅品位の低下がまだ少し続いており、こちらを勘案した数字となっています。

鉱山配当は、先ほど申し上げたように、下期に計上を見込んでいたロス・ペランブレス銅鉱山からの配当金の一部が第1四半期に前倒しとなっています。そして、下期想定の銅価格も勘案し、通期では増加するものと見込んでいます。

セメントです。国内セメント需要については、第1四半期と同様に出荷低調な状態が上期は続くものと見ており、セメント国内販売量も減少すると想定しています。

米国の生コンは、足元のドライバー不足に対していろいろと手は打っていますが、この影響は第3四半期まで続くと見込んでいます。

ロバートソン・レディ・ミックス社では、3月から新規採用を再開するとともに、ドライバー不足についてもさまざまな対策を行っています。給料を若干上げるなど、採用の方法についても工夫しています。ただし、第3四半期まで影響するということです。

以上が、主な各諸元の概要となります。

為替レートや銅価格の前提条件についてはスライドの下段に記載のとおりです。

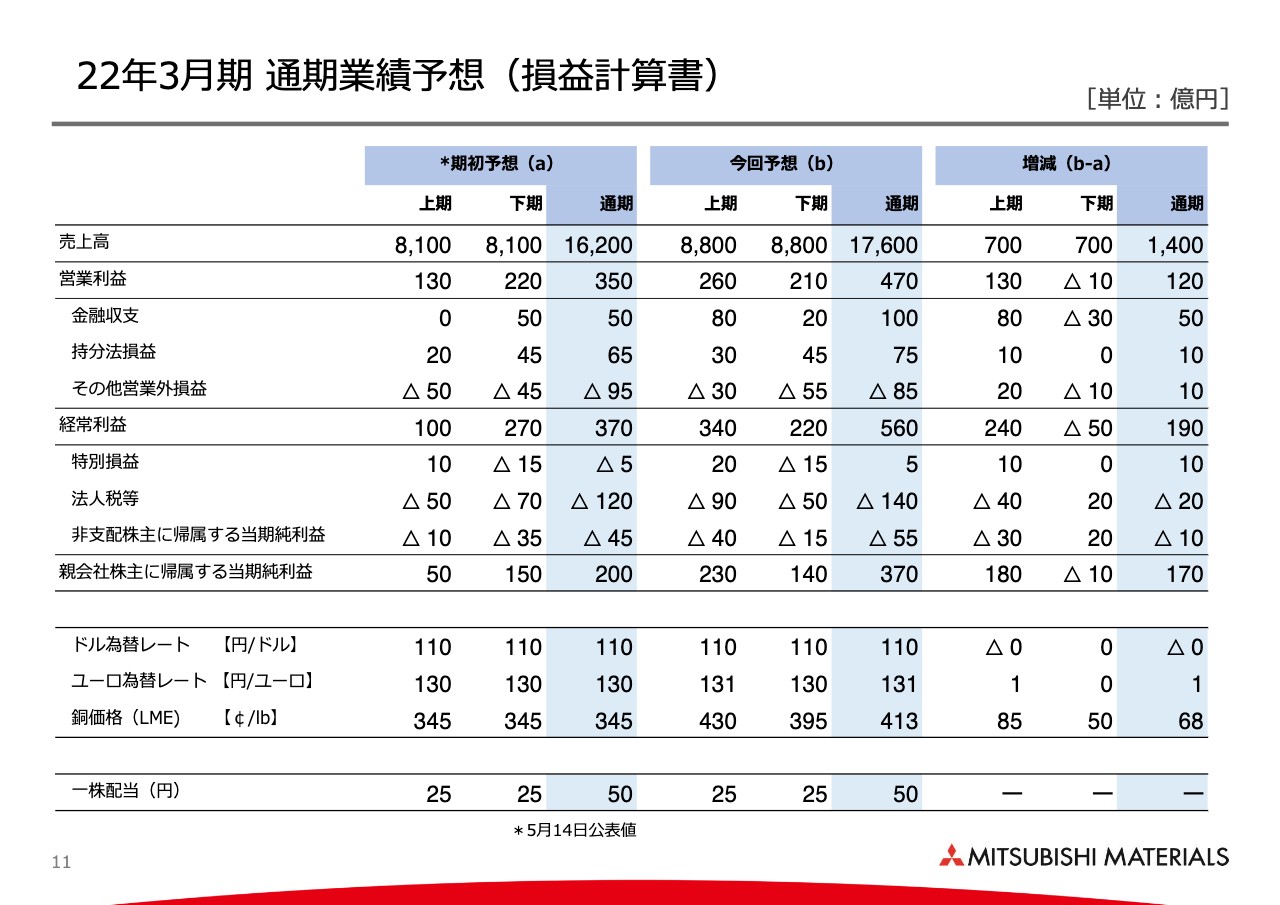

22年3月期 通期業績予想(損益計算書)

11ページです。今回見直した通期業績予想については、自動車向け製品および半導体関連製品の販売の増加、金属価格の上昇を反映して、特に第1四半期を中心に前回予想と比べて大きく増益となる見通しです。

株主還元については今回変更をしていませんが、5月に公表した22中経の株主還元方針に則り、この22中経期間中において、当初見込んでいた配当総額並みの株主還元の実施を行うように、全力を尽くしていきたいと考えています。

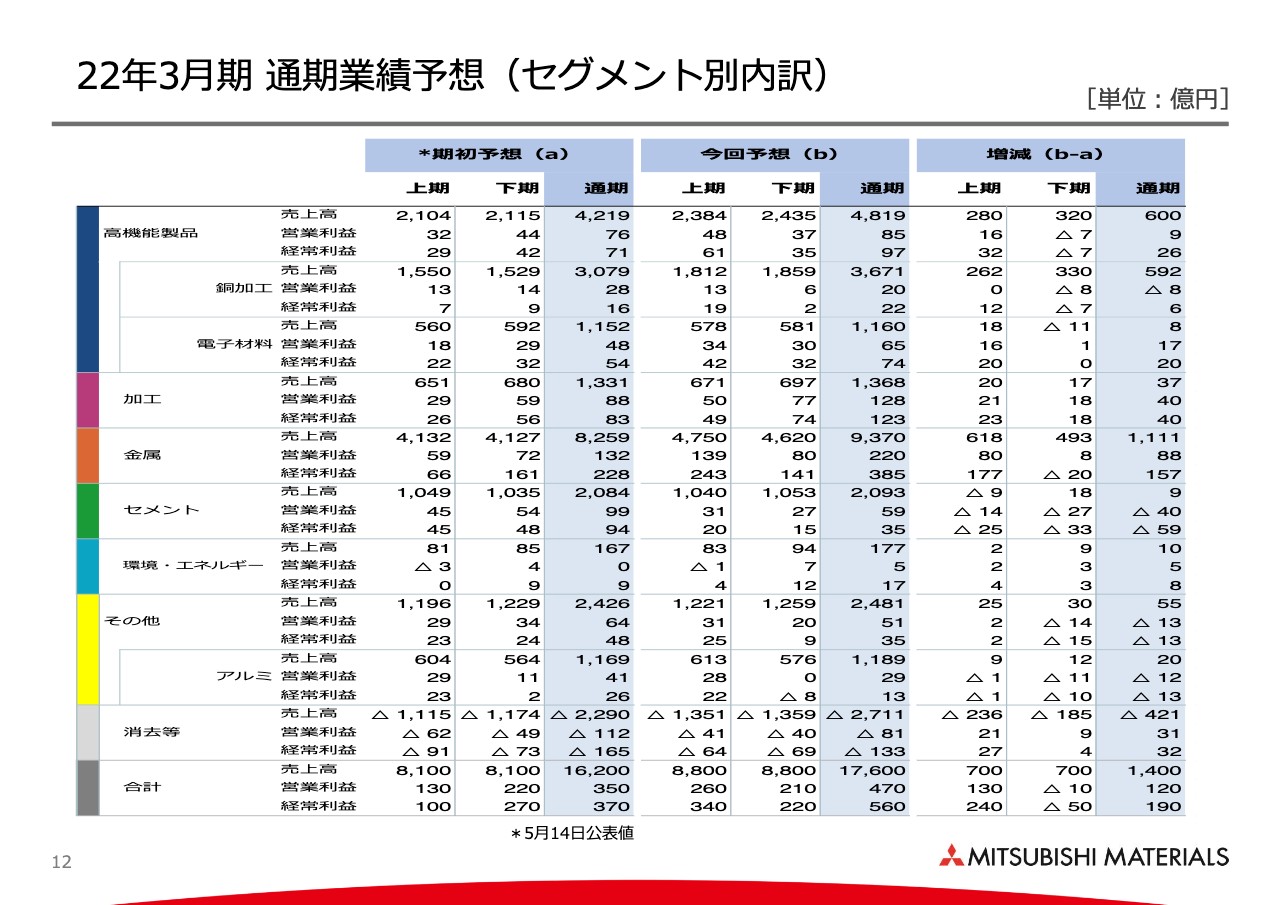

22年3月期 通期業績予想(セグメント別内訳)

12ページにて、セグメント別にご説明します。まず、高機能製品です。銅加工は、Luvata社において、自動車、医療関連の需要が前回予想よりも若干減販すると見込んでいます。

一方、電子材料については、上期を中心に自動車向け製品および半導体製品の販売が増加すると見込んでいます。

加工事業については、昨年度の下期から自動車産業を中心に経済活動が立ち上がったことにより需要が急回復しています。それに加えて、顧客や流通在庫の積み増し分の受注が上乗せされています。これらを考慮して、前回予想から上期・下期ともに増益となる見通しです。

金属事業は、足元の市況等を考慮して金属価格の前提を見直しています。それによる増益を見込んでいるということです。

セメント事業です。みなさまもご存知のとおり、セメントについては石炭価格の上昇などでエネルギーコストが増加しています。これに加えて、国内事業の販売になかなか苦戦していることもあり、減益要因となっています。

米国の事業においては、先ほどからお話ししているとおりの状況です。前年の下期以降に取り組んでいる生コンの価格の値上げが、ドライバー不足をなんとか緩和するようなかたちで徐々に浸透することを想定し、若干の減益にとどまるものと見込んでいます。

環境・エネルギー事業については、先ほどからお伝えしているとおり、家電リサイクルの処理量や有価物価格の上昇による増益を見込んでいます。

アルミ事業は、ユニバーサル製缶社において、アルミの地金の価格が上がっていることが原材料コストをかなり圧迫しており、減益となる見通しです。

私からの説明は以上です。

質疑応答(要旨):第1四半期から第2四半期にかけての営業利益減益要因

Q:第1四半期から第2四半期にかけて、営業利益が若干の減益予想だが、セグメント別に主だった理由を教えてほしい。

A:おっしゃるとおり、営業利益は若干の減益です。特記事項として、加工事業では第1四半期から第2四半期の営業利益は21億円から29億円で増益です。販売金額も横ばいで、我々の需要の感覚と合っていると考えています。

高機能製品事業の電子材料は、若干の減益ですが、多結晶シリコンを扱う四日市工場が第2四半期に定修があり、そのマイナスが入っています。

銅加工事業は、銅価が上がっているため販売金額が増えていますが、生産のところで歩留まりが悪い部分があり、そこが営業利益に影響しています。金属事業は特記事項はなく、セメント事業は厳しい状態が続いています。

質疑応答(要旨):金属事業のパラジウムの価格影響

Q:金属事業で、営業利益のベースが通常よりも利益水準が高いのはパラジウムの影響が大きいのか。またパラジウムの価格をどの程度で見ているのか。

A:パラジウムの影響は、年間で約20億円と見ています。また価格は足元の価格で見ているとお考えください。

質疑応答(要旨):上期から下期にかけて営業減益となる理由

Q:上期から下期にかけての主だった動きを教えてほしい。

A:高機能製品事業の営業利益は、銅価の値上がりが入っているため、販売自体は難しいところがありますが、期初予想と同程度で見ています。

銅加工事業のLuvata社ですが、銅価の変動リスクがあるため、受注した時にヘッジをかける訳ですが、今回、期越えのヘッジの利益だけが前年度に取り込まれているところがあったため、足元上昇している原料価格と販売価格に期ズレが生じた影響で、イレギュラーなマイナスが下期に入っています。

電子材料事業は、ほぼ横ばいで見ています。ただし上期は半導体の受注がオーバーシューティング気味に来ていると感じており、下期は若干硬めに見ています。

加工事業の需要は、順調に伸びていくものと見ています。

金属事業は、PTスメルティング社の実収等々を硬めに見ている影響などがあり、上期から下期にかけてマイナスが大きくなっているとお考えください。

その他のところは、あまり大きな違和感はないと思います。

質疑応答(要旨):Luvata社の銅価格の影響

Q:Luvata社の銅価格の営業減益影響は、今年はどれくらいあるのか。

A:下期に5億円から7億円程度の影響を見込んでいます。

質疑応答(要旨):Luvata社の数量減の理由

Q:Luvata社の販売数量が減っている理由を教えてほしい。

A:いわゆる「米国ビッグ3」への販売比率が高い溶接電極材が低調です。また、今のところ医療関係はコロナ関連の投資が優先されており、超電導線を使うMRIへの投資が後回しになっていることから、新規品の販売が遅れていることも原因だと解釈しています。

質疑応答(要旨):銅加工事業の収益が低調な理由

Q:銅加工事業が低調な印象だが、Luvata社とそれ以外に分けた場合、今回の修正、あるいは昨年からの利益の増減について教えてほしい。

A:銅加工事業は、ご指摘のとおり苦戦しているところです。受注自体は悪くないものの、単体は生産のところで作りきれていない部分があり、それが収益が伸びない一番の理由だと考えています。ここは生産のボトルネックを解消するようアクションを起こしており、早急な底上げを行っています。ただし、今回の修正は主にLuvata社の減益によるものです。

質疑応答(要旨):電子材料事業がコロナ前以降で好調な理由

Q:電子材料事業は、コロナ前から見てもかなりよくなっている印象だが、シリコン精密加工品が収益を押し上げているのか。

A:シリコン精密加工品が牽引しているとお考えください。また、精密実装材も含む半導体関連でも収益を押し上げています。

質疑応答(要旨):実収効率の見方の変更

Q:金属事業の営業利益の計画を上方修正しているが、実収効率の見方はどのように変更したのか。銅の実収効率の見方は期初時点でかなり保守的だったと理解しているが、今回はある程度実力値に近い見方に直したのか。

A:基本的には「イエス」です。マイナスにならないような形での、妥当な実収効率を設定しているとご理解ください。

質疑応答(要旨):金属事業の営業利益計画

Q:金属事業の営業利益の計画は、期初時点の132億円から220億円に変更されているが、要因を教えてほしい。

A:パラジウム価格が20億円上がっているところが大きいです。また、サルファーの価格上昇によって、硫酸の価格も上昇したことが寄与しているとお考えください。実収効率の見直しと、外部環境の価格が全体的に上がっているため、営業利益も増えているということです。

質疑応答(要旨):米国の生コンのドライバー不足

Q:米国の生コンのドライバー不足について、辞めた人がどこに行っているのか、雇用調整助成金をもらって休んでいるのかなど、背景を教えてほしい。また、現地での生コンの販売競争環境の状況を踏まえた上で、本当に値上げが可能なのか。

A:生コンのドライバー不足の理由の1つは、米国の雇用調整助成金が非常に高く、労働人口が若干少なくなっているためです。また、ドライバーの需給がタイトになっており、生コン各社がドライバーの引き抜きにかなりの高額を払うようになっています。例えば、ロバートソン・レディ・ミックス社のドライバーが他社に移るといったこともあり、そこを止めようとしている状況です。

なお、北カリフォルニアと南カリフォルニアの生コンの需給は、非常によいレベルで継続しており、値上げできる状況が醸成されているとご理解ください。

質疑応答(要旨):アルミ事業の下期計画

Q:アルミ事業の下期計画で、営業利益は11億円から0億円となり、ほぼ利益が出ないような計画に変更されているが、ユニバーサル製缶での原料高が原因なのか。

A:ユニバーサル製缶のマイナスが原因です。年間を通して、三菱アルミニウム社で約10億円のプラスが出てくる見通しですが、ユニバーサル製缶では、地金価格の影響が期初予想と比較してマイナス17億円から19億円くらい出てくると見越しています。合計するとアルミ事業は約10億円のマイナスとなります。

質疑応答(要旨):国内でのセメント事業の低迷

Q:セメント事業は、前回の本決算の説明会では国内外ともに増えていくという見通しだった。米国が落ちている理由は理解したが、国内で落ちている理由を教えてほしい。また、今後も国内でこの状況が継続的に起きるのか、どこかでキャッチアップできるのかも踏まえて、需給環境を説明してほしい。

A:国内の需要は、昨年度は3,900万トンを切る状況でしたが、今年は増えると見込んでいました。しかし足元では、大きな案件が後ろにズレていることもあり、第1四半期の国内需要も非常に弱い状況が続いているため、単純に4倍するとまた3,900万トンを切る数字になっています。先を見通すのがなかなか難しく、徐々に上がることを期待していますが、予断を許さない状況です。

質疑応答(要旨):セメント事業の輸出

Q:セメント事業単体では、上期は輸出が少し増えているようだが、下期は増えないのか。

A:国内の減少分は輸出でカバーするのが基本線です。逆に、国内が予定どおり、もしくは増えてくれば輸出は増やしません。

質疑応答(要旨):セメント事業の損益の悪化

Q:セメント事業は、特に下期の利益の見方を結構大きな幅で下げている。ドライバー不足のお話しはわかったが、「値上げもできる好調な需給環境」という説明と「利益の方向感」が一致していないように見える。来年には統合後の事業体ということで、打つ手が変わってくるかも知れないが、例えば国内の燃料コストアップなど転嫁の影響を厳しく見ているのか、ドライバー不足の影響の長期化を前提としているのかなど、下期に向けて損益がさらに悪化する見方を詳しく解説してほしい。

A:受注減の影響もありますが、国内の石炭価格の上昇がかなり大きいです。一部、先取りで手配していたところは、そこそこのコストで済みますが、下期にかけて負担が大きくなってくることも利益減少の大きな要因です。

また、米国では需要期・不需要期があり、下期が不需要期であることも、傾斜を大きくしているもう1つの要因です。

質疑応答(要旨):セメント事業の営業利益の下方修正

Q:セメント事業の営業利益は、従来予想と今回予想で年間40億円程度下方修正しているが、燃料コストアップの影響は、国内のほうが大きいという理解でよいか。

A:おっしゃるとおりです。

質疑応答(要旨):東南アジアでのコロナ再拡大

Q:特に東南アジアでのコロナ再拡大が懸念材料だが、今回の業績予想の見直しの中でどう織り込んでいるのか。

A:日本でも感染が拡大しており、東南アジアもかなり拡大していますが、今回の業績見直しでは、足元のコロナ影響までは含んでいません。

今後、特に東南アジアがどうなるかはわからないですが、お客さまの工場のラインが止まれば一時的な落ち込みが出てくるかもしれません。個人的な考えですが、一旦はコロナによって生産が落ちても、需要自体が蒸発するわけではなく、期間にもよりますがその後リカバリができると考えています。

髙柳氏よりご挨拶

髙柳:最後に、私から一言申し上げたいと思います。本日はお忙しい中、ご参加いただきましてありがとうございます。私どもの会社は徐々に立ち上がっており、いろいろな意味でよい方向に向けていきたい、また向いていると思っています。

もちろんガバナンスも大事ですが、利益を上げていくことも重要で、それらが両輪だと思っています。利益を上げることにも全力を挙げて進めていきたいと考えています。

それによって、株主のみなさま、ステークホルダーのみなさまにも大きく貢献していきたいと思っております。本日のように、さまざまなご意見、ご質問をいただくことは、我々としても非常に有意義だと思っていますので、今後ともご協力いただき、温かい目で見守っていただきたいと思います。どうぞよろしくお願いいたします。