2021年5月21日に行われた、株式会社コロワイド2021年3月期決算説明会の内容を書き起こしでお伝えします。

スピーカー:株式会社コロワイド 代表取締役社長 野尻公平 氏

2021年3月期決算説明会

野尻公平氏(以下、野尻):本日は、当社決算説明会にご参加いただきまして誠にありがとうございます。前期はコロナ禍での1年となり、我々外食産業は、その直撃を受けました。当社も過去に類を見ない1年間になりました。

しかし、悪いことばかりではありません。確かにいろいろな物理的な制約を受けたため、営業自体は満足にすることができなかったのですが、その分、組織体制の見直しや、収益体質の改善等、数年かかるものを1年間で行うことができた1年間でした。そのようなことも含め、お手元の資料を使いながら説明したいと思います。

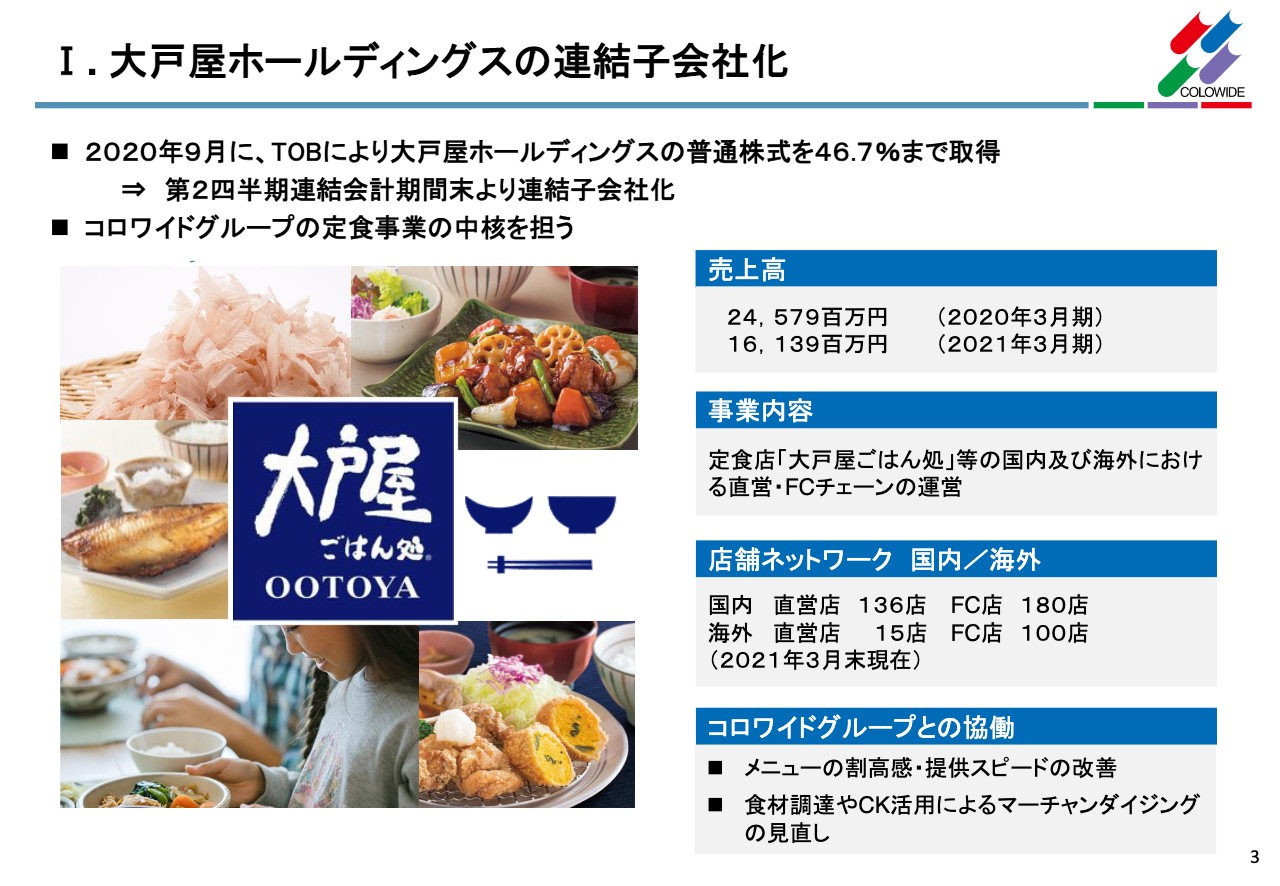

Ⅰ. 大戸屋ホールディングスの連結子会社化

それでは、資料の3ページをご覧ください。まず、2021年3月期のトピックスとして、大戸屋の連結子会社化が挙げられます。2020年9月に、TOBにより、大戸屋ホールディングスの普通株式を46.7パーセントまで取得しました。TOB自体で使ったお金は62億円ですが、その前の年に、創業家より30億円で株を譲り受けています。そのためコストとして、合計92億円を大戸屋に対して投資しています。

第2四半期は、連結会計期間末より連結を開始しています。大戸屋も新型コロナウイルスの影響を受けているため、前年の3分の1くらいの売上が飛んでいます。通常であれば約250億円くらいの売上規模の会社です。

店舗数については、国内外合わせて430店舗を展開しています。現在、コロワイドグループとの協働として、メニューの割高感・提供スピードの改善、食材調達、セントラルキッチン(CK)活用によるマーチャンダイジングの見直し等を行っています。

Ⅱ. 2021年3月期のサマリー

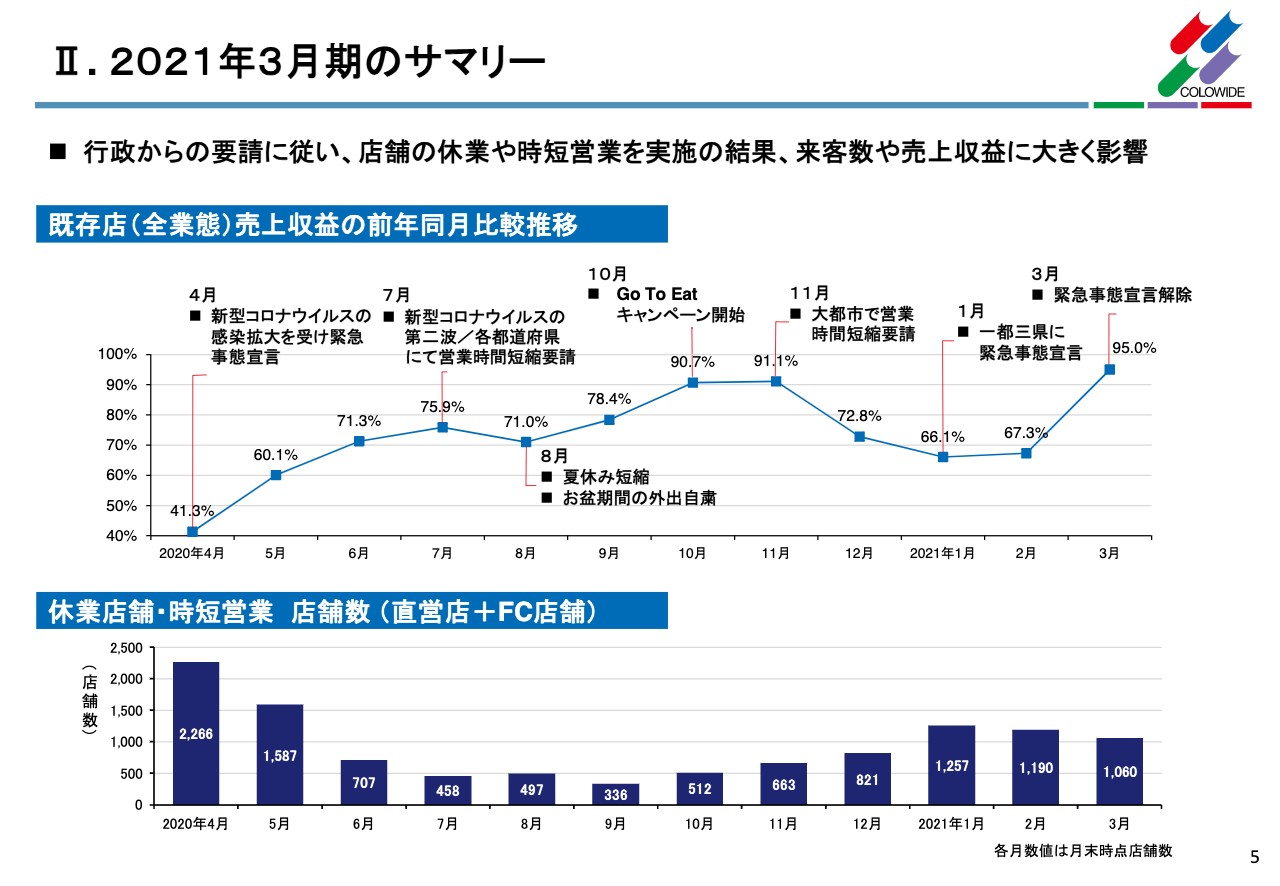

それでは、5ページ目から決算の概要についてご説明します。まずはサマリーについてです。行政からの要請に従って、年間の約4分の3が店舗の休業、もしくは時短営業を実施しました。その結果、冒頭でお伝えしたように、客数や売上収益については多大な影響を受けています。スライドの上のグラフは、月別の既存店昨対を表しています。

4月については、まず第1波に対する1回目の「緊急事態宣言」が発動された影響により、売上が41.3パーセントと前年に対して大きく下がっています。その後は、徐々に回復傾向でしたが、7月から9月の第2派の影響で、また時短要請を受けたため、売上が止まってしまいました。

秋になり、10月は「Go To キャンペーン」を行ったおかげで、売上は約9割まで回復しました。その後再び、11月末くらいに、大都市圏で時短要請が出て、営業の制約を受けることになりました。現在も相変わらず第4派として、「緊急事態宣言」や、「蔓延防止等重点措置」で多大な制約を受けています。後ほど説明しますが、現在の制約については、1年間の経験があるため、影響は前期に比べるとかなり小さくなっています。

また、スライドの下のグラフについては、月別の当社グループの休業店舗、もしくは時短営業店舗の数を表しています。一番大変だった時期は4月で、2,266店舗がそのような物理的な影響を受けています。ほとんど営業活動ができなかったことが言えると思います。

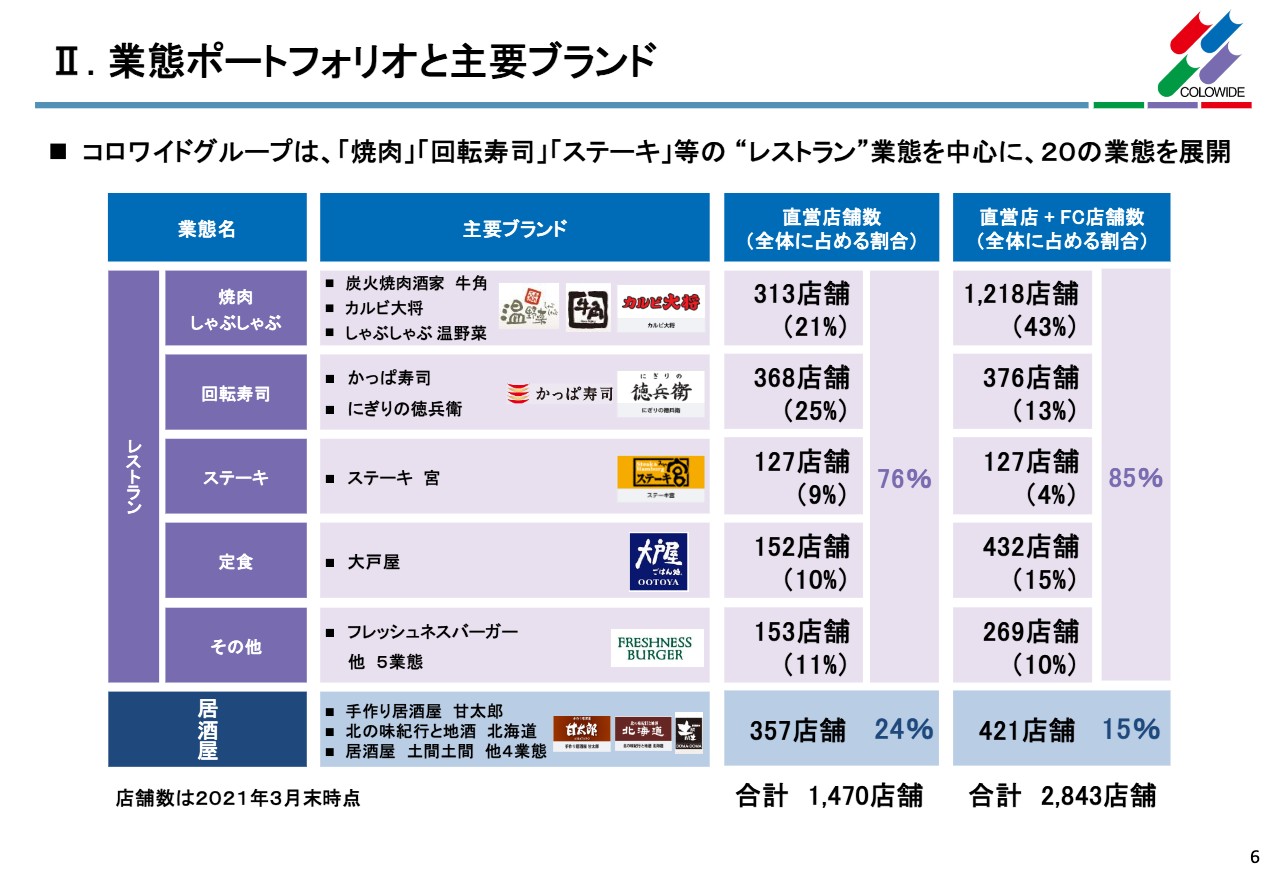

Ⅱ. 業態ポートフォリオと主要ブランド

続いて6ページです。こちらでは、業態ポートフォリオと主要ブランドについてお話しします。「焼肉」「回転寿司」「ステーキ」等のレストラン系の業態を中心に、20の業態を展開しています。まず、直営の店舗数に占めるレストラン業態の店舗数は76パーセントで、居酒屋業態が24パーセントとなっています。

FCも合わせると、現在、全体の85パーセントがレストラン業態で、15パーセントが居酒屋業態となっています。3月末の総店舗数は、直営・FC合わせて2,843店舗となっています。

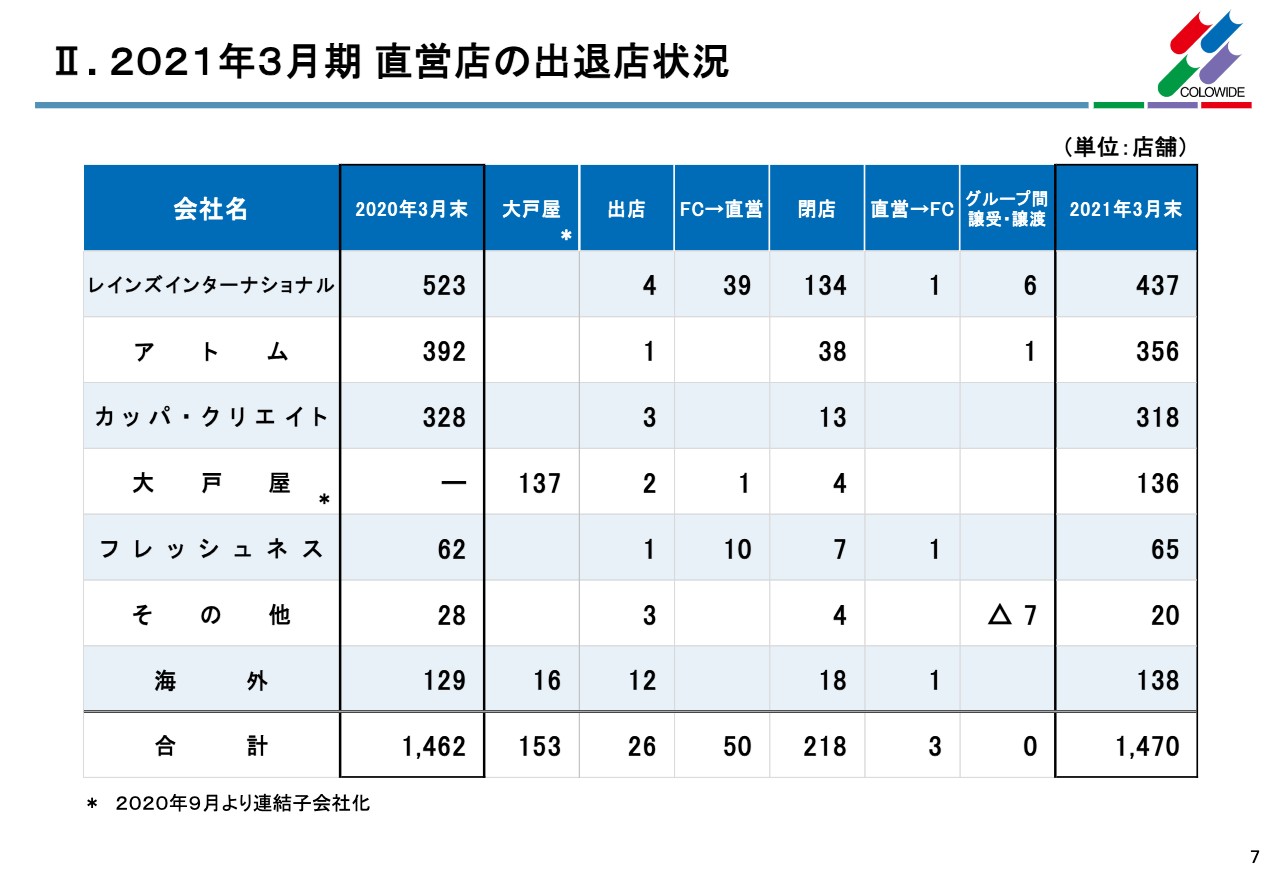

Ⅱ. 2021年3月期 直営店の出退店状況

続いて7ページ目の、直営店の2021年3月期中の出退店状況についてです。まず、新規出店が26店舗で、閉店が218店舗でした。こちらは、ほとんど昨年の4月に閉店しています。それ以外に、大戸屋のM&Aや、直営店とFC間の譲渡があり、期末の直営店舗数は1,470店舗です。前年の期末に比べると、M&Aもあり、プラス8店舗の着地となっています。特に、レインズインターナショナルにおける、首都圏と関西圏の居酒屋業態の閉店が多い結果となりました。

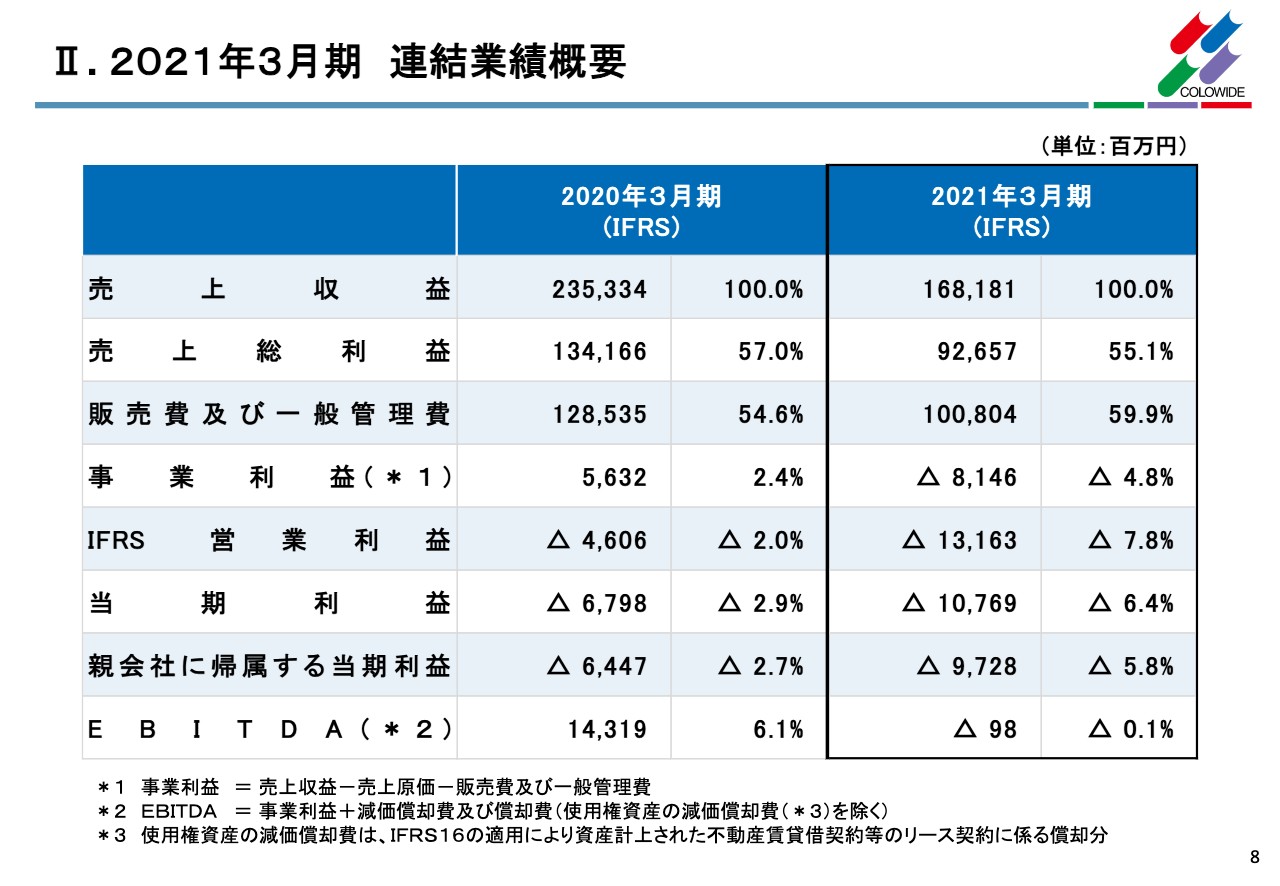

Ⅱ. 2021年3月期 連結業績概要

続いて連結決算の業績概要についてご説明します。まず売上収益が1,681億円、事業利益がマイナス81億円、営業利益がマイナス131億円となり、当期利益でマイナス107億円でした。親会社利益でマイナス97億円となり、EBITDAでマイナス9,800万円というかたちになっています。

赤字の要因は新型コロナウイルスの影響につきるわけですが、1点補足したいと思います。売上総利益が前年の57パーセントから55.1パーセントに下落しています。特に居酒屋業態において、夜の営業がまともにできなかったため、ランチ営業の売上シェアが上がっています。ランチ営業は夜に比べると、非常に原価率が高いため、その分が上昇しました。さらに、他の業態に比べると、原価率の高い大戸屋が連結グループとなったため、そのことが全体の粗利益率の低下につながっています。

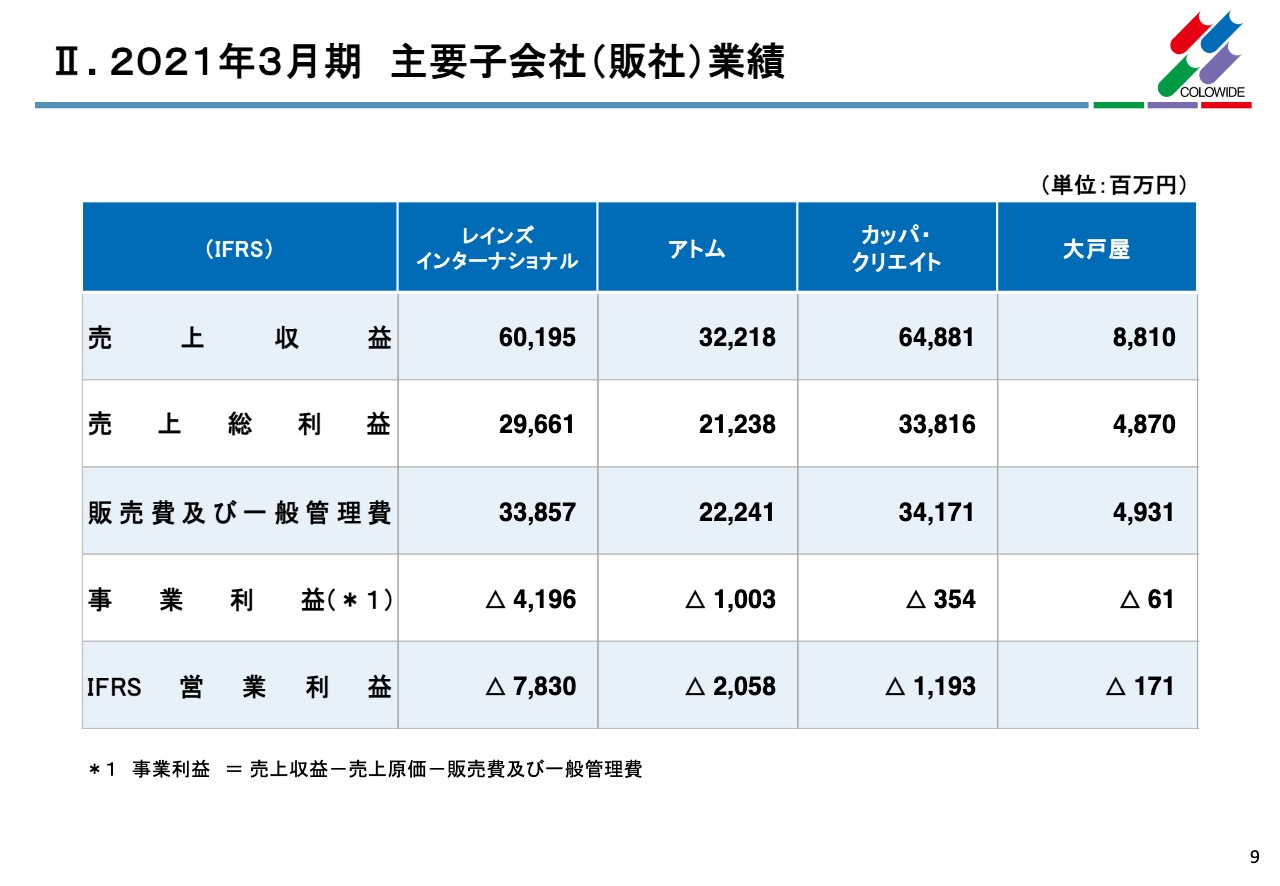

Ⅱ. 2021年3月期 主要子会社(販社)業績

続いて9ページ目は、主要子会社(販社)の業績についてです。いずれも新型コロナウイルスの影響で、大幅に売上収益が減少しています。また、それに伴って、利益も全社とも赤字になっています。特にレインズインターナショナルについて、先ほどもお話ししましたが、こちらは首都圏と関西圏での直営の居酒屋を持っているため、業績が落ちているわけです。2年前に、直営の居酒屋を経営していたストアカンパニーを吸収しています。そのため、新型コロナウイルスの影響と重なって赤字が大きくなっています。

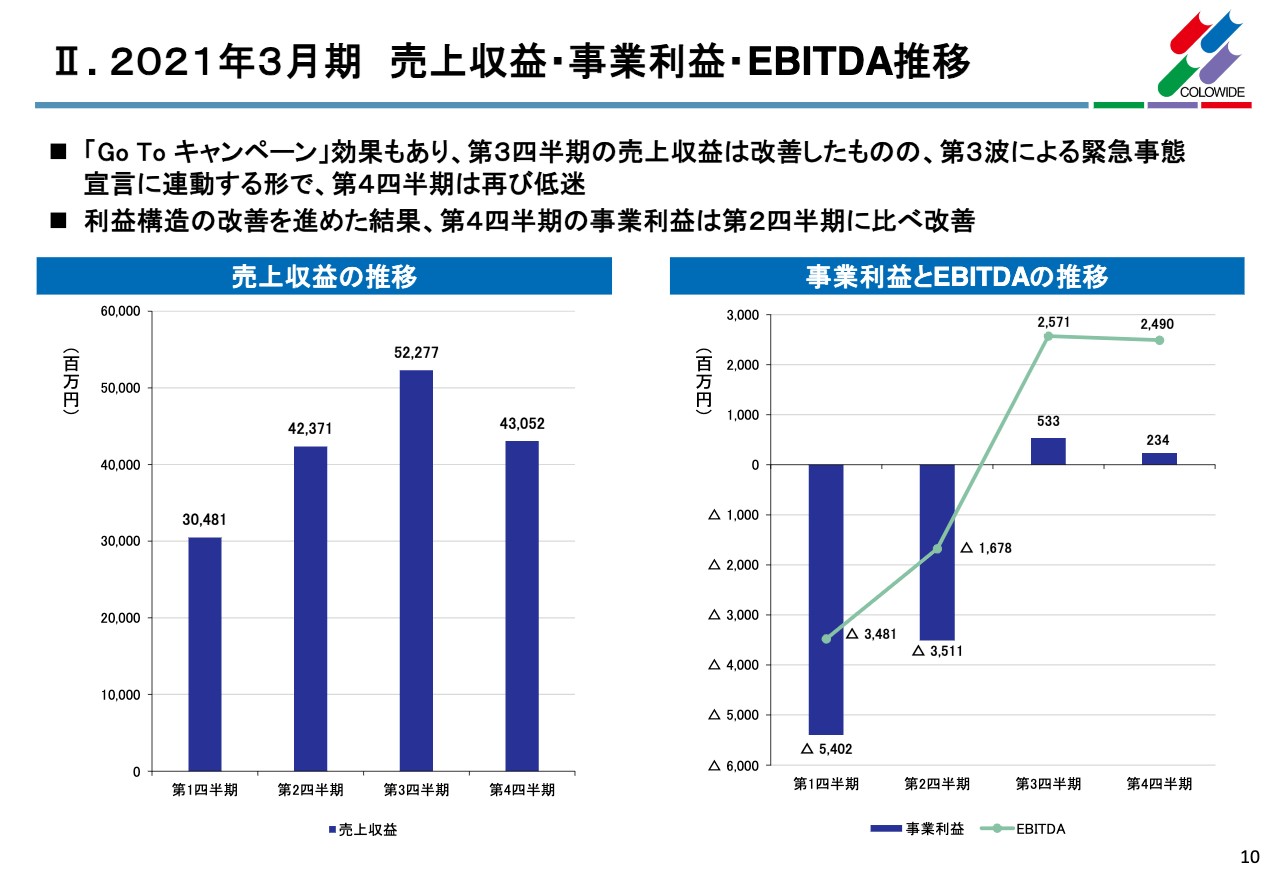

Ⅱ. 2021年3月期 売上収益・事業利益・EBITDA推移

続きまして10ページ目です。こちらは、四半期ごとの売上収益、事業利益、EBITDAの推移を表しています。「Go To キャンペーン」の効果もあって、第3四半期の売上収益は改善しました。しかし、第3派によって、「緊急事態宣言」に連動するかたちで、第4四半期は再び元に戻ってしまいました。

ただし、冒頭でもお伝えしたように、利益構造の改善を進めた結果、第2四半期と売上収益はほとんど変わらないのですが、第4四半期の事業利益は、赤字から黒字に転換しています。もちろん第4四半期については、大企業に対する協力金の支給が始まったため、その恩恵もあります。しかし、根本的なところでは、収益体質の改善が結果として表れています。

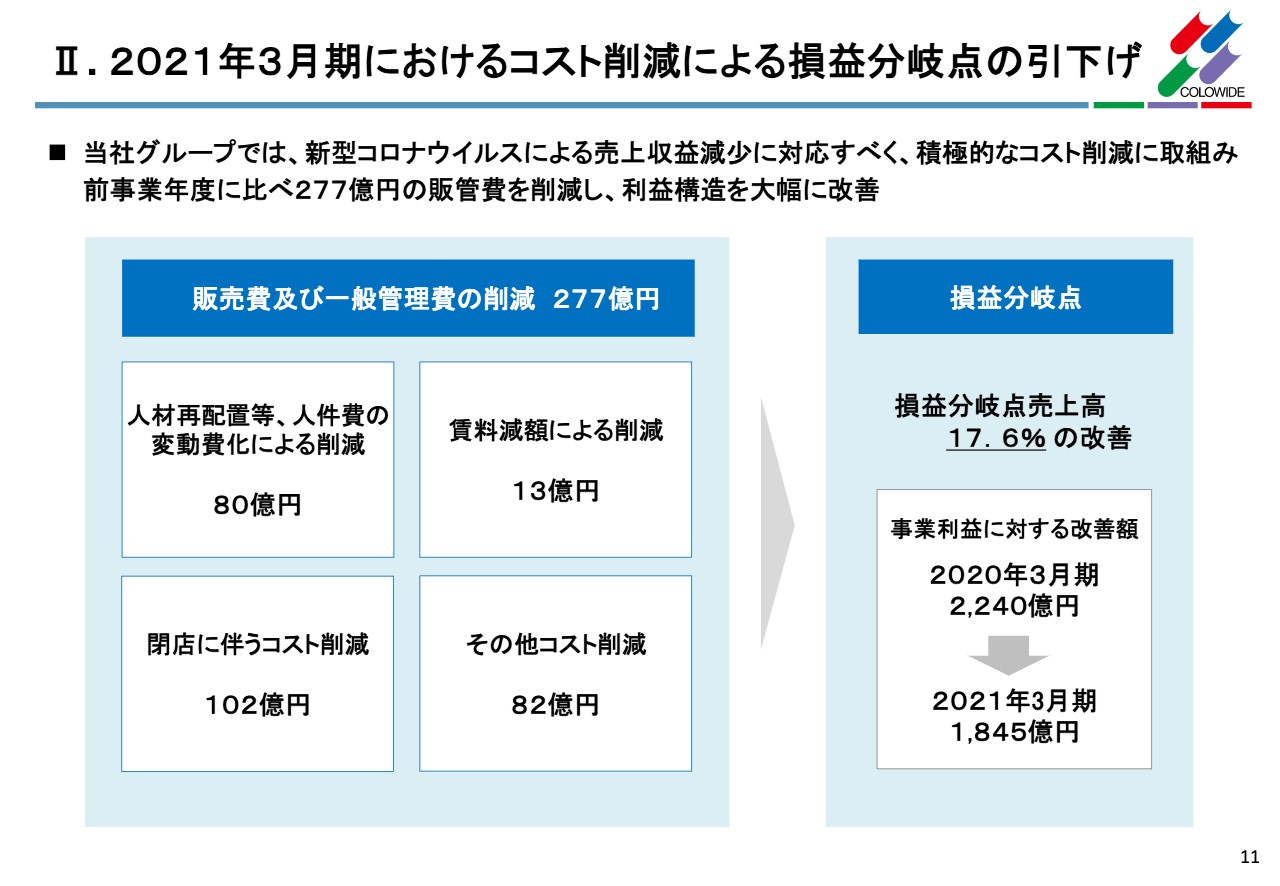

Ⅱ. 2021年3月期におけるコスト削減による損益分岐点の引下げ

続いて11ページ目が、コスト削減による損益分岐点の引下げについてです。積極的なコスト削減を1年間行ってきた結果、前事業年度に比べて、277億円の販管費を削減することができました。この277億円の主な削減内容ですが、まず、人材再配置等と、人件費の変動費化による削減が約80億円となっています。

そして、閉店に伴うコスト削減が102億円です。218店舗閉店し、その中でも特に赤字店舗を閉店しているため、ほとんど改善されています。また、閉店店舗以外の賃料減額による削減が13億円で、その他コスト削減として82億円となっています。

主な内訳としては、前年に、約100億円の減損損失を計上しており、そのことが減価償却の低減につながっています。また、コロナ禍のため、いろいろな出張等の移動を禁止していました。そこで、すべての会議・ミーティングについてはオンラインで行ったため、大幅に交通費が削減されました。

そして、先ほどお伝えした人材再配置にもつながるのですが、今までアウトソーシングしていた店舗での清掃作業を、すべて自社で行うようにしたため、大幅にコストを削減することができました。

続いて、損益分岐点についてです。前年に比べると17.6パーセントの改善を達成しています。実は、短信では11.8パーセントの改善と記載しました。これは、閉店に伴うコストの削減を入れなかったためで、同じ資産で比べた場合には11.8パーセントとなります。つまり、閉店効果を除いた場合で計算したものを記載しています。

こちらの資料では、閉店効果も含めて、損益分岐点を計算しており、17.6パーセントとなっています。事業利益に対する損益分岐点売上について、2020年3月期では、2,240億円でしたが、2021年3月期では1,845億円となり、約400億円の改善につながっています。

Ⅲ. 2022年3月期 連結業績見通し

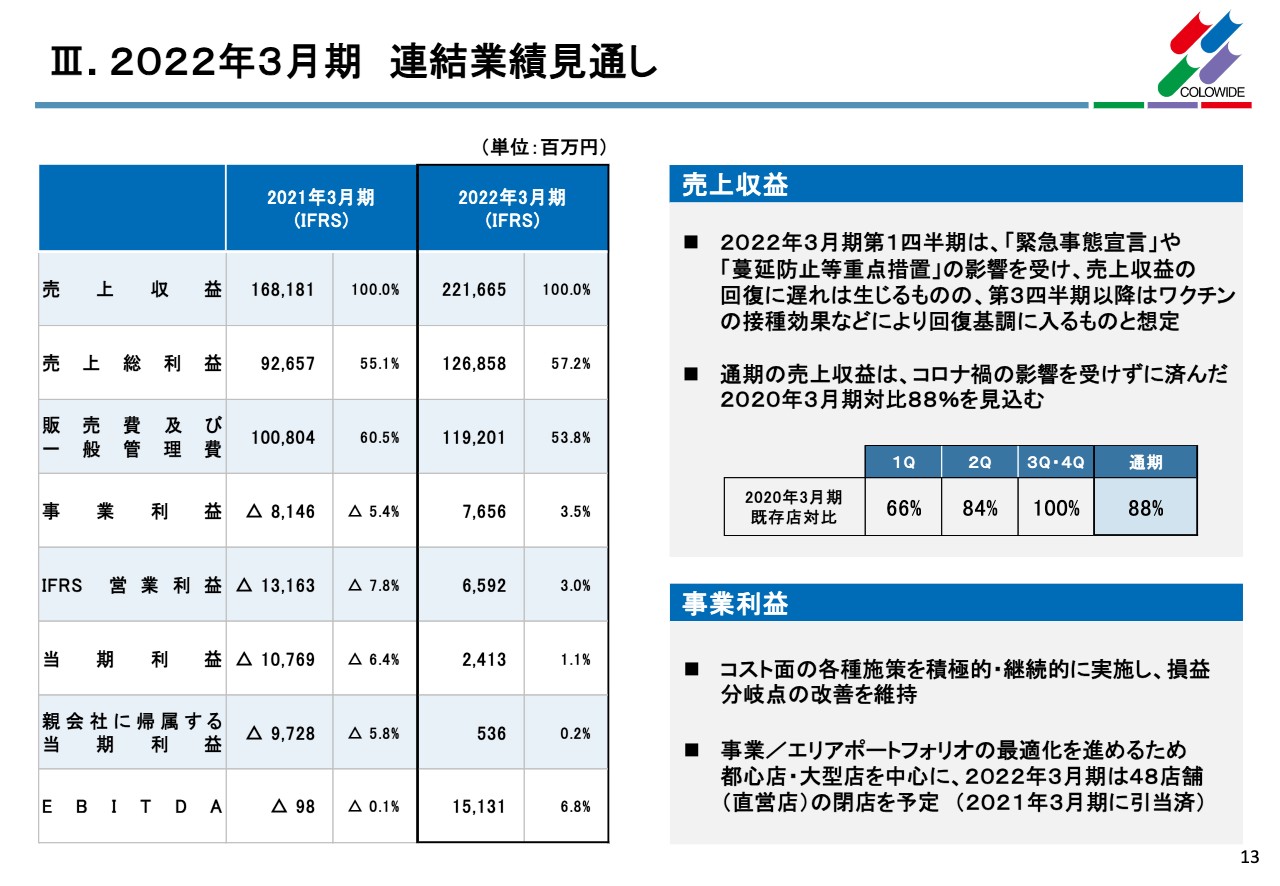

続いて、2022年3月期の業績見通しについてご説明します。

まず、売上収益が2,216億円、事業利益が76億円、営業利益が65億円、当期利益が24億円、親会社利益が5億3,600万円、EBITDAが151億円という業績を予定しています。黒字化については、今政府が発表しているようなワクチンのスケジュールが履行されれば、問題なくできると思っています。

まず売上収益について、第1四半期では、現在「緊急事態宣言」「蔓延防止等重点措置」等の影響を受けており、回復には若干遅れが生じています。ただし、先ほどもお伝えしたように、政府のスケジュールでは、第3四半期以降の10月以降に、ワクチンの接種効果によって、回復基調に戻っていくのではないかと予想しています。

新型コロナウイルスの影響をあまり受けずに済んだ2020年3月期に比べて、今期の売上の前々年比は、通期で88パーセントを見込んでいます。第1四半期は66パーセントで予算を組んでおり、ほぼ予定どおり3ヵ月間で達成できると考えています。

続いて事業利益については、コスト面の各種施策を継続的に実施して、17.6パーセントの損益分岐点の改善効果を維持します。また、事業/エリアポートフォリオの最適化を進めるための施策については、後ほど説明します。都心店・大型店を中心に、今期は48店舗ある直営店の閉店を予定しています。すでに決定していますが、この48店舗に関わる損失については、すべて2021年3月期に引当済となっています。

Ⅲ. 2022年3月期 主要子会社(販社)の業績見通し

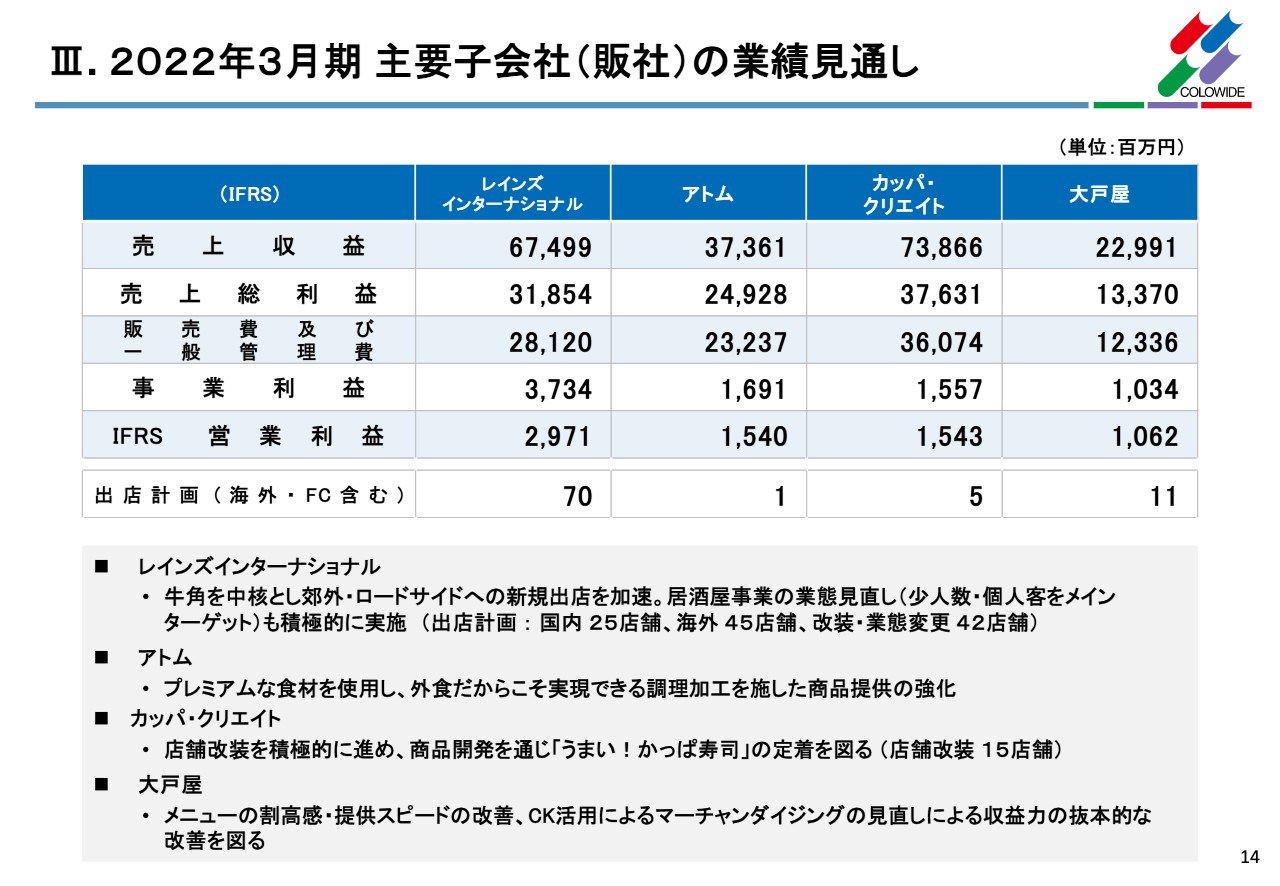

続いて、主要子会社(販社)の業績見通しについてです。まず、レインズインターナショナルでは、「牛角」を中核として、郊外・ロードサイドへの新規出店を加速していきます。居酒屋事業については、業態の見直しを行い、少人数・個人客をメインターゲットにして、改装・業態変更を加速していきます。計画では、今期中には42店舗の改装・業態変更を行う予定です。これによって、売上収益は674億円、事業利益は37億円を予定しています。

続いてアトムについては、プレミアムな食材を使用して、外食だからこそ実現できる商品提供の強化を図っていきます。それにより、売上収益は373億円、事業利益は16億円を予定しています。

カッパ・クリエイトについては、店舗改装を積極的に進め、商品開発を通じて「うまい!かっぱ寿司」の定着を図っていきます。こちらは5年計画で、全店改装を予定しています。今期については、まだコロナ禍のため、15店舗からスタートしようと思っています。商品開発を通じてというお話をしましたが、これについては来月から都度、いろいろなリリースを行ってお客さまに告知していきたいと考えています。そのため、売上収益は738億円、事業利益は15億円を予定しています。

続いて大戸屋については、先ほどもお話ししたように、メニューの割高感・提供スピードの改善、セントラルキッチン(CK)活用によるマーチャンダイジングの見直しによって、収益力の抜本的な改善を行っています。

実際、いろいろなアンケートを見ると、大戸屋の評価については、1年前よりも上がっていることが確認できています。それによって、売上収益は229億円、事業利益は10億円を予定しています。大戸屋は前期に、だいぶ固定資産を落としたため、減価償却として4億円あります。また、仕入れはグループ全体のマーチャンダイジングを使うことによって、4億円減らすことができるため、減価償却分の4億円と合わせて、8億円が削減されます。このように自動的に、営業とは関係ない部分で、コスト削減ができているため、十分達成できる数字だと思っています。

Ⅲ. 海外グループ会社の売上収益動向

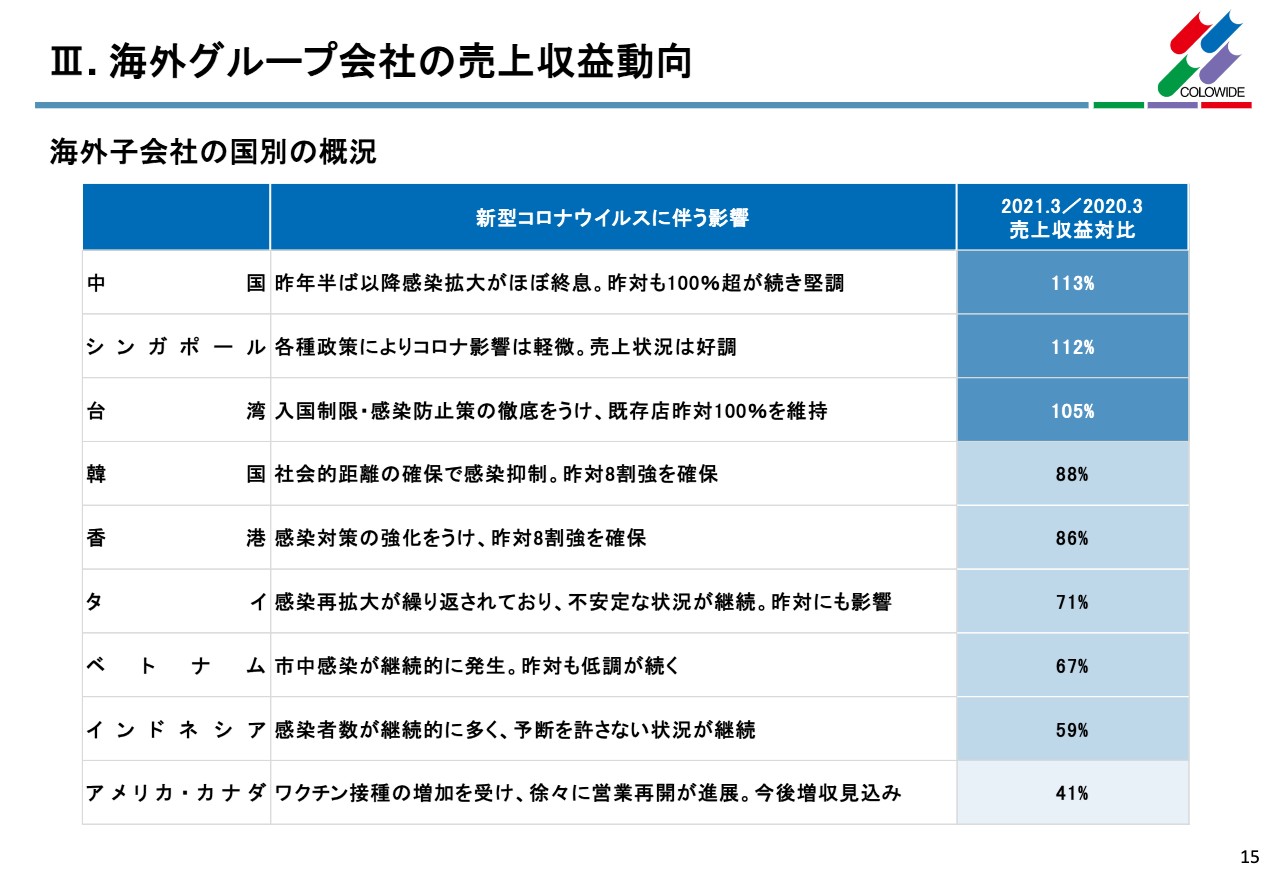

続いて、海外グループ会社についてです。ここでは、海外子会社の、国別の新型コロナウイルスに伴う影響を昨対比とともに表にしています。中国、シンガポール、台湾の3ヶ国について、特に中国では、かなり早く新型コロナウイルスは終息し、前年に比べて3ヶ国とも100パーセントを超えています。

逆に、一番業績が芳しくなかったアメリカ・カナダでは、ご承知のとおり、ロックダウンの影響で、レストランについては、ほとんどまともな営業ができていませんでした。その結果、前年比41パーセントとなっているわけです。しかし、現在は、ワクチンの接種率が45パーセントを超えてきています。その中で、急激に営業に対する規制が外れているため、予想よりも早く、売上の回復ができるのではないかと思っています。決算の概要については以上です。

コロワイドグループの更なる飛躍に向けて

中期経営計画についてです。2019年度から2021年度までの3ヶ年計画を発表していましたが、2年経ったところでコロナ禍に見舞われました。そのため、計画の見直し・修正を行いました。

新型コロナウイルスによる事業環境の変化、中期経営計画の全体像、短期ミッション、中期ミッション、挑戦テーマ、ESGへの取組みという構成でご説明します。

新型コロナウイルスによる事業環境の変化

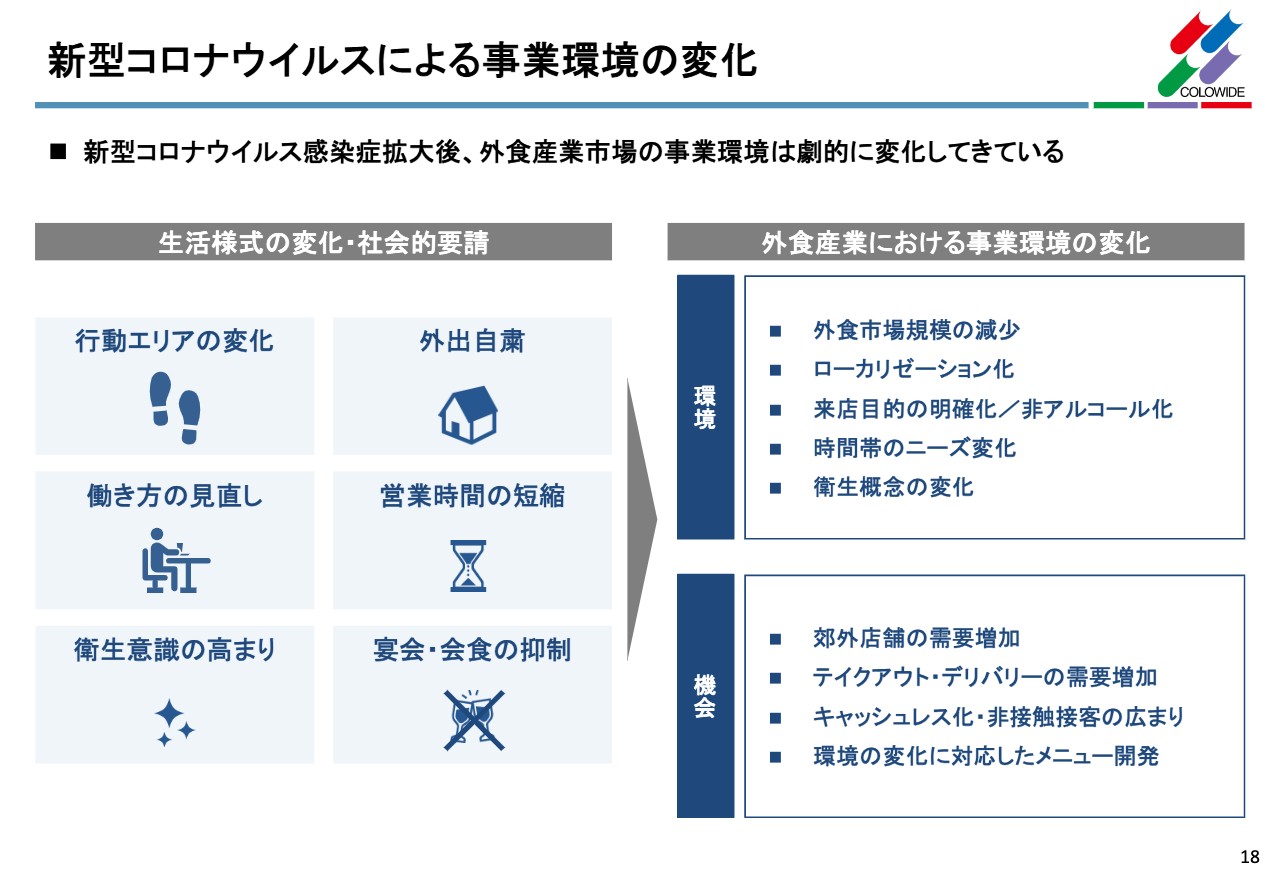

18ページをご覧ください。新型コロナウイルスによる事業環境の変化について、スライドに記載のとおり、いろいろな生活様式の変化や社会的な要請がありました。それに対して、外食産業の事業環境はどのように変化したのでしょうか。

環境面では、外食市場規模が大きく減少しています。また、ローカリゼーション化、来店目的の明確化/非アルコール化、時間帯のニーズ変化、衛生概念の変化がありました。

これらを受けて、郊外店舗の需要増加、テイクアウト・デリバリーの需要増加、キャッシュレス化・非接触接客の広まり、環境の変化に対応したメニュー開発といった機会が生まれました。

中期経営計画の全体像

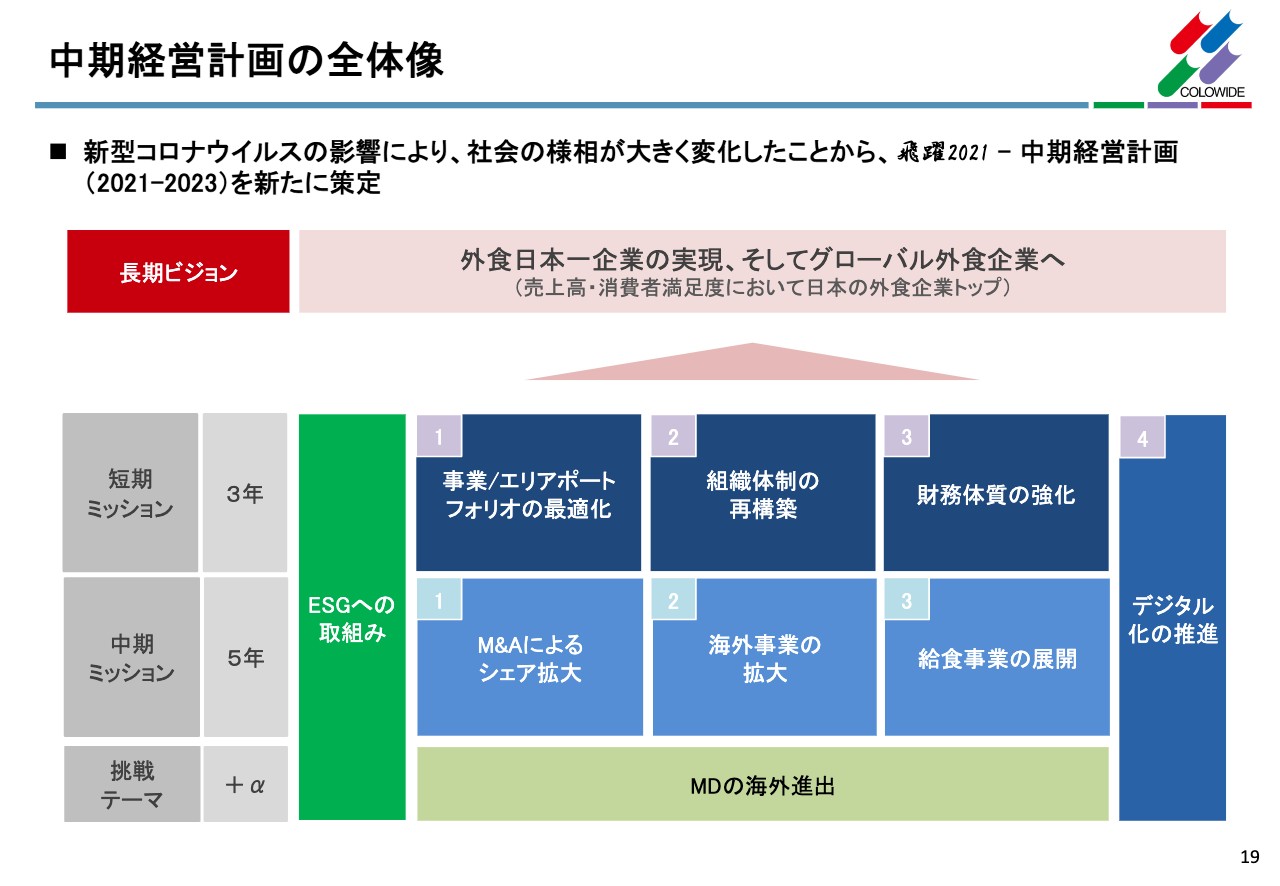

中期経営計画の全体像についてです。「外食日本一企業の実現、そしてグローバル外食企業へ」という長期ビジョンは、前の中期経営計画から変わっていません。

短期ミッションは3年を考えています。1つ目は事業/エリアポートフォリオの最適化、2つ目に組織体制の再構築、3つ目が財務体質の強化です。

そして、中期ミッションは5年で考えています。1つ目がM&Aによるシェアの拡大、2つ目に海外事業の拡大、3つ目は我々が今注力している給食事業の展開です。

挑戦テーマは、MDの海外進出です。要は、海外での工場建設を考えています。ESGへの取組みとデジタル化の推進については、中期経営計画を通しての取組みという位置付けにしています。

短期ミッション : 事業/エリアポートフォリオの最適化

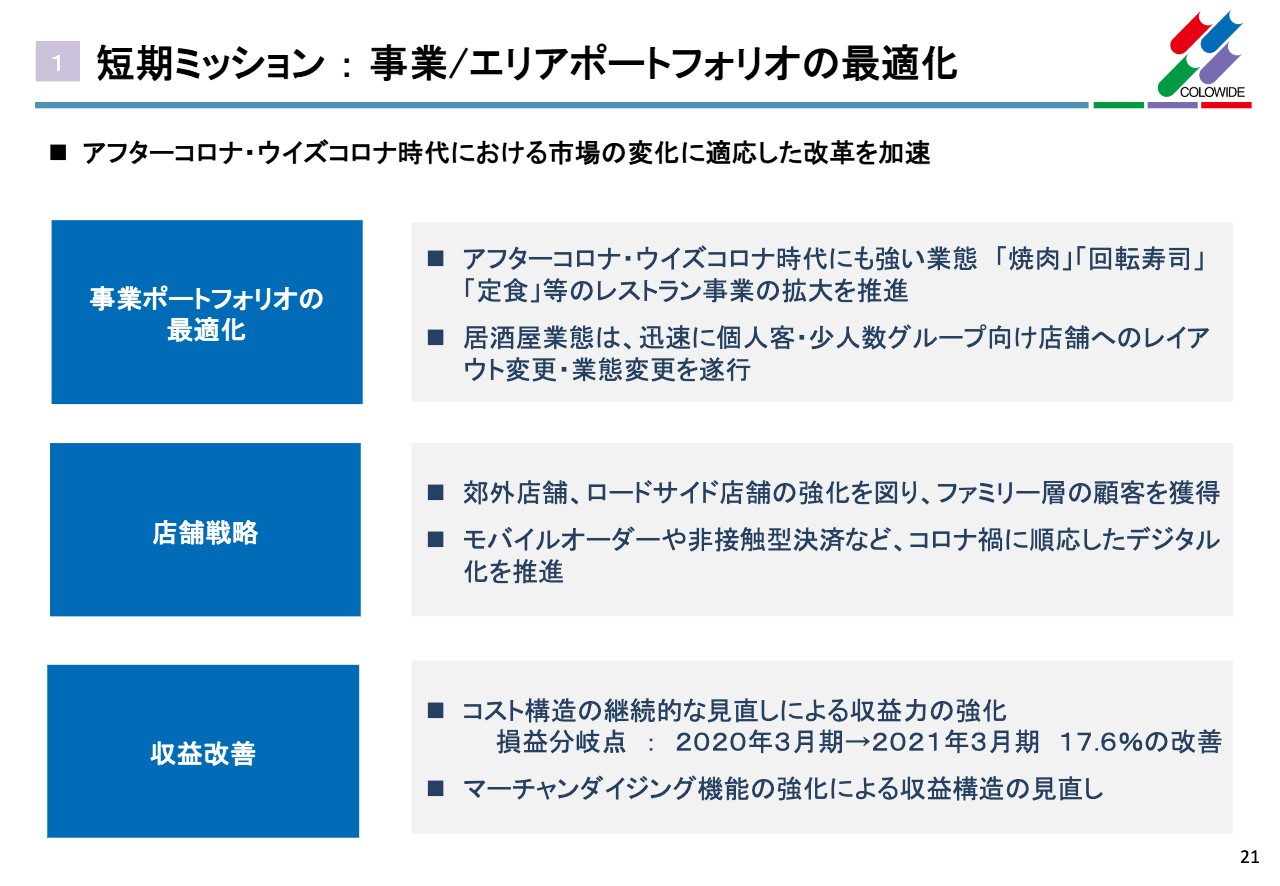

短期のミッションから説明します。まず、事業/エリアポートフォリオの最適化についてです。事業ポートフォリオの最適化とは、アフターコロナ・ウィズコロナの時代にも強い「焼肉」「回転寿司」「定食」等のレストラン事業の拡大を推進していくということです。

居酒屋業態については、個人客・少人数グループ向けの店舗へのレイアウト変更・業態変更をしっかり遂行していこうと考えています。店舗戦略としては、郊外店舗、ロードサイド店舗の強化を図り、ファミリー層の顧客を獲得していきます。また、モバイルオーダーや非接触型の決済といったコロナ禍に順応したデジタル化も推進していきます。

収益の改善では、損益分岐点が17.6パーセント改善できました。これをしっかりと維持していくために、継続的なコストの見直しを図っていかなければいけないと考えています。また、マーチャンダイジング機能の強化によってさらなる収益構造の見直しにも取組んでいきます。

短期ミッション : 事業/エリアポートフォリオの最適化②

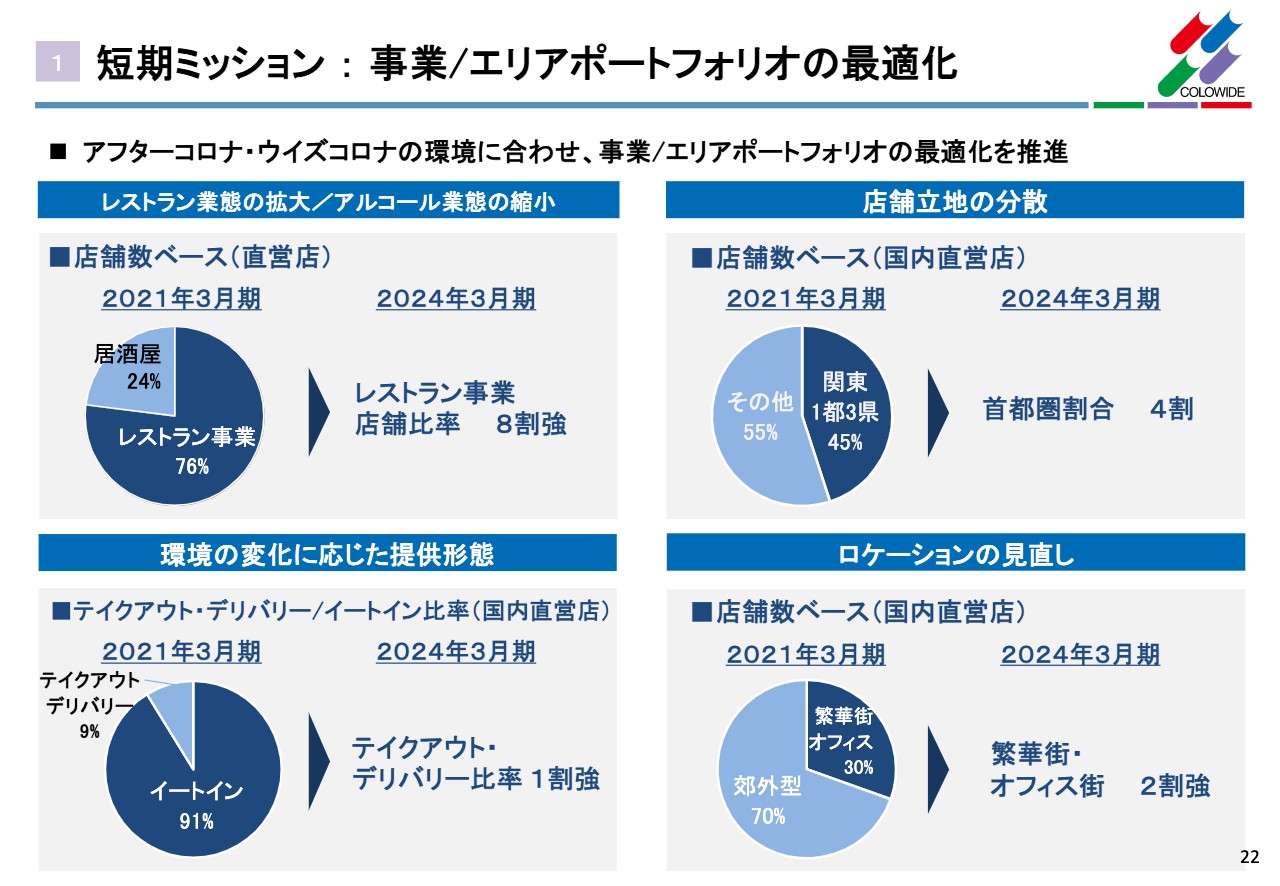

22ページをご覧ください。事業ポートフォリオをもう少し具体的にご説明します。まずは、レストラン業態の拡大/アルコール業態の縮小についてです。前期末には、直営店の店舗数ベースで全体の76パーセントがレストラン事業の店舗になっています。3年後までに、レストラン事業の店舗比率を約5パーセント増の8割強まで上げるつもりです。

環境の変化に応じた提供形態についてです。スライドでは、テイクアウト・デリバリーとイートインの比率をグラフにしています。前期末は、店舗の売上に対するイートインの比率が91パーセントでした。コロナ禍でテイクアウト・デリバリーが増え、比率では9パーセント、金額で言うと110億円の売上となっています。これについては、若干ですが、3年間で1割強の売上比率まで引き上げようと思っています。

よくテイクアウト・デリバリーについて、「お店でやらないのですか」という問い合わせがあります。我々が営業しているレストランは、イートインを専門としたレストランです。そのため、できるだけイートインに特化したほうが、今現在は売上が立たなくても、コロナ禍が終息に向かった段階では、必ず売上が伸びると考えています。

店舗立地の分散についてです。前期末では、関東の1都3県にある店舗が全体の45パーセント、その他の地域で55パーセントでした。3年後には、首都圏の割合を4割まで落とそうと思っています。

ロケーションの見直しについて、スライドでは繁華街・オフィスと郊外型に区別しています。今現在は、全体の3割が繁華街・オフィスになっていますが、これも3年間で2割強まで落とそうと考えています。

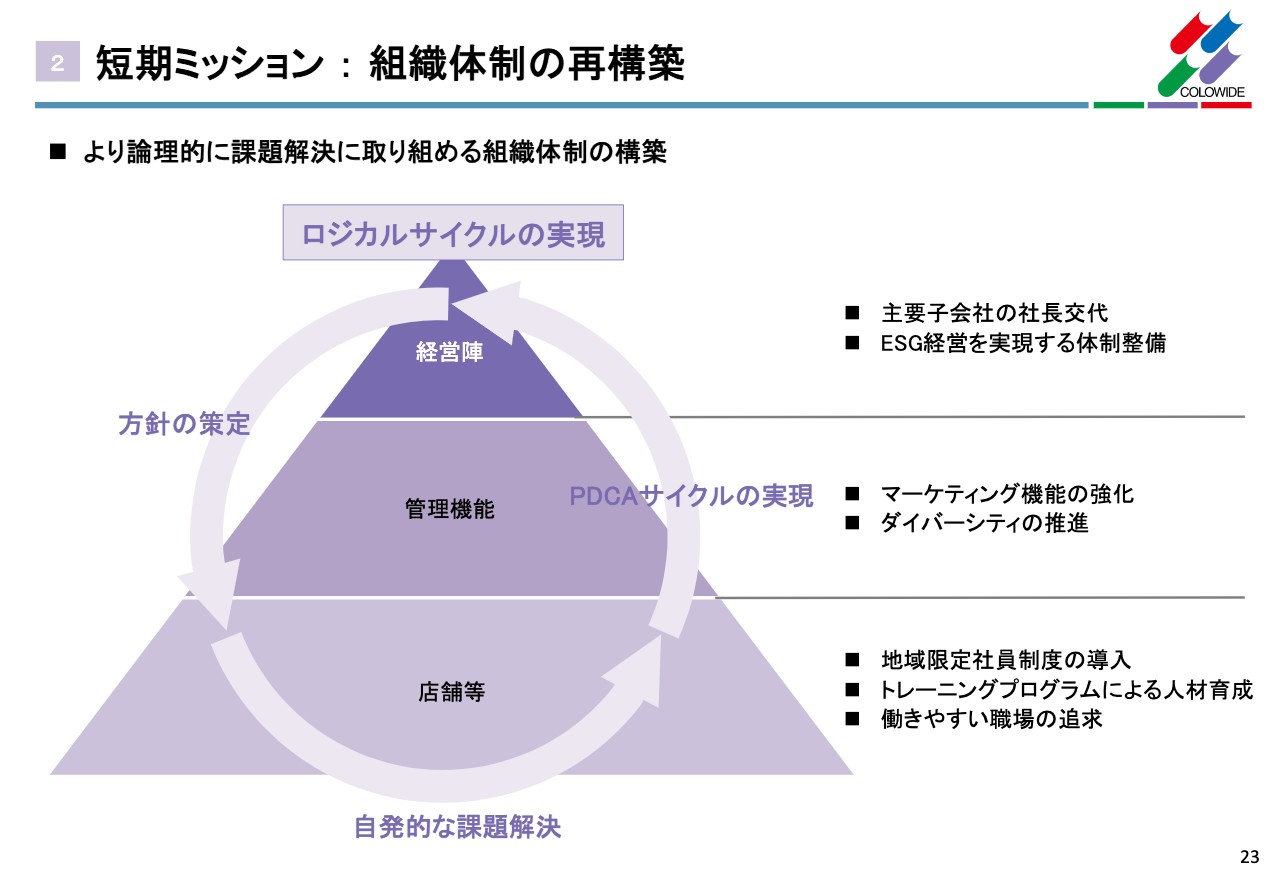

短期ミッション : 組織体制の再構築

組織体制の再構築についてです。「より論理的に課題解決に取り組める組織体制の構築」を目指しています。経営陣については、この1年間ですべての主要子会社の社長を交代させています。スライドには「ロジカルサイクルの実現」とありますが、ロジカルに考えマネジメントできる人材に替えたということです。

ESG経営を実現する体制整備については最後にご説明しますが、これから作っていかなければいけない部分です。

管理機能については、マーケティング機能の強化が我々の一番の肝となっています。ここにはかなりの人材を投資して、特化しています。例えば、メニューを作るのも、業態を作るのも、出店するのも、マーケティングの一環です。それだけでなく、資産の配分など経営そのものをマーケティング視点で考えています。ダイバーシティも推進していきます。

店舗では、地域限定社員制度を導入しています。加えて、すでにあるトレーニングプログラムによる人材育成を外部機関も使ってさらに強化しようと思っています。働きやすい職場の追求もしていきます。

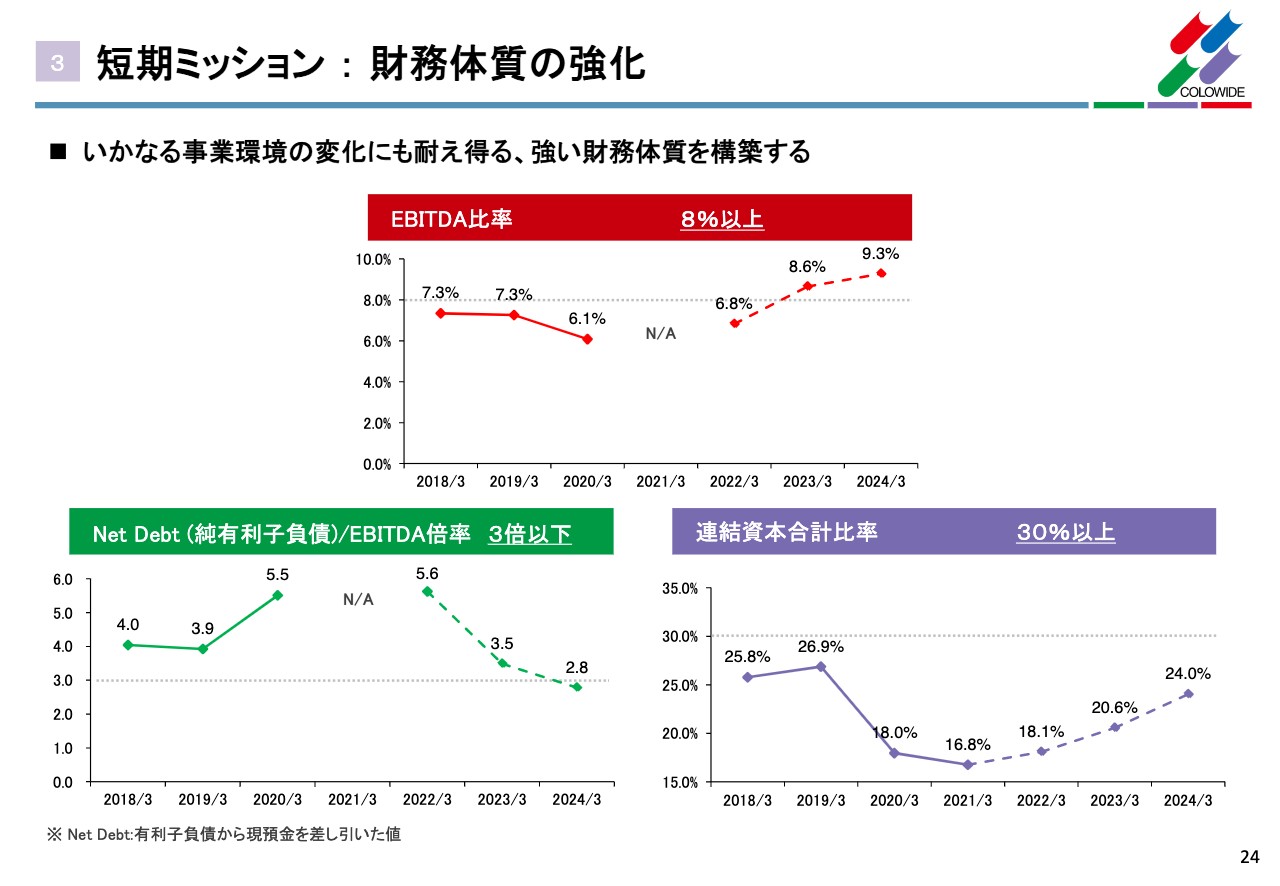

短期ミッション : 財務体質の強化

財務体質の強化についてです。前の中期経営計画とまったく同じ数字になりますが、「売上に対するEBITDA比率8パーセント以上」「Net Debtに対するEBITDA倍率3倍以下」「連結資本合計比率30パーセント以上」を目指します。この達成に向けてこれからさらに改善を進めたいと思っています。

短期・中期ミッション : デジタル化の推進

短期・中期のデジタル化の推進についてです。デジタル化を推進することにより、オペレーション効率の改善やコスト削減を図るとともに、お客さまの体験価値を実現して満足度を向上させることをミッションとしています。

そのために、まずUI/UX機能を強化します。簡単に言いますと、誰でも使いやすく見やすいアプリ・機能に進化させていこうと考えています。また、非対面接客、つまりスマホオーダーもかなり進めています。従来、オーダリングシステム「メニウくん」を使っていましたが、これはみんなが触るもののため、スマホオーダーにどんどん切り替えています。

非接触型の決済、スマホでの決済も推進します。そして、配膳ロボなどを活用した次世代店舗は体験価値の提供につながると思っています。「牛角」「かっぱ寿司」の一部店舗ですでにトライアルを始めています。

次期POSシステムの開発については、主にセルフレジ導入を考えています。例えば、スマホを使わず現金で決済する方も、最初から最後まで人を介さずに決済できるようにします。

そして、お客さまからの質問・問い合わせについては、従来の、我々が持っているコールセンターでの対応ではなくAIチャットボットを導入します。実際に今現在も、株主優待の質問についてはすでにAIで対応しています。

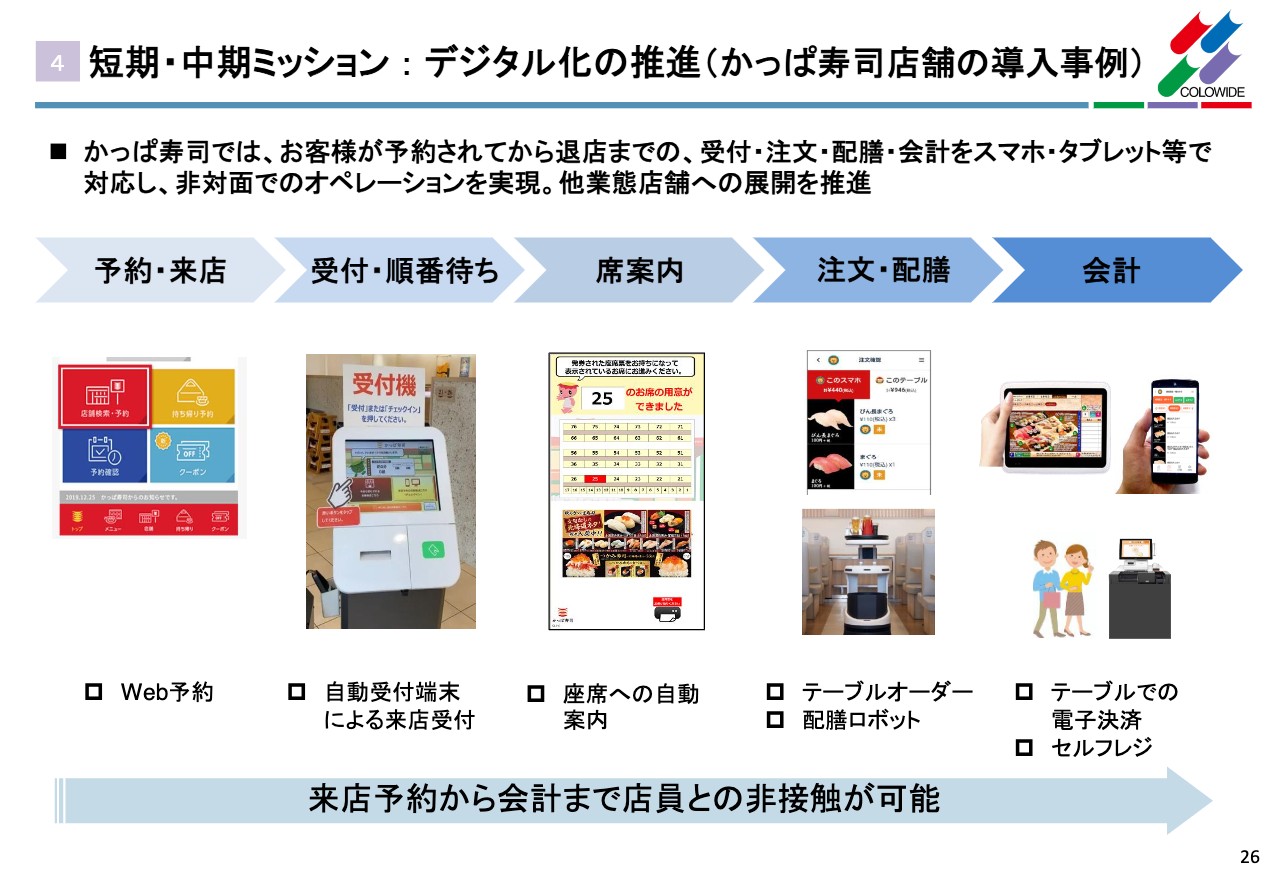

短期・中期ミッション : デジタル化の推進(かっぱ寿司店舗の導入事例)

26ページをご覧ください。実際のデジタル化の推進について、「かっぱ寿司」店舗での導入事例を記載しています。「かっぱ寿司」では、お客さまが予約してから退店までの受付・注文・配膳・会計をスマホやタブレット等で対応して、非対面のオペレーションを実現しています。

16店舗でトライアルしていますが、うまくいっているところ、いっていないところ、どちらもあります。問題点を潰しながら順次店舗を増やしていきたいと考えています。

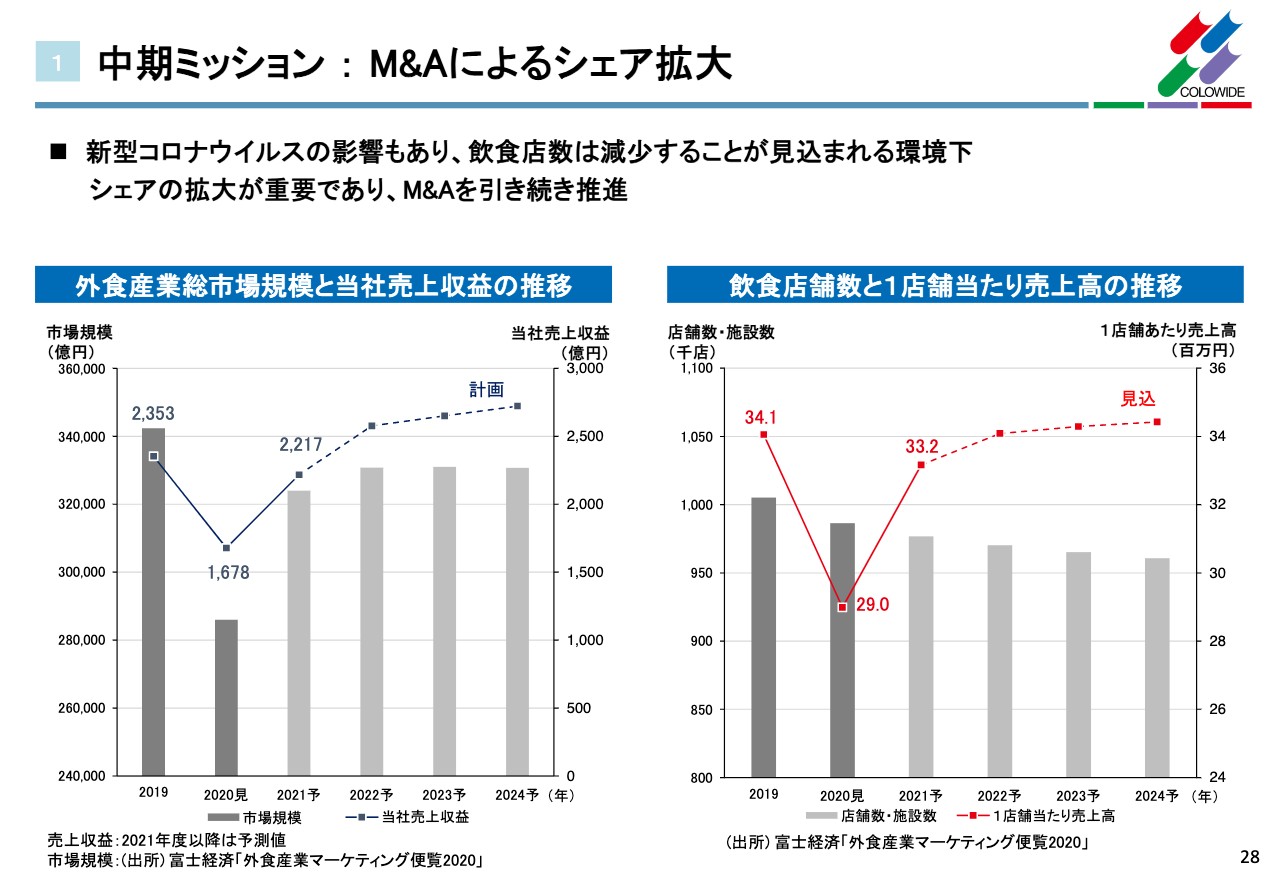

中期ミッション : M&Aによるシェア拡大

28ページをご覧ください。中期のミッションについて、まずはM&Aによるシェア拡大をご説明します。新型コロナウイルスの影響もあり、飲食店の数が大幅に減少している中、シェアの拡大が重要であると考えています。その手段としてM&Aを引き続き推進していきます。

スライド左側のグラフは、外食の市場規模とそれに対する当社の売上収益の推移です。右側が、飲食店の店舗数と1店舗あたりの売上高の推移です。これは富士経済さまの資料から抜粋しています。外食マーケットは、今は縮小傾向です。ただし、それ以上に店舗数が減っているため、店舗あたりの売上はそう落ちない、というよりも、若干ですが増えています。そのような状況もあり、シェアを切り取っていくのも有効な戦略だと我々は考えています。特に居酒屋などは、そのような傾向がこれから顕著に出てくると思っています。

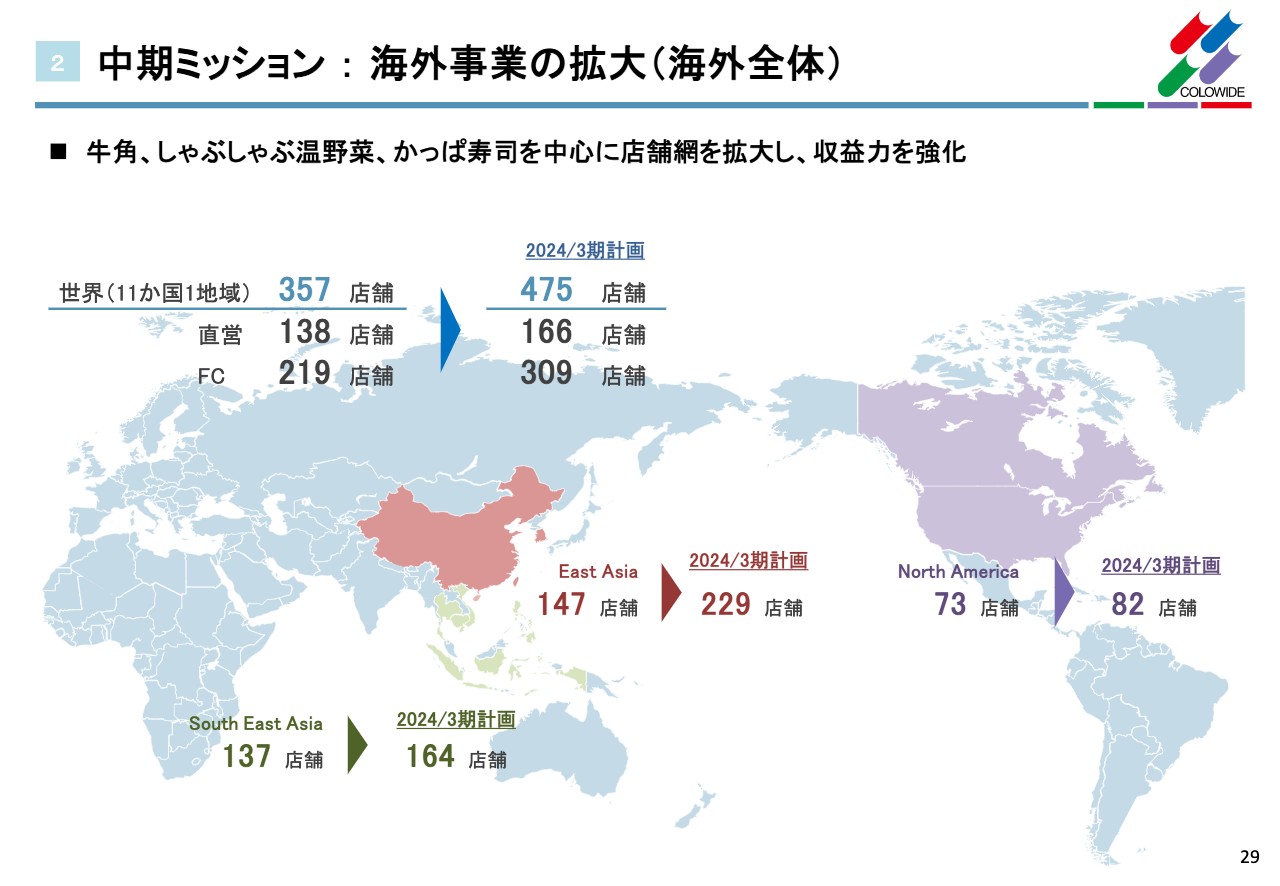

中期ミッション : 海外事業の拡大(海外全体)

29ページをご覧ください。海外事業の拡大についてです。「牛角」「温野菜」「かっぱ寿司」これらのブランドを中心に店舗網を拡大して収益力を強化していきます。今現在、海外11ヶ国と1地域(香港)で、直営・フランチャイズを合わせると357店舗を展開しています。それを3年後には475店舗まで引き上げようと考えています。

地区別で言いますと、東アジア、つまり中国・韓国・台湾では、現在147店舗のところをプラス82店舗の229店舗にします。東南アジアでは現在137店舗のところをプラス27店舗の164店舗にします。アメリカ・カナダについては、現在73店舗ある「牛角」を、3年後にはプラス9店舗の82店舗にします。この増加分については、すでに決まっているものも多数あるため、それほどハードルは高くないと考えています。

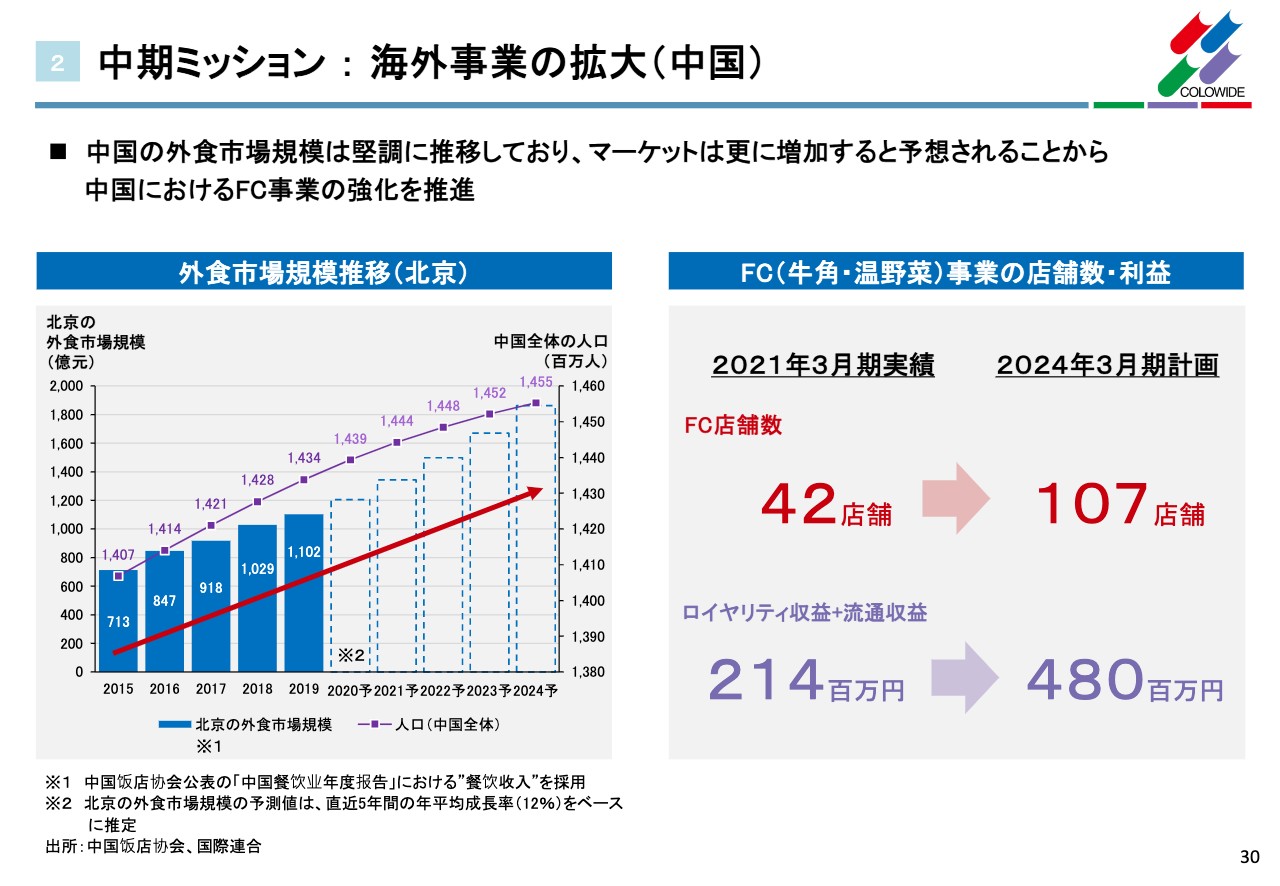

中期ミッション : 海外事業の拡大(中国)

30ページをご覧ください。東アジア、特に中国の事業拡大について補足します。スライド左のグラフにあるように、中国では外食市場が非常に伸びています。ただし、カントリーリスクを考えて、現時点ではすべてフランチャイズで事業を行なっています。

現在42店舗あるものを、3年後には107店舗まで拡大させます。利益についても、今は2億円強ですが、4億8,000万円まで引き上げていこうと考えています。もし直営店が加わるとなると、もう少し拡大額が大きくなっていくと思います。

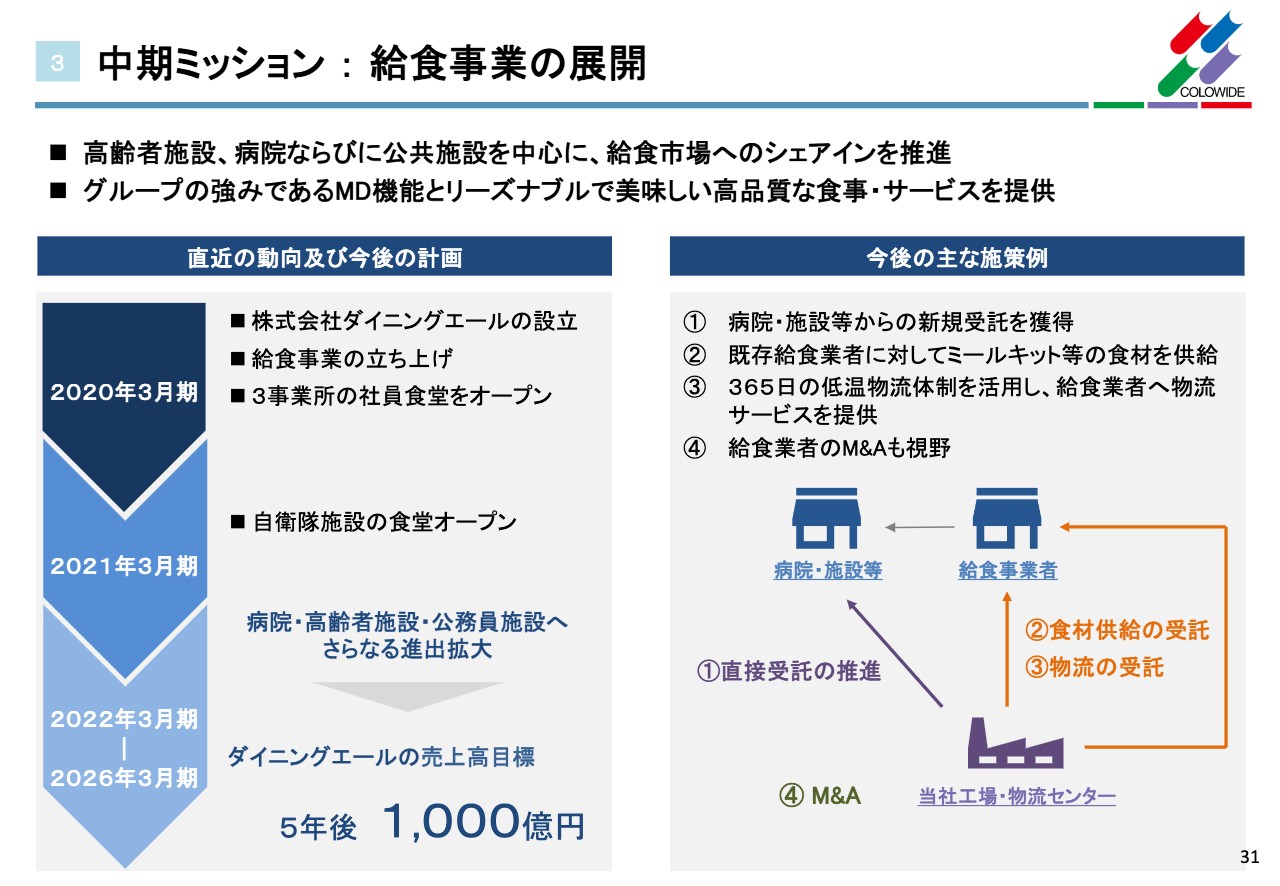

中期ミッション : 給食事業の展開

給食事業の展開についてです。高齢者施設、病院、公共施設を中心に、給食市場へのシェアインを推進していきます。グループの強みであるマーチャンダイジング機能と、おいしく高品質な食事・サービスを提供しています。端的に言いますと、外食の持つ優位性を全面に出してシェアを伸ばしていくということです。

給食事業の動向としては、まず前々期にダイニングエールという給食事業会社をグループ内に立ち上げて、企業の3事業所の社員食堂をオープンしました。

また、前期には習志野駐屯所の自衛隊施設内にも食堂をオープンしています。今後は、本丸である病院・高齢者施設・公務員施設へさらなる進出を拡大していきます。これに加え、ミールキットの卸しも始めようと思っています。5年後の2026年3月期に売上1,000億円を目標としています。

今後の主な施策例についてです。まずは、病院・施設等からの新規受託を獲得していきます。また、既存給食会社さまに対してミールキット等の食材を供給していきます。さらに、365日の低温物流体制を活用して、給食業者さまへ物流サービスを提供していきます。そして、給食会社さまに対するM&Aも視野に入れています。5年間で1,000億円の売上を作るには、M&Aが不可欠だと考えているからです。

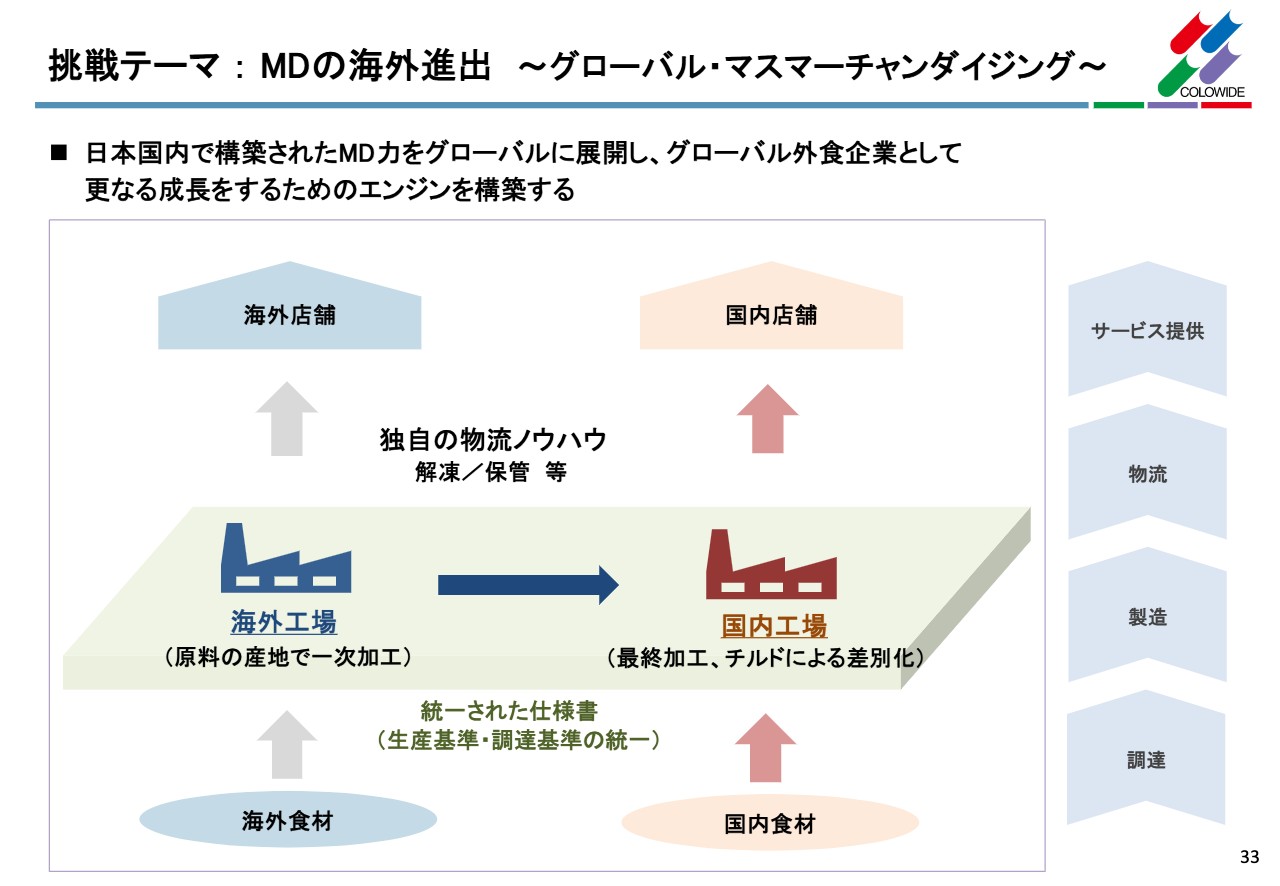

挑戦テーマ : MDの海外進出 ~グローバル・マスマーチャンダイジング~

挑戦テーマについてです。現在はコロナ禍の影響で中断していますが、前の中期経営計画と同様、海外に工場を作りたいと思っています。なぜかと言うと、食材の原産地で一次加工をすることによって、コスト削減につながるからです。

例えば、マグロは漁船で獲ったものを船内で冷凍して、港に着いた後、解凍・加工して、再度冷凍してから店舗に送っています。このようなツーフローズンでは鮮度が落ちます。そうではなくて、獲ったマグロをそのまま海外の港で加工し、冷凍して日本に入れると、ワンフローズンで店舗で出すことができます。これはあくまで一例ですが、そのような体制を目指し、海外に工場を作りたいと考えています。

ESGへの取組み

ESGへの取組みについてです。「環境」「社会」「ガバナンス」と3項目ありますが、重要課題については、スライド中央の列に記載のとおりです。具体的な説明は36ページ以降にありますが、時間の関係で、かいつまんでお話しします。

「環境」については全店舗で照明のLED化が完了し、省エネエアコン・節水トイレも導入済みです。今後は、配送頻度の見直しによるCO2排出量の削減に取り組みます。今は365日配送していますが、例えばこれを週7日から週4日にするだけで大きく変わってきます。

また、冷蔵施設においては、一部のセントラルキッチンを除いてフロンガスから自然冷媒への切り替えが完了しています。工場ではルーフソーラーの設置を今まさに計画している最中です。

食品ロスは外食にとって大きな話なのですが、製造過程における端材活用の推進、カット野菜の導入による生ゴミの削減はすべて実施しています。

資源の有効活用については、我々の保有するいくつかの工場で食品リサイクル率を100パーセントにしたいと考えています。今現在は91パーセントです。

持続可能な食材の調達については、LEDを光源とした野菜の水耕栽培を10年前から横須賀の工場で行なっています。現在は100坪ですが、これをさらに拡大していきたいと考えています。また、「フレッシュネスバーガー」ではすでに導入している代替プロテイン、大豆パティなども増やしていきます。さらに、魚の陸上養殖も他社と共同でスタートしています。

「社会」については社会・地域貢献として、来月、子ども食堂1号店を開設します。365日、中学生以下の子どもたちとそのご家族の方に無料で食事を提供していきます。

昨年の6月から8月には休業店舗を使って「コロワイド食堂」を開設しました。これは、コロナ禍で困窮されている方を対象に、昼と夜、無料で食事を提供するというものです。12店舗で実施し、のべ7万8,000人の方にご利用いただきました。その経験を元に、子ども食堂を運営していきます。月に1回、料理教室を開くなど、地域に対して貢献していきたいと考えています。

ダイバーシティについては、女性社員・女性管理職の比率を引き上げていきます。外食産業にとっては、女性社員は非常に重要だと考えています。今現在、女性管理職はグループ全体で9.2パーセントですが、これを20パーセント以上にしていきます。そのためには、男性従業員に対して育休の啓蒙活動、ならびに制度整備が必要になってきます。

「ガバナンス」については、社外取締役を全体の3分の1以上にします。これはコーポレートガバナンスで言われているとおりですが、来月の総会で、取締役10名中4名、つまり40パーセントを社外取締役にしようと考えています。

また、グループガバナンスでは、2つの上場子会社において3分の1以上を独立社外取締役にします。さらに、利害関係のない方を専任して、特別委員会の設置も行います。そして、開示については遅れている英文開示に早急に取組み、強化していきたいと考えています。

時間の関係で最後が駆け足になってしまいましたが、以上で私からの説明は終了させていただきます。

質疑応答:閉店する店舗の主な業種と居酒屋の業態転換と小型店への転換について

質問者1:「今期、48店舗を閉店する」ということですが、主にどのような業種になるのでしょうか? また、42店舗の居酒屋をどのような業態に転換するのでしょうか。例えば、好調な「焼肉」「回転寿司」等のレストラン業態になるのでしょうか?

そして、都心では居抜き店舗も増えてきており、そこに小型店等を出店する企業も増えています。御社は、都心店・大型店を閉店して見直していく予定がありますが、小型店へ転換することはあまり考えていないのかどうかについて、回答をお願いします。

野尻:まず、48店舗の閉店については、ほとんどが居酒屋です。また、「居酒屋を他の業態に転換するのか」ということについては、あくまで、居酒屋の範囲内で業態転換をしていきます。先ほどお伝えしたように、今までのような大箱等、総合型の居酒屋ではなく、少人数のお客さまや、個人のお客さまをメインターゲットにする居酒屋になります。このように、「アフターコロナ」に対応できるような居酒屋に変えていきます。

そして、都心で空き店舗が増えていることは、おっしゃるとおりです。先ほどエリアポートフォリオの最適化のところでご説明したように、我々としては、「1都3県の比率を4割まで下げる」という目標があります。そのため、1都3県や、その他の地域とのバランスを考えながら、今後調整していきたいと考えています。

質疑応答:新しい居酒屋業態のイメージと、今後の居酒屋業態の需要について

質問者2:私も居酒屋業態に関してご質問します。今おっしゃっていた、少人数や個人のお客さまをターゲットとする業態とは、例えば小料理屋等、どのようなイメージなのか、もう少し詳しくうかがいたいです。

そしてもう1点、今の質問に絡んでいるのですが、新型コロナウイルスの影響がしばらく続いています。その中で今後、居酒屋業態そのものの需要が、まったくなくなってしまうわけではないと思いますが、そちらについて、御社はどのように見ているのかをお聞かせください。

野尻:今、我々が経営している居酒屋業態は、「やきとりセンター」「3・6・5酒場」「土間土間」等です。これらは、宴会を主としたものではないため、場合によっては新しい業態を作らなければなりません。その場合には、食事もしっかりできる居酒屋を開発していきたいと考えています。

そして、居酒屋のマーケットについてですが、コロナ禍の前までは、だいたい市場規模が1兆円と言われていました。しかし、コロナ禍が終息した後も元には戻らず、だいたい8割くらいになると思っています。

ただし、なくなりはしないわけです。例え8割だとするならば、8,000億円の市場規模であるため、それ相応の大きさは維持できます。我々は400店以上の直営店を経営していますが、これをなくしてしまうことはまったく考えていません。

しかし、これから全体の売上が伸びていく中で、居酒屋の売上の伸びを、レストランよりも低く設定して、全体のシェアを先ほどお伝えした比率まで下げていくことを考えています。

質疑応答:M&Aについて

質問者2:M&Aについてですが、昨年の大戸屋さまの例のように、御社が持っていない業態を対象とするイメージなのでしょうか?

野尻:そちらに関しては、両方とも可能性があります。持っていない必要な業態でM&Aを行うこともありますし、「今持っている業態をさらに成長させる」という、スケールメリットを効かせるM&Aも考えています。

質疑応答:のれんとM&Aを行うための資金について

質問者3:私がうかがいたいのは、バランスシートについてです。御社は、のれんをかなり抱えていると思います。現時点においては、その対象となる企業のキャッシュフロー創出力が弱い状態にあると考えています。そのような中での減損リスクについて、あらためて教えてください。

そして、中期経営計画の中で、M&Aのお話がありました。そのためには、資金が必要になると思います。昨年のアトムの株式売却等のように、資産を売却することによって、利益が発生します。そこで、今後の資本の増強予測について、どのように考えているのかを教えてください。

野尻:まず、のれんについてですが、当然毎期に、減損のチェックを行っています。確かに、前期は100億円近い赤字を計上しました。しかし、あくまでコロナ禍の中での一過性のもので、業態の収益性が落ちてしまった、あるいはなくなってしまったとは考えていません。そのため、まったく問題ないと思っています。

そしてもう1つ、上場子会社も含めると、現在潜在的に持っている株の含み益として、のれんの金額以上あります。そのことから、バランスは取れていると考えています。

また、M&Aを行うための資金の問題についてですが、いろいろな調達手段があると思います。直接金融、間接金融の両方を使いながら行いたいと考えています。以前、中期経営計画の中で、アセットアロケーションについて、ご説明したと思います。例えば、持っている資産を売却して、新たな資産を購入することや、M&Aを行うこと等、機動的に取り組んでいきます。そのため、「今どのようなかたちで、資本増強や資金調達をするのか」ということについては、その都度考えていきたいと思っています。

司会者:それでは、最後に野尻社長からみなさまへご挨拶いたします。

野尻:まだまだ、新型コロナウイルスの影響は、継続して出ていますが、早くワクチンが普及して、一日も早く世の中自体が元に戻ることを祈りながら、我々も前期以上にがんばっていきます。今後ともよろしくお願いします。