2021年5月18日に行われた、株式会社ナガワ2021年3月期決算説明会の内容を書き起こしでお伝えします。

スピーカー:株式会社ナガワ IR担当者

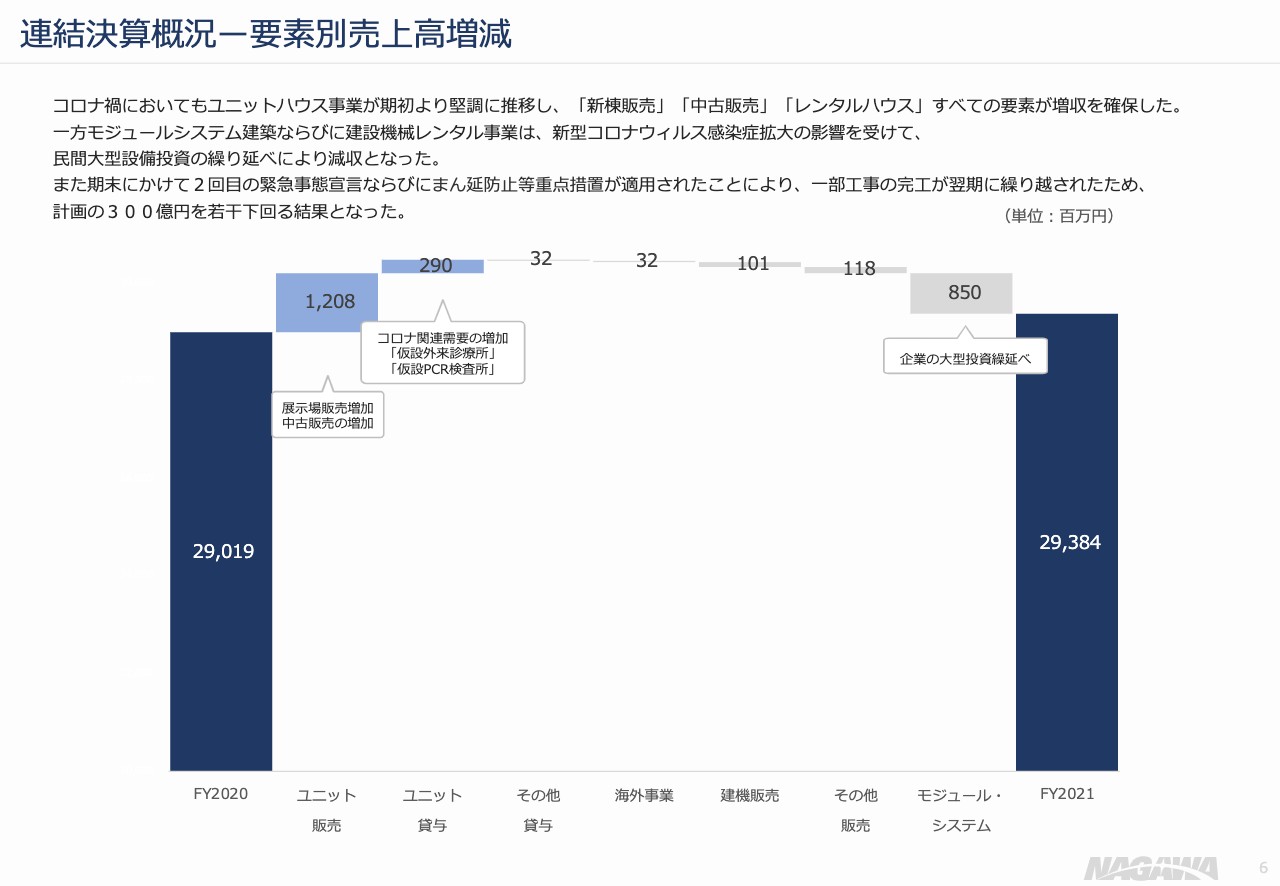

連結決算概況ー要素別売上高増減

IR担当者:株式会社ナガワ、2021年3月期通期の決算概況についてご説明いたします。当連結会計年度における経済環境は、新型コロナウイルス感染症拡大による社会・経済活動の急激な停滞の影響を受け、非常に厳しい状況となりました。首都圏その他の主要都市では、度重なる緊急事態宣言により、企業の業況判断が慢性的に悪化しています。

そのような環境の中、当社セグメントのユニットハウス事業においては、期初より堅調に推移し、新棟販売・中古販売・レンタルハウスすべての科目で増収を確保しました。

要因としては、コロナ禍における仮設外来診療所や仮設PCR検査所など、レンタルハウスの特別需要を積極的に取り込んだことや、テレビコマーシャルのブランディング効果による需要拡大の結果、常設展示場を含む販売が増加したことが挙げられます。

一方、モジュール・システム建築事業については、新型コロナウイルス感染症拡大の影響を大きく受け、事務所・工場・倉庫・店舗など大型の民間設備投資計画の順延により受注が一時的に落ち込んだものの、対面とリモートを併用した営業活動や地域の建設会社のM&Aを活用した情報収集活動を展開し、中小型建築の受注強化に努めました。

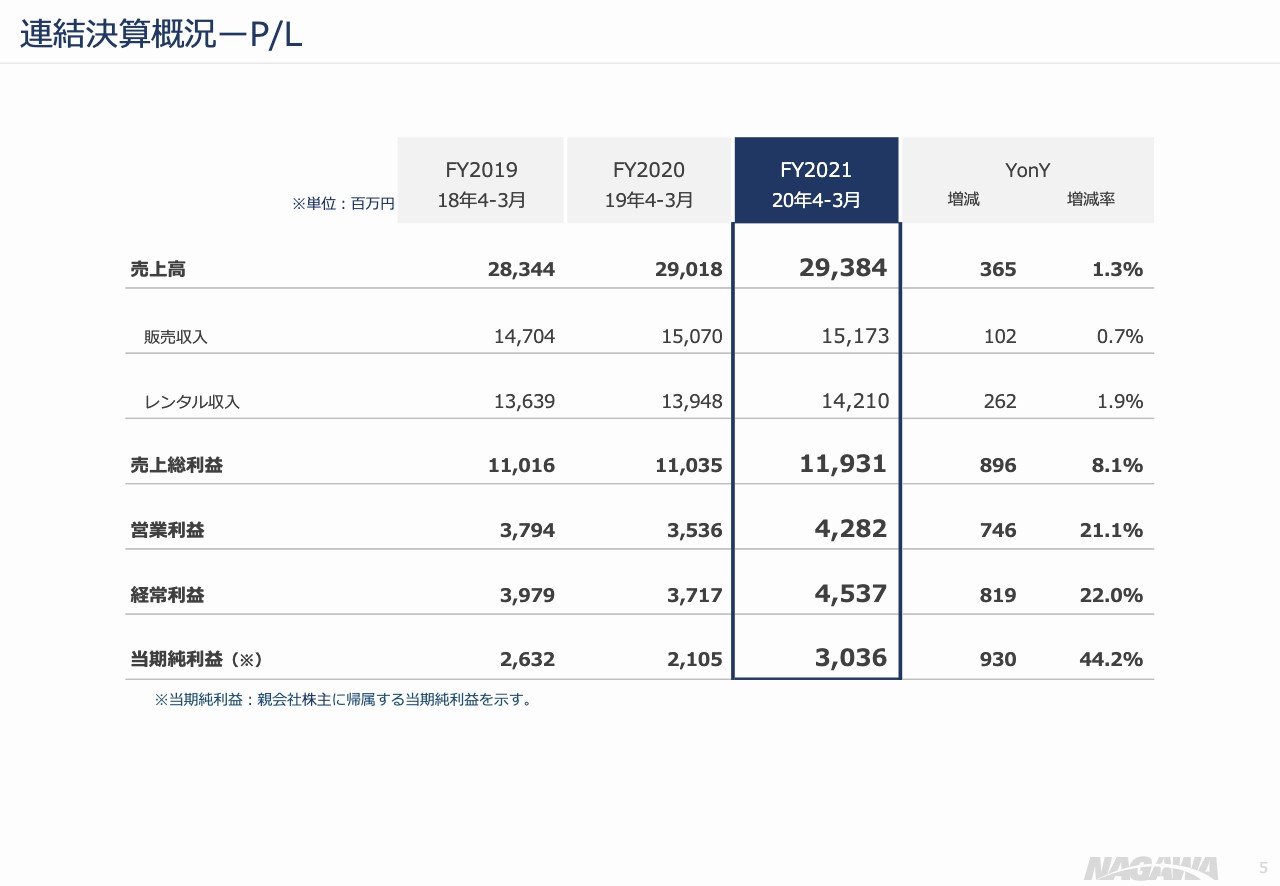

連結決算概況ーP/L

その結果、当連結会計期間における売上高は293億8,400万円、前年同期比1.3パーセント増。営業利益は42億8,200万円、前年同期比21.1パーセント増。経常利益は45億3,700万円、前年同期比22.0パーセント増。親会社株主に帰属する当期純利益は30億3,600万円、前年同期比44.2パーセント増となりました。

要素別の売上高増減については、決算説明資料の6ページおよび7ページをご参照ください。

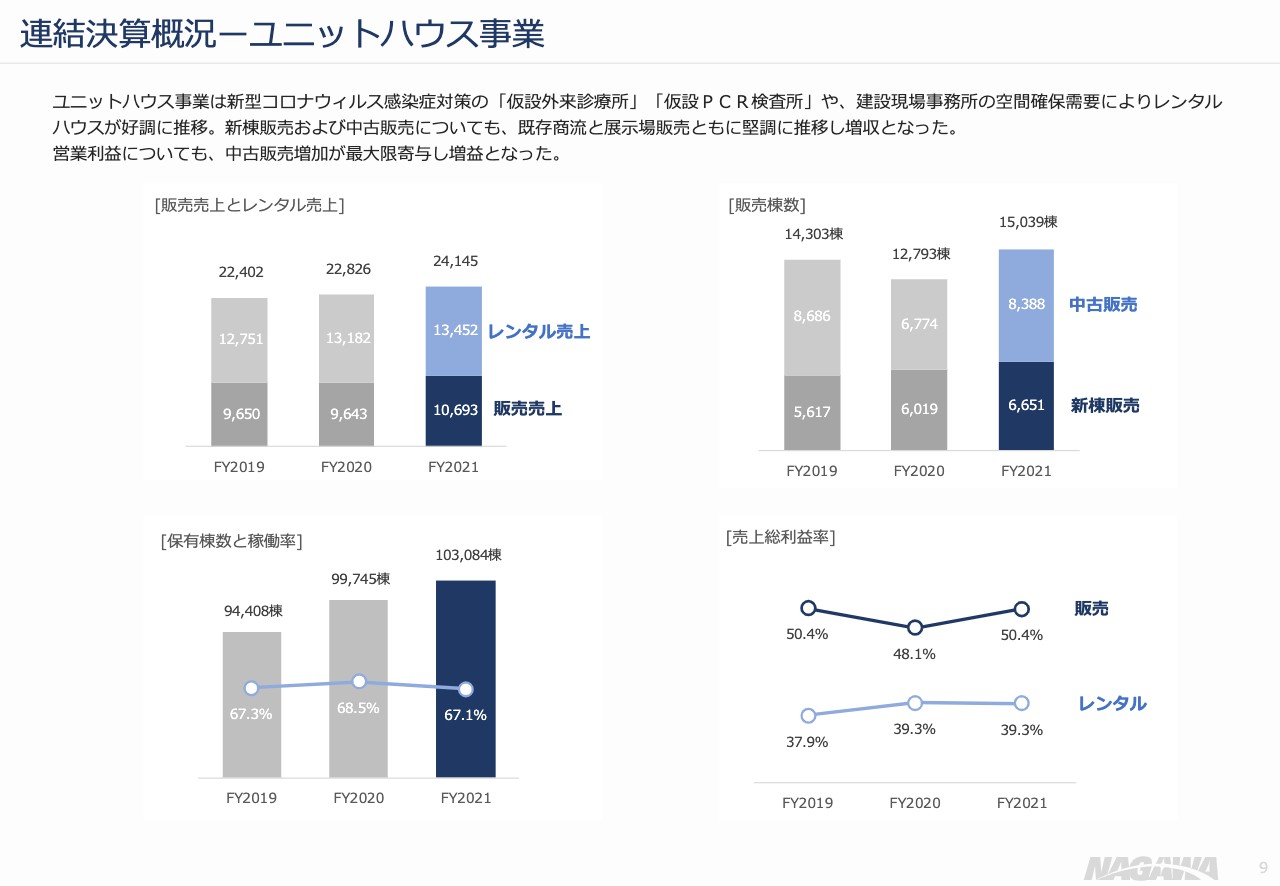

連結決算概況ーユニットハウス事業

続いて、セグメント別の概況についてご報告いたします。

まずはユニットハウス事業です。ユニットハウス事業は、期初からの堅調な推移を受け、昨年に引き続き自社および委託工場にて積極的に生産を増強させると同時に、生産したハウスを比較的閑散期である4月から6月にかけて全国の物流拠点へあらかじめ配置することにより、稼働期の機会損失を撲滅、稼働増に努めました。

合わせて、コロナ禍における医療需要や空間確保需要が高まり、建設現場での需要が増加。レンタルは好調に推移しました。新棟販売・中古販売についても、既存商流による中古販売が堅調に推移したことに加え、展示場での継続的なキャンペーンが功を奏し、増収となりました。

販売棟数は1万5,039棟となり、前期比で約15パーセント増。保有を約3,300棟積み増したにも関わらず、期末時点で稼働率67.1パーセントを確保しました。

売上総利益率についても、中古販売が増加したことが寄与し、販売で2.3パーセント増の50.4パーセント、レンタルでも前期比同水準の39.3パーセントと健闘しました。

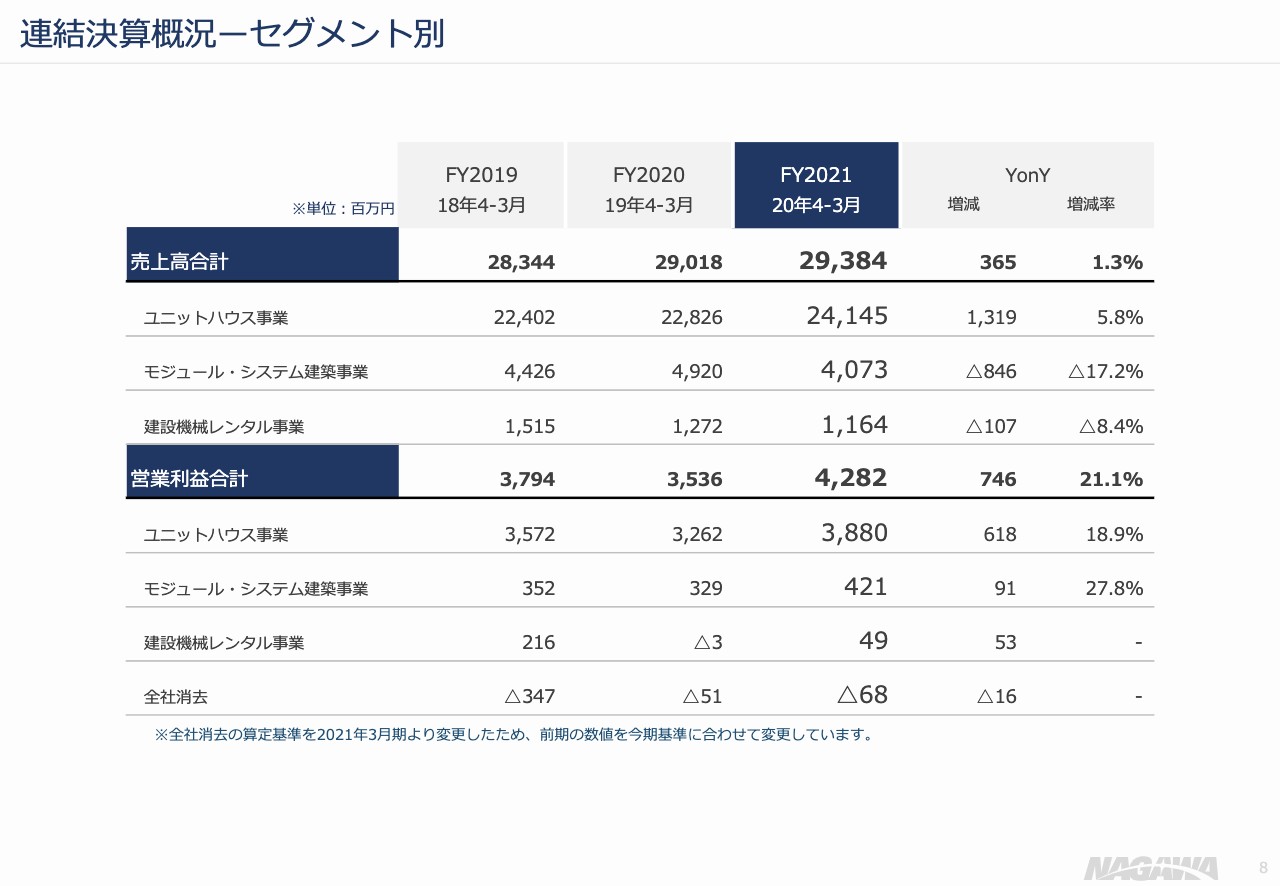

連結決算概況ーセグメント別

その結果、ユニットハウス事業の売上高は241億4,500万円、前年同期比5.8パーセント増、セグメント利益は38億8,000万円、前年同期比18.9パーセント増となりました。

連結決算概況ーモジュール・システム建築事業

次に、モジュール・システム建築事業です。当セグメントは、新型コロナウイルス感染症拡大の影響を大きく受けて、大型の民間設備投資の受注に苦戦し減収。その後、利益率の高い中小型建築の受注活動にシフトし受注拡大に努めることで、営業利益については増益となりました。

その結果、モジュール・システム建築事業の売上高は、前々期と同水準の40億7,300万円、前年同期比17.2パーセント減。セグメント利益は4億2,100万円、前年同期比27.8パーセント増となりました。補足となりますが、2021年3月末日現在の受注契約残高は、前年同月比較で140パーセント増加となっています。

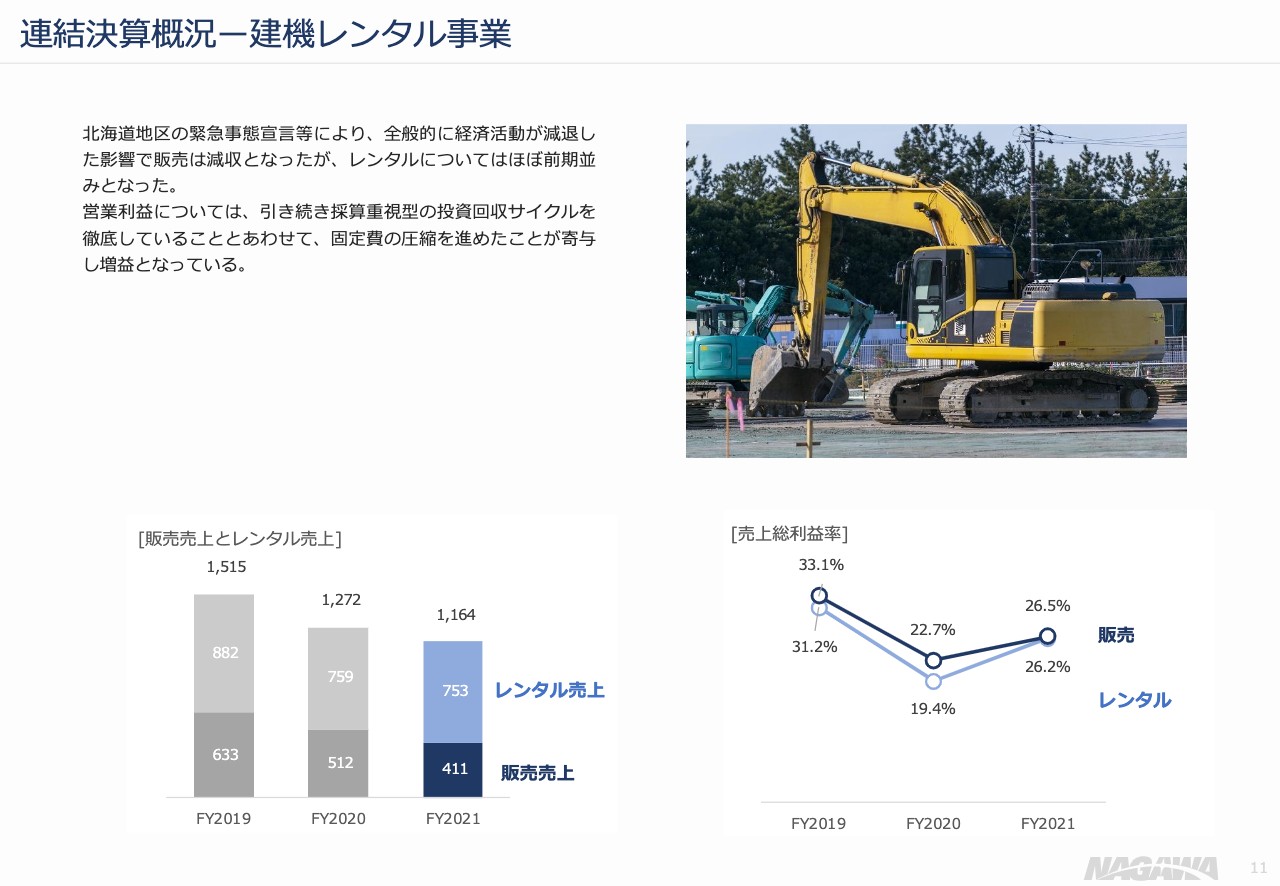

連結決算概況ー建機レンタル事業

最後に、建設機械レンタル事業です。北海道地区のみで展開する建設機械レンタル事業は、同地区の緊急事態宣言等の影響を受け、全般的に経済活動が停滞した影響で販売が減収となったものの、レンタルについてはほぼ前期並みの水準を確保しました。

その結果、建設機械レンタル事業の売上高は11億6,400万円、前年同期比8.4パーセント減。セグメント利益は4,900万円、前年同期比は300万円のセグメント損失となりました。

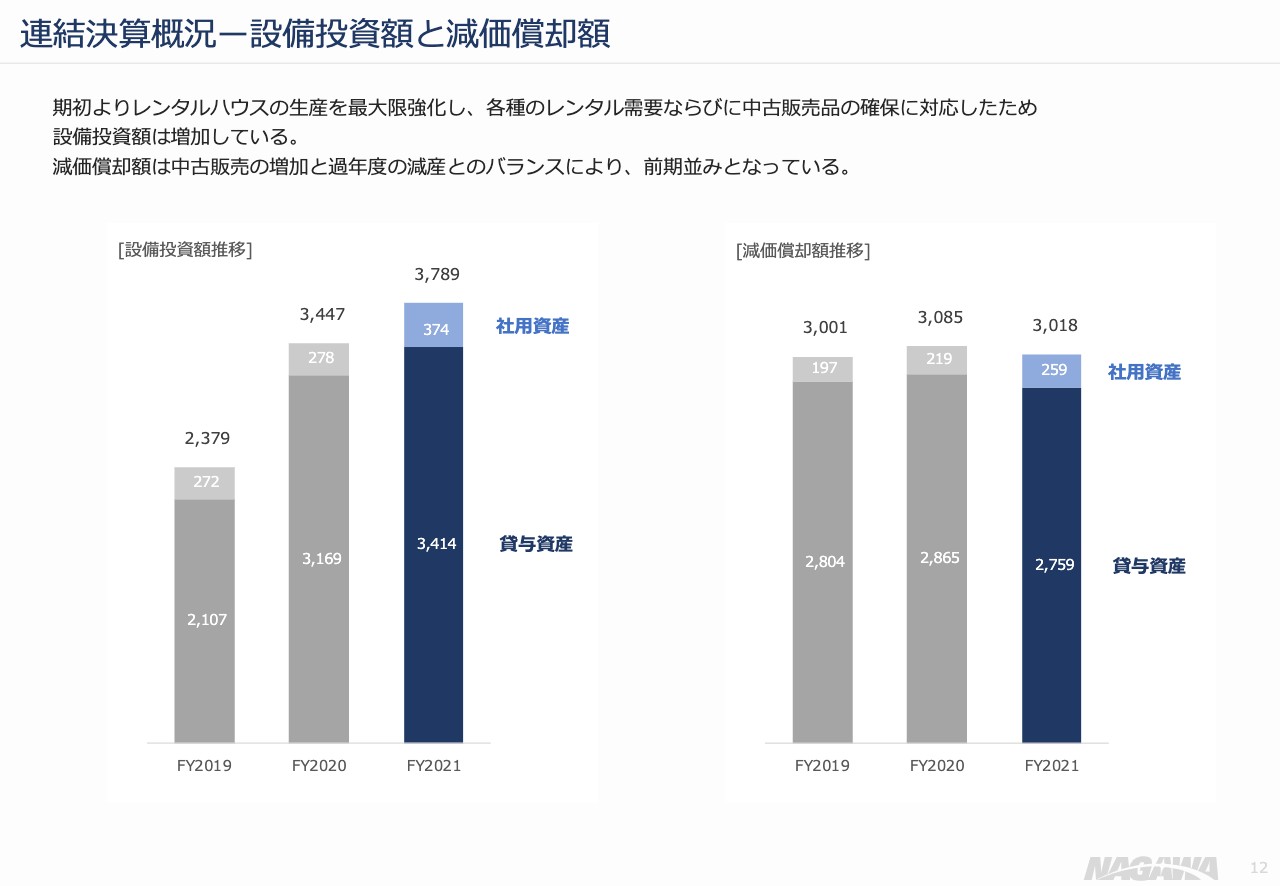

連結決算概況ー設備投資額と減価償却額

続いて、連結設備投資・減価償却の概況です。当連結会計期間の設備投資は、期初からのレンタルハウスの好調を受け、積極的な生産および新棟ハウスの導入を実施してまいりました。その結果、設備投資額は社用資産を含め37億8,900万円となり、前年同期比3億4,200万円の増加となっています。

減価償却費については、新棟卸が増加したものの、中古販売の増加と過年度の減産のバランスで、前年と同水準の30億1,800万円となっています。

以上で、2021年3月期の連結決算概況の報告を終わります。

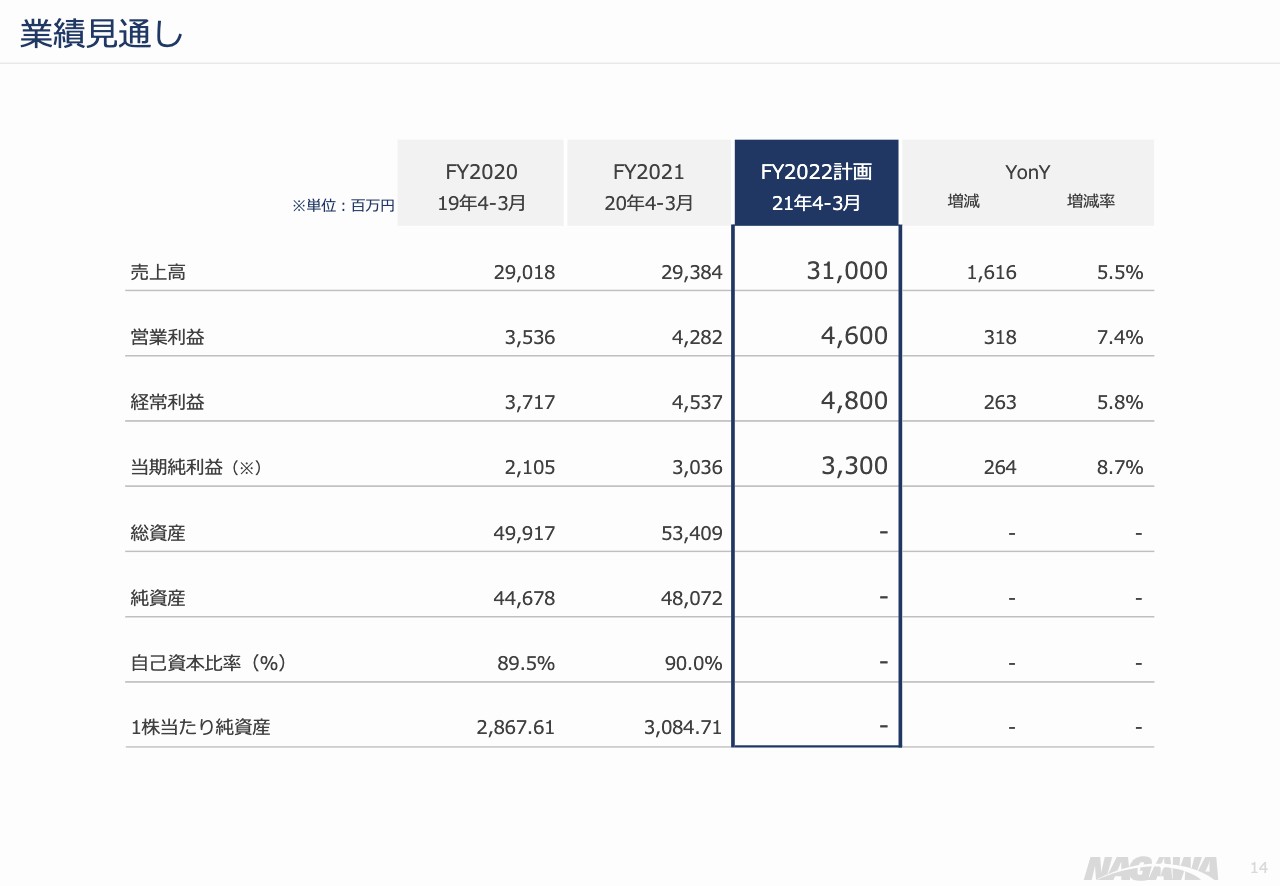

業績見通し

続きまして、2022年3月期の業績の見通しについてご報告します。2022年3月期は、引き続き新型コロナウイルス感染症拡大の影響による景気の先行き不透明感が拭えぬ中ではありますが、ワクチン接種によるアフターコロナを見据えた経営計画を策定しています。

そのような環境の中、当社は引き続きコロナ関連需要の取り込みを行うこと、ならびに開催が予定されているオリンピック需要の取り込みを行うこと。販売については、テレビコマーシャルのリニューアル、ならびに日経新聞への催事開催広告等で、展示場の集客力を向上させて販売増に努めます。

それに合わせ、前期に引き続きユニットハウスの増産を継続し、アフターコロナの需要拡大に対応できるよう準備してまいります。また、モジュール・システム建築の受注拡大のためのM&Aを積極的に推進し、人材確保と業容拡大に努めます。

人材教育についても積極的に推進し、資格取得の支援強化によるプロ集団の確立と経験者の積極採用を合わせて実施します。ITを活用した業務効率化も引き続き行い、受注業務の電子化やVRを活用した顧客への提案システムなど、受注拡大と業務の合理化を同時に進めてまいります。

以上のことから、2022年3月期通期業績見通しにつきましては、連結売上高310億円、連結営業利益46億円、連結経常利益48億円、親会社株主に帰属する当期純利益33億円を予定しています。

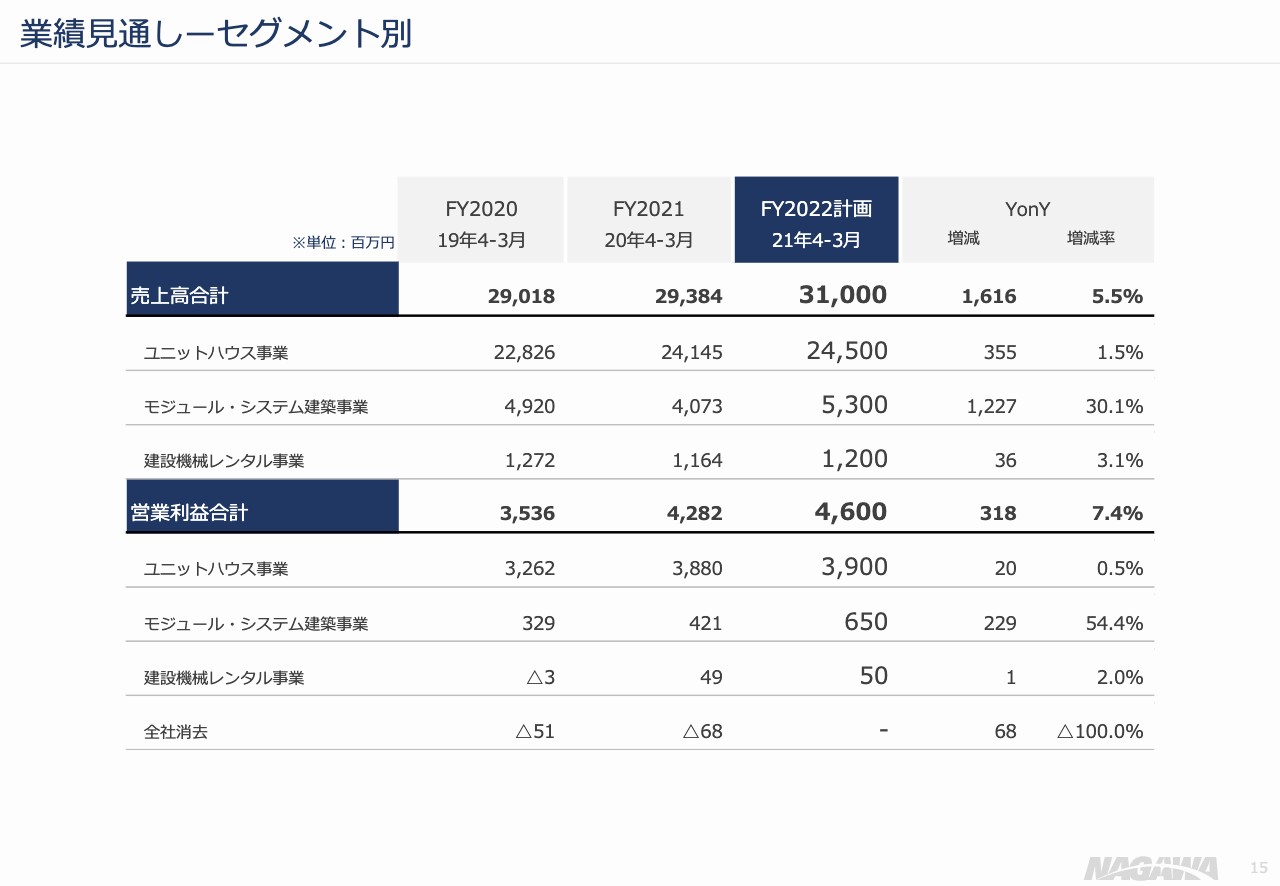

業績見通しーセグメント別

セグメント別の概要ならびに連結設備投資と減価償却の概要につきましては、決算説明資料15ページならびに16ページをご参照ください。

以上で、2021年3月期連結決算概況ならびに2022年3月期業績の見通しの説明を終了させていただきます。当期も全社一丸となって、計画達成に向けて邁進してまいります。