2021年6月11日に動画にて公開された、フリービット株式会社2021年4月期決算説明の内容を書き起こしでお伝えします。 ※話し言葉に忠実に書き起こしております。

【動画のご案内】

・『2021年4月期通期決算及び「SiLK VISION 2024」進捗状況を踏まえた2022年4月期業績予想』の動画はこちら

スピーカー:フリービット株式会社 取締役副社長CFO 清水高 氏

2021年4月期決算説明

清水高氏:フリービット株式会社、清水と申します。本日は2021年4月期通期決算説明資料につきまして、私からご報告させていただきます。

連結範囲変更について

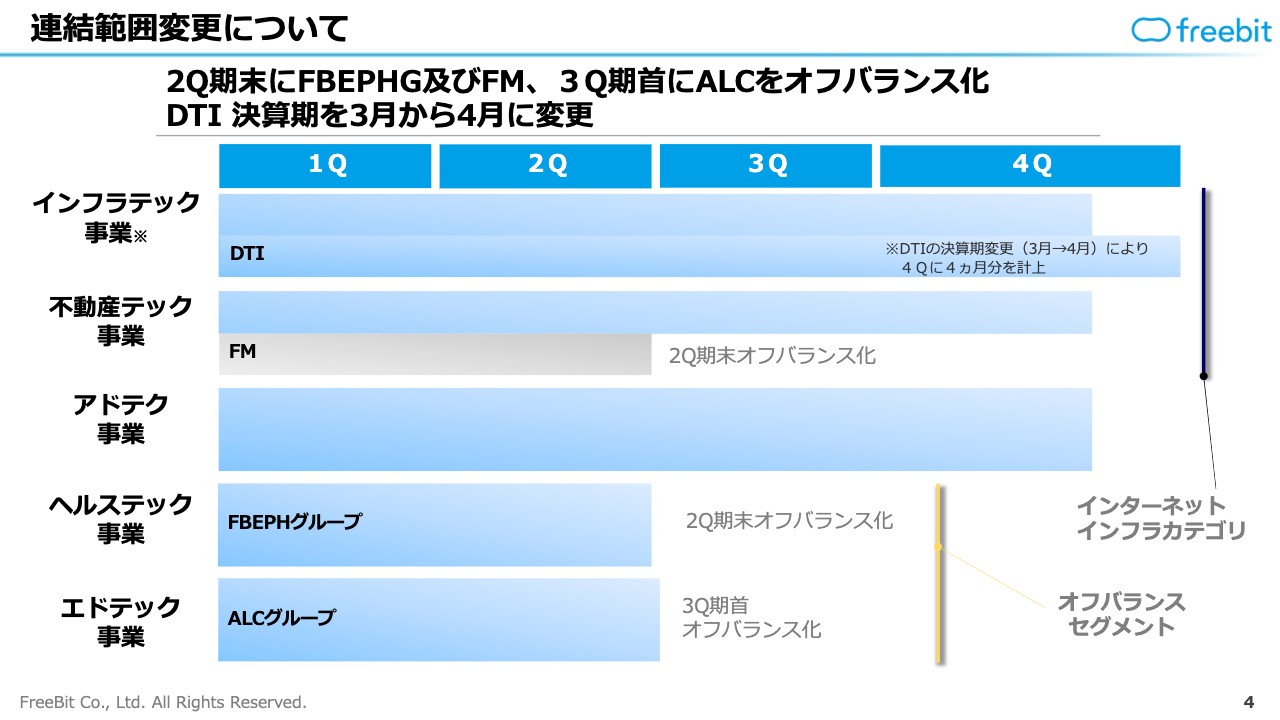

まず、2021年4月期の通期連結業績でございます。こちらは復習にもなりますけれども、今期の決算発表につきましては、第2四半期に株式会社フリービットEPARKヘルスケア(現:株式会社くすりの窓口)及び株式会社フォーメンバーズ、第3四半期期首に株式会社アルクをオフバランス化いたしました。

さらに、株式会社ドリーム・トレイン・インターネットにつきましては、決算期を3月から4月に変更したこともございまして、第4四半期は、4ヶ月分が計上されている変則的な内容ということで、ご認識いただければと思っております。

2021年4⽉期 通期連結業績

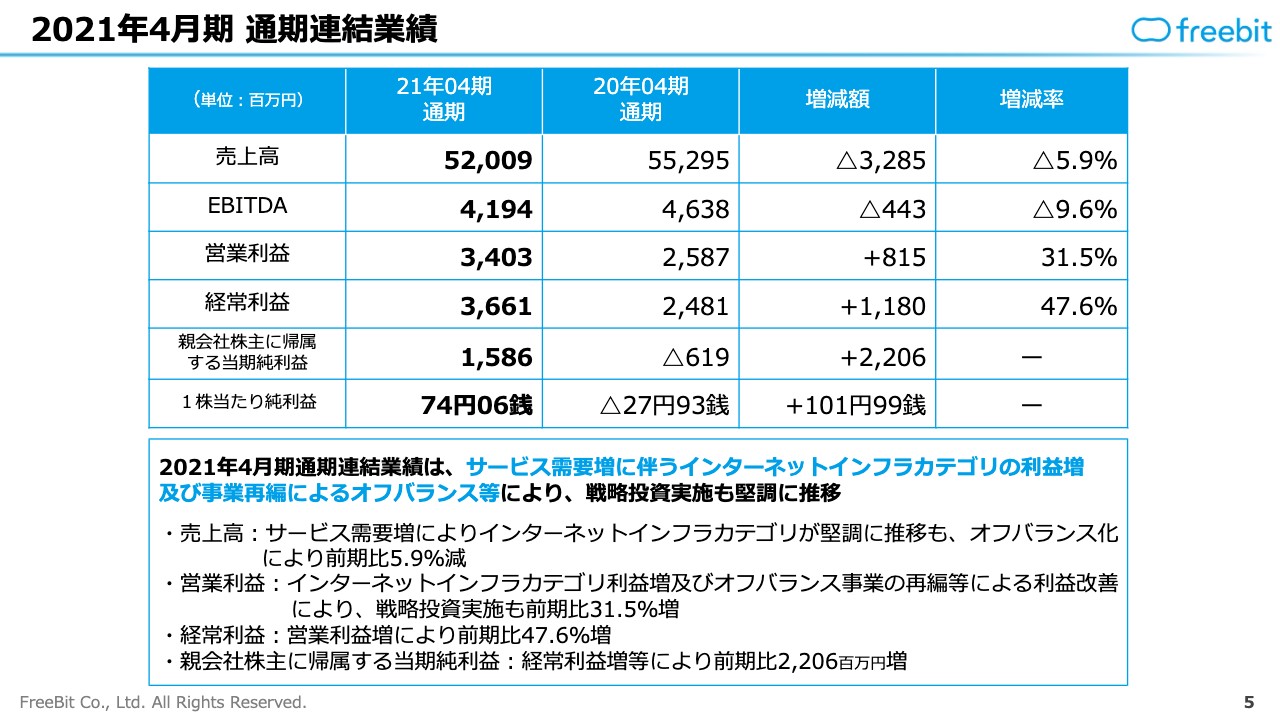

通期の連結業績でございますが、通期業績予想の修正としてすでに6月8日に発表させていただいているものと同一の内容でございます。売上高は520億900万円、EBITDAは41億9,400万円、営業利益は34億300万円、経常利益は36億6,100万円、当期純利益は15億8,600万円という結果になっております。

業績につきましては、新型コロナウイルスの状況下にありましても、サービス需要を非常に強くご要望いただいたところがございます。そちらを踏まえまして、インターネットインフラカテゴリの利益の増加が、非常に大きく寄与しているかたちでございます。また、事業再編によるオフバランス化ということもありまして、業績は堅調に推移したということでございます。

FOCUS/戦略投資

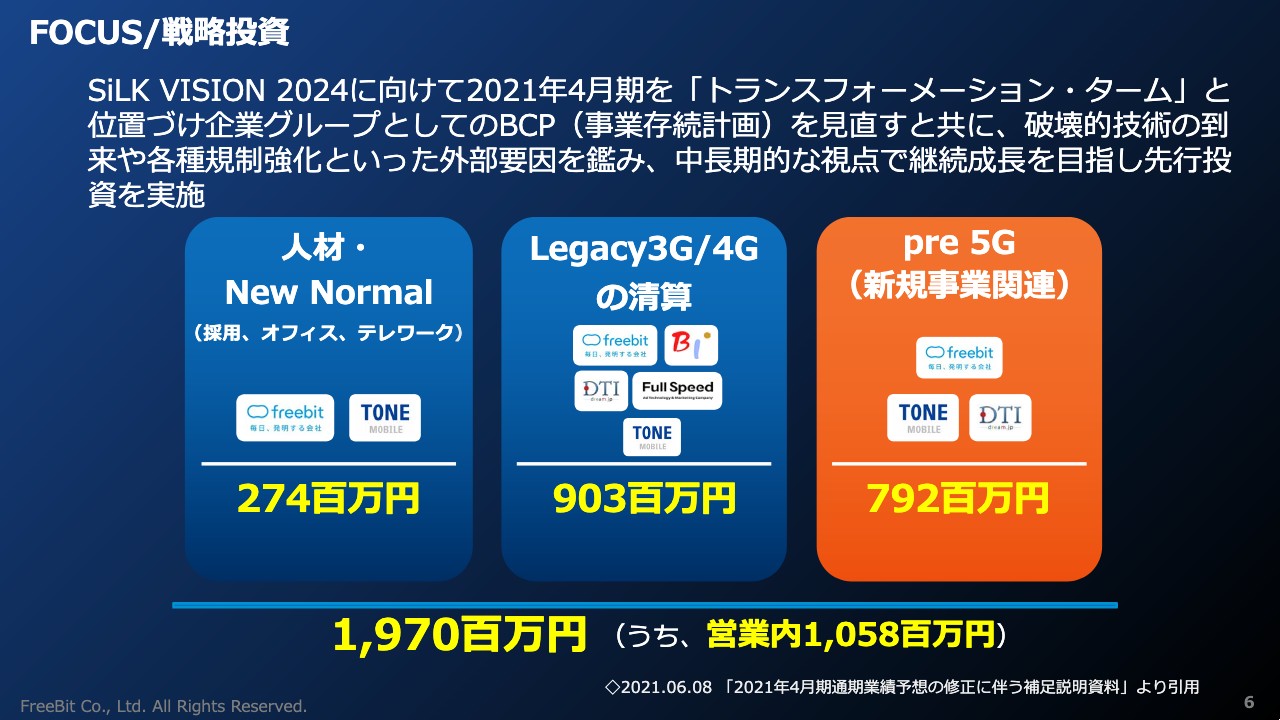

今期につきましては、「SiLK VISION 2024」を今期以降で実施していくことになっております。それを踏まえまして、2021年4月期は、19億7,000万円の戦略投資を行っているという状況でございます。このうち営業内の投資額につきましては、10億5,800万円を含めた業績結果でございます。

四半期実績推移

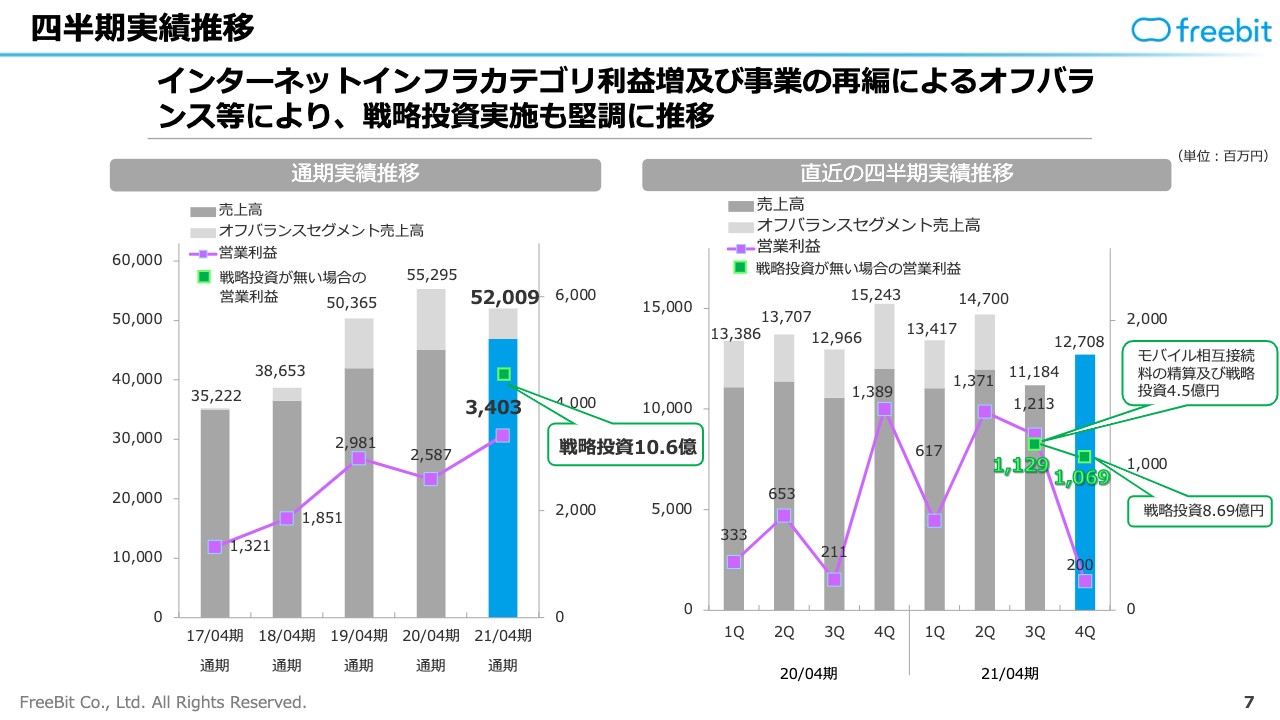

四半期の実績の推移をご説明いたします。スライド左側のグラフを見ていただきますと、オフバランス化の影響を含めないかたちでは、売上高は、堅調に伸びてきていることがおわかりいただけると思います。

営業利益は34億300万円と、過去にない水準を達成できております。こちらは、先ほど申し上げた戦略投資を含めた数字となっております。

直近の四半期の実績推移を見ていただきましても、四半期の利益の部分は、実際には2億円という会計数字になっております。しかし、戦略投資の10億円のほとんどは第4四半期で計上しているということを加味した場合、営業利益の部分は、結果として非常に堅調に推移しております。

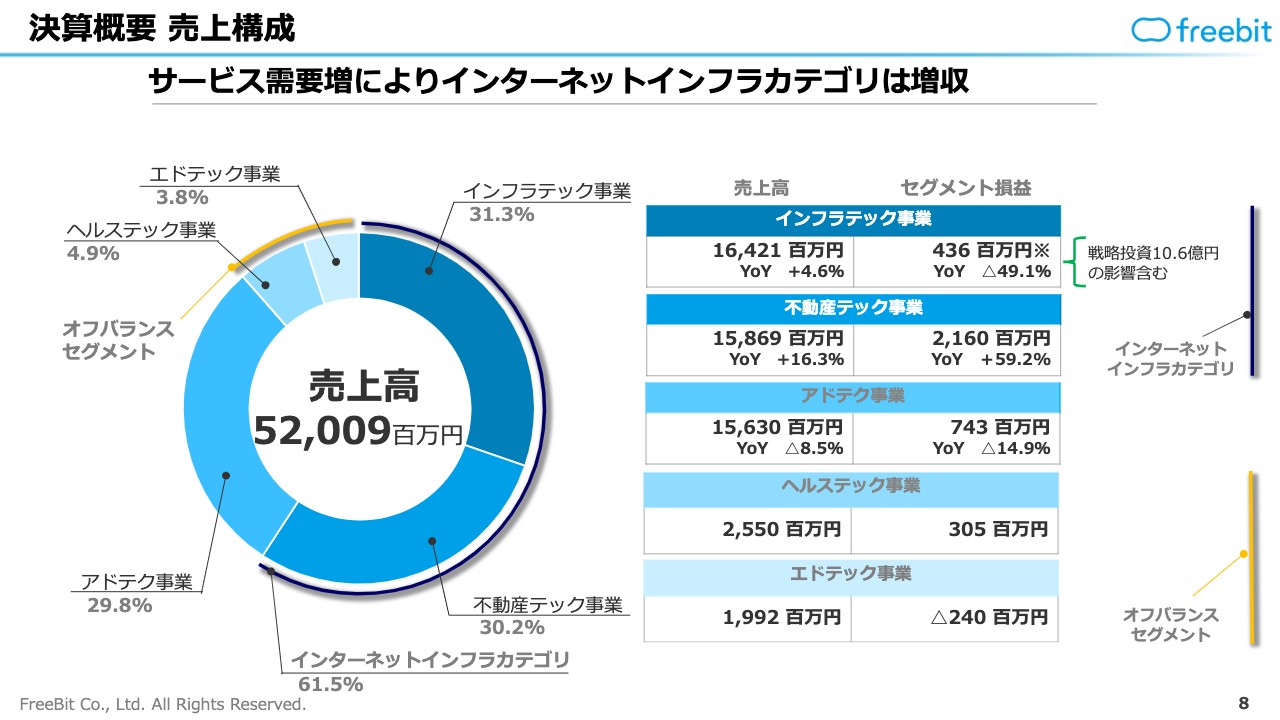

決算概要 売上構成

こちらのスライドでは、売上高の内容を記載させていただいております。インターネットインフラカテゴリは、堅調に推移しております。オフバランスセグメントは、第2四半期までの数字になっておりますので、来期以降は、こちらの数字が「0」になっていく予定でございます。

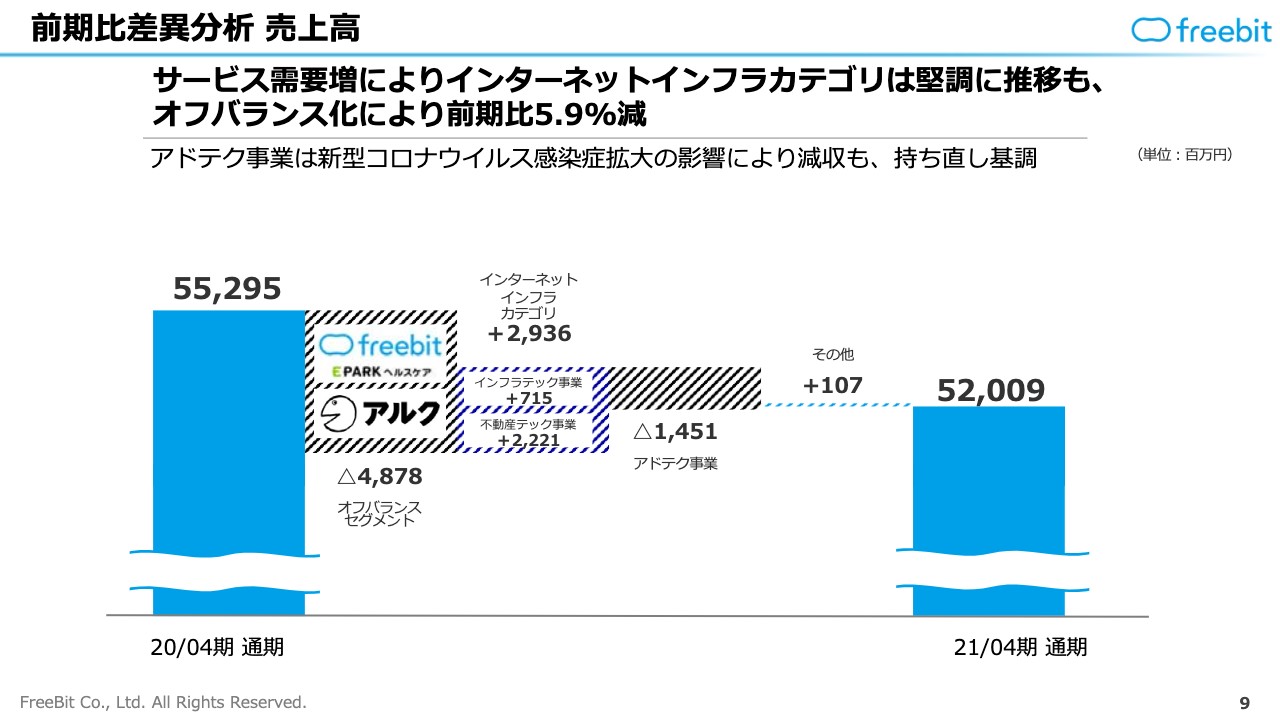

前期⽐差異分析 売上⾼

売上高の前期比差異分析でございます。前期(2020年4月期)は552億9,500万円となっておりまして、こちらから、オフバランスセグメント部分の売上高48億7,800万円が減収となっております。ただ、インターネットインフラカテゴリの金額が伸びており、29億3,600万円加算されております。

アドテク事業につきましては、新型コロナウイルス感染症拡大の影響を受けておりました。現在は持ち直し基調ではあるものの、通期で見た場合は14億5,100万円の減収ということを踏まえまして、結果として、売上高は520億900万円となっております。

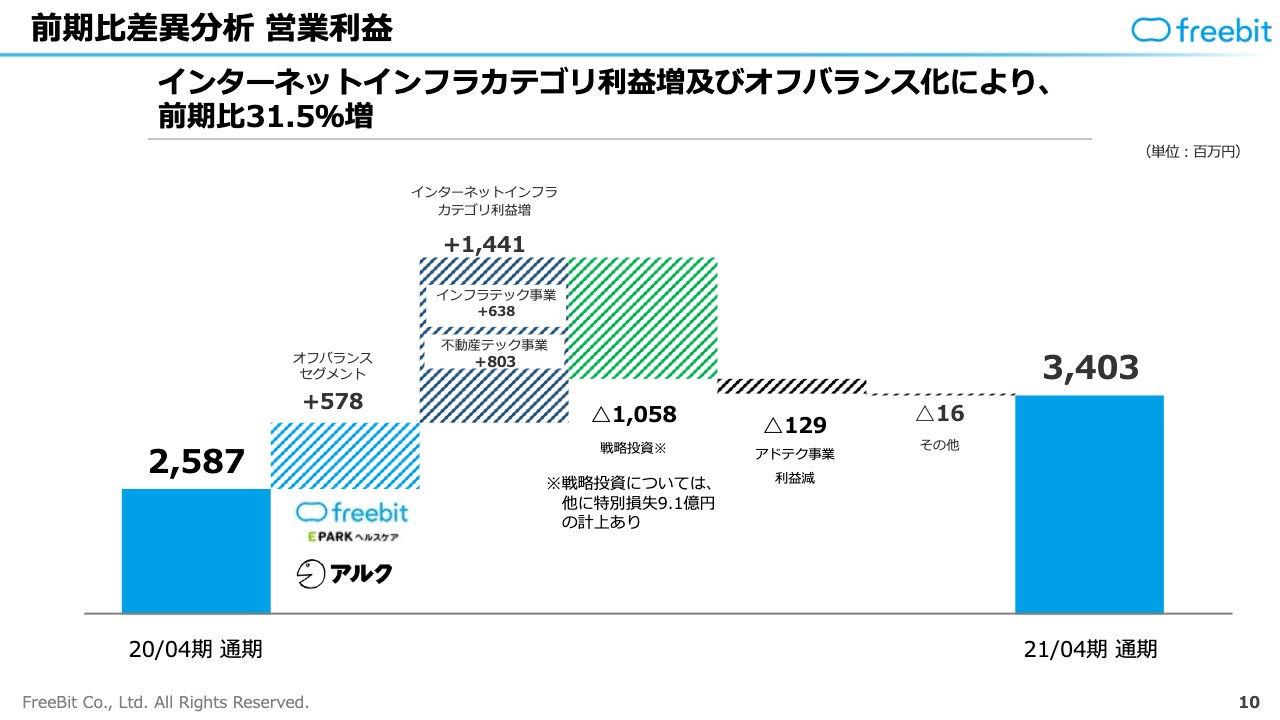

前期⽐差異分析 営業利益

営業利益の前期比差異分析でございます。前期は25億8,700万円でございましたが、オフバランスセグメントが、第2四半期から改善してきているところがありまして、こちらの部分がプラスに働いております。

さらに、インターネットインフラカテゴリの利益の増加額が14億4,100万円ございましたので、この部分が積み上がっている状態で、我々は戦略投資を行いました。

それにアドテク事業の利益の減少を総合的に加味しまして、最終的に34億300万円という結果になっております。

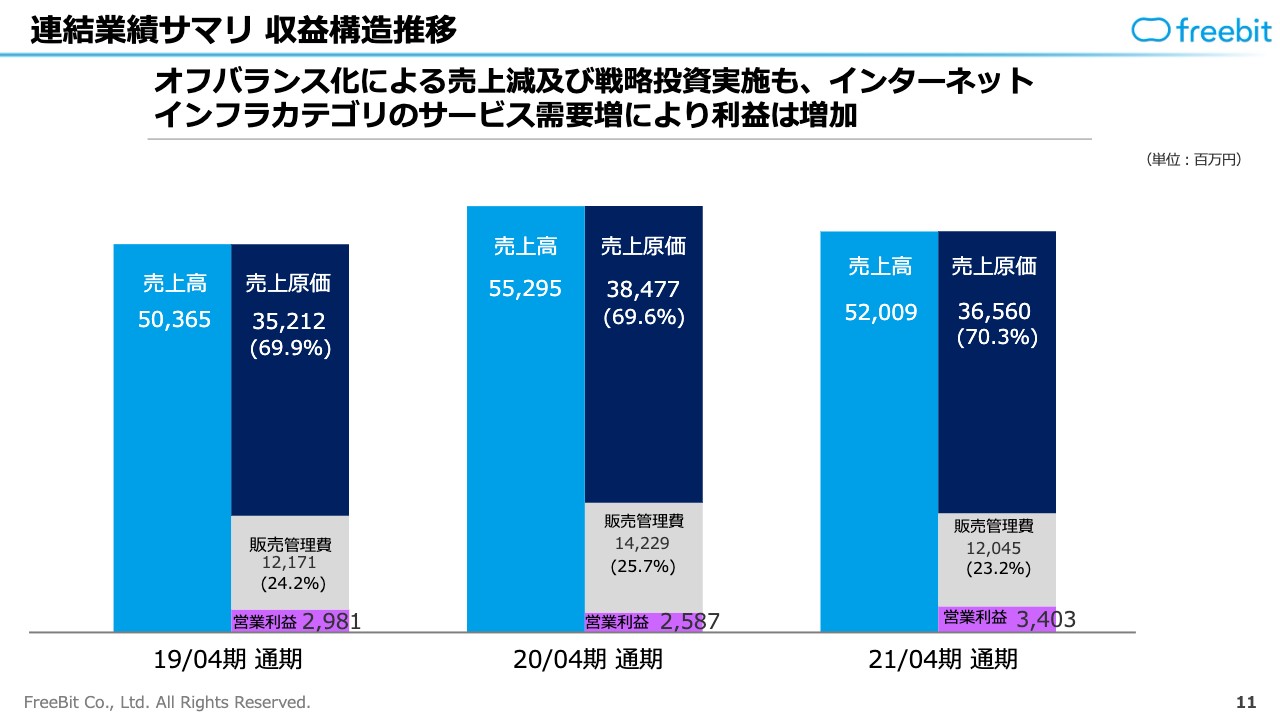

連結業績サマリ 収益構造推移

連結の業績サマリの収益構造の推移でございます。これまでお伝えしているとおり、オフバランス化による売上高の減少と戦略投資の実施をふまえましても、結果として、利益は増加しております。

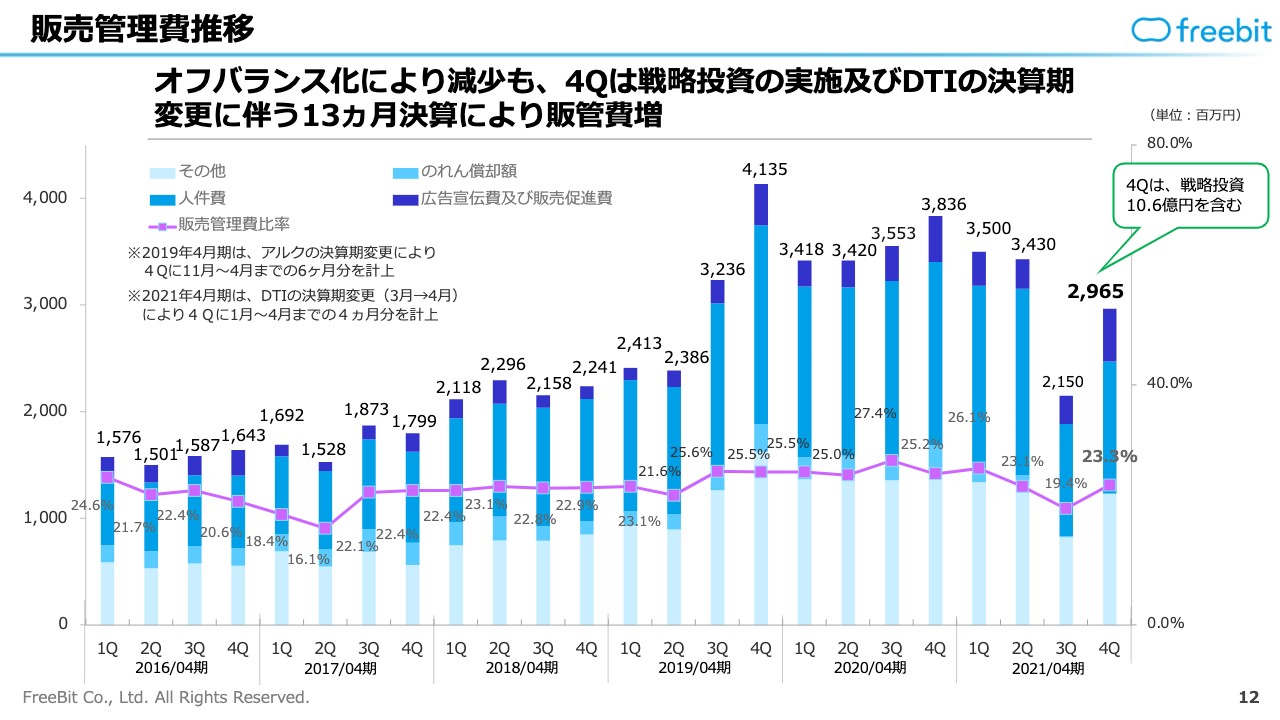

販売管理費推移

販売管理費の推移でございます。第3四半期にオフバランス化を行ったことで、販売管理費はいったん大きく減っている状況でございました。

第4四半期につきましては、戦略投資の実施と、株式会社ドリーム・トレイン・インターネットの決算期変更に伴う加算額をふまえまして、増加しているという内容になっております。

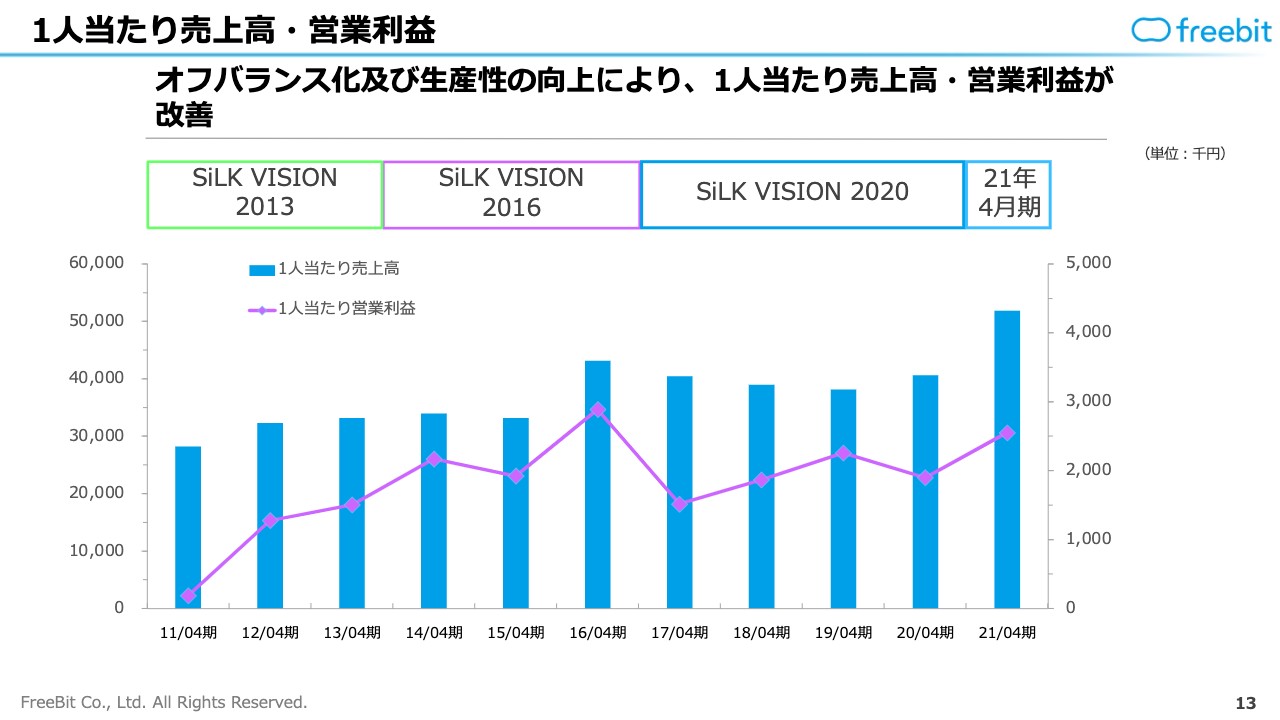

1⼈当たり売上⾼・営業利益

1人当たりの売上高と営業利益につきましては、オフバランス化と生産性の向上をふまえまして、スライドにある内容になっております。1人当たりの売上高・営業利益、両方とも、大きく改善する傾向にある状況でございます。

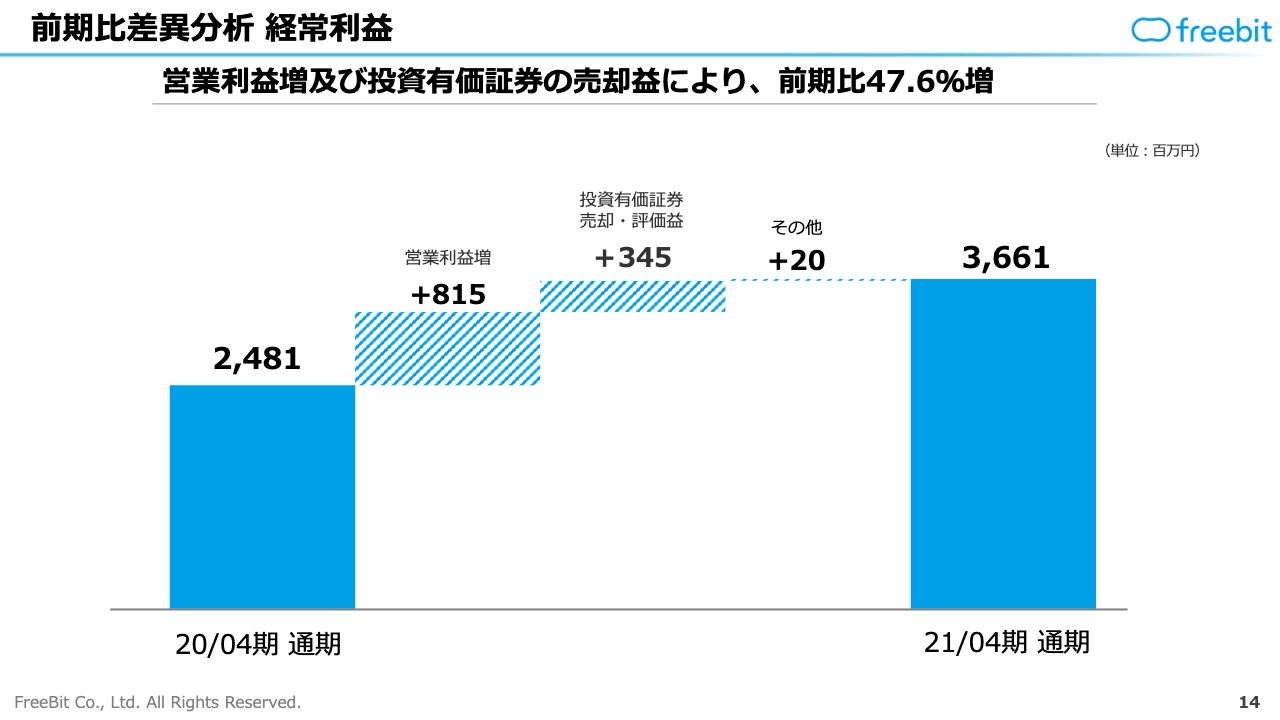

前期⽐差異分析 経常利益

経常利益の前期比差異分析でございますが、こちらは営業利益のこれまでの積み上げと、フリービットインベストメント株式会社で投資有価証券の売却と評価益の加算がございましたので、結果として、36億6,100万円になっております。

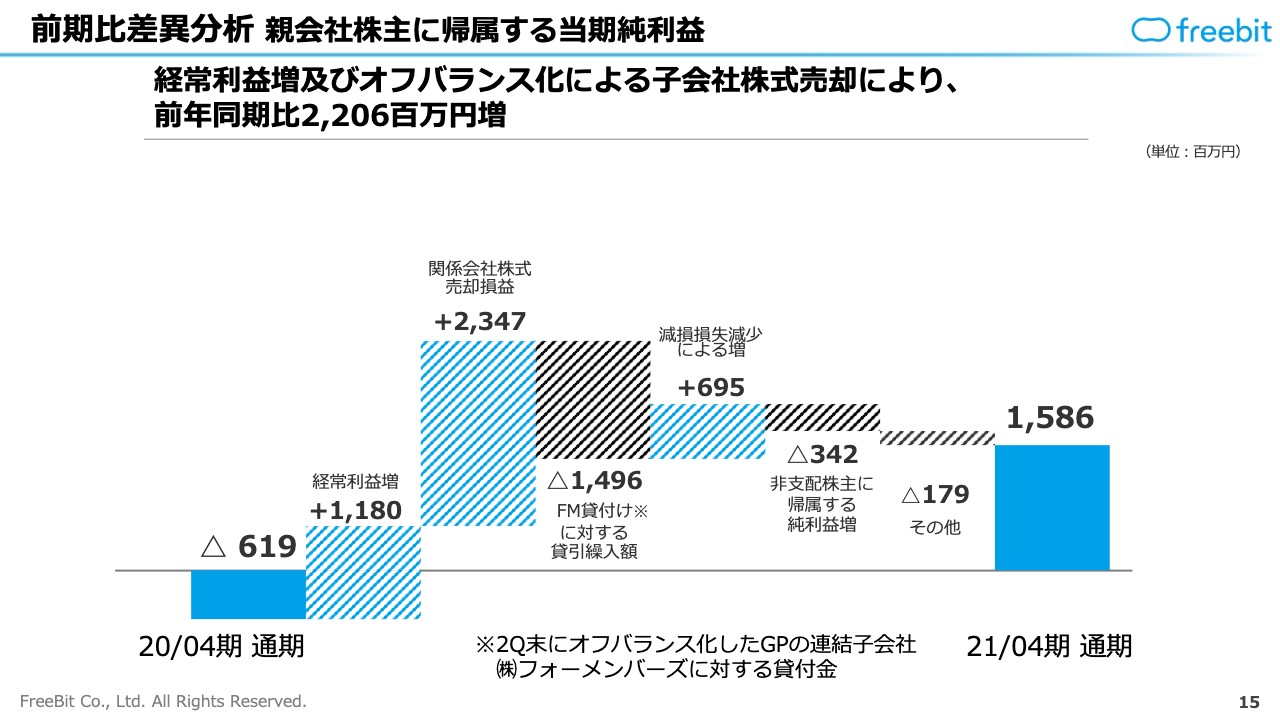

前期⽐差異分析 親会社株主に帰属する当期純利益

純利益の前期比差異分析でございます。前期はマイナス6億1,900万円でしたが、これまでにお伝えしたとおり、経常利益の増加の11億8,000万円と、オフバランス化等に伴う関係会社の売却損益が加算されております。

一方で、(オフバランス化した)株式会社フォーメンバーズへの貸付分と、同社の売却損益と合算(相殺)する、ネットするかたちのほうがご理解いただきやすいと思います。

こちらをセットで考え、加えて、去年から減損損失が減少となりましたことから、その部分がプラスになってくる動きによりまして、最終的に黒字転換しており、純利益は15億8,600万円、前年同期比22億600万円増というかたちで、大きく改善いたしました。

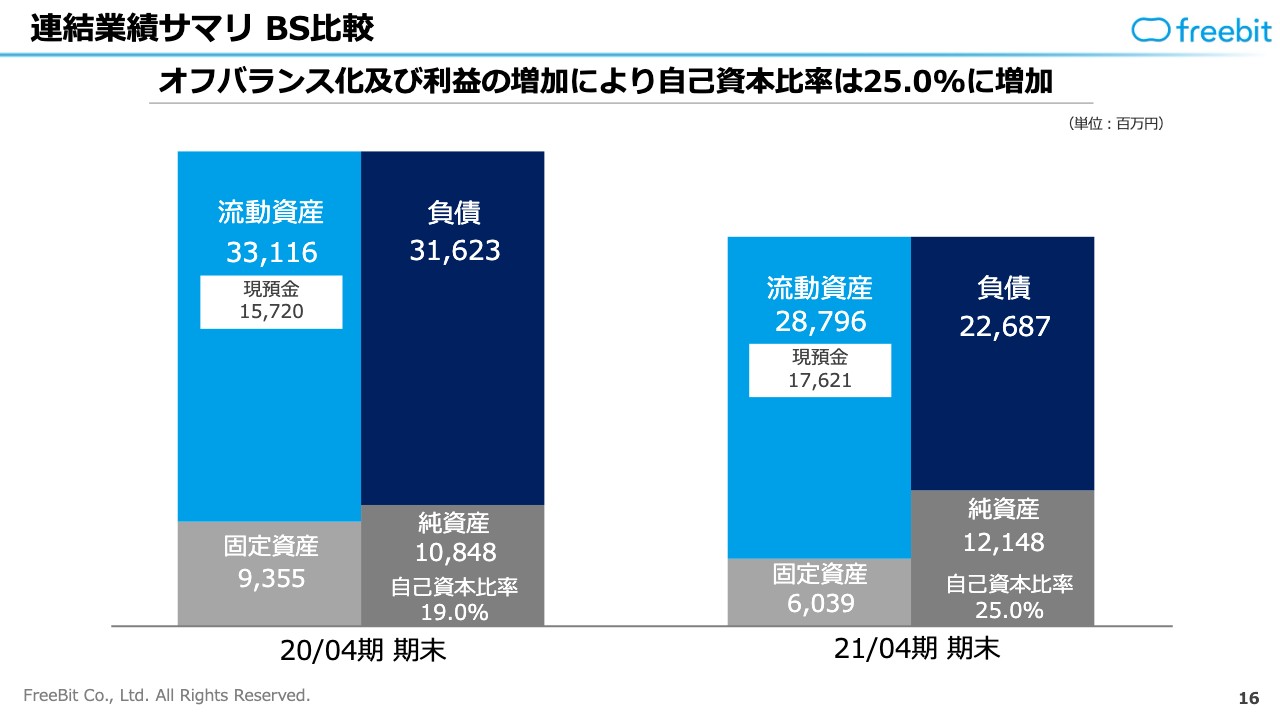

連結業績サマリ BS⽐較①

B/Sの比較でございます。オフバランス化によりまして、総資産は、いったん小さくなっておりますが、利益が積み上げるということもありまして、自己資本比率は25.0パーセントに増加しております。

特に、期末につきましては、手元資金を厚くしていく方針から現預金が非常に増えております。借入につきましても、合わせて増えている状況になっておりますので、財務的な安定性は十分確保できている内容になっております。

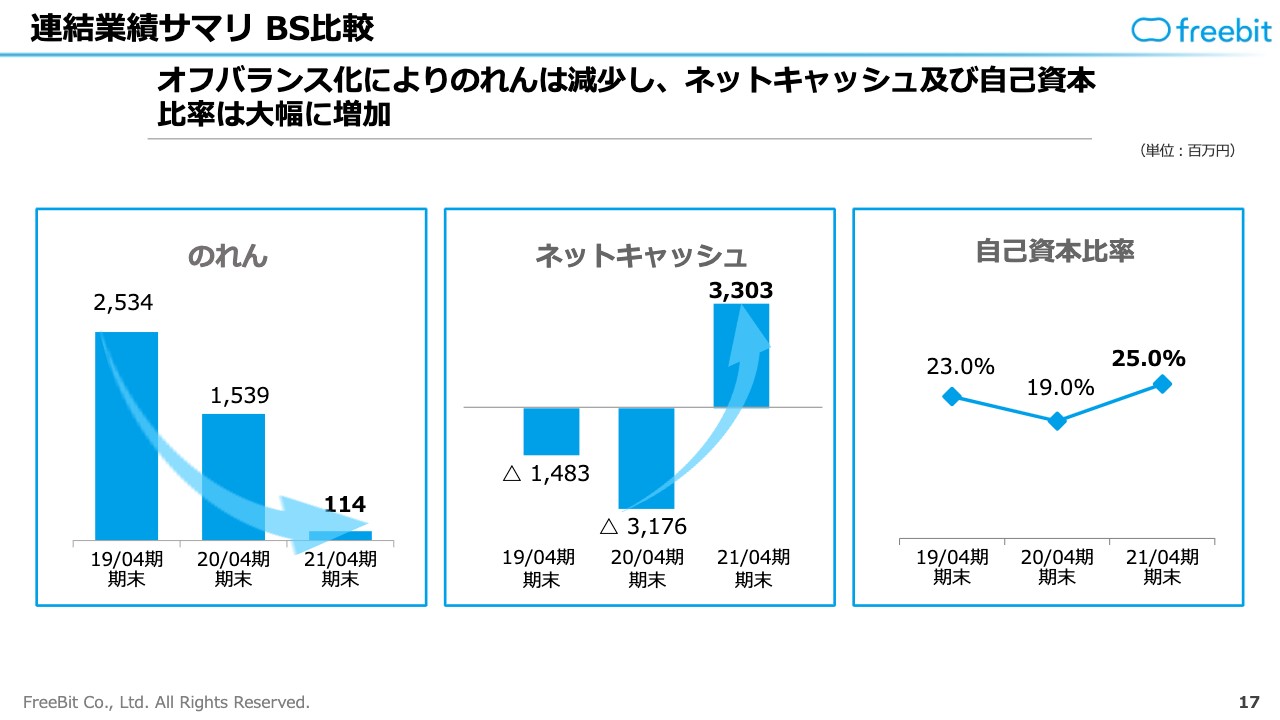

連結業績サマリ BS⽐較②

特にB/Sの部分で、前期からの特徴を考えますと、のれんは大きく減少しております。現在、残高は1億1,400万円でございまして、非常に僅少な数字まで減らすことができている状況でございます。

ネットキャッシュの部分は、前期のマイナス31億7,600万円に対して、期末は33億300万円のプラスでございまして、60億円を超える大幅な改善を達成できております。

自己資本比率につきましても、先ほどお伝えしたとおり、大きく改善している状況でございます。

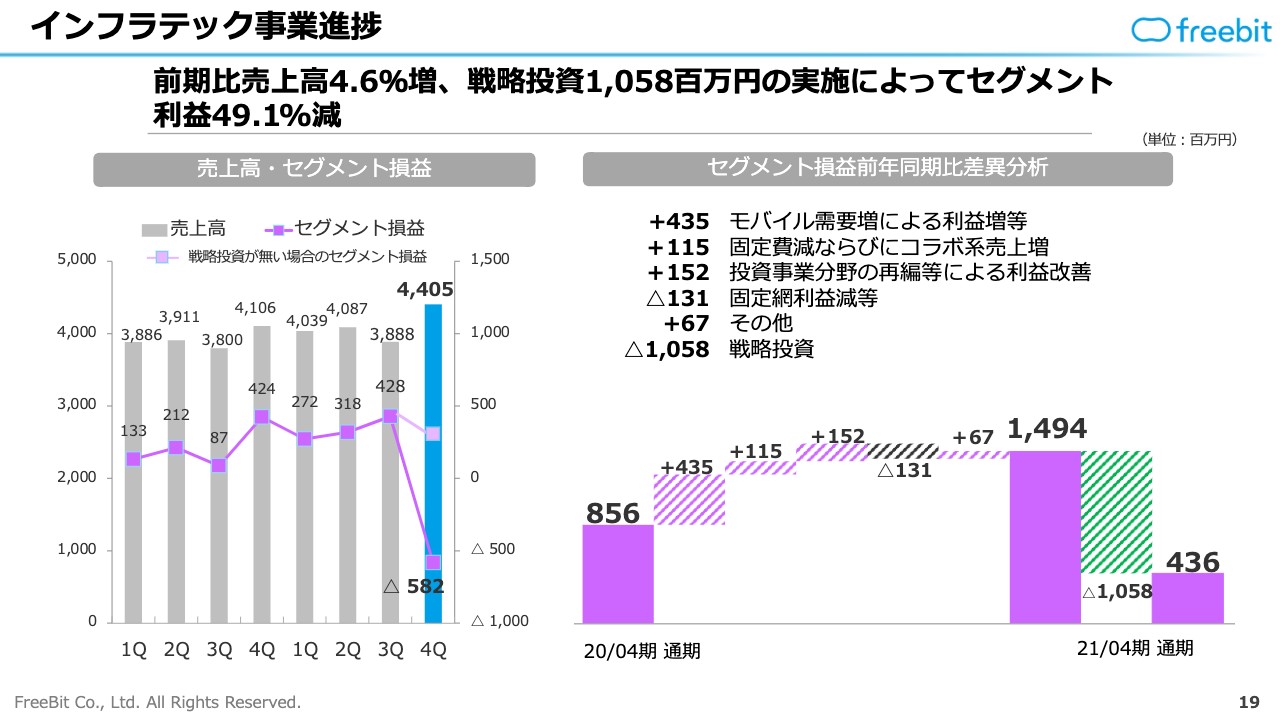

インフラテック事業進捗

2021年4月期の通期セグメント別の業績及び事業進捗につきまして、ご報告いたします。まず、インフラテックカテゴリの1つであるインフラテック事業の進捗でございますが、売上高は前期比4.6パーセントの増加でございます。

なお、営業利益にヒットする戦略投資の10億5,800万円につきましては、全額インフラテック事業において行っておりますが、そちらは非常に大きく影響するかたちでございます。

利益は、前期比49.1パーセントの減少でございますが、セグメント損益の前年同期の差異分析を見ていただくとおわかりのとおり、既存の事業の積み上げで比較しますと、2020年4月期の8億5,600万円に対しまして、2021年4月期は、ベースで14億9,400万円まで積み上げができております。

これに先ほどの約10億円の戦略投資を行った結果がこちらの数字の内容となっておりますので、事業実態としては、非常に堅調だとご理解いただければと思っております。

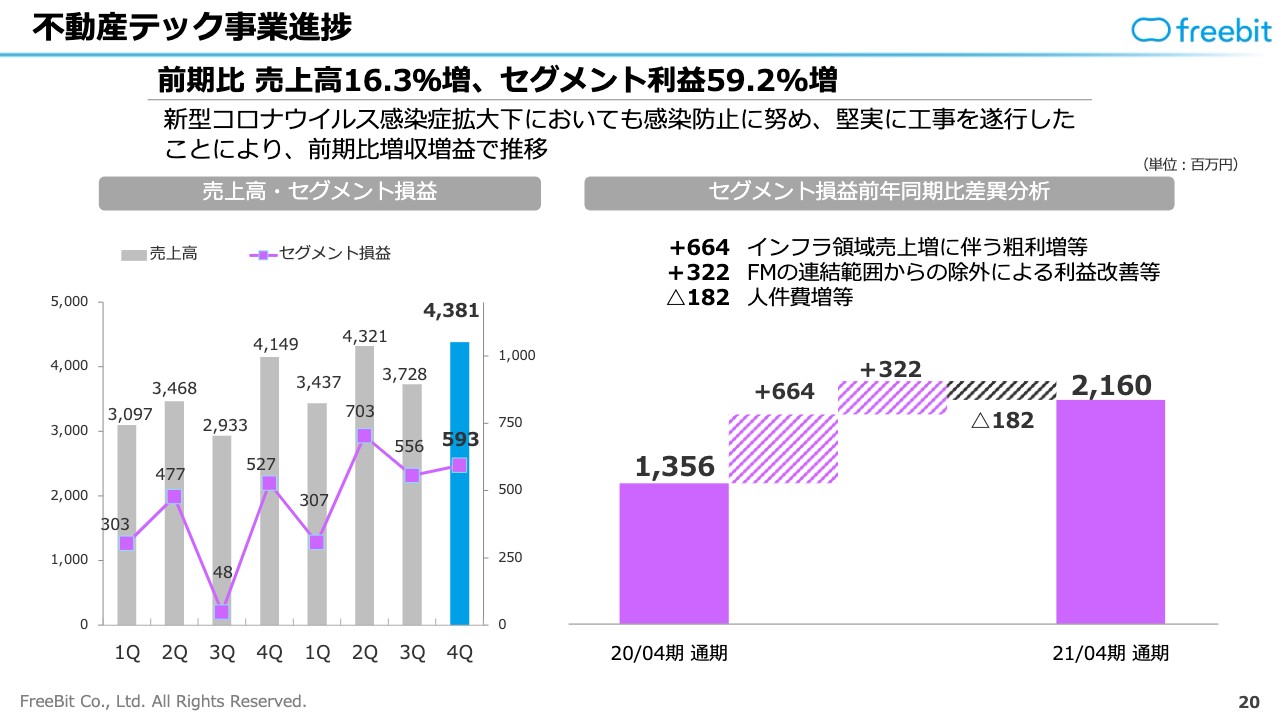

不動産テック事業進捗

同じくインフラテックカテゴリの1つである不動産テック事業の進捗でございます。売上高は前期比16.3パーセントの増加、セグメント利益は前期比59.2パーセントの増加で、きわめて堅調な結果を示すことができております。

当然ながら、事業進捗によりまして利益の部分が伸びているところもありますし、株式会社フォーメンバーズのオフバランス化も行っていますので、これを合わせるかたちで、セグメント利益は21億6,000万円という結果でございます。

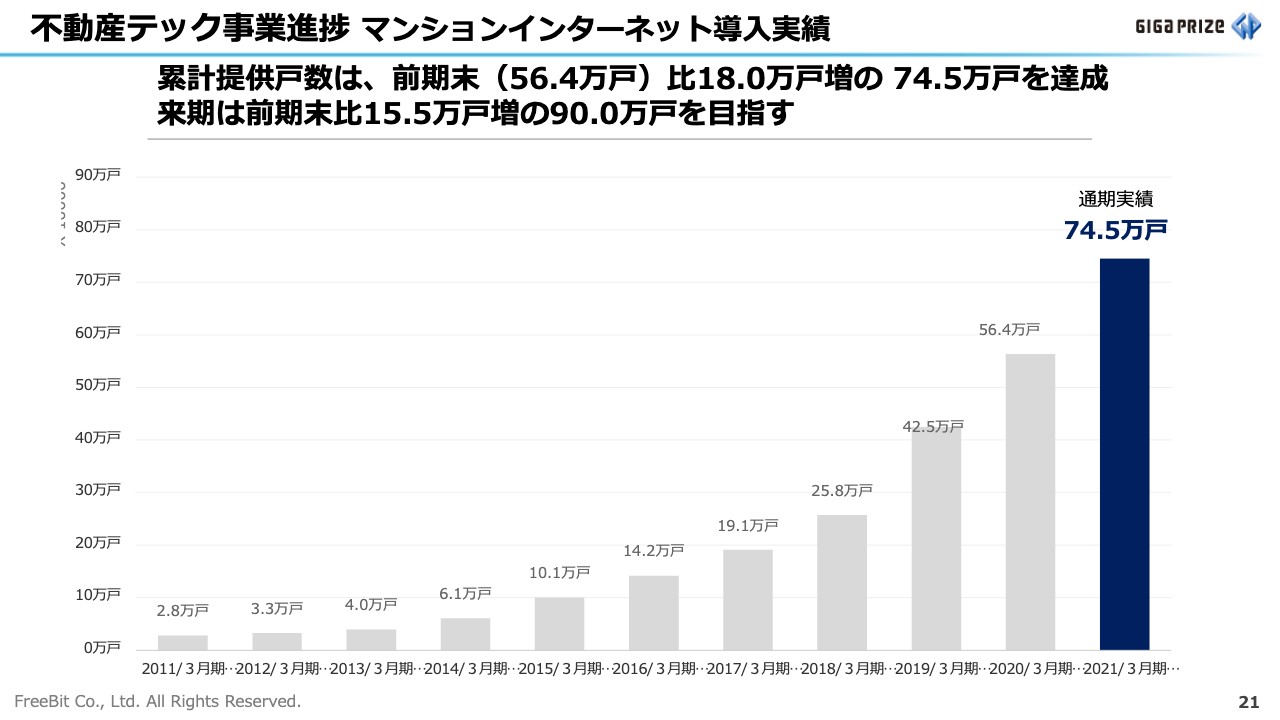

不動産テック事業進捗 マンションインターネット導⼊実績

マンションインターネットの導入実績につきましては、この1年間で18万戸の増加を達成できまして、最終的に、累計で74.5万戸の提供を行っている状況になっております。来期は15.5万戸の増加、累計で90万戸を目指しまして、事業進捗を行っていく予定となっております。

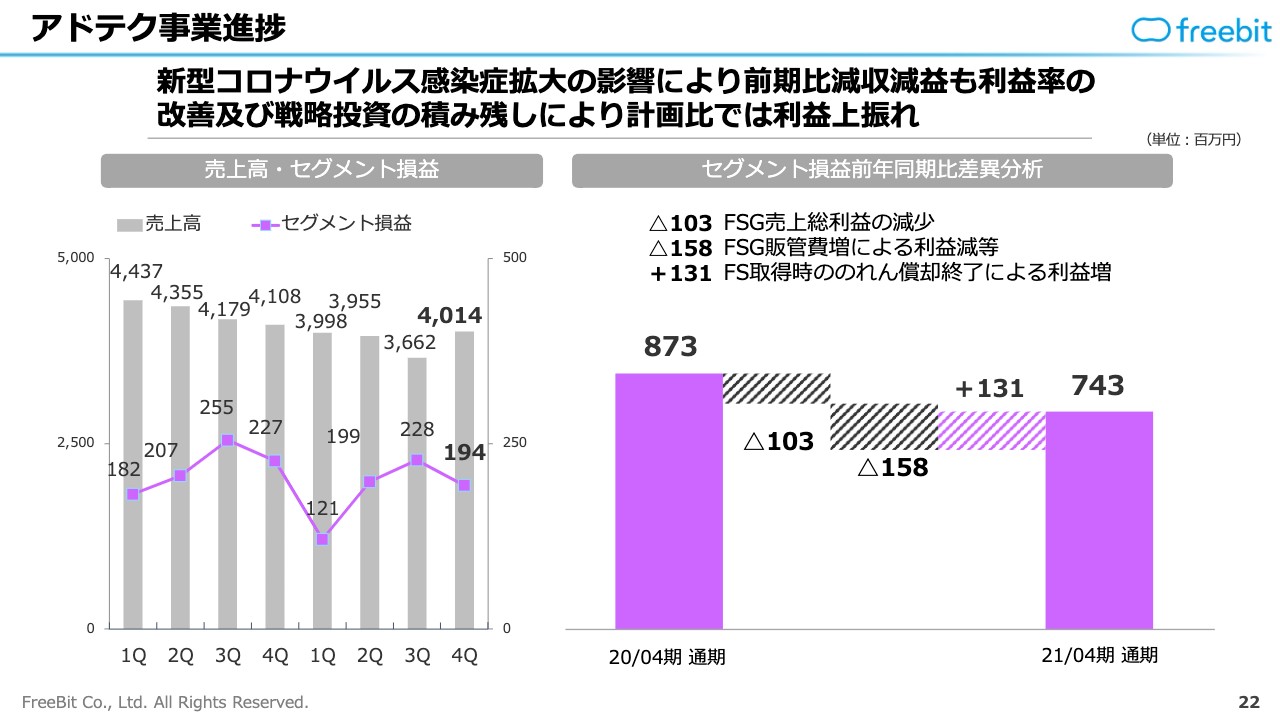

アドテク事業進捗

アドテク事業は先ほども若干触れましたが、第1四半期は、特に新型コロナウイルス感染症拡大の影響もありまして、累計でも前期比減収減益という結果になっております。ただ、四半期単位で見ていきますと、第1四半期を底にして事業収益モデルの変更と商材の入替等々を行ったところもありますので、徐々に回復傾向にあります。

売上高につきましては、収益認識基準等々で変わっていくところはありますが、事業は堅調に推移していくと思っております。セグメント収益の結果は、2020年4月期の8億7,300万円に対しまして、2021年4月期は7億4,300万円という結果になっております。

事業進捗

スライドの3セグメントの事業進捗を、当社の新中期経営計画における3革命領域としてマッピングしてございます。モバイル革命は、「freebit MVNO Pack」の新サービス群で、特に音声サービスも、価格競争も含めてビジネスモデルが非常に大きく変わっている局面にあります。そちらの動きに対しまして、新サービス提供のアナウンスメントを行っております。

「トーンモバイル」は、「TONE SIM」のアップデートと、さらに「TONE e21」の発売と発表を行っている状況でございます。

生活革命は「afb」で、アドテク事業でアフィリエイトサービスの新しいサービスの強化を行っております。また、不動産テックでは、スマートポール事業の展開等々の発表を行っている状況でございます。

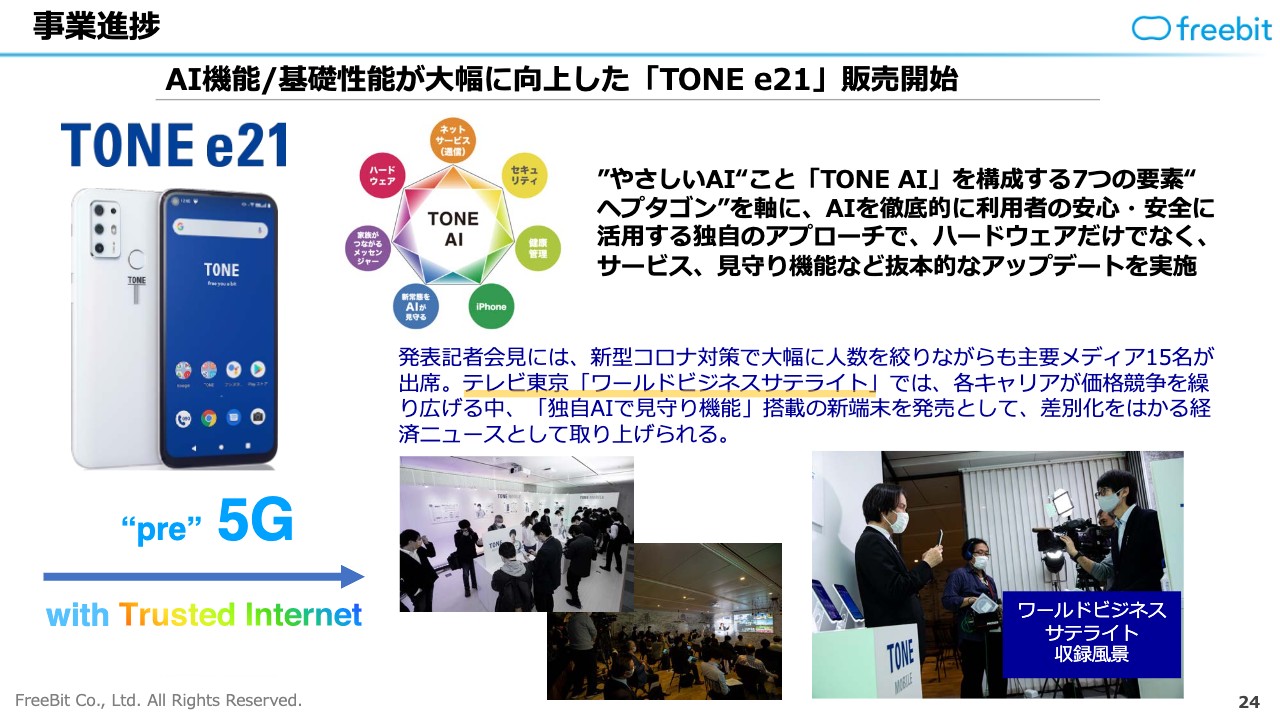

事業進捗①

事業進捗のうちの1つをピックアップさせていただきますと、3月末に「TONE e21」の発売発表を行いました。さらに、4月に販売を開始しております。

「TONE e21」は、新しくAI機能と基礎性能を向上したことをベースに、「TONE AI」を大きなキーメッセージというかたちで行っております。こちらの内容をベースに、テレビ東京の「WBS(ワールドビジネスサテライト)」でも取り上げられまして、会員の増加にもつながっている状況でございます。

事業進捗②

こちらはNHKでニュースに取り上げられておりますが、コロナ禍でも安心・安全な新常態での働き方のDXを提案するソリューションを発表しております。

オフィス環境に関するコンサルティング、ソフトウェアの開発提供、オフィス設計の3つをコーディネートするかたちで、ソフトウェアによりまして、状況に応じてオフィス環境が進化する新常態のオフィスを取り上げていただいております。今後は、サービスとして提供していきたいと考えております。

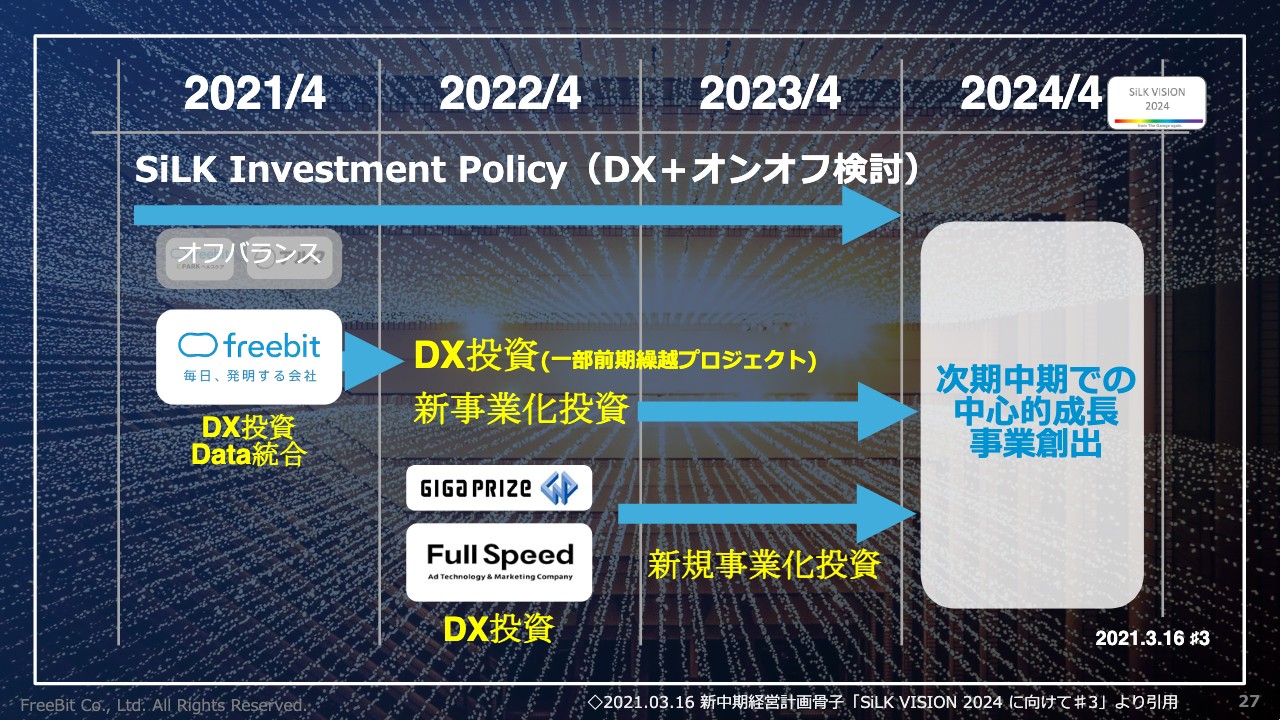

SiLK Investment Policy(DX+オンオフ検討)

最後に、2022年4月期の通期の連結業績予想をご説明いたします。スライドの内容につきましては、6月8日に当社社長の石田からご説明させていただいている内容とも重なりますが、我々フリービットグループでは新中期経営計画「SiLK VISION 2024」(7月下旬公表予定)を設定いたしまして、2024年4月期に中心的な成長事業を創出していくことを、最大のミッションに掲げていこうと考えております。

その中で2021年4月期は、フリービットを中心といたしまして、DX投資とData統合に対する投資を行ってまいりました。こちらの投資につきましては、2022年4月期も引き続き、DX投資と新事業化投資を積極的に行ってまいりたいと考えております。

併せまして、(上場子会社の)ギガプライズグループとフルスピードグループも、DX投資と新規事業化投資を行っていくことになっております。

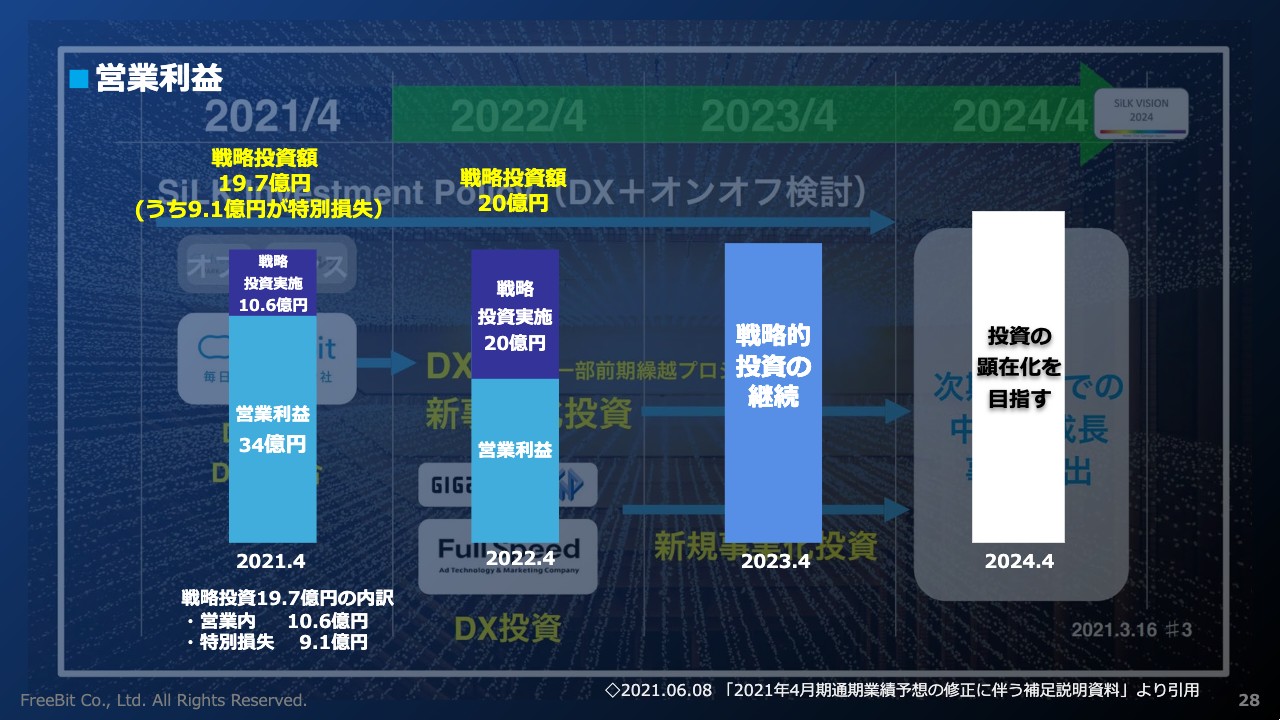

営業利益

2021年4月期には19億7,000万円の戦略投資を実施しておりますが、こちらは、うち約10億円が営業損益にヒットするかたちで、残りの9億1,000万円が特別損益に計上されている状況でございますが、2022年4月期での戦略投資は、全額を営業利益にヒットするかたちで投資の実行を考えております。

投資につきましては、引き続き、2023年4月期にもある程度行っていく予定でございますが、最終的に、2024年4月期でこちらの投資成果を顕在化していくことを考えております。

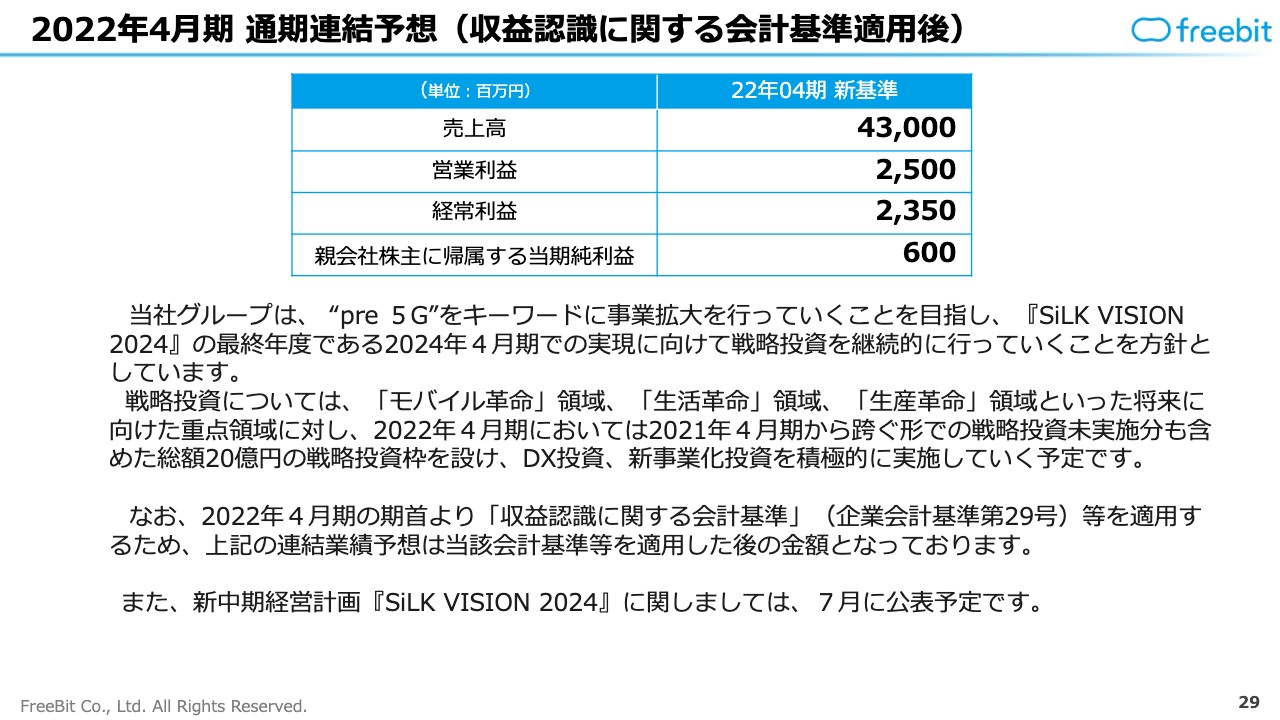

2022年4⽉期 通期連結予想(収益認識に関する会計基準適⽤後)

以上を踏まえまして、2022年4月期の通期連結の予想でございますが、売上高は430億円、営業利益は25億円、経常利益は23億5,000万円、当期純利益は6億円という業績予想を発表しております。

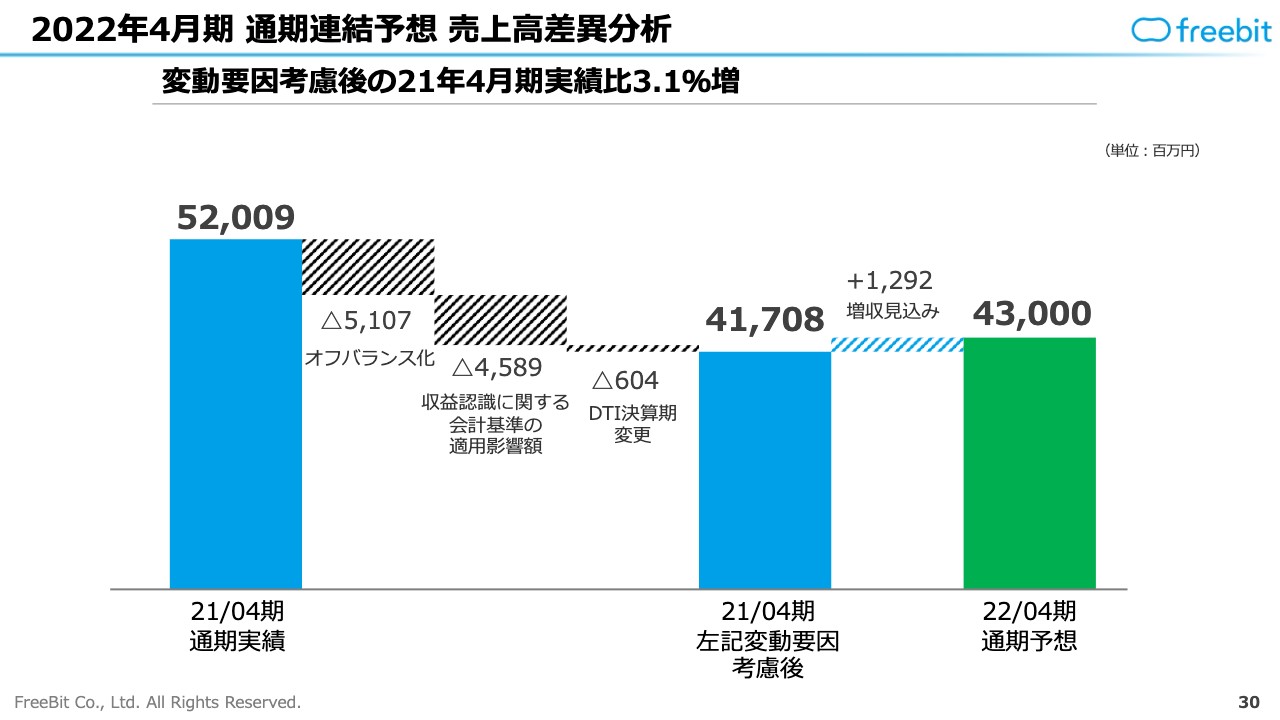

2022年4⽉期 通期連結予想 売上⾼差異分析

特に売上高の部分で、前年同期と比べて大きな変動がありますので、ご説明させていただきます。売上高は、2021年4月期は520億900万円でしたが、オフバランス化を行ったことによりまして、第2四半期前後で事業の再編を大きく行っていますので、こちらの第2四半期までの実績が、今期はゼロになっていくということでございます。

加えまして、収益認識基準における会計基準の変更が、今期から適用になってくる影響ががございます。主に、当社グループの収益認識基準に関する影響は、売上高だけということになっておりますが、総額計上から純額計上になることで一部変更になっていますので、こちらの影響額は45億8,900万円でございます。併せまして、株式会社ドリーム・トレイン・インターネットの決算期変更(3月→4月)もありますので、こちらの特殊要因を考慮した後の数字としては、417億円となっております。

こちらから今期の事業の増収見込みを合わせまして、結果として売上高は430億円でございます。

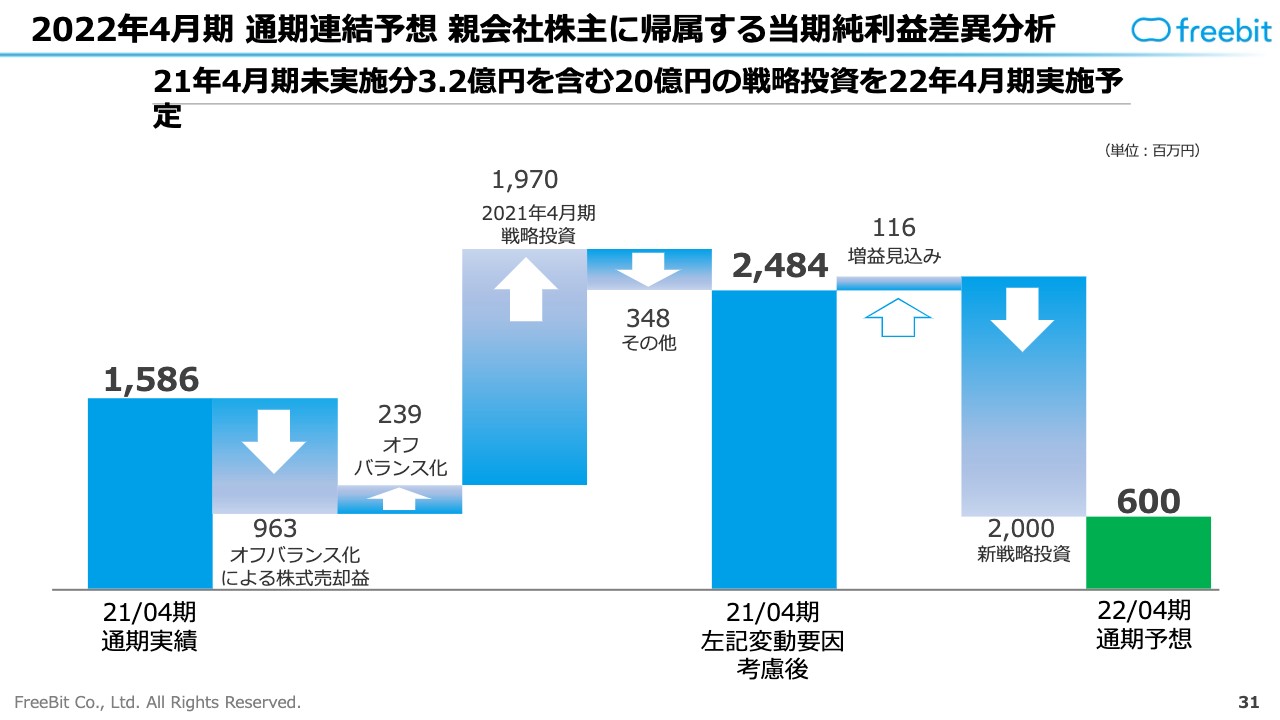

2022年4⽉期 通期連結予想 親会社株主に帰属する当期純利益差異分析

純利益につきましても、今期は6億円という結果でございます。こちらも一時要因をいったん除外した数字では、24億8,400万円という前年度の結果となっております。こちらにつきましては、オフバランス化をしたところの株式売却益の影響が9億6,300万円ありまして、さらに19億7,000万円の戦略投資を行った結果でございます。

今期は、利益の増加もありますが、一方で、戦略投資は20億円実施するということもございます。それらを踏まえまして、最終的な会計上の損益は6億円ということになっております。

SiLK VISION 2024

以上をもちまして、通期業績予想を発表させていただきました。我々フリービットグループでは「SiLK VISION 2024」というかたちで、2024年4月期の結果(成果)を創出していくことを主としまして、2022年4月期は20億円の投資をしっかりと行っていくところでございます。こちらをベースにした考えを、繰り返しお話しさせていただきたいと思っております。

新中期経営計画「SiLK VISION 2024」につきましては、7月下旬に発表予定となっておりますので、期待してお待ちいただきたいと思っております。以上をもちまして、本日の発表は終了させていただきます。最後までご視聴いただきまして、ありがとうございました。