有言実行のトランプ次期米大統領

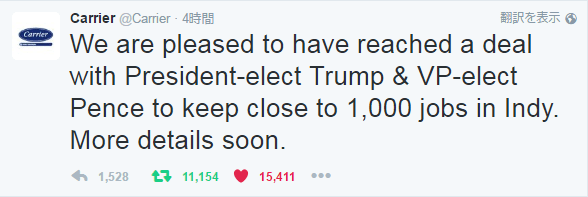

2016年11月29日(米国時間)、ユナイテッドテクノロジー(以下、UTX)傘下の大手空調メーカーであるキャリア社が、米国内にある工場の約1,000人の雇用を継続することで、トランプ次期大統領と合意したと複数の米国メディアが報じました。キャリア社のツイッターでも以下のように報道と同じ内容がコメントされています。

ちなみに、トランプ氏は大統領選挙中にキャリア社のメキシコ移転を中止させることや、仮に移転を行った場合は、キャリア社のメキシコ工場から米国への輸入品に対しては高額の関税を課すと表明していました。そのため、米国メディアでは「トランプがキャリアとの交渉に勝利した」と表現されています。

では、日本株投資の観点からはこのニュースをどのように受け止めるべきでしょうか。

筆者の推測では、多くの方が「トランプは強い」「トランプは有言実行だ」などと感じられた一方で、「アメリカの雇用を守るため自国通貨安政策、つまりドル安(円高)政策を取るかもしれない」「やはりアメリカは保護主義に向かうな」という懸念を持たれたのではないでしょうか。

しかし、筆者の印象は少し異なります。答えを先に述べますと「これって結構、日本株にとって悪くないのでは」というのが率直な印象でした。

そもそもキャリア社やUTXとはどのような会社か

なぜ、このように楽天的な印象を持ったのか。その理由の説明の前に、キャリア社やUTXがどのような会社かを簡単に説明したいと思います。

まず、キャリア社は20世紀初頭にアメリカで操業を開始した老舗の空調機器メーカーです。日本では東芝と合弁会社を設立して事業を展開しています。なお、同社はUTXの傘下に入っているため非上場企業です。

一方、UTXは航空・宇宙関連の部品およびエンジン、昇降機などのビルシステム、空調機器などの産業機器を幅広く手掛け、ニューヨーク証券取引所上場の複合企業です。

トランプ氏は本当にドル安(円高)を望むのか

トランプ氏はキャリア社従業員の米国での雇用を守る行動に出ました。では、多くの方が懸念されているように、彼等を守るために過激な自国通貨安政策を取るのでしょうか。

その答えを探るために、筆者はUTXのFORM 10-K(日本の有価証券報告書に相当する財務報告書)で、同社の海外売上比率や、輸入比率を調べてみました。その結果、2015年12月期の売上高のうち米国向けは約55%に達し、連結売上高に対する米国からの輸出額も11%に過ぎないことがわかりました。

このような収益構造では、ドル安で輸出の競争力が高まるメリットよりも、ドル安による海外からの調達品のコストアップというデメリットのほうが大きいのではないか、というのが筆者の結論です。

日本でもアベノミクス以降の円安局面では、既に海外生産移管が進んだ白物家電、ゲーム、パソコンなどの事業の採算性に対して、円安はむしろネガティブな影響を与えました。これと同じようなことが起きるのではないかと容易に想像できます。

せっかく米国の雇用を守ったのに、無理な自国通貨安政策を取ることで採算性を悪化させてしまう愚行を犯すことはないのではないか、というのが現時点での筆者の見立てです。

自動化投資が活発化する

保護主義的な動きに対する懸念も、日本企業に限っては杞憂ではないかと筆者は考えます。というのは、メキシコや中国とは異なり、日本には米国企業による製造業の直接投資がほとんどないという単純な理由です。米国回帰すべき工場が、そもそも日本にはないのです。

一方、米国への生産回帰が強まることによるメリットには注目すべきでしょう。メキシコや中国に比べると米国での人件費は割高ですから、それをカバーするための自動化投資が活発化すると見込まれます。そうした分野では、日本企業も国際競争力が高い製品を多く持っているので、アメリカも頼りにせざるを得ないのではないでしょうか。

こうした動きで注目できるのは、ファナック(6954)、三菱電機(6503)、オムロン(6645)などFA関連企業です。

まとめ

トランプ次期大統領は自国通貨安政策を取らないという見方は、依然として円高再燃懸念論者が多い中では少し楽観的過ぎるでしょうか? 筆者は為替については専門家ではないので、為替についてはこうした見方もある、という程度で読んでいただけたら幸いです。

最後に少し付け加えますと、アメリカのGDPの需要項目別構成比のうち約70%が消費であること、アメリカの純輸出は赤字(輸入超)であること、またアメリカのGDPは日本の約4倍と巨大であることは忘れてはいけないポイントだと思っています。

つまり、アメリカには輸出に頼らなくても成長できる巨大な国内市場があるので、アメリカで製造業を復活させようという動きが、必ずしも通貨安で輸出にドライブをかけるということに結びくとは限らないということです。

もちろん、“嫌がらせでドル安政策!”があり得ないとは言い切れないですが、いずれにせよ、日本株は為替の影響を受けやすいため、今後の動きには引き続き注意が必要と考えています。

和泉 美治