2021年4月30日に行われた、東京エレクトロン株式会社2021年3月期決算説明会の内容を書き起こしでお伝えします。

スピーカー:東京エレクトロン株式会社 代表取締役社長・CEO 河合利樹 氏

東京エレクトロン株式会社 取締役 専務執行役員 布川好一 氏

FY2021(2020年4月~2021年3月)財務ハイライト

布川好一氏:布川でございます。それでは、私から連結決算の概要をご説明申し上げます。こちらは2021年3月期の業績ハイライトになります。

SPEおよびFPD需要の拡大を受けて、売上高は前期比プラス24パーセントの増収となりました。売上総利益は5,649億円、営業利益は3,206億円となり、売上高とともに過去最高を更新いたしました。また、ROEにつきましても、26.5%と前期から大きく向上いたしました。

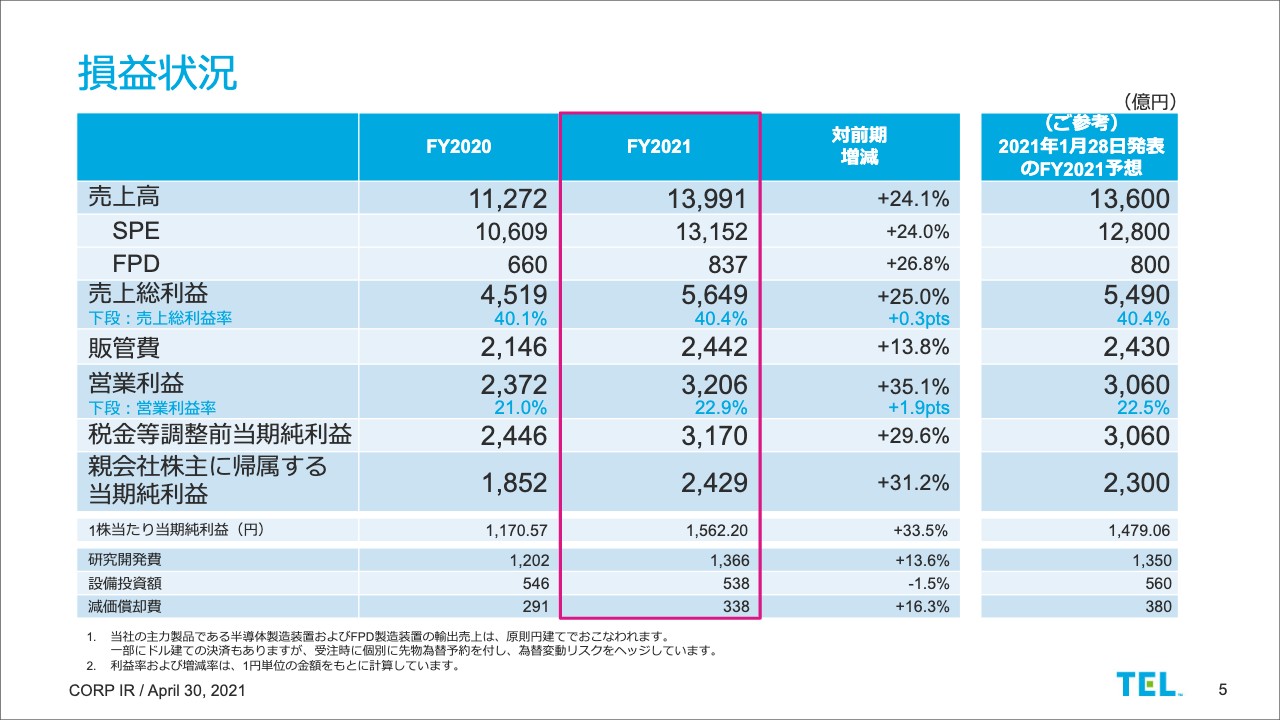

損益状況

こちらは損益状況のスライドです。先ほどご説明いたしましたとおり、売上高につきましては、SPEおよびFPD市場が拡大したことに加え、コロナ禍の渡航制限下においても装置立ち上げが順調に進捗したことから、前期比24.1パーセント増加の1兆3,991億円となり、1月28日に発表いたしました会社予想を391億円上回りました。

セグメント別で見ますと、SPE売上高は、前期比24.0パーセント増加の1兆3,152億円。FPD売上高は26.8パーセント増加の837億円となり、両セグメントとも会社予想を上回る着地となりました。

売上総利益率は40.4パーセント、営業利益率につきましては、販管費比率が下がったことにより22.9パーセントとなり、前期から1.9ポイント上昇いたしました。1株あたり当期純利益につきましては、FY2020に行った自社株買を受け、1562.2円と過去最高となりました。

損益状況(四半期)

こちらは四半期ごとの損益状況になります。第4四半期の売上高は、前四半期比50.6パーセント増加の4,392億円となり、四半期としては過去最高となりました。SPEセグメントは、売上高が前四半期比57.2パーセント増加の4,154億円と四半期で過去最高を更新しました。

FPDセグメントにつきましては、前四半期比13.3パーセント減少し237億円となりました。売上総利益率は40.6パーセント。在庫の払い出しの影響を受け、前四半期比で低下しております。営業利益率は25.1パーセントと、前四半期比で3.5ポイント上昇いたしました。こちらは売上が大きく増加し、販管費比率が減少したことによるものです。

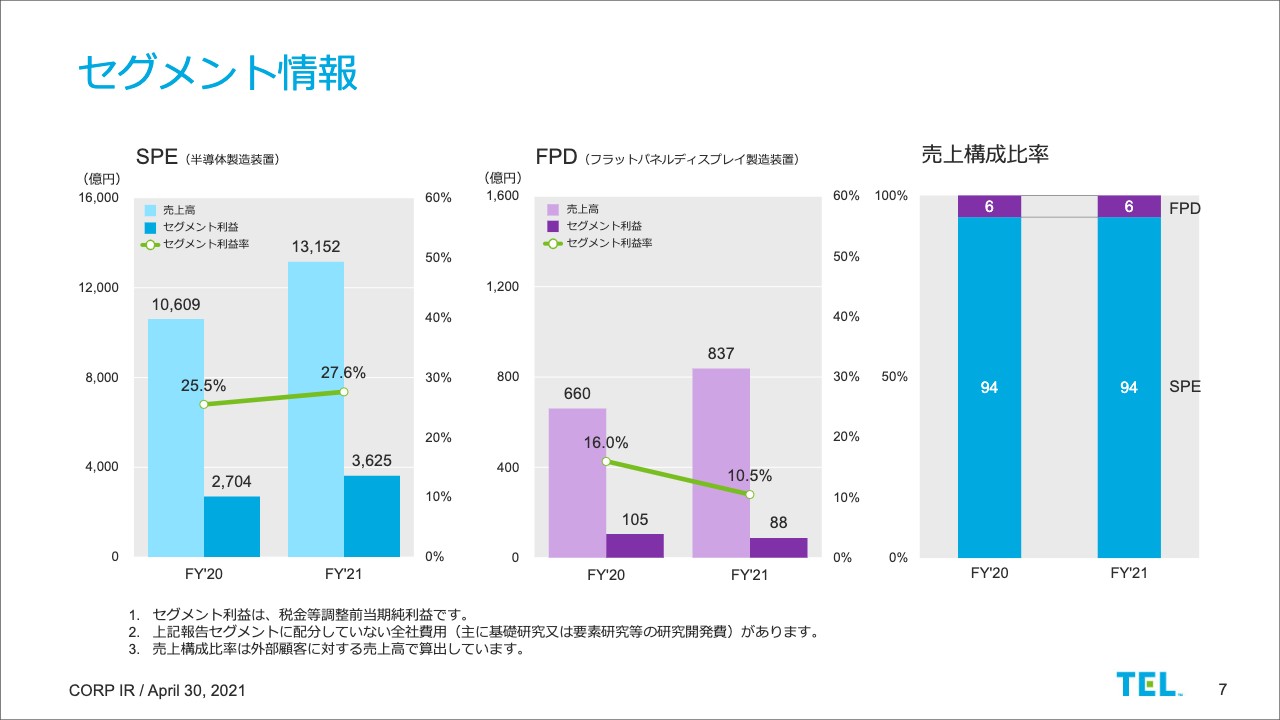

セグメント情報

続きまして、セグメント情報についてご説明いたします。SPEにおきましては、売上高1兆3,152億円に対し、セグメント利益3,625億円、セグメント利益率は27.6パーセントとなりました。

FPDにつきましては、売上高837億円に対し、セグメント利益88億円、セグメント利益率は10.5パーセントとなりました。前期から売上増加の一方で利益率が低下しておりますが、こちらは市場の減速に伴う工場稼働の調整により固定費比率が上昇したことよるものです。売上構成比としましては前期から変わらず、SPEが94パーセント、FPDが6パーセントとなりました。

SPE部門 新規装置 アプリケーション別売上構成比

こちらは、SPE部門の新規装置のアプリケーション別売上構成比になります。昨年、CY2020は、メモリでは当社の注力する先端世代において生産能力の増強に向けた積極的な投資が行われたことを受け、当社のDRAM・不揮発性メモリ向け売上も前期から比べ大きく伸長いたしました。

また、ロジック/ファウンドリにおきましても、昨年は最先端世代向けに加え、14ナノメートルから成熟世代にかけた幅広い世代への投資が継続され、高い水準の売上が維持されました。

SPE部門 新規装置 製品別売上構成比

こちらのスライドは、前ページと同様の新規装置売上を製品別に示したものです。先ほどのスライドでも触れたとおり、FY2021では、メモリ、特に不揮発性メモリ向け売上が大きく増加したため、3D NANDの積層化により多用されるエッチングおよび成膜装置の売上構成比が増加いたしました。

フィールドソリューション売上高

続きまして、フィールドソリューション売上高になります。FY2021の売上高は、前期比プラス19パーセントの3,623億円となりました。インストールベースの増加に加え、顧客工場の高い稼働率を背景に、パーツ・サービスの売上が大きく伸長いたしました。

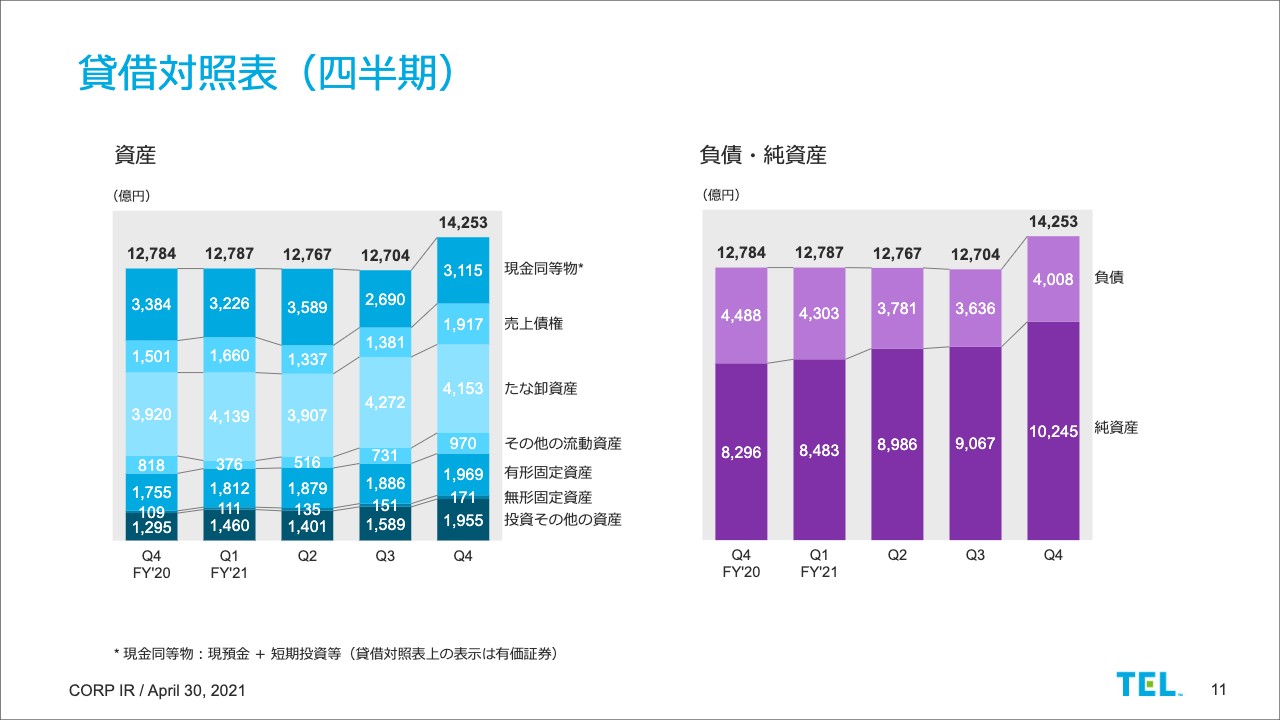

貸借対照表(四半期)

続きまして、貸借対照表になります。資産合計は1兆4,253億円、現金同等物は3,115億円、売上債権は1,917億円、棚卸資産は4,153億円、全四半期から棚卸資産は在庫払い出しのために減少しておりますが、それ以外は増加しております。負債は4,008億円、純資産は1兆245億円となりました。また、自己資本比率は71.1パーセントとなりました。

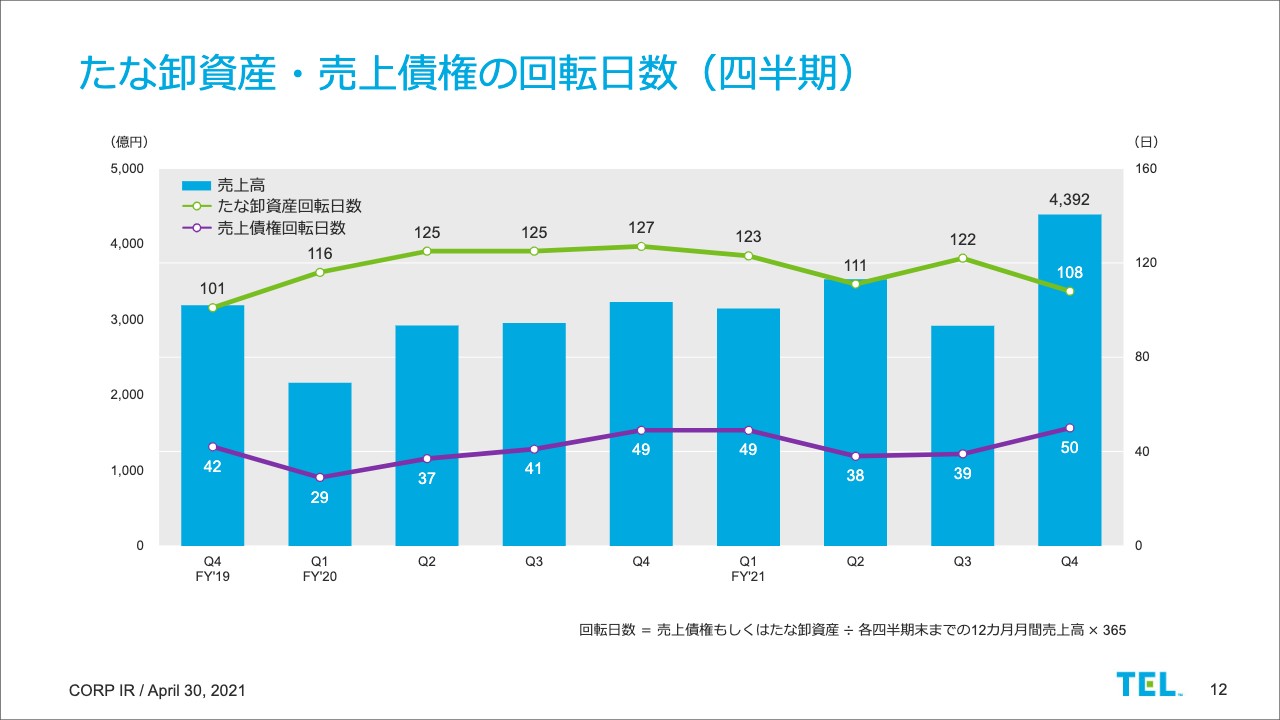

たな卸資産・売上債権の回転日数(四半期)

こちらは、たな卸資産と売上債権の回転日数になります。たな卸資産回転日数は108日となりました。売上債権回転日数については、売上債権が全四半期比で増加したことを受け50日となりました。

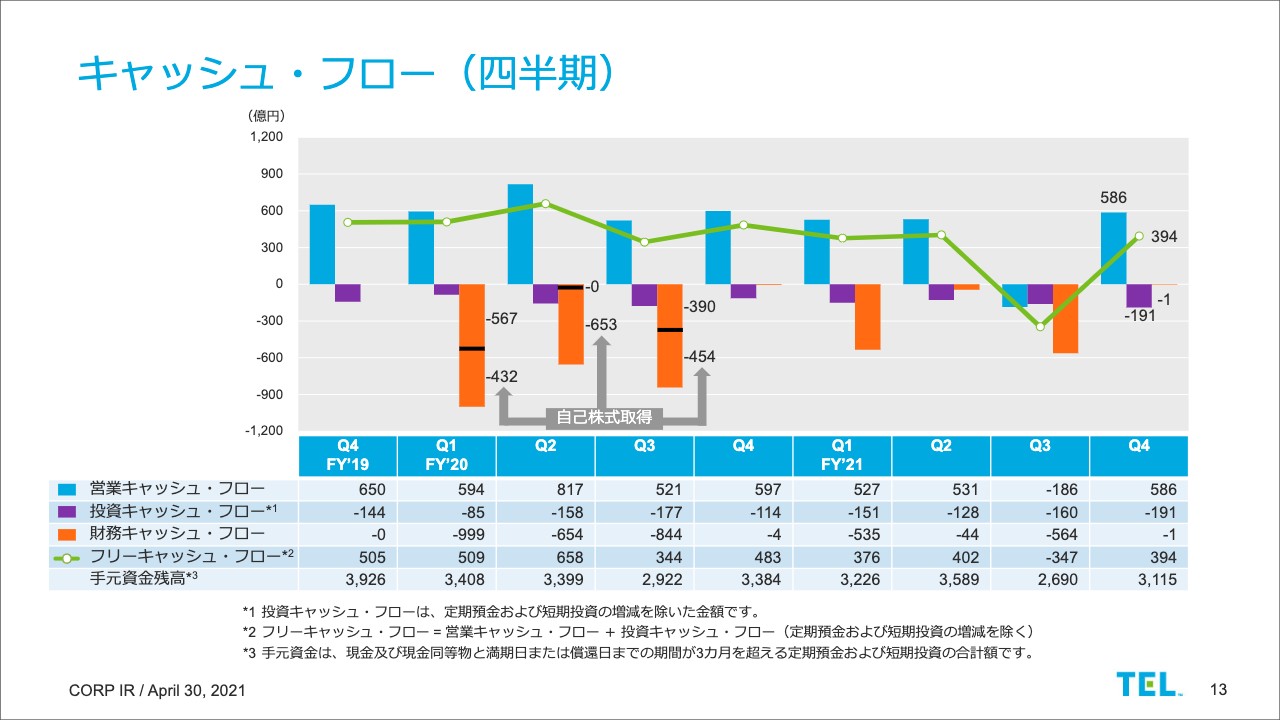

キャッシュ・フロー(四半期)

最後に、キャッシュ・フローになります。第4四半期におきましては、営業キャッシュ・フローは586億円、フリー・キャッシュ・フローは394億円となりました。以上、連結決算の概要についてご報告させていただきました。

FY2021 事業ハイライト①

河合利樹氏:みなさんこんにちは。あらためまして河合でございます。私より、事業環境および業績予想につきましてご説明申し上げます。それではまず、FY2021、通期の事業ハイライトについてご説明いたします。

業績につきましては、予想を上回り着地し、売上高、営業利益ともに過去最高を更新いたしました。コロナ禍における渡航制限がありましたが、海外現地法人と工場の連携により、事業の増加にしっかり対応し、過去最高の売上のベースとなる装置立ち上げを完遂することができたことは1つの成果だと考えております。

SPEにつきましては、超臨界乾燥技術を搭載した洗浄装置「CELLESTA SCD」や、エッチング装置向けの新プラットフォーム「Episode UL」をリリースしました。FPDについても、高精細プロセス向けの新チャンバーPICP Proを搭載したエッチング装置をリリースしました。SPE、FPDともに、これらの高付加価値の新製品が売上に貢献し始めました。

フィールドソリューションにつきましては、顧客の高い稼働率を背景に、パーツ、サービスの需要が強く、前年比で売上が伸長しました。

FY2021 事業ハイライト②

次に、より中長期的な成長に向けた事業進捗についてご説明いたします。まず、将来お客さまに求められる付加価値の高いネクストジェネレーションプロダクトの創出に向けて、過去最高の研究開発投資を行いました。

また、東北工場と山梨工場では、新生3棟のオペレーションを開始し、需要の増加に備えた生産体制を構築いたしました。さらに、付加価値の高い製品やサービス、当社の生産性工場の推進につながるデジタルトランスフォーメーションの活用に向け、札幌事業所を移転し、TEL デジタルデザインスクエアを開設しました。

環境については、2030年に向けた中期環境目標を改定し、さらに高い目標を設定いたしました。

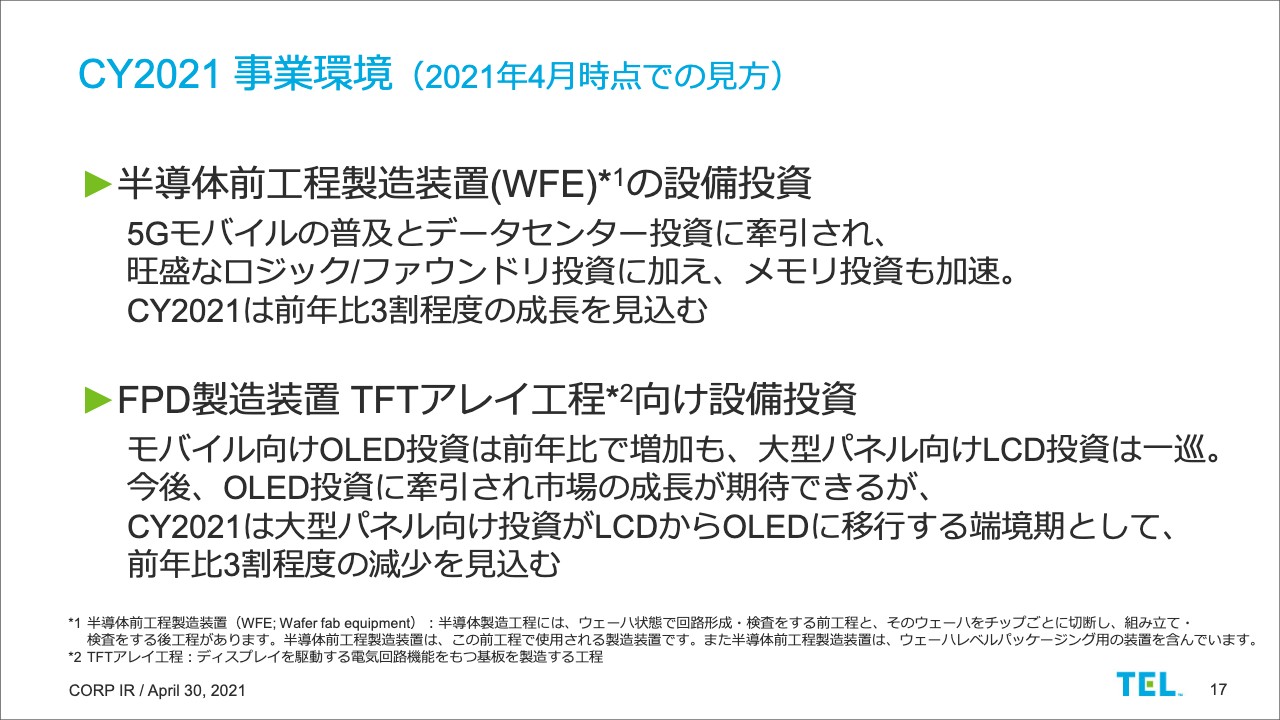

CY2021 事業環境(2021年4月時点での見方)

次に、事業環境について説明いたします。CY2021のWFE市場につきましては、第3四半期決算時には前年比2割程度の成長を見込んでおりましたが、旺盛なロジック/ファウンドリ投資に加え、メモリ投資も加速したことで、現地点では前年比3割程度の成長を見込んでおります。

FPD、TFTアレイ工程向け製造装置に市場につきましては、3ヵ月前から見方に変更はございません。

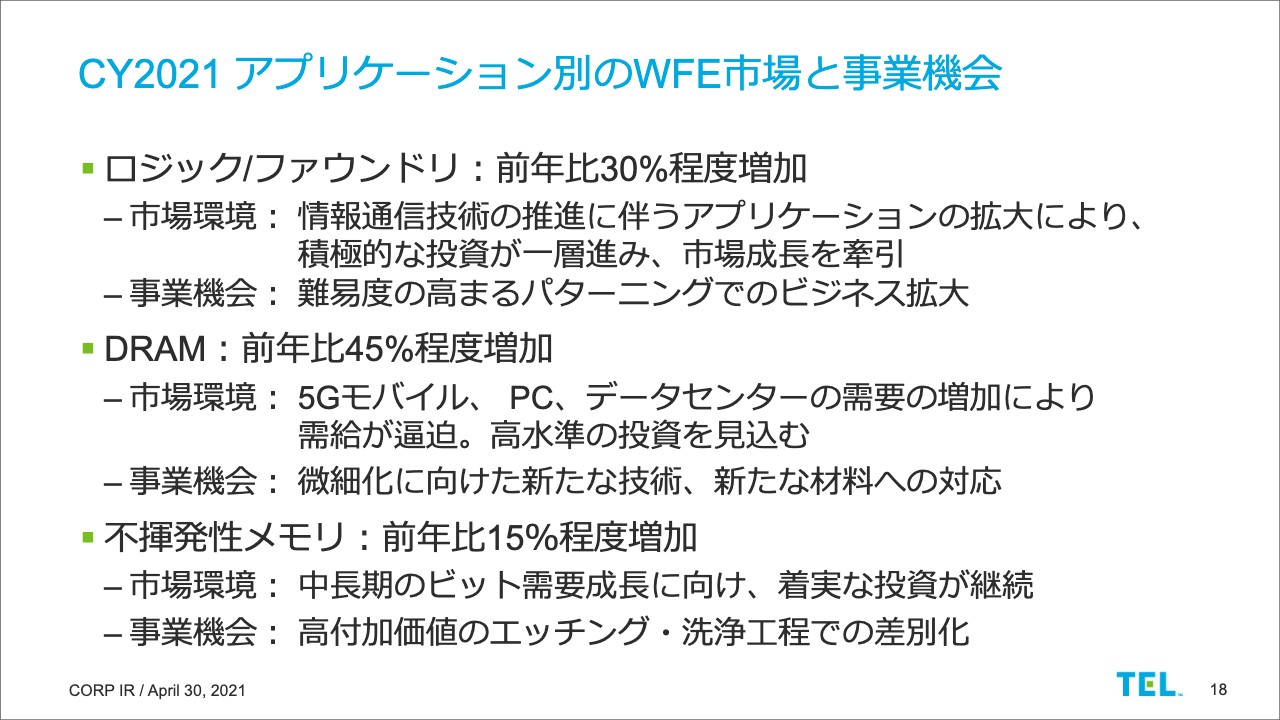

CY2021 アプリケーション別のWFE市場と事業機会

こちらは、WFE市場のアプリケーション別の見通しでございます。ロジック/ファウンドリにつきましては、ICTの推進に伴うアプリケーションの拡大により積極的な投資が一層進み、前年比で30パーセント程度の増加を見込んでおります。

DRAMにつきましても、5Gモバイル、PC、データセンターの需要の増加により需給が逼迫しております。CY2021は高水準な投資が行われ、前年比45パーセント程度の増加を見込んでおります。

不揮発性メモリにつきましても、中長期のビット需要の成長に向け着実な投資が継続されることで、前年比15パーセント程度の増加を見込んでおります。

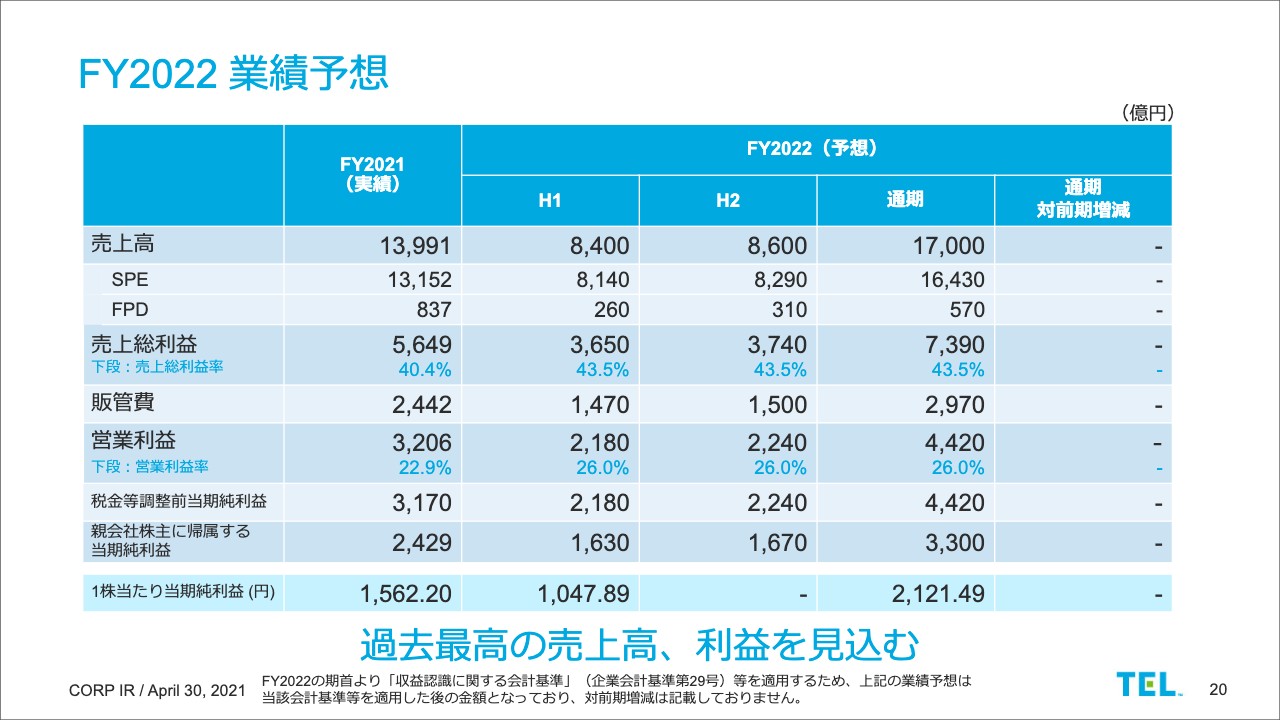

FY2022 業績予想

次に、FY2022の業績予想についてご説明いたします。FY2022は、通期で売上高1兆7,000億円、売上総利益7,390億円、営業利益4,420億円、当期純利益3,300億円と、いずれも過去最高となる見込みでございます。

通期の利益率につきましても、売上総利益率43.5パーセント、営業利益率26パーセントと、過去最高となる見込みでございます。なお、FY2022から新収益認識基準が適用されるため、前期FY2021との比較は記載しておりません。

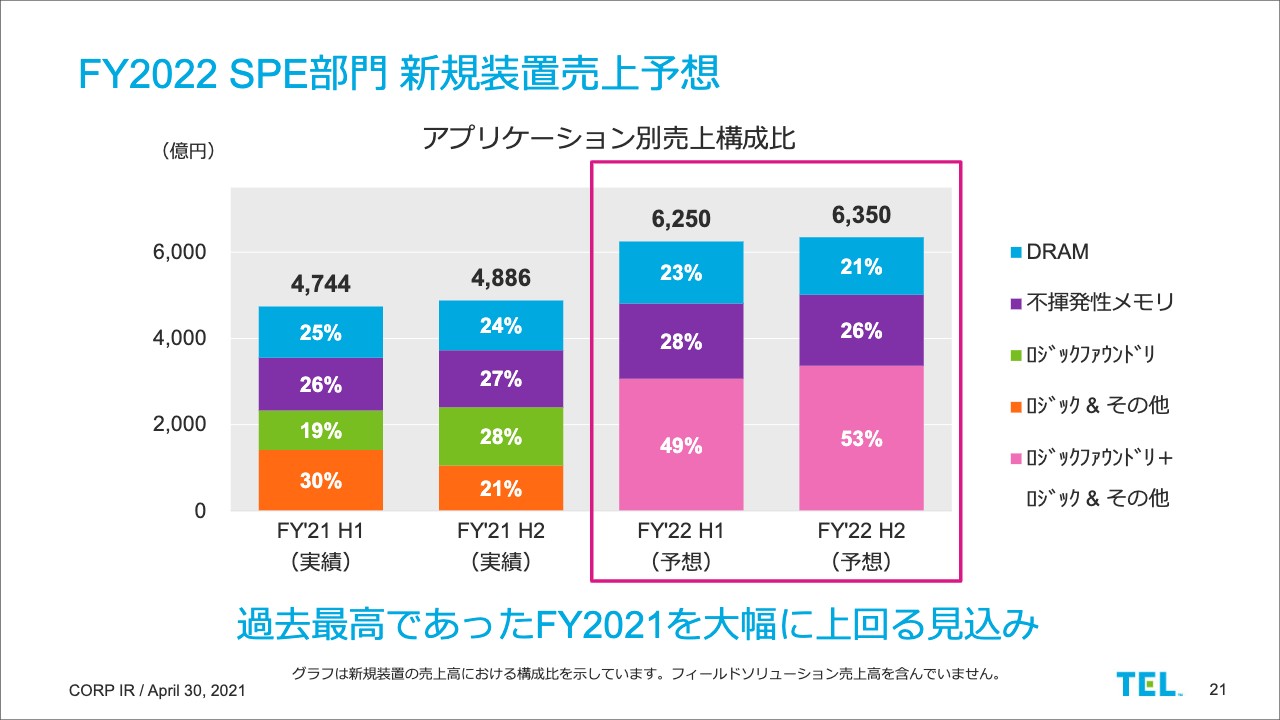

FY2022 SPE部門 新規装置売上予想

次に、FY2022のSPE部門、新規装置の売上予想についてご説明いたします。ご覧のとおり、上期は6,250億円、下期は6,350億円と、共に半期ベースで過去最高であったFY2019上期の5,043億円を大幅に上回る見通しです。

結果、通期の新規装置売上は、前年比31パーセント増加の1兆2,600億円となる見込みでございます。なお、カレンダーイヤーベースの新規装置の売上高は、前年比40パーセントを超える増加となり、WFE市場の成長率をアウトパフォームする見込みでございます。

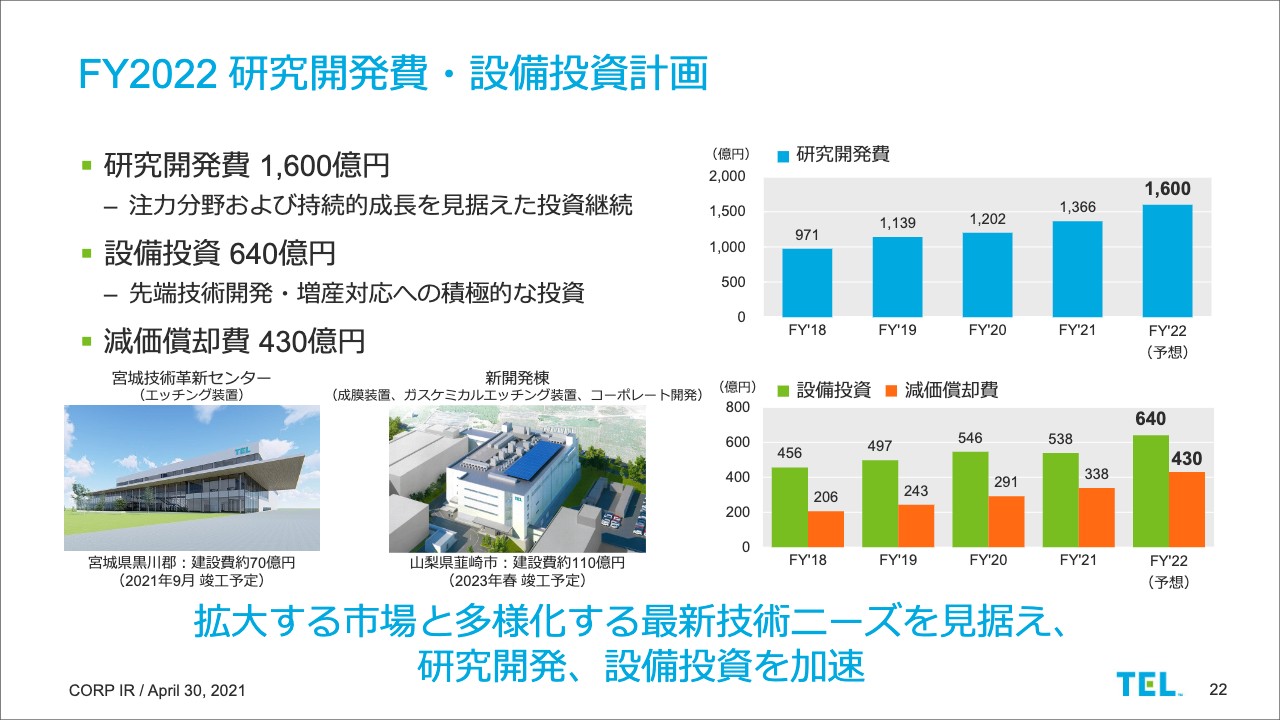

FY2022 研究開発費・設備投資計画

次に、研究開発費と設備投資の計画でございますが、FY2022はいずれも過去最高となる見通しです。研究開発費は1,600億円、設備投資は640億円を計画しております。また、減価償却費につきましては430億円を見込んでおります。

拡大する市場と多様化する最新の技術ニーズに応えるため、積極的な研究開発と設備投資を加速していきます。また、すでにプレスリリースしておりますとおり、新たに山梨県韮崎市において新開発棟の建設を計画しております。次世代の半導体製造プロセスに向けて技術開発力をさらに強化していく所存でございます。

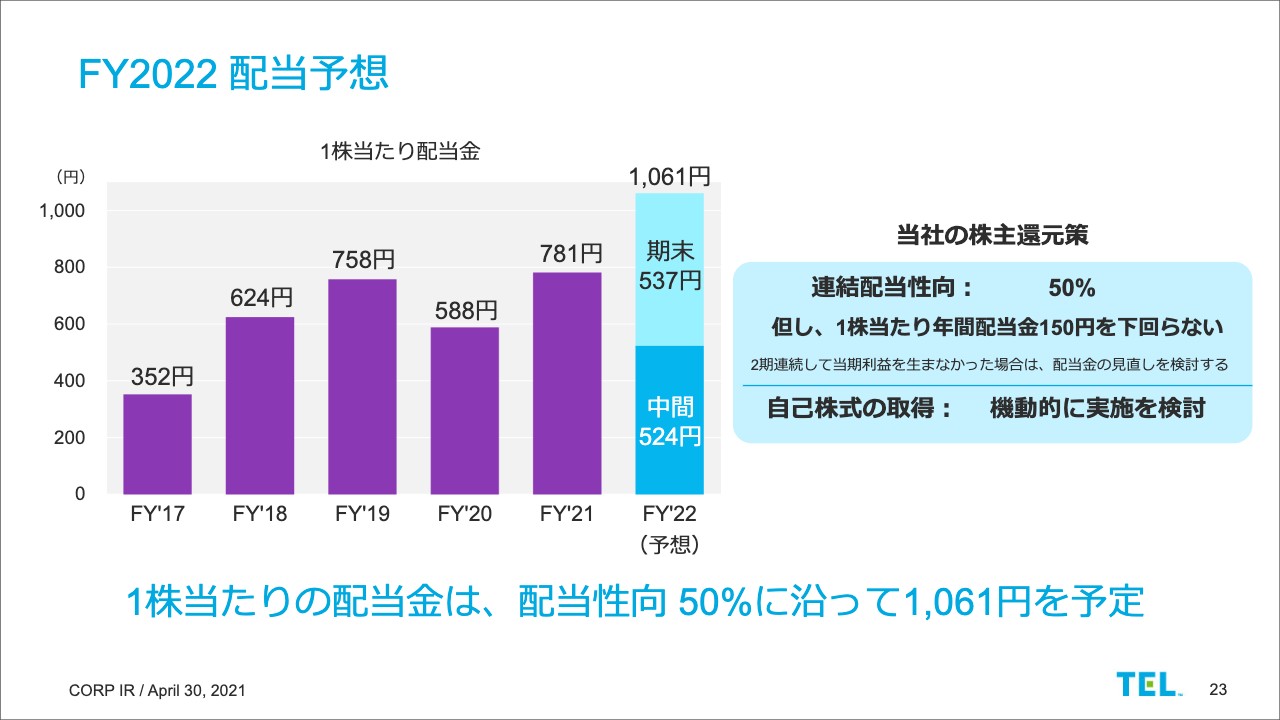

FY2022 配当予想

次に、配当予想についてですが、今期の業績予想と配当性向50パーセントに基づき、1株あたりの配当は通期で1,061円を予定しております。初めて1,000円の大台を超え過去最高となる見込みでございます。

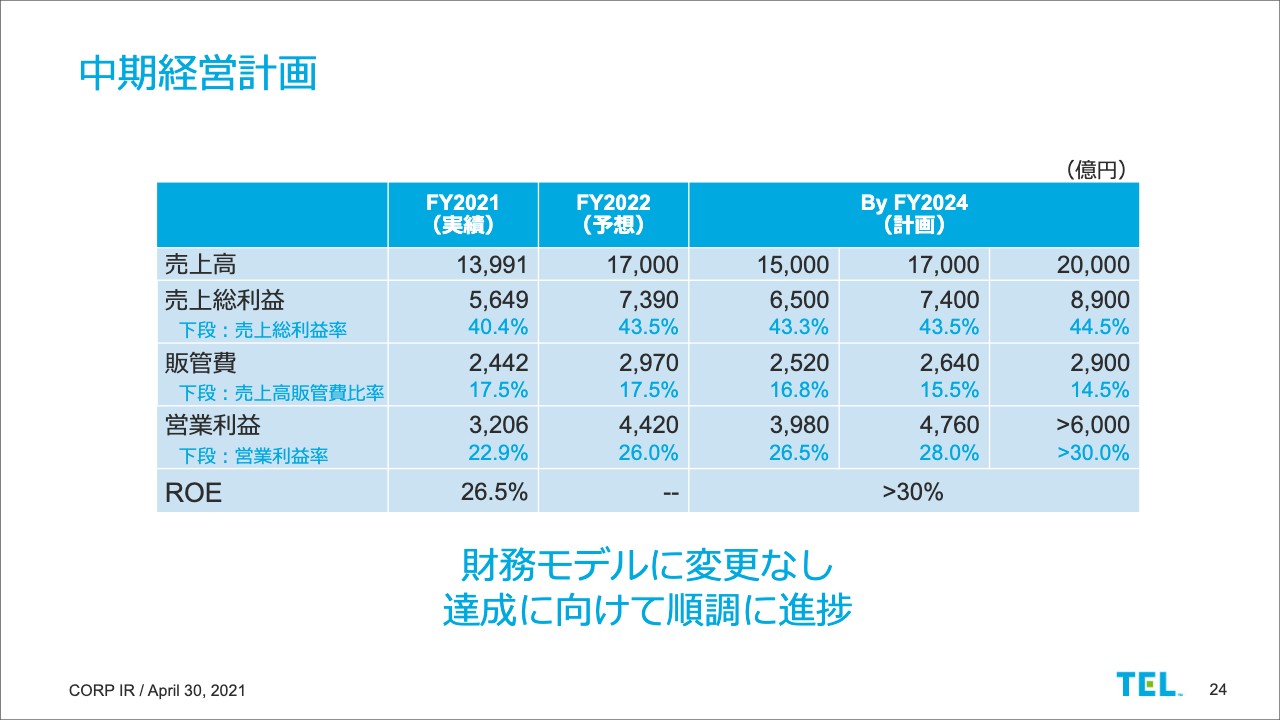

中期経営計画

最後に、中期経営計画についてご説明いたします。こちらの表のとおり、FY2021実績、FY2022予想と、中期経営計画の財務モデルに対して順調に進捗しております。引き続き財務モデル達成に向け邁進していく所存でございます。

なお、中期説明会につきましては、目標とする財務モデルに変更がないこと、またIR Dayで技術戦略をご説明した関係上、本年については見合わせていただく予定でございます。以上、私のご説明でございます。